通知设置 新通知

我们处在挖矿周期的什么位置?

攻略 • chainnews 发表了文章 • 2019-09-29 11:16

——橡树资本 (Oaktree Capital) 董事长霍华德·马克斯 (Howard Marks)

自从 BTC 的价格从漫长的寒冬中反弹以来,矿业对硬件的需求日益旺盛。比特大陆(Bitmain) 一度是比特币行业门口的野蛮人,如今却在面对比特币矿机供不应求的情况。这家矿业巨头的新一代 7 纳米 BTC 矿机已彻底卖断货。他们最新的产品 S17e 和 T17e 在预订开始一分钟后就一售而空。

比特大陆并不是唯一一家门口大排长龙的制造商。比特微 (MicroBT) 是一颗冉冉升起的新星,这家公司由蚂蚁矿机 S9 的前首席工程师创立,其旗舰产品神马(Whatsminer)系列令比特大陆的产品销量黯然失色。在上周的成都新时代矿业峰会上,有消息称,自 5 月份以来,神马矿机已交付 10 万台神马 M20s / M21s,预计到 9 月底产量将超过 20 万台。

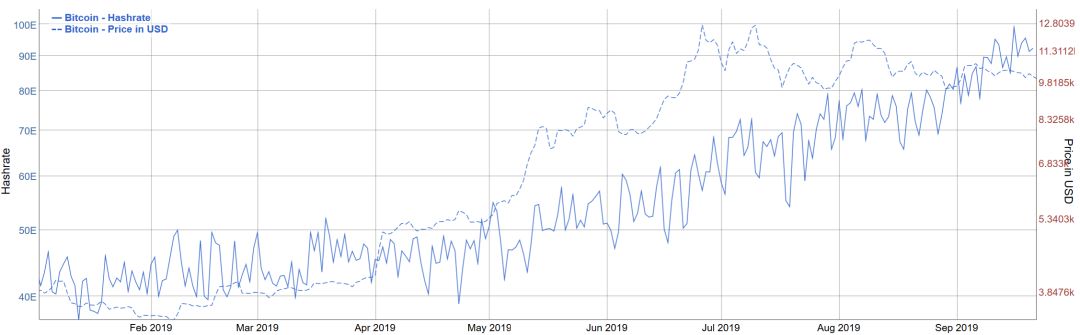

不过,矿机生产的增长率仍然赶不上比特币价格的上涨速度。在算力响应价格变化时,总是会延迟一些。这是因为制造商的产能天然受到上游供应商的制约。像比特大陆和比特微这类原始设备制造商(Original equipment manufacturers, OEM)只是 ASIC 芯片的设计者,这是一种专门用以进行哈希类算法计算的芯片。芯片的实际生产是在台积电(TSMC)和三星(Samsung)等高度先进的集成电路制造厂进行的。

来源:Bitinfochart

定制 ASIC 会产生高昂的一次性工程成本。芯片制造商将这些费用分摊到大量生产的芯片上,这就是他们每次只大量购买晶圆的原因。这些订单通常需要 9 周或更长时间完成。

下单到交付的时间间隔使得 OEM 厂商极其难以预测需求并提前制定前瞻性的商业计划。在 2017 年末的牛市中,没有一家制造商有足够的库存来满足快速增长的需求。所有的矿机都在二级市场以高溢价交易。结果,OEM 厂商误判了当时市场的过热程度,生产了过多的机器。比特大陆及其竞争对手不得不在 2018 年慢慢消化库存。到了下半年,他们甚至一度亏本出售矿机。这就是为什么在 2018 年,尽管比特币的价格全年都在下跌,但它的算力直到年底才停止攀升。

粗略估计,比特大陆到目前为止只成功交付约 4 万台 S17 矿机,这种相当流行的机型采用的是基于台积电 7 纳米工艺的芯片。这是世界上最先进的工艺,只有台积电能做到。芯片制造厂会优先考虑高通 (Qualcomm)、华为和苹果 (Apple) 等大客户,并首先满足他们对 7 纳米芯片的需求。另一方面,比特微采用的是三星 10 纳米工艺。它不像台积电的 7 纳米芯片那么先进,但更便宜,生产方面也容易得多。然而,由于 5G 手机产量不断增长,三星仍然是比特微的瓶颈。

上月比特大陆向台积电下了一笔大订单,从 11 月起每月将增加 1 万片圆晶的产量。据称,该笔订单是以 100% 的现金预付的。每个 12 英寸、7 纳米的圆晶可以切割出大约 3,000 个芯片,所以 1 万片圆晶应该足够生产大约 20.1 万台 S17 Pro (约 11.7 E)。这意味着到了 2020 年第二季度,仅比特大陆蚂蚁矿机就能生产55-65E。现有网络哈希率约为85E,加上比特大陆的新订单,再加上其他制造商的产出,假设币价不再次大幅下跌,比特币的哈希率可能会在下一次减半事件之前翻一番。

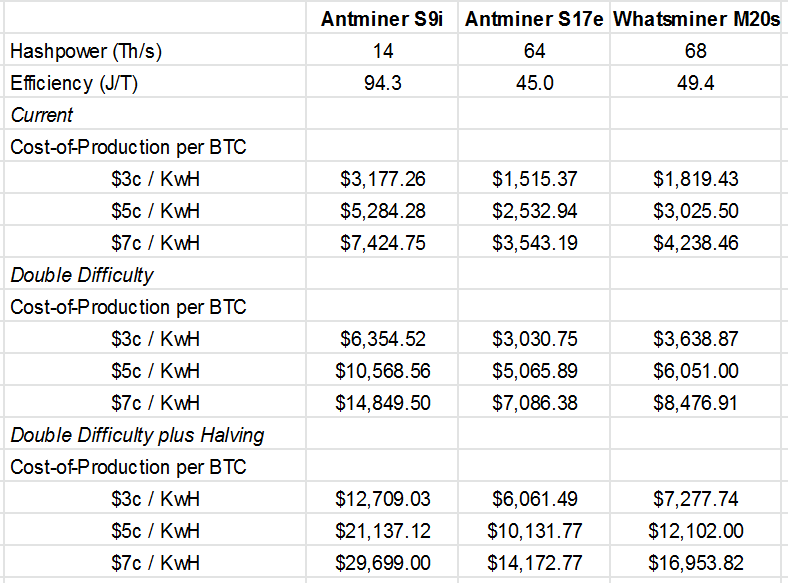

不断飙升的哈希率压低了矿工的赚钱能力。这对矿工的生产成本意味着什么?矿场运营者唯一能真正管理的变量是他们的电价。

以蚂蚁矿机 S9 为例,以下是不同用电成本下的比特币生产成本:

数据来源:coinmetrics.io

全球半数以上的算力集中在中国的几个省份。对这些地区的矿工来说,4 月至 10 月跟过节无异,因为春夏季当地水力发电带来了大量廉价的电力供应,基本上将矿工的电费降到微不足道的水平。去年,四川省遭遇了 57 年来最严重的雨季,但许多挖矿设施都建在这些地区,有些甚至遭遇了灭顶之灾。

中国四川当地的一个矿场最近被该地区的强降雨摧毁

然而,一旦旱季来临,电费就会大幅上涨。2018 年 10 月,洪水季节结束前后,BTC 的价格从 6,000 美元跌至 3,000 美元,再用之前那几代用电成本高昂的机器就显得相当不划算。许多老矿机被淘汰,转移到海外,或者以极低的价格卖给更有资源的矿工。

在上一个旱季,价格的剧烈波动将过热的算力逐渐拉回到收支平衡的水平。由于每个挖矿作业的成本基础略有不同,每家矿场的风险承受力也有所不同,我们只能通过观察生态系统在高维度上如何对这些周期作出反应来估算市场生产成本的构成。

目前,我们正处于与 2018 年秋季非常相似的周期阶段:牛市行情引发了对矿机的巨大兴趣,硬件制造商难以满足社区的需求。随着洪水季节结束,比特币的价格继续横盘整理。

结论

利用最新矿机的参数,预测算力增长,电价上涨,奖励减半,可以预测生产成本;使用上面提到的数字作为输入值,我们可以有把握地说,比特币的生产成本将大幅上升。

如果 BTC 的价格从目前的水平暴跌,我们很可能会看到 2018 年冬天的情况再次上演:大批蚂蚁矿工 S9 矿机最终将退役,新款机器将减价销售,挖矿业务将得到整合,媒体上将再次出现类似「死亡螺旋」的报道。

所有这些事件都是正常的,是比特币挖矿周期的自然组成部分。

注:上述计算不包括矿池费用、维护费用和硬件采购支出。在最初的资本支出完全达到收支平衡之前,实际生产成本要高得多。

免责声明:Iterative Capital 持有比特币。

撰文:Leo Zhang

编译:詹涓

来源:链闻 查看全部

「与其围绕起起落落思考,不如从过度和纠正的角度考虑问题。」

——橡树资本 (Oaktree Capital) 董事长霍华德·马克斯 (Howard Marks)

自从 BTC 的价格从漫长的寒冬中反弹以来,矿业对硬件的需求日益旺盛。比特大陆(Bitmain) 一度是比特币行业门口的野蛮人,如今却在面对比特币矿机供不应求的情况。这家矿业巨头的新一代 7 纳米 BTC 矿机已彻底卖断货。他们最新的产品 S17e 和 T17e 在预订开始一分钟后就一售而空。

比特大陆并不是唯一一家门口大排长龙的制造商。比特微 (MicroBT) 是一颗冉冉升起的新星,这家公司由蚂蚁矿机 S9 的前首席工程师创立,其旗舰产品神马(Whatsminer)系列令比特大陆的产品销量黯然失色。在上周的成都新时代矿业峰会上,有消息称,自 5 月份以来,神马矿机已交付 10 万台神马 M20s / M21s,预计到 9 月底产量将超过 20 万台。

不过,矿机生产的增长率仍然赶不上比特币价格的上涨速度。在算力响应价格变化时,总是会延迟一些。这是因为制造商的产能天然受到上游供应商的制约。像比特大陆和比特微这类原始设备制造商(Original equipment manufacturers, OEM)只是 ASIC 芯片的设计者,这是一种专门用以进行哈希类算法计算的芯片。芯片的实际生产是在台积电(TSMC)和三星(Samsung)等高度先进的集成电路制造厂进行的。

来源:Bitinfochart

定制 ASIC 会产生高昂的一次性工程成本。芯片制造商将这些费用分摊到大量生产的芯片上,这就是他们每次只大量购买晶圆的原因。这些订单通常需要 9 周或更长时间完成。

下单到交付的时间间隔使得 OEM 厂商极其难以预测需求并提前制定前瞻性的商业计划。在 2017 年末的牛市中,没有一家制造商有足够的库存来满足快速增长的需求。所有的矿机都在二级市场以高溢价交易。结果,OEM 厂商误判了当时市场的过热程度,生产了过多的机器。比特大陆及其竞争对手不得不在 2018 年慢慢消化库存。到了下半年,他们甚至一度亏本出售矿机。这就是为什么在 2018 年,尽管比特币的价格全年都在下跌,但它的算力直到年底才停止攀升。

粗略估计,比特大陆到目前为止只成功交付约 4 万台 S17 矿机,这种相当流行的机型采用的是基于台积电 7 纳米工艺的芯片。这是世界上最先进的工艺,只有台积电能做到。芯片制造厂会优先考虑高通 (Qualcomm)、华为和苹果 (Apple) 等大客户,并首先满足他们对 7 纳米芯片的需求。另一方面,比特微采用的是三星 10 纳米工艺。它不像台积电的 7 纳米芯片那么先进,但更便宜,生产方面也容易得多。然而,由于 5G 手机产量不断增长,三星仍然是比特微的瓶颈。

上月比特大陆向台积电下了一笔大订单,从 11 月起每月将增加 1 万片圆晶的产量。据称,该笔订单是以 100% 的现金预付的。每个 12 英寸、7 纳米的圆晶可以切割出大约 3,000 个芯片,所以 1 万片圆晶应该足够生产大约 20.1 万台 S17 Pro (约 11.7 E)。这意味着到了 2020 年第二季度,仅比特大陆蚂蚁矿机就能生产55-65E。现有网络哈希率约为85E,加上比特大陆的新订单,再加上其他制造商的产出,假设币价不再次大幅下跌,比特币的哈希率可能会在下一次减半事件之前翻一番。

不断飙升的哈希率压低了矿工的赚钱能力。这对矿工的生产成本意味着什么?矿场运营者唯一能真正管理的变量是他们的电价。

以蚂蚁矿机 S9 为例,以下是不同用电成本下的比特币生产成本:

数据来源:coinmetrics.io

全球半数以上的算力集中在中国的几个省份。对这些地区的矿工来说,4 月至 10 月跟过节无异,因为春夏季当地水力发电带来了大量廉价的电力供应,基本上将矿工的电费降到微不足道的水平。去年,四川省遭遇了 57 年来最严重的雨季,但许多挖矿设施都建在这些地区,有些甚至遭遇了灭顶之灾。

中国四川当地的一个矿场最近被该地区的强降雨摧毁

然而,一旦旱季来临,电费就会大幅上涨。2018 年 10 月,洪水季节结束前后,BTC 的价格从 6,000 美元跌至 3,000 美元,再用之前那几代用电成本高昂的机器就显得相当不划算。许多老矿机被淘汰,转移到海外,或者以极低的价格卖给更有资源的矿工。

在上一个旱季,价格的剧烈波动将过热的算力逐渐拉回到收支平衡的水平。由于每个挖矿作业的成本基础略有不同,每家矿场的风险承受力也有所不同,我们只能通过观察生态系统在高维度上如何对这些周期作出反应来估算市场生产成本的构成。

目前,我们正处于与 2018 年秋季非常相似的周期阶段:牛市行情引发了对矿机的巨大兴趣,硬件制造商难以满足社区的需求。随着洪水季节结束,比特币的价格继续横盘整理。

结论

利用最新矿机的参数,预测算力增长,电价上涨,奖励减半,可以预测生产成本;使用上面提到的数字作为输入值,我们可以有把握地说,比特币的生产成本将大幅上升。

如果 BTC 的价格从目前的水平暴跌,我们很可能会看到 2018 年冬天的情况再次上演:大批蚂蚁矿工 S9 矿机最终将退役,新款机器将减价销售,挖矿业务将得到整合,媒体上将再次出现类似「死亡螺旋」的报道。

所有这些事件都是正常的,是比特币挖矿周期的自然组成部分。

注:上述计算不包括矿池费用、维护费用和硬件采购支出。在最初的资本支出完全达到收支平衡之前,实际生产成本要高得多。

免责声明:Iterative Capital 持有比特币。

撰文:Leo Zhang

编译:詹涓

来源:链闻

逐鹿支付:匿名币和稳定币谁更胜一筹?

投研 • panews 发表了文章 • 2019-09-29 11:04

实际上,成为去中心化的电子现金最早是比特币白皮书的创始愿景,在比特币最终走向了“电子黄金”这一定位之后,有不少加密货币立志成为支付现金,比如瑞波币(XRP)、达世币(DASH),以及正在寻求线下使用场景的一系列的稳定币。

加密货币有可能成为支付货币吗?成为支付货币需要具备什么特质?在当前种类繁多的加密世界,哪些类型的加密货币距离支付货币更近?PANews专访了始终致力于开发电子现金的Gary Yu,Gary是匿名币项目Grin 的核心开发者,并在最近新创建了Gotts稳定币项目。

Grin的匿名币特性完美匹配现金

今年1月,在圈内媒体和大佬的热议下,基于MimbleWimble协议开发的匿名币Grin成了2019年币圈的第一个“当红辣子鸡”。Grin的火爆也为整个匿名币板块带来了热度。

Gary表示,Grin的设计初衷是为了实现中本聪的去中心化电子现金梦想。Grin不仅隐匿了交易数据,还采用无限发行机制模拟现金,从匿名性和发行机制来看,Grin都非常完美地等价于现实生活中的现金。

但Grin自身也有一些不必忌讳谈论的问题,即对交易容量十分有限的扩展和价格的不稳定性,实际上大部分的去中心化的加密货币都有这两方面的问题。而足够大的交易容量和价格稳定这两点恰恰是支付货币的重要特征。

在Gary看来,依托MimbleWimble协议的可扩展性,设计出一种去中心化的价格稳定机制,完全有可能创造出更加接近电子现金的加密货币。

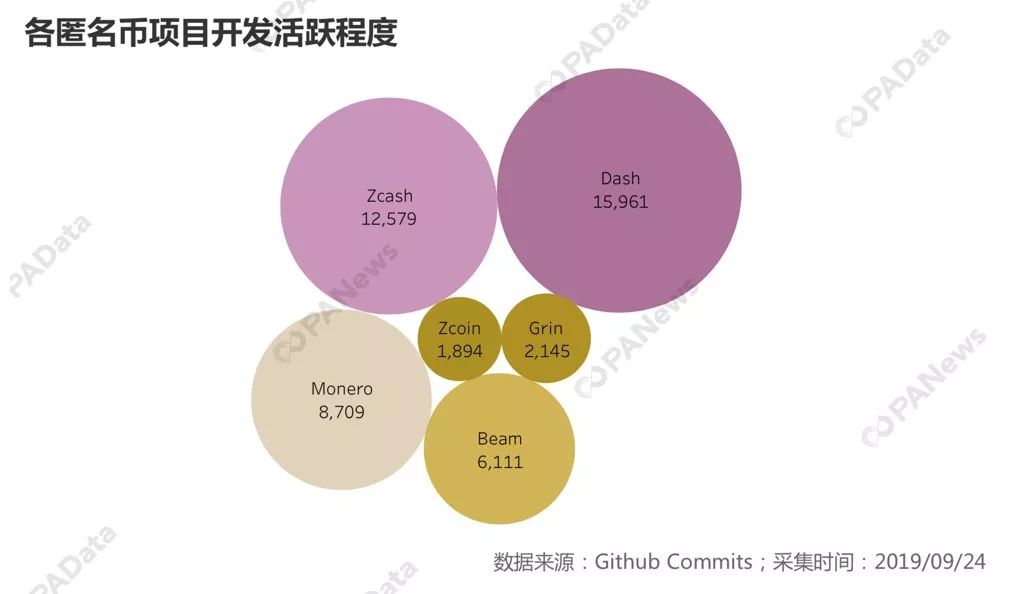

Grin的火爆也为匿名币板块带来了热度。

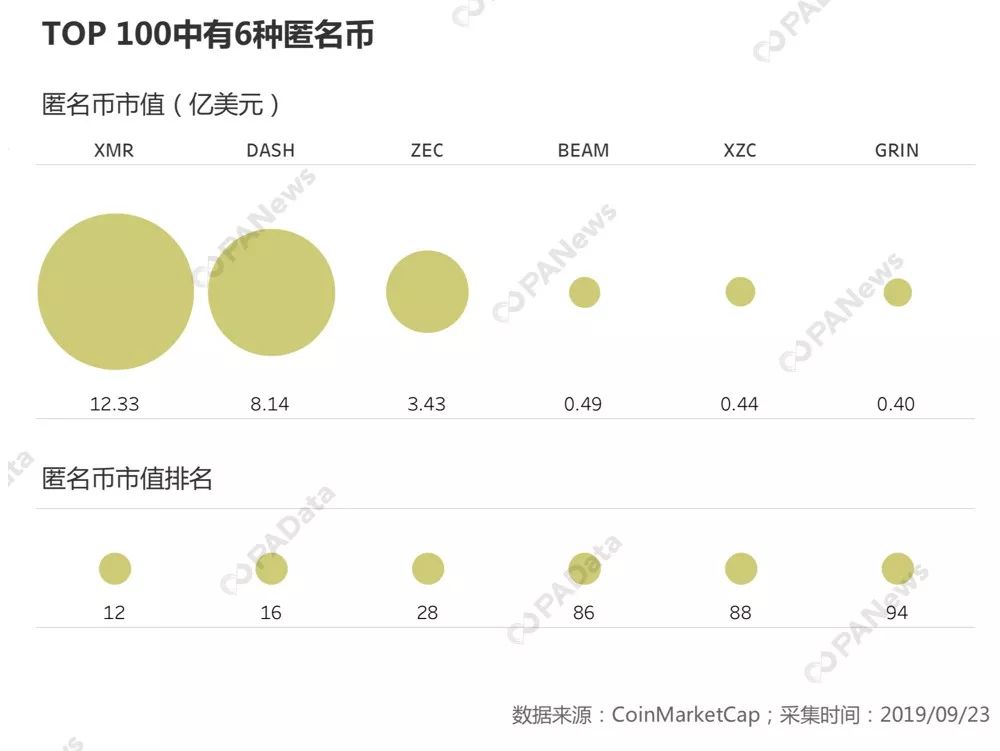

根据CoinMarketCap数据,截至9月23日,市值前100的加密货币中有6种匿名币,其中Monero(XMR)的市值达到12.33美元,排名12位,在所有匿名币中排名最高。Dash(DASH)和Zcash(ZEC)的市值排名也进入了前30,分别达到8.14亿美元和3.43亿美元。

基于MimbleWimble协议的Beam和Grin因为发行时间短,市值排名目前都还比较靠后。

Gary认为,“匿名币的存在有它的必然性,因为现金用了几千年,现金天然具备的隐私性是所有加密货币本就应该拥有的特性。”比如过去,人们支付现金购买商品,除了交易双方并不会有其他人知道,所以现金的流通很大程度上是匿名的。但新技术的发展,尤其是移动支付的普及把支付货币的匿名性抹杀了,Gary认为这是不合理的,社会进步和科技发展必然让人们有机会越来越注重保护个人隐私,而不是相反。区块链技术的出现以及隐私保护技术的发展为此提供了可能。

实际上,现在主流的几种匿名币也都主张成为应用于支付领域的代币。比如Monero和Zcash在官网的自称是“一种电子货币”(digital currency),Dash在官网自称为“电子现金”(digital cash),而Grin的目标是成为去中心化的支付现金。

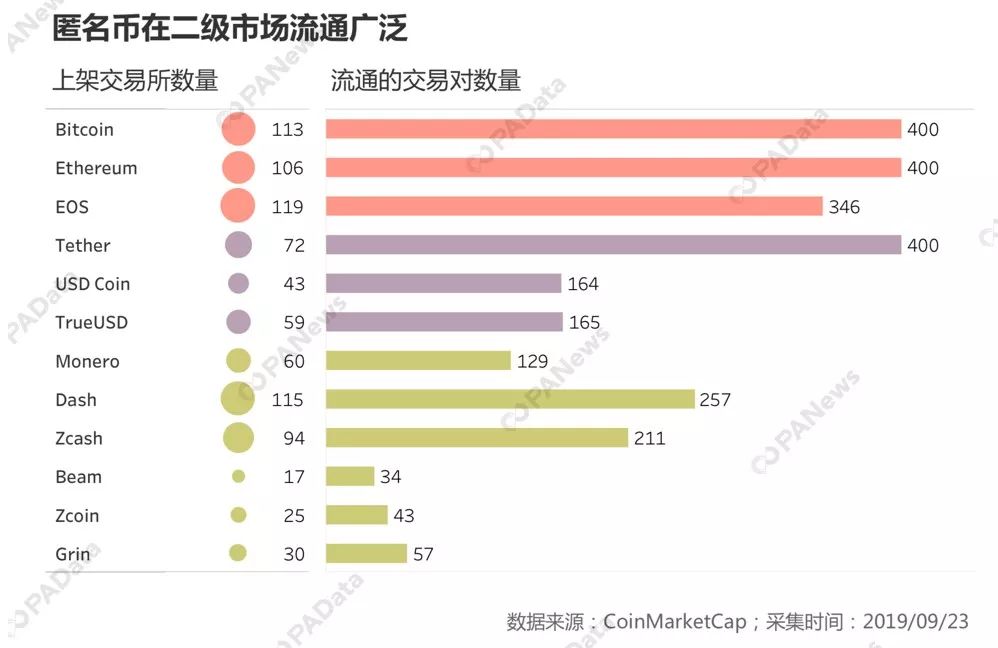

在Gary看来,货币的价值主要有三点,分别是交易媒介、记账单位、储值工具。对交易媒介功能来说,流通是基本需要。上述6种匿名币在交易所内的流通性都比较好,尤其是Dash和Zcash,根据CoinMarketCap数据,已经分别上架115和94个交易所,开通257和211个交易对。这两个匿名币在上架交易所数量方面已经与Bitcoin、Ethereum和EOS相差无几,甚至优于主流稳定币。即使是上线才8个月的Grin也已经上架了30个交易所,开通了57个交易对。

虽然近期有消息指出OKEx韩国站将于10月10日下架所有的匿名币,包括XMR、DASH、ZEC等。今年6月,FATF发布了加密货币监管法案,要求交易所在交易期间收集和传输包括交易发起者的姓名、账号和地址信息,以及接收者的姓名及账号信息在内的客户信息。这对匿名币而言有可能成为重创。

“技术创新和政府监管从来都是同步发展的。”Gary认为没有必要过分解读韩国交易所下架匿名币的个案,“整个加密货币行业与监管本来就是一个矛盾共同体,随着各自的发展终会有一个平衡点。”

隐私保护应成区块链核心内涵之一

隐私保护是匿名币最重要的特征之一,也是匿名币最类同于现金的一个方面。实际上,其他主要的加密货币都是希望增加匿名特性。目前,随着区块链行业的发展,分析人员已经可以对比特币等区块链网络的交易做出越来越强烈的推断,将交易与具体的人、机构和组织关联起来,这个显然不是去中心化的加密货币发展的初衷。

如今越来越多业内人士认为隐私保护对于区块链技术的发展而言是重要的。Gary认为,“隐私保护显然非常重要,不光是区块链,它是整个互联网发展的一个趋势。”从技术发展角度来看,移动互联网技术革新了货币的使用方式,人们不再一定需要面对面才能交易,小额支付和找零变得容易,交易的时间更快。但这些便利也彻底地牺牲了隐私性。区块链在保留互联网技术带来的便利性的基础上,可以通过技术手段弥补隐私保护的缺位,这无疑是一场新的技术革命。

Gary进一步解释道,“在中国,两大移动支付系统高度普及的环境下,大家在街边买个菜都可以随地去扫码支付,十几亿人涵盖生活方方面面的所有交易数据完全掌握在极少数企业手里,这当中可能蕴含着巨大的社会风险。”虽然现实生活中,保护数据隐私并没有那么急迫,但他强调这并不是一件杞人忧天的事情,“社会越进步就会越注重隐私。可能在未来某个时间点,通过某个事件会让大家重新意识到隐私保护的重要性。”

目前所公认的区块链技术标签主要有去中心化、对等自治的分布式系统、防篡改可追溯、智能合约、信任机制等等,但Gary认同应该将保护数据隐私也作为区块链技术的核心内涵。

容量可扩展性对支付场景至关重要

Grin和Beam的出现不仅带火了匿名币,也带火了MimbleWimble协议,这是一个强调绝对隐私和匿名的协议,主要通过椭圆曲线密码学、零和验证、零知识证明和蒲公英协议等技术来实现隐私保护。

MimbleWimble高度的匿名特性限制了交易容量的扩展。Grin的交易容量最大可以达到大约每秒15笔,相对比特币每秒3-5笔交易而言,扩容十分有限。这主要是因为Grin隐匿了交易金额,64位的金额数采用了675个字节的原子范围证明来进行编码,以证明这个值是大于零小于2的64次方的一个数而不必揭晓具体数值。这个范围证明是MimbleWimble交易数据的主体,约占到总数据的85%左右。

隐匿交易金额真的必要吗?

Gary的观点是,“在不同的应用场景中对技术的侧重点是不一样的。”他认为,如果从匿名币的隐私保护角度来看,那所有的数据要素都应该保护, 甚至Grin目前做得还不够,其实还需要进一步改进对交易地址的隐私保护。因为Grin的转账依然需要一个地址,或者是IP或者是域名,但这很可能导致地址被监听或被欺骗。但如果是从应用于支付领域成为支付货币来看,那么容量的可扩展性是更重要的考虑因素。要知道日常经济活动的支付量是很大的,2018年Visa的平均交易量大概是每秒4000笔。

“(加密货币)支付如果普及开来,那么容量是非常重要的。如果你说去中心化加密货币支付这个东西很好,大家都可以用,结果大家用起来了,你却说网络堵塞了用不了,那是不行的,所以可扩展性非常重要。”Gary认为在支付场景中,首先要确保交易容量,扩容可以通过牺牲部分隐私性来换取,比如公开交易金额。“把金额去掉,就相当于去掉MimbleWimble最大的负荷,整个交易容量立刻就能扩大很多倍。然后再加上别的一些改进,可以做到至少十倍以上的容量提升,最终的目标是为了让链上稳定币资产的交易容量更大。”Gary的新项目Gotts为了实现成为电子现金的目标就做了这样的取舍和改进。

稳定币是加密货币的终极落地场景之一

目前,去中心化的加密货币实际上已经具备了货币三大功能中的两个,即交易媒介和储值工具,但仍然没有一种能成为记账单位。作为记账单位,要求货币价值稳定。Gary认为这是阻碍加密货币支付应用的一大问题,“因为币值不稳定,币圈再怎么折腾也只是小圈子,因为普通大众在日常经济生活中不可能用,或者不可能大规模使用加密货币。”

稳定币有着巨大的应用市场。去年新兴稳定币一个接一个的出现,稳定币被公认为市场基础设施之一。从CoinMarketCap的数据来看,稳定币确实是最接近币值稳定的一类加密货币,换言之,即其币价波动性最低,尤其是法币稳定币。USDT、USDC和TUSD今年以来币价的日均波动性都不到1.5%。主流币中BTC的币价日均波动性最小, 但也达到了4.25%,ETH约为5.36%,EOS则高达到6.46%。匿名币的的币价日均波动更大,最小的DASH也有5.37%,最高的BEAM则达到了13.07%,Grin也达到了10.92%。

Gary认为,讨论稳定币首先要看到它是一个应用场景,而且是加密货币的终极应用场景,然后才去分析各种技术。“现在市场上的稳定币要么是1:1抵押法币获得,要么以超额抵押的方式抵押其他加密货币获得。抵押型稳定币会有一系列问题,比如中心化风险,抵押资产发生价格变动时的清算风险,资产利用效率低等。”所以到现在为止,所有稳定币都是抵押型稳定币,对于无抵押稳定币的探索还十分有限。除了早前Basis有过一次失败的尝试以外,至今还没有一个成功的项目。

“这也是为什么我希望在支付这个最重要的应用场景上去尝试、去突破,我希望能够创造一个基于MimbleWimble的超轻量的链,支持发行一系列去中心化非质押的稳定币资产,可以非常方便地去扩容,还可以保持部分隐私特性。”这是新项目Gotts的目标。

在Gotts中,任何用户任何时候都可以按照Gotts本币资产的实时价格转换等值的稳定币,即兑换稳定币。通过“交易即发行”机制,由自由市场的自由经济行为来决定稳定币的发行量,没有系统性的强制通胀或通缩,整个过程也无需抵押,完全是用户的自由“交易”行为。Gary透露,今年应该会上线测试网。

纯社区驱动模式不利于在现代技术竞争中胜出

Grin以完全社区驱动特别于币圈,作为主要开发贡献者之一和前Grin委员会成员的Gary认为纯社区驱动模式有很多的优点,但也很不容易。

纯社区驱动的优点主要体现在社区建设方面,区块链最受推崇的一点在于去中心化,社区治理。社区人气越高,参与度越高,对一条链的治理和推广而言越有利。对于开源项目而言,Github的关注者和开发总人数是衡量社区人气的一个重要维度。

截至9月24日,根据Github的统计,Grin尽管是最新发布的一个,但却是六大主流匿名币中关注人数最多的一个,一共有4401人关注,其次是Zcash和Monero,分别有4071人和4013人关注。但同样基于MimbleWimble协议,依托公司化运营的竞争项目Beam只有456人关注。纯社区驱动的Grin自带人气。

开发者人数来看,纯社区驱动的Grin有136人参与开发,虽然明显少于Monero、Zcash和Dash这样的老牌项目,但已经比Beam和Zcoin的参与人数更多了。

虽然从长期来看,纯社区驱动的项目在吸引开发者这方面并不存在问题,但开发效率却不足。截至9月24日,从Github上历史代码提交次数来看,只有22个开发人员的Beam有6111次提交,有136个开发人员的Grin只有2145次提交。

从Github代码库最近一个月的更新数据来看,Grin虽然开发人数并不少,但在提交的更新方面远远低于Beam。截至9月24日,Beam开发团队最近一个月已经提交了超过4万个新增和1万个删减,代码更新十分活跃。

“从竞争的角度来看,(完全依靠社区)这个力量是远远不够的。”Gary表示,“尽管之前我也想通过宣传和呼吁吸引更多开发者加入进来,但是并没有收到太多反馈,因为Grin没有基金会,没有钱,人家来替社区工作,你几乎什么回报也给不了。”现在Grin的开发主要靠捐款,捐款额并不大,也只用来给两个全职开发人员发工资。

所以Gary认为纯社区驱动的项目有很多优点,但得来不易。如果可能,至少可以有一个开发基金会,可以支撑开发和生态的快速推进显然可以发展更好。

参考资料:Gotts Github

https://github.com/gottstech/gotts/blob/master/docs/intro.md 查看全部

今年以来,最受业内关注的一件事莫过于Facebook正式宣布将推出加密货币Libra。Libra与其联盟链各成员,原生自带海量用户和支付场景,使得人们再次关注区块链技术在支付领域落地的可能。

实际上,成为去中心化的电子现金最早是比特币白皮书的创始愿景,在比特币最终走向了“电子黄金”这一定位之后,有不少加密货币立志成为支付现金,比如瑞波币(XRP)、达世币(DASH),以及正在寻求线下使用场景的一系列的稳定币。

加密货币有可能成为支付货币吗?成为支付货币需要具备什么特质?在当前种类繁多的加密世界,哪些类型的加密货币距离支付货币更近?PANews专访了始终致力于开发电子现金的Gary Yu,Gary是匿名币项目Grin 的核心开发者,并在最近新创建了Gotts稳定币项目。

Grin的匿名币特性完美匹配现金

今年1月,在圈内媒体和大佬的热议下,基于MimbleWimble协议开发的匿名币Grin成了2019年币圈的第一个“当红辣子鸡”。Grin的火爆也为整个匿名币板块带来了热度。

Gary表示,Grin的设计初衷是为了实现中本聪的去中心化电子现金梦想。Grin不仅隐匿了交易数据,还采用无限发行机制模拟现金,从匿名性和发行机制来看,Grin都非常完美地等价于现实生活中的现金。

但Grin自身也有一些不必忌讳谈论的问题,即对交易容量十分有限的扩展和价格的不稳定性,实际上大部分的去中心化的加密货币都有这两方面的问题。而足够大的交易容量和价格稳定这两点恰恰是支付货币的重要特征。

在Gary看来,依托MimbleWimble协议的可扩展性,设计出一种去中心化的价格稳定机制,完全有可能创造出更加接近电子现金的加密货币。

Grin的火爆也为匿名币板块带来了热度。

根据CoinMarketCap数据,截至9月23日,市值前100的加密货币中有6种匿名币,其中Monero(XMR)的市值达到12.33美元,排名12位,在所有匿名币中排名最高。Dash(DASH)和Zcash(ZEC)的市值排名也进入了前30,分别达到8.14亿美元和3.43亿美元。

基于MimbleWimble协议的Beam和Grin因为发行时间短,市值排名目前都还比较靠后。

Gary认为,“匿名币的存在有它的必然性,因为现金用了几千年,现金天然具备的隐私性是所有加密货币本就应该拥有的特性。”比如过去,人们支付现金购买商品,除了交易双方并不会有其他人知道,所以现金的流通很大程度上是匿名的。但新技术的发展,尤其是移动支付的普及把支付货币的匿名性抹杀了,Gary认为这是不合理的,社会进步和科技发展必然让人们有机会越来越注重保护个人隐私,而不是相反。区块链技术的出现以及隐私保护技术的发展为此提供了可能。

实际上,现在主流的几种匿名币也都主张成为应用于支付领域的代币。比如Monero和Zcash在官网的自称是“一种电子货币”(digital currency),Dash在官网自称为“电子现金”(digital cash),而Grin的目标是成为去中心化的支付现金。

在Gary看来,货币的价值主要有三点,分别是交易媒介、记账单位、储值工具。对交易媒介功能来说,流通是基本需要。上述6种匿名币在交易所内的流通性都比较好,尤其是Dash和Zcash,根据CoinMarketCap数据,已经分别上架115和94个交易所,开通257和211个交易对。这两个匿名币在上架交易所数量方面已经与Bitcoin、Ethereum和EOS相差无几,甚至优于主流稳定币。即使是上线才8个月的Grin也已经上架了30个交易所,开通了57个交易对。

虽然近期有消息指出OKEx韩国站将于10月10日下架所有的匿名币,包括XMR、DASH、ZEC等。今年6月,FATF发布了加密货币监管法案,要求交易所在交易期间收集和传输包括交易发起者的姓名、账号和地址信息,以及接收者的姓名及账号信息在内的客户信息。这对匿名币而言有可能成为重创。

“技术创新和政府监管从来都是同步发展的。”Gary认为没有必要过分解读韩国交易所下架匿名币的个案,“整个加密货币行业与监管本来就是一个矛盾共同体,随着各自的发展终会有一个平衡点。”

隐私保护应成区块链核心内涵之一

隐私保护是匿名币最重要的特征之一,也是匿名币最类同于现金的一个方面。实际上,其他主要的加密货币都是希望增加匿名特性。目前,随着区块链行业的发展,分析人员已经可以对比特币等区块链网络的交易做出越来越强烈的推断,将交易与具体的人、机构和组织关联起来,这个显然不是去中心化的加密货币发展的初衷。

如今越来越多业内人士认为隐私保护对于区块链技术的发展而言是重要的。Gary认为,“隐私保护显然非常重要,不光是区块链,它是整个互联网发展的一个趋势。”从技术发展角度来看,移动互联网技术革新了货币的使用方式,人们不再一定需要面对面才能交易,小额支付和找零变得容易,交易的时间更快。但这些便利也彻底地牺牲了隐私性。区块链在保留互联网技术带来的便利性的基础上,可以通过技术手段弥补隐私保护的缺位,这无疑是一场新的技术革命。

Gary进一步解释道,“在中国,两大移动支付系统高度普及的环境下,大家在街边买个菜都可以随地去扫码支付,十几亿人涵盖生活方方面面的所有交易数据完全掌握在极少数企业手里,这当中可能蕴含着巨大的社会风险。”虽然现实生活中,保护数据隐私并没有那么急迫,但他强调这并不是一件杞人忧天的事情,“社会越进步就会越注重隐私。可能在未来某个时间点,通过某个事件会让大家重新意识到隐私保护的重要性。”

目前所公认的区块链技术标签主要有去中心化、对等自治的分布式系统、防篡改可追溯、智能合约、信任机制等等,但Gary认同应该将保护数据隐私也作为区块链技术的核心内涵。

容量可扩展性对支付场景至关重要

Grin和Beam的出现不仅带火了匿名币,也带火了MimbleWimble协议,这是一个强调绝对隐私和匿名的协议,主要通过椭圆曲线密码学、零和验证、零知识证明和蒲公英协议等技术来实现隐私保护。

MimbleWimble高度的匿名特性限制了交易容量的扩展。Grin的交易容量最大可以达到大约每秒15笔,相对比特币每秒3-5笔交易而言,扩容十分有限。这主要是因为Grin隐匿了交易金额,64位的金额数采用了675个字节的原子范围证明来进行编码,以证明这个值是大于零小于2的64次方的一个数而不必揭晓具体数值。这个范围证明是MimbleWimble交易数据的主体,约占到总数据的85%左右。

隐匿交易金额真的必要吗?

Gary的观点是,“在不同的应用场景中对技术的侧重点是不一样的。”他认为,如果从匿名币的隐私保护角度来看,那所有的数据要素都应该保护, 甚至Grin目前做得还不够,其实还需要进一步改进对交易地址的隐私保护。因为Grin的转账依然需要一个地址,或者是IP或者是域名,但这很可能导致地址被监听或被欺骗。但如果是从应用于支付领域成为支付货币来看,那么容量的可扩展性是更重要的考虑因素。要知道日常经济活动的支付量是很大的,2018年Visa的平均交易量大概是每秒4000笔。

“(加密货币)支付如果普及开来,那么容量是非常重要的。如果你说去中心化加密货币支付这个东西很好,大家都可以用,结果大家用起来了,你却说网络堵塞了用不了,那是不行的,所以可扩展性非常重要。”Gary认为在支付场景中,首先要确保交易容量,扩容可以通过牺牲部分隐私性来换取,比如公开交易金额。“把金额去掉,就相当于去掉MimbleWimble最大的负荷,整个交易容量立刻就能扩大很多倍。然后再加上别的一些改进,可以做到至少十倍以上的容量提升,最终的目标是为了让链上稳定币资产的交易容量更大。”Gary的新项目Gotts为了实现成为电子现金的目标就做了这样的取舍和改进。

稳定币是加密货币的终极落地场景之一

目前,去中心化的加密货币实际上已经具备了货币三大功能中的两个,即交易媒介和储值工具,但仍然没有一种能成为记账单位。作为记账单位,要求货币价值稳定。Gary认为这是阻碍加密货币支付应用的一大问题,“因为币值不稳定,币圈再怎么折腾也只是小圈子,因为普通大众在日常经济生活中不可能用,或者不可能大规模使用加密货币。”

稳定币有着巨大的应用市场。去年新兴稳定币一个接一个的出现,稳定币被公认为市场基础设施之一。从CoinMarketCap的数据来看,稳定币确实是最接近币值稳定的一类加密货币,换言之,即其币价波动性最低,尤其是法币稳定币。USDT、USDC和TUSD今年以来币价的日均波动性都不到1.5%。主流币中BTC的币价日均波动性最小, 但也达到了4.25%,ETH约为5.36%,EOS则高达到6.46%。匿名币的的币价日均波动更大,最小的DASH也有5.37%,最高的BEAM则达到了13.07%,Grin也达到了10.92%。

Gary认为,讨论稳定币首先要看到它是一个应用场景,而且是加密货币的终极应用场景,然后才去分析各种技术。“现在市场上的稳定币要么是1:1抵押法币获得,要么以超额抵押的方式抵押其他加密货币获得。抵押型稳定币会有一系列问题,比如中心化风险,抵押资产发生价格变动时的清算风险,资产利用效率低等。”所以到现在为止,所有稳定币都是抵押型稳定币,对于无抵押稳定币的探索还十分有限。除了早前Basis有过一次失败的尝试以外,至今还没有一个成功的项目。

“这也是为什么我希望在支付这个最重要的应用场景上去尝试、去突破,我希望能够创造一个基于MimbleWimble的超轻量的链,支持发行一系列去中心化非质押的稳定币资产,可以非常方便地去扩容,还可以保持部分隐私特性。”这是新项目Gotts的目标。

在Gotts中,任何用户任何时候都可以按照Gotts本币资产的实时价格转换等值的稳定币,即兑换稳定币。通过“交易即发行”机制,由自由市场的自由经济行为来决定稳定币的发行量,没有系统性的强制通胀或通缩,整个过程也无需抵押,完全是用户的自由“交易”行为。Gary透露,今年应该会上线测试网。

纯社区驱动模式不利于在现代技术竞争中胜出

Grin以完全社区驱动特别于币圈,作为主要开发贡献者之一和前Grin委员会成员的Gary认为纯社区驱动模式有很多的优点,但也很不容易。

纯社区驱动的优点主要体现在社区建设方面,区块链最受推崇的一点在于去中心化,社区治理。社区人气越高,参与度越高,对一条链的治理和推广而言越有利。对于开源项目而言,Github的关注者和开发总人数是衡量社区人气的一个重要维度。

截至9月24日,根据Github的统计,Grin尽管是最新发布的一个,但却是六大主流匿名币中关注人数最多的一个,一共有4401人关注,其次是Zcash和Monero,分别有4071人和4013人关注。但同样基于MimbleWimble协议,依托公司化运营的竞争项目Beam只有456人关注。纯社区驱动的Grin自带人气。

开发者人数来看,纯社区驱动的Grin有136人参与开发,虽然明显少于Monero、Zcash和Dash这样的老牌项目,但已经比Beam和Zcoin的参与人数更多了。

虽然从长期来看,纯社区驱动的项目在吸引开发者这方面并不存在问题,但开发效率却不足。截至9月24日,从Github上历史代码提交次数来看,只有22个开发人员的Beam有6111次提交,有136个开发人员的Grin只有2145次提交。

从Github代码库最近一个月的更新数据来看,Grin虽然开发人数并不少,但在提交的更新方面远远低于Beam。截至9月24日,Beam开发团队最近一个月已经提交了超过4万个新增和1万个删减,代码更新十分活跃。

“从竞争的角度来看,(完全依靠社区)这个力量是远远不够的。”Gary表示,“尽管之前我也想通过宣传和呼吁吸引更多开发者加入进来,但是并没有收到太多反馈,因为Grin没有基金会,没有钱,人家来替社区工作,你几乎什么回报也给不了。”现在Grin的开发主要靠捐款,捐款额并不大,也只用来给两个全职开发人员发工资。

所以Gary认为纯社区驱动的项目有很多优点,但得来不易。如果可能,至少可以有一个开发基金会,可以支撑开发和生态的快速推进显然可以发展更好。

参考资料:Gotts Github

https://github.com/gottstech/gotts/blob/master/docs/intro.md

“套路”资金盘FairWin是如何“掏空”用户资产的?

特写 • unitimes 发表了文章 • 2019-09-29 10:38

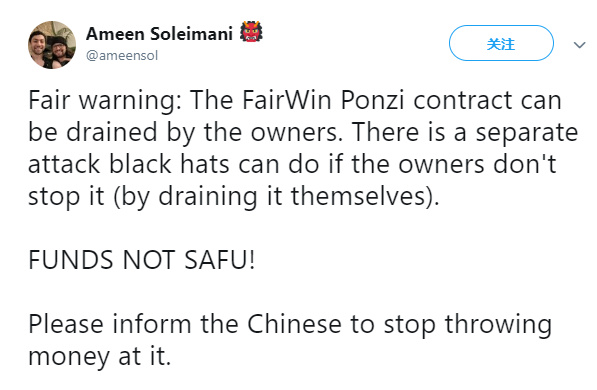

根据PeckShield安全人员深入分析发现,FairWin智能合约存在一个致命缺陷,用户可以制造虚假投注捞取奖池剩余资金,针对这一安全漏洞,以太坊社区基金及业内多位知名从业者都进行了曝光和提示:

SpankChian的CEO兼创始人Ameen Soleimani在Twitter上提示大家:FairWin智能合约并不安全,其资金存在极大的被攻击和窃取的风险,并且特意提示中国民众不要再把钱投到这个项目中去。

以太坊核心成员Philipe Castonguay也呼吁大家扩散这条消息,尤其是在亚洲地区。同时叮嘱已经参与该项目的用户尽快把自己的资金提取出来,并表示关于此次安全漏洞的细节将尽快对外披露。

MyCrypto官方推特将FairWin描述为“极度不安全”且“中心化”,并提醒大家不要将以太币转入这个项目,与SpankChian CEO不约而同地特意叮嘱了中国用户。

具体而言,就是FairWin智能合约存在一个remedy()接口,倘若合约Owner没有通过closeAct() 关闭actStu 时,任何用户都可以通过remedy() 接口修改投注数据,进而实现在0投入的情况下,伪造大量资金投入,并通过userWithDraw() 将合约余额奖金取出。

虽然截至目前,尚没有已知攻击发生,且FairWin合约Owner已经将actStu关闭,潜在威胁暂时得以排除,但以太坊网络上尚存在类FairWin仿盘,均可能存在此类漏洞威胁。建议玩家在参与此类资金盘游戏时,应警惕此类威胁,并及时将已投注资金取出,确保数字资产免受攻击损失。

那FairWin到底是何方“神圣”?为何它能在面世不久就吸引如此多的用户参与?

FairWin公赢智能合约游戏自我标榜为“全球第一款基于以太坊公链技术开发的真正开源代码的DAPP智能合约分红游戏”。

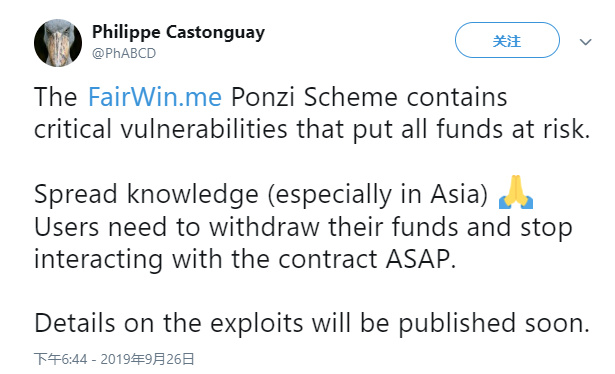

根据Etherscan的数据,截至撰写文本时,该资金盘游戏合约内共计约5.36万 ETH,价值约合886.5万美元,见下图。可以看出,Fairwin游戏的参与者似乎并没有受到这则负面新闻的影响。

根据该游戏的官网(https://fairwin.me)显示,这是一款“采用以太坊付费的公平分红游戏”,该平台会根据用户投注的“赌注”高低来决定用户能够分得多少“分红”。

具体的规则是怎样的呢?小编带着大家一起来了解一下其中类似“庞氏骗局”的套路。

用户每次参与投注的金额区间为1-15 ETH,最低投注金额为1 ETH,根据投注的ETH数量来决定相应的“会员等级”,不同额等级就会有不同的收益分红。

具体来说就是:

投注1-5 ETH的用户为V1等级,每日分红为0.5%;

投注6-10 ETH 的用户为V2等级,每日分红为0.7%;

投注11-15 ETH 的用户为V3等级,每日分红为1%。

投注5天后,用户可以解冻本金,解冻之后不计算分红;也可以选择不解冻,继续使用现有的本金参与投注。

这是典型的资金盘模式。但Fairwin并不止于此!它还设置了“节点奖励”以及针对节点奖励的“奖励烧伤”机制!

如果A投注了5 ETH (也即A属于V1等级),同时A邀请了B参与投注 (假设B投注了15 ETH,这意味着B属于V3等级),那么A在获得每日0.5%的每日分红之外,还可以获得“节点奖励”。节点奖励的规则是:

V1等级的用户将只能获得1代奖励,1代每日分红的50% (在本例中,B就是1代,假设B又推荐了C投注,那C就是2代,以此类推);

V2等级的用户只获得2代奖励,节点奖励金额为1代每日分红的70%+2代每日分红的50%;

V3等级的用户可获取无限代奖励,节点奖励金额为:1代每日分红的100%+2代每日分红的70%+3代每日分红的50%+4代至10代每日分红的10%+11至20代每日分红的5%+21以上每日分红的1%。

但同时还存在“奖励烧伤”,即系统会根据A推荐的用户B所投入的金额多少,来“烧伤”(相当于扣除)一部分的“节点奖励”。“奖励烧伤”规则如下:

如果自己账户金额小于推荐会员的投注金额时,节点奖励以自己账户金额为基础计算;

自己账户金额大于等于推荐会员的投注金额时,节点奖励以推荐会员投注金额为基础计算。

另外节点奖励还需要乘以会员等级系数:V1为30%,V2为60%,V3为100%。

在上述例子中,A投注了5 ETH,为V1等级;A推荐了B用户,B投注了15 ETH,那意味着A只能享受1代奖励,且由于A的账户金额少于B投注的金额,则A的节点奖励需要以A的账户金额 (即5ETH) 为基础进行计算,因此A可以的节点奖励=((5*1%)*50%)*30=0.0075 ETH。

加上A本来可以获得的每日分红 (即5*0.5%=0.025 ETH),这意味着A每日总共可以获得的收益=0.0075+0.025=0.0325 ETH。

此外,用户投注5天后本金解冻,解冻后不计算分红,节点奖励正常计算,可随时提现,提现后不计算节点奖励。如果合约中的余额为0 (也即所有余额都被提现),那系统将会自动启动重启机制,重启时所有人的账户都会归0,开始新一轮的资金盘,但重启不会改变节点关系。

这些复杂的规则意味着什么呢?

意味着如果想要获得高收益,参与者往往会投入更高的“赌注”,同时尽可能地邀请更多的人参与进来,以此获得更高收益。

可是其中存在的重大风险来于:后入场的参与者,可能会因为先入场的参与者将合约中的ETH全部提现走人,导致这些后入场的参与者的账户“自动归0”,血本无归!

这种依靠不断邀请后入场的参与者进来,然后先入场的人可能随时提现走人的“资金盘”模式,使得PairWin存在极高的风险!

但即便存在如此高的风险,在FairWin面世以来,6天产生了25万笔交易,足以导致平日基本不拥堵的以太坊再次处于拥堵状态。但最后买单的终将是那些最后进入的韭菜。

如上所述,虽然此次合约漏洞时间尚未导致攻击发生,但FairWin资金盘游戏存在很大的风险:只要资金池源源不断有新人进来,就能保障游戏持续下去,但是一旦没有新人进来,资金池空了,那么账户被归0的投入者就哭诉无门了。 查看全部

近日,一个名为FairWin的资金盘项目尤为引人瞩目,其Gas利用率占比曾达到以太坊网络可承载Gas总量的近半数,是造成近期以太坊网络拥堵的罪魁祸首之一。

根据PeckShield安全人员深入分析发现,FairWin智能合约存在一个致命缺陷,用户可以制造虚假投注捞取奖池剩余资金,针对这一安全漏洞,以太坊社区基金及业内多位知名从业者都进行了曝光和提示:

SpankChian的CEO兼创始人Ameen Soleimani在Twitter上提示大家:FairWin智能合约并不安全,其资金存在极大的被攻击和窃取的风险,并且特意提示中国民众不要再把钱投到这个项目中去。

以太坊核心成员Philipe Castonguay也呼吁大家扩散这条消息,尤其是在亚洲地区。同时叮嘱已经参与该项目的用户尽快把自己的资金提取出来,并表示关于此次安全漏洞的细节将尽快对外披露。

MyCrypto官方推特将FairWin描述为“极度不安全”且“中心化”,并提醒大家不要将以太币转入这个项目,与SpankChian CEO不约而同地特意叮嘱了中国用户。

具体而言,就是FairWin智能合约存在一个remedy()接口,倘若合约Owner没有通过closeAct() 关闭actStu 时,任何用户都可以通过remedy() 接口修改投注数据,进而实现在0投入的情况下,伪造大量资金投入,并通过userWithDraw() 将合约余额奖金取出。

虽然截至目前,尚没有已知攻击发生,且FairWin合约Owner已经将actStu关闭,潜在威胁暂时得以排除,但以太坊网络上尚存在类FairWin仿盘,均可能存在此类漏洞威胁。建议玩家在参与此类资金盘游戏时,应警惕此类威胁,并及时将已投注资金取出,确保数字资产免受攻击损失。

那FairWin到底是何方“神圣”?为何它能在面世不久就吸引如此多的用户参与?

FairWin公赢智能合约游戏自我标榜为“全球第一款基于以太坊公链技术开发的真正开源代码的DAPP智能合约分红游戏”。

根据Etherscan的数据,截至撰写文本时,该资金盘游戏合约内共计约5.36万 ETH,价值约合886.5万美元,见下图。可以看出,Fairwin游戏的参与者似乎并没有受到这则负面新闻的影响。

根据该游戏的官网(https://fairwin.me)显示,这是一款“采用以太坊付费的公平分红游戏”,该平台会根据用户投注的“赌注”高低来决定用户能够分得多少“分红”。

具体的规则是怎样的呢?小编带着大家一起来了解一下其中类似“庞氏骗局”的套路。

用户每次参与投注的金额区间为1-15 ETH,最低投注金额为1 ETH,根据投注的ETH数量来决定相应的“会员等级”,不同额等级就会有不同的收益分红。

具体来说就是:

投注1-5 ETH的用户为V1等级,每日分红为0.5%;

投注6-10 ETH 的用户为V2等级,每日分红为0.7%;

投注11-15 ETH 的用户为V3等级,每日分红为1%。

投注5天后,用户可以解冻本金,解冻之后不计算分红;也可以选择不解冻,继续使用现有的本金参与投注。

这是典型的资金盘模式。但Fairwin并不止于此!它还设置了“节点奖励”以及针对节点奖励的“奖励烧伤”机制!

如果A投注了5 ETH (也即A属于V1等级),同时A邀请了B参与投注 (假设B投注了15 ETH,这意味着B属于V3等级),那么A在获得每日0.5%的每日分红之外,还可以获得“节点奖励”。节点奖励的规则是:

V1等级的用户将只能获得1代奖励,1代每日分红的50% (在本例中,B就是1代,假设B又推荐了C投注,那C就是2代,以此类推);

V2等级的用户只获得2代奖励,节点奖励金额为1代每日分红的70%+2代每日分红的50%;

V3等级的用户可获取无限代奖励,节点奖励金额为:1代每日分红的100%+2代每日分红的70%+3代每日分红的50%+4代至10代每日分红的10%+11至20代每日分红的5%+21以上每日分红的1%。

但同时还存在“奖励烧伤”,即系统会根据A推荐的用户B所投入的金额多少,来“烧伤”(相当于扣除)一部分的“节点奖励”。“奖励烧伤”规则如下:

如果自己账户金额小于推荐会员的投注金额时,节点奖励以自己账户金额为基础计算;

自己账户金额大于等于推荐会员的投注金额时,节点奖励以推荐会员投注金额为基础计算。

另外节点奖励还需要乘以会员等级系数:V1为30%,V2为60%,V3为100%。

在上述例子中,A投注了5 ETH,为V1等级;A推荐了B用户,B投注了15 ETH,那意味着A只能享受1代奖励,且由于A的账户金额少于B投注的金额,则A的节点奖励需要以A的账户金额 (即5ETH) 为基础进行计算,因此A可以的节点奖励=((5*1%)*50%)*30=0.0075 ETH。

加上A本来可以获得的每日分红 (即5*0.5%=0.025 ETH),这意味着A每日总共可以获得的收益=0.0075+0.025=0.0325 ETH。

此外,用户投注5天后本金解冻,解冻后不计算分红,节点奖励正常计算,可随时提现,提现后不计算节点奖励。如果合约中的余额为0 (也即所有余额都被提现),那系统将会自动启动重启机制,重启时所有人的账户都会归0,开始新一轮的资金盘,但重启不会改变节点关系。

这些复杂的规则意味着什么呢?

意味着如果想要获得高收益,参与者往往会投入更高的“赌注”,同时尽可能地邀请更多的人参与进来,以此获得更高收益。

可是其中存在的重大风险来于:后入场的参与者,可能会因为先入场的参与者将合约中的ETH全部提现走人,导致这些后入场的参与者的账户“自动归0”,血本无归!

这种依靠不断邀请后入场的参与者进来,然后先入场的人可能随时提现走人的“资金盘”模式,使得PairWin存在极高的风险!

但即便存在如此高的风险,在FairWin面世以来,6天产生了25万笔交易,足以导致平日基本不拥堵的以太坊再次处于拥堵状态。但最后买单的终将是那些最后进入的韭菜。

如上所述,虽然此次合约漏洞时间尚未导致攻击发生,但FairWin资金盘游戏存在很大的风险:只要资金池源源不断有新人进来,就能保障游戏持续下去,但是一旦没有新人进来,资金池空了,那么账户被归0的投入者就哭诉无门了。

“银行鼻祖”美第奇后人正积极拥抱区块链,誓要实现“去中心化银行”愿景

资讯 • huoxing 发表了文章 • 2019-09-27 15:18

又一家对加密货币持友好态度的银行即将迎来第一位客户。

CoinDesk 独家消息,美第奇银行将于今年 10 月推出私人测试版。这家总部位于波多黎各的银行,将与全球其他家公司共同测试数字登陆流程、门户网站及其应用程序编程接口。美第奇银行首席执行官埃德·博伊尔(Ed Boyle)对 CoinDesk 表示,其中两三家公司将开展加密业务,至少有一家将成为交易所。这些公司目前正在测试阶段,银行系统是否能扩展以适应交易量,这很有指导意义。

“加密公司是高吞吐量型的客户,”美第奇银行首席执行官埃德·博伊尔表示,“如果我们能处理这些业务的话,我们能够处理任何事情。”美第奇银行,在文艺复兴时期由意大利银行家族的后代洛伦佐·德美第奇(Lorenzo de’ Medici)王子建立。美第奇银行将成为对加密公司开放的金融机构体系中的新成员。

大多数银行不愿意为该领域提供服务,因为他们认为,相对于业务产生的收入来说,洗钱的风险将带来高昂的合规成本。只有少数美国的银行愿意为加密公司提供服务,包括加利福尼亚州 Silvergate 银行、纽约大都会商业银行(Metropolitan Commercial)、Signature 银行和 Quontic 银行。德国的 Fidor 银行也有加密客户,其在美国的运营由博伊尔进行监督。

博伊尔说:“全世界对加密技术持友好态度的银行只有不到 10 家。

一、 10 亿美元的目标

今年年底,美第奇银行将进入开放测试阶段,这是一个用户数量有限的非完全运营环境,其计划在 2020 年第一季度全面启动,目标是管理存款和资产总额,在 3 年内达到 10 亿美元。

博伊尔说,美第奇的目标是将客户数量在金融科技公司(包括加密业务)、进出口公司和私人财富客户三者之间平分。 “但不知道什么时候能实现看似对等的目标。正如战士们的计划,直到被打中嘴巴后,才意识到没有一个作战计划能在第一次与敌人接触时幸存下来一样,我们非常期待我们的计划在推向市场后,能有很大的调整。”

博伊尔说,虽然该银行对加密银行业务公司的兴趣并不是无限的,但美第奇愿意将其总业务的三分之一或一半作为加密客户业务。

经波多黎各金融机构委员会办公室授权成为国际金融实体(IFE)后,美第奇银行现有 6 名员工,并计划今年年底前增加员工数量至 20,2020 年底增加到 50,2021 年底增加到 100。与此同时,博伊尔正在与其不愿透露姓名的第三方公司合作,帮助美第奇银行分析区块链数据。博伊尔认为,观察公共分类账上资金的流动情况,比传统检测可疑活动的方式更为有效。“分析区块链数据要比分析薪水数据容易得多,” 他说。“在与加密相关的银行业务公司,我们不需要做假设,只需找出钱包地址,并分析该钱包地址的历史记录即可。”

长远来看,美第奇的目标是使用区块链技术。

二、 更大的目标

博伊尔说,美第奇的最终目标是实现去中心化银行业务。为此,他正在与全球的数字银行进行谈判,关于如何创建一个具有多个可互操作的区块链网络,能够实现方便即时地共享 “了解你的客户(KYC)” 信息、身份传输、实时跨境支付和账户转账。数字银行通常被定义为,没有分支机构、仅通过移动应用程序或网络为客户提供服务的银行服务提供商。然而,博伊尔保留了 “拥有实际许可证的,不是那些在某些传统银行基础上使用预付卡的提供商” 这一术语,这是对为传统银行后端提供服务的金融科技初创公司的嘲讽。这里的每一家银行都将在区块链网络上运行一个节点,并可以访问这些地区的本地支付渠道。博伊尔说,目前,只有大型中心化外汇交易柜台才能实现大型银行之间的跨境交易。他说,美第奇的区块链网络,能够让小型数字银行围绕这些大型机构开展业务。博伊尔认为,那些高调宣布使用区块链来结算内部客户转账的银行,并不是真正地在使用区块链技术,因为它们只涉及一个节点。由于多个节点是由不同的银行运行的,在美第奇提出的网络中的参与者们,可以信任区块链作为一个不可变的记录系统。

博伊尔说:“只有在有交易对手的地方部署区块链才有意义。区块链技术不是富国银行纽约分行(Wells Fargo New York)和伦敦分行(Wells Fargo London)之间的东西。

这种设定能够给客户带来的另一个好处是,他们可以通过 “一键式” 操作来完成银行之间的账户切换,这与通常将资金转移到新机构的冗杂操作形成了鲜明对比。博伊尔说,无摩擦切换 “对银行业来说是一种诅咒”,他总结道:“银行喜欢建有围墙的花园,让你很难把钱拿到别处去。我们想让你能够很容易地把钱送到别处去,不管是从一个地方到另一个地方,还是从一家银行到另一家银行。”

文章来源:CoinDesk中文版 查看全部

又一家对加密货币持友好态度的银行即将迎来第一位客户。

CoinDesk 独家消息,美第奇银行将于今年 10 月推出私人测试版。这家总部位于波多黎各的银行,将与全球其他家公司共同测试数字登陆流程、门户网站及其应用程序编程接口。美第奇银行首席执行官埃德·博伊尔(Ed Boyle)对 CoinDesk 表示,其中两三家公司将开展加密业务,至少有一家将成为交易所。这些公司目前正在测试阶段,银行系统是否能扩展以适应交易量,这很有指导意义。

“加密公司是高吞吐量型的客户,”美第奇银行首席执行官埃德·博伊尔表示,“如果我们能处理这些业务的话,我们能够处理任何事情。”美第奇银行,在文艺复兴时期由意大利银行家族的后代洛伦佐·德美第奇(Lorenzo de’ Medici)王子建立。美第奇银行将成为对加密公司开放的金融机构体系中的新成员。

大多数银行不愿意为该领域提供服务,因为他们认为,相对于业务产生的收入来说,洗钱的风险将带来高昂的合规成本。只有少数美国的银行愿意为加密公司提供服务,包括加利福尼亚州 Silvergate 银行、纽约大都会商业银行(Metropolitan Commercial)、Signature 银行和 Quontic 银行。德国的 Fidor 银行也有加密客户,其在美国的运营由博伊尔进行监督。

博伊尔说:“全世界对加密技术持友好态度的银行只有不到 10 家。

一、 10 亿美元的目标

今年年底,美第奇银行将进入开放测试阶段,这是一个用户数量有限的非完全运营环境,其计划在 2020 年第一季度全面启动,目标是管理存款和资产总额,在 3 年内达到 10 亿美元。

博伊尔说,美第奇的目标是将客户数量在金融科技公司(包括加密业务)、进出口公司和私人财富客户三者之间平分。 “但不知道什么时候能实现看似对等的目标。正如战士们的计划,直到被打中嘴巴后,才意识到没有一个作战计划能在第一次与敌人接触时幸存下来一样,我们非常期待我们的计划在推向市场后,能有很大的调整。”

博伊尔说,虽然该银行对加密银行业务公司的兴趣并不是无限的,但美第奇愿意将其总业务的三分之一或一半作为加密客户业务。

经波多黎各金融机构委员会办公室授权成为国际金融实体(IFE)后,美第奇银行现有 6 名员工,并计划今年年底前增加员工数量至 20,2020 年底增加到 50,2021 年底增加到 100。与此同时,博伊尔正在与其不愿透露姓名的第三方公司合作,帮助美第奇银行分析区块链数据。博伊尔认为,观察公共分类账上资金的流动情况,比传统检测可疑活动的方式更为有效。“分析区块链数据要比分析薪水数据容易得多,” 他说。“在与加密相关的银行业务公司,我们不需要做假设,只需找出钱包地址,并分析该钱包地址的历史记录即可。”

长远来看,美第奇的目标是使用区块链技术。

二、 更大的目标

博伊尔说,美第奇的最终目标是实现去中心化银行业务。为此,他正在与全球的数字银行进行谈判,关于如何创建一个具有多个可互操作的区块链网络,能够实现方便即时地共享 “了解你的客户(KYC)” 信息、身份传输、实时跨境支付和账户转账。数字银行通常被定义为,没有分支机构、仅通过移动应用程序或网络为客户提供服务的银行服务提供商。然而,博伊尔保留了 “拥有实际许可证的,不是那些在某些传统银行基础上使用预付卡的提供商” 这一术语,这是对为传统银行后端提供服务的金融科技初创公司的嘲讽。这里的每一家银行都将在区块链网络上运行一个节点,并可以访问这些地区的本地支付渠道。博伊尔说,目前,只有大型中心化外汇交易柜台才能实现大型银行之间的跨境交易。他说,美第奇的区块链网络,能够让小型数字银行围绕这些大型机构开展业务。博伊尔认为,那些高调宣布使用区块链来结算内部客户转账的银行,并不是真正地在使用区块链技术,因为它们只涉及一个节点。由于多个节点是由不同的银行运行的,在美第奇提出的网络中的参与者们,可以信任区块链作为一个不可变的记录系统。

博伊尔说:“只有在有交易对手的地方部署区块链才有意义。区块链技术不是富国银行纽约分行(Wells Fargo New York)和伦敦分行(Wells Fargo London)之间的东西。

这种设定能够给客户带来的另一个好处是,他们可以通过 “一键式” 操作来完成银行之间的账户切换,这与通常将资金转移到新机构的冗杂操作形成了鲜明对比。博伊尔说,无摩擦切换 “对银行业来说是一种诅咒”,他总结道:“银行喜欢建有围墙的花园,让你很难把钱拿到别处去。我们想让你能够很容易地把钱送到别处去,不管是从一个地方到另一个地方,还是从一家银行到另一家银行。”

文章来源:CoinDesk中文版

矿池币,下一个平台币?

市场 • odaily 发表了文章 • 2019-09-27 14:50

所谓的矿池币,由矿池发行,并为持币者带来一定的权益:手续费减免、空投代币等。

这把火,最初是由火币矿池的矿池币 HPT 点燃的。今年以来,HPT 多次发力,相继推出了 HPT 回购销毁机制、社群治理计划。

随后,KuCoin 加持的新兴矿池 Pool-X 推出了自己的矿池币 POL;BlockPool 矿池也推出矿池币 BPT,并登陆 Bibox 交易所。

有匿名人士告诉 Odaily星球日报,OK 矿池或将发行自己的矿池币,但具体上线时间未定。目前,OK 矿池在 EOS 节点中排名第一。

从二级市场表现看,已经上线交易的矿池币收益不凡。HPT 年内最高涨幅超过 650%,截至 9 月 27 日仍然有 150% 的收益,远超同期比特币收益(目前仅为 110%)。BlockPool 矿池币 BPT 年内最高涨幅 520%,截至发稿前涨幅为 370%。

“矿池币(矿池通证)也许会是新矿池决胜的关键,未来会是矿池的标配。” 分析人士指出。

不过,高手环伺之下,新兴矿池要想脱颖而出,绝非一件易事。矿池币的市场前景还有多大?矿池币能否成为新一轮财富热点?

矿池币将成标配

“矿池通证可以看作是矿池社区生态运营中的一个纽带,能更好地维系矿池与矿工的联系。但在是否发行矿池通证这个问题上,OKEx 矿池会更多地听取用户意见。”OK 矿池负责人 Alina 没有承认,但也未否认发矿池币的可能。

“矿池币是中小、新兴矿池的破局之路,一方面矿池可以通过发行矿池币来融资,回笼资金;还可以用矿池币作为补贴手段,快速吸引用户。”加密分析师芳芳表示。

这是否意味着,矿池币会成为矿池的标配呢?

“其实在我看来,即便这只是一种新型的激励方式,也是矿池未来发展的一个必然趋势。“KuCoin 联合创始人 TOP 表示。

TOP 解释称,矿池币可以理解为是行业内的一种新的尝试。即便今天矿池的发展和矿池币的诞生无关,也一定会有其他形式的激励产生。

“但如果要探讨这种新的形式的淘汰与否,其实与整个矿池平台的生态发展是紧密相连的,同样也取决于其真正的价值和背后的技术发展是否能够真正落地。浪潮退去后,才知道谁在裸泳,时间才是真正的价值证明。”

“矿池发币我认为会是未来矿池的标配,但是不是依靠发行通证就一定能突围,显然是否定的。”OKEx 首席行业研究员孔德云说。

OKEx 矿池负责人 Alina 则认为,如果有一种矿池币能成为热门币并持续一段时间的热度,矿池币将会流行起来,后面大家可能会看到更多的矿池币出现。

“这种情况下,矿池币应该会成为矿池的标配。但是同质化的竞争也会导致大量的矿池币倒下,只有少量币种才能坚持到最后。”

“大家要警惕为了发币而发币的情况,了解清楚矿池平台及其矿池币的真正价值是什么。” TOP 表示。

在POS中,矿池币前景巨大

目前来看,像 BTC.com、F2Pool、Antpool 等自有算力比较多的老牌 POW(Proof of Work)矿池,发矿池币的较少。发矿池币的多是一些中小型的矿池或者新兴的 PoS(Proof of Stake)矿池。

这是否意味着矿池币更加适合 POS 市场?

多位受访者给出了肯定的答案。

“对于 POW 矿工来说,矿池币吸引力似乎不大,而 POS 矿工更看重这块。“TOP 表示。

POW 矿工群体本身具备一定特殊性,更偏大户,POW 大矿工占据绝对发言权,与现有矿池可能有合作,也不太在意矿池是否附赠矿池币。

POW 矿工王孝一曾告诉 Odaily星球日报,其在火币矿池挖矿 BTC 赠送 HPT,但 HPT 并不在他的收益考量范围内,

“到底给多少(HPT 空投),我也不在乎、不纠结到底有多少收益。至于(HPT)价格,我也不是很敏感。”

相反,POS 矿池的本质是 Staking(质押),每个持币用户都是潜在矿工,广大中小持币散户参与门槛更低,更加地面向 C 端,他们天然对矿池币兴趣更大。

“对于散户来说,矿池币会跟平台币一样,是决定用户粘性的重要标志。”孔德云说。

“之前,矿池服务于矿工,现在矿池2.0 阶段,矿池服务的是交易所用户,这是一个由大户到散户变迁的过程。”

“我比较看好矿池币的发展前景”,Alina 从基本面给出了意见,

“作为一种有基本面的数字货币,矿池币的收益和币价基本可以呈现正相关性,具备熊市抗跌、牛市更抢眼的特性。”

多位分析师认为,随着 Staking 经济的崛起,矿池币未来前景还是很光明的。

Odaily星球日报挑选了 CoinMarkerCap 上市值前 100 币种的 POS 代币,包括 EOS、ATOM 在内共计 23 个,其总市值为 115.26 亿美元。

目前,所有 POS 代币每年的平均通胀率(增发率)为 7%,则每年 POS 产生的新币市值为 15.26 *7% = 8.06 亿美元。

POS 矿池服务商手续费一般在 10% 左右,平均利润率为 4%,可以算出 POS 矿池一年总利润规模最多为 8.06 *10%*4%=0.0322 亿美元。

按照「市值=市盈率*利润」这一公式,其中市盈率为 10~20,则可以算出 POS 矿池的市值应该为 0.3亿~0.6 亿美元。

同理,我们也计算出了 POW 中最具代表性的 BTC 矿池市值,约为 0.65 亿~1.31 亿美元。

“从理论上来讲,POS 的矿池币与 POW 矿池是在同一个量级的,市场前景广阔,”芳芳解释称,

“未来,以太坊、波卡、OASIS 等 POS 币上线后,也会进一步扩大 POS 矿池币的市场。”

此外,芳芳也认为,矿池币也会反哺 POS 市场。

“有了矿池币,使得 staking 用户有了额外的收益;用户更愿意买 POS 币去进行 staking,使得更多的人进入 POS 生态参与治理投票,从而使得整个生态里的币更加稳定安全,有利于项目的应用落地。”

矿池币赋能交易所业务

近一年来,交易所入局矿池已经不是一件新鲜事:火币矿池、抹茶 POS 矿池、KuCoin 的 Pool-X 矿池、Bibox 的 BlockPool 矿池。

而交易所入局其中的一个重要原因,就是利用矿池币赋能平台币或者其他业务。

以 HPT 为例,在其白皮书种就规定,将 20% 的 HPT 空投给 HT 持有者——现在变成锁仓 HT 空投 HPT。

但无论怎样,HPT 相较于 HT 仍然处于从属地位。毕竟对于交易所来说,平台币才是最核心的。

Kucoin 旗下的 Pool-X 矿池币 POL,虽然在刚出来时没有赋能平台币 KCS。但近期 Kucoin 2 周年活动时宣布,锁仓 KCS 空投 POL。“我们也在考虑一些可行的方式给 KCS 赋能,比如将矿池平台的一部分盈利分发给 KCS 持有用户。”

并且,Pool-X 矿池也赋能了交易所其他业务。TOP 介绍说,Pool-X 虽然是独立运营,但和 KuCoin 有非常深度的合作和互通关系:用户登录矿池平台必须使用 KuCoin 账号;如果 Pool-X 用户希望交易或者提现资产,也需要先划转到 KuCoin 储蓄账户。

然而,对于矿池币赋能平台币,一些投资者却并买帐。在他们看来,矿池币与平台币应该独立、平等发展。

曾有投资者告诉 Odaily星球日报,将 20% 的 HPT 将空投给 HT 用户是不公平的。“现在主要是 HPT 为 HT 赋能,但我们没看到 HT 为 HPT 赋能,我认为火币集团对火币矿池的支持力度不够。现在 HPT 对 HT 赋能,其实是在损害 HPT 股东的利益。”

从矿池的实际运营来说,其增长速度也并不比交易所要差。以火币矿池为例,其过去一年的利润平均增长率接近 100%,远远超过同期交易所利润增长。

然而,交易所支持的矿池想要甩开交易所,注定不是一件好事。毕竟,交易所能够接触到的各方面合作机会必然更加丰富、多样化。基于交易所的信任背书,交易所开发的矿池在寻求项目合作方面自然也会获得合作伙伴更多的信任感和资源支持。

并且,交易所的技术一般都发展得都比较成熟,安全可控性和技术完整性较高;交易所也能够提供相应的人力和财力服务于新矿池。

“对于交易所来说,坐拥庞大的资金和用户,将会在矿池2.0 阶段发挥重要作用。”孔德云解释称。

矿池币问题不少

对于矿池来说,发行矿池币绝不是一件简单的事。在这一过程中,也埋着许多雷。

1. 上所困难且成本高

上线交易所,对于新矿池来说负担较大,因此发行通证对于交易所旗下矿池而言有着先天优势。

“火币本身是交易所,创造一个币在交易所流通,成本比较低。”标准共识分析师李自鹏解释说。

而像币印,由于其本身并不是交易所,其矿池币 PIN 目前只在小的交易所(KKEX、汇币网)进行交易。

2. 价格不稳定,市值管理难

矿池币之所以能在 Staking 经济中玩得转,一个重要原因是解决了长期存在的痛点:Staking 用户虽然获得代币,但相对于法币仍然是亏损的。

以 HPT 为例,用户质押了 ATOM 后是用 HPT 结算质押收益,这也就要求:在市场下跌时,HPT 的跌幅要比 ATOM 等代币要小;在市场上涨时,HPT 的涨幅还要比 ATOM 等代币大。

而市值管理所要耗费的资源和金钱,也会是一笔不小的数目,非交易所支持的矿池则显得后劲不足。

例如,PIN 在上线交易后,PIN/BTC 就一直处于下跌状态,对法币收益也基本处于下行趋势。

(图片来自KKEX)

3. 应用场景有限

对于矿池来说,简单发个币,也许并不能成为取胜的关键,最终还是靠应用场景取胜。

目前来看,矿池币的应用场景确实有限。以 HPT 为例,HPT 持有者权益主要有二:选举超级代表及提案投票;享受火币矿池相关代币的空投。HPT 名义上是火币矿池生态交易所平台币,但持有 HPT 并未享有任何优惠。

PIN 则拥有更多应用场景:参与抉择、选举监督、持币特权、激励赏金、币印商城。

落地场景并不容易,矿池发币需三思。正如 TOP 所言,“一个矿池的业务、定位和愿景是什么,矿池币在这个矿池平台的应用场景有哪些,这些问题都是需要矿池平台想清楚的。”

文 | 秦晓峰

出品 | Odaily星球日报(ID:o-daily) 查看全部

矿池通证(矿池币)正在行业中升温。

所谓的矿池币,由矿池发行,并为持币者带来一定的权益:手续费减免、空投代币等。

这把火,最初是由火币矿池的矿池币 HPT 点燃的。今年以来,HPT 多次发力,相继推出了 HPT 回购销毁机制、社群治理计划。

随后,KuCoin 加持的新兴矿池 Pool-X 推出了自己的矿池币 POL;BlockPool 矿池也推出矿池币 BPT,并登陆 Bibox 交易所。

有匿名人士告诉 Odaily星球日报,OK 矿池或将发行自己的矿池币,但具体上线时间未定。目前,OK 矿池在 EOS 节点中排名第一。

从二级市场表现看,已经上线交易的矿池币收益不凡。HPT 年内最高涨幅超过 650%,截至 9 月 27 日仍然有 150% 的收益,远超同期比特币收益(目前仅为 110%)。BlockPool 矿池币 BPT 年内最高涨幅 520%,截至发稿前涨幅为 370%。

“矿池币(矿池通证)也许会是新矿池决胜的关键,未来会是矿池的标配。” 分析人士指出。

不过,高手环伺之下,新兴矿池要想脱颖而出,绝非一件易事。矿池币的市场前景还有多大?矿池币能否成为新一轮财富热点?

矿池币将成标配

“矿池通证可以看作是矿池社区生态运营中的一个纽带,能更好地维系矿池与矿工的联系。但在是否发行矿池通证这个问题上,OKEx 矿池会更多地听取用户意见。”OK 矿池负责人 Alina 没有承认,但也未否认发矿池币的可能。

“矿池币是中小、新兴矿池的破局之路,一方面矿池可以通过发行矿池币来融资,回笼资金;还可以用矿池币作为补贴手段,快速吸引用户。”加密分析师芳芳表示。

这是否意味着,矿池币会成为矿池的标配呢?

“其实在我看来,即便这只是一种新型的激励方式,也是矿池未来发展的一个必然趋势。“KuCoin 联合创始人 TOP 表示。

TOP 解释称,矿池币可以理解为是行业内的一种新的尝试。即便今天矿池的发展和矿池币的诞生无关,也一定会有其他形式的激励产生。

“但如果要探讨这种新的形式的淘汰与否,其实与整个矿池平台的生态发展是紧密相连的,同样也取决于其真正的价值和背后的技术发展是否能够真正落地。浪潮退去后,才知道谁在裸泳,时间才是真正的价值证明。”

“矿池发币我认为会是未来矿池的标配,但是不是依靠发行通证就一定能突围,显然是否定的。”OKEx 首席行业研究员孔德云说。

OKEx 矿池负责人 Alina 则认为,如果有一种矿池币能成为热门币并持续一段时间的热度,矿池币将会流行起来,后面大家可能会看到更多的矿池币出现。

“这种情况下,矿池币应该会成为矿池的标配。但是同质化的竞争也会导致大量的矿池币倒下,只有少量币种才能坚持到最后。”

“大家要警惕为了发币而发币的情况,了解清楚矿池平台及其矿池币的真正价值是什么。” TOP 表示。

在POS中,矿池币前景巨大

目前来看,像 BTC.com、F2Pool、Antpool 等自有算力比较多的老牌 POW(Proof of Work)矿池,发矿池币的较少。发矿池币的多是一些中小型的矿池或者新兴的 PoS(Proof of Stake)矿池。

这是否意味着矿池币更加适合 POS 市场?

多位受访者给出了肯定的答案。

“对于 POW 矿工来说,矿池币吸引力似乎不大,而 POS 矿工更看重这块。“TOP 表示。

POW 矿工群体本身具备一定特殊性,更偏大户,POW 大矿工占据绝对发言权,与现有矿池可能有合作,也不太在意矿池是否附赠矿池币。

POW 矿工王孝一曾告诉 Odaily星球日报,其在火币矿池挖矿 BTC 赠送 HPT,但 HPT 并不在他的收益考量范围内,

“到底给多少(HPT 空投),我也不在乎、不纠结到底有多少收益。至于(HPT)价格,我也不是很敏感。”

相反,POS 矿池的本质是 Staking(质押),每个持币用户都是潜在矿工,广大中小持币散户参与门槛更低,更加地面向 C 端,他们天然对矿池币兴趣更大。

“对于散户来说,矿池币会跟平台币一样,是决定用户粘性的重要标志。”孔德云说。

“之前,矿池服务于矿工,现在矿池2.0 阶段,矿池服务的是交易所用户,这是一个由大户到散户变迁的过程。”

“我比较看好矿池币的发展前景”,Alina 从基本面给出了意见,

“作为一种有基本面的数字货币,矿池币的收益和币价基本可以呈现正相关性,具备熊市抗跌、牛市更抢眼的特性。”

多位分析师认为,随着 Staking 经济的崛起,矿池币未来前景还是很光明的。

Odaily星球日报挑选了 CoinMarkerCap 上市值前 100 币种的 POS 代币,包括 EOS、ATOM 在内共计 23 个,其总市值为 115.26 亿美元。

目前,所有 POS 代币每年的平均通胀率(增发率)为 7%,则每年 POS 产生的新币市值为 15.26 *7% = 8.06 亿美元。

POS 矿池服务商手续费一般在 10% 左右,平均利润率为 4%,可以算出 POS 矿池一年总利润规模最多为 8.06 *10%*4%=0.0322 亿美元。

按照「市值=市盈率*利润」这一公式,其中市盈率为 10~20,则可以算出 POS 矿池的市值应该为 0.3亿~0.6 亿美元。

同理,我们也计算出了 POW 中最具代表性的 BTC 矿池市值,约为 0.65 亿~1.31 亿美元。

“从理论上来讲,POS 的矿池币与 POW 矿池是在同一个量级的,市场前景广阔,”芳芳解释称,

“未来,以太坊、波卡、OASIS 等 POS 币上线后,也会进一步扩大 POS 矿池币的市场。”

此外,芳芳也认为,矿池币也会反哺 POS 市场。

“有了矿池币,使得 staking 用户有了额外的收益;用户更愿意买 POS 币去进行 staking,使得更多的人进入 POS 生态参与治理投票,从而使得整个生态里的币更加稳定安全,有利于项目的应用落地。”

矿池币赋能交易所业务

近一年来,交易所入局矿池已经不是一件新鲜事:火币矿池、抹茶 POS 矿池、KuCoin 的 Pool-X 矿池、Bibox 的 BlockPool 矿池。

而交易所入局其中的一个重要原因,就是利用矿池币赋能平台币或者其他业务。

以 HPT 为例,在其白皮书种就规定,将 20% 的 HPT 空投给 HT 持有者——现在变成锁仓 HT 空投 HPT。

但无论怎样,HPT 相较于 HT 仍然处于从属地位。毕竟对于交易所来说,平台币才是最核心的。

Kucoin 旗下的 Pool-X 矿池币 POL,虽然在刚出来时没有赋能平台币 KCS。但近期 Kucoin 2 周年活动时宣布,锁仓 KCS 空投 POL。“我们也在考虑一些可行的方式给 KCS 赋能,比如将矿池平台的一部分盈利分发给 KCS 持有用户。”

并且,Pool-X 矿池也赋能了交易所其他业务。TOP 介绍说,Pool-X 虽然是独立运营,但和 KuCoin 有非常深度的合作和互通关系:用户登录矿池平台必须使用 KuCoin 账号;如果 Pool-X 用户希望交易或者提现资产,也需要先划转到 KuCoin 储蓄账户。

然而,对于矿池币赋能平台币,一些投资者却并买帐。在他们看来,矿池币与平台币应该独立、平等发展。

曾有投资者告诉 Odaily星球日报,将 20% 的 HPT 将空投给 HT 用户是不公平的。“现在主要是 HPT 为 HT 赋能,但我们没看到 HT 为 HPT 赋能,我认为火币集团对火币矿池的支持力度不够。现在 HPT 对 HT 赋能,其实是在损害 HPT 股东的利益。”

从矿池的实际运营来说,其增长速度也并不比交易所要差。以火币矿池为例,其过去一年的利润平均增长率接近 100%,远远超过同期交易所利润增长。

然而,交易所支持的矿池想要甩开交易所,注定不是一件好事。毕竟,交易所能够接触到的各方面合作机会必然更加丰富、多样化。基于交易所的信任背书,交易所开发的矿池在寻求项目合作方面自然也会获得合作伙伴更多的信任感和资源支持。

并且,交易所的技术一般都发展得都比较成熟,安全可控性和技术完整性较高;交易所也能够提供相应的人力和财力服务于新矿池。

“对于交易所来说,坐拥庞大的资金和用户,将会在矿池2.0 阶段发挥重要作用。”孔德云解释称。

矿池币问题不少

对于矿池来说,发行矿池币绝不是一件简单的事。在这一过程中,也埋着许多雷。

1. 上所困难且成本高

上线交易所,对于新矿池来说负担较大,因此发行通证对于交易所旗下矿池而言有着先天优势。

“火币本身是交易所,创造一个币在交易所流通,成本比较低。”标准共识分析师李自鹏解释说。

而像币印,由于其本身并不是交易所,其矿池币 PIN 目前只在小的交易所(KKEX、汇币网)进行交易。

2. 价格不稳定,市值管理难

矿池币之所以能在 Staking 经济中玩得转,一个重要原因是解决了长期存在的痛点:Staking 用户虽然获得代币,但相对于法币仍然是亏损的。

以 HPT 为例,用户质押了 ATOM 后是用 HPT 结算质押收益,这也就要求:在市场下跌时,HPT 的跌幅要比 ATOM 等代币要小;在市场上涨时,HPT 的涨幅还要比 ATOM 等代币大。

而市值管理所要耗费的资源和金钱,也会是一笔不小的数目,非交易所支持的矿池则显得后劲不足。

例如,PIN 在上线交易后,PIN/BTC 就一直处于下跌状态,对法币收益也基本处于下行趋势。

(图片来自KKEX)

3. 应用场景有限

对于矿池来说,简单发个币,也许并不能成为取胜的关键,最终还是靠应用场景取胜。

目前来看,矿池币的应用场景确实有限。以 HPT 为例,HPT 持有者权益主要有二:选举超级代表及提案投票;享受火币矿池相关代币的空投。HPT 名义上是火币矿池生态交易所平台币,但持有 HPT 并未享有任何优惠。

PIN 则拥有更多应用场景:参与抉择、选举监督、持币特权、激励赏金、币印商城。

落地场景并不容易,矿池发币需三思。正如 TOP 所言,“一个矿池的业务、定位和愿景是什么,矿池币在这个矿池平台的应用场景有哪些,这些问题都是需要矿池平台想清楚的。”

文 | 秦晓峰

出品 | Odaily星球日报(ID:o-daily)

Bakkt神话被戳穿?出师不利并不意味着比特币期货已成“落水狗”

观点 • 8btc 发表了文章 • 2019-09-26 11:11

对于比特币衍生品来说,这是一个充满活力的时期,至少对于那些撰写相关文章的人来说是这样。而对于交易员来说,可能一切如常。

芝加哥商品交易所(CME)上周五宣布,其准备提供比特币期货合约的期权交易。这是一个令人惊讶的举动,因为迄今为止,期权交易量占期货和掉期交易量的比例为零。

尽管如此,在加密领域,还没有任何交易员拥有像芝加哥商品交易所这样可靠的期权交易对手。

这一声明为CME提供了一种无需重新建设就能提供期权交易的途径。为什么可以这样?CME的比特币期货市场仅占其总交易量的很小一部分。

不过,芝加哥商品交易所可能对自己在受监管的加密衍生品市场上的领导地位感到些许焦虑。Bakkt本周推出了一份受监管的比特币期货合约,与芝加哥交易所不同,该合约是以实物比特币而非现金结算的。

毕竟,其他在芝加哥大量交易比特币的人似乎认为实物结算的期货很重要。也许CME的声明让它抢占了Bakkt的风头。

说到Bakkt,其2019年10月的月度和每日合约于周一推出,佩每月合约的首日成交量仅为71BTC。与2017年12月CME推出的期货产品相比,这个数字显得微不足道。鉴于CME推出期货时比特币价格接近历史高点,Bakkt的这一产品显然不可同日而语。

在Bakkt的这两种合约产品中,每日期货合约产品更为有趣。如果交易员利用其T+2结算合约构建一个远期曲线,并继续滚动合约,这可能就是受美国商品期货交易委员会(CFTC)监管的法币进场通道,也可能是流行的BitMEX永续掉期合约(perpetual swap)的翻版。

但到目前为止,上面还没有什么交易员。Bakkt周一单日期货成交量均为2BTC。

持续的神话

第一个受监管的比特币期货出现在2017年12月,紧接着,比特币价格达到历史最高点并大幅下跌83%。然而,由于成交量不到1亿美元,很难说期货交易让市场变得理智。

相反,更有可能的情况是,对新产品的缓慢需求打破了机构对比特币风险敞口需求的神话,这种需求一直被合规部门对受监管产品的坚持所压制。

如今,这个神话在专注于散户的加密货币“分析师”口中依然存在,搜索“Bakkt成交量低”(bakkt volume fail)就会发现这一点。如果你是2017年进场的,你不需要穿越时空就能知道在周一做空比特币,因为你以前就看过这个剧本了。即便是2019年最不清醒的人也认识到一个显而易见的事实:机构投资者对比特币的兴趣发展缓慢,而实际上比特币正全力发展。

对于机构投资者来说,衍生品为与托管、可投资性和风险相关的操作障碍提供了容易理解的解决方案。(受监管的比特币期货的结构与冷冻浓缩橙汁期货的结构相同。)

尽管如此,目前比特币交易量的最大部分仍来自不受监管的交易所,这些交易所不以清算所的形式运作,杠杆率高达100倍。

虽然这些产品很有趣,但任何受监管的资产管理公司都不会对这些产品感兴趣。

尽管有关比特币交易量(尤其是OKEx和火币网)报告的可靠性一直受到质疑,但最大的场外交易平台上的比特币交易员知道,这些市场存在流动性。他们的对冲策略依赖于这种流动性。

除此之外,这些杠杆交易的交易量可能都来自加密对冲基金,正如一位交易员对我说的,“堕落的赌徒”用自己的账户进行交易。

比特币期货的结构很像浓缩橙汁期货,但每个人都知道,浓缩橙汁与挥发性更强的东西混合后,会变得相当易燃。比特币与其他资产类别有一些重要的区别,机构投资者在评估比特币衍生品时,会考虑这些基础资产的特点。

例如,比特币期货市场可能没有天然的对冲机制。如果你不相信,那么将全球黄金矿工的运营支出与比特币矿工的运营支出进行比较就会发现这一点。这里不是堪萨斯州。

前方的路

衍生品或许是为机构投资比特币铺平道路的金砖,但要想到达翡翠城(Emerald City),还有很长的路要走。目前,芝加哥商品交易所期货成交量是投资者在这条道路上取得进展的一个很好的指引。

你可能已经看到5月份芝加哥商品交易所交易量上升的图表。与此相对应,比特币价格也上涨了两倍。以比特币计算,芝加哥商品交易所7月份期货交易量飙升,目前已恢复到一季度的温和增长水平。

与此同时,至少还有四家初创企业正准备为美国机构和其他受监管市场推出新的衍生品产品。他们都将注意力集中在实物结算的比特币期货上。

实物交割是否会成为推动市场参与的重头戏,还有待观察。在建立在其他资产类别基础上的衍生品中,这一点并不总是非常重要。

有一点似乎是肯定的:没有任何新的金融工具可能“解锁”机构需求,因为大多数机构才刚刚开始回答为什么他们会首先投资比特币的问题。

作者简介:盖伦•摩尔(Galen Moore)是CoinDesk Research小组的成员。本文所表达的观点均为作者个人观点。以下文章最初发表在CoinDesk的期刊Institutional Crypto上,这是一份面向加密资产机构投资者发行的免费内部刊物。

原文:https://www.coindesk.com/bakkts-slow-start-doesnt-mean-bitcoin-futures-have-flopped

作者:Galen Moore

编译:Libert 查看全部

图片来源:visualhunt

对于比特币衍生品来说,这是一个充满活力的时期,至少对于那些撰写相关文章的人来说是这样。而对于交易员来说,可能一切如常。

芝加哥商品交易所(CME)上周五宣布,其准备提供比特币期货合约的期权交易。这是一个令人惊讶的举动,因为迄今为止,期权交易量占期货和掉期交易量的比例为零。

尽管如此,在加密领域,还没有任何交易员拥有像芝加哥商品交易所这样可靠的期权交易对手。

这一声明为CME提供了一种无需重新建设就能提供期权交易的途径。为什么可以这样?CME的比特币期货市场仅占其总交易量的很小一部分。

不过,芝加哥商品交易所可能对自己在受监管的加密衍生品市场上的领导地位感到些许焦虑。Bakkt本周推出了一份受监管的比特币期货合约,与芝加哥交易所不同,该合约是以实物比特币而非现金结算的。

毕竟,其他在芝加哥大量交易比特币的人似乎认为实物结算的期货很重要。也许CME的声明让它抢占了Bakkt的风头。

说到Bakkt,其2019年10月的月度和每日合约于周一推出,佩每月合约的首日成交量仅为71BTC。与2017年12月CME推出的期货产品相比,这个数字显得微不足道。鉴于CME推出期货时比特币价格接近历史高点,Bakkt的这一产品显然不可同日而语。

在Bakkt的这两种合约产品中,每日期货合约产品更为有趣。如果交易员利用其T+2结算合约构建一个远期曲线,并继续滚动合约,这可能就是受美国商品期货交易委员会(CFTC)监管的法币进场通道,也可能是流行的BitMEX永续掉期合约(perpetual swap)的翻版。

但到目前为止,上面还没有什么交易员。Bakkt周一单日期货成交量均为2BTC。

持续的神话

第一个受监管的比特币期货出现在2017年12月,紧接着,比特币价格达到历史最高点并大幅下跌83%。然而,由于成交量不到1亿美元,很难说期货交易让市场变得理智。

相反,更有可能的情况是,对新产品的缓慢需求打破了机构对比特币风险敞口需求的神话,这种需求一直被合规部门对受监管产品的坚持所压制。

如今,这个神话在专注于散户的加密货币“分析师”口中依然存在,搜索“Bakkt成交量低”(bakkt volume fail)就会发现这一点。如果你是2017年进场的,你不需要穿越时空就能知道在周一做空比特币,因为你以前就看过这个剧本了。即便是2019年最不清醒的人也认识到一个显而易见的事实:机构投资者对比特币的兴趣发展缓慢,而实际上比特币正全力发展。

对于机构投资者来说,衍生品为与托管、可投资性和风险相关的操作障碍提供了容易理解的解决方案。(受监管的比特币期货的结构与冷冻浓缩橙汁期货的结构相同。)

尽管如此,目前比特币交易量的最大部分仍来自不受监管的交易所,这些交易所不以清算所的形式运作,杠杆率高达100倍。

虽然这些产品很有趣,但任何受监管的资产管理公司都不会对这些产品感兴趣。

尽管有关比特币交易量(尤其是OKEx和火币网)报告的可靠性一直受到质疑,但最大的场外交易平台上的比特币交易员知道,这些市场存在流动性。他们的对冲策略依赖于这种流动性。

除此之外,这些杠杆交易的交易量可能都来自加密对冲基金,正如一位交易员对我说的,“堕落的赌徒”用自己的账户进行交易。

比特币期货的结构很像浓缩橙汁期货,但每个人都知道,浓缩橙汁与挥发性更强的东西混合后,会变得相当易燃。比特币与其他资产类别有一些重要的区别,机构投资者在评估比特币衍生品时,会考虑这些基础资产的特点。

例如,比特币期货市场可能没有天然的对冲机制。如果你不相信,那么将全球黄金矿工的运营支出与比特币矿工的运营支出进行比较就会发现这一点。这里不是堪萨斯州。

前方的路

衍生品或许是为机构投资比特币铺平道路的金砖,但要想到达翡翠城(Emerald City),还有很长的路要走。目前,芝加哥商品交易所期货成交量是投资者在这条道路上取得进展的一个很好的指引。

你可能已经看到5月份芝加哥商品交易所交易量上升的图表。与此相对应,比特币价格也上涨了两倍。以比特币计算,芝加哥商品交易所7月份期货交易量飙升,目前已恢复到一季度的温和增长水平。

与此同时,至少还有四家初创企业正准备为美国机构和其他受监管市场推出新的衍生品产品。他们都将注意力集中在实物结算的比特币期货上。

实物交割是否会成为推动市场参与的重头戏,还有待观察。在建立在其他资产类别基础上的衍生品中,这一点并不总是非常重要。

有一点似乎是肯定的:没有任何新的金融工具可能“解锁”机构需求,因为大多数机构才刚刚开始回答为什么他们会首先投资比特币的问题。

作者简介:盖伦•摩尔(Galen Moore)是CoinDesk Research小组的成员。本文所表达的观点均为作者个人观点。以下文章最初发表在CoinDesk的期刊Institutional Crypto上,这是一份面向加密资产机构投资者发行的免费内部刊物。

原文:https://www.coindesk.com/bakkts-slow-start-doesnt-mean-bitcoin-futures-have-flopped

作者:Galen Moore

编译:Libert

血流成河,币市过去24小时爆仓66亿,“比特币暴跌”再登微博热搜

市场 • odaily 发表了文章 • 2019-09-25 11:29

今日凌晨,以BTC为首的主流币集体跳水出现暴跌,“比特币暴跌”时隔俩月再次登上微博热搜榜。

据火币Global 行情显示,今日凌晨主流币集体下跌,比特币一度跌至 7700 USDT,狂泻超 1000 美元,现报 8650.53 USDT,日内跌幅为 9.22%,这也创下了 BTC 过去 100 天的最低价位。

市值排名第二的 ETH 一度跌破 150 USDT,现报 168.40 USDT,日内跌幅为 12.59%;XRP 一度逼近 0.2 USDT,现报 0.23788 USDT,日内跌幅为 9.41%;LTC 现报 57. 01 USDT,日内跌幅为 12.98%;BCH 一度跌破 120 USDT,现报 216.88 USDT,日内跌幅为 23.36%;EOS 最低跌至 2.35 USDT,现报 2.8542 USDT,日内跌幅为 15.65%。

币价的暴跌更是带来了合约市场的惨不忍睹,昨晚合约市场血流成河,根据币Coin 数据统计,过去 24 小时,共新增 9.2 亿 USDT(约合人民币 66.5 亿元)的爆仓单。其中,比特币新增 634 万张爆仓单,约 7.20 万 BTC;EOS 新增 979 万张爆仓单,约 3607 万 EOS;以太坊新增 1050 万张爆仓单,约 65.2 万 ETH。

对于此次暴跌背后的原因,有分析师认为是Bakkt上线比特币期货合约导致。

北京时间 9 月 23 日,Bakkt 比特币期货正式启动交易,投资者可以在上面交易每月比特币期货和每日比特币期货。在 Bakkt 刚刚宣布将要上线比特币期货合约的时候,当时市场上有不少声音认为 Bakkt 此举将会带来大机构资金的进场,很可能会带来比特币的一波小牛市,但是结果却不尽如人意,比特币不涨反跌。

eToro 高级市场分析师 Mati Greenspan 认为 Bakkt 糟糕表现是币市暴跌原因之一,他认为机构入场是推动今年上半年加密资产牛市的主要原因。“Bakkt 的推出是一个重要的里程碑,但它也引发了市场炒作,推高了资产价格。”

Greenspan 补充道:“Bakkt 比特币期货成交量至今一直低迷。投资者期待它带来与芝加哥商品交易所(CME)上线首周相似的成交量,但这种情况没有出现。于是,投资者开始大量抛售。”

Clipper Coin Capital 合伙人、Future Money 合伙人李哲认为认为币市已经横盘太久了,“波动率上升是必然的,方向上,全球的区块链基本面都没太大改善,最近几个知名项目主网启动又失败了。全市场又没有增量资金。还是我一直的老观点,2019 年是布局年,大概率没有大行情,坚持定投,慎用杠杆。”李哲对 Odaily星球日报表示道。

而微博大V fhrp 则认为“这次下跌是国内的合约盘连环爆仓引发的,源于新季度上线后不理性的溢价带动的山寨币无理由上涨,在没有新资金入场的情况下,最后只能以下跌来收场了”。

微博大V“区块链威廉”在朋友圈发表评论,“说实话,跌的挺痛快的。既然要跌就直接跌个底部价格出来,总比漫长的阴跌要好的多。当然,对合约玩家来说就很难受了。我倾向于认为这是最后一轮洗盘收筹了,再两三个月阴跌到 8000,就差不多了。但是谁知道呢?真能再见到 6000 的比特币也说不定,所以轻易别梭哈的好。主流再跌就真的很有赔率了,ETH 昨晚最低到 145,几百块钱的 ETH,可以说香的不行,是真香。总之,别慌,如果你还活着的话。”

莱比特矿池创始人江卓尔也在微博发表评论称“此次 BTC 下跌是牛市前的最后一次上车机会”。

有粉丝在微博上问“(这次是)最后一跌还是第一跌”,江卓尔回答:“上一轮牛市 2015 年 10 月启动,这一轮提早了 6 个月到 4 月就涨,离减半太久,所以中间大概率撑不住会跌一波,这也是牛市前的最后一次上车机会了。”此外,江卓尔还称:BCH 最高值到 BTC 的 10%-20%,BTC 最高值为最低点($3000)的 10-30 倍。注意这是不负责任的瞎猜,按此投资的后果自负,实际预测要根据市场情况做不断修正。7000-8000 买盘应该很强,难以被击穿,因为有很多人是那个位置踏空的,包括我之前也是 8000 套保了一波,好在套保出来的钱买了机器,不然就亏大了。 查看全部

对于此次暴跌背后的原因,有分析师认为是Bakkt上线比特币期货合约导致。

今日凌晨,以BTC为首的主流币集体跳水出现暴跌,“比特币暴跌”时隔俩月再次登上微博热搜榜。

据火币Global 行情显示,今日凌晨主流币集体下跌,比特币一度跌至 7700 USDT,狂泻超 1000 美元,现报 8650.53 USDT,日内跌幅为 9.22%,这也创下了 BTC 过去 100 天的最低价位。

市值排名第二的 ETH 一度跌破 150 USDT,现报 168.40 USDT,日内跌幅为 12.59%;XRP 一度逼近 0.2 USDT,现报 0.23788 USDT,日内跌幅为 9.41%;LTC 现报 57. 01 USDT,日内跌幅为 12.98%;BCH 一度跌破 120 USDT,现报 216.88 USDT,日内跌幅为 23.36%;EOS 最低跌至 2.35 USDT,现报 2.8542 USDT,日内跌幅为 15.65%。

币价的暴跌更是带来了合约市场的惨不忍睹,昨晚合约市场血流成河,根据币Coin 数据统计,过去 24 小时,共新增 9.2 亿 USDT(约合人民币 66.5 亿元)的爆仓单。其中,比特币新增 634 万张爆仓单,约 7.20 万 BTC;EOS 新增 979 万张爆仓单,约 3607 万 EOS;以太坊新增 1050 万张爆仓单,约 65.2 万 ETH。

对于此次暴跌背后的原因,有分析师认为是Bakkt上线比特币期货合约导致。

北京时间 9 月 23 日,Bakkt 比特币期货正式启动交易,投资者可以在上面交易每月比特币期货和每日比特币期货。在 Bakkt 刚刚宣布将要上线比特币期货合约的时候,当时市场上有不少声音认为 Bakkt 此举将会带来大机构资金的进场,很可能会带来比特币的一波小牛市,但是结果却不尽如人意,比特币不涨反跌。

eToro 高级市场分析师 Mati Greenspan 认为 Bakkt 糟糕表现是币市暴跌原因之一,他认为机构入场是推动今年上半年加密资产牛市的主要原因。“Bakkt 的推出是一个重要的里程碑,但它也引发了市场炒作,推高了资产价格。”

Greenspan 补充道:“Bakkt 比特币期货成交量至今一直低迷。投资者期待它带来与芝加哥商品交易所(CME)上线首周相似的成交量,但这种情况没有出现。于是,投资者开始大量抛售。”

Clipper Coin Capital 合伙人、Future Money 合伙人李哲认为认为币市已经横盘太久了,“波动率上升是必然的,方向上,全球的区块链基本面都没太大改善,最近几个知名项目主网启动又失败了。全市场又没有增量资金。还是我一直的老观点,2019 年是布局年,大概率没有大行情,坚持定投,慎用杠杆。”李哲对 Odaily星球日报表示道。

而微博大V fhrp 则认为“这次下跌是国内的合约盘连环爆仓引发的,源于新季度上线后不理性的溢价带动的山寨币无理由上涨,在没有新资金入场的情况下,最后只能以下跌来收场了”。

微博大V“区块链威廉”在朋友圈发表评论,“说实话,跌的挺痛快的。既然要跌就直接跌个底部价格出来,总比漫长的阴跌要好的多。当然,对合约玩家来说就很难受了。我倾向于认为这是最后一轮洗盘收筹了,再两三个月阴跌到 8000,就差不多了。但是谁知道呢?真能再见到 6000 的比特币也说不定,所以轻易别梭哈的好。主流再跌就真的很有赔率了,ETH 昨晚最低到 145,几百块钱的 ETH,可以说香的不行,是真香。总之,别慌,如果你还活着的话。”

莱比特矿池创始人江卓尔也在微博发表评论称“此次 BTC 下跌是牛市前的最后一次上车机会”。

有粉丝在微博上问“(这次是)最后一跌还是第一跌”,江卓尔回答:“上一轮牛市 2015 年 10 月启动,这一轮提早了 6 个月到 4 月就涨,离减半太久,所以中间大概率撑不住会跌一波,这也是牛市前的最后一次上车机会了。”此外,江卓尔还称:BCH 最高值到 BTC 的 10%-20%,BTC 最高值为最低点($3000)的 10-30 倍。注意这是不负责任的瞎猜,按此投资的后果自负,实际预测要根据市场情况做不断修正。7000-8000 买盘应该很强,难以被击穿,因为有很多人是那个位置踏空的,包括我之前也是 8000 套保了一波,好在套保出来的钱买了机器,不然就亏大了。

一夜入冬!暴跌因何而起?市场又如何解读?

市场 • xcong 发表了文章 • 2019-09-25 10:42

北京时间今日凌晨2:00左右,比特币突然跳水,价格在短短一个多小时时间里急跌近2000美元,盘中最低一度触及7700整数一线,创今年6月10日以来新低。

4小时级别图形来看,比特币在今日凌晨下跌的当根4小时K线最终以下跌13.67%收场,这一4小时跌幅创出了过去一年半时间以来新高,上一次出现类似情况还需要追溯至2017年12月中旬,也就是比特币创出20000美元历史高点前后的那个时间段。即使是在今年上半年一波小牛市推动价格冲高至14000美元后,行情也并没有出现如此惊人的短时暴跌表现。

受这波跳水行情影响,Bitmex交易所在过去6小时时间里有近7亿美元多单爆仓,其中爆仓发生的时间点主要集中在行情启动跳水之初,其中北京时间今晨2:50至2:55这短短5分钟时间里就有价值超过1.45亿美元的多单遭到强平。

今晨“比特币暴跌”话题已经登上了微博热搜榜,截至发文时段,暂时位列热搜榜第13位。

受比特币跳水影响,主流币种在凌晨同样出现崩盘式集体下跌,市值前20位的绝大多数币种价格都在一夜之间跌去15%以上,阶段领跌的EOS、BCH以及BSV等币种更是在已经出现了大幅反弹修正的情况下,仍然保有超20%的阶段跌幅。

那么问题来了,市场到底经历了什么?

一、Bakkt比特币期货上线遇冷,市场预期落空失望情绪爆发

本周一备受市场瞩目的Bakkt比特币期货正式上线,但是这一首个用比特币交割的期货产品上线后却并未如期吸引大量新资金入场,反而在上线首日就直接迈入了寒冬之中。据小葱此前报道,Bakkt比特币期货在上线后的前10个小时内仅成交了28个比特币,首日成交额甚至不足CME比特币期货上线首日的百分之一,市场对于这个所谓的“潜在利好”大失所望。

当时小葱就曾分析指出,从上线首日市场相当低的参与兴致状况来看,类似“为加密货币市场带来新的资金与流量”、“为机构投资者提供更稳定、安全的参与加密货币投资渠道”等利好,目前已经成为了一纸空谈。这种参与度很难在市场上掀起涟漪,而且此前对于这一潜在利好的期望落空反而最终会产生“负面影响”。

除此以外,2017年年底CBOE以及CME两大比特币期货先后上线之后,比特币价格迅速筑顶的先例摆在那里,也让Bakkt比特币期货正式上线后比特币价格的前景进一步蒙尘。

二、OKEx与CME两大合约交易平台季度合约即将到期

本周四,OKEx交易所比特币季度合约将迎来又一个交割日,与此同时,CME合约也会在本周五到期。从市场的历史表现来看,合约到期前后比特币币价往往会出现大幅下跌,小葱也曾经针对这一风险在昨日进行了预警提示。

OKEx上一次季度合约的交割日期是6月27日,而这一天,恰好也是今年上半年小牛市正式宣告结束的日期。此外自今年5月以来,每逢CME比特币期货合约到期,比特币价格也往往会出现明显的回调修正。因此这两大潜在利空在本周后半周接踵而至,无疑让市场大幅承压。

三、美国SEC开始评估Wilshire Phoenix比特币ETF成“揭伤疤”行为

当地时间周二公布的一份文件显示,美国证券交易委员会(SEC)已开始评估拟议的规则变更,以决定是否允许纽约证券交易所Arca上市和交易Wilshire Phoenix的比特币ETF。该ETF将使投资者同时接触到比特币和美国国债。从现在起,SEC将需在35天内做出决定。根据另一份公开文件。

虽然这一举措表面上看起来像是一则利好,但是由于SEC在比特币ETF的评估上一向犹豫,因此市场对于Wilshire Phoenix的比特币ETF顺利通过的期望已经非常有限。加之上周VanEck/SolidX刚刚主动从SEC撤回了比特币ETF申请,因此这则消息反而在一定程度上引发了比特币ETF连连受挫导致的悲观情绪集中爆发,最终形成了被动的利空影响。

四、Bitmex的高倍数杠杆以及巨额合约爆仓成为了空头的“帮凶”

正如文初列出的数据显示,Bitmex交易所在比特币价格开始下跌后不久出现的巨额多单爆仓导致市场加剧了市场的恐慌情绪,而导致行情的跌幅不断扩大,进而引发了凌晨这波即使是对于一向以高波动性著称的比特币来说也相当罕见的踩踏行情。而之所以在价格波动之初就出现如此集中的强平状况,与Bitmex合约交易提供100倍杠杆不无关系。

五、也许,暴跌还和美国众院弹劾特朗普有关?

市场上还有一种比较有趣的猜测称,比特币大跌与美国众议院民主党主张弹劾总统特朗普有关。北京时间凌晨5点,佩洛西宣布开启弹劾,并指控特朗普滥用职权,目前支持弹劾民主党众议员已达到174人(众议院435席,民主党占235席)。政治分析人士认为,这会是克林顿弹劾案的翻版,即众院通过弹劾,参院否决。1998年克林顿弹劾过程中,美国股市为代表的风险资产就出现了大幅跳水,而比特币这波下跌的逻辑可能与之相仿。

市场分析人士对此怎么看?

在这波跳水行情走出后,虽然出现了一些唱空观点,但是市场显然并没有想象中那么悲观,对于这一轮突发的回调行情,反而有分析认为有可能是市场给出的“最后上车机会”。

Euro Pacific Capital首席执行官、黄金忠实支持者Peter Schiff发推称,比特币终于跌破了几个月来形成的巨大下行三角形的支撑线。这是一个非常悲观的技术形态,它证实了一个主要的顶部已经建立。有极大的风险会迅速跌至4000美元,甚至4000美元以下。

股票和加密分析师Ronnie Moas发推称,Coinbase Pro的交易量是周六的8倍,共32000枚比特币。我打赌这是前1%……美国机构投资者利用恐慌购买(比特币),就像10年前股市崩盘时一样。

今日,江卓尔在微博上回答“(这次是)最后一跌还是第一跌”问题是表示:上一轮牛市2015年10月启动,这一轮提早了6个月到4月就涨,离减半太久,所以中间大概率撑不住会跌一波,这也是牛市前的最后一次上车机会了。此外,江卓尔还称,7000~8000买盘应该很强,难以被击穿,因为有很多人是那个位置踏空的,包括我之前也是8000套保了一波,好在套保出来的钱买了机器,不然就亏大了。

市场分析师CryptoWelson在今晨发布的推特中表示,7500-8500美元这个区间将是非常理想的买入比特币机会。 查看全部

今日凌晨比特币现迅速跳水,4小时跌幅重现21个月前历史高点前后罕见表现,这波暴跌可能有五大诱因,而分析人士的态度,很可能出乎你的预料。

北京时间今日凌晨2:00左右,比特币突然跳水,价格在短短一个多小时时间里急跌近2000美元,盘中最低一度触及7700整数一线,创今年6月10日以来新低。

4小时级别图形来看,比特币在今日凌晨下跌的当根4小时K线最终以下跌13.67%收场,这一4小时跌幅创出了过去一年半时间以来新高,上一次出现类似情况还需要追溯至2017年12月中旬,也就是比特币创出20000美元历史高点前后的那个时间段。即使是在今年上半年一波小牛市推动价格冲高至14000美元后,行情也并没有出现如此惊人的短时暴跌表现。

受这波跳水行情影响,Bitmex交易所在过去6小时时间里有近7亿美元多单爆仓,其中爆仓发生的时间点主要集中在行情启动跳水之初,其中北京时间今晨2:50至2:55这短短5分钟时间里就有价值超过1.45亿美元的多单遭到强平。

今晨“比特币暴跌”话题已经登上了微博热搜榜,截至发文时段,暂时位列热搜榜第13位。

受比特币跳水影响,主流币种在凌晨同样出现崩盘式集体下跌,市值前20位的绝大多数币种价格都在一夜之间跌去15%以上,阶段领跌的EOS、BCH以及BSV等币种更是在已经出现了大幅反弹修正的情况下,仍然保有超20%的阶段跌幅。

那么问题来了,市场到底经历了什么?

一、Bakkt比特币期货上线遇冷,市场预期落空失望情绪爆发

本周一备受市场瞩目的Bakkt比特币期货正式上线,但是这一首个用比特币交割的期货产品上线后却并未如期吸引大量新资金入场,反而在上线首日就直接迈入了寒冬之中。据小葱此前报道,Bakkt比特币期货在上线后的前10个小时内仅成交了28个比特币,首日成交额甚至不足CME比特币期货上线首日的百分之一,市场对于这个所谓的“潜在利好”大失所望。

当时小葱就曾分析指出,从上线首日市场相当低的参与兴致状况来看,类似“为加密货币市场带来新的资金与流量”、“为机构投资者提供更稳定、安全的参与加密货币投资渠道”等利好,目前已经成为了一纸空谈。这种参与度很难在市场上掀起涟漪,而且此前对于这一潜在利好的期望落空反而最终会产生“负面影响”。

除此以外,2017年年底CBOE以及CME两大比特币期货先后上线之后,比特币价格迅速筑顶的先例摆在那里,也让Bakkt比特币期货正式上线后比特币价格的前景进一步蒙尘。

二、OKEx与CME两大合约交易平台季度合约即将到期

本周四,OKEx交易所比特币季度合约将迎来又一个交割日,与此同时,CME合约也会在本周五到期。从市场的历史表现来看,合约到期前后比特币币价往往会出现大幅下跌,小葱也曾经针对这一风险在昨日进行了预警提示。

OKEx上一次季度合约的交割日期是6月27日,而这一天,恰好也是今年上半年小牛市正式宣告结束的日期。此外自今年5月以来,每逢CME比特币期货合约到期,比特币价格也往往会出现明显的回调修正。因此这两大潜在利空在本周后半周接踵而至,无疑让市场大幅承压。

三、美国SEC开始评估Wilshire Phoenix比特币ETF成“揭伤疤”行为

当地时间周二公布的一份文件显示,美国证券交易委员会(SEC)已开始评估拟议的规则变更,以决定是否允许纽约证券交易所Arca上市和交易Wilshire Phoenix的比特币ETF。该ETF将使投资者同时接触到比特币和美国国债。从现在起,SEC将需在35天内做出决定。根据另一份公开文件。

虽然这一举措表面上看起来像是一则利好,但是由于SEC在比特币ETF的评估上一向犹豫,因此市场对于Wilshire Phoenix的比特币ETF顺利通过的期望已经非常有限。加之上周VanEck/SolidX刚刚主动从SEC撤回了比特币ETF申请,因此这则消息反而在一定程度上引发了比特币ETF连连受挫导致的悲观情绪集中爆发,最终形成了被动的利空影响。

四、Bitmex的高倍数杠杆以及巨额合约爆仓成为了空头的“帮凶”

正如文初列出的数据显示,Bitmex交易所在比特币价格开始下跌后不久出现的巨额多单爆仓导致市场加剧了市场的恐慌情绪,而导致行情的跌幅不断扩大,进而引发了凌晨这波即使是对于一向以高波动性著称的比特币来说也相当罕见的踩踏行情。而之所以在价格波动之初就出现如此集中的强平状况,与Bitmex合约交易提供100倍杠杆不无关系。

五、也许,暴跌还和美国众院弹劾特朗普有关?

市场上还有一种比较有趣的猜测称,比特币大跌与美国众议院民主党主张弹劾总统特朗普有关。北京时间凌晨5点,佩洛西宣布开启弹劾,并指控特朗普滥用职权,目前支持弹劾民主党众议员已达到174人(众议院435席,民主党占235席)。政治分析人士认为,这会是克林顿弹劾案的翻版,即众院通过弹劾,参院否决。1998年克林顿弹劾过程中,美国股市为代表的风险资产就出现了大幅跳水,而比特币这波下跌的逻辑可能与之相仿。

市场分析人士对此怎么看?

在这波跳水行情走出后,虽然出现了一些唱空观点,但是市场显然并没有想象中那么悲观,对于这一轮突发的回调行情,反而有分析认为有可能是市场给出的“最后上车机会”。

Euro Pacific Capital首席执行官、黄金忠实支持者Peter Schiff发推称,比特币终于跌破了几个月来形成的巨大下行三角形的支撑线。这是一个非常悲观的技术形态,它证实了一个主要的顶部已经建立。有极大的风险会迅速跌至4000美元,甚至4000美元以下。

股票和加密分析师Ronnie Moas发推称,Coinbase Pro的交易量是周六的8倍,共32000枚比特币。我打赌这是前1%……美国机构投资者利用恐慌购买(比特币),就像10年前股市崩盘时一样。

今日,江卓尔在微博上回答“(这次是)最后一跌还是第一跌”问题是表示:上一轮牛市2015年10月启动,这一轮提早了6个月到4月就涨,离减半太久,所以中间大概率撑不住会跌一波,这也是牛市前的最后一次上车机会了。此外,江卓尔还称,7000~8000买盘应该很强,难以被击穿,因为有很多人是那个位置踏空的,包括我之前也是8000套保了一波,好在套保出来的钱买了机器,不然就亏大了。

市场分析师CryptoWelson在今晨发布的推特中表示,7500-8500美元这个区间将是非常理想的买入比特币机会。

终于落地!Bakkt实物结算比特币期货交易平台正式上线

资讯 • 8btc 发表了文章 • 2019-09-23 10:49

据Cointelegraph 9月23日报道,Bakkt实物结算的比特币期货产品已在洲际交易所(ICE)正式上线交易。

交易员的新选择

截至美国东部时间9月22日晚上8点(UTC时间9月23日00:00),Bakkt备受期待的比特币期货交易已正式启动。该平台为纽约证交所(New York Stock Exchange)运营商ICE旗下产品,是首个获得美国监管机构批准的提供此类交易的平台。

尽管Bakkt计划推出实物结算比特币期货交易的消息在一年多前就已传出,但由于监管方面的担忧,该平台本身也出现了多次延迟。今年8月16日,Bakkt宣布,该公司已获得美国商品期货交易委员会(CFTC)的批准,并定9月23日上线首个实物交割比特币期货合约。

有什么新看点?

虽然芝加哥商品交易所(Chicago Mercantile Exchange)和芝加哥期权交易所(Chicago Board Options Exchange)目前也在提供比特币期货交易,但这些交易都是以现金结算的。Bakkt的实物结算期货合约允许客户在合约到期后获得比特币,而不是等值的法定货币。

该平台提供实物结算的每日及每月比特币期货合约交易,交易将通过Bakkt的托管平台Bitcoin Warehouse进行处理,该托管平台已从9月初就开始处理比特币存储和提现业务。几天后,Bakkt就宣布他们已经为储存在他们托管平台上的比特币投了保额为1.25亿美元的保单。

对加密领域的意义

很长时间以来,Bakkt平台一直是外界猜测和期待的焦点。许多评论员认为,实物交割的比特币期货交易代表了机构对比特币、尤其是加密领域普遍接受的一次飞跃。著名加密分析师Tom Lee 9月19日在推特上发文道:

“我对Bakkt及其提高机构对加密领域信任的能力非常乐观。”

原文:https://cointelegraph.com/news/bakkts-much-anticipated-bitcoin-futures-trading-platform-goes-live

作者:Kollen Post

编译:Libert 查看全部

图片来源:pixabay

据Cointelegraph 9月23日报道,Bakkt实物结算的比特币期货产品已在洲际交易所(ICE)正式上线交易。

交易员的新选择

截至美国东部时间9月22日晚上8点(UTC时间9月23日00:00),Bakkt备受期待的比特币期货交易已正式启动。该平台为纽约证交所(New York Stock Exchange)运营商ICE旗下产品,是首个获得美国监管机构批准的提供此类交易的平台。

尽管Bakkt计划推出实物结算比特币期货交易的消息在一年多前就已传出,但由于监管方面的担忧,该平台本身也出现了多次延迟。今年8月16日,Bakkt宣布,该公司已获得美国商品期货交易委员会(CFTC)的批准,并定9月23日上线首个实物交割比特币期货合约。

有什么新看点?

虽然芝加哥商品交易所(Chicago Mercantile Exchange)和芝加哥期权交易所(Chicago Board Options Exchange)目前也在提供比特币期货交易,但这些交易都是以现金结算的。Bakkt的实物结算期货合约允许客户在合约到期后获得比特币,而不是等值的法定货币。

该平台提供实物结算的每日及每月比特币期货合约交易,交易将通过Bakkt的托管平台Bitcoin Warehouse进行处理,该托管平台已从9月初就开始处理比特币存储和提现业务。几天后,Bakkt就宣布他们已经为储存在他们托管平台上的比特币投了保额为1.25亿美元的保单。

对加密领域的意义

很长时间以来,Bakkt平台一直是外界猜测和期待的焦点。许多评论员认为,实物交割的比特币期货交易代表了机构对比特币、尤其是加密领域普遍接受的一次飞跃。著名加密分析师Tom Lee 9月19日在推特上发文道:

“我对Bakkt及其提高机构对加密领域信任的能力非常乐观。”

原文:https://cointelegraph.com/news/bakkts-much-anticipated-bitcoin-futures-trading-platform-goes-live

作者:Kollen Post

编译:Libert

“暴跌之王”量子链:曾经“放卫星”引轰动,如今币价较最高点跌去97.7%

项目 • yibencaijing 发表了文章 • 2019-09-19 15:29

与历史最高点相比,量子链币价跌去了97.7%,并成为了自2017年年末起所有主流币种中的“暴跌之王”。

在低迷的币价走势中,量子链渐渐失声。量子链背后的团队在做什么,也成为了许多投资者心中的谜。

DApp生态贫瘠,公链推广不力,转型阻力重重……量子链要想突围,难上加难。

“大量项目和概念被证伪,不切实际的计划和假大空的项目会逐渐失败。”量子链创始人帅初的这句话,也许将成为量子链自己的墓志铭。

01 量子链危局

9月11日,“国产公链代表”公信宝,被曝遭警方查封。(详见《宣传保护隐私却贩卖用户数据?公信宝遭警方查封,公司或已解散》)

一天后,公信宝海外团队宣布,公信宝国内主体公司正“配合有关部门工作”,从侧面印证了消息的真实性。

公信宝是国内最早期的公链项目之一,曾与NEO、量子链并称国产三大公链。如今,公信宝前途未卜,而三大公链之一的量子链(Qtum),也早已陷入危局。

何为量子链?

量子链上线于2017年。白皮书显示,这是继比特币、以太坊之后的“第三种区块链生态系统”。它要打造的,是价值传输协议与去中心化应用开发平台。

量子链采用PoS机制。其最新官网数据显示,量子链在全球拥有5088个节点,“数量仅次于比特币、以太坊”。

作为一个公链项目,量子链早在2017年10月就已主网上线。然而,在DApp生态这一公链最核心的指标上,它的进展却并不理想。

在DApp圈内,量子链的DApp信息未被任何主流数据平台收录。Qtumeco.io站点数据显示,目前量子链上的DApp数仅为24个。而在2018年末,财经网援引赛迪研究院数据称,量子链的DApp数量为25个。

这与主流公链平台相差甚远。DappReview数据显示,目前以太坊平台的DApp数量在2000量级,EOS、波场的DApp数量在500上下。IOST、本体等公链平台的DApp活跃度,也远超量子链。

相比DApp,量子链的另一大特色,在于它拥有一大批“生态伙伴”。

以太空链为例,这是一个在2018年1月进行ICO的区块链项目,其“愿景”是在2022年前发射72颗卫星,将卫星作为区块链节点,并实现加密“量子通信”。

太空链项目选择的区块链平台,就是量子链。2019年初,太空链宣布,已经将量子链节点送入了太空。由此,量子链拥有了首个进入太空的区块链节点。

然而,这个所谓的太空节点,只是一台运行着量子链程序的树莓派硬件。进入太空后,它无法联网,也不能处理交易、验证区块。换言之,太空链此举不具备任何实际意义。

更令人惊叹的是,这颗搭载量子链节点的卫星,名为“少年星一号”,是由多位中小学生,而非由量子链、太空链参与原型设计的。

“少年星一号”相关新闻报道

“宣传目标是造卫星,结果却是搭了小学生的‘顺风车’。”有人调侃道,“这是真正的‘放卫星’。”

相比平平无奇的项目进展,量子链的币价走势则跌宕如过山车。

进入2019年,量子链的币价由年初的2美元左右,一路涨至7月初的近6美元。

然而,在此后的两个多月里,量子链的币价又开始一路暴跌,如今又回到了2美元左右。

“反复收割。”有网友如是评论。

在2018年年初,量子链币价曾一度达到87美元。由此计算,量子链的币价自最高点已跌去97.7%。

也有区块链媒体称,“量子链(QTUM)尽管跌了98%,但依然稳健”。个中讽刺满满。

02 创始人争议

量子链的背后操盘者,究竟是谁?

量子链白皮书显示,量子链代币Qtum总发行量1亿枚。其中的20%由团队及私募投资者持有;29%由量子链基金会持有,用于商业拓展与学术研究。

这意味着,量子链49%的筹码都集中在项目方手中。控盘,并不难实现。

量子链的创始人,是在国内比特币圈子小有名气的戴旭光。相比“戴旭光”,他的另一个名字——“帅初”,在币圈更加知名。

帅初,是戴旭光在阿里工作时起的“花名”。在这些名字之外,早年,他还曾使用过Patrick Dai、Patrick Shuai、Steven Dai等多个名字。

Patrick源自拉丁语,有“出身高贵”之意。就像很少有人以“帅”作为名字一样,Patrick也不属于华人常用的英文名字。

“帅初个人极度自恋,在公开场合喜欢穿紧身衣凸显身材。”一位接近帅初的人士对一本区块链表示。

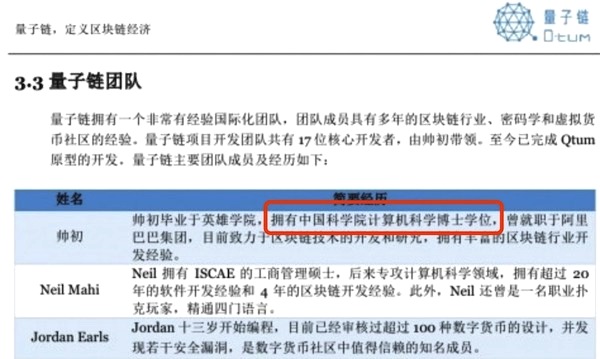

在量子链最初版本的白皮书中,帅初自称毕业于中科院,获得了计算机科学博士学位。

但随后,有人曝光他并未在中科院获得博士学位。此后帅初才改口称,自己在就读博士期间中途退学。

量子链早期白皮书

类似的争议在帅初身上并不罕见。2015年,帅初曾与合作伙伴张红共同创办了区块链企业“快贝科技”,负责技术开发。不久之后,他离开了这家公司,开始创办量子链。

量子链上线后,快贝官方曾发文痛斥帅初,称其任职期间内开发的“链”四处抄袭,完全无法使用;在离职时,帅初也拒绝交出公司域名与苹果开发账号,致使快贝无奈更换域名。

抄袭,也是令量子链备受批评的原因之一。量子链上线后不久,就有开发者在审阅其代码后表示,量子链的代码大量抄袭比特币,并借鉴了点点币等PoS币种的共识机制。

帅初对此的解释则是:“开源项目没必要重写全部代码。”

除此之外,帅初的另一大争议,在于“四处站台”。在2017年ICO火爆时期,帅初曾被媒体曝光为墨链、菩提(Qbao)、社交链、清真链、太空链、海洋链等多个项目站台。其中,大多数项目上线交易所当天即破发。

此后,帅初回应称,文中提及的数个项目,连他本人都是第一次听说。

但很快,有人指出,量子链官方公众号曾发布文章宣传上述项目。帅初的回应毫无说服力。

以太空链为例,该项目白皮书曾将帅初作为团队成员之一展示。此后,太空链因币价破发备受争议。帅初则回应称,量子链曾购买过太空链的Token,并接受太空链使用量子链作为底层技术。除此之外,双方合作有限。

“我个人当时口头同意,可以无偿免费提供一些区块链技术方面的顾问。除此之外,没有特别大的关系。”帅初对媒体链得得表示。

然而,太空链与卫星技术合作方签订合同的过程中,使用了量子链的主体公司。此后,太空链卫星发射升空,卫星上印的也是量子链的Logo。“其实Qtum是真的在造卫星。”帅初写道。

“有好处就站台、蹭热点,出了事就撇清关系。”量子链投资者张满评价。

“复制代码”“四处站台”“破发之王”……帅初身上被贴上了种种争议标签。在此之外,“看不懂”,成为了很多人对于帅初乃至量子链的评价。

“凡是打着‘纳米’‘量子’‘基因’‘超导’‘太空’等旗号宣传的保健品,都是骗局。”在币圈,这句话可能也不例外。

在曾经轰动币圈的“李笑来录音门”中,李笑来曾坦言量子链就是空气币:“我是第一个帮他卖空气币的人,帮他卖了六个月。”

“现在回过头来看,他真的是一个牛X的忽悠者。他讲的没人听得懂。”他如此评价帅初和量子链。

此后,李笑来曾回应称,他录音中所指的“空气币”应该加上引号。然而,他却并未对“听不懂”给出任何解释。

就是这样一个连李笑来都听不懂的“空气币”,在最高时创造了600亿市值,并一度成为国产公链的“希望之光”。

03 沉寂

如今,在层出不穷的公链项目中,无论是生态建设、币价还是声量,量子链都不再引人瞩目。

“2018年漫长的熊市,把我们那一批投资者都洗出去了。”张满表示,“现在很少听说有人会买量子链,有人甚至以为这个项目早死了。”

他自2017年年末开始陆续购入Qtum,又在2018年Qtum自顶峰滑落后陆续抛售,现在总的来说,“没赔没赚”。

与许多在量子链上倾家荡产的投资者相比,张满显得格外幸运,但他自己却从不这样认为。“毕竟同期我投的大多数项目,大多是赚钱的。”他说。

“对于投资者而言,最可怕的不是项目方拉盘砸盘、割韭菜,而是项目方不做事、不发声,也不跑路,就在那里干耗着。”在张满看来,现在的量子链,就在“干耗着”。

百度指数显示,量子链目前的搜索指数,已不及巅峰时期的十分之一。

非小号数据则显示,量子链目前市值排名32位。而在市值排名前32位的数字货币中,量子链较历史最高位跌幅高达97.95%,位居第二。

值得一提的是,排名第一的大零币(ZEC),其最高价格出现于2016年上市之初的炒作期,而非2017年年末的币圈牛市。若以上一轮牛市顶峰计算,量子链是当之无愧的“暴跌之王”。

量子链和帅初现在在做什么?这成为了许多投资者心中的未解之谜。

2018年年末,量子链团队在接受财经网采访时表示,量子链已经对项目方向进行调整。量子链业务重心已转向企业版,即为企业提供区块链服务,而公链、DApp生态业务已不再是重点方向。

“DApp也许是个伪概念。”两天前,他说。

Github数据显示,进入2019年之后,作为开源项目的量子链,代码提交频率明显降低。

到了今年3月,有网友表示,好久没有看到帅初了。有人说,帅初赚够钱了,已经“功成名退”。

“之前帅初为空气币、辣鸡币、归零币站台,割了不少韭菜,应该是不好意思经常冒泡了。”还有网友表示。

但他认为,等牛市来了,帅初会再出现的。

微博上有网友对帅初如是评论

果然,帅初又活跃了起来。不久前,他还就央行发行数字货币,发声表态。

关于帅初的最新一则消息 ,是9月17日,他在万向区块链实验室主办的第五届区块链全球峰会上,介绍量子链2.0的进展。

他称,量子链曾基于比特币的网络移植了智能合约,“所以是唯一个跟进比特币重大创新的平台和项目”。

他还称,量子链2.0会围绕的,是“怎么能够更好地服务于区块链应用开发者、更好地服务于经济建设所搭建的基础框架”。

网友的预言,似乎应验了。

2018年年初,帅初曾经在朋友圈中写下自己对区块链行业的思考。直至今日,一些观点仍然值得所有从业者深思:

“行业慢慢进入长跑期,产品比概念更重要,但是很多团队没有专业的管理和产品经验,跑不过这个时期。”

“不切实际的计划和假大空的项目,会快速挥霍完项目资金,逐渐失败。”

“大量项目和概念被证伪,媒体和投资者被教育,人们对待新项目小心翼翼,并开始保守。”

在区块链行业摸爬滚打多年的帅初,显然深谙这个行业的本质。而量子链究竟是帅初口中“不切实际的计划和假大空的项目”,还是能度过长跑期的选手?

在他的心中,这个问题应该早有答案。

*文中受访者均为化名。

文 | 棘轮 查看全部

曾被视作国产三大公链之一的量子链,已陷入危局。

与历史最高点相比,量子链币价跌去了97.7%,并成为了自2017年年末起所有主流币种中的“暴跌之王”。

在低迷的币价走势中,量子链渐渐失声。量子链背后的团队在做什么,也成为了许多投资者心中的谜。

DApp生态贫瘠,公链推广不力,转型阻力重重……量子链要想突围,难上加难。

“大量项目和概念被证伪,不切实际的计划和假大空的项目会逐渐失败。”量子链创始人帅初的这句话,也许将成为量子链自己的墓志铭。

01 量子链危局

9月11日,“国产公链代表”公信宝,被曝遭警方查封。(详见《宣传保护隐私却贩卖用户数据?公信宝遭警方查封,公司或已解散》)

一天后,公信宝海外团队宣布,公信宝国内主体公司正“配合有关部门工作”,从侧面印证了消息的真实性。

公信宝是国内最早期的公链项目之一,曾与NEO、量子链并称国产三大公链。如今,公信宝前途未卜,而三大公链之一的量子链(Qtum),也早已陷入危局。

何为量子链?

量子链上线于2017年。白皮书显示,这是继比特币、以太坊之后的“第三种区块链生态系统”。它要打造的,是价值传输协议与去中心化应用开发平台。

量子链采用PoS机制。其最新官网数据显示,量子链在全球拥有5088个节点,“数量仅次于比特币、以太坊”。

作为一个公链项目,量子链早在2017年10月就已主网上线。然而,在DApp生态这一公链最核心的指标上,它的进展却并不理想。

在DApp圈内,量子链的DApp信息未被任何主流数据平台收录。Qtumeco.io站点数据显示,目前量子链上的DApp数仅为24个。而在2018年末,财经网援引赛迪研究院数据称,量子链的DApp数量为25个。

这与主流公链平台相差甚远。DappReview数据显示,目前以太坊平台的DApp数量在2000量级,EOS、波场的DApp数量在500上下。IOST、本体等公链平台的DApp活跃度,也远超量子链。

相比DApp,量子链的另一大特色,在于它拥有一大批“生态伙伴”。

以太空链为例,这是一个在2018年1月进行ICO的区块链项目,其“愿景”是在2022年前发射72颗卫星,将卫星作为区块链节点,并实现加密“量子通信”。

太空链项目选择的区块链平台,就是量子链。2019年初,太空链宣布,已经将量子链节点送入了太空。由此,量子链拥有了首个进入太空的区块链节点。

然而,这个所谓的太空节点,只是一台运行着量子链程序的树莓派硬件。进入太空后,它无法联网,也不能处理交易、验证区块。换言之,太空链此举不具备任何实际意义。

更令人惊叹的是,这颗搭载量子链节点的卫星,名为“少年星一号”,是由多位中小学生,而非由量子链、太空链参与原型设计的。

“少年星一号”相关新闻报道

“宣传目标是造卫星,结果却是搭了小学生的‘顺风车’。”有人调侃道,“这是真正的‘放卫星’。”

相比平平无奇的项目进展,量子链的币价走势则跌宕如过山车。

进入2019年,量子链的币价由年初的2美元左右,一路涨至7月初的近6美元。

然而,在此后的两个多月里,量子链的币价又开始一路暴跌,如今又回到了2美元左右。

“反复收割。”有网友如是评论。

在2018年年初,量子链币价曾一度达到87美元。由此计算,量子链的币价自最高点已跌去97.7%。

也有区块链媒体称,“量子链(QTUM)尽管跌了98%,但依然稳健”。个中讽刺满满。

02 创始人争议

量子链的背后操盘者,究竟是谁?

量子链白皮书显示,量子链代币Qtum总发行量1亿枚。其中的20%由团队及私募投资者持有;29%由量子链基金会持有,用于商业拓展与学术研究。

这意味着,量子链49%的筹码都集中在项目方手中。控盘,并不难实现。

量子链的创始人,是在国内比特币圈子小有名气的戴旭光。相比“戴旭光”,他的另一个名字——“帅初”,在币圈更加知名。

帅初,是戴旭光在阿里工作时起的“花名”。在这些名字之外,早年,他还曾使用过Patrick Dai、Patrick Shuai、Steven Dai等多个名字。

Patrick源自拉丁语,有“出身高贵”之意。就像很少有人以“帅”作为名字一样,Patrick也不属于华人常用的英文名字。

“帅初个人极度自恋,在公开场合喜欢穿紧身衣凸显身材。”一位接近帅初的人士对一本区块链表示。

在量子链最初版本的白皮书中,帅初自称毕业于中科院,获得了计算机科学博士学位。

但随后,有人曝光他并未在中科院获得博士学位。此后帅初才改口称,自己在就读博士期间中途退学。

量子链早期白皮书

类似的争议在帅初身上并不罕见。2015年,帅初曾与合作伙伴张红共同创办了区块链企业“快贝科技”,负责技术开发。不久之后,他离开了这家公司,开始创办量子链。

量子链上线后,快贝官方曾发文痛斥帅初,称其任职期间内开发的“链”四处抄袭,完全无法使用;在离职时,帅初也拒绝交出公司域名与苹果开发账号,致使快贝无奈更换域名。

抄袭,也是令量子链备受批评的原因之一。量子链上线后不久,就有开发者在审阅其代码后表示,量子链的代码大量抄袭比特币,并借鉴了点点币等PoS币种的共识机制。

帅初对此的解释则是:“开源项目没必要重写全部代码。”

除此之外,帅初的另一大争议,在于“四处站台”。在2017年ICO火爆时期,帅初曾被媒体曝光为墨链、菩提(Qbao)、社交链、清真链、太空链、海洋链等多个项目站台。其中,大多数项目上线交易所当天即破发。

此后,帅初回应称,文中提及的数个项目,连他本人都是第一次听说。

但很快,有人指出,量子链官方公众号曾发布文章宣传上述项目。帅初的回应毫无说服力。

以太空链为例,该项目白皮书曾将帅初作为团队成员之一展示。此后,太空链因币价破发备受争议。帅初则回应称,量子链曾购买过太空链的Token,并接受太空链使用量子链作为底层技术。除此之外,双方合作有限。

“我个人当时口头同意,可以无偿免费提供一些区块链技术方面的顾问。除此之外,没有特别大的关系。”帅初对媒体链得得表示。

然而,太空链与卫星技术合作方签订合同的过程中,使用了量子链的主体公司。此后,太空链卫星发射升空,卫星上印的也是量子链的Logo。“其实Qtum是真的在造卫星。”帅初写道。

“有好处就站台、蹭热点,出了事就撇清关系。”量子链投资者张满评价。

“复制代码”“四处站台”“破发之王”……帅初身上被贴上了种种争议标签。在此之外,“看不懂”,成为了很多人对于帅初乃至量子链的评价。

“凡是打着‘纳米’‘量子’‘基因’‘超导’‘太空’等旗号宣传的保健品,都是骗局。”在币圈,这句话可能也不例外。

在曾经轰动币圈的“李笑来录音门”中,李笑来曾坦言量子链就是空气币:“我是第一个帮他卖空气币的人,帮他卖了六个月。”

“现在回过头来看,他真的是一个牛X的忽悠者。他讲的没人听得懂。”他如此评价帅初和量子链。

此后,李笑来曾回应称,他录音中所指的“空气币”应该加上引号。然而,他却并未对“听不懂”给出任何解释。

就是这样一个连李笑来都听不懂的“空气币”,在最高时创造了600亿市值,并一度成为国产公链的“希望之光”。

03 沉寂

如今,在层出不穷的公链项目中,无论是生态建设、币价还是声量,量子链都不再引人瞩目。

“2018年漫长的熊市,把我们那一批投资者都洗出去了。”张满表示,“现在很少听说有人会买量子链,有人甚至以为这个项目早死了。”

他自2017年年末开始陆续购入Qtum,又在2018年Qtum自顶峰滑落后陆续抛售,现在总的来说,“没赔没赚”。

与许多在量子链上倾家荡产的投资者相比,张满显得格外幸运,但他自己却从不这样认为。“毕竟同期我投的大多数项目,大多是赚钱的。”他说。

“对于投资者而言,最可怕的不是项目方拉盘砸盘、割韭菜,而是项目方不做事、不发声,也不跑路,就在那里干耗着。”在张满看来,现在的量子链,就在“干耗着”。

百度指数显示,量子链目前的搜索指数,已不及巅峰时期的十分之一。

非小号数据则显示,量子链目前市值排名32位。而在市值排名前32位的数字货币中,量子链较历史最高位跌幅高达97.95%,位居第二。

值得一提的是,排名第一的大零币(ZEC),其最高价格出现于2016年上市之初的炒作期,而非2017年年末的币圈牛市。若以上一轮牛市顶峰计算,量子链是当之无愧的“暴跌之王”。

量子链和帅初现在在做什么?这成为了许多投资者心中的未解之谜。

2018年年末,量子链团队在接受财经网采访时表示,量子链已经对项目方向进行调整。量子链业务重心已转向企业版,即为企业提供区块链服务,而公链、DApp生态业务已不再是重点方向。

“DApp也许是个伪概念。”两天前,他说。

Github数据显示,进入2019年之后,作为开源项目的量子链,代码提交频率明显降低。

到了今年3月,有网友表示,好久没有看到帅初了。有人说,帅初赚够钱了,已经“功成名退”。

“之前帅初为空气币、辣鸡币、归零币站台,割了不少韭菜,应该是不好意思经常冒泡了。”还有网友表示。

但他认为,等牛市来了,帅初会再出现的。

微博上有网友对帅初如是评论

果然,帅初又活跃了起来。不久前,他还就央行发行数字货币,发声表态。

关于帅初的最新一则消息 ,是9月17日,他在万向区块链实验室主办的第五届区块链全球峰会上,介绍量子链2.0的进展。

他称,量子链曾基于比特币的网络移植了智能合约,“所以是唯一个跟进比特币重大创新的平台和项目”。

他还称,量子链2.0会围绕的,是“怎么能够更好地服务于区块链应用开发者、更好地服务于经济建设所搭建的基础框架”。

网友的预言,似乎应验了。

2018年年初,帅初曾经在朋友圈中写下自己对区块链行业的思考。直至今日,一些观点仍然值得所有从业者深思:

“行业慢慢进入长跑期,产品比概念更重要,但是很多团队没有专业的管理和产品经验,跑不过这个时期。”

“不切实际的计划和假大空的项目,会快速挥霍完项目资金,逐渐失败。”

“大量项目和概念被证伪,媒体和投资者被教育,人们对待新项目小心翼翼,并开始保守。”

在区块链行业摸爬滚打多年的帅初,显然深谙这个行业的本质。而量子链究竟是帅初口中“不切实际的计划和假大空的项目”,还是能度过长跑期的选手?

在他的心中,这个问题应该早有答案。

*文中受访者均为化名。

文 | 棘轮