通知设置 新通知

Mythos Capital 创始人:为什么说以太坊和比特币是最重要的两个加密货币

投研 • chainnews 发表了文章 • 2019-09-19 11:58

加密货币投资机构 Mythos Capital 创始人 Ryan Sean Adams 是以太坊的铁杆粉丝。他曾撰文指出 ETH 被低估,因为他相信 ETH 像货币一样身兼价值存储、交换媒介和账户单位功能于一体——具体可参加链闻之前发表的他的文章「复盘以太坊:只有当 ETH 成为货币,以太坊才能成功」。近日 Ryan Sean Adams 再次撰文,认为比特币和以太坊是目前仅有的两个具有「商品货币」属性的加密资产,这是其重要的价值所在。

比特币分叉和以太坊 ICO 衍生出了很多加密资产,我们再也回不到单一加密货币的时代了。我估计,所有资产最终都会以某种方式被「代币化」。

不过,哪些资产能积累真正的价值呢?

更重要的是,你应该把自己持有的加密财富分布在何处。

我们说的「无银行」(bankless)理念其实很简单:你把自己的大部分加密财富都持有(hold)在加密货币中,尤其是加密商品货币(crypto commodity money),即以太坊和比特币。

什么是商品货币?

商品货币(Commodity money)指这种资金的价值部分来自于其作为商品被使用,部分来自于其作为货币被使用——这与本身没有内在价值的代表货币,或者由政府法规规定的法定货币形成了鲜明的对比。

商品货币:金、银、铜、香烟、贝壳

代表货币:银行票据、支票、美元(当美元由黄金支持时)

法定货币:人民币、美元、英镑、欧元、日元

商品货币与一件普通商品的差别,关键在于货币溢价。一件纯粹的商品单凭实用性而有价值,而一个商品货币,则既作为一种实用性也作为一种货币而拥有价值。超出一件商品的实用价值之上的任何价值,都是货币溢价。

一种商品的货币溢价由以下几种预期合起来驱动:在某个经济体,人们认为这种商品会成为未来的价值存储(SoV)、交易媒介(MoE)和 / 或账户单位(UofA)的合体。这一商品货币所服务的经济体,规模可以很小,比如监狱里的香烟;也可以规模很大,比如「镀金时代」国际贸易中的黄金。像黄金这样的商品货币之所以有价值,部分源自它在电子产业中的用途,但大部分源自其作为防范法币体系崩溃的对冲手段。黄金的价值基于一个简单的事实:很多人打赌认为,其他人会把它作为存储财富的工具

如果我们把「货币」看作一个形容词,可能会对理解上述概念有所帮助,即「货币性」。这样看来,黄金的货币性比白银高,白银的货币性又比黄铜高,每种资产其实都位于 「货币性」光谱的某个位置,而货币性本身就是一种社会建构。

还有许多其他可以考虑的因素,但以上这些已经足够理解什么是加密商品货币了:加密商品货币,同时具备实用价值和货币溢价。其中的最佳货币,拥有最高级别的货币性。

(注意:有人认为,比特币不是一种商品,因为它不具备实用性,但笔者不认同这个观点,比特币具有实用性,因为它可以用于支付比特币网络上的交易,这就是一种实用性。)

加密货币的投资组合

如果你想获得加密资产的潜在增值,笔者推荐一个由三种资产类型组成的加密货币组合:

货币类押注——这类资产的货币性具有很强的增长潜力,是开放式金融的储备货币,比如以太坊(ETH)、比特币(BTC);

银行类押注——这种资产能够获得开放式金融的银行业层级的增长潜力,包括加密银行和货币协议,比如 MKR、BNB 等;

稳定币类押注——和法币价值锚定的稳定币,比如 DAI、USDT,主要用于对冲风险并直接在加密生态系统中使用。

加密货币投资组合这一思路的核心是,一个或多个加密货币将会变成某个平行的非主权金融系统(价值数万亿)的基础货币,而且这个货币系统既能催生一批全新的加密银行和货币协议,又能被后两者所赋能。

加密货币投资组合能让你触及这个平行货币系统的货币层和银行业层,两个层级都有价值增值的最高潜力。

加密货币是我在加密行业里最主要的投资主题。

在加密货币投资组合里,三种资产类型应该各占多少百分比呢?实际上,这完全取决于你自己。首先,你需要确定自己目前的净资产中有多少投资于加密货币,以及未来收入会有多少会投入其中。之后,你可以决定在三种加密资产类型中如何分配。这两个问题并不在本文讨论范围内。

如果不考虑具体的百分比,加密货币投资组合的大部分应该放在「货币类押注」里,小部分放到「银行类押注」中,而且只有当你期望在货币押注中获得阿尔法收益时才投 「银行类押注」、「稳定币类押注」在生态系统中扮演着现金的角色,其目的更多地是对冲其他押注的风险。

那么,在今天这个时点,好的加密货币投资组合是哪些呢?

答案并不复杂。

我们可以做一个简单的练习,看看市值排名前十五的加密资产中,哪些具有商品货币的特质:

BTC – 可以,具有储备资产潜力,目前被用作为货币;

ETH – 可以,具有储备资产潜力,目前被用作为货币;

XRP – 不行,中心化发行,不能作为货币使用;

BCH – 可能可以;

LTC – 不行,没必要的比特币分叉;

USDT – 不行,稳定币,不是商品货币;

EOS – 可能可以,但似乎过于中心化,无法维持其货币溢价;

BNB – 有些复杂,但肯定是一个银行类押注的选择;

XLM - 不行,中心化发行,极少用作货币;

ALGO – 不行,项目尚未启动,不能用作货币;

ADA - 不行,项目尚未启动,不能用作货币;

XMR – 可以,但很难看到它的流动性路径;

LINK – 不行,不是商品货币;

LEO – 不行,但肯定是一个银行类押注的选择;

TRX – 不行,过于中心化,无法维持货币溢价。

作为唯二的去中心化商品货币,比特币和以太坊在上述列表中脱颖而出。只有这两个货币同时拥有流动性、去中心化和银行业层等特性,因而有可能成为加密金融领域里的储备货币。比特币当前正在通过加密银行业不断实现金融化,而以太坊的金融化进程则主要通过货币协议进行。

所以,到目前为止,只有以太坊和比特币是加密领域里满足我所设定的好货币要求的资产。当然,未来情况也会发生改变,我将每季度进行评估。

当然,你可能会有不同的观点。或者你希望投资组合中选择更具投机性的加密货币,甚至不认可以太坊或比特币具备货币溢价。没关系,你可以按照自己的想法相应地分配投资。

但需要注意的是,加密资产的升值更多地来自商品货币以及与之相关的货币溢价。所以,货币类押注是你的投资组合中最重要的部分。它们是你的长期投资的选择所在,是你运作一个项目的基础资金所在,也是你通往去银行模型的第一站。

请做出你的明智选择。

我的选择是以太坊和比特币。 查看全部

文 | Ryan Sean Adams,加密货币投资机构 Mythos Capital 创始人

加密货币投资机构 Mythos Capital 创始人 Ryan Sean Adams 是以太坊的铁杆粉丝。他曾撰文指出 ETH 被低估,因为他相信 ETH 像货币一样身兼价值存储、交换媒介和账户单位功能于一体——具体可参加链闻之前发表的他的文章「复盘以太坊:只有当 ETH 成为货币,以太坊才能成功」。近日 Ryan Sean Adams 再次撰文,认为比特币和以太坊是目前仅有的两个具有「商品货币」属性的加密资产,这是其重要的价值所在。

比特币分叉和以太坊 ICO 衍生出了很多加密资产,我们再也回不到单一加密货币的时代了。我估计,所有资产最终都会以某种方式被「代币化」。

不过,哪些资产能积累真正的价值呢?

更重要的是,你应该把自己持有的加密财富分布在何处。

我们说的「无银行」(bankless)理念其实很简单:你把自己的大部分加密财富都持有(hold)在加密货币中,尤其是加密商品货币(crypto commodity money),即以太坊和比特币。

什么是商品货币?

商品货币(Commodity money)指这种资金的价值部分来自于其作为商品被使用,部分来自于其作为货币被使用——这与本身没有内在价值的代表货币,或者由政府法规规定的法定货币形成了鲜明的对比。

商品货币:金、银、铜、香烟、贝壳

代表货币:银行票据、支票、美元(当美元由黄金支持时)

法定货币:人民币、美元、英镑、欧元、日元

商品货币与一件普通商品的差别,关键在于货币溢价。一件纯粹的商品单凭实用性而有价值,而一个商品货币,则既作为一种实用性也作为一种货币而拥有价值。超出一件商品的实用价值之上的任何价值,都是货币溢价。

一种商品的货币溢价由以下几种预期合起来驱动:在某个经济体,人们认为这种商品会成为未来的价值存储(SoV)、交易媒介(MoE)和 / 或账户单位(UofA)的合体。这一商品货币所服务的经济体,规模可以很小,比如监狱里的香烟;也可以规模很大,比如「镀金时代」国际贸易中的黄金。像黄金这样的商品货币之所以有价值,部分源自它在电子产业中的用途,但大部分源自其作为防范法币体系崩溃的对冲手段。黄金的价值基于一个简单的事实:很多人打赌认为,其他人会把它作为存储财富的工具

如果我们把「货币」看作一个形容词,可能会对理解上述概念有所帮助,即「货币性」。这样看来,黄金的货币性比白银高,白银的货币性又比黄铜高,每种资产其实都位于 「货币性」光谱的某个位置,而货币性本身就是一种社会建构。

还有许多其他可以考虑的因素,但以上这些已经足够理解什么是加密商品货币了:加密商品货币,同时具备实用价值和货币溢价。其中的最佳货币,拥有最高级别的货币性。

(注意:有人认为,比特币不是一种商品,因为它不具备实用性,但笔者不认同这个观点,比特币具有实用性,因为它可以用于支付比特币网络上的交易,这就是一种实用性。)

加密货币的投资组合

如果你想获得加密资产的潜在增值,笔者推荐一个由三种资产类型组成的加密货币组合:

货币类押注——这类资产的货币性具有很强的增长潜力,是开放式金融的储备货币,比如以太坊(ETH)、比特币(BTC);

银行类押注——这种资产能够获得开放式金融的银行业层级的增长潜力,包括加密银行和货币协议,比如 MKR、BNB 等;

稳定币类押注——和法币价值锚定的稳定币,比如 DAI、USDT,主要用于对冲风险并直接在加密生态系统中使用。

加密货币投资组合这一思路的核心是,一个或多个加密货币将会变成某个平行的非主权金融系统(价值数万亿)的基础货币,而且这个货币系统既能催生一批全新的加密银行和货币协议,又能被后两者所赋能。

加密货币投资组合能让你触及这个平行货币系统的货币层和银行业层,两个层级都有价值增值的最高潜力。

加密货币是我在加密行业里最主要的投资主题。

在加密货币投资组合里,三种资产类型应该各占多少百分比呢?实际上,这完全取决于你自己。首先,你需要确定自己目前的净资产中有多少投资于加密货币,以及未来收入会有多少会投入其中。之后,你可以决定在三种加密资产类型中如何分配。这两个问题并不在本文讨论范围内。

如果不考虑具体的百分比,加密货币投资组合的大部分应该放在「货币类押注」里,小部分放到「银行类押注」中,而且只有当你期望在货币押注中获得阿尔法收益时才投 「银行类押注」、「稳定币类押注」在生态系统中扮演着现金的角色,其目的更多地是对冲其他押注的风险。

那么,在今天这个时点,好的加密货币投资组合是哪些呢?

答案并不复杂。

我们可以做一个简单的练习,看看市值排名前十五的加密资产中,哪些具有商品货币的特质:

BTC – 可以,具有储备资产潜力,目前被用作为货币;

ETH – 可以,具有储备资产潜力,目前被用作为货币;

XRP – 不行,中心化发行,不能作为货币使用;

BCH – 可能可以;

LTC – 不行,没必要的比特币分叉;

USDT – 不行,稳定币,不是商品货币;

EOS – 可能可以,但似乎过于中心化,无法维持其货币溢价;

BNB – 有些复杂,但肯定是一个银行类押注的选择;

XLM - 不行,中心化发行,极少用作货币;

ALGO – 不行,项目尚未启动,不能用作货币;

ADA - 不行,项目尚未启动,不能用作货币;

XMR – 可以,但很难看到它的流动性路径;

LINK – 不行,不是商品货币;

LEO – 不行,但肯定是一个银行类押注的选择;

TRX – 不行,过于中心化,无法维持货币溢价。

作为唯二的去中心化商品货币,比特币和以太坊在上述列表中脱颖而出。只有这两个货币同时拥有流动性、去中心化和银行业层等特性,因而有可能成为加密金融领域里的储备货币。比特币当前正在通过加密银行业不断实现金融化,而以太坊的金融化进程则主要通过货币协议进行。

所以,到目前为止,只有以太坊和比特币是加密领域里满足我所设定的好货币要求的资产。当然,未来情况也会发生改变,我将每季度进行评估。

当然,你可能会有不同的观点。或者你希望投资组合中选择更具投机性的加密货币,甚至不认可以太坊或比特币具备货币溢价。没关系,你可以按照自己的想法相应地分配投资。

但需要注意的是,加密资产的升值更多地来自商品货币以及与之相关的货币溢价。所以,货币类押注是你的投资组合中最重要的部分。它们是你的长期投资的选择所在,是你运作一个项目的基础资金所在,也是你通往去银行模型的第一站。

请做出你的明智选择。

我的选择是以太坊和比特币。

美联储再次降息25个基点,比特币“火箭燃料”已备好

资讯 • 8btc 发表了文章 • 2019-09-19 09:43

由于特朗普政府的贸易战引发的一系列不确定性,美联储周三宣布进行今年第二次降息以寻求维持经济增长。美联储主席鲍威尔表示,在严重经济衰退的情况下,美联储更有可能重新考虑大规模资产收购和积极的前瞻性指引,而不是实施负利率。

鲍威尔还表示,美联储必须“审视”贸易紧张局势。他重申美联储没有制定贸易政策,而是专注于支持就业最大化和稳定价格。

Charles Schwab董事总经理Richard Flynn表示,今天的降息应该会让市场在宏观经济环境中有更大的喘息空间,这仍然会受到贸易战不确定性、英国脱欧和对全球经济增长担忧的影响。

不过他仍怀疑降息是否是重新启动经济的灵丹妙药。他认为美国的经济数据有所好转但通货膨胀仍处于或略低于目标,失业率下降,工资上涨。经济面临的“不确定性”主要是由于贸易而不是利率太高的因素。

美联储的降息对于加密行业总的来说是一个利好的消息。因为降息具有通货膨胀性,这意味着它们会降低法定货币的购买力。因此,在加密市场上普遍存在一种共识,即美联储的货币宽松政策对比特币来说是利好。

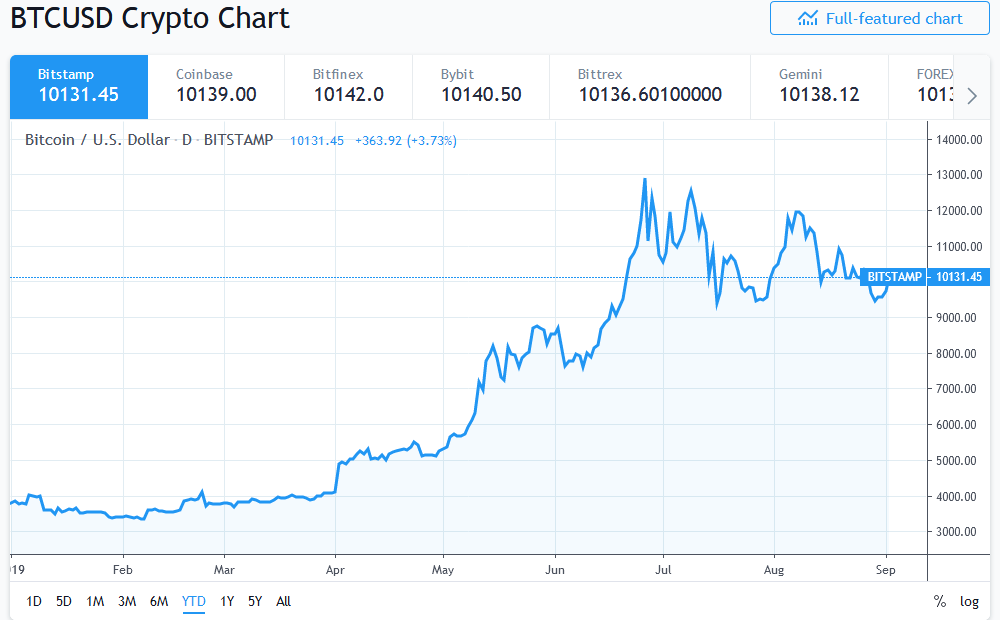

虽然如此,但历史数据表明,比特币的价格走势和美联储的加息或降息并非直接相关。虽然今年6月比特币的价格创下年内高点被认为和美联储的降息传闻有关,但在7月美联储宣布将利率降低25个基点时,比特币的价格反应并不明显。此外,在2015年至2017年间,美联储曾多次加息,但是比特币的价格仍然持续上涨并创下20000美元的历史高点。

作者:Xiu MU,比推Bitpush 查看全部

据金融时报报道,美联储再次宣布降息25个基点,利率范围降至1.75%至2%。摩根溪资本联合创始人Anthony Pompliano表示,比特币“火箭燃料”已备好。

由于特朗普政府的贸易战引发的一系列不确定性,美联储周三宣布进行今年第二次降息以寻求维持经济增长。美联储主席鲍威尔表示,在严重经济衰退的情况下,美联储更有可能重新考虑大规模资产收购和积极的前瞻性指引,而不是实施负利率。

鲍威尔还表示,美联储必须“审视”贸易紧张局势。他重申美联储没有制定贸易政策,而是专注于支持就业最大化和稳定价格。

Charles Schwab董事总经理Richard Flynn表示,今天的降息应该会让市场在宏观经济环境中有更大的喘息空间,这仍然会受到贸易战不确定性、英国脱欧和对全球经济增长担忧的影响。

不过他仍怀疑降息是否是重新启动经济的灵丹妙药。他认为美国的经济数据有所好转但通货膨胀仍处于或略低于目标,失业率下降,工资上涨。经济面临的“不确定性”主要是由于贸易而不是利率太高的因素。

美联储的降息对于加密行业总的来说是一个利好的消息。因为降息具有通货膨胀性,这意味着它们会降低法定货币的购买力。因此,在加密市场上普遍存在一种共识,即美联储的货币宽松政策对比特币来说是利好。

虽然如此,但历史数据表明,比特币的价格走势和美联储的加息或降息并非直接相关。虽然今年6月比特币的价格创下年内高点被认为和美联储的降息传闻有关,但在7月美联储宣布将利率降低25个基点时,比特币的价格反应并不明显。此外,在2015年至2017年间,美联储曾多次加息,但是比特币的价格仍然持续上涨并创下20000美元的历史高点。

作者:Xiu MU,比推Bitpush

港交所并购伦交所明确进军数字资产交易,冲击现有格局

市场 • leek 发表了文章 • 2019-09-12 11:22

此并购事件若成功,不仅对目前以证券、债券为主的资本市场产生重要影响,也可能会影响到全球的数字资产交易。因为并购文件中提及会做数字资产的交易。而根据港交所规划,就在未来两三年执行。

港交所的区块链野心

在港交所发布收购要约的同时,港交所行政总裁李小加发表网志《踏上“連接全球”的新征途》,解读香港交易所提议与伦交所合并。李小加称,伦敦证交所与香港交易所均为全球最重要市场的金融基础设施,两者如能成功结合,将创造一个全球布局、世界领先、覆盖亚欧美三大时区、同时为美元、欧元和人民币等主要货币提供国际化的金融交易服务,合计市值有望超过700亿美元的交易所集团,向全世界市场参与者及投资者提供前所未有的、适应未来市场需求的全球市场互联互通平台。

值得注意的是,李小加特别提到了数字资产领域的发展。李小加认为,伦敦证交所与香港交易所的强强连手,与港交所年初制定的《战略规划2019-2021》高度契合,是其中三大主题合乎逻辑的自然延伸:立足中国(把握人民币国际化和人民币计价资产走向全球金融体系、以及中国企业和居民进行全球化配置的巨大需求)、连接全球(把互联互通的产品和地域范围极大地拓展)、拥抱科技(把握数据资产、以及先进的金融科技技术应用)。如果这一交易获得成功,必然可促进港交所“连接世界”战略目标的实现。

李小加是数字资产的乐观派。

今年3月31日,李小加在2019中国(深圳)IT领袖峰会上发表了主题为“数据与资本的远与近”的演讲。李小加表示,5G时代将会出现新的交易所、新的交易模式。而区块链、加密技术等将有助于数据在不同主体间的大规模交易。

李小加称,在数字化社会,算力就是核动能,完全能够支撑5G的发展,AI突飞猛进。在5G时代,越来越多的是数据成为大宗商品和原材料,今天的云计算相当于过去的能源,今天的传输就是过去的运输。

李小加认为,数据的传输需要考虑到所有人的隐私、商业机密、竞争利益和政府监管需求,要在加密的情况下,把数据的使用权分享和买卖,而不是将裸数据卖掉。

李小加明确,使用区块链技术,完全可以解决数据的确权、定价、存证、信用和溯源。特别是溯源,基于区块链技术,可以让数据所有者的利益经过若干年之后依然返还到数据所有者手中。解决了数据隐私和数据孤岛以及其他一系列底层问题之后,李小加认为,5G时代将会出现新的交易模式,也会出现新的交易所。从技术手段重塑中国在5G时代的资本时代,让中国实现重大超越。

在港交所2月份发布的《战略规划2019-2021》中,更是明确提出:“在使用新科技方面,我们将以试点方式循序渐进地探索包括区块链、云计算等在内的新科技应用,例如我们将在沪深港通的交易后分配中应用区块链技术。”

该战略规划还明确,大数据(尤其是医学研究、消费习惯等方面的大数据)很有潜力成为金融市场的一大新的资产类别,通过大数据的交易和共享,人类可以更快更好地进行技术革命推动社会进步。这为交易所的发展提供了全新的机遇。

《战略规划2019-2021》指出了港交所在区块链方面的行动信心:“作为中央市场营运方,香港交易所凭借监管机构及市场赋予我们的公信力在大数据的加密、确权和结算等环节具有先天优势,完全有可能推动金融市场引入大数据这一资产类别的历史进程。虽然在此方面也许不需要很大的财务投资,但启动一个全新的市场运营模式一定会充满挑战。目前这一战略还处在早期探索阶段,但我们对这一方向充满信心。”

数字资产交易所变局

伦交所其实对通过区块链技术实现数字资产交易同样有深入研究。

早在2015年,包括伦交所、伦敦清算所、法国兴业银行、芝加哥商品交易所集团(CME Group)、瑞银集团(UBS)以及欧洲清算中心(Euroclear)等机构就一起联合成立了一个跨行业集团,探索区块链技术如何可以改变证券交易的清算和结算方式。根据《华尔街日报》披露的信息,在当年,他们至少开过三次会议。

2017年7月,隶属于伦交所集团的意大利证券交易所和 IBM共同宣布,他们正在构建一个区块链解决方案,以助力欧洲中小企业 (SME) 的证券发行过程实现数字化。新系统旨在简化股权信息的跟踪和管理,创建一个包含所有股东交易记录的分布式共享注册表,从而帮助发掘新的交易和投资机会。

进入2019年,伦交所对区块链的应用步伐加快。2019年2月,该交易所的母公司伦敦股票交易所集团(LSEG)在金融科技创业公司Nivaura主导了2000万美元的融资。据报道,该公司正在开发世界上第一个以加密货币计价的区块链结算债券。

不久之后,今年5月份,伦交所的CEORathi在接受采访时指出,分布式账本技术(DLT)可能会在英国股市中发挥作用。Rathi对发行过程中使用的区块链技术表示了信心,并补充说他可以看到该技术也可被用于结算。

虽然伦交所没有明确数字资产交易的时间表,但是,2019年3月11日,伦交所发布了一则有关交易入场的公告,公告内容包含名为Invesco Elwood Global Blockchain UCITS ETF的区块链ETF,于11日登陆伦交所,登陆后伦交所的投资者可参与该指数基金。在ETF内,占比例较高的分别是为数字资产提供计算芯片的台积电,以及运营比特币期货交易业务的CME Group,除了这两家公司以外,ETF投资组合对象还包括Apple、Intel和AMD等跟区块链有业务关联的企业。

除了伦交所,包括纳斯达克、澳大利亚证券交易所都已经投入对基于区块链的数字资产交易的研究。

诚如李小加所言,数字资产将成为未来数字世界的重要资产,传统交易所对此无不虎视眈眈。如果这些传统交易所进入,对目前原生的数字资产交易所格局可能带来巨大冲击。

文章来源:互链脉搏(ID:HiveEcon),作者:互链脉搏·元尚 查看全部

9月11日,香港交易及结算所有限公司(下称港交所)宣布,其已向 London Stock Exchange Group plc(下称伦交所)的董事会提议,将两家公司合并。同一日,伦敦交易所在18:00时左右回应“董事会将审议此提案,并将另行发布公告。”

此并购事件若成功,不仅对目前以证券、债券为主的资本市场产生重要影响,也可能会影响到全球的数字资产交易。因为并购文件中提及会做数字资产的交易。而根据港交所规划,就在未来两三年执行。

港交所的区块链野心

在港交所发布收购要约的同时,港交所行政总裁李小加发表网志《踏上“連接全球”的新征途》,解读香港交易所提议与伦交所合并。李小加称,伦敦证交所与香港交易所均为全球最重要市场的金融基础设施,两者如能成功结合,将创造一个全球布局、世界领先、覆盖亚欧美三大时区、同时为美元、欧元和人民币等主要货币提供国际化的金融交易服务,合计市值有望超过700亿美元的交易所集团,向全世界市场参与者及投资者提供前所未有的、适应未来市场需求的全球市场互联互通平台。

值得注意的是,李小加特别提到了数字资产领域的发展。李小加认为,伦敦证交所与香港交易所的强强连手,与港交所年初制定的《战略规划2019-2021》高度契合,是其中三大主题合乎逻辑的自然延伸:立足中国(把握人民币国际化和人民币计价资产走向全球金融体系、以及中国企业和居民进行全球化配置的巨大需求)、连接全球(把互联互通的产品和地域范围极大地拓展)、拥抱科技(把握数据资产、以及先进的金融科技技术应用)。如果这一交易获得成功,必然可促进港交所“连接世界”战略目标的实现。

李小加是数字资产的乐观派。

今年3月31日,李小加在2019中国(深圳)IT领袖峰会上发表了主题为“数据与资本的远与近”的演讲。李小加表示,5G时代将会出现新的交易所、新的交易模式。而区块链、加密技术等将有助于数据在不同主体间的大规模交易。

李小加称,在数字化社会,算力就是核动能,完全能够支撑5G的发展,AI突飞猛进。在5G时代,越来越多的是数据成为大宗商品和原材料,今天的云计算相当于过去的能源,今天的传输就是过去的运输。

李小加认为,数据的传输需要考虑到所有人的隐私、商业机密、竞争利益和政府监管需求,要在加密的情况下,把数据的使用权分享和买卖,而不是将裸数据卖掉。

李小加明确,使用区块链技术,完全可以解决数据的确权、定价、存证、信用和溯源。特别是溯源,基于区块链技术,可以让数据所有者的利益经过若干年之后依然返还到数据所有者手中。解决了数据隐私和数据孤岛以及其他一系列底层问题之后,李小加认为,5G时代将会出现新的交易模式,也会出现新的交易所。从技术手段重塑中国在5G时代的资本时代,让中国实现重大超越。

在港交所2月份发布的《战略规划2019-2021》中,更是明确提出:“在使用新科技方面,我们将以试点方式循序渐进地探索包括区块链、云计算等在内的新科技应用,例如我们将在沪深港通的交易后分配中应用区块链技术。”

该战略规划还明确,大数据(尤其是医学研究、消费习惯等方面的大数据)很有潜力成为金融市场的一大新的资产类别,通过大数据的交易和共享,人类可以更快更好地进行技术革命推动社会进步。这为交易所的发展提供了全新的机遇。

《战略规划2019-2021》指出了港交所在区块链方面的行动信心:“作为中央市场营运方,香港交易所凭借监管机构及市场赋予我们的公信力在大数据的加密、确权和结算等环节具有先天优势,完全有可能推动金融市场引入大数据这一资产类别的历史进程。虽然在此方面也许不需要很大的财务投资,但启动一个全新的市场运营模式一定会充满挑战。目前这一战略还处在早期探索阶段,但我们对这一方向充满信心。”

数字资产交易所变局

伦交所其实对通过区块链技术实现数字资产交易同样有深入研究。

早在2015年,包括伦交所、伦敦清算所、法国兴业银行、芝加哥商品交易所集团(CME Group)、瑞银集团(UBS)以及欧洲清算中心(Euroclear)等机构就一起联合成立了一个跨行业集团,探索区块链技术如何可以改变证券交易的清算和结算方式。根据《华尔街日报》披露的信息,在当年,他们至少开过三次会议。

2017年7月,隶属于伦交所集团的意大利证券交易所和 IBM共同宣布,他们正在构建一个区块链解决方案,以助力欧洲中小企业 (SME) 的证券发行过程实现数字化。新系统旨在简化股权信息的跟踪和管理,创建一个包含所有股东交易记录的分布式共享注册表,从而帮助发掘新的交易和投资机会。

进入2019年,伦交所对区块链的应用步伐加快。2019年2月,该交易所的母公司伦敦股票交易所集团(LSEG)在金融科技创业公司Nivaura主导了2000万美元的融资。据报道,该公司正在开发世界上第一个以加密货币计价的区块链结算债券。

不久之后,今年5月份,伦交所的CEORathi在接受采访时指出,分布式账本技术(DLT)可能会在英国股市中发挥作用。Rathi对发行过程中使用的区块链技术表示了信心,并补充说他可以看到该技术也可被用于结算。

虽然伦交所没有明确数字资产交易的时间表,但是,2019年3月11日,伦交所发布了一则有关交易入场的公告,公告内容包含名为Invesco Elwood Global Blockchain UCITS ETF的区块链ETF,于11日登陆伦交所,登陆后伦交所的投资者可参与该指数基金。在ETF内,占比例较高的分别是为数字资产提供计算芯片的台积电,以及运营比特币期货交易业务的CME Group,除了这两家公司以外,ETF投资组合对象还包括Apple、Intel和AMD等跟区块链有业务关联的企业。

除了伦交所,包括纳斯达克、澳大利亚证券交易所都已经投入对基于区块链的数字资产交易的研究。

诚如李小加所言,数字资产将成为未来数字世界的重要资产,传统交易所对此无不虎视眈眈。如果这些传统交易所进入,对目前原生的数字资产交易所格局可能带来巨大冲击。

文章来源:互链脉搏(ID:HiveEcon),作者:互链脉搏·元尚

火币集团加速港股上市步伐,纳入正面观察!

投研 • leek 发表了文章 • 2019-09-11 11:45

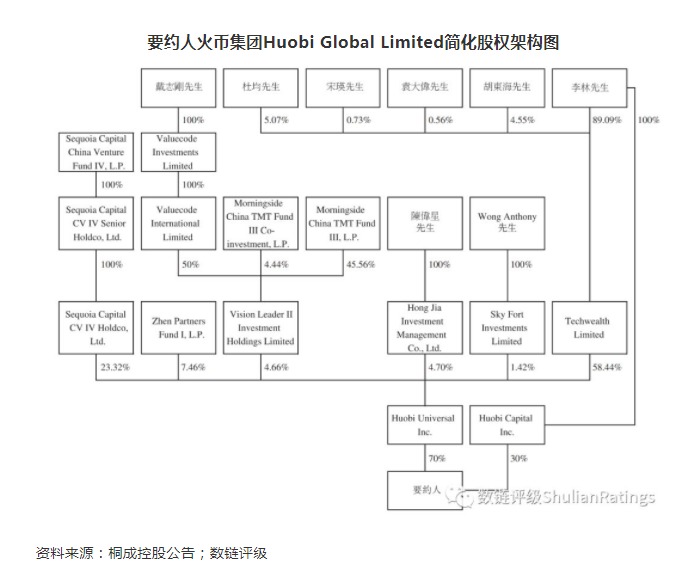

2018年8月29日,港股上市公司桐成控股(01611.HK,英属维尔京群岛注册)发布联合公告:与火币集团Huobi Global Limited(要约人,开曼群岛注册)及 Trinity Gate(一致行动人,英属维尔京群岛注册)以总额为586,366,720.00 港元(相当于每股2.72港元)达成股份买卖协议。

协议完成后,要约人及一致行动人将分别持有199,295,269股股份和16,280,731股股份,分别占桐成控股已发行股份的约66.26%及5.41%。股份转让完成后,火币集团成为桐成控股实际控制人,并建议改组董事会。

公告显示,桐成控股主营业务是螺管线圈、LED照明、电池充电器解决方案及电源等。

李林通过其全资公司 Huobi Capital及其非全资公司 Huobi Universal控股火币集团,合计权益约 66%。

其中,Huobi Capital注册于开曼群岛。Huobi Universal为一家于2014年在开曼群岛注册成立的投资控股公司,由李林(58.44%)、红杉资本(23.32%)、真格基金(7.46%)、陈伟星(4.70%)、杜均、戴志刚、胡东海、宋瑛、袁大伟及晨兴创投等持有。

公告显示,李林,37岁,2005年7月获得同济大学自动化学士学位,并于2007年6月获得清华大学控制科学与工程硕士学位。他于2013年创立火币集团并且现任董事长及CEO。火币集团主要包括运营交易所的Huobi Global Limited(塞舌尔群岛注册)和专注区块链行业风险投资的Huobi Capital。

成立火币集团前,李林自2007年8月~2011年8月就职于从事搜索引擎优化的北京百德云博技术有限公司,2011年9月~2013年4月,他担任从事零售客户为目标的北京中科汇商电子商务有限公司总经理。2016年3月~2017年11月,他担任北京聚链时代科技集团股份有限公司(前北京财猫时代网络股份有限公司)董事。他是一位拥有逾 10年技术、企业管理及区块链方面经验的企业家。

一致行动人Trinity Gate Limited由滕荣松全资拥有。

公开资料显示,滕荣松获得北京大学理学学士学位,滕荣松之前曾担任国家开发银行全资附属公司国开国际投资的执行董事、董事会主席,负责海外投资及併购业务。目前,他为裂变资本合伙人,其他三位合伙人还包括王利杰、彭程和刘磊。2018年5月,滕荣松联合雄岸基金创始人姚勇杰全面收购香港主板上市公司SHIS Limited (01647.HK)(后改名为雄岸科技集团有限公司)。他资源整合能力强,市场敏感度高。

2019年7月19日,桐成控股发布公告:桐成控股全资附属Huobi Investment Limited(香港注册)作为买方拟以600万港元收购目标公司Win Techno Inc(东京注册)。

公告显示,李林通过Huobi (International) Investment Limited(直布罗陀注册)控股目标公司,其主要业务包括提供数据中心相关服务,包括但不限于数据存储及备份、数据中心运营及维护。目标公司将向火币集团提供为期1年的云端软件及数据库服务,服务费为每月1700万日圆(约113万人民币),与桐成控股构成持续关联交易。

2019年7月30日,上述收购完成。目标公司业绩将并入桐成控股财务报表。

2019年9月10日,桐成控股发布公告:董事会建议将本公司英文名称「Pantronics Holdings Limited」更改为「Huobi Technology Holdings Limited」,而将中文名称「桐成控股有限公司」更改为「火币科技控股有限公司」,并委任李林为公司执行董事、董事会主席及首席执行官,即日生效。目前,董事会包括执行董事李林、李书沸(火币集团CFO)及兰建忠(火币集团副总裁),独立非执行董事段雄飞、叶伟明及魏绰然。

值得关注的是,三大矿机厂商比特大陆、嘉楠耘智和亿邦国际纷纷折戟港股IPO,借壳港股上市、转战美股等或成为备选路径。

早在去年8月1日,加密货币商业银行 Galaxy Digital首先购买加拿大加密初创公司 Coin Capital,然后通过与加拿大空壳公司Bradmer Pharmaceuticals的反向并购,最终在加拿大多伦多证券交易所创业板挂牌上市。

今年1月23日,韩国加密货币交易所Bithumb的母公司宣布计划通过收购Blockchain Industries (BCII.PK)赴美上市。

今年1月25日,OK集团宣布完成对前进控股集团(01499.HK)控股权的收购。

今年2月11日,美国数字货币经纪商/交易商Voyager Digital (VYGR.V)通过收购矿产勘探商UC Resources完成了在多伦多证券交易所创业板的借壳上市。4月19日,又在德国法兰克福证交所上市。

今年6月3日,“三点钟群”玉红持有141.49万股无锡呜哩科技股份有限公司(新三板:831249)股票。

今年7月31日,据IPO早知道消息,嘉楠耘智已向美国证券交易委员会(SEC)提交上市申请。

火币集团或意在赶在上市新规10月1日生效前,进行快速大幅度的借壳运作。

据新浪港统计,截至2019年7月26日,港股有1480只股票市值低于10亿港元,总数量占比高达62%。这类小市值公司普遍被认为是“壳股”。

今年7月26日,港交所宣布,将正式修订《上市规则》关于借壳上市等的规定。本次修订将于今年10月1日正式生效。修订主要内容:发行人不得在控制权变动之时或其后36个月内建议将其全部或大部分原有业务出售或作实物配发。港交所亦可限制发行人不得在实际控制权转手之时或其后36 个月内进行有关出售或作实物配发。同时,港交所禁止通过以下方式进行借壳上市,包括大规模发行证券换取现金,当中牵涉到又或会导致发行人控制权或实际控制权转变,而所得资金将用作收购或开展规模预计远较发行人现有主营业务庞大的新业务等。

根据港交所发布的《有关借壳上市及其他壳股活动等咨询总结》相关规定,香港上市公司如果在36个月摒弃原有主营业务,开展与现有主营业务无关的新业务,将大概率被联交所认定违反反收购相关规则,监管机构有权对该公司进行问询、停牌甚至退市处理。

火币核心资产是交易所业务,但现在交易所业务在全球范围内还没有完全合规,所以交易所装壳进而借壳上市从操作上难度较大。但并非几无可能。火币集团作为全球重要的数字资产金融服务商,或意在赶在上市新规10月1日生效前,进行快速大幅度的借壳运作。

我们认为,区块链/数字资产领域的企业在传统证券市场谋求上市的行为是数字资产行业走向规范化、国际化发展的重要举措。一旦上市成功,企业运营和声誉将取得合法地位,也能在关键时刻向资本市场筹措资金。

火币集团谋求港股上市这一事件将会对集团现有各项业务,尤其对交易所Huobi Global(BBB级)和平台币HT(BBB-级)将产生重大潜在利好影响。因此,数链评级决定将其交易所和平台币均列入正面(Positive)观察名单。

在列入观察名单时,现有评级展望“发展(Developing)”失效,评级级别不失效。数链评级将继续关注突发事件或短期趋势导致评级相关要素偏离预期或者很可能偏离预期的事件影响。

需要说明的是,评级观察反映数链评级对短期级别或中长期级别未来可能变动方向的判断。它侧重于识别导致数链评级密切关注相关评级的特殊事件和短期趋势。评级观察类型包括:正面(Positive)、负面(Negative)和发展(Developing)三种。其中,被列入正面观察名单表示等级后续可能上调。级别调整的确定性排序为“级别调整>评级观察>评级展望”,即评级观察后级别调整的可能性大于评级展望。

本文来源:数链评级ShulianRatings 查看全部

李林通过其全资公司 Huobi Capital及其非全资公司 Huobi Universal控股火币集团,合计权益约 66%。

2018年8月29日,港股上市公司桐成控股(01611.HK,英属维尔京群岛注册)发布联合公告:与火币集团Huobi Global Limited(要约人,开曼群岛注册)及 Trinity Gate(一致行动人,英属维尔京群岛注册)以总额为586,366,720.00 港元(相当于每股2.72港元)达成股份买卖协议。

协议完成后,要约人及一致行动人将分别持有199,295,269股股份和16,280,731股股份,分别占桐成控股已发行股份的约66.26%及5.41%。股份转让完成后,火币集团成为桐成控股实际控制人,并建议改组董事会。

公告显示,桐成控股主营业务是螺管线圈、LED照明、电池充电器解决方案及电源等。

李林通过其全资公司 Huobi Capital及其非全资公司 Huobi Universal控股火币集团,合计权益约 66%。

其中,Huobi Capital注册于开曼群岛。Huobi Universal为一家于2014年在开曼群岛注册成立的投资控股公司,由李林(58.44%)、红杉资本(23.32%)、真格基金(7.46%)、陈伟星(4.70%)、杜均、戴志刚、胡东海、宋瑛、袁大伟及晨兴创投等持有。

公告显示,李林,37岁,2005年7月获得同济大学自动化学士学位,并于2007年6月获得清华大学控制科学与工程硕士学位。他于2013年创立火币集团并且现任董事长及CEO。火币集团主要包括运营交易所的Huobi Global Limited(塞舌尔群岛注册)和专注区块链行业风险投资的Huobi Capital。

成立火币集团前,李林自2007年8月~2011年8月就职于从事搜索引擎优化的北京百德云博技术有限公司,2011年9月~2013年4月,他担任从事零售客户为目标的北京中科汇商电子商务有限公司总经理。2016年3月~2017年11月,他担任北京聚链时代科技集团股份有限公司(前北京财猫时代网络股份有限公司)董事。他是一位拥有逾 10年技术、企业管理及区块链方面经验的企业家。

一致行动人Trinity Gate Limited由滕荣松全资拥有。

公开资料显示,滕荣松获得北京大学理学学士学位,滕荣松之前曾担任国家开发银行全资附属公司国开国际投资的执行董事、董事会主席,负责海外投资及併购业务。目前,他为裂变资本合伙人,其他三位合伙人还包括王利杰、彭程和刘磊。2018年5月,滕荣松联合雄岸基金创始人姚勇杰全面收购香港主板上市公司SHIS Limited (01647.HK)(后改名为雄岸科技集团有限公司)。他资源整合能力强,市场敏感度高。

2019年7月19日,桐成控股发布公告:桐成控股全资附属Huobi Investment Limited(香港注册)作为买方拟以600万港元收购目标公司Win Techno Inc(东京注册)。

公告显示,李林通过Huobi (International) Investment Limited(直布罗陀注册)控股目标公司,其主要业务包括提供数据中心相关服务,包括但不限于数据存储及备份、数据中心运营及维护。目标公司将向火币集团提供为期1年的云端软件及数据库服务,服务费为每月1700万日圆(约113万人民币),与桐成控股构成持续关联交易。

2019年7月30日,上述收购完成。目标公司业绩将并入桐成控股财务报表。

2019年9月10日,桐成控股发布公告:董事会建议将本公司英文名称「Pantronics Holdings Limited」更改为「Huobi Technology Holdings Limited」,而将中文名称「桐成控股有限公司」更改为「火币科技控股有限公司」,并委任李林为公司执行董事、董事会主席及首席执行官,即日生效。目前,董事会包括执行董事李林、李书沸(火币集团CFO)及兰建忠(火币集团副总裁),独立非执行董事段雄飞、叶伟明及魏绰然。

值得关注的是,三大矿机厂商比特大陆、嘉楠耘智和亿邦国际纷纷折戟港股IPO,借壳港股上市、转战美股等或成为备选路径。

早在去年8月1日,加密货币商业银行 Galaxy Digital首先购买加拿大加密初创公司 Coin Capital,然后通过与加拿大空壳公司Bradmer Pharmaceuticals的反向并购,最终在加拿大多伦多证券交易所创业板挂牌上市。

今年1月23日,韩国加密货币交易所Bithumb的母公司宣布计划通过收购Blockchain Industries (BCII.PK)赴美上市。

今年1月25日,OK集团宣布完成对前进控股集团(01499.HK)控股权的收购。

今年2月11日,美国数字货币经纪商/交易商Voyager Digital (VYGR.V)通过收购矿产勘探商UC Resources完成了在多伦多证券交易所创业板的借壳上市。4月19日,又在德国法兰克福证交所上市。

今年6月3日,“三点钟群”玉红持有141.49万股无锡呜哩科技股份有限公司(新三板:831249)股票。

今年7月31日,据IPO早知道消息,嘉楠耘智已向美国证券交易委员会(SEC)提交上市申请。

火币集团或意在赶在上市新规10月1日生效前,进行快速大幅度的借壳运作。

据新浪港统计,截至2019年7月26日,港股有1480只股票市值低于10亿港元,总数量占比高达62%。这类小市值公司普遍被认为是“壳股”。

今年7月26日,港交所宣布,将正式修订《上市规则》关于借壳上市等的规定。本次修订将于今年10月1日正式生效。修订主要内容:发行人不得在控制权变动之时或其后36个月内建议将其全部或大部分原有业务出售或作实物配发。港交所亦可限制发行人不得在实际控制权转手之时或其后36 个月内进行有关出售或作实物配发。同时,港交所禁止通过以下方式进行借壳上市,包括大规模发行证券换取现金,当中牵涉到又或会导致发行人控制权或实际控制权转变,而所得资金将用作收购或开展规模预计远较发行人现有主营业务庞大的新业务等。

根据港交所发布的《有关借壳上市及其他壳股活动等咨询总结》相关规定,香港上市公司如果在36个月摒弃原有主营业务,开展与现有主营业务无关的新业务,将大概率被联交所认定违反反收购相关规则,监管机构有权对该公司进行问询、停牌甚至退市处理。

火币核心资产是交易所业务,但现在交易所业务在全球范围内还没有完全合规,所以交易所装壳进而借壳上市从操作上难度较大。但并非几无可能。火币集团作为全球重要的数字资产金融服务商,或意在赶在上市新规10月1日生效前,进行快速大幅度的借壳运作。

我们认为,区块链/数字资产领域的企业在传统证券市场谋求上市的行为是数字资产行业走向规范化、国际化发展的重要举措。一旦上市成功,企业运营和声誉将取得合法地位,也能在关键时刻向资本市场筹措资金。

火币集团谋求港股上市这一事件将会对集团现有各项业务,尤其对交易所Huobi Global(BBB级)和平台币HT(BBB-级)将产生重大潜在利好影响。因此,数链评级决定将其交易所和平台币均列入正面(Positive)观察名单。

在列入观察名单时,现有评级展望“发展(Developing)”失效,评级级别不失效。数链评级将继续关注突发事件或短期趋势导致评级相关要素偏离预期或者很可能偏离预期的事件影响。

需要说明的是,评级观察反映数链评级对短期级别或中长期级别未来可能变动方向的判断。它侧重于识别导致数链评级密切关注相关评级的特殊事件和短期趋势。评级观察类型包括:正面(Positive)、负面(Negative)和发展(Developing)三种。其中,被列入正面观察名单表示等级后续可能上调。级别调整的确定性排序为“级别调整>评级观察>评级展望”,即评级观察后级别调整的可能性大于评级展望。

本文来源:数链评级ShulianRatings

比特币两天涨1000美元,可能是这三个原因

市场 • leek 发表了文章 • 2019-09-04 11:30

币安和Bitfinex推出的比特币衍生品

虽然比特币最初是一种用于点对点交易的去中心化数字货币,但加密货币交易所通过处理大部分交易影响着加密货币的流动量。如今它们通过各种手段来自提供比特币相关的衍生品交易产品。

币安本周宣布将推出新的加密期货交易平台,用户可以在两个独立的测试平台中交易并投票选择自己最喜欢的那个。而Bitfinex的用户注意到该加密交易所已经推出了两个加密货币衍生工具。在系统升级之后,所谓的“永续合约”将可用。加密衍生产品将允许用户以高达100倍的杠杆进行交易。

这两个消息可能对比特币价格产生了重大影响,因为币安和Bitfinex是最受欢迎的加密交易所之一。

Bakkt的比特币期货和比特币巨鲸

除了币安和Bitfinex提供的加密衍生品之外,ICE支持的Bakkt正在逐步推出第一个实物交割的比特币期货交易平台。此前一周加密市场的下跌从某种意义上可以理解为巨额比特币持有者试图在Bakkt发布之前拉低价格然后买入。

而现在这些巨额比特币持有者的态度正在发生改变。虽然Bakkt仍未推出,但是加密社区对币安和Bitfinex的加密衍生品的积极态度,使得这些加密巨鲸不得不停止拉低价格的行动。

Tether继续超额增发

比特币的价格同样也可能受新发行的Tether的影响。周一Tether将价值约700万美元的USDT从Tether转移到一个身份不明的钱包,今天其又增加了1000万美元。

USDT的增发和特币价格之间存在很强的相关性。许多分析师认为,USDT在支撑比特币的价值方面发挥着重要作用。供应增加表明比特币市场将出现更多流动性和交易活动。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。 查看全部

据比推数据,市值最高的加密货币比特币在北京时间9月4日凌晨突破10700美元,两天内上涨1000美元。加密媒体Bitcoinist认为有三个原因可能造成了比特币的反弹。

币安和Bitfinex推出的比特币衍生品

虽然比特币最初是一种用于点对点交易的去中心化数字货币,但加密货币交易所通过处理大部分交易影响着加密货币的流动量。如今它们通过各种手段来自提供比特币相关的衍生品交易产品。

币安本周宣布将推出新的加密期货交易平台,用户可以在两个独立的测试平台中交易并投票选择自己最喜欢的那个。而Bitfinex的用户注意到该加密交易所已经推出了两个加密货币衍生工具。在系统升级之后,所谓的“永续合约”将可用。加密衍生产品将允许用户以高达100倍的杠杆进行交易。

这两个消息可能对比特币价格产生了重大影响,因为币安和Bitfinex是最受欢迎的加密交易所之一。

Bakkt的比特币期货和比特币巨鲸

除了币安和Bitfinex提供的加密衍生品之外,ICE支持的Bakkt正在逐步推出第一个实物交割的比特币期货交易平台。此前一周加密市场的下跌从某种意义上可以理解为巨额比特币持有者试图在Bakkt发布之前拉低价格然后买入。

而现在这些巨额比特币持有者的态度正在发生改变。虽然Bakkt仍未推出,但是加密社区对币安和Bitfinex的加密衍生品的积极态度,使得这些加密巨鲸不得不停止拉低价格的行动。

Tether继续超额增发

比特币的价格同样也可能受新发行的Tether的影响。周一Tether将价值约700万美元的USDT从Tether转移到一个身份不明的钱包,今天其又增加了1000万美元。

USDT的增发和特币价格之间存在很强的相关性。许多分析师认为,USDT在支撑比特币的价值方面发挥着重要作用。供应增加表明比特币市场将出现更多流动性和交易活动。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。

比特币重回1万美元,分析称抛物线式上涨已开启

市场 • 8btc 发表了文章 • 2019-09-03 10:36

比特币扫除一周低迷,价格上涨5%

比特币在周一(2019年9月2日)的几个小时内上涨了5%以上。自上周三(2019年8月28日)比特币价格跌破1万美元以来,比特币价格首次突破1万美元。

这次对1万美元关口的突破可能是夏季之后复苏的开始。正如之前报道的那样,从历史上趋势看,夏季的后半段基本上属于比特币价格下跌的时期。

尽管还处于9月初,但目前的交易量已明显处于低位,早些时候报告称,BTC的日交易量已触及5个月低点。

尽管比特币价格最近陷入挣扎,但网络基本面却再继续加强,比特币网络算力接近90 quintillion 哈希/秒。

在价格上涨之前,OBV出现了看涨的背离现象

早在2019年8月底,高级分析师Filbfilb就透露,有迹象表明比特币价格走势即将逆转。

根据Filbfilb的数据,BTC的4小时图表出现了自比特币价值3,350美元以来的首个看涨的平衡交易量背离(OBV divergence)。

OBV背离的经验法则是,它们先于价格波动。如果这一规则成立,那么比特币很可能打破了下行趋势。

因此,下一个值得关注的问题是,当前这段时间是横向累积,还是再次试图突破10300美元的阻力位。

资深交易员彼得•勃兰特(Peter Brandt)最近表示,比特币已进入抛物线式上涨的新领域。

新的Tether进入

与此同时,有报告称,有700万美元从Tether Treasury转移到一个未知的钱包。众所周知,大规模的Tether转移会对比特币的短期价格走势产生重大影响。

此外,Whale Alert 报告说,1000万美元的新USDT已从Tether Treasury被释放。这些事件发生在如此短的时间内,可能预示着比特币价格走势即将发生重大变化。

如此新的现金流入可能有助于提高比特币的交易量。鉴于目前的趋势是,Tether交易量领先于比特币,上述猜测一度可能成立。

原文:https://bitcoinist.com/bitcoin-reclaims-10k-after-first-bullish-divergence-on-4-hour-obv-since-3-3k/

作者:OSATO AVAN-NOMAYO

编译:Kyle 查看全部

比特币价格近一周以来首次升至1万美元以上,USDT的发行方Tether从钱包中拿出700万美元的USDT, 而4小时走势图表上出现了看涨趋势。

比特币扫除一周低迷,价格上涨5%

比特币在周一(2019年9月2日)的几个小时内上涨了5%以上。自上周三(2019年8月28日)比特币价格跌破1万美元以来,比特币价格首次突破1万美元。

这次对1万美元关口的突破可能是夏季之后复苏的开始。正如之前报道的那样,从历史上趋势看,夏季的后半段基本上属于比特币价格下跌的时期。

尽管还处于9月初,但目前的交易量已明显处于低位,早些时候报告称,BTC的日交易量已触及5个月低点。

尽管比特币价格最近陷入挣扎,但网络基本面却再继续加强,比特币网络算力接近90 quintillion 哈希/秒。

在价格上涨之前,OBV出现了看涨的背离现象

早在2019年8月底,高级分析师Filbfilb就透露,有迹象表明比特币价格走势即将逆转。

根据Filbfilb的数据,BTC的4小时图表出现了自比特币价值3,350美元以来的首个看涨的平衡交易量背离(OBV divergence)。

OBV背离的经验法则是,它们先于价格波动。如果这一规则成立,那么比特币很可能打破了下行趋势。

因此,下一个值得关注的问题是,当前这段时间是横向累积,还是再次试图突破10300美元的阻力位。

资深交易员彼得•勃兰特(Peter Brandt)最近表示,比特币已进入抛物线式上涨的新领域。

新的Tether进入

与此同时,有报告称,有700万美元从Tether Treasury转移到一个未知的钱包。众所周知,大规模的Tether转移会对比特币的短期价格走势产生重大影响。

此外,Whale Alert 报告说,1000万美元的新USDT已从Tether Treasury被释放。这些事件发生在如此短的时间内,可能预示着比特币价格走势即将发生重大变化。

如此新的现金流入可能有助于提高比特币的交易量。鉴于目前的趋势是,Tether交易量领先于比特币,上述猜测一度可能成立。

原文:https://bitcoinist.com/bitcoin-reclaims-10k-after-first-bullish-divergence-on-4-hour-obv-since-3-3k/

作者:OSATO AVAN-NOMAYO

编译:Kyle

2020年最值得期待的5个智能合约平台

项目 • leekgeek 发表了文章 • 2019-09-03 10:24

如今,加密开发者可以使用的基于区块链的智能合约开发平台,比以往任何时候都要多得多。在过去的18个月里,智能合约平台的“寒武纪大爆炸”已经导致了尴尬的富余和过剩的选择。

加密项目不再被迫在网络效应(以太坊)和可伸缩性(EOS)之间进行选择。多亏了一系列Layer1和Layer2的解决方案,有多种方法可以构建和部署dApps、交易、贷款协议和其它加密产品,利用智能合约的力量实现流程自动化和创建不可审查的应用程序。

如果你正在寻找一个智能合约平台,这里有5个最好的。

RSK

RSK是Layer2解决方案,旨在使用比特币区块链开发和运行智能合约。这些合约以一种无需信任、自主和完全自给自足的方式编码和记录在链上。除了通过向比特币生态系统引入智能合约来增加价值和功能外,RSK还可以扩展到每秒100个交易,这对于大多数应用程序来说已经足够了。它还使用概率验证和欺诈检测技术来减少存储和带宽。

RSK成立于2016年,去年被RIF实验室收购,自那以后有了许多积极的发展,包括7月份的Wasabi更新,存储和安全方面得以增强。

RSK的原生代币RBTC被称为智能比特币(Smart Bitcoin),代表RSK网络上的BTC。RSK网络包括RSK基础设施框架开放标准(RIF OS)。RIF OS超越了智能合约,包括支付渠道、存储和通信功能。我们把RSK想象成一个以太坊式的平台,同时与世界上第一个也是最安全的比特币区块链结合。RSK整合了比特币和以太坊这两种世界上最好的区块链,将它们打包成一个智能合约平台,以满足消费者和企业的需求。

LiquidApps

LiquidApps于2019年初推出,它承诺帮助您更好地构建项目,无论您的领域是加密工具、实用程序、dApps、产品、服务,还是几乎所有其它的东西。LiquidApps背后的智能合约专家专注于工程技术解决方案,使链上开发更快、更容易、更经济。该平台背后有一支强大的团队,其首席执行官兼联合创始人贝尼•哈克(Beni Hakak)有着久经考验的业绩记录,曾任Bancor运营总监、安永(Ernst&Young)战略顾问经理。

借助其原生代币DAPP,LiquidApps帮助dApp开发人员不需要直接与EOS区块链的CPU和RAM打交道,同时又能享受EOS网络卓越的功能。

LiquidApps公司的最新产品LiquidLink将EOS和以太坊区块链连接起来,为dApps在两条链上同时发布创造了一个框架。在不同的区块链之间建立桥梁是LiquidApps的主要驱动因素之一,它认为这有助于推动下一波dApp的采用,以及让大众从Web3受益,而不需要过多的权衡和取舍。

来自这个新兴智能合约专家的其它产品包括用于查询链下数据的Oracle,以及名为Zeus的SDK,帮助dApp开发人员简化创建和部署智能合约的过程。

Matic

Matic是另一个智能合约开发解决方案,从今年早些时候币安LaunchPad IEO的兴起开始,Matic就被市场广泛关注。早期投资者Coinbase Ventures的参与预示着Matic网络的前景,也暗示其代币最终可以在哪里交易。Matic的Layer2扩展解决方案利用Plasma框架安全性支持的侧链,寻求解决常见的可伸缩性和可用性问题,而不牺牲去中心化。

Matic的吞吐量高达10000 TPS,再加上优越的用户体验和一套面向开发人员的工具。考虑到目前市场上的一系列智能合约平台,开发者发现自己正受到一系列资金充足的平台们的追捧。在Matic网络,这些工具包括一个完整的支持WalletConnect的SDK,以及抽象出大部分复杂性的工具,使得开发者能够专注于编写杀手级的dApps,而不必太担心智能合约下面的细节。

以太坊是其当前选择的平台,Matic已经在Kovan测试网上为该平台提供了一个有效的实现。然而,Matic团队的最终目标是为所有主要的区块链提供解决方案。

Matic致力于提供支付API和SDK、产品和身份解决方案,使开发人员能够设计、实施和迁移基于基础协议的dApps。

Echo

Echo是另一个基于比特币的智能合约解决方案。与RSK一样,它试图利用比特币主链的安全性和网络效应,利用这一点创建一个框架来启动高度去中心化的应用程序。Echo设想的用例包括去中心化的财务,如果需要,可以不用加入原生代币。

Echo声称的一个主要亮点是,它不限制开发人员使用某一种编程语言,它支持一系列编程语言,包括Solidity、C++、GO、Python和Rust,并且可以在几分钟之内,把以太坊上的智能合约迁移到Echo网络。

Echo有一个可用的区块链浏览器、桌面和移动版钱包、一个64位虚拟机和EVM,以及一个基于BFT的共识机制,该机制使用所谓的加权随机性证明(PoWR)。

在Echo网络上构建,并以比特币区块链为安全保证的dApps,使用案例包括衍生产品市场、稳定币、贷款和去中心化交易所。

Loom

过去18个月涌现出的许多智能合约平台都专注于增强以太坊并克服其缺陷,Loom就是最好的一个例子。Loom在Layer2运行,通过委托股权证明(DPoS)驱动自己的高吞吐量dApps。

Loom在吸引因以太坊无法扩大规模而受挫的项目方面取得了巨大的成功,诸如Neon District, Axie Infinity和Battle Racers等dApps。区块链游戏只是Loom众多使用案例之一,Loom现在也与TRON和EOS集成。

Loom与所有的ERC20和ERC721资产兼容,可以让基于以太坊的dApps尽可能平滑切换,Loom也开发出一个快速、安全且具有出色的用户体验(UX)、可用于生产的智能合约解决方案,方便开发者部署使用。

由于Loom、RSK、Matic以及无数其它公司的不懈创新,我们现在可以更安全、更容易地推出智能合约驱动的应用程序。随着智能合约生态系统的成熟,我们预计会有大量的新产品和新用例涌现出来。

原文:Top 5 Smart Contract Platforms To Watch in 2020

来源:Bitcoinist

编译:Satojiu

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

如今,加密开发者可以使用的基于区块链的智能合约开发平台,比以往任何时候都要多得多。在过去的18个月里,智能合约平台的“寒武纪大爆炸”已经导致了尴尬的富余和过剩的选择。

加密项目不再被迫在网络效应(以太坊)和可伸缩性(EOS)之间进行选择。多亏了一系列Layer1和Layer2的解决方案,有多种方法可以构建和部署dApps、交易、贷款协议和其它加密产品,利用智能合约的力量实现流程自动化和创建不可审查的应用程序。

如果你正在寻找一个智能合约平台,这里有5个最好的。

RSK

RSK是Layer2解决方案,旨在使用比特币区块链开发和运行智能合约。这些合约以一种无需信任、自主和完全自给自足的方式编码和记录在链上。除了通过向比特币生态系统引入智能合约来增加价值和功能外,RSK还可以扩展到每秒100个交易,这对于大多数应用程序来说已经足够了。它还使用概率验证和欺诈检测技术来减少存储和带宽。

RSK成立于2016年,去年被RIF实验室收购,自那以后有了许多积极的发展,包括7月份的Wasabi更新,存储和安全方面得以增强。

RSK的原生代币RBTC被称为智能比特币(Smart Bitcoin),代表RSK网络上的BTC。RSK网络包括RSK基础设施框架开放标准(RIF OS)。RIF OS超越了智能合约,包括支付渠道、存储和通信功能。我们把RSK想象成一个以太坊式的平台,同时与世界上第一个也是最安全的比特币区块链结合。RSK整合了比特币和以太坊这两种世界上最好的区块链,将它们打包成一个智能合约平台,以满足消费者和企业的需求。

LiquidApps

LiquidApps于2019年初推出,它承诺帮助您更好地构建项目,无论您的领域是加密工具、实用程序、dApps、产品、服务,还是几乎所有其它的东西。LiquidApps背后的智能合约专家专注于工程技术解决方案,使链上开发更快、更容易、更经济。该平台背后有一支强大的团队,其首席执行官兼联合创始人贝尼•哈克(Beni Hakak)有着久经考验的业绩记录,曾任Bancor运营总监、安永(Ernst&Young)战略顾问经理。

借助其原生代币DAPP,LiquidApps帮助dApp开发人员不需要直接与EOS区块链的CPU和RAM打交道,同时又能享受EOS网络卓越的功能。

LiquidApps公司的最新产品LiquidLink将EOS和以太坊区块链连接起来,为dApps在两条链上同时发布创造了一个框架。在不同的区块链之间建立桥梁是LiquidApps的主要驱动因素之一,它认为这有助于推动下一波dApp的采用,以及让大众从Web3受益,而不需要过多的权衡和取舍。

来自这个新兴智能合约专家的其它产品包括用于查询链下数据的Oracle,以及名为Zeus的SDK,帮助dApp开发人员简化创建和部署智能合约的过程。

Matic

Matic是另一个智能合约开发解决方案,从今年早些时候币安LaunchPad IEO的兴起开始,Matic就被市场广泛关注。早期投资者Coinbase Ventures的参与预示着Matic网络的前景,也暗示其代币最终可以在哪里交易。Matic的Layer2扩展解决方案利用Plasma框架安全性支持的侧链,寻求解决常见的可伸缩性和可用性问题,而不牺牲去中心化。

Matic的吞吐量高达10000 TPS,再加上优越的用户体验和一套面向开发人员的工具。考虑到目前市场上的一系列智能合约平台,开发者发现自己正受到一系列资金充足的平台们的追捧。在Matic网络,这些工具包括一个完整的支持WalletConnect的SDK,以及抽象出大部分复杂性的工具,使得开发者能够专注于编写杀手级的dApps,而不必太担心智能合约下面的细节。

以太坊是其当前选择的平台,Matic已经在Kovan测试网上为该平台提供了一个有效的实现。然而,Matic团队的最终目标是为所有主要的区块链提供解决方案。

Matic致力于提供支付API和SDK、产品和身份解决方案,使开发人员能够设计、实施和迁移基于基础协议的dApps。

Echo

Echo是另一个基于比特币的智能合约解决方案。与RSK一样,它试图利用比特币主链的安全性和网络效应,利用这一点创建一个框架来启动高度去中心化的应用程序。Echo设想的用例包括去中心化的财务,如果需要,可以不用加入原生代币。

Echo声称的一个主要亮点是,它不限制开发人员使用某一种编程语言,它支持一系列编程语言,包括Solidity、C++、GO、Python和Rust,并且可以在几分钟之内,把以太坊上的智能合约迁移到Echo网络。

Echo有一个可用的区块链浏览器、桌面和移动版钱包、一个64位虚拟机和EVM,以及一个基于BFT的共识机制,该机制使用所谓的加权随机性证明(PoWR)。

在Echo网络上构建,并以比特币区块链为安全保证的dApps,使用案例包括衍生产品市场、稳定币、贷款和去中心化交易所。

Loom

过去18个月涌现出的许多智能合约平台都专注于增强以太坊并克服其缺陷,Loom就是最好的一个例子。Loom在Layer2运行,通过委托股权证明(DPoS)驱动自己的高吞吐量dApps。

Loom在吸引因以太坊无法扩大规模而受挫的项目方面取得了巨大的成功,诸如Neon District, Axie Infinity和Battle Racers等dApps。区块链游戏只是Loom众多使用案例之一,Loom现在也与TRON和EOS集成。

Loom与所有的ERC20和ERC721资产兼容,可以让基于以太坊的dApps尽可能平滑切换,Loom也开发出一个快速、安全且具有出色的用户体验(UX)、可用于生产的智能合约解决方案,方便开发者部署使用。

由于Loom、RSK、Matic以及无数其它公司的不懈创新,我们现在可以更安全、更容易地推出智能合约驱动的应用程序。随着智能合约生态系统的成熟,我们预计会有大量的新产品和新用例涌现出来。

原文:Top 5 Smart Contract Platforms To Watch in 2020

来源:Bitcoinist

编译:Satojiu

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

韭菜极客(微信公众号:leekgeek)

贝尔链“崩盘”危局

项目 • fengchao 发表了文章 • 2019-09-02 10:22

《超级富豪》游戏界面

贝尔链游戏“停产”引燃维权之火。

贝尔链在币价暴涨中“一战成名”,但也一直久陷“模式币”质疑中,不看好的人始终将它划在“总有一天会崩盘”的行列中。

8月31日,贝尔链游戏挖矿停产被外界视作该项目“崩盘”,也彻底点燃了投入者的不满情绪。一份流传在维权群中的统计显示,投资者亏损从数万到数百万不等,网上随之也传出“贝尔链跑路”的消息。

昨日,该项目的创始人、首席框架师Ray否认了跑路之说,对于维权者的亏损信息,他表示“并不符合团队核实的情况。”他认为,投资者的反应是游戏生态一次性释放红利、进而引发市场抛盘带来的信心不足所致,“但这是贝尔链‘去模式化’必须要走的一步。”

靠“模式”博得市场关注的贝尔链如今想要“去模式化”?从当前的市场反馈看,这样的决策并未能获得参与者的理解和信任。

“矿机”停产引爆投资者怒火

投资者判定贝尔链“崩盘跑路”的主要依据指向“矿机”停产。

对用户来说,最主要的“矿机”是这个“游戏公链”项目生态里的游戏产品。以贝尔链主推的《超级富豪》游戏为例,玩家需要先投入ETH买游戏里的商铺,商铺产贝尔链发行的BRC代币,即挖矿;BRC可以提至交易所变现,游戏曾承诺过回本周期,类似玩法的游戏还有《环球城》。

如今,“矿机”停了。

8月31日,贝尔链发布公告,将关停生态中所有游戏的BRC产出,玩家将以一次性产出的方式得到收益。从官网看,此次“一次性产出”的BRC为1.522亿枚。

这让投资者难以接受。华凯(化名)告诉蜂巢财经,官方返的币只是“矿机”建设成本的十分之一,对玩家来说是杯水车薪。

除了“产币”渠道关闭外,让投资者备受打击的还有二级市场不断下行的币价。非小号数据显示,BRC在7月9日走至历史最高点129.75元;2个月不到,9月1日,BRC已跌至8.72元,跌幅高达93.27%。

华凯透露,他投入总金额在22万元,现在手里的币只能卖出去1万元左右,整体亏损了20多万元。

一份流传出的维权群截图显示,多名疑似贝尔链的投资者提交了相关投资信息。从截图看,他们的亏损从几万到数百万不等。

杜成(化名)是大额亏损者之一,他提供了在贝尔链游戏里充提记录“总共投了320万元,亏损了290万。”他从7月底就隐约觉得不对劲,“矿机实际从7月30日就不再产出BRC,官方的解释是贝尔链主网即将上线,ERC20的BRC需映射到主网上,故暂停产出。”

原本,他对恢复BRC挖矿还抱有期望,但后续的公告直接让幻想破灭,“跑路传闻”更是加剧了他的恐慌。

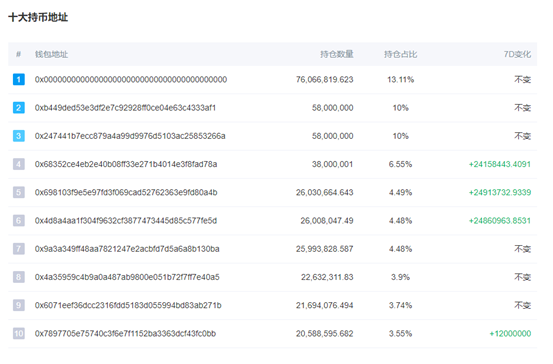

该项目的创始人、首席框架师Ray向蜂巢财经否认了“跑路”一说。他称,最直接证据是BRC排名靠前的持币地址没有变动,“大家普遍认为前面的持币地址是项目方的,可以去看,前十大排名地址都没有动过,项目还将1亿多的BRC一次性释放分红,如果要跑路,何必多此一举。”

前十名地址7日内没有减仓动作

蜂巢财经在以太坊浏览器上查询发现,目前,BRC共有91,435个持币地址,其中,前十名持币量占总流通量的64.31%。非小号数据显示,前十大持币地址中,7日内没有减仓动作,4个地址有增加持仓的记录。

Ray称,在一次性释放产出时,项目方曾建议投资者不要一次性出售,“等待合理的时间出售,不但能够回收成本,还能获取更多的收益。”

但一次性释放红利无法令维权者平息下来。网上一度传出“下线维权者砍了上线”的血腥图片,不过,经查证,该图片是微博用户“沿河新闻”发布的一则有关夫妻离婚纠纷博文的配图。

尽管并不相信网上流传的“砍人”事件,但亏损了30多万元的魏一鸣称,投资者的不满和维权都是事实,“很简单的道理,就像我去买一件商品,没用多久,卖方就说这个东西用不了了,我肯定要维权。我现在背着银行贷款,利息都还不上。”

贝尔链用户中有很多人并非币圈用户。魏一鸣告诉蜂巢财经,“我不懂区块链,之前也没参与过币圈投资,只知道可以赚钱。”6月份开始投资贝尔链的他,本来3个月就能回本,如今他不得不加入维权行列。

他反思道,“我们是一群贪婪的受害者,现在有非常多的玩家准备维权,我觉得成功率也不是很高。“他希望维权行为能警醒其他人,引起相关部门的注意。

主网正式上线后BRC不涨反跌

如果查看BRC代币从上线交易所至今的表现,可以看到,大部分时间,BRC的走势都足够稳定,一度挤进数字货市值排行榜前十,超过了波场、HT等明星币种。

去年4月,贝尔链基金会成立。1个月后,白皮书1.0版本发布。2018年10月19日,生态通证BRC全球首发,随后登陆ZB交易所。与此同时,贝尔链首款游戏《超级富豪》上线。

在BRC进入市场的11个月时间里,它有9个月都处于平稳运行或上涨的状态。倚靠《超级富豪》等游戏的火爆和强大的吸金能力,BRC的盘面一度漂亮极了。从起初的6元,一路涨到7月中旬的129.75元,BRC带给了早期投资者超过21倍的回报。

今年6月,贝尔链宣布主网正式上线公测。8月15日,贝尔链主网正式上线。对于一个公链项目而言,主网上线,无疑是里程碑的一步,也是巨大的利好。但结合盘面来看,贝尔链主网上线似乎起到了反作用。这期间发生的变数值得注意。

从7月17日开始,BRC开始急剧下滑,直到跌至如今的8.72元。如此来看,这个时间点具有很强的“分界线”意义,从7月中旬到如今的1个半月时间,贝尔链发生了什么大事?

BRC价格在7月17日开始迅速跌落

如前述投资者所言,7月30日,贝尔链突然宣布暂停挖矿。理由是主网启动进入最后冲刺阶段,届时基于原以太坊网络ERC-20资产将1:1全网映射至贝尔链主网,所以暂不产出ERC-20代币。

8月初,BRC即下行至20元左右,相比半个月之前的高点,已缩水80%。

8月15日,贝尔链宣布主网正式上线,而投资者更为关心的是何时重启挖矿,但并没有进一步的消息披露。焦急的投资者对于贝尔链的信任一点点在时间中消磨,BRC价格也继续下滑。

作为一个标明投资分红回报周期、内存拉人返利的项目,停止“挖矿”即停止分红,市场对此极其敏感。当时,外界就有“贝尔链跑路”的传闻。

直到8月30日,贝尔链CEO Vincent发布名为《感谢有你的陪伴》的微博文章,文中梳理了贝尔链发展历程中的重大节点,并对投资者加以感谢。该文被很多投资者理解为“告别”文章,加之已经“停矿”一个月,玩家们早已人心惶惶。

8月31日,关停挖矿的公告一出,投资者们彻底不干了。华凯指斥贝尔链没有契约精神,“《超级富豪》于2018年10月上线,当时官方声明投资有效期为一年,可以获得3.6倍左右的收益。那么即便第一批投资的玩家,矿机也要今年10月份才到期。但我们7月份就没矿了。”

华凯说,为了提升赚取BRC的能力,玩家往往需要使用ETH或BRC来兑换游戏中的金币,再用金币来购买各种店铺,招聘、培训、升级员工,升级建筑,很多人直接砸钱将商铺升到了满级。“培养一个满级商铺,约需花费12~14万元。但花了大笔的钱把商铺升满后,产矿却停止了。”

他认为,项目方不讲信用的行为很难再让用户信任,BRC闪崩、用户维权也就在所难免。

项目欲消“模式”原罪 用户存疑

从《超级富豪》诞生之初,这个游戏就充满了浓厚的盘圈色彩。夸张的宣传海报,号称能让投资者“赚大钱”的宣传文案,还有典型的投资回本制度,贝尔链从一开始就被认为是“模式”项目。

但这让很多投资者趋之若鹜。根据当时官方公布的数据,《超级富豪》一天注册量突破10万,开放充值6个小时内游戏充值7000多枚以太坊。

今年4月,DOGi Games Club曾从公开渠道收集、分析BRC的筹码数据后发文指出,贝尔链的《超级富豪》、《超级战士》、《环球城》三款游戏,分别承担着吸金、消筹、锁筹功能,项目通过高控盘的方式拉升币价,吸引更多人参与。而3月上线、承担“锁筹”功能的《环球城》将在90-120天的锁定期到期后出现抛盘压力。

如果计算下时间,贝尔链如今关停游戏及产出的节点刚好与当时预测的时间相符。

早期投资者也的确在游戏中赚到了钱,有维权投资者承认了这一点,“但后来我把复利又投进去了。”

经历了前9个月的暴涨,财富效应吸引了越来越多的人入场。7月份BRC涨至129元时,用户们曾喊出“BRC200元”的口号。

在贝尔链这个生态中,“矿机”就是印钞机,加之游戏中“金本位”的筹码释放规则(BRC涨,释放的币少;BRC跌,释放的币多)让投资者们相信,哪怕币价下跌,持续挖矿,也能回本。

如今,贝尔链关上了这道门。Ray给出的理由:贝尔链要“去模式化”。

他称,贝尔链主网上线后,要完成公链的去中心化要求。后面产生的更多游戏如果还靠之前带“模式”的玩法去呈现,会与公链生态相冲突、矛盾,两者没有办法共存。

“在主网逐渐成型的阶段,研讨过很长时间,我们和主流交易所、市面上相对成功的项目接触后,最终做出‘去模式化’的决定。”

对于贝尔链当初选择的“模式”之路,Ray解释,2018年基于当时的市场环境,项目为了生存、发展,迫不得已会有一些模式性的东西存在,“但如果想要我们想把它往越来越正规化的方向发展,做成游戏公链的领头羊,肯定有一个蜕变的过程。”

对于贝尔链如何以“去模式化”挽回用户信任?

Ray的说法是,团队所有的精力都会投放到主网映射上,项目平稳运行会自然平息外界质疑。

华凯则认为这种说法站不住脚,“一个资金盘项目,突然有一天告诉你不做资金盘了。关键是,你投入的本金也不还给你,利息也没了,你会信吗?” 查看全部

《超级富豪》游戏界面

贝尔链游戏“停产”引燃维权之火。

贝尔链在币价暴涨中“一战成名”,但也一直久陷“模式币”质疑中,不看好的人始终将它划在“总有一天会崩盘”的行列中。

8月31日,贝尔链游戏挖矿停产被外界视作该项目“崩盘”,也彻底点燃了投入者的不满情绪。一份流传在维权群中的统计显示,投资者亏损从数万到数百万不等,网上随之也传出“贝尔链跑路”的消息。

昨日,该项目的创始人、首席框架师Ray否认了跑路之说,对于维权者的亏损信息,他表示“并不符合团队核实的情况。”他认为,投资者的反应是游戏生态一次性释放红利、进而引发市场抛盘带来的信心不足所致,“但这是贝尔链‘去模式化’必须要走的一步。”

靠“模式”博得市场关注的贝尔链如今想要“去模式化”?从当前的市场反馈看,这样的决策并未能获得参与者的理解和信任。

“矿机”停产引爆投资者怒火

投资者判定贝尔链“崩盘跑路”的主要依据指向“矿机”停产。

对用户来说,最主要的“矿机”是这个“游戏公链”项目生态里的游戏产品。以贝尔链主推的《超级富豪》游戏为例,玩家需要先投入ETH买游戏里的商铺,商铺产贝尔链发行的BRC代币,即挖矿;BRC可以提至交易所变现,游戏曾承诺过回本周期,类似玩法的游戏还有《环球城》。

如今,“矿机”停了。

8月31日,贝尔链发布公告,将关停生态中所有游戏的BRC产出,玩家将以一次性产出的方式得到收益。从官网看,此次“一次性产出”的BRC为1.522亿枚。

这让投资者难以接受。华凯(化名)告诉蜂巢财经,官方返的币只是“矿机”建设成本的十分之一,对玩家来说是杯水车薪。

除了“产币”渠道关闭外,让投资者备受打击的还有二级市场不断下行的币价。非小号数据显示,BRC在7月9日走至历史最高点129.75元;2个月不到,9月1日,BRC已跌至8.72元,跌幅高达93.27%。

华凯透露,他投入总金额在22万元,现在手里的币只能卖出去1万元左右,整体亏损了20多万元。

一份流传出的维权群截图显示,多名疑似贝尔链的投资者提交了相关投资信息。从截图看,他们的亏损从几万到数百万不等。

杜成(化名)是大额亏损者之一,他提供了在贝尔链游戏里充提记录“总共投了320万元,亏损了290万。”他从7月底就隐约觉得不对劲,“矿机实际从7月30日就不再产出BRC,官方的解释是贝尔链主网即将上线,ERC20的BRC需映射到主网上,故暂停产出。”

原本,他对恢复BRC挖矿还抱有期望,但后续的公告直接让幻想破灭,“跑路传闻”更是加剧了他的恐慌。

该项目的创始人、首席框架师Ray向蜂巢财经否认了“跑路”一说。他称,最直接证据是BRC排名靠前的持币地址没有变动,“大家普遍认为前面的持币地址是项目方的,可以去看,前十大排名地址都没有动过,项目还将1亿多的BRC一次性释放分红,如果要跑路,何必多此一举。”

前十名地址7日内没有减仓动作

蜂巢财经在以太坊浏览器上查询发现,目前,BRC共有91,435个持币地址,其中,前十名持币量占总流通量的64.31%。非小号数据显示,前十大持币地址中,7日内没有减仓动作,4个地址有增加持仓的记录。

Ray称,在一次性释放产出时,项目方曾建议投资者不要一次性出售,“等待合理的时间出售,不但能够回收成本,还能获取更多的收益。”

但一次性释放红利无法令维权者平息下来。网上一度传出“下线维权者砍了上线”的血腥图片,不过,经查证,该图片是微博用户“沿河新闻”发布的一则有关夫妻离婚纠纷博文的配图。

尽管并不相信网上流传的“砍人”事件,但亏损了30多万元的魏一鸣称,投资者的不满和维权都是事实,“很简单的道理,就像我去买一件商品,没用多久,卖方就说这个东西用不了了,我肯定要维权。我现在背着银行贷款,利息都还不上。”

贝尔链用户中有很多人并非币圈用户。魏一鸣告诉蜂巢财经,“我不懂区块链,之前也没参与过币圈投资,只知道可以赚钱。”6月份开始投资贝尔链的他,本来3个月就能回本,如今他不得不加入维权行列。

他反思道,“我们是一群贪婪的受害者,现在有非常多的玩家准备维权,我觉得成功率也不是很高。“他希望维权行为能警醒其他人,引起相关部门的注意。

主网正式上线后BRC不涨反跌

如果查看BRC代币从上线交易所至今的表现,可以看到,大部分时间,BRC的走势都足够稳定,一度挤进数字货市值排行榜前十,超过了波场、HT等明星币种。

去年4月,贝尔链基金会成立。1个月后,白皮书1.0版本发布。2018年10月19日,生态通证BRC全球首发,随后登陆ZB交易所。与此同时,贝尔链首款游戏《超级富豪》上线。

在BRC进入市场的11个月时间里,它有9个月都处于平稳运行或上涨的状态。倚靠《超级富豪》等游戏的火爆和强大的吸金能力,BRC的盘面一度漂亮极了。从起初的6元,一路涨到7月中旬的129.75元,BRC带给了早期投资者超过21倍的回报。

今年6月,贝尔链宣布主网正式上线公测。8月15日,贝尔链主网正式上线。对于一个公链项目而言,主网上线,无疑是里程碑的一步,也是巨大的利好。但结合盘面来看,贝尔链主网上线似乎起到了反作用。这期间发生的变数值得注意。

从7月17日开始,BRC开始急剧下滑,直到跌至如今的8.72元。如此来看,这个时间点具有很强的“分界线”意义,从7月中旬到如今的1个半月时间,贝尔链发生了什么大事?

BRC价格在7月17日开始迅速跌落

如前述投资者所言,7月30日,贝尔链突然宣布暂停挖矿。理由是主网启动进入最后冲刺阶段,届时基于原以太坊网络ERC-20资产将1:1全网映射至贝尔链主网,所以暂不产出ERC-20代币。

8月初,BRC即下行至20元左右,相比半个月之前的高点,已缩水80%。

8月15日,贝尔链宣布主网正式上线,而投资者更为关心的是何时重启挖矿,但并没有进一步的消息披露。焦急的投资者对于贝尔链的信任一点点在时间中消磨,BRC价格也继续下滑。

作为一个标明投资分红回报周期、内存拉人返利的项目,停止“挖矿”即停止分红,市场对此极其敏感。当时,外界就有“贝尔链跑路”的传闻。

直到8月30日,贝尔链CEO Vincent发布名为《感谢有你的陪伴》的微博文章,文中梳理了贝尔链发展历程中的重大节点,并对投资者加以感谢。该文被很多投资者理解为“告别”文章,加之已经“停矿”一个月,玩家们早已人心惶惶。

8月31日,关停挖矿的公告一出,投资者们彻底不干了。华凯指斥贝尔链没有契约精神,“《超级富豪》于2018年10月上线,当时官方声明投资有效期为一年,可以获得3.6倍左右的收益。那么即便第一批投资的玩家,矿机也要今年10月份才到期。但我们7月份就没矿了。”

华凯说,为了提升赚取BRC的能力,玩家往往需要使用ETH或BRC来兑换游戏中的金币,再用金币来购买各种店铺,招聘、培训、升级员工,升级建筑,很多人直接砸钱将商铺升到了满级。“培养一个满级商铺,约需花费12~14万元。但花了大笔的钱把商铺升满后,产矿却停止了。”

他认为,项目方不讲信用的行为很难再让用户信任,BRC闪崩、用户维权也就在所难免。

项目欲消“模式”原罪 用户存疑

从《超级富豪》诞生之初,这个游戏就充满了浓厚的盘圈色彩。夸张的宣传海报,号称能让投资者“赚大钱”的宣传文案,还有典型的投资回本制度,贝尔链从一开始就被认为是“模式”项目。

但这让很多投资者趋之若鹜。根据当时官方公布的数据,《超级富豪》一天注册量突破10万,开放充值6个小时内游戏充值7000多枚以太坊。

今年4月,DOGi Games Club曾从公开渠道收集、分析BRC的筹码数据后发文指出,贝尔链的《超级富豪》、《超级战士》、《环球城》三款游戏,分别承担着吸金、消筹、锁筹功能,项目通过高控盘的方式拉升币价,吸引更多人参与。而3月上线、承担“锁筹”功能的《环球城》将在90-120天的锁定期到期后出现抛盘压力。

如果计算下时间,贝尔链如今关停游戏及产出的节点刚好与当时预测的时间相符。

早期投资者也的确在游戏中赚到了钱,有维权投资者承认了这一点,“但后来我把复利又投进去了。”

经历了前9个月的暴涨,财富效应吸引了越来越多的人入场。7月份BRC涨至129元时,用户们曾喊出“BRC200元”的口号。

在贝尔链这个生态中,“矿机”就是印钞机,加之游戏中“金本位”的筹码释放规则(BRC涨,释放的币少;BRC跌,释放的币多)让投资者们相信,哪怕币价下跌,持续挖矿,也能回本。

如今,贝尔链关上了这道门。Ray给出的理由:贝尔链要“去模式化”。

他称,贝尔链主网上线后,要完成公链的去中心化要求。后面产生的更多游戏如果还靠之前带“模式”的玩法去呈现,会与公链生态相冲突、矛盾,两者没有办法共存。

“在主网逐渐成型的阶段,研讨过很长时间,我们和主流交易所、市面上相对成功的项目接触后,最终做出‘去模式化’的决定。”

对于贝尔链当初选择的“模式”之路,Ray解释,2018年基于当时的市场环境,项目为了生存、发展,迫不得已会有一些模式性的东西存在,“但如果想要我们想把它往越来越正规化的方向发展,做成游戏公链的领头羊,肯定有一个蜕变的过程。”

对于贝尔链如何以“去模式化”挽回用户信任?

Ray的说法是,团队所有的精力都会投放到主网映射上,项目平稳运行会自然平息外界质疑。

华凯则认为这种说法站不住脚,“一个资金盘项目,突然有一天告诉你不做资金盘了。关键是,你投入的本金也不还给你,利息也没了,你会信吗?”

2019 稳定币现状

投研 • chainnews 发表了文章 • 2019-08-30 17:49

事实证明,2019 年是稳定币和去中心化金融发展非常重要的一年,尤其是那些基于以太坊区块链而构建的项目。基于 Blockchain.com、Stabel Reports 和 ConsenSys 最近的一些工作, Blockdata 完成了一份卓越而详尽的报告,对当前稳定币的生态系统进行了大量研究,提出了一些很有价值的洞见。

先看几个亮点:

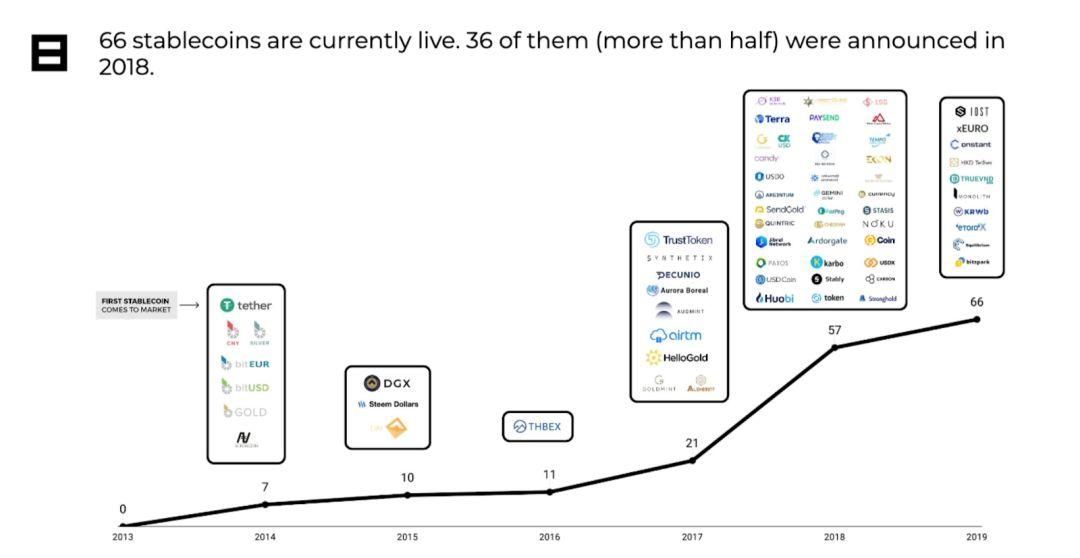

首先,自 2017 年初以来,已宣布的稳定币项目数超过 200 个,但是其中有 30% 的还没有公开推出;

截至本文撰写时,市场上已公开且活跃的流通稳定币约有 66 个,该报告预计,2019/2020 年可能是稳定币上线的「大年」。

在已推出的所有稳定币中,50% 的活跃稳定币是在以太坊网络上开发的。

此外,由美元支持的稳定币,比如 Tether、Coinbase 的 USDCoin、以及 Gemini 的 Gemini Dollar 等是最活跃的。

那些由黄金支持的稳定币很可能是失败的。

在目前所有稳定币中,Tether 积累的资金最多,他们在今年通过 IEO 募集了超过 10 亿美元的资金。

稳定币入门

我们先介绍一些关于稳定币的背景,这些信息来自 ConsenSys 的报告「State of Stablecoins」 (作者是 Nathan Sexer)

稳定币 是一种加密资产,可以维持一种和目标价格 (比如美元) 挂钩的稳定价值;稳定币的设计是为了服务那些特定的 (去中心化的) 应用,即需要较低的波动阙值才能在区块链上运行的应用。

加密货币之所以难以作为一种价值存储被广泛采用,就是因为其波动性。由于受到巨大的价格波动影响,它们无法代表一种合适的交易工具或账户单位。实际上,如果数字货币的价值隔一天就可能巨幅下跌,那么会有哪门生意愿意接受它呢?

大幅波动也让人很难把一个货币当做「账户单位」来接受,因为这个货币「值」多少、未来能「值」多少,无法形成某种大家接受的标准。按照定义,一个度量单位应该保持稳定。因此,波动性将试图成为加密货币的东西转变成了一种投机性的加密资产。如果能够减少波动性,加密资产其实可以抵达更广泛的受众。

大幅波动有很多原因,比如:

不断变化的公众感知

新兴市场

静态货币政策

不受监管的市场

使用场景

波动性必须减少的应用场景包括:

1、汇款。在支付处理过程中,能够覆盖价格差;

2、贸易和支付。对任何接受日常支付的生意,法币或加密货币都要避免大波动;

3、薪金和租金。以及其他重复发生的付款;

4、贷款和预测市场 (长期发行的) ;

5、交易与财富管理。在这种情况下,之所以需要稳定币,是因为它们:

使得可以用美元而非比特币或以太币来为交易对命名;

使得风险敞口以法币费率计算 (而不是 ETH 或 BTC) ;

只需显示其以法币计价的波动,就能实现可见和采用;

有可能实现套利。

6、价值存储,用于长期对冲:比如矿工可以用稳定币覆盖经常性支出,以保证获得稳定的收入。

换句话说,任何想要从区块链技术的优势 (透明度,安全性,不变性 ......) 获益,但不想失去法币提供的保证 (如信任和稳定性) 的人,都需要某种稳定的加密货币。

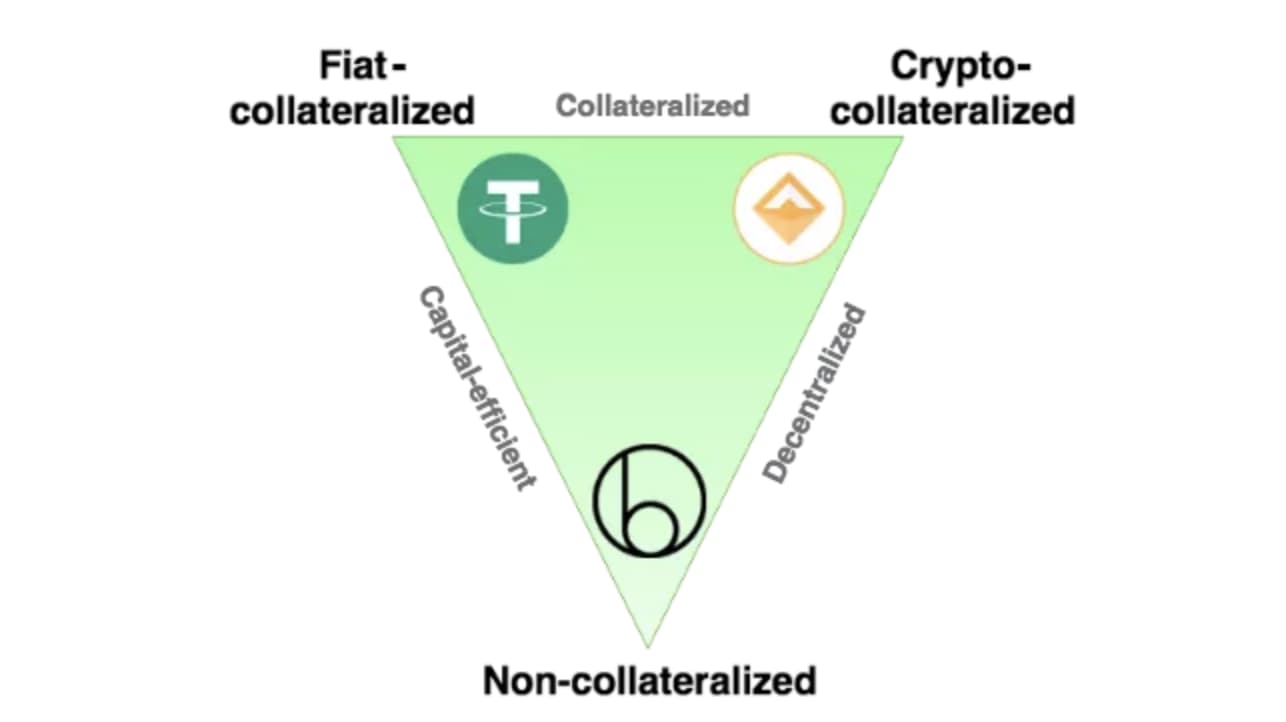

稳定币的各个类型

存在三种主要类型的稳定币,可以用下面这个图来对它们进行分类:

2019 稳定币现状上图来自 Haseeb Qureshi 所写《稳定币: 设计一种价格稳定的加密货币》(Stablecoins: designing a price-stable cryptocurrency)

由法币抵押的稳定币

这是一种「欠条」 (IOU) 类型的「中心化」稳定币,或由法币支持或某种商品充当抵押物支持。这一类包括 Tether 、 USD Coin 、 Gemini 和 Digix 。

由加密货币抵押的稳定币

这是指「欠条」类型的「去中心化」稳定币 ,或由加密货币支持和 (或) 多种资产充当抵押品支持,这种类型的稳定币包括 MakerDAO 、 Steem 和 Alchemint 。

无抵押的稳定币

这是指利用铸币税股份 (Seigniorage Shares) / 去中心化银行 / 利用算法维持稳定的机制,这种类型的稳定币包括 Terra 、 Ampleforth 和 Element Zero。

稳定币中最喜欢的区块链网络

毫无疑问, 以太坊 是稳定币最喜欢的区块链网络,有 33 种稳定币是在以太坊协议的基础上开发的; Bitshares 排名第二,有 8 个稳定币在其区块链上构建;恒星币 (Stellar) 区块链位列第三,有 6 个稳定币。

以太坊之所以占据主导,有很多原因:首先,以太坊受益于其先发优势,像 MakerDAO 这样的早期项目就选择了在以太坊上发行稳定币 DAI;其次, 以太坊上的稳定币受益于其强大的基础设施,以及易于使用的 ERC-20 代币标准。

举个例子,已经有许多钱包、交易所和分析工具 (比如 Alethio,Etherscan,MyCrypto 等) 与以太坊兼容。当新的稳定币试图扩张并迅速成长时,相比于其他区块链,在以太坊上更容易实现。而以太坊的企业版,比如摩根大通使用的 Quorun ,已进一步让以太坊成为稳定币发行的首选。

稳定币融资情况

IEO (Initial exchange offerings) 在 2019 年呈现出了上升趋势,成为加密货币行业的一种新融资方式,值得关注的是,Tether 通过 IEO 募集到了超过 10 亿美元的资金。

尽管 Tether 在募资方面技压群雄,但其他头部稳定币项目和公司在过去的两年里也募集到了 5 亿美元的资金,比如 Coinbase 的稳定币 USD Coin 通过三轮融资,募集资金超过 2 亿美元。

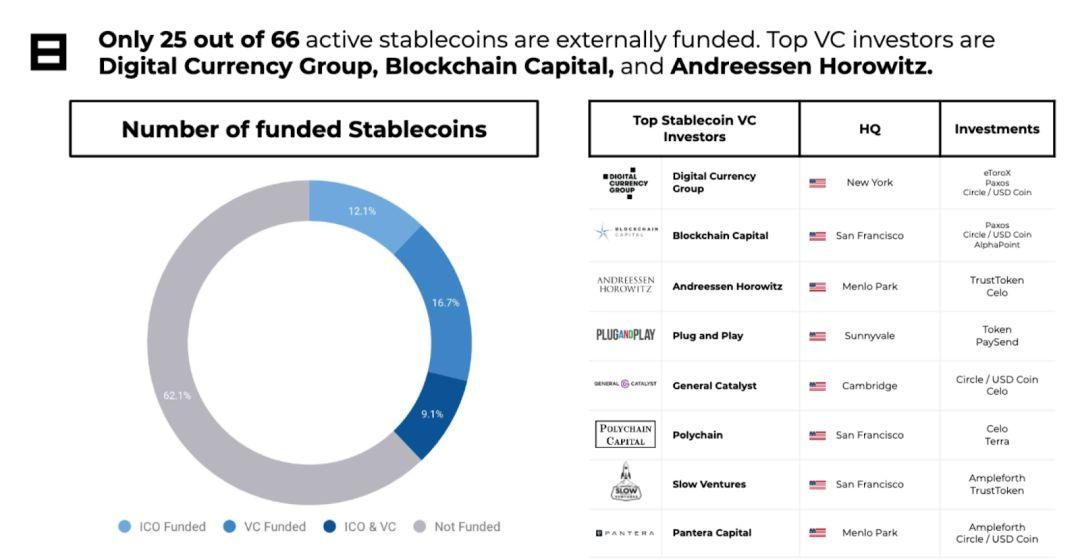

风投资本家很清楚,一旦某个稳定币获得成功,就能产生非常可观的利润。像 Digital Currency Group 、 Blockchain Capital 和 Andreessen Horowitz 这样顶级的风投公司,已经在加密货币行业里进行了大量投资,尤其是稳定币项目。事实上, 市场上活跃的稳定币将近一半都得到了风投的支持。

在过去的两年中,稳定币数量迅速增长。虽然 Tether、TrustToken 和 DAI 等开创性的稳定币仍然在市场份额上占据主导地位,但竞争正在快速逼近。当然,并非所有的稳定币项目都能成功,但过去两年中稳定币数量的急剧增加清楚地表明,许多人、企业家和公司都认同,稳定币将对世界产生巨大影响。

以下是目前市场上活跃的或已投产的稳定币的非详尽清单:

欠条类型的、中心化的、有抵押物支持的稳定币

由法币 (或传统资产) 储备支持

USDCoin

Coinbase 旗下与美元锚定的稳定币。

Gemini Dollar

由双子星交易所推出的、与美元挂钩的稳定币。

Tether

美元支撑的稳定代币 (USDT) ,也是稳定币市场的领导者。

TrueUSD (by TrustToken)

美元支撑的稳定加密货币 (TUSD) 专注于透明度,建立在以太坊上。

Digix Gold Tokens

黄金-稳定代币 (DGX), 1DGX = 1 克新加坡金库里的黄金。

EURS (Stasis 发起)

以欧元支持的法币抵押的 EIP-20 稳定币,带有验证流机制,由 STASIS 支持。

Globcoin.io

稳定币 GLX,与被托管的一篮子法币锚定。

PAX

由 Paxos Standard 提供的和美元挂钩的稳定币。

Monerium

以雷克雅未克为基地的 Monerium,通过了冰岛财政监管机构的批准,由一篮子金融工具支撑

StrongholdUSD

一个与美元挂钩的稳定币,由 Stronghold 金融服务提供机构提供。

Jibrel (Jibrel Network)

稳定币包括 jUSD,jEUR ...... 以多种资产背书,基在以太坊区块链上。

PHI (由 dfinity-network 推出)

欠条型稳定币 PHI 以贷款抵押品支撑,以算法维护。

Saga

Saga 是一种资产支撑的加密货币 (SGA) ,由受监管的银行机构里的储备金维护,对特别提款权 (SDR,一篮子货币) 保持稳定。

PHP Bitspark

Bitspark 交易所推出的稳定币,与菲律宾比索挂钩。

GBT

由 Hellogold 推出的黄金支撑的稳定币。

Libra

由 Facebook 创建,预计将在 2020 年推出,由「一篮子金融资产」支撑。

Stably

由储备金支撑的稳定币 (StableUSD) ,通过公开市场操作调整供应量。

eToro Native Tokens

总部位于直布罗陀的交易所推出的一系列与全球货币挂钩的稳定币,包括 eToro Ruble (RUBX) 和 eToro Yuan (CNYX) 。

THBEX

由 Everex 推出,THBEX 是一种与泰铢挂钩的稳定币。

Stronghold USD (由 Stronghold 和 IBM 推出)

由美国联邦存款保险公司担保、基于 Stellar 网络的、由多种法币支撑的美元代币。

USD Coin (由 Circle & CENTRE 推出)

法币代币 (USDC) ,用于加密货币支付和交易 (使用了 CENTRE,一个涉及真实世界资产储备的稳定币项目框架,由 CENTER 网络成员发布,由 CENTER 审计)

X8currency

稳定币 X8X 由一篮子法币和实物黄金储备支撑。

「半去中心化」有抵押品支撑的稳定币

由加密资产支撑

Bitshares

稳定币 (Smarctoins: BitUSD,BitCNY) ,其价值通过使用衍生工具来获得多种资产 (包括加密货币) 的支持。

Havven.io

该稳定币 (nUSD) 由费用支撑,一个分布式的抵押品池和发行机制。

MakerDAO

发行稳定币 DAI 的去中心化系统,锚定 ETH,由多种加密资产提供支撑 (目前只有 ETH,但未来目标是推出一个多种抵押品的版本) ,由 MKR 持有人维护,可被同化为衍生工具。

StatiCoin

一个由 ETH 支撑的稳定币,它有一个匹配系统,让投机者购买代币,而对冲者则购买稳定币 (StatiCoin) 以创造稳定性。

Alchemint

建在 NEO 区块链上的稳定币 (SDUSD) ,由一个资产池 (法币和加密货币) 提供支持。

Augmint

数字代币 A-EUR,旨在锚定法币,使用稳定储备金和智能合约来复制法币机制。

Boreal (由 aurora-dao 推出)

稳定加密资产 Boreals 由一个有以太储备、贷款债务以及 dApp 认可的组合来提供支撑。

Celo

该稳定币与法币挂钩,由一个多元化的、超额抵押且可审计的加密资产储备提供支持。

Reserve (由 Reserve Research Team 推出)

该稳定币由锁定在智能合约中、「完全」去中心化的加密资产提供支持。

Sweetbridge

链上抵押品支持的稳定币 (Bridgecoins)

Unum

一个由多种加密货币和简单储备机制支持的稳定币。

链闻注:ConsenSys 该报告显然还是遗漏了一些市场上新近出现的稳定币项目,比如:

Neutral Dollar

Neutral Dollar 由金融科技初创公司 Neutral 推出,是一个安全、透明、波动性小的一篮子稳定币,该产品由 USDC、PAX、DAI 和 TUSD 四种稳定币通过以太坊智能合约 100% 完全质押产生。Neutral 去年完成了由红杉中国领投的 A 轮融资,联合创始人兼 CEO 陈果曾是 FBG Capital 的创始合伙人,团队联合创始人还包括前高频交易机构 Virtu Financial 技术专家 Matthew Branton、前美国红杉风险投资人 Jason Zhang、前 Lazard 跨境并购银行家刘雨龙等连续创业者及华尔街交易员。

USDx

USDx 由一篮子美元稳定币通过智能合约去中心化铸成,是第一个实现链上生息的稳定币。该稳定币由去中心化金融和货币协议平台 dForce 推出。dForce 由区块链投资基金 Blockpower Capital 创始人杨民道创立,其团队的核心成员来自高盛、渣打、花旗、弘毅等顶尖金融机构的精英人员和数字货币行业的早期参与者。

无抵押的稳定币

这一门类通常采用弹性供应机制,扮演着一种 (部分) 去中心化银行的角色,它们往往涉及一些抵押品头寸、算法监管和复杂的稳定机制 (更多材料在此地址) 。

BitBay Official

加密货币 BAY 旨在以一种动态挂钩的方式实现稳定性,使用了「流动」和「冻结」代币以及去中心化治理的机制。

NuBits

加密货币 USNBT 通过发行机制和托管同意来实现稳定。

SteemDollar (由 Steemit 推出)

基于一种可转换的票据系统,稳定币 SBD 在 Steem 区块链上以 1:1 的兑换率与美元锚定。

Carbon

加密货币 Carbon 由市场参与者的弹性供应实现监控,由 Hedera Hashgraph 提供支持。

Corion

该加密币的价格是由一种自动的通胀 / 通缩控制来调节的。

Fragments

低波动性稳定代币 USD Fragment 具有一种可审计的储备和货币供应政策

Kowala (由 Kowala Tech 推出)

加密货币 kCoin 与法币、加密货币和其他类型的资产保持稳定,由各种算法和基于市场的预言机来维护。

Topl

稳定币 Polys 由一篮子资产支持,Topl 基金会负责发行和赎回代币以维持其稳定。

Stable

稳定币 STB 通过一种弹性供应和遏制通胀的机制来保证其稳定性。

StableUnit

该代币的价格通过多个稳定机制来维持,它涉及一种 DAO,应用多种货币系统的加密币储备。

TerraMoney

该稳定币与一篮子货币 (例如特别提款权) 和资产挂钩,并且依靠算法和去中心化的弹性供应机制保持价值稳定。

撰文:ConsenSys 查看全部

这是一份来自著名的以太坊孵化机构 ConsenSys 刚刚于 8 月中旬更新并发布的「2019 稳定币发展现状」报告。市场上已有 200 多个稳定币可供选择了,这是你需要了解的关于「稳定币」这个区块链行业里目前最活跃领域的一切信息。

事实证明,2019 年是稳定币和去中心化金融发展非常重要的一年,尤其是那些基于以太坊区块链而构建的项目。基于 Blockchain.com、Stabel Reports 和 ConsenSys 最近的一些工作, Blockdata 完成了一份卓越而详尽的报告,对当前稳定币的生态系统进行了大量研究,提出了一些很有价值的洞见。

先看几个亮点:

首先,自 2017 年初以来,已宣布的稳定币项目数超过 200 个,但是其中有 30% 的还没有公开推出;

截至本文撰写时,市场上已公开且活跃的流通稳定币约有 66 个,该报告预计,2019/2020 年可能是稳定币上线的「大年」。

在已推出的所有稳定币中,50% 的活跃稳定币是在以太坊网络上开发的。

此外,由美元支持的稳定币,比如 Tether、Coinbase 的 USDCoin、以及 Gemini 的 Gemini Dollar 等是最活跃的。

那些由黄金支持的稳定币很可能是失败的。

在目前所有稳定币中,Tether 积累的资金最多,他们在今年通过 IEO 募集了超过 10 亿美元的资金。

稳定币入门

我们先介绍一些关于稳定币的背景,这些信息来自 ConsenSys 的报告「State of Stablecoins」 (作者是 Nathan Sexer)

稳定币 是一种加密资产,可以维持一种和目标价格 (比如美元) 挂钩的稳定价值;稳定币的设计是为了服务那些特定的 (去中心化的) 应用,即需要较低的波动阙值才能在区块链上运行的应用。

加密货币之所以难以作为一种价值存储被广泛采用,就是因为其波动性。由于受到巨大的价格波动影响,它们无法代表一种合适的交易工具或账户单位。实际上,如果数字货币的价值隔一天就可能巨幅下跌,那么会有哪门生意愿意接受它呢?

大幅波动也让人很难把一个货币当做「账户单位」来接受,因为这个货币「值」多少、未来能「值」多少,无法形成某种大家接受的标准。按照定义,一个度量单位应该保持稳定。因此,波动性将试图成为加密货币的东西转变成了一种投机性的加密资产。如果能够减少波动性,加密资产其实可以抵达更广泛的受众。

大幅波动有很多原因,比如:

不断变化的公众感知

新兴市场

静态货币政策

不受监管的市场

使用场景

波动性必须减少的应用场景包括:

1、汇款。在支付处理过程中,能够覆盖价格差;

2、贸易和支付。对任何接受日常支付的生意,法币或加密货币都要避免大波动;

3、薪金和租金。以及其他重复发生的付款;

4、贷款和预测市场 (长期发行的) ;

5、交易与财富管理。在这种情况下,之所以需要稳定币,是因为它们:

使得可以用美元而非比特币或以太币来为交易对命名;

使得风险敞口以法币费率计算 (而不是 ETH 或 BTC) ;

只需显示其以法币计价的波动,就能实现可见和采用;

有可能实现套利。

6、价值存储,用于长期对冲:比如矿工可以用稳定币覆盖经常性支出,以保证获得稳定的收入。

换句话说,任何想要从区块链技术的优势 (透明度,安全性,不变性 ......) 获益,但不想失去法币提供的保证 (如信任和稳定性) 的人,都需要某种稳定的加密货币。

稳定币的各个类型

存在三种主要类型的稳定币,可以用下面这个图来对它们进行分类:

2019 稳定币现状上图来自 Haseeb Qureshi 所写《稳定币: 设计一种价格稳定的加密货币》(Stablecoins: designing a price-stable cryptocurrency)

由法币抵押的稳定币

这是一种「欠条」 (IOU) 类型的「中心化」稳定币,或由法币支持或某种商品充当抵押物支持。这一类包括 Tether 、 USD Coin 、 Gemini 和 Digix 。

由加密货币抵押的稳定币

这是指「欠条」类型的「去中心化」稳定币 ,或由加密货币支持和 (或) 多种资产充当抵押品支持,这种类型的稳定币包括 MakerDAO 、 Steem 和 Alchemint 。

无抵押的稳定币

这是指利用铸币税股份 (Seigniorage Shares) / 去中心化银行 / 利用算法维持稳定的机制,这种类型的稳定币包括 Terra 、 Ampleforth 和 Element Zero。

稳定币中最喜欢的区块链网络

毫无疑问, 以太坊 是稳定币最喜欢的区块链网络,有 33 种稳定币是在以太坊协议的基础上开发的; Bitshares 排名第二,有 8 个稳定币在其区块链上构建;恒星币 (Stellar) 区块链位列第三,有 6 个稳定币。

以太坊之所以占据主导,有很多原因:首先,以太坊受益于其先发优势,像 MakerDAO 这样的早期项目就选择了在以太坊上发行稳定币 DAI;其次, 以太坊上的稳定币受益于其强大的基础设施,以及易于使用的 ERC-20 代币标准。

举个例子,已经有许多钱包、交易所和分析工具 (比如 Alethio,Etherscan,MyCrypto 等) 与以太坊兼容。当新的稳定币试图扩张并迅速成长时,相比于其他区块链,在以太坊上更容易实现。而以太坊的企业版,比如摩根大通使用的 Quorun ,已进一步让以太坊成为稳定币发行的首选。

稳定币融资情况

IEO (Initial exchange offerings) 在 2019 年呈现出了上升趋势,成为加密货币行业的一种新融资方式,值得关注的是,Tether 通过 IEO 募集到了超过 10 亿美元的资金。

尽管 Tether 在募资方面技压群雄,但其他头部稳定币项目和公司在过去的两年里也募集到了 5 亿美元的资金,比如 Coinbase 的稳定币 USD Coin 通过三轮融资,募集资金超过 2 亿美元。

风投资本家很清楚,一旦某个稳定币获得成功,就能产生非常可观的利润。像 Digital Currency Group 、 Blockchain Capital 和 Andreessen Horowitz 这样顶级的风投公司,已经在加密货币行业里进行了大量投资,尤其是稳定币项目。事实上, 市场上活跃的稳定币将近一半都得到了风投的支持。

在过去的两年中,稳定币数量迅速增长。虽然 Tether、TrustToken 和 DAI 等开创性的稳定币仍然在市场份额上占据主导地位,但竞争正在快速逼近。当然,并非所有的稳定币项目都能成功,但过去两年中稳定币数量的急剧增加清楚地表明,许多人、企业家和公司都认同,稳定币将对世界产生巨大影响。

以下是目前市场上活跃的或已投产的稳定币的非详尽清单:

欠条类型的、中心化的、有抵押物支持的稳定币

由法币 (或传统资产) 储备支持

USDCoin

Coinbase 旗下与美元锚定的稳定币。

Gemini Dollar

由双子星交易所推出的、与美元挂钩的稳定币。

Tether

美元支撑的稳定代币 (USDT) ,也是稳定币市场的领导者。

TrueUSD (by TrustToken)

美元支撑的稳定加密货币 (TUSD) 专注于透明度,建立在以太坊上。

Digix Gold Tokens

黄金-稳定代币 (DGX), 1DGX = 1 克新加坡金库里的黄金。

EURS (Stasis 发起)

以欧元支持的法币抵押的 EIP-20 稳定币,带有验证流机制,由 STASIS 支持。

Globcoin.io

稳定币 GLX,与被托管的一篮子法币锚定。

PAX

由 Paxos Standard 提供的和美元挂钩的稳定币。

Monerium

以雷克雅未克为基地的 Monerium,通过了冰岛财政监管机构的批准,由一篮子金融工具支撑

StrongholdUSD

一个与美元挂钩的稳定币,由 Stronghold 金融服务提供机构提供。

Jibrel (Jibrel Network)

稳定币包括 jUSD,jEUR ...... 以多种资产背书,基在以太坊区块链上。

PHI (由 dfinity-network 推出)

欠条型稳定币 PHI 以贷款抵押品支撑,以算法维护。

Saga

Saga 是一种资产支撑的加密货币 (SGA) ,由受监管的银行机构里的储备金维护,对特别提款权 (SDR,一篮子货币) 保持稳定。

PHP Bitspark

Bitspark 交易所推出的稳定币,与菲律宾比索挂钩。

GBT

由 Hellogold 推出的黄金支撑的稳定币。

Libra

由 Facebook 创建,预计将在 2020 年推出,由「一篮子金融资产」支撑。

Stably

由储备金支撑的稳定币 (StableUSD) ,通过公开市场操作调整供应量。

eToro Native Tokens

总部位于直布罗陀的交易所推出的一系列与全球货币挂钩的稳定币,包括 eToro Ruble (RUBX) 和 eToro Yuan (CNYX) 。

THBEX

由 Everex 推出,THBEX 是一种与泰铢挂钩的稳定币。

Stronghold USD (由 Stronghold 和 IBM 推出)

由美国联邦存款保险公司担保、基于 Stellar 网络的、由多种法币支撑的美元代币。

USD Coin (由 Circle & CENTRE 推出)

法币代币 (USDC) ,用于加密货币支付和交易 (使用了 CENTRE,一个涉及真实世界资产储备的稳定币项目框架,由 CENTER 网络成员发布,由 CENTER 审计)

X8currency

稳定币 X8X 由一篮子法币和实物黄金储备支撑。

「半去中心化」有抵押品支撑的稳定币

由加密资产支撑

Bitshares

稳定币 (Smarctoins: BitUSD,BitCNY) ,其价值通过使用衍生工具来获得多种资产 (包括加密货币) 的支持。

Havven.io

该稳定币 (nUSD) 由费用支撑,一个分布式的抵押品池和发行机制。

MakerDAO

发行稳定币 DAI 的去中心化系统,锚定 ETH,由多种加密资产提供支撑 (目前只有 ETH,但未来目标是推出一个多种抵押品的版本) ,由 MKR 持有人维护,可被同化为衍生工具。

StatiCoin

一个由 ETH 支撑的稳定币,它有一个匹配系统,让投机者购买代币,而对冲者则购买稳定币 (StatiCoin) 以创造稳定性。

Alchemint

建在 NEO 区块链上的稳定币 (SDUSD) ,由一个资产池 (法币和加密货币) 提供支持。

Augmint

数字代币 A-EUR,旨在锚定法币,使用稳定储备金和智能合约来复制法币机制。

Boreal (由 aurora-dao 推出)

稳定加密资产 Boreals 由一个有以太储备、贷款债务以及 dApp 认可的组合来提供支撑。

Celo

该稳定币与法币挂钩,由一个多元化的、超额抵押且可审计的加密资产储备提供支持。

Reserve (由 Reserve Research Team 推出)

该稳定币由锁定在智能合约中、「完全」去中心化的加密资产提供支持。

Sweetbridge

链上抵押品支持的稳定币 (Bridgecoins)

Unum

一个由多种加密货币和简单储备机制支持的稳定币。

链闻注:ConsenSys 该报告显然还是遗漏了一些市场上新近出现的稳定币项目,比如:

Neutral Dollar

Neutral Dollar 由金融科技初创公司 Neutral 推出,是一个安全、透明、波动性小的一篮子稳定币,该产品由 USDC、PAX、DAI 和 TUSD 四种稳定币通过以太坊智能合约 100% 完全质押产生。Neutral 去年完成了由红杉中国领投的 A 轮融资,联合创始人兼 CEO 陈果曾是 FBG Capital 的创始合伙人,团队联合创始人还包括前高频交易机构 Virtu Financial 技术专家 Matthew Branton、前美国红杉风险投资人 Jason Zhang、前 Lazard 跨境并购银行家刘雨龙等连续创业者及华尔街交易员。

USDx

USDx 由一篮子美元稳定币通过智能合约去中心化铸成,是第一个实现链上生息的稳定币。该稳定币由去中心化金融和货币协议平台 dForce 推出。dForce 由区块链投资基金 Blockpower Capital 创始人杨民道创立,其团队的核心成员来自高盛、渣打、花旗、弘毅等顶尖金融机构的精英人员和数字货币行业的早期参与者。

无抵押的稳定币

这一门类通常采用弹性供应机制,扮演着一种 (部分) 去中心化银行的角色,它们往往涉及一些抵押品头寸、算法监管和复杂的稳定机制 (更多材料在此地址) 。

BitBay Official

加密货币 BAY 旨在以一种动态挂钩的方式实现稳定性,使用了「流动」和「冻结」代币以及去中心化治理的机制。

NuBits

加密货币 USNBT 通过发行机制和托管同意来实现稳定。

SteemDollar (由 Steemit 推出)

基于一种可转换的票据系统,稳定币 SBD 在 Steem 区块链上以 1:1 的兑换率与美元锚定。

Carbon

加密货币 Carbon 由市场参与者的弹性供应实现监控,由 Hedera Hashgraph 提供支持。

Corion

该加密币的价格是由一种自动的通胀 / 通缩控制来调节的。

Fragments

低波动性稳定代币 USD Fragment 具有一种可审计的储备和货币供应政策

Kowala (由 Kowala Tech 推出)

加密货币 kCoin 与法币、加密货币和其他类型的资产保持稳定,由各种算法和基于市场的预言机来维护。

Topl

稳定币 Polys 由一篮子资产支持,Topl 基金会负责发行和赎回代币以维持其稳定。

Stable

稳定币 STB 通过一种弹性供应和遏制通胀的机制来保证其稳定性。

StableUnit

该代币的价格通过多个稳定机制来维持,它涉及一种 DAO,应用多种货币系统的加密币储备。

TerraMoney

该稳定币与一篮子货币 (例如特别提款权) 和资产挂钩,并且依靠算法和去中心化的弹性供应机制保持价值稳定。

撰文:ConsenSys

Telegram代币最新市值估算为17.2亿美元,或将成全球第十大加密货币

资讯 • odaily 发表了文章 • 2019-08-30 16:46

此外,纽约时报指出,Telegram必须在 10 月 31 日前推出加密货币,否则通过之前向Benchmark和红杉资本等投资方筹集的 17 亿美元将被收回。

对此,纽约时报称,Telegram正努力推出加密货币。该媒体通过对法律文件的审查,发现 10 月 31 日的“最后期限”确有其事。而SEC报告显示,Telegram也正在尽可能地加速加密货币GRAM的ICO进程。

但是,当GRAM最终上线交易所时,它的市值会是多少呢?知情人士向Crypto Briefing透露,预计在今年10月份,随着Telegram主网TON的推出,最初将有6.4亿枚GRAM在市场上流通。

数据分析公司ATON Research今年早些时候发表了一份关于TON的报告。该公司称,在第二轮私募融资中,一枚GRAM价值1.33美元。按照这个价格,GRAM的市值将达到约8.51亿美元。这将使其成为第16大加密货币,比Dash 高1.2亿美元。

但是,熟悉加密货币募资过程的人士应该都知道,代币的公募价格和私募价格还是存在很大的差别的。今年7月初,参与GRAM私募的加密货币交易所Liquid 向投资者以每枚4美元的价格向散户投资者出售了GRAM,比他们私募的价格高出200%。

Crypto Briefing认为,衡量GRAM市值的最佳指标可能来自其衍生品。据Crypto Briefing消息,今年3月12日,位于伦敦的加密货币交易所Xena上线GRAM永续合约产品XGRAM,杠杆高达100倍。

目前XGRAM正在Xena交易所上以2.7 USDT的价格易手。如果以2.7美元为基准,那么GRAM的预期市值将在17.2亿美元左右。按照这个市值计算,GRAM将成为全球第十大加密货币,将超过恒星币(XLM)目前的市值(12亿美元)。

GRAM是TON网络内部的一种交易手段。据纽约时报报道,这是一个完全去中心化的网络,可以绕开政府监管和审查。与Facebook的Libra不同,GRAM不与法定货币挂钩,这意味着GRAM的价值将完全由自由市场决定。

Telegram已承诺在10月31日前发行GRAM,或向投资者退款。据《泰晤士报》报道,该公司计划在代币发行之前,向Telegram固有的3亿用户发行GRAM数字钱包。

但由于许多早期投资者受锁仓期的限制,GRAM代币可能不会立即在交易所上币。这意味着在发行后不久,GRAM的价格会在一段时间内保持稳定。

Telegram计划在18个月的时间里逐步向市场投放更多的代币,令代币供应量达到32亿枚。

ATON Research的报告强调,大约有7亿枚GRAM用于Telegram团队和生态系统开发。如果这7亿枚代币发行后价格仍保持不变,那么GRAM的市值可能接近100亿美元,略低于XRP。

但这还取决于GRAM价格能否保持稳定,新币发行往往会在市场上引起一定的通胀效应。

译者 | 王也

Odaily星球日报出品

本文翻译自https://cryptobriefing.com/gram-tokens-telegram/。 查看全部

据据纽约时报8月29日报道,Telegram计划在未来两个月内推出“首批”代币GRAM。

此外,纽约时报指出,Telegram必须在 10 月 31 日前推出加密货币,否则通过之前向Benchmark和红杉资本等投资方筹集的 17 亿美元将被收回。

对此,纽约时报称,Telegram正努力推出加密货币。该媒体通过对法律文件的审查,发现 10 月 31 日的“最后期限”确有其事。而SEC报告显示,Telegram也正在尽可能地加速加密货币GRAM的ICO进程。

但是,当GRAM最终上线交易所时,它的市值会是多少呢?知情人士向Crypto Briefing透露,预计在今年10月份,随着Telegram主网TON的推出,最初将有6.4亿枚GRAM在市场上流通。

数据分析公司ATON Research今年早些时候发表了一份关于TON的报告。该公司称,在第二轮私募融资中,一枚GRAM价值1.33美元。按照这个价格,GRAM的市值将达到约8.51亿美元。这将使其成为第16大加密货币,比Dash 高1.2亿美元。

但是,熟悉加密货币募资过程的人士应该都知道,代币的公募价格和私募价格还是存在很大的差别的。今年7月初,参与GRAM私募的加密货币交易所Liquid 向投资者以每枚4美元的价格向散户投资者出售了GRAM,比他们私募的价格高出200%。

Crypto Briefing认为,衡量GRAM市值的最佳指标可能来自其衍生品。据Crypto Briefing消息,今年3月12日,位于伦敦的加密货币交易所Xena上线GRAM永续合约产品XGRAM,杠杆高达100倍。

目前XGRAM正在Xena交易所上以2.7 USDT的价格易手。如果以2.7美元为基准,那么GRAM的预期市值将在17.2亿美元左右。按照这个市值计算,GRAM将成为全球第十大加密货币,将超过恒星币(XLM)目前的市值(12亿美元)。

GRAM是TON网络内部的一种交易手段。据纽约时报报道,这是一个完全去中心化的网络,可以绕开政府监管和审查。与Facebook的Libra不同,GRAM不与法定货币挂钩,这意味着GRAM的价值将完全由自由市场决定。

Telegram已承诺在10月31日前发行GRAM,或向投资者退款。据《泰晤士报》报道,该公司计划在代币发行之前,向Telegram固有的3亿用户发行GRAM数字钱包。

但由于许多早期投资者受锁仓期的限制,GRAM代币可能不会立即在交易所上币。这意味着在发行后不久,GRAM的价格会在一段时间内保持稳定。

Telegram计划在18个月的时间里逐步向市场投放更多的代币,令代币供应量达到32亿枚。

ATON Research的报告强调,大约有7亿枚GRAM用于Telegram团队和生态系统开发。如果这7亿枚代币发行后价格仍保持不变,那么GRAM的市值可能接近100亿美元,略低于XRP。

但这还取决于GRAM价格能否保持稳定,新币发行往往会在市场上引起一定的通胀效应。

译者 | 王也

Odaily星球日报出品

本文翻译自https://cryptobriefing.com/gram-tokens-telegram/。