通知设置 新通知

LV和Dior所属集团推出区块链平台以验证奢侈品真伪

资讯 • chainb 发表了文章 • 2019-05-17 18:09

该公司表示,新的系统名为Aura,旨在“为整个奢侈品行业提供强大的产品跟踪服务。”

包括Louis Vuitton和Christian Dior在内的LVMH品牌已经参与了该项目—并且正在进行讨论,希望将Aura扩展到集团内的其他高端品牌。新闻稿补充说:

“AURA使消费者能够了解奢侈品产品的历史和真伪证明—从制造到销售环节,一直到二手市场。”

该技术可以查看存储在共享分类帐中的每种产品的独特信息。然后,客户可以使用品牌的官方应用程序获取有关产品真伪的详细信息的证明文件。

据该集团称,Aura(基于以太坊区块链并利用Microsoft Azure)还将提供道德和环境信息,产品维护和保修服务说明。

Aura背后的团队希望最终与其为竞争关系的奢侈品牌也能使用该产品,使他们能够提供个性化定制服务或加强客户忠诚度。ConsenSys Solutions董事总经理Ken Timsit补充道:

“AURA是奢侈品行业的突破性创新。ConsenSys很自豪能够为LVMH做出贡献,并致力于为整个奢侈品行业提供服务,保护每个品牌的利益、诚信和隐私。”

三月时第一次出现了关于AURA的报道。

越来越多的高端品牌在转向区块链技术来帮助确认产品的真伪。最近,高端烈酒品牌Ailsa Bay计划采用区块链系统追踪其苏格兰威士忌产品。

原文:Louis Vuitton and Christian Dior Owner Unveils Blockchain Platform to Verify Luxury Goods

来源:cointelegraph

作者:Thomas Simms

编译:Maya 查看全部

根据5月16日的新闻发布,ConsenSys正与LVMH和微软合作,建立了一个区块链平台,让消费者可以验证奢侈品的真伪。

该公司表示,新的系统名为Aura,旨在“为整个奢侈品行业提供强大的产品跟踪服务。”

包括Louis Vuitton和Christian Dior在内的LVMH品牌已经参与了该项目—并且正在进行讨论,希望将Aura扩展到集团内的其他高端品牌。新闻稿补充说:

“AURA使消费者能够了解奢侈品产品的历史和真伪证明—从制造到销售环节,一直到二手市场。”

该技术可以查看存储在共享分类帐中的每种产品的独特信息。然后,客户可以使用品牌的官方应用程序获取有关产品真伪的详细信息的证明文件。

据该集团称,Aura(基于以太坊区块链并利用Microsoft Azure)还将提供道德和环境信息,产品维护和保修服务说明。

Aura背后的团队希望最终与其为竞争关系的奢侈品牌也能使用该产品,使他们能够提供个性化定制服务或加强客户忠诚度。ConsenSys Solutions董事总经理Ken Timsit补充道:

“AURA是奢侈品行业的突破性创新。ConsenSys很自豪能够为LVMH做出贡献,并致力于为整个奢侈品行业提供服务,保护每个品牌的利益、诚信和隐私。”

三月时第一次出现了关于AURA的报道。

越来越多的高端品牌在转向区块链技术来帮助确认产品的真伪。最近,高端烈酒品牌Ailsa Bay计划采用区块链系统追踪其苏格兰威士忌产品。

原文:Louis Vuitton and Christian Dior Owner Unveils Blockchain Platform to Verify Luxury Goods

来源:cointelegraph

作者:Thomas Simms

编译:Maya

Pantera 合伙人:7 大维度读透 6 大加密货币借贷项目

投研 • chainnews 发表了文章 • 2019-05-17 15:45

Paul Veradittakit 是区块链领域著名投资人,其效力的 Pantera Capital 专注于区块链公司和加密货币早期投资,是业内最早、最大的加密货币投资机构投资之一。

Paul Veradittakit,Pantera Capital 合伙人

核心要点

1、目前,借贷领域是加密货币最热门的创新领域之一,许多公司都在寻找新的方法让区块链适应或融合传统金融借贷产品基础设施;

2、在分析从事借贷业务公司情况时,需考虑的关键因素有:产品、市场、利率 / 抵押、去中心化程度、流动性、资金和影响力以及其最大价值主张。在这些维度上的优势让富有潜力的公司得以与其他公司区分开来,在长远看更有可能获得成功;

3、以目前该领域 6 家知名项目为例进行分析,介绍各自特点:

Compound:高效、高流动性、低保证金贷款;

Dharma:固定利率,固定期限,高安全性的小额贷款;

BlockFi:以用户的加密货币为抵押的法币贷款;

Nexo:以用户加密货币抵押的法币产生信用额度;

Maker:以稳定币支持的加密货币借贷解决方案;

Nuo:加密货币借贷的去中心化债务市场。

4、在研究加密货币借贷创新时,监管是最重要的考虑因素之一。这些项目大多采用智能合约,需要受到美国商品期货委员会(CFTC)对其他监管金融合约一样的监管方式;

5、总的来说,贷款市场是巨大的,有很多有前途的创新者参与其中。

为什么要关注加密货币借贷市场?

随着加密货币持续受到关注,很多公司开始在加密货币市场上应用传统的金融产品方式,如贷款及授信额度等;

这些以加密货币为中心的新金融产品大多专注于放贷——这是目前加密货币创新最热门的市场之一。很自然的,其受欢迎度的提升让很多公司进入该领域不断创新产品和金融工具。本文以业内 6 家前景看好的项目为例,介绍他们的业务范围以及特点。

可以用哪些指标分析借贷项目?

重点放在 7 个关键因素,了解这些加密货币借贷项目内外因素、专注的市场类型,以及如何取得长期成功。

1、产品。他们本质上在构建什么,为什么它对加密货币借贷市场如此重要?它在其他加密货币领域是否有价值?它与我们所熟知的传统金融产品相似度如何?在哪些关键方面存在差别?

2、市场。这些项目服务的对象谁?它更专注新用户还是老用户?是更偏向 DApps 和自动化,还是更偏向为用户的定制化设计?

3、利率和抵押。其提供的贷款服务对借贷双方是否足够安全?收益是什么?资金成本是多少?

4、去中心化程度。去中心化是任何区块链技术的关键因素,我们也知道大多数传统金融产品都使用中心化的基础设施来管理资产。那加密货币借贷项目是否也采用这种方式?如果没有,他们如何处理用户资产又如何发放贷款?

5、流动性。对于任何贷款服务,是否易于收回贷款相当重要。那么这些项目的去中心化程度或区块链协议会给是否会影响流动性?

6、资金和影响力。该项目的整体情况如何?

7、最大价值主张。简言之,在考察了众多因素之后,是否能够有一两个特点能让这个项目脱颖而出?

考虑明白这 7 个关键因素,您将对这些项目的基本服务和发展前景有全面的了解。

借贷市场上的热门项目有哪些?

Compound

产品: Compound 本质上是一种算法协议,实现以太坊上无需占用太多资金的 P2P 借贷,吸收贷款人的资金,然后把它们贷给借款人。其以算法来平衡财务,这样资金就不会以中心化的方式集中在一笔存款、或单一账户、钱包里。它还可以通过算法,根据资金供需状况设定利率。基于 P2P 和算法的性质,这种方式效率较高,且主要用于小额保证金贷款。Compound 还有具备相当健壮的技术套件和 API 以自动与协议交互,主要通过贷款和 API 套件获得小额利润。

市场:如前所述,该协议主要支持小额保证金贷款,是 DApps 中最大的应用之一。那些需要在高流动性条件下快速借贷的 DApps 可以很容易地连接 Compand 的 API,从而无缝、安全地完成业务。

利率和抵押:根据货币的不同,Compound 为借款者提供 6-13% 的利息,这对于去中心化贷款协议来说是相当高的。所有贷款的抵押品都是贷款价值的 1.5 倍,这又增加了一重安全度,消除了一些关于去中心化的顾虑,提高了投资者的信心。

去中心化程度: Compound 是目前去中心化程度最高的贷款平台之一,因为它采用了一种算法来平衡贷款机构吸收的投资和出借的贷款。100% 的去中心化目前不现实,由于他们需要覆盖借贷之间的差异,所以他们在用户资产中占有一些份额,也把自己拥有的加密货币放到平台中,不过总体上它确实是一个去中心化的贷款解决方案。

流动性:由于算法平衡协议,Compound 无论对贷款人和借款人都提供了相当高的流动性。对借款人方面,它的流动性为 100%,而且可以立即获得贷款——这也他在 DApps 应用中颇受欢迎的原因之一。从贷款者角度来看,收回贷款也相当容易的,因为协议总是围绕着资产变动来实现平衡。

资金和影响力:Compound 已获得 Bain Capital Ventures、a16z 和 Polychain 等知名投资者 820 万美元投资。值得注意的是,它还得到了 Coinbase 的支持。该平台吸引力较大,截至 5 月,该协议的资产价值接近 4000 万美元。

最大价值主张:Compound 的最大的价值在于它提供了一种高流动性、快速放贷的金融工具。这为那些意在实现快速、高效的小额贷款的 DApps 提供了巨大的价值。

Dharma

产品:Dharma 与 Compound 一样都提 P2P 加密货币借贷解决方案,搭建贷款人和借款人的资金渠道。而 Dharma 的不同之处在于,它为借款者提供了一种固定利率、固定期限的形式,使其更具结构性、稳定性和健壮性。它还拥有一个相当健壮的技术套件,支持许多 DApps 集成,通过协议支持快速、可靠的贷款。与 Compound 一样,Dharma 在发放贷款时收取小额保证金,并向开发商收取 API 套件的费用,从而实现盈利。

市场:Dharma 非常倾向于向借款人提供固定利率、固定期限的贷款,并支持小额保证金贷款。这不仅为需要可靠的、易懂的贷款机制的加密货币新用户提供了便利,也为需要快速、安全的小额贷款方式的 DApps 开发人员提供了支持。

利率和抵押:其利率相当有竞争力,根据投资的加密货币类型,贷款方的回报率为 2-13% 左右。Dharma 的算法根据在协议中加密货币的供应和需求来确定利率,Dharma 还对所有对外贷款提供 1.5 倍的标准抵押,这有助于保证贷款的部分安全性。

去中心化程度:Dharma 是一个较为中心化的加密货币借贷解决方案。它本质上持有用户资产,根据收到的贷款请求将其分配给借款人。其功能类似于交易所那样将资金和资产存放在一个集中的账户中,以保持高流动性和安全性。

流动性:Dharma 上的流动性较高且较持续,其提供 90 天的贷款,这也意味着贷款人在 90 天内无法使用它们的资产,但借款人可以通过审批程序在一两天内获得贷款。一般来说,对于这样一个中心化的、既定的协议来说,流动性是很高的。

资金和影响力:Dharma 已经从 Coinbase Ventures、Polychain、Passport Capital 和 YC 等机构筹集了超过 700 万美元的资金。自 2018 年成立以来,该公司已经在其平台上进行了 640 多万美元的加密货币贷款业务。

最大价值主张:Dharma 提供了一个非常可靠的,安全的,和固定利率的贷款服务,将吸引众多 DApps 开发者和传统贷款人。

BlockFi

产品:在本文探讨的 6 加公司中,BlockFi 提供的贷款产品是最传统的。用户可以将加密货币作为抵押品投资到该平台,然后在以法币形式获得贷款 (上限由抵押金额决定),以用于还清抵押贷款、买车等日常金融交易。本质上,它的目的是通过提供由加密货币用户提供抵押的法币贷款,来弥合法币和加密货币贷款领域之间的差异。由于 BlockFi 贷款规模更大,因此每笔贷款可以维持更多的利润。

市场:BlockFi 的产品主要面向那些拥有加密货币,而没有立即购买或投资的工具,目前想要获得法币贷款的投资者。其不是特别针对 DApps 或小额贷款设计的,而更倾向于从传统银行获得的大额传统贷款。

利率和抵押:BlockFi 提供 6.2% 的加密货币投资回报,远高于传统储蓄账户或传统贷款获得的回报。它要求贷款价值 1.5 倍的抵押,所有资产都由经过认证的机构担保。

流动性:由于该平台提供的贷款规模较大,相对于其他加密贷款解决方案,其流动性就显得较低了。作为借款人,获得贷款批准需要一段时间,而作为投资者,将资金投入该平台并撤出资金的过程中会存在一定的交易摩擦。

资金和影响力:BlockFi 在金融上做得不错,并已获得 ConsenSys,SoFi, Kenetic Capital,Galaxy Digital Ventures 等机构投资。在客户方面,其表现也不错——截至 2019 年 4 月,该平台已经进行了 5300 万美元等值的法币和加密货币的贷款资金业务。

最大价值主张:BlockFi 通过抵押加密货币提供了一个很不错的方式来进行典型的、安全的法币贷款,他也提供一个相当不错的收益率。那些你原本只能持有的加密货币也转化为法币的流动性。

Nexo

产品:与 BlockFi 一样,Nexo 是一种更偏传统的新型加密货币借贷工具。它提供法定货币 (支持 45 种以上法定货币) 信用额度,由用户的加密货币投资进行担保。其功能与信用额度的功能几乎完全相同,不同在于它为那些使用加密货币的人提供了一种机制,让他们得以在投资资产时获得信用额度。Nexo 同样从用户在该平台上投资的加密货币和向用户收取的信用额度产品中获利。

市场:Nexo 是为数不多的以加密货币作为抵押的信用额度解决方案之一,它需要应对巨大的市场需求,并提供了一个相当有力可图的解决方案。Nexo 通常不针对 DApps 开发或小额资金,而是针对更大、更强劲的财务状况来提供借贷解决方案。

利率与抵押:Nexo 提供 6.5% 的加密货币投资回报率,用户这投资到平台上的收益汇报也远高于普通储蓄或活期存款。其利率也是一个较大的激励因素,让人们开设 Nexo 账户获得信贷额度,放弃交易摩擦大、速度慢的传统解决方案。

去中心化:由于 Nexo 是一种非常传统的金融产品,其基础设施也非常中心化。平台管理所有用户的投资,并利用这些投资来构建他们的信用额度。这种方式的好处在于,Nexo 可以获得大量的机构支持,一切都是由 SEC 或大银行支持的,他们为平台上的各类贷款提供 1 亿美元的托管保险。

流动性:对于贷款方,Nexo 提供的流动性相当低,因其需要在相当长的时间内保留用户资产,以便为信贷额度提供担保,并获得足够的利润。而对于借款方,Nexo 提供流动性相当高,其整个产品专注于快速提供高流动性资金。

资金和影响力:Nexo 在资金方面也做得非常明智,他们已经从 Arrington XRP Capital 和一些来自欧洲和瑞士的私人区块链公司筹集了 5250 万美元(Nexo 是瑞士公司,其资金主要来自本国)。

最大价值主张:Nexo 为用户提供了很大的激励来吸引他们尝试加密货币担保模式的信用额度。不但它的利率不容小觑,它为用户提供的参与方式也简单,原本只是持有的加密货币的用户也因此获得了收益增值。

Maker

产品:Maker 发现加密货币借贷市场 (或笼统的称之为密货币市场) 的很大一部分高度依赖于各种货币的价格,而价格的不稳定降低了投资者的信心。Maker 试图创造一种贷款解决方案来平衡这种波动性,让整个市场趋于稳定。他们推出了一种名为 Dai (1 Dai = 1 美元) 的稳定币,以其他加密货币作抵押。他们希望通过使用这种稳定币模型来实现价格的稳定,以增进客户对加密货币借贷的信心。Maker 从贷款过程中提取一小部分作为其稳定收益。

市场:Maker 主要面向对加密货币领域感兴趣、但担心市场波动性的小型企业。它提供了一种非常传统的借贷模式,用户可以像往常一样对加密货币进行投资并将其借出,这种稳定的模式大大降低了加密货币市场对价格的依赖,在这个强波动的市场中为用户增强了信心。

利率和抵押:Maker 在贷款方的利率是有波动的,因为其根据用户投资的加密货币的价格变动而调整利率。不过,所有贷款都有 1.5 倍的抵押,这有助于增加稳定币安全性。因为 Maker 有另一种代币 MKR 参与,其抵押结构与其他稳定币也存在不同。MKR 的持有者可以确定 Dai 和其他加密货币之间的利率何时低于临界利率,以及何时需要重新确定和重组抵押。这种性质决定 MKR 需要一个加密货币专家委员会在价格过于波动等情况下做出重组抵押品等决策,以维护其系统的金融安全。

去中心化程度:Maker 的解决方案去中心化程度较强。运行机制都是通过算法来平衡和确定的,公司对用户资产的监管很少或没有。

流动性:与大多数去中心化贷款协议一样,Maker 提供了大量的流动性。借款者和贷款者可以很轻松地提取和存储资金——过程和操作都比较简单,其稳定币提供了更强的稳定保证。

资金和影响力:Maker 得到了加密货币风险投资界非常积极的回应,值得注意的是, Andreesen Horowitz 最近向该平台投资了 1,500 万美元,收购了 Maker 6% 的 token 供应量。在客户方面,MKR 的表现也不错,Dai 的总市值约为 5500 万美元,这意味着其作为一种贷款和交易工具,表现相当活跃。

最大价值主张:Maker 的稳定货币模型,增强了加密货币借贷社区的信心。它最大的价值在于,为这个持续依赖 token 价格,价格又具强波动性的市场,提供了更多的稳定性。

Nuo

产品:Nuo 的功能与 Maker 非常相似——它提供了一种加密货币借贷协议,用户可以用一种货币进行投资,也可以用另一种货币进行借款。它并不专注 DApps,只是在以最基本的形式放贷。与 Maker 不同,Nuo 并不特别关注稳定币及降低波动性。尽管 Nuo 将 Dai 作为其借贷选择之一,但它还有大量其它更传统的选择吸引经验丰富的加密货币用户。Nuo 从贷款中获得少部分利润。

市场:Nuo 抓住了一个通用市场——任何人都可以发挥他们正在持有的加密货币的价值,任何人都可以进行某种形式的加密货币的借款。Nuo 也支持相当大额贷款,所以比起 DApp,Nuo 把重点放在用户上。

利率和抵押 : 对于贷款者,Nuo 基于放入平台的不同加密货币类型提供了具有竞争力的 2-14% 的利率,所有的贷款都是贷款价值的 1.5 倍作为抵押,这也是加密货币借贷市场的标准。

去中心化程度:与大多数基于算法的借贷工具一样,Nuo 也是相当去中心化的。他们对用户资产不具有任何托管权,而是依赖于其相当强大的借贷协议确保程序的有序进展,也保留了区块链爱好者所熟悉和喜爱的去中心化程度。

流动性:同样,Nuo 的算法协议为其提供了非常高的流动性,借款人可以申请资金,而贷款人可以轻松充提资产。

资金和影响力:Nuo 从 Amrish Rau 和 Jitendra Gupta 等大型亚洲加密货币投资者那里筹集了 25 万美元;它还得到了和 ConsenSys 和其他几家较大规模区块链公司的支持。最近,其在亚洲的资金储备突破 200 万美元,成为亚洲最大的加密货币贷款协议。

最大价值主张:Nuo 提供了一个非常通用的加密货币工具,允许个人快速、高效、安全地借出和借入各种形式的加密货币,还有助于亚洲加密货币借贷市场的大众化。

考虑一下监管及牌照问题

作为一种相对较新的「货币」(或「商品」,如何称呼这取决于概念的解释者),关于此类产品如何监管和许可,以及它们应该如何监管,一直存在着巨大的争论。很多关于监管的讨论都围绕着如何对待智能合约上,因为智能合约是同类产品的潜在技术机制。

智能合约接受所在州的监管,最大的监管方式 CFTC 。CFTC 像对待其他金融合约一样监管智能合约,这也就意味着目前还很容易受到如保险、利率管制等传统金融模式的所有法律的影响。

总结

加密货币借贷市场非常大,有很大的金融增长潜力。Compound、Dharma、BlockFi、Nexo、Maker 和 Nuo 都在贷款领域展示了相当优质的产品,这些产品涵盖了各种各样的用例 —— 从面向 DApps 和小额保证金贷款,到跨越法币和数字交易之间鸿沟的整个信贷额度解决方案。

总体而言,市场对加密货币创新其所带来的收益希望较强,以期重构我们与加密货币、法定货币以及它们的交集互动的方式。

原文:VeradiVerdict - How To Make Money On Lending Crypto

作者:Paul Veradittakit,Pantera Capital 合伙人

翻译:里德 查看全部

著名区块链投资机构 Pantera Capital 合伙人 Paul Veradittakit 撰写文章,从「如何通过借贷加密货币盈利」展开, 用 7 个维度对市场上 6 家知名加密货币借贷项目做出分析,揭示加密货币借贷(crypto lending)领域的市场现状。这篇文章不仅能让读者了解可以在这个市场获取什么样的收益,更能了解评判加密货币项目的标准。

Paul Veradittakit 是区块链领域著名投资人,其效力的 Pantera Capital 专注于区块链公司和加密货币早期投资,是业内最早、最大的加密货币投资机构投资之一。

Paul Veradittakit,Pantera Capital 合伙人

核心要点

1、目前,借贷领域是加密货币最热门的创新领域之一,许多公司都在寻找新的方法让区块链适应或融合传统金融借贷产品基础设施;

2、在分析从事借贷业务公司情况时,需考虑的关键因素有:产品、市场、利率 / 抵押、去中心化程度、流动性、资金和影响力以及其最大价值主张。在这些维度上的优势让富有潜力的公司得以与其他公司区分开来,在长远看更有可能获得成功;

3、以目前该领域 6 家知名项目为例进行分析,介绍各自特点:

Compound:高效、高流动性、低保证金贷款;

Dharma:固定利率,固定期限,高安全性的小额贷款;

BlockFi:以用户的加密货币为抵押的法币贷款;

Nexo:以用户加密货币抵押的法币产生信用额度;

Maker:以稳定币支持的加密货币借贷解决方案;

Nuo:加密货币借贷的去中心化债务市场。

4、在研究加密货币借贷创新时,监管是最重要的考虑因素之一。这些项目大多采用智能合约,需要受到美国商品期货委员会(CFTC)对其他监管金融合约一样的监管方式;

5、总的来说,贷款市场是巨大的,有很多有前途的创新者参与其中。

为什么要关注加密货币借贷市场?

随着加密货币持续受到关注,很多公司开始在加密货币市场上应用传统的金融产品方式,如贷款及授信额度等;

这些以加密货币为中心的新金融产品大多专注于放贷——这是目前加密货币创新最热门的市场之一。很自然的,其受欢迎度的提升让很多公司进入该领域不断创新产品和金融工具。本文以业内 6 家前景看好的项目为例,介绍他们的业务范围以及特点。

可以用哪些指标分析借贷项目?

重点放在 7 个关键因素,了解这些加密货币借贷项目内外因素、专注的市场类型,以及如何取得长期成功。

1、产品。他们本质上在构建什么,为什么它对加密货币借贷市场如此重要?它在其他加密货币领域是否有价值?它与我们所熟知的传统金融产品相似度如何?在哪些关键方面存在差别?

2、市场。这些项目服务的对象谁?它更专注新用户还是老用户?是更偏向 DApps 和自动化,还是更偏向为用户的定制化设计?

3、利率和抵押。其提供的贷款服务对借贷双方是否足够安全?收益是什么?资金成本是多少?

4、去中心化程度。去中心化是任何区块链技术的关键因素,我们也知道大多数传统金融产品都使用中心化的基础设施来管理资产。那加密货币借贷项目是否也采用这种方式?如果没有,他们如何处理用户资产又如何发放贷款?

5、流动性。对于任何贷款服务,是否易于收回贷款相当重要。那么这些项目的去中心化程度或区块链协议会给是否会影响流动性?

6、资金和影响力。该项目的整体情况如何?

7、最大价值主张。简言之,在考察了众多因素之后,是否能够有一两个特点能让这个项目脱颖而出?

考虑明白这 7 个关键因素,您将对这些项目的基本服务和发展前景有全面的了解。

借贷市场上的热门项目有哪些?

Compound

产品: Compound 本质上是一种算法协议,实现以太坊上无需占用太多资金的 P2P 借贷,吸收贷款人的资金,然后把它们贷给借款人。其以算法来平衡财务,这样资金就不会以中心化的方式集中在一笔存款、或单一账户、钱包里。它还可以通过算法,根据资金供需状况设定利率。基于 P2P 和算法的性质,这种方式效率较高,且主要用于小额保证金贷款。Compound 还有具备相当健壮的技术套件和 API 以自动与协议交互,主要通过贷款和 API 套件获得小额利润。

市场:如前所述,该协议主要支持小额保证金贷款,是 DApps 中最大的应用之一。那些需要在高流动性条件下快速借贷的 DApps 可以很容易地连接 Compand 的 API,从而无缝、安全地完成业务。

利率和抵押:根据货币的不同,Compound 为借款者提供 6-13% 的利息,这对于去中心化贷款协议来说是相当高的。所有贷款的抵押品都是贷款价值的 1.5 倍,这又增加了一重安全度,消除了一些关于去中心化的顾虑,提高了投资者的信心。

去中心化程度: Compound 是目前去中心化程度最高的贷款平台之一,因为它采用了一种算法来平衡贷款机构吸收的投资和出借的贷款。100% 的去中心化目前不现实,由于他们需要覆盖借贷之间的差异,所以他们在用户资产中占有一些份额,也把自己拥有的加密货币放到平台中,不过总体上它确实是一个去中心化的贷款解决方案。

流动性:由于算法平衡协议,Compound 无论对贷款人和借款人都提供了相当高的流动性。对借款人方面,它的流动性为 100%,而且可以立即获得贷款——这也他在 DApps 应用中颇受欢迎的原因之一。从贷款者角度来看,收回贷款也相当容易的,因为协议总是围绕着资产变动来实现平衡。

资金和影响力:Compound 已获得 Bain Capital Ventures、a16z 和 Polychain 等知名投资者 820 万美元投资。值得注意的是,它还得到了 Coinbase 的支持。该平台吸引力较大,截至 5 月,该协议的资产价值接近 4000 万美元。

最大价值主张:Compound 的最大的价值在于它提供了一种高流动性、快速放贷的金融工具。这为那些意在实现快速、高效的小额贷款的 DApps 提供了巨大的价值。

Dharma

产品:Dharma 与 Compound 一样都提 P2P 加密货币借贷解决方案,搭建贷款人和借款人的资金渠道。而 Dharma 的不同之处在于,它为借款者提供了一种固定利率、固定期限的形式,使其更具结构性、稳定性和健壮性。它还拥有一个相当健壮的技术套件,支持许多 DApps 集成,通过协议支持快速、可靠的贷款。与 Compound 一样,Dharma 在发放贷款时收取小额保证金,并向开发商收取 API 套件的费用,从而实现盈利。

市场:Dharma 非常倾向于向借款人提供固定利率、固定期限的贷款,并支持小额保证金贷款。这不仅为需要可靠的、易懂的贷款机制的加密货币新用户提供了便利,也为需要快速、安全的小额贷款方式的 DApps 开发人员提供了支持。

利率和抵押:其利率相当有竞争力,根据投资的加密货币类型,贷款方的回报率为 2-13% 左右。Dharma 的算法根据在协议中加密货币的供应和需求来确定利率,Dharma 还对所有对外贷款提供 1.5 倍的标准抵押,这有助于保证贷款的部分安全性。

去中心化程度:Dharma 是一个较为中心化的加密货币借贷解决方案。它本质上持有用户资产,根据收到的贷款请求将其分配给借款人。其功能类似于交易所那样将资金和资产存放在一个集中的账户中,以保持高流动性和安全性。

流动性:Dharma 上的流动性较高且较持续,其提供 90 天的贷款,这也意味着贷款人在 90 天内无法使用它们的资产,但借款人可以通过审批程序在一两天内获得贷款。一般来说,对于这样一个中心化的、既定的协议来说,流动性是很高的。

资金和影响力:Dharma 已经从 Coinbase Ventures、Polychain、Passport Capital 和 YC 等机构筹集了超过 700 万美元的资金。自 2018 年成立以来,该公司已经在其平台上进行了 640 多万美元的加密货币贷款业务。

最大价值主张:Dharma 提供了一个非常可靠的,安全的,和固定利率的贷款服务,将吸引众多 DApps 开发者和传统贷款人。

BlockFi

产品:在本文探讨的 6 加公司中,BlockFi 提供的贷款产品是最传统的。用户可以将加密货币作为抵押品投资到该平台,然后在以法币形式获得贷款 (上限由抵押金额决定),以用于还清抵押贷款、买车等日常金融交易。本质上,它的目的是通过提供由加密货币用户提供抵押的法币贷款,来弥合法币和加密货币贷款领域之间的差异。由于 BlockFi 贷款规模更大,因此每笔贷款可以维持更多的利润。

市场:BlockFi 的产品主要面向那些拥有加密货币,而没有立即购买或投资的工具,目前想要获得法币贷款的投资者。其不是特别针对 DApps 或小额贷款设计的,而更倾向于从传统银行获得的大额传统贷款。

利率和抵押:BlockFi 提供 6.2% 的加密货币投资回报,远高于传统储蓄账户或传统贷款获得的回报。它要求贷款价值 1.5 倍的抵押,所有资产都由经过认证的机构担保。

流动性:由于该平台提供的贷款规模较大,相对于其他加密贷款解决方案,其流动性就显得较低了。作为借款人,获得贷款批准需要一段时间,而作为投资者,将资金投入该平台并撤出资金的过程中会存在一定的交易摩擦。

资金和影响力:BlockFi 在金融上做得不错,并已获得 ConsenSys,SoFi, Kenetic Capital,Galaxy Digital Ventures 等机构投资。在客户方面,其表现也不错——截至 2019 年 4 月,该平台已经进行了 5300 万美元等值的法币和加密货币的贷款资金业务。

最大价值主张:BlockFi 通过抵押加密货币提供了一个很不错的方式来进行典型的、安全的法币贷款,他也提供一个相当不错的收益率。那些你原本只能持有的加密货币也转化为法币的流动性。

Nexo

产品:与 BlockFi 一样,Nexo 是一种更偏传统的新型加密货币借贷工具。它提供法定货币 (支持 45 种以上法定货币) 信用额度,由用户的加密货币投资进行担保。其功能与信用额度的功能几乎完全相同,不同在于它为那些使用加密货币的人提供了一种机制,让他们得以在投资资产时获得信用额度。Nexo 同样从用户在该平台上投资的加密货币和向用户收取的信用额度产品中获利。

市场:Nexo 是为数不多的以加密货币作为抵押的信用额度解决方案之一,它需要应对巨大的市场需求,并提供了一个相当有力可图的解决方案。Nexo 通常不针对 DApps 开发或小额资金,而是针对更大、更强劲的财务状况来提供借贷解决方案。

利率与抵押:Nexo 提供 6.5% 的加密货币投资回报率,用户这投资到平台上的收益汇报也远高于普通储蓄或活期存款。其利率也是一个较大的激励因素,让人们开设 Nexo 账户获得信贷额度,放弃交易摩擦大、速度慢的传统解决方案。

去中心化:由于 Nexo 是一种非常传统的金融产品,其基础设施也非常中心化。平台管理所有用户的投资,并利用这些投资来构建他们的信用额度。这种方式的好处在于,Nexo 可以获得大量的机构支持,一切都是由 SEC 或大银行支持的,他们为平台上的各类贷款提供 1 亿美元的托管保险。

流动性:对于贷款方,Nexo 提供的流动性相当低,因其需要在相当长的时间内保留用户资产,以便为信贷额度提供担保,并获得足够的利润。而对于借款方,Nexo 提供流动性相当高,其整个产品专注于快速提供高流动性资金。

资金和影响力:Nexo 在资金方面也做得非常明智,他们已经从 Arrington XRP Capital 和一些来自欧洲和瑞士的私人区块链公司筹集了 5250 万美元(Nexo 是瑞士公司,其资金主要来自本国)。

最大价值主张:Nexo 为用户提供了很大的激励来吸引他们尝试加密货币担保模式的信用额度。不但它的利率不容小觑,它为用户提供的参与方式也简单,原本只是持有的加密货币的用户也因此获得了收益增值。

Maker

产品:Maker 发现加密货币借贷市场 (或笼统的称之为密货币市场) 的很大一部分高度依赖于各种货币的价格,而价格的不稳定降低了投资者的信心。Maker 试图创造一种贷款解决方案来平衡这种波动性,让整个市场趋于稳定。他们推出了一种名为 Dai (1 Dai = 1 美元) 的稳定币,以其他加密货币作抵押。他们希望通过使用这种稳定币模型来实现价格的稳定,以增进客户对加密货币借贷的信心。Maker 从贷款过程中提取一小部分作为其稳定收益。

市场:Maker 主要面向对加密货币领域感兴趣、但担心市场波动性的小型企业。它提供了一种非常传统的借贷模式,用户可以像往常一样对加密货币进行投资并将其借出,这种稳定的模式大大降低了加密货币市场对价格的依赖,在这个强波动的市场中为用户增强了信心。

利率和抵押:Maker 在贷款方的利率是有波动的,因为其根据用户投资的加密货币的价格变动而调整利率。不过,所有贷款都有 1.5 倍的抵押,这有助于增加稳定币安全性。因为 Maker 有另一种代币 MKR 参与,其抵押结构与其他稳定币也存在不同。MKR 的持有者可以确定 Dai 和其他加密货币之间的利率何时低于临界利率,以及何时需要重新确定和重组抵押。这种性质决定 MKR 需要一个加密货币专家委员会在价格过于波动等情况下做出重组抵押品等决策,以维护其系统的金融安全。

去中心化程度:Maker 的解决方案去中心化程度较强。运行机制都是通过算法来平衡和确定的,公司对用户资产的监管很少或没有。

流动性:与大多数去中心化贷款协议一样,Maker 提供了大量的流动性。借款者和贷款者可以很轻松地提取和存储资金——过程和操作都比较简单,其稳定币提供了更强的稳定保证。

资金和影响力:Maker 得到了加密货币风险投资界非常积极的回应,值得注意的是, Andreesen Horowitz 最近向该平台投资了 1,500 万美元,收购了 Maker 6% 的 token 供应量。在客户方面,MKR 的表现也不错,Dai 的总市值约为 5500 万美元,这意味着其作为一种贷款和交易工具,表现相当活跃。

最大价值主张:Maker 的稳定货币模型,增强了加密货币借贷社区的信心。它最大的价值在于,为这个持续依赖 token 价格,价格又具强波动性的市场,提供了更多的稳定性。

Nuo

产品:Nuo 的功能与 Maker 非常相似——它提供了一种加密货币借贷协议,用户可以用一种货币进行投资,也可以用另一种货币进行借款。它并不专注 DApps,只是在以最基本的形式放贷。与 Maker 不同,Nuo 并不特别关注稳定币及降低波动性。尽管 Nuo 将 Dai 作为其借贷选择之一,但它还有大量其它更传统的选择吸引经验丰富的加密货币用户。Nuo 从贷款中获得少部分利润。

市场:Nuo 抓住了一个通用市场——任何人都可以发挥他们正在持有的加密货币的价值,任何人都可以进行某种形式的加密货币的借款。Nuo 也支持相当大额贷款,所以比起 DApp,Nuo 把重点放在用户上。

利率和抵押 : 对于贷款者,Nuo 基于放入平台的不同加密货币类型提供了具有竞争力的 2-14% 的利率,所有的贷款都是贷款价值的 1.5 倍作为抵押,这也是加密货币借贷市场的标准。

去中心化程度:与大多数基于算法的借贷工具一样,Nuo 也是相当去中心化的。他们对用户资产不具有任何托管权,而是依赖于其相当强大的借贷协议确保程序的有序进展,也保留了区块链爱好者所熟悉和喜爱的去中心化程度。

流动性:同样,Nuo 的算法协议为其提供了非常高的流动性,借款人可以申请资金,而贷款人可以轻松充提资产。

资金和影响力:Nuo 从 Amrish Rau 和 Jitendra Gupta 等大型亚洲加密货币投资者那里筹集了 25 万美元;它还得到了和 ConsenSys 和其他几家较大规模区块链公司的支持。最近,其在亚洲的资金储备突破 200 万美元,成为亚洲最大的加密货币贷款协议。

最大价值主张:Nuo 提供了一个非常通用的加密货币工具,允许个人快速、高效、安全地借出和借入各种形式的加密货币,还有助于亚洲加密货币借贷市场的大众化。

考虑一下监管及牌照问题

作为一种相对较新的「货币」(或「商品」,如何称呼这取决于概念的解释者),关于此类产品如何监管和许可,以及它们应该如何监管,一直存在着巨大的争论。很多关于监管的讨论都围绕着如何对待智能合约上,因为智能合约是同类产品的潜在技术机制。

智能合约接受所在州的监管,最大的监管方式 CFTC 。CFTC 像对待其他金融合约一样监管智能合约,这也就意味着目前还很容易受到如保险、利率管制等传统金融模式的所有法律的影响。

总结

加密货币借贷市场非常大,有很大的金融增长潜力。Compound、Dharma、BlockFi、Nexo、Maker 和 Nuo 都在贷款领域展示了相当优质的产品,这些产品涵盖了各种各样的用例 —— 从面向 DApps 和小额保证金贷款,到跨越法币和数字交易之间鸿沟的整个信贷额度解决方案。

总体而言,市场对加密货币创新其所带来的收益希望较强,以期重构我们与加密货币、法定货币以及它们的交集互动的方式。

原文:VeradiVerdict - How To Make Money On Lending Crypto

作者:Paul Veradittakit,Pantera Capital 合伙人

翻译:里德

深度 | 起底加密资产「中央银行」Crypto Capital 的幕后秘史

特写 • cryptovalley 发表了文章 • 2019-05-17 15:03

根据纽约州总检察长Letitia James的说法,Crypto Capital也为备受争议的数字资产交易所Bitfinex提供服务。

4月底,美检方指控 Bitfinex 挪用 USDT 存款,以掩盖8.5亿美元资金丢失真相。据悉,截至2018年底,Bitfinex管理着逾10亿美元的客户资金。

5月初,与Crypto Capital有关的两个人被指控涉嫌洗钱。联邦政府声称,他们通过Global Trading Solutions LLC为加密公司提供银行服务。这一实体被认定为Crypto Capital的空壳公司之一,和Bitfinex之间存在资金往来。

起诉书称,多年来,Crypto Capital——这家不受监管的巴拿马公司一直在向世界各地的加密企业提供未经许可的银行服务,为他们处理各种非法交易,涉案金额高达数亿美元。

Crypto Capital究竟是何方神圣?谁又在幕后操纵这一切?

故事的起源

开放式金融公司Braveno的CEO Mathias Grønnebæk对这家匿名公司非常着迷,着手进行了一系列调查。

调查显示,大约六年前(2013年5月),一个名为“Bitfan2013”的人在Reddit论坛中首次提出了Crypto Capital的想法。

自称身为四家中小型银行董事会成员的“Bitfan2013”发文声称:

“在加密行业,应该出现一个由BTC用户、矿工、开发人员和其他从业者自建的真正意义上的法定银行。它从零开始,而非脱胎于传统金融机构。其目的是在BTC领域开展业务,专门用于数字资产交易。”

贴文甚至提出了意向中的具体位置:巴拿马。众所周知,那是著名的离岸业务天堂。

这是Crypto Capital疑案的第一条线索。

一个月后,Crypto Capital正式注册成立,位置果然是巴拿马。不过,最初的名称叫做Crypto Financial。

同年8月,它通过巴拿马籍金融服务公司Havelock Investments启动了IPO,意在筹集30,000 BTC(约30万美元)。

Havelock拥有自己的基金,主营业务却是与加密经济相关的IPOs。此前,它通过证交所为一个在加密圈颇受欢迎的BTC赌博网站Satoshi Dice公开发行过股票。

后来,Satoshi Dice被监管当局认定从事未经注册的证券发行,发起人Erik Voorhees为此支付了3.5万美元的罚款,并承诺在未来5年内不再参与证券发行。

除了上述行为,Havelock Investments还为Neo and Bee公司运作过IPO。2014年,塞浦路斯警方对后者展开了欺诈调查。创始人Danny Brewster卷走了140个BTC畏罪潜逃,从此人间蒸发。这场诉讼后来不了了之。

2015年10月,Havelock Investments宣布,另一家由Erik Voorhees创立的加密交易所Coinapult已与Crypto Capital合并,这表明,Havelock Investments将继续与金融服务商保持合作。

在接受采访时,Voorhees表示,大约在六年前,他在巴拿马亲眼见到了Crypto Capital背后的一位关键人物,但不愿透露更多详情。

后来,Crypto Capital被瑞士的Global Trade Solutions收购。

这家瑞士公司也是疑云重重。最初,Global Trade Solutions名为Semacon AG Software Engineering,从事管理咨询业务。2018年11月改为现名,并任命一位常常代表空壳公司露面的人——Ivan Manuel Molina Lee担任高管,这个人后来出现在巴拿马的法律登记文件上。

线索指向何处?

填补传统金融机构的空白

Crypto Capital的出现,填补了加密世界的空白。当传统银行像躲避瘟疫一样对加密公司敬而远之时,它却迎头赶上,为他们提供几乎全系列的金融服务。

很快,Crypto Capital就成为全球加密企业金融服务的首选,尽管这是一家几乎匿名的公司,网站上没有从业人员或高管名录,注册地址缺失,但这并未妨碍它取得了巨大的成功。许多信誉良好的企业陆续成为其客户。

旧金山交易所Kraken也在使用Crypto Capital的银行服务。但该交易所首席品牌官Christina Lee在接受采访时透露,2017年初,他们已经终止了合作。

币安交易所的CFO 周玮也曾公开表示,他们使用过Crypto Capital的银行服务。

为了回应纽约州总检察长的调查,Bitfinex首席法律顾问Stuart Hoegner在提交的一份宣誓书中说到:

“数字资产交易所和相关企业在如何识别和维护传统银行关系方面,面临着巨大挑战,这是业内公认的事实。”

毋庸置疑,Crypto Capital在加密世界一团糟的时候被卷入,并涉及了重大丑闻。

耐人寻味的是,致使11.5万名客户遭受损失、涉案金额达1.95亿美元、如今已经宣布破产的加拿大数字资产交易所QuadrigaCX曾是Crypto Capital的重要客户。直到今天,它的Logo还挂在Crypto Capital的网站上,似乎在昭示着什么。

谁是幕后操控者?

Crypto Capital背后的操控者把自己隐藏得很好。该公司的网站上没有团队成员名录,也没有任何经营者的线索。

不过,仔细观察就会发现,公司存在一名前文所述的挂名董事Ivan Manuel Molina Lee。

总检察长办公室提起的诉讼中出具了有关Crypto Capital资金往来的聊天记录。

这场谈话涉及两个主体,一位是来自Bitfinex的代表 (文件中标识为“Merlin”),另一个则是Crypto Capital的代表(文件中标识为“Oz”)。

后来创建了ShapeShift并担任CEO一职的Erik Voorhees表示,他六年前确实在巴拿马遇见过Oz,但并不记得这个男人的姓氏,也没有关于他的任何个人信息。

另一位要求匿名的消息人士则声称,这位神秘人物其实是巴拿马一家空壳公司OZ49的董事Ozzie Joseph(发音类似于Oz Yosef)。

那么,还有谁是这家公司的董事会成员呢?

如你所料,正是Crypto Capital的挂名董事Ivan Manuel Molina Lee。

在联邦诉讼案中,Ravid Yosef也是被起诉的人之一。社交媒体上的一组照片显示,他和Oz Yosef似乎存在某种关联。

好了,我们尝试着将所有线索拼凑在一起:Ravid Yosef是英国Global Trade Solutions的股东,这家公司与持有Crypto Capital的瑞士公司同名。

但没有证据显示,传说中的“Oz Yosef”因此案受到指控,也许他是“隐形人”吧!

加密冰山正在消融

其实,Crypto Capital的运作方式很简单。首先,设立一家空壳公司,以便获得银行账户。一直使用这个账户,直到它被封禁。然后再找另一个账户。

Bitfinex首席战略官Phil Potter将这种策略描述为“猫鼠游戏”——一个BTC行业从业者谙熟于心的把戏。

一种不出意外可以一直奏效的策略,直到失效,像极了斯蒂芬金的《翻滚过山车》。

Crypto Capital最早的客户是一家名为Global Transaction Services的公司,截止到2016年年初,他们一直在使用Crypto Capital的服务。

这是一家位于佐治亚洲亚特兰大的支付处理商,通过该州布拉斯顿的社区银行和一个空壳公司拥有银行账户。

Global Transaction Services由英国人Daniel Barrs持有。2016年5月,他被指控从事大规模的洗钱活动。

相关文件显示,之后,Crypto Capital的业务急剧扩张,开始使用世界各地的银行洗钱,主要集中在波兰、英国和美国等地。

自2015年5月起,BTC交易所Safello开始利用Crypto Capital作为流动性供应商。但根据其CEO Frank Schuil的说法,由于Crypto Capital反馈迟缓,服务质量不佳,2017年年底,双方终止了合作。

过去几年中,Crypto Capital一直因资金流动缓慢和作为不积极而饱受业界诟病。

QuadrigaCX前首席架构师Alex Hanin就将其破产归咎于Crypto Capital。他说,QuadrigaCX出事之前,资金被冻结在与Crypto Capital关联的一家台湾银行的账户中,导致无法进行任何操作。目前尚不清楚这些资金是否已解冻。

美国司法部表示,Bitfinex 的问题始于2018年。当时它向第三方支付处理商 Crypto Capital提供了8.5亿美元,用于处理客户的提款请求,但Crypto Capital 未能处理这些订单。知情人士表示,截止那年11月,Bitfinex 确定已经失去了8.5亿美元的资金。其后,为了隐匿失踪的资金,Bitfinex 和 Tether 进行了一系列操作,耗尽了 Tether 的储备,出现了巨大的财务黑洞。

但Bitfinex对这一说法予以否认,声称这笔资金实际上是被美国政府和监管当局所扣留。

也许,上述错综复杂的事实或猜测只是Crypto Capital资本迷局的冰山一角,目前看来,接下来还会有一系列的调查。

讽刺的是,加密行业的流动性建立在像Crypto Capital这样的金融公司之上。然而,曾经被视为基石的这些企业如今却在土崩瓦解……

Tim Copeland 作者;DUANNI YI 翻译;Sonny Sun 编辑;Roy 排版

内容仅供参考 不作为投资建议 风险自担 查看全部

Crypto Capital正在逐渐成为加密行业的中央银行。它为各种加密企业提供便利的银行服务,客户范围之广让人瞠目结舌。从币安、Kraken和BitMEX这样名声显赫的大型数字资产交易平台,到创始人离奇死亡导致资金去向不明的QuadrigaCX,还有为数众多的从事不法行径的无名公司,Crypto Capital都如影随形,从不缺席。

根据纽约州总检察长Letitia James的说法,Crypto Capital也为备受争议的数字资产交易所Bitfinex提供服务。

4月底,美检方指控 Bitfinex 挪用 USDT 存款,以掩盖8.5亿美元资金丢失真相。据悉,截至2018年底,Bitfinex管理着逾10亿美元的客户资金。

5月初,与Crypto Capital有关的两个人被指控涉嫌洗钱。联邦政府声称,他们通过Global Trading Solutions LLC为加密公司提供银行服务。这一实体被认定为Crypto Capital的空壳公司之一,和Bitfinex之间存在资金往来。

起诉书称,多年来,Crypto Capital——这家不受监管的巴拿马公司一直在向世界各地的加密企业提供未经许可的银行服务,为他们处理各种非法交易,涉案金额高达数亿美元。

Crypto Capital究竟是何方神圣?谁又在幕后操纵这一切?

故事的起源

开放式金融公司Braveno的CEO Mathias Grønnebæk对这家匿名公司非常着迷,着手进行了一系列调查。

调查显示,大约六年前(2013年5月),一个名为“Bitfan2013”的人在Reddit论坛中首次提出了Crypto Capital的想法。

自称身为四家中小型银行董事会成员的“Bitfan2013”发文声称:

“在加密行业,应该出现一个由BTC用户、矿工、开发人员和其他从业者自建的真正意义上的法定银行。它从零开始,而非脱胎于传统金融机构。其目的是在BTC领域开展业务,专门用于数字资产交易。”

贴文甚至提出了意向中的具体位置:巴拿马。众所周知,那是著名的离岸业务天堂。

这是Crypto Capital疑案的第一条线索。

一个月后,Crypto Capital正式注册成立,位置果然是巴拿马。不过,最初的名称叫做Crypto Financial。

同年8月,它通过巴拿马籍金融服务公司Havelock Investments启动了IPO,意在筹集30,000 BTC(约30万美元)。

Havelock拥有自己的基金,主营业务却是与加密经济相关的IPOs。此前,它通过证交所为一个在加密圈颇受欢迎的BTC赌博网站Satoshi Dice公开发行过股票。

后来,Satoshi Dice被监管当局认定从事未经注册的证券发行,发起人Erik Voorhees为此支付了3.5万美元的罚款,并承诺在未来5年内不再参与证券发行。

除了上述行为,Havelock Investments还为Neo and Bee公司运作过IPO。2014年,塞浦路斯警方对后者展开了欺诈调查。创始人Danny Brewster卷走了140个BTC畏罪潜逃,从此人间蒸发。这场诉讼后来不了了之。

2015年10月,Havelock Investments宣布,另一家由Erik Voorhees创立的加密交易所Coinapult已与Crypto Capital合并,这表明,Havelock Investments将继续与金融服务商保持合作。

在接受采访时,Voorhees表示,大约在六年前,他在巴拿马亲眼见到了Crypto Capital背后的一位关键人物,但不愿透露更多详情。

后来,Crypto Capital被瑞士的Global Trade Solutions收购。

这家瑞士公司也是疑云重重。最初,Global Trade Solutions名为Semacon AG Software Engineering,从事管理咨询业务。2018年11月改为现名,并任命一位常常代表空壳公司露面的人——Ivan Manuel Molina Lee担任高管,这个人后来出现在巴拿马的法律登记文件上。

线索指向何处?

填补传统金融机构的空白

Crypto Capital的出现,填补了加密世界的空白。当传统银行像躲避瘟疫一样对加密公司敬而远之时,它却迎头赶上,为他们提供几乎全系列的金融服务。

很快,Crypto Capital就成为全球加密企业金融服务的首选,尽管这是一家几乎匿名的公司,网站上没有从业人员或高管名录,注册地址缺失,但这并未妨碍它取得了巨大的成功。许多信誉良好的企业陆续成为其客户。

旧金山交易所Kraken也在使用Crypto Capital的银行服务。但该交易所首席品牌官Christina Lee在接受采访时透露,2017年初,他们已经终止了合作。

币安交易所的CFO 周玮也曾公开表示,他们使用过Crypto Capital的银行服务。

为了回应纽约州总检察长的调查,Bitfinex首席法律顾问Stuart Hoegner在提交的一份宣誓书中说到:

“数字资产交易所和相关企业在如何识别和维护传统银行关系方面,面临着巨大挑战,这是业内公认的事实。”

毋庸置疑,Crypto Capital在加密世界一团糟的时候被卷入,并涉及了重大丑闻。

耐人寻味的是,致使11.5万名客户遭受损失、涉案金额达1.95亿美元、如今已经宣布破产的加拿大数字资产交易所QuadrigaCX曾是Crypto Capital的重要客户。直到今天,它的Logo还挂在Crypto Capital的网站上,似乎在昭示着什么。

谁是幕后操控者?

Crypto Capital背后的操控者把自己隐藏得很好。该公司的网站上没有团队成员名录,也没有任何经营者的线索。

不过,仔细观察就会发现,公司存在一名前文所述的挂名董事Ivan Manuel Molina Lee。

总检察长办公室提起的诉讼中出具了有关Crypto Capital资金往来的聊天记录。

这场谈话涉及两个主体,一位是来自Bitfinex的代表 (文件中标识为“Merlin”),另一个则是Crypto Capital的代表(文件中标识为“Oz”)。

后来创建了ShapeShift并担任CEO一职的Erik Voorhees表示,他六年前确实在巴拿马遇见过Oz,但并不记得这个男人的姓氏,也没有关于他的任何个人信息。

另一位要求匿名的消息人士则声称,这位神秘人物其实是巴拿马一家空壳公司OZ49的董事Ozzie Joseph(发音类似于Oz Yosef)。

那么,还有谁是这家公司的董事会成员呢?

如你所料,正是Crypto Capital的挂名董事Ivan Manuel Molina Lee。

在联邦诉讼案中,Ravid Yosef也是被起诉的人之一。社交媒体上的一组照片显示,他和Oz Yosef似乎存在某种关联。

好了,我们尝试着将所有线索拼凑在一起:Ravid Yosef是英国Global Trade Solutions的股东,这家公司与持有Crypto Capital的瑞士公司同名。

但没有证据显示,传说中的“Oz Yosef”因此案受到指控,也许他是“隐形人”吧!

加密冰山正在消融

其实,Crypto Capital的运作方式很简单。首先,设立一家空壳公司,以便获得银行账户。一直使用这个账户,直到它被封禁。然后再找另一个账户。

Bitfinex首席战略官Phil Potter将这种策略描述为“猫鼠游戏”——一个BTC行业从业者谙熟于心的把戏。

一种不出意外可以一直奏效的策略,直到失效,像极了斯蒂芬金的《翻滚过山车》。

Crypto Capital最早的客户是一家名为Global Transaction Services的公司,截止到2016年年初,他们一直在使用Crypto Capital的服务。

这是一家位于佐治亚洲亚特兰大的支付处理商,通过该州布拉斯顿的社区银行和一个空壳公司拥有银行账户。

Global Transaction Services由英国人Daniel Barrs持有。2016年5月,他被指控从事大规模的洗钱活动。

相关文件显示,之后,Crypto Capital的业务急剧扩张,开始使用世界各地的银行洗钱,主要集中在波兰、英国和美国等地。

自2015年5月起,BTC交易所Safello开始利用Crypto Capital作为流动性供应商。但根据其CEO Frank Schuil的说法,由于Crypto Capital反馈迟缓,服务质量不佳,2017年年底,双方终止了合作。

过去几年中,Crypto Capital一直因资金流动缓慢和作为不积极而饱受业界诟病。

QuadrigaCX前首席架构师Alex Hanin就将其破产归咎于Crypto Capital。他说,QuadrigaCX出事之前,资金被冻结在与Crypto Capital关联的一家台湾银行的账户中,导致无法进行任何操作。目前尚不清楚这些资金是否已解冻。

美国司法部表示,Bitfinex 的问题始于2018年。当时它向第三方支付处理商 Crypto Capital提供了8.5亿美元,用于处理客户的提款请求,但Crypto Capital 未能处理这些订单。知情人士表示,截止那年11月,Bitfinex 确定已经失去了8.5亿美元的资金。其后,为了隐匿失踪的资金,Bitfinex 和 Tether 进行了一系列操作,耗尽了 Tether 的储备,出现了巨大的财务黑洞。

但Bitfinex对这一说法予以否认,声称这笔资金实际上是被美国政府和监管当局所扣留。

也许,上述错综复杂的事实或猜测只是Crypto Capital资本迷局的冰山一角,目前看来,接下来还会有一系列的调查。

讽刺的是,加密行业的流动性建立在像Crypto Capital这样的金融公司之上。然而,曾经被视为基石的这些企业如今却在土崩瓦解……

Tim Copeland 作者;DUANNI YI 翻译;Sonny Sun 编辑;Roy 排版

内容仅供参考 不作为投资建议 风险自担

跌逾10%,比特币瞬时下挫,Bitstamp一度跌破6200美元,后市如何?

市场 • odaily 发表了文章 • 2019-05-17 14:54

在经历了多日的上涨之后,加密货币市场今日急剧下挫。

BTC 价格一直从 7800 美元,频频跳水,一度跌破 7200 美元,后稍小幅回涨。

CoinMarketCap数据显示,市值前100的加密货币中有95个处于下跌趋势。

目前BTC全球均价为7343美元,24H跌幅10.51%;火币Pro报价7386美元,OKEx报价7365美元,币安报价7378美元。Bitstamp一度跌破6200美元,BitMex一度下探6400美元。OKEX BTC当周期货暂报7249美元,多空账户比例为41:58;多空持仓比为16:20。

“多空比回到多头占优,也是砸盘的原因之一。这一波大涨有一个前提就是之前多空比极低(空头占据绝对优势),容易引发逼空行情,而目前这个局面已经不存在。”资深分析师郑迪认为。

上涨的5个加密货币中,有4个是稳定币(USDT、PAX、TUSD、USDC)——为了防止下跌将其他加密货币换成稳定币用于避险。

数字货币普跌,分析认为是正常回调

今日加密货币为何突然下跌?大部分分析是认为是正常回调。

“比特币从5000开始涨到8000多这个过程还没有回调过,这种暴涨暴跌在熊末牛初属于常见情况。这次BTC大跌主要的原因可能还是受消息面的影响,刚刚纽约州最高法院下令90天内Tether不得向Bitfinex转账,除此之外Bitfinex和Tether公司高管和员工停止将Tether储备金借给Bitfinex。短期内,投资策略依然是逢低建仓,比特币有望在二季度继续创年内新高。”某数字货币券商分析师认为,这次大跌属于市场的正常回调。

OK Research 高级研究员李炼炫分析:“这是市场正常的回调,见下图,我们可以看到本周的14天RSI线已经处于70上方,说明市场已经处于超买状态。 随后RSI线(图中黄线)与价格(图中蓝线)的走势发生背离,即说明市场发生反转。”

他还说:“从上图看,RSI线(图中黄线)与价格(图中蓝线)的走势发生背离,说明下跌趋势还会继续延续,直至市场给出新的反转信号。”

区块链资管平台分子未来分析师也表示,今日市场下跌属于正常回调。此前BTC从6000多美元暴拉至8300美元,从日线级别来说有回调需求;此外,BTC在8500美元附近面临强阻力,短期内价格难以突破该阻力位。

数字资产基金销售平台Token panda COO邵昱淇认为,市场大跌主要是因为前期的获利盘平仓,套保单重新建立。

Odaily星球日报梳理发现,市值前五的币种中,目前瑞波币(XRP)、莱特币(LTC)24小时跌幅均超过其他主流币。OK分析师认为主要原因是XPR以及LTC近期涨幅超过其他主流货币,当BTC价格回落,两者所受到的影响也就更大。

某数字资产管理平台的COO Linda同样认为,今日下跌属于短期超买后的正常回调。“市值前五的XRP、LTC的,一些资金的 获利了结,还有短期资金在高位恐慌。具体点位我们觉得不好做分析,还要看下来的量价指标再说。”

牛市只是昙花一现?

至于后市又会如何表现,Linda 认为短期内价格会有一些震动回调,但下跌趋势不会持续,因此投资者可以逢低建仓。

邵昱淇同样认为短期内价格将处于震荡趋势。“合约多空都不建议开,目前没有明确趋势。”

OK分析师认为,接下来BTC短线走势需要关注位于7870美元附近的短线多空分界线,如果币价跌破该价位则大概率可能试探7100-7400美元区间,币价首次触及该区间有望出现止跌回升。

分子未来表示,后市BTC的支撑位在7400美元和6800美元附近。

李炼炫不认为本轮上涨是牛市开始的信号,而是市场复苏的信号。因为从近半个月的交易量上看并没有超过2017年下半年牛市期间的平均水平。在5月初,上涨的动力来源于前期市场寒冬中价格低位的反弹,实际上在2018年的大多数时间里比特币的价格都在6000美元以上的价位,直到去年的11月才跌到3000美元左右的价位,年初的3000美元和4000美元价位,已经是白菜价,所以反弹至7000美元左右的价位只是时间问题。在进入5月后受其全球经济贸易问题的影响,上涨动力又转化为大量资金进入避险的需求,因此又再次拉高了市场价格。

“当然也不能说是昙花一现,根据道氏理论,趋势本来就是沿着一系列波峰和波谷前进的,不能因为价格进入波谷段就说趋势发生了逆转。”

“我的观点是本轮上涨趋势基本终结,未来价格将在7000~8000美元的价位震荡。”他补充。“ 在我们看不清市场的中短期趋势时,建议不要进入市场,空仓,静观其变。”

作者:秦晓峰 查看全部

市值前100的加密货币中有95个处于下跌趋势,比BTC更狠。

在经历了多日的上涨之后,加密货币市场今日急剧下挫。

BTC 价格一直从 7800 美元,频频跳水,一度跌破 7200 美元,后稍小幅回涨。

CoinMarketCap数据显示,市值前100的加密货币中有95个处于下跌趋势。

目前BTC全球均价为7343美元,24H跌幅10.51%;火币Pro报价7386美元,OKEx报价7365美元,币安报价7378美元。Bitstamp一度跌破6200美元,BitMex一度下探6400美元。OKEX BTC当周期货暂报7249美元,多空账户比例为41:58;多空持仓比为16:20。

“多空比回到多头占优,也是砸盘的原因之一。这一波大涨有一个前提就是之前多空比极低(空头占据绝对优势),容易引发逼空行情,而目前这个局面已经不存在。”资深分析师郑迪认为。

上涨的5个加密货币中,有4个是稳定币(USDT、PAX、TUSD、USDC)——为了防止下跌将其他加密货币换成稳定币用于避险。

数字货币普跌,分析认为是正常回调

今日加密货币为何突然下跌?大部分分析是认为是正常回调。

“比特币从5000开始涨到8000多这个过程还没有回调过,这种暴涨暴跌在熊末牛初属于常见情况。这次BTC大跌主要的原因可能还是受消息面的影响,刚刚纽约州最高法院下令90天内Tether不得向Bitfinex转账,除此之外Bitfinex和Tether公司高管和员工停止将Tether储备金借给Bitfinex。短期内,投资策略依然是逢低建仓,比特币有望在二季度继续创年内新高。”某数字货币券商分析师认为,这次大跌属于市场的正常回调。

OK Research 高级研究员李炼炫分析:“这是市场正常的回调,见下图,我们可以看到本周的14天RSI线已经处于70上方,说明市场已经处于超买状态。 随后RSI线(图中黄线)与价格(图中蓝线)的走势发生背离,即说明市场发生反转。”

他还说:“从上图看,RSI线(图中黄线)与价格(图中蓝线)的走势发生背离,说明下跌趋势还会继续延续,直至市场给出新的反转信号。”

区块链资管平台分子未来分析师也表示,今日市场下跌属于正常回调。此前BTC从6000多美元暴拉至8300美元,从日线级别来说有回调需求;此外,BTC在8500美元附近面临强阻力,短期内价格难以突破该阻力位。

数字资产基金销售平台Token panda COO邵昱淇认为,市场大跌主要是因为前期的获利盘平仓,套保单重新建立。

Odaily星球日报梳理发现,市值前五的币种中,目前瑞波币(XRP)、莱特币(LTC)24小时跌幅均超过其他主流币。OK分析师认为主要原因是XPR以及LTC近期涨幅超过其他主流货币,当BTC价格回落,两者所受到的影响也就更大。

某数字资产管理平台的COO Linda同样认为,今日下跌属于短期超买后的正常回调。“市值前五的XRP、LTC的,一些资金的 获利了结,还有短期资金在高位恐慌。具体点位我们觉得不好做分析,还要看下来的量价指标再说。”

牛市只是昙花一现?

至于后市又会如何表现,Linda 认为短期内价格会有一些震动回调,但下跌趋势不会持续,因此投资者可以逢低建仓。

邵昱淇同样认为短期内价格将处于震荡趋势。“合约多空都不建议开,目前没有明确趋势。”

OK分析师认为,接下来BTC短线走势需要关注位于7870美元附近的短线多空分界线,如果币价跌破该价位则大概率可能试探7100-7400美元区间,币价首次触及该区间有望出现止跌回升。

分子未来表示,后市BTC的支撑位在7400美元和6800美元附近。

李炼炫不认为本轮上涨是牛市开始的信号,而是市场复苏的信号。因为从近半个月的交易量上看并没有超过2017年下半年牛市期间的平均水平。在5月初,上涨的动力来源于前期市场寒冬中价格低位的反弹,实际上在2018年的大多数时间里比特币的价格都在6000美元以上的价位,直到去年的11月才跌到3000美元左右的价位,年初的3000美元和4000美元价位,已经是白菜价,所以反弹至7000美元左右的价位只是时间问题。在进入5月后受其全球经济贸易问题的影响,上涨动力又转化为大量资金进入避险的需求,因此又再次拉高了市场价格。

“当然也不能说是昙花一现,根据道氏理论,趋势本来就是沿着一系列波峰和波谷前进的,不能因为价格进入波谷段就说趋势发生了逆转。”

“我的观点是本轮上涨趋势基本终结,未来价格将在7000~8000美元的价位震荡。”他补充。“ 在我们看不清市场的中短期趋势时,建议不要进入市场,空仓,静观其变。”

作者:秦晓峰

“妖币”瑞波

项目 • odaily 发表了文章 • 2019-05-16 17:01

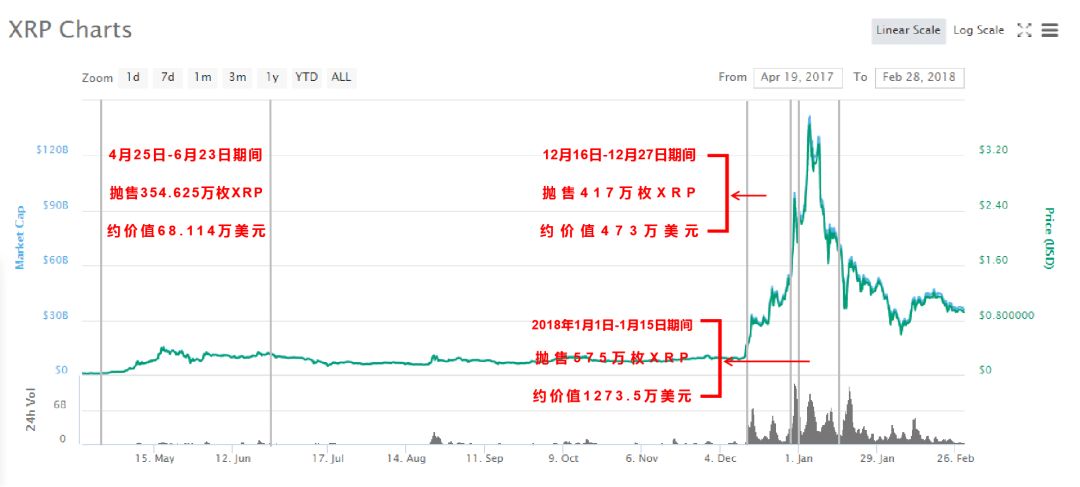

过去一周里,XRP(Ripple 旗下代币,中文名为瑞波币)涨了约 57%,上涨幅度在前5大主流币种中排在首位。

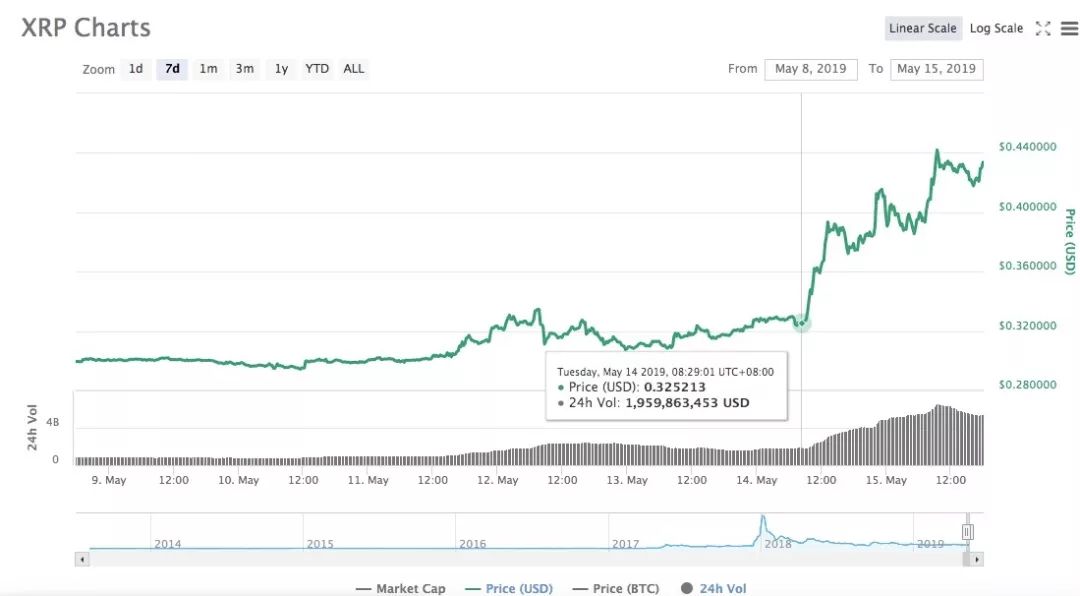

5 月 14 日,比特币突破 8200 美元那天,XRP 凭着猛烈涨势冠领百币,成为绝对主角。从 14 日早上 8 点开始,XRP持续走强,接连突破三大高点,1 日之间实现涨幅 37%。成为 14 日涨幅最高的前百币种。

XRP 突如其来的疯涨让不少区块链投资者啧啧称奇,然而这一切在 XRP 投资者眼里都不足为怪。

“XRP 价格现在依然属于币圈产物,XRP 价格随供需平衡来走,没有脱离币王(比特币)掌控。”知识星球“Ripple 之星” 的主理人 Ricky Liu 向 Odaily星球日报表示。

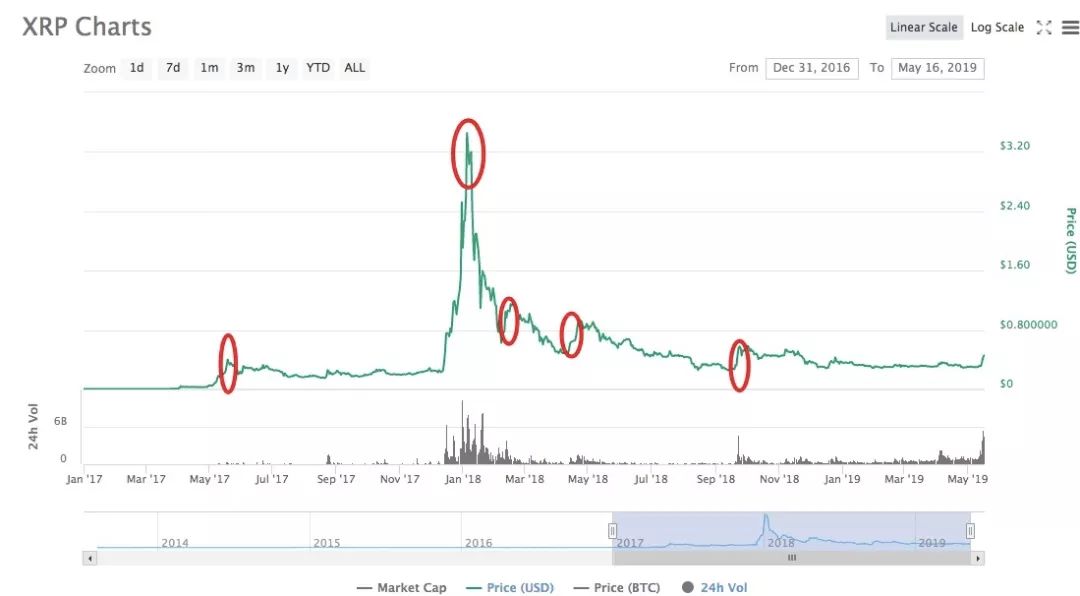

而 XRP 这一波上涨在其过往经历面前,可能只是一波小浪花。此轮大涨前,XRP 经历过五次大涨。

首次大涨出现在两年前的 2017 年 4 月 29 日,这次行情一直持续了 20 天,让 XRP 这个不断增发(贬值)的币种涨了整整 11 倍。

此后的几轮上涨也是以接近 1 倍甚而数 10 倍的涨幅。

也因此,当在行业里跟人聊起瑞波,常听到的感慨是:“真是一代‘妖币’啊!”

瑞波“独秀”

5 月 14 日晨间,比特币吸引了世界的目光。一夜之间,比特币从 7000 美元开始攀升,突破 8000 美元阻力位,在年内高位上继续实现 13% 的涨幅。

与此同时,第三大主流币 XRP 则在酝酿自己的“独秀”行情。

(XRP 的 7 日价格走势,图片来自 Coinmarketcap)

从 14 日 8:00 开始,XRP 持续走强,接连突破三大高点,1 日之间实现涨幅 37%。成为 14 日涨幅最高的前百币种。

“末日战车瑞波又开始了。”14 日当晚,一位加密货币投资人陈庆星(化名)在社群里惊叹到,瑞波抢了比特币的“龙头”。

“瑞波要么不开,一开就是擎天柱。”在一个 EOS 投资者群里,陈庆星说。但是一周前,比特币跨出突破 6000 美金的临门一脚之际,这个群里“瑞波还是 2 块,为何如此的稳”、“梭哈(什么)不好,要去碰瑞波”、“满仓瑞波,踏空牛市”等声音还不绝入耳。

“瑞波币太难熬了。”陈庆星称,本轮大涨前,瑞波已经“横盘” 5 个月。他在朋友圈发出一张 XRP 上涨超过 30% 的行情截图,如释重负。

“玩瑞波得特别有耐心。”陈庆星补充道。他还记得去年有一天,瑞波“一日拉了100%,一周翻了 5 倍”,他据此得出的经验是“培养耐心”。

Ricky Liu 从 2018 年开始囤 XRP,“我觉得 XRP 会是好项目,我会定投。”

本轮大涨没能激起 Ricky 太多情绪,在他看来,XRP 在未来还有更大价值。

“可惜我自从(XRP)0.8(美元)后都没割过。”他说。

机构加仓

当然市场上也不乏冷静的分析。

Ricky Liu 自 2017 年开始研究并投资瑞波。在 Ricky 看来,XRP 的价格主要随供需平衡来走,而左右供需的“大头”又是瑞波的大客户们。

由此可以从过去一季度中这些机构的市场行为看出反弹信号。

根据瑞波公布的 2019 Q1 的市场报告,按照计划,其一季度预备释放 30 亿代币(每个月 10 亿),被销售和项目使用的代币共 7 亿枚,总销售额对比上季增加了 31%,XRP 的机构销售总额为比上一季度增加 54%。

不管是零售还是机构销售,都达到了瑞波销售纪录以来的第二高,这说明机构对 XRP 没有因为币市低谷而失去兴趣。在以投机指向明显的散户市场,XRP 的受欢迎度亦有所增加。

此外,拉长时间线来看, XRP 的玩家们或许在更早的时候就开始布下了此次上涨的基础。

先从 XRP 的机制说起,其在一开始制定的锁仓计划是,每个月释放 10 亿枚代币,55 个月共释放 550 亿枚代币,当其释放了但没被使用和贩卖的剩下代币会被循环锁仓。

XRP 的销售渠道主要有 2 个:机构/批发销售、零售/散户销售。零售主要通过交易所,而机构销售则主要给予银行、汇款处理商、交易所和大型投资者等。

“这些提供给机构的 XRP 通常涉量大,可作为公用事业需求和投机需求的晴雨表,因为它在实质上表明了市场构架的需求变化。“ Ricky Liu 表示。

与Ricky Liu不同,分析师郑迪则认为,瑞波此番飙升是由比特币滞涨之后,流动性扩散引发。

比特币自近日突破 8000 美元之后,就一直在此附近上下震荡。

郑迪判断,本次币价上涨主要是场外资金拉动,而今比特币价格已升,追涨的资金进入观望阶段,相对而言,其他山寨币的行情还未跟进,入手山寨币是更为实惠的选择。

另一派的观点则是补涨,自春节过后,比特币就开启了一轮接一轮的上涨行情。但同为主流币的 XRP, “之前一直没有怎么涨,所以反弹幅度大点也是正常的。”Bitglobal CEO Jack 表示。

(XRP 的 3 个月价格走势,图片来自 Coinmarketcap)

从上图可以看出,三个月以来,XRP 的价格一直波澜不惊,且相对于币价顶峰来看,价格已经跌去了 90%。

一代“妖币”

在多位行业人士看来,XRP自诞生初始,就散发着“妖气”。

XRP 于 2013 年 3 月发行,次年 4 月开始交易,发行总量为 1000 亿枚,发行价 0.0000007 元。

XRP的价格曾在去年 1 月 8 日突破 23 元,较发行价上涨 3000 多万倍。

在加密货币圈一个广为流传的说法是,在 2014 年用 1 元钱买入 XRP,如今就是千万富翁,这是媲美比特币暴富的神话。

2013 年是 XRP “大撒币”的一年。

据公开资料,当年 2 月 9 日 瑞波团队在 bitcointalk 向用户送币,5 月 9 日针对于瑞波币官方老用户,每人赠送 2000 个瑞波币。

2013 年 10 月,XRP 曾在新浪微博联合开展活动,只要用户具有新浪微博帐号,并且微博的注册时间是在 2013 年 10 月 1 日之前,就可以免费获得 888 个 XRP(按当前市价,折合人民币约为 40 元)。888 个 XRP 如今折合人民币约 3000 元。

如今,XRP 突如其来的行情令人措手不及。老币民金政感叹,“XRP 真是一横横半年,一涨涨一年。”

“XRP 一直不按常理出牌。”另一个加密货币投资人说。

市场是被操纵的

在此次大涨之前,瑞波也曾经历过五次大涨。

首次大涨出现在两年前,也就是 2017 年 4 月 29 日,这次行情一直持续了 20 天,让瑞波这个不断增发(贬值)的币种涨了整整 11 倍。此次“大捷”可以看作是随大盘而涨,包括此后数次上涨也可以归因于此。

但去年 9 月份的那次大涨不同。当其他主流虚拟币种陷入横盘或者大跌时,XRP 逆风上涨,在 9 月 13 日至 9 月 23 日的短短 10 天内,XRP 从 1.84 元上涨至 3.87 元。

“XRP 有庄,这个从币王飞到 6000(美元)以上,XRP 依然被打压在 0.30(美元)以下,可以看出来,而其间没有坏消息,全部就是利好。”Rikcy 表示,最近几个月有很多譬如汇丰联营等新客户对 Ripple net 感兴趣。

加密货币分析师 Peter brandt 在自己的推特上发布了一张 XRP 价格的走势图,并配文说:“庄家的动力在这个巨大的下降三角中发挥了作用,这说明市场是被操纵的,操纵者将价格维持在了一个相对稳定的水平。”

(图片来源:Peter brandt 推特)

“庄在打压币价,很长时间维持低位,接近底部再放量拉升,(XRP 一直)跌不下 0.28(美元),在 0.28(美元)和 0.30(美元)之间徘徊那么久。”Ricky 称,XRP/BTC 贴近 0.00004030 后飞速上涨,庄家拉盘的迹象十分明显。

无论是否有庄,Ricky 依然看好 XRP 的长期价值,“我是一个实用主义者,我不是比特币信仰者,一直都不是。”

Ricky 身上或许代表了 XRP 投资者的一种特性:实用主义。

对于今年 2 月摩根大通发行 JPM Coin 是否对瑞波公司产生威胁,他如是回应:“首先 JPM 和 XRP 目的性不同,JPM 依然是自用业务转账 1:1 美元稳定币,XRP 是过桥货币,这是业务针对性上不同。基本上 JPM 是 JPM 伙伴数字化法币。事实上这不应该是大银行第一次试图制造数字资产,之前三菱银行和 HSBC 都有尝试。”

截止发稿,XRP 还维持在 0.45 美元的较高位,能否参考上述瑞波基本面分析做投资判断?

“你真的觉得币圈有基本面?”投资人并茂对 Odaily星球日报说:“基本面都是骗人的,A股都没啥基本面。”

作者 Dave、雪姣 查看全部

“庄家的动力在这个巨大的下降三角中发挥了作用,这说明市场是被操纵的,操纵者将价格维持在了一个相对稳定的水平。”

过去一周里,XRP(Ripple 旗下代币,中文名为瑞波币)涨了约 57%,上涨幅度在前5大主流币种中排在首位。

5 月 14 日,比特币突破 8200 美元那天,XRP 凭着猛烈涨势冠领百币,成为绝对主角。从 14 日早上 8 点开始,XRP持续走强,接连突破三大高点,1 日之间实现涨幅 37%。成为 14 日涨幅最高的前百币种。

XRP 突如其来的疯涨让不少区块链投资者啧啧称奇,然而这一切在 XRP 投资者眼里都不足为怪。

“XRP 价格现在依然属于币圈产物,XRP 价格随供需平衡来走,没有脱离币王(比特币)掌控。”知识星球“Ripple 之星” 的主理人 Ricky Liu 向 Odaily星球日报表示。

而 XRP 这一波上涨在其过往经历面前,可能只是一波小浪花。此轮大涨前,XRP 经历过五次大涨。

首次大涨出现在两年前的 2017 年 4 月 29 日,这次行情一直持续了 20 天,让 XRP 这个不断增发(贬值)的币种涨了整整 11 倍。

此后的几轮上涨也是以接近 1 倍甚而数 10 倍的涨幅。

也因此,当在行业里跟人聊起瑞波,常听到的感慨是:“真是一代‘妖币’啊!”

瑞波“独秀”

5 月 14 日晨间,比特币吸引了世界的目光。一夜之间,比特币从 7000 美元开始攀升,突破 8000 美元阻力位,在年内高位上继续实现 13% 的涨幅。

与此同时,第三大主流币 XRP 则在酝酿自己的“独秀”行情。

(XRP 的 7 日价格走势,图片来自 Coinmarketcap)

从 14 日 8:00 开始,XRP 持续走强,接连突破三大高点,1 日之间实现涨幅 37%。成为 14 日涨幅最高的前百币种。

“末日战车瑞波又开始了。”14 日当晚,一位加密货币投资人陈庆星(化名)在社群里惊叹到,瑞波抢了比特币的“龙头”。

“瑞波要么不开,一开就是擎天柱。”在一个 EOS 投资者群里,陈庆星说。但是一周前,比特币跨出突破 6000 美金的临门一脚之际,这个群里“瑞波还是 2 块,为何如此的稳”、“梭哈(什么)不好,要去碰瑞波”、“满仓瑞波,踏空牛市”等声音还不绝入耳。

“瑞波币太难熬了。”陈庆星称,本轮大涨前,瑞波已经“横盘” 5 个月。他在朋友圈发出一张 XRP 上涨超过 30% 的行情截图,如释重负。

“玩瑞波得特别有耐心。”陈庆星补充道。他还记得去年有一天,瑞波“一日拉了100%,一周翻了 5 倍”,他据此得出的经验是“培养耐心”。

Ricky Liu 从 2018 年开始囤 XRP,“我觉得 XRP 会是好项目,我会定投。”

本轮大涨没能激起 Ricky 太多情绪,在他看来,XRP 在未来还有更大价值。

“可惜我自从(XRP)0.8(美元)后都没割过。”他说。

机构加仓

当然市场上也不乏冷静的分析。

Ricky Liu 自 2017 年开始研究并投资瑞波。在 Ricky 看来,XRP 的价格主要随供需平衡来走,而左右供需的“大头”又是瑞波的大客户们。

由此可以从过去一季度中这些机构的市场行为看出反弹信号。

根据瑞波公布的 2019 Q1 的市场报告,按照计划,其一季度预备释放 30 亿代币(每个月 10 亿),被销售和项目使用的代币共 7 亿枚,总销售额对比上季增加了 31%,XRP 的机构销售总额为比上一季度增加 54%。

不管是零售还是机构销售,都达到了瑞波销售纪录以来的第二高,这说明机构对 XRP 没有因为币市低谷而失去兴趣。在以投机指向明显的散户市场,XRP 的受欢迎度亦有所增加。

此外,拉长时间线来看, XRP 的玩家们或许在更早的时候就开始布下了此次上涨的基础。

先从 XRP 的机制说起,其在一开始制定的锁仓计划是,每个月释放 10 亿枚代币,55 个月共释放 550 亿枚代币,当其释放了但没被使用和贩卖的剩下代币会被循环锁仓。

XRP 的销售渠道主要有 2 个:机构/批发销售、零售/散户销售。零售主要通过交易所,而机构销售则主要给予银行、汇款处理商、交易所和大型投资者等。

“这些提供给机构的 XRP 通常涉量大,可作为公用事业需求和投机需求的晴雨表,因为它在实质上表明了市场构架的需求变化。“ Ricky Liu 表示。

与Ricky Liu不同,分析师郑迪则认为,瑞波此番飙升是由比特币滞涨之后,流动性扩散引发。

比特币自近日突破 8000 美元之后,就一直在此附近上下震荡。

郑迪判断,本次币价上涨主要是场外资金拉动,而今比特币价格已升,追涨的资金进入观望阶段,相对而言,其他山寨币的行情还未跟进,入手山寨币是更为实惠的选择。

另一派的观点则是补涨,自春节过后,比特币就开启了一轮接一轮的上涨行情。但同为主流币的 XRP, “之前一直没有怎么涨,所以反弹幅度大点也是正常的。”Bitglobal CEO Jack 表示。

(XRP 的 3 个月价格走势,图片来自 Coinmarketcap)

从上图可以看出,三个月以来,XRP 的价格一直波澜不惊,且相对于币价顶峰来看,价格已经跌去了 90%。

一代“妖币”

在多位行业人士看来,XRP自诞生初始,就散发着“妖气”。

XRP 于 2013 年 3 月发行,次年 4 月开始交易,发行总量为 1000 亿枚,发行价 0.0000007 元。

XRP的价格曾在去年 1 月 8 日突破 23 元,较发行价上涨 3000 多万倍。

在加密货币圈一个广为流传的说法是,在 2014 年用 1 元钱买入 XRP,如今就是千万富翁,这是媲美比特币暴富的神话。

2013 年是 XRP “大撒币”的一年。

据公开资料,当年 2 月 9 日 瑞波团队在 bitcointalk 向用户送币,5 月 9 日针对于瑞波币官方老用户,每人赠送 2000 个瑞波币。

2013 年 10 月,XRP 曾在新浪微博联合开展活动,只要用户具有新浪微博帐号,并且微博的注册时间是在 2013 年 10 月 1 日之前,就可以免费获得 888 个 XRP(按当前市价,折合人民币约为 40 元)。888 个 XRP 如今折合人民币约 3000 元。

如今,XRP 突如其来的行情令人措手不及。老币民金政感叹,“XRP 真是一横横半年,一涨涨一年。”

“XRP 一直不按常理出牌。”另一个加密货币投资人说。

市场是被操纵的

在此次大涨之前,瑞波也曾经历过五次大涨。

首次大涨出现在两年前,也就是 2017 年 4 月 29 日,这次行情一直持续了 20 天,让瑞波这个不断增发(贬值)的币种涨了整整 11 倍。此次“大捷”可以看作是随大盘而涨,包括此后数次上涨也可以归因于此。

但去年 9 月份的那次大涨不同。当其他主流虚拟币种陷入横盘或者大跌时,XRP 逆风上涨,在 9 月 13 日至 9 月 23 日的短短 10 天内,XRP 从 1.84 元上涨至 3.87 元。

“XRP 有庄,这个从币王飞到 6000(美元)以上,XRP 依然被打压在 0.30(美元)以下,可以看出来,而其间没有坏消息,全部就是利好。”Rikcy 表示,最近几个月有很多譬如汇丰联营等新客户对 Ripple net 感兴趣。

加密货币分析师 Peter brandt 在自己的推特上发布了一张 XRP 价格的走势图,并配文说:“庄家的动力在这个巨大的下降三角中发挥了作用,这说明市场是被操纵的,操纵者将价格维持在了一个相对稳定的水平。”

(图片来源:Peter brandt 推特)

“庄在打压币价,很长时间维持低位,接近底部再放量拉升,(XRP 一直)跌不下 0.28(美元),在 0.28(美元)和 0.30(美元)之间徘徊那么久。”Ricky 称,XRP/BTC 贴近 0.00004030 后飞速上涨,庄家拉盘的迹象十分明显。

无论是否有庄,Ricky 依然看好 XRP 的长期价值,“我是一个实用主义者,我不是比特币信仰者,一直都不是。”

Ricky 身上或许代表了 XRP 投资者的一种特性:实用主义。

对于今年 2 月摩根大通发行 JPM Coin 是否对瑞波公司产生威胁,他如是回应:“首先 JPM 和 XRP 目的性不同,JPM 依然是自用业务转账 1:1 美元稳定币,XRP 是过桥货币,这是业务针对性上不同。基本上 JPM 是 JPM 伙伴数字化法币。事实上这不应该是大银行第一次试图制造数字资产,之前三菱银行和 HSBC 都有尝试。”

截止发稿,XRP 还维持在 0.45 美元的较高位,能否参考上述瑞波基本面分析做投资判断?

“你真的觉得币圈有基本面?”投资人并茂对 Odaily星球日报说:“基本面都是骗人的,A股都没啥基本面。”

作者 Dave、雪姣

XRP两日内爆涨37%,为何我们需要重识瑞波?

项目 • onchain 发表了文章 • 2019-05-16 10:39

根据coinmarketcap平台数据,通过比较3月内BTC和XRP的价格走势,可以明显发现:

自4月2日BTC从长期横盘行情开始大幅上涨之后,已经历多轮暴涨,接连突破几个大压力位,反观XRP,则呈现出了完全不同的价格走势:自4月2日大盘上涨带动XRP站上0.36美元之后,从4月11日开始却进入震荡下跌趋势,之后在0.29—0.31美元区间持续横盘,直到近两日才出现大幅拉升,随着多笔大额资金流入XRP,其热度随之水涨船高。

据LongHash报道,是由于Coinbase近日宣布,居住在纽约的加密货币用户可以使用XRP进行交易,使得XRP价格在过去几天再次上涨。但是这一理由显然并够不充分,据财经网观察,近几个月以来,关于Ripple和XRP的消息面利好一直不曾间断过,但是其价格走势并不曾出现过类似的涨幅,甚至可以说,利好消息与币价之间联动性一直令人困惑。

瑞波作为比BTC问世还要更早的一个点对点支付网络,其早期版本在2004年已被推出,2012年瑞波币的运营公司Ripple Labs前身——Opencoin公司正式成立,在Opencoin接手以后,于2013年新版的Ripple网络才推出自己的基础货币——瑞波币(XRP)。至2013年9月,Opencoin公司被重新命名为Ripple Labs,并于2015将公司标志简化成了我们现在所熟悉的Ripple(瑞波)。

前Ripple员工Bob Way在近期的一次视频直播中还在谈及,此前的多次改名确实容易让人们对Ripple感到迷惑。

Ripple和XRP令人感到困惑的地方显示不止于此。XRP作为目前全球市值排名第三的加密货币,虽然此时BTC行情横盘趋势出现,资金从中抽离,继续拉动ETH、LTC等其他主流币种上涨,但XRP在其币价走势、交易情况等市场表现上却显示出了与其他主流币种的差异。

市场表现“异常”引质疑

AMBcrypto的报道中提到,资深交易员Peter Brandt早前曾表示,XRP价格走低是故意操纵市场的结果,3月22日Brandt曾发推文:“动能在一个巨大的下降三角形中运动,移动到顶点:

1.市场被操纵

2.操纵者在固定水平做了支撑

3.但随着时间的推移,他们不得不被迫降低币价

4.如果支撑让位的时候,绝望将会接踵而至。

他进一步解释说,“我无意煽动XRP的漏洞或是制造争议,我只是简单地指出,按照以往的情形,一个下降三角形向顶点发展,严格来说是一个非常弱的行情表现”,这表明了他的看跌预期。

在4月3日比特币出现一波强劲涨幅之际,Brandt也曾评论说,XRP的操作者们已经成功地守住了关键支撑位。4月27日,Brandt同样在推文中发布了一张XRP的K线图,并配文称“对于XRP的持有者来说这是一个生死悠关的时刻”。

根据Brandt的说法,XRP已经达到了进一步下跌的阶段。按照Brandt早前预测,这也意味着,所谓的操作者们已经进入到让渡XRP关键支撑位的过程中。

AMBcrypto在文中表示,XRP自今年年初以来一直在下跌,丝毫不见逆转趋势,并且尽管Ripple自成立以来一直对XRP提供强有力的支持,但该公司目前的努力似乎并没有帮助到XRP的地位。

一方面,可以明显观察到,Ripple方面目前以每日至少一条的讯息在向市场持续传达消息面利好,在Ripple及其生态的价值在得到显著表现的同时,XRP的市场表示却未能给予相应的反应。

比起XRP在币价走势和市场表现上的反响平平,对于瑞波项目的关注程度却在不断释放出一些积极信号。

除Coinbase纽约用户可使用XRP进行交易之外,德国第二大证券交易所已批准XRP交易所交易票据(ETN)上市,纳斯达克近期也宣布要新增XRP加密货币指数,另外根据Google趋势数据显示,2018年搜索“如何购买Ripple”的美国用户数量超过了“如何购买Bitcoin”。而前段时间,摩根大通宣布发行加密数字货币JPM Coin,由于在跨境支付功能上的相似性,被市场认为直接对标了其潜在的竞争对手XRP,这使瑞波再度回到热议的中心,虽然后来二者之间已基本被辨明并不存在所谓的直接冲击。

对于瑞波的关注度,分析师姜孜龙对财经网表示,从好的一面来讲,Ripple作为2011年发行的项目,市值方面现阶段仍然处于世界前三,回溯2009年至今的区块链项目,已经有众多项目没有存活下去。Ripple以其强大的资方实力和不断的落地保证了其在市场上的存活,所以剩者为王,肯定会受到一定的关注。

另外,姜孜龙认为,跨境支付作为区块链较为容易落地的领域,Ripple挑战的是Swift的低效和高成本,这一点来讲也是跨境支付市场的一个痛点所在。且随着金融机构逐步开始关注金融科技对于其传统系统带来的变革。作为跨境支付鼻祖的Ripple备受关注也是不可避免。

但同时他也指出,对于XRP来讲,作为市值前三的币种,从最直观的交易量数据来看,并不能说明其受到较高的关注程度。整体而言,XRP的交易量显著的低于LTC、ETH,基本与比特币现金持平。

虽然目前上涨行情影响,近两日有大量资金流入XRP,而此前长时间横盘期间资金流入情况并不理想。在AMBcrypto4月28日的报道中曾提到,根据XRP数据聚合器XRPL Monitor所显示的大额交易数据来看,异动不大,4月25日的九宗大额交易中,有五宗来自Ripple本身。4月26日受Bitfinex与Tether消息影响,16笔大额转账中,大部分都是从Bitfinex中转出。到了4月27日,只有两笔涉及1800万XRP到独立交易,整体移动量相对较少。

另一方面,在很多人心中XRP本来就是一个“去中心化”程度不高的币,在大盘波动的情况下,之前市场所期待的利好行情并没有在瑞波币身上得到体现,此时的市场比起暴涨暴跌,而XRP在经历“异常的稳定”之后,短时出现大幅拉升,再度引发对XRP“高度控盘”的质疑。

资深交易员Peter Brandt 5月14日在推特评论中毫不客气地指出,Ripple是一家管理良好的公司,由非常出色的人组成——它也是操纵数字资产的持有者。

有熟悉瑞波项目的投资机构人士对财经网表示,此前大盘大涨的时候,XRP反响平平,与其说瑞波方面无法进行操作,不如说它不愿意在那时进行拉升币价的动作。他认为,一方面的考虑在于保持其价格的稳定,以促进XRP在跨境支付环境中兑换各种货币时,能够被更多的机构所采用;另一方面在美国监管机构对数字货币的证券框架认定信号不断释放的当下,Ripple公司正急于对自身与瑞波币XRP之间的关系作出进一步切割,在此情况下瑞波或许是在有意淡化能够带来币价拉升的市场表现。

而反观此轮上涨,他表示:“这与XRP“高度控盘”的质疑并不冲突,此时正是按照XRP一贯的规律,有人曾开玩笑评论过XRP更像是‘一年拉一次,一次吃一年’”。

另外,Ripple首席技术官David Schwartz近期出售自己持有的XRP的消息,此举引发社区担忧。而Ripple及其核心团队所有持有的XRP和托管资金释放之后的走向,也受到社区极大关注。

长久以来瑞波项目所遗留下来的历史问题并没有随着时间而淡化,反而随着项目自身的进一步发展和市场行情的变化,正在面临着持续的争议。

Ripple与XRP之间的艰难切割

由于Ripple(公司)和XRP(数字资产)之间共享的同一段发展历史,所以无论是检索Ripple还是XRP,关于它们的介绍或是新闻资讯,都会同时被呈现。直到本月初,David Schwartz在一个问答SNS网站Quora上还在被问及Ripple 与XRP之间的不同,Schwartz直言道,这个问题是围绕Ripple业务最大的困惑之一。

Schwartz重新梳理了他参与之后的瑞波历史。Schwartz与Jed McCaleb、Arthur Britto在2011年初创建了XRP和瑞波币账本(XRP Ledger),而他们的下一步计划是组建一家私营公司,通过公司的形式在这项技术之上再进一步构建产品和服务。

因此在2012年,他们又与Chris Larsen联手创建了Ripple公司,并且同意将创建的1000亿个XRP中的80%赠送给Ripple公司,以用于开发瑞波软件,推广瑞波支付系统,捐出或出售 XRP 。

Schwartz所叙述的这段历史,与我们所了解的瑞波发展时间表有所不同的是, 2013年3月发行、2014年4月开始交易的XRP,实际上在2011年初已被创建,且早在进入交易之前已被分配,再加上XRP Ledger代码开源,Schwartz认为,XRP目前是一个开源和分散的数字资产,而Ripple则定位于一家全球支付公司,在他看来二者之间的区别一目了然。

但是不得不指出的是,Schwartz认为人们对瑞波的很多疑惑和不解,来源于项目早期对所开发和使用的技术作的一些命名惯例。

他表示:“我们把从资产到分类账本再到协议的所有内容,都调用了’Ripple’这个词的一些变体 ”,并且“虽然对开发者社区来说,Ripple(公司)和XRP(数字资产)之间的这种区别从一开始就是黑白分明的,由于两者都得到了更多的关注,旧的命名惯例所遗留下来的问题,似乎给那些后来试图研究我们历史的人带来了混乱”。

Schwartz当天在答复另一个针对“Ripple是否控制了XRP”的提问时,强调了XRP的三个可以说明其独立性的基本特征在于:XRP当前支付功能的实现,是独立于Ripple公司的存在;并且持有XRP不代表拥有Ripple公司的股份;另外,Ripple不能控制XRP Ledger上的交易验证过程。

不能否认二者之间存在一定的区分,但是显然在命名上造成的混淆,只是其历史遗留问题中的其中一种直观且浅层的体现。

随着瑞波公司业务的持续发展,其所持有的大量XRP最终在社区生态中发挥的作用、XRP市值的增长与否对Ripple的获益造成的影响以及监管对其是否属于“证券”的判定,并不是变更一个名字所能轻易分割的。

从以往命名惯例谈二者区别有避重就轻之嫌,目前看来,要将Ripple(公司)和XRP(数字资产)彻底划清界限基本上是难以实现的,Ripple公司所做的澄清和切割,更像是在极力将二者之间从控制者和被控制者的角色,转变为一种保持距离的平行共存衡状态。

永无止境的ICO:备受关注的Ripple托管资金走向

近期David Schwartz出售自己持有的XRP的消息引发社区质疑,Schwartz认为自己只是出于降低个人投资风险的考量做的一次普通的交易决策。而对于一般的持有XRP的用户来说,这种抛售行为可能是一个足以构成看跌的信号,这实际上就已经明显反映出Ripple团队与社区、市场之间的认知差异。

而这已经不是Ripple社区第一次面临此类事件的影响,早在2014年5月,Ripple联合创始人Jed McCaleb由于和管理层意见不和选择离开Ripple时,曾在社区发文称要在2周内抛售其持有的90亿个XRP,这个消息造成了XRP暴跌至历史低点0.006667美元。

前文提到总量为1,000 亿的XRP中,Ripple公司获得了其中的800 亿XRP。剩余的200亿XRP,留给了Chris Larsen 、Jed McCaleb与Arthur Britto这三位创始人。

具体来说,Chris Larsen 获得了 95 亿 XRP ,并于2014年承诺将90亿中的70亿XRP投入慈善基金会。而Jed McCaleb 获得了95亿XRP ,Arthur Britto 收到了10亿。为避免大量XRP被砸入市场造成价格崩盘,这些早期赠送给创始人的大量XRP都设置了相应的锁定协议,尤其是在Jed宣布抛售的消息造成币价暴跌之后,Jed与Ripple重新修订了的锁定计划,才阻止了抛售恐慌带来的进一步行情动荡。

而赠送给Ripple公司的部分也一样,除了在项目早期出于流动性管理的目的,Ripple曾将一部分XRP赠送给了比特币论坛用户、银行和网关等合作机构,为了维持币价稳定,Ripple公司还将其中的550亿个XRP锁定在了一个加密托管账户中,每月释放10亿个瑞波币。

持有大量XRP的Ripple公司到底在XRP交易量中占据什么位置,这需要重新审视Ripple托管账户及其释放的资金走向,这也是目前最受瑞波社区关注的地方。

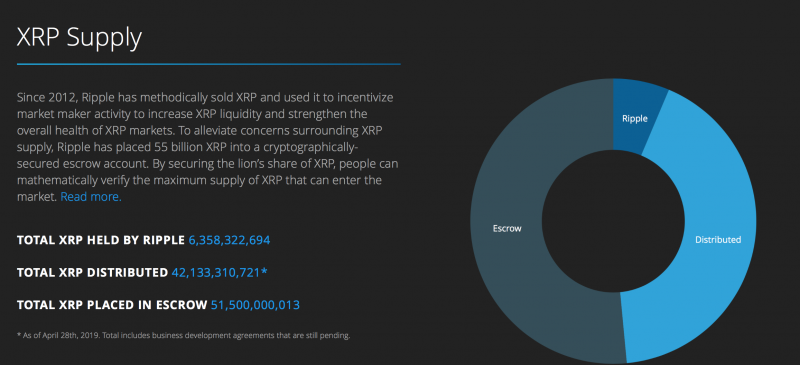

根据Ripple官网数据显示,披露了其持有的XRP 数量、流通金额以及Ripple公司目前被托管的XRP数。截至 2019年5月15日,结余如下:

Ripple公司目前持有63.58亿XRP;

市场上XRP流通量为421.33亿个;

Ripple公司被托管的XRP为515亿个。

所以目前只有大约42%的XRP在市场上流通,而Ripple拥有的XRP目前约占总供应量的57.85%(包括尚在托管中的和已经释放的XRP),其代币持有量依然非常集中。

据财经网观察,XRP的市场流通量从1月份的407.94亿,到3月底增至417.06亿个,再到现在的420亿个,这四个多月以来从托管账户中释放的XRP为40亿个,XRP的市场流通量增加了近12亿。

Ripple在4月24日发布的Q1 XRP市场报告对这笔资金走向作了相关解释。报告中提到在2019年第一季度,Ripple公司有30亿个XRP再次从第三方托管中释放出来(即每月释放10亿个XRP),其中有23亿XRP被返还并将纳入新的托管合同。其余7亿个未返还托管的XRP会以各种方式用于帮助支持XRP生态系统。

另外,报告提到Ripple公司在2019年第一季度的XRP销售额为1.6942亿美元,也就是说在被释放出的价值约为2亿美元的7亿个XRP中,直接出售给机构的XRP价值约为6193万美元,而流通到二级市场的XRP价值约为1.0749亿美元。剩余的价值约0.3亿美元并不清楚其具体用途。

Ripple会发布每一季度XRP市场报告,出于抛盘压力,大部分被解锁的XRP也最终会被继续托管,但是考虑到每季度都会超过1亿美元价值的XRP被释放,依然无法完全缓解市场关于项目方控盘的顾虑。

比起其他项目方持有自己的数字货币,虽然他们的代币分配和锁仓计划未必都能严格执行,但是Ripple公司在与XRP作切割以赠送方式在前期把大量token分发出去以后,作为私营公司所持有的XRP及其资金走向更加不受社区监控和共识管理,关于资金走向的报告信息并非出于必要且透明度有限,这其中是否存在隐患?

姜孜龙表示,XRP这种“永不结束的ICO”是必然存在风险的,原因在于:

首先,Ripple在去年就面临了投资者的多项起诉,其作为区块链数字资产既和去中心化难以贴合,也没有如证券那样保证投资者的权益。

其次,Ripple公司旗下的三个产品中,除了帮支付服务商提供流动性的xRapid之外,协助金融机构处理全球支付的xCurrent和帮普通公司接入瑞波网络进行支付的xVia都不需要使用到XRP。

姜孜龙认为,从积极的方面来说,定时抛出XRP是在募资的同时提供更多的市场深度,并且X-rapid作为ripple的重要产品,需要一定的流动性管理。但是XRP的价格波动以及产品性质并不能满足其所宣称的提供产品的流动性。这也是虽然Ripple的全球客户已超过200个,但XRP采用情况依然不佳的原因。

最后,一方面Ripple利用XRP获益,另一方面XRP与其主要业务线相对隔离,Ripple若不解决这一问题,长远来讲难以实现发展。

到目前为止,BTC和ETH依旧是唯二的两个被监管明确表示豁免证券法的去中心化数字资产,而XRP作为市值仅次于BTC和ETH的第三大数字货币,在面临是否会被SEC判定为证券的问题上将首当其冲。

SEC在4月3日发布了首份加密货币指引,SEC此次略谈了豪伊测试的4个维度中对于加密货币来说已无法避开的“投资后以金钱为标的”和“针对的共同事业”两条,而将“对于该投资具有获利的期望”和“获利来源自发起人或第三方”合并为“对他人努力所获利润的合理预期”进行了相对详细的论述,意在指导项目强化自身的去中心化程度以及功能,同时为项目的发展变化留有空间,同时力图淡化行业对项目代币未来的升值增长的过度关注。

由于Ripple对XRP持有量依然非常集中,且需要利用XRP来获益,这份新“数字资产分析框架”暗示了XRP存在被认定长期证券的可能性。而Ripple正在试图通过划清Ripple与XRP的界线、强调XRP的功能性及其去中心化进程,来XRP避免被认定为证券。

姜孜龙认为,是否会被定义为证券主要取决于X-rapid的推广程度和业务走向。如果X-rapid最终流产,XRP的应用场景不在,那么XRP必然就是证券,因为其失去了功能性代币唯一的功能。如果XRP的应用场景更为广泛,那么Ripple大量抛出XRP也变相为市场的流动性做出了贡献。

他说:“XRP和Ripple的未来,更多的取决于其应用,现在谈论起性质为时尚早。”

作者:奚习习 查看全部

近两日内,XRP大涨行情引发市场关注,从5月14日开始,XRP从$0.32美元快速拉升至$0.39美元,小幅震荡之后,于5月15日再度放量上涨,站上$0.43美元,截至发稿,暂报$0.43美元,24小时涨幅达到11.58%,两日内最大涨幅一度超过37%。

根据coinmarketcap平台数据,通过比较3月内BTC和XRP的价格走势,可以明显发现:

自4月2日BTC从长期横盘行情开始大幅上涨之后,已经历多轮暴涨,接连突破几个大压力位,反观XRP,则呈现出了完全不同的价格走势:自4月2日大盘上涨带动XRP站上0.36美元之后,从4月11日开始却进入震荡下跌趋势,之后在0.29—0.31美元区间持续横盘,直到近两日才出现大幅拉升,随着多笔大额资金流入XRP,其热度随之水涨船高。

据LongHash报道,是由于Coinbase近日宣布,居住在纽约的加密货币用户可以使用XRP进行交易,使得XRP价格在过去几天再次上涨。但是这一理由显然并够不充分,据财经网观察,近几个月以来,关于Ripple和XRP的消息面利好一直不曾间断过,但是其价格走势并不曾出现过类似的涨幅,甚至可以说,利好消息与币价之间联动性一直令人困惑。

瑞波作为比BTC问世还要更早的一个点对点支付网络,其早期版本在2004年已被推出,2012年瑞波币的运营公司Ripple Labs前身——Opencoin公司正式成立,在Opencoin接手以后,于2013年新版的Ripple网络才推出自己的基础货币——瑞波币(XRP)。至2013年9月,Opencoin公司被重新命名为Ripple Labs,并于2015将公司标志简化成了我们现在所熟悉的Ripple(瑞波)。

前Ripple员工Bob Way在近期的一次视频直播中还在谈及,此前的多次改名确实容易让人们对Ripple感到迷惑。

Ripple和XRP令人感到困惑的地方显示不止于此。XRP作为目前全球市值排名第三的加密货币,虽然此时BTC行情横盘趋势出现,资金从中抽离,继续拉动ETH、LTC等其他主流币种上涨,但XRP在其币价走势、交易情况等市场表现上却显示出了与其他主流币种的差异。

市场表现“异常”引质疑

AMBcrypto的报道中提到,资深交易员Peter Brandt早前曾表示,XRP价格走低是故意操纵市场的结果,3月22日Brandt曾发推文:“动能在一个巨大的下降三角形中运动,移动到顶点:

1.市场被操纵

2.操纵者在固定水平做了支撑

3.但随着时间的推移,他们不得不被迫降低币价

4.如果支撑让位的时候,绝望将会接踵而至。

他进一步解释说,“我无意煽动XRP的漏洞或是制造争议,我只是简单地指出,按照以往的情形,一个下降三角形向顶点发展,严格来说是一个非常弱的行情表现”,这表明了他的看跌预期。

在4月3日比特币出现一波强劲涨幅之际,Brandt也曾评论说,XRP的操作者们已经成功地守住了关键支撑位。4月27日,Brandt同样在推文中发布了一张XRP的K线图,并配文称“对于XRP的持有者来说这是一个生死悠关的时刻”。

根据Brandt的说法,XRP已经达到了进一步下跌的阶段。按照Brandt早前预测,这也意味着,所谓的操作者们已经进入到让渡XRP关键支撑位的过程中。

AMBcrypto在文中表示,XRP自今年年初以来一直在下跌,丝毫不见逆转趋势,并且尽管Ripple自成立以来一直对XRP提供强有力的支持,但该公司目前的努力似乎并没有帮助到XRP的地位。

一方面,可以明显观察到,Ripple方面目前以每日至少一条的讯息在向市场持续传达消息面利好,在Ripple及其生态的价值在得到显著表现的同时,XRP的市场表示却未能给予相应的反应。

比起XRP在币价走势和市场表现上的反响平平,对于瑞波项目的关注程度却在不断释放出一些积极信号。

除Coinbase纽约用户可使用XRP进行交易之外,德国第二大证券交易所已批准XRP交易所交易票据(ETN)上市,纳斯达克近期也宣布要新增XRP加密货币指数,另外根据Google趋势数据显示,2018年搜索“如何购买Ripple”的美国用户数量超过了“如何购买Bitcoin”。而前段时间,摩根大通宣布发行加密数字货币JPM Coin,由于在跨境支付功能上的相似性,被市场认为直接对标了其潜在的竞争对手XRP,这使瑞波再度回到热议的中心,虽然后来二者之间已基本被辨明并不存在所谓的直接冲击。

对于瑞波的关注度,分析师姜孜龙对财经网表示,从好的一面来讲,Ripple作为2011年发行的项目,市值方面现阶段仍然处于世界前三,回溯2009年至今的区块链项目,已经有众多项目没有存活下去。Ripple以其强大的资方实力和不断的落地保证了其在市场上的存活,所以剩者为王,肯定会受到一定的关注。

另外,姜孜龙认为,跨境支付作为区块链较为容易落地的领域,Ripple挑战的是Swift的低效和高成本,这一点来讲也是跨境支付市场的一个痛点所在。且随着金融机构逐步开始关注金融科技对于其传统系统带来的变革。作为跨境支付鼻祖的Ripple备受关注也是不可避免。

但同时他也指出,对于XRP来讲,作为市值前三的币种,从最直观的交易量数据来看,并不能说明其受到较高的关注程度。整体而言,XRP的交易量显著的低于LTC、ETH,基本与比特币现金持平。

虽然目前上涨行情影响,近两日有大量资金流入XRP,而此前长时间横盘期间资金流入情况并不理想。在AMBcrypto4月28日的报道中曾提到,根据XRP数据聚合器XRPL Monitor所显示的大额交易数据来看,异动不大,4月25日的九宗大额交易中,有五宗来自Ripple本身。4月26日受Bitfinex与Tether消息影响,16笔大额转账中,大部分都是从Bitfinex中转出。到了4月27日,只有两笔涉及1800万XRP到独立交易,整体移动量相对较少。

另一方面,在很多人心中XRP本来就是一个“去中心化”程度不高的币,在大盘波动的情况下,之前市场所期待的利好行情并没有在瑞波币身上得到体现,此时的市场比起暴涨暴跌,而XRP在经历“异常的稳定”之后,短时出现大幅拉升,再度引发对XRP“高度控盘”的质疑。

资深交易员Peter Brandt 5月14日在推特评论中毫不客气地指出,Ripple是一家管理良好的公司,由非常出色的人组成——它也是操纵数字资产的持有者。

有熟悉瑞波项目的投资机构人士对财经网表示,此前大盘大涨的时候,XRP反响平平,与其说瑞波方面无法进行操作,不如说它不愿意在那时进行拉升币价的动作。他认为,一方面的考虑在于保持其价格的稳定,以促进XRP在跨境支付环境中兑换各种货币时,能够被更多的机构所采用;另一方面在美国监管机构对数字货币的证券框架认定信号不断释放的当下,Ripple公司正急于对自身与瑞波币XRP之间的关系作出进一步切割,在此情况下瑞波或许是在有意淡化能够带来币价拉升的市场表现。

而反观此轮上涨,他表示:“这与XRP“高度控盘”的质疑并不冲突,此时正是按照XRP一贯的规律,有人曾开玩笑评论过XRP更像是‘一年拉一次,一次吃一年’”。

另外,Ripple首席技术官David Schwartz近期出售自己持有的XRP的消息,此举引发社区担忧。而Ripple及其核心团队所有持有的XRP和托管资金释放之后的走向,也受到社区极大关注。

长久以来瑞波项目所遗留下来的历史问题并没有随着时间而淡化,反而随着项目自身的进一步发展和市场行情的变化,正在面临着持续的争议。

Ripple与XRP之间的艰难切割

由于Ripple(公司)和XRP(数字资产)之间共享的同一段发展历史,所以无论是检索Ripple还是XRP,关于它们的介绍或是新闻资讯,都会同时被呈现。直到本月初,David Schwartz在一个问答SNS网站Quora上还在被问及Ripple 与XRP之间的不同,Schwartz直言道,这个问题是围绕Ripple业务最大的困惑之一。

Schwartz重新梳理了他参与之后的瑞波历史。Schwartz与Jed McCaleb、Arthur Britto在2011年初创建了XRP和瑞波币账本(XRP Ledger),而他们的下一步计划是组建一家私营公司,通过公司的形式在这项技术之上再进一步构建产品和服务。

因此在2012年,他们又与Chris Larsen联手创建了Ripple公司,并且同意将创建的1000亿个XRP中的80%赠送给Ripple公司,以用于开发瑞波软件,推广瑞波支付系统,捐出或出售 XRP 。

Schwartz所叙述的这段历史,与我们所了解的瑞波发展时间表有所不同的是, 2013年3月发行、2014年4月开始交易的XRP,实际上在2011年初已被创建,且早在进入交易之前已被分配,再加上XRP Ledger代码开源,Schwartz认为,XRP目前是一个开源和分散的数字资产,而Ripple则定位于一家全球支付公司,在他看来二者之间的区别一目了然。

但是不得不指出的是,Schwartz认为人们对瑞波的很多疑惑和不解,来源于项目早期对所开发和使用的技术作的一些命名惯例。

他表示:“我们把从资产到分类账本再到协议的所有内容,都调用了’Ripple’这个词的一些变体 ”,并且“虽然对开发者社区来说,Ripple(公司)和XRP(数字资产)之间的这种区别从一开始就是黑白分明的,由于两者都得到了更多的关注,旧的命名惯例所遗留下来的问题,似乎给那些后来试图研究我们历史的人带来了混乱”。

Schwartz当天在答复另一个针对“Ripple是否控制了XRP”的提问时,强调了XRP的三个可以说明其独立性的基本特征在于:XRP当前支付功能的实现,是独立于Ripple公司的存在;并且持有XRP不代表拥有Ripple公司的股份;另外,Ripple不能控制XRP Ledger上的交易验证过程。

不能否认二者之间存在一定的区分,但是显然在命名上造成的混淆,只是其历史遗留问题中的其中一种直观且浅层的体现。

随着瑞波公司业务的持续发展,其所持有的大量XRP最终在社区生态中发挥的作用、XRP市值的增长与否对Ripple的获益造成的影响以及监管对其是否属于“证券”的判定,并不是变更一个名字所能轻易分割的。

从以往命名惯例谈二者区别有避重就轻之嫌,目前看来,要将Ripple(公司)和XRP(数字资产)彻底划清界限基本上是难以实现的,Ripple公司所做的澄清和切割,更像是在极力将二者之间从控制者和被控制者的角色,转变为一种保持距离的平行共存衡状态。

永无止境的ICO:备受关注的Ripple托管资金走向

近期David Schwartz出售自己持有的XRP的消息引发社区质疑,Schwartz认为自己只是出于降低个人投资风险的考量做的一次普通的交易决策。而对于一般的持有XRP的用户来说,这种抛售行为可能是一个足以构成看跌的信号,这实际上就已经明显反映出Ripple团队与社区、市场之间的认知差异。

而这已经不是Ripple社区第一次面临此类事件的影响,早在2014年5月,Ripple联合创始人Jed McCaleb由于和管理层意见不和选择离开Ripple时,曾在社区发文称要在2周内抛售其持有的90亿个XRP,这个消息造成了XRP暴跌至历史低点0.006667美元。

前文提到总量为1,000 亿的XRP中,Ripple公司获得了其中的800 亿XRP。剩余的200亿XRP,留给了Chris Larsen 、Jed McCaleb与Arthur Britto这三位创始人。

具体来说,Chris Larsen 获得了 95 亿 XRP ,并于2014年承诺将90亿中的70亿XRP投入慈善基金会。而Jed McCaleb 获得了95亿XRP ,Arthur Britto 收到了10亿。为避免大量XRP被砸入市场造成价格崩盘,这些早期赠送给创始人的大量XRP都设置了相应的锁定协议,尤其是在Jed宣布抛售的消息造成币价暴跌之后,Jed与Ripple重新修订了的锁定计划,才阻止了抛售恐慌带来的进一步行情动荡。

而赠送给Ripple公司的部分也一样,除了在项目早期出于流动性管理的目的,Ripple曾将一部分XRP赠送给了比特币论坛用户、银行和网关等合作机构,为了维持币价稳定,Ripple公司还将其中的550亿个XRP锁定在了一个加密托管账户中,每月释放10亿个瑞波币。

持有大量XRP的Ripple公司到底在XRP交易量中占据什么位置,这需要重新审视Ripple托管账户及其释放的资金走向,这也是目前最受瑞波社区关注的地方。

根据Ripple官网数据显示,披露了其持有的XRP 数量、流通金额以及Ripple公司目前被托管的XRP数。截至 2019年5月15日,结余如下:

Ripple公司目前持有63.58亿XRP;

市场上XRP流通量为421.33亿个;

Ripple公司被托管的XRP为515亿个。

所以目前只有大约42%的XRP在市场上流通,而Ripple拥有的XRP目前约占总供应量的57.85%(包括尚在托管中的和已经释放的XRP),其代币持有量依然非常集中。

据财经网观察,XRP的市场流通量从1月份的407.94亿,到3月底增至417.06亿个,再到现在的420亿个,这四个多月以来从托管账户中释放的XRP为40亿个,XRP的市场流通量增加了近12亿。

Ripple在4月24日发布的Q1 XRP市场报告对这笔资金走向作了相关解释。报告中提到在2019年第一季度,Ripple公司有30亿个XRP再次从第三方托管中释放出来(即每月释放10亿个XRP),其中有23亿XRP被返还并将纳入新的托管合同。其余7亿个未返还托管的XRP会以各种方式用于帮助支持XRP生态系统。

另外,报告提到Ripple公司在2019年第一季度的XRP销售额为1.6942亿美元,也就是说在被释放出的价值约为2亿美元的7亿个XRP中,直接出售给机构的XRP价值约为6193万美元,而流通到二级市场的XRP价值约为1.0749亿美元。剩余的价值约0.3亿美元并不清楚其具体用途。

Ripple会发布每一季度XRP市场报告,出于抛盘压力,大部分被解锁的XRP也最终会被继续托管,但是考虑到每季度都会超过1亿美元价值的XRP被释放,依然无法完全缓解市场关于项目方控盘的顾虑。

比起其他项目方持有自己的数字货币,虽然他们的代币分配和锁仓计划未必都能严格执行,但是Ripple公司在与XRP作切割以赠送方式在前期把大量token分发出去以后,作为私营公司所持有的XRP及其资金走向更加不受社区监控和共识管理,关于资金走向的报告信息并非出于必要且透明度有限,这其中是否存在隐患?

姜孜龙表示,XRP这种“永不结束的ICO”是必然存在风险的,原因在于:

首先,Ripple在去年就面临了投资者的多项起诉,其作为区块链数字资产既和去中心化难以贴合,也没有如证券那样保证投资者的权益。

其次,Ripple公司旗下的三个产品中,除了帮支付服务商提供流动性的xRapid之外,协助金融机构处理全球支付的xCurrent和帮普通公司接入瑞波网络进行支付的xVia都不需要使用到XRP。

姜孜龙认为,从积极的方面来说,定时抛出XRP是在募资的同时提供更多的市场深度,并且X-rapid作为ripple的重要产品,需要一定的流动性管理。但是XRP的价格波动以及产品性质并不能满足其所宣称的提供产品的流动性。这也是虽然Ripple的全球客户已超过200个,但XRP采用情况依然不佳的原因。

最后,一方面Ripple利用XRP获益,另一方面XRP与其主要业务线相对隔离,Ripple若不解决这一问题,长远来讲难以实现发展。

到目前为止,BTC和ETH依旧是唯二的两个被监管明确表示豁免证券法的去中心化数字资产,而XRP作为市值仅次于BTC和ETH的第三大数字货币,在面临是否会被SEC判定为证券的问题上将首当其冲。

SEC在4月3日发布了首份加密货币指引,SEC此次略谈了豪伊测试的4个维度中对于加密货币来说已无法避开的“投资后以金钱为标的”和“针对的共同事业”两条,而将“对于该投资具有获利的期望”和“获利来源自发起人或第三方”合并为“对他人努力所获利润的合理预期”进行了相对详细的论述,意在指导项目强化自身的去中心化程度以及功能,同时为项目的发展变化留有空间,同时力图淡化行业对项目代币未来的升值增长的过度关注。

由于Ripple对XRP持有量依然非常集中,且需要利用XRP来获益,这份新“数字资产分析框架”暗示了XRP存在被认定长期证券的可能性。而Ripple正在试图通过划清Ripple与XRP的界线、强调XRP的功能性及其去中心化进程,来XRP避免被认定为证券。

姜孜龙认为,是否会被定义为证券主要取决于X-rapid的推广程度和业务走向。如果X-rapid最终流产,XRP的应用场景不在,那么XRP必然就是证券,因为其失去了功能性代币唯一的功能。如果XRP的应用场景更为广泛,那么Ripple大量抛出XRP也变相为市场的流动性做出了贡献。

他说:“XRP和Ripple的未来,更多的取决于其应用,现在谈论起性质为时尚早。”

作者:奚习习

「纽约共识大会」第三天 | 探讨BTC暴涨逻辑,美总统候选人称监管像噩梦

资讯 • odaily 发表了文章 • 2019-05-16 10:29

2015 年至今,Coindesk 的纽约共识大会 Consensus 已经连开五届,吸引了加密货币和区块链世界的主要公司、开发者、创业者和投资者参与,每一年都备受瞩目。今年的共识大会于美东时间 5 月 13 日至 15 日召开。

本次大会的主题是:商业、市场和技术。其主要议题有:代币发行、区块链游戏、企业联盟链、去中心化金融、区块链治理等、区块链应用等。此外,STO和稳定币称为 2019 年共识大会探讨的重点,时下被大家讨论最热的 staking 经济和 POS 挖矿也成为与会嘉宾讨论的热点。

一起来看看开会最后一天,有哪些精彩言论。

监管新动态

美国 2020 年总统选举的候选人 Andrew Yang 在2019 纽约共识大会上表示,比特币在过去 5 年就像坐过山车一样。Yang 称,分州监管的框架就像个 “噩梦”,他暗示加密行业需要一个国家级监管框架。此外,Yang 表示其总统竞选活动确实接受加密货币捐款。Yang 说道,如果他进入白宫,加密货币社区将获得许多乐趣,会看到估值在哪里。

Yang 还表示,他不持有任何加密货币,但他有一些资金存放在持有加密货币的投资工具中。Yang 认为监管机构通过执法行动而不是发布指导来制定政策,这一做法对人们来说是不公平。因此监管机构欠加密社区一定程度的清晰度。

委内瑞拉国民议会议员、委内瑞拉临时总统 Juan Guaidó 坚定的支持者 Armando Armas 在接受采访时表示,他认为区块链身份和基于区块链的投票系统可以解决委内瑞拉政治体系固有的一些问题。当被问及石油币(petro),他立即回复说“这不是加密货币,这是一个骗局,这是马杜罗试图通过制造以避免制裁的东西”。此外,他认为区块链有很多很好的用例,但对于加密货币还不知道。

但是Coinbase CEO Brian Armstrong却在2019年纽约共识大会上发出 Coinbase 不需要银行牌照的言论。当 Armstrong 被问到Coinbase 是不是一个数字银行?他表示,Coinbase不是一家银行,因为Coinbase钱包可以让用户自己掌握私钥,所以 Coinbase 不需要银行牌照。

而且 Armstrong 向记者透露,Coinbase 雇佣了大多数工作人员都不知情的间谍,他们会来申请工作、试图渗透到交易所的办公室并破坏网络。通常情况下,只有安全负责人才知道这是一次演习。Armstrong 表示,如果运气好的话,他们可能会破坏一两层安全保障。Armstrong 称,Coinbase 客户的资金存储在地理位置分散的数据库中,并且该交易所正在构建其“第四代”冷库系统。此外,Armstrong 透露 Coinbase 60% 的交易量来自机构。

在下一个5年——区块链在中美两国的机遇和挑战分论坛上, Krypital Group 创始人兼 CEO Maggie Wu 提到区块链主要存在全球监管、区块链不可能三角和没有大规模落地应用三个主要挑战,囤币、trustless金融服务和消费者大规模应用的dapp是其三大机遇,另外他也提出了三大预测,1、比特币价格突破5万美元;2、ETF被批准;3、将会有黑马出现。

大佬分析BTC暴涨逻辑

ZB集团副总裁Aurora在谈及“近期BTC为何上涨如此迅猛?”时表示,除了空军需要补仓外,投资机构的入场是行情上行主要催化剂。从历史上看,BTC的新高周期一般是300多天,但随着投资机构的入场,周期被缩短,所以近期比特币会上涨迅猛。

但Overstock CEO Patrick Byrne在大会上透露,Overstock销售额中仅有0.2%来自比特币,自从2013年牛市以来这个比例就一直稳定在这个水平。

区块链与互联网

投资人、经济学家 George Gilder 表示,比特币、以太坊以及其他加密货币是对 2008 年经济危机的补救。比特币是中本聪模拟黄金创造出来的,但中本聪错误的地方在于他认为黄金会被挖完,所以他设定比特币 2100 万枚,但黄金是挖不完的。黄金能作为货币是因为它排除了技术和资本的影响,投入更多的技术和资本来挖掘黄金,就更难挖到它。埋的越深,黄金就越分散。因此黄金就等同于时间的度量。

关于金融体系的安全问题,他认为中心化并不安全,区块链才是互联网安全的新架构。

“事实证明,中心化并不安全。去年,我们有超过10亿次安全问题。我们每年在互联网安全上支出增加20-30%,花费越来越多,但安全性却越来越低。安全本质上是架构问题,而区块链则是互联网安全的新架构。”

他总结称,“区块链是第一次有机会创造出比黄金更好的货币。”

谈及加密货币影响下的经济模式,Lubin 表示,“我们不需要像过去那样需要资金来维持商业运转。我们只需要电力,几乎所有东西都会被代币化。这样我们便可以直接交易它,而不需要通过中间方。”

以太坊联合创始人 Joseph Lubin 表示,互联网始于权力下放的梦想,我们最终得到了这些强大的实体。为什么这一切就不会发生在区块链呢?我们可以将网络商业模式或平台通证化,人们可以拥有这些东西并参与其中。

Coinbase首席执行官Brian Armstrong在2019年纽约共识大会上表示:首先被加密经济“攻占”的领域是新兴市场,人们将大量或少量的资金实时跨境汇出。最终加密成功获取那些不想支付(高额)交易费用的大公司的青睐。

亚马逊网络服务(Amazon Web Services,AWS)的区块链经理Rahul Pathak在纽约共识大会上表示,亚马逊网络服务目前只“专注于企业区块链,尚未涉及加密货币”。他称亚马逊网络服务已和40多个合作伙伴在区块链方面进行合作,且一直关注客户并满足他们的需求。

作者 | 遂心,王也 查看全部

大佬们除了喜欢打赌,还喜欢预测BTC价格。

2015 年至今,Coindesk 的纽约共识大会 Consensus 已经连开五届,吸引了加密货币和区块链世界的主要公司、开发者、创业者和投资者参与,每一年都备受瞩目。今年的共识大会于美东时间 5 月 13 日至 15 日召开。

本次大会的主题是:商业、市场和技术。其主要议题有:代币发行、区块链游戏、企业联盟链、去中心化金融、区块链治理等、区块链应用等。此外,STO和稳定币称为 2019 年共识大会探讨的重点,时下被大家讨论最热的 staking 经济和 POS 挖矿也成为与会嘉宾讨论的热点。

一起来看看开会最后一天,有哪些精彩言论。

监管新动态

美国 2020 年总统选举的候选人 Andrew Yang 在2019 纽约共识大会上表示,比特币在过去 5 年就像坐过山车一样。Yang 称,分州监管的框架就像个 “噩梦”,他暗示加密行业需要一个国家级监管框架。此外,Yang 表示其总统竞选活动确实接受加密货币捐款。Yang 说道,如果他进入白宫,加密货币社区将获得许多乐趣,会看到估值在哪里。

Yang 还表示,他不持有任何加密货币,但他有一些资金存放在持有加密货币的投资工具中。Yang 认为监管机构通过执法行动而不是发布指导来制定政策,这一做法对人们来说是不公平。因此监管机构欠加密社区一定程度的清晰度。

委内瑞拉国民议会议员、委内瑞拉临时总统 Juan Guaidó 坚定的支持者 Armando Armas 在接受采访时表示,他认为区块链身份和基于区块链的投票系统可以解决委内瑞拉政治体系固有的一些问题。当被问及石油币(petro),他立即回复说“这不是加密货币,这是一个骗局,这是马杜罗试图通过制造以避免制裁的东西”。此外,他认为区块链有很多很好的用例,但对于加密货币还不知道。

但是Coinbase CEO Brian Armstrong却在2019年纽约共识大会上发出 Coinbase 不需要银行牌照的言论。当 Armstrong 被问到Coinbase 是不是一个数字银行?他表示,Coinbase不是一家银行,因为Coinbase钱包可以让用户自己掌握私钥,所以 Coinbase 不需要银行牌照。

而且 Armstrong 向记者透露,Coinbase 雇佣了大多数工作人员都不知情的间谍,他们会来申请工作、试图渗透到交易所的办公室并破坏网络。通常情况下,只有安全负责人才知道这是一次演习。Armstrong 表示,如果运气好的话,他们可能会破坏一两层安全保障。Armstrong 称,Coinbase 客户的资金存储在地理位置分散的数据库中,并且该交易所正在构建其“第四代”冷库系统。此外,Armstrong 透露 Coinbase 60% 的交易量来自机构。

在下一个5年——区块链在中美两国的机遇和挑战分论坛上, Krypital Group 创始人兼 CEO Maggie Wu 提到区块链主要存在全球监管、区块链不可能三角和没有大规模落地应用三个主要挑战,囤币、trustless金融服务和消费者大规模应用的dapp是其三大机遇,另外他也提出了三大预测,1、比特币价格突破5万美元;2、ETF被批准;3、将会有黑马出现。

大佬分析BTC暴涨逻辑

ZB集团副总裁Aurora在谈及“近期BTC为何上涨如此迅猛?”时表示,除了空军需要补仓外,投资机构的入场是行情上行主要催化剂。从历史上看,BTC的新高周期一般是300多天,但随着投资机构的入场,周期被缩短,所以近期比特币会上涨迅猛。

但Overstock CEO Patrick Byrne在大会上透露,Overstock销售额中仅有0.2%来自比特币,自从2013年牛市以来这个比例就一直稳定在这个水平。

区块链与互联网

投资人、经济学家 George Gilder 表示,比特币、以太坊以及其他加密货币是对 2008 年经济危机的补救。比特币是中本聪模拟黄金创造出来的,但中本聪错误的地方在于他认为黄金会被挖完,所以他设定比特币 2100 万枚,但黄金是挖不完的。黄金能作为货币是因为它排除了技术和资本的影响,投入更多的技术和资本来挖掘黄金,就更难挖到它。埋的越深,黄金就越分散。因此黄金就等同于时间的度量。

关于金融体系的安全问题,他认为中心化并不安全,区块链才是互联网安全的新架构。

“事实证明,中心化并不安全。去年,我们有超过10亿次安全问题。我们每年在互联网安全上支出增加20-30%,花费越来越多,但安全性却越来越低。安全本质上是架构问题,而区块链则是互联网安全的新架构。”

他总结称,“区块链是第一次有机会创造出比黄金更好的货币。”

谈及加密货币影响下的经济模式,Lubin 表示,“我们不需要像过去那样需要资金来维持商业运转。我们只需要电力,几乎所有东西都会被代币化。这样我们便可以直接交易它,而不需要通过中间方。”

以太坊联合创始人 Joseph Lubin 表示,互联网始于权力下放的梦想,我们最终得到了这些强大的实体。为什么这一切就不会发生在区块链呢?我们可以将网络商业模式或平台通证化,人们可以拥有这些东西并参与其中。

Coinbase首席执行官Brian Armstrong在2019年纽约共识大会上表示:首先被加密经济“攻占”的领域是新兴市场,人们将大量或少量的资金实时跨境汇出。最终加密成功获取那些不想支付(高额)交易费用的大公司的青睐。

亚马逊网络服务(Amazon Web Services,AWS)的区块链经理Rahul Pathak在纽约共识大会上表示,亚马逊网络服务目前只“专注于企业区块链,尚未涉及加密货币”。他称亚马逊网络服务已和40多个合作伙伴在区块链方面进行合作,且一直关注客户并满足他们的需求。

作者 | 遂心,王也

加密对冲基金究竟靠谱吗?全球第一份行业报告揭开秘密

投研 • chainnews 发表了文章 • 2019-05-15 15:53

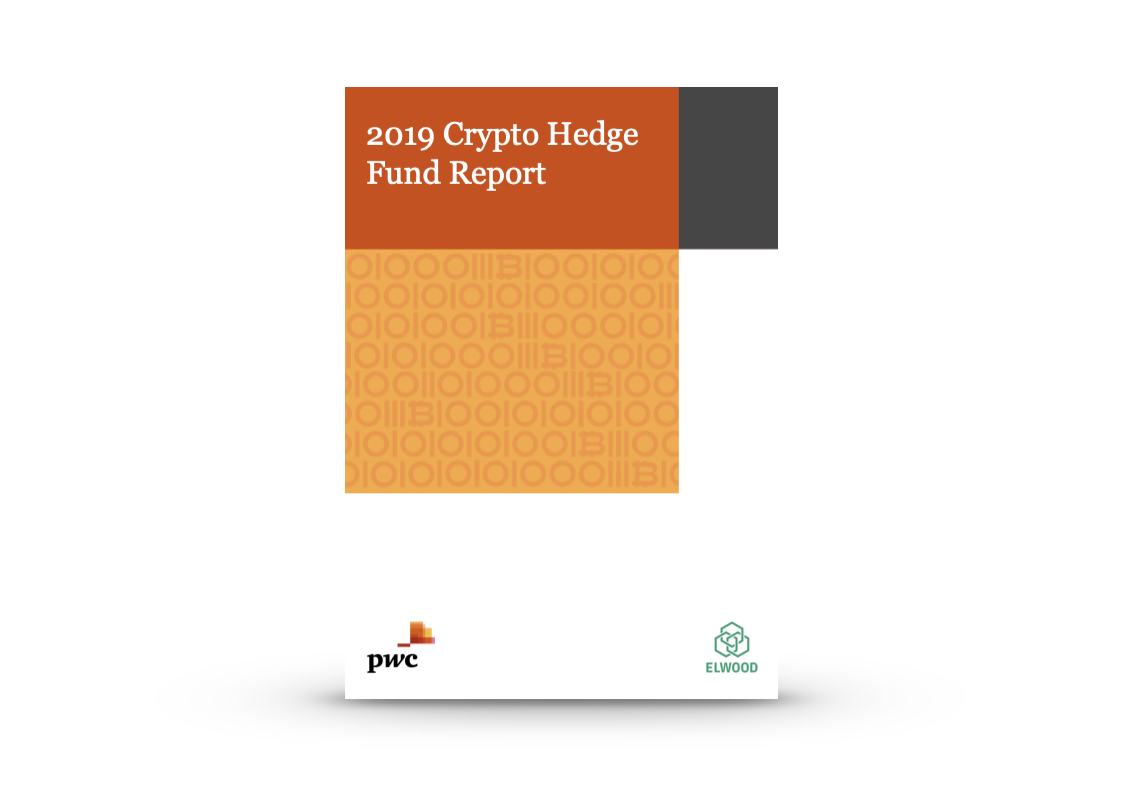

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

加密对冲基金规模到底有多大?

150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上;

2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

报告特别指出,目前活跃的加密货币对冲基金约 150 家,而非一些公开统计的 350 家。此外,由于受访基金平均资产管理规模被几家大型基金拉高,因此 430 万美元的资产管理规模中位数更具参考价值。

加密货币对冲基金资产管理规模的分布

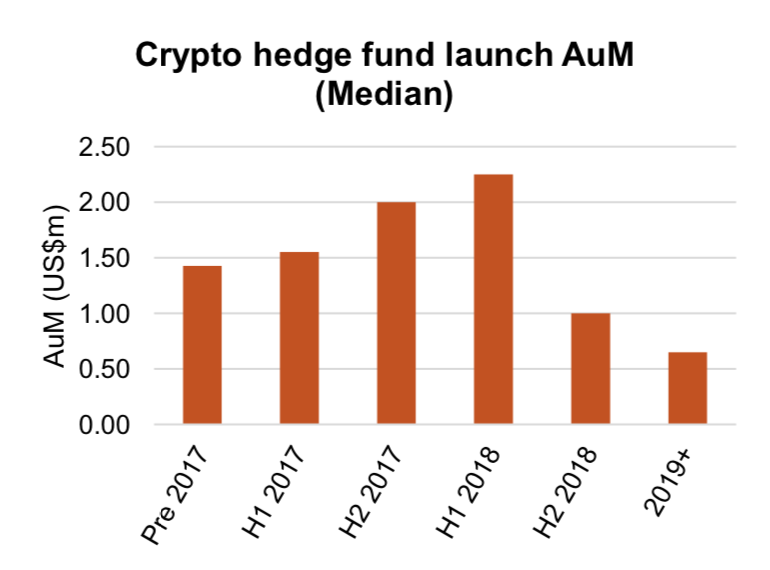

加密货币对冲基金成立之时资产管理规模中位数

加密对冲基金投资策略有哪些?

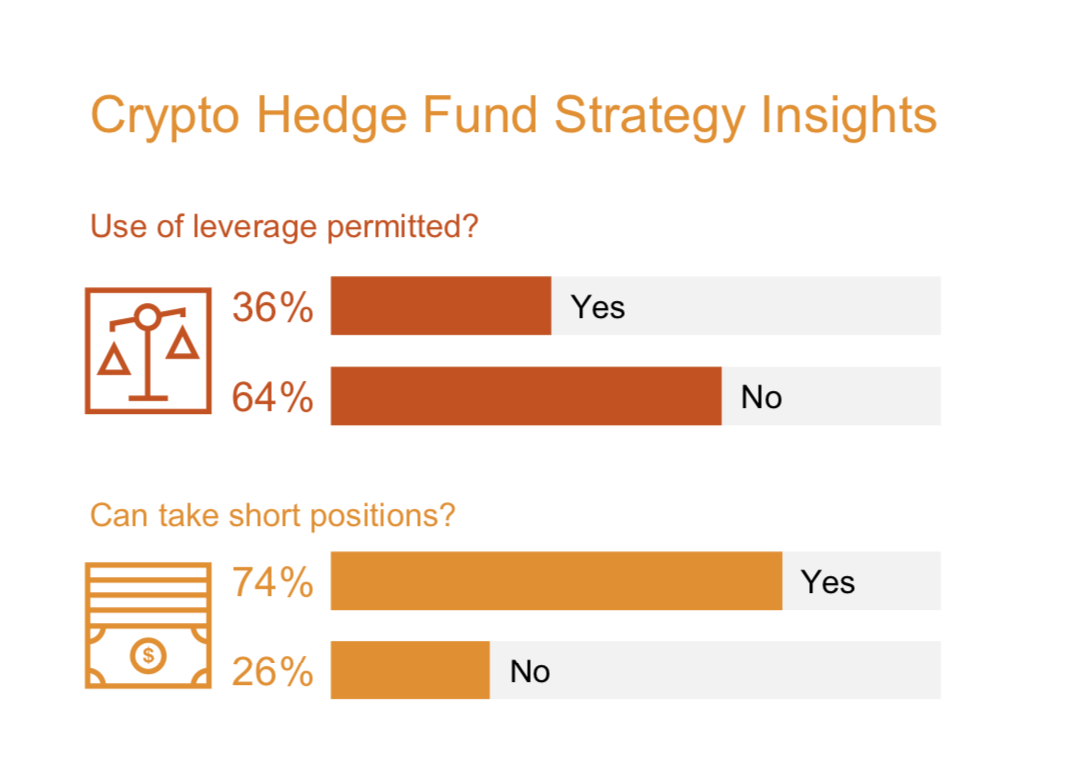

36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略;

44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

64% 的受访基金经理常驻美国。

基本面基金指的是只做多头且投资期较长的基金,这些基金通常投资基于未来令牌简单协议 SAFT 或类似协议的早期项目,并购买和持有流动更高的加密货币。通常这类基金的锁定期最长为 12 个月,通知期平均为 90 天。

自主策略基金涵盖多头与空头、相对价值、事件驱动、技术分析等特定的加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」。这类基金通常采用混合的策略,也会投资早期项目,锁定期通常为 12 个月,通知期则平均为 30 天。

量化基金以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键,因此量化基金仅对流动性最高的几类加密货币进行交易,因此锁定期通常最短为 6 个月,通知期平均 30 天。

基金经理靠谱吗?

52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

受访基金团队的平均规模为 7 至 8 人;

加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

业绩究竟怎么样?能养活自己吗?

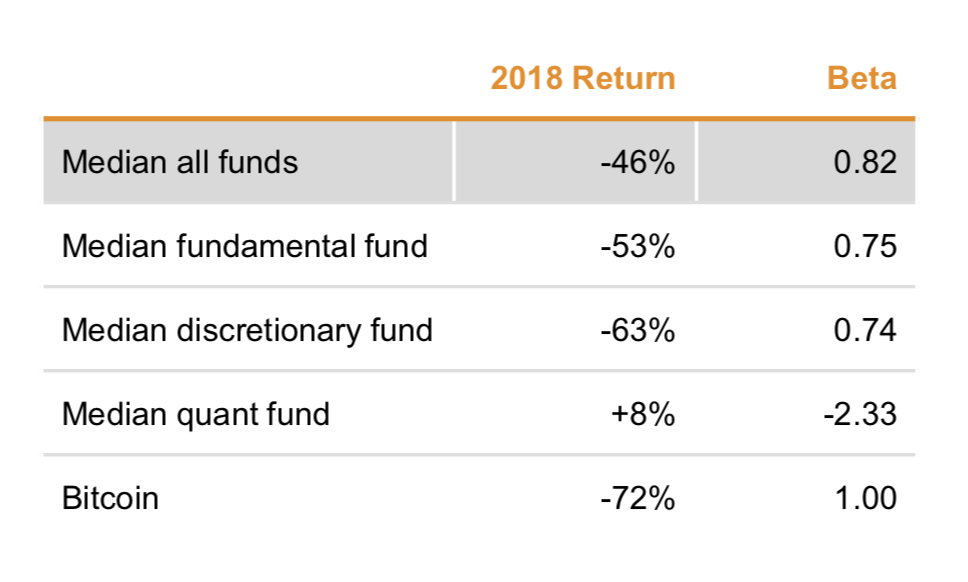

2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72%;

2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

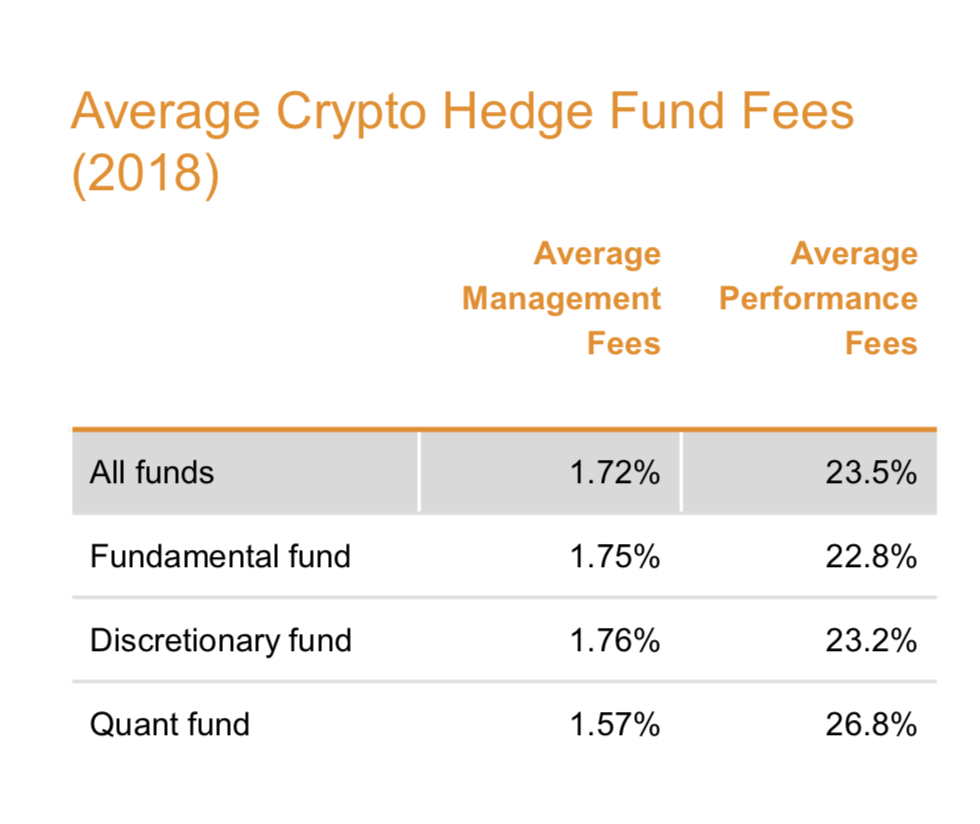

受访基金平均收取 1.72% 的管理费与 23.5% 的绩效费。

2018 上半年成立的受访基金资产管理规模的中位数达到 225 万美元,而 2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元。假设一个基金管理着 400 万美元并收取 2%的管理费,则年收入为 8 万美元,则明显无法维持业务运营。

因此,一些量化基金采取更多方法并开始做市,早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金,一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年加密货币对冲基金收取的管理费与绩效费,从上到下依次为基本面、自主策略、量化基金

2018 年基本面基金相较自主策略基金表现优异,原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报,而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

2018 年加密货币对冲基金及比特币收益与 Beta 相对收益

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟,越来越多的受访基金采取量化策略,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

加密货币对冲基金采取杠杆与做空的比例

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为投资者的担忧而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段,期货和期权的合成杠杆尚未成熟而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

报告显示,使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色,一些基金经理表示他们正在进行私钥管理和职责分离,以期降低数字资产安全保障的固有风险。

使用自我托管与外部托管(第三方或交易所托管)的加密货币对冲基金比例

然而目前还没有大型的传统托管公司为加密货币行业提供服务,但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域,当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥,就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥,因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。 查看全部

加密对冲基金还是野孩子,要想摸清这个行业的现状,并不容易。好在普华永道与数字资产管理公司 Elwood 打算揭开这个行业发展的秘密。

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

加密对冲基金规模到底有多大?

150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上;

2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

报告特别指出,目前活跃的加密货币对冲基金约 150 家,而非一些公开统计的 350 家。此外,由于受访基金平均资产管理规模被几家大型基金拉高,因此 430 万美元的资产管理规模中位数更具参考价值。

加密货币对冲基金资产管理规模的分布

加密货币对冲基金成立之时资产管理规模中位数

加密对冲基金投资策略有哪些?

36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略;

44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

64% 的受访基金经理常驻美国。

基本面基金指的是只做多头且投资期较长的基金,这些基金通常投资基于未来令牌简单协议 SAFT 或类似协议的早期项目,并购买和持有流动更高的加密货币。通常这类基金的锁定期最长为 12 个月,通知期平均为 90 天。

自主策略基金涵盖多头与空头、相对价值、事件驱动、技术分析等特定的加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」。这类基金通常采用混合的策略,也会投资早期项目,锁定期通常为 12 个月,通知期则平均为 30 天。

量化基金以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键,因此量化基金仅对流动性最高的几类加密货币进行交易,因此锁定期通常最短为 6 个月,通知期平均 30 天。

基金经理靠谱吗?

52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

受访基金团队的平均规模为 7 至 8 人;

加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

业绩究竟怎么样?能养活自己吗?

2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72%;

2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

受访基金平均收取 1.72% 的管理费与 23.5% 的绩效费。

2018 上半年成立的受访基金资产管理规模的中位数达到 225 万美元,而 2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元。假设一个基金管理着 400 万美元并收取 2%的管理费,则年收入为 8 万美元,则明显无法维持业务运营。

因此,一些量化基金采取更多方法并开始做市,早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金,一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年加密货币对冲基金收取的管理费与绩效费,从上到下依次为基本面、自主策略、量化基金

2018 年基本面基金相较自主策略基金表现优异,原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报,而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

2018 年加密货币对冲基金及比特币收益与 Beta 相对收益

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟,越来越多的受访基金采取量化策略,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

加密货币对冲基金采取杠杆与做空的比例

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为投资者的担忧而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段,期货和期权的合成杠杆尚未成熟而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

报告显示,使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色,一些基金经理表示他们正在进行私钥管理和职责分离,以期降低数字资产安全保障的固有风险。

使用自我托管与外部托管(第三方或交易所托管)的加密货币对冲基金比例

然而目前还没有大型的传统托管公司为加密货币行业提供服务,但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域,当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥,就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥,因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。

从横盘到暴涨,瑞波公司卖掉了25亿XRP

公司 • hashpai 发表了文章 • 2019-05-15 15:20

但几乎是同时,纽约金融服务部门NYDFS以保护企业隐私避免影响企业竞争地位为由,驳回了加密货币数据公司Messari创始人Ryan Selkis关于要求披露XRP II公司销售XRP具体情况的申请。

高涨的投机情绪似乎冲淡了大家对瑞波币中心化程度的质疑,手握瑞波总量60%的Ripple公司在XRP价格走势中扮演了什么样的角色,依旧成迷。

1

进入2019年,矿工、散户、机构投资者们都在蠢蠢欲动,久违的躁动重新笼罩了币市,币价越发扑朔迷离了。

从年初至今,在看涨情绪的带动下,比特币价格上涨近120%,加密货币总市值翻了一翻,但以BTC计价的竞争币市值却在三月之后跌去了38%。几个月来,大多竞争币价格波动不定,唯独瑞波以日收益波动2.9%的数据,刷新了2013年最后一个季度以来波动性第二低的记录。

加密货币分析师Peter brandt在自己的推特上发布了一张XRP价格的走势图,并配文说:“庄家的动力在这个巨大的下降三角中发挥了作用,这说明市场是被操纵的,操纵者将价格维持在了一个相对稳定的水平。”

图片来源:Peter brandt推特

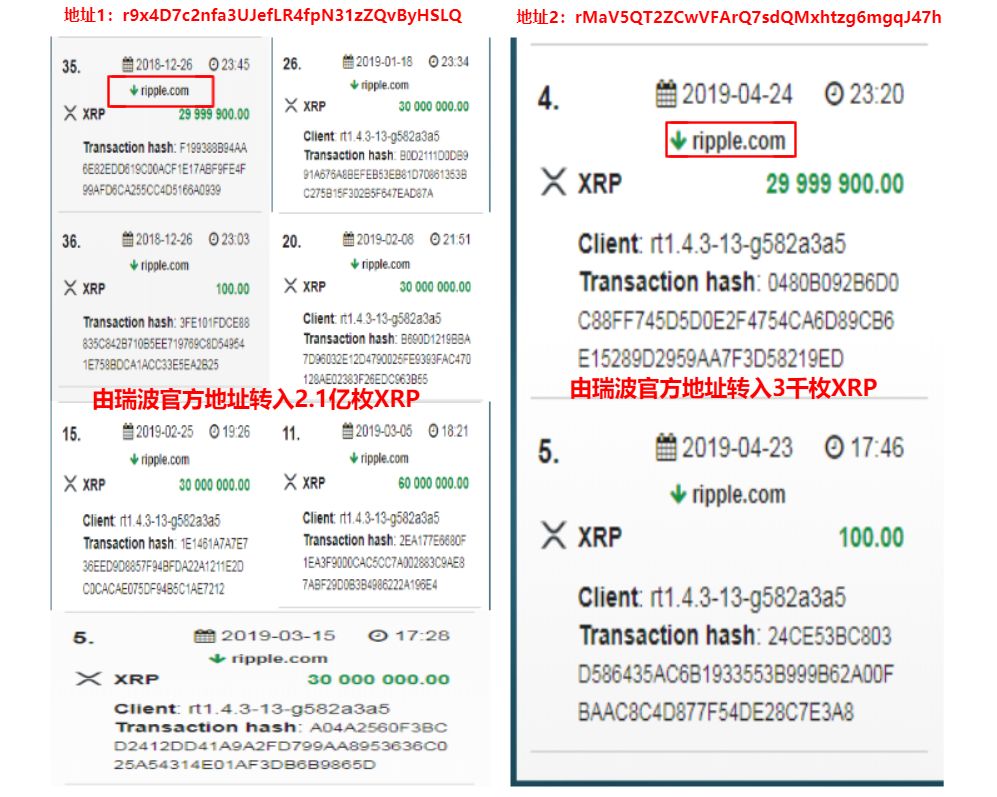

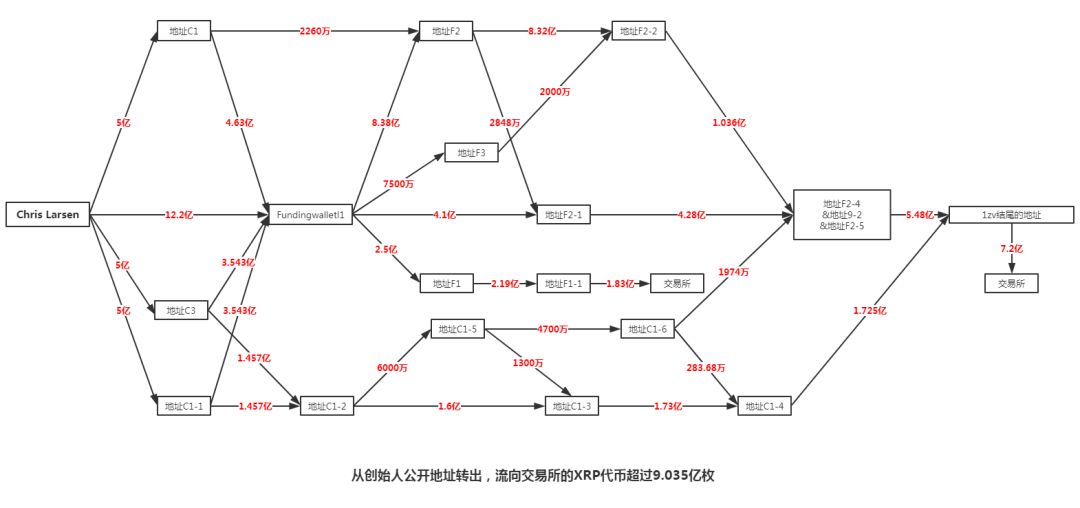

为了考证这一说法,哈希派开始翻找Ripple官方地址的过往交易记录,于是我们发现了几个可疑的地址。

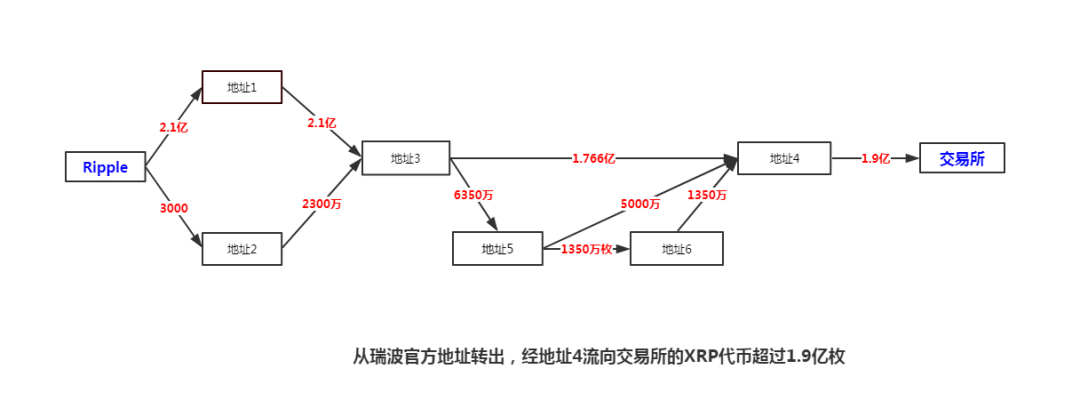

2018年底,ripple官方共向地址1、2中转入了2.4亿枚XRP

并将全部代币转入地址3中

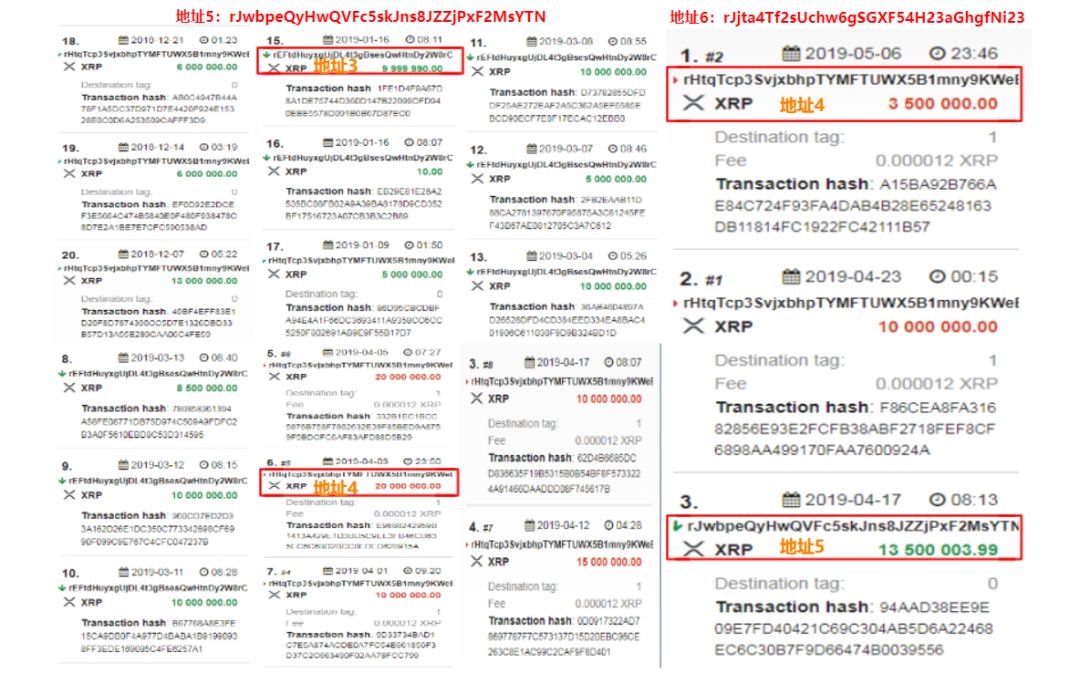

随后经地址5、6转向地址4

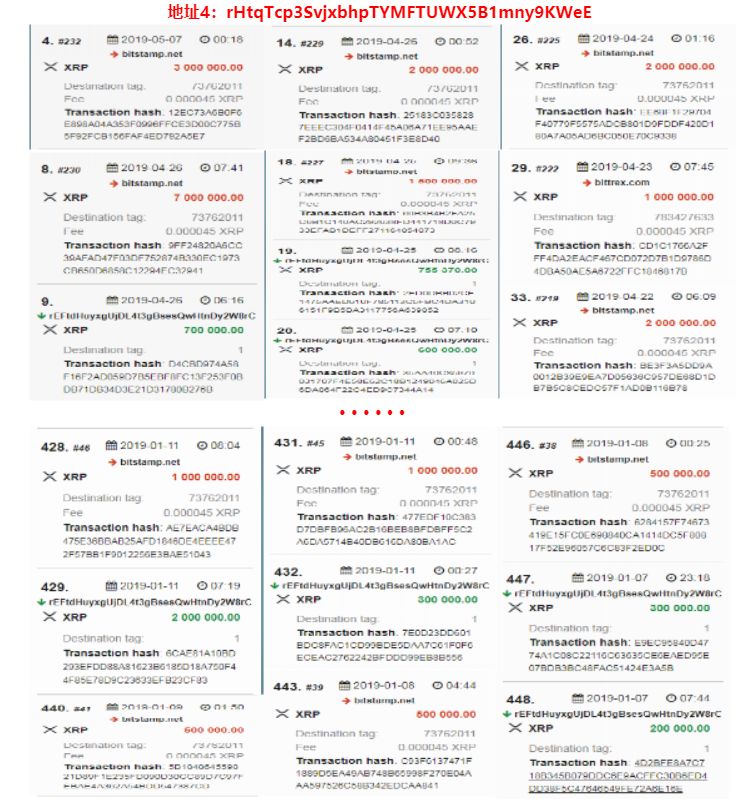

其中有1.9亿枚XRP通过地址4流向交易所

在ripple公司公布的第一季度销售报告中表明,第一季度他们一共只卖出了xrp流通总量中的0.32%,即1.72亿枚代币,其中机构直接出售的数量约为0.63亿。很显然上述1.9亿XRP的交易并没有被包括在内。

从5月7日至今的一周时间内,又有3140万枚XRP转入地址4并流向了不同的交易所。而这,只不过是ripple庞大销售网络中的冰山一角。

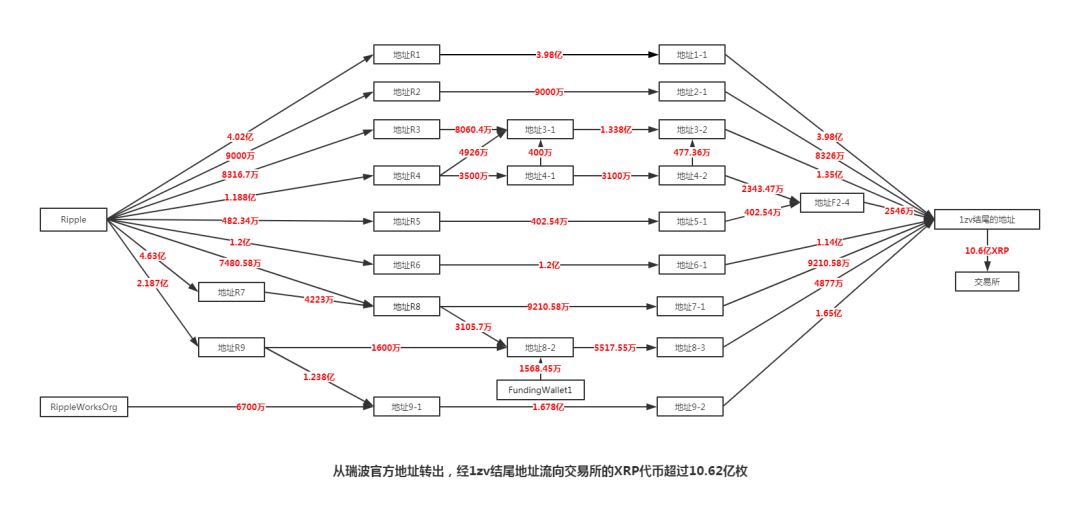

在查阅交易记录的过程中,哈希派发现了Ripple用来出售XRP的地址之一:r49yezViZ8N6FtwwKg9byDYtJ3UDuJi1zv

据不完全统计,从18年4月至今的一年时间内,至少有10.62亿XRP从瑞波官方地址转出,通过以1zv结尾的地址流入了交易所。

越是追查越是发现,Peter brandt的分析似乎得到了某种印证。按照Peter brandt的后续推测,XRP市场没有足够的力量进一步反弹,操纵者只会越来越绝望;但市场分析最实际的作用就是用来被打脸的,XRP并没有走出预期的态势,反而一路直线上涨。

而除了通过以1zv结尾的地址出售代币之外,还有5.76亿的XRP从瑞波官方转出,通过不同地址直接转进了交易所。

这些被卖出代币的总量不过是官方公布数据的3.7倍而已。事实证明,币圈的真相大概比靠谱的行情分析还要稀缺。

另经粗略统计,最近一周内通过上述相关地址,至少又有1亿代币以不同方式出售给了交易所。

2

除了Ripple公司,另一个大量持有XRP的群体就是Ripple公司的创始团队。

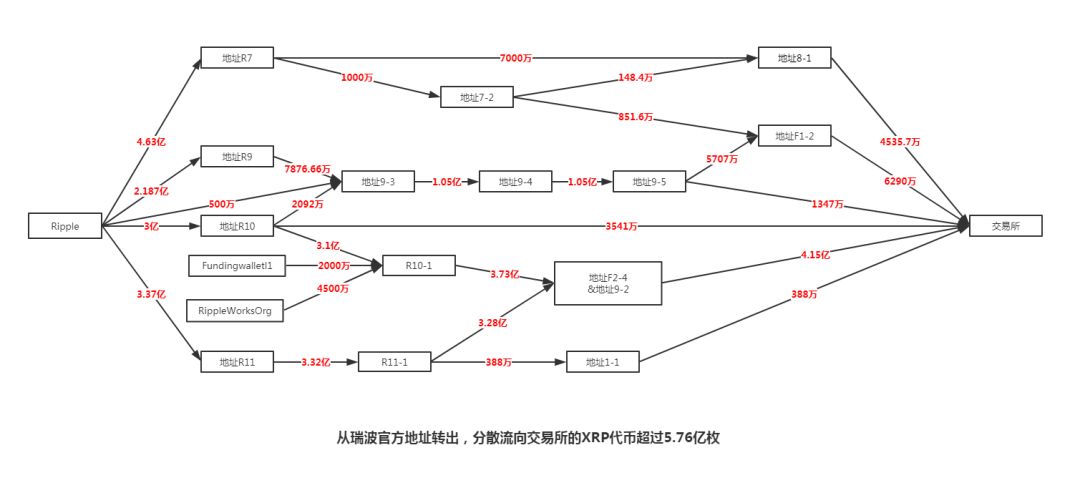

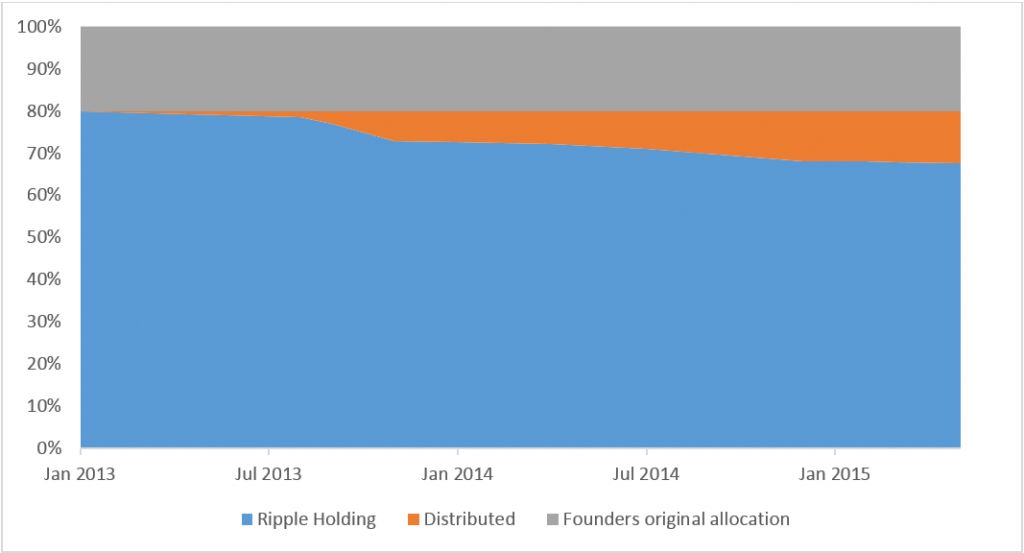

截止2015年Ripple公司大概持有70%左右的XRP,创始团队持有20%

2018年1月,XRP的价格飙升50000%正处于巅峰状态,此时持有52亿XRP的Ripple创始人Chris Larsen,以80亿美元的身价成为首位上榜胡润富豪榜的加密货币富豪,福布斯认为他是区块链行业最富有的人。

然而在之后的几个月时间,XRP价格一落千丈,Ripple公司也因此被投资者以操纵市场的罪名告上了法庭,至今尚未有结论。而Chris Larsen的身家亦随之缩水75%。

出于对曾经币圈首富的敬畏,我们顺手查了查Chris Larsen的交易记录,发现:

部分中间地址省略,完整版见附录

一年时间内,从Chris Larsen个人地址转出,流向交易所的XRP超过了9亿枚。

瑞波CTO David Schwartz今年4月初在论坛上回答了网友关于“Ripple是否控制着XRP”的提问,他信誓旦旦的说:

“XRP是一项独立的数字资产,不是任何个人或实体可以控制的。”

毕竟,承认瑞波币的中心化属性会得罪那么多付出真金白银的投资人,甚至还可能被扣上证券的帽子。

3

然而,在为瑞波币申辩了不到半个月之后,David Schwartz就一边鼓吹XRP值得,一边卖掉了自己手中的280万枚XRP,他说“我不能把鸡蛋放在同一个篮子里”。

面对网友的质疑,他回应称:

“我大部分的流动性资产是XRP,大部分的非流动性资产是瑞波的股票,环境已经把我置于无法接受的风险之中了。在我第一次决定投资时,我和我的妻子达成了一项消除风险的策略,以防止我们破产,并且我也一直带着些许悲伤在遵循这一策略。”

其言之诚恳,要不是因为他在2018年高位套现一千多万,哈希派差点就要相信他了。

David Schwartz在2017年4月至2018年2月期间共出售1346万枚XRP,约合1814万美元

事到如今,谁还会认为过去几次XRP价格的涨跌完全是市场的结果?

瑞波币的投资者Scout早就在XRP聊天室里说过:

“人们普遍认为价格是一个复杂的过程,但事实并非如此。实际上谁能控制资产分配变量谁就能操纵价格,这绝对不是魔法,只是一个计算程序,根据人为的输入来处理这些数字,就像每个人都知道,XRP的价值超过30美分,但它的价格却始终维持不变。这就是加密货币的时代。”

我们只需要耐心等待有人来把XRP的价格定高一点,在此之前请善待这个定价的人。

迫切想要看见收益的投资者总是缺乏耐心和记忆的,所以只要掌握了足够多的筹码,无论是谁都有可能将买币之人玩弄于股掌之上。很多投机者自然会认为,有庄家拉盘总好过一潭死水,但霍金说过即便相信了命中注定,过马路的时候我们也还是要左右看看的。

作者:不碎 查看全部

一直注重合规化迟迟不愿意上线XRP的coinbase,昨天上午宣布,现在纽约的用户可以在该平台交易瑞波币了,于是XRP结束近半年的横盘,顺势上涨22%。

但几乎是同时,纽约金融服务部门NYDFS以保护企业隐私避免影响企业竞争地位为由,驳回了加密货币数据公司Messari创始人Ryan Selkis关于要求披露XRP II公司销售XRP具体情况的申请。

高涨的投机情绪似乎冲淡了大家对瑞波币中心化程度的质疑,手握瑞波总量60%的Ripple公司在XRP价格走势中扮演了什么样的角色,依旧成迷。

1

进入2019年,矿工、散户、机构投资者们都在蠢蠢欲动,久违的躁动重新笼罩了币市,币价越发扑朔迷离了。

从年初至今,在看涨情绪的带动下,比特币价格上涨近120%,加密货币总市值翻了一翻,但以BTC计价的竞争币市值却在三月之后跌去了38%。几个月来,大多竞争币价格波动不定,唯独瑞波以日收益波动2.9%的数据,刷新了2013年最后一个季度以来波动性第二低的记录。

加密货币分析师Peter brandt在自己的推特上发布了一张XRP价格的走势图,并配文说:“庄家的动力在这个巨大的下降三角中发挥了作用,这说明市场是被操纵的,操纵者将价格维持在了一个相对稳定的水平。”

图片来源:Peter brandt推特

为了考证这一说法,哈希派开始翻找Ripple官方地址的过往交易记录,于是我们发现了几个可疑的地址。

2018年底,ripple官方共向地址1、2中转入了2.4亿枚XRP

并将全部代币转入地址3中

随后经地址5、6转向地址4

其中有1.9亿枚XRP通过地址4流向交易所

在ripple公司公布的第一季度销售报告中表明,第一季度他们一共只卖出了xrp流通总量中的0.32%,即1.72亿枚代币,其中机构直接出售的数量约为0.63亿。很显然上述1.9亿XRP的交易并没有被包括在内。

从5月7日至今的一周时间内,又有3140万枚XRP转入地址4并流向了不同的交易所。而这,只不过是ripple庞大销售网络中的冰山一角。

在查阅交易记录的过程中,哈希派发现了Ripple用来出售XRP的地址之一:r49yezViZ8N6FtwwKg9byDYtJ3UDuJi1zv

据不完全统计,从18年4月至今的一年时间内,至少有10.62亿XRP从瑞波官方地址转出,通过以1zv结尾的地址流入了交易所。

越是追查越是发现,Peter brandt的分析似乎得到了某种印证。按照Peter brandt的后续推测,XRP市场没有足够的力量进一步反弹,操纵者只会越来越绝望;但市场分析最实际的作用就是用来被打脸的,XRP并没有走出预期的态势,反而一路直线上涨。

而除了通过以1zv结尾的地址出售代币之外,还有5.76亿的XRP从瑞波官方转出,通过不同地址直接转进了交易所。

这些被卖出代币的总量不过是官方公布数据的3.7倍而已。事实证明,币圈的真相大概比靠谱的行情分析还要稀缺。

另经粗略统计,最近一周内通过上述相关地址,至少又有1亿代币以不同方式出售给了交易所。

2

除了Ripple公司,另一个大量持有XRP的群体就是Ripple公司的创始团队。

截止2015年Ripple公司大概持有70%左右的XRP,创始团队持有20%

2018年1月,XRP的价格飙升50000%正处于巅峰状态,此时持有52亿XRP的Ripple创始人Chris Larsen,以80亿美元的身价成为首位上榜胡润富豪榜的加密货币富豪,福布斯认为他是区块链行业最富有的人。

然而在之后的几个月时间,XRP价格一落千丈,Ripple公司也因此被投资者以操纵市场的罪名告上了法庭,至今尚未有结论。而Chris Larsen的身家亦随之缩水75%。

出于对曾经币圈首富的敬畏,我们顺手查了查Chris Larsen的交易记录,发现:

部分中间地址省略,完整版见附录

一年时间内,从Chris Larsen个人地址转出,流向交易所的XRP超过了9亿枚。

瑞波CTO David Schwartz今年4月初在论坛上回答了网友关于“Ripple是否控制着XRP”的提问,他信誓旦旦的说:

“XRP是一项独立的数字资产,不是任何个人或实体可以控制的。”

毕竟,承认瑞波币的中心化属性会得罪那么多付出真金白银的投资人,甚至还可能被扣上证券的帽子。

3

然而,在为瑞波币申辩了不到半个月之后,David Schwartz就一边鼓吹XRP值得,一边卖掉了自己手中的280万枚XRP,他说“我不能把鸡蛋放在同一个篮子里”。

面对网友的质疑,他回应称:

“我大部分的流动性资产是XRP,大部分的非流动性资产是瑞波的股票,环境已经把我置于无法接受的风险之中了。在我第一次决定投资时,我和我的妻子达成了一项消除风险的策略,以防止我们破产,并且我也一直带着些许悲伤在遵循这一策略。”

其言之诚恳,要不是因为他在2018年高位套现一千多万,哈希派差点就要相信他了。

David Schwartz在2017年4月至2018年2月期间共出售1346万枚XRP,约合1814万美元

事到如今,谁还会认为过去几次XRP价格的涨跌完全是市场的结果?

瑞波币的投资者Scout早就在XRP聊天室里说过:

“人们普遍认为价格是一个复杂的过程,但事实并非如此。实际上谁能控制资产分配变量谁就能操纵价格,这绝对不是魔法,只是一个计算程序,根据人为的输入来处理这些数字,就像每个人都知道,XRP的价值超过30美分,但它的价格却始终维持不变。这就是加密货币的时代。”

我们只需要耐心等待有人来把XRP的价格定高一点,在此之前请善待这个定价的人。

迫切想要看见收益的投资者总是缺乏耐心和记忆的,所以只要掌握了足够多的筹码,无论是谁都有可能将买币之人玩弄于股掌之上。很多投机者自然会认为,有庄家拉盘总好过一潭死水,但霍金说过即便相信了命中注定,过马路的时候我们也还是要左右看看的。

作者:不碎

加密货币行情见好,但却有大V不慎“陨落”

资讯 • panews 发表了文章 • 2019-05-15 15:05

然而,Alex Tapscott昨天却被罚了。

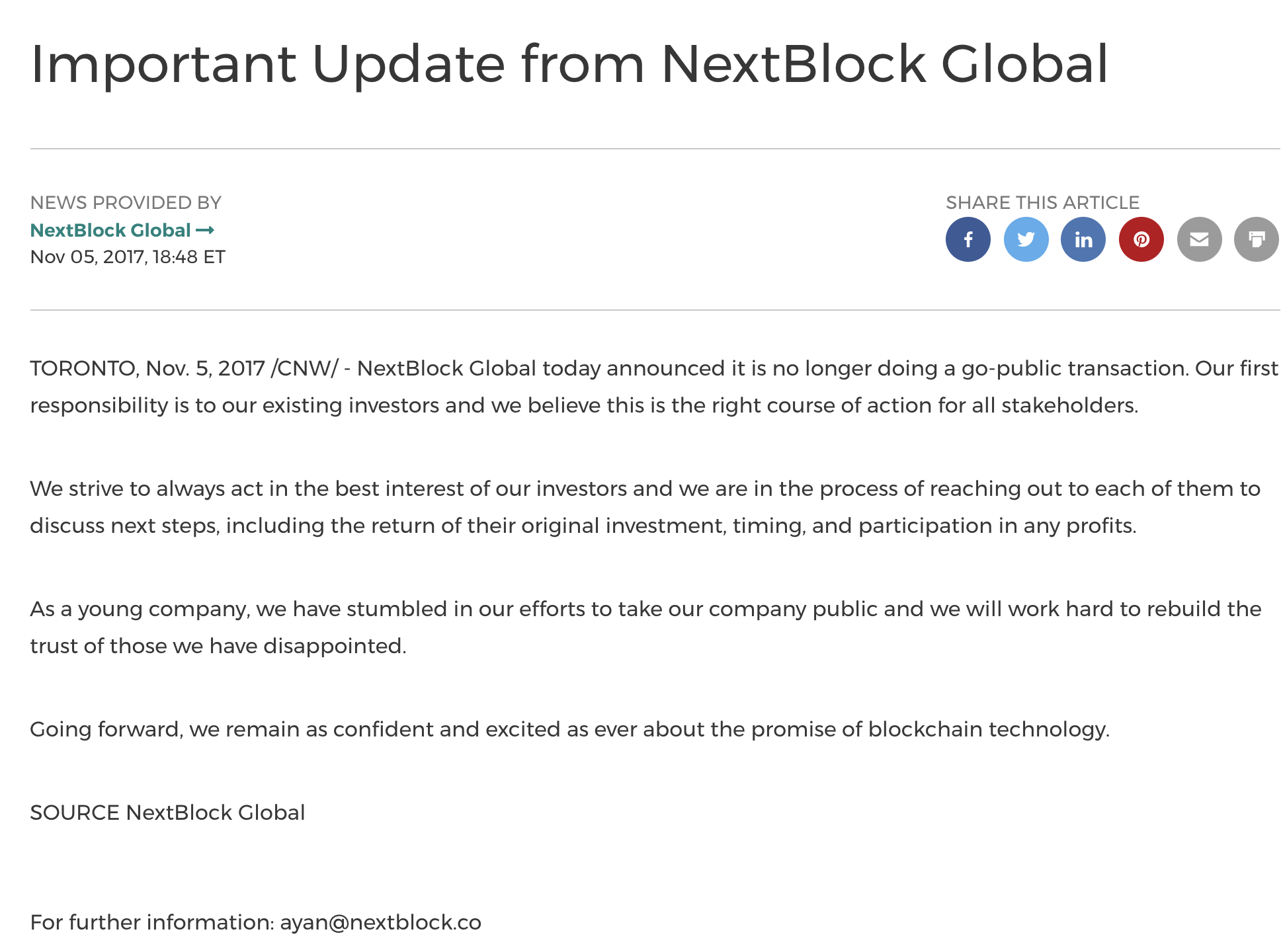

据The Globe and Mail5月13日报道,根据Alex Tapscott与加拿大安大略省证券委员会(OSC)达成的和解协议,他将支付148,000美元的罚款,并将在三所加拿大商学院召开道德研讨会。其所在的NextBlock公司支付594,000美元,其中,74,000美元为调查费用,520,000美元为罚款。不过,目前,和解协议暂时未禁止Tapscott对NextBlock公司的领导。

这究竟是怎么回事呢?

撒谎的CEO,“被站台”的大V们

事情要从两年前说起。

2017年11月1日,《福布斯》对一则丑闻的报道,引起了人们对加拿大加密风险投资公司NextBlock Global和其CEO Alex Tapscott的关注。

NextBlock Global是一家投资数字资产的风险投资公司。Alex Tapscott原本打算通过NextBlock发行加密代币,并将其打包成可以在传统股票市场上交易的证券。最初,NextBlock计划筹集5000万加元,但不久,他们又将目标提升至1亿美元。最终,Tapscott从113位投资者那里筹集了2000万美元。

在2017年10月19日,该公司经纪人通过电子邮件向投资者发送资料,在资料中,NextBlock列出了八位顾问,并把与顾问“无与伦比的关系”作为最亮卖点。这些顾问包括:前美国司法部检察官和Coinbase董事会成员Kathryn Haun; 区块链初创公司Civic的CEO兼Gyft联合创始Vinny Lingham ;以太坊联合创始人Vitalik Buterin的父亲,Dherery Buterin; 前Ripple全球监管事务特别顾问,曾担任纽约联邦储备银行的律师和官员的Karen Gifford,等。

NextBlock Global宣传资料中列出了四名从未同意担任顾问的“顾问”(图片来源:福布斯)

很快,这个骗局被《福布斯》曝光。当《福布斯》向这些“顾问”们求证时,这些“顾问”们是这样回答的:

---“我不是顾问,我从来没有过,”Haun说。

---“我不是他的基金的顾问,”Lingham 说。

---Buterin证实他曾被聘为顾问,但他本人拒绝了。

---Gifford通过媒体代表表示,她不是顾问,也从未与Tapscott谈过。

原来,这些大V们都“被站台”了。

11月5日,被《福布斯》报道后,NextBlock 决定不再在多伦多证券交易所上市,并将资金返还给现有投资者。

公司及CEO Alex Tapscott在向“朋友和投资者”发送的电子邮件中公布了这一消息。

另外,NextBlock还发布了一份新闻稿,内容如下:

“NextBlock Global 今天宣布它不再进行公开交易。我们的首要责任是我们现有的投资者,我们相信这是对所有利益相关者的正确行动方案。

我们始终致力于投资者谋取最佳利益,我们正在与每个人进行沟通,并讨论后续步骤,包括原始投资的返还,时间和参与利润。

作为一家年轻的公司,我们不顾一切努力将公司上市,我们将努力重拾那些对我们失望的人的信任。

展望未来,我们对区块链技术的承诺仍然充满信心和兴奋。”

但是,NextBlock在新闻稿中没有提及针对它的指控。而实际上,与此同时,OSC指控NextBlock和Tapscott误导投资者。

今年5月9日,Tapscott向OSC 提交了公开和解协议,随后便公布了处罚结果。

到此,这件事情算是告一段落。

除了上文中所说的“被站台”之外,其实,在国外,也有一些明星会主动为区块链项目站台。然而,面对监管机构的严格监管,他们的结局往往不太妙。

大V站台跌落

拳击冠军Floyd Mayweather和著名唱片制作人DJ Khaled

2018年10月,美国知名拳击冠军Floyd Mayweather和著名唱片制作人DJ Khaled,就因在2017年为一个名为“Centra Tech”项目的ICO代言,涉嫌参与虚假宣传、诱骗投资者花费数百万美元进入骗局,而被提起集体诉讼。

而早在2017年11月份,美国联邦贸易委员会就规定,若代言ICO,名人们必须披露这一行为收到的所有补偿。如果(名人)没有那么做,就是违反了联邦证券法的反兜售条款。

世界级拳王Evander Holyfield

Centra其实并非美国证券交易委员会(SEC)起诉的第一个虚假ICO。之前,SEC就已对一个名为AriseBank的ICO项目采取了行动。SEC称AriseBank为一个“彻头彻尾的骗局”。但值得一提的是,这个骗局项目同样是被一名世界级拳王——Evander Holyfield代言,并成功通过ICO募集了超6亿美元的资金。

2017年11月份,出于对名人代言ICO的潜在风险的担忧,美国联邦贸易委员会发表声明称,敦促消费者对名人认可的ICO保持怀疑的态度。另一方面,若代言ICO,名人们必须披露这一行为收到的所有补偿。如果(名人)没有那么做,就是违反了联邦证券法的反兜售条款。

由此可见,美国的相关监管机构在保护投资者方面发挥了积极作用。

当然,不管是明星们的主动代言,还是上文NextBlock公司所涉及的行业大咖们“被站台”的虚假宣传,这些事件都在向投资者们敲响警钟:在选择投资标的时,一定不能盲目迷信所谓的大V、明星,而是要尽可能对所投项目进行全面、深入的调查。

文 | 牛牛 Chang 查看全部

《区块链革命:比特币背后的技术如何改变金钱,商业和世界》(Blockchain Revolution: How The Technology Behind Bitcoin Is Changing Money, Business And The World)这本书,不少行业人士都曾读过。这本书由Alex Tapscott与他父亲合著,Alex Tapscott也因此而闻名行业。

然而,Alex Tapscott昨天却被罚了。

据The Globe and Mail5月13日报道,根据Alex Tapscott与加拿大安大略省证券委员会(OSC)达成的和解协议,他将支付148,000美元的罚款,并将在三所加拿大商学院召开道德研讨会。其所在的NextBlock公司支付594,000美元,其中,74,000美元为调查费用,520,000美元为罚款。不过,目前,和解协议暂时未禁止Tapscott对NextBlock公司的领导。

这究竟是怎么回事呢?

撒谎的CEO,“被站台”的大V们

事情要从两年前说起。

2017年11月1日,《福布斯》对一则丑闻的报道,引起了人们对加拿大加密风险投资公司NextBlock Global和其CEO Alex Tapscott的关注。

NextBlock Global是一家投资数字资产的风险投资公司。Alex Tapscott原本打算通过NextBlock发行加密代币,并将其打包成可以在传统股票市场上交易的证券。最初,NextBlock计划筹集5000万加元,但不久,他们又将目标提升至1亿美元。最终,Tapscott从113位投资者那里筹集了2000万美元。

在2017年10月19日,该公司经纪人通过电子邮件向投资者发送资料,在资料中,NextBlock列出了八位顾问,并把与顾问“无与伦比的关系”作为最亮卖点。这些顾问包括:前美国司法部检察官和Coinbase董事会成员Kathryn Haun; 区块链初创公司Civic的CEO兼Gyft联合创始Vinny Lingham ;以太坊联合创始人Vitalik Buterin的父亲,Dherery Buterin; 前Ripple全球监管事务特别顾问,曾担任纽约联邦储备银行的律师和官员的Karen Gifford,等。

NextBlock Global宣传资料中列出了四名从未同意担任顾问的“顾问”(图片来源:福布斯)

很快,这个骗局被《福布斯》曝光。当《福布斯》向这些“顾问”们求证时,这些“顾问”们是这样回答的:

---“我不是顾问,我从来没有过,”Haun说。

---“我不是他的基金的顾问,”Lingham 说。

---Buterin证实他曾被聘为顾问,但他本人拒绝了。

---Gifford通过媒体代表表示,她不是顾问,也从未与Tapscott谈过。

原来,这些大V们都“被站台”了。

11月5日,被《福布斯》报道后,NextBlock 决定不再在多伦多证券交易所上市,并将资金返还给现有投资者。

公司及CEO Alex Tapscott在向“朋友和投资者”发送的电子邮件中公布了这一消息。

另外,NextBlock还发布了一份新闻稿,内容如下:

“NextBlock Global 今天宣布它不再进行公开交易。我们的首要责任是我们现有的投资者,我们相信这是对所有利益相关者的正确行动方案。

我们始终致力于投资者谋取最佳利益,我们正在与每个人进行沟通,并讨论后续步骤,包括原始投资的返还,时间和参与利润。

作为一家年轻的公司,我们不顾一切努力将公司上市,我们将努力重拾那些对我们失望的人的信任。

展望未来,我们对区块链技术的承诺仍然充满信心和兴奋。”

但是,NextBlock在新闻稿中没有提及针对它的指控。而实际上,与此同时,OSC指控NextBlock和Tapscott误导投资者。

今年5月9日,Tapscott向OSC 提交了公开和解协议,随后便公布了处罚结果。

到此,这件事情算是告一段落。

除了上文中所说的“被站台”之外,其实,在国外,也有一些明星会主动为区块链项目站台。然而,面对监管机构的严格监管,他们的结局往往不太妙。

大V站台跌落

拳击冠军Floyd Mayweather和著名唱片制作人DJ Khaled

2018年10月,美国知名拳击冠军Floyd Mayweather和著名唱片制作人DJ Khaled,就因在2017年为一个名为“Centra Tech”项目的ICO代言,涉嫌参与虚假宣传、诱骗投资者花费数百万美元进入骗局,而被提起集体诉讼。

而早在2017年11月份,美国联邦贸易委员会就规定,若代言ICO,名人们必须披露这一行为收到的所有补偿。如果(名人)没有那么做,就是违反了联邦证券法的反兜售条款。

世界级拳王Evander Holyfield

Centra其实并非美国证券交易委员会(SEC)起诉的第一个虚假ICO。之前,SEC就已对一个名为AriseBank的ICO项目采取了行动。SEC称AriseBank为一个“彻头彻尾的骗局”。但值得一提的是,这个骗局项目同样是被一名世界级拳王——Evander Holyfield代言,并成功通过ICO募集了超6亿美元的资金。

2017年11月份,出于对名人代言ICO的潜在风险的担忧,美国联邦贸易委员会发表声明称,敦促消费者对名人认可的ICO保持怀疑的态度。另一方面,若代言ICO,名人们必须披露这一行为收到的所有补偿。如果(名人)没有那么做,就是违反了联邦证券法的反兜售条款。

由此可见,美国的相关监管机构在保护投资者方面发挥了积极作用。

当然,不管是明星们的主动代言,还是上文NextBlock公司所涉及的行业大咖们“被站台”的虚假宣传,这些事件都在向投资者们敲响警钟:在选择投资标的时,一定不能盲目迷信所谓的大V、明星,而是要尽可能对所投项目进行全面、深入的调查。

文 | 牛牛 Chang