区块链

家乐福和雀巢利用IBM区块链平台追踪婴儿配方奶粉供应链

资讯 • 8btc 发表了文章 • 2019-11-18 12:09

通过该平台,家乐福和雀巢希望确保Guigoz实验室(Laboratoires Guigoz)生产配方奶粉的整个供应链更加透明,继而提高消费者对产品质量的信心。该系统旨在提高供应链透明度,并检查婴儿营养产品的来源。

零售巨头使用区块链追溯系统

这并非家乐福和雀巢在内部流程中应用区块链。今年四月,这两家公司开始使用IBM区块链技术来追踪著名速食土豆泥品牌Mousline的供应链。此外,今年春天,家乐福推出了区块链产品——家乐福优质系列微过滤全脂牛奶。

家乐福称,在利用区块链跟踪肉类、牛奶和水果等一系列不同产品的供应链后,其销售额有所增加。据称,区块链的可追溯性帮助消费者避免转基因食物和含抗生素、杀虫剂的产品。

区块链解决供应链中欺诈问题

区块链技术被证明是物流业的福音,并在供应链管理的许多不同领域得到应用。正如之前在一份分析报告中所述,区块链通过创建不可更改的记录块来解决供应链中的会计欺诈问题。

原文:https://cointelegraph.com/news/carrefour-nestle-use-ibms-blockchain-platform-to-track-infant-formula

作者:Ana Alexandre

编译:ElaineW 查看全部

据Cointelegraph近日报道,零售巨头家乐福和雀巢使用IBM区块链食品信用平台(Food Trust)追踪婴儿配方奶粉的供应链。

通过该平台,家乐福和雀巢希望确保Guigoz实验室(Laboratoires Guigoz)生产配方奶粉的整个供应链更加透明,继而提高消费者对产品质量的信心。该系统旨在提高供应链透明度,并检查婴儿营养产品的来源。

零售巨头使用区块链追溯系统

这并非家乐福和雀巢在内部流程中应用区块链。今年四月,这两家公司开始使用IBM区块链技术来追踪著名速食土豆泥品牌Mousline的供应链。此外,今年春天,家乐福推出了区块链产品——家乐福优质系列微过滤全脂牛奶。

家乐福称,在利用区块链跟踪肉类、牛奶和水果等一系列不同产品的供应链后,其销售额有所增加。据称,区块链的可追溯性帮助消费者避免转基因食物和含抗生素、杀虫剂的产品。

区块链解决供应链中欺诈问题

区块链技术被证明是物流业的福音,并在供应链管理的许多不同领域得到应用。正如之前在一份分析报告中所述,区块链通过创建不可更改的记录块来解决供应链中的会计欺诈问题。

原文:https://cointelegraph.com/news/carrefour-nestle-use-ibms-blockchain-platform-to-track-infant-formula

作者:Ana Alexandre

编译:ElaineW

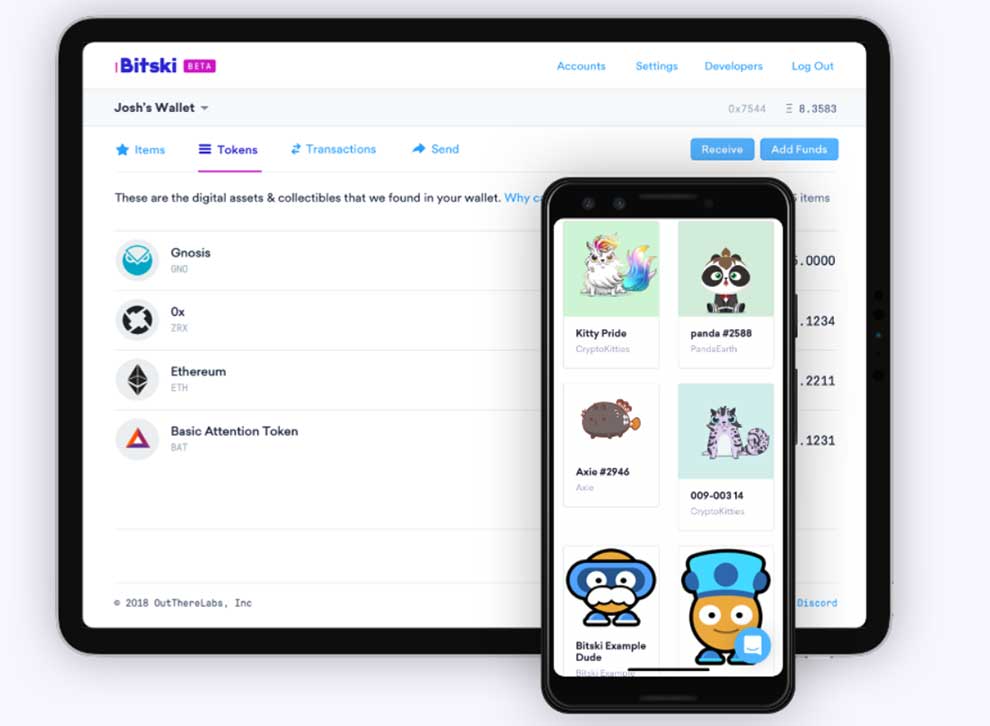

Bitski完成181万美元种子轮融资,获得Coinbase、Galaxy Digital和Winklevoss三大知名机构青睐

资讯 • 8btc 发表了文章 • 2019-11-14 12:02

181万美元用于帮助人们在区块链上创建产品

Bitski的首席执行官兼联合创始人Donnie Dinch表示,该公司将利用收到的181万美元资金来帮助人们在区块链上发展。 他补充说,这家初创公司已经从筹款活动中获得了354万美元的资金,包括在2018年进行了一次种子前融资。

Bitski专注于游戏产业

Bitski宣布其产品已经被两家游戏开发工作室,一家用于直播的YouNow平台和一家基于以太坊的体育博彩网站使用。 Dinch表示,对于核心加密货币消费者来说,有许多有趣的项目,但他们目前主要关注游戏,目前正专注于主流。

Winklevoss Capital的Sterling Witzke表达了对Bitski的支持。 来自Winskivoss Capital的Bitski合伙人Sterling Witzke说:

“我们对Bitski能够帮助催化下一波将区块链集成到其产品中的公司感到兴奋。”

Dinch解释说,这个钱包的UX很简单,并提供了权衡自我托管的选项,而且大多数用户可能更愿意让第三方来处理他们的管理。 他补充说,用于存储钱包功能的技术与来自“生物计量安全”数据中心的硬件安全模块(HSM)一起使用。

主流与区块链的互动变得简单

罗伯特·莱什纳(Robert Leshner)通过Robot Ventures基金参与了Bitski种子轮融资。他表示,该创业公司可以极大地改善新的加密用户的体验。 他补充说,公钥密码学是正在开发的应用生态系统的基础,但主流用户在体验它时遇到了问题。 在发送给Coindesk的电子邮件中,他说,

“Bitski是(重新)想象我们如何与区块链进行交互的必要实验。 他们消除了钱包管理的麻烦和困难,同时保留了安全性并提高了可移植性。”

原文:https://bitcoinexchangeguide.com/bitski-bitcoin-wallet-secures-nearly-2-million-from-coinbase-winklevoss-capital-and-galaxy-digital/

作者:Oana Ularu

编译:Kyle 查看全部

11月14日消息,一家名不转经传的创业公司宣布获得了来自加密货币领域三大知名投资机构Winklevoss Capital,Galaxy Digital和Coinbase Ventures的青睐,完成181万美元种子轮融资资金。这家叫做Bitski的旧金山创业公司正在为面向区块链的开发人员构建开发人员工具。 该公司的旗舰产品是用于以太坊生态系统的易于集成的加密货币钱包,使各种应用能够为其用户提供钱包支持。

181万美元用于帮助人们在区块链上创建产品

Bitski的首席执行官兼联合创始人Donnie Dinch表示,该公司将利用收到的181万美元资金来帮助人们在区块链上发展。 他补充说,这家初创公司已经从筹款活动中获得了354万美元的资金,包括在2018年进行了一次种子前融资。

Bitski专注于游戏产业

Bitski宣布其产品已经被两家游戏开发工作室,一家用于直播的YouNow平台和一家基于以太坊的体育博彩网站使用。 Dinch表示,对于核心加密货币消费者来说,有许多有趣的项目,但他们目前主要关注游戏,目前正专注于主流。

Winklevoss Capital的Sterling Witzke表达了对Bitski的支持。 来自Winskivoss Capital的Bitski合伙人Sterling Witzke说:

“我们对Bitski能够帮助催化下一波将区块链集成到其产品中的公司感到兴奋。”

Dinch解释说,这个钱包的UX很简单,并提供了权衡自我托管的选项,而且大多数用户可能更愿意让第三方来处理他们的管理。 他补充说,用于存储钱包功能的技术与来自“生物计量安全”数据中心的硬件安全模块(HSM)一起使用。

主流与区块链的互动变得简单

罗伯特·莱什纳(Robert Leshner)通过Robot Ventures基金参与了Bitski种子轮融资。他表示,该创业公司可以极大地改善新的加密用户的体验。 他补充说,公钥密码学是正在开发的应用生态系统的基础,但主流用户在体验它时遇到了问题。 在发送给Coindesk的电子邮件中,他说,

“Bitski是(重新)想象我们如何与区块链进行交互的必要实验。 他们消除了钱包管理的麻烦和困难,同时保留了安全性并提高了可移植性。”

原文:https://bitcoinexchangeguide.com/bitski-bitcoin-wallet-secures-nearly-2-million-from-coinbase-winklevoss-capital-and-galaxy-digital/

作者:Oana Ularu

编译:Kyle

区块链分析公司Messari完成400万美元融资,Coinbase、分布式资本等参投

资讯 • 8btc 发表了文章 • 2019-11-14 11:34

11月14日巴比特消息,区块链分析公司Messari 宣布已完成由Uncork Capital领投的400万美元A轮融资,其它参投方还包括Anthemis Group、Blockchain Capital、CoinFund、丹华资本、 Fabric Ventures、分布式资本、 Semantic Ventures、Underscore VC、Coinbase Ventures 以及Balaji Srinivasan在内的行业顶级投资者。

据悉,Messari打算将筹集到的资金投入到其数据接收的自动化过程,同时扩大为加密货币专业人士提供的分析产品。

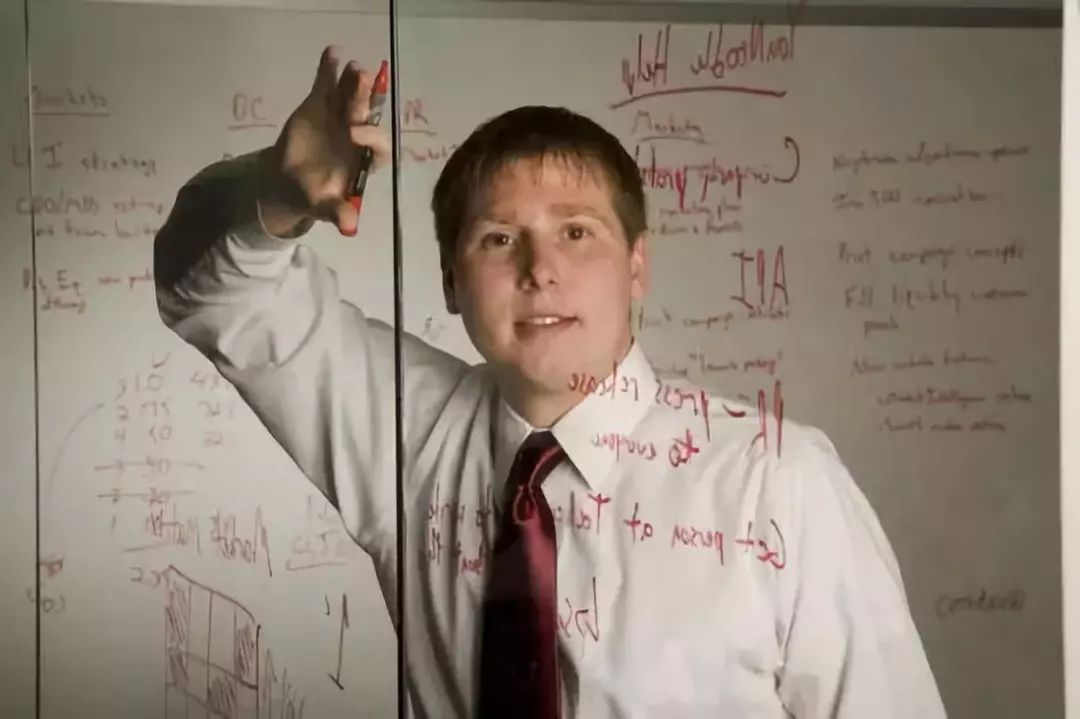

Messari联合创始人兼首席执行官Ryan Selkis在一份声明中表示“目前行业最棘手的问题之一是自我监管新兴资产类别,以及向具有不同合规要求的投资者提供准确、及时的数据。”

而主导这轮融资的Uncork Capital,其创始人Jeff Clavier还将加入Messari的董事会,他表示:

“Ryan和Messari团队正在构建目前加密生态系统中缺乏的基础设施。如果加密货币要成为主流资产类别,它需要公开透明的高质量数据。Messari团队是该行业的开拓者,它在一个原本不稳定和不可预测的市场上建立了强大的镐铲业务”。

Messari发布的公告还提到,除了对数百种代币的披露和量化数据进行汇总外,该公司还针对全球投资加密货币的基金、交易所和券商市场推出了多种合规工具。

原文:https://cointelegraph.com/news/uncork-capital-coinbase-vc-arm-others-invest-4-m-in-crypto-analytics-firm-messari

作者:Joeri Cant

编译:隔夜的粥 查看全部

(图片来自pexels.com)

11月14日巴比特消息,区块链分析公司Messari 宣布已完成由Uncork Capital领投的400万美元A轮融资,其它参投方还包括Anthemis Group、Blockchain Capital、CoinFund、丹华资本、 Fabric Ventures、分布式资本、 Semantic Ventures、Underscore VC、Coinbase Ventures 以及Balaji Srinivasan在内的行业顶级投资者。

据悉,Messari打算将筹集到的资金投入到其数据接收的自动化过程,同时扩大为加密货币专业人士提供的分析产品。

Messari联合创始人兼首席执行官Ryan Selkis在一份声明中表示“目前行业最棘手的问题之一是自我监管新兴资产类别,以及向具有不同合规要求的投资者提供准确、及时的数据。”

而主导这轮融资的Uncork Capital,其创始人Jeff Clavier还将加入Messari的董事会,他表示:

“Ryan和Messari团队正在构建目前加密生态系统中缺乏的基础设施。如果加密货币要成为主流资产类别,它需要公开透明的高质量数据。Messari团队是该行业的开拓者,它在一个原本不稳定和不可预测的市场上建立了强大的镐铲业务”。

Messari发布的公告还提到,除了对数百种代币的披露和量化数据进行汇总外,该公司还针对全球投资加密货币的基金、交易所和券商市场推出了多种合规工具。

原文:https://cointelegraph.com/news/uncork-capital-coinbase-vc-arm-others-invest-4-m-in-crypto-analytics-firm-messari

作者:Joeri Cant

编译:隔夜的粥

若熬到比特币减半时牛市却没来,市场或将面临一场灾难

市场 • hellobtc 发表了文章 • 2019-11-13 15:50

毕竟没有人能够预知未来,市场也未必每次会按照大多数人的预期来发展,于是不少人继续忐忑:比特币减半,到底会不会迎来牛市?若不来,将面临什么?

01 比特币减半未必是牛市主因?

一直以来,各种“周期论”、“信仰论”不绝于耳,似乎频频给人们洗脑:“每逢比特币减半必有大牛市,减半周期就是牛熊周期”。但联系到前两轮牛市我们发现,上一轮牛市带来天量资金的是智能合约,以及通过智能合约发行Token“画饼”的区块链和给市场带来的预期,而上上轮,则是由于数字黄金概念的爆发,一众山寨随着比特币一起飙升。

早前的文章中我们就提到过,比特币减半就像是中本聪设定的一个“魔咒”,每一次都带来巨大的量能。减半魔咒就像是一个导火索或杠杆支点一样,四年强力注射一次“鸡血”,瞬间放大所有人的预期。

那么问题来了,若这次减半,并没有突破性的技术和解决方案出来,换句话说就是没有新的价值出来,比特币减半导火索烧完了、没有新的杠杆对象时,拿什么来支撑巨大的预期、吸引支持牛市的资金进入?乍一看似乎比特币的减半与牛市确实有很强的关联性,但未必是主因。

02 若比特币减半未见牛市,后果很严重?

今年的加密市场,在经历过几个月的波动之后又开始陷入了无尽的沉默。投资人、创业者、项目方都在熬,甚至很多曾经的明星项目方团队已经出现各种撑不住的迹象,纷纷“把项目还给社区”。熬什么呢?肯定不是鸡汤,而是苦等比特币减半,然后期望能够回本、还款、暴富……

因为减半的强烈预期,首先下注布局的是矿工。今年丰水期以来,矿工们开始了4年一度的重要“决战”准备,他们投入了过百亿成本,寄希望于减半后的大行情带来大丰收,“干一票吃5年”。于是我们看到今年的比特币挖矿算力也是不断创新高,硬生生地把比特币减半日期给提前到了2020年的4月,如果算力继续不断上升,或许还会再次提前。

万事俱备,只欠东风。若东风不来,如何是好?首先,矿工群体的巨大预期可能会泡汤,无人为它买单。接着从上轮牛市顶峰开始一路熬过来的新老“韭菜”们的内心必然将受到暴击,比特币减半,牛市不来,无异于共识崩塌。能坚持到2020年的人本就不易,熬不住就只能退场。

原本百废待兴的区块链行业,也将遭受沉重打击,没有资金和人,创业团队们如何继续支撑下去?不敢想象,比特币减半,牛不来将带来什么样的严重后果。

03 牛市不来,是因为区块链还没准备好?

关于比特币减半,不要说什么历史周期重演,也不要说什么神预测,市场终需真正的价值来支撑。

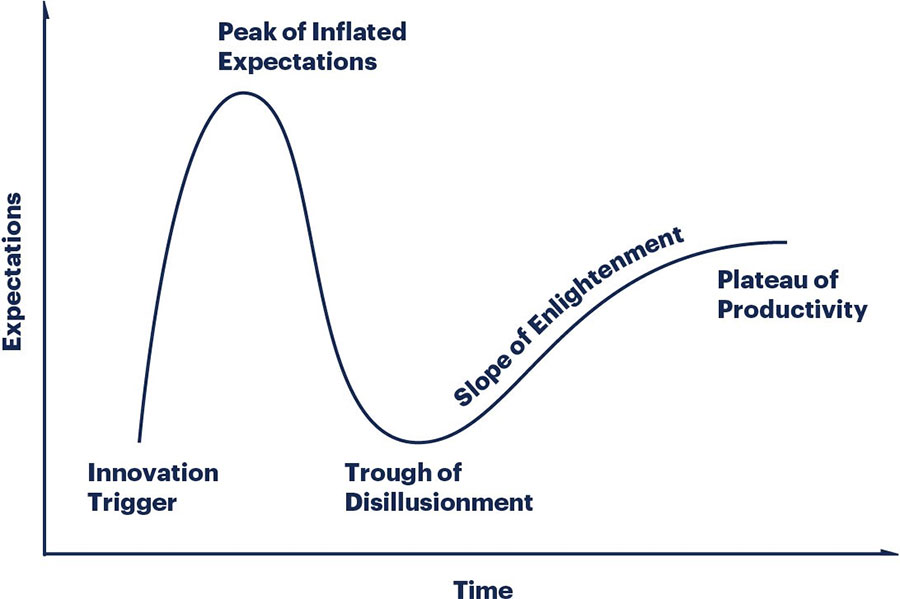

现在主流对于区块链的认识上已经有明显的分水岭,许多人依旧认为区块链是不成熟的,因此它目前是不安全、低效、缓慢、黑暗、浪费的等等,其实很多非议都来自区块链技术与现有技术的解决方案的对比,比如与发展成熟、高效的互联网来比较。很多人也乐于用现有的成熟技术来验证新技术是否足够好、足够有价值,但或许这是错的。

对于新技术的认识,其实许多人面对早期的互联网亦是如此,一开始并没有多少人知道互联网的意义有多大,因为真的是太难了。举个例子:

30年前,也就是互联网早期开始落地应用的时候,相隔异地的人想要互发邮件时,步骤依次是:开机、拨号上网、打开邮件客户端、发送邮件。看似流程非常简单,但实际上早期的计算机软硬件配置与当前比起来非常低下,不仅开机非常缓慢、频繁蓝屏死机、网络传输速度也很慢、而且各种成本非常昂贵,发封邮件一来二去可能得花几十分钟的时间。这对当时很多人来说简直就是“鸡肋”技术,1860年就发明的电话已经是非常稳定高效的通信技术了。

“为什么要那么麻烦发邮件?有啥事,不就是分分钟打一通电话就能解决的事吗?”当时很多人眼里的互联网技术,不仅低效、不安全、浪费电、昂贵等等毛病一大堆,和现在的区块链技术无用论相差无几。但一些科学家和极客却对这种技术非常兴奋,因为他们真正的看到了未来,相信它真的能够改变世界。

如果所有人期待的牛市迟迟不来,那一定是区块链还没有准备好,也是许多人还没准备好接受它。但是,就像当年的互联网一样,并不意味着我们就可以低估它,因为科技的速度比我们想象的要快。

04 其实许多人熟知的“区块链”黑料都是错的

市面上流行很多关于比特币、区块链无用论的观点,其实大部分都是发自那些对比特币、区块链一知半解的人口中,若非充分了解它们的人很容易就信了这些“邪”,当人们一旦真正认真的去了解它们,就会发现这些才是对的:

1.区块链很安全

目前看似区块链事故频发,但都停留在一些程序、合约设计漏洞和人们自身安全意识薄弱的问题,大部分都还是互联网本身的安全问题。而真正如比特币强大的区块链网络相比传统的中心化网络服务来说安全太多了,这一点完全不需要什么证明,只需要知道,网络安全界的“扛霸子”顶级黑客们都完全相信和使用比特币就行了,还有什么比他们更有发言权吗?它不仅仅是网络安全,在个人私有财产的安全保护上,全世界除了黄金外很难再找到更安全的资产了。

2.区块链是高效而非低效

如果拿区块链网络与成熟的互联网中心化网络来比较效率问题,就像一句话说的:“不要和一个蠢货去争辩,他会把你拉低到他的水平,然后用丰富的经验打败你 ”。撇开互联网技术成熟已久的基础条件,区块链技术和互联网技术是完全不在一个维度上的东西,区块链之于互联网,就像互联网之于电话。互联网专注于提供高速的信息传递,而区块链则是加载在互联网之上的一层“价值传输”的解决方案。

单单互联网永远也无法做到价值的无信任传输,也就是永远无法直接达成共识,而区块链网络为价值传输而生。因此,如果说是价值传输这件事上,互联网无法做到,它的高效完全等于0,如何去比较?比特币网络上常常动辄几千万、几亿甚至十亿美金的价值传递,只需要很短的时间、付几块钱的手续费即可。试问全世界哪一家银行和机构可以做到如此之高效?区块链又何来低效和缓慢一说?

3.区块链是光明的而非黑暗的

这一点,似乎被针对得最多,也有很多人已经充分辩论过了。我们只需要知道世界上任何金钱都足够“脏”就够了。人类越贪婪,它们就越黑,若把这些金钱和比特币堆在一起,黑乎乎的一片,我们想根本没人能分辨出谁更黑。

反而我们知道监管机构们开始利用区块链的可追溯性来追踪犯罪,而未来,魔高一尺道高一丈,区块链的透明性将把真正的合法隐私需求和非法需求会严格区分开。

05 后记

人类之所以能够不断进步,就是因为总有一部分人会跳出封闭的条条框框,去创新去发展。数十年前许多人已经严重低估过一次互联网了,而今,难道有更多人想要严重低估区块链?

其实当下最可怕的事情,并不是比特币减半牛市还没来,而是明知区块链必然有未来,却发现自己(团队)并没有办法熬到那一天。 查看全部

尽管比特币减半后会带来大行情的共识已经深入人心,但许多人却还是感觉有些不对头。即便近期区块链上升为国家战略后重拾了一些信心,但令人心知肚明的是,脱虚向实、防范风险才是主推。

毕竟没有人能够预知未来,市场也未必每次会按照大多数人的预期来发展,于是不少人继续忐忑:比特币减半,到底会不会迎来牛市?若不来,将面临什么?

01 比特币减半未必是牛市主因?

一直以来,各种“周期论”、“信仰论”不绝于耳,似乎频频给人们洗脑:“每逢比特币减半必有大牛市,减半周期就是牛熊周期”。但联系到前两轮牛市我们发现,上一轮牛市带来天量资金的是智能合约,以及通过智能合约发行Token“画饼”的区块链和给市场带来的预期,而上上轮,则是由于数字黄金概念的爆发,一众山寨随着比特币一起飙升。

早前的文章中我们就提到过,比特币减半就像是中本聪设定的一个“魔咒”,每一次都带来巨大的量能。减半魔咒就像是一个导火索或杠杆支点一样,四年强力注射一次“鸡血”,瞬间放大所有人的预期。

那么问题来了,若这次减半,并没有突破性的技术和解决方案出来,换句话说就是没有新的价值出来,比特币减半导火索烧完了、没有新的杠杆对象时,拿什么来支撑巨大的预期、吸引支持牛市的资金进入?乍一看似乎比特币的减半与牛市确实有很强的关联性,但未必是主因。

02 若比特币减半未见牛市,后果很严重?

今年的加密市场,在经历过几个月的波动之后又开始陷入了无尽的沉默。投资人、创业者、项目方都在熬,甚至很多曾经的明星项目方团队已经出现各种撑不住的迹象,纷纷“把项目还给社区”。熬什么呢?肯定不是鸡汤,而是苦等比特币减半,然后期望能够回本、还款、暴富……

因为减半的强烈预期,首先下注布局的是矿工。今年丰水期以来,矿工们开始了4年一度的重要“决战”准备,他们投入了过百亿成本,寄希望于减半后的大行情带来大丰收,“干一票吃5年”。于是我们看到今年的比特币挖矿算力也是不断创新高,硬生生地把比特币减半日期给提前到了2020年的4月,如果算力继续不断上升,或许还会再次提前。

万事俱备,只欠东风。若东风不来,如何是好?首先,矿工群体的巨大预期可能会泡汤,无人为它买单。接着从上轮牛市顶峰开始一路熬过来的新老“韭菜”们的内心必然将受到暴击,比特币减半,牛市不来,无异于共识崩塌。能坚持到2020年的人本就不易,熬不住就只能退场。

原本百废待兴的区块链行业,也将遭受沉重打击,没有资金和人,创业团队们如何继续支撑下去?不敢想象,比特币减半,牛不来将带来什么样的严重后果。

03 牛市不来,是因为区块链还没准备好?

关于比特币减半,不要说什么历史周期重演,也不要说什么神预测,市场终需真正的价值来支撑。

现在主流对于区块链的认识上已经有明显的分水岭,许多人依旧认为区块链是不成熟的,因此它目前是不安全、低效、缓慢、黑暗、浪费的等等,其实很多非议都来自区块链技术与现有技术的解决方案的对比,比如与发展成熟、高效的互联网来比较。很多人也乐于用现有的成熟技术来验证新技术是否足够好、足够有价值,但或许这是错的。

对于新技术的认识,其实许多人面对早期的互联网亦是如此,一开始并没有多少人知道互联网的意义有多大,因为真的是太难了。举个例子:

30年前,也就是互联网早期开始落地应用的时候,相隔异地的人想要互发邮件时,步骤依次是:开机、拨号上网、打开邮件客户端、发送邮件。看似流程非常简单,但实际上早期的计算机软硬件配置与当前比起来非常低下,不仅开机非常缓慢、频繁蓝屏死机、网络传输速度也很慢、而且各种成本非常昂贵,发封邮件一来二去可能得花几十分钟的时间。这对当时很多人来说简直就是“鸡肋”技术,1860年就发明的电话已经是非常稳定高效的通信技术了。

“为什么要那么麻烦发邮件?有啥事,不就是分分钟打一通电话就能解决的事吗?”当时很多人眼里的互联网技术,不仅低效、不安全、浪费电、昂贵等等毛病一大堆,和现在的区块链技术无用论相差无几。但一些科学家和极客却对这种技术非常兴奋,因为他们真正的看到了未来,相信它真的能够改变世界。

如果所有人期待的牛市迟迟不来,那一定是区块链还没有准备好,也是许多人还没准备好接受它。但是,就像当年的互联网一样,并不意味着我们就可以低估它,因为科技的速度比我们想象的要快。

04 其实许多人熟知的“区块链”黑料都是错的

市面上流行很多关于比特币、区块链无用论的观点,其实大部分都是发自那些对比特币、区块链一知半解的人口中,若非充分了解它们的人很容易就信了这些“邪”,当人们一旦真正认真的去了解它们,就会发现这些才是对的:

1.区块链很安全

目前看似区块链事故频发,但都停留在一些程序、合约设计漏洞和人们自身安全意识薄弱的问题,大部分都还是互联网本身的安全问题。而真正如比特币强大的区块链网络相比传统的中心化网络服务来说安全太多了,这一点完全不需要什么证明,只需要知道,网络安全界的“扛霸子”顶级黑客们都完全相信和使用比特币就行了,还有什么比他们更有发言权吗?它不仅仅是网络安全,在个人私有财产的安全保护上,全世界除了黄金外很难再找到更安全的资产了。

2.区块链是高效而非低效

如果拿区块链网络与成熟的互联网中心化网络来比较效率问题,就像一句话说的:“不要和一个蠢货去争辩,他会把你拉低到他的水平,然后用丰富的经验打败你 ”。撇开互联网技术成熟已久的基础条件,区块链技术和互联网技术是完全不在一个维度上的东西,区块链之于互联网,就像互联网之于电话。互联网专注于提供高速的信息传递,而区块链则是加载在互联网之上的一层“价值传输”的解决方案。

单单互联网永远也无法做到价值的无信任传输,也就是永远无法直接达成共识,而区块链网络为价值传输而生。因此,如果说是价值传输这件事上,互联网无法做到,它的高效完全等于0,如何去比较?比特币网络上常常动辄几千万、几亿甚至十亿美金的价值传递,只需要很短的时间、付几块钱的手续费即可。试问全世界哪一家银行和机构可以做到如此之高效?区块链又何来低效和缓慢一说?

3.区块链是光明的而非黑暗的

这一点,似乎被针对得最多,也有很多人已经充分辩论过了。我们只需要知道世界上任何金钱都足够“脏”就够了。人类越贪婪,它们就越黑,若把这些金钱和比特币堆在一起,黑乎乎的一片,我们想根本没人能分辨出谁更黑。

反而我们知道监管机构们开始利用区块链的可追溯性来追踪犯罪,而未来,魔高一尺道高一丈,区块链的透明性将把真正的合法隐私需求和非法需求会严格区分开。

05 后记

人类之所以能够不断进步,就是因为总有一部分人会跳出封闭的条条框框,去创新去发展。数十年前许多人已经严重低估过一次互联网了,而今,难道有更多人想要严重低估区块链?

其实当下最可怕的事情,并不是比特币减半牛市还没来,而是明知区块链必然有未来,却发现自己(团队)并没有办法熬到那一天。

区块链热潮下币圈乱象:空气币、割韭菜,山寨“交易所”群魔乱舞

市场 • leek 发表了文章 • 2019-11-11 19:26

尽管区块链技术≠虚拟币。然而却有不少项目方打着区块链的幌子行发币之事,已有一年多难觅踪影的虚拟币发币宣传再次卷土重来,越来越多新手入局;与此同时,种目繁多的虚拟币交易所开始复燃。

以Biki虚拟货币交易所(以下简称“Biki”)为例,其靠着类似拼多多的模式,狂上线“空气币”和“拉人头”,专注下沉市场,从币圈头部交易所(火币、币安、OKex)手中夺得一杯羹。2018年6月成立至今,Biki已经上线各种虚拟币逾150种,疯狂上币和发币速度让其备受争议。

根据证券时报记者深入了解,Biki的上币项目基本都是无底层技术团队、无实际价值的“空气币”,所谓的白皮书更是漏洞百出。在Biki社群交流群里,有不少投资者向记者表示,基本上所有项目都是奔着“割韭菜”去的,Biki交易所与项目方共同围猎投资人,但想着一夜暴富的人太多了。“我们也知道可能被骗,但是就是抱着谁跑得快的心理,说不定能赚一波。”

空气币卷土重来

“今年以来随着比特币价格重新回升,币圈社群又开始活跃,最近发币的项目方越来越多,宣传还是以朋友圈、微信群等社群以及垂直自媒体为主,好像又回到 2017年的盛景,炒币暴富的鸡汤又开始了。”炒币者林先生向证券时报记者透露。

与此同时,近一年来,众多号称可供全球投资者炒币的虚拟货币交易所层出不穷,他们的服务器放置国外,公司注册地也在国外,但投资者却主要集中在国内。比如近来争议不断的Biki。

该交易所总部位于新加坡,前火币联合创始人、金色财经创始人杜均个人投资Biki500万美元并担任联席CEO。自2018年6月成立至今,一年多的时间里发币超过150种。

记者在Biki社群看到,客服人员每天都会发送新的上币项目。10月28日-11月3日这一周的时间里,Biki上线了EVC、TUR、XQC、UNI、EIDOS、IOST、NEO、BTM、ONT等9种虚拟货币,每天至少都有1个新币上线。

而这些新上的虚拟币价格走势非常雷同,开盘即最高点,然后价格一路下跌,中途有投资者在群里发泄不满,认为自己被当韭菜收割的时候,价格会有所上调,然后继续波动向下。

比如10月31日新上线的TUR币(角塔币),上线第二天就跌破发行价。有投资者向记者表示,“TUR私募(币圈私募是一种投资加密货币项目的方式,也是加密货币创始人为筹集资金的一种方式)时的价格4毛一个,于是买进去,上线第二天还没来得及反应就被收割,11月2日已经跌倒1毛左右。”截至11月10日记者发稿,TUR价格显示为0.00786美元(约人民币5分钱)。“基本上没有价值了,不出意外的话,应该会归零,没人托底,庄家割了一波就跑了。”该投资者说。

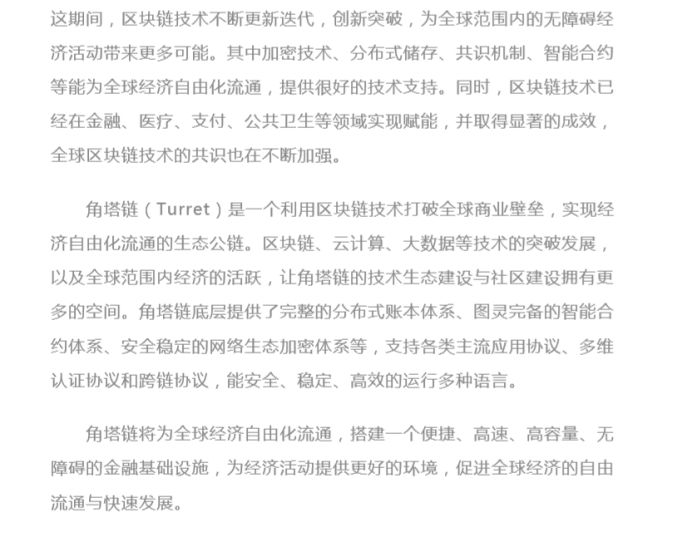

TUR币白皮书显示,Turret(角塔链)是一个利用区块链技术打破全球商业壁垒,实现经济自由化流通的生态公链(所谓公链,即链条上所有节点向公众开放,人人都可以参与其中,是完全去中心化的区块链),旨在为全球经济自由化流通,搭建一个便捷、高速、高容量、无障碍的金融基础设施,促进全球经济自由流通和快速发展。

但是,如果真的能够促进经济自由流通,为何全球金融机构弃而不用?从商业逻辑来看,白皮书的内容几乎无法自圆其说。

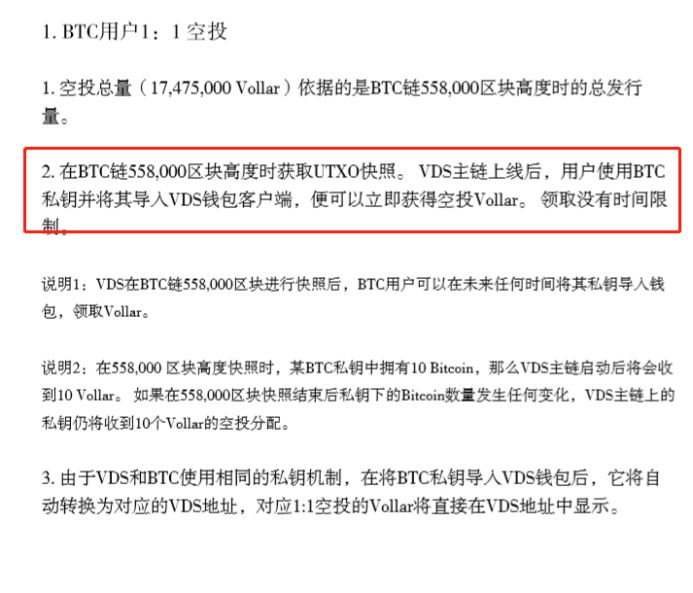

而这只是Biki上币项目乱象的冰山一角,其中还有不少诸如VDS、HDS、KTN等无底层技术团队,无实际价值支撑 “空气币”。

Biki CEO李显冬其朋友圈大肆炫耀的明星项目VDS,总发行量21亿枚,集资额逾13亿人民币。李显冬称其日真实成交量超过2000万人民币。

VDS主要交易手段是用比特币兑换VDS币,从VDS的走势来看,这番兑换对于大多数投资者来说似乎并不划算。

VDS在Biki上线之后经过短暂的猛涨,触及12美元高点后便急速下调。截至11月6日,VDS价格显示为0.7017美元(约人民币4.877元),累计跌幅最高达94%。

VDS在白皮书中是如此介绍自己,VDS所做的是在分布式匿名节点上重建一个全新的、开放性互联网,这将引领我们去往一个前所未有的自由空间,V-Dimension(五次元空间)。其项目理念就是通过财富自由、言论自由、创新自由、网络自由乃至思想自由从而实现整个人类社会的自由。

Biki上线的另一虚拟币HDS币,甚至在项目白皮书中公然写到,“您承认,理解并同意HDS可能没有价值,HDS没有保证或代表价值或流动性,HDS不用于投机性投资”来为自己免责,合共32页的白皮书详细介绍的商业模式却无一款具体的产品。

根据Biki交易所行情软件显示,HDS目前价格基本归为零,为0.0001美元,价格走势同样是上线初期拉升一波后,就再无支撑,自由落体。

不止是新秀交易所Biki上币速度令人咂舌,头部虚拟币交易所火币全球的新币上线也有所提速。虽不如Biki,但也能做到平均2-3天上线一种新币。

以太坊社区中国成员、CoinWord共创发起人符德坤向记者表示,打着区块链幌子发行代币的骗局,跟区块链技术没有关系。事实上,目前真正的区块链项目本来就少,假借区块链项目的发币骗局对行业发展影响非常大,应该对其进行整顿。

大成律师事务所朱宝律师向记者表示,在国内,所有发币行为其实都属于违规。代币发行融资是指融资主体通过代币的违规发售、流通、向投资者筹集比特币、以太币等所谓的“虚拟货币”,本质上是一种未经批准的非法公开融资行为,涉嫌非法发售代币票券、非法发行证券以及非法集资、金融诈骗,传销等违法犯罪活动。

资本进入,虚拟币交易所再次活跃

2017年9月4日,一行三会,网信办,工信部,工商总局七部委联合出手叫停ICO融资。此后,国内ICO一度销声匿迹,几大交易所纷纷将服务器转至海外,云币网、聚币网等平台关闭。

随着比特币行情回暖,沉寂已久的币圈今年以来明显活跃。资本方携带资金涌入虚拟货币交易所。比如今年3月份,杜均通过节点资本投资Biki交易所约500万美元,杜均表示,今年第二季度Biki收入超过1亿美元,节点资本账面回报超过100倍,投资虚拟币交易所的回报可想而知。

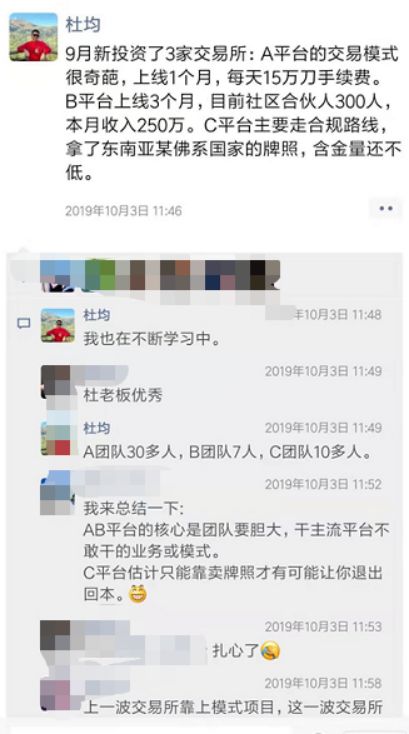

今年9月份,杜均又投资了3家交易所,其在朋友圈表示,A平台的交易模式很奇葩,上线1个月,每天15万美元的手续费,B平台上线3个月,目前社区合伙人300人,本月收入250万,C平台主要走合规路线,拿了东南亚某佛系国家的牌照,含金量还不低。10月份,杜均朋友圈发布消息称,又投资了一个新兴交易平台BBKX.COM。

此外另一家知名度较高的币市(BISS)交易所也获得大都会资本、真格基金、经纬中国、策源创投、涅槃资本、Alphacoin Fund等多家机构数千万战略投资。

有投资人表示,这一波通过投资交易所就能够赚快钱。

一位不愿具名的业内人士向记者表示,BIki交易所一个项目的上币费为15个比特币,按照11月6日比特币价格9425美元计算,一个项目上币费就接近100万。以Biki目前一日一币的上线速度,单收项目方费用一个月就可达3000万元。有些项目方就是冲着Biki的活跃社群和用户去的,认为上线之后能够收割一波。因此心甘情愿支付100万的上币费,最后却发现Biki交易所可能流量造假,收割用户不成,反被交易所收割。

Biki交易所CEO李显冬此前在朋友圈表示,Biki注册用户200万,日活跃用户13万,上线项目超150个, 5月份日交易金额就已经超过1亿美元。

据非小号APP显示,目前面向国内投资者的虚拟货币交易所有491家,但据某家海外交易所联合创始人向记者透露,实际虚拟货币交易所可能高达上万家。为躲避监管,这些虚拟货币交易所都选择将服务器转至海外,美名其曰全球虚拟货币交易所,但主要用户依然聚焦于国内投资者。

一位从某头部虚拟货币交易所离职的员工向记者表示,无论是币圈创业者还是机构,都挤破头想开交易所,主要基于以下几个原因:1、交易所处在币圈的核心位置,上可以问项目方收费,下可以向炒币者收手续费,左右可以做钱包、矿池、资本,属于币圈的顶层收割机;2、虚拟币交易所盈利模式是可以被证明的,用很小的团队撬开很大的资金量,从今年各类交易所层出不穷就可知道这个项目的受青睐程度;3、、虚拟交易所还能满足特定的需求,比如洗钱,承接项目筹集资金,但风险很大。不过,他也向记者表示,虚拟币交易所竞争异常激烈,流量基本被币安、火币、OKex把控,想从头部已有份额中夺得一杯羹并不容易。

李显冬也曾对外公开表达过相同意见,他认为整个行业处在非主流和主流共识的拐点上,而虚拟货币交易所是整个行业的基础设施和金融中心,是兵家必争之地,虚拟币交易所越大就越有话语权。

而Biki交易所之所以能被杜均看中,主要在于其社群用户以及社群营销。拼多多专注下沉市场获取用户的路子让李显冬看到了希望,李显冬将获客的目标投向了三四五线城市,并设立好激励的规则,比如每一个给Biki带来资源、新用户、新项目的人,都能获得Biki的奖励,也即“拉人头”。

11月10日,Biki社群志愿者发布了一张“Biki双十一狂欢节”的海报,旨在拉新人进群,其中赫然写到燃烧Biki,暴富100倍,分享海报到朋友圈,瓜分3000USDT等值THP、IFACE代币,矿池持仓7天VOL,20%年化收益。

而更为的夸张的是,有一些社群的志愿者在群里表示,“我已经做好了梭哈Biki的准备,本次梭哈将获得蚂蚁金服,腾讯,京东,美团,百度,360,新浪的战略投资。”以此来号召群员在Biki加大资金投入。

有志愿者向记者表示,通过“拉人头”方式,Biki迅速建立了100多个微信群,并且在群里分发每日即将上线的新币,让炒币者关注,然后通过“喊单员”(即币涨起来的时候在群里说信仰,跌下来的时候大声喊赶紧跑,被业内人戏称“韭菜催化剂”)对投资者进行心理干预。这种拉人、建群、喊单,推荐新币的模式像极了传销。

值得一提的是,记者深入潜伏在Biki多个微信群里,发现其微信群成员,有不少僵尸粉,比如一个群里叫“放肆”的有几十个,叫“小可爱”的多达13个,叫“李晓琪”的有10个以上,且经常有人投放色情广告,微信群质量堪忧。

虚拟币交易平台暗藏巨大风险

据知情人士向记者表示,Biki目前团队30多人,多为公关、运营和商务团队,技术团队全部外包,ChainUP(链上科技)为Biki的主要技术提供方。在团队人员只有30人左右情况下,一天一币的上新速度,Biki是否认真审核项目方的资质令人质疑。

如前所述,Biki交易所的上币项目多为无项目落地,无技术支撑,无实际价值的“空气币”。

面对Biki上线类似VDS、HDS这种颇具争议的山寨币,李显冬曾在接受采访时表示,活下去才是王道,应该要包容创新。

对于Biki平台上的那些山寨币,9月20日,Biki联席CEO杜均在朋友圈公开表示,币安最早也是靠山寨币起家,3个月上线超过100个项目,这些项目原来都是聚币网、云币网等交易所的用户,由于2017年9月4日受到政策影响被关后,无处可去都去了币安,故事都是有轮回。

在Biki社群里,当记者问及如何才能在Biki交易所发币,要符合哪些资质时,有一位同样是做交易所的商务经理向记者表示,“资质都是虚的,如果你要上币,可以跟我合作,我们是新加坡BitSG交易平台,花钱就能上。”

上述商务经理继续称,一般要想在平台上币需要有一个商业逻辑搭建,即参考现有业务模式,分析企业优势和行业痛点,然后将其与区块链技术结合,设计一个能解决行业痛点的孵化方案;其次,撰写白皮书,有专门的模板;第三就是代币设计,发行多少由项目方决定;第四,品牌设计加上市场推广,通过区块链垂直自媒体进行轰炸式报道,社群对接,进行病毒式营销;第五,私募(基石轮),借助前期预热,通过线下路演,向已经确定的私募投资方根据代币分配方案进行基石轮融资,然后在通过社群代投方式向公众融资;最后根据项目方需求推荐交易所上币交易,实现币值流通,甚至还有专业的币值管理,也就是币圈所说的坐庄。

不仅是上币质量堪忧,虚拟货币交易所全部都涉及到场外交易(OTC),即炒币者先在场外用人民币购买USDT(稳定币,可以和美元进行1:1兑换),然后再利用USDT去购买虚拟币。

符德坤向记者表示,虚拟货币交易所之所以推出OTC功能,就是为了绕开监管,吸引投资者入场,但这样的交易会导致监管难度加大,同样还涉及到洗黑钱。场外交易用户更容易脱离平台私下交易,导致资金流向难以追踪,这种潜在风险不容忽视。绝大多数交易所是目前币圈乱象的根源和毒瘤,是重灾区,应该重点监管。

打着区块链幌子的币圈乱象亟需监管

11月4日,一家号称“炒币神器”的BISS币市交易所(简称“”BISS)在网站发布公告称,“目前BISS部分业务负责人正积极配合有关部门调查工作,调查结束后,我们将在第一时间恢复正常业务。”

据业内知情人士向记者表示,BISS运营公司名为北京速子科技有限公司(以下简称“速子科技”),其实际控制人及高管、部分员工在10月30日被警方带走调查,目前被调查原因主要是涉嫌诈骗以及洗钱。

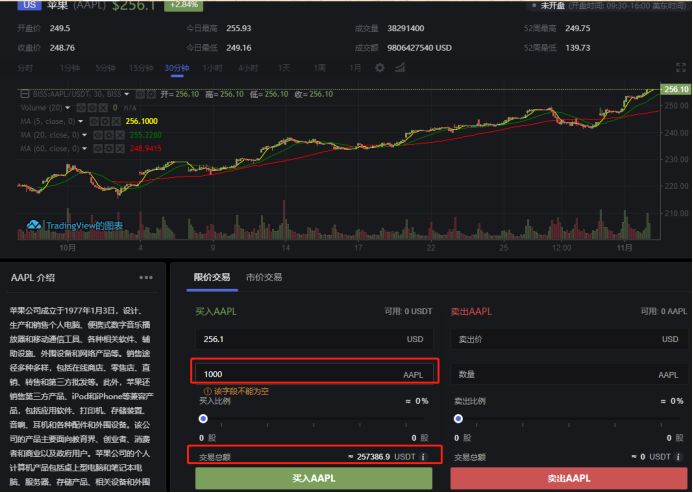

与大多数虚拟币交易所业务模式一样,BISS同样依靠上币费,交易手续费,发行平台币实现盈利。此外,BISS还涉及到炒股交易,根据BISS网站介绍,其开通了币股交易,即用户可通过法币兑换USDT完成充值,从而在平台上来购买美股,相当于利用USDT国际流通的特性购买国际股票,却绕开了外汇管制。

大成律师事务所朱宝律师向记者表示,币市的币股交易本身就属于违法,未经国家有关主管部门批准非法经营证券、期货、扰乱市场秩序,情节严重的,构成非法经营罪,其次,我国对外汇实行强制管理制度,即任何组织和个人在我国境内从事外汇买卖,结汇业务,必须获得国家外汇管理部门的许可并在指定场所进行,而币股交易模式已经触及了外汇管制这条底线,涉嫌变相实现用人民币不限额的兑换美元。

朱宝向记者表示,除了BISS被立案调查以外,其他在运营的虚拟币交易平台也可能涉嫌违规经营,随着监管方的清理整顿,虚拟货币交易所行业也将面临严监管。

南京信息工程大学滨江学院企业教授、中国自动化学会区块链专业委员会委员刘峰认为,当前虚拟货币交易所门槛很低,仅需一个交易所源码,注册服务器部署,然后买个域名即可,这种交易所实质上只能算是一个网站,而这种非法网站数量可能达上万家。

“当前市场对区块链技术有所误解,片面地与比特币、虚拟币联系在一起。但事实上,哪怕是央行所说的数字货币也不等于虚拟货币,而是一种有国家背书的电子货币,简单说,是人民币纸钞的数字化,需要独特的数字钱包来存储央行数字。”火讯财经创始人龙典向记者表示。

近期《人民日报》刊文指出,区块链创新不等于炒作数字货币,应防止利用区块链炒作空气币,由此可见,官方态度非常明确。

对于炒币、发币行为,香港证监会态度同样明确。11月6日,香港证监会发布公告表示,在香港任何交易平台或人士若在未获得牌照或认可的情况下发售虚拟资产期货合约或为虚拟资产期货合约提供交易服务,均可能违反《证券及期货条例》。证监会也不会就经营有关虚拟货币的交易批出牌照或认可,即在香港设立虚拟交易所提供虚拟货币交易服务一经定罪,将会受到刑事制裁。

值得一提的是,区块链技术目前最大的落地应用场景依然是比特币,符德坤认为,区块链技术发展至今已有10年之久,但是在应用场景的落地上相对薄弱,主要原因在于监管滞后,投机盛行,以及产业环境不成熟,传统产业跟不上都是区块链技术发展面临的瓶颈,但区块链技术不可篡改,去中心化等特性将为实体经济带来生产关系上的实质变革。

关于如何对区块链进行监管,避免其成为下一个P2P,熵链科技创始人陈意斌向记者表示,目前监管存在的问题主要是监管主体责任未明确,比如具体由哪个部门来对区块链进行监管,因为区块链涉及到多个领域的应用,所以监管主体责任不明确,地方部门很难开展监管工作。短期内,政府应该会更多正向引导区块链技术创新与应用发展,对于区块链行业的各种乱象,政府也会很重视,只是何时像整顿P2P一样还未有明确时间表。

国研智库创新科学园副总经理高宏认为,在区块链监管方面,管理缺失和过度监管都会影响其创新发展,因此沙河监管应该是行之有效的,即重点示范,开展政府管理试点,围绕核心企业或核心应用场景开展企业或行业级试点。

赛迪区块链研究院院长刘权在接受记者采访时表示,我国应该积极探索和制定区块链技术及应用的行业管理办法和安全监督机制体系,加强对敏感行业应用的监督与管理,比如针对数字货币中数字身份管理,数字资产存储与兑换法则,经营牌照,业务范围,信息披露,跨境资本管理等内容,加快相关法律和监管政策制定。

来源:证券时报

作者:李想 查看全部

10月24日以来,区块链的热度急速升温。

尽管区块链技术≠虚拟币。然而却有不少项目方打着区块链的幌子行发币之事,已有一年多难觅踪影的虚拟币发币宣传再次卷土重来,越来越多新手入局;与此同时,种目繁多的虚拟币交易所开始复燃。

以Biki虚拟货币交易所(以下简称“Biki”)为例,其靠着类似拼多多的模式,狂上线“空气币”和“拉人头”,专注下沉市场,从币圈头部交易所(火币、币安、OKex)手中夺得一杯羹。2018年6月成立至今,Biki已经上线各种虚拟币逾150种,疯狂上币和发币速度让其备受争议。

根据证券时报记者深入了解,Biki的上币项目基本都是无底层技术团队、无实际价值的“空气币”,所谓的白皮书更是漏洞百出。在Biki社群交流群里,有不少投资者向记者表示,基本上所有项目都是奔着“割韭菜”去的,Biki交易所与项目方共同围猎投资人,但想着一夜暴富的人太多了。“我们也知道可能被骗,但是就是抱着谁跑得快的心理,说不定能赚一波。”

空气币卷土重来

“今年以来随着比特币价格重新回升,币圈社群又开始活跃,最近发币的项目方越来越多,宣传还是以朋友圈、微信群等社群以及垂直自媒体为主,好像又回到 2017年的盛景,炒币暴富的鸡汤又开始了。”炒币者林先生向证券时报记者透露。

与此同时,近一年来,众多号称可供全球投资者炒币的虚拟货币交易所层出不穷,他们的服务器放置国外,公司注册地也在国外,但投资者却主要集中在国内。比如近来争议不断的Biki。

该交易所总部位于新加坡,前火币联合创始人、金色财经创始人杜均个人投资Biki500万美元并担任联席CEO。自2018年6月成立至今,一年多的时间里发币超过150种。

记者在Biki社群看到,客服人员每天都会发送新的上币项目。10月28日-11月3日这一周的时间里,Biki上线了EVC、TUR、XQC、UNI、EIDOS、IOST、NEO、BTM、ONT等9种虚拟货币,每天至少都有1个新币上线。

而这些新上的虚拟币价格走势非常雷同,开盘即最高点,然后价格一路下跌,中途有投资者在群里发泄不满,认为自己被当韭菜收割的时候,价格会有所上调,然后继续波动向下。

比如10月31日新上线的TUR币(角塔币),上线第二天就跌破发行价。有投资者向记者表示,“TUR私募(币圈私募是一种投资加密货币项目的方式,也是加密货币创始人为筹集资金的一种方式)时的价格4毛一个,于是买进去,上线第二天还没来得及反应就被收割,11月2日已经跌倒1毛左右。”截至11月10日记者发稿,TUR价格显示为0.00786美元(约人民币5分钱)。“基本上没有价值了,不出意外的话,应该会归零,没人托底,庄家割了一波就跑了。”该投资者说。

TUR币白皮书显示,Turret(角塔链)是一个利用区块链技术打破全球商业壁垒,实现经济自由化流通的生态公链(所谓公链,即链条上所有节点向公众开放,人人都可以参与其中,是完全去中心化的区块链),旨在为全球经济自由化流通,搭建一个便捷、高速、高容量、无障碍的金融基础设施,促进全球经济自由流通和快速发展。

但是,如果真的能够促进经济自由流通,为何全球金融机构弃而不用?从商业逻辑来看,白皮书的内容几乎无法自圆其说。

而这只是Biki上币项目乱象的冰山一角,其中还有不少诸如VDS、HDS、KTN等无底层技术团队,无实际价值支撑 “空气币”。

Biki CEO李显冬其朋友圈大肆炫耀的明星项目VDS,总发行量21亿枚,集资额逾13亿人民币。李显冬称其日真实成交量超过2000万人民币。

VDS主要交易手段是用比特币兑换VDS币,从VDS的走势来看,这番兑换对于大多数投资者来说似乎并不划算。

VDS在Biki上线之后经过短暂的猛涨,触及12美元高点后便急速下调。截至11月6日,VDS价格显示为0.7017美元(约人民币4.877元),累计跌幅最高达94%。

VDS在白皮书中是如此介绍自己,VDS所做的是在分布式匿名节点上重建一个全新的、开放性互联网,这将引领我们去往一个前所未有的自由空间,V-Dimension(五次元空间)。其项目理念就是通过财富自由、言论自由、创新自由、网络自由乃至思想自由从而实现整个人类社会的自由。

Biki上线的另一虚拟币HDS币,甚至在项目白皮书中公然写到,“您承认,理解并同意HDS可能没有价值,HDS没有保证或代表价值或流动性,HDS不用于投机性投资”来为自己免责,合共32页的白皮书详细介绍的商业模式却无一款具体的产品。

根据Biki交易所行情软件显示,HDS目前价格基本归为零,为0.0001美元,价格走势同样是上线初期拉升一波后,就再无支撑,自由落体。

不止是新秀交易所Biki上币速度令人咂舌,头部虚拟币交易所火币全球的新币上线也有所提速。虽不如Biki,但也能做到平均2-3天上线一种新币。

以太坊社区中国成员、CoinWord共创发起人符德坤向记者表示,打着区块链幌子发行代币的骗局,跟区块链技术没有关系。事实上,目前真正的区块链项目本来就少,假借区块链项目的发币骗局对行业发展影响非常大,应该对其进行整顿。

大成律师事务所朱宝律师向记者表示,在国内,所有发币行为其实都属于违规。代币发行融资是指融资主体通过代币的违规发售、流通、向投资者筹集比特币、以太币等所谓的“虚拟货币”,本质上是一种未经批准的非法公开融资行为,涉嫌非法发售代币票券、非法发行证券以及非法集资、金融诈骗,传销等违法犯罪活动。

资本进入,虚拟币交易所再次活跃

2017年9月4日,一行三会,网信办,工信部,工商总局七部委联合出手叫停ICO融资。此后,国内ICO一度销声匿迹,几大交易所纷纷将服务器转至海外,云币网、聚币网等平台关闭。

随着比特币行情回暖,沉寂已久的币圈今年以来明显活跃。资本方携带资金涌入虚拟货币交易所。比如今年3月份,杜均通过节点资本投资Biki交易所约500万美元,杜均表示,今年第二季度Biki收入超过1亿美元,节点资本账面回报超过100倍,投资虚拟币交易所的回报可想而知。

今年9月份,杜均又投资了3家交易所,其在朋友圈表示,A平台的交易模式很奇葩,上线1个月,每天15万美元的手续费,B平台上线3个月,目前社区合伙人300人,本月收入250万,C平台主要走合规路线,拿了东南亚某佛系国家的牌照,含金量还不低。10月份,杜均朋友圈发布消息称,又投资了一个新兴交易平台BBKX.COM。

此外另一家知名度较高的币市(BISS)交易所也获得大都会资本、真格基金、经纬中国、策源创投、涅槃资本、Alphacoin Fund等多家机构数千万战略投资。

有投资人表示,这一波通过投资交易所就能够赚快钱。

一位不愿具名的业内人士向记者表示,BIki交易所一个项目的上币费为15个比特币,按照11月6日比特币价格9425美元计算,一个项目上币费就接近100万。以Biki目前一日一币的上线速度,单收项目方费用一个月就可达3000万元。有些项目方就是冲着Biki的活跃社群和用户去的,认为上线之后能够收割一波。因此心甘情愿支付100万的上币费,最后却发现Biki交易所可能流量造假,收割用户不成,反被交易所收割。

Biki交易所CEO李显冬此前在朋友圈表示,Biki注册用户200万,日活跃用户13万,上线项目超150个, 5月份日交易金额就已经超过1亿美元。

据非小号APP显示,目前面向国内投资者的虚拟货币交易所有491家,但据某家海外交易所联合创始人向记者透露,实际虚拟货币交易所可能高达上万家。为躲避监管,这些虚拟货币交易所都选择将服务器转至海外,美名其曰全球虚拟货币交易所,但主要用户依然聚焦于国内投资者。

一位从某头部虚拟货币交易所离职的员工向记者表示,无论是币圈创业者还是机构,都挤破头想开交易所,主要基于以下几个原因:1、交易所处在币圈的核心位置,上可以问项目方收费,下可以向炒币者收手续费,左右可以做钱包、矿池、资本,属于币圈的顶层收割机;2、虚拟币交易所盈利模式是可以被证明的,用很小的团队撬开很大的资金量,从今年各类交易所层出不穷就可知道这个项目的受青睐程度;3、、虚拟交易所还能满足特定的需求,比如洗钱,承接项目筹集资金,但风险很大。不过,他也向记者表示,虚拟币交易所竞争异常激烈,流量基本被币安、火币、OKex把控,想从头部已有份额中夺得一杯羹并不容易。

李显冬也曾对外公开表达过相同意见,他认为整个行业处在非主流和主流共识的拐点上,而虚拟货币交易所是整个行业的基础设施和金融中心,是兵家必争之地,虚拟币交易所越大就越有话语权。

而Biki交易所之所以能被杜均看中,主要在于其社群用户以及社群营销。拼多多专注下沉市场获取用户的路子让李显冬看到了希望,李显冬将获客的目标投向了三四五线城市,并设立好激励的规则,比如每一个给Biki带来资源、新用户、新项目的人,都能获得Biki的奖励,也即“拉人头”。

11月10日,Biki社群志愿者发布了一张“Biki双十一狂欢节”的海报,旨在拉新人进群,其中赫然写到燃烧Biki,暴富100倍,分享海报到朋友圈,瓜分3000USDT等值THP、IFACE代币,矿池持仓7天VOL,20%年化收益。

而更为的夸张的是,有一些社群的志愿者在群里表示,“我已经做好了梭哈Biki的准备,本次梭哈将获得蚂蚁金服,腾讯,京东,美团,百度,360,新浪的战略投资。”以此来号召群员在Biki加大资金投入。

有志愿者向记者表示,通过“拉人头”方式,Biki迅速建立了100多个微信群,并且在群里分发每日即将上线的新币,让炒币者关注,然后通过“喊单员”(即币涨起来的时候在群里说信仰,跌下来的时候大声喊赶紧跑,被业内人戏称“韭菜催化剂”)对投资者进行心理干预。这种拉人、建群、喊单,推荐新币的模式像极了传销。

值得一提的是,记者深入潜伏在Biki多个微信群里,发现其微信群成员,有不少僵尸粉,比如一个群里叫“放肆”的有几十个,叫“小可爱”的多达13个,叫“李晓琪”的有10个以上,且经常有人投放色情广告,微信群质量堪忧。

虚拟币交易平台暗藏巨大风险

据知情人士向记者表示,Biki目前团队30多人,多为公关、运营和商务团队,技术团队全部外包,ChainUP(链上科技)为Biki的主要技术提供方。在团队人员只有30人左右情况下,一天一币的上新速度,Biki是否认真审核项目方的资质令人质疑。

如前所述,Biki交易所的上币项目多为无项目落地,无技术支撑,无实际价值的“空气币”。

面对Biki上线类似VDS、HDS这种颇具争议的山寨币,李显冬曾在接受采访时表示,活下去才是王道,应该要包容创新。

对于Biki平台上的那些山寨币,9月20日,Biki联席CEO杜均在朋友圈公开表示,币安最早也是靠山寨币起家,3个月上线超过100个项目,这些项目原来都是聚币网、云币网等交易所的用户,由于2017年9月4日受到政策影响被关后,无处可去都去了币安,故事都是有轮回。

在Biki社群里,当记者问及如何才能在Biki交易所发币,要符合哪些资质时,有一位同样是做交易所的商务经理向记者表示,“资质都是虚的,如果你要上币,可以跟我合作,我们是新加坡BitSG交易平台,花钱就能上。”

上述商务经理继续称,一般要想在平台上币需要有一个商业逻辑搭建,即参考现有业务模式,分析企业优势和行业痛点,然后将其与区块链技术结合,设计一个能解决行业痛点的孵化方案;其次,撰写白皮书,有专门的模板;第三就是代币设计,发行多少由项目方决定;第四,品牌设计加上市场推广,通过区块链垂直自媒体进行轰炸式报道,社群对接,进行病毒式营销;第五,私募(基石轮),借助前期预热,通过线下路演,向已经确定的私募投资方根据代币分配方案进行基石轮融资,然后在通过社群代投方式向公众融资;最后根据项目方需求推荐交易所上币交易,实现币值流通,甚至还有专业的币值管理,也就是币圈所说的坐庄。

不仅是上币质量堪忧,虚拟货币交易所全部都涉及到场外交易(OTC),即炒币者先在场外用人民币购买USDT(稳定币,可以和美元进行1:1兑换),然后再利用USDT去购买虚拟币。

符德坤向记者表示,虚拟货币交易所之所以推出OTC功能,就是为了绕开监管,吸引投资者入场,但这样的交易会导致监管难度加大,同样还涉及到洗黑钱。场外交易用户更容易脱离平台私下交易,导致资金流向难以追踪,这种潜在风险不容忽视。绝大多数交易所是目前币圈乱象的根源和毒瘤,是重灾区,应该重点监管。

打着区块链幌子的币圈乱象亟需监管

11月4日,一家号称“炒币神器”的BISS币市交易所(简称“”BISS)在网站发布公告称,“目前BISS部分业务负责人正积极配合有关部门调查工作,调查结束后,我们将在第一时间恢复正常业务。”

据业内知情人士向记者表示,BISS运营公司名为北京速子科技有限公司(以下简称“速子科技”),其实际控制人及高管、部分员工在10月30日被警方带走调查,目前被调查原因主要是涉嫌诈骗以及洗钱。

与大多数虚拟币交易所业务模式一样,BISS同样依靠上币费,交易手续费,发行平台币实现盈利。此外,BISS还涉及到炒股交易,根据BISS网站介绍,其开通了币股交易,即用户可通过法币兑换USDT完成充值,从而在平台上来购买美股,相当于利用USDT国际流通的特性购买国际股票,却绕开了外汇管制。

大成律师事务所朱宝律师向记者表示,币市的币股交易本身就属于违法,未经国家有关主管部门批准非法经营证券、期货、扰乱市场秩序,情节严重的,构成非法经营罪,其次,我国对外汇实行强制管理制度,即任何组织和个人在我国境内从事外汇买卖,结汇业务,必须获得国家外汇管理部门的许可并在指定场所进行,而币股交易模式已经触及了外汇管制这条底线,涉嫌变相实现用人民币不限额的兑换美元。

朱宝向记者表示,除了BISS被立案调查以外,其他在运营的虚拟币交易平台也可能涉嫌违规经营,随着监管方的清理整顿,虚拟货币交易所行业也将面临严监管。

南京信息工程大学滨江学院企业教授、中国自动化学会区块链专业委员会委员刘峰认为,当前虚拟货币交易所门槛很低,仅需一个交易所源码,注册服务器部署,然后买个域名即可,这种交易所实质上只能算是一个网站,而这种非法网站数量可能达上万家。

“当前市场对区块链技术有所误解,片面地与比特币、虚拟币联系在一起。但事实上,哪怕是央行所说的数字货币也不等于虚拟货币,而是一种有国家背书的电子货币,简单说,是人民币纸钞的数字化,需要独特的数字钱包来存储央行数字。”火讯财经创始人龙典向记者表示。

近期《人民日报》刊文指出,区块链创新不等于炒作数字货币,应防止利用区块链炒作空气币,由此可见,官方态度非常明确。

对于炒币、发币行为,香港证监会态度同样明确。11月6日,香港证监会发布公告表示,在香港任何交易平台或人士若在未获得牌照或认可的情况下发售虚拟资产期货合约或为虚拟资产期货合约提供交易服务,均可能违反《证券及期货条例》。证监会也不会就经营有关虚拟货币的交易批出牌照或认可,即在香港设立虚拟交易所提供虚拟货币交易服务一经定罪,将会受到刑事制裁。

值得一提的是,区块链技术目前最大的落地应用场景依然是比特币,符德坤认为,区块链技术发展至今已有10年之久,但是在应用场景的落地上相对薄弱,主要原因在于监管滞后,投机盛行,以及产业环境不成熟,传统产业跟不上都是区块链技术发展面临的瓶颈,但区块链技术不可篡改,去中心化等特性将为实体经济带来生产关系上的实质变革。

关于如何对区块链进行监管,避免其成为下一个P2P,熵链科技创始人陈意斌向记者表示,目前监管存在的问题主要是监管主体责任未明确,比如具体由哪个部门来对区块链进行监管,因为区块链涉及到多个领域的应用,所以监管主体责任不明确,地方部门很难开展监管工作。短期内,政府应该会更多正向引导区块链技术创新与应用发展,对于区块链行业的各种乱象,政府也会很重视,只是何时像整顿P2P一样还未有明确时间表。

国研智库创新科学园副总经理高宏认为,在区块链监管方面,管理缺失和过度监管都会影响其创新发展,因此沙河监管应该是行之有效的,即重点示范,开展政府管理试点,围绕核心企业或核心应用场景开展企业或行业级试点。

赛迪区块链研究院院长刘权在接受记者采访时表示,我国应该积极探索和制定区块链技术及应用的行业管理办法和安全监督机制体系,加强对敏感行业应用的监督与管理,比如针对数字货币中数字身份管理,数字资产存储与兑换法则,经营牌照,业务范围,信息披露,跨境资本管理等内容,加快相关法律和监管政策制定。

来源:证券时报

作者:李想

中国跨境金融区块链平台扩容,试点省市增至19个

地区 • leek 发表了文章 • 2019-11-11 11:58

跨境金融区块链服务平台由国家外汇管理局发起,创新应用中钞信用卡产业发展有限公司的络谱区块链登记开放平台(简称络谱)技术,是一个可信协作的金融服务平台。该项目主要利用区块链可信的技术特点,旨在解决中小企业跨境融资难、融资贵问题,全面推动跨境贸易金融业务发展。

国家外管局副局长陆磊10月27日在首届外滩金融峰会演讲时表示,外管局正在推进区块链技术、人工智能在跨境贸易融资、宏观审慎管理等应用场景。

记者获悉,今年3月22日,“跨境金融区块链服务平台”率先在上海、重庆两个直辖市和江苏、浙江和福建三省的省会城市试点。试点服务一经推出,其创新的融资方式、便捷的融资途径和高效的融资效率就获得了市场的高度认可,吸引了众多商业银行与外贸企业积极参与。工商银行、农业银行、中国银行、建设银行、交通银行、中信银行、招商银行、浦发银行、兴业银行等14家银行400余个分支机构首批接入。

7月6日,试点范围扩大,陆续新增陕西、北京、厦门、宁波四省市参与试点,试点范围由试点省的省会城市扩展至全省,目前9个省市的14家银行的全部分支机构参与试点。

知情人士透露称,10月中下旬,跨境金融区块链服务平台试点范围进一步扩大,扩大后的试点地区包括国家外汇管理局天津、上海、江苏、广东、四川、陕西、北京、重庆、河北、山西、吉林、浙江、福建、安徽、江西、湖南、广西、厦门、宁波等分局,试点银行增至20家全国性商业银行(新增光大银行、华夏银行、广发银行、平安银行、渤海银行、邮储银行)在试点分局辖内的全部分支机构。此外,试点分局辖内尚未申请试点的地方性银行和全国性银行地方分行可向试点分局申请参与试点工作。

据悉,截至10月底,跨境金融区块链服务平台累计完成应收账款融资6370笔,放款金额折合67.7亿美元,服务企业共计1262家,其中中小企业占比约70%。

该平台先后选取“出口应收账款融资(发货后)”和“企业跨境信用信息授权查证”两个业务场景作为突破口,在提高信息可信度、解决虚假融资和重复融资难题、提升融资效率、管控融资风险等方面找到了可行的解决方案,解决了商业银行的“痛点”。

据记者了解,在传统进出口贸易融资中,往往存在两大问题,即对于贸易真实性的认定和是否重复融资的认定。一方面,由于各金融机构都是独自展开业务,贸易项下涉及物流、资金流、信息流,其交易链条长,涉及范围广,现有处理过程中主要依赖线下纸质单据的运转,且人工干预过多,运转效率较低,操作风险较高。另一方面,由于各金融机构的信息不共享、不对称,导致重复融资的发生。

这导致了在跨境业务贸易融资中普遍存在核验成本高、融资信息不完整、重复融资、监管难度大等问题,最终增加了企业的融资成本。

该平台以“出口应收账款融资(发货后)”作为业务场景,通过区块链的数据不可篡改特性,把企业提交融资申请、融资受理、融资审核、放款登记到还款登记的整个业务流程,放在平台上进行管理。并将出口贸易融资中的核心单据“出口报关单”信息通过区块链系统进行查验,验证该单据的真实性,自动计算对应报关单的可融资余额,防止重复融资和超额融资,同时融资效率大大提高,一笔传统进出口融资时间由1至2天缩短至15分钟内完成。

同时,该项目为监管方提供了更加便利、全面的管理支撑,是监管科技领域的一次创新尝试。该平台首创的三方隐私保护密码学方案,使得业务参与方信息和业务内容信息仅在对手方和监管方可见,而利用区块链共享机制实现的穿透式、实时的监管方式,具备信息实时同步、交易方无需主动上报的特色。

跨境金融区块链服务平台的成功应用,在解决跨境业务中小微企业“融资难、融资贵”问题的同时,也推动了跨境金融业务向着规范化、合规化方向发展,对跨境金融业务发展再上新台阶具有重要意义。

原文:http://news.cnstock.com/news,yw-201911-4450803.htm

作者:孙忠

来源:上海证券报 查看全部

记者获悉,国家外汇管理局跨境金融区块链服务平台近期再度扩容。在全国9个试点省市的基础上,将扩围至全国19个省市。这一平台也是目前国内级别最高、规模最广的区块链应用。

跨境金融区块链服务平台由国家外汇管理局发起,创新应用中钞信用卡产业发展有限公司的络谱区块链登记开放平台(简称络谱)技术,是一个可信协作的金融服务平台。该项目主要利用区块链可信的技术特点,旨在解决中小企业跨境融资难、融资贵问题,全面推动跨境贸易金融业务发展。

国家外管局副局长陆磊10月27日在首届外滩金融峰会演讲时表示,外管局正在推进区块链技术、人工智能在跨境贸易融资、宏观审慎管理等应用场景。

记者获悉,今年3月22日,“跨境金融区块链服务平台”率先在上海、重庆两个直辖市和江苏、浙江和福建三省的省会城市试点。试点服务一经推出,其创新的融资方式、便捷的融资途径和高效的融资效率就获得了市场的高度认可,吸引了众多商业银行与外贸企业积极参与。工商银行、农业银行、中国银行、建设银行、交通银行、中信银行、招商银行、浦发银行、兴业银行等14家银行400余个分支机构首批接入。

7月6日,试点范围扩大,陆续新增陕西、北京、厦门、宁波四省市参与试点,试点范围由试点省的省会城市扩展至全省,目前9个省市的14家银行的全部分支机构参与试点。

知情人士透露称,10月中下旬,跨境金融区块链服务平台试点范围进一步扩大,扩大后的试点地区包括国家外汇管理局天津、上海、江苏、广东、四川、陕西、北京、重庆、河北、山西、吉林、浙江、福建、安徽、江西、湖南、广西、厦门、宁波等分局,试点银行增至20家全国性商业银行(新增光大银行、华夏银行、广发银行、平安银行、渤海银行、邮储银行)在试点分局辖内的全部分支机构。此外,试点分局辖内尚未申请试点的地方性银行和全国性银行地方分行可向试点分局申请参与试点工作。

据悉,截至10月底,跨境金融区块链服务平台累计完成应收账款融资6370笔,放款金额折合67.7亿美元,服务企业共计1262家,其中中小企业占比约70%。

该平台先后选取“出口应收账款融资(发货后)”和“企业跨境信用信息授权查证”两个业务场景作为突破口,在提高信息可信度、解决虚假融资和重复融资难题、提升融资效率、管控融资风险等方面找到了可行的解决方案,解决了商业银行的“痛点”。

据记者了解,在传统进出口贸易融资中,往往存在两大问题,即对于贸易真实性的认定和是否重复融资的认定。一方面,由于各金融机构都是独自展开业务,贸易项下涉及物流、资金流、信息流,其交易链条长,涉及范围广,现有处理过程中主要依赖线下纸质单据的运转,且人工干预过多,运转效率较低,操作风险较高。另一方面,由于各金融机构的信息不共享、不对称,导致重复融资的发生。

这导致了在跨境业务贸易融资中普遍存在核验成本高、融资信息不完整、重复融资、监管难度大等问题,最终增加了企业的融资成本。

该平台以“出口应收账款融资(发货后)”作为业务场景,通过区块链的数据不可篡改特性,把企业提交融资申请、融资受理、融资审核、放款登记到还款登记的整个业务流程,放在平台上进行管理。并将出口贸易融资中的核心单据“出口报关单”信息通过区块链系统进行查验,验证该单据的真实性,自动计算对应报关单的可融资余额,防止重复融资和超额融资,同时融资效率大大提高,一笔传统进出口融资时间由1至2天缩短至15分钟内完成。

同时,该项目为监管方提供了更加便利、全面的管理支撑,是监管科技领域的一次创新尝试。该平台首创的三方隐私保护密码学方案,使得业务参与方信息和业务内容信息仅在对手方和监管方可见,而利用区块链共享机制实现的穿透式、实时的监管方式,具备信息实时同步、交易方无需主动上报的特色。

跨境金融区块链服务平台的成功应用,在解决跨境业务中小微企业“融资难、融资贵”问题的同时,也推动了跨境金融业务向着规范化、合规化方向发展,对跨境金融业务发展再上新台阶具有重要意义。

原文:http://news.cnstock.com/news,yw-201911-4450803.htm

作者:孙忠

来源:上海证券报

新华日报:比特币是区块链技术首个成功应用

观点 • leek 发表了文章 • 2019-11-11 11:19

比特币(Bitcoin),无疑是近年来最热门的话题之一。它究竟是未来货币发展的必然趋势,还是疯狂炒作的又一颗“郁金香球茎”?

首先,比特币不是任何有形的货币,它的生产和运行基于互联网,是一种开源形式的P2P(Peer to Peer)数字“货币”。不同于人类早期的因其自然属性而选择的金银货币,也不同于近100年来人们习以为常的法币(Fiat Money)——由国家法律和主权信用支撑的纸币,比特币完全诞生于现代科技互联网时代。

比特币是区块链技术的第一个成功应用。传统金融体系的交易记录都被保存在银行中心的数据库中,而区块链则是比特币的账本,任何时刻产生的比特币的所有权以及交易记录,都记录在区块链账本中。任何人只要下载了客户端,就能接收相关信息。

比特币的地址、私钥类似于个人账户与支付密码。个人拥有的比特币被锁定在个人地址上,只有运用私钥才能解锁并发往别的地址,实现交易。交易过程中会向全网发送一份账单,其他用户会对其校验,一旦通过验证,交易行为就成功了。第一个校验出这笔交易是否有效的用户,会被奖励一笔比特币。这笔奖励的比特币分为两部分:一部分是交易的手续费,这部分由转账者支付,是系统中已经存在的比特币;另一部分则是系统新生成的比特币奖励。计算机的算力越大,越有可能得到比特币奖励。所谓的“矿工”就是专门进行验证交易信息并更新记录的人。

总体而言,比特币有以下几个特性:

总量有限性,发行不会失控。比特币发行的唯一来源是记账成功后系统的基础奖励。基础奖励最开始有50个比特币,每创建21万个区块后奖励会减半,到目前为止,减半已经发生了两次,成功记账只会得到12.5个比特币。估计到2140年左右,比特币总量将达到2100万个的上限。

良好的匿名性,账户拥有者的身份不会被任何人知晓。人们可以随意地通过比特币进行转账交易,不用像银行转账那样需要核验各种身份信息,更不用与任何银行卡绑定。不过,这一特性也使得比特币在洗钱等非法交易中被大量运用,目前比特币支付的最主要用途是黑市交易和“暗网”交易等。

比特币的生产和维持耗用了大量能源。“采矿”使得每生产一个新比特币都要通过高性能计算机执行加密过程解决复杂的数学难题。由于挖矿得到的货币数量和机器的运算能力大小成正比,从概率上看,采用性能越高的硬件,在所有矿工中算力的占比越高,更易获取比特币。“矿工”们为了获得更高的收益,彼此之间在算力上进行着较量,全世界10大矿池的算力总和占据了比特币算力的75%,算力的高度集中以及维持分布式去中心化的账户需要消耗大量的能源。

比特币的价格容易大幅波动。比特币只是一堆数据,如果不与现实法币和实物挂钩,就很难确保其价格的稳定性。国家主权信用的承诺使法币在短时间内不会大幅贬值,因此人们才愿意使用法币而不是回归金银货币。与法币不同,在没有法律约束的情况下,实物所有者可以随心所欲地与比特币挂钩、脱钩,这使得比特币非常容易受非理性情绪影响,价格产生大幅度的波动。 查看全部

比特币(Bitcoin),无疑是近年来最热门的话题之一。它究竟是未来货币发展的必然趋势,还是疯狂炒作的又一颗“郁金香球茎”?

首先,比特币不是任何有形的货币,它的生产和运行基于互联网,是一种开源形式的P2P(Peer to Peer)数字“货币”。不同于人类早期的因其自然属性而选择的金银货币,也不同于近100年来人们习以为常的法币(Fiat Money)——由国家法律和主权信用支撑的纸币,比特币完全诞生于现代科技互联网时代。

比特币是区块链技术的第一个成功应用。传统金融体系的交易记录都被保存在银行中心的数据库中,而区块链则是比特币的账本,任何时刻产生的比特币的所有权以及交易记录,都记录在区块链账本中。任何人只要下载了客户端,就能接收相关信息。

比特币的地址、私钥类似于个人账户与支付密码。个人拥有的比特币被锁定在个人地址上,只有运用私钥才能解锁并发往别的地址,实现交易。交易过程中会向全网发送一份账单,其他用户会对其校验,一旦通过验证,交易行为就成功了。第一个校验出这笔交易是否有效的用户,会被奖励一笔比特币。这笔奖励的比特币分为两部分:一部分是交易的手续费,这部分由转账者支付,是系统中已经存在的比特币;另一部分则是系统新生成的比特币奖励。计算机的算力越大,越有可能得到比特币奖励。所谓的“矿工”就是专门进行验证交易信息并更新记录的人。

总体而言,比特币有以下几个特性:

总量有限性,发行不会失控。比特币发行的唯一来源是记账成功后系统的基础奖励。基础奖励最开始有50个比特币,每创建21万个区块后奖励会减半,到目前为止,减半已经发生了两次,成功记账只会得到12.5个比特币。估计到2140年左右,比特币总量将达到2100万个的上限。

良好的匿名性,账户拥有者的身份不会被任何人知晓。人们可以随意地通过比特币进行转账交易,不用像银行转账那样需要核验各种身份信息,更不用与任何银行卡绑定。不过,这一特性也使得比特币在洗钱等非法交易中被大量运用,目前比特币支付的最主要用途是黑市交易和“暗网”交易等。

比特币的生产和维持耗用了大量能源。“采矿”使得每生产一个新比特币都要通过高性能计算机执行加密过程解决复杂的数学难题。由于挖矿得到的货币数量和机器的运算能力大小成正比,从概率上看,采用性能越高的硬件,在所有矿工中算力的占比越高,更易获取比特币。“矿工”们为了获得更高的收益,彼此之间在算力上进行着较量,全世界10大矿池的算力总和占据了比特币算力的75%,算力的高度集中以及维持分布式去中心化的账户需要消耗大量的能源。

比特币的价格容易大幅波动。比特币只是一堆数据,如果不与现实法币和实物挂钩,就很难确保其价格的稳定性。国家主权信用的承诺使法币在短时间内不会大幅贬值,因此人们才愿意使用法币而不是回归金银货币。与法币不同,在没有法律约束的情况下,实物所有者可以随心所欲地与比特币挂钩、脱钩,这使得比特币非常容易受非理性情绪影响,价格产生大幅度的波动。

Dragonfly Capital合伙人冯波:总有一天,“区块链”这条路会熙熙攘攘

特写 • chainnews 发表了文章 • 2019-11-08 18:00

在区块链在中国成为显学的时候,让链闻来揭秘神秘且低调的 Dragonfly Crypto Summit:一场最懂区块链的高手在中国的聚会,以及他们眼中看到的区块链的未来。

看上去激动人心的政策红利,正在推动中国的区块链行业用百米冲刺的速度向前发展。过去的两周中,在中国,没有人可以逃脱关于「区块链」的信息轰炸。「区块链」三个字成为了中国媒体频繁提及词汇。大量上市公司和初创企业正在用各种方式,显示自己已经在研究区块链技术、或实现该技术应用的道路上奔跑;各色解读区块链政策内涵和技术方向的意见领袖也在涌现,纷纷展示自己对该技术伟大前景的憧憬和向往。

在区块链的赛道上,一时间百舸争流。

不过,这场突然迸发的区块链热潮,让我不由想起 10 月中旬在北京一场不事张扬的区块链和加密货币的聚会上,红杉中国创始人沈南鹏向几个顶尖区块链投资人抛出的发问——作为「古典互联网」领域最成功的中国投资人之一,沈南鹏在 10 月中旬于北京举行的 Dragonfly Crypto Summit 上发问:

很多年前,当我们开始投资互联网的时候,投资人都是各方面均涵盖(general)的风险投资机构,并没有什么人说自己是「互联网基金」,或者说自己是只关注某一个具体的「专门领域」的风险投资机构。但是为什么今天在区块链和加密货币领域,就不一样了。加密货币市场上活跃的投资机构都只专注于加密货币和区块链领域。这究竟是怎么了?

这是一个好问题。显然,连最成功的风险投资人,对区块链和加密货币这个领域,都感觉是完全新鲜的未知之地。

为什么区块链及加密货币投资与传统投资不一样?

回答沈南鹏这个问题的是三位年轻人,他们属于目前全球区块链投资领域最活跃的投资人:区块链投资基金 Paradigm 联合创始人 Matt Huang、Polychain Capital 创始人 Olaf Carlson-Wee 和 Dragonfly Capital 联合创始人 Alexander Pack。

他们的回答颇耐人寻味。

Matt Huang,曾就职红杉,他 2012 年从硅谷到北京旅游时经人介绍认识了张一鸣,一眼看中当时还属雏形中的今日头条的价值,成为了今日头条的早期投资人,因此在投资领域一役成名。去年,他离开红杉,全身投入区块链世界,与 Coinbase 联合创始人 Fred Ehrsam 共同创建了新的加密资产投资基金 Paradigm。这支基金成功募资 4 亿美元,并获得了来自耶鲁大学的资金。他回答沈南鹏的问题说,在他看来,「加密货币是个独特的领域,无论从文化还是具体技术演进来看,和其他科技领域都不相同。」

他举了个很有意思的例子。他说,红杉中国是一个成功的投资机构,这个机构依附于红杉美国,但是又与红杉美国完全不同。他觉得,当年红杉做了一个极其明智的决定,就是说服沈南鹏创立了一个完全立足于中国的新的投资机构,这样,红杉中国聚焦于中国,更懂中国,才是过去这么多年脱颖而出、取得成功的关键原因。

他说,这也是为什么区块链投资机构和传统 VC 应该有所不同的原因:在加密世界,文化、技术等等方面和传统的科技领域非常不同,所以需要真正的「专家」和专业人士。

在北京的 Dragonfly Crypto Summit 上,红杉中国的沈南鹏向 Paradigm 的 Matt Huang、Dragonfly Capital 的 Alexander Pack 和 Polychain 的 Olaf Carlson-Wee (从左至右)发问

Polychain 的 Olaf Carlson-Wee 和 Dragonfly Capital 的 Alexander Pack 均对 Matt Huang 的观点表示认可。Alexander Pack 更是指出,加密货币投资领域之所以会这么独特,一方面是因为该领域这关系到技术趋势,关系到对早期技术的理解和判断,但是同时,区块链相关投资又是在投资一种「资产类别」。

Alexander Pack 说,在区块链领域进行投资,不仅仅是在进行高风险的早期的技术项目,更是在投资一种「资产」,「必须要考虑资产本身所应该注意的要素,比如流动性、波动性、市场走势等等」。并且,加密市场从第一天起,就是一个全球化的市场,这对投资人又提出了很高的要求。

被割裂的两个世界

相比较席卷中国轰轰烈烈的区块链热潮,这几位全球最重要的区块链投资人的声音显然没有太多人听到。究其原因之一,是这场对话发生在Dragonfly Crypto Summit,而这个论坛本身是一个闭门会议。

那还是 10 月中旬,国家层面对区块链技术的肯定态度尚未出台,公开谈论区块链和加密货币还属于敏感的话题。每个与会者均被告知,不要通过社交媒体发布该会议的信息。

可是,这并不能阻挡关于这个论坛的信息在社交媒体上流传。最被热议的是一张图片。那是沈南鹏、Dragonfly Capital 及策源创投创始合伙人冯波、以太坊创始人 Vitalik、美团创始人王兴、大众点评网创始人张涛的合影。社交媒体和自媒体最多的评论是:「王兴这样的互联网大佬正在关注区块链投资。」

社交媒体上传播很广的一张关于该次闭门会议的照片。

事实上,王兴等互联网大佬并不能算是这场会议真正的明星。

在 Dragonfly Crypto Summit 上,包括从中国区块链投资领域具有教父地位的万向区块链董事长肖风、分布式资本创始人沈波,到火币创始人李林、OKEx 创始人徐明星、比特大陆创始人吴忌寒;从以太坊的 Vitalik Buterin、Consensys 创始人 Joe Lubin、Coinbase 联合创始人及 Paradigm 联合创始人 Fred Ehrsam,到一系列海外明星区块链项目的核心团队成员,均齐聚一堂。

在北京举办的这场 Dragonfly Crypto Summit,可以算是在中国境内举办的为数不多的世界级水平的区块链和加密货币领域行业会议——唯一能与之媲美的,也只有已经在上海举办了五届、由中国老牌区块链投资机构万向区块链组织的「上海区块链全球峰会」。

「加密货币的未来」圆桌讨论,左起:Dragonfly Capital 管理合伙人 Haseeb Qureshi、比特大陆创始人吴忌寒、以太坊联合创始人 Vitalik Buterin、Coinbase 联合创始人 Fred Ehrsam

当然,如果真正把这场会议的议题和所有参会者信息发布在社交媒体上,绝大多数关心科技行业发展趋势的人,也还是只能认出其中寥寥几个互联网明星。就如同在区块链行业中,很多人的疑问也是:组织这场聚会的冯波是谁?

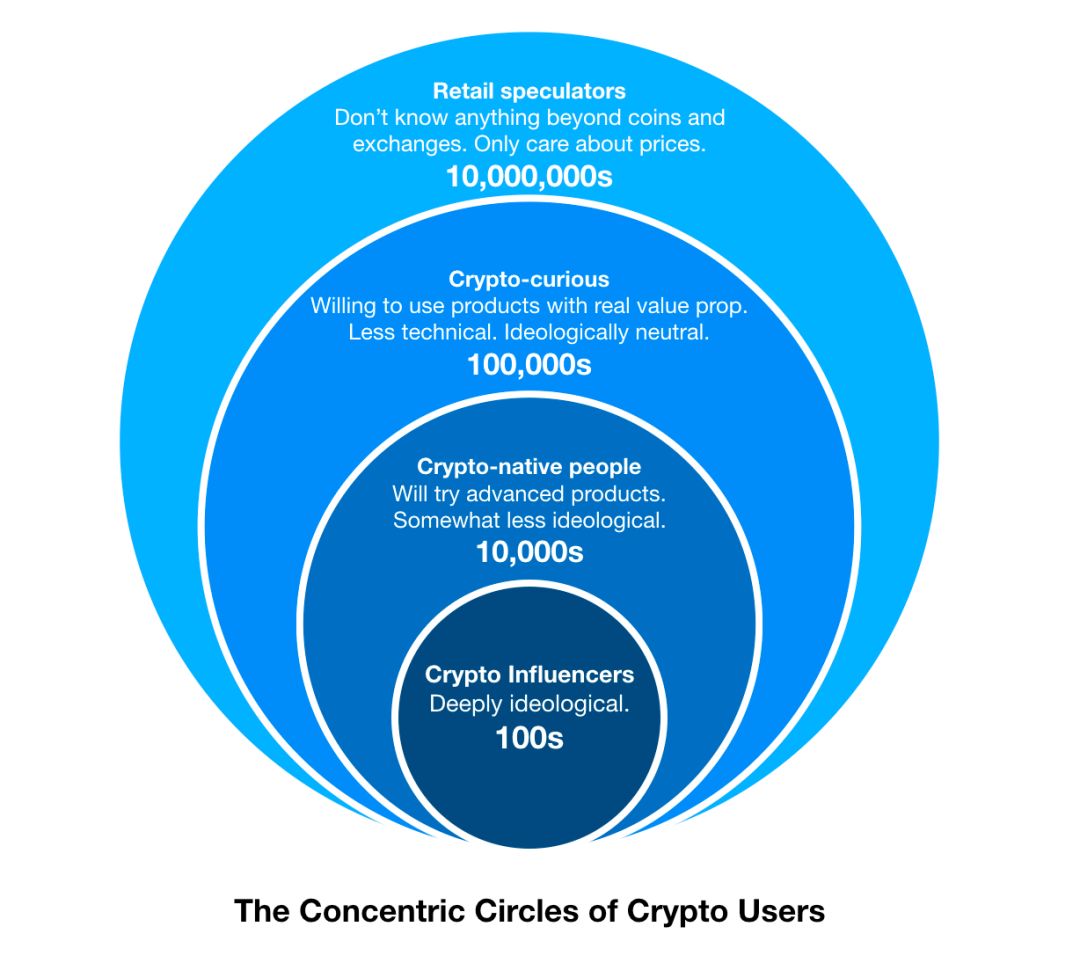

这是一个残酷的现实:区块链一直都还是一小群人的世界。

在英文中,人们用如同爱丽丝梦游仙境里「掉进了兔子洞」,来形容真正进入区块链的世界。技术理解门槛较高、加密货币自有的原生思想、松散但又需要找到组织的社区文化,让区块链和加密货币的世界一直与大众保持距离。即便「区块链」已经成为一个公众口中的热词,但是真正理解其真谛的,也只是少数人,绝不是那些因政策红利而突然出现的热门面孔。

中国与世界

同样存在割裂的,是区块链领域中,中国与世界的关系。

尽管 Dragonfly Capital 的联合创始人 Alexander Pack 指出,加密货币市场的一大特点是,这就是一个全球化的市场。但是沈南鹏敏锐抓住了这一点,峰会上的一场圆桌讨论中向其发问:

你说加密货币是一个全球化的市场,但是很有意思的是,显然从投资人的角度看,大家在地理上还是有些选择的。挺有趣的一个现象是,中国人可以运营全球最大的交易所,但是在基础设施、底层协议这样的硬核技术方面,似乎并没有什么特别出色的地方。你们都是在全球进行投资的投资人,你们怎么看这种现状?你们觉得中国有机会在这方面改变这种情况吗?

Paradigm 的 Matt Huang、Polychain 的 Olaf Carlson-Wee 和 Dragonfly Capital 的 Alexander Pack 三位投资人对这个问题都持有同样的看法:从硬核技术开发的角度看,美国的加州、MIT 确实涌现了不少企业家,他们在推动技术创新方面做的确实不错;而中国团队在商业模式方面和应用层方面很有优势。

Olaf Carlson-Wee 直言,他在中国很难找到硬核技术的项目——这位管理资产曾经超过 10 亿美元的区块链投资人说,目前他仅仅找到并投资了一个中国的硬核技术团队(指公链项目 Nervos)。

当然,Matt Huang 也指出,其实在全球范围内看,能够在基础设施和底层协议层面带来巨大突破的团队也是寥寥可数的,不仅仅在中国缺少这样的团队,在西方国家,这样的人才也并不多。

而 Dragonfly Capital 的 Alexander Pack 则认为,这样的现状其实蕴含着机会,在区块链领域,不同地域之间的割裂需要填平。

这正是 Dragonfly Capital 从创立之始的投资理念。去年 10 月,曾在贝恩资本领导区块链相关投资业务负责人 Alexander Pack 和策源创投创始人冯波联合成立了 Dragonfly Capital 这个全新的区块链风险投资机构,并完成 1 亿美元募资,包括比特大陆、OKEx、火币、BitMEX、Ripple、Coinbase 联合创始人、贝恩资本、Founders Fund 等声名显赫的 LP 参与了注资。

Alexander Pack 向链闻表示,这支新基金希望成为联结东、西方加密货币产业的桥梁,可以帮助亚洲的项目和投资人获得西方开发的技术,也可以帮助西方的区块链项目接触到亚洲的加密货币市场。他说,「真正的全球化,需要的是一半中,一半西。在这个领域取得成功,必须从第一天开始就考虑全球化的发展。」

在 Dragonfly Capital 官网上,「Global from day one」是最显著的口号

就像风险投资巨头 Andreessen Horowitz 标志性的口号是 「Software is eating the world」,冯波和 Alexander Pack 在介绍 Dragonfly Capital 时最常用的一句话是:「Global from day one」。

谁是冯波?

所谓的「一半中,一半西」里的「中」,在 Dragonfly Capital,显然指的是该基金的另外一位创始人,冯波。

是时候回答一下「谁是冯波」这个问题了。

在上一轮中国的互联网投资浪潮中,冯波绝对是最拔尖的弄潮儿。2000 年之后很长一段时间里,冯波位于北京秦老胡同一个四合院里的办公室,一直都是中国「新经济」投资的中心。在 2003 年到 2007 年「Web 2.0」那波互联网投资热中,我曾陪当年创业的朋友多次拜访过那个大院。那里是互联网弄潮儿敲开未来大门的起点。

那是一座曾经属于清康熙年间重臣索额图的三进四合院,里面的办公桌上摆放着橙色的金融时报和那个年代最时髦的 JBL 透明水晶音响,甚至还有一个会议室装修成地洞的样子,铺着纯白色的毛皮地毯。每个房间里都一副摩登前卫的样子,和青砖灰瓦、玉阶丹楹的古朴院落外表形成鲜明对比。在这里,冯波和他的策源投资早早在 3G 到来之前,就开始布局移动互联网相关投资,涉及的领域从电子商务、互联网社区,到移动搜索、移动门户、手机安全等方方面面。

冯波在 2011 年左右接受《创业邦》杂志采访时的照片

其实,冯波在中国科技行业进行投资的历史,还可以再向前推多年,他是中国风险投资和高科技投资最早的引路人。

1994年,冯波在美国加入总部位于旧金山的投资银行罗伯森.史蒂文斯(Robertson Stephens & Company),1995 年,他代表这家公司在中国开展业务,寻找投资机会。

彼时在中国,有多少人知道互联网,或者按照那个年代的说法——「信息高速公路」,到底是什么?在整个九十年代,计算机(或者在当时叫做「微机」)还是一个高级且奢侈的名词,某个科研单位或者学校如果拥有计算机,通常还会专门开辟一个「计算机室」,要专门安装空调来照顾这种奢侈的物件。

但这些并不阻碍冯波在中国科技行业作出投资。新浪网曾是中国互联网行业 1.0 时代最著名的企业,而冯波是新浪网前身四通利方最早的投资人。他还是90年代由两名海归创办的亚信科技的主要投资人,这家公司曾经是中国最重要的电信软件供应商。在那个时代,冯波是链接中国与硅谷投资圈子和科技圈子的核心桥梁。1997年,美国《福布斯》杂志策划一本关于「新经济」的特刊,邀请了比尔-盖茨、安迪-格鲁夫和杨致远等人撰文介绍「新经济」对自己工作的意义,冯波是唯一受邀撰文的中国企业家。

之后,互联网投资的几波热潮,冯波都是最核心的投资人。每一个关键风口,他都没有缺席。

我们还走在无人的道路上

冯波和他的策源创投早已经把办公室从索额图的王府,搬到了北京 CBD 的写字楼。现在,终于到了一个「Web 3.0」成为热词的时代。区块链投资基金 Dragonfly Capital 也成为了他早早为这个时代布局的重要平台。

冯波和 Alexander Pack 在多个场合表示,Dragonfly Capital 希望成为传统互联网和古典 VC 进入区块链世界的桥梁,希望能够为真正的区块链技术和加密货币精神布道。基于此,他们提出了 Dragonfly Capital 三个主要的投资方向:

核心区块链技术和底层协议;

连接中心化和去中心化经济体的基础设施;

作为母基金投资新型的加密资产管理基金。

此外,就在最近,之前曾在 MetaStable Capital 就职的的著名加密货币投资人 Haseeb Qureshi 最近也正式加入 Dragonfly Capital,担任管理合伙人一职。他在此前接受链闻采访时曾表示,希望把自己在硬核技术领域专业知识带入 Dragonfly Capital,代理团队投资更多硬核技术项目,同时,和加密货币原生社区建立更紧密的联系。

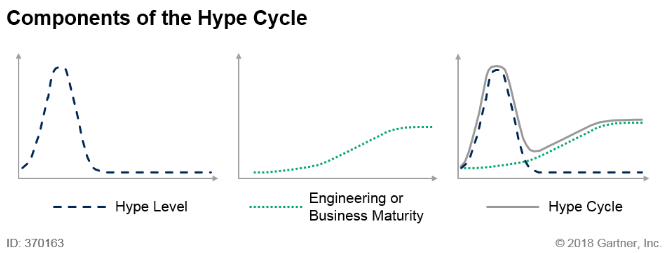

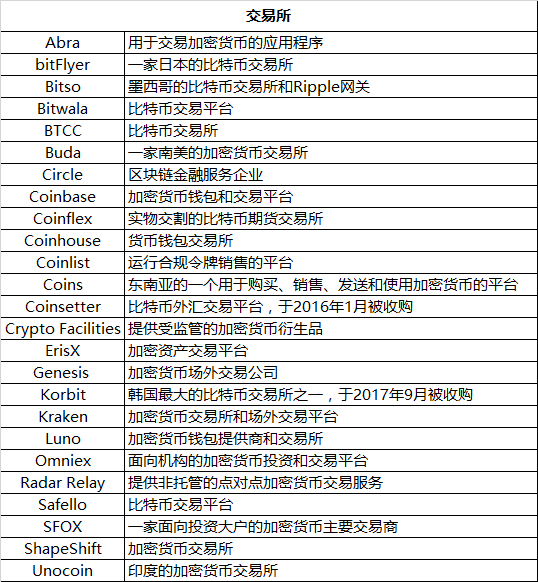

Dragonfly Capital 目前已经公布的投资组合

截止目前,Dragonfly Capital 团队已经宣布了约 20 项投资,除了 Cosmos、Coda、Celo、Oasis Labs、Spacemesh这样的公链项目之外,还包括 ErisX、Tagomi、CoinFlex、Anchorage(加密对冲基金投资组合管理平台)等加密资产交易和托管基础设施。此外, 冯波和 Alexander Pack 的团队在去中心和金融(DeFi)领域布局也颇为积极,已经投资了 MakerDAO、Compound、dYdX、UMA、Nuo 等项目。该基金还投资了Amber Group 和赵东创立的人人比特两个中国团队。

布局蓝图已经展开,下一个问题是:这些投资何时能够开花结果?

在 Dragonfly Crypto Summit 上,冯波抓起话筒提出了一个问题:「好,现在假设我们打开宴会厅的大门之后,突然发现我们来到了 2049 年。世界会有什么变化?」

「这个房间里的每个人都变得很富有了!」有人大声回答到。每个人都笑了。

而沈南鹏抛出了这样的问题:

如果把区块链和互联网相比,我们现在到底在那个阶段?究竟是在 2001 年 .com 泡沫破裂的时刻,还是在移动互联网即将腾飞的前夕?

Paradigm 的 Matt Huang 给出了一个很有意思的答案。他说,区块链技术的腾飞和普遍应用,只是一个时间的问题。他说,其实大家不妨看看年轻人的想法,「因为事实上,很多文化都是年轻人创造并说了算的。可以和普通的年轻人聊聊,他们大多都了解比特币或者加密货币的概念,他们的观念和老家伙们可是完全不同的。」

他还举例说,「我们花了很多时间和机构投资人讨论区块链,给他们讲加密货币,每次会上,我们都带一个年轻的家伙,一个不满 23 岁的小伙子,他才能真正说服比他年龄大的多的人。我相信,大家接受加密货币只是时间问题。」

Matt Huang 这番看法让我不禁想起和一位中资银行背景的区块链投资人之前的一番对话。

对话发生在 9 月份上海区块链国际周中。那时,没有人会预料到 2 个多月之后从天而降的区块链政策红利。在上海 W 酒店里,也是一场盛大的全球区块链社区的聚会,大堂、酒吧、餐厅里挤满了人,每个人都兴高采烈地向别人介绍着自己项目的进展和广阔前景。但在私底下,每个人都不无忧虑地质疑:什么时候会看到真正的大规模用户?

我和这位中资银行背景的区块链投资人也谈到了这个话题。她说,其实不用担心这些,先努力建设。

她说,在一次饭局上,冯波讲的一席话让人记忆犹新。冯波说,「我在 90 年代投资互联网的时候,大家也都在问同样的问题。我告诉他们,不用担心,这是不可阻挡的趋势,亿万的用户会来的。现在也是一样的情况。不用焦虑,区块链的世界迟早会有数以亿计的用户涌入。在他们涌入之前,我们需要做的是把路修好。我们现在还走在无人的大道上。总有一天,这条路会熙熙攘攘。」 查看全部

Dragonfly Capital 三位主力合伙人:Haseeb Qureshi、冯波、Alexander Pack

在区块链在中国成为显学的时候,让链闻来揭秘神秘且低调的 Dragonfly Crypto Summit:一场最懂区块链的高手在中国的聚会,以及他们眼中看到的区块链的未来。

看上去激动人心的政策红利,正在推动中国的区块链行业用百米冲刺的速度向前发展。过去的两周中,在中国,没有人可以逃脱关于「区块链」的信息轰炸。「区块链」三个字成为了中国媒体频繁提及词汇。大量上市公司和初创企业正在用各种方式,显示自己已经在研究区块链技术、或实现该技术应用的道路上奔跑;各色解读区块链政策内涵和技术方向的意见领袖也在涌现,纷纷展示自己对该技术伟大前景的憧憬和向往。

在区块链的赛道上,一时间百舸争流。

不过,这场突然迸发的区块链热潮,让我不由想起 10 月中旬在北京一场不事张扬的区块链和加密货币的聚会上,红杉中国创始人沈南鹏向几个顶尖区块链投资人抛出的发问——作为「古典互联网」领域最成功的中国投资人之一,沈南鹏在 10 月中旬于北京举行的 Dragonfly Crypto Summit 上发问:

很多年前,当我们开始投资互联网的时候,投资人都是各方面均涵盖(general)的风险投资机构,并没有什么人说自己是「互联网基金」,或者说自己是只关注某一个具体的「专门领域」的风险投资机构。但是为什么今天在区块链和加密货币领域,就不一样了。加密货币市场上活跃的投资机构都只专注于加密货币和区块链领域。这究竟是怎么了?

这是一个好问题。显然,连最成功的风险投资人,对区块链和加密货币这个领域,都感觉是完全新鲜的未知之地。

为什么区块链及加密货币投资与传统投资不一样?

回答沈南鹏这个问题的是三位年轻人,他们属于目前全球区块链投资领域最活跃的投资人:区块链投资基金 Paradigm 联合创始人 Matt Huang、Polychain Capital 创始人 Olaf Carlson-Wee 和 Dragonfly Capital 联合创始人 Alexander Pack。

他们的回答颇耐人寻味。

Matt Huang,曾就职红杉,他 2012 年从硅谷到北京旅游时经人介绍认识了张一鸣,一眼看中当时还属雏形中的今日头条的价值,成为了今日头条的早期投资人,因此在投资领域一役成名。去年,他离开红杉,全身投入区块链世界,与 Coinbase 联合创始人 Fred Ehrsam 共同创建了新的加密资产投资基金 Paradigm。这支基金成功募资 4 亿美元,并获得了来自耶鲁大学的资金。他回答沈南鹏的问题说,在他看来,「加密货币是个独特的领域,无论从文化还是具体技术演进来看,和其他科技领域都不相同。」

他举了个很有意思的例子。他说,红杉中国是一个成功的投资机构,这个机构依附于红杉美国,但是又与红杉美国完全不同。他觉得,当年红杉做了一个极其明智的决定,就是说服沈南鹏创立了一个完全立足于中国的新的投资机构,这样,红杉中国聚焦于中国,更懂中国,才是过去这么多年脱颖而出、取得成功的关键原因。

他说,这也是为什么区块链投资机构和传统 VC 应该有所不同的原因:在加密世界,文化、技术等等方面和传统的科技领域非常不同,所以需要真正的「专家」和专业人士。

在北京的 Dragonfly Crypto Summit 上,红杉中国的沈南鹏向 Paradigm 的 Matt Huang、Dragonfly Capital 的 Alexander Pack 和 Polychain 的 Olaf Carlson-Wee (从左至右)发问

Polychain 的 Olaf Carlson-Wee 和 Dragonfly Capital 的 Alexander Pack 均对 Matt Huang 的观点表示认可。Alexander Pack 更是指出,加密货币投资领域之所以会这么独特,一方面是因为该领域这关系到技术趋势,关系到对早期技术的理解和判断,但是同时,区块链相关投资又是在投资一种「资产类别」。

Alexander Pack 说,在区块链领域进行投资,不仅仅是在进行高风险的早期的技术项目,更是在投资一种「资产」,「必须要考虑资产本身所应该注意的要素,比如流动性、波动性、市场走势等等」。并且,加密市场从第一天起,就是一个全球化的市场,这对投资人又提出了很高的要求。

被割裂的两个世界

相比较席卷中国轰轰烈烈的区块链热潮,这几位全球最重要的区块链投资人的声音显然没有太多人听到。究其原因之一,是这场对话发生在Dragonfly Crypto Summit,而这个论坛本身是一个闭门会议。

那还是 10 月中旬,国家层面对区块链技术的肯定态度尚未出台,公开谈论区块链和加密货币还属于敏感的话题。每个与会者均被告知,不要通过社交媒体发布该会议的信息。

可是,这并不能阻挡关于这个论坛的信息在社交媒体上流传。最被热议的是一张图片。那是沈南鹏、Dragonfly Capital 及策源创投创始合伙人冯波、以太坊创始人 Vitalik、美团创始人王兴、大众点评网创始人张涛的合影。社交媒体和自媒体最多的评论是:「王兴这样的互联网大佬正在关注区块链投资。」

社交媒体上传播很广的一张关于该次闭门会议的照片。

事实上,王兴等互联网大佬并不能算是这场会议真正的明星。

在 Dragonfly Crypto Summit 上,包括从中国区块链投资领域具有教父地位的万向区块链董事长肖风、分布式资本创始人沈波,到火币创始人李林、OKEx 创始人徐明星、比特大陆创始人吴忌寒;从以太坊的 Vitalik Buterin、Consensys 创始人 Joe Lubin、Coinbase 联合创始人及 Paradigm 联合创始人 Fred Ehrsam,到一系列海外明星区块链项目的核心团队成员,均齐聚一堂。

在北京举办的这场 Dragonfly Crypto Summit,可以算是在中国境内举办的为数不多的世界级水平的区块链和加密货币领域行业会议——唯一能与之媲美的,也只有已经在上海举办了五届、由中国老牌区块链投资机构万向区块链组织的「上海区块链全球峰会」。

「加密货币的未来」圆桌讨论,左起:Dragonfly Capital 管理合伙人 Haseeb Qureshi、比特大陆创始人吴忌寒、以太坊联合创始人 Vitalik Buterin、Coinbase 联合创始人 Fred Ehrsam

当然,如果真正把这场会议的议题和所有参会者信息发布在社交媒体上,绝大多数关心科技行业发展趋势的人,也还是只能认出其中寥寥几个互联网明星。就如同在区块链行业中,很多人的疑问也是:组织这场聚会的冯波是谁?

这是一个残酷的现实:区块链一直都还是一小群人的世界。

在英文中,人们用如同爱丽丝梦游仙境里「掉进了兔子洞」,来形容真正进入区块链的世界。技术理解门槛较高、加密货币自有的原生思想、松散但又需要找到组织的社区文化,让区块链和加密货币的世界一直与大众保持距离。即便「区块链」已经成为一个公众口中的热词,但是真正理解其真谛的,也只是少数人,绝不是那些因政策红利而突然出现的热门面孔。

中国与世界

同样存在割裂的,是区块链领域中,中国与世界的关系。

尽管 Dragonfly Capital 的联合创始人 Alexander Pack 指出,加密货币市场的一大特点是,这就是一个全球化的市场。但是沈南鹏敏锐抓住了这一点,峰会上的一场圆桌讨论中向其发问:

你说加密货币是一个全球化的市场,但是很有意思的是,显然从投资人的角度看,大家在地理上还是有些选择的。挺有趣的一个现象是,中国人可以运营全球最大的交易所,但是在基础设施、底层协议这样的硬核技术方面,似乎并没有什么特别出色的地方。你们都是在全球进行投资的投资人,你们怎么看这种现状?你们觉得中国有机会在这方面改变这种情况吗?

Paradigm 的 Matt Huang、Polychain 的 Olaf Carlson-Wee 和 Dragonfly Capital 的 Alexander Pack 三位投资人对这个问题都持有同样的看法:从硬核技术开发的角度看,美国的加州、MIT 确实涌现了不少企业家,他们在推动技术创新方面做的确实不错;而中国团队在商业模式方面和应用层方面很有优势。

Olaf Carlson-Wee 直言,他在中国很难找到硬核技术的项目——这位管理资产曾经超过 10 亿美元的区块链投资人说,目前他仅仅找到并投资了一个中国的硬核技术团队(指公链项目 Nervos)。

当然,Matt Huang 也指出,其实在全球范围内看,能够在基础设施和底层协议层面带来巨大突破的团队也是寥寥可数的,不仅仅在中国缺少这样的团队,在西方国家,这样的人才也并不多。

而 Dragonfly Capital 的 Alexander Pack 则认为,这样的现状其实蕴含着机会,在区块链领域,不同地域之间的割裂需要填平。

这正是 Dragonfly Capital 从创立之始的投资理念。去年 10 月,曾在贝恩资本领导区块链相关投资业务负责人 Alexander Pack 和策源创投创始人冯波联合成立了 Dragonfly Capital 这个全新的区块链风险投资机构,并完成 1 亿美元募资,包括比特大陆、OKEx、火币、BitMEX、Ripple、Coinbase 联合创始人、贝恩资本、Founders Fund 等声名显赫的 LP 参与了注资。

Alexander Pack 向链闻表示,这支新基金希望成为联结东、西方加密货币产业的桥梁,可以帮助亚洲的项目和投资人获得西方开发的技术,也可以帮助西方的区块链项目接触到亚洲的加密货币市场。他说,「真正的全球化,需要的是一半中,一半西。在这个领域取得成功,必须从第一天开始就考虑全球化的发展。」

在 Dragonfly Capital 官网上,「Global from day one」是最显著的口号

就像风险投资巨头 Andreessen Horowitz 标志性的口号是 「Software is eating the world」,冯波和 Alexander Pack 在介绍 Dragonfly Capital 时最常用的一句话是:「Global from day one」。

谁是冯波?

所谓的「一半中,一半西」里的「中」,在 Dragonfly Capital,显然指的是该基金的另外一位创始人,冯波。

是时候回答一下「谁是冯波」这个问题了。

在上一轮中国的互联网投资浪潮中,冯波绝对是最拔尖的弄潮儿。2000 年之后很长一段时间里,冯波位于北京秦老胡同一个四合院里的办公室,一直都是中国「新经济」投资的中心。在 2003 年到 2007 年「Web 2.0」那波互联网投资热中,我曾陪当年创业的朋友多次拜访过那个大院。那里是互联网弄潮儿敲开未来大门的起点。

那是一座曾经属于清康熙年间重臣索额图的三进四合院,里面的办公桌上摆放着橙色的金融时报和那个年代最时髦的 JBL 透明水晶音响,甚至还有一个会议室装修成地洞的样子,铺着纯白色的毛皮地毯。每个房间里都一副摩登前卫的样子,和青砖灰瓦、玉阶丹楹的古朴院落外表形成鲜明对比。在这里,冯波和他的策源投资早早在 3G 到来之前,就开始布局移动互联网相关投资,涉及的领域从电子商务、互联网社区,到移动搜索、移动门户、手机安全等方方面面。

冯波在 2011 年左右接受《创业邦》杂志采访时的照片

其实,冯波在中国科技行业进行投资的历史,还可以再向前推多年,他是中国风险投资和高科技投资最早的引路人。

1994年,冯波在美国加入总部位于旧金山的投资银行罗伯森.史蒂文斯(Robertson Stephens & Company),1995 年,他代表这家公司在中国开展业务,寻找投资机会。

彼时在中国,有多少人知道互联网,或者按照那个年代的说法——「信息高速公路」,到底是什么?在整个九十年代,计算机(或者在当时叫做「微机」)还是一个高级且奢侈的名词,某个科研单位或者学校如果拥有计算机,通常还会专门开辟一个「计算机室」,要专门安装空调来照顾这种奢侈的物件。

但这些并不阻碍冯波在中国科技行业作出投资。新浪网曾是中国互联网行业 1.0 时代最著名的企业,而冯波是新浪网前身四通利方最早的投资人。他还是90年代由两名海归创办的亚信科技的主要投资人,这家公司曾经是中国最重要的电信软件供应商。在那个时代,冯波是链接中国与硅谷投资圈子和科技圈子的核心桥梁。1997年,美国《福布斯》杂志策划一本关于「新经济」的特刊,邀请了比尔-盖茨、安迪-格鲁夫和杨致远等人撰文介绍「新经济」对自己工作的意义,冯波是唯一受邀撰文的中国企业家。

之后,互联网投资的几波热潮,冯波都是最核心的投资人。每一个关键风口,他都没有缺席。

我们还走在无人的道路上

冯波和他的策源创投早已经把办公室从索额图的王府,搬到了北京 CBD 的写字楼。现在,终于到了一个「Web 3.0」成为热词的时代。区块链投资基金 Dragonfly Capital 也成为了他早早为这个时代布局的重要平台。

冯波和 Alexander Pack 在多个场合表示,Dragonfly Capital 希望成为传统互联网和古典 VC 进入区块链世界的桥梁,希望能够为真正的区块链技术和加密货币精神布道。基于此,他们提出了 Dragonfly Capital 三个主要的投资方向:

核心区块链技术和底层协议;

连接中心化和去中心化经济体的基础设施;

作为母基金投资新型的加密资产管理基金。

此外,就在最近,之前曾在 MetaStable Capital 就职的的著名加密货币投资人 Haseeb Qureshi 最近也正式加入 Dragonfly Capital,担任管理合伙人一职。他在此前接受链闻采访时曾表示,希望把自己在硬核技术领域专业知识带入 Dragonfly Capital,代理团队投资更多硬核技术项目,同时,和加密货币原生社区建立更紧密的联系。

Dragonfly Capital 目前已经公布的投资组合

截止目前,Dragonfly Capital 团队已经宣布了约 20 项投资,除了 Cosmos、Coda、Celo、Oasis Labs、Spacemesh这样的公链项目之外,还包括 ErisX、Tagomi、CoinFlex、Anchorage(加密对冲基金投资组合管理平台)等加密资产交易和托管基础设施。此外, 冯波和 Alexander Pack 的团队在去中心和金融(DeFi)领域布局也颇为积极,已经投资了 MakerDAO、Compound、dYdX、UMA、Nuo 等项目。该基金还投资了Amber Group 和赵东创立的人人比特两个中国团队。

布局蓝图已经展开,下一个问题是:这些投资何时能够开花结果?

在 Dragonfly Crypto Summit 上,冯波抓起话筒提出了一个问题:「好,现在假设我们打开宴会厅的大门之后,突然发现我们来到了 2049 年。世界会有什么变化?」

「这个房间里的每个人都变得很富有了!」有人大声回答到。每个人都笑了。

而沈南鹏抛出了这样的问题:

如果把区块链和互联网相比,我们现在到底在那个阶段?究竟是在 2001 年 .com 泡沫破裂的时刻,还是在移动互联网即将腾飞的前夕?

Paradigm 的 Matt Huang 给出了一个很有意思的答案。他说,区块链技术的腾飞和普遍应用,只是一个时间的问题。他说,其实大家不妨看看年轻人的想法,「因为事实上,很多文化都是年轻人创造并说了算的。可以和普通的年轻人聊聊,他们大多都了解比特币或者加密货币的概念,他们的观念和老家伙们可是完全不同的。」

他还举例说,「我们花了很多时间和机构投资人讨论区块链,给他们讲加密货币,每次会上,我们都带一个年轻的家伙,一个不满 23 岁的小伙子,他才能真正说服比他年龄大的多的人。我相信,大家接受加密货币只是时间问题。」

Matt Huang 这番看法让我不禁想起和一位中资银行背景的区块链投资人之前的一番对话。

对话发生在 9 月份上海区块链国际周中。那时,没有人会预料到 2 个多月之后从天而降的区块链政策红利。在上海 W 酒店里,也是一场盛大的全球区块链社区的聚会,大堂、酒吧、餐厅里挤满了人,每个人都兴高采烈地向别人介绍着自己项目的进展和广阔前景。但在私底下,每个人都不无忧虑地质疑:什么时候会看到真正的大规模用户?

我和这位中资银行背景的区块链投资人也谈到了这个话题。她说,其实不用担心这些,先努力建设。

她说,在一次饭局上,冯波讲的一席话让人记忆犹新。冯波说,「我在 90 年代投资互联网的时候,大家也都在问同样的问题。我告诉他们,不用担心,这是不可阻挡的趋势,亿万的用户会来的。现在也是一样的情况。不用焦虑,区块链的世界迟早会有数以亿计的用户涌入。在他们涌入之前,我们需要做的是把路修好。我们现在还走在无人的大道上。总有一天,这条路会熙熙攘攘。」

纽约时报:中国数字货币政策转向,区块链重获政府垂青

地区 • huoxing 发表了文章 • 2019-11-08 17:23

但数字货币制造,也就是所谓的“挖矿”,没有出现在周三公布的最终名单上。目前尚不清楚中国的最高经济规划机构国家发展与改革委员会为何将加密货币开采移出名单,周三暂无法联系到该机构官员予以置评。

但这一变化的背景是,中国对未经证实的数字货币世界的看法似乎发生了巨大转变。

上个月,中国领导人表态支持区块链研究。区块链是可以让比特币这样的加密货币在广泛的计算机网络中被追踪的基础技术,电子支付一般由贝宝(PayPal)或类似公司运营的中央系统进行跟踪,这使得这些企业对全球的数字资金流有很大的控制权。

据官方媒体报道,中国领导人对中共高层领导人表示,这项技术是中国创新的核心,是“提高我国在全球科技治理中的影响力和规则制定能力”的关键。加密货币制造商和观察人士表示,这番表态极有可能是为中国创造自己的数字货币铺平道路,以便加强控制,同时让中国的货币在境外更容易获得。

此番表态使中国国内对加密货币的兴趣激增。在投资者的推动下,与数字货币有关的本地企业股价飙升,加密货币的忠实支持者则欢欣鼓舞。

“我会开更多矿。”在中国拥有四个加密货币矿场的喻伟说。

中国并非一直高度重视这项技术。两年前,出于对投资泡沫的担忧,中国政府下令关闭当地的加密货币交易所。中国还禁止了首次代币发售(ICO),这是初创企业或在线项目通过发行加密货币筹集资金的一种方式。

一些中国官员也开始对耗电量示担忧。挖掘加密货币需要大量计算机处理数字,这个过程相当耗电。该行业出现在政府4月份公布的官方淘汰产业名单上,使其进一步蒙上阴影。一些挖矿者开始躲藏,或搬到法律更友好、电力更充足的地方,包括美国。

咨询公司Dotscommunity的研究部主管徐子雯表示,之后,许多官员意识到,在经济增长放缓之际,加密货币的开采可以带来就业和收入。工厂活动的减少意味着电力更便宜、更充足。

但中国的加密货币愿景可能与世界其他地区不同。

区块链技术的吸引力部分来自于它的去中心化性质,这使得政府难以控制。相比之下,中国政府正在探索发行一种完全由中央政府控制的电子货币。官员们正在讨论创建一种与中国的真实货币人民币挂钩、更容易追踪的加密货币。这可能使中国放松对人民币在境外使用方式的限制,同时牢牢保持最终控制权。中国利用货币控制来加强对金融体系的管理,但长期以来,也一直羡慕美元在世界各地的广泛使用给美国带来的权力与影响力。

中国还希望追踪跨境资金流动,以打击腐败,同时保护经济免受币值剧烈波动的影响。

来源:纽约时报 ;作者:Cao Li 查看全部

中国官员已悄悄地将比特币及其他加密货币的制造业务从北京计划取缔的数百个行业名单上移除。4月份,该业务曾出现在一份地方政府将不得提供福利和补贴的行业清单上,这在中国引发担忧——一个广受欢迎、利润丰厚的行业将会枯萎。

但数字货币制造,也就是所谓的“挖矿”,没有出现在周三公布的最终名单上。目前尚不清楚中国的最高经济规划机构国家发展与改革委员会为何将加密货币开采移出名单,周三暂无法联系到该机构官员予以置评。

但这一变化的背景是,中国对未经证实的数字货币世界的看法似乎发生了巨大转变。

上个月,中国领导人表态支持区块链研究。区块链是可以让比特币这样的加密货币在广泛的计算机网络中被追踪的基础技术,电子支付一般由贝宝(PayPal)或类似公司运营的中央系统进行跟踪,这使得这些企业对全球的数字资金流有很大的控制权。

据官方媒体报道,中国领导人对中共高层领导人表示,这项技术是中国创新的核心,是“提高我国在全球科技治理中的影响力和规则制定能力”的关键。加密货币制造商和观察人士表示,这番表态极有可能是为中国创造自己的数字货币铺平道路,以便加强控制,同时让中国的货币在境外更容易获得。

此番表态使中国国内对加密货币的兴趣激增。在投资者的推动下,与数字货币有关的本地企业股价飙升,加密货币的忠实支持者则欢欣鼓舞。

“我会开更多矿。”在中国拥有四个加密货币矿场的喻伟说。

中国并非一直高度重视这项技术。两年前,出于对投资泡沫的担忧,中国政府下令关闭当地的加密货币交易所。中国还禁止了首次代币发售(ICO),这是初创企业或在线项目通过发行加密货币筹集资金的一种方式。

一些中国官员也开始对耗电量示担忧。挖掘加密货币需要大量计算机处理数字,这个过程相当耗电。该行业出现在政府4月份公布的官方淘汰产业名单上,使其进一步蒙上阴影。一些挖矿者开始躲藏,或搬到法律更友好、电力更充足的地方,包括美国。

咨询公司Dotscommunity的研究部主管徐子雯表示,之后,许多官员意识到,在经济增长放缓之际,加密货币的开采可以带来就业和收入。工厂活动的减少意味着电力更便宜、更充足。

但中国的加密货币愿景可能与世界其他地区不同。

区块链技术的吸引力部分来自于它的去中心化性质,这使得政府难以控制。相比之下,中国政府正在探索发行一种完全由中央政府控制的电子货币。官员们正在讨论创建一种与中国的真实货币人民币挂钩、更容易追踪的加密货币。这可能使中国放松对人民币在境外使用方式的限制,同时牢牢保持最终控制权。中国利用货币控制来加强对金融体系的管理,但长期以来,也一直羡慕美元在世界各地的广泛使用给美国带来的权力与影响力。

中国还希望追踪跨境资金流动,以打击腐败,同时保护经济免受币值剧烈波动的影响。

来源:纽约时报 ;作者:Cao Li

德国发布《德国国家区块链战略》(中文全文)

地区 • leek 发表了文章 • 2019-11-07 16:58

区块链技术未来是互联网的组成部分

区块链技术是当今商业和社会的数字化转型中最常讨论到的创新领域之一。其特性如分散性、可靠性和防止欺诈的安全性等,为新型应用和新型合作开启了广泛的创新机会。自首份《区块链白皮书》在十年前发布以来,区块链技术及其经济范式都有了长足的发展。区块链技术使得每一种可设想类型的资产,包括与物质及非物质相关的资产、权利和债务关系,都可以用通证来表示,它们的可交易性和可交换性都可能被简化。这一发展势头在全世界范围内会产生何等影响,则尚待观察。其应用尤其适用于它在数字空间传递信用的潜力。

为了澄清和挖掘区块链技术的潜力,并防止被滥用的潜在风险,德国联邦政府(下文简称“联邦政府”)必须采取行动。特别是关于联邦政府的气候保护及可持续发展目标,有必要仔细权衡各领域的潜力和风险。因此,联邦政府就此制定了全面的区块链战略,通盘考虑了区块链技术的各项相关性。该战略能够为基于区块链技术的创新设定框架条件。由于这项技术的动态发展,我们有必要对该框架条件不断地审视,以确保它们保持更新。

本文所述战略,描述了联邦政府对区块链技术的整体观点,展示了联邦政府在区块链技术方面的目标和原则,并在五个方面提出了具体的行动措施。本战略的制定,是基于2019年春天进行的一项具有广泛征集基础的咨询和协商过程。158名专家和组织代表提交了各自的观点,我们征集的31个问题一共收到了6261份答复。

超越比特币——通证经济之路

区块链技术的发展基于一个去中心化分布式系统的愿景,该系统可以从中央组织单元接管,并使得其给定网络参与者之间的直接交易成为可能。

最著名但绝非唯一的应用——就是加密货币,比特币。加密货币市场价格的上涨,和以“首次代币发行”(ICOs)为代表的新型融资模式,使公众对区块链技术兴趣大增。与此同时,比特币交易的增长导致了与之相关的电力消费大幅上升。最近,加密货币环境之外的应用正日益成为关注焦点。德国已经出现了一个主要由区块链开发者和服务提供者组成的活跃生态系统。这为德国发展通证经济(Token Economy)提供了一个前景甚好的起点。与物质和非物质商品有关的每一种可设想类型的价值、权利和债务关系,都可以用通证来表示,它们的可交易性可以简化。然而,对于区块链技术的经济扩张将带来与气候相关的影响,目前还没有可靠的评估,对这方面的持续研究仍然具有很大的必要性。

扩大德国的领先地位

联邦政府特此设定了一个目标——即利用区块链技术中的机会,调动该项技术可为数字化转型提供的潜力领域。德国新兴的创新的区块链生态系统将得到维护,并且将会继续成长。德国将成为一个富有吸引力的基地,发展区块链应用程序开发,以及扩大其投资规模。同时,除了公共机构、德国联邦州政府、民间社会组织和公民个人之外,大公司、中小企业和初创企业也将能够就这项技术的使用作出知情的决定。

为了实现这一目标,我们努力确保基于区块链技术的应用程序与现行法律的兼容性,并防止被滥用。我们的目标是建立一个以投资和增长为导向的监管框架,在这个框架中,市场行为的过程可以在没有国家干预的情况下运作,并且可持续性原则得到充分保障。区块链应用程序为现有解决方案提供的明确附加值,主要是一种公共管理属性,它对个人和公司都具有用户友好性,在个别情况下还能起到引导应用用户的作用;而采取这项技术的一个先决条件,是确保这样做不会对安全可靠行为的信任产生不利影响。这种基本技术能力的增强,有助于德国及欧洲建立数字主权。

实施区块链战略的原则

利用本战略,我们会贯彻一项监管政策,用于鼓励投资、释放创新力量、确保稳定,从而促进包容性增长。这完全符合联邦政府的可持续性目标。

我们将用下列原则指导行动:

推进创新:联邦政府正在推进数字创新,以增强德国和欧洲的竞争力。只有通过创业创新,德国经济才能继续保持领先地位;只有通过数字创新,公共机构才能在数字时代继续履行其职能。区块链技术的使用,将释放更大经济潜力和其他创新力量。

促进投资:建立明确和稳定的框架条件,可以为投资营造一个有吸引力的、安全的环境。以此方式,联邦政府可以为针对数字技术的投资提供安全保障。

保障稳定:在经济政策方面,联邦政府更高层次的目标是保持整体经济的平衡,维护金融体系的稳定。

加强可持续发展:区块链应用程序的使用必须符合联邦政府关于可持续发展和气候保护的目标。联邦政府认识到某些区块链解决方案在实现这些目标方面,是潜力与风险并存的。

使公平竞争成为可能:联邦政府的一个关注焦点是为所有技术建立一个公平的竞争环境。此项行动的指导原则是技术中立。现有技术发展和应用的障碍正在被消除,只要能符合现行法律的基本目标。

深化数字单一市场:德国国内的各项事态发展向来自动与整个欧盟的事态发展相互关联。只有拥有一个完整的数字单一市场,德国才能在现有基础上保持全球竞争力。

扩大国际合作:德国可以与我们的欧洲合作伙伴、欧盟委员会和其他国际机构(例如经合组织)在区块链技术方面进行紧密合作。

整合利益相关者:对一个全面发展的战略来说,在建立框架的时候,有必要从根本上整合开发人员和应用程序用户的知识体系。在进行线上意见征集时,联邦政府致力于让专家、企业和民间社会组织也参与到本战略的制定;并且联邦政府将延续这个做法。

保障IT安全和数据保护:只有在区块链应用程序满足了专家们对IT安全和数据保护法律法规要求的情况下,才能将风险降到最低,有效防止技术滥用,并且达到较高的可接受水平。

制定适应措施:由于区块链技术正在高速发展,未来联邦政府可能需要采取进一步的行动。在此背景下,作为一个持续发展领域的战略,联邦政府的区块链战略应该定期检查进展及组织修订。

此外,本战略中提到的所有举措,其支持资金都是在现有的个别相关计划中支取,或分别在相关的计划内进行再融资。除此之外,为执行本战略的任何融资需求,适用联合政府协议中的预算政策裁决。

联邦政府的区块链议程

到2021年底,联邦政府将在以下五个方面采取措施,利用区块链技术的机会,调动其潜力。以下是各个活跃领域的优先举措:

(1) 保障稳定与刺激创新:金融领域的区块链技术

• 联邦政府的目标是为电子证券开放德国法律。

• 联邦政府将公布一项立法草案,以规范某些加密通证的公开发行。

(2)促使创新走向成熟:推进项目和监管沙箱

• 联邦政府正在试验一种基于区块链的技术,连接能源设施与公共数据库。

• 联邦政府正在资助一项基于区块链技术的高等教育证书验证测试。

• 联邦政府将引入以可持续发展为导向的要求,作为实施国家资助或政府发起的区块链项目的重要决策标准。

(3)使投资成为可能:明确、可靠的框架条件

• 联邦政府将就区块链和数据保护问题进行圆桌讨论。

(4)应用技术:数字化的公共行政服务

• 联邦政府正在试验基于区块链技术的数字身份证明并正在评估其它合适的应用。

(5)传播信息:知识、网络与合作

• 联邦政府将就区块链议题展开一系列对话。

1. 保障稳定与推动创新:金融领域的区块链技术

在金融领域,区块链技术首次在加密货币比特币上得到实际应用。如前所述,区块链技术使发行、转让、存储和交易数字资产(即加密通证)成为可能。

到目前为止,德国立法中还没有关于在区块链上发行民法基础的证券的规定。对资产的索赔必须纳入法律文件(书面形式)。调研表明,许多利益相关者将资产(特别是是证券)的标记化,视为区块链未来的关键应用之一。通过减少对中介机构的需求,在区块链上发行证券可以使证券交易的处理和结算更快、更安全。

此外,一些通证可用于投资和融资目的,但它们不是证券。2015年左右开始在全球范围出现的机遇区块链技术的新型融资形式,即所谓的首次代币发行融资,主要代表了非证券的通证,既不授予股权,也与发行人公司发展的利害无关,例如通过利息或股息。相反,大多数投资者通过这些首次代币发行获得了所谓的效用通证或者加密货币。

效用通证授予对发行人开发的数字平台访问权,或对这些平台上提供的债权和服务的访问权。在这种情况下,许多投资者的主要目标不是获得未来的使用权,而是预期通证的升值。

咨询结果显示,这些通证在企业和项目的融资中,其适用性在一定程度上受到了质疑。但通证也同时被认为在未来五年内具有很高的潜力。而建立一套有约束力的立法框架以保护投资者,则被视为通证得到积极发展的先决条件。值得注意的是,这个框架还应该建立法律保障,以满足明确地证明特定通证设计的法律含义所需。

1.1 联邦政府的目标是为电子证券开放立法

联邦政府的目标是开放德国法律,以便把电子证券容纳进来。当前对证券的某些要求,例如以法律文件(即书面的)形式纳入,不应再明确地应用于电子证券。电子证券应在技术中立的基础上进行监管,以便将来也能在区块链上发行。第一步,立法应该向电子债券开放。待进一步评估之后,应可以跟进开放投资基金的电子股权和股份。2019年3月7日,联邦政府发表了一份关键点文件,从而启动了关于这一主题的磋商进程。

1.2 联邦政府将公布立法草案,以规范某些加密通证的公开发售

在上述这份2019年3月7日发表的文件《电子证券和加密通证监管处理要点》当中,联邦政府针对《金融工具市场指导》4定义的不构成投资或证券的通证,对其公开发行的监管展开了进一步磋商。大多数与会者赞成实行一套欧洲协同的监管办法。

与此同时,监管的及时发展也被视为至关重要。因此,磋商在过渡时期的国家监管问题上达成了广泛共识。

在此背景下,联邦政府打算在今年公布有关监管某些加密通证公开发售的立法草案。这将确保某些尚未定义的加密通证只能在符合法律要求的前提下,并经联邦金融监管局(BaFin)批准的招股说明书发布后才能发行。通过这项措施,联邦政府力求确保投资者得到高水平的保护。它还围绕着特定通证设计的含义创建了法律确定性。

1.3 联邦政府计划为加密交换和保管人创造法律确定性

许多提供咨询意见的人强调,有必要制定法规来解决投资者保护和反洗钱规则的问题。

2018年12月初,G20同意的修正案也有类似的目标。鉴于AML/CFT具有防止加密资产保管人和提供相关服务的人员涉及洗钱的目的,这些相关人员应该遵守AML/CFT国家标准的要求。

在德国,加密交易所将加密资产转换为法定货币,或把法币转换为通证,这已经需要获得联邦金融监管局的许可。他们还必须遵守反洗钱(AML)的合规要求。2019年7月31日,内阁批准实施第四项反洗钱指令修正案的立法草案。草案中规定了投资用途加密资产的发行人以及加密钱包提供商(即提供存储、管理或保护特定加密资产私钥服务的供应商)的许可要求。这项立法草案不仅针对有效打击洗钱和资助恐怖主义活动,它还确保因大型技术公司进入市场而日益普及的预期与加密资产的客户保护水平相匹配。

1.4 在欧洲范围乃至国际社会的层面,联邦政府试图寻求努力,确保稳定币不会成为国家货币的替代品

区块链要成为创造、转让和交易通证化权利的有效技术,一个必要的先决条件,就是能够同步合法交易(按付款交付)。这需要一种稳定的,而且基于区块链的支付方式。大多数传统的加密货币都由于其高波动性而无法满足这一要求。一些接受过联邦政府咨询的人士认为,所谓的“稳定币”就是解决这个问题的一个可能办法。稳定币寻求通过国家货币或流动资产的支持来确保币值稳定。一些政府咨询参与者还讨论了引入基于区块链的央行数字货币的问题。原则上,《欧洲电子货币法令》为稳定币提供了监管制度。在欧洲范围乃至国际社会的层面,联邦政府试图寻求努力,确保稳定币不会成为国家货币的替代品。联邦政府还将进一步扩大与德国央行关于央行数字货币的现有对话,以评估当前的博弈状态。

2. 促使创新走向成熟:推进项目和监管沙箱

在金融机构以外,即在私营企业、民间社会组织和公共机构,基于区块链的解决方案也得到了前所未有的应用。而联邦政府的目标是配合和支持这些措施,而不将这项竞争技术置于不利地位。

正如联邦政府所知,这次线上咨询征集的结果证明,在德国系统性地建立真实生活实验室并把它作为经济政策和创新政策的工具,这种做法是行之有效的。尤其对于像区块链这样的新兴技术而言,试点项目和监管沙箱提供了一个理想的机会,可以在实践中测试该技术的使用以及监管方法。这意味着全面洞察的积累,包括技术的机会、风险和效果,还包括法律限制和适应性的需求。在是“监管沙箱策略”的背景下,联邦政府将在年底之前开始一项面向创新的竞赛,以监管沙箱作为创新和监管安排的试验场;竞赛欢迎来自实际实践的具体想法和项目并提供支持。我们还将推进一系列旨在建立网络和提供信息并加强这些监管沙箱的其他活动。

2.1 联邦政府资助以实践为导向的能源区块链技术的研究、开发和示范

前述的在线咨询强调了区块链技术在能源领域的各种应用实例,这些技术在其中产生了附加值,包括从定价、供应商转换,到生产角色的结构等多方面。总体而言,咨询的参与人士认为区块链技术对能源转型具有重大潜力。然而,特别是在能源行业的应用中,一定不能忽视整体效率,从而也不能忽视能源效率。目前使用的区块链技术可能会大量消耗电力和资源。因此,必须确保在扩展应用实例时,在透明度和过程效率方面产生的任何积极影响,都不会被有关气候和资源保护方面的重大负面影响而受到损害。然而,迄今为止我们还没有对市场上获得的经验进行全面的调研,以评估现有法律框架是否能使该技术的利用成为可能,以及它将带来哪些负面影响。在这种受监管的环境中,无法做出通用有效的声明。相反,从个体应用中学习非常重要。联邦政府将继续提供项目资助。各种联邦政府项目正在研究区块链技术提供的能源转型机会:

联邦政府的第七个能源研究计划,研究的是与能源转型相关的数字化。这包括让初创企业更容易参与到该计划。

在《智能服务世界 II》的框架内,能源行业的区块链应用被用于实践学习。这些应用示例,范围从面向光伏设施运营商的大型区块链虚拟存储单元、使用区块链进行能源交易,到基于区块链的点对点交易。

展示智能能源SINTEG”资助计划使用五个大型展示区来测试数字化能源行业的样本解决方案。

“哥白尼项目”中的“确保新网络结构”行动,同样考虑能源转型中使用的区块链技术。这些项目的成果,将根据其正面和负面影响进行评估,并解决出现的监管障碍。

2.2 联邦政府正在试行一种基于区块链的能源设施与公共数据库的连接

2019年5月,联邦政府进行了一项可行性研究“基于区块链的能源设施注册和管理——智能电表网关”。研究结果将在今年年底公布。最近发布的中期报告形势乐观,在其积极结果的支持下,联邦政府已经开始准备试点基于区块链的能源设施与公共数据库的连接。项目阶段预计于2020年开始,但需要服从于可行性研究的最终评估结果。这是首先获得有效洞察以推断出行动建议的基础。

2.3 联邦政府将为能源行业建立一个跨技术领域的试点实验室

在能源领域实施区块链技术的下一步,是在现实条件下测试特定应用。联邦政府结合了现有的资助措施,开始着手为能源行业设立一个跨技术领域的试点实验室。我们将与能源行业、社会及公共当局的参与者联合,对选定应用程序的系统效率增益进行审查和技术评估。特别注意的是当中可能产生的负面影响,例如与能源效率有关方面,应该加以注意以便能够进行整体评估。特别是,该新技术实验室的研究人员也致力于与其它新技术(例如人工智能和大数据)的协同;目的是从国民经济、社会、监管安排等方面研究这些技术的影响和挑战,以及对社会凝聚力的影响。

2.4 联邦政府正在培育一个测试环境的建立,用于开发和应用安全的数字业务流程

联邦政府正在培育一个“工业4.0法律测试床”。这涉及到建立一个测试环境,使企业能够开发安全的数字业务流程并对其进行全面测试。重点是机器之间通过所谓“智能合约”进行合同的谈判和处理的法律问题。作为典型例子的应用是在物流和生产活动领域的技术实施方面,特别是区块链技术。这一为期四年的项目,其初步成果计划在2020年的数字峰会上公布;接下来在工业4.0平台和交易会等相关活动室,直接向企业展示并向公众开放。此外,从2020年2月起,联邦政府将推进基于平台的、安全的数字业务流程的开发和应用,其资助措施叫做“基于互联网的复杂产品、生产流程和设施的服务”;当中包括“密封服务”项目(Sealed Services project)。这些项目的目标是开发和测试从整个价值创造链网络中连贯出现的创新服务和商业模式。该计划是为了保证企业之间的动态联网,同时保护数据的安全性、完整性以及数据主权。这将通过基于区块链的基础架构来实现,以保障可信赖的信息交换,但目前还有待开发。

2.5 联邦政府支持发展中国家的创新区块链解决方案

成立于2018年的国际合作协会股份有限公司(Gesellschaft für Internationale Zusammenarbeit GmbH)是一家从事国际发展的公司,旗下的区块链实验室利用区块链及相关技术,为实施《联合国可持续发展议程2030》 (UN 2030 Agenda for Sustainable Development)充分发挥了转化潜力。联邦政府正在努力扩展实验室方法,从而为发展中国家使用区块链创造框架条件,并在试点活动等情景下支持创新的区块链解决方案。试点项目是私营企业、公共监管相关机构以及政府部门开展密切合作,通过实验室方法研发的develoPPP程序可以用于支持从概念验证阶段和第一个试验阶段,一直到规模化发展。因此,这种方法可以让政策制定者、本地人才和私营企业自建测试实验室都成为可能,以便于大家共同制定解决方案。

区块链技术通常与能源以及原材料的大量消耗有关。其中一个关键因素是其工作量证明的共识机制,这确实需要巨大的计算能力。而我们的在线咨询证实了这一过程的低效性,指出了存在许多更有效的共识机制。有人提出,国家在应用区块链技术并为其提供资金时,必须考虑到建立可持续性的标准。

2.6 联邦政府将以可持续发展为导向的要求,作为实施州政府资助或州政府发起的区块链项目的重要决策标准

特别是考虑到气候保护的目标,联邦政府将支持可持续节能区块链应用的使用和进一步开发。因此,在区块链链领域,实施由国家资助或国家发起的项目之前,联邦政府将把可持续发展的要求作为重要的决策标准。联邦政府将采用专家们的意见,审视必须考虑的方面,以及在多大程度上可以建立一种简单、灵活和透明的评估方法。这类标准也可以成为除了德国之外其他国家的范例。

2.7 联邦政府正在探索对环境可持续的区块链应用的国家资助

直到2020年中,联邦政府会持续探索如何根据欧洲国家援助法,向环境可持续的区块链应用,以及有助于保护环境、气候和自然的区块链应用提供政府资助的可能性。

我们在咨询的过程中发现了许多应用。其中,基于区块链的解决方案显示出很高的潜力。常见的行业有能源、物流和供应链,还有一些例如医疗保健或教育/培训证书的验证。在联邦政府组织的创新竞赛中,可能会对医疗保健领域的区块链创新应用给予奖励,并且会与获奖者落实进一步的支持措施。在选择资助项目时,关键要点是技术解决方案符合可持续性、可用性以及透明度等原则,目的是对这项新型技术施以影响,使其能够在社会中产生附加值。此外,还会优先考虑能够在私营企业、民间社会组织和公共机构有关各方之间建立网络和进行知识传达的解决方案。

2.8 联邦政府正在研究区块链技术的使用是否促进及如何促进供应链和价值链增加透明度

在许多方面,区块链技术使得增加价值创造链的透明度、效率和安全性成为可能。联邦政府旨在推进为供应链和价值创造链提供区块链技术支持。特别是在这方面,资金将提供给那些旨在证明产品可持续性和制定标准的项目。联邦政府正在研究区块链技术是否可以使用和推广,首先要确保供应链的环境可持续性、社会可持续性,以及高校和安全,其次还要有助于产品周期的技术。“工业4.0动态价值创造网络中的合作”融资计划审查了基于区块链的方法在工业环境中的重要性和适用性,重点是企业之间通过智能合约的合作,以及过程数据的传输。区块链技术还应用于“价值创造网络中的协作集成管理平台”协作项目。而在“资源高效回收业务-创新产品回收”资助项目中,基于联盟的项目DIBICHAIN将研究区块链技术在飞机制造过程中对产品生命周期的数字化描述及其技术应用。在一个试点项目中,联邦政府正在评估区块链如何作出贡献;这可以通过供应链中透明、完整和可信赖的信息来实现,从而使可持续的消费决策更加便利并保障其安全性,例如食品生产加工供应链。同样,在全球价值创造链中,联邦政府将检验这类证明文件是否能在产品周期开始时为生产者带来更高的收益。

2.9 联邦政府正在资助相关研究和开发,在物流行业使用区块链技术的有效治理结构

在“面向未来生产、服务和工作的创新”计划的背景下,以及“通过数字化实现服务创新”持续资助计划,资金将用于研究和发展有效的治理结构。特别是区块链应用程序在海洋物流(“Sofia”项目)等其他领域找到了实际应用,涉及流程顺序和基于智能合约的方法。根据基本报告《DLT(区块链)在移动和物流领域的机遇和挑战》,联邦政府支持对货物流动和货运文件进行端到端的数字描述。此外,联邦政府正在资助基于联盟的项目“基于区块链的透明、高效和可信的非监管产品价值创造链管理框架”。目前正在开发一个基于区块链的供应链透明度和质量保证系统,用于端到端的监控,证明产品的过程状态、位置和当前状况。而基于区块链的项目“通过区块链技术在温控供应链中规避风险“将开发一种供应链风险管理方法;这将使用区块链改进温控物流中风险的主动管理。

基于联盟的项目“基于区块链的分散式能源交易平台”正在为区块链支持的能源市场平台开发一种方法。

2.10 联邦政府将开发和资助致力于消费者保护的区块链应用

此外,联邦政府认为区块链技术在保护消费者方面具有潜力。其透明度使人们有机会检查产品或服务是否符合法律法规,例如产品运输条件是否适用等;由于系统是分布式的,用户可以更加独立于核心平台,这样反而可以加强用户主权。与此相对的是,消费者的保护正面临基于区块链技术应用程序的挑战,例如代币销售、未获中央授权的权利主张,以及遵守一般数据保护法规等。联邦政府的目标是让基于区块链的程序也有助于实施和保护法律法规保障消费者权利。为了实现这一目标,联邦政府将开发和资助有助于消费者保护的区块链应用,例如食品产业链。

2.11 联邦政府正在资助基于区块链技术的高等教育文凭的验证应用

作为联邦政府“安全数字化教育空间”计划的一部分,它与州政府及商会旗下诸多总部组织的力量联合起来;这项计划将检查并在取得积极成果的情况下,资助使用区块链解决方案来验证技能证书(查询、ECT学分换算等),最初是应用在国际学生转学和职业培训证书当中,与期末考试成绩以及进修有关的事宜。此外,我们计划在2020年春季开学之前开发和测试端到端数字验证的技能证书和工作绩效证明(“数字证书”),归属于欧盟委员会正在进行的“Europass II”项目,目前已正在进行中。

3. 使投资成为可能:清晰可靠的框架条件

联邦政府的目标是制定框架条件,给投资提供足够的安全保障。可靠的框架条件允许企业和组织充分评估对区块链技术的投资是否值得。可靠的框架条件中还应包括清晰而且技术中立的法律框架。在技术层面上,可靠的框架条件是在制定标准、获得认证的可能性,以及遵守IT安全要求等基础上创建的。这些条件必须始终从环境可持续性的角度去评估,联邦政府对此予以支持和资助。

A. 法律框架条件

根据技术中立原则,该法律框架不得在与其他技术相关的情况下倾向于对区块链技术有利或不利。除了资本市场的法规以外,咨询过程主要还涉及公司法、数据保护和消费者保护问题,尤其是区块链与通用数据保护条例(GDPR)的兼容性,往往是一个反复出现的议题。从联邦政府的观点来看,区块链技术并不需要改变GDPR;相反,区块链技术需要以复合数据保护要求的方式来塑造区块链解决方案的开发和使用。在任何不确定性领域中,消费者保护和数据保护的需求必须强制满足。在这些情况下,应该使用现有的技术解决方案(散列值、匿名化、零知识证明等等)作为默认的设计原则和隐私规范。除了消费者保护和数据保护问题之外,咨询过程还涉及了公司法问题。首要问题就是区块链结构中法律法规的可执行性,特别是跨国的应用。

3.1 联邦政府将组织一场区块链和数据保护议题的圆桌讨论

关于实施《一般数据保护条例》各项要求的圆桌会议已发展成为企业界与数据保护机构交流意见的既定对话形式。因此,在2020年上半年,一场圆桌会议将专门讨论与区块技术相关数据保护法问题。为此,圆桌会议的讨论将扩大到包括来自用户方和各界民间社会组织的代表,特别是来自互联网政策的代表。该活动将作为对区块链数据保护现状的调研事件。从数据保护的角度来看,区块链技术使用的格式显示了其在数据保护合规方面的积极特性,以及阐明符合数据保护法律要求的区块链使用实例。在此背景下,必须考虑以下问题:存储在区块链中的哪些数据构成个人的数据?使用区块链技术时,如何保障用户删除数据的权利?中央协调机构如何确保任何人都可以获得有关其数据的知情权?

圆桌会议作为一种信息交换形式,以便经常审视新出现的实际情况,并尽了最大可能去突出显示解决方案的路径。这项工作的成果,目的是将数据保护机构使用的现有准则应用于区块链环境中的全真实践;在适用的情况下,还有针对数据保护机构将要使用的其他准则提出建议的目的。相对于这些建议的实施和使用,在这方面从数据保护法的角度进行监督,完全是独立的数据保护机构所要负起的责任。此外,圆桌会议给与会专家提供机会进一步互动,深入商讨在实际区块链时间中出现的数据保护法相关问题及其解决方案,这些问题包括制定数据保护的法律标准或认证。

前景是,关于区块链应用程序的数据保护法律要求的任何开放性问题都应按照如下方式处理:如果解释不明确,应与相关数据保护机构合作,努力建立明确性;这样做是为了塑造符合数据保护要求的区块链应用。

3.2 联邦政府审查在提供证明的范围内应用区块链技术

联邦政府将审查是否可以正式承认区块链的不可逆性、在何种程度上可以识别不可逆性,以及是否可以适用散列值提供有关存储数据和文档的证据,以证明其不可更改性。此外,联邦政府首先正在研究如何向法院或对口的官方验证机构提供基于区块链技术应用中受保护的数据,如何将这些数据充当证据;其次是研究是否有可能依据法律要求保证可交易性。特别是必须提供可以保证数据长期安全性的概念,即使数据最初使用的加密算法在安全适用性方面已经过期之后。

3.3 联邦政府将观察和审视在艺术创作行业的区块链应用

对于管理受版权保护的内容,基于区块链的概念及其解决方案的研发是具有潜力的。因为基于区块链的程序也可以在版权保护和有偿使用过程中发挥作用。这必须考虑到法律规定的使用自由。这种要求特别适用于涉及很多人的复杂的作品,例如拍电影;也适用于音乐行业。在此背景下,联邦政府将针对受到版权保护的内容观察和审视区块链应用。特别是研究基于区块链的程序是否以及在多大程度上有助于简化法律允许的使用自由。

3.4 到2020年底,联邦政府将审查在公司法及合作组织法中应用区块链技术的可能性及机会

可以想象,使用区块链技术可以大大简化公司法领域的流程,例如在股权管理方面(处理股份、股东权益的利用等类似事务)。这也可能适用于在合作企业/组织中利用成员权利的问题。在这方面仍然有很多问题悬而未决,尤其是在必要的技术先决条件以及特定机会的应用方面。因此,区块链技术在公司法中的运用,需要通过委托外部报告来进行审查。

3.5 联邦政府将考虑新型合作的法律框架条件

线上的咨询结果显示,区块链技术将给新合作形式的诞生成为可能,即使竞争对手之间也是如此。在大多数情况下,基于区块链技术的网络是由各类公司或组织共同组成的。区块链技术和智能合约也使新型合作形式成为可能。这些新形式的特点是缺省了担负责任的中心机构,以及实行基于智能合约(DAO,分散的自治组织)的决策流程。联邦政府支持此类数字创新的发展,并将关注适用于此类结构的法律框架条件。

3.6 联邦政府将审视国际仲裁机构的适用性、灵活性以及潜力

跨境的区块链网络从法律的角度提出了新的挑战,例如在区块链技术领域应用哪个法律体系的问题,缔约方通常相互不了解,如果通过传统谈判方法去达成共识以及解决争端则会把过程变得异常复杂,而且可能对某些牵涉到的利益分配不公。

3.7 联邦政府正在研究官方授权程序中身份验证的可选做法

区块链技术只有在可以完全数字化地描述流程的情况下,才可能充分发挥作用。因此,迄今为止在官方授权范围内对自然人或法人的身份识别依然要求当事人亲自出现。目前,联邦政府正在研究,在与道路使用的车辆授权方面,其主要安全要求是否可以在身份验证流程中,把信任级别从“高”降低到“实质”。

B. 标准和证书

线上咨询结果显示,关于区块链,人们对其提供信息的标准、认证和规范有着强烈的意愿。如果存在标准化接口,企业就更容易获得市场准入,同时投资的安全性也提高了。如果规范和标准能在欧洲和国际社会的层面得到应用,这个协同效应的影响力就更大了。用户和开发者需要可互操作的标准——这些标准是连接各种区块链应用的基础,特别是使用智能合约的情况下,激活自动交易具有高度复杂性,需要更加透明化。技术术语上的外行人无法理解智能合约确实达成了一些技术实现。这促使人们要求区块链技术能够义务提供大众用户易于理解的智能合约内容信息,这样就可以进一步促进扩大用户群体的范围,以及吸收该技术的基础。线上咨询还显示,人们要求此类合约应该由官方授权机构认证,特别是通过开源解决方案保证技术可追溯性的方面,应公开记录的的标准和接口,以便确保各种应用程序及IT系统是可互操作的。这减少了对软件供应商提供的专有接口和专有格式的依赖。因此,开源解决方案有助于发展数字主权。

3.8 联邦政府开始在能源行业建立智能合约登记簿

尤其在能源领域,智能合约为自动化和提高效率提供了巨大的潜力。这使得将合约关系转换为数字化语言或分别转换为数字化代码变得更加重要了。因此,联邦政府将很快开始建立登记簿,可以列出能源部门最新的合约状态,从而使智能合约能够注册并系统化。我们将与dena(德国能源机构)以及科学界、商业界和社会界的代表共同合作,对于不考虑使用何种代码的情况下,是否可以将内容项转换为智能合约这个问题交换意见。其目标是在dena的帮助下建立一个可以免费访问的公共平台,其内容可以永久查看、评估、讨论和评论,因为它们可以引用回溯类似的引用实例。能源行业的智能合约注册簿应作为其他业务部门的示例,并作为设计和建立其他注册簿的基础。

3.9 联邦政府将探讨引入智能合约认可的认证程序的可能性

一份智能合约通常确实在技术上描述了供应商确认存在的内容,而提供用于确认这些内容的合格证书,可以增加智能合约的普遍接受度,也可以让公众信任它们。对于没有特定技术背景的用户,一个困难是检查智能合约的实际内容与所呈现的内容相对比。到目前为止,区块链/智能合约领域还没有具体的认证程序。联邦政府将探索引入认证程序的可能性,而开发人员及技术提供商可以在自愿的基础上使用这些认证,以在使用区块链技术和智能合约是增加信任度。

3.10 联邦政府计划委托一项研究,对用于设备数字识别、认证和验证的技术流程进行概述

为了在物联网环境下释放区块链技术的全部潜力,至关重要的是,必须明确识别设备。程序必须以一致、可互操作及安全的方式构建,以便在设计设备的安全数字身份时,将适当的原则和要求嵌入到其中(例如机密性、完整性和可用性)。特别是规范的确定可以使之成为可能。联邦政府认为,此项开发技术解决方案是工业界的主要任务。为了提供支持,联邦政府正计划进行一项研究,其中概述了用于数字识别、认证和验证的大量技术程序;研究的目的是将这些程序分配给实际操作中的特定应用。

3.11 联邦政府积极参与国际标准的制定,并支持使用开放接口

统一的规范和标准对于各种区块链应用程序的兼容性至关重要。开源许可证在区块链应用程序中占了主导地位;与此结合,可以提高应用程序的透明度和信任度,使投资更加安全。国际上各种组织机构都在研究开发区块链技术联合标准的问题。据此,德国工业标准化组织(DIN)作为德国国家标准制定组织及联邦共和国在各个ISO工作组中的代表,正在参与ISO/TC 307“区块链和分布式记账技术”工作,涉及诸如区块链应用的互操作性和IT安全性等主题;DIN还参加了“智能合约及其应用程序”工作组,该工作组的目标是验证缔约方并执行智能合约。关于区块链领域的环境可持续性,联邦政府将评估欧洲或国际可持续性标准及其认证程序的制定和建立。

联邦政府欢迎初创企业、中小企业、民间倡议的社会组织以及开发者参与到区块链技术创造的机会中,例如在公民科学/市政技术的框架内。为了维持这些参与机会,联邦政府致力于确保区块链的应用解决方案具有开放的、可互操作的接口,以便与其他(区块链)应用相连接。其前提条件是,这么做不会使数据保护和数据安全受到限制。在申请研究和开发项目时,在适用的开发环境下提供可互操作的接口以及使用免费的软件和硬件许可证书,都是获得正面评估的有利因素。

3.12 联邦政府正在积极采取措施,以打开医疗保健行业的学科体系接合点

原则上,医疗保健中使用的接口也对未来技术开放,例如区块链。因此,持续考虑使用未来技术,使健康数据的数据安全和IT安全性要求保持一致。联邦政府还使创新医疗保健行业的应用程序能够访问远程的信息处理基础设施。

C. 安全保障

在构建信息安全法规和要求时,联邦政府总是将技术中立作为一个先决条件。在这方面,我们认为“信息安全”是一项全面的任务,必须从一开始就渗透到技术的整个生命周期,从设计环节就保证其安全。在线上咨询中,要求信息安全必须适用于区块链技术的呼声也很高。联邦政府将在进一步制定有关信息安全的法规和要求时充分考虑到这一点。2019年5月,联邦信息安全局(BSI)从信息安全的角度发布了对区块链技术的分析,即《安全地构建区块链:概念、要求与评估》。当中涉及数据安全性、长期安全性和常见的攻击等方面。此外,这份文件还讨论了影响区块链应用程序设计的法律要求。

3.13 联邦政府正在从信息安全的角度分析区块链技术

BSI正在运用其专业知识来支持区块链技术的安全开发和运营。在基础安全方面,已经在前述的《安全地构建区块链:概念、要求与评估》文件中指出,这位开发人员和潜在用户奠定了良好的基础,使他们能够充分评估区块链解决方案带来的机会和风险,并从一开始就考虑到信息安全性(即“设计安全性”)。联邦政府在执行其措施时将考虑采纳这些建议。伴随着区块链技术的发展,BSI会继续更新其分析。

3.14 联邦政府正在资助创新的密码算法和协议的开发

在“数字世界中的自主与安全”信息安全框架研究计划中,联邦政府正在资助在后量子密码领域开发创新的密码算法和协议,以及用于简单交换密码的程序(加密敏捷性)。在适当的开发环境下,这些算法和协议也可以应用于区块链技术领域。加密敏捷性对于区块链应用也具有重要意义。

4. 技术应用:数字化公共管理服务

A:个人的数字标识

个人的数字标识,作为数字网络的重要基础,需要跟行业实践保持一致,因为它们将实现通信、数据交换和交易。当构建这些数字标识时,需要考虑不同的目的,例如实用性和用户友好,但同时也应该考虑数据保护、滥用避免和信息的自治性等。

本报告的咨询过程显示区块链技术包含数字标识进一步发展的潜力。私有市场玩家认为它们利用区块链技术提供数字标识。同时,数字标识功能化包含区块链应用的先决条件。然而咨询过程同时也澄清了政府被认为个人数字标识的中央管理者或监管者。有必要检查基于区块链流程的合理性,包括生日注册、结婚和死亡;登记公民的居住地、身份证;以及外国人的管理事务等。

4.1 联邦政府使数字标识可用和考虑跟区块链应用联系起来的可能性

联邦政府使标识可获得,并持续进行开发,保持用户友好和保证最高级别的安全(例如,eID等新ID技术)。除此之外,在不同的公共管理流程中,联邦政府应在一定程度上检查是否接受私营行业的数字标识,这包括公共管理流程或对应的法律交易。

4.2 联邦政府试点基于区块链的数字标识和评估相关合适的应用

联邦政府试点基于区块链的数字标识。它将检查基于区块链的数字标识是否提供了跟已有解决方案相比的增加值,以及它们是否可以在一定程度上结构化,满足数据保护法的要求。合适的其他应用也应该基于以上原则进行评估。作为原则,联邦政府代表标识的安全原则和技术中性要求。

4.3 在资助项目中,联邦政府将测试为个人数字标识提供安全保障的系统的互联互通

数字标识解决方案已经在市场上存在了一段时间。没有任何解决方案在各种应用场景中自己证明自己。随着基于区块链的自我主权数字标识应用,一种更先进的解决方案正在开发中。在针对数字标识保障创新竞争中,联邦政府计划在区域展示中提供不同技术(集中或非集中)和提供商的互联互通测试。

B:信任服务

欧盟发布的《eIDAS管理规定》推出了欧盟范围、单一的数字信任服务。这使得在不同国家进行可行的电子交易成为可能。本报告的在线咨询结果也确认了《eIDAS管理规定》在数字化业务流程提供了信任,这也使访问公共资源成为可能。与此同时,对eIDAS基础设施的需求也出现了,它需要跟自我主权标识概念联系在一起。由《eIDAS管理规定》提供的中央运行者,被认为是区块链技术的障碍。

4.4 联邦政府在考虑测试区块链运行,已保障基于电子信任服务的信息可获取持久化

联邦政府在争取从技术角度来看,在区块链基础上提供信任服务的再生目标。这可以通过区块链的测试运行来实现。进一步的应用领域,在给定的公共权限内,可以融合到这个运行中去。

同理,联邦政府瞄准提升一些未知的电子信任服务,这些服务存在于公共部门、个人和企业之中。应该建立一个网站,展示需要可信交易的模拟流程怎么重组称数字流程。

在欧盟的层面,基于《欧盟区块链计划》,联邦政府应加入瞄准构建自我主权数字标识。《eIDAS管理规定》将扮演至关重要的角色。

C:各州的区块链基础设施

区块链技术的特征是非中心化的技术设施,在此基础上可以提供大量不同的应用。本报告在线咨询强调了区块链应用对公共基础实施的需求。区块链基础设施必须支持企业或组织开发特定的应用。与此相反,其他参与者认为州政府不应该加入到区块链基础设施建设中去,他们认为州政府运行一些节点即可。国家基础设施活动跟设定互联互通标准息息相关,同时也意味着建立非集中化网络的政府架构希望。

对于基础设施,还有一个需求,那就是一个非集中式的公钥基础设施,它将保障认证的安全交换。

联邦政府欢迎在市一级建立区块链基础设施,由此可以使用区块链技术提供行政服务成为一种选择。

4.5 联邦政府参与建设欧盟区块链服务基础设施

欧盟区块链服务基础设施(EBSI,European Blockchain Services Infrastructure)通过欧盟区块链网伙伴计划(European Blockchain Partnership)在推进中。德国是该伙伴计划的医院。第一批应用将在2020年初部署在EBSI上面。这些应用包括认证交换和基于区块链欧盟审计法庭的注册。最让人兴奋的是该基础设施也将对私营行业开放。联邦政府将确保德国积极参与EBSI的工作。

D: 公共管理项目

在本项目咨询过程中,大量可应用于个公共管理的区块链技术被提及。大家重点关注通过横向和纵向管理层级的数据交换简化带来的潜在效率提升,降低数据重复,更低的交易成本等。同时也有对公共管理流程的透明性、参与度和可追溯等期待。

然而联邦政府没有把区块链解决方案的应用作为公共管理流程和现有公共注册服务等的终结。相反,应该对区块链技术应用的需求进行审查,并考虑其是否具有意义。例如,当公共注册者可以通过现有方法填写内容(特别是土地登记、公司登记、生日登记、婚姻和死亡等),那么区块链应用就显得不是那么必要了。更具希望的区块链应用包括汽车拥有或非集中化存储的数字化原始文档验证,例如证书和推荐信等。

除了公共领域,电子政务的区块链展示项目可以对德国有正面效应;它们私营单位开发应用的标杆,同时也是一种有价值经验的来源。对这些行为的辅助和协同可以保障欧盟层面、德国层面和地区层面的互联互通。

4.6 联邦政府将推出、推进和支持使用区块链技术的展示项目,例如在公共服务领域

在单个案例中,联邦政府将推出、推进和支持使用区块链技术的展示项目,特别是在公共服务领域的优秀项目。加速区块链项目应用的选择包括设立一个公共服务区块链应用的能力中心。联邦政府移民和难民办公室(BAMF)在德累斯顿试点AnkER区块链项目,提供申请难民流程中的通信和协作流程,这些流程设计到跨部门协作。例如,基于区块链的公共管理平台TruBudget已经在Burkina Faso应用起来,同时在一些发展中国家也开始应用。Kreditanstalt fur Wiederaufbau使用的开源项目采用了区块链特性,使得以前难以实现的透明、安全和可追溯的捐款方式成为可能。

4.7 联邦政府考察一种可能的应用,它来自传统填写表格的需求

公共管理服务作为在线获取法案(Online Access Act)的一部分,联邦政府正在考察国家层面的应用,它可能从表格填写的需求;这种场景不在《公共服务流程法》(Public Administration Procedures Act)范畴。通过区块链技术在公共管理服务中的应用,可以涵盖个人对公共管理服务的需求。联邦政府可以通过区块链技术来达到该目的。通过这样的方式,联邦政府可以降低书面通信的负担,包括公共服务部门和个人和公共服务部门之间的书面通信需要,例如,国际学生交流或教育资格等。对于通信的安全和保密的基本信任,数据和IT架构,同样利用区块链技术,可以降低建设的复杂度,与此同时,现有的标准、惯例和界面都可以实现端到端加密。

4.8 联邦政府正在考察和测试相关应用领域通证可验证性的开发、资助和使用

数字化验证通证将被部署到证书和公共文档中,以实现数字验证文档,例如工作绩效参考和其他,通过这样的方式,可以给管理流程带来潜在价值,简化和加速公民和公共管理机构的工作。联邦政府将考察安全验证通证的开发、资助和应用。作为“保障数字教育空间”(Secure Education Spaces)计划的一部分,联邦政府与教育界合作方在欧盟项目Europass框架下协作。这包括试点测试“数字化签署信用”,对端到端的能力和工作绩效参考验证(2019-2020)。基于此,利用电子签章可以保障数据的可信和隐私。区块链技术作为一种高度可行的方式,值得关注。对此将对区块链的灵活性进行测试。

4.9 联邦政府正在实施试点项目,这些项目对第三国电子商务的通关价值的高效和透明性确定

与私营企业合作,联邦政府正在考察对第三国电子商务的通关价值的高效和透明性确定,这些系统应用了区块链技术。基于这个目的,非洲的第一个试点项目正在建设中,它将继承第三国海关部门,同时作为贸易供应链的国际化先行者。

4.10 联邦政府将考察汽车持有的区块链应用

联邦政府正在考虑设立一个项目,该项目将检查基于区块链的系统对汽车数据的连接,这将以管理部门使用汽车数据的视角来完成。这个项目跨度6年时间。

5. 分布式信息:知识、网络和协作

区块链是一个较年轻但高度复杂的技术。特别对中小企业来讲,复杂应用案例出现在技术专门应用的地方。这是为什么本项目在线咨询时,不少人支持在中小企业、创业企业、大企业和其他相关组织间交换意见的原因。建立研讨会网络,可以凸显区块链技术的最佳实践和应用可能性。

全面的技术理解是开发区块链技术的前提。联邦政府意识到大家对区块链领域专家的需要,基于此,联邦政府欢迎地区政府的“数字世界的教育”(Education in the Digitized World)战略来决定目标和行动。联邦政府正在推进各区域数字化所需的专业人才培养认证,同时也帮助地区政府的教学资源合格。基本的数字能力中心作为达到教学资源目标的基础。

5.1 联邦政府将举办区块链技术系列对话

一系列的对话将推动区块链技术观点的交流,在政治家、商业、社会和专家之间的开启更多样的工作组和在线咨询活动。在这一系列对话中,基于主题的区块链技术将进行讨论。

5.2 联邦政府基于数字中枢计划和中小企业4.0能力中心推动信息交互

联邦政府的数字中枢计划是推动大中型企业内部的创业网络,同时包括在该数字生态的参与者。这包括了针对区块链技术开发和应用的创业企业。不仅如此,中小企业4.0能力中心(针对中型企业)力求传播创新技术和中小企业的开发实践。中小企业4.0能力中心把区块链技术集中到服务内容中去,作为推动新业务流程和商业模式的技术创新和驱动。

5.3 联邦政府基于应用相关提供协作模式的支持

在资助项目框架中,联邦政府支持客户和数字化平台之间的协作,同时也支持应用相关的区块链企业。不仅如此,区块链也被部署在非大学研究机构的特定应用中,利用来自联邦和地方政府的支持。这包括科学应用(Max Planck Society的应用),部分是通过跟企业(例如Fraunhofer Blockchain Labs)合作实现的。通过把“新知识的新来源”列入其愿景,联邦政府加强了“高科技战略2025”的跨部门协作,以保证把握开放式创新的机遇。通过提高资助金额,联邦政府将大幅提高新的开放式合作的数量,同时包括学会联盟和科研机构等。

5.4 联邦政府将扩大已有的开放数据计划,把握开放数据应用的机遇

区块链解决方案可以通过满足法律要求的安全数据访问,提供实质性的增值。这种解决方案的开发依赖于数据的获取。然而,特别是对于小型企业来讲,这种数据获取仍然是困难的。联邦政府将扩大已有的开放数据计划。另外,联邦政府将提升开放数据的重用度,这主要基于欧盟Directive(EU)2019/1024开放数据和公共部门信息重用的规定。基于此,联邦政府欢迎欧盟高价值数据的包容性开放,这可以指定具体的实施动作。

国家级的研究数据基础设施将突进研究数据的协同和提升数据的可获取性,开放获取和开放出数据同时构成了研究和创新的一部分。

能源行业产生了大量的数据。特别是生产者数据和消费数据可以为第三方(研究、商业和社会)应用。根据GDPR规定,对第三方需要的额外数据也可以考虑提供。作为整体计划一部分,目前正在开发一个试点项目验证一个数据平台,以分析商业应用情况,这个项目提供特定区域的二氧化碳含量状况。

5.5 联邦政府正在对区块链应用的技术评估进行检查

联邦政府正在审核关联和延续技术评估选项(从2021年开始),同时包括场景研究和可行性研究,这事关通过区块链技术提供的应用(例如,在能源关系中的能源消耗,联合国2030议程框架目标的持续性)。

译者:工业4.0研究院

来源: 数字孪生体研究中心 查看全部

2019年2月20日-3月30日,德国政府发起了区块链战略意见征求活动,最终提交的意见形成了1048页的文档。2019年9月18日,德国经济与能源部和财政部联合发布了《德国国家区块链战略》(Blockchain-Strategie der Bundesregierung)。工业4.0研究院对报告进行了翻译,中文全文如下:

区块链技术未来是互联网的组成部分

区块链技术是当今商业和社会的数字化转型中最常讨论到的创新领域之一。其特性如分散性、可靠性和防止欺诈的安全性等,为新型应用和新型合作开启了广泛的创新机会。自首份《区块链白皮书》在十年前发布以来,区块链技术及其经济范式都有了长足的发展。区块链技术使得每一种可设想类型的资产,包括与物质及非物质相关的资产、权利和债务关系,都可以用通证来表示,它们的可交易性和可交换性都可能被简化。这一发展势头在全世界范围内会产生何等影响,则尚待观察。其应用尤其适用于它在数字空间传递信用的潜力。

为了澄清和挖掘区块链技术的潜力,并防止被滥用的潜在风险,德国联邦政府(下文简称“联邦政府”)必须采取行动。特别是关于联邦政府的气候保护及可持续发展目标,有必要仔细权衡各领域的潜力和风险。因此,联邦政府就此制定了全面的区块链战略,通盘考虑了区块链技术的各项相关性。该战略能够为基于区块链技术的创新设定框架条件。由于这项技术的动态发展,我们有必要对该框架条件不断地审视,以确保它们保持更新。

本文所述战略,描述了联邦政府对区块链技术的整体观点,展示了联邦政府在区块链技术方面的目标和原则,并在五个方面提出了具体的行动措施。本战略的制定,是基于2019年春天进行的一项具有广泛征集基础的咨询和协商过程。158名专家和组织代表提交了各自的观点,我们征集的31个问题一共收到了6261份答复。

超越比特币——通证经济之路

区块链技术的发展基于一个去中心化分布式系统的愿景,该系统可以从中央组织单元接管,并使得其给定网络参与者之间的直接交易成为可能。

最著名但绝非唯一的应用——就是加密货币,比特币。加密货币市场价格的上涨,和以“首次代币发行”(ICOs)为代表的新型融资模式,使公众对区块链技术兴趣大增。与此同时,比特币交易的增长导致了与之相关的电力消费大幅上升。最近,加密货币环境之外的应用正日益成为关注焦点。德国已经出现了一个主要由区块链开发者和服务提供者组成的活跃生态系统。这为德国发展通证经济(Token Economy)提供了一个前景甚好的起点。与物质和非物质商品有关的每一种可设想类型的价值、权利和债务关系,都可以用通证来表示,它们的可交易性可以简化。然而,对于区块链技术的经济扩张将带来与气候相关的影响,目前还没有可靠的评估,对这方面的持续研究仍然具有很大的必要性。

扩大德国的领先地位

联邦政府特此设定了一个目标——即利用区块链技术中的机会,调动该项技术可为数字化转型提供的潜力领域。德国新兴的创新的区块链生态系统将得到维护,并且将会继续成长。德国将成为一个富有吸引力的基地,发展区块链应用程序开发,以及扩大其投资规模。同时,除了公共机构、德国联邦州政府、民间社会组织和公民个人之外,大公司、中小企业和初创企业也将能够就这项技术的使用作出知情的决定。

为了实现这一目标,我们努力确保基于区块链技术的应用程序与现行法律的兼容性,并防止被滥用。我们的目标是建立一个以投资和增长为导向的监管框架,在这个框架中,市场行为的过程可以在没有国家干预的情况下运作,并且可持续性原则得到充分保障。区块链应用程序为现有解决方案提供的明确附加值,主要是一种公共管理属性,它对个人和公司都具有用户友好性,在个别情况下还能起到引导应用用户的作用;而采取这项技术的一个先决条件,是确保这样做不会对安全可靠行为的信任产生不利影响。这种基本技术能力的增强,有助于德国及欧洲建立数字主权。

实施区块链战略的原则

利用本战略,我们会贯彻一项监管政策,用于鼓励投资、释放创新力量、确保稳定,从而促进包容性增长。这完全符合联邦政府的可持续性目标。

我们将用下列原则指导行动:

推进创新:联邦政府正在推进数字创新,以增强德国和欧洲的竞争力。只有通过创业创新,德国经济才能继续保持领先地位;只有通过数字创新,公共机构才能在数字时代继续履行其职能。区块链技术的使用,将释放更大经济潜力和其他创新力量。

促进投资:建立明确和稳定的框架条件,可以为投资营造一个有吸引力的、安全的环境。以此方式,联邦政府可以为针对数字技术的投资提供安全保障。

保障稳定:在经济政策方面,联邦政府更高层次的目标是保持整体经济的平衡,维护金融体系的稳定。

加强可持续发展:区块链应用程序的使用必须符合联邦政府关于可持续发展和气候保护的目标。联邦政府认识到某些区块链解决方案在实现这些目标方面,是潜力与风险并存的。

使公平竞争成为可能:联邦政府的一个关注焦点是为所有技术建立一个公平的竞争环境。此项行动的指导原则是技术中立。现有技术发展和应用的障碍正在被消除,只要能符合现行法律的基本目标。

深化数字单一市场:德国国内的各项事态发展向来自动与整个欧盟的事态发展相互关联。只有拥有一个完整的数字单一市场,德国才能在现有基础上保持全球竞争力。

扩大国际合作:德国可以与我们的欧洲合作伙伴、欧盟委员会和其他国际机构(例如经合组织)在区块链技术方面进行紧密合作。

整合利益相关者:对一个全面发展的战略来说,在建立框架的时候,有必要从根本上整合开发人员和应用程序用户的知识体系。在进行线上意见征集时,联邦政府致力于让专家、企业和民间社会组织也参与到本战略的制定;并且联邦政府将延续这个做法。

保障IT安全和数据保护:只有在区块链应用程序满足了专家们对IT安全和数据保护法律法规要求的情况下,才能将风险降到最低,有效防止技术滥用,并且达到较高的可接受水平。

制定适应措施:由于区块链技术正在高速发展,未来联邦政府可能需要采取进一步的行动。在此背景下,作为一个持续发展领域的战略,联邦政府的区块链战略应该定期检查进展及组织修订。

此外,本战略中提到的所有举措,其支持资金都是在现有的个别相关计划中支取,或分别在相关的计划内进行再融资。除此之外,为执行本战略的任何融资需求,适用联合政府协议中的预算政策裁决。

联邦政府的区块链议程

到2021年底,联邦政府将在以下五个方面采取措施,利用区块链技术的机会,调动其潜力。以下是各个活跃领域的优先举措:

(1) 保障稳定与刺激创新:金融领域的区块链技术

• 联邦政府的目标是为电子证券开放德国法律。

• 联邦政府将公布一项立法草案,以规范某些加密通证的公开发行。

(2)促使创新走向成熟:推进项目和监管沙箱

• 联邦政府正在试验一种基于区块链的技术,连接能源设施与公共数据库。

• 联邦政府正在资助一项基于区块链技术的高等教育证书验证测试。

• 联邦政府将引入以可持续发展为导向的要求,作为实施国家资助或政府发起的区块链项目的重要决策标准。

(3)使投资成为可能:明确、可靠的框架条件

• 联邦政府将就区块链和数据保护问题进行圆桌讨论。

(4)应用技术:数字化的公共行政服务

• 联邦政府正在试验基于区块链技术的数字身份证明并正在评估其它合适的应用。

(5)传播信息:知识、网络与合作

• 联邦政府将就区块链议题展开一系列对话。

1. 保障稳定与推动创新:金融领域的区块链技术

在金融领域,区块链技术首次在加密货币比特币上得到实际应用。如前所述,区块链技术使发行、转让、存储和交易数字资产(即加密通证)成为可能。

到目前为止,德国立法中还没有关于在区块链上发行民法基础的证券的规定。对资产的索赔必须纳入法律文件(书面形式)。调研表明,许多利益相关者将资产(特别是是证券)的标记化,视为区块链未来的关键应用之一。通过减少对中介机构的需求,在区块链上发行证券可以使证券交易的处理和结算更快、更安全。

此外,一些通证可用于投资和融资目的,但它们不是证券。2015年左右开始在全球范围出现的机遇区块链技术的新型融资形式,即所谓的首次代币发行融资,主要代表了非证券的通证,既不授予股权,也与发行人公司发展的利害无关,例如通过利息或股息。相反,大多数投资者通过这些首次代币发行获得了所谓的效用通证或者加密货币。

效用通证授予对发行人开发的数字平台访问权,或对这些平台上提供的债权和服务的访问权。在这种情况下,许多投资者的主要目标不是获得未来的使用权,而是预期通证的升值。

咨询结果显示,这些通证在企业和项目的融资中,其适用性在一定程度上受到了质疑。但通证也同时被认为在未来五年内具有很高的潜力。而建立一套有约束力的立法框架以保护投资者,则被视为通证得到积极发展的先决条件。值得注意的是,这个框架还应该建立法律保障,以满足明确地证明特定通证设计的法律含义所需。

1.1 联邦政府的目标是为电子证券开放立法

联邦政府的目标是开放德国法律,以便把电子证券容纳进来。当前对证券的某些要求,例如以法律文件(即书面的)形式纳入,不应再明确地应用于电子证券。电子证券应在技术中立的基础上进行监管,以便将来也能在区块链上发行。第一步,立法应该向电子债券开放。待进一步评估之后,应可以跟进开放投资基金的电子股权和股份。2019年3月7日,联邦政府发表了一份关键点文件,从而启动了关于这一主题的磋商进程。

1.2 联邦政府将公布立法草案,以规范某些加密通证的公开发售

在上述这份2019年3月7日发表的文件《电子证券和加密通证监管处理要点》当中,联邦政府针对《金融工具市场指导》4定义的不构成投资或证券的通证,对其公开发行的监管展开了进一步磋商。大多数与会者赞成实行一套欧洲协同的监管办法。

与此同时,监管的及时发展也被视为至关重要。因此,磋商在过渡时期的国家监管问题上达成了广泛共识。

在此背景下,联邦政府打算在今年公布有关监管某些加密通证公开发售的立法草案。这将确保某些尚未定义的加密通证只能在符合法律要求的前提下,并经联邦金融监管局(BaFin)批准的招股说明书发布后才能发行。通过这项措施,联邦政府力求确保投资者得到高水平的保护。它还围绕着特定通证设计的含义创建了法律确定性。

1.3 联邦政府计划为加密交换和保管人创造法律确定性

许多提供咨询意见的人强调,有必要制定法规来解决投资者保护和反洗钱规则的问题。

2018年12月初,G20同意的修正案也有类似的目标。鉴于AML/CFT具有防止加密资产保管人和提供相关服务的人员涉及洗钱的目的,这些相关人员应该遵守AML/CFT国家标准的要求。

在德国,加密交易所将加密资产转换为法定货币,或把法币转换为通证,这已经需要获得联邦金融监管局的许可。他们还必须遵守反洗钱(AML)的合规要求。2019年7月31日,内阁批准实施第四项反洗钱指令修正案的立法草案。草案中规定了投资用途加密资产的发行人以及加密钱包提供商(即提供存储、管理或保护特定加密资产私钥服务的供应商)的许可要求。这项立法草案不仅针对有效打击洗钱和资助恐怖主义活动,它还确保因大型技术公司进入市场而日益普及的预期与加密资产的客户保护水平相匹配。

1.4 在欧洲范围乃至国际社会的层面,联邦政府试图寻求努力,确保稳定币不会成为国家货币的替代品

区块链要成为创造、转让和交易通证化权利的有效技术,一个必要的先决条件,就是能够同步合法交易(按付款交付)。这需要一种稳定的,而且基于区块链的支付方式。大多数传统的加密货币都由于其高波动性而无法满足这一要求。一些接受过联邦政府咨询的人士认为,所谓的“稳定币”就是解决这个问题的一个可能办法。稳定币寻求通过国家货币或流动资产的支持来确保币值稳定。一些政府咨询参与者还讨论了引入基于区块链的央行数字货币的问题。原则上,《欧洲电子货币法令》为稳定币提供了监管制度。在欧洲范围乃至国际社会的层面,联邦政府试图寻求努力,确保稳定币不会成为国家货币的替代品。联邦政府还将进一步扩大与德国央行关于央行数字货币的现有对话,以评估当前的博弈状态。

2. 促使创新走向成熟:推进项目和监管沙箱

在金融机构以外,即在私营企业、民间社会组织和公共机构,基于区块链的解决方案也得到了前所未有的应用。而联邦政府的目标是配合和支持这些措施,而不将这项竞争技术置于不利地位。

正如联邦政府所知,这次线上咨询征集的结果证明,在德国系统性地建立真实生活实验室并把它作为经济政策和创新政策的工具,这种做法是行之有效的。尤其对于像区块链这样的新兴技术而言,试点项目和监管沙箱提供了一个理想的机会,可以在实践中测试该技术的使用以及监管方法。这意味着全面洞察的积累,包括技术的机会、风险和效果,还包括法律限制和适应性的需求。在是“监管沙箱策略”的背景下,联邦政府将在年底之前开始一项面向创新的竞赛,以监管沙箱作为创新和监管安排的试验场;竞赛欢迎来自实际实践的具体想法和项目并提供支持。我们还将推进一系列旨在建立网络和提供信息并加强这些监管沙箱的其他活动。

2.1 联邦政府资助以实践为导向的能源区块链技术的研究、开发和示范

前述的在线咨询强调了区块链技术在能源领域的各种应用实例,这些技术在其中产生了附加值,包括从定价、供应商转换,到生产角色的结构等多方面。总体而言,咨询的参与人士认为区块链技术对能源转型具有重大潜力。然而,特别是在能源行业的应用中,一定不能忽视整体效率,从而也不能忽视能源效率。目前使用的区块链技术可能会大量消耗电力和资源。因此,必须确保在扩展应用实例时,在透明度和过程效率方面产生的任何积极影响,都不会被有关气候和资源保护方面的重大负面影响而受到损害。然而,迄今为止我们还没有对市场上获得的经验进行全面的调研,以评估现有法律框架是否能使该技术的利用成为可能,以及它将带来哪些负面影响。在这种受监管的环境中,无法做出通用有效的声明。相反,从个体应用中学习非常重要。联邦政府将继续提供项目资助。各种联邦政府项目正在研究区块链技术提供的能源转型机会:

联邦政府的第七个能源研究计划,研究的是与能源转型相关的数字化。这包括让初创企业更容易参与到该计划。

在《智能服务世界 II》的框架内,能源行业的区块链应用被用于实践学习。这些应用示例,范围从面向光伏设施运营商的大型区块链虚拟存储单元、使用区块链进行能源交易,到基于区块链的点对点交易。

展示智能能源SINTEG”资助计划使用五个大型展示区来测试数字化能源行业的样本解决方案。

“哥白尼项目”中的“确保新网络结构”行动,同样考虑能源转型中使用的区块链技术。这些项目的成果,将根据其正面和负面影响进行评估,并解决出现的监管障碍。

2.2 联邦政府正在试行一种基于区块链的能源设施与公共数据库的连接

2019年5月,联邦政府进行了一项可行性研究“基于区块链的能源设施注册和管理——智能电表网关”。研究结果将在今年年底公布。最近发布的中期报告形势乐观,在其积极结果的支持下,联邦政府已经开始准备试点基于区块链的能源设施与公共数据库的连接。项目阶段预计于2020年开始,但需要服从于可行性研究的最终评估结果。这是首先获得有效洞察以推断出行动建议的基础。

2.3 联邦政府将为能源行业建立一个跨技术领域的试点实验室

在能源领域实施区块链技术的下一步,是在现实条件下测试特定应用。联邦政府结合了现有的资助措施,开始着手为能源行业设立一个跨技术领域的试点实验室。我们将与能源行业、社会及公共当局的参与者联合,对选定应用程序的系统效率增益进行审查和技术评估。特别注意的是当中可能产生的负面影响,例如与能源效率有关方面,应该加以注意以便能够进行整体评估。特别是,该新技术实验室的研究人员也致力于与其它新技术(例如人工智能和大数据)的协同;目的是从国民经济、社会、监管安排等方面研究这些技术的影响和挑战,以及对社会凝聚力的影响。

2.4 联邦政府正在培育一个测试环境的建立,用于开发和应用安全的数字业务流程

联邦政府正在培育一个“工业4.0法律测试床”。这涉及到建立一个测试环境,使企业能够开发安全的数字业务流程并对其进行全面测试。重点是机器之间通过所谓“智能合约”进行合同的谈判和处理的法律问题。作为典型例子的应用是在物流和生产活动领域的技术实施方面,特别是区块链技术。这一为期四年的项目,其初步成果计划在2020年的数字峰会上公布;接下来在工业4.0平台和交易会等相关活动室,直接向企业展示并向公众开放。此外,从2020年2月起,联邦政府将推进基于平台的、安全的数字业务流程的开发和应用,其资助措施叫做“基于互联网的复杂产品、生产流程和设施的服务”;当中包括“密封服务”项目(Sealed Services project)。这些项目的目标是开发和测试从整个价值创造链网络中连贯出现的创新服务和商业模式。该计划是为了保证企业之间的动态联网,同时保护数据的安全性、完整性以及数据主权。这将通过基于区块链的基础架构来实现,以保障可信赖的信息交换,但目前还有待开发。

2.5 联邦政府支持发展中国家的创新区块链解决方案

成立于2018年的国际合作协会股份有限公司(Gesellschaft für Internationale Zusammenarbeit GmbH)是一家从事国际发展的公司,旗下的区块链实验室利用区块链及相关技术,为实施《联合国可持续发展议程2030》 (UN 2030 Agenda for Sustainable Development)充分发挥了转化潜力。联邦政府正在努力扩展实验室方法,从而为发展中国家使用区块链创造框架条件,并在试点活动等情景下支持创新的区块链解决方案。试点项目是私营企业、公共监管相关机构以及政府部门开展密切合作,通过实验室方法研发的develoPPP程序可以用于支持从概念验证阶段和第一个试验阶段,一直到规模化发展。因此,这种方法可以让政策制定者、本地人才和私营企业自建测试实验室都成为可能,以便于大家共同制定解决方案。

区块链技术通常与能源以及原材料的大量消耗有关。其中一个关键因素是其工作量证明的共识机制,这确实需要巨大的计算能力。而我们的在线咨询证实了这一过程的低效性,指出了存在许多更有效的共识机制。有人提出,国家在应用区块链技术并为其提供资金时,必须考虑到建立可持续性的标准。

2.6 联邦政府将以可持续发展为导向的要求,作为实施州政府资助或州政府发起的区块链项目的重要决策标准

特别是考虑到气候保护的目标,联邦政府将支持可持续节能区块链应用的使用和进一步开发。因此,在区块链链领域,实施由国家资助或国家发起的项目之前,联邦政府将把可持续发展的要求作为重要的决策标准。联邦政府将采用专家们的意见,审视必须考虑的方面,以及在多大程度上可以建立一种简单、灵活和透明的评估方法。这类标准也可以成为除了德国之外其他国家的范例。

2.7 联邦政府正在探索对环境可持续的区块链应用的国家资助

直到2020年中,联邦政府会持续探索如何根据欧洲国家援助法,向环境可持续的区块链应用,以及有助于保护环境、气候和自然的区块链应用提供政府资助的可能性。

我们在咨询的过程中发现了许多应用。其中,基于区块链的解决方案显示出很高的潜力。常见的行业有能源、物流和供应链,还有一些例如医疗保健或教育/培训证书的验证。在联邦政府组织的创新竞赛中,可能会对医疗保健领域的区块链创新应用给予奖励,并且会与获奖者落实进一步的支持措施。在选择资助项目时,关键要点是技术解决方案符合可持续性、可用性以及透明度等原则,目的是对这项新型技术施以影响,使其能够在社会中产生附加值。此外,还会优先考虑能够在私营企业、民间社会组织和公共机构有关各方之间建立网络和进行知识传达的解决方案。

2.8 联邦政府正在研究区块链技术的使用是否促进及如何促进供应链和价值链增加透明度

在许多方面,区块链技术使得增加价值创造链的透明度、效率和安全性成为可能。联邦政府旨在推进为供应链和价值创造链提供区块链技术支持。特别是在这方面,资金将提供给那些旨在证明产品可持续性和制定标准的项目。联邦政府正在研究区块链技术是否可以使用和推广,首先要确保供应链的环境可持续性、社会可持续性,以及高校和安全,其次还要有助于产品周期的技术。“工业4.0动态价值创造网络中的合作”融资计划审查了基于区块链的方法在工业环境中的重要性和适用性,重点是企业之间通过智能合约的合作,以及过程数据的传输。区块链技术还应用于“价值创造网络中的协作集成管理平台”协作项目。而在“资源高效回收业务-创新产品回收”资助项目中,基于联盟的项目DIBICHAIN将研究区块链技术在飞机制造过程中对产品生命周期的数字化描述及其技术应用。在一个试点项目中,联邦政府正在评估区块链如何作出贡献;这可以通过供应链中透明、完整和可信赖的信息来实现,从而使可持续的消费决策更加便利并保障其安全性,例如食品生产加工供应链。同样,在全球价值创造链中,联邦政府将检验这类证明文件是否能在产品周期开始时为生产者带来更高的收益。

2.9 联邦政府正在资助相关研究和开发,在物流行业使用区块链技术的有效治理结构

在“面向未来生产、服务和工作的创新”计划的背景下,以及“通过数字化实现服务创新”持续资助计划,资金将用于研究和发展有效的治理结构。特别是区块链应用程序在海洋物流(“Sofia”项目)等其他领域找到了实际应用,涉及流程顺序和基于智能合约的方法。根据基本报告《DLT(区块链)在移动和物流领域的机遇和挑战》,联邦政府支持对货物流动和货运文件进行端到端的数字描述。此外,联邦政府正在资助基于联盟的项目“基于区块链的透明、高效和可信的非监管产品价值创造链管理框架”。目前正在开发一个基于区块链的供应链透明度和质量保证系统,用于端到端的监控,证明产品的过程状态、位置和当前状况。而基于区块链的项目“通过区块链技术在温控供应链中规避风险“将开发一种供应链风险管理方法;这将使用区块链改进温控物流中风险的主动管理。

基于联盟的项目“基于区块链的分散式能源交易平台”正在为区块链支持的能源市场平台开发一种方法。

2.10 联邦政府将开发和资助致力于消费者保护的区块链应用

此外,联邦政府认为区块链技术在保护消费者方面具有潜力。其透明度使人们有机会检查产品或服务是否符合法律法规,例如产品运输条件是否适用等;由于系统是分布式的,用户可以更加独立于核心平台,这样反而可以加强用户主权。与此相对的是,消费者的保护正面临基于区块链技术应用程序的挑战,例如代币销售、未获中央授权的权利主张,以及遵守一般数据保护法规等。联邦政府的目标是让基于区块链的程序也有助于实施和保护法律法规保障消费者权利。为了实现这一目标,联邦政府将开发和资助有助于消费者保护的区块链应用,例如食品产业链。

2.11 联邦政府正在资助基于区块链技术的高等教育文凭的验证应用

作为联邦政府“安全数字化教育空间”计划的一部分,它与州政府及商会旗下诸多总部组织的力量联合起来;这项计划将检查并在取得积极成果的情况下,资助使用区块链解决方案来验证技能证书(查询、ECT学分换算等),最初是应用在国际学生转学和职业培训证书当中,与期末考试成绩以及进修有关的事宜。此外,我们计划在2020年春季开学之前开发和测试端到端数字验证的技能证书和工作绩效证明(“数字证书”),归属于欧盟委员会正在进行的“Europass II”项目,目前已正在进行中。

3. 使投资成为可能:清晰可靠的框架条件

联邦政府的目标是制定框架条件,给投资提供足够的安全保障。可靠的框架条件允许企业和组织充分评估对区块链技术的投资是否值得。可靠的框架条件中还应包括清晰而且技术中立的法律框架。在技术层面上,可靠的框架条件是在制定标准、获得认证的可能性,以及遵守IT安全要求等基础上创建的。这些条件必须始终从环境可持续性的角度去评估,联邦政府对此予以支持和资助。

A. 法律框架条件