通知设置 新通知

从小心谨慎到积极探索,“扒一扒”区块链行业规模最大的五家风投

odaily 发表了文章 • 2018-10-15 11:48

过去,专注区块链领域投资的传统风投公司似乎并不多,究其原因可能是因为传统风投本身就具有谨慎的特质,而加密货币市场因为涉及高风险和高波动,也让他们望而却步,不会像其他行业组织那样迅速将资金直接投入到加密货币中。

但是现在,这种情况正在逐渐发生变化,加密货币正在被越来越多人所了解,市场各方面情况也变得更加成熟,越来越多的风投也开始探索在加密货币和区块链行业内进行投资。在此,不妨就让我们为大家“扒一扒”这些在行业里步步为营的大咖,看看全身心地投入到了加密货币世界里五家规模最大的风投吧。

RRE Ventures

RRE Ventures 是一家总部位于纽约的风险投资公司,专注于加密货币投资,但是他们涉足的行业范围似乎并不宽泛,除了投资处理私人信息技术的初创公司之外,他们还重点关注互联网技术、软件、通讯等领域。该风投成立于 1994 年,通过多个阶段融资募集到了总计超过 15 亿美元的资金。

根据该风投网站披露的信息,他们特别喜欢投资那些“拥有独特想法和卓越团队”的初创公司,并致力于支持初创公司的发展和成长。在 RRE Ventures 的投资组合中,我们看到了像 Ripple 和 BitPay 这些知名加密创企。

截至目前,该风投进行了 425 项投资交易,其中领投了 108 笔,已规划退出策略的投资交易有 72 笔。

分布式资本

分布式资本是第一家专注于投资区块链技术相关企业的风险投资企业。分布式资本(Fenbushi Capital)成立于 2015 年,自成立伊始就明确了投资方向和目标,根据其网站上披露的信息,该风投的使命是为众多的区块链相关初创企业提供支持,并且推动区块链经济和可编程金融的发展,践行区块链技术在未来将会发挥更加重要的作用,为全球经济带来更多的透明度、更高的效率和更安全的环境。

分布式资本投资的初创公司都与区块链技术相关,包括 Symbiont、Circle、Hashed Health、以及著名的隐私加密货币 Zcash。值得一提的是,分布式资本的顾问团队里面有一些响当当的名字,其中就包括以太坊联合创始人“V神” Vitalik Buterin。

据称该加密货币基金旗下管理的资产大约为 5000 万美元,他们主要通过初始代币发行(ICO)方式对区块链公司提供投资,并且还会参与一些种子轮融资交易。

截至目前,该风投共有 17 项投资,其中领投了 2 笔,暂时没有计划中的退出策略。

Pantera Capital

该风投成立于 2013 年,起初专注于早期阶段和种子轮投资。不过在成立后一年,他们宣布将把投资重点转移到加密货币和区块链行业上。2014 年,Pantera Capital 和 Fortress Investment Group、Benchmark、以及 Ribbit Capital 达成了合作伙伴关系,并且推出了一个专注于比特币交易的新基金——Pantera Bitcoin Partners。该风投宣传已经投资了多家加密货币和区块链创企,包括 BitPesa,Xapo 和 Bitstamp 等。

现阶段,该风投只关注涉及代币和区块链的项目、以及加密货币和加密货币相关的资产。

在谈到新基金 Pantera Bitcoin Partners 时,该风投首席执行官丹•莫尔黑德(Dan Morehead)表示他们相信比特币仍处于观点阶段,现在正是许多机构管理转型的好时机。

截至目前,该风投共有 41 项投资,其中领投了 13 笔,已规划退出策略的投资交易只有 4 笔。

区块链资本(Blockchain Capital)

区块链资本成立于 2013 年,总部位于旧金山,是第一家专注于加密货币行业投资的风投。他们致力于为那些渴望推动区块链行业发展的创业者和初创公司提供支持。事实上,该风投还有很多“业界第一”的事迹,比如他们是第一家将比特币作为投资资金的投资公司。

该风投两位创始人是巴特斯•蒂芬斯和布拉德•斯蒂芬斯兄弟,他们二人在互联网安全、加密货币和金融科技等领域拥有丰富的行业经验。布拉德•斯蒂芬斯曾在瑞信集团和富达国际工作,而巴特斯•蒂芬斯则在 E*TRADE 和硅谷从事对冲基金业务。事实上,区块链资本的投资组合中也不乏多家知名加密创企,比如 Coinbase,bitaccess,Blockstream,ShapeShift 和 Singularity 等。

截至目前,该风投共有 66 项投资,其中领投了 3 笔,已规划退出策略的投资交易只有 4 笔。

Andreessen Horowitz(A16Z)

该风投是由创投圈知名风险资本家马克•安德森(Marc Andreessen)和本•霍洛维茨(Ben Horowitz)联合创立,从一开始就拥有良好的行业根基。在推出 Andreessen Horowitz 之前,他们二人就已经对多家初创公司投资了数百万美元,而且在行业信誉、经验和资金等方面拥有丰富资源。

该风投的初始资本就高达 3 亿美元,从 2009 年开始就已经在创投领域里获得了巨大声誉。2011 年,Andreessen Horowitz 一度成为了全球排名第一的风险投资公司,旗下管理的资金超过 12 亿美元。现在,这家总部位于美国的风险投资公司正在迅速布局加密货币和区块链行业,他们投资的区块链初创公司包括 Dfinity Network,MakerDAO 和 dYdX。

截至目前,该风投共有惊人的 572 项投资,其中领投了 178 笔,已规划退出策略的投资交易有 91 笔。

本文翻译自 https://www.coininsider.com/five-vc-firms-blockchain/

编译:Moni 查看全部

越来越多的风投开始探索在加密货币和区块链行业内进行投资。

过去,专注区块链领域投资的传统风投公司似乎并不多,究其原因可能是因为传统风投本身就具有谨慎的特质,而加密货币市场因为涉及高风险和高波动,也让他们望而却步,不会像其他行业组织那样迅速将资金直接投入到加密货币中。

但是现在,这种情况正在逐渐发生变化,加密货币正在被越来越多人所了解,市场各方面情况也变得更加成熟,越来越多的风投也开始探索在加密货币和区块链行业内进行投资。在此,不妨就让我们为大家“扒一扒”这些在行业里步步为营的大咖,看看全身心地投入到了加密货币世界里五家规模最大的风投吧。

RRE Ventures

RRE Ventures 是一家总部位于纽约的风险投资公司,专注于加密货币投资,但是他们涉足的行业范围似乎并不宽泛,除了投资处理私人信息技术的初创公司之外,他们还重点关注互联网技术、软件、通讯等领域。该风投成立于 1994 年,通过多个阶段融资募集到了总计超过 15 亿美元的资金。

根据该风投网站披露的信息,他们特别喜欢投资那些“拥有独特想法和卓越团队”的初创公司,并致力于支持初创公司的发展和成长。在 RRE Ventures 的投资组合中,我们看到了像 Ripple 和 BitPay 这些知名加密创企。

截至目前,该风投进行了 425 项投资交易,其中领投了 108 笔,已规划退出策略的投资交易有 72 笔。

分布式资本

分布式资本是第一家专注于投资区块链技术相关企业的风险投资企业。分布式资本(Fenbushi Capital)成立于 2015 年,自成立伊始就明确了投资方向和目标,根据其网站上披露的信息,该风投的使命是为众多的区块链相关初创企业提供支持,并且推动区块链经济和可编程金融的发展,践行区块链技术在未来将会发挥更加重要的作用,为全球经济带来更多的透明度、更高的效率和更安全的环境。

分布式资本投资的初创公司都与区块链技术相关,包括 Symbiont、Circle、Hashed Health、以及著名的隐私加密货币 Zcash。值得一提的是,分布式资本的顾问团队里面有一些响当当的名字,其中就包括以太坊联合创始人“V神” Vitalik Buterin。

据称该加密货币基金旗下管理的资产大约为 5000 万美元,他们主要通过初始代币发行(ICO)方式对区块链公司提供投资,并且还会参与一些种子轮融资交易。

截至目前,该风投共有 17 项投资,其中领投了 2 笔,暂时没有计划中的退出策略。

Pantera Capital

该风投成立于 2013 年,起初专注于早期阶段和种子轮投资。不过在成立后一年,他们宣布将把投资重点转移到加密货币和区块链行业上。2014 年,Pantera Capital 和 Fortress Investment Group、Benchmark、以及 Ribbit Capital 达成了合作伙伴关系,并且推出了一个专注于比特币交易的新基金——Pantera Bitcoin Partners。该风投宣传已经投资了多家加密货币和区块链创企,包括 BitPesa,Xapo 和 Bitstamp 等。

现阶段,该风投只关注涉及代币和区块链的项目、以及加密货币和加密货币相关的资产。

在谈到新基金 Pantera Bitcoin Partners 时,该风投首席执行官丹•莫尔黑德(Dan Morehead)表示他们相信比特币仍处于观点阶段,现在正是许多机构管理转型的好时机。

截至目前,该风投共有 41 项投资,其中领投了 13 笔,已规划退出策略的投资交易只有 4 笔。

区块链资本(Blockchain Capital)

区块链资本成立于 2013 年,总部位于旧金山,是第一家专注于加密货币行业投资的风投。他们致力于为那些渴望推动区块链行业发展的创业者和初创公司提供支持。事实上,该风投还有很多“业界第一”的事迹,比如他们是第一家将比特币作为投资资金的投资公司。

该风投两位创始人是巴特斯•蒂芬斯和布拉德•斯蒂芬斯兄弟,他们二人在互联网安全、加密货币和金融科技等领域拥有丰富的行业经验。布拉德•斯蒂芬斯曾在瑞信集团和富达国际工作,而巴特斯•蒂芬斯则在 E*TRADE 和硅谷从事对冲基金业务。事实上,区块链资本的投资组合中也不乏多家知名加密创企,比如 Coinbase,bitaccess,Blockstream,ShapeShift 和 Singularity 等。

截至目前,该风投共有 66 项投资,其中领投了 3 笔,已规划退出策略的投资交易只有 4 笔。

Andreessen Horowitz(A16Z)

该风投是由创投圈知名风险资本家马克•安德森(Marc Andreessen)和本•霍洛维茨(Ben Horowitz)联合创立,从一开始就拥有良好的行业根基。在推出 Andreessen Horowitz 之前,他们二人就已经对多家初创公司投资了数百万美元,而且在行业信誉、经验和资金等方面拥有丰富资源。

该风投的初始资本就高达 3 亿美元,从 2009 年开始就已经在创投领域里获得了巨大声誉。2011 年,Andreessen Horowitz 一度成为了全球排名第一的风险投资公司,旗下管理的资金超过 12 亿美元。现在,这家总部位于美国的风险投资公司正在迅速布局加密货币和区块链行业,他们投资的区块链初创公司包括 Dfinity Network,MakerDAO 和 dYdX。

截至目前,该风投共有惊人的 572 项投资,其中领投了 178 笔,已规划退出策略的投资交易有 91 笔。

本文翻译自 https://www.coininsider.com/five-vc-firms-blockchain/

编译:Moni

Bitfinex迷雾

fengchao 发表了文章 • 2018-10-13 17:16

Bitfinex的破产传言,发生在近期Noble银行现金流短缺、寻求出售的危机之后。该机构此前被认为可能是唯一一家接管Bifinex 账户的银行。

尽管Bitfinex向外界晒了钱包,Noble银行的麻烦仍令外界担心Bitfinex的偿付能力。与此同时,已经缠绕在Bitfinex和姊妹公司Tether身上多年的“储备金”迷雾,也再起波澜。

市场下滑和黑客多次“光顾”给Bitfinex 带来不仅一次债务危机,而这家交易所也总能用“发个币”的方式度过难关,类似债券的BFXCoin和后来的USDT都为Bitfinex的脱险甚至崛起发挥作用。

随之而来的是外界对Bitfinex和Tether储备金的透明度质疑,还有操控市场的指控。迷雾不散,质疑不断,暧昧不清的利益共同体难以自证清白。

Bitfinex再陷破产传闻

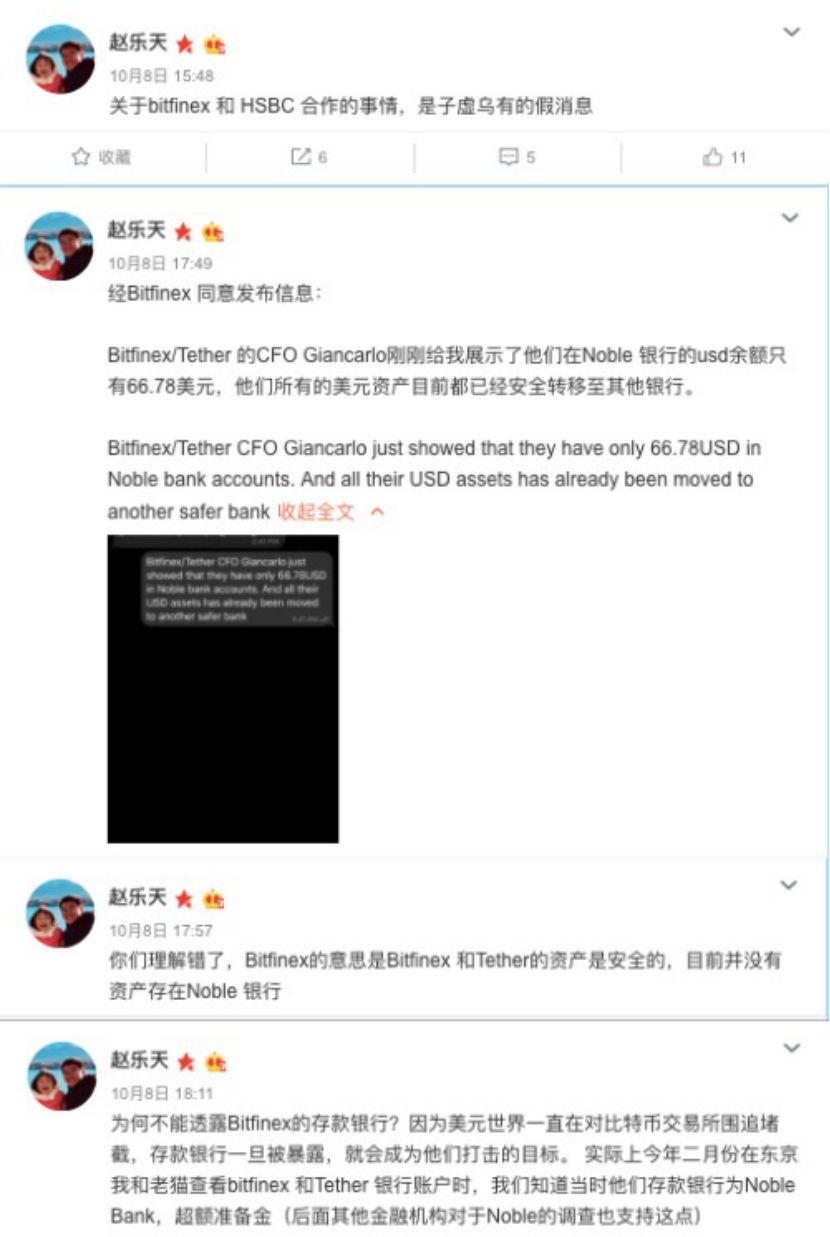

这几天,DFund创始人赵东几乎成了Bitfinex在中国的发言人,作为Bitfinex的股东,为了减少此次Bitfinex破产传言带来的负面影响,他在微博多次发声。

10月8日下午,赵东在微博@赵乐天表示,“经Bitfinex 同意发布信息:Bitfinex/Tether 的CFO Giancarlo刚刚给我展示了他们在Noble 银行的USD余额只有66.78美元,他们所有的美元资产目前都已经安全转移至其他银行。”

如此解释的原因,正是因为近期波多黎各的Noble银行濒临破产,很多人怀疑Bitfinex和发行USDT的Tether公司存在Noble银行的资金难以提出,从而造成巨大的资金漏洞。事实上,Bitfinex从未曝光过自己的存款银行。而由于Noble银行近年来存款量激增,因此被人认为是在为Bitfinex和Tether服务。

此次,赵东的说法也证实了Noble银行确实曾为Bitfinex服务。随后,他又在微博解释了不能透露Bitfinex存款银行的原因,“美元世界一直在对比特币交易所围追堵截,存款银行一旦被暴露,就会成为他们打击的目标。实际上今年二月份在东京我和老猫查看Bitfinex和Tether银行账户时,我们知道当时他们存款银行为Noble Bank,(存储着)超额准备金,”并表示,“后面其他金融机构对于Noble的调查也支持这点。”

赵东单方面的解释和背书难以令人信服,有分析人士认为,赵东发表如此言论,可能意在引导大家认为Bitfinex目前在其他银行依然存储着巨额准备金,但这一点如果不向用户披露,Bitfinex就永远无法解除外界质疑,USDT的风险也始终存在。

值得一提的是,10月7日,曾有媒体报道,Bitfinex与汇丰银行(HSBC)达成了合作,赵东在微博回应称“这是子虚乌有的假消息”。

股东出面澄清外,Bitfinex也列出了比特币、以太坊和 EOS 三个冷钱包地址,这些钱包有价值 9亿多美元的比特币、3亿多美元的以太坊和近2亿美元的 EOS,旨在佐证自身的财务状况。不过有人认为,这些资产的大部分可能是客户存款,难以证明Bitfinex有偿付能力。

似乎Bitfinex与Tether永远无法完全公开自己的资产信息和审计结果,除非监管用强力手段撬开这一切。

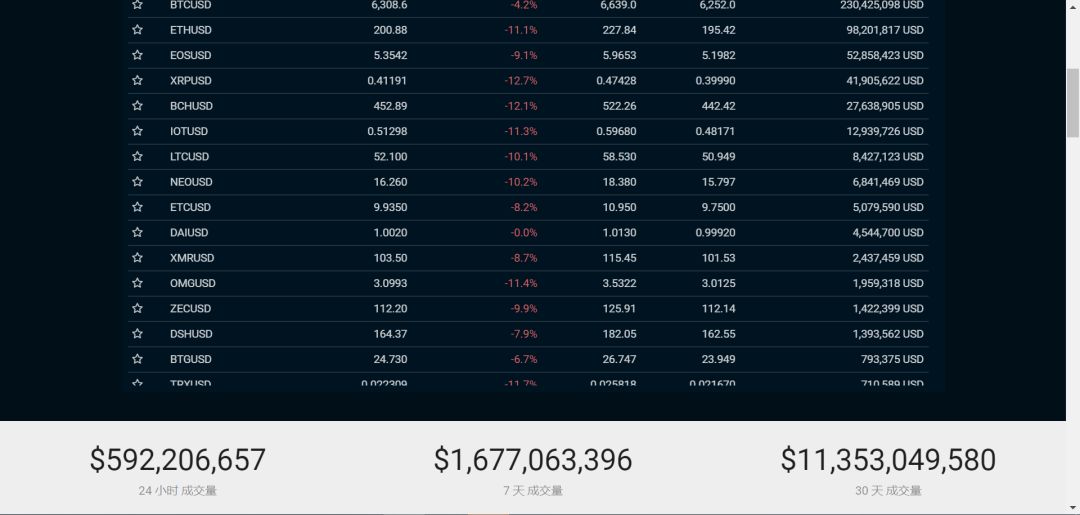

不过,最近交易量的回升让Bitfinex开始逐步度过此次的“破产风波”。根据非小号数据,Bitfinex自9月29日24h交易量逐步降低并于10月8日达到9.49亿人民币的低点后,开始大幅回暖,10月11日,其24h成交量超过40亿人民币,在所有交易所中位列第五。

根据Bitfinex官网数据,其30天内成交量超过110亿美元,按照其最新的手续费层级计算,Bitfinex可从中获得0.06%的收益,即近一个月,Bitfinex的手续费营收超过660万美元。这对于Bitfinex在官方博客上描述的“小团队运营”来说,似乎绰绰有余。

Bitfinex借力Tether发行USDT“淘金”

在官网主页自称“世界领先的加密货币交易平台”的Bitfinex,对外的形象一直充满混沌的神秘感。

相关资料显示,一家名为iFinex Inc.的Fintech公司拥有Bitfinex的所有权并负责经营,这家公司在英属维尔京群岛注册,总部设在香港中环。

Bitfinex由现年46岁的 Philip Potter 与Van der Velde以及Giancarlo Devasini共同经营。Van der Velde现在居住在香港,而意大利人 Giancarlo 则生活在法国里维埃拉。

上世纪90年代,Bitfinex的首席战略官Phil Potter还在纽约的摩根斯坦利工作,但由于一次在《纽约时报》上大肆吹嘘自己价值3500美元的劳力士手表而被公司解职。这也开启了Phil Potter在加密货币领域淘金的人生。

2013年,比特币如金融投资界的一匹黑马开始崭露头角。当年3月8日,Bitfinex在香港注册,目前已经成为主流加密货币(包括比特币、以太坊、EOS、莱特币等)的全功能现货交易平台,同时还提供保证金交易(最高3.3倍的杠杆交易)以及保证金融资。

看似与其他交易所并无太大区别的Bitfinex,因与Tether公司的紧密关联,开始变得势头凶猛,但两家公司的暧昧关系和美元存款的不透明,始终让双方身负各种争议。

4年前,比特币的市场已经进入熊市阶段,“稳定币”远无现在热闹,而Bitfinex的首席战略官Philip Potter的脑子里谋划出锚定法币发行一种加密货币的蓝图。

2014 年,Philip Potter 和公司的CFO Giancarlo Devasini 在英属维尔京群岛成立了 Tether 公司,并发行了1:1锚定美元的USDT。有趣的是,尽管 Bitfinex与Tether两家公司的管理层几乎是同一批人,但他们对外界的说法是“这是两家完全独立的实体”。

Tether的算盘是这么打的:用户给发行USDT的Tether公司转美元,公司收取10美分作为手续费;Tether公司收取用户1美元,把1USDT给到用户;当用户交回1USDT给Tether公司时,它再把1美元还给用户。在用户持有1USDT期间,1美元产生的利息则归Tether公司所有。

Tether通过1:1锚定美元的发行规则,把用户持有美元时间变成了自己的时间,从而获得美元存入银行的利息;这就意味着,Tether公司发行的USDT越多,他获得的利息就越多。

毫无意外, Bitfinex成为全球第一家提供USDT交易的平台,为USDT提供与比特币等加密资产兑换的流通性。自2015年2月开始至今,Tether已经发行了将近30亿的USDT,近两年间,USDT的流通量已经翻了400倍。

两家公司互相支持,却向外界表现得泾渭分明,很多人质疑,这么做只是想隐瞒交易所正在发行美元代币的事实。

USDT也如同一条加密货币通往美元的管道,拥有同一批高管的Bitfinex和Tether极易玩耍左手倒右手的把戏。

回头来看,USDT的出现也成了Bitfinex和Tether在加密货币领域占据一席之地的重要方略。随着USDT在全球多家交易平台的上线流通,Bitfinex凭借着先发优势迅速成长,Phil Potter快速积蓄财富,远比他在摩根斯坦利时期好过的多。他作为首席战略官的Tether仅在10月9日一天,就从Bitfinex手中夺走了1亿美元。

一直力挺USDT的赵东被踢爆是Bitfinex股东,还源于李笑来的录音事件。赵东后来也在微博上承认,“我只是一个小股东,Bitfinex做得好我就挺他,如果做得不好我就骂他。”

经验丰富的金融大咖和币圈先觉者,在加密货币发展的早期提前布局,同时手握交易所和稳定币两座“金矿”。

即便加密货币发展至今,交易所的安全、合规和稳定币的信任问题也仍未走向成熟。先发制人的Bitfinex和USDT也在之后的几年里风险不断,绑定在一起的二者更是加剧了危机。

Bitfinex被盗后发行债币上演“空手套”

第一次变故发生在2015年5月22日,Bitfinex的热钱包遭到黑客入侵,损失了1,500个加密币,价值40万美元。Bitfinex表示将承担损失,因此这一事件并未引起太大的轰动。

2016年6月2日,Bitfinex又因提供非法加密货币交易以及没有登记注册而被美国商品期货交易委员会(CFTC)罚款7.5万美元,并中断了与多家银行的合作。

最大的震荡在两月后来临。2016年8月2日,Bitfinex被黑客窃取了近12万枚加密币,当时价值约为 7,500万美元。Bitfinex 从未透露黑客的全部细节,但为其提供数字签名服务的安全公司BitGo声称,其服务器没有被攻破。

几天后,Bitfinex 宣布,他们已经请区块链法证公司Ledger Labs 来调查这起盗窃案,并对其加密货币和法币资产进行完整的财务审计。几个月后,Bitfinex 一反之前的说法,称他们从未真正雇佣过Ledger Labs进行审计,此举被解读为Bitfinex在尽可能拖延时间。

Bitfinex的遭遇令人想起了Mt.Gox,就在人们认为Bitfinex将重蹈Mt.Gox的覆辙面临破产和无尽的诉讼时,这家交易所主导了一场惊天逆转。

Bitfinex想出了一个方法迫使用户与其共渡难关。其削减了几乎所有用户账户中36%的数字资产,并向每一个用户发放了与其账户36%存款等价的BFXCoin代币,这个代币初始值设定为 1 美元,Bitfinex表示代币既可以交易,也可以购买 Bitfinex 母公司 iFinex 的股票。

但由于BFXCoin代币资产和债务数量始终没有第三方审计,外界从不清楚 Bitfinex 是否有偿付能力。这种发币抵债的行为像是公司发行债券,既没有相关先例和法律来界定BFXCoin的属性,更不似公司债券般约定时限为债权人付息。

整件事如同一个避免破产的权宜之计,尽管有支持者为这一“创新”模式称妙,但大量用户对此感到愤怒。让用户共同承担被盗损失在此前闻所未闻,一些用户选择集体起诉Bitfinex。

虽然引来诉讼,但这个方法为Bitfinex争取到了时间。随着比特币带动加密货币行情上涨,交易量不断增加,Bitfinex获得了喘息的机会,并不断回购其所发行的BFXCoin代币,宣称以此弥补用户的损失。

Bitfinex被指借USDT操作比特币市场

除了发行BFXCoin缓解债务危机,与Bitfinex有着暧昧关系的Tether也在同期动作不断。

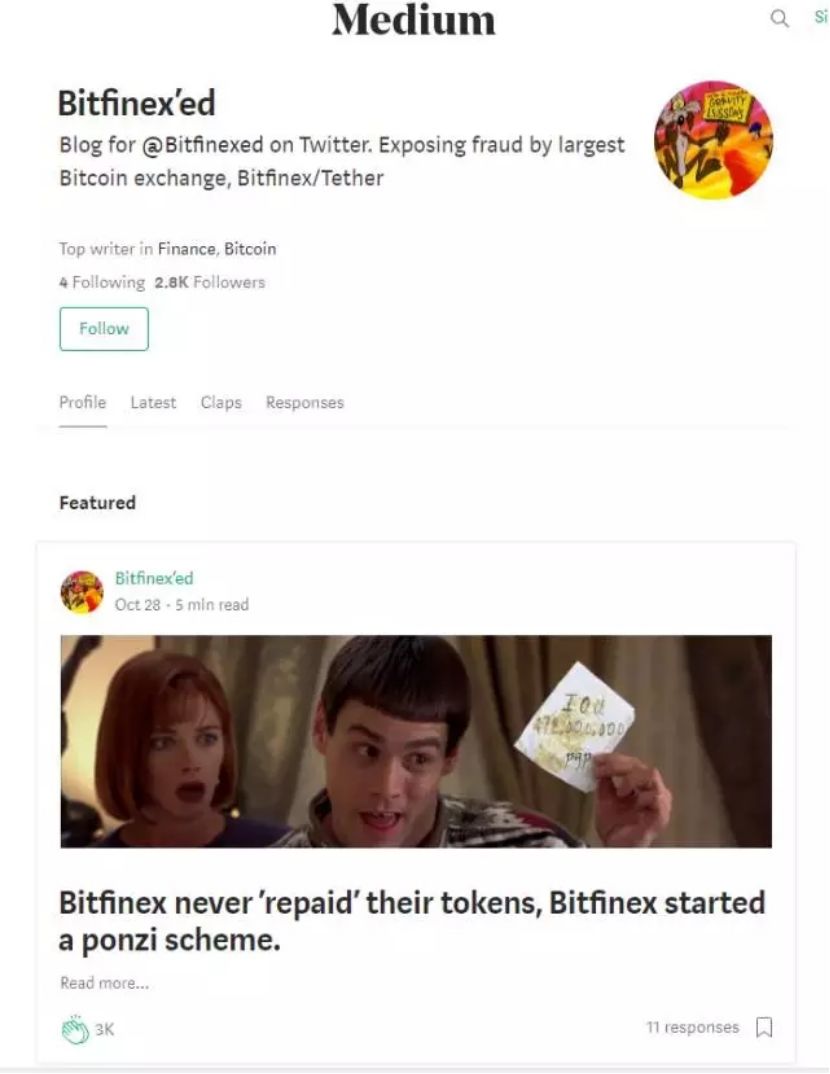

2017年4月6日,一个名为“Bitfinex 'ed”的匿名角色在网上亮相。他发文指责 Bitfinex 凭空创造了一笔钱来偿还债务,与其具有紧密关系的Tether则在同期疯狂发售USDT,较过去两年明显增多。

今年1月,一篇名为《The Tether Report》匿名分析报告统计,在2017年3月29日至2018年1月4日,Tether总计发行91次USDT。而截至目前,USDT的发行总量已经超过了30亿,较2017年10月底的5~6亿翻了5~6倍。

除了增发问题,市场也出现“Bitfinex通过USDT操纵比特币价格”的声音。根据Coinmarketcap的数据,一段时间内,每天都有数亿美元的USDT在几个交易所间换手。

而上述报告也曾指出,比特币的价格波动与USDT超发高度相关,Tether在9个月内发行91次USDT期间,48.7%的BTC价格大涨均发生在USDT发行之后的2小时内。而这段时间只占到比特币总交易时间的不到3%。

网友“Bitfinex'ed”在社交平台写了数篇详尽的分析文章,称Bitfinex凭空捏造出了USDT,然后用这种币来购买比特币,由此推高市场价格,且无法证明其银行账户中有相对应的美元为USDT做支撑。

面对舆论压力,Bitfinex与Tether在2017年9月公开了一份由财务审计公司Friedman LLP 出具的审计报告,旨在证明Tether账户的资产与USDT发行的数量是吻合的,但这份文件中,Tether公布了银行资产却隐去了银行名称。令人捉摸不透的是,数月后,Tether宣布取消和Friedman LLP的合作,其对此解释为“审计过于麻烦”。紧接着,Tether便加快了发行USDT的步伐,仅11月和12月两个月,便增发了近10亿USDT。

有“末日博士”之称的Nouriel Roubini教授曾公开质疑,“20亿美元的假钱(USDT)可能是通过骗局来创造的。”

2017年11月,Tether宣布自己账户中超过3,000万枚USDT被盗,这也让外界疑惑,这起事件到底是黑客所为还是监守自盗。

多事之秋仍未结束。2017年12月,美国商品期货交易委员会向Bitfinex和Tether发出传票,后者对此解释为监管部门的例行公事。有业内人士认为,Bitfinex与Tether或存在违规行为,而在Bitfinex上交易、持有USDT的行为充满了不确定性。

迷雾未散 外忧新添

过去两年间,Bitfinex和Tether联袂奉献了太多未解之谜,又奇迹般的重生。尽管一次次走出风波,但看得出来,在巨额数字资产被盗的两年后,Bitfinex仍旧对“破产”二字心有戚戚。

除了财务不透明带来的质疑,Bitfinex还面临外部竞争的焦虑。据不完全统计,近年来全球交易所数量飞速增长,如今可供选择的平台已超过500家,而在近日ICORating发布的《数字货币交易所安全报告》中,BItfinex在100家日交易额超100万美元的交易所中,安全等级仅排在第54名,得分为43分(满分100分)。

USDT也不再是加密货币世界唯一的稳定币。今年9月10日,纽约金融服务部(NYDFS)还同时批准了两个基于以太坊发行且锚定美元的稳定币Gemini Dollar(GUSD)和Paxos Standard(PAX),它们被视为比USDT更加透明和规范的稳定币种,这无疑会威胁Tether的地位。

曾经,Bitfinex在官网主页上将自己描述为全世界最大、最高级的比特币交易平台,而今这一描述变成“世界领先的加密货币交易平台”,言语表述上也透露出不似从前自信。

在一连串的打击和质疑后,Bitfinex仿佛落下了后遗症,面对监管的发力和竞争对手不断崛起,其仍旧需要不短的时间来恢复元气。

而关乎Bitfinex和Tether背后的层层迷雾,如若真得靠监管机构的风暴来吹散,揭开的就不知会是何种样貌了。

作者:凯尔;编辑;文刀 查看全部

为了还击网上的破产传言,10月7日,Bitfinex在官方博客上亮出了它的比特币、以太坊和EOS的冷钱包。当前全球排名第五的这家数字资产交易所,试图以三种总价值14亿美元的加密货币资产向外界证明:我健在。

Bitfinex的破产传言,发生在近期Noble银行现金流短缺、寻求出售的危机之后。该机构此前被认为可能是唯一一家接管Bifinex 账户的银行。

尽管Bitfinex向外界晒了钱包,Noble银行的麻烦仍令外界担心Bitfinex的偿付能力。与此同时,已经缠绕在Bitfinex和姊妹公司Tether身上多年的“储备金”迷雾,也再起波澜。

市场下滑和黑客多次“光顾”给Bitfinex 带来不仅一次债务危机,而这家交易所也总能用“发个币”的方式度过难关,类似债券的BFXCoin和后来的USDT都为Bitfinex的脱险甚至崛起发挥作用。

随之而来的是外界对Bitfinex和Tether储备金的透明度质疑,还有操控市场的指控。迷雾不散,质疑不断,暧昧不清的利益共同体难以自证清白。

Bitfinex再陷破产传闻

这几天,DFund创始人赵东几乎成了Bitfinex在中国的发言人,作为Bitfinex的股东,为了减少此次Bitfinex破产传言带来的负面影响,他在微博多次发声。

10月8日下午,赵东在微博@赵乐天表示,“经Bitfinex 同意发布信息:Bitfinex/Tether 的CFO Giancarlo刚刚给我展示了他们在Noble 银行的USD余额只有66.78美元,他们所有的美元资产目前都已经安全转移至其他银行。”

如此解释的原因,正是因为近期波多黎各的Noble银行濒临破产,很多人怀疑Bitfinex和发行USDT的Tether公司存在Noble银行的资金难以提出,从而造成巨大的资金漏洞。事实上,Bitfinex从未曝光过自己的存款银行。而由于Noble银行近年来存款量激增,因此被人认为是在为Bitfinex和Tether服务。

此次,赵东的说法也证实了Noble银行确实曾为Bitfinex服务。随后,他又在微博解释了不能透露Bitfinex存款银行的原因,“美元世界一直在对比特币交易所围追堵截,存款银行一旦被暴露,就会成为他们打击的目标。实际上今年二月份在东京我和老猫查看Bitfinex和Tether银行账户时,我们知道当时他们存款银行为Noble Bank,(存储着)超额准备金,”并表示,“后面其他金融机构对于Noble的调查也支持这点。”

赵东单方面的解释和背书难以令人信服,有分析人士认为,赵东发表如此言论,可能意在引导大家认为Bitfinex目前在其他银行依然存储着巨额准备金,但这一点如果不向用户披露,Bitfinex就永远无法解除外界质疑,USDT的风险也始终存在。

值得一提的是,10月7日,曾有媒体报道,Bitfinex与汇丰银行(HSBC)达成了合作,赵东在微博回应称“这是子虚乌有的假消息”。

股东出面澄清外,Bitfinex也列出了比特币、以太坊和 EOS 三个冷钱包地址,这些钱包有价值 9亿多美元的比特币、3亿多美元的以太坊和近2亿美元的 EOS,旨在佐证自身的财务状况。不过有人认为,这些资产的大部分可能是客户存款,难以证明Bitfinex有偿付能力。

似乎Bitfinex与Tether永远无法完全公开自己的资产信息和审计结果,除非监管用强力手段撬开这一切。

不过,最近交易量的回升让Bitfinex开始逐步度过此次的“破产风波”。根据非小号数据,Bitfinex自9月29日24h交易量逐步降低并于10月8日达到9.49亿人民币的低点后,开始大幅回暖,10月11日,其24h成交量超过40亿人民币,在所有交易所中位列第五。

根据Bitfinex官网数据,其30天内成交量超过110亿美元,按照其最新的手续费层级计算,Bitfinex可从中获得0.06%的收益,即近一个月,Bitfinex的手续费营收超过660万美元。这对于Bitfinex在官方博客上描述的“小团队运营”来说,似乎绰绰有余。

Bitfinex借力Tether发行USDT“淘金”

在官网主页自称“世界领先的加密货币交易平台”的Bitfinex,对外的形象一直充满混沌的神秘感。

相关资料显示,一家名为iFinex Inc.的Fintech公司拥有Bitfinex的所有权并负责经营,这家公司在英属维尔京群岛注册,总部设在香港中环。

Bitfinex由现年46岁的 Philip Potter 与Van der Velde以及Giancarlo Devasini共同经营。Van der Velde现在居住在香港,而意大利人 Giancarlo 则生活在法国里维埃拉。

上世纪90年代,Bitfinex的首席战略官Phil Potter还在纽约的摩根斯坦利工作,但由于一次在《纽约时报》上大肆吹嘘自己价值3500美元的劳力士手表而被公司解职。这也开启了Phil Potter在加密货币领域淘金的人生。

2013年,比特币如金融投资界的一匹黑马开始崭露头角。当年3月8日,Bitfinex在香港注册,目前已经成为主流加密货币(包括比特币、以太坊、EOS、莱特币等)的全功能现货交易平台,同时还提供保证金交易(最高3.3倍的杠杆交易)以及保证金融资。

看似与其他交易所并无太大区别的Bitfinex,因与Tether公司的紧密关联,开始变得势头凶猛,但两家公司的暧昧关系和美元存款的不透明,始终让双方身负各种争议。

4年前,比特币的市场已经进入熊市阶段,“稳定币”远无现在热闹,而Bitfinex的首席战略官Philip Potter的脑子里谋划出锚定法币发行一种加密货币的蓝图。

2014 年,Philip Potter 和公司的CFO Giancarlo Devasini 在英属维尔京群岛成立了 Tether 公司,并发行了1:1锚定美元的USDT。有趣的是,尽管 Bitfinex与Tether两家公司的管理层几乎是同一批人,但他们对外界的说法是“这是两家完全独立的实体”。

Tether的算盘是这么打的:用户给发行USDT的Tether公司转美元,公司收取10美分作为手续费;Tether公司收取用户1美元,把1USDT给到用户;当用户交回1USDT给Tether公司时,它再把1美元还给用户。在用户持有1USDT期间,1美元产生的利息则归Tether公司所有。

Tether通过1:1锚定美元的发行规则,把用户持有美元时间变成了自己的时间,从而获得美元存入银行的利息;这就意味着,Tether公司发行的USDT越多,他获得的利息就越多。

毫无意外, Bitfinex成为全球第一家提供USDT交易的平台,为USDT提供与比特币等加密资产兑换的流通性。自2015年2月开始至今,Tether已经发行了将近30亿的USDT,近两年间,USDT的流通量已经翻了400倍。

两家公司互相支持,却向外界表现得泾渭分明,很多人质疑,这么做只是想隐瞒交易所正在发行美元代币的事实。

USDT也如同一条加密货币通往美元的管道,拥有同一批高管的Bitfinex和Tether极易玩耍左手倒右手的把戏。

回头来看,USDT的出现也成了Bitfinex和Tether在加密货币领域占据一席之地的重要方略。随着USDT在全球多家交易平台的上线流通,Bitfinex凭借着先发优势迅速成长,Phil Potter快速积蓄财富,远比他在摩根斯坦利时期好过的多。他作为首席战略官的Tether仅在10月9日一天,就从Bitfinex手中夺走了1亿美元。

一直力挺USDT的赵东被踢爆是Bitfinex股东,还源于李笑来的录音事件。赵东后来也在微博上承认,“我只是一个小股东,Bitfinex做得好我就挺他,如果做得不好我就骂他。”

经验丰富的金融大咖和币圈先觉者,在加密货币发展的早期提前布局,同时手握交易所和稳定币两座“金矿”。

即便加密货币发展至今,交易所的安全、合规和稳定币的信任问题也仍未走向成熟。先发制人的Bitfinex和USDT也在之后的几年里风险不断,绑定在一起的二者更是加剧了危机。

Bitfinex被盗后发行债币上演“空手套”

第一次变故发生在2015年5月22日,Bitfinex的热钱包遭到黑客入侵,损失了1,500个加密币,价值40万美元。Bitfinex表示将承担损失,因此这一事件并未引起太大的轰动。

2016年6月2日,Bitfinex又因提供非法加密货币交易以及没有登记注册而被美国商品期货交易委员会(CFTC)罚款7.5万美元,并中断了与多家银行的合作。

最大的震荡在两月后来临。2016年8月2日,Bitfinex被黑客窃取了近12万枚加密币,当时价值约为 7,500万美元。Bitfinex 从未透露黑客的全部细节,但为其提供数字签名服务的安全公司BitGo声称,其服务器没有被攻破。

几天后,Bitfinex 宣布,他们已经请区块链法证公司Ledger Labs 来调查这起盗窃案,并对其加密货币和法币资产进行完整的财务审计。几个月后,Bitfinex 一反之前的说法,称他们从未真正雇佣过Ledger Labs进行审计,此举被解读为Bitfinex在尽可能拖延时间。

Bitfinex的遭遇令人想起了Mt.Gox,就在人们认为Bitfinex将重蹈Mt.Gox的覆辙面临破产和无尽的诉讼时,这家交易所主导了一场惊天逆转。

Bitfinex想出了一个方法迫使用户与其共渡难关。其削减了几乎所有用户账户中36%的数字资产,并向每一个用户发放了与其账户36%存款等价的BFXCoin代币,这个代币初始值设定为 1 美元,Bitfinex表示代币既可以交易,也可以购买 Bitfinex 母公司 iFinex 的股票。

但由于BFXCoin代币资产和债务数量始终没有第三方审计,外界从不清楚 Bitfinex 是否有偿付能力。这种发币抵债的行为像是公司发行债券,既没有相关先例和法律来界定BFXCoin的属性,更不似公司债券般约定时限为债权人付息。

整件事如同一个避免破产的权宜之计,尽管有支持者为这一“创新”模式称妙,但大量用户对此感到愤怒。让用户共同承担被盗损失在此前闻所未闻,一些用户选择集体起诉Bitfinex。

虽然引来诉讼,但这个方法为Bitfinex争取到了时间。随着比特币带动加密货币行情上涨,交易量不断增加,Bitfinex获得了喘息的机会,并不断回购其所发行的BFXCoin代币,宣称以此弥补用户的损失。

Bitfinex被指借USDT操作比特币市场

除了发行BFXCoin缓解债务危机,与Bitfinex有着暧昧关系的Tether也在同期动作不断。

2017年4月6日,一个名为“Bitfinex 'ed”的匿名角色在网上亮相。他发文指责 Bitfinex 凭空创造了一笔钱来偿还债务,与其具有紧密关系的Tether则在同期疯狂发售USDT,较过去两年明显增多。

今年1月,一篇名为《The Tether Report》匿名分析报告统计,在2017年3月29日至2018年1月4日,Tether总计发行91次USDT。而截至目前,USDT的发行总量已经超过了30亿,较2017年10月底的5~6亿翻了5~6倍。

除了增发问题,市场也出现“Bitfinex通过USDT操纵比特币价格”的声音。根据Coinmarketcap的数据,一段时间内,每天都有数亿美元的USDT在几个交易所间换手。

而上述报告也曾指出,比特币的价格波动与USDT超发高度相关,Tether在9个月内发行91次USDT期间,48.7%的BTC价格大涨均发生在USDT发行之后的2小时内。而这段时间只占到比特币总交易时间的不到3%。

网友“Bitfinex'ed”在社交平台写了数篇详尽的分析文章,称Bitfinex凭空捏造出了USDT,然后用这种币来购买比特币,由此推高市场价格,且无法证明其银行账户中有相对应的美元为USDT做支撑。

面对舆论压力,Bitfinex与Tether在2017年9月公开了一份由财务审计公司Friedman LLP 出具的审计报告,旨在证明Tether账户的资产与USDT发行的数量是吻合的,但这份文件中,Tether公布了银行资产却隐去了银行名称。令人捉摸不透的是,数月后,Tether宣布取消和Friedman LLP的合作,其对此解释为“审计过于麻烦”。紧接着,Tether便加快了发行USDT的步伐,仅11月和12月两个月,便增发了近10亿USDT。

有“末日博士”之称的Nouriel Roubini教授曾公开质疑,“20亿美元的假钱(USDT)可能是通过骗局来创造的。”

2017年11月,Tether宣布自己账户中超过3,000万枚USDT被盗,这也让外界疑惑,这起事件到底是黑客所为还是监守自盗。

多事之秋仍未结束。2017年12月,美国商品期货交易委员会向Bitfinex和Tether发出传票,后者对此解释为监管部门的例行公事。有业内人士认为,Bitfinex与Tether或存在违规行为,而在Bitfinex上交易、持有USDT的行为充满了不确定性。

迷雾未散 外忧新添

过去两年间,Bitfinex和Tether联袂奉献了太多未解之谜,又奇迹般的重生。尽管一次次走出风波,但看得出来,在巨额数字资产被盗的两年后,Bitfinex仍旧对“破产”二字心有戚戚。

除了财务不透明带来的质疑,Bitfinex还面临外部竞争的焦虑。据不完全统计,近年来全球交易所数量飞速增长,如今可供选择的平台已超过500家,而在近日ICORating发布的《数字货币交易所安全报告》中,BItfinex在100家日交易额超100万美元的交易所中,安全等级仅排在第54名,得分为43分(满分100分)。

USDT也不再是加密货币世界唯一的稳定币。今年9月10日,纽约金融服务部(NYDFS)还同时批准了两个基于以太坊发行且锚定美元的稳定币Gemini Dollar(GUSD)和Paxos Standard(PAX),它们被视为比USDT更加透明和规范的稳定币种,这无疑会威胁Tether的地位。

曾经,Bitfinex在官网主页上将自己描述为全世界最大、最高级的比特币交易平台,而今这一描述变成“世界领先的加密货币交易平台”,言语表述上也透露出不似从前自信。

在一连串的打击和质疑后,Bitfinex仿佛落下了后遗症,面对监管的发力和竞争对手不断崛起,其仍旧需要不短的时间来恢复元气。

而关乎Bitfinex和Tether背后的层层迷雾,如若真得靠监管机构的风暴来吹散,揭开的就不知会是何种样貌了。

作者:凯尔;编辑;文刀

矿机围城里的比特大陆

caijing 发表了文章 • 2018-10-11 11:32

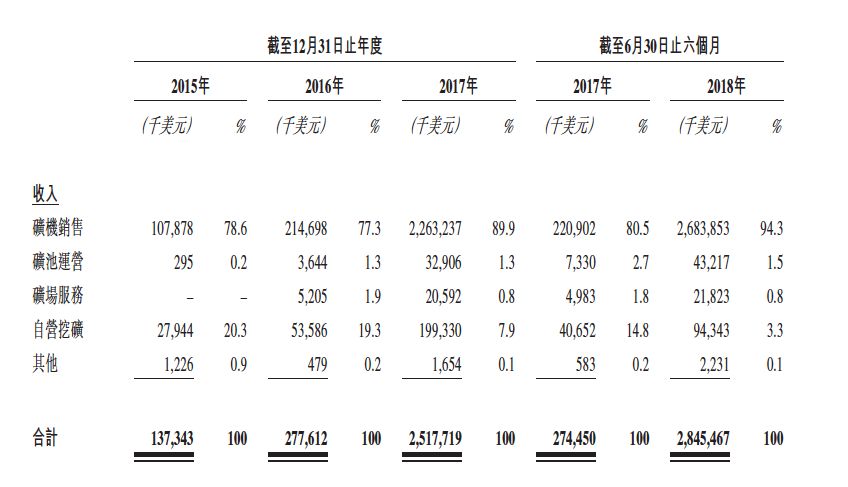

全球每 10 台矿机挖比特币,有 7.4 台就来自于比特大陆。

无论在回报 50 倍、百倍的币圈,还是在传统的商业世界,比特大陆都是一个奇迹。詹克团与吴忌寒联手创建的比特大陆,成立不足六年,即成为中国第二大、全球前十大无晶圆芯片设计公司(按收入计算)。招股书显示,比特大陆 2018 年上半年营收高达 28 亿美元(约 196 亿元人民币),净利润 7.427 亿美元(约 51 亿元人民币)。投资人李笑来将吴忌寒称为「区块链行业中带伤带血的战士」:「如果这个世界里有一个我可能打不过的对手,那就是吴忌寒。」

然而,比特大陆的上市之路却风波不断。此前《财经》记者从多名投资人处获得消息,比特大陆预计于今年 8 月底赴港提交招股说明书。但随后其上市时间一再拖延,业界也一度传出比特大陆停止 IPO 的谣言。尽管几度拖延,比特大陆最终于 9 月 26 日交出一份财务数据乐观的招股书,有望成为今年登陆港交所最大的高科技芯片股。这也是继小米、美团之后,第三家在香港上市的同股不同权公司。

招股书显示,比特大陆至今已经营 9 代芯片和 14 代矿机,一年里获得三笔融资,分别是 2017 年 8 月、2018 年 6 月和 2018 年 8 月获得 5000 万美元、2.927 亿美元以及 4.42 亿美元的 A 轮、B 轮和 B+轮融资,其每股价格已经比去年 8 月翻了 10 倍有余。乐观之下,也有隐忧。目前营收高度依赖矿机销售,2018 年上半年,矿机销售占到营收的 94.5%,至今依然有价值 8 亿美元的存货。

此时,正值上市的比特大陆过得尤为惊险。比特大陆曾经依靠技术优势成就了它在比特币挖矿领域的霸主地位,并开始向 AI 芯片领域进军。但随着加密货币大环境陷入熊市,支撑其营收的 S9 矿机售价从最高点大跌 90%,它正在遭遇双面夹击:曾与芯片研发的肱股之臣杨作兴决裂,竞争对手后发先至,矿机领域四面楚歌;曾经背负行业骂名成功分叉,又倾尽公司与个人财力扶植的比特币现金面临分裂。

矿机的豪赌与困局

这家全球矿机市场垄断第一的公司,在矿机上已经两年没有重大技术更新了。如若在矿机研发上持续落后,比特大陆很可能失去矿业霸主地位。

9 月 21 日,吴忌寒在全球矿业峰会上宣布,即将量产下一代 7nm ASIC 芯片 BM1391,该芯片将包含超过 10 亿个晶体管,实验测试中功耗效率低至 42J/TH。2048 资本创始合伙人郭春龙强调,此款芯片目前应该是实验室数据,离量产还有距离:「如果量产的话,那就应该是放在机器里面实测的数据,一般叫墙上功耗。」

目前比特大陆用来支撑市场的矿机仍然是发布于 2016 年 6 月的蚂蚁 S9。据面向投资人的融资材料显示,2018 年一季度,比特大陆总收入 19.0 亿美元,其中 97%均来自矿机销售的收入。而在这部分收入中,S9 型矿机占到了 67%的比重。然而 S9 推出时间为 2016 年 6 月。从 2016 年到 2018 年,在加密货币行情最好的两年时间里,比特大陆竟然没有在比特币(BTC)挖矿上继续研发出一款新矿机。这在以半年至一年为一个迭代周期的加密货币矿业领域实属罕见。

比特大陆 S9 矿机。 图 / 受访者提供

「如果比特大陆还不推出新一代矿机,再过几个月矿工阵营很大可能集体倒戈。现在矿工买 S9 基本没有意义,赚不到钱,S9 已经卖不掉了。」一家矿池创始人告诉《财经》记者。

该矿池创始人算了一笔账。目前在中国主流电费是 0.4 元 / 度,按 9 月 19 日的数据计算,蚂蚁 S9 矿机日收益为 21.3 元,日电费成本为 14.3 元。挖矿收益中电费成本占比高达近 70%,剩下约 30%才是净收益。「全网算力增长很快,只需要几个月 S9 电费成本会从收益的 70%变成 100%,只能关机。」该矿池创始人说。

S9 价格大幅跳水,跌至最高点的十分之一都不到,这让比特大陆的库存贬值惨重。比特大陆拥有大量 S9 矿机库存。比特大陆招股书显示,截至 2018 年 6 月 30 日其因存货减值带来的损失高达近 4 亿美元。

有接近比特大陆的人士称,比特大陆正在海外以成本价向大户买家大量出清 S9 余货。美国宾州 UFA 数币矿场服务商 Will 告诉《财经》记者,S9 最高曾炒到过 6500 美元(约合人民币 4.5 万元),现在只需 200 美元-300 美元(约合 1300 元-2061 元人民币)就能买到。一开始 S9 只能买到期货,需要等待三个月左右才能拿到现货。2018 年三四月开始币价遇冷,S9 逐渐可买到现货,现在变成大量库存囤积在仓库里。而据一名比特大陆前核心员工告诉《财经》记者,S9 的成本价格约在 2500 元-2700 元人民币,低于目前海外售价。

郭春龙根据从晶圆生产厂、封装厂、内部员工确认的信息等,结合已有数据与比特大陆矿机成本价格,估算比特大陆曾经有几次流片失败,损失约 60 亿元人民币:

2017 年四季度,比特大陆曾经向台积电下单生产 100 万台矿机的 BM1385 28nm 晶片,用来生产新型号额矿机 V9,这款芯片曾在 2016 年首批生产,停产一年多。但矿工们发现 V9 其实就是此前的 S7,这批造价 20 多亿元人民币的 100 多万台矿机至今尘封在比特大陆仓库,无人问津。

2017 年末是比特币行情最好的时候,比特大陆为了赶行情,铤而走险使用 10 亿元人民币采购没有经过验证的 12nm 芯片,流片失败,最终以失败告终。

2018 年初,比特大陆继续豪赌 10nm 芯片,这些芯片足以收购 100 万台矿机。此一役,烧掉 30 亿元人民币。

郭春龙告诉《财经》记者:「除非比特大陆能更换团队,否则技术很难一飞冲天。7nm 即使量产成功,也已经走到了芯片制程的最前沿,成本高出对手的 16nm 和 10nm 不少,性能可能在一个水平上。」

与此同时,比特大陆的竞争对手们在矿机研发上屡有斩获,让这家公司陷入技术围城。

对手围城,四面楚歌

据第三方数据机构币印的矿机收益参考显示,若以比价 0.4 元每度计算,截至 9 月 13 日算力,目前挖比特币价格最高的矿机是神马 M10,每日收益为 31.58 元。比特大陆生产的蚂蚁 S9 系列最好的收入在第 24 名,每日收益仅为 8.77 元。

神马矿机。 图 / 受访者提供

在挖矿收入排行榜上,芯动 A9 矿机高居首位。其生产厂商为一家位于武汉名叫「芯动科」的公司。但是这款矿机不挖比特币,只挖另一种 PoW 货币 ZCash,每日挖矿收入为 169.31 元。

芯动科技技术副总裁 Roger Mao 告诉《财经》记者:「在技术设计上,比特币挖矿的算法最简单,主要是如何去做底层的低压设计。相比而言,其他后出现的币种,在设计上为了防止 ASIC 芯片一方独大,在技术上对运算要求低一些,内存要求高一些。」

据行业人士介绍,和新一批崛起的竞争对手相比,蚂蚁 S9 性能落后了约 30%。

衡量矿机的核心指标为单位算力功耗(W/T),即矿机的功耗 / 算力。W/T 决定矿机收益效果,算力跟收益有关,功耗跟成本有关。在相同计算能力的情况之下,矿机的功耗越小,意味着矿机的性能越好,净收益越大。

业界普遍公认,新一代 BTC 矿机的单位算力功耗应该在 70 以下。目前市面上有两款矿机达到这一指标——神马矿机 M10 为 66W/T,芯动矿机 T2turbo+为 69W/T。而比特大陆矿机 S9 功耗比最低为 104W/T,比神马矿机 M10 高出了 37%,比芯动矿机 T2 高 33%。

除了神马矿机和武汉芯动科技,比特大陆的另一主要竞争对手嘉楠耘智也在矿机创新迭代上不甘落后。2018 年 7 月底,嘉楠耘智宣布推出阿瓦隆 A9 系列矿机,率先使用 7nm 制程芯片,算力跃升至 30TH/s,单位算力功耗下降至 57W/S。目前阿瓦隆 A9 系列矿机已经进入预售阶段。

「现在是 16nm、10nm、7nm 祖孙三代芯片同场竞技。」上述矿池创始人告诉《财经》记者。矿机芯片制程越小,矿机功耗越低。神马 M10 和蚂蚁 S9 使用的是同一代技术 16nm,芯动 T2 是下一代 10nm,阿瓦隆 A9 则是最新一代 7nm。

「神马 M10 用前一代技术做出了下一代的功耗效果,成本最低,铺货能力强。现在没有人跟神马抢 16mn 产能,因为别家做出来的功耗太高没人买。7nm 问题在于现在产能不足,相当于一个小孩子站在高台阶上,但用 7nm 后劲很足。10nm 夹在两个中间,都不可小视。」

神马矿机芯片

「我们的调研结果,目前在技术上有实力的主要是神马与芯动两家,芯动在行业积累产能方面更有实力,用的是三星的供应链,不受竞争对手钳制;比特微成立的时间比较短,一旦站稳脚跟,想象空间大。」郭春龙告诉《财经》记者。

「比特大陆需要马上发布新一代矿机,只要客户开始买别的机器了它就很危险。」一位矿池创始人说。

矿工和矿池都在期盼比特大陆推出新一代矿机,但比特大陆的举动却让他们感到困惑。2018 年 8 月,比特大陆宣布推出一款全新矿机——蚂蚁矿机 S9 Hydro。看到这款矿机的详细参数后,矿工们的情绪从兴奋变成了失望。这款所谓的「新品」矿机被认为不过是在过去的 S9 上加装了水冷装置。官方声称可以降低噪音,加快散热,有利于降低矿场运营成本。同时降低了挖矿对专业矿场环境的要求,让矿工在家中亦可挖矿。

一名矿场主告诉《财经》记者,相比起直接降低功耗比的芯片迭代,这种用户体验创新对他们来说基本毫无意义。

这让不少人质疑比特大陆是否还持续保有进一步技术创新的能力。此前,比特大陆曾在芯片上领先市场。2013 年 8 月比特大陆第一代芯片 BM1380 (S1 矿机)流片,采用 55nm 工艺,2014 年 4 月第二颗芯片 BM1382 (S3 矿机)于流片,采用 28nm 工艺。这两颗芯片都比竞争对手烤猫同时期的矿机芯片 130nm 和 40nm 的工艺高了一至两代,功耗比大幅下降。比特大陆由此首战告捷,取得矿机市场领先地位。

直到 2014 年 10 月,比特大陆推出第三颗芯片 BM1384 (S5 矿机)流片,在性能上与烤猫 28nm 的 BE300 矿机相比已经落后了。然而比特大陆最大的竞争对手烤猫突然神秘消失,矿机性能开始落后的比特大陆再度成为市场赢家。

2015 年 6 月,比特大陆 BM1385 芯片(S7 矿机)流片。该芯片继续采用和上一代芯片同样的 28nm 工艺,但功耗和成本大幅降低近 50%。神马矿机创始人杨作兴向《财经》记者表示,这是由于该芯片采用了一套新的设计方法学——全定制芯片设计方法学。杨作兴之前曾在烤猫团队以此方法设计芯片,在烤猫失踪后他找到比特大陆创始人詹克团,将这套方法推荐给比特大陆。当时比特大陆已经有一套 1385 芯片设计方案,杨作兴使用全定制方法学又设计了一套新的方案,最终比特大陆采用了杨作兴提出的方案用于生产 S7 矿机。

从 2015 年到 2016 年,杨作兴在创业的同时,以兼职方式用全定制方法学负责比特大陆 S7 和 S9 矿机的芯片研发。凭借 S7 和 S9 矿机,比特大陆进一步占据了全球矿机垄断第一的位置。其后杨作兴曾想全职加入比特大陆,但因股份分配未谈拢,双方分道扬镳。杨作兴随后创立了神马矿机公司。

就此《财经》记者向比特大陆求证,但比特大陆表示不予置评。

「S7-S9 矿机我的方法学留在比特大陆那了,但他们没办法继续研发推进。蚂蚁 S9 也是我做的,神马 M10 也是我的,为什么 M10 比 S9 的性能可以提高一倍?因为这个方法学还能快速演进。」杨作兴称。

比特大陆在 2017 年四季度做出了一个让业界感到奇怪的举动。彼时加密货币市场正处于牛市顶峰,矿机供不应求。比特大陆突然生产了约 100 万台号称「新型号」的 V9 矿机。这批矿机采用的仍是 28 nm 的 BM1385 芯片,业界认为实质上就是复活了 2015 年的 S7 矿机。矿工们发现了 V9 就是 S7 之后,基本没人买单。据比特大陆前核心员工透露,这批 V9 至今还压了大量存货在仓库里卖不出去,而这批 V9 造价高达 20 多亿元人民币。

「比特大陆这么做是因为发现币价太高,神马 M1、阿瓦隆 7 系都能赚钱,不让他们好好卖。」该员工透露,比特大陆每年用来堵截竞争对手的资金花费颇大,早期整个矿机市场产能很少,其他公司只能挑比特大陆剩下的生产线,比特大陆会让供应商将空闲的生产线停掉,照样给钱,或者把电容等某种矿机必需零件买断。「就像做手机买断摄像头,只花 1%的钱就可以让 99%的产品卖不了。」

神马矿机创始人杨作兴称,比特大陆因为有更大的产能,屡次向供应商施压不接收神马矿机的订单。「我们 2017 年出货被耽误了五个月,10 月份才量产,耽误了 20 万台。」

专利诉讼也是比特大陆使用的竞争手段之一。2017 年 7 月,比特大陆以侵害实用新型专利权为由起诉深圳比特微公司。

比特大陆申诉的专利叫做串联供电,这项专利很多年前就被国外技术人员申请成功。2013 年俄罗斯 Bitfury 公司的工程师瓦西里到深圳拜访烤猫带来了这项技术, 烤猫在「棱镜矿机」上首次使用了串联供电。比特大陆的 S5 矿机也采用了这项技术,并提交了串联供电专利。后深圳比特微公司使用了这一技术,被比特大陆起诉。2018 年国家知识产权局审查决定,比特大陆专利无效。

「熊市对比特大陆甚至是机会。它宁可不赚钱,要花钱把别的对手都打掉。它太大,没有共赢的概念。」比特大陆前核心员工告诉《财经》记者。

Roger 告诉《财经》记者,在神马矿机发布的两天以前,S9 矿机价格在这几天里再一次下降到 380 美元。一种市场猜测的声音是,神马要发布新矿机,比特大陆降价出货以占领市场。S9 大降价带来的后果是,比特币的算力在熊市中大量增长,由于比特币出块量固定,所有人在相同的时间挖出总量既定的比特币,比特币的挖矿收益一路降低。

算力下降,意味着很多小矿场甚至跑不过电价的成本价。曾有分析报告测算,6000 美元是比特币挖矿价格的生死线,一旦比特币跌破此价,矿场将面临着负收益和大量倒闭。

「很多小矿场已经开不了机。」多位业内人士对《财经》记者表示。

由于不同矿场的成本不同,挖矿收益也不尽相同。UFA 数币矿场服务商 Will 称如果找到便宜的电,他认为比特币即使跌到 4000 美元也依然可以跑赢电价。

目前比特大陆仍然在市场上处于领先地位。S9 量足够大,运行成熟稳定,这个先发优势让它比新兴的挑战者更受诸多矿场和矿工的信任。「单算功率的话,已经有很多机器超过 S9 了。但有的时候不能光考虑功率,矿机的维修率、损耗率也很重要。机器一坏要花 5%-10%的成本去维修它,那还不如找一个稳定的。」Will 告诉《财经》记者。

技术是能直接打破矿机市场平衡的力量。

此前的 S9 矿机几乎是所有矿场和矿工的标配,如果比特大陆 7nm 矿机芯片创新实现突破,完成量产,现在这一局面也许还能维持相当长时间。「这个市场竞争很残酷。技术上如果革新,往往会一下把市场格局完全颠覆。」Will 说。

比特币现金内战

比特大陆到底是一家矿机公司还是一家区块链公司,在比特大陆投入 25 亿美元购买比特币现金后,这个答案正在发生微妙的改变。

招股书显示,截至今年上半年,比特大陆加密货币结余为 8.869 亿美元,占资产总值的 28%。尽管该公司何时大批囤积比特币现金时间点尚未披露,如今比特币现金价格较高点已经跌去 80%。

比特币现金(Bitcoin Cash,货币符号为 BCH)是比特币因为扩容问题进行的硬分叉。去年 8 月 1 日,一种依托于比特币主链的新货币比特币现金在比特大陆的支持下诞生,比特币王国从此分裂为比特币与比特币现金。此后,各开发团队开启了对比特币分叉之路。

比特大陆可谓重仓比特币现金。IDG 资本曾在投资报告写道:「比特大陆将公司现金的 15 亿美元全部换为 BCH,且公司主要利润都在不断买入 BCH,两位创始人价值 10 亿美元的 BTC 也全部换为 BCH。」一季度资料显示,比特大陆拥有超过 100 万的 BCH。根据 Coin.dance9 月 25 日数据,比特币现金占加密货币体系的 3.74%的市值,市值位列加密货币体系第四名。

「BCH 类似于比特大陆的 Token 化,是维系未来比特大陆矿机生态发展的关键。」这份报告中指出。曾经,IDG 投资了区块链公司 Ripple,选择投资股权而非代币,曾有人玩笑称不持有代币至少给 IDG 降低了数十亿美元级的损失。

在这家公司即将 IPO 之际,去年同一时间比特币分叉的故事正在比特币现金的社区重演。一旦分裂,无论结果如何,比特币现金社区将遭到重创。

中本聪创建比特币的时候,1M 的区块大小成为现在交易确认时间长,等待手续费高的核心掣肘,扩容是比特币内部最亟待解决的问题,大小区块派为此争论不休。

在三年的辩论无果、纽约协议之后,吴忌寒分裂出比特币现金(BCH),《财经》曾经详细报道了比特币分叉以及比特币现金的诞生,这是一场比特币内部团体理念与利益的对决。比特币现金希望通过大区块的扩容方式,降低手续费,真正解决支付问题。

诞生于 2017 年 8 月 1 日的比特币现金,在它的一岁生日之后,再度面临与比特币扩容时同样面临的问题。由于技术理念与理想的不同,比特币现金社区在 8 月 30 日的曼谷大会之后,正在分裂成两大阵营:以吴忌寒支持的 BitCoin ABC 开发团队,和以克雷格·莱特(Craig Wright)支持的 nChain 团队。

克雷格·莱特,nChain 首席科学家,他曾经公开发声自称「中本聪」,并使用早期的邮件记录与加密签名自证身份,接替中本聪主导开发事务的加文·安德森(Gavin Andresen)还曾为他出面证明。但由于他提供的证据在技术与密码学方面站不住脚,很快被密码专家推翻。行业中不满他谎报中本聪的人,称他为「假中本聪」(Fake Satoshi)或者是「澳洲中本聪」,但凭借着他在早年与比特币结缘,行业中颇具影响力。

「BCH 的发展道路很明确,我们选择继续扩容,如果 Bitcoin ABC 不跟随我们,我们会让它灭亡,没有分叉。」莱特在他的推特上写道。比特币现金诞生之初,他还曾经公开力挺比特大陆,并表示自己的矿池将支持比特币现金。如今,昔日的战友正在因为新的技术方向反目。

以莱特代表的 nChain 则希望将区块大小扩大到 128MB,并希望以中本聪的名义恢复比特币协议原始设计。此外,nChain 还争取到了 BCH 业内最大的矿池 Coingeek 的支持。这一计划发布半个月后,8 月 30 日,吴忌寒支持的 Bitcoin ABC 团队将于 11 月 15 日实施的版本升级中提出两项修改:采用标准交易顺序与启用新的 OP 代码,并希望维持当下 32MB 的区块。

除了技术设计路线的不同,双方在理念上也有着根本的不同:莱特本人一直自称中本聪,并且连 nChain 的开发团队也称作 Bitcoin SV,SV 意为 Satoshi Vision,直译为中本聪的愿景。他多次表达要把比特币现金设计成中本聪最初设计比特币的模样。

而吴忌寒曾对《财经》记者表示:「比特币现金有自己独立的路线,对以后的前景和未来发展,有不同于比特币的理解。在比特币分叉之前,跟比特币有一段历史渊源,但是分叉之后就是自己的独立社区,仅此而已。」

Coingeek 的支持让莱特对比特币现金的战争如虎添翼。Coingeek 实际控制者为卡尔文·艾尔(Calvin Ayre),他曾经依靠在线赌博公司 Bodog 成为美国的亿万富翁,在拉斯维加斯组织体育博彩会议,吸引了美国体育业明星和赌博业的高管。2006-2007 年度,他连续登上福布斯亿万富翁排行榜。2017 年 8 月,艾尔收购新闻网站 Coingeek,并将它变成了比特币现金最大的矿池。艾尔与莱特关系密切,莱特曾自称艾尔是他业务运营的一部分。

这两人都曾因为不同原因面临法律诉讼:艾尔因为赌博业务曾被美国政府起诉;莱特也因为早期涉嫌侵吞比特币,被卷入法律诉讼中。比特币现金的分裂,也成为比特大陆上市负面舆论的狙击中心——「比特大陆终止 IPO 准备重组」等负面消息,正是艾尔的推特发出。

9 月 25 日,在今年比特币现金进入争论之时,Coingeek 已经掌握了比特币现金 34.72%的算力,加上莱特 BMG 矿池 17.36%的算力,此时莱特掌控的总体算力 52.08%,超过 51%。这意味着,他的算力已经可以「摧毁」吴忌寒支持的 Bitcoin ABC 计划。而这一周 BMG 与 Coingeek 加起来控制的平均算力为 42.1%,短短时间里,算力上涨近 10%。

招股书显示截至 2018 年 8 月 31 日,比特大陆旗下的蚁池、BTC.com 过去 12 个月掌握着比特币 37.1%的算力,这些算力相当于比特币现金当前算力数倍之余。即使莱特派强行分裂出新的比特币现金,如果比特大陆举公司之力围剿,最终会闹得两败俱伤。

上市进程在即,比特币还未走出熊市,曾经的印钞机 S9 矿机价格下跌 90%以上,比特币现金价格距离高点大幅缩水,比特大陆既要根据币种收益决定算力分配,同时也要维护比特币现金。

除了莱特之外,昔日与吴忌寒惺惺相惜的 Roger Ver 不得不陷入未来战争的站队中。他与吴忌寒一个在中国,一个在日本,都率先翻译了中本聪的白皮书。此前,在《财经》记者采访 Roger Ver 问到他为何想要建立矿池时,他希望能够对分叉有更多的话语权。关于比特币现金的分叉路线时,他曾经坚定地希望比特币现金能够取代比特币,这与吴忌寒希望双方都能独立发展的理念明显不同。在即将到来的分裂上,Roger Ver 明显与莱特理念更相近。

对于大多数中小矿池而言,更多矿池不得不徘徊在独立还是站队的问题中。

在硅谷,更多投资人则表达出对比特币现金的不满:「比特币的核心是去中心化,比特币现金从诞生起就带有垄断的色彩。」一位最终放弃投资比特大陆的投资者说:「除了技术之外,比特大陆购买大量的比特币现金也是让投资者不安的因素。」

比特币的世界里,开发者、矿工、价格如同一个三足鼎立的结构。 「他反对莱特的所有理由,都可以用来反对他当初做比特币现金。」BTG 创始人廖翔告诉《财经》记者。在这个轮回里,尤为讽刺的是,曾经以算力优势对比特币强行分叉的比特大陆,却在自己重仓的赌局中可能反被攻击。

撕裂的权力

在比特币的世界,很多人只听过吴忌寒,却不知这家明星公司真正的大老板是詹克团。

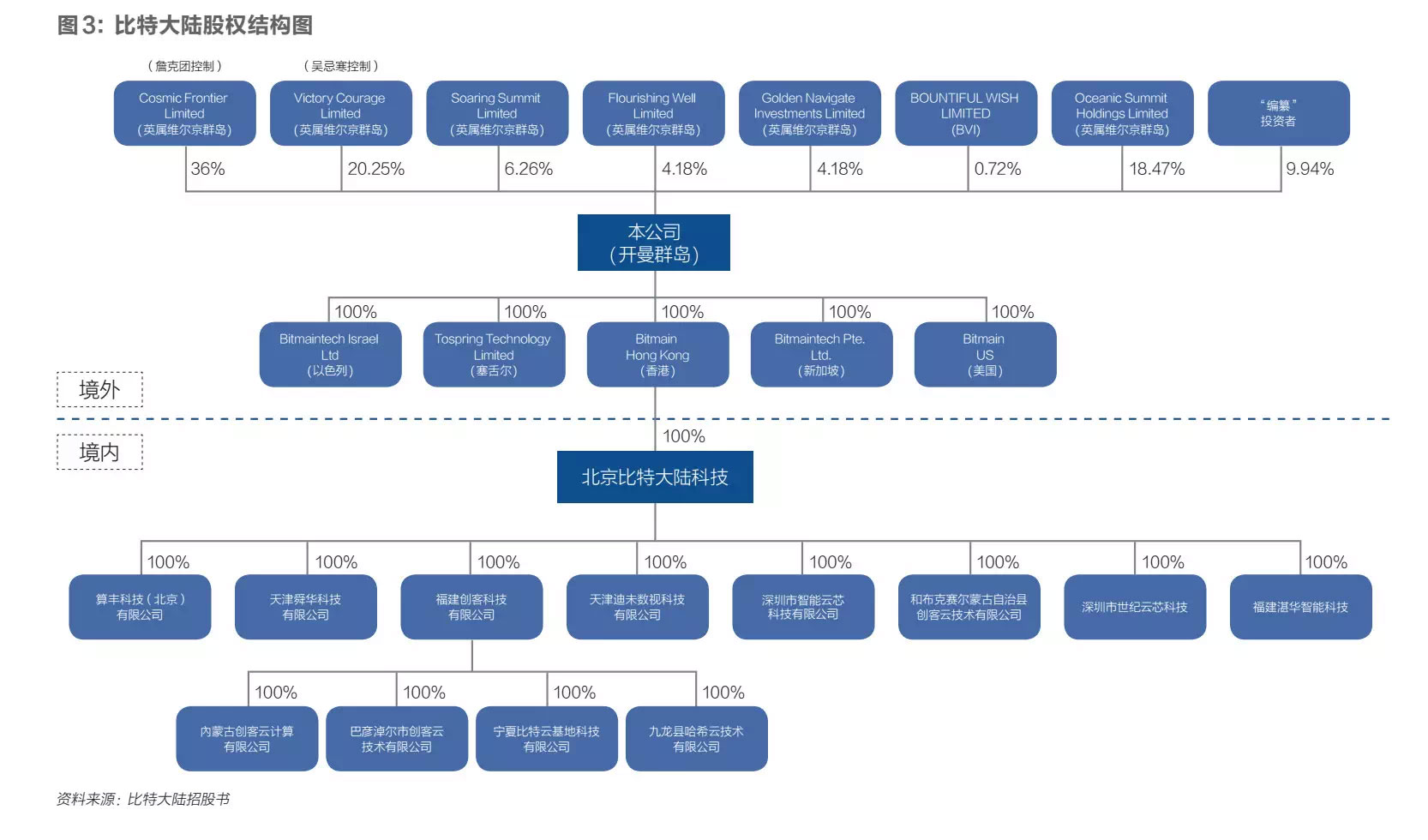

比特大陆招股书显示,公司重组完成后詹克团为比特大陆最大股东,占股 36%,吴忌寒为第二大股东,占股 20.25%,但并未公布此股份架构的准确时间。

比特大陆采用双 CEO 架构,这种架构让公司的权力和路线产生了矛盾。

比特大陆创建于 2013 年,这家公司的实际创建者是詹克团。对矿机而言,最核心的部件是芯片;于芯片而言,功耗比成为衡量一款矿机优劣的关键指标。因为对于挖矿者而言,主要成本来源于矿机与电价,后者几乎由功耗比决定。詹克团负责比特大陆的技术与研发,吴忌寒则负责比特大陆的资本、市场与销售。原本是一个主内一个主外的绝佳搭档,但由于二人的权力冲突和理念分歧导致比特大陆内部权力正在撕裂。

一位投资人透露:「从 2013 年开始,詹克团每做一款芯片就多拿一些股份,双方在理念、理想、做事风格上都不一样。」如果一家公司一直在高速成长,发展速度会掩盖很多问题。但自从 2016 年以来,比特大陆也没有新的芯片产品出炉,权力斗争与技术困境会让比特大陆发展失速。

在比特大陆内部,权力斗争属于忌讳话题。据一名前员工称,有一年詹克团在年会上大发脾气,警告众人:「我再进到公司听谁说两个老板要站队,请你离开这个公司!」然而,权力斗争却始终萦绕在这家公司的各个方面。多名比特大陆前员工告诉《财经》记者,公司的许多岗位都存在站队竞争。

某种程度上,詹克团和吴忌寒有些相似之处。詹克团出身自福建农村,吴忌寒也来自农村,中学时上体育课脚指头都从鞋的破洞里露出来。在一张泛黄旧照中,少年吴忌寒开着闪光灯对着镜子自拍,背后贴着两张乡镇大排档常见的塑料海报。二人均在大学时期开启人生逆袭,詹克团研究生考入中国科学院微电子研究所,吴忌寒则进入北大攻读经济学和心理学。

据员工表示,二人的脾气都不太好,不太注重别人的感受。詹克团性格比较急躁,对工作细节要求更苛刻。曾经有近一年时间,詹克团因为工作的事情着急,嗓子一直都是哑的。

然而比起相似部分,二人的行事风格更多是巨大的差异。吴忌寒对外张扬霸道,以敢说著称。一次比特币行业会议中,由于不满台上发言者将 BCH 称作 BCash (有轻蔑之意),吴忌寒在台下抢过话筒直接回怼:「Bitcoin cash is not Bcash ok?」此片段后被人做成视频,在币圈中流传颇广。

吴忌寒至今将一条 2017 年 11 月 10 日的推文放上置顶,他写道:「比特币现金的社区需要学习一个教训:对待其他竞争的货币,我们需要从他们那里学习,让比特币现金更好。不要玩仇恨,不要希望与其他币种病态竞争。」他正在学习改变自己与对手的相处方式。

相较于吴忌寒,詹克团则显得谨慎小心,鲜少在公开场合发言。多名比特大陆前员工表示,在公司内部詹克团有更强的控制欲,比特大陆的财务权掌握在詹克团手里,有些时候吴忌寒想要花钱,但没有跟詹克团达成一致只好作罢。

杨作兴称自己跟比特大陆谈判股份时,一共谈了五轮。詹克团只肯给杨作兴 0.5%的股份,而且还是按 100 亿美元的估值计算。杨作兴认为和自己的贡献相比股份给得太少,而且按 100 亿美元估值太高了,打算离开。吴忌寒连夜留住杨作兴,让秘书跟他谈,最后谈到给 2%的股份,但詹克团不同意。吴忌寒又打算投资杨作兴的创业,希望两家继续保持好的合作关系,但是詹克团仍然不同意。谈判破裂后,杨作兴在 2016 年 6 月正式和比特大陆「分手」,自己创办了神马矿机。

(从左至右)詹克团、吴忌寒、杨作兴

吴忌寒和詹克团对比特大陆的未来路径选择也发生了分歧。金融出身的吴忌寒力挺 BCH,技术出身的詹克团则将未来押注在 AI 芯片上。据多名比特大陆前员工透露,尽管二人在表面上对 BCH 和 AI 都表示支持,实际对对方选择的方向态度有所保留。

詹克团是技术出身,做技术的人普遍都知道在比特币扩容上大区块没有小区块有技术优势。而金融出身的吴忌寒则认为,基于大区块的 BCH 能让交易手续费降至足够低,如此一来区块链上的交易数量才会足够多,整个加密货币网络才是可持续的。

另一方面,吴忌寒跟詹克团在做 AI 芯片上也存在争论。有前员工表示,吴忌寒一派的观点认为詹克团「搞 AI 觉得自己无所不能」,而詹克团一派则觉得发展 AI 是理想,并认为另一些人没有理想。一名比特大陆前员工告诉《财经》记者,自从比特大陆开始发展 AI 战略以来,招聘来的优秀工程师基本都放在了 AI 芯片上,而新一代矿机研发则迟迟没有革命性创新,并称吴忌寒对最近一年比特大陆的矿机芯片研发非常不满。

由此看来,比特大陆内部很可能将面临新一轮的内部权力撕裂。

比特大陆的招股书,使用了 43 页详细披露未来公司可能面临的风险,包括加密货币价格、信心、政策、供应商,甚至是关税与汇率。比特币的世界瞬息万变,关键取决于比特币的价格。若比特币继续跌破挖矿价,所有人都将面临艰难时光。一代枭雄比特大陆,还有漫长的路要走。

《财经》记者 吴杨盈荟 刘泓君 | 文 发自北京、硅谷 宋玮 | 编辑 查看全部

比特币的世界瞬息万变,这个全球矿机市场霸主两年来技术研发落后对手,比特币现金内部分裂,遂遭遇四面楚歌,其上市之路风波不断。

全球每 10 台矿机挖比特币,有 7.4 台就来自于比特大陆。

无论在回报 50 倍、百倍的币圈,还是在传统的商业世界,比特大陆都是一个奇迹。詹克团与吴忌寒联手创建的比特大陆,成立不足六年,即成为中国第二大、全球前十大无晶圆芯片设计公司(按收入计算)。招股书显示,比特大陆 2018 年上半年营收高达 28 亿美元(约 196 亿元人民币),净利润 7.427 亿美元(约 51 亿元人民币)。投资人李笑来将吴忌寒称为「区块链行业中带伤带血的战士」:「如果这个世界里有一个我可能打不过的对手,那就是吴忌寒。」

然而,比特大陆的上市之路却风波不断。此前《财经》记者从多名投资人处获得消息,比特大陆预计于今年 8 月底赴港提交招股说明书。但随后其上市时间一再拖延,业界也一度传出比特大陆停止 IPO 的谣言。尽管几度拖延,比特大陆最终于 9 月 26 日交出一份财务数据乐观的招股书,有望成为今年登陆港交所最大的高科技芯片股。这也是继小米、美团之后,第三家在香港上市的同股不同权公司。

招股书显示,比特大陆至今已经营 9 代芯片和 14 代矿机,一年里获得三笔融资,分别是 2017 年 8 月、2018 年 6 月和 2018 年 8 月获得 5000 万美元、2.927 亿美元以及 4.42 亿美元的 A 轮、B 轮和 B+轮融资,其每股价格已经比去年 8 月翻了 10 倍有余。乐观之下,也有隐忧。目前营收高度依赖矿机销售,2018 年上半年,矿机销售占到营收的 94.5%,至今依然有价值 8 亿美元的存货。

此时,正值上市的比特大陆过得尤为惊险。比特大陆曾经依靠技术优势成就了它在比特币挖矿领域的霸主地位,并开始向 AI 芯片领域进军。但随着加密货币大环境陷入熊市,支撑其营收的 S9 矿机售价从最高点大跌 90%,它正在遭遇双面夹击:曾与芯片研发的肱股之臣杨作兴决裂,竞争对手后发先至,矿机领域四面楚歌;曾经背负行业骂名成功分叉,又倾尽公司与个人财力扶植的比特币现金面临分裂。

矿机的豪赌与困局

这家全球矿机市场垄断第一的公司,在矿机上已经两年没有重大技术更新了。如若在矿机研发上持续落后,比特大陆很可能失去矿业霸主地位。

9 月 21 日,吴忌寒在全球矿业峰会上宣布,即将量产下一代 7nm ASIC 芯片 BM1391,该芯片将包含超过 10 亿个晶体管,实验测试中功耗效率低至 42J/TH。2048 资本创始合伙人郭春龙强调,此款芯片目前应该是实验室数据,离量产还有距离:「如果量产的话,那就应该是放在机器里面实测的数据,一般叫墙上功耗。」

目前比特大陆用来支撑市场的矿机仍然是发布于 2016 年 6 月的蚂蚁 S9。据面向投资人的融资材料显示,2018 年一季度,比特大陆总收入 19.0 亿美元,其中 97%均来自矿机销售的收入。而在这部分收入中,S9 型矿机占到了 67%的比重。然而 S9 推出时间为 2016 年 6 月。从 2016 年到 2018 年,在加密货币行情最好的两年时间里,比特大陆竟然没有在比特币(BTC)挖矿上继续研发出一款新矿机。这在以半年至一年为一个迭代周期的加密货币矿业领域实属罕见。

比特大陆 S9 矿机。 图 / 受访者提供

「如果比特大陆还不推出新一代矿机,再过几个月矿工阵营很大可能集体倒戈。现在矿工买 S9 基本没有意义,赚不到钱,S9 已经卖不掉了。」一家矿池创始人告诉《财经》记者。

该矿池创始人算了一笔账。目前在中国主流电费是 0.4 元 / 度,按 9 月 19 日的数据计算,蚂蚁 S9 矿机日收益为 21.3 元,日电费成本为 14.3 元。挖矿收益中电费成本占比高达近 70%,剩下约 30%才是净收益。「全网算力增长很快,只需要几个月 S9 电费成本会从收益的 70%变成 100%,只能关机。」该矿池创始人说。

S9 价格大幅跳水,跌至最高点的十分之一都不到,这让比特大陆的库存贬值惨重。比特大陆拥有大量 S9 矿机库存。比特大陆招股书显示,截至 2018 年 6 月 30 日其因存货减值带来的损失高达近 4 亿美元。

有接近比特大陆的人士称,比特大陆正在海外以成本价向大户买家大量出清 S9 余货。美国宾州 UFA 数币矿场服务商 Will 告诉《财经》记者,S9 最高曾炒到过 6500 美元(约合人民币 4.5 万元),现在只需 200 美元-300 美元(约合 1300 元-2061 元人民币)就能买到。一开始 S9 只能买到期货,需要等待三个月左右才能拿到现货。2018 年三四月开始币价遇冷,S9 逐渐可买到现货,现在变成大量库存囤积在仓库里。而据一名比特大陆前核心员工告诉《财经》记者,S9 的成本价格约在 2500 元-2700 元人民币,低于目前海外售价。

郭春龙根据从晶圆生产厂、封装厂、内部员工确认的信息等,结合已有数据与比特大陆矿机成本价格,估算比特大陆曾经有几次流片失败,损失约 60 亿元人民币:

2017 年四季度,比特大陆曾经向台积电下单生产 100 万台矿机的 BM1385 28nm 晶片,用来生产新型号额矿机 V9,这款芯片曾在 2016 年首批生产,停产一年多。但矿工们发现 V9 其实就是此前的 S7,这批造价 20 多亿元人民币的 100 多万台矿机至今尘封在比特大陆仓库,无人问津。

2017 年末是比特币行情最好的时候,比特大陆为了赶行情,铤而走险使用 10 亿元人民币采购没有经过验证的 12nm 芯片,流片失败,最终以失败告终。

2018 年初,比特大陆继续豪赌 10nm 芯片,这些芯片足以收购 100 万台矿机。此一役,烧掉 30 亿元人民币。

郭春龙告诉《财经》记者:「除非比特大陆能更换团队,否则技术很难一飞冲天。7nm 即使量产成功,也已经走到了芯片制程的最前沿,成本高出对手的 16nm 和 10nm 不少,性能可能在一个水平上。」

与此同时,比特大陆的竞争对手们在矿机研发上屡有斩获,让这家公司陷入技术围城。

对手围城,四面楚歌

据第三方数据机构币印的矿机收益参考显示,若以比价 0.4 元每度计算,截至 9 月 13 日算力,目前挖比特币价格最高的矿机是神马 M10,每日收益为 31.58 元。比特大陆生产的蚂蚁 S9 系列最好的收入在第 24 名,每日收益仅为 8.77 元。

神马矿机。 图 / 受访者提供

在挖矿收入排行榜上,芯动 A9 矿机高居首位。其生产厂商为一家位于武汉名叫「芯动科」的公司。但是这款矿机不挖比特币,只挖另一种 PoW 货币 ZCash,每日挖矿收入为 169.31 元。

芯动科技技术副总裁 Roger Mao 告诉《财经》记者:「在技术设计上,比特币挖矿的算法最简单,主要是如何去做底层的低压设计。相比而言,其他后出现的币种,在设计上为了防止 ASIC 芯片一方独大,在技术上对运算要求低一些,内存要求高一些。」

据行业人士介绍,和新一批崛起的竞争对手相比,蚂蚁 S9 性能落后了约 30%。

衡量矿机的核心指标为单位算力功耗(W/T),即矿机的功耗 / 算力。W/T 决定矿机收益效果,算力跟收益有关,功耗跟成本有关。在相同计算能力的情况之下,矿机的功耗越小,意味着矿机的性能越好,净收益越大。

业界普遍公认,新一代 BTC 矿机的单位算力功耗应该在 70 以下。目前市面上有两款矿机达到这一指标——神马矿机 M10 为 66W/T,芯动矿机 T2turbo+为 69W/T。而比特大陆矿机 S9 功耗比最低为 104W/T,比神马矿机 M10 高出了 37%,比芯动矿机 T2 高 33%。

除了神马矿机和武汉芯动科技,比特大陆的另一主要竞争对手嘉楠耘智也在矿机创新迭代上不甘落后。2018 年 7 月底,嘉楠耘智宣布推出阿瓦隆 A9 系列矿机,率先使用 7nm 制程芯片,算力跃升至 30TH/s,单位算力功耗下降至 57W/S。目前阿瓦隆 A9 系列矿机已经进入预售阶段。

「现在是 16nm、10nm、7nm 祖孙三代芯片同场竞技。」上述矿池创始人告诉《财经》记者。矿机芯片制程越小,矿机功耗越低。神马 M10 和蚂蚁 S9 使用的是同一代技术 16nm,芯动 T2 是下一代 10nm,阿瓦隆 A9 则是最新一代 7nm。

「神马 M10 用前一代技术做出了下一代的功耗效果,成本最低,铺货能力强。现在没有人跟神马抢 16mn 产能,因为别家做出来的功耗太高没人买。7nm 问题在于现在产能不足,相当于一个小孩子站在高台阶上,但用 7nm 后劲很足。10nm 夹在两个中间,都不可小视。」

神马矿机芯片

「我们的调研结果,目前在技术上有实力的主要是神马与芯动两家,芯动在行业积累产能方面更有实力,用的是三星的供应链,不受竞争对手钳制;比特微成立的时间比较短,一旦站稳脚跟,想象空间大。」郭春龙告诉《财经》记者。

「比特大陆需要马上发布新一代矿机,只要客户开始买别的机器了它就很危险。」一位矿池创始人说。

矿工和矿池都在期盼比特大陆推出新一代矿机,但比特大陆的举动却让他们感到困惑。2018 年 8 月,比特大陆宣布推出一款全新矿机——蚂蚁矿机 S9 Hydro。看到这款矿机的详细参数后,矿工们的情绪从兴奋变成了失望。这款所谓的「新品」矿机被认为不过是在过去的 S9 上加装了水冷装置。官方声称可以降低噪音,加快散热,有利于降低矿场运营成本。同时降低了挖矿对专业矿场环境的要求,让矿工在家中亦可挖矿。

一名矿场主告诉《财经》记者,相比起直接降低功耗比的芯片迭代,这种用户体验创新对他们来说基本毫无意义。

这让不少人质疑比特大陆是否还持续保有进一步技术创新的能力。此前,比特大陆曾在芯片上领先市场。2013 年 8 月比特大陆第一代芯片 BM1380 (S1 矿机)流片,采用 55nm 工艺,2014 年 4 月第二颗芯片 BM1382 (S3 矿机)于流片,采用 28nm 工艺。这两颗芯片都比竞争对手烤猫同时期的矿机芯片 130nm 和 40nm 的工艺高了一至两代,功耗比大幅下降。比特大陆由此首战告捷,取得矿机市场领先地位。

直到 2014 年 10 月,比特大陆推出第三颗芯片 BM1384 (S5 矿机)流片,在性能上与烤猫 28nm 的 BE300 矿机相比已经落后了。然而比特大陆最大的竞争对手烤猫突然神秘消失,矿机性能开始落后的比特大陆再度成为市场赢家。

2015 年 6 月,比特大陆 BM1385 芯片(S7 矿机)流片。该芯片继续采用和上一代芯片同样的 28nm 工艺,但功耗和成本大幅降低近 50%。神马矿机创始人杨作兴向《财经》记者表示,这是由于该芯片采用了一套新的设计方法学——全定制芯片设计方法学。杨作兴之前曾在烤猫团队以此方法设计芯片,在烤猫失踪后他找到比特大陆创始人詹克团,将这套方法推荐给比特大陆。当时比特大陆已经有一套 1385 芯片设计方案,杨作兴使用全定制方法学又设计了一套新的方案,最终比特大陆采用了杨作兴提出的方案用于生产 S7 矿机。

从 2015 年到 2016 年,杨作兴在创业的同时,以兼职方式用全定制方法学负责比特大陆 S7 和 S9 矿机的芯片研发。凭借 S7 和 S9 矿机,比特大陆进一步占据了全球矿机垄断第一的位置。其后杨作兴曾想全职加入比特大陆,但因股份分配未谈拢,双方分道扬镳。杨作兴随后创立了神马矿机公司。

就此《财经》记者向比特大陆求证,但比特大陆表示不予置评。

「S7-S9 矿机我的方法学留在比特大陆那了,但他们没办法继续研发推进。蚂蚁 S9 也是我做的,神马 M10 也是我的,为什么 M10 比 S9 的性能可以提高一倍?因为这个方法学还能快速演进。」杨作兴称。

比特大陆在 2017 年四季度做出了一个让业界感到奇怪的举动。彼时加密货币市场正处于牛市顶峰,矿机供不应求。比特大陆突然生产了约 100 万台号称「新型号」的 V9 矿机。这批矿机采用的仍是 28 nm 的 BM1385 芯片,业界认为实质上就是复活了 2015 年的 S7 矿机。矿工们发现了 V9 就是 S7 之后,基本没人买单。据比特大陆前核心员工透露,这批 V9 至今还压了大量存货在仓库里卖不出去,而这批 V9 造价高达 20 多亿元人民币。

「比特大陆这么做是因为发现币价太高,神马 M1、阿瓦隆 7 系都能赚钱,不让他们好好卖。」该员工透露,比特大陆每年用来堵截竞争对手的资金花费颇大,早期整个矿机市场产能很少,其他公司只能挑比特大陆剩下的生产线,比特大陆会让供应商将空闲的生产线停掉,照样给钱,或者把电容等某种矿机必需零件买断。「就像做手机买断摄像头,只花 1%的钱就可以让 99%的产品卖不了。」

神马矿机创始人杨作兴称,比特大陆因为有更大的产能,屡次向供应商施压不接收神马矿机的订单。「我们 2017 年出货被耽误了五个月,10 月份才量产,耽误了 20 万台。」

专利诉讼也是比特大陆使用的竞争手段之一。2017 年 7 月,比特大陆以侵害实用新型专利权为由起诉深圳比特微公司。

比特大陆申诉的专利叫做串联供电,这项专利很多年前就被国外技术人员申请成功。2013 年俄罗斯 Bitfury 公司的工程师瓦西里到深圳拜访烤猫带来了这项技术, 烤猫在「棱镜矿机」上首次使用了串联供电。比特大陆的 S5 矿机也采用了这项技术,并提交了串联供电专利。后深圳比特微公司使用了这一技术,被比特大陆起诉。2018 年国家知识产权局审查决定,比特大陆专利无效。

「熊市对比特大陆甚至是机会。它宁可不赚钱,要花钱把别的对手都打掉。它太大,没有共赢的概念。」比特大陆前核心员工告诉《财经》记者。

Roger 告诉《财经》记者,在神马矿机发布的两天以前,S9 矿机价格在这几天里再一次下降到 380 美元。一种市场猜测的声音是,神马要发布新矿机,比特大陆降价出货以占领市场。S9 大降价带来的后果是,比特币的算力在熊市中大量增长,由于比特币出块量固定,所有人在相同的时间挖出总量既定的比特币,比特币的挖矿收益一路降低。

算力下降,意味着很多小矿场甚至跑不过电价的成本价。曾有分析报告测算,6000 美元是比特币挖矿价格的生死线,一旦比特币跌破此价,矿场将面临着负收益和大量倒闭。

「很多小矿场已经开不了机。」多位业内人士对《财经》记者表示。

由于不同矿场的成本不同,挖矿收益也不尽相同。UFA 数币矿场服务商 Will 称如果找到便宜的电,他认为比特币即使跌到 4000 美元也依然可以跑赢电价。

目前比特大陆仍然在市场上处于领先地位。S9 量足够大,运行成熟稳定,这个先发优势让它比新兴的挑战者更受诸多矿场和矿工的信任。「单算功率的话,已经有很多机器超过 S9 了。但有的时候不能光考虑功率,矿机的维修率、损耗率也很重要。机器一坏要花 5%-10%的成本去维修它,那还不如找一个稳定的。」Will 告诉《财经》记者。

技术是能直接打破矿机市场平衡的力量。

此前的 S9 矿机几乎是所有矿场和矿工的标配,如果比特大陆 7nm 矿机芯片创新实现突破,完成量产,现在这一局面也许还能维持相当长时间。「这个市场竞争很残酷。技术上如果革新,往往会一下把市场格局完全颠覆。」Will 说。

比特币现金内战

比特大陆到底是一家矿机公司还是一家区块链公司,在比特大陆投入 25 亿美元购买比特币现金后,这个答案正在发生微妙的改变。

招股书显示,截至今年上半年,比特大陆加密货币结余为 8.869 亿美元,占资产总值的 28%。尽管该公司何时大批囤积比特币现金时间点尚未披露,如今比特币现金价格较高点已经跌去 80%。

比特币现金(Bitcoin Cash,货币符号为 BCH)是比特币因为扩容问题进行的硬分叉。去年 8 月 1 日,一种依托于比特币主链的新货币比特币现金在比特大陆的支持下诞生,比特币王国从此分裂为比特币与比特币现金。此后,各开发团队开启了对比特币分叉之路。

比特大陆可谓重仓比特币现金。IDG 资本曾在投资报告写道:「比特大陆将公司现金的 15 亿美元全部换为 BCH,且公司主要利润都在不断买入 BCH,两位创始人价值 10 亿美元的 BTC 也全部换为 BCH。」一季度资料显示,比特大陆拥有超过 100 万的 BCH。根据 Coin.dance9 月 25 日数据,比特币现金占加密货币体系的 3.74%的市值,市值位列加密货币体系第四名。

「BCH 类似于比特大陆的 Token 化,是维系未来比特大陆矿机生态发展的关键。」这份报告中指出。曾经,IDG 投资了区块链公司 Ripple,选择投资股权而非代币,曾有人玩笑称不持有代币至少给 IDG 降低了数十亿美元级的损失。

在这家公司即将 IPO 之际,去年同一时间比特币分叉的故事正在比特币现金的社区重演。一旦分裂,无论结果如何,比特币现金社区将遭到重创。

中本聪创建比特币的时候,1M 的区块大小成为现在交易确认时间长,等待手续费高的核心掣肘,扩容是比特币内部最亟待解决的问题,大小区块派为此争论不休。

在三年的辩论无果、纽约协议之后,吴忌寒分裂出比特币现金(BCH),《财经》曾经详细报道了比特币分叉以及比特币现金的诞生,这是一场比特币内部团体理念与利益的对决。比特币现金希望通过大区块的扩容方式,降低手续费,真正解决支付问题。

诞生于 2017 年 8 月 1 日的比特币现金,在它的一岁生日之后,再度面临与比特币扩容时同样面临的问题。由于技术理念与理想的不同,比特币现金社区在 8 月 30 日的曼谷大会之后,正在分裂成两大阵营:以吴忌寒支持的 BitCoin ABC 开发团队,和以克雷格·莱特(Craig Wright)支持的 nChain 团队。

克雷格·莱特,nChain 首席科学家,他曾经公开发声自称「中本聪」,并使用早期的邮件记录与加密签名自证身份,接替中本聪主导开发事务的加文·安德森(Gavin Andresen)还曾为他出面证明。但由于他提供的证据在技术与密码学方面站不住脚,很快被密码专家推翻。行业中不满他谎报中本聪的人,称他为「假中本聪」(Fake Satoshi)或者是「澳洲中本聪」,但凭借着他在早年与比特币结缘,行业中颇具影响力。

「BCH 的发展道路很明确,我们选择继续扩容,如果 Bitcoin ABC 不跟随我们,我们会让它灭亡,没有分叉。」莱特在他的推特上写道。比特币现金诞生之初,他还曾经公开力挺比特大陆,并表示自己的矿池将支持比特币现金。如今,昔日的战友正在因为新的技术方向反目。

以莱特代表的 nChain 则希望将区块大小扩大到 128MB,并希望以中本聪的名义恢复比特币协议原始设计。此外,nChain 还争取到了 BCH 业内最大的矿池 Coingeek 的支持。这一计划发布半个月后,8 月 30 日,吴忌寒支持的 Bitcoin ABC 团队将于 11 月 15 日实施的版本升级中提出两项修改:采用标准交易顺序与启用新的 OP 代码,并希望维持当下 32MB 的区块。

除了技术设计路线的不同,双方在理念上也有着根本的不同:莱特本人一直自称中本聪,并且连 nChain 的开发团队也称作 Bitcoin SV,SV 意为 Satoshi Vision,直译为中本聪的愿景。他多次表达要把比特币现金设计成中本聪最初设计比特币的模样。

而吴忌寒曾对《财经》记者表示:「比特币现金有自己独立的路线,对以后的前景和未来发展,有不同于比特币的理解。在比特币分叉之前,跟比特币有一段历史渊源,但是分叉之后就是自己的独立社区,仅此而已。」

Coingeek 的支持让莱特对比特币现金的战争如虎添翼。Coingeek 实际控制者为卡尔文·艾尔(Calvin Ayre),他曾经依靠在线赌博公司 Bodog 成为美国的亿万富翁,在拉斯维加斯组织体育博彩会议,吸引了美国体育业明星和赌博业的高管。2006-2007 年度,他连续登上福布斯亿万富翁排行榜。2017 年 8 月,艾尔收购新闻网站 Coingeek,并将它变成了比特币现金最大的矿池。艾尔与莱特关系密切,莱特曾自称艾尔是他业务运营的一部分。

这两人都曾因为不同原因面临法律诉讼:艾尔因为赌博业务曾被美国政府起诉;莱特也因为早期涉嫌侵吞比特币,被卷入法律诉讼中。比特币现金的分裂,也成为比特大陆上市负面舆论的狙击中心——「比特大陆终止 IPO 准备重组」等负面消息,正是艾尔的推特发出。

9 月 25 日,在今年比特币现金进入争论之时,Coingeek 已经掌握了比特币现金 34.72%的算力,加上莱特 BMG 矿池 17.36%的算力,此时莱特掌控的总体算力 52.08%,超过 51%。这意味着,他的算力已经可以「摧毁」吴忌寒支持的 Bitcoin ABC 计划。而这一周 BMG 与 Coingeek 加起来控制的平均算力为 42.1%,短短时间里,算力上涨近 10%。

招股书显示截至 2018 年 8 月 31 日,比特大陆旗下的蚁池、BTC.com 过去 12 个月掌握着比特币 37.1%的算力,这些算力相当于比特币现金当前算力数倍之余。即使莱特派强行分裂出新的比特币现金,如果比特大陆举公司之力围剿,最终会闹得两败俱伤。

上市进程在即,比特币还未走出熊市,曾经的印钞机 S9 矿机价格下跌 90%以上,比特币现金价格距离高点大幅缩水,比特大陆既要根据币种收益决定算力分配,同时也要维护比特币现金。

除了莱特之外,昔日与吴忌寒惺惺相惜的 Roger Ver 不得不陷入未来战争的站队中。他与吴忌寒一个在中国,一个在日本,都率先翻译了中本聪的白皮书。此前,在《财经》记者采访 Roger Ver 问到他为何想要建立矿池时,他希望能够对分叉有更多的话语权。关于比特币现金的分叉路线时,他曾经坚定地希望比特币现金能够取代比特币,这与吴忌寒希望双方都能独立发展的理念明显不同。在即将到来的分裂上,Roger Ver 明显与莱特理念更相近。

对于大多数中小矿池而言,更多矿池不得不徘徊在独立还是站队的问题中。

在硅谷,更多投资人则表达出对比特币现金的不满:「比特币的核心是去中心化,比特币现金从诞生起就带有垄断的色彩。」一位最终放弃投资比特大陆的投资者说:「除了技术之外,比特大陆购买大量的比特币现金也是让投资者不安的因素。」

比特币的世界里,开发者、矿工、价格如同一个三足鼎立的结构。 「他反对莱特的所有理由,都可以用来反对他当初做比特币现金。」BTG 创始人廖翔告诉《财经》记者。在这个轮回里,尤为讽刺的是,曾经以算力优势对比特币强行分叉的比特大陆,却在自己重仓的赌局中可能反被攻击。

撕裂的权力

在比特币的世界,很多人只听过吴忌寒,却不知这家明星公司真正的大老板是詹克团。

比特大陆招股书显示,公司重组完成后詹克团为比特大陆最大股东,占股 36%,吴忌寒为第二大股东,占股 20.25%,但并未公布此股份架构的准确时间。

比特大陆采用双 CEO 架构,这种架构让公司的权力和路线产生了矛盾。

比特大陆创建于 2013 年,这家公司的实际创建者是詹克团。对矿机而言,最核心的部件是芯片;于芯片而言,功耗比成为衡量一款矿机优劣的关键指标。因为对于挖矿者而言,主要成本来源于矿机与电价,后者几乎由功耗比决定。詹克团负责比特大陆的技术与研发,吴忌寒则负责比特大陆的资本、市场与销售。原本是一个主内一个主外的绝佳搭档,但由于二人的权力冲突和理念分歧导致比特大陆内部权力正在撕裂。

一位投资人透露:「从 2013 年开始,詹克团每做一款芯片就多拿一些股份,双方在理念、理想、做事风格上都不一样。」如果一家公司一直在高速成长,发展速度会掩盖很多问题。但自从 2016 年以来,比特大陆也没有新的芯片产品出炉,权力斗争与技术困境会让比特大陆发展失速。

在比特大陆内部,权力斗争属于忌讳话题。据一名前员工称,有一年詹克团在年会上大发脾气,警告众人:「我再进到公司听谁说两个老板要站队,请你离开这个公司!」然而,权力斗争却始终萦绕在这家公司的各个方面。多名比特大陆前员工告诉《财经》记者,公司的许多岗位都存在站队竞争。

某种程度上,詹克团和吴忌寒有些相似之处。詹克团出身自福建农村,吴忌寒也来自农村,中学时上体育课脚指头都从鞋的破洞里露出来。在一张泛黄旧照中,少年吴忌寒开着闪光灯对着镜子自拍,背后贴着两张乡镇大排档常见的塑料海报。二人均在大学时期开启人生逆袭,詹克团研究生考入中国科学院微电子研究所,吴忌寒则进入北大攻读经济学和心理学。

据员工表示,二人的脾气都不太好,不太注重别人的感受。詹克团性格比较急躁,对工作细节要求更苛刻。曾经有近一年时间,詹克团因为工作的事情着急,嗓子一直都是哑的。

然而比起相似部分,二人的行事风格更多是巨大的差异。吴忌寒对外张扬霸道,以敢说著称。一次比特币行业会议中,由于不满台上发言者将 BCH 称作 BCash (有轻蔑之意),吴忌寒在台下抢过话筒直接回怼:「Bitcoin cash is not Bcash ok?」此片段后被人做成视频,在币圈中流传颇广。

吴忌寒至今将一条 2017 年 11 月 10 日的推文放上置顶,他写道:「比特币现金的社区需要学习一个教训:对待其他竞争的货币,我们需要从他们那里学习,让比特币现金更好。不要玩仇恨,不要希望与其他币种病态竞争。」他正在学习改变自己与对手的相处方式。

相较于吴忌寒,詹克团则显得谨慎小心,鲜少在公开场合发言。多名比特大陆前员工表示,在公司内部詹克团有更强的控制欲,比特大陆的财务权掌握在詹克团手里,有些时候吴忌寒想要花钱,但没有跟詹克团达成一致只好作罢。

杨作兴称自己跟比特大陆谈判股份时,一共谈了五轮。詹克团只肯给杨作兴 0.5%的股份,而且还是按 100 亿美元的估值计算。杨作兴认为和自己的贡献相比股份给得太少,而且按 100 亿美元估值太高了,打算离开。吴忌寒连夜留住杨作兴,让秘书跟他谈,最后谈到给 2%的股份,但詹克团不同意。吴忌寒又打算投资杨作兴的创业,希望两家继续保持好的合作关系,但是詹克团仍然不同意。谈判破裂后,杨作兴在 2016 年 6 月正式和比特大陆「分手」,自己创办了神马矿机。

(从左至右)詹克团、吴忌寒、杨作兴

吴忌寒和詹克团对比特大陆的未来路径选择也发生了分歧。金融出身的吴忌寒力挺 BCH,技术出身的詹克团则将未来押注在 AI 芯片上。据多名比特大陆前员工透露,尽管二人在表面上对 BCH 和 AI 都表示支持,实际对对方选择的方向态度有所保留。

詹克团是技术出身,做技术的人普遍都知道在比特币扩容上大区块没有小区块有技术优势。而金融出身的吴忌寒则认为,基于大区块的 BCH 能让交易手续费降至足够低,如此一来区块链上的交易数量才会足够多,整个加密货币网络才是可持续的。

另一方面,吴忌寒跟詹克团在做 AI 芯片上也存在争论。有前员工表示,吴忌寒一派的观点认为詹克团「搞 AI 觉得自己无所不能」,而詹克团一派则觉得发展 AI 是理想,并认为另一些人没有理想。一名比特大陆前员工告诉《财经》记者,自从比特大陆开始发展 AI 战略以来,招聘来的优秀工程师基本都放在了 AI 芯片上,而新一代矿机研发则迟迟没有革命性创新,并称吴忌寒对最近一年比特大陆的矿机芯片研发非常不满。

由此看来,比特大陆内部很可能将面临新一轮的内部权力撕裂。

比特大陆的招股书,使用了 43 页详细披露未来公司可能面临的风险,包括加密货币价格、信心、政策、供应商,甚至是关税与汇率。比特币的世界瞬息万变,关键取决于比特币的价格。若比特币继续跌破挖矿价,所有人都将面临艰难时光。一代枭雄比特大陆,还有漫长的路要走。

《财经》记者 吴杨盈荟 刘泓君 | 文 发自北京、硅谷 宋玮 | 编辑

李林掌舵难

chainbs 发表了文章 • 2018-10-10 10:47

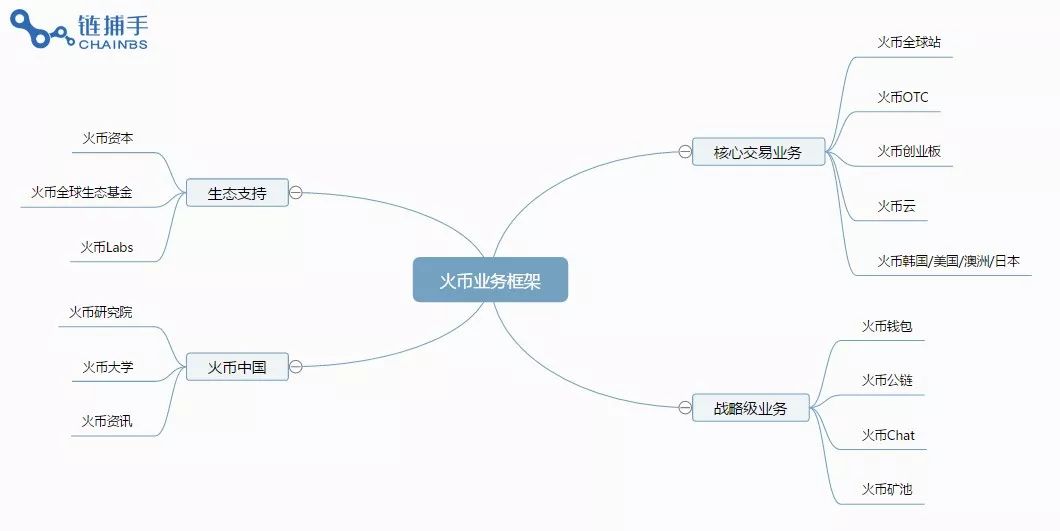

生态、交易、合规,是火币业务扩张最核心的三条脉络。理解这三条脉络,有助于我们看清火币种种动作背后的真实意图。

然而随着越来越广的业务铺开,火币急速发展所埋下的隐患逐渐开始爆发,表面欣欣向荣实则暗流涌动。作为这艘「航空母舰」的掌舵人,李林面临的难题越来越棘手。

01 激进的生态布局

在核心交易业务并没有领先、合规程度也不是最高的情况下,火币进行了全面而激进的生态布局。

从「九四事件」后开始,火币开始在扩张路上狂奔,在此之前,坐落在西二旗良盛大厦的火币,员工总量只有200人左右,交易所业务几乎是火币的全部。

随后这一年,火币就像一只八爪鱼,将触角从交易所延伸至矿池、钱包、媒体、咨询、研究分析、教育培训、项目孵化等各种业务,此外,火币还有即时通信软件(huobi chat)、公链等产品还在内测和开发之中。

此时,员工总量已经突破1300人,主要办公地点也迁移至百度对面的数码科技大厦。

和「投行化」的腾讯相同,火币设火币资本和生态基金,试图通过投资和孵化巩固业务壁垒。据链捕手统计 ,火币目前的对外投资项目超过60个,其中包括大量公链、交易所与媒体,此外还有稳定币、区块链投行、招聘服务商、资管平台等类型各异的项目。投资数量在各大交易所中稳居第一。

从布局范围和速度来看,火币野心勃勃,意欲打造区块链世界的底层基础设施和流量入口。

据火币流出的内部资料,李林将钱包、IM软件与交易共同列为火币未来三大核心事业线,而钱包以及IM均会发行基于HT的生态子通证。

一位深耕在钱包领域的资深人士Vincent表示,钱包一直被视为区块链世界的流量入口,火币此举可能是将钱包作为交易所的迭代对象来考虑。「为了保持长久的领先优势,他们需要进行战略性布局。」

而从李林8月份在链得得分享中也可以窥探到他的危机感,他表示交易所的竞争可能还没有真正开始,在监管推动下的主流机构入场以及公链技术的发展都可能让中心化交易所消失。

李林的野心可能是打造区块链领域的腾讯。从腾讯的成长路径中,我们可以从侧面理解火币的布局意图。

腾讯以其最高频的社交为基础,继而利用庞大的用户基数占领游戏、内容、支付等用户高频使用或消费的领域,形成牢固而完整的生态闭环。

这类企业被称为圈地者,即在一个业务上迅速成长,在较短的时间里完成最基本能力和资源的积累,随后同时在不同领域寻找机会,争取实现每一个机会的价值最大化。

火币的生态逻辑则是以高频的交易业务为核心,寻找新的增长空间,战略性布局钱包、IM等入口级产品,建立一套规模庞大、服务齐全并以自己为中心的区块链生态体系。

这就不难解释火币为何在已经投资多个钱包以及通讯软件的情况下,还要大刀阔斧地成立钱包与IM事业部,直接与投资对象竞争。

不过就目前来看,火币生态版图虽大,但徒有外形与骨架,血肉未通。

火币内部员工Kylo告诉链捕手,被李林视为核心事业线的矿池、钱包和IM产品定位与形态并不清晰,各事业部各自为政,内部又难以形成高效的沟通联动。

火币投资的生态项目则更是如此,几乎很少看到火币与被投项目产生产品或业务上的协同,用户导流也较少见。

Kylo告诉链捕手,火币内部十分割裂,产品开发初期内耗严重,部门间沟通时,扯皮情况也经常发生。而由于白皮书的屡次变更,多个产品的上线时间也不断推迟,高层对此也很无奈。

矿池可能是火币衍生业务中发展最好的业务之一,但近期却深陷舆论漩涡。近期火币流传出一张名为「火币矿池节点账户数据20180911」的Excel,暴露出火币与其他超级节点票数互投、控制其他节点分割节点收益的内幕。

种种迹象表明,在李林强烈的扩张欲望下,火币完成了对区块链全产业链的布局,其布局广度远胜于其他交易所,但由于速度过快、时间不够充分、经验不足等问题,火币内部与外部生态都未能有效打通,均无法形成合力。

02 进展平平的交易业务

对于火币来说,无论生态的大饼描绘得如何丰富,交易永远是最核心的业务,尤其是在其他战略性业务未成气候的情况下。

在交易业务上,火币今年集中在两个方向发力,第一个方向是完善交易所功能与机制,第二个方向是进行国际化布局,前者意在提升交易体验与资产质量,后者意在获取更多用户。

在第一个方向,火币动作并不多,其中最大的动作就是推出HADAX。

这个自主投票上币机制前期的确给火币带来了许多流量,还直接刺激了HT币价的上涨,但也给火币带去许多「空气币」,项目质量以及机制本身都引起许多质疑。火币COO朱嘉伟也表示火币今年几乎负面都来自于HADAX,火币最终在9月不得不放弃了这个品牌。

同时,火币一直在计划推出合约交易功能,而这个功能正是OKex在与火币、币安等交易所的竞争中最大的优势,吸引了不计其数的用户。火币的合约交易早已开始内测,并原定于9月10日上线,但至今仍未上线,有内部人士称技术原因和市场因素所导致。

在第二个方向,由于国内监管始终严厉、市场竞争激烈以及流量增长缓慢,火币进行国际化布局的重要性愈发凸出。

按照李林的公开表述,火币的全球交易网络主要由火币全球站、主流国家的法币交易站以及火币云合作伙伴组成,2018年的目标是在市场排名前10的主流国家落地法币交易站,火币云合作伙伴再拓展100个国家和地区。

火币官网上对全球化布局的介绍

从实际进展来看,火币交易业务的国际化探索分为了两部分,第一部分是自主设立国外本地运营团队或合规交易所,目前火币已经在韩国、美国等10多个国家或地区设立运营团队,上个月还通过收购BitTrade进军了日本交易所市场。

8月初,火币云发布了第一期合作伙伴即将上线的通知,称已经敲定DBANK集团、俄罗斯VEB银行、台湾吉富集团、亚太国际控股集团等十余家合作伙伴,此后再无官方公告。据链捕手网络检索,目前还只有部分合作方上线运营。

显得诡异的是,火币印尼、汇币交易所(火币菲律宾)等使用火币云系统的当地交易所的24小时交易量都显示为0。

火币自主设立与运营的国外本地交易所交易量也并不出彩。据链捕手于10月9日下午3点统计的数据,火币澳大利亚站最近24小时交易量约为154万元 ,火币韩国站最近24小时交易量约为600多万元,HBUS(火币美国)最近24小时交易量约为490万元,都与当地主流交易所相差甚远。

从今年火币在交易业务上的总体表现来看,火币始终保持着全球交易量前三的排位,海外布局进展也较为迅速,但多数动作都是亦步亦趋、反响平平,并缺乏突破性进展。

03 艰难的合规化之路

火币海外站交易量寥寥,一定程度上也与缺乏法币通道有关。法币交易在海外更加主流,火币的韩国、美国等地方站虽然几个月前就声称拿到牌照并很快上线法币交易,但至今仍只支持币币交易,只有火币澳洲支持法币交易,离年底达成10个法币交易站的目标相差甚远。

法币通道的缺乏,显示出火币在合规化道路上的艰难步伐。随着各国政府对区块链以及交易所的态度越来越清晰,对交易所设限的政策也越来越严格,各个交易所都将合规化运营以及牌照看作是战略重心。

从合规化进展来看,火币目前仍落后于OK与币安,OK在韩国与美国部分州都已经支持法币入金,币安则着眼于对区块链友好的小国,已经在乌干达、列支敦士登等国设立法币交易所。

但在国内,火币在合规化方面的动作看起来更加迅速。在监管高压下,火币一直在极力撕掉自己交易所的标签,将大部分非交易所业务都拨至火币中国,积极经营政府关系。

9月28日,火币中国落户海南生态软件园,定位为区块链+产业的一站式服务平台,整合了火币研究院、火币Labs和火币大学等子事业部,旨在面向政府、实体经济等传统企业提供培训、咨询和孵化等业务。

火币以一向成功的公关能力,将这场活动以尽可能浩大的声势曝光在公众视野中,不仅持续已久的公链领袖竞选在同一天在海南落下帷幕,火币还请来了一众主流媒体诸如CCTV、新华社等为活动背书,此举甚至被有些媒体解读为官方对交易所业务的试水和开口子。

但仅仅搭好架子的火币中国,其业务能否真实落地成疑,其公关意义也可能大于实际意义。

火币中国CEO袁煜明曾表示,火币中国提供的是企业端或者政府端的服务,但有关业务的范围、目标和重点等都在模糊的范畴。从实际落地情况来看,无论是企业端还是政府端的服务推进都极其缓慢。

火币中国的运营主体,成立于今年4月3日的「北京链火信息服务有限公司」,与上市公司吉林紫鑫药业股份有限公司在不久前达成了合作的战略协议,公告称两者将共同推进区块链技术在健康产业的应用。但随后,紫鑫药业便火速遭到监管部门问询,这在有关人士看来,但凡上市公司涉链,监管层就非常敏感而谨慎的。

这种敏感还体现在业务拓展的方方面面,用戴着脚镣跳舞形容并不为过。据火币员工Stanley透露,作为业务和流量入口的火币大学,尽管请了前工信部工业经济研究所所长于佳宁前来坐镇,但事业部自七月成立以来,在业务拓展和政府合作上也时不时陷入尴尬境地。

「实际上这块业务一直希望和交易所业务实行双品牌战略,但有些对涉链高度敏感的高层听闻火币两字便不想与交易所扯上半点关系。」Stanley说道。

由此来看,即便表面上剥离了交易所业务,与火币交易所千丝万缕的联系仍使得火币中国举步维艰。但人民日报等官媒的报道,或许意味着火币国内的合规建设已经走上正轨。

04 企业管理难题浮现

面对越来越庞大的火币体系,以及越来越复杂的监管与社会环境,如何掌舵好火币这艘「航空母舰」也成为了李林的重大考验。

从前文谈到火币将业务铺得过广而缺乏深度经营、问题重重来看,火币的人才建设与管理机制已经落后于业务拓展需要。

据一名火币内部人士透露,火币在扩张初期招人不计成本,部门也没有准确的headcount,某事业部leader将招人作为解决效率的唯一手段,团队迅速扩张至几十人。

员工数量的急剧膨胀,以及企业文化建设的缺位,直接导致火币价值观的稀释与混乱。

「那些新加入的人,甚至包括高层,他们对火币的价值观是什么,概念全无,但他们内心的想法却很一致,就是暴富。」火币前员工小李描述着他在公司时的浮躁气氛,他还惊讶于招他进来的HR甚至对区块链和数字货币一无所知,后来才发现对方也不过早他一周加入。

李林在8月的采访时也表达了相同的隐忧,「早期为客户服务时,火币被看作是最有温度的一家。现在差一点,我一直不知道是什么原因造成的。」

这支庞大队伍的大多数人,既没有穿越牛熊的信念,也没有熬过寒冬的向心力。互相倾轧、薅公司羊毛、消极懈怠等不良现象在火币内部已经不在少数,这也直接导致业务上的效率低下与絮乱。

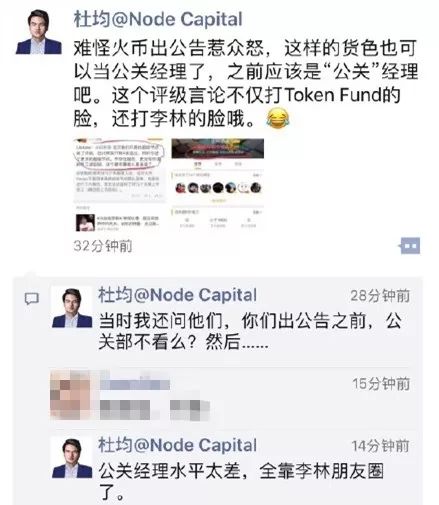

今年6月,火币HADAX新规引起大量Token Fund的不满与退出,火币前高管杜均就毫不留情地在朋友圈指责火币公关经理的水平太差;7月,火币区块链研究院首席经济师闫思甚至被曝光性骚扰内部女员工;8月底,火币交易所渠道运营组员工吕春泉被曝光因欺诈渠道推广费用被火币辞退。

尽管火币极力掩饰其内部剧烈的人事动荡和清洗,但一场大规模的内部整治与裁员潮是无比清晰的事实。

一两周前火币前HR控诉被火币无端辞退的截图便是最好例证,该HR透露称,「火币自肖焱离职后便遭到清理,集团内部人人自危,新到任的庞白雁CHR大动筋骨,将人力架构有三支柱模式改为传统的六大模块。」该事件在币圈引发大量讨论与质疑。

俨然成了火币危机公关的最佳发言人李林,迅速以内部薅羊毛为由平息这场风波,但以其在朋友圈强硬的姿态显示可以推测,其意图更多是为以后的内审扫清障碍。

处在暴富的诱惑下,许多人不免在缺乏规则的环境中动作变形,但同舟又同心,才是火币这艘船能够继续前行的关键。

在2014年一次采访中,李林曾表示:「到2019年,不管火币网那时候会怎样,我都会放手。下一个十年,我想体验其他生活。」 当时的火币意气风发,年轻气盛。

但当时李林可能没有预料到瞬息万变的未来,也低估了做一家交易所的难度。火币的大公司病已经非常明显,管理上已经严重滞后于其扩张步伐,甚至他的战略方向可能也出现失误。

事到如今,面对这艘野心勃勃而又积弊日深的「航空母舰」, 作为掌舵者的李林恐怕难以如期放手,他比任何人都要清楚这一点。

「火币还有很多事需要做,很长的路需要走,想放手也放不开了。」李林今年8月在一次社群分享中如是说道。

注:文中Kylo、Stanley、Vincent等人均为化名。

作者:陈澈;编辑:胡韬 查看全部

经过持续一年令人眼花缭乱的布局,火币已经将自己打造为一艘看似庞大而坚固的航空母舰,通过业务拓展与大规模投资已经涉足区块链全产业链。

生态、交易、合规,是火币业务扩张最核心的三条脉络。理解这三条脉络,有助于我们看清火币种种动作背后的真实意图。

然而随着越来越广的业务铺开,火币急速发展所埋下的隐患逐渐开始爆发,表面欣欣向荣实则暗流涌动。作为这艘「航空母舰」的掌舵人,李林面临的难题越来越棘手。

01 激进的生态布局

在核心交易业务并没有领先、合规程度也不是最高的情况下,火币进行了全面而激进的生态布局。

从「九四事件」后开始,火币开始在扩张路上狂奔,在此之前,坐落在西二旗良盛大厦的火币,员工总量只有200人左右,交易所业务几乎是火币的全部。

随后这一年,火币就像一只八爪鱼,将触角从交易所延伸至矿池、钱包、媒体、咨询、研究分析、教育培训、项目孵化等各种业务,此外,火币还有即时通信软件(huobi chat)、公链等产品还在内测和开发之中。

此时,员工总量已经突破1300人,主要办公地点也迁移至百度对面的数码科技大厦。

和「投行化」的腾讯相同,火币设火币资本和生态基金,试图通过投资和孵化巩固业务壁垒。据链捕手统计 ,火币目前的对外投资项目超过60个,其中包括大量公链、交易所与媒体,此外还有稳定币、区块链投行、招聘服务商、资管平台等类型各异的项目。投资数量在各大交易所中稳居第一。

从布局范围和速度来看,火币野心勃勃,意欲打造区块链世界的底层基础设施和流量入口。

据火币流出的内部资料,李林将钱包、IM软件与交易共同列为火币未来三大核心事业线,而钱包以及IM均会发行基于HT的生态子通证。

一位深耕在钱包领域的资深人士Vincent表示,钱包一直被视为区块链世界的流量入口,火币此举可能是将钱包作为交易所的迭代对象来考虑。「为了保持长久的领先优势,他们需要进行战略性布局。」

而从李林8月份在链得得分享中也可以窥探到他的危机感,他表示交易所的竞争可能还没有真正开始,在监管推动下的主流机构入场以及公链技术的发展都可能让中心化交易所消失。

李林的野心可能是打造区块链领域的腾讯。从腾讯的成长路径中,我们可以从侧面理解火币的布局意图。

腾讯以其最高频的社交为基础,继而利用庞大的用户基数占领游戏、内容、支付等用户高频使用或消费的领域,形成牢固而完整的生态闭环。

这类企业被称为圈地者,即在一个业务上迅速成长,在较短的时间里完成最基本能力和资源的积累,随后同时在不同领域寻找机会,争取实现每一个机会的价值最大化。

火币的生态逻辑则是以高频的交易业务为核心,寻找新的增长空间,战略性布局钱包、IM等入口级产品,建立一套规模庞大、服务齐全并以自己为中心的区块链生态体系。

这就不难解释火币为何在已经投资多个钱包以及通讯软件的情况下,还要大刀阔斧地成立钱包与IM事业部,直接与投资对象竞争。

不过就目前来看,火币生态版图虽大,但徒有外形与骨架,血肉未通。

火币内部员工Kylo告诉链捕手,被李林视为核心事业线的矿池、钱包和IM产品定位与形态并不清晰,各事业部各自为政,内部又难以形成高效的沟通联动。

火币投资的生态项目则更是如此,几乎很少看到火币与被投项目产生产品或业务上的协同,用户导流也较少见。

Kylo告诉链捕手,火币内部十分割裂,产品开发初期内耗严重,部门间沟通时,扯皮情况也经常发生。而由于白皮书的屡次变更,多个产品的上线时间也不断推迟,高层对此也很无奈。

矿池可能是火币衍生业务中发展最好的业务之一,但近期却深陷舆论漩涡。近期火币流传出一张名为「火币矿池节点账户数据20180911」的Excel,暴露出火币与其他超级节点票数互投、控制其他节点分割节点收益的内幕。

种种迹象表明,在李林强烈的扩张欲望下,火币完成了对区块链全产业链的布局,其布局广度远胜于其他交易所,但由于速度过快、时间不够充分、经验不足等问题,火币内部与外部生态都未能有效打通,均无法形成合力。

02 进展平平的交易业务

对于火币来说,无论生态的大饼描绘得如何丰富,交易永远是最核心的业务,尤其是在其他战略性业务未成气候的情况下。

在交易业务上,火币今年集中在两个方向发力,第一个方向是完善交易所功能与机制,第二个方向是进行国际化布局,前者意在提升交易体验与资产质量,后者意在获取更多用户。

在第一个方向,火币动作并不多,其中最大的动作就是推出HADAX。

这个自主投票上币机制前期的确给火币带来了许多流量,还直接刺激了HT币价的上涨,但也给火币带去许多「空气币」,项目质量以及机制本身都引起许多质疑。火币COO朱嘉伟也表示火币今年几乎负面都来自于HADAX,火币最终在9月不得不放弃了这个品牌。

同时,火币一直在计划推出合约交易功能,而这个功能正是OKex在与火币、币安等交易所的竞争中最大的优势,吸引了不计其数的用户。火币的合约交易早已开始内测,并原定于9月10日上线,但至今仍未上线,有内部人士称技术原因和市场因素所导致。

在第二个方向,由于国内监管始终严厉、市场竞争激烈以及流量增长缓慢,火币进行国际化布局的重要性愈发凸出。

按照李林的公开表述,火币的全球交易网络主要由火币全球站、主流国家的法币交易站以及火币云合作伙伴组成,2018年的目标是在市场排名前10的主流国家落地法币交易站,火币云合作伙伴再拓展100个国家和地区。

火币官网上对全球化布局的介绍

从实际进展来看,火币交易业务的国际化探索分为了两部分,第一部分是自主设立国外本地运营团队或合规交易所,目前火币已经在韩国、美国等10多个国家或地区设立运营团队,上个月还通过收购BitTrade进军了日本交易所市场。

8月初,火币云发布了第一期合作伙伴即将上线的通知,称已经敲定DBANK集团、俄罗斯VEB银行、台湾吉富集团、亚太国际控股集团等十余家合作伙伴,此后再无官方公告。据链捕手网络检索,目前还只有部分合作方上线运营。

显得诡异的是,火币印尼、汇币交易所(火币菲律宾)等使用火币云系统的当地交易所的24小时交易量都显示为0。

火币自主设立与运营的国外本地交易所交易量也并不出彩。据链捕手于10月9日下午3点统计的数据,火币澳大利亚站最近24小时交易量约为154万元 ,火币韩国站最近24小时交易量约为600多万元,HBUS(火币美国)最近24小时交易量约为490万元,都与当地主流交易所相差甚远。

从今年火币在交易业务上的总体表现来看,火币始终保持着全球交易量前三的排位,海外布局进展也较为迅速,但多数动作都是亦步亦趋、反响平平,并缺乏突破性进展。

03 艰难的合规化之路

火币海外站交易量寥寥,一定程度上也与缺乏法币通道有关。法币交易在海外更加主流,火币的韩国、美国等地方站虽然几个月前就声称拿到牌照并很快上线法币交易,但至今仍只支持币币交易,只有火币澳洲支持法币交易,离年底达成10个法币交易站的目标相差甚远。

法币通道的缺乏,显示出火币在合规化道路上的艰难步伐。随着各国政府对区块链以及交易所的态度越来越清晰,对交易所设限的政策也越来越严格,各个交易所都将合规化运营以及牌照看作是战略重心。

从合规化进展来看,火币目前仍落后于OK与币安,OK在韩国与美国部分州都已经支持法币入金,币安则着眼于对区块链友好的小国,已经在乌干达、列支敦士登等国设立法币交易所。

但在国内,火币在合规化方面的动作看起来更加迅速。在监管高压下,火币一直在极力撕掉自己交易所的标签,将大部分非交易所业务都拨至火币中国,积极经营政府关系。

9月28日,火币中国落户海南生态软件园,定位为区块链+产业的一站式服务平台,整合了火币研究院、火币Labs和火币大学等子事业部,旨在面向政府、实体经济等传统企业提供培训、咨询和孵化等业务。

火币以一向成功的公关能力,将这场活动以尽可能浩大的声势曝光在公众视野中,不仅持续已久的公链领袖竞选在同一天在海南落下帷幕,火币还请来了一众主流媒体诸如CCTV、新华社等为活动背书,此举甚至被有些媒体解读为官方对交易所业务的试水和开口子。

但仅仅搭好架子的火币中国,其业务能否真实落地成疑,其公关意义也可能大于实际意义。

火币中国CEO袁煜明曾表示,火币中国提供的是企业端或者政府端的服务,但有关业务的范围、目标和重点等都在模糊的范畴。从实际落地情况来看,无论是企业端还是政府端的服务推进都极其缓慢。

火币中国的运营主体,成立于今年4月3日的「北京链火信息服务有限公司」,与上市公司吉林紫鑫药业股份有限公司在不久前达成了合作的战略协议,公告称两者将共同推进区块链技术在健康产业的应用。但随后,紫鑫药业便火速遭到监管部门问询,这在有关人士看来,但凡上市公司涉链,监管层就非常敏感而谨慎的。

这种敏感还体现在业务拓展的方方面面,用戴着脚镣跳舞形容并不为过。据火币员工Stanley透露,作为业务和流量入口的火币大学,尽管请了前工信部工业经济研究所所长于佳宁前来坐镇,但事业部自七月成立以来,在业务拓展和政府合作上也时不时陷入尴尬境地。

「实际上这块业务一直希望和交易所业务实行双品牌战略,但有些对涉链高度敏感的高层听闻火币两字便不想与交易所扯上半点关系。」Stanley说道。

由此来看,即便表面上剥离了交易所业务,与火币交易所千丝万缕的联系仍使得火币中国举步维艰。但人民日报等官媒的报道,或许意味着火币国内的合规建设已经走上正轨。

04 企业管理难题浮现

面对越来越庞大的火币体系,以及越来越复杂的监管与社会环境,如何掌舵好火币这艘「航空母舰」也成为了李林的重大考验。

从前文谈到火币将业务铺得过广而缺乏深度经营、问题重重来看,火币的人才建设与管理机制已经落后于业务拓展需要。

据一名火币内部人士透露,火币在扩张初期招人不计成本,部门也没有准确的headcount,某事业部leader将招人作为解决效率的唯一手段,团队迅速扩张至几十人。

员工数量的急剧膨胀,以及企业文化建设的缺位,直接导致火币价值观的稀释与混乱。

「那些新加入的人,甚至包括高层,他们对火币的价值观是什么,概念全无,但他们内心的想法却很一致,就是暴富。」火币前员工小李描述着他在公司时的浮躁气氛,他还惊讶于招他进来的HR甚至对区块链和数字货币一无所知,后来才发现对方也不过早他一周加入。

李林在8月的采访时也表达了相同的隐忧,「早期为客户服务时,火币被看作是最有温度的一家。现在差一点,我一直不知道是什么原因造成的。」

这支庞大队伍的大多数人,既没有穿越牛熊的信念,也没有熬过寒冬的向心力。互相倾轧、薅公司羊毛、消极懈怠等不良现象在火币内部已经不在少数,这也直接导致业务上的效率低下与絮乱。

今年6月,火币HADAX新规引起大量Token Fund的不满与退出,火币前高管杜均就毫不留情地在朋友圈指责火币公关经理的水平太差;7月,火币区块链研究院首席经济师闫思甚至被曝光性骚扰内部女员工;8月底,火币交易所渠道运营组员工吕春泉被曝光因欺诈渠道推广费用被火币辞退。

尽管火币极力掩饰其内部剧烈的人事动荡和清洗,但一场大规模的内部整治与裁员潮是无比清晰的事实。

一两周前火币前HR控诉被火币无端辞退的截图便是最好例证,该HR透露称,「火币自肖焱离职后便遭到清理,集团内部人人自危,新到任的庞白雁CHR大动筋骨,将人力架构有三支柱模式改为传统的六大模块。」该事件在币圈引发大量讨论与质疑。

俨然成了火币危机公关的最佳发言人李林,迅速以内部薅羊毛为由平息这场风波,但以其在朋友圈强硬的姿态显示可以推测,其意图更多是为以后的内审扫清障碍。

处在暴富的诱惑下,许多人不免在缺乏规则的环境中动作变形,但同舟又同心,才是火币这艘船能够继续前行的关键。

在2014年一次采访中,李林曾表示:「到2019年,不管火币网那时候会怎样,我都会放手。下一个十年,我想体验其他生活。」 当时的火币意气风发,年轻气盛。

但当时李林可能没有预料到瞬息万变的未来,也低估了做一家交易所的难度。火币的大公司病已经非常明显,管理上已经严重滞后于其扩张步伐,甚至他的战略方向可能也出现失误。

事到如今,面对这艘野心勃勃而又积弊日深的「航空母舰」, 作为掌舵者的李林恐怕难以如期放手,他比任何人都要清楚这一点。

「火币还有很多事需要做,很长的路需要走,想放手也放不开了。」李林今年8月在一次社群分享中如是说道。

注:文中Kylo、Stanley、Vincent等人均为化名。

作者:陈澈;编辑:胡韬

比特大陆前芯片设计师创立的公司MicroBT最快于明年IPO

8btc 发表了文章 • 2018-10-09 23:27

杨作兴的办公室距离清华大学仅一小段车程。走进办公室,可以看到办公桌上摆放着一些加密货币矿机,窗边靠着一些小床,可以让公司的工程师们在经历一整天的工作后短暂休息。这就是杨作兴的碉堡,而他将加入到加密货币矿机市场的厮杀中,而他的公司MicroBT最快或于明年进行IPO。

MicroBT 在北京的办公室。摄影师: Giulia Marchi/Bloomberg

杨作兴说,他帮助比特大陆设计了市场领先的技术,但在联合创始人吴忌寒和詹克团拒绝了他对该公司股权的要求后,于2016年6月离开了公司。一个月后,他创立了自己的加密芯片公司MicroBT。

尽管今年加密市场大跌,但Frost&Sullivan预计,到2022年MicroBT将增长4倍以上,届时估值或达到170亿美元。

比特大陆2017年占据了约四分之三的市场,但包括Sanford C. Bernstein的Mark Li在内的分析师表示,该公司可能正在失去其技术上的优势地位。如果像MicroBT这样的竞争对手开始占据更多的市场份额,这些公司可能会使比特大陆在香港的上市计划变得复杂化。

杨作兴说,MicroBT从个人投资者那里筹集了相当于2200万美元的资金,并正在与中国的机构投资者进行接触以获得更多的资金。他正在考虑明年提交IPO申请,加入到加密货币挖矿设备制造商的上市竞赛中,其中的竞争对手还有嘉楠耘智和亿邦国际。

办公室的小床。摄影师: Giulia Marchi/Bloomberg

杨作兴对于投资者的卖点之一就是,MicroBT不持有比特币现金(今年已下跌约60%)。而比特大陆一直是比特币现金的支持者,也被认为是一个主要的持有者。在上个月首次公开招股文件中,比特大陆在上半年披露了1.01亿美元加密资产的减值,但没有公布具体的持有情况。

比特大陆在各项财务指标上依然领先MicroBT。根据IPO文件显示,比特大陆上半年的销售额为28亿美元,收入为7.43亿美元。而杨作兴透露,MicroBT在同一时期的利润为4800万美元,销售额为1.86亿美元,但他拒绝透露更详细的财务信息。

Bitmain的领先优势可能不会持续太久。根据Mark Li的说法,像MicroBT这样的竞争对手可能已经赶上来了:比特大陆在上半年对未售出的库存进行了2.53亿美元的减记。

杨作兴认为,他有能力挑战比特大陆的统治地位。他说,在2001年从清华大学毕业并获得机械电子学博士学位后,他为包括深交所上市公司北京君正集成电路股份有限公司在内多家公司设计硬件和低功率芯片。2014年以后,他参与设计加密货币挖矿芯片,在ASICMiner工作了一段时间,并在比特大陆工作了15个月。在比特大陆,他以远程办公的方式参与了蚂蚁矿机S7的研究和开发。

杨作兴说,MicroBT的旗舰产品Whatsminer M10可以提供比比特大陆S9i更好的功效比,并补充说,随着比特大陆推出新产品,MicroBT正在进行升级以保持竞争力。

杨说:

“比特大陆的技术很棒,但我们也一样。”

原文:https://www.bloomberg.com/news/articles/2018-10-08/ex-bitmain-chip-designer-takes-on-crypto-s-mining-goliath

作者:Blake Schmidt

编译:Apatheticco 查看全部

杨作兴。摄影师: Giulia Marchi/Bloomberg

杨作兴的办公室距离清华大学仅一小段车程。走进办公室,可以看到办公桌上摆放着一些加密货币矿机,窗边靠着一些小床,可以让公司的工程师们在经历一整天的工作后短暂休息。这就是杨作兴的碉堡,而他将加入到加密货币矿机市场的厮杀中,而他的公司MicroBT最快或于明年进行IPO。

MicroBT 在北京的办公室。摄影师: Giulia Marchi/Bloomberg

杨作兴说,他帮助比特大陆设计了市场领先的技术,但在联合创始人吴忌寒和詹克团拒绝了他对该公司股权的要求后,于2016年6月离开了公司。一个月后,他创立了自己的加密芯片公司MicroBT。

尽管今年加密市场大跌,但Frost&Sullivan预计,到2022年MicroBT将增长4倍以上,届时估值或达到170亿美元。

比特大陆2017年占据了约四分之三的市场,但包括Sanford C. Bernstein的Mark Li在内的分析师表示,该公司可能正在失去其技术上的优势地位。如果像MicroBT这样的竞争对手开始占据更多的市场份额,这些公司可能会使比特大陆在香港的上市计划变得复杂化。

杨作兴说,MicroBT从个人投资者那里筹集了相当于2200万美元的资金,并正在与中国的机构投资者进行接触以获得更多的资金。他正在考虑明年提交IPO申请,加入到加密货币挖矿设备制造商的上市竞赛中,其中的竞争对手还有嘉楠耘智和亿邦国际。

办公室的小床。摄影师: Giulia Marchi/Bloomberg

杨作兴对于投资者的卖点之一就是,MicroBT不持有比特币现金(今年已下跌约60%)。而比特大陆一直是比特币现金的支持者,也被认为是一个主要的持有者。在上个月首次公开招股文件中,比特大陆在上半年披露了1.01亿美元加密资产的减值,但没有公布具体的持有情况。

比特大陆在各项财务指标上依然领先MicroBT。根据IPO文件显示,比特大陆上半年的销售额为28亿美元,收入为7.43亿美元。而杨作兴透露,MicroBT在同一时期的利润为4800万美元,销售额为1.86亿美元,但他拒绝透露更详细的财务信息。

Bitmain的领先优势可能不会持续太久。根据Mark Li的说法,像MicroBT这样的竞争对手可能已经赶上来了:比特大陆在上半年对未售出的库存进行了2.53亿美元的减记。

杨作兴认为,他有能力挑战比特大陆的统治地位。他说,在2001年从清华大学毕业并获得机械电子学博士学位后,他为包括深交所上市公司北京君正集成电路股份有限公司在内多家公司设计硬件和低功率芯片。2014年以后,他参与设计加密货币挖矿芯片,在ASICMiner工作了一段时间,并在比特大陆工作了15个月。在比特大陆,他以远程办公的方式参与了蚂蚁矿机S7的研究和开发。

杨作兴说,MicroBT的旗舰产品Whatsminer M10可以提供比比特大陆S9i更好的功效比,并补充说,随着比特大陆推出新产品,MicroBT正在进行升级以保持竞争力。

杨说:

“比特大陆的技术很棒,但我们也一样。”

原文:https://www.bloomberg.com/news/articles/2018-10-08/ex-bitmain-chip-designer-takes-on-crypto-s-mining-goliath

作者:Blake Schmidt

编译:Apatheticco

Circle在下一盘大棋,收购众筹平台是想让“一切代币化”

8btc 发表了文章 • 2018-10-09 13:26

全球大型加密货币交易所Circle之所以收购这个众筹平台,主要是为了实现其“一切代币化”的宏伟目标。 收购股权众筹平台SeedInvest 这家拥有30亿美元估值的加密货币企业Circle Internet Financial,已经签署了收购众筹平台SeedInvest的协议。SeedInvest是一家股权众筹初创公司,致力于帮助私营小企业从个人和投资散户那里筹集资金。 Circle首席执行官杰里米•阿莱尔(Jeremy Allaire)在接受采访时表示,这家由高盛支持的公司正将这笔投资视为实现证券型代币合法化的路径,该公司将遵守美国证券交易委员会(SEC)有关证券发行的规定。并且这笔交易也将得到美国金融业监管局(FINRA)的批准。Allaire说道:

SeedInvest一直在与政府进行积极合作,以研究如何在目前的融资方式上进行创新。证券型代币将成为一种主要的新型证券,最终每家公司都会采用它,就像每家公司都拥有自己的网站一样。这不仅仅是一家公司如何发行ICO的问题,而是让一切代币化的问题。

根据SeedInvest网站数据,已有150多家初创企业利用该平台从20多万投资者手中筹集了1.15亿美元。虽然一些股票只有经过认证的投资者才能购买,但投资散户可以购买其他一些投资额低至200美元的股票,该公司表示,这比一般的初创企业投资限额低50倍。 Circle和SeedInvest的具体交易条款尚未透露,但彭博社的报告称SeedInvest的30名员工将搬进Circle在纽约的办公室。 将一切有价值的东西“代币化” 在今年2月份Circle收购加密货币交易所Poloniex时,Allaire和另一位联合创始人肖恩•内维尔(Sean Neville)表示,他们设想该平台将开发成为一种比发行代币的常规交易所更强大的平台。他们在一份声明中写道:

我们设想的是一个强大的多边分布式市场,可以发行代表一切价值的代币,例如实物商品、股票、房产、信贷、期货、音乐作品等创意产品、服务性租赁等等。

从那时起,Allaire就表示Circle正寻求以证券经纪人和交易场所的身份向SEC注册,并希望有朝一日能获得联邦银行执照。 Circle并不是唯一一家将证券型代币推向大众市场的公司。众筹平台Indiegogo与一家经纪自营商合作创建了一个安全代币平台,该平台第一笔资产是一种代表阿斯彭一家豪华度假村股权的代币。Overstock子公司tZero也正在创建一个证券型代币交易系统。

原文:Crypto Unicorn Circle to Acquire Equity Crowdfunding Platform, ‘Tokenize Everything’

作者:Josiah Wilmoth;KEVIN O’BRIEN

编译:Melody 查看全部

据CCN10月6日报道,Circle公司日前已签署正式协议收购美国股权众筹平台SeedInvest,该公司想借此打造一个证券型代币平台,将一切有价值的东西“代币化”,为企业和个人提供一种全新的融资方式。

全球大型加密货币交易所Circle之所以收购这个众筹平台,主要是为了实现其“一切代币化”的宏伟目标。 收购股权众筹平台SeedInvest 这家拥有30亿美元估值的加密货币企业Circle Internet Financial,已经签署了收购众筹平台SeedInvest的协议。SeedInvest是一家股权众筹初创公司,致力于帮助私营小企业从个人和投资散户那里筹集资金。 Circle首席执行官杰里米•阿莱尔(Jeremy Allaire)在接受采访时表示,这家由高盛支持的公司正将这笔投资视为实现证券型代币合法化的路径,该公司将遵守美国证券交易委员会(SEC)有关证券发行的规定。并且这笔交易也将得到美国金融业监管局(FINRA)的批准。Allaire说道:

SeedInvest一直在与政府进行积极合作,以研究如何在目前的融资方式上进行创新。证券型代币将成为一种主要的新型证券,最终每家公司都会采用它,就像每家公司都拥有自己的网站一样。这不仅仅是一家公司如何发行ICO的问题,而是让一切代币化的问题。

根据SeedInvest网站数据,已有150多家初创企业利用该平台从20多万投资者手中筹集了1.15亿美元。虽然一些股票只有经过认证的投资者才能购买,但投资散户可以购买其他一些投资额低至200美元的股票,该公司表示,这比一般的初创企业投资限额低50倍。 Circle和SeedInvest的具体交易条款尚未透露,但彭博社的报告称SeedInvest的30名员工将搬进Circle在纽约的办公室。 将一切有价值的东西“代币化” 在今年2月份Circle收购加密货币交易所Poloniex时,Allaire和另一位联合创始人肖恩•内维尔(Sean Neville)表示,他们设想该平台将开发成为一种比发行代币的常规交易所更强大的平台。他们在一份声明中写道:

我们设想的是一个强大的多边分布式市场,可以发行代表一切价值的代币,例如实物商品、股票、房产、信贷、期货、音乐作品等创意产品、服务性租赁等等。

从那时起,Allaire就表示Circle正寻求以证券经纪人和交易场所的身份向SEC注册,并希望有朝一日能获得联邦银行执照。 Circle并不是唯一一家将证券型代币推向大众市场的公司。众筹平台Indiegogo与一家经纪自营商合作创建了一个安全代币平台,该平台第一笔资产是一种代表阿斯彭一家豪华度假村股权的代币。Overstock子公司tZero也正在创建一个证券型代币交易系统。

原文:Crypto Unicorn Circle to Acquire Equity Crowdfunding Platform, ‘Tokenize Everything’

作者:Josiah Wilmoth;KEVIN O’BRIEN

编译:Melody

简书也要发币了?借区块链PK豆瓣知乎,还是又一场割韭菜盛宴?

acoin 发表了文章 • 2018-10-01 11:04

这是一家中文的内容创作平台,一度和知乎、豆瓣相提并论,无数自媒体和大V驻扎其中。

但现在,简书也要加入到区块链产业,用token来激励用户了。

近期,简书加入Fountain项目,接受对方5亿的代币用于平台用户激励,声称将用TOKEN打造一个多方共赢的、可持续发展的内容生态系统。

只是值得担忧的是,这将是一个区块链实际应用的典范,还是新一轮割韭菜的故事开始?

日趋平庸的简书

互联网人对简书并不陌生。

简书创立于2013年,创始人林立毕业于同济大学,简书的核心功能是创作。2013年到2015年,简书用户量增长的很快,用户总量突破1000万,甚至一度和知乎、豆瓣等内容创作平台相提并论。

相对于知乎和豆瓣,简书的用户在年龄上更趋于年轻化,创始人林立在2015年接受采访的时候表示有60%的用户是90后,20%的用户是00后,只有不到20%的用户为80后。

从变现模式上看,简书和知乎很像,主要是出书和付费课程,但简书则和豆瓣更像,更侧重于读书影音。

据悉,简书已获得来自 SIG 海纳亚洲、君联资本、赛富投资基金、戈壁创投等优质投资机构的多轮融资,一度是内容创业类的明星项目。

但进入2016年后,简书的创作质量出现下滑,一方面是其中心化的审稿模式,限制了部分用户的进入,更重要的是它首页推荐采用的算法过分迎合了大众口味,导致优质用户流失。

2018年,简书的用户量在1200万左右,和1.6亿用户的知乎以及用户过亿的豆瓣相比,早已不具备可比性。内容的平庸化也导致它逐步陷入困局,有用户调侃简书是互联网版的知音,内容大多和妇女婆媳关系相关。

硬币君看了一下它的首页推荐,确实存在这种情况,这对简书而言可不是什么好事情。

用token来解局?

也许是在这种困局下,简书选择了和Fountain合作。

根据Fountain的 白皮书,它自称是一个基于贡献证明的区块链化内容动态系统。运用区块链技术记录所有参与者的贡献,精准计算后,给予 token 奖励所有参与者,有效地激励人们深度参与某个内容社区应用和整个生态。

Fountain 的 token 我们称之为 FTN,目前Fountain的总发行量是30亿。有两种 FTN 获取方式:通过对社区的贡献获得,或者通过市场交易获得。其中15亿个将作为基金会预留,5亿个将赠与简书,剩余10亿个将用于社区支持计划。

这里要特别提一下的是FTN设计了增发机制,将每日增发100万个 FTN 用以生态激励,首年增发率约为12%,随后逐年降低,趋近于0。

按照这个增发机制,如果按照每年1%的速率等额递减,那么当趋近于0的时候,增发的总量将接近24亿FTN,占发行总量的80%。那么意味着,FTN的实际发行量将接近54亿。

Fountain采用的是POC和DPOS双重挖矿机制。Fountain还同时发行了FP,FP 是 Fountain 的权利凭证。FTN 能以1:1的比例兑换成 FP。但当用户选择将 FP 兑换成 FTN 时,FTN 总额即被分成等额的13份,每周兑换1份,13周兑换完成。FP 无法流通,必须兑换为 FTN 后才可以流通。

FP的主要作用是权力代表,一FP一票,持有 FP 数量越多的用户对 PoC 奖励池的分配也发挥越大的影响力。

对于最为重要的内容创作,Fountain将把每年增发FTN 中的55%用来作为这部分的奖励池。

针对诸如投票权重、内容热度值、内容奖励分配、运营贡献、社区治理奖励、介绍人奖励和用户注册与准备金等内容,Fountain作了详细的算法和规则设计。

白皮书称,简书是 Fountain 的第一个,也是最重要的一个合作伙伴。

项目方表示,随着简书加入 Fountain 生态,简书的海量活跃用户将成为区块链用户,简书用户获得理应得到的 token 奖励,简书通过 token 的激励提高了用户活跃,并且作为创始合作应用获得初始 token 的分配回报。这是一个多方共赢的合作。

但是白皮书中,没有披露Fountain的团队成员,Fountain和简书到底是何关系,并未讲清楚。

新一轮韭菜盛宴?

简书为何选择与Fountain合作?

我们看到,实际上,不仅是简书,包括知乎、豆瓣在内的大的内容平台,都存在优质用户变现难的问题。原创内容能得到认同,却无法获得有效奖励是整个内容创作领域的痛点。

面对这个行业痛点,虽然知乎和简书都做了诸如加V认证等措施来缓解这个问题,但是并没有从根本上解决,知乎大V更新的频率也在逐步降低,而且因为变现困难,知乎逐渐演变成一个向微信公众号倒流的渠道。

简书的创始人也坦承,简书最大的对手不是知乎豆瓣,而大家共同的对手都是微信公众号。微信公众号不仅有打赏,关注人数增多以后还可以靠接广告来变现,这相对于其他平台都有绝对优势。

早在2017年8月底,一个知乎大V曝出“今日头条2017年以来签了300个知乎大V,给钱,比普通白领工资高,优质的创作者被抢完了,知乎质量每况日下”。也证实了知乎大V变现困难,转而走向其他平台的情况。

在争抢优质作者,打造优质内容的路上,简书的实力远远不如腾讯微信,也与今日头条不可相提并论,在其他互联网巨头斥重金争抢资源的背景下,简书毫无优势可言。

那么区块链呢?

从正能量的角度来分析,运用区块链技术将原创内容和代币奖励结合起来,确实能起到很好的激励作用。同时如果代币流通性好,价值能实现稳定增长,对用户的吸引力也会产生吸引力和激励,将倒逼简书目前质量相对低劣的局面。

如白皮书中所说的理想状态,简书用户通过阅读、发稿、留言等等互动形式,获得 token 奖励, token激励提高了用户活跃,并且作为创始合作应用获得初始 token 的分配回报。

举个例子,作者发表内容,读者阅读内容并产生比如点赞或点踩的投票行为,而每一位读者持有的FP不同,产生的投票权重也就不同,获得的token积分也不同。

在巨头重金激励的背景下,简书用一个虚拟品token来抗衡、激励用户,并最终实现对知乎、豆瓣的弯道超车,这当然是最理想的状态。

但有一个关键点绕不过去,用户为什么要持有你这个token?一串虚拟数字有何价值?除非上链发币,并流通交易并增值......

虽然如此,在当前严监管的政策下,简书以这种合作的方式引入代币,尽管没有涉及自己发币但是依然在打擦边球。而且Fountain项目的白皮书并没有公布项目的团队成员和所属公司团队,项目背后的主导团队究竟是谁?

Fountain与简书真的只是一个合作关系吗?背后有没有更深层次的利益瓜葛?

不得不担忧:这将是一个区块链实际应用的典范,还是又一个代币投机的产物? 查看全部

你用过简书吗?

这是一家中文的内容创作平台,一度和知乎、豆瓣相提并论,无数自媒体和大V驻扎其中。

但现在,简书也要加入到区块链产业,用token来激励用户了。

近期,简书加入Fountain项目,接受对方5亿的代币用于平台用户激励,声称将用TOKEN打造一个多方共赢的、可持续发展的内容生态系统。

只是值得担忧的是,这将是一个区块链实际应用的典范,还是新一轮割韭菜的故事开始?

日趋平庸的简书

互联网人对简书并不陌生。

简书创立于2013年,创始人林立毕业于同济大学,简书的核心功能是创作。2013年到2015年,简书用户量增长的很快,用户总量突破1000万,甚至一度和知乎、豆瓣等内容创作平台相提并论。

相对于知乎和豆瓣,简书的用户在年龄上更趋于年轻化,创始人林立在2015年接受采访的时候表示有60%的用户是90后,20%的用户是00后,只有不到20%的用户为80后。

从变现模式上看,简书和知乎很像,主要是出书和付费课程,但简书则和豆瓣更像,更侧重于读书影音。

据悉,简书已获得来自 SIG 海纳亚洲、君联资本、赛富投资基金、戈壁创投等优质投资机构的多轮融资,一度是内容创业类的明星项目。

但进入2016年后,简书的创作质量出现下滑,一方面是其中心化的审稿模式,限制了部分用户的进入,更重要的是它首页推荐采用的算法过分迎合了大众口味,导致优质用户流失。

2018年,简书的用户量在1200万左右,和1.6亿用户的知乎以及用户过亿的豆瓣相比,早已不具备可比性。内容的平庸化也导致它逐步陷入困局,有用户调侃简书是互联网版的知音,内容大多和妇女婆媳关系相关。

硬币君看了一下它的首页推荐,确实存在这种情况,这对简书而言可不是什么好事情。

用token来解局?

也许是在这种困局下,简书选择了和Fountain合作。

根据Fountain的 白皮书,它自称是一个基于贡献证明的区块链化内容动态系统。运用区块链技术记录所有参与者的贡献,精准计算后,给予 token 奖励所有参与者,有效地激励人们深度参与某个内容社区应用和整个生态。

Fountain 的 token 我们称之为 FTN,目前Fountain的总发行量是30亿。有两种 FTN 获取方式:通过对社区的贡献获得,或者通过市场交易获得。其中15亿个将作为基金会预留,5亿个将赠与简书,剩余10亿个将用于社区支持计划。

这里要特别提一下的是FTN设计了增发机制,将每日增发100万个 FTN 用以生态激励,首年增发率约为12%,随后逐年降低,趋近于0。

按照这个增发机制,如果按照每年1%的速率等额递减,那么当趋近于0的时候,增发的总量将接近24亿FTN,占发行总量的80%。那么意味着,FTN的实际发行量将接近54亿。

Fountain采用的是POC和DPOS双重挖矿机制。Fountain还同时发行了FP,FP 是 Fountain 的权利凭证。FTN 能以1:1的比例兑换成 FP。但当用户选择将 FP 兑换成 FTN 时,FTN 总额即被分成等额的13份,每周兑换1份,13周兑换完成。FP 无法流通,必须兑换为 FTN 后才可以流通。

FP的主要作用是权力代表,一FP一票,持有 FP 数量越多的用户对 PoC 奖励池的分配也发挥越大的影响力。

对于最为重要的内容创作,Fountain将把每年增发FTN 中的55%用来作为这部分的奖励池。

针对诸如投票权重、内容热度值、内容奖励分配、运营贡献、社区治理奖励、介绍人奖励和用户注册与准备金等内容,Fountain作了详细的算法和规则设计。

白皮书称,简书是 Fountain 的第一个,也是最重要的一个合作伙伴。

项目方表示,随着简书加入 Fountain 生态,简书的海量活跃用户将成为区块链用户,简书用户获得理应得到的 token 奖励,简书通过 token 的激励提高了用户活跃,并且作为创始合作应用获得初始 token 的分配回报。这是一个多方共赢的合作。

但是白皮书中,没有披露Fountain的团队成员,Fountain和简书到底是何关系,并未讲清楚。

新一轮韭菜盛宴?

简书为何选择与Fountain合作?

我们看到,实际上,不仅是简书,包括知乎、豆瓣在内的大的内容平台,都存在优质用户变现难的问题。原创内容能得到认同,却无法获得有效奖励是整个内容创作领域的痛点。

面对这个行业痛点,虽然知乎和简书都做了诸如加V认证等措施来缓解这个问题,但是并没有从根本上解决,知乎大V更新的频率也在逐步降低,而且因为变现困难,知乎逐渐演变成一个向微信公众号倒流的渠道。

简书的创始人也坦承,简书最大的对手不是知乎豆瓣,而大家共同的对手都是微信公众号。微信公众号不仅有打赏,关注人数增多以后还可以靠接广告来变现,这相对于其他平台都有绝对优势。

早在2017年8月底,一个知乎大V曝出“今日头条2017年以来签了300个知乎大V,给钱,比普通白领工资高,优质的创作者被抢完了,知乎质量每况日下”。也证实了知乎大V变现困难,转而走向其他平台的情况。

在争抢优质作者,打造优质内容的路上,简书的实力远远不如腾讯微信,也与今日头条不可相提并论,在其他互联网巨头斥重金争抢资源的背景下,简书毫无优势可言。

那么区块链呢?

从正能量的角度来分析,运用区块链技术将原创内容和代币奖励结合起来,确实能起到很好的激励作用。同时如果代币流通性好,价值能实现稳定增长,对用户的吸引力也会产生吸引力和激励,将倒逼简书目前质量相对低劣的局面。

如白皮书中所说的理想状态,简书用户通过阅读、发稿、留言等等互动形式,获得 token 奖励, token激励提高了用户活跃,并且作为创始合作应用获得初始 token 的分配回报。

举个例子,作者发表内容,读者阅读内容并产生比如点赞或点踩的投票行为,而每一位读者持有的FP不同,产生的投票权重也就不同,获得的token积分也不同。

在巨头重金激励的背景下,简书用一个虚拟品token来抗衡、激励用户,并最终实现对知乎、豆瓣的弯道超车,这当然是最理想的状态。

但有一个关键点绕不过去,用户为什么要持有你这个token?一串虚拟数字有何价值?除非上链发币,并流通交易并增值......

虽然如此,在当前严监管的政策下,简书以这种合作的方式引入代币,尽管没有涉及自己发币但是依然在打擦边球。而且Fountain项目的白皮书并没有公布项目的团队成员和所属公司团队,项目背后的主导团队究竟是谁?

Fountain与简书真的只是一个合作关系吗?背后有没有更深层次的利益瓜葛?

不得不担忧:这将是一个区块链实际应用的典范,还是又一个代币投机的产物?

百度为躲避监管或切割“涉币”业务?迅雷、火币已写好剧本

onchain 发表了文章 • 2018-09-29 11:15

2018年9 月 26 日上午,百度区块链实验室发布《百度区块链白皮书V 1.0》。消息发布一日不到,还未引起广泛解读讨论,当晚即被“比特大陆赴港交所提交招股说明书”的新闻覆盖。

9月27日,从凌晨开始,解读比特大陆“赴港交表”的文章遍布各区块链媒体头条,而曾经是中国互联网市值No.1的百度,公布整个区块链布局的消息却鲜有人再问津。

“从某些维度上看,百度确实掉队了,希望通过区块链可以扳回一局,但毕竟是行业早期,国内外很多大公司的区块链布局同质化非常严重,所以一切都是未知数。”一位接近百度区块链的资深业内人士告诉财经网。

掉队

“百度曾经是中国互联网市值No.1的公司,这四年半的时间,究竟发生了什么,有太多需要复盘反思。” 2017年1月,百度CEO李彦宏夫人、百度创始人之一马东敏回归百度,在内部讲话中这样说道。

根据2018年8月1日百度公布了第二季度财报,财报显示,百度第二季总营收为260亿元,净利润为64亿元。其财务数据已经远不能和腾讯、阿里同日而语,对比京东2018年第二季度净收入人民币1223亿元,惨遭碾压。

回想2005年,百度的搜索广告业务风生水起,一度是BAT中现金流最为充足的企业。彼时,只要做好搜索及其相关业务,比如百度贴吧、百度百科、百度知道等,就可以活的很“滋润”。

而近年来的百度,百度的品牌形象饱受诟病。“血友病吧被卖”、“魏则西事件”“莆田系黑心医院”、“陆奇等高管相继离职百度”,负面新闻不断,更重要的是,百度这些年似乎一直在走下坡路,因为在移动互联网、互联网金融领域一直都没有相对出色的产品,似乎大众已经不再关心百度的产品。

反观阿里和腾讯,且不说支付宝、微信、这种现象级产品,仅是腾讯投资的外部公司,如京东、美团、滴滴等,已经名利双收。而阿里更是在电商、支付、云服务、生活服务、新零售等领域皆有收获。而百度在行业处于领先地位的产品就只剩下了百度搜索、百度地图和百度云。

追赶

巧的是,百度的区块链布局,也和百度搜索、百度地图和百度云这三款产品关系密切。“百度绿洲”和百度地图,“图腾”和百度搜索,百度云区块链 BaaS(区块链即服务)平台和百度云,都是原有的成熟业务+区块链的形式。

“百度在区块链的快速发展过程中已经错失先机。这一方面是因为百度之前的业务侧重几乎全部压在了AI上,对AI的过分关注和资源倾斜让百度错失了在区块链上遥遥领先的机会。另一方面是由于之前百度一直只将区块链作为底层技术的重要组成部分而已,并没有将其视为一个全新的生态环境的基础。这种不够前瞻的认识在区块链技术日新月异的当下,让百度的区块链业务发展遭遇瓶颈。”百度风投的CEO刘维曾在公开场合表示。

在这个市场,既有微软、IBM、Orcle等大型科技企业狙击,又有已经申请了众多专利的腾讯、阿里、华为,甚至还有提前布局的网易星球,百度的步伐,似乎还是慢了一些。

近日,百度发布了《百度区块链白皮书V 1.0》,披露了百度的区块链完整布局。从底层技术方面来看,百度区块链实验室自主研发了“超级链”(Xuper chain),其架构方式和实现模式涵盖超级节点技术、链内并行技术和立体网络等技术。

从应用层面看,白皮书介绍了超级链在内容版权、信息溯源等六大领域,结合图腾、度宇宙、百度会学、百宝箱等产品的落地情况。

从商业化模式看,百度该白皮书披露了百度超级链的以及百度云区块链 BaaS 平台的区块链商业化方式。并将开源计划公布, 2018年7月在百度公司内部开源,预计在2019年第一季度向全社会开源。

整体来看,百度的布局涵盖了区块链底层技术、上层应用等整个生态,但拆分来看,依然存在诸多问题。

迷雾

“百度这个链像个拼凑的系统,没有严格的公链逻辑,也不像是联盟链的思路,更像是云计算+区块链,但这种模式,好像百度的优势并不大。”百度超级链的注册用户晓涤告诉财经网。

晓涤向财经网反应称,其根据百度超级链白皮书提供的二维码下载APP 安卓版,无法成功下载,随后,晓涤又下载了其IOS版,发现该APP共有“区块链应用”和“区块链资讯”两个版面,其中,区块链资讯内容全部来源为“百家号”,而区块链应用下面有“公开链”、“真爱链”、“度宇宙”、“图腾”4个分页面。

“下载之后,无法理解这款产品有任何用处,感觉更像是一个百度的产品宣传广告app,果断卸载了。” 晓涤告诉财经网。

从产品上看,“图腾”可以借助百度搜索的优势,尚有区块链+内容版权的应用场景,但“度宇宙”和“网易星球”产品高度重合,既无创新之处,用户也无实际应用需求,更像是一款为了区块链而区块链的产品。

从技术上来看,区块链的技术实现其实并不困难,客户真正有做区块链的需求,如何设计商业模式,才是难点,根据这个逻辑,百度超级链的优势并不大。

“技术上的实施是比较容易的事情,最难的就是把商业模式转到区块链的模式,这是要先想好的一步,也就是设计,正式把它实施到区块链,等于是以前做软件时写代码的过程,但是设计必须要先做好。” 甲骨文公司全球集团副总裁及甲骨文中国研发中心总经理熊光樑和财经网沟通时表示。

假设用户有开发公有链、联盟链甚至做Dapp的需求,应该大致已经有了产品思路,选择何种共识机制,是否发行token,如何布局生态,从技术实现上,如果不是对存储量和并发量有极高的需求,已有的以太坊、超级账本(hyperledger)等完全可以满足。

如果是企业级用户,对安全性有更高的需要,也完全可以选择像 IBM、微软、Oracle这类已有多年经验的技术服务商,选择还未经过市场检验的百度超级链的可能性比较小。

难题

在白皮书中,百度提到其商业化模式途径之一,即开展针对 B 端的百度云区块链 BaaS(区块链即服务)平台。

中国信通院发布的《2018年区块链白皮书》中将区块链与云计算的结合,称之为BaaS(Blockchain as a Service,区块链即服务)。该报告指出,区块链与云计算结合,将有效降低区块链部署成本。

BaaS 的概念最早源于微软和 IBM , 2015 年 11 月,微软 Azure 与 ConsenSys 达成合作,在其 Azure 环境里面提供 Ethereum 区块链即服务( EBaaS )。2016 年 2 月,IBM 宣布将使用超级账本( Hyperledger ),提供区块链即服务。2018 年 4 月,亚马逊 AWS 正式发布了 AWS 区块链模板,使开发人员能够轻松创建基于以太坊和 Linux 基金会 Hyperledger Fabric 的项目。(参考资料:星球日报2018年BaaS(区块链即服务)平台研究报告)

“如今云服务市场空间和潜力很大,云平台服务商可以提供共识验证、数字加密、智能合约等区块链服务,对于企业来说,在实际业务中确实起到了提高效率的作用。” 火币区块链研究院研究员李骅熹博士李骅熹告诉财经网。

BaaS领域是一个国内外企业争相布局的方向,腾讯、阿里、Oracle、华为、百度皆依靠各自的资源优势选择了不同的切入场景。

“目前区块链行业还处于发展的早期,BaaS 供应商都在摸索阶段,新模式很容易被借鉴和模仿,因此产品存在较高的同质化问题。”火币区块链研究院研究员李骅熹博士对财经网表示。

“在和客户沟通的过程中,很多客户都提出,由于区块链技术还在成长过程中,搭建区块链云平台的成本较高,且无法短期内给企业用户带来直观且能量化的收益,所以要说服企业去做存在很多困难。” 纸贵科技商务总监李治国告诉财经网。

事实也是如此。根据百度超级链显示的数据,“公开链”、“真爱链”、“度宇宙”、“图腾”4个应用仅有27个节点数。节点数严重不足,这是百度超级链的商业化模式必须考虑解决的问题,也是BaaS平台同时面临的问题。

红线

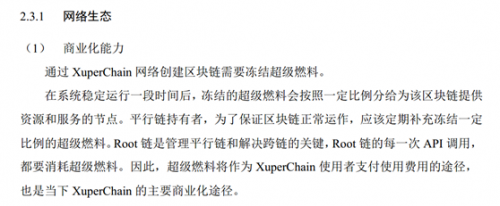

百度白皮书中还有一个值得思考的问题,超级燃料将作为超级链使用者支付费用的途径,也是当下超级链的主要商业化途径。任何调用Root API接口和功能都需要消耗超级燃料。也就是说,“投票表决”是需要消耗“燃料”的,这个“燃料”,是否是百度发行的token?

图片来源:百度区块链白皮书

“燃料”共发行多少?由谁发行和管理?价格如何规定?是否上交易所?是否基于智能合约公开透明?是否会面临监管合规问题,这些才是白皮书最应该说明却只字未提的内容。

根据百度白皮书的内容,百度超级燃料将作为超级链使用者支付费用的途径,也是当下超级链的主要商业化途径。因此“发币”很可能是百度超级链生态里必不可少的重要一环。

百度如果发行token“燃料”,是否基于智能合约,共发行多少,如何定价,是否和法币间接挂钩,也是百度必须回答又很难回答的问题。若不公开财务数据,百度发币基本是一个“印钱”的生意。

若token“燃料”只在百度自己的生态内流通,因为应用场景的单一,可能会面临吸引力不足,但若流入交易所,还会涉嫌违法ICO,面临严重的政策风险问题。

为了切割责任,躲避政策风险,迅雷、火币等企业的一般做法是,在香港等地成立一家新的公司,将所有涉币风险业务,转移到新公司中。新公司将以合作公司的身份,继续运营涉币业务。

在国内的资产注入海外"壳"公司的过程中,伴随的是层层交错的控股关系、扑朔迷离的资产置换。这种情况下,责任界定非常困难,因为很难摸清各个公司之间有什么关系,方便企业内部进行关联交易。

为了切割责任,百度也可能会成立新公司,将涉币业务转移到新公司。

一位百度的内部员工告诉财经网,百度已经成立了专门负责区块链业务的新公司。但该公司是否负责“燃料”的具体运营,暂未有确切消息。

财经网从天眼查上查询到,8月29日,百度旗下北京鼎鹿中原科技公司注资 5000 万元,成立了度链网络科技(海南)有限公司,百度高级副总裁向海龙为法人,并担任董事长。天眼查显示,公司经营范围包括区块链技术研发、技术转让及技术应用服务等。

若度链网络科技负责运营涉币业务“超级燃料”,即使从股权上已和百度做了切割,但监管层如要追究,百度依然会面临法律问题。

火币、迅雷等公司已经写好的剧本,百度会再重演吗?

作者:任清 查看全部

为了切割责任,规避政策风险,迅雷、火币等企业的一般做法是,在香港等地成立一家新的公司,将所有涉“币”风险业务,转移到新公司中。新公司将以合作公司的身份,继续运营涉“币”业务。火币、迅雷等公司已经写好的剧本,百度会再重演吗?

2018年9 月 26 日上午,百度区块链实验室发布《百度区块链白皮书V 1.0》。消息发布一日不到,还未引起广泛解读讨论,当晚即被“比特大陆赴港交所提交招股说明书”的新闻覆盖。

9月27日,从凌晨开始,解读比特大陆“赴港交表”的文章遍布各区块链媒体头条,而曾经是中国互联网市值No.1的百度,公布整个区块链布局的消息却鲜有人再问津。

“从某些维度上看,百度确实掉队了,希望通过区块链可以扳回一局,但毕竟是行业早期,国内外很多大公司的区块链布局同质化非常严重,所以一切都是未知数。”一位接近百度区块链的资深业内人士告诉财经网。

掉队

“百度曾经是中国互联网市值No.1的公司,这四年半的时间,究竟发生了什么,有太多需要复盘反思。” 2017年1月,百度CEO李彦宏夫人、百度创始人之一马东敏回归百度,在内部讲话中这样说道。

根据2018年8月1日百度公布了第二季度财报,财报显示,百度第二季总营收为260亿元,净利润为64亿元。其财务数据已经远不能和腾讯、阿里同日而语,对比京东2018年第二季度净收入人民币1223亿元,惨遭碾压。

回想2005年,百度的搜索广告业务风生水起,一度是BAT中现金流最为充足的企业。彼时,只要做好搜索及其相关业务,比如百度贴吧、百度百科、百度知道等,就可以活的很“滋润”。

而近年来的百度,百度的品牌形象饱受诟病。“血友病吧被卖”、“魏则西事件”“莆田系黑心医院”、“陆奇等高管相继离职百度”,负面新闻不断,更重要的是,百度这些年似乎一直在走下坡路,因为在移动互联网、互联网金融领域一直都没有相对出色的产品,似乎大众已经不再关心百度的产品。

反观阿里和腾讯,且不说支付宝、微信、这种现象级产品,仅是腾讯投资的外部公司,如京东、美团、滴滴等,已经名利双收。而阿里更是在电商、支付、云服务、生活服务、新零售等领域皆有收获。而百度在行业处于领先地位的产品就只剩下了百度搜索、百度地图和百度云。

追赶

巧的是,百度的区块链布局,也和百度搜索、百度地图和百度云这三款产品关系密切。“百度绿洲”和百度地图,“图腾”和百度搜索,百度云区块链 BaaS(区块链即服务)平台和百度云,都是原有的成熟业务+区块链的形式。

“百度在区块链的快速发展过程中已经错失先机。这一方面是因为百度之前的业务侧重几乎全部压在了AI上,对AI的过分关注和资源倾斜让百度错失了在区块链上遥遥领先的机会。另一方面是由于之前百度一直只将区块链作为底层技术的重要组成部分而已,并没有将其视为一个全新的生态环境的基础。这种不够前瞻的认识在区块链技术日新月异的当下,让百度的区块链业务发展遭遇瓶颈。”百度风投的CEO刘维曾在公开场合表示。

在这个市场,既有微软、IBM、Orcle等大型科技企业狙击,又有已经申请了众多专利的腾讯、阿里、华为,甚至还有提前布局的网易星球,百度的步伐,似乎还是慢了一些。

近日,百度发布了《百度区块链白皮书V 1.0》,披露了百度的区块链完整布局。从底层技术方面来看,百度区块链实验室自主研发了“超级链”(Xuper chain),其架构方式和实现模式涵盖超级节点技术、链内并行技术和立体网络等技术。

从应用层面看,白皮书介绍了超级链在内容版权、信息溯源等六大领域,结合图腾、度宇宙、百度会学、百宝箱等产品的落地情况。

从商业化模式看,百度该白皮书披露了百度超级链的以及百度云区块链 BaaS 平台的区块链商业化方式。并将开源计划公布, 2018年7月在百度公司内部开源,预计在2019年第一季度向全社会开源。

整体来看,百度的布局涵盖了区块链底层技术、上层应用等整个生态,但拆分来看,依然存在诸多问题。

迷雾

“百度这个链像个拼凑的系统,没有严格的公链逻辑,也不像是联盟链的思路,更像是云计算+区块链,但这种模式,好像百度的优势并不大。”百度超级链的注册用户晓涤告诉财经网。

晓涤向财经网反应称,其根据百度超级链白皮书提供的二维码下载APP 安卓版,无法成功下载,随后,晓涤又下载了其IOS版,发现该APP共有“区块链应用”和“区块链资讯”两个版面,其中,区块链资讯内容全部来源为“百家号”,而区块链应用下面有“公开链”、“真爱链”、“度宇宙”、“图腾”4个分页面。

“下载之后,无法理解这款产品有任何用处,感觉更像是一个百度的产品宣传广告app,果断卸载了。” 晓涤告诉财经网。

从产品上看,“图腾”可以借助百度搜索的优势,尚有区块链+内容版权的应用场景,但“度宇宙”和“网易星球”产品高度重合,既无创新之处,用户也无实际应用需求,更像是一款为了区块链而区块链的产品。

从技术上来看,区块链的技术实现其实并不困难,客户真正有做区块链的需求,如何设计商业模式,才是难点,根据这个逻辑,百度超级链的优势并不大。

“技术上的实施是比较容易的事情,最难的就是把商业模式转到区块链的模式,这是要先想好的一步,也就是设计,正式把它实施到区块链,等于是以前做软件时写代码的过程,但是设计必须要先做好。” 甲骨文公司全球集团副总裁及甲骨文中国研发中心总经理熊光樑和财经网沟通时表示。

假设用户有开发公有链、联盟链甚至做Dapp的需求,应该大致已经有了产品思路,选择何种共识机制,是否发行token,如何布局生态,从技术实现上,如果不是对存储量和并发量有极高的需求,已有的以太坊、超级账本(hyperledger)等完全可以满足。

如果是企业级用户,对安全性有更高的需要,也完全可以选择像 IBM、微软、Oracle这类已有多年经验的技术服务商,选择还未经过市场检验的百度超级链的可能性比较小。

难题

在白皮书中,百度提到其商业化模式途径之一,即开展针对 B 端的百度云区块链 BaaS(区块链即服务)平台。

中国信通院发布的《2018年区块链白皮书》中将区块链与云计算的结合,称之为BaaS(Blockchain as a Service,区块链即服务)。该报告指出,区块链与云计算结合,将有效降低区块链部署成本。

BaaS 的概念最早源于微软和 IBM , 2015 年 11 月,微软 Azure 与 ConsenSys 达成合作,在其 Azure 环境里面提供 Ethereum 区块链即服务( EBaaS )。2016 年 2 月,IBM 宣布将使用超级账本( Hyperledger ),提供区块链即服务。2018 年 4 月,亚马逊 AWS 正式发布了 AWS 区块链模板,使开发人员能够轻松创建基于以太坊和 Linux 基金会 Hyperledger Fabric 的项目。(参考资料:星球日报2018年BaaS(区块链即服务)平台研究报告)

“如今云服务市场空间和潜力很大,云平台服务商可以提供共识验证、数字加密、智能合约等区块链服务,对于企业来说,在实际业务中确实起到了提高效率的作用。” 火币区块链研究院研究员李骅熹博士李骅熹告诉财经网。

BaaS领域是一个国内外企业争相布局的方向,腾讯、阿里、Oracle、华为、百度皆依靠各自的资源优势选择了不同的切入场景。

“目前区块链行业还处于发展的早期,BaaS 供应商都在摸索阶段,新模式很容易被借鉴和模仿,因此产品存在较高的同质化问题。”火币区块链研究院研究员李骅熹博士对财经网表示。

“在和客户沟通的过程中,很多客户都提出,由于区块链技术还在成长过程中,搭建区块链云平台的成本较高,且无法短期内给企业用户带来直观且能量化的收益,所以要说服企业去做存在很多困难。” 纸贵科技商务总监李治国告诉财经网。

事实也是如此。根据百度超级链显示的数据,“公开链”、“真爱链”、“度宇宙”、“图腾”4个应用仅有27个节点数。节点数严重不足,这是百度超级链的商业化模式必须考虑解决的问题,也是BaaS平台同时面临的问题。

红线

百度白皮书中还有一个值得思考的问题,超级燃料将作为超级链使用者支付费用的途径,也是当下超级链的主要商业化途径。任何调用Root API接口和功能都需要消耗超级燃料。也就是说,“投票表决”是需要消耗“燃料”的,这个“燃料”,是否是百度发行的token?

图片来源:百度区块链白皮书

“燃料”共发行多少?由谁发行和管理?价格如何规定?是否上交易所?是否基于智能合约公开透明?是否会面临监管合规问题,这些才是白皮书最应该说明却只字未提的内容。

根据百度白皮书的内容,百度超级燃料将作为超级链使用者支付费用的途径,也是当下超级链的主要商业化途径。因此“发币”很可能是百度超级链生态里必不可少的重要一环。

百度如果发行token“燃料”,是否基于智能合约,共发行多少,如何定价,是否和法币间接挂钩,也是百度必须回答又很难回答的问题。若不公开财务数据,百度发币基本是一个“印钱”的生意。

若token“燃料”只在百度自己的生态内流通,因为应用场景的单一,可能会面临吸引力不足,但若流入交易所,还会涉嫌违法ICO,面临严重的政策风险问题。

为了切割责任,躲避政策风险,迅雷、火币等企业的一般做法是,在香港等地成立一家新的公司,将所有涉币风险业务,转移到新公司中。新公司将以合作公司的身份,继续运营涉币业务。

在国内的资产注入海外"壳"公司的过程中,伴随的是层层交错的控股关系、扑朔迷离的资产置换。这种情况下,责任界定非常困难,因为很难摸清各个公司之间有什么关系,方便企业内部进行关联交易。

为了切割责任,百度也可能会成立新公司,将涉币业务转移到新公司。

一位百度的内部员工告诉财经网,百度已经成立了专门负责区块链业务的新公司。但该公司是否负责“燃料”的具体运营,暂未有确切消息。

财经网从天眼查上查询到,8月29日,百度旗下北京鼎鹿中原科技公司注资 5000 万元,成立了度链网络科技(海南)有限公司,百度高级副总裁向海龙为法人,并担任董事长。天眼查显示,公司经营范围包括区块链技术研发、技术转让及技术应用服务等。

若度链网络科技负责运营涉币业务“超级燃料”,即使从股权上已和百度做了切割,但监管层如要追究,百度依然会面临法律问题。

火币、迅雷等公司已经写好的剧本,百度会再重演吗?

作者:任清

比特暴富,大陆忌寒

aicaijing 发表了文章 • 2018-09-29 11:06

矿机生意将淘金卖水的故事演绎得淋漓尽致。

1.3亿美元,2.7亿美元,25.1亿美元,这是比特大陆在过去三年的营收。除了小米,几乎很难在国内找到一家成长如此迅速的企业。但即便是小米和雷军,也没有像比特大陆和它的CEO吴忌寒那样,遭遇如此多的争议和质疑。

现在,人们最关心的是,这样一家“一夜暴富”的公司,会不会仅仅是昙花一现?

理想信仰者还是恐怖分子?

2013年,投资经理吴忌寒在北京结识了做机顶盒芯片的詹克团。詹克团是典型的理工男,也具有福建商人的气质,低调务实,几乎没有接受过采访。之前甚至有媒体将詹克团写成清华大学计算机系毕本科毕业。但据AI财经社向官方核实,詹克团的本科毕业于山东大学,研究生在中科院微电子研究所。

吴忌寒与詹克团合伙创业时有过一份对赌协议,詹克团带领的技术团队如果能按时研发出达标的矿机芯片,整个团队就可以拿到60%的股份。2013年,詹克团花了6个月时间便开发出了比特大陆的第一代矿机,挖矿效率远超当时同行,成为比特大陆日后崛起的关键。

在这周在港交所提交IPO前,詹克团持有比特大陆36.58%的股份,而吴忌寒为20.5%。比特大陆也一直采用联席董事长和联席CEO的管理层设计,这在国内公司的运营中相当少见。

“我和Micree(詹克团)更多是一个互补组队的局面,就像一个乒乓球双打比赛,球打过来,谁在最佳接球位置谁说了算,大家配合比赛,获取胜利是关键。”这是吴忌寒第一次公开评价自己和创业伙伴的关系。吴忌寒出生于1986年,詹克团比他大了7岁。

两个人的性格差异很大,吴忌寒是北大心理学和经济学出身,长着娃娃脸,但在比特币的世界里,他愿意发声,也敢于与别人开火互怼,因此收获了一堆外号,大多是贬义,包括“矿霸”、“恐怖分子”。

但这位“矿霸”也有着侠客精神。一位比特大陆知情人士透露,吴忌寒曾告诫同事,当合作伙伴的体量较小时要对外积极宣传,能提携就提携,而当合作公司体量比自己更庞大时则不宜宣传,免得落下“抱大腿”的嫌疑。

在红杉资本的一场活动结束后,吴忌寒边看手机,边等待专车到来。当AI财经社拦住他并希望简单聊几句时,他没有拒绝,但表现得尤为谨慎,眼睛一直盯着记者的手机,担心被录音,一点也没有互联网上的洒脱。

而在今年中兴事件后,当全中国的公司都巴不得和“自主研发芯片”建立某种干系的时候,吴忌寒却告诉同事,别动不动对外喊自主。

在矿机的世界里,另一家企业嘉楠耘智的灵魂人物是张楠赓,江湖人称“南瓜张”,毕业于北航,曾与中科大少年班毕业的“烤猫” 蒋信予齐名。

相比于吴忌寒和南瓜张在圈内的知名度,还有一家矿机企业亿邦国际的创始人胡东,则游离于圈子外,一众币圈玩家都对他知之甚少。在官方文件里,胡东最早的业务是给电信运营商们提供设备和零配件。

“南瓜张”和胡东都属于性格低调的人,詹克团的想法也倾向于闷头做事,闷声发财。相比之下,吴忌寒较为西式,频频出席圈内活动,敢于表达,也不排斥媒体采访。

他并非一个完全嗜血的商人,在他的身上能够看到对比特币的信仰。今年3月,吴忌寒站在华盛顿的一个行业会议上,但却站在了美联储的对立面,鼓吹私有中央银行,探讨私有中央银行和货币的关系,以及如何通过比特币帮助人们远离恶性通货膨胀。

吴忌寒经常出现在类似的行业会议中,展现他对数字货币的理想主义。他也是公认第一位将中本聪白皮书翻译成中文的人,成了比特币的早期布道者。

他受邀为《算力之美》的书撰序。他用了华美而富有理想的语言描述了算力给人类带来的财富。他提到了内蒙古达拉特旗、新疆伊犁以及云南红河,在这些地方都曾分布着比特大陆的矿场。不过,由于内蒙古当地政府对挖矿本身的犹豫,比特大陆已经关闭了当地的矿场,而最新把矿场建到了美国。

但在他的反对者甚至是旁人看来,吴忌寒容易情绪化。他在推特上痛击意见相左者,就像别人抨击他那样。

在宝二爷的印象中,三十出头的吴忌寒,自尊心很强,甚至有点自负,“有啥不能说啥,反而是见谁怼谁”。宝二爷的真名叫郭宏才,也是币圈的传奇人物,卖牛肉出身,做矿场发了财,常年旅居海外。

他坦承与吴忌寒之间并无恩怨,他倒是希望吴忌寒能够在世界范围建立起中国币圈的影响力,“这个人要有大胸怀,大智慧,而不是把别人都打得干不下去了,只顾着自己一家子发展。”

一夜暴富

被宝二爷寄予厚望的吴忌寒,已经和自己的合伙人将比特大陆做到了全球矿机老大,在全球市场的占有率超过了70%,而旗下自建或投资的矿池算力接近全网一半。

“詹克团是芯片设计的高手,吴忌寒又是最早进入比特币社区的人,他们两个人是天作之合。”闪电智能CEO廖翔分析比特大陆在一大批矿机厂商中存活并壮大的原因。

相对于其他矿机企业,比特大陆成功的关键因素是,在合适的时间造出了性能和功耗表现出色的矿机芯片。在比特大陆的招股书中,推出28nm的S7矿机芯片和16nm的S9矿机芯片,都被列为里程碑事件。

在几年之前,整个币圈和矿机市场遭遇过一轮洗牌。背景是2014年美联储对比特币持消极态度,比特币的价格从年初的9000元,一路跌到年末的800元。一大批矿机厂商被洗牌出局,包括烤猫矿机、Bitfury和KnCMiner。

但比特大陆没停止研发,不断迭代产品。从它的发展历程可以清晰地看到:2014年6月,第一版28nm芯片研发成功;7月,搭载28nm芯片的蚂蚁矿机S3量产;12月,蚂蚁矿机S5量产;2015年8月,第四代矿机芯片BM1385发布;11月,蚂蚁矿机S7量产。

谨慎储备现金的意识,也让比特大陆得以应对这一疯狂市场的大起大落。“对传统公司来说,今年生意这么大,明年生意这么小,他们肯定受不了。但对我们来说,大的时候,就要想好明年会这么小,要准备更多现金。未来即使币价低迷3年,公司还是要能很好地活着。”比特大陆联合创始人詹克团在接受外媒采访时说。

等到2015年下半年,比特币价格逐渐回暖,执着和谨慎,让比特大陆成了比特币价格回暖的直接受益者。比特大陆的蚂蚁矿机,几乎是矿机市场上最有竞争力的产品。

坐落于鄂尔多斯的比特币矿场

廖翔则给AI财经社提供了另外一个比特大陆暴富的版本。它在自己造芯片之前买阿瓦隆的芯片做矿机,因为矿机交不上货,客户找它退钱,才知道比特大陆已经把钱都拿去做芯片了。好在芯片很快出来后,性能和功耗甚至比预期还要突出。

之后的故事就变得梦幻了。比特币从几百美元涨到七八千美元,又从七八千美元涨到了逼近两万美元。

币价的疯涨直接刺激了矿机生产商的销量,比特大陆旗下搭载了最新款芯片的蚂蚁S7大卖,成了比特大陆走向行业龙头的关键。年初卖五六千元一台的矿机,到了2017年末卖到3万元。

由于崛起速度太快,比特大陆起初被认为是一家“神秘的公司”。直到后来,不断上演的淘金卖水的故事,才将这种神秘感打破。

与公司销售额一起水涨船高的是比特大陆的估值。比特大陆历史上拿过三轮融资,并在pre-IPO轮融资后估值达到140亿-150亿美元。这种速度几乎打破了国内科技公司的估值上升纪录。

外界质疑价格太高的声浪一浪高过一浪,质问谁会为这个千亿市值买单?不过,同在筹备中的嘉楠耘智,其P/E倍数是比特大陆的6倍。

在比特大陆之外,卖矿机的企业几乎都在这一波上涨行情中赚到了钱。位于浙江的嘉楠耘智在2016年的营收只有3亿元,次年猛增到13亿元。

嘉楠耘智在很长一段时间的业务是销售矿机ASIC芯片。这是一类专门针对某矿机开发的芯片。直到2016年,嘉楠耘智暂停了这部分业务,转而全面卖矿机。杨作兴对AI财经社分析说,早期卖芯片后来被证明是一种失败的商业模式,当时很大一个原因是从芯片到矿机的量产能力太差,烤猫的一款芯片在2014年3月发布,直到7月才见到矿机。而当下从芯片到矿机只需要一个星期时间。

而比特大陆一开始就直接卖矿机。对于很多买矿机的人而言,光提供芯片并不能满足他们的要求。

亿邦国际也是浙江的一家企业,最早的业务是给电信运营商们提供设备和零配件。矿机生意的高毛利很快让他们调整了业务方向。由于挖矿生意的兴隆,它的区块链业务,从2900万元猛增到9.2亿元,电信业务的比重则变成了可怜的5%。

连给矿机厂商代工芯片制造的台积电也迎来了第二春,2017年的增长达到44%,今年预计增长79%,这背后中国矿机厂商功不可没。

矿机企业的利润高得惊人。随着矿机的走俏,嘉楠耘智的毛利率涨到了46.2%。

作为业内龙头,比特大陆的毛利更是高得吓人。2016、2017、2018第一季度的毛利润率为56.91%、57.21%、59.97%,同期的净利润则达到了42.8%、49.40%、59.99%。

从比特大陆的角度来分析,现在上市算是恰当的时机。从公司本身看,它经历了数字货币牛市,业务日趋成熟,即便市场在转弱,还能交出一份不错的财报,可以获得不低的估值。而它的下一步是研发AI芯片,这无疑是当下最时髦的行当。

从外部环境来看,资本市场尤其是私募基金投资全线缩紧,钱荒的风声此起彼伏。矿机界的竞争对手都已经向港交所提交了招股书。进入公开市场,能让比特大陆获得更多资本的加持。

围攻比特大陆

无论在哪儿,人们都不太喜欢一夜暴富的人。在比特币的生态社区里,不喜欢甚至敌视比特大陆的人并不少见,至少有两件事让比特大陆不受待见:一是比特大陆掌握的算力过于庞大,而比特币的世界里崇尚去中心化,一个币圈人的典型担忧是“51%攻击”,但比特大陆正在成为那个中心,具备了那个攻击性。

吴忌寒一再引述中本聪白皮书的内容:即便攻击成功,整个系统也并非就此完全受制于攻击者的独断意志;一个攻击者能做的,最多是更改他自己的交易信息,并试图拿回他刚刚付给别人的钱。

另一个让比特大陆饱受争议的是它支持了比特币现金(BCH)。2017年,整个币圈都在为比特币是否要进行区块扩容的方案争吵不休。围绕这个问题,比特币社区出现了两大阵营,以吴忌寒为代表的“大矿池”一派,和以Core为代表的“比特币核心开发团队”。

Core团队主要是一些技术人员,自比特币诞生以来做着技术维护的工作。他们认为,吴忌寒支持的BCH扩容方案,使得参与的节点越来越少,降低了去中心化程度,违背了比特币的核心精神。而吴忌寒在对方眼中,被看作是追逐利益的“商人”。

在没有达成共识的情况下,由比特大陆投资的矿池ViaBTC突然在2017年8月实施了硬分叉行动,从比特币分叉出BCH(比特币现金)。相比于拥挤的比特币社区,新的方案将比特币区块大小扩容到了8M。

比特大陆将手中的比特币大部分换成了比特币现金。比特大陆的一份投资路演PPT显示,其持有的比特币从2016年底的71560枚降到了22082枚,而BCH则增加到了102万枚。不难发现,比特大陆在抛售比特币,转而持有分叉币BCH。

比特大陆确实展现出了它在市场上的影响力。BCH在短时间内就以比特币10%的总市值规模,站到了数字加密货币的第三名。

港交所披露比特大陆的IPO招股书当天,BCH暴涨,24小时涨幅达17.26%,打破了“美联储加息,币圈血流成河”的魔咒。

而这却引起了很多比特币忠实用户的不满。“小寒走错一步棋就是力挺了BCH。”宝二爷对AI财经社表示,比特币是主链,BCH是分叉链,虽然分叉链涨得更猛,但在社区心目中,除了比特币,其他分叉币都是山寨币。

“比特大陆如果以后出问题的话,就出现在这个方面,这是一个它背不起的包袱。”廖翔说。

在比特币的社区里,曾有过一个简单的线上投票:如果BCH分裂成CSW和矿霸链(比特大陆),你支持哪边?超过50%的人支持了前者,支持比特大陆的人只有13%,剩下的人选择中立。

“之前很多币圈的公司有点像欺负小孩儿似的,天天欺负小寒的公司,弄得挺不是滋味儿的。这个不太对。”宝二爷对AI财经社说,吴忌寒发展好的时候大家都捧着,但稍微有点风吹草动,所有脏水立刻都泼了过来。

麻烦事接踵而至。随着矿场越来越散户化,2015年比特大陆的客户数量接近6000个,而到2018年中已经超过了8万个。大量的小矿工进入,给市场增加了不少泡沫和韭菜,当然也增添了不理智因素。

今年5月,比特大陆的蚂蚁B3矿机引起了诸多不满,这款专门用来挖BTM(比原链)的矿机售价高达1.7万元,却陷入了虚假宣传和算力不达标的争议,遭多名购买者上门索赔。比特大陆觉得委屈,一位知情人士告诉AI财经社,其实在组织直播宣传之前,矿机已经售罄,并不存在误导嫌疑。

然而在这个从来不缺乏暴富故事的圈子里,也从来不会缺少贪婪和纠纷。赚钱者欢天喜地,成了新的宣传样本;赔钱者寻死觅活,走上了维权道路。

“比特大陆最痛苦的是,前期得罪的人太多了,现在用拳头说话的时代已经过去了,需要更多的合作。”宝二爷对AI财经社说。

现在大家的选择越来越多,矿工的粘性也随着价格而不是品牌在流动,除了比特大陆的蚂蚁矿机,他们也可以选择买神马和阿瓦隆的机器。

而比特大陆矿机和芯片迭代步伐在明显放缓。自从2016年3月份推出16nm矿机芯片之后,直到2018年9月才开始有新产品出现。外界也因此质疑比特大陆将在矿机领域掉队。

据深圳比特微电子董事长杨作兴透露,比特大陆花重金研发过10nm和12nm的矿机芯片,但詹克团选择了一个功耗更低也更冒险的方案,最终失败,光12nm芯片就耗费了1亿美元。这个消息并没有得到比特大陆的回应,而杨作兴也不愿意透露消息的来源。

宝二爷一直对比特大陆漫长的业务链条持有怀疑。除了加密数字货币矿机,比特大陆开矿场,经营矿池,投资交易所,做加密数字货币钱包。

“比特大陆的最终逻辑是把自己搞得很累,而主力研发的产品利润没有得到绝对的垄断优势。”宝二爷说,“我没看到比特大陆变成了独角兽,变成了矿霸,而是一点一点被其他的四五家肢解市场。”