不做VC了!硅谷顶级风投A16Z重新注册为FA,更激进地买卖加密资产

硅谷 VC 行业正在掀起一场革命,而 A16Z 已经打响了第一枪。通过转型,A16Z 将可以在 portfolio 中间建立二级市场,还能更激进地直接参与到区块链 token 资产的买卖当中。

当风险投资人开始觉得自己承担的风险不够时,你就知道他们要干点什么了。

在4月30日期《福布斯》杂志的一篇重磅报道中,硅谷著名风投公司 Andreessen Horowitz (A16Z) 的两位联合创始人宣布,已经完成最新一期20亿美元基金。

比这个更加重要的信息是:A16Z已经提交申请,将自己的公司注册为 FA(财务顾问),正式放弃 VC(风险投资)基金的身份。

硅谷 VC 行业正在掀起一场革命,而 A16Z 已经打响了第一枪。

1 成为 FA,对 A16Z 意味着什么?

根据硅星人从 SEC 获得的投资顾问申请表,A16Z 目前投资了41家公司,管理总资产规模已经超过120亿美元。这家名气甚高的机构于2009年创办,目前由 Marc Andreessen 和 Ben Horowitz 两人共同全资持有。

A16Z 总部位于加州 Menlo Park,共有148名员工。申请表显示,其中27名员工将具备 FA 职能。而《福布斯》杂志文章指出,A16Z 已将“全部150名员工注册为 FA”。依照监管法律和政策,他们将必须申报自己的资产状况,并接受 SEC 的背景调查。

未来,A16Z 将可以提供 FA 的服务:向公司(甚至是个人)提供投融资顾问服务并收取费用、在撮合的收并购交易中抽取手续费等等。并且,A16Z 以及它的员工也将被允许进行二级市场交易。

而这意味着,他们将可以更早、更自由地在二级市场上出售自己持有的旗下 portfolio 公司股权,不再需要等到后轮退出甚至 IPO 才能套现。

不仅如此,放弃 VC 的身份还意味着 A16Z 将在很大程度上摆脱 VC 行业惯例的 LP 负责制。通常,LP 的出资协议里都严格规定只能进行股权投资。现在,A16Z 为了营利而进行投资的方式将不再受到限制。

一个最直接的例子就是,通过放弃 VC 的身份变成 FA,A16Z 将可以进行比往常的风险投资业务风险更高的投资:直接下场买卖数字货币。(是的,你现在一定想到了丹华资本。)

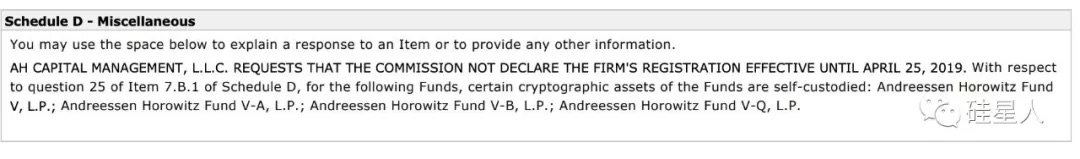

事实上 A16Z 早就想这样做了。它在近几年为了投资区块链项目而募集的基金 (V、V-A、V-B、V-Q)本身就是自主托管的(self-custodied),而非托管在第三方银行。这意味着在成为 FA 之后,A16Z 将能够更敏捷地在数字加密货币/token 市场上进行交易。

2 FA + 二级市场 = 投行?

毫无疑问,如果具备了在二级市场和数字货币/token市场交易的能力,还提供财务顾问服务收取服务费,这样的 A16Z 看起来确实不像传统的 VC 了——它更像是一家华尔街投行。

传统的投资银行可以自己下场做金融交易,也为其他公司提供融资等财务顾问服务(IPO 承销就是其中一种形式)。

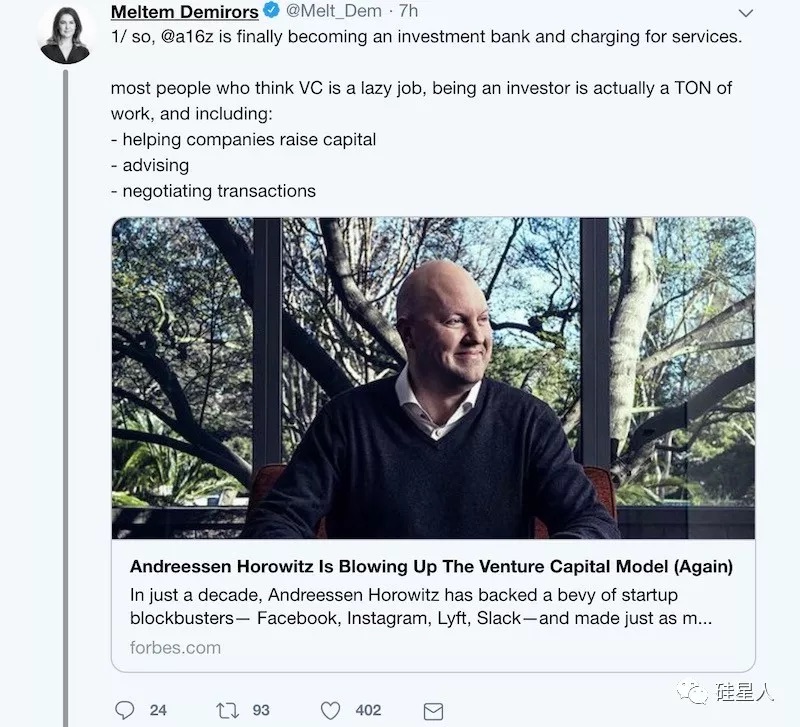

数字货币资管公司 CoinShares 的首席战略官 Meltem Demirors 认为,A16Z 终于成为了一家投行。

Demirors 认为,A16Z 从 VC 向 FA/投行的演化,最大的好处就是 A16Z 现在可以创造一个自己的二级市场,用于交易 portfolio 公司的股权。她指出,从2017年开始,一些纽约的 VC 和被投公司就在做这样的尝试。

在管理资产规模、投资成功率回报率和知名度的维度上,创办于09年的 A16Z 是硅谷最近10年以来唯一一个能跟 VC 行业元老相提并论的 VC。如果算上本轮20亿美元,A16Z 已经完成总计91亿美元融资。包括 Facebook、Box、GitHub、Instagram 和 Zynga 在内,A16Z 已经有过多次高额回报的退出。

但如果你观察 A16Z 的 portfolio,近几年来的退出越来越少,之前的退出形式也是 IPO 和收并购各占一半。大环境是自从 Snap 上市以来,硅谷&西海岸科技独角兽的上市之旅没有一帆风顺的,都在 IPO 后很快股价破发价值缩水(最新的一个例子是 Lyft,也是 A16Z 的 portfolio 公司)。

在这样的大环境下,为投资者、创业公司以及自己创造一个新的二级市场无疑是件好事——至少 A16Z 应该这样认为。

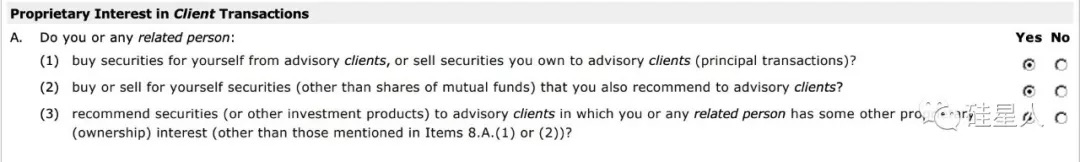

在新的框架下,A16Z 将可以 1)直接在自己的 portfolio 公司之间进行证券交易;2)自己进行证券投资;3)向 portfolio 公司推荐证券和投资产品。

至于亲自下场交易 token 这件事,A16Z 也不是第一个做的。丹华资本前两年做过一件很不同寻常的事情,就下场投资数字货币资产这件事,居然取得了 LP 的同意。遗憾的是当时区块链市场本身滑坡,丹华的投资业绩也不尽如人意。

A16Z 做这件事就一定能成功吗?显然不是,但正如前面所说,它更有钱,在硅谷的人脉更好,有更丰富的经验。随着它转型成 FA/投行/亲自下场的 token 投资者这件事的发生,上面这些优势都有可能转化成它在数字资产市场的影响力。

而且,未来会出现越来越多的区块链公司。而对于这些公司,传统的股权融资将不再是必须采用的筹资方式。如果真是这样,并且 A16Z 也想要参与到其中,它肯定不能再受到传统 VC 商业模式的牵绊。它必须转变身份,才能参与到这些更加激进、风险更高的投资活动当中。

以上这些,或许才是 A16Z 从 VC 转型的真正目的。

附:VC 和 FA 的区别是什么?

VC 和 FA 的最主要区别是商业模式。更具体来讲,商业模式上的限制。

VC 和 FA 都是当前私募股权融资领域的重要组成部分。以一笔对创业公司的投资为例,VC 主要投入资金、获得股权,谋求被投对象的继续增长,在该公司后续的融资当中出让股权、套现退出以完成收益;FA 是一笔投资交易的掮客、“中介”,为 VC 和寻求融资的公司牵线搭桥,在撮合的交易中收取固定比例的费用作为报偿。

VC 的钱不一定是自己的,通常它也需要去外面融资,而它的金主就是 LP(有限合伙人)。简单来说,VC 从 LP 拿到钱,订立协议几年回报,然后它就去投资小公司并在这个年限达到之前套现退出,把赚到的钱交给 LP,自己再拿取一定比例的抽成或奖金。

但是既然 VC 和 LP 之间有协议,它从 LP 拿到的钱必须按照协议使用,通俗来讲就是不能拿去炒股、买基金、买比特币和赌博,必须用于股权投资。VC 的员工只有在完成套现后才能获得一笔丰厚的回报,平时拿的是普通工资。在理论上,VC 的其他员工(比如投资经理)也不得私下提供有偿服务。

而 FA 没有这样的限制。一家 FA 公司只要有一定的资金可以启动业务即可,撮合交易赚到的钱也是自己的。FA 的员工可以有偿提供市场需要的财务顾问服务,这也是它主要的商业模式。

点击阅读原文查看 A16Z 申请成为 FA 的注册文件。

文 | 光谱