通知设置 新通知

Libra vs 以太坊:ETH 持有者们应该为之担忧吗?

unitimes 发表了文章 • 2019-06-21 11:46

Libra 协会认为他们创建的加密货币将优于当前已经存在的诸如以太坊等加密货币,他们给出的原因主要是:

Libra 是一种波动性低的加密货币

这种稳定币有着“真实的资产”储备支持

Libra 区块链将使用一种称为 Move 的编程语言来实现智能合约功能

Libra 区块链的目标是在半中心化的状态下启动,这类似于 EOS 的 DPoS (委托权益证明) 共识机制 (目前 EOS 有21个验证节点)。然而,与 EOS 不同的是,Libra 协会计划在2020年将 Libra 区块链的验证节点数量增加到100个,然后在5年内 (那时达到数千个节点) 实现无需许可 (去中心化) 状态。

早期阶段,Facebook 将在发挥主导作用,并计划在未来将自己的影响力降低到与网络上任何其他节点相当的水平。

不过,随着之后 Libra 的 Calibra 钱包 [2] 的推出 (Calibra 为 Facebook 的子公司),Facebook 将在更广泛的生态系统中发挥关键作用。

但尽管如此,Libra 区块链本身确实是开源的,这为市场上的 Calibra 钱包的竞争对手打开了空间。尽管与其竞争可能很有挑战性,因为 Calibra 钱包将被整合到 Facebook 旗下的 WhatsApp、Instagram 和 Messenger 等封闭源平台中。

Mark Zuckerberg (Facebook 创始人兼CEO) 的目标是雄心勃勃的。该公司不仅“从头开始”创建一种加密货币和接口,而且 Libra 协会还将肩负管理该稳定币的法币储备的任务,随时都会面临全球监管的障碍。但这些挑战可能会得到很好的应对。Facebook 拥有的资源远远超过任何其他区块链平台,这就将我们带向了 Libra 将如何影响以太坊这个世界上最大的智能合约平台。

Libra vs 以太坊

许多主流媒体将 Libra 称为“比特币杀手”,这是一种对 Libra 在生态系统中所扮演的角色的错误认知。Libra 是一种稳定币 (这使得它没有投机价值),它目前是中心化的的,没有围绕其代码库的安全性保证,也没有抵御攻击的10年记录。此外,Libra 是由一篮子“真实资产”支持的,这对主流用户来说听起来很棒,但这是一个 bug,而不是一种特性——真实世界的资产需要真实世界的人来进行真实世界的审计。

更简单地说,“真实资产”是就像一连串的安全漏洞。比特币是其公共区块链的原生资产,世界上任何人都可以以极低的成本 (如果你愿意相信已经进行这些审计的数千个节点中的任何一个,则完全不需要成本) 对其进行审计。以太坊在这方面与比特币类似,因此Libra 并不能对以太坊构成短期威胁。

Libra 的情况

然而从长远来看,情况并不那么明朗。Libra 正在使用一种称为 Move 的定制编程语言开发一个智能合约平台。这种新语言的目标类似于以太坊的 Vyper 语言 [3],因为 Move 也试图通过自身设计来确保编写合约的安全性。很可能开发者将能够在 Libra 区块链上搭建去中心化金融应用程序 (DeFi apps),这些应用的运行方式将可能与当前在以太坊上的去中心化应用相同。

Libra 区块链上也可能会有类似以太坊的 ERC-20 这样的代币标准,或者类似 ERC-721 这样的加密货币收藏品。在这方面,双方最大的区别就是用户基础:Libra 区块链上的开发者将能够即时访问潜在的数十亿日活用户,而以太坊只有数十万。这是一个地很大的吸引力,特别是对于那些想要在主流受众中创建能够带来盈利的 dApp 开发者们来说更是如此。

这里最大的问题是 (你可能已经注意到了),从当前阶段来看,这些仅仅是可能性。Libra 的目标是每秒1,000 笔交易 (大约是 Visa 的一半),这需要 (根据目前的研究) Libra 平台高度的中心化。因为节点想要在每秒对如此庞大的交易量达成共识,那他们将需要使用普通用户无法获取的专用软件。

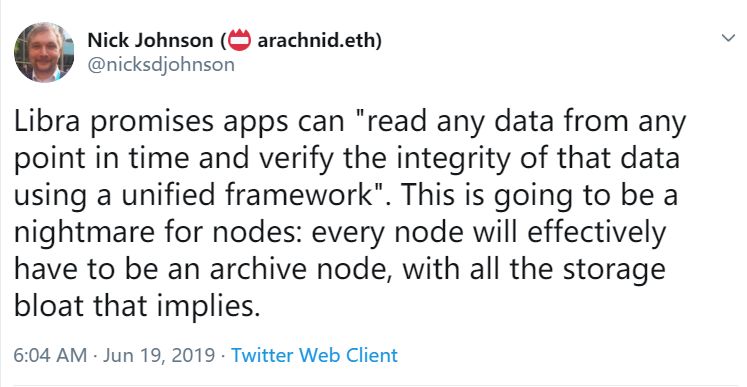

以太坊的核心开发者 Nick Johnson 也在 Libra 的技术白皮书中发现一个问题。

“Libra 承诺 app 可以‘从任何时间点读取任何数据,并使用统一框架验证该数据的完整性’。对于节点来说,这将是一场噩梦:每个节点实际上都必须是一个存档节点,这意味着将需要很大的存储容量。”

如果每个节点都存储区块链的整个历史,那么这些节点的存储容量将很快变得非常大。Libra 区块链达到每秒 1,000 笔交易的无需许可状态还有待实现,且 Libra 尚未明确表示他们将如何解决这些问题。

以太坊的情况

最近的以太坊2.0实施者电话会议宣布 [4],以太坊2.0的创世区块 (genesis block) 将于2020年1月3日诞生。这将启动以太坊2.0区块链的阶段0 (也即信标链阶段),以太坊2.0新链将将能够改善网络的安全性、扩展性和去中心化程度,允许通过将该链分成很多个“分片”来提高网络每秒能够处理的交易量 (此外还有很多其他改变)。最值得注意的是,以太坊 2.0将引入一种新的共识机制——权益证明 (PoS),这将允许验证者通过将 ETH 质押存入一个存款合约而获得相应的利息收益。

虽然 Libra 区块链上的节点预计也能够获取该稳定币的法币储备所产生的利息,但以太坊的 staking 奖励将向全世界的所有人开放,且质押池 (staking pools) 能使整个 staking 过程更加简单。以太坊的这种开放性很可能将会吸引大量的验证者,进而提高整个网络的去中心化水平。

此外,ETH 是一种投机性资产。随着以太坊网络价值的增长,ETH 的价值也在增长。这对那些“参与游戏”的人有着强大的影响。持有 ETH 的开发者会因其对网络的贡献而间接获得奖励。此外,持有 ETH 资产的用户也会有效地成为以太坊区块链的营销工具,使以太坊的受关注度越来越高。

考虑到 Libra 稳定币缺乏投资价值,尤其是它将可以在资产之间毫无摩擦地进行流动,很难想象任何持有 Libra 代币的人会特别关注 Libra 的成功。不仅如此,Libra 还会发现其所具有的企业形象难以撼动,从而导致用户产生进一步的矛盾心理。相比之下,以太坊的愿景则更加引人注目,对那些参与其中的人来说,它有着潜在的巨大上行优势 (投资价值),而 Libra 并非如此。

微软和谷歌没有任何消息

微软(Microsoft)、亚马逊(Amazon)、谷歌(Google)和苹果(Apple)显然被排除在 Libra 协会成员名单之外。这些公司可能将 Facebook 的项目视为一种威胁,但迄今为止,它们对开发类似加密货币的兴趣或未来计划缄口不言。在未来的10年里,我们可能会看到像 Libra 这样的由多家公司支持的全球货币发挥作用,但同样有可能的是,以太坊已经建立的技术和开发者基础将被视为与 Libra 一较高下的答案。特别是谷歌和微软,它们已经为以太坊生态系统中做出了重大贡献,并很可能把目光投向以太坊这个公开的、抗制审查的、透明的区块链平台作为对 Libra 进入主流的回应。

[1]:https://libra.org/en-US/white-paper/#introduction[2]:https://calibra.com/

[3]:https://vyper.readthedocs.io/en/v0.1.0-beta.10/

[4]:https://www.youtube.com/watch?v=izspfej05lE&feature=youtu.be&t=2646

原文链接:https://ethereumprice.org/updates/libra-vs-ethereum/

作者 | Nick

编译 | Jhonny 查看全部

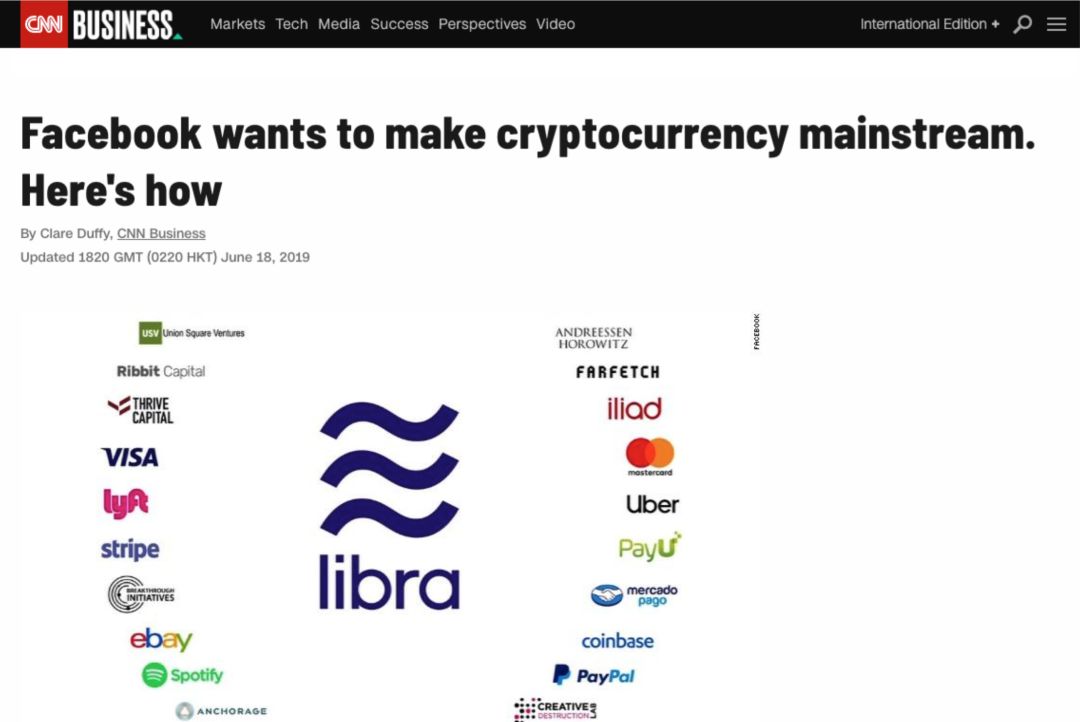

2019年6月18日,新成立不久的 Libra Association 协会发布了 Libra 白皮书 [1],该协会由一些金融和科技公司组成,这些公司将担任 Libra 区块链网络的验证者角色:该协会最初由 Facebook 牵头,并拥有包括 Uber 和 PayPal 等在内的27家企业组织。

Libra 协会认为他们创建的加密货币将优于当前已经存在的诸如以太坊等加密货币,他们给出的原因主要是:

Libra 是一种波动性低的加密货币

这种稳定币有着“真实的资产”储备支持

Libra 区块链将使用一种称为 Move 的编程语言来实现智能合约功能

Libra 区块链的目标是在半中心化的状态下启动,这类似于 EOS 的 DPoS (委托权益证明) 共识机制 (目前 EOS 有21个验证节点)。然而,与 EOS 不同的是,Libra 协会计划在2020年将 Libra 区块链的验证节点数量增加到100个,然后在5年内 (那时达到数千个节点) 实现无需许可 (去中心化) 状态。

早期阶段,Facebook 将在发挥主导作用,并计划在未来将自己的影响力降低到与网络上任何其他节点相当的水平。

不过,随着之后 Libra 的 Calibra 钱包 [2] 的推出 (Calibra 为 Facebook 的子公司),Facebook 将在更广泛的生态系统中发挥关键作用。

但尽管如此,Libra 区块链本身确实是开源的,这为市场上的 Calibra 钱包的竞争对手打开了空间。尽管与其竞争可能很有挑战性,因为 Calibra 钱包将被整合到 Facebook 旗下的 WhatsApp、Instagram 和 Messenger 等封闭源平台中。

Mark Zuckerberg (Facebook 创始人兼CEO) 的目标是雄心勃勃的。该公司不仅“从头开始”创建一种加密货币和接口,而且 Libra 协会还将肩负管理该稳定币的法币储备的任务,随时都会面临全球监管的障碍。但这些挑战可能会得到很好的应对。Facebook 拥有的资源远远超过任何其他区块链平台,这就将我们带向了 Libra 将如何影响以太坊这个世界上最大的智能合约平台。

Libra vs 以太坊

许多主流媒体将 Libra 称为“比特币杀手”,这是一种对 Libra 在生态系统中所扮演的角色的错误认知。Libra 是一种稳定币 (这使得它没有投机价值),它目前是中心化的的,没有围绕其代码库的安全性保证,也没有抵御攻击的10年记录。此外,Libra 是由一篮子“真实资产”支持的,这对主流用户来说听起来很棒,但这是一个 bug,而不是一种特性——真实世界的资产需要真实世界的人来进行真实世界的审计。

更简单地说,“真实资产”是就像一连串的安全漏洞。比特币是其公共区块链的原生资产,世界上任何人都可以以极低的成本 (如果你愿意相信已经进行这些审计的数千个节点中的任何一个,则完全不需要成本) 对其进行审计。以太坊在这方面与比特币类似,因此Libra 并不能对以太坊构成短期威胁。

Libra 的情况

然而从长远来看,情况并不那么明朗。Libra 正在使用一种称为 Move 的定制编程语言开发一个智能合约平台。这种新语言的目标类似于以太坊的 Vyper 语言 [3],因为 Move 也试图通过自身设计来确保编写合约的安全性。很可能开发者将能够在 Libra 区块链上搭建去中心化金融应用程序 (DeFi apps),这些应用的运行方式将可能与当前在以太坊上的去中心化应用相同。

Libra 区块链上也可能会有类似以太坊的 ERC-20 这样的代币标准,或者类似 ERC-721 这样的加密货币收藏品。在这方面,双方最大的区别就是用户基础:Libra 区块链上的开发者将能够即时访问潜在的数十亿日活用户,而以太坊只有数十万。这是一个地很大的吸引力,特别是对于那些想要在主流受众中创建能够带来盈利的 dApp 开发者们来说更是如此。

这里最大的问题是 (你可能已经注意到了),从当前阶段来看,这些仅仅是可能性。Libra 的目标是每秒1,000 笔交易 (大约是 Visa 的一半),这需要 (根据目前的研究) Libra 平台高度的中心化。因为节点想要在每秒对如此庞大的交易量达成共识,那他们将需要使用普通用户无法获取的专用软件。

以太坊的核心开发者 Nick Johnson 也在 Libra 的技术白皮书中发现一个问题。

“Libra 承诺 app 可以‘从任何时间点读取任何数据,并使用统一框架验证该数据的完整性’。对于节点来说,这将是一场噩梦:每个节点实际上都必须是一个存档节点,这意味着将需要很大的存储容量。”

如果每个节点都存储区块链的整个历史,那么这些节点的存储容量将很快变得非常大。Libra 区块链达到每秒 1,000 笔交易的无需许可状态还有待实现,且 Libra 尚未明确表示他们将如何解决这些问题。

以太坊的情况

最近的以太坊2.0实施者电话会议宣布 [4],以太坊2.0的创世区块 (genesis block) 将于2020年1月3日诞生。这将启动以太坊2.0区块链的阶段0 (也即信标链阶段),以太坊2.0新链将将能够改善网络的安全性、扩展性和去中心化程度,允许通过将该链分成很多个“分片”来提高网络每秒能够处理的交易量 (此外还有很多其他改变)。最值得注意的是,以太坊 2.0将引入一种新的共识机制——权益证明 (PoS),这将允许验证者通过将 ETH 质押存入一个存款合约而获得相应的利息收益。

虽然 Libra 区块链上的节点预计也能够获取该稳定币的法币储备所产生的利息,但以太坊的 staking 奖励将向全世界的所有人开放,且质押池 (staking pools) 能使整个 staking 过程更加简单。以太坊的这种开放性很可能将会吸引大量的验证者,进而提高整个网络的去中心化水平。

此外,ETH 是一种投机性资产。随着以太坊网络价值的增长,ETH 的价值也在增长。这对那些“参与游戏”的人有着强大的影响。持有 ETH 的开发者会因其对网络的贡献而间接获得奖励。此外,持有 ETH 资产的用户也会有效地成为以太坊区块链的营销工具,使以太坊的受关注度越来越高。

考虑到 Libra 稳定币缺乏投资价值,尤其是它将可以在资产之间毫无摩擦地进行流动,很难想象任何持有 Libra 代币的人会特别关注 Libra 的成功。不仅如此,Libra 还会发现其所具有的企业形象难以撼动,从而导致用户产生进一步的矛盾心理。相比之下,以太坊的愿景则更加引人注目,对那些参与其中的人来说,它有着潜在的巨大上行优势 (投资价值),而 Libra 并非如此。

微软和谷歌没有任何消息

微软(Microsoft)、亚马逊(Amazon)、谷歌(Google)和苹果(Apple)显然被排除在 Libra 协会成员名单之外。这些公司可能将 Facebook 的项目视为一种威胁,但迄今为止,它们对开发类似加密货币的兴趣或未来计划缄口不言。在未来的10年里,我们可能会看到像 Libra 这样的由多家公司支持的全球货币发挥作用,但同样有可能的是,以太坊已经建立的技术和开发者基础将被视为与 Libra 一较高下的答案。特别是谷歌和微软,它们已经为以太坊生态系统中做出了重大贡献,并很可能把目光投向以太坊这个公开的、抗制审查的、透明的区块链平台作为对 Libra 进入主流的回应。

[1]:https://libra.org/en-US/white-paper/#introduction[2]:https://calibra.com/

[3]:https://vyper.readthedocs.io/en/v0.1.0-beta.10/

[4]:https://www.youtube.com/watch?v=izspfej05lE&feature=youtu.be&t=2646

原文链接:https://ethereumprice.org/updates/libra-vs-ethereum/

作者 | Nick

编译 | Jhonny

分析:从核心机制看Libra 的想象力和现实阻力

leeks 发表了文章 • 2019-06-21 11:30

01 LibraNetwork 底层技术——更好的兼顾交易性能和开放性

LibraNetwork 作为 Facebook 稳定币 Libra 的底层系统,是一个资产发行及智能合约开发平台。Libra Network 虽然实现开源,但是从共识节点准入是否需要授权来看,它目前仍然是一个联盟链,也可以称其为许可链。其共识算法是在 PBFT 算法 HotStaff 的基础上做了一些改进。

系统的技术指标:

- 系统吞吐量为1000TPS

- 交易延时:10秒

- 验证者 100名,长期会扩展到500~1000名。

- 共识算法 PBFT

- 支持类似于以太坊的图灵完备智能合约

和联盟链版本的以太坊相比,二者相同点在于:

- 地址依然是匿名的,没有和用户的真实身份绑定,一个用户可以创建任意多个账户。所以具有一定的抗监管特性。

- 账户模型非UTXO,支持类以太坊的图灵完备智能合约。

- 交易的执行需要支付Gas,Gas 价格根据网络的负荷浮动。

- 链上数据存储需要交纳一定的押金,这类似于 EOS。

主要差异在于:

- 账户可以更换公私钥,当用户怀疑私钥不完全的时候,可以更换账户的私钥,不需要将资产转移到一个新账户中。

- 用户不能部署自己的智能合约,目前所有的智能只能由Libra基金会部署。

- 新的智能合约语言叫做Move,和 Solidity类似,也是基于栈的语言,没有堆的概念。差异在于增强了安全性与模块化。

- 交易处理是通过批处理方式,但是没有区块概念。每一个交易独立存在。

- 存储也没有区块概念,整个存储是以Merkle tree 的方式组织。

- 双币机制:除了稳定币 Libra Token,还会有 Libra Investment Token,代表储备资产的收益权。Libra 协会的收益来自于储备资产与Gas,由于储备资产是低风险低收益的,所以只有等达到一定规模才分红。

- 目前的共识算法是PBFT,长期目标是向 POS 迁移。

- 大量的微支付在链下完成,或者通过闪电网络的去信任清算系统,或者通过从传统的清算中心。

值得注意的是,Libra Network 在PBFT共识算法下,能够支持100个共识节点,具有突出的技术进步性。早期使用PBFT共识算法的公链,如NEO,其共识节点数量仅有7个,去中心化程度严重不足。另外考虑到Libra Network 首批节点由Libra 协会成员担任,其成员均为行业知名的公司或者学术组织,合伙作弊或服务器集体被攻陷的风险较小,去中心化程度和网络可靠安全性保障度较好。Libra Network 技术方案更好的兼顾了交易性能和开放性。

02 Libra Network 生态建设——生态合作方阵容强大,有望为Libra提供丰富的支付场景

LibraNetwork 由 Libra 协会(非盈利组织)进行管理,成员包括全球各行业知名企业、非营利组织和学术机构,Facebook是协会中的一员,负责正式网络发布前的构建和运营服务,其领导地位将持续至2019年末,正式网络发布之后Libra 将由协会进行管理。

Libra 协会初始协会成员共有28家,未来计划达到100家。初始协会成员企业覆盖支付、电商、TMT、电信等多个行业巨头,以及部分区块链行业及风险投资业的领军力量和知名的学术研究机构等。值得注意的是,eBay, Lyft,Uber等互联网企业有机会为Libra提供丰富的支付场景,Master Card, PayPal,Visa等支付巨头则有机会成为 libra 网络中“合规的货币兑换服务商”的角色,或者在在链下扩容方案中充当清算中心。

目前来看,各协会成员的激励机制并不明确。发行Libra的储备资产将被用来投资低风险资产,该资产投资收益将首先用于协会的运营开支,包括:为生态系统的成长与发展投资,资助非政府组织以及为工程研究提供资金等等。满足这些支出需求之外,其他收益将用于向 Libra 的早期投资者支付初始投资的分红。

03 Libra 的定价机制——类似SDR(特别提款权)一篮子货币定价,减少单一货币波动风险

Libra 协会称为了实现Libra未来的全球性,其定价没有锚定单一的货币,而是以一篮子货币共同决定。这类似于特别提款权 SDR 的定价方式。

参照SDR,推测Libra的定价方式为,初始以1SDR=1美元计价,选择包括美元在内的多种货币构成,并确定不同货币在篮子中的权重,然后根据基期不同货币与美元的汇率得到1个Libra的具体构成,即各种不同货币的数量。如1Libra=1.0174CNY+0.38671EUR+11.900JPY+0.085946GBP+0.58252USD

一篮子货币定价制度下,能够一定程度上减少单一货币的波动带来的风险。随着篮子内各种货币的汇率变动,以美元计价,Libra 价格也随之变化,不总恒等于1美元。

04 Libra发行机制——类似货币局制度,100%储备发行;授权经销商做法币通道,质押资金分散保管

Libra 协会称 Libra 的发行类似于货币局制度,保证足够的资产储备金。在货币局制度下,货币发行机构按照固定汇率以100%的外汇储备作为保证发行货币。可以理解为,Libra 协会承诺将以100%的资产储备来发行 Libra。

Libra储备资产是一系列低波动性资产,包括由稳定且信誉良好的中央银行提供的现金和政府货币证券。

储备金包括两种来源:Libra的投资者和 Libra 用户。用户需要按照1:1比例以法币购买Libra,该法币将转入储备资产池。需要注意的是,由于 Libra 按照一篮子货币定价,所以这里的1:1,并非指1美元。

值得注意的是,Libra 将授权大量经销商进行法币和Libra 的兑换。并且,其储备资产将分散保管,降低集中保管储备资产的风险。

具体的资产审计规则,Libra 协会尚未公开,仅表明将实现较好的可审计性。

05 Libra应用场景——或有机会实现跨境转账及大量互联网应用的支付

Libra应用场景可划分为三类:

1. 转账汇款。据《彭博社》的报道,Facebook旗下的WhatsApp用户可以用Libra向印度汇款。

2. Facebook的产品及服务支付。据《纽约时报》的报道,Facebook计划用户能够用Libra来支付Facebook广告费。

3. Facebook生态合作方的产品及服务支付。据《华尔街日报》的报道,目前Facebook的首批合作伙伴中包括了电子商务(Ebay、Farfetch 等)、共享出行(Lyft、优步)、电信(英法两国的电信服务商Vodafone 和Illiad)等,这些合作公司未来都将给Libra提供丰富的应用场景。

以上应用场景,Libra 协会尚未进行确认说明。并且考虑到以上应用中存在不小的合规性问题,预计很难顺利实施。

06 Libra 的意义和影响

1. 从Facebook及其合作方自身来说

Facebook发行 Libra 背后是互联网巨头企业“自金融”的理念,有利于 Facebook 旗下各业务线板块之间以及Facebook 与其生态合作企业之间的打通,核心价值在于提高企业间资金融通的效率,减小对银行等传统金融机构的依赖。

2. 从对数字货币行业的影响来说

1) Facebook 在全球拥有27亿用户,超过全球1/4人口数量。此番Facebook 基于区块链网络发行 Libra,至少能够向广大互联网用户推广区块链理念,扩大数字货币全民认知。

2) 更进一步地,如果Facebook 能够成功拓展大量应用场景实现 Libra支付,那将极大的促进区块链数字货币在传统商业场景中的应用,提高数字货币钱包及商户收单系统的普及度,整体性提升区块链数字货币支付的基础设施完善度。

3) Libra 作为一篮子货币定价的稳定币,其与BTC以及其它数字货币基础资产的多种组合,可以提供更多元的数字货币金融产品和更多的套利机会。

4) 并且,由于 Libra 的开放性,各大交易所可能会接受 Libra,有望为加密数字货币市场引入新的资金和用户。

3. 对传统金融的挑战

Libra 与摩根大通稳定币JPM Coin不同,JPMCoin 本质上是摩根大通及其他银行等金融机构之间对区块链支付系统的应用,资金在银行体系内流转,会严格遵守银行业货币转移相关的合规要求,如KYC、反洗钱等。

但是 Libra 致力于为广大用户提供全新的货币支付服务。试想,理想状态下,Facebook 建立起了非常强大的生态联盟,全球大量互联网巨头的消费场景都支持 Libra支付,并且 Facebook 全球用户之间也可以用 Libra完成汇款转账。那就意味着全球有大量的货币资金活动脱离了银行的监控体系,存在着突出的洗钱风险。这是政府和银行业所不能容忍的事情。

我们曾乐观的期待,Libra Network 区块链系统从技术层面能够进行一些合规准备。但是很遗憾,我们没有看到Libra 展现出其在合规方面的制度设计,至少 Libra 区块链没有 PKI 机制,这意味着 Libra 账户不与用户的真实身份绑定,开立Libra 账户不需要 KYC。也就无法从技术上满足最基本的 KYC 和反洗钱的要求。

所以不难理解,在Libra白皮书发布不到一天的时间里,已经有多个国家政府对该项目纷纷表态。目前,美国参议院银行、住房和城市事务委员会已经决定将于7月16日就Libra举行听证会。

在监管合规的压力下,Libra 或者选择进一步改造其区块链网络,使得其具备满足合规要求的基础功能,并且与持牌金融机构合作,保障法币出入的可追踪审核性;或者选择,极其谨慎的拓展Libra的应用场景,比如只是单一消费场景内单向支付,但这又很大程度上降低了区块链网络的价值,削弱了Libra的想象力。

至于与主权货币的竞争关系,现在谈论还为时尚早。Libra只有在满足足够多的应用场景和足够大的用户群体的基本前提下,才能够实现接近于主权货币的流动性。并且 Libra 与BTC 不同,其资产定价由美元等一篮子法币资产决定,与主权货币波动拥有高度一致的正相关性。理想状态下,Libra 能够在众多互联网产品中成为计价单位之一已经非常难得——因为我们必须考虑到各个互联网巨头生态之间的竞争和博弈;更别提要想成为全球跨境贸易的计价单位。

文章来源:OK Research 查看全部

OK Research 团队通过长期跟踪 Libra 官方动态,研究 Libra 白皮书以及对Libra Network进行技术测试,全面解读 Libra 的核心机制及重要创新,并对Libra 影响力、发展机会及阻力进行分析判断。

01 LibraNetwork 底层技术——更好的兼顾交易性能和开放性

LibraNetwork 作为 Facebook 稳定币 Libra 的底层系统,是一个资产发行及智能合约开发平台。Libra Network 虽然实现开源,但是从共识节点准入是否需要授权来看,它目前仍然是一个联盟链,也可以称其为许可链。其共识算法是在 PBFT 算法 HotStaff 的基础上做了一些改进。

系统的技术指标:

- 系统吞吐量为1000TPS

- 交易延时:10秒

- 验证者 100名,长期会扩展到500~1000名。

- 共识算法 PBFT

- 支持类似于以太坊的图灵完备智能合约

和联盟链版本的以太坊相比,二者相同点在于:

- 地址依然是匿名的,没有和用户的真实身份绑定,一个用户可以创建任意多个账户。所以具有一定的抗监管特性。

- 账户模型非UTXO,支持类以太坊的图灵完备智能合约。

- 交易的执行需要支付Gas,Gas 价格根据网络的负荷浮动。

- 链上数据存储需要交纳一定的押金,这类似于 EOS。

主要差异在于:

- 账户可以更换公私钥,当用户怀疑私钥不完全的时候,可以更换账户的私钥,不需要将资产转移到一个新账户中。

- 用户不能部署自己的智能合约,目前所有的智能只能由Libra基金会部署。

- 新的智能合约语言叫做Move,和 Solidity类似,也是基于栈的语言,没有堆的概念。差异在于增强了安全性与模块化。

- 交易处理是通过批处理方式,但是没有区块概念。每一个交易独立存在。

- 存储也没有区块概念,整个存储是以Merkle tree 的方式组织。

- 双币机制:除了稳定币 Libra Token,还会有 Libra Investment Token,代表储备资产的收益权。Libra 协会的收益来自于储备资产与Gas,由于储备资产是低风险低收益的,所以只有等达到一定规模才分红。

- 目前的共识算法是PBFT,长期目标是向 POS 迁移。

- 大量的微支付在链下完成,或者通过闪电网络的去信任清算系统,或者通过从传统的清算中心。

值得注意的是,Libra Network 在PBFT共识算法下,能够支持100个共识节点,具有突出的技术进步性。早期使用PBFT共识算法的公链,如NEO,其共识节点数量仅有7个,去中心化程度严重不足。另外考虑到Libra Network 首批节点由Libra 协会成员担任,其成员均为行业知名的公司或者学术组织,合伙作弊或服务器集体被攻陷的风险较小,去中心化程度和网络可靠安全性保障度较好。Libra Network 技术方案更好的兼顾了交易性能和开放性。

02 Libra Network 生态建设——生态合作方阵容强大,有望为Libra提供丰富的支付场景

LibraNetwork 由 Libra 协会(非盈利组织)进行管理,成员包括全球各行业知名企业、非营利组织和学术机构,Facebook是协会中的一员,负责正式网络发布前的构建和运营服务,其领导地位将持续至2019年末,正式网络发布之后Libra 将由协会进行管理。

Libra 协会初始协会成员共有28家,未来计划达到100家。初始协会成员企业覆盖支付、电商、TMT、电信等多个行业巨头,以及部分区块链行业及风险投资业的领军力量和知名的学术研究机构等。值得注意的是,eBay, Lyft,Uber等互联网企业有机会为Libra提供丰富的支付场景,Master Card, PayPal,Visa等支付巨头则有机会成为 libra 网络中“合规的货币兑换服务商”的角色,或者在在链下扩容方案中充当清算中心。

目前来看,各协会成员的激励机制并不明确。发行Libra的储备资产将被用来投资低风险资产,该资产投资收益将首先用于协会的运营开支,包括:为生态系统的成长与发展投资,资助非政府组织以及为工程研究提供资金等等。满足这些支出需求之外,其他收益将用于向 Libra 的早期投资者支付初始投资的分红。

03 Libra 的定价机制——类似SDR(特别提款权)一篮子货币定价,减少单一货币波动风险

Libra 协会称为了实现Libra未来的全球性,其定价没有锚定单一的货币,而是以一篮子货币共同决定。这类似于特别提款权 SDR 的定价方式。

参照SDR,推测Libra的定价方式为,初始以1SDR=1美元计价,选择包括美元在内的多种货币构成,并确定不同货币在篮子中的权重,然后根据基期不同货币与美元的汇率得到1个Libra的具体构成,即各种不同货币的数量。如1Libra=1.0174CNY+0.38671EUR+11.900JPY+0.085946GBP+0.58252USD

一篮子货币定价制度下,能够一定程度上减少单一货币的波动带来的风险。随着篮子内各种货币的汇率变动,以美元计价,Libra 价格也随之变化,不总恒等于1美元。

04 Libra发行机制——类似货币局制度,100%储备发行;授权经销商做法币通道,质押资金分散保管

Libra 协会称 Libra 的发行类似于货币局制度,保证足够的资产储备金。在货币局制度下,货币发行机构按照固定汇率以100%的外汇储备作为保证发行货币。可以理解为,Libra 协会承诺将以100%的资产储备来发行 Libra。

Libra储备资产是一系列低波动性资产,包括由稳定且信誉良好的中央银行提供的现金和政府货币证券。

储备金包括两种来源:Libra的投资者和 Libra 用户。用户需要按照1:1比例以法币购买Libra,该法币将转入储备资产池。需要注意的是,由于 Libra 按照一篮子货币定价,所以这里的1:1,并非指1美元。

值得注意的是,Libra 将授权大量经销商进行法币和Libra 的兑换。并且,其储备资产将分散保管,降低集中保管储备资产的风险。

具体的资产审计规则,Libra 协会尚未公开,仅表明将实现较好的可审计性。

05 Libra应用场景——或有机会实现跨境转账及大量互联网应用的支付

Libra应用场景可划分为三类:

1. 转账汇款。据《彭博社》的报道,Facebook旗下的WhatsApp用户可以用Libra向印度汇款。

2. Facebook的产品及服务支付。据《纽约时报》的报道,Facebook计划用户能够用Libra来支付Facebook广告费。

3. Facebook生态合作方的产品及服务支付。据《华尔街日报》的报道,目前Facebook的首批合作伙伴中包括了电子商务(Ebay、Farfetch 等)、共享出行(Lyft、优步)、电信(英法两国的电信服务商Vodafone 和Illiad)等,这些合作公司未来都将给Libra提供丰富的应用场景。

以上应用场景,Libra 协会尚未进行确认说明。并且考虑到以上应用中存在不小的合规性问题,预计很难顺利实施。

06 Libra 的意义和影响

1. 从Facebook及其合作方自身来说

Facebook发行 Libra 背后是互联网巨头企业“自金融”的理念,有利于 Facebook 旗下各业务线板块之间以及Facebook 与其生态合作企业之间的打通,核心价值在于提高企业间资金融通的效率,减小对银行等传统金融机构的依赖。

2. 从对数字货币行业的影响来说

1) Facebook 在全球拥有27亿用户,超过全球1/4人口数量。此番Facebook 基于区块链网络发行 Libra,至少能够向广大互联网用户推广区块链理念,扩大数字货币全民认知。

2) 更进一步地,如果Facebook 能够成功拓展大量应用场景实现 Libra支付,那将极大的促进区块链数字货币在传统商业场景中的应用,提高数字货币钱包及商户收单系统的普及度,整体性提升区块链数字货币支付的基础设施完善度。

3) Libra 作为一篮子货币定价的稳定币,其与BTC以及其它数字货币基础资产的多种组合,可以提供更多元的数字货币金融产品和更多的套利机会。

4) 并且,由于 Libra 的开放性,各大交易所可能会接受 Libra,有望为加密数字货币市场引入新的资金和用户。

3. 对传统金融的挑战

Libra 与摩根大通稳定币JPM Coin不同,JPMCoin 本质上是摩根大通及其他银行等金融机构之间对区块链支付系统的应用,资金在银行体系内流转,会严格遵守银行业货币转移相关的合规要求,如KYC、反洗钱等。

但是 Libra 致力于为广大用户提供全新的货币支付服务。试想,理想状态下,Facebook 建立起了非常强大的生态联盟,全球大量互联网巨头的消费场景都支持 Libra支付,并且 Facebook 全球用户之间也可以用 Libra完成汇款转账。那就意味着全球有大量的货币资金活动脱离了银行的监控体系,存在着突出的洗钱风险。这是政府和银行业所不能容忍的事情。

我们曾乐观的期待,Libra Network 区块链系统从技术层面能够进行一些合规准备。但是很遗憾,我们没有看到Libra 展现出其在合规方面的制度设计,至少 Libra 区块链没有 PKI 机制,这意味着 Libra 账户不与用户的真实身份绑定,开立Libra 账户不需要 KYC。也就无法从技术上满足最基本的 KYC 和反洗钱的要求。

所以不难理解,在Libra白皮书发布不到一天的时间里,已经有多个国家政府对该项目纷纷表态。目前,美国参议院银行、住房和城市事务委员会已经决定将于7月16日就Libra举行听证会。

在监管合规的压力下,Libra 或者选择进一步改造其区块链网络,使得其具备满足合规要求的基础功能,并且与持牌金融机构合作,保障法币出入的可追踪审核性;或者选择,极其谨慎的拓展Libra的应用场景,比如只是单一消费场景内单向支付,但这又很大程度上降低了区块链网络的价值,削弱了Libra的想象力。

至于与主权货币的竞争关系,现在谈论还为时尚早。Libra只有在满足足够多的应用场景和足够大的用户群体的基本前提下,才能够实现接近于主权货币的流动性。并且 Libra 与BTC 不同,其资产定价由美元等一篮子法币资产决定,与主权货币波动拥有高度一致的正相关性。理想状态下,Libra 能够在众多互联网产品中成为计价单位之一已经非常难得——因为我们必须考虑到各个互联网巨头生态之间的竞争和博弈;更别提要想成为全球跨境贸易的计价单位。

文章来源:OK Research

以太坊下次分叉重点,看这篇就够了

odaily 发表了文章 • 2019-06-20 11:24

从设计层面来说,伊斯坦布尔(Istanbul)硬分叉是以太坊将走向 Serenity(宁静)阶段最后的分叉(不会产生新代币)。同时,本次分叉的提案涉及问题众多(Progpow、状态租赁、chainID等)。如果一些问题在本次分叉中得不到解决,将对以太坊后续生态发展影响重大。另据以太坊2.0研究员Justin Drake所说,以太坊2.0阶段0将于2020年1月3日发布。

推迟ProgPoW,聚焦「状态租赁」

上个月17号,伊斯坦布尔硬分叉提案(EIP)征集结束,共收集了29个提案。这些提案分别是:

EIP-615:EVM的子程序和静态跳转

EIP-663:无限制的SWAP和DUP指令

EIP-1057:ProgPoW,一种程序化的工作证明

EIP-1108:降低alt_bn128预编译gas成本

EIP-1109:PRECOMPILEDCALL操作码(删除预编译合同的 费用)

EIP-1283:没有dirty maps,测量SSTORE的净gas成本

EIP-1344:添加ChainID操作码

EIP-1352:为预编译/系统合同指定受限制的地址范围

EIP-1380:减少自我呼叫的gas成本

EIP-1559:改变ETH 1.0链gas费用

EIP-1965:检查chainID在特定块号处是否有效的方法

EIP-1702:广义帐户版本控制方案

EIP-1706:当gas费用低下时,禁用SSTORE

EIP-1803:重命名操作码

EIP-1829:椭圆曲线线性组合( Elliptic Curve Linear Combinations)的预编译

EIP-1884:重新定义依赖于trie-size的操作码

EIP-1930:Gas呼叫标准严格化,如果没有足够的gas调用可以复原。

EIP-1985:某些EVM参数的合理极限

EIP-1959:新的操作码,检查chainID是否是chainID历史的一部分

EIP-1962:EC算术和与运行时定义的配对(取代EIP-1829)

EIP-2014:扩展状态Oracle

EIP-2026:状态租赁H - 固定帐户预付款

EIP-2027:状态租赁C - 核算净合同规模

EIP-2028:降低Calldata Gas成本

EIP-2029:状态租赁A - 状态柜台合约

EIP-2031:状态租赁B--净交易柜台

EIP-2035:无状态客户端 - 重新定价SLOAD和SSTORE以支付块证明

EIP-2045:EVM操作码粒子的gas成本

EIP-2046:降低对预编译程序进行静态调用的gas成本

此前的核心开发者电话会议,临时批准的提案是EIP 1108——提议对以太坊网络的Gas费用进行了微小改动。不过,开发人员强调,该提案虽然获得批准,但需要在之后的核心开发人员会议上提交基准数据。

另外,备受关注提案EIP-1057可能被推迟。EIP 1057提出了一种改进的PoW算法,称为“渐进式PoW”或ProgPoW,旨在更好地利用GPU特定的计算功能。

此前,开发人员通过开源赏金平台Gitcoin进行众筹募集了5万DAI(约合5万美元),作为ProgPoW代码审计资金。但由于该代码至今并未找到第三方机构进行审计,因此在5月24日的开发者会议上被宣布推迟。

同样被推迟的还有EIP-1559,该提案旨在改变以太坊交易费模式,但由于过于复杂,被开发者“抛弃”。

在这些提案中,「状态租赁」显得格外耀眼。

「状态租赁」设计初衷是,以太坊的状态大小当前已经是非常庞大了,如果其继续以目前的速度增长,以太坊网络将变得异常臃肿。而我们正在低估存储的长期成本,存储成本可以近似地建模为:字节*时间,因此,我们有必要对当前以太坊的状态设计进行改动。

根据以太坊2.0的路线图来看,状态租赁也将在ETH 2.0(目前的计划是在阶段2)进行部署。到底要不要在ETH1.0重新耗时费力地开发,相信也会成为本周五电话会议的讨论热点。

删减提案

上述提案也在社群中也引起广泛讨论,不少开发者质疑有些提案内容重复,应该进行删减。

开发者Alex Beregszaszi 表示:“我很困惑。我认为那些提出相互冲突、相邻、重复的EIP(有3到4个EIPs都是关于chainid、重新定价、SWAP和DUP的)的建议应该在再次提出之前达成一些共识。如果他们没有明确规定,那么争论EIP就没有什么意义。”

直到目前,提案审计进程仅仅进行了一小段,核心开发者们能否在本周五给出最终答案,仍然悬而未决。

Alex认为,一些提案其实并不需要在硬分叉中进行,可以联系以太坊客户端开发人员解决。“那些(EIP)作者不应该只是试图自己解决它,而是要联系一些相关的开发人员,比如客户端开发人员来审查他们的想法。如果每个人都等着核心开发者召开电话会议讨论实施,我们将没有足够的时间讨论所有这些提案。”

对于上面的EIP,开发者社群(点击进入)目前也在讨论进行缩减,以降低核心开发者工作量,提高效率。

硬分叉时间表

除了关注提案,关于伊斯坦布尔硬分叉的时间安排也同样值得关注。

根据前硬分叉协调员 Afri Schoedon(已离开)制定的时间表,硬分叉过程分解为“一个固定的9个月周期”。伊斯坦布尔硬分叉时间表如下:

2019-05-17(星期五):接受“伊斯坦布尔”提案截止日期

2019-07-19(星期五):主要客户端实现的截止日期

2019-08-14(星期三):测试网((Ropsten、Gorli或特设testnet))升级时间

2019-10-16(星期三):主网升级时间(“伊斯坦布尔”)

目前已经完成了第一阶段提案收集,接下来要进行的则是“主要客户端实现”。所谓的“主要客户端实现”,即将已接受的EPI合并到以太坊现有客户端中,这一步类似于将代码组合在一起,这样就可以对其进行全面测试。

不过,按照以太坊一贯的调性,这次硬分叉“按时”完成的可能性并不高。此前的君士坦丁堡分叉中,就出现了代码漏洞,导致分叉延期。

以太坊基金会的受助人Alexey Akhunov在Gitter聊天室中说道,每个人都应该考虑“截止日期”,不应该为了截止而截至,一切以做好工作为前提。

“我自己也在思考这个截止日期的目的是什么?”Akhunov说,“因为这是第一次(在分叉中)引入这么多东西,所以我们来这里是为了确保我们所做的事情是有原因的,而不是因为‘有人这么说’。”

作者 | 秦晓峰

编辑 | 卢晓明

出品 | Odaily星球日报 查看全部

过去两周,由于众多的以太坊核心开发者奔赴多伦多参加以太坊扩展(scaling)会议,每周一次的电话会议被迫取消。本周五晚,以太坊核心开发者将继续举行电话会议,议题抓要围绕伊斯坦布尔(Istanbul)硬分叉,并决定最终入选的提案(EIP)。

从设计层面来说,伊斯坦布尔(Istanbul)硬分叉是以太坊将走向 Serenity(宁静)阶段最后的分叉(不会产生新代币)。同时,本次分叉的提案涉及问题众多(Progpow、状态租赁、chainID等)。如果一些问题在本次分叉中得不到解决,将对以太坊后续生态发展影响重大。另据以太坊2.0研究员Justin Drake所说,以太坊2.0阶段0将于2020年1月3日发布。

推迟ProgPoW,聚焦「状态租赁」

上个月17号,伊斯坦布尔硬分叉提案(EIP)征集结束,共收集了29个提案。这些提案分别是:

EIP-615:EVM的子程序和静态跳转

EIP-663:无限制的SWAP和DUP指令

EIP-1057:ProgPoW,一种程序化的工作证明

EIP-1108:降低alt_bn128预编译gas成本

EIP-1109:PRECOMPILEDCALL操作码(删除预编译合同的 费用)

EIP-1283:没有dirty maps,测量SSTORE的净gas成本

EIP-1344:添加ChainID操作码

EIP-1352:为预编译/系统合同指定受限制的地址范围

EIP-1380:减少自我呼叫的gas成本

EIP-1559:改变ETH 1.0链gas费用

EIP-1965:检查chainID在特定块号处是否有效的方法

EIP-1702:广义帐户版本控制方案

EIP-1706:当gas费用低下时,禁用SSTORE

EIP-1803:重命名操作码

EIP-1829:椭圆曲线线性组合( Elliptic Curve Linear Combinations)的预编译

EIP-1884:重新定义依赖于trie-size的操作码

EIP-1930:Gas呼叫标准严格化,如果没有足够的gas调用可以复原。

EIP-1985:某些EVM参数的合理极限

EIP-1959:新的操作码,检查chainID是否是chainID历史的一部分

EIP-1962:EC算术和与运行时定义的配对(取代EIP-1829)

EIP-2014:扩展状态Oracle

EIP-2026:状态租赁H - 固定帐户预付款

EIP-2027:状态租赁C - 核算净合同规模

EIP-2028:降低Calldata Gas成本

EIP-2029:状态租赁A - 状态柜台合约

EIP-2031:状态租赁B--净交易柜台

EIP-2035:无状态客户端 - 重新定价SLOAD和SSTORE以支付块证明

EIP-2045:EVM操作码粒子的gas成本

EIP-2046:降低对预编译程序进行静态调用的gas成本

此前的核心开发者电话会议,临时批准的提案是EIP 1108——提议对以太坊网络的Gas费用进行了微小改动。不过,开发人员强调,该提案虽然获得批准,但需要在之后的核心开发人员会议上提交基准数据。

另外,备受关注提案EIP-1057可能被推迟。EIP 1057提出了一种改进的PoW算法,称为“渐进式PoW”或ProgPoW,旨在更好地利用GPU特定的计算功能。

此前,开发人员通过开源赏金平台Gitcoin进行众筹募集了5万DAI(约合5万美元),作为ProgPoW代码审计资金。但由于该代码至今并未找到第三方机构进行审计,因此在5月24日的开发者会议上被宣布推迟。

同样被推迟的还有EIP-1559,该提案旨在改变以太坊交易费模式,但由于过于复杂,被开发者“抛弃”。

在这些提案中,「状态租赁」显得格外耀眼。

「状态租赁」设计初衷是,以太坊的状态大小当前已经是非常庞大了,如果其继续以目前的速度增长,以太坊网络将变得异常臃肿。而我们正在低估存储的长期成本,存储成本可以近似地建模为:字节*时间,因此,我们有必要对当前以太坊的状态设计进行改动。

根据以太坊2.0的路线图来看,状态租赁也将在ETH 2.0(目前的计划是在阶段2)进行部署。到底要不要在ETH1.0重新耗时费力地开发,相信也会成为本周五电话会议的讨论热点。

删减提案

上述提案也在社群中也引起广泛讨论,不少开发者质疑有些提案内容重复,应该进行删减。

开发者Alex Beregszaszi 表示:“我很困惑。我认为那些提出相互冲突、相邻、重复的EIP(有3到4个EIPs都是关于chainid、重新定价、SWAP和DUP的)的建议应该在再次提出之前达成一些共识。如果他们没有明确规定,那么争论EIP就没有什么意义。”

直到目前,提案审计进程仅仅进行了一小段,核心开发者们能否在本周五给出最终答案,仍然悬而未决。

Alex认为,一些提案其实并不需要在硬分叉中进行,可以联系以太坊客户端开发人员解决。“那些(EIP)作者不应该只是试图自己解决它,而是要联系一些相关的开发人员,比如客户端开发人员来审查他们的想法。如果每个人都等着核心开发者召开电话会议讨论实施,我们将没有足够的时间讨论所有这些提案。”

对于上面的EIP,开发者社群(点击进入)目前也在讨论进行缩减,以降低核心开发者工作量,提高效率。

硬分叉时间表

除了关注提案,关于伊斯坦布尔硬分叉的时间安排也同样值得关注。

根据前硬分叉协调员 Afri Schoedon(已离开)制定的时间表,硬分叉过程分解为“一个固定的9个月周期”。伊斯坦布尔硬分叉时间表如下:

2019-05-17(星期五):接受“伊斯坦布尔”提案截止日期

2019-07-19(星期五):主要客户端实现的截止日期

2019-08-14(星期三):测试网((Ropsten、Gorli或特设testnet))升级时间

2019-10-16(星期三):主网升级时间(“伊斯坦布尔”)

目前已经完成了第一阶段提案收集,接下来要进行的则是“主要客户端实现”。所谓的“主要客户端实现”,即将已接受的EPI合并到以太坊现有客户端中,这一步类似于将代码组合在一起,这样就可以对其进行全面测试。

不过,按照以太坊一贯的调性,这次硬分叉“按时”完成的可能性并不高。此前的君士坦丁堡分叉中,就出现了代码漏洞,导致分叉延期。

以太坊基金会的受助人Alexey Akhunov在Gitter聊天室中说道,每个人都应该考虑“截止日期”,不应该为了截止而截至,一切以做好工作为前提。

“我自己也在思考这个截止日期的目的是什么?”Akhunov说,“因为这是第一次(在分叉中)引入这么多东西,所以我们来这里是为了确保我们所做的事情是有原因的,而不是因为‘有人这么说’。”

作者 | 秦晓峰

编辑 | 卢晓明

出品 | Odaily星球日报

比特币新时代!彭博社等20家顶级媒体点评Facebook加密货币Libra

huoxing 发表了文章 • 2019-06-20 10:18

一天之间,Facebook登上全球商业媒体头条。

新发布的加密货币项目Libra为Facebook带来大量关注,但也让它陷入更多口水之中。围绕Facebook加密货币的争论并没有因为产品发布而消散,问题反而越来越多。Facebook为何推出加密货币项目Libra?传统金融是否会受到冲击?比特币和其它加密货币又会有哪些影响?众说纷纭,莫衷一是。

1、华尔街日报:比特币支持者坚信Facebook加密货币会带来更多机会

比特币支持者坚信,Facebook即将推出的加密货币Libra不会让其他加密货币消亡。相反,很多人认为Libra推出后会给加密货币产业带来更多机会。

Facebook周二公布Libra细节时透露,正在建立一个协会对其进行管理,成员包括VISA、Uber等20多家公司。Libra协会的公司元素与比特币形成鲜明对比。10年前,比特币由一位匿名人士创造出来后,一直由一群分散、有时甚至不稳定的技术人员和企业家管理。

二者的差异正是比特币和其它加密货币支持者看好Libra的原因,认为它的推出对加密产业大有裨益。很多人认为,Facebook这一举措将提高大众对加密货币的认知,同时没有损失加密货币吸引用户的特性(即交易属性)。一些人则表示,Facebook要投入很多精力来消除外界对它的隐私顾虑,而隐私一直是比特币的核心思想。

2、彭博社:Facebook加密货币面临3大挑战

对于最新发布的加密货币项目Libra,Facebook未来将面临3大挑战:

首先,Facebook在支付和商业方面的表现一直没有太大起色。几年前,Facebook允许用户通过通讯工具Messenger进行购物、打车,但该功能一直没能获得成功。这并不是Facebook在支付领域的首败。早在2010年,Facebook就开始推出Facebook Credit——可以Facebook社交游戏中购买虚拟商品的支付服务。然而Facebook Credit一直没能取得成功,直到2012年Facebook取消它。2013年,Facebook开始与PayPal等第三方服务合作来满足用户的支付需求。截至2018年,Facebook“支付和其他服务”的收入占比不到总收入的2%。

如果能够取得成功,Libra将帮助Facebook在金融服务领域发挥更大作用。但这仅仅是个假设。10年来,加密货币产业一直试图在区块链上建立跨境数字货币,颠覆传统银行和支付服务。然而迄今为止,还没有任何一个加密资产能够赶上传统货币的规模。

第二,监管会成为Facebook面临的又一障碍。创建一个数字资产不仅需要金融机构、投资者接受,更需得到监管机构的批准。美国证券交易委员会(SEC)已经关闭十多家因为擅自发币而违反证券规定的公司或项目。尽管Facebook表示一直与监管机构、央行保持联系,但他们目前并没有收到SEC的正式批准文件——可以保护Libra不受机构监管影响。

最后,Libra的发布时机也将受到挑战。美国联邦贸易委员会(FTC)正在针对Facebook的用户隐私展开调查。而另一边,参议员伊丽莎白·沃伦(Elizabeth Warren)、Facebook联合创始人克里斯·休斯(Chris Hughes)等多名人士一直呼吁对Facebook进行拆分。现在Libra要求用户给予Facebook更多信任,同时允许它强势地进入数字支付和银行金融产业,可能会因此招来更多批评。

3、纽约时报:Facebook谋划基于加密货币的全球金融系统

质疑加密货币的人,现在同样怀疑Facebook加密货币项目Libra的可行性。除此之外,Libra还要解决Facebook饱受指责的用户隐私问题,而保护用户隐私一直是银行或者任何一家金融交易机构的首要任务。

反过来看,如果Facebook真计划明年和100多个合作伙伴共同开展这个项目,那么Libra将是主流公司进入加密货币领域最深远的尝试。Facebook对Libra寄予厚望,目标是将它打造为全新的金融基础体系,不受华尔街或中央银行等权利中介的控制。

Facebook CEO马克·扎克伯格在最近几年多次提及自己对加密技术的痴迷。几个月前,他还承诺将为Instagram、WhatsApp等产品提供更好的隐私保护。

但改善隐私后,Facebook就没办法再向用户进行精准广告投放。因此,虚拟金融网络将会是Facebook广告收入下降后一项新的收入来源。

这套支付系统还将帮助Facebook和其他美国公司在发展中国家市场竞争金融服务。中国腾讯公司开发的微信就通过在其通讯服务中整合支付系统,在这些市场获得极高的收入回报。

4、经济学人:Facebook将创造全球数字货币

Libra会让全球汇款变得像发短信一样简单。它会消除现金流动的高昂费用、延时和其他障碍;它会让欠发达国家的人们也能参与全球金融体系,保护来之不易的工资不被剥削,规避不可控制的通货膨胀;它还可能引发金融创新浪潮,就像互联网一样。

Libra潜力巨大。如果Facebook 20多亿用户将自己的一部分储蓄换成Libra保存,那么它将立刻成为全球流通最多的货币之一。如果得到广泛应用,它也会让发行者手握前所未有的权力。Libra对全球金融体系的影响可谓深远,对Facebook业务的影响同样如此。

如果最终生效,Libra可能会成为Facebook的赚钱工具。尽管表面上,交易费用不会产生太多收入。但通过Libra人们可以更快更便捷地购买广告,Facebook可以因此获得更多收入。Libra还会让Facebook的社交通讯产品赶超微信——一个同样提供支付和其它金融服务的中国超级App。

5、金融时报:Facebook Libra会动摇传统金融吗?

Facebook首次涉足金融界引发出一个直接的问题——全新的加密货币对传统金融服务的影响有多大?

Facebook承诺通过Libra实现银行和其他支付服务商的去中介化,这意味着国际转账将即时到账同时近乎免费。如果Facebook的20多亿用户广泛采用其加密货币,传统金融系统可能会受到相当大的影响,甚至会影响中央银行。

Libra将面的很多额外负担,因为它在引入一个新的货币。这可能会让一个国家更难控制通货膨胀等问题,在资本管制国家尤其如此。

监管机构如何处理加密货币?几家大型银行的管理人员将不确定的监管环境作为他们未参与Libra的主要原因之一。一家大型全球性银行的支付主管表示,现在的情况“很混乱”。Libra首批合作伙伴中没有银行。

应用是Libra要面对的第二个主要问题。过去商家们在采用芯片等简单的技术时都很缓慢,说服他们接受加密货币支付无疑难上加难。加密货币的价格经常上下波动,而商家需要用当地的法定货币来支付税收和租金。

6、时代周刊:缺乏公众的信任可能是Facebook Libra实现成功的最大障碍

Libra生于Facebook的“动荡时代”。去年陷入用户隐私丑闻至今,Facebook在恢复自身声誉方面几乎没有取得任何进展。联邦贸易委员会对Facebook泄露用户隐私数据的罚款预计高达50亿美元。多位民主党候选人呼吁将Facebook这样的垄断企业分拆。更严重的是,这则丑闻破坏了公众对Facebook的信任。

行业分析认为,缺乏公众的信任可能是Facebook Libra实现成功的最大障碍。Facebook承诺,Libra用户的财务历史将绝对保密,并且会和Facebook的数据分开保存。然而不管怎样,还是有人对数据被集中放在一处而感到担心。但也有人表示,Facebook将Libra交给协会管理是个明智之举,并据此认为Facebook正在解决“中心化”的问题。

7、财富:摆在Facebook Libra面前的两大问题

在Facebook面临监管机构前所未有的严格审查之际,Libra有助于让Facebook在一系列隐私丑闻之后重获用户信任——它的区块链网络完全开源,由Facebook开发的全新编程语言Move所编写。Libra不仅可以用于交易记录,还能作为“创新层”让第三方创建智能合约或者其他基于区块链的服务。

Facebook倾向于人们将Libra视为金融服务。据Libra协会政策主管Dante Disparte介绍,美国地区的用户需要完成KYC认证才能使用其服务,意味着用户需要提供详细的个人信息。

那么,Facebook为何要推出Libra?根据与Facebook高管的交谈,他们倾向于通过向用户提供简单低价的跨境转账服务来切入汇款市场。

Libra还将为Facebook带来广告和电商的新机会。未来Facebook可以在WhatsApp、Instagram展示广告,用户直接用Libra即可购买广告上的商品或服务。

摆在Facebook面前的一大问题是——如果政府将Libra视为自身财政政策的颠覆者,那么Libra的未来将布满“监管地雷”。但Facebook表示这不是问题,各国政府已经意识到加密货币的趋势不可阻挡,很多人对此表示欢迎。

另一问题是Facebook合作伙伴将如何获益。Uber等服务售卖型公司可能会看中Libra带来的降低支付成本的机会,金融公司则会期待通过Libra从传统金融机构手中抢食,同时寻找新的商业机会。与Facebook合作的知名风投Andreessen Horowitz就表示,成为Libra的节点不全是为了获得短期收益,而是希望能够参与金融创新的最前沿。

用户将最终决定Libra的成败。如果它能得到普遍使用并证实自己比信用卡、借记卡更好用,那么它就有可能改变大部分技术和金融市场,甚至有可能激励苹果和亚马逊推出自己的加密货币网络。

8、福布斯:Facebook Libra将重塑消费者行为

表面来看,Facebook Libra只是个用于支付的全球货币,但它可能会扮演特洛伊木马,成为重塑用户行为的战略工具。

游戏开发商花费大量时间设计游戏交易系统,以此奖励玩家的特定行为——这些都是通过虚拟的游戏代币实现。通过游戏代币,游戏开发商可以提升用户在游戏中的参与度,让用户主动去完成系统发布的任务,打怪升级,甚至建立虚拟社区。本质上,游戏开发商是在用新创造的经济工具来塑造用户行为。

现在,Libra可以让现实组织按照游戏中的方式塑造用户行为,通过加密货币激励来鼓励用户积极参与其活动。但和游戏代币不同的是,Libra的价值和流动性更高,能够在现实中使用。而游戏代币只能在所在的那款游戏内使用,无法在实际生活中购买物品。

Libra的3大属性可以让它实现这个作用:

1. 高回报性。过去商业机构为用户提供的积分奖励往往限制在自身系统内使用,通过Libra,用户在其他平台也可以使用,甚至可以将其兑换为现金进行持有。

2. 目标更精准。通过Libra,商业机构可以针对微观行为进行奖励,专注推动小型、分散的任务,从而让目标更加精准

3. 即刻满足。通过奖励让用户即刻满足从而强化其行为,是塑造行为的关键。Libra可以应用于更多场景,因此更易获得即时反馈,进而塑造用户行为。

9、CNN:Facebook想让加密货币成为主流

Facebook加密货币将面临无法被广泛采用的障碍。

用户可能要进行银行转账或者到所在地的特定兑换处才能获得Libra。另外,用户通过Facebook通讯App向好友转账,而另一方接受后没有将钱存入银行而是把它兑换为Libra,实际也不太可能。总的来说,虽然Facebook庞大的用户群能够带来大量曝光,但Libra能否成功取决于用户能用它做什么,而不仅仅是可以在Facebook上使用它。

10、BBC:Facebook Libra将成为“未来货币”

Facebook Libra是一项雄心勃勃的计划,目标是创造一个全新的全球货币。有人可能会说它狂妄自大。但Facebook大卫·马库斯认为,Libra的目的是“纠正许多当前系统的系统”,为数十亿人提供管理金钱的自由。

由此透露的信息是——Libra不是一个小项目,它既关乎Facebook的未来,也关乎金钱的未来。在这项倡议背后,我们看到PayPal、VISA所代表的支付领域头部玩家,和Uber、Lyft等硅谷公司和风投机构统一成了联盟。就像另一种形式的复仇者联盟,科技、金融的超级英雄们聚集到了一起,要让世界变得更美好。

11、连线:Libra想成功,不仅要和大公司合作,更要和普通开发者合作

Facebook命名Libra的原因有3点:1)它曾是古罗马的度量单位;2)它是描绘正义尺度的占星符号;3)它与法语“自由”(libre)发音相近,意为自由。Facebook解释,Libra是“金钱、正义和自由的结合”。

为了实现这些崇高的价值观,Libra不仅需要和Uber等大公司合作,也需要向普通开发者合作——只要能收到网络信号。Libra的死敌一定会出现,对隐私和安全的承诺也一定要履行。Libra协会必须证明它可以独立于Facebook而运作。否则,围绕它的所有努力都会被视为马克·扎克伯格的另一自私行为。

12、CNBC:Libra对Facebook具有“积极意义”

对Facebook来说,Libra是件具有“积极意义的事情”。通过Libra,处于困境中的人们可以更便捷地获得数字时代的金钱。此前因为用户隐私而麻烦不断的Facebook正在试图借Libra挽回颜面。

13、《纽约》杂志:Facebook Libra的终极目标——法币

6890亿美元全球汇款市场并非Facebook推出Libra的终极目标,它几乎没有直接从跨境支付中收取很多钱。不像M-Pesa和PayPal Xoom等面向汇款市场的对手,Facebook Libra表现不会在汇款中收取太多费用。但正如Facebook一贯为人所知的那套做法——Libra是吸引新用户使用其服务的重要手段,然后Facebook会用积累的用户数量优势反过来说服商店、餐馆和其它商户接受Libra支付。

除了和转账服务竞争,Libra还将和信用卡竞争——这可能是它的中期目标。假设一个场景,你收到一位国外朋友的Libra跨境转账,然后通过Facebook通讯App随手转给另一位好友,这位好友再用它在线下商店中消费。这正是中国微信的一个使用场景。作为中国最大的社交网络,微信综合了通讯、社交、支付功能,是Facebook、WhatsApp、Apple Pay等的混合体。

但Facebook的长期目标并不在此。如果只是成为美国版微信,Facebook为何要创造一种新的交换形式。它完全可以和一家国际性银行合作,凭借其庞大的社交网络和低于竞争对手的服务费用切入支付市场。因此Facebook和Libra的长期竞争目标不是VISA、PayPal、微信,而是日元、欧元、美元和人民币。

14、华盛顿邮报:一旦成功,Libra将是革命性的

Facebook对Libra的想法很简单,但一旦成功,它将是革命性的——通过Libra转账就像发信息一样简单。Facebook还计划将Libra扩展至更多服务,比如点一下即可支付账单,扫码买咖啡,甚至可以用Libra坐公交。

比特币的价格因为由市场需求决定,所以存在巨大波动。但Libra由混合世界主要稳定货币的金融储备所支持,“Libra的稳定性会为用户提供货币效用,而不是让投资者用于赌博。”

15、雅虎财经:Facebook Libra和摩根大通JPM Coin不同,是真正的加密货币

今年2月,当摩根大通宣布推出自有加密货币JPM Coin时,人们都认为一家大型商业银行在积极拥抱加密货币。但随着细节不断放出,JPM Coin越来越像一个内部代币,只供摩根大通客户使用,而不是真正的、分布式的加密货币。

Facebook在加密行业的入场看起来和摩根大通不同,它的目标是让Libra在Facebook的系统之外也能使用。换句话说,Facebook Libra可能是真正将主流世界的合法性和用途带向加密行业的项目。

16、卫报:Libra将会取代美元成为全球通用货币

如果成功,Libra将会取代美元成为全球通用货币。哪怕只是成功接管美元全球货币角色的5%,Libra就可以影响美国经济在全球中的位置和权力。

只有像Facebook这样具备全球性、充沛资金和巨大政治影响力的公司才能真正希望接管全球汇款市场,同时可以通过将相关费用降低到几乎为零,来实现这一目标。Libra一旦实现这个目标,一方面会帮助移民及其家人更便捷地进行汇款,另一方面则消除所有竞争服务,包括当地银行和非正规金融网络。

17、NBC News:监管是Libra短期最值得注意的挑战

Facebook Libra短期内将面临许多挑战,最值得注意的是监管。长期来看,它的挑战来自基础技术和治理。

政府对加密货币的监管是个持续变化中的问题,Libra在欧洲已经率先政治阻力。英格兰银行行长马克·卡尼周二在欧洲央行年会上放话,Libra有机会成为“系统性服务”,但“必须遵守最高监管标准”。

除此之外,Libra还要面临系统技术方面的各种问题,包括安全、隐私、治理、透明度,以及它能否真正适用于数百万甚至数十亿人。

Facebook和合作伙伴参考了大量技术和法律专业建议,但他们仍然得在现有法律范围内开展工作。“Facebook会获准通行吗?”纽约大学教育集团旗下的区块链数字资产论坛联合创始人兼总裁Renee Leibler表示,“在一个法制适用于每个人的国家,通行证也并非绝对管用。”

18、洛杉矶时报:Facebook为何要推出加密货币?

在过去3年里,随着一个又一个丑闻带走人们的信任,Facebook创始人兼CEO马克·扎克伯格公开表示忏悔,承诺Facebook会承担更多社会责任,将用户隐私置于产品中心。

6月18日,Facebook推出加密货币Libra,要用它来挑战全球银行业。对Facebook来说,Libra代表着一个新机会。Facebook可以利用自己在20多亿用户碎片生活中的主导地位,尝试在用户财务生活中同样占据主导,甚至促成用户在其他产品中的交易,比如Instagram、Facebook Messenger和WhatsApp。

在发达国家,Facebook通过在线广告获得大量收入。Libra为这里的用户提供了另一个在Facebook系统中消磨时间的机会。技术分析师表示,如果Libra的交易更加无缝,它可能会让Facebook的精准广告变得更有商业价值。

在发展中国家,广告利润较低,Facebook也在寻求新的用户增长点。Libra可以为它吸引到新的用户群体。如果这些人群寻求稳定、低成本、基于智能手机的国际银行业务,那么Libra正好就是他们想要的服务。

19、Business Insider:不同国家的不同监管规则会让Facebook陷入两难境地

Facebook和合作伙伴对新发布的加密货币Libra寄予厚望,希望它能成为全球货币,为跨境支付提供支持。没有银行账户的人也可以用它进行支付。

但Facebook并没有解决许多会导致Libra失败的问题,其中一些问题可能会让Libra还没赶到2020年上市就提前消失。大多数问题都和金融监管相关。

Facebook的部分挑战源自于它对Libra寄予的全球抱负——Facebook几乎在全球每个国家都提供服务,因此希望Libra能够出现在这些国家。但每个国家在管理银行和其它金融服务时都有一套自己的规则。某些情况下,一个国家适用的监管规则甚至与其它国家相冲突。

例如美国会要求Facebook和合作伙伴提供足够多美元作为Libra的保证金,但换做尼日利亚,保证金则必须是奈拉(当地货币)。这种情况会让Facebook陷入痛苦的两难境地。

20、巴伦周刊:Facebook Libra标志着比特币的新时代

Libra的推出对加密货币是一大利好,有以下几个原因:

首先,Libra是一个雄心勃勃的项目,Facebook投入大量高管参与其中,而不是仅仅通过内部激励系统发动社交媒体网络参与。当然,这并不意味Libra一定会成功,但带来的影响足够深远。加密世界的人雄心勃勃,想要用区块链改造金融系统。现在一家大型互联网公司用行动支持他们,那些雄心壮志不再那么渺茫。

其次,Facebook比任何人更了解营销。当它的营销优势和资源被投入到加密货币领域后,公众对加密行业的认知将大大改善。

第三,Facebook将为加密行业注入新的能量,带来人才、关注和资金资源。金钱不等于成功,但它可以增加成功几率。

文 | 杜会堂

出品 | 火星财经APP(微信:hxcj24h) 查看全部

最权威解读!《华尔街日报》、彭博社、《纽约时报》、《经济学人》等20家顶级媒体点评Facebook加密货币项目Libra,看清背后的原因、影响和机会。

一天之间,Facebook登上全球商业媒体头条。

新发布的加密货币项目Libra为Facebook带来大量关注,但也让它陷入更多口水之中。围绕Facebook加密货币的争论并没有因为产品发布而消散,问题反而越来越多。Facebook为何推出加密货币项目Libra?传统金融是否会受到冲击?比特币和其它加密货币又会有哪些影响?众说纷纭,莫衷一是。

1、华尔街日报:比特币支持者坚信Facebook加密货币会带来更多机会

比特币支持者坚信,Facebook即将推出的加密货币Libra不会让其他加密货币消亡。相反,很多人认为Libra推出后会给加密货币产业带来更多机会。

Facebook周二公布Libra细节时透露,正在建立一个协会对其进行管理,成员包括VISA、Uber等20多家公司。Libra协会的公司元素与比特币形成鲜明对比。10年前,比特币由一位匿名人士创造出来后,一直由一群分散、有时甚至不稳定的技术人员和企业家管理。

二者的差异正是比特币和其它加密货币支持者看好Libra的原因,认为它的推出对加密产业大有裨益。很多人认为,Facebook这一举措将提高大众对加密货币的认知,同时没有损失加密货币吸引用户的特性(即交易属性)。一些人则表示,Facebook要投入很多精力来消除外界对它的隐私顾虑,而隐私一直是比特币的核心思想。

2、彭博社:Facebook加密货币面临3大挑战

对于最新发布的加密货币项目Libra,Facebook未来将面临3大挑战:

首先,Facebook在支付和商业方面的表现一直没有太大起色。几年前,Facebook允许用户通过通讯工具Messenger进行购物、打车,但该功能一直没能获得成功。这并不是Facebook在支付领域的首败。早在2010年,Facebook就开始推出Facebook Credit——可以Facebook社交游戏中购买虚拟商品的支付服务。然而Facebook Credit一直没能取得成功,直到2012年Facebook取消它。2013年,Facebook开始与PayPal等第三方服务合作来满足用户的支付需求。截至2018年,Facebook“支付和其他服务”的收入占比不到总收入的2%。

如果能够取得成功,Libra将帮助Facebook在金融服务领域发挥更大作用。但这仅仅是个假设。10年来,加密货币产业一直试图在区块链上建立跨境数字货币,颠覆传统银行和支付服务。然而迄今为止,还没有任何一个加密资产能够赶上传统货币的规模。

第二,监管会成为Facebook面临的又一障碍。创建一个数字资产不仅需要金融机构、投资者接受,更需得到监管机构的批准。美国证券交易委员会(SEC)已经关闭十多家因为擅自发币而违反证券规定的公司或项目。尽管Facebook表示一直与监管机构、央行保持联系,但他们目前并没有收到SEC的正式批准文件——可以保护Libra不受机构监管影响。

最后,Libra的发布时机也将受到挑战。美国联邦贸易委员会(FTC)正在针对Facebook的用户隐私展开调查。而另一边,参议员伊丽莎白·沃伦(Elizabeth Warren)、Facebook联合创始人克里斯·休斯(Chris Hughes)等多名人士一直呼吁对Facebook进行拆分。现在Libra要求用户给予Facebook更多信任,同时允许它强势地进入数字支付和银行金融产业,可能会因此招来更多批评。

3、纽约时报:Facebook谋划基于加密货币的全球金融系统

质疑加密货币的人,现在同样怀疑Facebook加密货币项目Libra的可行性。除此之外,Libra还要解决Facebook饱受指责的用户隐私问题,而保护用户隐私一直是银行或者任何一家金融交易机构的首要任务。

反过来看,如果Facebook真计划明年和100多个合作伙伴共同开展这个项目,那么Libra将是主流公司进入加密货币领域最深远的尝试。Facebook对Libra寄予厚望,目标是将它打造为全新的金融基础体系,不受华尔街或中央银行等权利中介的控制。

Facebook CEO马克·扎克伯格在最近几年多次提及自己对加密技术的痴迷。几个月前,他还承诺将为Instagram、WhatsApp等产品提供更好的隐私保护。

但改善隐私后,Facebook就没办法再向用户进行精准广告投放。因此,虚拟金融网络将会是Facebook广告收入下降后一项新的收入来源。

这套支付系统还将帮助Facebook和其他美国公司在发展中国家市场竞争金融服务。中国腾讯公司开发的微信就通过在其通讯服务中整合支付系统,在这些市场获得极高的收入回报。

4、经济学人:Facebook将创造全球数字货币

Libra会让全球汇款变得像发短信一样简单。它会消除现金流动的高昂费用、延时和其他障碍;它会让欠发达国家的人们也能参与全球金融体系,保护来之不易的工资不被剥削,规避不可控制的通货膨胀;它还可能引发金融创新浪潮,就像互联网一样。

Libra潜力巨大。如果Facebook 20多亿用户将自己的一部分储蓄换成Libra保存,那么它将立刻成为全球流通最多的货币之一。如果得到广泛应用,它也会让发行者手握前所未有的权力。Libra对全球金融体系的影响可谓深远,对Facebook业务的影响同样如此。

如果最终生效,Libra可能会成为Facebook的赚钱工具。尽管表面上,交易费用不会产生太多收入。但通过Libra人们可以更快更便捷地购买广告,Facebook可以因此获得更多收入。Libra还会让Facebook的社交通讯产品赶超微信——一个同样提供支付和其它金融服务的中国超级App。

5、金融时报:Facebook Libra会动摇传统金融吗?

Facebook首次涉足金融界引发出一个直接的问题——全新的加密货币对传统金融服务的影响有多大?

Facebook承诺通过Libra实现银行和其他支付服务商的去中介化,这意味着国际转账将即时到账同时近乎免费。如果Facebook的20多亿用户广泛采用其加密货币,传统金融系统可能会受到相当大的影响,甚至会影响中央银行。

Libra将面的很多额外负担,因为它在引入一个新的货币。这可能会让一个国家更难控制通货膨胀等问题,在资本管制国家尤其如此。

监管机构如何处理加密货币?几家大型银行的管理人员将不确定的监管环境作为他们未参与Libra的主要原因之一。一家大型全球性银行的支付主管表示,现在的情况“很混乱”。Libra首批合作伙伴中没有银行。

应用是Libra要面对的第二个主要问题。过去商家们在采用芯片等简单的技术时都很缓慢,说服他们接受加密货币支付无疑难上加难。加密货币的价格经常上下波动,而商家需要用当地的法定货币来支付税收和租金。

6、时代周刊:缺乏公众的信任可能是Facebook Libra实现成功的最大障碍

Libra生于Facebook的“动荡时代”。去年陷入用户隐私丑闻至今,Facebook在恢复自身声誉方面几乎没有取得任何进展。联邦贸易委员会对Facebook泄露用户隐私数据的罚款预计高达50亿美元。多位民主党候选人呼吁将Facebook这样的垄断企业分拆。更严重的是,这则丑闻破坏了公众对Facebook的信任。

行业分析认为,缺乏公众的信任可能是Facebook Libra实现成功的最大障碍。Facebook承诺,Libra用户的财务历史将绝对保密,并且会和Facebook的数据分开保存。然而不管怎样,还是有人对数据被集中放在一处而感到担心。但也有人表示,Facebook将Libra交给协会管理是个明智之举,并据此认为Facebook正在解决“中心化”的问题。

7、财富:摆在Facebook Libra面前的两大问题

在Facebook面临监管机构前所未有的严格审查之际,Libra有助于让Facebook在一系列隐私丑闻之后重获用户信任——它的区块链网络完全开源,由Facebook开发的全新编程语言Move所编写。Libra不仅可以用于交易记录,还能作为“创新层”让第三方创建智能合约或者其他基于区块链的服务。

Facebook倾向于人们将Libra视为金融服务。据Libra协会政策主管Dante Disparte介绍,美国地区的用户需要完成KYC认证才能使用其服务,意味着用户需要提供详细的个人信息。

那么,Facebook为何要推出Libra?根据与Facebook高管的交谈,他们倾向于通过向用户提供简单低价的跨境转账服务来切入汇款市场。

Libra还将为Facebook带来广告和电商的新机会。未来Facebook可以在WhatsApp、Instagram展示广告,用户直接用Libra即可购买广告上的商品或服务。

摆在Facebook面前的一大问题是——如果政府将Libra视为自身财政政策的颠覆者,那么Libra的未来将布满“监管地雷”。但Facebook表示这不是问题,各国政府已经意识到加密货币的趋势不可阻挡,很多人对此表示欢迎。

另一问题是Facebook合作伙伴将如何获益。Uber等服务售卖型公司可能会看中Libra带来的降低支付成本的机会,金融公司则会期待通过Libra从传统金融机构手中抢食,同时寻找新的商业机会。与Facebook合作的知名风投Andreessen Horowitz就表示,成为Libra的节点不全是为了获得短期收益,而是希望能够参与金融创新的最前沿。

用户将最终决定Libra的成败。如果它能得到普遍使用并证实自己比信用卡、借记卡更好用,那么它就有可能改变大部分技术和金融市场,甚至有可能激励苹果和亚马逊推出自己的加密货币网络。

8、福布斯:Facebook Libra将重塑消费者行为

表面来看,Facebook Libra只是个用于支付的全球货币,但它可能会扮演特洛伊木马,成为重塑用户行为的战略工具。

游戏开发商花费大量时间设计游戏交易系统,以此奖励玩家的特定行为——这些都是通过虚拟的游戏代币实现。通过游戏代币,游戏开发商可以提升用户在游戏中的参与度,让用户主动去完成系统发布的任务,打怪升级,甚至建立虚拟社区。本质上,游戏开发商是在用新创造的经济工具来塑造用户行为。

现在,Libra可以让现实组织按照游戏中的方式塑造用户行为,通过加密货币激励来鼓励用户积极参与其活动。但和游戏代币不同的是,Libra的价值和流动性更高,能够在现实中使用。而游戏代币只能在所在的那款游戏内使用,无法在实际生活中购买物品。

Libra的3大属性可以让它实现这个作用:

1. 高回报性。过去商业机构为用户提供的积分奖励往往限制在自身系统内使用,通过Libra,用户在其他平台也可以使用,甚至可以将其兑换为现金进行持有。

2. 目标更精准。通过Libra,商业机构可以针对微观行为进行奖励,专注推动小型、分散的任务,从而让目标更加精准

3. 即刻满足。通过奖励让用户即刻满足从而强化其行为,是塑造行为的关键。Libra可以应用于更多场景,因此更易获得即时反馈,进而塑造用户行为。

9、CNN:Facebook想让加密货币成为主流

Facebook加密货币将面临无法被广泛采用的障碍。

用户可能要进行银行转账或者到所在地的特定兑换处才能获得Libra。另外,用户通过Facebook通讯App向好友转账,而另一方接受后没有将钱存入银行而是把它兑换为Libra,实际也不太可能。总的来说,虽然Facebook庞大的用户群能够带来大量曝光,但Libra能否成功取决于用户能用它做什么,而不仅仅是可以在Facebook上使用它。

10、BBC:Facebook Libra将成为“未来货币”

Facebook Libra是一项雄心勃勃的计划,目标是创造一个全新的全球货币。有人可能会说它狂妄自大。但Facebook大卫·马库斯认为,Libra的目的是“纠正许多当前系统的系统”,为数十亿人提供管理金钱的自由。

由此透露的信息是——Libra不是一个小项目,它既关乎Facebook的未来,也关乎金钱的未来。在这项倡议背后,我们看到PayPal、VISA所代表的支付领域头部玩家,和Uber、Lyft等硅谷公司和风投机构统一成了联盟。就像另一种形式的复仇者联盟,科技、金融的超级英雄们聚集到了一起,要让世界变得更美好。

11、连线:Libra想成功,不仅要和大公司合作,更要和普通开发者合作

Facebook命名Libra的原因有3点:1)它曾是古罗马的度量单位;2)它是描绘正义尺度的占星符号;3)它与法语“自由”(libre)发音相近,意为自由。Facebook解释,Libra是“金钱、正义和自由的结合”。

为了实现这些崇高的价值观,Libra不仅需要和Uber等大公司合作,也需要向普通开发者合作——只要能收到网络信号。Libra的死敌一定会出现,对隐私和安全的承诺也一定要履行。Libra协会必须证明它可以独立于Facebook而运作。否则,围绕它的所有努力都会被视为马克·扎克伯格的另一自私行为。

12、CNBC:Libra对Facebook具有“积极意义”

对Facebook来说,Libra是件具有“积极意义的事情”。通过Libra,处于困境中的人们可以更便捷地获得数字时代的金钱。此前因为用户隐私而麻烦不断的Facebook正在试图借Libra挽回颜面。

13、《纽约》杂志:Facebook Libra的终极目标——法币

6890亿美元全球汇款市场并非Facebook推出Libra的终极目标,它几乎没有直接从跨境支付中收取很多钱。不像M-Pesa和PayPal Xoom等面向汇款市场的对手,Facebook Libra表现不会在汇款中收取太多费用。但正如Facebook一贯为人所知的那套做法——Libra是吸引新用户使用其服务的重要手段,然后Facebook会用积累的用户数量优势反过来说服商店、餐馆和其它商户接受Libra支付。

除了和转账服务竞争,Libra还将和信用卡竞争——这可能是它的中期目标。假设一个场景,你收到一位国外朋友的Libra跨境转账,然后通过Facebook通讯App随手转给另一位好友,这位好友再用它在线下商店中消费。这正是中国微信的一个使用场景。作为中国最大的社交网络,微信综合了通讯、社交、支付功能,是Facebook、WhatsApp、Apple Pay等的混合体。

但Facebook的长期目标并不在此。如果只是成为美国版微信,Facebook为何要创造一种新的交换形式。它完全可以和一家国际性银行合作,凭借其庞大的社交网络和低于竞争对手的服务费用切入支付市场。因此Facebook和Libra的长期竞争目标不是VISA、PayPal、微信,而是日元、欧元、美元和人民币。

14、华盛顿邮报:一旦成功,Libra将是革命性的

Facebook对Libra的想法很简单,但一旦成功,它将是革命性的——通过Libra转账就像发信息一样简单。Facebook还计划将Libra扩展至更多服务,比如点一下即可支付账单,扫码买咖啡,甚至可以用Libra坐公交。

比特币的价格因为由市场需求决定,所以存在巨大波动。但Libra由混合世界主要稳定货币的金融储备所支持,“Libra的稳定性会为用户提供货币效用,而不是让投资者用于赌博。”

15、雅虎财经:Facebook Libra和摩根大通JPM Coin不同,是真正的加密货币

今年2月,当摩根大通宣布推出自有加密货币JPM Coin时,人们都认为一家大型商业银行在积极拥抱加密货币。但随着细节不断放出,JPM Coin越来越像一个内部代币,只供摩根大通客户使用,而不是真正的、分布式的加密货币。

Facebook在加密行业的入场看起来和摩根大通不同,它的目标是让Libra在Facebook的系统之外也能使用。换句话说,Facebook Libra可能是真正将主流世界的合法性和用途带向加密行业的项目。

16、卫报:Libra将会取代美元成为全球通用货币

如果成功,Libra将会取代美元成为全球通用货币。哪怕只是成功接管美元全球货币角色的5%,Libra就可以影响美国经济在全球中的位置和权力。

只有像Facebook这样具备全球性、充沛资金和巨大政治影响力的公司才能真正希望接管全球汇款市场,同时可以通过将相关费用降低到几乎为零,来实现这一目标。Libra一旦实现这个目标,一方面会帮助移民及其家人更便捷地进行汇款,另一方面则消除所有竞争服务,包括当地银行和非正规金融网络。

17、NBC News:监管是Libra短期最值得注意的挑战

Facebook Libra短期内将面临许多挑战,最值得注意的是监管。长期来看,它的挑战来自基础技术和治理。

政府对加密货币的监管是个持续变化中的问题,Libra在欧洲已经率先政治阻力。英格兰银行行长马克·卡尼周二在欧洲央行年会上放话,Libra有机会成为“系统性服务”,但“必须遵守最高监管标准”。

除此之外,Libra还要面临系统技术方面的各种问题,包括安全、隐私、治理、透明度,以及它能否真正适用于数百万甚至数十亿人。

Facebook和合作伙伴参考了大量技术和法律专业建议,但他们仍然得在现有法律范围内开展工作。“Facebook会获准通行吗?”纽约大学教育集团旗下的区块链数字资产论坛联合创始人兼总裁Renee Leibler表示,“在一个法制适用于每个人的国家,通行证也并非绝对管用。”

18、洛杉矶时报:Facebook为何要推出加密货币?

在过去3年里,随着一个又一个丑闻带走人们的信任,Facebook创始人兼CEO马克·扎克伯格公开表示忏悔,承诺Facebook会承担更多社会责任,将用户隐私置于产品中心。

6月18日,Facebook推出加密货币Libra,要用它来挑战全球银行业。对Facebook来说,Libra代表着一个新机会。Facebook可以利用自己在20多亿用户碎片生活中的主导地位,尝试在用户财务生活中同样占据主导,甚至促成用户在其他产品中的交易,比如Instagram、Facebook Messenger和WhatsApp。

在发达国家,Facebook通过在线广告获得大量收入。Libra为这里的用户提供了另一个在Facebook系统中消磨时间的机会。技术分析师表示,如果Libra的交易更加无缝,它可能会让Facebook的精准广告变得更有商业价值。

在发展中国家,广告利润较低,Facebook也在寻求新的用户增长点。Libra可以为它吸引到新的用户群体。如果这些人群寻求稳定、低成本、基于智能手机的国际银行业务,那么Libra正好就是他们想要的服务。

19、Business Insider:不同国家的不同监管规则会让Facebook陷入两难境地

Facebook和合作伙伴对新发布的加密货币Libra寄予厚望,希望它能成为全球货币,为跨境支付提供支持。没有银行账户的人也可以用它进行支付。

但Facebook并没有解决许多会导致Libra失败的问题,其中一些问题可能会让Libra还没赶到2020年上市就提前消失。大多数问题都和金融监管相关。

Facebook的部分挑战源自于它对Libra寄予的全球抱负——Facebook几乎在全球每个国家都提供服务,因此希望Libra能够出现在这些国家。但每个国家在管理银行和其它金融服务时都有一套自己的规则。某些情况下,一个国家适用的监管规则甚至与其它国家相冲突。

例如美国会要求Facebook和合作伙伴提供足够多美元作为Libra的保证金,但换做尼日利亚,保证金则必须是奈拉(当地货币)。这种情况会让Facebook陷入痛苦的两难境地。

20、巴伦周刊:Facebook Libra标志着比特币的新时代

Libra的推出对加密货币是一大利好,有以下几个原因:

首先,Libra是一个雄心勃勃的项目,Facebook投入大量高管参与其中,而不是仅仅通过内部激励系统发动社交媒体网络参与。当然,这并不意味Libra一定会成功,但带来的影响足够深远。加密世界的人雄心勃勃,想要用区块链改造金融系统。现在一家大型互联网公司用行动支持他们,那些雄心壮志不再那么渺茫。

其次,Facebook比任何人更了解营销。当它的营销优势和资源被投入到加密货币领域后,公众对加密行业的认知将大大改善。

第三,Facebook将为加密行业注入新的能量,带来人才、关注和资金资源。金钱不等于成功,但它可以增加成功几率。

文 | 杜会堂

出品 | 火星财经APP(微信:hxcj24h)

解读Facebook加密稳定币Libra,看这一篇就够了

blockbeats 发表了文章 • 2019-06-19 11:22

全球目前有 17 亿人没有银行账户,占全球总人口的 31%。在传统的金融领域,跨境的转帐汇款非常繁琐,而且需要 3-5 个工作日才能完成。而且因为现金的使用,美国一年要被盗抢 400 亿美元的现金。而这些没有银行账户的人,为了参与社会金融,每个月要付出 4 美元以上的手续费。

Libra 稳定币的出现,可以让所有人都参与金融世界,它具备价值稳定、交易快速、可扩容和安全等兼具区块链金融和传统金融特点的功能。Facebook 这一次重新定义了「金钱」,改变了全球的经济。

随着 Facebook 稳定币 Libra 白皮书的正式发布,所有之前的传言和谣言都被一一打破。作为区块链的附属产品,Facebook 的 Libra 稳定币到底是什么?它将肩负起什么样的责任?区块律动 BlockBeats 将在本文中为你全面介绍这一可以在全球范围内自由流动的数字。

Facebook Libra 是什么?

Libra 是一种稳定币,它是一种数字加密货币行业里对于加密货币的分类。

什么是稳定币?对于不熟悉数字加密货币行业的读者来说,你可能对这个概念不太理解,你可以将其理解为一种锁定价值的积分系统。区块链相当于一个不可篡改、不可破坏的系统,在这个系统上可以发行一种积分,积分可以交易。稳定币就是这么一种「积分」,它的价值是稳定的。

以 Libra Blockchain 区块链为例,在这个区块链系统上,一个 Libra 积分等于 1 美元,这个价格是稳定不变的。如果你的账号里有 10 个 Libra,那就意味着你手里有 10 美元,可以在接受 Libra 的地方花掉这部分钱。你也可以花钱买 Libra,也可以拿 Libra 换钱。根据 Libra 白皮书,创造 Libra 只能通过法定货币 1:1 购买 Libra,法币也将转入储备金。储备的规模决定 Libra 的实际价值,或有波动,但是很小。

根据白皮书显示,Libra 运行于 Libra Blockchain 之上,它是一个目标成为全球金融的基础架构,它可以扩展到数十亿账户使用,支持高交易吞吐量。也就是说,这个区块链的容量足以支撑全球数十亿人的交易量。

它可以用来做什么呢?

在 Facebook 发币之前,数字加密货币市场中也出现了不少很有影响力的稳定币,包括 USDT、GUSD、PAX 等。这些稳定币主要用于数字加密货币市场的入金和避险,即如果有人想炒币,他可以花钱购买稳定币,然后在市场中买入卖出其他数字加密货币,比如比特币等。稳定币其实其主要目标是全球化的支付,但是因为无序市场的原因,目前这一功能很少被用到。

不过从 Facebook 公布的合作伙伴名单我们可以看出这一稳定币的摘要用途:支付。

Facebook 刚刚发布的这个名叫 Libra 的稳定币,它其实是由一个名叫 Libra Association(Libra 协会)的组织管理发行的。这一组织由 Facebook 发起,由数十家机构参与运行。此前据熟悉这一项目的参与者表示,想要加入 Libra 区块链的机构和公司需要向 Facebook 缴纳 1000 万美元的会员费用,之后就可以在这个区块链上运行节点,以便获得数据查看和数据写入的权限。目前已经公布的合作伙伴名单有 28 家,未来将增加到 100 家,光这一项费用,Facebook 就可以收入 10 亿美元,相当于已经为 Libra 项目完成了 10 亿美元的融资。

根据 Libra 的白皮书,Libra Association 会优先给协会成员代币,鼓励成员在自己的生态内率先使用 Libra 来进行支付,创始会员也需要努力地在技术上进行创新,使 Libra 可以合规并且大规模应用。此外,Libra Association 也将鼓励交易所将其上架交易,但仅限合规交易所。

根据 TheBlock 对这些机构的细分,区块律动 BlockBeats 发现一共分为投资机构、区块链、社交媒体、通讯公司、电子商务、共享出行、非营利组织、音乐、旅行、支付等多领域。这些行业对于数字加密货币和与之相关的支付业务都有着极高的期待和参与度,想要参与 Facebook Libra 项目,需要缴纳 1000 万美元的会员费用。每 1000 万美元可以获得理事会 1 票表决权,单个创始会员只能获得 1 票或者 1% 的总票数。此举可以有效地防止财团垄断。

在这 29 家合作机构中,我们看到了 Uber、eBay、PayPal 等互联网公司的身影,也看到了 Mastercard、VISA、Andreessen Horowitz、USV 等老牌金融机构的 logo。在电子商务行业内,全球知名的电商平台 eBay、阿根廷电商网站 Mercado Pago、在线奢侈品网站 Farfetch;其中也有一些知名的投资机构,比如由网景浏览器公司联合创始人 Marc Andreessen 创办的 Andreessen Horowitz 基金、Twitter 和 Coinbase 的投资者 Union Square Ventures 等;当然也少不了为 Libra Blockchain 能够提供技术支持的区块链公司,比如 Coinbase、BisonTrails、Xapo 等;支付类公司,Mastercard、Visa、Stripe、Paypal 等公司都有参与,他们将成为 Facebook 生态外的主要支付参与者;Uber、Lyft 作为共享生态和移动互联网的主导力量之二,也是参与者;此外,Vodafone、Iliad 等移动通讯运营商也加入了 Libra Blockchain。

由此区块律动 BlockBeats 可以得出这样的结论,用户可以直接买入 Libra 稳定币,然后通过 Facebook 或者 Paypal 等渠道进行花费,它可以用于在 eBay 购物、可以进行投资、可以充话费,也可以用于支付打车费用。

看到这里,你是不是觉得这个 Libra 也就那样,水平一般?如果你真的这么想的话,那你就错了。这一稳定币有可能彻底改变互联网目前的格局。

在 Facebook Libra Blockchain 的白皮书发布之前,有媒体猜测 Facebook Libra 稳定币将主要用于 Facebook 旗下 Messenger、WhatsApp 和 Instagram 的支付功能。因为早在 2018 年 12 月,彭博社就爆出 Facebook 正在 WhatsApp 内测试支付功能。6 月 18 日下午发布之后白皮书之后,我们就可以看到支付是 Libra 的主要功能。

手续费收到手软?

Facebook Libra 的出现将直接推动 Facebook 的战略推进,它将在盈利模式、全球数字货币上产生巨大影响力。孟岩在上周末的微信文章《Facebook 数字货币:缘起、意义和影响》中给了我们不少启发。

正如我们上面看到的,Facebook 可以通过合作伙伴的加入赚取不菲的加盟费用,比如数十亿美元。但这仅仅是短期的收入,Facebook 其实可以通过收取类似于信用卡的转账手续费或者支付手续费来获得源源不断的巨额收入。

孟岩提到,Facebook Libra 未来可能会承载 50-80 万亿美元的交易量,如果每笔费用收取千分之二的手续费,那么一年最少 1000 亿美元的手续费收入将超过当前 Facebook 全年的营收。如果 Facebook 稍稍刺激一下消费,或者提高一下手续费比例,那么这一数字将突破 2000 亿美元。

跨境支付市场每年有 125 万亿美元的市场,换汇的价差以及跨境信用卡支付的手续费,动辄 5% 以上的手续费和服务费,让出国或者做国际贸易的人都感到心痛而且因为数字加密货币并不像传统数字货币一样受到政策和区域的影响,只要有互联网接入,区块链能够连接,就可以通过区块链进行转账。这就让 Facebook Libra 具备了全球货币的特性。无论是跨国转账,还是跨境支付,都能轻松实现。孟岩认为,只要 Facebook 把跨境支付手续费降低一个数量级(这在区块链领域是可以轻松实现的),就可以把传统的换汇业务杀个「片甲不留」。

此外,我们还看到了 Libra 的合作伙伴名单中也包括不少投资机构,这也让 Facebook Libra 稳定币变成一种金融工具成为可能。Facebook 也可以在金融活动中赚到更多的收入费用。

控制区域经济

冷战时期,美国建立起了以美元为秩序的全球货币系统。时至今日,只要涉及国际业务,基本上都要以美元进行结算。然而随着几次经济衰退和危机,美元的全球货币地位正在一步一步地衰退。这与美元是美国政府发行的货币有很大的关系,因为美国政府可以肆意地印钱,不在乎这个货币系统中其他参与者的想法。美国每发行一张美钞,其他国家储备的外汇就会因此贬值。

区块链技术的出现解决了这个滥发、超发的问题。在区块链系统中,每发行一枚数字加密货币(又叫 Token 或者 Coin),都会在区块链上进行记录。如果 Libra 可以在全球使用,它就必须要解决 Facebook 不能随意发行新的 Libra 的问题。Facebook 每发行一枚 Libra,就需要往自己的银行里存入 1 美元或者等值的其他国家或区域货币。

孟岩表示,Libra 将锚定一个货币篮子,可以多种法币入金,也可以多种法币兑现。等到 Facebook Libra Blockchain 稳定运行数年之后,26 亿 Facebook 生态用户体验到了 Libra 为生活带来的便利之后,届时依附于 Facebook 的电商、游戏、服务和金融数字生态,将发生彻底的变化,所有的服务将不再以美元或者传统货币计价,而是以 Libra 来进行计价。

当全球 Facebook 用户建立起对 Libra 本币的信任,人们相信 Libra 就是等于 1 美元或者 6.9 人民币,届时人们也不再需要将 Libra 兑换成法币,也不再出现有第三方资产支撑的场景,所有的通行证都是 Libra。Facebook 能承担起以 Libra 标价的服务、金融、资产等内容的承兑。

简单来讲,一旦 26 亿用户接受了 Facebook Libra,那么 Facebook 将在数年后变成这 26 亿人所在国家的中央银行,对经济进行渗透。同时它还将在税收、监管、防范犯罪等领域有所作为,因为资金的流向也将透明开放(匿名处理)。当 Libra 与政府进行合作的时候,我们将会看到它在政治经济上的更大影响力。

那么,我可以炒 Libra 吗?

答案是很难,但可以拿来用。

不同于其他区块链和区块链代币系统,Facebook 在技术和监管上下足了功夫,普通投资者很难从中找到赚钱的机会。

Facebook Libra 稳定币的出现,已经引发了不少的猜测和争议,主要的论点是加密货币合规和隐私保护两个方面。正如区块律动 BlockBeats 在上面提到的那样,Facebook Libra 稳定币的这些优质特性,正在受到传统法律法规的束缚,使其难以发挥全部功能。

早在 2018 年 5 月份,Facebook 就已经开始了数字加密货币的研发工作。当时曾在媒体上大张旗鼓地宣布 Coinbase 前董事会成员 David Marcus 加入 Facebook 团队,并且领导 Facebook 的区块链研发工作。在 David 开始研究区块链之前,Facebook 开发团队的 Morgan Beller 也已经在负责区块链的研发工作。

据国外媒体 TheBlock 介绍,也就是从这个时间开始,Facebook 开始大量投资区块链项目并且开始思考如何将稳定币融入到 Facebook 的生态中。

今年 5 月份,Facebook 在日内瓦注册了 Libra Network LLC 公司。根据瑞士官方的注册文件显示,这是一家区块链技术开发公司。很快 BBC 挖到了更多消息,表示 Facebook 将会在 2020 年第一季度发行 Libra 稳定币,并将于 2019 年下半年开始在十多个国家测试 Libra 稳定币。根据 Libra 白皮书显示,Libra 将在 2020 年上半年针对性发布。

华尔街日报之前曾报道称 Facebook 正在与美国商品期货交易委员会商谈在美国发币并且向普通大众销售的事情,但 Facebook 方面并没有提交正式的文件。美国商品期货交易委员会方面的负责人则表示,他比较担心的是 Facebook 发币一事可能不在这个部门的管辖范围之内。

金融时报报道称,Facebook 正在与英国渣打银行说客 Ed Bowles 合作,对方正在帮助 Facebook 推进数字加密货币在政策层面的合规操作。

再加上 Libra 的铸币权目前还在 Facebook 一个人手里或者 Libra Association 手里,发行多少、价格浮动多少,都由这个协会说了算。普通投资者无法控制 Libra 的市场流动性,自然也无法影响其价格。唯一能让普通投资者受益的机会可能就是:抓紧拥抱数字加密世界,买入 Libra Association 合伙伙伴名单企业的股票,从而收获一些分红。

或许未来会用户与用户之间的代理入金手段,张三给李四 10 美元,李四向张三转 9 个 Libra,李四从中赚取手续费。这对于没有没有银行卡、没有身份认证的用户来说,这也是一种方式。当然你也可以在一些合规交易所将其用作避险稳定币使用。

和在中国的我们有关系吗?

有人认为 Libra 就是 Facebook 的发行的类似于 Q 币的东西,其实这么理解也可以。但 Libra 比 Q 币更透明,应用场景更大。其实区块律动 BlockBeats 更愿意将其解读为国外的支付宝余额,用户拿现金存入 Facebook,换取 Libra,然后在 Facebook 的大树下支付。

对于 Facebook 下的 Messenger、Instagram、WhatsApp 来讲,这是一件利好大事。他们终于可以在手机上更快、更便捷地在生活中转账付款了,而这一功能中国早在多年前就已经开始普及。

那么腾讯或者阿里巴巴会不会发行这样的数字稳定币呢?答案是不会的,因为央行目前仍然处于对数字货币的研究阶段。

对于 Facebook Libra 项目,中国的用户完全不用羡慕,其实我们更应该从某些角度感到担忧,因为全球经济大国之间的博弈,即将以数字加密货币的形式开展。这一点我们可以从 Facebook 仅在数十个国家开展测试便能看到端倪。

再说了 Facebook 入华都很困难,更别说它发行的数字加密货币了,不过 Libra 有中文官网,说不定哪一天就进来了。还是用好我们的支付宝和微信,看外国网友脱离水深火热吧。

作者:区块律动 0x2(微信关注:区块律动 BlockBeats) 查看全部

北京时间 6 月18日下午,Facebook 旗下全球数字加密货币 Libra 官方网站正式上线,Libra 稳定币白皮书也已经公布。据官方内容显示,Libra 稳定币的出现,将作为一种简单的全球货币和金融基础架构,惠及数十亿人。

全球目前有 17 亿人没有银行账户,占全球总人口的 31%。在传统的金融领域,跨境的转帐汇款非常繁琐,而且需要 3-5 个工作日才能完成。而且因为现金的使用,美国一年要被盗抢 400 亿美元的现金。而这些没有银行账户的人,为了参与社会金融,每个月要付出 4 美元以上的手续费。

Libra 稳定币的出现,可以让所有人都参与金融世界,它具备价值稳定、交易快速、可扩容和安全等兼具区块链金融和传统金融特点的功能。Facebook 这一次重新定义了「金钱」,改变了全球的经济。

随着 Facebook 稳定币 Libra 白皮书的正式发布,所有之前的传言和谣言都被一一打破。作为区块链的附属产品,Facebook 的 Libra 稳定币到底是什么?它将肩负起什么样的责任?区块律动 BlockBeats 将在本文中为你全面介绍这一可以在全球范围内自由流动的数字。

Facebook Libra 是什么?

Libra 是一种稳定币,它是一种数字加密货币行业里对于加密货币的分类。

什么是稳定币?对于不熟悉数字加密货币行业的读者来说,你可能对这个概念不太理解,你可以将其理解为一种锁定价值的积分系统。区块链相当于一个不可篡改、不可破坏的系统,在这个系统上可以发行一种积分,积分可以交易。稳定币就是这么一种「积分」,它的价值是稳定的。

以 Libra Blockchain 区块链为例,在这个区块链系统上,一个 Libra 积分等于 1 美元,这个价格是稳定不变的。如果你的账号里有 10 个 Libra,那就意味着你手里有 10 美元,可以在接受 Libra 的地方花掉这部分钱。你也可以花钱买 Libra,也可以拿 Libra 换钱。根据 Libra 白皮书,创造 Libra 只能通过法定货币 1:1 购买 Libra,法币也将转入储备金。储备的规模决定 Libra 的实际价值,或有波动,但是很小。

根据白皮书显示,Libra 运行于 Libra Blockchain 之上,它是一个目标成为全球金融的基础架构,它可以扩展到数十亿账户使用,支持高交易吞吐量。也就是说,这个区块链的容量足以支撑全球数十亿人的交易量。

它可以用来做什么呢?

在 Facebook 发币之前,数字加密货币市场中也出现了不少很有影响力的稳定币,包括 USDT、GUSD、PAX 等。这些稳定币主要用于数字加密货币市场的入金和避险,即如果有人想炒币,他可以花钱购买稳定币,然后在市场中买入卖出其他数字加密货币,比如比特币等。稳定币其实其主要目标是全球化的支付,但是因为无序市场的原因,目前这一功能很少被用到。

不过从 Facebook 公布的合作伙伴名单我们可以看出这一稳定币的摘要用途:支付。

Facebook 刚刚发布的这个名叫 Libra 的稳定币,它其实是由一个名叫 Libra Association(Libra 协会)的组织管理发行的。这一组织由 Facebook 发起,由数十家机构参与运行。此前据熟悉这一项目的参与者表示,想要加入 Libra 区块链的机构和公司需要向 Facebook 缴纳 1000 万美元的会员费用,之后就可以在这个区块链上运行节点,以便获得数据查看和数据写入的权限。目前已经公布的合作伙伴名单有 28 家,未来将增加到 100 家,光这一项费用,Facebook 就可以收入 10 亿美元,相当于已经为 Libra 项目完成了 10 亿美元的融资。

根据 Libra 的白皮书,Libra Association 会优先给协会成员代币,鼓励成员在自己的生态内率先使用 Libra 来进行支付,创始会员也需要努力地在技术上进行创新,使 Libra 可以合规并且大规模应用。此外,Libra Association 也将鼓励交易所将其上架交易,但仅限合规交易所。

根据 TheBlock 对这些机构的细分,区块律动 BlockBeats 发现一共分为投资机构、区块链、社交媒体、通讯公司、电子商务、共享出行、非营利组织、音乐、旅行、支付等多领域。这些行业对于数字加密货币和与之相关的支付业务都有着极高的期待和参与度,想要参与 Facebook Libra 项目,需要缴纳 1000 万美元的会员费用。每 1000 万美元可以获得理事会 1 票表决权,单个创始会员只能获得 1 票或者 1% 的总票数。此举可以有效地防止财团垄断。

在这 29 家合作机构中,我们看到了 Uber、eBay、PayPal 等互联网公司的身影,也看到了 Mastercard、VISA、Andreessen Horowitz、USV 等老牌金融机构的 logo。在电子商务行业内,全球知名的电商平台 eBay、阿根廷电商网站 Mercado Pago、在线奢侈品网站 Farfetch;其中也有一些知名的投资机构,比如由网景浏览器公司联合创始人 Marc Andreessen 创办的 Andreessen Horowitz 基金、Twitter 和 Coinbase 的投资者 Union Square Ventures 等;当然也少不了为 Libra Blockchain 能够提供技术支持的区块链公司,比如 Coinbase、BisonTrails、Xapo 等;支付类公司,Mastercard、Visa、Stripe、Paypal 等公司都有参与,他们将成为 Facebook 生态外的主要支付参与者;Uber、Lyft 作为共享生态和移动互联网的主导力量之二,也是参与者;此外,Vodafone、Iliad 等移动通讯运营商也加入了 Libra Blockchain。

由此区块律动 BlockBeats 可以得出这样的结论,用户可以直接买入 Libra 稳定币,然后通过 Facebook 或者 Paypal 等渠道进行花费,它可以用于在 eBay 购物、可以进行投资、可以充话费,也可以用于支付打车费用。

看到这里,你是不是觉得这个 Libra 也就那样,水平一般?如果你真的这么想的话,那你就错了。这一稳定币有可能彻底改变互联网目前的格局。

在 Facebook Libra Blockchain 的白皮书发布之前,有媒体猜测 Facebook Libra 稳定币将主要用于 Facebook 旗下 Messenger、WhatsApp 和 Instagram 的支付功能。因为早在 2018 年 12 月,彭博社就爆出 Facebook 正在 WhatsApp 内测试支付功能。6 月 18 日下午发布之后白皮书之后,我们就可以看到支付是 Libra 的主要功能。

手续费收到手软?

Facebook Libra 的出现将直接推动 Facebook 的战略推进,它将在盈利模式、全球数字货币上产生巨大影响力。孟岩在上周末的微信文章《Facebook 数字货币:缘起、意义和影响》中给了我们不少启发。

正如我们上面看到的,Facebook 可以通过合作伙伴的加入赚取不菲的加盟费用,比如数十亿美元。但这仅仅是短期的收入,Facebook 其实可以通过收取类似于信用卡的转账手续费或者支付手续费来获得源源不断的巨额收入。

孟岩提到,Facebook Libra 未来可能会承载 50-80 万亿美元的交易量,如果每笔费用收取千分之二的手续费,那么一年最少 1000 亿美元的手续费收入将超过当前 Facebook 全年的营收。如果 Facebook 稍稍刺激一下消费,或者提高一下手续费比例,那么这一数字将突破 2000 亿美元。

跨境支付市场每年有 125 万亿美元的市场,换汇的价差以及跨境信用卡支付的手续费,动辄 5% 以上的手续费和服务费,让出国或者做国际贸易的人都感到心痛而且因为数字加密货币并不像传统数字货币一样受到政策和区域的影响,只要有互联网接入,区块链能够连接,就可以通过区块链进行转账。这就让 Facebook Libra 具备了全球货币的特性。无论是跨国转账,还是跨境支付,都能轻松实现。孟岩认为,只要 Facebook 把跨境支付手续费降低一个数量级(这在区块链领域是可以轻松实现的),就可以把传统的换汇业务杀个「片甲不留」。

此外,我们还看到了 Libra 的合作伙伴名单中也包括不少投资机构,这也让 Facebook Libra 稳定币变成一种金融工具成为可能。Facebook 也可以在金融活动中赚到更多的收入费用。

控制区域经济

冷战时期,美国建立起了以美元为秩序的全球货币系统。时至今日,只要涉及国际业务,基本上都要以美元进行结算。然而随着几次经济衰退和危机,美元的全球货币地位正在一步一步地衰退。这与美元是美国政府发行的货币有很大的关系,因为美国政府可以肆意地印钱,不在乎这个货币系统中其他参与者的想法。美国每发行一张美钞,其他国家储备的外汇就会因此贬值。

区块链技术的出现解决了这个滥发、超发的问题。在区块链系统中,每发行一枚数字加密货币(又叫 Token 或者 Coin),都会在区块链上进行记录。如果 Libra 可以在全球使用,它就必须要解决 Facebook 不能随意发行新的 Libra 的问题。Facebook 每发行一枚 Libra,就需要往自己的银行里存入 1 美元或者等值的其他国家或区域货币。

孟岩表示,Libra 将锚定一个货币篮子,可以多种法币入金,也可以多种法币兑现。等到 Facebook Libra Blockchain 稳定运行数年之后,26 亿 Facebook 生态用户体验到了 Libra 为生活带来的便利之后,届时依附于 Facebook 的电商、游戏、服务和金融数字生态,将发生彻底的变化,所有的服务将不再以美元或者传统货币计价,而是以 Libra 来进行计价。

当全球 Facebook 用户建立起对 Libra 本币的信任,人们相信 Libra 就是等于 1 美元或者 6.9 人民币,届时人们也不再需要将 Libra 兑换成法币,也不再出现有第三方资产支撑的场景,所有的通行证都是 Libra。Facebook 能承担起以 Libra 标价的服务、金融、资产等内容的承兑。

简单来讲,一旦 26 亿用户接受了 Facebook Libra,那么 Facebook 将在数年后变成这 26 亿人所在国家的中央银行,对经济进行渗透。同时它还将在税收、监管、防范犯罪等领域有所作为,因为资金的流向也将透明开放(匿名处理)。当 Libra 与政府进行合作的时候,我们将会看到它在政治经济上的更大影响力。

那么,我可以炒 Libra 吗?

答案是很难,但可以拿来用。

不同于其他区块链和区块链代币系统,Facebook 在技术和监管上下足了功夫,普通投资者很难从中找到赚钱的机会。

Facebook Libra 稳定币的出现,已经引发了不少的猜测和争议,主要的论点是加密货币合规和隐私保护两个方面。正如区块律动 BlockBeats 在上面提到的那样,Facebook Libra 稳定币的这些优质特性,正在受到传统法律法规的束缚,使其难以发挥全部功能。

早在 2018 年 5 月份,Facebook 就已经开始了数字加密货币的研发工作。当时曾在媒体上大张旗鼓地宣布 Coinbase 前董事会成员 David Marcus 加入 Facebook 团队,并且领导 Facebook 的区块链研发工作。在 David 开始研究区块链之前,Facebook 开发团队的 Morgan Beller 也已经在负责区块链的研发工作。

据国外媒体 TheBlock 介绍,也就是从这个时间开始,Facebook 开始大量投资区块链项目并且开始思考如何将稳定币融入到 Facebook 的生态中。

今年 5 月份,Facebook 在日内瓦注册了 Libra Network LLC 公司。根据瑞士官方的注册文件显示,这是一家区块链技术开发公司。很快 BBC 挖到了更多消息,表示 Facebook 将会在 2020 年第一季度发行 Libra 稳定币,并将于 2019 年下半年开始在十多个国家测试 Libra 稳定币。根据 Libra 白皮书显示,Libra 将在 2020 年上半年针对性发布。

华尔街日报之前曾报道称 Facebook 正在与美国商品期货交易委员会商谈在美国发币并且向普通大众销售的事情,但 Facebook 方面并没有提交正式的文件。美国商品期货交易委员会方面的负责人则表示,他比较担心的是 Facebook 发币一事可能不在这个部门的管辖范围之内。

金融时报报道称,Facebook 正在与英国渣打银行说客 Ed Bowles 合作,对方正在帮助 Facebook 推进数字加密货币在政策层面的合规操作。

再加上 Libra 的铸币权目前还在 Facebook 一个人手里或者 Libra Association 手里,发行多少、价格浮动多少,都由这个协会说了算。普通投资者无法控制 Libra 的市场流动性,自然也无法影响其价格。唯一能让普通投资者受益的机会可能就是:抓紧拥抱数字加密世界,买入 Libra Association 合伙伙伴名单企业的股票,从而收获一些分红。

或许未来会用户与用户之间的代理入金手段,张三给李四 10 美元,李四向张三转 9 个 Libra,李四从中赚取手续费。这对于没有没有银行卡、没有身份认证的用户来说,这也是一种方式。当然你也可以在一些合规交易所将其用作避险稳定币使用。

和在中国的我们有关系吗?

有人认为 Libra 就是 Facebook 的发行的类似于 Q 币的东西,其实这么理解也可以。但 Libra 比 Q 币更透明,应用场景更大。其实区块律动 BlockBeats 更愿意将其解读为国外的支付宝余额,用户拿现金存入 Facebook,换取 Libra,然后在 Facebook 的大树下支付。

对于 Facebook 下的 Messenger、Instagram、WhatsApp 来讲,这是一件利好大事。他们终于可以在手机上更快、更便捷地在生活中转账付款了,而这一功能中国早在多年前就已经开始普及。

那么腾讯或者阿里巴巴会不会发行这样的数字稳定币呢?答案是不会的,因为央行目前仍然处于对数字货币的研究阶段。

对于 Facebook Libra 项目,中国的用户完全不用羡慕,其实我们更应该从某些角度感到担忧,因为全球经济大国之间的博弈,即将以数字加密货币的形式开展。这一点我们可以从 Facebook 仅在数十个国家开展测试便能看到端倪。

再说了 Facebook 入华都很困难,更别说它发行的数字加密货币了,不过 Libra 有中文官网,说不定哪一天就进来了。还是用好我们的支付宝和微信,看外国网友脱离水深火热吧。

作者:区块律动 0x2(微信关注:区块律动 BlockBeats)

以太坊节点暴降1/3,发生了什么?

blockbeats 发表了文章 • 2019-06-17 16:55

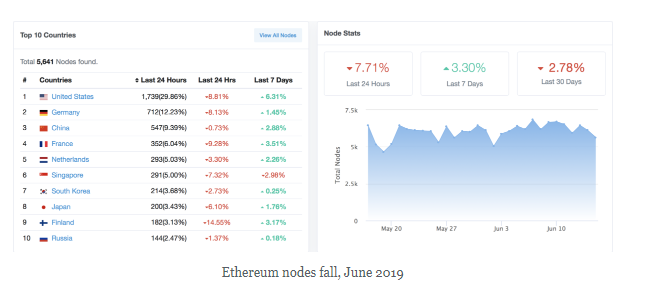

自今年1月以来,以太坊的节点数量有所下降,该网络的节点数量相比六个月前已经下降2000个。

据 Trustnodes 报道,Ethernodes年初报告的以太坊节点最高数量为10,078个,而Etherscan当时统计的以太节点数量为7,857个。

现在Ethernodes表示以太坊现在有 8138 个可访问的节点,相比年初减少了大约2000个,而在 Etherscan 也出现了类似的下降,目前只有5641个节点。

有趣的是,从上图显示仅在过去24小时内,Ethernodes节点指数就下跌了近8%,不过上周节点的指数上涨了3%以上。

Ethernodes 在过去的24小时内增长了7%,但是这个月整体下降了10%,这两个统计数据提供者之间的差异,可能是取决于统计的机构使用什么标准来确定重复的节点,或者可能是“假的”节点,甚至是欺骗节点。

不管怎么说,尽管Ethernodes和Etherscan上表示出了不同的数字指标,但他们都认同节点数量已经下降了大约2000个的事实,这使得以太坊的节点数量降到了有史以来的最低水平。

什么导致以太坊节点数量大规模下降?

考虑到去年的价格下跌,许多机构可能已经缩减规模、停止运营,或者已经转行,因此运行一个节点所需的时间更少。Ethereum的算力也比以往任何时候都要低50%左右,而且现在还没有完全恢复,因此可能需要来运行节点的矿工就更少了。

然而,5000节点这个数据非常值得细想的。它几乎与2015年至2016年的比特币节点数量相同。这或许可以表明,现在以太坊节点数据的下降可能更多的只是公链在早期发展的一个历程。

比特币现在有1万多个节点,自今年1月查看到10266个节点到现在的10371个节点,比特币的节点数量增加了约100个。与此同时,比特币的算力刚刚达到有史以来的最高水平,不过去年比特币的价格也是绿色的(下跌的)。

然而我们知道的这些只是可访问的节点。所有节点的总数,无论是可公开访问的还是其他方式的,我们现在都不是很清楚到底有多少个。一些人认为比特币可能有20万个节点,而对于以太坊,我们正试图确认Etherscan那边统计出来的数据,到底可能有多少这样的节点。目前Etherscan表示他们“(已经)发现了1795999个节点。” 查看全部

在以太坊节点数据的下降可能更多的只是公链在早期发展的一个历程。

自今年1月以来,以太坊的节点数量有所下降,该网络的节点数量相比六个月前已经下降2000个。

据 Trustnodes 报道,Ethernodes年初报告的以太坊节点最高数量为10,078个,而Etherscan当时统计的以太节点数量为7,857个。

现在Ethernodes表示以太坊现在有 8138 个可访问的节点,相比年初减少了大约2000个,而在 Etherscan 也出现了类似的下降,目前只有5641个节点。

有趣的是,从上图显示仅在过去24小时内,Ethernodes节点指数就下跌了近8%,不过上周节点的指数上涨了3%以上。

Ethernodes 在过去的24小时内增长了7%,但是这个月整体下降了10%,这两个统计数据提供者之间的差异,可能是取决于统计的机构使用什么标准来确定重复的节点,或者可能是“假的”节点,甚至是欺骗节点。

不管怎么说,尽管Ethernodes和Etherscan上表示出了不同的数字指标,但他们都认同节点数量已经下降了大约2000个的事实,这使得以太坊的节点数量降到了有史以来的最低水平。

什么导致以太坊节点数量大规模下降?

考虑到去年的价格下跌,许多机构可能已经缩减规模、停止运营,或者已经转行,因此运行一个节点所需的时间更少。Ethereum的算力也比以往任何时候都要低50%左右,而且现在还没有完全恢复,因此可能需要来运行节点的矿工就更少了。

然而,5000节点这个数据非常值得细想的。它几乎与2015年至2016年的比特币节点数量相同。这或许可以表明,现在以太坊节点数据的下降可能更多的只是公链在早期发展的一个历程。

比特币现在有1万多个节点,自今年1月查看到10266个节点到现在的10371个节点,比特币的节点数量增加了约100个。与此同时,比特币的算力刚刚达到有史以来的最高水平,不过去年比特币的价格也是绿色的(下跌的)。

然而我们知道的这些只是可访问的节点。所有节点的总数,无论是可公开访问的还是其他方式的,我们现在都不是很清楚到底有多少个。一些人认为比特币可能有20万个节点,而对于以太坊,我们正试图确认Etherscan那边统计出来的数据,到底可能有多少这样的节点。目前Etherscan表示他们“(已经)发现了1795999个节点。”

Edgeware13天吸金18亿的秘诀:专访Polkadot首个智能合约链团队

31qu 发表了文章 • 2019-06-14 12:14

今天要介绍的是一个叫做Edgeware的项目,它专注于治理,是跨链区块链Polkadot上的首个支持智能合约的项目。

Edgeware现在有多火?上线短短13天后,如今它智能合约中的已经吸金价值18亿人民币、超过100万个ETH;它开创的ILO(Initial Lock-up Offering)模式,或将成为一种发币的新趋势。

近日,Edgeware背后团队Commonwealth Labs负责人接受31QU专访,他表示,以Lockdrop的方式向用户空投代币,能够筛选出那些活跃和积极的早期社区成员。

如果你是ETH长期持有者,又没有其他更好的投资选择,那么将闲置ETH锁定到Edgeware的智能合约中,获得EDG代币,是一个不错的选择。

但如果你热衷于做短线和赚快钱,那么,这个项目可能不适合你,因为在锁仓这段时间,你会损失掉这段时间 ETH 的机会成本,并且有价格波动的风险。

链上治理的难题

很多人对Edgeware寄予厚望,是因为它宣称要建立一个链上治理新模式。

如今,区块链的治理一直是区块链行业的一个难题。比如共识最强的两个项目,比特币与以太坊,二者都是PoW共识,采用的都是链下治理模式。

链下治理导致决策中心化问题,协调起来困难,需要和矿工协调利益,通常被批评是在开发者和重要的矿工的中心化流程,并有可能出现分叉的情况。

在比特币社区,实行的是链下技术精英治理模式。

在这个开源技术社区里,任何人都可以对比特币网络的protocol发表提案,然后比特币的核心开发者会通过Bitcoin Improvement Proposal(BIP)达成共识,这些达成共识的提案,还需要得到95%以上的哈希算力支持,代码更新才会被广泛的比特币网络接受,否则,矿工和用户可以拒绝执行新的代码。

总的说来,Bitcore比特币核心开发者对技术层面有很大话语权,而用户则在新代码的使用层面有投票权。而比特币网络链下治理的流程可总结为:多数人提案->少数人决策->多数人表决。

而以太坊社区在治理层面和比特币类似,以太坊改进协议Ethereum Improvement Proposal(EIP),必须经过社区一致同意,才能变成活跃状态。但由于V神的个人影响力,以太坊治理速度比比特币稍高,V神个人号召力可以推动提案进展,如在DAO事件导致的ETH和ETC硬分叉中,投票用户中有85%同意V神的分叉提案,仅有15%反对。

但相比比特币社区,以太坊的治理问题更为凸显,被诟病以太坊的治理已经失败,实际上就是技术专家“统治”——一小群技术专家(核心开发者)对协议有着最终决定权。

以太坊社区因为治理混乱引发效率低下,并严重影响了开发进度,比如,包括分片技术在内的开发进度被一而再再而三地延迟。

那么,另外一种模式DPoS,效果会更好吗?

显然不会,DPoS往往会根据代币持有量获得相对应的链上治理投票权,并且有一定的准入门槛,因此往往因为参与人数较少,常常被质疑中心化,导致利益的集中化。

Edgeware如何解决这个问题?

Edgeware主要通过两个步骤解决治理问题:让代币持有人足够的分散,然后,实行链上治理。

先说分发代币,Edgeware采用空投的方式分发代币,让代币持有变得尽可能地分散。

但和普通空投不同的是,获得Edgeware代币是有代价的,采用的是一种称之为“Lockdrop”的方式。

普通的糖果空投代币,获得的的用户往往不够精准,大部分情况下,这些羊毛党在获得免费的午餐后都会直接卖掉代币套现,这大大损害了项目方本想让更多人了解项目并持有一部分代币的初心。

最终,项目启动后,用户不会主动参与项目治理,并且存在项目启动后持币地址参与率不足等问题。

Lockdrop可以说是Airdrop(空投糖果)的变种。但和空投Airdrop不同的是,Lockdrop,是需要锁定(lock),才能获得(drop)ETH,锁定时间到期后,可赎回代币。

也就是说,你必须损失流动性成本,来获得空投代币,因此,它比空投更为精准与公平,也更能激励一个理性经济人积极参与治理。

不仅设立了准入的成本,Edgeware还有相应的激励机制,来进一步量化用户的参与度和积极性。

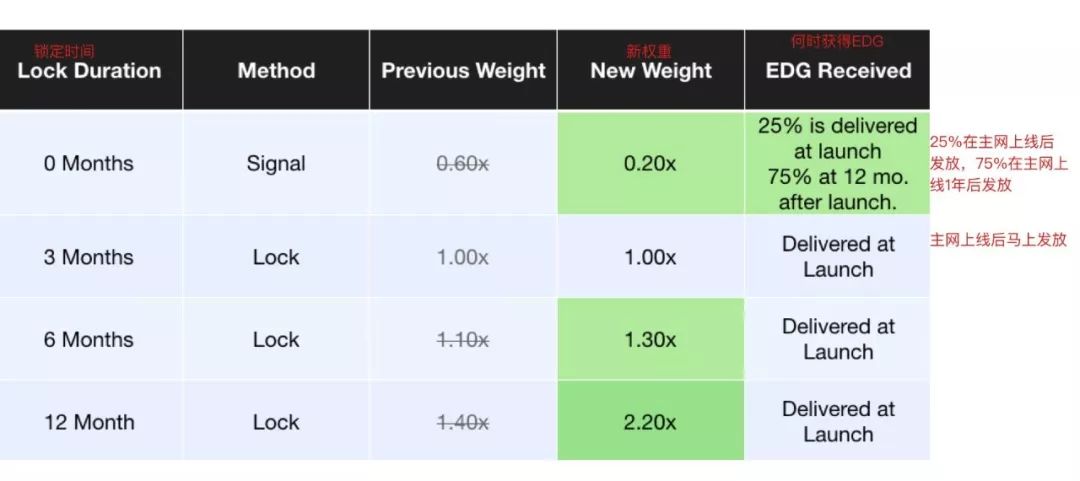

持有ETH越多,锁仓时间越长,获得的EDG越多。

想要获得EDG,就必须持有ETH,并将它锁定在Edgeware的智能合约中。

根据锁仓期长度的不同,获得的EDG不等,最短3个月,最长1年,持有ETH越多,锁定时间越长,获得EDG代币越多。

9月15日,锁定以太坊的用户可立即获得EDG代币。锁定到期后,用户可以赎回以太坊,同时保留自己的奖励代币EDG 。

另外,参与时间越早,获得的奖励越多。

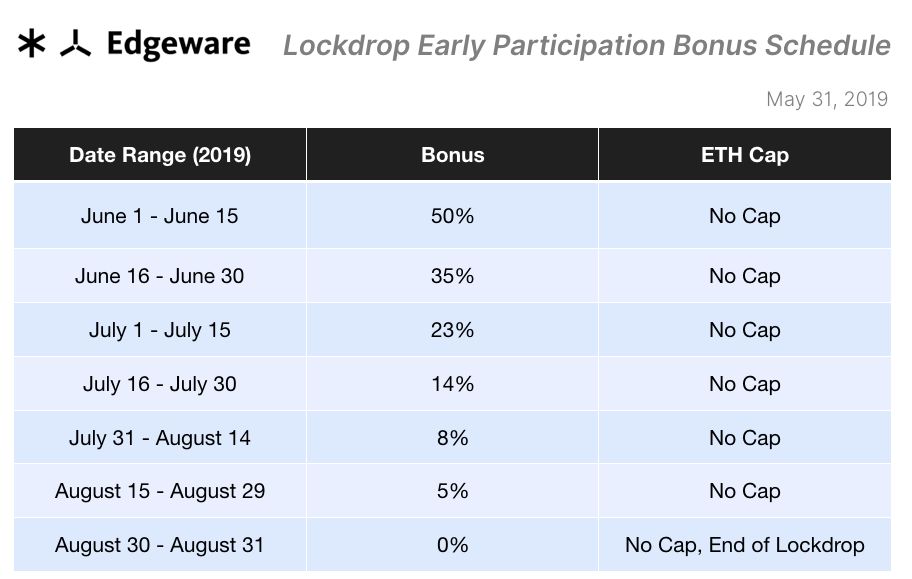

根据Edgeware的早鸟计划,会给予早期参与者权重更高的奖励。自项目启动的6月1日到6月15日,还可以获得额外的50%的奖励 。

当然,不持有以太坊,只从钱包中发出信号(官方称为signal),也可以获得一定数量的代币,只不过这种方式获得的代币额度更少,同时其中一部分代币要经过更长的时间才能释放。

“让用户通过Lockdrop获得代币,能够筛选出那些活跃的早期社区成员,”Commonwealth Labs创始人的Dillon Chen曾在采访中表示。

Edgeware获得了喜人的成绩,上线的12个小时内,就已经锁定了 价值560万美金的ETH ,超过了早于两天上线的dxDAO lockdrop项目。

dxDAO,是用于软件协议社区治理的下一代的去中心化自治组织DAO。

和Edgeware类似,通过锁定代币获得社区治理的投票权,不过DAO锁定的代币种类更多丰富,除了ETH之外,还包括$DAI, $KNC, $LRC , $MKR , $OCEAN, $OMG , $OST , $RDN , $REQ 等一系列去中心化协议的代币。

截止到6月13日,上线13天的Edgeware的智能合约中,已经吸金了超过100万个ETH,折合人民币18亿。

Edgeware通过Lockdrop的方式释放90%的代币,而剩下的10%,将会分配给项目方和波卡幕后的公司Parity。

为了最大限度地分散化代币持有,Edgeware采用了两个机制,一个是单个EDG地址不能持有20%以上的EDG,第二个则是,将代币持有和投票权进行“解耦”委托。

“初始代币分发的硬顶,占发行总量EDG的20%。也就是说,单个地址不能持有超过20%的EDG代币,从而有效地防止大户和巨鲸出现,”Commonwealth团队的增长负责人Thom Ivy对31QU表示。

当初始代币分发完成后,这些代币持有人就成了项目的利益相关者,按照代币的持有比额,可以履行项目相应的投票权和决策权。

在Edgeware系统中,用户可以以一种更加去中心化的方式,将自己的代币权利委托给他人。

具体来说,在DPoS模式当中,用户通常会把自己的投票权和持股权委托给大户,从而加剧了节点中心化的问题。但Edgeware通过“解耦”投票权和持股权,缓解了中心化的问题。

“在Edgeware的网络治理系统当中,这两个权利是‘解耦’的,意思是,你可以将投票权和持股权分别委托给不同的人或节点,”Commonwealth团队的增长负责人Thom Ivy对31QU表示。

这就是Commonwealth Labs想要实现的链上治理,即足够分散化,且让网络中的所有节点,具有经济上的动机参与一个决策流程。

Commonwealth团队的增长负责人Thom Ivy表示,“作为持有EDG代币的利益相关者,选民有经济上的动机去支持和改善网络的使用和价值,完善网络开发,从而提升网络中原生代币的价值。未来,可能会推出包括投票奖励在内的其他模块。”

链上治理的概念

了解了Edgeware基本规则,我们可以总结下链上治理的概念。

链上治理是指,一个用于管理和实施加密货币区块链变更的系统。在这种链上治理模型当中,网络变更的规则,是以代码的形式写入协议层中的。它的流程是,开发人员提出代码升级提案,然后,每一个节点进行投票,选择是否接受该提案。

对于用户来说,获得EDG需要锁定ETH,这具有流动性和风险成本,而且,抵押发送合约的一波操作过程并不简单,通过这种方式,过滤出来的一批用户,往往参与度和积极性更高,而且作为利益相关者,也具有主动参与的经济动机。

Edgeware在6月1日启动,目标是培育出一个初始社区,帮助区块链项目加速一些核心技术的部署和实施,比如分片,POS,STARK部署,Runtime更新等,从而证明这种链上治理和核心网络升级的有效性。

为了让开发者和利益相关者轻松参与治理和投票表决,Edgeware开发了一个友好可用的使用界面。

初期,Edgeware希望通过以下这些治理模块来培育一个最小可用的治理系统,它包括:

链上身份:实现人们在治理过程中相互识别

委托投票:在治理过程中用户将能委托他们的投票给其他持有人,促进投票率,鼓励代理人就很多问题提出合理的意见。

signal:非约束型的民意调查,在区块链项目中也同样重要。用户可以创建和分发民意调查,以表明对不同提案和策略的兴趣。

在网络启动初期,投票权重通过1币1票来计量,然而,代币持有量并不是唯一的考量因素。

根据Thom Ivy的说法,未来会增加用于提案和决策的其他投票计量类型,比如基于Edgeware身份模块实现的1人1票。

同时,Edgeware支持部署多种不同类型的治理模块,包括委员会,委派投票,甚至在投票过程中,通过锁定来增加他们的代币权重。

未来,Edgeware将会实现包括DAO,匿名投票等多个治理元素的模块化治理。

团队背景和愿景

最后,我们再来看看Edgeware的团队和投资背景。

Edgeware,是其创始团队Commonwealth Labs推出的第一个带有实验性质的区块链治理项目,通过The lockdrop event这种分发模式,决定初始代币分配。

Commonwealth Labs专注于链上治理,致力于促进去中心化自治组织的进化和迭代,有效协助区块链本身的治理问题。

“随着整个项目的进展和迭代,我们团队会抽象出一系列用于治理的模块,包括二次投票,不同的计数类型或新的身份系统等模块,”Thom Ivy表示。

当然,这些模块的部署和实施不是团队说了算,而是通过广大社区成员参与投票的民主决策,一旦获得通过,就可以实施这些新的模块。

Thom Ivy表示,“目前,这个链上治理实验的首要目标,是为了获得可用于比较和迭代的数据,未来可用于区块链的网络建设。”

Commonwealth Labs创始团队拥有经济学背景和区块链开发经验,联合创始人兼CEO Dillon Chen,曾经投资Turing Capital ,沃顿商学院经济学家。

两名开发者Raymond Zhong 和Drew Stone分别曾经就职于Anglelist和知名区块链项目MANA,更是获得了WEB3基金会理事Ryan Zurrer的支持。

不仅有web 3 基金会的扶持,今年3月,Commonwealth Labs还获得了200万美金的融资,由1confirmatio,Canaan Partners 和Polychain partner Ryan Zurrer领投。

Ryan Zurrer不仅是Polychain partner创始人,也是Web3 基金会理事,而Polkadot创始人Gavin Wood就是Web3 基金会的发起者。

1confirmatio不用过多介绍了,知名的区块链创投基金,由 Coinbase前员工 Nick Tomaino领导。因具有前瞻性的眼光,在某些概念并未普及开来的时候,就已经抢滩布局区块链赛道,投资了很多处于萌芽期的明星项目,几乎涉足DeFi赛道上最一流的项目和团队,比如MakerDAO,又如DeFi项目dYdX等。

Canaan Partners 则是Web 2.0时代的明星投资机构,成立于1987年,投资了包括Match.com,LendingClub和Kabam在内的明星项目。进军区块链行业之后,投资的项目有Forte,扩展项目Skale Labs,Tari和Paxos。

此外,著名的区块链投资基金Coinbase ventures也已涉足。

那么,这个项目未来的发展潜力如何呢?

波卡本身没有智能合约层,因此使用Polkadot的substrate架构是无法开发DAPP。作为跨Polkadot上的首个智能合约区块链,一旦Polkadot主网正式上线,基于Substrate构建的Edgeware,将成为在Polkadot网络上部署代码最简单的方法,可以说未来想象空间巨大。

那么这个项目的安全性如何呢?

Lockdrop的智能合约是由美国智能合约审计公司Quantstamp审计,给出了 "代码遵循最佳实践”的评价。(这里可查看详细的审计报告。https://arena-attachments.s3.amazonaws.com/4282493/a155dc84aa1dfba4cfd3dc6be1e1ebdc.pdf?1557965252)

最后,Edgeware的原生代币EDG如何捕捉网络价值呢?

作为一个智能合约平台,Edgeware的原生代币EDG可用来支付平台上产生的各种费用。

比如,验证人节点为Edgeware网络提供安全性,从而获得以EDG计量的相应回报,包括交易费和区块奖励,验证人持有代币可参与网络治理和决策投票,从而影响网络的进一步发展。

一旦Edgeware启用成为Polkadot的平行链,验证节点区块奖励将由Polkadot原生代币DOT充当,而EDG仍用于gas ,垃圾邮件预防和绑定链上治理的场景。

以锁定一种代币赠送另一种代币,不仅筛选出更有价值的初始社区用户,而且以“赠送”代币的方式完成了初始代币发行,规避了募资相关的法律风险。

采用硬顶上限和将staking和投票权的委托进行解耦,尽可能将代币分发去中心化,从而实现广泛而公平的分配,激励更多的利益相关者参与,一定程度上能有效地促进社区有机的发展。

作为一种有潜力的代币分配模式,后续可能会成为一些项目进行代币初始分配的选择,因此,用户在考虑锁定以太坊获取EDG的时候,可能会损失机会成本参与其他类似锁仓获代币项目的机会。

(本文不做任何投资建议)

文 /31QU 小萍 查看全部

▲来自Web3基金会董事Ryan Zurrer的贺电

今天要介绍的是一个叫做Edgeware的项目,它专注于治理,是跨链区块链Polkadot上的首个支持智能合约的项目。

Edgeware现在有多火?上线短短13天后,如今它智能合约中的已经吸金价值18亿人民币、超过100万个ETH;它开创的ILO(Initial Lock-up Offering)模式,或将成为一种发币的新趋势。

近日,Edgeware背后团队Commonwealth Labs负责人接受31QU专访,他表示,以Lockdrop的方式向用户空投代币,能够筛选出那些活跃和积极的早期社区成员。

如果你是ETH长期持有者,又没有其他更好的投资选择,那么将闲置ETH锁定到Edgeware的智能合约中,获得EDG代币,是一个不错的选择。

但如果你热衷于做短线和赚快钱,那么,这个项目可能不适合你,因为在锁仓这段时间,你会损失掉这段时间 ETH 的机会成本,并且有价格波动的风险。

链上治理的难题

很多人对Edgeware寄予厚望,是因为它宣称要建立一个链上治理新模式。

如今,区块链的治理一直是区块链行业的一个难题。比如共识最强的两个项目,比特币与以太坊,二者都是PoW共识,采用的都是链下治理模式。

链下治理导致决策中心化问题,协调起来困难,需要和矿工协调利益,通常被批评是在开发者和重要的矿工的中心化流程,并有可能出现分叉的情况。

在比特币社区,实行的是链下技术精英治理模式。

在这个开源技术社区里,任何人都可以对比特币网络的protocol发表提案,然后比特币的核心开发者会通过Bitcoin Improvement Proposal(BIP)达成共识,这些达成共识的提案,还需要得到95%以上的哈希算力支持,代码更新才会被广泛的比特币网络接受,否则,矿工和用户可以拒绝执行新的代码。

总的说来,Bitcore比特币核心开发者对技术层面有很大话语权,而用户则在新代码的使用层面有投票权。而比特币网络链下治理的流程可总结为:多数人提案->少数人决策->多数人表决。

而以太坊社区在治理层面和比特币类似,以太坊改进协议Ethereum Improvement Proposal(EIP),必须经过社区一致同意,才能变成活跃状态。但由于V神的个人影响力,以太坊治理速度比比特币稍高,V神个人号召力可以推动提案进展,如在DAO事件导致的ETH和ETC硬分叉中,投票用户中有85%同意V神的分叉提案,仅有15%反对。

但相比比特币社区,以太坊的治理问题更为凸显,被诟病以太坊的治理已经失败,实际上就是技术专家“统治”——一小群技术专家(核心开发者)对协议有着最终决定权。

以太坊社区因为治理混乱引发效率低下,并严重影响了开发进度,比如,包括分片技术在内的开发进度被一而再再而三地延迟。

那么,另外一种模式DPoS,效果会更好吗?

显然不会,DPoS往往会根据代币持有量获得相对应的链上治理投票权,并且有一定的准入门槛,因此往往因为参与人数较少,常常被质疑中心化,导致利益的集中化。

Edgeware如何解决这个问题?

Edgeware主要通过两个步骤解决治理问题:让代币持有人足够的分散,然后,实行链上治理。

先说分发代币,Edgeware采用空投的方式分发代币,让代币持有变得尽可能地分散。

但和普通空投不同的是,获得Edgeware代币是有代价的,采用的是一种称之为“Lockdrop”的方式。

普通的糖果空投代币,获得的的用户往往不够精准,大部分情况下,这些羊毛党在获得免费的午餐后都会直接卖掉代币套现,这大大损害了项目方本想让更多人了解项目并持有一部分代币的初心。

最终,项目启动后,用户不会主动参与项目治理,并且存在项目启动后持币地址参与率不足等问题。

Lockdrop可以说是Airdrop(空投糖果)的变种。但和空投Airdrop不同的是,Lockdrop,是需要锁定(lock),才能获得(drop)ETH,锁定时间到期后,可赎回代币。

也就是说,你必须损失流动性成本,来获得空投代币,因此,它比空投更为精准与公平,也更能激励一个理性经济人积极参与治理。

不仅设立了准入的成本,Edgeware还有相应的激励机制,来进一步量化用户的参与度和积极性。

持有ETH越多,锁仓时间越长,获得的EDG越多。

想要获得EDG,就必须持有ETH,并将它锁定在Edgeware的智能合约中。

根据锁仓期长度的不同,获得的EDG不等,最短3个月,最长1年,持有ETH越多,锁定时间越长,获得EDG代币越多。

9月15日,锁定以太坊的用户可立即获得EDG代币。锁定到期后,用户可以赎回以太坊,同时保留自己的奖励代币EDG 。

另外,参与时间越早,获得的奖励越多。

根据Edgeware的早鸟计划,会给予早期参与者权重更高的奖励。自项目启动的6月1日到6月15日,还可以获得额外的50%的奖励 。

当然,不持有以太坊,只从钱包中发出信号(官方称为signal),也可以获得一定数量的代币,只不过这种方式获得的代币额度更少,同时其中一部分代币要经过更长的时间才能释放。

“让用户通过Lockdrop获得代币,能够筛选出那些活跃的早期社区成员,”Commonwealth Labs创始人的Dillon Chen曾在采访中表示。

Edgeware获得了喜人的成绩,上线的12个小时内,就已经锁定了 价值560万美金的ETH ,超过了早于两天上线的dxDAO lockdrop项目。

dxDAO,是用于软件协议社区治理的下一代的去中心化自治组织DAO。

和Edgeware类似,通过锁定代币获得社区治理的投票权,不过DAO锁定的代币种类更多丰富,除了ETH之外,还包括$DAI, $KNC, $LRC , $MKR , $OCEAN, $OMG , $OST , $RDN , $REQ 等一系列去中心化协议的代币。

截止到6月13日,上线13天的Edgeware的智能合约中,已经吸金了超过100万个ETH,折合人民币18亿。

Edgeware通过Lockdrop的方式释放90%的代币,而剩下的10%,将会分配给项目方和波卡幕后的公司Parity。

为了最大限度地分散化代币持有,Edgeware采用了两个机制,一个是单个EDG地址不能持有20%以上的EDG,第二个则是,将代币持有和投票权进行“解耦”委托。

“初始代币分发的硬顶,占发行总量EDG的20%。也就是说,单个地址不能持有超过20%的EDG代币,从而有效地防止大户和巨鲸出现,”Commonwealth团队的增长负责人Thom Ivy对31QU表示。

当初始代币分发完成后,这些代币持有人就成了项目的利益相关者,按照代币的持有比额,可以履行项目相应的投票权和决策权。

在Edgeware系统中,用户可以以一种更加去中心化的方式,将自己的代币权利委托给他人。

具体来说,在DPoS模式当中,用户通常会把自己的投票权和持股权委托给大户,从而加剧了节点中心化的问题。但Edgeware通过“解耦”投票权和持股权,缓解了中心化的问题。

“在Edgeware的网络治理系统当中,这两个权利是‘解耦’的,意思是,你可以将投票权和持股权分别委托给不同的人或节点,”Commonwealth团队的增长负责人Thom Ivy对31QU表示。

这就是Commonwealth Labs想要实现的链上治理,即足够分散化,且让网络中的所有节点,具有经济上的动机参与一个决策流程。

Commonwealth团队的增长负责人Thom Ivy表示,“作为持有EDG代币的利益相关者,选民有经济上的动机去支持和改善网络的使用和价值,完善网络开发,从而提升网络中原生代币的价值。未来,可能会推出包括投票奖励在内的其他模块。”

链上治理的概念

了解了Edgeware基本规则,我们可以总结下链上治理的概念。

链上治理是指,一个用于管理和实施加密货币区块链变更的系统。在这种链上治理模型当中,网络变更的规则,是以代码的形式写入协议层中的。它的流程是,开发人员提出代码升级提案,然后,每一个节点进行投票,选择是否接受该提案。

对于用户来说,获得EDG需要锁定ETH,这具有流动性和风险成本,而且,抵押发送合约的一波操作过程并不简单,通过这种方式,过滤出来的一批用户,往往参与度和积极性更高,而且作为利益相关者,也具有主动参与的经济动机。

Edgeware在6月1日启动,目标是培育出一个初始社区,帮助区块链项目加速一些核心技术的部署和实施,比如分片,POS,STARK部署,Runtime更新等,从而证明这种链上治理和核心网络升级的有效性。

为了让开发者和利益相关者轻松参与治理和投票表决,Edgeware开发了一个友好可用的使用界面。

初期,Edgeware希望通过以下这些治理模块来培育一个最小可用的治理系统,它包括:

链上身份:实现人们在治理过程中相互识别

委托投票:在治理过程中用户将能委托他们的投票给其他持有人,促进投票率,鼓励代理人就很多问题提出合理的意见。

signal:非约束型的民意调查,在区块链项目中也同样重要。用户可以创建和分发民意调查,以表明对不同提案和策略的兴趣。

在网络启动初期,投票权重通过1币1票来计量,然而,代币持有量并不是唯一的考量因素。

根据Thom Ivy的说法,未来会增加用于提案和决策的其他投票计量类型,比如基于Edgeware身份模块实现的1人1票。

同时,Edgeware支持部署多种不同类型的治理模块,包括委员会,委派投票,甚至在投票过程中,通过锁定来增加他们的代币权重。

未来,Edgeware将会实现包括DAO,匿名投票等多个治理元素的模块化治理。

团队背景和愿景

最后,我们再来看看Edgeware的团队和投资背景。

Edgeware,是其创始团队Commonwealth Labs推出的第一个带有实验性质的区块链治理项目,通过The lockdrop event这种分发模式,决定初始代币分配。

Commonwealth Labs专注于链上治理,致力于促进去中心化自治组织的进化和迭代,有效协助区块链本身的治理问题。

“随着整个项目的进展和迭代,我们团队会抽象出一系列用于治理的模块,包括二次投票,不同的计数类型或新的身份系统等模块,”Thom Ivy表示。

当然,这些模块的部署和实施不是团队说了算,而是通过广大社区成员参与投票的民主决策,一旦获得通过,就可以实施这些新的模块。

Thom Ivy表示,“目前,这个链上治理实验的首要目标,是为了获得可用于比较和迭代的数据,未来可用于区块链的网络建设。”

Commonwealth Labs创始团队拥有经济学背景和区块链开发经验,联合创始人兼CEO Dillon Chen,曾经投资Turing Capital ,沃顿商学院经济学家。

两名开发者Raymond Zhong 和Drew Stone分别曾经就职于Anglelist和知名区块链项目MANA,更是获得了WEB3基金会理事Ryan Zurrer的支持。

不仅有web 3 基金会的扶持,今年3月,Commonwealth Labs还获得了200万美金的融资,由1confirmatio,Canaan Partners 和Polychain partner Ryan Zurrer领投。

Ryan Zurrer不仅是Polychain partner创始人,也是Web3 基金会理事,而Polkadot创始人Gavin Wood就是Web3 基金会的发起者。

1confirmatio不用过多介绍了,知名的区块链创投基金,由 Coinbase前员工 Nick Tomaino领导。因具有前瞻性的眼光,在某些概念并未普及开来的时候,就已经抢滩布局区块链赛道,投资了很多处于萌芽期的明星项目,几乎涉足DeFi赛道上最一流的项目和团队,比如MakerDAO,又如DeFi项目dYdX等。

Canaan Partners 则是Web 2.0时代的明星投资机构,成立于1987年,投资了包括Match.com,LendingClub和Kabam在内的明星项目。进军区块链行业之后,投资的项目有Forte,扩展项目Skale Labs,Tari和Paxos。

此外,著名的区块链投资基金Coinbase ventures也已涉足。

那么,这个项目未来的发展潜力如何呢?

波卡本身没有智能合约层,因此使用Polkadot的substrate架构是无法开发DAPP。作为跨Polkadot上的首个智能合约区块链,一旦Polkadot主网正式上线,基于Substrate构建的Edgeware,将成为在Polkadot网络上部署代码最简单的方法,可以说未来想象空间巨大。

那么这个项目的安全性如何呢?

Lockdrop的智能合约是由美国智能合约审计公司Quantstamp审计,给出了 "代码遵循最佳实践”的评价。(这里可查看详细的审计报告。https://arena-attachments.s3.amazonaws.com/4282493/a155dc84aa1dfba4cfd3dc6be1e1ebdc.pdf?1557965252)

最后,Edgeware的原生代币EDG如何捕捉网络价值呢?

作为一个智能合约平台,Edgeware的原生代币EDG可用来支付平台上产生的各种费用。

比如,验证人节点为Edgeware网络提供安全性,从而获得以EDG计量的相应回报,包括交易费和区块奖励,验证人持有代币可参与网络治理和决策投票,从而影响网络的进一步发展。

一旦Edgeware启用成为Polkadot的平行链,验证节点区块奖励将由Polkadot原生代币DOT充当,而EDG仍用于gas ,垃圾邮件预防和绑定链上治理的场景。

以锁定一种代币赠送另一种代币,不仅筛选出更有价值的初始社区用户,而且以“赠送”代币的方式完成了初始代币发行,规避了募资相关的法律风险。

采用硬顶上限和将staking和投票权的委托进行解耦,尽可能将代币分发去中心化,从而实现广泛而公平的分配,激励更多的利益相关者参与,一定程度上能有效地促进社区有机的发展。

作为一种有潜力的代币分配模式,后续可能会成为一些项目进行代币初始分配的选择,因此,用户在考虑锁定以太坊获取EDG的时候,可能会损失机会成本参与其他类似锁仓获代币项目的机会。

(本文不做任何投资建议)

文 /31QU 小萍

以太坊 2.0 将起航,你愿意花 32 ETH 上船驶向 PoS 新大陆?

chainnews 发表了文章 • 2019-06-13 18:41

对于以太坊,2019 年会是重要的一年,因为按照计划,以太坊 2.0 将要在今年起航,从 PoW 的旧大陆出发前往 PoS 的新大陆。

与此同时,以太坊 1.0 还会继续存在并保持进化。以太坊 1.0 运行在原主链上,以太坊 2.0 运行在 Beacon 链上。

计划中的航程估计要有两年,直到 2021 年,在分片链能够实现完整的功能后,1.0 才会把以太坊的实际运行权交给 2.0,自己则会退出历史的主舞台,作为 2.0 的一个分片或一个主存储合约而存在。

以太坊 2.0 的 Beacon 链是如何运行的?ETH (Ether)持有人如何从 PoW 链「跨」到 Beacon 链?以及,跨还是不跨?我们将在本文试着去探讨。

读懂 Beacon 链

先做个简单的科普:Beacon 链是一条全新的 PoS 区块链,它是以太坊 2.0 的核心组件,却不是以太坊 2.0 的全部。以下几点可能是理解 Beacon 链的关键:

1. Beacon 链是一条 PoS 链,运行以太坊的 PoS 协议 Casper。

2. 以太坊 1.0 就是指 PoW 的主链,但以太坊 2.0 包括 Beacon 链、分片链、虚拟机层三部分,其结构如下图所示:

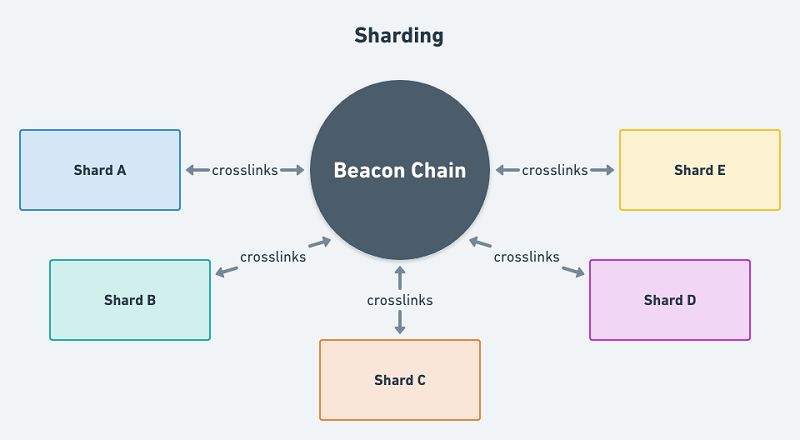

3. Beacon 链是以太坊 2.0 的中枢,也是 2.0 的第一个和最重要的一个组件。如下图所示,所有分片都会连接它并与它通信,Beacon 链为分片链提供安全性和最终确认性。

Beacon 链主要完成两个功能:一是执行 PoS 共识,包括维护验证者集合、选择验证者组成委员会、分配验证者对分片块进行提议或证明、对验证者实施奖励和处罚等等。它是验证者参与质押系统并根据所押权益获得收益的渠道,也是整个系统安全性的保障。

第二个功能是实现分片的通信。各分片都会将自己最新状态的哈希存到 Beacon 链的区块上,当 Beacon 链区块完成时,相应的分片区块就被认为是最终确定的,其它分片就可确信它们并与之跨分片交易。分片链与 Beacon 链通过「交联」实现跨分片通信,从而将整个系统连接在一起。

4. Beacon 链上没有虚拟机,没有智能合约,也无法处理交易;Beacon 链不存储现行以太坊区块链上存储的信息,它只存储验证者列表和 Attestation。所谓的「Attestation」,是指经过确认并由验证者签名的哈希值,它们实时记录着一个特定分片的状态。

5. Beacon 链与以太坊 1.0 的 PoW 链会彼此独立地运行大约两年。在以太坊 2.0 能够实现完整的功能前(目前预计在 2021 年),以太坊都运行在 1.0 上,Beacon 链上的区块没有什么实际意义。

以上即是 Beacon 链的基本情况。为什么说 Beacon 链要到 2021 年才能正式运行以太坊?因为从以太坊的发展路线图可知,到这一年以太坊 2.0 才能支持智能合约和资产转移,实现可用性。

2021 年前的以太坊 2.0 长什么样?

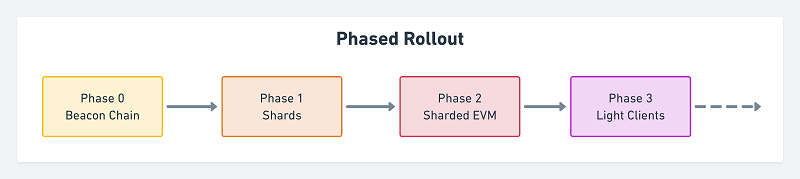

在了解了 Beacon 链之后,让我们简要介绍一下从现在到 2021 年的以太坊 2.0,会经历的三个阶段:阶段 0、阶段 1、阶段 2。

阶段 0 (2019 年):启动 Beacon 链

阶段 0 专注于让 Beacon 链上的验证者运行起来。用户可以在链上存入 32 个 BETH (Beacon ETH)成为验证者,不过在该阶段验证者只管理 Beacon 链,此时没有分片链。

Beacon 链在早期会尽可能保持简单的迭代设计,该阶段不支持账户、资产转移和智能合约。BETH 仅能被验证者使用,不能在链上转移,也无法转入交易所交易。

阶段 1 (2020 年):启动分片链

阶段 1 将加入分片链组件,实现 Beacon 链+分片链。但该阶段只是试运行分片结构,并不是真正的用分片实现扩展,Beacon 链将分片链区块视为没有结构或含义的简单比特集合。分片链此时依然没有账户、资产和智能合约。

Beacon 链将支持 1024 条分片链,每条链都有一组 128 个验证者组成的委员会来验证。Beacon 链为每个分片在每个周期随机选择分片验证者,分片验证者通过「交联」证明分片的内容和状态。

需要指出,在阶段 0 和阶段 1,以太坊 1.0 和以太坊 2.0 之间没有数据流通,以太坊依然运行在 PoW 链。

阶段 2 (2021 年):启动虚拟机层

阶段 2 将加入虚拟机层,它是以太坊 2.0 的最后一个重要组件。实现 Beacon 链+分片链+虚拟机层的以太坊才是一个我们熟悉的完整的公链系统,以太坊 2.0 的可用性将在这个阶段正式实现。

此时,智能合约被引入系统,资产也能够在链上自由转移;分片链从单纯的数据标记器变成功能完整的区块链,交联操作支持跨分片的通信;一些最常用的开发工具也可能被移植到以太坊 2.0,以支持 EVM2。EVM2 是以太坊新的虚拟机 eWASM,基于 Web Assembly,支持多种编程语言实现智能合约。

虽然以太坊的分片技术路线图总共包括七个阶段,但在进入到阶段 2 后,以太坊就将从 PoW 链迁移到 PoS 链,从 1.0 时代真正进入到 2.0 时代。

32 ETH 的船票贵不贵

以太坊 2.0 中的新资产叫 BETH,它有两种生成途径,一是由以太坊 1.0 中的 ETH 转化而成,1ETH 生成 1BETH;二是在以太坊 2.0 中质押 BETH 参与 Staking,作为验证奖励生成。

由于在阶段 0,用户可以在 Beacon 链存入 32 个 BETH 成为验证者,姑且可以理解为花 32ETH 买张船票,跟随以太坊前往以太坊 2.0 新大陆。问题是,你愿意上船吗?

鉴于在阶段 2 之前 BETH 是不能在账户间转移和交易的,以太坊及其各种应用也依然运行在 PoW 链上,所以当 Beacon 链上线后,用户会把 ETH 转化为 BETH 的唯一原因是用 BETH 参与 Staking,以获得更多的 BETH。

根据之前的资料,ETH 与 BETH 之间的转换是单向的,即只能通过合约用 ETH 生成 BETH,而不能把 BETH 重新换为 ETH。

这带来的一个问题就是 1 枚 BETH 的价格上限为 1 ETH,BETH 永远不会比 ETH 更值钱,因为 1ETH 还包含了一个从 ETH 转为 BETH 的权利;同时,转为 BETH 还意味着为期两年的锁仓期。

不过以太坊创始人 Vitalik Buterin 最近在一次讨论中提到了 ETH 与 BETH 双向兑换的可能性,以太坊联合创始人 Joe Lubin 近日在接受采访时也表示可能存在双向机制。但双向机制可能带来一个新的问题:BETH 通过 Staking 增发,但 ETH 不能参与这种增发,双向兑换对以太坊 1.0 链上的资产是不利的。

以上两种不同的方案会影响用户把资产从 ETH 转为 BETH 的动力,进而可能影响以太坊从 1.0 过渡到 2.0 的平稳性。用户是否愿意把资产转移到 Beacon 链这个问题会在阶段 2 到来后变得严峻,以太坊采用的解决方案也许会在这两年内根据情况不断地调整和变化。

既然转换方案未定,我们不妨先看看用户迁移资产的另一种决定性的动力:抵押 BETH 参与 Staking 的收益。

至少在目前阶段,用户并不能通过加入权益池以任意数量的 BETH 参与进以太坊 2.0 的 Staking,用户只有在 Beacon 链上质押 32 BETH (2^5)才可以获得验证者资格:用户在当前的以太坊 PoW 主链上发送 32ETH 至一个注册合约,合约会生成一个「验证者委员会成员名片」,让用户成为以太坊 2.0 的验证者。

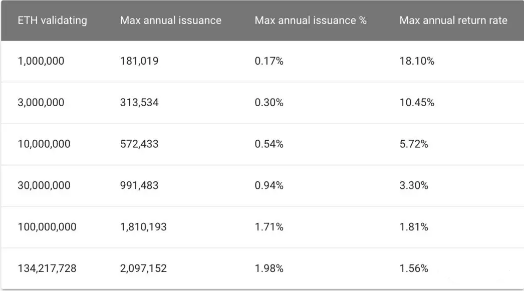

BETH 的质押回报率如下表所示,这是 Vitalik Buterin 今年 4 月发布在 Github 上的一份提案,并且已经被添加到以太坊 2.0 的规范中:

如果总共质押了 100 万个 BETH (2^20),系统每年最多可增发约 18 万个 BETH,质押最大年回报率为 18.1%;如果质押 1000 万个 BETH,每年最多可增发约 57 万个 BETH,最大年回报率为 5.72%;质押上限为 1.34 亿个 BETH (2^27),此时每年最多可增发约 209 万个 BETH,通胀率维持在 2% 以下,回报率为 1.56%。

以太坊基金会研究员 Justin Drake 认为 3000 万个 BETH (2^25)的质押是最有利于系统健康的,此时通胀率维持在 1%,回报率为 3.3%,假设每个分片每年平均消耗 1000BETH 的 Gas,通胀率将降至 0.5%,质押者的回报率将达到约 5%(链闻注:Drake 预估的是以太坊正式运行在 2.0 上时的最优质押率)。

这里有两个指标可以用来做比较:一是如今以太坊上通过金融产品存入以太的回报率,二是 Tezos 与 Cosmos 等 Staking 项目的回报率。

验证者需要投入的另一个成本是运营成本,但它似乎在可接受的范围内。

Ethhub 创始人 Eric Conner 在深挖以太坊 2.0 相关规范并同相关研究人员对话后,对验证者年度运营成本的估计是:每个 Beacon 节点需要 120 美元,每增加一个验证器,即每多质押 32 BETH 时需增加 60 美元。

所以,从回报率的角度来看,用户在阶段 2 之前把 ETH 转为 BETH 的动力可能主要取决于三个因素:参与 Staking 的 BETH 数量、ETH 与 BETH 之间的转换方式、32ETH 的门槛。(链闻注:本文未涉及币价波动这一影响因素)

不过无论 32ETH 的「船票」贵不贵,有两类用户可能都会在第一时间参与进以太坊 2.0,他们为以太坊 2.0 的运行提供支撑,即使 2.0 还没有正式运行以太坊:

一类用户是区块链生态的参与者,尤其是以太坊生态的参与者,投入 32ETH 是有价值的;一类用户是以太坊一直以来的支持者,他们手中 32ETH 的「成本价」可能并没有那么高,同时作为在未来也会长期持币的用户,用 BETH 参与 Staking 可以让他们获得更多的 BETH。

如何保证 PoS 链的安全性?

Beacon 链是 PoS 共识,如果用户缺乏动力把 ETH 转为 BETH 参与 Staking,会不会影响以太坊 2.0 的安全性?

实际上,以太坊 2.0 通过机制设计保证了自身较高的安全门槛。

首先是惩罚机制。如果验证者有恶意行为,比如同时给两个区块投票,其质押的代币就会被罚没。

如果以太坊 2.0 共识失败,将意味着有 1/3 的活跃验证者违反了消减条件,也就是说,一次成功的攻击伴随着的是质押代币总量中的 1/3 被销毁,这是攻击者要付出的成本——不同于 PoW,在 PoS 下「作案」是要把「作案工具」一并没收的。

另一个,是 Beacon 链的「验证者集-委员会-证明者」的区块验证方式:活跃的验证者构成验证者集,该集的一个随机抽样子集形成委员会,委员会中的证明者对区块签名验证。

即使验证者集中有超过 1/3 的验证者是不诚实的,委员会被不诚实验证者掌控(即不诚实验证者超过 2/3)的概率也很低,并且随着委员会验证者数量的增加,委员会被掌控的概率迅速降低。

假设我们有 1000 位验证者,其中 333 位是不诚实的,当一个委员会由 1 名成员组成时,该委员会被不诚实验证者掌控的概率是 33.3 % ;当委员会由 13 名成员组成时,被掌控的概率则只有 10 %。

以太坊 2.0 在初始阶段的委员会验证者数量下限是 128 位,即使不诚实者控制了验证者集中的 1/3,攻击成功的概率也不到万亿分之一。

以太坊 2.0 如何实现随机性?

在有效的机制设计下,影响以太坊 2.0 安全运行的最重要的一个因素就是随机性,Beacon链诸多协议的执行都是基于「随机数」来完成的。因此,我们简单介绍一下以太坊2.0中随机性的来源。

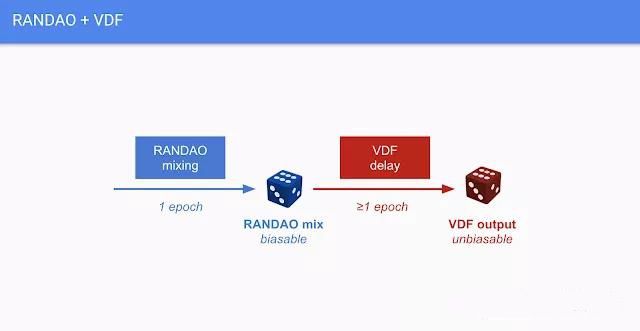

以太坊 2.0 是通过 RANDAO + VDF (Verifiable Delay Function,可验证延迟函数)来解决随机性问题的。

RANDAO 是一种生成随机数的方式,它会内建在 Beacon 链的逻辑中,参与者(此处就是验证者)各自独立提供一个随机数,RANDAO 将这些随机数相加得到一个新的数字,并把该数字作为随机数输出。

但 RANDAO 有一个缺点:最后一个公开随机数的人是可以预测 / 操纵随机数结果的。因为他知道前面全部的值,所以能够通过自己出随机数还是不出来影响最终的输出。因此,我们需要在 RANDAO 之上加入 VDF。

VDF 简化来讲是指在输入一个值后,需要运算很长的一段时间才能得出结果,但这个结果是可以轻易被验证的。VDF 把 RANDAO 产生出来的随机数作为种子去生成新的随机数,而系统使用的是 VDF 提供的新随机数。

因为 VDF 随机数的计算时间足够长(以太坊 2.0 中, VDF 为 102 分钟),最后一个公开随机数的人是无法在自己提供随机数的时间内计算出结果的,也就无法通过自己的行为来影响最终的随机数(以太坊 2.0 中,RANDAO 每 6.4 分钟就完成一个随机数的输出,这个时间 / 过程也被称为一个 epoch)。

RANDAO 的周期是 6.4 分钟,VDF 的周期是 102.4 分钟,因此以太坊 2.0 中会有 16 个 VDF 同时运行,为系统每隔 6.4 分钟生成一个随机数,Beacon 链将以此为基础完成自己的工作。

需要注意的是,区块链上的随机数问题是个难题,RANDAO + VDF同样也需要被进一步验证。

做个勇敢的探索者

以太坊 2.0 客户端 Nimbus 的测试网已经上线,它被称作 testnet0,运行了一条能够在节点间同步信息的 Beacon 链,并且节点可以分布在远程的设备上。

此版本设置了 400 个验证者节点来维护网络的运行,其中有 50 个验证节点是留给「勇敢的探索者」的,任何人都可以加入。这里我们提供一条小贴士:如果遇到问题,可以在 Status 的 #status-nimbus 频道进行询问。

使用 Go 开发的以太坊 2.0 客户端 Prysm 以及使用 Rust 开发的 Lighthouse 都即将发布测试网。如果一切顺利,Beacon 链,即阶段 0 的以太坊 2.0,会在今年年底上线,就如路线图中规划的一样。

几乎所有人都尊重和喜爱以太坊,但人们也会谈到它的「历史包袱」。如果说以太坊是一艘船,它似乎是一艘笨重的船,难以协调、行动迟缓。

但笨重的船也有它自己的优势,它有更完备、更安全的基础设施、它有更坚持、更彻底的分布式路线,如果把目光放长远,这种船或许才是能承载更多生态、承担更长旅程,最后到达未知大陆的船。

现在这艘船即将起航,海员招募就要开启。你,要一起来吗?

特别提示:

以太坊 2.0 具体执行方案可能随时会有调整,本文仅做参考,请不断关注最新消息。

以下英文文章大多来源于 Medium,其中译本大多出自「以太坊爱好者」。

e

参考文章:

1.《以太坊 2.0:信标链》,Bruno Škvorc

2.《ETH2.0 工程指南》,James Prestwich

3.《以太坊 2.0 协议核心 Beacon 链详解》,Ben Edgington

4.《V 神提出的以太坊 POS 质押提案,到底合不合理?》,秦晓峰

5.《如何理解以太坊 2.0 的经济激励?》,Eric Conner

6.《以太坊 2.0 的设计目标》,Ben Edgington

7.《以太坊 2.0:随机性》,Bruno Skvorc

撰文:李画 查看全部

一文说透以太坊 2.0 升级过程及参与方式。

对于以太坊,2019 年会是重要的一年,因为按照计划,以太坊 2.0 将要在今年起航,从 PoW 的旧大陆出发前往 PoS 的新大陆。

与此同时,以太坊 1.0 还会继续存在并保持进化。以太坊 1.0 运行在原主链上,以太坊 2.0 运行在 Beacon 链上。

计划中的航程估计要有两年,直到 2021 年,在分片链能够实现完整的功能后,1.0 才会把以太坊的实际运行权交给 2.0,自己则会退出历史的主舞台,作为 2.0 的一个分片或一个主存储合约而存在。

以太坊 2.0 的 Beacon 链是如何运行的?ETH (Ether)持有人如何从 PoW 链「跨」到 Beacon 链?以及,跨还是不跨?我们将在本文试着去探讨。

读懂 Beacon 链

先做个简单的科普:Beacon 链是一条全新的 PoS 区块链,它是以太坊 2.0 的核心组件,却不是以太坊 2.0 的全部。以下几点可能是理解 Beacon 链的关键:

1. Beacon 链是一条 PoS 链,运行以太坊的 PoS 协议 Casper。

2. 以太坊 1.0 就是指 PoW 的主链,但以太坊 2.0 包括 Beacon 链、分片链、虚拟机层三部分,其结构如下图所示:

3. Beacon 链是以太坊 2.0 的中枢,也是 2.0 的第一个和最重要的一个组件。如下图所示,所有分片都会连接它并与它通信,Beacon 链为分片链提供安全性和最终确认性。

Beacon 链主要完成两个功能:一是执行 PoS 共识,包括维护验证者集合、选择验证者组成委员会、分配验证者对分片块进行提议或证明、对验证者实施奖励和处罚等等。它是验证者参与质押系统并根据所押权益获得收益的渠道,也是整个系统安全性的保障。

第二个功能是实现分片的通信。各分片都会将自己最新状态的哈希存到 Beacon 链的区块上,当 Beacon 链区块完成时,相应的分片区块就被认为是最终确定的,其它分片就可确信它们并与之跨分片交易。分片链与 Beacon 链通过「交联」实现跨分片通信,从而将整个系统连接在一起。

4. Beacon 链上没有虚拟机,没有智能合约,也无法处理交易;Beacon 链不存储现行以太坊区块链上存储的信息,它只存储验证者列表和 Attestation。所谓的「Attestation」,是指经过确认并由验证者签名的哈希值,它们实时记录着一个特定分片的状态。

5. Beacon 链与以太坊 1.0 的 PoW 链会彼此独立地运行大约两年。在以太坊 2.0 能够实现完整的功能前(目前预计在 2021 年),以太坊都运行在 1.0 上,Beacon 链上的区块没有什么实际意义。

以上即是 Beacon 链的基本情况。为什么说 Beacon 链要到 2021 年才能正式运行以太坊?因为从以太坊的发展路线图可知,到这一年以太坊 2.0 才能支持智能合约和资产转移,实现可用性。

2021 年前的以太坊 2.0 长什么样?

在了解了 Beacon 链之后,让我们简要介绍一下从现在到 2021 年的以太坊 2.0,会经历的三个阶段:阶段 0、阶段 1、阶段 2。

阶段 0 (2019 年):启动 Beacon 链

阶段 0 专注于让 Beacon 链上的验证者运行起来。用户可以在链上存入 32 个 BETH (Beacon ETH)成为验证者,不过在该阶段验证者只管理 Beacon 链,此时没有分片链。

Beacon 链在早期会尽可能保持简单的迭代设计,该阶段不支持账户、资产转移和智能合约。BETH 仅能被验证者使用,不能在链上转移,也无法转入交易所交易。

阶段 1 (2020 年):启动分片链

阶段 1 将加入分片链组件,实现 Beacon 链+分片链。但该阶段只是试运行分片结构,并不是真正的用分片实现扩展,Beacon 链将分片链区块视为没有结构或含义的简单比特集合。分片链此时依然没有账户、资产和智能合约。

Beacon 链将支持 1024 条分片链,每条链都有一组 128 个验证者组成的委员会来验证。Beacon 链为每个分片在每个周期随机选择分片验证者,分片验证者通过「交联」证明分片的内容和状态。

需要指出,在阶段 0 和阶段 1,以太坊 1.0 和以太坊 2.0 之间没有数据流通,以太坊依然运行在 PoW 链。

阶段 2 (2021 年):启动虚拟机层

阶段 2 将加入虚拟机层,它是以太坊 2.0 的最后一个重要组件。实现 Beacon 链+分片链+虚拟机层的以太坊才是一个我们熟悉的完整的公链系统,以太坊 2.0 的可用性将在这个阶段正式实现。

此时,智能合约被引入系统,资产也能够在链上自由转移;分片链从单纯的数据标记器变成功能完整的区块链,交联操作支持跨分片的通信;一些最常用的开发工具也可能被移植到以太坊 2.0,以支持 EVM2。EVM2 是以太坊新的虚拟机 eWASM,基于 Web Assembly,支持多种编程语言实现智能合约。

虽然以太坊的分片技术路线图总共包括七个阶段,但在进入到阶段 2 后,以太坊就将从 PoW 链迁移到 PoS 链,从 1.0 时代真正进入到 2.0 时代。

32 ETH 的船票贵不贵

以太坊 2.0 中的新资产叫 BETH,它有两种生成途径,一是由以太坊 1.0 中的 ETH 转化而成,1ETH 生成 1BETH;二是在以太坊 2.0 中质押 BETH 参与 Staking,作为验证奖励生成。

由于在阶段 0,用户可以在 Beacon 链存入 32 个 BETH 成为验证者,姑且可以理解为花 32ETH 买张船票,跟随以太坊前往以太坊 2.0 新大陆。问题是,你愿意上船吗?

鉴于在阶段 2 之前 BETH 是不能在账户间转移和交易的,以太坊及其各种应用也依然运行在 PoW 链上,所以当 Beacon 链上线后,用户会把 ETH 转化为 BETH 的唯一原因是用 BETH 参与 Staking,以获得更多的 BETH。

根据之前的资料,ETH 与 BETH 之间的转换是单向的,即只能通过合约用 ETH 生成 BETH,而不能把 BETH 重新换为 ETH。

这带来的一个问题就是 1 枚 BETH 的价格上限为 1 ETH,BETH 永远不会比 ETH 更值钱,因为 1ETH 还包含了一个从 ETH 转为 BETH 的权利;同时,转为 BETH 还意味着为期两年的锁仓期。

不过以太坊创始人 Vitalik Buterin 最近在一次讨论中提到了 ETH 与 BETH 双向兑换的可能性,以太坊联合创始人 Joe Lubin 近日在接受采访时也表示可能存在双向机制。但双向机制可能带来一个新的问题:BETH 通过 Staking 增发,但 ETH 不能参与这种增发,双向兑换对以太坊 1.0 链上的资产是不利的。

以上两种不同的方案会影响用户把资产从 ETH 转为 BETH 的动力,进而可能影响以太坊从 1.0 过渡到 2.0 的平稳性。用户是否愿意把资产转移到 Beacon 链这个问题会在阶段 2 到来后变得严峻,以太坊采用的解决方案也许会在这两年内根据情况不断地调整和变化。

既然转换方案未定,我们不妨先看看用户迁移资产的另一种决定性的动力:抵押 BETH 参与 Staking 的收益。

至少在目前阶段,用户并不能通过加入权益池以任意数量的 BETH 参与进以太坊 2.0 的 Staking,用户只有在 Beacon 链上质押 32 BETH (2^5)才可以获得验证者资格:用户在当前的以太坊 PoW 主链上发送 32ETH 至一个注册合约,合约会生成一个「验证者委员会成员名片」,让用户成为以太坊 2.0 的验证者。

BETH 的质押回报率如下表所示,这是 Vitalik Buterin 今年 4 月发布在 Github 上的一份提案,并且已经被添加到以太坊 2.0 的规范中:

如果总共质押了 100 万个 BETH (2^20),系统每年最多可增发约 18 万个 BETH,质押最大年回报率为 18.1%;如果质押 1000 万个 BETH,每年最多可增发约 57 万个 BETH,最大年回报率为 5.72%;质押上限为 1.34 亿个 BETH (2^27),此时每年最多可增发约 209 万个 BETH,通胀率维持在 2% 以下,回报率为 1.56%。