Pantera

Bakkt推出机构级托管业务:市场饱和?不存在的

市场 • odaily 发表了文章 • 2019-11-12 12:20

背靠洲际交易所(ICE)的 Bakkt 周一宣布,将推出其机构级托管业务。

该公司在一篇博客文章中表示,Bakkt Warehouse 将向那些希望 “利用 Bakkt 的企业级服务保护自己资产” 的客户敞开大门。在此之前,Bakkt Warehouse 一直存储着与其期货产品绑定的比特币。Bakkt 在托管方面的雄心早已有据可考,而现在纽约金融服务部门(NYDFS)的批准将允许该公司正式启动这项业务。

今年 8 月,The Block 曾报道称,Bakkt“很快将向对冲基金、资产管理公司和其它客户敞开大门”。这一次,Galaxy Digital、Tagomi 和 Pantera Capital 将率先成为 Bakkt 新推托管服务的客户。

注定是场硬仗

据英国《金融时报》报道,Bakkt Warehouse 正在进入一个竞争相当激烈的市场,竞争对手包括富达数字资产(Fidelity Digital Assets),该公司已于 10 月份全面推出了自己的平台。除此之外还有 Coinbase 托管,其管理资产达 70 多亿美元,部分原因是它收购了 Xapo 的机构业务。Coinbase 托管于 2018 年推出。

实际上,富达此前也在考虑收购 Xapo。这表明,在一个多数人都认为是数字资产市场最饱和的细分领域,竞争正在进一步加剧。与 Coinbase 在多个账户展开激烈角逐的 BitGo 可以说是市场上最老牌的公司。有消息人士称,高盛是其支持者,BitGo 曾一度与高盛共同展开过概念验证工作。

与此同时,那些承诺推出更 “性感” 科技产品的新玩家,正试图从名号更响的竞争对手那里夺取市场份额。例如,加密托管平台 Anchorage 希望利用所谓的 “智能存储(smart storage)” 技术,通过一种新颖的产品来采取 “老套” 冷存储方案进行托管。

竞争的加剧导致了费用的崩溃。根据 Coinbase 网站,该公司对托管加密货币的收费一度超过 100 个基点,而现在仅收取 50 个基点。Bakkt 的一位发言人没有回复询问费用的信息。

费用压缩迫使公司寻找优势。BitGo 正在为其客户探索大宗经纪解决方案,而 Gemini 则希望增强其为机构客户提供的结算能力。

Bakkt 托管服务长啥样?

每个托管人的加密存储方案都独具特色。至于 Bakkt,它声称将提供一份价值 1.25 亿美元的保单,由一家未披露的实体承保。BitGo 则声称拥有“最全面的托管解决方案”,拥有 1 亿美元的保险套餐。保险这个概念很有门道,并不是所有套餐都是平等创建的——这跟套餐(package)大小无甚关系。

据 Bakkt 官方博客,该托管服务具体有以下“特色”:

企业级基础设施

本地数据中心和运营场所之间的专用网络连接消除了对多租户系统、代管设施和第三方数据中心的依赖;

我们使用生物识别控制的银行级金库和企业级 FIPS 140-2 三级硬件安全模块(HSM)来确保客户资金的安全和可用性;

地理分布的主要和次要设施提供冗余系统,能够支持所有生产工作负载和灾难恢复。

操作控制

我们通过 24x7 全天候视频监控、武装警卫、安全行动以及事件响应小组来保护运营设施;

所有签名操作都是地理分布的,并且需要多个位置的多个实体对交易进行完全签名;

我们执行职责分立、保护身份和独立报告结构,以提供内部威胁和反共谋控制;

独立审计的业务连续性和灾难恢复程序(Business Continuity and Disaster Recovery)确保客户资金在自然灾害或紧急情况下得以安全保管。

独立监督

Bakkt Trust Company 是一家受纽约金融服务部门监管的有限目的信托公司,拥有一个独立的董事会,包括审计和审查委员会;

我们拥有 1.25 亿美元的保单,并由全球领先的保险集团承保;

我们有定期的第三方审计,包括 SOC 2 Type II 认证、正式的企业风险管理计划和内部管理的变更批准流程。

Bakkt 动作频频

尽管刚刚推出时反响平平,但近期的 Bakkt 似乎正在逐步显示其真正的实力。

据此前消息,Bakkt 的每月实物结算比特币期货刚刚录得最大单日交易量。上周五成交量达到约 1533 万美元,超过 10 月 25 日创下的 1025 万美元的历史高点。自 9 月 23 日推出以来,Bakkt 每月比特币期货交易总额目前为 1.0674 亿美元(12012 枚比特币)。

Bakkt 最近还宣布,计划在 2020 年上半年与其首家合作伙伴星巴克合作推出一款加密货币消费者应用程序和商户门户。在 10 月的财报电话会议上,洲际交易所首席执行官 Jeffrey Sprecher 宣布,所有类型的金融机构都在与 Bakkt 进行谈判,以探讨采用其产品的可能性。ICE 是 Bakkt 的主要支持者。

另外,Bakkt 在 11 月 1 日推出了流动性激励计划,可能推动了其最近的交易量增长。一位交易所行业资深人士指出:“Bakkt 的交易量激增恰好与交易量支付相吻合。”

原文:The Block & Bakkt 官博,原文作者:Frank Chaparro

来源:Odaily 星球日报

译者:念银思唐 查看全部

背靠洲际交易所(ICE)的 Bakkt 周一宣布,将推出其机构级托管业务。

该公司在一篇博客文章中表示,Bakkt Warehouse 将向那些希望 “利用 Bakkt 的企业级服务保护自己资产” 的客户敞开大门。在此之前,Bakkt Warehouse 一直存储着与其期货产品绑定的比特币。Bakkt 在托管方面的雄心早已有据可考,而现在纽约金融服务部门(NYDFS)的批准将允许该公司正式启动这项业务。

今年 8 月,The Block 曾报道称,Bakkt“很快将向对冲基金、资产管理公司和其它客户敞开大门”。这一次,Galaxy Digital、Tagomi 和 Pantera Capital 将率先成为 Bakkt 新推托管服务的客户。

注定是场硬仗

据英国《金融时报》报道,Bakkt Warehouse 正在进入一个竞争相当激烈的市场,竞争对手包括富达数字资产(Fidelity Digital Assets),该公司已于 10 月份全面推出了自己的平台。除此之外还有 Coinbase 托管,其管理资产达 70 多亿美元,部分原因是它收购了 Xapo 的机构业务。Coinbase 托管于 2018 年推出。

实际上,富达此前也在考虑收购 Xapo。这表明,在一个多数人都认为是数字资产市场最饱和的细分领域,竞争正在进一步加剧。与 Coinbase 在多个账户展开激烈角逐的 BitGo 可以说是市场上最老牌的公司。有消息人士称,高盛是其支持者,BitGo 曾一度与高盛共同展开过概念验证工作。

与此同时,那些承诺推出更 “性感” 科技产品的新玩家,正试图从名号更响的竞争对手那里夺取市场份额。例如,加密托管平台 Anchorage 希望利用所谓的 “智能存储(smart storage)” 技术,通过一种新颖的产品来采取 “老套” 冷存储方案进行托管。

竞争的加剧导致了费用的崩溃。根据 Coinbase 网站,该公司对托管加密货币的收费一度超过 100 个基点,而现在仅收取 50 个基点。Bakkt 的一位发言人没有回复询问费用的信息。

费用压缩迫使公司寻找优势。BitGo 正在为其客户探索大宗经纪解决方案,而 Gemini 则希望增强其为机构客户提供的结算能力。

Bakkt 托管服务长啥样?

每个托管人的加密存储方案都独具特色。至于 Bakkt,它声称将提供一份价值 1.25 亿美元的保单,由一家未披露的实体承保。BitGo 则声称拥有“最全面的托管解决方案”,拥有 1 亿美元的保险套餐。保险这个概念很有门道,并不是所有套餐都是平等创建的——这跟套餐(package)大小无甚关系。

据 Bakkt 官方博客,该托管服务具体有以下“特色”:

企业级基础设施

本地数据中心和运营场所之间的专用网络连接消除了对多租户系统、代管设施和第三方数据中心的依赖;

我们使用生物识别控制的银行级金库和企业级 FIPS 140-2 三级硬件安全模块(HSM)来确保客户资金的安全和可用性;

地理分布的主要和次要设施提供冗余系统,能够支持所有生产工作负载和灾难恢复。

操作控制

我们通过 24x7 全天候视频监控、武装警卫、安全行动以及事件响应小组来保护运营设施;

所有签名操作都是地理分布的,并且需要多个位置的多个实体对交易进行完全签名;

我们执行职责分立、保护身份和独立报告结构,以提供内部威胁和反共谋控制;

独立审计的业务连续性和灾难恢复程序(Business Continuity and Disaster Recovery)确保客户资金在自然灾害或紧急情况下得以安全保管。

独立监督

Bakkt Trust Company 是一家受纽约金融服务部门监管的有限目的信托公司,拥有一个独立的董事会,包括审计和审查委员会;

我们拥有 1.25 亿美元的保单,并由全球领先的保险集团承保;

我们有定期的第三方审计,包括 SOC 2 Type II 认证、正式的企业风险管理计划和内部管理的变更批准流程。

Bakkt 动作频频

尽管刚刚推出时反响平平,但近期的 Bakkt 似乎正在逐步显示其真正的实力。

据此前消息,Bakkt 的每月实物结算比特币期货刚刚录得最大单日交易量。上周五成交量达到约 1533 万美元,超过 10 月 25 日创下的 1025 万美元的历史高点。自 9 月 23 日推出以来,Bakkt 每月比特币期货交易总额目前为 1.0674 亿美元(12012 枚比特币)。

Bakkt 最近还宣布,计划在 2020 年上半年与其首家合作伙伴星巴克合作推出一款加密货币消费者应用程序和商户门户。在 10 月的财报电话会议上,洲际交易所首席执行官 Jeffrey Sprecher 宣布,所有类型的金融机构都在与 Bakkt 进行谈判,以探讨采用其产品的可能性。ICE 是 Bakkt 的主要支持者。

另外,Bakkt 在 11 月 1 日推出了流动性激励计划,可能推动了其最近的交易量增长。一位交易所行业资深人士指出:“Bakkt 的交易量激增恰好与交易量支付相吻合。”

原文:The Block & Bakkt 官博,原文作者:Frank Chaparro

来源:Odaily 星球日报

译者:念银思唐

最赚钱的区块链基金们都在投什么?

投研 • odaily 发表了文章 • 2019-11-08 11:32

根据Grayscale Digital 官网数据,Grayscale Bitcoin Trust(GBTC,比特币信托基金)截止目前为止,过去12个月的平均涨幅为199.24%,而比特币现货涨幅为143.55%。这篇文章将主要介绍比比特币涨幅还高些的加密基金。

加密货币信托基金

与传统信托基金特征类似,加密货币信托基金由专门的投资机构通过契约或公司的形式,发行基金券份额,募集投资者资金,交由专门的投资机构按资产组合等原则进行投资。投资者根据所持有比例分享收益,并承担相应风险。

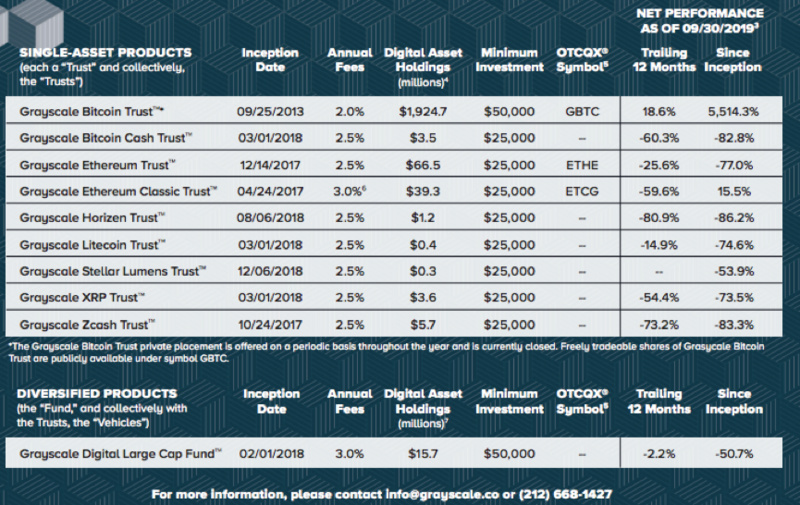

目前加密市场上最大的信托基金是加密货币投资机构Grayscale Digital的Grayscale Bitcoin Trust(GBTC,比特币信托基金)。Grayscale Digital于2013年由投资集团Digital Currency Group创立,同年9月25日建立了市场上首只比特币信托基金GBTC,这只基金的资管规模如今已有20亿美元。除此之外,Grayscale Digital先后创建了Bitcoin Cash Trust、Ethereum Trust、Ethereum Classic Trust、Horizen Trust、Stellar Trust、Lumens Trust、XRP Trust、Zcash Trust这8只单一资产信托基金,和囊括5类币种的多资产信托基金,Grayscale Digital Large Cap Fund。

( Grayscale的10只信托基金一览表,2019年10月16日数据)

那么直接投资数字货币和购买信托基金有何区别呢?以比特币信托基金为例(其他几只信托基金同理):

1. 对数字货币不熟悉的传统投资者可以通过信托基金进场,而无需兑换和存储数字货币。

2. 购买一份GBTC你将获得0.00097368个比特币, 一份GBTC价格为9.28美元(2019年10月16日价格)。 根据比特币市场价格$ 8,175.10,0.00097368个比特币价值为7.60美元。因此二者溢价为32%,历史溢价最高时,高达85%,由此带来很大的套利空间。

3. 因为GBTC在二级市场的价格波动,二者的收益率也不同,但从OTCmarket的数据来看,GBTC的正收益率总是高于比特币正收益率。

(market price为GBTC的市场价格,Bitcoin Holding Share为比特币收益率,10月16日数据)

4. GBTC的运作模式跟黄金信托基金类似:由大型黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,销售给各类投资者,商业银行分别担任基金托管行和实物保管行,投资者在基金存续期间内可以自由赎回。不同的是,GBTC的比特币由安全公司Xapo托管,所以GBTC的价值同时也依赖于Xapo公司IT系统的安全性。

5. 此产品结构属于被动投资方式,基金标的中除了比特币之外,没有其他资产,也没有杠杆等策略。计划长期持有的人可能有资产溢价缩水的风险,而卖空者则可以获得资产溢价(除去2%的手续费)。

6. 这种溢价不会长期存在,随着比特币被更多人认识和使用,直接购买比特币的门槛降低,比特币信托基金与现货之间的溢价将逐渐消除,除非GBTC的团队改变投资策略,运用其他方法使基金的收益高于买卖现货收益。

但是对传统投资者而言,数字货币参与门槛高、无法律保护,信托基金的存在填补了这一空白。

相比信托的公募形式,数字货币风险投资基金则更多以私募的形式存在,投资者均为合伙人。

数字货币风险投资基金

数字货币风险投资与传统风投类似,但不同的是,传统风投通过帮助被投企业上市,获得资本增值和流动性,数字货币风投基金则通过帮助它们上币(在交易所公开交易)获得退出机会。

目前数字货币风投基金参与投资的形式主要有两种:

(一)纯粹以token的形式参与,一旦项目上所,就可以通过二级市场卖出token收回资金。

(二)股权+代币的结构,股票与代币的组合因基金而异,但更加倾向于持有股票。虽然不同的基金有不同的策略,但投资标的主要有两个方向:加密公司(如金融服务和技术公司)的股权,非加密领域中使用区块链技术的公司(如区块链概念股公司)的股权。

相比上文的信托基金,风投基金特点如下:

1. 流动性低

风投基金的token和股权,一般按季度进行估值,并且不受公开交易代币的实时价格影响,因此风险基金表现出较低的流动性,不适合追求短期利润的投资者。

2. 股权估值模型对冲代币波动风险

风险基金持有的股权具有清晰而行之有效的估值方法,从而在代币不确定性较大的情况下也能带来回报。

例如,在2017年8月和2018年10月的D轮和E轮融资中,Coinbase的私募估值分别提高了381%(从融资后到融资前)。在同一时期,比特币上涨了84%。与仅拥有加密资产相比,这种混合方式显然具有较低的风险。这种模式甚至可以帮助风险基金即使在熊市中也表现良好。比如2018年比特币下跌了53%,但风险基金Pantera Capital Venture Fund II,在2018年前三个季度中上涨了近60%。

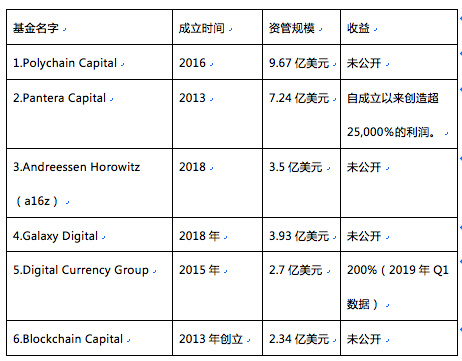

就数字资产管理规模,我们找到了今年的6只资管规模过亿美元的加密风险投资基金,并试图对他们的投资组合策略进行对比分析:

全球top6加密风险投资基金一览表:

1. Polychain Capital

Polychain Capital的投资组合较为广泛,其投资分布为:基础协议(39%)、研发(21%)、交易所(15%)、DeFi(18%)、托管(6%)。Polychain Capital的资管规模已达9.67亿美元,成为目前最大的数字货币风险投资资金,其对基础协议和研发的关注比其他投资机构要多。

Polychain Capital投资图谱:

2. Pantera Capital

Pantera Capital的投资分布为: 金融服务(16%),技术(11%),贸易和投资(10%),金融科技(9%)和区块链(7%)。除此之外,游戏领域颇受Pantera Capital青睐,在其投资组合中占8%。与其他风投不同的是,Pantera Capital的大部分投资都是初始代币发行或ICO,而不是初始轮股权投资,这也是最近Pantera Capital最近被美国证券交易委员会(SEC)命令“停止”ICO项目的主要原因。

Pantera Capital的最近几笔投资为:Korbit,Circle,Polychain和Earn.com,投资总额超十亿美元。

Pantera Capital投资图谱(The Block制图):

3. Andreessen Horowitz(a16z)

a16z的投资组合为:金融服务(20%),贸易与投资(17%)和区块链技术(13%),合起来占其投资组合的50%。

a16z投资组合图谱(The Block制图):

4. Galaxy Digital

Galaxy Digital 目前管理着两类基金,主动基金和被动基金,主动基金主要指风险投资基金,被动基金是指2018年与彭博联合推出的加密货币指数基金BGCI(Bloomberg Galaxy Crypto Index),旨在追踪这个加密货币市场的表现。目前Galaxy Digital主动管理的风险投资基金的投资策略未见公开披露。

Galaxy Digital 投资组合图谱:

5. Digital Currency Group(DCG)

DCG的投资分布为:金融服务(20%),贸易和投资(13%),金融科技(12%)和支付(8%),占其总投资组合的53%。其中 51%的投资集中在区块链公司的种子轮融资中。其思路为,通过大量投资处于起步阶段的公司,在最终幸存的几个公司中获取利润。

比如,DCG是Kraken,Ripple和Ledger的早期投资者,如今这几个项目的估值分别达数十亿美元。

DCG投资图谱:

6. Blockchain Capital

Blockchain Capital的投资组合为:金融服务(16%),金融科技(16%),区块链基础设施(12%),交易和投资(11%),合计占全部投资的55%。另外,约4%的投资组合由区块链医疗保健初创公司组成。Blockchain Capital认为区块链+医疗保健是一个值得关注的领域。

Blockchain Capital投资组合(The Block制图):

原创文章,作者:小派克。 查看全部

Polychain、Pantera、a16z、Galaxy Digital、DCG、Blockchain Capital、灰度的投资组合和资管规模。

根据Grayscale Digital 官网数据,Grayscale Bitcoin Trust(GBTC,比特币信托基金)截止目前为止,过去12个月的平均涨幅为199.24%,而比特币现货涨幅为143.55%。这篇文章将主要介绍比比特币涨幅还高些的加密基金。

加密货币信托基金

与传统信托基金特征类似,加密货币信托基金由专门的投资机构通过契约或公司的形式,发行基金券份额,募集投资者资金,交由专门的投资机构按资产组合等原则进行投资。投资者根据所持有比例分享收益,并承担相应风险。

目前加密市场上最大的信托基金是加密货币投资机构Grayscale Digital的Grayscale Bitcoin Trust(GBTC,比特币信托基金)。Grayscale Digital于2013年由投资集团Digital Currency Group创立,同年9月25日建立了市场上首只比特币信托基金GBTC,这只基金的资管规模如今已有20亿美元。除此之外,Grayscale Digital先后创建了Bitcoin Cash Trust、Ethereum Trust、Ethereum Classic Trust、Horizen Trust、Stellar Trust、Lumens Trust、XRP Trust、Zcash Trust这8只单一资产信托基金,和囊括5类币种的多资产信托基金,Grayscale Digital Large Cap Fund。

( Grayscale的10只信托基金一览表,2019年10月16日数据)

那么直接投资数字货币和购买信托基金有何区别呢?以比特币信托基金为例(其他几只信托基金同理):

1. 对数字货币不熟悉的传统投资者可以通过信托基金进场,而无需兑换和存储数字货币。

2. 购买一份GBTC你将获得0.00097368个比特币, 一份GBTC价格为9.28美元(2019年10月16日价格)。 根据比特币市场价格$ 8,175.10,0.00097368个比特币价值为7.60美元。因此二者溢价为32%,历史溢价最高时,高达85%,由此带来很大的套利空间。

3. 因为GBTC在二级市场的价格波动,二者的收益率也不同,但从OTCmarket的数据来看,GBTC的正收益率总是高于比特币正收益率。

(market price为GBTC的市场价格,Bitcoin Holding Share为比特币收益率,10月16日数据)

4. GBTC的运作模式跟黄金信托基金类似:由大型黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,销售给各类投资者,商业银行分别担任基金托管行和实物保管行,投资者在基金存续期间内可以自由赎回。不同的是,GBTC的比特币由安全公司Xapo托管,所以GBTC的价值同时也依赖于Xapo公司IT系统的安全性。

5. 此产品结构属于被动投资方式,基金标的中除了比特币之外,没有其他资产,也没有杠杆等策略。计划长期持有的人可能有资产溢价缩水的风险,而卖空者则可以获得资产溢价(除去2%的手续费)。

6. 这种溢价不会长期存在,随着比特币被更多人认识和使用,直接购买比特币的门槛降低,比特币信托基金与现货之间的溢价将逐渐消除,除非GBTC的团队改变投资策略,运用其他方法使基金的收益高于买卖现货收益。

但是对传统投资者而言,数字货币参与门槛高、无法律保护,信托基金的存在填补了这一空白。

相比信托的公募形式,数字货币风险投资基金则更多以私募的形式存在,投资者均为合伙人。

数字货币风险投资基金

数字货币风险投资与传统风投类似,但不同的是,传统风投通过帮助被投企业上市,获得资本增值和流动性,数字货币风投基金则通过帮助它们上币(在交易所公开交易)获得退出机会。

目前数字货币风投基金参与投资的形式主要有两种:

(一)纯粹以token的形式参与,一旦项目上所,就可以通过二级市场卖出token收回资金。

(二)股权+代币的结构,股票与代币的组合因基金而异,但更加倾向于持有股票。虽然不同的基金有不同的策略,但投资标的主要有两个方向:加密公司(如金融服务和技术公司)的股权,非加密领域中使用区块链技术的公司(如区块链概念股公司)的股权。

相比上文的信托基金,风投基金特点如下:

1. 流动性低

风投基金的token和股权,一般按季度进行估值,并且不受公开交易代币的实时价格影响,因此风险基金表现出较低的流动性,不适合追求短期利润的投资者。

2. 股权估值模型对冲代币波动风险

风险基金持有的股权具有清晰而行之有效的估值方法,从而在代币不确定性较大的情况下也能带来回报。

例如,在2017年8月和2018年10月的D轮和E轮融资中,Coinbase的私募估值分别提高了381%(从融资后到融资前)。在同一时期,比特币上涨了84%。与仅拥有加密资产相比,这种混合方式显然具有较低的风险。这种模式甚至可以帮助风险基金即使在熊市中也表现良好。比如2018年比特币下跌了53%,但风险基金Pantera Capital Venture Fund II,在2018年前三个季度中上涨了近60%。

就数字资产管理规模,我们找到了今年的6只资管规模过亿美元的加密风险投资基金,并试图对他们的投资组合策略进行对比分析:

全球top6加密风险投资基金一览表:

1. Polychain Capital

Polychain Capital的投资组合较为广泛,其投资分布为:基础协议(39%)、研发(21%)、交易所(15%)、DeFi(18%)、托管(6%)。Polychain Capital的资管规模已达9.67亿美元,成为目前最大的数字货币风险投资资金,其对基础协议和研发的关注比其他投资机构要多。

Polychain Capital投资图谱:

2. Pantera Capital

Pantera Capital的投资分布为: 金融服务(16%),技术(11%),贸易和投资(10%),金融科技(9%)和区块链(7%)。除此之外,游戏领域颇受Pantera Capital青睐,在其投资组合中占8%。与其他风投不同的是,Pantera Capital的大部分投资都是初始代币发行或ICO,而不是初始轮股权投资,这也是最近Pantera Capital最近被美国证券交易委员会(SEC)命令“停止”ICO项目的主要原因。

Pantera Capital的最近几笔投资为:Korbit,Circle,Polychain和Earn.com,投资总额超十亿美元。

Pantera Capital投资图谱(The Block制图):

3. Andreessen Horowitz(a16z)

a16z的投资组合为:金融服务(20%),贸易与投资(17%)和区块链技术(13%),合起来占其投资组合的50%。

a16z投资组合图谱(The Block制图):

4. Galaxy Digital

Galaxy Digital 目前管理着两类基金,主动基金和被动基金,主动基金主要指风险投资基金,被动基金是指2018年与彭博联合推出的加密货币指数基金BGCI(Bloomberg Galaxy Crypto Index),旨在追踪这个加密货币市场的表现。目前Galaxy Digital主动管理的风险投资基金的投资策略未见公开披露。

Galaxy Digital 投资组合图谱:

5. Digital Currency Group(DCG)

DCG的投资分布为:金融服务(20%),贸易和投资(13%),金融科技(12%)和支付(8%),占其总投资组合的53%。其中 51%的投资集中在区块链公司的种子轮融资中。其思路为,通过大量投资处于起步阶段的公司,在最终幸存的几个公司中获取利润。

比如,DCG是Kraken,Ripple和Ledger的早期投资者,如今这几个项目的估值分别达数十亿美元。

DCG投资图谱:

6. Blockchain Capital

Blockchain Capital的投资组合为:金融服务(16%),金融科技(16%),区块链基础设施(12%),交易和投资(11%),合计占全部投资的55%。另外,约4%的投资组合由区块链医疗保健初创公司组成。Blockchain Capital认为区块链+医疗保健是一个值得关注的领域。

Blockchain Capital投资组合(The Block制图):

原创文章,作者:小派克。

当初风生水起的加密资产投资机构,现在还挣钱么?

市场 • chainnews 发表了文章 • 2018-11-25 11:35

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。 查看全部

欧洲风险投资公司 Outlier Ventures 发布 2018 年第三季度区块链全景报告,统计指出,截止 2018 年 11 月,风险投资机构在区块链及加密货币领域进行的投资从 2017 年的 9 亿美元增长至 28.5 亿美元,增长 316%;仅 2018 年第三季度,就有 119 起风投交易。报告指出,目前美国依然是该领域主要资金来源;截止 11 月,区块链领域已经出现 50 起并购交易。

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。

从小心谨慎到积极探索,“扒一扒”区块链行业规模最大的五家风投

公司 • odaily 发表了文章 • 2018-10-15 11:48

过去,专注区块链领域投资的传统风投公司似乎并不多,究其原因可能是因为传统风投本身就具有谨慎的特质,而加密货币市场因为涉及高风险和高波动,也让他们望而却步,不会像其他行业组织那样迅速将资金直接投入到加密货币中。

但是现在,这种情况正在逐渐发生变化,加密货币正在被越来越多人所了解,市场各方面情况也变得更加成熟,越来越多的风投也开始探索在加密货币和区块链行业内进行投资。在此,不妨就让我们为大家“扒一扒”这些在行业里步步为营的大咖,看看全身心地投入到了加密货币世界里五家规模最大的风投吧。

RRE Ventures

RRE Ventures 是一家总部位于纽约的风险投资公司,专注于加密货币投资,但是他们涉足的行业范围似乎并不宽泛,除了投资处理私人信息技术的初创公司之外,他们还重点关注互联网技术、软件、通讯等领域。该风投成立于 1994 年,通过多个阶段融资募集到了总计超过 15 亿美元的资金。

根据该风投网站披露的信息,他们特别喜欢投资那些“拥有独特想法和卓越团队”的初创公司,并致力于支持初创公司的发展和成长。在 RRE Ventures 的投资组合中,我们看到了像 Ripple 和 BitPay 这些知名加密创企。

截至目前,该风投进行了 425 项投资交易,其中领投了 108 笔,已规划退出策略的投资交易有 72 笔。

分布式资本

分布式资本是第一家专注于投资区块链技术相关企业的风险投资企业。分布式资本(Fenbushi Capital)成立于 2015 年,自成立伊始就明确了投资方向和目标,根据其网站上披露的信息,该风投的使命是为众多的区块链相关初创企业提供支持,并且推动区块链经济和可编程金融的发展,践行区块链技术在未来将会发挥更加重要的作用,为全球经济带来更多的透明度、更高的效率和更安全的环境。

分布式资本投资的初创公司都与区块链技术相关,包括 Symbiont、Circle、Hashed Health、以及著名的隐私加密货币 Zcash。值得一提的是,分布式资本的顾问团队里面有一些响当当的名字,其中就包括以太坊联合创始人“V神” Vitalik Buterin。

据称该加密货币基金旗下管理的资产大约为 5000 万美元,他们主要通过初始代币发行(ICO)方式对区块链公司提供投资,并且还会参与一些种子轮融资交易。

截至目前,该风投共有 17 项投资,其中领投了 2 笔,暂时没有计划中的退出策略。

Pantera Capital

该风投成立于 2013 年,起初专注于早期阶段和种子轮投资。不过在成立后一年,他们宣布将把投资重点转移到加密货币和区块链行业上。2014 年,Pantera Capital 和 Fortress Investment Group、Benchmark、以及 Ribbit Capital 达成了合作伙伴关系,并且推出了一个专注于比特币交易的新基金——Pantera Bitcoin Partners。该风投宣传已经投资了多家加密货币和区块链创企,包括 BitPesa,Xapo 和 Bitstamp 等。

现阶段,该风投只关注涉及代币和区块链的项目、以及加密货币和加密货币相关的资产。

在谈到新基金 Pantera Bitcoin Partners 时,该风投首席执行官丹•莫尔黑德(Dan Morehead)表示他们相信比特币仍处于观点阶段,现在正是许多机构管理转型的好时机。

截至目前,该风投共有 41 项投资,其中领投了 13 笔,已规划退出策略的投资交易只有 4 笔。

区块链资本(Blockchain Capital)

区块链资本成立于 2013 年,总部位于旧金山,是第一家专注于加密货币行业投资的风投。他们致力于为那些渴望推动区块链行业发展的创业者和初创公司提供支持。事实上,该风投还有很多“业界第一”的事迹,比如他们是第一家将比特币作为投资资金的投资公司。

该风投两位创始人是巴特斯•蒂芬斯和布拉德•斯蒂芬斯兄弟,他们二人在互联网安全、加密货币和金融科技等领域拥有丰富的行业经验。布拉德•斯蒂芬斯曾在瑞信集团和富达国际工作,而巴特斯•蒂芬斯则在 E*TRADE 和硅谷从事对冲基金业务。事实上,区块链资本的投资组合中也不乏多家知名加密创企,比如 Coinbase,bitaccess,Blockstream,ShapeShift 和 Singularity 等。

截至目前,该风投共有 66 项投资,其中领投了 3 笔,已规划退出策略的投资交易只有 4 笔。

Andreessen Horowitz(A16Z)

该风投是由创投圈知名风险资本家马克•安德森(Marc Andreessen)和本•霍洛维茨(Ben Horowitz)联合创立,从一开始就拥有良好的行业根基。在推出 Andreessen Horowitz 之前,他们二人就已经对多家初创公司投资了数百万美元,而且在行业信誉、经验和资金等方面拥有丰富资源。

该风投的初始资本就高达 3 亿美元,从 2009 年开始就已经在创投领域里获得了巨大声誉。2011 年,Andreessen Horowitz 一度成为了全球排名第一的风险投资公司,旗下管理的资金超过 12 亿美元。现在,这家总部位于美国的风险投资公司正在迅速布局加密货币和区块链行业,他们投资的区块链初创公司包括 Dfinity Network,MakerDAO 和 dYdX。

截至目前,该风投共有惊人的 572 项投资,其中领投了 178 笔,已规划退出策略的投资交易有 91 笔。

本文翻译自 https://www.coininsider.com/five-vc-firms-blockchain/

编译:Moni 查看全部

越来越多的风投开始探索在加密货币和区块链行业内进行投资。

过去,专注区块链领域投资的传统风投公司似乎并不多,究其原因可能是因为传统风投本身就具有谨慎的特质,而加密货币市场因为涉及高风险和高波动,也让他们望而却步,不会像其他行业组织那样迅速将资金直接投入到加密货币中。

但是现在,这种情况正在逐渐发生变化,加密货币正在被越来越多人所了解,市场各方面情况也变得更加成熟,越来越多的风投也开始探索在加密货币和区块链行业内进行投资。在此,不妨就让我们为大家“扒一扒”这些在行业里步步为营的大咖,看看全身心地投入到了加密货币世界里五家规模最大的风投吧。

RRE Ventures

RRE Ventures 是一家总部位于纽约的风险投资公司,专注于加密货币投资,但是他们涉足的行业范围似乎并不宽泛,除了投资处理私人信息技术的初创公司之外,他们还重点关注互联网技术、软件、通讯等领域。该风投成立于 1994 年,通过多个阶段融资募集到了总计超过 15 亿美元的资金。

根据该风投网站披露的信息,他们特别喜欢投资那些“拥有独特想法和卓越团队”的初创公司,并致力于支持初创公司的发展和成长。在 RRE Ventures 的投资组合中,我们看到了像 Ripple 和 BitPay 这些知名加密创企。

截至目前,该风投进行了 425 项投资交易,其中领投了 108 笔,已规划退出策略的投资交易有 72 笔。

分布式资本

分布式资本是第一家专注于投资区块链技术相关企业的风险投资企业。分布式资本(Fenbushi Capital)成立于 2015 年,自成立伊始就明确了投资方向和目标,根据其网站上披露的信息,该风投的使命是为众多的区块链相关初创企业提供支持,并且推动区块链经济和可编程金融的发展,践行区块链技术在未来将会发挥更加重要的作用,为全球经济带来更多的透明度、更高的效率和更安全的环境。

分布式资本投资的初创公司都与区块链技术相关,包括 Symbiont、Circle、Hashed Health、以及著名的隐私加密货币 Zcash。值得一提的是,分布式资本的顾问团队里面有一些响当当的名字,其中就包括以太坊联合创始人“V神” Vitalik Buterin。

据称该加密货币基金旗下管理的资产大约为 5000 万美元,他们主要通过初始代币发行(ICO)方式对区块链公司提供投资,并且还会参与一些种子轮融资交易。

截至目前,该风投共有 17 项投资,其中领投了 2 笔,暂时没有计划中的退出策略。

Pantera Capital

该风投成立于 2013 年,起初专注于早期阶段和种子轮投资。不过在成立后一年,他们宣布将把投资重点转移到加密货币和区块链行业上。2014 年,Pantera Capital 和 Fortress Investment Group、Benchmark、以及 Ribbit Capital 达成了合作伙伴关系,并且推出了一个专注于比特币交易的新基金——Pantera Bitcoin Partners。该风投宣传已经投资了多家加密货币和区块链创企,包括 BitPesa,Xapo 和 Bitstamp 等。

现阶段,该风投只关注涉及代币和区块链的项目、以及加密货币和加密货币相关的资产。

在谈到新基金 Pantera Bitcoin Partners 时,该风投首席执行官丹•莫尔黑德(Dan Morehead)表示他们相信比特币仍处于观点阶段,现在正是许多机构管理转型的好时机。

截至目前,该风投共有 41 项投资,其中领投了 13 笔,已规划退出策略的投资交易只有 4 笔。

区块链资本(Blockchain Capital)

区块链资本成立于 2013 年,总部位于旧金山,是第一家专注于加密货币行业投资的风投。他们致力于为那些渴望推动区块链行业发展的创业者和初创公司提供支持。事实上,该风投还有很多“业界第一”的事迹,比如他们是第一家将比特币作为投资资金的投资公司。

该风投两位创始人是巴特斯•蒂芬斯和布拉德•斯蒂芬斯兄弟,他们二人在互联网安全、加密货币和金融科技等领域拥有丰富的行业经验。布拉德•斯蒂芬斯曾在瑞信集团和富达国际工作,而巴特斯•蒂芬斯则在 E*TRADE 和硅谷从事对冲基金业务。事实上,区块链资本的投资组合中也不乏多家知名加密创企,比如 Coinbase,bitaccess,Blockstream,ShapeShift 和 Singularity 等。

截至目前,该风投共有 66 项投资,其中领投了 3 笔,已规划退出策略的投资交易只有 4 笔。

Andreessen Horowitz(A16Z)

该风投是由创投圈知名风险资本家马克•安德森(Marc Andreessen)和本•霍洛维茨(Ben Horowitz)联合创立,从一开始就拥有良好的行业根基。在推出 Andreessen Horowitz 之前,他们二人就已经对多家初创公司投资了数百万美元,而且在行业信誉、经验和资金等方面拥有丰富资源。

该风投的初始资本就高达 3 亿美元,从 2009 年开始就已经在创投领域里获得了巨大声誉。2011 年,Andreessen Horowitz 一度成为了全球排名第一的风险投资公司,旗下管理的资金超过 12 亿美元。现在,这家总部位于美国的风险投资公司正在迅速布局加密货币和区块链行业,他们投资的区块链初创公司包括 Dfinity Network,MakerDAO 和 dYdX。

截至目前,该风投共有惊人的 572 项投资,其中领投了 178 笔,已规划退出策略的投资交易有 91 笔。

本文翻译自 https://www.coininsider.com/five-vc-firms-blockchain/

编译:Moni

Bakkt推出机构级托管业务:市场饱和?不存在的

市场 • odaily 发表了文章 • 2019-11-12 12:20

背靠洲际交易所(ICE)的 Bakkt 周一宣布,将推出其机构级托管业务。

该公司在一篇博客文章中表示,Bakkt Warehouse 将向那些希望 “利用 Bakkt 的企业级服务保护自己资产” 的客户敞开大门。在此之前,Bakkt Warehouse 一直存储着与其期货产品绑定的比特币。Bakkt 在托管方面的雄心早已有据可考,而现在纽约金融服务部门(NYDFS)的批准将允许该公司正式启动这项业务。

今年 8 月,The Block 曾报道称,Bakkt“很快将向对冲基金、资产管理公司和其它客户敞开大门”。这一次,Galaxy Digital、Tagomi 和 Pantera Capital 将率先成为 Bakkt 新推托管服务的客户。

注定是场硬仗

据英国《金融时报》报道,Bakkt Warehouse 正在进入一个竞争相当激烈的市场,竞争对手包括富达数字资产(Fidelity Digital Assets),该公司已于 10 月份全面推出了自己的平台。除此之外还有 Coinbase 托管,其管理资产达 70 多亿美元,部分原因是它收购了 Xapo 的机构业务。Coinbase 托管于 2018 年推出。

实际上,富达此前也在考虑收购 Xapo。这表明,在一个多数人都认为是数字资产市场最饱和的细分领域,竞争正在进一步加剧。与 Coinbase 在多个账户展开激烈角逐的 BitGo 可以说是市场上最老牌的公司。有消息人士称,高盛是其支持者,BitGo 曾一度与高盛共同展开过概念验证工作。

与此同时,那些承诺推出更 “性感” 科技产品的新玩家,正试图从名号更响的竞争对手那里夺取市场份额。例如,加密托管平台 Anchorage 希望利用所谓的 “智能存储(smart storage)” 技术,通过一种新颖的产品来采取 “老套” 冷存储方案进行托管。

竞争的加剧导致了费用的崩溃。根据 Coinbase 网站,该公司对托管加密货币的收费一度超过 100 个基点,而现在仅收取 50 个基点。Bakkt 的一位发言人没有回复询问费用的信息。

费用压缩迫使公司寻找优势。BitGo 正在为其客户探索大宗经纪解决方案,而 Gemini 则希望增强其为机构客户提供的结算能力。

Bakkt 托管服务长啥样?

每个托管人的加密存储方案都独具特色。至于 Bakkt,它声称将提供一份价值 1.25 亿美元的保单,由一家未披露的实体承保。BitGo 则声称拥有“最全面的托管解决方案”,拥有 1 亿美元的保险套餐。保险这个概念很有门道,并不是所有套餐都是平等创建的——这跟套餐(package)大小无甚关系。

据 Bakkt 官方博客,该托管服务具体有以下“特色”:

企业级基础设施

本地数据中心和运营场所之间的专用网络连接消除了对多租户系统、代管设施和第三方数据中心的依赖;

我们使用生物识别控制的银行级金库和企业级 FIPS 140-2 三级硬件安全模块(HSM)来确保客户资金的安全和可用性;

地理分布的主要和次要设施提供冗余系统,能够支持所有生产工作负载和灾难恢复。

操作控制

我们通过 24x7 全天候视频监控、武装警卫、安全行动以及事件响应小组来保护运营设施;

所有签名操作都是地理分布的,并且需要多个位置的多个实体对交易进行完全签名;

我们执行职责分立、保护身份和独立报告结构,以提供内部威胁和反共谋控制;

独立审计的业务连续性和灾难恢复程序(Business Continuity and Disaster Recovery)确保客户资金在自然灾害或紧急情况下得以安全保管。

独立监督

Bakkt Trust Company 是一家受纽约金融服务部门监管的有限目的信托公司,拥有一个独立的董事会,包括审计和审查委员会;

我们拥有 1.25 亿美元的保单,并由全球领先的保险集团承保;

我们有定期的第三方审计,包括 SOC 2 Type II 认证、正式的企业风险管理计划和内部管理的变更批准流程。

Bakkt 动作频频

尽管刚刚推出时反响平平,但近期的 Bakkt 似乎正在逐步显示其真正的实力。

据此前消息,Bakkt 的每月实物结算比特币期货刚刚录得最大单日交易量。上周五成交量达到约 1533 万美元,超过 10 月 25 日创下的 1025 万美元的历史高点。自 9 月 23 日推出以来,Bakkt 每月比特币期货交易总额目前为 1.0674 亿美元(12012 枚比特币)。

Bakkt 最近还宣布,计划在 2020 年上半年与其首家合作伙伴星巴克合作推出一款加密货币消费者应用程序和商户门户。在 10 月的财报电话会议上,洲际交易所首席执行官 Jeffrey Sprecher 宣布,所有类型的金融机构都在与 Bakkt 进行谈判,以探讨采用其产品的可能性。ICE 是 Bakkt 的主要支持者。

另外,Bakkt 在 11 月 1 日推出了流动性激励计划,可能推动了其最近的交易量增长。一位交易所行业资深人士指出:“Bakkt 的交易量激增恰好与交易量支付相吻合。”

原文:The Block & Bakkt 官博,原文作者:Frank Chaparro

来源:Odaily 星球日报

译者:念银思唐 查看全部

背靠洲际交易所(ICE)的 Bakkt 周一宣布,将推出其机构级托管业务。

该公司在一篇博客文章中表示,Bakkt Warehouse 将向那些希望 “利用 Bakkt 的企业级服务保护自己资产” 的客户敞开大门。在此之前,Bakkt Warehouse 一直存储着与其期货产品绑定的比特币。Bakkt 在托管方面的雄心早已有据可考,而现在纽约金融服务部门(NYDFS)的批准将允许该公司正式启动这项业务。

今年 8 月,The Block 曾报道称,Bakkt“很快将向对冲基金、资产管理公司和其它客户敞开大门”。这一次,Galaxy Digital、Tagomi 和 Pantera Capital 将率先成为 Bakkt 新推托管服务的客户。

注定是场硬仗

据英国《金融时报》报道,Bakkt Warehouse 正在进入一个竞争相当激烈的市场,竞争对手包括富达数字资产(Fidelity Digital Assets),该公司已于 10 月份全面推出了自己的平台。除此之外还有 Coinbase 托管,其管理资产达 70 多亿美元,部分原因是它收购了 Xapo 的机构业务。Coinbase 托管于 2018 年推出。

实际上,富达此前也在考虑收购 Xapo。这表明,在一个多数人都认为是数字资产市场最饱和的细分领域,竞争正在进一步加剧。与 Coinbase 在多个账户展开激烈角逐的 BitGo 可以说是市场上最老牌的公司。有消息人士称,高盛是其支持者,BitGo 曾一度与高盛共同展开过概念验证工作。

与此同时,那些承诺推出更 “性感” 科技产品的新玩家,正试图从名号更响的竞争对手那里夺取市场份额。例如,加密托管平台 Anchorage 希望利用所谓的 “智能存储(smart storage)” 技术,通过一种新颖的产品来采取 “老套” 冷存储方案进行托管。

竞争的加剧导致了费用的崩溃。根据 Coinbase 网站,该公司对托管加密货币的收费一度超过 100 个基点,而现在仅收取 50 个基点。Bakkt 的一位发言人没有回复询问费用的信息。

费用压缩迫使公司寻找优势。BitGo 正在为其客户探索大宗经纪解决方案,而 Gemini 则希望增强其为机构客户提供的结算能力。

Bakkt 托管服务长啥样?

每个托管人的加密存储方案都独具特色。至于 Bakkt,它声称将提供一份价值 1.25 亿美元的保单,由一家未披露的实体承保。BitGo 则声称拥有“最全面的托管解决方案”,拥有 1 亿美元的保险套餐。保险这个概念很有门道,并不是所有套餐都是平等创建的——这跟套餐(package)大小无甚关系。

据 Bakkt 官方博客,该托管服务具体有以下“特色”:

企业级基础设施

本地数据中心和运营场所之间的专用网络连接消除了对多租户系统、代管设施和第三方数据中心的依赖;

我们使用生物识别控制的银行级金库和企业级 FIPS 140-2 三级硬件安全模块(HSM)来确保客户资金的安全和可用性;

地理分布的主要和次要设施提供冗余系统,能够支持所有生产工作负载和灾难恢复。

操作控制

我们通过 24x7 全天候视频监控、武装警卫、安全行动以及事件响应小组来保护运营设施;

所有签名操作都是地理分布的,并且需要多个位置的多个实体对交易进行完全签名;

我们执行职责分立、保护身份和独立报告结构,以提供内部威胁和反共谋控制;

独立审计的业务连续性和灾难恢复程序(Business Continuity and Disaster Recovery)确保客户资金在自然灾害或紧急情况下得以安全保管。

独立监督

Bakkt Trust Company 是一家受纽约金融服务部门监管的有限目的信托公司,拥有一个独立的董事会,包括审计和审查委员会;

我们拥有 1.25 亿美元的保单,并由全球领先的保险集团承保;

我们有定期的第三方审计,包括 SOC 2 Type II 认证、正式的企业风险管理计划和内部管理的变更批准流程。

Bakkt 动作频频

尽管刚刚推出时反响平平,但近期的 Bakkt 似乎正在逐步显示其真正的实力。

据此前消息,Bakkt 的每月实物结算比特币期货刚刚录得最大单日交易量。上周五成交量达到约 1533 万美元,超过 10 月 25 日创下的 1025 万美元的历史高点。自 9 月 23 日推出以来,Bakkt 每月比特币期货交易总额目前为 1.0674 亿美元(12012 枚比特币)。

Bakkt 最近还宣布,计划在 2020 年上半年与其首家合作伙伴星巴克合作推出一款加密货币消费者应用程序和商户门户。在 10 月的财报电话会议上,洲际交易所首席执行官 Jeffrey Sprecher 宣布,所有类型的金融机构都在与 Bakkt 进行谈判,以探讨采用其产品的可能性。ICE 是 Bakkt 的主要支持者。

另外,Bakkt 在 11 月 1 日推出了流动性激励计划,可能推动了其最近的交易量增长。一位交易所行业资深人士指出:“Bakkt 的交易量激增恰好与交易量支付相吻合。”

原文:The Block & Bakkt 官博,原文作者:Frank Chaparro

来源:Odaily 星球日报

译者:念银思唐

最赚钱的区块链基金们都在投什么?

投研 • odaily 发表了文章 • 2019-11-08 11:32

根据Grayscale Digital 官网数据,Grayscale Bitcoin Trust(GBTC,比特币信托基金)截止目前为止,过去12个月的平均涨幅为199.24%,而比特币现货涨幅为143.55%。这篇文章将主要介绍比比特币涨幅还高些的加密基金。

加密货币信托基金

与传统信托基金特征类似,加密货币信托基金由专门的投资机构通过契约或公司的形式,发行基金券份额,募集投资者资金,交由专门的投资机构按资产组合等原则进行投资。投资者根据所持有比例分享收益,并承担相应风险。

目前加密市场上最大的信托基金是加密货币投资机构Grayscale Digital的Grayscale Bitcoin Trust(GBTC,比特币信托基金)。Grayscale Digital于2013年由投资集团Digital Currency Group创立,同年9月25日建立了市场上首只比特币信托基金GBTC,这只基金的资管规模如今已有20亿美元。除此之外,Grayscale Digital先后创建了Bitcoin Cash Trust、Ethereum Trust、Ethereum Classic Trust、Horizen Trust、Stellar Trust、Lumens Trust、XRP Trust、Zcash Trust这8只单一资产信托基金,和囊括5类币种的多资产信托基金,Grayscale Digital Large Cap Fund。

( Grayscale的10只信托基金一览表,2019年10月16日数据)

那么直接投资数字货币和购买信托基金有何区别呢?以比特币信托基金为例(其他几只信托基金同理):

1. 对数字货币不熟悉的传统投资者可以通过信托基金进场,而无需兑换和存储数字货币。

2. 购买一份GBTC你将获得0.00097368个比特币, 一份GBTC价格为9.28美元(2019年10月16日价格)。 根据比特币市场价格$ 8,175.10,0.00097368个比特币价值为7.60美元。因此二者溢价为32%,历史溢价最高时,高达85%,由此带来很大的套利空间。

3. 因为GBTC在二级市场的价格波动,二者的收益率也不同,但从OTCmarket的数据来看,GBTC的正收益率总是高于比特币正收益率。

(market price为GBTC的市场价格,Bitcoin Holding Share为比特币收益率,10月16日数据)

4. GBTC的运作模式跟黄金信托基金类似:由大型黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,销售给各类投资者,商业银行分别担任基金托管行和实物保管行,投资者在基金存续期间内可以自由赎回。不同的是,GBTC的比特币由安全公司Xapo托管,所以GBTC的价值同时也依赖于Xapo公司IT系统的安全性。

5. 此产品结构属于被动投资方式,基金标的中除了比特币之外,没有其他资产,也没有杠杆等策略。计划长期持有的人可能有资产溢价缩水的风险,而卖空者则可以获得资产溢价(除去2%的手续费)。

6. 这种溢价不会长期存在,随着比特币被更多人认识和使用,直接购买比特币的门槛降低,比特币信托基金与现货之间的溢价将逐渐消除,除非GBTC的团队改变投资策略,运用其他方法使基金的收益高于买卖现货收益。

但是对传统投资者而言,数字货币参与门槛高、无法律保护,信托基金的存在填补了这一空白。

相比信托的公募形式,数字货币风险投资基金则更多以私募的形式存在,投资者均为合伙人。

数字货币风险投资基金

数字货币风险投资与传统风投类似,但不同的是,传统风投通过帮助被投企业上市,获得资本增值和流动性,数字货币风投基金则通过帮助它们上币(在交易所公开交易)获得退出机会。

目前数字货币风投基金参与投资的形式主要有两种:

(一)纯粹以token的形式参与,一旦项目上所,就可以通过二级市场卖出token收回资金。

(二)股权+代币的结构,股票与代币的组合因基金而异,但更加倾向于持有股票。虽然不同的基金有不同的策略,但投资标的主要有两个方向:加密公司(如金融服务和技术公司)的股权,非加密领域中使用区块链技术的公司(如区块链概念股公司)的股权。

相比上文的信托基金,风投基金特点如下:

1. 流动性低

风投基金的token和股权,一般按季度进行估值,并且不受公开交易代币的实时价格影响,因此风险基金表现出较低的流动性,不适合追求短期利润的投资者。

2. 股权估值模型对冲代币波动风险

风险基金持有的股权具有清晰而行之有效的估值方法,从而在代币不确定性较大的情况下也能带来回报。

例如,在2017年8月和2018年10月的D轮和E轮融资中,Coinbase的私募估值分别提高了381%(从融资后到融资前)。在同一时期,比特币上涨了84%。与仅拥有加密资产相比,这种混合方式显然具有较低的风险。这种模式甚至可以帮助风险基金即使在熊市中也表现良好。比如2018年比特币下跌了53%,但风险基金Pantera Capital Venture Fund II,在2018年前三个季度中上涨了近60%。

就数字资产管理规模,我们找到了今年的6只资管规模过亿美元的加密风险投资基金,并试图对他们的投资组合策略进行对比分析:

全球top6加密风险投资基金一览表:

1. Polychain Capital

Polychain Capital的投资组合较为广泛,其投资分布为:基础协议(39%)、研发(21%)、交易所(15%)、DeFi(18%)、托管(6%)。Polychain Capital的资管规模已达9.67亿美元,成为目前最大的数字货币风险投资资金,其对基础协议和研发的关注比其他投资机构要多。

Polychain Capital投资图谱:

2. Pantera Capital

Pantera Capital的投资分布为: 金融服务(16%),技术(11%),贸易和投资(10%),金融科技(9%)和区块链(7%)。除此之外,游戏领域颇受Pantera Capital青睐,在其投资组合中占8%。与其他风投不同的是,Pantera Capital的大部分投资都是初始代币发行或ICO,而不是初始轮股权投资,这也是最近Pantera Capital最近被美国证券交易委员会(SEC)命令“停止”ICO项目的主要原因。

Pantera Capital的最近几笔投资为:Korbit,Circle,Polychain和Earn.com,投资总额超十亿美元。

Pantera Capital投资图谱(The Block制图):

3. Andreessen Horowitz(a16z)

a16z的投资组合为:金融服务(20%),贸易与投资(17%)和区块链技术(13%),合起来占其投资组合的50%。

a16z投资组合图谱(The Block制图):

4. Galaxy Digital

Galaxy Digital 目前管理着两类基金,主动基金和被动基金,主动基金主要指风险投资基金,被动基金是指2018年与彭博联合推出的加密货币指数基金BGCI(Bloomberg Galaxy Crypto Index),旨在追踪这个加密货币市场的表现。目前Galaxy Digital主动管理的风险投资基金的投资策略未见公开披露。

Galaxy Digital 投资组合图谱:

5. Digital Currency Group(DCG)

DCG的投资分布为:金融服务(20%),贸易和投资(13%),金融科技(12%)和支付(8%),占其总投资组合的53%。其中 51%的投资集中在区块链公司的种子轮融资中。其思路为,通过大量投资处于起步阶段的公司,在最终幸存的几个公司中获取利润。

比如,DCG是Kraken,Ripple和Ledger的早期投资者,如今这几个项目的估值分别达数十亿美元。

DCG投资图谱:

6. Blockchain Capital

Blockchain Capital的投资组合为:金融服务(16%),金融科技(16%),区块链基础设施(12%),交易和投资(11%),合计占全部投资的55%。另外,约4%的投资组合由区块链医疗保健初创公司组成。Blockchain Capital认为区块链+医疗保健是一个值得关注的领域。

Blockchain Capital投资组合(The Block制图):

原创文章,作者:小派克。 查看全部

Polychain、Pantera、a16z、Galaxy Digital、DCG、Blockchain Capital、灰度的投资组合和资管规模。

根据Grayscale Digital 官网数据,Grayscale Bitcoin Trust(GBTC,比特币信托基金)截止目前为止,过去12个月的平均涨幅为199.24%,而比特币现货涨幅为143.55%。这篇文章将主要介绍比比特币涨幅还高些的加密基金。

加密货币信托基金

与传统信托基金特征类似,加密货币信托基金由专门的投资机构通过契约或公司的形式,发行基金券份额,募集投资者资金,交由专门的投资机构按资产组合等原则进行投资。投资者根据所持有比例分享收益,并承担相应风险。

目前加密市场上最大的信托基金是加密货币投资机构Grayscale Digital的Grayscale Bitcoin Trust(GBTC,比特币信托基金)。Grayscale Digital于2013年由投资集团Digital Currency Group创立,同年9月25日建立了市场上首只比特币信托基金GBTC,这只基金的资管规模如今已有20亿美元。除此之外,Grayscale Digital先后创建了Bitcoin Cash Trust、Ethereum Trust、Ethereum Classic Trust、Horizen Trust、Stellar Trust、Lumens Trust、XRP Trust、Zcash Trust这8只单一资产信托基金,和囊括5类币种的多资产信托基金,Grayscale Digital Large Cap Fund。

( Grayscale的10只信托基金一览表,2019年10月16日数据)

那么直接投资数字货币和购买信托基金有何区别呢?以比特币信托基金为例(其他几只信托基金同理):

1. 对数字货币不熟悉的传统投资者可以通过信托基金进场,而无需兑换和存储数字货币。

2. 购买一份GBTC你将获得0.00097368个比特币, 一份GBTC价格为9.28美元(2019年10月16日价格)。 根据比特币市场价格$ 8,175.10,0.00097368个比特币价值为7.60美元。因此二者溢价为32%,历史溢价最高时,高达85%,由此带来很大的套利空间。

3. 因为GBTC在二级市场的价格波动,二者的收益率也不同,但从OTCmarket的数据来看,GBTC的正收益率总是高于比特币正收益率。

(market price为GBTC的市场价格,Bitcoin Holding Share为比特币收益率,10月16日数据)

4. GBTC的运作模式跟黄金信托基金类似:由大型黄金生产商向基金公司寄售实物黄金,随后由基金公司以此实物黄金为依托,在交易所内公开发行基金份额,销售给各类投资者,商业银行分别担任基金托管行和实物保管行,投资者在基金存续期间内可以自由赎回。不同的是,GBTC的比特币由安全公司Xapo托管,所以GBTC的价值同时也依赖于Xapo公司IT系统的安全性。

5. 此产品结构属于被动投资方式,基金标的中除了比特币之外,没有其他资产,也没有杠杆等策略。计划长期持有的人可能有资产溢价缩水的风险,而卖空者则可以获得资产溢价(除去2%的手续费)。

6. 这种溢价不会长期存在,随着比特币被更多人认识和使用,直接购买比特币的门槛降低,比特币信托基金与现货之间的溢价将逐渐消除,除非GBTC的团队改变投资策略,运用其他方法使基金的收益高于买卖现货收益。

但是对传统投资者而言,数字货币参与门槛高、无法律保护,信托基金的存在填补了这一空白。

相比信托的公募形式,数字货币风险投资基金则更多以私募的形式存在,投资者均为合伙人。

数字货币风险投资基金

数字货币风险投资与传统风投类似,但不同的是,传统风投通过帮助被投企业上市,获得资本增值和流动性,数字货币风投基金则通过帮助它们上币(在交易所公开交易)获得退出机会。

目前数字货币风投基金参与投资的形式主要有两种:

(一)纯粹以token的形式参与,一旦项目上所,就可以通过二级市场卖出token收回资金。

(二)股权+代币的结构,股票与代币的组合因基金而异,但更加倾向于持有股票。虽然不同的基金有不同的策略,但投资标的主要有两个方向:加密公司(如金融服务和技术公司)的股权,非加密领域中使用区块链技术的公司(如区块链概念股公司)的股权。

相比上文的信托基金,风投基金特点如下:

1. 流动性低

风投基金的token和股权,一般按季度进行估值,并且不受公开交易代币的实时价格影响,因此风险基金表现出较低的流动性,不适合追求短期利润的投资者。

2. 股权估值模型对冲代币波动风险

风险基金持有的股权具有清晰而行之有效的估值方法,从而在代币不确定性较大的情况下也能带来回报。

例如,在2017年8月和2018年10月的D轮和E轮融资中,Coinbase的私募估值分别提高了381%(从融资后到融资前)。在同一时期,比特币上涨了84%。与仅拥有加密资产相比,这种混合方式显然具有较低的风险。这种模式甚至可以帮助风险基金即使在熊市中也表现良好。比如2018年比特币下跌了53%,但风险基金Pantera Capital Venture Fund II,在2018年前三个季度中上涨了近60%。

就数字资产管理规模,我们找到了今年的6只资管规模过亿美元的加密风险投资基金,并试图对他们的投资组合策略进行对比分析:

全球top6加密风险投资基金一览表:

1. Polychain Capital

Polychain Capital的投资组合较为广泛,其投资分布为:基础协议(39%)、研发(21%)、交易所(15%)、DeFi(18%)、托管(6%)。Polychain Capital的资管规模已达9.67亿美元,成为目前最大的数字货币风险投资资金,其对基础协议和研发的关注比其他投资机构要多。

Polychain Capital投资图谱:

2. Pantera Capital

Pantera Capital的投资分布为: 金融服务(16%),技术(11%),贸易和投资(10%),金融科技(9%)和区块链(7%)。除此之外,游戏领域颇受Pantera Capital青睐,在其投资组合中占8%。与其他风投不同的是,Pantera Capital的大部分投资都是初始代币发行或ICO,而不是初始轮股权投资,这也是最近Pantera Capital最近被美国证券交易委员会(SEC)命令“停止”ICO项目的主要原因。

Pantera Capital的最近几笔投资为:Korbit,Circle,Polychain和Earn.com,投资总额超十亿美元。

Pantera Capital投资图谱(The Block制图):

3. Andreessen Horowitz(a16z)

a16z的投资组合为:金融服务(20%),贸易与投资(17%)和区块链技术(13%),合起来占其投资组合的50%。

a16z投资组合图谱(The Block制图):

4. Galaxy Digital

Galaxy Digital 目前管理着两类基金,主动基金和被动基金,主动基金主要指风险投资基金,被动基金是指2018年与彭博联合推出的加密货币指数基金BGCI(Bloomberg Galaxy Crypto Index),旨在追踪这个加密货币市场的表现。目前Galaxy Digital主动管理的风险投资基金的投资策略未见公开披露。

Galaxy Digital 投资组合图谱:

5. Digital Currency Group(DCG)

DCG的投资分布为:金融服务(20%),贸易和投资(13%),金融科技(12%)和支付(8%),占其总投资组合的53%。其中 51%的投资集中在区块链公司的种子轮融资中。其思路为,通过大量投资处于起步阶段的公司,在最终幸存的几个公司中获取利润。

比如,DCG是Kraken,Ripple和Ledger的早期投资者,如今这几个项目的估值分别达数十亿美元。

DCG投资图谱:

6. Blockchain Capital

Blockchain Capital的投资组合为:金融服务(16%),金融科技(16%),区块链基础设施(12%),交易和投资(11%),合计占全部投资的55%。另外,约4%的投资组合由区块链医疗保健初创公司组成。Blockchain Capital认为区块链+医疗保健是一个值得关注的领域。

Blockchain Capital投资组合(The Block制图):

原创文章,作者:小派克。

当初风生水起的加密资产投资机构,现在还挣钱么?

市场 • chainnews 发表了文章 • 2018-11-25 11:35

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。 查看全部

欧洲风险投资公司 Outlier Ventures 发布 2018 年第三季度区块链全景报告,统计指出,截止 2018 年 11 月,风险投资机构在区块链及加密货币领域进行的投资从 2017 年的 9 亿美元增长至 28.5 亿美元,增长 316%;仅 2018 年第三季度,就有 119 起风投交易。报告指出,目前美国依然是该领域主要资金来源;截止 11 月,区块链领域已经出现 50 起并购交易。

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。

从小心谨慎到积极探索,“扒一扒”区块链行业规模最大的五家风投

公司 • odaily 发表了文章 • 2018-10-15 11:48

过去,专注区块链领域投资的传统风投公司似乎并不多,究其原因可能是因为传统风投本身就具有谨慎的特质,而加密货币市场因为涉及高风险和高波动,也让他们望而却步,不会像其他行业组织那样迅速将资金直接投入到加密货币中。

但是现在,这种情况正在逐渐发生变化,加密货币正在被越来越多人所了解,市场各方面情况也变得更加成熟,越来越多的风投也开始探索在加密货币和区块链行业内进行投资。在此,不妨就让我们为大家“扒一扒”这些在行业里步步为营的大咖,看看全身心地投入到了加密货币世界里五家规模最大的风投吧。

RRE Ventures

RRE Ventures 是一家总部位于纽约的风险投资公司,专注于加密货币投资,但是他们涉足的行业范围似乎并不宽泛,除了投资处理私人信息技术的初创公司之外,他们还重点关注互联网技术、软件、通讯等领域。该风投成立于 1994 年,通过多个阶段融资募集到了总计超过 15 亿美元的资金。

根据该风投网站披露的信息,他们特别喜欢投资那些“拥有独特想法和卓越团队”的初创公司,并致力于支持初创公司的发展和成长。在 RRE Ventures 的投资组合中,我们看到了像 Ripple 和 BitPay 这些知名加密创企。

截至目前,该风投进行了 425 项投资交易,其中领投了 108 笔,已规划退出策略的投资交易有 72 笔。

分布式资本

分布式资本是第一家专注于投资区块链技术相关企业的风险投资企业。分布式资本(Fenbushi Capital)成立于 2015 年,自成立伊始就明确了投资方向和目标,根据其网站上披露的信息,该风投的使命是为众多的区块链相关初创企业提供支持,并且推动区块链经济和可编程金融的发展,践行区块链技术在未来将会发挥更加重要的作用,为全球经济带来更多的透明度、更高的效率和更安全的环境。

分布式资本投资的初创公司都与区块链技术相关,包括 Symbiont、Circle、Hashed Health、以及著名的隐私加密货币 Zcash。值得一提的是,分布式资本的顾问团队里面有一些响当当的名字,其中就包括以太坊联合创始人“V神” Vitalik Buterin。

据称该加密货币基金旗下管理的资产大约为 5000 万美元,他们主要通过初始代币发行(ICO)方式对区块链公司提供投资,并且还会参与一些种子轮融资交易。

截至目前,该风投共有 17 项投资,其中领投了 2 笔,暂时没有计划中的退出策略。

Pantera Capital

该风投成立于 2013 年,起初专注于早期阶段和种子轮投资。不过在成立后一年,他们宣布将把投资重点转移到加密货币和区块链行业上。2014 年,Pantera Capital 和 Fortress Investment Group、Benchmark、以及 Ribbit Capital 达成了合作伙伴关系,并且推出了一个专注于比特币交易的新基金——Pantera Bitcoin Partners。该风投宣传已经投资了多家加密货币和区块链创企,包括 BitPesa,Xapo 和 Bitstamp 等。

现阶段,该风投只关注涉及代币和区块链的项目、以及加密货币和加密货币相关的资产。

在谈到新基金 Pantera Bitcoin Partners 时,该风投首席执行官丹•莫尔黑德(Dan Morehead)表示他们相信比特币仍处于观点阶段,现在正是许多机构管理转型的好时机。

截至目前,该风投共有 41 项投资,其中领投了 13 笔,已规划退出策略的投资交易只有 4 笔。

区块链资本(Blockchain Capital)

区块链资本成立于 2013 年,总部位于旧金山,是第一家专注于加密货币行业投资的风投。他们致力于为那些渴望推动区块链行业发展的创业者和初创公司提供支持。事实上,该风投还有很多“业界第一”的事迹,比如他们是第一家将比特币作为投资资金的投资公司。

该风投两位创始人是巴特斯•蒂芬斯和布拉德•斯蒂芬斯兄弟,他们二人在互联网安全、加密货币和金融科技等领域拥有丰富的行业经验。布拉德•斯蒂芬斯曾在瑞信集团和富达国际工作,而巴特斯•蒂芬斯则在 E*TRADE 和硅谷从事对冲基金业务。事实上,区块链资本的投资组合中也不乏多家知名加密创企,比如 Coinbase,bitaccess,Blockstream,ShapeShift 和 Singularity 等。

截至目前,该风投共有 66 项投资,其中领投了 3 笔,已规划退出策略的投资交易只有 4 笔。

Andreessen Horowitz(A16Z)

该风投是由创投圈知名风险资本家马克•安德森(Marc Andreessen)和本•霍洛维茨(Ben Horowitz)联合创立,从一开始就拥有良好的行业根基。在推出 Andreessen Horowitz 之前,他们二人就已经对多家初创公司投资了数百万美元,而且在行业信誉、经验和资金等方面拥有丰富资源。

该风投的初始资本就高达 3 亿美元,从 2009 年开始就已经在创投领域里获得了巨大声誉。2011 年,Andreessen Horowitz 一度成为了全球排名第一的风险投资公司,旗下管理的资金超过 12 亿美元。现在,这家总部位于美国的风险投资公司正在迅速布局加密货币和区块链行业,他们投资的区块链初创公司包括 Dfinity Network,MakerDAO 和 dYdX。

截至目前,该风投共有惊人的 572 项投资,其中领投了 178 笔,已规划退出策略的投资交易有 91 笔。

本文翻译自 https://www.coininsider.com/five-vc-firms-blockchain/

编译:Moni 查看全部

越来越多的风投开始探索在加密货币和区块链行业内进行投资。

过去,专注区块链领域投资的传统风投公司似乎并不多,究其原因可能是因为传统风投本身就具有谨慎的特质,而加密货币市场因为涉及高风险和高波动,也让他们望而却步,不会像其他行业组织那样迅速将资金直接投入到加密货币中。

但是现在,这种情况正在逐渐发生变化,加密货币正在被越来越多人所了解,市场各方面情况也变得更加成熟,越来越多的风投也开始探索在加密货币和区块链行业内进行投资。在此,不妨就让我们为大家“扒一扒”这些在行业里步步为营的大咖,看看全身心地投入到了加密货币世界里五家规模最大的风投吧。

RRE Ventures

RRE Ventures 是一家总部位于纽约的风险投资公司,专注于加密货币投资,但是他们涉足的行业范围似乎并不宽泛,除了投资处理私人信息技术的初创公司之外,他们还重点关注互联网技术、软件、通讯等领域。该风投成立于 1994 年,通过多个阶段融资募集到了总计超过 15 亿美元的资金。

根据该风投网站披露的信息,他们特别喜欢投资那些“拥有独特想法和卓越团队”的初创公司,并致力于支持初创公司的发展和成长。在 RRE Ventures 的投资组合中,我们看到了像 Ripple 和 BitPay 这些知名加密创企。

截至目前,该风投进行了 425 项投资交易,其中领投了 108 笔,已规划退出策略的投资交易有 72 笔。

分布式资本

分布式资本是第一家专注于投资区块链技术相关企业的风险投资企业。分布式资本(Fenbushi Capital)成立于 2015 年,自成立伊始就明确了投资方向和目标,根据其网站上披露的信息,该风投的使命是为众多的区块链相关初创企业提供支持,并且推动区块链经济和可编程金融的发展,践行区块链技术在未来将会发挥更加重要的作用,为全球经济带来更多的透明度、更高的效率和更安全的环境。

分布式资本投资的初创公司都与区块链技术相关,包括 Symbiont、Circle、Hashed Health、以及著名的隐私加密货币 Zcash。值得一提的是,分布式资本的顾问团队里面有一些响当当的名字,其中就包括以太坊联合创始人“V神” Vitalik Buterin。

据称该加密货币基金旗下管理的资产大约为 5000 万美元,他们主要通过初始代币发行(ICO)方式对区块链公司提供投资,并且还会参与一些种子轮融资交易。

截至目前,该风投共有 17 项投资,其中领投了 2 笔,暂时没有计划中的退出策略。

Pantera Capital

该风投成立于 2013 年,起初专注于早期阶段和种子轮投资。不过在成立后一年,他们宣布将把投资重点转移到加密货币和区块链行业上。2014 年,Pantera Capital 和 Fortress Investment Group、Benchmark、以及 Ribbit Capital 达成了合作伙伴关系,并且推出了一个专注于比特币交易的新基金——Pantera Bitcoin Partners。该风投宣传已经投资了多家加密货币和区块链创企,包括 BitPesa,Xapo 和 Bitstamp 等。

现阶段,该风投只关注涉及代币和区块链的项目、以及加密货币和加密货币相关的资产。

在谈到新基金 Pantera Bitcoin Partners 时,该风投首席执行官丹•莫尔黑德(Dan Morehead)表示他们相信比特币仍处于观点阶段,现在正是许多机构管理转型的好时机。

截至目前,该风投共有 41 项投资,其中领投了 13 笔,已规划退出策略的投资交易只有 4 笔。

区块链资本(Blockchain Capital)

区块链资本成立于 2013 年,总部位于旧金山,是第一家专注于加密货币行业投资的风投。他们致力于为那些渴望推动区块链行业发展的创业者和初创公司提供支持。事实上,该风投还有很多“业界第一”的事迹,比如他们是第一家将比特币作为投资资金的投资公司。

该风投两位创始人是巴特斯•蒂芬斯和布拉德•斯蒂芬斯兄弟,他们二人在互联网安全、加密货币和金融科技等领域拥有丰富的行业经验。布拉德•斯蒂芬斯曾在瑞信集团和富达国际工作,而巴特斯•蒂芬斯则在 E*TRADE 和硅谷从事对冲基金业务。事实上,区块链资本的投资组合中也不乏多家知名加密创企,比如 Coinbase,bitaccess,Blockstream,ShapeShift 和 Singularity 等。

截至目前,该风投共有 66 项投资,其中领投了 3 笔,已规划退出策略的投资交易只有 4 笔。

Andreessen Horowitz(A16Z)

该风投是由创投圈知名风险资本家马克•安德森(Marc Andreessen)和本•霍洛维茨(Ben Horowitz)联合创立,从一开始就拥有良好的行业根基。在推出 Andreessen Horowitz 之前,他们二人就已经对多家初创公司投资了数百万美元,而且在行业信誉、经验和资金等方面拥有丰富资源。

该风投的初始资本就高达 3 亿美元,从 2009 年开始就已经在创投领域里获得了巨大声誉。2011 年,Andreessen Horowitz 一度成为了全球排名第一的风险投资公司,旗下管理的资金超过 12 亿美元。现在,这家总部位于美国的风险投资公司正在迅速布局加密货币和区块链行业,他们投资的区块链初创公司包括 Dfinity Network,MakerDAO 和 dYdX。

截至目前,该风投共有惊人的 572 项投资,其中领投了 178 笔,已规划退出策略的投资交易有 91 笔。

本文翻译自 https://www.coininsider.com/five-vc-firms-blockchain/

编译:Moni