Grayscale

研究表明:比特币牛市仍需等待,机构入场依旧缓慢

资讯 • 8btc 发表了文章 • 2019-10-22 18:44

然而,截至目前,机构们似乎尚未对加密货币市场产生重大影响。

进入比特币市场的机构依旧是少数

例如,BlockFi本月早些时候发布报告称,当前美国总共有201只私人基金配置了加密货币,“加密货币病毒”确实在传播,但到目前为止,它只感染了私人基金总人口的1.3%。

而这201家机构,可分为三个不同的部分:

1、投资加密货币或相关交易的传统对冲基金;

2、直接投资加密货币及ICO的加密货币基金;

3、投资加密货币公司的风险基金(VC),有时它们也会将部分资金投资于加密货币;

据悉,这个“俱乐部”管理的总资产规模约为2860亿美元,假设其中只有1%的资金投资到加密货币市场(注:估算方法来自BlockFi),那么目前投入加密货币领域的传统对冲基金资金约为25亿美元,除此之外,包括风险基金、做市商、家族理财办公室、超高净值个人、主权财富基金、海外基金等,总共可能有至少35亿美元的传统基金资金已进入了加密货币领域。

最近,VC投资公司CryptoOracle与四位VC投资者举行了电话会议,他们分别是Castle Island Ventures的Matthew Welsh、Blockchain Coinvestors的Matthew Le Merle、银城堡数字货币投资集团的Eli Mizroch,以及Ikigai资产管理公司的Travis Kling。

这些投资者来自世界各地,他们都围绕着机构参与比特币和加密货币的话题发表了自己的看法,CryptoOracle合伙人Lou Kerner在电话会议结束后总结道:

“虽然所有的讲话者都有些盲目乐观,但他们的观点都是经衡量的,并且意识到了未来的挑战。他们的共识是,机构投资者正在进入这个市场,但距离大规模还需要1年多的时间。”

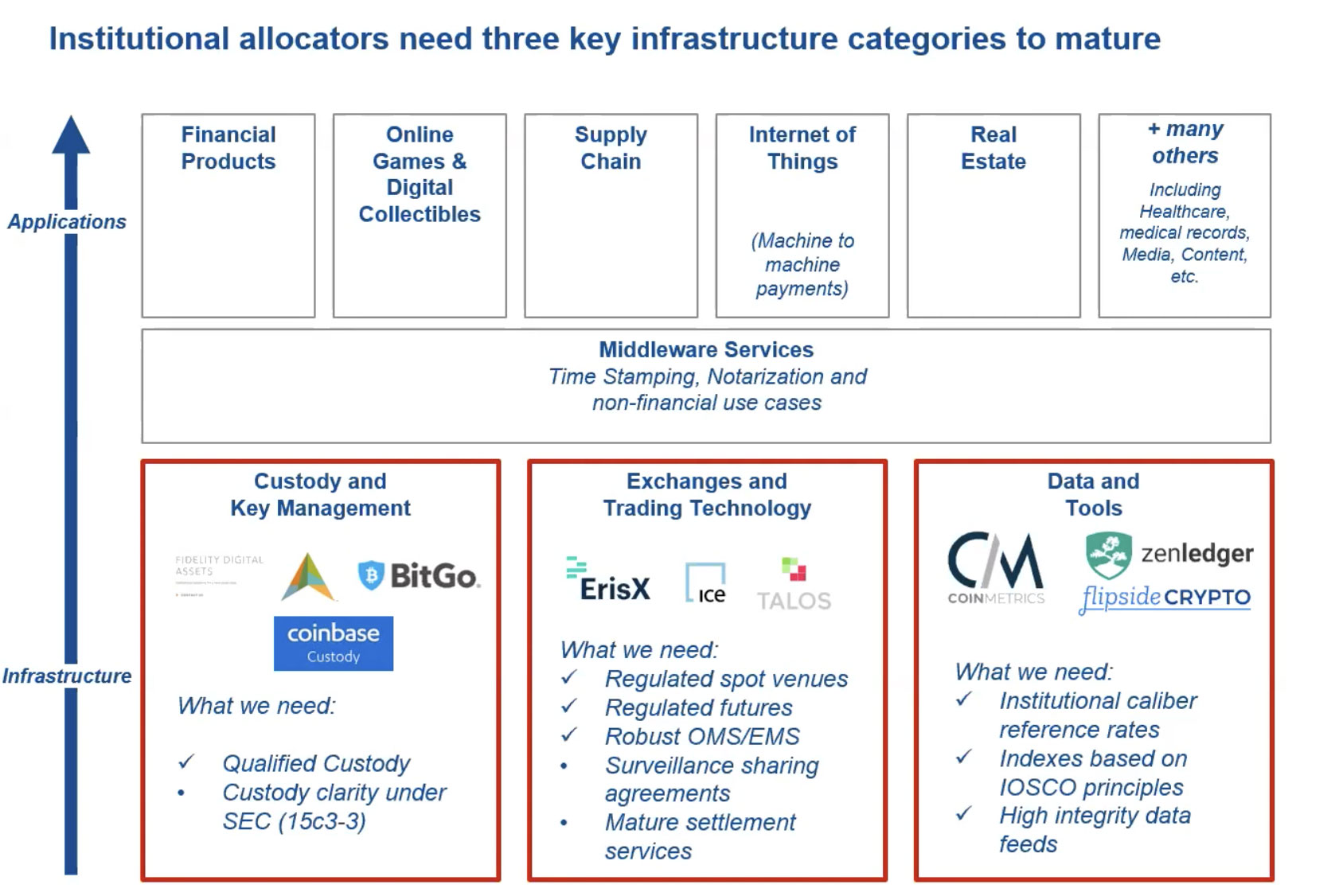

他们认为,机构涌入的必要条件是“成熟的三大基础设施”:合格的托管、受监管的现货交易所以及期货交易所,以及机构规模的健壮数据提供商。

目前,加密货币市场确实存在着以上三大基础设施的机构级解决方案,但根据Kerner表示,这些仍然是不够的,其指出:

“对于监管问题,证券交易委员会的清晰监管是必要的,而对于交易所,则需要监视共享协议以及提供成熟的结算服务。”

机构们正在赶来的路上……

尽管机构们尚未大规模深入探索比特币,但有证据表明,它们正变得越来越积极。

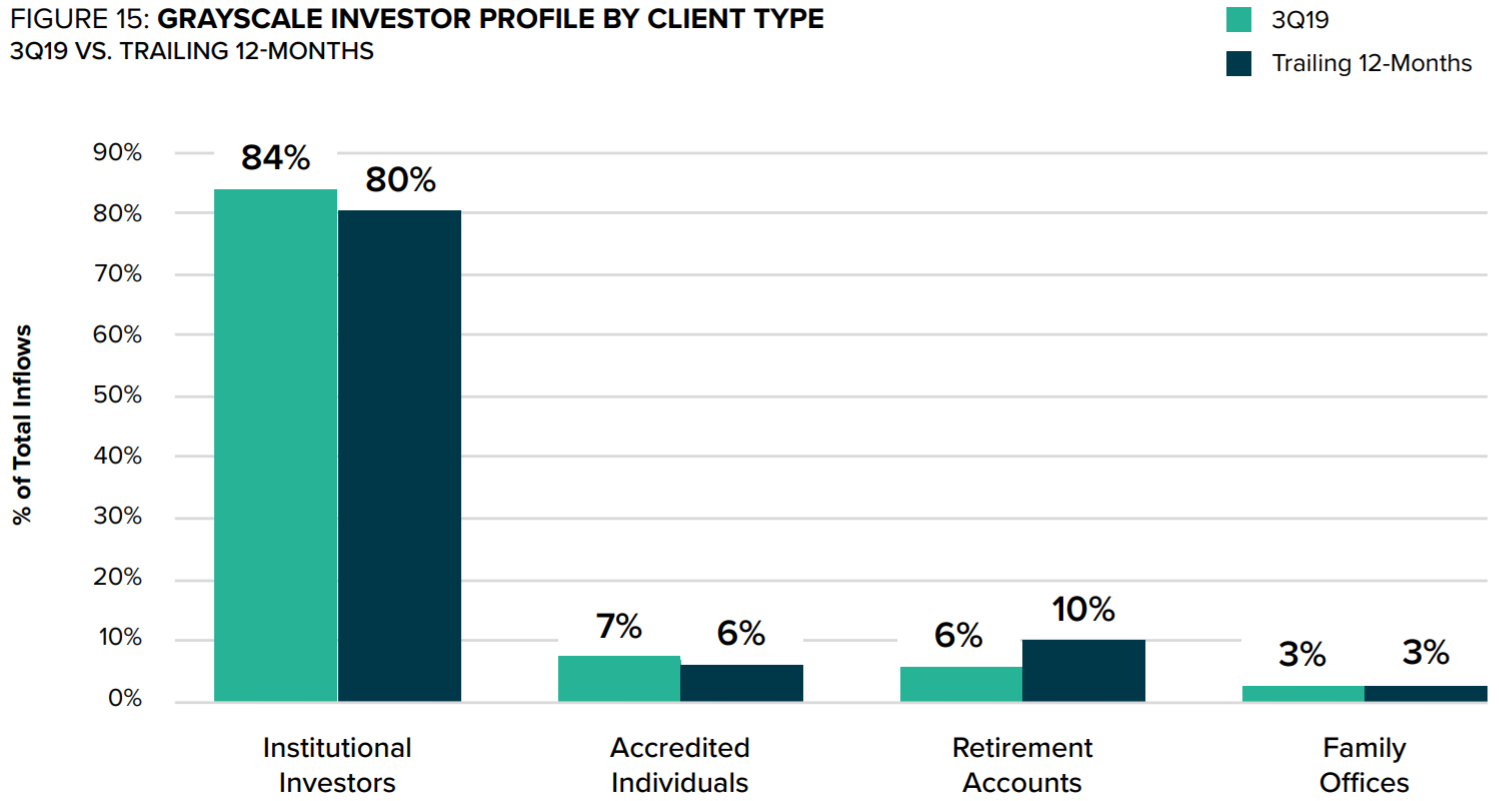

就在上周,领先的加密货币投资服务提供商Grayscale(灰度)透露,该公司的产品创下了季度新高,三个月内就吸引了2.549亿美元的资金。有意思的是,这些流入加密货币市场的资金,有大部分是来自机构投资者。据报告表示,事实上,大约84%的资金是来自机构投资者(主要由对冲基金主导)。

而Grayscale(灰度)并不是机构投资者唯一的加密货币参与渠道,曾被视为“牛市发动机”的Bakkt在9月份时推出了它的实物交割比特币期货。

在和分析师PlanB交谈时,他评论称:

“Bakkt给投资者提供了另一种方式来出售他们的投资标的,这是另一个出口,而如果我不确定自己能否以合理的市场价出售投资标的,那我永远都不会去购买。”

另外,重量级投资机构Fidelity(富达)刚刚披露,其已开始加大对加密货币业务的投入力度。报道援引Fidelity(富达)首席执行官阿比盖尔·约翰逊(Abigail Johnson)的话指出,富达公司于2018年年底时成立加密货币部门,其目前正在全面推出数字资产的托管及交易服务。而这家投资管理巨头,当前正管理着约2.4万亿美元的资产。

虽然机构们在加速进场,但比特币的开拓者还是散户

诚然,人们对机构参与者会有很大的关注,但在加密货币这一革命性的行业当中,机构似乎并非是占据主导作用的。据Kerner表示,他认为比特币的大部分增长都是以散户为基础的,他甚至还表示,所谓机构将是这个市场的追随者,而不是开拓者。

事实上,在过去十年中,比特币的大部分增长(从0到20000美元)都是由散户、密码朋克、早期采用者、风险投资家以及其他非机构组织推动的。

你怎么看?

原文:https://www.newsbtc.com/2019/10/21/institutions-yet-to-delve-bitcoin-crypto-vcs/

https://medium.com/crypto-oracle/7-thoughts-following-our-conference-call-when-will-institutional-investors-join-the-bitcoin-bd7dfb5f3f63

编译:隔夜的粥 查看全部

很多加密货币投资者声称,下一轮牛市将由机构们推动。

然而,截至目前,机构们似乎尚未对加密货币市场产生重大影响。

进入比特币市场的机构依旧是少数

例如,BlockFi本月早些时候发布报告称,当前美国总共有201只私人基金配置了加密货币,“加密货币病毒”确实在传播,但到目前为止,它只感染了私人基金总人口的1.3%。

而这201家机构,可分为三个不同的部分:

1、投资加密货币或相关交易的传统对冲基金;

2、直接投资加密货币及ICO的加密货币基金;

3、投资加密货币公司的风险基金(VC),有时它们也会将部分资金投资于加密货币;

据悉,这个“俱乐部”管理的总资产规模约为2860亿美元,假设其中只有1%的资金投资到加密货币市场(注:估算方法来自BlockFi),那么目前投入加密货币领域的传统对冲基金资金约为25亿美元,除此之外,包括风险基金、做市商、家族理财办公室、超高净值个人、主权财富基金、海外基金等,总共可能有至少35亿美元的传统基金资金已进入了加密货币领域。

最近,VC投资公司CryptoOracle与四位VC投资者举行了电话会议,他们分别是Castle Island Ventures的Matthew Welsh、Blockchain Coinvestors的Matthew Le Merle、银城堡数字货币投资集团的Eli Mizroch,以及Ikigai资产管理公司的Travis Kling。

这些投资者来自世界各地,他们都围绕着机构参与比特币和加密货币的话题发表了自己的看法,CryptoOracle合伙人Lou Kerner在电话会议结束后总结道:

“虽然所有的讲话者都有些盲目乐观,但他们的观点都是经衡量的,并且意识到了未来的挑战。他们的共识是,机构投资者正在进入这个市场,但距离大规模还需要1年多的时间。”

他们认为,机构涌入的必要条件是“成熟的三大基础设施”:合格的托管、受监管的现货交易所以及期货交易所,以及机构规模的健壮数据提供商。

目前,加密货币市场确实存在着以上三大基础设施的机构级解决方案,但根据Kerner表示,这些仍然是不够的,其指出:

“对于监管问题,证券交易委员会的清晰监管是必要的,而对于交易所,则需要监视共享协议以及提供成熟的结算服务。”

机构们正在赶来的路上……

尽管机构们尚未大规模深入探索比特币,但有证据表明,它们正变得越来越积极。

就在上周,领先的加密货币投资服务提供商Grayscale(灰度)透露,该公司的产品创下了季度新高,三个月内就吸引了2.549亿美元的资金。有意思的是,这些流入加密货币市场的资金,有大部分是来自机构投资者。据报告表示,事实上,大约84%的资金是来自机构投资者(主要由对冲基金主导)。

而Grayscale(灰度)并不是机构投资者唯一的加密货币参与渠道,曾被视为“牛市发动机”的Bakkt在9月份时推出了它的实物交割比特币期货。

在和分析师PlanB交谈时,他评论称:

“Bakkt给投资者提供了另一种方式来出售他们的投资标的,这是另一个出口,而如果我不确定自己能否以合理的市场价出售投资标的,那我永远都不会去购买。”

另外,重量级投资机构Fidelity(富达)刚刚披露,其已开始加大对加密货币业务的投入力度。报道援引Fidelity(富达)首席执行官阿比盖尔·约翰逊(Abigail Johnson)的话指出,富达公司于2018年年底时成立加密货币部门,其目前正在全面推出数字资产的托管及交易服务。而这家投资管理巨头,当前正管理着约2.4万亿美元的资产。

虽然机构们在加速进场,但比特币的开拓者还是散户

诚然,人们对机构参与者会有很大的关注,但在加密货币这一革命性的行业当中,机构似乎并非是占据主导作用的。据Kerner表示,他认为比特币的大部分增长都是以散户为基础的,他甚至还表示,所谓机构将是这个市场的追随者,而不是开拓者。

事实上,在过去十年中,比特币的大部分增长(从0到20000美元)都是由散户、密码朋克、早期采用者、风险投资家以及其他非机构组织推动的。

你怎么看?

原文:https://www.newsbtc.com/2019/10/21/institutions-yet-to-delve-bitcoin-crypto-vcs/

https://medium.com/crypto-oracle/7-thoughts-following-our-conference-call-when-will-institutional-investors-join-the-bitcoin-bd7dfb5f3f63

编译:隔夜的粥

灰度Q3报告:本季度投资流入超2.5亿美元,环比增长2倍

市场 • 8btc 发表了文章 • 2019-10-16 11:48

数字货币资产管理公司灰度(Grayscale)昨日宣布,其“数字大市值基金”(DLC)的份额已获得美国金融监管局(FINRA)批准在场外交易市场公开报价,股票代号为:GDLCF。这标志着美国引入了首个价值来自多种数字货币的公开报价证券。随后,Grayscale在官方推特上发布了2019年第三季度的报告。

“我们的《 2019年第三季度灰度数字资产投资报告》重点介绍了今年第三季度整个灰度系列产品的投资活动和市场表现。剧透警报:这是一个创纪录的季度。”

Grayscale报告称,尽管整个数字资产市场的价格近期有所下跌,但其投资流入资金环比增长了两倍,“从84.8美元增至2.549亿美元”。作为Digital Currency Group的一部分,灰度投资产品目前包括公开报价的比特币信托(OTCQX:GBTC)、以太坊信托(OTCQX:ETHE)、以太坊经典信托(OTCQX:ETCG)及其经FINRA批准的旗舰产品数字大市值基金(DLC)。

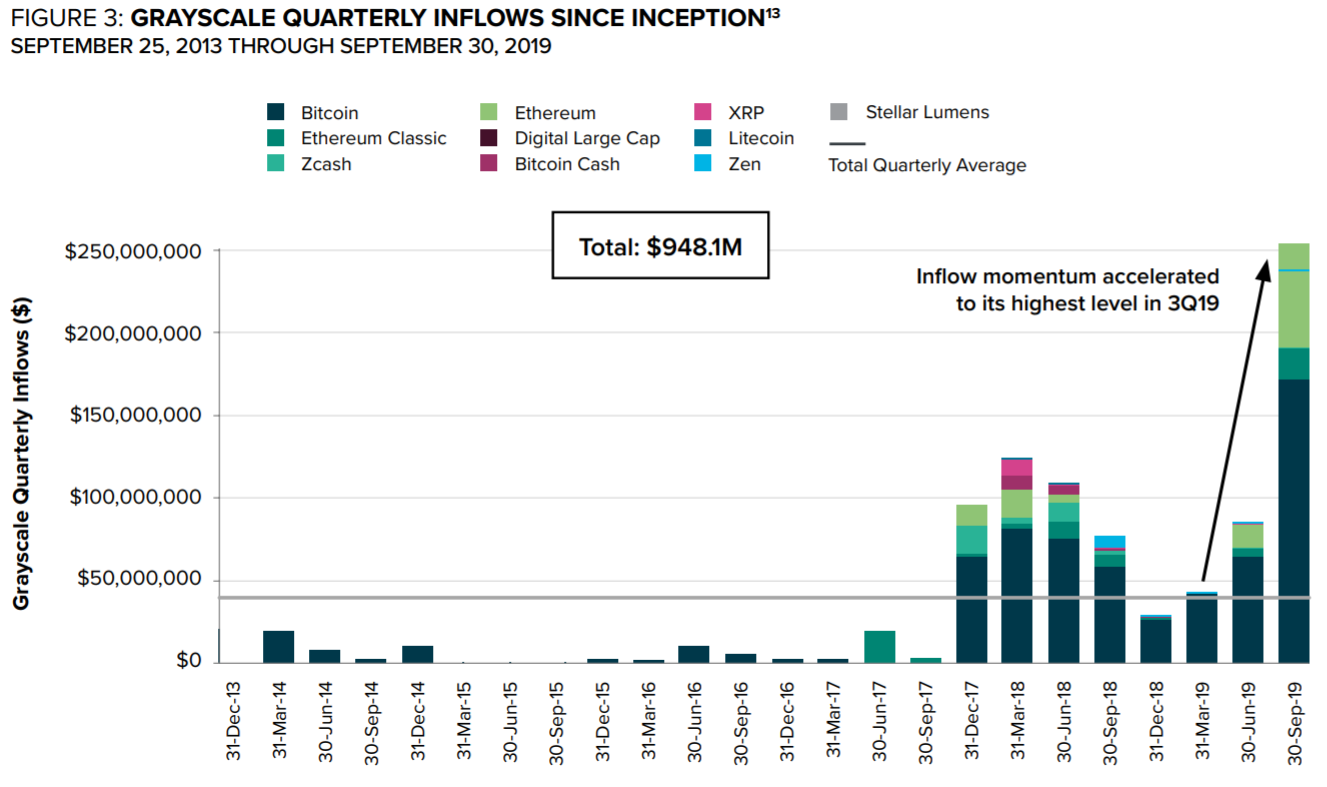

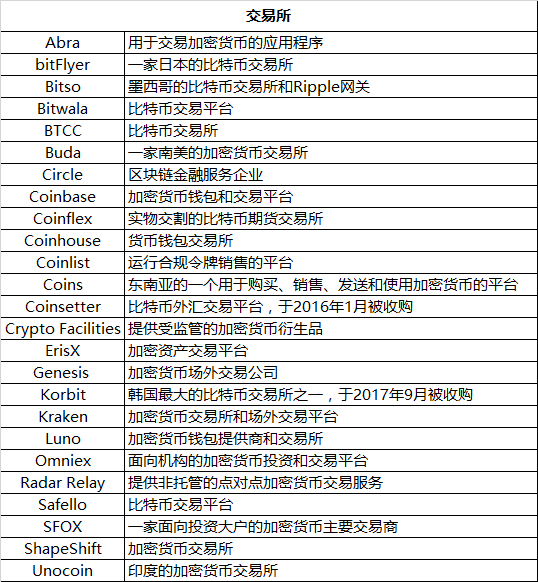

根据以上图表,2019年第三季度资金流入量占灰度产品自创建以来总累积流入量的近27%。Grayscale在过去三个月中筹集了2.549亿美元,平均每周投资额为1,960万美元。

“此外,本季度67%的资金流入了灰度比特币信托基金(GBT),33%的资金流入其他产品。资金的分部情况在过去12个月中处于更加均衡的状态。”

Untitled3数据来源:灰度投资

由于监管方面的问题持续存在,Grayscale的投资组合主要由美国和离岸机构投资者主导,其中超过50%的投资者来自离岸市场。尽管上述数据可能无法准确描述整个加密货币市场,但Grayscale希望能够“针对数字资产投资活动提供一种与通常理解的观点所不同的独特见解”。

原文:https://eng.ambcrypto.com/grayscale-reports-tripled-inflows-offshore-institutional-investors-in-majority/

作者:Arijit Sarkar

编译:Apatheticco 查看全部

Untitled2-1数据来源:灰度投资

数字货币资产管理公司灰度(Grayscale)昨日宣布,其“数字大市值基金”(DLC)的份额已获得美国金融监管局(FINRA)批准在场外交易市场公开报价,股票代号为:GDLCF。这标志着美国引入了首个价值来自多种数字货币的公开报价证券。随后,Grayscale在官方推特上发布了2019年第三季度的报告。

“我们的《 2019年第三季度灰度数字资产投资报告》重点介绍了今年第三季度整个灰度系列产品的投资活动和市场表现。剧透警报:这是一个创纪录的季度。”

Grayscale报告称,尽管整个数字资产市场的价格近期有所下跌,但其投资流入资金环比增长了两倍,“从84.8美元增至2.549亿美元”。作为Digital Currency Group的一部分,灰度投资产品目前包括公开报价的比特币信托(OTCQX:GBTC)、以太坊信托(OTCQX:ETHE)、以太坊经典信托(OTCQX:ETCG)及其经FINRA批准的旗舰产品数字大市值基金(DLC)。

根据以上图表,2019年第三季度资金流入量占灰度产品自创建以来总累积流入量的近27%。Grayscale在过去三个月中筹集了2.549亿美元,平均每周投资额为1,960万美元。

“此外,本季度67%的资金流入了灰度比特币信托基金(GBT),33%的资金流入其他产品。资金的分部情况在过去12个月中处于更加均衡的状态。”

Untitled3数据来源:灰度投资

由于监管方面的问题持续存在,Grayscale的投资组合主要由美国和离岸机构投资者主导,其中超过50%的投资者来自离岸市场。尽管上述数据可能无法准确描述整个加密货币市场,但Grayscale希望能够“针对数字资产投资活动提供一种与通常理解的观点所不同的独特见解”。

原文:https://eng.ambcrypto.com/grayscale-reports-tripled-inflows-offshore-institutional-investors-in-majority/

作者:Arijit Sarkar

编译:Apatheticco

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

公司 • huoxing 发表了文章 • 2019-10-14 12:50

在加密世界,DCG是一个不可忽视的存在。

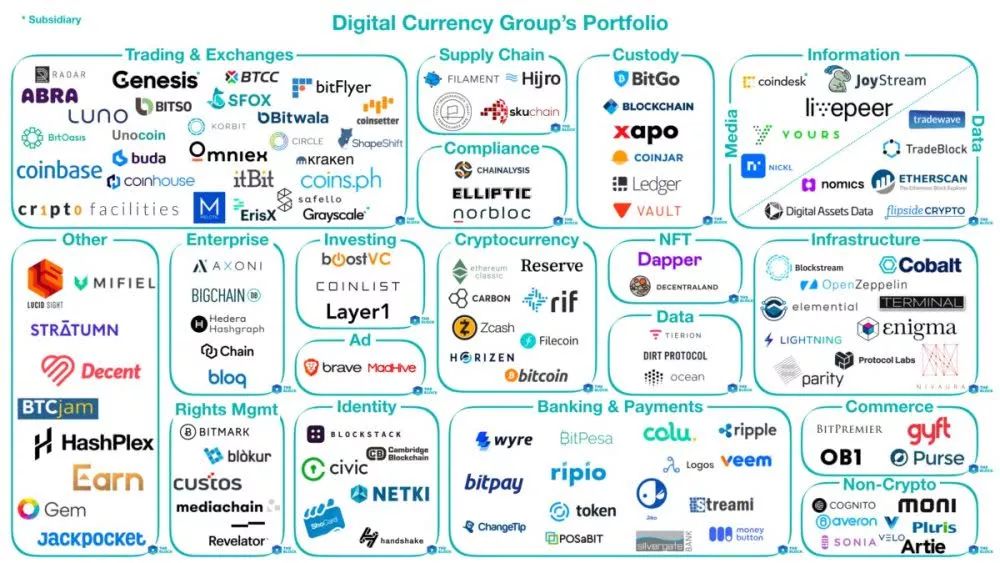

它不仅坐拥灰度投资(Grayscale)、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

支持它的是一众商业和资本巨头,包括万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等。这些机构不仅提供了充足的资金,还借助自身的资源优势帮助DCG在全球范围内扩充投资版图。

DCG创始人Barry Silbert的经历同样传奇。他曾与扎克伯格同时入围《财富》杂志2011年度“40岁以下商界明星40强”,2011年因持有比特币获得第一桶金,2013年作为个人天使投资了Coinbase、Bitpay和Ripple,2016年宣布清空股票、梭哈数字货币,2018年闯入《福布斯》加密货币富豪榜。

即使在2018年市场寒冬,Barry Silbert和DCG依然马不停蹄,广泛布局。进入2019年,随着机构投资者的陆续进场,Silbert坚信2019年存在巨大商机。

加密世界的“伯克希尔•哈撒韦”

一场关于加密货币的投资实验促成了DCG的诞生。

2008年,金融海啸不期而至,传统资产迅速缩水,Barry Silbert及其旗下的私募股权交易平台SecondMarket也无法置身事外。

Silbert为此开始寻找可替代的投资标的,比特币便是其中之一。在他看来,比特币“数字黄金”的概念非常有意思,去中心化的货币体系有可能改变这个世界。

△DCG掌门人Barry Silbert

自2011年起,Silbert开始陆续购入比特币。这一年,比特币迎来一个重要的里程碑:价格与美元平齐。随后,比特币与英镑、巴西币、波兰币兑换交易平台上线,加之《时代周刊》、《福布斯》等主流媒体大量报道,比特币走入公众视野,不少投资者疯狂涌入。

2011年6月8日,比特币单枚成交价达到31.9美元,创历史新高,比初始价格上涨超一万倍。Silbert很快收获了第一桶金,并开始对加密货币初创企业进行天使投资,包括Coinbase、BitPay和CoinLab等。

兴奋之下,他提议SecondMarket董事会投资300万公司资金购买比特币,但董事会无动于衷,其中一名股东直言:“我觉得这个投资太过于疯狂,我们争执不下。”

Silbert并未放弃,再三劝说之后,终于说服董事会,同时拿出部分资金孵化了一支名为Bitcoin Investment Trust的比特币投资基金,在SecondMarket内部运营。

2015 年,Nasdaq收购SecondMarket的股票二级市场业务。此次出售公司的收入流入新机构Digital Currency Group(DCG),后者将投资基金、经济业务和他个人的天使投资合并。但据公开报道显示,此次业务剥离过程复杂,历时数年才最终完成。

按照Silbert的构想,新成立的DCG聚焦于加密货币领域的投资,但跟其他风险基金不同:“我们拥有投资公司、收购公司以及永久持有资本的权力,但不是一个基金,不需要把资金返还给有限合伙人,而是在公司内部重新部署资本。我们的目标是加快一个更好的金融体系的发展。”他还强调,未来可能带领公司上市。

在DCG成立的第一年,Silbert还启动了对外融资,得到了万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等知名机构的支持。

值得注意的是,DCG早期投资方还包含一家中国基金——HCM资本。

公开资料显示,HCM是富士康集团开展投资与金融业务的全球性控股公司。其创始管理合伙人李仁杰在接受采访时表示:“Barry Silbert说,他要打造一个加密世界的伯克希尔•哈撒韦,我觉得这是个非常好的主意。在一个行业的早期发展阶段,在一些重要的领域,可以通过控股或者全资持有,在另外一些领域,可以通过投资去慢慢地铺展。这种想法非常不错。我们觉得需要和这样的企业形成伙伴关系。”

恰如李仁杰所言,DCG的经营模式与巴菲特旗下的伯克希尔•哈撒韦集团相似,是集控股和投资于一体的多元化集团。公开资料显示,DCG迄今已在全球30多个国家投资百余家区块链公司,同时拥有灰度投资(Grayscale)、CoinDesk 和Genesis三家子公司。

在众多研究机构出具的区块链投资机构榜单中,DCG稳居No.1。

坐拥三家子公司

与DCG在业界的地位一样,三家子公司在各自的领域同样举足轻重:

1. 灰度投资

灰度投资成立于2013年,是全球最大的加密资产管理公司,服务的客户主要为机构投资者,其投资动向和布局具有风向标意义。

今年8月,灰度公布了旗下的9支信托基金,投资标的为BTC、BCH、ETH、ETC、ZEN、XLM、LTC、XRP以及Zcash,资产管理规模高达25亿美元。

据灰度第二季度投资报告显示,上半年灰度系列加密投资工具的总资金流入量达到1.274亿美元,二季度占比66.56%,其中比特币信托(GBTC)和灰度数字大市值基金(Grayscale Digital Large Cap Fund)表现最佳,季度回报率分别高达178.8%和147.6%。

得益于良好的投资收益,截至6月30日,灰度投资管理的加密资产总规模达到了27亿美元,几乎是一季度末的3倍(当时为9.26亿美元),仅比2017年12月的高点低22%(当时为35亿美元)。

2. Genesis

Genesis成立于2013年,前身为SecondMarket的交易部门,目前是一家合规的数字加密货币场外交易经纪商,主要为想大量买卖数字货币的机构投资者和高净值人士提供渠道。

去年5月,Genesis取得纽约州数字货币许可证,从而得以持证在该州提供大量的BTC、BCH、ETC、LTC、ZEC、XRP和ETH流动性。在拿到许可证之前,该公司依据DFS的“安全港”条款运营。

为了满足投资者的贷款需求,Genesis还在去年3月推出了加密货币贷款业务。截至今年4月底,该业务已经向机构借款人借出了价值15.3亿美元的数字资产。Genesis公司表示,今年第一季度公司贷款总额达到4.25亿美元,比2018年底增长15%。

今年7月,Genesis公布贷款业务报告,统计指出,Genesis第二季度贷款业务的增长创下纪录,增加7.46 亿美元的加密资产贷款,自成立以来的总贷款额突破23亿美元。

3. CoinDesk

CoinDesk成立于2013年5月,是币圈最早的新闻资讯网站之一,每年都会举办一次共识大会。国内很多平台把它当做国外币圈的主要消息来源。

公开资料显示,CoinDesk由投资人兼企业家Shakil Khan 创立,起初只是一个简单的网站,而后随着加密产业的发展,逐渐成长为一家媒体公司。

2016年,DCG以50万美元的价格收购CoinDesk。此举一度引发外界对报道内容是否客观中立的质疑,DCG创始人Barry Silbert为此一直强调保持CoinDesk团队的独立运转,“我们不会干涉CoinDesk的运营”。

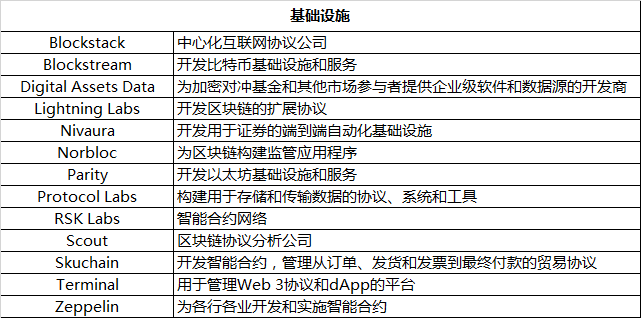

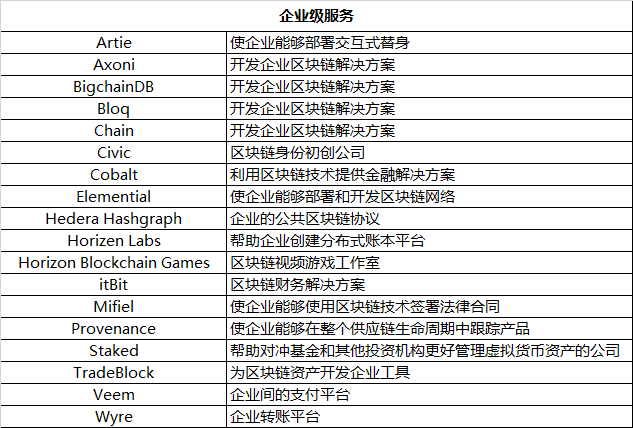

布局全球超百家区块链公司

成立4年来,DCG的投资版图已经覆盖全球30多个国家超百家区块链公司。这些公司从交易所、钱包到媒体、区块链协议,几乎覆盖了区块链行业的每一个环节。

数据来源:DCG官网

根据DCG官网所列出的投资公司,火星财经APP(ID:hxcj24h)归纳如下:

1. 交易所

2. 工具及相关

3. 基础设施

4. 企业级服务

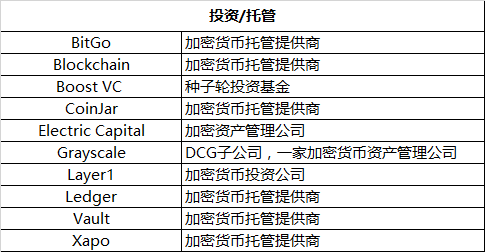

5. 投资/托管

6. 银行/支付

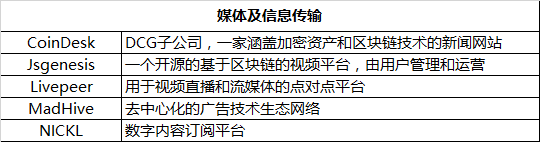

7. 媒体和信息传输

8. 数据相关

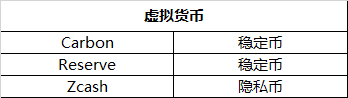

9. 虚拟货币

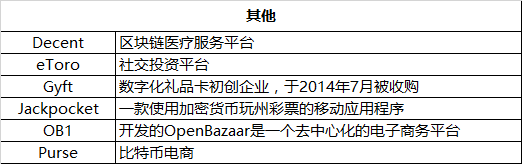

10. 其他

透过这些公司,可见DCG在区块链领域布局广泛,但也有专注的重点,比如重点布局交易所以及各类工具,这些项目在DCG的投资组合中占了较大比重。

DCG投资的很多项目并非要颠覆传统行业,而是借助区块链技术对原有的流程进行改造,或降低成本,或提高效率,强调用技术解决商业问题。

此外,DCG很少直接参与ICO项目。Barry Silbert曾表示,部分原因是如果那些 ICO的代币被监管部门认定为证券,将带来“灾难性的风险”。另外,他认为ICO中的估值高得“毫无道理”。

看好2019年市场机遇

DCG能够在全球范围内布局,自然离不开幕后掌舵者Barry Silbert。

这位久经沙场的币圈老兵早在2016年底就宣布清空股票,全力投资BTC、ETC和ZEC。

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

有意思的是,早在2014年,Silbert便阐述了对比特币未来10年的预测,其中包含Facebook将通过比特币为用户提供汇款、银行业务及私人间的转账服务。

如今,随着Libra项目的出现,Facebook进军加密产业的步伐越来越快,足见Silbert的行业洞察力。

在评论Libra时,Silbert不吝赞美之词:“Facebook的Libra稳定币将会在世界金融历史发展进程中起到一个催化剂的作用,促使全球社会广泛接收包括比特币在内的数字资产作为大众消费方式。”

与此同时,他对加密投资的热情始终狂热。即便在不少加密基金收缩投资规模的2018年,DCG依然不停地跑马圈地。

去年2月,DCG投资Silvergate Capital Corporation,资金规模高达1.14亿美元,该公司所属银行机构 Silvergate Bank对加密货币表现出友好态度。

3个月后,DCG追加投资加密货币公司Circle E轮融资。本轮融资金额1.1亿美元,由比特大陆领投,Accel、Blockchain Capital、Breyer、DCG、General Catalyst、IDG、Pantera和Tusk Ventures参投。

进入2019年,DCG相继投资Coinhouse、Lucid、Staked等公司,几乎每个月都有新的投资消息传出。

在接受媒体采访时,Barry Silbert直言坚定看好加密货币的未来。他认为2019 年机构投资者向加密货币市场进军将变得更为清晰,这会为DCG带来巨大商机。

Barry Silbert表示:“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

他甚至推测,2019年年底的讨论话题还会改变:“人们讨论的不再是加密货币是好还是坏的问题,而是:这就是发财的机会。”

参考文章:

1. 《大财团背后的布局:手持20万枚比特币的男人如何呼风唤雨?》

2. 《盘一盘投资大鳄DCG的100多家公司》

3. 《一文读透加密世界最有权势的大鳄DCG》

4. 《加密货币投资银行 Galaxy Digital 上市!你可认识背后的中国》

5. 《揭秘隐形已久的世界第一区块链基金》 查看全部

DCG不仅坐拥灰度投资、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

在加密世界,DCG是一个不可忽视的存在。

它不仅坐拥灰度投资(Grayscale)、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

支持它的是一众商业和资本巨头,包括万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等。这些机构不仅提供了充足的资金,还借助自身的资源优势帮助DCG在全球范围内扩充投资版图。

DCG创始人Barry Silbert的经历同样传奇。他曾与扎克伯格同时入围《财富》杂志2011年度“40岁以下商界明星40强”,2011年因持有比特币获得第一桶金,2013年作为个人天使投资了Coinbase、Bitpay和Ripple,2016年宣布清空股票、梭哈数字货币,2018年闯入《福布斯》加密货币富豪榜。

即使在2018年市场寒冬,Barry Silbert和DCG依然马不停蹄,广泛布局。进入2019年,随着机构投资者的陆续进场,Silbert坚信2019年存在巨大商机。

加密世界的“伯克希尔•哈撒韦”

一场关于加密货币的投资实验促成了DCG的诞生。

2008年,金融海啸不期而至,传统资产迅速缩水,Barry Silbert及其旗下的私募股权交易平台SecondMarket也无法置身事外。

Silbert为此开始寻找可替代的投资标的,比特币便是其中之一。在他看来,比特币“数字黄金”的概念非常有意思,去中心化的货币体系有可能改变这个世界。

△DCG掌门人Barry Silbert

自2011年起,Silbert开始陆续购入比特币。这一年,比特币迎来一个重要的里程碑:价格与美元平齐。随后,比特币与英镑、巴西币、波兰币兑换交易平台上线,加之《时代周刊》、《福布斯》等主流媒体大量报道,比特币走入公众视野,不少投资者疯狂涌入。

2011年6月8日,比特币单枚成交价达到31.9美元,创历史新高,比初始价格上涨超一万倍。Silbert很快收获了第一桶金,并开始对加密货币初创企业进行天使投资,包括Coinbase、BitPay和CoinLab等。

兴奋之下,他提议SecondMarket董事会投资300万公司资金购买比特币,但董事会无动于衷,其中一名股东直言:“我觉得这个投资太过于疯狂,我们争执不下。”

Silbert并未放弃,再三劝说之后,终于说服董事会,同时拿出部分资金孵化了一支名为Bitcoin Investment Trust的比特币投资基金,在SecondMarket内部运营。

2015 年,Nasdaq收购SecondMarket的股票二级市场业务。此次出售公司的收入流入新机构Digital Currency Group(DCG),后者将投资基金、经济业务和他个人的天使投资合并。但据公开报道显示,此次业务剥离过程复杂,历时数年才最终完成。

按照Silbert的构想,新成立的DCG聚焦于加密货币领域的投资,但跟其他风险基金不同:“我们拥有投资公司、收购公司以及永久持有资本的权力,但不是一个基金,不需要把资金返还给有限合伙人,而是在公司内部重新部署资本。我们的目标是加快一个更好的金融体系的发展。”他还强调,未来可能带领公司上市。

在DCG成立的第一年,Silbert还启动了对外融资,得到了万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等知名机构的支持。

值得注意的是,DCG早期投资方还包含一家中国基金——HCM资本。

公开资料显示,HCM是富士康集团开展投资与金融业务的全球性控股公司。其创始管理合伙人李仁杰在接受采访时表示:“Barry Silbert说,他要打造一个加密世界的伯克希尔•哈撒韦,我觉得这是个非常好的主意。在一个行业的早期发展阶段,在一些重要的领域,可以通过控股或者全资持有,在另外一些领域,可以通过投资去慢慢地铺展。这种想法非常不错。我们觉得需要和这样的企业形成伙伴关系。”

恰如李仁杰所言,DCG的经营模式与巴菲特旗下的伯克希尔•哈撒韦集团相似,是集控股和投资于一体的多元化集团。公开资料显示,DCG迄今已在全球30多个国家投资百余家区块链公司,同时拥有灰度投资(Grayscale)、CoinDesk 和Genesis三家子公司。

在众多研究机构出具的区块链投资机构榜单中,DCG稳居No.1。

坐拥三家子公司

与DCG在业界的地位一样,三家子公司在各自的领域同样举足轻重:

1. 灰度投资

灰度投资成立于2013年,是全球最大的加密资产管理公司,服务的客户主要为机构投资者,其投资动向和布局具有风向标意义。

今年8月,灰度公布了旗下的9支信托基金,投资标的为BTC、BCH、ETH、ETC、ZEN、XLM、LTC、XRP以及Zcash,资产管理规模高达25亿美元。

据灰度第二季度投资报告显示,上半年灰度系列加密投资工具的总资金流入量达到1.274亿美元,二季度占比66.56%,其中比特币信托(GBTC)和灰度数字大市值基金(Grayscale Digital Large Cap Fund)表现最佳,季度回报率分别高达178.8%和147.6%。

得益于良好的投资收益,截至6月30日,灰度投资管理的加密资产总规模达到了27亿美元,几乎是一季度末的3倍(当时为9.26亿美元),仅比2017年12月的高点低22%(当时为35亿美元)。

2. Genesis

Genesis成立于2013年,前身为SecondMarket的交易部门,目前是一家合规的数字加密货币场外交易经纪商,主要为想大量买卖数字货币的机构投资者和高净值人士提供渠道。

去年5月,Genesis取得纽约州数字货币许可证,从而得以持证在该州提供大量的BTC、BCH、ETC、LTC、ZEC、XRP和ETH流动性。在拿到许可证之前,该公司依据DFS的“安全港”条款运营。

为了满足投资者的贷款需求,Genesis还在去年3月推出了加密货币贷款业务。截至今年4月底,该业务已经向机构借款人借出了价值15.3亿美元的数字资产。Genesis公司表示,今年第一季度公司贷款总额达到4.25亿美元,比2018年底增长15%。

今年7月,Genesis公布贷款业务报告,统计指出,Genesis第二季度贷款业务的增长创下纪录,增加7.46 亿美元的加密资产贷款,自成立以来的总贷款额突破23亿美元。

3. CoinDesk

CoinDesk成立于2013年5月,是币圈最早的新闻资讯网站之一,每年都会举办一次共识大会。国内很多平台把它当做国外币圈的主要消息来源。

公开资料显示,CoinDesk由投资人兼企业家Shakil Khan 创立,起初只是一个简单的网站,而后随着加密产业的发展,逐渐成长为一家媒体公司。

2016年,DCG以50万美元的价格收购CoinDesk。此举一度引发外界对报道内容是否客观中立的质疑,DCG创始人Barry Silbert为此一直强调保持CoinDesk团队的独立运转,“我们不会干涉CoinDesk的运营”。

布局全球超百家区块链公司

成立4年来,DCG的投资版图已经覆盖全球30多个国家超百家区块链公司。这些公司从交易所、钱包到媒体、区块链协议,几乎覆盖了区块链行业的每一个环节。

数据来源:DCG官网

根据DCG官网所列出的投资公司,火星财经APP(ID:hxcj24h)归纳如下:

1. 交易所

2. 工具及相关

3. 基础设施

4. 企业级服务

5. 投资/托管

6. 银行/支付

7. 媒体和信息传输

8. 数据相关

9. 虚拟货币

10. 其他

透过这些公司,可见DCG在区块链领域布局广泛,但也有专注的重点,比如重点布局交易所以及各类工具,这些项目在DCG的投资组合中占了较大比重。

DCG投资的很多项目并非要颠覆传统行业,而是借助区块链技术对原有的流程进行改造,或降低成本,或提高效率,强调用技术解决商业问题。

此外,DCG很少直接参与ICO项目。Barry Silbert曾表示,部分原因是如果那些 ICO的代币被监管部门认定为证券,将带来“灾难性的风险”。另外,他认为ICO中的估值高得“毫无道理”。

看好2019年市场机遇

DCG能够在全球范围内布局,自然离不开幕后掌舵者Barry Silbert。

这位久经沙场的币圈老兵早在2016年底就宣布清空股票,全力投资BTC、ETC和ZEC。

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

有意思的是,早在2014年,Silbert便阐述了对比特币未来10年的预测,其中包含Facebook将通过比特币为用户提供汇款、银行业务及私人间的转账服务。

如今,随着Libra项目的出现,Facebook进军加密产业的步伐越来越快,足见Silbert的行业洞察力。

在评论Libra时,Silbert不吝赞美之词:“Facebook的Libra稳定币将会在世界金融历史发展进程中起到一个催化剂的作用,促使全球社会广泛接收包括比特币在内的数字资产作为大众消费方式。”

与此同时,他对加密投资的热情始终狂热。即便在不少加密基金收缩投资规模的2018年,DCG依然不停地跑马圈地。

去年2月,DCG投资Silvergate Capital Corporation,资金规模高达1.14亿美元,该公司所属银行机构 Silvergate Bank对加密货币表现出友好态度。

3个月后,DCG追加投资加密货币公司Circle E轮融资。本轮融资金额1.1亿美元,由比特大陆领投,Accel、Blockchain Capital、Breyer、DCG、General Catalyst、IDG、Pantera和Tusk Ventures参投。

进入2019年,DCG相继投资Coinhouse、Lucid、Staked等公司,几乎每个月都有新的投资消息传出。

在接受媒体采访时,Barry Silbert直言坚定看好加密货币的未来。他认为2019 年机构投资者向加密货币市场进军将变得更为清晰,这会为DCG带来巨大商机。

Barry Silbert表示:“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

他甚至推测,2019年年底的讨论话题还会改变:“人们讨论的不再是加密货币是好还是坏的问题,而是:这就是发财的机会。”

参考文章:

1. 《大财团背后的布局:手持20万枚比特币的男人如何呼风唤雨?》

2. 《盘一盘投资大鳄DCG的100多家公司》

3. 《一文读透加密世界最有权势的大鳄DCG》

4. 《加密货币投资银行 Galaxy Digital 上市!你可认识背后的中国》

5. 《揭秘隐形已久的世界第一区块链基金》

持有20万个比特币的灰度投资公司(Grayscale)宣布推出恒星币(XLM)信托基金

资讯 • 8btc 发表了文章 • 2019-01-18 11:12

尽管比特币和大多数加密货币在进入2019年之后一直处于平淡无奇的价格停滞期,但这个行业的新贵却在稳步前进。自称“数字资产管理领域的全球领导者”的灰度投资公司(Grayscale Investments)昨日宣布推出了一个以恒星币 (XLM)为核心的投资工具,似乎是为了激发华尔街的兴趣。

Grayscale为“瑞波币竞争对手”恒星币推出基金

本周四,数字货币集团(DCG)旗下最重要的分支机构之一Grayscale推出了一个内部的恒星币(XLM)信托基金,该基金以XLM为中心,XLM通常与Ripple的XRP相关。

“我们很高兴今天宣布两项重大进展!首先,今天标志着灰度恒星币信托基金正式启动!投资者现在可以通过传统的投资工具,从XLM的价格变动中获利。- Grayscale (@GrayscaleInvest) 2019年1月17日”

对那些没有注意到这一点的人来说,恒星币Stellar是由杰德•麦卡莱布(Jed mccaleb)支持的恒星币发展基金(Stellar Development Fund)提供支持,是一个基于区块链的项目,专注于彻底改革全球银行系统。

在最近的一次采访中,McCaleb,这位创建了Ripple Labs和门头沟交易所(Mt. Gox)的人,声称他所创立的这种加密货币“应该”被用作“通用支付网络”,随后他提到了该项目促进“跨境支付和随时实现价值代币化”的能力。

Grayscale的新产品让人想起了已经推出的BTC、XRP等主要加密货币的投资信托基金。事实上,Grayscale的XLM信托基金是这类基金中的第九个。

这家加密货币创业公司的总经理Michael Sonnenshein声称,这种新型工具是Grayscale努力为投资者提供“具有巨大吸引力和资源的成熟区块链项目”的一部分。

Sonnenshein在接受《财富》“The Ledger”专栏采访时,进一步阐述了他的公司的理念。据Grayscale内部人士称,恒星币信托基金的成立是客户需求的结果。曾在摩根大通(J.P. Morgan)、巴克莱(Barclays)和美国银行(Bank of America)任职的Sonnenshein补充说,他对Stellar在金融领域的前景感到乐观,尤其是在外汇和跨境流程等细分领域。在提到Stellar的技术和拟议的用例时,他详细阐述了以下内容:

“一家美国银行可能在外国银行持有大量的货币,为了能够将这些外币的余额计入资产负债表,因为营运资本是有价值的……(有了Stellar)金融机构就不需要到处都持有这些余额。这将提高效率,并支撑其他用途的资产负债表。”

Grayscale网站的数据显示,Stellar Lumens Trust启动时已经拥有40万美元的管理资产,这意味着Grayscale最近发布的产品目前持有大约3,870,000个XLM。

就在Grayscale推出XLM基金的几个月前,该公司曾在Horizen的ZEN上押注数百万美元。ZEN是一种新兴的以隐私为中心的数字资产,面向安全意识较重的投资者。

Grayscale仍旧看好华尔街进军比特币

在上述《财富》(Fortune)杂志的采访中,Sonnenshein还驳斥了一种观点,即华尔街已经放慢了进入加密货币和区块链技术领域的步伐。

数周前,彭博社声称金融机构已经把投资加密货币放在他们的风险投资的次要位置。之后,The Block透露,Coinbase已经开始从华尔街目标客户转移,因为华尔街兴趣减弱。

然而,Grayscale认为,情况远非如此。Sonnenshein指出,Bakkt上线推迟等情况,是创新者“试图纠正错误”所导致的意外。

就在他发表上述言论几天前,此前申请推出比特币ETF的两名业内人士,温克尔沃斯兄弟(Winklevoss Twins)透露,投资工具的延期上线是可以接受的。他们指出,SEC对比特币ETF的犹豫是合乎逻辑的,他解释说,既然比特币ETF将是许多加密货币支持工具中的第一个,“我们需要把它做好。”

不过,Sonnenshein透露,Grayscale的资产管理规模仍在继续膨胀,并将这归因于“专业投资者”的兴趣日益浓厚。

公开的数据证实了这一点。去年12月,报告指出,Grayscale管理的比特币超过20.3万个,超过目前流通的所有比特币的1%。

原文:https://www.newsbtc.com/2019/01/17/bitcoin-giant-grayscale-stellar-lumens-institutional-offering/

作者:NICK CHONG

译者:kyle 查看全部

(图片来源:unsplash)

尽管比特币和大多数加密货币在进入2019年之后一直处于平淡无奇的价格停滞期,但这个行业的新贵却在稳步前进。自称“数字资产管理领域的全球领导者”的灰度投资公司(Grayscale Investments)昨日宣布推出了一个以恒星币 (XLM)为核心的投资工具,似乎是为了激发华尔街的兴趣。

Grayscale为“瑞波币竞争对手”恒星币推出基金

本周四,数字货币集团(DCG)旗下最重要的分支机构之一Grayscale推出了一个内部的恒星币(XLM)信托基金,该基金以XLM为中心,XLM通常与Ripple的XRP相关。

“我们很高兴今天宣布两项重大进展!首先,今天标志着灰度恒星币信托基金正式启动!投资者现在可以通过传统的投资工具,从XLM的价格变动中获利。- Grayscale (@GrayscaleInvest) 2019年1月17日”

对那些没有注意到这一点的人来说,恒星币Stellar是由杰德•麦卡莱布(Jed mccaleb)支持的恒星币发展基金(Stellar Development Fund)提供支持,是一个基于区块链的项目,专注于彻底改革全球银行系统。

在最近的一次采访中,McCaleb,这位创建了Ripple Labs和门头沟交易所(Mt. Gox)的人,声称他所创立的这种加密货币“应该”被用作“通用支付网络”,随后他提到了该项目促进“跨境支付和随时实现价值代币化”的能力。

Grayscale的新产品让人想起了已经推出的BTC、XRP等主要加密货币的投资信托基金。事实上,Grayscale的XLM信托基金是这类基金中的第九个。

这家加密货币创业公司的总经理Michael Sonnenshein声称,这种新型工具是Grayscale努力为投资者提供“具有巨大吸引力和资源的成熟区块链项目”的一部分。

Sonnenshein在接受《财富》“The Ledger”专栏采访时,进一步阐述了他的公司的理念。据Grayscale内部人士称,恒星币信托基金的成立是客户需求的结果。曾在摩根大通(J.P. Morgan)、巴克莱(Barclays)和美国银行(Bank of America)任职的Sonnenshein补充说,他对Stellar在金融领域的前景感到乐观,尤其是在外汇和跨境流程等细分领域。在提到Stellar的技术和拟议的用例时,他详细阐述了以下内容:

“一家美国银行可能在外国银行持有大量的货币,为了能够将这些外币的余额计入资产负债表,因为营运资本是有价值的……(有了Stellar)金融机构就不需要到处都持有这些余额。这将提高效率,并支撑其他用途的资产负债表。”

Grayscale网站的数据显示,Stellar Lumens Trust启动时已经拥有40万美元的管理资产,这意味着Grayscale最近发布的产品目前持有大约3,870,000个XLM。

就在Grayscale推出XLM基金的几个月前,该公司曾在Horizen的ZEN上押注数百万美元。ZEN是一种新兴的以隐私为中心的数字资产,面向安全意识较重的投资者。

Grayscale仍旧看好华尔街进军比特币

在上述《财富》(Fortune)杂志的采访中,Sonnenshein还驳斥了一种观点,即华尔街已经放慢了进入加密货币和区块链技术领域的步伐。

数周前,彭博社声称金融机构已经把投资加密货币放在他们的风险投资的次要位置。之后,The Block透露,Coinbase已经开始从华尔街目标客户转移,因为华尔街兴趣减弱。

然而,Grayscale认为,情况远非如此。Sonnenshein指出,Bakkt上线推迟等情况,是创新者“试图纠正错误”所导致的意外。

就在他发表上述言论几天前,此前申请推出比特币ETF的两名业内人士,温克尔沃斯兄弟(Winklevoss Twins)透露,投资工具的延期上线是可以接受的。他们指出,SEC对比特币ETF的犹豫是合乎逻辑的,他解释说,既然比特币ETF将是许多加密货币支持工具中的第一个,“我们需要把它做好。”

不过,Sonnenshein透露,Grayscale的资产管理规模仍在继续膨胀,并将这归因于“专业投资者”的兴趣日益浓厚。

公开的数据证实了这一点。去年12月,报告指出,Grayscale管理的比特币超过20.3万个,超过目前流通的所有比特币的1%。

原文:https://www.newsbtc.com/2019/01/17/bitcoin-giant-grayscale-stellar-lumens-institutional-offering/

作者:NICK CHONG

译者:kyle

当初风生水起的加密资产投资机构,现在还挣钱么?

市场 • chainnews 发表了文章 • 2018-11-25 11:35

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。 查看全部

欧洲风险投资公司 Outlier Ventures 发布 2018 年第三季度区块链全景报告,统计指出,截止 2018 年 11 月,风险投资机构在区块链及加密货币领域进行的投资从 2017 年的 9 亿美元增长至 28.5 亿美元,增长 316%;仅 2018 年第三季度,就有 119 起风投交易。报告指出,目前美国依然是该领域主要资金来源;截止 11 月,区块链领域已经出现 50 起并购交易。

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。

2018年加密货币投资公司Grayscale收入打破记录达到3.3亿美元

资讯 • chainb 发表了文章 • 2018-11-04 09:24

在报告中,Grayscale强调其在过去三个月筹集了8110万美元,这使得该公司今年迄今的资金流入量接近3.3亿美元,比2017年同期增长了近1200%,当时的收入为2540万美元。本年度是Grayscale自建立以来发展最强劲的一年。

据报道,第三季度,机构投资者的贡献增加到了70%,与前两个季度相比,投入的美元价值仍然较低。比特币投资信托基金的流入量占73%,而剩余的27%是与其他数字资产挂钩的Grayscale产品。2018年Grayscale的第一个正季度回报是由比特币投资信托和XRP投资信托产生的。

就平均每周投资而言,第三季度为620万美元,低于公司2018年期间所有产品的平均每周投资额。Grayscale指出:“比特币投资信托基金的平均每周流入量为450万美元,低于年初至今的550万美元平均水平。‘非比特币’投资产品的平均每周流入量为170万美元,低于年初至今的平均290万美元。”

Grayscale进一步指出,尽管第三季度新进入的大部分投资都流向比特币投资信托基金,但投资者正在将其投资组合分散到其他数字资产中。所有的新投资中有64%来自美国投资者,其次是离岸投资者,以及来自世界其他地区的投资者。

10月初,比特币投资信托基金的净资产价值达到2017年BTC价格飙升以来的最低点。据报道,自去年12月BTC达到近20,000美元以来,比特币投资信托的股价下跌了约80%。据称BTC价格在同一时间段内下跌了近66%。

原文:https://cointelegraph.com/news/crypto-investment-firms-revenue-reaches-record-330-mln-in-2018-despite-bear-market

来源:Cointelegraph

作者:Ana Alexandre

编译:Miracle Zhang 查看全部

根据11月1日发布的第三季度(Q3)投资报告,加密货币资产管理公司Grayscale Investments Inc.在2018年的收入接近3.3亿美元。尽管目前加密货币市场普遍存在熊市现象,该公司仍实现了这一数字。

在报告中,Grayscale强调其在过去三个月筹集了8110万美元,这使得该公司今年迄今的资金流入量接近3.3亿美元,比2017年同期增长了近1200%,当时的收入为2540万美元。本年度是Grayscale自建立以来发展最强劲的一年。

据报道,第三季度,机构投资者的贡献增加到了70%,与前两个季度相比,投入的美元价值仍然较低。比特币投资信托基金的流入量占73%,而剩余的27%是与其他数字资产挂钩的Grayscale产品。2018年Grayscale的第一个正季度回报是由比特币投资信托和XRP投资信托产生的。

就平均每周投资而言,第三季度为620万美元,低于公司2018年期间所有产品的平均每周投资额。Grayscale指出:“比特币投资信托基金的平均每周流入量为450万美元,低于年初至今的550万美元平均水平。‘非比特币’投资产品的平均每周流入量为170万美元,低于年初至今的平均290万美元。”

Grayscale进一步指出,尽管第三季度新进入的大部分投资都流向比特币投资信托基金,但投资者正在将其投资组合分散到其他数字资产中。所有的新投资中有64%来自美国投资者,其次是离岸投资者,以及来自世界其他地区的投资者。

10月初,比特币投资信托基金的净资产价值达到2017年BTC价格飙升以来的最低点。据报道,自去年12月BTC达到近20,000美元以来,比特币投资信托的股价下跌了约80%。据称BTC价格在同一时间段内下跌了近66%。

原文:https://cointelegraph.com/news/crypto-investment-firms-revenue-reaches-record-330-mln-in-2018-despite-bear-market

来源:Cointelegraph

作者:Ana Alexandre

编译:Miracle Zhang

研究表明:比特币牛市仍需等待,机构入场依旧缓慢

资讯 • 8btc 发表了文章 • 2019-10-22 18:44

然而,截至目前,机构们似乎尚未对加密货币市场产生重大影响。

进入比特币市场的机构依旧是少数

例如,BlockFi本月早些时候发布报告称,当前美国总共有201只私人基金配置了加密货币,“加密货币病毒”确实在传播,但到目前为止,它只感染了私人基金总人口的1.3%。

而这201家机构,可分为三个不同的部分:

1、投资加密货币或相关交易的传统对冲基金;

2、直接投资加密货币及ICO的加密货币基金;

3、投资加密货币公司的风险基金(VC),有时它们也会将部分资金投资于加密货币;

据悉,这个“俱乐部”管理的总资产规模约为2860亿美元,假设其中只有1%的资金投资到加密货币市场(注:估算方法来自BlockFi),那么目前投入加密货币领域的传统对冲基金资金约为25亿美元,除此之外,包括风险基金、做市商、家族理财办公室、超高净值个人、主权财富基金、海外基金等,总共可能有至少35亿美元的传统基金资金已进入了加密货币领域。

最近,VC投资公司CryptoOracle与四位VC投资者举行了电话会议,他们分别是Castle Island Ventures的Matthew Welsh、Blockchain Coinvestors的Matthew Le Merle、银城堡数字货币投资集团的Eli Mizroch,以及Ikigai资产管理公司的Travis Kling。

这些投资者来自世界各地,他们都围绕着机构参与比特币和加密货币的话题发表了自己的看法,CryptoOracle合伙人Lou Kerner在电话会议结束后总结道:

“虽然所有的讲话者都有些盲目乐观,但他们的观点都是经衡量的,并且意识到了未来的挑战。他们的共识是,机构投资者正在进入这个市场,但距离大规模还需要1年多的时间。”

他们认为,机构涌入的必要条件是“成熟的三大基础设施”:合格的托管、受监管的现货交易所以及期货交易所,以及机构规模的健壮数据提供商。

目前,加密货币市场确实存在着以上三大基础设施的机构级解决方案,但根据Kerner表示,这些仍然是不够的,其指出:

“对于监管问题,证券交易委员会的清晰监管是必要的,而对于交易所,则需要监视共享协议以及提供成熟的结算服务。”

机构们正在赶来的路上……

尽管机构们尚未大规模深入探索比特币,但有证据表明,它们正变得越来越积极。

就在上周,领先的加密货币投资服务提供商Grayscale(灰度)透露,该公司的产品创下了季度新高,三个月内就吸引了2.549亿美元的资金。有意思的是,这些流入加密货币市场的资金,有大部分是来自机构投资者。据报告表示,事实上,大约84%的资金是来自机构投资者(主要由对冲基金主导)。

而Grayscale(灰度)并不是机构投资者唯一的加密货币参与渠道,曾被视为“牛市发动机”的Bakkt在9月份时推出了它的实物交割比特币期货。

在和分析师PlanB交谈时,他评论称:

“Bakkt给投资者提供了另一种方式来出售他们的投资标的,这是另一个出口,而如果我不确定自己能否以合理的市场价出售投资标的,那我永远都不会去购买。”

另外,重量级投资机构Fidelity(富达)刚刚披露,其已开始加大对加密货币业务的投入力度。报道援引Fidelity(富达)首席执行官阿比盖尔·约翰逊(Abigail Johnson)的话指出,富达公司于2018年年底时成立加密货币部门,其目前正在全面推出数字资产的托管及交易服务。而这家投资管理巨头,当前正管理着约2.4万亿美元的资产。

虽然机构们在加速进场,但比特币的开拓者还是散户

诚然,人们对机构参与者会有很大的关注,但在加密货币这一革命性的行业当中,机构似乎并非是占据主导作用的。据Kerner表示,他认为比特币的大部分增长都是以散户为基础的,他甚至还表示,所谓机构将是这个市场的追随者,而不是开拓者。

事实上,在过去十年中,比特币的大部分增长(从0到20000美元)都是由散户、密码朋克、早期采用者、风险投资家以及其他非机构组织推动的。

你怎么看?

原文:https://www.newsbtc.com/2019/10/21/institutions-yet-to-delve-bitcoin-crypto-vcs/

https://medium.com/crypto-oracle/7-thoughts-following-our-conference-call-when-will-institutional-investors-join-the-bitcoin-bd7dfb5f3f63

编译:隔夜的粥 查看全部

很多加密货币投资者声称,下一轮牛市将由机构们推动。

然而,截至目前,机构们似乎尚未对加密货币市场产生重大影响。

进入比特币市场的机构依旧是少数

例如,BlockFi本月早些时候发布报告称,当前美国总共有201只私人基金配置了加密货币,“加密货币病毒”确实在传播,但到目前为止,它只感染了私人基金总人口的1.3%。

而这201家机构,可分为三个不同的部分:

1、投资加密货币或相关交易的传统对冲基金;

2、直接投资加密货币及ICO的加密货币基金;

3、投资加密货币公司的风险基金(VC),有时它们也会将部分资金投资于加密货币;

据悉,这个“俱乐部”管理的总资产规模约为2860亿美元,假设其中只有1%的资金投资到加密货币市场(注:估算方法来自BlockFi),那么目前投入加密货币领域的传统对冲基金资金约为25亿美元,除此之外,包括风险基金、做市商、家族理财办公室、超高净值个人、主权财富基金、海外基金等,总共可能有至少35亿美元的传统基金资金已进入了加密货币领域。

最近,VC投资公司CryptoOracle与四位VC投资者举行了电话会议,他们分别是Castle Island Ventures的Matthew Welsh、Blockchain Coinvestors的Matthew Le Merle、银城堡数字货币投资集团的Eli Mizroch,以及Ikigai资产管理公司的Travis Kling。

这些投资者来自世界各地,他们都围绕着机构参与比特币和加密货币的话题发表了自己的看法,CryptoOracle合伙人Lou Kerner在电话会议结束后总结道:

“虽然所有的讲话者都有些盲目乐观,但他们的观点都是经衡量的,并且意识到了未来的挑战。他们的共识是,机构投资者正在进入这个市场,但距离大规模还需要1年多的时间。”

他们认为,机构涌入的必要条件是“成熟的三大基础设施”:合格的托管、受监管的现货交易所以及期货交易所,以及机构规模的健壮数据提供商。

目前,加密货币市场确实存在着以上三大基础设施的机构级解决方案,但根据Kerner表示,这些仍然是不够的,其指出:

“对于监管问题,证券交易委员会的清晰监管是必要的,而对于交易所,则需要监视共享协议以及提供成熟的结算服务。”

机构们正在赶来的路上……

尽管机构们尚未大规模深入探索比特币,但有证据表明,它们正变得越来越积极。

就在上周,领先的加密货币投资服务提供商Grayscale(灰度)透露,该公司的产品创下了季度新高,三个月内就吸引了2.549亿美元的资金。有意思的是,这些流入加密货币市场的资金,有大部分是来自机构投资者。据报告表示,事实上,大约84%的资金是来自机构投资者(主要由对冲基金主导)。

而Grayscale(灰度)并不是机构投资者唯一的加密货币参与渠道,曾被视为“牛市发动机”的Bakkt在9月份时推出了它的实物交割比特币期货。

在和分析师PlanB交谈时,他评论称:

“Bakkt给投资者提供了另一种方式来出售他们的投资标的,这是另一个出口,而如果我不确定自己能否以合理的市场价出售投资标的,那我永远都不会去购买。”

另外,重量级投资机构Fidelity(富达)刚刚披露,其已开始加大对加密货币业务的投入力度。报道援引Fidelity(富达)首席执行官阿比盖尔·约翰逊(Abigail Johnson)的话指出,富达公司于2018年年底时成立加密货币部门,其目前正在全面推出数字资产的托管及交易服务。而这家投资管理巨头,当前正管理着约2.4万亿美元的资产。

虽然机构们在加速进场,但比特币的开拓者还是散户

诚然,人们对机构参与者会有很大的关注,但在加密货币这一革命性的行业当中,机构似乎并非是占据主导作用的。据Kerner表示,他认为比特币的大部分增长都是以散户为基础的,他甚至还表示,所谓机构将是这个市场的追随者,而不是开拓者。

事实上,在过去十年中,比特币的大部分增长(从0到20000美元)都是由散户、密码朋克、早期采用者、风险投资家以及其他非机构组织推动的。

你怎么看?

原文:https://www.newsbtc.com/2019/10/21/institutions-yet-to-delve-bitcoin-crypto-vcs/

https://medium.com/crypto-oracle/7-thoughts-following-our-conference-call-when-will-institutional-investors-join-the-bitcoin-bd7dfb5f3f63

编译:隔夜的粥

灰度Q3报告:本季度投资流入超2.5亿美元,环比增长2倍

市场 • 8btc 发表了文章 • 2019-10-16 11:48

数字货币资产管理公司灰度(Grayscale)昨日宣布,其“数字大市值基金”(DLC)的份额已获得美国金融监管局(FINRA)批准在场外交易市场公开报价,股票代号为:GDLCF。这标志着美国引入了首个价值来自多种数字货币的公开报价证券。随后,Grayscale在官方推特上发布了2019年第三季度的报告。

“我们的《 2019年第三季度灰度数字资产投资报告》重点介绍了今年第三季度整个灰度系列产品的投资活动和市场表现。剧透警报:这是一个创纪录的季度。”

Grayscale报告称,尽管整个数字资产市场的价格近期有所下跌,但其投资流入资金环比增长了两倍,“从84.8美元增至2.549亿美元”。作为Digital Currency Group的一部分,灰度投资产品目前包括公开报价的比特币信托(OTCQX:GBTC)、以太坊信托(OTCQX:ETHE)、以太坊经典信托(OTCQX:ETCG)及其经FINRA批准的旗舰产品数字大市值基金(DLC)。

根据以上图表,2019年第三季度资金流入量占灰度产品自创建以来总累积流入量的近27%。Grayscale在过去三个月中筹集了2.549亿美元,平均每周投资额为1,960万美元。

“此外,本季度67%的资金流入了灰度比特币信托基金(GBT),33%的资金流入其他产品。资金的分部情况在过去12个月中处于更加均衡的状态。”

Untitled3数据来源:灰度投资

由于监管方面的问题持续存在,Grayscale的投资组合主要由美国和离岸机构投资者主导,其中超过50%的投资者来自离岸市场。尽管上述数据可能无法准确描述整个加密货币市场,但Grayscale希望能够“针对数字资产投资活动提供一种与通常理解的观点所不同的独特见解”。

原文:https://eng.ambcrypto.com/grayscale-reports-tripled-inflows-offshore-institutional-investors-in-majority/

作者:Arijit Sarkar

编译:Apatheticco 查看全部

Untitled2-1数据来源:灰度投资

数字货币资产管理公司灰度(Grayscale)昨日宣布,其“数字大市值基金”(DLC)的份额已获得美国金融监管局(FINRA)批准在场外交易市场公开报价,股票代号为:GDLCF。这标志着美国引入了首个价值来自多种数字货币的公开报价证券。随后,Grayscale在官方推特上发布了2019年第三季度的报告。

“我们的《 2019年第三季度灰度数字资产投资报告》重点介绍了今年第三季度整个灰度系列产品的投资活动和市场表现。剧透警报:这是一个创纪录的季度。”

Grayscale报告称,尽管整个数字资产市场的价格近期有所下跌,但其投资流入资金环比增长了两倍,“从84.8美元增至2.549亿美元”。作为Digital Currency Group的一部分,灰度投资产品目前包括公开报价的比特币信托(OTCQX:GBTC)、以太坊信托(OTCQX:ETHE)、以太坊经典信托(OTCQX:ETCG)及其经FINRA批准的旗舰产品数字大市值基金(DLC)。

根据以上图表,2019年第三季度资金流入量占灰度产品自创建以来总累积流入量的近27%。Grayscale在过去三个月中筹集了2.549亿美元,平均每周投资额为1,960万美元。

“此外,本季度67%的资金流入了灰度比特币信托基金(GBT),33%的资金流入其他产品。资金的分部情况在过去12个月中处于更加均衡的状态。”

Untitled3数据来源:灰度投资

由于监管方面的问题持续存在,Grayscale的投资组合主要由美国和离岸机构投资者主导,其中超过50%的投资者来自离岸市场。尽管上述数据可能无法准确描述整个加密货币市场,但Grayscale希望能够“针对数字资产投资活动提供一种与通常理解的观点所不同的独特见解”。

原文:https://eng.ambcrypto.com/grayscale-reports-tripled-inflows-offshore-institutional-investors-in-majority/

作者:Arijit Sarkar

编译:Apatheticco

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

公司 • huoxing 发表了文章 • 2019-10-14 12:50

在加密世界,DCG是一个不可忽视的存在。

它不仅坐拥灰度投资(Grayscale)、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

支持它的是一众商业和资本巨头,包括万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等。这些机构不仅提供了充足的资金,还借助自身的资源优势帮助DCG在全球范围内扩充投资版图。

DCG创始人Barry Silbert的经历同样传奇。他曾与扎克伯格同时入围《财富》杂志2011年度“40岁以下商界明星40强”,2011年因持有比特币获得第一桶金,2013年作为个人天使投资了Coinbase、Bitpay和Ripple,2016年宣布清空股票、梭哈数字货币,2018年闯入《福布斯》加密货币富豪榜。

即使在2018年市场寒冬,Barry Silbert和DCG依然马不停蹄,广泛布局。进入2019年,随着机构投资者的陆续进场,Silbert坚信2019年存在巨大商机。

加密世界的“伯克希尔•哈撒韦”

一场关于加密货币的投资实验促成了DCG的诞生。

2008年,金融海啸不期而至,传统资产迅速缩水,Barry Silbert及其旗下的私募股权交易平台SecondMarket也无法置身事外。

Silbert为此开始寻找可替代的投资标的,比特币便是其中之一。在他看来,比特币“数字黄金”的概念非常有意思,去中心化的货币体系有可能改变这个世界。

△DCG掌门人Barry Silbert

自2011年起,Silbert开始陆续购入比特币。这一年,比特币迎来一个重要的里程碑:价格与美元平齐。随后,比特币与英镑、巴西币、波兰币兑换交易平台上线,加之《时代周刊》、《福布斯》等主流媒体大量报道,比特币走入公众视野,不少投资者疯狂涌入。

2011年6月8日,比特币单枚成交价达到31.9美元,创历史新高,比初始价格上涨超一万倍。Silbert很快收获了第一桶金,并开始对加密货币初创企业进行天使投资,包括Coinbase、BitPay和CoinLab等。

兴奋之下,他提议SecondMarket董事会投资300万公司资金购买比特币,但董事会无动于衷,其中一名股东直言:“我觉得这个投资太过于疯狂,我们争执不下。”

Silbert并未放弃,再三劝说之后,终于说服董事会,同时拿出部分资金孵化了一支名为Bitcoin Investment Trust的比特币投资基金,在SecondMarket内部运营。

2015 年,Nasdaq收购SecondMarket的股票二级市场业务。此次出售公司的收入流入新机构Digital Currency Group(DCG),后者将投资基金、经济业务和他个人的天使投资合并。但据公开报道显示,此次业务剥离过程复杂,历时数年才最终完成。

按照Silbert的构想,新成立的DCG聚焦于加密货币领域的投资,但跟其他风险基金不同:“我们拥有投资公司、收购公司以及永久持有资本的权力,但不是一个基金,不需要把资金返还给有限合伙人,而是在公司内部重新部署资本。我们的目标是加快一个更好的金融体系的发展。”他还强调,未来可能带领公司上市。

在DCG成立的第一年,Silbert还启动了对外融资,得到了万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等知名机构的支持。

值得注意的是,DCG早期投资方还包含一家中国基金——HCM资本。

公开资料显示,HCM是富士康集团开展投资与金融业务的全球性控股公司。其创始管理合伙人李仁杰在接受采访时表示:“Barry Silbert说,他要打造一个加密世界的伯克希尔•哈撒韦,我觉得这是个非常好的主意。在一个行业的早期发展阶段,在一些重要的领域,可以通过控股或者全资持有,在另外一些领域,可以通过投资去慢慢地铺展。这种想法非常不错。我们觉得需要和这样的企业形成伙伴关系。”

恰如李仁杰所言,DCG的经营模式与巴菲特旗下的伯克希尔•哈撒韦集团相似,是集控股和投资于一体的多元化集团。公开资料显示,DCG迄今已在全球30多个国家投资百余家区块链公司,同时拥有灰度投资(Grayscale)、CoinDesk 和Genesis三家子公司。

在众多研究机构出具的区块链投资机构榜单中,DCG稳居No.1。

坐拥三家子公司

与DCG在业界的地位一样,三家子公司在各自的领域同样举足轻重:

1. 灰度投资

灰度投资成立于2013年,是全球最大的加密资产管理公司,服务的客户主要为机构投资者,其投资动向和布局具有风向标意义。

今年8月,灰度公布了旗下的9支信托基金,投资标的为BTC、BCH、ETH、ETC、ZEN、XLM、LTC、XRP以及Zcash,资产管理规模高达25亿美元。

据灰度第二季度投资报告显示,上半年灰度系列加密投资工具的总资金流入量达到1.274亿美元,二季度占比66.56%,其中比特币信托(GBTC)和灰度数字大市值基金(Grayscale Digital Large Cap Fund)表现最佳,季度回报率分别高达178.8%和147.6%。

得益于良好的投资收益,截至6月30日,灰度投资管理的加密资产总规模达到了27亿美元,几乎是一季度末的3倍(当时为9.26亿美元),仅比2017年12月的高点低22%(当时为35亿美元)。

2. Genesis

Genesis成立于2013年,前身为SecondMarket的交易部门,目前是一家合规的数字加密货币场外交易经纪商,主要为想大量买卖数字货币的机构投资者和高净值人士提供渠道。

去年5月,Genesis取得纽约州数字货币许可证,从而得以持证在该州提供大量的BTC、BCH、ETC、LTC、ZEC、XRP和ETH流动性。在拿到许可证之前,该公司依据DFS的“安全港”条款运营。

为了满足投资者的贷款需求,Genesis还在去年3月推出了加密货币贷款业务。截至今年4月底,该业务已经向机构借款人借出了价值15.3亿美元的数字资产。Genesis公司表示,今年第一季度公司贷款总额达到4.25亿美元,比2018年底增长15%。

今年7月,Genesis公布贷款业务报告,统计指出,Genesis第二季度贷款业务的增长创下纪录,增加7.46 亿美元的加密资产贷款,自成立以来的总贷款额突破23亿美元。

3. CoinDesk

CoinDesk成立于2013年5月,是币圈最早的新闻资讯网站之一,每年都会举办一次共识大会。国内很多平台把它当做国外币圈的主要消息来源。

公开资料显示,CoinDesk由投资人兼企业家Shakil Khan 创立,起初只是一个简单的网站,而后随着加密产业的发展,逐渐成长为一家媒体公司。

2016年,DCG以50万美元的价格收购CoinDesk。此举一度引发外界对报道内容是否客观中立的质疑,DCG创始人Barry Silbert为此一直强调保持CoinDesk团队的独立运转,“我们不会干涉CoinDesk的运营”。

布局全球超百家区块链公司

成立4年来,DCG的投资版图已经覆盖全球30多个国家超百家区块链公司。这些公司从交易所、钱包到媒体、区块链协议,几乎覆盖了区块链行业的每一个环节。

数据来源:DCG官网

根据DCG官网所列出的投资公司,火星财经APP(ID:hxcj24h)归纳如下:

1. 交易所

2. 工具及相关

3. 基础设施

4. 企业级服务

5. 投资/托管

6. 银行/支付

7. 媒体和信息传输

8. 数据相关

9. 虚拟货币

10. 其他

透过这些公司,可见DCG在区块链领域布局广泛,但也有专注的重点,比如重点布局交易所以及各类工具,这些项目在DCG的投资组合中占了较大比重。

DCG投资的很多项目并非要颠覆传统行业,而是借助区块链技术对原有的流程进行改造,或降低成本,或提高效率,强调用技术解决商业问题。

此外,DCG很少直接参与ICO项目。Barry Silbert曾表示,部分原因是如果那些 ICO的代币被监管部门认定为证券,将带来“灾难性的风险”。另外,他认为ICO中的估值高得“毫无道理”。

看好2019年市场机遇

DCG能够在全球范围内布局,自然离不开幕后掌舵者Barry Silbert。

这位久经沙场的币圈老兵早在2016年底就宣布清空股票,全力投资BTC、ETC和ZEC。

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

有意思的是,早在2014年,Silbert便阐述了对比特币未来10年的预测,其中包含Facebook将通过比特币为用户提供汇款、银行业务及私人间的转账服务。

如今,随着Libra项目的出现,Facebook进军加密产业的步伐越来越快,足见Silbert的行业洞察力。

在评论Libra时,Silbert不吝赞美之词:“Facebook的Libra稳定币将会在世界金融历史发展进程中起到一个催化剂的作用,促使全球社会广泛接收包括比特币在内的数字资产作为大众消费方式。”

与此同时,他对加密投资的热情始终狂热。即便在不少加密基金收缩投资规模的2018年,DCG依然不停地跑马圈地。

去年2月,DCG投资Silvergate Capital Corporation,资金规模高达1.14亿美元,该公司所属银行机构 Silvergate Bank对加密货币表现出友好态度。

3个月后,DCG追加投资加密货币公司Circle E轮融资。本轮融资金额1.1亿美元,由比特大陆领投,Accel、Blockchain Capital、Breyer、DCG、General Catalyst、IDG、Pantera和Tusk Ventures参投。

进入2019年,DCG相继投资Coinhouse、Lucid、Staked等公司,几乎每个月都有新的投资消息传出。

在接受媒体采访时,Barry Silbert直言坚定看好加密货币的未来。他认为2019 年机构投资者向加密货币市场进军将变得更为清晰,这会为DCG带来巨大商机。

Barry Silbert表示:“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

他甚至推测,2019年年底的讨论话题还会改变:“人们讨论的不再是加密货币是好还是坏的问题,而是:这就是发财的机会。”

参考文章:

1. 《大财团背后的布局:手持20万枚比特币的男人如何呼风唤雨?》

2. 《盘一盘投资大鳄DCG的100多家公司》

3. 《一文读透加密世界最有权势的大鳄DCG》

4. 《加密货币投资银行 Galaxy Digital 上市!你可认识背后的中国》

5. 《揭秘隐形已久的世界第一区块链基金》 查看全部

DCG不仅坐拥灰度投资、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

在加密世界,DCG是一个不可忽视的存在。

它不仅坐拥灰度投资(Grayscale)、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

支持它的是一众商业和资本巨头,包括万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等。这些机构不仅提供了充足的资金,还借助自身的资源优势帮助DCG在全球范围内扩充投资版图。

DCG创始人Barry Silbert的经历同样传奇。他曾与扎克伯格同时入围《财富》杂志2011年度“40岁以下商界明星40强”,2011年因持有比特币获得第一桶金,2013年作为个人天使投资了Coinbase、Bitpay和Ripple,2016年宣布清空股票、梭哈数字货币,2018年闯入《福布斯》加密货币富豪榜。

即使在2018年市场寒冬,Barry Silbert和DCG依然马不停蹄,广泛布局。进入2019年,随着机构投资者的陆续进场,Silbert坚信2019年存在巨大商机。

加密世界的“伯克希尔•哈撒韦”

一场关于加密货币的投资实验促成了DCG的诞生。

2008年,金融海啸不期而至,传统资产迅速缩水,Barry Silbert及其旗下的私募股权交易平台SecondMarket也无法置身事外。

Silbert为此开始寻找可替代的投资标的,比特币便是其中之一。在他看来,比特币“数字黄金”的概念非常有意思,去中心化的货币体系有可能改变这个世界。

△DCG掌门人Barry Silbert

自2011年起,Silbert开始陆续购入比特币。这一年,比特币迎来一个重要的里程碑:价格与美元平齐。随后,比特币与英镑、巴西币、波兰币兑换交易平台上线,加之《时代周刊》、《福布斯》等主流媒体大量报道,比特币走入公众视野,不少投资者疯狂涌入。

2011年6月8日,比特币单枚成交价达到31.9美元,创历史新高,比初始价格上涨超一万倍。Silbert很快收获了第一桶金,并开始对加密货币初创企业进行天使投资,包括Coinbase、BitPay和CoinLab等。

兴奋之下,他提议SecondMarket董事会投资300万公司资金购买比特币,但董事会无动于衷,其中一名股东直言:“我觉得这个投资太过于疯狂,我们争执不下。”

Silbert并未放弃,再三劝说之后,终于说服董事会,同时拿出部分资金孵化了一支名为Bitcoin Investment Trust的比特币投资基金,在SecondMarket内部运营。

2015 年,Nasdaq收购SecondMarket的股票二级市场业务。此次出售公司的收入流入新机构Digital Currency Group(DCG),后者将投资基金、经济业务和他个人的天使投资合并。但据公开报道显示,此次业务剥离过程复杂,历时数年才最终完成。

按照Silbert的构想,新成立的DCG聚焦于加密货币领域的投资,但跟其他风险基金不同:“我们拥有投资公司、收购公司以及永久持有资本的权力,但不是一个基金,不需要把资金返还给有限合伙人,而是在公司内部重新部署资本。我们的目标是加快一个更好的金融体系的发展。”他还强调,未来可能带领公司上市。

在DCG成立的第一年,Silbert还启动了对外融资,得到了万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等知名机构的支持。

值得注意的是,DCG早期投资方还包含一家中国基金——HCM资本。

公开资料显示,HCM是富士康集团开展投资与金融业务的全球性控股公司。其创始管理合伙人李仁杰在接受采访时表示:“Barry Silbert说,他要打造一个加密世界的伯克希尔•哈撒韦,我觉得这是个非常好的主意。在一个行业的早期发展阶段,在一些重要的领域,可以通过控股或者全资持有,在另外一些领域,可以通过投资去慢慢地铺展。这种想法非常不错。我们觉得需要和这样的企业形成伙伴关系。”

恰如李仁杰所言,DCG的经营模式与巴菲特旗下的伯克希尔•哈撒韦集团相似,是集控股和投资于一体的多元化集团。公开资料显示,DCG迄今已在全球30多个国家投资百余家区块链公司,同时拥有灰度投资(Grayscale)、CoinDesk 和Genesis三家子公司。

在众多研究机构出具的区块链投资机构榜单中,DCG稳居No.1。

坐拥三家子公司

与DCG在业界的地位一样,三家子公司在各自的领域同样举足轻重:

1. 灰度投资

灰度投资成立于2013年,是全球最大的加密资产管理公司,服务的客户主要为机构投资者,其投资动向和布局具有风向标意义。

今年8月,灰度公布了旗下的9支信托基金,投资标的为BTC、BCH、ETH、ETC、ZEN、XLM、LTC、XRP以及Zcash,资产管理规模高达25亿美元。

据灰度第二季度投资报告显示,上半年灰度系列加密投资工具的总资金流入量达到1.274亿美元,二季度占比66.56%,其中比特币信托(GBTC)和灰度数字大市值基金(Grayscale Digital Large Cap Fund)表现最佳,季度回报率分别高达178.8%和147.6%。

得益于良好的投资收益,截至6月30日,灰度投资管理的加密资产总规模达到了27亿美元,几乎是一季度末的3倍(当时为9.26亿美元),仅比2017年12月的高点低22%(当时为35亿美元)。

2. Genesis

Genesis成立于2013年,前身为SecondMarket的交易部门,目前是一家合规的数字加密货币场外交易经纪商,主要为想大量买卖数字货币的机构投资者和高净值人士提供渠道。

去年5月,Genesis取得纽约州数字货币许可证,从而得以持证在该州提供大量的BTC、BCH、ETC、LTC、ZEC、XRP和ETH流动性。在拿到许可证之前,该公司依据DFS的“安全港”条款运营。

为了满足投资者的贷款需求,Genesis还在去年3月推出了加密货币贷款业务。截至今年4月底,该业务已经向机构借款人借出了价值15.3亿美元的数字资产。Genesis公司表示,今年第一季度公司贷款总额达到4.25亿美元,比2018年底增长15%。

今年7月,Genesis公布贷款业务报告,统计指出,Genesis第二季度贷款业务的增长创下纪录,增加7.46 亿美元的加密资产贷款,自成立以来的总贷款额突破23亿美元。

3. CoinDesk

CoinDesk成立于2013年5月,是币圈最早的新闻资讯网站之一,每年都会举办一次共识大会。国内很多平台把它当做国外币圈的主要消息来源。

公开资料显示,CoinDesk由投资人兼企业家Shakil Khan 创立,起初只是一个简单的网站,而后随着加密产业的发展,逐渐成长为一家媒体公司。

2016年,DCG以50万美元的价格收购CoinDesk。此举一度引发外界对报道内容是否客观中立的质疑,DCG创始人Barry Silbert为此一直强调保持CoinDesk团队的独立运转,“我们不会干涉CoinDesk的运营”。

布局全球超百家区块链公司

成立4年来,DCG的投资版图已经覆盖全球30多个国家超百家区块链公司。这些公司从交易所、钱包到媒体、区块链协议,几乎覆盖了区块链行业的每一个环节。

数据来源:DCG官网

根据DCG官网所列出的投资公司,火星财经APP(ID:hxcj24h)归纳如下:

1. 交易所

2. 工具及相关

3. 基础设施

4. 企业级服务

5. 投资/托管

6. 银行/支付

7. 媒体和信息传输

8. 数据相关

9. 虚拟货币

10. 其他

透过这些公司,可见DCG在区块链领域布局广泛,但也有专注的重点,比如重点布局交易所以及各类工具,这些项目在DCG的投资组合中占了较大比重。

DCG投资的很多项目并非要颠覆传统行业,而是借助区块链技术对原有的流程进行改造,或降低成本,或提高效率,强调用技术解决商业问题。

此外,DCG很少直接参与ICO项目。Barry Silbert曾表示,部分原因是如果那些 ICO的代币被监管部门认定为证券,将带来“灾难性的风险”。另外,他认为ICO中的估值高得“毫无道理”。

看好2019年市场机遇

DCG能够在全球范围内布局,自然离不开幕后掌舵者Barry Silbert。

这位久经沙场的币圈老兵早在2016年底就宣布清空股票,全力投资BTC、ETC和ZEC。

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

有意思的是,早在2014年,Silbert便阐述了对比特币未来10年的预测,其中包含Facebook将通过比特币为用户提供汇款、银行业务及私人间的转账服务。

如今,随着Libra项目的出现,Facebook进军加密产业的步伐越来越快,足见Silbert的行业洞察力。

在评论Libra时,Silbert不吝赞美之词:“Facebook的Libra稳定币将会在世界金融历史发展进程中起到一个催化剂的作用,促使全球社会广泛接收包括比特币在内的数字资产作为大众消费方式。”

与此同时,他对加密投资的热情始终狂热。即便在不少加密基金收缩投资规模的2018年,DCG依然不停地跑马圈地。

去年2月,DCG投资Silvergate Capital Corporation,资金规模高达1.14亿美元,该公司所属银行机构 Silvergate Bank对加密货币表现出友好态度。

3个月后,DCG追加投资加密货币公司Circle E轮融资。本轮融资金额1.1亿美元,由比特大陆领投,Accel、Blockchain Capital、Breyer、DCG、General Catalyst、IDG、Pantera和Tusk Ventures参投。

进入2019年,DCG相继投资Coinhouse、Lucid、Staked等公司,几乎每个月都有新的投资消息传出。

在接受媒体采访时,Barry Silbert直言坚定看好加密货币的未来。他认为2019 年机构投资者向加密货币市场进军将变得更为清晰,这会为DCG带来巨大商机。

Barry Silbert表示:“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

他甚至推测,2019年年底的讨论话题还会改变:“人们讨论的不再是加密货币是好还是坏的问题,而是:这就是发财的机会。”

参考文章:

1. 《大财团背后的布局:手持20万枚比特币的男人如何呼风唤雨?》

2. 《盘一盘投资大鳄DCG的100多家公司》

3. 《一文读透加密世界最有权势的大鳄DCG》

4. 《加密货币投资银行 Galaxy Digital 上市!你可认识背后的中国》

5. 《揭秘隐形已久的世界第一区块链基金》

持有20万个比特币的灰度投资公司(Grayscale)宣布推出恒星币(XLM)信托基金

资讯 • 8btc 发表了文章 • 2019-01-18 11:12

尽管比特币和大多数加密货币在进入2019年之后一直处于平淡无奇的价格停滞期,但这个行业的新贵却在稳步前进。自称“数字资产管理领域的全球领导者”的灰度投资公司(Grayscale Investments)昨日宣布推出了一个以恒星币 (XLM)为核心的投资工具,似乎是为了激发华尔街的兴趣。

Grayscale为“瑞波币竞争对手”恒星币推出基金

本周四,数字货币集团(DCG)旗下最重要的分支机构之一Grayscale推出了一个内部的恒星币(XLM)信托基金,该基金以XLM为中心,XLM通常与Ripple的XRP相关。

“我们很高兴今天宣布两项重大进展!首先,今天标志着灰度恒星币信托基金正式启动!投资者现在可以通过传统的投资工具,从XLM的价格变动中获利。- Grayscale (@GrayscaleInvest) 2019年1月17日”

对那些没有注意到这一点的人来说,恒星币Stellar是由杰德•麦卡莱布(Jed mccaleb)支持的恒星币发展基金(Stellar Development Fund)提供支持,是一个基于区块链的项目,专注于彻底改革全球银行系统。

在最近的一次采访中,McCaleb,这位创建了Ripple Labs和门头沟交易所(Mt. Gox)的人,声称他所创立的这种加密货币“应该”被用作“通用支付网络”,随后他提到了该项目促进“跨境支付和随时实现价值代币化”的能力。

Grayscale的新产品让人想起了已经推出的BTC、XRP等主要加密货币的投资信托基金。事实上,Grayscale的XLM信托基金是这类基金中的第九个。

这家加密货币创业公司的总经理Michael Sonnenshein声称,这种新型工具是Grayscale努力为投资者提供“具有巨大吸引力和资源的成熟区块链项目”的一部分。

Sonnenshein在接受《财富》“The Ledger”专栏采访时,进一步阐述了他的公司的理念。据Grayscale内部人士称,恒星币信托基金的成立是客户需求的结果。曾在摩根大通(J.P. Morgan)、巴克莱(Barclays)和美国银行(Bank of America)任职的Sonnenshein补充说,他对Stellar在金融领域的前景感到乐观,尤其是在外汇和跨境流程等细分领域。在提到Stellar的技术和拟议的用例时,他详细阐述了以下内容:

“一家美国银行可能在外国银行持有大量的货币,为了能够将这些外币的余额计入资产负债表,因为营运资本是有价值的……(有了Stellar)金融机构就不需要到处都持有这些余额。这将提高效率,并支撑其他用途的资产负债表。”

Grayscale网站的数据显示,Stellar Lumens Trust启动时已经拥有40万美元的管理资产,这意味着Grayscale最近发布的产品目前持有大约3,870,000个XLM。

就在Grayscale推出XLM基金的几个月前,该公司曾在Horizen的ZEN上押注数百万美元。ZEN是一种新兴的以隐私为中心的数字资产,面向安全意识较重的投资者。

Grayscale仍旧看好华尔街进军比特币

在上述《财富》(Fortune)杂志的采访中,Sonnenshein还驳斥了一种观点,即华尔街已经放慢了进入加密货币和区块链技术领域的步伐。

数周前,彭博社声称金融机构已经把投资加密货币放在他们的风险投资的次要位置。之后,The Block透露,Coinbase已经开始从华尔街目标客户转移,因为华尔街兴趣减弱。

然而,Grayscale认为,情况远非如此。Sonnenshein指出,Bakkt上线推迟等情况,是创新者“试图纠正错误”所导致的意外。

就在他发表上述言论几天前,此前申请推出比特币ETF的两名业内人士,温克尔沃斯兄弟(Winklevoss Twins)透露,投资工具的延期上线是可以接受的。他们指出,SEC对比特币ETF的犹豫是合乎逻辑的,他解释说,既然比特币ETF将是许多加密货币支持工具中的第一个,“我们需要把它做好。”

不过,Sonnenshein透露,Grayscale的资产管理规模仍在继续膨胀,并将这归因于“专业投资者”的兴趣日益浓厚。

公开的数据证实了这一点。去年12月,报告指出,Grayscale管理的比特币超过20.3万个,超过目前流通的所有比特币的1%。

原文:https://www.newsbtc.com/2019/01/17/bitcoin-giant-grayscale-stellar-lumens-institutional-offering/

作者:NICK CHONG

译者:kyle 查看全部

(图片来源:unsplash)

尽管比特币和大多数加密货币在进入2019年之后一直处于平淡无奇的价格停滞期,但这个行业的新贵却在稳步前进。自称“数字资产管理领域的全球领导者”的灰度投资公司(Grayscale Investments)昨日宣布推出了一个以恒星币 (XLM)为核心的投资工具,似乎是为了激发华尔街的兴趣。

Grayscale为“瑞波币竞争对手”恒星币推出基金

本周四,数字货币集团(DCG)旗下最重要的分支机构之一Grayscale推出了一个内部的恒星币(XLM)信托基金,该基金以XLM为中心,XLM通常与Ripple的XRP相关。

“我们很高兴今天宣布两项重大进展!首先,今天标志着灰度恒星币信托基金正式启动!投资者现在可以通过传统的投资工具,从XLM的价格变动中获利。- Grayscale (@GrayscaleInvest) 2019年1月17日”

对那些没有注意到这一点的人来说,恒星币Stellar是由杰德•麦卡莱布(Jed mccaleb)支持的恒星币发展基金(Stellar Development Fund)提供支持,是一个基于区块链的项目,专注于彻底改革全球银行系统。

在最近的一次采访中,McCaleb,这位创建了Ripple Labs和门头沟交易所(Mt. Gox)的人,声称他所创立的这种加密货币“应该”被用作“通用支付网络”,随后他提到了该项目促进“跨境支付和随时实现价值代币化”的能力。

Grayscale的新产品让人想起了已经推出的BTC、XRP等主要加密货币的投资信托基金。事实上,Grayscale的XLM信托基金是这类基金中的第九个。

这家加密货币创业公司的总经理Michael Sonnenshein声称,这种新型工具是Grayscale努力为投资者提供“具有巨大吸引力和资源的成熟区块链项目”的一部分。

Sonnenshein在接受《财富》“The Ledger”专栏采访时,进一步阐述了他的公司的理念。据Grayscale内部人士称,恒星币信托基金的成立是客户需求的结果。曾在摩根大通(J.P. Morgan)、巴克莱(Barclays)和美国银行(Bank of America)任职的Sonnenshein补充说,他对Stellar在金融领域的前景感到乐观,尤其是在外汇和跨境流程等细分领域。在提到Stellar的技术和拟议的用例时,他详细阐述了以下内容:

“一家美国银行可能在外国银行持有大量的货币,为了能够将这些外币的余额计入资产负债表,因为营运资本是有价值的……(有了Stellar)金融机构就不需要到处都持有这些余额。这将提高效率,并支撑其他用途的资产负债表。”

Grayscale网站的数据显示,Stellar Lumens Trust启动时已经拥有40万美元的管理资产,这意味着Grayscale最近发布的产品目前持有大约3,870,000个XLM。

就在Grayscale推出XLM基金的几个月前,该公司曾在Horizen的ZEN上押注数百万美元。ZEN是一种新兴的以隐私为中心的数字资产,面向安全意识较重的投资者。

Grayscale仍旧看好华尔街进军比特币

在上述《财富》(Fortune)杂志的采访中,Sonnenshein还驳斥了一种观点,即华尔街已经放慢了进入加密货币和区块链技术领域的步伐。

数周前,彭博社声称金融机构已经把投资加密货币放在他们的风险投资的次要位置。之后,The Block透露,Coinbase已经开始从华尔街目标客户转移,因为华尔街兴趣减弱。

然而,Grayscale认为,情况远非如此。Sonnenshein指出,Bakkt上线推迟等情况,是创新者“试图纠正错误”所导致的意外。

就在他发表上述言论几天前,此前申请推出比特币ETF的两名业内人士,温克尔沃斯兄弟(Winklevoss Twins)透露,投资工具的延期上线是可以接受的。他们指出,SEC对比特币ETF的犹豫是合乎逻辑的,他解释说,既然比特币ETF将是许多加密货币支持工具中的第一个,“我们需要把它做好。”

不过,Sonnenshein透露,Grayscale的资产管理规模仍在继续膨胀,并将这归因于“专业投资者”的兴趣日益浓厚。

公开的数据证实了这一点。去年12月,报告指出,Grayscale管理的比特币超过20.3万个,超过目前流通的所有比特币的1%。

原文:https://www.newsbtc.com/2019/01/17/bitcoin-giant-grayscale-stellar-lumens-institutional-offering/

作者:NICK CHONG

译者:kyle

2018年加密货币投资公司Grayscale收入打破记录达到3.3亿美元

资讯 • chainb 发表了文章 • 2018-11-04 09:24

在报告中,Grayscale强调其在过去三个月筹集了8110万美元,这使得该公司今年迄今的资金流入量接近3.3亿美元,比2017年同期增长了近1200%,当时的收入为2540万美元。本年度是Grayscale自建立以来发展最强劲的一年。

据报道,第三季度,机构投资者的贡献增加到了70%,与前两个季度相比,投入的美元价值仍然较低。比特币投资信托基金的流入量占73%,而剩余的27%是与其他数字资产挂钩的Grayscale产品。2018年Grayscale的第一个正季度回报是由比特币投资信托和XRP投资信托产生的。

就平均每周投资而言,第三季度为620万美元,低于公司2018年期间所有产品的平均每周投资额。Grayscale指出:“比特币投资信托基金的平均每周流入量为450万美元,低于年初至今的550万美元平均水平。‘非比特币’投资产品的平均每周流入量为170万美元,低于年初至今的平均290万美元。”

Grayscale进一步指出,尽管第三季度新进入的大部分投资都流向比特币投资信托基金,但投资者正在将其投资组合分散到其他数字资产中。所有的新投资中有64%来自美国投资者,其次是离岸投资者,以及来自世界其他地区的投资者。

10月初,比特币投资信托基金的净资产价值达到2017年BTC价格飙升以来的最低点。据报道,自去年12月BTC达到近20,000美元以来,比特币投资信托的股价下跌了约80%。据称BTC价格在同一时间段内下跌了近66%。

原文:https://cointelegraph.com/news/crypto-investment-firms-revenue-reaches-record-330-mln-in-2018-despite-bear-market

来源:Cointelegraph

作者:Ana Alexandre

编译:Miracle Zhang 查看全部

根据11月1日发布的第三季度(Q3)投资报告,加密货币资产管理公司Grayscale Investments Inc.在2018年的收入接近3.3亿美元。尽管目前加密货币市场普遍存在熊市现象,该公司仍实现了这一数字。

在报告中,Grayscale强调其在过去三个月筹集了8110万美元,这使得该公司今年迄今的资金流入量接近3.3亿美元,比2017年同期增长了近1200%,当时的收入为2540万美元。本年度是Grayscale自建立以来发展最强劲的一年。

据报道,第三季度,机构投资者的贡献增加到了70%,与前两个季度相比,投入的美元价值仍然较低。比特币投资信托基金的流入量占73%,而剩余的27%是与其他数字资产挂钩的Grayscale产品。2018年Grayscale的第一个正季度回报是由比特币投资信托和XRP投资信托产生的。

就平均每周投资而言,第三季度为620万美元,低于公司2018年期间所有产品的平均每周投资额。Grayscale指出:“比特币投资信托基金的平均每周流入量为450万美元,低于年初至今的550万美元平均水平。‘非比特币’投资产品的平均每周流入量为170万美元,低于年初至今的平均290万美元。”

Grayscale进一步指出,尽管第三季度新进入的大部分投资都流向比特币投资信托基金,但投资者正在将其投资组合分散到其他数字资产中。所有的新投资中有64%来自美国投资者,其次是离岸投资者,以及来自世界其他地区的投资者。

10月初,比特币投资信托基金的净资产价值达到2017年BTC价格飙升以来的最低点。据报道,自去年12月BTC达到近20,000美元以来,比特币投资信托的股价下跌了约80%。据称BTC价格在同一时间段内下跌了近66%。

原文:https://cointelegraph.com/news/crypto-investment-firms-revenue-reaches-record-330-mln-in-2018-despite-bear-market

来源:Cointelegraph

作者:Ana Alexandre

编译:Miracle Zhang

研究表明:比特币牛市仍需等待,机构入场依旧缓慢

资讯 • 8btc 发表了文章 • 2019-10-22 18:44

然而,截至目前,机构们似乎尚未对加密货币市场产生重大影响。

进入比特币市场的机构依旧是少数

例如,BlockFi本月早些时候发布报告称,当前美国总共有201只私人基金配置了加密货币,“加密货币病毒”确实在传播,但到目前为止,它只感染了私人基金总人口的1.3%。

而这201家机构,可分为三个不同的部分:

1、投资加密货币或相关交易的传统对冲基金;

2、直接投资加密货币及ICO的加密货币基金;

3、投资加密货币公司的风险基金(VC),有时它们也会将部分资金投资于加密货币;

据悉,这个“俱乐部”管理的总资产规模约为2860亿美元,假设其中只有1%的资金投资到加密货币市场(注:估算方法来自BlockFi),那么目前投入加密货币领域的传统对冲基金资金约为25亿美元,除此之外,包括风险基金、做市商、家族理财办公室、超高净值个人、主权财富基金、海外基金等,总共可能有至少35亿美元的传统基金资金已进入了加密货币领域。

最近,VC投资公司CryptoOracle与四位VC投资者举行了电话会议,他们分别是Castle Island Ventures的Matthew Welsh、Blockchain Coinvestors的Matthew Le Merle、银城堡数字货币投资集团的Eli Mizroch,以及Ikigai资产管理公司的Travis Kling。

这些投资者来自世界各地,他们都围绕着机构参与比特币和加密货币的话题发表了自己的看法,CryptoOracle合伙人Lou Kerner在电话会议结束后总结道:

“虽然所有的讲话者都有些盲目乐观,但他们的观点都是经衡量的,并且意识到了未来的挑战。他们的共识是,机构投资者正在进入这个市场,但距离大规模还需要1年多的时间。”

他们认为,机构涌入的必要条件是“成熟的三大基础设施”:合格的托管、受监管的现货交易所以及期货交易所,以及机构规模的健壮数据提供商。

目前,加密货币市场确实存在着以上三大基础设施的机构级解决方案,但根据Kerner表示,这些仍然是不够的,其指出:

“对于监管问题,证券交易委员会的清晰监管是必要的,而对于交易所,则需要监视共享协议以及提供成熟的结算服务。”

机构们正在赶来的路上……

尽管机构们尚未大规模深入探索比特币,但有证据表明,它们正变得越来越积极。

就在上周,领先的加密货币投资服务提供商Grayscale(灰度)透露,该公司的产品创下了季度新高,三个月内就吸引了2.549亿美元的资金。有意思的是,这些流入加密货币市场的资金,有大部分是来自机构投资者。据报告表示,事实上,大约84%的资金是来自机构投资者(主要由对冲基金主导)。

而Grayscale(灰度)并不是机构投资者唯一的加密货币参与渠道,曾被视为“牛市发动机”的Bakkt在9月份时推出了它的实物交割比特币期货。

在和分析师PlanB交谈时,他评论称:

“Bakkt给投资者提供了另一种方式来出售他们的投资标的,这是另一个出口,而如果我不确定自己能否以合理的市场价出售投资标的,那我永远都不会去购买。”

另外,重量级投资机构Fidelity(富达)刚刚披露,其已开始加大对加密货币业务的投入力度。报道援引Fidelity(富达)首席执行官阿比盖尔·约翰逊(Abigail Johnson)的话指出,富达公司于2018年年底时成立加密货币部门,其目前正在全面推出数字资产的托管及交易服务。而这家投资管理巨头,当前正管理着约2.4万亿美元的资产。

虽然机构们在加速进场,但比特币的开拓者还是散户

诚然,人们对机构参与者会有很大的关注,但在加密货币这一革命性的行业当中,机构似乎并非是占据主导作用的。据Kerner表示,他认为比特币的大部分增长都是以散户为基础的,他甚至还表示,所谓机构将是这个市场的追随者,而不是开拓者。

事实上,在过去十年中,比特币的大部分增长(从0到20000美元)都是由散户、密码朋克、早期采用者、风险投资家以及其他非机构组织推动的。

你怎么看?

原文:https://www.newsbtc.com/2019/10/21/institutions-yet-to-delve-bitcoin-crypto-vcs/

https://medium.com/crypto-oracle/7-thoughts-following-our-conference-call-when-will-institutional-investors-join-the-bitcoin-bd7dfb5f3f63

编译:隔夜的粥 查看全部

很多加密货币投资者声称,下一轮牛市将由机构们推动。

然而,截至目前,机构们似乎尚未对加密货币市场产生重大影响。

进入比特币市场的机构依旧是少数

例如,BlockFi本月早些时候发布报告称,当前美国总共有201只私人基金配置了加密货币,“加密货币病毒”确实在传播,但到目前为止,它只感染了私人基金总人口的1.3%。

而这201家机构,可分为三个不同的部分:

1、投资加密货币或相关交易的传统对冲基金;

2、直接投资加密货币及ICO的加密货币基金;

3、投资加密货币公司的风险基金(VC),有时它们也会将部分资金投资于加密货币;

据悉,这个“俱乐部”管理的总资产规模约为2860亿美元,假设其中只有1%的资金投资到加密货币市场(注:估算方法来自BlockFi),那么目前投入加密货币领域的传统对冲基金资金约为25亿美元,除此之外,包括风险基金、做市商、家族理财办公室、超高净值个人、主权财富基金、海外基金等,总共可能有至少35亿美元的传统基金资金已进入了加密货币领域。

最近,VC投资公司CryptoOracle与四位VC投资者举行了电话会议,他们分别是Castle Island Ventures的Matthew Welsh、Blockchain Coinvestors的Matthew Le Merle、银城堡数字货币投资集团的Eli Mizroch,以及Ikigai资产管理公司的Travis Kling。

这些投资者来自世界各地,他们都围绕着机构参与比特币和加密货币的话题发表了自己的看法,CryptoOracle合伙人Lou Kerner在电话会议结束后总结道:

“虽然所有的讲话者都有些盲目乐观,但他们的观点都是经衡量的,并且意识到了未来的挑战。他们的共识是,机构投资者正在进入这个市场,但距离大规模还需要1年多的时间。”

他们认为,机构涌入的必要条件是“成熟的三大基础设施”:合格的托管、受监管的现货交易所以及期货交易所,以及机构规模的健壮数据提供商。

目前,加密货币市场确实存在着以上三大基础设施的机构级解决方案,但根据Kerner表示,这些仍然是不够的,其指出:

“对于监管问题,证券交易委员会的清晰监管是必要的,而对于交易所,则需要监视共享协议以及提供成熟的结算服务。”

机构们正在赶来的路上……

尽管机构们尚未大规模深入探索比特币,但有证据表明,它们正变得越来越积极。

就在上周,领先的加密货币投资服务提供商Grayscale(灰度)透露,该公司的产品创下了季度新高,三个月内就吸引了2.549亿美元的资金。有意思的是,这些流入加密货币市场的资金,有大部分是来自机构投资者。据报告表示,事实上,大约84%的资金是来自机构投资者(主要由对冲基金主导)。

而Grayscale(灰度)并不是机构投资者唯一的加密货币参与渠道,曾被视为“牛市发动机”的Bakkt在9月份时推出了它的实物交割比特币期货。

在和分析师PlanB交谈时,他评论称:

“Bakkt给投资者提供了另一种方式来出售他们的投资标的,这是另一个出口,而如果我不确定自己能否以合理的市场价出售投资标的,那我永远都不会去购买。”

另外,重量级投资机构Fidelity(富达)刚刚披露,其已开始加大对加密货币业务的投入力度。报道援引Fidelity(富达)首席执行官阿比盖尔·约翰逊(Abigail Johnson)的话指出,富达公司于2018年年底时成立加密货币部门,其目前正在全面推出数字资产的托管及交易服务。而这家投资管理巨头,当前正管理着约2.4万亿美元的资产。

虽然机构们在加速进场,但比特币的开拓者还是散户

诚然,人们对机构参与者会有很大的关注,但在加密货币这一革命性的行业当中,机构似乎并非是占据主导作用的。据Kerner表示,他认为比特币的大部分增长都是以散户为基础的,他甚至还表示,所谓机构将是这个市场的追随者,而不是开拓者。

事实上,在过去十年中,比特币的大部分增长(从0到20000美元)都是由散户、密码朋克、早期采用者、风险投资家以及其他非机构组织推动的。

你怎么看?

原文:https://www.newsbtc.com/2019/10/21/institutions-yet-to-delve-bitcoin-crypto-vcs/

https://medium.com/crypto-oracle/7-thoughts-following-our-conference-call-when-will-institutional-investors-join-the-bitcoin-bd7dfb5f3f63

编译:隔夜的粥

灰度Q3报告:本季度投资流入超2.5亿美元,环比增长2倍

市场 • 8btc 发表了文章 • 2019-10-16 11:48

数字货币资产管理公司灰度(Grayscale)昨日宣布,其“数字大市值基金”(DLC)的份额已获得美国金融监管局(FINRA)批准在场外交易市场公开报价,股票代号为:GDLCF。这标志着美国引入了首个价值来自多种数字货币的公开报价证券。随后,Grayscale在官方推特上发布了2019年第三季度的报告。

“我们的《 2019年第三季度灰度数字资产投资报告》重点介绍了今年第三季度整个灰度系列产品的投资活动和市场表现。剧透警报:这是一个创纪录的季度。”

Grayscale报告称,尽管整个数字资产市场的价格近期有所下跌,但其投资流入资金环比增长了两倍,“从84.8美元增至2.549亿美元”。作为Digital Currency Group的一部分,灰度投资产品目前包括公开报价的比特币信托(OTCQX:GBTC)、以太坊信托(OTCQX:ETHE)、以太坊经典信托(OTCQX:ETCG)及其经FINRA批准的旗舰产品数字大市值基金(DLC)。

根据以上图表,2019年第三季度资金流入量占灰度产品自创建以来总累积流入量的近27%。Grayscale在过去三个月中筹集了2.549亿美元,平均每周投资额为1,960万美元。

“此外,本季度67%的资金流入了灰度比特币信托基金(GBT),33%的资金流入其他产品。资金的分部情况在过去12个月中处于更加均衡的状态。”

Untitled3数据来源:灰度投资

由于监管方面的问题持续存在,Grayscale的投资组合主要由美国和离岸机构投资者主导,其中超过50%的投资者来自离岸市场。尽管上述数据可能无法准确描述整个加密货币市场,但Grayscale希望能够“针对数字资产投资活动提供一种与通常理解的观点所不同的独特见解”。

原文:https://eng.ambcrypto.com/grayscale-reports-tripled-inflows-offshore-institutional-investors-in-majority/

作者:Arijit Sarkar

编译:Apatheticco 查看全部

Untitled2-1数据来源:灰度投资

数字货币资产管理公司灰度(Grayscale)昨日宣布,其“数字大市值基金”(DLC)的份额已获得美国金融监管局(FINRA)批准在场外交易市场公开报价,股票代号为:GDLCF。这标志着美国引入了首个价值来自多种数字货币的公开报价证券。随后,Grayscale在官方推特上发布了2019年第三季度的报告。

“我们的《 2019年第三季度灰度数字资产投资报告》重点介绍了今年第三季度整个灰度系列产品的投资活动和市场表现。剧透警报:这是一个创纪录的季度。”

Grayscale报告称,尽管整个数字资产市场的价格近期有所下跌,但其投资流入资金环比增长了两倍,“从84.8美元增至2.549亿美元”。作为Digital Currency Group的一部分,灰度投资产品目前包括公开报价的比特币信托(OTCQX:GBTC)、以太坊信托(OTCQX:ETHE)、以太坊经典信托(OTCQX:ETCG)及其经FINRA批准的旗舰产品数字大市值基金(DLC)。

根据以上图表,2019年第三季度资金流入量占灰度产品自创建以来总累积流入量的近27%。Grayscale在过去三个月中筹集了2.549亿美元,平均每周投资额为1,960万美元。

“此外,本季度67%的资金流入了灰度比特币信托基金(GBT),33%的资金流入其他产品。资金的分部情况在过去12个月中处于更加均衡的状态。”

Untitled3数据来源:灰度投资

由于监管方面的问题持续存在,Grayscale的投资组合主要由美国和离岸机构投资者主导,其中超过50%的投资者来自离岸市场。尽管上述数据可能无法准确描述整个加密货币市场,但Grayscale希望能够“针对数字资产投资活动提供一种与通常理解的观点所不同的独特见解”。

原文:https://eng.ambcrypto.com/grayscale-reports-tripled-inflows-offshore-institutional-investors-in-majority/

作者:Arijit Sarkar

编译:Apatheticco

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

公司 • huoxing 发表了文章 • 2019-10-14 12:50

在加密世界,DCG是一个不可忽视的存在。

它不仅坐拥灰度投资(Grayscale)、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

支持它的是一众商业和资本巨头,包括万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等。这些机构不仅提供了充足的资金,还借助自身的资源优势帮助DCG在全球范围内扩充投资版图。

DCG创始人Barry Silbert的经历同样传奇。他曾与扎克伯格同时入围《财富》杂志2011年度“40岁以下商界明星40强”,2011年因持有比特币获得第一桶金,2013年作为个人天使投资了Coinbase、Bitpay和Ripple,2016年宣布清空股票、梭哈数字货币,2018年闯入《福布斯》加密货币富豪榜。

即使在2018年市场寒冬,Barry Silbert和DCG依然马不停蹄,广泛布局。进入2019年,随着机构投资者的陆续进场,Silbert坚信2019年存在巨大商机。

加密世界的“伯克希尔•哈撒韦”

一场关于加密货币的投资实验促成了DCG的诞生。

2008年,金融海啸不期而至,传统资产迅速缩水,Barry Silbert及其旗下的私募股权交易平台SecondMarket也无法置身事外。

Silbert为此开始寻找可替代的投资标的,比特币便是其中之一。在他看来,比特币“数字黄金”的概念非常有意思,去中心化的货币体系有可能改变这个世界。

△DCG掌门人Barry Silbert

自2011年起,Silbert开始陆续购入比特币。这一年,比特币迎来一个重要的里程碑:价格与美元平齐。随后,比特币与英镑、巴西币、波兰币兑换交易平台上线,加之《时代周刊》、《福布斯》等主流媒体大量报道,比特币走入公众视野,不少投资者疯狂涌入。

2011年6月8日,比特币单枚成交价达到31.9美元,创历史新高,比初始价格上涨超一万倍。Silbert很快收获了第一桶金,并开始对加密货币初创企业进行天使投资,包括Coinbase、BitPay和CoinLab等。

兴奋之下,他提议SecondMarket董事会投资300万公司资金购买比特币,但董事会无动于衷,其中一名股东直言:“我觉得这个投资太过于疯狂,我们争执不下。”

Silbert并未放弃,再三劝说之后,终于说服董事会,同时拿出部分资金孵化了一支名为Bitcoin Investment Trust的比特币投资基金,在SecondMarket内部运营。

2015 年,Nasdaq收购SecondMarket的股票二级市场业务。此次出售公司的收入流入新机构Digital Currency Group(DCG),后者将投资基金、经济业务和他个人的天使投资合并。但据公开报道显示,此次业务剥离过程复杂,历时数年才最终完成。

按照Silbert的构想,新成立的DCG聚焦于加密货币领域的投资,但跟其他风险基金不同:“我们拥有投资公司、收购公司以及永久持有资本的权力,但不是一个基金,不需要把资金返还给有限合伙人,而是在公司内部重新部署资本。我们的目标是加快一个更好的金融体系的发展。”他还强调,未来可能带领公司上市。

在DCG成立的第一年,Silbert还启动了对外融资,得到了万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等知名机构的支持。

值得注意的是,DCG早期投资方还包含一家中国基金——HCM资本。

公开资料显示,HCM是富士康集团开展投资与金融业务的全球性控股公司。其创始管理合伙人李仁杰在接受采访时表示:“Barry Silbert说,他要打造一个加密世界的伯克希尔•哈撒韦,我觉得这是个非常好的主意。在一个行业的早期发展阶段,在一些重要的领域,可以通过控股或者全资持有,在另外一些领域,可以通过投资去慢慢地铺展。这种想法非常不错。我们觉得需要和这样的企业形成伙伴关系。”

恰如李仁杰所言,DCG的经营模式与巴菲特旗下的伯克希尔•哈撒韦集团相似,是集控股和投资于一体的多元化集团。公开资料显示,DCG迄今已在全球30多个国家投资百余家区块链公司,同时拥有灰度投资(Grayscale)、CoinDesk 和Genesis三家子公司。

在众多研究机构出具的区块链投资机构榜单中,DCG稳居No.1。

坐拥三家子公司

与DCG在业界的地位一样,三家子公司在各自的领域同样举足轻重:

1. 灰度投资

灰度投资成立于2013年,是全球最大的加密资产管理公司,服务的客户主要为机构投资者,其投资动向和布局具有风向标意义。

今年8月,灰度公布了旗下的9支信托基金,投资标的为BTC、BCH、ETH、ETC、ZEN、XLM、LTC、XRP以及Zcash,资产管理规模高达25亿美元。

据灰度第二季度投资报告显示,上半年灰度系列加密投资工具的总资金流入量达到1.274亿美元,二季度占比66.56%,其中比特币信托(GBTC)和灰度数字大市值基金(Grayscale Digital Large Cap Fund)表现最佳,季度回报率分别高达178.8%和147.6%。

得益于良好的投资收益,截至6月30日,灰度投资管理的加密资产总规模达到了27亿美元,几乎是一季度末的3倍(当时为9.26亿美元),仅比2017年12月的高点低22%(当时为35亿美元)。

2. Genesis

Genesis成立于2013年,前身为SecondMarket的交易部门,目前是一家合规的数字加密货币场外交易经纪商,主要为想大量买卖数字货币的机构投资者和高净值人士提供渠道。

去年5月,Genesis取得纽约州数字货币许可证,从而得以持证在该州提供大量的BTC、BCH、ETC、LTC、ZEC、XRP和ETH流动性。在拿到许可证之前,该公司依据DFS的“安全港”条款运营。

为了满足投资者的贷款需求,Genesis还在去年3月推出了加密货币贷款业务。截至今年4月底,该业务已经向机构借款人借出了价值15.3亿美元的数字资产。Genesis公司表示,今年第一季度公司贷款总额达到4.25亿美元,比2018年底增长15%。

今年7月,Genesis公布贷款业务报告,统计指出,Genesis第二季度贷款业务的增长创下纪录,增加7.46 亿美元的加密资产贷款,自成立以来的总贷款额突破23亿美元。

3. CoinDesk

CoinDesk成立于2013年5月,是币圈最早的新闻资讯网站之一,每年都会举办一次共识大会。国内很多平台把它当做国外币圈的主要消息来源。

公开资料显示,CoinDesk由投资人兼企业家Shakil Khan 创立,起初只是一个简单的网站,而后随着加密产业的发展,逐渐成长为一家媒体公司。

2016年,DCG以50万美元的价格收购CoinDesk。此举一度引发外界对报道内容是否客观中立的质疑,DCG创始人Barry Silbert为此一直强调保持CoinDesk团队的独立运转,“我们不会干涉CoinDesk的运营”。

布局全球超百家区块链公司

成立4年来,DCG的投资版图已经覆盖全球30多个国家超百家区块链公司。这些公司从交易所、钱包到媒体、区块链协议,几乎覆盖了区块链行业的每一个环节。

数据来源:DCG官网

根据DCG官网所列出的投资公司,火星财经APP(ID:hxcj24h)归纳如下:

1. 交易所

2. 工具及相关

3. 基础设施

4. 企业级服务

5. 投资/托管

6. 银行/支付

7. 媒体和信息传输

8. 数据相关

9. 虚拟货币

10. 其他

透过这些公司,可见DCG在区块链领域布局广泛,但也有专注的重点,比如重点布局交易所以及各类工具,这些项目在DCG的投资组合中占了较大比重。

DCG投资的很多项目并非要颠覆传统行业,而是借助区块链技术对原有的流程进行改造,或降低成本,或提高效率,强调用技术解决商业问题。

此外,DCG很少直接参与ICO项目。Barry Silbert曾表示,部分原因是如果那些 ICO的代币被监管部门认定为证券,将带来“灾难性的风险”。另外,他认为ICO中的估值高得“毫无道理”。

看好2019年市场机遇

DCG能够在全球范围内布局,自然离不开幕后掌舵者Barry Silbert。

这位久经沙场的币圈老兵早在2016年底就宣布清空股票,全力投资BTC、ETC和ZEC。

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

有意思的是,早在2014年,Silbert便阐述了对比特币未来10年的预测,其中包含Facebook将通过比特币为用户提供汇款、银行业务及私人间的转账服务。

如今,随着Libra项目的出现,Facebook进军加密产业的步伐越来越快,足见Silbert的行业洞察力。

在评论Libra时,Silbert不吝赞美之词:“Facebook的Libra稳定币将会在世界金融历史发展进程中起到一个催化剂的作用,促使全球社会广泛接收包括比特币在内的数字资产作为大众消费方式。”

与此同时,他对加密投资的热情始终狂热。即便在不少加密基金收缩投资规模的2018年,DCG依然不停地跑马圈地。

去年2月,DCG投资Silvergate Capital Corporation,资金规模高达1.14亿美元,该公司所属银行机构 Silvergate Bank对加密货币表现出友好态度。

3个月后,DCG追加投资加密货币公司Circle E轮融资。本轮融资金额1.1亿美元,由比特大陆领投,Accel、Blockchain Capital、Breyer、DCG、General Catalyst、IDG、Pantera和Tusk Ventures参投。

进入2019年,DCG相继投资Coinhouse、Lucid、Staked等公司,几乎每个月都有新的投资消息传出。

在接受媒体采访时,Barry Silbert直言坚定看好加密货币的未来。他认为2019 年机构投资者向加密货币市场进军将变得更为清晰,这会为DCG带来巨大商机。

Barry Silbert表示:“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

他甚至推测,2019年年底的讨论话题还会改变:“人们讨论的不再是加密货币是好还是坏的问题,而是:这就是发财的机会。”

参考文章:

1. 《大财团背后的布局:手持20万枚比特币的男人如何呼风唤雨?》

2. 《盘一盘投资大鳄DCG的100多家公司》

3. 《一文读透加密世界最有权势的大鳄DCG》

4. 《加密货币投资银行 Galaxy Digital 上市!你可认识背后的中国》

5. 《揭秘隐形已久的世界第一区块链基金》 查看全部

DCG不仅坐拥灰度投资、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

在加密世界,DCG是一个不可忽视的存在。

它不仅坐拥灰度投资(Grayscale)、CoinDesk 和Genesis三家知名子公司,还在全球30多个国家低调投资了100多家区块链公司,常年活跃在众多区块链投资机构榜单首位。

支持它的是一众商业和资本巨头,包括万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等。这些机构不仅提供了充足的资金,还借助自身的资源优势帮助DCG在全球范围内扩充投资版图。

DCG创始人Barry Silbert的经历同样传奇。他曾与扎克伯格同时入围《财富》杂志2011年度“40岁以下商界明星40强”,2011年因持有比特币获得第一桶金,2013年作为个人天使投资了Coinbase、Bitpay和Ripple,2016年宣布清空股票、梭哈数字货币,2018年闯入《福布斯》加密货币富豪榜。

即使在2018年市场寒冬,Barry Silbert和DCG依然马不停蹄,广泛布局。进入2019年,随着机构投资者的陆续进场,Silbert坚信2019年存在巨大商机。

加密世界的“伯克希尔•哈撒韦”

一场关于加密货币的投资实验促成了DCG的诞生。

2008年,金融海啸不期而至,传统资产迅速缩水,Barry Silbert及其旗下的私募股权交易平台SecondMarket也无法置身事外。

Silbert为此开始寻找可替代的投资标的,比特币便是其中之一。在他看来,比特币“数字黄金”的概念非常有意思,去中心化的货币体系有可能改变这个世界。

△DCG掌门人Barry Silbert

自2011年起,Silbert开始陆续购入比特币。这一年,比特币迎来一个重要的里程碑:价格与美元平齐。随后,比特币与英镑、巴西币、波兰币兑换交易平台上线,加之《时代周刊》、《福布斯》等主流媒体大量报道,比特币走入公众视野,不少投资者疯狂涌入。

2011年6月8日,比特币单枚成交价达到31.9美元,创历史新高,比初始价格上涨超一万倍。Silbert很快收获了第一桶金,并开始对加密货币初创企业进行天使投资,包括Coinbase、BitPay和CoinLab等。

兴奋之下,他提议SecondMarket董事会投资300万公司资金购买比特币,但董事会无动于衷,其中一名股东直言:“我觉得这个投资太过于疯狂,我们争执不下。”

Silbert并未放弃,再三劝说之后,终于说服董事会,同时拿出部分资金孵化了一支名为Bitcoin Investment Trust的比特币投资基金,在SecondMarket内部运营。

2015 年,Nasdaq收购SecondMarket的股票二级市场业务。此次出售公司的收入流入新机构Digital Currency Group(DCG),后者将投资基金、经济业务和他个人的天使投资合并。但据公开报道显示,此次业务剥离过程复杂,历时数年才最终完成。

按照Silbert的构想,新成立的DCG聚焦于加密货币领域的投资,但跟其他风险基金不同:“我们拥有投资公司、收购公司以及永久持有资本的权力,但不是一个基金,不需要把资金返还给有限合伙人,而是在公司内部重新部署资本。我们的目标是加快一个更好的金融体系的发展。”他还强调,未来可能带领公司上市。

在DCG成立的第一年,Silbert还启动了对外融资,得到了万事达卡、贝恩资本、加拿大帝国商业银行和纽约人寿保险等知名机构的支持。

值得注意的是,DCG早期投资方还包含一家中国基金——HCM资本。

公开资料显示,HCM是富士康集团开展投资与金融业务的全球性控股公司。其创始管理合伙人李仁杰在接受采访时表示:“Barry Silbert说,他要打造一个加密世界的伯克希尔•哈撒韦,我觉得这是个非常好的主意。在一个行业的早期发展阶段,在一些重要的领域,可以通过控股或者全资持有,在另外一些领域,可以通过投资去慢慢地铺展。这种想法非常不错。我们觉得需要和这样的企业形成伙伴关系。”

恰如李仁杰所言,DCG的经营模式与巴菲特旗下的伯克希尔•哈撒韦集团相似,是集控股和投资于一体的多元化集团。公开资料显示,DCG迄今已在全球30多个国家投资百余家区块链公司,同时拥有灰度投资(Grayscale)、CoinDesk 和Genesis三家子公司。

在众多研究机构出具的区块链投资机构榜单中,DCG稳居No.1。

坐拥三家子公司

与DCG在业界的地位一样,三家子公司在各自的领域同样举足轻重:

1. 灰度投资

灰度投资成立于2013年,是全球最大的加密资产管理公司,服务的客户主要为机构投资者,其投资动向和布局具有风向标意义。

今年8月,灰度公布了旗下的9支信托基金,投资标的为BTC、BCH、ETH、ETC、ZEN、XLM、LTC、XRP以及Zcash,资产管理规模高达25亿美元。

据灰度第二季度投资报告显示,上半年灰度系列加密投资工具的总资金流入量达到1.274亿美元,二季度占比66.56%,其中比特币信托(GBTC)和灰度数字大市值基金(Grayscale Digital Large Cap Fund)表现最佳,季度回报率分别高达178.8%和147.6%。

得益于良好的投资收益,截至6月30日,灰度投资管理的加密资产总规模达到了27亿美元,几乎是一季度末的3倍(当时为9.26亿美元),仅比2017年12月的高点低22%(当时为35亿美元)。

2. Genesis

Genesis成立于2013年,前身为SecondMarket的交易部门,目前是一家合规的数字加密货币场外交易经纪商,主要为想大量买卖数字货币的机构投资者和高净值人士提供渠道。

去年5月,Genesis取得纽约州数字货币许可证,从而得以持证在该州提供大量的BTC、BCH、ETC、LTC、ZEC、XRP和ETH流动性。在拿到许可证之前,该公司依据DFS的“安全港”条款运营。

为了满足投资者的贷款需求,Genesis还在去年3月推出了加密货币贷款业务。截至今年4月底,该业务已经向机构借款人借出了价值15.3亿美元的数字资产。Genesis公司表示,今年第一季度公司贷款总额达到4.25亿美元,比2018年底增长15%。

今年7月,Genesis公布贷款业务报告,统计指出,Genesis第二季度贷款业务的增长创下纪录,增加7.46 亿美元的加密资产贷款,自成立以来的总贷款额突破23亿美元。

3. CoinDesk

CoinDesk成立于2013年5月,是币圈最早的新闻资讯网站之一,每年都会举办一次共识大会。国内很多平台把它当做国外币圈的主要消息来源。

公开资料显示,CoinDesk由投资人兼企业家Shakil Khan 创立,起初只是一个简单的网站,而后随着加密产业的发展,逐渐成长为一家媒体公司。

2016年,DCG以50万美元的价格收购CoinDesk。此举一度引发外界对报道内容是否客观中立的质疑,DCG创始人Barry Silbert为此一直强调保持CoinDesk团队的独立运转,“我们不会干涉CoinDesk的运营”。

布局全球超百家区块链公司

成立4年来,DCG的投资版图已经覆盖全球30多个国家超百家区块链公司。这些公司从交易所、钱包到媒体、区块链协议,几乎覆盖了区块链行业的每一个环节。

数据来源:DCG官网

根据DCG官网所列出的投资公司,火星财经APP(ID:hxcj24h)归纳如下:

1. 交易所

2. 工具及相关

3. 基础设施

4. 企业级服务

5. 投资/托管

6. 银行/支付

7. 媒体和信息传输

8. 数据相关

9. 虚拟货币

10. 其他

透过这些公司,可见DCG在区块链领域布局广泛,但也有专注的重点,比如重点布局交易所以及各类工具,这些项目在DCG的投资组合中占了较大比重。

DCG投资的很多项目并非要颠覆传统行业,而是借助区块链技术对原有的流程进行改造,或降低成本,或提高效率,强调用技术解决商业问题。

此外,DCG很少直接参与ICO项目。Barry Silbert曾表示,部分原因是如果那些 ICO的代币被监管部门认定为证券,将带来“灾难性的风险”。另外,他认为ICO中的估值高得“毫无道理”。

看好2019年市场机遇

DCG能够在全球范围内布局,自然离不开幕后掌舵者Barry Silbert。

这位久经沙场的币圈老兵早在2016年底就宣布清空股票,全力投资BTC、ETC和ZEC。

揭秘加密世界第一投资大鳄DCG:低调布局百余家公司,笃定2019年是下注良机

有意思的是,早在2014年,Silbert便阐述了对比特币未来10年的预测,其中包含Facebook将通过比特币为用户提供汇款、银行业务及私人间的转账服务。

如今,随着Libra项目的出现,Facebook进军加密产业的步伐越来越快,足见Silbert的行业洞察力。

在评论Libra时,Silbert不吝赞美之词:“Facebook的Libra稳定币将会在世界金融历史发展进程中起到一个催化剂的作用,促使全球社会广泛接收包括比特币在内的数字资产作为大众消费方式。”

与此同时,他对加密投资的热情始终狂热。即便在不少加密基金收缩投资规模的2018年,DCG依然不停地跑马圈地。

去年2月,DCG投资Silvergate Capital Corporation,资金规模高达1.14亿美元,该公司所属银行机构 Silvergate Bank对加密货币表现出友好态度。

3个月后,DCG追加投资加密货币公司Circle E轮融资。本轮融资金额1.1亿美元,由比特大陆领投,Accel、Blockchain Capital、Breyer、DCG、General Catalyst、IDG、Pantera和Tusk Ventures参投。

进入2019年,DCG相继投资Coinhouse、Lucid、Staked等公司,几乎每个月都有新的投资消息传出。

在接受媒体采访时,Barry Silbert直言坚定看好加密货币的未来。他认为2019 年机构投资者向加密货币市场进军将变得更为清晰,这会为DCG带来巨大商机。

Barry Silbert表示:“机构投资者正逐渐深入这一阵地,他们还没有投入真金白银。我认为大家现在讨论的话题已经从比特币是毒药、老鼠仓还是数字黄金,变成了投资者该如何在加密货币领域进行正确资产匹配,该怎样进行相应资金分配。”

他甚至推测,2019年年底的讨论话题还会改变:“人们讨论的不再是加密货币是好还是坏的问题,而是:这就是发财的机会。”

参考文章:

1. 《大财团背后的布局:手持20万枚比特币的男人如何呼风唤雨?》

2. 《盘一盘投资大鳄DCG的100多家公司》

3. 《一文读透加密世界最有权势的大鳄DCG》

4. 《加密货币投资银行 Galaxy Digital 上市!你可认识背后的中国》

5. 《揭秘隐形已久的世界第一区块链基金》

持有20万个比特币的灰度投资公司(Grayscale)宣布推出恒星币(XLM)信托基金

资讯 • 8btc 发表了文章 • 2019-01-18 11:12

尽管比特币和大多数加密货币在进入2019年之后一直处于平淡无奇的价格停滞期,但这个行业的新贵却在稳步前进。自称“数字资产管理领域的全球领导者”的灰度投资公司(Grayscale Investments)昨日宣布推出了一个以恒星币 (XLM)为核心的投资工具,似乎是为了激发华尔街的兴趣。

Grayscale为“瑞波币竞争对手”恒星币推出基金

本周四,数字货币集团(DCG)旗下最重要的分支机构之一Grayscale推出了一个内部的恒星币(XLM)信托基金,该基金以XLM为中心,XLM通常与Ripple的XRP相关。

“我们很高兴今天宣布两项重大进展!首先,今天标志着灰度恒星币信托基金正式启动!投资者现在可以通过传统的投资工具,从XLM的价格变动中获利。- Grayscale (@GrayscaleInvest) 2019年1月17日”

对那些没有注意到这一点的人来说,恒星币Stellar是由杰德•麦卡莱布(Jed mccaleb)支持的恒星币发展基金(Stellar Development Fund)提供支持,是一个基于区块链的项目,专注于彻底改革全球银行系统。

在最近的一次采访中,McCaleb,这位创建了Ripple Labs和门头沟交易所(Mt. Gox)的人,声称他所创立的这种加密货币“应该”被用作“通用支付网络”,随后他提到了该项目促进“跨境支付和随时实现价值代币化”的能力。

Grayscale的新产品让人想起了已经推出的BTC、XRP等主要加密货币的投资信托基金。事实上,Grayscale的XLM信托基金是这类基金中的第九个。

这家加密货币创业公司的总经理Michael Sonnenshein声称,这种新型工具是Grayscale努力为投资者提供“具有巨大吸引力和资源的成熟区块链项目”的一部分。

Sonnenshein在接受《财富》“The Ledger”专栏采访时,进一步阐述了他的公司的理念。据Grayscale内部人士称,恒星币信托基金的成立是客户需求的结果。曾在摩根大通(J.P. Morgan)、巴克莱(Barclays)和美国银行(Bank of America)任职的Sonnenshein补充说,他对Stellar在金融领域的前景感到乐观,尤其是在外汇和跨境流程等细分领域。在提到Stellar的技术和拟议的用例时,他详细阐述了以下内容:

“一家美国银行可能在外国银行持有大量的货币,为了能够将这些外币的余额计入资产负债表,因为营运资本是有价值的……(有了Stellar)金融机构就不需要到处都持有这些余额。这将提高效率,并支撑其他用途的资产负债表。”

Grayscale网站的数据显示,Stellar Lumens Trust启动时已经拥有40万美元的管理资产,这意味着Grayscale最近发布的产品目前持有大约3,870,000个XLM。

就在Grayscale推出XLM基金的几个月前,该公司曾在Horizen的ZEN上押注数百万美元。ZEN是一种新兴的以隐私为中心的数字资产,面向安全意识较重的投资者。

Grayscale仍旧看好华尔街进军比特币

在上述《财富》(Fortune)杂志的采访中,Sonnenshein还驳斥了一种观点,即华尔街已经放慢了进入加密货币和区块链技术领域的步伐。

数周前,彭博社声称金融机构已经把投资加密货币放在他们的风险投资的次要位置。之后,The Block透露,Coinbase已经开始从华尔街目标客户转移,因为华尔街兴趣减弱。

然而,Grayscale认为,情况远非如此。Sonnenshein指出,Bakkt上线推迟等情况,是创新者“试图纠正错误”所导致的意外。

就在他发表上述言论几天前,此前申请推出比特币ETF的两名业内人士,温克尔沃斯兄弟(Winklevoss Twins)透露,投资工具的延期上线是可以接受的。他们指出,SEC对比特币ETF的犹豫是合乎逻辑的,他解释说,既然比特币ETF将是许多加密货币支持工具中的第一个,“我们需要把它做好。”

不过,Sonnenshein透露,Grayscale的资产管理规模仍在继续膨胀,并将这归因于“专业投资者”的兴趣日益浓厚。

公开的数据证实了这一点。去年12月,报告指出,Grayscale管理的比特币超过20.3万个,超过目前流通的所有比特币的1%。

原文:https://www.newsbtc.com/2019/01/17/bitcoin-giant-grayscale-stellar-lumens-institutional-offering/

作者:NICK CHONG

译者:kyle 查看全部

(图片来源:unsplash)

尽管比特币和大多数加密货币在进入2019年之后一直处于平淡无奇的价格停滞期,但这个行业的新贵却在稳步前进。自称“数字资产管理领域的全球领导者”的灰度投资公司(Grayscale Investments)昨日宣布推出了一个以恒星币 (XLM)为核心的投资工具,似乎是为了激发华尔街的兴趣。

Grayscale为“瑞波币竞争对手”恒星币推出基金

本周四,数字货币集团(DCG)旗下最重要的分支机构之一Grayscale推出了一个内部的恒星币(XLM)信托基金,该基金以XLM为中心,XLM通常与Ripple的XRP相关。

“我们很高兴今天宣布两项重大进展!首先,今天标志着灰度恒星币信托基金正式启动!投资者现在可以通过传统的投资工具,从XLM的价格变动中获利。- Grayscale (@GrayscaleInvest) 2019年1月17日”

对那些没有注意到这一点的人来说,恒星币Stellar是由杰德•麦卡莱布(Jed mccaleb)支持的恒星币发展基金(Stellar Development Fund)提供支持,是一个基于区块链的项目,专注于彻底改革全球银行系统。

在最近的一次采访中,McCaleb,这位创建了Ripple Labs和门头沟交易所(Mt. Gox)的人,声称他所创立的这种加密货币“应该”被用作“通用支付网络”,随后他提到了该项目促进“跨境支付和随时实现价值代币化”的能力。

Grayscale的新产品让人想起了已经推出的BTC、XRP等主要加密货币的投资信托基金。事实上,Grayscale的XLM信托基金是这类基金中的第九个。

这家加密货币创业公司的总经理Michael Sonnenshein声称,这种新型工具是Grayscale努力为投资者提供“具有巨大吸引力和资源的成熟区块链项目”的一部分。

Sonnenshein在接受《财富》“The Ledger”专栏采访时,进一步阐述了他的公司的理念。据Grayscale内部人士称,恒星币信托基金的成立是客户需求的结果。曾在摩根大通(J.P. Morgan)、巴克莱(Barclays)和美国银行(Bank of America)任职的Sonnenshein补充说,他对Stellar在金融领域的前景感到乐观,尤其是在外汇和跨境流程等细分领域。在提到Stellar的技术和拟议的用例时,他详细阐述了以下内容:

“一家美国银行可能在外国银行持有大量的货币,为了能够将这些外币的余额计入资产负债表,因为营运资本是有价值的……(有了Stellar)金融机构就不需要到处都持有这些余额。这将提高效率,并支撑其他用途的资产负债表。”

Grayscale网站的数据显示,Stellar Lumens Trust启动时已经拥有40万美元的管理资产,这意味着Grayscale最近发布的产品目前持有大约3,870,000个XLM。

就在Grayscale推出XLM基金的几个月前,该公司曾在Horizen的ZEN上押注数百万美元。ZEN是一种新兴的以隐私为中心的数字资产,面向安全意识较重的投资者。

Grayscale仍旧看好华尔街进军比特币

在上述《财富》(Fortune)杂志的采访中,Sonnenshein还驳斥了一种观点,即华尔街已经放慢了进入加密货币和区块链技术领域的步伐。

数周前,彭博社声称金融机构已经把投资加密货币放在他们的风险投资的次要位置。之后,The Block透露,Coinbase已经开始从华尔街目标客户转移,因为华尔街兴趣减弱。

然而,Grayscale认为,情况远非如此。Sonnenshein指出,Bakkt上线推迟等情况,是创新者“试图纠正错误”所导致的意外。

就在他发表上述言论几天前,此前申请推出比特币ETF的两名业内人士,温克尔沃斯兄弟(Winklevoss Twins)透露,投资工具的延期上线是可以接受的。他们指出,SEC对比特币ETF的犹豫是合乎逻辑的,他解释说,既然比特币ETF将是许多加密货币支持工具中的第一个,“我们需要把它做好。”

不过,Sonnenshein透露,Grayscale的资产管理规模仍在继续膨胀,并将这归因于“专业投资者”的兴趣日益浓厚。

公开的数据证实了这一点。去年12月,报告指出,Grayscale管理的比特币超过20.3万个,超过目前流通的所有比特币的1%。

原文:https://www.newsbtc.com/2019/01/17/bitcoin-giant-grayscale-stellar-lumens-institutional-offering/

作者:NICK CHONG

译者:kyle

当初风生水起的加密资产投资机构,现在还挣钱么?

市场 • chainnews 发表了文章 • 2018-11-25 11:35

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。 查看全部

欧洲风险投资公司 Outlier Ventures 发布 2018 年第三季度区块链全景报告,统计指出,截止 2018 年 11 月,风险投资机构在区块链及加密货币领域进行的投资从 2017 年的 9 亿美元增长至 28.5 亿美元,增长 316%;仅 2018 年第三季度,就有 119 起风投交易。报告指出,目前美国依然是该领域主要资金来源;截止 11 月,区块链领域已经出现 50 起并购交易。

但是随着今年比特币价格继续走低,机构投资者似乎加速疲软,以加密资产为主的投资机构,现在回报如何?

NGC 旗下 NGC Fund I 以比特币计净值为 6.03,以法币计资产较高点缩水

加密资产投资机构 NEO Global Capital 合伙人朱威宇在朋友圈披露,该机构管理的投资基金 NGC Fund I 成立一年以来,以比特币本位计净值为 6.03,剔除对公链项目本体(ONT)进行的投资,净值为 2.22。朱威宇表示,如以法币计算,该基金较高点出现大幅缩水,相比初始规模,依然有显著收益,目前资产规模约为 7231 万美元。NEO Global Capital 目前管理着两支投资基金,NGC Fund I 最大的投资项目为本体,另外一支投资基金 NEO ECO Fund 主要投资于 NEO 生态系统。

加密资产投资机构 BlockVC 第三季度实现 21% 回报

加密资产投资机构 BlockVC 创始人徐英凯在接受香港媒体采访时透露,BlockVC 截止目前跑赢加密货币市场整体走势,第三季度实现对美元 21% 的回报。徐英凯表示,BlockVC 核心团队近 50 人,加之旗下其他业务部门及辅助团队,整体团队成员近 200 人,目前在一、二级市场总计管理 3 亿美金左右资金。

Pantera Capital 旗下 Digital Asset Fund 改变投资策略,收益较 8 月提升

据华尔街日报报道,加密资产投资机构 Pantera Capital 旗下的数字资产投资基金 Digital Asset Fund 最近改变了投资策略,从之前依靠算法进行投资,转变为更加依赖投资团队深度介入的投资模式。Pantera Capital 旗下的 Digital Asset Fund 于 2017 年 11 月正式推出,此前被媒体爆出表现不佳,8 月末的净回报为 -72.7%。链闻获得的信息显示,该基金表现已有提升,10 月末净回报为 -43.2%。除此之外,Pantera Capital 旗下其他几支基金在 10 月末的净回报均为正值,其中 ICO Fund 净回报为 12.8%,Long-Term ICO Fund 净回报为 1.3%。此外,该机构旗下还管理着三支风险投资基金和一支比特币基金。

Kenetic 今年前十个月实现 77% 投资回报,与意博资本结盟向机构投资者提供加密资产投资通道

总部位于香港的区块链投资机构 Kenetic 宣布旗下的投资组合跑赢加密资产市场大幅下滑的熊市,截止 10 月 31 日的 10 个月中,其投资组合获得了 77% 的回报。Kenetic 首席执行官 Daniel Weinberg 表示,这主要得益于该机构在机构投资领域的经验和风险管理能力。Kenetic 同时宣布,与意博资本集团(VSFG)旗下的全资子公司意博资本亚洲有限公司达成战略合作关系,向专业机构投资者提供进入加密货币资产投资领域的机会。意博资本亚洲拥有香港证监会批准的第 1 类(证券交易)、第 4 类(就证券提供意见)及第 9 类(资产管理)业务牌照。

灰度投资 Grayscale 新推出的 Zen Investment Trust 发布至今亏损 43.2%

著名加密资产投资集团 DCG 旗下投资机构 Grayscale 披露,该机构不久前推出的全新信托基金 Zen Investment Trust 过去一个月中亏损 21.39%,自 8 月 6 日正式启动算起,基金亏损 43.2%。Grayscale 最新推出的这支 Zen Investment Trust 信托基金初始规模 635 万美元,专门投资于 Horizen 区块链项目的代币 Zen。该信托基金持有 Zen 代币,再向合格的机构投资者出售信托份额。这是 Grayscale 推出的第八支单一加密货币投资基金。Horizen 是一个以零知识证明技术为基础的隐私型加密货币平台。

数字资产管理公司 Grayscale 前三季募资规模创下记录,受机构投资者进入加密投资领域推动

DCG 旗下数字资产管理公司 Grayscale 发布的第三季度投资报告显示,由于机构投资者携资金进入加密资产投资领域,该公司今年前三季度共募资 3.3 亿美元,创下记录,相比之下,去年前三季度仅有 2500 万美元资金流入,2016 年前三季度仅有 1700 万资金流入。Grayscale 表示,机构投资者的资金占了前三季度募资金额的 59%。Grayscale 目前管理着 15 亿美元资产,是世界上最大的加密资产投资公司之一。

2018年加密货币投资公司Grayscale收入打破记录达到3.3亿美元

资讯 • chainb 发表了文章 • 2018-11-04 09:24

在报告中,Grayscale强调其在过去三个月筹集了8110万美元,这使得该公司今年迄今的资金流入量接近3.3亿美元,比2017年同期增长了近1200%,当时的收入为2540万美元。本年度是Grayscale自建立以来发展最强劲的一年。

据报道,第三季度,机构投资者的贡献增加到了70%,与前两个季度相比,投入的美元价值仍然较低。比特币投资信托基金的流入量占73%,而剩余的27%是与其他数字资产挂钩的Grayscale产品。2018年Grayscale的第一个正季度回报是由比特币投资信托和XRP投资信托产生的。

就平均每周投资而言,第三季度为620万美元,低于公司2018年期间所有产品的平均每周投资额。Grayscale指出:“比特币投资信托基金的平均每周流入量为450万美元,低于年初至今的550万美元平均水平。‘非比特币’投资产品的平均每周流入量为170万美元,低于年初至今的平均290万美元。”

Grayscale进一步指出,尽管第三季度新进入的大部分投资都流向比特币投资信托基金,但投资者正在将其投资组合分散到其他数字资产中。所有的新投资中有64%来自美国投资者,其次是离岸投资者,以及来自世界其他地区的投资者。

10月初,比特币投资信托基金的净资产价值达到2017年BTC价格飙升以来的最低点。据报道,自去年12月BTC达到近20,000美元以来,比特币投资信托的股价下跌了约80%。据称BTC价格在同一时间段内下跌了近66%。

原文:https://cointelegraph.com/news/crypto-investment-firms-revenue-reaches-record-330-mln-in-2018-despite-bear-market

来源:Cointelegraph

作者:Ana Alexandre

编译:Miracle Zhang 查看全部

根据11月1日发布的第三季度(Q3)投资报告,加密货币资产管理公司Grayscale Investments Inc.在2018年的收入接近3.3亿美元。尽管目前加密货币市场普遍存在熊市现象,该公司仍实现了这一数字。

在报告中,Grayscale强调其在过去三个月筹集了8110万美元,这使得该公司今年迄今的资金流入量接近3.3亿美元,比2017年同期增长了近1200%,当时的收入为2540万美元。本年度是Grayscale自建立以来发展最强劲的一年。

据报道,第三季度,机构投资者的贡献增加到了70%,与前两个季度相比,投入的美元价值仍然较低。比特币投资信托基金的流入量占73%,而剩余的27%是与其他数字资产挂钩的Grayscale产品。2018年Grayscale的第一个正季度回报是由比特币投资信托和XRP投资信托产生的。

就平均每周投资而言,第三季度为620万美元,低于公司2018年期间所有产品的平均每周投资额。Grayscale指出:“比特币投资信托基金的平均每周流入量为450万美元,低于年初至今的550万美元平均水平。‘非比特币’投资产品的平均每周流入量为170万美元,低于年初至今的平均290万美元。”

Grayscale进一步指出,尽管第三季度新进入的大部分投资都流向比特币投资信托基金,但投资者正在将其投资组合分散到其他数字资产中。所有的新投资中有64%来自美国投资者,其次是离岸投资者,以及来自世界其他地区的投资者。

10月初,比特币投资信托基金的净资产价值达到2017年BTC价格飙升以来的最低点。据报道,自去年12月BTC达到近20,000美元以来,比特币投资信托的股价下跌了约80%。据称BTC价格在同一时间段内下跌了近66%。

原文:https://cointelegraph.com/news/crypto-investment-firms-revenue-reaches-record-330-mln-in-2018-despite-bear-market

来源:Cointelegraph

作者:Ana Alexandre

编译:Miracle Zhang