通知设置 新通知

还原资产转移全过程:DragonEX 交易所被盗602万美元

peckshield 发表了文章 • 2019-03-27 11:17

PeckShield 安全团队接收到DragonEX 交易所预警之后,立马着手分析『黑客』攻击全过程,并对链上资产转移全路径进行还原。经PeckShield数字资产护航系统初步统计发现,DragonEx交易所共损失了价值6,028,283美元的数字资产,且已经有价值929,162美元的数字资产流入了交易所,目前尚有价值5,099,121美元的数字资产掌握在黑客手里。

PeckShield安全人员初步分析认为:黑客大概率是通过窃取交易所钱包私钥或非法获得API服务器访问,进而实施数字资产批量转移。

具体黑客实施的盗币和洗钱行为可分为两个阶段:

1、盗币阶段:发生在03月24日 凌晨1 点至早上8 点,黑客将交易所所属BTC、ETH、EOS等20余个币种资产转移到其个人账号上,完成资产转移窃取;

2、洗币阶段:开始于03月26日至今,截至目前,黑客已将价值929,162 美元的数字资产转入了各个不同交易所,很可能已被抛售,剩余的5,099,121大部分资金还在攻击者的关联账号当中,存在进一步流入交易所的可能,需要各方联动共同实施资金封堵。

盗币时间线回顾:

PeckShield 安全人员通过DragonEX 公布的黑客地址,初步还原了其中BTC、ETH、EOS、TRX、USDT 等主流币种的链上转账记录行为,并还原了交易所被盗币的全过程:

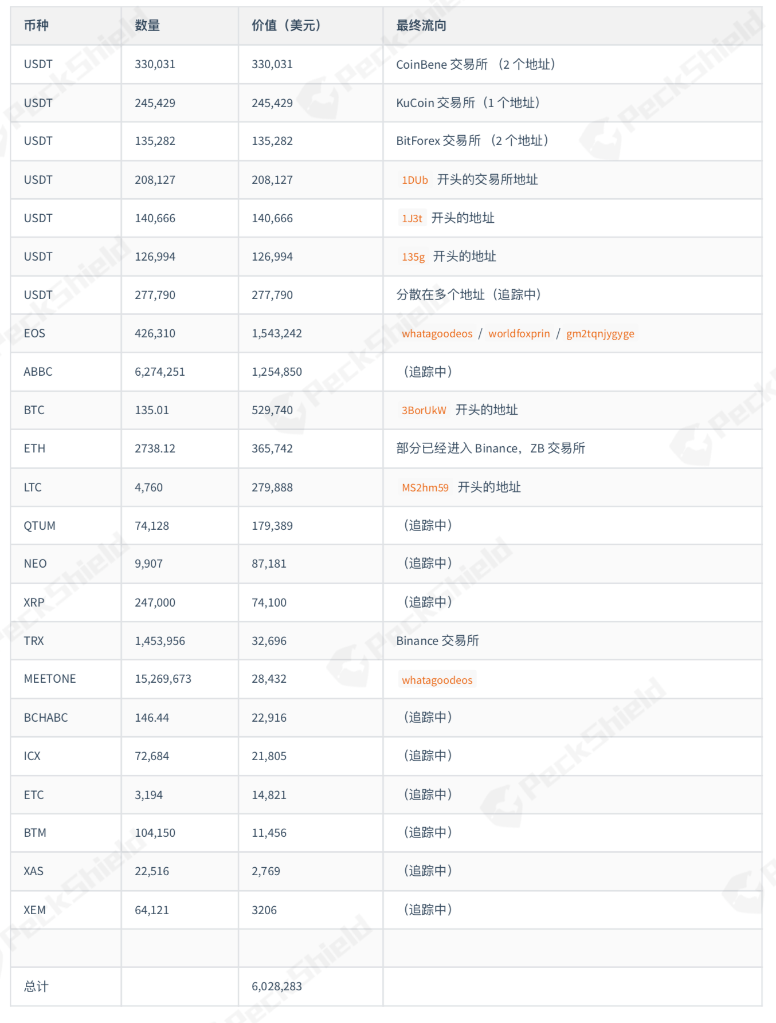

损失资产明细:

(各大主链资产被盗分析:)

下面以USDT 和TRON 主网为示例,分析『黑客』盗币全过程:

USDT 主链:

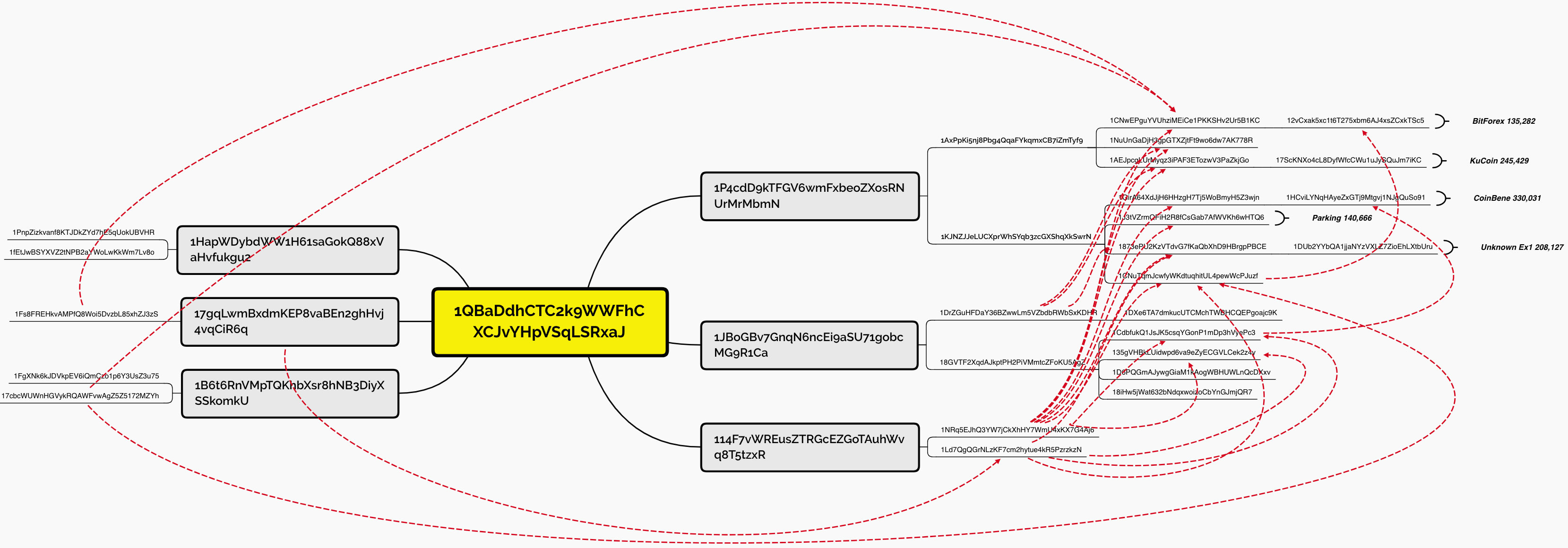

一、03月24日 凌晨 02:42,DragonEx 名为 1QBaDdhCTC2k9WWFhCXCJvYHpVSqLSRxaJ 的地址向以下六个地址转账大量 USDT:

1P4cdD9kTFGV6wmFxbeoZXosRNUrMrMbmN 273,597 枚 USDT;

1JBoGBv7GnqN6ncEi9aSU71gobcMG9R1Ca 222,738 枚 USDT;

114F7vWREusZTRGcEZGoTAuhWvq8T5tzxR 238,652 枚 USDT;

1HapWDybdWW1H61saGokQ88xVaHvfukgu2 240,971 枚 USDT;

17gqLwmBxdmKEP8vaBEn2ghHvj4vqCiR6q 240,971 枚 USDT;

1B6t6RnVMpTQKhbXsr8hNB3DiyXSSkomkU 247,390 枚 USDT;

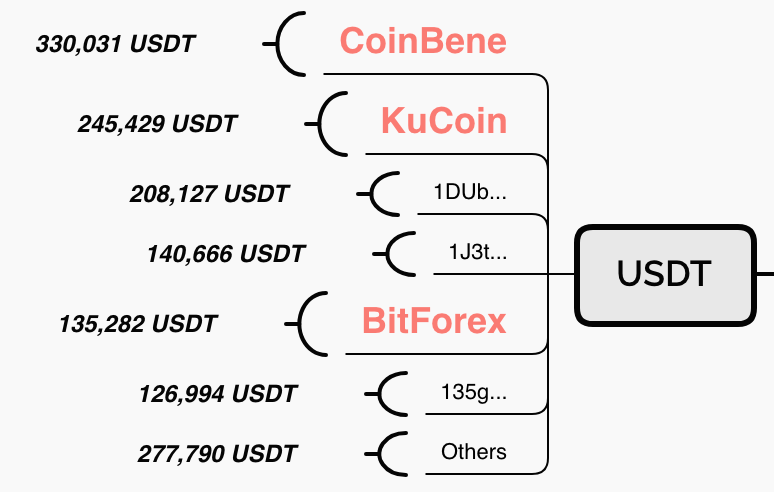

二、上述 6 个地址在接收到 USDT 之后,经过多层地地转换,逐步往交易所转移资产。目前,经过 PeckShield 研究人员初步定位当前的 USDT 资产分布如下:

1. 其中 330,031 枚 USDT 经过多个地址转换,最终通过 1GirA64XdJjH6HHzgH7Tj5WoBmyH5Z3wjn 及1CdbfukQ1JsJK5csqYGonP1mDp3hVyePc3 流入名为 1HCviLYNqHAyeZxGTj9Mtgvj1NJgQuSo91的 CoinBene 交易所地址;

2. 245,429 枚 USDT 也经过多个地址转换,最终通过 1AEJpcgLUrMyqz3iPAF3ETozwV3PaZkjGo 流入名为17ScKNXo4cL8DyfWfcCWu1uJySQuJm7iKC 的 KuCoin 交易所地址;

3. 208,127 枚 USDT 流入一个未知的交易所地址 1DUb2YYbQA1jjaNYzVXLZ7ZioEhLXtbUru;

4. 140,666 枚 USDT 停留在 1J3tVZrmQFiH2R8fCsGab7AfWVKh6wHTQ6;

5. 135,282 枚 USDT 也经过多个地址转换,最终通过 1CNwEPguYVUhziMEiCe1PKKSHv2Ur5B1KC 及 1CNuTqmJcwfyWKdtuqhitUL4pewWcPJuzf 流入名为 12vCxak5xc1t6T275xbm6AJ4xsZCxkTSc5 的 BitForex 交易所地址;

6. 126,994 枚 USDT 也经过多个地址转换,最终流向 135gVHBkLUidwpd6va9eZyECGVLCek2z4y 地址;

7. 剩余 277,790 枚 USDT 分散在多个不同的账号中。

TRON 主链:

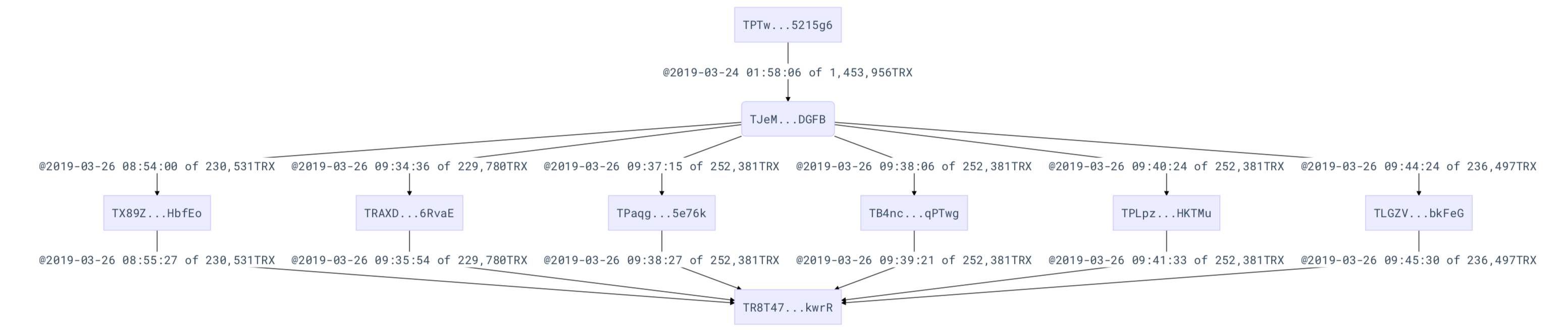

下图描述了交易所公布的TRON 地址被盗资产过程:

细节过程如下:

1、03月24日DragonEX 名为TPTwvsifK6EiQ1mm6b4eEQAcammL5215g6的地址向 TJeMF6CpEDeG94UAF7d4dzjXkgrwwtDGFB地址转账1,453,956TRX;

2、03月24日—03月26日 之间 TjeM…DGFB地址没有任何变化;

3、03月26日 早上9 点— 10 点之间地址 TJeM...DGFB前后向6 个新地址分离03-24 收到的1,453,956TRX;同时,这6 个地址前后将所获资产全部转移至TR8T47ouBgr7V2ssDjDaz9PJ7JaPH3kwrR地址中, 经PeckShield 研究人员分析发现, TR8T...kwrR地址疑似币安交易所收款地址;

4、至此,1,453,956TRX 全部转入币安交易所。

小结:

本次DragonEX交易所被盗安全事件中,黑客在短时间之内将一个交易所内几乎所有主流数字货币全部转移,之后再通过其它数字货币交易所混淆资金输入,将资金顺利洗出。

不过,目前大部分被盗资产还控制在黑客手中,包括交易所在内的社区各方可根据黑客账户资金实时异动预警,协助安全公司进行被盗资产锁定和封堵,尽可能帮助受害用户减少数字资产损失。

总体而言,交易所黑客攻击事件事关众多用户的数字资产安全,PeckShield 安全人员呼吁各大交易所需提升平台的安全和风控能力,必要时可寻找专业第三方安全团队协助支持。

PeckShield(派盾科技)是面向全球顶尖的区块链数据与安全服务提供商。商业与媒体合作(包括智能合约审计需求), 请通过Telegram、Twitter 或邮件 (contact@peckshield.com)与我们联系。 查看全部

北京时间03月24日 凌晨,DragonEX 交易所发出公告称其平台数字资产被盗,并呼吁各方共同阻击黑客。从公告中可获悉DragonEX 交易所上BTC、ETH、EOS 等总共20 余种主流虚拟货币资产均被盗取,虽交易所官方未公布具体数额,但初步估计下来,此次交易所被盗,涉及币种之多,受损资产总额之大, 在整个区块链发展过程中实属少见。

PeckShield 安全团队接收到DragonEX 交易所预警之后,立马着手分析『黑客』攻击全过程,并对链上资产转移全路径进行还原。经PeckShield数字资产护航系统初步统计发现,DragonEx交易所共损失了价值6,028,283美元的数字资产,且已经有价值929,162美元的数字资产流入了交易所,目前尚有价值5,099,121美元的数字资产掌握在黑客手里。

PeckShield安全人员初步分析认为:黑客大概率是通过窃取交易所钱包私钥或非法获得API服务器访问,进而实施数字资产批量转移。

具体黑客实施的盗币和洗钱行为可分为两个阶段:

1、盗币阶段:发生在03月24日 凌晨1 点至早上8 点,黑客将交易所所属BTC、ETH、EOS等20余个币种资产转移到其个人账号上,完成资产转移窃取;

2、洗币阶段:开始于03月26日至今,截至目前,黑客已将价值929,162 美元的数字资产转入了各个不同交易所,很可能已被抛售,剩余的5,099,121大部分资金还在攻击者的关联账号当中,存在进一步流入交易所的可能,需要各方联动共同实施资金封堵。

盗币时间线回顾:

PeckShield 安全人员通过DragonEX 公布的黑客地址,初步还原了其中BTC、ETH、EOS、TRX、USDT 等主流币种的链上转账记录行为,并还原了交易所被盗币的全过程:

损失资产明细:

(各大主链资产被盗分析:)

下面以USDT 和TRON 主网为示例,分析『黑客』盗币全过程:

USDT 主链:

一、03月24日 凌晨 02:42,DragonEx 名为 1QBaDdhCTC2k9WWFhCXCJvYHpVSqLSRxaJ 的地址向以下六个地址转账大量 USDT:

1P4cdD9kTFGV6wmFxbeoZXosRNUrMrMbmN 273,597 枚 USDT;

1JBoGBv7GnqN6ncEi9aSU71gobcMG9R1Ca 222,738 枚 USDT;

114F7vWREusZTRGcEZGoTAuhWvq8T5tzxR 238,652 枚 USDT;

1HapWDybdWW1H61saGokQ88xVaHvfukgu2 240,971 枚 USDT;

17gqLwmBxdmKEP8vaBEn2ghHvj4vqCiR6q 240,971 枚 USDT;

1B6t6RnVMpTQKhbXsr8hNB3DiyXSSkomkU 247,390 枚 USDT;

二、上述 6 个地址在接收到 USDT 之后,经过多层地地转换,逐步往交易所转移资产。目前,经过 PeckShield 研究人员初步定位当前的 USDT 资产分布如下:

1. 其中 330,031 枚 USDT 经过多个地址转换,最终通过 1GirA64XdJjH6HHzgH7Tj5WoBmyH5Z3wjn 及1CdbfukQ1JsJK5csqYGonP1mDp3hVyePc3 流入名为 1HCviLYNqHAyeZxGTj9Mtgvj1NJgQuSo91的 CoinBene 交易所地址;

2. 245,429 枚 USDT 也经过多个地址转换,最终通过 1AEJpcgLUrMyqz3iPAF3ETozwV3PaZkjGo 流入名为17ScKNXo4cL8DyfWfcCWu1uJySQuJm7iKC 的 KuCoin 交易所地址;

3. 208,127 枚 USDT 流入一个未知的交易所地址 1DUb2YYbQA1jjaNYzVXLZ7ZioEhLXtbUru;

4. 140,666 枚 USDT 停留在 1J3tVZrmQFiH2R8fCsGab7AfWVKh6wHTQ6;

5. 135,282 枚 USDT 也经过多个地址转换,最终通过 1CNwEPguYVUhziMEiCe1PKKSHv2Ur5B1KC 及 1CNuTqmJcwfyWKdtuqhitUL4pewWcPJuzf 流入名为 12vCxak5xc1t6T275xbm6AJ4xsZCxkTSc5 的 BitForex 交易所地址;

6. 126,994 枚 USDT 也经过多个地址转换,最终流向 135gVHBkLUidwpd6va9eZyECGVLCek2z4y 地址;

7. 剩余 277,790 枚 USDT 分散在多个不同的账号中。

TRON 主链:

下图描述了交易所公布的TRON 地址被盗资产过程:

细节过程如下:

1、03月24日DragonEX 名为TPTwvsifK6EiQ1mm6b4eEQAcammL5215g6的地址向 TJeMF6CpEDeG94UAF7d4dzjXkgrwwtDGFB地址转账1,453,956TRX;

2、03月24日—03月26日 之间 TjeM…DGFB地址没有任何变化;

3、03月26日 早上9 点— 10 点之间地址 TJeM...DGFB前后向6 个新地址分离03-24 收到的1,453,956TRX;同时,这6 个地址前后将所获资产全部转移至TR8T47ouBgr7V2ssDjDaz9PJ7JaPH3kwrR地址中, 经PeckShield 研究人员分析发现, TR8T...kwrR地址疑似币安交易所收款地址;

4、至此,1,453,956TRX 全部转入币安交易所。

小结:

本次DragonEX交易所被盗安全事件中,黑客在短时间之内将一个交易所内几乎所有主流数字货币全部转移,之后再通过其它数字货币交易所混淆资金输入,将资金顺利洗出。

不过,目前大部分被盗资产还控制在黑客手中,包括交易所在内的社区各方可根据黑客账户资金实时异动预警,协助安全公司进行被盗资产锁定和封堵,尽可能帮助受害用户减少数字资产损失。

总体而言,交易所黑客攻击事件事关众多用户的数字资产安全,PeckShield 安全人员呼吁各大交易所需提升平台的安全和风控能力,必要时可寻找专业第三方安全团队协助支持。

PeckShield(派盾科技)是面向全球顶尖的区块链数据与安全服务提供商。商业与媒体合作(包括智能合约审计需求), 请通过Telegram、Twitter 或邮件 (contact@peckshield.com)与我们联系。

比 IEO 更有趣的新模式:利用 uniswap 创造一个自动定价的空投市场

chengpishu 发表了文章 • 2019-03-26 15:46

比如「空投」这种模式就很有意思。对一个产品来说,空投就是一种很有创意的冷启动方式。一个产品(一种币)竟然可以利用其他竞品(另一种币,比如 ETH)去完成自己的冷启动,这在以前挺难想象的。而这一切都要归功于无需许可的开源协议。

不论是 ICO 还是空投,本质上都是关于 token distribution 的问题。这里面其实会直接或间接地牵涉到代币经济模型,也会关乎到社区治理模式。同时,选择什么样的 token 初始分发方式,往往也会揭示一个项目、一个团队的诸多额外信息。

去中心化的社区是区块链的基础,而 token 作为一个社区最重要的推动燃料,它的分发当然也应该去中心化。创始团队应该尽可能把 token 散发到更广的人群里去,只有这样,才能创造一个更加去中心化的有活力的社区。

怎么把币分散到更广的人群,找到潜在的社区用户,这是空投和 ICO 原本应该完成的任务——只是很不幸,它们最后却变成了骗子团队试图割韭菜的不良手段。最近很火的 IEO 究竟算不算一种新的模式,它能产生多少可持续的新价值,目前也是一个有待讨论的问题。

这篇文章回顾了区块链社区里几种有意思的空投模式,其中既有 livepeer 充满创意的挖矿空投,也有最近刚提出的新模式——「流动性空投」,利用 uniswap 的自动做市商算法,巧妙的为空投 token 创造流动性、给予初始定价。

希望这些案例能为你带来一些启发。

1.0 版本的空投

1.0 版本的空投很简单,就是随机往以太坊地址上送 token。用户往自己钱包上一看,发现突然多出了一个从来没见过的币种,可能好奇之下就会去了解、甚至尝试使用这个币。

如果要对比互联网世界的话,1.0 版本的空投可能有点像垃圾电子邮件营销。因为都是基于开源协议,所以只要知道了用户的地址就可以往里面发东西,传播自己的新产品。

这套简单粗暴的方法最后被认为是无效的。就像今天的垃圾邮件,人们很少打开它们,或者已经习惯性忽略了这些垃圾广告。很多人对自己钱包里新增的空投币也无动于衷。

于是,开始有人想出新的空投模式,特别是那些主网上线日期已经越来越近,之前做过私募但对现在的公募情况又比较紧张的项目。

挖矿式空投

Livepeer 就尝试了一种叫做 Merkle mine [1] 的空投模式 [2]。

Livepeer[3] 是在 2017 年 3 月宣布 [4] 的,当时的大环境还是很多项目方随意空投 token、疯狂搞 ICO 圈钱的背景。

Livepeer 的创始人觉得,这样盲目做 ICO 不太可能真的产生一个蓬勃发展的社区。于是,他们设计了一个叫做 merkle mining 的空投方案,用来模拟以太坊链上的 PoW 挖矿。

Livepeer (LPT)是一个用来实现去中心化的视频转码协议,主网于 2018 年 5 月上线,此后团队一直在继续迭代。他们希望通过 merkle mining 这种模拟挖矿的方式来更好的分发 LPT 的 token,让拿到 token 的人真的能形成一个真正参与价值创造的有活力的视频转码社区。

merkle mining 是怎么运作的

merkle mining 的具体算法比较复杂,这里我们只做一个简单的概要介绍。

它的玩法大概是这样:

在某一个特定的区块高度,Livepeer 团队会给以太坊区块链拍一个快照。在这个区块高度内,任何超过 0.1 ETH 的地址都有权获得高达 2.44 个 LPT 的 token。这种方法有一个最小成本,因为以太坊地址的持有者需要往链上提交一笔交易并支付所需的 gas 费。地址的所有者有 86 天的时间来申领获得的 LPT。3 个月结束后,所有无人认领的 token 会汇集在一起,平分给所有人。

merkle mining 有点类似于 PoW 挖矿,但它的挖矿不是去算一个满足条件的哈希值,而是让矿工生成一个 merkle 证明。证明什么呢?证明在某些区块高度内,某个特定的以太坊地址,位于至少拥有 X 个 ETH 的地址集合中。Livepeer 团队提供了一个开源的工具,让任何人都可以轻松生成这些证据。同时,每个 merkle 证明的计算是确定性的,可以提前计算,并且不需要消耗大量算力。

merkle mining 迫使参与的矿工需要承担以 ETH 计价的成本,因为 merkle 矿工必须在以太坊网络上支付 gas 费来存储这个证明。储存是以太坊上至今为止最昂贵的资源,因此 merkle 矿工通过支付以太坊矿工 ETH 的形式,产生了挖矿成本。

这套模式最后的结果怎么样?

经过 68 天的 merkle 挖矿之后,Livepeer 的矿工们于 2018 年 10 月 2 日结束了这次空投。

矿工们总共花费了 2048 个 ETH,以当时的价格(230 美元 / ETH)算,大约为 470000 美元。

所有这些 ETH 都以 gas 费的形式支付给了以太坊的矿工。

好处

虽然 LPT token 的投放最终不如想象中的那么分散化,但这的确是一个有意思的空投模式。

首先,它完全没有 ICO 的监管风险,而且完全是无需许可的、全球性的,可以在任何计算机上执行(不需要特殊的硬件或大量资本的支出)。

对于 layer-2 的 token 来说,这也是前所未有的一种方式。有史以来第一次,所有关心 Livepeer 愿景的人都可以使用 Livepeer 团队提供的免费软件,用自己家里的电脑去挖矿获得 LPT,而且在这个挖矿过程中,你不需要向任何人透露自己的身份,或者得到某些人的许可。它真正实现了比特币挖矿的原始精神——任何人都可以在家里挖矿成为了现实。

而且,因为 LPT 是一个工作类 token,这意味着 LPT 不是用来支付 Livepeer 网络中的服务的,相反,想要为 Livepeer 网络提供转码服务的人,都需要拥有 LPT 才有权为这个网络工作,他们工作完之后别人是用 ETH 向他们付费的。

鉴于 LPT 的目标用户是那些想要提供转码视频服务的人,merkle mining 这种模式就是一种非常完美的方式,可以鼓励想要提供服务的人自荐,同时让那些想要炒作的投机者自觉退出市场。

坏处

当然,这种方式也有缺点。在 Livepeer 进行 merkle mining 的最后一段时间,用户们在以太坊网络上消耗了超过 30%的 gas,于是很多人就抱怨,因为他们的举动,整个网络的 gas 价格都上涨了。

虽然这是一个缺点,但这还是一个小问题,毕竟以太坊网络本来就是一种无需许可权的抗审查的世界计算机,它依赖于自由市场的经济学。反驳这一点,有点类似于为审查做辩解,可能违反了以太坊的精神。

类似 merkle mining,其他团队也开始试验了各种各样基于工作量证明机制的空投模式。

Edgewere 尝试了一种叫做 lockdrop[5] 的空投,用户如果想要拿到 EDG 的 token 就需要把自己的 ETH 锁到一个智能合约里面进去,锁一段时间之后,拿到空投 token 就可以把 ETH 再拿回。

这种方式相当于用户牺牲了一部分的 ETH 流动性,因为原本这段质押的时间是可以拿去锁在 Compound 或者 Dharma 上做借贷赚钱利息的。

DxDAO 据说也在打算尝试类似的空投模式。

流动性空投

除了这几种空投模式,最近还看到一个有意思的想法:https://tokeneconomy.co/liquid-airdrops-6df03114e172。

这篇文章的作者提议了一种利用 uniswap 创造自动定价的流动性空投的新模式。[6]

「流动性空投」是怎么运作的

比如我们打算空投一个叫做 XYZ 的 token,需要做这么几件事:

1、首先,需要把所有要空投的 XYZ token 全部锁进一个智能合约里面。

2、这个智能合约规定了一个固定的「贡献时间」,比如一个月,在这个月的贡献时间内,任何人都可以往里面打 ETH。一旦贡献时间到期,合约停止接收 ETH。

3、停止接收 ETH 后,合约会把自己拥有的 XYZ 和 ETH 全部拿出来,利用这两个币在 uniswap 上创建一个 XYZ/ETH 的交易对。也就是说,合约现在成了这个交易对的流动性提供商。

4、之前往这个智能合约打过 ETH 的用户,也就是所谓的贡献者,可以随时从 uniswap 上拿回自己的 ETH 和等比例的 XYZ。如果不提现,也可以继续放在 uniswap 上,享受 XYZ/ETH 这个交易对的分红。(uniswap 会把全部交易的 0.3 手续费按持币份额分给流动性提供商)

有趣的地方:自动定价+即时流动性

这种空投模式最有意思的一个地方,是它为空投的 token 提供了自动的价格发现机制。

token 的价格市场不需要通过售卖 token 或者提前设计一个联合曲线模式(bonding curve)就可以建立起来。

在贡献期间,智能合约接收到的 ETH 本质上就自动为空投的 token 以 ETH 为本位做了定价(当然这里可能会有一个潜在的风险,就是贡献期间这段时间内 ETH 本身的价格波动)。通过这种方式,token 也可以发起多期的空投。第一期结束后,第二期、第三期的空投都可以在第一期的价格基础上递增或者递减。

第二个有意思的点是,它提供了即时的流动性。通过 uniswap 上的交易对,想要买卖 token 的人马上就有了流动性,可以立刻进行交易。从这个角度来说,这里面的博弈会非常有趣。

作者把这个想法跟业内一些人分享之后,很多人都提出质疑:在这种模式下,会有很多人尽可能把自己贡献的 ETH 份额最大化,以此来拿到最多的空投 token。但对这类人来说,如果他后面想把这些空投 token 全部卖掉赚取收益,那他首先就需要从市场上把最大部分的流动性提现出来,那对交易市场来说,少了最大部分的流动性,也就没有人可以消耗掉这些 token 的卖单了。

比如这个人可能占了智能合约里 99% 的 ETH,那他想要卖掉 99% 的 token,最后交易市场里最多就只能消化 1% 的 token。而对那些 ETH 份额占很少的用户来说,他们如果知道市场上有大户,他们也会争先恐后的去卖自己的 token,那对大户来说就没有动力去占有大量的 ETH 贡献份额了。

当然,这套模式还有一些问题

1、最后这个交易市场到底会怎样取得一个平衡?如果平衡存在的话。会不会出现没人敢往合约里打 ETH 的情况,因为大家都害怕别人会先把 token 卖出?

2、人们如果对空投币有信心,一旦贡献时间到期,激励机制会不会改变?像 Aztec protocol 那样。

3、在技术实现方面,怎么把「uniswap 上 XYZ/ETH 交易对的占有份额」和「用户往智能合约上打 ETH 的贡献份额」映射起来,可能是个问题。有一种解决方法是:把这个智能合约变成一个 DAO,让 DAO 代表所有贡献用户去和 uniswap 交互。用户往智能合约上打 ETH 的时候会自动获得等比例的 DAO 股份。这样的话,用户就要通过 DAO 做一些治理,包括做一些流动性和手续费的管理。

4、这种模式的法律监管应该怎么做?当然了,请一定不要把这篇文章拿去当作法律建议来尝试!作者可不是律师。

这当然还是非常粗糙的一个想法。不过这个想法还是很值得分享出去,希望能听到一些业内朋友的想法。

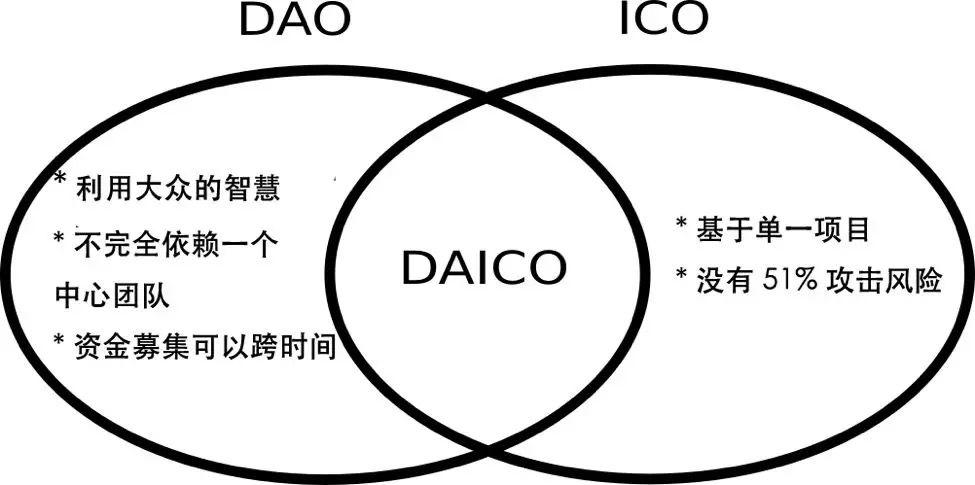

V 神提出的模式

V 神更早之前也提出了一个想法,叫做 DAICO,通过结合 DAO 并降低机制的复杂性和 ico 的风险,被称为更好的 ICO。

参考资料

[1] Merkle mine: https://forum.livepeer.org/t/introducing-the-merklemine/204

[2] 空投模式 : https://multicoin.capital/2018/11/09/new-models-for-token-distribution/

[3] Livepeer: https://livepeer.org/

[4] 宣布 : https://medium.com/@petkanics/introducing-livepeer-a-decentralized-live-video-broadcast-platform-and-crypto-token-protocol-7eb4b1de47e

[5] lockdrop: https://medium.com/commonwealth-labs/whats-in-a-lockdrop-194218a180ca

[6] uniswap 交易所 : https://ethfans.org/posts/uniswap-a-unique-exchange

[7] token 分发新模型 : https://multicoin.capital/2018/11/09/new-models-for-token-distribution/

[8] 流动性空投 : https://tokeneconomy.co/liquid-airdrops-6df03114e172

[9] livepeer github: https://github.com/livepeer/minecraft 查看全部

区块链带来了许多新的模式。当然,其中很多未必都是好的,但有一些还是可以看看,也许能产生不同的启发。

比如「空投」这种模式就很有意思。对一个产品来说,空投就是一种很有创意的冷启动方式。一个产品(一种币)竟然可以利用其他竞品(另一种币,比如 ETH)去完成自己的冷启动,这在以前挺难想象的。而这一切都要归功于无需许可的开源协议。

不论是 ICO 还是空投,本质上都是关于 token distribution 的问题。这里面其实会直接或间接地牵涉到代币经济模型,也会关乎到社区治理模式。同时,选择什么样的 token 初始分发方式,往往也会揭示一个项目、一个团队的诸多额外信息。

去中心化的社区是区块链的基础,而 token 作为一个社区最重要的推动燃料,它的分发当然也应该去中心化。创始团队应该尽可能把 token 散发到更广的人群里去,只有这样,才能创造一个更加去中心化的有活力的社区。

怎么把币分散到更广的人群,找到潜在的社区用户,这是空投和 ICO 原本应该完成的任务——只是很不幸,它们最后却变成了骗子团队试图割韭菜的不良手段。最近很火的 IEO 究竟算不算一种新的模式,它能产生多少可持续的新价值,目前也是一个有待讨论的问题。

这篇文章回顾了区块链社区里几种有意思的空投模式,其中既有 livepeer 充满创意的挖矿空投,也有最近刚提出的新模式——「流动性空投」,利用 uniswap 的自动做市商算法,巧妙的为空投 token 创造流动性、给予初始定价。

希望这些案例能为你带来一些启发。

1.0 版本的空投

1.0 版本的空投很简单,就是随机往以太坊地址上送 token。用户往自己钱包上一看,发现突然多出了一个从来没见过的币种,可能好奇之下就会去了解、甚至尝试使用这个币。

如果要对比互联网世界的话,1.0 版本的空投可能有点像垃圾电子邮件营销。因为都是基于开源协议,所以只要知道了用户的地址就可以往里面发东西,传播自己的新产品。

这套简单粗暴的方法最后被认为是无效的。就像今天的垃圾邮件,人们很少打开它们,或者已经习惯性忽略了这些垃圾广告。很多人对自己钱包里新增的空投币也无动于衷。

于是,开始有人想出新的空投模式,特别是那些主网上线日期已经越来越近,之前做过私募但对现在的公募情况又比较紧张的项目。

挖矿式空投

Livepeer 就尝试了一种叫做 Merkle mine [1] 的空投模式 [2]。

Livepeer[3] 是在 2017 年 3 月宣布 [4] 的,当时的大环境还是很多项目方随意空投 token、疯狂搞 ICO 圈钱的背景。

Livepeer 的创始人觉得,这样盲目做 ICO 不太可能真的产生一个蓬勃发展的社区。于是,他们设计了一个叫做 merkle mining 的空投方案,用来模拟以太坊链上的 PoW 挖矿。

Livepeer (LPT)是一个用来实现去中心化的视频转码协议,主网于 2018 年 5 月上线,此后团队一直在继续迭代。他们希望通过 merkle mining 这种模拟挖矿的方式来更好的分发 LPT 的 token,让拿到 token 的人真的能形成一个真正参与价值创造的有活力的视频转码社区。

merkle mining 是怎么运作的

merkle mining 的具体算法比较复杂,这里我们只做一个简单的概要介绍。

它的玩法大概是这样:

在某一个特定的区块高度,Livepeer 团队会给以太坊区块链拍一个快照。在这个区块高度内,任何超过 0.1 ETH 的地址都有权获得高达 2.44 个 LPT 的 token。这种方法有一个最小成本,因为以太坊地址的持有者需要往链上提交一笔交易并支付所需的 gas 费。地址的所有者有 86 天的时间来申领获得的 LPT。3 个月结束后,所有无人认领的 token 会汇集在一起,平分给所有人。

merkle mining 有点类似于 PoW 挖矿,但它的挖矿不是去算一个满足条件的哈希值,而是让矿工生成一个 merkle 证明。证明什么呢?证明在某些区块高度内,某个特定的以太坊地址,位于至少拥有 X 个 ETH 的地址集合中。Livepeer 团队提供了一个开源的工具,让任何人都可以轻松生成这些证据。同时,每个 merkle 证明的计算是确定性的,可以提前计算,并且不需要消耗大量算力。

merkle mining 迫使参与的矿工需要承担以 ETH 计价的成本,因为 merkle 矿工必须在以太坊网络上支付 gas 费来存储这个证明。储存是以太坊上至今为止最昂贵的资源,因此 merkle 矿工通过支付以太坊矿工 ETH 的形式,产生了挖矿成本。

这套模式最后的结果怎么样?

经过 68 天的 merkle 挖矿之后,Livepeer 的矿工们于 2018 年 10 月 2 日结束了这次空投。

矿工们总共花费了 2048 个 ETH,以当时的价格(230 美元 / ETH)算,大约为 470000 美元。

所有这些 ETH 都以 gas 费的形式支付给了以太坊的矿工。

好处

虽然 LPT token 的投放最终不如想象中的那么分散化,但这的确是一个有意思的空投模式。

首先,它完全没有 ICO 的监管风险,而且完全是无需许可的、全球性的,可以在任何计算机上执行(不需要特殊的硬件或大量资本的支出)。

对于 layer-2 的 token 来说,这也是前所未有的一种方式。有史以来第一次,所有关心 Livepeer 愿景的人都可以使用 Livepeer 团队提供的免费软件,用自己家里的电脑去挖矿获得 LPT,而且在这个挖矿过程中,你不需要向任何人透露自己的身份,或者得到某些人的许可。它真正实现了比特币挖矿的原始精神——任何人都可以在家里挖矿成为了现实。

而且,因为 LPT 是一个工作类 token,这意味着 LPT 不是用来支付 Livepeer 网络中的服务的,相反,想要为 Livepeer 网络提供转码服务的人,都需要拥有 LPT 才有权为这个网络工作,他们工作完之后别人是用 ETH 向他们付费的。

鉴于 LPT 的目标用户是那些想要提供转码视频服务的人,merkle mining 这种模式就是一种非常完美的方式,可以鼓励想要提供服务的人自荐,同时让那些想要炒作的投机者自觉退出市场。

坏处

当然,这种方式也有缺点。在 Livepeer 进行 merkle mining 的最后一段时间,用户们在以太坊网络上消耗了超过 30%的 gas,于是很多人就抱怨,因为他们的举动,整个网络的 gas 价格都上涨了。

虽然这是一个缺点,但这还是一个小问题,毕竟以太坊网络本来就是一种无需许可权的抗审查的世界计算机,它依赖于自由市场的经济学。反驳这一点,有点类似于为审查做辩解,可能违反了以太坊的精神。

类似 merkle mining,其他团队也开始试验了各种各样基于工作量证明机制的空投模式。

Edgewere 尝试了一种叫做 lockdrop[5] 的空投,用户如果想要拿到 EDG 的 token 就需要把自己的 ETH 锁到一个智能合约里面进去,锁一段时间之后,拿到空投 token 就可以把 ETH 再拿回。

这种方式相当于用户牺牲了一部分的 ETH 流动性,因为原本这段质押的时间是可以拿去锁在 Compound 或者 Dharma 上做借贷赚钱利息的。

DxDAO 据说也在打算尝试类似的空投模式。

流动性空投

除了这几种空投模式,最近还看到一个有意思的想法:https://tokeneconomy.co/liquid-airdrops-6df03114e172。

这篇文章的作者提议了一种利用 uniswap 创造自动定价的流动性空投的新模式。[6]

「流动性空投」是怎么运作的

比如我们打算空投一个叫做 XYZ 的 token,需要做这么几件事:

1、首先,需要把所有要空投的 XYZ token 全部锁进一个智能合约里面。

2、这个智能合约规定了一个固定的「贡献时间」,比如一个月,在这个月的贡献时间内,任何人都可以往里面打 ETH。一旦贡献时间到期,合约停止接收 ETH。

3、停止接收 ETH 后,合约会把自己拥有的 XYZ 和 ETH 全部拿出来,利用这两个币在 uniswap 上创建一个 XYZ/ETH 的交易对。也就是说,合约现在成了这个交易对的流动性提供商。

4、之前往这个智能合约打过 ETH 的用户,也就是所谓的贡献者,可以随时从 uniswap 上拿回自己的 ETH 和等比例的 XYZ。如果不提现,也可以继续放在 uniswap 上,享受 XYZ/ETH 这个交易对的分红。(uniswap 会把全部交易的 0.3 手续费按持币份额分给流动性提供商)

有趣的地方:自动定价+即时流动性

这种空投模式最有意思的一个地方,是它为空投的 token 提供了自动的价格发现机制。

token 的价格市场不需要通过售卖 token 或者提前设计一个联合曲线模式(bonding curve)就可以建立起来。

在贡献期间,智能合约接收到的 ETH 本质上就自动为空投的 token 以 ETH 为本位做了定价(当然这里可能会有一个潜在的风险,就是贡献期间这段时间内 ETH 本身的价格波动)。通过这种方式,token 也可以发起多期的空投。第一期结束后,第二期、第三期的空投都可以在第一期的价格基础上递增或者递减。

第二个有意思的点是,它提供了即时的流动性。通过 uniswap 上的交易对,想要买卖 token 的人马上就有了流动性,可以立刻进行交易。从这个角度来说,这里面的博弈会非常有趣。

作者把这个想法跟业内一些人分享之后,很多人都提出质疑:在这种模式下,会有很多人尽可能把自己贡献的 ETH 份额最大化,以此来拿到最多的空投 token。但对这类人来说,如果他后面想把这些空投 token 全部卖掉赚取收益,那他首先就需要从市场上把最大部分的流动性提现出来,那对交易市场来说,少了最大部分的流动性,也就没有人可以消耗掉这些 token 的卖单了。

比如这个人可能占了智能合约里 99% 的 ETH,那他想要卖掉 99% 的 token,最后交易市场里最多就只能消化 1% 的 token。而对那些 ETH 份额占很少的用户来说,他们如果知道市场上有大户,他们也会争先恐后的去卖自己的 token,那对大户来说就没有动力去占有大量的 ETH 贡献份额了。

当然,这套模式还有一些问题

1、最后这个交易市场到底会怎样取得一个平衡?如果平衡存在的话。会不会出现没人敢往合约里打 ETH 的情况,因为大家都害怕别人会先把 token 卖出?

2、人们如果对空投币有信心,一旦贡献时间到期,激励机制会不会改变?像 Aztec protocol 那样。

3、在技术实现方面,怎么把「uniswap 上 XYZ/ETH 交易对的占有份额」和「用户往智能合约上打 ETH 的贡献份额」映射起来,可能是个问题。有一种解决方法是:把这个智能合约变成一个 DAO,让 DAO 代表所有贡献用户去和 uniswap 交互。用户往智能合约上打 ETH 的时候会自动获得等比例的 DAO 股份。这样的话,用户就要通过 DAO 做一些治理,包括做一些流动性和手续费的管理。

4、这种模式的法律监管应该怎么做?当然了,请一定不要把这篇文章拿去当作法律建议来尝试!作者可不是律师。

这当然还是非常粗糙的一个想法。不过这个想法还是很值得分享出去,希望能听到一些业内朋友的想法。

V 神提出的模式

V 神更早之前也提出了一个想法,叫做 DAICO,通过结合 DAO 并降低机制的复杂性和 ico 的风险,被称为更好的 ICO。

参考资料

[1] Merkle mine: https://forum.livepeer.org/t/introducing-the-merklemine/204

[2] 空投模式 : https://multicoin.capital/2018/11/09/new-models-for-token-distribution/

[3] Livepeer: https://livepeer.org/

[4] 宣布 : https://medium.com/@petkanics/introducing-livepeer-a-decentralized-live-video-broadcast-platform-and-crypto-token-protocol-7eb4b1de47e

[5] lockdrop: https://medium.com/commonwealth-labs/whats-in-a-lockdrop-194218a180ca

[6] uniswap 交易所 : https://ethfans.org/posts/uniswap-a-unique-exchange

[7] token 分发新模型 : https://multicoin.capital/2018/11/09/new-models-for-token-distribution/

[8] 流动性空投 : https://tokeneconomy.co/liquid-airdrops-6df03114e172

[9] livepeer github: https://github.com/livepeer/minecraft

一份向 SEC 提交的报告教你识别:交易所刷单究竟长什么样

chainnews 发表了文章 • 2019-03-24 20:43

美国加密资产管理公司 Bitwise 向美国证券交易委员会(SEC)申请推出基于比特币的交易所交易基金(ETF),作为该申请的一部分,该公司附上了一份报告,收集和分析了全球 81 家加密货币交易所在 3 月份中四天的比特币交易数据。对这些数据进行分析之后,Bitwise 发现,这些交易所宣称的每日 60 亿美元的比特币交易中,只有 2.73 亿美元是真实交易,换句话说,将近 95% 的比特币交易是人为「创造」出来的。

链闻拿到了 Bitwise 提交的这份,特精选出其中关于「真正的交易长什么样」、「虚假的交易长什么样」的部分,教读者用火眼金睛,识别哪些虚假的刷单交易。

真正的交易长什么样?

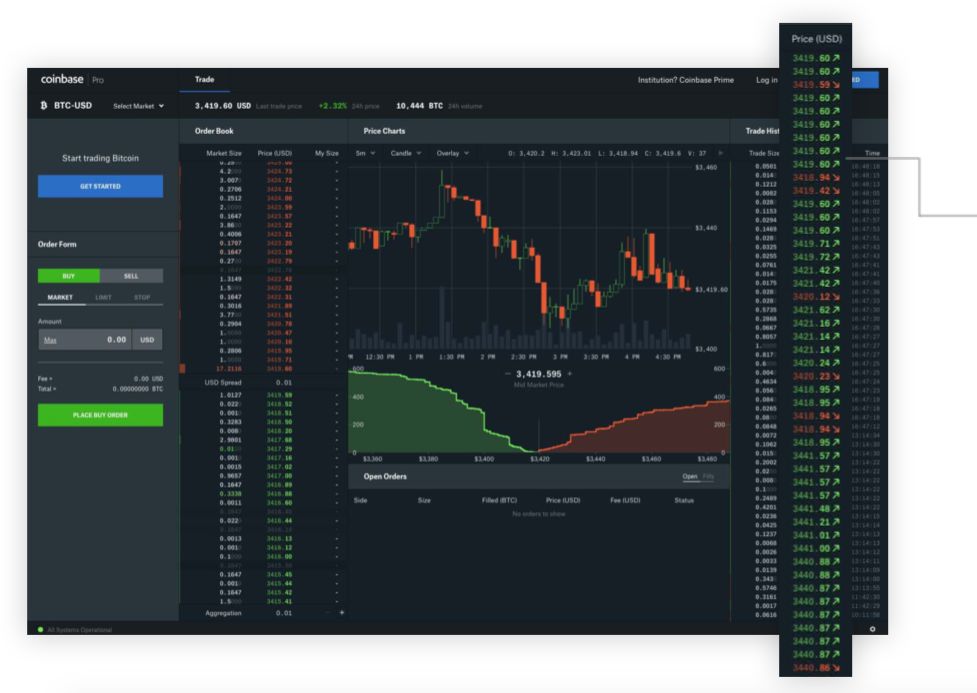

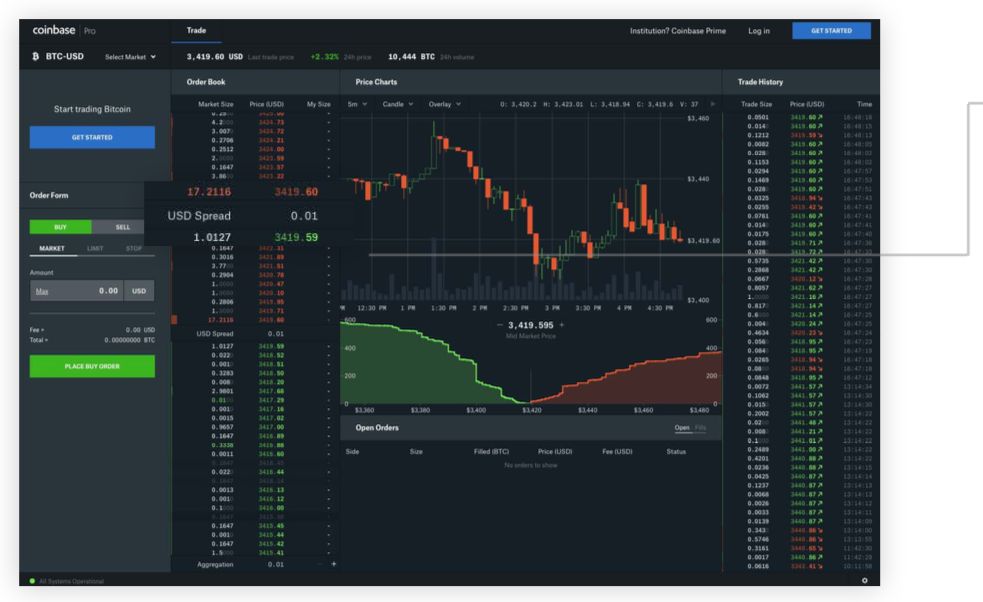

可以看看日均成交比特币约 2700 万美元的 Coinbase Pro 上,挂出的比特币买单和卖单究竟长什么样子。

位于旧金山的 Coinbase 通过风投募集了 5.46 亿美元资本。该交易所日均比特币交易金额约为 2700 万美元。Coinbase 取得了纽约州金融服务管理局颁发的 BitLicense 比特币交易牌照 , 在加密货币圈子内声名显赫。

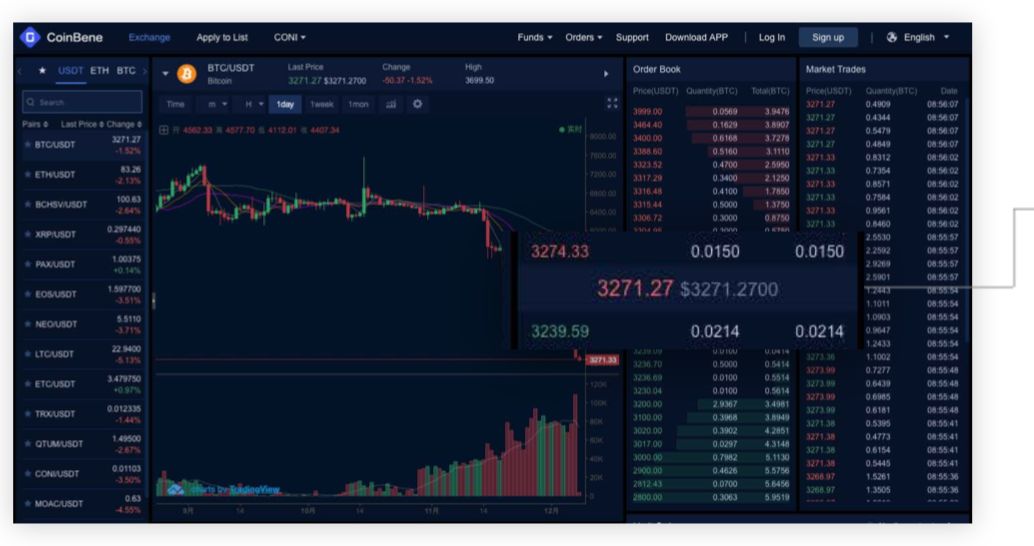

下图片是 Coinbase 交易界面的截屏:

上面这个截屏界面反应的是 Coinbase 全新的「专业加密货币交易所」Coinbase Pro 的交易历史情况。绿色部分是推动价格走高的买单,红色部分是打压价格走低的卖单。

请注意,红色和绿色的部分不是对称的,分布是不均匀的,这是真实交易的情况。

上面这张截图中,买单(绿色)比 卖单(红色)更活跃。

上面这张截屏捕捉的是交易金额情况。

请注意,不同时间点交易金额相差很大,少的只有 0.0017 比特币,多的有 1 比特币。你还会看到成交金额也往往是随机的整数:1.00 比特币, 0.60 比特币,0.10 比特币等等。这是自然行为:人们更可能交易 1 比特币这种整数,而不是「0.821 比特币」这样的数字。

上面这张图中,每个灰色「蜡烛」代表 Coinbase Pro 每 5 分钟的成交额。

请注意这些「蜡烛」大小不一: 在某些 5 分钟时间段内,交易额比较大。

上图截取的是买单和卖单的价差。单位是 0.01 美元。截屏时比特币成交价格为 3,419 美元。这意味着,比特币在 0.0003% 价差区间内 成交,跻身价差最窄的全球金融工具交易行列。

疑似造假的交易长什么样?

下面可以找几个例子,看看疑似造假的交易长什么样子。

例子 1:交易都在现行买单和卖单间成交

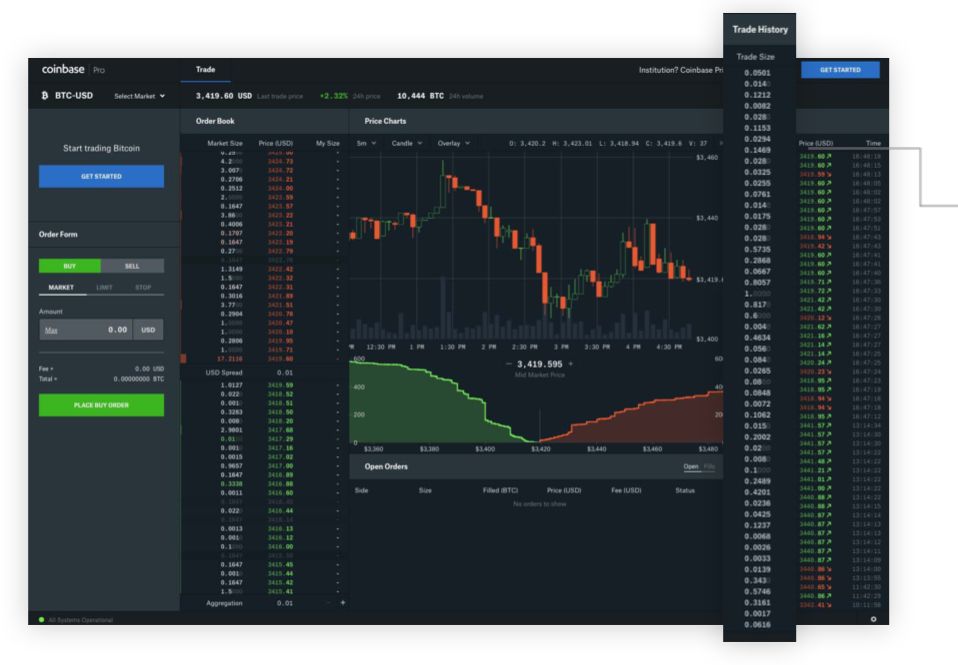

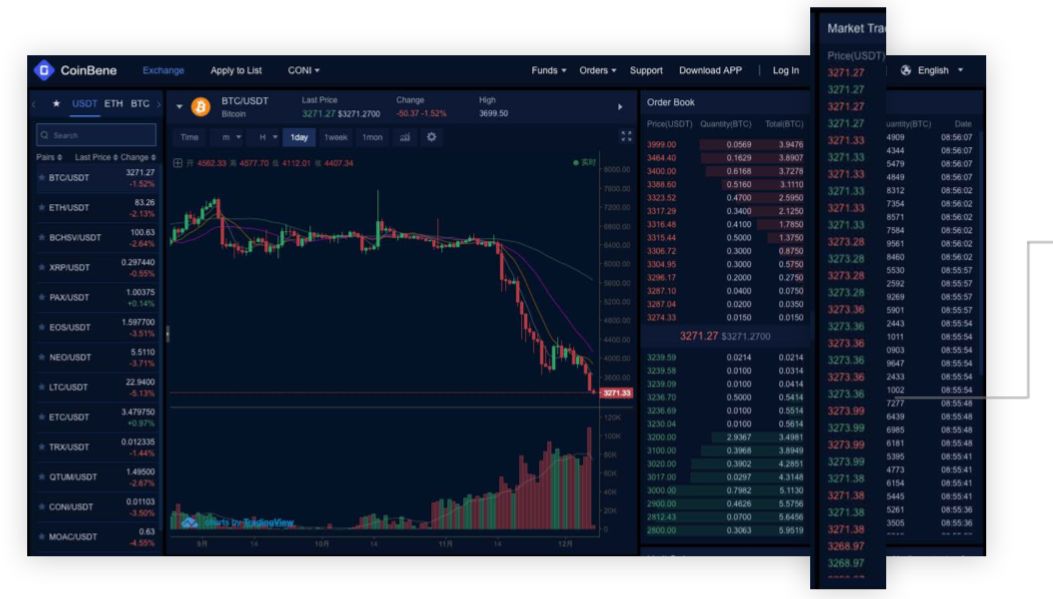

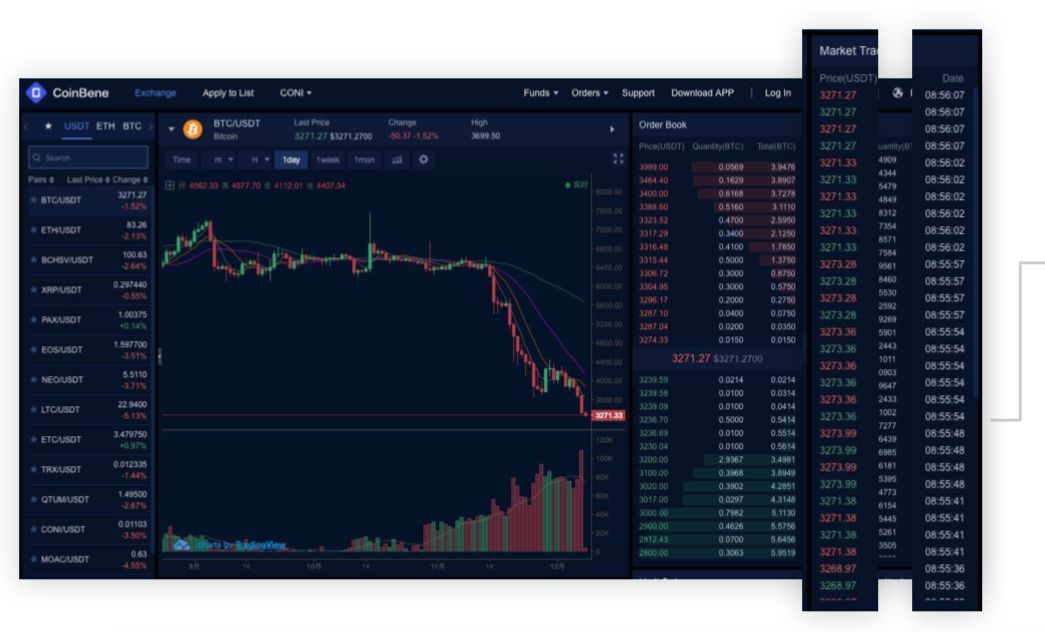

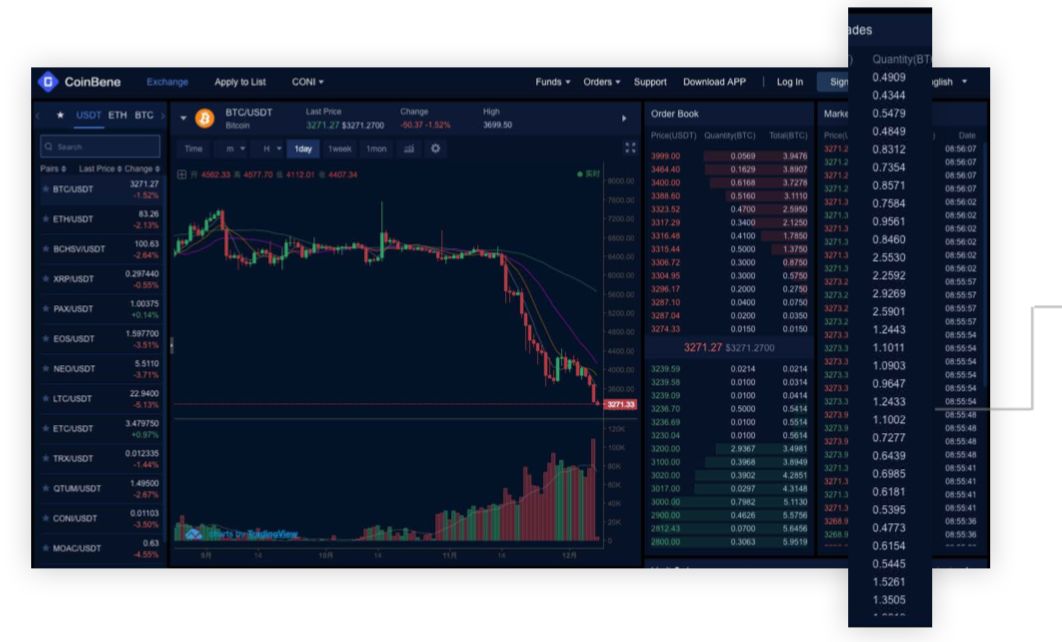

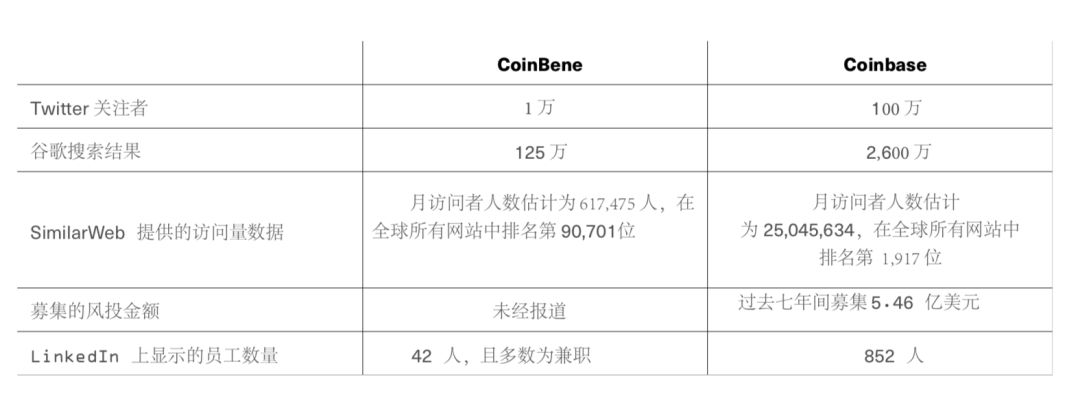

CoinBene (号称日交易额 4.8 亿美元)

CoinBene 号称是全球交易额最高的加密货币交易所,日均交易金额约为 4.8 亿美元,这相当于 Coinbase 交易额的 18 倍。

看下图可以发现,该市场中基本上所有的交易都是在现行的买入价和卖出价之间进行的,这令人生疑。

上图的截屏捕捉了成交情况。

请注意,绿色与红色的均匀交错。而在 Coinbase Pro 上,我们看到的情况是,买卖活动均更为随机。

从 CoinBene 这种买入价和卖出价均匀交错的区块来看,非常有可能有很好的、甚至按经济学安排的人为的买卖秩序的分配。

上面的截屏显示了每笔成交的「时间戳」。

与成交额结合起来看,你会发现, CoinBene 所有交易都是成双成对的,每笔买单(绿色)都对应着一笔卖单(红色)。交易额几乎都是相差无几,中间栏显示这一点,使得交易对随着时间的推移,几乎相互抵消!

从上面这个截图来看,该交易所的成交额分别与 Coinbase Pro 迥然不同。

从最小成交额来看,没有成交额很小的交易, 最小的一笔成交是 0.43 比特币,约相当于 1400 美元。Coinbase Pro 单笔最小成交金额仅为 5 美元。

尽管人们明显青睐整数交易额,CoinBene 也没有整数的成交。

在上图截屏的时间点,买单最高价为 3,239.59 美元,卖单最低价为 3,274.33 美元,这意味着价差高达 34.74 美元。而相比之下,Coinbase Pro 的卖单与买单价差为 0.01 美元。

这是令人惊奇的地方:这个号称成交额相当于 Coinbase Pro 18 倍的交易所,价差居然比后者高出 3400 多倍!

此外,CoinBene 在现实世界中的影响力居然小于 Coinbase,这也令人生疑。这可以从下面这个图表比较来看:

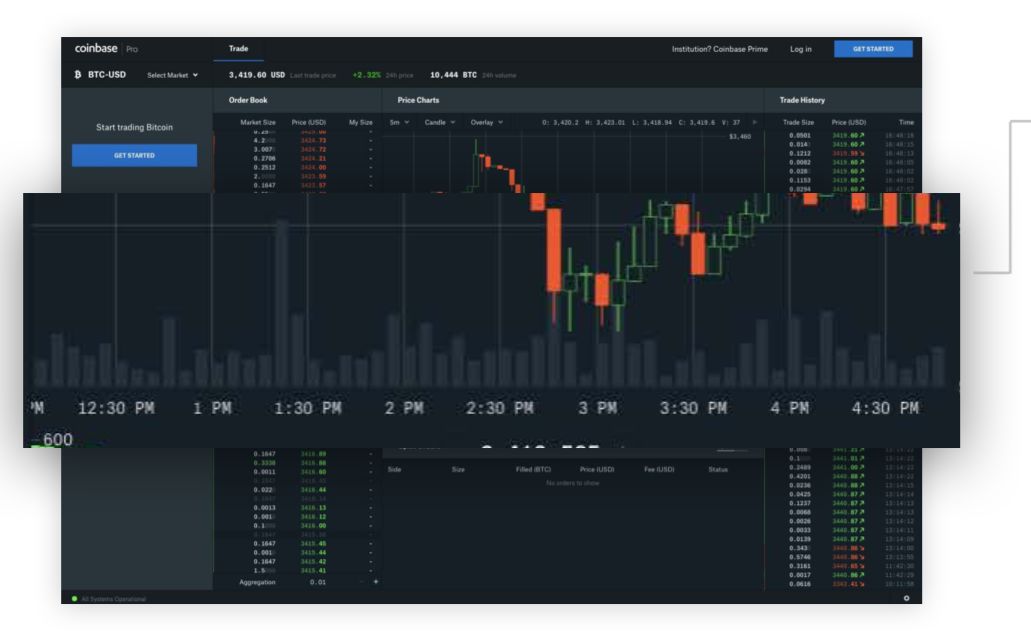

例子 2:多小时、多天交易量为 0

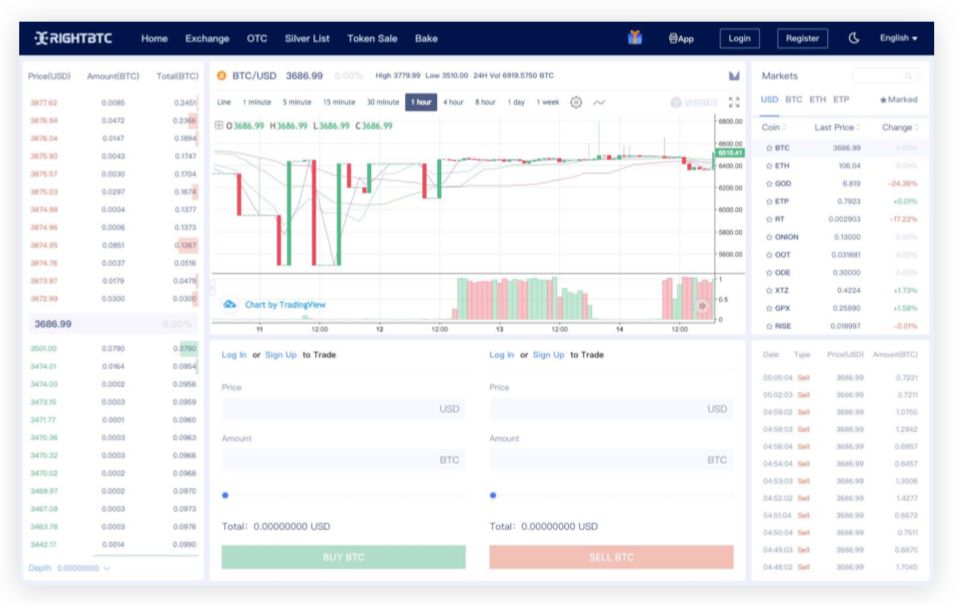

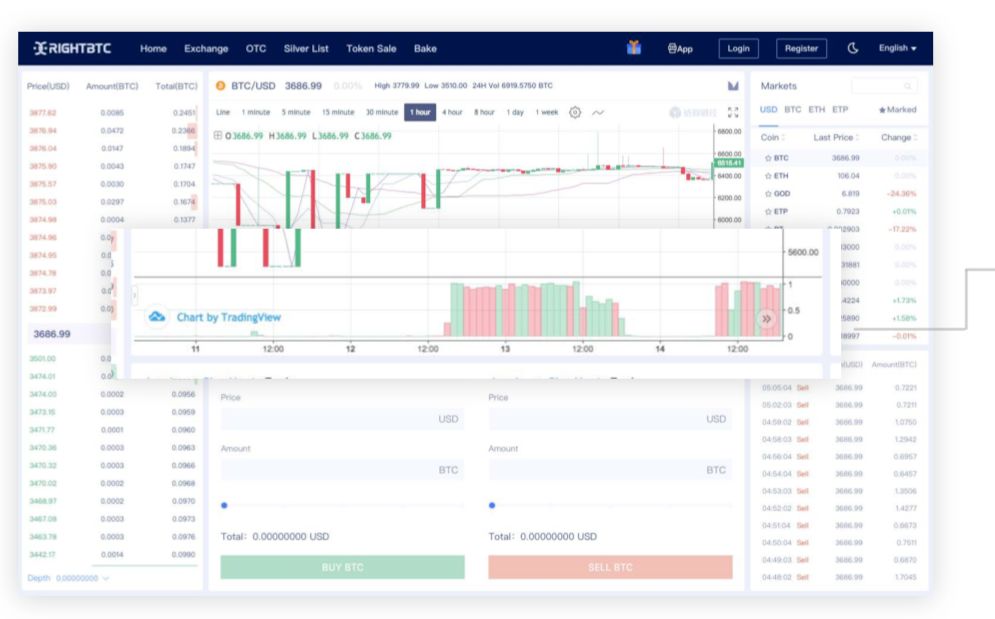

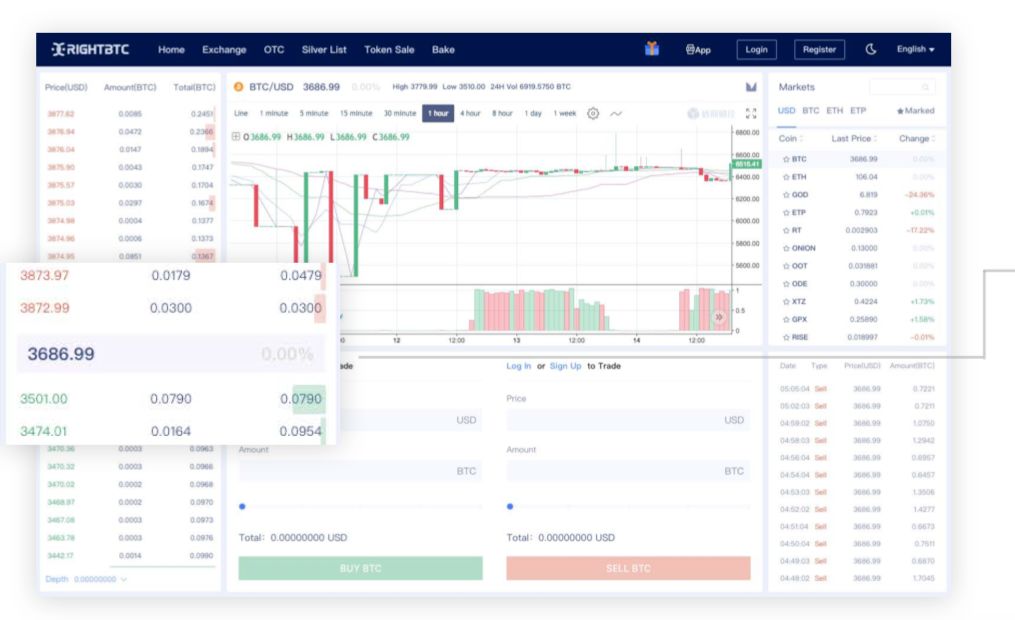

RightBTC (号称日交易额 1 亿美元)

RightBTC 号称日交易额约相当于 Coinbase Pro 的 4 倍。不过,它在多个小时、甚至多天显示的交易额为 0。 请看下图:

这种情况用营业时间、波动性、正常运行时间或其它因素都无法接受。两个比较有信服的的解释是交易额造假和/或交易挖矿。

在上图也可看出,每个「蜡烛」代表 RightBTC 每小时的成交额。请注意,出现了很大的空缺,有时持续好几天,没有交易额发生。

在上面这张截图中, RightBTC 的卖单和买单价差高达 371.99 美元,与 Coinbase Pro 的 0.01 美元价差简直是天壤之别。

这个数字很荒谬,尤其是考虑到它号称的交易额相当于后者的 4 倍。

例子 3:成交额雷打不动

CHAOEX(号称日成交额 7,000 万美元)

CHAOEX 号称日成交额 7,000 万美元,比 Coinbase Pro 高出一倍还多。不过该市场的每单成交额几乎是一成不变的:按照每天、 每个小时均匀分布。并且,这丝毫不受市场价格波动、 突发新闻、休息时段、周末或者现实世界的其它因素的影响。

当然了,上面这些只是一些很容易分辨的例子。不是每个造假的加密货币交易所都能被一眼看穿。还需要更多的数据,更深入的挖掘。 查看全部

大量的加密资产交易所都在刷单,这已经不是新闻。不过,如果有人能告诉你,如何识别真正的交易长什么样、那些人为刷单的虚假交易究竟什么样,值得认真学习!

美国加密资产管理公司 Bitwise 向美国证券交易委员会(SEC)申请推出基于比特币的交易所交易基金(ETF),作为该申请的一部分,该公司附上了一份报告,收集和分析了全球 81 家加密货币交易所在 3 月份中四天的比特币交易数据。对这些数据进行分析之后,Bitwise 发现,这些交易所宣称的每日 60 亿美元的比特币交易中,只有 2.73 亿美元是真实交易,换句话说,将近 95% 的比特币交易是人为「创造」出来的。

链闻拿到了 Bitwise 提交的这份,特精选出其中关于「真正的交易长什么样」、「虚假的交易长什么样」的部分,教读者用火眼金睛,识别哪些虚假的刷单交易。

真正的交易长什么样?

可以看看日均成交比特币约 2700 万美元的 Coinbase Pro 上,挂出的比特币买单和卖单究竟长什么样子。

位于旧金山的 Coinbase 通过风投募集了 5.46 亿美元资本。该交易所日均比特币交易金额约为 2700 万美元。Coinbase 取得了纽约州金融服务管理局颁发的 BitLicense 比特币交易牌照 , 在加密货币圈子内声名显赫。

下图片是 Coinbase 交易界面的截屏:

上面这个截屏界面反应的是 Coinbase 全新的「专业加密货币交易所」Coinbase Pro 的交易历史情况。绿色部分是推动价格走高的买单,红色部分是打压价格走低的卖单。

请注意,红色和绿色的部分不是对称的,分布是不均匀的,这是真实交易的情况。

上面这张截图中,买单(绿色)比 卖单(红色)更活跃。

上面这张截屏捕捉的是交易金额情况。

请注意,不同时间点交易金额相差很大,少的只有 0.0017 比特币,多的有 1 比特币。你还会看到成交金额也往往是随机的整数:1.00 比特币, 0.60 比特币,0.10 比特币等等。这是自然行为:人们更可能交易 1 比特币这种整数,而不是「0.821 比特币」这样的数字。

上面这张图中,每个灰色「蜡烛」代表 Coinbase Pro 每 5 分钟的成交额。

请注意这些「蜡烛」大小不一: 在某些 5 分钟时间段内,交易额比较大。

上图截取的是买单和卖单的价差。单位是 0.01 美元。截屏时比特币成交价格为 3,419 美元。这意味着,比特币在 0.0003% 价差区间内 成交,跻身价差最窄的全球金融工具交易行列。

疑似造假的交易长什么样?

下面可以找几个例子,看看疑似造假的交易长什么样子。

例子 1:交易都在现行买单和卖单间成交

CoinBene (号称日交易额 4.8 亿美元)

CoinBene 号称是全球交易额最高的加密货币交易所,日均交易金额约为 4.8 亿美元,这相当于 Coinbase 交易额的 18 倍。

看下图可以发现,该市场中基本上所有的交易都是在现行的买入价和卖出价之间进行的,这令人生疑。

上图的截屏捕捉了成交情况。

请注意,绿色与红色的均匀交错。而在 Coinbase Pro 上,我们看到的情况是,买卖活动均更为随机。

从 CoinBene 这种买入价和卖出价均匀交错的区块来看,非常有可能有很好的、甚至按经济学安排的人为的买卖秩序的分配。

上面的截屏显示了每笔成交的「时间戳」。

与成交额结合起来看,你会发现, CoinBene 所有交易都是成双成对的,每笔买单(绿色)都对应着一笔卖单(红色)。交易额几乎都是相差无几,中间栏显示这一点,使得交易对随着时间的推移,几乎相互抵消!

从上面这个截图来看,该交易所的成交额分别与 Coinbase Pro 迥然不同。

从最小成交额来看,没有成交额很小的交易, 最小的一笔成交是 0.43 比特币,约相当于 1400 美元。Coinbase Pro 单笔最小成交金额仅为 5 美元。

尽管人们明显青睐整数交易额,CoinBene 也没有整数的成交。

在上图截屏的时间点,买单最高价为 3,239.59 美元,卖单最低价为 3,274.33 美元,这意味着价差高达 34.74 美元。而相比之下,Coinbase Pro 的卖单与买单价差为 0.01 美元。

这是令人惊奇的地方:这个号称成交额相当于 Coinbase Pro 18 倍的交易所,价差居然比后者高出 3400 多倍!

此外,CoinBene 在现实世界中的影响力居然小于 Coinbase,这也令人生疑。这可以从下面这个图表比较来看:

例子 2:多小时、多天交易量为 0

RightBTC (号称日交易额 1 亿美元)

RightBTC 号称日交易额约相当于 Coinbase Pro 的 4 倍。不过,它在多个小时、甚至多天显示的交易额为 0。 请看下图:

这种情况用营业时间、波动性、正常运行时间或其它因素都无法接受。两个比较有信服的的解释是交易额造假和/或交易挖矿。

在上图也可看出,每个「蜡烛」代表 RightBTC 每小时的成交额。请注意,出现了很大的空缺,有时持续好几天,没有交易额发生。

在上面这张截图中, RightBTC 的卖单和买单价差高达 371.99 美元,与 Coinbase Pro 的 0.01 美元价差简直是天壤之别。

这个数字很荒谬,尤其是考虑到它号称的交易额相当于后者的 4 倍。

例子 3:成交额雷打不动

CHAOEX(号称日成交额 7,000 万美元)

CHAOEX 号称日成交额 7,000 万美元,比 Coinbase Pro 高出一倍还多。不过该市场的每单成交额几乎是一成不变的:按照每天、 每个小时均匀分布。并且,这丝毫不受市场价格波动、 突发新闻、休息时段、周末或者现实世界的其它因素的影响。

当然了,上面这些只是一些很容易分辨的例子。不是每个造假的加密货币交易所都能被一眼看穿。还需要更多的数据,更深入的挖掘。

币安Launchpad项目抢购指南-技巧篇

catcher 发表了文章 • 2019-03-14 14:28

如何抢购币安LaunchPad的爆款项目?

北京时间2019年3月19日22:00,币安LaunchPad将开启Celer Network的售卖。

从募资额来看,BTT和FET的总体募资额约为600万美金,其中BTT有接近 1/2 是通过 TRX 的方式做的募资,实际BNB直接募资额只有 280 万美金。现在再来看Celer Network,总募资额400万美金,每个账户的限额定在了1,500USD(BTT单账户限额为20,000USD,FET单账户限额为3,000USD)。

假设每个人都是按照1,500USD的限额去认购,那么总共有2,666个账户可以最终参与抢购Celer Network,参考FET的抢购情况来看,Celer抢购成功率在10%-13%左右。

怎么说,生为韭菜,还是得努力一把,毕竟0.0067USD,相比私木0.015USD来说,比私木便宜了一半以上,盘子小,还是会有很多韭菜一起来抢。

那么接下来看看抢购的注意事项:

还记得在抢完BTT之后,伴随而来的就是BNB的大量砸盘,最低砸到了5.9USD。然而,在FET抢购结束之后,BNB的价格虽有回调,但最低也不过9.2USD左右。在我写这篇文章的时候,BNB已经突破了15USD(100RMB)。

“据悉,币安已经做好了每月上线LaunchPad一个项目的计划,利好是相对长期的。这也就使得去币安的韭菜越来越多,BNB价格自然水涨船高,在币安公木泡沫未破裂之前,BNB应该很难有大的调整。所有的回调都是上车机会,一直到公木泡沫的破灭。”

言归正传,随着币安抢购难度的与日俱增,我们这些没钱去雇大学生来抢的韭菜根,又该怎样凭借人品以外的加分项来增加自己抢购成功的机率呢?我们一起来捋一捋。

1.KYC,关于身份认证的问题

币安不允许中国大陆居民参加。目前比较常见的办法就是用朋友的国外身份或者直接购买KYC资料,一套资料的价格大约在500-1200元之间。然而,根据我们的了解,最近购买资料很容易触发风控,而且视频认证也相当频繁,90%账户在签署认购协议时会被要求做视频认证。如果无法完成视频认证,则无法签署认购协议,自然就无法参与抢购。而且后期很有可能会导致账户冻结而无法正常提币。所以相对而言,风险还是蛮大的。

kyc认证时,如果你使用的是经过加工过的定制kyc,也就是人像是用的你的照片,那么要确保照片是近期照片,这样才能确保你的手持白纸照片跟证件照片差别不大,如果差别过大,审核将会不通过!

另外,手持白纸照片,要注意这几个点:

1)与证件照片差别不大

2)光线充足,字迹清楚

3)不要美颜,不要背景虚化,不要离镜头太远,不要美颜,不要水印!!!

2.网速

网吧、电竞酒店等等,反正不能输在网速上。有条件的可以去国外,这样就省去了梯子的延迟

3.梯子

不能用限制抢购的国家的梯子(需要高速梯子请私聊,怕被河蟹)

4.提前算好兑换比例

提前计算好认购的代币数量,在抢购时需要快速输入认购的代币数量,所以在币安公布兑换BNB的比例之后,一定要在抢购前算好要抢购的数量,不要浪费时间在抢购的时候再去计算。

5.不建议使用脚本,因为需要输入验证码!!

6.触发视频的问题

最近非常多的账号因为提币或更改设备、IP、密码等触发视频认证,但视频认证是一个耗资耗时的过程,在此,我们也强烈建议大家尽量避免触发视频认证,以增加不必要的开支和等待认证的时间成本。所以在注册账户时,请务必注意以下几点:

1)一定要用国外IP注册;

2)敲黑板说下IP事件,二十四小时内,一个IP,只能注册一个号,用固定的IP申请,之后也用固定的IP登陆,填完资料之后,上传图片,全部做完以后等通过了KYC第一时间去签认购协议,在这所有操作中都要保持设备和IP一致,继续注册需要换IP;

3)邮箱最好是国外邮箱,雅虎邮箱、GMAIL、OUTLOOK邮箱等都可以;

4)币安用binance.com结尾的网址进 ,最好不要用中文网站;

5)因为币安会记录浏览器信息,所以最好不要用常用浏览器,选择“无痕浏览”模式进行注册;

6)一定不要绑定手机号,手机号归属地和KYC国家不一致将无法通过认证。 查看全部

自币安重启自带国际流量的LaunchPad板块,公木割私木的现象历历在目,BNB引领平台币涨了50%上下,大家都在讨论平台币是否会是熊市的出口,显然在币安LaunchPad板块众筹的公木项目BTT上线一度高达300亿交易量,最高拉到了10倍,Fetch.ai在2月25日12分钟就完成认购,开盘暴涨4倍,现在已公布北京时间3月19日22:00的Celer是否又是多少倍的暴涨,我们还无从得知,但是做好抢购的准备势在必得!

如何抢购币安LaunchPad的爆款项目?

北京时间2019年3月19日22:00,币安LaunchPad将开启Celer Network的售卖。

从募资额来看,BTT和FET的总体募资额约为600万美金,其中BTT有接近 1/2 是通过 TRX 的方式做的募资,实际BNB直接募资额只有 280 万美金。现在再来看Celer Network,总募资额400万美金,每个账户的限额定在了1,500USD(BTT单账户限额为20,000USD,FET单账户限额为3,000USD)。

假设每个人都是按照1,500USD的限额去认购,那么总共有2,666个账户可以最终参与抢购Celer Network,参考FET的抢购情况来看,Celer抢购成功率在10%-13%左右。

怎么说,生为韭菜,还是得努力一把,毕竟0.0067USD,相比私木0.015USD来说,比私木便宜了一半以上,盘子小,还是会有很多韭菜一起来抢。

那么接下来看看抢购的注意事项:

还记得在抢完BTT之后,伴随而来的就是BNB的大量砸盘,最低砸到了5.9USD。然而,在FET抢购结束之后,BNB的价格虽有回调,但最低也不过9.2USD左右。在我写这篇文章的时候,BNB已经突破了15USD(100RMB)。

“据悉,币安已经做好了每月上线LaunchPad一个项目的计划,利好是相对长期的。这也就使得去币安的韭菜越来越多,BNB价格自然水涨船高,在币安公木泡沫未破裂之前,BNB应该很难有大的调整。所有的回调都是上车机会,一直到公木泡沫的破灭。”

言归正传,随着币安抢购难度的与日俱增,我们这些没钱去雇大学生来抢的韭菜根,又该怎样凭借人品以外的加分项来增加自己抢购成功的机率呢?我们一起来捋一捋。

1.KYC,关于身份认证的问题

币安不允许中国大陆居民参加。目前比较常见的办法就是用朋友的国外身份或者直接购买KYC资料,一套资料的价格大约在500-1200元之间。然而,根据我们的了解,最近购买资料很容易触发风控,而且视频认证也相当频繁,90%账户在签署认购协议时会被要求做视频认证。如果无法完成视频认证,则无法签署认购协议,自然就无法参与抢购。而且后期很有可能会导致账户冻结而无法正常提币。所以相对而言,风险还是蛮大的。

kyc认证时,如果你使用的是经过加工过的定制kyc,也就是人像是用的你的照片,那么要确保照片是近期照片,这样才能确保你的手持白纸照片跟证件照片差别不大,如果差别过大,审核将会不通过!

另外,手持白纸照片,要注意这几个点:

1)与证件照片差别不大

2)光线充足,字迹清楚

3)不要美颜,不要背景虚化,不要离镜头太远,不要美颜,不要水印!!!

2.网速

网吧、电竞酒店等等,反正不能输在网速上。有条件的可以去国外,这样就省去了梯子的延迟

3.梯子

不能用限制抢购的国家的梯子(需要高速梯子请私聊,怕被河蟹)

4.提前算好兑换比例

提前计算好认购的代币数量,在抢购时需要快速输入认购的代币数量,所以在币安公布兑换BNB的比例之后,一定要在抢购前算好要抢购的数量,不要浪费时间在抢购的时候再去计算。

5.不建议使用脚本,因为需要输入验证码!!

6.触发视频的问题

最近非常多的账号因为提币或更改设备、IP、密码等触发视频认证,但视频认证是一个耗资耗时的过程,在此,我们也强烈建议大家尽量避免触发视频认证,以增加不必要的开支和等待认证的时间成本。所以在注册账户时,请务必注意以下几点:

1)一定要用国外IP注册;

2)敲黑板说下IP事件,二十四小时内,一个IP,只能注册一个号,用固定的IP申请,之后也用固定的IP登陆,填完资料之后,上传图片,全部做完以后等通过了KYC第一时间去签认购协议,在这所有操作中都要保持设备和IP一致,继续注册需要换IP;

3)邮箱最好是国外邮箱,雅虎邮箱、GMAIL、OUTLOOK邮箱等都可以;

4)币安用binance.com结尾的网址进 ,最好不要用中文网站;

5)因为币安会记录浏览器信息,所以最好不要用常用浏览器,选择“无痕浏览”模式进行注册;

6)一定不要绑定手机号,手机号归属地和KYC国家不一致将无法通过认证。

Dai:稳定,但不易扩展、更难套利,它有什么用呢?

lanhubiji 发表了文章 • 2019-03-11 11:08

稳定币最不为人知的是它如何形成。大家在交易所上所购买的 USDT、USDC 或 Dai 是谁创造的?我们会看到专业的套利者如何根据市场的需求进行稳定币供应量的扩大和缩小。Dai 的模式有何不同,为什么缺乏专业套利者模式,这使得 Dai 从根本上难以扩展。

对 Dai 有常见的误解,认为它可以扩展到任意规模,这是由于对稳定币的需求会推动价格超过 1 美元,这导致套利者们在 CDP 中锁定 ETH 或其他资产,从而创造更多 Dai。这种逻辑通常用来支持这样的说法:对 Dai 的需求越高,对 Ether 的需求就越高,但两者都是错的。

稳定币如何扩展?

如果稳定币的供应可以快速反映其需求,我们认为该稳定币就是可扩展的。为此,稳定币依赖于专业套利者的存在,他们对市场信号作出反映,并使得供需持续平衡。

专业套利者需要一个封闭周期。循环越快越有效率,供应就能越密切地接近需求的方向。举个例子,可以看下用法币抵押的 Tether (USDT)。

当市场需求把 USDT 的价格推高到 1.02 美元时,市场向套利者发出信号,该工作了。套利者们会向 Tether

Inc. 发送 1 美元同时收到 1USDT。既然市场上的 USDT 价值 1.02 美元,这让套利者就有了 0.02 美元的获利。当 1USDT 价格跌至 0.98 美元时,套利者会购买 USDT,然后把它发给 Tether Inc. 并赎回 1 美元。这两个周期以盈利结束。

对 Dai 进行专业套利几乎是不可能的

因为没有办法对 Dai 实施封闭周期,由此套利更难。

当市场需求把 DAI 价格推高至 1.02 美元,你可以花 1 美元,购买价值 1 美元的 ETH (或任何其他可用作抵押品的资产)并将其锁定在 DCP 中。然而,问题是,每锁定 1 美元 ETH,Maker 会给你发放不到 1 美元的 Dai。因为它采用了超额抵押。目前的抵押率是 150%,那么,在 CDP 中抵押 1 美元 ETH,可以产生 0.66 个 Dai (这个抵押比率会变化,但永远不可能接近 100%)。

现在,你可以把 0.66 个 Dai 以同样 2% 的溢价出售,但你的 ETH 依然在锁定中。Tether 套利和 Dai 套利的最根本区别在于,Dai 套利你需要在一些时日之后通过关闭 CDP 找到盈利方法。唯一盈利的方式是以低价(跟卖出价相比)买回 Dai。

这样当你等待 Dai 价格下跌时,你陷入了尴尬的境地:

你无法知道什么时候,或者是否会再次下跌。

1、由于你无法立即完成这个周期的所有步骤,你陷入了等待,还质押了 ETH。你希望通过做空 ETH 来消除风险,但这会产生额外的借贷成本。

2、你需要额外的资金成本来锁定未用于借贷 Dai 的部分,至少 33%(因为既然你从 1 美元 ETH 中只贷出了 0.66 美元的 Dai)。这个成本是美元无风险利率。

3、关闭 CDP 需要额外成本

USDT 和其他法币抵押稳定币允许封闭的套利周期,因为抵押率是 100%,而不是超额抵押。套利者可以用 1 美元来创造 1USDT,然后卖掉 USDT,完成套利。套利者无需担心美元在 Tether 公司的银行账户上被「锁定」。那些美元现在是别人的问题。承诺套利者的存在允许 USDT 供应量密切响应需求。(译注:这里没有提到的一个风险就是中心化的风险。)

我们认为 Dai 套利非常昂贵,但它是否有利可图?ETH 和 Dai 的抵押比例固定为 1.5:1,因此 1ETH 目前创造 0.66Dai。如果 Dai 的价格是 1.5 美元或更高,1 美元 ETH 将可以创建 1 美元的 Dai。这个时候,你可以卖掉 Dai,并忘记你的 CDP——就像你用 USDT 一样,此外,你甚至多了一个在将来买回自己 ETH 的自由选择。因此,当 Dai 价格 1.5 美元时,纯套利是有利可图的,但无法保证在可预见的时间窗口关闭周期。

当然,这存粹是假设——人们不会把 Dai 推高到 1.5 美元的价格,甚至连 1.1 美元都不太可能。因为使用其他的稳定币更便宜,或者由于监管的存在,这种情况不可能存在——通过做空来消除像以太坊或比特币这样的波动性资产。因此,Dai 的价格,即使在高需求的场景也有较低的上限,这导致专业的套利窗口永远不会打开。

没有套利 = 没有扩展

现在人们可以争辩说,相同的溢价会导致对 CDP 的更多天然需求,导致一定程度的套利,这是正确的。天然 CDP 创建者会受到激励,以边际价格上进行套利,特别是那些已经有 CDP 且能够以更小努力产生更多 Dai 的人。但在这个价格水平上,对 CDP 的需求有一个自然的上限,当关闭套利周期成为可能时,这种需求并不存在。

为什么 CDP 创建者的天然套利不足以让 Dai 扩展?请记住,稳定币在这个周期中迭代循环越快,供应就越接近需求。稳定性的重要部分是将代币价格提高到 1 美元。但,可扩展性的重要部分是将代币价格降至 1 美元。

不管什么时候,代币价格超过 1 美元,买入 Dai 的需求减少,因为潜在的买家不得不期望价格回归正常。这时,快速的套利者会把价格拉低至 1 美元,需求再次提升越快,导致需求进一步增加,直到天然的上限。

专业套利者试图在有限的资产负债表上获取无风险利润,利润用美元计价。Dai 并没有给他们机会来实现套利。如果以很小的溢价下一个 2500 万代币买入单,差异就变得很明显了。对 Dai 来说,他们中任何人不会打开 CDP 以创建更多的 Dai。相比之下,如果 USDT 有相同的购买订单,这会立即导致供应量的增加,套利者能够把新增的供应卖给买入单。

因为 Dai 不允许专业套利,所以即使它有周期,那也佷缓慢。虽然对于 USDC 或 USDT 来说,一旦购买者高于 1 美元购入,新增供应就会触发产生,而产生更多的 Dai 则依赖于对 CDP 方面更多的债务方面的模糊需求。这对 Maker 意味着什么?

但,Maker 主要不是关于稳定币。

Dai 的无法扩展对 Maker 没有什么影响,因为这不是它的目标。Maker 是去中心化的,确实是非常有效的借贷服务,跟中心化的借贷服务 BlockFi 类似,其主要用途是税收套利:

BlockFi 借贷可以让你使用加密资产抵押,之后在你的银行账户上得到美元的借款。通过你的加密资产借贷可以让你实现流动性,与此同时,并不会产生资本利得税事件,并且根据资金的使用,利息可以抵扣资产收益或其他投资收入。

其他两个突出的用例是 1CO 的长期杠杠和财务 / 工资管理。基本的想法是总在未来流动性事件之前产生流动性——花费那些你期待以后收到的钱。要么是在税收截止日期之后卖掉 ETH,要么在将来某个时间以更高价格卖掉。

我们相信 Maker 是一项优秀的服务,具有众多独特功能。从好的一面来说,它提供了比中心化的竞争对手更少的摩擦,更低的费用,且更少交易对手风险;从不足的一面来说,更低的最大杠杠,缺乏标准的追加保证金,以及更陡峭的自动清算罚金。Maker 核心产品的需求是借贷,它将决定 Dai 供应量,而不是其他。

如果 Dai 的价格超过 1 美元,这会通常激励人们承担更多的债务,特别是已经开放了 CDP 的人。但它并不激励任何人通过 CDP 来套利差价,除非此人对债务无动于衷。既然所有锁在 CDP 中的钱只是来自于自然的借贷需求,这里也有自然的天花板,就是人们对借贷的需求总量,因此 Dai 的数量也是如此。

我们认为,有三个要点。首先,因为对 Dai 的专业套利无利可图,因此,它不会像其他稳定币一样供应紧跟需求。因此,对 Dai 的更多需求,并不会导致对 ether 作为抵押的更多需求。如果有的话,反而可能是对 ether 抵押需求的下降,因为 Maker 开始增加更多资产,并且允许用户借用它们,而不仅仅是用 ether。

其次,Maker 经常被大家称为以太坊的先锋,通常是作为价格看涨的驱动因素。但我们相信 Maker 的优点不在于「锁定供应量」从而提升对 ether 的需求,在我们看来,这是不正确的,它的优点在于实际的有用性。Maker 证明,以太坊的智能合约功能可用来构建高效的去中心化版本的 BlockFi。

最后,现在清楚了,之前过多的注意力放在分析 Maker 是否是纸牌屋,Dai 是否能稳定锚定。现实是,它在抵押品价格下降了 90% 之后,依然生存下来。这是因为对 Maker 和 Dai 的价值主张理解有误。它不是构建可扩展的、具有审查能力的稳定币。它能够为任何持有波动性资产的人提供可抗审查的稳定性。

原文作者:Hasu&Suzhu 翻译:SL 查看全部

目前 Maker 上抵押的 ETH 超过 200 万个,相当于 ETH 总供应量的 2% 以上,近 3 亿美元,远比 DEX 规模大,是以太系当前发展最好的项目之一,是 DeFi 的代表之作。作者认为,跟其他稳定币不同,Dai 的驱动不是主要依靠专业套利,更多是通过抵押资产实现资产流通以及用于杠杆交易,有洞察力。蓝狐笔记则认为,由于 Dai 的去中心化属性,随着未来应用场景的增加,它的需求动力可能会来自于更多方面,长远看,Dai 也有机会扩展,不过确实会存在平衡,因为 Dai 要保持稳定。

稳定币最不为人知的是它如何形成。大家在交易所上所购买的 USDT、USDC 或 Dai 是谁创造的?我们会看到专业的套利者如何根据市场的需求进行稳定币供应量的扩大和缩小。Dai 的模式有何不同,为什么缺乏专业套利者模式,这使得 Dai 从根本上难以扩展。

对 Dai 有常见的误解,认为它可以扩展到任意规模,这是由于对稳定币的需求会推动价格超过 1 美元,这导致套利者们在 CDP 中锁定 ETH 或其他资产,从而创造更多 Dai。这种逻辑通常用来支持这样的说法:对 Dai 的需求越高,对 Ether 的需求就越高,但两者都是错的。

稳定币如何扩展?

如果稳定币的供应可以快速反映其需求,我们认为该稳定币就是可扩展的。为此,稳定币依赖于专业套利者的存在,他们对市场信号作出反映,并使得供需持续平衡。

专业套利者需要一个封闭周期。循环越快越有效率,供应就能越密切地接近需求的方向。举个例子,可以看下用法币抵押的 Tether (USDT)。

当市场需求把 USDT 的价格推高到 1.02 美元时,市场向套利者发出信号,该工作了。套利者们会向 Tether

Inc. 发送 1 美元同时收到 1USDT。既然市场上的 USDT 价值 1.02 美元,这让套利者就有了 0.02 美元的获利。当 1USDT 价格跌至 0.98 美元时,套利者会购买 USDT,然后把它发给 Tether Inc. 并赎回 1 美元。这两个周期以盈利结束。

对 Dai 进行专业套利几乎是不可能的

因为没有办法对 Dai 实施封闭周期,由此套利更难。

当市场需求把 DAI 价格推高至 1.02 美元,你可以花 1 美元,购买价值 1 美元的 ETH (或任何其他可用作抵押品的资产)并将其锁定在 DCP 中。然而,问题是,每锁定 1 美元 ETH,Maker 会给你发放不到 1 美元的 Dai。因为它采用了超额抵押。目前的抵押率是 150%,那么,在 CDP 中抵押 1 美元 ETH,可以产生 0.66 个 Dai (这个抵押比率会变化,但永远不可能接近 100%)。

现在,你可以把 0.66 个 Dai 以同样 2% 的溢价出售,但你的 ETH 依然在锁定中。Tether 套利和 Dai 套利的最根本区别在于,Dai 套利你需要在一些时日之后通过关闭 CDP 找到盈利方法。唯一盈利的方式是以低价(跟卖出价相比)买回 Dai。

这样当你等待 Dai 价格下跌时,你陷入了尴尬的境地:

你无法知道什么时候,或者是否会再次下跌。

1、由于你无法立即完成这个周期的所有步骤,你陷入了等待,还质押了 ETH。你希望通过做空 ETH 来消除风险,但这会产生额外的借贷成本。

2、你需要额外的资金成本来锁定未用于借贷 Dai 的部分,至少 33%(因为既然你从 1 美元 ETH 中只贷出了 0.66 美元的 Dai)。这个成本是美元无风险利率。

3、关闭 CDP 需要额外成本

USDT 和其他法币抵押稳定币允许封闭的套利周期,因为抵押率是 100%,而不是超额抵押。套利者可以用 1 美元来创造 1USDT,然后卖掉 USDT,完成套利。套利者无需担心美元在 Tether 公司的银行账户上被「锁定」。那些美元现在是别人的问题。承诺套利者的存在允许 USDT 供应量密切响应需求。(译注:这里没有提到的一个风险就是中心化的风险。)

我们认为 Dai 套利非常昂贵,但它是否有利可图?ETH 和 Dai 的抵押比例固定为 1.5:1,因此 1ETH 目前创造 0.66Dai。如果 Dai 的价格是 1.5 美元或更高,1 美元 ETH 将可以创建 1 美元的 Dai。这个时候,你可以卖掉 Dai,并忘记你的 CDP——就像你用 USDT 一样,此外,你甚至多了一个在将来买回自己 ETH 的自由选择。因此,当 Dai 价格 1.5 美元时,纯套利是有利可图的,但无法保证在可预见的时间窗口关闭周期。

当然,这存粹是假设——人们不会把 Dai 推高到 1.5 美元的价格,甚至连 1.1 美元都不太可能。因为使用其他的稳定币更便宜,或者由于监管的存在,这种情况不可能存在——通过做空来消除像以太坊或比特币这样的波动性资产。因此,Dai 的价格,即使在高需求的场景也有较低的上限,这导致专业的套利窗口永远不会打开。

没有套利 = 没有扩展

现在人们可以争辩说,相同的溢价会导致对 CDP 的更多天然需求,导致一定程度的套利,这是正确的。天然 CDP 创建者会受到激励,以边际价格上进行套利,特别是那些已经有 CDP 且能够以更小努力产生更多 Dai 的人。但在这个价格水平上,对 CDP 的需求有一个自然的上限,当关闭套利周期成为可能时,这种需求并不存在。

为什么 CDP 创建者的天然套利不足以让 Dai 扩展?请记住,稳定币在这个周期中迭代循环越快,供应就越接近需求。稳定性的重要部分是将代币价格提高到 1 美元。但,可扩展性的重要部分是将代币价格降至 1 美元。

不管什么时候,代币价格超过 1 美元,买入 Dai 的需求减少,因为潜在的买家不得不期望价格回归正常。这时,快速的套利者会把价格拉低至 1 美元,需求再次提升越快,导致需求进一步增加,直到天然的上限。

专业套利者试图在有限的资产负债表上获取无风险利润,利润用美元计价。Dai 并没有给他们机会来实现套利。如果以很小的溢价下一个 2500 万代币买入单,差异就变得很明显了。对 Dai 来说,他们中任何人不会打开 CDP 以创建更多的 Dai。相比之下,如果 USDT 有相同的购买订单,这会立即导致供应量的增加,套利者能够把新增的供应卖给买入单。

因为 Dai 不允许专业套利,所以即使它有周期,那也佷缓慢。虽然对于 USDC 或 USDT 来说,一旦购买者高于 1 美元购入,新增供应就会触发产生,而产生更多的 Dai 则依赖于对 CDP 方面更多的债务方面的模糊需求。这对 Maker 意味着什么?

但,Maker 主要不是关于稳定币。

Dai 的无法扩展对 Maker 没有什么影响,因为这不是它的目标。Maker 是去中心化的,确实是非常有效的借贷服务,跟中心化的借贷服务 BlockFi 类似,其主要用途是税收套利:

BlockFi 借贷可以让你使用加密资产抵押,之后在你的银行账户上得到美元的借款。通过你的加密资产借贷可以让你实现流动性,与此同时,并不会产生资本利得税事件,并且根据资金的使用,利息可以抵扣资产收益或其他投资收入。

其他两个突出的用例是 1CO 的长期杠杠和财务 / 工资管理。基本的想法是总在未来流动性事件之前产生流动性——花费那些你期待以后收到的钱。要么是在税收截止日期之后卖掉 ETH,要么在将来某个时间以更高价格卖掉。

我们相信 Maker 是一项优秀的服务,具有众多独特功能。从好的一面来说,它提供了比中心化的竞争对手更少的摩擦,更低的费用,且更少交易对手风险;从不足的一面来说,更低的最大杠杠,缺乏标准的追加保证金,以及更陡峭的自动清算罚金。Maker 核心产品的需求是借贷,它将决定 Dai 供应量,而不是其他。

如果 Dai 的价格超过 1 美元,这会通常激励人们承担更多的债务,特别是已经开放了 CDP 的人。但它并不激励任何人通过 CDP 来套利差价,除非此人对债务无动于衷。既然所有锁在 CDP 中的钱只是来自于自然的借贷需求,这里也有自然的天花板,就是人们对借贷的需求总量,因此 Dai 的数量也是如此。

我们认为,有三个要点。首先,因为对 Dai 的专业套利无利可图,因此,它不会像其他稳定币一样供应紧跟需求。因此,对 Dai 的更多需求,并不会导致对 ether 作为抵押的更多需求。如果有的话,反而可能是对 ether 抵押需求的下降,因为 Maker 开始增加更多资产,并且允许用户借用它们,而不仅仅是用 ether。

其次,Maker 经常被大家称为以太坊的先锋,通常是作为价格看涨的驱动因素。但我们相信 Maker 的优点不在于「锁定供应量」从而提升对 ether 的需求,在我们看来,这是不正确的,它的优点在于实际的有用性。Maker 证明,以太坊的智能合约功能可用来构建高效的去中心化版本的 BlockFi。

最后,现在清楚了,之前过多的注意力放在分析 Maker 是否是纸牌屋,Dai 是否能稳定锚定。现实是,它在抵押品价格下降了 90% 之后,依然生存下来。这是因为对 Maker 和 Dai 的价值主张理解有误。它不是构建可扩展的、具有审查能力的稳定币。它能够为任何持有波动性资产的人提供可抗审查的稳定性。

原文作者:Hasu&Suzhu 翻译:SL

资深期货交易者:别和拥有上帝视角的人猜大小,会输得很惨

hellobtc 发表了文章 • 2019-02-28 11:00

期货就是这样一个带杠杆的金融衍生品。从表面上看,只要有波动就能赚钱,极少的保证金成倍的收益,许多加密货币交易平台提供10倍、20倍甚至100倍的杠杆。很多入门投资者并不知道或者根本就不惧杠杆加倍即风险加倍,一股脑儿涌入,最后轮番上演“惟有泪千行”。

期货本是专业投资者的套期保值、对冲风险工具,而到了投机者手中,变成了投机取巧、赚取快钱的工具。

白话区块链(ID: hellobtc)联系了期货圈内两名资深交易者——Steven.Qi和林嘉鹏,通过文字采访帮助大家深入了解加密货币期货合约:爆仓、平台一根针、诈骗以及市场展望。

Steven.Qi:拥有6年外汇操盘经验,资深期货交易员,微博“Steven交易心得分享”。

林嘉鹏:连接资本创始人、sosobtc联合创始人。

以下是采访内容:

01 期资交易

白话区块链:感谢您抽出宝贵的时间接受我们白话区块链的期货主题访谈。首先请给我们的用户朋友简单地介绍下您自己,并给我们聊聊您是在什么时候、什么机缘巧合下了解区块链并开始期货投资的?目前熊市行情现货收益普遍不太乐观,那请问您在期货市场这块的收益方便透漏吗?

Steven.Qi:2012-2018年,我一直在外汇市场博弈,所有技术分析/金融基础都是因为外汇亏钱,自己为了翻本学习的。一句来说,就是亏多了的大韭菜为了自救,拼命研究,总算在杠杆市场赚到点钱。后面基本上职业操盘外汇为主,每年固定本金,能获利20-35%左右的收益,对个人来说,自给自足,小康水平。

2017年年初,我有机会以成本5000人民币获得大量比特币,但是个人觉得这东西“不靠谱”,直接拒绝了,因为那时候我觉得操盘外汇挺赚钱的,比特币风险太大就没碰。

2017年12月,在比特币达到1.9万美金后,我开始关注比特币,加了各种业内群。2018年春节期间,比特币开始一路下跌,到13000美金附近,美国放出消息,要开始给比特币定性,全球以为利空来袭,我也开始保持关注。在美国听证会当天,实时新闻报道听证会肯定了比特币在区块链技术发展过程中的重要作用,我第一次买入了10个比特币,当时价格是6700美金,当晚就拉破7000美金。

从那时起,我开始对比特币有了更大的兴趣。至于收益,这个肯定是负数了,因为我抄底爆仓了很多钱。

林嘉鹏:2013年我就开始接触比特币的期货交易了,最早的平台是796提供了4倍杠杆,不过由于796平台的产品设计有问题导致市场操控很严重,最终倒闭了。后来某交易平台推出了最高20倍的交割合约,从推出那时候起,我就一直在上面交易。

如果你把交割合约当作一个套保的工具,那非常好用;如果你把交割合约当作赌博平台,那么大概率是亏损的。我在熊市的主要仓位在合约方面。

02 至暗时刻:爆仓

白话区块链:很多人说“没爆过仓的期货交易员是不成熟的”。相信您一路走过来,也是经历过各种大大小小的爆仓,承受了很多常人不能承受的压力和挫折,才有了今天的辉煌。所以,您有经历爆仓吗?能否给我们的用户分享一下期货操作过程中,你经历的最黑暗、最难忘的一次经历?爆仓之后,您是怎么挺过来的,有哪些有益的经验教训可以和我们分享吗?

Steven.Qi:操盘外汇的第一年,我爆仓过几百次,刚开始爆仓也都是小金额。各种类型的爆仓我都经历过,比如:一天翻倍,白天高高兴兴,晚上爆仓,睁眼到天亮;辛苦一个月,都赚10倍了,最后一天爆仓;猜美联储利率决议,决议前15分钟利润还是翻倍的,决议后1分钟爆仓。

最难忘的爆仓经历是去年11月,抄底比特币爆仓了1500个比特币本金+1000个比特币利润,按照当时4.5万的价格,爆仓总计金额在1.12亿。这部分有自己的币,也有别人的币,爆仓金额也在我个人投资生涯达到历史新高,以前外汇最高单次爆仓金额也就是107万人民币。

行已至,果未到,出来混,自己才德不配位,肯定要还回去的。

爆仓后,我的大脑都是空白的,空白到每天眼睛里都是模糊的,更不用说做其他事情。因为有些钱是别人的,这些币总要赔偿,当初约定了20%止损线,自己没做到,错在己身 ,伤在他身,投资者是无辜的。

那段时间,我焦虑得不敢睡觉,但又渴望睡觉,因为睡着了,就可以不想这些事情了,最低谷的时候甚至想过自杀。期间,我的妻子和我的一位合伙人一直在陪伴我,帮我想办法,解决问题。

在赔偿部分本金后,大约还剩余600个比特币的本金无法偿付。我的合伙人帮忙斡旋,开始谈分期赔偿,陆续有投资人愿意让我分期赔偿余下金额,我才觉得事情又有了希望。

2018年12月开始赚钱还债,目前已经偿还50/600,完成8%的进度。

关于这次爆仓,总结了惨痛教训:

1、钱是自己的,还是自己保管好;市场上明星很多,但是“寿星”很少,你看到的不一定是真实的。如果你对自己的钱都不怎么负责,你怎么能保证别人对你的钱负责呢?

2、任何投资都是有风险的,别光看和尚吃肉,不看和尚念经挨打,盈亏同源,享受10倍收益爆棚的同时,还是做好自己亏90%的心理准备。

3、一个不学习的投资者是没有前途的,波动越大,杠杆越高的市场,需要的专业水平和心理素质也越高。

4、只看胜率的人,基本上现在就可以退出市场了,不考虑盈亏比的人,亏完几乎是肯定的。

林嘉鹏:经历过很多次,最近的一次是在春节期间,某币突然莫名其妙涨了50%以上,然后10分钟内迅速跌下去,这就是传说中的“穿针行情”。

交割合约最大的弊端,是它的爆仓价格是根据交易平台的盘口价格,这样是有可能被操控的。

03 谨防大坑:平台一根针

白话区块链:某些期货平台可能存在深夜、交割前夕出现“一根针”的情况,多空双爆。到了行情急剧波动的时候,甚至无法登陆相关的网站、App进行操作。一些人认为这是平台在做恶,另一些人认为背后有大庄在操纵。想问下您怎么看呢?

Steven.Qi:一个剧烈波动的市场环境,所谓的插针都是正常的,必须接受这是一个已经存在,更是无法避免的事实。除了A股有涨跌停板制度,其他市场都有闪崩,都有插针的现象。

币圈确实是有庄家的,有些庄可以拿到内部持仓数据和整个市场的买卖单数据。一句忠告,别和拥有上帝视角的人猜大小,会输得很惨。

林嘉鹏:建议尽可能用有永续合约、有深度、知名的老牌交易平台。

04 谨防诈骗:微博喊单

白话区块链:微博上有不少喊单、晒期货合约收益的用户,传言其中有很多骗子,通过喊单、晒单吸引普通投资者进去他们的付费群、小密圈,不少受害者醒悟后会找大V“哭诉”。毫无疑问,不是每个人都适合做期货,但只要有波动就可能有收益、杠杆放大收益等特性,又吸引着大量的投资者前仆后继地进去期货市场。对于一些非常想参与期货投资的新入门用户,您有哪些忠告呢?又该如何识别骗子、避免掉入陷阱呢?

Steven.Qi:先说一个笑话,币圈糟蹋了两个金融词汇——“交易员”和“交易策略”。一些连基本金融常识都没有的人,各处抄袭,然后微博大秀,割韭菜,自称分析师甚至交易员。

每天喊几单就是策略了?他们真的知道策略分长期、中期、短期?他们知道什么是防守策略,什么进攻策略?什么是策略执行中的保护方案?晒单就是有本事了?这年月PS盛行,还能多空双开,只晒盈利单就好了。

换个角度,交易如此赚钱,为何还要辛苦地出来赚这份儿钱呢?

被骗只能说行业内大部分投资者的认知还处于初级水平,希望普通投资者擦亮眼睛。

林嘉鹏:投资是自己的事情,不要把希望放在所谓的“老师”身上。如果你没有自己的观点,又想投资,就选择专业的基金公司。如果你想自己操作,那就建立自己的交易规则。

05 展望2019年的加密市场

白话区块链:最后一个问题,关于今年的市场预测。火币研究院发布的《全球区块链产业全景与趋势年度报告(2018 -2019年度)》,预测这一轮熊市的底部还没有被真正触及,今年将以市场寻底后宽幅震荡为主。另一些人则认为,Bakkt的期货实盘交割、8月份莱特币的减半等利好,会让一些人认为牛市会提前到来。另外,白话区块链读者的反馈来看,对市场保持积极看法的占主流。想问下您对今年的市场有哪些看法?

Steven.Qi:加密货币市场触底反弹需要两个条件:新进资金和持续的波动率。后者是前者的基础,稳定存在的高波动率,才是加密币市场吸引大资金的条件之一,波动回来,价格自然走高。

林嘉鹏:很多人说比特币和黄金很像,2003年黄金通过ETF走进寻常百姓家,有数年的漫长牛市。比特币如果能顺利通过ETF,那会迎来巨量资金,大型机构们也可以通过合法途径进场。不管是资金层面还是市场信心层面,都会好转。

06 结语

期货是零和市场,本身并不创造利润,如果考虑平台的手续费,对个人而言,期货是一个负和市场;期货市场很残酷,你操作对了几十次,只要一次不慎爆仓,之前所有的努力都可能化为乌有。

所以,白话区块链友情提醒:道路千万条,学习第一条,不懂乱开仓,爆仓两行泪。 查看全部

阿基米德曾说,给我一个支点,我能撬动整个地球。

期货就是这样一个带杠杆的金融衍生品。从表面上看,只要有波动就能赚钱,极少的保证金成倍的收益,许多加密货币交易平台提供10倍、20倍甚至100倍的杠杆。很多入门投资者并不知道或者根本就不惧杠杆加倍即风险加倍,一股脑儿涌入,最后轮番上演“惟有泪千行”。

期货本是专业投资者的套期保值、对冲风险工具,而到了投机者手中,变成了投机取巧、赚取快钱的工具。

白话区块链(ID: hellobtc)联系了期货圈内两名资深交易者——Steven.Qi和林嘉鹏,通过文字采访帮助大家深入了解加密货币期货合约:爆仓、平台一根针、诈骗以及市场展望。

Steven.Qi:拥有6年外汇操盘经验,资深期货交易员,微博“Steven交易心得分享”。

林嘉鹏:连接资本创始人、sosobtc联合创始人。

以下是采访内容:

01 期资交易

白话区块链:感谢您抽出宝贵的时间接受我们白话区块链的期货主题访谈。首先请给我们的用户朋友简单地介绍下您自己,并给我们聊聊您是在什么时候、什么机缘巧合下了解区块链并开始期货投资的?目前熊市行情现货收益普遍不太乐观,那请问您在期货市场这块的收益方便透漏吗?

Steven.Qi:2012-2018年,我一直在外汇市场博弈,所有技术分析/金融基础都是因为外汇亏钱,自己为了翻本学习的。一句来说,就是亏多了的大韭菜为了自救,拼命研究,总算在杠杆市场赚到点钱。后面基本上职业操盘外汇为主,每年固定本金,能获利20-35%左右的收益,对个人来说,自给自足,小康水平。

2017年年初,我有机会以成本5000人民币获得大量比特币,但是个人觉得这东西“不靠谱”,直接拒绝了,因为那时候我觉得操盘外汇挺赚钱的,比特币风险太大就没碰。

2017年12月,在比特币达到1.9万美金后,我开始关注比特币,加了各种业内群。2018年春节期间,比特币开始一路下跌,到13000美金附近,美国放出消息,要开始给比特币定性,全球以为利空来袭,我也开始保持关注。在美国听证会当天,实时新闻报道听证会肯定了比特币在区块链技术发展过程中的重要作用,我第一次买入了10个比特币,当时价格是6700美金,当晚就拉破7000美金。

从那时起,我开始对比特币有了更大的兴趣。至于收益,这个肯定是负数了,因为我抄底爆仓了很多钱。

林嘉鹏:2013年我就开始接触比特币的期货交易了,最早的平台是796提供了4倍杠杆,不过由于796平台的产品设计有问题导致市场操控很严重,最终倒闭了。后来某交易平台推出了最高20倍的交割合约,从推出那时候起,我就一直在上面交易。

如果你把交割合约当作一个套保的工具,那非常好用;如果你把交割合约当作赌博平台,那么大概率是亏损的。我在熊市的主要仓位在合约方面。

02 至暗时刻:爆仓

白话区块链:很多人说“没爆过仓的期货交易员是不成熟的”。相信您一路走过来,也是经历过各种大大小小的爆仓,承受了很多常人不能承受的压力和挫折,才有了今天的辉煌。所以,您有经历爆仓吗?能否给我们的用户分享一下期货操作过程中,你经历的最黑暗、最难忘的一次经历?爆仓之后,您是怎么挺过来的,有哪些有益的经验教训可以和我们分享吗?

Steven.Qi:操盘外汇的第一年,我爆仓过几百次,刚开始爆仓也都是小金额。各种类型的爆仓我都经历过,比如:一天翻倍,白天高高兴兴,晚上爆仓,睁眼到天亮;辛苦一个月,都赚10倍了,最后一天爆仓;猜美联储利率决议,决议前15分钟利润还是翻倍的,决议后1分钟爆仓。

最难忘的爆仓经历是去年11月,抄底比特币爆仓了1500个比特币本金+1000个比特币利润,按照当时4.5万的价格,爆仓总计金额在1.12亿。这部分有自己的币,也有别人的币,爆仓金额也在我个人投资生涯达到历史新高,以前外汇最高单次爆仓金额也就是107万人民币。

行已至,果未到,出来混,自己才德不配位,肯定要还回去的。

爆仓后,我的大脑都是空白的,空白到每天眼睛里都是模糊的,更不用说做其他事情。因为有些钱是别人的,这些币总要赔偿,当初约定了20%止损线,自己没做到,错在己身 ,伤在他身,投资者是无辜的。

那段时间,我焦虑得不敢睡觉,但又渴望睡觉,因为睡着了,就可以不想这些事情了,最低谷的时候甚至想过自杀。期间,我的妻子和我的一位合伙人一直在陪伴我,帮我想办法,解决问题。

在赔偿部分本金后,大约还剩余600个比特币的本金无法偿付。我的合伙人帮忙斡旋,开始谈分期赔偿,陆续有投资人愿意让我分期赔偿余下金额,我才觉得事情又有了希望。

2018年12月开始赚钱还债,目前已经偿还50/600,完成8%的进度。

关于这次爆仓,总结了惨痛教训:

1、钱是自己的,还是自己保管好;市场上明星很多,但是“寿星”很少,你看到的不一定是真实的。如果你对自己的钱都不怎么负责,你怎么能保证别人对你的钱负责呢?

2、任何投资都是有风险的,别光看和尚吃肉,不看和尚念经挨打,盈亏同源,享受10倍收益爆棚的同时,还是做好自己亏90%的心理准备。

3、一个不学习的投资者是没有前途的,波动越大,杠杆越高的市场,需要的专业水平和心理素质也越高。

4、只看胜率的人,基本上现在就可以退出市场了,不考虑盈亏比的人,亏完几乎是肯定的。

林嘉鹏:经历过很多次,最近的一次是在春节期间,某币突然莫名其妙涨了50%以上,然后10分钟内迅速跌下去,这就是传说中的“穿针行情”。

交割合约最大的弊端,是它的爆仓价格是根据交易平台的盘口价格,这样是有可能被操控的。

03 谨防大坑:平台一根针

白话区块链:某些期货平台可能存在深夜、交割前夕出现“一根针”的情况,多空双爆。到了行情急剧波动的时候,甚至无法登陆相关的网站、App进行操作。一些人认为这是平台在做恶,另一些人认为背后有大庄在操纵。想问下您怎么看呢?

Steven.Qi:一个剧烈波动的市场环境,所谓的插针都是正常的,必须接受这是一个已经存在,更是无法避免的事实。除了A股有涨跌停板制度,其他市场都有闪崩,都有插针的现象。

币圈确实是有庄家的,有些庄可以拿到内部持仓数据和整个市场的买卖单数据。一句忠告,别和拥有上帝视角的人猜大小,会输得很惨。

林嘉鹏:建议尽可能用有永续合约、有深度、知名的老牌交易平台。

04 谨防诈骗:微博喊单

白话区块链:微博上有不少喊单、晒期货合约收益的用户,传言其中有很多骗子,通过喊单、晒单吸引普通投资者进去他们的付费群、小密圈,不少受害者醒悟后会找大V“哭诉”。毫无疑问,不是每个人都适合做期货,但只要有波动就可能有收益、杠杆放大收益等特性,又吸引着大量的投资者前仆后继地进去期货市场。对于一些非常想参与期货投资的新入门用户,您有哪些忠告呢?又该如何识别骗子、避免掉入陷阱呢?

Steven.Qi:先说一个笑话,币圈糟蹋了两个金融词汇——“交易员”和“交易策略”。一些连基本金融常识都没有的人,各处抄袭,然后微博大秀,割韭菜,自称分析师甚至交易员。

每天喊几单就是策略了?他们真的知道策略分长期、中期、短期?他们知道什么是防守策略,什么进攻策略?什么是策略执行中的保护方案?晒单就是有本事了?这年月PS盛行,还能多空双开,只晒盈利单就好了。

换个角度,交易如此赚钱,为何还要辛苦地出来赚这份儿钱呢?

被骗只能说行业内大部分投资者的认知还处于初级水平,希望普通投资者擦亮眼睛。

林嘉鹏:投资是自己的事情,不要把希望放在所谓的“老师”身上。如果你没有自己的观点,又想投资,就选择专业的基金公司。如果你想自己操作,那就建立自己的交易规则。

05 展望2019年的加密市场

白话区块链:最后一个问题,关于今年的市场预测。火币研究院发布的《全球区块链产业全景与趋势年度报告(2018 -2019年度)》,预测这一轮熊市的底部还没有被真正触及,今年将以市场寻底后宽幅震荡为主。另一些人则认为,Bakkt的期货实盘交割、8月份莱特币的减半等利好,会让一些人认为牛市会提前到来。另外,白话区块链读者的反馈来看,对市场保持积极看法的占主流。想问下您对今年的市场有哪些看法?

Steven.Qi:加密货币市场触底反弹需要两个条件:新进资金和持续的波动率。后者是前者的基础,稳定存在的高波动率,才是加密币市场吸引大资金的条件之一,波动回来,价格自然走高。

林嘉鹏:很多人说比特币和黄金很像,2003年黄金通过ETF走进寻常百姓家,有数年的漫长牛市。比特币如果能顺利通过ETF,那会迎来巨量资金,大型机构们也可以通过合法途径进场。不管是资金层面还是市场信心层面,都会好转。

06 结语

期货是零和市场,本身并不创造利润,如果考虑平台的手续费,对个人而言,期货是一个负和市场;期货市场很残酷,你操作对了几十次,只要一次不慎爆仓,之前所有的努力都可能化为乌有。

所以,白话区块链友情提醒:道路千万条,学习第一条,不懂乱开仓,爆仓两行泪。

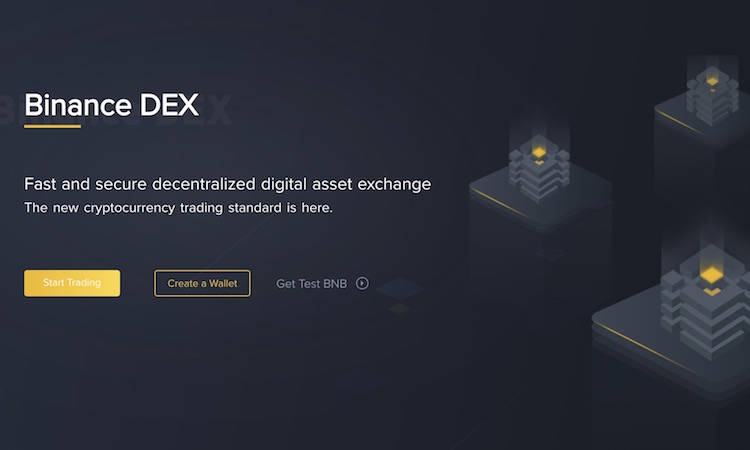

基于Cosmos SDK的币安链,究竟要做些什么?

8btc 发表了文章 • 2019-02-20 19:35

在探讨币安DEX之前,我们需要先讨论一下币安链。

目前,币安的币依旧是erc-20代币,它是基于以太坊区块链的,但在币安链正式发布之后,它会转移到其主链。

目前,我们可以确认的是,币安链已经历了几次迭代和演进,它主要是fork了Tendermint和Cosmos SDK的思想和代码。此外,币安链也有部分内容来自于其在2018年9月份进行的一次币安Dexathon活动。

“我们使用了修订版的Tendermint共识机制,并利用其P2P网络逻辑,以及Cosmos SDK功能(例如,其用于基本代币交易的‘bank’功能)。部分变化也提交给了这个项目。 基于COSDOS SDK干净、结构良好的代码,我们能够建立一个我们认为是更好选择的代码库。感谢Cosmos开发人员及其社区的工作。 ”

来源:https://binance-chain.github.io/acknowledgement.html

因此,这意味着币安链将使用一个修改过的Tendermint pos算法。这是有意义的,因为它可允许用户持有自己的BNB,而实际上确保新区块由主节点确定。

想要了解币安链更多的原理?可参考一下Tendermint算法的简介:https://tendermint.com/docs/introduction/what-is-tendermint.html#tendermint-vs-x

Cosmos SDK介绍:https://www.jianshu.com/p/82966eb095f8

以及时戳资本的Cosmos研报:https://www.8btc.com/article/337270

币安DEX会干些什么?

根据网上公开的视频内容和信息,我们可以了解到:

币安DEX将集成到一个网页钱包(Web Wallet),币安DEX和信用卡购买以及信托钱包的本地整合,将允许币安进入新兴移动市场,这会是币安接下来的重点;

币安DEX将与其原有的中心化交易所进行集成,也就是说,理论上它们将会实现共享交易深度和流动性;

币安链将支持token创建,但不会支持智能合约。这将极大地限制币安链的应用类型和其支持的token类型。可想而知,币安链关注的是为多个币种提供交易。另一方面,这条链对于推出证券token而言是友好的,这可以和币安的Binance Launchpad产品进行很好的结合,这对于其他STO平台而言不是什么好消息;

币安DEX会支持原币安上所有列出的token?

让我们更深入地探讨最后一点,因为以太坊和比特币是独立的区块链,那么币安DEX如何支持它们?答案很简单:币安将为每一种上市的币推出类似Tether的稳定币。用户将比特币存入币安,他们将在币安链上计为btc-token,然后存入你的账户,然后你就可以进行交易了。当你想转换回真正的比特币时,你很可能需要通过KYC并在币安链上烧掉btc-token,然后币安将会把真的比特币发送到你提供的地址。

币安DEX要做的,当然不是取代原有的币安交易所,而是取代用户的账户模型。回想一下,在一个典型的服务(如Twitter、Facebook、Mt.Gox、CoinBase或Binance)上,你需要做的第一件事就是注册并创建一个帐户。区块链用非对称加密取代了这个不安全的帐户模型,即你的私钥就是你的账户。这种新的认证机制将补充现有的币安账户模型,使用户与交易所的交互变得更加顺畅和安全。

而另一个潜在的好处是,如果你丢失了私钥,被烧掉的只是币安链上的token,而真正的比特币,将留在币安的保险库当中。

结论

币安链和币安DEX会是币安接下来的战略性产品,其目的是扩大其市场范围甚至占有率。而其基于Tendermint机制以及Cosmos SDK项目进行构建的事实,也就意味着,我们可以更好地了解该项目的真实情况。至于它们是千里马还是驴,大家一测便知。

参考资料:

1、https://blog.saturn.network/binance-dex-review/

2、https://binance-chain.github.io/acknowledgement.html

3、https://testnet.binance.org/

文/洒脱喜 查看全部

2月20日,领先的加密货币交易所币安(Binance)推出了其币安链和币安DEX(去中心化交易)测试网,由于其目前公布的信息有限,我们来探讨一下币安链以及币安DEX可能会如何工作,以及它在发布时会有哪些功能。

在探讨币安DEX之前,我们需要先讨论一下币安链。

目前,币安的币依旧是erc-20代币,它是基于以太坊区块链的,但在币安链正式发布之后,它会转移到其主链。

目前,我们可以确认的是,币安链已经历了几次迭代和演进,它主要是fork了Tendermint和Cosmos SDK的思想和代码。此外,币安链也有部分内容来自于其在2018年9月份进行的一次币安Dexathon活动。

“我们使用了修订版的Tendermint共识机制,并利用其P2P网络逻辑,以及Cosmos SDK功能(例如,其用于基本代币交易的‘bank’功能)。部分变化也提交给了这个项目。 基于COSDOS SDK干净、结构良好的代码,我们能够建立一个我们认为是更好选择的代码库。感谢Cosmos开发人员及其社区的工作。 ”

来源:https://binance-chain.github.io/acknowledgement.html

因此,这意味着币安链将使用一个修改过的Tendermint pos算法。这是有意义的,因为它可允许用户持有自己的BNB,而实际上确保新区块由主节点确定。

想要了解币安链更多的原理?可参考一下Tendermint算法的简介:https://tendermint.com/docs/introduction/what-is-tendermint.html#tendermint-vs-x

Cosmos SDK介绍:https://www.jianshu.com/p/82966eb095f8

以及时戳资本的Cosmos研报:https://www.8btc.com/article/337270

币安DEX会干些什么?

根据网上公开的视频内容和信息,我们可以了解到:

币安DEX将集成到一个网页钱包(Web Wallet),币安DEX和信用卡购买以及信托钱包的本地整合,将允许币安进入新兴移动市场,这会是币安接下来的重点;

币安DEX将与其原有的中心化交易所进行集成,也就是说,理论上它们将会实现共享交易深度和流动性;

币安链将支持token创建,但不会支持智能合约。这将极大地限制币安链的应用类型和其支持的token类型。可想而知,币安链关注的是为多个币种提供交易。另一方面,这条链对于推出证券token而言是友好的,这可以和币安的Binance Launchpad产品进行很好的结合,这对于其他STO平台而言不是什么好消息;

币安DEX会支持原币安上所有列出的token?

让我们更深入地探讨最后一点,因为以太坊和比特币是独立的区块链,那么币安DEX如何支持它们?答案很简单:币安将为每一种上市的币推出类似Tether的稳定币。用户将比特币存入币安,他们将在币安链上计为btc-token,然后存入你的账户,然后你就可以进行交易了。当你想转换回真正的比特币时,你很可能需要通过KYC并在币安链上烧掉btc-token,然后币安将会把真的比特币发送到你提供的地址。

币安DEX要做的,当然不是取代原有的币安交易所,而是取代用户的账户模型。回想一下,在一个典型的服务(如Twitter、Facebook、Mt.Gox、CoinBase或Binance)上,你需要做的第一件事就是注册并创建一个帐户。区块链用非对称加密取代了这个不安全的帐户模型,即你的私钥就是你的账户。这种新的认证机制将补充现有的币安账户模型,使用户与交易所的交互变得更加顺畅和安全。

而另一个潜在的好处是,如果你丢失了私钥,被烧掉的只是币安链上的token,而真正的比特币,将留在币安的保险库当中。

结论

币安链和币安DEX会是币安接下来的战略性产品,其目的是扩大其市场范围甚至占有率。而其基于Tendermint机制以及Cosmos SDK项目进行构建的事实,也就意味着,我们可以更好地了解该项目的真实情况。至于它们是千里马还是驴,大家一测便知。

参考资料:

1、https://blog.saturn.network/binance-dex-review/

2、https://binance-chain.github.io/acknowledgement.html

3、https://testnet.binance.org/

文/洒脱喜

皆以匿名协议著称,Grin 和 ZCash 强弱对比

grinup 发表了文章 • 2019-02-14 10:26

Grin 作为一个实践项目,它的核心协议是具有匿名属性的 MimbleWimble,它和以匿名协议著称的 ZCash 之间的比较是合理自然的。在这里,我们尝试去比较最详尽的差异,希望不会有太多的偏颇之处。注意直到现在,MimbleWimble 协议也并没有在任何地方实现,Grin 也远未准备好。在我们有一个稳定的项目发布之前,ZCash 可以说一直是赢家,我们如下的说明都是一种猜想。

Grin Wins

无需信任设置(除了创世区块,没有任何其他种类的信任设置)。

优秀的渐近缩放与实际缩放。Grin 按照 UTXO 设置进行缩放,并且一段时间后每个 UTXO 都可以变得很小(因为可以最终放弃 rangeproof)。

在 MimbleWimble 中构建交易并验证它们在计算上是微不足道的,可以很容易地在智能手机或树莓派机器上完成。另一方面,在撰写本文时,构建 ZCash 的匿名交易需要大约 4GB 的内存和大约一分钟的计算。

默认情况下,MimbleWimble 中的所有交易都是不可见的,而此时 ZCash 的大多数交易在此刻似乎都是可见交易。

仅依赖于简单且经过良好审查的加密结构和假设。

绿色代码尽可能明确和简单,使未来的审计和维护更容易。

Grin 是一个社区驱动的实践,没有「创始人奖励」。

ZCash Wins

MimbleWimble 不支持脚本编写。虽然通过脚本在比特币中引入的一些功能,仍然可以存在于 MimbleWimble 中(如 multisig 和时间锁),但是缺少通用脚本使得其更加受限。请注意,此时 ZCash 也不支持通用脚本,为何不支持也没有理论上的原因。

虽然 Grin 交易输出完全匿名,但至少在某些时段,仍然可以追踪到那些输入相关的输出。目前尚不清楚从中可以得出什么信息。

ZCash 是基于 Bitcoin Core 代码分叉实现的,这是一个非常成熟(尽管很难维护)的代码库。

ZCash 由一家资金充足的公司提供支持。

相关讨论:https://www.reddit.com/r/Mimblewimble/comments/59qulw/mimblewimble_vs_zcash/

原文链接:https://github.com/mimblewimble/grin/wiki/Grin-and-MimbleWimble-vs-ZCash_ 查看全部

本文是 Grin 代码贡献最多的开发者 Ignotus Peverell 于 2016 年 11 月 1 日发布的一篇 Grin 和 MimbleWimble 协议与 ZCash 项目的比较。

Grin 作为一个实践项目,它的核心协议是具有匿名属性的 MimbleWimble,它和以匿名协议著称的 ZCash 之间的比较是合理自然的。在这里,我们尝试去比较最详尽的差异,希望不会有太多的偏颇之处。注意直到现在,MimbleWimble 协议也并没有在任何地方实现,Grin 也远未准备好。在我们有一个稳定的项目发布之前,ZCash 可以说一直是赢家,我们如下的说明都是一种猜想。

Grin Wins

无需信任设置(除了创世区块,没有任何其他种类的信任设置)。

优秀的渐近缩放与实际缩放。Grin 按照 UTXO 设置进行缩放,并且一段时间后每个 UTXO 都可以变得很小(因为可以最终放弃 rangeproof)。

在 MimbleWimble 中构建交易并验证它们在计算上是微不足道的,可以很容易地在智能手机或树莓派机器上完成。另一方面,在撰写本文时,构建 ZCash 的匿名交易需要大约 4GB 的内存和大约一分钟的计算。

默认情况下,MimbleWimble 中的所有交易都是不可见的,而此时 ZCash 的大多数交易在此刻似乎都是可见交易。

仅依赖于简单且经过良好审查的加密结构和假设。

绿色代码尽可能明确和简单,使未来的审计和维护更容易。

Grin 是一个社区驱动的实践,没有「创始人奖励」。

ZCash Wins

MimbleWimble 不支持脚本编写。虽然通过脚本在比特币中引入的一些功能,仍然可以存在于 MimbleWimble 中(如 multisig 和时间锁),但是缺少通用脚本使得其更加受限。请注意,此时 ZCash 也不支持通用脚本,为何不支持也没有理论上的原因。

虽然 Grin 交易输出完全匿名,但至少在某些时段,仍然可以追踪到那些输入相关的输出。目前尚不清楚从中可以得出什么信息。

ZCash 是基于 Bitcoin Core 代码分叉实现的,这是一个非常成熟(尽管很难维护)的代码库。

ZCash 由一家资金充足的公司提供支持。

相关讨论:https://www.reddit.com/r/Mimblewimble/comments/59qulw/mimblewimble_vs_zcash/

原文链接:https://github.com/mimblewimble/grin/wiki/Grin-and-MimbleWimble-vs-ZCash_

中本聪没穿衣服!该全面评估区块链隐私保护了

chainnews 发表了文章 • 2019-02-14 10:17

最近,Ian Miers 再次撰文,针对目前一些区块链隐私保护系统,提出了一些「假象」中的攻击隐私保护体系和追踪用户的方法,希望以此打破人们对现有区块链隐私保护技术抱有的幻想。他说,人们应该认识到,许多系统并不像大家认为的那样私密。

密码货币社区在评估隐私性方面做得不怎么地,他们在向普通用户解释不同项目之间关于隐私性的利弊时就甚至更加差劲了。必须要改进,并且现在就得改进。区块链世界涌现出了不少协议中,其中很多都希望成为未来的支付方式,其中某个还真有可能会胜出,到那时,想再考虑关于隐私性的正确设计是什么,就为时太晚了。

2011 年,当我开始研究密码货币的隐私性时,人们还普遍认为比特币是具有隐私性的。维基解密在推特上募集匿名的比特币捐赠,现在想想,这多少有些可悲。可现在再看,往轻里说,维基解密的一些捐赠者所处的形势有点敏感。

现在我们终于意识到了,比特币远非匿名的。许多学术论文表明,你可以将各种假名交易联系在一起,从而追踪某人在区块链上的行迹。此外,像 Chainalysis 这样的公司也在从事发现和披露此类分析的业务。

比特币可以认为是你银行账户的「Twitter」。任何人都能看到你在做什么,这些人中包括你的家人和朋友、现在和以前的恋人、商业伙伴、竞争对手,甚至包括政府机构。即使是政府决策者自己也应该记住,其他政府,包括那些他们不喜欢的政府,会通过比特币的交易深入研究他们的财政细节。

人们常说:「隐私已死」。这意味着,你没法指望自己的隐私得到保护,总会有人,包括政府、谷歌、或者某个神秘的妖怪,永远知道关于你的事情。但是,有人知道你最深最黑暗的秘密,和每个人都知道它们,这之间是有区别的。仅仅因为谷歌知道你的浏览历史,并不意味着你希望将浏览历史公诸于众。

在过去的七、八年里,我们看到了许多为密码货币增加隐私性的提议。这些技术的跨度很大,从像避免地址重复使用这类简单的事务,到复杂的密码协议,不一而足。事实上,衡量某个特定实施项目所提供的隐私性是很棘手的事情。

现在,我们不能只是诉诸于经验方法。如果这么做,那就像是在 1992 年评估互联网的隐私性。

1992 年时,欧洲核子研究中心 CERN 是仅有的网站。那会儿还没有定向广告和跟踪 cookie;谷歌 AdWords 直到 2000 年才推出。理查德·斯托曼 Richard Stallman 被视为杞人忧天的怪人。在当时,我们还没有真正使用网络做任何值得追踪的事情。

在当前的密码货币生态系统中,你无法查看人们的使用情况,无法以此对隐私技术是否(或有哪些)确实有效进行权威评估。我们无从获得必要的数据。如今,几乎所有的交易都是投机性的,这说明了热爱风险的投资者的隐私需求,但却忽略了其他所有人。

出门买张火车票,走到当地市场买一个三明治,到邮局寄一个包裹,然后在自动贩卖机买点东西,这会产生复杂的交织结构。这种行为及其产生的数据在绝大多数密码货币用户中并不明显。

作为一名研究人员,即使这些数据存在,我也不能使用它们。出于成本方面的考虑,我对数据的访问受到了限制,我和其他学术研究人员也受到了机构审查委员会施加的伦理限制。

但我们的对手不理这一套。

结果就是,我们不可能根据经验对未来的隐私需求做出评估。我们不能靠数据,只能依靠思想上的实验探索。我们需要仔细考虑我们的系统在未来几十年的使用情况,并思考它将如何发挥作用。一种可行的方法是检视相关领域中的问题。

现实世界的隐私威胁

人们提出的最常见的威胁是政府和执法部门利用区块链数据。就像投机者的隐私需求一样,这是一个威胁,但不是唯一的威胁。这也不是最可能影响公众的威胁。话虽如此,但我们不应忽视活动人士和异见人士的担忧。

在密码货币领域之外,我们最近了解到,谷歌一直在从 Visa 和万事达卡那里收集离线支付数据,并利用这些数据建立个人档案,用于投放定向广告。你可能认为谷歌做得很好,并且设置了合理的安全控制,也可能不这么认为。无论如何,这是一个令人担忧的趋势。如果谷歌正在这么做,那么某些不那么谨慎的个人和实体也会这么做。你从未听说过他们,也不知道他们是如何使用你的交易信息的。

同样,我们知道一些公司希望建立关于客户行为的丰富的档案。有许多数据来源可供他们整合,例如会员积分卡和优惠券的使用情况。零售商可以跟踪和分析这些信息,在一定程度上,他们可以猜测顾客什么时候怀孕,因为怀孕的顾客会表现出特定的购买模式。其他的医疗状况也可能呈现同样的模式。

有新闻报道指出,零售商的目标是在你甚至还不了解自己之前,或者至少在你的家人知道之前,就率先发现这些情况。

2012 年,查尔斯·杜伊格 Charles Duhigg 为《纽约时报杂志》写了一篇特写,里面有这样一则轶事:

在塔吉特百货 Target 数据科学家安德鲁·波尔 Andrew Pole 建立了一个怀孕预测模型一年后,一名男子走进明尼阿波利斯郊外的一家塔吉特门店,要求见经理。据参与谈话的一名员工说,他手里拿着寄给女儿的优惠券,显得很生气。「这是给我女儿寄来的!」他说,「她还在上高中,你们给她寄婴儿衣服和婴儿床的优惠券,这是什么意思?你们是在鼓励她怀孕吗?」经理不明就里。他瞄了一眼信封。果然,信封上写的是这名男子女儿的名字,里面夹着孕妇服和婴儿房家具的广告单张。经理立刻道歉。

几天后,这位经理又打专门电话再次道歉。

然而,在电话里,父亲显得有点尴尬。「我和我女儿谈过,」他说。「现在我才知道,在我的眼皮子底下出现了某些情况,而我自己竟然完全没有察觉到。她的预产期是 8 月份。我应该向你道歉。」

人们购买的数据存在严重的隐私问题。性取向也可能以同样的方式成为目标。这些示例可能比你从区块链中提取的更具细粒度,但问题还是体现在比特币这样的系统中。

一个更直观的例子是 Venmo。解释下, Venmo 是一项主要用于朋友之间的支付服务,比如用来支付酒吧账单或者吃饭时进行 AA。默认情况下,Venmo 对用户进行的每笔交易都有一个公共信息流,当中记录了你的姓名、收款方姓名和一个描述支付目的的备忘录字段。这与比特币区块链的数据非常接近。

我们已经看到了不少 Venmo 的公共信息流的失败案例,包括兼职大麻贩遭到逮捕,以及看似轻松的前男友盯梢指南。这在理论上蛮好玩,但实际上令人毛骨悚然,是对信息的滥用。

人们不应该对任何具有这些功能的系统听之任之。

另一个在密码货币领域更为人熟知的威胁是「可替代性 fungibility」。我们知道,对于某些密码货币,新挖出的虚拟货币会溢价出售。交易所有时会根据客户的交易历史,也就是过去曾把钱寄到何处,来屏蔽客户。

需要注意的是,交易所很强大。我们不能把他们仅仅看作是第三方观察员。它们对你的了解不仅限于交易图表。它们经常代表用户进行交易。这里的隐私问题类似于你在安卓手机上使用 Gmail 和谷歌地图的同时,还要试图保护隐私不受谷歌侵犯。在某种程度上,你在左右手互搏。

记住,比特币是你银行账户的「Twitter」,而且,这不是那种你可以选择写什么和发布什么的 Twitter。

比特币更像是一个令人毛骨悚然的另类世界的 Twitter,它能自动传输你的所有想法。

防御和失败

什么是可行的防御 ?

在一个海量数据被收集和供机器学习的世界里,似是而非的否认是行不通的。通常当我谈论这个问题的时候,总有人走过来对我说,「我可以跟警察讲:你不能证明那是我!他们还能怎样?」

这太天真了,对现实世界来说根本不够。正在部署的算法并不关心似是而非的可否认性;它们是基于概率操作。在概率足够高的时候,对于投放广告可行,对执法亦然。

区块链的隐私性不是直观的。通常人们倾向于认为,被动的第三方观察者是主要的威胁。但至为关键的还是要考虑主动攻击者,他们可以向你发送付款要求、接收你的付款,并与第三方进行交互。关于这类攻击,明显的例证是跟踪客户的商家或商户垄断巨头、试图识别支付接收者真实身份的人,以及希望追踪你的交易所。

隐私问题的假设解决方案范围十分广泛,所以我不会一一回顾。不过,我们可以从三种不同的系统的角度来看待这些方法。

首先,有些系统看起来像普通的比特币,你可以明确地识别支付的来源,唯一的保护是没有真名。基础层甚至不尝试混淆交易数据,这在密码货币圈中已经得到了广泛的理解。

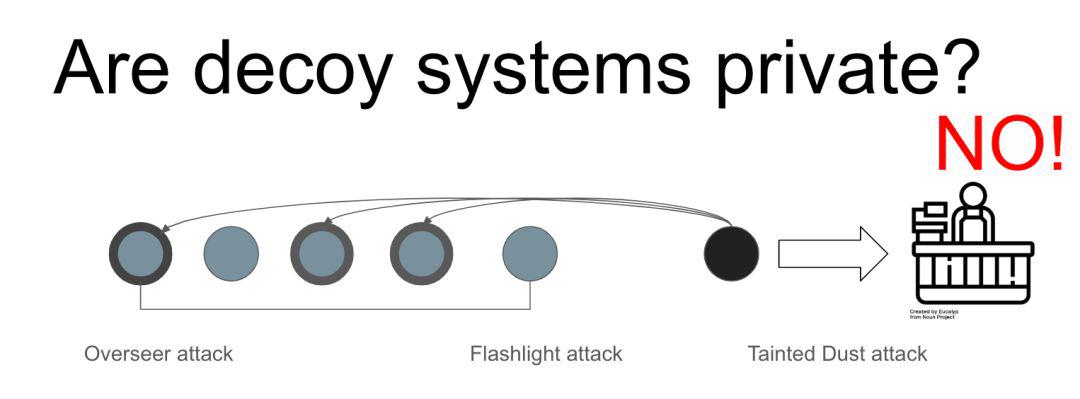

另一种方法,我将其称为诱捕式系统 decoy-based system,在这种系统中,可以通过选择一定数量的可能支付来源来隐藏给定事务中真正发生的事情。最强有力的方法是 Zerocoin 和 Zerocash,在协议中根本无法识别来源。

在诱捕式系统中,例如 CoinJoin、门罗币 Monero 的 RingCT 等,你需要显式验证资金来源,但你会试图通过包含一些并非真正来源的诱饵来隐藏它。从理论上讲,任何查看交易的人都无法加以区分。通过添加噪声,实际的原点被混淆了。

同样,在使用 Zerocash 原理的系统中,没有任何标识符。

我的看法是,我们还没有正确地研究诱捕式系统的缺点。这是一个重大的疏忽,因为许多密码货币社区都将「诱饵」作为可伸缩隐私的来源。诱捕式系统统不能提供人们以为的周全的、抗攻击的隐私性。

诱捕式匿名(Decoy-Based Deanonymization)

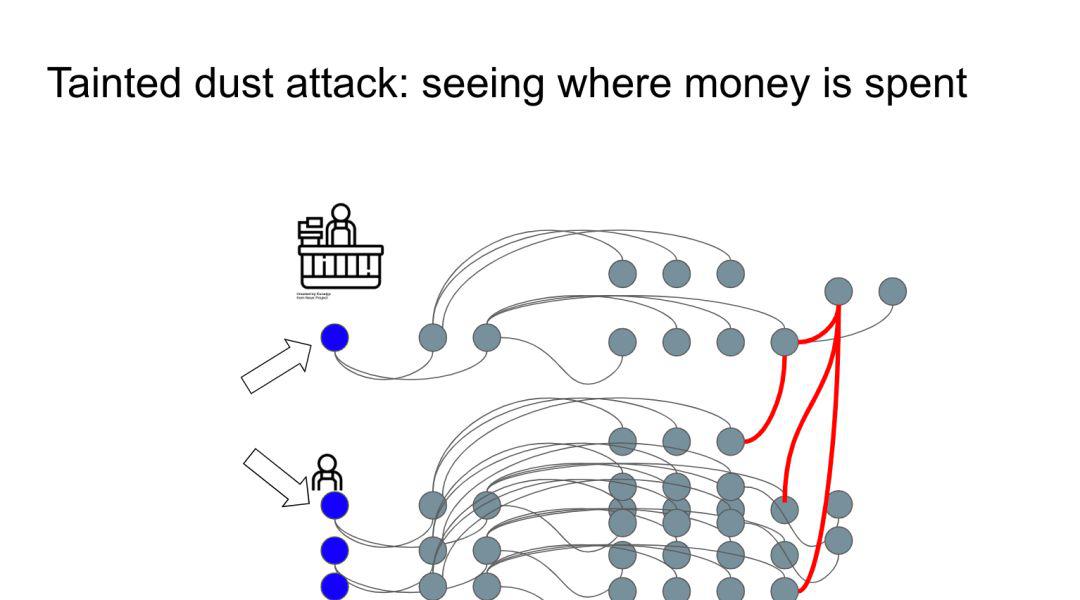

假设你正在发送一个诱饵混淆的交易,该协议确定了资金的可能来源以及一些诱饵。现在,观察者或攻击者可以访问历史上可能相关的支付树。他们不能准确地指出到底发生了什么,因为它就像一个模糊的族谱,但是他们可以根据这个单一的交易推断出发生了什么。这个族谱,我称之为「污染树」,在未来也同样有效。

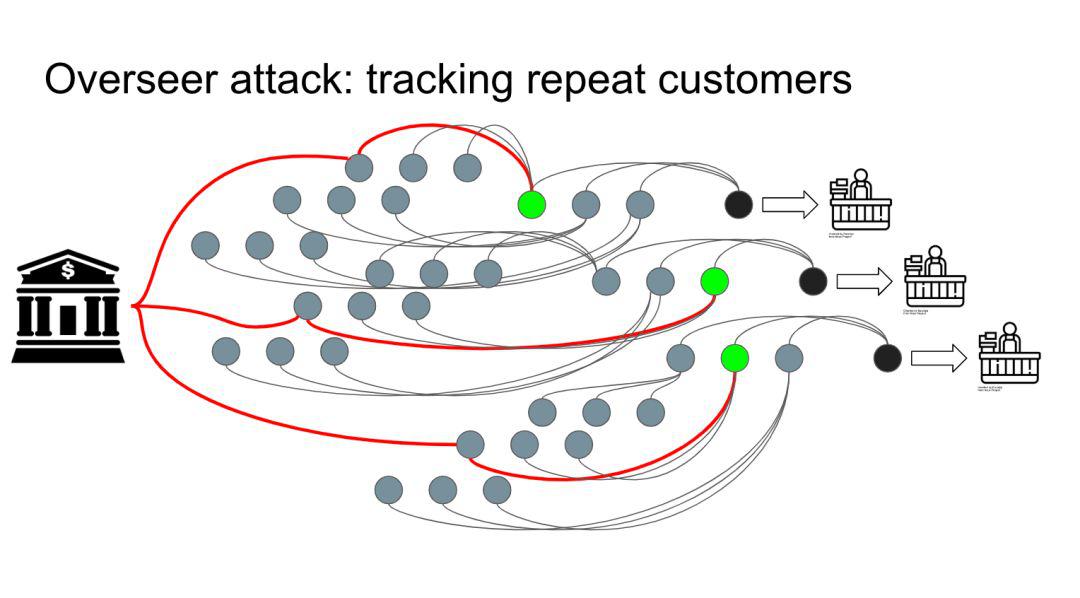

监督者攻击

假设你的交易是支付给一个商户。钱接下来会流向哪里?攻击者无法准确知道,因为系统使用了诱饵。但他们将能够追踪有限数量的可能性,以确定资金可能的流向。接下来,他们可以展开一个排除的过程。

污点树状图为攻击者提供了强大的追逐能力,特别是在对多个事务上重复跟踪分析时。如果你是一个商户,或者一组相互结盟的商户,你可以做的一件事就是跟踪有重复支付行为的客户。

打比方说,我每天都去塔吉特门店,用现金购物。应该没有办法追踪我的行踪,有的话也会非常费劲,比如采集指纹或DNA,这需要已掌握生物识别技术,或者预先知道我要用的钞票的序列号。

如果我开始使用密码货币在塔吉特购物呢?尽管大型零售商目前还不接受加密货币,但这是这些技术的最终阶段。理想情况下,我可以分别进行三次购买,而不至于将它们联系在一起。拥有真正隐私的加密货币将实现这一点。

如果你只从表面上看诱捕式系统,它似乎确实实现了这一点。这些交易貌似并没有联系起来:

情况只是更糟。让我们再次思考我对一家商户的多次支付。我不想让他们知道我是同一个人,但在一个诱捕式系统中,你会产生污点树状图,而这当中或许就有你的资金源。万一它们有一个共同的原点会怎样呢?我去

Coinbase 之类的交易所,买了一些加密货币,然后转到区块链上。

这样,这些资金将可以被归集到一个来源上。如果回溯污点树状图,可以查看交叉点并甄别出进行这些交易的人。这种方法不仅适用于一家商户,也适用于多家商户或其他接受支付的实体。他们可以联合起来搞清楚你是谁,对包括隐私来说,这是个大问题。

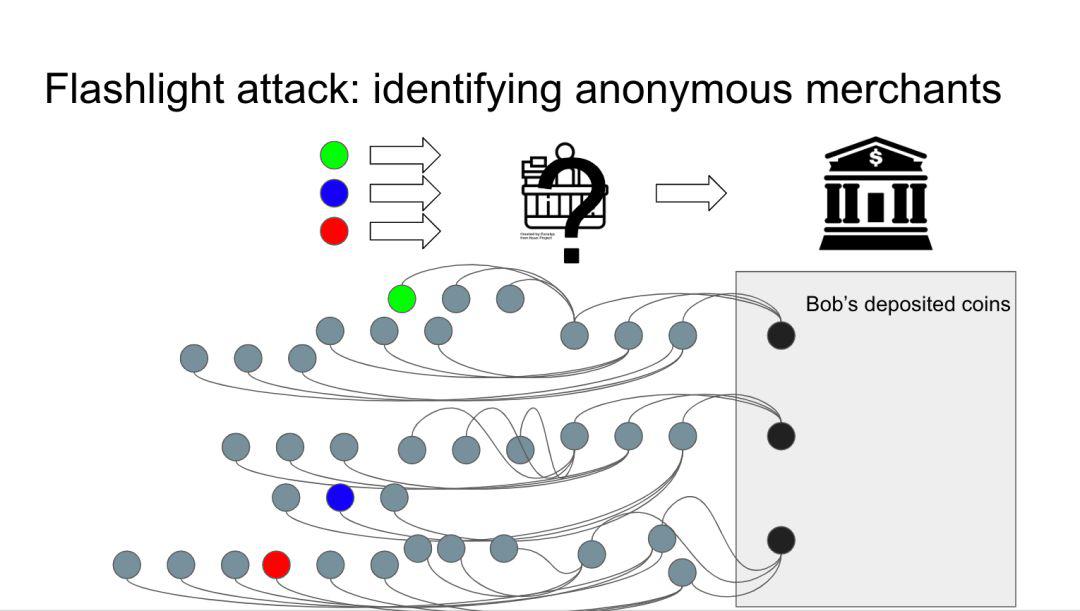

手电筒攻击

假设我想接受匿名在线支付。比方说,我是一个极权国家的异见人士,需要接受捐赠,但不能透露自己的真实身份;在我从事活动的地方,我的生命处于危险之中。但我的工作需要经费支持。当然,政府试图把我给拎出来。他们可以调动情报机构和秘密警察。

如果我使用的是一种保护隐私的密码货币,那么将捐赠的资金存入本地交易所应该是安全的,即使这个交易所由政府控制也是如此。理想情况下,那些可以用来识别我的数据,无论时基于概率或其他因素,是完全不可用的。无论交易所是否被黑客入侵、涉及腐败、遭到传唤或以其他方式渗透,我都应该是安全的。

我在这里描述的是它应该如何工作,而不是实际如何工作。

如果政府想要确认我的身份,他们是有我的密码货币地址的,因为我为了接受捐赠已经公开了它们。也许我的网站只有通过 Tor 才能访问;也许我甚至会在每次捐款时使用唯一的地址。当然,我依赖的是一种诱捕式的密码货币。

政府意识到他们可以向我的地址发送追踪付款。可能是 3 笔、20 笔、100 笔。支付数额可能非常小;毕竟金额无关紧要。在某个时候,我会把这些钱存起来。

现在我有大麻烦了。任何能够访问该交易所记录的人都可以测试该储户是否与那位民主活动人士是同一个人。他们可以检查我存储的那一套代币,重建那污点树状图和可能的资金源组合。

对于任何一个随机的人来说,他们的存款与污点支付扯上关系都不会太引人注目。诱饵是随机挑选的,所以在偶然的情况下其中一笔被污染的付款可能会流入它们的存款。另一方面,这种情况多次发生的概率很低。不可能有 100 笔污染款项都发给了同一位活动人士。

政府可以查看我的所有存款,并且看到我的污点树状图中包含他们发送的所有追踪付款。这些证据极有可能将我的法定身份与我的社会活动联系起来。

正如你所看到的那样,污点树状图对于去匿名是可行的,因此诱捕式系统违背了人们关于隐私保护在加密货币中应该如何发挥效用的认知。污点树状图有可能导致隐私遭到破坏。

这可能是对诱捕式系统最容易执行和最令人不安的攻击。

结论就是,与恶意发送方或接收方的重复互动是危险的。情况会越来越糟!

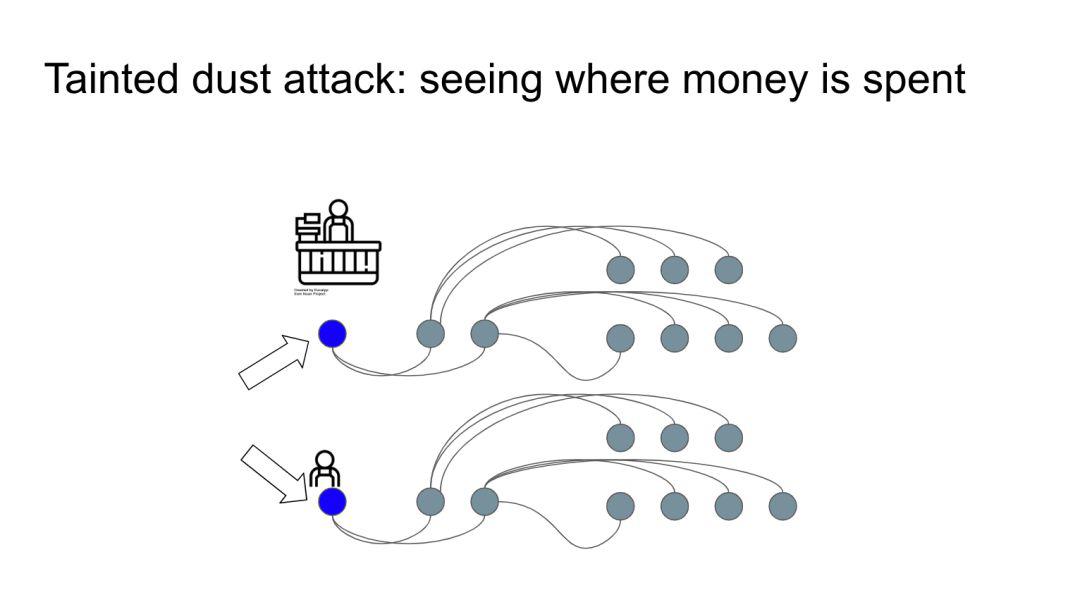

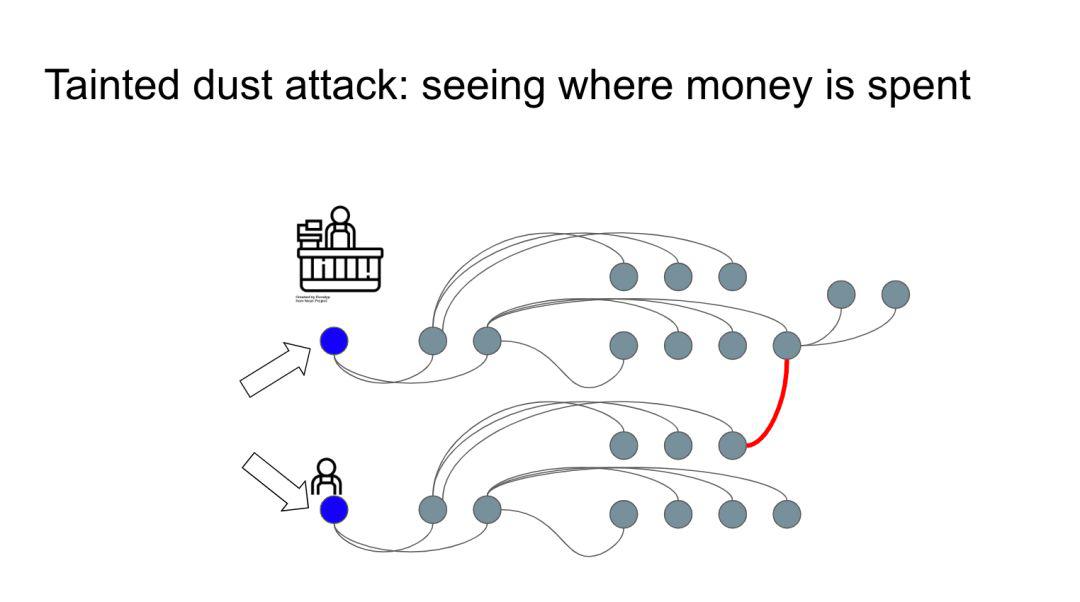

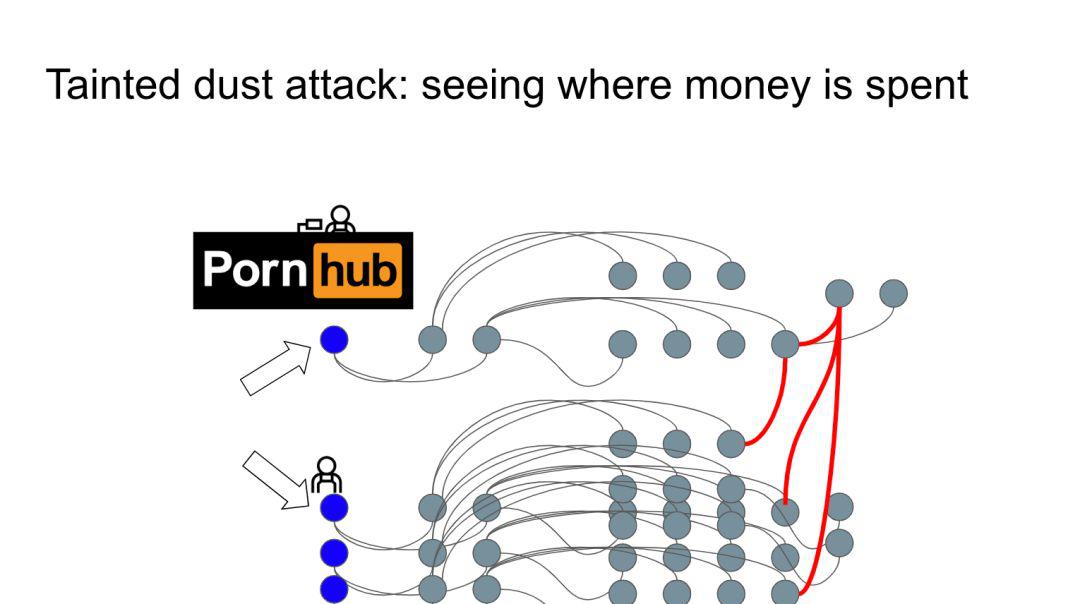

污染尘埃攻击

还记得我说过污点树状图可以用来追踪未来的资金走向吗?在你付款之后,可能会有一堆不确定的交易涉及这些资金。这也可能被滥用。例如,攻击者可以发现朋友、家人、前男友或前女友、或任何熟人在哪里花钱。

假设攻击者支付了一小笔钱。它甚至可能是一笔尘埃交易。他们先付钱给商户,然后付钱给受害者。攻击者一直在观察污点树状图的生长,尽可能多地花钱。

在某种程度上,这是一个有趣的交叉。攻击者注意到一个交易,它看上去涉及到发送给商家的资金和发送给受害者的资金。

这有许多貌似合理的解释。这种交叉可能是随机诱饵造成的。或者,接收到攻击者交易的受害者可能正在与该商户一起消费。攻击者现在看到的是商户将资金从热钱包中取出,或将其用于支付账单等。同样,任何一个实例都不是确定的。但是如果这个模式重复几次,那么你就有了强有力的概率证据,证明你的朋友多次向这个商户支付。

执法部门可以使用类似的分析来验证某个特定的人确实使用了特定的供应商。或者你也可以发现你的朋友在 Pornhub 上有购买行为。

总之,一旦你对攻击者可能如何接近这些系统进行威胁建模,诱捕型隐私系统的局限性就很明显了。你必须考虑人们能主动做什么,不能做什么,以及他们可能有什么目标。

各种隐私提案都需要这种严格的评估,否则就不能指望它们能够对抗聪明而且资源丰富的对手。加密货币的设计者一定要问问自己:「如果我要通过这个系统甄别某人,我会怎么做?」

那位接受捐赠的民主活动人士可能会想:「我很安全,有七个交易代理人在给我做掩护!」但在一个诱捕型的系统中,这并不可靠。一旦有人开始给你发送追踪付款信息,并从交易所获得数据,你就失去了所有的隐私。

解决诱饵问题

对这些技术的普遍看法似乎是:「嗯,比特币可能不具有私密性,但比特币以外的任何东西都会增加有意义的隐私。」

现实情况是,具体的技术和实施很关键。细节至关重要。用户需要了解他们所使用的特定系统所提供的利弊。购买兴奋剂与抗议独裁政权有着不同的威胁模式。

我并不是说基于诱饵的系统不可能提供有意义的隐私,如果你的诱饵集非常大。这里的「大」,指的是 500 万个可能的来源,而不是 5 个,这将改变攻击者能够发现的概率证据。最重要的是,诱饵集必须在最近的所有交易中大量重叠。否则,在与商家进行多次购买时,仍然会看到重复的共同起源等。

最后,重要的是仔细进行诱饵取样。这里我就不细讲了,有两篇论文对门罗币进行了研究,表明门罗币的诱饵样本分布与人们交易的分布并不一致。这当中存在差距。在之前的门罗币版本中,诱饵集的最后一个交易实际上是真实的交易。

链闻注:作者提及的两篇关于门罗币可追踪性的研究论文请见:An Empirical Analysis of Traceability in the Monero Blockchain https://arxiv.org/pdf/1704.04299/;A Traceability Analysis of Monero’s Blockchain https://eprint.iacr.org/2017/338.pdf

大多数诱捕型系统都是实用的。为了得到大量的诱饵集,你不能让系统线性地缩放诱饵的数量。以门罗币和它的「bulletproofs」技术为例,每增加一个诱饵,事务大小就会增加 1-2 千字节。很明显,线性缩放后,交易中不会有 100 个、500 个或 1,000 个诱饵。证明生成与验证规模相等,这破坏了实用性。

你需要的是对数大小。事务大小在诱饵集中应该是对数的,而事务生成和验证时间如果不是常量,那也应该至少是对数。

零知识的方法

我可能存在个人好恶,但在我看来,解决方案应该是一种 Zerocash 风格的协议。交易输出是对接收地址中的值的承诺,你可以在 UTXO 集的某个部分上生成一个 Merkle 树,无论你可以计算出什么。零知识证明用于表明你付款的来源存在于 UTXO Merkle 树中,可以在不暴露相关 UTXO 的情况下对其进行验证。这就是隐私的来源。这是 Zerocash 的基本方法,其中整个 UTXO 集包含在 Merkle 树中。

如何使其可伸缩?你必须选择一种你喜欢的零知识证明安全技术,我所说的「喜欢」是指:你认为其加密是安全的,你认为假设是合理的,并且设置属性可以满足你的任何操作需求。可能是 SNARK,可能是 STARK,也可能是 bulletproof。选择零知识证明之后,你可以修改可伸缩性。

方案和参数已经选定,现在轮到效率了。基准测试开始。随着 Merkle 树变长,如果你不像 Zcash 那样使用基于 QAP 的 zk-SNARK,那么交易就会变大,验证时间也会变慢。目标是找到一个深度,其效率可以满足性能要求。也许是 Zcash Sapling 在用的 d=32。也许

d=4,也许是 8。其实这并不重要,无论你做什么,你的诱饵集现在是 2 ^ d,这超过了大多数基于诱饵的方法。

我应该稍微说一下,这些技术的水准正在提高。对于 zk-SNARK,生成交易的时间从大约 40 秒缩短到约 2 秒。过去需要大量的内存,往往超过 3G,现在是 40 MB。同样,bulletproof 也越来越快。

结论

我们需要深入考虑保护隐私的方法。密码货币应该构建健壮的、抗攻击的解决方案来保护财务信息。这可能发生在链上,但这不是一个给定条件。现在人们常说,隐私将在链外得到保障。这很好,我希望它真能起到作用,但这不能免除你评估系统默认弱点的责任。仅仅因为它是链下的,并不意味着信息不会泄露。

我在 「Scaling Bitcoin」和 Devcon 两个会议上做了关于隐私的演讲之后,观察大家对此的反应非常有趣。有些项目非常认真并且准确地向用户说明了其隐私保护可以达到的程度。例如,Grin 项目在 github 上面专门撰文写明了该该项目在隐私保护方面的整体状况。这正是密码货币开发人员应该做的,而且其文件非常出色。Grin 的团队采取了非常保守的立场,谈论的是目前可用的隐私,而不是假设。我唯一担心的是 Grin 低估了泄漏交易图 transaction graph,他们称之为「输入和输出链接」的风险。但总而言之,Grin 开发团队所写的这篇关于该项目隐私保护情况概览的文章非常好,我希望更多的团队也能争取做得类似的行动,向用户说的明明白白。

链闻注:Grin 开发团队撰文所写的该项目隐私保护概览一文,可以参见「Grin Privacy Primer」https://github.com/mimblewimble/docs/wiki/Grin-Privacy-Primer

不幸的是,还有很多人的反应让人失望。那些声称 CT、秘密地址或 Dandelion 可以提供全面或完美的隐私保护的说法是不负责任的。这些技术都不能解决我提出的问题。它们都无法阻止手电筒攻击,而这种攻击可以让政府通过与接受支付的暗网互动来甄别某人的合法身份。

最后,许多人注意到,我提到的一些攻击在实践中可能很难发起,因为存在噪音和大量的交易。对于污染尘埃攻击,这么说完全正确。但对于手电筒攻击或者监督者攻击来说就根本不是这样了。

总的来说,我所描述的攻击都是思想上的实验。其目的是让你认识到许多系统并不像人们认为的那样私密,并指导对实际隐私级别的探索。

可能的情况是,在有了足够的流量和足够大的诱饵集时,你能得到可行的隐私保护。然而,除非有分析证明这一点,否则我们必须考虑哪些实施通过了基本的嗅觉测试。此外,我的示例是在考虑使用真实的加密货币时遇到的基本攻击。不要忘了,对手聪明、有创造力,而且孜孜不倦。

记住,被动的第三方不是唯一的攻击者。这并不是当今人们在互联网上使用现有技术所面临的主要威胁。数据正在被企业或恶意满满的前男友前女友,或被暴虐的政府追踪。

还要记住,攻击只会越来越强大。我们处于密码货币功能发展和使用的早期。与互联网或其他较老的系统相比,我们在构建或保护加密货币的经验还很少。

无论如何,作为开发人员和社区,目前把优先事项放在扩展而非隐私上,这是一个合理的选择。但是当你这么做的时候,要明白你在隐私方面放弃了什么,并应该对此保持透明。不要随意选择一种方式,然后说:「这增加了一些隐私,所以现在我们已经实现了完全私密。」这不是实情;添加一些隐私并不能使协议完全私密,而且用户仍然很容易受到攻击。

我们花了 20 年的时间才明白互联网的隐私问题有多严重。发展在加速,但仅仅几年是不够的。五年,也许十年。现在为隐私奠定基础至关重要。

本文作者 Ian Miers 是康奈尔大学博士后,也是 Zcash 基金会董事会的成员。他参与创建了 Zcash,并与人合著了 Zcash 的前身 Zerocoin 和 Zerocash 的有关论文。在 2018 年,Miers 在「Scaling Bitcoin」和 Devcon4 两个会议上发表了关于隐私攻击的演讲。本文以这些演讲为基础撰写。

原文:Blockchain Privacy: Equal Parts Theory and Theater

撰文:Ian Miers,Zcash 基金会董事会的成员,参与创建了 Zcash

编译:詹涓 查看全部

希望那些参加了「Scaling Bitcoin」和 Devcon4 大会的中国区块链开发者还记得 Zcash 基金会董事会成员 Ian Miers 在大会上的演讲。他在演讲中大声疾呼:我们处于密码货币开发和使用的早期,我们对如何保护区块链上数据隐私的经验还很少,所以我们必须小心谨慎地评估目前所有的技术解决方案,别轻易就说「我们已经实现了隐私保护」!

最近,Ian Miers 再次撰文,针对目前一些区块链隐私保护系统,提出了一些「假象」中的攻击隐私保护体系和追踪用户的方法,希望以此打破人们对现有区块链隐私保护技术抱有的幻想。他说,人们应该认识到,许多系统并不像大家认为的那样私密。

密码货币社区在评估隐私性方面做得不怎么地,他们在向普通用户解释不同项目之间关于隐私性的利弊时就甚至更加差劲了。必须要改进,并且现在就得改进。区块链世界涌现出了不少协议中,其中很多都希望成为未来的支付方式,其中某个还真有可能会胜出,到那时,想再考虑关于隐私性的正确设计是什么,就为时太晚了。

2011 年,当我开始研究密码货币的隐私性时,人们还普遍认为比特币是具有隐私性的。维基解密在推特上募集匿名的比特币捐赠,现在想想,这多少有些可悲。可现在再看,往轻里说,维基解密的一些捐赠者所处的形势有点敏感。

现在我们终于意识到了,比特币远非匿名的。许多学术论文表明,你可以将各种假名交易联系在一起,从而追踪某人在区块链上的行迹。此外,像 Chainalysis 这样的公司也在从事发现和披露此类分析的业务。

比特币可以认为是你银行账户的「Twitter」。任何人都能看到你在做什么,这些人中包括你的家人和朋友、现在和以前的恋人、商业伙伴、竞争对手,甚至包括政府机构。即使是政府决策者自己也应该记住,其他政府,包括那些他们不喜欢的政府,会通过比特币的交易深入研究他们的财政细节。

人们常说:「隐私已死」。这意味着,你没法指望自己的隐私得到保护,总会有人,包括政府、谷歌、或者某个神秘的妖怪,永远知道关于你的事情。但是,有人知道你最深最黑暗的秘密,和每个人都知道它们,这之间是有区别的。仅仅因为谷歌知道你的浏览历史,并不意味着你希望将浏览历史公诸于众。

在过去的七、八年里,我们看到了许多为密码货币增加隐私性的提议。这些技术的跨度很大,从像避免地址重复使用这类简单的事务,到复杂的密码协议,不一而足。事实上,衡量某个特定实施项目所提供的隐私性是很棘手的事情。

现在,我们不能只是诉诸于经验方法。如果这么做,那就像是在 1992 年评估互联网的隐私性。

1992 年时,欧洲核子研究中心 CERN 是仅有的网站。那会儿还没有定向广告和跟踪 cookie;谷歌 AdWords 直到 2000 年才推出。理查德·斯托曼 Richard Stallman 被视为杞人忧天的怪人。在当时,我们还没有真正使用网络做任何值得追踪的事情。

在当前的密码货币生态系统中,你无法查看人们的使用情况,无法以此对隐私技术是否(或有哪些)确实有效进行权威评估。我们无从获得必要的数据。如今,几乎所有的交易都是投机性的,这说明了热爱风险的投资者的隐私需求,但却忽略了其他所有人。

出门买张火车票,走到当地市场买一个三明治,到邮局寄一个包裹,然后在自动贩卖机买点东西,这会产生复杂的交织结构。这种行为及其产生的数据在绝大多数密码货币用户中并不明显。

作为一名研究人员,即使这些数据存在,我也不能使用它们。出于成本方面的考虑,我对数据的访问受到了限制,我和其他学术研究人员也受到了机构审查委员会施加的伦理限制。

但我们的对手不理这一套。

结果就是,我们不可能根据经验对未来的隐私需求做出评估。我们不能靠数据,只能依靠思想上的实验探索。我们需要仔细考虑我们的系统在未来几十年的使用情况,并思考它将如何发挥作用。一种可行的方法是检视相关领域中的问题。

现实世界的隐私威胁

人们提出的最常见的威胁是政府和执法部门利用区块链数据。就像投机者的隐私需求一样,这是一个威胁,但不是唯一的威胁。这也不是最可能影响公众的威胁。话虽如此,但我们不应忽视活动人士和异见人士的担忧。

在密码货币领域之外,我们最近了解到,谷歌一直在从 Visa 和万事达卡那里收集离线支付数据,并利用这些数据建立个人档案,用于投放定向广告。你可能认为谷歌做得很好,并且设置了合理的安全控制,也可能不这么认为。无论如何,这是一个令人担忧的趋势。如果谷歌正在这么做,那么某些不那么谨慎的个人和实体也会这么做。你从未听说过他们,也不知道他们是如何使用你的交易信息的。

同样,我们知道一些公司希望建立关于客户行为的丰富的档案。有许多数据来源可供他们整合,例如会员积分卡和优惠券的使用情况。零售商可以跟踪和分析这些信息,在一定程度上,他们可以猜测顾客什么时候怀孕,因为怀孕的顾客会表现出特定的购买模式。其他的医疗状况也可能呈现同样的模式。

有新闻报道指出,零售商的目标是在你甚至还不了解自己之前,或者至少在你的家人知道之前,就率先发现这些情况。

2012 年,查尔斯·杜伊格 Charles Duhigg 为《纽约时报杂志》写了一篇特写,里面有这样一则轶事:

在塔吉特百货 Target 数据科学家安德鲁·波尔 Andrew Pole 建立了一个怀孕预测模型一年后,一名男子走进明尼阿波利斯郊外的一家塔吉特门店,要求见经理。据参与谈话的一名员工说,他手里拿着寄给女儿的优惠券,显得很生气。「这是给我女儿寄来的!」他说,「她还在上高中,你们给她寄婴儿衣服和婴儿床的优惠券,这是什么意思?你们是在鼓励她怀孕吗?」经理不明就里。他瞄了一眼信封。果然,信封上写的是这名男子女儿的名字,里面夹着孕妇服和婴儿房家具的广告单张。经理立刻道歉。

几天后,这位经理又打专门电话再次道歉。

然而,在电话里,父亲显得有点尴尬。「我和我女儿谈过,」他说。「现在我才知道,在我的眼皮子底下出现了某些情况,而我自己竟然完全没有察觉到。她的预产期是 8 月份。我应该向你道歉。」

人们购买的数据存在严重的隐私问题。性取向也可能以同样的方式成为目标。这些示例可能比你从区块链中提取的更具细粒度,但问题还是体现在比特币这样的系统中。

一个更直观的例子是 Venmo。解释下, Venmo 是一项主要用于朋友之间的支付服务,比如用来支付酒吧账单或者吃饭时进行 AA。默认情况下,Venmo 对用户进行的每笔交易都有一个公共信息流,当中记录了你的姓名、收款方姓名和一个描述支付目的的备忘录字段。这与比特币区块链的数据非常接近。

我们已经看到了不少 Venmo 的公共信息流的失败案例,包括兼职大麻贩遭到逮捕,以及看似轻松的前男友盯梢指南。这在理论上蛮好玩,但实际上令人毛骨悚然,是对信息的滥用。

人们不应该对任何具有这些功能的系统听之任之。

另一个在密码货币领域更为人熟知的威胁是「可替代性 fungibility」。我们知道,对于某些密码货币,新挖出的虚拟货币会溢价出售。交易所有时会根据客户的交易历史,也就是过去曾把钱寄到何处,来屏蔽客户。

需要注意的是,交易所很强大。我们不能把他们仅仅看作是第三方观察员。它们对你的了解不仅限于交易图表。它们经常代表用户进行交易。这里的隐私问题类似于你在安卓手机上使用 Gmail 和谷歌地图的同时,还要试图保护隐私不受谷歌侵犯。在某种程度上,你在左右手互搏。

记住,比特币是你银行账户的「Twitter」,而且,这不是那种你可以选择写什么和发布什么的 Twitter。

比特币更像是一个令人毛骨悚然的另类世界的 Twitter,它能自动传输你的所有想法。

防御和失败

什么是可行的防御 ?

在一个海量数据被收集和供机器学习的世界里,似是而非的否认是行不通的。通常当我谈论这个问题的时候,总有人走过来对我说,「我可以跟警察讲:你不能证明那是我!他们还能怎样?」

这太天真了,对现实世界来说根本不够。正在部署的算法并不关心似是而非的可否认性;它们是基于概率操作。在概率足够高的时候,对于投放广告可行,对执法亦然。

区块链的隐私性不是直观的。通常人们倾向于认为,被动的第三方观察者是主要的威胁。但至为关键的还是要考虑主动攻击者,他们可以向你发送付款要求、接收你的付款,并与第三方进行交互。关于这类攻击,明显的例证是跟踪客户的商家或商户垄断巨头、试图识别支付接收者真实身份的人,以及希望追踪你的交易所。

隐私问题的假设解决方案范围十分广泛,所以我不会一一回顾。不过,我们可以从三种不同的系统的角度来看待这些方法。

首先,有些系统看起来像普通的比特币,你可以明确地识别支付的来源,唯一的保护是没有真名。基础层甚至不尝试混淆交易数据,这在密码货币圈中已经得到了广泛的理解。

另一种方法,我将其称为诱捕式系统 decoy-based system,在这种系统中,可以通过选择一定数量的可能支付来源来隐藏给定事务中真正发生的事情。最强有力的方法是 Zerocoin 和 Zerocash,在协议中根本无法识别来源。

在诱捕式系统中,例如 CoinJoin、门罗币 Monero 的 RingCT 等,你需要显式验证资金来源,但你会试图通过包含一些并非真正来源的诱饵来隐藏它。从理论上讲,任何查看交易的人都无法加以区分。通过添加噪声,实际的原点被混淆了。

同样,在使用 Zerocash 原理的系统中,没有任何标识符。

我的看法是,我们还没有正确地研究诱捕式系统的缺点。这是一个重大的疏忽,因为许多密码货币社区都将「诱饵」作为可伸缩隐私的来源。诱捕式系统统不能提供人们以为的周全的、抗攻击的隐私性。

诱捕式匿名(Decoy-Based Deanonymization)

假设你正在发送一个诱饵混淆的交易,该协议确定了资金的可能来源以及一些诱饵。现在,观察者或攻击者可以访问历史上可能相关的支付树。他们不能准确地指出到底发生了什么,因为它就像一个模糊的族谱,但是他们可以根据这个单一的交易推断出发生了什么。这个族谱,我称之为「污染树」,在未来也同样有效。

监督者攻击

假设你的交易是支付给一个商户。钱接下来会流向哪里?攻击者无法准确知道,因为系统使用了诱饵。但他们将能够追踪有限数量的可能性,以确定资金可能的流向。接下来,他们可以展开一个排除的过程。

污点树状图为攻击者提供了强大的追逐能力,特别是在对多个事务上重复跟踪分析时。如果你是一个商户,或者一组相互结盟的商户,你可以做的一件事就是跟踪有重复支付行为的客户。

打比方说,我每天都去塔吉特门店,用现金购物。应该没有办法追踪我的行踪,有的话也会非常费劲,比如采集指纹或DNA,这需要已掌握生物识别技术,或者预先知道我要用的钞票的序列号。

如果我开始使用密码货币在塔吉特购物呢?尽管大型零售商目前还不接受加密货币,但这是这些技术的最终阶段。理想情况下,我可以分别进行三次购买,而不至于将它们联系在一起。拥有真正隐私的加密货币将实现这一点。

如果你只从表面上看诱捕式系统,它似乎确实实现了这一点。这些交易貌似并没有联系起来:

情况只是更糟。让我们再次思考我对一家商户的多次支付。我不想让他们知道我是同一个人,但在一个诱捕式系统中,你会产生污点树状图,而这当中或许就有你的资金源。万一它们有一个共同的原点会怎样呢?我去

Coinbase 之类的交易所,买了一些加密货币,然后转到区块链上。

这样,这些资金将可以被归集到一个来源上。如果回溯污点树状图,可以查看交叉点并甄别出进行这些交易的人。这种方法不仅适用于一家商户,也适用于多家商户或其他接受支付的实体。他们可以联合起来搞清楚你是谁,对包括隐私来说,这是个大问题。

手电筒攻击

假设我想接受匿名在线支付。比方说,我是一个极权国家的异见人士,需要接受捐赠,但不能透露自己的真实身份;在我从事活动的地方,我的生命处于危险之中。但我的工作需要经费支持。当然,政府试图把我给拎出来。他们可以调动情报机构和秘密警察。

如果我使用的是一种保护隐私的密码货币,那么将捐赠的资金存入本地交易所应该是安全的,即使这个交易所由政府控制也是如此。理想情况下,那些可以用来识别我的数据,无论时基于概率或其他因素,是完全不可用的。无论交易所是否被黑客入侵、涉及腐败、遭到传唤或以其他方式渗透,我都应该是安全的。

我在这里描述的是它应该如何工作,而不是实际如何工作。

如果政府想要确认我的身份,他们是有我的密码货币地址的,因为我为了接受捐赠已经公开了它们。也许我的网站只有通过 Tor 才能访问;也许我甚至会在每次捐款时使用唯一的地址。当然,我依赖的是一种诱捕式的密码货币。

政府意识到他们可以向我的地址发送追踪付款。可能是 3 笔、20 笔、100 笔。支付数额可能非常小;毕竟金额无关紧要。在某个时候,我会把这些钱存起来。

现在我有大麻烦了。任何能够访问该交易所记录的人都可以测试该储户是否与那位民主活动人士是同一个人。他们可以检查我存储的那一套代币,重建那污点树状图和可能的资金源组合。

对于任何一个随机的人来说,他们的存款与污点支付扯上关系都不会太引人注目。诱饵是随机挑选的,所以在偶然的情况下其中一笔被污染的付款可能会流入它们的存款。另一方面,这种情况多次发生的概率很低。不可能有 100 笔污染款项都发给了同一位活动人士。

政府可以查看我的所有存款,并且看到我的污点树状图中包含他们发送的所有追踪付款。这些证据极有可能将我的法定身份与我的社会活动联系起来。

正如你所看到的那样,污点树状图对于去匿名是可行的,因此诱捕式系统违背了人们关于隐私保护在加密货币中应该如何发挥效用的认知。污点树状图有可能导致隐私遭到破坏。

这可能是对诱捕式系统最容易执行和最令人不安的攻击。

结论就是,与恶意发送方或接收方的重复互动是危险的。情况会越来越糟!

污染尘埃攻击

还记得我说过污点树状图可以用来追踪未来的资金走向吗?在你付款之后,可能会有一堆不确定的交易涉及这些资金。这也可能被滥用。例如,攻击者可以发现朋友、家人、前男友或前女友、或任何熟人在哪里花钱。

假设攻击者支付了一小笔钱。它甚至可能是一笔尘埃交易。他们先付钱给商户,然后付钱给受害者。攻击者一直在观察污点树状图的生长,尽可能多地花钱。

在某种程度上,这是一个有趣的交叉。攻击者注意到一个交易,它看上去涉及到发送给商家的资金和发送给受害者的资金。

这有许多貌似合理的解释。这种交叉可能是随机诱饵造成的。或者,接收到攻击者交易的受害者可能正在与该商户一起消费。攻击者现在看到的是商户将资金从热钱包中取出,或将其用于支付账单等。同样,任何一个实例都不是确定的。但是如果这个模式重复几次,那么你就有了强有力的概率证据,证明你的朋友多次向这个商户支付。

执法部门可以使用类似的分析来验证某个特定的人确实使用了特定的供应商。或者你也可以发现你的朋友在 Pornhub 上有购买行为。

总之,一旦你对攻击者可能如何接近这些系统进行威胁建模,诱捕型隐私系统的局限性就很明显了。你必须考虑人们能主动做什么,不能做什么,以及他们可能有什么目标。

各种隐私提案都需要这种严格的评估,否则就不能指望它们能够对抗聪明而且资源丰富的对手。加密货币的设计者一定要问问自己:「如果我要通过这个系统甄别某人,我会怎么做?」

那位接受捐赠的民主活动人士可能会想:「我很安全,有七个交易代理人在给我做掩护!」但在一个诱捕型的系统中,这并不可靠。一旦有人开始给你发送追踪付款信息,并从交易所获得数据,你就失去了所有的隐私。

解决诱饵问题

对这些技术的普遍看法似乎是:「嗯,比特币可能不具有私密性,但比特币以外的任何东西都会增加有意义的隐私。」

现实情况是,具体的技术和实施很关键。细节至关重要。用户需要了解他们所使用的特定系统所提供的利弊。购买兴奋剂与抗议独裁政权有着不同的威胁模式。

我并不是说基于诱饵的系统不可能提供有意义的隐私,如果你的诱饵集非常大。这里的「大」,指的是 500 万个可能的来源,而不是 5 个,这将改变攻击者能够发现的概率证据。最重要的是,诱饵集必须在最近的所有交易中大量重叠。否则,在与商家进行多次购买时,仍然会看到重复的共同起源等。

最后,重要的是仔细进行诱饵取样。这里我就不细讲了,有两篇论文对门罗币进行了研究,表明门罗币的诱饵样本分布与人们交易的分布并不一致。这当中存在差距。在之前的门罗币版本中,诱饵集的最后一个交易实际上是真实的交易。

链闻注:作者提及的两篇关于门罗币可追踪性的研究论文请见:An Empirical Analysis of Traceability in the Monero Blockchain https://arxiv.org/pdf/1704.04299/;A Traceability Analysis of Monero’s Blockchain https://eprint.iacr.org/2017/338.pdf

大多数诱捕型系统都是实用的。为了得到大量的诱饵集,你不能让系统线性地缩放诱饵的数量。以门罗币和它的「bulletproofs」技术为例,每增加一个诱饵,事务大小就会增加 1-2 千字节。很明显,线性缩放后,交易中不会有 100 个、500 个或 1,000 个诱饵。证明生成与验证规模相等,这破坏了实用性。

你需要的是对数大小。事务大小在诱饵集中应该是对数的,而事务生成和验证时间如果不是常量,那也应该至少是对数。

零知识的方法

我可能存在个人好恶,但在我看来,解决方案应该是一种 Zerocash 风格的协议。交易输出是对接收地址中的值的承诺,你可以在 UTXO 集的某个部分上生成一个 Merkle 树,无论你可以计算出什么。零知识证明用于表明你付款的来源存在于 UTXO Merkle 树中,可以在不暴露相关 UTXO 的情况下对其进行验证。这就是隐私的来源。这是 Zerocash 的基本方法,其中整个 UTXO 集包含在 Merkle 树中。

如何使其可伸缩?你必须选择一种你喜欢的零知识证明安全技术,我所说的「喜欢」是指:你认为其加密是安全的,你认为假设是合理的,并且设置属性可以满足你的任何操作需求。可能是 SNARK,可能是 STARK,也可能是 bulletproof。选择零知识证明之后,你可以修改可伸缩性。

方案和参数已经选定,现在轮到效率了。基准测试开始。随着 Merkle 树变长,如果你不像 Zcash 那样使用基于 QAP 的 zk-SNARK,那么交易就会变大,验证时间也会变慢。目标是找到一个深度,其效率可以满足性能要求。也许是 Zcash Sapling 在用的 d=32。也许

d=4,也许是 8。其实这并不重要,无论你做什么,你的诱饵集现在是 2 ^ d,这超过了大多数基于诱饵的方法。

我应该稍微说一下,这些技术的水准正在提高。对于 zk-SNARK,生成交易的时间从大约 40 秒缩短到约 2 秒。过去需要大量的内存,往往超过 3G,现在是 40 MB。同样,bulletproof 也越来越快。

结论

我们需要深入考虑保护隐私的方法。密码货币应该构建健壮的、抗攻击的解决方案来保护财务信息。这可能发生在链上,但这不是一个给定条件。现在人们常说,隐私将在链外得到保障。这很好,我希望它真能起到作用,但这不能免除你评估系统默认弱点的责任。仅仅因为它是链下的,并不意味着信息不会泄露。

我在 「Scaling Bitcoin」和 Devcon 两个会议上做了关于隐私的演讲之后,观察大家对此的反应非常有趣。有些项目非常认真并且准确地向用户说明了其隐私保护可以达到的程度。例如,Grin 项目在 github 上面专门撰文写明了该该项目在隐私保护方面的整体状况。这正是密码货币开发人员应该做的,而且其文件非常出色。Grin 的团队采取了非常保守的立场,谈论的是目前可用的隐私,而不是假设。我唯一担心的是 Grin 低估了泄漏交易图 transaction graph,他们称之为「输入和输出链接」的风险。但总而言之,Grin 开发团队所写的这篇关于该项目隐私保护情况概览的文章非常好,我希望更多的团队也能争取做得类似的行动,向用户说的明明白白。

链闻注:Grin 开发团队撰文所写的该项目隐私保护概览一文,可以参见「Grin Privacy Primer」https://github.com/mimblewimble/docs/wiki/Grin-Privacy-Primer

不幸的是,还有很多人的反应让人失望。那些声称 CT、秘密地址或 Dandelion 可以提供全面或完美的隐私保护的说法是不负责任的。这些技术都不能解决我提出的问题。它们都无法阻止手电筒攻击,而这种攻击可以让政府通过与接受支付的暗网互动来甄别某人的合法身份。

最后,许多人注意到,我提到的一些攻击在实践中可能很难发起,因为存在噪音和大量的交易。对于污染尘埃攻击,这么说完全正确。但对于手电筒攻击或者监督者攻击来说就根本不是这样了。

总的来说,我所描述的攻击都是思想上的实验。其目的是让你认识到许多系统并不像人们认为的那样私密,并指导对实际隐私级别的探索。

可能的情况是,在有了足够的流量和足够大的诱饵集时,你能得到可行的隐私保护。然而,除非有分析证明这一点,否则我们必须考虑哪些实施通过了基本的嗅觉测试。此外,我的示例是在考虑使用真实的加密货币时遇到的基本攻击。不要忘了,对手聪明、有创造力,而且孜孜不倦。

记住,被动的第三方不是唯一的攻击者。这并不是当今人们在互联网上使用现有技术所面临的主要威胁。数据正在被企业或恶意满满的前男友前女友,或被暴虐的政府追踪。

还要记住,攻击只会越来越强大。我们处于密码货币功能发展和使用的早期。与互联网或其他较老的系统相比,我们在构建或保护加密货币的经验还很少。

无论如何,作为开发人员和社区,目前把优先事项放在扩展而非隐私上,这是一个合理的选择。但是当你这么做的时候,要明白你在隐私方面放弃了什么,并应该对此保持透明。不要随意选择一种方式,然后说:「这增加了一些隐私,所以现在我们已经实现了完全私密。」这不是实情;添加一些隐私并不能使协议完全私密,而且用户仍然很容易受到攻击。

我们花了 20 年的时间才明白互联网的隐私问题有多严重。发展在加速,但仅仅几年是不够的。五年,也许十年。现在为隐私奠定基础至关重要。

本文作者 Ian Miers 是康奈尔大学博士后,也是 Zcash 基金会董事会的成员。他参与创建了 Zcash,并与人合著了 Zcash 的前身 Zerocoin 和 Zerocash 的有关论文。在 2018 年,Miers 在「Scaling Bitcoin」和 Devcon4 两个会议上发表了关于隐私攻击的演讲。本文以这些演讲为基础撰写。

原文:Blockchain Privacy: Equal Parts Theory and Theater

撰文:Ian Miers,Zcash 基金会董事会的成员,参与创建了 Zcash

编译:詹涓

中本聪圆桌会议硬核总结:闪电网络、隐私、侧链、证券通证、Grin

8btc 发表了文章 • 2019-02-12 10:51

以下为译文:

很高兴再次参加布鲁斯·芬顿(Bruce Fenton)组织的中本聪圆桌会议,我享受每年参加这一活动,因为它有一个轻松的氛围,这里没有大量的人,它提供了很多机会,可以和行业中的人进行坦诚的面对面讨论(通常情况下,这些人都非常忙,因此很难聚到一块交谈)。圆桌会议是非结构化的,因此会有无数非正式的对话,以及几十个更正式的会议。因此,任何人都不可能对今年发生的事情作出全面的总结,我参加了我认为对我来说最有趣的谈话,并试图向大家传达这些讨论的结果。

闪电网络

闪电网络之所以是吸引人的,在于它支持了传统支付网络所无法实现的全新用例。我们已经看到了一些概念证明,比如Satoshi’s Place、Lightning Spin以及比特币墓地(Bitcoin Graveyard)。在利用闪电网络改善用户体验方面,还有很多未经发掘的机会。例如,在一台ATM机上出售比特币的过程相当糟糕,你必须存款,在等待确认后,然后返回以实际获得现金。而有了闪电网络存款,存款和取现的操作就可以立即发生。最近Twitter上的#LNTrustchain是一个有趣的演示!

一些参与者表示怀疑,对于普通人来说,闪电网络很容易在短时间内安全、轻松地使用它。他们指出,虽然让当前的比特币用户使用闪电网络并不太困难,但同时向新人解释比特币和闪电网络可能会是非常困难的。人们似乎普遍认为,如果闪电网络要获得主流的采用,那么需要从用户那里抽象出通道的概念。相反,用户应该只需要知道他们可以发送和接收的最大值是多少。由于目前可用的工具有限,这很难去管理,但是正在进行中的改进,如原子多路径支付、通道拼接、多方通道和流式支付(streaming payments),应使软件开发人员更容易改善引擎盖下的的通道管理。

用户采用的另一大主要挑战,在于寻找流动性来源。尽管我认为最佳的用户体验不应该要求用户去考虑它,但我确实希望,随着更多的交易所和流动性提供商加入闪电网络,我们将看到闪电网络钱包的集成,这会使得你的闪电网络钱包“充值”变得简单,体验类似于为完全的加密货币新手购买预付借记卡,甚至使那些已拥有交易所账户的人的体验更顺畅。

虽然像btcpay这样令人敬畏的开源软件能够让商家管理自己的节点和通道,但仍有可能很多商家会选择像Strike这样的托管支付处理服务。另一方面,即使闪电网络被托管公司采用的速度要比个人快,也有大量的效率提高。在撰写本文时,有相当多的服务拥有很多用户,这些用户定期通过各服务之间的链上交易发送价值,从区块空间使用的角度来看,这是非常低效的。如果这些服务仅在每日/每周的基础上彼此“结算”余额,那么它们可大大减少所需的链上交易量。但是,目前不可能这样做,因为服务A不知道哪些比特币地址属于服务B。如果这些托管服务使用闪电网络,它将自动处理服务之间的冗余链上支付,而不需要知道彼此的身份。

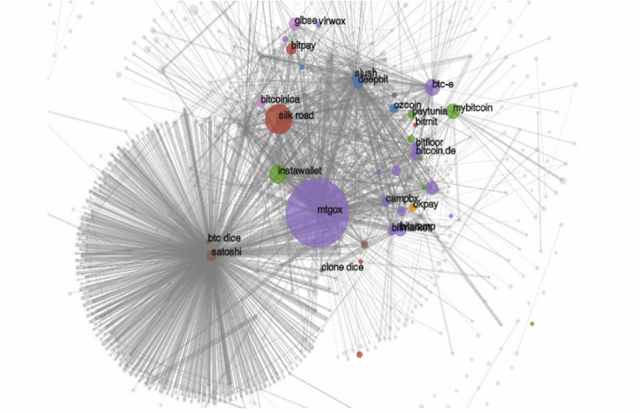

当我在BitGo构建基础设施时,我看到了类似于以下的定期可视化效果,我们自己的客户之间来回进行着成千上万笔交易,他们不知道他们所使用的这个全球账本有多低效。这让人很沮丧,但我们的头脑风暴,在如何解决我们自己的用户(以一种不破坏他们隐私的方式)的问题上还不够。这就是为什么我如此渴望看到闪电网络被采用的原因之一,它无缝地解决了这种巨大的效率低下问题。

主要服务之间资金流动的可视化

目前已知的一些最大的未知数涉及流动性。没有人真正知道什么样的投资回报率对流动性提供者来说是合理的,尽管有一些早期的努力试图量化“闪电网络参考率”。最终,分配给闪电网络通道资本的时间价值将与其他有息资产相比较,尽管公平地说,也许除了Maker DAO之外,没有高度相似的加密资产可本地产生利息。

如果交易费用主要转移到闪电网络,人们对比特币的热力学安全性的可持续性会更关注。在我看来,如果闪电网络允许用户将其链上交易减少X的系数,那么用户愿意支付低于平均比特币x(AVERAGE_BITCOIN_FEE * X)-平均闪电网络费*X(AVERAGE_LIGHTNING_FEE * X)的任何费用是有经济意义的。由于闪电网络支持了全新的用例(在链上是无法实现的),我预计随着用户开放和关闭通道,它将为比特币带来更多的经济活动(和挖矿费用)。闪电网络依赖于链上交易的一个有趣的结果是,一个广泛流行的闪电网络可以为链上交易创造比offload更多的需求,从而大幅增加用户愿意支付的链上费用。我们最终将看到新技术的采用,该技术允许用户通过聚合签名和多方闪电网络通道更有效地使用区块空间;如果很多用户“共享”单笔链上交易,那么很容易看到挖矿费用对于该交易来说可能相对较高,但从每个参与者的角度来看却是较低的。

最后,有一些关于比特币矿工闪电支付用例的讨论。如果哈希工作者们可以通过闪电网络直接获得报酬,那么它可以通过多种方式改变挖矿动态:

支出将不再需要进入保管池钱包;

自动支付不会让区块链充满粉尘UTXO;

哈希矿工可实现实时支付,因为股份提交无需等待区块被发现(这背后可能还有其他的博弈论影响,这将需要略低的支付保险目的);

通过将闪电网络支付与Matt Corallo的Betterhash挖矿协议相结合,它将进一步降低矿池的功率,提高比特币的审查抵抗力;

闪电网络是今年的热门话题,它在2018年取得了如此多的进展,但在我们充分发挥其潜力之前,仍有大量功能和基础设施需要我们去完善。

隐私话题

对于那些正在建设公司的人来说,隐私是一个棘手的问题,因为我们的公司受到国家行动者的干预。我们中的那些人有兴趣学习如何在不成为目标的情况下实现用户隐私。该组织的一些人指出,他们过去常常与很多用户一起运行服务,但在收到政府机构的大量信件后,他们决定不想处理这些麻烦,而是关闭服务从而避免翻车。我们经常在Casa讨论隐私问题,因为我们是一家重服务驱动的公司,所以我们需要与用户保持关系。我们能确定的最安全的方法是,尽可能少地存储有关用户的数据。我们必须假设,在某一时刻,我们可能会被迫交出我们存储的有关用户的所有数据。因此,“不能作恶”是一个比“不要作恶”更强有力的立场,因为它不仅仅是关于我们自己的意图。

加密货币网络隐私性不足造成的最大问题之一是,它损害了可互换性。现在有几家区块链监控公司在跟踪区块链资金并对其进行“污染分析”,并告诉服务部门资金来源“不合法”的可能性有多大。当然,这些都是基于概率的猜测,可能会导致无辜的用户陷入算法的拖网。这些工具显然导致很多比特币用户从各种服务平台中脱离了出来,因为他们被认为是风险客户。

会议上提出的一个特别有趣的观点是,没有人因为区块链分析而被起诉,因为它本身就没有足够的刑事指控证据。更确切地说,这只是调查人员用来更全面了解目标实际拥有多少资金的众多工具之一,这样他们就可确信癫痫发作更成功。。

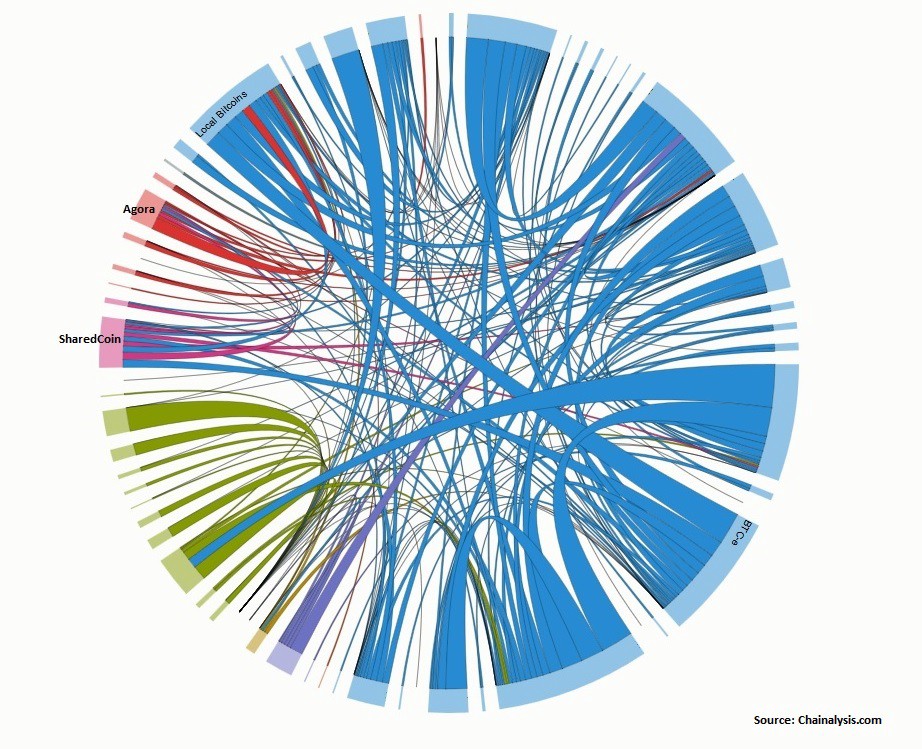

来自“A Fistful of Bitcoins”论文的区块链分析

根据你所看到的UTXO历史的跳跃次数,你可能会找到一个很好的理由来认为它是“受污染的”,这很像大多数的法定货币都含有微量的可卡因。也许真正的问题来源于比特币的UTXO,如果更多的人混合了他们的UTXO,最终污染分析会为所有的UTXO产生相同的分数,我们将回到一个可互换性的公平竞争环境。但在那之前,先发劣势是那些有隐私意识的用户很可能会被标记为可疑用户。

区块链分析隐私性差的另一个缺点是,它为商业间谍活动打开了比特币业务的大门。很多与定期存款客户的交易和服务仍然没有采用非重用地址的最佳实践,使得对其资金的群集分析变得更容易!此外,对于精通技术的人来说,有可能将小额存款存入竞争对手的服务的地址,然后观看其UTXO的移动,以尝试测量其冷热钱包的价值和容量。

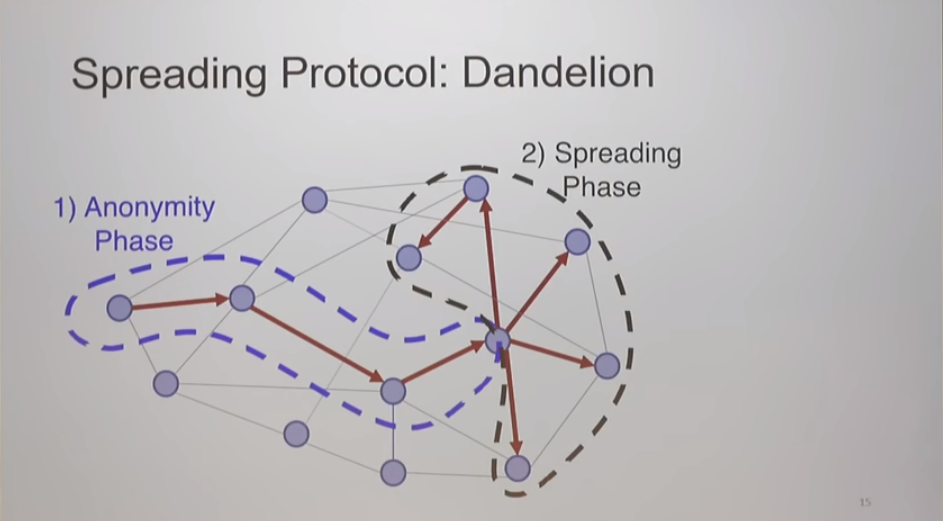

据指出,通过SPV钱包缺陷、Sybil Electrum服务器和网络观察者,IP地址与比特币地址的相关性存在广泛的问题。大多数这些问题的解决方案是运行一个全节点,这样所有的钱包查询都会在本地发生,并且不能被监视,但是反过来,如果您从全节点广播交易,它会为观察交易通过网络传播的网络观察者造成隐私泄漏问题。谢天谢地,Dandelion技术很快就会进入Bitcoin Core代码库,从而掩盖了广播交易的起源节点。

来源:Giulia Fanti,https://www.youtube.com/watch?V= SRE6KDBGI1O

比特币隐私本身就是一个完整的研究领域;对于那些希望深入研究比特币隐私的人,我建议查看开放式比特币隐私项目( Open Bitcoin Privacy Project)的威胁模型。

侧链和扩容

这是去年圆桌会议上发生的少数几个被反复讨论的话题之一。Paul Sztorc多年来一直致力于他的驱动链(Drivechain)概念,目的是减少我们所提提议所需的(硬分叉或软分叉)协议的更改内容。

分布式共识系统的一个棘手的问题是,它们往往忽略系统外部发生的所有事情;这使得系统对外部威胁更强,但也使得很难更改系统以添加新功能。因此,想要尝试异域的未经证实的想法的人,往往会从头开始构建自己的共识系统,最终在注意力和其他资源方面与比特币竞争。这最终激怒了很多比特币支持者,因为竞争项目的创建者成为了新货币的发行者。

驱动链(Drivechain)将使任何人都能建立起自己的网络,利用比特币矿工的力量,将新资产钉在比特币上。这基本上是一种维护者是矿工而非签名者联盟的比特币侧链方法。动态成员身份多方签名(挖矿)可以说比联合更为健壮,因为签名者可以来来去去,相互竞争。在不需要矿工特别参与的情况下,侧链的最佳形式将被钉住,但据我所知,没有人找到一种切实可行的方法来做到这一协议。(为了防止盗窃,可能需要有能力对侧链到比特币挂钩的SPV证明提出质疑,这将对比特币协议产生重大改变)

一个问题是闪电网络是否应被视为侧链。总的共识是,侧链是一个拥有全局共享状态和共识机制的系统,同时也有某种挂钩机制与另一个拥有独立全局共享状态和共识机制的系统。因此,即使你认为闪电网络与比特币挂钩,它也不能成为侧链。闪电网络没有由共识机制产生的全局共享状态。

还应指出的是,侧链的安全性取决于其受欢迎程度,因为它依赖于管理PEG的团队(矿工或联合会)的协调。但我们看到比特币在应对诸如UASF运动、2013年3月分叉决议和2010年通货膨胀事件等问题时出现了大量协调的例子,因此我们有理由抱有希望。

由于其依赖矿工的安全模型,驱动链(Drivechain)的概念仍然被一些开发者视为有问题的;它依赖用户激活的软分叉来通过矿工的共谋来对抗盗窃。看来,在安全性方面,驱动链(Drivechain)提供了一个中间地带-其不如比特币的基础层那么安全,但其比很多依赖可信第三方的系统要更安全。然而,驱动链(Drivechain)是一种无许可的创新-它们不需要更改比特币协议来构建。它只是需要矿工的支持,开始将所需的交易添加到区块中。自从上一次圆桌会议以来,我们获得了在测试网上运行驱动链(Drivechain)的能力;我敢打赌,我们将在下一次中本聪圆桌会议之前看到生产部署的驱动链。

安全硬件

由于各种原因,这是一个特别具有挑战性的问题。人们普遍认为,不可能构建安全的硬件来抵御具有无限时间和资源的攻击者。但是,合理安全的硬件至少应该为你提供更多的时间,以便在攻击者从被捕获的设备中提取私钥之前,将你的加密资产移动到一组新的私钥。

保护比特币硬件的一个挑战是,比特币ECDSA曲线(secp256k1)没有经FIPS认证的芯片。中本聪对这一曲线的选择是相当神秘的,因为它在10年前根本不受欢迎。与流行的NIST曲线不同,secp256k1的常数是以可预测的方式选择的,这大大降低了曲线创建者插入任何后门的可能性。另一方面,这一曲线并没有看到为其构建安全芯片所投入的相同水平的资源。

我们讨论了大多数硅芯片在物理攻击中的脆弱性-通过剥离芯片的顶层,可以将探针连接到硅上并直接读取数据。然而,安全元件的顶层设计,如果芯片被移除,它将完全摧毁芯片。它们通常也有独立的电源,这样具有物理访问权限的攻击者,就不能简单地在电源管道上放置探针来推断芯片内正在处理的数据。

通过https://saleemrashid.com/2018/11/26/breaking-into-bitbox读取和写入数据以保护芯片存储

安全元素的一个未被重视的方面是,它们通常带有经过认证的随机数生成器-大多数操作系统附带的生成器往往是可疑的。安全元素的缺点是,仍有人必须编写在其上运行的软件,这可能会造成信任问题和单点故障。运行不安全软件的安全硬件毕竟不安全。此外,安全元素通常不能执行复杂的操作,因为它们的计算能力有限-比特币交易的实际构造必须发生在安全元素之外和不太安全的微控制器上。

SaleemRashid在一篇关于Ledger Nano S的文章中讨论了这个设计的一些问题。

使用微控制器(MCU)与输入、输出和安全元件(SE)交互

最终,安全硬件的最大问题之一是它仍然依赖于所遵循的最佳实践-存在大量人为错误空间。正如多重签名不是创造一个完美安全钱包的法宝一样,硬件也不是,它是我们应共同使用的为用户构建强大解决方案的众多工具之一。

助记种子语标准

这一讨论深入到了技术领域,且与钱包开发者密切相关。一般的问题是,比特币钱包衍生受到“标准”问题的困扰,我们有BIP 32、BIP 39、BIP 44、BIP 49、BIP 84……而它们不一定都是相互兼容的。

https://xkcd.com/927/

层次确定性的钱包派生标准有一个特别令人沮丧的地方,那就是它们与地址格式标准不太匹配。由于BIP32没有为给定的派生路径指定地址格式,所以钱包开发人员建议修改扩展公钥的版本字节来实现这一点。随着比特币激活了隔离见证,对地址公钥进行编码的方式越来越多。虽然BIP 49提出了一种编码P2WPKH-nested-in-P2SH地址的方法,但它未能更改HD种子版本字节(保留xpub前缀),导致用户不可持续的混淆。用户必须知道xpub使用BIP 49派生,或者xpub的使用者必须扫描两个地址空间(P2PKH以及P2WPKH-in-P2SH)。从长远来看,这个问题可能会继续恶化,需要越来越复杂的扫描逻辑来寻找支持导入种子短语的钱包。

实际上,我去年遇到了这个问题,它引导我创建了这个xpub版本的字节转换器工具。当你构建支持非比特币加密资产的钱包时,问题就变得更加复杂了,这些资产的密钥都来自于一个主种子。目前,我们最接近的标准是中本聪实验室改进提议132,我们想知道提出一个HD标准是否更有意义,该标准为推导添加了一条路径,并将其从:

m/BIP/CoinType/Account/change/index

更改到

m/BIP/CoinType/Account/AddressType/change/index

我们还同意,如果建立一个安全地分割种子短语的标准,这将是非常有帮助的。保持恢复种子的安全是一个极其复杂的物理安全问题,因此我们在Casa开发了一个钱包,其完全摆脱了管理种子的需要。如果你丢失了一个设备,你可以很容易地在keymaster软件中执行密钥旋转,并且你不必直接处理私钥或种子。

我们怀疑很多正在分裂种子的人正在使用某种形式的Shamir秘密分享,但这有几个问题。首先,各种可用的开源SSS工具甚至不兼容……可能是因为它不容易实现!

2017年,Greg Maxwell在Armory的SSS实现中发现了一个用于碎片备份的漏洞。另外还有一个共识,即如果有一个种子分割方案,它还包括每个种子共享的校验和,这样你就可以在不必重新构建所有共享来查看数据是否损坏的情况下验证其完整性,那么这将是一个很大的改进。如果有人花时间制定一个提案,这似乎是一个相当大的胜利。

证券通证

我参加这一讨论是因为我曾故意不看好证券通证,证券通证仍处于萌芽阶段,其属性没有很好地定义,尽管我们似乎确定了一个一般定义:即它们是由一些政府机构作为证券管理的加密token。其中一项数据是,虽然ICO市场在2018年期间价值下降了约90%,但证券代币市场的价值却飙升了1000%。

为什么证券通证很有趣?我们被告知要从私募市场的角度来看待它们,私募市场每年筹集的资金通常比IPO多10倍。为什么要通证化证券?

你可以编程的“智能合约”功能在全球共识级别上强制执行它们的属性。想想股息、股东投票和锁定期;

原子化成为可能-在没有大量开销的情况下进行更细粒度投资的能力;

由于使用开放的、可审计的账本,监管者很友好;

建立全球可互操作股票市场的潜力;

通过分布式交易所和自动化KYC降低交易对手风险;

证券通证构建肯定比实用通证更具挑战性:

它们必须架起传统市场的桥梁,并获得监管机构的批准;

它们负担不起从头开始,放弃现有的功能;

目前必须对每个token重复AML/KYC/认证;

交易所的流动性低,标准的1年锁定无济于事;

如果基础账本平台上有一个分叉,你会怎么做?

区块链不具有很好的可扩展性,这就产生了压力,使其像传统的非区块链系统一样集中在几个交易所周围;

目前没有任何合格的保管者;

保管者必须如何处理分叉/空投的法律灰色区域。如果保管者有单独的自由裁量权,这是一种ERISA违规行为,这种情况发生的可能性会阻止机构投资;

有可能在代币发行时遵守相关规定,但一旦发生跨境交易(如超过某个国家允许的投资者数量),则会出现违规情况;

有人猜测,购买证券通证的人将来自于今天购买传统证券的参与者,他们甚至可能不会意识到基础管道已经改变为不同的系统。该领域的观察表明,迄今为止,证券通证市场已经有90%的交易是通过法币进行的,但在加密货币市场牛市期间,随着投资者寻求多样化,约80%的交易是通过加密货币进行的。

我仍然不认为它们和无需许可的加密资产一样有趣,但我必须承认,证券通证可改善用于管理受监管股权的传统金融系统。

关于Grin

从2016年底开始,我便对mimblewimble感兴趣了,现在有多个运用 MimbleWimble协议的网络正在运行,我们可以看到它们在竞争环境中的表现如何!

(旁白:我对Grin的兴趣不是投资建议。我不建议人们投资BTC,更不要说投资更具实验性质的竞争币。)

其中一个最大的问题是“为什么投资者对GRIN如此感兴趣?”,有几个猜测性的答案:

寻求类似风险敞口的投资者如果没有获得Beam的股权,可能会觉得grin更讨人喜欢;

考虑到GRIN的发行时间表,近期通胀率高以及它的长期排放计划,其价格可能会长期处于低位。

与其现在买grin,不如先把它卖掉,然后之后再以低价囤积它们;

Grin的优势:

其风气似乎与比特币和密码朋克的风气相当接近;

作为一个竞争币,其发布非常公平;

与比特币相同的脚本语言,但是作为秘密插入签名的“无脚本脚本”;

Grin的区块链是相对于用户数量而非交易量进行扩展的,每个用户大约扩展100字节;

你可以通过给出一个查看密钥来自动解除你的资金匿名性;

Grin的弱点:

Grin的经济模型是平均每秒1个的排放速度,并且永远会持续下去,这会挡住很多人。在足够长的时间内,其通胀率将低于法定货币的平均水平,但大多数人可能没有足够的耐心等待数十年的时间;

当它涉及到通过捐赠模式资助开发人员时,就遇到了所谓的公地悲剧问题。因为投资回报率是可测量的,而投资于开发的资金则不是可测量的,所以大量的资金投入到了挖矿业中。有人猜测,在通过矿业积累了一些价值后,这些基金可能会变得不那么吝啬,并将捐赠一部分开采的grin。Grinmint已选择将一定比例的资金捐赠给Grin开发团队。此外,Obelisk还承诺将其GRIN ASIC收入的一部分捐赠给GRIN开发;

交易签名是交互式的,这会造成复杂性。尤其是冷存储需要额外的步骤,例如,通过二维码将部分签名的交易转移到气隙机器上或从气隙机器上转移。

交互式签名的一个选择是通过连接对方的IP地址来实现,这当然是一个巨大的隐私问题;

交互式签名打开了中间人攻击的可能性-一个安全的通信通道是必要的;

我们还讨论了一般的隐私币,我了解到机构正在接受隐私加密货币,因为没有任何传统资产具有类似于区块链分析工具的东西;它们依赖于标准的AML/KYC流程。区块链分析工具实际上会让企业感到悲伤,因为很多人不明白法律不要求指定特定的UTXO,只是基金的总价值。因此,“受污染”的基金可能会被标记在已发生执法行动(扣押)的下游。

我期待着看到类似技术的发展,也许有一天我们会看到比特币的MW侧链。

比特币价格

哈哈,这是开玩笑的!价格讨论是很少的。最常见的是在主题演讲中讨论了S曲线和采用周期。我们确实听到了一些关于出生率的清晰见解,以及随着人口年龄的增长,出生率的上升或下降会产生连锁反应,从而导致各个领域出现泡沫。例如,男性购买摩托车的高峰期在40多岁左右,而哈雷戴维森(Harley Davidson)的销量(以及股票价格)也在婴儿潮一代人步入中年时达到顶峰。至于比特币,谁知道呢……在场的大多数人似乎都认为,我们还没有看到最后一次比特币泡沫,但不管是1年还是10年,这一切都悬而未决的。

中本聪圆桌会议上看到的唯一泡沫

回到BUIDL

和往常一样,这种不一致是从构建加密生态系统基础设施中获得的教育和娱乐性突破。2020年见!

原文:https://medium.com/@lopp/satoshi-roundtable-v-recap-151dab7548bb

作者:Jameson Lopp

编译:洒脱喜 查看全部

前言:中本聪圆桌会议在比特币社区的地位类似于彼尔德伯格会议,而今年的中本聪圆桌会议属于历史上的第五届,该会议与一般的大型币圈会议不同,其参与者皆是业内最具影响力的开发者、公司创始人等,因此会议话题也较为硬核,而本文的作者Jameson Lopp则是这次会议的参与者之一,他将为读者阐述本次会议上其关注的闪电网络、隐私、侧链、证券通证、Grin等热门话题。

以下为译文:

很高兴再次参加布鲁斯·芬顿(Bruce Fenton)组织的中本聪圆桌会议,我享受每年参加这一活动,因为它有一个轻松的氛围,这里没有大量的人,它提供了很多机会,可以和行业中的人进行坦诚的面对面讨论(通常情况下,这些人都非常忙,因此很难聚到一块交谈)。圆桌会议是非结构化的,因此会有无数非正式的对话,以及几十个更正式的会议。因此,任何人都不可能对今年发生的事情作出全面的总结,我参加了我认为对我来说最有趣的谈话,并试图向大家传达这些讨论的结果。

闪电网络

闪电网络之所以是吸引人的,在于它支持了传统支付网络所无法实现的全新用例。我们已经看到了一些概念证明,比如Satoshi’s Place、Lightning Spin以及比特币墓地(Bitcoin Graveyard)。在利用闪电网络改善用户体验方面,还有很多未经发掘的机会。例如,在一台ATM机上出售比特币的过程相当糟糕,你必须存款,在等待确认后,然后返回以实际获得现金。而有了闪电网络存款,存款和取现的操作就可以立即发生。最近Twitter上的#LNTrustchain是一个有趣的演示!