FTX

加密衍生品成兵家必争,它却靠山寨币期货一炮而红!

市场 • xcong 发表了文章 • 2019-08-13 11:48

比特币、以太坊等头部币种期货产品是当前市场中的主流,今年 4 月,加密货币衍生品交易所 FTX 带着山寨币指数期货横空出世,打破大众对加密期货的认知。

凭借自身独特的打法,FTX 上线 3 个月就已跻身二线主流交易所,日交易额持续稳定在 1 亿美元以上,近日它还获得 800 万美元种子轮融资。

近年来,加密货币衍生品市场成为必争之地与主流趋势,不仅加密货币交易所为抢占市场份额花招频出,纳斯达克、Bakkt 等主流机构也频频入局这个市场。

然而,这些机构正规军与交易所的目光只聚焦在比特币或主流币上,FTX 这朵推出山寨币期货的「奇葩」能成功错位竞争,独树一帜吗?

必争的江湖:加密货币衍生品市场

2013 年,国内创业者率先推出了期货交易平台 796,作为首个吃螃蟹的平台,796 依靠期货合约赚的盆满钵满。

2014 年,国内外众多加密货币交易所引入期货合约模式,而 BitMex、OKEx 是最早推出的那一批。

BitMex 是世界最大的加密货币交易所,以 100 倍杠杆之王著名,其早在 2014 年就上线了期货合约,目前支持比特币、以太坊等多个产品。2016 年,OKEx 也上线了期货合约,其被称为国内第一的期货交易平台。

2017 年末,芝加哥商品交易所(CME)、芝加哥期权交易所(CBOE)上线比特币期货交易正式将加密期货带入主流并点燃的期货市场的热情。

作为数字货币领域第一个金融衍生产品,期货合约在这个市场之中扮演的角色愈发重要,去年至今期货市场的需求也开始爆发,这个市场的竞争也越发激烈。

去年上半年,交易量排名前 10 的交易所中,似乎只有 BitMex 和 OKEx 两家开设了期货交易,但仿佛一夜之间,多家交易所就相继传出测试合约的消息,之后很快上线了期货。

继 OKEx、BitMex 之后,去年 12 月,火币正式上线期货合约。今年 5 月,币安也被曝出正在筹建永续合约交易平台,当前币安已经推出了杠杆交易。

当前加密货币期货市场也逐渐呈现出 OKEx、BitMex、火币三足鼎立的格局,非小号显示,这三者是期货交易额排名前三的交易所。

但除了主流交易所外,小交易所也纷纷布局期货合约业务。今年 3 月,抹茶 MXC 上线永续合约,4 月,BHEX 针对期权业务上线高杠杆交易,BFX.NU 主打以 USDT 作为入金渠道的期货……这些大大小小的交易所,打着主打期货合约交易旗号,开始疯狂扩张阵地。

据 Masterthecrypto 研究,2018 年市场中加密货币衍生品商主要分为三类,一类是传统交易所 CME 及 CBOE、机构交易所 LedgerX,一类是即将到来的 Bakkt 以及纳斯达克比特币期货,另外一类便是加密货币交易所 BitMex、OKEX。

但当前市场中,加密货币期货仍以比特币、以太坊等主流币作为期货标的,而 FTX 的出现或让市场布局发生了意外,此外当前市场中也存在分摊机制、入金操作不合理,爆仓事故频出等问题,针对市场痛点,FTX 也出台了相应的政策。

FTX——加密货币期货市场中的奇葩

FTX 或许拥有市场上最投机、名字最古怪的期货指数期货:垃圾币(山寨币)指数期货,允许投资者做空一篮子小市值山寨币市场。

FTX 是一家新晋的数字货币的衍生品交易所,成立于安提瓜和巴布达,由全世界最大的数字货币衍生品交易做市商之一 Alameda

Research 推出,FTX 提供杠杆代币、合约交易以及自动化 OTC 等服务。

今年 FTX 推出以来便博得大量关注,获多个媒体报道,且上线仅上个月,其日交易量就已破亿,此外 FTX 的平台币不仅上线了 BitMax、CoinEx,还成功上线火币 FastTrack。

FTX 具体是怎么火起来的?或许有以下这几个原因。

1. 独创山寨币指数期货

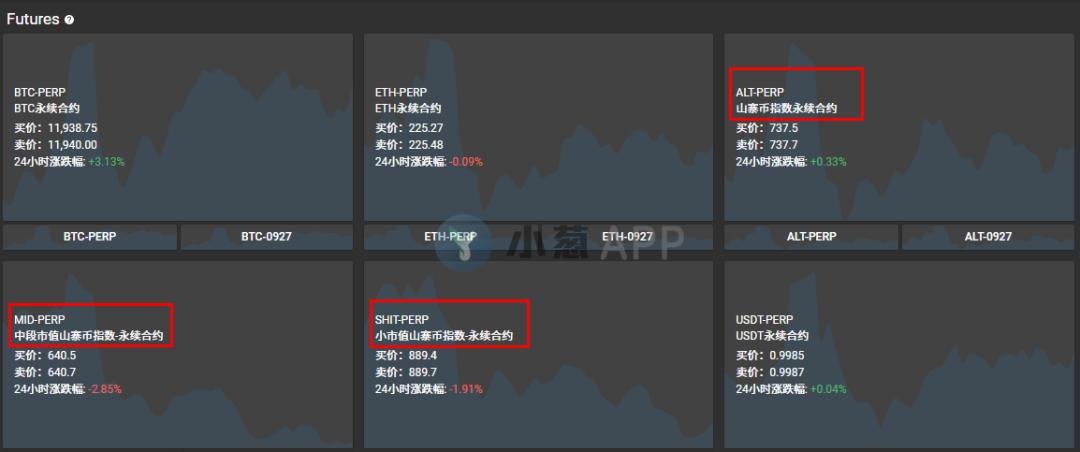

相比于市面上的主流期货产品,FTX 另辟蹊径,上线山寨币指数永续合约 (ALT-PERP)、中段市值山寨币指数(MID-PERP)、小市值山寨币(垃圾币)指数(SHIT-PERP)。

SHIT-PERP 对标的是 58 个市值处于中低段的山寨币如 ABT、AE、AKR 等,MID-PERP 对标的是 24 个市值处于中高段的山寨币如 ADA、DASH、BTT 等,ALT-PERP 对标 BCH,BNB,BSV 等 9 个一线山寨币。

在山寨币期货空缺的市场中,FTX 或丰富了当前期货的产品种类,覆盖了有山寨币投机需求的用户,投其所好抓住用户胃口。同时产品以综合指数的形式呈现减小了总体的波动率,降低了投资风险。但综合的山寨币指数也加大了期货产品的复杂性与难度。

FTX 只有永续合约产品,相较于一般的交割合约期货产品,永续合约简单来说就是带杠杆,无交割期,可以永久持仓,合约价格紧贴现货价格,杠杠交易则允许用户以小博大。

同时,值得注意的是,FTX 还另类的上线了波动率最小的稳定币 USDT 永续合约。

2. 三级清算机制与稳定币保证金

对于衍生品交易来说,进行合约交易时,需要存入相应的保证金。BTC 合约存入的保证金是 BTC,EOS 合约存入的保证金是 EOS。这对交易者来说十分麻烦。

FTX 推出了一个新的机制:采用稳定币来做结算,通过存入 USDC 或 TUSD、PAX 即可生成保证金,都以美元计价,并且所有代币合约,用一个通用的保证金钱包即可。

FTX 与美元稳定币提供商 Trust Token 和 Circle 有深度合作关系,可为用户提供 TUSD 和 USDC 对美金 1:1 的兑换,实现了合约产品对标美元的正向计价。

FTX 以美金直接计价及结算,简化了盈亏、仓位、保证金的计算,降低了用户交易难度与平台的风控难度。可以说 FTX 是一个美元本位的平台,对散户较为友好。

此外,FTX 为了应对爆仓或者穿仓的风险,设立了三道防线:三级清算机制。

第一道,当用户的保证金率低于持仓保证金,但高于自动平仓保证金率时候,系统会发送限频清算订单平仓低于保证金的部分。

第二道,市场剧烈波动时,介入有破产(爆仓)危险信号的账户,将头寸穿仓的风险从平台上移除,防止出现破产以及出现头寸成为负资产的情况

最后一道,风险保证金与流动性提供商双向配合。风险保障金用于支付平台因穿仓产生的损失,流动性提供商会将未清算的头寸直接及时清算头寸。

3. 背靠大佬:Alameda Research

推出 FTX 的是 Alameda Research,数字货币市场上最大的流动性供应商与做市商之一,为头部加密交易所提供流动性,其日交易额高达六到十亿美金。

并且 Alameda Research 是名副其实的比特币收割机,区块链媒体浑水文章显示,仅在 BitMex 的盈利排行榜中,Alameda 就占据了排行榜前十中的两席,仅这两个账户,Alameda 就收获了 7000 多个 BTC 的盈利。

Alameda Research 这支团队在圈内也拥有毋庸置疑的影响力和社交圈子,Alameda 也让 FTX 成为了一个自带上亿交易流通深度的交易所。

正是在这样的市场环境下, FTX 设计了 101 倍的合约交易以及独创的永不爆仓的杠杆代币,吸引不同杠杆率诉求的不同类型的交易者。

山寨币的未来岌岌可危,那么 FTX 呢?

今年以来,多数山寨币将亡的消息不绝于耳,市值不断缩水,流动性持续下滑,山寨币的未来岌岌可危。

较于比特币及以太坊、莱特币等主流币种外,绝大多数的山寨币知名度仍然极低,并且在公众眼中,许多山寨币仍是欺诈、资金盘的负面代表,同时许多山寨币并没有实际的价值。

比特币爱好者 Max Keizer 甚至表示:「除了比特币,其他山寨币都会灭亡。」

今年以来,比特币确实一直都在持续的吸血当中,无论价格跌还是涨,其市值占比一直在攀升,目前比特币市值占比已经逼近 70%,再创年内新高,Coinmarketcap 暂报 68%。

许多山寨币市值不断被市场挤压出局,就连主流币以太坊的市值占比都跌破了 8%,而其在 2017 年曾高达 30%。

而以山寨币指数期货闻名的 FTX 又能火多久呢?主推山寨币期货真的是个好策略吗?市场投机的需求又会存在多久?

这些都是 FTX 该直面的问题,若未来山寨币阵亡,FTX 或也将迎来最大的危机。

作者:龙玥 查看全部

三个月,FTX 这家小交易所日交易额已破亿,还喜获 800 万美元种子融资。在加密货币期货江湖中,FTX 是怎样一种存在?

比特币、以太坊等头部币种期货产品是当前市场中的主流,今年 4 月,加密货币衍生品交易所 FTX 带着山寨币指数期货横空出世,打破大众对加密期货的认知。

凭借自身独特的打法,FTX 上线 3 个月就已跻身二线主流交易所,日交易额持续稳定在 1 亿美元以上,近日它还获得 800 万美元种子轮融资。

近年来,加密货币衍生品市场成为必争之地与主流趋势,不仅加密货币交易所为抢占市场份额花招频出,纳斯达克、Bakkt 等主流机构也频频入局这个市场。

然而,这些机构正规军与交易所的目光只聚焦在比特币或主流币上,FTX 这朵推出山寨币期货的「奇葩」能成功错位竞争,独树一帜吗?

必争的江湖:加密货币衍生品市场

2013 年,国内创业者率先推出了期货交易平台 796,作为首个吃螃蟹的平台,796 依靠期货合约赚的盆满钵满。

2014 年,国内外众多加密货币交易所引入期货合约模式,而 BitMex、OKEx 是最早推出的那一批。

BitMex 是世界最大的加密货币交易所,以 100 倍杠杆之王著名,其早在 2014 年就上线了期货合约,目前支持比特币、以太坊等多个产品。2016 年,OKEx 也上线了期货合约,其被称为国内第一的期货交易平台。

2017 年末,芝加哥商品交易所(CME)、芝加哥期权交易所(CBOE)上线比特币期货交易正式将加密期货带入主流并点燃的期货市场的热情。

作为数字货币领域第一个金融衍生产品,期货合约在这个市场之中扮演的角色愈发重要,去年至今期货市场的需求也开始爆发,这个市场的竞争也越发激烈。

去年上半年,交易量排名前 10 的交易所中,似乎只有 BitMex 和 OKEx 两家开设了期货交易,但仿佛一夜之间,多家交易所就相继传出测试合约的消息,之后很快上线了期货。

继 OKEx、BitMex 之后,去年 12 月,火币正式上线期货合约。今年 5 月,币安也被曝出正在筹建永续合约交易平台,当前币安已经推出了杠杆交易。

当前加密货币期货市场也逐渐呈现出 OKEx、BitMex、火币三足鼎立的格局,非小号显示,这三者是期货交易额排名前三的交易所。

但除了主流交易所外,小交易所也纷纷布局期货合约业务。今年 3 月,抹茶 MXC 上线永续合约,4 月,BHEX 针对期权业务上线高杠杆交易,BFX.NU 主打以 USDT 作为入金渠道的期货……这些大大小小的交易所,打着主打期货合约交易旗号,开始疯狂扩张阵地。

据 Masterthecrypto 研究,2018 年市场中加密货币衍生品商主要分为三类,一类是传统交易所 CME 及 CBOE、机构交易所 LedgerX,一类是即将到来的 Bakkt 以及纳斯达克比特币期货,另外一类便是加密货币交易所 BitMex、OKEX。

但当前市场中,加密货币期货仍以比特币、以太坊等主流币作为期货标的,而 FTX 的出现或让市场布局发生了意外,此外当前市场中也存在分摊机制、入金操作不合理,爆仓事故频出等问题,针对市场痛点,FTX 也出台了相应的政策。

FTX——加密货币期货市场中的奇葩

FTX 或许拥有市场上最投机、名字最古怪的期货指数期货:垃圾币(山寨币)指数期货,允许投资者做空一篮子小市值山寨币市场。

FTX 是一家新晋的数字货币的衍生品交易所,成立于安提瓜和巴布达,由全世界最大的数字货币衍生品交易做市商之一 Alameda

Research 推出,FTX 提供杠杆代币、合约交易以及自动化 OTC 等服务。

今年 FTX 推出以来便博得大量关注,获多个媒体报道,且上线仅上个月,其日交易量就已破亿,此外 FTX 的平台币不仅上线了 BitMax、CoinEx,还成功上线火币 FastTrack。

FTX 具体是怎么火起来的?或许有以下这几个原因。

1. 独创山寨币指数期货

相比于市面上的主流期货产品,FTX 另辟蹊径,上线山寨币指数永续合约 (ALT-PERP)、中段市值山寨币指数(MID-PERP)、小市值山寨币(垃圾币)指数(SHIT-PERP)。

SHIT-PERP 对标的是 58 个市值处于中低段的山寨币如 ABT、AE、AKR 等,MID-PERP 对标的是 24 个市值处于中高段的山寨币如 ADA、DASH、BTT 等,ALT-PERP 对标 BCH,BNB,BSV 等 9 个一线山寨币。

在山寨币期货空缺的市场中,FTX 或丰富了当前期货的产品种类,覆盖了有山寨币投机需求的用户,投其所好抓住用户胃口。同时产品以综合指数的形式呈现减小了总体的波动率,降低了投资风险。但综合的山寨币指数也加大了期货产品的复杂性与难度。

FTX 只有永续合约产品,相较于一般的交割合约期货产品,永续合约简单来说就是带杠杆,无交割期,可以永久持仓,合约价格紧贴现货价格,杠杠交易则允许用户以小博大。

同时,值得注意的是,FTX 还另类的上线了波动率最小的稳定币 USDT 永续合约。

2. 三级清算机制与稳定币保证金

对于衍生品交易来说,进行合约交易时,需要存入相应的保证金。BTC 合约存入的保证金是 BTC,EOS 合约存入的保证金是 EOS。这对交易者来说十分麻烦。

FTX 推出了一个新的机制:采用稳定币来做结算,通过存入 USDC 或 TUSD、PAX 即可生成保证金,都以美元计价,并且所有代币合约,用一个通用的保证金钱包即可。

FTX 与美元稳定币提供商 Trust Token 和 Circle 有深度合作关系,可为用户提供 TUSD 和 USDC 对美金 1:1 的兑换,实现了合约产品对标美元的正向计价。

FTX 以美金直接计价及结算,简化了盈亏、仓位、保证金的计算,降低了用户交易难度与平台的风控难度。可以说 FTX 是一个美元本位的平台,对散户较为友好。

此外,FTX 为了应对爆仓或者穿仓的风险,设立了三道防线:三级清算机制。

第一道,当用户的保证金率低于持仓保证金,但高于自动平仓保证金率时候,系统会发送限频清算订单平仓低于保证金的部分。

第二道,市场剧烈波动时,介入有破产(爆仓)危险信号的账户,将头寸穿仓的风险从平台上移除,防止出现破产以及出现头寸成为负资产的情况

最后一道,风险保证金与流动性提供商双向配合。风险保障金用于支付平台因穿仓产生的损失,流动性提供商会将未清算的头寸直接及时清算头寸。

3. 背靠大佬:Alameda Research

推出 FTX 的是 Alameda Research,数字货币市场上最大的流动性供应商与做市商之一,为头部加密交易所提供流动性,其日交易额高达六到十亿美金。

并且 Alameda Research 是名副其实的比特币收割机,区块链媒体浑水文章显示,仅在 BitMex 的盈利排行榜中,Alameda 就占据了排行榜前十中的两席,仅这两个账户,Alameda 就收获了 7000 多个 BTC 的盈利。

Alameda Research 这支团队在圈内也拥有毋庸置疑的影响力和社交圈子,Alameda 也让 FTX 成为了一个自带上亿交易流通深度的交易所。

正是在这样的市场环境下, FTX 设计了 101 倍的合约交易以及独创的永不爆仓的杠杆代币,吸引不同杠杆率诉求的不同类型的交易者。

山寨币的未来岌岌可危,那么 FTX 呢?

今年以来,多数山寨币将亡的消息不绝于耳,市值不断缩水,流动性持续下滑,山寨币的未来岌岌可危。

较于比特币及以太坊、莱特币等主流币种外,绝大多数的山寨币知名度仍然极低,并且在公众眼中,许多山寨币仍是欺诈、资金盘的负面代表,同时许多山寨币并没有实际的价值。

比特币爱好者 Max Keizer 甚至表示:「除了比特币,其他山寨币都会灭亡。」

今年以来,比特币确实一直都在持续的吸血当中,无论价格跌还是涨,其市值占比一直在攀升,目前比特币市值占比已经逼近 70%,再创年内新高,Coinmarketcap 暂报 68%。

许多山寨币市值不断被市场挤压出局,就连主流币以太坊的市值占比都跌破了 8%,而其在 2017 年曾高达 30%。

而以山寨币指数期货闻名的 FTX 又能火多久呢?主推山寨币期货真的是个好策略吗?市场投机的需求又会存在多久?

这些都是 FTX 该直面的问题,若未来山寨币阵亡,FTX 或也将迎来最大的危机。

作者:龙玥

上线三月,日交易量破亿,横空出世的FTX交易所为啥这么火?

资讯 • 8btc 发表了文章 • 2019-08-05 12:35

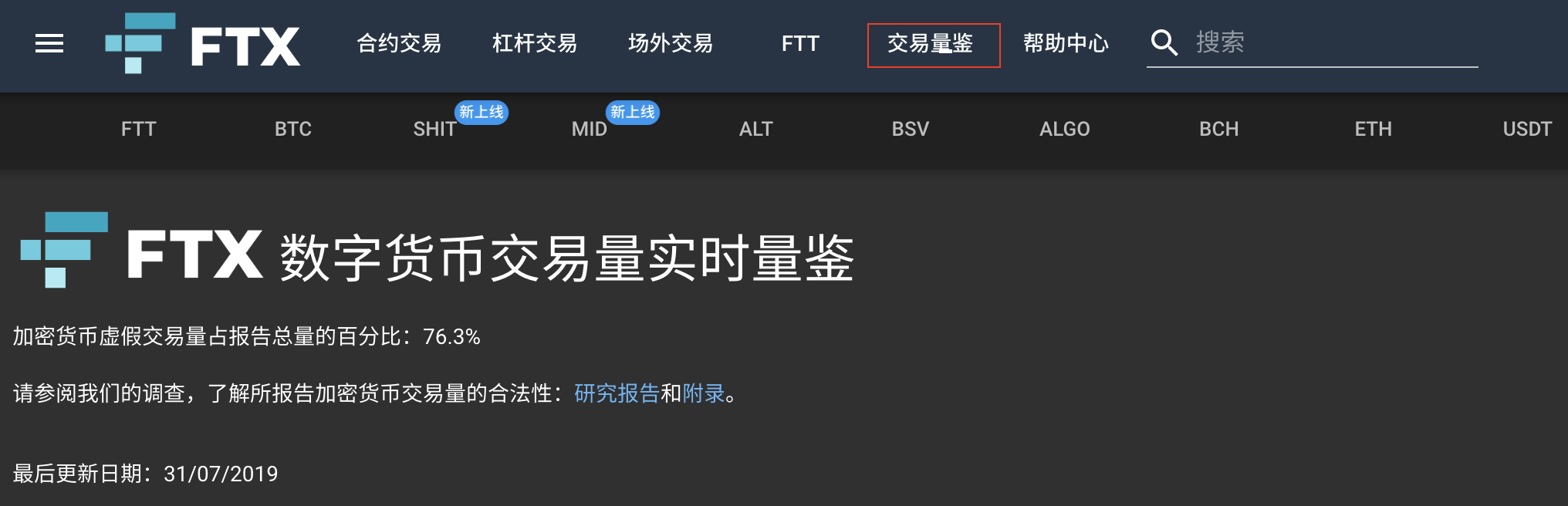

背靠一流做市商,FTX上线3月已跨入二线

先不谈具体的交易业务,打开FTX官网,我们看到了一个有意思的标签:交易量鉴。不同于一般交易所只统计平台上的交易量情况,交易量鉴统计了各大友商的交易量,并对交易量进行调整,显示调整后交易量大于1000万美元的名单。在这个列表中,我们看到FTX在7月31日下午16时的交易量达到6917万美元,其中衍生品交易为5928万美元,可以在提供衍生品交易的交易所中排到第七。相比第一名BitMEX 25.57亿美元的交易量,FTX的体量距离一线还是相差甚远,但它此时仅仅上线3个多月。

有人会问,交易所自己弄个交易所统计,会不会自己就在给自己作假?这个问题或许我们可以透过FTX背后的团队Alameda Research去探寻答案。官网信息显示, Alameda 目前管理超过1亿美元的数字资产,每日交易量达到6 ~10 亿美金,为全球Top 35的交易所提供流动性和做市服务。7月初币安上7500个BTC的超大卖单能够在半小时消化完毕,Alameda Research正是背后的功臣。

在项目白皮书中,Alameda提到自己做FTX的初衷:

“过去的一年半时间里,作为全世界最大的数字货币衍生品交易做市商之一,我们在交易过程中发现现有的头部合约交易所,存在许多问题。我们曾向这些交易所投递数不胜数的白皮书,不计其数的反馈,然而问题依然存在,没有改善。所以,与其期待现有头部交易所采纳我们的反馈、完善他们的产品和服务,不如我们自己打造一个能直接解决这些问题的、改变市场现状的产品。基于这个想法,一个完全区别于市场上现有合约交易所的数字货币衍生品交易平台FTX诞生了。”

指数合约+稳定币结算,FTX推出合约新玩法

团队看起来非常有实力,流动性也有保障,那么FTX的产品到底如何呢?和一般交易所一样,FTX也提供主流币的合约交易。不过看列表中,我们还看到了USDT的身影,不免有些意外。稍一思考,USDT整天面临操纵或者暴雷的各种问题,波动性的确可以满足合约交易的需求。除此之外,FTX还是为用户带来了一些很不一样的东西。

首先就是指数合约。FTX提供了三种指数合约,包括以主流山寨币以及具有头部流动性的数字货币指数为标的的ALT,以市值处在前中段山寨币(如ADA、NEO、ONT、DOGE等25个)为标的MID以及以市值较小的150个山寨币为标的的SHIT。实际上,指数合约的命名也是相当符合实际内容。头部主流币、中档主流币、山寨币的分类基本可以覆盖一般投资者的需求。用户在交易时也可以规避掉某一类加密货币中单个币种大幅波动的风险,实现更加稳健、更加省心的投资。在当前指数赛道受到越来越多关注之际,FTX似乎是第一家推出指数合约交易的交易所,为指数商业价值的发掘打了个头阵。

另外一个特点就是稳定币结算了。在其他交易所中,我们必须要持有某个加密货币才能参与该币种的合约交易,比如必须持有BTC才能在OKEX或者BitMEX上开仓。而在FTX上,用户用一个保证金钱包即可进行全部品种的合约交易,在用户体验上明显更胜一筹。值得一提的是,FTX的稳定币合作伙伴显示为TUSD、USDC以及PAX这一类透明度更高或者受监管的稳定币,而没有USDT。USDT合约反倒是给了用户做空的机会。

平台币有新用途,但是也有新质疑

FTX也有自己的平台币FTT,共计3.5亿枚。在回购销毁已经成为平台币标配的大环境下,FTT也同样采用这一机制。每周,FTX会用FTX 合约手续费收入的 33%(主要的回购资金)、风险保证金净增量的 10%以及FTX 平台其他手续费收入的 5%回购FTT并销毁,直到FTT达到总流通的一半。

除了回购销毁之外,FTX还为FTT赋予了新的用途,即作为保证金在FTX平台上使用,大大增强了平台币的用途。另外,FTX也采用了当前流行的阶梯手续费率,持仓FTT越多,则可以享受越高的交易费折扣。

FTT已经于7月29日上线,开盘价1美元,目前暂报1.71美元,按照3.5亿个的总量算,市值达到5.985亿美元。相比之下,OKEx的日交易量为FTX的10-20倍,OKB的总市值也仅为8.24亿美元。就其体量而言,当前的市值或许存在高估的情况。而在正式上线前的一级市场上,即使FTX提供了很好的折扣,很多投资机构依然觉得估值过高。某海外基金负责人向巴比特表示:“虽然团队靠谱,产品也好,折扣也优厚,但还是太贵了。”

用户认购FTT后需要在一段时间内线性解锁。种子轮(Round 1)购买的投资者需要等待3个月才能完成结算,Round 2 1个半月,Round 3 1个月。事实上,3.5亿个FTT中,有一半属于Company Token,必须经历漫长的解锁期——三年。而在非Company Token部分,其中60%并未出售,这60%中团队持有20%。根据FTX公示的信息,我们可以看到每一轮预估的售卖数量,但不能看到实际每一轮到底出售了多少代币,这意味这到底有多少代币在团队手中我们不得而知。普通投资者可能并没有在意,但对于机构而言,信息黑盒问题足以动摇他们投资的意愿。

而且,根据规则,解锁时间只有1个月、1个半月、3个月以及3年这四档。但巴比特向了解该项目的某海外机构了解到,实际操作中,投资者购买FTT的解锁期却有6个月、1年以及2年等根本没有出现在FTT官方条款中的时间。FTT条款都不用来遵守,那么公示出来的意义在哪里?

最后,有趣的是,进入FTX官方网站,我们可以看到优化得非常好的中文界面,而FTX也在中国找到了合作伙伴进行社区建设。负责FTX中国社区建设的AKG社区创始人李沐阳认为,FTX是“一个适合交易员的交易所。”往好处想,这是FTX重视中国市场;往坏处想,其实这是看准了中国的“韭菜”。据巴比特了解,FTX在很多国家更多是定位于B端用户,而在中国FTX则把眼光放在了C端。总的来说,从产品和用户体验上的反馈来看,FTX的确可以说得上是一个优秀的交易所。但合约交易高风险,C端“韭菜”可千万不能盲目自信,尤其是在B端“镰刀”面前。 查看全部

衍生品市场的巨大潜力毋庸置疑。CoinFLEX首席执行官Mark Lamb日前更是预测称,到2020年底,加密衍生品市场的规模将达到基础现货市场的20倍。2019年,越来越多的现货交易所开始涉足衍生品交易,比如FCoin推出FMEX,KuCoin推出KuMEX。同时,新的交易所也不断带着新玩法、新模式加入战局。今天我们要聊的就是最近很火的FTX,一家今年4月刚成立的衍生品交易所。

背靠一流做市商,FTX上线3月已跨入二线

先不谈具体的交易业务,打开FTX官网,我们看到了一个有意思的标签:交易量鉴。不同于一般交易所只统计平台上的交易量情况,交易量鉴统计了各大友商的交易量,并对交易量进行调整,显示调整后交易量大于1000万美元的名单。在这个列表中,我们看到FTX在7月31日下午16时的交易量达到6917万美元,其中衍生品交易为5928万美元,可以在提供衍生品交易的交易所中排到第七。相比第一名BitMEX 25.57亿美元的交易量,FTX的体量距离一线还是相差甚远,但它此时仅仅上线3个多月。

有人会问,交易所自己弄个交易所统计,会不会自己就在给自己作假?这个问题或许我们可以透过FTX背后的团队Alameda Research去探寻答案。官网信息显示, Alameda 目前管理超过1亿美元的数字资产,每日交易量达到6 ~10 亿美金,为全球Top 35的交易所提供流动性和做市服务。7月初币安上7500个BTC的超大卖单能够在半小时消化完毕,Alameda Research正是背后的功臣。

在项目白皮书中,Alameda提到自己做FTX的初衷:

“过去的一年半时间里,作为全世界最大的数字货币衍生品交易做市商之一,我们在交易过程中发现现有的头部合约交易所,存在许多问题。我们曾向这些交易所投递数不胜数的白皮书,不计其数的反馈,然而问题依然存在,没有改善。所以,与其期待现有头部交易所采纳我们的反馈、完善他们的产品和服务,不如我们自己打造一个能直接解决这些问题的、改变市场现状的产品。基于这个想法,一个完全区别于市场上现有合约交易所的数字货币衍生品交易平台FTX诞生了。”

指数合约+稳定币结算,FTX推出合约新玩法

团队看起来非常有实力,流动性也有保障,那么FTX的产品到底如何呢?和一般交易所一样,FTX也提供主流币的合约交易。不过看列表中,我们还看到了USDT的身影,不免有些意外。稍一思考,USDT整天面临操纵或者暴雷的各种问题,波动性的确可以满足合约交易的需求。除此之外,FTX还是为用户带来了一些很不一样的东西。

首先就是指数合约。FTX提供了三种指数合约,包括以主流山寨币以及具有头部流动性的数字货币指数为标的的ALT,以市值处在前中段山寨币(如ADA、NEO、ONT、DOGE等25个)为标的MID以及以市值较小的150个山寨币为标的的SHIT。实际上,指数合约的命名也是相当符合实际内容。头部主流币、中档主流币、山寨币的分类基本可以覆盖一般投资者的需求。用户在交易时也可以规避掉某一类加密货币中单个币种大幅波动的风险,实现更加稳健、更加省心的投资。在当前指数赛道受到越来越多关注之际,FTX似乎是第一家推出指数合约交易的交易所,为指数商业价值的发掘打了个头阵。

另外一个特点就是稳定币结算了。在其他交易所中,我们必须要持有某个加密货币才能参与该币种的合约交易,比如必须持有BTC才能在OKEX或者BitMEX上开仓。而在FTX上,用户用一个保证金钱包即可进行全部品种的合约交易,在用户体验上明显更胜一筹。值得一提的是,FTX的稳定币合作伙伴显示为TUSD、USDC以及PAX这一类透明度更高或者受监管的稳定币,而没有USDT。USDT合约反倒是给了用户做空的机会。

平台币有新用途,但是也有新质疑

FTX也有自己的平台币FTT,共计3.5亿枚。在回购销毁已经成为平台币标配的大环境下,FTT也同样采用这一机制。每周,FTX会用FTX 合约手续费收入的 33%(主要的回购资金)、风险保证金净增量的 10%以及FTX 平台其他手续费收入的 5%回购FTT并销毁,直到FTT达到总流通的一半。

除了回购销毁之外,FTX还为FTT赋予了新的用途,即作为保证金在FTX平台上使用,大大增强了平台币的用途。另外,FTX也采用了当前流行的阶梯手续费率,持仓FTT越多,则可以享受越高的交易费折扣。

FTT已经于7月29日上线,开盘价1美元,目前暂报1.71美元,按照3.5亿个的总量算,市值达到5.985亿美元。相比之下,OKEx的日交易量为FTX的10-20倍,OKB的总市值也仅为8.24亿美元。就其体量而言,当前的市值或许存在高估的情况。而在正式上线前的一级市场上,即使FTX提供了很好的折扣,很多投资机构依然觉得估值过高。某海外基金负责人向巴比特表示:“虽然团队靠谱,产品也好,折扣也优厚,但还是太贵了。”

用户认购FTT后需要在一段时间内线性解锁。种子轮(Round 1)购买的投资者需要等待3个月才能完成结算,Round 2 1个半月,Round 3 1个月。事实上,3.5亿个FTT中,有一半属于Company Token,必须经历漫长的解锁期——三年。而在非Company Token部分,其中60%并未出售,这60%中团队持有20%。根据FTX公示的信息,我们可以看到每一轮预估的售卖数量,但不能看到实际每一轮到底出售了多少代币,这意味这到底有多少代币在团队手中我们不得而知。普通投资者可能并没有在意,但对于机构而言,信息黑盒问题足以动摇他们投资的意愿。

而且,根据规则,解锁时间只有1个月、1个半月、3个月以及3年这四档。但巴比特向了解该项目的某海外机构了解到,实际操作中,投资者购买FTT的解锁期却有6个月、1年以及2年等根本没有出现在FTT官方条款中的时间。FTT条款都不用来遵守,那么公示出来的意义在哪里?

最后,有趣的是,进入FTX官方网站,我们可以看到优化得非常好的中文界面,而FTX也在中国找到了合作伙伴进行社区建设。负责FTX中国社区建设的AKG社区创始人李沐阳认为,FTX是“一个适合交易员的交易所。”往好处想,这是FTX重视中国市场;往坏处想,其实这是看准了中国的“韭菜”。据巴比特了解,FTX在很多国家更多是定位于B端用户,而在中国FTX则把眼光放在了C端。总的来说,从产品和用户体验上的反馈来看,FTX的确可以说得上是一个优秀的交易所。但合约交易高风险,C端“韭菜”可千万不能盲目自信,尤其是在B端“镰刀”面前。

加密衍生品成兵家必争,它却靠山寨币期货一炮而红!

市场 • xcong 发表了文章 • 2019-08-13 11:48

比特币、以太坊等头部币种期货产品是当前市场中的主流,今年 4 月,加密货币衍生品交易所 FTX 带着山寨币指数期货横空出世,打破大众对加密期货的认知。

凭借自身独特的打法,FTX 上线 3 个月就已跻身二线主流交易所,日交易额持续稳定在 1 亿美元以上,近日它还获得 800 万美元种子轮融资。

近年来,加密货币衍生品市场成为必争之地与主流趋势,不仅加密货币交易所为抢占市场份额花招频出,纳斯达克、Bakkt 等主流机构也频频入局这个市场。

然而,这些机构正规军与交易所的目光只聚焦在比特币或主流币上,FTX 这朵推出山寨币期货的「奇葩」能成功错位竞争,独树一帜吗?

必争的江湖:加密货币衍生品市场

2013 年,国内创业者率先推出了期货交易平台 796,作为首个吃螃蟹的平台,796 依靠期货合约赚的盆满钵满。

2014 年,国内外众多加密货币交易所引入期货合约模式,而 BitMex、OKEx 是最早推出的那一批。

BitMex 是世界最大的加密货币交易所,以 100 倍杠杆之王著名,其早在 2014 年就上线了期货合约,目前支持比特币、以太坊等多个产品。2016 年,OKEx 也上线了期货合约,其被称为国内第一的期货交易平台。

2017 年末,芝加哥商品交易所(CME)、芝加哥期权交易所(CBOE)上线比特币期货交易正式将加密期货带入主流并点燃的期货市场的热情。

作为数字货币领域第一个金融衍生产品,期货合约在这个市场之中扮演的角色愈发重要,去年至今期货市场的需求也开始爆发,这个市场的竞争也越发激烈。

去年上半年,交易量排名前 10 的交易所中,似乎只有 BitMex 和 OKEx 两家开设了期货交易,但仿佛一夜之间,多家交易所就相继传出测试合约的消息,之后很快上线了期货。

继 OKEx、BitMex 之后,去年 12 月,火币正式上线期货合约。今年 5 月,币安也被曝出正在筹建永续合约交易平台,当前币安已经推出了杠杆交易。

当前加密货币期货市场也逐渐呈现出 OKEx、BitMex、火币三足鼎立的格局,非小号显示,这三者是期货交易额排名前三的交易所。

但除了主流交易所外,小交易所也纷纷布局期货合约业务。今年 3 月,抹茶 MXC 上线永续合约,4 月,BHEX 针对期权业务上线高杠杆交易,BFX.NU 主打以 USDT 作为入金渠道的期货……这些大大小小的交易所,打着主打期货合约交易旗号,开始疯狂扩张阵地。

据 Masterthecrypto 研究,2018 年市场中加密货币衍生品商主要分为三类,一类是传统交易所 CME 及 CBOE、机构交易所 LedgerX,一类是即将到来的 Bakkt 以及纳斯达克比特币期货,另外一类便是加密货币交易所 BitMex、OKEX。

但当前市场中,加密货币期货仍以比特币、以太坊等主流币作为期货标的,而 FTX 的出现或让市场布局发生了意外,此外当前市场中也存在分摊机制、入金操作不合理,爆仓事故频出等问题,针对市场痛点,FTX 也出台了相应的政策。

FTX——加密货币期货市场中的奇葩

FTX 或许拥有市场上最投机、名字最古怪的期货指数期货:垃圾币(山寨币)指数期货,允许投资者做空一篮子小市值山寨币市场。

FTX 是一家新晋的数字货币的衍生品交易所,成立于安提瓜和巴布达,由全世界最大的数字货币衍生品交易做市商之一 Alameda

Research 推出,FTX 提供杠杆代币、合约交易以及自动化 OTC 等服务。

今年 FTX 推出以来便博得大量关注,获多个媒体报道,且上线仅上个月,其日交易量就已破亿,此外 FTX 的平台币不仅上线了 BitMax、CoinEx,还成功上线火币 FastTrack。

FTX 具体是怎么火起来的?或许有以下这几个原因。

1. 独创山寨币指数期货

相比于市面上的主流期货产品,FTX 另辟蹊径,上线山寨币指数永续合约 (ALT-PERP)、中段市值山寨币指数(MID-PERP)、小市值山寨币(垃圾币)指数(SHIT-PERP)。

SHIT-PERP 对标的是 58 个市值处于中低段的山寨币如 ABT、AE、AKR 等,MID-PERP 对标的是 24 个市值处于中高段的山寨币如 ADA、DASH、BTT 等,ALT-PERP 对标 BCH,BNB,BSV 等 9 个一线山寨币。

在山寨币期货空缺的市场中,FTX 或丰富了当前期货的产品种类,覆盖了有山寨币投机需求的用户,投其所好抓住用户胃口。同时产品以综合指数的形式呈现减小了总体的波动率,降低了投资风险。但综合的山寨币指数也加大了期货产品的复杂性与难度。

FTX 只有永续合约产品,相较于一般的交割合约期货产品,永续合约简单来说就是带杠杆,无交割期,可以永久持仓,合约价格紧贴现货价格,杠杠交易则允许用户以小博大。

同时,值得注意的是,FTX 还另类的上线了波动率最小的稳定币 USDT 永续合约。

2. 三级清算机制与稳定币保证金

对于衍生品交易来说,进行合约交易时,需要存入相应的保证金。BTC 合约存入的保证金是 BTC,EOS 合约存入的保证金是 EOS。这对交易者来说十分麻烦。

FTX 推出了一个新的机制:采用稳定币来做结算,通过存入 USDC 或 TUSD、PAX 即可生成保证金,都以美元计价,并且所有代币合约,用一个通用的保证金钱包即可。

FTX 与美元稳定币提供商 Trust Token 和 Circle 有深度合作关系,可为用户提供 TUSD 和 USDC 对美金 1:1 的兑换,实现了合约产品对标美元的正向计价。

FTX 以美金直接计价及结算,简化了盈亏、仓位、保证金的计算,降低了用户交易难度与平台的风控难度。可以说 FTX 是一个美元本位的平台,对散户较为友好。

此外,FTX 为了应对爆仓或者穿仓的风险,设立了三道防线:三级清算机制。

第一道,当用户的保证金率低于持仓保证金,但高于自动平仓保证金率时候,系统会发送限频清算订单平仓低于保证金的部分。

第二道,市场剧烈波动时,介入有破产(爆仓)危险信号的账户,将头寸穿仓的风险从平台上移除,防止出现破产以及出现头寸成为负资产的情况

最后一道,风险保证金与流动性提供商双向配合。风险保障金用于支付平台因穿仓产生的损失,流动性提供商会将未清算的头寸直接及时清算头寸。

3. 背靠大佬:Alameda Research

推出 FTX 的是 Alameda Research,数字货币市场上最大的流动性供应商与做市商之一,为头部加密交易所提供流动性,其日交易额高达六到十亿美金。

并且 Alameda Research 是名副其实的比特币收割机,区块链媒体浑水文章显示,仅在 BitMex 的盈利排行榜中,Alameda 就占据了排行榜前十中的两席,仅这两个账户,Alameda 就收获了 7000 多个 BTC 的盈利。

Alameda Research 这支团队在圈内也拥有毋庸置疑的影响力和社交圈子,Alameda 也让 FTX 成为了一个自带上亿交易流通深度的交易所。

正是在这样的市场环境下, FTX 设计了 101 倍的合约交易以及独创的永不爆仓的杠杆代币,吸引不同杠杆率诉求的不同类型的交易者。

山寨币的未来岌岌可危,那么 FTX 呢?

今年以来,多数山寨币将亡的消息不绝于耳,市值不断缩水,流动性持续下滑,山寨币的未来岌岌可危。

较于比特币及以太坊、莱特币等主流币种外,绝大多数的山寨币知名度仍然极低,并且在公众眼中,许多山寨币仍是欺诈、资金盘的负面代表,同时许多山寨币并没有实际的价值。

比特币爱好者 Max Keizer 甚至表示:「除了比特币,其他山寨币都会灭亡。」

今年以来,比特币确实一直都在持续的吸血当中,无论价格跌还是涨,其市值占比一直在攀升,目前比特币市值占比已经逼近 70%,再创年内新高,Coinmarketcap 暂报 68%。

许多山寨币市值不断被市场挤压出局,就连主流币以太坊的市值占比都跌破了 8%,而其在 2017 年曾高达 30%。

而以山寨币指数期货闻名的 FTX 又能火多久呢?主推山寨币期货真的是个好策略吗?市场投机的需求又会存在多久?

这些都是 FTX 该直面的问题,若未来山寨币阵亡,FTX 或也将迎来最大的危机。

作者:龙玥 查看全部

三个月,FTX 这家小交易所日交易额已破亿,还喜获 800 万美元种子融资。在加密货币期货江湖中,FTX 是怎样一种存在?

比特币、以太坊等头部币种期货产品是当前市场中的主流,今年 4 月,加密货币衍生品交易所 FTX 带着山寨币指数期货横空出世,打破大众对加密期货的认知。

凭借自身独特的打法,FTX 上线 3 个月就已跻身二线主流交易所,日交易额持续稳定在 1 亿美元以上,近日它还获得 800 万美元种子轮融资。

近年来,加密货币衍生品市场成为必争之地与主流趋势,不仅加密货币交易所为抢占市场份额花招频出,纳斯达克、Bakkt 等主流机构也频频入局这个市场。

然而,这些机构正规军与交易所的目光只聚焦在比特币或主流币上,FTX 这朵推出山寨币期货的「奇葩」能成功错位竞争,独树一帜吗?

必争的江湖:加密货币衍生品市场

2013 年,国内创业者率先推出了期货交易平台 796,作为首个吃螃蟹的平台,796 依靠期货合约赚的盆满钵满。

2014 年,国内外众多加密货币交易所引入期货合约模式,而 BitMex、OKEx 是最早推出的那一批。

BitMex 是世界最大的加密货币交易所,以 100 倍杠杆之王著名,其早在 2014 年就上线了期货合约,目前支持比特币、以太坊等多个产品。2016 年,OKEx 也上线了期货合约,其被称为国内第一的期货交易平台。

2017 年末,芝加哥商品交易所(CME)、芝加哥期权交易所(CBOE)上线比特币期货交易正式将加密期货带入主流并点燃的期货市场的热情。

作为数字货币领域第一个金融衍生产品,期货合约在这个市场之中扮演的角色愈发重要,去年至今期货市场的需求也开始爆发,这个市场的竞争也越发激烈。

去年上半年,交易量排名前 10 的交易所中,似乎只有 BitMex 和 OKEx 两家开设了期货交易,但仿佛一夜之间,多家交易所就相继传出测试合约的消息,之后很快上线了期货。

继 OKEx、BitMex 之后,去年 12 月,火币正式上线期货合约。今年 5 月,币安也被曝出正在筹建永续合约交易平台,当前币安已经推出了杠杆交易。

当前加密货币期货市场也逐渐呈现出 OKEx、BitMex、火币三足鼎立的格局,非小号显示,这三者是期货交易额排名前三的交易所。

但除了主流交易所外,小交易所也纷纷布局期货合约业务。今年 3 月,抹茶 MXC 上线永续合约,4 月,BHEX 针对期权业务上线高杠杆交易,BFX.NU 主打以 USDT 作为入金渠道的期货……这些大大小小的交易所,打着主打期货合约交易旗号,开始疯狂扩张阵地。

据 Masterthecrypto 研究,2018 年市场中加密货币衍生品商主要分为三类,一类是传统交易所 CME 及 CBOE、机构交易所 LedgerX,一类是即将到来的 Bakkt 以及纳斯达克比特币期货,另外一类便是加密货币交易所 BitMex、OKEX。

但当前市场中,加密货币期货仍以比特币、以太坊等主流币作为期货标的,而 FTX 的出现或让市场布局发生了意外,此外当前市场中也存在分摊机制、入金操作不合理,爆仓事故频出等问题,针对市场痛点,FTX 也出台了相应的政策。

FTX——加密货币期货市场中的奇葩

FTX 或许拥有市场上最投机、名字最古怪的期货指数期货:垃圾币(山寨币)指数期货,允许投资者做空一篮子小市值山寨币市场。

FTX 是一家新晋的数字货币的衍生品交易所,成立于安提瓜和巴布达,由全世界最大的数字货币衍生品交易做市商之一 Alameda

Research 推出,FTX 提供杠杆代币、合约交易以及自动化 OTC 等服务。

今年 FTX 推出以来便博得大量关注,获多个媒体报道,且上线仅上个月,其日交易量就已破亿,此外 FTX 的平台币不仅上线了 BitMax、CoinEx,还成功上线火币 FastTrack。

FTX 具体是怎么火起来的?或许有以下这几个原因。

1. 独创山寨币指数期货

相比于市面上的主流期货产品,FTX 另辟蹊径,上线山寨币指数永续合约 (ALT-PERP)、中段市值山寨币指数(MID-PERP)、小市值山寨币(垃圾币)指数(SHIT-PERP)。

SHIT-PERP 对标的是 58 个市值处于中低段的山寨币如 ABT、AE、AKR 等,MID-PERP 对标的是 24 个市值处于中高段的山寨币如 ADA、DASH、BTT 等,ALT-PERP 对标 BCH,BNB,BSV 等 9 个一线山寨币。

在山寨币期货空缺的市场中,FTX 或丰富了当前期货的产品种类,覆盖了有山寨币投机需求的用户,投其所好抓住用户胃口。同时产品以综合指数的形式呈现减小了总体的波动率,降低了投资风险。但综合的山寨币指数也加大了期货产品的复杂性与难度。

FTX 只有永续合约产品,相较于一般的交割合约期货产品,永续合约简单来说就是带杠杆,无交割期,可以永久持仓,合约价格紧贴现货价格,杠杠交易则允许用户以小博大。

同时,值得注意的是,FTX 还另类的上线了波动率最小的稳定币 USDT 永续合约。

2. 三级清算机制与稳定币保证金

对于衍生品交易来说,进行合约交易时,需要存入相应的保证金。BTC 合约存入的保证金是 BTC,EOS 合约存入的保证金是 EOS。这对交易者来说十分麻烦。

FTX 推出了一个新的机制:采用稳定币来做结算,通过存入 USDC 或 TUSD、PAX 即可生成保证金,都以美元计价,并且所有代币合约,用一个通用的保证金钱包即可。

FTX 与美元稳定币提供商 Trust Token 和 Circle 有深度合作关系,可为用户提供 TUSD 和 USDC 对美金 1:1 的兑换,实现了合约产品对标美元的正向计价。

FTX 以美金直接计价及结算,简化了盈亏、仓位、保证金的计算,降低了用户交易难度与平台的风控难度。可以说 FTX 是一个美元本位的平台,对散户较为友好。

此外,FTX 为了应对爆仓或者穿仓的风险,设立了三道防线:三级清算机制。

第一道,当用户的保证金率低于持仓保证金,但高于自动平仓保证金率时候,系统会发送限频清算订单平仓低于保证金的部分。

第二道,市场剧烈波动时,介入有破产(爆仓)危险信号的账户,将头寸穿仓的风险从平台上移除,防止出现破产以及出现头寸成为负资产的情况

最后一道,风险保证金与流动性提供商双向配合。风险保障金用于支付平台因穿仓产生的损失,流动性提供商会将未清算的头寸直接及时清算头寸。

3. 背靠大佬:Alameda Research

推出 FTX 的是 Alameda Research,数字货币市场上最大的流动性供应商与做市商之一,为头部加密交易所提供流动性,其日交易额高达六到十亿美金。

并且 Alameda Research 是名副其实的比特币收割机,区块链媒体浑水文章显示,仅在 BitMex 的盈利排行榜中,Alameda 就占据了排行榜前十中的两席,仅这两个账户,Alameda 就收获了 7000 多个 BTC 的盈利。

Alameda Research 这支团队在圈内也拥有毋庸置疑的影响力和社交圈子,Alameda 也让 FTX 成为了一个自带上亿交易流通深度的交易所。

正是在这样的市场环境下, FTX 设计了 101 倍的合约交易以及独创的永不爆仓的杠杆代币,吸引不同杠杆率诉求的不同类型的交易者。

山寨币的未来岌岌可危,那么 FTX 呢?

今年以来,多数山寨币将亡的消息不绝于耳,市值不断缩水,流动性持续下滑,山寨币的未来岌岌可危。

较于比特币及以太坊、莱特币等主流币种外,绝大多数的山寨币知名度仍然极低,并且在公众眼中,许多山寨币仍是欺诈、资金盘的负面代表,同时许多山寨币并没有实际的价值。

比特币爱好者 Max Keizer 甚至表示:「除了比特币,其他山寨币都会灭亡。」

今年以来,比特币确实一直都在持续的吸血当中,无论价格跌还是涨,其市值占比一直在攀升,目前比特币市值占比已经逼近 70%,再创年内新高,Coinmarketcap 暂报 68%。

许多山寨币市值不断被市场挤压出局,就连主流币以太坊的市值占比都跌破了 8%,而其在 2017 年曾高达 30%。

而以山寨币指数期货闻名的 FTX 又能火多久呢?主推山寨币期货真的是个好策略吗?市场投机的需求又会存在多久?

这些都是 FTX 该直面的问题,若未来山寨币阵亡,FTX 或也将迎来最大的危机。

作者:龙玥

加密衍生品成兵家必争,它却靠山寨币期货一炮而红!

市场 • xcong 发表了文章 • 2019-08-13 11:48

比特币、以太坊等头部币种期货产品是当前市场中的主流,今年 4 月,加密货币衍生品交易所 FTX 带着山寨币指数期货横空出世,打破大众对加密期货的认知。

凭借自身独特的打法,FTX 上线 3 个月就已跻身二线主流交易所,日交易额持续稳定在 1 亿美元以上,近日它还获得 800 万美元种子轮融资。

近年来,加密货币衍生品市场成为必争之地与主流趋势,不仅加密货币交易所为抢占市场份额花招频出,纳斯达克、Bakkt 等主流机构也频频入局这个市场。

然而,这些机构正规军与交易所的目光只聚焦在比特币或主流币上,FTX 这朵推出山寨币期货的「奇葩」能成功错位竞争,独树一帜吗?

必争的江湖:加密货币衍生品市场

2013 年,国内创业者率先推出了期货交易平台 796,作为首个吃螃蟹的平台,796 依靠期货合约赚的盆满钵满。

2014 年,国内外众多加密货币交易所引入期货合约模式,而 BitMex、OKEx 是最早推出的那一批。

BitMex 是世界最大的加密货币交易所,以 100 倍杠杆之王著名,其早在 2014 年就上线了期货合约,目前支持比特币、以太坊等多个产品。2016 年,OKEx 也上线了期货合约,其被称为国内第一的期货交易平台。

2017 年末,芝加哥商品交易所(CME)、芝加哥期权交易所(CBOE)上线比特币期货交易正式将加密期货带入主流并点燃的期货市场的热情。

作为数字货币领域第一个金融衍生产品,期货合约在这个市场之中扮演的角色愈发重要,去年至今期货市场的需求也开始爆发,这个市场的竞争也越发激烈。

去年上半年,交易量排名前 10 的交易所中,似乎只有 BitMex 和 OKEx 两家开设了期货交易,但仿佛一夜之间,多家交易所就相继传出测试合约的消息,之后很快上线了期货。

继 OKEx、BitMex 之后,去年 12 月,火币正式上线期货合约。今年 5 月,币安也被曝出正在筹建永续合约交易平台,当前币安已经推出了杠杆交易。

当前加密货币期货市场也逐渐呈现出 OKEx、BitMex、火币三足鼎立的格局,非小号显示,这三者是期货交易额排名前三的交易所。

但除了主流交易所外,小交易所也纷纷布局期货合约业务。今年 3 月,抹茶 MXC 上线永续合约,4 月,BHEX 针对期权业务上线高杠杆交易,BFX.NU 主打以 USDT 作为入金渠道的期货……这些大大小小的交易所,打着主打期货合约交易旗号,开始疯狂扩张阵地。

据 Masterthecrypto 研究,2018 年市场中加密货币衍生品商主要分为三类,一类是传统交易所 CME 及 CBOE、机构交易所 LedgerX,一类是即将到来的 Bakkt 以及纳斯达克比特币期货,另外一类便是加密货币交易所 BitMex、OKEX。

但当前市场中,加密货币期货仍以比特币、以太坊等主流币作为期货标的,而 FTX 的出现或让市场布局发生了意外,此外当前市场中也存在分摊机制、入金操作不合理,爆仓事故频出等问题,针对市场痛点,FTX 也出台了相应的政策。

FTX——加密货币期货市场中的奇葩

FTX 或许拥有市场上最投机、名字最古怪的期货指数期货:垃圾币(山寨币)指数期货,允许投资者做空一篮子小市值山寨币市场。

FTX 是一家新晋的数字货币的衍生品交易所,成立于安提瓜和巴布达,由全世界最大的数字货币衍生品交易做市商之一 Alameda

Research 推出,FTX 提供杠杆代币、合约交易以及自动化 OTC 等服务。

今年 FTX 推出以来便博得大量关注,获多个媒体报道,且上线仅上个月,其日交易量就已破亿,此外 FTX 的平台币不仅上线了 BitMax、CoinEx,还成功上线火币 FastTrack。

FTX 具体是怎么火起来的?或许有以下这几个原因。

1. 独创山寨币指数期货

相比于市面上的主流期货产品,FTX 另辟蹊径,上线山寨币指数永续合约 (ALT-PERP)、中段市值山寨币指数(MID-PERP)、小市值山寨币(垃圾币)指数(SHIT-PERP)。

SHIT-PERP 对标的是 58 个市值处于中低段的山寨币如 ABT、AE、AKR 等,MID-PERP 对标的是 24 个市值处于中高段的山寨币如 ADA、DASH、BTT 等,ALT-PERP 对标 BCH,BNB,BSV 等 9 个一线山寨币。

在山寨币期货空缺的市场中,FTX 或丰富了当前期货的产品种类,覆盖了有山寨币投机需求的用户,投其所好抓住用户胃口。同时产品以综合指数的形式呈现减小了总体的波动率,降低了投资风险。但综合的山寨币指数也加大了期货产品的复杂性与难度。

FTX 只有永续合约产品,相较于一般的交割合约期货产品,永续合约简单来说就是带杠杆,无交割期,可以永久持仓,合约价格紧贴现货价格,杠杠交易则允许用户以小博大。

同时,值得注意的是,FTX 还另类的上线了波动率最小的稳定币 USDT 永续合约。

2. 三级清算机制与稳定币保证金

对于衍生品交易来说,进行合约交易时,需要存入相应的保证金。BTC 合约存入的保证金是 BTC,EOS 合约存入的保证金是 EOS。这对交易者来说十分麻烦。

FTX 推出了一个新的机制:采用稳定币来做结算,通过存入 USDC 或 TUSD、PAX 即可生成保证金,都以美元计价,并且所有代币合约,用一个通用的保证金钱包即可。

FTX 与美元稳定币提供商 Trust Token 和 Circle 有深度合作关系,可为用户提供 TUSD 和 USDC 对美金 1:1 的兑换,实现了合约产品对标美元的正向计价。

FTX 以美金直接计价及结算,简化了盈亏、仓位、保证金的计算,降低了用户交易难度与平台的风控难度。可以说 FTX 是一个美元本位的平台,对散户较为友好。

此外,FTX 为了应对爆仓或者穿仓的风险,设立了三道防线:三级清算机制。

第一道,当用户的保证金率低于持仓保证金,但高于自动平仓保证金率时候,系统会发送限频清算订单平仓低于保证金的部分。

第二道,市场剧烈波动时,介入有破产(爆仓)危险信号的账户,将头寸穿仓的风险从平台上移除,防止出现破产以及出现头寸成为负资产的情况

最后一道,风险保证金与流动性提供商双向配合。风险保障金用于支付平台因穿仓产生的损失,流动性提供商会将未清算的头寸直接及时清算头寸。

3. 背靠大佬:Alameda Research

推出 FTX 的是 Alameda Research,数字货币市场上最大的流动性供应商与做市商之一,为头部加密交易所提供流动性,其日交易额高达六到十亿美金。

并且 Alameda Research 是名副其实的比特币收割机,区块链媒体浑水文章显示,仅在 BitMex 的盈利排行榜中,Alameda 就占据了排行榜前十中的两席,仅这两个账户,Alameda 就收获了 7000 多个 BTC 的盈利。

Alameda Research 这支团队在圈内也拥有毋庸置疑的影响力和社交圈子,Alameda 也让 FTX 成为了一个自带上亿交易流通深度的交易所。

正是在这样的市场环境下, FTX 设计了 101 倍的合约交易以及独创的永不爆仓的杠杆代币,吸引不同杠杆率诉求的不同类型的交易者。

山寨币的未来岌岌可危,那么 FTX 呢?

今年以来,多数山寨币将亡的消息不绝于耳,市值不断缩水,流动性持续下滑,山寨币的未来岌岌可危。

较于比特币及以太坊、莱特币等主流币种外,绝大多数的山寨币知名度仍然极低,并且在公众眼中,许多山寨币仍是欺诈、资金盘的负面代表,同时许多山寨币并没有实际的价值。

比特币爱好者 Max Keizer 甚至表示:「除了比特币,其他山寨币都会灭亡。」

今年以来,比特币确实一直都在持续的吸血当中,无论价格跌还是涨,其市值占比一直在攀升,目前比特币市值占比已经逼近 70%,再创年内新高,Coinmarketcap 暂报 68%。

许多山寨币市值不断被市场挤压出局,就连主流币以太坊的市值占比都跌破了 8%,而其在 2017 年曾高达 30%。

而以山寨币指数期货闻名的 FTX 又能火多久呢?主推山寨币期货真的是个好策略吗?市场投机的需求又会存在多久?

这些都是 FTX 该直面的问题,若未来山寨币阵亡,FTX 或也将迎来最大的危机。

作者:龙玥 查看全部

三个月,FTX 这家小交易所日交易额已破亿,还喜获 800 万美元种子融资。在加密货币期货江湖中,FTX 是怎样一种存在?

比特币、以太坊等头部币种期货产品是当前市场中的主流,今年 4 月,加密货币衍生品交易所 FTX 带着山寨币指数期货横空出世,打破大众对加密期货的认知。

凭借自身独特的打法,FTX 上线 3 个月就已跻身二线主流交易所,日交易额持续稳定在 1 亿美元以上,近日它还获得 800 万美元种子轮融资。

近年来,加密货币衍生品市场成为必争之地与主流趋势,不仅加密货币交易所为抢占市场份额花招频出,纳斯达克、Bakkt 等主流机构也频频入局这个市场。

然而,这些机构正规军与交易所的目光只聚焦在比特币或主流币上,FTX 这朵推出山寨币期货的「奇葩」能成功错位竞争,独树一帜吗?

必争的江湖:加密货币衍生品市场

2013 年,国内创业者率先推出了期货交易平台 796,作为首个吃螃蟹的平台,796 依靠期货合约赚的盆满钵满。

2014 年,国内外众多加密货币交易所引入期货合约模式,而 BitMex、OKEx 是最早推出的那一批。

BitMex 是世界最大的加密货币交易所,以 100 倍杠杆之王著名,其早在 2014 年就上线了期货合约,目前支持比特币、以太坊等多个产品。2016 年,OKEx 也上线了期货合约,其被称为国内第一的期货交易平台。

2017 年末,芝加哥商品交易所(CME)、芝加哥期权交易所(CBOE)上线比特币期货交易正式将加密期货带入主流并点燃的期货市场的热情。

作为数字货币领域第一个金融衍生产品,期货合约在这个市场之中扮演的角色愈发重要,去年至今期货市场的需求也开始爆发,这个市场的竞争也越发激烈。

去年上半年,交易量排名前 10 的交易所中,似乎只有 BitMex 和 OKEx 两家开设了期货交易,但仿佛一夜之间,多家交易所就相继传出测试合约的消息,之后很快上线了期货。

继 OKEx、BitMex 之后,去年 12 月,火币正式上线期货合约。今年 5 月,币安也被曝出正在筹建永续合约交易平台,当前币安已经推出了杠杆交易。

当前加密货币期货市场也逐渐呈现出 OKEx、BitMex、火币三足鼎立的格局,非小号显示,这三者是期货交易额排名前三的交易所。

但除了主流交易所外,小交易所也纷纷布局期货合约业务。今年 3 月,抹茶 MXC 上线永续合约,4 月,BHEX 针对期权业务上线高杠杆交易,BFX.NU 主打以 USDT 作为入金渠道的期货……这些大大小小的交易所,打着主打期货合约交易旗号,开始疯狂扩张阵地。

据 Masterthecrypto 研究,2018 年市场中加密货币衍生品商主要分为三类,一类是传统交易所 CME 及 CBOE、机构交易所 LedgerX,一类是即将到来的 Bakkt 以及纳斯达克比特币期货,另外一类便是加密货币交易所 BitMex、OKEX。

但当前市场中,加密货币期货仍以比特币、以太坊等主流币作为期货标的,而 FTX 的出现或让市场布局发生了意外,此外当前市场中也存在分摊机制、入金操作不合理,爆仓事故频出等问题,针对市场痛点,FTX 也出台了相应的政策。

FTX——加密货币期货市场中的奇葩

FTX 或许拥有市场上最投机、名字最古怪的期货指数期货:垃圾币(山寨币)指数期货,允许投资者做空一篮子小市值山寨币市场。

FTX 是一家新晋的数字货币的衍生品交易所,成立于安提瓜和巴布达,由全世界最大的数字货币衍生品交易做市商之一 Alameda

Research 推出,FTX 提供杠杆代币、合约交易以及自动化 OTC 等服务。

今年 FTX 推出以来便博得大量关注,获多个媒体报道,且上线仅上个月,其日交易量就已破亿,此外 FTX 的平台币不仅上线了 BitMax、CoinEx,还成功上线火币 FastTrack。

FTX 具体是怎么火起来的?或许有以下这几个原因。

1. 独创山寨币指数期货

相比于市面上的主流期货产品,FTX 另辟蹊径,上线山寨币指数永续合约 (ALT-PERP)、中段市值山寨币指数(MID-PERP)、小市值山寨币(垃圾币)指数(SHIT-PERP)。

SHIT-PERP 对标的是 58 个市值处于中低段的山寨币如 ABT、AE、AKR 等,MID-PERP 对标的是 24 个市值处于中高段的山寨币如 ADA、DASH、BTT 等,ALT-PERP 对标 BCH,BNB,BSV 等 9 个一线山寨币。

在山寨币期货空缺的市场中,FTX 或丰富了当前期货的产品种类,覆盖了有山寨币投机需求的用户,投其所好抓住用户胃口。同时产品以综合指数的形式呈现减小了总体的波动率,降低了投资风险。但综合的山寨币指数也加大了期货产品的复杂性与难度。

FTX 只有永续合约产品,相较于一般的交割合约期货产品,永续合约简单来说就是带杠杆,无交割期,可以永久持仓,合约价格紧贴现货价格,杠杠交易则允许用户以小博大。

同时,值得注意的是,FTX 还另类的上线了波动率最小的稳定币 USDT 永续合约。

2. 三级清算机制与稳定币保证金

对于衍生品交易来说,进行合约交易时,需要存入相应的保证金。BTC 合约存入的保证金是 BTC,EOS 合约存入的保证金是 EOS。这对交易者来说十分麻烦。

FTX 推出了一个新的机制:采用稳定币来做结算,通过存入 USDC 或 TUSD、PAX 即可生成保证金,都以美元计价,并且所有代币合约,用一个通用的保证金钱包即可。

FTX 与美元稳定币提供商 Trust Token 和 Circle 有深度合作关系,可为用户提供 TUSD 和 USDC 对美金 1:1 的兑换,实现了合约产品对标美元的正向计价。

FTX 以美金直接计价及结算,简化了盈亏、仓位、保证金的计算,降低了用户交易难度与平台的风控难度。可以说 FTX 是一个美元本位的平台,对散户较为友好。

此外,FTX 为了应对爆仓或者穿仓的风险,设立了三道防线:三级清算机制。

第一道,当用户的保证金率低于持仓保证金,但高于自动平仓保证金率时候,系统会发送限频清算订单平仓低于保证金的部分。

第二道,市场剧烈波动时,介入有破产(爆仓)危险信号的账户,将头寸穿仓的风险从平台上移除,防止出现破产以及出现头寸成为负资产的情况

最后一道,风险保证金与流动性提供商双向配合。风险保障金用于支付平台因穿仓产生的损失,流动性提供商会将未清算的头寸直接及时清算头寸。

3. 背靠大佬:Alameda Research

推出 FTX 的是 Alameda Research,数字货币市场上最大的流动性供应商与做市商之一,为头部加密交易所提供流动性,其日交易额高达六到十亿美金。

并且 Alameda Research 是名副其实的比特币收割机,区块链媒体浑水文章显示,仅在 BitMex 的盈利排行榜中,Alameda 就占据了排行榜前十中的两席,仅这两个账户,Alameda 就收获了 7000 多个 BTC 的盈利。

Alameda Research 这支团队在圈内也拥有毋庸置疑的影响力和社交圈子,Alameda 也让 FTX 成为了一个自带上亿交易流通深度的交易所。

正是在这样的市场环境下, FTX 设计了 101 倍的合约交易以及独创的永不爆仓的杠杆代币,吸引不同杠杆率诉求的不同类型的交易者。

山寨币的未来岌岌可危,那么 FTX 呢?

今年以来,多数山寨币将亡的消息不绝于耳,市值不断缩水,流动性持续下滑,山寨币的未来岌岌可危。

较于比特币及以太坊、莱特币等主流币种外,绝大多数的山寨币知名度仍然极低,并且在公众眼中,许多山寨币仍是欺诈、资金盘的负面代表,同时许多山寨币并没有实际的价值。

比特币爱好者 Max Keizer 甚至表示:「除了比特币,其他山寨币都会灭亡。」

今年以来,比特币确实一直都在持续的吸血当中,无论价格跌还是涨,其市值占比一直在攀升,目前比特币市值占比已经逼近 70%,再创年内新高,Coinmarketcap 暂报 68%。

许多山寨币市值不断被市场挤压出局,就连主流币以太坊的市值占比都跌破了 8%,而其在 2017 年曾高达 30%。

而以山寨币指数期货闻名的 FTX 又能火多久呢?主推山寨币期货真的是个好策略吗?市场投机的需求又会存在多久?

这些都是 FTX 该直面的问题,若未来山寨币阵亡,FTX 或也将迎来最大的危机。

作者:龙玥

上线三月,日交易量破亿,横空出世的FTX交易所为啥这么火?

资讯 • 8btc 发表了文章 • 2019-08-05 12:35

背靠一流做市商,FTX上线3月已跨入二线

先不谈具体的交易业务,打开FTX官网,我们看到了一个有意思的标签:交易量鉴。不同于一般交易所只统计平台上的交易量情况,交易量鉴统计了各大友商的交易量,并对交易量进行调整,显示调整后交易量大于1000万美元的名单。在这个列表中,我们看到FTX在7月31日下午16时的交易量达到6917万美元,其中衍生品交易为5928万美元,可以在提供衍生品交易的交易所中排到第七。相比第一名BitMEX 25.57亿美元的交易量,FTX的体量距离一线还是相差甚远,但它此时仅仅上线3个多月。

有人会问,交易所自己弄个交易所统计,会不会自己就在给自己作假?这个问题或许我们可以透过FTX背后的团队Alameda Research去探寻答案。官网信息显示, Alameda 目前管理超过1亿美元的数字资产,每日交易量达到6 ~10 亿美金,为全球Top 35的交易所提供流动性和做市服务。7月初币安上7500个BTC的超大卖单能够在半小时消化完毕,Alameda Research正是背后的功臣。

在项目白皮书中,Alameda提到自己做FTX的初衷:

“过去的一年半时间里,作为全世界最大的数字货币衍生品交易做市商之一,我们在交易过程中发现现有的头部合约交易所,存在许多问题。我们曾向这些交易所投递数不胜数的白皮书,不计其数的反馈,然而问题依然存在,没有改善。所以,与其期待现有头部交易所采纳我们的反馈、完善他们的产品和服务,不如我们自己打造一个能直接解决这些问题的、改变市场现状的产品。基于这个想法,一个完全区别于市场上现有合约交易所的数字货币衍生品交易平台FTX诞生了。”

指数合约+稳定币结算,FTX推出合约新玩法

团队看起来非常有实力,流动性也有保障,那么FTX的产品到底如何呢?和一般交易所一样,FTX也提供主流币的合约交易。不过看列表中,我们还看到了USDT的身影,不免有些意外。稍一思考,USDT整天面临操纵或者暴雷的各种问题,波动性的确可以满足合约交易的需求。除此之外,FTX还是为用户带来了一些很不一样的东西。

首先就是指数合约。FTX提供了三种指数合约,包括以主流山寨币以及具有头部流动性的数字货币指数为标的的ALT,以市值处在前中段山寨币(如ADA、NEO、ONT、DOGE等25个)为标的MID以及以市值较小的150个山寨币为标的的SHIT。实际上,指数合约的命名也是相当符合实际内容。头部主流币、中档主流币、山寨币的分类基本可以覆盖一般投资者的需求。用户在交易时也可以规避掉某一类加密货币中单个币种大幅波动的风险,实现更加稳健、更加省心的投资。在当前指数赛道受到越来越多关注之际,FTX似乎是第一家推出指数合约交易的交易所,为指数商业价值的发掘打了个头阵。

另外一个特点就是稳定币结算了。在其他交易所中,我们必须要持有某个加密货币才能参与该币种的合约交易,比如必须持有BTC才能在OKEX或者BitMEX上开仓。而在FTX上,用户用一个保证金钱包即可进行全部品种的合约交易,在用户体验上明显更胜一筹。值得一提的是,FTX的稳定币合作伙伴显示为TUSD、USDC以及PAX这一类透明度更高或者受监管的稳定币,而没有USDT。USDT合约反倒是给了用户做空的机会。

平台币有新用途,但是也有新质疑

FTX也有自己的平台币FTT,共计3.5亿枚。在回购销毁已经成为平台币标配的大环境下,FTT也同样采用这一机制。每周,FTX会用FTX 合约手续费收入的 33%(主要的回购资金)、风险保证金净增量的 10%以及FTX 平台其他手续费收入的 5%回购FTT并销毁,直到FTT达到总流通的一半。

除了回购销毁之外,FTX还为FTT赋予了新的用途,即作为保证金在FTX平台上使用,大大增强了平台币的用途。另外,FTX也采用了当前流行的阶梯手续费率,持仓FTT越多,则可以享受越高的交易费折扣。

FTT已经于7月29日上线,开盘价1美元,目前暂报1.71美元,按照3.5亿个的总量算,市值达到5.985亿美元。相比之下,OKEx的日交易量为FTX的10-20倍,OKB的总市值也仅为8.24亿美元。就其体量而言,当前的市值或许存在高估的情况。而在正式上线前的一级市场上,即使FTX提供了很好的折扣,很多投资机构依然觉得估值过高。某海外基金负责人向巴比特表示:“虽然团队靠谱,产品也好,折扣也优厚,但还是太贵了。”

用户认购FTT后需要在一段时间内线性解锁。种子轮(Round 1)购买的投资者需要等待3个月才能完成结算,Round 2 1个半月,Round 3 1个月。事实上,3.5亿个FTT中,有一半属于Company Token,必须经历漫长的解锁期——三年。而在非Company Token部分,其中60%并未出售,这60%中团队持有20%。根据FTX公示的信息,我们可以看到每一轮预估的售卖数量,但不能看到实际每一轮到底出售了多少代币,这意味这到底有多少代币在团队手中我们不得而知。普通投资者可能并没有在意,但对于机构而言,信息黑盒问题足以动摇他们投资的意愿。

而且,根据规则,解锁时间只有1个月、1个半月、3个月以及3年这四档。但巴比特向了解该项目的某海外机构了解到,实际操作中,投资者购买FTT的解锁期却有6个月、1年以及2年等根本没有出现在FTT官方条款中的时间。FTT条款都不用来遵守,那么公示出来的意义在哪里?

最后,有趣的是,进入FTX官方网站,我们可以看到优化得非常好的中文界面,而FTX也在中国找到了合作伙伴进行社区建设。负责FTX中国社区建设的AKG社区创始人李沐阳认为,FTX是“一个适合交易员的交易所。”往好处想,这是FTX重视中国市场;往坏处想,其实这是看准了中国的“韭菜”。据巴比特了解,FTX在很多国家更多是定位于B端用户,而在中国FTX则把眼光放在了C端。总的来说,从产品和用户体验上的反馈来看,FTX的确可以说得上是一个优秀的交易所。但合约交易高风险,C端“韭菜”可千万不能盲目自信,尤其是在B端“镰刀”面前。 查看全部

衍生品市场的巨大潜力毋庸置疑。CoinFLEX首席执行官Mark Lamb日前更是预测称,到2020年底,加密衍生品市场的规模将达到基础现货市场的20倍。2019年,越来越多的现货交易所开始涉足衍生品交易,比如FCoin推出FMEX,KuCoin推出KuMEX。同时,新的交易所也不断带着新玩法、新模式加入战局。今天我们要聊的就是最近很火的FTX,一家今年4月刚成立的衍生品交易所。

背靠一流做市商,FTX上线3月已跨入二线

先不谈具体的交易业务,打开FTX官网,我们看到了一个有意思的标签:交易量鉴。不同于一般交易所只统计平台上的交易量情况,交易量鉴统计了各大友商的交易量,并对交易量进行调整,显示调整后交易量大于1000万美元的名单。在这个列表中,我们看到FTX在7月31日下午16时的交易量达到6917万美元,其中衍生品交易为5928万美元,可以在提供衍生品交易的交易所中排到第七。相比第一名BitMEX 25.57亿美元的交易量,FTX的体量距离一线还是相差甚远,但它此时仅仅上线3个多月。

有人会问,交易所自己弄个交易所统计,会不会自己就在给自己作假?这个问题或许我们可以透过FTX背后的团队Alameda Research去探寻答案。官网信息显示, Alameda 目前管理超过1亿美元的数字资产,每日交易量达到6 ~10 亿美金,为全球Top 35的交易所提供流动性和做市服务。7月初币安上7500个BTC的超大卖单能够在半小时消化完毕,Alameda Research正是背后的功臣。

在项目白皮书中,Alameda提到自己做FTX的初衷:

“过去的一年半时间里,作为全世界最大的数字货币衍生品交易做市商之一,我们在交易过程中发现现有的头部合约交易所,存在许多问题。我们曾向这些交易所投递数不胜数的白皮书,不计其数的反馈,然而问题依然存在,没有改善。所以,与其期待现有头部交易所采纳我们的反馈、完善他们的产品和服务,不如我们自己打造一个能直接解决这些问题的、改变市场现状的产品。基于这个想法,一个完全区别于市场上现有合约交易所的数字货币衍生品交易平台FTX诞生了。”

指数合约+稳定币结算,FTX推出合约新玩法

团队看起来非常有实力,流动性也有保障,那么FTX的产品到底如何呢?和一般交易所一样,FTX也提供主流币的合约交易。不过看列表中,我们还看到了USDT的身影,不免有些意外。稍一思考,USDT整天面临操纵或者暴雷的各种问题,波动性的确可以满足合约交易的需求。除此之外,FTX还是为用户带来了一些很不一样的东西。

首先就是指数合约。FTX提供了三种指数合约,包括以主流山寨币以及具有头部流动性的数字货币指数为标的的ALT,以市值处在前中段山寨币(如ADA、NEO、ONT、DOGE等25个)为标的MID以及以市值较小的150个山寨币为标的的SHIT。实际上,指数合约的命名也是相当符合实际内容。头部主流币、中档主流币、山寨币的分类基本可以覆盖一般投资者的需求。用户在交易时也可以规避掉某一类加密货币中单个币种大幅波动的风险,实现更加稳健、更加省心的投资。在当前指数赛道受到越来越多关注之际,FTX似乎是第一家推出指数合约交易的交易所,为指数商业价值的发掘打了个头阵。

另外一个特点就是稳定币结算了。在其他交易所中,我们必须要持有某个加密货币才能参与该币种的合约交易,比如必须持有BTC才能在OKEX或者BitMEX上开仓。而在FTX上,用户用一个保证金钱包即可进行全部品种的合约交易,在用户体验上明显更胜一筹。值得一提的是,FTX的稳定币合作伙伴显示为TUSD、USDC以及PAX这一类透明度更高或者受监管的稳定币,而没有USDT。USDT合约反倒是给了用户做空的机会。

平台币有新用途,但是也有新质疑

FTX也有自己的平台币FTT,共计3.5亿枚。在回购销毁已经成为平台币标配的大环境下,FTT也同样采用这一机制。每周,FTX会用FTX 合约手续费收入的 33%(主要的回购资金)、风险保证金净增量的 10%以及FTX 平台其他手续费收入的 5%回购FTT并销毁,直到FTT达到总流通的一半。

除了回购销毁之外,FTX还为FTT赋予了新的用途,即作为保证金在FTX平台上使用,大大增强了平台币的用途。另外,FTX也采用了当前流行的阶梯手续费率,持仓FTT越多,则可以享受越高的交易费折扣。

FTT已经于7月29日上线,开盘价1美元,目前暂报1.71美元,按照3.5亿个的总量算,市值达到5.985亿美元。相比之下,OKEx的日交易量为FTX的10-20倍,OKB的总市值也仅为8.24亿美元。就其体量而言,当前的市值或许存在高估的情况。而在正式上线前的一级市场上,即使FTX提供了很好的折扣,很多投资机构依然觉得估值过高。某海外基金负责人向巴比特表示:“虽然团队靠谱,产品也好,折扣也优厚,但还是太贵了。”

用户认购FTT后需要在一段时间内线性解锁。种子轮(Round 1)购买的投资者需要等待3个月才能完成结算,Round 2 1个半月,Round 3 1个月。事实上,3.5亿个FTT中,有一半属于Company Token,必须经历漫长的解锁期——三年。而在非Company Token部分,其中60%并未出售,这60%中团队持有20%。根据FTX公示的信息,我们可以看到每一轮预估的售卖数量,但不能看到实际每一轮到底出售了多少代币,这意味这到底有多少代币在团队手中我们不得而知。普通投资者可能并没有在意,但对于机构而言,信息黑盒问题足以动摇他们投资的意愿。

而且,根据规则,解锁时间只有1个月、1个半月、3个月以及3年这四档。但巴比特向了解该项目的某海外机构了解到,实际操作中,投资者购买FTT的解锁期却有6个月、1年以及2年等根本没有出现在FTT官方条款中的时间。FTT条款都不用来遵守,那么公示出来的意义在哪里?

最后,有趣的是,进入FTX官方网站,我们可以看到优化得非常好的中文界面,而FTX也在中国找到了合作伙伴进行社区建设。负责FTX中国社区建设的AKG社区创始人李沐阳认为,FTX是“一个适合交易员的交易所。”往好处想,这是FTX重视中国市场;往坏处想,其实这是看准了中国的“韭菜”。据巴比特了解,FTX在很多国家更多是定位于B端用户,而在中国FTX则把眼光放在了C端。总的来说,从产品和用户体验上的反馈来看,FTX的确可以说得上是一个优秀的交易所。但合约交易高风险,C端“韭菜”可千万不能盲目自信,尤其是在B端“镰刀”面前。