做市

匿名、巨额,币圈「高盛」们在哪里闷声发大财?

攻略 • wootrade 发表了文章 • 2019-11-08 18:27

据 CoinMarketCap 统计,一共有超过 3000 种加密货币,2 万多种交易对,7x24 小时营业。不知道该买什么没关系,币圈一直盛行一种投资方式——跟单买卖。无论是微信、微博上的投资大 V,还是某些专门提供跟单功能的行情 APP,韭菜们紧盯着这些「明星」投资者们,模仿他们的交易轨迹操作。在币圈,这成为了这些带单大 V 们的生意,但在 90 年代的美股市场,最著名的交易大 V——高盛却因为「被跟单」而苦恼着。

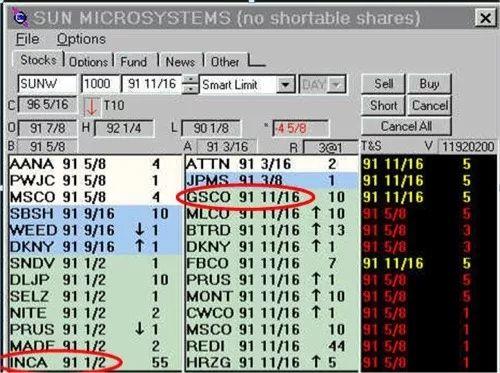

30 年前,做市商是美股交易员的主要对手盘,他们会将买卖的数量价格都列在二级报价系统上。交易员可以清楚地看到各家做市商的买卖单数量,挂单价格,以及挂单时间。高盛作为当时统治级的做市商,几乎每一笔订单都被大家关注着,没有交易员选择与高盛「作对」。换句话说,高盛买什么,大家就买什么,高盛卖什么,大家就卖什么。这种「被跟单」令高盛苦恼不已,自己大量的订单难以成交。

加密货币「高盛」们为何用暗池闷声发大财?90 年代的美股二级报价系统 [1]

右侧红圈标注的「GSCO」就是高盛(Goldman’s Sachs )的做市商代码,「91 11/16」代表着订单时间 1991 年 11 月 16 号,「10」代表高盛想要卖出 1000 股 SUNW 股票。而左侧底部的红圈标注的是一笔想要买入 5500 股 SUNW 的订单,来自 Instinet dark pool exchange (INCA)——世界第一个计算机化暗池交易平台,这也是整个二级报价系统上最大的订单。

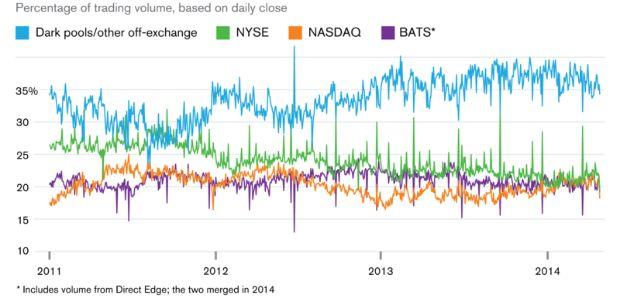

暗池指的是在纽交所、纳斯达克等公共交易所之外,由私人机构运营的交易平台。机构和大宗交易者可以以匿名和隐藏订单的方式,在暗池上交易股票、衍生品和其他金融产品,美国股票市场有40%的交易量来自暗池。

2011~14 年暗池 / 纽交所 / 纳斯达克 / 巴兹交易量的对比 [2]

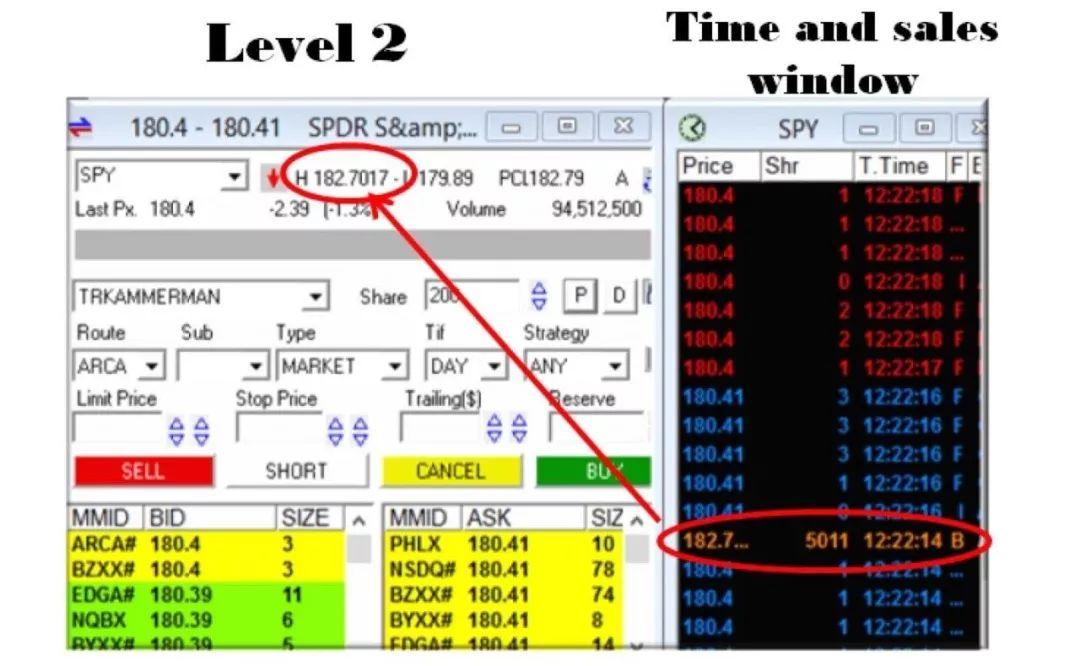

有了匿名性和高流动性的暗池,高盛再也不担心被跟单了,这也是高盛在不影响市场的情况下,能卖出2000 万股标普 ETF500 (SPY)的秘密。在自己挂出的所有卖单完全成交之前,高盛可以不用公布任何一笔交易,就像下图展示的这样。正常公开的交易都是按照价格和时间顺序排序的,而右侧红圈标注的 50 万股 「182.7」的卖单,高出了前后的成交价格,恰巧也是当日的最高价格,这就是通过暗池完成交易的。暗池里的交易往往不会即时公布,有的甚至隔天才会公布出来。

一笔延迟公布的标普 500ETF 的卖出订单 [3]

后来,高盛干脆自己开发暗池,还做了不只一个。2017 年 5 月,高盛发布了新的暗池 Sigma X2,并交由纳斯达克打理,适用纳斯达克交易所的技术,运营以及监管。而暗池的流动性则由高盛的高频策略来提供,Sigma X2 暗池 2019 年 10 月的日均交易额超过 30 亿美元 [4],是个什么概念呢?某头部加密货币交易所 30 天日均交易额在 10 亿美元左右 [5],仅是 Sigma X2 的三分之一。除了在美国发布的 Sigma X2,高盛还拥有在欧洲的 SIGMA X MTF,SIGMA X 日本, SIGMA X 香港 和 SIGMA X 澳洲,共计 5 个暗池平台。

高盛暗池产品 Sigma X MTF 的广告语:优越的流动性 / 改善成交质量 / 安全交易环境 / 匿名 / 高效访问

作为全球最大的金融市场,美国股市的规模是让现在的加密货币市场望尘莫及的,但交易挣钱的逻辑和市场中出现的问题,却是相似的。币圈活跃的带单大 V 们,并不是主宰加密货币交易走向的主要力量,真正的币圈「高盛」们一样不愿意竞争对手和散户们提前看到自己的交易轨迹。相似的需求,催生了相似的加密货币暗池产品:

Kraken 从 2015 年开始就为客户提供一种额外收费的暗池交易设施;Bitfinex 也为客户提供类似的服务;

2016 年,经纪商 TradeZero 与比特币先驱 Jered Kenna 合作推出了一个暗池交易工具;

2018 年,去中心的暗池协议 Republic Protocol 募资 3380 万美元;

2019 年,由量化投研机构 Kronos 孵化的暗池平台 WOOTRADE 获得了包括 DFund,分布式资本,SNZ 等 12 家明星机构的投资。

对照美股市场的暗池发展,可以预见到加密货币暗池将是一片新蓝海,但目前市场上真正的暗池产品凤毛麟角。Kronos& WOOTRADE 联合创始人 Jack Tan 认为,建立和维护暗池所需的技术门槛之高,可能是目前国内很少有的原因。

除了技术门槛高,暗池也面临着巨大的监管风险。自 2011 年以来,由于涉及暗池交易的不当操作,相关银行和券商们已经被美国 SEC 收取了超过 2.3 亿美元的罚金[6],同时普通投资者们对于暗池反对之声也愈演愈烈。

传统暗池到底做错了什么?而更强监管下的加密货币行业,暗池又该如何独善其身?下篇接着说。

参考资料:

[1] [3] “Developments that led to the emergence of the Dark Pool”\, Nov 25\, 2016\, Stefanie Kammerman

[2] “Dark pools”, Jul 21, 2017, Bloomberg

[4] “Sigma X2 Monthly Metric”, Oct, 2019, Goldman Sachs

[5] Blockchain Transparency Institute

[6]“Wall Street’s Dark Pools Get Transparency Makeover”, Jul 18, 2018, The Wall Street Journal

作者:nealwen 查看全部

某行情软件的跟单功能推送消息

据 CoinMarketCap 统计,一共有超过 3000 种加密货币,2 万多种交易对,7x24 小时营业。不知道该买什么没关系,币圈一直盛行一种投资方式——跟单买卖。无论是微信、微博上的投资大 V,还是某些专门提供跟单功能的行情 APP,韭菜们紧盯着这些「明星」投资者们,模仿他们的交易轨迹操作。在币圈,这成为了这些带单大 V 们的生意,但在 90 年代的美股市场,最著名的交易大 V——高盛却因为「被跟单」而苦恼着。

30 年前,做市商是美股交易员的主要对手盘,他们会将买卖的数量价格都列在二级报价系统上。交易员可以清楚地看到各家做市商的买卖单数量,挂单价格,以及挂单时间。高盛作为当时统治级的做市商,几乎每一笔订单都被大家关注着,没有交易员选择与高盛「作对」。换句话说,高盛买什么,大家就买什么,高盛卖什么,大家就卖什么。这种「被跟单」令高盛苦恼不已,自己大量的订单难以成交。

加密货币「高盛」们为何用暗池闷声发大财?90 年代的美股二级报价系统 [1]

右侧红圈标注的「GSCO」就是高盛(Goldman’s Sachs )的做市商代码,「91 11/16」代表着订单时间 1991 年 11 月 16 号,「10」代表高盛想要卖出 1000 股 SUNW 股票。而左侧底部的红圈标注的是一笔想要买入 5500 股 SUNW 的订单,来自 Instinet dark pool exchange (INCA)——世界第一个计算机化暗池交易平台,这也是整个二级报价系统上最大的订单。

暗池指的是在纽交所、纳斯达克等公共交易所之外,由私人机构运营的交易平台。机构和大宗交易者可以以匿名和隐藏订单的方式,在暗池上交易股票、衍生品和其他金融产品,美国股票市场有40%的交易量来自暗池。

2011~14 年暗池 / 纽交所 / 纳斯达克 / 巴兹交易量的对比 [2]

有了匿名性和高流动性的暗池,高盛再也不担心被跟单了,这也是高盛在不影响市场的情况下,能卖出2000 万股标普 ETF500 (SPY)的秘密。在自己挂出的所有卖单完全成交之前,高盛可以不用公布任何一笔交易,就像下图展示的这样。正常公开的交易都是按照价格和时间顺序排序的,而右侧红圈标注的 50 万股 「182.7」的卖单,高出了前后的成交价格,恰巧也是当日的最高价格,这就是通过暗池完成交易的。暗池里的交易往往不会即时公布,有的甚至隔天才会公布出来。

一笔延迟公布的标普 500ETF 的卖出订单 [3]

后来,高盛干脆自己开发暗池,还做了不只一个。2017 年 5 月,高盛发布了新的暗池 Sigma X2,并交由纳斯达克打理,适用纳斯达克交易所的技术,运营以及监管。而暗池的流动性则由高盛的高频策略来提供,Sigma X2 暗池 2019 年 10 月的日均交易额超过 30 亿美元 [4],是个什么概念呢?某头部加密货币交易所 30 天日均交易额在 10 亿美元左右 [5],仅是 Sigma X2 的三分之一。除了在美国发布的 Sigma X2,高盛还拥有在欧洲的 SIGMA X MTF,SIGMA X 日本, SIGMA X 香港 和 SIGMA X 澳洲,共计 5 个暗池平台。

高盛暗池产品 Sigma X MTF 的广告语:优越的流动性 / 改善成交质量 / 安全交易环境 / 匿名 / 高效访问

作为全球最大的金融市场,美国股市的规模是让现在的加密货币市场望尘莫及的,但交易挣钱的逻辑和市场中出现的问题,却是相似的。币圈活跃的带单大 V 们,并不是主宰加密货币交易走向的主要力量,真正的币圈「高盛」们一样不愿意竞争对手和散户们提前看到自己的交易轨迹。相似的需求,催生了相似的加密货币暗池产品:

Kraken 从 2015 年开始就为客户提供一种额外收费的暗池交易设施;Bitfinex 也为客户提供类似的服务;

2016 年,经纪商 TradeZero 与比特币先驱 Jered Kenna 合作推出了一个暗池交易工具;

2018 年,去中心的暗池协议 Republic Protocol 募资 3380 万美元;

2019 年,由量化投研机构 Kronos 孵化的暗池平台 WOOTRADE 获得了包括 DFund,分布式资本,SNZ 等 12 家明星机构的投资。

对照美股市场的暗池发展,可以预见到加密货币暗池将是一片新蓝海,但目前市场上真正的暗池产品凤毛麟角。Kronos& WOOTRADE 联合创始人 Jack Tan 认为,建立和维护暗池所需的技术门槛之高,可能是目前国内很少有的原因。

除了技术门槛高,暗池也面临着巨大的监管风险。自 2011 年以来,由于涉及暗池交易的不当操作,相关银行和券商们已经被美国 SEC 收取了超过 2.3 亿美元的罚金[6],同时普通投资者们对于暗池反对之声也愈演愈烈。

传统暗池到底做错了什么?而更强监管下的加密货币行业,暗池又该如何独善其身?下篇接着说。

参考资料:

[1] [3] “Developments that led to the emergence of the Dark Pool”\, Nov 25\, 2016\, Stefanie Kammerman

[2] “Dark pools”, Jul 21, 2017, Bloomberg

[4] “Sigma X2 Monthly Metric”, Oct, 2019, Goldman Sachs

[5] Blockchain Transparency Institute

[6]“Wall Street’s Dark Pools Get Transparency Makeover”, Jul 18, 2018, The Wall Street Journal

作者:nealwen

ErisX首席战略官详解:加密货币交易如何从算法交易中受益

攻略 • odaily 发表了文章 • 2019-07-28 09:58

ErisX 最近才推出现货市场,其他加密货币交易所至少一年前就宣布开始或将要开始让交易公司交叉连接(直接网络连接在数据中心而不是通过互联网连接路由)匹配引擎,因此这并不是一个新发展。

交叉连接是全球资本市场的一项标准服务,为跨资产类别和市场参与者类型所用,因此 “高调欢迎高频交易员” 等连接选项的特征很特殊。根据 CoinDesk 的这篇文章,包括 ErisX 在内的所有响应此举的交易所,实际上都没有直接提供主机托管服务(colocation services,此类托管由数据中心所有者 / 操作者提供)。

我们在 ErisX 的核心观点之一是,讨论任何重要话题,准确性是至关重要的,无论是机构利益、托管等等,因此在本文中,我们在讨论 “高频交易”、“托管” 和“数据中心托管”的交易所与 “基于云的” 交易所时,标准将一视同仁,保持严谨。

由于 ErisX 是前文中提到的试图用 “托管” 吸引大型算法交易员的交易所之一,我们希望更精确地定义 “算法交易” 和“高频交易”。

我们还想解释为什么自动交易对市场有利,并解释 CoinDesk 文章中缺少的 “云” 和“数据中心托管”交易所之间的区别,以及为什么托管在数据中心的交易所对市场参与者有更好的性能和益处。

高频交易的定义

高频交易(High frequency trading,HFT)一直是一个备受争议的话题,很大程度上是因为即使是在传统市场,评论人士也无法精确理解或解释它。“高频交易”有不同的种类,但在这篇文章中,我们将把它定义为:计算机能够在不到一秒的时间内处理大量订单的交易策略的自动化。

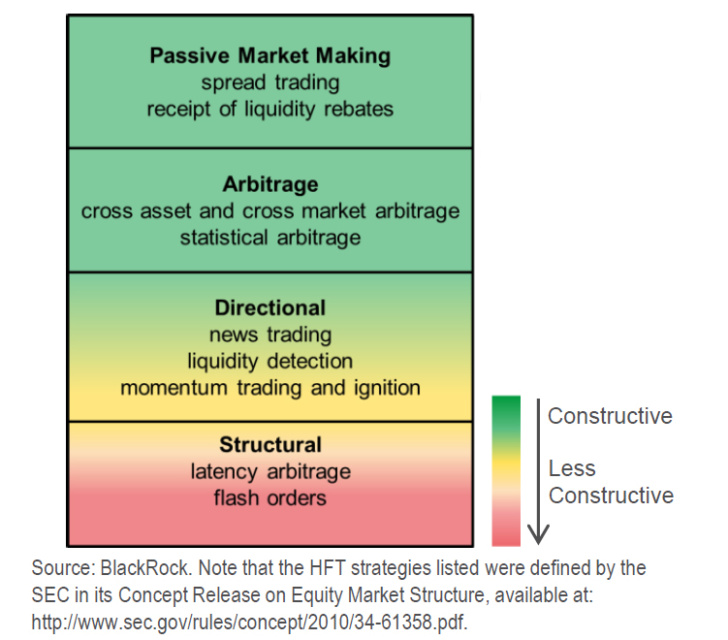

高频交易者利用算法分析市场状况,根据预定义的交易策略管理风险和执行订单。全球投资管理公司贝莱德(Blackrock)在 2014 年的一份白皮书《美国股票市场结构:投资者视角》(US Equity market Structure: an Investor Perspective)中,对高频交易策略的分类及其对市场质量的相对影响出色地进行了深度分析。

我们将在下面的图表中添加第 5 类:欺诈或操纵策略,这些策略在其他市场是禁止的。但这一策略不限于高频交易,并且已经被证明存在。尽管不是唯一的情况,这一策略确实存在于许多加密交易所。

如图所示,一般来说,自动化市场上做市(market making)和套利(arbitrage)策略往往在市场上创造更高的效率,通过更快、更有效地将信息集成到价格,导致买卖差价变窄,改善价格发现(price discovery),同时,当以比特币为例的资产类别在多个市场交易时,跨市场的价格差异实例也会更少,处理也会更迅速。

有证据表明,由于高频交易参与增加,加密货币市场正从声誉较好的交易所获益。

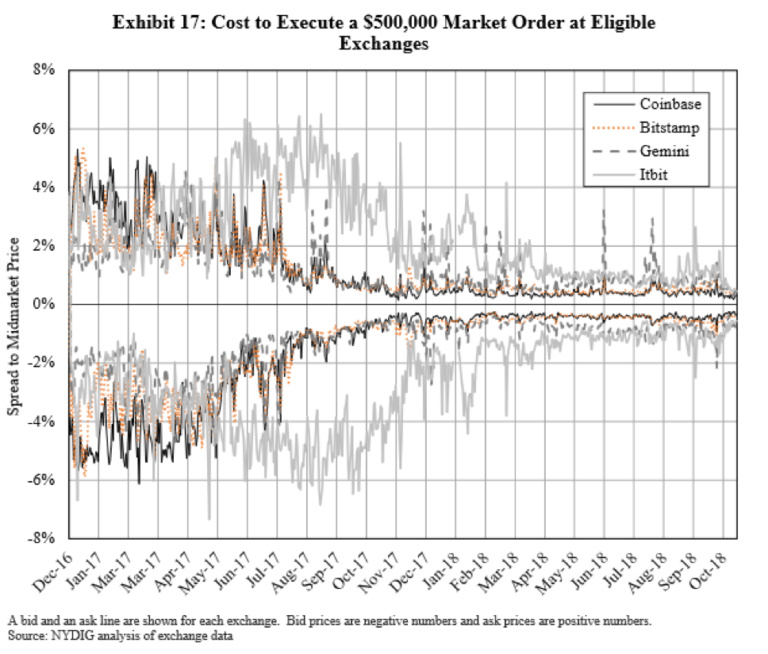

在过去的 2.5 年里,价差普遍缩小,变得更加稳定,交易场所之间的价格差异变得不那么剧烈,也不那么频繁。纽约数字投资集团(New York Digital Investment Group)发布的 2019 年白皮书《购买比特币》(Buying Bitcoin)中,有相关图表显示了从 2016 年 12 月到 2018 年 10 月的这种影响。

因此,尽管有各种各样的交易策略可以被自动化,并贴上 “高频交易” 的标签,但有些策略有助于提高市场质量,有些则会降低市场质量。

值得注意的是,我们对市场质量的定义包括深度流动性和窄幅买卖价差,并以公平准入、消除或适当管理潜在的利益冲突以及有利于参与者的技术为支撑。

云与数据中心匹配引擎

CoinDesk 的文章错误地指出 ErisX 有一个“硬件匹配引擎”。

事实上,ErisX 将硬件(服务器等)放置于一个位于新泽西的一级数据中心设施中,其匹配引擎也在此运作。该数据中心为高密度的主要金融机构服务,包括传统交易所、经纪公司、交易公司以及通信公司,从而使所有新兴和传统的参与者能够快速高效地进入我们的市场。

已经存在于此数据中心中的参与者可以通过交叉连接和我们的 FIX API 连接到 ErisX 的匹配引擎。此外,ErisX 还可通过 Websocket API 在互联网上提供其匹配引擎的连接途径。

这种模式没有什么特别之处。事实上,在数据中心中部署交易所可以让操作人员最大程度地控制整个基础设施,从网络防火墙到交换机再到服务器。

这种控制使交易所基础设施能够精确校准,以创建最可靠、最一致和性能最佳的体验(最低的绝对延迟和延迟的可变性),从而促进市场参与者之间的公平。参与者可以精确地调整他们的交易系统和自动交易策略;将交易基础设施托管在数据中心(相对于云)的市场参与者可以从相同级别的控制和精确调优中获益。这是一件好事。

相比之下,基于云的交易所对由云运营商在共享通用环境中管理的基础设施的控制更少,因此还无法达到数据中心托管的交易所提供的同等水平的可靠性和性能。

可以这么说明,冒着陷入技术困境的风险,一个世界级的数据中心托管的交易所可能提供低于 100 微秒(百万分之一秒)范围内的来回延迟(round-trip latency),具有第 99 百分位的一致性和每秒处理数百万个订单的能力,所有这些都具有 99.99% 的正常运行时间。

另一方面,基于云的交易所可能提供数十或数百毫秒的延迟(慢了 1000 倍),由于互联网路由算法的变幻莫测,可靠性、一致性和吞吐量都较低。此外,基于云的交易所可能会周期性地将运行匹配引擎的系统位置从一个云数据中心转移到另一个云数据中心,从而带来更大的延迟和不一致性。

低而可预测的延迟使市场参与者能够更好地管理他们的风险和定价算法,以确保他们可能最好的报价被发布到创建高质量流动性的交易所。相反,较高的、不可预测的延迟而导致的长时间的来回订单 / 报价 / 交易时间不允许参与者对快速变化的市场条件作出迅捷反应。作为弥补,参与者可能会使用更广泛的市场和更少的流动性。

CoinDesk 的文章暗示,通过云托管,交易所创造了一个更公平的接入模式,并保护了散户投资者。事实上,差价扩大和流动性减少对所有投资者都是不利的。另外,该文还忽略了云在数据中心中运行的现实,对延迟敏感的市场参与者可以在云数据中心内部或附近找到他们的自动交易系统,而不需要得到交易所的明确批准——这本质上是未经批准的“托管”。

这些公司访问云交易所的速度比其他参与者要快,只是可靠性和确定性不如数据中心托管的交易所。

结论

自动做市和套利这两种形式的 “高频交易” 策略都有助于提高流动性和市场的质量,而数据中心托管的交易所提供的性能,使这些策略能够更好地管理风险,并对快速变化的市场做出反应。

综上所述,我们认为建设性的自动化策略和数据中心托管的交易所提供了公平和一致的市场表现,为所有参与者带来了好处。

本文来自 CoinDesk,Crypto Exchanges Are Benefiting from Algorithmic Trading: Here’s How

原文作者:Matthew Trudeau (ErisX首席战略官)

Odaily 星球日报译者:念银思唐 查看全部

CoinDesk 最近发表了一篇名为 “高频交易是加密货币交易所竞赛的新战场”(High Frequency Trading is new Battle Ground in Crypto Exchange Race)” 的文章,讨论了那些提供与其匹配引擎直接连接的交易场所。

ErisX 最近才推出现货市场,其他加密货币交易所至少一年前就宣布开始或将要开始让交易公司交叉连接(直接网络连接在数据中心而不是通过互联网连接路由)匹配引擎,因此这并不是一个新发展。

交叉连接是全球资本市场的一项标准服务,为跨资产类别和市场参与者类型所用,因此 “高调欢迎高频交易员” 等连接选项的特征很特殊。根据 CoinDesk 的这篇文章,包括 ErisX 在内的所有响应此举的交易所,实际上都没有直接提供主机托管服务(colocation services,此类托管由数据中心所有者 / 操作者提供)。

我们在 ErisX 的核心观点之一是,讨论任何重要话题,准确性是至关重要的,无论是机构利益、托管等等,因此在本文中,我们在讨论 “高频交易”、“托管” 和“数据中心托管”的交易所与 “基于云的” 交易所时,标准将一视同仁,保持严谨。

由于 ErisX 是前文中提到的试图用 “托管” 吸引大型算法交易员的交易所之一,我们希望更精确地定义 “算法交易” 和“高频交易”。

我们还想解释为什么自动交易对市场有利,并解释 CoinDesk 文章中缺少的 “云” 和“数据中心托管”交易所之间的区别,以及为什么托管在数据中心的交易所对市场参与者有更好的性能和益处。

高频交易的定义

高频交易(High frequency trading,HFT)一直是一个备受争议的话题,很大程度上是因为即使是在传统市场,评论人士也无法精确理解或解释它。“高频交易”有不同的种类,但在这篇文章中,我们将把它定义为:计算机能够在不到一秒的时间内处理大量订单的交易策略的自动化。

高频交易者利用算法分析市场状况,根据预定义的交易策略管理风险和执行订单。全球投资管理公司贝莱德(Blackrock)在 2014 年的一份白皮书《美国股票市场结构:投资者视角》(US Equity market Structure: an Investor Perspective)中,对高频交易策略的分类及其对市场质量的相对影响出色地进行了深度分析。

我们将在下面的图表中添加第 5 类:欺诈或操纵策略,这些策略在其他市场是禁止的。但这一策略不限于高频交易,并且已经被证明存在。尽管不是唯一的情况,这一策略确实存在于许多加密交易所。

如图所示,一般来说,自动化市场上做市(market making)和套利(arbitrage)策略往往在市场上创造更高的效率,通过更快、更有效地将信息集成到价格,导致买卖差价变窄,改善价格发现(price discovery),同时,当以比特币为例的资产类别在多个市场交易时,跨市场的价格差异实例也会更少,处理也会更迅速。

有证据表明,由于高频交易参与增加,加密货币市场正从声誉较好的交易所获益。

在过去的 2.5 年里,价差普遍缩小,变得更加稳定,交易场所之间的价格差异变得不那么剧烈,也不那么频繁。纽约数字投资集团(New York Digital Investment Group)发布的 2019 年白皮书《购买比特币》(Buying Bitcoin)中,有相关图表显示了从 2016 年 12 月到 2018 年 10 月的这种影响。

因此,尽管有各种各样的交易策略可以被自动化,并贴上 “高频交易” 的标签,但有些策略有助于提高市场质量,有些则会降低市场质量。

值得注意的是,我们对市场质量的定义包括深度流动性和窄幅买卖价差,并以公平准入、消除或适当管理潜在的利益冲突以及有利于参与者的技术为支撑。

云与数据中心匹配引擎

CoinDesk 的文章错误地指出 ErisX 有一个“硬件匹配引擎”。

事实上,ErisX 将硬件(服务器等)放置于一个位于新泽西的一级数据中心设施中,其匹配引擎也在此运作。该数据中心为高密度的主要金融机构服务,包括传统交易所、经纪公司、交易公司以及通信公司,从而使所有新兴和传统的参与者能够快速高效地进入我们的市场。

已经存在于此数据中心中的参与者可以通过交叉连接和我们的 FIX API 连接到 ErisX 的匹配引擎。此外,ErisX 还可通过 Websocket API 在互联网上提供其匹配引擎的连接途径。

这种模式没有什么特别之处。事实上,在数据中心中部署交易所可以让操作人员最大程度地控制整个基础设施,从网络防火墙到交换机再到服务器。

这种控制使交易所基础设施能够精确校准,以创建最可靠、最一致和性能最佳的体验(最低的绝对延迟和延迟的可变性),从而促进市场参与者之间的公平。参与者可以精确地调整他们的交易系统和自动交易策略;将交易基础设施托管在数据中心(相对于云)的市场参与者可以从相同级别的控制和精确调优中获益。这是一件好事。

相比之下,基于云的交易所对由云运营商在共享通用环境中管理的基础设施的控制更少,因此还无法达到数据中心托管的交易所提供的同等水平的可靠性和性能。

可以这么说明,冒着陷入技术困境的风险,一个世界级的数据中心托管的交易所可能提供低于 100 微秒(百万分之一秒)范围内的来回延迟(round-trip latency),具有第 99 百分位的一致性和每秒处理数百万个订单的能力,所有这些都具有 99.99% 的正常运行时间。

另一方面,基于云的交易所可能提供数十或数百毫秒的延迟(慢了 1000 倍),由于互联网路由算法的变幻莫测,可靠性、一致性和吞吐量都较低。此外,基于云的交易所可能会周期性地将运行匹配引擎的系统位置从一个云数据中心转移到另一个云数据中心,从而带来更大的延迟和不一致性。

低而可预测的延迟使市场参与者能够更好地管理他们的风险和定价算法,以确保他们可能最好的报价被发布到创建高质量流动性的交易所。相反,较高的、不可预测的延迟而导致的长时间的来回订单 / 报价 / 交易时间不允许参与者对快速变化的市场条件作出迅捷反应。作为弥补,参与者可能会使用更广泛的市场和更少的流动性。

CoinDesk 的文章暗示,通过云托管,交易所创造了一个更公平的接入模式,并保护了散户投资者。事实上,差价扩大和流动性减少对所有投资者都是不利的。另外,该文还忽略了云在数据中心中运行的现实,对延迟敏感的市场参与者可以在云数据中心内部或附近找到他们的自动交易系统,而不需要得到交易所的明确批准——这本质上是未经批准的“托管”。

这些公司访问云交易所的速度比其他参与者要快,只是可靠性和确定性不如数据中心托管的交易所。

结论

自动做市和套利这两种形式的 “高频交易” 策略都有助于提高流动性和市场的质量,而数据中心托管的交易所提供的性能,使这些策略能够更好地管理风险,并对快速变化的市场做出反应。

综上所述,我们认为建设性的自动化策略和数据中心托管的交易所提供了公平和一致的市场表现,为所有参与者带来了好处。

本文来自 CoinDesk,Crypto Exchanges Are Benefiting from Algorithmic Trading: Here’s How

原文作者:Matthew Trudeau (ErisX首席战略官)

Odaily 星球日报译者:念银思唐

匿名、巨额,币圈「高盛」们在哪里闷声发大财?

攻略 • wootrade 发表了文章 • 2019-11-08 18:27

据 CoinMarketCap 统计,一共有超过 3000 种加密货币,2 万多种交易对,7x24 小时营业。不知道该买什么没关系,币圈一直盛行一种投资方式——跟单买卖。无论是微信、微博上的投资大 V,还是某些专门提供跟单功能的行情 APP,韭菜们紧盯着这些「明星」投资者们,模仿他们的交易轨迹操作。在币圈,这成为了这些带单大 V 们的生意,但在 90 年代的美股市场,最著名的交易大 V——高盛却因为「被跟单」而苦恼着。

30 年前,做市商是美股交易员的主要对手盘,他们会将买卖的数量价格都列在二级报价系统上。交易员可以清楚地看到各家做市商的买卖单数量,挂单价格,以及挂单时间。高盛作为当时统治级的做市商,几乎每一笔订单都被大家关注着,没有交易员选择与高盛「作对」。换句话说,高盛买什么,大家就买什么,高盛卖什么,大家就卖什么。这种「被跟单」令高盛苦恼不已,自己大量的订单难以成交。

加密货币「高盛」们为何用暗池闷声发大财?90 年代的美股二级报价系统 [1]

右侧红圈标注的「GSCO」就是高盛(Goldman’s Sachs )的做市商代码,「91 11/16」代表着订单时间 1991 年 11 月 16 号,「10」代表高盛想要卖出 1000 股 SUNW 股票。而左侧底部的红圈标注的是一笔想要买入 5500 股 SUNW 的订单,来自 Instinet dark pool exchange (INCA)——世界第一个计算机化暗池交易平台,这也是整个二级报价系统上最大的订单。

暗池指的是在纽交所、纳斯达克等公共交易所之外,由私人机构运营的交易平台。机构和大宗交易者可以以匿名和隐藏订单的方式,在暗池上交易股票、衍生品和其他金融产品,美国股票市场有40%的交易量来自暗池。

2011~14 年暗池 / 纽交所 / 纳斯达克 / 巴兹交易量的对比 [2]

有了匿名性和高流动性的暗池,高盛再也不担心被跟单了,这也是高盛在不影响市场的情况下,能卖出2000 万股标普 ETF500 (SPY)的秘密。在自己挂出的所有卖单完全成交之前,高盛可以不用公布任何一笔交易,就像下图展示的这样。正常公开的交易都是按照价格和时间顺序排序的,而右侧红圈标注的 50 万股 「182.7」的卖单,高出了前后的成交价格,恰巧也是当日的最高价格,这就是通过暗池完成交易的。暗池里的交易往往不会即时公布,有的甚至隔天才会公布出来。

一笔延迟公布的标普 500ETF 的卖出订单 [3]

后来,高盛干脆自己开发暗池,还做了不只一个。2017 年 5 月,高盛发布了新的暗池 Sigma X2,并交由纳斯达克打理,适用纳斯达克交易所的技术,运营以及监管。而暗池的流动性则由高盛的高频策略来提供,Sigma X2 暗池 2019 年 10 月的日均交易额超过 30 亿美元 [4],是个什么概念呢?某头部加密货币交易所 30 天日均交易额在 10 亿美元左右 [5],仅是 Sigma X2 的三分之一。除了在美国发布的 Sigma X2,高盛还拥有在欧洲的 SIGMA X MTF,SIGMA X 日本, SIGMA X 香港 和 SIGMA X 澳洲,共计 5 个暗池平台。

高盛暗池产品 Sigma X MTF 的广告语:优越的流动性 / 改善成交质量 / 安全交易环境 / 匿名 / 高效访问

作为全球最大的金融市场,美国股市的规模是让现在的加密货币市场望尘莫及的,但交易挣钱的逻辑和市场中出现的问题,却是相似的。币圈活跃的带单大 V 们,并不是主宰加密货币交易走向的主要力量,真正的币圈「高盛」们一样不愿意竞争对手和散户们提前看到自己的交易轨迹。相似的需求,催生了相似的加密货币暗池产品:

Kraken 从 2015 年开始就为客户提供一种额外收费的暗池交易设施;Bitfinex 也为客户提供类似的服务;

2016 年,经纪商 TradeZero 与比特币先驱 Jered Kenna 合作推出了一个暗池交易工具;

2018 年,去中心的暗池协议 Republic Protocol 募资 3380 万美元;

2019 年,由量化投研机构 Kronos 孵化的暗池平台 WOOTRADE 获得了包括 DFund,分布式资本,SNZ 等 12 家明星机构的投资。

对照美股市场的暗池发展,可以预见到加密货币暗池将是一片新蓝海,但目前市场上真正的暗池产品凤毛麟角。Kronos& WOOTRADE 联合创始人 Jack Tan 认为,建立和维护暗池所需的技术门槛之高,可能是目前国内很少有的原因。

除了技术门槛高,暗池也面临着巨大的监管风险。自 2011 年以来,由于涉及暗池交易的不当操作,相关银行和券商们已经被美国 SEC 收取了超过 2.3 亿美元的罚金[6],同时普通投资者们对于暗池反对之声也愈演愈烈。

传统暗池到底做错了什么?而更强监管下的加密货币行业,暗池又该如何独善其身?下篇接着说。

参考资料:

[1] [3] “Developments that led to the emergence of the Dark Pool”\, Nov 25\, 2016\, Stefanie Kammerman

[2] “Dark pools”, Jul 21, 2017, Bloomberg

[4] “Sigma X2 Monthly Metric”, Oct, 2019, Goldman Sachs

[5] Blockchain Transparency Institute

[6]“Wall Street’s Dark Pools Get Transparency Makeover”, Jul 18, 2018, The Wall Street Journal

作者:nealwen 查看全部

某行情软件的跟单功能推送消息

据 CoinMarketCap 统计,一共有超过 3000 种加密货币,2 万多种交易对,7x24 小时营业。不知道该买什么没关系,币圈一直盛行一种投资方式——跟单买卖。无论是微信、微博上的投资大 V,还是某些专门提供跟单功能的行情 APP,韭菜们紧盯着这些「明星」投资者们,模仿他们的交易轨迹操作。在币圈,这成为了这些带单大 V 们的生意,但在 90 年代的美股市场,最著名的交易大 V——高盛却因为「被跟单」而苦恼着。

30 年前,做市商是美股交易员的主要对手盘,他们会将买卖的数量价格都列在二级报价系统上。交易员可以清楚地看到各家做市商的买卖单数量,挂单价格,以及挂单时间。高盛作为当时统治级的做市商,几乎每一笔订单都被大家关注着,没有交易员选择与高盛「作对」。换句话说,高盛买什么,大家就买什么,高盛卖什么,大家就卖什么。这种「被跟单」令高盛苦恼不已,自己大量的订单难以成交。

加密货币「高盛」们为何用暗池闷声发大财?90 年代的美股二级报价系统 [1]

右侧红圈标注的「GSCO」就是高盛(Goldman’s Sachs )的做市商代码,「91 11/16」代表着订单时间 1991 年 11 月 16 号,「10」代表高盛想要卖出 1000 股 SUNW 股票。而左侧底部的红圈标注的是一笔想要买入 5500 股 SUNW 的订单,来自 Instinet dark pool exchange (INCA)——世界第一个计算机化暗池交易平台,这也是整个二级报价系统上最大的订单。

暗池指的是在纽交所、纳斯达克等公共交易所之外,由私人机构运营的交易平台。机构和大宗交易者可以以匿名和隐藏订单的方式,在暗池上交易股票、衍生品和其他金融产品,美国股票市场有40%的交易量来自暗池。

2011~14 年暗池 / 纽交所 / 纳斯达克 / 巴兹交易量的对比 [2]

有了匿名性和高流动性的暗池,高盛再也不担心被跟单了,这也是高盛在不影响市场的情况下,能卖出2000 万股标普 ETF500 (SPY)的秘密。在自己挂出的所有卖单完全成交之前,高盛可以不用公布任何一笔交易,就像下图展示的这样。正常公开的交易都是按照价格和时间顺序排序的,而右侧红圈标注的 50 万股 「182.7」的卖单,高出了前后的成交价格,恰巧也是当日的最高价格,这就是通过暗池完成交易的。暗池里的交易往往不会即时公布,有的甚至隔天才会公布出来。

一笔延迟公布的标普 500ETF 的卖出订单 [3]

后来,高盛干脆自己开发暗池,还做了不只一个。2017 年 5 月,高盛发布了新的暗池 Sigma X2,并交由纳斯达克打理,适用纳斯达克交易所的技术,运营以及监管。而暗池的流动性则由高盛的高频策略来提供,Sigma X2 暗池 2019 年 10 月的日均交易额超过 30 亿美元 [4],是个什么概念呢?某头部加密货币交易所 30 天日均交易额在 10 亿美元左右 [5],仅是 Sigma X2 的三分之一。除了在美国发布的 Sigma X2,高盛还拥有在欧洲的 SIGMA X MTF,SIGMA X 日本, SIGMA X 香港 和 SIGMA X 澳洲,共计 5 个暗池平台。

高盛暗池产品 Sigma X MTF 的广告语:优越的流动性 / 改善成交质量 / 安全交易环境 / 匿名 / 高效访问

作为全球最大的金融市场,美国股市的规模是让现在的加密货币市场望尘莫及的,但交易挣钱的逻辑和市场中出现的问题,却是相似的。币圈活跃的带单大 V 们,并不是主宰加密货币交易走向的主要力量,真正的币圈「高盛」们一样不愿意竞争对手和散户们提前看到自己的交易轨迹。相似的需求,催生了相似的加密货币暗池产品:

Kraken 从 2015 年开始就为客户提供一种额外收费的暗池交易设施;Bitfinex 也为客户提供类似的服务;

2016 年,经纪商 TradeZero 与比特币先驱 Jered Kenna 合作推出了一个暗池交易工具;

2018 年,去中心的暗池协议 Republic Protocol 募资 3380 万美元;

2019 年,由量化投研机构 Kronos 孵化的暗池平台 WOOTRADE 获得了包括 DFund,分布式资本,SNZ 等 12 家明星机构的投资。

对照美股市场的暗池发展,可以预见到加密货币暗池将是一片新蓝海,但目前市场上真正的暗池产品凤毛麟角。Kronos& WOOTRADE 联合创始人 Jack Tan 认为,建立和维护暗池所需的技术门槛之高,可能是目前国内很少有的原因。

除了技术门槛高,暗池也面临着巨大的监管风险。自 2011 年以来,由于涉及暗池交易的不当操作,相关银行和券商们已经被美国 SEC 收取了超过 2.3 亿美元的罚金[6],同时普通投资者们对于暗池反对之声也愈演愈烈。

传统暗池到底做错了什么?而更强监管下的加密货币行业,暗池又该如何独善其身?下篇接着说。

参考资料:

[1] [3] “Developments that led to the emergence of the Dark Pool”\, Nov 25\, 2016\, Stefanie Kammerman

[2] “Dark pools”, Jul 21, 2017, Bloomberg

[4] “Sigma X2 Monthly Metric”, Oct, 2019, Goldman Sachs

[5] Blockchain Transparency Institute

[6]“Wall Street’s Dark Pools Get Transparency Makeover”, Jul 18, 2018, The Wall Street Journal

作者:nealwen

ErisX首席战略官详解:加密货币交易如何从算法交易中受益

攻略 • odaily 发表了文章 • 2019-07-28 09:58

ErisX 最近才推出现货市场,其他加密货币交易所至少一年前就宣布开始或将要开始让交易公司交叉连接(直接网络连接在数据中心而不是通过互联网连接路由)匹配引擎,因此这并不是一个新发展。

交叉连接是全球资本市场的一项标准服务,为跨资产类别和市场参与者类型所用,因此 “高调欢迎高频交易员” 等连接选项的特征很特殊。根据 CoinDesk 的这篇文章,包括 ErisX 在内的所有响应此举的交易所,实际上都没有直接提供主机托管服务(colocation services,此类托管由数据中心所有者 / 操作者提供)。

我们在 ErisX 的核心观点之一是,讨论任何重要话题,准确性是至关重要的,无论是机构利益、托管等等,因此在本文中,我们在讨论 “高频交易”、“托管” 和“数据中心托管”的交易所与 “基于云的” 交易所时,标准将一视同仁,保持严谨。

由于 ErisX 是前文中提到的试图用 “托管” 吸引大型算法交易员的交易所之一,我们希望更精确地定义 “算法交易” 和“高频交易”。

我们还想解释为什么自动交易对市场有利,并解释 CoinDesk 文章中缺少的 “云” 和“数据中心托管”交易所之间的区别,以及为什么托管在数据中心的交易所对市场参与者有更好的性能和益处。

高频交易的定义

高频交易(High frequency trading,HFT)一直是一个备受争议的话题,很大程度上是因为即使是在传统市场,评论人士也无法精确理解或解释它。“高频交易”有不同的种类,但在这篇文章中,我们将把它定义为:计算机能够在不到一秒的时间内处理大量订单的交易策略的自动化。

高频交易者利用算法分析市场状况,根据预定义的交易策略管理风险和执行订单。全球投资管理公司贝莱德(Blackrock)在 2014 年的一份白皮书《美国股票市场结构:投资者视角》(US Equity market Structure: an Investor Perspective)中,对高频交易策略的分类及其对市场质量的相对影响出色地进行了深度分析。

我们将在下面的图表中添加第 5 类:欺诈或操纵策略,这些策略在其他市场是禁止的。但这一策略不限于高频交易,并且已经被证明存在。尽管不是唯一的情况,这一策略确实存在于许多加密交易所。

如图所示,一般来说,自动化市场上做市(market making)和套利(arbitrage)策略往往在市场上创造更高的效率,通过更快、更有效地将信息集成到价格,导致买卖差价变窄,改善价格发现(price discovery),同时,当以比特币为例的资产类别在多个市场交易时,跨市场的价格差异实例也会更少,处理也会更迅速。

有证据表明,由于高频交易参与增加,加密货币市场正从声誉较好的交易所获益。

在过去的 2.5 年里,价差普遍缩小,变得更加稳定,交易场所之间的价格差异变得不那么剧烈,也不那么频繁。纽约数字投资集团(New York Digital Investment Group)发布的 2019 年白皮书《购买比特币》(Buying Bitcoin)中,有相关图表显示了从 2016 年 12 月到 2018 年 10 月的这种影响。

因此,尽管有各种各样的交易策略可以被自动化,并贴上 “高频交易” 的标签,但有些策略有助于提高市场质量,有些则会降低市场质量。

值得注意的是,我们对市场质量的定义包括深度流动性和窄幅买卖价差,并以公平准入、消除或适当管理潜在的利益冲突以及有利于参与者的技术为支撑。

云与数据中心匹配引擎

CoinDesk 的文章错误地指出 ErisX 有一个“硬件匹配引擎”。

事实上,ErisX 将硬件(服务器等)放置于一个位于新泽西的一级数据中心设施中,其匹配引擎也在此运作。该数据中心为高密度的主要金融机构服务,包括传统交易所、经纪公司、交易公司以及通信公司,从而使所有新兴和传统的参与者能够快速高效地进入我们的市场。

已经存在于此数据中心中的参与者可以通过交叉连接和我们的 FIX API 连接到 ErisX 的匹配引擎。此外,ErisX 还可通过 Websocket API 在互联网上提供其匹配引擎的连接途径。

这种模式没有什么特别之处。事实上,在数据中心中部署交易所可以让操作人员最大程度地控制整个基础设施,从网络防火墙到交换机再到服务器。

这种控制使交易所基础设施能够精确校准,以创建最可靠、最一致和性能最佳的体验(最低的绝对延迟和延迟的可变性),从而促进市场参与者之间的公平。参与者可以精确地调整他们的交易系统和自动交易策略;将交易基础设施托管在数据中心(相对于云)的市场参与者可以从相同级别的控制和精确调优中获益。这是一件好事。

相比之下,基于云的交易所对由云运营商在共享通用环境中管理的基础设施的控制更少,因此还无法达到数据中心托管的交易所提供的同等水平的可靠性和性能。

可以这么说明,冒着陷入技术困境的风险,一个世界级的数据中心托管的交易所可能提供低于 100 微秒(百万分之一秒)范围内的来回延迟(round-trip latency),具有第 99 百分位的一致性和每秒处理数百万个订单的能力,所有这些都具有 99.99% 的正常运行时间。

另一方面,基于云的交易所可能提供数十或数百毫秒的延迟(慢了 1000 倍),由于互联网路由算法的变幻莫测,可靠性、一致性和吞吐量都较低。此外,基于云的交易所可能会周期性地将运行匹配引擎的系统位置从一个云数据中心转移到另一个云数据中心,从而带来更大的延迟和不一致性。

低而可预测的延迟使市场参与者能够更好地管理他们的风险和定价算法,以确保他们可能最好的报价被发布到创建高质量流动性的交易所。相反,较高的、不可预测的延迟而导致的长时间的来回订单 / 报价 / 交易时间不允许参与者对快速变化的市场条件作出迅捷反应。作为弥补,参与者可能会使用更广泛的市场和更少的流动性。

CoinDesk 的文章暗示,通过云托管,交易所创造了一个更公平的接入模式,并保护了散户投资者。事实上,差价扩大和流动性减少对所有投资者都是不利的。另外,该文还忽略了云在数据中心中运行的现实,对延迟敏感的市场参与者可以在云数据中心内部或附近找到他们的自动交易系统,而不需要得到交易所的明确批准——这本质上是未经批准的“托管”。

这些公司访问云交易所的速度比其他参与者要快,只是可靠性和确定性不如数据中心托管的交易所。

结论

自动做市和套利这两种形式的 “高频交易” 策略都有助于提高流动性和市场的质量,而数据中心托管的交易所提供的性能,使这些策略能够更好地管理风险,并对快速变化的市场做出反应。

综上所述,我们认为建设性的自动化策略和数据中心托管的交易所提供了公平和一致的市场表现,为所有参与者带来了好处。

本文来自 CoinDesk,Crypto Exchanges Are Benefiting from Algorithmic Trading: Here’s How

原文作者:Matthew Trudeau (ErisX首席战略官)

Odaily 星球日报译者:念银思唐 查看全部

CoinDesk 最近发表了一篇名为 “高频交易是加密货币交易所竞赛的新战场”(High Frequency Trading is new Battle Ground in Crypto Exchange Race)” 的文章,讨论了那些提供与其匹配引擎直接连接的交易场所。

ErisX 最近才推出现货市场,其他加密货币交易所至少一年前就宣布开始或将要开始让交易公司交叉连接(直接网络连接在数据中心而不是通过互联网连接路由)匹配引擎,因此这并不是一个新发展。

交叉连接是全球资本市场的一项标准服务,为跨资产类别和市场参与者类型所用,因此 “高调欢迎高频交易员” 等连接选项的特征很特殊。根据 CoinDesk 的这篇文章,包括 ErisX 在内的所有响应此举的交易所,实际上都没有直接提供主机托管服务(colocation services,此类托管由数据中心所有者 / 操作者提供)。

我们在 ErisX 的核心观点之一是,讨论任何重要话题,准确性是至关重要的,无论是机构利益、托管等等,因此在本文中,我们在讨论 “高频交易”、“托管” 和“数据中心托管”的交易所与 “基于云的” 交易所时,标准将一视同仁,保持严谨。

由于 ErisX 是前文中提到的试图用 “托管” 吸引大型算法交易员的交易所之一,我们希望更精确地定义 “算法交易” 和“高频交易”。

我们还想解释为什么自动交易对市场有利,并解释 CoinDesk 文章中缺少的 “云” 和“数据中心托管”交易所之间的区别,以及为什么托管在数据中心的交易所对市场参与者有更好的性能和益处。

高频交易的定义

高频交易(High frequency trading,HFT)一直是一个备受争议的话题,很大程度上是因为即使是在传统市场,评论人士也无法精确理解或解释它。“高频交易”有不同的种类,但在这篇文章中,我们将把它定义为:计算机能够在不到一秒的时间内处理大量订单的交易策略的自动化。

高频交易者利用算法分析市场状况,根据预定义的交易策略管理风险和执行订单。全球投资管理公司贝莱德(Blackrock)在 2014 年的一份白皮书《美国股票市场结构:投资者视角》(US Equity market Structure: an Investor Perspective)中,对高频交易策略的分类及其对市场质量的相对影响出色地进行了深度分析。

我们将在下面的图表中添加第 5 类:欺诈或操纵策略,这些策略在其他市场是禁止的。但这一策略不限于高频交易,并且已经被证明存在。尽管不是唯一的情况,这一策略确实存在于许多加密交易所。

如图所示,一般来说,自动化市场上做市(market making)和套利(arbitrage)策略往往在市场上创造更高的效率,通过更快、更有效地将信息集成到价格,导致买卖差价变窄,改善价格发现(price discovery),同时,当以比特币为例的资产类别在多个市场交易时,跨市场的价格差异实例也会更少,处理也会更迅速。

有证据表明,由于高频交易参与增加,加密货币市场正从声誉较好的交易所获益。

在过去的 2.5 年里,价差普遍缩小,变得更加稳定,交易场所之间的价格差异变得不那么剧烈,也不那么频繁。纽约数字投资集团(New York Digital Investment Group)发布的 2019 年白皮书《购买比特币》(Buying Bitcoin)中,有相关图表显示了从 2016 年 12 月到 2018 年 10 月的这种影响。

因此,尽管有各种各样的交易策略可以被自动化,并贴上 “高频交易” 的标签,但有些策略有助于提高市场质量,有些则会降低市场质量。

值得注意的是,我们对市场质量的定义包括深度流动性和窄幅买卖价差,并以公平准入、消除或适当管理潜在的利益冲突以及有利于参与者的技术为支撑。

云与数据中心匹配引擎

CoinDesk 的文章错误地指出 ErisX 有一个“硬件匹配引擎”。

事实上,ErisX 将硬件(服务器等)放置于一个位于新泽西的一级数据中心设施中,其匹配引擎也在此运作。该数据中心为高密度的主要金融机构服务,包括传统交易所、经纪公司、交易公司以及通信公司,从而使所有新兴和传统的参与者能够快速高效地进入我们的市场。

已经存在于此数据中心中的参与者可以通过交叉连接和我们的 FIX API 连接到 ErisX 的匹配引擎。此外,ErisX 还可通过 Websocket API 在互联网上提供其匹配引擎的连接途径。

这种模式没有什么特别之处。事实上,在数据中心中部署交易所可以让操作人员最大程度地控制整个基础设施,从网络防火墙到交换机再到服务器。

这种控制使交易所基础设施能够精确校准,以创建最可靠、最一致和性能最佳的体验(最低的绝对延迟和延迟的可变性),从而促进市场参与者之间的公平。参与者可以精确地调整他们的交易系统和自动交易策略;将交易基础设施托管在数据中心(相对于云)的市场参与者可以从相同级别的控制和精确调优中获益。这是一件好事。

相比之下,基于云的交易所对由云运营商在共享通用环境中管理的基础设施的控制更少,因此还无法达到数据中心托管的交易所提供的同等水平的可靠性和性能。

可以这么说明,冒着陷入技术困境的风险,一个世界级的数据中心托管的交易所可能提供低于 100 微秒(百万分之一秒)范围内的来回延迟(round-trip latency),具有第 99 百分位的一致性和每秒处理数百万个订单的能力,所有这些都具有 99.99% 的正常运行时间。

另一方面,基于云的交易所可能提供数十或数百毫秒的延迟(慢了 1000 倍),由于互联网路由算法的变幻莫测,可靠性、一致性和吞吐量都较低。此外,基于云的交易所可能会周期性地将运行匹配引擎的系统位置从一个云数据中心转移到另一个云数据中心,从而带来更大的延迟和不一致性。

低而可预测的延迟使市场参与者能够更好地管理他们的风险和定价算法,以确保他们可能最好的报价被发布到创建高质量流动性的交易所。相反,较高的、不可预测的延迟而导致的长时间的来回订单 / 报价 / 交易时间不允许参与者对快速变化的市场条件作出迅捷反应。作为弥补,参与者可能会使用更广泛的市场和更少的流动性。

CoinDesk 的文章暗示,通过云托管,交易所创造了一个更公平的接入模式,并保护了散户投资者。事实上,差价扩大和流动性减少对所有投资者都是不利的。另外,该文还忽略了云在数据中心中运行的现实,对延迟敏感的市场参与者可以在云数据中心内部或附近找到他们的自动交易系统,而不需要得到交易所的明确批准——这本质上是未经批准的“托管”。

这些公司访问云交易所的速度比其他参与者要快,只是可靠性和确定性不如数据中心托管的交易所。

结论

自动做市和套利这两种形式的 “高频交易” 策略都有助于提高流动性和市场的质量,而数据中心托管的交易所提供的性能,使这些策略能够更好地管理风险,并对快速变化的市场做出反应。

综上所述,我们认为建设性的自动化策略和数据中心托管的交易所提供了公平和一致的市场表现,为所有参与者带来了好处。

本文来自 CoinDesk,Crypto Exchanges Are Benefiting from Algorithmic Trading: Here’s How

原文作者:Matthew Trudeau (ErisX首席战略官)

Odaily 星球日报译者:念银思唐