Libra

前美联储主席格林斯潘:Libra和央行数字货币毫无意义

观点 • 8btc 发表了文章 • 2019-11-13 16:14

据CNBC 11月12日报道,Greenspan是在《财经》主办的年度经济展望会议上发表上述言论的。

Former Federal Reserve Board Chairman Alan Greenspan

Greenspan为什么会这么想呢?他认为国家法定货币是由主权信用支持的——这一点只适用于国家及其制度结构。

即便是身处FAANG崛起时代的科技巨头,也无法在深度和广度上与美国金融市场竞争。FAANG是全球五大最成功科技股Facebook、亚马逊(Amazon)、苹果(Apple)、Netflix和谷歌的首字母缩写。

Greenspan说:

“美国的核心主权信用远远超出了Facebook的想象。”

这家社交网络公司今年早些时候公布了名为Libra的加密货币项目计划,引起了轰动。该项目与全球主要的支付公司建立了合作关系。然而,上个月Visa、万事达、PayPal、Stripe和eBay表示,由于美国政府加强了审查,他们将退出Libra协会。

Greenspan是里根任命的美联储主席,经历了1987年的“黑色星期一”股市崩盘、1990年代的科技繁荣、墨西哥、亚洲和俄罗斯的金融危机(分别为1994年、1997年和1998年)以及2000年的互联网泡沫破裂期。

在2008年历史性的金融危机之后,Greenspan的声誉一落千丈,他和他的同僚被指责制定了导致全球金融体系崩溃的政策。

在中美关系日益紧张的时代,人们普遍预计中国央行将成为首个推出数字货币的全球主要经济体。

10月,美国众议院金融服务委员会成员致信现任美联储主席Jerome Powell,询问发行CBDC美元的前景。

议员们认为,美联储有能力也有义务通过发展数字美元来建立一个更安全、更灵活、更稳定的货币和金融体系。

美国费城美联储银行行长Patrick Harker 10月初曾表示,包括美联储在内的各国央行发行数字货币将是“不可避免的”。他说他的观点在美联储"属于少数派",但他的员工正在研究这个问题。

不过,Harker认为,在发行央行数字货币上,美国不应该成为第一个吃螃蟹的人。

“坦率地说,我认为我们不应该是第一个这样做的国家,但我认为我们最好做好准备。”

原文:https://cointelegraph.com/news/ex-fed-chair-greenspan-no-point-in-central-bank-digital-currencies

作者:Marie Huillet

编译:Wendy 查看全部

前美联储(Fed)主席Alan Greenspan表示,央行发行自己的数字货币是“毫无意义”的。

据CNBC 11月12日报道,Greenspan是在《财经》主办的年度经济展望会议上发表上述言论的。

Former Federal Reserve Board Chairman Alan Greenspan

Greenspan为什么会这么想呢?他认为国家法定货币是由主权信用支持的——这一点只适用于国家及其制度结构。

即便是身处FAANG崛起时代的科技巨头,也无法在深度和广度上与美国金融市场竞争。FAANG是全球五大最成功科技股Facebook、亚马逊(Amazon)、苹果(Apple)、Netflix和谷歌的首字母缩写。

Greenspan说:

“美国的核心主权信用远远超出了Facebook的想象。”

这家社交网络公司今年早些时候公布了名为Libra的加密货币项目计划,引起了轰动。该项目与全球主要的支付公司建立了合作关系。然而,上个月Visa、万事达、PayPal、Stripe和eBay表示,由于美国政府加强了审查,他们将退出Libra协会。

Greenspan是里根任命的美联储主席,经历了1987年的“黑色星期一”股市崩盘、1990年代的科技繁荣、墨西哥、亚洲和俄罗斯的金融危机(分别为1994年、1997年和1998年)以及2000年的互联网泡沫破裂期。

在2008年历史性的金融危机之后,Greenspan的声誉一落千丈,他和他的同僚被指责制定了导致全球金融体系崩溃的政策。

在中美关系日益紧张的时代,人们普遍预计中国央行将成为首个推出数字货币的全球主要经济体。

10月,美国众议院金融服务委员会成员致信现任美联储主席Jerome Powell,询问发行CBDC美元的前景。

议员们认为,美联储有能力也有义务通过发展数字美元来建立一个更安全、更灵活、更稳定的货币和金融体系。

美国费城美联储银行行长Patrick Harker 10月初曾表示,包括美联储在内的各国央行发行数字货币将是“不可避免的”。他说他的观点在美联储"属于少数派",但他的员工正在研究这个问题。

不过,Harker认为,在发行央行数字货币上,美国不应该成为第一个吃螃蟹的人。

“坦率地说,我认为我们不应该是第一个这样做的国家,但我认为我们最好做好准备。”

原文:https://cointelegraph.com/news/ex-fed-chair-greenspan-no-point-in-central-bank-digital-currencies

作者:Marie Huillet

编译:Wendy

中金:Libra 诞生是科技巨头进军金融行业的里程碑

投研 • cicc 发表了文章 • 2019-11-06 11:54

目前,Libra 面临许多监管难题,短期内对实体经济影响有限,但其长期影响不可低估。建议投资人关注 FATF 等国际组织对加密资产监管政策的变化,及其对包括 Libra 在内的加密资产行业发展的影响。

稳定币技术与庞大用户基础结合,挑战各国货币主权

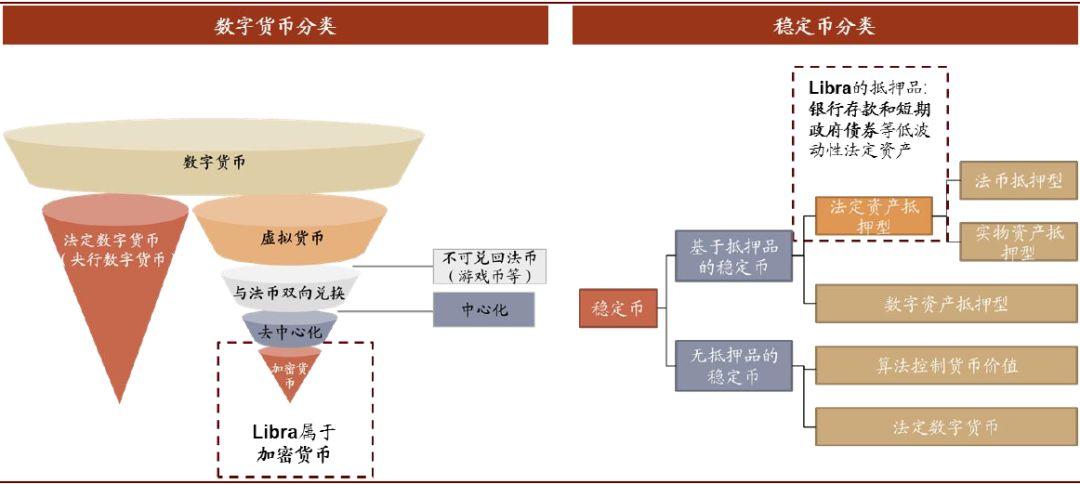

Facebook 选择了加密货币行业中常用的稳定币作为 Libra 的技术框架。

图表 : Libra 是一种法定资产抵押型稳定币,资料来源:Libra,IMF,链得得,中金公司研究部

稳定币在保留了加密货币清结算流程简单、匿名性强等优点的同时,避免了比特币存在的价格相对法币波动过大的问题,正逐渐成为加密资产行业主要的价值尺度。稳定币技术与 Facebook 强大的数据分析能力、全球超过 27 亿的庞大用户基础相结合,使 Libra 可能挑战各国的货币主权。

图表 : 比特币和 USDT 稳定币价格变化,资料来源:CoinMarketCap,中金公司研究部

图表 : 主要货币形式的比较,资料来源:IMF,中金公司研究部;注:对于每项指标,从内到外代表吸引力低、中、高

具体来讲,我们认为 Libra 可能改变:1)目前被 SWIFT 所垄断的跨境汇款市场,2) Visa、MasterCard 主导的各国移动支付市场,以及成为 3)部分汇率波动较大国家新的储值手段,和 4)数字资产交易中新的价值尺度。

短期存在许多监管难题需要克服

主要国家政府和 G7、G20 等主要国际组织都对 Libra 持谨慎态度。目前,Libra 被指出的问题具体包括:

1) Libra 的性能无法达到目前各国支付系统的性能要求;

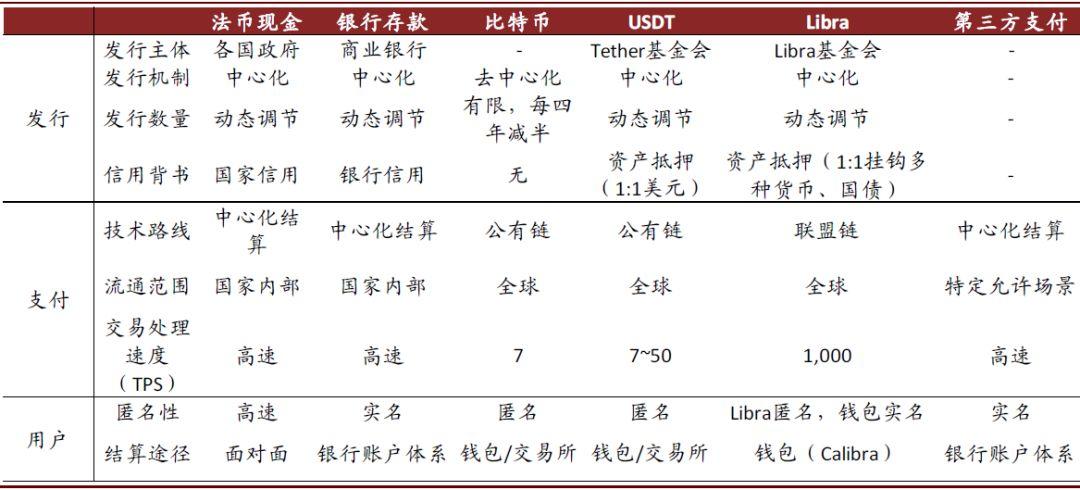

图表 : Libra 和其他主要支付手段比较,资料来源:Libra 白皮书,USDT 白皮书,中金公司研究部

2) Libra 匿名性较强,可能无法满足各国对反洗钱(AML)/ 了解你的客户(KYC)的要求,容易被犯罪分子利用;

3) Libra 计划采用与一篮子法定货币挂钩的抵押模式,该模式可能对各国货币政策和金融系统稳定造成一定冲击。

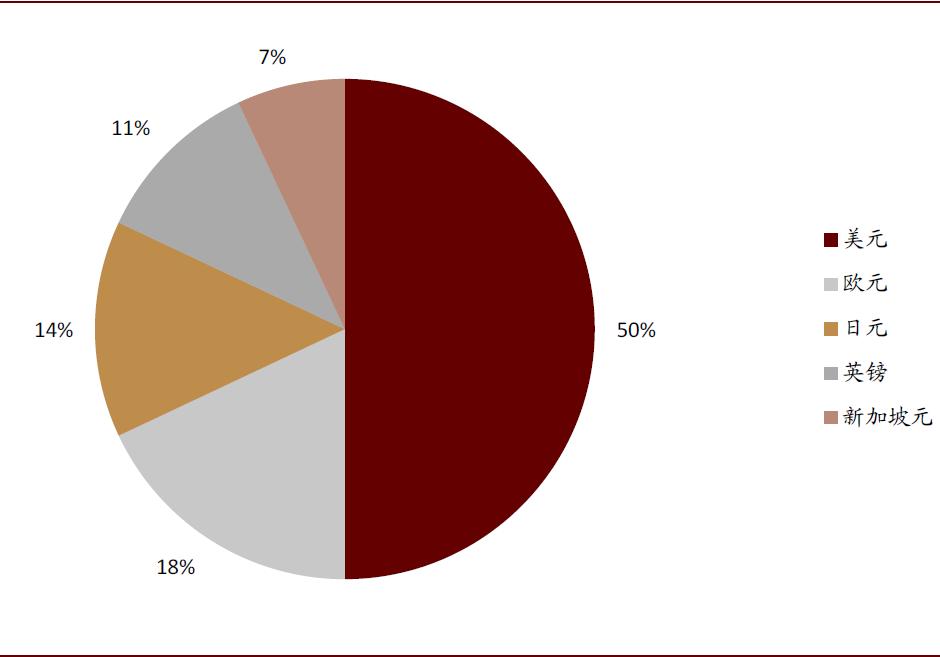

图表 : Libra 抵押货币篮子权重分布,资料来源:Facebook,中金公司研究部,注:2019/9 计划方案

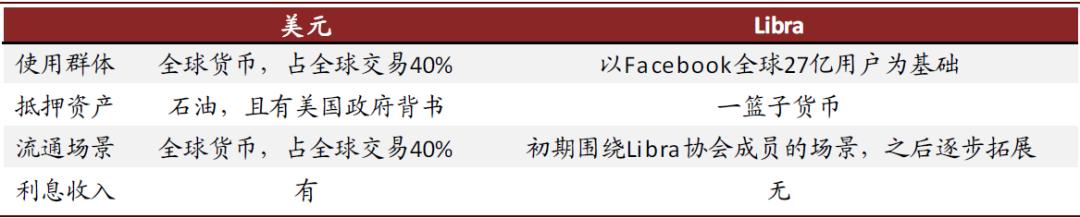

图表 : Libra 与美元对比,资料来源:Libra 白皮书,中金公司研究部

Libra 长期影响不可小觑

Libra 相关的新闻动态每天都在变化:

截至 2019/10/11,Visa、MasterCard 等 6 家企业相继宣布退出 Libra 协会,但仍有 Spotify、Uber、Coinbase 等 21 家企业正式加盟 Libra 协会。

2019/10/21,据路透社报道 [1],Libra 项目负责人 David Marcus 表示,愿意放弃原先基于一篮子货币的抵押模式,采用和美元、欧元、英镑等一系列法币单独挂钩方式,并承诺在满足美国政府所有监管要求前不在任何国家开始商用。

我们认为,虽然目前很难判断 Libra 商业运营的最终形式,但即使只在部分国家商用,其规模也会远超目前加密货币市场,可能对我们的日常生活造成影响。

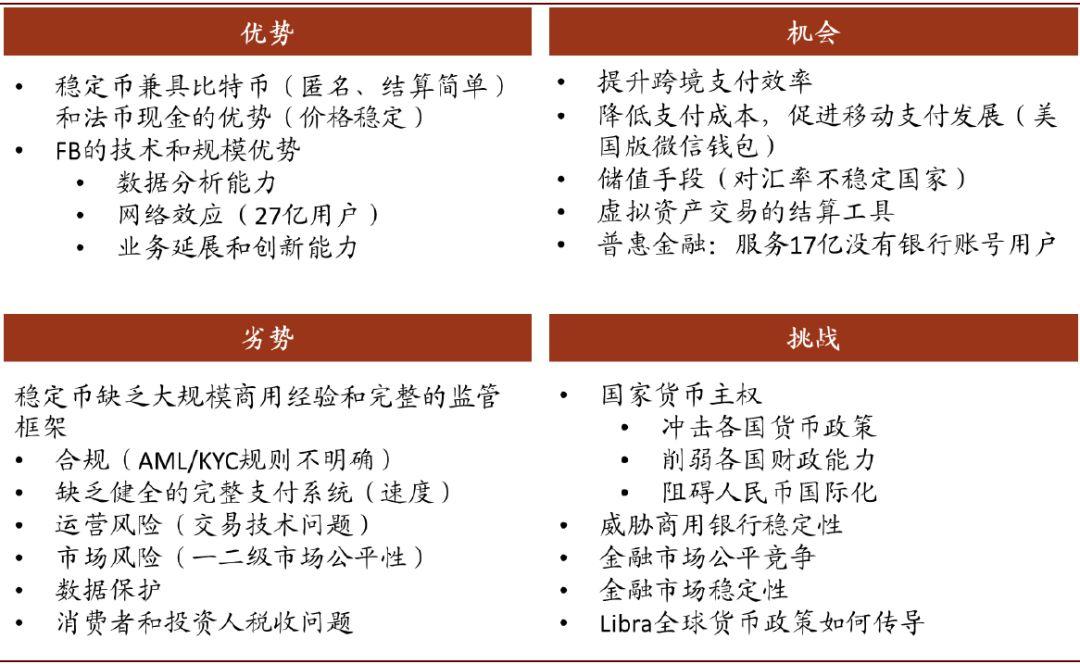

图表 : Libra 的 SWOT 分析,资料来源:BIS,Libra,中金公司研究部

关注 FATF 等机构监管政策最新发展

我们注意到,在 Facebook 6 月 18 日发布 Libra 白皮书之后 4 天,G20 下属的反洗钱金融行动特别工作组(Financial Action Task Force on Money Laundering,FATF)即发布了全球第一个加密货币监管标准,为其旗下的 37 个成员国提供了监管政策的参考。我们相信 Libra 的问世,正在倒逼各国金融监管当局制定加密资产相关法律法规。

风险

监管风险;区块链落地不及预期。

[1]https://www.reuters.com/article/us-imf-worldbank-facebook/facebook-open-to-currency-pegged-stablecoins-for-libra-project-idUSKBN1WZ0NX

作者:黄乐平、杨俊杰 查看全部

我们认为 Facebook 发布 Libra 白皮书是科技巨头(Big Techs)进军金融行业的一个里程碑事件。虽然从技术角度,我们不认为 Libra 相比现有的稳定币有明显突破,但 Facebook 超过 27 亿的庞大用户基础与区块链技术相结合,使 Libra 有可能挑战跨境汇款、移动支付等领域的现有格局,成为数字经济时代新的储值手段和价值尺度。

目前,Libra 面临许多监管难题,短期内对实体经济影响有限,但其长期影响不可低估。建议投资人关注 FATF 等国际组织对加密资产监管政策的变化,及其对包括 Libra 在内的加密资产行业发展的影响。

稳定币技术与庞大用户基础结合,挑战各国货币主权

Facebook 选择了加密货币行业中常用的稳定币作为 Libra 的技术框架。

图表 : Libra 是一种法定资产抵押型稳定币,资料来源:Libra,IMF,链得得,中金公司研究部

稳定币在保留了加密货币清结算流程简单、匿名性强等优点的同时,避免了比特币存在的价格相对法币波动过大的问题,正逐渐成为加密资产行业主要的价值尺度。稳定币技术与 Facebook 强大的数据分析能力、全球超过 27 亿的庞大用户基础相结合,使 Libra 可能挑战各国的货币主权。

图表 : 比特币和 USDT 稳定币价格变化,资料来源:CoinMarketCap,中金公司研究部

图表 : 主要货币形式的比较,资料来源:IMF,中金公司研究部;注:对于每项指标,从内到外代表吸引力低、中、高

具体来讲,我们认为 Libra 可能改变:1)目前被 SWIFT 所垄断的跨境汇款市场,2) Visa、MasterCard 主导的各国移动支付市场,以及成为 3)部分汇率波动较大国家新的储值手段,和 4)数字资产交易中新的价值尺度。

短期存在许多监管难题需要克服

主要国家政府和 G7、G20 等主要国际组织都对 Libra 持谨慎态度。目前,Libra 被指出的问题具体包括:

1) Libra 的性能无法达到目前各国支付系统的性能要求;

图表 : Libra 和其他主要支付手段比较,资料来源:Libra 白皮书,USDT 白皮书,中金公司研究部

2) Libra 匿名性较强,可能无法满足各国对反洗钱(AML)/ 了解你的客户(KYC)的要求,容易被犯罪分子利用;

3) Libra 计划采用与一篮子法定货币挂钩的抵押模式,该模式可能对各国货币政策和金融系统稳定造成一定冲击。

图表 : Libra 抵押货币篮子权重分布,资料来源:Facebook,中金公司研究部,注:2019/9 计划方案

图表 : Libra 与美元对比,资料来源:Libra 白皮书,中金公司研究部

Libra 长期影响不可小觑

Libra 相关的新闻动态每天都在变化:

截至 2019/10/11,Visa、MasterCard 等 6 家企业相继宣布退出 Libra 协会,但仍有 Spotify、Uber、Coinbase 等 21 家企业正式加盟 Libra 协会。

2019/10/21,据路透社报道 [1],Libra 项目负责人 David Marcus 表示,愿意放弃原先基于一篮子货币的抵押模式,采用和美元、欧元、英镑等一系列法币单独挂钩方式,并承诺在满足美国政府所有监管要求前不在任何国家开始商用。

我们认为,虽然目前很难判断 Libra 商业运营的最终形式,但即使只在部分国家商用,其规模也会远超目前加密货币市场,可能对我们的日常生活造成影响。

图表 : Libra 的 SWOT 分析,资料来源:BIS,Libra,中金公司研究部

关注 FATF 等机构监管政策最新发展

我们注意到,在 Facebook 6 月 18 日发布 Libra 白皮书之后 4 天,G20 下属的反洗钱金融行动特别工作组(Financial Action Task Force on Money Laundering,FATF)即发布了全球第一个加密货币监管标准,为其旗下的 37 个成员国提供了监管政策的参考。我们相信 Libra 的问世,正在倒逼各国金融监管当局制定加密资产相关法律法规。

风险

监管风险;区块链落地不及预期。

[1]https://www.reuters.com/article/us-imf-worldbank-facebook/facebook-open-to-currency-pegged-stablecoins-for-libra-project-idUSKBN1WZ0NX

作者:黄乐平、杨俊杰

DCEP vs Libra:全球化背景下的数字货币竞争

攻略 • tokengazer 发表了文章 • 2019-11-06 11:24

Libra 的使命是建立一套简单的、无国界的货币和为数十亿人服务的金融基础设施。Libra 由三个部分组成,它们将共同作用,创造一个更加普惠的金融体系:

它建立在安全、可扩展和可靠的区块链基础上;

它以赋予其内在价值的资产储备为后盾;

它由独立的 Libra 协会管理,该协会的任务是促进此金融生态系统的发展。

时间表:

Facebook 正式宣布 Libra 以来,因其广泛的用户基础、潜在的金融影响,引发了对于全球稳定币的巨大讨论,其中顾虑主要可以归纳如下:

发行机制和价格稳定机制

数字货币稳定币的发行方式主要有三种:1)基于某种锚定的流动资产的面值发行;2)作为 ETF (交易所交易基金)的份额发行;3)基于发行者自身的信用背书。Libra 最初的计划是基于一篮子稳定资产:美元、欧元、英镑、日元、新加坡元等。但 Marcus 此前表示 Facebook 的加密货币计划 Libra 将有可能创建多种基于单一法币(细分为美元稳定币、欧元稳定币以及英镑稳定币等)的加密货币,而不是最初计划的基于一篮子货币。

从监管的反馈,包括 G7 对于 GSC (全球稳定币)的意见来看,稳定币的机制必须保证公平透明的定价机制和二级市场操作。这包括在二级市场以何种方式采用做市商保障流通性和价格的稳定。Libra 采用一篮子稳定资产的设计,可能还会面临其资产组合再平衡时出现的超前交易(front running),投机和套利机会,以及潜在的利益冲突等问题。

按照《Libra 白皮书》,用户支付的法币将投资于「一系列低波动性资产,包括由稳定且信誉良好的中央银行提供的现金和政府货币证券」。但是用户并不能享受到 Libra 投资资产产生的利息,储备资产的利息回报将会「首先用于支付协会的运营开支」,随后将用于「向 Libra 投资代币的早期投资者支付初始投资的分红」。

因为全球经济始终处于通胀状态,而持有 Libra 并不能享受到利息,长期持有 Libra 则会导致资产购买力的下降,并不是一个明智的选择。但由于 Libra 采用 100% 的准备金制度,持有资产价值相对稳定,这样的性质会使得 Libra 在一些社会动荡、货币贬值的国家得到应用,甚至替代部分法币的作用。同时,持有 Libra 代币也将享受到诸多好处,比如便捷的在线支付、廉价的跨境转账等。

从信用体系角度来看,Libra 的储备资产中法定货币存款部分相对个人用户存款风险更高,因为按照 FDIC 美国联邦存款保险条例,每一银行每一存款人普通账户收到美联储 25 万美元的完全无风险保险额度,而 Libra 的存款将不得不承受到银行本身信用风险。

Libra 进展

自从今年六月 Libra 项目官方公告发布到目前为止,开发人员已经发布了多个区块链浏览器,比如 Libranaut、Libraview、Librabrowser 以及 Libexplorer 等;有的项目还把 Libra 测试网整合到了他们的钱包里,比如 ZenGo。此外,我们还看到了其他区块链项目将 Move 编程语言集成到了自己的系统中,比如 Solana。

稳定的技术开发进展,以及公开透明的对话,是开发人员对 Libra 项目越来越感兴趣的两个关键要素。随着 Libra Core 一步步向主网迈进,其发展路线图也有了一系列更新。

上图:Libra 主网里程碑

测试网后续工作

Libra 之所以要启动测试网,主要目的就是为了使开发团队可以更轻松地排除故障、诊断并解决软件极端情况,从而快速改进 Libra Core。测试网具有一系列 Libra 网络功能,也为开发人员提供了早期访问服务。在第一个里程碑阶段,Libra 协会预计将邀请 5 个合作伙伴在网络上部署完整节点,并且会在第四个里程碑阶段推出 Libra 主网,Libra 协会预计届时会有 100 个合作伙伴运行 Libra 节点。

Libra Pre-Mainnet

随着 Libra 项目朝着主网里程碑迈进,有必要一边让测试网继续运行,一边让更多节点联机。为了实现这项工作,Libra 团队创建了一个称为「Pre-Mainnet」的暂存主网环境。现阶段,只有合作伙伴节点可以访问 Pre-Mainnet,并允许它们彼此连接。少数合作伙伴已经部署了节点,彼此之间也可支持通信。Libra 预计不久之后会有更多合作伙伴上线,并确保 Libra 网络在正式打开访问全新之前可以满足严格的性能基准和整体系统稳定性要求。

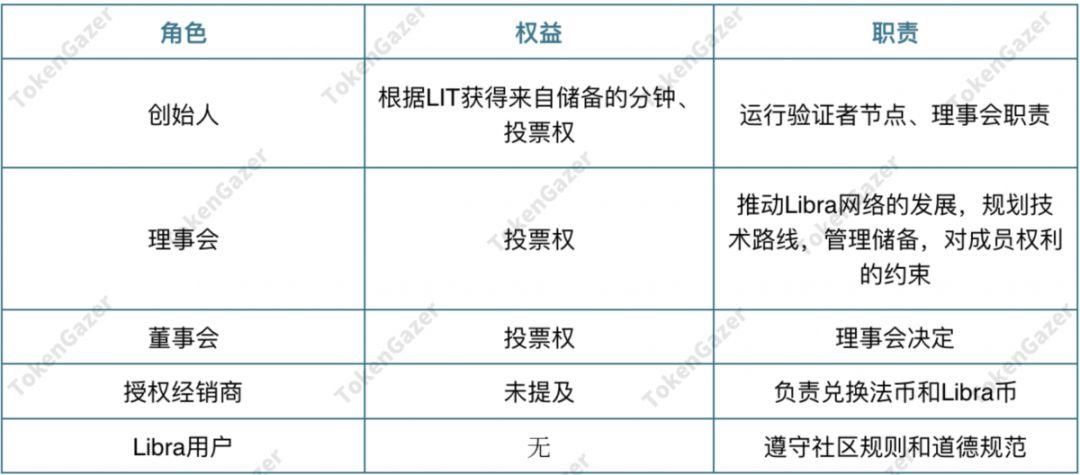

Libra 治理

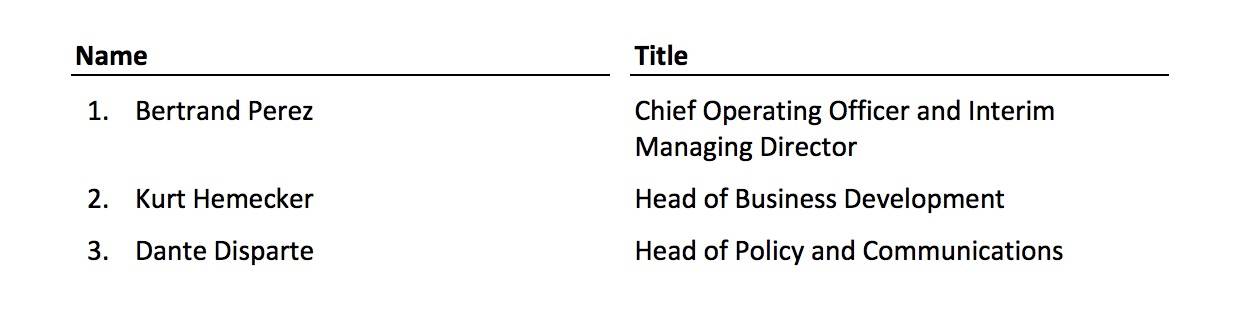

Libra 采用一个由多元化的独立成员构成的监管实体,这个监管实体作为一家注册在瑞士日内瓦的非营利性机构存在。这个实体同时负责 Libra 储备的管理。Facebook 自身的 Calibra 作为 Libra 的会员之一,参与 Libra 的治理。其多元化,全球化的成员身份,为 Libra 带来一系列挑战。

从表面看,Libra 协会的是一个去中心化的组织,但实际上很多成员都与 Facebook 保持着良好的关系,而且各个成员都把自己的责任主体与 Libra 分开来。Facebook 的目标是发展 100 个成员,这些成员分布在不同的地区,除了公司之外还应包括非营利性组织和学术机构。Facebook 将在 2019 年结束前保持对 Libra 协会的领导角色,但协会通过投票享有最终决策权。理事会由协会成员的代表组成,再由理事会选举产生董事会。

成员身份和权力义务的明确性。Libra 的创始会员来自多个国家和行业,不同的业务线和在金融体系中的位置决定了各会员诉求不尽相同。Facebook 一再强调自己仅仅是 Libra 成员的一席,但是从两次美国听证会就可以看出,Facebook 在整个项目中毫无疑问的承担起领导的地位,这种实际身份上的差异,如何表达在权力和治理的过程中,是让美国政界感到不舒服的问题之一。

对于公共政策影响

稳定币本身的资产构造,使用方法等将对主要使用国家的货币政策等产生深远的影响。

Libra 目前的设计由一篮子资产构成,那么 Libra 本身的利息将受到其一篮子资产本身的利息结构影响。假如一国货币未能成为 Libra 一篮子资产的一部分,亦或占比很小,而该国又是 Libra 的主要使用国,那么该国货币政策的调整,央行利率的调整和传导将不可避免面临失效的可能性。

这种情况会在所在国本身货币和汇率水平较不稳定的地区更加严重。TokenGazer 针对比特币 Google 搜索指数的研究(详见《TokenGazer | 搜索指数分析:比特币可能是一种「相对的避险资产」》)表明,在货币贬值较为严重,经济稳定性较低的国家,对于比特币的搜索和兴趣指数较高,当一国明显的表现出货币贬值的趋势时,该国(地区)的比特币搜索指数通常会出现较大幅度的上涨。这种表现在比特币上的搜索特性,非常有可能同样出现在全球性的稳定币上。

对于稳定币采用单一主权国家货币的情形,在该主权货币的所在国,如中国之与央行数字货币 DCEP,则没有货币政策传导失效的影响,但是同样可能会面临金融脱媒,货币乘数失效的可能性,因此 DCEP 采取双层治理架构。当用户将银行存款兑换成 DCEP 的时候,用户资产端减记银行存款,持牌银行负债端减记用户银行存款,资产端减记备付金,央行负债端增加 DCEP,就整体的表内资产来讲是一个缩表的过程。这个过程对于金融的整体影响还未能非常清晰的分析明确。

用户购买 Libra 的资金流向和 DCEP 将显著不同,Libra 更可能是银行账户内不同账户之间的资产转移,但是极有可能出现一个趋势是银行的主要储户从个人转变为机构,因个人账户向机构账户转入法币,兑换成 Libra。这种变化同样将对客户粘性,对于利息变化的敏感度的不同等因素造成对银行商业模式和盈利方式可能出现的巨大影响和转变。

监管

Libra 定位为全球稳定币,从 G7,美国政府,以及成员业务以及所在国等角度 Libra 面临着多维度的监管环境:

因为 Libra 的一篮子资产设置使得 Libra 的发行类似于 ETF,并且 Libra 本身储备资产的管理方式,风险控制,以及潜在的追求盈利模式和资产安全的冲突,让美国证监会(SEC)对 Libra 保持高度关注;

Libra 作为全球稳定币,将极有可能在国际转账支付中扮演着重要角色,一系列现有标准和监管实践适用于 Libra:CPMI-IOSCO《金融市场基础设施原则》宣扬安全和稳定的支付和清算环境,多边市场和参与方的风险量化,金融市场基础设施的网络安全等,都将对 Libra 参与方产生影响;

FATF 反洗钱金融行动特别工作组提供了一个打击洗钱、恐怖主义相关的金融活动,以及其他非法金融活动的有效框架,FATF 同样针对数字货币的服务提供商提出了全球统一的监管标准;

巴塞尔银行监管委员会同样对于数字货币资产开展系一列工作,其中包括持续的评估银行对于加密货币资产的服务和风险暴露等;

金融稳定局 FSB 更将和多个独立的监管主体合作,检查目前监管系统在面对数字货币及全球稳定币可能存在的漏洞。

各个 Libra 成员因其本身的业务和国家不同,包括支付,托管,等方面可能面临的业务发展所在国和特定行业的监管要求。

各个国家对 Libra 也持不同的观点:

G7 轮值主席国法国已要求欧洲央行执委科尔成立 G7 特别小组,深入研究类似 Libra 这样的加密货币和数字币。

在 G7 财长和央行行长会议期间,法国财长勒梅尔(Bruno Le Maire)表示,「各个国家的主权不能受到危害。近期宣布将推出的 Libra 显然是与会者的关切重点之一,大家一致认同有必要赶快采取行动。」

德国财长肖尔茨(Olaf Scholz)表示, Facebook 计划「的考虑似乎并不周详,」也存在数据安全问题。「我相信我们必须迅速采取行动,(Libra)不能在没有解决所有法律和监管问题的情况下继续推进。」

日本央行行长黑田东彦表示,如果 Libra 要在全球范围内得到使用,各国必须寻求达成全球协调反应机制。这不是仅凭 G7 央行就可以展开讨论的事情。

美国方面,美联储主席鲍威尔在美国国会货币政策半年期听证会上表示,美联储支持负责任和合规的创新,但 Libra 引发了许多关于隐私、洗钱、消费者保护和金融稳定的严重问题。如果没有解决这些问题,他不认为该项目可以推进。鲍威尔同时提到,美联储已经建立了一个工作组来跟踪该项目,并正在与全球其他中央银行进行协调。

美国总统特朗普称不受监管的加密资产可能便利非法行为,包括毒品交易和其他非法活动。如果 Facebook 和其他公司想成为银行,就必须寻求一张新银行执照、并像其他银行一样受到所有银行业法规的约束。

俄罗斯财政部副部长 Alexei Moisseev 表示,俄罗斯财政部不会对 Libra 做特殊规定。「没有人会禁止它。另一方面,在俄罗斯,任何形式的加密货币都不会成为法定货币。卢布是我们的国家货币,所有操作都应使用卢布。相反,加密货币将具有与外币类似的地位。人们可以购买、出售、保存它,但不能用它来支付。」总之就是,不禁止 Libra,Libra 在俄罗斯有类似外币的地位,但不能用于支付。

欧洲央行执委莫尔许称 Libra 可能会降低欧洲央行对欧元的控制,削弱货币政策的传导,减少欧元的国际影响力,具体要看 Libra 受到许可的程度以及欧元在 Libra 储备中的权重。

2019 年 9 月,德国、法国对 Libra 近似于禁止的态度对 Libra 的影响很大。法国经济和财政部长 Bruno Le Maire 谈到 Libra 时表示,他们不会允许 Libra 在欧洲发展。德国财政部长 Olaf Scholz 在柏林的一场小组讨论会上表示,Facebook 的加密货币 Libra 会被明确否决,他还指出「我们不能接受人任何平行货币。」同时,据称德国监管机构目前正与欧洲和其他国际盟友合作,「确保稳定币不会取代法定货币」。

社交

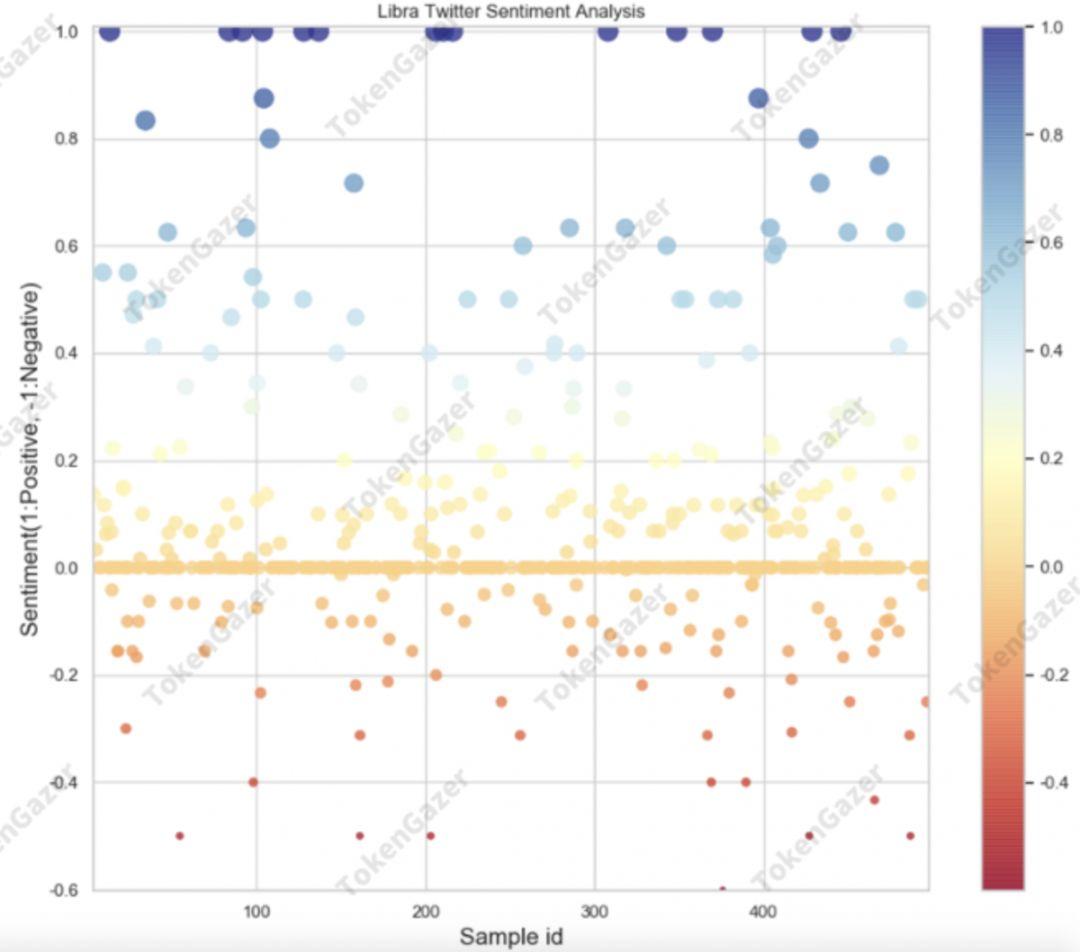

在 Twitter 中我们以「Facebook Libra」为关键词,收集最新的 500 条推文。经过数据过滤后,得到以下分析数据。

Libra Twitter 情绪分析:

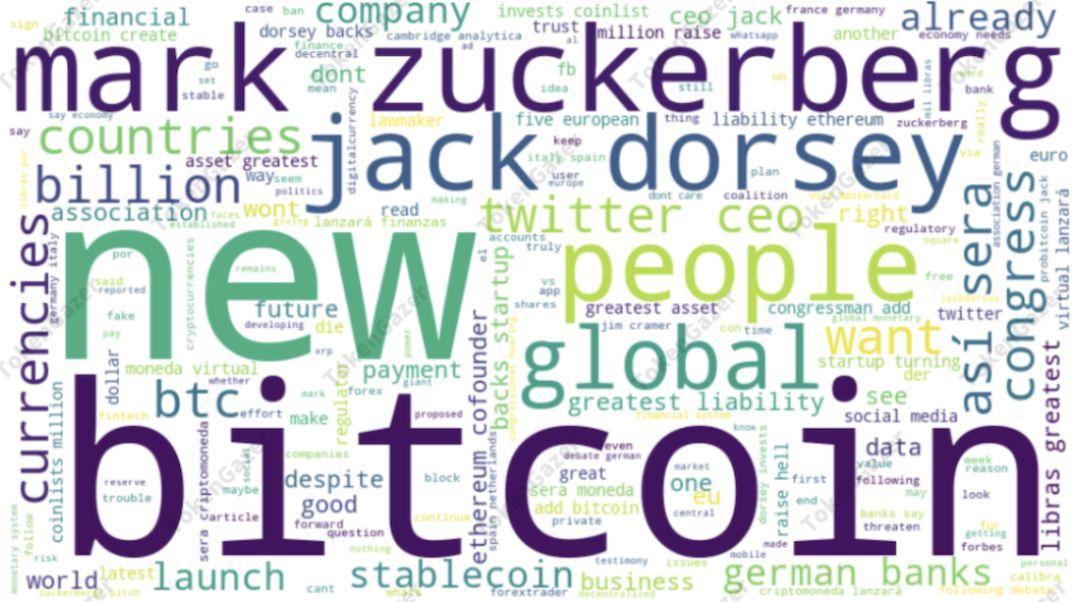

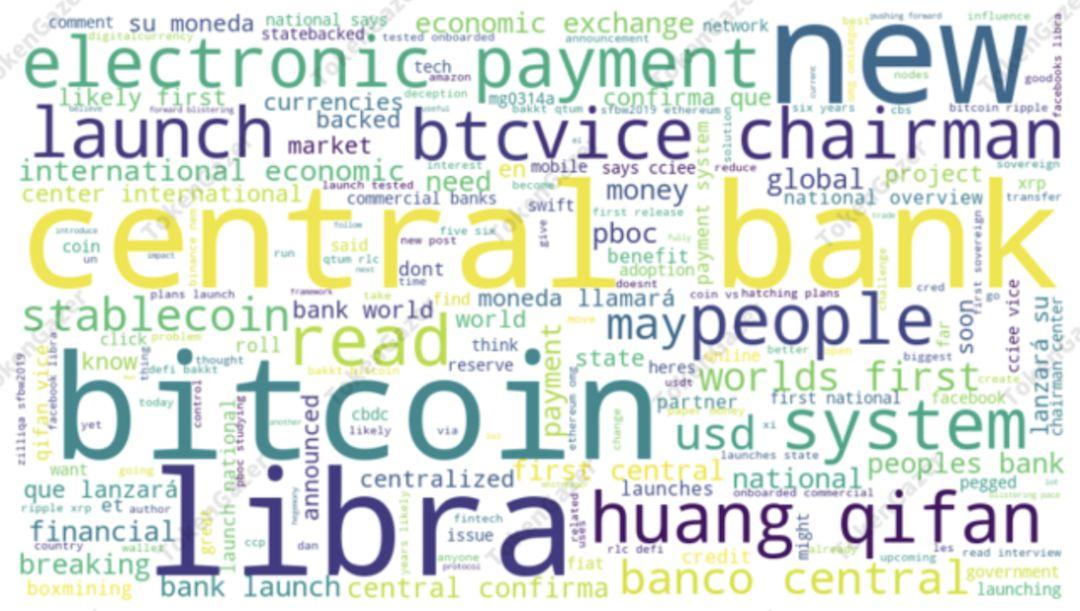

Libra 词云:

在样本中 35% 的人对 Facebook Libra 持有积极态度,49% 的人保持中立,剩余 16% 的人持消极态度。相比于 DCEP 的情绪分析结果,数据更为分散,态度更加两极分化。Libra 词云中,mark Zuckerberg 和 jack Dorsey 的名字尤为显眼,New、global 也为高频词。

二、央行数字货币 DCEP

DCEP,全称 Digital Currency Electronic Payment,意为数字货币和电子支付工具。

DCEP 的发行机制

与 Libra 采用一篮子货币作为价值支撑的发行不同,DCEP 是人民币纸钞和硬币的完全替代,具有其功能和属性。

央行对 DCEP 的定义是,具有价值特征的数字支付工具。所谓具有价值特征,简单而言就是,不需要账户就能够实现价值转移。和纸钞一样,DCEP 不需要账户就可以进行支付、转账等价值转移行为。

DCEP 属于法定货币,具有无限法偿性——根据《中华人民共和国人民币管理条例》,任何单位和个人不得以格式条款、通知、声明、告示等方式拒收人民币——任何单位和个人都不能拒绝接受 DCEP。

中国人民银行数字货币研究所所长穆长春在其得到课程中表示,DCEP 的投放过程跟纸钞一样。纸钞的投放过程是,人民银行印出来以后,商业银行给人民银行缴纳货币发行基金,然后把纸钞运走,运到网点,然后人民去网点兑换现钞。数字货币的兑换依然会保持这种结构:商业银行在中央银行开户,按照百分之百全额缴纳准备金,个人和企业通过商业银行或商业机构开立数字钱包。

对于用户而言,他甚至不需要跑到商业银行去,只要下载一个钱包 App,注册一下就可以使用了——可以接收别人的付款,也可以绑定银行卡兑换数字货币。

在此过程中 DCEP 进行的是 M0 替代,也就是纸钞的替代,不能是 M1 和 M2,这意味着公众所持有的央行数字货币依然是中央银行负债,由中央银行进行信用担保,具有法偿性。

DCEP 的双层运营体系

人民银行发行数字货币是一个非常复杂的工程,中国幅员辽阔,人口众多,各地经济发展、资源禀赋和人口情况都相差较大,为了应对这种多样性和复杂性,DCEP 采用双层的运营体系。

DCEP 运营体系的上层是央行对商业银行,下层是商业银行或商业机构对公众。采用双层运营体系,有助于充分调动市场的积极性,用市场机制来实现资源配置,调动商业银行和商业机构的积极性,发挥社会力量。

双层运营体系不仅适用于 DCEP 的兑换本身,还适用于技术路线的研发。人民银行对 DCEP 的技术路线是开放的,不会干预商业机构的技术路线选择。只要满足央行并发量、客户体验、技术规范的要求,商业机构可以采用任何技术路线,如采用区块链技术等。人民银行是技术中性的,且无论商业机构采用哪种技术路线,央行都能适应。

该运营体系能够通过「赛马机制」的竞争选优来实现系统优化,共同开发,共同运营,有利于整合资源,也有利于促进创新。除此之外,该体系还可以让 DCEP 借助商业机构的力量进行推广。

截止 2018 年,支付宝已经可以在 200 个国家和地区使用;支持美元、英镑等 20 余种货币的直接交易;可以在全球主要 38 个国家和地区跨境支付。而微信支付也正在快速扩张,截止 2018 年 3 月,已经合规地接入 49 个国家和地区,可以在 20 个国家和地区跨境交易,支并持 16 种货币直接交易。双层运营体系可以让支付宝和微信支付可以成为 DCEP 在全球自由流动的最佳途径,很好的为 DCEP 成为世界货币提供助力。

另一方面,双层运营体系还可以避免金融脱媒。如果人民银行采用单层的运营体系,即人民银行直接向公众发行数字货币,人民银行将会成为商业银行的直接竞争者。这种情况下,人民银行可以替代商业银行做所有金融业务。但这是不现实的,人民银行无法应对所有复杂的局面。

虽然 DCEP 采用双层运营架构使得人民银行不会与商业银行以及支付宝、微信支付等商业机构进行直接竞争,但 DCEP 的推出无疑会加强人民银行对货币流通的控制权,另外防范的是其更高的安全性和便捷性,以及更广泛的使用场景(如可在无网情况下进行转账)可能会导致商业银行的「存款搬家」,而这会影响金融体系的稳定性。

为此,央行会对 DCEP 施加使用限制,增加银行存款兑换 DCEP 的 成本和制度摩擦。另外,为了引导持有人将 DCEP 用于零售业务场景,央行也可能采取相应措施。这些措施可能包括:

时间、金额限制。央行可能根据 DCEP 账户的不同级别设定交易限额和余额限制,也可 能设置每日及每年累计交易限额,并规定大额预约兑换。

交易费用限制。必要时,央行可能对 DCEP 的兑换实现分级收费,对于小额、低频的兑换可不收费,对于大额、高频兑换和交易收取较高费用。

这些措施还可以在反洗钱方面发挥作用。

DCEP 的监管

公众是有匿名支付的需求的,以往的纸钞能够满足公众匿名需求,但现在的电子支付工具不能满足匿名需求——互联网支付、银行卡支付都是跟传统银行账户体系紧紧绑定的,是与账户紧耦合的方式。

目前 DCEP 关于账户耦合方式的信息尚不清晰,根据中国人民银行副行长范一飞之前的讲话,DCEP 可能采取账户松耦合形式。如果 DCEP 基于账户松耦合形式,他将使交易环节对账户的依赖程度大为降低甚至无需账户,既能保持现钞的属性和主要的价值特征,又能满足公众便携和匿名的要求。

在此情况下,在便利公众的支付的同时,DCEP 还需要要保持一个平衡,即不能便利犯罪。在匿名性上,央行数字货币必须实现可控匿名,只对央行这一第三方披露交易数据。原因是, 如果没有交易第三方匿名,会泄露个人信息和隐私;但如果允许实现完全的第三方匿名,会助长犯罪,如逃税、恐怖融资和洗钱等犯罪行为。

在 DCEP 采用松耦合账户体系的情况下,人民银行可要求运营机构每日将交易数据异步传输至央行,既便于央行掌握必要的数据以确保审慎管理和反洗钱等监管目标得以实现,也能减轻商业机构的系统负担。人民银行可以使用大数据的方式进行反洗钱、反逃税、反恐怖融资这些工作。也就是说,虽然普通的交易是匿名的,但是根据行为特征的大数据分析,人民银行能够锁定个人洗钱行为和真实身份。

另外,出于反洗钱的考虑,人民银行会对 DCEP 的使用进行限制,除了上文提到的对时间、金额、交易费用限制的限制外,穆长春表示人民银行对数字钱包也是有分级和限额安排的。比如无身份认证的钱包只能满足日常小额支付需求;但绑定身份证或银行卡,就可以获得更高级别的钱包;到柜台面签可能获得没有限额的钱包。

DCEP 的技术架构

DCEP 采用混合架构,但如前所述,DCEP 的混合架构不预设任何技术路线。

穆长春表示,「目前属于一个赛马状态,几家指定运营机构采取不同的技术路线做 DCEP 的研发,谁的路线好,谁最终会被老百姓接受、被市场接受,谁就最终会跑赢 比赛。所以这是市场竞争选优的过程。」

目前各机构采用的技术路线并没有太多信息披露。不过值得一提的是,由于 DCEP 高并发的要求(每秒交易笔数至少要达到 30 万笔 / 秒),DCEP 在双层运营体系的人民银行层并未采用区块链技术,当前的区块链技术在性能上无法满足这种高并发要求。但对于区块链技术中常见的可以自动执行协议的智能合约功能,范一飞指出,有利于货币职能的智能合约可以考虑,但对超出货币职能的智能合约应持审慎态度。

DCEP 的社交媒体反应

我们以「DCEP」为关键词在 Twitter 中收集了最新的 500 条推文,经过数据过滤后,得到以下分析数据。

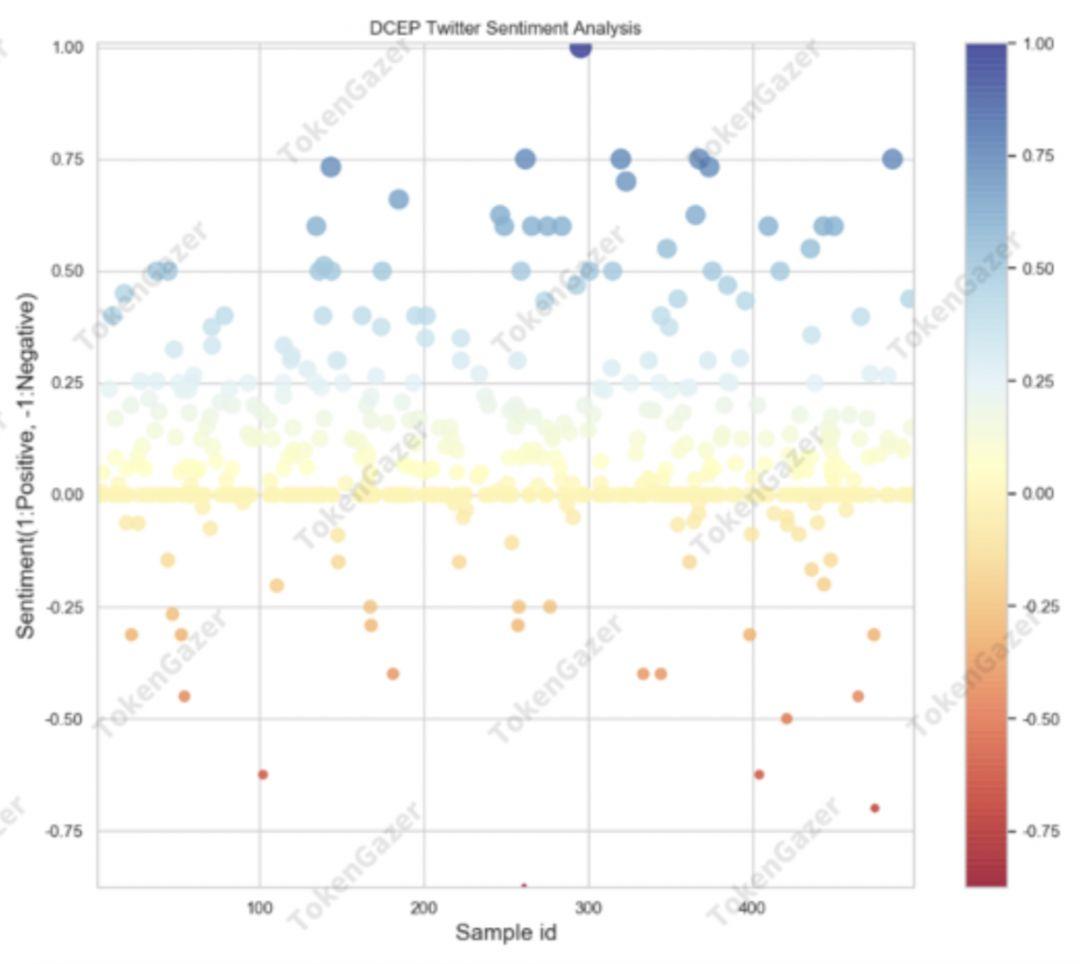

DCEP Twitter 情绪分析

DCEP Twitter 词云

情绪分析结果表明,样本数据中,53% 的人对央行 DCEP 持有积极态度,36% 的人保持中立,剩余 11% 的人持消极态度。通过 Twitter 词云可以观察到 , 当人们谈及 DCEP 时,倾向于把它和 bitcoin、Libra、stablecoin 联系在一起。New、worlds first 经常用于形容 DCEP。同时 btcvice 也是出现的高频词。

其他国家数字货币一览

加密货币研究机构 The Block 对 60 多个国家的中央银行进行了考察,有 18 家已公开宣布了国家发行的数字货币的开发或试点计划。其中最早的例子之一是厄瓜多尔的数字货币,该货币于 2014 年宣布,并于 2015 年正式推出。根据研究机构 Cato Institute 的说法,由于用户和付款量的缺乏,厄瓜多尔的数字货币项目最终于 2018 年关闭。

在上面图表中可以看到,至少有五个国家 / 中央银行宣布并发行了自己的数字货币。其余 13 家正在开发或与第三方区块链软件提供商一起启动试点计划。上面图表中不包含宣布「正在考虑」发行数字货币或「正在研究」数字货币的国家。

三、总结

Libra 的发行机制,成员组成,面向全球化的客户等让各界对 Libra 在金融稳定和公共政策,治理,反洗钱,运营稳定性等各个方面收到来自全球监管机构的多方面质疑,其进展收到重大挫折;相反中国央行的 DCEP 在货币政策,监管框架方面较为清晰,表现在社交媒体上,对于 Libra 的评价较为负面,而对 DCEP 则相对正面。

从当前全球支付的基础设施和业务实际情况来看,面向全球性市场的独立架构的新兴支付和转账系统上几乎为空白,受限于复杂的国际监管和各国差异巨大的法律框架,当前跨境支付转账和清算仍旧依赖支持美元全球清算的 FEDWIRE (联邦电子资金转账系统)和 CHIPS (清算所同业支付清算系统)。仅有部分去中心化的分布式账本技术如比特币,以太坊等应用于少数边缘场景和业务。能够有效提升当前国际转账和清算效率的新基础设施将是巨大蓝海。

Facebook 和 Libra 成员全球的客户基础是 Libra 充当这个全新国际基础设施的强力后盾。反观 DCEP 和中国的支付业务和区块链基础设施,全球化客户群体相对较少。DCEP 的国际化路径并不清晰,也许只有在不断前行中探索国际化的道路。 查看全部

一、Libra 拉开序幕

Libra 的使命是建立一套简单的、无国界的货币和为数十亿人服务的金融基础设施。Libra 由三个部分组成,它们将共同作用,创造一个更加普惠的金融体系:

它建立在安全、可扩展和可靠的区块链基础上;

它以赋予其内在价值的资产储备为后盾;

它由独立的 Libra 协会管理,该协会的任务是促进此金融生态系统的发展。

时间表:

Facebook 正式宣布 Libra 以来,因其广泛的用户基础、潜在的金融影响,引发了对于全球稳定币的巨大讨论,其中顾虑主要可以归纳如下:

发行机制和价格稳定机制

数字货币稳定币的发行方式主要有三种:1)基于某种锚定的流动资产的面值发行;2)作为 ETF (交易所交易基金)的份额发行;3)基于发行者自身的信用背书。Libra 最初的计划是基于一篮子稳定资产:美元、欧元、英镑、日元、新加坡元等。但 Marcus 此前表示 Facebook 的加密货币计划 Libra 将有可能创建多种基于单一法币(细分为美元稳定币、欧元稳定币以及英镑稳定币等)的加密货币,而不是最初计划的基于一篮子货币。

从监管的反馈,包括 G7 对于 GSC (全球稳定币)的意见来看,稳定币的机制必须保证公平透明的定价机制和二级市场操作。这包括在二级市场以何种方式采用做市商保障流通性和价格的稳定。Libra 采用一篮子稳定资产的设计,可能还会面临其资产组合再平衡时出现的超前交易(front running),投机和套利机会,以及潜在的利益冲突等问题。

按照《Libra 白皮书》,用户支付的法币将投资于「一系列低波动性资产,包括由稳定且信誉良好的中央银行提供的现金和政府货币证券」。但是用户并不能享受到 Libra 投资资产产生的利息,储备资产的利息回报将会「首先用于支付协会的运营开支」,随后将用于「向 Libra 投资代币的早期投资者支付初始投资的分红」。

因为全球经济始终处于通胀状态,而持有 Libra 并不能享受到利息,长期持有 Libra 则会导致资产购买力的下降,并不是一个明智的选择。但由于 Libra 采用 100% 的准备金制度,持有资产价值相对稳定,这样的性质会使得 Libra 在一些社会动荡、货币贬值的国家得到应用,甚至替代部分法币的作用。同时,持有 Libra 代币也将享受到诸多好处,比如便捷的在线支付、廉价的跨境转账等。

从信用体系角度来看,Libra 的储备资产中法定货币存款部分相对个人用户存款风险更高,因为按照 FDIC 美国联邦存款保险条例,每一银行每一存款人普通账户收到美联储 25 万美元的完全无风险保险额度,而 Libra 的存款将不得不承受到银行本身信用风险。

Libra 进展

自从今年六月 Libra 项目官方公告发布到目前为止,开发人员已经发布了多个区块链浏览器,比如 Libranaut、Libraview、Librabrowser 以及 Libexplorer 等;有的项目还把 Libra 测试网整合到了他们的钱包里,比如 ZenGo。此外,我们还看到了其他区块链项目将 Move 编程语言集成到了自己的系统中,比如 Solana。

稳定的技术开发进展,以及公开透明的对话,是开发人员对 Libra 项目越来越感兴趣的两个关键要素。随着 Libra Core 一步步向主网迈进,其发展路线图也有了一系列更新。

上图:Libra 主网里程碑

测试网后续工作

Libra 之所以要启动测试网,主要目的就是为了使开发团队可以更轻松地排除故障、诊断并解决软件极端情况,从而快速改进 Libra Core。测试网具有一系列 Libra 网络功能,也为开发人员提供了早期访问服务。在第一个里程碑阶段,Libra 协会预计将邀请 5 个合作伙伴在网络上部署完整节点,并且会在第四个里程碑阶段推出 Libra 主网,Libra 协会预计届时会有 100 个合作伙伴运行 Libra 节点。

Libra Pre-Mainnet

随着 Libra 项目朝着主网里程碑迈进,有必要一边让测试网继续运行,一边让更多节点联机。为了实现这项工作,Libra 团队创建了一个称为「Pre-Mainnet」的暂存主网环境。现阶段,只有合作伙伴节点可以访问 Pre-Mainnet,并允许它们彼此连接。少数合作伙伴已经部署了节点,彼此之间也可支持通信。Libra 预计不久之后会有更多合作伙伴上线,并确保 Libra 网络在正式打开访问全新之前可以满足严格的性能基准和整体系统稳定性要求。

Libra 治理

Libra 采用一个由多元化的独立成员构成的监管实体,这个监管实体作为一家注册在瑞士日内瓦的非营利性机构存在。这个实体同时负责 Libra 储备的管理。Facebook 自身的 Calibra 作为 Libra 的会员之一,参与 Libra 的治理。其多元化,全球化的成员身份,为 Libra 带来一系列挑战。

从表面看,Libra 协会的是一个去中心化的组织,但实际上很多成员都与 Facebook 保持着良好的关系,而且各个成员都把自己的责任主体与 Libra 分开来。Facebook 的目标是发展 100 个成员,这些成员分布在不同的地区,除了公司之外还应包括非营利性组织和学术机构。Facebook 将在 2019 年结束前保持对 Libra 协会的领导角色,但协会通过投票享有最终决策权。理事会由协会成员的代表组成,再由理事会选举产生董事会。

成员身份和权力义务的明确性。Libra 的创始会员来自多个国家和行业,不同的业务线和在金融体系中的位置决定了各会员诉求不尽相同。Facebook 一再强调自己仅仅是 Libra 成员的一席,但是从两次美国听证会就可以看出,Facebook 在整个项目中毫无疑问的承担起领导的地位,这种实际身份上的差异,如何表达在权力和治理的过程中,是让美国政界感到不舒服的问题之一。

对于公共政策影响

稳定币本身的资产构造,使用方法等将对主要使用国家的货币政策等产生深远的影响。

Libra 目前的设计由一篮子资产构成,那么 Libra 本身的利息将受到其一篮子资产本身的利息结构影响。假如一国货币未能成为 Libra 一篮子资产的一部分,亦或占比很小,而该国又是 Libra 的主要使用国,那么该国货币政策的调整,央行利率的调整和传导将不可避免面临失效的可能性。

这种情况会在所在国本身货币和汇率水平较不稳定的地区更加严重。TokenGazer 针对比特币 Google 搜索指数的研究(详见《TokenGazer | 搜索指数分析:比特币可能是一种「相对的避险资产」》)表明,在货币贬值较为严重,经济稳定性较低的国家,对于比特币的搜索和兴趣指数较高,当一国明显的表现出货币贬值的趋势时,该国(地区)的比特币搜索指数通常会出现较大幅度的上涨。这种表现在比特币上的搜索特性,非常有可能同样出现在全球性的稳定币上。

对于稳定币采用单一主权国家货币的情形,在该主权货币的所在国,如中国之与央行数字货币 DCEP,则没有货币政策传导失效的影响,但是同样可能会面临金融脱媒,货币乘数失效的可能性,因此 DCEP 采取双层治理架构。当用户将银行存款兑换成 DCEP 的时候,用户资产端减记银行存款,持牌银行负债端减记用户银行存款,资产端减记备付金,央行负债端增加 DCEP,就整体的表内资产来讲是一个缩表的过程。这个过程对于金融的整体影响还未能非常清晰的分析明确。

用户购买 Libra 的资金流向和 DCEP 将显著不同,Libra 更可能是银行账户内不同账户之间的资产转移,但是极有可能出现一个趋势是银行的主要储户从个人转变为机构,因个人账户向机构账户转入法币,兑换成 Libra。这种变化同样将对客户粘性,对于利息变化的敏感度的不同等因素造成对银行商业模式和盈利方式可能出现的巨大影响和转变。

监管

Libra 定位为全球稳定币,从 G7,美国政府,以及成员业务以及所在国等角度 Libra 面临着多维度的监管环境:

因为 Libra 的一篮子资产设置使得 Libra 的发行类似于 ETF,并且 Libra 本身储备资产的管理方式,风险控制,以及潜在的追求盈利模式和资产安全的冲突,让美国证监会(SEC)对 Libra 保持高度关注;

Libra 作为全球稳定币,将极有可能在国际转账支付中扮演着重要角色,一系列现有标准和监管实践适用于 Libra:CPMI-IOSCO《金融市场基础设施原则》宣扬安全和稳定的支付和清算环境,多边市场和参与方的风险量化,金融市场基础设施的网络安全等,都将对 Libra 参与方产生影响;

FATF 反洗钱金融行动特别工作组提供了一个打击洗钱、恐怖主义相关的金融活动,以及其他非法金融活动的有效框架,FATF 同样针对数字货币的服务提供商提出了全球统一的监管标准;

巴塞尔银行监管委员会同样对于数字货币资产开展系一列工作,其中包括持续的评估银行对于加密货币资产的服务和风险暴露等;

金融稳定局 FSB 更将和多个独立的监管主体合作,检查目前监管系统在面对数字货币及全球稳定币可能存在的漏洞。

各个 Libra 成员因其本身的业务和国家不同,包括支付,托管,等方面可能面临的业务发展所在国和特定行业的监管要求。

各个国家对 Libra 也持不同的观点:

G7 轮值主席国法国已要求欧洲央行执委科尔成立 G7 特别小组,深入研究类似 Libra 这样的加密货币和数字币。

在 G7 财长和央行行长会议期间,法国财长勒梅尔(Bruno Le Maire)表示,「各个国家的主权不能受到危害。近期宣布将推出的 Libra 显然是与会者的关切重点之一,大家一致认同有必要赶快采取行动。」

德国财长肖尔茨(Olaf Scholz)表示, Facebook 计划「的考虑似乎并不周详,」也存在数据安全问题。「我相信我们必须迅速采取行动,(Libra)不能在没有解决所有法律和监管问题的情况下继续推进。」

日本央行行长黑田东彦表示,如果 Libra 要在全球范围内得到使用,各国必须寻求达成全球协调反应机制。这不是仅凭 G7 央行就可以展开讨论的事情。

美国方面,美联储主席鲍威尔在美国国会货币政策半年期听证会上表示,美联储支持负责任和合规的创新,但 Libra 引发了许多关于隐私、洗钱、消费者保护和金融稳定的严重问题。如果没有解决这些问题,他不认为该项目可以推进。鲍威尔同时提到,美联储已经建立了一个工作组来跟踪该项目,并正在与全球其他中央银行进行协调。

美国总统特朗普称不受监管的加密资产可能便利非法行为,包括毒品交易和其他非法活动。如果 Facebook 和其他公司想成为银行,就必须寻求一张新银行执照、并像其他银行一样受到所有银行业法规的约束。

俄罗斯财政部副部长 Alexei Moisseev 表示,俄罗斯财政部不会对 Libra 做特殊规定。「没有人会禁止它。另一方面,在俄罗斯,任何形式的加密货币都不会成为法定货币。卢布是我们的国家货币,所有操作都应使用卢布。相反,加密货币将具有与外币类似的地位。人们可以购买、出售、保存它,但不能用它来支付。」总之就是,不禁止 Libra,Libra 在俄罗斯有类似外币的地位,但不能用于支付。

欧洲央行执委莫尔许称 Libra 可能会降低欧洲央行对欧元的控制,削弱货币政策的传导,减少欧元的国际影响力,具体要看 Libra 受到许可的程度以及欧元在 Libra 储备中的权重。

2019 年 9 月,德国、法国对 Libra 近似于禁止的态度对 Libra 的影响很大。法国经济和财政部长 Bruno Le Maire 谈到 Libra 时表示,他们不会允许 Libra 在欧洲发展。德国财政部长 Olaf Scholz 在柏林的一场小组讨论会上表示,Facebook 的加密货币 Libra 会被明确否决,他还指出「我们不能接受人任何平行货币。」同时,据称德国监管机构目前正与欧洲和其他国际盟友合作,「确保稳定币不会取代法定货币」。

社交

在 Twitter 中我们以「Facebook Libra」为关键词,收集最新的 500 条推文。经过数据过滤后,得到以下分析数据。

Libra Twitter 情绪分析:

Libra 词云:

在样本中 35% 的人对 Facebook Libra 持有积极态度,49% 的人保持中立,剩余 16% 的人持消极态度。相比于 DCEP 的情绪分析结果,数据更为分散,态度更加两极分化。Libra 词云中,mark Zuckerberg 和 jack Dorsey 的名字尤为显眼,New、global 也为高频词。

二、央行数字货币 DCEP

DCEP,全称 Digital Currency Electronic Payment,意为数字货币和电子支付工具。

DCEP 的发行机制

与 Libra 采用一篮子货币作为价值支撑的发行不同,DCEP 是人民币纸钞和硬币的完全替代,具有其功能和属性。

央行对 DCEP 的定义是,具有价值特征的数字支付工具。所谓具有价值特征,简单而言就是,不需要账户就能够实现价值转移。和纸钞一样,DCEP 不需要账户就可以进行支付、转账等价值转移行为。

DCEP 属于法定货币,具有无限法偿性——根据《中华人民共和国人民币管理条例》,任何单位和个人不得以格式条款、通知、声明、告示等方式拒收人民币——任何单位和个人都不能拒绝接受 DCEP。

中国人民银行数字货币研究所所长穆长春在其得到课程中表示,DCEP 的投放过程跟纸钞一样。纸钞的投放过程是,人民银行印出来以后,商业银行给人民银行缴纳货币发行基金,然后把纸钞运走,运到网点,然后人民去网点兑换现钞。数字货币的兑换依然会保持这种结构:商业银行在中央银行开户,按照百分之百全额缴纳准备金,个人和企业通过商业银行或商业机构开立数字钱包。

对于用户而言,他甚至不需要跑到商业银行去,只要下载一个钱包 App,注册一下就可以使用了——可以接收别人的付款,也可以绑定银行卡兑换数字货币。

在此过程中 DCEP 进行的是 M0 替代,也就是纸钞的替代,不能是 M1 和 M2,这意味着公众所持有的央行数字货币依然是中央银行负债,由中央银行进行信用担保,具有法偿性。

DCEP 的双层运营体系

人民银行发行数字货币是一个非常复杂的工程,中国幅员辽阔,人口众多,各地经济发展、资源禀赋和人口情况都相差较大,为了应对这种多样性和复杂性,DCEP 采用双层的运营体系。

DCEP 运营体系的上层是央行对商业银行,下层是商业银行或商业机构对公众。采用双层运营体系,有助于充分调动市场的积极性,用市场机制来实现资源配置,调动商业银行和商业机构的积极性,发挥社会力量。

双层运营体系不仅适用于 DCEP 的兑换本身,还适用于技术路线的研发。人民银行对 DCEP 的技术路线是开放的,不会干预商业机构的技术路线选择。只要满足央行并发量、客户体验、技术规范的要求,商业机构可以采用任何技术路线,如采用区块链技术等。人民银行是技术中性的,且无论商业机构采用哪种技术路线,央行都能适应。

该运营体系能够通过「赛马机制」的竞争选优来实现系统优化,共同开发,共同运营,有利于整合资源,也有利于促进创新。除此之外,该体系还可以让 DCEP 借助商业机构的力量进行推广。

截止 2018 年,支付宝已经可以在 200 个国家和地区使用;支持美元、英镑等 20 余种货币的直接交易;可以在全球主要 38 个国家和地区跨境支付。而微信支付也正在快速扩张,截止 2018 年 3 月,已经合规地接入 49 个国家和地区,可以在 20 个国家和地区跨境交易,支并持 16 种货币直接交易。双层运营体系可以让支付宝和微信支付可以成为 DCEP 在全球自由流动的最佳途径,很好的为 DCEP 成为世界货币提供助力。

另一方面,双层运营体系还可以避免金融脱媒。如果人民银行采用单层的运营体系,即人民银行直接向公众发行数字货币,人民银行将会成为商业银行的直接竞争者。这种情况下,人民银行可以替代商业银行做所有金融业务。但这是不现实的,人民银行无法应对所有复杂的局面。

虽然 DCEP 采用双层运营架构使得人民银行不会与商业银行以及支付宝、微信支付等商业机构进行直接竞争,但 DCEP 的推出无疑会加强人民银行对货币流通的控制权,另外防范的是其更高的安全性和便捷性,以及更广泛的使用场景(如可在无网情况下进行转账)可能会导致商业银行的「存款搬家」,而这会影响金融体系的稳定性。

为此,央行会对 DCEP 施加使用限制,增加银行存款兑换 DCEP 的 成本和制度摩擦。另外,为了引导持有人将 DCEP 用于零售业务场景,央行也可能采取相应措施。这些措施可能包括:

时间、金额限制。央行可能根据 DCEP 账户的不同级别设定交易限额和余额限制,也可 能设置每日及每年累计交易限额,并规定大额预约兑换。

交易费用限制。必要时,央行可能对 DCEP 的兑换实现分级收费,对于小额、低频的兑换可不收费,对于大额、高频兑换和交易收取较高费用。

这些措施还可以在反洗钱方面发挥作用。

DCEP 的监管

公众是有匿名支付的需求的,以往的纸钞能够满足公众匿名需求,但现在的电子支付工具不能满足匿名需求——互联网支付、银行卡支付都是跟传统银行账户体系紧紧绑定的,是与账户紧耦合的方式。

目前 DCEP 关于账户耦合方式的信息尚不清晰,根据中国人民银行副行长范一飞之前的讲话,DCEP 可能采取账户松耦合形式。如果 DCEP 基于账户松耦合形式,他将使交易环节对账户的依赖程度大为降低甚至无需账户,既能保持现钞的属性和主要的价值特征,又能满足公众便携和匿名的要求。

在此情况下,在便利公众的支付的同时,DCEP 还需要要保持一个平衡,即不能便利犯罪。在匿名性上,央行数字货币必须实现可控匿名,只对央行这一第三方披露交易数据。原因是, 如果没有交易第三方匿名,会泄露个人信息和隐私;但如果允许实现完全的第三方匿名,会助长犯罪,如逃税、恐怖融资和洗钱等犯罪行为。

在 DCEP 采用松耦合账户体系的情况下,人民银行可要求运营机构每日将交易数据异步传输至央行,既便于央行掌握必要的数据以确保审慎管理和反洗钱等监管目标得以实现,也能减轻商业机构的系统负担。人民银行可以使用大数据的方式进行反洗钱、反逃税、反恐怖融资这些工作。也就是说,虽然普通的交易是匿名的,但是根据行为特征的大数据分析,人民银行能够锁定个人洗钱行为和真实身份。

另外,出于反洗钱的考虑,人民银行会对 DCEP 的使用进行限制,除了上文提到的对时间、金额、交易费用限制的限制外,穆长春表示人民银行对数字钱包也是有分级和限额安排的。比如无身份认证的钱包只能满足日常小额支付需求;但绑定身份证或银行卡,就可以获得更高级别的钱包;到柜台面签可能获得没有限额的钱包。

DCEP 的技术架构

DCEP 采用混合架构,但如前所述,DCEP 的混合架构不预设任何技术路线。

穆长春表示,「目前属于一个赛马状态,几家指定运营机构采取不同的技术路线做 DCEP 的研发,谁的路线好,谁最终会被老百姓接受、被市场接受,谁就最终会跑赢 比赛。所以这是市场竞争选优的过程。」

目前各机构采用的技术路线并没有太多信息披露。不过值得一提的是,由于 DCEP 高并发的要求(每秒交易笔数至少要达到 30 万笔 / 秒),DCEP 在双层运营体系的人民银行层并未采用区块链技术,当前的区块链技术在性能上无法满足这种高并发要求。但对于区块链技术中常见的可以自动执行协议的智能合约功能,范一飞指出,有利于货币职能的智能合约可以考虑,但对超出货币职能的智能合约应持审慎态度。

DCEP 的社交媒体反应

我们以「DCEP」为关键词在 Twitter 中收集了最新的 500 条推文,经过数据过滤后,得到以下分析数据。

DCEP Twitter 情绪分析

DCEP Twitter 词云

情绪分析结果表明,样本数据中,53% 的人对央行 DCEP 持有积极态度,36% 的人保持中立,剩余 11% 的人持消极态度。通过 Twitter 词云可以观察到 , 当人们谈及 DCEP 时,倾向于把它和 bitcoin、Libra、stablecoin 联系在一起。New、worlds first 经常用于形容 DCEP。同时 btcvice 也是出现的高频词。

其他国家数字货币一览

加密货币研究机构 The Block 对 60 多个国家的中央银行进行了考察,有 18 家已公开宣布了国家发行的数字货币的开发或试点计划。其中最早的例子之一是厄瓜多尔的数字货币,该货币于 2014 年宣布,并于 2015 年正式推出。根据研究机构 Cato Institute 的说法,由于用户和付款量的缺乏,厄瓜多尔的数字货币项目最终于 2018 年关闭。

在上面图表中可以看到,至少有五个国家 / 中央银行宣布并发行了自己的数字货币。其余 13 家正在开发或与第三方区块链软件提供商一起启动试点计划。上面图表中不包含宣布「正在考虑」发行数字货币或「正在研究」数字货币的国家。

三、总结

Libra 的发行机制,成员组成,面向全球化的客户等让各界对 Libra 在金融稳定和公共政策,治理,反洗钱,运营稳定性等各个方面收到来自全球监管机构的多方面质疑,其进展收到重大挫折;相反中国央行的 DCEP 在货币政策,监管框架方面较为清晰,表现在社交媒体上,对于 Libra 的评价较为负面,而对 DCEP 则相对正面。

从当前全球支付的基础设施和业务实际情况来看,面向全球性市场的独立架构的新兴支付和转账系统上几乎为空白,受限于复杂的国际监管和各国差异巨大的法律框架,当前跨境支付转账和清算仍旧依赖支持美元全球清算的 FEDWIRE (联邦电子资金转账系统)和 CHIPS (清算所同业支付清算系统)。仅有部分去中心化的分布式账本技术如比特币,以太坊等应用于少数边缘场景和业务。能够有效提升当前国际转账和清算效率的新基础设施将是巨大蓝海。

Facebook 和 Libra 成员全球的客户基础是 Libra 充当这个全新国际基础设施的强力后盾。反观 DCEP 和中国的支付业务和区块链基础设施,全球化客户群体相对较少。DCEP 的国际化路径并不清晰,也许只有在不断前行中探索国际化的道路。

最全复盘:14小时前市场发生了什么,分析人士作何解读

市场 • xcong 发表了文章 • 2019-10-24 10:54

北京时间昨日(10月23日)20:41,比特币在短短一分钟内自7900美院附近快速跳水至7700美元以下,并在随后的三分钟时间里继续快速下跌,4分钟总跌幅近500美元,一度跌破7400美元整数一线,创近五个月新低。

发生了什么?

与这波久违的瞬时跳水行情相伴出现的是同样许久未见的成交量爆量表现。从多家头部交易所比特币1分钟的瞬时成交量表现来看,下破第一时间当根1分钟线成交量达到过去几个小时平均水平的十倍以上。而在这波放量下跌行情走出后,比特币过去24小时成交量也已经达到了过去30天平均日成交量的近两倍水平。

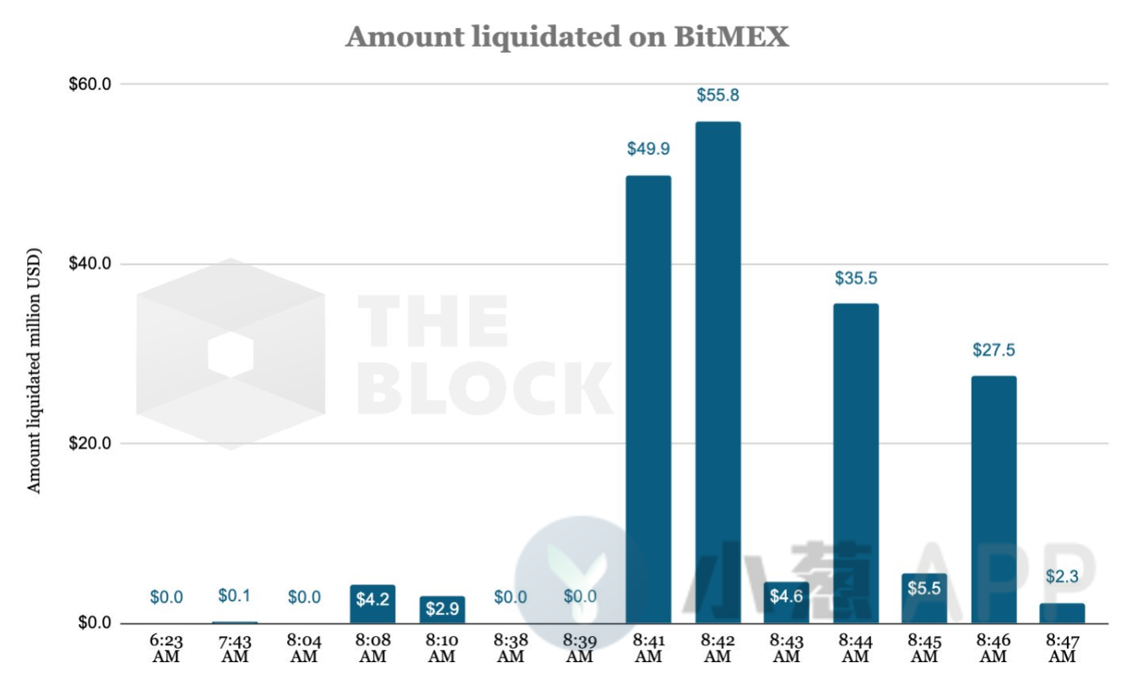

受价格异动影响,几大合约交易所普遍出现了高度集中的巨额爆仓状况,仅仅是Bitmex一家交易所,就在昨日20:41至20:47这短短六分钟内,有价值约1.81亿美元的比特币永续合约爆仓。

而据币Coin统计,在比特币出现跳水后的1小时时间里,几大合约交易所共新增2.7亿USDT的爆仓单,约合人民币19亿元。

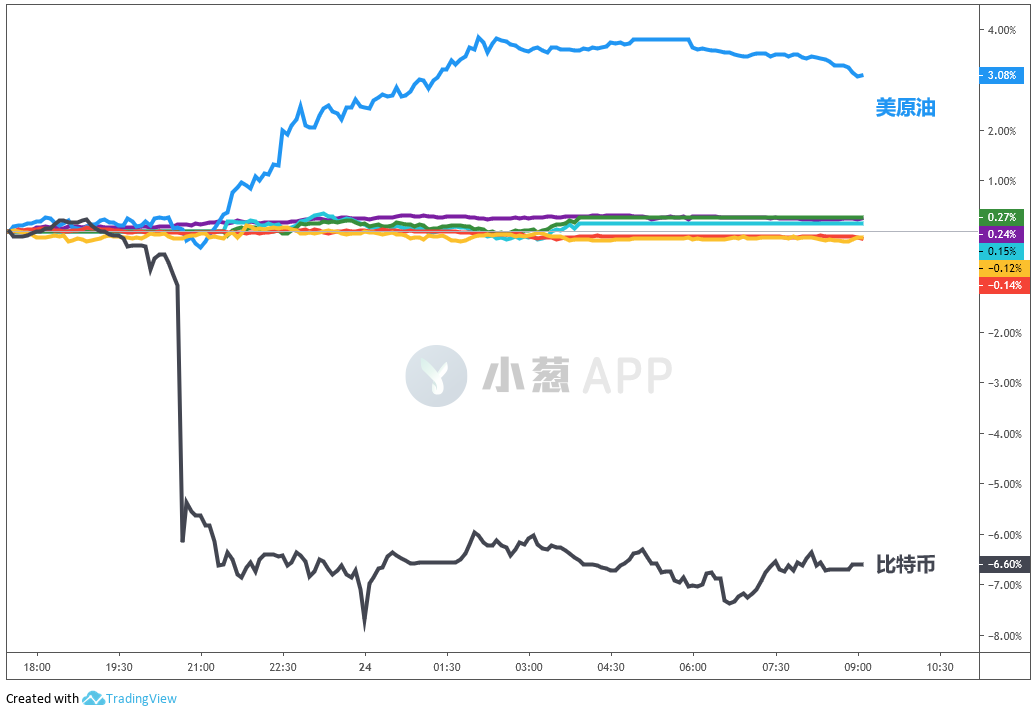

受比特币价格跳水带动,市值靠前的主流币种全线下跌,而且在这种比特币的剧烈单边行情面前,整个加密货币市场中的其他币种仍然没有展现出足够强的“抵抗”能力。虽然不同币种间联动性过强一直是加密货币市场被诟病的一个焦点问题,但是至少到今天为止,这个问题并没有得到有效解决。

不过需要注意的是,在昨晚比特币这波跳水的过程中,其他传统大类资产的波动并不明显,虽然隔夜特斯拉为代表的个别流量个股出现大幅上涨,但是美国三大股指、美元指数、日元、黄金等在昨日晚间都保持一个非常平稳的姿态运行。仅有原油价格出现了一些波动,但是油价的波动逻辑非常直观,科威特等主要产油国调降明年产能目标等消息对于价格构成了直接利好,而且原油的快速上涨节点与比特币下跌启动节点并不重合,所以我们完全可以认为隔夜比特币的波动为纯粹的“加密货币市场内生因素”所致,外部环境中并不存在有效的导向信息。

也许对于加密货币市场来说,寻找到特定时间段的焦点事件一直是一个很困难的事情,但是昨天晚上,这个问题却变得无比简单,因为昨晚真正的焦点并不存在任何争议,那就是扎克伯格出席关于Libra的美国国会听证会。不过考虑到扎克伯格的证词已经提前发布,而问答环节又是在北京时间昨晚22:30左右才开始进行,这意味着这个昨天晚间“唯一”的重大事件是在比特币跳水两小时后才正式发生的。由此可见,把比特币的破位下跌归结到这个事件本身并不够合理,而考虑到在听证会前市场的广泛预期是监管抵制态度并无松动,而扎克伯格能够实现绝地翻盘的难度相当之高,加之此前美国国会成员就曾把比特币当做打压Libra的主要“武器”,所以理论上的预期炒作方向对于比特币理应形成利好。

而也有一种声音猜测是谷歌“量子霸权”论文在顶级期刊《自然》杂志发表的消息重创了比特币价格。上个月谷歌研究人员在美国航天局NASA的网站刊登一篇量子霸权论文,之后迅速被撤回,而该论文于10月23日在全球顶级期刊《自然》杂志上被正式发表,论文标题为“使用可编程的超导处理器实现量子霸权”。不过需要注意的是,该消息在首度被爆出后第一时间对于比特币乃至整个加密货币市场的冲击其实非常有限,而把比特币的这波跳水归结到一个数周前已经公布的消息之上,难免过于牵强。

所以,我们有理由认为隔夜这波下跌,并非消息主导,更大程度上仍然是关键点位放量破位后市场压抑已久的情绪集中爆发以及大量合约持仓被强平引发所致,而关于7700支撑的重要性,小葱专栏“化简币市”在过去两周的解盘过程中已经多次强调,并已多次表示7700一旦遭到跌破后,下方更强支撑需下看至7300一线,而在多个头部交易所的行情中,隔夜比特币已经完成了这一既定目标的有效到位。

不过在下跌走出后不久,Byte Tree首席执行官James Bennet也给出了一个比较客观的解读,他认为此次比特币价格下跌是交易速度降低导致的。过去几周,随着USDT等稳定币交易量的增多,比特币交易速度明显放缓。最终,这种对比特币网络的低迷需求导致了最近比特币价格的下跌。目前,USDT的活跃度已经超过了BTC,这意味着市场在很大程度上取决于稳定币。

后市怎么看?

加密货币交易员DonAlt发推称,比特币已经跌破了过去30天走成的震荡箱体下沿,如若行情无法在短期内快速收复8000整数一线,那么后市将进一步走低,就现有的盘面信息来看,绝对不适合直接抄底买入。

加密货币交易员DonAlt发推称,如果7800美元的比特币无法说服投资者买入,那么投资者也并不会对7500美元的比特币产生兴趣,所以随着这波下跌行情走出,比特币跌至7200美元乃至更低看似已经仅存在时间上的问题了。即使短期内出现一定幅度的价格反弹,也并不应该视作是一个理想的买入机会,因为比特币想要实现中长期的止跌反转,一定要跌到能够让市场上那些大型投资者愿意买入的水平才行。

Forexlive分析师Greg Michalowski发文分析称,在不久前跌破了100及200小时均线粘合支撑后,昨晚比特币又进一步跌穿了上个月月底三波低点重叠对应的关键支撑位置,目前比特币已经彻底陷入了空方掌控之中。上方7700以及8000已经转化成为了短期的强阻力。而下方第一支撑看今年上半年上涨行情回调0.618对应的7231一线,一旦该支撑遭到进一步跌破,行情料将加速下探6600这一中期强支撑位置。

不过在这波急跌过后,市场上却并没有出现高度一致的继续看空状况。哈希派分析师Eric指出,昨日BTC大幅回车后最低跌至7333美元,不过目前周线已经触及到布林下轨,同时也接近了斐波那契0.618回撤点位,总体上看调整阶段已经接近尾声,7400美元下方支撑力量较强,下跌空间已经很小了,后续走势依旧偏向多头。

而Reddit ID为Papa_L0u的用户则在盘面以外寻找到了一个对比特币后市持看涨观点的理由,他表示,虽然价格下跌,但是哈希率仍在不断创造新高,这是一个看多的信号。

据小葱报道,BTC.com数据显示,北京时间今日05:42,比特币在区块高度600,768处调整挖矿难度至13.69 T,续刷新高,较10月10日增长5.25%。此外,比特币两周平均算力已经连续三次保持在90EH/s以上,不过过去两周平均算力为97.90EH/s,远高于10月10日时的两周平均算力(93.11 EH/s)。截至目前,比特币全网算力为101.65EH/s。

当然,市场上也有一些冷静思考的声音存在。市场分析师Joseph Young发推指出,很难衡量当下比特币是处在一个什么阶段。我们必须要承认,当前比特币已经自年内高点位置下跌了46%之多,不过换个角度来看,目前比特币的价格相比于今年年初的低点水平,仍然上涨了两倍有余。我们目前能够确认的只有一点,那就是在最近这波回调过后,市场关于数字货币的讨论热度确实有所下降,而这个现象也许更值得深思。

在这则推特的回复中,ID为Bitcoin Baba的用户也指出,比特币的谷歌搜索热度也已停滞不前(市场关注度确实出现了遇冷的迹象)。

链接:https://www.xcong.com/articles/3575107

来源:小葱APP 查看全部

北京时间昨晚20:41比特币突现崩盘式急跌,短短4分钟跌近500美元创出近五个月新低。这波下跌究竟有无外生因素主导?是否是消息炒作所致?...这篇最详尽的复盘相信能够帮助你找到答案。

北京时间昨日(10月23日)20:41,比特币在短短一分钟内自7900美院附近快速跳水至7700美元以下,并在随后的三分钟时间里继续快速下跌,4分钟总跌幅近500美元,一度跌破7400美元整数一线,创近五个月新低。

发生了什么?

与这波久违的瞬时跳水行情相伴出现的是同样许久未见的成交量爆量表现。从多家头部交易所比特币1分钟的瞬时成交量表现来看,下破第一时间当根1分钟线成交量达到过去几个小时平均水平的十倍以上。而在这波放量下跌行情走出后,比特币过去24小时成交量也已经达到了过去30天平均日成交量的近两倍水平。

受价格异动影响,几大合约交易所普遍出现了高度集中的巨额爆仓状况,仅仅是Bitmex一家交易所,就在昨日20:41至20:47这短短六分钟内,有价值约1.81亿美元的比特币永续合约爆仓。

而据币Coin统计,在比特币出现跳水后的1小时时间里,几大合约交易所共新增2.7亿USDT的爆仓单,约合人民币19亿元。

受比特币价格跳水带动,市值靠前的主流币种全线下跌,而且在这种比特币的剧烈单边行情面前,整个加密货币市场中的其他币种仍然没有展现出足够强的“抵抗”能力。虽然不同币种间联动性过强一直是加密货币市场被诟病的一个焦点问题,但是至少到今天为止,这个问题并没有得到有效解决。

不过需要注意的是,在昨晚比特币这波跳水的过程中,其他传统大类资产的波动并不明显,虽然隔夜特斯拉为代表的个别流量个股出现大幅上涨,但是美国三大股指、美元指数、日元、黄金等在昨日晚间都保持一个非常平稳的姿态运行。仅有原油价格出现了一些波动,但是油价的波动逻辑非常直观,科威特等主要产油国调降明年产能目标等消息对于价格构成了直接利好,而且原油的快速上涨节点与比特币下跌启动节点并不重合,所以我们完全可以认为隔夜比特币的波动为纯粹的“加密货币市场内生因素”所致,外部环境中并不存在有效的导向信息。

也许对于加密货币市场来说,寻找到特定时间段的焦点事件一直是一个很困难的事情,但是昨天晚上,这个问题却变得无比简单,因为昨晚真正的焦点并不存在任何争议,那就是扎克伯格出席关于Libra的美国国会听证会。不过考虑到扎克伯格的证词已经提前发布,而问答环节又是在北京时间昨晚22:30左右才开始进行,这意味着这个昨天晚间“唯一”的重大事件是在比特币跳水两小时后才正式发生的。由此可见,把比特币的破位下跌归结到这个事件本身并不够合理,而考虑到在听证会前市场的广泛预期是监管抵制态度并无松动,而扎克伯格能够实现绝地翻盘的难度相当之高,加之此前美国国会成员就曾把比特币当做打压Libra的主要“武器”,所以理论上的预期炒作方向对于比特币理应形成利好。

而也有一种声音猜测是谷歌“量子霸权”论文在顶级期刊《自然》杂志发表的消息重创了比特币价格。上个月谷歌研究人员在美国航天局NASA的网站刊登一篇量子霸权论文,之后迅速被撤回,而该论文于10月23日在全球顶级期刊《自然》杂志上被正式发表,论文标题为“使用可编程的超导处理器实现量子霸权”。不过需要注意的是,该消息在首度被爆出后第一时间对于比特币乃至整个加密货币市场的冲击其实非常有限,而把比特币的这波跳水归结到一个数周前已经公布的消息之上,难免过于牵强。

所以,我们有理由认为隔夜这波下跌,并非消息主导,更大程度上仍然是关键点位放量破位后市场压抑已久的情绪集中爆发以及大量合约持仓被强平引发所致,而关于7700支撑的重要性,小葱专栏“化简币市”在过去两周的解盘过程中已经多次强调,并已多次表示7700一旦遭到跌破后,下方更强支撑需下看至7300一线,而在多个头部交易所的行情中,隔夜比特币已经完成了这一既定目标的有效到位。

不过在下跌走出后不久,Byte Tree首席执行官James Bennet也给出了一个比较客观的解读,他认为此次比特币价格下跌是交易速度降低导致的。过去几周,随着USDT等稳定币交易量的增多,比特币交易速度明显放缓。最终,这种对比特币网络的低迷需求导致了最近比特币价格的下跌。目前,USDT的活跃度已经超过了BTC,这意味着市场在很大程度上取决于稳定币。

后市怎么看?

加密货币交易员DonAlt发推称,比特币已经跌破了过去30天走成的震荡箱体下沿,如若行情无法在短期内快速收复8000整数一线,那么后市将进一步走低,就现有的盘面信息来看,绝对不适合直接抄底买入。

加密货币交易员DonAlt发推称,如果7800美元的比特币无法说服投资者买入,那么投资者也并不会对7500美元的比特币产生兴趣,所以随着这波下跌行情走出,比特币跌至7200美元乃至更低看似已经仅存在时间上的问题了。即使短期内出现一定幅度的价格反弹,也并不应该视作是一个理想的买入机会,因为比特币想要实现中长期的止跌反转,一定要跌到能够让市场上那些大型投资者愿意买入的水平才行。

Forexlive分析师Greg Michalowski发文分析称,在不久前跌破了100及200小时均线粘合支撑后,昨晚比特币又进一步跌穿了上个月月底三波低点重叠对应的关键支撑位置,目前比特币已经彻底陷入了空方掌控之中。上方7700以及8000已经转化成为了短期的强阻力。而下方第一支撑看今年上半年上涨行情回调0.618对应的7231一线,一旦该支撑遭到进一步跌破,行情料将加速下探6600这一中期强支撑位置。

不过在这波急跌过后,市场上却并没有出现高度一致的继续看空状况。哈希派分析师Eric指出,昨日BTC大幅回车后最低跌至7333美元,不过目前周线已经触及到布林下轨,同时也接近了斐波那契0.618回撤点位,总体上看调整阶段已经接近尾声,7400美元下方支撑力量较强,下跌空间已经很小了,后续走势依旧偏向多头。

而Reddit ID为Papa_L0u的用户则在盘面以外寻找到了一个对比特币后市持看涨观点的理由,他表示,虽然价格下跌,但是哈希率仍在不断创造新高,这是一个看多的信号。

据小葱报道,BTC.com数据显示,北京时间今日05:42,比特币在区块高度600,768处调整挖矿难度至13.69 T,续刷新高,较10月10日增长5.25%。此外,比特币两周平均算力已经连续三次保持在90EH/s以上,不过过去两周平均算力为97.90EH/s,远高于10月10日时的两周平均算力(93.11 EH/s)。截至目前,比特币全网算力为101.65EH/s。

当然,市场上也有一些冷静思考的声音存在。市场分析师Joseph Young发推指出,很难衡量当下比特币是处在一个什么阶段。我们必须要承认,当前比特币已经自年内高点位置下跌了46%之多,不过换个角度来看,目前比特币的价格相比于今年年初的低点水平,仍然上涨了两倍有余。我们目前能够确认的只有一点,那就是在最近这波回调过后,市场关于数字货币的讨论热度确实有所下降,而这个现象也许更值得深思。

在这则推特的回复中,ID为Bitcoin Baba的用户也指出,比特币的谷歌搜索热度也已停滞不前(市场关注度确实出现了遇冷的迹象)。

链接:https://www.xcong.com/articles/3575107

来源:小葱APP

扎克伯格证词(全文):美国需要创新,Libra只是一种转账方式

项目 • gongxiang 发表了文章 • 2019-10-23 17:07

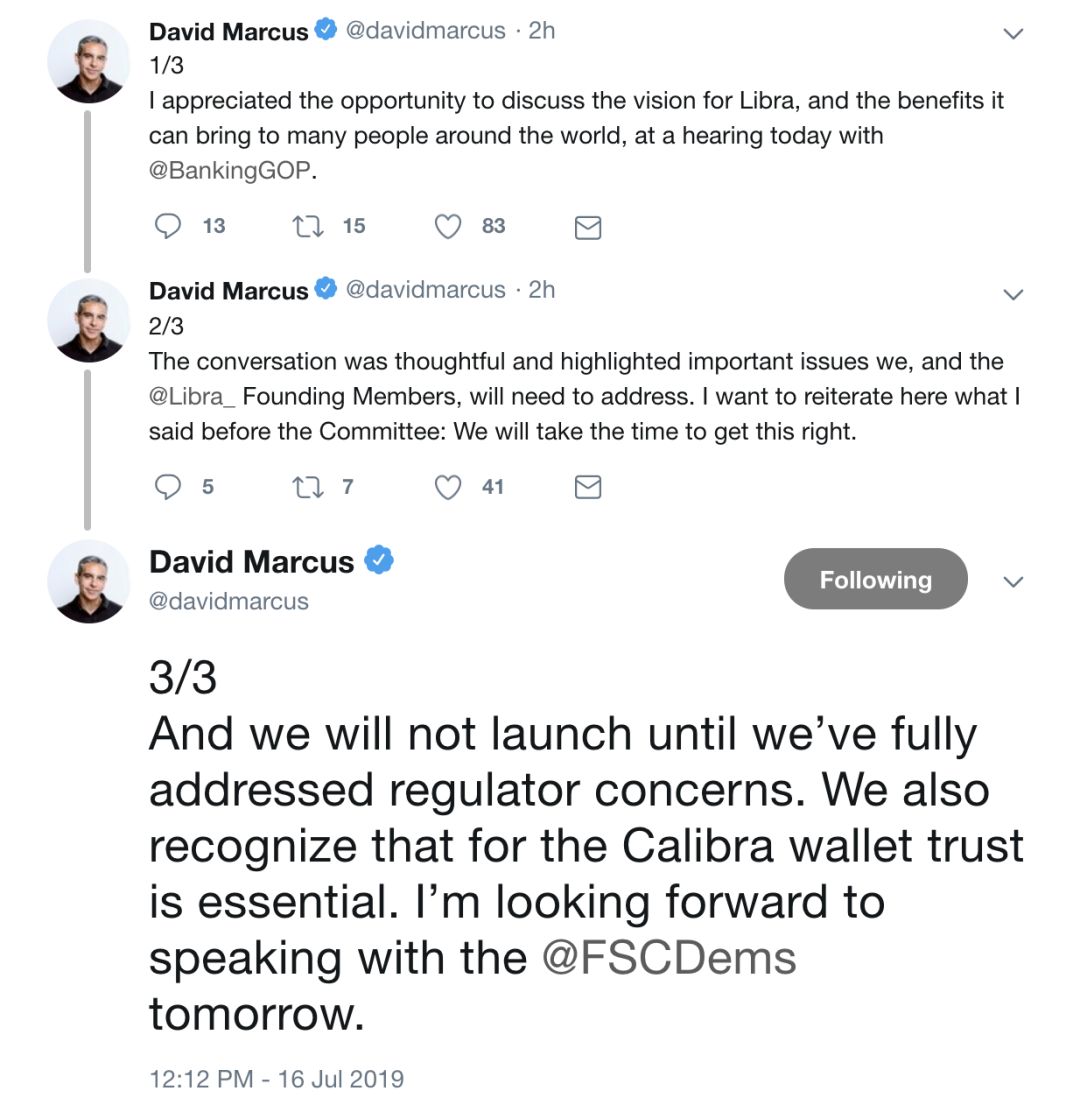

实际上,自2019年6月18日Facebook发布Libra白皮书以来,关于Libra,美国国会已经连续举行了四次听证会。在此之前,包括Libra负责人、Calibra CEO David Marcus、Circle CEO Jeremy Allaire以及美国SEC主席都接连出席回答或探讨了关于Libra和数字货币监管的问题。

而这一次,美国国会将再次举行听证会“对Facebook及其对金融服务和住房领域影响的考察(An Examination of Facebook and Its Impact on the Financial Services and Housing Sectors)”,其中会继续讨论Facebook及它发起的Libra。只不过,与前几次出场的Libra负责人不同,这一次是Facebook CEO扎克伯格亲赴国会出席听证会,且是唯一证人。

同David Marcus一样,在听证会开始之前,扎克伯格也公布了一份听证会证词。而在这份证词中,扎克伯格对Libra有了新的阐述,并呼吁美国应积极拥抱创新。

以下为扎克伯格证词全文:

引言

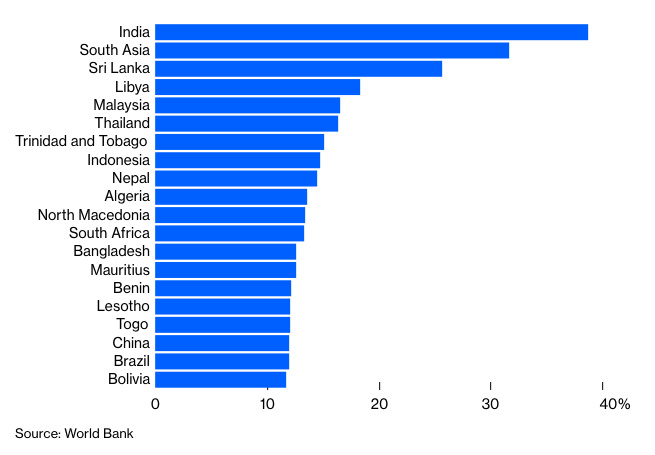

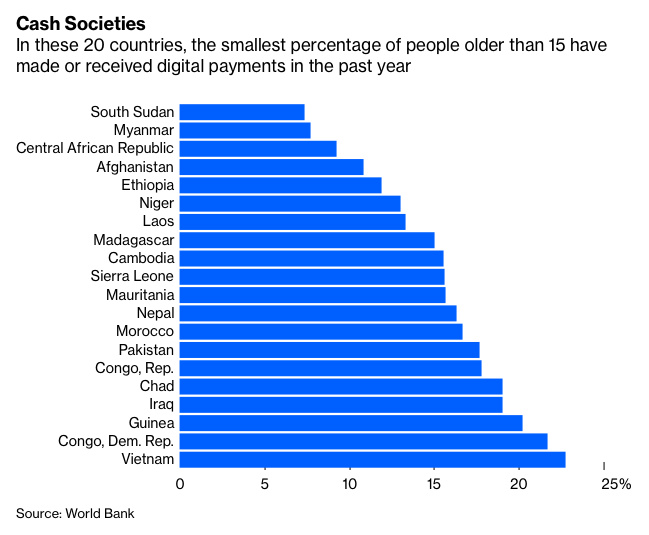

沃特斯主席、麦克亨利高级成员和委员会成员们,感谢你们今天给我作证的机会。世界上有超过10亿人没有银行账户,但如果有合适的系统,他们可以通过移动电话登录。这包括1400万美国人。

被排除在金融体系之外,对人们的生活产生了实实在在的后果——往往是处境最困难的人付出了最高的代价。人们支付的费用太高,而且要等很久才能把钱寄回家。当前的体制辜负了他们。金融行业停滞不前,没有数字金融架构来支持我们所需要的创新。我相信这个问题是可以解决的,Libra也能帮上忙。Libra:转账和发短信一样简单、安全。

Libra将是一个全球性的支付系统,完全由现金储备和其他高流动性资产支持。我相信这是需要建立的东西,但我知道我们现在不是理想的信使。在过去的几年里,我们遇到了很多问题,我相信人们希望除了Facebook以外的任何人都能提出这个想法。但我们关心这个是有原因的。Facebook就是要把权力交到人们手中。我们的服务让人们能够表达对他们来说重要的事情,并建立能够创造机会的企业。

让人们控制自己的钱也很重要。一种简单、安全、稳定的转账方式是赋权。从长远来看,如果这意味着更多的人在我们的平台上进行交易,这将有利于我们的业务。但即使没有,它也可以帮助世界各地的人们。

在我们前进之前,有一些重要的风险需要解决。还有金融稳定、反恐等问题。我今天在这里讨论这些风险以及我们计划如何应对它们。但我也希望我们能谈谈不创新的风险。当我们就这些问题展开辩论时,世界其他国家并没有等待。中国正在迅速采取行动,在未来几个月推出类似的想法。Libra将主要由美元支持,我相信它将扩展美国的金融领导地位,以及我们的民主价值观和全球监管。如果美国不创新,我们的金融领导地位就得不到保证。

我们共同撰写了一份白皮书,将这一想法推向世界,并开始与监管机构、专家和政府进行对话。

今天的听证会是这一过程的重要组成部分。我们今天所讨论的问题对任何一家公司来说都太重要了,不能单打独斗。这就是为什么我们帮助建立了Libra协会——一个由21家公司和非营利组织组成的联盟,为每个人提供金融工具。

但是,尽管Libra协会是独立的,我们不控制它,但我想明确一点:在美国监管机构批准之前,Facebook不会参与Libra支付系统在世界任何地方的发布。上次我在国会作证时,我谈到要从更广泛的角度来看待我们的责任。这包括确保我们的服务是用于好的和防止伤害。人们不应该在我们的任何服务上受到歧视。我们制定了防止仇恨言论和删除有害内容的政策。但歧视也会在广告的定位和播放方式上有所体现。

作为与民权组织达成的和解协议的一部分,我们已经禁止广告商利用年龄、性别或邮政编码来瞄准住房、就业或信贷机会,我们也限制了这些广告基于兴趣的定位。这是我们支持民权和防止歧视的承诺的一部分。

我也知道我们公司需要更多不同的视角。多元化为我们的社区带来更好的决策和更好的服务。我们在招聘时优先考虑多样性,并做出了承诺:在五年内,我们希望至少50%的员工是女性、有色人种和其他未被充分代表的群体。我们取得了一些进展。在Facebook,有更多的有色人种、担任技术和商业角色的女性,以及在领导层中代表性不足的人。但我知道我们还有很长的路要走。对Facebook来说,这是充满挑战的几年。我认识到我们在社会中扮演着重要的角色,我们有独特的责任。我感到很幸运的是,我们能够改变人们的生活,只要我们在这里,我就致力于利用我们的地位来推动我们认为可以赋予人们力量的伟大思想。

Libra项目

Libra项目旨在通过一种安全、低成本、高效的方式在全球范围内发送和接收付款,促进金融包容。

研究表明,获得金融服务可以帮助人们摆脱贫困,这对发展中经济体的妇女尤其重要。我们相信这是一个可以解决的问题,我们希望成为解决方案的一部分。Libra是一个潜在的方法,我们很自豪已经帮助建立了一个21家公司联盟和社会影响组织,现在致力于推进这一想法。建立这种基础广泛的联盟是积极的一步,我欢迎Libra引发的对话。但从设计上讲,我们不希望领导这些努力。Libra协会已经建立,有一个适当的治理结构,并将从现在开始推动这个项目。

在Facebook,我们也在探索让更多的人获得金融服务的其他方式,比如通过我们现有的平台降低汇款成本。我们认识到其他组织也在应对这一挑战,我们对此表示支持。

我们将继续与监管机构讨论我们的努力。我们理解,无论我们采取何种方式来促进普惠金融,都必须解决监管方面的担忧,包括洗钱和恐怖主义融资、制裁以及潜在的货币扰乱和系统性风险。我知道Libra协会在发展的过程中会注意到这些事情,在Facebook,我们关注这些问题,探索作为一家公司,我们能做些什么来解决普惠金融问题。除此之外,我们也理解对我们的努力保持透明的重要性。

我知道有些人表达了对Libra项目和Facebook在其中的角色的担忧。我想简单谈一下我们如何努力解决我们听到的问题。

首先,我们听说人们担心我们发展得太快了。正如我们从一开始就说过的,我们承诺花时间把事情做好。我们共同撰写了一份白皮书,开始与专家、监管机构和政策制定者进行对话,他们负责监督我们金融体系的稳定性和安全性。它从未打算成为这个项目的最终结论。我们的目标是给我们想去的方向发信号,并开始讨论如何到达目的地。这种对话正在进行中,我们将继续倡导这一领域负责任的创新。

其次,一些人认为,我们打算绕过监管机构和监管规定。我们希望明确一点:除非美国所有监管机构都批准,否则Facebook不会参与Libra支付系统在全球任何地方的推出。我们支持Libra推迟发布,直到它完全解决了美国的监管问题。

我们已经与30个不同司法管辖区的监管机构会面。该协会一直关注监管机构和其他利益相关者,但协会成员——包括Facebook与相关的附属机构Calibra——也在与民选官员交谈,其中包括许多国会议员。这就是民主监督和审查的工作方式。

说到Calibra,我知道有些人怀疑我们是否值得信任,能否建立起保护消费者的支付服务。我们认识到我们有责任向人们提供他们在网上发送和接收付款时所期望的所有保护。我们已经在我们的服务中这样做了。例如,人们每天通过Instagram购物来购买产品,这可以帮助各种规模的商家向顾客展示他们可能感兴趣的东西。人们在Facebook市场上相互购买商品,并通过Messenger向朋友和家人汇款。

Facebook致力于为我们收到的财务信息提供强有力的消费者保护,我想明确我们如何处理这些信息:

我们不出售用户数据。

我们不会使用人们的数据来做出关于借贷的决定,或创建信用报告。

我们不会与第三方共享有关贷款或信贷决策的信息。

我们利用发生在我们产品上的交易信息来改进我们的服务,包括广告。然而,我们不会将人们的支付帐户信息本身用于广告目的。

通过Facebook授权的支付子公司进行的支付将受到全面的反洗钱、反恐融资和制裁监控,利用我们的自动化系统和人工审查,我们将可疑的支付活动报告给符合我们监管义务的相关部门。我们还制定了防止欺诈的政策。

我们致力于为Calibra应用建立类似的健壮的合规系统,以及强大的消费者保护、客户支持和密码恢复。自动工具将主动监测活动,以检测欺诈行为,除此之外,Calibra也计划退还任何未经授权的交易。

我也意识到,如果人们使用Calibra,我们就会担心无法获得他们的财务数据。我们设立Calibra作为受监管的子公司,使Facebook的社交数据和Calibra的财务数据有了明确的分离。Calibra不会与Facebook分享客户的账户信息或财务数据,除非是为了防止欺诈或犯罪活动,当人们明确选择分享他们的数据时,或者当我们有法律义务这么做时。

最后一个问题是,Libra是否打算取代主权货币,私营企业参与这种创新是否合适。我想明确表示:这不是试图创建一种主权货币。和现有的在线支付系统一样,它也是人们转账的一种方式。

货币政策是央行的职责,而非Libra。Libra不想与任何主权货币竞争,也不想进入货币政策领域。它将与美联储(fed)和其他负责货币政策的央行合作,以确保情况确实如此。我们期望Libra协会的管理框架将确保该协会不会干涉货币政策。Libra在设计时也考虑到了经济上的安全和稳定,它将通过Libra的储备得到充分的支持。

我们也相信Libra提供了一个加强打击洗钱和恐怖主义融资等金融犯罪的机会。许多非法活动是由现金资助的。一个数字支付系统,通过对上下游的监管和对客户行为的适当了解,更容易获得安全,执法部门和监管机构可以对链上活动进行自己的分析。

我希望我们能在这一领域找到前进的道路,因为我们相信Libra这样负责任的创新能让更多的人获得我们认为理所当然的金融工具。

数字支付系统在未来将变得非常重要。如果美国不带头,其他国家就会。外国公司或国家可以在没有我们同样的监管监督或对透明度的承诺的情况下采取行动。我们已经看到,不同价值观的公司是如何根据人们的信仰来限制他们的。没有人能保证支持民主和表达基本权利的服务会胜出。

更广泛地说,我们所处的时代,我们的行业,尤其是我们的公司,正受到越来越多的审查。科技在我们的生活和社会中扮演着更重要的角色,我们犯了错误。但是,如果健康的怀疑变成了全面的敌意,我们将把很多进步置于危险之中——不仅仅是在这个世界上,在这里,美国科技公司有机会捍卫美国价值观,而且离本土更近。600万美国人在互联网行业工作。去年,我们的工业投资超过600亿美元,帮助推动了这个国家的研究和创新。互联网行业占美国GDP的10.1%。我们提供的服务为人们的生活创造了很多价值。

这些工作、投资和创新并不是偶然发生的。它们是我们愿意尝试新事物的结果——即使它们很困难,即使它们并不总是有效。我理解人们对Libra的担忧。但我认为,如果企业不愿接受这样的挑战,而是选择更安全的选择来巩固现状,这对我们的国家和世界都是不利的。这将损害我们国家在创新方面的声誉,使我们的经济竞争力下降,最终使更多的权力集中在现有的参与者而不是人民手中。

打击歧视

虽然我们相信创新,但我们也认识到,我们有责任确保我们创造的产品和服务被用于好的方面。例如,人们不应该在Facebook上受到歧视。

1、防止广告中的歧视

Facebook上的广告商可以选择向对特定话题感兴趣的人展示他们的广告。这是我们平台使广告民主化的一个重要部分。如果你经营一家小公司,你可以把你的广告展示给那些更可能对他们感兴趣的人——例如,那些对你提供的特定产品或服务感兴趣的人。

我们的政策一直禁止歧视,但我们对我们的广告平台做了重大的改变,以进一步防止广告商滥用我们的工具来歧视他们的广告目标。

今年早些时候,我们宣布了在我们的平台上管理住房、就业和信贷广告的变化。这是与全国公平住房联盟(National Fair Housing Alliance)等民权组织达成的历史性和解协议的一部分,基于民权专家的持续投入。想要在这些主题上发布广告的广告客户现在必须通过一个特殊的广告购买流程,这个流程不允许按年龄、性别或邮政编码进行定位。在这个特殊的广告购买过程中,我们将广告商可以获得的基于兴趣的类别限制在少数不涉及受保护类特性的广泛兴趣类别。我们让人们能够通过广告商搜索和查看当前美国所有的住房广告,而不管广告的受众是谁。我们致力于超越和解协议,允许人们在Facebook上搜索美国的就业和信贷广告。

我们还有很多事情要做。但我们对最近的这些努力感到自豪,也对他们传达出的信息感到自豪,即Facebook致力于民权和保护用户免受潜在歧视的承诺。全美公平住房联盟(National Fair Housing Alliance)指出,我们正在做出的改变“将……Facebook定位为科技领域民权问题的领跑者和领导者”。”

2. 我们的公民审计权

广告只是人们与我们平台互动的一种方式,这也是我们努力确保政策公平公正的原因。我们与民权领袖劳拉·墨菲(Laura Murphy)的接触证明了这一承诺。

为了回应我们收到的反馈,我们做出了一些改变,包括:

创建并正式成立一个民权特别工作组,该工作组每月召开一次会议,旨在揭示、讨论和解决民权问题。

延长我们对白人至上的长期禁令,将白人民族主义和白人分离主义包括在内。

努力防止对即将到来的选举和2020年人口普查的错误信息和干扰。

通过更新我们的政策和采取更积极主动的措施来打击选民压制。例如,在2018年美国中期选举期间,我们的团队发现并删除了超过4.5万个旨在阻止人们投票的选民压制内容。在这些内容被报告到Facebook之前,我们主动识别了超过90%的内容。

我们对多元化的承诺

我们知道,我们需要从我们的员工那里获得多样化的视角。这就是为什么我们在招聘时优先考虑多样性。我们有很多工作要做,我们致力于实现我们的目标,在未来五年内,我们的员工中至少有50%是女性、有色人种和其他弱势群体。

我们重视Facebook的多样性,因为它能带来更好的决策、更好的产品和更好的文化。它还能确保我们生产的产品反映世界各地使用它们的人们的社区。

在招聘方面,我们采取了多样化的方式。这就确保了招聘人员会将合格的候选人从代表人数不足的群体推荐给希望填补空缺职位的招聘经理。自2015年我们开始测试这一方法以来,我们已经看到代表不足的人的招聘率稳步上升。

今天,拥有不同背景和经验的人越来越多,有色人种越来越多,技术和商业领域的女性也越来越多,更多的人在Facebook的领导层中处于弱势。我们通过在公司内部招聘和培养女性领导者,提高了女性在领导层中的比例。在过去几年里,大多数新的女性领导人都是内部提拔的。去年,我们在经认证的多样化供应商上花费了4亿多美元,比2017年增长了73%。这些供应商中有34%为女性所有,70%为少数族裔所有。

作为我们努力的一部分,我们努力与支持有色人种和妇女组织建立牢固的关系。我们与CodePath.org、联合黑人大学基金(United Negro College Fund)以及历史上的黑人学院和大学有合作关系。我们有一个实习项目“Facebook大学”为来自弱势群体的学生开设,“Facebook暑期学院”为门洛帕克、东帕洛阿尔托和旧金山的高中生开设。我们在K-12教育项目上的投资可能多年都不会出现在招聘统计数据中,但我们致力于为更多来自弱势群体的人提供他们在技术领域找到职业所需的技能和经验。

我是第一个承认我们还有很多工作要做的人。在多样性方面,我们还没有达到我们需要达到的水平,尤其是在领导层面。我们花了太长时间才以一种严格的方式关注多样性,结果,我们所做的改进并没有像我们希望的那样起到推动作用。但我们致力于这一目标,我们将努力实现我们知道需要达到的目标。如果我们能做到这一点,Facebook将成为一家更强大的公司,更有能力推进我们的使命,并承担随之而来的责任。

结语

对Facebook来说,这是充满挑战的几年。我们明白,要在隐私和安全等问题上满足人们的期望,我们还有很多事情要做。我们知道,像Facebook这样的公司已经成为人们日常生活的一部分,这伴随着巨大的责任和许多非常困难的判断。我们不认为我们应该单独处理这些问题,这就是为什么我呼吁政府和监管机构在有害内容上发挥更积极的作用,保护选举、隐私和数据可移植性。

我知道我们有很多事情要做,但我也知道,金融包容性不足的问题是可以解决的,我相信我们可以在帮助找到解决方案方面发挥作用。我希望今天我可以回答你们的一些问题。

原文链接: https://docs.house.gov/meetings/BA/BA00/20191023/110136/HHRG-116-BA00-Wstate-ZuckerbergM-20191023-U1.pdf

作者:Mark Zuckerberg

编译:共享财经Neo 查看全部

今晚10点,Facebook CEO扎克伯格将出席美国众议院金融服务委员会关于Libra的听证会。

实际上,自2019年6月18日Facebook发布Libra白皮书以来,关于Libra,美国国会已经连续举行了四次听证会。在此之前,包括Libra负责人、Calibra CEO David Marcus、Circle CEO Jeremy Allaire以及美国SEC主席都接连出席回答或探讨了关于Libra和数字货币监管的问题。

而这一次,美国国会将再次举行听证会“对Facebook及其对金融服务和住房领域影响的考察(An Examination of Facebook and Its Impact on the Financial Services and Housing Sectors)”,其中会继续讨论Facebook及它发起的Libra。只不过,与前几次出场的Libra负责人不同,这一次是Facebook CEO扎克伯格亲赴国会出席听证会,且是唯一证人。

同David Marcus一样,在听证会开始之前,扎克伯格也公布了一份听证会证词。而在这份证词中,扎克伯格对Libra有了新的阐述,并呼吁美国应积极拥抱创新。

以下为扎克伯格证词全文:

引言

沃特斯主席、麦克亨利高级成员和委员会成员们,感谢你们今天给我作证的机会。世界上有超过10亿人没有银行账户,但如果有合适的系统,他们可以通过移动电话登录。这包括1400万美国人。

被排除在金融体系之外,对人们的生活产生了实实在在的后果——往往是处境最困难的人付出了最高的代价。人们支付的费用太高,而且要等很久才能把钱寄回家。当前的体制辜负了他们。金融行业停滞不前,没有数字金融架构来支持我们所需要的创新。我相信这个问题是可以解决的,Libra也能帮上忙。Libra:转账和发短信一样简单、安全。

Libra将是一个全球性的支付系统,完全由现金储备和其他高流动性资产支持。我相信这是需要建立的东西,但我知道我们现在不是理想的信使。在过去的几年里,我们遇到了很多问题,我相信人们希望除了Facebook以外的任何人都能提出这个想法。但我们关心这个是有原因的。Facebook就是要把权力交到人们手中。我们的服务让人们能够表达对他们来说重要的事情,并建立能够创造机会的企业。

让人们控制自己的钱也很重要。一种简单、安全、稳定的转账方式是赋权。从长远来看,如果这意味着更多的人在我们的平台上进行交易,这将有利于我们的业务。但即使没有,它也可以帮助世界各地的人们。

在我们前进之前,有一些重要的风险需要解决。还有金融稳定、反恐等问题。我今天在这里讨论这些风险以及我们计划如何应对它们。但我也希望我们能谈谈不创新的风险。当我们就这些问题展开辩论时,世界其他国家并没有等待。中国正在迅速采取行动,在未来几个月推出类似的想法。Libra将主要由美元支持,我相信它将扩展美国的金融领导地位,以及我们的民主价值观和全球监管。如果美国不创新,我们的金融领导地位就得不到保证。

我们共同撰写了一份白皮书,将这一想法推向世界,并开始与监管机构、专家和政府进行对话。

今天的听证会是这一过程的重要组成部分。我们今天所讨论的问题对任何一家公司来说都太重要了,不能单打独斗。这就是为什么我们帮助建立了Libra协会——一个由21家公司和非营利组织组成的联盟,为每个人提供金融工具。

但是,尽管Libra协会是独立的,我们不控制它,但我想明确一点:在美国监管机构批准之前,Facebook不会参与Libra支付系统在世界任何地方的发布。上次我在国会作证时,我谈到要从更广泛的角度来看待我们的责任。这包括确保我们的服务是用于好的和防止伤害。人们不应该在我们的任何服务上受到歧视。我们制定了防止仇恨言论和删除有害内容的政策。但歧视也会在广告的定位和播放方式上有所体现。

作为与民权组织达成的和解协议的一部分,我们已经禁止广告商利用年龄、性别或邮政编码来瞄准住房、就业或信贷机会,我们也限制了这些广告基于兴趣的定位。这是我们支持民权和防止歧视的承诺的一部分。

我也知道我们公司需要更多不同的视角。多元化为我们的社区带来更好的决策和更好的服务。我们在招聘时优先考虑多样性,并做出了承诺:在五年内,我们希望至少50%的员工是女性、有色人种和其他未被充分代表的群体。我们取得了一些进展。在Facebook,有更多的有色人种、担任技术和商业角色的女性,以及在领导层中代表性不足的人。但我知道我们还有很长的路要走。对Facebook来说,这是充满挑战的几年。我认识到我们在社会中扮演着重要的角色,我们有独特的责任。我感到很幸运的是,我们能够改变人们的生活,只要我们在这里,我就致力于利用我们的地位来推动我们认为可以赋予人们力量的伟大思想。

Libra项目

Libra项目旨在通过一种安全、低成本、高效的方式在全球范围内发送和接收付款,促进金融包容。

研究表明,获得金融服务可以帮助人们摆脱贫困,这对发展中经济体的妇女尤其重要。我们相信这是一个可以解决的问题,我们希望成为解决方案的一部分。Libra是一个潜在的方法,我们很自豪已经帮助建立了一个21家公司联盟和社会影响组织,现在致力于推进这一想法。建立这种基础广泛的联盟是积极的一步,我欢迎Libra引发的对话。但从设计上讲,我们不希望领导这些努力。Libra协会已经建立,有一个适当的治理结构,并将从现在开始推动这个项目。

在Facebook,我们也在探索让更多的人获得金融服务的其他方式,比如通过我们现有的平台降低汇款成本。我们认识到其他组织也在应对这一挑战,我们对此表示支持。

我们将继续与监管机构讨论我们的努力。我们理解,无论我们采取何种方式来促进普惠金融,都必须解决监管方面的担忧,包括洗钱和恐怖主义融资、制裁以及潜在的货币扰乱和系统性风险。我知道Libra协会在发展的过程中会注意到这些事情,在Facebook,我们关注这些问题,探索作为一家公司,我们能做些什么来解决普惠金融问题。除此之外,我们也理解对我们的努力保持透明的重要性。

我知道有些人表达了对Libra项目和Facebook在其中的角色的担忧。我想简单谈一下我们如何努力解决我们听到的问题。

首先,我们听说人们担心我们发展得太快了。正如我们从一开始就说过的,我们承诺花时间把事情做好。我们共同撰写了一份白皮书,开始与专家、监管机构和政策制定者进行对话,他们负责监督我们金融体系的稳定性和安全性。它从未打算成为这个项目的最终结论。我们的目标是给我们想去的方向发信号,并开始讨论如何到达目的地。这种对话正在进行中,我们将继续倡导这一领域负责任的创新。

其次,一些人认为,我们打算绕过监管机构和监管规定。我们希望明确一点:除非美国所有监管机构都批准,否则Facebook不会参与Libra支付系统在全球任何地方的推出。我们支持Libra推迟发布,直到它完全解决了美国的监管问题。

我们已经与30个不同司法管辖区的监管机构会面。该协会一直关注监管机构和其他利益相关者,但协会成员——包括Facebook与相关的附属机构Calibra——也在与民选官员交谈,其中包括许多国会议员。这就是民主监督和审查的工作方式。

说到Calibra,我知道有些人怀疑我们是否值得信任,能否建立起保护消费者的支付服务。我们认识到我们有责任向人们提供他们在网上发送和接收付款时所期望的所有保护。我们已经在我们的服务中这样做了。例如,人们每天通过Instagram购物来购买产品,这可以帮助各种规模的商家向顾客展示他们可能感兴趣的东西。人们在Facebook市场上相互购买商品,并通过Messenger向朋友和家人汇款。

Facebook致力于为我们收到的财务信息提供强有力的消费者保护,我想明确我们如何处理这些信息:

我们不出售用户数据。

我们不会使用人们的数据来做出关于借贷的决定,或创建信用报告。

我们不会与第三方共享有关贷款或信贷决策的信息。

我们利用发生在我们产品上的交易信息来改进我们的服务,包括广告。然而,我们不会将人们的支付帐户信息本身用于广告目的。

通过Facebook授权的支付子公司进行的支付将受到全面的反洗钱、反恐融资和制裁监控,利用我们的自动化系统和人工审查,我们将可疑的支付活动报告给符合我们监管义务的相关部门。我们还制定了防止欺诈的政策。

我们致力于为Calibra应用建立类似的健壮的合规系统,以及强大的消费者保护、客户支持和密码恢复。自动工具将主动监测活动,以检测欺诈行为,除此之外,Calibra也计划退还任何未经授权的交易。

我也意识到,如果人们使用Calibra,我们就会担心无法获得他们的财务数据。我们设立Calibra作为受监管的子公司,使Facebook的社交数据和Calibra的财务数据有了明确的分离。Calibra不会与Facebook分享客户的账户信息或财务数据,除非是为了防止欺诈或犯罪活动,当人们明确选择分享他们的数据时,或者当我们有法律义务这么做时。

最后一个问题是,Libra是否打算取代主权货币,私营企业参与这种创新是否合适。我想明确表示:这不是试图创建一种主权货币。和现有的在线支付系统一样,它也是人们转账的一种方式。

货币政策是央行的职责,而非Libra。Libra不想与任何主权货币竞争,也不想进入货币政策领域。它将与美联储(fed)和其他负责货币政策的央行合作,以确保情况确实如此。我们期望Libra协会的管理框架将确保该协会不会干涉货币政策。Libra在设计时也考虑到了经济上的安全和稳定,它将通过Libra的储备得到充分的支持。

我们也相信Libra提供了一个加强打击洗钱和恐怖主义融资等金融犯罪的机会。许多非法活动是由现金资助的。一个数字支付系统,通过对上下游的监管和对客户行为的适当了解,更容易获得安全,执法部门和监管机构可以对链上活动进行自己的分析。

我希望我们能在这一领域找到前进的道路,因为我们相信Libra这样负责任的创新能让更多的人获得我们认为理所当然的金融工具。

数字支付系统在未来将变得非常重要。如果美国不带头,其他国家就会。外国公司或国家可以在没有我们同样的监管监督或对透明度的承诺的情况下采取行动。我们已经看到,不同价值观的公司是如何根据人们的信仰来限制他们的。没有人能保证支持民主和表达基本权利的服务会胜出。

更广泛地说,我们所处的时代,我们的行业,尤其是我们的公司,正受到越来越多的审查。科技在我们的生活和社会中扮演着更重要的角色,我们犯了错误。但是,如果健康的怀疑变成了全面的敌意,我们将把很多进步置于危险之中——不仅仅是在这个世界上,在这里,美国科技公司有机会捍卫美国价值观,而且离本土更近。600万美国人在互联网行业工作。去年,我们的工业投资超过600亿美元,帮助推动了这个国家的研究和创新。互联网行业占美国GDP的10.1%。我们提供的服务为人们的生活创造了很多价值。

这些工作、投资和创新并不是偶然发生的。它们是我们愿意尝试新事物的结果——即使它们很困难,即使它们并不总是有效。我理解人们对Libra的担忧。但我认为,如果企业不愿接受这样的挑战,而是选择更安全的选择来巩固现状,这对我们的国家和世界都是不利的。这将损害我们国家在创新方面的声誉,使我们的经济竞争力下降,最终使更多的权力集中在现有的参与者而不是人民手中。

打击歧视

虽然我们相信创新,但我们也认识到,我们有责任确保我们创造的产品和服务被用于好的方面。例如,人们不应该在Facebook上受到歧视。

1、防止广告中的歧视

Facebook上的广告商可以选择向对特定话题感兴趣的人展示他们的广告。这是我们平台使广告民主化的一个重要部分。如果你经营一家小公司,你可以把你的广告展示给那些更可能对他们感兴趣的人——例如,那些对你提供的特定产品或服务感兴趣的人。

我们的政策一直禁止歧视,但我们对我们的广告平台做了重大的改变,以进一步防止广告商滥用我们的工具来歧视他们的广告目标。

今年早些时候,我们宣布了在我们的平台上管理住房、就业和信贷广告的变化。这是与全国公平住房联盟(National Fair Housing Alliance)等民权组织达成的历史性和解协议的一部分,基于民权专家的持续投入。想要在这些主题上发布广告的广告客户现在必须通过一个特殊的广告购买流程,这个流程不允许按年龄、性别或邮政编码进行定位。在这个特殊的广告购买过程中,我们将广告商可以获得的基于兴趣的类别限制在少数不涉及受保护类特性的广泛兴趣类别。我们让人们能够通过广告商搜索和查看当前美国所有的住房广告,而不管广告的受众是谁。我们致力于超越和解协议,允许人们在Facebook上搜索美国的就业和信贷广告。

我们还有很多事情要做。但我们对最近的这些努力感到自豪,也对他们传达出的信息感到自豪,即Facebook致力于民权和保护用户免受潜在歧视的承诺。全美公平住房联盟(National Fair Housing Alliance)指出,我们正在做出的改变“将……Facebook定位为科技领域民权问题的领跑者和领导者”。”

2. 我们的公民审计权

广告只是人们与我们平台互动的一种方式,这也是我们努力确保政策公平公正的原因。我们与民权领袖劳拉·墨菲(Laura Murphy)的接触证明了这一承诺。

为了回应我们收到的反馈,我们做出了一些改变,包括:

创建并正式成立一个民权特别工作组,该工作组每月召开一次会议,旨在揭示、讨论和解决民权问题。

延长我们对白人至上的长期禁令,将白人民族主义和白人分离主义包括在内。

努力防止对即将到来的选举和2020年人口普查的错误信息和干扰。

通过更新我们的政策和采取更积极主动的措施来打击选民压制。例如,在2018年美国中期选举期间,我们的团队发现并删除了超过4.5万个旨在阻止人们投票的选民压制内容。在这些内容被报告到Facebook之前,我们主动识别了超过90%的内容。

我们对多元化的承诺

我们知道,我们需要从我们的员工那里获得多样化的视角。这就是为什么我们在招聘时优先考虑多样性。我们有很多工作要做,我们致力于实现我们的目标,在未来五年内,我们的员工中至少有50%是女性、有色人种和其他弱势群体。

我们重视Facebook的多样性,因为它能带来更好的决策、更好的产品和更好的文化。它还能确保我们生产的产品反映世界各地使用它们的人们的社区。

在招聘方面,我们采取了多样化的方式。这就确保了招聘人员会将合格的候选人从代表人数不足的群体推荐给希望填补空缺职位的招聘经理。自2015年我们开始测试这一方法以来,我们已经看到代表不足的人的招聘率稳步上升。

今天,拥有不同背景和经验的人越来越多,有色人种越来越多,技术和商业领域的女性也越来越多,更多的人在Facebook的领导层中处于弱势。我们通过在公司内部招聘和培养女性领导者,提高了女性在领导层中的比例。在过去几年里,大多数新的女性领导人都是内部提拔的。去年,我们在经认证的多样化供应商上花费了4亿多美元,比2017年增长了73%。这些供应商中有34%为女性所有,70%为少数族裔所有。

作为我们努力的一部分,我们努力与支持有色人种和妇女组织建立牢固的关系。我们与CodePath.org、联合黑人大学基金(United Negro College Fund)以及历史上的黑人学院和大学有合作关系。我们有一个实习项目“Facebook大学”为来自弱势群体的学生开设,“Facebook暑期学院”为门洛帕克、东帕洛阿尔托和旧金山的高中生开设。我们在K-12教育项目上的投资可能多年都不会出现在招聘统计数据中,但我们致力于为更多来自弱势群体的人提供他们在技术领域找到职业所需的技能和经验。

我是第一个承认我们还有很多工作要做的人。在多样性方面,我们还没有达到我们需要达到的水平,尤其是在领导层面。我们花了太长时间才以一种严格的方式关注多样性,结果,我们所做的改进并没有像我们希望的那样起到推动作用。但我们致力于这一目标,我们将努力实现我们知道需要达到的目标。如果我们能做到这一点,Facebook将成为一家更强大的公司,更有能力推进我们的使命,并承担随之而来的责任。

结语

对Facebook来说,这是充满挑战的几年。我们明白,要在隐私和安全等问题上满足人们的期望,我们还有很多事情要做。我们知道,像Facebook这样的公司已经成为人们日常生活的一部分,这伴随着巨大的责任和许多非常困难的判断。我们不认为我们应该单独处理这些问题,这就是为什么我呼吁政府和监管机构在有害内容上发挥更积极的作用,保护选举、隐私和数据可移植性。

我知道我们有很多事情要做,但我也知道,金融包容性不足的问题是可以解决的,我相信我们可以在帮助找到解决方案方面发挥作用。我希望今天我可以回答你们的一些问题。

原文链接: https://docs.house.gov/meetings/BA/BA00/20191023/110136/HHRG-116-BA00-Wstate-ZuckerbergM-20191023-U1.pdf

作者:Mark Zuckerberg

编译:共享财经Neo

密码朋克与超主权:写于134个稳定币项目上线前夕

攻略 • npcplan 发表了文章 • 2019-10-18 12:50

在此时机,NPC 注意到了 BLOCKDATA 发布的《稳定币现状概述(An overview of the current state of stablecoins)》报告,在获得官方授权后,为了尽可能保证行文的专业性,此次我们联合了 Meter.io 的 CEO 祝小翰,奇桃资本的橙子,荷月科技的 Leo,LBank 的 xy,了得资本的 Blake 和 NPC 的 Ryan,以 BLOCKDATA 的报告作为切入口,进行了拓展和深化,现将成果集成此篇,与大家分享。全文行文如下:

为什么要有稳定币

稳定币的现状及案例剖析

在已知局限下,什么是稳定币的未来

「稳定币是什么」

对于稳定币,目前很难找到一个权威且令人信服的定义,我们试图从字面意义出发,以更易于理解的方式进行阐述:稳定币的第一性是用于充当货币。引用马克思的经典定义,货币是充当一般等价物的特殊商品。其次是稳定,所谓的“稳定”,行业内更多地认为是相对比特币高波动性的稳定,也就是说保持对其它商品较为稳定的购买力。至近现代,以美元和人民币为代表的法币充当满足“一般等价物”这一要求的特殊商品,所以大部分稳定币选择与主要法币挂钩。

但这仅是狭义上的稳定币的概念,稳定币的范畴远不止于此。我们认为,无论采用何种方式,只要它拥有满足:

1.充当购买商品的交易媒介;

2.价值稳定(相对稳定的购买力等);

这两项特质(或潜质),我们就可以说:这是一个稳定币,不一定要拘泥于对法币或法币符号的稳定(如 1 美元)。在“稳定”的深处,我们想要探讨稳定币背后货币发行、回收,包括货币政策、资本自由流动在内的一整套系统,这才是对稳定币的思考。

「稳定币的类型」

BLOCKDATA 的报告采用了经典的三分法:链下资产抵押型、链上资产抵押型、无抵押算法型。这一分类方法被行业内广泛采用,在此不作赘述。

来源:BLOCKDATA《An overview of the current state of stablecoins》报告

根据上文给出的稳定币的定义,市面上主流的稳定币,都是狭义上的稳定币的概念,即用法币,主要是美元作为计价标尺来衡量稳定币的稳定,显然当前的加密世界并没有成功建立起自己的货币标尺,而是沿用了现实世界的那套体系。

「为什么会出现稳定币热?」

2019年被认为是稳定币元年,为什么会爆发这样的风潮,我们认为主要原因如下:

一、加密货币交易缺乏良好的出入金渠道

世界上大部分国家,包括加密货币交易最为活跃的国家之一——中国都切断了本国法币与加密货币直接兑换的渠道,与此同时加密货币市场出现了大幅上涨行情,因此稳定币成了巨量资金的入场渠道。

二、加密货币天然的跨境结算优势诉求统一的度量衡

稳定币(更多的是链上美元)的出现有利于进行全球交易和价值衡量,原有的法币及金融体系不利于全球市场的资本流动和交易。

三、区块链作为新的价值网络,开始介入传统金融的价值体系

在传统金融架构中,法币运行在传统金融基础设施如银行体系中,而区块链是一种新兴的,可以承载价值的全球网络。区块链行业在不断发展的过程中,需要引入大量的现实价值,而法币是现阶段最好的价值代理(当然也可以引入黄金等其他资产,但远不如法币来的直接有效,所以我们可以看到大部分锚定黄金的稳定币并没有取得成功)。稳定币的爆发是区块链范式比现有金融基础设施有先进之处,也就是说很大一部分稳定币是将原有法币价值从传统金融网络搬到了区块链网络。以以太坊为代表的区块链范式更扁平化、更开放、更抗审查,有利于价值转移,也会产生更少的交易摩擦。

「稳定币的现状」

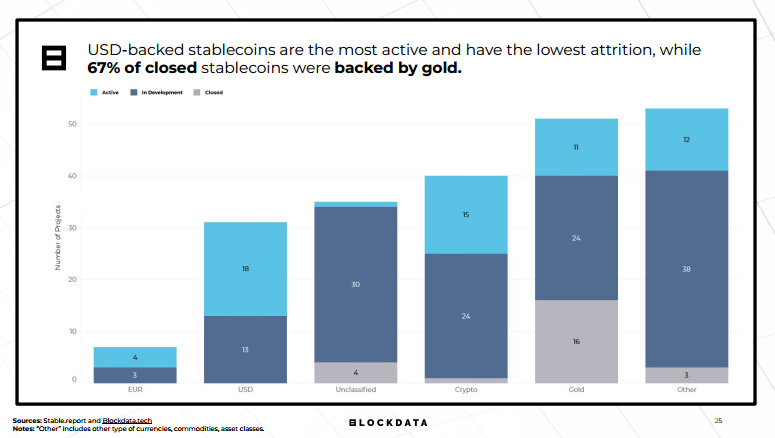

BLOCKDATA 报告中最核心的内容便是对稳定币现状的分析,报告调研了 226 个稳定币项目,其中 66 个已经上线,134 个正在开发,还有 26 个项目已经关闭(Ps:文字叙述是 26 个,但图上仅显示了 25 个)。

在 226 个项目中,65% 是以链下资产抵押为主(法币或商品抵押,商品以黄金为主)。

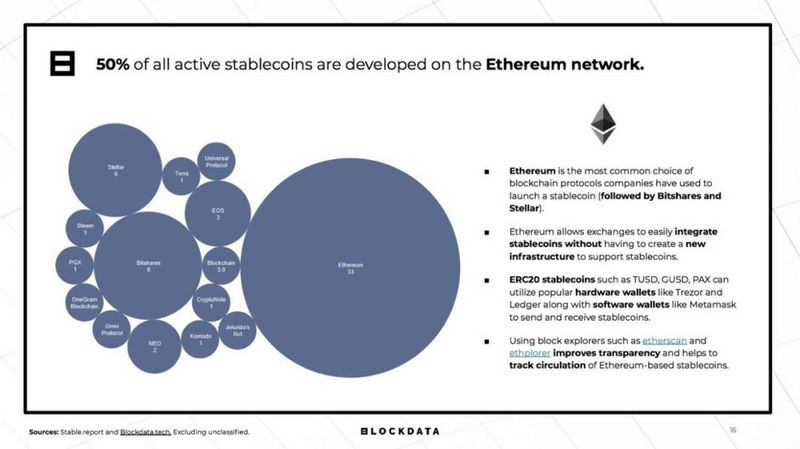

已上线的 66 个项目中,50% 的项目发行在以太坊(Ethereum)区块链上,其次是 BitShare(8个),然后是 Stellar(6个)。

来源:BLOCKDATA《An overview of the current state of stablecoins》报告

以太坊之所以能占据已上线稳定币项目的“半壁江山”,主要原因是以太坊的基础设施完善,能让交易所以最简便的方式发行稳定币,再加上以太坊获得了大量硬件、软件钱包的支持,可以直接存储 ERC20 标准的稳定币(如 TUSD、GUSD、PAX、ERC 20 USDT),此外网络集聚效应也让以太坊上的稳定币项目相对其他区块链更加活跃。

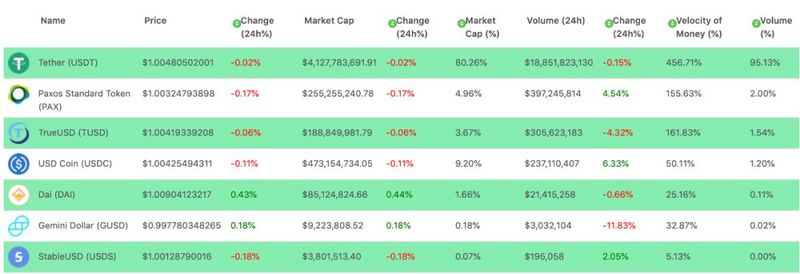

在当前所有的稳定币项目中,Tether 的头部效应最为明显,总市值在加密货币项目中位居第四。据 Stablecoinswar 的数据显示,在网站统计的稳定币项目中,UDST的市值占比达到了 80.26%,货币流通速度高达 456.71%,交易量占比高达 95.13%,远超市值第二的 USDC。大部分稳定币主要是在交易所中流通,虽然存在交易所刷量现象,但是我们还是能够直观地感受到 USDT 的接受程度远超其他稳定币项目。

来源:https://www.stablecoinswar.com/ | 截取时间:2019/10/16

除此之外,在 2017 年有 134 个稳定币相关的项目已经发布但尚未上线,我们认为2019 和 2020 年会是大量稳定币项目集中上线的两年。稳定币间的竞争呈现白热化趋势,而这对于项目的运行体系、管理办法、奖励机制、整体设计等因素的要求也会提高,由此我们选取了几个市面上大热的稳定币项目进行分析,希望从中得出些许结论和启发。

-1- 链下资产抵押型稳定币——美元抵押(以USDT为例)

USDT 是 Tether 公司推出的基于稳定价值货币美元的代币 Tether USD(下称USDT),1 USDT = 1 美元。成立之初,Tether 公司声称严格遵守 1:1 准备金保证,即每发行 1 枚 USDT,其银行账户都会有 1 美元的资金保障。

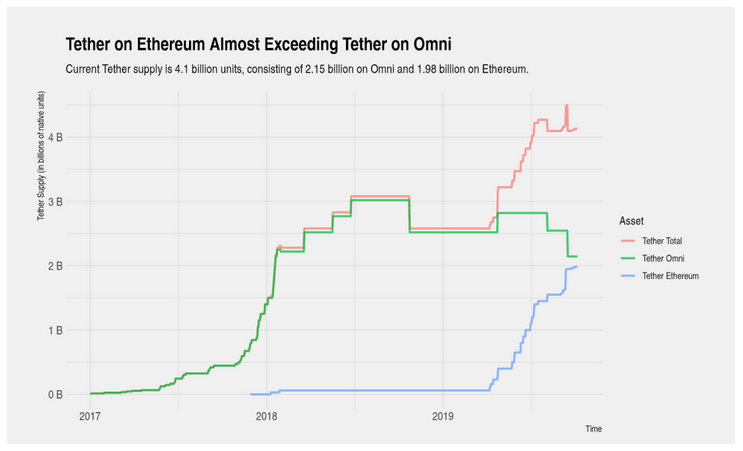

USDT 在 2015 年上线,最初发行在比特币的 Omni Layer 上,因此被称为 Omni USDT。2018 年 Tether 在以太坊上发行 ERC-20 USDT,随后在 Tron、EOS 上也发行了对应版本的 USDT。据 tether.to 数据显示, USDT 供应量中,Omni 网络的供应量为 21.45 亿,以太坊网络的供应量为 20.24 亿,在其他区块链上发行的 USDT 数量很少。观察 USDT 近七日的链上交易量,波场链上转账 11,522 笔,以太坊链上转账 570,298 笔,Omni 链上转账 181,181 笔,可以看到大部分 USDT 的交易位于以太坊上。

来源:

https://etherscan.io/topstat#OverviewDay7 |时间:2019/10/16

https://tronscan.org/#/ |时间:2019/10/16

https://usdt.tokenview.com/ |时间:2019/10/16

https://wallet.tether.to/transparency |时间:2019/10/16

来源:https://coinmetrics.substack.com/ | 截取时间:2019/10/09

不过,链下资产抵押的稳定币会出现链上部分和链下部分两方面问题。链下部分主要是发行方若是没有足够的兑付能力,会产生信任危机。Tether 在 2018 年 10 月和 2019 年 4 月都遭遇了信任危机,导致 USDT 价格短时降至 0.85。2019 年 4 月,纽约总检察长办公室(NYAG)称加密货币交易所 Bitfinex 挪用了 Tether 8.5 亿美元的储备资金,以填补惨遭冻结的资金缺口,由此开始了 NYAG 与 Tether 和 Bitfinex 母公司 iFinex 的拉锯战。近期,纽约法官拒绝了 NYAG 要求 Bitfinex 和 Tether 收集掩盖 8.5 亿美元损失资金及 9 亿美元信贷额度有关的文件,但 NYAG 仍可以继续调查 Bitfinex 和 Tether,这也意味着此项拉锯战或许得等到 2020 年才能有所眉目。

至于链上部分,Omni 是基于比特币的上层协议,凭借着比特币区块链的保障,Omni USDT 拥有足够的安全性,但是在以太坊的 ERC 20 USDT 以及 TRC USDT、EOS USDT,是否能安全地保障稳定币的安全,防止双花攻击,目前仍旧存疑。

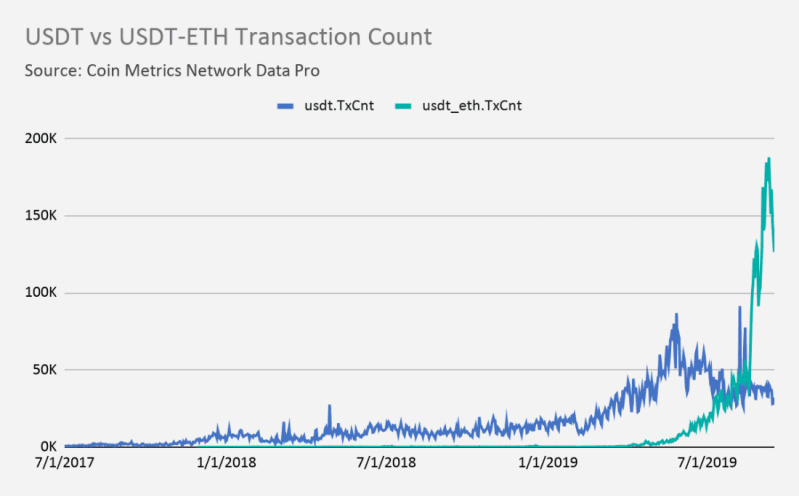

-1.1- USDT 对以太坊的影响

虽然 USDT 在 2018 年才开始在以太坊上发行,但其表现颇为亮眼。据 Coin Metrics Network Data Pro 显示,近几个月 ERC 20 USDT 的链上交易量快速上升,超过并取代了原本 Omni USDT 的交易量。以太坊上 USDT 近七日交易量为 570,298 笔,占以太坊近七日(2019/10/9 - 2019/10/16)总交易量的 12.12%,ERC 20 USDT占比最高时达到了 25%(2019/09/08)。

来源:Coin Metrics Network Data Pro | 截取时间:2019/09

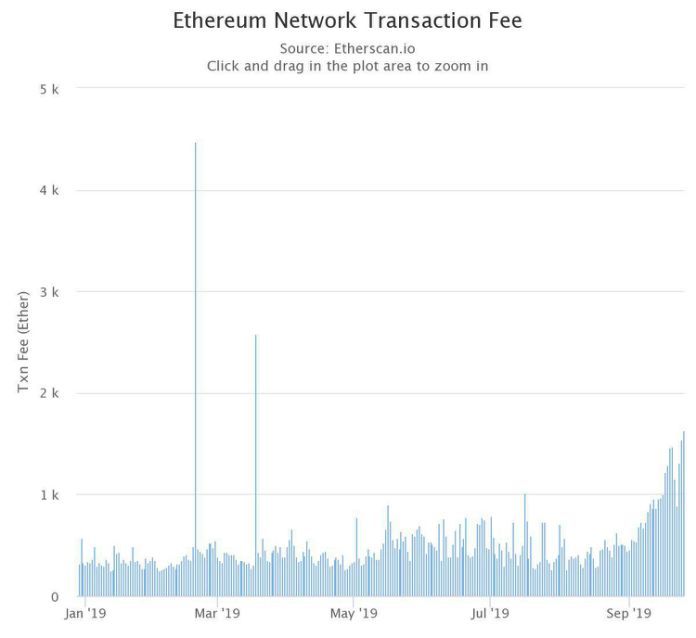

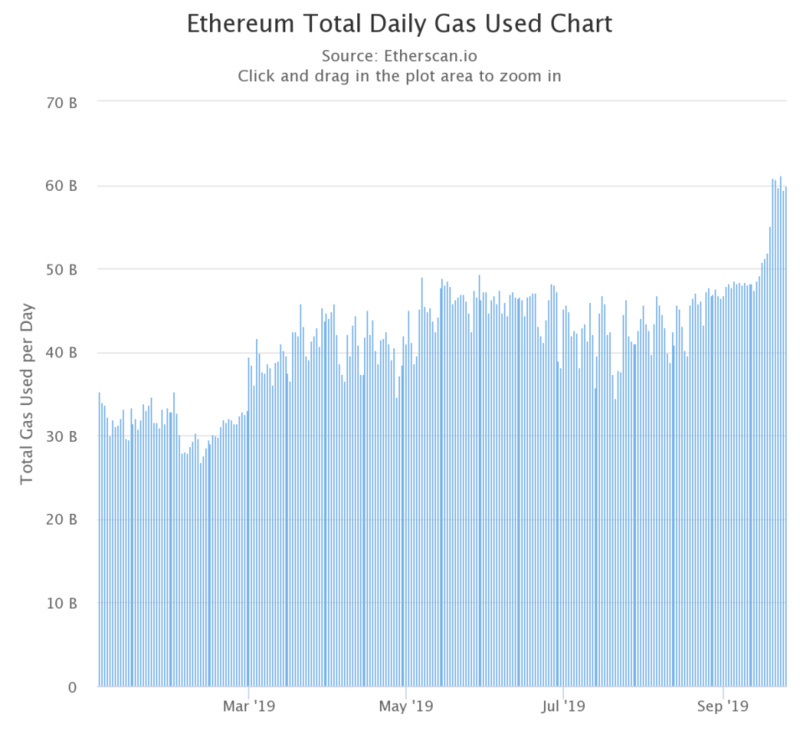

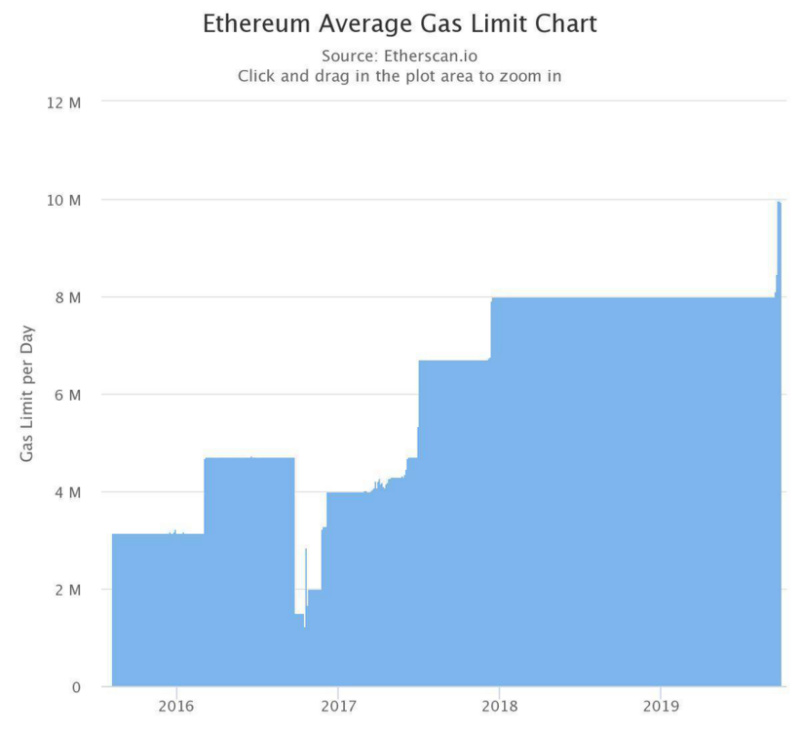

而随着 ERC 20 USDT 链上交易的活跃,带来的是 Gas 日用量、手续费不断飙升。

来源:Etherscan.io | 截取时间:2019/09

来源:Etherscan.io | 截取时间:2019/09

为应对网络的日益拥堵,以太坊矿工和矿池对以太坊区块的 Gas Limit 进行了投票,提高了每个区块的 Gas Limit 上限。

来源:Etherscan.io | 截取时间:2019/09

当前加密货币市场有着很明显的投机性质,投资者购买 USDT 的目的并不在于储值,而是将其作为交换中介,因此用户会追求更低的交易手续费和更快的交易速度。未来并不排除 USDT 会将更多的发行量迁移至 EOS 或是 Tron 区块链上。目前 USDT 对美元溢价明显,主要原因是加密货币作为更好的跨境支付手段,让 USDT 有了更广泛的需求,USDT 也通过不断地增发来满足市场的需求。

-2- 链下资产抵押型稳定币——黄金抵押(以 Paxos Gold 和 Digix Gold 为例)

相对于市面上锚定美元或是其它国家法币的稳定币而言,锚定黄金的稳定币项目要少些。其中 Paxos 继 PAX 之后,获纽约金融服务部(NYDFS)批准,推出与黄金锚定的代币 PAX Gold。Paxos 共有三个合规的稳定币项目,分别是 Paxos Standard(PAX)、PAX Gold(PAXG),以及 Binance USD(BUSD)。

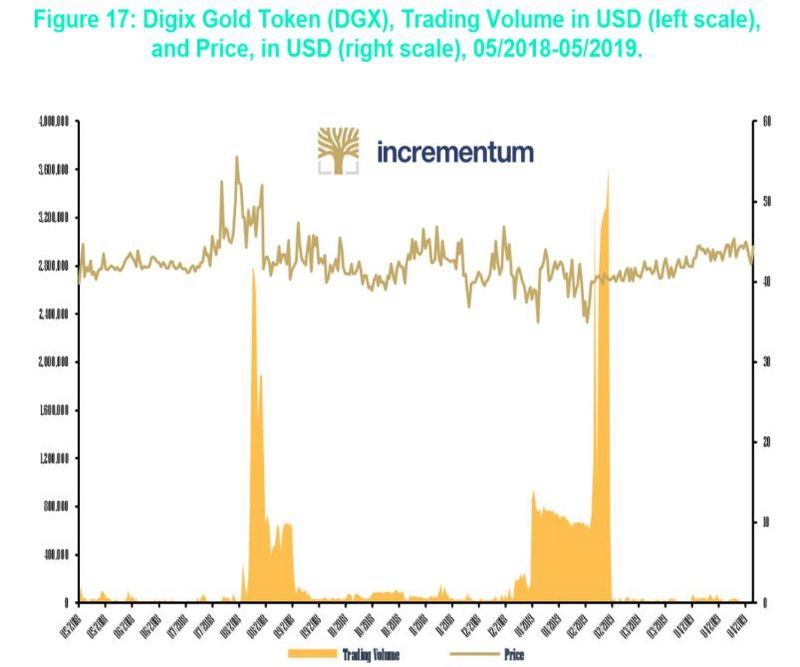

Digix Gold 是另一个基于以太坊区块链,锚定黄金的稳定币项目。Digix 共有两种代币:DGD 和 DGX。DGD 是 DigixDAO 的证券代币,其价值取决于系统的稳定性,而 DGX 则用于表示黄金实物存储的商品代币,DGX 的供应量与其实物仓库中的黄金储量成正比。不过通过分析 Digix Gold 代币的市场表现来看,其价格并没有与黄金保持稳定,浮动较大,通常以低于黄金的价格交易。

来源:Coinmarketcap, Gold.org, Incrementum AG. | 截取时间:2019/05

但值得一提的是,此套机制如果能建立起来,那么就意味着在加密货币的世界中重现“金汇总本位”,这对于未来加密经济体系能否规避现有法币体系因超发、泡沫导致的全球性经济危机,具有参考作用。换言之,黄金抵押型稳定币可以成为其他所有加密货币的锚定物,就像当年布雷顿森林体系下美元锚定黄金,其他主权货币锚定美元一样。

当前,传统经济奉行的是“无锚定物”的法币体系,除非经济全面崩溃,否则推翻重建的几率微乎甚微。但是在全新的加密世界里,在平地上建设一套更为稳定的原生经济系统,是有可能的。另外在特殊时期,当中心化信用背书变的不可靠时,价值体系仍然需要诸如黄金一类的硬通货作为价值存储和度量尺度,对标黄金的加密货币可以通过金本位的方式发挥高流动性的数字黄金的用途。与黄金等贵金属挂钩的代币不仅能够将难以分割的贵金属分割成更小的面额,更方便携带、运输,还能大幅提高资产的转移速度和效率。

但是值得警惕的是,在 BLOCKDATA 调研的项目中,美元支持的稳定币是最活跃的,磨损最小的,而死亡的稳定币项目中 67% 由黄金支持。或许当前锚定黄金的稳定币项目仍亟待寻找一条突破之路。

来源:BLOCKDATA《An overview of the current state of stablecoins》报告

-3- 链上资产抵押型稳定币——介于抵押型和算法型之间(以 Reserve 为例)

Reserve 的设计思路介于抵押型和算法型稳定币之间,旨在建立一个稳定、分布式的稳定币和数字支付系统。系统主要有三种代币进行交互,分别是 Reserve 稳定币(RSV)、Reserve 权益代币(RSR),以及抵押品代币。

RSV 初期是锚定美元的稳定币,与美元保持 1:1 的关系;RSR 是 Reserve 生态系统内的一种权宜,可参与治理提案投票,用于维持 RSV 价格稳定;抵押品代币则是为了担保 RSV 的价值而在智能合约中持有的一揽子代币,充当抵押物作用,主要为各类上链资产。另外 Reserve 白皮书中虽未提及 Reserve Dollar(RSD),但项目方称在 Reserve 开展初期,即项目处于中心化阶段,将发行 RSD 以代替 RSV 作为稳定币。

Reserve 的设想分为三步。第一步是建立美元抵押型的中心化稳定币,第二步是成为锚定一篮子资产(类似SDR)的去中心化稳定币,但相对于美元而言价值仍然稳定,第三步是其稳定币不再与美元挂钩,不再考虑美元价值波动,但依然能保持稳定的独立阶段。目前Reserve只进展到第一步,第二步预计在 2020-2021 开始实现。

Reserve 于今年 5 月 22 日在火币进行IEO,RSR 代币总量为 1000 亿,初期只释放总额度的 3%,还有 97% 的代币在项目方及其他投资者中手中。短期来看,私募轮的代币将在3个月的时间内解锁大部分,其中基金会拥有 58.6% 的代币,其代币存放在热钱包中,可由团队自行决定,存在随时售出的可能。长期来看,种子轮代币、合作伙伴代币、团队和顾问代币将在主网上线后解锁,预期主网在 2020 年正式上线。

从 Reserve 的路线图看来,其在 2019 年 Q2 已经完成了初期中心化 1:1 由美元担保,由信托公司持有 RSD 的技术实施,暂时没有 Reserve 网络上质押资产和稳定币发行的数据,其即将在 2019 年 Q3 和 2020 年依次发布 RSV 和启动主网,考虑到其开发难度、需平衡和设计的细节较多,当前的进度慢于其它稳定币竞品。

-4- 链上资产抵押型稳定币——加密货币抵押(以 MakerDAO 的 Dai 为例)

以链上加密资产为抵押的稳定币项目中,目前最为知名的应当是 MakerDAO 的 Dai 。Dai 是 MakerDAO 发行的与美元 1:1 的稳定币,在 CoinmarketCap 的市值排名为 57。MakerDAO 的用户可以通过抵押 ETH,以 150% 的质押率获取稳定币 Dai。

Dai 是 DeFi 生态中最为活跃的一部分,基于 Dai 出现了各类衍生品:

1. xDai,在 PoA(权威证明)侧链上运行,允许在短时间内实现 xDai 的无缝转移。如今 xDai 使用 PoSDAO 共识算法在 DPoS 区块链上运行。

2. iDai,首次将借贷池进行代币化。它有两个显著特征:以每秒为单位进行复利计算;如果底层资产池遭受损失,其汇率会下降。因此非常适合在 iDai 上构建风险管理衍生品。

3. cDai,实时的 Dai 储蓄账户。Compound 的协议升级到 v2,在 Compound 中存入资产可以获得 cToken,代表用户供给的资金数量以及积累的利息。

4. gDai,利用 Fulcrum 借出资产,同时利用 GasStateNetwork、Kyber、Uniswap,让用户用 Dai 支付 Gas fee,从而不需要额外在钱包留有 ETH 作为转账手续费使用。gDai 由 CryptoManiacsZone 在 ETHBoston Hackathon 中构建。

5. zkDai,采用 ZKSNARKs 来保护交易的隐私。

此外还有 idleDai、LSDai、pDai、aDai 等等 Dai 的衍生品。目前大部分尚处于开发阶段。

基于 Dai 的衍生品体现出了 DeFi 生态的可组合型,体现了链上资产抵押型稳定币取得了阶段性的胜利。目前 MakerDAO 基金会正积极推动 Dai 在第三世界国家的使用。Dai 上架 Pundi X 支付平台,会在巴西、阿根廷、哥伦比亚和委内瑞拉部署。

-5- 链上无抵押型 PoW 稳定币——(Meter 首创)

严格意义来说,Meter 并不属于上述任何分类,它的概念有些超前,提出的设想是建立纯粹的去中心化的稳定币。Meter 无抵押,不锚定美元,没有预挖,发行通过 PoW 挖矿产生,更像是区块链世界的原生货币。

首先,Meter 通过对加密货币经济博弈模型和共识算法的研究,认识到目前的主流加密货币把货币发行的经济共识和防止双花的记账共识混为一谈,而这两个共识在一个成熟的市场里分别完成会更有效。

其次从稳定币的“三元悖论”,即“独立自主的货币政策、与其他货币保持固定汇率、资本的自由流动,这三者不能同时存在,至多只能满足两个目标”的原则出发,Meter 提出稳定币发行模式的设计也可以不绑定法币,而是通过算法的方式,与现实世界中长期保持购买力稳定的价值发生强绑定,这样就可以创造出一个完全去中心化的虚拟商品作为加密世界里的一般等价物。

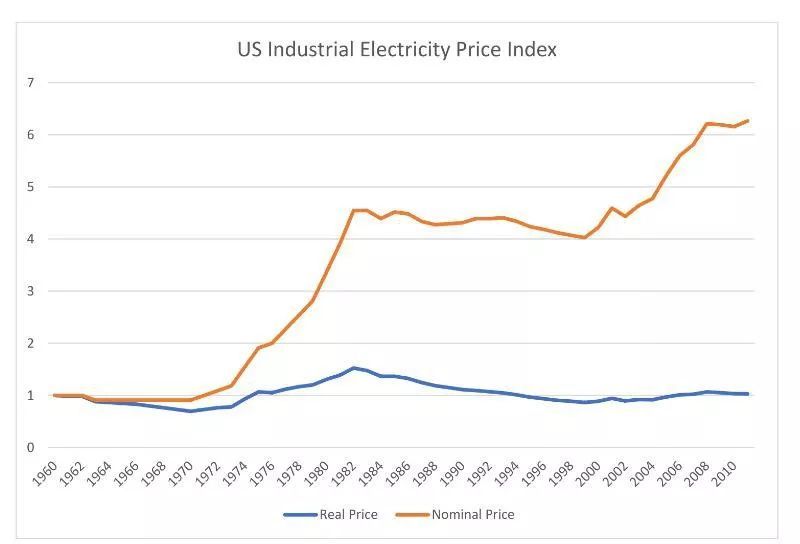

Meter 发现美国历史上的工业电力的价格指数,从 1960 年代到 2010 年代,按照实际购买力来计算(去除通胀),几乎稳定在一个水平上,比法币更加稳定。

来源:Meter白皮书 | 截取时间:2019.10

Meter 采用双 Token 的经济模型,一个是不抵押法币或其他资产,而是参考了比特币的发行机制,通过挖矿产生的稳定币 MTR;另一个是 Meter 网络的权益代币 MTRG,用于治理 Meter 的去中心化社区,并稳定构建全球交易和支付的稳定币 MTR。MTRG 并不是充当发行稳定币的抵押物,而是利用其现金流和稀缺性冷启动对稳定币的需求。

和比特币固定发行量的方式不同,Meter 稳定币的发行量随着 PoW 算力的变化而变化,但在共识层面保障每个币的挖矿成本具有良好的一致性。Meter 把 MTR 的开采成本与一个 MTR 开采的耗电量进行锚定,固定其生产成本为 1 Meter = 10kWh,让矿工用竞争的方式在市场上对币值达成共识。假如 MTR 价格上升,算力会增加,这会导致 MTR 供应量增加,而供应量的增加会导致 MTR 价格下降,矿工会因为收益减少而减少算力,通过矿工逐利的行为保持 MTR 的相对稳定此外,Meter 将生产代币的矿工和交易的记账者进行了分离,记账共识用 PoS 完成,可以保证系统安全和高效。

Meter 的设计选择了完全去中心化超主权商品货币的思路,用开采成本建立共识,不需要预言机,不需要物理资产或者其它加密资产做抵押,和电力关联保证了货币供给有足够的弹性和价值的稳定性。由于 PoW 的过程把现实世界的价值永久转移到了链上,Meter 提出用这种原生加密资产稳定币作为基础货币构建去中心化金融系统可以更安全且没有体量的限制。虽然 Meter 面临流通量不足,需要有耐心见证其货币供应量上升促进的流动性,但是在稳定币大规模爆发的前夜,这种去中心化的实践值得我们关注。

「稳定币的局限」

稳定币的现状中论述了不同类型的稳定币为了实现价格稳定亦或是解决现存问题所做的创新,但囿于种种因素,当前市场上暂未出现能同时满足安全性和实用性的稳定币。

一、监管力度日益加强的当下,牵扯出的是稳定币的合规问题

随着稳定币的规模和影响力的日益壮大,各国政府乃至国际组织开始频现监管言论。反洗钱金融行动特别工作组发布加密货币监管建议,提出要在 2020 年 6 月对各国进行反洗钱/反恐怖融资的审查。IMF 的新刊文《数字货币:稳定币的崛起》提到,稳定币会带来更多的非法活动。此等背景下,加拿大、英国、日本等国加大了对本国加密货币业务的审查。

当前,稳定币的主要应用是提供交易定价。此等场景下,流动性、交易对的丰富性远比稳定币背后是否有足够的抵押品更重要,USDT 便是典型。但可以预见的是,以 USDT 为首的无牌稳定币的蛋糕正日益触动着监管的神经,iFinex 与 NYAG 愈演愈烈的局面,折射出的是监管大范围进场的决心,合规化成了稳定币的诉求之一。

但是合规的成本和难度也在日益增加,从 Facebook 的 Libra 屡屡碰壁可以看出,游说监管机构成本颇高,监管机构也不喜于见到稳定币之于法币形成独立于现有银行体系外的影子银行体系。此外,强势稳定币的出现也可能引发弱势货币国家下达禁令,阿根廷央行在今年 9 月就下令对国民购买美元施加限制,任何公司不得积累美元,那么当前主流的美元抵押型稳定币在阿根廷遇阻也在情理之中。

二、“中心化”与“去中心化”的平衡点难寻,抗审查性建设值得期待

虽然区块链的愿景是建立一个去中心化、人人自由进出、无需信任第三方的网络,但为了追求这一目标,在很大程度上会牺牲产品的性能,导致大部分宣扬追求“去中心化”的项目面临落地成盒的窘境。为了产品的可用性,诉求更高的 TPS 或其他服务本身无可非议,但又想要平衡“中心化”与“去中心化”二者的关系,最终沦为与许可式网络并无二致,底层架构远不如互联网高效的“怪胎”。

稳定币作为“区块链的第三次落地应用”,向“中心化”做出妥协成为必然。无论是以法币、物理资产或是加密资产抵押的方式,都难逃中心化螺旋。以法币抵押型的稳定币为例,此类稳定币由于中心化的实体,相当于用户在使用时是将信任交到发行方手中。为了避免 USDT 遇到的审计不透明、实际资产存疑等问题,也为了蚕食 USDT 的市场份额,现行的发行方改进的方向是依靠第三方审计公司和获取合规牌照(如 BitLicense)来赢取用户的信任。

另外,链下资金转移会出现上链问题,用户将物理价值转移至稳定币发行方手中,但并不意味着将价值完全转移至链上。在此过程中,用户转移物理资产所有权,得到与物理世界法币有兑付风险的债权通证。撇开其在货币职能上的完成度,区块链“去中心化”所承诺的最重要保障就是用户的资产安全,而上述过程显然与这个目的相背离。

此外,加密货币抵押型的稳定币需要有预言机提供数据。预言机的核心问题有二:一是数据源仍然是中心化交易所产生的,这些交易所提供的 API 数据只能尽量保证准确性,但需使用者自负风险;二是预言机能够赔付的资产和承载的资产无法匹配,若预言机的数据产生错误,有可能造成整个金融系统的崩盘。

加密货币的革命性在于赋权于单个节点,保护节点——个体的资产免受侵害,如果作恶者是决策中心,加密货币与生俱来的,正是其他事物所不具备的抗审查性,也即保护资产免受这些作恶者干预的重要保障。但随着局限性提到的第一点合规化的发展,稳定币在抗审查性上的建设成为更值得期待的方向。

三、以商品和加密货币抵押的稳定币价格受制于波动性,存在隐形市场崩溃性风险

以加密货币抵押的稳定币为例,加密资产如 BTC、ETH 等由于其价格波动剧烈,并不是优质的抵押资产,目前也没有被广泛认可的估值体系。在价格大幅度波动的情况下,采用加密资产作为抵押品的稳定币项目容易承受信心风险。为了确保链上资产对于流动性的足额抵押,“超额抵押”作为风险对冲方案被引入。

比如抵押价值为 200 美元的 ETH,但只生成 100 个 1 美元的稳定币,那么稳定币就拥有了 2 倍的抵押物。当ETH价格下降 25%,此时抵押率为 1:1.5,稳定币依旧能保持 1 美元的价格。但是如果碰到加密货币的大幅贬值,稳定币就存在被清算的风险。2019 年 9 月 24 日 ETH 价格暴跌,导致了 DeFi 中以此作为抵押资产的贷款清算总额达到了 380 万美元。为了应对此种状况就是尽量多的抵押,而这也会使资本使用率低下。理论上实现多资产抵押能够相对分散风险,但目前来看如 BTC、ETH 等加密资产具有较高的价格相关性,并不能有效分散风险。

四、链上或链下的抵押物,难以避免系统性风险

法币抵押的稳定币是将风险转嫁到了银行及账户,存在资产被扣的风险。而以加密货币抵押的稳定币,如 Maker 的用户通过抵押 ETH 兑换 Dai,进而用 Dai 购买 ETH,再次抵押 ETH 获取 Dai,形成正反馈作用。但这时若 ETH 出现大幅贬值,且低于清算值,抵押的ETH会被强制平仓,用于回购 Dai。如果抵押物在对应抵押物的流通盘中比例过大,抵押物拍卖清盘时会没有足够的买盘,由此引发系统性风险。

因此 MakerDao 为 ETH 作为抵押发行的 DAI 设置了一亿美元的上限。此类稳定币在需求端也存在问题。今年年初 Dai 的价格长期低于 1 美元,MakerDAO 通过不断提高稳定费率降低 Dai 的供给以促使 Dai 的价格重新回归 1 美元,由此可见,整套稳定体系实际操作起来会非常复杂。

有人曾设想,是否可以发行一种无抵押、价格稳定的稳定币?这一观点脱胎于 70 年代哈耶克的私人货币理论。哈耶克认为允许私人发行货币,并自由竞争,这个竞争过程将会发现最好的货币。无抵押算法型稳定币,即自身掌握铸币权的稳定币便是在此背景下诞生的。

Dragonfly Capital 的管理合伙人 Haseeb Qureshi 在其名为《稳定币:设计一种价格稳定的加密货币》中对无抵押算法型稳定币做了阐述,其运行机制是采用智能合约模拟中央银行发行交易价格为 1 美元的货币,通过控制货币的发行量使其价格稳定在1美元。若当前货币的价格为 2 美元,即意味着价格过高,发行量过低,可以通过智能合约铸造新币,然后到市场上拍卖以增加供应量,使价格回落至 1 美元,这也能为智能合约带来额外的利润,也就是所谓的铸币税。铸币税可以理解为发行货币的收益。一张 100 美元的钞票印刷成本也许只有 1 美元,但却能购入 100 美元的商品,其中 99 美元就是铸币税,也是政府财政的重要来源。若当前稳定币的价格为 0.5 美元,则需要买入稳定币减少市面上的供应量,如果现有的铸币税不足以支撑买入稳定币,则可以通过发行股份,给股份持有者许诺享有未来的铸币税。这样供应量下降,货币价格重新稳定在 1 美元。

但是值得一提的是,铸币税的存在本身就是法币逻辑的延伸,而法币系统铸币税的征收是国家机器通过军队和强权才得以保证。试想在一个系统里,如果有部分用户可以通过铸币税用接近于 0 的成本拿到稳定币,而另一部分用户则需用 1 美元的价格购买稳定币,在没有国家强制推行的去中心化环境里,是很难对币价达成系统性的共识的。

也正是因为这个原因,目前市场上基本看不到无抵押算法型的稳定币。此类项目的代表 Basis 在 2018 年底以向投资人退款的方式偃旗息鼓。从根本而言,无抵押算法型稳定币的“抵押品”是该系统未来增长的股份,若在极端情况下,系统不能继续增长,则无法维持其挂钩机制。若抛售压力持续时间过长,则会引发死亡螺旋。

「稳定币的新战场」

BLOCKDATA 的稳定币报告中指出:2017 年以来,已有 134 个项目对外公布,但尚未正式推出。2019-2020 年可能是稳定币登场最多的年份。稳定币们的大规模面世意味着竞争加剧,厮杀变得白热化。

法币抵押型稳定币在未来 2-3 年仍会占据主流地位,监管介入的程度会大幅提升。

如果我们观察市场上现存的大多数以法币做抵押的稳定币,其背后的逻辑与国际货币体系下创造的法币非常相似。当前的国际货币体系是在金本位制的基础上发展起来。一战期间,黄金被参战国集中用于购买军火,并停止自由输出和银行券兑现,导致了金本位制的崩溃。二战后,布雷顿森林体系建立,美国政府重新将美元与黄金挂钩,但在 1971 年 8 月,随着美国单方面宣布美元与黄金脱钩,布雷顿森林体系名存实亡。金本位制的彻底结束标志着法币自由浮动阶段的开始。

《未来简史》的作者尤瓦尔•赫拉利曾说过:“金钱是有史以来最普遍、最有效的互信体系。甚至那些不相信同一个神明或不服从同一个国王的人也愿意使用相同的钱。”曾经的金本位较好理解,毕竟“金银天然不是货币,但货币天然是金银”,但为何在废除金本位后,我们依旧相信法币能买到我们所需的东西?那是因为法币作为国家以法律形式赋予其强制流通使用的货币,由国家信用背书,其价值来自政府的稳定性和供求关系。法币的背后是对政府的“充分信任和信用”。

因此,法币抵押型稳定币相较于其他类型的稳定币,具有的鲜明优势就是用中心化的托管方式带来了最大的价格稳定。在未来的 2-3 年内,以法币抵押的稳定币仍然会是主流。USDT 目前虽然是该类型稳定币的第一名,但这主要得益于它的先发优势。缺乏监管、审计不透明的 USDT 游走在灰色地带,扮演着“窃国者侯”的角色。随着 Tether 市值的壮大,稳定币这块大蛋糕也引来了越来越多的分食者,例如锚定美元的合规稳定币 USDC、PAX、GUSD 等。这些稳定币针对 USDT 的缺陷,通过监管介入、审计透明使得稳定币对法币的价值锚定得到增信,开始蚕食 USDT 的市场份额。未来,法币抵押型的稳定币一定会蓬勃发展,但它需要更可靠的发行人,更好的审计体系和更成熟的监管框架。

Libra 作为新型金融基础设施的尝试,预示了未来会出现全球化的强势货币。

除了法币抵押型的稳定币蓬勃发展外,Facebook Libra 的提出使得加密世界来到了一个微妙的分叉口。Libra 称其目标是发行“建立在安全、稳定的开源区块链上的稳定币,该稳定币由储备的有形资产支持,并由一个独立协会管理”,开篇直言旨在建立一套简单的全球货币和金融基础架构,惠及全球数十亿人口。诚然,Libra 一旦推出,是可以大大减少跨境交易的时间和成本,包括国际支付和结算,以及外汇兑换,也有可能触发全球金融体系的重组。关于 Libra 带来的创新部分,可参考 NPC 此前发表的《Libra:一种新型金融基础设施尝试》,在此就不多加赘述。

Libra 的诞生不仅是提出了一种创新的金融基础设施尝试,其带来的更重大的影响是让各国对主权货币产生了危机感。Libra 虽号称是 100% 法币储备,但由于储备的多样性,Libra 的币值其实和任何法币都会出现波动,甚至可能是较大的波动,由于 Libra 成员提供 Libra 和各种货币的兑换,实际的抵押物持仓量和目标也会不同。当 Libra 委员会调整储备币种和储备金比例时,其实质就是在调整货币政策。如果人们普遍使用有形资产,并直接与 Libra 进行交易,那么 Libra 是有可能对主权货币构成巨大威胁。届时 Libra 协会成为事实上的货币发行机构,拥有为全球 27 亿人发行货币的铸币权,这将使得各国很难实施货币政策,让美联储乃至其他国央行陷入多余的境地。Libra 的概念确实预示了未来可能会出现更加全球化的强势货币。

传统金融手段失灵,加密世界构建之初的设想引人深思,超主权自由竞争货币的设计或是稳定币的终极方向。

曾有文指出,当前正在接近世界三大储备货币的短期和长期债务周期的末期,大量债务到期支出,以及养老和医疗等非债务支出远超收入可承受范围。国家内部而言,贫富差距扩大,各利益群体的冲突变得频繁;国家间摩擦增多,种种迹象表明全球经济的均衡已经被打破。货币政策方面,各大央行不停降息,日本、欧洲央行已经实行负利率,但在利率已经足够低的情况下无异于饮鸩止渴。英国央行行长此前也承认,极低的利率通常与战争、金融危机和货币体系崩溃等高风险事件同时发生。2008 年的金融危机已经动摇了我们对这些金融机构的信心。

综合来看,稳定币们作为加密世界的基础设施,将迎来大规模的爆发。比特币的愿景是构建去中心化、新型电子货币,加密世界的畅想是将人从旧、基于中心化信任的金融秩序中解放出来,从 permissioned 到 permissionless,从 trust 到 trustless。但遗憾的是,现行的稳定币却囿于中心化。

正如我们上文提到,加密货币世界理想的基础货币是需要吸引大家放弃现实世界的价值,把对应的价值永久转移到链上,进而持续性推动加密世界经济的成长,中本聪超主权自由竞争货币的思路也将引领这一风潮。但无论如何,超主权自由竞争货币的基本设计仍离不开平衡稳定币“三元悖论”的问题,新型机制在当下还如初生的婴儿,缺乏考验,而未来着实令人期待。

点击阅读:Blockdata完整版稳定币报告

作者:Xiaohan、橙子、Leo、xy、Blake、Ryan

参考资料:

[1] Stablecoins:An overview of the current state of stablecoins

https://download.blockdata.tech/blockdata-stablecoin-report-blockchain-technology.pdf

[2] Stablecoins: designing a price-stable cryptocurrency

https://haseebq.com/stablecoins-designing-a-price-stable-cryptocurrency/ 查看全部

加密世界的诞生源于极客们对乌托邦的具象化追求,他们希望用去中心化、去信任的方式构建一个不必去依赖政府、企业、组织或任何第三方的开放社会。但是随着加密世界的发展,稳定币,这一不符合加密货币原教旨主义的事物,却在 2019 年占据了大部分的目光和资源。于是我们开始审视稳定币,思考它的诞生、现状及未来。

在此时机,NPC 注意到了 BLOCKDATA 发布的《稳定币现状概述(An overview of the current state of stablecoins)》报告,在获得官方授权后,为了尽可能保证行文的专业性,此次我们联合了 Meter.io 的 CEO 祝小翰,奇桃资本的橙子,荷月科技的 Leo,LBank 的 xy,了得资本的 Blake 和 NPC 的 Ryan,以 BLOCKDATA 的报告作为切入口,进行了拓展和深化,现将成果集成此篇,与大家分享。全文行文如下:

为什么要有稳定币

稳定币的现状及案例剖析

在已知局限下,什么是稳定币的未来

「稳定币是什么」

对于稳定币,目前很难找到一个权威且令人信服的定义,我们试图从字面意义出发,以更易于理解的方式进行阐述:稳定币的第一性是用于充当货币。引用马克思的经典定义,货币是充当一般等价物的特殊商品。其次是稳定,所谓的“稳定”,行业内更多地认为是相对比特币高波动性的稳定,也就是说保持对其它商品较为稳定的购买力。至近现代,以美元和人民币为代表的法币充当满足“一般等价物”这一要求的特殊商品,所以大部分稳定币选择与主要法币挂钩。

但这仅是狭义上的稳定币的概念,稳定币的范畴远不止于此。我们认为,无论采用何种方式,只要它拥有满足:

1.充当购买商品的交易媒介;

2.价值稳定(相对稳定的购买力等);

这两项特质(或潜质),我们就可以说:这是一个稳定币,不一定要拘泥于对法币或法币符号的稳定(如 1 美元)。在“稳定”的深处,我们想要探讨稳定币背后货币发行、回收,包括货币政策、资本自由流动在内的一整套系统,这才是对稳定币的思考。

「稳定币的类型」

BLOCKDATA 的报告采用了经典的三分法:链下资产抵押型、链上资产抵押型、无抵押算法型。这一分类方法被行业内广泛采用,在此不作赘述。

来源:BLOCKDATA《An overview of the current state of stablecoins》报告

根据上文给出的稳定币的定义,市面上主流的稳定币,都是狭义上的稳定币的概念,即用法币,主要是美元作为计价标尺来衡量稳定币的稳定,显然当前的加密世界并没有成功建立起自己的货币标尺,而是沿用了现实世界的那套体系。

「为什么会出现稳定币热?」

2019年被认为是稳定币元年,为什么会爆发这样的风潮,我们认为主要原因如下:

一、加密货币交易缺乏良好的出入金渠道

世界上大部分国家,包括加密货币交易最为活跃的国家之一——中国都切断了本国法币与加密货币直接兑换的渠道,与此同时加密货币市场出现了大幅上涨行情,因此稳定币成了巨量资金的入场渠道。

二、加密货币天然的跨境结算优势诉求统一的度量衡

稳定币(更多的是链上美元)的出现有利于进行全球交易和价值衡量,原有的法币及金融体系不利于全球市场的资本流动和交易。

三、区块链作为新的价值网络,开始介入传统金融的价值体系

在传统金融架构中,法币运行在传统金融基础设施如银行体系中,而区块链是一种新兴的,可以承载价值的全球网络。区块链行业在不断发展的过程中,需要引入大量的现实价值,而法币是现阶段最好的价值代理(当然也可以引入黄金等其他资产,但远不如法币来的直接有效,所以我们可以看到大部分锚定黄金的稳定币并没有取得成功)。稳定币的爆发是区块链范式比现有金融基础设施有先进之处,也就是说很大一部分稳定币是将原有法币价值从传统金融网络搬到了区块链网络。以以太坊为代表的区块链范式更扁平化、更开放、更抗审查,有利于价值转移,也会产生更少的交易摩擦。

「稳定币的现状」

BLOCKDATA 报告中最核心的内容便是对稳定币现状的分析,报告调研了 226 个稳定币项目,其中 66 个已经上线,134 个正在开发,还有 26 个项目已经关闭(Ps:文字叙述是 26 个,但图上仅显示了 25 个)。

在 226 个项目中,65% 是以链下资产抵押为主(法币或商品抵押,商品以黄金为主)。

已上线的 66 个项目中,50% 的项目发行在以太坊(Ethereum)区块链上,其次是 BitShare(8个),然后是 Stellar(6个)。

来源:BLOCKDATA《An overview of the current state of stablecoins》报告

以太坊之所以能占据已上线稳定币项目的“半壁江山”,主要原因是以太坊的基础设施完善,能让交易所以最简便的方式发行稳定币,再加上以太坊获得了大量硬件、软件钱包的支持,可以直接存储 ERC20 标准的稳定币(如 TUSD、GUSD、PAX、ERC 20 USDT),此外网络集聚效应也让以太坊上的稳定币项目相对其他区块链更加活跃。

在当前所有的稳定币项目中,Tether 的头部效应最为明显,总市值在加密货币项目中位居第四。据 Stablecoinswar 的数据显示,在网站统计的稳定币项目中,UDST的市值占比达到了 80.26%,货币流通速度高达 456.71%,交易量占比高达 95.13%,远超市值第二的 USDC。大部分稳定币主要是在交易所中流通,虽然存在交易所刷量现象,但是我们还是能够直观地感受到 USDT 的接受程度远超其他稳定币项目。

来源:https://www.stablecoinswar.com/ | 截取时间:2019/10/16

除此之外,在 2017 年有 134 个稳定币相关的项目已经发布但尚未上线,我们认为2019 和 2020 年会是大量稳定币项目集中上线的两年。稳定币间的竞争呈现白热化趋势,而这对于项目的运行体系、管理办法、奖励机制、整体设计等因素的要求也会提高,由此我们选取了几个市面上大热的稳定币项目进行分析,希望从中得出些许结论和启发。

-1- 链下资产抵押型稳定币——美元抵押(以USDT为例)

USDT 是 Tether 公司推出的基于稳定价值货币美元的代币 Tether USD(下称USDT),1 USDT = 1 美元。成立之初,Tether 公司声称严格遵守 1:1 准备金保证,即每发行 1 枚 USDT,其银行账户都会有 1 美元的资金保障。

USDT 在 2015 年上线,最初发行在比特币的 Omni Layer 上,因此被称为 Omni USDT。2018 年 Tether 在以太坊上发行 ERC-20 USDT,随后在 Tron、EOS 上也发行了对应版本的 USDT。据 tether.to 数据显示, USDT 供应量中,Omni 网络的供应量为 21.45 亿,以太坊网络的供应量为 20.24 亿,在其他区块链上发行的 USDT 数量很少。观察 USDT 近七日的链上交易量,波场链上转账 11,522 笔,以太坊链上转账 570,298 笔,Omni 链上转账 181,181 笔,可以看到大部分 USDT 的交易位于以太坊上。

来源:

https://etherscan.io/topstat#OverviewDay7 |时间:2019/10/16

https://tronscan.org/#/ |时间:2019/10/16

https://usdt.tokenview.com/ |时间:2019/10/16

https://wallet.tether.to/transparency |时间:2019/10/16

来源:https://coinmetrics.substack.com/ | 截取时间:2019/10/09

不过,链下资产抵押的稳定币会出现链上部分和链下部分两方面问题。链下部分主要是发行方若是没有足够的兑付能力,会产生信任危机。Tether 在 2018 年 10 月和 2019 年 4 月都遭遇了信任危机,导致 USDT 价格短时降至 0.85。2019 年 4 月,纽约总检察长办公室(NYAG)称加密货币交易所 Bitfinex 挪用了 Tether 8.5 亿美元的储备资金,以填补惨遭冻结的资金缺口,由此开始了 NYAG 与 Tether 和 Bitfinex 母公司 iFinex 的拉锯战。近期,纽约法官拒绝了 NYAG 要求 Bitfinex 和 Tether 收集掩盖 8.5 亿美元损失资金及 9 亿美元信贷额度有关的文件,但 NYAG 仍可以继续调查 Bitfinex 和 Tether,这也意味着此项拉锯战或许得等到 2020 年才能有所眉目。

至于链上部分,Omni 是基于比特币的上层协议,凭借着比特币区块链的保障,Omni USDT 拥有足够的安全性,但是在以太坊的 ERC 20 USDT 以及 TRC USDT、EOS USDT,是否能安全地保障稳定币的安全,防止双花攻击,目前仍旧存疑。

-1.1- USDT 对以太坊的影响

虽然 USDT 在 2018 年才开始在以太坊上发行,但其表现颇为亮眼。据 Coin Metrics Network Data Pro 显示,近几个月 ERC 20 USDT 的链上交易量快速上升,超过并取代了原本 Omni USDT 的交易量。以太坊上 USDT 近七日交易量为 570,298 笔,占以太坊近七日(2019/10/9 - 2019/10/16)总交易量的 12.12%,ERC 20 USDT占比最高时达到了 25%(2019/09/08)。

来源:Coin Metrics Network Data Pro | 截取时间:2019/09

而随着 ERC 20 USDT 链上交易的活跃,带来的是 Gas 日用量、手续费不断飙升。

来源:Etherscan.io | 截取时间:2019/09

来源:Etherscan.io | 截取时间:2019/09

为应对网络的日益拥堵,以太坊矿工和矿池对以太坊区块的 Gas Limit 进行了投票,提高了每个区块的 Gas Limit 上限。

来源:Etherscan.io | 截取时间:2019/09

当前加密货币市场有着很明显的投机性质,投资者购买 USDT 的目的并不在于储值,而是将其作为交换中介,因此用户会追求更低的交易手续费和更快的交易速度。未来并不排除 USDT 会将更多的发行量迁移至 EOS 或是 Tron 区块链上。目前 USDT 对美元溢价明显,主要原因是加密货币作为更好的跨境支付手段,让 USDT 有了更广泛的需求,USDT 也通过不断地增发来满足市场的需求。

-2- 链下资产抵押型稳定币——黄金抵押(以 Paxos Gold 和 Digix Gold 为例)

相对于市面上锚定美元或是其它国家法币的稳定币而言,锚定黄金的稳定币项目要少些。其中 Paxos 继 PAX 之后,获纽约金融服务部(NYDFS)批准,推出与黄金锚定的代币 PAX Gold。Paxos 共有三个合规的稳定币项目,分别是 Paxos Standard(PAX)、PAX Gold(PAXG),以及 Binance USD(BUSD)。

Digix Gold 是另一个基于以太坊区块链,锚定黄金的稳定币项目。Digix 共有两种代币:DGD 和 DGX。DGD 是 DigixDAO 的证券代币,其价值取决于系统的稳定性,而 DGX 则用于表示黄金实物存储的商品代币,DGX 的供应量与其实物仓库中的黄金储量成正比。不过通过分析 Digix Gold 代币的市场表现来看,其价格并没有与黄金保持稳定,浮动较大,通常以低于黄金的价格交易。

来源:Coinmarketcap, Gold.org, Incrementum AG. | 截取时间:2019/05

但值得一提的是,此套机制如果能建立起来,那么就意味着在加密货币的世界中重现“金汇总本位”,这对于未来加密经济体系能否规避现有法币体系因超发、泡沫导致的全球性经济危机,具有参考作用。换言之,黄金抵押型稳定币可以成为其他所有加密货币的锚定物,就像当年布雷顿森林体系下美元锚定黄金,其他主权货币锚定美元一样。

当前,传统经济奉行的是“无锚定物”的法币体系,除非经济全面崩溃,否则推翻重建的几率微乎甚微。但是在全新的加密世界里,在平地上建设一套更为稳定的原生经济系统,是有可能的。另外在特殊时期,当中心化信用背书变的不可靠时,价值体系仍然需要诸如黄金一类的硬通货作为价值存储和度量尺度,对标黄金的加密货币可以通过金本位的方式发挥高流动性的数字黄金的用途。与黄金等贵金属挂钩的代币不仅能够将难以分割的贵金属分割成更小的面额,更方便携带、运输,还能大幅提高资产的转移速度和效率。

但是值得警惕的是,在 BLOCKDATA 调研的项目中,美元支持的稳定币是最活跃的,磨损最小的,而死亡的稳定币项目中 67% 由黄金支持。或许当前锚定黄金的稳定币项目仍亟待寻找一条突破之路。

来源:BLOCKDATA《An overview of the current state of stablecoins》报告

-3- 链上资产抵押型稳定币——介于抵押型和算法型之间(以 Reserve 为例)

Reserve 的设计思路介于抵押型和算法型稳定币之间,旨在建立一个稳定、分布式的稳定币和数字支付系统。系统主要有三种代币进行交互,分别是 Reserve 稳定币(RSV)、Reserve 权益代币(RSR),以及抵押品代币。

RSV 初期是锚定美元的稳定币,与美元保持 1:1 的关系;RSR 是 Reserve 生态系统内的一种权宜,可参与治理提案投票,用于维持 RSV 价格稳定;抵押品代币则是为了担保 RSV 的价值而在智能合约中持有的一揽子代币,充当抵押物作用,主要为各类上链资产。另外 Reserve 白皮书中虽未提及 Reserve Dollar(RSD),但项目方称在 Reserve 开展初期,即项目处于中心化阶段,将发行 RSD 以代替 RSV 作为稳定币。

Reserve 的设想分为三步。第一步是建立美元抵押型的中心化稳定币,第二步是成为锚定一篮子资产(类似SDR)的去中心化稳定币,但相对于美元而言价值仍然稳定,第三步是其稳定币不再与美元挂钩,不再考虑美元价值波动,但依然能保持稳定的独立阶段。目前Reserve只进展到第一步,第二步预计在 2020-2021 开始实现。

Reserve 于今年 5 月 22 日在火币进行IEO,RSR 代币总量为 1000 亿,初期只释放总额度的 3%,还有 97% 的代币在项目方及其他投资者中手中。短期来看,私募轮的代币将在3个月的时间内解锁大部分,其中基金会拥有 58.6% 的代币,其代币存放在热钱包中,可由团队自行决定,存在随时售出的可能。长期来看,种子轮代币、合作伙伴代币、团队和顾问代币将在主网上线后解锁,预期主网在 2020 年正式上线。

从 Reserve 的路线图看来,其在 2019 年 Q2 已经完成了初期中心化 1:1 由美元担保,由信托公司持有 RSD 的技术实施,暂时没有 Reserve 网络上质押资产和稳定币发行的数据,其即将在 2019 年 Q3 和 2020 年依次发布 RSV 和启动主网,考虑到其开发难度、需平衡和设计的细节较多,当前的进度慢于其它稳定币竞品。

-4- 链上资产抵押型稳定币——加密货币抵押(以 MakerDAO 的 Dai 为例)

以链上加密资产为抵押的稳定币项目中,目前最为知名的应当是 MakerDAO 的 Dai 。Dai 是 MakerDAO 发行的与美元 1:1 的稳定币,在 CoinmarketCap 的市值排名为 57。MakerDAO 的用户可以通过抵押 ETH,以 150% 的质押率获取稳定币 Dai。

Dai 是 DeFi 生态中最为活跃的一部分,基于 Dai 出现了各类衍生品:

1. xDai,在 PoA(权威证明)侧链上运行,允许在短时间内实现 xDai 的无缝转移。如今 xDai 使用 PoSDAO 共识算法在 DPoS 区块链上运行。

2. iDai,首次将借贷池进行代币化。它有两个显著特征:以每秒为单位进行复利计算;如果底层资产池遭受损失,其汇率会下降。因此非常适合在 iDai 上构建风险管理衍生品。

3. cDai,实时的 Dai 储蓄账户。Compound 的协议升级到 v2,在 Compound 中存入资产可以获得 cToken,代表用户供给的资金数量以及积累的利息。

4. gDai,利用 Fulcrum 借出资产,同时利用 GasStateNetwork、Kyber、Uniswap,让用户用 Dai 支付 Gas fee,从而不需要额外在钱包留有 ETH 作为转账手续费使用。gDai 由 CryptoManiacsZone 在 ETHBoston Hackathon 中构建。

5. zkDai,采用 ZKSNARKs 来保护交易的隐私。

此外还有 idleDai、LSDai、pDai、aDai 等等 Dai 的衍生品。目前大部分尚处于开发阶段。

基于 Dai 的衍生品体现出了 DeFi 生态的可组合型,体现了链上资产抵押型稳定币取得了阶段性的胜利。目前 MakerDAO 基金会正积极推动 Dai 在第三世界国家的使用。Dai 上架 Pundi X 支付平台,会在巴西、阿根廷、哥伦比亚和委内瑞拉部署。

-5- 链上无抵押型 PoW 稳定币——(Meter 首创)

严格意义来说,Meter 并不属于上述任何分类,它的概念有些超前,提出的设想是建立纯粹的去中心化的稳定币。Meter 无抵押,不锚定美元,没有预挖,发行通过 PoW 挖矿产生,更像是区块链世界的原生货币。

首先,Meter 通过对加密货币经济博弈模型和共识算法的研究,认识到目前的主流加密货币把货币发行的经济共识和防止双花的记账共识混为一谈,而这两个共识在一个成熟的市场里分别完成会更有效。

其次从稳定币的“三元悖论”,即“独立自主的货币政策、与其他货币保持固定汇率、资本的自由流动,这三者不能同时存在,至多只能满足两个目标”的原则出发,Meter 提出稳定币发行模式的设计也可以不绑定法币,而是通过算法的方式,与现实世界中长期保持购买力稳定的价值发生强绑定,这样就可以创造出一个完全去中心化的虚拟商品作为加密世界里的一般等价物。

Meter 发现美国历史上的工业电力的价格指数,从 1960 年代到 2010 年代,按照实际购买力来计算(去除通胀),几乎稳定在一个水平上,比法币更加稳定。

来源:Meter白皮书 | 截取时间:2019.10

Meter 采用双 Token 的经济模型,一个是不抵押法币或其他资产,而是参考了比特币的发行机制,通过挖矿产生的稳定币 MTR;另一个是 Meter 网络的权益代币 MTRG,用于治理 Meter 的去中心化社区,并稳定构建全球交易和支付的稳定币 MTR。MTRG 并不是充当发行稳定币的抵押物,而是利用其现金流和稀缺性冷启动对稳定币的需求。

和比特币固定发行量的方式不同,Meter 稳定币的发行量随着 PoW 算力的变化而变化,但在共识层面保障每个币的挖矿成本具有良好的一致性。Meter 把 MTR 的开采成本与一个 MTR 开采的耗电量进行锚定,固定其生产成本为 1 Meter = 10kWh,让矿工用竞争的方式在市场上对币值达成共识。假如 MTR 价格上升,算力会增加,这会导致 MTR 供应量增加,而供应量的增加会导致 MTR 价格下降,矿工会因为收益减少而减少算力,通过矿工逐利的行为保持 MTR 的相对稳定此外,Meter 将生产代币的矿工和交易的记账者进行了分离,记账共识用 PoS 完成,可以保证系统安全和高效。

Meter 的设计选择了完全去中心化超主权商品货币的思路,用开采成本建立共识,不需要预言机,不需要物理资产或者其它加密资产做抵押,和电力关联保证了货币供给有足够的弹性和价值的稳定性。由于 PoW 的过程把现实世界的价值永久转移到了链上,Meter 提出用这种原生加密资产稳定币作为基础货币构建去中心化金融系统可以更安全且没有体量的限制。虽然 Meter 面临流通量不足,需要有耐心见证其货币供应量上升促进的流动性,但是在稳定币大规模爆发的前夜,这种去中心化的实践值得我们关注。

「稳定币的局限」

稳定币的现状中论述了不同类型的稳定币为了实现价格稳定亦或是解决现存问题所做的创新,但囿于种种因素,当前市场上暂未出现能同时满足安全性和实用性的稳定币。

一、监管力度日益加强的当下,牵扯出的是稳定币的合规问题

随着稳定币的规模和影响力的日益壮大,各国政府乃至国际组织开始频现监管言论。反洗钱金融行动特别工作组发布加密货币监管建议,提出要在 2020 年 6 月对各国进行反洗钱/反恐怖融资的审查。IMF 的新刊文《数字货币:稳定币的崛起》提到,稳定币会带来更多的非法活动。此等背景下,加拿大、英国、日本等国加大了对本国加密货币业务的审查。

当前,稳定币的主要应用是提供交易定价。此等场景下,流动性、交易对的丰富性远比稳定币背后是否有足够的抵押品更重要,USDT 便是典型。但可以预见的是,以 USDT 为首的无牌稳定币的蛋糕正日益触动着监管的神经,iFinex 与 NYAG 愈演愈烈的局面,折射出的是监管大范围进场的决心,合规化成了稳定币的诉求之一。

但是合规的成本和难度也在日益增加,从 Facebook 的 Libra 屡屡碰壁可以看出,游说监管机构成本颇高,监管机构也不喜于见到稳定币之于法币形成独立于现有银行体系外的影子银行体系。此外,强势稳定币的出现也可能引发弱势货币国家下达禁令,阿根廷央行在今年 9 月就下令对国民购买美元施加限制,任何公司不得积累美元,那么当前主流的美元抵押型稳定币在阿根廷遇阻也在情理之中。

二、“中心化”与“去中心化”的平衡点难寻,抗审查性建设值得期待

虽然区块链的愿景是建立一个去中心化、人人自由进出、无需信任第三方的网络,但为了追求这一目标,在很大程度上会牺牲产品的性能,导致大部分宣扬追求“去中心化”的项目面临落地成盒的窘境。为了产品的可用性,诉求更高的 TPS 或其他服务本身无可非议,但又想要平衡“中心化”与“去中心化”二者的关系,最终沦为与许可式网络并无二致,底层架构远不如互联网高效的“怪胎”。

稳定币作为“区块链的第三次落地应用”,向“中心化”做出妥协成为必然。无论是以法币、物理资产或是加密资产抵押的方式,都难逃中心化螺旋。以法币抵押型的稳定币为例,此类稳定币由于中心化的实体,相当于用户在使用时是将信任交到发行方手中。为了避免 USDT 遇到的审计不透明、实际资产存疑等问题,也为了蚕食 USDT 的市场份额,现行的发行方改进的方向是依靠第三方审计公司和获取合规牌照(如 BitLicense)来赢取用户的信任。

另外,链下资金转移会出现上链问题,用户将物理价值转移至稳定币发行方手中,但并不意味着将价值完全转移至链上。在此过程中,用户转移物理资产所有权,得到与物理世界法币有兑付风险的债权通证。撇开其在货币职能上的完成度,区块链“去中心化”所承诺的最重要保障就是用户的资产安全,而上述过程显然与这个目的相背离。

此外,加密货币抵押型的稳定币需要有预言机提供数据。预言机的核心问题有二:一是数据源仍然是中心化交易所产生的,这些交易所提供的 API 数据只能尽量保证准确性,但需使用者自负风险;二是预言机能够赔付的资产和承载的资产无法匹配,若预言机的数据产生错误,有可能造成整个金融系统的崩盘。

加密货币的革命性在于赋权于单个节点,保护节点——个体的资产免受侵害,如果作恶者是决策中心,加密货币与生俱来的,正是其他事物所不具备的抗审查性,也即保护资产免受这些作恶者干预的重要保障。但随着局限性提到的第一点合规化的发展,稳定币在抗审查性上的建设成为更值得期待的方向。

三、以商品和加密货币抵押的稳定币价格受制于波动性,存在隐形市场崩溃性风险

以加密货币抵押的稳定币为例,加密资产如 BTC、ETH 等由于其价格波动剧烈,并不是优质的抵押资产,目前也没有被广泛认可的估值体系。在价格大幅度波动的情况下,采用加密资产作为抵押品的稳定币项目容易承受信心风险。为了确保链上资产对于流动性的足额抵押,“超额抵押”作为风险对冲方案被引入。

比如抵押价值为 200 美元的 ETH,但只生成 100 个 1 美元的稳定币,那么稳定币就拥有了 2 倍的抵押物。当ETH价格下降 25%,此时抵押率为 1:1.5,稳定币依旧能保持 1 美元的价格。但是如果碰到加密货币的大幅贬值,稳定币就存在被清算的风险。2019 年 9 月 24 日 ETH 价格暴跌,导致了 DeFi 中以此作为抵押资产的贷款清算总额达到了 380 万美元。为了应对此种状况就是尽量多的抵押,而这也会使资本使用率低下。理论上实现多资产抵押能够相对分散风险,但目前来看如 BTC、ETH 等加密资产具有较高的价格相关性,并不能有效分散风险。

四、链上或链下的抵押物,难以避免系统性风险

法币抵押的稳定币是将风险转嫁到了银行及账户,存在资产被扣的风险。而以加密货币抵押的稳定币,如 Maker 的用户通过抵押 ETH 兑换 Dai,进而用 Dai 购买 ETH,再次抵押 ETH 获取 Dai,形成正反馈作用。但这时若 ETH 出现大幅贬值,且低于清算值,抵押的ETH会被强制平仓,用于回购 Dai。如果抵押物在对应抵押物的流通盘中比例过大,抵押物拍卖清盘时会没有足够的买盘,由此引发系统性风险。

因此 MakerDao 为 ETH 作为抵押发行的 DAI 设置了一亿美元的上限。此类稳定币在需求端也存在问题。今年年初 Dai 的价格长期低于 1 美元,MakerDAO 通过不断提高稳定费率降低 Dai 的供给以促使 Dai 的价格重新回归 1 美元,由此可见,整套稳定体系实际操作起来会非常复杂。

有人曾设想,是否可以发行一种无抵押、价格稳定的稳定币?这一观点脱胎于 70 年代哈耶克的私人货币理论。哈耶克认为允许私人发行货币,并自由竞争,这个竞争过程将会发现最好的货币。无抵押算法型稳定币,即自身掌握铸币权的稳定币便是在此背景下诞生的。

Dragonfly Capital 的管理合伙人 Haseeb Qureshi 在其名为《稳定币:设计一种价格稳定的加密货币》中对无抵押算法型稳定币做了阐述,其运行机制是采用智能合约模拟中央银行发行交易价格为 1 美元的货币,通过控制货币的发行量使其价格稳定在1美元。若当前货币的价格为 2 美元,即意味着价格过高,发行量过低,可以通过智能合约铸造新币,然后到市场上拍卖以增加供应量,使价格回落至 1 美元,这也能为智能合约带来额外的利润,也就是所谓的铸币税。铸币税可以理解为发行货币的收益。一张 100 美元的钞票印刷成本也许只有 1 美元,但却能购入 100 美元的商品,其中 99 美元就是铸币税,也是政府财政的重要来源。若当前稳定币的价格为 0.5 美元,则需要买入稳定币减少市面上的供应量,如果现有的铸币税不足以支撑买入稳定币,则可以通过发行股份,给股份持有者许诺享有未来的铸币税。这样供应量下降,货币价格重新稳定在 1 美元。

但是值得一提的是,铸币税的存在本身就是法币逻辑的延伸,而法币系统铸币税的征收是国家机器通过军队和强权才得以保证。试想在一个系统里,如果有部分用户可以通过铸币税用接近于 0 的成本拿到稳定币,而另一部分用户则需用 1 美元的价格购买稳定币,在没有国家强制推行的去中心化环境里,是很难对币价达成系统性的共识的。

也正是因为这个原因,目前市场上基本看不到无抵押算法型的稳定币。此类项目的代表 Basis 在 2018 年底以向投资人退款的方式偃旗息鼓。从根本而言,无抵押算法型稳定币的“抵押品”是该系统未来增长的股份,若在极端情况下,系统不能继续增长,则无法维持其挂钩机制。若抛售压力持续时间过长,则会引发死亡螺旋。

「稳定币的新战场」

BLOCKDATA 的稳定币报告中指出:2017 年以来,已有 134 个项目对外公布,但尚未正式推出。2019-2020 年可能是稳定币登场最多的年份。稳定币们的大规模面世意味着竞争加剧,厮杀变得白热化。

法币抵押型稳定币在未来 2-3 年仍会占据主流地位,监管介入的程度会大幅提升。

如果我们观察市场上现存的大多数以法币做抵押的稳定币,其背后的逻辑与国际货币体系下创造的法币非常相似。当前的国际货币体系是在金本位制的基础上发展起来。一战期间,黄金被参战国集中用于购买军火,并停止自由输出和银行券兑现,导致了金本位制的崩溃。二战后,布雷顿森林体系建立,美国政府重新将美元与黄金挂钩,但在 1971 年 8 月,随着美国单方面宣布美元与黄金脱钩,布雷顿森林体系名存实亡。金本位制的彻底结束标志着法币自由浮动阶段的开始。

《未来简史》的作者尤瓦尔•赫拉利曾说过:“金钱是有史以来最普遍、最有效的互信体系。甚至那些不相信同一个神明或不服从同一个国王的人也愿意使用相同的钱。”曾经的金本位较好理解,毕竟“金银天然不是货币,但货币天然是金银”,但为何在废除金本位后,我们依旧相信法币能买到我们所需的东西?那是因为法币作为国家以法律形式赋予其强制流通使用的货币,由国家信用背书,其价值来自政府的稳定性和供求关系。法币的背后是对政府的“充分信任和信用”。

因此,法币抵押型稳定币相较于其他类型的稳定币,具有的鲜明优势就是用中心化的托管方式带来了最大的价格稳定。在未来的 2-3 年内,以法币抵押的稳定币仍然会是主流。USDT 目前虽然是该类型稳定币的第一名,但这主要得益于它的先发优势。缺乏监管、审计不透明的 USDT 游走在灰色地带,扮演着“窃国者侯”的角色。随着 Tether 市值的壮大,稳定币这块大蛋糕也引来了越来越多的分食者,例如锚定美元的合规稳定币 USDC、PAX、GUSD 等。这些稳定币针对 USDT 的缺陷,通过监管介入、审计透明使得稳定币对法币的价值锚定得到增信,开始蚕食 USDT 的市场份额。未来,法币抵押型的稳定币一定会蓬勃发展,但它需要更可靠的发行人,更好的审计体系和更成熟的监管框架。

Libra 作为新型金融基础设施的尝试,预示了未来会出现全球化的强势货币。

除了法币抵押型的稳定币蓬勃发展外,Facebook Libra 的提出使得加密世界来到了一个微妙的分叉口。Libra 称其目标是发行“建立在安全、稳定的开源区块链上的稳定币,该稳定币由储备的有形资产支持,并由一个独立协会管理”,开篇直言旨在建立一套简单的全球货币和金融基础架构,惠及全球数十亿人口。诚然,Libra 一旦推出,是可以大大减少跨境交易的时间和成本,包括国际支付和结算,以及外汇兑换,也有可能触发全球金融体系的重组。关于 Libra 带来的创新部分,可参考 NPC 此前发表的《Libra:一种新型金融基础设施尝试》,在此就不多加赘述。

Libra 的诞生不仅是提出了一种创新的金融基础设施尝试,其带来的更重大的影响是让各国对主权货币产生了危机感。Libra 虽号称是 100% 法币储备,但由于储备的多样性,Libra 的币值其实和任何法币都会出现波动,甚至可能是较大的波动,由于 Libra 成员提供 Libra 和各种货币的兑换,实际的抵押物持仓量和目标也会不同。当 Libra 委员会调整储备币种和储备金比例时,其实质就是在调整货币政策。如果人们普遍使用有形资产,并直接与 Libra 进行交易,那么 Libra 是有可能对主权货币构成巨大威胁。届时 Libra 协会成为事实上的货币发行机构,拥有为全球 27 亿人发行货币的铸币权,这将使得各国很难实施货币政策,让美联储乃至其他国央行陷入多余的境地。Libra 的概念确实预示了未来可能会出现更加全球化的强势货币。

传统金融手段失灵,加密世界构建之初的设想引人深思,超主权自由竞争货币的设计或是稳定币的终极方向。

曾有文指出,当前正在接近世界三大储备货币的短期和长期债务周期的末期,大量债务到期支出,以及养老和医疗等非债务支出远超收入可承受范围。国家内部而言,贫富差距扩大,各利益群体的冲突变得频繁;国家间摩擦增多,种种迹象表明全球经济的均衡已经被打破。货币政策方面,各大央行不停降息,日本、欧洲央行已经实行负利率,但在利率已经足够低的情况下无异于饮鸩止渴。英国央行行长此前也承认,极低的利率通常与战争、金融危机和货币体系崩溃等高风险事件同时发生。2008 年的金融危机已经动摇了我们对这些金融机构的信心。

综合来看,稳定币们作为加密世界的基础设施,将迎来大规模的爆发。比特币的愿景是构建去中心化、新型电子货币,加密世界的畅想是将人从旧、基于中心化信任的金融秩序中解放出来,从 permissioned 到 permissionless,从 trust 到 trustless。但遗憾的是,现行的稳定币却囿于中心化。

正如我们上文提到,加密货币世界理想的基础货币是需要吸引大家放弃现实世界的价值,把对应的价值永久转移到链上,进而持续性推动加密世界经济的成长,中本聪超主权自由竞争货币的思路也将引领这一风潮。但无论如何,超主权自由竞争货币的基本设计仍离不开平衡稳定币“三元悖论”的问题,新型机制在当下还如初生的婴儿,缺乏考验,而未来着实令人期待。

点击阅读:Blockdata完整版稳定币报告

作者:Xiaohan、橙子、Leo、xy、Blake、Ryan

参考资料:

[1] Stablecoins:An overview of the current state of stablecoins

https://download.blockdata.tech/blockdata-stablecoin-report-blockchain-technology.pdf

[2] Stablecoins: designing a price-stable cryptocurrency

https://haseebq.com/stablecoins-designing-a-price-stable-cryptocurrency/

顶级风投a16z合伙人亲述:为何选择加入Libra协会?

观点 • ccvalue 发表了文章 • 2019-10-16 12:46

作者是Libra协会董事会成员Katie Haun。她是Andreessen Horowitz普通合伙人,也是Coinbase和HackerOne董事会成员,曾负责创建美国政府第一个加密货币工作组,并领导了对“头门沟”Mt.Gox加密货币交易所的调查工作。此外,在刚刚成立的Libra协会董事会上,Kathryn Haun也被任命为董事会成员。

Katie Haun在文中表示,「对于Libra来说,这只是一个开始,考虑到项目的规模和野心,其工作方式可能仍然存在许多障碍,当然还会包括一些技术、财务和治理方面的问题。在未来几个月中,我们计划参加Libra协会内部讨论,以帮助他们应对这些问题。我们希望积极做出贡献,用既符合原始加密货币精神,又使主流用户可以访问该技术的方式让加密货币最终掌握在全球数十亿人手中。」

以下为全文,Enjoy:

互联网几乎改变了我们生活的方方面面,十年前,你很难想象人们交流、连接方式会发生如此巨大变革。现在,我们与同事协同完成工作、与朋友和家人保持联系、自我学习新知识、甚至是按需订购食物和叫车出行——所有这一切都需要在手机或电脑上点击几下即可。

不过,虽然我们取得了所有这些进步,但互联网发展仍处于早期阶段,虽然信息互联网取得了成功,但是价值互联网还没有。在价值互联网的世界里,我们可以实时、安全、放心地以最低成本向世界任何地方转账——这不仅仅是对货币的承诺。换句话说,我们应该能够像发送照片和电子邮件一样快速、轻松地通过互联网汇款。

在当今网络时代,简单、轻松地转移价值已经成为全人类的基本需求。想要参与全球经济的人们不应该被过时的金融系统所束缚。虽然数字支付应用程序在发达国家很常见,但是他们收费和欺诈率都很高,而且跨境转账功能也很有限。对于发展中国家来说,那里的跨境转账解决方案要么速度很慢,要么成本很高。如今全球依然有超过20亿人没有银行账户,但是大多数没有银行账户的人却拥有能够连接到互联网的智能手机,现在的问题就来到传统金融系统这端,因为传统金融系统似乎没有较好的解决方案帮助那些没有银行账户的人融入到现代经济中。

我们认为,区块链是从信息互联网升级到价值互联网的关键技术。区块链让数字货币成为一种承载工具,这意味着资金接收方可以在不必信任发送者或第三方(例如银行)的情况下验证自己是否收到了钱。区块链还允许开发人员自由构建产品,就像Facebook和Google在原始互联网协议之上自由开发产品的方式一样。因为区块链是去中心化和开源的,所以你只需要信任代码,而无需信任代码背后的人员和组织。在区块链世界中,互联网服务可以快速组合、分叉和重新混合,为开发人员释放新的创造力。而这,就是我们创建a16z加密货币基金、并在现有区块链(如比特币和以太坊)和即将推出的区块链(如Dfinity和Celo)上进行了大量投资的原因之一。鉴于我们依然处于加密创新的早期阶段,我们正在尝试用各种不同的方法进行投资。

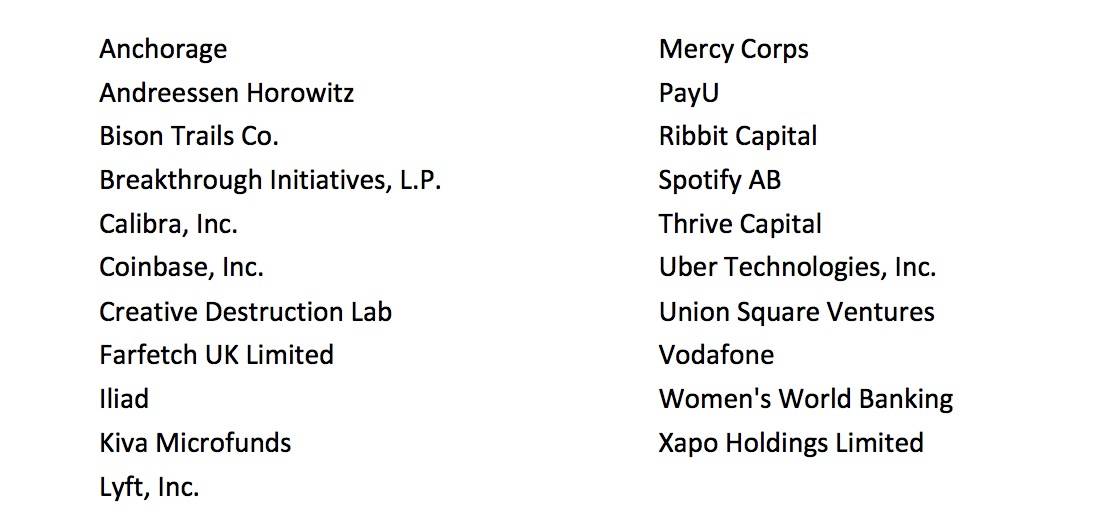

如上所述,这也是我们为什么选择加入Libra协会,成为其创始成员的原因。Libra协会是数字货币Libra背后的成员制组织,Libra是一种基于区块链技术的新型全球货币和金融基础设施,而且吸引了世界一流的合作伙伴,其中包括:

知道如何创建全球规模的网络和基础架构的技术公司,例如Stripe和Facebook;

在全球支付领域拥有丰富经验的金融服务公司,比如PayPal和Visa(本文撰写时已退出Libra协会);

知道如何与数百万用户一起构建用户友好应用程序的平台,比如Spotify、Lyft和Uber;

拥有丰富行业专业知识的加密货币公司,比如Coinbase和Anchorage;

了解全球范围内各种人群需求和习惯的非政府组织,比如Kiva、Mercy Corps和Women's World Banking。

这些组织可以帮助Libra获得一定数量的用户、企业和开发人员,目标是加速加密技术的普及应用。Libra非常重视开发人员,这点也十分重要,其网络已经开源了,未来也将是免授权的,允许开发人员和企业家在上面自由构建产品和服务,从而有助于加速用户友好的加密应用程序被主流采用。

对于Libra来说,这只是一个开始,考虑到项目的规模和野心,其工作方式可能仍然存在许多障碍,当然还会包括一些技术、财务和治理方面的问题。在未来的几个月中,我们计划参加Libra协会内部的讨论,以帮助他们应对这些问题。我们希望积极做出贡献,用既符合原始加密货币精神,又使主流用户可以访问该技术的方式让加密货币最终掌握在全球数十亿人手中。

我们很高兴加入Libra,并将努力促使价值互联网成为现实。 查看全部

Libra协会是数字货币Libra背后的成员制组织,Libra是一种基于区块链技术的新型全球货币和金融基础设施,而且吸引了世界一流的合作伙伴。

作者是Libra协会董事会成员Katie Haun。她是Andreessen Horowitz普通合伙人,也是Coinbase和HackerOne董事会成员,曾负责创建美国政府第一个加密货币工作组,并领导了对“头门沟”Mt.Gox加密货币交易所的调查工作。此外,在刚刚成立的Libra协会董事会上,Kathryn Haun也被任命为董事会成员。

Katie Haun在文中表示,「对于Libra来说,这只是一个开始,考虑到项目的规模和野心,其工作方式可能仍然存在许多障碍,当然还会包括一些技术、财务和治理方面的问题。在未来几个月中,我们计划参加Libra协会内部讨论,以帮助他们应对这些问题。我们希望积极做出贡献,用既符合原始加密货币精神,又使主流用户可以访问该技术的方式让加密货币最终掌握在全球数十亿人手中。」

以下为全文,Enjoy:

互联网几乎改变了我们生活的方方面面,十年前,你很难想象人们交流、连接方式会发生如此巨大变革。现在,我们与同事协同完成工作、与朋友和家人保持联系、自我学习新知识、甚至是按需订购食物和叫车出行——所有这一切都需要在手机或电脑上点击几下即可。

不过,虽然我们取得了所有这些进步,但互联网发展仍处于早期阶段,虽然信息互联网取得了成功,但是价值互联网还没有。在价值互联网的世界里,我们可以实时、安全、放心地以最低成本向世界任何地方转账——这不仅仅是对货币的承诺。换句话说,我们应该能够像发送照片和电子邮件一样快速、轻松地通过互联网汇款。