Crypto Capital

深度 | 起底加密资产「中央银行」Crypto Capital 的幕后秘史

特写 • cryptovalley 发表了文章 • 2019-05-17 15:03

根据纽约州总检察长Letitia James的说法,Crypto Capital也为备受争议的数字资产交易所Bitfinex提供服务。

4月底,美检方指控 Bitfinex 挪用 USDT 存款,以掩盖8.5亿美元资金丢失真相。据悉,截至2018年底,Bitfinex管理着逾10亿美元的客户资金。

5月初,与Crypto Capital有关的两个人被指控涉嫌洗钱。联邦政府声称,他们通过Global Trading Solutions LLC为加密公司提供银行服务。这一实体被认定为Crypto Capital的空壳公司之一,和Bitfinex之间存在资金往来。

起诉书称,多年来,Crypto Capital——这家不受监管的巴拿马公司一直在向世界各地的加密企业提供未经许可的银行服务,为他们处理各种非法交易,涉案金额高达数亿美元。

Crypto Capital究竟是何方神圣?谁又在幕后操纵这一切?

故事的起源

开放式金融公司Braveno的CEO Mathias Grønnebæk对这家匿名公司非常着迷,着手进行了一系列调查。

调查显示,大约六年前(2013年5月),一个名为“Bitfan2013”的人在Reddit论坛中首次提出了Crypto Capital的想法。

自称身为四家中小型银行董事会成员的“Bitfan2013”发文声称:

“在加密行业,应该出现一个由BTC用户、矿工、开发人员和其他从业者自建的真正意义上的法定银行。它从零开始,而非脱胎于传统金融机构。其目的是在BTC领域开展业务,专门用于数字资产交易。”

贴文甚至提出了意向中的具体位置:巴拿马。众所周知,那是著名的离岸业务天堂。

这是Crypto Capital疑案的第一条线索。

一个月后,Crypto Capital正式注册成立,位置果然是巴拿马。不过,最初的名称叫做Crypto Financial。

同年8月,它通过巴拿马籍金融服务公司Havelock Investments启动了IPO,意在筹集30,000 BTC(约30万美元)。

Havelock拥有自己的基金,主营业务却是与加密经济相关的IPOs。此前,它通过证交所为一个在加密圈颇受欢迎的BTC赌博网站Satoshi Dice公开发行过股票。

后来,Satoshi Dice被监管当局认定从事未经注册的证券发行,发起人Erik Voorhees为此支付了3.5万美元的罚款,并承诺在未来5年内不再参与证券发行。

除了上述行为,Havelock Investments还为Neo and Bee公司运作过IPO。2014年,塞浦路斯警方对后者展开了欺诈调查。创始人Danny Brewster卷走了140个BTC畏罪潜逃,从此人间蒸发。这场诉讼后来不了了之。

2015年10月,Havelock Investments宣布,另一家由Erik Voorhees创立的加密交易所Coinapult已与Crypto Capital合并,这表明,Havelock Investments将继续与金融服务商保持合作。

在接受采访时,Voorhees表示,大约在六年前,他在巴拿马亲眼见到了Crypto Capital背后的一位关键人物,但不愿透露更多详情。

后来,Crypto Capital被瑞士的Global Trade Solutions收购。

这家瑞士公司也是疑云重重。最初,Global Trade Solutions名为Semacon AG Software Engineering,从事管理咨询业务。2018年11月改为现名,并任命一位常常代表空壳公司露面的人——Ivan Manuel Molina Lee担任高管,这个人后来出现在巴拿马的法律登记文件上。

线索指向何处?

填补传统金融机构的空白

Crypto Capital的出现,填补了加密世界的空白。当传统银行像躲避瘟疫一样对加密公司敬而远之时,它却迎头赶上,为他们提供几乎全系列的金融服务。

很快,Crypto Capital就成为全球加密企业金融服务的首选,尽管这是一家几乎匿名的公司,网站上没有从业人员或高管名录,注册地址缺失,但这并未妨碍它取得了巨大的成功。许多信誉良好的企业陆续成为其客户。

旧金山交易所Kraken也在使用Crypto Capital的银行服务。但该交易所首席品牌官Christina Lee在接受采访时透露,2017年初,他们已经终止了合作。

币安交易所的CFO 周玮也曾公开表示,他们使用过Crypto Capital的银行服务。

为了回应纽约州总检察长的调查,Bitfinex首席法律顾问Stuart Hoegner在提交的一份宣誓书中说到:

“数字资产交易所和相关企业在如何识别和维护传统银行关系方面,面临着巨大挑战,这是业内公认的事实。”

毋庸置疑,Crypto Capital在加密世界一团糟的时候被卷入,并涉及了重大丑闻。

耐人寻味的是,致使11.5万名客户遭受损失、涉案金额达1.95亿美元、如今已经宣布破产的加拿大数字资产交易所QuadrigaCX曾是Crypto Capital的重要客户。直到今天,它的Logo还挂在Crypto Capital的网站上,似乎在昭示着什么。

谁是幕后操控者?

Crypto Capital背后的操控者把自己隐藏得很好。该公司的网站上没有团队成员名录,也没有任何经营者的线索。

不过,仔细观察就会发现,公司存在一名前文所述的挂名董事Ivan Manuel Molina Lee。

总检察长办公室提起的诉讼中出具了有关Crypto Capital资金往来的聊天记录。

这场谈话涉及两个主体,一位是来自Bitfinex的代表 (文件中标识为“Merlin”),另一个则是Crypto Capital的代表(文件中标识为“Oz”)。

后来创建了ShapeShift并担任CEO一职的Erik Voorhees表示,他六年前确实在巴拿马遇见过Oz,但并不记得这个男人的姓氏,也没有关于他的任何个人信息。

另一位要求匿名的消息人士则声称,这位神秘人物其实是巴拿马一家空壳公司OZ49的董事Ozzie Joseph(发音类似于Oz Yosef)。

那么,还有谁是这家公司的董事会成员呢?

如你所料,正是Crypto Capital的挂名董事Ivan Manuel Molina Lee。

在联邦诉讼案中,Ravid Yosef也是被起诉的人之一。社交媒体上的一组照片显示,他和Oz Yosef似乎存在某种关联。

好了,我们尝试着将所有线索拼凑在一起:Ravid Yosef是英国Global Trade Solutions的股东,这家公司与持有Crypto Capital的瑞士公司同名。

但没有证据显示,传说中的“Oz Yosef”因此案受到指控,也许他是“隐形人”吧!

加密冰山正在消融

其实,Crypto Capital的运作方式很简单。首先,设立一家空壳公司,以便获得银行账户。一直使用这个账户,直到它被封禁。然后再找另一个账户。

Bitfinex首席战略官Phil Potter将这种策略描述为“猫鼠游戏”——一个BTC行业从业者谙熟于心的把戏。

一种不出意外可以一直奏效的策略,直到失效,像极了斯蒂芬金的《翻滚过山车》。

Crypto Capital最早的客户是一家名为Global Transaction Services的公司,截止到2016年年初,他们一直在使用Crypto Capital的服务。

这是一家位于佐治亚洲亚特兰大的支付处理商,通过该州布拉斯顿的社区银行和一个空壳公司拥有银行账户。

Global Transaction Services由英国人Daniel Barrs持有。2016年5月,他被指控从事大规模的洗钱活动。

相关文件显示,之后,Crypto Capital的业务急剧扩张,开始使用世界各地的银行洗钱,主要集中在波兰、英国和美国等地。

自2015年5月起,BTC交易所Safello开始利用Crypto Capital作为流动性供应商。但根据其CEO Frank Schuil的说法,由于Crypto Capital反馈迟缓,服务质量不佳,2017年年底,双方终止了合作。

过去几年中,Crypto Capital一直因资金流动缓慢和作为不积极而饱受业界诟病。

QuadrigaCX前首席架构师Alex Hanin就将其破产归咎于Crypto Capital。他说,QuadrigaCX出事之前,资金被冻结在与Crypto Capital关联的一家台湾银行的账户中,导致无法进行任何操作。目前尚不清楚这些资金是否已解冻。

美国司法部表示,Bitfinex 的问题始于2018年。当时它向第三方支付处理商 Crypto Capital提供了8.5亿美元,用于处理客户的提款请求,但Crypto Capital 未能处理这些订单。知情人士表示,截止那年11月,Bitfinex 确定已经失去了8.5亿美元的资金。其后,为了隐匿失踪的资金,Bitfinex 和 Tether 进行了一系列操作,耗尽了 Tether 的储备,出现了巨大的财务黑洞。

但Bitfinex对这一说法予以否认,声称这笔资金实际上是被美国政府和监管当局所扣留。

也许,上述错综复杂的事实或猜测只是Crypto Capital资本迷局的冰山一角,目前看来,接下来还会有一系列的调查。

讽刺的是,加密行业的流动性建立在像Crypto Capital这样的金融公司之上。然而,曾经被视为基石的这些企业如今却在土崩瓦解……

Tim Copeland 作者;DUANNI YI 翻译;Sonny Sun 编辑;Roy 排版

内容仅供参考 不作为投资建议 风险自担 查看全部

Crypto Capital正在逐渐成为加密行业的中央银行。它为各种加密企业提供便利的银行服务,客户范围之广让人瞠目结舌。从币安、Kraken和BitMEX这样名声显赫的大型数字资产交易平台,到创始人离奇死亡导致资金去向不明的QuadrigaCX,还有为数众多的从事不法行径的无名公司,Crypto Capital都如影随形,从不缺席。

根据纽约州总检察长Letitia James的说法,Crypto Capital也为备受争议的数字资产交易所Bitfinex提供服务。

4月底,美检方指控 Bitfinex 挪用 USDT 存款,以掩盖8.5亿美元资金丢失真相。据悉,截至2018年底,Bitfinex管理着逾10亿美元的客户资金。

5月初,与Crypto Capital有关的两个人被指控涉嫌洗钱。联邦政府声称,他们通过Global Trading Solutions LLC为加密公司提供银行服务。这一实体被认定为Crypto Capital的空壳公司之一,和Bitfinex之间存在资金往来。

起诉书称,多年来,Crypto Capital——这家不受监管的巴拿马公司一直在向世界各地的加密企业提供未经许可的银行服务,为他们处理各种非法交易,涉案金额高达数亿美元。

Crypto Capital究竟是何方神圣?谁又在幕后操纵这一切?

故事的起源

开放式金融公司Braveno的CEO Mathias Grønnebæk对这家匿名公司非常着迷,着手进行了一系列调查。

调查显示,大约六年前(2013年5月),一个名为“Bitfan2013”的人在Reddit论坛中首次提出了Crypto Capital的想法。

自称身为四家中小型银行董事会成员的“Bitfan2013”发文声称:

“在加密行业,应该出现一个由BTC用户、矿工、开发人员和其他从业者自建的真正意义上的法定银行。它从零开始,而非脱胎于传统金融机构。其目的是在BTC领域开展业务,专门用于数字资产交易。”

贴文甚至提出了意向中的具体位置:巴拿马。众所周知,那是著名的离岸业务天堂。

这是Crypto Capital疑案的第一条线索。

一个月后,Crypto Capital正式注册成立,位置果然是巴拿马。不过,最初的名称叫做Crypto Financial。

同年8月,它通过巴拿马籍金融服务公司Havelock Investments启动了IPO,意在筹集30,000 BTC(约30万美元)。

Havelock拥有自己的基金,主营业务却是与加密经济相关的IPOs。此前,它通过证交所为一个在加密圈颇受欢迎的BTC赌博网站Satoshi Dice公开发行过股票。

后来,Satoshi Dice被监管当局认定从事未经注册的证券发行,发起人Erik Voorhees为此支付了3.5万美元的罚款,并承诺在未来5年内不再参与证券发行。

除了上述行为,Havelock Investments还为Neo and Bee公司运作过IPO。2014年,塞浦路斯警方对后者展开了欺诈调查。创始人Danny Brewster卷走了140个BTC畏罪潜逃,从此人间蒸发。这场诉讼后来不了了之。

2015年10月,Havelock Investments宣布,另一家由Erik Voorhees创立的加密交易所Coinapult已与Crypto Capital合并,这表明,Havelock Investments将继续与金融服务商保持合作。

在接受采访时,Voorhees表示,大约在六年前,他在巴拿马亲眼见到了Crypto Capital背后的一位关键人物,但不愿透露更多详情。

后来,Crypto Capital被瑞士的Global Trade Solutions收购。

这家瑞士公司也是疑云重重。最初,Global Trade Solutions名为Semacon AG Software Engineering,从事管理咨询业务。2018年11月改为现名,并任命一位常常代表空壳公司露面的人——Ivan Manuel Molina Lee担任高管,这个人后来出现在巴拿马的法律登记文件上。

线索指向何处?

填补传统金融机构的空白

Crypto Capital的出现,填补了加密世界的空白。当传统银行像躲避瘟疫一样对加密公司敬而远之时,它却迎头赶上,为他们提供几乎全系列的金融服务。

很快,Crypto Capital就成为全球加密企业金融服务的首选,尽管这是一家几乎匿名的公司,网站上没有从业人员或高管名录,注册地址缺失,但这并未妨碍它取得了巨大的成功。许多信誉良好的企业陆续成为其客户。

旧金山交易所Kraken也在使用Crypto Capital的银行服务。但该交易所首席品牌官Christina Lee在接受采访时透露,2017年初,他们已经终止了合作。

币安交易所的CFO 周玮也曾公开表示,他们使用过Crypto Capital的银行服务。

为了回应纽约州总检察长的调查,Bitfinex首席法律顾问Stuart Hoegner在提交的一份宣誓书中说到:

“数字资产交易所和相关企业在如何识别和维护传统银行关系方面,面临着巨大挑战,这是业内公认的事实。”

毋庸置疑,Crypto Capital在加密世界一团糟的时候被卷入,并涉及了重大丑闻。

耐人寻味的是,致使11.5万名客户遭受损失、涉案金额达1.95亿美元、如今已经宣布破产的加拿大数字资产交易所QuadrigaCX曾是Crypto Capital的重要客户。直到今天,它的Logo还挂在Crypto Capital的网站上,似乎在昭示着什么。

谁是幕后操控者?

Crypto Capital背后的操控者把自己隐藏得很好。该公司的网站上没有团队成员名录,也没有任何经营者的线索。

不过,仔细观察就会发现,公司存在一名前文所述的挂名董事Ivan Manuel Molina Lee。

总检察长办公室提起的诉讼中出具了有关Crypto Capital资金往来的聊天记录。

这场谈话涉及两个主体,一位是来自Bitfinex的代表 (文件中标识为“Merlin”),另一个则是Crypto Capital的代表(文件中标识为“Oz”)。

后来创建了ShapeShift并担任CEO一职的Erik Voorhees表示,他六年前确实在巴拿马遇见过Oz,但并不记得这个男人的姓氏,也没有关于他的任何个人信息。

另一位要求匿名的消息人士则声称,这位神秘人物其实是巴拿马一家空壳公司OZ49的董事Ozzie Joseph(发音类似于Oz Yosef)。

那么,还有谁是这家公司的董事会成员呢?

如你所料,正是Crypto Capital的挂名董事Ivan Manuel Molina Lee。

在联邦诉讼案中,Ravid Yosef也是被起诉的人之一。社交媒体上的一组照片显示,他和Oz Yosef似乎存在某种关联。

好了,我们尝试着将所有线索拼凑在一起:Ravid Yosef是英国Global Trade Solutions的股东,这家公司与持有Crypto Capital的瑞士公司同名。

但没有证据显示,传说中的“Oz Yosef”因此案受到指控,也许他是“隐形人”吧!

加密冰山正在消融

其实,Crypto Capital的运作方式很简单。首先,设立一家空壳公司,以便获得银行账户。一直使用这个账户,直到它被封禁。然后再找另一个账户。

Bitfinex首席战略官Phil Potter将这种策略描述为“猫鼠游戏”——一个BTC行业从业者谙熟于心的把戏。

一种不出意外可以一直奏效的策略,直到失效,像极了斯蒂芬金的《翻滚过山车》。

Crypto Capital最早的客户是一家名为Global Transaction Services的公司,截止到2016年年初,他们一直在使用Crypto Capital的服务。

这是一家位于佐治亚洲亚特兰大的支付处理商,通过该州布拉斯顿的社区银行和一个空壳公司拥有银行账户。

Global Transaction Services由英国人Daniel Barrs持有。2016年5月,他被指控从事大规模的洗钱活动。

相关文件显示,之后,Crypto Capital的业务急剧扩张,开始使用世界各地的银行洗钱,主要集中在波兰、英国和美国等地。

自2015年5月起,BTC交易所Safello开始利用Crypto Capital作为流动性供应商。但根据其CEO Frank Schuil的说法,由于Crypto Capital反馈迟缓,服务质量不佳,2017年年底,双方终止了合作。

过去几年中,Crypto Capital一直因资金流动缓慢和作为不积极而饱受业界诟病。

QuadrigaCX前首席架构师Alex Hanin就将其破产归咎于Crypto Capital。他说,QuadrigaCX出事之前,资金被冻结在与Crypto Capital关联的一家台湾银行的账户中,导致无法进行任何操作。目前尚不清楚这些资金是否已解冻。

美国司法部表示,Bitfinex 的问题始于2018年。当时它向第三方支付处理商 Crypto Capital提供了8.5亿美元,用于处理客户的提款请求,但Crypto Capital 未能处理这些订单。知情人士表示,截止那年11月,Bitfinex 确定已经失去了8.5亿美元的资金。其后,为了隐匿失踪的资金,Bitfinex 和 Tether 进行了一系列操作,耗尽了 Tether 的储备,出现了巨大的财务黑洞。

但Bitfinex对这一说法予以否认,声称这笔资金实际上是被美国政府和监管当局所扣留。

也许,上述错综复杂的事实或猜测只是Crypto Capital资本迷局的冰山一角,目前看来,接下来还会有一系列的调查。

讽刺的是,加密行业的流动性建立在像Crypto Capital这样的金融公司之上。然而,曾经被视为基石的这些企业如今却在土崩瓦解……

Tim Copeland 作者;DUANNI YI 翻译;Sonny Sun 编辑;Roy 排版

内容仅供参考 不作为投资建议 风险自担

圈重点,一文读懂Bitfinex的LEO新版白皮书

投研 • odaily 发表了文章 • 2019-05-09 10:27

5月8日,加密货币交易所 Bitfinex 正式公布了LEO的官方白皮书。

此前,Bitfinex股东、DGroup创始人赵东已在微博发布该白皮书中文草稿版,但二者仍然有许多区别。Odaily星球日报为读者梳理了官方白皮书的九个重点。

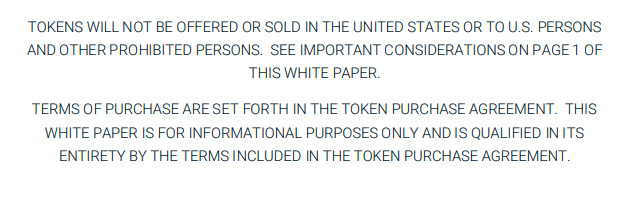

投资不针对美国用户

在此前的中文版草稿中,LEO的发行范围为全球用户。但最新的白皮书中将美国地区、美国用户以及其他被禁止的人员(官方并未给出解释)列入LEO私募的“黑名单”。

(中文版草稿)

(新版白皮书首页)

这种变化其实可以理解。Bitfinex、Tether及其母公司 iFinex,都是注册在美国境外(英属维京群岛)的离岸公司。按照规定,如果在纽约州从事虚拟货币相关业务需要得到州金融服务部颁发的牌照,并遵守相关法规,但 Bitfinex 和 Tether 都没有相关牌照。此外,Bitfinex由于挪用Tether(二者母公司都是iFinex)用户存款,正遭到纽约州总检察长办公室审查。出于政策考虑,Bitfinex将美国及美国用户排除在外也在情理之中。

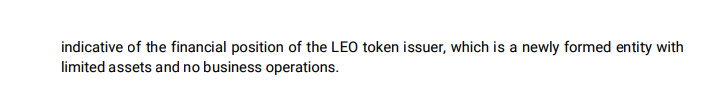

LEO发行公司不是Bitfinex以及 iFinex

新版白皮书首页也将措辞换成了“用于iFinex交易平台、产品和服务的LEO代币的首次交易平台发行”,这里仅仅指出了LEO代币的用途,但对发行主体进行了模糊处理。

(新版封面)

(中文版草稿)

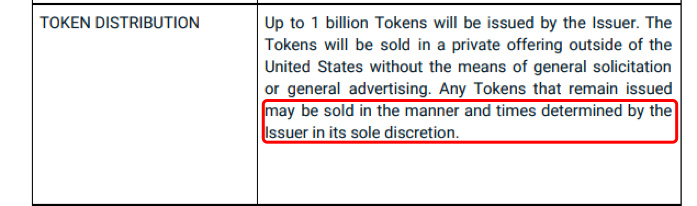

并且新版白皮书称,LEO代币的发行者并不是Bitfinex以及 iFinex,而是一家新成立的实体公司,该公司名为 Unus Sed Leo Limited,注册于英属维京群岛,专为发行LEO代币而成立,资产有限,没有业务运作。

(白皮书截图)

此举意味着Bitfinex以及iFinex将自己从发币的风险中抽出,一旦日后 LEO 代币亏损严重,投资者维权时 Bitfinex 以及 iFinex 并不承担主体责任。

LEO筹集资金不仅仅是用来还债的

在此前中文版的草稿中,LEO的发行背景是Bitfinex资产被冻结,不少投资者理解发行 LEO 是用来筹集资金进行还款的。但新版白皮书指出,LEO 所得款项可用于营运资金和一般业务用途,包括资本支出、经营费用、偿债和其他资本重组活动。

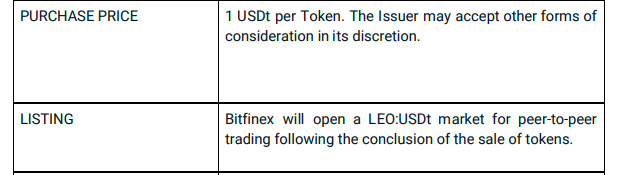

LEO不是稳定币,价格会有波动

新版白皮书指出,LEO的私募价格为 1 USDT,发行商也考虑接受其他形式的资产购买;此外,Bitfinex将在私募结束后上架 LEO:USDT交易对,这也意味着其价格将存在波动。

(Odaily星球日报注:2016年Bitfinex发生盗币事件,为了还债,曾发行BFX,价格为1美元,最后官方仍然以1美元的价格赎回;BFX也可转换成Bitfinex股权。许多投资者认为此番发行的LEO与BFX类似,也是一种债券币,但LEO赎回价格是按照市价;并且从后文来看,LEO并不能转换成股权,仅仅是降低手续费而已。)

私募后剩下的币由发行方决定

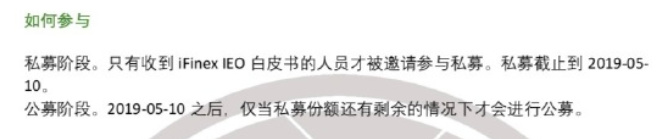

此前中文版草稿指出,LEO 私募截止到2019年5月10日;在私募截止后,如果有份额会进行公募。

(中文草稿版)

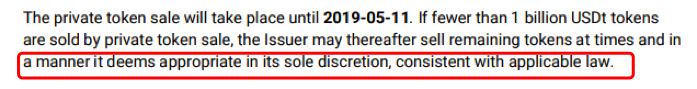

不过,新版白皮书却更改了这一说法,首先私募时间往后顺延一天,截止到2019年5月11日;其次,私募结束后如果剩余代币,“那么发行方可以根据适用法律,以其认为适当的方式,不时地出售剩余的令牌。“

(新版白皮书)

”以其认为适当的方式”,以及白皮书前文出现的“发行者自行决定的方式和时间出售”,都显得主观性非常强,可以视为发行方有可能进入二级市场进行抛售。

按月回购,直到没有代币进入商业流通

关于LEO回购政策,新版白皮书与中文版草稿基本一致:

回购周期将以月度为单位,用iFinex所有服务上月利润的X%按照市价回购LEO,X%至少为27%;

被解冻净资产的(至少)95%将用来回购和销毁对应数量的LEO ,iFinex有权在资产解冻之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

未来归还的被盗比特币净资产(至少)80%将用来回购和销毁对应数量的LEO ,iFinex有权在被盗比特币归还之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

(说明:净资产是指扣酴所有法律、运营等费用以后剩余的资产数量)

不过,关于回购周期,却引发争议。此前中文版草稿规定“无截止时间限制”,新版白皮书的说法是“until no tokens are in commercial circulation”(直到没有代币进入商业流通)

交易员AlbertTheKing发文表示,新的表述为Bitfinex留下一个空子。

“BFX的措辞给他们自己留了很大的钻空子空间。试想如果未来BFX不管因为利润太高不想分红,还是因为麻烦已经解决不想再分红,都可以通过各种巧妙的手段来实现no tokens are in commercial circulation。例如在LEO交易量小的时候升级系统取消所有挂单,恢复运行后半小时内没有LEO卖单出现,就说no tokens are in commercial circulation已经达成,那他们就不需要继续付分红(回购)了。”

LEO能否降低手续费,由Bitfinex自行决定

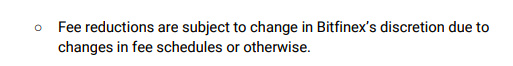

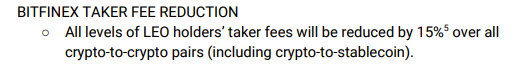

中文版草稿规定了LEO的功能是降低交易手续费以及贷款费,新版白皮书中关于LEO的功能基本没有大的改变,但在每条规定的最后却增加了一条:由于费用变化或其他原因,Bitfinex可以自行决定是否降低费用。

(新版白皮书截图)

此外,关于具体的费用变化也有不同:

草稿版规定,任意数量的LEO持有人在交易时,所有 crypto-to- crypto交易对的 taker fee l相比 crypto-to-fiat交易对降低15%;新版白皮书将费率改成了“15%^5”(约为万分之0.7);

(新版白皮书截图)

草稿版规定交易费可以累加,但新版白皮书规定手续费折扣上线为25%,折扣的有效期为30天,30天后将重新计费;

LEO的使用范围变得狭窄:草稿版规定,除了 Bitfinex之外,LEO持有者也可以在 Betfinex、 Ethfinex、 Eosfinex等平台上享受类似优惠;新版白皮书的表述是,Eosfinex将为LEO代币持有者提供类似的折扣,未来 iFinex交易平台、产品和服务有望为LEO代币持有者提供类似的费用减免或其他功能和好处。

关于LEO具体降低手续费,二者也有相同的表述:

Bitfinex放贷费:P2P出借方在过去1个月中每持有1万美元价值LEO,放贷费用降低0.05%,上限5%;

Bitfinex提现&充值手续费:LEO持有者将最多获得25%的提现&充值手续费优惠,持有LEO数量超过价值5000万美元,每月提现200万美元免手续费,每月提现超过200万美元的,手续费2%(原来是3%)。

Bitfinex衍生品taker fee:在过去1个月中每持有1万美元价值LEO,放贷费用降低1bps(基点),上限为2bps(基点)。

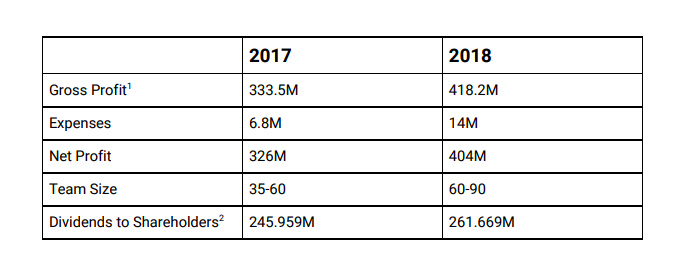

iFinex 去年收入超过4亿美元

新版白皮书也公布了iFinex去年的营收状况,全年净利润4.182亿美元,股东分红2.61亿美元。

根据新版白皮书,2017年,iFinex&Bitfinex团队人数从35人扩充到60人左右;2018年人数从60人扩充到90人;截止到2019年5月1日,iFinex&Bitfinex 整个团队成员超过100人,其中开发团队只有25名员工。这些员工分布在全球,进行7*24(一周7天,一天24小时)分布式协作办公。

“在市场活动低迷时期,我们并没有减少人员数量。每个月我们都会收到上百封求职信件,但我们更加注重质量。“白皮书中写道。

相比于其他头部交易所,iFinex&Bitfinex的开发团队人数显得“捉襟见肘“,我们不禁怀疑这样一只团队能否支撑起开发的重任?

白皮中解释称,iFinex&Bitfinex团队完全能够胜任开发重担。尽管有时候开发需要从零开始,但开发团队还是完成了开发任务,所付出的成本只是外包价格一小部分。比如即将上线的Bitfinex衍生品平台,就是由Bitfinex团队完全自主设计和开发的。

不过,iFinex也在报告中指出,盈利报告未经审计、LEO代币存在投资风险、白皮书并不具备法律效力。

2016年曾经发币化解危机

新版白皮书也对过去 iFinex&Bitfinex团队所遭遇的危机及应对进行回顾。

黑客盗币

2016年8月2日, Bitfinex被黑客盗走119756个比特币(当时市值6000万美元)。这是继门头沟MT.Gox事件后,最大的一次被盗事件。彼时,交易所被黑客盗币的情况时有发生,面对巨额损失几乎不可追回的处境,很多交易所只能放弃。

但 Bitfinex采取了几种方式,既拯救了平台,也让用户在不到一年的时间里挽回损失。首先,Bitfinex将所有账户的损失进行了汇总,并将 BFX 代币以 1 美元兑换 1 BFX 的比例发给损失的用户。在安全漏洞发生后的8个月内,所有BFX代币持有者的BFX都以足额(1美元)的价格被赎回。

此外,Bitfinex也发行了RRT ( Recovery Right Token),可以将BFX代币转换为iFinex的股权,也有部分持币者(DGroup创始人赵东)是通过这一转换得到了iFinex的股权。值得注意的是,所有BFX代币最终被赎回和销毁。

此外,根据当时的规定,在未来被盗资产被追回时,由于Bitfinex已经偿还了所有债务,RRT持有者可以分配追回的资金,一个RRT最高可分 1美元。

白皮书透露,目前Bitfinex仍在全球范围积极的与各地执法机关合作,一旦被盗的比特币到达任何交易所或企业,就会追踪并没收它们。

2019年2月25日,在美国政府的协助下Bitfinex追回28个比特币,并按照规定转换成美元分给了RRT持有者。

此外,该公司还与行业领袖合作来创建一种程序,可以让黑客有机会、安全地、私下地退还大部分被盗资金,同时保留一部分资金作为“退还”的回报。不过,Bitfinex不能保证这些战略将会成功。

Crypto Capital

根据新版白皮书,2015年初,Bitfinex便与一家名为Crypto Capital的支付商建立了合作关系。在一家美国支付代理商中断服务后,Bitfinex立即加强了与Crypto Capital的合作关系。

2018年夏末,Crypto Capital向Bitfinex表示,其托管的资金曾受到部分政府扣押,不过预计这些资金很快就会被释放。

到2018年底,Bitfinex越来越担心Crypto Capital可能无法返还托管的资金,于是开始向外贷款(这里指的是借用Tether的资金周转)。

在白皮中,Bitfinex表示正与世界各地的多个司法管辖区积极协商,以加快解冻资金,不过Bitfinex对能否收回这些资金尚不确定。

原创文章,作者:秦晓峰 查看全部

“最终解释权归发行方所有。”

5月8日,加密货币交易所 Bitfinex 正式公布了LEO的官方白皮书。

此前,Bitfinex股东、DGroup创始人赵东已在微博发布该白皮书中文草稿版,但二者仍然有许多区别。Odaily星球日报为读者梳理了官方白皮书的九个重点。

投资不针对美国用户

在此前的中文版草稿中,LEO的发行范围为全球用户。但最新的白皮书中将美国地区、美国用户以及其他被禁止的人员(官方并未给出解释)列入LEO私募的“黑名单”。

(中文版草稿)

(新版白皮书首页)

这种变化其实可以理解。Bitfinex、Tether及其母公司 iFinex,都是注册在美国境外(英属维京群岛)的离岸公司。按照规定,如果在纽约州从事虚拟货币相关业务需要得到州金融服务部颁发的牌照,并遵守相关法规,但 Bitfinex 和 Tether 都没有相关牌照。此外,Bitfinex由于挪用Tether(二者母公司都是iFinex)用户存款,正遭到纽约州总检察长办公室审查。出于政策考虑,Bitfinex将美国及美国用户排除在外也在情理之中。

LEO发行公司不是Bitfinex以及 iFinex

新版白皮书首页也将措辞换成了“用于iFinex交易平台、产品和服务的LEO代币的首次交易平台发行”,这里仅仅指出了LEO代币的用途,但对发行主体进行了模糊处理。

(新版封面)

(中文版草稿)

并且新版白皮书称,LEO代币的发行者并不是Bitfinex以及 iFinex,而是一家新成立的实体公司,该公司名为 Unus Sed Leo Limited,注册于英属维京群岛,专为发行LEO代币而成立,资产有限,没有业务运作。

(白皮书截图)

此举意味着Bitfinex以及iFinex将自己从发币的风险中抽出,一旦日后 LEO 代币亏损严重,投资者维权时 Bitfinex 以及 iFinex 并不承担主体责任。

LEO筹集资金不仅仅是用来还债的

在此前中文版的草稿中,LEO的发行背景是Bitfinex资产被冻结,不少投资者理解发行 LEO 是用来筹集资金进行还款的。但新版白皮书指出,LEO 所得款项可用于营运资金和一般业务用途,包括资本支出、经营费用、偿债和其他资本重组活动。

LEO不是稳定币,价格会有波动

新版白皮书指出,LEO的私募价格为 1 USDT,发行商也考虑接受其他形式的资产购买;此外,Bitfinex将在私募结束后上架 LEO:USDT交易对,这也意味着其价格将存在波动。

(Odaily星球日报注:2016年Bitfinex发生盗币事件,为了还债,曾发行BFX,价格为1美元,最后官方仍然以1美元的价格赎回;BFX也可转换成Bitfinex股权。许多投资者认为此番发行的LEO与BFX类似,也是一种债券币,但LEO赎回价格是按照市价;并且从后文来看,LEO并不能转换成股权,仅仅是降低手续费而已。)

私募后剩下的币由发行方决定

此前中文版草稿指出,LEO 私募截止到2019年5月10日;在私募截止后,如果有份额会进行公募。

(中文草稿版)

不过,新版白皮书却更改了这一说法,首先私募时间往后顺延一天,截止到2019年5月11日;其次,私募结束后如果剩余代币,“那么发行方可以根据适用法律,以其认为适当的方式,不时地出售剩余的令牌。“

(新版白皮书)

”以其认为适当的方式”,以及白皮书前文出现的“发行者自行决定的方式和时间出售”,都显得主观性非常强,可以视为发行方有可能进入二级市场进行抛售。

按月回购,直到没有代币进入商业流通

关于LEO回购政策,新版白皮书与中文版草稿基本一致:

回购周期将以月度为单位,用iFinex所有服务上月利润的X%按照市价回购LEO,X%至少为27%;

被解冻净资产的(至少)95%将用来回购和销毁对应数量的LEO ,iFinex有权在资产解冻之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

未来归还的被盗比特币净资产(至少)80%将用来回购和销毁对应数量的LEO ,iFinex有权在被盗比特币归还之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

(说明:净资产是指扣酴所有法律、运营等费用以后剩余的资产数量)

不过,关于回购周期,却引发争议。此前中文版草稿规定“无截止时间限制”,新版白皮书的说法是“until no tokens are in commercial circulation”(直到没有代币进入商业流通)

交易员AlbertTheKing发文表示,新的表述为Bitfinex留下一个空子。

“BFX的措辞给他们自己留了很大的钻空子空间。试想如果未来BFX不管因为利润太高不想分红,还是因为麻烦已经解决不想再分红,都可以通过各种巧妙的手段来实现no tokens are in commercial circulation。例如在LEO交易量小的时候升级系统取消所有挂单,恢复运行后半小时内没有LEO卖单出现,就说no tokens are in commercial circulation已经达成,那他们就不需要继续付分红(回购)了。”

LEO能否降低手续费,由Bitfinex自行决定

中文版草稿规定了LEO的功能是降低交易手续费以及贷款费,新版白皮书中关于LEO的功能基本没有大的改变,但在每条规定的最后却增加了一条:由于费用变化或其他原因,Bitfinex可以自行决定是否降低费用。

(新版白皮书截图)

此外,关于具体的费用变化也有不同:

草稿版规定,任意数量的LEO持有人在交易时,所有 crypto-to- crypto交易对的 taker fee l相比 crypto-to-fiat交易对降低15%;新版白皮书将费率改成了“15%^5”(约为万分之0.7);

(新版白皮书截图)

草稿版规定交易费可以累加,但新版白皮书规定手续费折扣上线为25%,折扣的有效期为30天,30天后将重新计费;

LEO的使用范围变得狭窄:草稿版规定,除了 Bitfinex之外,LEO持有者也可以在 Betfinex、 Ethfinex、 Eosfinex等平台上享受类似优惠;新版白皮书的表述是,Eosfinex将为LEO代币持有者提供类似的折扣,未来 iFinex交易平台、产品和服务有望为LEO代币持有者提供类似的费用减免或其他功能和好处。

关于LEO具体降低手续费,二者也有相同的表述:

Bitfinex放贷费:P2P出借方在过去1个月中每持有1万美元价值LEO,放贷费用降低0.05%,上限5%;

Bitfinex提现&充值手续费:LEO持有者将最多获得25%的提现&充值手续费优惠,持有LEO数量超过价值5000万美元,每月提现200万美元免手续费,每月提现超过200万美元的,手续费2%(原来是3%)。

Bitfinex衍生品taker fee:在过去1个月中每持有1万美元价值LEO,放贷费用降低1bps(基点),上限为2bps(基点)。

iFinex 去年收入超过4亿美元

新版白皮书也公布了iFinex去年的营收状况,全年净利润4.182亿美元,股东分红2.61亿美元。

根据新版白皮书,2017年,iFinex&Bitfinex团队人数从35人扩充到60人左右;2018年人数从60人扩充到90人;截止到2019年5月1日,iFinex&Bitfinex 整个团队成员超过100人,其中开发团队只有25名员工。这些员工分布在全球,进行7*24(一周7天,一天24小时)分布式协作办公。

“在市场活动低迷时期,我们并没有减少人员数量。每个月我们都会收到上百封求职信件,但我们更加注重质量。“白皮书中写道。

相比于其他头部交易所,iFinex&Bitfinex的开发团队人数显得“捉襟见肘“,我们不禁怀疑这样一只团队能否支撑起开发的重任?

白皮中解释称,iFinex&Bitfinex团队完全能够胜任开发重担。尽管有时候开发需要从零开始,但开发团队还是完成了开发任务,所付出的成本只是外包价格一小部分。比如即将上线的Bitfinex衍生品平台,就是由Bitfinex团队完全自主设计和开发的。

不过,iFinex也在报告中指出,盈利报告未经审计、LEO代币存在投资风险、白皮书并不具备法律效力。

2016年曾经发币化解危机

新版白皮书也对过去 iFinex&Bitfinex团队所遭遇的危机及应对进行回顾。

黑客盗币

2016年8月2日, Bitfinex被黑客盗走119756个比特币(当时市值6000万美元)。这是继门头沟MT.Gox事件后,最大的一次被盗事件。彼时,交易所被黑客盗币的情况时有发生,面对巨额损失几乎不可追回的处境,很多交易所只能放弃。

但 Bitfinex采取了几种方式,既拯救了平台,也让用户在不到一年的时间里挽回损失。首先,Bitfinex将所有账户的损失进行了汇总,并将 BFX 代币以 1 美元兑换 1 BFX 的比例发给损失的用户。在安全漏洞发生后的8个月内,所有BFX代币持有者的BFX都以足额(1美元)的价格被赎回。

此外,Bitfinex也发行了RRT ( Recovery Right Token),可以将BFX代币转换为iFinex的股权,也有部分持币者(DGroup创始人赵东)是通过这一转换得到了iFinex的股权。值得注意的是,所有BFX代币最终被赎回和销毁。

此外,根据当时的规定,在未来被盗资产被追回时,由于Bitfinex已经偿还了所有债务,RRT持有者可以分配追回的资金,一个RRT最高可分 1美元。

白皮书透露,目前Bitfinex仍在全球范围积极的与各地执法机关合作,一旦被盗的比特币到达任何交易所或企业,就会追踪并没收它们。

2019年2月25日,在美国政府的协助下Bitfinex追回28个比特币,并按照规定转换成美元分给了RRT持有者。

此外,该公司还与行业领袖合作来创建一种程序,可以让黑客有机会、安全地、私下地退还大部分被盗资金,同时保留一部分资金作为“退还”的回报。不过,Bitfinex不能保证这些战略将会成功。

Crypto Capital

根据新版白皮书,2015年初,Bitfinex便与一家名为Crypto Capital的支付商建立了合作关系。在一家美国支付代理商中断服务后,Bitfinex立即加强了与Crypto Capital的合作关系。

2018年夏末,Crypto Capital向Bitfinex表示,其托管的资金曾受到部分政府扣押,不过预计这些资金很快就会被释放。

到2018年底,Bitfinex越来越担心Crypto Capital可能无法返还托管的资金,于是开始向外贷款(这里指的是借用Tether的资金周转)。

在白皮中,Bitfinex表示正与世界各地的多个司法管辖区积极协商,以加快解冻资金,不过Bitfinex对能否收回这些资金尚不确定。

原创文章,作者:秦晓峰

Bitfinex又遭麻烦:纽约州总检察长办公室要求披露Tether交易文件

资讯 • 8btc 发表了文章 • 2019-05-05 13:15

据Coindesk 5月4日报道,纽约检察院一直在质疑加密货币交易所Bitfinex的合规性。最近,它告知当地一家法院,它认为应要求Bitfinex提交有关于稳定币发行公司Tether近9亿美元信贷额度的概要文件。

4月25日,纽约总检察长办公室(NYAG)首次因Bitfinex与Tether合谋利用USDT储备金掩盖8.5亿美元损失而起诉当事人。当时,在Bitfinex缺乏即时资金的情况下,为维持运营,Tether向它提供了一笔6.25亿美元贷款和另外9亿美元的信贷额度。

这是NYAG与Bitfinex和Tether母公司iFinex之间法律纠纷的再次“交锋”。

4月初,NYAG指责Bitfinex未与Tether客户公开协商就以贷款的形式从Tether获得近10亿美元。而iFinex声称,双方经独立代理在“公平交易”中达成协议。

最初的禁令中,NYAG表示,他们并不想阻止Bitfinex或Tether的运营,但要求Tether停止向Bitfinex提供任何资金。不过,Bitfinex对此表示反对。

在周六提交的文件中,NYAG官员指出,

从禁令发出以来,纽约总检察长办公室一直未限制过Bitfinex正常的经营。

不过,他们进一步指出,Bitfinex和Tether的律师“承认”依照州法律,禁令是合法的。他们可以撤销命令,但希望法院“制定新的法规”。

另外,该文件详细描述了与Bitfinex共同持有该笔8.5亿美元的第三方银行和支付服务提供商Crypto Capital是如何“雪上加霜”的。Bitfinex坚持,这些资金已经被执法官员没收。

值得注意的是,NYAG认为,Bitfinex与Crypto Capital双方在解释其关系上的证词不一致,并以此作为Bitfinex需要更加明确贷款细节的原因。

原文:https://www.coindesk.com/ny-regulators-bitfinex-must-be-made-to-disclose-tether-deal-documents

作者:Molly Jane Zuckerman

编译:Nikhilesh De 查看全部

(来源:Pixabay)

据Coindesk 5月4日报道,纽约检察院一直在质疑加密货币交易所Bitfinex的合规性。最近,它告知当地一家法院,它认为应要求Bitfinex提交有关于稳定币发行公司Tether近9亿美元信贷额度的概要文件。

4月25日,纽约总检察长办公室(NYAG)首次因Bitfinex与Tether合谋利用USDT储备金掩盖8.5亿美元损失而起诉当事人。当时,在Bitfinex缺乏即时资金的情况下,为维持运营,Tether向它提供了一笔6.25亿美元贷款和另外9亿美元的信贷额度。

这是NYAG与Bitfinex和Tether母公司iFinex之间法律纠纷的再次“交锋”。

4月初,NYAG指责Bitfinex未与Tether客户公开协商就以贷款的形式从Tether获得近10亿美元。而iFinex声称,双方经独立代理在“公平交易”中达成协议。

最初的禁令中,NYAG表示,他们并不想阻止Bitfinex或Tether的运营,但要求Tether停止向Bitfinex提供任何资金。不过,Bitfinex对此表示反对。

在周六提交的文件中,NYAG官员指出,

从禁令发出以来,纽约总检察长办公室一直未限制过Bitfinex正常的经营。

不过,他们进一步指出,Bitfinex和Tether的律师“承认”依照州法律,禁令是合法的。他们可以撤销命令,但希望法院“制定新的法规”。

另外,该文件详细描述了与Bitfinex共同持有该笔8.5亿美元的第三方银行和支付服务提供商Crypto Capital是如何“雪上加霜”的。Bitfinex坚持,这些资金已经被执法官员没收。

值得注意的是,NYAG认为,Bitfinex与Crypto Capital双方在解释其关系上的证词不一致,并以此作为Bitfinex需要更加明确贷款细节的原因。

原文:https://www.coindesk.com/ny-regulators-bitfinex-must-be-made-to-disclose-tether-deal-documents

作者:Molly Jane Zuckerman

编译:Nikhilesh De

藏在币安、Bitfinex和Bitmex背后的那家影子银行

特写 • blockbeats 发表了文章 • 2019-05-05 11:01

Crypto Capital 与涉及金融犯罪,洗钱,以及数字安全欺诈等机构都有着密切合作,当然,这里面也少不了一些大型加密货币交易所的介入。

Crypto Capital 正在慢慢崛起,大有成为数字加密货币产业「中央银行」的势头。它提供的是加密产业中从端口级的「银行业务」。端口之一是以大型加密货币公司以及交易所为代表,其中包括了币安, Kraken 以及 BitMEX,另外一个端口则是以 QuadrigaCX(现已停业)为代表的一系列涉嫌金融欺诈和洗钱的小公司。

根据纽约州司法部长的透露,Crypto Capital 还为加密货币交易所 Bitfinex 提供金融服务,截止到 2018 年年底,它为该交易所的客户及客户基金管理着超过 10 亿美金的巨额财富。

在本周二,两个据报道是与 Crypto Capital 有关的人员,被起诉与洗钱交易有关。联邦政府工作人员对外表示:此二人为一些加密货币公司提供银行服务,这其中就涉及了一家名叫 Global Trading Solutions LLC 公司,这家公司已经被确认是 Crypto Capital 所拥有的诸多壳公司中的一家。拥有者虽然是 Crypto Capital,但使用者则是 Bitfinex 交易所。这种特殊的「银行服务」按照检方的形容便是:「运作了一家影子银行,代表海量的加密货币交易所,提供监管之外的金融交易服务,涉及到的金额高达数亿美金。」

起诉书上还写道:「Crypto Capital,这家逃离监管的巴拿马公司多年以来给世界各地加密货币公司提供银行服务,没有任何的正式执照。」

Crypto Capital 是从何而来?幕后操盘者究竟是谁?

最开始的故事:

有关 Crypto Capital 的最初的理念设想,见于六年前 Reddit 上的一个帖子,作者是 Bitfan2013。根据开源金融基础架构公司 Braveno 的 CEO Mathias Grønnebæk 的介绍:去年的时候,Grønnebæk 已经深深着迷于这家神秘的公司,并且开始了一系列的调查。

Grønnebæk 说道:调查的第一条线索出现在 2013 年 5 月份 Reddit 上一个名叫 Bitfan2013 的帖子上。这个隐藏在网络背后的神秘网友声称自己(以及他的家人)在四家中小型银行中占有董事会席位,然后他提出自己的设想:比特币用户们,矿工们,交易员们,程序员们,大家是时候行动起来了!应该从无到有的建立一个真正的,具有权威性的银行了!这家银行就是专门为加密货币而设。

这篇文章甚至还提出了更加具体的选址方案:巴拿马。这个地方是离岸公司的避税天堂。

这个帖子发出的一个月后,Crypto Capital(当时名字是 Crypto Financial)成立,注册地就是巴拿马。8 月,它开启了 IPO 进程,通过同样位于巴拿马的金融服务公司 Havelock Investments,募资 30,000 个比特币(约 30 万美元)。

Havelock 专门处理与比特币有关的 IPO,并且自己还在比特币交易所 MPEx 提供股份出售的基金项目,该项目直接对接 Erik Voorhee 的 Satoshi Dice 网站,这是加密圈子中人气非常旺的以比特币为主的赌博网站。

在此之后,SEC(美国证券交易委员会)认定 Satoshi Dice 是未经注册的证券发行公司,而 Voohees 也为此缴纳了 35,000 美金的罚款,并且承诺在未来的五年内再也不涉足证券交易业务。

Havelock Investments 同样也为比特币初创公司「Neo and Bee」运作 IPO,而在 2014 年,塞浦路斯警方对该公司展开涉嫌商业欺诈的调查。该公司创始人 Danny Brewster 逃走了,据说当时卷走了 140 个比特币,并且之后也未再被起诉。

Havelock Investments 在 2015 年的 10 月份还宣布:另外一家同样是 Voorhees 创办的初创公司:加密货币交易所 Coinapult 已经与 Crypto Capital 进行了合并,此举也意味着 Havelock Investments 的触角一直在生长,一直在跟金融领域的服务商们保持着合作关系。

在接受 Decrypt 媒体的独家采访中,Voorhees 表示:大概六年前的巴拿马,他曾经面见了 Crpto Capital 六个关键角色中的一位。他还说:如果不是 Coinapult 交易所跟 Crypto Capital 进行合作,他说不定都不知道 Cryoto Capital,更别提这样的见面。他同样还表示:他跟 Havelock Investments 没有任何的关系。

Crypto Capital 之后被一家瑞士公司 Global Trade Solutions 收购了,Global Trade Solutions 一开始只是一家管理咨询公司。在 2018 年的 11 月,该公司的注册文件上出现了一位「代理董事」,这个挂名负责人往往是被雇来代表一家壳公司的,这个人就是 Ivan Manuel Molina Lee。在接下来的文章中,我们会经常看到此人的名字出现。

填补了银行服务的空白

在逐渐升温的加密货币世界中,Cryoto Capital 满足了某个特殊的诉求:当传统银行都像躲避瘟疫一样的躲避加密货币公司的时候,它为加密货币公司提供银行服务。很快,它声名鹊起,尽管在它的网站上没有任何具体的注册地址,完全匿名,但是在加密货币世界中已经远近闻名。更关键的是:不仅仅是灰色地带的加密公司,或者欺诈者等不法之徒成为了它的用户,大量具有良好声誉的公司同样也在上面注册成为其用户。

就比如说:旧金山的交易所 Kraken 就非常有名,备受大家信赖,但是它也在使用 Crypto Capital。但该交易所的首席品牌官 Christina Lee 在接受 Decrypt 独家采访中表示:在 2017 年年初他们已经与其中断关系。同样的,币安交易所的 CFO Wei Zhou 也在接受 Decrypt 采访时说:他的交易所也曾经在一段时间内使用过 Crypto Capital 的银行服务。

Bitfinex 的首席顾问 Stuart Hoegner 回应纽约总检察长发起的涉及 Bitfinex 的调查时这么回应道:「在加密行业发展的过程中,大量虚拟货币交易所和公司在如何识别和维护传统银行业务关系的时候,遭遇到了挑战。而它的出现,确确实实满足了大家的需求,站稳了脚跟。」

但 Crypto Capital 也确确实实地出现在了加密世界最肮脏的角落中,至少涉及了一起重大的丑闻事件中。

加拿大最大的加密货币交易所 QuadrigaCX 如今已经是臭名昭著了,它就曾经是 Crypto Capital 的最有价值客户。到现在你还可以在 Crypto Capital 网站的名单上找到这家公司。曾经,在该公司的 CEO 神秘死亡之后,这家加拿大的交易所关门停业。根据之前的聊天记录,该交易所就是在用 Crypto Capital 管理客户的钱财。

Crypto Capital 的幕后操盘者

Crypto Capital 的幕后操盘者将自己隐藏的很深,真实身份保护的很好。在它的网站上,你看不到任何一个团队成员的名字,更别说想搞清楚是谁在实际运营这家公司。任何想要找出蛛丝马迹的人,到最后都走进了死胡同,他们只能得出一个事实:这家公司的运营者是一个挂名董事:Ivan Manuel Molina Lee。

在纽约总检察长的起诉文件中,包含了一份聊天记录,来自于 Bitfinex 的代表 Merlin 和 Crypto Capital 的代表 Oz 的。Voorhees 也在 Decrypt 采访时表示:他确实在 6 年前的时候见过 Oz,但是他想不起来这个人的姓是什么,或者更多详细的私人信息。

让 Oz 这个神秘人物的信息更让人感兴趣的是另外一条线索。这个信源曾经跟 Crypto Capital 合作过,如今要求隐去自己的身份,他爆料给 Decrypt,这个 OZ 其实就是 Ozzie Joseph,发音本身跟 Oz Yosef 很像。他是巴拿马一家壳公司 OZ49 Corportation 的董事。同样在这家公司董事名单上的还有那个我们熟悉的 Crypto Capital 的挂名董事:Ivan Manuel Molina Lee。

据传是 Oz Yosef 本人图片

Crypto Capital 的麻烦

Crypto Capital 的运作方式其实非常简单。建立一个壳公司,获得一个银行账户,直到这个账户被封,然后再去搞另外一个账户。Bitfinex 的首席策略官 Phil Potter 将这个做法形容为「比特币圈子里面人人都知道的『猫鼠游戏』。」

一个一直奏效的策略,直到它失效的那一天到来。

事实上,Crypto Capital 一直与从事洗钱业务的公司有染。就比如说:

自 2015 年的 5 月开始,比特币交易所 Safello 利用 Crypto Capital 从事洗钱业务。根据 CEO Frank Schuil 的介绍:在 2017 年的年末,他们中断其业务,因其 Crypto Capital 的反馈速度太慢,以及与日俱下的服务质量。

而且在过去的几年时间里,多个论坛,网站上都爆出 Crypto Capital 上面提现困难,Crypto Capital 深陷到这些负面新闻当中。

就在最近,QuadrigaCX 的前首席架构师 Alex Hanin 就谴责他的交易所在 Crypto Capital 的提现问题。他说其中一笔资金被冻结在了 Crypto Capital 的台湾账户上。到底这笔钱是否解冻,到现在也没有个说法。

而在上周的纽约总检察长的起诉书中,据称 Bitfinex 的母公司 iFinex 在账务上也存在一个隐形的财务黑洞,高达 8 亿 5 千万美金。这笔钱同样也是被 Crypto Capital 扣留。之后,Bitfinex 否认了 Crypto Capital 拿过这笔钱,并且表示其实这些钱都是被美国政府以及其他相关的机构部门扣押住了。

就在总检察长宣布了针对 iFinex 以及事涉 Crypto Capital 种种问题的调查后,纽约南区也发起了针对 Crypto Capital 背后两名嫌疑人的起诉。看起来,这一切仅仅是个开始。加密行业的欣欣向荣其实就是维系于诸如 Crypto Capital 这样的公司提供的基础性服务商。而如今,这些曾经扮演「基石」的金融服务,在一轮又一轮的阴云来袭中,显得摇摇欲坠。

原作者:DecryptMedia 译者:0x5

原标题:Crypto Capital 的黑暗历史和币圈江湖地位! 查看全部

有关 Crypto Capital 的暗黑历史,以及它与加密货币圈各个角色间千丝万缕的联系。

Crypto Capital 与涉及金融犯罪,洗钱,以及数字安全欺诈等机构都有着密切合作,当然,这里面也少不了一些大型加密货币交易所的介入。

Crypto Capital 正在慢慢崛起,大有成为数字加密货币产业「中央银行」的势头。它提供的是加密产业中从端口级的「银行业务」。端口之一是以大型加密货币公司以及交易所为代表,其中包括了币安, Kraken 以及 BitMEX,另外一个端口则是以 QuadrigaCX(现已停业)为代表的一系列涉嫌金融欺诈和洗钱的小公司。

根据纽约州司法部长的透露,Crypto Capital 还为加密货币交易所 Bitfinex 提供金融服务,截止到 2018 年年底,它为该交易所的客户及客户基金管理着超过 10 亿美金的巨额财富。

在本周二,两个据报道是与 Crypto Capital 有关的人员,被起诉与洗钱交易有关。联邦政府工作人员对外表示:此二人为一些加密货币公司提供银行服务,这其中就涉及了一家名叫 Global Trading Solutions LLC 公司,这家公司已经被确认是 Crypto Capital 所拥有的诸多壳公司中的一家。拥有者虽然是 Crypto Capital,但使用者则是 Bitfinex 交易所。这种特殊的「银行服务」按照检方的形容便是:「运作了一家影子银行,代表海量的加密货币交易所,提供监管之外的金融交易服务,涉及到的金额高达数亿美金。」

起诉书上还写道:「Crypto Capital,这家逃离监管的巴拿马公司多年以来给世界各地加密货币公司提供银行服务,没有任何的正式执照。」

Crypto Capital 是从何而来?幕后操盘者究竟是谁?

最开始的故事:

有关 Crypto Capital 的最初的理念设想,见于六年前 Reddit 上的一个帖子,作者是 Bitfan2013。根据开源金融基础架构公司 Braveno 的 CEO Mathias Grønnebæk 的介绍:去年的时候,Grønnebæk 已经深深着迷于这家神秘的公司,并且开始了一系列的调查。

Grønnebæk 说道:调查的第一条线索出现在 2013 年 5 月份 Reddit 上一个名叫 Bitfan2013 的帖子上。这个隐藏在网络背后的神秘网友声称自己(以及他的家人)在四家中小型银行中占有董事会席位,然后他提出自己的设想:比特币用户们,矿工们,交易员们,程序员们,大家是时候行动起来了!应该从无到有的建立一个真正的,具有权威性的银行了!这家银行就是专门为加密货币而设。

这篇文章甚至还提出了更加具体的选址方案:巴拿马。这个地方是离岸公司的避税天堂。

这个帖子发出的一个月后,Crypto Capital(当时名字是 Crypto Financial)成立,注册地就是巴拿马。8 月,它开启了 IPO 进程,通过同样位于巴拿马的金融服务公司 Havelock Investments,募资 30,000 个比特币(约 30 万美元)。

Havelock 专门处理与比特币有关的 IPO,并且自己还在比特币交易所 MPEx 提供股份出售的基金项目,该项目直接对接 Erik Voorhee 的 Satoshi Dice 网站,这是加密圈子中人气非常旺的以比特币为主的赌博网站。

在此之后,SEC(美国证券交易委员会)认定 Satoshi Dice 是未经注册的证券发行公司,而 Voohees 也为此缴纳了 35,000 美金的罚款,并且承诺在未来的五年内再也不涉足证券交易业务。

Havelock Investments 同样也为比特币初创公司「Neo and Bee」运作 IPO,而在 2014 年,塞浦路斯警方对该公司展开涉嫌商业欺诈的调查。该公司创始人 Danny Brewster 逃走了,据说当时卷走了 140 个比特币,并且之后也未再被起诉。

Havelock Investments 在 2015 年的 10 月份还宣布:另外一家同样是 Voorhees 创办的初创公司:加密货币交易所 Coinapult 已经与 Crypto Capital 进行了合并,此举也意味着 Havelock Investments 的触角一直在生长,一直在跟金融领域的服务商们保持着合作关系。

在接受 Decrypt 媒体的独家采访中,Voorhees 表示:大概六年前的巴拿马,他曾经面见了 Crpto Capital 六个关键角色中的一位。他还说:如果不是 Coinapult 交易所跟 Crypto Capital 进行合作,他说不定都不知道 Cryoto Capital,更别提这样的见面。他同样还表示:他跟 Havelock Investments 没有任何的关系。

Crypto Capital 之后被一家瑞士公司 Global Trade Solutions 收购了,Global Trade Solutions 一开始只是一家管理咨询公司。在 2018 年的 11 月,该公司的注册文件上出现了一位「代理董事」,这个挂名负责人往往是被雇来代表一家壳公司的,这个人就是 Ivan Manuel Molina Lee。在接下来的文章中,我们会经常看到此人的名字出现。

填补了银行服务的空白

在逐渐升温的加密货币世界中,Cryoto Capital 满足了某个特殊的诉求:当传统银行都像躲避瘟疫一样的躲避加密货币公司的时候,它为加密货币公司提供银行服务。很快,它声名鹊起,尽管在它的网站上没有任何具体的注册地址,完全匿名,但是在加密货币世界中已经远近闻名。更关键的是:不仅仅是灰色地带的加密公司,或者欺诈者等不法之徒成为了它的用户,大量具有良好声誉的公司同样也在上面注册成为其用户。

就比如说:旧金山的交易所 Kraken 就非常有名,备受大家信赖,但是它也在使用 Crypto Capital。但该交易所的首席品牌官 Christina Lee 在接受 Decrypt 独家采访中表示:在 2017 年年初他们已经与其中断关系。同样的,币安交易所的 CFO Wei Zhou 也在接受 Decrypt 采访时说:他的交易所也曾经在一段时间内使用过 Crypto Capital 的银行服务。

Bitfinex 的首席顾问 Stuart Hoegner 回应纽约总检察长发起的涉及 Bitfinex 的调查时这么回应道:「在加密行业发展的过程中,大量虚拟货币交易所和公司在如何识别和维护传统银行业务关系的时候,遭遇到了挑战。而它的出现,确确实实满足了大家的需求,站稳了脚跟。」

但 Crypto Capital 也确确实实地出现在了加密世界最肮脏的角落中,至少涉及了一起重大的丑闻事件中。

加拿大最大的加密货币交易所 QuadrigaCX 如今已经是臭名昭著了,它就曾经是 Crypto Capital 的最有价值客户。到现在你还可以在 Crypto Capital 网站的名单上找到这家公司。曾经,在该公司的 CEO 神秘死亡之后,这家加拿大的交易所关门停业。根据之前的聊天记录,该交易所就是在用 Crypto Capital 管理客户的钱财。

Crypto Capital 的幕后操盘者

Crypto Capital 的幕后操盘者将自己隐藏的很深,真实身份保护的很好。在它的网站上,你看不到任何一个团队成员的名字,更别说想搞清楚是谁在实际运营这家公司。任何想要找出蛛丝马迹的人,到最后都走进了死胡同,他们只能得出一个事实:这家公司的运营者是一个挂名董事:Ivan Manuel Molina Lee。

在纽约总检察长的起诉文件中,包含了一份聊天记录,来自于 Bitfinex 的代表 Merlin 和 Crypto Capital 的代表 Oz 的。Voorhees 也在 Decrypt 采访时表示:他确实在 6 年前的时候见过 Oz,但是他想不起来这个人的姓是什么,或者更多详细的私人信息。

让 Oz 这个神秘人物的信息更让人感兴趣的是另外一条线索。这个信源曾经跟 Crypto Capital 合作过,如今要求隐去自己的身份,他爆料给 Decrypt,这个 OZ 其实就是 Ozzie Joseph,发音本身跟 Oz Yosef 很像。他是巴拿马一家壳公司 OZ49 Corportation 的董事。同样在这家公司董事名单上的还有那个我们熟悉的 Crypto Capital 的挂名董事:Ivan Manuel Molina Lee。

据传是 Oz Yosef 本人图片

Crypto Capital 的麻烦

Crypto Capital 的运作方式其实非常简单。建立一个壳公司,获得一个银行账户,直到这个账户被封,然后再去搞另外一个账户。Bitfinex 的首席策略官 Phil Potter 将这个做法形容为「比特币圈子里面人人都知道的『猫鼠游戏』。」

一个一直奏效的策略,直到它失效的那一天到来。

事实上,Crypto Capital 一直与从事洗钱业务的公司有染。就比如说:

自 2015 年的 5 月开始,比特币交易所 Safello 利用 Crypto Capital 从事洗钱业务。根据 CEO Frank Schuil 的介绍:在 2017 年的年末,他们中断其业务,因其 Crypto Capital 的反馈速度太慢,以及与日俱下的服务质量。

而且在过去的几年时间里,多个论坛,网站上都爆出 Crypto Capital 上面提现困难,Crypto Capital 深陷到这些负面新闻当中。

就在最近,QuadrigaCX 的前首席架构师 Alex Hanin 就谴责他的交易所在 Crypto Capital 的提现问题。他说其中一笔资金被冻结在了 Crypto Capital 的台湾账户上。到底这笔钱是否解冻,到现在也没有个说法。

而在上周的纽约总检察长的起诉书中,据称 Bitfinex 的母公司 iFinex 在账务上也存在一个隐形的财务黑洞,高达 8 亿 5 千万美金。这笔钱同样也是被 Crypto Capital 扣留。之后,Bitfinex 否认了 Crypto Capital 拿过这笔钱,并且表示其实这些钱都是被美国政府以及其他相关的机构部门扣押住了。

就在总检察长宣布了针对 iFinex 以及事涉 Crypto Capital 种种问题的调查后,纽约南区也发起了针对 Crypto Capital 背后两名嫌疑人的起诉。看起来,这一切仅仅是个开始。加密行业的欣欣向荣其实就是维系于诸如 Crypto Capital 这样的公司提供的基础性服务商。而如今,这些曾经扮演「基石」的金融服务,在一轮又一轮的阴云来袭中,显得摇摇欲坠。

原作者:DecryptMedia 译者:0x5

原标题:Crypto Capital 的黑暗历史和币圈江湖地位!

Crypto Capital是一家什么公司?为什么Bitfinex要给它打钱?

资讯 • 8btc 发表了文章 • 2019-04-28 17:09

在Bitfinex的这次事件中,和Crypto Capital的合作成为了一场灾难。本周,纽约总检察长指控Bitfinex以及稳定币公司Tether的母公司iFinex欺骗投资者。iFinex被指使用Tether的储备金来填补8.5亿美元的用户和企业资金损失。这部分资金已经被转到Crypto Capital,但据悉,葡萄牙、波兰和美国政府官员没收了这笔钱。

对此,Bitfinex表示:

这些在Crypto Capital的资金并没有丢失,而实际上已被查封和保护。我们一直在积极努力行使我们的权利和采取补救措施,以便这些资金得到释放。

Crypto Capital的存在是为了填补加密货币公司在银行业务方面的空缺,由于对洗钱的担忧,很多银行不愿意为这类公司提供服务。只有一小部分公司——例如Coinbase可以在巴克莱等主流银行开户。大部分公司只能选择Crypto Capital或者Noble Bank这样的银行服务供应商。

据币安首席金融官Wei Zhou以及Kraken首席品牌官Christina Lee透露,他们也曾与Crypto Capital合作过。

Crypto Capital目前尚未就Bitfinex事件发表评论。

Crypto Capital的母公司是Global Trade Solutions AG,这是一家已经在瑞士楚格获得许可证的金融机构。其也是加拿大交易所QuadrigaCX的银行供应商。QuadrigaCX因丢失1.9亿美元资产如今开始申请破产。

奇怪的是,在Crypto Capital的网站上,QuadrigaCX依然是其最主要的合作伙伴之一。就在这家交易所出事之前,QuadrigaCX的首席架构师Alex Hanin在Reddit上说,由于Crypto Capital在台湾的银行出现了一些问题,通过该公司处理的交易都未成功。

此外,Crypto Capital列出的另一家合作交易所是Coinapult。然而,Coinapult提供基本服务方面也很艰难。据该公司网站称,自去年12月以来,该公司一直无法提供比特币交易服务。Coinapult上一次发推特是在2017年5月。这些都不是好兆头。

多年来,Crypto Capital一直接到客户投诉,包括提现和存款延迟等问题。Reddit上的多篇帖子、Bitcointalk论坛和媒体都报道了Crypto Capital在支付处理方面的问题。但几乎没有人得到该公司的回应。

甚至有报道称,去年波兰当局从两家涉嫌洗钱的公司查获12.7亿兹罗提(3.71亿美元),而这些公司都是Crypto Capital的子公司。Bitfinex则表示其认为这些报道是不正确的。

那么,Crypto Capital是如何解决加密货币公司的银行业务问题的呢?据Trustnodes称,这家巴拿马银行没有披露其与加密货币交易所的合作关系,而是以听起来无害的空壳公司的名义开设银行账户。文章列出了它在美国和葡萄牙等地开设账户的每家银行的所在地。

汇丰银行也牵涉其中。去年10月,The Block报道称Crypto Capital为其用户提供了汇丰银行账户,其记者Larry Cermak在推特上写道:“Bitfinex通过名为Global Trading Solutions的私人账户在汇丰银行开展业务。”这听起来确实像Trustnodes描述的使用空壳公司的做法。

似乎Crypto Capital在很多银行的账户似乎都被关闭了。该公司在去年12月发给合作伙伴的一封信中说,“Global Trade Solutions AG和相关实体在美国、欧洲和其他特定地点的银行服务被拒了。”其称,原因在于政府机构调查洗钱和其他金融犯罪活动。

信中说,其在伦敦的汇丰银行账户、美国和葡萄牙的账户都被冻结了。

尽管如此,Crypto Capital还是向合作伙伴保证,很快就会恢复正常服务,大概只需两三个月。但那是四个月前的事了。

原文:https://decryptmedia.com/6759/crypto-capital-quadrigacx-bitfinex

作者:Tim Copeland

编译:Wendy 查看全部

丢失了1.9亿美元用户资金的加拿大交易所QuadrigaCX和让8.5亿美元行踪成谜的Bitfinex有什么共同点?他们都需要依靠一家神秘的巴拿马“银行”Crypto Capital来处理支付流程。

在Bitfinex的这次事件中,和Crypto Capital的合作成为了一场灾难。本周,纽约总检察长指控Bitfinex以及稳定币公司Tether的母公司iFinex欺骗投资者。iFinex被指使用Tether的储备金来填补8.5亿美元的用户和企业资金损失。这部分资金已经被转到Crypto Capital,但据悉,葡萄牙、波兰和美国政府官员没收了这笔钱。

对此,Bitfinex表示:

这些在Crypto Capital的资金并没有丢失,而实际上已被查封和保护。我们一直在积极努力行使我们的权利和采取补救措施,以便这些资金得到释放。

Crypto Capital的存在是为了填补加密货币公司在银行业务方面的空缺,由于对洗钱的担忧,很多银行不愿意为这类公司提供服务。只有一小部分公司——例如Coinbase可以在巴克莱等主流银行开户。大部分公司只能选择Crypto Capital或者Noble Bank这样的银行服务供应商。

据币安首席金融官Wei Zhou以及Kraken首席品牌官Christina Lee透露,他们也曾与Crypto Capital合作过。

Crypto Capital目前尚未就Bitfinex事件发表评论。

Crypto Capital的母公司是Global Trade Solutions AG,这是一家已经在瑞士楚格获得许可证的金融机构。其也是加拿大交易所QuadrigaCX的银行供应商。QuadrigaCX因丢失1.9亿美元资产如今开始申请破产。

奇怪的是,在Crypto Capital的网站上,QuadrigaCX依然是其最主要的合作伙伴之一。就在这家交易所出事之前,QuadrigaCX的首席架构师Alex Hanin在Reddit上说,由于Crypto Capital在台湾的银行出现了一些问题,通过该公司处理的交易都未成功。

此外,Crypto Capital列出的另一家合作交易所是Coinapult。然而,Coinapult提供基本服务方面也很艰难。据该公司网站称,自去年12月以来,该公司一直无法提供比特币交易服务。Coinapult上一次发推特是在2017年5月。这些都不是好兆头。

多年来,Crypto Capital一直接到客户投诉,包括提现和存款延迟等问题。Reddit上的多篇帖子、Bitcointalk论坛和媒体都报道了Crypto Capital在支付处理方面的问题。但几乎没有人得到该公司的回应。

甚至有报道称,去年波兰当局从两家涉嫌洗钱的公司查获12.7亿兹罗提(3.71亿美元),而这些公司都是Crypto Capital的子公司。Bitfinex则表示其认为这些报道是不正确的。

那么,Crypto Capital是如何解决加密货币公司的银行业务问题的呢?据Trustnodes称,这家巴拿马银行没有披露其与加密货币交易所的合作关系,而是以听起来无害的空壳公司的名义开设银行账户。文章列出了它在美国和葡萄牙等地开设账户的每家银行的所在地。

汇丰银行也牵涉其中。去年10月,The Block报道称Crypto Capital为其用户提供了汇丰银行账户,其记者Larry Cermak在推特上写道:“Bitfinex通过名为Global Trading Solutions的私人账户在汇丰银行开展业务。”这听起来确实像Trustnodes描述的使用空壳公司的做法。

似乎Crypto Capital在很多银行的账户似乎都被关闭了。该公司在去年12月发给合作伙伴的一封信中说,“Global Trade Solutions AG和相关实体在美国、欧洲和其他特定地点的银行服务被拒了。”其称,原因在于政府机构调查洗钱和其他金融犯罪活动。

信中说,其在伦敦的汇丰银行账户、美国和葡萄牙的账户都被冻结了。

尽管如此,Crypto Capital还是向合作伙伴保证,很快就会恢复正常服务,大概只需两三个月。但那是四个月前的事了。

原文:https://decryptmedia.com/6759/crypto-capital-quadrigacx-bitfinex

作者:Tim Copeland

编译:Wendy

圈重点,一文读懂Bitfinex的LEO新版白皮书

投研 • odaily 发表了文章 • 2019-05-09 10:27

5月8日,加密货币交易所 Bitfinex 正式公布了LEO的官方白皮书。

此前,Bitfinex股东、DGroup创始人赵东已在微博发布该白皮书中文草稿版,但二者仍然有许多区别。Odaily星球日报为读者梳理了官方白皮书的九个重点。

投资不针对美国用户

在此前的中文版草稿中,LEO的发行范围为全球用户。但最新的白皮书中将美国地区、美国用户以及其他被禁止的人员(官方并未给出解释)列入LEO私募的“黑名单”。

(中文版草稿)

(新版白皮书首页)

这种变化其实可以理解。Bitfinex、Tether及其母公司 iFinex,都是注册在美国境外(英属维京群岛)的离岸公司。按照规定,如果在纽约州从事虚拟货币相关业务需要得到州金融服务部颁发的牌照,并遵守相关法规,但 Bitfinex 和 Tether 都没有相关牌照。此外,Bitfinex由于挪用Tether(二者母公司都是iFinex)用户存款,正遭到纽约州总检察长办公室审查。出于政策考虑,Bitfinex将美国及美国用户排除在外也在情理之中。

LEO发行公司不是Bitfinex以及 iFinex

新版白皮书首页也将措辞换成了“用于iFinex交易平台、产品和服务的LEO代币的首次交易平台发行”,这里仅仅指出了LEO代币的用途,但对发行主体进行了模糊处理。

(新版封面)

(中文版草稿)

并且新版白皮书称,LEO代币的发行者并不是Bitfinex以及 iFinex,而是一家新成立的实体公司,该公司名为 Unus Sed Leo Limited,注册于英属维京群岛,专为发行LEO代币而成立,资产有限,没有业务运作。

(白皮书截图)

此举意味着Bitfinex以及iFinex将自己从发币的风险中抽出,一旦日后 LEO 代币亏损严重,投资者维权时 Bitfinex 以及 iFinex 并不承担主体责任。

LEO筹集资金不仅仅是用来还债的

在此前中文版的草稿中,LEO的发行背景是Bitfinex资产被冻结,不少投资者理解发行 LEO 是用来筹集资金进行还款的。但新版白皮书指出,LEO 所得款项可用于营运资金和一般业务用途,包括资本支出、经营费用、偿债和其他资本重组活动。

LEO不是稳定币,价格会有波动

新版白皮书指出,LEO的私募价格为 1 USDT,发行商也考虑接受其他形式的资产购买;此外,Bitfinex将在私募结束后上架 LEO:USDT交易对,这也意味着其价格将存在波动。

(Odaily星球日报注:2016年Bitfinex发生盗币事件,为了还债,曾发行BFX,价格为1美元,最后官方仍然以1美元的价格赎回;BFX也可转换成Bitfinex股权。许多投资者认为此番发行的LEO与BFX类似,也是一种债券币,但LEO赎回价格是按照市价;并且从后文来看,LEO并不能转换成股权,仅仅是降低手续费而已。)

私募后剩下的币由发行方决定

此前中文版草稿指出,LEO 私募截止到2019年5月10日;在私募截止后,如果有份额会进行公募。

(中文草稿版)

不过,新版白皮书却更改了这一说法,首先私募时间往后顺延一天,截止到2019年5月11日;其次,私募结束后如果剩余代币,“那么发行方可以根据适用法律,以其认为适当的方式,不时地出售剩余的令牌。“

(新版白皮书)

”以其认为适当的方式”,以及白皮书前文出现的“发行者自行决定的方式和时间出售”,都显得主观性非常强,可以视为发行方有可能进入二级市场进行抛售。

按月回购,直到没有代币进入商业流通

关于LEO回购政策,新版白皮书与中文版草稿基本一致:

回购周期将以月度为单位,用iFinex所有服务上月利润的X%按照市价回购LEO,X%至少为27%;

被解冻净资产的(至少)95%将用来回购和销毁对应数量的LEO ,iFinex有权在资产解冻之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

未来归还的被盗比特币净资产(至少)80%将用来回购和销毁对应数量的LEO ,iFinex有权在被盗比特币归还之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

(说明:净资产是指扣酴所有法律、运营等费用以后剩余的资产数量)

不过,关于回购周期,却引发争议。此前中文版草稿规定“无截止时间限制”,新版白皮书的说法是“until no tokens are in commercial circulation”(直到没有代币进入商业流通)

交易员AlbertTheKing发文表示,新的表述为Bitfinex留下一个空子。

“BFX的措辞给他们自己留了很大的钻空子空间。试想如果未来BFX不管因为利润太高不想分红,还是因为麻烦已经解决不想再分红,都可以通过各种巧妙的手段来实现no tokens are in commercial circulation。例如在LEO交易量小的时候升级系统取消所有挂单,恢复运行后半小时内没有LEO卖单出现,就说no tokens are in commercial circulation已经达成,那他们就不需要继续付分红(回购)了。”

LEO能否降低手续费,由Bitfinex自行决定

中文版草稿规定了LEO的功能是降低交易手续费以及贷款费,新版白皮书中关于LEO的功能基本没有大的改变,但在每条规定的最后却增加了一条:由于费用变化或其他原因,Bitfinex可以自行决定是否降低费用。

(新版白皮书截图)

此外,关于具体的费用变化也有不同:

草稿版规定,任意数量的LEO持有人在交易时,所有 crypto-to- crypto交易对的 taker fee l相比 crypto-to-fiat交易对降低15%;新版白皮书将费率改成了“15%^5”(约为万分之0.7);

(新版白皮书截图)

草稿版规定交易费可以累加,但新版白皮书规定手续费折扣上线为25%,折扣的有效期为30天,30天后将重新计费;

LEO的使用范围变得狭窄:草稿版规定,除了 Bitfinex之外,LEO持有者也可以在 Betfinex、 Ethfinex、 Eosfinex等平台上享受类似优惠;新版白皮书的表述是,Eosfinex将为LEO代币持有者提供类似的折扣,未来 iFinex交易平台、产品和服务有望为LEO代币持有者提供类似的费用减免或其他功能和好处。

关于LEO具体降低手续费,二者也有相同的表述:

Bitfinex放贷费:P2P出借方在过去1个月中每持有1万美元价值LEO,放贷费用降低0.05%,上限5%;

Bitfinex提现&充值手续费:LEO持有者将最多获得25%的提现&充值手续费优惠,持有LEO数量超过价值5000万美元,每月提现200万美元免手续费,每月提现超过200万美元的,手续费2%(原来是3%)。

Bitfinex衍生品taker fee:在过去1个月中每持有1万美元价值LEO,放贷费用降低1bps(基点),上限为2bps(基点)。

iFinex 去年收入超过4亿美元

新版白皮书也公布了iFinex去年的营收状况,全年净利润4.182亿美元,股东分红2.61亿美元。

根据新版白皮书,2017年,iFinex&Bitfinex团队人数从35人扩充到60人左右;2018年人数从60人扩充到90人;截止到2019年5月1日,iFinex&Bitfinex 整个团队成员超过100人,其中开发团队只有25名员工。这些员工分布在全球,进行7*24(一周7天,一天24小时)分布式协作办公。

“在市场活动低迷时期,我们并没有减少人员数量。每个月我们都会收到上百封求职信件,但我们更加注重质量。“白皮书中写道。

相比于其他头部交易所,iFinex&Bitfinex的开发团队人数显得“捉襟见肘“,我们不禁怀疑这样一只团队能否支撑起开发的重任?

白皮中解释称,iFinex&Bitfinex团队完全能够胜任开发重担。尽管有时候开发需要从零开始,但开发团队还是完成了开发任务,所付出的成本只是外包价格一小部分。比如即将上线的Bitfinex衍生品平台,就是由Bitfinex团队完全自主设计和开发的。

不过,iFinex也在报告中指出,盈利报告未经审计、LEO代币存在投资风险、白皮书并不具备法律效力。

2016年曾经发币化解危机

新版白皮书也对过去 iFinex&Bitfinex团队所遭遇的危机及应对进行回顾。

黑客盗币

2016年8月2日, Bitfinex被黑客盗走119756个比特币(当时市值6000万美元)。这是继门头沟MT.Gox事件后,最大的一次被盗事件。彼时,交易所被黑客盗币的情况时有发生,面对巨额损失几乎不可追回的处境,很多交易所只能放弃。

但 Bitfinex采取了几种方式,既拯救了平台,也让用户在不到一年的时间里挽回损失。首先,Bitfinex将所有账户的损失进行了汇总,并将 BFX 代币以 1 美元兑换 1 BFX 的比例发给损失的用户。在安全漏洞发生后的8个月内,所有BFX代币持有者的BFX都以足额(1美元)的价格被赎回。

此外,Bitfinex也发行了RRT ( Recovery Right Token),可以将BFX代币转换为iFinex的股权,也有部分持币者(DGroup创始人赵东)是通过这一转换得到了iFinex的股权。值得注意的是,所有BFX代币最终被赎回和销毁。

此外,根据当时的规定,在未来被盗资产被追回时,由于Bitfinex已经偿还了所有债务,RRT持有者可以分配追回的资金,一个RRT最高可分 1美元。

白皮书透露,目前Bitfinex仍在全球范围积极的与各地执法机关合作,一旦被盗的比特币到达任何交易所或企业,就会追踪并没收它们。

2019年2月25日,在美国政府的协助下Bitfinex追回28个比特币,并按照规定转换成美元分给了RRT持有者。

此外,该公司还与行业领袖合作来创建一种程序,可以让黑客有机会、安全地、私下地退还大部分被盗资金,同时保留一部分资金作为“退还”的回报。不过,Bitfinex不能保证这些战略将会成功。

Crypto Capital

根据新版白皮书,2015年初,Bitfinex便与一家名为Crypto Capital的支付商建立了合作关系。在一家美国支付代理商中断服务后,Bitfinex立即加强了与Crypto Capital的合作关系。

2018年夏末,Crypto Capital向Bitfinex表示,其托管的资金曾受到部分政府扣押,不过预计这些资金很快就会被释放。

到2018年底,Bitfinex越来越担心Crypto Capital可能无法返还托管的资金,于是开始向外贷款(这里指的是借用Tether的资金周转)。

在白皮中,Bitfinex表示正与世界各地的多个司法管辖区积极协商,以加快解冻资金,不过Bitfinex对能否收回这些资金尚不确定。

原创文章,作者:秦晓峰 查看全部

“最终解释权归发行方所有。”

5月8日,加密货币交易所 Bitfinex 正式公布了LEO的官方白皮书。

此前,Bitfinex股东、DGroup创始人赵东已在微博发布该白皮书中文草稿版,但二者仍然有许多区别。Odaily星球日报为读者梳理了官方白皮书的九个重点。

投资不针对美国用户

在此前的中文版草稿中,LEO的发行范围为全球用户。但最新的白皮书中将美国地区、美国用户以及其他被禁止的人员(官方并未给出解释)列入LEO私募的“黑名单”。

(中文版草稿)

(新版白皮书首页)

这种变化其实可以理解。Bitfinex、Tether及其母公司 iFinex,都是注册在美国境外(英属维京群岛)的离岸公司。按照规定,如果在纽约州从事虚拟货币相关业务需要得到州金融服务部颁发的牌照,并遵守相关法规,但 Bitfinex 和 Tether 都没有相关牌照。此外,Bitfinex由于挪用Tether(二者母公司都是iFinex)用户存款,正遭到纽约州总检察长办公室审查。出于政策考虑,Bitfinex将美国及美国用户排除在外也在情理之中。

LEO发行公司不是Bitfinex以及 iFinex

新版白皮书首页也将措辞换成了“用于iFinex交易平台、产品和服务的LEO代币的首次交易平台发行”,这里仅仅指出了LEO代币的用途,但对发行主体进行了模糊处理。

(新版封面)

(中文版草稿)

并且新版白皮书称,LEO代币的发行者并不是Bitfinex以及 iFinex,而是一家新成立的实体公司,该公司名为 Unus Sed Leo Limited,注册于英属维京群岛,专为发行LEO代币而成立,资产有限,没有业务运作。

(白皮书截图)

此举意味着Bitfinex以及iFinex将自己从发币的风险中抽出,一旦日后 LEO 代币亏损严重,投资者维权时 Bitfinex 以及 iFinex 并不承担主体责任。

LEO筹集资金不仅仅是用来还债的

在此前中文版的草稿中,LEO的发行背景是Bitfinex资产被冻结,不少投资者理解发行 LEO 是用来筹集资金进行还款的。但新版白皮书指出,LEO 所得款项可用于营运资金和一般业务用途,包括资本支出、经营费用、偿债和其他资本重组活动。

LEO不是稳定币,价格会有波动

新版白皮书指出,LEO的私募价格为 1 USDT,发行商也考虑接受其他形式的资产购买;此外,Bitfinex将在私募结束后上架 LEO:USDT交易对,这也意味着其价格将存在波动。

(Odaily星球日报注:2016年Bitfinex发生盗币事件,为了还债,曾发行BFX,价格为1美元,最后官方仍然以1美元的价格赎回;BFX也可转换成Bitfinex股权。许多投资者认为此番发行的LEO与BFX类似,也是一种债券币,但LEO赎回价格是按照市价;并且从后文来看,LEO并不能转换成股权,仅仅是降低手续费而已。)

私募后剩下的币由发行方决定

此前中文版草稿指出,LEO 私募截止到2019年5月10日;在私募截止后,如果有份额会进行公募。

(中文草稿版)

不过,新版白皮书却更改了这一说法,首先私募时间往后顺延一天,截止到2019年5月11日;其次,私募结束后如果剩余代币,“那么发行方可以根据适用法律,以其认为适当的方式,不时地出售剩余的令牌。“

(新版白皮书)

”以其认为适当的方式”,以及白皮书前文出现的“发行者自行决定的方式和时间出售”,都显得主观性非常强,可以视为发行方有可能进入二级市场进行抛售。

按月回购,直到没有代币进入商业流通

关于LEO回购政策,新版白皮书与中文版草稿基本一致:

回购周期将以月度为单位,用iFinex所有服务上月利润的X%按照市价回购LEO,X%至少为27%;

被解冻净资产的(至少)95%将用来回购和销毁对应数量的LEO ,iFinex有权在资产解冻之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

未来归还的被盗比特币净资产(至少)80%将用来回购和销毁对应数量的LEO ,iFinex有权在被盗比特币归还之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

(说明:净资产是指扣酴所有法律、运营等费用以后剩余的资产数量)

不过,关于回购周期,却引发争议。此前中文版草稿规定“无截止时间限制”,新版白皮书的说法是“until no tokens are in commercial circulation”(直到没有代币进入商业流通)

交易员AlbertTheKing发文表示,新的表述为Bitfinex留下一个空子。

“BFX的措辞给他们自己留了很大的钻空子空间。试想如果未来BFX不管因为利润太高不想分红,还是因为麻烦已经解决不想再分红,都可以通过各种巧妙的手段来实现no tokens are in commercial circulation。例如在LEO交易量小的时候升级系统取消所有挂单,恢复运行后半小时内没有LEO卖单出现,就说no tokens are in commercial circulation已经达成,那他们就不需要继续付分红(回购)了。”

LEO能否降低手续费,由Bitfinex自行决定

中文版草稿规定了LEO的功能是降低交易手续费以及贷款费,新版白皮书中关于LEO的功能基本没有大的改变,但在每条规定的最后却增加了一条:由于费用变化或其他原因,Bitfinex可以自行决定是否降低费用。

(新版白皮书截图)

此外,关于具体的费用变化也有不同:

草稿版规定,任意数量的LEO持有人在交易时,所有 crypto-to- crypto交易对的 taker fee l相比 crypto-to-fiat交易对降低15%;新版白皮书将费率改成了“15%^5”(约为万分之0.7);

(新版白皮书截图)

草稿版规定交易费可以累加,但新版白皮书规定手续费折扣上线为25%,折扣的有效期为30天,30天后将重新计费;

LEO的使用范围变得狭窄:草稿版规定,除了 Bitfinex之外,LEO持有者也可以在 Betfinex、 Ethfinex、 Eosfinex等平台上享受类似优惠;新版白皮书的表述是,Eosfinex将为LEO代币持有者提供类似的折扣,未来 iFinex交易平台、产品和服务有望为LEO代币持有者提供类似的费用减免或其他功能和好处。

关于LEO具体降低手续费,二者也有相同的表述:

Bitfinex放贷费:P2P出借方在过去1个月中每持有1万美元价值LEO,放贷费用降低0.05%,上限5%;

Bitfinex提现&充值手续费:LEO持有者将最多获得25%的提现&充值手续费优惠,持有LEO数量超过价值5000万美元,每月提现200万美元免手续费,每月提现超过200万美元的,手续费2%(原来是3%)。

Bitfinex衍生品taker fee:在过去1个月中每持有1万美元价值LEO,放贷费用降低1bps(基点),上限为2bps(基点)。

iFinex 去年收入超过4亿美元

新版白皮书也公布了iFinex去年的营收状况,全年净利润4.182亿美元,股东分红2.61亿美元。

根据新版白皮书,2017年,iFinex&Bitfinex团队人数从35人扩充到60人左右;2018年人数从60人扩充到90人;截止到2019年5月1日,iFinex&Bitfinex 整个团队成员超过100人,其中开发团队只有25名员工。这些员工分布在全球,进行7*24(一周7天,一天24小时)分布式协作办公。

“在市场活动低迷时期,我们并没有减少人员数量。每个月我们都会收到上百封求职信件,但我们更加注重质量。“白皮书中写道。

相比于其他头部交易所,iFinex&Bitfinex的开发团队人数显得“捉襟见肘“,我们不禁怀疑这样一只团队能否支撑起开发的重任?

白皮中解释称,iFinex&Bitfinex团队完全能够胜任开发重担。尽管有时候开发需要从零开始,但开发团队还是完成了开发任务,所付出的成本只是外包价格一小部分。比如即将上线的Bitfinex衍生品平台,就是由Bitfinex团队完全自主设计和开发的。

不过,iFinex也在报告中指出,盈利报告未经审计、LEO代币存在投资风险、白皮书并不具备法律效力。

2016年曾经发币化解危机

新版白皮书也对过去 iFinex&Bitfinex团队所遭遇的危机及应对进行回顾。

黑客盗币

2016年8月2日, Bitfinex被黑客盗走119756个比特币(当时市值6000万美元)。这是继门头沟MT.Gox事件后,最大的一次被盗事件。彼时,交易所被黑客盗币的情况时有发生,面对巨额损失几乎不可追回的处境,很多交易所只能放弃。

但 Bitfinex采取了几种方式,既拯救了平台,也让用户在不到一年的时间里挽回损失。首先,Bitfinex将所有账户的损失进行了汇总,并将 BFX 代币以 1 美元兑换 1 BFX 的比例发给损失的用户。在安全漏洞发生后的8个月内,所有BFX代币持有者的BFX都以足额(1美元)的价格被赎回。

此外,Bitfinex也发行了RRT ( Recovery Right Token),可以将BFX代币转换为iFinex的股权,也有部分持币者(DGroup创始人赵东)是通过这一转换得到了iFinex的股权。值得注意的是,所有BFX代币最终被赎回和销毁。

此外,根据当时的规定,在未来被盗资产被追回时,由于Bitfinex已经偿还了所有债务,RRT持有者可以分配追回的资金,一个RRT最高可分 1美元。

白皮书透露,目前Bitfinex仍在全球范围积极的与各地执法机关合作,一旦被盗的比特币到达任何交易所或企业,就会追踪并没收它们。

2019年2月25日,在美国政府的协助下Bitfinex追回28个比特币,并按照规定转换成美元分给了RRT持有者。

此外,该公司还与行业领袖合作来创建一种程序,可以让黑客有机会、安全地、私下地退还大部分被盗资金,同时保留一部分资金作为“退还”的回报。不过,Bitfinex不能保证这些战略将会成功。

Crypto Capital

根据新版白皮书,2015年初,Bitfinex便与一家名为Crypto Capital的支付商建立了合作关系。在一家美国支付代理商中断服务后,Bitfinex立即加强了与Crypto Capital的合作关系。

2018年夏末,Crypto Capital向Bitfinex表示,其托管的资金曾受到部分政府扣押,不过预计这些资金很快就会被释放。

到2018年底,Bitfinex越来越担心Crypto Capital可能无法返还托管的资金,于是开始向外贷款(这里指的是借用Tether的资金周转)。

在白皮中,Bitfinex表示正与世界各地的多个司法管辖区积极协商,以加快解冻资金,不过Bitfinex对能否收回这些资金尚不确定。

原创文章,作者:秦晓峰

藏在币安、Bitfinex和Bitmex背后的那家影子银行

特写 • blockbeats 发表了文章 • 2019-05-05 11:01

Crypto Capital 与涉及金融犯罪,洗钱,以及数字安全欺诈等机构都有着密切合作,当然,这里面也少不了一些大型加密货币交易所的介入。

Crypto Capital 正在慢慢崛起,大有成为数字加密货币产业「中央银行」的势头。它提供的是加密产业中从端口级的「银行业务」。端口之一是以大型加密货币公司以及交易所为代表,其中包括了币安, Kraken 以及 BitMEX,另外一个端口则是以 QuadrigaCX(现已停业)为代表的一系列涉嫌金融欺诈和洗钱的小公司。

根据纽约州司法部长的透露,Crypto Capital 还为加密货币交易所 Bitfinex 提供金融服务,截止到 2018 年年底,它为该交易所的客户及客户基金管理着超过 10 亿美金的巨额财富。

在本周二,两个据报道是与 Crypto Capital 有关的人员,被起诉与洗钱交易有关。联邦政府工作人员对外表示:此二人为一些加密货币公司提供银行服务,这其中就涉及了一家名叫 Global Trading Solutions LLC 公司,这家公司已经被确认是 Crypto Capital 所拥有的诸多壳公司中的一家。拥有者虽然是 Crypto Capital,但使用者则是 Bitfinex 交易所。这种特殊的「银行服务」按照检方的形容便是:「运作了一家影子银行,代表海量的加密货币交易所,提供监管之外的金融交易服务,涉及到的金额高达数亿美金。」

起诉书上还写道:「Crypto Capital,这家逃离监管的巴拿马公司多年以来给世界各地加密货币公司提供银行服务,没有任何的正式执照。」

Crypto Capital 是从何而来?幕后操盘者究竟是谁?

最开始的故事:

有关 Crypto Capital 的最初的理念设想,见于六年前 Reddit 上的一个帖子,作者是 Bitfan2013。根据开源金融基础架构公司 Braveno 的 CEO Mathias Grønnebæk 的介绍:去年的时候,Grønnebæk 已经深深着迷于这家神秘的公司,并且开始了一系列的调查。

Grønnebæk 说道:调查的第一条线索出现在 2013 年 5 月份 Reddit 上一个名叫 Bitfan2013 的帖子上。这个隐藏在网络背后的神秘网友声称自己(以及他的家人)在四家中小型银行中占有董事会席位,然后他提出自己的设想:比特币用户们,矿工们,交易员们,程序员们,大家是时候行动起来了!应该从无到有的建立一个真正的,具有权威性的银行了!这家银行就是专门为加密货币而设。

这篇文章甚至还提出了更加具体的选址方案:巴拿马。这个地方是离岸公司的避税天堂。

这个帖子发出的一个月后,Crypto Capital(当时名字是 Crypto Financial)成立,注册地就是巴拿马。8 月,它开启了 IPO 进程,通过同样位于巴拿马的金融服务公司 Havelock Investments,募资 30,000 个比特币(约 30 万美元)。

Havelock 专门处理与比特币有关的 IPO,并且自己还在比特币交易所 MPEx 提供股份出售的基金项目,该项目直接对接 Erik Voorhee 的 Satoshi Dice 网站,这是加密圈子中人气非常旺的以比特币为主的赌博网站。

在此之后,SEC(美国证券交易委员会)认定 Satoshi Dice 是未经注册的证券发行公司,而 Voohees 也为此缴纳了 35,000 美金的罚款,并且承诺在未来的五年内再也不涉足证券交易业务。

Havelock Investments 同样也为比特币初创公司「Neo and Bee」运作 IPO,而在 2014 年,塞浦路斯警方对该公司展开涉嫌商业欺诈的调查。该公司创始人 Danny Brewster 逃走了,据说当时卷走了 140 个比特币,并且之后也未再被起诉。

Havelock Investments 在 2015 年的 10 月份还宣布:另外一家同样是 Voorhees 创办的初创公司:加密货币交易所 Coinapult 已经与 Crypto Capital 进行了合并,此举也意味着 Havelock Investments 的触角一直在生长,一直在跟金融领域的服务商们保持着合作关系。

在接受 Decrypt 媒体的独家采访中,Voorhees 表示:大概六年前的巴拿马,他曾经面见了 Crpto Capital 六个关键角色中的一位。他还说:如果不是 Coinapult 交易所跟 Crypto Capital 进行合作,他说不定都不知道 Cryoto Capital,更别提这样的见面。他同样还表示:他跟 Havelock Investments 没有任何的关系。

Crypto Capital 之后被一家瑞士公司 Global Trade Solutions 收购了,Global Trade Solutions 一开始只是一家管理咨询公司。在 2018 年的 11 月,该公司的注册文件上出现了一位「代理董事」,这个挂名负责人往往是被雇来代表一家壳公司的,这个人就是 Ivan Manuel Molina Lee。在接下来的文章中,我们会经常看到此人的名字出现。

填补了银行服务的空白

在逐渐升温的加密货币世界中,Cryoto Capital 满足了某个特殊的诉求:当传统银行都像躲避瘟疫一样的躲避加密货币公司的时候,它为加密货币公司提供银行服务。很快,它声名鹊起,尽管在它的网站上没有任何具体的注册地址,完全匿名,但是在加密货币世界中已经远近闻名。更关键的是:不仅仅是灰色地带的加密公司,或者欺诈者等不法之徒成为了它的用户,大量具有良好声誉的公司同样也在上面注册成为其用户。

就比如说:旧金山的交易所 Kraken 就非常有名,备受大家信赖,但是它也在使用 Crypto Capital。但该交易所的首席品牌官 Christina Lee 在接受 Decrypt 独家采访中表示:在 2017 年年初他们已经与其中断关系。同样的,币安交易所的 CFO Wei Zhou 也在接受 Decrypt 采访时说:他的交易所也曾经在一段时间内使用过 Crypto Capital 的银行服务。

Bitfinex 的首席顾问 Stuart Hoegner 回应纽约总检察长发起的涉及 Bitfinex 的调查时这么回应道:「在加密行业发展的过程中,大量虚拟货币交易所和公司在如何识别和维护传统银行业务关系的时候,遭遇到了挑战。而它的出现,确确实实满足了大家的需求,站稳了脚跟。」

但 Crypto Capital 也确确实实地出现在了加密世界最肮脏的角落中,至少涉及了一起重大的丑闻事件中。

加拿大最大的加密货币交易所 QuadrigaCX 如今已经是臭名昭著了,它就曾经是 Crypto Capital 的最有价值客户。到现在你还可以在 Crypto Capital 网站的名单上找到这家公司。曾经,在该公司的 CEO 神秘死亡之后,这家加拿大的交易所关门停业。根据之前的聊天记录,该交易所就是在用 Crypto Capital 管理客户的钱财。

Crypto Capital 的幕后操盘者

Crypto Capital 的幕后操盘者将自己隐藏的很深,真实身份保护的很好。在它的网站上,你看不到任何一个团队成员的名字,更别说想搞清楚是谁在实际运营这家公司。任何想要找出蛛丝马迹的人,到最后都走进了死胡同,他们只能得出一个事实:这家公司的运营者是一个挂名董事:Ivan Manuel Molina Lee。

在纽约总检察长的起诉文件中,包含了一份聊天记录,来自于 Bitfinex 的代表 Merlin 和 Crypto Capital 的代表 Oz 的。Voorhees 也在 Decrypt 采访时表示:他确实在 6 年前的时候见过 Oz,但是他想不起来这个人的姓是什么,或者更多详细的私人信息。

让 Oz 这个神秘人物的信息更让人感兴趣的是另外一条线索。这个信源曾经跟 Crypto Capital 合作过,如今要求隐去自己的身份,他爆料给 Decrypt,这个 OZ 其实就是 Ozzie Joseph,发音本身跟 Oz Yosef 很像。他是巴拿马一家壳公司 OZ49 Corportation 的董事。同样在这家公司董事名单上的还有那个我们熟悉的 Crypto Capital 的挂名董事:Ivan Manuel Molina Lee。

据传是 Oz Yosef 本人图片

Crypto Capital 的麻烦

Crypto Capital 的运作方式其实非常简单。建立一个壳公司,获得一个银行账户,直到这个账户被封,然后再去搞另外一个账户。Bitfinex 的首席策略官 Phil Potter 将这个做法形容为「比特币圈子里面人人都知道的『猫鼠游戏』。」

一个一直奏效的策略,直到它失效的那一天到来。

事实上,Crypto Capital 一直与从事洗钱业务的公司有染。就比如说:

自 2015 年的 5 月开始,比特币交易所 Safello 利用 Crypto Capital 从事洗钱业务。根据 CEO Frank Schuil 的介绍:在 2017 年的年末,他们中断其业务,因其 Crypto Capital 的反馈速度太慢,以及与日俱下的服务质量。

而且在过去的几年时间里,多个论坛,网站上都爆出 Crypto Capital 上面提现困难,Crypto Capital 深陷到这些负面新闻当中。

就在最近,QuadrigaCX 的前首席架构师 Alex Hanin 就谴责他的交易所在 Crypto Capital 的提现问题。他说其中一笔资金被冻结在了 Crypto Capital 的台湾账户上。到底这笔钱是否解冻,到现在也没有个说法。

而在上周的纽约总检察长的起诉书中,据称 Bitfinex 的母公司 iFinex 在账务上也存在一个隐形的财务黑洞,高达 8 亿 5 千万美金。这笔钱同样也是被 Crypto Capital 扣留。之后,Bitfinex 否认了 Crypto Capital 拿过这笔钱,并且表示其实这些钱都是被美国政府以及其他相关的机构部门扣押住了。

就在总检察长宣布了针对 iFinex 以及事涉 Crypto Capital 种种问题的调查后,纽约南区也发起了针对 Crypto Capital 背后两名嫌疑人的起诉。看起来,这一切仅仅是个开始。加密行业的欣欣向荣其实就是维系于诸如 Crypto Capital 这样的公司提供的基础性服务商。而如今,这些曾经扮演「基石」的金融服务,在一轮又一轮的阴云来袭中,显得摇摇欲坠。

原作者:DecryptMedia 译者:0x5

原标题:Crypto Capital 的黑暗历史和币圈江湖地位! 查看全部

有关 Crypto Capital 的暗黑历史,以及它与加密货币圈各个角色间千丝万缕的联系。

Crypto Capital 与涉及金融犯罪,洗钱,以及数字安全欺诈等机构都有着密切合作,当然,这里面也少不了一些大型加密货币交易所的介入。

Crypto Capital 正在慢慢崛起,大有成为数字加密货币产业「中央银行」的势头。它提供的是加密产业中从端口级的「银行业务」。端口之一是以大型加密货币公司以及交易所为代表,其中包括了币安, Kraken 以及 BitMEX,另外一个端口则是以 QuadrigaCX(现已停业)为代表的一系列涉嫌金融欺诈和洗钱的小公司。

根据纽约州司法部长的透露,Crypto Capital 还为加密货币交易所 Bitfinex 提供金融服务,截止到 2018 年年底,它为该交易所的客户及客户基金管理着超过 10 亿美金的巨额财富。

在本周二,两个据报道是与 Crypto Capital 有关的人员,被起诉与洗钱交易有关。联邦政府工作人员对外表示:此二人为一些加密货币公司提供银行服务,这其中就涉及了一家名叫 Global Trading Solutions LLC 公司,这家公司已经被确认是 Crypto Capital 所拥有的诸多壳公司中的一家。拥有者虽然是 Crypto Capital,但使用者则是 Bitfinex 交易所。这种特殊的「银行服务」按照检方的形容便是:「运作了一家影子银行,代表海量的加密货币交易所,提供监管之外的金融交易服务,涉及到的金额高达数亿美金。」

起诉书上还写道:「Crypto Capital,这家逃离监管的巴拿马公司多年以来给世界各地加密货币公司提供银行服务,没有任何的正式执照。」

Crypto Capital 是从何而来?幕后操盘者究竟是谁?

最开始的故事:

有关 Crypto Capital 的最初的理念设想,见于六年前 Reddit 上的一个帖子,作者是 Bitfan2013。根据开源金融基础架构公司 Braveno 的 CEO Mathias Grønnebæk 的介绍:去年的时候,Grønnebæk 已经深深着迷于这家神秘的公司,并且开始了一系列的调查。

Grønnebæk 说道:调查的第一条线索出现在 2013 年 5 月份 Reddit 上一个名叫 Bitfan2013 的帖子上。这个隐藏在网络背后的神秘网友声称自己(以及他的家人)在四家中小型银行中占有董事会席位,然后他提出自己的设想:比特币用户们,矿工们,交易员们,程序员们,大家是时候行动起来了!应该从无到有的建立一个真正的,具有权威性的银行了!这家银行就是专门为加密货币而设。

这篇文章甚至还提出了更加具体的选址方案:巴拿马。这个地方是离岸公司的避税天堂。

这个帖子发出的一个月后,Crypto Capital(当时名字是 Crypto Financial)成立,注册地就是巴拿马。8 月,它开启了 IPO 进程,通过同样位于巴拿马的金融服务公司 Havelock Investments,募资 30,000 个比特币(约 30 万美元)。

Havelock 专门处理与比特币有关的 IPO,并且自己还在比特币交易所 MPEx 提供股份出售的基金项目,该项目直接对接 Erik Voorhee 的 Satoshi Dice 网站,这是加密圈子中人气非常旺的以比特币为主的赌博网站。

在此之后,SEC(美国证券交易委员会)认定 Satoshi Dice 是未经注册的证券发行公司,而 Voohees 也为此缴纳了 35,000 美金的罚款,并且承诺在未来的五年内再也不涉足证券交易业务。

Havelock Investments 同样也为比特币初创公司「Neo and Bee」运作 IPO,而在 2014 年,塞浦路斯警方对该公司展开涉嫌商业欺诈的调查。该公司创始人 Danny Brewster 逃走了,据说当时卷走了 140 个比特币,并且之后也未再被起诉。

Havelock Investments 在 2015 年的 10 月份还宣布:另外一家同样是 Voorhees 创办的初创公司:加密货币交易所 Coinapult 已经与 Crypto Capital 进行了合并,此举也意味着 Havelock Investments 的触角一直在生长,一直在跟金融领域的服务商们保持着合作关系。

在接受 Decrypt 媒体的独家采访中,Voorhees 表示:大概六年前的巴拿马,他曾经面见了 Crpto Capital 六个关键角色中的一位。他还说:如果不是 Coinapult 交易所跟 Crypto Capital 进行合作,他说不定都不知道 Cryoto Capital,更别提这样的见面。他同样还表示:他跟 Havelock Investments 没有任何的关系。

Crypto Capital 之后被一家瑞士公司 Global Trade Solutions 收购了,Global Trade Solutions 一开始只是一家管理咨询公司。在 2018 年的 11 月,该公司的注册文件上出现了一位「代理董事」,这个挂名负责人往往是被雇来代表一家壳公司的,这个人就是 Ivan Manuel Molina Lee。在接下来的文章中,我们会经常看到此人的名字出现。

填补了银行服务的空白

在逐渐升温的加密货币世界中,Cryoto Capital 满足了某个特殊的诉求:当传统银行都像躲避瘟疫一样的躲避加密货币公司的时候,它为加密货币公司提供银行服务。很快,它声名鹊起,尽管在它的网站上没有任何具体的注册地址,完全匿名,但是在加密货币世界中已经远近闻名。更关键的是:不仅仅是灰色地带的加密公司,或者欺诈者等不法之徒成为了它的用户,大量具有良好声誉的公司同样也在上面注册成为其用户。

就比如说:旧金山的交易所 Kraken 就非常有名,备受大家信赖,但是它也在使用 Crypto Capital。但该交易所的首席品牌官 Christina Lee 在接受 Decrypt 独家采访中表示:在 2017 年年初他们已经与其中断关系。同样的,币安交易所的 CFO Wei Zhou 也在接受 Decrypt 采访时说:他的交易所也曾经在一段时间内使用过 Crypto Capital 的银行服务。

Bitfinex 的首席顾问 Stuart Hoegner 回应纽约总检察长发起的涉及 Bitfinex 的调查时这么回应道:「在加密行业发展的过程中,大量虚拟货币交易所和公司在如何识别和维护传统银行业务关系的时候,遭遇到了挑战。而它的出现,确确实实满足了大家的需求,站稳了脚跟。」

但 Crypto Capital 也确确实实地出现在了加密世界最肮脏的角落中,至少涉及了一起重大的丑闻事件中。

加拿大最大的加密货币交易所 QuadrigaCX 如今已经是臭名昭著了,它就曾经是 Crypto Capital 的最有价值客户。到现在你还可以在 Crypto Capital 网站的名单上找到这家公司。曾经,在该公司的 CEO 神秘死亡之后,这家加拿大的交易所关门停业。根据之前的聊天记录,该交易所就是在用 Crypto Capital 管理客户的钱财。

Crypto Capital 的幕后操盘者

Crypto Capital 的幕后操盘者将自己隐藏的很深,真实身份保护的很好。在它的网站上,你看不到任何一个团队成员的名字,更别说想搞清楚是谁在实际运营这家公司。任何想要找出蛛丝马迹的人,到最后都走进了死胡同,他们只能得出一个事实:这家公司的运营者是一个挂名董事:Ivan Manuel Molina Lee。

在纽约总检察长的起诉文件中,包含了一份聊天记录,来自于 Bitfinex 的代表 Merlin 和 Crypto Capital 的代表 Oz 的。Voorhees 也在 Decrypt 采访时表示:他确实在 6 年前的时候见过 Oz,但是他想不起来这个人的姓是什么,或者更多详细的私人信息。

让 Oz 这个神秘人物的信息更让人感兴趣的是另外一条线索。这个信源曾经跟 Crypto Capital 合作过,如今要求隐去自己的身份,他爆料给 Decrypt,这个 OZ 其实就是 Ozzie Joseph,发音本身跟 Oz Yosef 很像。他是巴拿马一家壳公司 OZ49 Corportation 的董事。同样在这家公司董事名单上的还有那个我们熟悉的 Crypto Capital 的挂名董事:Ivan Manuel Molina Lee。

据传是 Oz Yosef 本人图片

Crypto Capital 的麻烦

Crypto Capital 的运作方式其实非常简单。建立一个壳公司,获得一个银行账户,直到这个账户被封,然后再去搞另外一个账户。Bitfinex 的首席策略官 Phil Potter 将这个做法形容为「比特币圈子里面人人都知道的『猫鼠游戏』。」

一个一直奏效的策略,直到它失效的那一天到来。

事实上,Crypto Capital 一直与从事洗钱业务的公司有染。就比如说:

自 2015 年的 5 月开始,比特币交易所 Safello 利用 Crypto Capital 从事洗钱业务。根据 CEO Frank Schuil 的介绍:在 2017 年的年末,他们中断其业务,因其 Crypto Capital 的反馈速度太慢,以及与日俱下的服务质量。

而且在过去的几年时间里,多个论坛,网站上都爆出 Crypto Capital 上面提现困难,Crypto Capital 深陷到这些负面新闻当中。

就在最近,QuadrigaCX 的前首席架构师 Alex Hanin 就谴责他的交易所在 Crypto Capital 的提现问题。他说其中一笔资金被冻结在了 Crypto Capital 的台湾账户上。到底这笔钱是否解冻,到现在也没有个说法。

而在上周的纽约总检察长的起诉书中,据称 Bitfinex 的母公司 iFinex 在账务上也存在一个隐形的财务黑洞,高达 8 亿 5 千万美金。这笔钱同样也是被 Crypto Capital 扣留。之后,Bitfinex 否认了 Crypto Capital 拿过这笔钱,并且表示其实这些钱都是被美国政府以及其他相关的机构部门扣押住了。

就在总检察长宣布了针对 iFinex 以及事涉 Crypto Capital 种种问题的调查后,纽约南区也发起了针对 Crypto Capital 背后两名嫌疑人的起诉。看起来,这一切仅仅是个开始。加密行业的欣欣向荣其实就是维系于诸如 Crypto Capital 这样的公司提供的基础性服务商。而如今,这些曾经扮演「基石」的金融服务,在一轮又一轮的阴云来袭中,显得摇摇欲坠。

原作者:DecryptMedia 译者:0x5

原标题:Crypto Capital 的黑暗历史和币圈江湖地位!

深度 | 起底加密资产「中央银行」Crypto Capital 的幕后秘史

特写 • cryptovalley 发表了文章 • 2019-05-17 15:03

根据纽约州总检察长Letitia James的说法,Crypto Capital也为备受争议的数字资产交易所Bitfinex提供服务。

4月底,美检方指控 Bitfinex 挪用 USDT 存款,以掩盖8.5亿美元资金丢失真相。据悉,截至2018年底,Bitfinex管理着逾10亿美元的客户资金。

5月初,与Crypto Capital有关的两个人被指控涉嫌洗钱。联邦政府声称,他们通过Global Trading Solutions LLC为加密公司提供银行服务。这一实体被认定为Crypto Capital的空壳公司之一,和Bitfinex之间存在资金往来。

起诉书称,多年来,Crypto Capital——这家不受监管的巴拿马公司一直在向世界各地的加密企业提供未经许可的银行服务,为他们处理各种非法交易,涉案金额高达数亿美元。

Crypto Capital究竟是何方神圣?谁又在幕后操纵这一切?

故事的起源

开放式金融公司Braveno的CEO Mathias Grønnebæk对这家匿名公司非常着迷,着手进行了一系列调查。

调查显示,大约六年前(2013年5月),一个名为“Bitfan2013”的人在Reddit论坛中首次提出了Crypto Capital的想法。

自称身为四家中小型银行董事会成员的“Bitfan2013”发文声称:

“在加密行业,应该出现一个由BTC用户、矿工、开发人员和其他从业者自建的真正意义上的法定银行。它从零开始,而非脱胎于传统金融机构。其目的是在BTC领域开展业务,专门用于数字资产交易。”

贴文甚至提出了意向中的具体位置:巴拿马。众所周知,那是著名的离岸业务天堂。

这是Crypto Capital疑案的第一条线索。

一个月后,Crypto Capital正式注册成立,位置果然是巴拿马。不过,最初的名称叫做Crypto Financial。

同年8月,它通过巴拿马籍金融服务公司Havelock Investments启动了IPO,意在筹集30,000 BTC(约30万美元)。

Havelock拥有自己的基金,主营业务却是与加密经济相关的IPOs。此前,它通过证交所为一个在加密圈颇受欢迎的BTC赌博网站Satoshi Dice公开发行过股票。

后来,Satoshi Dice被监管当局认定从事未经注册的证券发行,发起人Erik Voorhees为此支付了3.5万美元的罚款,并承诺在未来5年内不再参与证券发行。

除了上述行为,Havelock Investments还为Neo and Bee公司运作过IPO。2014年,塞浦路斯警方对后者展开了欺诈调查。创始人Danny Brewster卷走了140个BTC畏罪潜逃,从此人间蒸发。这场诉讼后来不了了之。

2015年10月,Havelock Investments宣布,另一家由Erik Voorhees创立的加密交易所Coinapult已与Crypto Capital合并,这表明,Havelock Investments将继续与金融服务商保持合作。

在接受采访时,Voorhees表示,大约在六年前,他在巴拿马亲眼见到了Crypto Capital背后的一位关键人物,但不愿透露更多详情。

后来,Crypto Capital被瑞士的Global Trade Solutions收购。

这家瑞士公司也是疑云重重。最初,Global Trade Solutions名为Semacon AG Software Engineering,从事管理咨询业务。2018年11月改为现名,并任命一位常常代表空壳公司露面的人——Ivan Manuel Molina Lee担任高管,这个人后来出现在巴拿马的法律登记文件上。

线索指向何处?

填补传统金融机构的空白

Crypto Capital的出现,填补了加密世界的空白。当传统银行像躲避瘟疫一样对加密公司敬而远之时,它却迎头赶上,为他们提供几乎全系列的金融服务。

很快,Crypto Capital就成为全球加密企业金融服务的首选,尽管这是一家几乎匿名的公司,网站上没有从业人员或高管名录,注册地址缺失,但这并未妨碍它取得了巨大的成功。许多信誉良好的企业陆续成为其客户。

旧金山交易所Kraken也在使用Crypto Capital的银行服务。但该交易所首席品牌官Christina Lee在接受采访时透露,2017年初,他们已经终止了合作。

币安交易所的CFO 周玮也曾公开表示,他们使用过Crypto Capital的银行服务。

为了回应纽约州总检察长的调查,Bitfinex首席法律顾问Stuart Hoegner在提交的一份宣誓书中说到:

“数字资产交易所和相关企业在如何识别和维护传统银行关系方面,面临着巨大挑战,这是业内公认的事实。”

毋庸置疑,Crypto Capital在加密世界一团糟的时候被卷入,并涉及了重大丑闻。

耐人寻味的是,致使11.5万名客户遭受损失、涉案金额达1.95亿美元、如今已经宣布破产的加拿大数字资产交易所QuadrigaCX曾是Crypto Capital的重要客户。直到今天,它的Logo还挂在Crypto Capital的网站上,似乎在昭示着什么。

谁是幕后操控者?

Crypto Capital背后的操控者把自己隐藏得很好。该公司的网站上没有团队成员名录,也没有任何经营者的线索。

不过,仔细观察就会发现,公司存在一名前文所述的挂名董事Ivan Manuel Molina Lee。

总检察长办公室提起的诉讼中出具了有关Crypto Capital资金往来的聊天记录。

这场谈话涉及两个主体,一位是来自Bitfinex的代表 (文件中标识为“Merlin”),另一个则是Crypto Capital的代表(文件中标识为“Oz”)。

后来创建了ShapeShift并担任CEO一职的Erik Voorhees表示,他六年前确实在巴拿马遇见过Oz,但并不记得这个男人的姓氏,也没有关于他的任何个人信息。

另一位要求匿名的消息人士则声称,这位神秘人物其实是巴拿马一家空壳公司OZ49的董事Ozzie Joseph(发音类似于Oz Yosef)。

那么,还有谁是这家公司的董事会成员呢?

如你所料,正是Crypto Capital的挂名董事Ivan Manuel Molina Lee。

在联邦诉讼案中,Ravid Yosef也是被起诉的人之一。社交媒体上的一组照片显示,他和Oz Yosef似乎存在某种关联。

好了,我们尝试着将所有线索拼凑在一起:Ravid Yosef是英国Global Trade Solutions的股东,这家公司与持有Crypto Capital的瑞士公司同名。

但没有证据显示,传说中的“Oz Yosef”因此案受到指控,也许他是“隐形人”吧!

加密冰山正在消融

其实,Crypto Capital的运作方式很简单。首先,设立一家空壳公司,以便获得银行账户。一直使用这个账户,直到它被封禁。然后再找另一个账户。

Bitfinex首席战略官Phil Potter将这种策略描述为“猫鼠游戏”——一个BTC行业从业者谙熟于心的把戏。

一种不出意外可以一直奏效的策略,直到失效,像极了斯蒂芬金的《翻滚过山车》。

Crypto Capital最早的客户是一家名为Global Transaction Services的公司,截止到2016年年初,他们一直在使用Crypto Capital的服务。

这是一家位于佐治亚洲亚特兰大的支付处理商,通过该州布拉斯顿的社区银行和一个空壳公司拥有银行账户。

Global Transaction Services由英国人Daniel Barrs持有。2016年5月,他被指控从事大规模的洗钱活动。

相关文件显示,之后,Crypto Capital的业务急剧扩张,开始使用世界各地的银行洗钱,主要集中在波兰、英国和美国等地。

自2015年5月起,BTC交易所Safello开始利用Crypto Capital作为流动性供应商。但根据其CEO Frank Schuil的说法,由于Crypto Capital反馈迟缓,服务质量不佳,2017年年底,双方终止了合作。

过去几年中,Crypto Capital一直因资金流动缓慢和作为不积极而饱受业界诟病。

QuadrigaCX前首席架构师Alex Hanin就将其破产归咎于Crypto Capital。他说,QuadrigaCX出事之前,资金被冻结在与Crypto Capital关联的一家台湾银行的账户中,导致无法进行任何操作。目前尚不清楚这些资金是否已解冻。

美国司法部表示,Bitfinex 的问题始于2018年。当时它向第三方支付处理商 Crypto Capital提供了8.5亿美元,用于处理客户的提款请求,但Crypto Capital 未能处理这些订单。知情人士表示,截止那年11月,Bitfinex 确定已经失去了8.5亿美元的资金。其后,为了隐匿失踪的资金,Bitfinex 和 Tether 进行了一系列操作,耗尽了 Tether 的储备,出现了巨大的财务黑洞。

但Bitfinex对这一说法予以否认,声称这笔资金实际上是被美国政府和监管当局所扣留。

也许,上述错综复杂的事实或猜测只是Crypto Capital资本迷局的冰山一角,目前看来,接下来还会有一系列的调查。

讽刺的是,加密行业的流动性建立在像Crypto Capital这样的金融公司之上。然而,曾经被视为基石的这些企业如今却在土崩瓦解……

Tim Copeland 作者;DUANNI YI 翻译;Sonny Sun 编辑;Roy 排版

内容仅供参考 不作为投资建议 风险自担 查看全部

Crypto Capital正在逐渐成为加密行业的中央银行。它为各种加密企业提供便利的银行服务,客户范围之广让人瞠目结舌。从币安、Kraken和BitMEX这样名声显赫的大型数字资产交易平台,到创始人离奇死亡导致资金去向不明的QuadrigaCX,还有为数众多的从事不法行径的无名公司,Crypto Capital都如影随形,从不缺席。

根据纽约州总检察长Letitia James的说法,Crypto Capital也为备受争议的数字资产交易所Bitfinex提供服务。

4月底,美检方指控 Bitfinex 挪用 USDT 存款,以掩盖8.5亿美元资金丢失真相。据悉,截至2018年底,Bitfinex管理着逾10亿美元的客户资金。

5月初,与Crypto Capital有关的两个人被指控涉嫌洗钱。联邦政府声称,他们通过Global Trading Solutions LLC为加密公司提供银行服务。这一实体被认定为Crypto Capital的空壳公司之一,和Bitfinex之间存在资金往来。

起诉书称,多年来,Crypto Capital——这家不受监管的巴拿马公司一直在向世界各地的加密企业提供未经许可的银行服务,为他们处理各种非法交易,涉案金额高达数亿美元。

Crypto Capital究竟是何方神圣?谁又在幕后操纵这一切?

故事的起源

开放式金融公司Braveno的CEO Mathias Grønnebæk对这家匿名公司非常着迷,着手进行了一系列调查。

调查显示,大约六年前(2013年5月),一个名为“Bitfan2013”的人在Reddit论坛中首次提出了Crypto Capital的想法。

自称身为四家中小型银行董事会成员的“Bitfan2013”发文声称:

“在加密行业,应该出现一个由BTC用户、矿工、开发人员和其他从业者自建的真正意义上的法定银行。它从零开始,而非脱胎于传统金融机构。其目的是在BTC领域开展业务,专门用于数字资产交易。”

贴文甚至提出了意向中的具体位置:巴拿马。众所周知,那是著名的离岸业务天堂。

这是Crypto Capital疑案的第一条线索。

一个月后,Crypto Capital正式注册成立,位置果然是巴拿马。不过,最初的名称叫做Crypto Financial。

同年8月,它通过巴拿马籍金融服务公司Havelock Investments启动了IPO,意在筹集30,000 BTC(约30万美元)。

Havelock拥有自己的基金,主营业务却是与加密经济相关的IPOs。此前,它通过证交所为一个在加密圈颇受欢迎的BTC赌博网站Satoshi Dice公开发行过股票。

后来,Satoshi Dice被监管当局认定从事未经注册的证券发行,发起人Erik Voorhees为此支付了3.5万美元的罚款,并承诺在未来5年内不再参与证券发行。

除了上述行为,Havelock Investments还为Neo and Bee公司运作过IPO。2014年,塞浦路斯警方对后者展开了欺诈调查。创始人Danny Brewster卷走了140个BTC畏罪潜逃,从此人间蒸发。这场诉讼后来不了了之。

2015年10月,Havelock Investments宣布,另一家由Erik Voorhees创立的加密交易所Coinapult已与Crypto Capital合并,这表明,Havelock Investments将继续与金融服务商保持合作。

在接受采访时,Voorhees表示,大约在六年前,他在巴拿马亲眼见到了Crypto Capital背后的一位关键人物,但不愿透露更多详情。

后来,Crypto Capital被瑞士的Global Trade Solutions收购。

这家瑞士公司也是疑云重重。最初,Global Trade Solutions名为Semacon AG Software Engineering,从事管理咨询业务。2018年11月改为现名,并任命一位常常代表空壳公司露面的人——Ivan Manuel Molina Lee担任高管,这个人后来出现在巴拿马的法律登记文件上。

线索指向何处?

填补传统金融机构的空白

Crypto Capital的出现,填补了加密世界的空白。当传统银行像躲避瘟疫一样对加密公司敬而远之时,它却迎头赶上,为他们提供几乎全系列的金融服务。

很快,Crypto Capital就成为全球加密企业金融服务的首选,尽管这是一家几乎匿名的公司,网站上没有从业人员或高管名录,注册地址缺失,但这并未妨碍它取得了巨大的成功。许多信誉良好的企业陆续成为其客户。

旧金山交易所Kraken也在使用Crypto Capital的银行服务。但该交易所首席品牌官Christina Lee在接受采访时透露,2017年初,他们已经终止了合作。

币安交易所的CFO 周玮也曾公开表示,他们使用过Crypto Capital的银行服务。

为了回应纽约州总检察长的调查,Bitfinex首席法律顾问Stuart Hoegner在提交的一份宣誓书中说到:

“数字资产交易所和相关企业在如何识别和维护传统银行关系方面,面临着巨大挑战,这是业内公认的事实。”

毋庸置疑,Crypto Capital在加密世界一团糟的时候被卷入,并涉及了重大丑闻。

耐人寻味的是,致使11.5万名客户遭受损失、涉案金额达1.95亿美元、如今已经宣布破产的加拿大数字资产交易所QuadrigaCX曾是Crypto Capital的重要客户。直到今天,它的Logo还挂在Crypto Capital的网站上,似乎在昭示着什么。

谁是幕后操控者?

Crypto Capital背后的操控者把自己隐藏得很好。该公司的网站上没有团队成员名录,也没有任何经营者的线索。

不过,仔细观察就会发现,公司存在一名前文所述的挂名董事Ivan Manuel Molina Lee。

总检察长办公室提起的诉讼中出具了有关Crypto Capital资金往来的聊天记录。

这场谈话涉及两个主体,一位是来自Bitfinex的代表 (文件中标识为“Merlin”),另一个则是Crypto Capital的代表(文件中标识为“Oz”)。

后来创建了ShapeShift并担任CEO一职的Erik Voorhees表示,他六年前确实在巴拿马遇见过Oz,但并不记得这个男人的姓氏,也没有关于他的任何个人信息。

另一位要求匿名的消息人士则声称,这位神秘人物其实是巴拿马一家空壳公司OZ49的董事Ozzie Joseph(发音类似于Oz Yosef)。

那么,还有谁是这家公司的董事会成员呢?

如你所料,正是Crypto Capital的挂名董事Ivan Manuel Molina Lee。

在联邦诉讼案中,Ravid Yosef也是被起诉的人之一。社交媒体上的一组照片显示,他和Oz Yosef似乎存在某种关联。

好了,我们尝试着将所有线索拼凑在一起:Ravid Yosef是英国Global Trade Solutions的股东,这家公司与持有Crypto Capital的瑞士公司同名。

但没有证据显示,传说中的“Oz Yosef”因此案受到指控,也许他是“隐形人”吧!

加密冰山正在消融

其实,Crypto Capital的运作方式很简单。首先,设立一家空壳公司,以便获得银行账户。一直使用这个账户,直到它被封禁。然后再找另一个账户。

Bitfinex首席战略官Phil Potter将这种策略描述为“猫鼠游戏”——一个BTC行业从业者谙熟于心的把戏。

一种不出意外可以一直奏效的策略,直到失效,像极了斯蒂芬金的《翻滚过山车》。

Crypto Capital最早的客户是一家名为Global Transaction Services的公司,截止到2016年年初,他们一直在使用Crypto Capital的服务。

这是一家位于佐治亚洲亚特兰大的支付处理商,通过该州布拉斯顿的社区银行和一个空壳公司拥有银行账户。

Global Transaction Services由英国人Daniel Barrs持有。2016年5月,他被指控从事大规模的洗钱活动。

相关文件显示,之后,Crypto Capital的业务急剧扩张,开始使用世界各地的银行洗钱,主要集中在波兰、英国和美国等地。

自2015年5月起,BTC交易所Safello开始利用Crypto Capital作为流动性供应商。但根据其CEO Frank Schuil的说法,由于Crypto Capital反馈迟缓,服务质量不佳,2017年年底,双方终止了合作。

过去几年中,Crypto Capital一直因资金流动缓慢和作为不积极而饱受业界诟病。

QuadrigaCX前首席架构师Alex Hanin就将其破产归咎于Crypto Capital。他说,QuadrigaCX出事之前,资金被冻结在与Crypto Capital关联的一家台湾银行的账户中,导致无法进行任何操作。目前尚不清楚这些资金是否已解冻。

美国司法部表示,Bitfinex 的问题始于2018年。当时它向第三方支付处理商 Crypto Capital提供了8.5亿美元,用于处理客户的提款请求,但Crypto Capital 未能处理这些订单。知情人士表示,截止那年11月,Bitfinex 确定已经失去了8.5亿美元的资金。其后,为了隐匿失踪的资金,Bitfinex 和 Tether 进行了一系列操作,耗尽了 Tether 的储备,出现了巨大的财务黑洞。

但Bitfinex对这一说法予以否认,声称这笔资金实际上是被美国政府和监管当局所扣留。

也许,上述错综复杂的事实或猜测只是Crypto Capital资本迷局的冰山一角,目前看来,接下来还会有一系列的调查。

讽刺的是,加密行业的流动性建立在像Crypto Capital这样的金融公司之上。然而,曾经被视为基石的这些企业如今却在土崩瓦解……

Tim Copeland 作者;DUANNI YI 翻译;Sonny Sun 编辑;Roy 排版

内容仅供参考 不作为投资建议 风险自担

圈重点,一文读懂Bitfinex的LEO新版白皮书

投研 • odaily 发表了文章 • 2019-05-09 10:27

5月8日,加密货币交易所 Bitfinex 正式公布了LEO的官方白皮书。

此前,Bitfinex股东、DGroup创始人赵东已在微博发布该白皮书中文草稿版,但二者仍然有许多区别。Odaily星球日报为读者梳理了官方白皮书的九个重点。

投资不针对美国用户

在此前的中文版草稿中,LEO的发行范围为全球用户。但最新的白皮书中将美国地区、美国用户以及其他被禁止的人员(官方并未给出解释)列入LEO私募的“黑名单”。

(中文版草稿)

(新版白皮书首页)

这种变化其实可以理解。Bitfinex、Tether及其母公司 iFinex,都是注册在美国境外(英属维京群岛)的离岸公司。按照规定,如果在纽约州从事虚拟货币相关业务需要得到州金融服务部颁发的牌照,并遵守相关法规,但 Bitfinex 和 Tether 都没有相关牌照。此外,Bitfinex由于挪用Tether(二者母公司都是iFinex)用户存款,正遭到纽约州总检察长办公室审查。出于政策考虑,Bitfinex将美国及美国用户排除在外也在情理之中。

LEO发行公司不是Bitfinex以及 iFinex

新版白皮书首页也将措辞换成了“用于iFinex交易平台、产品和服务的LEO代币的首次交易平台发行”,这里仅仅指出了LEO代币的用途,但对发行主体进行了模糊处理。

(新版封面)

(中文版草稿)

并且新版白皮书称,LEO代币的发行者并不是Bitfinex以及 iFinex,而是一家新成立的实体公司,该公司名为 Unus Sed Leo Limited,注册于英属维京群岛,专为发行LEO代币而成立,资产有限,没有业务运作。

(白皮书截图)

此举意味着Bitfinex以及iFinex将自己从发币的风险中抽出,一旦日后 LEO 代币亏损严重,投资者维权时 Bitfinex 以及 iFinex 并不承担主体责任。

LEO筹集资金不仅仅是用来还债的

在此前中文版的草稿中,LEO的发行背景是Bitfinex资产被冻结,不少投资者理解发行 LEO 是用来筹集资金进行还款的。但新版白皮书指出,LEO 所得款项可用于营运资金和一般业务用途,包括资本支出、经营费用、偿债和其他资本重组活动。

LEO不是稳定币,价格会有波动

新版白皮书指出,LEO的私募价格为 1 USDT,发行商也考虑接受其他形式的资产购买;此外,Bitfinex将在私募结束后上架 LEO:USDT交易对,这也意味着其价格将存在波动。

(Odaily星球日报注:2016年Bitfinex发生盗币事件,为了还债,曾发行BFX,价格为1美元,最后官方仍然以1美元的价格赎回;BFX也可转换成Bitfinex股权。许多投资者认为此番发行的LEO与BFX类似,也是一种债券币,但LEO赎回价格是按照市价;并且从后文来看,LEO并不能转换成股权,仅仅是降低手续费而已。)

私募后剩下的币由发行方决定

此前中文版草稿指出,LEO 私募截止到2019年5月10日;在私募截止后,如果有份额会进行公募。

(中文草稿版)

不过,新版白皮书却更改了这一说法,首先私募时间往后顺延一天,截止到2019年5月11日;其次,私募结束后如果剩余代币,“那么发行方可以根据适用法律,以其认为适当的方式,不时地出售剩余的令牌。“

(新版白皮书)

”以其认为适当的方式”,以及白皮书前文出现的“发行者自行决定的方式和时间出售”,都显得主观性非常强,可以视为发行方有可能进入二级市场进行抛售。

按月回购,直到没有代币进入商业流通

关于LEO回购政策,新版白皮书与中文版草稿基本一致:

回购周期将以月度为单位,用iFinex所有服务上月利润的X%按照市价回购LEO,X%至少为27%;

被解冻净资产的(至少)95%将用来回购和销毁对应数量的LEO ,iFinex有权在资产解冻之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

未来归还的被盗比特币净资产(至少)80%将用来回购和销毁对应数量的LEO ,iFinex有权在被盗比特币归还之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

(说明:净资产是指扣酴所有法律、运营等费用以后剩余的资产数量)

不过,关于回购周期,却引发争议。此前中文版草稿规定“无截止时间限制”,新版白皮书的说法是“until no tokens are in commercial circulation”(直到没有代币进入商业流通)

交易员AlbertTheKing发文表示,新的表述为Bitfinex留下一个空子。

“BFX的措辞给他们自己留了很大的钻空子空间。试想如果未来BFX不管因为利润太高不想分红,还是因为麻烦已经解决不想再分红,都可以通过各种巧妙的手段来实现no tokens are in commercial circulation。例如在LEO交易量小的时候升级系统取消所有挂单,恢复运行后半小时内没有LEO卖单出现,就说no tokens are in commercial circulation已经达成,那他们就不需要继续付分红(回购)了。”

LEO能否降低手续费,由Bitfinex自行决定

中文版草稿规定了LEO的功能是降低交易手续费以及贷款费,新版白皮书中关于LEO的功能基本没有大的改变,但在每条规定的最后却增加了一条:由于费用变化或其他原因,Bitfinex可以自行决定是否降低费用。

(新版白皮书截图)

此外,关于具体的费用变化也有不同:

草稿版规定,任意数量的LEO持有人在交易时,所有 crypto-to- crypto交易对的 taker fee l相比 crypto-to-fiat交易对降低15%;新版白皮书将费率改成了“15%^5”(约为万分之0.7);

(新版白皮书截图)

草稿版规定交易费可以累加,但新版白皮书规定手续费折扣上线为25%,折扣的有效期为30天,30天后将重新计费;

LEO的使用范围变得狭窄:草稿版规定,除了 Bitfinex之外,LEO持有者也可以在 Betfinex、 Ethfinex、 Eosfinex等平台上享受类似优惠;新版白皮书的表述是,Eosfinex将为LEO代币持有者提供类似的折扣,未来 iFinex交易平台、产品和服务有望为LEO代币持有者提供类似的费用减免或其他功能和好处。

关于LEO具体降低手续费,二者也有相同的表述:

Bitfinex放贷费:P2P出借方在过去1个月中每持有1万美元价值LEO,放贷费用降低0.05%,上限5%;

Bitfinex提现&充值手续费:LEO持有者将最多获得25%的提现&充值手续费优惠,持有LEO数量超过价值5000万美元,每月提现200万美元免手续费,每月提现超过200万美元的,手续费2%(原来是3%)。

Bitfinex衍生品taker fee:在过去1个月中每持有1万美元价值LEO,放贷费用降低1bps(基点),上限为2bps(基点)。

iFinex 去年收入超过4亿美元

新版白皮书也公布了iFinex去年的营收状况,全年净利润4.182亿美元,股东分红2.61亿美元。

根据新版白皮书,2017年,iFinex&Bitfinex团队人数从35人扩充到60人左右;2018年人数从60人扩充到90人;截止到2019年5月1日,iFinex&Bitfinex 整个团队成员超过100人,其中开发团队只有25名员工。这些员工分布在全球,进行7*24(一周7天,一天24小时)分布式协作办公。

“在市场活动低迷时期,我们并没有减少人员数量。每个月我们都会收到上百封求职信件,但我们更加注重质量。“白皮书中写道。

相比于其他头部交易所,iFinex&Bitfinex的开发团队人数显得“捉襟见肘“,我们不禁怀疑这样一只团队能否支撑起开发的重任?

白皮中解释称,iFinex&Bitfinex团队完全能够胜任开发重担。尽管有时候开发需要从零开始,但开发团队还是完成了开发任务,所付出的成本只是外包价格一小部分。比如即将上线的Bitfinex衍生品平台,就是由Bitfinex团队完全自主设计和开发的。

不过,iFinex也在报告中指出,盈利报告未经审计、LEO代币存在投资风险、白皮书并不具备法律效力。

2016年曾经发币化解危机

新版白皮书也对过去 iFinex&Bitfinex团队所遭遇的危机及应对进行回顾。

黑客盗币

2016年8月2日, Bitfinex被黑客盗走119756个比特币(当时市值6000万美元)。这是继门头沟MT.Gox事件后,最大的一次被盗事件。彼时,交易所被黑客盗币的情况时有发生,面对巨额损失几乎不可追回的处境,很多交易所只能放弃。

但 Bitfinex采取了几种方式,既拯救了平台,也让用户在不到一年的时间里挽回损失。首先,Bitfinex将所有账户的损失进行了汇总,并将 BFX 代币以 1 美元兑换 1 BFX 的比例发给损失的用户。在安全漏洞发生后的8个月内,所有BFX代币持有者的BFX都以足额(1美元)的价格被赎回。

此外,Bitfinex也发行了RRT ( Recovery Right Token),可以将BFX代币转换为iFinex的股权,也有部分持币者(DGroup创始人赵东)是通过这一转换得到了iFinex的股权。值得注意的是,所有BFX代币最终被赎回和销毁。

此外,根据当时的规定,在未来被盗资产被追回时,由于Bitfinex已经偿还了所有债务,RRT持有者可以分配追回的资金,一个RRT最高可分 1美元。

白皮书透露,目前Bitfinex仍在全球范围积极的与各地执法机关合作,一旦被盗的比特币到达任何交易所或企业,就会追踪并没收它们。

2019年2月25日,在美国政府的协助下Bitfinex追回28个比特币,并按照规定转换成美元分给了RRT持有者。

此外,该公司还与行业领袖合作来创建一种程序,可以让黑客有机会、安全地、私下地退还大部分被盗资金,同时保留一部分资金作为“退还”的回报。不过,Bitfinex不能保证这些战略将会成功。

Crypto Capital

根据新版白皮书,2015年初,Bitfinex便与一家名为Crypto Capital的支付商建立了合作关系。在一家美国支付代理商中断服务后,Bitfinex立即加强了与Crypto Capital的合作关系。

2018年夏末,Crypto Capital向Bitfinex表示,其托管的资金曾受到部分政府扣押,不过预计这些资金很快就会被释放。

到2018年底,Bitfinex越来越担心Crypto Capital可能无法返还托管的资金,于是开始向外贷款(这里指的是借用Tether的资金周转)。

在白皮中,Bitfinex表示正与世界各地的多个司法管辖区积极协商,以加快解冻资金,不过Bitfinex对能否收回这些资金尚不确定。

原创文章,作者:秦晓峰 查看全部

“最终解释权归发行方所有。”

5月8日,加密货币交易所 Bitfinex 正式公布了LEO的官方白皮书。

此前,Bitfinex股东、DGroup创始人赵东已在微博发布该白皮书中文草稿版,但二者仍然有许多区别。Odaily星球日报为读者梳理了官方白皮书的九个重点。

投资不针对美国用户

在此前的中文版草稿中,LEO的发行范围为全球用户。但最新的白皮书中将美国地区、美国用户以及其他被禁止的人员(官方并未给出解释)列入LEO私募的“黑名单”。

(中文版草稿)

(新版白皮书首页)

这种变化其实可以理解。Bitfinex、Tether及其母公司 iFinex,都是注册在美国境外(英属维京群岛)的离岸公司。按照规定,如果在纽约州从事虚拟货币相关业务需要得到州金融服务部颁发的牌照,并遵守相关法规,但 Bitfinex 和 Tether 都没有相关牌照。此外,Bitfinex由于挪用Tether(二者母公司都是iFinex)用户存款,正遭到纽约州总检察长办公室审查。出于政策考虑,Bitfinex将美国及美国用户排除在外也在情理之中。

LEO发行公司不是Bitfinex以及 iFinex

新版白皮书首页也将措辞换成了“用于iFinex交易平台、产品和服务的LEO代币的首次交易平台发行”,这里仅仅指出了LEO代币的用途,但对发行主体进行了模糊处理。

(新版封面)

(中文版草稿)

并且新版白皮书称,LEO代币的发行者并不是Bitfinex以及 iFinex,而是一家新成立的实体公司,该公司名为 Unus Sed Leo Limited,注册于英属维京群岛,专为发行LEO代币而成立,资产有限,没有业务运作。

(白皮书截图)

此举意味着Bitfinex以及iFinex将自己从发币的风险中抽出,一旦日后 LEO 代币亏损严重,投资者维权时 Bitfinex 以及 iFinex 并不承担主体责任。

LEO筹集资金不仅仅是用来还债的

在此前中文版的草稿中,LEO的发行背景是Bitfinex资产被冻结,不少投资者理解发行 LEO 是用来筹集资金进行还款的。但新版白皮书指出,LEO 所得款项可用于营运资金和一般业务用途,包括资本支出、经营费用、偿债和其他资本重组活动。

LEO不是稳定币,价格会有波动

新版白皮书指出,LEO的私募价格为 1 USDT,发行商也考虑接受其他形式的资产购买;此外,Bitfinex将在私募结束后上架 LEO:USDT交易对,这也意味着其价格将存在波动。

(Odaily星球日报注:2016年Bitfinex发生盗币事件,为了还债,曾发行BFX,价格为1美元,最后官方仍然以1美元的价格赎回;BFX也可转换成Bitfinex股权。许多投资者认为此番发行的LEO与BFX类似,也是一种债券币,但LEO赎回价格是按照市价;并且从后文来看,LEO并不能转换成股权,仅仅是降低手续费而已。)

私募后剩下的币由发行方决定

此前中文版草稿指出,LEO 私募截止到2019年5月10日;在私募截止后,如果有份额会进行公募。

(中文草稿版)

不过,新版白皮书却更改了这一说法,首先私募时间往后顺延一天,截止到2019年5月11日;其次,私募结束后如果剩余代币,“那么发行方可以根据适用法律,以其认为适当的方式,不时地出售剩余的令牌。“

(新版白皮书)

”以其认为适当的方式”,以及白皮书前文出现的“发行者自行决定的方式和时间出售”,都显得主观性非常强,可以视为发行方有可能进入二级市场进行抛售。

按月回购,直到没有代币进入商业流通

关于LEO回购政策,新版白皮书与中文版草稿基本一致:

回购周期将以月度为单位,用iFinex所有服务上月利润的X%按照市价回购LEO,X%至少为27%;

被解冻净资产的(至少)95%将用来回购和销毁对应数量的LEO ,iFinex有权在资产解冻之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

未来归还的被盗比特币净资产(至少)80%将用来回购和销毁对应数量的LEO ,iFinex有权在被盗比特币归还之后的18个月内逐步完成回购和销毁,目的是避免市场波动。

(说明:净资产是指扣酴所有法律、运营等费用以后剩余的资产数量)

不过,关于回购周期,却引发争议。此前中文版草稿规定“无截止时间限制”,新版白皮书的说法是“until no tokens are in commercial circulation”(直到没有代币进入商业流通)

交易员AlbertTheKing发文表示,新的表述为Bitfinex留下一个空子。

“BFX的措辞给他们自己留了很大的钻空子空间。试想如果未来BFX不管因为利润太高不想分红,还是因为麻烦已经解决不想再分红,都可以通过各种巧妙的手段来实现no tokens are in commercial circulation。例如在LEO交易量小的时候升级系统取消所有挂单,恢复运行后半小时内没有LEO卖单出现,就说no tokens are in commercial circulation已经达成,那他们就不需要继续付分红(回购)了。”

LEO能否降低手续费,由Bitfinex自行决定

中文版草稿规定了LEO的功能是降低交易手续费以及贷款费,新版白皮书中关于LEO的功能基本没有大的改变,但在每条规定的最后却增加了一条:由于费用变化或其他原因,Bitfinex可以自行决定是否降低费用。

(新版白皮书截图)

此外,关于具体的费用变化也有不同:

草稿版规定,任意数量的LEO持有人在交易时,所有 crypto-to- crypto交易对的 taker fee l相比 crypto-to-fiat交易对降低15%;新版白皮书将费率改成了“15%^5”(约为万分之0.7);

(新版白皮书截图)

草稿版规定交易费可以累加,但新版白皮书规定手续费折扣上线为25%,折扣的有效期为30天,30天后将重新计费;

LEO的使用范围变得狭窄:草稿版规定,除了 Bitfinex之外,LEO持有者也可以在 Betfinex、 Ethfinex、 Eosfinex等平台上享受类似优惠;新版白皮书的表述是,Eosfinex将为LEO代币持有者提供类似的折扣,未来 iFinex交易平台、产品和服务有望为LEO代币持有者提供类似的费用减免或其他功能和好处。

关于LEO具体降低手续费,二者也有相同的表述:

Bitfinex放贷费:P2P出借方在过去1个月中每持有1万美元价值LEO,放贷费用降低0.05%,上限5%;

Bitfinex提现&充值手续费:LEO持有者将最多获得25%的提现&充值手续费优惠,持有LEO数量超过价值5000万美元,每月提现200万美元免手续费,每月提现超过200万美元的,手续费2%(原来是3%)。

Bitfinex衍生品taker fee:在过去1个月中每持有1万美元价值LEO,放贷费用降低1bps(基点),上限为2bps(基点)。

iFinex 去年收入超过4亿美元

新版白皮书也公布了iFinex去年的营收状况,全年净利润4.182亿美元,股东分红2.61亿美元。

根据新版白皮书,2017年,iFinex&Bitfinex团队人数从35人扩充到60人左右;2018年人数从60人扩充到90人;截止到2019年5月1日,iFinex&Bitfinex 整个团队成员超过100人,其中开发团队只有25名员工。这些员工分布在全球,进行7*24(一周7天,一天24小时)分布式协作办公。

“在市场活动低迷时期,我们并没有减少人员数量。每个月我们都会收到上百封求职信件,但我们更加注重质量。“白皮书中写道。

相比于其他头部交易所,iFinex&Bitfinex的开发团队人数显得“捉襟见肘“,我们不禁怀疑这样一只团队能否支撑起开发的重任?

白皮中解释称,iFinex&Bitfinex团队完全能够胜任开发重担。尽管有时候开发需要从零开始,但开发团队还是完成了开发任务,所付出的成本只是外包价格一小部分。比如即将上线的Bitfinex衍生品平台,就是由Bitfinex团队完全自主设计和开发的。

不过,iFinex也在报告中指出,盈利报告未经审计、LEO代币存在投资风险、白皮书并不具备法律效力。

2016年曾经发币化解危机

新版白皮书也对过去 iFinex&Bitfinex团队所遭遇的危机及应对进行回顾。

黑客盗币

2016年8月2日, Bitfinex被黑客盗走119756个比特币(当时市值6000万美元)。这是继门头沟MT.Gox事件后,最大的一次被盗事件。彼时,交易所被黑客盗币的情况时有发生,面对巨额损失几乎不可追回的处境,很多交易所只能放弃。

但 Bitfinex采取了几种方式,既拯救了平台,也让用户在不到一年的时间里挽回损失。首先,Bitfinex将所有账户的损失进行了汇总,并将 BFX 代币以 1 美元兑换 1 BFX 的比例发给损失的用户。在安全漏洞发生后的8个月内,所有BFX代币持有者的BFX都以足额(1美元)的价格被赎回。

此外,Bitfinex也发行了RRT ( Recovery Right Token),可以将BFX代币转换为iFinex的股权,也有部分持币者(DGroup创始人赵东)是通过这一转换得到了iFinex的股权。值得注意的是,所有BFX代币最终被赎回和销毁。

此外,根据当时的规定,在未来被盗资产被追回时,由于Bitfinex已经偿还了所有债务,RRT持有者可以分配追回的资金,一个RRT最高可分 1美元。

白皮书透露,目前Bitfinex仍在全球范围积极的与各地执法机关合作,一旦被盗的比特币到达任何交易所或企业,就会追踪并没收它们。

2019年2月25日,在美国政府的协助下Bitfinex追回28个比特币,并按照规定转换成美元分给了RRT持有者。

此外,该公司还与行业领袖合作来创建一种程序,可以让黑客有机会、安全地、私下地退还大部分被盗资金,同时保留一部分资金作为“退还”的回报。不过,Bitfinex不能保证这些战略将会成功。

Crypto Capital

根据新版白皮书,2015年初,Bitfinex便与一家名为Crypto Capital的支付商建立了合作关系。在一家美国支付代理商中断服务后,Bitfinex立即加强了与Crypto Capital的合作关系。

2018年夏末,Crypto Capital向Bitfinex表示,其托管的资金曾受到部分政府扣押,不过预计这些资金很快就会被释放。

到2018年底,Bitfinex越来越担心Crypto Capital可能无法返还托管的资金,于是开始向外贷款(这里指的是借用Tether的资金周转)。

在白皮中,Bitfinex表示正与世界各地的多个司法管辖区积极协商,以加快解冻资金,不过Bitfinex对能否收回这些资金尚不确定。

原创文章,作者:秦晓峰

Bitfinex又遭麻烦:纽约州总检察长办公室要求披露Tether交易文件

资讯 • 8btc 发表了文章 • 2019-05-05 13:15

据Coindesk 5月4日报道,纽约检察院一直在质疑加密货币交易所Bitfinex的合规性。最近,它告知当地一家法院,它认为应要求Bitfinex提交有关于稳定币发行公司Tether近9亿美元信贷额度的概要文件。

4月25日,纽约总检察长办公室(NYAG)首次因Bitfinex与Tether合谋利用USDT储备金掩盖8.5亿美元损失而起诉当事人。当时,在Bitfinex缺乏即时资金的情况下,为维持运营,Tether向它提供了一笔6.25亿美元贷款和另外9亿美元的信贷额度。

这是NYAG与Bitfinex和Tether母公司iFinex之间法律纠纷的再次“交锋”。

4月初,NYAG指责Bitfinex未与Tether客户公开协商就以贷款的形式从Tether获得近10亿美元。而iFinex声称,双方经独立代理在“公平交易”中达成协议。

最初的禁令中,NYAG表示,他们并不想阻止Bitfinex或Tether的运营,但要求Tether停止向Bitfinex提供任何资金。不过,Bitfinex对此表示反对。

在周六提交的文件中,NYAG官员指出,

从禁令发出以来,纽约总检察长办公室一直未限制过Bitfinex正常的经营。

不过,他们进一步指出,Bitfinex和Tether的律师“承认”依照州法律,禁令是合法的。他们可以撤销命令,但希望法院“制定新的法规”。

另外,该文件详细描述了与Bitfinex共同持有该笔8.5亿美元的第三方银行和支付服务提供商Crypto Capital是如何“雪上加霜”的。Bitfinex坚持,这些资金已经被执法官员没收。

值得注意的是,NYAG认为,Bitfinex与Crypto Capital双方在解释其关系上的证词不一致,并以此作为Bitfinex需要更加明确贷款细节的原因。

原文:https://www.coindesk.com/ny-regulators-bitfinex-must-be-made-to-disclose-tether-deal-documents

作者:Molly Jane Zuckerman

编译:Nikhilesh De 查看全部

(来源:Pixabay)

据Coindesk 5月4日报道,纽约检察院一直在质疑加密货币交易所Bitfinex的合规性。最近,它告知当地一家法院,它认为应要求Bitfinex提交有关于稳定币发行公司Tether近9亿美元信贷额度的概要文件。

4月25日,纽约总检察长办公室(NYAG)首次因Bitfinex与Tether合谋利用USDT储备金掩盖8.5亿美元损失而起诉当事人。当时,在Bitfinex缺乏即时资金的情况下,为维持运营,Tether向它提供了一笔6.25亿美元贷款和另外9亿美元的信贷额度。

这是NYAG与Bitfinex和Tether母公司iFinex之间法律纠纷的再次“交锋”。

4月初,NYAG指责Bitfinex未与Tether客户公开协商就以贷款的形式从Tether获得近10亿美元。而iFinex声称,双方经独立代理在“公平交易”中达成协议。

最初的禁令中,NYAG表示,他们并不想阻止Bitfinex或Tether的运营,但要求Tether停止向Bitfinex提供任何资金。不过,Bitfinex对此表示反对。

在周六提交的文件中,NYAG官员指出,

从禁令发出以来,纽约总检察长办公室一直未限制过Bitfinex正常的经营。

不过,他们进一步指出,Bitfinex和Tether的律师“承认”依照州法律,禁令是合法的。他们可以撤销命令,但希望法院“制定新的法规”。

另外,该文件详细描述了与Bitfinex共同持有该笔8.5亿美元的第三方银行和支付服务提供商Crypto Capital是如何“雪上加霜”的。Bitfinex坚持,这些资金已经被执法官员没收。

值得注意的是,NYAG认为,Bitfinex与Crypto Capital双方在解释其关系上的证词不一致,并以此作为Bitfinex需要更加明确贷款细节的原因。

原文:https://www.coindesk.com/ny-regulators-bitfinex-must-be-made-to-disclose-tether-deal-documents

作者:Molly Jane Zuckerman

编译:Nikhilesh De

藏在币安、Bitfinex和Bitmex背后的那家影子银行

特写 • blockbeats 发表了文章 • 2019-05-05 11:01

Crypto Capital 与涉及金融犯罪,洗钱,以及数字安全欺诈等机构都有着密切合作,当然,这里面也少不了一些大型加密货币交易所的介入。

Crypto Capital 正在慢慢崛起,大有成为数字加密货币产业「中央银行」的势头。它提供的是加密产业中从端口级的「银行业务」。端口之一是以大型加密货币公司以及交易所为代表,其中包括了币安, Kraken 以及 BitMEX,另外一个端口则是以 QuadrigaCX(现已停业)为代表的一系列涉嫌金融欺诈和洗钱的小公司。

根据纽约州司法部长的透露,Crypto Capital 还为加密货币交易所 Bitfinex 提供金融服务,截止到 2018 年年底,它为该交易所的客户及客户基金管理着超过 10 亿美金的巨额财富。

在本周二,两个据报道是与 Crypto Capital 有关的人员,被起诉与洗钱交易有关。联邦政府工作人员对外表示:此二人为一些加密货币公司提供银行服务,这其中就涉及了一家名叫 Global Trading Solutions LLC 公司,这家公司已经被确认是 Crypto Capital 所拥有的诸多壳公司中的一家。拥有者虽然是 Crypto Capital,但使用者则是 Bitfinex 交易所。这种特殊的「银行服务」按照检方的形容便是:「运作了一家影子银行,代表海量的加密货币交易所,提供监管之外的金融交易服务,涉及到的金额高达数亿美金。」

起诉书上还写道:「Crypto Capital,这家逃离监管的巴拿马公司多年以来给世界各地加密货币公司提供银行服务,没有任何的正式执照。」

Crypto Capital 是从何而来?幕后操盘者究竟是谁?

最开始的故事:

有关 Crypto Capital 的最初的理念设想,见于六年前 Reddit 上的一个帖子,作者是 Bitfan2013。根据开源金融基础架构公司 Braveno 的 CEO Mathias Grønnebæk 的介绍:去年的时候,Grønnebæk 已经深深着迷于这家神秘的公司,并且开始了一系列的调查。

Grønnebæk 说道:调查的第一条线索出现在 2013 年 5 月份 Reddit 上一个名叫 Bitfan2013 的帖子上。这个隐藏在网络背后的神秘网友声称自己(以及他的家人)在四家中小型银行中占有董事会席位,然后他提出自己的设想:比特币用户们,矿工们,交易员们,程序员们,大家是时候行动起来了!应该从无到有的建立一个真正的,具有权威性的银行了!这家银行就是专门为加密货币而设。

这篇文章甚至还提出了更加具体的选址方案:巴拿马。这个地方是离岸公司的避税天堂。

这个帖子发出的一个月后,Crypto Capital(当时名字是 Crypto Financial)成立,注册地就是巴拿马。8 月,它开启了 IPO 进程,通过同样位于巴拿马的金融服务公司 Havelock Investments,募资 30,000 个比特币(约 30 万美元)。

Havelock 专门处理与比特币有关的 IPO,并且自己还在比特币交易所 MPEx 提供股份出售的基金项目,该项目直接对接 Erik Voorhee 的 Satoshi Dice 网站,这是加密圈子中人气非常旺的以比特币为主的赌博网站。

在此之后,SEC(美国证券交易委员会)认定 Satoshi Dice 是未经注册的证券发行公司,而 Voohees 也为此缴纳了 35,000 美金的罚款,并且承诺在未来的五年内再也不涉足证券交易业务。

Havelock Investments 同样也为比特币初创公司「Neo and Bee」运作 IPO,而在 2014 年,塞浦路斯警方对该公司展开涉嫌商业欺诈的调查。该公司创始人 Danny Brewster 逃走了,据说当时卷走了 140 个比特币,并且之后也未再被起诉。

Havelock Investments 在 2015 年的 10 月份还宣布:另外一家同样是 Voorhees 创办的初创公司:加密货币交易所 Coinapult 已经与 Crypto Capital 进行了合并,此举也意味着 Havelock Investments 的触角一直在生长,一直在跟金融领域的服务商们保持着合作关系。

在接受 Decrypt 媒体的独家采访中,Voorhees 表示:大概六年前的巴拿马,他曾经面见了 Crpto Capital 六个关键角色中的一位。他还说:如果不是 Coinapult 交易所跟 Crypto Capital 进行合作,他说不定都不知道 Cryoto Capital,更别提这样的见面。他同样还表示:他跟 Havelock Investments 没有任何的关系。

Crypto Capital 之后被一家瑞士公司 Global Trade Solutions 收购了,Global Trade Solutions 一开始只是一家管理咨询公司。在 2018 年的 11 月,该公司的注册文件上出现了一位「代理董事」,这个挂名负责人往往是被雇来代表一家壳公司的,这个人就是 Ivan Manuel Molina Lee。在接下来的文章中,我们会经常看到此人的名字出现。

填补了银行服务的空白

在逐渐升温的加密货币世界中,Cryoto Capital 满足了某个特殊的诉求:当传统银行都像躲避瘟疫一样的躲避加密货币公司的时候,它为加密货币公司提供银行服务。很快,它声名鹊起,尽管在它的网站上没有任何具体的注册地址,完全匿名,但是在加密货币世界中已经远近闻名。更关键的是:不仅仅是灰色地带的加密公司,或者欺诈者等不法之徒成为了它的用户,大量具有良好声誉的公司同样也在上面注册成为其用户。

就比如说:旧金山的交易所 Kraken 就非常有名,备受大家信赖,但是它也在使用 Crypto Capital。但该交易所的首席品牌官 Christina Lee 在接受 Decrypt 独家采访中表示:在 2017 年年初他们已经与其中断关系。同样的,币安交易所的 CFO Wei Zhou 也在接受 Decrypt 采访时说:他的交易所也曾经在一段时间内使用过 Crypto Capital 的银行服务。

Bitfinex 的首席顾问 Stuart Hoegner 回应纽约总检察长发起的涉及 Bitfinex 的调查时这么回应道:「在加密行业发展的过程中,大量虚拟货币交易所和公司在如何识别和维护传统银行业务关系的时候,遭遇到了挑战。而它的出现,确确实实满足了大家的需求,站稳了脚跟。」

但 Crypto Capital 也确确实实地出现在了加密世界最肮脏的角落中,至少涉及了一起重大的丑闻事件中。

加拿大最大的加密货币交易所 QuadrigaCX 如今已经是臭名昭著了,它就曾经是 Crypto Capital 的最有价值客户。到现在你还可以在 Crypto Capital 网站的名单上找到这家公司。曾经,在该公司的 CEO 神秘死亡之后,这家加拿大的交易所关门停业。根据之前的聊天记录,该交易所就是在用 Crypto Capital 管理客户的钱财。

Crypto Capital 的幕后操盘者

Crypto Capital 的幕后操盘者将自己隐藏的很深,真实身份保护的很好。在它的网站上,你看不到任何一个团队成员的名字,更别说想搞清楚是谁在实际运营这家公司。任何想要找出蛛丝马迹的人,到最后都走进了死胡同,他们只能得出一个事实:这家公司的运营者是一个挂名董事:Ivan Manuel Molina Lee。

在纽约总检察长的起诉文件中,包含了一份聊天记录,来自于 Bitfinex 的代表 Merlin 和 Crypto Capital 的代表 Oz 的。Voorhees 也在 Decrypt 采访时表示:他确实在 6 年前的时候见过 Oz,但是他想不起来这个人的姓是什么,或者更多详细的私人信息。

让 Oz 这个神秘人物的信息更让人感兴趣的是另外一条线索。这个信源曾经跟 Crypto Capital 合作过,如今要求隐去自己的身份,他爆料给 Decrypt,这个 OZ 其实就是 Ozzie Joseph,发音本身跟 Oz Yosef 很像。他是巴拿马一家壳公司 OZ49 Corportation 的董事。同样在这家公司董事名单上的还有那个我们熟悉的 Crypto Capital 的挂名董事:Ivan Manuel Molina Lee。

据传是 Oz Yosef 本人图片

Crypto Capital 的麻烦

Crypto Capital 的运作方式其实非常简单。建立一个壳公司,获得一个银行账户,直到这个账户被封,然后再去搞另外一个账户。Bitfinex 的首席策略官 Phil Potter 将这个做法形容为「比特币圈子里面人人都知道的『猫鼠游戏』。」

一个一直奏效的策略,直到它失效的那一天到来。

事实上,Crypto Capital 一直与从事洗钱业务的公司有染。就比如说:

自 2015 年的 5 月开始,比特币交易所 Safello 利用 Crypto Capital 从事洗钱业务。根据 CEO Frank Schuil 的介绍:在 2017 年的年末,他们中断其业务,因其 Crypto Capital 的反馈速度太慢,以及与日俱下的服务质量。

而且在过去的几年时间里,多个论坛,网站上都爆出 Crypto Capital 上面提现困难,Crypto Capital 深陷到这些负面新闻当中。

就在最近,QuadrigaCX 的前首席架构师 Alex Hanin 就谴责他的交易所在 Crypto Capital 的提现问题。他说其中一笔资金被冻结在了 Crypto Capital 的台湾账户上。到底这笔钱是否解冻,到现在也没有个说法。

而在上周的纽约总检察长的起诉书中,据称 Bitfinex 的母公司 iFinex 在账务上也存在一个隐形的财务黑洞,高达 8 亿 5 千万美金。这笔钱同样也是被 Crypto Capital 扣留。之后,Bitfinex 否认了 Crypto Capital 拿过这笔钱,并且表示其实这些钱都是被美国政府以及其他相关的机构部门扣押住了。

就在总检察长宣布了针对 iFinex 以及事涉 Crypto Capital 种种问题的调查后,纽约南区也发起了针对 Crypto Capital 背后两名嫌疑人的起诉。看起来,这一切仅仅是个开始。加密行业的欣欣向荣其实就是维系于诸如 Crypto Capital 这样的公司提供的基础性服务商。而如今,这些曾经扮演「基石」的金融服务,在一轮又一轮的阴云来袭中,显得摇摇欲坠。

原作者:DecryptMedia 译者:0x5

原标题:Crypto Capital 的黑暗历史和币圈江湖地位! 查看全部

有关 Crypto Capital 的暗黑历史,以及它与加密货币圈各个角色间千丝万缕的联系。

Crypto Capital 与涉及金融犯罪,洗钱,以及数字安全欺诈等机构都有着密切合作,当然,这里面也少不了一些大型加密货币交易所的介入。

Crypto Capital 正在慢慢崛起,大有成为数字加密货币产业「中央银行」的势头。它提供的是加密产业中从端口级的「银行业务」。端口之一是以大型加密货币公司以及交易所为代表,其中包括了币安, Kraken 以及 BitMEX,另外一个端口则是以 QuadrigaCX(现已停业)为代表的一系列涉嫌金融欺诈和洗钱的小公司。