CoinMarketCap

CoinMarketCap会提供准确的加密货币数据吗?

市场 • leekgeek 发表了文章 • 2019-07-25 21:21

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

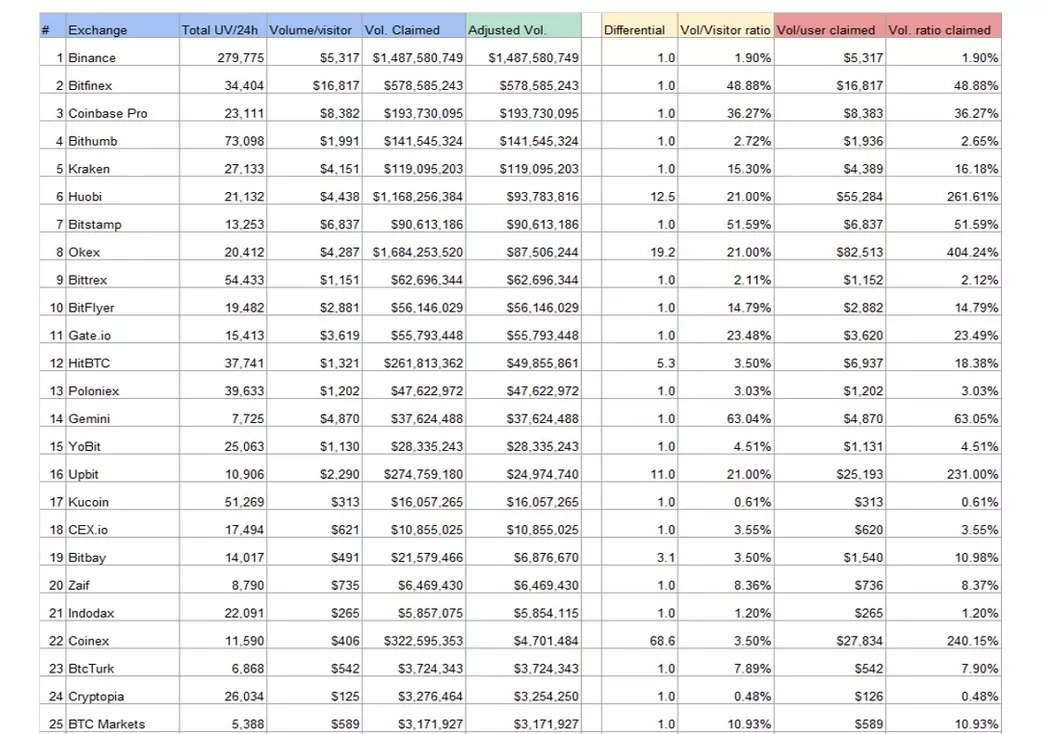

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

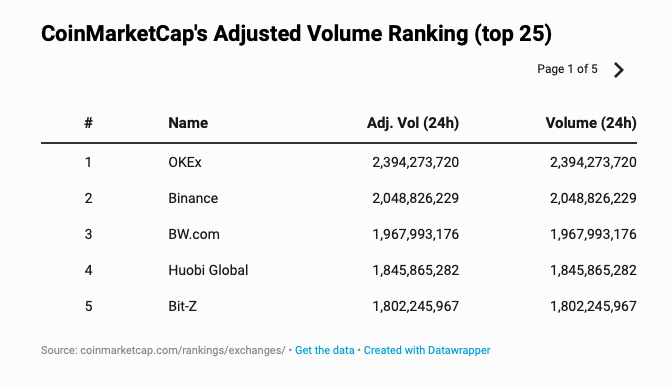

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

CoinMarketCap推出加密资产数据APP(Android)

资讯 • chainb 发表了文章 • 2019-04-18 12:08

值得注意的是,该应用程序提供了CoinMarketCap网站上尚未提供的功能,包括投资组合跟踪,烛台图表和并排加密货币比较,以及价格提醒和用户帐户。

“我们相信我们的用户会喜欢我们为这些应用添加的新风格和功能,我们将根据收到的反馈定期更新应用,”CoinMarketCap全球营销主管Carylyne Chan表示。

用户必须在应用上注册CoinMarketCap帐户才能保存他们的投资组合或关注列表。该公司表示,它还计划允许应用程序帐户在未来的某个时间点与网站同步。

CoinMarketCap表示,移动产品还包括加密“赢家”和“输家”部分以及行业新闻。应用程序上提供的所有数据都是通过其API产品提供的,该产品于去年8月推出。

就在上个月,CoinMarketCap还推出了两个基准指数,涵盖按市值计算的前200种加密货币 - 一种是比特币(BTC),另一种没有比特币,数据来自纳斯达克全球指数数据服务(GIDS),彭博终端,汤森路透Eikon的金融数据(Refinitiv)和德国的斯图加特B?rse,以及它自己的平台。

数据提供商最近还从区块链分析初创公司Flipside向其平台添加了加密资产字母等级。 Flipside开发的基本加密资产评分(FCAS)指标评估开发人员活动和广泛的交易数据等因素。

CoinMarketCap最初于去年五月五周年之际推出其iOS应用程序。

原文:CoinMarketCap Launches Crypto Data Apps With Added Features

来源:Coindesk

作者:Yogita Khatri

编译:Penny 查看全部

加密货币数据提供商CoinMarketCap推出了其首款Android应用程序并改进了其Apple iOS产品。

值得注意的是,该应用程序提供了CoinMarketCap网站上尚未提供的功能,包括投资组合跟踪,烛台图表和并排加密货币比较,以及价格提醒和用户帐户。

“我们相信我们的用户会喜欢我们为这些应用添加的新风格和功能,我们将根据收到的反馈定期更新应用,”CoinMarketCap全球营销主管Carylyne Chan表示。

用户必须在应用上注册CoinMarketCap帐户才能保存他们的投资组合或关注列表。该公司表示,它还计划允许应用程序帐户在未来的某个时间点与网站同步。

CoinMarketCap表示,移动产品还包括加密“赢家”和“输家”部分以及行业新闻。应用程序上提供的所有数据都是通过其API产品提供的,该产品于去年8月推出。

就在上个月,CoinMarketCap还推出了两个基准指数,涵盖按市值计算的前200种加密货币 - 一种是比特币(BTC),另一种没有比特币,数据来自纳斯达克全球指数数据服务(GIDS),彭博终端,汤森路透Eikon的金融数据(Refinitiv)和德国的斯图加特B?rse,以及它自己的平台。

数据提供商最近还从区块链分析初创公司Flipside向其平台添加了加密资产字母等级。 Flipside开发的基本加密资产评分(FCAS)指标评估开发人员活动和广泛的交易数据等因素。

CoinMarketCap最初于去年五月五周年之际推出其iOS应用程序。

原文:CoinMarketCap Launches Crypto Data Apps With Added Features

来源:Coindesk

作者:Yogita Khatri

编译:Penny

CoinMarketCap推出加密货币指数,同时在纳斯达克、彭博等主流平台上线

资讯 • 8btc 发表了文章 • 2019-03-21 12:06

CoinMarketCap在公告中表示,这些指数覆盖了市值排名前200位的加密货币,其中一种包含比特币相关数据,另一种不包含比特币。后者称为CMC Crypto 200 ex BTC Index(CMC200EX,CoinMarketCap排名前200位加密货币但不包含比特币的指数),包含比特币的指数则是CMC Crypto 200 Index(CMC200,CoinMarketCap排名前200位的加密货币指数)。这两个指数将在每个日历季度的最后一天进行调整。

该公司表示,其创建CMC200EX的目的是“在市场不受比特币的影响下追踪其表现”,毕竟比特币足以影响过半数的加密货币总市值。

对于这两个新指数的发布,CoinMarketCap首席执行官Brandon Chez说:

我们很高兴能够在市场上推出并且共享这些指数。这些指数以简单的方式呈现出来,帮助人们降低获取加密货币数据的门槛。我们希望通过与指数管理公司Solactive的合作,这些经过专业计算的指数能够让加密货币进入更广阔的金融市场。

这两种指数由德国指数供应商Solactive计算和管理。值得注意的是,Solactive同时还负责CBOE(芝加哥期权交易所)的比特币期货指数,该指数在2017年12月上线。Solactive管理的定制指数超过了3000种。

Solactive销售主管Fabian Colin表示,CoinMarketCap提供的数据帮助他们提升了为客户定制指数的能力。目前他们已经和多家企业建立这方面的联系。

事实上,加密货币指数早就已经开始走向主流平台。今年2月,纳斯达克上线了两种追踪比特币和以太坊“现价或参考价”的指数。这两种指数由加密资产市场数据公司Brave New Coin创建。

去年11月,投资管理公司VanEck的子公司MV Index Solutions也上线了自己的比特币指数,其数据来源于三大主要的场外交易平台。

原文:https://cointelegraph.com/news/coinmarketcap-launches-crypto-indices-on-nasdaq-bloomberg-others

作者:Adrian Zmudzinski

编译:Wendy 查看全部

CoinMarketCap已在纳斯达克全球指数数据服务(Nasdaq GIDS)、彭博终端(Bloomberg Terminal)、汤森路透Eikon以及德国证券交易所Börse Stuttgart上线了两种加密货币基准指数。

CoinMarketCap在公告中表示,这些指数覆盖了市值排名前200位的加密货币,其中一种包含比特币相关数据,另一种不包含比特币。后者称为CMC Crypto 200 ex BTC Index(CMC200EX,CoinMarketCap排名前200位加密货币但不包含比特币的指数),包含比特币的指数则是CMC Crypto 200 Index(CMC200,CoinMarketCap排名前200位的加密货币指数)。这两个指数将在每个日历季度的最后一天进行调整。

该公司表示,其创建CMC200EX的目的是“在市场不受比特币的影响下追踪其表现”,毕竟比特币足以影响过半数的加密货币总市值。

对于这两个新指数的发布,CoinMarketCap首席执行官Brandon Chez说:

我们很高兴能够在市场上推出并且共享这些指数。这些指数以简单的方式呈现出来,帮助人们降低获取加密货币数据的门槛。我们希望通过与指数管理公司Solactive的合作,这些经过专业计算的指数能够让加密货币进入更广阔的金融市场。

这两种指数由德国指数供应商Solactive计算和管理。值得注意的是,Solactive同时还负责CBOE(芝加哥期权交易所)的比特币期货指数,该指数在2017年12月上线。Solactive管理的定制指数超过了3000种。

Solactive销售主管Fabian Colin表示,CoinMarketCap提供的数据帮助他们提升了为客户定制指数的能力。目前他们已经和多家企业建立这方面的联系。

事实上,加密货币指数早就已经开始走向主流平台。今年2月,纳斯达克上线了两种追踪比特币和以太坊“现价或参考价”的指数。这两种指数由加密资产市场数据公司Brave New Coin创建。

去年11月,投资管理公司VanEck的子公司MV Index Solutions也上线了自己的比特币指数,其数据来源于三大主要的场外交易平台。

原文:https://cointelegraph.com/news/coinmarketcap-launches-crypto-indices-on-nasdaq-bloomberg-others

作者:Adrian Zmudzinski

编译:Wendy

福布斯推出加密货币追踪系统

资讯 • chainb 发表了文章 • 2018-10-23 16:34

福布斯媒体与投资公司NewCity Capital和Trade.io合作推出了Forbes CryptoMarkets的测试版。Trade.io公司此前遭遇了黑客攻击,导致价值750万美元的加密货币被盗。

福布斯推出用于追踪加密货币价格的CryptoMarkets数据门户媒体巨头公司Forbes Media LLC公布了一个新的加密货币市场和价格数据汇总网站,类似于CoinMarketCap。

新门户网站将按市值提供相关前200种加密货币的最新,最全面的数据。这包括来自31个加密货币交易所的交易量数据,包括Binance,Bitmex,以及加密货币行业的其他知名人士。

Forbes CryptoMarkets还有来自福布斯的访谈和文章的内容,以及“来自主要新闻机构和公司的实时新闻源”的聚合内容。福布斯还将利用其无与伦比的数据访问权限发布四种不同的“CryptoMarket指数”,包括“全球顶级加密货币”,“全球十大加密货币”,“全球30大加密货币”,以及“全球十大区块链和分布式应用程序dApps”。

福布斯表示,最初提供的指数可作为展示市场趋势的“信息工具”,并将在未来增加更多由“行业和加密货币用例”分隔的指数。

福布斯正在与其他公司开展合作推出CryptoMarkets门户网站,其中包括NewCity Digital Limited,投资公司NewCity Capital和“基于区块链技术的下一代金融机构”的Trade.io。

糟糕的时机:福布斯合作伙伴Trade.io被盗价值750万美元的加密货币

Trade.io应该很高兴与福布斯这样的美国媒体支柱达成高层次合作伙伴关系。然而,这家交易所和咨询公司目前还在缓解之前750万美元的加密货币盗窃案带来的损失。

Trade.io通过官方Medium博客证实发生了安全漏洞,导致超过5000万的Trade(TIO)代币被盗。按每个TIO 0.15美元的价格计算,这5000万个代币的价值约为750万美元。

正在进行的调查显示,一些TIO代币已经进入了加密货币交易所Bancor和Kucoin,交易所本身正在协助Trade.io解决这个问题。

但不切实际的是,这些资金是从加密货币交易所的冷藏钱包中偷来的,这些钱包通常是加密的USB设备或是在纸张上写下的私钥,Trade.io公司称这些都存放在保险箱中,而保险箱“没有遭到破坏。”

无论代币在何处或如何存储,它们都会以某种方式陷入黑客的束缚之中。现在,Trade.io公司正在考虑使用TIO代币代码库,以使被盗资金无法使用,并为其他投资者保留TIO代币的价格。

黑客攻击发生在福布斯宣布与Trade.io合作推出CryptoMarkets产品的测试版的24小时之前。

原文:Forbes Launches Crypto Portal, Partner Trade.io Hacked for $7.5 Million in Crypto

来源:newsbtc.com

作者:TONY SPILOTRO

编译:Miranda 查看全部

媒体巨头公司Forbes Media LLC公布了一个新的加密货币市场和价格数据汇总网站,类似于CoinMarketCap。新门户网站将按市值提供相关前200种加密货币的最新,最全面的数据。数据来自31个加密货币交易所的交易量数据和一些知名人士。Trade.io很高兴能与福布斯合作。然而,这家交易所和咨询公司目前还在缓解之前750万美元的加密货币盗窃案带来的损失。

福布斯媒体与投资公司NewCity Capital和Trade.io合作推出了Forbes CryptoMarkets的测试版。Trade.io公司此前遭遇了黑客攻击,导致价值750万美元的加密货币被盗。

福布斯推出用于追踪加密货币价格的CryptoMarkets数据门户媒体巨头公司Forbes Media LLC公布了一个新的加密货币市场和价格数据汇总网站,类似于CoinMarketCap。

新门户网站将按市值提供相关前200种加密货币的最新,最全面的数据。这包括来自31个加密货币交易所的交易量数据,包括Binance,Bitmex,以及加密货币行业的其他知名人士。

Forbes CryptoMarkets还有来自福布斯的访谈和文章的内容,以及“来自主要新闻机构和公司的实时新闻源”的聚合内容。福布斯还将利用其无与伦比的数据访问权限发布四种不同的“CryptoMarket指数”,包括“全球顶级加密货币”,“全球十大加密货币”,“全球30大加密货币”,以及“全球十大区块链和分布式应用程序dApps”。

福布斯表示,最初提供的指数可作为展示市场趋势的“信息工具”,并将在未来增加更多由“行业和加密货币用例”分隔的指数。

福布斯正在与其他公司开展合作推出CryptoMarkets门户网站,其中包括NewCity Digital Limited,投资公司NewCity Capital和“基于区块链技术的下一代金融机构”的Trade.io。

糟糕的时机:福布斯合作伙伴Trade.io被盗价值750万美元的加密货币

Trade.io应该很高兴与福布斯这样的美国媒体支柱达成高层次合作伙伴关系。然而,这家交易所和咨询公司目前还在缓解之前750万美元的加密货币盗窃案带来的损失。

Trade.io通过官方Medium博客证实发生了安全漏洞,导致超过5000万的Trade(TIO)代币被盗。按每个TIO 0.15美元的价格计算,这5000万个代币的价值约为750万美元。

正在进行的调查显示,一些TIO代币已经进入了加密货币交易所Bancor和Kucoin,交易所本身正在协助Trade.io解决这个问题。

但不切实际的是,这些资金是从加密货币交易所的冷藏钱包中偷来的,这些钱包通常是加密的USB设备或是在纸张上写下的私钥,Trade.io公司称这些都存放在保险箱中,而保险箱“没有遭到破坏。”

无论代币在何处或如何存储,它们都会以某种方式陷入黑客的束缚之中。现在,Trade.io公司正在考虑使用TIO代币代码库,以使被盗资金无法使用,并为其他投资者保留TIO代币的价格。

黑客攻击发生在福布斯宣布与Trade.io合作推出CryptoMarkets产品的测试版的24小时之前。

原文:Forbes Launches Crypto Portal, Partner Trade.io Hacked for $7.5 Million in Crypto

来源:newsbtc.com

作者:TONY SPILOTRO

编译:Miranda

你是如何落入CoinMarketCap设下的圈套的?

攻略 • hashpai 发表了文章 • 2018-09-28 12:27

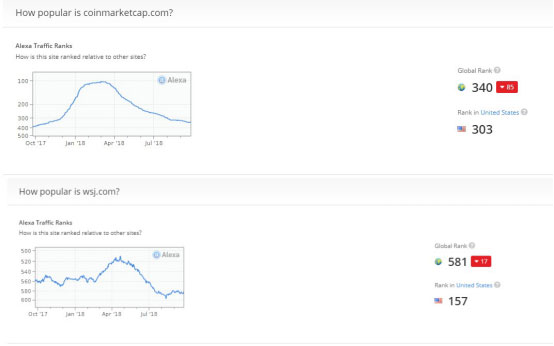

截至目前,CoinMarketCap网站的独立访问量已经超过了6000万,它在Alexa上的全球排名占第340名,远高于华尔街日报的581名;另外根据域名评估网站Moz的度量标准,CoinMarketCap的域名权威等级为71分(满分为100)。

图片来源:Alexa.com

由此可见,代币排名网站,尤其是CoinMarketCap已经成为了加密货币行业中不可或缺的一部分。他们为投资者提供数据来选择“可信”的交易所和市值更高的加密代币;为交易员提供了解交易所交易量信息的渠道;作为加密货币生态中至关重要的一个环节,这类网站时常和“参与操纵市场”,“刊登虚假数据”等信息同时出现。

所以,在这篇文章中我们将介绍以CoinMarketCap为代表的加密货币排名网站背后可能存在的各种圈套。

内幕交易

CoinMarketCap从2013年4月开始记录各种上线代币的价格、市值以及流通量等信息。项目方如果想要在该网站列出他们的代币数据,首先需要向CoinMarketCap提交申请,并证明自己能够提供一种加密代币,该代币必须能够在一个公开的交易所中使用API来报告最近的交易价格和最近24小时的交易量;而该交易所的交易量必须非零,以便确定价格;同时,对于市值排名,项目方需要准确通报流通供应量数据。

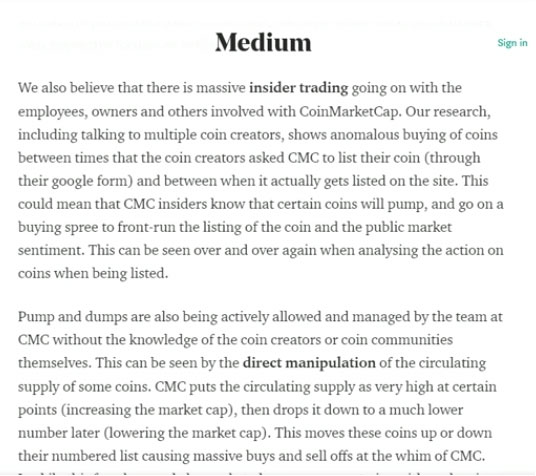

这些准入标准看似清晰合理,但据此前medium上的一篇文章指出,有不少项目方在接受采访时明确表示,该网站并不会在第一时间就将其申请的代币在列表中列出,而是在项目方提交申请表的一段时间以后才会做出回应。这表示运营CoinMarketCap的团队有能力知道哪一枚代币将会被投入使用,哪一枚代币的价格将有可能大幅上涨,他们有充足的时间在项目公开或上市之前大量购入该代币,然后静待时机,将其卖出以获得一笔不菲的收入。

图片来源:medium.com

运用类似的手法,他们还可以通过调整代币的流通量来间接控制其市值,比如在某一特定的时间点提高代币供应量的数据随后再降低,从而引发市场上的买入或卖出行为,这时CoinMarketCap就可以事先购入或抛售相应的代币来坐收渔翁之利。

操纵投资者情绪

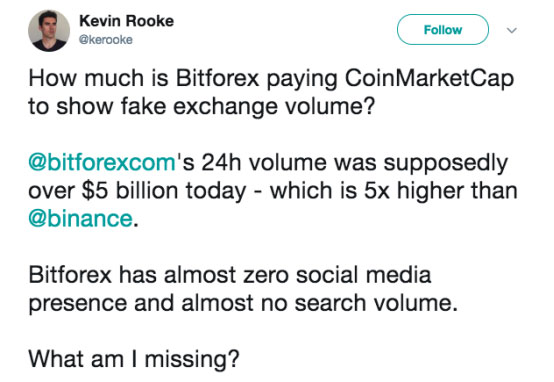

另一方面,他们也可以通过更改网站上的数据来操纵投资者的情绪。这一点与上述第二种手法有异曲同工之妙,8月的最后一周,加密货币爱好者Kevin Rooke在推特上发文表示,CoinMarketCap通过提供加密货币交易所的虚假交易量数据误导用户。

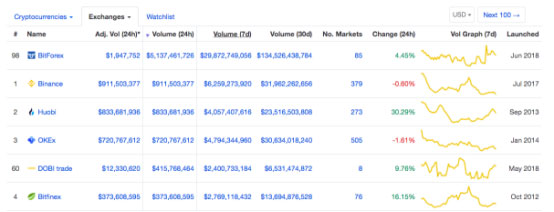

根据当时该网站上列出的数据来看,有一个名为BitForex的交易平台,24小时的交易量一度超过50亿美元,远高于其他平台,甚至是最大交易所之一币安交易量的近5倍之多。

图片来源:coinmarketcap.com

Bitforex是一家总部设在新加坡的加密货币交易所。他们还在德国、爱沙尼亚、香港、马来西亚、菲律宾和其他国家拥有独立的运营团队。该交易平台支持的代币包括比特币、Ethereum 、比特币现金、莱特币、恒星币和Neo。按照当前coinmarketcap数据,在剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量之后,Bitforex平台排名第54位,交易量不足两千万美元。

图片来源:coinmarketcap.com

对此,名为undertheradar48的网友在论坛上评论称:

“我们不能信任任何使用广泛的加密货币网站提供合理准确的信息,这种明目张胆的谎言让人无法相信他们网站的其他内容。”

而通过以上论述,我们完全有理由相信对CoinMarketCap来说,即使一枚代币就其效用价值来讲毫无用处,但如果行业内部人士达成了共识,那么该代币还是有可能出现在排名网站前20的位置上的。

除此之外,今年年初该平台将韩国交易所的价格从其定价算法中删除的事件,也一度将CoinMarketCap推上了操纵投资者情绪的风口浪尖。

今年1月7日,由于韩国加密货币市场存在严重溢价,于是CMC在没有任何警告的情况下就将韩国交易所价格剔除出了他们的排名算法之外,导致了币价大幅降低,从而引发恐慌性抛售,加密货币资产的总市值一夜蒸发1000亿美元。

虽然有专家认为剔除了韩国市场价格的数据更准确;但仍然有大部分投资者并不这么认为。投资者Crypto Gotti在推特上称CoinMarketCap的行为“是我见过最不专业的蓄意价格操纵。”

不过,在这里我们不得不提到的是,在交易量数据方面,CoinMarketCap确实在向好的方向努力。8月初,该网站将交易所交易量的数据分为了两种计算方式,第一种延续原有的计算方法通过交易所报告的交易量计算排名;第二种剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量,根据调整过的更接近于实际交易量的数据来计算排名。

广告位中添加欺诈项目链接

2018年1月,加密货币交易平台BitConnect由于涉嫌诈骗,在德克萨斯州证券委员会的勒令下关闭了交易所并暂停了贷款业务。而这个项目的广告从2017年4月到11月期间一直待在CoinMarketCap的首页上。

据知名骗局揭露者BCC Ponzi在推特上表示,CoinMarketCap从带有链接的BitConnect横幅广告中大赚了一笔,他们将流量导入了一场即将不复存在的骗局当中,有知情人士爆料称这意味着一笔6位数的月收入。

而BitConnect就是依靠像CoinMarketCap这样不加评判就将交易数据公布,并显示其所发行的BCC代币大幅升值的排名网站,来制造其代币流动性良好的假象的。实际上,BCC交易量中的95%以上来自于一个在 bitconnect.co 上托管的交易所。

Coinmetrics.io的联合创始人Nic Carter曾在推特上表示:“BCC的价格、交易量和流通量都来自Bitconnect自己旗下的交易所”。

CoinMarketCap通过不加批判地、不带任何警告地上线BCC数据,促进了BitConnect骗局的得逞,使他们最终从投资者那里卷走了约1亿美元。但CMC并不满足于BitConnect这一个有利可图的诈骗项目,此后他们还为许多其他的诈骗网站打了广告。

名为nic carter 的网友还在推特上贴出截图表示,CoinMarketCap不仅帮一家诈骗项目打广告而是在帮三家。

据公开的信息可知,CoinMarketCap是四年前一位名为Brandon Chez 的程序员在纽约皇后区长岛市的一所公寓中创办的。最初的一段时间,Brandon Chez 一边从事程序员的工作,一边打理这个网站,所以从整体上来看,CoinMarketCap在很大程度上显得更像一个业余的操作机构;而事实也证明,即使他们在积极做出改变,但至少在很长一段时间内,CoinMarketCap通常无法对交易流动性做出成熟的判断。

与交易所和项目方勾结压榨散户投资者

在文章的开头我们就已经说过代币排名网站在这个行业中占据了很重要的地位。那么,首先我们需要了解的是这些排名网站的商业模式是怎么样的。像CoinMarketCap、CoinGecko、CoinRanking这类的网站几乎都在出售广告位;据了解,CoinMarketCap一天的广告收入约为8万美元;从表面上看,他们为投资者提供了有用的服务,而除了广告收入之外他们几乎得不到任何回报。

但实际上隐藏的事实才更加险恶。CoinMarketCap作为规模最大、最受欢迎的排名网站,他们除了接受付费的横幅广告助长欺诈行为之外,在某些情况下,他们还利用广告位中的联盟链接赚钱。

比如,在CoinMarketCap上时常会出现交易特定的交易所链接。某些规模较小的项目实际上并没有多少流动性,但排名网站就是吸引投资者的窗口,因此他们往往可以通过嵌入联盟链接的方式从他们的网站导流至某些交易所,甚至有一些排名网站允许用户直接在其平台上交易加密代币。

排名网站中的交易所链接

所以事实上,CoinMarketCap或许正在用你看不见的手段从散户投资者那里吸引资金、再把资金放入代币开发方和交易所的口袋。

Coinmetrics.io的联合创始人Nic Carter将代币排名网站、交易所、项目方和散户投资者之间的关系归纳如下:

在这个行业中有两种类型的交易所,一种是法币交易,一种是币币交易。涉及法币交易的交易所更倾向于受到监管,他们遵循KYC/AML规定,甚至可能对交易进行监控,Coinbase和Gemini就是最好的例子;当然在这篇文章我们要讲的是另一种交易所,他们往往在监管较轻的国家运营;他们甚至根本不参与法币交易,投资者通常需要使用BTC和ETH才能够进入市场。而这些交易所更希望进入市场的是一些短线交易员或者投机者。

交易所与竞争币的项目方及营销人员之间也存在着互利互惠的关系。对投机者来说,最令人兴奋的事情就是新的代币上市,因为交易所能为加密货币提供很强的流动性;而竞争币的开发人员与营销人员会向交易所支付所谓的巨额上币费用。

同时,项目方往往也是其代币的最大持有者,他们还能够在代币上市中获得大量利润。通常在币安这样的大交易所进行大规模的上市时,将会为内部人士提供一个抽身离开功成身退的机会。因此,竞争币的开发团队和推广商向交易所支付一大笔费用也是符合他们的利益的。

此时,排名网站就可以发挥作用了。他们可以不加评判和审查的发布交易所的交易量数据,而这些数据很大一部分都是虚构的,这一点在去年Sylvain Ribes发布的调查报告中就已经被证实了。也许,加密对冲基金的合伙人可能会震惊的发现,他们一直用来作为头寸标记的CoinMarketCap的数据竟然是从竞争币市场收集来的伪造的证据。

所以在这里,我们可以将加密货币项目方、交易平台和代币排名网站之间的关系用更加简洁的语言归纳如下:

项目方希望在流动性更强的平台上市,然后选择套现离场或者扩大持有规模;

交易所希望标榜自己具有很强的流动性,以获取项目方高额的上币费(币币交易所大多不受监管,所以可以逃避任何责任);

因此许多交易所进行倒仓交易,以使自己的交易量显得更加庞大,并改善自己的流动性状况;

排名网站通过植入链接和广告挣钱,但缺乏资源来监控每一个交易所,因此不加批判和筛选的发布交易数据;

交易所通过倒仓交易在排名网站上获得靠前的排名,成功营销自己;

而上述交易所的利润、排名网站的利润以及项目方的利润,所有这些实际上都来源于对散户投资者的压榨。

这个市场的未来会怎样?

与CoinMarketCap相同,大部分代币排名网站都摆脱不了上述的几种圈钱套路。尤其是币币交易所、代币项目方和排名网站之间交织紧密的利益关系,在加密代币投资者缺乏背景知识,市场充斥着虚假数据的情况下,币币交易所更像是1920年代的投机商号;1980年代的电话交易所;2000年代初不受监管的扑克网站,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

而在目前还不受监管的市场中,内幕交易、操纵市场、利用诈骗项目获取利益以及交易所通过刷单来营销自己的现象还将存在。在这些圈套面前,投资者还是应该保持警惕,在投资之前做出明智决定。

作者:不碎 查看全部

在币圈,所有人都生活在CoinMarketCap(CMC)这类代币排名网站的巨大影响之下。

截至目前,CoinMarketCap网站的独立访问量已经超过了6000万,它在Alexa上的全球排名占第340名,远高于华尔街日报的581名;另外根据域名评估网站Moz的度量标准,CoinMarketCap的域名权威等级为71分(满分为100)。

图片来源:Alexa.com

由此可见,代币排名网站,尤其是CoinMarketCap已经成为了加密货币行业中不可或缺的一部分。他们为投资者提供数据来选择“可信”的交易所和市值更高的加密代币;为交易员提供了解交易所交易量信息的渠道;作为加密货币生态中至关重要的一个环节,这类网站时常和“参与操纵市场”,“刊登虚假数据”等信息同时出现。

所以,在这篇文章中我们将介绍以CoinMarketCap为代表的加密货币排名网站背后可能存在的各种圈套。

内幕交易

CoinMarketCap从2013年4月开始记录各种上线代币的价格、市值以及流通量等信息。项目方如果想要在该网站列出他们的代币数据,首先需要向CoinMarketCap提交申请,并证明自己能够提供一种加密代币,该代币必须能够在一个公开的交易所中使用API来报告最近的交易价格和最近24小时的交易量;而该交易所的交易量必须非零,以便确定价格;同时,对于市值排名,项目方需要准确通报流通供应量数据。

这些准入标准看似清晰合理,但据此前medium上的一篇文章指出,有不少项目方在接受采访时明确表示,该网站并不会在第一时间就将其申请的代币在列表中列出,而是在项目方提交申请表的一段时间以后才会做出回应。这表示运营CoinMarketCap的团队有能力知道哪一枚代币将会被投入使用,哪一枚代币的价格将有可能大幅上涨,他们有充足的时间在项目公开或上市之前大量购入该代币,然后静待时机,将其卖出以获得一笔不菲的收入。

图片来源:medium.com

运用类似的手法,他们还可以通过调整代币的流通量来间接控制其市值,比如在某一特定的时间点提高代币供应量的数据随后再降低,从而引发市场上的买入或卖出行为,这时CoinMarketCap就可以事先购入或抛售相应的代币来坐收渔翁之利。

操纵投资者情绪

另一方面,他们也可以通过更改网站上的数据来操纵投资者的情绪。这一点与上述第二种手法有异曲同工之妙,8月的最后一周,加密货币爱好者Kevin Rooke在推特上发文表示,CoinMarketCap通过提供加密货币交易所的虚假交易量数据误导用户。

根据当时该网站上列出的数据来看,有一个名为BitForex的交易平台,24小时的交易量一度超过50亿美元,远高于其他平台,甚至是最大交易所之一币安交易量的近5倍之多。

图片来源:coinmarketcap.com

Bitforex是一家总部设在新加坡的加密货币交易所。他们还在德国、爱沙尼亚、香港、马来西亚、菲律宾和其他国家拥有独立的运营团队。该交易平台支持的代币包括比特币、Ethereum 、比特币现金、莱特币、恒星币和Neo。按照当前coinmarketcap数据,在剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量之后,Bitforex平台排名第54位,交易量不足两千万美元。

图片来源:coinmarketcap.com

对此,名为undertheradar48的网友在论坛上评论称:

“我们不能信任任何使用广泛的加密货币网站提供合理准确的信息,这种明目张胆的谎言让人无法相信他们网站的其他内容。”

而通过以上论述,我们完全有理由相信对CoinMarketCap来说,即使一枚代币就其效用价值来讲毫无用处,但如果行业内部人士达成了共识,那么该代币还是有可能出现在排名网站前20的位置上的。

除此之外,今年年初该平台将韩国交易所的价格从其定价算法中删除的事件,也一度将CoinMarketCap推上了操纵投资者情绪的风口浪尖。

今年1月7日,由于韩国加密货币市场存在严重溢价,于是CMC在没有任何警告的情况下就将韩国交易所价格剔除出了他们的排名算法之外,导致了币价大幅降低,从而引发恐慌性抛售,加密货币资产的总市值一夜蒸发1000亿美元。

虽然有专家认为剔除了韩国市场价格的数据更准确;但仍然有大部分投资者并不这么认为。投资者Crypto Gotti在推特上称CoinMarketCap的行为“是我见过最不专业的蓄意价格操纵。”

不过,在这里我们不得不提到的是,在交易量数据方面,CoinMarketCap确实在向好的方向努力。8月初,该网站将交易所交易量的数据分为了两种计算方式,第一种延续原有的计算方法通过交易所报告的交易量计算排名;第二种剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量,根据调整过的更接近于实际交易量的数据来计算排名。

广告位中添加欺诈项目链接

2018年1月,加密货币交易平台BitConnect由于涉嫌诈骗,在德克萨斯州证券委员会的勒令下关闭了交易所并暂停了贷款业务。而这个项目的广告从2017年4月到11月期间一直待在CoinMarketCap的首页上。

据知名骗局揭露者BCC Ponzi在推特上表示,CoinMarketCap从带有链接的BitConnect横幅广告中大赚了一笔,他们将流量导入了一场即将不复存在的骗局当中,有知情人士爆料称这意味着一笔6位数的月收入。

而BitConnect就是依靠像CoinMarketCap这样不加评判就将交易数据公布,并显示其所发行的BCC代币大幅升值的排名网站,来制造其代币流动性良好的假象的。实际上,BCC交易量中的95%以上来自于一个在 bitconnect.co 上托管的交易所。

Coinmetrics.io的联合创始人Nic Carter曾在推特上表示:“BCC的价格、交易量和流通量都来自Bitconnect自己旗下的交易所”。

CoinMarketCap通过不加批判地、不带任何警告地上线BCC数据,促进了BitConnect骗局的得逞,使他们最终从投资者那里卷走了约1亿美元。但CMC并不满足于BitConnect这一个有利可图的诈骗项目,此后他们还为许多其他的诈骗网站打了广告。

名为nic carter 的网友还在推特上贴出截图表示,CoinMarketCap不仅帮一家诈骗项目打广告而是在帮三家。

据公开的信息可知,CoinMarketCap是四年前一位名为Brandon Chez 的程序员在纽约皇后区长岛市的一所公寓中创办的。最初的一段时间,Brandon Chez 一边从事程序员的工作,一边打理这个网站,所以从整体上来看,CoinMarketCap在很大程度上显得更像一个业余的操作机构;而事实也证明,即使他们在积极做出改变,但至少在很长一段时间内,CoinMarketCap通常无法对交易流动性做出成熟的判断。

与交易所和项目方勾结压榨散户投资者

在文章的开头我们就已经说过代币排名网站在这个行业中占据了很重要的地位。那么,首先我们需要了解的是这些排名网站的商业模式是怎么样的。像CoinMarketCap、CoinGecko、CoinRanking这类的网站几乎都在出售广告位;据了解,CoinMarketCap一天的广告收入约为8万美元;从表面上看,他们为投资者提供了有用的服务,而除了广告收入之外他们几乎得不到任何回报。

但实际上隐藏的事实才更加险恶。CoinMarketCap作为规模最大、最受欢迎的排名网站,他们除了接受付费的横幅广告助长欺诈行为之外,在某些情况下,他们还利用广告位中的联盟链接赚钱。

比如,在CoinMarketCap上时常会出现交易特定的交易所链接。某些规模较小的项目实际上并没有多少流动性,但排名网站就是吸引投资者的窗口,因此他们往往可以通过嵌入联盟链接的方式从他们的网站导流至某些交易所,甚至有一些排名网站允许用户直接在其平台上交易加密代币。

排名网站中的交易所链接

所以事实上,CoinMarketCap或许正在用你看不见的手段从散户投资者那里吸引资金、再把资金放入代币开发方和交易所的口袋。

Coinmetrics.io的联合创始人Nic Carter将代币排名网站、交易所、项目方和散户投资者之间的关系归纳如下:

在这个行业中有两种类型的交易所,一种是法币交易,一种是币币交易。涉及法币交易的交易所更倾向于受到监管,他们遵循KYC/AML规定,甚至可能对交易进行监控,Coinbase和Gemini就是最好的例子;当然在这篇文章我们要讲的是另一种交易所,他们往往在监管较轻的国家运营;他们甚至根本不参与法币交易,投资者通常需要使用BTC和ETH才能够进入市场。而这些交易所更希望进入市场的是一些短线交易员或者投机者。

交易所与竞争币的项目方及营销人员之间也存在着互利互惠的关系。对投机者来说,最令人兴奋的事情就是新的代币上市,因为交易所能为加密货币提供很强的流动性;而竞争币的开发人员与营销人员会向交易所支付所谓的巨额上币费用。

同时,项目方往往也是其代币的最大持有者,他们还能够在代币上市中获得大量利润。通常在币安这样的大交易所进行大规模的上市时,将会为内部人士提供一个抽身离开功成身退的机会。因此,竞争币的开发团队和推广商向交易所支付一大笔费用也是符合他们的利益的。

此时,排名网站就可以发挥作用了。他们可以不加评判和审查的发布交易所的交易量数据,而这些数据很大一部分都是虚构的,这一点在去年Sylvain Ribes发布的调查报告中就已经被证实了。也许,加密对冲基金的合伙人可能会震惊的发现,他们一直用来作为头寸标记的CoinMarketCap的数据竟然是从竞争币市场收集来的伪造的证据。

所以在这里,我们可以将加密货币项目方、交易平台和代币排名网站之间的关系用更加简洁的语言归纳如下:

项目方希望在流动性更强的平台上市,然后选择套现离场或者扩大持有规模;

交易所希望标榜自己具有很强的流动性,以获取项目方高额的上币费(币币交易所大多不受监管,所以可以逃避任何责任);

因此许多交易所进行倒仓交易,以使自己的交易量显得更加庞大,并改善自己的流动性状况;

排名网站通过植入链接和广告挣钱,但缺乏资源来监控每一个交易所,因此不加批判和筛选的发布交易数据;

交易所通过倒仓交易在排名网站上获得靠前的排名,成功营销自己;

而上述交易所的利润、排名网站的利润以及项目方的利润,所有这些实际上都来源于对散户投资者的压榨。

这个市场的未来会怎样?

与CoinMarketCap相同,大部分代币排名网站都摆脱不了上述的几种圈钱套路。尤其是币币交易所、代币项目方和排名网站之间交织紧密的利益关系,在加密代币投资者缺乏背景知识,市场充斥着虚假数据的情况下,币币交易所更像是1920年代的投机商号;1980年代的电话交易所;2000年代初不受监管的扑克网站,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

而在目前还不受监管的市场中,内幕交易、操纵市场、利用诈骗项目获取利益以及交易所通过刷单来营销自己的现象还将存在。在这些圈套面前,投资者还是应该保持警惕,在投资之前做出明智决定。

作者:不碎

你不知道的币圈阴暗面:交易所、代币发行方和排名网站如何联合骗钱

特写 • chainnews 发表了文章 • 2018-09-06 17:58

我觉得有必要阐释这些关系,以便投资者能够了解他们正在参与的这场游戏的本质。

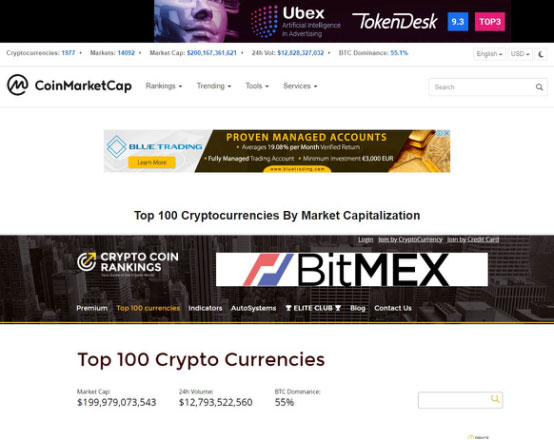

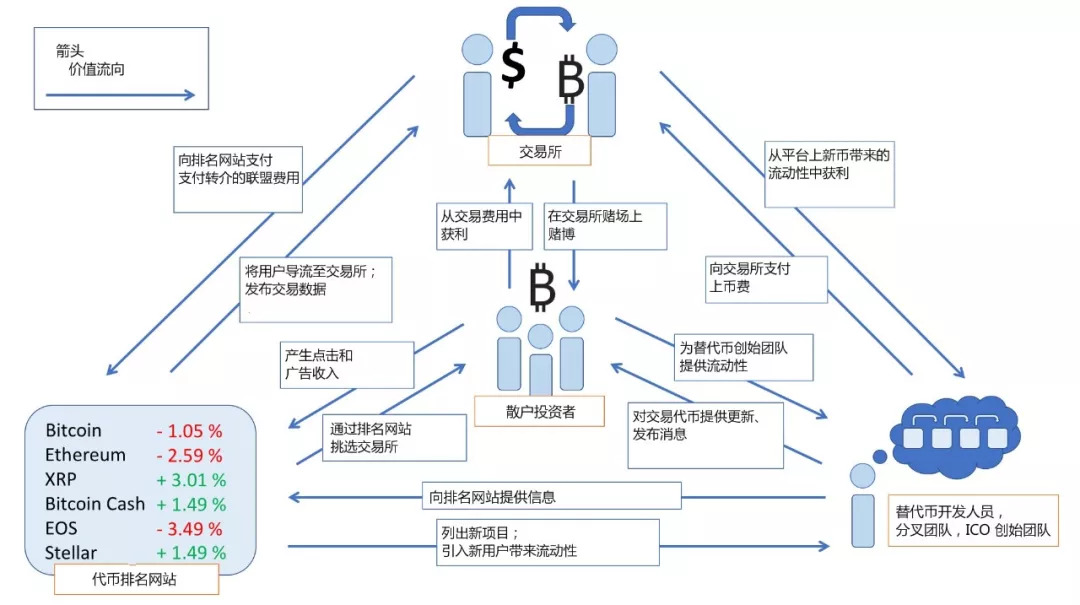

下图总结了四组关系的核心所在:

图中的「价值」,表示资金流动或简单用途。比方说,投资者从排名网站的信息中获得价值。

这可能有点难懂,因此我将逐个解释每个分组。

交易所

在这个行业中有两种类型的交易所:法币通道和替代币「赌场」,我暂时不考虑点对点交易所或去中心化交易所。法币通道往往受到了监管,遵守 KYC/AML 规定,甚至监管机构可能对交易进行监控,通常表现得就跟全储备银行一样。Coinbase 和 Gemini 是这类交易所的代表。本文与这些交易所无关,它们通常中规中矩,正处于向监管机构示好的关键阶段。

我得说,其他的交易所则属于「替代币赌场」。它们往往处于无监管或监管较少的地方,比如英属维尔京群岛、塞舌尔群岛或马耳他等充满异国情调的岛屿,还有可能会在不同的司法管辖区四处游走,以避开监管机构的密切关注。币安是其中的典型。他们倾向于对合规、KYC/AML、刷单和上报体现采取非常随意的态度。他们甚至可能根本不参与法币交易,交易者通常必须使用比特币 BTC 和以太币 ETH 才能进入赌场的其余部分。

实际上,在很多情况下使用这些交易所非常困难。一个业内人尽皆知的秘密是:没有人对「功能型代币」以及这些交易所可能提供的资源感兴趣。在意这些特性的人并非该类交易所的最终用户。在法币通道上获得 BTC,在提供数字货币交易对的交易所注册,发送 BTC,浏览订单,进行交易,不断切换各种私钥和钱包,这对大多数新手来说都是难于上青天的事情。所以这些交易所的最终用户是日间交易员和希望随时随地进入替代币赌场的赌徒。

一些巨鲸自然会在市场上逡巡,但大多数参与者都是寻找 100 倍涨幅的散户投资者。太阳底下无新事。

替代币开发者及团队成员

交易所与替代币的开发人员和营销人员 即「发币方」有着互惠互利的关系。一般来说,创建替代币在技术上并不具有挑战性。多年来,许多替代币都是用 forkgen 或众多 ERC20 生成器创建的。对替代币团队成员的主要挑战并不是来自于技术层面,而是社交层面。说得好听点,这叫「社区建设」。

可以想见,这指的是扩大代币的购买者的范围,并让现有的购买者更加狂热地支持他们选择的代币。

「社区建设」是营销的另一种表述。它可以通过多种渠道进行,足够再专写一篇长文。

不过从开发人员的角度来看,这是一场微妙的游戏,需要创造足够的创新,或者说得更实际一点,是「创新的假象」,好让投资者相信项目正以合理的速度朝着既定目标推进。开发人员有动力大肆宣传合作伙伴关系、新版本、新目标,同时不断放送新闻和公告。每一条意料之外的信息都是一次积极的冲击,会鼓励投资者继续购买,同时证明他们之前购买的合理性。

对投资者来说,最令人兴奋的事情是交易所挂牌新的代币。由于交易所是分散的流动性资金池,而且每个人都希望能交易新推出的产品,因此在活跃的交易所突然挂牌新的资产,可能会导致其价格迅速上涨。

这是一个公开的秘密,替代币的开发人员和营销人员向交易所支付 此处请直接代入「贿赂」上币费,以他们的项目在交易所挂牌。许多项目的预算都是从指定用于上市费用的资金项目中提取的。这些交易所将它的商业模式建立在挤压开发团队的上币费用上。

但交易所该如何证明这笔代价不菲的上币费花得值当呢?简单来说,就是假装自己是一个流动活跃的交易场所。

毕竟发行方通常是其代币的最大持有者,而且他们也能从上市中获益。通常,在币安这样的交易所上市,将为团队内部人士提供一个剥离所持股份并成功退出的机会。因此,替代币的开发人员和推广人员支付大笔上币费用,既符合他们自身的利益 发币方往往得花数十万美元,通常以 BTC 支付,同时也符合交易所的利益,尤其是二线交易所,因为这样能给人留下流动性很高的印象。

代币排名网站

到了这一步,轮到排名网站开始发挥作用了。它们在这个行业中占有重要地位。

从表面上看,它们为投资者提供了有用的服务,除了广告收入,它们几乎得不到任何回报。但隐藏的事实才更加险恶。事实上,排名网站正处在从散户投资者那里吸引资金、再把资金放入替代币创建者和交易所运营商口袋,是这场游戏的中心。

代币排名网站的商业模式是怎样的?

像 CoinMarketCap、CoinGecko、CoinRanking、Cryptoslate、CryptoCoinRankings、CoinCodex、CryptoCoinCharts 等网站都在出售广告位,在某些情况下,还会嵌入交易所的联盟链接。它们中的一些人会把混合定价 API 卖给更老练的交易者,因为对方需要可靠的价格反馈。许多交易所都有联盟计划,如果你是活跃的交易员和交易所之间的中间人,推荐链接可能是一个有利可图的收入来源。

有时,排名网站先通过给交易所或交易平台做横幅广告赚一笔,然后在广告本身中纳入他们自己的联盟链接,这样能又赚一笔。只要你能掌握个人诀窍,是很容易赚到钱的。

投资者在这些网站上会看到交易特定代币的交易所链接,某些规模较小的项目并没有多少流动性。由于排名网站是吸引投资者的港口,因此他们拥有一群几乎心悦诚服的受众,并且可以通过联盟链接轻松获利。CryptoCoinCharts 和 CoinCodex 上可以嵌入联盟链接,直接从它们的网站导流到交易所。一些聚合器将允许你直接在排名网站上交易加密货币。

这不仅仅局限于交易所。任何在 2017 年 4 月到 11 月间访问 CoinMarketCap 的人都会记得,上面有无时不在的 BitConnect 横幅广告。

BitConnect 是一个臭名昭著的庞氏骗局,运营模式基本上就是拿钱给联盟伙伴刊登链接,再通过引用链接吸引新用户。CoinMarketCap 不满足于止步在 BitConnect,此后又为许多其他欺诈网站登了横幅广告。幸运的是,我和「BCC Ponzi」账户记录了这件事,也清楚地记下了谁该为此事负责。

这是一笔 6 位数的月收入,用于将流量导向一个现已不复存在的庞氏骗局。是的,做出如此举动的排名网站,与其提供的交易所数据赢得了数以百万计的用户和数十家基金信任的网站是同一家。

它们的法子还不只这一招。BitConnect 的庞氏骗局依靠的是 CoinMarketCap 等不加批判地公布交易所数据、显示 BCC 代币大幅升值。当然,这些数据是虚幻的。95% 以上的 BCC 交易量来自于一个在 bitconnect.co 上托管的「交易所」。

CoinMarketCap 通过不带任何警告地列出这些交易量,直接让 BitConnect 骗局得逞,最终从投资者那里卷走了预计约 1 亿美元。

因此,CoinMarketCap 不仅是规模最大、最受欢迎的聚合网站,还因为通过接受横幅广告付费助长欺诈,在某些情况下,它们还利用横幅广告本身的关联链接从中牟利。

CoinMarketCap 是一个整体上操作很业余的机构,在长岛市的一套公寓里经营。事实证明,CoinMarketCap 通常无法对交易流动性做出成熟的判断。这些都属于题外话了,让我们来讨论一下更广泛的问题。

弊端何在

那么问题出在哪里呢?主要的问题与排名网站、交易所和发行者之间的相互作用有关,尤其是与交易量有关。容我细细道来:

发行商希望在流动性强的市场挂牌,然后退出,或拉高自己的头寸

交易所希望标榜自己具有流动性,这样发行商将更愿意支付上币费用

归入「替代币赌场」的这类交易所大多不受监管,也没有多少外界监督,因此几乎可以为所欲为

许多交易所于是会进行刷单,让自己的交易量显得更大,并改善自己的流动性状况

排名网站通过引用链接和广告赚钱,缺乏监控每个交易所的资源,因此会不加批判地发布交易所数据

从事刷单的交易所在排名网站上获得更高位次的排名,成功营销了自己

交易所利润、排名网站利润、发行者利润,所有这些都是以投资者为代价的,当然,投资者有可能在短期内会有所收益

促使我写这篇文章的主要原因,正是代币排名网站的疏忽。毕竟其他方面的漏洞都已经有了很完善的记载。此时,法币通道正在趋于专业化,竭力让监管机构看到他们的诚信。但人们普遍认为,「替代币赌场」这样的币币交易所存在缺陷。

尽管突兀地改变排名网站的算法会构成风险,尤其是在 CoinMarketCap 突然去除了韩国交易所数据,引发了一场危机之后,但这些排名网站彻头彻尾的业余性质还是被低估了。

许多基金都在根据 CoinMarketCap 数据做头寸标记,如果加密对冲基金的有限责任合伙人发现,CoinMarketCap 是有意从替代币赌场收集伪造数据,不知道将会有多震惊。

CryptoExchangeRanks 则采用了一种创新的方法,他们把交易所报出的交换量与其相对的网站流量进行比较,从而找出特别恶劣的违规者。

目前,想要寻找可靠数据的投资者选择余地很小。他们要么可以有选择地信任交易所,要么自个儿收集数据,要么使用像 Blockstream/ICE datafeed 这类更具鉴别力的数据来源。这个市场是在趋于专业化,我希望像 CoinMarketCap 这种赚钱时野心勃勃,做事时漫不经心的企业成为明日黄花。

这个市场的未来会怎样?

「替代币赌场、替代币发行商、排名网站」这三驾马车的问题在于,它们的激励机制交织得极其紧密,但是它们用户的相关知识背景又极其欠缺。在许多情况下,「交易所」的说法并不准确。目前这些加密货币交易所,只会让人们联想到 1920 年代的投机商号, 1980 年代的电话交易所,2000 年代初不受监管的扑克网站 这些网站将不知情的玩家的底牌透给内幕交易者,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

很简单,大多数提供加密交易对的交易所与纽交所或纳斯达克等交易所没有任何共同之处。尽管一些投资者意识到了这一点,但许多人错误地认为它们是可信的,甚至把自己的代币长期存放在这些交易所里。

反过来,这些交易所却在以猖獗的、显而易见的刷单交易来推销自己。但它们很难被关闭或得到监管。毕竟,清算和结算发生在不受审查的比特币和以太坊网络上。

因此,只要仍然存在着在全球实时运营的赌场上押注替代币的需求,这些不透明的交易所就将继续存在。只要投资者还在利用业余的排名网站获取交易场所的信息,交易所就有动力通过粉饰太平,制造虚假的流动性来进行市场营销。如果这些交易所继续列出炒作项目,允许发行者退出,发币商显然有动力去继续玩这套营销游戏,做一个虚假的路线图欺骗投资者。投资者应该对这些实体保持警惕,并在投资前做出明智的决定。

作者:Nic Carter, 免费链上数据资源 coinmetrics 的联合创始人,Castle Island Ventures 合伙人。

编译:詹涓 查看全部

在加密货币市场上,主要利益相关者是交易所、替代币/加密资产/分叉货币的发行方,还有代币排名网站,它们相互合作,从唯一一个群体中攫取价值:散户投资者。不知情的投资者向这一整条业务线注入资金。

我觉得有必要阐释这些关系,以便投资者能够了解他们正在参与的这场游戏的本质。

下图总结了四组关系的核心所在:

图中的「价值」,表示资金流动或简单用途。比方说,投资者从排名网站的信息中获得价值。

这可能有点难懂,因此我将逐个解释每个分组。

交易所

在这个行业中有两种类型的交易所:法币通道和替代币「赌场」,我暂时不考虑点对点交易所或去中心化交易所。法币通道往往受到了监管,遵守 KYC/AML 规定,甚至监管机构可能对交易进行监控,通常表现得就跟全储备银行一样。Coinbase 和 Gemini 是这类交易所的代表。本文与这些交易所无关,它们通常中规中矩,正处于向监管机构示好的关键阶段。

我得说,其他的交易所则属于「替代币赌场」。它们往往处于无监管或监管较少的地方,比如英属维尔京群岛、塞舌尔群岛或马耳他等充满异国情调的岛屿,还有可能会在不同的司法管辖区四处游走,以避开监管机构的密切关注。币安是其中的典型。他们倾向于对合规、KYC/AML、刷单和上报体现采取非常随意的态度。他们甚至可能根本不参与法币交易,交易者通常必须使用比特币 BTC 和以太币 ETH 才能进入赌场的其余部分。

实际上,在很多情况下使用这些交易所非常困难。一个业内人尽皆知的秘密是:没有人对「功能型代币」以及这些交易所可能提供的资源感兴趣。在意这些特性的人并非该类交易所的最终用户。在法币通道上获得 BTC,在提供数字货币交易对的交易所注册,发送 BTC,浏览订单,进行交易,不断切换各种私钥和钱包,这对大多数新手来说都是难于上青天的事情。所以这些交易所的最终用户是日间交易员和希望随时随地进入替代币赌场的赌徒。

一些巨鲸自然会在市场上逡巡,但大多数参与者都是寻找 100 倍涨幅的散户投资者。太阳底下无新事。

替代币开发者及团队成员

交易所与替代币的开发人员和营销人员 即「发币方」有着互惠互利的关系。一般来说,创建替代币在技术上并不具有挑战性。多年来,许多替代币都是用 forkgen 或众多 ERC20 生成器创建的。对替代币团队成员的主要挑战并不是来自于技术层面,而是社交层面。说得好听点,这叫「社区建设」。

可以想见,这指的是扩大代币的购买者的范围,并让现有的购买者更加狂热地支持他们选择的代币。

「社区建设」是营销的另一种表述。它可以通过多种渠道进行,足够再专写一篇长文。

不过从开发人员的角度来看,这是一场微妙的游戏,需要创造足够的创新,或者说得更实际一点,是「创新的假象」,好让投资者相信项目正以合理的速度朝着既定目标推进。开发人员有动力大肆宣传合作伙伴关系、新版本、新目标,同时不断放送新闻和公告。每一条意料之外的信息都是一次积极的冲击,会鼓励投资者继续购买,同时证明他们之前购买的合理性。

对投资者来说,最令人兴奋的事情是交易所挂牌新的代币。由于交易所是分散的流动性资金池,而且每个人都希望能交易新推出的产品,因此在活跃的交易所突然挂牌新的资产,可能会导致其价格迅速上涨。

这是一个公开的秘密,替代币的开发人员和营销人员向交易所支付 此处请直接代入「贿赂」上币费,以他们的项目在交易所挂牌。许多项目的预算都是从指定用于上市费用的资金项目中提取的。这些交易所将它的商业模式建立在挤压开发团队的上币费用上。

但交易所该如何证明这笔代价不菲的上币费花得值当呢?简单来说,就是假装自己是一个流动活跃的交易场所。

毕竟发行方通常是其代币的最大持有者,而且他们也能从上市中获益。通常,在币安这样的交易所上市,将为团队内部人士提供一个剥离所持股份并成功退出的机会。因此,替代币的开发人员和推广人员支付大笔上币费用,既符合他们自身的利益 发币方往往得花数十万美元,通常以 BTC 支付,同时也符合交易所的利益,尤其是二线交易所,因为这样能给人留下流动性很高的印象。

代币排名网站

到了这一步,轮到排名网站开始发挥作用了。它们在这个行业中占有重要地位。

从表面上看,它们为投资者提供了有用的服务,除了广告收入,它们几乎得不到任何回报。但隐藏的事实才更加险恶。事实上,排名网站正处在从散户投资者那里吸引资金、再把资金放入替代币创建者和交易所运营商口袋,是这场游戏的中心。

代币排名网站的商业模式是怎样的?

像 CoinMarketCap、CoinGecko、CoinRanking、Cryptoslate、CryptoCoinRankings、CoinCodex、CryptoCoinCharts 等网站都在出售广告位,在某些情况下,还会嵌入交易所的联盟链接。它们中的一些人会把混合定价 API 卖给更老练的交易者,因为对方需要可靠的价格反馈。许多交易所都有联盟计划,如果你是活跃的交易员和交易所之间的中间人,推荐链接可能是一个有利可图的收入来源。

有时,排名网站先通过给交易所或交易平台做横幅广告赚一笔,然后在广告本身中纳入他们自己的联盟链接,这样能又赚一笔。只要你能掌握个人诀窍,是很容易赚到钱的。

投资者在这些网站上会看到交易特定代币的交易所链接,某些规模较小的项目并没有多少流动性。由于排名网站是吸引投资者的港口,因此他们拥有一群几乎心悦诚服的受众,并且可以通过联盟链接轻松获利。CryptoCoinCharts 和 CoinCodex 上可以嵌入联盟链接,直接从它们的网站导流到交易所。一些聚合器将允许你直接在排名网站上交易加密货币。

这不仅仅局限于交易所。任何在 2017 年 4 月到 11 月间访问 CoinMarketCap 的人都会记得,上面有无时不在的 BitConnect 横幅广告。

BitConnect 是一个臭名昭著的庞氏骗局,运营模式基本上就是拿钱给联盟伙伴刊登链接,再通过引用链接吸引新用户。CoinMarketCap 不满足于止步在 BitConnect,此后又为许多其他欺诈网站登了横幅广告。幸运的是,我和「BCC Ponzi」账户记录了这件事,也清楚地记下了谁该为此事负责。

这是一笔 6 位数的月收入,用于将流量导向一个现已不复存在的庞氏骗局。是的,做出如此举动的排名网站,与其提供的交易所数据赢得了数以百万计的用户和数十家基金信任的网站是同一家。

它们的法子还不只这一招。BitConnect 的庞氏骗局依靠的是 CoinMarketCap 等不加批判地公布交易所数据、显示 BCC 代币大幅升值。当然,这些数据是虚幻的。95% 以上的 BCC 交易量来自于一个在 bitconnect.co 上托管的「交易所」。

CoinMarketCap 通过不带任何警告地列出这些交易量,直接让 BitConnect 骗局得逞,最终从投资者那里卷走了预计约 1 亿美元。

因此,CoinMarketCap 不仅是规模最大、最受欢迎的聚合网站,还因为通过接受横幅广告付费助长欺诈,在某些情况下,它们还利用横幅广告本身的关联链接从中牟利。

CoinMarketCap 是一个整体上操作很业余的机构,在长岛市的一套公寓里经营。事实证明,CoinMarketCap 通常无法对交易流动性做出成熟的判断。这些都属于题外话了,让我们来讨论一下更广泛的问题。

弊端何在

那么问题出在哪里呢?主要的问题与排名网站、交易所和发行者之间的相互作用有关,尤其是与交易量有关。容我细细道来:

发行商希望在流动性强的市场挂牌,然后退出,或拉高自己的头寸

交易所希望标榜自己具有流动性,这样发行商将更愿意支付上币费用

归入「替代币赌场」的这类交易所大多不受监管,也没有多少外界监督,因此几乎可以为所欲为

许多交易所于是会进行刷单,让自己的交易量显得更大,并改善自己的流动性状况

排名网站通过引用链接和广告赚钱,缺乏监控每个交易所的资源,因此会不加批判地发布交易所数据

从事刷单的交易所在排名网站上获得更高位次的排名,成功营销了自己

交易所利润、排名网站利润、发行者利润,所有这些都是以投资者为代价的,当然,投资者有可能在短期内会有所收益

促使我写这篇文章的主要原因,正是代币排名网站的疏忽。毕竟其他方面的漏洞都已经有了很完善的记载。此时,法币通道正在趋于专业化,竭力让监管机构看到他们的诚信。但人们普遍认为,「替代币赌场」这样的币币交易所存在缺陷。

尽管突兀地改变排名网站的算法会构成风险,尤其是在 CoinMarketCap 突然去除了韩国交易所数据,引发了一场危机之后,但这些排名网站彻头彻尾的业余性质还是被低估了。

许多基金都在根据 CoinMarketCap 数据做头寸标记,如果加密对冲基金的有限责任合伙人发现,CoinMarketCap 是有意从替代币赌场收集伪造数据,不知道将会有多震惊。

CryptoExchangeRanks 则采用了一种创新的方法,他们把交易所报出的交换量与其相对的网站流量进行比较,从而找出特别恶劣的违规者。

目前,想要寻找可靠数据的投资者选择余地很小。他们要么可以有选择地信任交易所,要么自个儿收集数据,要么使用像 Blockstream/ICE datafeed 这类更具鉴别力的数据来源。这个市场是在趋于专业化,我希望像 CoinMarketCap 这种赚钱时野心勃勃,做事时漫不经心的企业成为明日黄花。

这个市场的未来会怎样?

「替代币赌场、替代币发行商、排名网站」这三驾马车的问题在于,它们的激励机制交织得极其紧密,但是它们用户的相关知识背景又极其欠缺。在许多情况下,「交易所」的说法并不准确。目前这些加密货币交易所,只会让人们联想到 1920 年代的投机商号, 1980 年代的电话交易所,2000 年代初不受监管的扑克网站 这些网站将不知情的玩家的底牌透给内幕交易者,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

很简单,大多数提供加密交易对的交易所与纽交所或纳斯达克等交易所没有任何共同之处。尽管一些投资者意识到了这一点,但许多人错误地认为它们是可信的,甚至把自己的代币长期存放在这些交易所里。

反过来,这些交易所却在以猖獗的、显而易见的刷单交易来推销自己。但它们很难被关闭或得到监管。毕竟,清算和结算发生在不受审查的比特币和以太坊网络上。

因此,只要仍然存在着在全球实时运营的赌场上押注替代币的需求,这些不透明的交易所就将继续存在。只要投资者还在利用业余的排名网站获取交易场所的信息,交易所就有动力通过粉饰太平,制造虚假的流动性来进行市场营销。如果这些交易所继续列出炒作项目,允许发行者退出,发币商显然有动力去继续玩这套营销游戏,做一个虚假的路线图欺骗投资者。投资者应该对这些实体保持警惕,并在投资前做出明智的决定。

作者:Nic Carter, 免费链上数据资源 coinmetrics 的联合创始人,Castle Island Ventures 合伙人。

编译:詹涓

国内交易所刷量成风?全球排名前100的交易所,一天刷60亿美元

市场 • 31qu 发表了文章 • 2018-08-28 23:39

用这句话来形容如今的加密货币交易所实在是再贴切不过了。而交易所数据造假在圈内已经是“见怪不怪”了,要保证高交易额,获得CoinMarketCap的排名推荐流量,“刷量”是最有效、最快捷的方式。

一个月前,CoinMarketCap(CMC)发布了其统计的加密货币交易量的数据,立刻遭到了许多质疑之声。外界认为,CMC统计的数据过于夸大,之后,即便CMC调整了统计方法,但业内质疑之声仍未散去。

本周,区块链透明度研究所(BTI)也发布了加密货币交易所的交易量报告,两者对比,可以清晰的看到每家交易所每日交易量被实际夸大的程度。

而在CMC上排行前100的交易所均大规模地参与了刷量交易。

BTI报告显示:超过60亿美元的加密货币交易量(占每日交易总量的三分之二以上)是完全捏造的,交易所每日交易量中的数据严重被夸大。

BTI使用他们自己的系统进行调查,借助网站流量和订单记录来提供“真实的交易量”。

BTI发布的交易所日交易量排名

在这张数据表上,币安排在第一位,每天都有大量的小额交易用户;Bitfinex排在第二位,用户多为10000美元以上的大额交易客户。

美国最大的交易所Coinbase排名上升至第三位;Bithumb位列第四,成功取代Upbit成为韩国最大的交易所。Upbit目前正在接受诈骗、洗钱和刷量交易的调查,数据显示,此前CMC统计的Upbit的交易量,是真实数据的11倍。

而通过两边数据的对比,我们可以发现,刷量数据最高的是BCEX,刷量超过了22000倍,刷量前十的交易所还有LBank,超过4400倍;Bit-Z,超过469倍;ZB,超过391倍;Bibox,超过85倍。币安的每日实际访问量是它们的50-600倍。

其他有嫌疑的知名的交易所还包括Huobi、Okex等,BTI估计这些刷量的交易所占总量的80-90%。

在像Bittrex,Kucoin,Bithumb和Cryptopia这样的交易所,它们有相当高的用户访问量但是交易量却不高,与此相反,Lbank和ZB等交易所显示每位访客每天的交易量分别为214,000美元和74,000美元。

加密货币交易所LBank,访问量很低,交易量却很大。

相比之下,Bitfinex和币安是访问量很高的交易所(交易量/每日访问量每天在5000美元至8500美元之间),前面提到的ZB和Lbank(以及其他交易所)则大幅夸大他们的交易量。

有意思的是,在CMC改变了统计方式后,在第一张排行榜中曾排名前25位的交易所,有很多已经掉出第二张排行榜的前100名外。

据数据显示,这些名次变动巨大的交易所,每天的网站访问量通常不到1000。并且,这些交易所似乎是大规模“生产”的,因为它们几乎都使用相同的UI和交易引擎(即系统的核心代码)。

并且,他们大多都打出“交易即挖矿”的口号,Coinex、Coinbene和Bit-Z,一度冲到冲到排行榜前前25名。

为什么全球交易所出现大规模的数据造假?

据 SimilarWeb 数据显示,这些刷量的交易所,绝大多数从CMC排名页面中获得高达90%的推荐量。这是一个“低成本”的获客渠道,而交易所无论是做市场营销、推广还是社区,都比直接交易量数据造假要贵的多。这也自然激励了交易所刷量,来提升排名,获得更多的推荐。

把“皇帝的新衣”刷量数据择出去后,一些优质的交易所就出现了,Kucoin和Cryptopia,分别从58名和90名,上升到第17名和第24名。但是,BTI报告也指出,虽然这两家的日常访问量可以媲美前十的交易所,但他们俩的客户交易额度相对较低,并且交易更多是市值较低的TOKEN,这使得他们的排名止步在前10名之外。

交易所刷量,就是用虚假的数据以吸引更多投资者。

区块链是去中心化的,加密货币也通过去中心化达成协议,但很多交易所并没有真正的去中心化,一些交易所很容易通过数据造假,来误导投资者和市场。

这也是美国证券交易委员会拿到加密货币ETF提案时,给出了“会被市场操纵”的担心。 查看全部

“我们知道他们在说谎,他们也知道自己是说谎,他们也知道我们知道他们在说谎,我们也知道他们知道我们知道他们说谎,但是他们依然说谎……”

用这句话来形容如今的加密货币交易所实在是再贴切不过了。而交易所数据造假在圈内已经是“见怪不怪”了,要保证高交易额,获得CoinMarketCap的排名推荐流量,“刷量”是最有效、最快捷的方式。

一个月前,CoinMarketCap(CMC)发布了其统计的加密货币交易量的数据,立刻遭到了许多质疑之声。外界认为,CMC统计的数据过于夸大,之后,即便CMC调整了统计方法,但业内质疑之声仍未散去。

本周,区块链透明度研究所(BTI)也发布了加密货币交易所的交易量报告,两者对比,可以清晰的看到每家交易所每日交易量被实际夸大的程度。

而在CMC上排行前100的交易所均大规模地参与了刷量交易。

BTI报告显示:超过60亿美元的加密货币交易量(占每日交易总量的三分之二以上)是完全捏造的,交易所每日交易量中的数据严重被夸大。

BTI使用他们自己的系统进行调查,借助网站流量和订单记录来提供“真实的交易量”。

BTI发布的交易所日交易量排名

在这张数据表上,币安排在第一位,每天都有大量的小额交易用户;Bitfinex排在第二位,用户多为10000美元以上的大额交易客户。

美国最大的交易所Coinbase排名上升至第三位;Bithumb位列第四,成功取代Upbit成为韩国最大的交易所。Upbit目前正在接受诈骗、洗钱和刷量交易的调查,数据显示,此前CMC统计的Upbit的交易量,是真实数据的11倍。

而通过两边数据的对比,我们可以发现,刷量数据最高的是BCEX,刷量超过了22000倍,刷量前十的交易所还有LBank,超过4400倍;Bit-Z,超过469倍;ZB,超过391倍;Bibox,超过85倍。币安的每日实际访问量是它们的50-600倍。

其他有嫌疑的知名的交易所还包括Huobi、Okex等,BTI估计这些刷量的交易所占总量的80-90%。

在像Bittrex,Kucoin,Bithumb和Cryptopia这样的交易所,它们有相当高的用户访问量但是交易量却不高,与此相反,Lbank和ZB等交易所显示每位访客每天的交易量分别为214,000美元和74,000美元。

加密货币交易所LBank,访问量很低,交易量却很大。

相比之下,Bitfinex和币安是访问量很高的交易所(交易量/每日访问量每天在5000美元至8500美元之间),前面提到的ZB和Lbank(以及其他交易所)则大幅夸大他们的交易量。

有意思的是,在CMC改变了统计方式后,在第一张排行榜中曾排名前25位的交易所,有很多已经掉出第二张排行榜的前100名外。

据数据显示,这些名次变动巨大的交易所,每天的网站访问量通常不到1000。并且,这些交易所似乎是大规模“生产”的,因为它们几乎都使用相同的UI和交易引擎(即系统的核心代码)。

并且,他们大多都打出“交易即挖矿”的口号,Coinex、Coinbene和Bit-Z,一度冲到冲到排行榜前前25名。

为什么全球交易所出现大规模的数据造假?

据 SimilarWeb 数据显示,这些刷量的交易所,绝大多数从CMC排名页面中获得高达90%的推荐量。这是一个“低成本”的获客渠道,而交易所无论是做市场营销、推广还是社区,都比直接交易量数据造假要贵的多。这也自然激励了交易所刷量,来提升排名,获得更多的推荐。

把“皇帝的新衣”刷量数据择出去后,一些优质的交易所就出现了,Kucoin和Cryptopia,分别从58名和90名,上升到第17名和第24名。但是,BTI报告也指出,虽然这两家的日常访问量可以媲美前十的交易所,但他们俩的客户交易额度相对较低,并且交易更多是市值较低的TOKEN,这使得他们的排名止步在前10名之外。

交易所刷量,就是用虚假的数据以吸引更多投资者。

区块链是去中心化的,加密货币也通过去中心化达成协议,但很多交易所并没有真正的去中心化,一些交易所很容易通过数据造假,来误导投资者和市场。

这也是美国证券交易委员会拿到加密货币ETF提案时,给出了“会被市场操纵”的担心。

比特币暴涨,到底发生了什么?

市场 • leek 发表了文章 • 2018-07-18 14:17

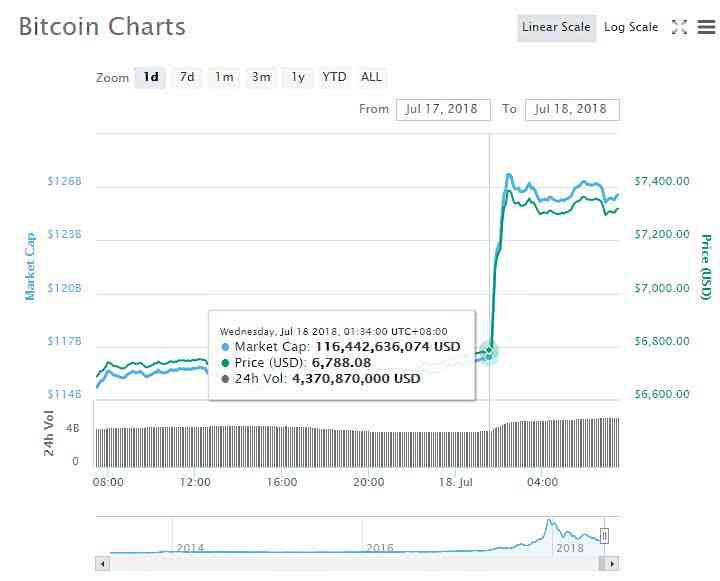

在7000美元下方徘徊一个多月后,比特币一夜间突然暴涨近10%,让所有人都蒙圈了。

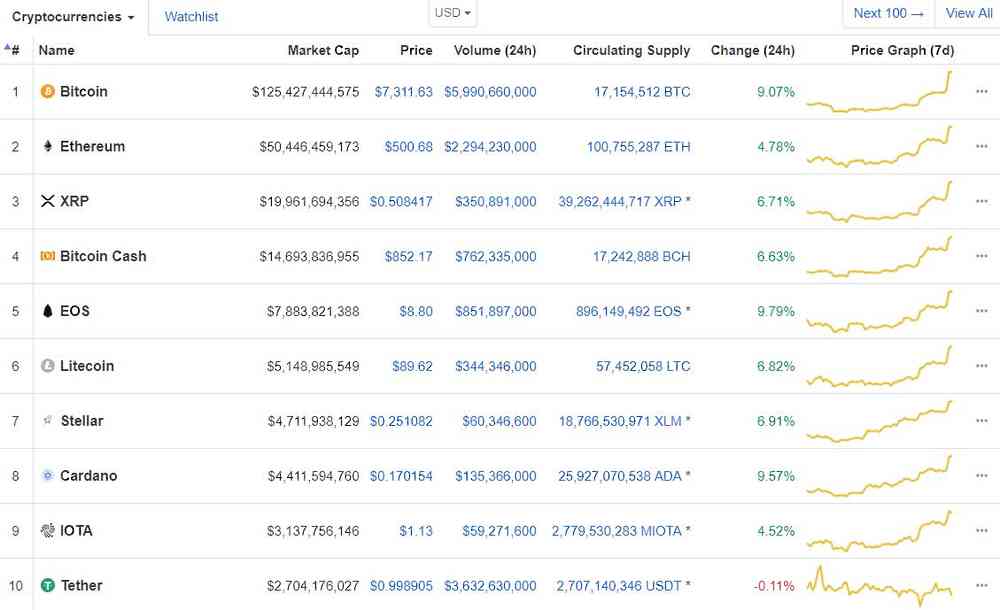

CoinMarketCap数据显示,北京时间今日凌晨1:30左右开始,比特币价格突然直线蹿升,在不到一小时时间内大涨约600美元至7390美元附近。截至目前,比特币价格报7321美元,24小时涨幅超过9%。

这是6月8日以来比特币首次重新回到7000美元上方,在这一“币王”的带领下,数字货币集体暴动,CoinMarketCap统计的市值最大的100种数字货币几乎全线上涨,过去24小时内以太币涨近5%,瑞波币涨6.7%,比特币现金涨6.6%,EOS涨近10%。

和过去消息面推动价格瞬间暴涨不同的是,这一次数字货币的集体大涨的背后没有任何新的利好因素。币圈狂欢,分析师蒙圈。因此,不少人开始将目光瞄向了技术面因素。

彭博援引Digital Asset Research分析师Lucas Nuzzi表示,目前并未看到触发这一波暴涨的直接因素,不过在一些交易人士看来,比特币正在形成头肩底形态,而且交易量也有大幅上升,这可能是背后原因。

在CNBC报道中,BKCM公司CEO Brian Kelly也提到,比特币这一波暴涨的支撑因素来自技术面。他称:

在过去三周中,6800美元一直是强大的阻力位。我认为不少人过去据此做空,刚刚他们被打肿了脸。

虽然没有直接诱因触发比特币凌晨暴动,但值得注意的是,频遭监管加强、交易所被盗等利空消息袭击的数字货币领域,近日获得难得的喘息机会。不仅如此,一些虽然看上去算不上重大利好,但对于数字货币行业有利的消息,也在接连出现。

Coinbase可提供证券化代币交易服务

美国最大的数字货币公司之一Coinbase周一对彭博表示,美国证券交易委员会(SEC)和金融业监管局(FINRA)批准了Coinbase收购Keystone Capital等三家券商,这些交易将令Coinbase能够提供被视作证券的数字货币,并将其业务置于联邦监管之下。

Coinbase目前提供的交易包括比特币、莱特币、以太币和比特币现金。上周五,该平台宣布,计划添加几种新币种,包括Cardano(ADA)、Basic Attention Token(BAT)、Stellar Lumens(XLM)、Zcash(ZEC)和0x(ZRX)。

不过值得注意的是,彭博今晨6:17分的一篇新报道又表示,Coinbase在邮件声明中称,关于SEC和FINRA批准其收购Keystone的说法是不准确的,因为批准的过程并不涉及SEC。“对于*(券商)控制权转移的申请,SEC的批准并不是必须。”

权威国际机构发声

全球金融监管机构金融稳定委员会(FSB)在昨日发布的报告中称,数字货币“目前对全球金融稳定并不构成实质风险”。

与此同时,FSB还称,计划针对银行和大型金融机构进行数字货币资产的监管。

全球最大资管表露兴趣

上周日,不少媒体报道称,全球最大资管公司贝莱德成立了一个工作组,以调研如何搭上比特币及数字货币领域快速发展的便车。

Black Square Capital分析师对此评论称,贝莱德对数字货币资产进行探索并不算意外,不过对于数字货币市场来说无疑是一个利好。他称:

作为世界最大资管公司,他们表露出的兴趣可能会成为价格上行的催化剂,也将鼓励其他资管公司开始认真研究投资数字货币领域,即便是那些采取相对保守策略的公司。

不过值得注意的是,在周一彭博电视采访中,贝莱德CEO Larry Fink表示,他们的客户对数字货币没有任何兴趣。他提到:

我不认为有任何客户希望持有数字货币敞口。

我们有听到任何一位客户说“我需要参与这个领域”。

高盛将迎来新任CEO

高盛昨日宣布,索罗门(David Solomon) 将于10月1日起担任高盛CEO,接替现任CEO贝兰克梵。

索罗门现年56岁,1999年作为合伙人加入高盛,管理杠杆融资团队,2006年成为投行部门联席主管,2016年被提拔为高盛联席总裁。一年多后被任命为独立总裁,明确了接班人身份。

上个月,索罗门曾表示,高盛再考虑进一步增加比特币及数字货币相关的服务。

今年4月底,高盛高薪聘用了数字货币交易员Justin Schmidt,希望能够搭建起一个比特币交易平台,可能他会带领团队在高盛推出一个加密货币交易柜台。高盛如果建成这个项目,将成为美国第一个创建比特币交易平台的大型银行。

华尔街传奇人物入场

据多家媒体报道,Point72资管公司创始人、华尔街传奇对冲基金经理Steven Cohen投资了专注于数字货币的对冲基金Autonomous Partners。

Autonomous Partners由早期数字货币倡导者Arianna Simpson去年创建,Simpson上周表示,该基金该还获得了顶级风投Union Square、Coinbase首席执行官Brian Armstrong和Craft Ventures联合创始人David Sacks的投资。

有意思的是,在今年播放的美剧《亿万》 (Billions) 第三季中,基于Cohen打造的剧中主角Bobby Axelrod曾数次使用数字货币,包括发给员工的灰色奖励,以及给予投资者的回报。

文章来源:华尔街见闻 查看全部

在7000美元下方徘徊一个多月后,比特币一夜间突然暴涨近10%,让所有人都蒙圈了。

CoinMarketCap数据显示,北京时间今日凌晨1:30左右开始,比特币价格突然直线蹿升,在不到一小时时间内大涨约600美元至7390美元附近。截至目前,比特币价格报7321美元,24小时涨幅超过9%。

这是6月8日以来比特币首次重新回到7000美元上方,在这一“币王”的带领下,数字货币集体暴动,CoinMarketCap统计的市值最大的100种数字货币几乎全线上涨,过去24小时内以太币涨近5%,瑞波币涨6.7%,比特币现金涨6.6%,EOS涨近10%。

和过去消息面推动价格瞬间暴涨不同的是,这一次数字货币的集体大涨的背后没有任何新的利好因素。币圈狂欢,分析师蒙圈。因此,不少人开始将目光瞄向了技术面因素。

彭博援引Digital Asset Research分析师Lucas Nuzzi表示,目前并未看到触发这一波暴涨的直接因素,不过在一些交易人士看来,比特币正在形成头肩底形态,而且交易量也有大幅上升,这可能是背后原因。

在CNBC报道中,BKCM公司CEO Brian Kelly也提到,比特币这一波暴涨的支撑因素来自技术面。他称:

在过去三周中,6800美元一直是强大的阻力位。我认为不少人过去据此做空,刚刚他们被打肿了脸。

虽然没有直接诱因触发比特币凌晨暴动,但值得注意的是,频遭监管加强、交易所被盗等利空消息袭击的数字货币领域,近日获得难得的喘息机会。不仅如此,一些虽然看上去算不上重大利好,但对于数字货币行业有利的消息,也在接连出现。

Coinbase可提供证券化代币交易服务

美国最大的数字货币公司之一Coinbase周一对彭博表示,美国证券交易委员会(SEC)和金融业监管局(FINRA)批准了Coinbase收购Keystone Capital等三家券商,这些交易将令Coinbase能够提供被视作证券的数字货币,并将其业务置于联邦监管之下。

Coinbase目前提供的交易包括比特币、莱特币、以太币和比特币现金。上周五,该平台宣布,计划添加几种新币种,包括Cardano(ADA)、Basic Attention Token(BAT)、Stellar Lumens(XLM)、Zcash(ZEC)和0x(ZRX)。

不过值得注意的是,彭博今晨6:17分的一篇新报道又表示,Coinbase在邮件声明中称,关于SEC和FINRA批准其收购Keystone的说法是不准确的,因为批准的过程并不涉及SEC。“对于*(券商)控制权转移的申请,SEC的批准并不是必须。”

权威国际机构发声

全球金融监管机构金融稳定委员会(FSB)在昨日发布的报告中称,数字货币“目前对全球金融稳定并不构成实质风险”。

与此同时,FSB还称,计划针对银行和大型金融机构进行数字货币资产的监管。

全球最大资管表露兴趣

上周日,不少媒体报道称,全球最大资管公司贝莱德成立了一个工作组,以调研如何搭上比特币及数字货币领域快速发展的便车。

Black Square Capital分析师对此评论称,贝莱德对数字货币资产进行探索并不算意外,不过对于数字货币市场来说无疑是一个利好。他称:

作为世界最大资管公司,他们表露出的兴趣可能会成为价格上行的催化剂,也将鼓励其他资管公司开始认真研究投资数字货币领域,即便是那些采取相对保守策略的公司。

不过值得注意的是,在周一彭博电视采访中,贝莱德CEO Larry Fink表示,他们的客户对数字货币没有任何兴趣。他提到:

我不认为有任何客户希望持有数字货币敞口。

我们有听到任何一位客户说“我需要参与这个领域”。

高盛将迎来新任CEO

高盛昨日宣布,索罗门(David Solomon) 将于10月1日起担任高盛CEO,接替现任CEO贝兰克梵。

索罗门现年56岁,1999年作为合伙人加入高盛,管理杠杆融资团队,2006年成为投行部门联席主管,2016年被提拔为高盛联席总裁。一年多后被任命为独立总裁,明确了接班人身份。

上个月,索罗门曾表示,高盛再考虑进一步增加比特币及数字货币相关的服务。

今年4月底,高盛高薪聘用了数字货币交易员Justin Schmidt,希望能够搭建起一个比特币交易平台,可能他会带领团队在高盛推出一个加密货币交易柜台。高盛如果建成这个项目,将成为美国第一个创建比特币交易平台的大型银行。

华尔街传奇人物入场

据多家媒体报道,Point72资管公司创始人、华尔街传奇对冲基金经理Steven Cohen投资了专注于数字货币的对冲基金Autonomous Partners。

Autonomous Partners由早期数字货币倡导者Arianna Simpson去年创建,Simpson上周表示,该基金该还获得了顶级风投Union Square、Coinbase首席执行官Brian Armstrong和Craft Ventures联合创始人David Sacks的投资。

有意思的是,在今年播放的美剧《亿万》 (Billions) 第三季中,基于Cohen打造的剧中主角Bobby Axelrod曾数次使用数字货币,包括发给员工的灰色奖励,以及给予投资者的回报。

文章来源:华尔街见闻

CoinMarketCap会提供准确的加密货币数据吗?

市场 • leekgeek 发表了文章 • 2019-07-25 21:21

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

CoinMarketCap会提供准确的加密货币数据吗?

市场 • leekgeek 发表了文章 • 2019-07-25 21:21

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

CoinMarketCap推出加密资产数据APP(Android)

资讯 • chainb 发表了文章 • 2019-04-18 12:08

值得注意的是,该应用程序提供了CoinMarketCap网站上尚未提供的功能,包括投资组合跟踪,烛台图表和并排加密货币比较,以及价格提醒和用户帐户。

“我们相信我们的用户会喜欢我们为这些应用添加的新风格和功能,我们将根据收到的反馈定期更新应用,”CoinMarketCap全球营销主管Carylyne Chan表示。

用户必须在应用上注册CoinMarketCap帐户才能保存他们的投资组合或关注列表。该公司表示,它还计划允许应用程序帐户在未来的某个时间点与网站同步。

CoinMarketCap表示,移动产品还包括加密“赢家”和“输家”部分以及行业新闻。应用程序上提供的所有数据都是通过其API产品提供的,该产品于去年8月推出。

就在上个月,CoinMarketCap还推出了两个基准指数,涵盖按市值计算的前200种加密货币 - 一种是比特币(BTC),另一种没有比特币,数据来自纳斯达克全球指数数据服务(GIDS),彭博终端,汤森路透Eikon的金融数据(Refinitiv)和德国的斯图加特B?rse,以及它自己的平台。

数据提供商最近还从区块链分析初创公司Flipside向其平台添加了加密资产字母等级。 Flipside开发的基本加密资产评分(FCAS)指标评估开发人员活动和广泛的交易数据等因素。

CoinMarketCap最初于去年五月五周年之际推出其iOS应用程序。

原文:CoinMarketCap Launches Crypto Data Apps With Added Features

来源:Coindesk

作者:Yogita Khatri

编译:Penny 查看全部

加密货币数据提供商CoinMarketCap推出了其首款Android应用程序并改进了其Apple iOS产品。

值得注意的是,该应用程序提供了CoinMarketCap网站上尚未提供的功能,包括投资组合跟踪,烛台图表和并排加密货币比较,以及价格提醒和用户帐户。

“我们相信我们的用户会喜欢我们为这些应用添加的新风格和功能,我们将根据收到的反馈定期更新应用,”CoinMarketCap全球营销主管Carylyne Chan表示。

用户必须在应用上注册CoinMarketCap帐户才能保存他们的投资组合或关注列表。该公司表示,它还计划允许应用程序帐户在未来的某个时间点与网站同步。

CoinMarketCap表示,移动产品还包括加密“赢家”和“输家”部分以及行业新闻。应用程序上提供的所有数据都是通过其API产品提供的,该产品于去年8月推出。

就在上个月,CoinMarketCap还推出了两个基准指数,涵盖按市值计算的前200种加密货币 - 一种是比特币(BTC),另一种没有比特币,数据来自纳斯达克全球指数数据服务(GIDS),彭博终端,汤森路透Eikon的金融数据(Refinitiv)和德国的斯图加特B?rse,以及它自己的平台。

数据提供商最近还从区块链分析初创公司Flipside向其平台添加了加密资产字母等级。 Flipside开发的基本加密资产评分(FCAS)指标评估开发人员活动和广泛的交易数据等因素。

CoinMarketCap最初于去年五月五周年之际推出其iOS应用程序。

原文:CoinMarketCap Launches Crypto Data Apps With Added Features

来源:Coindesk

作者:Yogita Khatri

编译:Penny

CoinMarketCap推出加密货币指数,同时在纳斯达克、彭博等主流平台上线

资讯 • 8btc 发表了文章 • 2019-03-21 12:06

CoinMarketCap在公告中表示,这些指数覆盖了市值排名前200位的加密货币,其中一种包含比特币相关数据,另一种不包含比特币。后者称为CMC Crypto 200 ex BTC Index(CMC200EX,CoinMarketCap排名前200位加密货币但不包含比特币的指数),包含比特币的指数则是CMC Crypto 200 Index(CMC200,CoinMarketCap排名前200位的加密货币指数)。这两个指数将在每个日历季度的最后一天进行调整。

该公司表示,其创建CMC200EX的目的是“在市场不受比特币的影响下追踪其表现”,毕竟比特币足以影响过半数的加密货币总市值。

对于这两个新指数的发布,CoinMarketCap首席执行官Brandon Chez说:

我们很高兴能够在市场上推出并且共享这些指数。这些指数以简单的方式呈现出来,帮助人们降低获取加密货币数据的门槛。我们希望通过与指数管理公司Solactive的合作,这些经过专业计算的指数能够让加密货币进入更广阔的金融市场。

这两种指数由德国指数供应商Solactive计算和管理。值得注意的是,Solactive同时还负责CBOE(芝加哥期权交易所)的比特币期货指数,该指数在2017年12月上线。Solactive管理的定制指数超过了3000种。

Solactive销售主管Fabian Colin表示,CoinMarketCap提供的数据帮助他们提升了为客户定制指数的能力。目前他们已经和多家企业建立这方面的联系。

事实上,加密货币指数早就已经开始走向主流平台。今年2月,纳斯达克上线了两种追踪比特币和以太坊“现价或参考价”的指数。这两种指数由加密资产市场数据公司Brave New Coin创建。

去年11月,投资管理公司VanEck的子公司MV Index Solutions也上线了自己的比特币指数,其数据来源于三大主要的场外交易平台。

原文:https://cointelegraph.com/news/coinmarketcap-launches-crypto-indices-on-nasdaq-bloomberg-others

作者:Adrian Zmudzinski

编译:Wendy 查看全部

CoinMarketCap已在纳斯达克全球指数数据服务(Nasdaq GIDS)、彭博终端(Bloomberg Terminal)、汤森路透Eikon以及德国证券交易所Börse Stuttgart上线了两种加密货币基准指数。

CoinMarketCap在公告中表示,这些指数覆盖了市值排名前200位的加密货币,其中一种包含比特币相关数据,另一种不包含比特币。后者称为CMC Crypto 200 ex BTC Index(CMC200EX,CoinMarketCap排名前200位加密货币但不包含比特币的指数),包含比特币的指数则是CMC Crypto 200 Index(CMC200,CoinMarketCap排名前200位的加密货币指数)。这两个指数将在每个日历季度的最后一天进行调整。

该公司表示,其创建CMC200EX的目的是“在市场不受比特币的影响下追踪其表现”,毕竟比特币足以影响过半数的加密货币总市值。

对于这两个新指数的发布,CoinMarketCap首席执行官Brandon Chez说:

我们很高兴能够在市场上推出并且共享这些指数。这些指数以简单的方式呈现出来,帮助人们降低获取加密货币数据的门槛。我们希望通过与指数管理公司Solactive的合作,这些经过专业计算的指数能够让加密货币进入更广阔的金融市场。

这两种指数由德国指数供应商Solactive计算和管理。值得注意的是,Solactive同时还负责CBOE(芝加哥期权交易所)的比特币期货指数,该指数在2017年12月上线。Solactive管理的定制指数超过了3000种。

Solactive销售主管Fabian Colin表示,CoinMarketCap提供的数据帮助他们提升了为客户定制指数的能力。目前他们已经和多家企业建立这方面的联系。

事实上,加密货币指数早就已经开始走向主流平台。今年2月,纳斯达克上线了两种追踪比特币和以太坊“现价或参考价”的指数。这两种指数由加密资产市场数据公司Brave New Coin创建。

去年11月,投资管理公司VanEck的子公司MV Index Solutions也上线了自己的比特币指数,其数据来源于三大主要的场外交易平台。

原文:https://cointelegraph.com/news/coinmarketcap-launches-crypto-indices-on-nasdaq-bloomberg-others

作者:Adrian Zmudzinski

编译:Wendy

福布斯推出加密货币追踪系统

资讯 • chainb 发表了文章 • 2018-10-23 16:34

福布斯媒体与投资公司NewCity Capital和Trade.io合作推出了Forbes CryptoMarkets的测试版。Trade.io公司此前遭遇了黑客攻击,导致价值750万美元的加密货币被盗。

福布斯推出用于追踪加密货币价格的CryptoMarkets数据门户媒体巨头公司Forbes Media LLC公布了一个新的加密货币市场和价格数据汇总网站,类似于CoinMarketCap。

新门户网站将按市值提供相关前200种加密货币的最新,最全面的数据。这包括来自31个加密货币交易所的交易量数据,包括Binance,Bitmex,以及加密货币行业的其他知名人士。

Forbes CryptoMarkets还有来自福布斯的访谈和文章的内容,以及“来自主要新闻机构和公司的实时新闻源”的聚合内容。福布斯还将利用其无与伦比的数据访问权限发布四种不同的“CryptoMarket指数”,包括“全球顶级加密货币”,“全球十大加密货币”,“全球30大加密货币”,以及“全球十大区块链和分布式应用程序dApps”。

福布斯表示,最初提供的指数可作为展示市场趋势的“信息工具”,并将在未来增加更多由“行业和加密货币用例”分隔的指数。

福布斯正在与其他公司开展合作推出CryptoMarkets门户网站,其中包括NewCity Digital Limited,投资公司NewCity Capital和“基于区块链技术的下一代金融机构”的Trade.io。

糟糕的时机:福布斯合作伙伴Trade.io被盗价值750万美元的加密货币

Trade.io应该很高兴与福布斯这样的美国媒体支柱达成高层次合作伙伴关系。然而,这家交易所和咨询公司目前还在缓解之前750万美元的加密货币盗窃案带来的损失。

Trade.io通过官方Medium博客证实发生了安全漏洞,导致超过5000万的Trade(TIO)代币被盗。按每个TIO 0.15美元的价格计算,这5000万个代币的价值约为750万美元。

正在进行的调查显示,一些TIO代币已经进入了加密货币交易所Bancor和Kucoin,交易所本身正在协助Trade.io解决这个问题。

但不切实际的是,这些资金是从加密货币交易所的冷藏钱包中偷来的,这些钱包通常是加密的USB设备或是在纸张上写下的私钥,Trade.io公司称这些都存放在保险箱中,而保险箱“没有遭到破坏。”

无论代币在何处或如何存储,它们都会以某种方式陷入黑客的束缚之中。现在,Trade.io公司正在考虑使用TIO代币代码库,以使被盗资金无法使用,并为其他投资者保留TIO代币的价格。

黑客攻击发生在福布斯宣布与Trade.io合作推出CryptoMarkets产品的测试版的24小时之前。

原文:Forbes Launches Crypto Portal, Partner Trade.io Hacked for $7.5 Million in Crypto

来源:newsbtc.com

作者:TONY SPILOTRO

编译:Miranda 查看全部

媒体巨头公司Forbes Media LLC公布了一个新的加密货币市场和价格数据汇总网站,类似于CoinMarketCap。新门户网站将按市值提供相关前200种加密货币的最新,最全面的数据。数据来自31个加密货币交易所的交易量数据和一些知名人士。Trade.io很高兴能与福布斯合作。然而,这家交易所和咨询公司目前还在缓解之前750万美元的加密货币盗窃案带来的损失。

福布斯媒体与投资公司NewCity Capital和Trade.io合作推出了Forbes CryptoMarkets的测试版。Trade.io公司此前遭遇了黑客攻击,导致价值750万美元的加密货币被盗。

福布斯推出用于追踪加密货币价格的CryptoMarkets数据门户媒体巨头公司Forbes Media LLC公布了一个新的加密货币市场和价格数据汇总网站,类似于CoinMarketCap。

新门户网站将按市值提供相关前200种加密货币的最新,最全面的数据。这包括来自31个加密货币交易所的交易量数据,包括Binance,Bitmex,以及加密货币行业的其他知名人士。

Forbes CryptoMarkets还有来自福布斯的访谈和文章的内容,以及“来自主要新闻机构和公司的实时新闻源”的聚合内容。福布斯还将利用其无与伦比的数据访问权限发布四种不同的“CryptoMarket指数”,包括“全球顶级加密货币”,“全球十大加密货币”,“全球30大加密货币”,以及“全球十大区块链和分布式应用程序dApps”。

福布斯表示,最初提供的指数可作为展示市场趋势的“信息工具”,并将在未来增加更多由“行业和加密货币用例”分隔的指数。

福布斯正在与其他公司开展合作推出CryptoMarkets门户网站,其中包括NewCity Digital Limited,投资公司NewCity Capital和“基于区块链技术的下一代金融机构”的Trade.io。

糟糕的时机:福布斯合作伙伴Trade.io被盗价值750万美元的加密货币

Trade.io应该很高兴与福布斯这样的美国媒体支柱达成高层次合作伙伴关系。然而,这家交易所和咨询公司目前还在缓解之前750万美元的加密货币盗窃案带来的损失。

Trade.io通过官方Medium博客证实发生了安全漏洞,导致超过5000万的Trade(TIO)代币被盗。按每个TIO 0.15美元的价格计算,这5000万个代币的价值约为750万美元。

正在进行的调查显示,一些TIO代币已经进入了加密货币交易所Bancor和Kucoin,交易所本身正在协助Trade.io解决这个问题。

但不切实际的是,这些资金是从加密货币交易所的冷藏钱包中偷来的,这些钱包通常是加密的USB设备或是在纸张上写下的私钥,Trade.io公司称这些都存放在保险箱中,而保险箱“没有遭到破坏。”

无论代币在何处或如何存储,它们都会以某种方式陷入黑客的束缚之中。现在,Trade.io公司正在考虑使用TIO代币代码库,以使被盗资金无法使用,并为其他投资者保留TIO代币的价格。

黑客攻击发生在福布斯宣布与Trade.io合作推出CryptoMarkets产品的测试版的24小时之前。

原文:Forbes Launches Crypto Portal, Partner Trade.io Hacked for $7.5 Million in Crypto

来源:newsbtc.com

作者:TONY SPILOTRO

编译:Miranda

你是如何落入CoinMarketCap设下的圈套的?

攻略 • hashpai 发表了文章 • 2018-09-28 12:27

截至目前,CoinMarketCap网站的独立访问量已经超过了6000万,它在Alexa上的全球排名占第340名,远高于华尔街日报的581名;另外根据域名评估网站Moz的度量标准,CoinMarketCap的域名权威等级为71分(满分为100)。

图片来源:Alexa.com

由此可见,代币排名网站,尤其是CoinMarketCap已经成为了加密货币行业中不可或缺的一部分。他们为投资者提供数据来选择“可信”的交易所和市值更高的加密代币;为交易员提供了解交易所交易量信息的渠道;作为加密货币生态中至关重要的一个环节,这类网站时常和“参与操纵市场”,“刊登虚假数据”等信息同时出现。

所以,在这篇文章中我们将介绍以CoinMarketCap为代表的加密货币排名网站背后可能存在的各种圈套。

内幕交易

CoinMarketCap从2013年4月开始记录各种上线代币的价格、市值以及流通量等信息。项目方如果想要在该网站列出他们的代币数据,首先需要向CoinMarketCap提交申请,并证明自己能够提供一种加密代币,该代币必须能够在一个公开的交易所中使用API来报告最近的交易价格和最近24小时的交易量;而该交易所的交易量必须非零,以便确定价格;同时,对于市值排名,项目方需要准确通报流通供应量数据。

这些准入标准看似清晰合理,但据此前medium上的一篇文章指出,有不少项目方在接受采访时明确表示,该网站并不会在第一时间就将其申请的代币在列表中列出,而是在项目方提交申请表的一段时间以后才会做出回应。这表示运营CoinMarketCap的团队有能力知道哪一枚代币将会被投入使用,哪一枚代币的价格将有可能大幅上涨,他们有充足的时间在项目公开或上市之前大量购入该代币,然后静待时机,将其卖出以获得一笔不菲的收入。

图片来源:medium.com

运用类似的手法,他们还可以通过调整代币的流通量来间接控制其市值,比如在某一特定的时间点提高代币供应量的数据随后再降低,从而引发市场上的买入或卖出行为,这时CoinMarketCap就可以事先购入或抛售相应的代币来坐收渔翁之利。

操纵投资者情绪

另一方面,他们也可以通过更改网站上的数据来操纵投资者的情绪。这一点与上述第二种手法有异曲同工之妙,8月的最后一周,加密货币爱好者Kevin Rooke在推特上发文表示,CoinMarketCap通过提供加密货币交易所的虚假交易量数据误导用户。

根据当时该网站上列出的数据来看,有一个名为BitForex的交易平台,24小时的交易量一度超过50亿美元,远高于其他平台,甚至是最大交易所之一币安交易量的近5倍之多。

图片来源:coinmarketcap.com

Bitforex是一家总部设在新加坡的加密货币交易所。他们还在德国、爱沙尼亚、香港、马来西亚、菲律宾和其他国家拥有独立的运营团队。该交易平台支持的代币包括比特币、Ethereum 、比特币现金、莱特币、恒星币和Neo。按照当前coinmarketcap数据,在剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量之后,Bitforex平台排名第54位,交易量不足两千万美元。

图片来源:coinmarketcap.com

对此,名为undertheradar48的网友在论坛上评论称:

“我们不能信任任何使用广泛的加密货币网站提供合理准确的信息,这种明目张胆的谎言让人无法相信他们网站的其他内容。”

而通过以上论述,我们完全有理由相信对CoinMarketCap来说,即使一枚代币就其效用价值来讲毫无用处,但如果行业内部人士达成了共识,那么该代币还是有可能出现在排名网站前20的位置上的。

除此之外,今年年初该平台将韩国交易所的价格从其定价算法中删除的事件,也一度将CoinMarketCap推上了操纵投资者情绪的风口浪尖。

今年1月7日,由于韩国加密货币市场存在严重溢价,于是CMC在没有任何警告的情况下就将韩国交易所价格剔除出了他们的排名算法之外,导致了币价大幅降低,从而引发恐慌性抛售,加密货币资产的总市值一夜蒸发1000亿美元。

虽然有专家认为剔除了韩国市场价格的数据更准确;但仍然有大部分投资者并不这么认为。投资者Crypto Gotti在推特上称CoinMarketCap的行为“是我见过最不专业的蓄意价格操纵。”

不过,在这里我们不得不提到的是,在交易量数据方面,CoinMarketCap确实在向好的方向努力。8月初,该网站将交易所交易量的数据分为了两种计算方式,第一种延续原有的计算方法通过交易所报告的交易量计算排名;第二种剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量,根据调整过的更接近于实际交易量的数据来计算排名。

广告位中添加欺诈项目链接

2018年1月,加密货币交易平台BitConnect由于涉嫌诈骗,在德克萨斯州证券委员会的勒令下关闭了交易所并暂停了贷款业务。而这个项目的广告从2017年4月到11月期间一直待在CoinMarketCap的首页上。

据知名骗局揭露者BCC Ponzi在推特上表示,CoinMarketCap从带有链接的BitConnect横幅广告中大赚了一笔,他们将流量导入了一场即将不复存在的骗局当中,有知情人士爆料称这意味着一笔6位数的月收入。

而BitConnect就是依靠像CoinMarketCap这样不加评判就将交易数据公布,并显示其所发行的BCC代币大幅升值的排名网站,来制造其代币流动性良好的假象的。实际上,BCC交易量中的95%以上来自于一个在 bitconnect.co 上托管的交易所。

Coinmetrics.io的联合创始人Nic Carter曾在推特上表示:“BCC的价格、交易量和流通量都来自Bitconnect自己旗下的交易所”。

CoinMarketCap通过不加批判地、不带任何警告地上线BCC数据,促进了BitConnect骗局的得逞,使他们最终从投资者那里卷走了约1亿美元。但CMC并不满足于BitConnect这一个有利可图的诈骗项目,此后他们还为许多其他的诈骗网站打了广告。

名为nic carter 的网友还在推特上贴出截图表示,CoinMarketCap不仅帮一家诈骗项目打广告而是在帮三家。

据公开的信息可知,CoinMarketCap是四年前一位名为Brandon Chez 的程序员在纽约皇后区长岛市的一所公寓中创办的。最初的一段时间,Brandon Chez 一边从事程序员的工作,一边打理这个网站,所以从整体上来看,CoinMarketCap在很大程度上显得更像一个业余的操作机构;而事实也证明,即使他们在积极做出改变,但至少在很长一段时间内,CoinMarketCap通常无法对交易流动性做出成熟的判断。

与交易所和项目方勾结压榨散户投资者

在文章的开头我们就已经说过代币排名网站在这个行业中占据了很重要的地位。那么,首先我们需要了解的是这些排名网站的商业模式是怎么样的。像CoinMarketCap、CoinGecko、CoinRanking这类的网站几乎都在出售广告位;据了解,CoinMarketCap一天的广告收入约为8万美元;从表面上看,他们为投资者提供了有用的服务,而除了广告收入之外他们几乎得不到任何回报。

但实际上隐藏的事实才更加险恶。CoinMarketCap作为规模最大、最受欢迎的排名网站,他们除了接受付费的横幅广告助长欺诈行为之外,在某些情况下,他们还利用广告位中的联盟链接赚钱。

比如,在CoinMarketCap上时常会出现交易特定的交易所链接。某些规模较小的项目实际上并没有多少流动性,但排名网站就是吸引投资者的窗口,因此他们往往可以通过嵌入联盟链接的方式从他们的网站导流至某些交易所,甚至有一些排名网站允许用户直接在其平台上交易加密代币。

排名网站中的交易所链接

所以事实上,CoinMarketCap或许正在用你看不见的手段从散户投资者那里吸引资金、再把资金放入代币开发方和交易所的口袋。

Coinmetrics.io的联合创始人Nic Carter将代币排名网站、交易所、项目方和散户投资者之间的关系归纳如下:

在这个行业中有两种类型的交易所,一种是法币交易,一种是币币交易。涉及法币交易的交易所更倾向于受到监管,他们遵循KYC/AML规定,甚至可能对交易进行监控,Coinbase和Gemini就是最好的例子;当然在这篇文章我们要讲的是另一种交易所,他们往往在监管较轻的国家运营;他们甚至根本不参与法币交易,投资者通常需要使用BTC和ETH才能够进入市场。而这些交易所更希望进入市场的是一些短线交易员或者投机者。

交易所与竞争币的项目方及营销人员之间也存在着互利互惠的关系。对投机者来说,最令人兴奋的事情就是新的代币上市,因为交易所能为加密货币提供很强的流动性;而竞争币的开发人员与营销人员会向交易所支付所谓的巨额上币费用。

同时,项目方往往也是其代币的最大持有者,他们还能够在代币上市中获得大量利润。通常在币安这样的大交易所进行大规模的上市时,将会为内部人士提供一个抽身离开功成身退的机会。因此,竞争币的开发团队和推广商向交易所支付一大笔费用也是符合他们的利益的。

此时,排名网站就可以发挥作用了。他们可以不加评判和审查的发布交易所的交易量数据,而这些数据很大一部分都是虚构的,这一点在去年Sylvain Ribes发布的调查报告中就已经被证实了。也许,加密对冲基金的合伙人可能会震惊的发现,他们一直用来作为头寸标记的CoinMarketCap的数据竟然是从竞争币市场收集来的伪造的证据。

所以在这里,我们可以将加密货币项目方、交易平台和代币排名网站之间的关系用更加简洁的语言归纳如下:

项目方希望在流动性更强的平台上市,然后选择套现离场或者扩大持有规模;

交易所希望标榜自己具有很强的流动性,以获取项目方高额的上币费(币币交易所大多不受监管,所以可以逃避任何责任);

因此许多交易所进行倒仓交易,以使自己的交易量显得更加庞大,并改善自己的流动性状况;

排名网站通过植入链接和广告挣钱,但缺乏资源来监控每一个交易所,因此不加批判和筛选的发布交易数据;

交易所通过倒仓交易在排名网站上获得靠前的排名,成功营销自己;

而上述交易所的利润、排名网站的利润以及项目方的利润,所有这些实际上都来源于对散户投资者的压榨。

这个市场的未来会怎样?

与CoinMarketCap相同,大部分代币排名网站都摆脱不了上述的几种圈钱套路。尤其是币币交易所、代币项目方和排名网站之间交织紧密的利益关系,在加密代币投资者缺乏背景知识,市场充斥着虚假数据的情况下,币币交易所更像是1920年代的投机商号;1980年代的电话交易所;2000年代初不受监管的扑克网站,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

而在目前还不受监管的市场中,内幕交易、操纵市场、利用诈骗项目获取利益以及交易所通过刷单来营销自己的现象还将存在。在这些圈套面前,投资者还是应该保持警惕,在投资之前做出明智决定。

作者:不碎 查看全部

在币圈,所有人都生活在CoinMarketCap(CMC)这类代币排名网站的巨大影响之下。

截至目前,CoinMarketCap网站的独立访问量已经超过了6000万,它在Alexa上的全球排名占第340名,远高于华尔街日报的581名;另外根据域名评估网站Moz的度量标准,CoinMarketCap的域名权威等级为71分(满分为100)。

图片来源:Alexa.com

由此可见,代币排名网站,尤其是CoinMarketCap已经成为了加密货币行业中不可或缺的一部分。他们为投资者提供数据来选择“可信”的交易所和市值更高的加密代币;为交易员提供了解交易所交易量信息的渠道;作为加密货币生态中至关重要的一个环节,这类网站时常和“参与操纵市场”,“刊登虚假数据”等信息同时出现。

所以,在这篇文章中我们将介绍以CoinMarketCap为代表的加密货币排名网站背后可能存在的各种圈套。

内幕交易

CoinMarketCap从2013年4月开始记录各种上线代币的价格、市值以及流通量等信息。项目方如果想要在该网站列出他们的代币数据,首先需要向CoinMarketCap提交申请,并证明自己能够提供一种加密代币,该代币必须能够在一个公开的交易所中使用API来报告最近的交易价格和最近24小时的交易量;而该交易所的交易量必须非零,以便确定价格;同时,对于市值排名,项目方需要准确通报流通供应量数据。

这些准入标准看似清晰合理,但据此前medium上的一篇文章指出,有不少项目方在接受采访时明确表示,该网站并不会在第一时间就将其申请的代币在列表中列出,而是在项目方提交申请表的一段时间以后才会做出回应。这表示运营CoinMarketCap的团队有能力知道哪一枚代币将会被投入使用,哪一枚代币的价格将有可能大幅上涨,他们有充足的时间在项目公开或上市之前大量购入该代币,然后静待时机,将其卖出以获得一笔不菲的收入。

图片来源:medium.com

运用类似的手法,他们还可以通过调整代币的流通量来间接控制其市值,比如在某一特定的时间点提高代币供应量的数据随后再降低,从而引发市场上的买入或卖出行为,这时CoinMarketCap就可以事先购入或抛售相应的代币来坐收渔翁之利。

操纵投资者情绪

另一方面,他们也可以通过更改网站上的数据来操纵投资者的情绪。这一点与上述第二种手法有异曲同工之妙,8月的最后一周,加密货币爱好者Kevin Rooke在推特上发文表示,CoinMarketCap通过提供加密货币交易所的虚假交易量数据误导用户。

根据当时该网站上列出的数据来看,有一个名为BitForex的交易平台,24小时的交易量一度超过50亿美元,远高于其他平台,甚至是最大交易所之一币安交易量的近5倍之多。

图片来源:coinmarketcap.com

Bitforex是一家总部设在新加坡的加密货币交易所。他们还在德国、爱沙尼亚、香港、马来西亚、菲律宾和其他国家拥有独立的运营团队。该交易平台支持的代币包括比特币、Ethereum 、比特币现金、莱特币、恒星币和Neo。按照当前coinmarketcap数据,在剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量之后,Bitforex平台排名第54位,交易量不足两千万美元。

图片来源:coinmarketcap.com

对此,名为undertheradar48的网友在论坛上评论称:

“我们不能信任任何使用广泛的加密货币网站提供合理准确的信息,这种明目张胆的谎言让人无法相信他们网站的其他内容。”

而通过以上论述,我们完全有理由相信对CoinMarketCap来说,即使一枚代币就其效用价值来讲毫无用处,但如果行业内部人士达成了共识,那么该代币还是有可能出现在排名网站前20的位置上的。

除此之外,今年年初该平台将韩国交易所的价格从其定价算法中删除的事件,也一度将CoinMarketCap推上了操纵投资者情绪的风口浪尖。

今年1月7日,由于韩国加密货币市场存在严重溢价,于是CMC在没有任何警告的情况下就将韩国交易所价格剔除出了他们的排名算法之外,导致了币价大幅降低,从而引发恐慌性抛售,加密货币资产的总市值一夜蒸发1000亿美元。

虽然有专家认为剔除了韩国市场价格的数据更准确;但仍然有大部分投资者并不这么认为。投资者Crypto Gotti在推特上称CoinMarketCap的行为“是我见过最不专业的蓄意价格操纵。”

不过,在这里我们不得不提到的是,在交易量数据方面,CoinMarketCap确实在向好的方向努力。8月初,该网站将交易所交易量的数据分为了两种计算方式,第一种延续原有的计算方法通过交易所报告的交易量计算排名;第二种剔除了因免手续费、上币费和交易即挖矿模式而产生的那部分交易量,根据调整过的更接近于实际交易量的数据来计算排名。

广告位中添加欺诈项目链接

2018年1月,加密货币交易平台BitConnect由于涉嫌诈骗,在德克萨斯州证券委员会的勒令下关闭了交易所并暂停了贷款业务。而这个项目的广告从2017年4月到11月期间一直待在CoinMarketCap的首页上。

据知名骗局揭露者BCC Ponzi在推特上表示,CoinMarketCap从带有链接的BitConnect横幅广告中大赚了一笔,他们将流量导入了一场即将不复存在的骗局当中,有知情人士爆料称这意味着一笔6位数的月收入。

而BitConnect就是依靠像CoinMarketCap这样不加评判就将交易数据公布,并显示其所发行的BCC代币大幅升值的排名网站,来制造其代币流动性良好的假象的。实际上,BCC交易量中的95%以上来自于一个在 bitconnect.co 上托管的交易所。

Coinmetrics.io的联合创始人Nic Carter曾在推特上表示:“BCC的价格、交易量和流通量都来自Bitconnect自己旗下的交易所”。

CoinMarketCap通过不加批判地、不带任何警告地上线BCC数据,促进了BitConnect骗局的得逞,使他们最终从投资者那里卷走了约1亿美元。但CMC并不满足于BitConnect这一个有利可图的诈骗项目,此后他们还为许多其他的诈骗网站打了广告。

名为nic carter 的网友还在推特上贴出截图表示,CoinMarketCap不仅帮一家诈骗项目打广告而是在帮三家。

据公开的信息可知,CoinMarketCap是四年前一位名为Brandon Chez 的程序员在纽约皇后区长岛市的一所公寓中创办的。最初的一段时间,Brandon Chez 一边从事程序员的工作,一边打理这个网站,所以从整体上来看,CoinMarketCap在很大程度上显得更像一个业余的操作机构;而事实也证明,即使他们在积极做出改变,但至少在很长一段时间内,CoinMarketCap通常无法对交易流动性做出成熟的判断。

与交易所和项目方勾结压榨散户投资者

在文章的开头我们就已经说过代币排名网站在这个行业中占据了很重要的地位。那么,首先我们需要了解的是这些排名网站的商业模式是怎么样的。像CoinMarketCap、CoinGecko、CoinRanking这类的网站几乎都在出售广告位;据了解,CoinMarketCap一天的广告收入约为8万美元;从表面上看,他们为投资者提供了有用的服务,而除了广告收入之外他们几乎得不到任何回报。

但实际上隐藏的事实才更加险恶。CoinMarketCap作为规模最大、最受欢迎的排名网站,他们除了接受付费的横幅广告助长欺诈行为之外,在某些情况下,他们还利用广告位中的联盟链接赚钱。

比如,在CoinMarketCap上时常会出现交易特定的交易所链接。某些规模较小的项目实际上并没有多少流动性,但排名网站就是吸引投资者的窗口,因此他们往往可以通过嵌入联盟链接的方式从他们的网站导流至某些交易所,甚至有一些排名网站允许用户直接在其平台上交易加密代币。

排名网站中的交易所链接

所以事实上,CoinMarketCap或许正在用你看不见的手段从散户投资者那里吸引资金、再把资金放入代币开发方和交易所的口袋。

Coinmetrics.io的联合创始人Nic Carter将代币排名网站、交易所、项目方和散户投资者之间的关系归纳如下:

在这个行业中有两种类型的交易所,一种是法币交易,一种是币币交易。涉及法币交易的交易所更倾向于受到监管,他们遵循KYC/AML规定,甚至可能对交易进行监控,Coinbase和Gemini就是最好的例子;当然在这篇文章我们要讲的是另一种交易所,他们往往在监管较轻的国家运营;他们甚至根本不参与法币交易,投资者通常需要使用BTC和ETH才能够进入市场。而这些交易所更希望进入市场的是一些短线交易员或者投机者。

交易所与竞争币的项目方及营销人员之间也存在着互利互惠的关系。对投机者来说,最令人兴奋的事情就是新的代币上市,因为交易所能为加密货币提供很强的流动性;而竞争币的开发人员与营销人员会向交易所支付所谓的巨额上币费用。

同时,项目方往往也是其代币的最大持有者,他们还能够在代币上市中获得大量利润。通常在币安这样的大交易所进行大规模的上市时,将会为内部人士提供一个抽身离开功成身退的机会。因此,竞争币的开发团队和推广商向交易所支付一大笔费用也是符合他们的利益的。

此时,排名网站就可以发挥作用了。他们可以不加评判和审查的发布交易所的交易量数据,而这些数据很大一部分都是虚构的,这一点在去年Sylvain Ribes发布的调查报告中就已经被证实了。也许,加密对冲基金的合伙人可能会震惊的发现,他们一直用来作为头寸标记的CoinMarketCap的数据竟然是从竞争币市场收集来的伪造的证据。

所以在这里,我们可以将加密货币项目方、交易平台和代币排名网站之间的关系用更加简洁的语言归纳如下:

项目方希望在流动性更强的平台上市,然后选择套现离场或者扩大持有规模;

交易所希望标榜自己具有很强的流动性,以获取项目方高额的上币费(币币交易所大多不受监管,所以可以逃避任何责任);

因此许多交易所进行倒仓交易,以使自己的交易量显得更加庞大,并改善自己的流动性状况;

排名网站通过植入链接和广告挣钱,但缺乏资源来监控每一个交易所,因此不加批判和筛选的发布交易数据;

交易所通过倒仓交易在排名网站上获得靠前的排名,成功营销自己;

而上述交易所的利润、排名网站的利润以及项目方的利润,所有这些实际上都来源于对散户投资者的压榨。

这个市场的未来会怎样?

与CoinMarketCap相同,大部分代币排名网站都摆脱不了上述的几种圈钱套路。尤其是币币交易所、代币项目方和排名网站之间交织紧密的利益关系,在加密代币投资者缺乏背景知识,市场充斥着虚假数据的情况下,币币交易所更像是1920年代的投机商号;1980年代的电话交易所;2000年代初不受监管的扑克网站,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

而在目前还不受监管的市场中,内幕交易、操纵市场、利用诈骗项目获取利益以及交易所通过刷单来营销自己的现象还将存在。在这些圈套面前,投资者还是应该保持警惕,在投资之前做出明智决定。

作者:不碎

你不知道的币圈阴暗面:交易所、代币发行方和排名网站如何联合骗钱

特写 • chainnews 发表了文章 • 2018-09-06 17:58

我觉得有必要阐释这些关系,以便投资者能够了解他们正在参与的这场游戏的本质。

下图总结了四组关系的核心所在:

图中的「价值」,表示资金流动或简单用途。比方说,投资者从排名网站的信息中获得价值。

这可能有点难懂,因此我将逐个解释每个分组。

交易所

在这个行业中有两种类型的交易所:法币通道和替代币「赌场」,我暂时不考虑点对点交易所或去中心化交易所。法币通道往往受到了监管,遵守 KYC/AML 规定,甚至监管机构可能对交易进行监控,通常表现得就跟全储备银行一样。Coinbase 和 Gemini 是这类交易所的代表。本文与这些交易所无关,它们通常中规中矩,正处于向监管机构示好的关键阶段。

我得说,其他的交易所则属于「替代币赌场」。它们往往处于无监管或监管较少的地方,比如英属维尔京群岛、塞舌尔群岛或马耳他等充满异国情调的岛屿,还有可能会在不同的司法管辖区四处游走,以避开监管机构的密切关注。币安是其中的典型。他们倾向于对合规、KYC/AML、刷单和上报体现采取非常随意的态度。他们甚至可能根本不参与法币交易,交易者通常必须使用比特币 BTC 和以太币 ETH 才能进入赌场的其余部分。

实际上,在很多情况下使用这些交易所非常困难。一个业内人尽皆知的秘密是:没有人对「功能型代币」以及这些交易所可能提供的资源感兴趣。在意这些特性的人并非该类交易所的最终用户。在法币通道上获得 BTC,在提供数字货币交易对的交易所注册,发送 BTC,浏览订单,进行交易,不断切换各种私钥和钱包,这对大多数新手来说都是难于上青天的事情。所以这些交易所的最终用户是日间交易员和希望随时随地进入替代币赌场的赌徒。

一些巨鲸自然会在市场上逡巡,但大多数参与者都是寻找 100 倍涨幅的散户投资者。太阳底下无新事。

替代币开发者及团队成员

交易所与替代币的开发人员和营销人员 即「发币方」有着互惠互利的关系。一般来说,创建替代币在技术上并不具有挑战性。多年来,许多替代币都是用 forkgen 或众多 ERC20 生成器创建的。对替代币团队成员的主要挑战并不是来自于技术层面,而是社交层面。说得好听点,这叫「社区建设」。

可以想见,这指的是扩大代币的购买者的范围,并让现有的购买者更加狂热地支持他们选择的代币。

「社区建设」是营销的另一种表述。它可以通过多种渠道进行,足够再专写一篇长文。

不过从开发人员的角度来看,这是一场微妙的游戏,需要创造足够的创新,或者说得更实际一点,是「创新的假象」,好让投资者相信项目正以合理的速度朝着既定目标推进。开发人员有动力大肆宣传合作伙伴关系、新版本、新目标,同时不断放送新闻和公告。每一条意料之外的信息都是一次积极的冲击,会鼓励投资者继续购买,同时证明他们之前购买的合理性。

对投资者来说,最令人兴奋的事情是交易所挂牌新的代币。由于交易所是分散的流动性资金池,而且每个人都希望能交易新推出的产品,因此在活跃的交易所突然挂牌新的资产,可能会导致其价格迅速上涨。

这是一个公开的秘密,替代币的开发人员和营销人员向交易所支付 此处请直接代入「贿赂」上币费,以他们的项目在交易所挂牌。许多项目的预算都是从指定用于上市费用的资金项目中提取的。这些交易所将它的商业模式建立在挤压开发团队的上币费用上。

但交易所该如何证明这笔代价不菲的上币费花得值当呢?简单来说,就是假装自己是一个流动活跃的交易场所。

毕竟发行方通常是其代币的最大持有者,而且他们也能从上市中获益。通常,在币安这样的交易所上市,将为团队内部人士提供一个剥离所持股份并成功退出的机会。因此,替代币的开发人员和推广人员支付大笔上币费用,既符合他们自身的利益 发币方往往得花数十万美元,通常以 BTC 支付,同时也符合交易所的利益,尤其是二线交易所,因为这样能给人留下流动性很高的印象。

代币排名网站

到了这一步,轮到排名网站开始发挥作用了。它们在这个行业中占有重要地位。

从表面上看,它们为投资者提供了有用的服务,除了广告收入,它们几乎得不到任何回报。但隐藏的事实才更加险恶。事实上,排名网站正处在从散户投资者那里吸引资金、再把资金放入替代币创建者和交易所运营商口袋,是这场游戏的中心。

代币排名网站的商业模式是怎样的?

像 CoinMarketCap、CoinGecko、CoinRanking、Cryptoslate、CryptoCoinRankings、CoinCodex、CryptoCoinCharts 等网站都在出售广告位,在某些情况下,还会嵌入交易所的联盟链接。它们中的一些人会把混合定价 API 卖给更老练的交易者,因为对方需要可靠的价格反馈。许多交易所都有联盟计划,如果你是活跃的交易员和交易所之间的中间人,推荐链接可能是一个有利可图的收入来源。

有时,排名网站先通过给交易所或交易平台做横幅广告赚一笔,然后在广告本身中纳入他们自己的联盟链接,这样能又赚一笔。只要你能掌握个人诀窍,是很容易赚到钱的。

投资者在这些网站上会看到交易特定代币的交易所链接,某些规模较小的项目并没有多少流动性。由于排名网站是吸引投资者的港口,因此他们拥有一群几乎心悦诚服的受众,并且可以通过联盟链接轻松获利。CryptoCoinCharts 和 CoinCodex 上可以嵌入联盟链接,直接从它们的网站导流到交易所。一些聚合器将允许你直接在排名网站上交易加密货币。

这不仅仅局限于交易所。任何在 2017 年 4 月到 11 月间访问 CoinMarketCap 的人都会记得,上面有无时不在的 BitConnect 横幅广告。

BitConnect 是一个臭名昭著的庞氏骗局,运营模式基本上就是拿钱给联盟伙伴刊登链接,再通过引用链接吸引新用户。CoinMarketCap 不满足于止步在 BitConnect,此后又为许多其他欺诈网站登了横幅广告。幸运的是,我和「BCC Ponzi」账户记录了这件事,也清楚地记下了谁该为此事负责。

这是一笔 6 位数的月收入,用于将流量导向一个现已不复存在的庞氏骗局。是的,做出如此举动的排名网站,与其提供的交易所数据赢得了数以百万计的用户和数十家基金信任的网站是同一家。

它们的法子还不只这一招。BitConnect 的庞氏骗局依靠的是 CoinMarketCap 等不加批判地公布交易所数据、显示 BCC 代币大幅升值。当然,这些数据是虚幻的。95% 以上的 BCC 交易量来自于一个在 bitconnect.co 上托管的「交易所」。

CoinMarketCap 通过不带任何警告地列出这些交易量,直接让 BitConnect 骗局得逞,最终从投资者那里卷走了预计约 1 亿美元。

因此,CoinMarketCap 不仅是规模最大、最受欢迎的聚合网站,还因为通过接受横幅广告付费助长欺诈,在某些情况下,它们还利用横幅广告本身的关联链接从中牟利。

CoinMarketCap 是一个整体上操作很业余的机构,在长岛市的一套公寓里经营。事实证明,CoinMarketCap 通常无法对交易流动性做出成熟的判断。这些都属于题外话了,让我们来讨论一下更广泛的问题。

弊端何在

那么问题出在哪里呢?主要的问题与排名网站、交易所和发行者之间的相互作用有关,尤其是与交易量有关。容我细细道来:

发行商希望在流动性强的市场挂牌,然后退出,或拉高自己的头寸

交易所希望标榜自己具有流动性,这样发行商将更愿意支付上币费用

归入「替代币赌场」的这类交易所大多不受监管,也没有多少外界监督,因此几乎可以为所欲为

许多交易所于是会进行刷单,让自己的交易量显得更大,并改善自己的流动性状况

排名网站通过引用链接和广告赚钱,缺乏监控每个交易所的资源,因此会不加批判地发布交易所数据

从事刷单的交易所在排名网站上获得更高位次的排名,成功营销了自己

交易所利润、排名网站利润、发行者利润,所有这些都是以投资者为代价的,当然,投资者有可能在短期内会有所收益

促使我写这篇文章的主要原因,正是代币排名网站的疏忽。毕竟其他方面的漏洞都已经有了很完善的记载。此时,法币通道正在趋于专业化,竭力让监管机构看到他们的诚信。但人们普遍认为,「替代币赌场」这样的币币交易所存在缺陷。

尽管突兀地改变排名网站的算法会构成风险,尤其是在 CoinMarketCap 突然去除了韩国交易所数据,引发了一场危机之后,但这些排名网站彻头彻尾的业余性质还是被低估了。

许多基金都在根据 CoinMarketCap 数据做头寸标记,如果加密对冲基金的有限责任合伙人发现,CoinMarketCap 是有意从替代币赌场收集伪造数据,不知道将会有多震惊。

CryptoExchangeRanks 则采用了一种创新的方法,他们把交易所报出的交换量与其相对的网站流量进行比较,从而找出特别恶劣的违规者。

目前,想要寻找可靠数据的投资者选择余地很小。他们要么可以有选择地信任交易所,要么自个儿收集数据,要么使用像 Blockstream/ICE datafeed 这类更具鉴别力的数据来源。这个市场是在趋于专业化,我希望像 CoinMarketCap 这种赚钱时野心勃勃,做事时漫不经心的企业成为明日黄花。

这个市场的未来会怎样?

「替代币赌场、替代币发行商、排名网站」这三驾马车的问题在于,它们的激励机制交织得极其紧密,但是它们用户的相关知识背景又极其欠缺。在许多情况下,「交易所」的说法并不准确。目前这些加密货币交易所,只会让人们联想到 1920 年代的投机商号, 1980 年代的电话交易所,2000 年代初不受监管的扑克网站 这些网站将不知情的玩家的底牌透给内幕交易者,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

很简单,大多数提供加密交易对的交易所与纽交所或纳斯达克等交易所没有任何共同之处。尽管一些投资者意识到了这一点,但许多人错误地认为它们是可信的,甚至把自己的代币长期存放在这些交易所里。

反过来,这些交易所却在以猖獗的、显而易见的刷单交易来推销自己。但它们很难被关闭或得到监管。毕竟,清算和结算发生在不受审查的比特币和以太坊网络上。

因此,只要仍然存在着在全球实时运营的赌场上押注替代币的需求,这些不透明的交易所就将继续存在。只要投资者还在利用业余的排名网站获取交易场所的信息,交易所就有动力通过粉饰太平,制造虚假的流动性来进行市场营销。如果这些交易所继续列出炒作项目,允许发行者退出,发币商显然有动力去继续玩这套营销游戏,做一个虚假的路线图欺骗投资者。投资者应该对这些实体保持警惕,并在投资前做出明智的决定。

作者:Nic Carter, 免费链上数据资源 coinmetrics 的联合创始人,Castle Island Ventures 合伙人。

编译:詹涓 查看全部

在加密货币市场上,主要利益相关者是交易所、替代币/加密资产/分叉货币的发行方,还有代币排名网站,它们相互合作,从唯一一个群体中攫取价值:散户投资者。不知情的投资者向这一整条业务线注入资金。

我觉得有必要阐释这些关系,以便投资者能够了解他们正在参与的这场游戏的本质。

下图总结了四组关系的核心所在:

图中的「价值」,表示资金流动或简单用途。比方说,投资者从排名网站的信息中获得价值。

这可能有点难懂,因此我将逐个解释每个分组。

交易所

在这个行业中有两种类型的交易所:法币通道和替代币「赌场」,我暂时不考虑点对点交易所或去中心化交易所。法币通道往往受到了监管,遵守 KYC/AML 规定,甚至监管机构可能对交易进行监控,通常表现得就跟全储备银行一样。Coinbase 和 Gemini 是这类交易所的代表。本文与这些交易所无关,它们通常中规中矩,正处于向监管机构示好的关键阶段。

我得说,其他的交易所则属于「替代币赌场」。它们往往处于无监管或监管较少的地方,比如英属维尔京群岛、塞舌尔群岛或马耳他等充满异国情调的岛屿,还有可能会在不同的司法管辖区四处游走,以避开监管机构的密切关注。币安是其中的典型。他们倾向于对合规、KYC/AML、刷单和上报体现采取非常随意的态度。他们甚至可能根本不参与法币交易,交易者通常必须使用比特币 BTC 和以太币 ETH 才能进入赌场的其余部分。

实际上,在很多情况下使用这些交易所非常困难。一个业内人尽皆知的秘密是:没有人对「功能型代币」以及这些交易所可能提供的资源感兴趣。在意这些特性的人并非该类交易所的最终用户。在法币通道上获得 BTC,在提供数字货币交易对的交易所注册,发送 BTC,浏览订单,进行交易,不断切换各种私钥和钱包,这对大多数新手来说都是难于上青天的事情。所以这些交易所的最终用户是日间交易员和希望随时随地进入替代币赌场的赌徒。

一些巨鲸自然会在市场上逡巡,但大多数参与者都是寻找 100 倍涨幅的散户投资者。太阳底下无新事。

替代币开发者及团队成员

交易所与替代币的开发人员和营销人员 即「发币方」有着互惠互利的关系。一般来说,创建替代币在技术上并不具有挑战性。多年来,许多替代币都是用 forkgen 或众多 ERC20 生成器创建的。对替代币团队成员的主要挑战并不是来自于技术层面,而是社交层面。说得好听点,这叫「社区建设」。

可以想见,这指的是扩大代币的购买者的范围,并让现有的购买者更加狂热地支持他们选择的代币。

「社区建设」是营销的另一种表述。它可以通过多种渠道进行,足够再专写一篇长文。

不过从开发人员的角度来看,这是一场微妙的游戏,需要创造足够的创新,或者说得更实际一点,是「创新的假象」,好让投资者相信项目正以合理的速度朝着既定目标推进。开发人员有动力大肆宣传合作伙伴关系、新版本、新目标,同时不断放送新闻和公告。每一条意料之外的信息都是一次积极的冲击,会鼓励投资者继续购买,同时证明他们之前购买的合理性。

对投资者来说,最令人兴奋的事情是交易所挂牌新的代币。由于交易所是分散的流动性资金池,而且每个人都希望能交易新推出的产品,因此在活跃的交易所突然挂牌新的资产,可能会导致其价格迅速上涨。

这是一个公开的秘密,替代币的开发人员和营销人员向交易所支付 此处请直接代入「贿赂」上币费,以他们的项目在交易所挂牌。许多项目的预算都是从指定用于上市费用的资金项目中提取的。这些交易所将它的商业模式建立在挤压开发团队的上币费用上。

但交易所该如何证明这笔代价不菲的上币费花得值当呢?简单来说,就是假装自己是一个流动活跃的交易场所。

毕竟发行方通常是其代币的最大持有者,而且他们也能从上市中获益。通常,在币安这样的交易所上市,将为团队内部人士提供一个剥离所持股份并成功退出的机会。因此,替代币的开发人员和推广人员支付大笔上币费用,既符合他们自身的利益 发币方往往得花数十万美元,通常以 BTC 支付,同时也符合交易所的利益,尤其是二线交易所,因为这样能给人留下流动性很高的印象。

代币排名网站

到了这一步,轮到排名网站开始发挥作用了。它们在这个行业中占有重要地位。

从表面上看,它们为投资者提供了有用的服务,除了广告收入,它们几乎得不到任何回报。但隐藏的事实才更加险恶。事实上,排名网站正处在从散户投资者那里吸引资金、再把资金放入替代币创建者和交易所运营商口袋,是这场游戏的中心。

代币排名网站的商业模式是怎样的?

像 CoinMarketCap、CoinGecko、CoinRanking、Cryptoslate、CryptoCoinRankings、CoinCodex、CryptoCoinCharts 等网站都在出售广告位,在某些情况下,还会嵌入交易所的联盟链接。它们中的一些人会把混合定价 API 卖给更老练的交易者,因为对方需要可靠的价格反馈。许多交易所都有联盟计划,如果你是活跃的交易员和交易所之间的中间人,推荐链接可能是一个有利可图的收入来源。

有时,排名网站先通过给交易所或交易平台做横幅广告赚一笔,然后在广告本身中纳入他们自己的联盟链接,这样能又赚一笔。只要你能掌握个人诀窍,是很容易赚到钱的。

投资者在这些网站上会看到交易特定代币的交易所链接,某些规模较小的项目并没有多少流动性。由于排名网站是吸引投资者的港口,因此他们拥有一群几乎心悦诚服的受众,并且可以通过联盟链接轻松获利。CryptoCoinCharts 和 CoinCodex 上可以嵌入联盟链接,直接从它们的网站导流到交易所。一些聚合器将允许你直接在排名网站上交易加密货币。

这不仅仅局限于交易所。任何在 2017 年 4 月到 11 月间访问 CoinMarketCap 的人都会记得,上面有无时不在的 BitConnect 横幅广告。

BitConnect 是一个臭名昭著的庞氏骗局,运营模式基本上就是拿钱给联盟伙伴刊登链接,再通过引用链接吸引新用户。CoinMarketCap 不满足于止步在 BitConnect,此后又为许多其他欺诈网站登了横幅广告。幸运的是,我和「BCC Ponzi」账户记录了这件事,也清楚地记下了谁该为此事负责。

这是一笔 6 位数的月收入,用于将流量导向一个现已不复存在的庞氏骗局。是的,做出如此举动的排名网站,与其提供的交易所数据赢得了数以百万计的用户和数十家基金信任的网站是同一家。

它们的法子还不只这一招。BitConnect 的庞氏骗局依靠的是 CoinMarketCap 等不加批判地公布交易所数据、显示 BCC 代币大幅升值。当然,这些数据是虚幻的。95% 以上的 BCC 交易量来自于一个在 bitconnect.co 上托管的「交易所」。

CoinMarketCap 通过不带任何警告地列出这些交易量,直接让 BitConnect 骗局得逞,最终从投资者那里卷走了预计约 1 亿美元。

因此,CoinMarketCap 不仅是规模最大、最受欢迎的聚合网站,还因为通过接受横幅广告付费助长欺诈,在某些情况下,它们还利用横幅广告本身的关联链接从中牟利。

CoinMarketCap 是一个整体上操作很业余的机构,在长岛市的一套公寓里经营。事实证明,CoinMarketCap 通常无法对交易流动性做出成熟的判断。这些都属于题外话了,让我们来讨论一下更广泛的问题。

弊端何在

那么问题出在哪里呢?主要的问题与排名网站、交易所和发行者之间的相互作用有关,尤其是与交易量有关。容我细细道来:

发行商希望在流动性强的市场挂牌,然后退出,或拉高自己的头寸

交易所希望标榜自己具有流动性,这样发行商将更愿意支付上币费用

归入「替代币赌场」的这类交易所大多不受监管,也没有多少外界监督,因此几乎可以为所欲为

许多交易所于是会进行刷单,让自己的交易量显得更大,并改善自己的流动性状况

排名网站通过引用链接和广告赚钱,缺乏监控每个交易所的资源,因此会不加批判地发布交易所数据

从事刷单的交易所在排名网站上获得更高位次的排名,成功营销了自己

交易所利润、排名网站利润、发行者利润,所有这些都是以投资者为代价的,当然,投资者有可能在短期内会有所收益

促使我写这篇文章的主要原因,正是代币排名网站的疏忽。毕竟其他方面的漏洞都已经有了很完善的记载。此时,法币通道正在趋于专业化,竭力让监管机构看到他们的诚信。但人们普遍认为,「替代币赌场」这样的币币交易所存在缺陷。

尽管突兀地改变排名网站的算法会构成风险,尤其是在 CoinMarketCap 突然去除了韩国交易所数据,引发了一场危机之后,但这些排名网站彻头彻尾的业余性质还是被低估了。

许多基金都在根据 CoinMarketCap 数据做头寸标记,如果加密对冲基金的有限责任合伙人发现,CoinMarketCap 是有意从替代币赌场收集伪造数据,不知道将会有多震惊。

CryptoExchangeRanks 则采用了一种创新的方法,他们把交易所报出的交换量与其相对的网站流量进行比较,从而找出特别恶劣的违规者。

目前,想要寻找可靠数据的投资者选择余地很小。他们要么可以有选择地信任交易所,要么自个儿收集数据,要么使用像 Blockstream/ICE datafeed 这类更具鉴别力的数据来源。这个市场是在趋于专业化,我希望像 CoinMarketCap 这种赚钱时野心勃勃,做事时漫不经心的企业成为明日黄花。

这个市场的未来会怎样?

「替代币赌场、替代币发行商、排名网站」这三驾马车的问题在于,它们的激励机制交织得极其紧密,但是它们用户的相关知识背景又极其欠缺。在许多情况下,「交易所」的说法并不准确。目前这些加密货币交易所,只会让人们联想到 1920 年代的投机商号, 1980 年代的电话交易所,2000 年代初不受监管的扑克网站 这些网站将不知情的玩家的底牌透给内幕交易者,或者是过去十年间出现的那些不受监管的外汇或二元期权交易平台。

很简单,大多数提供加密交易对的交易所与纽交所或纳斯达克等交易所没有任何共同之处。尽管一些投资者意识到了这一点,但许多人错误地认为它们是可信的,甚至把自己的代币长期存放在这些交易所里。

反过来,这些交易所却在以猖獗的、显而易见的刷单交易来推销自己。但它们很难被关闭或得到监管。毕竟,清算和结算发生在不受审查的比特币和以太坊网络上。

因此,只要仍然存在着在全球实时运营的赌场上押注替代币的需求,这些不透明的交易所就将继续存在。只要投资者还在利用业余的排名网站获取交易场所的信息,交易所就有动力通过粉饰太平,制造虚假的流动性来进行市场营销。如果这些交易所继续列出炒作项目,允许发行者退出,发币商显然有动力去继续玩这套营销游戏,做一个虚假的路线图欺骗投资者。投资者应该对这些实体保持警惕,并在投资前做出明智的决定。

作者:Nic Carter, 免费链上数据资源 coinmetrics 的联合创始人,Castle Island Ventures 合伙人。

编译:詹涓

国内交易所刷量成风?全球排名前100的交易所,一天刷60亿美元

市场 • 31qu 发表了文章 • 2018-08-28 23:39

用这句话来形容如今的加密货币交易所实在是再贴切不过了。而交易所数据造假在圈内已经是“见怪不怪”了,要保证高交易额,获得CoinMarketCap的排名推荐流量,“刷量”是最有效、最快捷的方式。

一个月前,CoinMarketCap(CMC)发布了其统计的加密货币交易量的数据,立刻遭到了许多质疑之声。外界认为,CMC统计的数据过于夸大,之后,即便CMC调整了统计方法,但业内质疑之声仍未散去。

本周,区块链透明度研究所(BTI)也发布了加密货币交易所的交易量报告,两者对比,可以清晰的看到每家交易所每日交易量被实际夸大的程度。

而在CMC上排行前100的交易所均大规模地参与了刷量交易。

BTI报告显示:超过60亿美元的加密货币交易量(占每日交易总量的三分之二以上)是完全捏造的,交易所每日交易量中的数据严重被夸大。

BTI使用他们自己的系统进行调查,借助网站流量和订单记录来提供“真实的交易量”。

BTI发布的交易所日交易量排名

在这张数据表上,币安排在第一位,每天都有大量的小额交易用户;Bitfinex排在第二位,用户多为10000美元以上的大额交易客户。

美国最大的交易所Coinbase排名上升至第三位;Bithumb位列第四,成功取代Upbit成为韩国最大的交易所。Upbit目前正在接受诈骗、洗钱和刷量交易的调查,数据显示,此前CMC统计的Upbit的交易量,是真实数据的11倍。

而通过两边数据的对比,我们可以发现,刷量数据最高的是BCEX,刷量超过了22000倍,刷量前十的交易所还有LBank,超过4400倍;Bit-Z,超过469倍;ZB,超过391倍;Bibox,超过85倍。币安的每日实际访问量是它们的50-600倍。

其他有嫌疑的知名的交易所还包括Huobi、Okex等,BTI估计这些刷量的交易所占总量的80-90%。

在像Bittrex,Kucoin,Bithumb和Cryptopia这样的交易所,它们有相当高的用户访问量但是交易量却不高,与此相反,Lbank和ZB等交易所显示每位访客每天的交易量分别为214,000美元和74,000美元。

加密货币交易所LBank,访问量很低,交易量却很大。

相比之下,Bitfinex和币安是访问量很高的交易所(交易量/每日访问量每天在5000美元至8500美元之间),前面提到的ZB和Lbank(以及其他交易所)则大幅夸大他们的交易量。

有意思的是,在CMC改变了统计方式后,在第一张排行榜中曾排名前25位的交易所,有很多已经掉出第二张排行榜的前100名外。

据数据显示,这些名次变动巨大的交易所,每天的网站访问量通常不到1000。并且,这些交易所似乎是大规模“生产”的,因为它们几乎都使用相同的UI和交易引擎(即系统的核心代码)。

并且,他们大多都打出“交易即挖矿”的口号,Coinex、Coinbene和Bit-Z,一度冲到冲到排行榜前前25名。

为什么全球交易所出现大规模的数据造假?

据 SimilarWeb 数据显示,这些刷量的交易所,绝大多数从CMC排名页面中获得高达90%的推荐量。这是一个“低成本”的获客渠道,而交易所无论是做市场营销、推广还是社区,都比直接交易量数据造假要贵的多。这也自然激励了交易所刷量,来提升排名,获得更多的推荐。

把“皇帝的新衣”刷量数据择出去后,一些优质的交易所就出现了,Kucoin和Cryptopia,分别从58名和90名,上升到第17名和第24名。但是,BTI报告也指出,虽然这两家的日常访问量可以媲美前十的交易所,但他们俩的客户交易额度相对较低,并且交易更多是市值较低的TOKEN,这使得他们的排名止步在前10名之外。

交易所刷量,就是用虚假的数据以吸引更多投资者。

区块链是去中心化的,加密货币也通过去中心化达成协议,但很多交易所并没有真正的去中心化,一些交易所很容易通过数据造假,来误导投资者和市场。

这也是美国证券交易委员会拿到加密货币ETF提案时,给出了“会被市场操纵”的担心。 查看全部

“我们知道他们在说谎,他们也知道自己是说谎,他们也知道我们知道他们在说谎,我们也知道他们知道我们知道他们说谎,但是他们依然说谎……”

用这句话来形容如今的加密货币交易所实在是再贴切不过了。而交易所数据造假在圈内已经是“见怪不怪”了,要保证高交易额,获得CoinMarketCap的排名推荐流量,“刷量”是最有效、最快捷的方式。

一个月前,CoinMarketCap(CMC)发布了其统计的加密货币交易量的数据,立刻遭到了许多质疑之声。外界认为,CMC统计的数据过于夸大,之后,即便CMC调整了统计方法,但业内质疑之声仍未散去。

本周,区块链透明度研究所(BTI)也发布了加密货币交易所的交易量报告,两者对比,可以清晰的看到每家交易所每日交易量被实际夸大的程度。

而在CMC上排行前100的交易所均大规模地参与了刷量交易。

BTI报告显示:超过60亿美元的加密货币交易量(占每日交易总量的三分之二以上)是完全捏造的,交易所每日交易量中的数据严重被夸大。

BTI使用他们自己的系统进行调查,借助网站流量和订单记录来提供“真实的交易量”。

BTI发布的交易所日交易量排名

在这张数据表上,币安排在第一位,每天都有大量的小额交易用户;Bitfinex排在第二位,用户多为10000美元以上的大额交易客户。

美国最大的交易所Coinbase排名上升至第三位;Bithumb位列第四,成功取代Upbit成为韩国最大的交易所。Upbit目前正在接受诈骗、洗钱和刷量交易的调查,数据显示,此前CMC统计的Upbit的交易量,是真实数据的11倍。

而通过两边数据的对比,我们可以发现,刷量数据最高的是BCEX,刷量超过了22000倍,刷量前十的交易所还有LBank,超过4400倍;Bit-Z,超过469倍;ZB,超过391倍;Bibox,超过85倍。币安的每日实际访问量是它们的50-600倍。

其他有嫌疑的知名的交易所还包括Huobi、Okex等,BTI估计这些刷量的交易所占总量的80-90%。

在像Bittrex,Kucoin,Bithumb和Cryptopia这样的交易所,它们有相当高的用户访问量但是交易量却不高,与此相反,Lbank和ZB等交易所显示每位访客每天的交易量分别为214,000美元和74,000美元。

加密货币交易所LBank,访问量很低,交易量却很大。

相比之下,Bitfinex和币安是访问量很高的交易所(交易量/每日访问量每天在5000美元至8500美元之间),前面提到的ZB和Lbank(以及其他交易所)则大幅夸大他们的交易量。

有意思的是,在CMC改变了统计方式后,在第一张排行榜中曾排名前25位的交易所,有很多已经掉出第二张排行榜的前100名外。

据数据显示,这些名次变动巨大的交易所,每天的网站访问量通常不到1000。并且,这些交易所似乎是大规模“生产”的,因为它们几乎都使用相同的UI和交易引擎(即系统的核心代码)。

并且,他们大多都打出“交易即挖矿”的口号,Coinex、Coinbene和Bit-Z,一度冲到冲到排行榜前前25名。

为什么全球交易所出现大规模的数据造假?

据 SimilarWeb 数据显示,这些刷量的交易所,绝大多数从CMC排名页面中获得高达90%的推荐量。这是一个“低成本”的获客渠道,而交易所无论是做市场营销、推广还是社区,都比直接交易量数据造假要贵的多。这也自然激励了交易所刷量,来提升排名,获得更多的推荐。

把“皇帝的新衣”刷量数据择出去后,一些优质的交易所就出现了,Kucoin和Cryptopia,分别从58名和90名,上升到第17名和第24名。但是,BTI报告也指出,虽然这两家的日常访问量可以媲美前十的交易所,但他们俩的客户交易额度相对较低,并且交易更多是市值较低的TOKEN,这使得他们的排名止步在前10名之外。

交易所刷量,就是用虚假的数据以吸引更多投资者。

区块链是去中心化的,加密货币也通过去中心化达成协议,但很多交易所并没有真正的去中心化,一些交易所很容易通过数据造假,来误导投资者和市场。

这也是美国证券交易委员会拿到加密货币ETF提案时,给出了“会被市场操纵”的担心。

比特币暴涨,到底发生了什么?

市场 • leek 发表了文章 • 2018-07-18 14:17

在7000美元下方徘徊一个多月后,比特币一夜间突然暴涨近10%,让所有人都蒙圈了。

CoinMarketCap数据显示,北京时间今日凌晨1:30左右开始,比特币价格突然直线蹿升,在不到一小时时间内大涨约600美元至7390美元附近。截至目前,比特币价格报7321美元,24小时涨幅超过9%。

这是6月8日以来比特币首次重新回到7000美元上方,在这一“币王”的带领下,数字货币集体暴动,CoinMarketCap统计的市值最大的100种数字货币几乎全线上涨,过去24小时内以太币涨近5%,瑞波币涨6.7%,比特币现金涨6.6%,EOS涨近10%。

和过去消息面推动价格瞬间暴涨不同的是,这一次数字货币的集体大涨的背后没有任何新的利好因素。币圈狂欢,分析师蒙圈。因此,不少人开始将目光瞄向了技术面因素。

彭博援引Digital Asset Research分析师Lucas Nuzzi表示,目前并未看到触发这一波暴涨的直接因素,不过在一些交易人士看来,比特币正在形成头肩底形态,而且交易量也有大幅上升,这可能是背后原因。

在CNBC报道中,BKCM公司CEO Brian Kelly也提到,比特币这一波暴涨的支撑因素来自技术面。他称: