Bitfinex

主流交易所交易量骤降,市场大波动可能即将来袭!

市场 • xcong 发表了文章 • 2019-11-18 12:00

爆发还是大跌?

截至11月17日,主流交易所的交易量降至近几个月低位,而且还有持续萎缩的趋势。这是否是暴风雨前的宁静?如果是,那会以什么样的方式爆发?

主流交易所交易量骤减预示着什么?

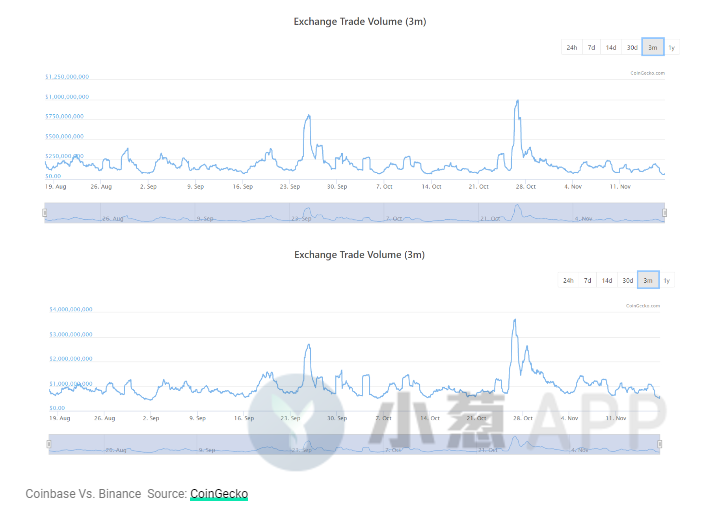

AMBcrypto发文指出,主流交易所的比特币交易量在11月15日开始下降,并迅速降至当前低点。Coinbase日交易量从1.85亿美元下降到6500万美元。币安日交易量从10亿美元下降到5.17亿美元。

此外,Bitfinex日交易量从9600万美元下降至3900万美元,而BitMEX的日交易量从29亿美元下降至9.05亿美元。

(近3个月Bitfinex和BitMEX的24小时交易量)

很明显,这些交易所的交易量下降至最近三个月(乃至更长时间)以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

11月17日,根据交易者Cantering Clark分享的数据,BitMEX上的BTC交易量达到7.84亿美元,这是自3月30日以来(24小时交易量)最低水平。 上一次BitMEX交易所记录如此低的数字时,仅两天后 BTC价格就飙升20%以上,从而开始了2019年的牛市。

此外,U.Today发文指出,无论交易量的缩水是预示着市场逆转,还是对加密市场兴趣的减弱,都可以预期会有一场突然的大变动。

值得注意的是,该媒体指出,头部加密货币往往会在圣诞节前后发生异动,19年也可能如此。

波动率维持相对稳定将如何影响比特币价格?

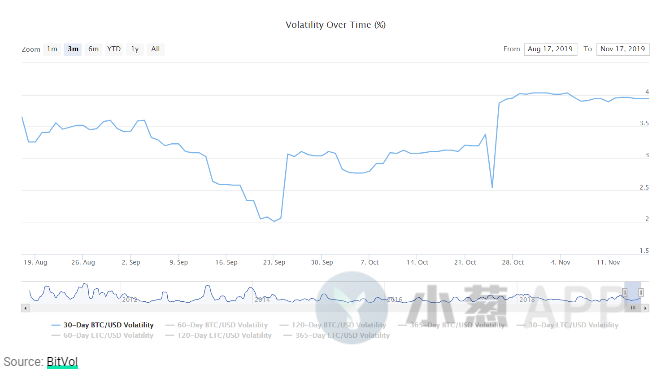

此外,比特币的30天波动率在10月25日(当地时间)创下2.54%的低点,随后比特币价格在一天内从7400美元飙升至10000美元上方。此后,波动率在20多天内稳定在4%左右。

而上一次波动率横盘整理是在比特币4月上涨(当时比特币在30天内从4100美元升至5600美元)之后。此后,波动率下降,在一定程度上能够引发更多的价格上涨趋势。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。不过,BTC的具体走向仍然处于未知状态。

比特币将以何种方式爆发?

然而,从比特币的日K线图来看,尽管比特币的日线仍处于下降楔形三角区间内,但一旦冲破日线下降楔形压制就会迎来大幅上涨。此外,比特币价格在0.786斐波那契水平处似乎构成了支撑。

不过,与上述观点不同的是,死亡十字交叉一直在极力压制比特币价格并阻止多头控制。

查看全部

(近3个月Coinbase和币安的24小时交易量)

爆发还是大跌?

截至11月17日,主流交易所的交易量降至近几个月低位,而且还有持续萎缩的趋势。这是否是暴风雨前的宁静?如果是,那会以什么样的方式爆发?

主流交易所交易量骤减预示着什么?

AMBcrypto发文指出,主流交易所的比特币交易量在11月15日开始下降,并迅速降至当前低点。Coinbase日交易量从1.85亿美元下降到6500万美元。币安日交易量从10亿美元下降到5.17亿美元。

此外,Bitfinex日交易量从9600万美元下降至3900万美元,而BitMEX的日交易量从29亿美元下降至9.05亿美元。

(近3个月Bitfinex和BitMEX的24小时交易量)

很明显,这些交易所的交易量下降至最近三个月(乃至更长时间)以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

11月17日,根据交易者Cantering Clark分享的数据,BitMEX上的BTC交易量达到7.84亿美元,这是自3月30日以来(24小时交易量)最低水平。 上一次BitMEX交易所记录如此低的数字时,仅两天后 BTC价格就飙升20%以上,从而开始了2019年的牛市。

此外,U.Today发文指出,无论交易量的缩水是预示着市场逆转,还是对加密市场兴趣的减弱,都可以预期会有一场突然的大变动。

值得注意的是,该媒体指出,头部加密货币往往会在圣诞节前后发生异动,19年也可能如此。

波动率维持相对稳定将如何影响比特币价格?

此外,比特币的30天波动率在10月25日(当地时间)创下2.54%的低点,随后比特币价格在一天内从7400美元飙升至10000美元上方。此后,波动率在20多天内稳定在4%左右。

而上一次波动率横盘整理是在比特币4月上涨(当时比特币在30天内从4100美元升至5600美元)之后。此后,波动率下降,在一定程度上能够引发更多的价格上涨趋势。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。不过,BTC的具体走向仍然处于未知状态。

比特币将以何种方式爆发?

然而,从比特币的日K线图来看,尽管比特币的日线仍处于下降楔形三角区间内,但一旦冲破日线下降楔形压制就会迎来大幅上涨。此外,比特币价格在0.786斐波那契水平处似乎构成了支撑。

不过,与上述观点不同的是,死亡十字交叉一直在极力压制比特币价格并阻止多头控制。

CME抢滩比特币期权市场,这块“蛮荒地”凭何引发巨头哄抢?

市场 • xcong 发表了文章 • 2019-11-13 15:34

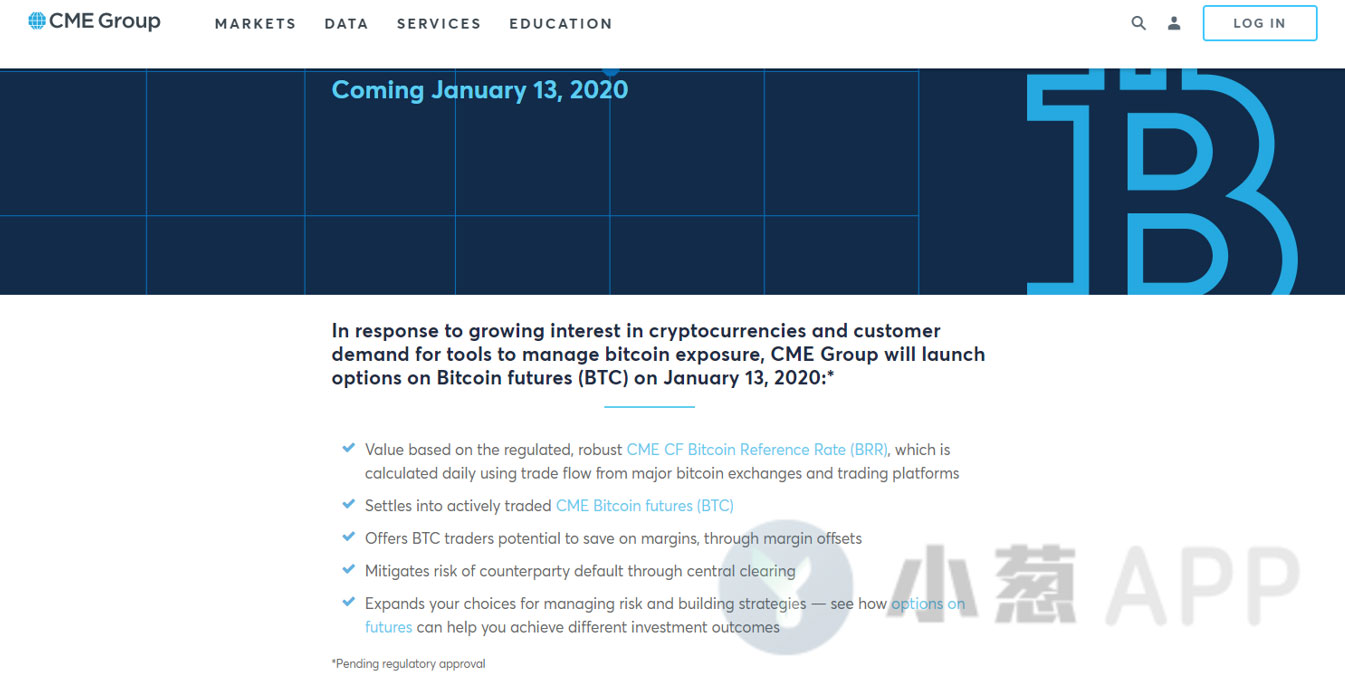

当地时间周二(11月12日),芝商所(CME)宣布将于2020年1月13日推出比特币期权。据介绍,CME推行比特币期权是为了帮助机构与专业交易者管理比特币现货风险敞口,并在受监管的交易环境下进行比特币期货持仓对冲。而这也是当下加密货币交易市场中又一巨头明确了在期权市场布局的短期规划。

加密货币市场头部交易所纷纷抢滩期权市场

在大约半个月前,Bakkt已经官宣将于今年12月9日推出受监管的比特币期权合约,Bakkt官推透露,Bakkt比特币期权合约将以基准的Bakkt每月比特币期货合约为基础,代表着为机构投资者开发这种资产类别的又一重要步骤。

而包括Bitfinex以及币安在内的一些加密货币现货交易平台同样在最近几个月中把推进期权产品落地放在了日程表的关键位置。当地时间昨日(11月12日)晚间,Bitfinex和Tether的首席技术官Paolo Ardoino在接受媒体采访时透露,Bitfinex计划最早在2020年第一季度提供期权。合规的永续掉期和一揽子期货交易即将推出。

9月初,币安官方发布公告宣布收购数字货币衍生品交易平台JEX。JEX将以Binance JEX的身份加入币安生态圈,专注于进一步建设加密资产衍生品市场,为币安用户提供包括期货合约、期权等衍生产品在内的专业服务。

OK战略副总裁徐坤在10月11日也在社交媒体上表示,传统金融市场里衍生品市场空间是现货市场的十几倍,数字货币一样,未来衍生品空间非常高,同时她还透露,OKEx的期权产品目前已经处在开发进程之中。

当前市场表现来看,期权产品的参与热度并不高

不过在对一些比较有代表性的加密货币期权产品进行回顾以及观察的过程中,笔者发现,虽然有越来越多的头部交易所开始布局,舆论以及媒体对于加密货币期权产品的提及和讨论热度也在快速上升,但是这些声音目前看来并没有转化成为实际的“市场热度”。

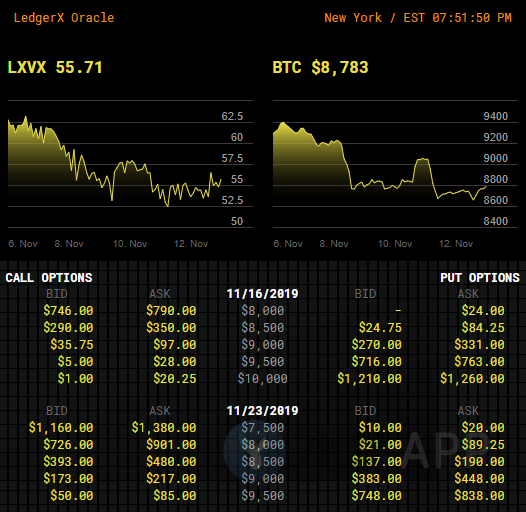

以在今年8月初比特币衍生品供应商LedgerX正式向所有用户开放的比特币期权产品为例,从当前官网数据来看,该产品的买卖价差相当明显,而且单子的数量非常有限,这种情况下导致成交频率相当之低,流动性非常糟糕。

而被币安收购的JEX此前几乎是国内投资者以及全球范围内绝大部分散户投资者参与加密货币期权交易的首选,但是该交易所主要期权产品的流动性同样不够乐观。

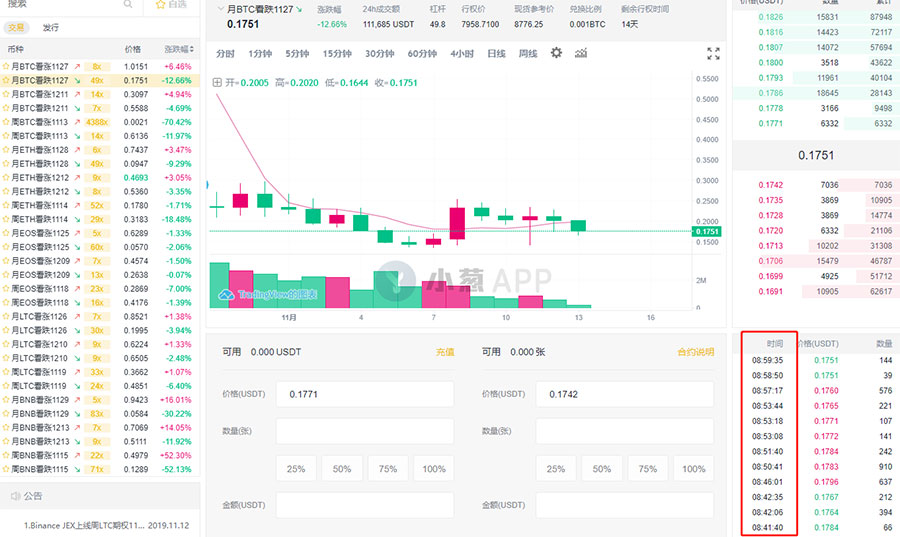

以下图为例,目前在本月底到期的月度BTC期权合约平均在三分钟左右时间才能够有一笔成交,而且成交数量也比较有限。

那么问题来了,一个如此初期的细分市场,凭什么引发巨头哄抢?

为了更好地回答这个问题,也许我们可以跳出加密货币这个年轻的市场,从传统金融市场的角度来看。

期权的诞生,可以追溯到十八世纪的欧洲及美国市场,与当前的加密货币期权交易市场相似,传统金融市场的期权产品在诞生初期一直被误认为是一个缺乏实际经济功能的投机市场。1934年美国证券交易委员会(SEC)成立之后,针对当时期权市场存在大量投机行为的混乱状况,甚至向国会提议取缔期权交易。而在1974年SEC还举行了一场公众听证会,谜底就是讨论期权是否有利于经济、是否有利于公众利益,上市期权会对投资大众的投资习惯产生何种影响。不过在这场听证会上,最终得出了期权有利于金融市场和经济发展的结论。

不过这次听证会并没有彻底消除市场的疑虑,关于期权的质疑以及争论,还是延续到了二十世纪八十年代。直至1985年美国财政部、CFTC、SEC和美联储联合对外发布了名为《期货和期权交易对经济的影响研究》的报告后,美国各界对于金融期货和期权产品的功能才逐渐达成了共识,并真正意识到了期权交易对于金融市场乃至经济发展的重要意义。

《期货和期权交易对经济的影响研究》报告指出,金融期货和期权市场能够提供风险转移、增强流动性等市场职能,有利于提升经济效率和真实资本形成,金融期货和期权交易不会减少金融市场资金供给总量;期货和期权市场的交易行为没有增加现货市场价格的波动水平;利率期货和期权不会对货币政策产生显著影响。

至此,关于期权市场功能和作用的争执基本结束,各方统一了对期权的认识。从历史角度来看,期权的诞生以及需求都是为了规避价格剧烈波动的风险而由市场自发的产生的。而这种需求,在诞生十年来从来没有摆脱“高波动性/高风险”帽子的加密货币市场来说,尤为迫切。

既然传统金融市场在数百年的争论中已经证实了期权市场本身的意义所在,有前人开路,那么作为后起之辈的加密货币市场,显然不应该走上重新讨论“期权是否有意义/期权是否仅仅是投机行为”的老路之上。

对于加密货币市场来说,期权市场能提供风险转移、增强流动性等市场职能,并与期货一起,成为风险管理的两块基石,对于这波高增长、高波动性的市场来说,期权不但不是一个强投机行为,反而可以帮助这个市场尽快形成一套场内风险管理体系。

而也正是这种“使命性”的意义存在,才引发了一众头部交易所对于这片看似仍然有待开采的“蛮荒地”的抢滩登陆。 查看全部

从一个传统金融从业者的角度,谈谈期权市场的根本价值,以及对于加密货币市场的重要意义。

当地时间周二(11月12日),芝商所(CME)宣布将于2020年1月13日推出比特币期权。据介绍,CME推行比特币期权是为了帮助机构与专业交易者管理比特币现货风险敞口,并在受监管的交易环境下进行比特币期货持仓对冲。而这也是当下加密货币交易市场中又一巨头明确了在期权市场布局的短期规划。

加密货币市场头部交易所纷纷抢滩期权市场

在大约半个月前,Bakkt已经官宣将于今年12月9日推出受监管的比特币期权合约,Bakkt官推透露,Bakkt比特币期权合约将以基准的Bakkt每月比特币期货合约为基础,代表着为机构投资者开发这种资产类别的又一重要步骤。

而包括Bitfinex以及币安在内的一些加密货币现货交易平台同样在最近几个月中把推进期权产品落地放在了日程表的关键位置。当地时间昨日(11月12日)晚间,Bitfinex和Tether的首席技术官Paolo Ardoino在接受媒体采访时透露,Bitfinex计划最早在2020年第一季度提供期权。合规的永续掉期和一揽子期货交易即将推出。

9月初,币安官方发布公告宣布收购数字货币衍生品交易平台JEX。JEX将以Binance JEX的身份加入币安生态圈,专注于进一步建设加密资产衍生品市场,为币安用户提供包括期货合约、期权等衍生产品在内的专业服务。

OK战略副总裁徐坤在10月11日也在社交媒体上表示,传统金融市场里衍生品市场空间是现货市场的十几倍,数字货币一样,未来衍生品空间非常高,同时她还透露,OKEx的期权产品目前已经处在开发进程之中。

当前市场表现来看,期权产品的参与热度并不高

不过在对一些比较有代表性的加密货币期权产品进行回顾以及观察的过程中,笔者发现,虽然有越来越多的头部交易所开始布局,舆论以及媒体对于加密货币期权产品的提及和讨论热度也在快速上升,但是这些声音目前看来并没有转化成为实际的“市场热度”。

以在今年8月初比特币衍生品供应商LedgerX正式向所有用户开放的比特币期权产品为例,从当前官网数据来看,该产品的买卖价差相当明显,而且单子的数量非常有限,这种情况下导致成交频率相当之低,流动性非常糟糕。

而被币安收购的JEX此前几乎是国内投资者以及全球范围内绝大部分散户投资者参与加密货币期权交易的首选,但是该交易所主要期权产品的流动性同样不够乐观。

以下图为例,目前在本月底到期的月度BTC期权合约平均在三分钟左右时间才能够有一笔成交,而且成交数量也比较有限。

那么问题来了,一个如此初期的细分市场,凭什么引发巨头哄抢?

为了更好地回答这个问题,也许我们可以跳出加密货币这个年轻的市场,从传统金融市场的角度来看。

期权的诞生,可以追溯到十八世纪的欧洲及美国市场,与当前的加密货币期权交易市场相似,传统金融市场的期权产品在诞生初期一直被误认为是一个缺乏实际经济功能的投机市场。1934年美国证券交易委员会(SEC)成立之后,针对当时期权市场存在大量投机行为的混乱状况,甚至向国会提议取缔期权交易。而在1974年SEC还举行了一场公众听证会,谜底就是讨论期权是否有利于经济、是否有利于公众利益,上市期权会对投资大众的投资习惯产生何种影响。不过在这场听证会上,最终得出了期权有利于金融市场和经济发展的结论。

不过这次听证会并没有彻底消除市场的疑虑,关于期权的质疑以及争论,还是延续到了二十世纪八十年代。直至1985年美国财政部、CFTC、SEC和美联储联合对外发布了名为《期货和期权交易对经济的影响研究》的报告后,美国各界对于金融期货和期权产品的功能才逐渐达成了共识,并真正意识到了期权交易对于金融市场乃至经济发展的重要意义。

《期货和期权交易对经济的影响研究》报告指出,金融期货和期权市场能够提供风险转移、增强流动性等市场职能,有利于提升经济效率和真实资本形成,金融期货和期权交易不会减少金融市场资金供给总量;期货和期权市场的交易行为没有增加现货市场价格的波动水平;利率期货和期权不会对货币政策产生显著影响。

至此,关于期权市场功能和作用的争执基本结束,各方统一了对期权的认识。从历史角度来看,期权的诞生以及需求都是为了规避价格剧烈波动的风险而由市场自发的产生的。而这种需求,在诞生十年来从来没有摆脱“高波动性/高风险”帽子的加密货币市场来说,尤为迫切。

既然传统金融市场在数百年的争论中已经证实了期权市场本身的意义所在,有前人开路,那么作为后起之辈的加密货币市场,显然不应该走上重新讨论“期权是否有意义/期权是否仅仅是投机行为”的老路之上。

对于加密货币市场来说,期权市场能提供风险转移、增强流动性等市场职能,并与期货一起,成为风险管理的两块基石,对于这波高增长、高波动性的市场来说,期权不但不是一个强投机行为,反而可以帮助这个市场尽快形成一套场内风险管理体系。

而也正是这种“使命性”的意义存在,才引发了一众头部交易所对于这片看似仍然有待开采的“蛮荒地”的抢滩登陆。

Tether最新回应“单一巨鲸推动2017年BTC大涨”:有缺陷、无稽之谈、是对社区的侮辱

资讯 • 8btc 发表了文章 • 2019-11-08 11:05

例如:

1.作者此前公开承认他们没有关于关键交易时间或跨不同交易所的资本流动的准确数据。信息的严重缺乏意味着他们无法建立有效的事件序列。此外,更新后的论文仍然基于相同的不完整的数据和原始选择的数据,这些数据使得原始研究不足。

2.作者现在承认,他们观察到的交易方式可能与Tether的市场购买一致,而不是Tether的发行。

3.重要的是,作者没有拥有或引用任何有关Tether拥有足够的储备来支持Tether发行流通的数据。

尽管Griffin在最近向媒体发表的激进言论中虚假夸大其词,但这些作者对加密货币市场和推动Tether代币购买的需求基本都缺乏了解。

简而言之,数字代币经济是由比任何单个参与者的交易实践更大、更复杂的因素驱动的。从对最新文件的反应来看,生态系统中经验丰富的资深交易者似乎完全理解了这一概念。

而将2017年比特币价格的飙升归因于如此简单的方式很容易,但这是对我们社区中数以万计的人赖以规范数字货币经济合理原则的侮辱。

此外,Tether及其分支机构从未使用过Tether代币或发行来操纵加密货币市场或代币定价。 所有Tether代币完全由储备支持,并根据市场需求发行,而这不是为了操纵加密资产的价格。这样断言发行Tether代币是为了进行非法活动是无稽之谈,完全是错误的。 自2017年12月以来,Tether代币发行量增长了三倍。 这是Tether在加密货币生态系统中的接受度和广泛效用的结果。

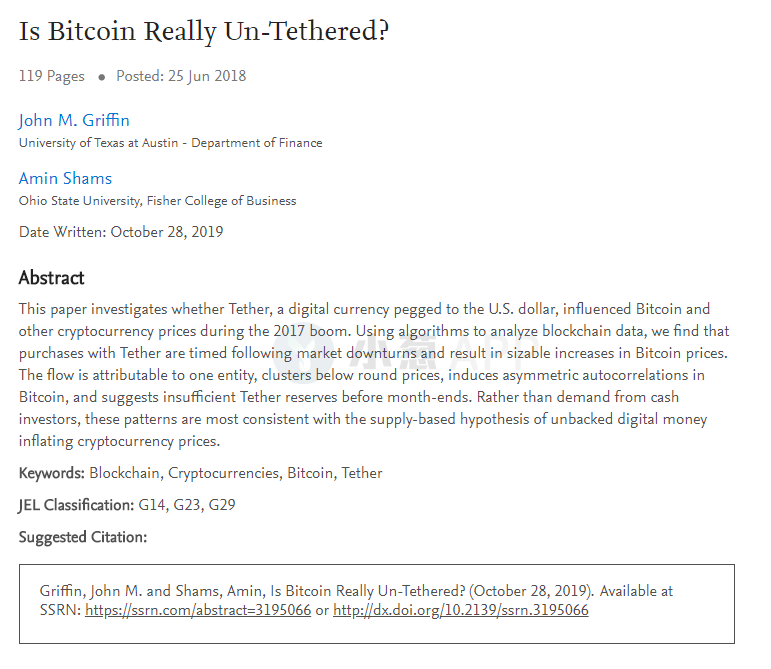

此前,小葱援引彭博社报道称,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张——某一巨鲸可能是不当行为的幕后推手,其似乎有能力随意改变价格。根据他和另一位学者Amin Shams的研究。John Griffin在接受采访时表示:

“我们的研究结果表明,比特币的价格不是由数千名投资者推动的,而是由一名大型投资者推动。”

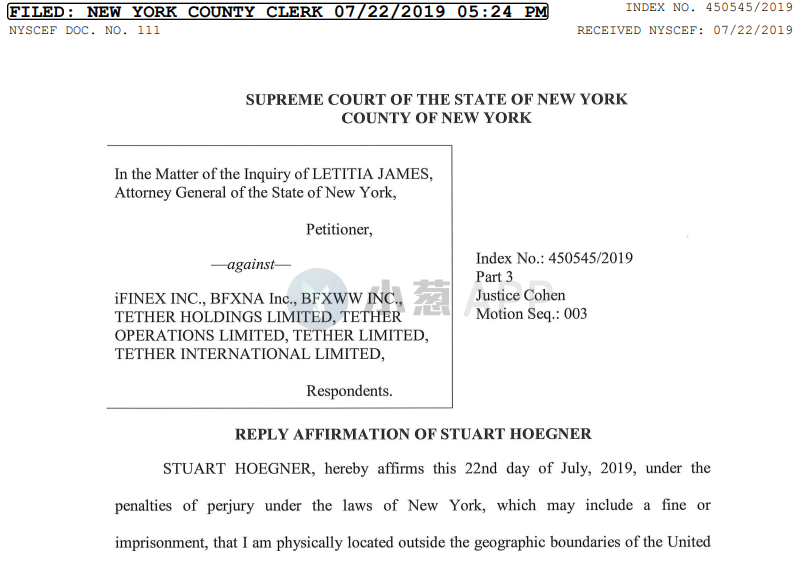

Tether 反对这一指控,它的总法律顾问 Stuart Hoegner 在声明中辩称,该论文「存在基础缺陷」,论文是基于不充分的数据集得出的结论。此外,他还补充称这项研究可能是为了支持「寄生诉讼(parasitic lawsuit)」而发表的。

值得注意的是,据The Block称,上个月,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此外,加密货币社区也对这一研究结果并不买账。

Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。

eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

那单个比特币巨鲸有扰动加密市场的可能性吗?Whale Alert联合创始人Frank van Weert将大额钱包追溯至主要交易所并不罕见,这些交易所和高净值个人及加密货币公司被称为几个“最大的比特币巨鲸”。“许多交易者在听到巨鲸一词时会想到单个交易者,但迄今为止,交易所是比特币最富有的保管者,它们拥有最大的钱包。”据Whale Alert监测,尽管单一钱包背后的交易者可能影响比特币的价格,但同时大额比特币的不同持有者也会对此产生影响。 查看全部

刚刚,Bitfinex官方发布博客称,我们已经对得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新的论文进行了审查和分析。他们称某单一巨鲸推动了比特币2017年的飙升。但Griffin和Shams更新后的论文仍然有缺陷且令人尴尬。

例如:

1.作者此前公开承认他们没有关于关键交易时间或跨不同交易所的资本流动的准确数据。信息的严重缺乏意味着他们无法建立有效的事件序列。此外,更新后的论文仍然基于相同的不完整的数据和原始选择的数据,这些数据使得原始研究不足。

2.作者现在承认,他们观察到的交易方式可能与Tether的市场购买一致,而不是Tether的发行。

3.重要的是,作者没有拥有或引用任何有关Tether拥有足够的储备来支持Tether发行流通的数据。

尽管Griffin在最近向媒体发表的激进言论中虚假夸大其词,但这些作者对加密货币市场和推动Tether代币购买的需求基本都缺乏了解。

简而言之,数字代币经济是由比任何单个参与者的交易实践更大、更复杂的因素驱动的。从对最新文件的反应来看,生态系统中经验丰富的资深交易者似乎完全理解了这一概念。

而将2017年比特币价格的飙升归因于如此简单的方式很容易,但这是对我们社区中数以万计的人赖以规范数字货币经济合理原则的侮辱。

此外,Tether及其分支机构从未使用过Tether代币或发行来操纵加密货币市场或代币定价。 所有Tether代币完全由储备支持,并根据市场需求发行,而这不是为了操纵加密资产的价格。这样断言发行Tether代币是为了进行非法活动是无稽之谈,完全是错误的。 自2017年12月以来,Tether代币发行量增长了三倍。 这是Tether在加密货币生态系统中的接受度和广泛效用的结果。

此前,小葱援引彭博社报道称,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张——某一巨鲸可能是不当行为的幕后推手,其似乎有能力随意改变价格。根据他和另一位学者Amin Shams的研究。John Griffin在接受采访时表示:

“我们的研究结果表明,比特币的价格不是由数千名投资者推动的,而是由一名大型投资者推动。”

Tether 反对这一指控,它的总法律顾问 Stuart Hoegner 在声明中辩称,该论文「存在基础缺陷」,论文是基于不充分的数据集得出的结论。此外,他还补充称这项研究可能是为了支持「寄生诉讼(parasitic lawsuit)」而发表的。

值得注意的是,据The Block称,上个月,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此外,加密货币社区也对这一研究结果并不买账。

Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。

eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

那单个比特币巨鲸有扰动加密市场的可能性吗?Whale Alert联合创始人Frank van Weert将大额钱包追溯至主要交易所并不罕见,这些交易所和高净值个人及加密货币公司被称为几个“最大的比特币巨鲸”。“许多交易者在听到巨鲸一词时会想到单个交易者,但迄今为止,交易所是比特币最富有的保管者,它们拥有最大的钱包。”据Whale Alert监测,尽管单一钱包背后的交易者可能影响比特币的价格,但同时大额比特币的不同持有者也会对此产生影响。

研究称Bitfinex上的一只巨鲸撬动了2017年的牛市,扯淡还是实锤?

市场 • xcong 发表了文章 • 2019-11-06 10:59

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

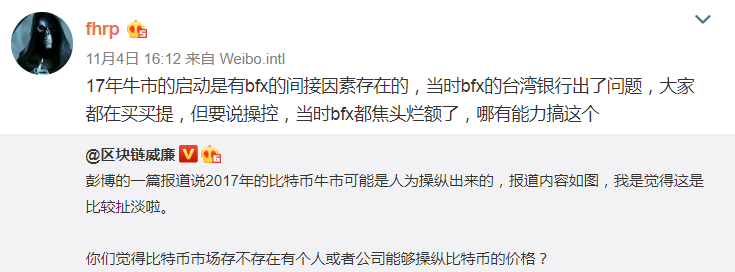

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

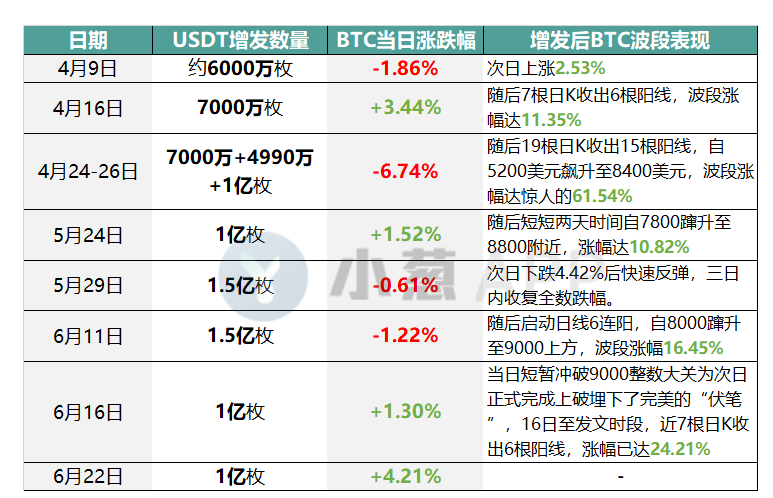

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY 查看全部

这一次Bitfinex、Tether的“操纵论”又被搬了出来……

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY

研究:一名巨鲸疑为2017年比特币牛市的幕后推手

资讯 • 8btc 发表了文章 • 2019-11-05 10:47

据Cointelegraph 11月4日报道,两名研究人员现在升级了他们有关比特币市场被严重操纵的说法,他们声称, 2017年冬季比特币价格飙升并达到历史性高点是由一名巨鲸操纵的。

这两名研究人员名叫约翰•M•格里芬(John M. Griffin)和阿明•格里芬(Amin Shams),他们分别来自德克萨斯大学和俄亥俄大学。此前,他们曾发表报告称,市场上存在的不当操纵行为被认为是2017年比特币牛市飙升并于12月达到20000美元高点的幕后黑手。目前他们对之前的研究进行了更新。

敏锐的市场嗅觉还是操纵行为?

格里芬和格里芬的分析首次发表在2018年6月的一篇研究论文中,他们认为,区块链上的交易模式表明,Tether被用来提供价格支持和操纵比特币市场:

“在市场低迷后用Tether进行购买正是时候,会导致比特币价格大幅上涨。这种流动性是由一个实体造成的,它以低于整数价格的大量挂单存在,导致比特币的非对称自相关(asymmetric autocorrelation),并表明Tether在每个月底前储备不足。”

他们并没有指出现金投资者的需求,而是认为这些模式与“基于供应的假设,即无担保的数字货币推高加密货币价格”相符。

这两名学者对之前的研究进行了更新,并再次强调了他们的论点。这一论点将正式发表在即将出版的《金融学期刊》(Journal of Finance)的同行评议论文中。

他们认为,2017年3月1日至2018年3月31日期间对Tether和比特币交易的分析论证了他们的观点:一个单一的实体通过Tether的姐妹公司Bitfinex进行交易,对比特币格实施操纵。他们写道:

“这种模式每当Tether增发USDT后就会出现,由一个大账户持有人推动,没有观察到其他交易所参与。

这两位学者继续写道:

“模拟显示,这些模式极不可能是偶然的。这个大玩家或实体要么表现出了敏锐的市场时机把握能力,要么对比特币施加了巨大的价格影响,这种影响在其他小交易商的资金流动总量中是观察不到的。”

Bitfinex否认指控

Tether的总法律顾问斯图尔特•霍格纳(Stuart Hoegner)断然否认了这两位学者的说法,他发表声明称,他们的研究“存在缺陷”,根本站不住脚,而且所引用的数据不充分。

他进一步声称,该研究的目的是为了支持针对Tether、Bitfinex和后者的运营商IFinex的一项“莫须有的诉讼”。

原文:https://cointelegraph.com/news/one-whale-was-behind-bitcoins-2017-bull-run-claim-researchers

作者:Marie Huillet

编译:Libert 查看全部

图片来源:pixabay

据Cointelegraph 11月4日报道,两名研究人员现在升级了他们有关比特币市场被严重操纵的说法,他们声称, 2017年冬季比特币价格飙升并达到历史性高点是由一名巨鲸操纵的。

这两名研究人员名叫约翰•M•格里芬(John M. Griffin)和阿明•格里芬(Amin Shams),他们分别来自德克萨斯大学和俄亥俄大学。此前,他们曾发表报告称,市场上存在的不当操纵行为被认为是2017年比特币牛市飙升并于12月达到20000美元高点的幕后黑手。目前他们对之前的研究进行了更新。

敏锐的市场嗅觉还是操纵行为?

格里芬和格里芬的分析首次发表在2018年6月的一篇研究论文中,他们认为,区块链上的交易模式表明,Tether被用来提供价格支持和操纵比特币市场:

“在市场低迷后用Tether进行购买正是时候,会导致比特币价格大幅上涨。这种流动性是由一个实体造成的,它以低于整数价格的大量挂单存在,导致比特币的非对称自相关(asymmetric autocorrelation),并表明Tether在每个月底前储备不足。”

他们并没有指出现金投资者的需求,而是认为这些模式与“基于供应的假设,即无担保的数字货币推高加密货币价格”相符。

这两名学者对之前的研究进行了更新,并再次强调了他们的论点。这一论点将正式发表在即将出版的《金融学期刊》(Journal of Finance)的同行评议论文中。

他们认为,2017年3月1日至2018年3月31日期间对Tether和比特币交易的分析论证了他们的观点:一个单一的实体通过Tether的姐妹公司Bitfinex进行交易,对比特币格实施操纵。他们写道:

“这种模式每当Tether增发USDT后就会出现,由一个大账户持有人推动,没有观察到其他交易所参与。

这两位学者继续写道:

“模拟显示,这些模式极不可能是偶然的。这个大玩家或实体要么表现出了敏锐的市场时机把握能力,要么对比特币施加了巨大的价格影响,这种影响在其他小交易商的资金流动总量中是观察不到的。”

Bitfinex否认指控

Tether的总法律顾问斯图尔特•霍格纳(Stuart Hoegner)断然否认了这两位学者的说法,他发表声明称,他们的研究“存在缺陷”,根本站不住脚,而且所引用的数据不充分。

他进一步声称,该研究的目的是为了支持针对Tether、Bitfinex和后者的运营商IFinex的一项“莫须有的诉讼”。

原文:https://cointelegraph.com/news/one-whale-was-behind-bitcoins-2017-bull-run-claim-researchers

作者:Marie Huillet

编译:Libert

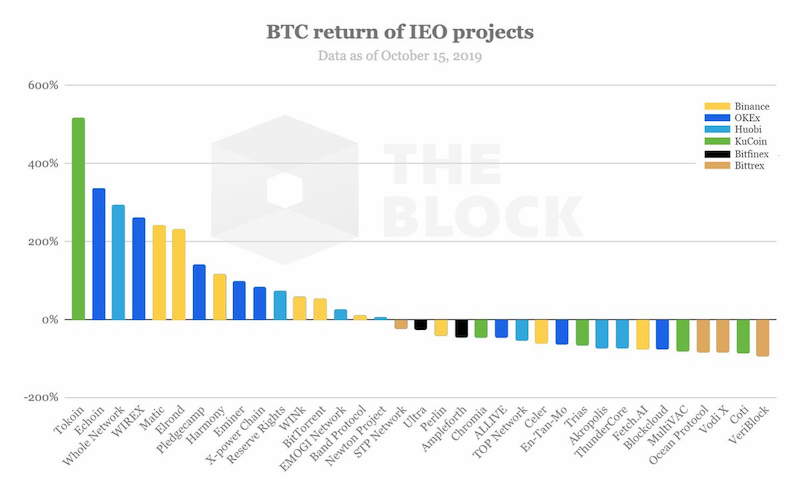

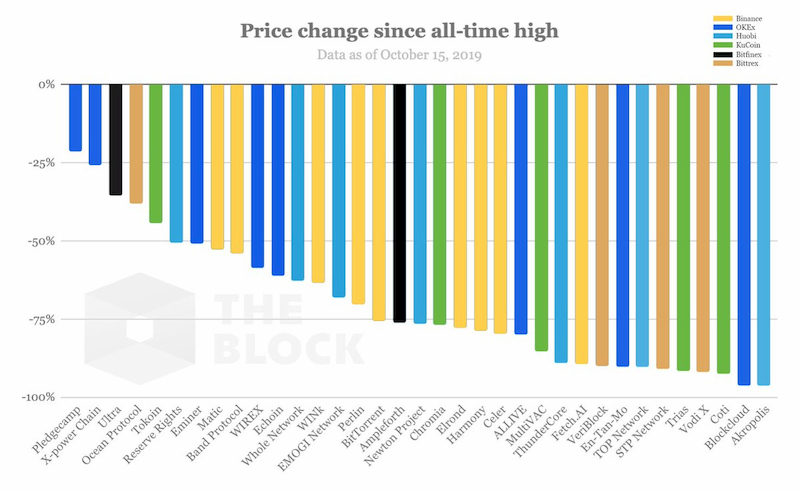

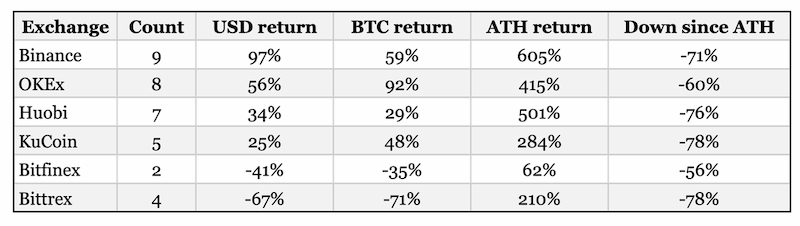

IEO 已死,多数项目无法维持高估值

市场 • xcong 发表了文章 • 2019-10-17 18:47

TheBlock 分析师Larry Cermak 今天发表见解称:自己觉得情况已经非常明显,IEO已死,就像2018年初一样,绝大多数项目无法证明自己的价值,并且价值持续流失。

Larry 分析了全球主流的6个交易所,分别是币安、OKEx、火币、KuCoin、Bitfinex 和Bittrex。自2019年以来,它们共开展了35个IEO。

超过一半的项目亏损

现在只有43%的IEO项目的美元回报率仍是正的。

相比之下,在7月下旬,约有64%的项目美元回报率为正。

其中最高的是币安4月底上线的二层扩容方案Matic,美元收益类近450%,而最低的则是Bittrex 4月初上线的VeriBlock,亏损近91%。

而这些项目的比特币回报率也不容乐观,只有16个项目的价格表现跑赢了比特币,而这不到总量的一半。

最终比特币回报率最高的是KuCoin 8月上线的Tokenin ,亏损最严重的仍然是Bittrex 的VeriBlock 。

现价相比较最高价跌幅严重

绝大多数人参与IEO 都是为了投机,有13个项目的历史最高回报率超过500%。

其中最高的是BitTorrent ,该项目被TRON 创始人孙宇晨收购后半年后,便成为了币安今年的首个IEO项目。

最低的则是Bittrex 4月底发起的Ocean 协议,它号称区块链结合人工智能,开盘即暴跌75%。

Larry 认为大多数投资者投资IEO项目只是为了几个月后以更高的价格卖掉,代币永远无法维持较高的价格(一路走低)。

除去5个项目外,其余所有项目(总量的86%)的现价相比较历史最高都跌去了50%以上,57%项目的现价相比较最高点跌去了75%。

相比之下,7月底的这两个数字分别是75%和39%。也就是说整体上项目都在继续下跌,没有反弹。

其中对比历史最高价下跌最多的是火币7月发起的Akropolis,该项目号称波卡的第一个DeFi应用; 其次则是OKEx 首个IEO项目积木云;和KuCoin 发起的Coti,该项目基于DAG 技术希望构建一个加密资产支付系统。

币安的IEO项目平均美元回报率最高

数据显示,目前为止在这六家交易所中,币安IEO项目的平均美元回报率最高为97%。

而Bittrex 最低,Bittrex 的平均美元收益率甚至是负数,使用美元参与平均亏损-67%,使用比特币参与平均亏损-71%。

倒数第二名则是Bitfinex,使用美元参与平均亏损-41%,使用比特币参与平均亏损-35%。

获利的方式是参与币安、OKEx 和火币的IEO,并在前一两个月内卖出。最糟糕的策略是参与Bittrex 的任何项目。 查看全部

IEO已死,就像2018年初一样,绝大多数项目无法证明自己的价值,并且价值持续流失。

TheBlock 分析师Larry Cermak 今天发表见解称:自己觉得情况已经非常明显,IEO已死,就像2018年初一样,绝大多数项目无法证明自己的价值,并且价值持续流失。

Larry 分析了全球主流的6个交易所,分别是币安、OKEx、火币、KuCoin、Bitfinex 和Bittrex。自2019年以来,它们共开展了35个IEO。

超过一半的项目亏损

现在只有43%的IEO项目的美元回报率仍是正的。

相比之下,在7月下旬,约有64%的项目美元回报率为正。

其中最高的是币安4月底上线的二层扩容方案Matic,美元收益类近450%,而最低的则是Bittrex 4月初上线的VeriBlock,亏损近91%。

而这些项目的比特币回报率也不容乐观,只有16个项目的价格表现跑赢了比特币,而这不到总量的一半。

最终比特币回报率最高的是KuCoin 8月上线的Tokenin ,亏损最严重的仍然是Bittrex 的VeriBlock 。

现价相比较最高价跌幅严重

绝大多数人参与IEO 都是为了投机,有13个项目的历史最高回报率超过500%。

其中最高的是BitTorrent ,该项目被TRON 创始人孙宇晨收购后半年后,便成为了币安今年的首个IEO项目。

最低的则是Bittrex 4月底发起的Ocean 协议,它号称区块链结合人工智能,开盘即暴跌75%。

Larry 认为大多数投资者投资IEO项目只是为了几个月后以更高的价格卖掉,代币永远无法维持较高的价格(一路走低)。

除去5个项目外,其余所有项目(总量的86%)的现价相比较历史最高都跌去了50%以上,57%项目的现价相比较最高点跌去了75%。

相比之下,7月底的这两个数字分别是75%和39%。也就是说整体上项目都在继续下跌,没有反弹。

其中对比历史最高价下跌最多的是火币7月发起的Akropolis,该项目号称波卡的第一个DeFi应用; 其次则是OKEx 首个IEO项目积木云;和KuCoin 发起的Coti,该项目基于DAG 技术希望构建一个加密资产支付系统。

币安的IEO项目平均美元回报率最高

数据显示,目前为止在这六家交易所中,币安IEO项目的平均美元回报率最高为97%。

而Bittrex 最低,Bittrex 的平均美元收益率甚至是负数,使用美元参与平均亏损-67%,使用比特币参与平均亏损-71%。

倒数第二名则是Bitfinex,使用美元参与平均亏损-41%,使用比特币参与平均亏损-35%。

获利的方式是参与币安、OKEx 和火币的IEO,并在前一两个月内卖出。最糟糕的策略是参与Bittrex 的任何项目。

比特币两天涨1000美元,可能是这三个原因

市场 • leek 发表了文章 • 2019-09-04 11:30

币安和Bitfinex推出的比特币衍生品

虽然比特币最初是一种用于点对点交易的去中心化数字货币,但加密货币交易所通过处理大部分交易影响着加密货币的流动量。如今它们通过各种手段来自提供比特币相关的衍生品交易产品。

币安本周宣布将推出新的加密期货交易平台,用户可以在两个独立的测试平台中交易并投票选择自己最喜欢的那个。而Bitfinex的用户注意到该加密交易所已经推出了两个加密货币衍生工具。在系统升级之后,所谓的“永续合约”将可用。加密衍生产品将允许用户以高达100倍的杠杆进行交易。

这两个消息可能对比特币价格产生了重大影响,因为币安和Bitfinex是最受欢迎的加密交易所之一。

Bakkt的比特币期货和比特币巨鲸

除了币安和Bitfinex提供的加密衍生品之外,ICE支持的Bakkt正在逐步推出第一个实物交割的比特币期货交易平台。此前一周加密市场的下跌从某种意义上可以理解为巨额比特币持有者试图在Bakkt发布之前拉低价格然后买入。

而现在这些巨额比特币持有者的态度正在发生改变。虽然Bakkt仍未推出,但是加密社区对币安和Bitfinex的加密衍生品的积极态度,使得这些加密巨鲸不得不停止拉低价格的行动。

Tether继续超额增发

比特币的价格同样也可能受新发行的Tether的影响。周一Tether将价值约700万美元的USDT从Tether转移到一个身份不明的钱包,今天其又增加了1000万美元。

USDT的增发和特币价格之间存在很强的相关性。许多分析师认为,USDT在支撑比特币的价值方面发挥着重要作用。供应增加表明比特币市场将出现更多流动性和交易活动。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。 查看全部

据比推数据,市值最高的加密货币比特币在北京时间9月4日凌晨突破10700美元,两天内上涨1000美元。加密媒体Bitcoinist认为有三个原因可能造成了比特币的反弹。

币安和Bitfinex推出的比特币衍生品

虽然比特币最初是一种用于点对点交易的去中心化数字货币,但加密货币交易所通过处理大部分交易影响着加密货币的流动量。如今它们通过各种手段来自提供比特币相关的衍生品交易产品。

币安本周宣布将推出新的加密期货交易平台,用户可以在两个独立的测试平台中交易并投票选择自己最喜欢的那个。而Bitfinex的用户注意到该加密交易所已经推出了两个加密货币衍生工具。在系统升级之后,所谓的“永续合约”将可用。加密衍生产品将允许用户以高达100倍的杠杆进行交易。

这两个消息可能对比特币价格产生了重大影响,因为币安和Bitfinex是最受欢迎的加密交易所之一。

Bakkt的比特币期货和比特币巨鲸

除了币安和Bitfinex提供的加密衍生品之外,ICE支持的Bakkt正在逐步推出第一个实物交割的比特币期货交易平台。此前一周加密市场的下跌从某种意义上可以理解为巨额比特币持有者试图在Bakkt发布之前拉低价格然后买入。

而现在这些巨额比特币持有者的态度正在发生改变。虽然Bakkt仍未推出,但是加密社区对币安和Bitfinex的加密衍生品的积极态度,使得这些加密巨鲸不得不停止拉低价格的行动。

Tether继续超额增发

比特币的价格同样也可能受新发行的Tether的影响。周一Tether将价值约700万美元的USDT从Tether转移到一个身份不明的钱包,今天其又增加了1000万美元。

USDT的增发和特币价格之间存在很强的相关性。许多分析师认为,USDT在支撑比特币的价值方面发挥着重要作用。供应增加表明比特币市场将出现更多流动性和交易活动。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。

律师观点:Bitfinex诉讼战愈演愈烈,但USDT长期风险依然可控

观点 • ccvalue 发表了文章 • 2019-08-22 10:17

Bitifinex与纽约总检察长办公室之间的战火愈烧愈烈了。

2019年8月19日,纽约州最高法院(以下称“纽约高院”)就对纽约州总检察长(the Attorney General of the State of New York,以下称“NYAG”)和加密货币交易所Bitfinex (IFINEX INC.,以下称“Bitfinex”)之间“涉嫌混合资金、误导投资者关于其美元储备稳定币”之案件所涉及的管辖权问题作出了裁决。

针对这起备受关注的案件,Bitfinex与NYAG已经在过去几个月间进行了多轮博弈。此前,Bitfinex提出动议,请求撤销NYAG对其的调查,因为其业务与纽约之间的联系不足以触发NYAG的“个人管辖权”(Personal Jurisdiction),并且由于Tether的属性并非“证券”(Securities)或”商品”(Commodities),因此NYAG对Bitfinex商业活动的调查超出了《马丁法案》(the Martin Act)规定的执法权限,因而对此案没有”标的管辖权”(Subject matter Jurisdiction)。

然而此次纽约高院主审法官Joel M. Cohen裁决驳回了Bitfinex的上述动议,确认了本案的管辖权,并且此前对调查的暂缓令相应撤销,意味着Bitfinex应当于10月14日前按照NYAG要求向其递交与本次调查相关的所有文件。

《马丁法案》第354条规定:

“Whenever the attorney-general has determined to commence an action under this article, he may present to any justice of the supreme court, before beginning such action, an application in writing for an order directing the person or persons mentioned in the application to appear before the justice of the supreme court or referee designated in such order and answer such questions as may be put to them or to any of them, or to produce such papers, documents and books concerning the alleged fraudulent practices to which the action which he has determined to bring relates, and it shall be the duty of the justice of the supreme court to whom such application for the order is made to grant such application…”

上述条款赋予了NYAG在根据《马丁法案》提起诉讼之前向最高法院提出书面申请,要求传唤、问询被指控牵涉欺诈行为的人员并要求其提供相关文件的权利。NYAG也正是根据了这个条款,提出了调查Bitfinex的要求。

因此,纽约高院对本次案件判断的焦点无疑是《马丁法案》是否在本案中适用。

01 Bifinex诉纽约总检察长案来龙去脉

双方在本轮交锋中最主要的法律争议点为:

1、基于Bitfinex与纽约之间的业务联系,NYAG是否对Bitfinex存在“个人管辖权”,从而,使NYAG可以根据《马丁法案》第354条对Bitfinex具备调取相关材料的执法基础?

对此,Bitfinex提出:其已经于2017年1月起停止为纽约居民服务——Bitfinex及Tether公司在修改后的服务条款中禁止任何住所地、营业地位于纽约州或在纽约州开展业务的主体在Bitfinex上进行交易;同年8月更进一步停止了为所有美国居民服务,且所有在美国的实体和企业客户都将在一年后被禁止访问Bitfinex服务。

此外,Bitfinex还声称他们进行了用户筛选以阻止美国客户在其网站上开立账户,并关闭了已开立但后来发现属于美国客户的账户。同时,Bitfinex还主张其和Tether都没有向纽约或美国的个人或实体进行过广告推广或营销。所有使用Bitfinex和Tether的用户均需认可并声明自己非纽约居民。

由此,Bitfinex认为其不应受到NYAG约束,NYAG不应根据《马丁法案》对其进行管辖。

NYAG则回应称:证据显示早至2015年1月——远早于Bitfinex服务条款变更时间,直至上述服务条款变更之后,Bitfinex及Tether都与纽约居民保持着“实质性的联系”。有证据表明两家公司:

允许位于纽约的一些客户在2017年1月30日之后在Bitfinex交易平台上进行交易;

允许位于纽约的交易者使用Bitfinex服务;

同意在2019年之前向一家总部位于纽约的虚拟货币交易所提供贷款;

在位于纽约的银行开设账户并使用其服务;以及

至少在2018年之前,通过一位居住且工作于纽约州的高管,在纽约州拥有实体(having a physical presence)。

基于NYAG上述提供的情况以及通过援引相关判例,纽约高院在本次裁决中支持了NYAG的主张。

2、Tether是否可以被认为是“证券或商品”,从而使NYAG具备“标的管辖权”?

对此,Bitfinex主张:Tether是”稳定币”的一种形式,其价值与美元和欧元等传统货币挂钩。在某些限制条件下,Tether可以一对一兑换为传统货币。但Tether(币)不构成对Tether公司的所有者权益,用户通常也不会出于投资目的购买稳定币,Tether的主要功能是促进其他虚拟货币交易。因此Tether既不具备证券属性也不具备商品属性。

对此,NYAG辩称:现阶段对Tether定性还为时过早,并指出“有理由相信某些材料最终会证明其为《马丁法案》范畴内的证券或商品。”简而言之,NYAG希望在做出最终定性前收集更多材料。NYAG认为,Tether在交易所的应用以及Bitfinex最近的IEO项目都有明显的受《马丁法案》管辖的证券发行特征。

纽约高院在本次裁决中认为:虽然其现阶段无意对Tether进行定性,但由于Bitfinex未能证明NYAG的本次调查明显不合理或是毋庸置疑地超出了《马丁法案》的范畴,并且未能援引任何判例证明Tether不受《马丁法案》管辖,因而驳回了Bitfinex动议中对“标的管辖权”提出的异议。

根据本次裁决,可以看出:

外国公司如果不开展美国业务,理论上应在纽约享有民事诉讼豁免权。然而这并不意味着它能免于NYAG的调查(以确定其是否违反了相关法律)。(对于众多的区块链项目来说,这听起来不是个好消息。)

只要NYAG有合理的理由相信该公司违反了纽约法规,美国联邦宪法的正当程序条款就不会阻止其行使相应的传唤权并启动旨在查明事实的调查。

02 Bitfinex会被罚款吗?

本案判决下达后,可以说案情走向越来越对Bitfinex不利。根据本次判决,引发以下思考:

1、外国公司,在其于用户的协议中已经明确无业务往来,且用户已明确表明自己受到合同约束的情况下,是否该合同可以具备效力?那么法院根据“实质性联系”来判断其是否可以受到相应法律的管辖是否合理?

我认为,如果双方在合同中进行了明确的相应约束,那么应具备相应的效力。NYAG在本案的取证中,也相应使用了“钓鱼执法”的情况,即表示同意自身并非纽约居民,而成功的在平台上进行了交易。而该行为是否应作为其自身根本违约的情形,而该等行为造成的“实质性联系”完全应由Bitfinex来承担也许并不十分合理。且作为交易所,其需要承担的“鉴别”以及“KYC”的责任也会相应加重。但是,另一个角度,如果交易所故意留出相应空间来接纳纽约用户,又可能使得未来执法上又更大的问题。

本次高院对于“实质性联系”的判断,实为在这个问题上表明了相应态度。监管会以实质上的交易作为判决基础。而美国作为判例法国家,该判决可能影响后续相关案例的判决方向。

2、若继续NYAG的调查和取证,可能最终对Bitfinex作出怎样的裁决?

目前纽约最高法院仅仅是对于NYAG是否可以对Bitfenex进行调查和取证等事项进行相应裁决,但是对于调查的结果,是最终走向刑事诉讼还是开出一张罚单的判断还为时过早。

但是,我们梳理一下部分之前发生的案例:

(1)2019年1月,数字货币交易所RGCoins所有者Rosen Yosifov,一位非美国数字货币交易所负责人,由于有意或无意触犯美国反洗钱及制裁相关法律而遭美国政府“全球执法”将被引渡到美国。

(2)2018年8月,美国财政部金融犯罪执法网络(Financial Crimes Enforcement Network)周三晚间对BTC-e处以创历史最高纪录的1.1亿美元罚款,并对俄罗斯人Alexander Vinnik罚款1,200万美元,美国表示Vinnik是总部位于塞舌尔的一家公司的实益拥有人,而这家公司管理着BTC-e。开出这些罚单之前,依据美国司法部在北加利福尼亚州一家地区法院提出的21项指控,应美国政府部门要求,Vinnik后在希腊被逮捕。

(3)美国金融衍生品最高监管机构CFTC禁止Cabbage Tech公司和其主要负责人Patrick K. McDonnell进行数字资产的期货交易。纽约东区法院对CFTC禁令予以承认,判决被告Cabbage Terch或称Coin Drop Markets和其负责人McDonnnell因为欺骗客户违反《商品交易法》,永久禁止进行数字资产期货交易,处罚金大约在87万1287美元——116万1716美元之间,赔偿受害者29万429美元。

上述案例可以看出,美国相关监管机构持续性的对各大交易平台进行监管,并处以罚金甚至刑事处罚。即使是面向美国境外的交易所,美国的监管机构一贯态度仍然是以“实际联系”作为相应判决和处罚的依据。

3、本案最终形成判决后,纽约高院能如何执法?以及未来可能对USDT产生怎样的影响?

由于Bitfinex为境外主体,所有管理层也并非美国居民。那么即便本次纽约高院下达了判决,在执法层面也会有相应的层层阻碍。可能产生的直接影响是,Bitfenex在纽约甚至美国的业务,将会受到相应的影响。但是,如果Bitfinex抛开美国的金融体系,且没有美国的银行账户,那么将对美国罚金的执法产生较大的阻碍。

现阶段Tether的美国银行风险已经基本被消化。如果美国监管机构对Bitfinex没有作出实质的刑事处罚,长期来看,USDT很可能并不会受到太大的影响。其实,虽然诉讼战愈演愈烈,USDT的价格却依然坚挺,其市场表现也说明了这一点。

个人认为,无论出于何种原因(政治因素、主审法官个人倾向性等),本次裁决或多或少透露出纽约高院对NYAG一定程度的偏袒。相比NYAG模糊笼统的意见主张(尤其是针对“标的管辖权”部分),Bitfinex在本案中提出的抗辩要更加明确且具有说服力。然而主审法官最终还是支持了NYAG的主张,为其调查开了绿灯。

市场上有很多的加密货币交易所,Bitfinex是其中为数不多扮演“坏小子“角色的一个。它就像一个战士,坚持起诉了NYAG而非直接顺应了监管意见,并且正在全面迎接着下一轮来自NYAG的挑战。最新消息显示,在经历了上述法院裁决之后,Bitfinex决定对纽约高院昨天的判决提起上诉,坚持主张NYAG不具备相应管辖权。

我们将持续关注着事态的走向。但无论本案如何推进,都会是交易所和美国监管之间的一场硬碰硬的对决,也会对于推动美国乃至全球数字货币的监管及法律的进程起到至关重要的作用。

援引本案判决书:

https://iapps.courts.state.ny.us/nyscef/ViewDocument?docIndex=3VoKZl7wi8ozNi6K6wcxCA==

作者:王漪嘉。数字货币领域资深律师 ,美国西北大学法学硕士,服务于数字货币领域顶级交易所、矿场、矿池、数字货币银行等。 查看全部

由于Bitfinex为境外主体,所有管理层也并非美国居民。那么即便本次纽约高院下达了判决,在执法层面也会有相应的层层阻碍。可能产生的直接影响是,Bitfenex在纽约甚至美国的业务,将会受到相应的影响。但是,如果Bitfinex抛开美国的金融体系,且没有美国的银行账户,那么将对美国罚金的执法产生较大的阻碍。

Bitifinex与纽约总检察长办公室之间的战火愈烧愈烈了。

2019年8月19日,纽约州最高法院(以下称“纽约高院”)就对纽约州总检察长(the Attorney General of the State of New York,以下称“NYAG”)和加密货币交易所Bitfinex (IFINEX INC.,以下称“Bitfinex”)之间“涉嫌混合资金、误导投资者关于其美元储备稳定币”之案件所涉及的管辖权问题作出了裁决。

针对这起备受关注的案件,Bitfinex与NYAG已经在过去几个月间进行了多轮博弈。此前,Bitfinex提出动议,请求撤销NYAG对其的调查,因为其业务与纽约之间的联系不足以触发NYAG的“个人管辖权”(Personal Jurisdiction),并且由于Tether的属性并非“证券”(Securities)或”商品”(Commodities),因此NYAG对Bitfinex商业活动的调查超出了《马丁法案》(the Martin Act)规定的执法权限,因而对此案没有”标的管辖权”(Subject matter Jurisdiction)。

然而此次纽约高院主审法官Joel M. Cohen裁决驳回了Bitfinex的上述动议,确认了本案的管辖权,并且此前对调查的暂缓令相应撤销,意味着Bitfinex应当于10月14日前按照NYAG要求向其递交与本次调查相关的所有文件。

《马丁法案》第354条规定:

“Whenever the attorney-general has determined to commence an action under this article, he may present to any justice of the supreme court, before beginning such action, an application in writing for an order directing the person or persons mentioned in the application to appear before the justice of the supreme court or referee designated in such order and answer such questions as may be put to them or to any of them, or to produce such papers, documents and books concerning the alleged fraudulent practices to which the action which he has determined to bring relates, and it shall be the duty of the justice of the supreme court to whom such application for the order is made to grant such application…”

上述条款赋予了NYAG在根据《马丁法案》提起诉讼之前向最高法院提出书面申请,要求传唤、问询被指控牵涉欺诈行为的人员并要求其提供相关文件的权利。NYAG也正是根据了这个条款,提出了调查Bitfinex的要求。

因此,纽约高院对本次案件判断的焦点无疑是《马丁法案》是否在本案中适用。

01 Bifinex诉纽约总检察长案来龙去脉

双方在本轮交锋中最主要的法律争议点为:

1、基于Bitfinex与纽约之间的业务联系,NYAG是否对Bitfinex存在“个人管辖权”,从而,使NYAG可以根据《马丁法案》第354条对Bitfinex具备调取相关材料的执法基础?

对此,Bitfinex提出:其已经于2017年1月起停止为纽约居民服务——Bitfinex及Tether公司在修改后的服务条款中禁止任何住所地、营业地位于纽约州或在纽约州开展业务的主体在Bitfinex上进行交易;同年8月更进一步停止了为所有美国居民服务,且所有在美国的实体和企业客户都将在一年后被禁止访问Bitfinex服务。

此外,Bitfinex还声称他们进行了用户筛选以阻止美国客户在其网站上开立账户,并关闭了已开立但后来发现属于美国客户的账户。同时,Bitfinex还主张其和Tether都没有向纽约或美国的个人或实体进行过广告推广或营销。所有使用Bitfinex和Tether的用户均需认可并声明自己非纽约居民。

由此,Bitfinex认为其不应受到NYAG约束,NYAG不应根据《马丁法案》对其进行管辖。

NYAG则回应称:证据显示早至2015年1月——远早于Bitfinex服务条款变更时间,直至上述服务条款变更之后,Bitfinex及Tether都与纽约居民保持着“实质性的联系”。有证据表明两家公司:

允许位于纽约的一些客户在2017年1月30日之后在Bitfinex交易平台上进行交易;

允许位于纽约的交易者使用Bitfinex服务;

同意在2019年之前向一家总部位于纽约的虚拟货币交易所提供贷款;

在位于纽约的银行开设账户并使用其服务;以及

至少在2018年之前,通过一位居住且工作于纽约州的高管,在纽约州拥有实体(having a physical presence)。

基于NYAG上述提供的情况以及通过援引相关判例,纽约高院在本次裁决中支持了NYAG的主张。

2、Tether是否可以被认为是“证券或商品”,从而使NYAG具备“标的管辖权”?

对此,Bitfinex主张:Tether是”稳定币”的一种形式,其价值与美元和欧元等传统货币挂钩。在某些限制条件下,Tether可以一对一兑换为传统货币。但Tether(币)不构成对Tether公司的所有者权益,用户通常也不会出于投资目的购买稳定币,Tether的主要功能是促进其他虚拟货币交易。因此Tether既不具备证券属性也不具备商品属性。

对此,NYAG辩称:现阶段对Tether定性还为时过早,并指出“有理由相信某些材料最终会证明其为《马丁法案》范畴内的证券或商品。”简而言之,NYAG希望在做出最终定性前收集更多材料。NYAG认为,Tether在交易所的应用以及Bitfinex最近的IEO项目都有明显的受《马丁法案》管辖的证券发行特征。

纽约高院在本次裁决中认为:虽然其现阶段无意对Tether进行定性,但由于Bitfinex未能证明NYAG的本次调查明显不合理或是毋庸置疑地超出了《马丁法案》的范畴,并且未能援引任何判例证明Tether不受《马丁法案》管辖,因而驳回了Bitfinex动议中对“标的管辖权”提出的异议。

根据本次裁决,可以看出:

外国公司如果不开展美国业务,理论上应在纽约享有民事诉讼豁免权。然而这并不意味着它能免于NYAG的调查(以确定其是否违反了相关法律)。(对于众多的区块链项目来说,这听起来不是个好消息。)

只要NYAG有合理的理由相信该公司违反了纽约法规,美国联邦宪法的正当程序条款就不会阻止其行使相应的传唤权并启动旨在查明事实的调查。

02 Bitfinex会被罚款吗?

本案判决下达后,可以说案情走向越来越对Bitfinex不利。根据本次判决,引发以下思考:

1、外国公司,在其于用户的协议中已经明确无业务往来,且用户已明确表明自己受到合同约束的情况下,是否该合同可以具备效力?那么法院根据“实质性联系”来判断其是否可以受到相应法律的管辖是否合理?

我认为,如果双方在合同中进行了明确的相应约束,那么应具备相应的效力。NYAG在本案的取证中,也相应使用了“钓鱼执法”的情况,即表示同意自身并非纽约居民,而成功的在平台上进行了交易。而该行为是否应作为其自身根本违约的情形,而该等行为造成的“实质性联系”完全应由Bitfinex来承担也许并不十分合理。且作为交易所,其需要承担的“鉴别”以及“KYC”的责任也会相应加重。但是,另一个角度,如果交易所故意留出相应空间来接纳纽约用户,又可能使得未来执法上又更大的问题。

本次高院对于“实质性联系”的判断,实为在这个问题上表明了相应态度。监管会以实质上的交易作为判决基础。而美国作为判例法国家,该判决可能影响后续相关案例的判决方向。

2、若继续NYAG的调查和取证,可能最终对Bitfinex作出怎样的裁决?

目前纽约最高法院仅仅是对于NYAG是否可以对Bitfenex进行调查和取证等事项进行相应裁决,但是对于调查的结果,是最终走向刑事诉讼还是开出一张罚单的判断还为时过早。

但是,我们梳理一下部分之前发生的案例:

(1)2019年1月,数字货币交易所RGCoins所有者Rosen Yosifov,一位非美国数字货币交易所负责人,由于有意或无意触犯美国反洗钱及制裁相关法律而遭美国政府“全球执法”将被引渡到美国。

(2)2018年8月,美国财政部金融犯罪执法网络(Financial Crimes Enforcement Network)周三晚间对BTC-e处以创历史最高纪录的1.1亿美元罚款,并对俄罗斯人Alexander Vinnik罚款1,200万美元,美国表示Vinnik是总部位于塞舌尔的一家公司的实益拥有人,而这家公司管理着BTC-e。开出这些罚单之前,依据美国司法部在北加利福尼亚州一家地区法院提出的21项指控,应美国政府部门要求,Vinnik后在希腊被逮捕。

(3)美国金融衍生品最高监管机构CFTC禁止Cabbage Tech公司和其主要负责人Patrick K. McDonnell进行数字资产的期货交易。纽约东区法院对CFTC禁令予以承认,判决被告Cabbage Terch或称Coin Drop Markets和其负责人McDonnnell因为欺骗客户违反《商品交易法》,永久禁止进行数字资产期货交易,处罚金大约在87万1287美元——116万1716美元之间,赔偿受害者29万429美元。

上述案例可以看出,美国相关监管机构持续性的对各大交易平台进行监管,并处以罚金甚至刑事处罚。即使是面向美国境外的交易所,美国的监管机构一贯态度仍然是以“实际联系”作为相应判决和处罚的依据。

3、本案最终形成判决后,纽约高院能如何执法?以及未来可能对USDT产生怎样的影响?

由于Bitfinex为境外主体,所有管理层也并非美国居民。那么即便本次纽约高院下达了判决,在执法层面也会有相应的层层阻碍。可能产生的直接影响是,Bitfenex在纽约甚至美国的业务,将会受到相应的影响。但是,如果Bitfinex抛开美国的金融体系,且没有美国的银行账户,那么将对美国罚金的执法产生较大的阻碍。

现阶段Tether的美国银行风险已经基本被消化。如果美国监管机构对Bitfinex没有作出实质的刑事处罚,长期来看,USDT很可能并不会受到太大的影响。其实,虽然诉讼战愈演愈烈,USDT的价格却依然坚挺,其市场表现也说明了这一点。

个人认为,无论出于何种原因(政治因素、主审法官个人倾向性等),本次裁决或多或少透露出纽约高院对NYAG一定程度的偏袒。相比NYAG模糊笼统的意见主张(尤其是针对“标的管辖权”部分),Bitfinex在本案中提出的抗辩要更加明确且具有说服力。然而主审法官最终还是支持了NYAG的主张,为其调查开了绿灯。

市场上有很多的加密货币交易所,Bitfinex是其中为数不多扮演“坏小子“角色的一个。它就像一个战士,坚持起诉了NYAG而非直接顺应了监管意见,并且正在全面迎接着下一轮来自NYAG的挑战。最新消息显示,在经历了上述法院裁决之后,Bitfinex决定对纽约高院昨天的判决提起上诉,坚持主张NYAG不具备相应管辖权。

我们将持续关注着事态的走向。但无论本案如何推进,都会是交易所和美国监管之间的一场硬碰硬的对决,也会对于推动美国乃至全球数字货币的监管及法律的进程起到至关重要的作用。

援引本案判决书:

https://iapps.courts.state.ny.us/nyscef/ViewDocument?docIndex=3VoKZl7wi8ozNi6K6wcxCA==

作者:王漪嘉。数字货币领域资深律师 ,美国西北大学法学硕士,服务于数字货币领域顶级交易所、矿场、矿池、数字货币银行等。

Tether推波助澜,令比特币从4000美元反弹至13800美元?

市场 • leekgeek 发表了文章 • 2019-08-07 19:01

一位Twitter上的加密分析师认为,Tether不断增发的USDT,是比特币价格从4000美元上涨到13800美元的真正催化剂。

比特币不是“可靠的钱”(Sound Money)

本周早些时候,Twitter名人Andrew Rennhack表示,比特币从4000美元到13800美元的爆炸性反弹是由Tether印刷大量的USDT推动的。根据Rennhack的说法,比特币不是“可靠的钱”,因为“整个加密货币市场都由未经审计的Tether支撑,后者在加密货币市场拥有最高的交易量。”

Rennhack幽默地宣称,Tether的USDT发行率“甚至让美联储脸红”。 Rennhack认为,比特币的价格暴涨并没有得到合理的解释,他不认同经常被提到的观点,即“机构投资者急于购买比特币”作为股市波动的对冲。

一个长期的阴谋

Rennhack并不是第一个持有这一观点的人,即Tether增发USDT直接影响了比特币的价格。自2017年底的超级牛市以来,一些市场分析师和学者已经得出了类似的结论。

今年自6月初以来,超过7.5亿美元的USDT被发行,这一增发与比特币迅速上涨至13800美元密切相关。

Ethfinex创始人Will Harborne解释说:

“当你看到Tether的巨量增发,它意味着少数富有的客户已经提前几天预购好这些USDT,然后在市场上倾销,通常在加密货币市场开始暴涨之前。鲸鱼们(持有大量比特币等加密货币的人们)通过购买大量的USDT,可以在流动性良好的交易所买卖加密货币,而无需通过法币进行交易。”

富裕的投资者们如果想直接从Tether的网站购买USDT,至少需要订购10万美元。

加密社区通过名为WhaleBot的加密货币跟踪机器人了解这些交易。WhaleBot机器人报告大额转账和交易,投资者们跟踪这些变动并推测加密市场是否会以看跌或看涨的方式作出回应。

今年6月,6亿美元的USDT被发行,随着这些USDT流入市场,比特币的价格从8500美元上涨到11000美元。Harborne认为,这个单一的例子证明了Tether增发导致投机和比特币价格看涨,他也发布了支持这一结论的研究。

不是每个人都同意

一些Twitter粉丝公开不同意Rennhack的假设,Nick Core建议:

“对于Tether及其增发的事实,我没有异议,你也可以说,这事实上导致了比特币价格的上涨。但是,USDT的市值从18亿美元上升至40亿美元,并不能从逻辑上解释比特币从56亿美元上涨至198亿美元。FUD(恐惧、疑惑、怀疑)”

2017摩根大通的研究似乎支持Rennhack的估计。研究发现,加密市场总市值存在一个50倍的乘数效应。

2017年,摩根大通估计将近60亿美元的法定货币被投入加密市场,这导致加密市场的总市值达到了3000亿美元。

根据Rennhack的说法,2019年Tether已经发行了价值20亿美元的USDT,而比特币目前占整个加密市场总市值的67%。

“20 * 50 * 0.67 = 690亿美元的‘虚假市值’被增加到比特币,这与市场的实际数字非常接近。”

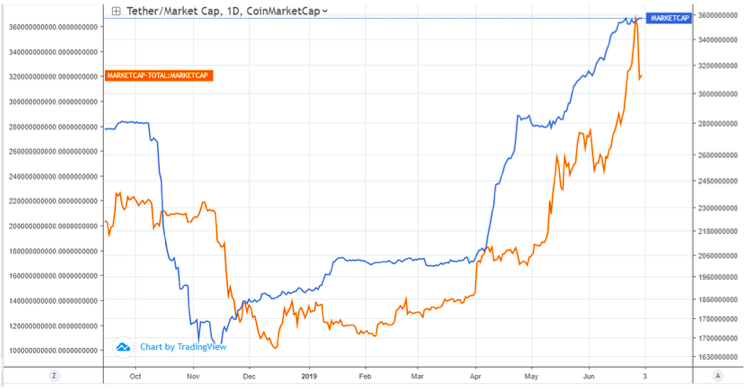

比特币市值跟随Tether的市值

将Tether的市值与比特币市值进行比较的一个有趣图表已经在互联网上崭露头角。

仔细观察图表,显示比特币的市值有落后于Tether的趋势。

截至今天,比特币尚未“赶上”Tether的涨幅,一些分析师认为这将支持比特币在短期内继续上涨。

剧情继续加剧

最近Tether卷入了一起诉讼,Tether和Bitfinex被诉在纽约州非法经营。

Bitfinex'ed是一位密切关注Tether活动多年的加密博主,他认为:

“Bitfinex向他们的投资者/交易员发行USDT以进行市场操纵,这些市场操纵者利用USDT来进行拉升和抛售比特币等加密货币。”

上周晚些时候,负责监督此案的纽约最高法院法官推迟就该案件作出决定,因此加密社区还需要等待一段时间,以获得对此事的更深入了解。

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Tether Behind Bitcoin’s $4000 to $13,800 Bull Rally: Analyst

作者:Eustace Cryptus, Bitcoinist

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

一位Twitter上的加密分析师认为,Tether不断增发的USDT,是比特币价格从4000美元上涨到13800美元的真正催化剂。

比特币不是“可靠的钱”(Sound Money)

本周早些时候,Twitter名人Andrew Rennhack表示,比特币从4000美元到13800美元的爆炸性反弹是由Tether印刷大量的USDT推动的。根据Rennhack的说法,比特币不是“可靠的钱”,因为“整个加密货币市场都由未经审计的Tether支撑,后者在加密货币市场拥有最高的交易量。”

Rennhack幽默地宣称,Tether的USDT发行率“甚至让美联储脸红”。 Rennhack认为,比特币的价格暴涨并没有得到合理的解释,他不认同经常被提到的观点,即“机构投资者急于购买比特币”作为股市波动的对冲。

一个长期的阴谋

Rennhack并不是第一个持有这一观点的人,即Tether增发USDT直接影响了比特币的价格。自2017年底的超级牛市以来,一些市场分析师和学者已经得出了类似的结论。

今年自6月初以来,超过7.5亿美元的USDT被发行,这一增发与比特币迅速上涨至13800美元密切相关。

Ethfinex创始人Will Harborne解释说:

“当你看到Tether的巨量增发,它意味着少数富有的客户已经提前几天预购好这些USDT,然后在市场上倾销,通常在加密货币市场开始暴涨之前。鲸鱼们(持有大量比特币等加密货币的人们)通过购买大量的USDT,可以在流动性良好的交易所买卖加密货币,而无需通过法币进行交易。”

富裕的投资者们如果想直接从Tether的网站购买USDT,至少需要订购10万美元。

加密社区通过名为WhaleBot的加密货币跟踪机器人了解这些交易。WhaleBot机器人报告大额转账和交易,投资者们跟踪这些变动并推测加密市场是否会以看跌或看涨的方式作出回应。

今年6月,6亿美元的USDT被发行,随着这些USDT流入市场,比特币的价格从8500美元上涨到11000美元。Harborne认为,这个单一的例子证明了Tether增发导致投机和比特币价格看涨,他也发布了支持这一结论的研究。

不是每个人都同意

一些Twitter粉丝公开不同意Rennhack的假设,Nick Core建议:

“对于Tether及其增发的事实,我没有异议,你也可以说,这事实上导致了比特币价格的上涨。但是,USDT的市值从18亿美元上升至40亿美元,并不能从逻辑上解释比特币从56亿美元上涨至198亿美元。FUD(恐惧、疑惑、怀疑)”

2017摩根大通的研究似乎支持Rennhack的估计。研究发现,加密市场总市值存在一个50倍的乘数效应。

2017年,摩根大通估计将近60亿美元的法定货币被投入加密市场,这导致加密市场的总市值达到了3000亿美元。

根据Rennhack的说法,2019年Tether已经发行了价值20亿美元的USDT,而比特币目前占整个加密市场总市值的67%。

“20 * 50 * 0.67 = 690亿美元的‘虚假市值’被增加到比特币,这与市场的实际数字非常接近。”

比特币市值跟随Tether的市值

将Tether的市值与比特币市值进行比较的一个有趣图表已经在互联网上崭露头角。

仔细观察图表,显示比特币的市值有落后于Tether的趋势。

截至今天,比特币尚未“赶上”Tether的涨幅,一些分析师认为这将支持比特币在短期内继续上涨。

剧情继续加剧

最近Tether卷入了一起诉讼,Tether和Bitfinex被诉在纽约州非法经营。

Bitfinex'ed是一位密切关注Tether活动多年的加密博主,他认为:

“Bitfinex向他们的投资者/交易员发行USDT以进行市场操纵,这些市场操纵者利用USDT来进行拉升和抛售比特币等加密货币。”

上周晚些时候,负责监督此案的纽约最高法院法官推迟就该案件作出决定,因此加密社区还需要等待一段时间,以获得对此事的更深入了解。

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Tether Behind Bitcoin’s $4000 to $13,800 Bull Rally: Analyst

作者:Eustace Cryptus, Bitcoinist

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

深度数据:USDT增发量几乎受中国市场控制

市场 • blockbeats 发表了文章 • 2019-07-29 21:40

这个案件起源于今年 4 月底,NYAG 控告 Bitfinex 和 Tether 涉嫌多项重大违规。消息发布后,Tether 不得不对外承认没有足够的美元储备,USDT 不再维持于美元价格 1:1 锚定。市场上对于 Bitfinex 和 Tether 通过 USDT 的发行操纵比特币价格的讨论由来已久,本篇文章结合历史事件对 USDT 的发行机制、交易量分布、溢价水平以及其他市场决定因素进行分析,发现了 USDT 整体发行量与中国市场需求的紧密关系,并对比特币价格被 USDT 的发行所操纵这个论调表达了不同看法。

一个更透明和符合监管要求的稳定币是有利于加密货币行业长期最佳利益的,但短期我们需要关注此次听证会对于这个仍然非常依赖于 USDT 给予流动性的市场可能会造成的波动和影响。

纽约州检方起诉导致 USDT 暴雷?

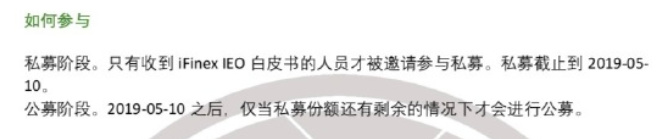

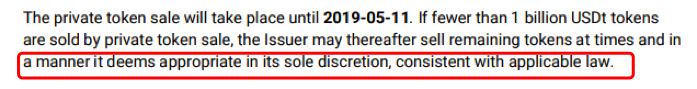

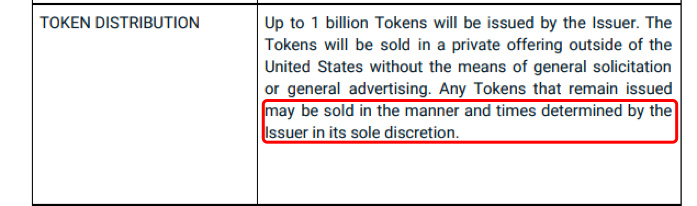

Bitfinex 和 Tether 的听证会将于 7 月 29 日(北京时间本周二)召开,在上周进行的该案件的举证会议中,Bitfinex 驳斥了纽约总检察长办公室(NYAG)的指控(1),主要说明了 Bitfinex 和 Tether 不与任何纽约参与者交易,被调查者的交易对手方——也就是实际上与受访者进行交易的对手均是外国实体;USDT 赎回从未成为问题;Bitfinex 已竭尽全力排除美国用户并不对美国及纽约用户进行推广;LEO 的发行也不涉及美国用户。

而在 4 月底,纽约州检方将 Tether 及其母公司 iFinex 以及 Bitfinex 告上法庭,控告二者涉嫌多项重大违规,并进一步推测 Tether 涉嫌挪用 8.5 亿美元的 USDT 准备金帮 Bitfinex 补足亏空。Tether 总法律顾问承认:约有 26% USDT 没有法币储备支持,Tether 承认不再维持 1:1 的锚定资产(2)。

为了解决 8.5 亿美元亏损的问题,Bitfinex 在 5 月 10 日通过 IEO 发行 LEO 平台币融资 10 亿美元,募集的 USDT 填补 8.5 亿亏损。5 月 16 日 Bitfinex 在对阵 NYAG 的诉讼中获得了暂时的胜利,法院允许 Bitfinex 继续其正常业务。而早在 3 月 11 日,Bitfinex 就已上线了 USDt/USD 交易对,即承认打破 USDT 与 USD1:1 的刚性兑换关系。

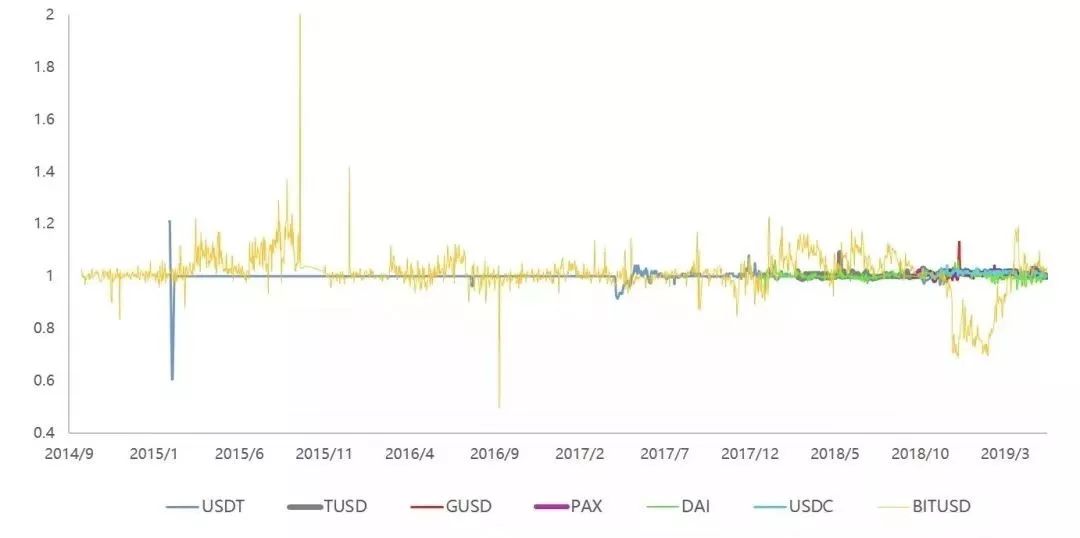

而另一次对于 Tether 较大的信任危机发生在去年。去年 10 月初,有关 Bitfinex 和 Tether 存在重大问题的猜测即客户提款出现问题的传言愈演愈烈,客户和公众对其公司的偿付能力提出质疑。10 月 12 日,Bitfinex 交易所的比特币价格开始出现溢价,与此同时 USDT 的其他交易对也开始出现溢价情况。市场开始对 USDT 和 Bitfinex 正在与全球市场脱节的现象表示担忧。

10 月 15 日彭博社发文称「若政府开始调查 Tether 的不法行为,USDT 将很快失去价值」。10 月 15 日当天,由于交易者将手中的 USDT 大量买入比特币,使后者价格于午后 13 点开始,在一个半小时内从 6300 美元暴涨到 7200 美元以上,而 USDT 的价格最低则跌至 0.86 美元。之后 USDT 在经历了两个多月的持续负溢价后,最终于十二月中旬回到与 USD 1:1 左右的汇率。而彭博社也在这个时间发布了一篇文章「确认市场上的每一枚 USDT 实际上都是有一美元储备的」(3)。

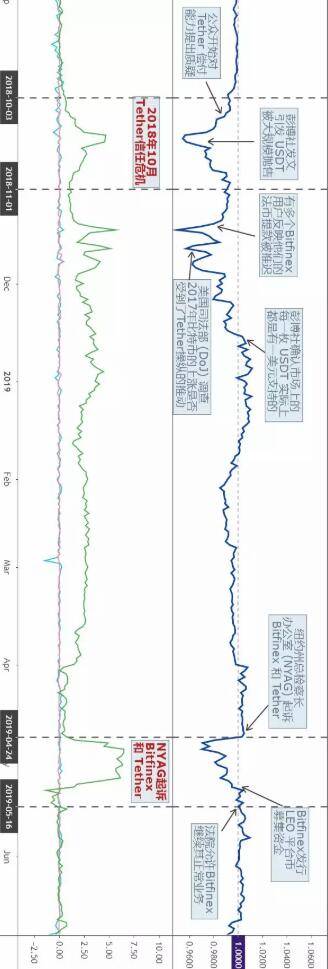

图 1:Tether 2018 年信任危机 & 2019 年被 NYAG 起诉时间轴

上:USDT/USD 在 Kraken 交易所的汇率——蓝;

下:Bitfinex/Bitstmap/Bittrex 比特币交易价格与 Coinbase 价格溢价百分比——绿/粉/浅蓝

除了 NYAG 推测 Tether 涉嫌挪用 USDT 准备金帮 Bitfinex 补足亏空以外,市场对于比特币价格是否被 USDT 的发行所操纵的讨论和研究从 2017 年比特币的价格飙升中就已经开始,其后至今有几篇研究报告在市场中引起了广泛的讨论。

USDT 增发能操纵市场?

首先 2018 年 1 月一份匿名的报告 (tetherreport.com) 采用柯尔莫可洛夫-斯米洛夫检验,结果否定了「USDT 增发与比特币上涨不存在相关性」的假设,并认为「USDT 的增发应为本轮比特币上涨负责 40%」(4)。

2018 年 6 月,在华尔街上因为识别欺诈行为而闻名遐迩的德克萨斯教授 John Griffin 也发布了一篇论文(papers.ssrn.com/sol3/papers.cfm?abstract_id=3195066 ),论文使用算法分析区块链数据发现. USTD 总是大批量的被 Tether 公司铸造出来;2. 当 USDT 被铸造并派发至 Bitfinex 等交易所后,当比特币价格支撑不住开始下跌的时候,在 Bitfinex 和其他加密货币交易所的 USDT 开始以同步的方式买入比特币,驱动比特币价格上扬,而在比特币上涨的时候,则不会出现 USDT 同步增加这种状况。该论文涵盖 2017 年 3 月到 2018 年 3 月一年期的交易行为,作者列举了期间的 87 个交易样本。尽管 87 个样本时间覆盖上不到 1%,但构成比特币同期下跌反转的 50%。两位作者通过 10000 次模拟测试以证明结论中的模式不是随机的。

根据彭博社的另一篇报道,另一位虚假交易的鉴别专家 Abrantez-Metz 针对 Kraken 交易所中成交的 USDT/USD 相关数据表示:「大额交易却没有造成价格上的变化,这太不寻常。我已经看过了太多太多的数据,我不认为这些交易是真实的。」(5)

虽然上文各种研究通过不同方法试图证明 USDT 的增发与比特币上涨的相关性,但并未具体研究 USDT 的发行机制,或者说由于 Bitfinex 和 Tether 的不透明,USDT 的发行始终被质疑在黑箱子中进行。

USDT 是怎么「印」出来的?

即使 Tether 坚持认为每个新的 USDT 都有在离岸银行账户中的现金作为储存,但很多人认为 USDT 可以被随意铸造——或者说在真实的美元汇款至 Tether 银行账户之前凭空铸造 USDT。

例如在本月 14 日,由于人为错误 Tether 在 Tron 上铸造了价值 50 亿美元 USDT 后销毁,据传其本意是协助 Poloniex 交易所将 5000 万美元基于 Omni 上的 USDT 转移到 Tron 上,不过出现了技术失误。

据 Ethfinex 的创始人 Will Harborne 透露:「当人们看到大量 USDT 被铸造时,这意味着少数富有的客户提前几天预定好了这几笔大的 USDT,然后将这些 USDT 在市场上销售,而这通常是在比特币开始上涨之前。」(8)

除了少量 Tether 公司的所谓「企业客户」外,Tether 及其投资者必须直接从其网站购买至少 10 万美元,而 Tether 公司需要创造一批新的 USDT 以应对这些投资者所传达的「粗略的,预计的需求」。这些新的 USDT 铸造要求公司关键成员使用他们的公钥签名,而这需要时间,所以这就是投资者的 USDT 需求汇总成大批量后才会被铸造发行的原因。这也就解释了 John Griffin 教授对于 USDT 为什么总是大批量的被铸造出来的疑问。

Harborne 还透露 Tether 基本上只是粗略的预计需求,并在链上预先创建 USDT:「通常客户不会在没有事先通知 Tether 的情况下发送 500 万美元。因此,在未来几天内,Tether 可以知道它将大致需要比如 2.5 亿美元。一旦美元通过电汇到达 Tether 账户,实际的 USDT 就会被派发至客户地址中。」

当被问及什么是「粗略的预计需求」以及「谁在购买 USDT」时,Harborne 说:「USDT 最大的一些客户是 OTC 场外交易柜台,这些 OTC 平台私下向投资者或大型交易商大量出售 USDT。比如一个 OTC 平台会向美国的大型买家出售 BTC,然后其将收到的美元换为 USDT 以便将这个大型订单的一部分分散至 Bitfinex 和 Binance 等交易所以获得更好的流动性和成交价。」

另外 USDT 的发行过程实际由印钞/铸造 (Authorized) 和发行/派发 (Issue) 两个步骤组成,印钞即在链上一次性把一笔 USDT 打入至 Tether 基金会地址 (Tether Treasury);而发行则是基金会地址将 USDT 转入至买家或交易所地址中。而已经进入基金会地址但并未转出至买家地址的部分为未发行 (Authorized but not issued) 部分,这部分并未实际流通。

而从今年 4 月起,USDT 的市值从 20 亿美元上涨至 40 亿美元,与此同时比特币价格由 4000 美元暴涨至 13000 美元以上,两个事件是否真的有直接关联又再一次被大家所讨论。由于 USDT 主要被用于在不能直接通过法币买卖加密货币的市场中使用,亚洲市场 - 特别是中国市场对于 USDT 有着决定性作用。

中国市场对 USDT 的巨大影响

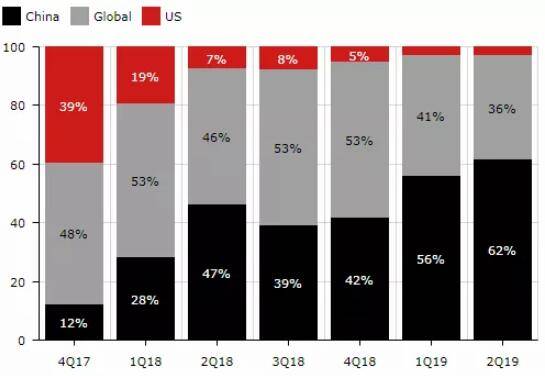

根据 DIAR 在 6 月发布的中国特别研究报告数据,大部分新派发的 USDT 流向了中国交易所。(6)其中在 2019 年第二季度这个数字占比上升到了 62%,与此同时美国交易所对于 USDT 的需求从 2017 年第四季度的接近 40% 下降至不足 5%;到第二季度为止,2019 年中国交易所的 USDT 交易额超过 100 亿美元,美国仅交易了 4.5 亿美元的 USDT。

同时 2019 年以来,USDT 的交易量与交易所报告交易量呈一致的上升趋势,即全球的加密货币交易量在 2019 年确实在快速上涨。我们还可以在 Tether 富豪榜上看到排名前列的地址被 Binance、Huobi、Okex 等交易所占据。https://wallet.tether.to/richlist

图2:USDT链上转移至各交易所的地区分布% -DIAR;中国/全球其他地区/美国 (黑/灰/红) - DIAR

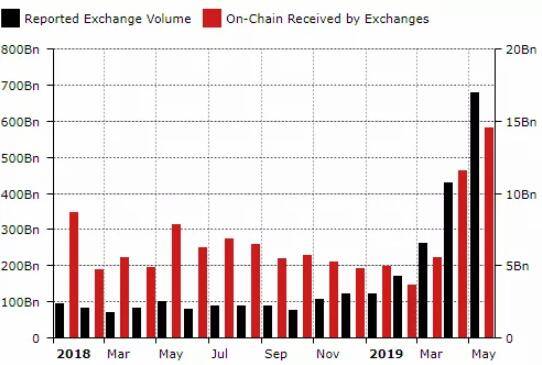

图3:USDT链上转移量 & 交易所报告交易量 (红/黑) – DIAR

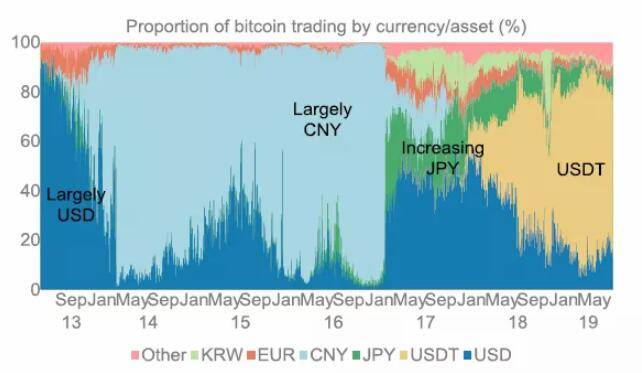

另外根据Morgan Stanley 7月份的报告(7),USDT占比特币交易量在2017年后半段开始飙升,并在今年早些时候曾占据全球比特币交易量约80%,之后逐渐下降至约60%。

至于USDT为什么如此受欢迎,摩根士丹利的分析师认为USDT的受欢迎程度飙升来自于相对容易的买卖以及较低的交易成本。投资者可以轻松地用USDT交易其他加密货币,这比通过银行或者其他资产类别兑换更快、更便宜。另一个优势来自USDT在各交易所的普遍存在的网络效应。据CoinMarketCap数据,USDT拥有400多个交易对,而排名第二的TrueUSD只有165个。

图 4:不同货币/资产对比特币成交量占比%

粉-其他,浅绿-韩元,红-欧元,浅蓝-人民币,深绿-日元,黄-USDT,蓝-美元

Morgan Stanley 2019/7/16 研究报告 Update: Libra, Bitcoin and Cryptos

由于中国市场对于 USDT 的巨大影响,我们可以通过分析中国市场的供需及 USDT 在国内 OTC 场外交易市场的人民币成交价溢价水平来进一步分析 USDT 的发行是由 Tether 公司随意决定,还是由市场供需关系决定的。或者说我们是否能够在 Tether 大量发行 USDT 的阶段找到支撑其行为的市场需求。

USDT 的发行是由 Tether 公司随意决定,还是由市场供需关系决定

由上方图 4 可以看出,在 2017 年「94」监管到来后,国内交易所法币通道被大量关停,由人民币 CNY 结算的交易量已经很难在图中看出痕迹。加密货币市场的主力玩家–中国交易者们谋求新的入场方式,USDT 作为一种稳定币即在这个时间段开始获得了大量来自国内玩家的关注和需求。

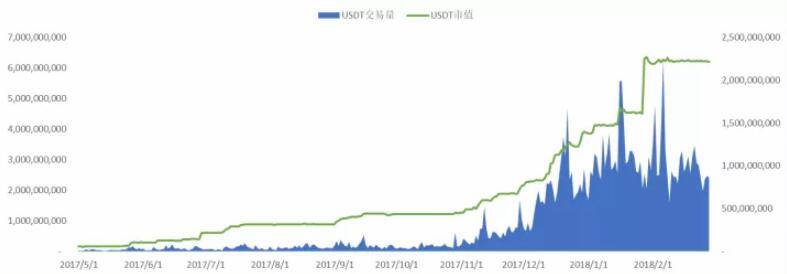

对比「94」前后,2017 年 5 月至 8 月底这四个月,USDT 的市值从 6000 万美元上涨至 3 亿美元左右;而从 9 月至 2018 年 1 月底,USDT 的市值则从 4 亿美元暴涨至 22 亿美元,新发行的 USDT 是「94」前总市值的 5 倍有余(见图 5)。故中国市场对于 USDT 的巨大需求是此时间段 USDT 市值快速上涨的最主要因素。

(Tether 公司在 2017 年 9 月 15 日其审计报告发布后的一个半月内暂停增发 USDT(9),因而在 2017 年 9 月中至 10 月底 USDT 市值并未上涨)

图5:2017年5月至2018年2月USDT市值与交易量(绿/蓝) – Coinmarketcap

图 6:上:USDT/USD 在 Kranken 交易所的汇率 & USDT 市值(灰/蓝)– Coinmarketcap

中:USDT 人民币 OTC 成交价溢价水平& 比特币价格(蓝/橙)Chainext.io

下:美元/人民币离岸汇率(灰)- Investing.com

灰色阴影区域:USDT 市值平稳阶段;绿色阴影区域:USDT 4 月快速增发阶段;

橙色阴影区域:NYAG 起诉 Tether - USDT 暂停增发;蓝色阴影区域:USDT 再次快速增发阶段

2019 年 USDT 的快速增发是从 4 月开始,USDT 在 4 月增发约 8 亿美元。根据图 3,进入 2019 年后,中国是毋庸置疑的 USDT 最大交易占比地区。而从图 6 中我们可以看出,在此之前也就是从 2 月后半段至 4 月初——灰色阴影区域,国内人民币 OTC 成交的 USDT 一直处于正溢价状态,溢价水平也从 1% 一路上涨至 3% 左右。USDT 在中国区的长时间溢价,可以作为 USDT 需求增长的佐证。这可能是比特币在 3500 美元一线筑底后的几波上涨引起大批希望抄底的需求进场所致。

而进入 4 月后,国内 OTC 成交的 USDT 溢价水平随着比特币价格的上涨而再次升高,显示出中国市场对于 USDT 的极大需求。与此同时,韩国区比特币价格也出现了所谓「泡菜溢价」,即韩国区以韩元成交的比特币价格高于 Coinbase 等美元交易所价格,而韩国也是 USDT 被大量使用的地区之一。故 4 月 USDT 的大幅增发背后是可以看到来自东亚地区强劲需求的支撑。

从 4 月末至 5 月中旬,NYAG 起诉 Tether 期间没有增发新的 USDT——橙色阴影区域。同美元区 USDT 的情况类似,中国 OTC 成交的 USDT 在此时间段内也一度出现负溢价,投资者由于担心 USDT 的政策风险,大量抛售 USDT 同时买入比特币,造成比特币价格在第一次听证会期间由 5500 美元大幅上涨至 8000 美元一线。而在法庭做出了暂时有利于 Tether 的判决之后,USDT 国内 OTC 市场的成交价恢复到了正溢价状态。

之后 USDT 再次随着比特币价格于 5 月至 7 月期间的快速上涨而不断增发,因为牛市中的乐观情绪效益(Bull-run Optimism)使得资金不断流入加密货币市场内,成交量上涨。在如 Coinbase 等美元能够直接流通的交易所中也可观察到同样的现象——图 7,即资金的大量流入以及交易量的不断放大推动币价的进一步上涨。

另外我们观察到由于贸易战的原因,人民币兑美元汇率在五月初出现大幅贬值,人民币的流出效应也可能导致部分资金进入加密货币领域。

图 7:2019 年 1 月底至 7 月底 各交易所比特币美元成交量 & 比特币价格——(蓝/橙)- Bitcoinity.org

我们放大观察 7 月 2 日 Tether 新增发 1 亿 USDT 这次操作,Tether Treasure 通过一系列的大额转账在之后的两天时间内将新铸造的 1 亿 USDT 派发至市场流动性的关键节点,Bitfinex、币安、火币、Okex 等交易所是其主要转账对象,新铸造的 USDT 通过这种方式进入市场之中。在这之前一次的 USDT 增发是在 6 月 22 日的 1.5 亿 (9)。

比特币价格在 22 日后从 11000 美元大幅上涨至 13000 美元以上,并在 7 月 1 日快速回调至 10000 美元上方;在图 8 中可以看到,6 月末正好是 USDT 人民币 OTC 成交价在图中时间段内溢价水平最高的区间,溢价整体在 2% 以上。由于没有直接的人民币买卖通道,在比特币价格快速上涨时会有大量新的人民币被用来兑换 USDT 后买入比特币,而在市场快速回调阶段又有大量比特币被卖出换为 USDT 以规避风险。所以在波动率较高的时间段,市场对于 USDT 出现了极大的需求。故 7 月 2 日 USDT 的增发也有比较充足的市场需求在背后。

图 8:6 月 15 日至 7 月 27 日 USDT 人民币 OTC 成交价溢价水平% & 比特币价格(蓝/橙)- Chainext.io

从以上的分析可以看出,USDT 的增发几乎都有较强的市场需求在背后支撑,但 USDT 整体的发行机制是非常缺乏透明度的。一方面 Tether 通过 USDT 为无法币直接入口的加密货币投资者提供了有效的流动性,另一方面 Tether 公司因为监管问题无法公示买家的汇款账单或定期审计报告。

但缺乏透明度并不等同于欺诈或操纵市场,通过以上的研究我个人更倾向于 USDT 的发行量是由市场——特别是中国市场的需求决定的,而市场的羊群效应放大了市场在某一时间段内对于 USDT 的需求,也造成了 USDT 在短时间段内的大量增发。

相比之下,Tether 的一些竞争对手 (USDK、TrueUSD、USDC、Paxos 和 GUSD 等) 每个月都会通过审计公司发布审计报告,这样的机制显然比 USDT 更加透明和可靠。

7 月 29 日听证会前后的形势及行情分析:

对比第一次听证会前的情形,目前 USDT 人民币 OTC 交易价格的溢价虽有回落,但依然保持在正溢价之中(图 8 尾部)。市场在经历了 4 月的激烈反应后似乎对这次听证会已有所合理预期。在 7 月 22 日的举证会议中,Bitfinex 也提交材料一一驳斥了纽约总检察长办公室(NYAG)的指控。

但显然市场不具备在风险事件前吸引大量新资金进入拉涨的条件。另外我们需要在近期关注 USDT 兑美元和人民币交易的溢价水平,一旦出现快速下降,即有可能出现上次的情形 – 市场被避险情绪左右,投资者抛售 USDT,导致比特币价格飙升。

整体而言,USDT 依然占据着稳定币市场超过 80% 的市值、超过 95% 以上的交易量以及远超其他稳定币数倍的流转速度。USDT 不断增长的网络效应导致其在流动性上拥有明显优势以及其波动性的降低。在经历了多次 USDT 暴雷之后,各大交易所也均储备了应急计划以应对 USDT 任何可能出现的问题。

最后值得注意的是,此次听证会的调查范围仅限于 Bitfinex 和 Tether 在多大程度上涉嫌对纽约居民的欺诈,其规模可能远小于其整体范围。长期而言,透明和符合监管是稳定币需要具备的双重条件,也是有利于加密货币行业长期最佳利益的。

而对于比特币这个由算法决定并建立在通缩模型下的新型资产,其可以从主要发达国家和新兴国家法币的逐步贬值以及大多数发达国家低于平均水平的增长环境这两个长期趋势中受益。对于收益率的追求可能会推动投资者进一步配置比特币这种独特资产,而这可能成为比特币下一轮牛市的强大催化剂。

参考文献:

1、https://www.theblockbeats.com/news/2390

2、https://www.theblockbeats.com/news/1191

3、https://mp.weixin.qq.com/s/s-NJ3Osw-B7kWMj36Sh8TA

4、https://mp.weixin.qq.com/s/zS1UAX70iAnLnIzD8dTHdg

5、https://www.bloomberg.com/graphics/2018-tether-kraken-trades/

6、https://diar.co/volume-3-issue-17/

7、https://cryptobriefing.com/morgan-stanley-crypto-tether-bitcoin/

8、https://decrypt.co/7587/how-tether-is-fueling-this-booming-bitcoin-bull-run?utm_source=Decrypt+Master&utm_campaign=d3e63182f9-EMAIL_CAMPAIGN_2019_07_15_11_55&utm_medium=email&utm_term=0_d0b6baa7ea-d3e63182f9-72894387

9、https://finance.yahoo.com/news/chronological-history-tether-144445744.html

10、https://etherscan.io/token/0xdac17f958d2ee523a2206206994597c13d831ec7

11、https://medium.com/coinmonks/bitcoin-welcome-to-bitfinexs-second-tether-bubble-29e69126257e 查看全部

本周加密货币行业最重要的事件是纽约总检察长办公室(NYAG)与 Bitfinex 和 Tether 的对垒,该案件的听证会将于 7 月 29 日召开,此案的结果将对整个数字加密货币行业产生重大影响。

这个案件起源于今年 4 月底,NYAG 控告 Bitfinex 和 Tether 涉嫌多项重大违规。消息发布后,Tether 不得不对外承认没有足够的美元储备,USDT 不再维持于美元价格 1:1 锚定。市场上对于 Bitfinex 和 Tether 通过 USDT 的发行操纵比特币价格的讨论由来已久,本篇文章结合历史事件对 USDT 的发行机制、交易量分布、溢价水平以及其他市场决定因素进行分析,发现了 USDT 整体发行量与中国市场需求的紧密关系,并对比特币价格被 USDT 的发行所操纵这个论调表达了不同看法。

一个更透明和符合监管要求的稳定币是有利于加密货币行业长期最佳利益的,但短期我们需要关注此次听证会对于这个仍然非常依赖于 USDT 给予流动性的市场可能会造成的波动和影响。

纽约州检方起诉导致 USDT 暴雷?

Bitfinex 和 Tether 的听证会将于 7 月 29 日(北京时间本周二)召开,在上周进行的该案件的举证会议中,Bitfinex 驳斥了纽约总检察长办公室(NYAG)的指控(1),主要说明了 Bitfinex 和 Tether 不与任何纽约参与者交易,被调查者的交易对手方——也就是实际上与受访者进行交易的对手均是外国实体;USDT 赎回从未成为问题;Bitfinex 已竭尽全力排除美国用户并不对美国及纽约用户进行推广;LEO 的发行也不涉及美国用户。

而在 4 月底,纽约州检方将 Tether 及其母公司 iFinex 以及 Bitfinex 告上法庭,控告二者涉嫌多项重大违规,并进一步推测 Tether 涉嫌挪用 8.5 亿美元的 USDT 准备金帮 Bitfinex 补足亏空。Tether 总法律顾问承认:约有 26% USDT 没有法币储备支持,Tether 承认不再维持 1:1 的锚定资产(2)。

为了解决 8.5 亿美元亏损的问题,Bitfinex 在 5 月 10 日通过 IEO 发行 LEO 平台币融资 10 亿美元,募集的 USDT 填补 8.5 亿亏损。5 月 16 日 Bitfinex 在对阵 NYAG 的诉讼中获得了暂时的胜利,法院允许 Bitfinex 继续其正常业务。而早在 3 月 11 日,Bitfinex 就已上线了 USDt/USD 交易对,即承认打破 USDT 与 USD1:1 的刚性兑换关系。

而另一次对于 Tether 较大的信任危机发生在去年。去年 10 月初,有关 Bitfinex 和 Tether 存在重大问题的猜测即客户提款出现问题的传言愈演愈烈,客户和公众对其公司的偿付能力提出质疑。10 月 12 日,Bitfinex 交易所的比特币价格开始出现溢价,与此同时 USDT 的其他交易对也开始出现溢价情况。市场开始对 USDT 和 Bitfinex 正在与全球市场脱节的现象表示担忧。

10 月 15 日彭博社发文称「若政府开始调查 Tether 的不法行为,USDT 将很快失去价值」。10 月 15 日当天,由于交易者将手中的 USDT 大量买入比特币,使后者价格于午后 13 点开始,在一个半小时内从 6300 美元暴涨到 7200 美元以上,而 USDT 的价格最低则跌至 0.86 美元。之后 USDT 在经历了两个多月的持续负溢价后,最终于十二月中旬回到与 USD 1:1 左右的汇率。而彭博社也在这个时间发布了一篇文章「确认市场上的每一枚 USDT 实际上都是有一美元储备的」(3)。

图 1:Tether 2018 年信任危机 & 2019 年被 NYAG 起诉时间轴

上:USDT/USD 在 Kraken 交易所的汇率——蓝;

下:Bitfinex/Bitstmap/Bittrex 比特币交易价格与 Coinbase 价格溢价百分比——绿/粉/浅蓝

除了 NYAG 推测 Tether 涉嫌挪用 USDT 准备金帮 Bitfinex 补足亏空以外,市场对于比特币价格是否被 USDT 的发行所操纵的讨论和研究从 2017 年比特币的价格飙升中就已经开始,其后至今有几篇研究报告在市场中引起了广泛的讨论。

USDT 增发能操纵市场?

首先 2018 年 1 月一份匿名的报告 (tetherreport.com) 采用柯尔莫可洛夫-斯米洛夫检验,结果否定了「USDT 增发与比特币上涨不存在相关性」的假设,并认为「USDT 的增发应为本轮比特币上涨负责 40%」(4)。

2018 年 6 月,在华尔街上因为识别欺诈行为而闻名遐迩的德克萨斯教授 John Griffin 也发布了一篇论文(papers.ssrn.com/sol3/papers.cfm?abstract_id=3195066 ),论文使用算法分析区块链数据发现. USTD 总是大批量的被 Tether 公司铸造出来;2. 当 USDT 被铸造并派发至 Bitfinex 等交易所后,当比特币价格支撑不住开始下跌的时候,在 Bitfinex 和其他加密货币交易所的 USDT 开始以同步的方式买入比特币,驱动比特币价格上扬,而在比特币上涨的时候,则不会出现 USDT 同步增加这种状况。该论文涵盖 2017 年 3 月到 2018 年 3 月一年期的交易行为,作者列举了期间的 87 个交易样本。尽管 87 个样本时间覆盖上不到 1%,但构成比特币同期下跌反转的 50%。两位作者通过 10000 次模拟测试以证明结论中的模式不是随机的。

根据彭博社的另一篇报道,另一位虚假交易的鉴别专家 Abrantez-Metz 针对 Kraken 交易所中成交的 USDT/USD 相关数据表示:「大额交易却没有造成价格上的变化,这太不寻常。我已经看过了太多太多的数据,我不认为这些交易是真实的。」(5)

虽然上文各种研究通过不同方法试图证明 USDT 的增发与比特币上涨的相关性,但并未具体研究 USDT 的发行机制,或者说由于 Bitfinex 和 Tether 的不透明,USDT 的发行始终被质疑在黑箱子中进行。

USDT 是怎么「印」出来的?

即使 Tether 坚持认为每个新的 USDT 都有在离岸银行账户中的现金作为储存,但很多人认为 USDT 可以被随意铸造——或者说在真实的美元汇款至 Tether 银行账户之前凭空铸造 USDT。

例如在本月 14 日,由于人为错误 Tether 在 Tron 上铸造了价值 50 亿美元 USDT 后销毁,据传其本意是协助 Poloniex 交易所将 5000 万美元基于 Omni 上的 USDT 转移到 Tron 上,不过出现了技术失误。

据 Ethfinex 的创始人 Will Harborne 透露:「当人们看到大量 USDT 被铸造时,这意味着少数富有的客户提前几天预定好了这几笔大的 USDT,然后将这些 USDT 在市场上销售,而这通常是在比特币开始上涨之前。」(8)

除了少量 Tether 公司的所谓「企业客户」外,Tether 及其投资者必须直接从其网站购买至少 10 万美元,而 Tether 公司需要创造一批新的 USDT 以应对这些投资者所传达的「粗略的,预计的需求」。这些新的 USDT 铸造要求公司关键成员使用他们的公钥签名,而这需要时间,所以这就是投资者的 USDT 需求汇总成大批量后才会被铸造发行的原因。这也就解释了 John Griffin 教授对于 USDT 为什么总是大批量的被铸造出来的疑问。

Harborne 还透露 Tether 基本上只是粗略的预计需求,并在链上预先创建 USDT:「通常客户不会在没有事先通知 Tether 的情况下发送 500 万美元。因此,在未来几天内,Tether 可以知道它将大致需要比如 2.5 亿美元。一旦美元通过电汇到达 Tether 账户,实际的 USDT 就会被派发至客户地址中。」

当被问及什么是「粗略的预计需求」以及「谁在购买 USDT」时,Harborne 说:「USDT 最大的一些客户是 OTC 场外交易柜台,这些 OTC 平台私下向投资者或大型交易商大量出售 USDT。比如一个 OTC 平台会向美国的大型买家出售 BTC,然后其将收到的美元换为 USDT 以便将这个大型订单的一部分分散至 Bitfinex 和 Binance 等交易所以获得更好的流动性和成交价。」

另外 USDT 的发行过程实际由印钞/铸造 (Authorized) 和发行/派发 (Issue) 两个步骤组成,印钞即在链上一次性把一笔 USDT 打入至 Tether 基金会地址 (Tether Treasury);而发行则是基金会地址将 USDT 转入至买家或交易所地址中。而已经进入基金会地址但并未转出至买家地址的部分为未发行 (Authorized but not issued) 部分,这部分并未实际流通。

而从今年 4 月起,USDT 的市值从 20 亿美元上涨至 40 亿美元,与此同时比特币价格由 4000 美元暴涨至 13000 美元以上,两个事件是否真的有直接关联又再一次被大家所讨论。由于 USDT 主要被用于在不能直接通过法币买卖加密货币的市场中使用,亚洲市场 - 特别是中国市场对于 USDT 有着决定性作用。

中国市场对 USDT 的巨大影响

根据 DIAR 在 6 月发布的中国特别研究报告数据,大部分新派发的 USDT 流向了中国交易所。(6)其中在 2019 年第二季度这个数字占比上升到了 62%,与此同时美国交易所对于 USDT 的需求从 2017 年第四季度的接近 40% 下降至不足 5%;到第二季度为止,2019 年中国交易所的 USDT 交易额超过 100 亿美元,美国仅交易了 4.5 亿美元的 USDT。

同时 2019 年以来,USDT 的交易量与交易所报告交易量呈一致的上升趋势,即全球的加密货币交易量在 2019 年确实在快速上涨。我们还可以在 Tether 富豪榜上看到排名前列的地址被 Binance、Huobi、Okex 等交易所占据。https://wallet.tether.to/richlist

图2:USDT链上转移至各交易所的地区分布% -DIAR;中国/全球其他地区/美国 (黑/灰/红) - DIAR

图3:USDT链上转移量 & 交易所报告交易量 (红/黑) – DIAR

另外根据Morgan Stanley 7月份的报告(7),USDT占比特币交易量在2017年后半段开始飙升,并在今年早些时候曾占据全球比特币交易量约80%,之后逐渐下降至约60%。

至于USDT为什么如此受欢迎,摩根士丹利的分析师认为USDT的受欢迎程度飙升来自于相对容易的买卖以及较低的交易成本。投资者可以轻松地用USDT交易其他加密货币,这比通过银行或者其他资产类别兑换更快、更便宜。另一个优势来自USDT在各交易所的普遍存在的网络效应。据CoinMarketCap数据,USDT拥有400多个交易对,而排名第二的TrueUSD只有165个。

图 4:不同货币/资产对比特币成交量占比%

粉-其他,浅绿-韩元,红-欧元,浅蓝-人民币,深绿-日元,黄-USDT,蓝-美元

Morgan Stanley 2019/7/16 研究报告 Update: Libra, Bitcoin and Cryptos

由于中国市场对于 USDT 的巨大影响,我们可以通过分析中国市场的供需及 USDT 在国内 OTC 场外交易市场的人民币成交价溢价水平来进一步分析 USDT 的发行是由 Tether 公司随意决定,还是由市场供需关系决定的。或者说我们是否能够在 Tether 大量发行 USDT 的阶段找到支撑其行为的市场需求。

USDT 的发行是由 Tether 公司随意决定,还是由市场供需关系决定

由上方图 4 可以看出,在 2017 年「94」监管到来后,国内交易所法币通道被大量关停,由人民币 CNY 结算的交易量已经很难在图中看出痕迹。加密货币市场的主力玩家–中国交易者们谋求新的入场方式,USDT 作为一种稳定币即在这个时间段开始获得了大量来自国内玩家的关注和需求。

对比「94」前后,2017 年 5 月至 8 月底这四个月,USDT 的市值从 6000 万美元上涨至 3 亿美元左右;而从 9 月至 2018 年 1 月底,USDT 的市值则从 4 亿美元暴涨至 22 亿美元,新发行的 USDT 是「94」前总市值的 5 倍有余(见图 5)。故中国市场对于 USDT 的巨大需求是此时间段 USDT 市值快速上涨的最主要因素。

(Tether 公司在 2017 年 9 月 15 日其审计报告发布后的一个半月内暂停增发 USDT(9),因而在 2017 年 9 月中至 10 月底 USDT 市值并未上涨)

图5:2017年5月至2018年2月USDT市值与交易量(绿/蓝) – Coinmarketcap

图 6:上:USDT/USD 在 Kranken 交易所的汇率 & USDT 市值(灰/蓝)– Coinmarketcap

中:USDT 人民币 OTC 成交价溢价水平& 比特币价格(蓝/橙)Chainext.io

下:美元/人民币离岸汇率(灰)- Investing.com

灰色阴影区域:USDT 市值平稳阶段;绿色阴影区域:USDT 4 月快速增发阶段;

橙色阴影区域:NYAG 起诉 Tether - USDT 暂停增发;蓝色阴影区域:USDT 再次快速增发阶段

2019 年 USDT 的快速增发是从 4 月开始,USDT 在 4 月增发约 8 亿美元。根据图 3,进入 2019 年后,中国是毋庸置疑的 USDT 最大交易占比地区。而从图 6 中我们可以看出,在此之前也就是从 2 月后半段至 4 月初——灰色阴影区域,国内人民币 OTC 成交的 USDT 一直处于正溢价状态,溢价水平也从 1% 一路上涨至 3% 左右。USDT 在中国区的长时间溢价,可以作为 USDT 需求增长的佐证。这可能是比特币在 3500 美元一线筑底后的几波上涨引起大批希望抄底的需求进场所致。

而进入 4 月后,国内 OTC 成交的 USDT 溢价水平随着比特币价格的上涨而再次升高,显示出中国市场对于 USDT 的极大需求。与此同时,韩国区比特币价格也出现了所谓「泡菜溢价」,即韩国区以韩元成交的比特币价格高于 Coinbase 等美元交易所价格,而韩国也是 USDT 被大量使用的地区之一。故 4 月 USDT 的大幅增发背后是可以看到来自东亚地区强劲需求的支撑。

从 4 月末至 5 月中旬,NYAG 起诉 Tether 期间没有增发新的 USDT——橙色阴影区域。同美元区 USDT 的情况类似,中国 OTC 成交的 USDT 在此时间段内也一度出现负溢价,投资者由于担心 USDT 的政策风险,大量抛售 USDT 同时买入比特币,造成比特币价格在第一次听证会期间由 5500 美元大幅上涨至 8000 美元一线。而在法庭做出了暂时有利于 Tether 的判决之后,USDT 国内 OTC 市场的成交价恢复到了正溢价状态。

之后 USDT 再次随着比特币价格于 5 月至 7 月期间的快速上涨而不断增发,因为牛市中的乐观情绪效益(Bull-run Optimism)使得资金不断流入加密货币市场内,成交量上涨。在如 Coinbase 等美元能够直接流通的交易所中也可观察到同样的现象——图 7,即资金的大量流入以及交易量的不断放大推动币价的进一步上涨。

另外我们观察到由于贸易战的原因,人民币兑美元汇率在五月初出现大幅贬值,人民币的流出效应也可能导致部分资金进入加密货币领域。

图 7:2019 年 1 月底至 7 月底 各交易所比特币美元成交量 & 比特币价格——(蓝/橙)- Bitcoinity.org

我们放大观察 7 月 2 日 Tether 新增发 1 亿 USDT 这次操作,Tether Treasure 通过一系列的大额转账在之后的两天时间内将新铸造的 1 亿 USDT 派发至市场流动性的关键节点,Bitfinex、币安、火币、Okex 等交易所是其主要转账对象,新铸造的 USDT 通过这种方式进入市场之中。在这之前一次的 USDT 增发是在 6 月 22 日的 1.5 亿 (9)。

比特币价格在 22 日后从 11000 美元大幅上涨至 13000 美元以上,并在 7 月 1 日快速回调至 10000 美元上方;在图 8 中可以看到,6 月末正好是 USDT 人民币 OTC 成交价在图中时间段内溢价水平最高的区间,溢价整体在 2% 以上。由于没有直接的人民币买卖通道,在比特币价格快速上涨时会有大量新的人民币被用来兑换 USDT 后买入比特币,而在市场快速回调阶段又有大量比特币被卖出换为 USDT 以规避风险。所以在波动率较高的时间段,市场对于 USDT 出现了极大的需求。故 7 月 2 日 USDT 的增发也有比较充足的市场需求在背后。

图 8:6 月 15 日至 7 月 27 日 USDT 人民币 OTC 成交价溢价水平% & 比特币价格(蓝/橙)- Chainext.io

从以上的分析可以看出,USDT 的增发几乎都有较强的市场需求在背后支撑,但 USDT 整体的发行机制是非常缺乏透明度的。一方面 Tether 通过 USDT 为无法币直接入口的加密货币投资者提供了有效的流动性,另一方面 Tether 公司因为监管问题无法公示买家的汇款账单或定期审计报告。

但缺乏透明度并不等同于欺诈或操纵市场,通过以上的研究我个人更倾向于 USDT 的发行量是由市场——特别是中国市场的需求决定的,而市场的羊群效应放大了市场在某一时间段内对于 USDT 的需求,也造成了 USDT 在短时间段内的大量增发。

相比之下,Tether 的一些竞争对手 (USDK、TrueUSD、USDC、Paxos 和 GUSD 等) 每个月都会通过审计公司发布审计报告,这样的机制显然比 USDT 更加透明和可靠。

7 月 29 日听证会前后的形势及行情分析:

对比第一次听证会前的情形,目前 USDT 人民币 OTC 交易价格的溢价虽有回落,但依然保持在正溢价之中(图 8 尾部)。市场在经历了 4 月的激烈反应后似乎对这次听证会已有所合理预期。在 7 月 22 日的举证会议中,Bitfinex 也提交材料一一驳斥了纽约总检察长办公室(NYAG)的指控。

但显然市场不具备在风险事件前吸引大量新资金进入拉涨的条件。另外我们需要在近期关注 USDT 兑美元和人民币交易的溢价水平,一旦出现快速下降,即有可能出现上次的情形 – 市场被避险情绪左右,投资者抛售 USDT,导致比特币价格飙升。

整体而言,USDT 依然占据着稳定币市场超过 80% 的市值、超过 95% 以上的交易量以及远超其他稳定币数倍的流转速度。USDT 不断增长的网络效应导致其在流动性上拥有明显优势以及其波动性的降低。在经历了多次 USDT 暴雷之后,各大交易所也均储备了应急计划以应对 USDT 任何可能出现的问题。

最后值得注意的是,此次听证会的调查范围仅限于 Bitfinex 和 Tether 在多大程度上涉嫌对纽约居民的欺诈,其规模可能远小于其整体范围。长期而言,透明和符合监管是稳定币需要具备的双重条件,也是有利于加密货币行业长期最佳利益的。

而对于比特币这个由算法决定并建立在通缩模型下的新型资产,其可以从主要发达国家和新兴国家法币的逐步贬值以及大多数发达国家低于平均水平的增长环境这两个长期趋势中受益。对于收益率的追求可能会推动投资者进一步配置比特币这种独特资产,而这可能成为比特币下一轮牛市的强大催化剂。

参考文献:

1、https://www.theblockbeats.com/news/2390

2、https://www.theblockbeats.com/news/1191

3、https://mp.weixin.qq.com/s/s-NJ3Osw-B7kWMj36Sh8TA

4、https://mp.weixin.qq.com/s/zS1UAX70iAnLnIzD8dTHdg

5、https://www.bloomberg.com/graphics/2018-tether-kraken-trades/

6、https://diar.co/volume-3-issue-17/

7、https://cryptobriefing.com/morgan-stanley-crypto-tether-bitcoin/

8、https://decrypt.co/7587/how-tether-is-fueling-this-booming-bitcoin-bull-run?utm_source=Decrypt+Master&utm_campaign=d3e63182f9-EMAIL_CAMPAIGN_2019_07_15_11_55&utm_medium=email&utm_term=0_d0b6baa7ea-d3e63182f9-72894387

9、https://finance.yahoo.com/news/chronological-history-tether-144445744.html

10、https://etherscan.io/token/0xdac17f958d2ee523a2206206994597c13d831ec7

11、https://medium.com/coinmonks/bitcoin-welcome-to-bitfinexs-second-tether-bubble-29e69126257e

研究称Bitfinex上的一只巨鲸撬动了2017年的牛市,扯淡还是实锤?

市场 • xcong 发表了文章 • 2019-11-06 10:59

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY 查看全部

这一次Bitfinex、Tether的“操纵论”又被搬了出来……

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY

比特币两天涨1000美元,可能是这三个原因

市场 • leek 发表了文章 • 2019-09-04 11:30

币安和Bitfinex推出的比特币衍生品

虽然比特币最初是一种用于点对点交易的去中心化数字货币,但加密货币交易所通过处理大部分交易影响着加密货币的流动量。如今它们通过各种手段来自提供比特币相关的衍生品交易产品。

币安本周宣布将推出新的加密期货交易平台,用户可以在两个独立的测试平台中交易并投票选择自己最喜欢的那个。而Bitfinex的用户注意到该加密交易所已经推出了两个加密货币衍生工具。在系统升级之后,所谓的“永续合约”将可用。加密衍生产品将允许用户以高达100倍的杠杆进行交易。

这两个消息可能对比特币价格产生了重大影响,因为币安和Bitfinex是最受欢迎的加密交易所之一。

Bakkt的比特币期货和比特币巨鲸

除了币安和Bitfinex提供的加密衍生品之外,ICE支持的Bakkt正在逐步推出第一个实物交割的比特币期货交易平台。此前一周加密市场的下跌从某种意义上可以理解为巨额比特币持有者试图在Bakkt发布之前拉低价格然后买入。

而现在这些巨额比特币持有者的态度正在发生改变。虽然Bakkt仍未推出,但是加密社区对币安和Bitfinex的加密衍生品的积极态度,使得这些加密巨鲸不得不停止拉低价格的行动。

Tether继续超额增发

比特币的价格同样也可能受新发行的Tether的影响。周一Tether将价值约700万美元的USDT从Tether转移到一个身份不明的钱包,今天其又增加了1000万美元。

USDT的增发和特币价格之间存在很强的相关性。许多分析师认为,USDT在支撑比特币的价值方面发挥着重要作用。供应增加表明比特币市场将出现更多流动性和交易活动。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。 查看全部

据比推数据,市值最高的加密货币比特币在北京时间9月4日凌晨突破10700美元,两天内上涨1000美元。加密媒体Bitcoinist认为有三个原因可能造成了比特币的反弹。

币安和Bitfinex推出的比特币衍生品

虽然比特币最初是一种用于点对点交易的去中心化数字货币,但加密货币交易所通过处理大部分交易影响着加密货币的流动量。如今它们通过各种手段来自提供比特币相关的衍生品交易产品。

币安本周宣布将推出新的加密期货交易平台,用户可以在两个独立的测试平台中交易并投票选择自己最喜欢的那个。而Bitfinex的用户注意到该加密交易所已经推出了两个加密货币衍生工具。在系统升级之后,所谓的“永续合约”将可用。加密衍生产品将允许用户以高达100倍的杠杆进行交易。

这两个消息可能对比特币价格产生了重大影响,因为币安和Bitfinex是最受欢迎的加密交易所之一。

Bakkt的比特币期货和比特币巨鲸

除了币安和Bitfinex提供的加密衍生品之外,ICE支持的Bakkt正在逐步推出第一个实物交割的比特币期货交易平台。此前一周加密市场的下跌从某种意义上可以理解为巨额比特币持有者试图在Bakkt发布之前拉低价格然后买入。

而现在这些巨额比特币持有者的态度正在发生改变。虽然Bakkt仍未推出,但是加密社区对币安和Bitfinex的加密衍生品的积极态度,使得这些加密巨鲸不得不停止拉低价格的行动。

Tether继续超额增发

比特币的价格同样也可能受新发行的Tether的影响。周一Tether将价值约700万美元的USDT从Tether转移到一个身份不明的钱包,今天其又增加了1000万美元。

USDT的增发和特币价格之间存在很强的相关性。许多分析师认为,USDT在支撑比特币的价值方面发挥着重要作用。供应增加表明比特币市场将出现更多流动性和交易活动。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。

Tether推波助澜,令比特币从4000美元反弹至13800美元?

市场 • leekgeek 发表了文章 • 2019-08-07 19:01

一位Twitter上的加密分析师认为,Tether不断增发的USDT,是比特币价格从4000美元上涨到13800美元的真正催化剂。

比特币不是“可靠的钱”(Sound Money)

本周早些时候,Twitter名人Andrew Rennhack表示,比特币从4000美元到13800美元的爆炸性反弹是由Tether印刷大量的USDT推动的。根据Rennhack的说法,比特币不是“可靠的钱”,因为“整个加密货币市场都由未经审计的Tether支撑,后者在加密货币市场拥有最高的交易量。”

Rennhack幽默地宣称,Tether的USDT发行率“甚至让美联储脸红”。 Rennhack认为,比特币的价格暴涨并没有得到合理的解释,他不认同经常被提到的观点,即“机构投资者急于购买比特币”作为股市波动的对冲。

一个长期的阴谋

Rennhack并不是第一个持有这一观点的人,即Tether增发USDT直接影响了比特币的价格。自2017年底的超级牛市以来,一些市场分析师和学者已经得出了类似的结论。

今年自6月初以来,超过7.5亿美元的USDT被发行,这一增发与比特币迅速上涨至13800美元密切相关。

Ethfinex创始人Will Harborne解释说:

“当你看到Tether的巨量增发,它意味着少数富有的客户已经提前几天预购好这些USDT,然后在市场上倾销,通常在加密货币市场开始暴涨之前。鲸鱼们(持有大量比特币等加密货币的人们)通过购买大量的USDT,可以在流动性良好的交易所买卖加密货币,而无需通过法币进行交易。”

富裕的投资者们如果想直接从Tether的网站购买USDT,至少需要订购10万美元。

加密社区通过名为WhaleBot的加密货币跟踪机器人了解这些交易。WhaleBot机器人报告大额转账和交易,投资者们跟踪这些变动并推测加密市场是否会以看跌或看涨的方式作出回应。

今年6月,6亿美元的USDT被发行,随着这些USDT流入市场,比特币的价格从8500美元上涨到11000美元。Harborne认为,这个单一的例子证明了Tether增发导致投机和比特币价格看涨,他也发布了支持这一结论的研究。

不是每个人都同意

一些Twitter粉丝公开不同意Rennhack的假设,Nick Core建议:

“对于Tether及其增发的事实,我没有异议,你也可以说,这事实上导致了比特币价格的上涨。但是,USDT的市值从18亿美元上升至40亿美元,并不能从逻辑上解释比特币从56亿美元上涨至198亿美元。FUD(恐惧、疑惑、怀疑)”

2017摩根大通的研究似乎支持Rennhack的估计。研究发现,加密市场总市值存在一个50倍的乘数效应。

2017年,摩根大通估计将近60亿美元的法定货币被投入加密市场,这导致加密市场的总市值达到了3000亿美元。

根据Rennhack的说法,2019年Tether已经发行了价值20亿美元的USDT,而比特币目前占整个加密市场总市值的67%。

“20 * 50 * 0.67 = 690亿美元的‘虚假市值’被增加到比特币,这与市场的实际数字非常接近。”

比特币市值跟随Tether的市值

将Tether的市值与比特币市值进行比较的一个有趣图表已经在互联网上崭露头角。

仔细观察图表,显示比特币的市值有落后于Tether的趋势。

截至今天,比特币尚未“赶上”Tether的涨幅,一些分析师认为这将支持比特币在短期内继续上涨。

剧情继续加剧

最近Tether卷入了一起诉讼,Tether和Bitfinex被诉在纽约州非法经营。

Bitfinex'ed是一位密切关注Tether活动多年的加密博主,他认为:

“Bitfinex向他们的投资者/交易员发行USDT以进行市场操纵,这些市场操纵者利用USDT来进行拉升和抛售比特币等加密货币。”

上周晚些时候,负责监督此案的纽约最高法院法官推迟就该案件作出决定,因此加密社区还需要等待一段时间,以获得对此事的更深入了解。

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Tether Behind Bitcoin’s $4000 to $13,800 Bull Rally: Analyst

作者:Eustace Cryptus, Bitcoinist

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

一位Twitter上的加密分析师认为,Tether不断增发的USDT,是比特币价格从4000美元上涨到13800美元的真正催化剂。

比特币不是“可靠的钱”(Sound Money)

本周早些时候,Twitter名人Andrew Rennhack表示,比特币从4000美元到13800美元的爆炸性反弹是由Tether印刷大量的USDT推动的。根据Rennhack的说法,比特币不是“可靠的钱”,因为“整个加密货币市场都由未经审计的Tether支撑,后者在加密货币市场拥有最高的交易量。”

Rennhack幽默地宣称,Tether的USDT发行率“甚至让美联储脸红”。 Rennhack认为,比特币的价格暴涨并没有得到合理的解释,他不认同经常被提到的观点,即“机构投资者急于购买比特币”作为股市波动的对冲。

一个长期的阴谋

Rennhack并不是第一个持有这一观点的人,即Tether增发USDT直接影响了比特币的价格。自2017年底的超级牛市以来,一些市场分析师和学者已经得出了类似的结论。

今年自6月初以来,超过7.5亿美元的USDT被发行,这一增发与比特币迅速上涨至13800美元密切相关。

Ethfinex创始人Will Harborne解释说:

“当你看到Tether的巨量增发,它意味着少数富有的客户已经提前几天预购好这些USDT,然后在市场上倾销,通常在加密货币市场开始暴涨之前。鲸鱼们(持有大量比特币等加密货币的人们)通过购买大量的USDT,可以在流动性良好的交易所买卖加密货币,而无需通过法币进行交易。”

富裕的投资者们如果想直接从Tether的网站购买USDT,至少需要订购10万美元。

加密社区通过名为WhaleBot的加密货币跟踪机器人了解这些交易。WhaleBot机器人报告大额转账和交易,投资者们跟踪这些变动并推测加密市场是否会以看跌或看涨的方式作出回应。

今年6月,6亿美元的USDT被发行,随着这些USDT流入市场,比特币的价格从8500美元上涨到11000美元。Harborne认为,这个单一的例子证明了Tether增发导致投机和比特币价格看涨,他也发布了支持这一结论的研究。

不是每个人都同意

一些Twitter粉丝公开不同意Rennhack的假设,Nick Core建议:

“对于Tether及其增发的事实,我没有异议,你也可以说,这事实上导致了比特币价格的上涨。但是,USDT的市值从18亿美元上升至40亿美元,并不能从逻辑上解释比特币从56亿美元上涨至198亿美元。FUD(恐惧、疑惑、怀疑)”

2017摩根大通的研究似乎支持Rennhack的估计。研究发现,加密市场总市值存在一个50倍的乘数效应。

2017年,摩根大通估计将近60亿美元的法定货币被投入加密市场,这导致加密市场的总市值达到了3000亿美元。

根据Rennhack的说法,2019年Tether已经发行了价值20亿美元的USDT,而比特币目前占整个加密市场总市值的67%。

“20 * 50 * 0.67 = 690亿美元的‘虚假市值’被增加到比特币,这与市场的实际数字非常接近。”

比特币市值跟随Tether的市值

将Tether的市值与比特币市值进行比较的一个有趣图表已经在互联网上崭露头角。

仔细观察图表,显示比特币的市值有落后于Tether的趋势。

截至今天,比特币尚未“赶上”Tether的涨幅,一些分析师认为这将支持比特币在短期内继续上涨。

剧情继续加剧

最近Tether卷入了一起诉讼,Tether和Bitfinex被诉在纽约州非法经营。

Bitfinex'ed是一位密切关注Tether活动多年的加密博主,他认为:

“Bitfinex向他们的投资者/交易员发行USDT以进行市场操纵,这些市场操纵者利用USDT来进行拉升和抛售比特币等加密货币。”

上周晚些时候,负责监督此案的纽约最高法院法官推迟就该案件作出决定,因此加密社区还需要等待一段时间,以获得对此事的更深入了解。

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Tether Behind Bitcoin’s $4000 to $13,800 Bull Rally: Analyst

作者:Eustace Cryptus, Bitcoinist

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

7月29日将上法庭,USDT会面临怎样的命运?

市场 • shenlian 发表了文章 • 2019-07-27 17:34

举证会已经过去4天,但纽约检察长办公室与Bitfinex公司并未公布其举证结果和详细信息。

Genesis Mining首席合规官Shah Hafizi告诉深链财经:听证会的目的是,法院会基于证据对举证的案件进行审查,并基于相关法律作出判决,如果Bitfinex败诉,将不得不支付罚金,并关闭在纽约的业务。

Tether若败诉或将关闭纽约州业务

美国对USDT的发行公司Tether的监管还在持续。

半月前,网络上曾盛传:“USDT将消失,三大交易所面临关门危险”的传言在网上传播。

传言称,美国要求泰达公司在7月22日前做出举证,如果举证不通过,那么泰达公司将在本月底关门。

这则消息是一个误读:起诉Bitfinex的是纽约司法部总检察长办公室,但Tether和关联公司Bitfinex的注册地均不在纽约,纽约司法部总检察长办公室并没有权力对Bitfinex全球的业务行为进行监管。

Shah Hafizi告诉深链财经:听证会的目的是,法院会基于证据对举证的案件进行审查,并基于相关法律作出判决。如果Bitfinex败诉,将不得不支付罚金,并关闭在纽约的业务。

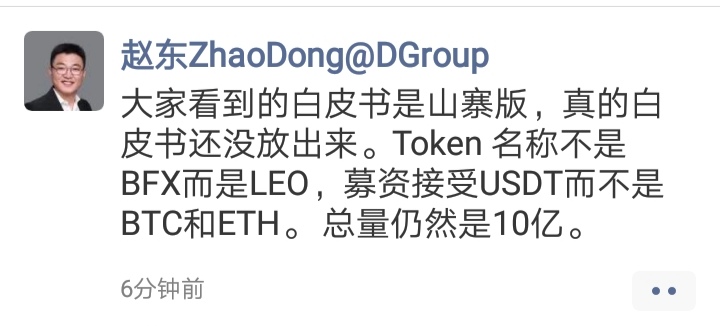

7月20日,作为Bitfinex的股东,赵东在微博回应传言:“真能造谣。USDT不要的都给我吧,我们收。”

美国当地时间7月22日,纽约检察长办公室已经对“Bitfinex和Tether”公司进行了举证,并与7月29日进行听证会。

赵东向深链财经表示,举证之事属实,但(纽约检察长办公室)无实锤。

Shah Hafizi告诉深链财经,通常在听证会之前,纽约检察长办公室需要在举证会上提交相关证据,以便让受理方(法院)了解其案件的事实。

半月前,THE BLOCK报道,纽约检察长办公室声称,他们已经获得了更多的证据,表明Bitfinex交易平台最迟在2019年仍可供纽约交易者使用,纽约检察长办公室还向法院出示其私下调查的相关敏感文件。

Bitfinex曾声称在2015年停止为纽约交易者提供服务,但此后仍然在向纽约居民提供服务。

纽约检察长办公室与Bitfinex第一回合的正面交锋,始于今年4月25日。

纽约司法部总检察长Letitia James向曼哈顿最高法院提起控告,认为Bitfinex、Tether及其母公司iFinex Inc.隐瞒8.5亿美元亏空;私下挪用Tether准备金填补亏损。

Letitia James要求Bitfinex禁止为纽约客户提供加密货币交易服务。

Bitfinex的反击理由是,8.5亿美元并非亏空,而是存放在Crypto Capital的账户里,被波兰、葡萄牙、美国政府当局没收,或以其他方式将这笔资金冻结。

5月16日,经纽约最高法院法官Joel M. Cohen批准,同意修改4月25日对Bitfinex的业务禁令 。

根据法院判决,修改后的禁令期限为90天。Bitfinex官方在通告中表示,原来的禁令过于模糊、宽泛且没有时间限制。

值得注意的是,5月初,Bitfinex发行LEO募资10亿美元,其目的疑似用来填补8.5亿美元的资金缺口。

赵东在微博中解释说,“客观讲,Bitfinex募资也正是为了解决(法币提现困难)这个问题,不然肯定不会发Token。”

该检察长还在“叫板”特朗普

主导举证Bitfinex的是纽约司法部现任总检察长Letitia James。

此前,Letitia James是一名公共辩护律师,拥有超过十年的法律经验,在金融监管和企业财务透明层面的监管,是一个强硬派。

7月23日,Letitia James声明:特朗普总统的职业生涯一直躲在诉讼之后,但作为纽约的首席执法官,我可以向他保证,没有人凌驾于法律之上,甚至美国总统也不可以。

对于Letitia James坚持起诉Bitfinex之事,赵东在微博中表示:“我认为Bitfinex、Tether没作恶、没违法犯罪,打不死你的事情只会让你更强大。”

一位美国律师私下向赵东评论:“(Letitia James)她正在努力使自己出名。”

Shah Hafizi则告诉深链财经:“(纽约检察长办公室)在金融监管和执法方面富有经验,他们有真正的担忧,我们不应该这么不假思索地忽略他们的想法,我相信Bitfinex正在认真对待这件事。”

Tether一方认为,监管机构对所涉及的被指控行为没有司法管辖权,律师辩称,Tether和Bitfinex的注册地不在纽约,纽约检察长办公室提交的大量文件中,也没有证据表明有投资者受到了实际的损害。

律师们提出,目前“马丁法案”的相关法规,不适用于Tether的USDT,因为Tether和Bitfinex注册地均不在纽约。

马丁法案创立于1921年,是纽约州的一项商业法案。该法案规定,禁止在纽约州对境内或境外的人实施金融诈骗,该法案的严厉之处在于,检察长可以无须证明金融机构的意图,便对其进行欺诈定罪,而受调查者也没有自我辩护的权利。

曼哈顿最高法院正是参考了Tether辩护律师们的意见,Bitfinex“首战”告捷。

国际税务律师和注册会计师Selva Ozelli则持有相反的观点,他认为,纽约司法部检察长拥有对纽约“马丁法案”下的离岸事务的管辖权,其理由是,Bitfinex虽然注册地不在纽约,但在纽约有业务经营行为。

纽约检察长办公室对Bitfinex最新的举证结果,赵东表示,不清楚。

Shah Hafizi告诉深链财经:“我的感觉是,Bitfinex等关联公司,只是想避免纽约州和美国当局的监管,因此,作为一项商业风险决策,他们正在避免与美国人做生意。”

被觊觎的稳定币宝座

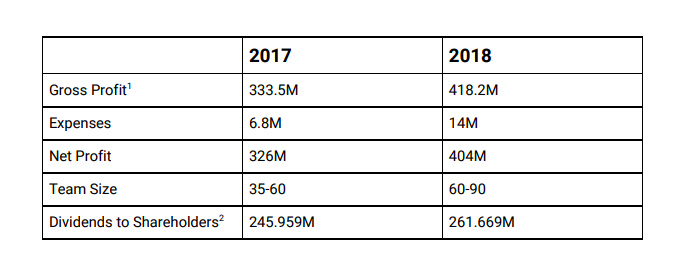

Bitfinex所属公司iFinex,2017年毛利润达3.3亿美元,净利润达3.2亿美元,2018年毛利润达4.1亿美元,净利润达4亿美元。

USDT自2014年11月发行之初,疑似长期未公开过相关审计报告,直到去年11月,USDT的发行主体Tether公司才在FinCEN完成合规性注册登记。

在过去的近5年的时间里,原本为解决法币入金通道限制问题而被发行的USDT,目前,其总市值已达约278亿元人民币,上架交易所148个。

目前,最常见的稳定币,主要基于法币资产抵押模式发行,包括PAX、TUSD、GUSD、USDC等。

同USDT相比,这四种稳定币均走合规化、审计透明路线,其审计事务所均为知名老牌审计事务所,PAX和GUSD更是被称为“含着金钥匙”出生的稳定币。

PAX的发行主体为Paxos公司,是来自美国的一家知名信托公司,财务审计工作由全美排行前15的会计事务所Withum负责。此外,Paxos不仅拿到了必备的MSB牌照,还拥有“行业监管金牌”——信托特许。

GUSD号称系全球第一个受监管的稳定币,其发行主体则为著名的Gemini交易所,审计事物由30年历史的加州老牌事务所BPM负责。

USDC则由Coinbase与Circle旗下交易所联合发行,其审计单位为Grant Thorntom ,OK Research研究报告评论,Coinbase与Circle是合规性建设最好的两家公司。

TUSD发行于2018年3月,当前总市值约14.27亿元,上架交易所38个;GUSD发行于2018年9月,当前总市值月6.10亿元,上架交易所19个;PAX和GUSD也发行在2018年9月,前者目前总市值约7.55亿元,上架交易所36个,USDC总市值约9.88亿元,上架交易所27个。

按当前市值规模算,这些含着金钥匙的稳定币,目前还未撼动USDT的霸主地位。但OK Researc研究员李炫炼表示,当前,稳定币的市场格局,主要基于交易量和偏离程度两个维度来判断,而稳定性基于信用程度。

(几大代表性稳定币价格偏离度。来源:OK Research)

用的人越多,人们对货币的信心越高,1万个人使用A货币和10个人使用B货币,新来的用户肯定更容易接受A货币。

但如果1万个人放弃使用A货币和10个人放弃使用B货币,新来的用户更愿意直接选择使用B货币。

用户信心,取决于货币的信用程度,USDT在市场中产生的霸主地位,很难说会持续多久。

至于举证会将对USDT产生什么样影响,赵东表示:“市场已经告诉你了。”

文丨吴盐 查看全部

美国当地时间7月22日,纽约检察长办公室对USDT发行方Tether及其关联公司Bitfinex实行举证,双方将于7月29日进行听证会。

举证会已经过去4天,但纽约检察长办公室与Bitfinex公司并未公布其举证结果和详细信息。

Genesis Mining首席合规官Shah Hafizi告诉深链财经:听证会的目的是,法院会基于证据对举证的案件进行审查,并基于相关法律作出判决,如果Bitfinex败诉,将不得不支付罚金,并关闭在纽约的业务。

Tether若败诉或将关闭纽约州业务

美国对USDT的发行公司Tether的监管还在持续。

半月前,网络上曾盛传:“USDT将消失,三大交易所面临关门危险”的传言在网上传播。

传言称,美国要求泰达公司在7月22日前做出举证,如果举证不通过,那么泰达公司将在本月底关门。

这则消息是一个误读:起诉Bitfinex的是纽约司法部总检察长办公室,但Tether和关联公司Bitfinex的注册地均不在纽约,纽约司法部总检察长办公室并没有权力对Bitfinex全球的业务行为进行监管。

Shah Hafizi告诉深链财经:听证会的目的是,法院会基于证据对举证的案件进行审查,并基于相关法律作出判决。如果Bitfinex败诉,将不得不支付罚金,并关闭在纽约的业务。

7月20日,作为Bitfinex的股东,赵东在微博回应传言:“真能造谣。USDT不要的都给我吧,我们收。”

美国当地时间7月22日,纽约检察长办公室已经对“Bitfinex和Tether”公司进行了举证,并与7月29日进行听证会。

赵东向深链财经表示,举证之事属实,但(纽约检察长办公室)无实锤。

Shah Hafizi告诉深链财经,通常在听证会之前,纽约检察长办公室需要在举证会上提交相关证据,以便让受理方(法院)了解其案件的事实。

半月前,THE BLOCK报道,纽约检察长办公室声称,他们已经获得了更多的证据,表明Bitfinex交易平台最迟在2019年仍可供纽约交易者使用,纽约检察长办公室还向法院出示其私下调查的相关敏感文件。

Bitfinex曾声称在2015年停止为纽约交易者提供服务,但此后仍然在向纽约居民提供服务。

纽约检察长办公室与Bitfinex第一回合的正面交锋,始于今年4月25日。

纽约司法部总检察长Letitia James向曼哈顿最高法院提起控告,认为Bitfinex、Tether及其母公司iFinex Inc.隐瞒8.5亿美元亏空;私下挪用Tether准备金填补亏损。

Letitia James要求Bitfinex禁止为纽约客户提供加密货币交易服务。

Bitfinex的反击理由是,8.5亿美元并非亏空,而是存放在Crypto Capital的账户里,被波兰、葡萄牙、美国政府当局没收,或以其他方式将这笔资金冻结。

5月16日,经纽约最高法院法官Joel M. Cohen批准,同意修改4月25日对Bitfinex的业务禁令 。

根据法院判决,修改后的禁令期限为90天。Bitfinex官方在通告中表示,原来的禁令过于模糊、宽泛且没有时间限制。

值得注意的是,5月初,Bitfinex发行LEO募资10亿美元,其目的疑似用来填补8.5亿美元的资金缺口。

赵东在微博中解释说,“客观讲,Bitfinex募资也正是为了解决(法币提现困难)这个问题,不然肯定不会发Token。”

该检察长还在“叫板”特朗普

主导举证Bitfinex的是纽约司法部现任总检察长Letitia James。

此前,Letitia James是一名公共辩护律师,拥有超过十年的法律经验,在金融监管和企业财务透明层面的监管,是一个强硬派。

7月23日,Letitia James声明:特朗普总统的职业生涯一直躲在诉讼之后,但作为纽约的首席执法官,我可以向他保证,没有人凌驾于法律之上,甚至美国总统也不可以。

对于Letitia James坚持起诉Bitfinex之事,赵东在微博中表示:“我认为Bitfinex、Tether没作恶、没违法犯罪,打不死你的事情只会让你更强大。”

一位美国律师私下向赵东评论:“(Letitia James)她正在努力使自己出名。”

Shah Hafizi则告诉深链财经:“(纽约检察长办公室)在金融监管和执法方面富有经验,他们有真正的担忧,我们不应该这么不假思索地忽略他们的想法,我相信Bitfinex正在认真对待这件事。”

Tether一方认为,监管机构对所涉及的被指控行为没有司法管辖权,律师辩称,Tether和Bitfinex的注册地不在纽约,纽约检察长办公室提交的大量文件中,也没有证据表明有投资者受到了实际的损害。

律师们提出,目前“马丁法案”的相关法规,不适用于Tether的USDT,因为Tether和Bitfinex注册地均不在纽约。

马丁法案创立于1921年,是纽约州的一项商业法案。该法案规定,禁止在纽约州对境内或境外的人实施金融诈骗,该法案的严厉之处在于,检察长可以无须证明金融机构的意图,便对其进行欺诈定罪,而受调查者也没有自我辩护的权利。

曼哈顿最高法院正是参考了Tether辩护律师们的意见,Bitfinex“首战”告捷。

国际税务律师和注册会计师Selva Ozelli则持有相反的观点,他认为,纽约司法部检察长拥有对纽约“马丁法案”下的离岸事务的管辖权,其理由是,Bitfinex虽然注册地不在纽约,但在纽约有业务经营行为。

纽约检察长办公室对Bitfinex最新的举证结果,赵东表示,不清楚。

Shah Hafizi告诉深链财经:“我的感觉是,Bitfinex等关联公司,只是想避免纽约州和美国当局的监管,因此,作为一项商业风险决策,他们正在避免与美国人做生意。”

被觊觎的稳定币宝座

Bitfinex所属公司iFinex,2017年毛利润达3.3亿美元,净利润达3.2亿美元,2018年毛利润达4.1亿美元,净利润达4亿美元。

USDT自2014年11月发行之初,疑似长期未公开过相关审计报告,直到去年11月,USDT的发行主体Tether公司才在FinCEN完成合规性注册登记。

在过去的近5年的时间里,原本为解决法币入金通道限制问题而被发行的USDT,目前,其总市值已达约278亿元人民币,上架交易所148个。

目前,最常见的稳定币,主要基于法币资产抵押模式发行,包括PAX、TUSD、GUSD、USDC等。

同USDT相比,这四种稳定币均走合规化、审计透明路线,其审计事务所均为知名老牌审计事务所,PAX和GUSD更是被称为“含着金钥匙”出生的稳定币。

PAX的发行主体为Paxos公司,是来自美国的一家知名信托公司,财务审计工作由全美排行前15的会计事务所Withum负责。此外,Paxos不仅拿到了必备的MSB牌照,还拥有“行业监管金牌”——信托特许。

GUSD号称系全球第一个受监管的稳定币,其发行主体则为著名的Gemini交易所,审计事物由30年历史的加州老牌事务所BPM负责。

USDC则由Coinbase与Circle旗下交易所联合发行,其审计单位为Grant Thorntom ,OK Research研究报告评论,Coinbase与Circle是合规性建设最好的两家公司。

TUSD发行于2018年3月,当前总市值约14.27亿元,上架交易所38个;GUSD发行于2018年9月,当前总市值月6.10亿元,上架交易所19个;PAX和GUSD也发行在2018年9月,前者目前总市值约7.55亿元,上架交易所36个,USDC总市值约9.88亿元,上架交易所27个。

按当前市值规模算,这些含着金钥匙的稳定币,目前还未撼动USDT的霸主地位。但OK Researc研究员李炫炼表示,当前,稳定币的市场格局,主要基于交易量和偏离程度两个维度来判断,而稳定性基于信用程度。

(几大代表性稳定币价格偏离度。来源:OK Research)

用的人越多,人们对货币的信心越高,1万个人使用A货币和10个人使用B货币,新来的用户肯定更容易接受A货币。

但如果1万个人放弃使用A货币和10个人放弃使用B货币,新来的用户更愿意直接选择使用B货币。

用户信心,取决于货币的信用程度,USDT在市场中产生的霸主地位,很难说会持续多久。

至于举证会将对USDT产生什么样影响,赵东表示:“市场已经告诉你了。”

文丨吴盐

7月定局?Bitfinex 8.5亿悬案将迎结果

资讯 • xcong 发表了文章 • 2019-07-23 16:03

快3个月了,Bitfinex和纽约总检察长办公室(NYAG)还是针锋相对、不依不饶。

4月,NYAG曾指控Bitfinex挪用8.5亿美元填补亏损,并涉嫌在纽约州发行非法证券,而且是非注册证券运营商。当时Bitfinex很快做出回应称,8.5亿美元没丢而是暂时被查封和保护,且NYAG的指控并不合理,因为交易所在争议期间并没有在纽约运营,“NYAG的法庭文件是恶意撰写的,充斥着虚假的断言”。

双方各执一词,互不相让,对战局面曾一度陷入僵局,但战火仍未停息。7月初,纽约总检察长办公室提交了Bitfinex与Tether案件的最新证据,以证明二者一直在为纽约地区的客户提供服务,就在半年前(2018年12月18日),还有纽约的客户登录进入其交易平台,“Bitfinex与纽约有千丝万缕的联系”。此前NYAG就表示,Bitfinex存在违反纽约法律和欺骗纽约居民的行为。

NYAG还指出: 被调查者多次聘请纽约的公司协助他们实现业务目标,包括向市场发表有关Bitfinex交易平台运营和Tether由现金支持的声明;被调查者在2019年在至少一家位于纽约的虚拟货币交易公司中开设了交易账户。

对此,Bitfinex做出最新回应表示,公司的“纽约客户”实为外国实体公司。

7月23日(22:00 UTC),Bitfinex和Tether的总法律顾问Stuart Hoegner提交了新的法律文件表示,NYAG提供的一些文件似乎概述了纽约居民如何在Bitfinex上进行交易,然而实际上“我们只与在纽约没有实体的外国实体开展业务”。

Hoegner称,Bitfinex于2017年1月停止为纽约居民服务,同年8月停止为所有美国居民服务。他补充说,所有在美国的实体和企业客户都在一年后被禁止。

而至今仍悬而未决的“Bitfinex与纽约总检察长办公室”的案子或在7月末迎来终结,最新的文件旨在支持Bitfinex和Tether的动议,以驳回NYAG的指控,但此案听证会定于7月29日举行。

Dfund赵东曾感慨,Bitfinex 一直是多灾多难,却始终屹立不倒。但从遭遇黑客事件、去年储备金的黑天鹅事件,再到今年挪用8.5亿美元的指控事件,这一次Bitfinex的“大考”或将到来。此外,无论听证会的结果如何或都将影响比特币市场行情。

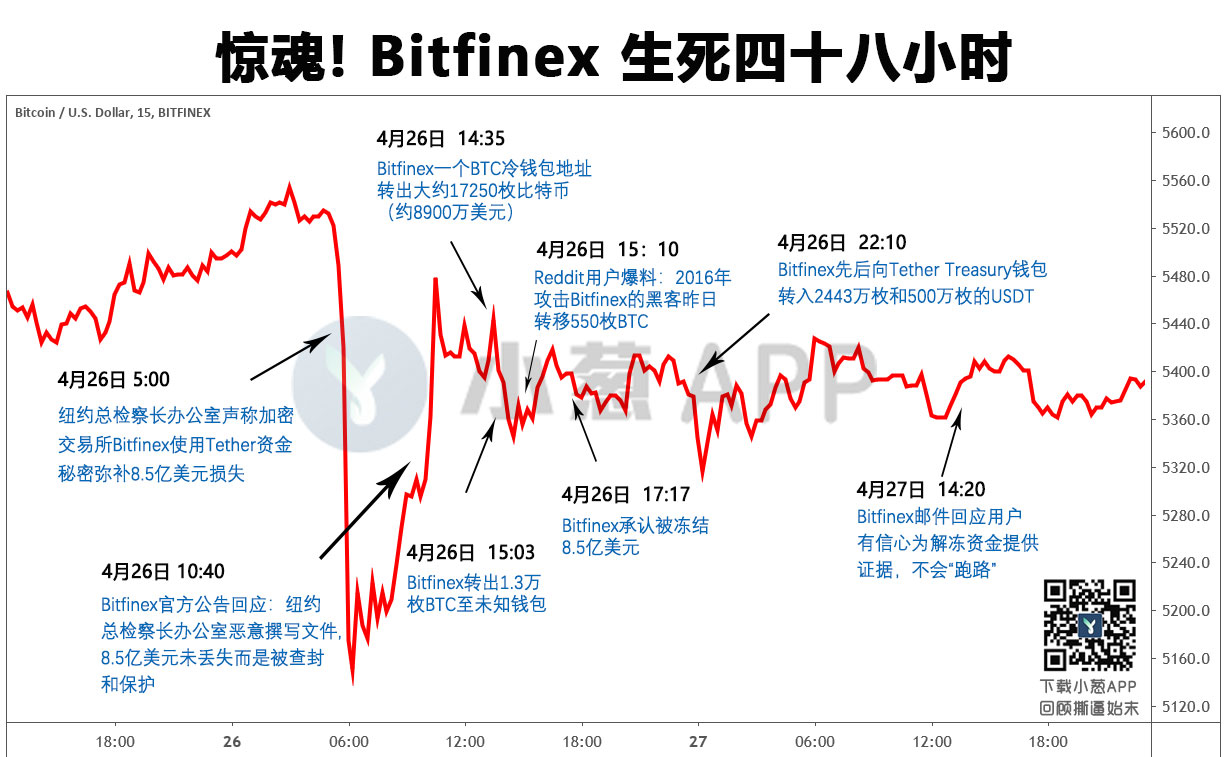

多事之秋的Bitfinex 躺枪的比特币

作为全球最大的加密货币交易所之一,每一次Bitfinex遭遇黑天鹅事件,比特币几乎出现巨大波动。

今年4月26日,NYAG起诉Bitfinex的消息爆出后,比特币应声骤跌,短短30分钟内,Coinbase交易所的BTC价格从5550美元瞬间跌至4950美元的近期低点,跌幅高达10%。山寨币跟随“币王”大跌,部分交易所的USDT跌至0.98美元。

Bitfinex迅速做出回应,多次发声安抚用户,“我们已被告知这些加密资产并未丢失,实际上已被查封和保护。”“关于损失8.5亿美元等指控是绝对错误的”……但Bitfinex交易所的资金仍在疯狂出逃,交易所巨鲸动作频繁。

同时,在Bitfinex惊魂48小时内,比特币也历经了惊心动魄的48小时。

7月29日即将来临的听证会或会让比特币再次出现异常波动,若Bitfinex欺骗投资者、挪用巨款的指控成立,比特币或躲不过一场大跌。

此外,7月末,Bitfinex是否为纽约客户提供服务、是否与Tether暗箱操作挪用巨款及其与支付处理公司Crypto Capital的关系等市场高度关注的谜团或将被解开。

事件进展:Bitfinex 90天禁令即将到期

在Bitfinex与纽约总检察长办公室陷入僵局时,纽约最高法院曾介入案件,并于5月16日公布对Bitfinex事件的裁决意见书。

意见书指出,Bitfinex和Tether可以继续其正常的商业活动,但除正常业务外,Tether不得将其资金储备借给Bitfinex或其他任何一方。

纽约最高法院法官Joel M. Cohen表示:

“法院认为,初步禁令应适用于解决纽约总检察长办公室合法性执法的问题,但同时在非必要情况下也不应干扰被调查者的合法商业活动。”

据该意见书,Bitfinex的禁令将在90天后到期。这表明,20天后,Bitfinex将迎来解禁的日子。 查看全部

3个月的“撕逼”拉锯战或在7月末迎来终局,届时比特币可能再次出现巨幅波动。

快3个月了,Bitfinex和纽约总检察长办公室(NYAG)还是针锋相对、不依不饶。

4月,NYAG曾指控Bitfinex挪用8.5亿美元填补亏损,并涉嫌在纽约州发行非法证券,而且是非注册证券运营商。当时Bitfinex很快做出回应称,8.5亿美元没丢而是暂时被查封和保护,且NYAG的指控并不合理,因为交易所在争议期间并没有在纽约运营,“NYAG的法庭文件是恶意撰写的,充斥着虚假的断言”。

双方各执一词,互不相让,对战局面曾一度陷入僵局,但战火仍未停息。7月初,纽约总检察长办公室提交了Bitfinex与Tether案件的最新证据,以证明二者一直在为纽约地区的客户提供服务,就在半年前(2018年12月18日),还有纽约的客户登录进入其交易平台,“Bitfinex与纽约有千丝万缕的联系”。此前NYAG就表示,Bitfinex存在违反纽约法律和欺骗纽约居民的行为。

NYAG还指出: 被调查者多次聘请纽约的公司协助他们实现业务目标,包括向市场发表有关Bitfinex交易平台运营和Tether由现金支持的声明;被调查者在2019年在至少一家位于纽约的虚拟货币交易公司中开设了交易账户。

对此,Bitfinex做出最新回应表示,公司的“纽约客户”实为外国实体公司。

7月23日(22:00 UTC),Bitfinex和Tether的总法律顾问Stuart Hoegner提交了新的法律文件表示,NYAG提供的一些文件似乎概述了纽约居民如何在Bitfinex上进行交易,然而实际上“我们只与在纽约没有实体的外国实体开展业务”。

Hoegner称,Bitfinex于2017年1月停止为纽约居民服务,同年8月停止为所有美国居民服务。他补充说,所有在美国的实体和企业客户都在一年后被禁止。

而至今仍悬而未决的“Bitfinex与纽约总检察长办公室”的案子或在7月末迎来终结,最新的文件旨在支持Bitfinex和Tether的动议,以驳回NYAG的指控,但此案听证会定于7月29日举行。

Dfund赵东曾感慨,Bitfinex 一直是多灾多难,却始终屹立不倒。但从遭遇黑客事件、去年储备金的黑天鹅事件,再到今年挪用8.5亿美元的指控事件,这一次Bitfinex的“大考”或将到来。此外,无论听证会的结果如何或都将影响比特币市场行情。

多事之秋的Bitfinex 躺枪的比特币

作为全球最大的加密货币交易所之一,每一次Bitfinex遭遇黑天鹅事件,比特币几乎出现巨大波动。