证券

汇丰联合新加坡交易所和淡马锡,发行基于区块链的固定收益证券

资讯 • 8btc 发表了文章 • 2019-11-14 11:22

11月13日,汇丰新加坡宣布,此次试点选在亚洲债券市场,旨在通过代币化证券和智能合约,简化债券发行流程并降低相关成本。

汇丰表示,尽管亚洲固定收益市场持续增长,但债券发行和服务流程仍然效率低下。据称,这是因为在债券的整个生命周期中,尚未有单一平台可用于多方之间的信息交换和跟踪。

智能合约联合试验

为此,新试验将利用代币化证券和智能合约(基于区块链的多方执行协议)来促进投资者、债券发行者和托管者间的互动。

新加坡交易所固定收益部门主管Lee Beng Hong指出,汇丰和淡马锡的加入将帮助公司评估智能合约和分布式分类账技术能否解决固定收益发行市场存在的一些问题。汇丰新加坡首席执行官托尼·克里普斯(Tony Cripps)则表示:

分布式分类账技术不断发展,它能否改善固收市场低效还有待观察。只有通过与市场参与者合作,我们才能充分理解其实际可行性。我们希望凭借与新加坡交易所、淡马锡的合作,探索数字资产是否可成为现实。

据悉,汇丰、新加坡交易所和淡马锡均已在测试区块链技术。

11月11日,淡马锡和新加坡央行推出了一个基于区块链技术的单网多币种支付原型网络,该网络是与摩根大通共同开发的。10月,汇丰银行在马来西亚成功申请了基于区块链的信用证。2018年11月,新加坡交易所与该国货币管理局合作,成功试行了代币化资产结算的区块链试验。

原文:https://cointelegraph.com/news/hsbc-sgx-and-temasek-explore-distributed-ledger-tech-in-asian-bond-market/

作者:Helen Partz

编译:ElaineW 查看全部

据Cointelegraph近日报道,全球银行业巨头汇丰银行将携手新加坡交易所和淡马锡投资公司,联合利用区块链发行固定收益证券。

11月13日,汇丰新加坡宣布,此次试点选在亚洲债券市场,旨在通过代币化证券和智能合约,简化债券发行流程并降低相关成本。

汇丰表示,尽管亚洲固定收益市场持续增长,但债券发行和服务流程仍然效率低下。据称,这是因为在债券的整个生命周期中,尚未有单一平台可用于多方之间的信息交换和跟踪。

智能合约联合试验

为此,新试验将利用代币化证券和智能合约(基于区块链的多方执行协议)来促进投资者、债券发行者和托管者间的互动。

新加坡交易所固定收益部门主管Lee Beng Hong指出,汇丰和淡马锡的加入将帮助公司评估智能合约和分布式分类账技术能否解决固定收益发行市场存在的一些问题。汇丰新加坡首席执行官托尼·克里普斯(Tony Cripps)则表示:

分布式分类账技术不断发展,它能否改善固收市场低效还有待观察。只有通过与市场参与者合作,我们才能充分理解其实际可行性。我们希望凭借与新加坡交易所、淡马锡的合作,探索数字资产是否可成为现实。

据悉,汇丰、新加坡交易所和淡马锡均已在测试区块链技术。

11月11日,淡马锡和新加坡央行推出了一个基于区块链技术的单网多币种支付原型网络,该网络是与摩根大通共同开发的。10月,汇丰银行在马来西亚成功申请了基于区块链的信用证。2018年11月,新加坡交易所与该国货币管理局合作,成功试行了代币化资产结算的区块链试验。

原文:https://cointelegraph.com/news/hsbc-sgx-and-temasek-explore-distributed-ledger-tech-in-asian-bond-market/

作者:Helen Partz

编译:ElaineW

美国CFTC主席:以太坊2.0转PoS之后,ETH可能会被视为“证券”

地区 • 8btc 发表了文章 • 2019-11-14 11:20

据bitcoinexchangeguide报道,美国商品期货交易委员会(CFTC)主席希思·塔伯特(Heath Tarbert)最近谈到了监管机构如何将使用权益证明(PoS)共识算法的代币标记为“证券”。

根据他的说法,基于某些因素,被抵押的代币可被视为证券。 CFTC先前已经确认,在当前情况下,以太坊不是证券而是商品。但是,这可能会随着即将推出的ETH 2.0升级而改变。

就在上个月,刚刚在7月份接任CFTC主席的Heath Tarbert在纽约的一场活动上表示,他认为ETH是一种商品,因此属于CFTC的管辖范围。他还预计CFTC将会在不久的将来允许以太坊期货在美国市场上交易。

由于ETH 2.0将使用抵押(Staking),因此用户从网络中获得的利益是永续的,这就可能违反Howey测试,该测试通常用于确定某些事物是否可以被视为证券。

塔伯特(Tarbert)肯定说,就性质而言,挖矿是一种以去中心化的方式来获取加密货币,因此,放弃挖矿之后,以太坊的定义可能很快就会改变。Staking可能需要更少的能源消耗,但似乎并不是某些人认为的万灵药,特别是如果它给监管机构造成麻烦的话。

这位CFTC主席表示,该实体正在仔细考虑以太坊这个流行的区块链网络的发展,他表示美国应领导全球加密货币规则。这将有助于创造一个可以自由发展的环境。

他还通过使用广泛的原则而不是精细的规则来捍卫监管,因为他认为严格的监管规定可能不利于创新,这种方法与美国证券交易委员会(SEC)形成了鲜明的对比,SEC对法律的执行非常严格,甚至可以说是非常“保守”,这一点可以从屡次拒绝比特币ETF申请看出来。

原文:https://bitcoinexchangeguide.com/cftc-chairman-tarbert-ethereum-2-0-upgrade-using-proof-of-stake-could-make-eth-a-security/

作者:Silvia A

编译:Kyle 查看全部

CFTC主席希思·塔伯特(Heath Tarbert)

据bitcoinexchangeguide报道,美国商品期货交易委员会(CFTC)主席希思·塔伯特(Heath Tarbert)最近谈到了监管机构如何将使用权益证明(PoS)共识算法的代币标记为“证券”。

根据他的说法,基于某些因素,被抵押的代币可被视为证券。 CFTC先前已经确认,在当前情况下,以太坊不是证券而是商品。但是,这可能会随着即将推出的ETH 2.0升级而改变。

就在上个月,刚刚在7月份接任CFTC主席的Heath Tarbert在纽约的一场活动上表示,他认为ETH是一种商品,因此属于CFTC的管辖范围。他还预计CFTC将会在不久的将来允许以太坊期货在美国市场上交易。

由于ETH 2.0将使用抵押(Staking),因此用户从网络中获得的利益是永续的,这就可能违反Howey测试,该测试通常用于确定某些事物是否可以被视为证券。

塔伯特(Tarbert)肯定说,就性质而言,挖矿是一种以去中心化的方式来获取加密货币,因此,放弃挖矿之后,以太坊的定义可能很快就会改变。Staking可能需要更少的能源消耗,但似乎并不是某些人认为的万灵药,特别是如果它给监管机构造成麻烦的话。

这位CFTC主席表示,该实体正在仔细考虑以太坊这个流行的区块链网络的发展,他表示美国应领导全球加密货币规则。这将有助于创造一个可以自由发展的环境。

他还通过使用广泛的原则而不是精细的规则来捍卫监管,因为他认为严格的监管规定可能不利于创新,这种方法与美国证券交易委员会(SEC)形成了鲜明的对比,SEC对法律的执行非常严格,甚至可以说是非常“保守”,这一点可以从屡次拒绝比特币ETF申请看出来。

原文:https://bitcoinexchangeguide.com/cftc-chairman-tarbert-ethereum-2-0-upgrade-using-proof-of-stake-could-make-eth-a-security/

作者:Silvia A

编译:Kyle

纳斯达克前副主席David Weild:数字证券是区块链与金融的历史性交汇

观点 • cryptofinlab 发表了文章 • 2019-10-25 16:26

David Weild曾多年负责华尔街投资银行业务和股票资本市场业务,在90年代末21世纪初担任了纳斯达克执行副总裁。期间,David Weild一直在为改变IPO规则、为小公司重建IPO市场而奔走呼吁,其也被称为“乔布斯法案(JOBS ACT)之父”,持续推动支持经济增长的立法。乔布斯法案涉及的内容全面系统,包括对认定的新兴成长企业简化IPO发行程序、降低发行成本和信息披露义务;在私募、小额、众筹等发行方面改革注册豁免机制,增加发行便利性;提高成为公众公司的门槛等。业界普遍认为乔布斯法案在为众筹中的股权型众筹保驾护航。

STA:在对数字证券领域深入研究之前,让我们从一些基础认知开始。您认为数字证券应当如何适应当今的金融世界?

David Weild:数字证券可以剔除大部分证券发行和交易的成本。目前,证券的各类成本可能已经高得令人望而却步,削减发行和交易成本可以明显提升证券的分销频率。封闭式债券基金有两种形式,一种是按季度分销,另一种是按月分销,按月分销实际上要比按季分销的债券基金高出4%-5%的溢价。而未来如果对这些资产进行通证化,他们可以每周甚至每天分销,并且发行和交易成本可以大幅削减。

STA:与传统证券相比,数字证券为什么是一种更可取的方式?数字证券在现实世界中有哪些优势?

David Weild:与传统证券相比,数字证券可以直接放进网络钱包里,而不是放到由经纪商持有的传统证券账户之中。在某些市场中,可以将很多应用层与通证紧密相连。例如,智能合约可以对私募市场的所有法律与合规检查进行自动化处理,能够完成私募市场的证券交易,并剔除很多中间成本以及一些阻挡证券转移的障碍。所以从应用层面来说,其在便捷性和效率方面有很大提升,这将是数字证券早期采用的场景。

如果把它应用到其他资产类别上,数字证券降低了资产通证化或证券化的成本。数字证券可以将一项特定的房地产进行通证化,它可以让投资者将仓储设施、住宅、写字楼等想要投资的房地产组合在一起,而不是通过房地产投资信托基金来购买一篮子无法选择的房地产资产,这将全面提升整体房地产市场的资本配置效率。因此,数字证券将为某些类型的资产类别创造更自由、更开放、更平等的交易环境。

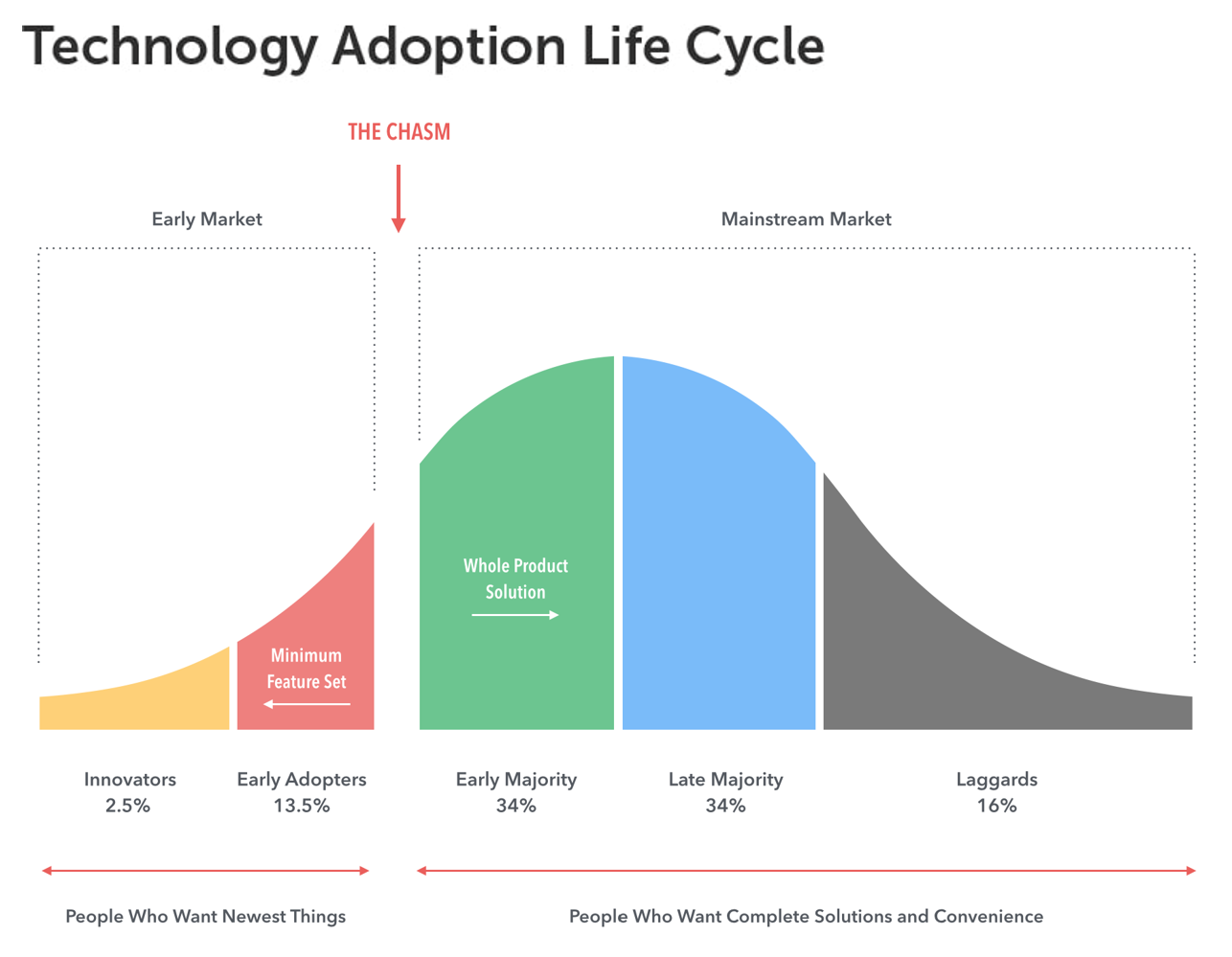

STA:对于大多数投资者来说,能够拥有数字证券似乎仍然显得比较遥远,数字证券目前处于哪个发展阶段?

David Weild:前些年有一本畅销书叫《跨越鸿沟》,从其所描述的五阶段模型来看,数字证券目前还处于早期采用者阶段。

第一个阶段是创新者(Innovators)。他们懂技术,对探索新技术感兴趣,会思考新技术所带来的可能性,甚至会根据某些论文或新闻报道,自己动手去实现一个Demo。

第二个阶段是早期采用者(Early Adopters)。他们可能是不懂技术的,但是很有远见,是梦想家。他们会思考新技术所带来的颠覆性,与自己已有的资源做整合,想象所能爆发出的巨大威力,是市场的鼓吹手。

第三个阶段是早期大众(Early Majority)。相比早期采纳者,他们也会关心新技术,但是更务实一些。他们可不想只是买个Demo,想象其威力,然后不产生任何实际价值,他们要的是真正有使用价值的东西。

第四个阶段是后期大众(Late Majority)。相比早期大众,他们会等待新技术产品已经成了标准,以至于他们不需要承担什么风险,且现在已经用的旧产品在市场的支持力度上明显减弱了。

第五个阶段是落后者(Laggards)。他们对新技术没有任何兴趣,最后也是因为无意识、随大流使用。

目前,数字证券正处于第二个和第三个阶段之间,早期市场和主流市场之间存在着一条 “鸿沟”,能否顺利跨越鸿沟并进入主流市场,成功赢得实用主义者的支持,就决定了数字证券的成败。实际上每项新技术都会经历鸿沟,关键在于采取适当的策略使企业成功跨越鸿沟。

很多人,尤其是年纪较大的人对通证持怀疑态度,证券交易委员会也遇到一些实际问题,证券发行者现在需要解决的问题,包括托管问题、对过户代理的需求。尤其是那些作为受托人的机构,很多时候都只是作为旁观者,直到他们确信托管解决方案是符合标准,并通过市场的久经考验,他们才会投资这一领域。

但有些华尔街有些战略投资集团,则一直在投资区块链技术,比如摩根士丹利、高盛,因为他们非常清楚地了解区块链技术的优势,并对这一技术进行密切关注,观察它的哪些功能可以用来削减后台部门的成本,这其中就包括证券交易领域。

STA:在过去一年里,我们已经看到大量关于证券交易委员会规范数字证券的新闻报道。我相信,许多发行方可能会选择发行数字证券,但对自己要涉足的领域却没有太多认知。在发行者决定使用数字证券之前,他们应该了解哪些事情?

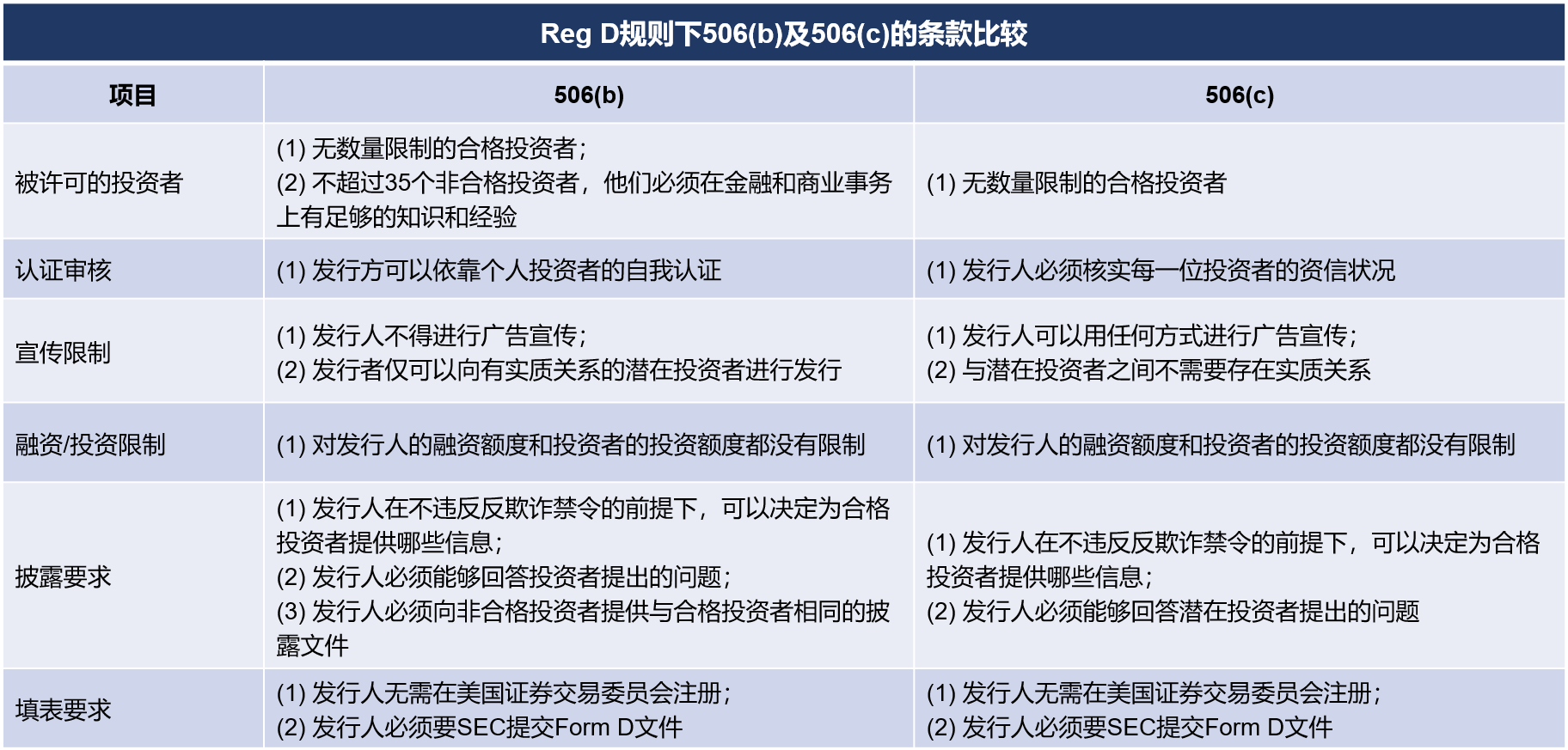

David Weild:当发行者决定使用数字证券之时起,就必须要正视数字证券属于证券这一事实,并且不要试图忽视这个事实。发行者可以选择私募配售,但需要遵守Reg D、506(b)两条规则。506(b)不得利用通过招揽或广告的方式推销证券,来自于《乔布斯法案》的506(c)则可以对配售进行广泛宣传。但在这两种情况下,发行者都只能将通证配售给合格投资者,并且这些通证不能立即交易,合格投资者必须在相当长的一段时间内拥有丰富的交易经验。

另外,发行者也可以选择在证券交易委员会(SEC)进行登记发行通证,国内发行者可以通过首次公开发行(IPO),也就是申请S-1,如果是国外发行者,则需要申请F-1。SEC在允许这项技术进入市场前是非常认真和谨慎的,除非他们可以确信能够充分保护投资者利益,这就意味着要检查所有与托管、监管和许可相关的事项。

STA:现在我们知道了什么是数字证券,以及人们为什么选择使用它,你能解释一下这将如何应用于公开市场?

David Weild:在证券行业的早期,所有证券发行都以实物股票形式进行,之后,投资者进行证券交易的方式变为电子化。从当初的实物股票到如今的交易电子化,证券行业经历了很长一段时间,而从传统的交易电子化再到未来通证化发行和交易,仍然需要经历相当长的过渡时期。不过,证券交易委员和行业参与者都在采用新技术来削减中间成本,区块链技术将是实现交易与合规自动化的重要选项之一。

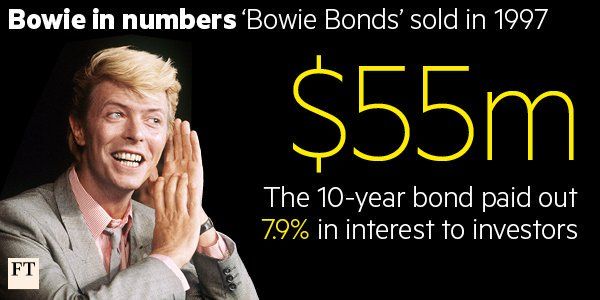

其实在此之前,金融创新领域曾出现过各种各样的创新尝试,比如与音乐产品相关的鲍伊债券(Bowie Bonds)。1997年,英国传奇音乐家大卫·鲍伊(David Bowie)用1990年以前录制的25张音乐专辑作为抵押资产,以这些唱片未来产生的销售和使用版权费、许可使用费收入进行还本付息,平均偿付期为10年,年利率为7.9%,总规模为5500万美元。

加密金融实验室认为,数字证券将是区块链与金融行业的一个重要转折点。对于这一领域,一旦某个领导者或先行者给出一个清晰的业务模板或路线图,将会有大量犹豫的旁观者加入其中,比如投资机构、融资方、发行方以及其他第三方服务机构等。可以想象,如果未来通证化可以对房地产、艺术品、音乐作品乃至更多资产类型进行投融资模式创新,必将为传统金融推开一扇崭新大门,也将为全球资产的自由流动与公平交易创造更大机遇。

参考资料:https://www.securitytokenacademy.com/info/global-capital-markets-and-security-tokens-with-david-weild-2189/#transcript 查看全部

最近,国外数字证券领域知名研究机构Security Token Academy(以下简称STA)对纳斯达克(Nasdaq)前副主席、Weild & Co.现任首席执行长David Weild进行了专访。作为横跨传统金融与数字证券两个领域的资深人士,David Weild深入了解数字证券与当今世界传统金融的关系,以及通证化对证券发行和交易的重要作用,采访中他还分享了将数字证券应用于现实世界特定资产类别的实际用例。

David Weild曾多年负责华尔街投资银行业务和股票资本市场业务,在90年代末21世纪初担任了纳斯达克执行副总裁。期间,David Weild一直在为改变IPO规则、为小公司重建IPO市场而奔走呼吁,其也被称为“乔布斯法案(JOBS ACT)之父”,持续推动支持经济增长的立法。乔布斯法案涉及的内容全面系统,包括对认定的新兴成长企业简化IPO发行程序、降低发行成本和信息披露义务;在私募、小额、众筹等发行方面改革注册豁免机制,增加发行便利性;提高成为公众公司的门槛等。业界普遍认为乔布斯法案在为众筹中的股权型众筹保驾护航。

STA:在对数字证券领域深入研究之前,让我们从一些基础认知开始。您认为数字证券应当如何适应当今的金融世界?

David Weild:数字证券可以剔除大部分证券发行和交易的成本。目前,证券的各类成本可能已经高得令人望而却步,削减发行和交易成本可以明显提升证券的分销频率。封闭式债券基金有两种形式,一种是按季度分销,另一种是按月分销,按月分销实际上要比按季分销的债券基金高出4%-5%的溢价。而未来如果对这些资产进行通证化,他们可以每周甚至每天分销,并且发行和交易成本可以大幅削减。

STA:与传统证券相比,数字证券为什么是一种更可取的方式?数字证券在现实世界中有哪些优势?

David Weild:与传统证券相比,数字证券可以直接放进网络钱包里,而不是放到由经纪商持有的传统证券账户之中。在某些市场中,可以将很多应用层与通证紧密相连。例如,智能合约可以对私募市场的所有法律与合规检查进行自动化处理,能够完成私募市场的证券交易,并剔除很多中间成本以及一些阻挡证券转移的障碍。所以从应用层面来说,其在便捷性和效率方面有很大提升,这将是数字证券早期采用的场景。

如果把它应用到其他资产类别上,数字证券降低了资产通证化或证券化的成本。数字证券可以将一项特定的房地产进行通证化,它可以让投资者将仓储设施、住宅、写字楼等想要投资的房地产组合在一起,而不是通过房地产投资信托基金来购买一篮子无法选择的房地产资产,这将全面提升整体房地产市场的资本配置效率。因此,数字证券将为某些类型的资产类别创造更自由、更开放、更平等的交易环境。

STA:对于大多数投资者来说,能够拥有数字证券似乎仍然显得比较遥远,数字证券目前处于哪个发展阶段?

David Weild:前些年有一本畅销书叫《跨越鸿沟》,从其所描述的五阶段模型来看,数字证券目前还处于早期采用者阶段。

第一个阶段是创新者(Innovators)。他们懂技术,对探索新技术感兴趣,会思考新技术所带来的可能性,甚至会根据某些论文或新闻报道,自己动手去实现一个Demo。

第二个阶段是早期采用者(Early Adopters)。他们可能是不懂技术的,但是很有远见,是梦想家。他们会思考新技术所带来的颠覆性,与自己已有的资源做整合,想象所能爆发出的巨大威力,是市场的鼓吹手。

第三个阶段是早期大众(Early Majority)。相比早期采纳者,他们也会关心新技术,但是更务实一些。他们可不想只是买个Demo,想象其威力,然后不产生任何实际价值,他们要的是真正有使用价值的东西。

第四个阶段是后期大众(Late Majority)。相比早期大众,他们会等待新技术产品已经成了标准,以至于他们不需要承担什么风险,且现在已经用的旧产品在市场的支持力度上明显减弱了。

第五个阶段是落后者(Laggards)。他们对新技术没有任何兴趣,最后也是因为无意识、随大流使用。

目前,数字证券正处于第二个和第三个阶段之间,早期市场和主流市场之间存在着一条 “鸿沟”,能否顺利跨越鸿沟并进入主流市场,成功赢得实用主义者的支持,就决定了数字证券的成败。实际上每项新技术都会经历鸿沟,关键在于采取适当的策略使企业成功跨越鸿沟。

很多人,尤其是年纪较大的人对通证持怀疑态度,证券交易委员会也遇到一些实际问题,证券发行者现在需要解决的问题,包括托管问题、对过户代理的需求。尤其是那些作为受托人的机构,很多时候都只是作为旁观者,直到他们确信托管解决方案是符合标准,并通过市场的久经考验,他们才会投资这一领域。

但有些华尔街有些战略投资集团,则一直在投资区块链技术,比如摩根士丹利、高盛,因为他们非常清楚地了解区块链技术的优势,并对这一技术进行密切关注,观察它的哪些功能可以用来削减后台部门的成本,这其中就包括证券交易领域。

STA:在过去一年里,我们已经看到大量关于证券交易委员会规范数字证券的新闻报道。我相信,许多发行方可能会选择发行数字证券,但对自己要涉足的领域却没有太多认知。在发行者决定使用数字证券之前,他们应该了解哪些事情?

David Weild:当发行者决定使用数字证券之时起,就必须要正视数字证券属于证券这一事实,并且不要试图忽视这个事实。发行者可以选择私募配售,但需要遵守Reg D、506(b)两条规则。506(b)不得利用通过招揽或广告的方式推销证券,来自于《乔布斯法案》的506(c)则可以对配售进行广泛宣传。但在这两种情况下,发行者都只能将通证配售给合格投资者,并且这些通证不能立即交易,合格投资者必须在相当长的一段时间内拥有丰富的交易经验。

另外,发行者也可以选择在证券交易委员会(SEC)进行登记发行通证,国内发行者可以通过首次公开发行(IPO),也就是申请S-1,如果是国外发行者,则需要申请F-1。SEC在允许这项技术进入市场前是非常认真和谨慎的,除非他们可以确信能够充分保护投资者利益,这就意味着要检查所有与托管、监管和许可相关的事项。

STA:现在我们知道了什么是数字证券,以及人们为什么选择使用它,你能解释一下这将如何应用于公开市场?

David Weild:在证券行业的早期,所有证券发行都以实物股票形式进行,之后,投资者进行证券交易的方式变为电子化。从当初的实物股票到如今的交易电子化,证券行业经历了很长一段时间,而从传统的交易电子化再到未来通证化发行和交易,仍然需要经历相当长的过渡时期。不过,证券交易委员和行业参与者都在采用新技术来削减中间成本,区块链技术将是实现交易与合规自动化的重要选项之一。

其实在此之前,金融创新领域曾出现过各种各样的创新尝试,比如与音乐产品相关的鲍伊债券(Bowie Bonds)。1997年,英国传奇音乐家大卫·鲍伊(David Bowie)用1990年以前录制的25张音乐专辑作为抵押资产,以这些唱片未来产生的销售和使用版权费、许可使用费收入进行还本付息,平均偿付期为10年,年利率为7.9%,总规模为5500万美元。

加密金融实验室认为,数字证券将是区块链与金融行业的一个重要转折点。对于这一领域,一旦某个领导者或先行者给出一个清晰的业务模板或路线图,将会有大量犹豫的旁观者加入其中,比如投资机构、融资方、发行方以及其他第三方服务机构等。可以想象,如果未来通证化可以对房地产、艺术品、音乐作品乃至更多资产类型进行投融资模式创新,必将为传统金融推开一扇崭新大门,也将为全球资产的自由流动与公平交易创造更大机遇。

参考资料:https://www.securitytokenacademy.com/info/global-capital-markets-and-security-tokens-with-david-weild-2189/#transcript

代币发行技术公司Securitize宣布获得1400万美元融资,金融巨头桑坦德和MUFG参投

资讯 • 8btc 发表了文章 • 2019-09-25 11:11

Securitize在周二的一份新闻稿中宣布,此次融资是其A轮融资的延伸,得到了桑坦德创新(Santander InnoVentures)、MUFG创新合伙人和野村控股(Nomura Holdings)的支持。这次参与的还有A轮融资的现有投资者,Blockchain Capital、SPiCE VC和SeedRocket4Founders。

该公司计划利用这次现金注入继续开发其技术平台,其宏伟目标是“使传统证券业现代化”。

根据该公司自己的数据,这笔1,400万美元的投资使Securitize迄今为止的总融资规模超过3,000万美元。

Securitize的联合创始人兼首席执行官卡洛斯·多明戈(Carlos Domingo)在声明中说:

“吸引桑坦德创新(Santander InnoVentures)、三菱ufj金融集团(MUFG)和野村证券(Nomura)等关键战略投资者,以及领先的区块链投资者,验证了数字证券对传统金融市场的变革作用。他们对Securitize的投资,确保了我们能够继续用我们的执行力和行业领先的技术推动采纳和创新。”

值得注意的是,美国证券交易委员会上个月底批准该公司成为一家证券所有权变更的转让代理和官方记录保管人。

该公司表示,证券化的DS协议允许对数字证券的二级交易和企业行为进行管理。它还声称拥有“业内最高的采用率”,已经发行了11种数字证券,还有“几十种”即将发行。

Santander InnoVentures合伙人兼投资主管曼纽尔•席尔瓦•马丁内斯(Manuel Silva Martinez)在解释为何桑坦德银行会支持该公司时表示,该公司正在“押注”那些“通过区块链技术改造我们行业基础设施核心部分”的公司。他补充称,证券化将提高银行参与数字证券市场的能力。

相当一部分亚洲投资者也参与了此次融资,包括日本主要电信运营商KDDI的风险投资部门、日本房地产开发商三井不动产的创新部门、香港区块链风险投资公司Kenetic Capital和中国区块链投资公司分布式资本(Fenbushi Capital)。

Securitize表示,这个团体突显出该地区对数字证券“日益增长的兴趣”。

投资者名单还包括Tezos基金会和Algo Capital VC,这两家公司参与了为Tezos和Algorand区块链提供数字证券的合作。

原文:https://www.coindesk.com/token-tech-firm-securitize-raises-14-million-from-santander-mufg-nomura

作者:Daniel Palmer

编译:夕雨 查看全部

受监管的代币发行技术提供商Securitize已从包括大型金融公司投资部门在内的投资者那里融资1,400万美元。

Securitize在周二的一份新闻稿中宣布,此次融资是其A轮融资的延伸,得到了桑坦德创新(Santander InnoVentures)、MUFG创新合伙人和野村控股(Nomura Holdings)的支持。这次参与的还有A轮融资的现有投资者,Blockchain Capital、SPiCE VC和SeedRocket4Founders。

该公司计划利用这次现金注入继续开发其技术平台,其宏伟目标是“使传统证券业现代化”。

根据该公司自己的数据,这笔1,400万美元的投资使Securitize迄今为止的总融资规模超过3,000万美元。

Securitize的联合创始人兼首席执行官卡洛斯·多明戈(Carlos Domingo)在声明中说:

“吸引桑坦德创新(Santander InnoVentures)、三菱ufj金融集团(MUFG)和野村证券(Nomura)等关键战略投资者,以及领先的区块链投资者,验证了数字证券对传统金融市场的变革作用。他们对Securitize的投资,确保了我们能够继续用我们的执行力和行业领先的技术推动采纳和创新。”

值得注意的是,美国证券交易委员会上个月底批准该公司成为一家证券所有权变更的转让代理和官方记录保管人。

该公司表示,证券化的DS协议允许对数字证券的二级交易和企业行为进行管理。它还声称拥有“业内最高的采用率”,已经发行了11种数字证券,还有“几十种”即将发行。

Santander InnoVentures合伙人兼投资主管曼纽尔•席尔瓦•马丁内斯(Manuel Silva Martinez)在解释为何桑坦德银行会支持该公司时表示,该公司正在“押注”那些“通过区块链技术改造我们行业基础设施核心部分”的公司。他补充称,证券化将提高银行参与数字证券市场的能力。

相当一部分亚洲投资者也参与了此次融资,包括日本主要电信运营商KDDI的风险投资部门、日本房地产开发商三井不动产的创新部门、香港区块链风险投资公司Kenetic Capital和中国区块链投资公司分布式资本(Fenbushi Capital)。

Securitize表示,这个团体突显出该地区对数字证券“日益增长的兴趣”。

投资者名单还包括Tezos基金会和Algo Capital VC,这两家公司参与了为Tezos和Algorand区块链提供数字证券的合作。

原文:https://www.coindesk.com/token-tech-firm-securitize-raises-14-million-from-santander-mufg-nomura

作者:Daniel Palmer

编译:夕雨

美国SEC主席:不会为加密货币改变证券法规,也不会阻止加密货币发展

地区 • 8btc 发表了文章 • 2019-08-28 12:13

据外媒消息,美国证券交易委员会(SEC)主席杰伊·克莱顿(Jay Clayton)表示,他不会因加密货币而破例改变证券法的规定,但也不会阻止加密货币发展。

SEC不会改变规则

8月27日,彭博社发表了对杰伊·克莱顿的采访。克莱顿称,他不想改变证券法以在监管中囊括或排除数字资产。

很多人十分兴奋,认为我们会因适应技术而改变法规。他们会常常猜想这种情况的发生。不过,我从一开始就很清楚,这种状况将不会发生。

然而,克莱顿称自己既不反对创新,也不抵制优秀的数字支付方式。他进一步说道:

如果有办法通过技术降低国际支付成本,我完全支持,但不能通过牺牲证券法和其他法律的基本原则来实现。

观点:比特币 vs. ICO

克莱顿称,他并不认为所有加密货币都是相同的。例如,他不认为比特币是一种证券。但是,他重申:美国SEC已经明确指出许多ICO项目需要符合证券监管要求。此外,据报道,他发现许多ICO白皮书令人不安,因为它们普遍使用如“所剩时间不多”或“赶快加入,获得四倍收益”的字眼。这是监管者需要担忧的问题。

近期法律诉讼

最近几个月,美国SEC状告了多家公司在ICO过程中存在不当行为,而且此类诉讼有所增加。上周,英国《每日电讯报》报道,俄罗斯ICO评级公司 ICO Rating与SEC就所谓的反兜售违规行为达成和解。

同样在8月,美国SEC成功要求冻结Reginald Middleton和其公司Veritaseum Inc.的涉嫌ICO欺诈的资产,总价1500万美元。

原文:https://cointelegraph.com/news/us-sec-chairman-says-the-rules-wont-change-for-cryptocurrencies/

作者:Max Boddy

编译:ElaineW 查看全部

(来源:Pixabay)

据外媒消息,美国证券交易委员会(SEC)主席杰伊·克莱顿(Jay Clayton)表示,他不会因加密货币而破例改变证券法的规定,但也不会阻止加密货币发展。

SEC不会改变规则

8月27日,彭博社发表了对杰伊·克莱顿的采访。克莱顿称,他不想改变证券法以在监管中囊括或排除数字资产。

很多人十分兴奋,认为我们会因适应技术而改变法规。他们会常常猜想这种情况的发生。不过,我从一开始就很清楚,这种状况将不会发生。

然而,克莱顿称自己既不反对创新,也不抵制优秀的数字支付方式。他进一步说道:

如果有办法通过技术降低国际支付成本,我完全支持,但不能通过牺牲证券法和其他法律的基本原则来实现。

观点:比特币 vs. ICO

克莱顿称,他并不认为所有加密货币都是相同的。例如,他不认为比特币是一种证券。但是,他重申:美国SEC已经明确指出许多ICO项目需要符合证券监管要求。此外,据报道,他发现许多ICO白皮书令人不安,因为它们普遍使用如“所剩时间不多”或“赶快加入,获得四倍收益”的字眼。这是监管者需要担忧的问题。

近期法律诉讼

最近几个月,美国SEC状告了多家公司在ICO过程中存在不当行为,而且此类诉讼有所增加。上周,英国《每日电讯报》报道,俄罗斯ICO评级公司 ICO Rating与SEC就所谓的反兜售违规行为达成和解。

同样在8月,美国SEC成功要求冻结Reginald Middleton和其公司Veritaseum Inc.的涉嫌ICO欺诈的资产,总价1500万美元。

原文:https://cointelegraph.com/news/us-sec-chairman-says-the-rules-wont-change-for-cryptocurrencies/

作者:Max Boddy

编译:ElaineW

美国证交会批准两代币上市,Reg A+或成加密货币上市常规途径

资讯 • 8btc 发表了文章 • 2019-07-15 11:27

摘要

美国SEC通过两区块链代币上市申请。当地时间7月10日、11日,美国区块链项目BlockStack、Props Network(视频流应用YouNow旗下)接连宣布,根据《证券法》RegA+条款,获得美国证券交易委员会(SEC)的豁免,代币可面向非合格投资者公开发行。

Blockstack是一个基于区块链的去中心化的算力网络,它希望创造一个能使用户真正掌握自己的身份和数据的应用(App)生态系统。目前该平台上已经有超过165个App。该公司在此次获得SEC批准前,曾向Union Square Ventures、Blockchain Capital、Compound 等投资者募集5000万美元。

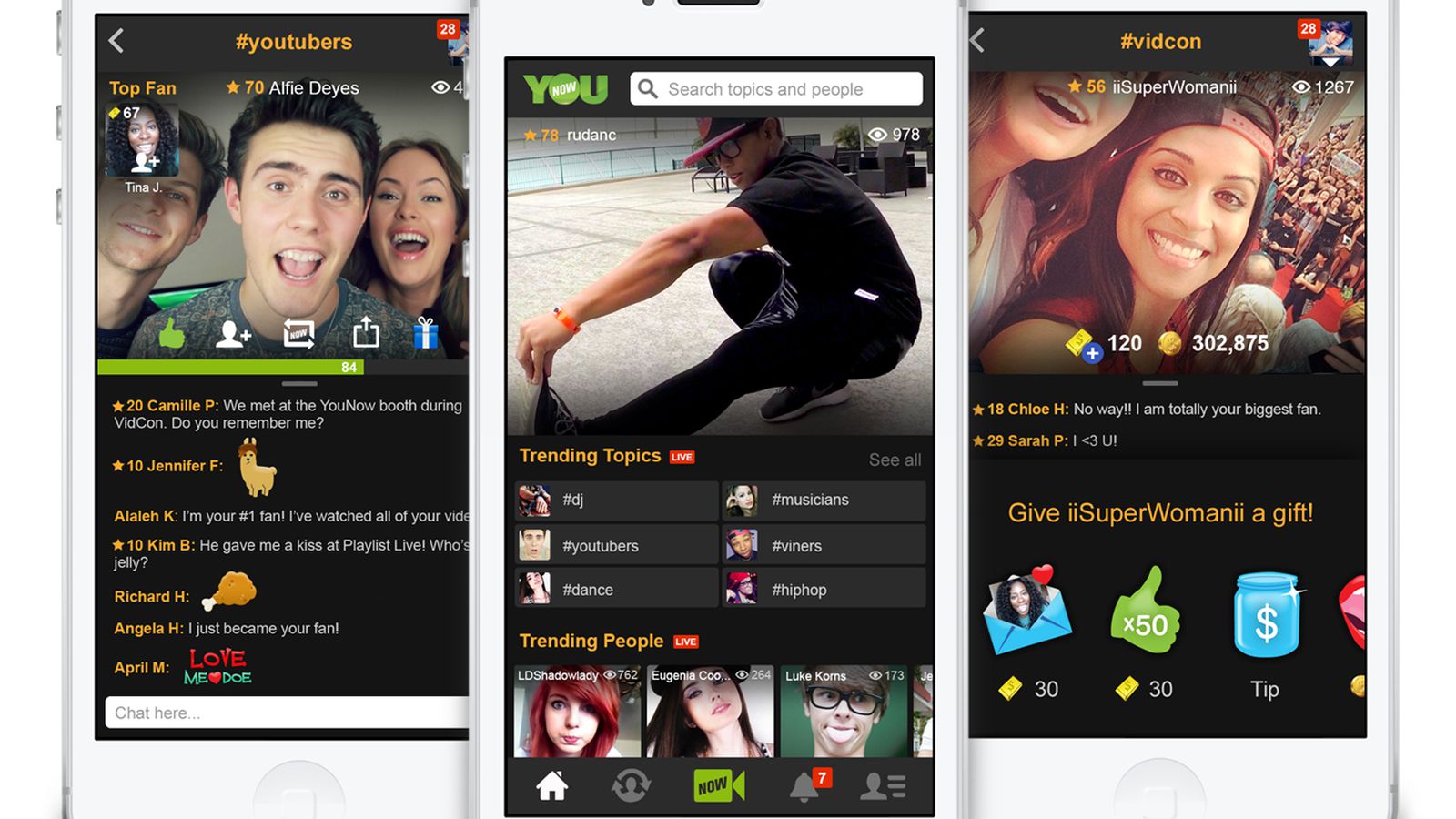

Props基于以太坊区块链,其代币被用于整合流媒体平台(如YouNow与Xplit),以激励用户和内容生产者。该公司在此次获得SEC批准前,曾向Union Square Ventures、Comcast、Venrock等投资者销售价值约2200万美元的区块链代币。

这是SEC首次批准区块链代币(指基于区块链发行的加密货币)的上市申请,标志着美国对区块链项目的监管进入了一个新的阶段。

Reg A+或成区块链代币上市标配。SEC表示,除比特币和以太坊外的绝大多数区块链代币皆为证券。根据美国1933年颁布的《证券法》,发行证券需在SEC注册,除非根据D、S、A等条例(即“Reg D”、”Reg S”、“Reg A”)获得豁免。在相当长的一段时期内,区块链代币没有在SEC成功注册发行或豁免的先例。

此次BlockStack和Props Network依据的Reg A+允许发行人向非合格投资者公开募资(合格投资者指的是满足以下条件的投资者:至少有100万美元净资产,或者最近两年有至少20万美元的个人年收入或30万美元的家庭年收入)。也就是说,Reg A+使发行人可以向资金实力较弱的普通投资者募资,这有利于增加发行人所发行证券的流动性,或成区块链代币发行标配,能推动更多项目进行合法ICO(Initial Coin Offering,首次公开发行)。

另外,纵观ICO融资史,2014年、2015年、2016年、2017年、2018年ICO项目的笔均融资额分别为400万美元、100万美元、600万美元、1600万美元、2600万美元,亦鲜少发行人融资超过5000万美元(Reg A+募资额上限),这使它适合使用Reg A+豁免条款公开发行。

截至2018年10月31日,区块链项目通过ICO累计获得的融资额约为225亿美元,RegA+将成为该市场被传统资本市场接纳的关键桥梁。

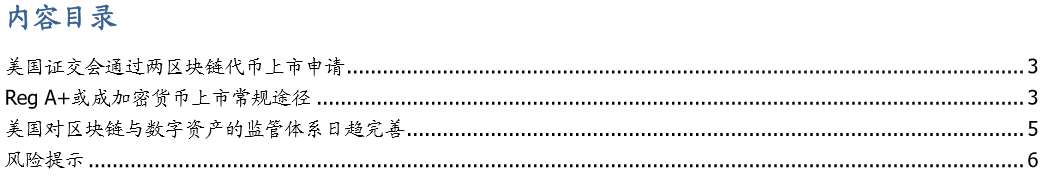

美国对区块链与数字资产的监管体系日趋完善。总体来看,美国监管体系对区块链及其数字资产的态度是尽量纳入现有的监管体系,对相关业务进行牌照制监管。SEC此次批准两区块链代币项目上市申请,是美国在区块链与数字资产监管上迈出的重要一步,它超越了此前对区块链代币进行简单的“定性”和罚款、叫停发行、对发行人采取其他强制行动的范畴,使美国对区块链与数字资产的监管体系进一步明确。它是区块链项目在受SEC监管的资本市场融资进行的实际落地,具备相当强的示范效应,对以后的区块链项目有重要参考意义。

美国证交会通过两区块链代币上市申请

当地时间7月10日、11日,美国区块链项目BlockStack、Props Network(视频流应用YouNow旗下)接连宣布,根据《证券法》RegA+条款,获得美国证券交易委员会(SEC)的豁免,代币可面向非合格投资者公开发行。

Blockstack 2013年诞生于普林斯顿大学,是一个基于区块链的去中心化的算力网络,它希望创造一个能使用户真正掌握自己的身份和数据的应用(App)生态系统。目前该平台上已经有超过165个App。该项目的区块链代币将被用户用作“燃料”,用于注册域名等数字资产和注册与执行智能合约等用途。该公司在此次获得SEC批准前,曾向Union Square Ventures、Blockchain Capital、Compound 等投资者募集5000万美元。

Props基于以太坊区块链,其代币被用于整合流媒体平台(如YouNow与Xplit),以激励用户和内容生产者。Props代币持有者有机会在前述平台获得VIP地位,拥有观看独家内容等权益。该公司在此次获得SEC批准前,曾向Union Square Ventures、Comcast、Venrock等投资者销售价值约2200万美元的区块链代币。

其中,根据Blockstack官方网站,此次代币售卖以0.3美元的价格出售6200万枚代币,以0.12美元的价格向持有代币兑换券的用户出售7833万枚代币,Blockstack计划通过本次代币销售募资2800万美元。Blockstack官方表示,美国亚利桑那州、内布拉斯加州、北达科他州和德克萨斯州居民不可参与,日本和加拿大居民不可参与。据Blockstack创始人Muneeb Ali和Ryan Shea表示,他们花了200万美元来获得SEC的支持,该部分支出大约相当于筹资金额(2800万美元)的7.1%。

这是SEC首次批准区块链代币(指基于区块链发行的加密货币)的上市申请,标志着美国对区块链项目的监管进入了一个新的阶段。

Reg A+或成加密货币上市常规途径

根据SEC判定一个投资合同是否为证券经常使用的霍威测试(Howey Test),一个投资合同只要满足以下四点,即被判定为“证券”:因为投资者投入了资金、投资者的资金流向了共同实体、投资者有收益预期、投资者预期依靠他人经营管理而不是自己的努力获得收益。SEC表示,除比特币和以太坊外的绝大多数区块链代币皆为证券。

而根据美国1933年颁布的《证券法》,发行证券需在SEC注册,除非根据D、S、A等条例(即“Reg D”、”Reg S”、“Reg A”)获得豁免。Blockstack在此次获准使用Reg A+前,曾通过Reg D募资4700万美元,也曾使用Reg S募资,今年它还计划继续使用Reg S,以0.25美元/个代币的价格售出0.4亿代币。

Reg A+时是2015年3月25日根据《工商初创企业促进法案》(即“JOBS法案”)对Reg A的补充,它将Reg A分成12个月内募资上限分别为2000万美元和5000万美元两个层级的融资。Reg A+允许发行人向非合格投资者公开募资。此处的合格投资者指的是满足以下条件的投资者:至少有100万美元净资产,或者最近两年有至少20万美元的个人年收入或30万美元的家庭年收入。

也就是说,Reg A+使发行人可以向资金实力较弱的普通投资者募资,这有利于增加发行人所发行证券的流动性,或成区块链代币发行标配。虽然此次融资并非Blockstack代币的首次公开发行(Initial Coin Offering,ICO),但它显然对ICO合法化具备重大参考意义。截至2018年10月31日,区块链项目通过ICO累计获得的融资额约为225亿美元,RegA+将成为该市场被传统资本市场接纳的关键桥梁。

在金额上,Reg A+是可募资金额较高的豁免条款,它最早可使发行人募资5000万美元。纵观ICO融资史,2014年、2015年、2016年、2017年、2018年ICO项目的笔均融资额分别为400万美元、100万美元、600万美元、1600万美元、2600万美元,亦鲜少发行人融资超过5000万美元,这使它适合使用Reg A+豁免条款公开发行。

美国对区块链与数字资产的监管体系日趋完善

总体来看,美国监管体系对区块链及其数字资产的态度是尽量纳入现有的监管体系,对相关业务进行牌照制监管。

SEC此次批准两区块链代币项目上市申请,是美国在区块链与数字资产监管上迈出的重要一步,它超越了此前对区块链代币进行简单的“定性”和罚款、叫停发行、对发行人采取其他强制行动的范畴,使美国对区块链与数字资产的监管体系进一步明确,为区块链项目在受SEC监管的资本市场融资进行了实际落地,对以后的区块链项目有重要参考意义。

风险提示

区块链技术发展不达预期,监管政策趋严。

作者:国盛区块链研究院 查看全部

摘要

美国SEC通过两区块链代币上市申请。当地时间7月10日、11日,美国区块链项目BlockStack、Props Network(视频流应用YouNow旗下)接连宣布,根据《证券法》RegA+条款,获得美国证券交易委员会(SEC)的豁免,代币可面向非合格投资者公开发行。

Blockstack是一个基于区块链的去中心化的算力网络,它希望创造一个能使用户真正掌握自己的身份和数据的应用(App)生态系统。目前该平台上已经有超过165个App。该公司在此次获得SEC批准前,曾向Union Square Ventures、Blockchain Capital、Compound 等投资者募集5000万美元。

Props基于以太坊区块链,其代币被用于整合流媒体平台(如YouNow与Xplit),以激励用户和内容生产者。该公司在此次获得SEC批准前,曾向Union Square Ventures、Comcast、Venrock等投资者销售价值约2200万美元的区块链代币。

这是SEC首次批准区块链代币(指基于区块链发行的加密货币)的上市申请,标志着美国对区块链项目的监管进入了一个新的阶段。

Reg A+或成区块链代币上市标配。SEC表示,除比特币和以太坊外的绝大多数区块链代币皆为证券。根据美国1933年颁布的《证券法》,发行证券需在SEC注册,除非根据D、S、A等条例(即“Reg D”、”Reg S”、“Reg A”)获得豁免。在相当长的一段时期内,区块链代币没有在SEC成功注册发行或豁免的先例。

此次BlockStack和Props Network依据的Reg A+允许发行人向非合格投资者公开募资(合格投资者指的是满足以下条件的投资者:至少有100万美元净资产,或者最近两年有至少20万美元的个人年收入或30万美元的家庭年收入)。也就是说,Reg A+使发行人可以向资金实力较弱的普通投资者募资,这有利于增加发行人所发行证券的流动性,或成区块链代币发行标配,能推动更多项目进行合法ICO(Initial Coin Offering,首次公开发行)。

另外,纵观ICO融资史,2014年、2015年、2016年、2017年、2018年ICO项目的笔均融资额分别为400万美元、100万美元、600万美元、1600万美元、2600万美元,亦鲜少发行人融资超过5000万美元(Reg A+募资额上限),这使它适合使用Reg A+豁免条款公开发行。

截至2018年10月31日,区块链项目通过ICO累计获得的融资额约为225亿美元,RegA+将成为该市场被传统资本市场接纳的关键桥梁。

美国对区块链与数字资产的监管体系日趋完善。总体来看,美国监管体系对区块链及其数字资产的态度是尽量纳入现有的监管体系,对相关业务进行牌照制监管。SEC此次批准两区块链代币项目上市申请,是美国在区块链与数字资产监管上迈出的重要一步,它超越了此前对区块链代币进行简单的“定性”和罚款、叫停发行、对发行人采取其他强制行动的范畴,使美国对区块链与数字资产的监管体系进一步明确。它是区块链项目在受SEC监管的资本市场融资进行的实际落地,具备相当强的示范效应,对以后的区块链项目有重要参考意义。

美国证交会通过两区块链代币上市申请

当地时间7月10日、11日,美国区块链项目BlockStack、Props Network(视频流应用YouNow旗下)接连宣布,根据《证券法》RegA+条款,获得美国证券交易委员会(SEC)的豁免,代币可面向非合格投资者公开发行。

Blockstack 2013年诞生于普林斯顿大学,是一个基于区块链的去中心化的算力网络,它希望创造一个能使用户真正掌握自己的身份和数据的应用(App)生态系统。目前该平台上已经有超过165个App。该项目的区块链代币将被用户用作“燃料”,用于注册域名等数字资产和注册与执行智能合约等用途。该公司在此次获得SEC批准前,曾向Union Square Ventures、Blockchain Capital、Compound 等投资者募集5000万美元。

Props基于以太坊区块链,其代币被用于整合流媒体平台(如YouNow与Xplit),以激励用户和内容生产者。Props代币持有者有机会在前述平台获得VIP地位,拥有观看独家内容等权益。该公司在此次获得SEC批准前,曾向Union Square Ventures、Comcast、Venrock等投资者销售价值约2200万美元的区块链代币。

其中,根据Blockstack官方网站,此次代币售卖以0.3美元的价格出售6200万枚代币,以0.12美元的价格向持有代币兑换券的用户出售7833万枚代币,Blockstack计划通过本次代币销售募资2800万美元。Blockstack官方表示,美国亚利桑那州、内布拉斯加州、北达科他州和德克萨斯州居民不可参与,日本和加拿大居民不可参与。据Blockstack创始人Muneeb Ali和Ryan Shea表示,他们花了200万美元来获得SEC的支持,该部分支出大约相当于筹资金额(2800万美元)的7.1%。

这是SEC首次批准区块链代币(指基于区块链发行的加密货币)的上市申请,标志着美国对区块链项目的监管进入了一个新的阶段。

Reg A+或成加密货币上市常规途径

根据SEC判定一个投资合同是否为证券经常使用的霍威测试(Howey Test),一个投资合同只要满足以下四点,即被判定为“证券”:因为投资者投入了资金、投资者的资金流向了共同实体、投资者有收益预期、投资者预期依靠他人经营管理而不是自己的努力获得收益。SEC表示,除比特币和以太坊外的绝大多数区块链代币皆为证券。

而根据美国1933年颁布的《证券法》,发行证券需在SEC注册,除非根据D、S、A等条例(即“Reg D”、”Reg S”、“Reg A”)获得豁免。Blockstack在此次获准使用Reg A+前,曾通过Reg D募资4700万美元,也曾使用Reg S募资,今年它还计划继续使用Reg S,以0.25美元/个代币的价格售出0.4亿代币。

Reg A+时是2015年3月25日根据《工商初创企业促进法案》(即“JOBS法案”)对Reg A的补充,它将Reg A分成12个月内募资上限分别为2000万美元和5000万美元两个层级的融资。Reg A+允许发行人向非合格投资者公开募资。此处的合格投资者指的是满足以下条件的投资者:至少有100万美元净资产,或者最近两年有至少20万美元的个人年收入或30万美元的家庭年收入。

也就是说,Reg A+使发行人可以向资金实力较弱的普通投资者募资,这有利于增加发行人所发行证券的流动性,或成区块链代币发行标配。虽然此次融资并非Blockstack代币的首次公开发行(Initial Coin Offering,ICO),但它显然对ICO合法化具备重大参考意义。截至2018年10月31日,区块链项目通过ICO累计获得的融资额约为225亿美元,RegA+将成为该市场被传统资本市场接纳的关键桥梁。

在金额上,Reg A+是可募资金额较高的豁免条款,它最早可使发行人募资5000万美元。纵观ICO融资史,2014年、2015年、2016年、2017年、2018年ICO项目的笔均融资额分别为400万美元、100万美元、600万美元、1600万美元、2600万美元,亦鲜少发行人融资超过5000万美元,这使它适合使用Reg A+豁免条款公开发行。

美国对区块链与数字资产的监管体系日趋完善

总体来看,美国监管体系对区块链及其数字资产的态度是尽量纳入现有的监管体系,对相关业务进行牌照制监管。

SEC此次批准两区块链代币项目上市申请,是美国在区块链与数字资产监管上迈出的重要一步,它超越了此前对区块链代币进行简单的“定性”和罚款、叫停发行、对发行人采取其他强制行动的范畴,使美国对区块链与数字资产的监管体系进一步明确,为区块链项目在受SEC监管的资本市场融资进行了实际落地,对以后的区块链项目有重要参考意义。

风险提示

区块链技术发展不达预期,监管政策趋严。

作者:国盛区块链研究院

从十亿到万亿:简析加密资产和证券数字化的必然性

观点 • 8btc 发表了文章 • 2019-07-01 10:43

比特币问世已十年,最近,又经Facebook大力推动,普通市场开始意识到,以区块链技术为核心的数字货币时代即将到来。

所有主要参与者都清楚,不仅货币数字化正在发生,而且资产所有权数字化也已到来。很显然,这是一个更大的金融市场,其对全球社会和经济所产生的影响不可估量。

几周前,我参与主持了一个面向伦敦市金融机构投资者和银行家的关于数字证券的封闭式研讨会。会议分为多个小圆桌,每个圆桌会议的任务是根据重要性对证券数字化的优点进行评级,包括:流动性、效率、成本、交易后简化、资产价格、部分所有权、速度、全球接入、新金融产品、商业模式等。

到了公布结果的时候,很明显,没有达成共识。每场圆桌都有自己不同的声音,内部几乎没有统一意见。

活动结束后,我与参与者进行了交谈,并意识到房间里的每个人都在考虑一种与自己内心相近的资产类别。一些人对上市股票数字化的优势进行了评级,另一些人考虑的是房地产债务,还有一些人则在谈论私募股权。

从总体上看,排名并不重要,因为数字化是不可避免的。

证券数字化是必然趋势

我们来解释一下其中原因。首先,这里有一个关于数字化所有权含义的简单说明:所有权本质上是数据。社会同意所有者X拥有资产Y的权利,并通过法院和警察的权力保护这些权利。与任何数据一样,所有权也可以数字化。

如今,大多数全球资产都是私有的。为了进行交易,买卖双方要经历一个漫长而昂贵的过程,包括律师、会计师等,然后每个人都要签署文件,详细说明买方获得的权利。所有者全部的文档组合就构成了所有权。让我们称这些文档为“模拟所有权”( Analog Ownership)。

公共市场的效率则要高得多,它们拥有所有权的电子记录,但仍不是数字化条目。交易需要多个实体跨账本结算每笔交易。这些公共平台价格昂贵,效率低下,启动容量非常有限。

说到证券代币,它由一组主文档和智能合约定义任何代币持有者的权利。区块链记录每个代币的所有者,并以共识方式进行复制,因此没有任何实体可以控制这一账本。

然后,你可以将持有的代币交由自己或托管人保管1,或进行交易(每笔交易都使用人工智能检查是否合规)。

所有权本质上变成了一种数字价值,它可以被分割成更小的部分,可以立即在全世界流通。

数字化的主要特征不是证券以0和1的形式存储(这是“电子的”),而是数字化证券可以在全球网络上即时流动。

市场转型时会发生什么?

数字化市场经历了四个阶段。让我们以音乐行业为例进行阐述:

第一阶段:模拟

音乐记录在塑料唱片上。你只能到当地商去购买这样的唱片。

同类所有权:大多数私有交易都发生在本地,需要实际接触。

第二阶段:数码格式

音乐录制在CD上。目前为止它更加便携,更加电子化,但并不是根本性的改变。

同类所有权:Excel表格,cap表格管理软件……

第三阶段:创新!

黑客发现他们可以四处发送音乐文件——地下P2P平台、非法文件共享、音乐高管拼命保护旧的秩序、Napster、法律行动……

同类所有权:ICO——就像20年前的音乐分享一样,开发人员意识到代币的潜力,可以将人们直接连接起来,并改变融资游戏的规则,同样,当局只花了两年时间就进行了反击,并实施了相关规定。

第四阶段:数字化

在这最后一个阶段,音乐变得真正数字化,市场在一个快速网络上采用法律和商业解决方案以及新的商业模式来拥抱新的格式。由此出现了像Spotify这样的应用程序,通过它,世界上的每一个用户可以随时随地听自己想听的歌曲,而不必去购买完整的唱片。

更好的是,算法和人工智能可以创建歌曲组合和个性化的发现列表,新的艺术家可以更快、更低成本地进入市场,这得益于新的商业模式,而在20年前,这种模式会被每一个唱片公司的高管所拒绝。

所有权版本:数字证券。所有权可以流动,就像歌曲一样。想想一个类似于Spotily的应用程序,让每个用户都可以访问全球市场上的每一项与他们相关的资产,是一件多么棒的事情。

当人们问:“投资者会想要数字证券吗?”答案是:“人们还听歌曲吗?”一旦所有证券都是数字化的,并且在监管范围内可以立即获得,那么一切都与资产有关。格式是即时和透明的。

但随着这一点的到来,一切都发生了变化。可用性、发现、定价和商业模式导致了一个新的流动的数字世界。它会在一夜之间发生吗?

当然不会,目前需要克服很多障碍,也需要找到很多解决方案。但数字化实际上是不可避免的,其驱动因素非常强大。

十亿级和万亿级之间的差别

音乐市场价值数十亿美元;所有权市场则价值数万亿美元。

事实上,“证券”是几十种资产类别的总称,彼此之间差别很大。通常来说,它们中的每一个都比整个音乐市场更大,它们针对的是完全不同类型的所有者、投资群众和应用程序流量。其中一些面向散户,但大部分是大型机构投资实体,他们通过投资银行和主要交易所进行交易。

然而,所有这些资产类别都存在一个不争的事实:所有权仍然是数据,其关乎的是谁对什么拥有权利的问题,但现在终于可以数字化了。

作者简介:Ami Ben David是数字证券区块链Ownera的创始人和首席执行官,SPiCE VC和Securitize的联合创始人,证券代币公司投资者。

原文:https://www.coindesk.com/billions-to-trillions-crypto-assets-and-the-inevitability-of-digitization

作者:Ami Ben David

编译:Libert 查看全部

图片来源:pixabay

比特币问世已十年,最近,又经Facebook大力推动,普通市场开始意识到,以区块链技术为核心的数字货币时代即将到来。

所有主要参与者都清楚,不仅货币数字化正在发生,而且资产所有权数字化也已到来。很显然,这是一个更大的金融市场,其对全球社会和经济所产生的影响不可估量。

几周前,我参与主持了一个面向伦敦市金融机构投资者和银行家的关于数字证券的封闭式研讨会。会议分为多个小圆桌,每个圆桌会议的任务是根据重要性对证券数字化的优点进行评级,包括:流动性、效率、成本、交易后简化、资产价格、部分所有权、速度、全球接入、新金融产品、商业模式等。

到了公布结果的时候,很明显,没有达成共识。每场圆桌都有自己不同的声音,内部几乎没有统一意见。

活动结束后,我与参与者进行了交谈,并意识到房间里的每个人都在考虑一种与自己内心相近的资产类别。一些人对上市股票数字化的优势进行了评级,另一些人考虑的是房地产债务,还有一些人则在谈论私募股权。

从总体上看,排名并不重要,因为数字化是不可避免的。

证券数字化是必然趋势

我们来解释一下其中原因。首先,这里有一个关于数字化所有权含义的简单说明:所有权本质上是数据。社会同意所有者X拥有资产Y的权利,并通过法院和警察的权力保护这些权利。与任何数据一样,所有权也可以数字化。

如今,大多数全球资产都是私有的。为了进行交易,买卖双方要经历一个漫长而昂贵的过程,包括律师、会计师等,然后每个人都要签署文件,详细说明买方获得的权利。所有者全部的文档组合就构成了所有权。让我们称这些文档为“模拟所有权”( Analog Ownership)。

公共市场的效率则要高得多,它们拥有所有权的电子记录,但仍不是数字化条目。交易需要多个实体跨账本结算每笔交易。这些公共平台价格昂贵,效率低下,启动容量非常有限。

说到证券代币,它由一组主文档和智能合约定义任何代币持有者的权利。区块链记录每个代币的所有者,并以共识方式进行复制,因此没有任何实体可以控制这一账本。

然后,你可以将持有的代币交由自己或托管人保管1,或进行交易(每笔交易都使用人工智能检查是否合规)。

所有权本质上变成了一种数字价值,它可以被分割成更小的部分,可以立即在全世界流通。

数字化的主要特征不是证券以0和1的形式存储(这是“电子的”),而是数字化证券可以在全球网络上即时流动。

市场转型时会发生什么?

数字化市场经历了四个阶段。让我们以音乐行业为例进行阐述:

第一阶段:模拟

音乐记录在塑料唱片上。你只能到当地商去购买这样的唱片。

同类所有权:大多数私有交易都发生在本地,需要实际接触。

第二阶段:数码格式

音乐录制在CD上。目前为止它更加便携,更加电子化,但并不是根本性的改变。

同类所有权:Excel表格,cap表格管理软件……

第三阶段:创新!

黑客发现他们可以四处发送音乐文件——地下P2P平台、非法文件共享、音乐高管拼命保护旧的秩序、Napster、法律行动……

同类所有权:ICO——就像20年前的音乐分享一样,开发人员意识到代币的潜力,可以将人们直接连接起来,并改变融资游戏的规则,同样,当局只花了两年时间就进行了反击,并实施了相关规定。

第四阶段:数字化

在这最后一个阶段,音乐变得真正数字化,市场在一个快速网络上采用法律和商业解决方案以及新的商业模式来拥抱新的格式。由此出现了像Spotify这样的应用程序,通过它,世界上的每一个用户可以随时随地听自己想听的歌曲,而不必去购买完整的唱片。

更好的是,算法和人工智能可以创建歌曲组合和个性化的发现列表,新的艺术家可以更快、更低成本地进入市场,这得益于新的商业模式,而在20年前,这种模式会被每一个唱片公司的高管所拒绝。

所有权版本:数字证券。所有权可以流动,就像歌曲一样。想想一个类似于Spotily的应用程序,让每个用户都可以访问全球市场上的每一项与他们相关的资产,是一件多么棒的事情。

当人们问:“投资者会想要数字证券吗?”答案是:“人们还听歌曲吗?”一旦所有证券都是数字化的,并且在监管范围内可以立即获得,那么一切都与资产有关。格式是即时和透明的。

但随着这一点的到来,一切都发生了变化。可用性、发现、定价和商业模式导致了一个新的流动的数字世界。它会在一夜之间发生吗?

当然不会,目前需要克服很多障碍,也需要找到很多解决方案。但数字化实际上是不可避免的,其驱动因素非常强大。

十亿级和万亿级之间的差别

音乐市场价值数十亿美元;所有权市场则价值数万亿美元。

事实上,“证券”是几十种资产类别的总称,彼此之间差别很大。通常来说,它们中的每一个都比整个音乐市场更大,它们针对的是完全不同类型的所有者、投资群众和应用程序流量。其中一些面向散户,但大部分是大型机构投资实体,他们通过投资银行和主要交易所进行交易。

然而,所有这些资产类别都存在一个不争的事实:所有权仍然是数据,其关乎的是谁对什么拥有权利的问题,但现在终于可以数字化了。

作者简介:Ami Ben David是数字证券区块链Ownera的创始人和首席执行官,SPiCE VC和Securitize的联合创始人,证券代币公司投资者。

原文:https://www.coindesk.com/billions-to-trillions-crypto-assets-and-the-inevitability-of-digitization

作者:Ami Ben David

编译:Libert

德国第二大证券交易所将上市莱特币和瑞波币ETN,加密货币流动性进一步提升

市场 • 8btc 发表了文章 • 2019-05-14 10:12

据CCN 5月13日报道,德国排名第二、欧洲排名第九的证券交易所斯图加特证券交易所(Börse Stuttgart)已批准上市莱特币(litecoin)和瑞波币(XRP)交易所交易票据(ETN)。该交易所团队表示:

“投资者现在可以买卖基于莱特币和瑞波币的交易所交易票据了,这在德国是首创。瑞典XBT提供商发行的四种证券对这两种加密货币兑换欧元和瑞典克朗的价格进行追踪。”

与交易所交易基金(ETF)类似,ETN也是受到严格监管的、透明的、受保护的工具,投资者可以利用这些工具投资于各种资产。

斯图加特证券交易所推出的这两种加密货币ETN预计会提高莱特币和瑞波币的流动性,尤其是其在合格投资者和潜在机构之间的流动性。

提高流动性

由于具有很好的流动性和易用性,加密货币交易所对许多个人用户来说极具吸引力。但对一些人来说,缺乏投资者保护仍是一道无法逾越的障碍。

2017年末,在洛杉矶举行的“名利场新企业峰会”(Vanity Fair New Establishment Summit)上,亿万富翁投资者Mark Cuban告诉彭博社(Bloomberg),他通过一家瑞典证券交易所的ETN投资比特币。他说道:

“这很有趣,因为很多资产的价值只是基于供求关系。大多数股票没有内在价值,因为你没有真正的所有权和投票权。你只是可以买卖这些股票。比特币也是一样。它的价值基于供给需求。我通过一家瑞典交易所的ETN买了一些比特币。”

监管斯图加特证券交易所的莱特币和瑞波币ETN背后的公司与瑞典股市上比特币ETN背后的公司是同一家。斯图加特证券交易所将为合格投资者投资主流加密资产提供了除加密货币交易所以外的另一个平台,该交易所蓝筹股和基金交易主管Jürgen Dietrich表示:

“人们对加密货币非常感兴趣。这些莱特币和瑞波币ETN将首次允许德国投资者通过交易所交易证券追踪这两种加密货币的未来价格走势。”

ETN能否助推莱特币和瑞波币的发展势头?

今年到目前为止,莱特币对美元的价格已经上涨了183%。莱特币的强劲表现主要归功于该加密货币开源开发者社区对隐私相关解决方案的关注。莱特币创始人李启威(Charlie Lee)在一月份表示:

“可替代性是比特币和莱特币中唯一缺失的健全货币属性。既然扩容之争已告一段落,下一个战场将是可替代性和隐私性。我现在专注于通过增加隐私交易让莱特币更具可替代性。

莱特币开发团队花了数小时讨论如何添加隐私交易。执行软分叉CT的方法与扩容区块非常相似,扩容区块可能更简单,可以做更多。我们现在也在探索执行防弹MimbleWimble来扩容区块。”

德国对莱特币ETN的潜在需求仍不确定,目前,加密货币市场正处于复苏阶段,它是否会对莱特币交易所市场价格产生重大影响尚不清楚。

随着开发者活动的增加和价值的上升,加密资产流动性水平的显著提高只会增强其发展势头。

原文:https://www.ccn.com/investors-buy-litecoin-xrp-germanys-2nd-largest-stock-market

作者:Joseph Young

编译:Libert 查看全部

图片来源:visualhunt

据CCN 5月13日报道,德国排名第二、欧洲排名第九的证券交易所斯图加特证券交易所(Börse Stuttgart)已批准上市莱特币(litecoin)和瑞波币(XRP)交易所交易票据(ETN)。该交易所团队表示:

“投资者现在可以买卖基于莱特币和瑞波币的交易所交易票据了,这在德国是首创。瑞典XBT提供商发行的四种证券对这两种加密货币兑换欧元和瑞典克朗的价格进行追踪。”

与交易所交易基金(ETF)类似,ETN也是受到严格监管的、透明的、受保护的工具,投资者可以利用这些工具投资于各种资产。

斯图加特证券交易所推出的这两种加密货币ETN预计会提高莱特币和瑞波币的流动性,尤其是其在合格投资者和潜在机构之间的流动性。

提高流动性

由于具有很好的流动性和易用性,加密货币交易所对许多个人用户来说极具吸引力。但对一些人来说,缺乏投资者保护仍是一道无法逾越的障碍。

2017年末,在洛杉矶举行的“名利场新企业峰会”(Vanity Fair New Establishment Summit)上,亿万富翁投资者Mark Cuban告诉彭博社(Bloomberg),他通过一家瑞典证券交易所的ETN投资比特币。他说道:

“这很有趣,因为很多资产的价值只是基于供求关系。大多数股票没有内在价值,因为你没有真正的所有权和投票权。你只是可以买卖这些股票。比特币也是一样。它的价值基于供给需求。我通过一家瑞典交易所的ETN买了一些比特币。”

监管斯图加特证券交易所的莱特币和瑞波币ETN背后的公司与瑞典股市上比特币ETN背后的公司是同一家。斯图加特证券交易所将为合格投资者投资主流加密资产提供了除加密货币交易所以外的另一个平台,该交易所蓝筹股和基金交易主管Jürgen Dietrich表示:

“人们对加密货币非常感兴趣。这些莱特币和瑞波币ETN将首次允许德国投资者通过交易所交易证券追踪这两种加密货币的未来价格走势。”

ETN能否助推莱特币和瑞波币的发展势头?

今年到目前为止,莱特币对美元的价格已经上涨了183%。莱特币的强劲表现主要归功于该加密货币开源开发者社区对隐私相关解决方案的关注。莱特币创始人李启威(Charlie Lee)在一月份表示:

“可替代性是比特币和莱特币中唯一缺失的健全货币属性。既然扩容之争已告一段落,下一个战场将是可替代性和隐私性。我现在专注于通过增加隐私交易让莱特币更具可替代性。

莱特币开发团队花了数小时讨论如何添加隐私交易。执行软分叉CT的方法与扩容区块非常相似,扩容区块可能更简单,可以做更多。我们现在也在探索执行防弹MimbleWimble来扩容区块。”

德国对莱特币ETN的潜在需求仍不确定,目前,加密货币市场正处于复苏阶段,它是否会对莱特币交易所市场价格产生重大影响尚不清楚。

随着开发者活动的增加和价值的上升,加密资产流动性水平的显著提高只会增强其发展势头。

原文:https://www.ccn.com/investors-buy-litecoin-xrp-germanys-2nd-largest-stock-market

作者:Joseph Young

编译:Libert

毛里求斯发布证券型代币产品监管指南

地区 • chainb 发表了文章 • 2019-04-12 11:01

在周一发布的指南中,FSC表示,证券型代币被归类为2005年国家证券法中定义的证券,但是采用数字的形式。

因此,根据指南,发行人通过STO筹集资金需要得到FSC的事先批准。但是,如果针对的是“复杂”或“专业”投资者和基金,或专业投资计划,则不需要事先批准。

此外,任何要求他人交易证券型代币的人也必须根据“证券法”获得许可,并“严格”遵守相关规则。该文件指出,不这样做将被视为刑事犯罪。

这些规则包括对STO项目,其团队进行适当的尽职调查以及代币资产的“权利和义务”。 STO项目还必须进行披露,以“准确,及时和透明”的方式告知客户所涉及的风险。

在另一份报告中,FSC进一步警告说,STO具有“高风险”,并且投资者不受印度洋岛国的任何法定赔偿安排的保护。

对于金融科技公司来说,STO的指南是监管机构发布的第二个指南。去年9月,该监管机构发布了第一份有关数字资产的指南,将其视为“复杂和专业”投资者的资产类别。

今年早些时候,FSC还发布了数字资产托管人的最终规则,要求他们获得许可以执行托管服务以及其他要求。

原文:Mauritius Issues Regulatory Guidance on Security Token Offerings

来源:Coindesk

作者:Yogita Khatri

编译:Penny 查看全部

毛里求斯金融服务委员会(FSC)澄清了适用于启动证券型代币(STO)项目的规则。

在周一发布的指南中,FSC表示,证券型代币被归类为2005年国家证券法中定义的证券,但是采用数字的形式。

因此,根据指南,发行人通过STO筹集资金需要得到FSC的事先批准。但是,如果针对的是“复杂”或“专业”投资者和基金,或专业投资计划,则不需要事先批准。

此外,任何要求他人交易证券型代币的人也必须根据“证券法”获得许可,并“严格”遵守相关规则。该文件指出,不这样做将被视为刑事犯罪。

这些规则包括对STO项目,其团队进行适当的尽职调查以及代币资产的“权利和义务”。 STO项目还必须进行披露,以“准确,及时和透明”的方式告知客户所涉及的风险。

在另一份报告中,FSC进一步警告说,STO具有“高风险”,并且投资者不受印度洋岛国的任何法定赔偿安排的保护。

对于金融科技公司来说,STO的指南是监管机构发布的第二个指南。去年9月,该监管机构发布了第一份有关数字资产的指南,将其视为“复杂和专业”投资者的资产类别。

今年早些时候,FSC还发布了数字资产托管人的最终规则,要求他们获得许可以执行托管服务以及其他要求。

原文:Mauritius Issues Regulatory Guidance on Security Token Offerings

来源:Coindesk

作者:Yogita Khatri

编译:Penny

不可转让的Token才不是证券?SEC怎么搞起了一刀切的“懒政”

地区 • 8btc 发表了文章 • 2019-04-04 10:45

Blockchain 钱包的总裁兼首席法律官Marco Santori很快在推特上对SEC的这一系列动作进行了分析。在此框架中,SEC将对代币的可转让性禁令包含在内:如果没有可转让性,那么就不会有任何利润预期。不能在交易所出售代币,那么代币可以通过Howey 测试,从而不会被认定为证券。SEC认为,如果存在二级市场并且购买者希望获利,那么就满足“利润期望”这一条件。但是,这显然是错误的。购买者可以期望获利,但利润动机必须超过消费动机,才算是证券。这也是United Housing Foundation Inc v Forman的重点,“投资目的是盈利”才是证券的经济实质。SEC的框架似乎成了一刀切的“懒政”。

首先,需要注意的是,收到不行动信函的TurnKey公司发售的Token主要是用于兑换私人飞机旅行。美国证券交易委员会表示,只要满足以下条件,“Turnkey Jet”代币就不是证券:

a)代币在发售时具备完全的效用;

b)代币不得在平台外转让

此外,发行公司:

c)不得使用代币收益进行平台的开发工作

d)不得提供重购代币以获取利润的服务

e)营销代币时不得强调代币效用(功能)以外的内容

f)必须能够兑现服务

读到这些这里,你可能会认为这对代币和代币发行方有非常大的限制。但Marco表示,他的第一反应是,(b)是唯一真正麻烦的地方,并且这个不行动信函只是朝着建立更健全的法理迈出的一小步。现在让我们来看看这个决定背后的框架。

很遗憾,它只是说“这是一个清单,上面有很多Token卖家现在会做的所有事情。如果你做了这个清单上的事情,那么Token可能是一个证券”。并没有我们希望的那么有用。

不过,文件最后的确有一个有用的事实模式,但它带有太多的警告性,从本质上忽略了Token实际运行的方式以及人们使用Token的原因。开始:

这其实是“耐克币(Nike Coin)”例子的变体。想象一下耐克公司创建了一种可以兑换1双Dunks鞋子的代币——耐克币。而这些Dunks鞋子事实上已经制造好并且已经上市了,所以耐克以一双Dunks鞋子的准确价格出售耐克币,并用一小部分耐克币奖励那些频繁购买的顾客。这是典型的奖励计划。

可悲的是,这些耐克币不能转让,不然会被视为证券。所以,我们不禁要问:这样的话,为什么有人会去使用耐克币?

美国证券交易委员会曾经承诺提供一个指南,帮助企业家确定哪些代币是证券,然后发布指南说“如果我们使用的Token对于我们来说即合理又好用,那么这个Token可能是一种证券”。

对可转让性的禁止似乎深深扎根于SEC对效用的要求。但可转让性,特别是互操作性,是区块链网络的试金石,尤其是ERC-20标准。

Marco表示:

“由于不行动信函和框架都包含对‘不可转让性’的警告,我不能理解这会有助于行业的发展,这也不能让任何真正需要监管清晰度的企业家明确监管机构的意图。”

我们知道为什么SEC要将这个禁令包含在框架中:如果没有可转让性,那么就不会有任何利润预期。不能在交易所出售代币,那么代币可以通过Howey 测试,从而不会被认定为证券。

美国证券交易委员会认为,如果存在二级市场并且购买者希望获利,那么就满足“利润期望”这一条件。这显然是错误的。购买者可以期望获利,但利润动机必须超过消费动机,才算是证券。这就是United Housing Foundation Inc v Forman的重点(美国最高法院在1976年United Housing Foundation Inc. v.Forman案例中,在重申了Howey案例中判定证券的标准之外,又明确了“投资目的是盈利”是证券的经济实质)。

最后Marco说:

“我只能希望我们会在后续指南中看到有关可转让性问题的更多分析。”

原文:https://twitter.com/msantoriESQ/status/1113458502264074246

作者:Marco Santori

编译:Apatheticco 查看全部

北京时间4月30日晚,美国证券交易委员会(SEC)发布了期待已久Token监管指南,内容涉及ICO、Howey测试以及关于Token的其他方面。同时,SEC还发出了首个ICO不行动信函(No-action Letter,表明政府机构工作人员不会建议该机构对提出发函要求的实体采取法律行动),认定TurnKey Jet发行的代币TKJ不是证券。

Blockchain 钱包的总裁兼首席法律官Marco Santori很快在推特上对SEC的这一系列动作进行了分析。在此框架中,SEC将对代币的可转让性禁令包含在内:如果没有可转让性,那么就不会有任何利润预期。不能在交易所出售代币,那么代币可以通过Howey 测试,从而不会被认定为证券。SEC认为,如果存在二级市场并且购买者希望获利,那么就满足“利润期望”这一条件。但是,这显然是错误的。购买者可以期望获利,但利润动机必须超过消费动机,才算是证券。这也是United Housing Foundation Inc v Forman的重点,“投资目的是盈利”才是证券的经济实质。SEC的框架似乎成了一刀切的“懒政”。

首先,需要注意的是,收到不行动信函的TurnKey公司发售的Token主要是用于兑换私人飞机旅行。美国证券交易委员会表示,只要满足以下条件,“Turnkey Jet”代币就不是证券:

a)代币在发售时具备完全的效用;

b)代币不得在平台外转让

此外,发行公司:

c)不得使用代币收益进行平台的开发工作

d)不得提供重购代币以获取利润的服务

e)营销代币时不得强调代币效用(功能)以外的内容

f)必须能够兑现服务

读到这些这里,你可能会认为这对代币和代币发行方有非常大的限制。但Marco表示,他的第一反应是,(b)是唯一真正麻烦的地方,并且这个不行动信函只是朝着建立更健全的法理迈出的一小步。现在让我们来看看这个决定背后的框架。

很遗憾,它只是说“这是一个清单,上面有很多Token卖家现在会做的所有事情。如果你做了这个清单上的事情,那么Token可能是一个证券”。并没有我们希望的那么有用。

不过,文件最后的确有一个有用的事实模式,但它带有太多的警告性,从本质上忽略了Token实际运行的方式以及人们使用Token的原因。开始:

这其实是“耐克币(Nike Coin)”例子的变体。想象一下耐克公司创建了一种可以兑换1双Dunks鞋子的代币——耐克币。而这些Dunks鞋子事实上已经制造好并且已经上市了,所以耐克以一双Dunks鞋子的准确价格出售耐克币,并用一小部分耐克币奖励那些频繁购买的顾客。这是典型的奖励计划。

可悲的是,这些耐克币不能转让,不然会被视为证券。所以,我们不禁要问:这样的话,为什么有人会去使用耐克币?

美国证券交易委员会曾经承诺提供一个指南,帮助企业家确定哪些代币是证券,然后发布指南说“如果我们使用的Token对于我们来说即合理又好用,那么这个Token可能是一种证券”。

对可转让性的禁止似乎深深扎根于SEC对效用的要求。但可转让性,特别是互操作性,是区块链网络的试金石,尤其是ERC-20标准。

Marco表示:

“由于不行动信函和框架都包含对‘不可转让性’的警告,我不能理解这会有助于行业的发展,这也不能让任何真正需要监管清晰度的企业家明确监管机构的意图。”

我们知道为什么SEC要将这个禁令包含在框架中:如果没有可转让性,那么就不会有任何利润预期。不能在交易所出售代币,那么代币可以通过Howey 测试,从而不会被认定为证券。

美国证券交易委员会认为,如果存在二级市场并且购买者希望获利,那么就满足“利润期望”这一条件。这显然是错误的。购买者可以期望获利,但利润动机必须超过消费动机,才算是证券。这就是United Housing Foundation Inc v Forman的重点(美国最高法院在1976年United Housing Foundation Inc. v.Forman案例中,在重申了Howey案例中判定证券的标准之外,又明确了“投资目的是盈利”是证券的经济实质)。

最后Marco说:

“我只能希望我们会在后续指南中看到有关可转让性问题的更多分析。”

原文:https://twitter.com/msantoriESQ/status/1113458502264074246

作者:Marco Santori

编译:Apatheticco

汇丰联合新加坡交易所和淡马锡,发行基于区块链的固定收益证券

资讯 • 8btc 发表了文章 • 2019-11-14 11:22

11月13日,汇丰新加坡宣布,此次试点选在亚洲债券市场,旨在通过代币化证券和智能合约,简化债券发行流程并降低相关成本。

汇丰表示,尽管亚洲固定收益市场持续增长,但债券发行和服务流程仍然效率低下。据称,这是因为在债券的整个生命周期中,尚未有单一平台可用于多方之间的信息交换和跟踪。

智能合约联合试验

为此,新试验将利用代币化证券和智能合约(基于区块链的多方执行协议)来促进投资者、债券发行者和托管者间的互动。

新加坡交易所固定收益部门主管Lee Beng Hong指出,汇丰和淡马锡的加入将帮助公司评估智能合约和分布式分类账技术能否解决固定收益发行市场存在的一些问题。汇丰新加坡首席执行官托尼·克里普斯(Tony Cripps)则表示:

分布式分类账技术不断发展,它能否改善固收市场低效还有待观察。只有通过与市场参与者合作,我们才能充分理解其实际可行性。我们希望凭借与新加坡交易所、淡马锡的合作,探索数字资产是否可成为现实。

据悉,汇丰、新加坡交易所和淡马锡均已在测试区块链技术。

11月11日,淡马锡和新加坡央行推出了一个基于区块链技术的单网多币种支付原型网络,该网络是与摩根大通共同开发的。10月,汇丰银行在马来西亚成功申请了基于区块链的信用证。2018年11月,新加坡交易所与该国货币管理局合作,成功试行了代币化资产结算的区块链试验。

原文:https://cointelegraph.com/news/hsbc-sgx-and-temasek-explore-distributed-ledger-tech-in-asian-bond-market/

作者:Helen Partz

编译:ElaineW 查看全部

据Cointelegraph近日报道,全球银行业巨头汇丰银行将携手新加坡交易所和淡马锡投资公司,联合利用区块链发行固定收益证券。

11月13日,汇丰新加坡宣布,此次试点选在亚洲债券市场,旨在通过代币化证券和智能合约,简化债券发行流程并降低相关成本。

汇丰表示,尽管亚洲固定收益市场持续增长,但债券发行和服务流程仍然效率低下。据称,这是因为在债券的整个生命周期中,尚未有单一平台可用于多方之间的信息交换和跟踪。

智能合约联合试验

为此,新试验将利用代币化证券和智能合约(基于区块链的多方执行协议)来促进投资者、债券发行者和托管者间的互动。

新加坡交易所固定收益部门主管Lee Beng Hong指出,汇丰和淡马锡的加入将帮助公司评估智能合约和分布式分类账技术能否解决固定收益发行市场存在的一些问题。汇丰新加坡首席执行官托尼·克里普斯(Tony Cripps)则表示:

分布式分类账技术不断发展,它能否改善固收市场低效还有待观察。只有通过与市场参与者合作,我们才能充分理解其实际可行性。我们希望凭借与新加坡交易所、淡马锡的合作,探索数字资产是否可成为现实。

据悉,汇丰、新加坡交易所和淡马锡均已在测试区块链技术。

11月11日,淡马锡和新加坡央行推出了一个基于区块链技术的单网多币种支付原型网络,该网络是与摩根大通共同开发的。10月,汇丰银行在马来西亚成功申请了基于区块链的信用证。2018年11月,新加坡交易所与该国货币管理局合作,成功试行了代币化资产结算的区块链试验。

原文:https://cointelegraph.com/news/hsbc-sgx-and-temasek-explore-distributed-ledger-tech-in-asian-bond-market/

作者:Helen Partz

编译:ElaineW

德国第二大证券交易所将上市莱特币和瑞波币ETN,加密货币流动性进一步提升

市场 • 8btc 发表了文章 • 2019-05-14 10:12

据CCN 5月13日报道,德国排名第二、欧洲排名第九的证券交易所斯图加特证券交易所(Börse Stuttgart)已批准上市莱特币(litecoin)和瑞波币(XRP)交易所交易票据(ETN)。该交易所团队表示:

“投资者现在可以买卖基于莱特币和瑞波币的交易所交易票据了,这在德国是首创。瑞典XBT提供商发行的四种证券对这两种加密货币兑换欧元和瑞典克朗的价格进行追踪。”

与交易所交易基金(ETF)类似,ETN也是受到严格监管的、透明的、受保护的工具,投资者可以利用这些工具投资于各种资产。

斯图加特证券交易所推出的这两种加密货币ETN预计会提高莱特币和瑞波币的流动性,尤其是其在合格投资者和潜在机构之间的流动性。

提高流动性

由于具有很好的流动性和易用性,加密货币交易所对许多个人用户来说极具吸引力。但对一些人来说,缺乏投资者保护仍是一道无法逾越的障碍。

2017年末,在洛杉矶举行的“名利场新企业峰会”(Vanity Fair New Establishment Summit)上,亿万富翁投资者Mark Cuban告诉彭博社(Bloomberg),他通过一家瑞典证券交易所的ETN投资比特币。他说道:

“这很有趣,因为很多资产的价值只是基于供求关系。大多数股票没有内在价值,因为你没有真正的所有权和投票权。你只是可以买卖这些股票。比特币也是一样。它的价值基于供给需求。我通过一家瑞典交易所的ETN买了一些比特币。”

监管斯图加特证券交易所的莱特币和瑞波币ETN背后的公司与瑞典股市上比特币ETN背后的公司是同一家。斯图加特证券交易所将为合格投资者投资主流加密资产提供了除加密货币交易所以外的另一个平台,该交易所蓝筹股和基金交易主管Jürgen Dietrich表示:

“人们对加密货币非常感兴趣。这些莱特币和瑞波币ETN将首次允许德国投资者通过交易所交易证券追踪这两种加密货币的未来价格走势。”

ETN能否助推莱特币和瑞波币的发展势头?

今年到目前为止,莱特币对美元的价格已经上涨了183%。莱特币的强劲表现主要归功于该加密货币开源开发者社区对隐私相关解决方案的关注。莱特币创始人李启威(Charlie Lee)在一月份表示:

“可替代性是比特币和莱特币中唯一缺失的健全货币属性。既然扩容之争已告一段落,下一个战场将是可替代性和隐私性。我现在专注于通过增加隐私交易让莱特币更具可替代性。

莱特币开发团队花了数小时讨论如何添加隐私交易。执行软分叉CT的方法与扩容区块非常相似,扩容区块可能更简单,可以做更多。我们现在也在探索执行防弹MimbleWimble来扩容区块。”

德国对莱特币ETN的潜在需求仍不确定,目前,加密货币市场正处于复苏阶段,它是否会对莱特币交易所市场价格产生重大影响尚不清楚。

随着开发者活动的增加和价值的上升,加密资产流动性水平的显著提高只会增强其发展势头。

原文:https://www.ccn.com/investors-buy-litecoin-xrp-germanys-2nd-largest-stock-market

作者:Joseph Young

编译:Libert 查看全部

图片来源:visualhunt

据CCN 5月13日报道,德国排名第二、欧洲排名第九的证券交易所斯图加特证券交易所(Börse Stuttgart)已批准上市莱特币(litecoin)和瑞波币(XRP)交易所交易票据(ETN)。该交易所团队表示:

“投资者现在可以买卖基于莱特币和瑞波币的交易所交易票据了,这在德国是首创。瑞典XBT提供商发行的四种证券对这两种加密货币兑换欧元和瑞典克朗的价格进行追踪。”

与交易所交易基金(ETF)类似,ETN也是受到严格监管的、透明的、受保护的工具,投资者可以利用这些工具投资于各种资产。

斯图加特证券交易所推出的这两种加密货币ETN预计会提高莱特币和瑞波币的流动性,尤其是其在合格投资者和潜在机构之间的流动性。

提高流动性

由于具有很好的流动性和易用性,加密货币交易所对许多个人用户来说极具吸引力。但对一些人来说,缺乏投资者保护仍是一道无法逾越的障碍。

2017年末,在洛杉矶举行的“名利场新企业峰会”(Vanity Fair New Establishment Summit)上,亿万富翁投资者Mark Cuban告诉彭博社(Bloomberg),他通过一家瑞典证券交易所的ETN投资比特币。他说道:

“这很有趣,因为很多资产的价值只是基于供求关系。大多数股票没有内在价值,因为你没有真正的所有权和投票权。你只是可以买卖这些股票。比特币也是一样。它的价值基于供给需求。我通过一家瑞典交易所的ETN买了一些比特币。”

监管斯图加特证券交易所的莱特币和瑞波币ETN背后的公司与瑞典股市上比特币ETN背后的公司是同一家。斯图加特证券交易所将为合格投资者投资主流加密资产提供了除加密货币交易所以外的另一个平台,该交易所蓝筹股和基金交易主管Jürgen Dietrich表示:

“人们对加密货币非常感兴趣。这些莱特币和瑞波币ETN将首次允许德国投资者通过交易所交易证券追踪这两种加密货币的未来价格走势。”

ETN能否助推莱特币和瑞波币的发展势头?

今年到目前为止,莱特币对美元的价格已经上涨了183%。莱特币的强劲表现主要归功于该加密货币开源开发者社区对隐私相关解决方案的关注。莱特币创始人李启威(Charlie Lee)在一月份表示:

“可替代性是比特币和莱特币中唯一缺失的健全货币属性。既然扩容之争已告一段落,下一个战场将是可替代性和隐私性。我现在专注于通过增加隐私交易让莱特币更具可替代性。

莱特币开发团队花了数小时讨论如何添加隐私交易。执行软分叉CT的方法与扩容区块非常相似,扩容区块可能更简单,可以做更多。我们现在也在探索执行防弹MimbleWimble来扩容区块。”

德国对莱特币ETN的潜在需求仍不确定,目前,加密货币市场正处于复苏阶段,它是否会对莱特币交易所市场价格产生重大影响尚不清楚。

随着开发者活动的增加和价值的上升,加密资产流动性水平的显著提高只会增强其发展势头。

原文:https://www.ccn.com/investors-buy-litecoin-xrp-germanys-2nd-largest-stock-market

作者:Joseph Young

编译:Libert

证券代币是富人的游戏?彭博社眼中的STO

观点 • 8btc 发表了文章 • 2019-02-13 19:23

1. ICO怎么了?

据CoinSchedule.com,2018年通过ICO募集的资金超过了210亿美元。但大多数投资者都面临着或多或少的资金损失。ICO的月度投资额在2018年6月达到58亿美元的峰值,随后在12月仅剩十分之一,因为很多币种的价格都暴跌了90%。这在一定程度上反映出,随着比特币和其他数字货币的快速上涨和下跌,加密货币泡沫正在全面破裂。

2. 还发生了什么?

监管部门开始行动了。尤其是美国证券交易委员会(SEC),该机构盯上了好几家代币发行方,要求他们注册为证券发行方,并且退还资金。很多ICO项目方表示自己的代币属于应用型代币,购买者可将其用于他们提供的服务,因此不属于证券。SEC表示反对,认为几乎所有他们研究过的代币都不是运行发行方网络的必需品。购买这类代币的投资者只不过是想赚快钱。

3. 什么是证券代币?

证券代币是货币的虚拟单位,和比特币及其竞争者十分相似。但比特币价值的频繁波动完全取决于人们在任何时刻愿意支付的价格,而证券代币通常都是和实际资产联系来一起的,例如公司股票、房地产或者债务。持有者甚至可以拿到分红。(它们有时也被称为“数字证券”,为了避免产生与ICO和其他加密代币类似的争议。)

4. 证券代币有什么不同?

最重要的一点在于,证券代币的发行方承认其需要遵守证券法,其设计的代币也会符合这一监管框架。具体来说,它们是依据《1933年证券法》(Securities Act of 1933)的规定运作的,该法案允许向合格投资者(即那些有投资资格的人)发行证券。据统计,2017年只有2个STO项目,去年有25个;到了今年就达到了87个。

(STO数量,图片来源:Autonomous Research)

5. 初创公司为什么要走这条路?

只向合格投资者出售证券代币能让STO避开更严格的SEC监管,例如普通投资者的保护问题。STO不仅可以避免IPO需要付出的高昂的注册成本,或许还可以避免ICO目前所面临的监管审查和法律不确定性。证券代币发行方认为通过这种方式SEC就不会找上门来。

6. 如何投资STO?

以Spice VC为例,这是一家风险投资基金,它通过出售证券代币筹集了1550万美元,持有者可以获得公司的收益。Spice遵循SEC监管条例D第506c条的规定——即证券发行免于正常注册规则的条件,以及1940年投资公司法第3(c)(1)条豁免私人基金遵守SEC规则。这就意味着,在Spice VC的案例中,最多向99名潜在投资者提供销售文件,他们必须在其网站上注册,证明他们合格投资者(换句话说就是富人),提供身份证明并只能在解锁之后出售他们的代币。使用监管豁免的发行方必须定期检查投资者在拿到币之后是否存在洗钱行为并向公众披露运营信息。

7. 投资者应该警惕STO吗?

或许吧。在一家全新的公司投入资金是有风险的,更不用说是这么一个瞬息万变的领域了。支持者认为买入数字货币对投资者来说是有优势的。以Spice为例,该公司表示,对于投资者来说,与等待VC投资回报相比,其代币的转手更加方便。在其他情况下,转售代表公寓大楼股份的代币可能比出售传统的部分所有权更容易。但许多分析师担心,STO可能会成为另一个让投资者接盘的概念。根据Autonomous Research的数据,部分证券代币最终可能成为“没有人会买的垃圾”。

8. 投资者在哪里可以买到证券代币?

目前还没有太多的选择。由于监管问题,大多数成熟的加密货币交易所都不提供证券代币。这也导致了新型交易所的出现,例如Templum、Polymath和tZero。其中有些已经上线,有些还在研发过程中。tZero已经在今年1月底上线了其证券代币二级市场交易平台。

原文:https://www.bloomberg.com/news/articles/2019-02-11/why-security-tokens-are-crypto-for-the-already-rich-quicktake

作者:Olga Kharif

编译:Wendy 查看全部

去年,初创公司通过ICO发行新的数字货币募集了大量的资金,给了那些没能在比特币价格较低的时候入场的投资者拥抱加密货币狂热的机会。随后,美国证券市场监管部门毁了这场派对,他们强制判定大多数ICO都是证券,必须提前注册。现如今,有些初创公司采取了另一种方式,开始提供证券代币并认为他们复合监管部门定下的规则。他们开始宣传证券代币供应(STO),这个概念也成为了下一个热门的加密货币产品。他们也在向富人们推销这个概念。

1. ICO怎么了?

据CoinSchedule.com,2018年通过ICO募集的资金超过了210亿美元。但大多数投资者都面临着或多或少的资金损失。ICO的月度投资额在2018年6月达到58亿美元的峰值,随后在12月仅剩十分之一,因为很多币种的价格都暴跌了90%。这在一定程度上反映出,随着比特币和其他数字货币的快速上涨和下跌,加密货币泡沫正在全面破裂。

2. 还发生了什么?

监管部门开始行动了。尤其是美国证券交易委员会(SEC),该机构盯上了好几家代币发行方,要求他们注册为证券发行方,并且退还资金。很多ICO项目方表示自己的代币属于应用型代币,购买者可将其用于他们提供的服务,因此不属于证券。SEC表示反对,认为几乎所有他们研究过的代币都不是运行发行方网络的必需品。购买这类代币的投资者只不过是想赚快钱。

3. 什么是证券代币?

证券代币是货币的虚拟单位,和比特币及其竞争者十分相似。但比特币价值的频繁波动完全取决于人们在任何时刻愿意支付的价格,而证券代币通常都是和实际资产联系来一起的,例如公司股票、房地产或者债务。持有者甚至可以拿到分红。(它们有时也被称为“数字证券”,为了避免产生与ICO和其他加密代币类似的争议。)

4. 证券代币有什么不同?

最重要的一点在于,证券代币的发行方承认其需要遵守证券法,其设计的代币也会符合这一监管框架。具体来说,它们是依据《1933年证券法》(Securities Act of 1933)的规定运作的,该法案允许向合格投资者(即那些有投资资格的人)发行证券。据统计,2017年只有2个STO项目,去年有25个;到了今年就达到了87个。

(STO数量,图片来源:Autonomous Research)

5. 初创公司为什么要走这条路?

只向合格投资者出售证券代币能让STO避开更严格的SEC监管,例如普通投资者的保护问题。STO不仅可以避免IPO需要付出的高昂的注册成本,或许还可以避免ICO目前所面临的监管审查和法律不确定性。证券代币发行方认为通过这种方式SEC就不会找上门来。

6. 如何投资STO?

以Spice VC为例,这是一家风险投资基金,它通过出售证券代币筹集了1550万美元,持有者可以获得公司的收益。Spice遵循SEC监管条例D第506c条的规定——即证券发行免于正常注册规则的条件,以及1940年投资公司法第3(c)(1)条豁免私人基金遵守SEC规则。这就意味着,在Spice VC的案例中,最多向99名潜在投资者提供销售文件,他们必须在其网站上注册,证明他们合格投资者(换句话说就是富人),提供身份证明并只能在解锁之后出售他们的代币。使用监管豁免的发行方必须定期检查投资者在拿到币之后是否存在洗钱行为并向公众披露运营信息。

7. 投资者应该警惕STO吗?

或许吧。在一家全新的公司投入资金是有风险的,更不用说是这么一个瞬息万变的领域了。支持者认为买入数字货币对投资者来说是有优势的。以Spice为例,该公司表示,对于投资者来说,与等待VC投资回报相比,其代币的转手更加方便。在其他情况下,转售代表公寓大楼股份的代币可能比出售传统的部分所有权更容易。但许多分析师担心,STO可能会成为另一个让投资者接盘的概念。根据Autonomous Research的数据,部分证券代币最终可能成为“没有人会买的垃圾”。

8. 投资者在哪里可以买到证券代币?

目前还没有太多的选择。由于监管问题,大多数成熟的加密货币交易所都不提供证券代币。这也导致了新型交易所的出现,例如Templum、Polymath和tZero。其中有些已经上线,有些还在研发过程中。tZero已经在今年1月底上线了其证券代币二级市场交易平台。

原文:https://www.bloomberg.com/news/articles/2019-02-11/why-security-tokens-are-crypto-for-the-already-rich-quicktake

作者:Olga Kharif

编译:Wendy

香港一加密货币交易所将应用伦敦证券交易所交易技术

资讯 • chainb 发表了文章 • 2019-01-23 10:54

伦敦证券交易所集团周二宣布,其千年交易配套引擎已被AAX选中,AAX是由香港金融科技公司ATOM集团推出的新交易平台。

根据伦敦证券交易所的数据,AAX计划于今年上半年推出,并将成为第一个使用匹配引擎产品的加密货币交易所。

ATOM集团周二发表的另一份声明显示,伦敦证券交易所集团还向香港证券交易所(HKEX)和新加坡交易所(SGX)提供了技术解决方案。

ATOM集团首席执行官Peter Lin表示,千年交易系统将帮助AAX构建确保个人和机构投资者可以进行“安全、可信”交易的平台。该公司表示,它还将使AAX能够提供“可扩展”和“兼容”的加密货币交易平台。

为了使该安全解决方案可以保护即将到来的交易所,ATOM集团表示将与美国的网络安全公司Kroll合作。

加密货币交易平台越来越希望从传统的证券交易所公司采购其基础设施。

去年4月,加密货币交易所Gemini与纳斯达克合作,利用其SMARTS市场监控技术自动检测任何可能的价格操纵或其他非法活动。最近推出的代币化股票交易平台DX.Exchange也选用了纳斯达克的匹配引擎产品。

相反,伦敦证券交易所一直在关注区块链技术,但与ASX这样的一些证券交易所不同,伦敦证券交易所到目前为止尚未采用该技术。

然而,在2017年中期,其一家子公司与IBM合作,试图使用区块链将证券所有权和中小型企业(SME)的资本结构数字化。

原文:London Stock Exchange’s Trading Tech to Power New Crypto Exchange

来源:Coindesk

作者:Yogita Khatri

编译:Miracle Zhang 查看全部

伦敦证券交易所(LSE)将为即将成立的香港加密货币交易所提供交易匹配技术。

伦敦证券交易所集团周二宣布,其千年交易配套引擎已被AAX选中,AAX是由香港金融科技公司ATOM集团推出的新交易平台。

根据伦敦证券交易所的数据,AAX计划于今年上半年推出,并将成为第一个使用匹配引擎产品的加密货币交易所。

ATOM集团周二发表的另一份声明显示,伦敦证券交易所集团还向香港证券交易所(HKEX)和新加坡交易所(SGX)提供了技术解决方案。

ATOM集团首席执行官Peter Lin表示,千年交易系统将帮助AAX构建确保个人和机构投资者可以进行“安全、可信”交易的平台。该公司表示,它还将使AAX能够提供“可扩展”和“兼容”的加密货币交易平台。

为了使该安全解决方案可以保护即将到来的交易所,ATOM集团表示将与美国的网络安全公司Kroll合作。

加密货币交易平台越来越希望从传统的证券交易所公司采购其基础设施。

去年4月,加密货币交易所Gemini与纳斯达克合作,利用其SMARTS市场监控技术自动检测任何可能的价格操纵或其他非法活动。最近推出的代币化股票交易平台DX.Exchange也选用了纳斯达克的匹配引擎产品。

相反,伦敦证券交易所一直在关注区块链技术,但与ASX这样的一些证券交易所不同,伦敦证券交易所到目前为止尚未采用该技术。

然而,在2017年中期,其一家子公司与IBM合作,试图使用区块链将证券所有权和中小型企业(SME)的资本结构数字化。

原文:London Stock Exchange’s Trading Tech to Power New Crypto Exchange

来源:Coindesk

作者:Yogita Khatri

编译:Miracle Zhang

美国国会议员:计划将加密货币排除在SEC的证券定义之外

资讯 • 8btc 发表了文章 • 2018-12-23 06:59

由美国议员Warren Davidson和Darren Soto提出的“2018年通证分类法案”,试图通过修改1933年和1934年的《证券法》,将数字货币排除在证券的定义之外。该法案特别呼吁道:

考虑到数字单位是由公钥密码学来保障安全的,美国证券交易委员会应制定相关的监管改革,调整个人退休账户中虚拟货币的税收额度,创建一个具有免税豁免的虚拟货币交易所,当通过出售或通过虚拟货币进行交易及其他目的而获利时,给予税收的低额豁免。

该文件进一步规定,美国财政部部长应发布法规,规定提供确认数字货币交易回报相关的收益或损失信息。

Davidson宣布,他计划在12月初将这一提案引入立法,并为加密货币和数字资产创建一个“资产类别”。他表示这项法律“将防止加密货币被归类为证券,但也将允许联邦政府更有效地监管首次代币发行的行为。”

该法案是在Davidson于今年9月份参加了国会“加密货币圆桌会议”后提出的。来自华尔街的主要公司和加密货币公司的超过45名代表告诉立法者,首次代币发行(ICO)和数字货币的监管明显缺乏透明度,而一些与会者辩称目前的监管不仅含糊不清,而且已经过时。

Davidson在今年11月的晚些时候宣布他计划推出一项法案,允许首次代币发行“回避”美国证券法,并建议将ICO视为产品,而不是被联邦和州视为证券。

原文:US: New Legislation Proposes to Exclude Crypto From Securities Laws

作者:Ana Alexandre

编译:Captain Hiro 查看全部

据Cointelegraph 12月21日报道,两名美国国会议员在众议院提出一项法案,计划将数字资产排除在证券的范畴之外。

由美国议员Warren Davidson和Darren Soto提出的“2018年通证分类法案”,试图通过修改1933年和1934年的《证券法》,将数字货币排除在证券的定义之外。该法案特别呼吁道:

考虑到数字单位是由公钥密码学来保障安全的,美国证券交易委员会应制定相关的监管改革,调整个人退休账户中虚拟货币的税收额度,创建一个具有免税豁免的虚拟货币交易所,当通过出售或通过虚拟货币进行交易及其他目的而获利时,给予税收的低额豁免。

该文件进一步规定,美国财政部部长应发布法规,规定提供确认数字货币交易回报相关的收益或损失信息。

Davidson宣布,他计划在12月初将这一提案引入立法,并为加密货币和数字资产创建一个“资产类别”。他表示这项法律“将防止加密货币被归类为证券,但也将允许联邦政府更有效地监管首次代币发行的行为。”

该法案是在Davidson于今年9月份参加了国会“加密货币圆桌会议”后提出的。来自华尔街的主要公司和加密货币公司的超过45名代表告诉立法者,首次代币发行(ICO)和数字货币的监管明显缺乏透明度,而一些与会者辩称目前的监管不仅含糊不清,而且已经过时。

Davidson在今年11月的晚些时候宣布他计划推出一项法案,允许首次代币发行“回避”美国证券法,并建议将ICO视为产品,而不是被联邦和州视为证券。

原文:US: New Legislation Proposes to Exclude Crypto From Securities Laws

作者:Ana Alexandre

编译:Captain Hiro

证券型代币发行平台Securitize获$1275万A轮融资,Coinbase、Ripple等参投

资讯 • 8btc 发表了文章 • 2018-11-27 14:20

Securitize本身并不计划新设立交易所,而是提供证券型代币发行相关一系列业务。其创始人和CEO是西班牙电信公司(Telefonica)研发部门前负责人Carlos Domingo。离开Telefonica后,Carlos Domingo 曾创立了专注于证券型代币的风险投资公司 Spice VC。

Securitize将提供一系列服务来帮助公司创建基于区块链的证券型代币,旨在通过区块链技术来彻底改变美国证券行业。

身价80亿美元的加密货币交易所巨头Coinbase是众多知名的投资者之一。Coinbase首席执行官布Brian Armstrong去年9月份曾表示,该公司打算为被视为证券的加密货币提供交易场所。如今,其风险投资部门Coinbase Ventures投资了Securitize。

Securitize创始人Carlos Domingo告诉TechCrunch,Securitize平台将从本质上将股票代币化,提高交易的透明度、流动性和效率。让投资者能够更容易、更透明地参与股票交易的同时,使传统意义上的股票交易流程进一步秩序化和更清晰。他估计美国证券行业每年的规模大约为70亿美元。

Securitize本身并不打算新设立交易所,而是提供证券型代币发行框架和协议。这包括代币开发、监督管理、投资者服务、智能合约等业务,用户将通过一个名为“数字化证券发行”(DSO)的操作流程来发行其证券型代币。这要是为什么Securitize的投资者中不乏加密货币交易所的原因。

Carlos Domingo对“一切代币化”的观点表示支持,他说:

“区块链技术恰好是优化证券发行更好的方式。”

根据Carlos Domingo的说法,Securitize已经在和美国一些州的合规律师合作,为接下来的业务发展做准备。并且,美国证券交易委员会(SEC)在本月发布的一项声明显示,该机构貌似是通过常规证券的监管方式来管理证券型代币,这也是一种支持态度。Carlos Domingo在一次采访中解释道:

“Securitize的市场机遇不仅仅是能与区块链公司合作,这些都是先行者。但最大的机遇在于将私人和公众股代币化。”

Carlos Domingo表示也会在未来寻找海外市场拓展机会,不过目前更紧迫的是在明年推出Securitize自己的证券型代币。

他补充说道,当交易所开始向用户提供数字化证券时,就标志着数字化证券已发展到了至关重要的节点。Coinbase对此已经采取了一些措施,但具体推出时间尚不清楚。Carlos Domingo认为,首批证券型代币产品将于今年年底前推出。他预测:

“到2019年,我们将会看到10到15家交易所以合规的方式交易证券型代币。”

原文:Coinbase and others invest $12.75M in project to create ‘digital security offerings’

作者:Jon Russell 查看全部

据techcrunch11月26日报道,证券型代币发行平台Securitize宣布完成 1275 万美元A轮融资,由Blockchain Capital领投,Ripple 旗下的 Xpring 基金、Coinbase Ventures 及日本的 Global Brain 参与投资。本轮融资所获资金以法币为主,部分为代币,后者将转换为法币或稳定币持有。

Securitize本身并不计划新设立交易所,而是提供证券型代币发行相关一系列业务。其创始人和CEO是西班牙电信公司(Telefonica)研发部门前负责人Carlos Domingo。离开Telefonica后,Carlos Domingo 曾创立了专注于证券型代币的风险投资公司 Spice VC。

Securitize将提供一系列服务来帮助公司创建基于区块链的证券型代币,旨在通过区块链技术来彻底改变美国证券行业。

身价80亿美元的加密货币交易所巨头Coinbase是众多知名的投资者之一。Coinbase首席执行官布Brian Armstrong去年9月份曾表示,该公司打算为被视为证券的加密货币提供交易场所。如今,其风险投资部门Coinbase Ventures投资了Securitize。

Securitize创始人Carlos Domingo告诉TechCrunch,Securitize平台将从本质上将股票代币化,提高交易的透明度、流动性和效率。让投资者能够更容易、更透明地参与股票交易的同时,使传统意义上的股票交易流程进一步秩序化和更清晰。他估计美国证券行业每年的规模大约为70亿美元。

Securitize本身并不打算新设立交易所,而是提供证券型代币发行框架和协议。这包括代币开发、监督管理、投资者服务、智能合约等业务,用户将通过一个名为“数字化证券发行”(DSO)的操作流程来发行其证券型代币。这要是为什么Securitize的投资者中不乏加密货币交易所的原因。

Carlos Domingo对“一切代币化”的观点表示支持,他说:

“区块链技术恰好是优化证券发行更好的方式。”

根据Carlos Domingo的说法,Securitize已经在和美国一些州的合规律师合作,为接下来的业务发展做准备。并且,美国证券交易委员会(SEC)在本月发布的一项声明显示,该机构貌似是通过常规证券的监管方式来管理证券型代币,这也是一种支持态度。Carlos Domingo在一次采访中解释道:

“Securitize的市场机遇不仅仅是能与区块链公司合作,这些都是先行者。但最大的机遇在于将私人和公众股代币化。”

Carlos Domingo表示也会在未来寻找海外市场拓展机会,不过目前更紧迫的是在明年推出Securitize自己的证券型代币。

他补充说道,当交易所开始向用户提供数字化证券时,就标志着数字化证券已发展到了至关重要的节点。Coinbase对此已经采取了一些措施,但具体推出时间尚不清楚。Carlos Domingo认为,首批证券型代币产品将于今年年底前推出。他预测:

“到2019年,我们将会看到10到15家交易所以合规的方式交易证券型代币。”

原文:Coinbase and others invest $12.75M in project to create ‘digital security offerings’

作者:Jon Russell

STO落地实战:以纽约高档公寓和瑞吉Aspen度假村房产为例

攻略 • leek 发表了文章 • 2018-11-18 17:01

本月初,纽约曼哈顿的一处高档公寓房产在以太坊上被成功通证化(tokenized)。Rachel Wolfson在福布斯的文章里提出,这一里程碑事件代表着“曼哈顿首个被通证化的主流资产,这个房产最近估值超过3千万美金”。操盘了这笔交易的经纪商Ryan Serhant说,他为区块链和Security Token(ST)对现代金融造成的革命感到非常激动。

“纽约的市场依旧坚挺,但是要以合理的价格出售一个新的建筑物仍需要花些时间。通过基于区块链的通证化,我们可以一定程度上摆脱依赖于传统银行融资的巨大压力,这对于项目方和所有利益相关方来说都是更加健康的模式。通证化正在为房地产业的发展开辟一个全新的前沿领域。”——Ryan Serhant,福布斯

除了纽约,位于科罗拉多州的瑞吉Aspen度假村也在通过Indiegogo众筹平台来发行基于房地产的Security Token。

https://blockchain.indiegogo.com/projects/aspen/

Aspen Digital正在着力构建一个加密世界的房地产生态,而Aspen Coin由一种高档资产背书,Coin的价值对应拥有瑞吉Aspen度假村所有权的房产投资信托的普通股权。

这个度假村有179个房间,包括了25个高档客房和15,000平方英尺的Spa,还有14个全套配置的会议厅。瑞吉酒店坐落在落基山脉,天然具备高质量的滑雪环境和最长的雪季,还有包括滑雪世界杯,ESPN冬季X game,红酒美食活动和Aspen音乐节在内的持续全年的节日和丰富的活动,这些都刺激了游客住宿的需求。

瑞吉Aspen度假村

简言之,不论是瑞吉酒店的旅游地产,还是曼哈顿东村的高端公寓,都是具备真实价值的优质资产。

如Indiegogo官网所说,“在过去的1,000年里,大部分资产的所有权都是通过由交易各方签订纸质合约来进行管理的。通过通证化证券,一份文件将为token持有者确权,而token自身就是那份文件的载体。Token可以像数字货币一样交易,且在监管的框架下。“

基于资产发行的ST和其他基于资产发行的投资品类似:其价值由有形的资产作为支撑。底层资产的价值可以维护投资品价格的稳定,减少加密货币价格的波动。

正如我们在最近的有关证券化通证(ST)的文章中提到的,通证化资产一方面可以像证券一样具备合规性,另一方面提供了数字证券的便利性。债权融资就是一个例子,它可以强力推动数字资产在诸多垂直产业的应用。

比如,Amiran Group所操盘的纽约曼哈顿的房地产项目,就为法币世界和虚拟货币世界搭建了一道桥梁。通过通证化房产,该项目可以同时接受法币和数字货币投资,投资人可以收到法币或数字货币计价的利息,这将提高流动性和资产所有权转移的效率。目前,这个房地产集团正在与Fluidity合作(Fluidity是为做市商、发行商和其他金融机构交易证券化通证提供技术服务的公司)。除了与Fluidity联手,Amiran也在和Propellr Securities LLC合作,推进法币世界和加密世界的协同:

“Propellr Securities LLC将通过技术平台对接Security Token(ST)的买卖双方,甚至把利息变成token。Propellr将可以接受法币支付,并在Red D 506(c)豁免条款下销售证券。通过使用AirSwap的包括通证化(Tokenizing)在内的技术,一个合规的二级市场将会出现。换言之,这将促使在线的,端对端的,本土资产的区块链交易成为现实。|Crypto Tomorrow

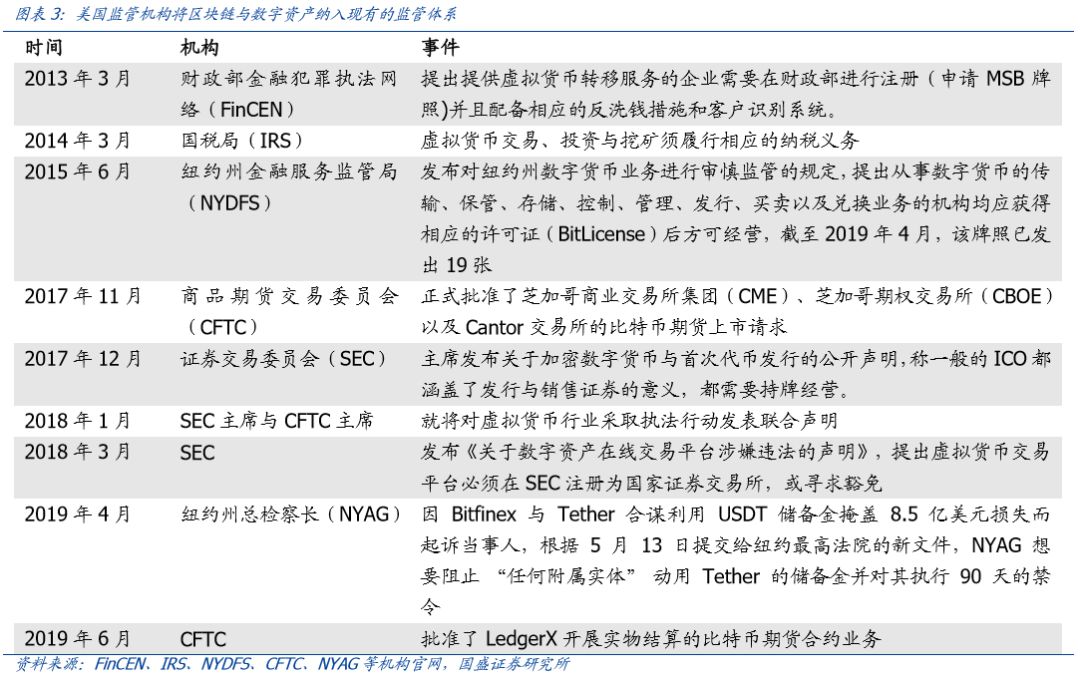

在中国,也有尝试将区块链和资产证券化结合的创新探索。今年6月,交通银行正式上线聚财链,这是业内首个投行全流程资产证券化区块链平台,本质是一条由交行、交银国际、券商、评级机构、会计及律师事务所等组成的联盟链。今年9月,中央国债登记结算有限责任公司上海总部成功支持交盈2018年第一期个人住房抵押贷款资产支持证券簿记建档发行,总规模93.14亿元。此债券是市场首单基于区块链技术的信贷资产证券化项目。

图/交盈2018年第一期个人住房抵押贷款资产支持证券交易结构

原中国人民银行数字货币研究所所长姚前在《资产证券化区块链平台的创新设计及其应用》中,具体介绍了基于某金融资产交易所资产证券化产品,开发设计的一个基于区块链的信息披露平台。

一个合规的无币区块链在资产证券化上的应用,会具备如下特点:

● 在底层采用联盟链的技术架构,支持各参与方在许可方式下加入。

● 根据底层资产的分级结构,设计相应的分级账本数据结构。

● 按信息披露的需求,支持从上层产品到底层资产相关实体信息的完整数据建模。

● 在账本数据存储上,将结构化数据在区块链账本上直接记录,将文件数据存储在IPFS(Inter PlanetaryFile System),保证整个DLT账本数据安全可信。

● 从外部数据互操作上,选取核心的发票数据,将国税局增值税发票查验平台作为外部可信数据源,对发票信息进行交叉验证。

可见,与美国略有不同,我国的区块链+证券化主要是由传统金融机构主导的无币联盟链。央行研究所试图利用RegTech金融科技手段,主要目的是解决中小企业资产证券化业务底层信息真实穿透难题。

通证化的飞速发展促进跨境市场交易

Propy.Inc.,一家位于加州的区块链房地产交易平台,2018年1月,Propy公布他们将通过一家位于Vermont的房产,测试自己的区块链房产存证系统。

Propy的CEO Natalia Karayaneva 是房产通证化领域的先锋。她指出,跨境的信息撮合和交易达成面临着诸多痛点,包括语言和文化的复杂性和支付问题,而无数的第三方中介更是将交易流程变得无比冗长。在她的热文通证化Vermont的房产里,她畅想了一个没有中间商的房产市场。

“我们期待那些希望可以跨境交易房产的公司和个人可以成为我们的token的首要受众。跨境的房产交易是一个每年交易额高达3400亿美金且以13%的增速发展的市场。Propy希望能推动这个市场的健康发展。——Natalia Karayaneva | Hackernoon。

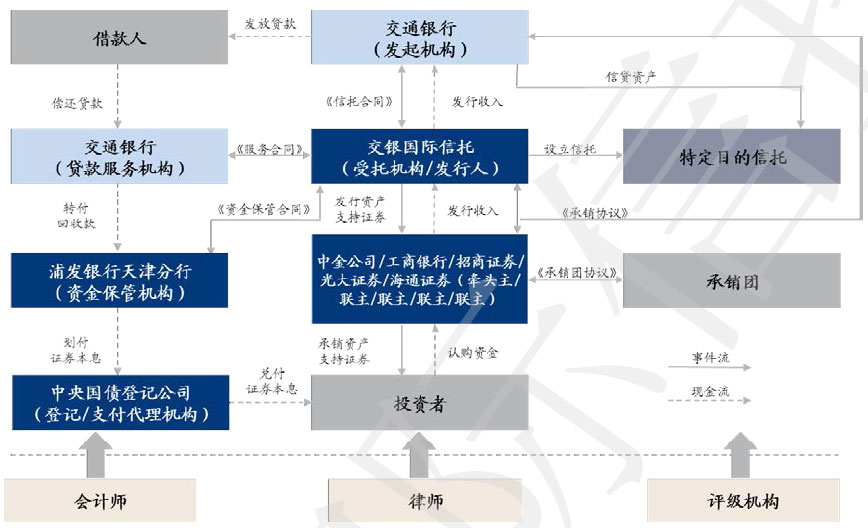

Propellr的CEO Todd M. Lippiatt 也提出,尽管JOBS法案已经降低了私有证券的交易门槛,但何时私有证券的交易能达到标准化公募证券的便利程度还未可知。一个可能的解决方案是“Two Token Waterfall”,Todd M. Lippiatt和Michael Oved在一篇白皮书里介绍了这个模式的原理。

私有证券,比如房地产合约,通常指代那些人们会希望一直持有到兑付期收回本息,而不会提前变现的资产。在二级市场交易利息的行为尽管也在发生,但是并不频繁,而且流程很繁杂,通常都是在价格远低于资产净值时才会发生。而通证化解决方案,有望让所有权的转移更加便捷,降低交易摩擦并构建一个更具流动性的市场。

在“Two Token Waterfall”白皮书里,Lippiatt和Oved解释了私有证券,比如价值3000万的曼哈顿房产,是如何通过通证化提升多有权转移的效率,提高市场流动性。

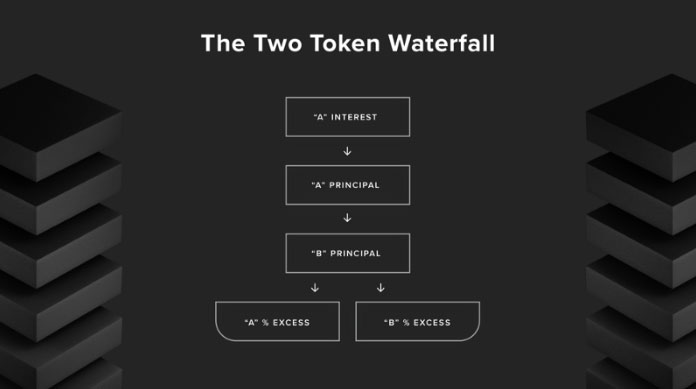

案例分析:瑞吉Aspen度假村的STO

Aspen REIT, Inc. 是瑞吉Aspen度假村的投资主体,一家房地产投资信托。Aspen REIT在一年前曾向SEC申请IPO,计划以每股20美元的价格在纽交所发行1,675,000股股票。然而,管理层最终选择了STO而不是IPO。

根据CNN的报道,瑞吉Aspen酒店的所有者——资产管理公司Elevated Returns在10月对外公布,合格投资人已经在Indiegogo平台发起的股权STO活动中认购了价值1800万美金的Aspen Coin。

每一个Aspen Coin代表着一个由单一资产构成的房产投资信托(REIT)的所有权份额,而这个REIT拥有经STO被通证化的瑞吉Aspen酒店的部分股权(价值1800万美金)。由于证券发行受SEC监管,根据Reg D 506(c)的规定:只有合格投资者可以参与Aspen Coin发行认购。

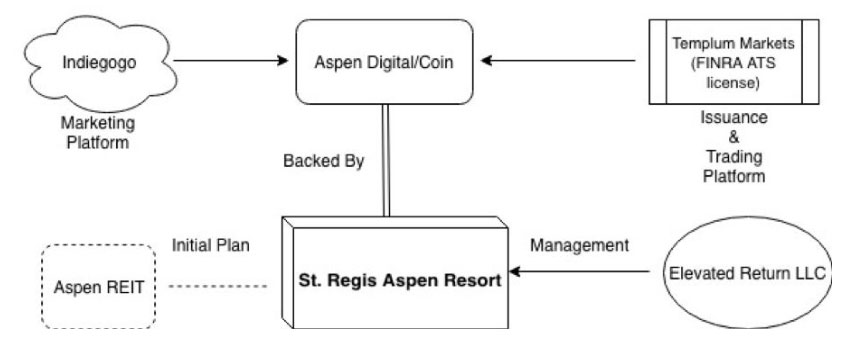

图/交易结构 来源:Krypital Group

投资人可以在交易平台Templum Market上购买Aspen Coin,并在任何支持ERC-20通证的钱包(包括Aspen 网页端钱包)上存储ST。Templum Markets同时是Aspen Coin的发行方和交易平台,它是一家在美国证券交易委员会(SEC)和金融业监管局(FINRA)注册的金融科技公司和经纪交易商。 Templum Markets也是另类资产交易系统(ATS)的运营商,用于被定性为证券的数字资产的二级市场交易。

STO与公开上市的房地产投资信托基金REITs一样,都允许投资者拥有(高质量)资产的一小部分(fractional owenership),但在发行费用上,公开上市的REITs的设置成本、投资门槛和税收成本会更高,所以人们可能转向STO的模式。但是,金氪区块链研究院也指出,在信息披露、投票权、股息分配、禁售期等方面,STO是否优于REITs仍待观察。

普惠金融——降低投资门槛

当区块链技术进入主流应用领域时,植入智能合约所带来的资产通证化将形成新的利好。

在我们的文章《区块链的第三波浪潮》系列中指出,在金融的数字化转型过程中,产生了三波浪潮。第一波伴随着支付转账,第二波伴随着股权融资,而伴随着第三波浪潮而来的资产通证化(Tokenization)和STO(Security Token Offer)将带来更多潜力。

Anthony Ponpliano在他的文章 “The Official Guide to Tokenized Securities” 中强调了ST合约的几个核心优势:

1.去除不必要的中间商从而降低成本

2.提升交易达成的效率

3.为潜在投资者开辟世界市场

4.通过软件使得服务提供商(如律师)实现自动化

5.促进普惠金融,减少金融垄断和腐败

Amiran Group,曼哈顿房产项目的经纪商指出,通证化房产不仅对于公司来说具备历史意义,对于整个行业来说也是一个标志性的事件。这个案例最有趣的一点在于它革命性的理念,用基于区块链的方式来降低人们投资高档资产的门槛。

David Karliuki对Crypto Tomorrow说:“通证化是一种新模式,房产的价值将由一种数字资产所承载,这种代表了”更小的交易摩擦“的数字资产可以分发给不同的投资人。房产的所有者可以通过售卖token给不同的人来募资,而不需要把整个房产卖给某一个人。”

房产卖家的两个核心关注点是“时间”和“资本”。在传统的高档资产交易里,一是很难汇集足够的资本来购买资产,二是资产的升值需要时间,这些因素都限制了高档资产的买卖。而通证化资产为两个世界都开辟了新机会。通证化不仅让更多人可以投资于房产,人们也可以通过持有token享受资产升值的分红权,甚至将token在交易所售卖从而获利。

从Aspen的度假村到曼哈顿的高端公寓,区块链技术在房地产市场的应用正在加速。通过在区块链基础设施上构建合约层,一个新次元将正在技术的催化下诞生。

我们正在推动这一全新领域的成长,期待房产通证化和Security Token为未来的金融、商业和社会赋能。

作者:Brian H. Hough & 魏然,八维研究院 查看全部

曼哈顿东村 436 & 442 东13街的高档公寓,第一个在以太坊上被通证化的主流资产

本月初,纽约曼哈顿的一处高档公寓房产在以太坊上被成功通证化(tokenized)。Rachel Wolfson在福布斯的文章里提出,这一里程碑事件代表着“曼哈顿首个被通证化的主流资产,这个房产最近估值超过3千万美金”。操盘了这笔交易的经纪商Ryan Serhant说,他为区块链和Security Token(ST)对现代金融造成的革命感到非常激动。

“纽约的市场依旧坚挺,但是要以合理的价格出售一个新的建筑物仍需要花些时间。通过基于区块链的通证化,我们可以一定程度上摆脱依赖于传统银行融资的巨大压力,这对于项目方和所有利益相关方来说都是更加健康的模式。通证化正在为房地产业的发展开辟一个全新的前沿领域。”——Ryan Serhant,福布斯

除了纽约,位于科罗拉多州的瑞吉Aspen度假村也在通过Indiegogo众筹平台来发行基于房地产的Security Token。

https://blockchain.indiegogo.com/projects/aspen/

Aspen Digital正在着力构建一个加密世界的房地产生态,而Aspen Coin由一种高档资产背书,Coin的价值对应拥有瑞吉Aspen度假村所有权的房产投资信托的普通股权。

这个度假村有179个房间,包括了25个高档客房和15,000平方英尺的Spa,还有14个全套配置的会议厅。瑞吉酒店坐落在落基山脉,天然具备高质量的滑雪环境和最长的雪季,还有包括滑雪世界杯,ESPN冬季X game,红酒美食活动和Aspen音乐节在内的持续全年的节日和丰富的活动,这些都刺激了游客住宿的需求。

瑞吉Aspen度假村

简言之,不论是瑞吉酒店的旅游地产,还是曼哈顿东村的高端公寓,都是具备真实价值的优质资产。

如Indiegogo官网所说,“在过去的1,000年里,大部分资产的所有权都是通过由交易各方签订纸质合约来进行管理的。通过通证化证券,一份文件将为token持有者确权,而token自身就是那份文件的载体。Token可以像数字货币一样交易,且在监管的框架下。“

基于资产发行的ST和其他基于资产发行的投资品类似:其价值由有形的资产作为支撑。底层资产的价值可以维护投资品价格的稳定,减少加密货币价格的波动。

正如我们在最近的有关证券化通证(ST)的文章中提到的,通证化资产一方面可以像证券一样具备合规性,另一方面提供了数字证券的便利性。债权融资就是一个例子,它可以强力推动数字资产在诸多垂直产业的应用。

比如,Amiran Group所操盘的纽约曼哈顿的房地产项目,就为法币世界和虚拟货币世界搭建了一道桥梁。通过通证化房产,该项目可以同时接受法币和数字货币投资,投资人可以收到法币或数字货币计价的利息,这将提高流动性和资产所有权转移的效率。目前,这个房地产集团正在与Fluidity合作(Fluidity是为做市商、发行商和其他金融机构交易证券化通证提供技术服务的公司)。除了与Fluidity联手,Amiran也在和Propellr Securities LLC合作,推进法币世界和加密世界的协同:

“Propellr Securities LLC将通过技术平台对接Security Token(ST)的买卖双方,甚至把利息变成token。Propellr将可以接受法币支付,并在Red D 506(c)豁免条款下销售证券。通过使用AirSwap的包括通证化(Tokenizing)在内的技术,一个合规的二级市场将会出现。换言之,这将促使在线的,端对端的,本土资产的区块链交易成为现实。|Crypto Tomorrow

在中国,也有尝试将区块链和资产证券化结合的创新探索。今年6月,交通银行正式上线聚财链,这是业内首个投行全流程资产证券化区块链平台,本质是一条由交行、交银国际、券商、评级机构、会计及律师事务所等组成的联盟链。今年9月,中央国债登记结算有限责任公司上海总部成功支持交盈2018年第一期个人住房抵押贷款资产支持证券簿记建档发行,总规模93.14亿元。此债券是市场首单基于区块链技术的信贷资产证券化项目。

图/交盈2018年第一期个人住房抵押贷款资产支持证券交易结构

原中国人民银行数字货币研究所所长姚前在《资产证券化区块链平台的创新设计及其应用》中,具体介绍了基于某金融资产交易所资产证券化产品,开发设计的一个基于区块链的信息披露平台。

一个合规的无币区块链在资产证券化上的应用,会具备如下特点:

● 在底层采用联盟链的技术架构,支持各参与方在许可方式下加入。

● 根据底层资产的分级结构,设计相应的分级账本数据结构。

● 按信息披露的需求,支持从上层产品到底层资产相关实体信息的完整数据建模。

● 在账本数据存储上,将结构化数据在区块链账本上直接记录,将文件数据存储在IPFS(Inter PlanetaryFile System),保证整个DLT账本数据安全可信。

● 从外部数据互操作上,选取核心的发票数据,将国税局增值税发票查验平台作为外部可信数据源,对发票信息进行交叉验证。

可见,与美国略有不同,我国的区块链+证券化主要是由传统金融机构主导的无币联盟链。央行研究所试图利用RegTech金融科技手段,主要目的是解决中小企业资产证券化业务底层信息真实穿透难题。

通证化的飞速发展促进跨境市场交易

Propy.Inc.,一家位于加州的区块链房地产交易平台,2018年1月,Propy公布他们将通过一家位于Vermont的房产,测试自己的区块链房产存证系统。

Propy的CEO Natalia Karayaneva 是房产通证化领域的先锋。她指出,跨境的信息撮合和交易达成面临着诸多痛点,包括语言和文化的复杂性和支付问题,而无数的第三方中介更是将交易流程变得无比冗长。在她的热文通证化Vermont的房产里,她畅想了一个没有中间商的房产市场。

“我们期待那些希望可以跨境交易房产的公司和个人可以成为我们的token的首要受众。跨境的房产交易是一个每年交易额高达3400亿美金且以13%的增速发展的市场。Propy希望能推动这个市场的健康发展。——Natalia Karayaneva | Hackernoon。

Propellr的CEO Todd M. Lippiatt 也提出,尽管JOBS法案已经降低了私有证券的交易门槛,但何时私有证券的交易能达到标准化公募证券的便利程度还未可知。一个可能的解决方案是“Two Token Waterfall”,Todd M. Lippiatt和Michael Oved在一篇白皮书里介绍了这个模式的原理。

私有证券,比如房地产合约,通常指代那些人们会希望一直持有到兑付期收回本息,而不会提前变现的资产。在二级市场交易利息的行为尽管也在发生,但是并不频繁,而且流程很繁杂,通常都是在价格远低于资产净值时才会发生。而通证化解决方案,有望让所有权的转移更加便捷,降低交易摩擦并构建一个更具流动性的市场。

在“Two Token Waterfall”白皮书里,Lippiatt和Oved解释了私有证券,比如价值3000万的曼哈顿房产,是如何通过通证化提升多有权转移的效率,提高市场流动性。

案例分析:瑞吉Aspen度假村的STO

Aspen REIT, Inc. 是瑞吉Aspen度假村的投资主体,一家房地产投资信托。Aspen REIT在一年前曾向SEC申请IPO,计划以每股20美元的价格在纽交所发行1,675,000股股票。然而,管理层最终选择了STO而不是IPO。

根据CNN的报道,瑞吉Aspen酒店的所有者——资产管理公司Elevated Returns在10月对外公布,合格投资人已经在Indiegogo平台发起的股权STO活动中认购了价值1800万美金的Aspen Coin。

每一个Aspen Coin代表着一个由单一资产构成的房产投资信托(REIT)的所有权份额,而这个REIT拥有经STO被通证化的瑞吉Aspen酒店的部分股权(价值1800万美金)。由于证券发行受SEC监管,根据Reg D 506(c)的规定:只有合格投资者可以参与Aspen Coin发行认购。

图/交易结构 来源:Krypital Group

投资人可以在交易平台Templum Market上购买Aspen Coin,并在任何支持ERC-20通证的钱包(包括Aspen 网页端钱包)上存储ST。Templum Markets同时是Aspen Coin的发行方和交易平台,它是一家在美国证券交易委员会(SEC)和金融业监管局(FINRA)注册的金融科技公司和经纪交易商。 Templum Markets也是另类资产交易系统(ATS)的运营商,用于被定性为证券的数字资产的二级市场交易。

STO与公开上市的房地产投资信托基金REITs一样,都允许投资者拥有(高质量)资产的一小部分(fractional owenership),但在发行费用上,公开上市的REITs的设置成本、投资门槛和税收成本会更高,所以人们可能转向STO的模式。但是,金氪区块链研究院也指出,在信息披露、投票权、股息分配、禁售期等方面,STO是否优于REITs仍待观察。

普惠金融——降低投资门槛

当区块链技术进入主流应用领域时,植入智能合约所带来的资产通证化将形成新的利好。

在我们的文章《区块链的第三波浪潮》系列中指出,在金融的数字化转型过程中,产生了三波浪潮。第一波伴随着支付转账,第二波伴随着股权融资,而伴随着第三波浪潮而来的资产通证化(Tokenization)和STO(Security Token Offer)将带来更多潜力。

Anthony Ponpliano在他的文章 “The Official Guide to Tokenized Securities” 中强调了ST合约的几个核心优势:

1.去除不必要的中间商从而降低成本

2.提升交易达成的效率

3.为潜在投资者开辟世界市场

4.通过软件使得服务提供商(如律师)实现自动化

5.促进普惠金融,减少金融垄断和腐败

Amiran Group,曼哈顿房产项目的经纪商指出,通证化房产不仅对于公司来说具备历史意义,对于整个行业来说也是一个标志性的事件。这个案例最有趣的一点在于它革命性的理念,用基于区块链的方式来降低人们投资高档资产的门槛。

David Karliuki对Crypto Tomorrow说:“通证化是一种新模式,房产的价值将由一种数字资产所承载,这种代表了”更小的交易摩擦“的数字资产可以分发给不同的投资人。房产的所有者可以通过售卖token给不同的人来募资,而不需要把整个房产卖给某一个人。”

房产卖家的两个核心关注点是“时间”和“资本”。在传统的高档资产交易里,一是很难汇集足够的资本来购买资产,二是资产的升值需要时间,这些因素都限制了高档资产的买卖。而通证化资产为两个世界都开辟了新机会。通证化不仅让更多人可以投资于房产,人们也可以通过持有token享受资产升值的分红权,甚至将token在交易所售卖从而获利。

从Aspen的度假村到曼哈顿的高端公寓,区块链技术在房地产市场的应用正在加速。通过在区块链基础设施上构建合约层,一个新次元将正在技术的催化下诞生。

我们正在推动这一全新领域的成长,期待房产通证化和Security Token为未来的金融、商业和社会赋能。

作者:Brian H. Hough & 魏然,八维研究院

新加坡交易所成功试行代币资产结算区块链

地区 • chainb 发表了文章 • 2018-11-12 12:17

报道称,MAS和SGX与美国股票市场纳斯达克,“四大”咨询公司之一德勤,和新加坡科技公司安全开展了合作,并于八月开始试验数据。合作伙伴关系开发了一种区块链驱动的付款交割(Delivery versus Payment,DvP)功能解决方案——这是一种结算程序,买方在交付证券时需要支付有关款项。

试验表明,金融机构和企业投资者能够同时在不同的区块链平台上进行交易和代币化资产的最终结算。SGX认为,这可以提高运营效率并降低结算风险。此外,报告还得出结论,区块链技术可以通过使用智能合约进一步帮助自动化DvP结算流程。

新加坡证券交易所技术主管Tinku Gupta也透露,交易所已提交了首个专利申请:

“基于SGX为实现平台的实际互操作性而开发的独特方法,以及数字代币和证券的同步交付,我们已申请了首个技术专利。”

Cointelegraph此前报道,新加坡的公司正在积极测试不同领域的区块链解决方案。

例如,7月份,当地政府的服务提供商CrimsonLogic公司推出了跨境区域链网络,用于全球贸易,以提高中国与东南亚国家联盟(ASEAN)国家之间贸易走廊的效率。10月,SP集团与新加坡一家提供电力和天然气输送的大型公司合作推出了一个区块链供电的可再生能源证书市场,在全球范围内买卖太阳能。

10月下旬,纳斯达克还获得了一项基于智能合约的信息发布系统的美国专利,该系统可以在发布之前保证数据安全。而股票市场还在等待其他区块链相关专利的决定。

原文:Singapore Exchange Successfully Trials Blockchain for Tokenized Assets Settlement

来源:cointelegraph

作者:Ana Berman

编译:Miranda 查看全部

根据11月11日星期日发布的新闻,新加坡交易所有限公司(SGX)和新加坡金融管理局(MAS)成功地使用了区块链技术进行了代币化资产结算。

报道称,MAS和SGX与美国股票市场纳斯达克,“四大”咨询公司之一德勤,和新加坡科技公司安全开展了合作,并于八月开始试验数据。合作伙伴关系开发了一种区块链驱动的付款交割(Delivery versus Payment,DvP)功能解决方案——这是一种结算程序,买方在交付证券时需要支付有关款项。

试验表明,金融机构和企业投资者能够同时在不同的区块链平台上进行交易和代币化资产的最终结算。SGX认为,这可以提高运营效率并降低结算风险。此外,报告还得出结论,区块链技术可以通过使用智能合约进一步帮助自动化DvP结算流程。

新加坡证券交易所技术主管Tinku Gupta也透露,交易所已提交了首个专利申请:

“基于SGX为实现平台的实际互操作性而开发的独特方法,以及数字代币和证券的同步交付,我们已申请了首个技术专利。”

Cointelegraph此前报道,新加坡的公司正在积极测试不同领域的区块链解决方案。

例如,7月份,当地政府的服务提供商CrimsonLogic公司推出了跨境区域链网络,用于全球贸易,以提高中国与东南亚国家联盟(ASEAN)国家之间贸易走廊的效率。10月,SP集团与新加坡一家提供电力和天然气输送的大型公司合作推出了一个区块链供电的可再生能源证书市场,在全球范围内买卖太阳能。

10月下旬,纳斯达克还获得了一项基于智能合约的信息发布系统的美国专利,该系统可以在发布之前保证数据安全。而股票市场还在等待其他区块链相关专利的决定。

原文:Singapore Exchange Successfully Trials Blockchain for Tokenized Assets Settlement

来源:cointelegraph

作者:Ana Berman

编译:Miranda

STO能颠覆ICO,看清本质后你或许会改变这个想法

攻略 • blockbeats 发表了文章 • 2018-10-24 10:41

2017 年区块链行业中最火的概念是 ICO,也是 ICO 让区块链和数字加密货币概念深入人心,但也有此产生了不少问题。这个行业里从来不缺新的概念,最近 STO(Security Token Offering)突然吸引了所有人的眼球,成为近期热点。

STO 是披着 ICO 外壳的新式骗局吗?

投资 STO 能比 ICO 更安全吗?

普通投资者是否应该参与 STO 投资?

美国和香港对于数字资产的证券化又是如何看待的呢?

这些问题都将在本文中得到解答。

在 10 月 22 日的 Chainsights 大会上,陈伟星表示 STO 是趋势,未来将是 Security Token 的天下。这话不假,因为 ICO 也是金融行业的一部分,只要想让金融产品面相大众市场,必然要走合规的流程才能吸引更多「投资者」。ICO 已经入土了,STO 可能是币圈唯一的趋势。

在不少专业人士口中,STO 解读为「在合法合规的监管框架下,在区块链上以 Token 为载体的证券发行,与有形资产挂钩」。它最大的特征就是被美国 SEC 认定为是证券,因此 STO 比 ICO 更合规化,与传统的证券相比,又提供了更强的流动性,且「消除中间商、扩大可交易资产范围、更快的交易速度」。看起来好像是炒币合法化了,STO 仿佛给融资界和整个币圈都带来了光明的未来,可是真的会有如此完美的融资方式存在吗?

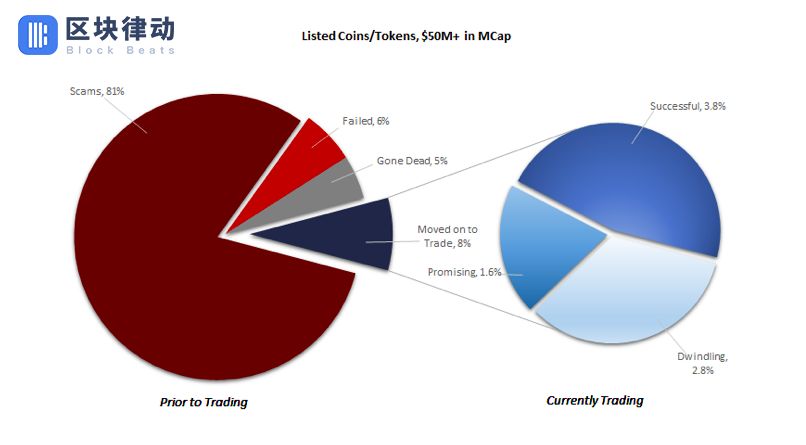

理论上讲,STO 确实比 ICO 更安全,风险更小,投资者做出投资决策的时候更安心。因为 STO 受到更多的监管,有公司有形资产背书。ICO 风险的确太大,根据 ICO 咨询公司 Satis Group LLC 的数据,81% 的 ICO 都是骗局。

ICO 热潮已经褪去

本来传统的机构投资者就不愿意投资 ICO,现在连韭菜们都开始下意识的把 ICO 和诈骗划等号了。另一方面,政府那边也不好对付。九月份,美国人 Maksim Zaslavskiy 就被纽约法庭起诉,罪名是发行未注册的证券。Zaslavskiy 的公司对两个 Token 进行了 ICO:RE Coin 和 Diamond。

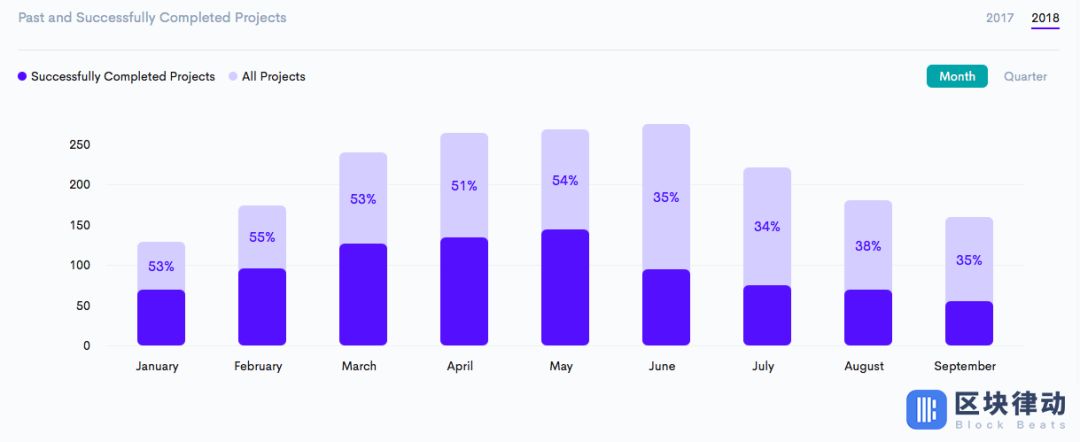

实际上,截至现在,全世界的几乎全部的 ICO 都是未经注册的证券/Token 发行。近半年市场骤冷,面对越来越严格的监管和投资者的压力,项目方大概也不愿每天担忧牢笼之灾,ICO 项目数量和融资额度急剧减少。根据 ICORating 的数据,ICO 项目总数已经从六月的 275 个锐减到九月的 159 个,且成功达成 ICO 目标的项目比例已经从上半年的半数以上跌落到了现在的 30% 左右。

如果 ICO 已经无法继续融资,想要获得创业资金的创业者该怎么办呢?必须得搞个新花样出来。继 8、9 月的 IBO 之后,这次他们的新噱头是「比 ICO 更规范,有监管」的 STO。

去中心化和监管,能兼得?

STO 不可避开的一个话题就是监管。可是,当我们在区块链世界里谈论监管的时候,我们在谈论什么?

监管实际上是说我们抛弃了区块链的去中心化和全球化,我们开始走向狭隘的国家主义。

通过 STO 发行的证券类通证(Security Token),从首次发行到在二级市场交易都要合规。而法律法规显然是地域性的。在马耳他合规的证券在美国不一定合规,那么在马耳他注册的交易所上交易的 Security Token 是不是就不可以向美国用户提供服务?

区块链被发明出来本身是想要独立于政府机构的权威之外、打破国界的屏障,使资本能够在全球范围内没有阻碍的流通。通过 ICO,杭州的一家初创小企业可以拿到美国、欧洲投资者的投资。可是 STO 似乎又把一切带回了 ICO 出现之前,创业者只能通过官方许可的途径获得认证投资者的投资。

STO 的宣传者们往往鼓吹它的流动性,因为通证基于 ERC-20 或者其他主网可以在全世界自由流动。可是,在这样全球市场都分裂开来的情况下,资产的流动性能有多强?实际上,关于流动性,首先要解决的就是二级市场还没有起步的问题。受到政策的限制,证券类通证只能在指定的交易所进行交易,无法在全球范围内进行流动,Token 如果不能自由交易,那么流动性又从何谈起呢?

6 月 28 日,世界上第一个证券类 token 交易所 OpenFinance 上线,然而这也是现在市面上唯一一个可用的证券类通证二级市场交易平台,可供交易的 token 仅有 7 个,且仅有和 USD 的交易对。

目前有很多公司都在试图发展证券 Token 交易平台:加密货币交易所、传统证券交易所都在积极布局转型,新型的专业化证券 Token 交易所也层出不穷。

币安与柏林的区块链公司 Neufund 合作想要建立证券 Token 交易平台;而纳斯达克虽然还没有正式出声明建立证券类 token 交易所,但是 CEO Adena Friedman 称他们确实在考虑转型成加密货币交易平台;与此同时,tZERO、Polymath 等新名字也都开始出现在人们的视野里,既不依赖于传统交易所的资源、也不依靠加密数字货币交易所的经验,试图建立一个全新的证券 token 交易平台。

可是,在监管造成市场分裂的背景下,这条路实在是任重而道远。

证券类 Token 是如何做到合规的?

那么未来,证券 Token 的二级市场究竟应该朝什么样的方向发展才能解决这个问题呢?

目前我们看到的可能发展方向有两种:

1、依靠于中心化的地区性交易所,如 tZERO、Open Finance。

2、在 Token 里嵌入监管层协议,如 Polymath、Harbor。

一、全程受监管的中心化地区性交易所

前文提到各个国家对证券 Token 的立法可能不尽相同,在地方权力较大的国家甚至可能州与州之间的监管标准都存在较大差异。那这样的话,比较显然的一个操作方式就是建立地方性封闭式的中心化交易所。比如说把交易所建在新加坡,某种证券 Token 从初次发行到后续二级市场的交易都限制在这个平台上,依照新加坡的法规,只在新加坡提供服务。通过交易的中心化,把审查这个 Token 每笔交易是否合规的责任落到这个交易平台上。

中心化交易所的模式最贴合合规的要求,但是它也极大的限制了全球范围内的资产流动性,如果某个证券 Token 离开这个平台的话,交易的合规性就无法被保证了。这一点或许与区块链的去中心化思想过于背道而驰了。

目前市面上首个可用的交易平台 OpenFinance 就是这样一个中心化交易所。注册在美国,他们承诺从初次发行到二级市场交易整个过程完全在法规监管下进行。

在美国,企业想要发行证券有两种选择:第一种是 IPO 公司选择的通过 SEC 注册,根据证券法进行相关的信息披露;而初创企业很难达到这样的要求,于是他们普遍选择的是第二种豁免注册:通过符合一定的条例(Regulation D,Regulation A+等),在相关规则的约束范围内可以豁免在 SEC 注册即可发行证券。

在 OpenFinance 上的资产,就必须满足 Regulation D(506b, 506c)、Regulation S、Regulation A+(Tier 1 or Tier 2)、Regulation CF 中的一项以获得豁免。目前业界比较常用的是 506(c):没有融资额限制,可以进行公开宣传,只能对合格投资者进行销售。除此之外,为了合规,在平台上初次发售的证券 token 还需要满足 AML(反洗钱)、KYC(客户认证)、Investor Suitability(投资者适宜性)、Investor Accreditation (投资者认可 for Reg D) 和 Solicitation compliance (募资合规 for Reg S)。

豁免注册确实为企业发行证券提供了很大便利,但是这也带来了其他一些麻烦,比如直接影响到了 token 的自由交易。在八月完成了 STO 的 tZERO 采用的也是这种方式。tZERO 是电子商务零售巨头 Overstock 旗下的区块链子公司, 想要建立世界上第一个证券 Token 交易所(虽然被 OpenFinance 抢了先)。根据 tZERO 官网上的说法:「The tokens were issued in a private placement exempt from the registration requirements of the Securities Act of 1933, and therefore are not freely tradable.」。在 2019 年 1 月 10 日,90 天的锁仓周期到期后,这些 token 才能够提币到账户或个人钱包,在平台上的合格投资者之间交易(如果平台能如期建成的话)。在 STO 结束后的一年后,即 2019 年 8 月 6 日后,普通投资者才有可能买卖 tZERO 的 token。

不过 tZERO 未来的野心很大,想要将来能够通过 SEC 根据美国的证券法直接进行注册。如果可以实现的话,token 的流动性势必会大大提高。在国内来讲,token 可以在它与 BOX Digital 合作建立的交易所上线,甚至可以在国际上的其他交易所上进行交易。可是通过 SEC 直接注册的设想实在太过遥远,难度太大,目前还没有详细的规划。

二、在 Token 里嵌入监管层协议

这种方式是将必要的监管要求嵌入到 Token 的智能合约中,并完全符合政府的安全法规。这样一来 Token 就不必依赖于某个中心化平台,极大地提高了流动性。Polymath 和 Harbor 都是在 ERC20 基础上加上监管层协议发行映射股权的 Token。在监管框架下,把链下资产所有权和交易信息上链,然后以 Token 的形式流通。

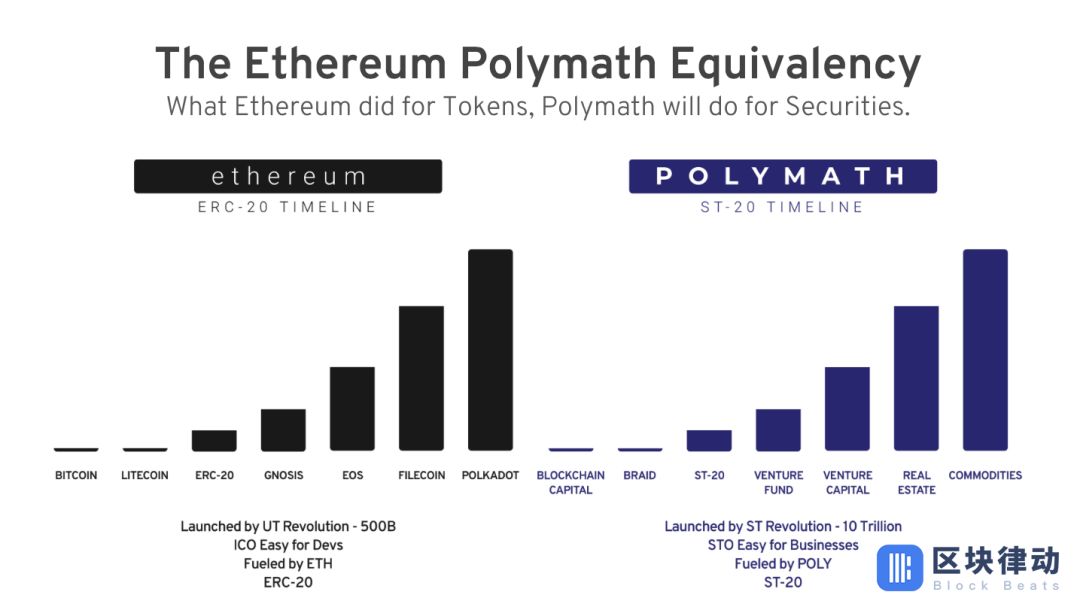

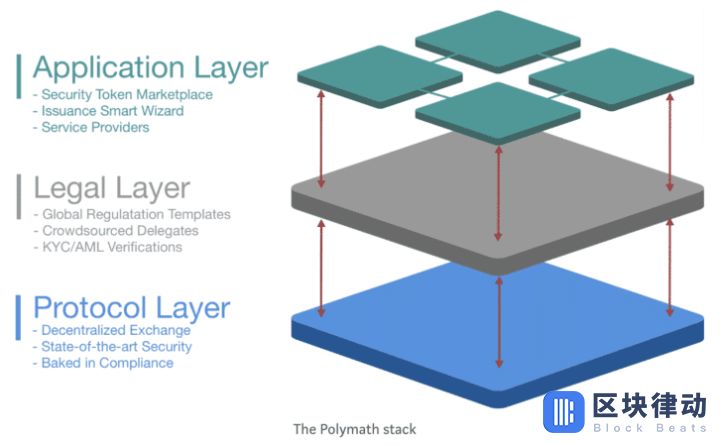

以 Polymath 为例,它的目标相当宏伟:做证券 Token 界的以太坊,与 ERC20 的代币标准类似,他们提出了 ST20,帮助企业发行证券 Token。

这样的 Token 涉及三个层次:一是协议层,由基于以太坊的智能合约过渡到 Polymath 的区块链,二是法律工具和服务的合法层,三是流动性的应用层。这些层面旨在降低证券周围的法律复杂性和模糊性,改善资产流动性。通过 Polymath 创建的 Token,智能合约会验证谁有买卖的权利。只有在 Polymath 的 KYC 提供商授权下的投资者才能拥有 Token。

现在几乎每周都有新的公司出现,推出新的 STO 二级市场解决方案。在 Security Token 还没有几个的时候,而二级市场解决方案就应经满天飞了,可以看出创新金融领域的创业公司正在将证券交易市场上的传统、经典做法搬到数字加密货币投资领域,对于新入行数字加密货币投资的投资者来说,或许会觉得这是一件很新鲜的事情,但对于金融界老手来说,这些都是已经玩过十年、数十年的老把式。

受监管的交易所以及内置监管协议的 Token 发行,以上提到的两种只是暂时我们观察到的两种普遍类型,相信未来还会有更多可能性的出现。但万变不离其宗,ICO 的 Token 发行正在向更合规、更合法以及稍微那么一点能保护投资者的方向发展。

只有二级市场得到充分发展,证券 Token 的流动性问题才能真正得到解决,到那个时候再谈 STO 颠覆 ICO 也不迟。

投资者风险提示

IPO、ICO、STO?

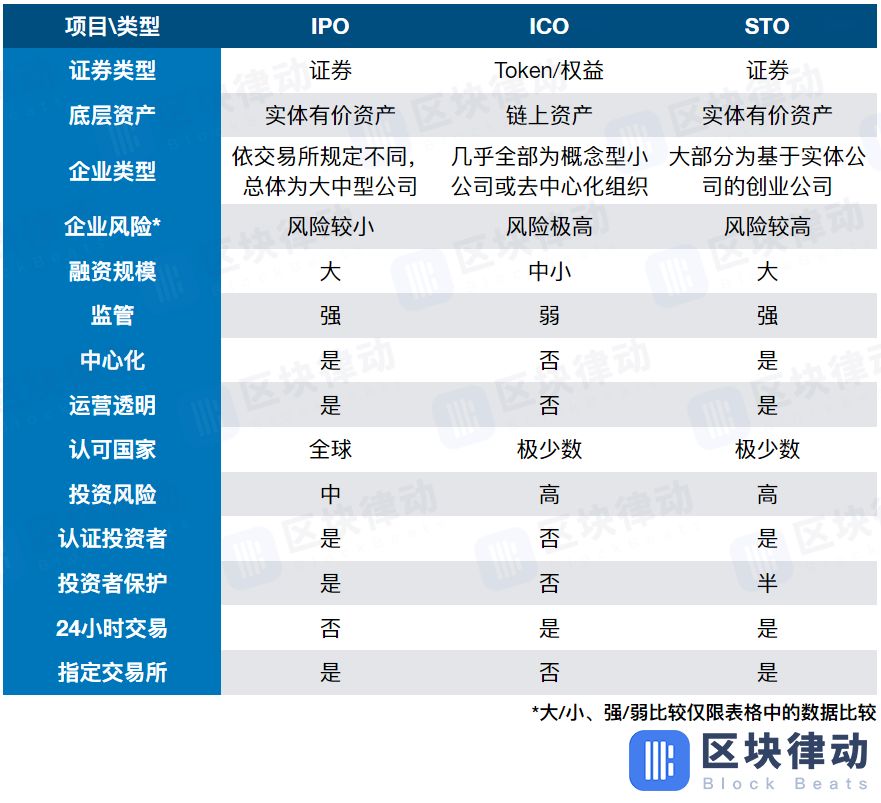

从上表中,我们看到作为三种募资渠道,IPO/STO 和 ICO 发行时的底层资产有本质区别,前两者是基于真实的实体公司的资产发行的证券,而后者只是拿到了一个区块链世界的通证或者权益。因为前两者与真实世界发生的关系,导致政府必须参与监管来保护投资者的权益。

但是作为 Token,STO 和 IPO 的区别又在于 STO 继承了 ICO 可以带来流动性的很多特点,比如可以全球交易和 24 小时交易等。不过,目前监管并不明朗,按照 tZERO 已经完成的申请来看,全球投资者都可以参与 STO 交易,但是对于 Security Token 的交易所有限制,可能会限制交易规模、涨跌幅限制、交易时间限制等。这些内容仍有待时间去验证。

在 tZERO 的申请中,我们看到该项目从发行到交易,都必须在政府指定的交易所进行,而且面向非合格投资人的交易要等到 2019 年夏天才能进行。届时,会发生多少变化,我们不得而知。

总体来看,STO 融合了 ICO 和 IPO 两个的特点,解决了 ICO 没有监管、不透明的问题,同时 Token 在一定条件下的自由流动也有助于提高流动性,它是披着 Token 外衣的证券。

而对于想要未来正规上市的企业来说,提前接受监管是一件好事。若是抱着这个态度进行 STO,那么这个区块链项目实际上就是在更早阶段上市,形同新三板、新四板。

股票证券和 Security Token 的区别在哪,适不适合投资?

本质上没有区别,在美国,已经有创业公司主动投诚找监管部门合作,结果是 Token 被认定为 Security Token,其类型并未脱离 Security(证券),所以要按照当地的证券产品的发行和流通来进行来进行审核和监管。所以,如果投资者本身就是股票投资者,那么对于 Security Token 来说,更容易接受。

不同的地方在于 Token 的属性加强,让 Security Token 可以在全球范围、24 小时范围内流通,理论上流动性会更强,但股票市场对于投资者的保护也会在支持 Security Token 的交易所中有所减弱。风险越高,收益越大,这个简单的投资道理不变。

对于金融产品和数字加密货币产品,港交所在本月 18 日发布的 Fintech 立法框架报告中的态度是:围绕金融和数字加密货币的法律框架应相同,「在区块链上发行数字资产应该由先有的证券监管框架进行监管」。

最早可以在什么时候买到 STO?

在 ICO 时期,投资者可以使用虚假的身份信息购买 Token,可以使用虚假的信息在交易所进行买卖交易,从买入到卖出,全程都可以匿名进行,只有最后套现的时候才能看到真人。而在 STO 时代,投资者试图隐藏身份的做法将不再可行。

首先是购买 STO 的投资者必须要提供身份信息,一方面是因为项目方要防止恶意炒家买入或者投资者买入后囤积证券,另一方面是向监管部门报备时必须提供投资者信息。身份验证不再是提供身份证件那么简单,以美国投资者为例,合格投资者必须满足如下两个条件之一:(1)过去两年收入 20 万美元,或(2)净资产超过 100 万美元(不含住所)。针对海外投资者,需要将资金打入相应的银行账户并冻结 3 个月,在得到银行对资金来源的合法证明便可以投资 STO。

另一方面,在进行市场交易的时候,交易所需要对所有投资者进行身份审核,这是因为监管部门指定了证券型通证的交易所,想要获得这个名额就必须要提供真实完备的投资者信息,其中也包括在进入全面流通阶段时的非合格投资人。

不过我们现在看到也已经出现了二级市场解决方案提供商,相信很快就会有更多途径可以让非合格投资者可以在全面流通阶段之前就可以进行市场交易。但是从募资到上交易所交易,这个过可能可能会很漫长,投资者需要耐心等待,可能要等待很长时间才能拥有流动性。不过,这只是一个猜测。

作者:区块律动BlockBeats 0x22 查看全部

「还好上当的人越来越少,要不然 STO 又要让不少人遭罪了。」在最近的一次交流中,某位研究区块链经济的大佬对区块律动 BlockBeats 这么说。

2017 年区块链行业中最火的概念是 ICO,也是 ICO 让区块链和数字加密货币概念深入人心,但也有此产生了不少问题。这个行业里从来不缺新的概念,最近 STO(Security Token Offering)突然吸引了所有人的眼球,成为近期热点。

STO 是披着 ICO 外壳的新式骗局吗?

投资 STO 能比 ICO 更安全吗?

普通投资者是否应该参与 STO 投资?

美国和香港对于数字资产的证券化又是如何看待的呢?

这些问题都将在本文中得到解答。

在 10 月 22 日的 Chainsights 大会上,陈伟星表示 STO 是趋势,未来将是 Security Token 的天下。这话不假,因为 ICO 也是金融行业的一部分,只要想让金融产品面相大众市场,必然要走合规的流程才能吸引更多「投资者」。ICO 已经入土了,STO 可能是币圈唯一的趋势。

在不少专业人士口中,STO 解读为「在合法合规的监管框架下,在区块链上以 Token 为载体的证券发行,与有形资产挂钩」。它最大的特征就是被美国 SEC 认定为是证券,因此 STO 比 ICO 更合规化,与传统的证券相比,又提供了更强的流动性,且「消除中间商、扩大可交易资产范围、更快的交易速度」。看起来好像是炒币合法化了,STO 仿佛给融资界和整个币圈都带来了光明的未来,可是真的会有如此完美的融资方式存在吗?

理论上讲,STO 确实比 ICO 更安全,风险更小,投资者做出投资决策的时候更安心。因为 STO 受到更多的监管,有公司有形资产背书。ICO 风险的确太大,根据 ICO 咨询公司 Satis Group LLC 的数据,81% 的 ICO 都是骗局。

ICO 热潮已经褪去

本来传统的机构投资者就不愿意投资 ICO,现在连韭菜们都开始下意识的把 ICO 和诈骗划等号了。另一方面,政府那边也不好对付。九月份,美国人 Maksim Zaslavskiy 就被纽约法庭起诉,罪名是发行未注册的证券。Zaslavskiy 的公司对两个 Token 进行了 ICO:RE Coin 和 Diamond。

实际上,截至现在,全世界的几乎全部的 ICO 都是未经注册的证券/Token 发行。近半年市场骤冷,面对越来越严格的监管和投资者的压力,项目方大概也不愿每天担忧牢笼之灾,ICO 项目数量和融资额度急剧减少。根据 ICORating 的数据,ICO 项目总数已经从六月的 275 个锐减到九月的 159 个,且成功达成 ICO 目标的项目比例已经从上半年的半数以上跌落到了现在的 30% 左右。

如果 ICO 已经无法继续融资,想要获得创业资金的创业者该怎么办呢?必须得搞个新花样出来。继 8、9 月的 IBO 之后,这次他们的新噱头是「比 ICO 更规范,有监管」的 STO。

去中心化和监管,能兼得?

STO 不可避开的一个话题就是监管。可是,当我们在区块链世界里谈论监管的时候,我们在谈论什么?

监管实际上是说我们抛弃了区块链的去中心化和全球化,我们开始走向狭隘的国家主义。

通过 STO 发行的证券类通证(Security Token),从首次发行到在二级市场交易都要合规。而法律法规显然是地域性的。在马耳他合规的证券在美国不一定合规,那么在马耳他注册的交易所上交易的 Security Token 是不是就不可以向美国用户提供服务?

区块链被发明出来本身是想要独立于政府机构的权威之外、打破国界的屏障,使资本能够在全球范围内没有阻碍的流通。通过 ICO,杭州的一家初创小企业可以拿到美国、欧洲投资者的投资。可是 STO 似乎又把一切带回了 ICO 出现之前,创业者只能通过官方许可的途径获得认证投资者的投资。

STO 的宣传者们往往鼓吹它的流动性,因为通证基于 ERC-20 或者其他主网可以在全世界自由流动。可是,在这样全球市场都分裂开来的情况下,资产的流动性能有多强?实际上,关于流动性,首先要解决的就是二级市场还没有起步的问题。受到政策的限制,证券类通证只能在指定的交易所进行交易,无法在全球范围内进行流动,Token 如果不能自由交易,那么流动性又从何谈起呢?

6 月 28 日,世界上第一个证券类 token 交易所 OpenFinance 上线,然而这也是现在市面上唯一一个可用的证券类通证二级市场交易平台,可供交易的 token 仅有 7 个,且仅有和 USD 的交易对。

目前有很多公司都在试图发展证券 Token 交易平台:加密货币交易所、传统证券交易所都在积极布局转型,新型的专业化证券 Token 交易所也层出不穷。

币安与柏林的区块链公司 Neufund 合作想要建立证券 Token 交易平台;而纳斯达克虽然还没有正式出声明建立证券类 token 交易所,但是 CEO Adena Friedman 称他们确实在考虑转型成加密货币交易平台;与此同时,tZERO、Polymath 等新名字也都开始出现在人们的视野里,既不依赖于传统交易所的资源、也不依靠加密数字货币交易所的经验,试图建立一个全新的证券 token 交易平台。

可是,在监管造成市场分裂的背景下,这条路实在是任重而道远。

证券类 Token 是如何做到合规的?

那么未来,证券 Token 的二级市场究竟应该朝什么样的方向发展才能解决这个问题呢?

目前我们看到的可能发展方向有两种:

1、依靠于中心化的地区性交易所,如 tZERO、Open Finance。

2、在 Token 里嵌入监管层协议,如 Polymath、Harbor。

一、全程受监管的中心化地区性交易所

前文提到各个国家对证券 Token 的立法可能不尽相同,在地方权力较大的国家甚至可能州与州之间的监管标准都存在较大差异。那这样的话,比较显然的一个操作方式就是建立地方性封闭式的中心化交易所。比如说把交易所建在新加坡,某种证券 Token 从初次发行到后续二级市场的交易都限制在这个平台上,依照新加坡的法规,只在新加坡提供服务。通过交易的中心化,把审查这个 Token 每笔交易是否合规的责任落到这个交易平台上。

中心化交易所的模式最贴合合规的要求,但是它也极大的限制了全球范围内的资产流动性,如果某个证券 Token 离开这个平台的话,交易的合规性就无法被保证了。这一点或许与区块链的去中心化思想过于背道而驰了。

目前市面上首个可用的交易平台 OpenFinance 就是这样一个中心化交易所。注册在美国,他们承诺从初次发行到二级市场交易整个过程完全在法规监管下进行。

在美国,企业想要发行证券有两种选择:第一种是 IPO 公司选择的通过 SEC 注册,根据证券法进行相关的信息披露;而初创企业很难达到这样的要求,于是他们普遍选择的是第二种豁免注册:通过符合一定的条例(Regulation D,Regulation A+等),在相关规则的约束范围内可以豁免在 SEC 注册即可发行证券。

在 OpenFinance 上的资产,就必须满足 Regulation D(506b, 506c)、Regulation S、Regulation A+(Tier 1 or Tier 2)、Regulation CF 中的一项以获得豁免。目前业界比较常用的是 506(c):没有融资额限制,可以进行公开宣传,只能对合格投资者进行销售。除此之外,为了合规,在平台上初次发售的证券 token 还需要满足 AML(反洗钱)、KYC(客户认证)、Investor Suitability(投资者适宜性)、Investor Accreditation (投资者认可 for Reg D) 和 Solicitation compliance (募资合规 for Reg S)。

豁免注册确实为企业发行证券提供了很大便利,但是这也带来了其他一些麻烦,比如直接影响到了 token 的自由交易。在八月完成了 STO 的 tZERO 采用的也是这种方式。tZERO 是电子商务零售巨头 Overstock 旗下的区块链子公司, 想要建立世界上第一个证券 Token 交易所(虽然被 OpenFinance 抢了先)。根据 tZERO 官网上的说法:「The tokens were issued in a private placement exempt from the registration requirements of the Securities Act of 1933, and therefore are not freely tradable.」。在 2019 年 1 月 10 日,90 天的锁仓周期到期后,这些 token 才能够提币到账户或个人钱包,在平台上的合格投资者之间交易(如果平台能如期建成的话)。在 STO 结束后的一年后,即 2019 年 8 月 6 日后,普通投资者才有可能买卖 tZERO 的 token。

不过 tZERO 未来的野心很大,想要将来能够通过 SEC 根据美国的证券法直接进行注册。如果可以实现的话,token 的流动性势必会大大提高。在国内来讲,token 可以在它与 BOX Digital 合作建立的交易所上线,甚至可以在国际上的其他交易所上进行交易。可是通过 SEC 直接注册的设想实在太过遥远,难度太大,目前还没有详细的规划。

二、在 Token 里嵌入监管层协议

这种方式是将必要的监管要求嵌入到 Token 的智能合约中,并完全符合政府的安全法规。这样一来 Token 就不必依赖于某个中心化平台,极大地提高了流动性。Polymath 和 Harbor 都是在 ERC20 基础上加上监管层协议发行映射股权的 Token。在监管框架下,把链下资产所有权和交易信息上链,然后以 Token 的形式流通。

以 Polymath 为例,它的目标相当宏伟:做证券 Token 界的以太坊,与 ERC20 的代币标准类似,他们提出了 ST20,帮助企业发行证券 Token。

这样的 Token 涉及三个层次:一是协议层,由基于以太坊的智能合约过渡到 Polymath 的区块链,二是法律工具和服务的合法层,三是流动性的应用层。这些层面旨在降低证券周围的法律复杂性和模糊性,改善资产流动性。通过 Polymath 创建的 Token,智能合约会验证谁有买卖的权利。只有在 Polymath 的 KYC 提供商授权下的投资者才能拥有 Token。

现在几乎每周都有新的公司出现,推出新的 STO 二级市场解决方案。在 Security Token 还没有几个的时候,而二级市场解决方案就应经满天飞了,可以看出创新金融领域的创业公司正在将证券交易市场上的传统、经典做法搬到数字加密货币投资领域,对于新入行数字加密货币投资的投资者来说,或许会觉得这是一件很新鲜的事情,但对于金融界老手来说,这些都是已经玩过十年、数十年的老把式。

受监管的交易所以及内置监管协议的 Token 发行,以上提到的两种只是暂时我们观察到的两种普遍类型,相信未来还会有更多可能性的出现。但万变不离其宗,ICO 的 Token 发行正在向更合规、更合法以及稍微那么一点能保护投资者的方向发展。

只有二级市场得到充分发展,证券 Token 的流动性问题才能真正得到解决,到那个时候再谈 STO 颠覆 ICO 也不迟。

投资者风险提示

IPO、ICO、STO?

从上表中,我们看到作为三种募资渠道,IPO/STO 和 ICO 发行时的底层资产有本质区别,前两者是基于真实的实体公司的资产发行的证券,而后者只是拿到了一个区块链世界的通证或者权益。因为前两者与真实世界发生的关系,导致政府必须参与监管来保护投资者的权益。

但是作为 Token,STO 和 IPO 的区别又在于 STO 继承了 ICO 可以带来流动性的很多特点,比如可以全球交易和 24 小时交易等。不过,目前监管并不明朗,按照 tZERO 已经完成的申请来看,全球投资者都可以参与 STO 交易,但是对于 Security Token 的交易所有限制,可能会限制交易规模、涨跌幅限制、交易时间限制等。这些内容仍有待时间去验证。

在 tZERO 的申请中,我们看到该项目从发行到交易,都必须在政府指定的交易所进行,而且面向非合格投资人的交易要等到 2019 年夏天才能进行。届时,会发生多少变化,我们不得而知。

总体来看,STO 融合了 ICO 和 IPO 两个的特点,解决了 ICO 没有监管、不透明的问题,同时 Token 在一定条件下的自由流动也有助于提高流动性,它是披着 Token 外衣的证券。

而对于想要未来正规上市的企业来说,提前接受监管是一件好事。若是抱着这个态度进行 STO,那么这个区块链项目实际上就是在更早阶段上市,形同新三板、新四板。

股票证券和 Security Token 的区别在哪,适不适合投资?

本质上没有区别,在美国,已经有创业公司主动投诚找监管部门合作,结果是 Token 被认定为 Security Token,其类型并未脱离 Security(证券),所以要按照当地的证券产品的发行和流通来进行来进行审核和监管。所以,如果投资者本身就是股票投资者,那么对于 Security Token 来说,更容易接受。

不同的地方在于 Token 的属性加强,让 Security Token 可以在全球范围、24 小时范围内流通,理论上流动性会更强,但股票市场对于投资者的保护也会在支持 Security Token 的交易所中有所减弱。风险越高,收益越大,这个简单的投资道理不变。

对于金融产品和数字加密货币产品,港交所在本月 18 日发布的 Fintech 立法框架报告中的态度是:围绕金融和数字加密货币的法律框架应相同,「在区块链上发行数字资产应该由先有的证券监管框架进行监管」。

最早可以在什么时候买到 STO?

在 ICO 时期,投资者可以使用虚假的身份信息购买 Token,可以使用虚假的信息在交易所进行买卖交易,从买入到卖出,全程都可以匿名进行,只有最后套现的时候才能看到真人。而在 STO 时代,投资者试图隐藏身份的做法将不再可行。

首先是购买 STO 的投资者必须要提供身份信息,一方面是因为项目方要防止恶意炒家买入或者投资者买入后囤积证券,另一方面是向监管部门报备时必须提供投资者信息。身份验证不再是提供身份证件那么简单,以美国投资者为例,合格投资者必须满足如下两个条件之一:(1)过去两年收入 20 万美元,或(2)净资产超过 100 万美元(不含住所)。针对海外投资者,需要将资金打入相应的银行账户并冻结 3 个月,在得到银行对资金来源的合法证明便可以投资 STO。

另一方面,在进行市场交易的时候,交易所需要对所有投资者进行身份审核,这是因为监管部门指定了证券型通证的交易所,想要获得这个名额就必须要提供真实完备的投资者信息,其中也包括在进入全面流通阶段时的非合格投资人。

不过我们现在看到也已经出现了二级市场解决方案提供商,相信很快就会有更多途径可以让非合格投资者可以在全面流通阶段之前就可以进行市场交易。但是从募资到上交易所交易,这个过可能可能会很漫长,投资者需要耐心等待,可能要等待很长时间才能拥有流动性。不过,这只是一个猜测。

作者:区块律动BlockBeats 0x22

汇丰联合新加坡交易所和淡马锡,发行基于区块链的固定收益证券

资讯 • 8btc 发表了文章 • 2019-11-14 11:22

11月13日,汇丰新加坡宣布,此次试点选在亚洲债券市场,旨在通过代币化证券和智能合约,简化债券发行流程并降低相关成本。

汇丰表示,尽管亚洲固定收益市场持续增长,但债券发行和服务流程仍然效率低下。据称,这是因为在债券的整个生命周期中,尚未有单一平台可用于多方之间的信息交换和跟踪。

智能合约联合试验

为此,新试验将利用代币化证券和智能合约(基于区块链的多方执行协议)来促进投资者、债券发行者和托管者间的互动。

新加坡交易所固定收益部门主管Lee Beng Hong指出,汇丰和淡马锡的加入将帮助公司评估智能合约和分布式分类账技术能否解决固定收益发行市场存在的一些问题。汇丰新加坡首席执行官托尼·克里普斯(Tony Cripps)则表示:

分布式分类账技术不断发展,它能否改善固收市场低效还有待观察。只有通过与市场参与者合作,我们才能充分理解其实际可行性。我们希望凭借与新加坡交易所、淡马锡的合作,探索数字资产是否可成为现实。

据悉,汇丰、新加坡交易所和淡马锡均已在测试区块链技术。

11月11日,淡马锡和新加坡央行推出了一个基于区块链技术的单网多币种支付原型网络,该网络是与摩根大通共同开发的。10月,汇丰银行在马来西亚成功申请了基于区块链的信用证。2018年11月,新加坡交易所与该国货币管理局合作,成功试行了代币化资产结算的区块链试验。

原文:https://cointelegraph.com/news/hsbc-sgx-and-temasek-explore-distributed-ledger-tech-in-asian-bond-market/

作者:Helen Partz

编译:ElaineW 查看全部

据Cointelegraph近日报道,全球银行业巨头汇丰银行将携手新加坡交易所和淡马锡投资公司,联合利用区块链发行固定收益证券。

11月13日,汇丰新加坡宣布,此次试点选在亚洲债券市场,旨在通过代币化证券和智能合约,简化债券发行流程并降低相关成本。

汇丰表示,尽管亚洲固定收益市场持续增长,但债券发行和服务流程仍然效率低下。据称,这是因为在债券的整个生命周期中,尚未有单一平台可用于多方之间的信息交换和跟踪。

智能合约联合试验

为此,新试验将利用代币化证券和智能合约(基于区块链的多方执行协议)来促进投资者、债券发行者和托管者间的互动。

新加坡交易所固定收益部门主管Lee Beng Hong指出,汇丰和淡马锡的加入将帮助公司评估智能合约和分布式分类账技术能否解决固定收益发行市场存在的一些问题。汇丰新加坡首席执行官托尼·克里普斯(Tony Cripps)则表示:

分布式分类账技术不断发展,它能否改善固收市场低效还有待观察。只有通过与市场参与者合作,我们才能充分理解其实际可行性。我们希望凭借与新加坡交易所、淡马锡的合作,探索数字资产是否可成为现实。

据悉,汇丰、新加坡交易所和淡马锡均已在测试区块链技术。

11月11日,淡马锡和新加坡央行推出了一个基于区块链技术的单网多币种支付原型网络,该网络是与摩根大通共同开发的。10月,汇丰银行在马来西亚成功申请了基于区块链的信用证。2018年11月,新加坡交易所与该国货币管理局合作,成功试行了代币化资产结算的区块链试验。

原文:https://cointelegraph.com/news/hsbc-sgx-and-temasek-explore-distributed-ledger-tech-in-asian-bond-market/

作者:Helen Partz

编译:ElaineW

美国CFTC主席:以太坊2.0转PoS之后,ETH可能会被视为“证券”

地区 • 8btc 发表了文章 • 2019-11-14 11:20

据bitcoinexchangeguide报道,美国商品期货交易委员会(CFTC)主席希思·塔伯特(Heath Tarbert)最近谈到了监管机构如何将使用权益证明(PoS)共识算法的代币标记为“证券”。

根据他的说法,基于某些因素,被抵押的代币可被视为证券。 CFTC先前已经确认,在当前情况下,以太坊不是证券而是商品。但是,这可能会随着即将推出的ETH 2.0升级而改变。

就在上个月,刚刚在7月份接任CFTC主席的Heath Tarbert在纽约的一场活动上表示,他认为ETH是一种商品,因此属于CFTC的管辖范围。他还预计CFTC将会在不久的将来允许以太坊期货在美国市场上交易。

由于ETH 2.0将使用抵押(Staking),因此用户从网络中获得的利益是永续的,这就可能违反Howey测试,该测试通常用于确定某些事物是否可以被视为证券。

塔伯特(Tarbert)肯定说,就性质而言,挖矿是一种以去中心化的方式来获取加密货币,因此,放弃挖矿之后,以太坊的定义可能很快就会改变。Staking可能需要更少的能源消耗,但似乎并不是某些人认为的万灵药,特别是如果它给监管机构造成麻烦的话。

这位CFTC主席表示,该实体正在仔细考虑以太坊这个流行的区块链网络的发展,他表示美国应领导全球加密货币规则。这将有助于创造一个可以自由发展的环境。

他还通过使用广泛的原则而不是精细的规则来捍卫监管,因为他认为严格的监管规定可能不利于创新,这种方法与美国证券交易委员会(SEC)形成了鲜明的对比,SEC对法律的执行非常严格,甚至可以说是非常“保守”,这一点可以从屡次拒绝比特币ETF申请看出来。

原文:https://bitcoinexchangeguide.com/cftc-chairman-tarbert-ethereum-2-0-upgrade-using-proof-of-stake-could-make-eth-a-security/

作者:Silvia A

编译:Kyle 查看全部

CFTC主席希思·塔伯特(Heath Tarbert)

据bitcoinexchangeguide报道,美国商品期货交易委员会(CFTC)主席希思·塔伯特(Heath Tarbert)最近谈到了监管机构如何将使用权益证明(PoS)共识算法的代币标记为“证券”。

根据他的说法,基于某些因素,被抵押的代币可被视为证券。 CFTC先前已经确认,在当前情况下,以太坊不是证券而是商品。但是,这可能会随着即将推出的ETH 2.0升级而改变。

就在上个月,刚刚在7月份接任CFTC主席的Heath Tarbert在纽约的一场活动上表示,他认为ETH是一种商品,因此属于CFTC的管辖范围。他还预计CFTC将会在不久的将来允许以太坊期货在美国市场上交易。

由于ETH 2.0将使用抵押(Staking),因此用户从网络中获得的利益是永续的,这就可能违反Howey测试,该测试通常用于确定某些事物是否可以被视为证券。

塔伯特(Tarbert)肯定说,就性质而言,挖矿是一种以去中心化的方式来获取加密货币,因此,放弃挖矿之后,以太坊的定义可能很快就会改变。Staking可能需要更少的能源消耗,但似乎并不是某些人认为的万灵药,特别是如果它给监管机构造成麻烦的话。

这位CFTC主席表示,该实体正在仔细考虑以太坊这个流行的区块链网络的发展,他表示美国应领导全球加密货币规则。这将有助于创造一个可以自由发展的环境。

他还通过使用广泛的原则而不是精细的规则来捍卫监管,因为他认为严格的监管规定可能不利于创新,这种方法与美国证券交易委员会(SEC)形成了鲜明的对比,SEC对法律的执行非常严格,甚至可以说是非常“保守”,这一点可以从屡次拒绝比特币ETF申请看出来。

原文:https://bitcoinexchangeguide.com/cftc-chairman-tarbert-ethereum-2-0-upgrade-using-proof-of-stake-could-make-eth-a-security/

作者:Silvia A

编译:Kyle

纳斯达克前副主席David Weild:数字证券是区块链与金融的历史性交汇

观点 • cryptofinlab 发表了文章 • 2019-10-25 16:26

David Weild曾多年负责华尔街投资银行业务和股票资本市场业务,在90年代末21世纪初担任了纳斯达克执行副总裁。期间,David Weild一直在为改变IPO规则、为小公司重建IPO市场而奔走呼吁,其也被称为“乔布斯法案(JOBS ACT)之父”,持续推动支持经济增长的立法。乔布斯法案涉及的内容全面系统,包括对认定的新兴成长企业简化IPO发行程序、降低发行成本和信息披露义务;在私募、小额、众筹等发行方面改革注册豁免机制,增加发行便利性;提高成为公众公司的门槛等。业界普遍认为乔布斯法案在为众筹中的股权型众筹保驾护航。

STA:在对数字证券领域深入研究之前,让我们从一些基础认知开始。您认为数字证券应当如何适应当今的金融世界?

David Weild:数字证券可以剔除大部分证券发行和交易的成本。目前,证券的各类成本可能已经高得令人望而却步,削减发行和交易成本可以明显提升证券的分销频率。封闭式债券基金有两种形式,一种是按季度分销,另一种是按月分销,按月分销实际上要比按季分销的债券基金高出4%-5%的溢价。而未来如果对这些资产进行通证化,他们可以每周甚至每天分销,并且发行和交易成本可以大幅削减。

STA:与传统证券相比,数字证券为什么是一种更可取的方式?数字证券在现实世界中有哪些优势?

David Weild:与传统证券相比,数字证券可以直接放进网络钱包里,而不是放到由经纪商持有的传统证券账户之中。在某些市场中,可以将很多应用层与通证紧密相连。例如,智能合约可以对私募市场的所有法律与合规检查进行自动化处理,能够完成私募市场的证券交易,并剔除很多中间成本以及一些阻挡证券转移的障碍。所以从应用层面来说,其在便捷性和效率方面有很大提升,这将是数字证券早期采用的场景。

如果把它应用到其他资产类别上,数字证券降低了资产通证化或证券化的成本。数字证券可以将一项特定的房地产进行通证化,它可以让投资者将仓储设施、住宅、写字楼等想要投资的房地产组合在一起,而不是通过房地产投资信托基金来购买一篮子无法选择的房地产资产,这将全面提升整体房地产市场的资本配置效率。因此,数字证券将为某些类型的资产类别创造更自由、更开放、更平等的交易环境。

STA:对于大多数投资者来说,能够拥有数字证券似乎仍然显得比较遥远,数字证券目前处于哪个发展阶段?

David Weild:前些年有一本畅销书叫《跨越鸿沟》,从其所描述的五阶段模型来看,数字证券目前还处于早期采用者阶段。