牛市

矿工逃离潮将至,比特币价格会再冲高峰吗?

市场 • blockbeats 发表了文章 • 2019-11-18 19:02

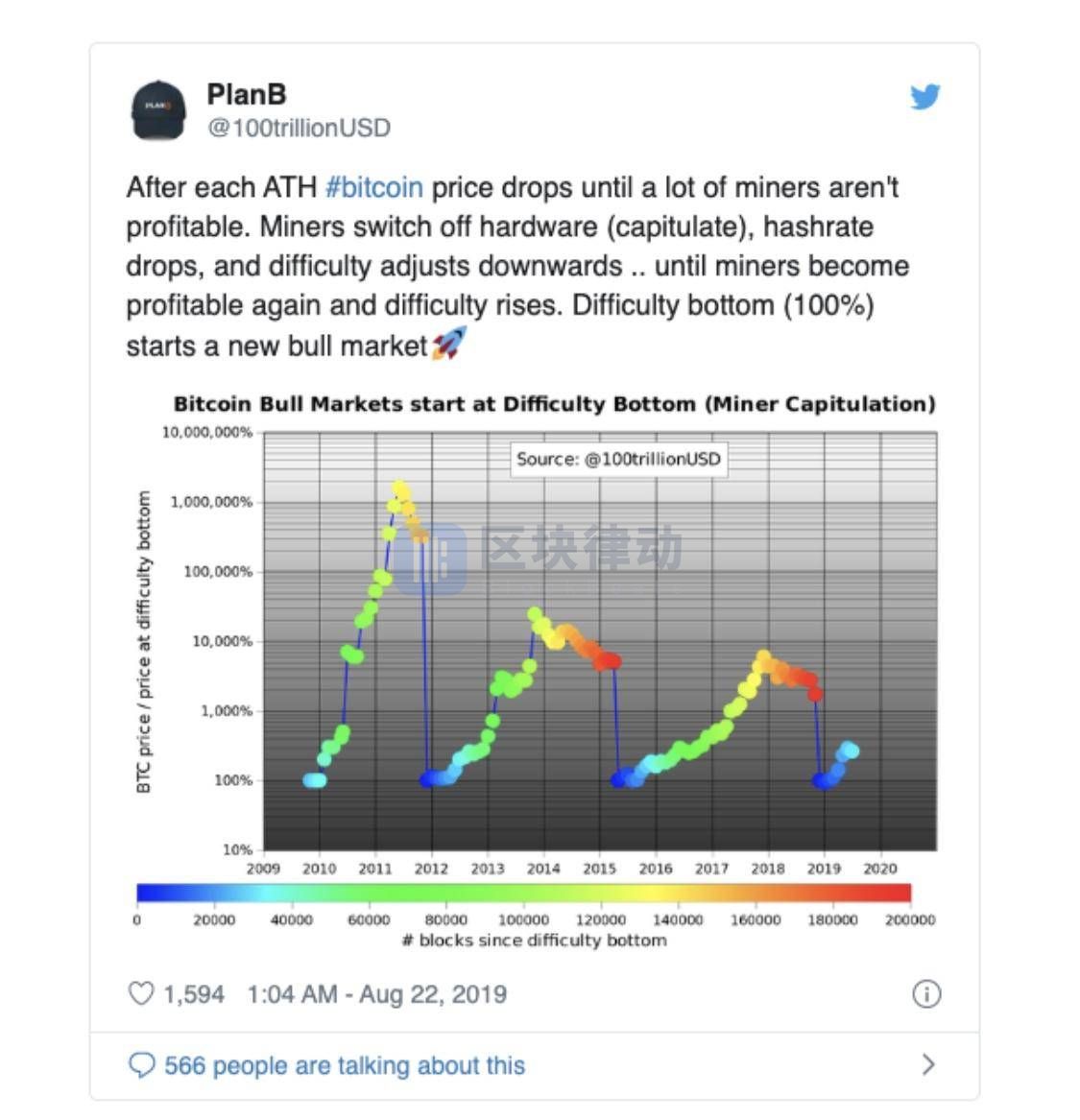

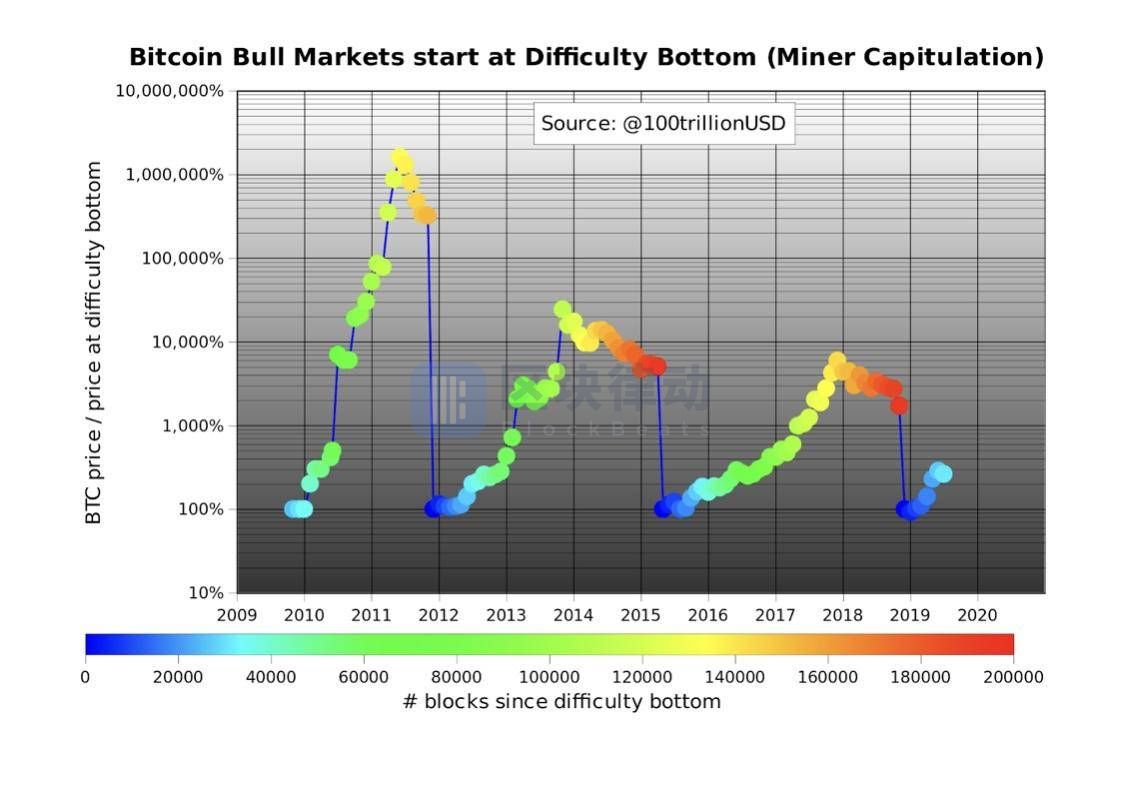

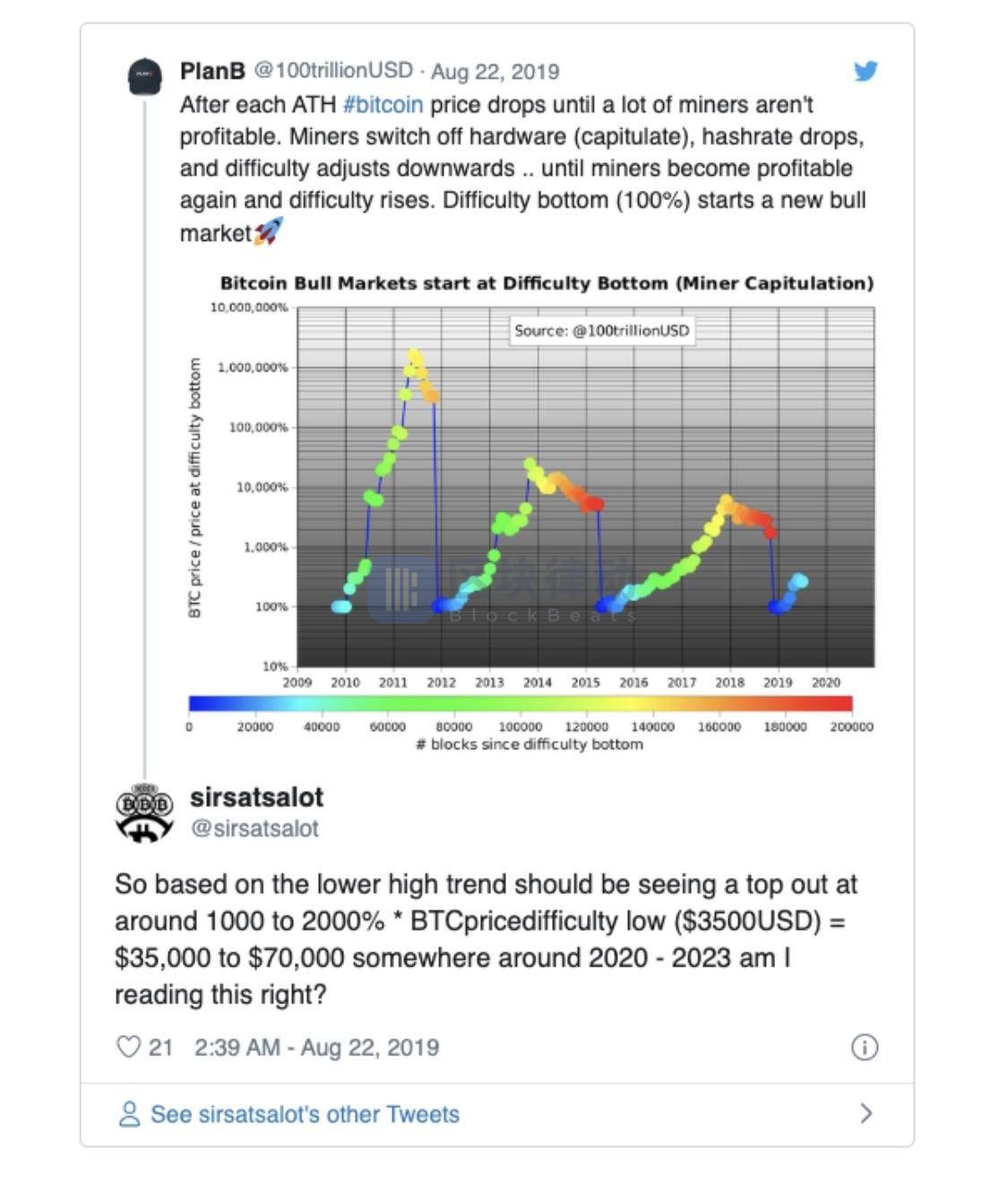

挖矿难度可能是预测 BTC 价格的一个指标。加密货币研究人员 PlanB 表示,比特币历史上的三次主要的牛市,都是在挖矿难度触底后开始爆发的,这意味着今年市场可能出现强劲上涨的态势。

使用挖矿难度预测比特币牛市

尽管加密货币市场以其极高的波动性出名,但它的市场走势却是呈现周期性的。加密货币分析师们使用各种不同的工具和因素来预测每个周期的持续时间,以及影响市场走势的不同因素。

移动平均线,是分析师们最喜欢的分析工具,因为它们能够提供对主要价格上涨,作出相当准确的预测。然而,加密货币研究人员,PlanB 找到了一种能够更准确预测比特币价格走势的不同方法。

在 Twitter 的一篇推文流中,研究人员解释了过去三次比特币牛市,是如何在挖矿难度达到谷底时开始爆发的。

他解释说,每次挖矿难度达到历史最高点时,比特币的价格都会大幅下跌,并经历持续下跌的态势,直到很大一部分矿工变得无利可图。而当比特币价格开始上涨,市场竞争加剧时,许多矿工无法继续运行他们的硬件,迫使他们放弃。

据推测,比特币的价格是由盈利矿工所推高的

当矿工离开网络时,全网算力降低。全网算力下降之后,不久,挖矿难度也随之调整。

在过去的 10 年里,每当比特币的挖矿难度降到谷底时,随之而来的便是一轮重大的牛市。Twitter 上分享的图表显示,2012 年初、2015 年第二季度和 2019 年底,全网算力已经触底。

该图还显示,挖矿难度的下降,每隔 3-4 年发生一次,或自上一次达到挖矿难度底部以来生成约 20,000 个区块的时候发生。

虽然不能保证这一市场周期会复制前两个周期的情况,但如果真的如此,这意味着比特币价格可能会达到历史新高。基于图中所示的低-高趋势,比特币的下一个「最高点」可能比这个周期中最低挖矿难度时的价格高出 1000-2000%。

由于比特币的价格在去年年底徘徊在 3500 美元左右,因此在挖坑难度达到 100% 时,这将意味着它的价格在未来几年内可能达到 35000 至 75000 美元。

在一位 Twitter 用户指出这一点后,PlanB 说这实际上是一个相当保守的估计。他解释说,上两次比特币在矿工逃离后达到的「历史最高点」,价格上涨了 100 倍左右。

也就是说,PlanB 的分析可能是完全错误的。几位矿业专家告诉 CryptoSlate,挖矿难度是一个滞后指标,而不是比特币价格的预测指标。随着 BTC 价格的上升或下降,挖矿难度也相应调整,而不是相反调整。因此,两者密切相关,PlanB 对二者因果关系方向的推理很可能值得质疑。

原文:https://medium.com/coinmonks/miner-capitulation-is-coming-d81b4e7b0ff5

作者:coinmonks

翻译:区块律动 BlockBeats-HQ 查看全部

研究人员表示,每一轮的比特币牛市都是从矿商投降开始的。

挖矿难度可能是预测 BTC 价格的一个指标。加密货币研究人员 PlanB 表示,比特币历史上的三次主要的牛市,都是在挖矿难度触底后开始爆发的,这意味着今年市场可能出现强劲上涨的态势。

使用挖矿难度预测比特币牛市

尽管加密货币市场以其极高的波动性出名,但它的市场走势却是呈现周期性的。加密货币分析师们使用各种不同的工具和因素来预测每个周期的持续时间,以及影响市场走势的不同因素。

移动平均线,是分析师们最喜欢的分析工具,因为它们能够提供对主要价格上涨,作出相当准确的预测。然而,加密货币研究人员,PlanB 找到了一种能够更准确预测比特币价格走势的不同方法。

在 Twitter 的一篇推文流中,研究人员解释了过去三次比特币牛市,是如何在挖矿难度达到谷底时开始爆发的。

他解释说,每次挖矿难度达到历史最高点时,比特币的价格都会大幅下跌,并经历持续下跌的态势,直到很大一部分矿工变得无利可图。而当比特币价格开始上涨,市场竞争加剧时,许多矿工无法继续运行他们的硬件,迫使他们放弃。

据推测,比特币的价格是由盈利矿工所推高的

当矿工离开网络时,全网算力降低。全网算力下降之后,不久,挖矿难度也随之调整。

在过去的 10 年里,每当比特币的挖矿难度降到谷底时,随之而来的便是一轮重大的牛市。Twitter 上分享的图表显示,2012 年初、2015 年第二季度和 2019 年底,全网算力已经触底。

该图还显示,挖矿难度的下降,每隔 3-4 年发生一次,或自上一次达到挖矿难度底部以来生成约 20,000 个区块的时候发生。

虽然不能保证这一市场周期会复制前两个周期的情况,但如果真的如此,这意味着比特币价格可能会达到历史新高。基于图中所示的低-高趋势,比特币的下一个「最高点」可能比这个周期中最低挖矿难度时的价格高出 1000-2000%。

由于比特币的价格在去年年底徘徊在 3500 美元左右,因此在挖坑难度达到 100% 时,这将意味着它的价格在未来几年内可能达到 35000 至 75000 美元。

在一位 Twitter 用户指出这一点后,PlanB 说这实际上是一个相当保守的估计。他解释说,上两次比特币在矿工逃离后达到的「历史最高点」,价格上涨了 100 倍左右。

也就是说,PlanB 的分析可能是完全错误的。几位矿业专家告诉 CryptoSlate,挖矿难度是一个滞后指标,而不是比特币价格的预测指标。随着 BTC 价格的上升或下降,挖矿难度也相应调整,而不是相反调整。因此,两者密切相关,PlanB 对二者因果关系方向的推理很可能值得质疑。

原文:https://medium.com/coinmonks/miner-capitulation-is-coming-d81b4e7b0ff5

作者:coinmonks

翻译:区块律动 BlockBeats-HQ

BitMEX日交易量创2019年新低,市场大波动可能即将到来

市场 • 8btc 发表了文章 • 2019-11-18 12:13

上一次BitMEX交易所记录到如此低的位置时,仅两天后BTC价格就飙升了20%以上,从而开始了2019年的牛市。

BitMex将活动降低到2018年11月的水平

当前的BTC交易量类似于2018年11月的情况,当时BTC停滞不前并开始大幅下降至新低。一般而言,BitMEX交易量预示着对BTC的兴趣,这一次,社交媒体的评论称市场“毫无生气”:

"Bitmex今日刚刚创下了2019年最低每日交易量。市场没有生机。注意:这个交易量是以BTC表示。 Bitmex使用BTC作为保证金抵押品,已实现的损益以BTC为单位,因此BTC交易量比IMO的美元交易量更好。"

分析:交易量暴跌和波动率稳定或为比特币的飙升创造条件

BitMEX并不孤单。 Coinbase最近也已经达到了几个月来的最低交易量。 同时,对等交易平台LocalBitcoins的交易量仅本月就下降了30%,降至2018年9月以来的最低水平。

截至2019年11月17日,主要加密货币交易所的交易量跌至3个月来的低点,而且看起来还会继续下跌。交易量在11月15日开始下降,并迅速降至当前低点。Coinbase交易量从1.85亿美元下降到6500万美元。币安交易量从10亿美元下降到5.17亿美元。Bitfinex交易量从9600万美元下降至3900万美元,而BitMEX的交易量从29亿美元下降至9.05亿美元。很明显,下降幅度是最近三个月以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

此外,比特币的波动率在10月25日创下2.5%的低点。此后,波动率在20多天内稳定在4%左右。上一次波动率横盘整理是在4月上涨之后,当时比特币在30天内从4100美元升至5600美元。此后,波动率下降,导致更多的价格上涨。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。但是,BTC的走向仍然未知。

无论交易量的下降预示着市场掉头或对加密货币的兴趣减弱,预计会出现价格动荡的可能性并非没有道理。 比特币的低波动性通常意味着另一个重大的价格变动已经迫在眉睫。 当价格成为一个独立趋势时,交易者总是蜂拥而至,涌向交易所。

正如U.Today报道的那样,到圣诞节假期,市值排名靠前的加密货币往往会出现更大的波动性,2019年也不例外。

链上活动和币流动减慢

BTC的现货交易量也下降,在24小时内降至170亿美元。但是交易结构发生了巨大变化。超过85%的交易量是来自Tether(USDT)交易,而过去几周为75%。 USDT交易如此受欢迎,这种情况经常在抛售期间被观察到。

总体而言,BTC活动已经放缓,包括来往交易所的资金流动。经过几个月的反弹,BTC开始落后。链上活动正在放缓,这在周末并不罕见,尤其是在最近发生1-Satoshi交易积压之后。

“24小时比特币网络数据:价格:8487.69美元(-0.8%)

链上交易量:30亿美元(-45%);

活跃的发送交易数:427,000(-12.9%);

活跃的接受交易数:484,000(15.9%)”

编辑:kyle 查看全部

全球主要的加密货币衍生品交易市场BitMEX的比特币日交易量已经达到了2019年的最低水平。

上一次BitMEX交易所记录到如此低的位置时,仅两天后BTC价格就飙升了20%以上,从而开始了2019年的牛市。

BitMex将活动降低到2018年11月的水平

当前的BTC交易量类似于2018年11月的情况,当时BTC停滞不前并开始大幅下降至新低。一般而言,BitMEX交易量预示着对BTC的兴趣,这一次,社交媒体的评论称市场“毫无生气”:

"Bitmex今日刚刚创下了2019年最低每日交易量。市场没有生机。注意:这个交易量是以BTC表示。 Bitmex使用BTC作为保证金抵押品,已实现的损益以BTC为单位,因此BTC交易量比IMO的美元交易量更好。"

分析:交易量暴跌和波动率稳定或为比特币的飙升创造条件

BitMEX并不孤单。 Coinbase最近也已经达到了几个月来的最低交易量。 同时,对等交易平台LocalBitcoins的交易量仅本月就下降了30%,降至2018年9月以来的最低水平。

截至2019年11月17日,主要加密货币交易所的交易量跌至3个月来的低点,而且看起来还会继续下跌。交易量在11月15日开始下降,并迅速降至当前低点。Coinbase交易量从1.85亿美元下降到6500万美元。币安交易量从10亿美元下降到5.17亿美元。Bitfinex交易量从9600万美元下降至3900万美元,而BitMEX的交易量从29亿美元下降至9.05亿美元。很明显,下降幅度是最近三个月以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

此外,比特币的波动率在10月25日创下2.5%的低点。此后,波动率在20多天内稳定在4%左右。上一次波动率横盘整理是在4月上涨之后,当时比特币在30天内从4100美元升至5600美元。此后,波动率下降,导致更多的价格上涨。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。但是,BTC的走向仍然未知。

无论交易量的下降预示着市场掉头或对加密货币的兴趣减弱,预计会出现价格动荡的可能性并非没有道理。 比特币的低波动性通常意味着另一个重大的价格变动已经迫在眉睫。 当价格成为一个独立趋势时,交易者总是蜂拥而至,涌向交易所。

正如U.Today报道的那样,到圣诞节假期,市值排名靠前的加密货币往往会出现更大的波动性,2019年也不例外。

链上活动和币流动减慢

BTC的现货交易量也下降,在24小时内降至170亿美元。但是交易结构发生了巨大变化。超过85%的交易量是来自Tether(USDT)交易,而过去几周为75%。 USDT交易如此受欢迎,这种情况经常在抛售期间被观察到。

总体而言,BTC活动已经放缓,包括来往交易所的资金流动。经过几个月的反弹,BTC开始落后。链上活动正在放缓,这在周末并不罕见,尤其是在最近发生1-Satoshi交易积压之后。

“24小时比特币网络数据:价格:8487.69美元(-0.8%)

链上交易量:30亿美元(-45%);

活跃的发送交易数:427,000(-12.9%);

活跃的接受交易数:484,000(15.9%)”

编辑:kyle

若熬到比特币减半时牛市却没来,市场或将面临一场灾难

市场 • hellobtc 发表了文章 • 2019-11-13 15:50

毕竟没有人能够预知未来,市场也未必每次会按照大多数人的预期来发展,于是不少人继续忐忑:比特币减半,到底会不会迎来牛市?若不来,将面临什么?

01 比特币减半未必是牛市主因?

一直以来,各种“周期论”、“信仰论”不绝于耳,似乎频频给人们洗脑:“每逢比特币减半必有大牛市,减半周期就是牛熊周期”。但联系到前两轮牛市我们发现,上一轮牛市带来天量资金的是智能合约,以及通过智能合约发行Token“画饼”的区块链和给市场带来的预期,而上上轮,则是由于数字黄金概念的爆发,一众山寨随着比特币一起飙升。

早前的文章中我们就提到过,比特币减半就像是中本聪设定的一个“魔咒”,每一次都带来巨大的量能。减半魔咒就像是一个导火索或杠杆支点一样,四年强力注射一次“鸡血”,瞬间放大所有人的预期。

那么问题来了,若这次减半,并没有突破性的技术和解决方案出来,换句话说就是没有新的价值出来,比特币减半导火索烧完了、没有新的杠杆对象时,拿什么来支撑巨大的预期、吸引支持牛市的资金进入?乍一看似乎比特币的减半与牛市确实有很强的关联性,但未必是主因。

02 若比特币减半未见牛市,后果很严重?

今年的加密市场,在经历过几个月的波动之后又开始陷入了无尽的沉默。投资人、创业者、项目方都在熬,甚至很多曾经的明星项目方团队已经出现各种撑不住的迹象,纷纷“把项目还给社区”。熬什么呢?肯定不是鸡汤,而是苦等比特币减半,然后期望能够回本、还款、暴富……

因为减半的强烈预期,首先下注布局的是矿工。今年丰水期以来,矿工们开始了4年一度的重要“决战”准备,他们投入了过百亿成本,寄希望于减半后的大行情带来大丰收,“干一票吃5年”。于是我们看到今年的比特币挖矿算力也是不断创新高,硬生生地把比特币减半日期给提前到了2020年的4月,如果算力继续不断上升,或许还会再次提前。

万事俱备,只欠东风。若东风不来,如何是好?首先,矿工群体的巨大预期可能会泡汤,无人为它买单。接着从上轮牛市顶峰开始一路熬过来的新老“韭菜”们的内心必然将受到暴击,比特币减半,牛市不来,无异于共识崩塌。能坚持到2020年的人本就不易,熬不住就只能退场。

原本百废待兴的区块链行业,也将遭受沉重打击,没有资金和人,创业团队们如何继续支撑下去?不敢想象,比特币减半,牛不来将带来什么样的严重后果。

03 牛市不来,是因为区块链还没准备好?

关于比特币减半,不要说什么历史周期重演,也不要说什么神预测,市场终需真正的价值来支撑。

现在主流对于区块链的认识上已经有明显的分水岭,许多人依旧认为区块链是不成熟的,因此它目前是不安全、低效、缓慢、黑暗、浪费的等等,其实很多非议都来自区块链技术与现有技术的解决方案的对比,比如与发展成熟、高效的互联网来比较。很多人也乐于用现有的成熟技术来验证新技术是否足够好、足够有价值,但或许这是错的。

对于新技术的认识,其实许多人面对早期的互联网亦是如此,一开始并没有多少人知道互联网的意义有多大,因为真的是太难了。举个例子:

30年前,也就是互联网早期开始落地应用的时候,相隔异地的人想要互发邮件时,步骤依次是:开机、拨号上网、打开邮件客户端、发送邮件。看似流程非常简单,但实际上早期的计算机软硬件配置与当前比起来非常低下,不仅开机非常缓慢、频繁蓝屏死机、网络传输速度也很慢、而且各种成本非常昂贵,发封邮件一来二去可能得花几十分钟的时间。这对当时很多人来说简直就是“鸡肋”技术,1860年就发明的电话已经是非常稳定高效的通信技术了。

“为什么要那么麻烦发邮件?有啥事,不就是分分钟打一通电话就能解决的事吗?”当时很多人眼里的互联网技术,不仅低效、不安全、浪费电、昂贵等等毛病一大堆,和现在的区块链技术无用论相差无几。但一些科学家和极客却对这种技术非常兴奋,因为他们真正的看到了未来,相信它真的能够改变世界。

如果所有人期待的牛市迟迟不来,那一定是区块链还没有准备好,也是许多人还没准备好接受它。但是,就像当年的互联网一样,并不意味着我们就可以低估它,因为科技的速度比我们想象的要快。

04 其实许多人熟知的“区块链”黑料都是错的

市面上流行很多关于比特币、区块链无用论的观点,其实大部分都是发自那些对比特币、区块链一知半解的人口中,若非充分了解它们的人很容易就信了这些“邪”,当人们一旦真正认真的去了解它们,就会发现这些才是对的:

1.区块链很安全

目前看似区块链事故频发,但都停留在一些程序、合约设计漏洞和人们自身安全意识薄弱的问题,大部分都还是互联网本身的安全问题。而真正如比特币强大的区块链网络相比传统的中心化网络服务来说安全太多了,这一点完全不需要什么证明,只需要知道,网络安全界的“扛霸子”顶级黑客们都完全相信和使用比特币就行了,还有什么比他们更有发言权吗?它不仅仅是网络安全,在个人私有财产的安全保护上,全世界除了黄金外很难再找到更安全的资产了。

2.区块链是高效而非低效

如果拿区块链网络与成熟的互联网中心化网络来比较效率问题,就像一句话说的:“不要和一个蠢货去争辩,他会把你拉低到他的水平,然后用丰富的经验打败你 ”。撇开互联网技术成熟已久的基础条件,区块链技术和互联网技术是完全不在一个维度上的东西,区块链之于互联网,就像互联网之于电话。互联网专注于提供高速的信息传递,而区块链则是加载在互联网之上的一层“价值传输”的解决方案。

单单互联网永远也无法做到价值的无信任传输,也就是永远无法直接达成共识,而区块链网络为价值传输而生。因此,如果说是价值传输这件事上,互联网无法做到,它的高效完全等于0,如何去比较?比特币网络上常常动辄几千万、几亿甚至十亿美金的价值传递,只需要很短的时间、付几块钱的手续费即可。试问全世界哪一家银行和机构可以做到如此之高效?区块链又何来低效和缓慢一说?

3.区块链是光明的而非黑暗的

这一点,似乎被针对得最多,也有很多人已经充分辩论过了。我们只需要知道世界上任何金钱都足够“脏”就够了。人类越贪婪,它们就越黑,若把这些金钱和比特币堆在一起,黑乎乎的一片,我们想根本没人能分辨出谁更黑。

反而我们知道监管机构们开始利用区块链的可追溯性来追踪犯罪,而未来,魔高一尺道高一丈,区块链的透明性将把真正的合法隐私需求和非法需求会严格区分开。

05 后记

人类之所以能够不断进步,就是因为总有一部分人会跳出封闭的条条框框,去创新去发展。数十年前许多人已经严重低估过一次互联网了,而今,难道有更多人想要严重低估区块链?

其实当下最可怕的事情,并不是比特币减半牛市还没来,而是明知区块链必然有未来,却发现自己(团队)并没有办法熬到那一天。 查看全部

尽管比特币减半后会带来大行情的共识已经深入人心,但许多人却还是感觉有些不对头。即便近期区块链上升为国家战略后重拾了一些信心,但令人心知肚明的是,脱虚向实、防范风险才是主推。

毕竟没有人能够预知未来,市场也未必每次会按照大多数人的预期来发展,于是不少人继续忐忑:比特币减半,到底会不会迎来牛市?若不来,将面临什么?

01 比特币减半未必是牛市主因?

一直以来,各种“周期论”、“信仰论”不绝于耳,似乎频频给人们洗脑:“每逢比特币减半必有大牛市,减半周期就是牛熊周期”。但联系到前两轮牛市我们发现,上一轮牛市带来天量资金的是智能合约,以及通过智能合约发行Token“画饼”的区块链和给市场带来的预期,而上上轮,则是由于数字黄金概念的爆发,一众山寨随着比特币一起飙升。

早前的文章中我们就提到过,比特币减半就像是中本聪设定的一个“魔咒”,每一次都带来巨大的量能。减半魔咒就像是一个导火索或杠杆支点一样,四年强力注射一次“鸡血”,瞬间放大所有人的预期。

那么问题来了,若这次减半,并没有突破性的技术和解决方案出来,换句话说就是没有新的价值出来,比特币减半导火索烧完了、没有新的杠杆对象时,拿什么来支撑巨大的预期、吸引支持牛市的资金进入?乍一看似乎比特币的减半与牛市确实有很强的关联性,但未必是主因。

02 若比特币减半未见牛市,后果很严重?

今年的加密市场,在经历过几个月的波动之后又开始陷入了无尽的沉默。投资人、创业者、项目方都在熬,甚至很多曾经的明星项目方团队已经出现各种撑不住的迹象,纷纷“把项目还给社区”。熬什么呢?肯定不是鸡汤,而是苦等比特币减半,然后期望能够回本、还款、暴富……

因为减半的强烈预期,首先下注布局的是矿工。今年丰水期以来,矿工们开始了4年一度的重要“决战”准备,他们投入了过百亿成本,寄希望于减半后的大行情带来大丰收,“干一票吃5年”。于是我们看到今年的比特币挖矿算力也是不断创新高,硬生生地把比特币减半日期给提前到了2020年的4月,如果算力继续不断上升,或许还会再次提前。

万事俱备,只欠东风。若东风不来,如何是好?首先,矿工群体的巨大预期可能会泡汤,无人为它买单。接着从上轮牛市顶峰开始一路熬过来的新老“韭菜”们的内心必然将受到暴击,比特币减半,牛市不来,无异于共识崩塌。能坚持到2020年的人本就不易,熬不住就只能退场。

原本百废待兴的区块链行业,也将遭受沉重打击,没有资金和人,创业团队们如何继续支撑下去?不敢想象,比特币减半,牛不来将带来什么样的严重后果。

03 牛市不来,是因为区块链还没准备好?

关于比特币减半,不要说什么历史周期重演,也不要说什么神预测,市场终需真正的价值来支撑。

现在主流对于区块链的认识上已经有明显的分水岭,许多人依旧认为区块链是不成熟的,因此它目前是不安全、低效、缓慢、黑暗、浪费的等等,其实很多非议都来自区块链技术与现有技术的解决方案的对比,比如与发展成熟、高效的互联网来比较。很多人也乐于用现有的成熟技术来验证新技术是否足够好、足够有价值,但或许这是错的。

对于新技术的认识,其实许多人面对早期的互联网亦是如此,一开始并没有多少人知道互联网的意义有多大,因为真的是太难了。举个例子:

30年前,也就是互联网早期开始落地应用的时候,相隔异地的人想要互发邮件时,步骤依次是:开机、拨号上网、打开邮件客户端、发送邮件。看似流程非常简单,但实际上早期的计算机软硬件配置与当前比起来非常低下,不仅开机非常缓慢、频繁蓝屏死机、网络传输速度也很慢、而且各种成本非常昂贵,发封邮件一来二去可能得花几十分钟的时间。这对当时很多人来说简直就是“鸡肋”技术,1860年就发明的电话已经是非常稳定高效的通信技术了。

“为什么要那么麻烦发邮件?有啥事,不就是分分钟打一通电话就能解决的事吗?”当时很多人眼里的互联网技术,不仅低效、不安全、浪费电、昂贵等等毛病一大堆,和现在的区块链技术无用论相差无几。但一些科学家和极客却对这种技术非常兴奋,因为他们真正的看到了未来,相信它真的能够改变世界。

如果所有人期待的牛市迟迟不来,那一定是区块链还没有准备好,也是许多人还没准备好接受它。但是,就像当年的互联网一样,并不意味着我们就可以低估它,因为科技的速度比我们想象的要快。

04 其实许多人熟知的“区块链”黑料都是错的

市面上流行很多关于比特币、区块链无用论的观点,其实大部分都是发自那些对比特币、区块链一知半解的人口中,若非充分了解它们的人很容易就信了这些“邪”,当人们一旦真正认真的去了解它们,就会发现这些才是对的:

1.区块链很安全

目前看似区块链事故频发,但都停留在一些程序、合约设计漏洞和人们自身安全意识薄弱的问题,大部分都还是互联网本身的安全问题。而真正如比特币强大的区块链网络相比传统的中心化网络服务来说安全太多了,这一点完全不需要什么证明,只需要知道,网络安全界的“扛霸子”顶级黑客们都完全相信和使用比特币就行了,还有什么比他们更有发言权吗?它不仅仅是网络安全,在个人私有财产的安全保护上,全世界除了黄金外很难再找到更安全的资产了。

2.区块链是高效而非低效

如果拿区块链网络与成熟的互联网中心化网络来比较效率问题,就像一句话说的:“不要和一个蠢货去争辩,他会把你拉低到他的水平,然后用丰富的经验打败你 ”。撇开互联网技术成熟已久的基础条件,区块链技术和互联网技术是完全不在一个维度上的东西,区块链之于互联网,就像互联网之于电话。互联网专注于提供高速的信息传递,而区块链则是加载在互联网之上的一层“价值传输”的解决方案。

单单互联网永远也无法做到价值的无信任传输,也就是永远无法直接达成共识,而区块链网络为价值传输而生。因此,如果说是价值传输这件事上,互联网无法做到,它的高效完全等于0,如何去比较?比特币网络上常常动辄几千万、几亿甚至十亿美金的价值传递,只需要很短的时间、付几块钱的手续费即可。试问全世界哪一家银行和机构可以做到如此之高效?区块链又何来低效和缓慢一说?

3.区块链是光明的而非黑暗的

这一点,似乎被针对得最多,也有很多人已经充分辩论过了。我们只需要知道世界上任何金钱都足够“脏”就够了。人类越贪婪,它们就越黑,若把这些金钱和比特币堆在一起,黑乎乎的一片,我们想根本没人能分辨出谁更黑。

反而我们知道监管机构们开始利用区块链的可追溯性来追踪犯罪,而未来,魔高一尺道高一丈,区块链的透明性将把真正的合法隐私需求和非法需求会严格区分开。

05 后记

人类之所以能够不断进步,就是因为总有一部分人会跳出封闭的条条框框,去创新去发展。数十年前许多人已经严重低估过一次互联网了,而今,难道有更多人想要严重低估区块链?

其实当下最可怕的事情,并不是比特币减半牛市还没来,而是明知区块链必然有未来,却发现自己(团队)并没有办法熬到那一天。

研究称Bitfinex上的一只巨鲸撬动了2017年的牛市,扯淡还是实锤?

市场 • xcong 发表了文章 • 2019-11-06 10:59

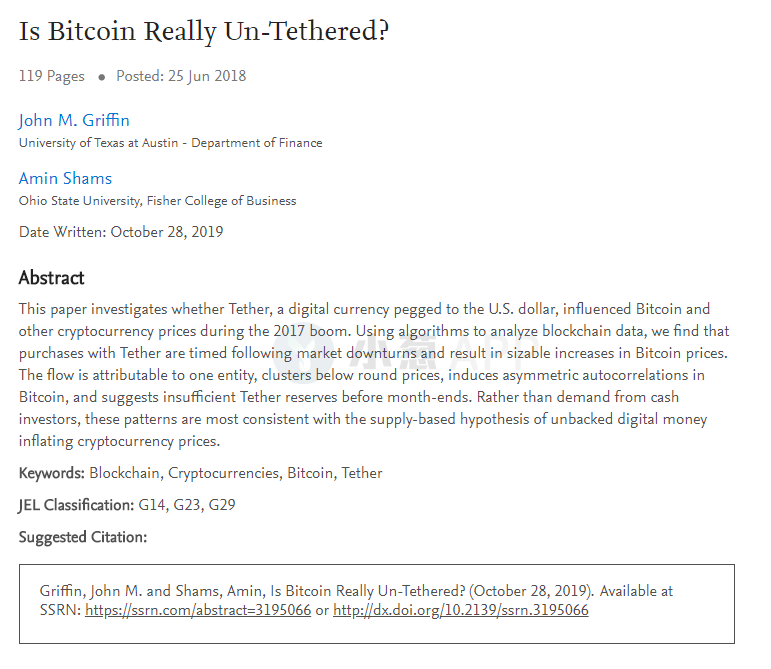

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

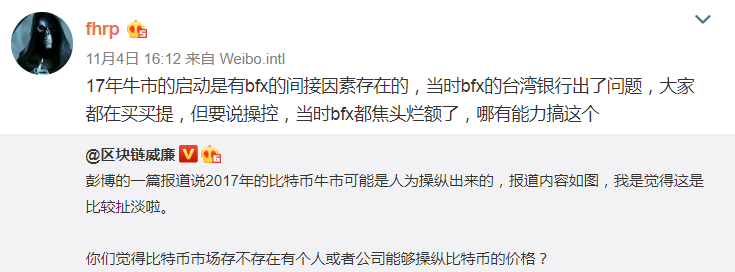

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

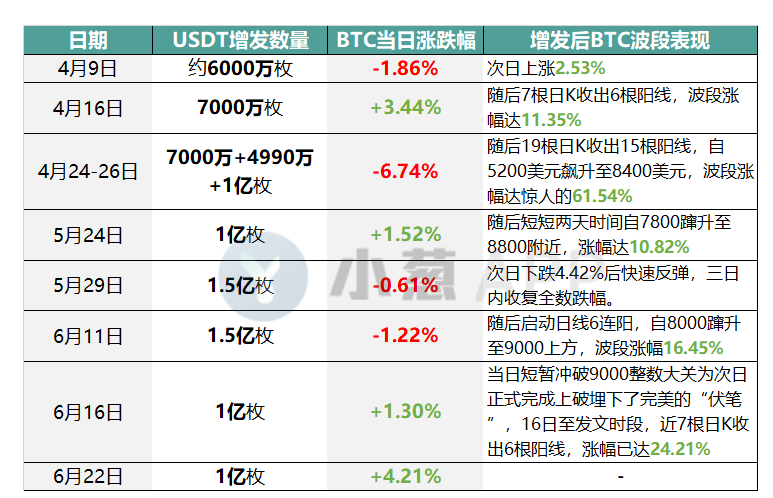

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY 查看全部

这一次Bitfinex、Tether的“操纵论”又被搬了出来……

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY

江卓尔:减半牛市会不会来,会怎么来?

投研 • leek 发表了文章 • 2019-10-16 12:42

有人说大家都认为减半会牛市,提前透支了利好,所以减半牛市就不会来了。

关于减半牛市会不会来,怎么来的问题,可以从两个方面看:

一、外在表现:LTC减半实例

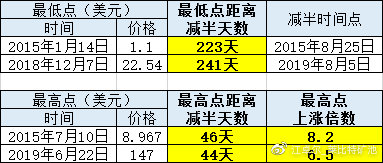

LTC是BTC一个很好的实验币,LTC减半早于BTC,并且这一轮LTC减半已经于今年8月5日发生过了,大家都预期会发生LTC减半牛市,那实际行情怎么走的呢?

只能说历史有着惊人的相似,这轮LTC减半基本就是一轮捡钱行情,以(距离减半)几乎一样的时间点抄底逃顶,就能有数倍的利润,这钱你捡到了吗?

二、内在原理:供给减半 + 牛熊周期性波动

LTC减半牛市和上一轮如此地相似,有着内在原理。供给减半这就不用多说了,一种商品瞬间供给减半,必然使得供需曲线移动,价格上涨。

比特币的长期的净供给只有矿工产出,而净需求是不断入场的新人的购币需求,需求不会有突变,所以供给的瞬间减半,必然导致价格的上涨,然后还可能形成 新闻⇄牛市效应,正循环不断吸引新人新资金入场。

我把上一个周期写的《也谈4000元才是比特币牛市的开端》里的一段话重复一遍:

对于减半利好来说,很多技术分析人士都认为利好出尽是利空,本轮牛市到此为止——不好意思我不懂技术面,但我知道基本面上产出减半是一个持续性效果利好,比如某石油公司发现了一个大油田,公司股价会在油田投产后因为 “利好出尽是利空” 而下跌并长期低位吗?显然不会,股价只会随着新油田的开采,公司利润和资本金的积累而不断上升。

关于牛熊周期性波动,我之前讲座中讲过,比特币为什么有价值、有牛市,是因为比特币通过去中心化(不可消灭)提供了新的经济自由(跨境、不可冻结、抗通胀储值等),带来了用户刚需,所以比特币上涨了。

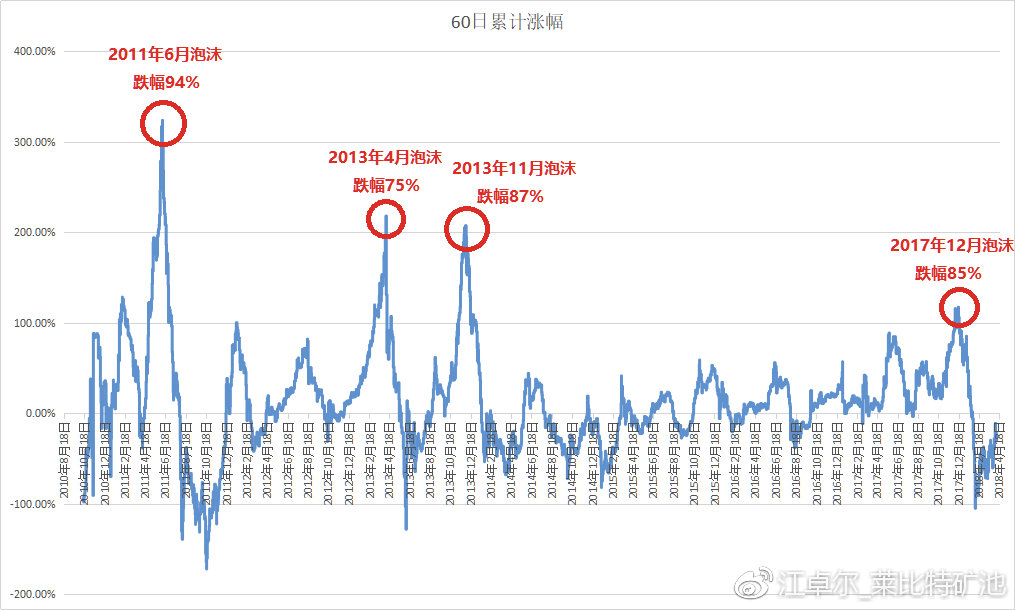

比特币的牛市是内在价值创造的,而熊市则是牛市创造的,当一轮牛市到最后市场情绪狂热,泡沫严重,短期币价涨幅超过新人新资金入场速度时,牛市的泡沫就会破掉,熊市就会开始。我之前讲座中讲过,这一过程用数学语言描述,就是 “60日累计涨幅” 过高 。

三、牛熊周期 + 减半周期 形成的共振

因此,比特币的牛熊周期,并不是减半创造的,而是本来就会发生的:有用所以涨,涨多了所以跌。即使比特币一开始设计是产出恒定,而不是逐次减半,那比特币也会发生周期性的牛熊波动。

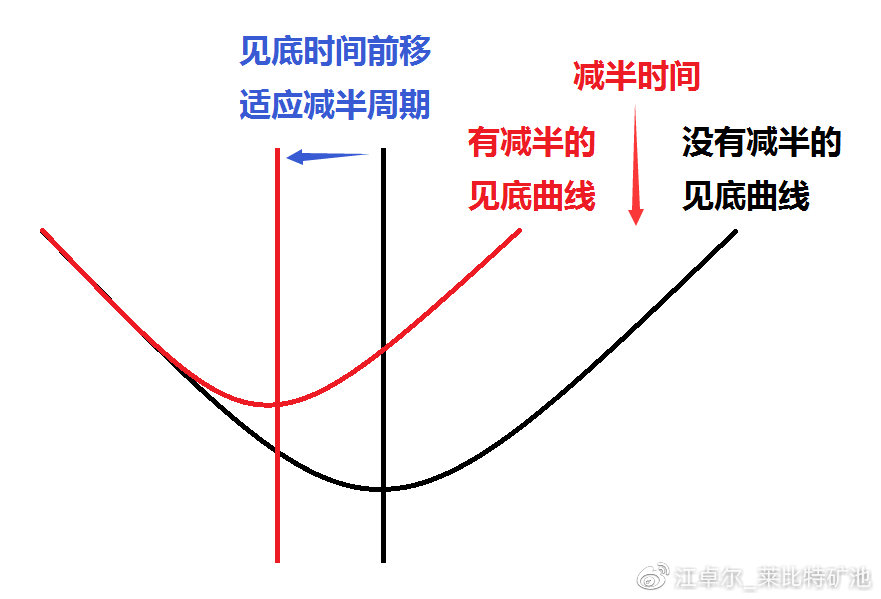

而比特币每4年产出减半的设计,则使得 “牛熊周期” 和 “减半周期” 形成了共振。例如本来熊市按波动应该4月见底,但7月就减半了,减半意味着上涨,使得见底时间提早,“牛熊周期” 被逐渐调整得和 “减半周期” 一致,形成共振。

因此,比特币历史上可见明显的共振,在最近两次减半发生时(下图蓝色变红色时),都发生了壮观的减半牛市。

四、结论:历史不会重演,但却有着惊人的相似

1、目前部分人认为还是熊市,部分人认为是牛市初期,不管是哪种意见,都意味着目前的牛熊周期位置,蕴含着能被减半引爆的上升势能。

2、BTC的减半牛市,很可能像LTC减半牛市一样,以非常类似的形式启动。

3、任何从短期K线(而不是4年以上K线)预测后面走势的技术分析均无用,因为短期K线里没有减半。

4、长期可以预测减半牛市,但短期币价无法预测,因此不要玩杠杆期货,在10月11月完成剩余资金的定投,拿好现货死屯。

作者:江卓尔

来源:微博 查看全部

目前部分人认为还是熊市,部分人认为是牛市初期,不管是哪种意见,都意味着目前的牛熊周期位置,蕴含着能被减半引爆的上升势能。

有人说大家都认为减半会牛市,提前透支了利好,所以减半牛市就不会来了。

关于减半牛市会不会来,怎么来的问题,可以从两个方面看:

一、外在表现:LTC减半实例

LTC是BTC一个很好的实验币,LTC减半早于BTC,并且这一轮LTC减半已经于今年8月5日发生过了,大家都预期会发生LTC减半牛市,那实际行情怎么走的呢?

只能说历史有着惊人的相似,这轮LTC减半基本就是一轮捡钱行情,以(距离减半)几乎一样的时间点抄底逃顶,就能有数倍的利润,这钱你捡到了吗?

二、内在原理:供给减半 + 牛熊周期性波动

LTC减半牛市和上一轮如此地相似,有着内在原理。供给减半这就不用多说了,一种商品瞬间供给减半,必然使得供需曲线移动,价格上涨。

比特币的长期的净供给只有矿工产出,而净需求是不断入场的新人的购币需求,需求不会有突变,所以供给的瞬间减半,必然导致价格的上涨,然后还可能形成 新闻⇄牛市效应,正循环不断吸引新人新资金入场。

我把上一个周期写的《也谈4000元才是比特币牛市的开端》里的一段话重复一遍:

对于减半利好来说,很多技术分析人士都认为利好出尽是利空,本轮牛市到此为止——不好意思我不懂技术面,但我知道基本面上产出减半是一个持续性效果利好,比如某石油公司发现了一个大油田,公司股价会在油田投产后因为 “利好出尽是利空” 而下跌并长期低位吗?显然不会,股价只会随着新油田的开采,公司利润和资本金的积累而不断上升。

关于牛熊周期性波动,我之前讲座中讲过,比特币为什么有价值、有牛市,是因为比特币通过去中心化(不可消灭)提供了新的经济自由(跨境、不可冻结、抗通胀储值等),带来了用户刚需,所以比特币上涨了。

比特币的牛市是内在价值创造的,而熊市则是牛市创造的,当一轮牛市到最后市场情绪狂热,泡沫严重,短期币价涨幅超过新人新资金入场速度时,牛市的泡沫就会破掉,熊市就会开始。我之前讲座中讲过,这一过程用数学语言描述,就是 “60日累计涨幅” 过高 。

三、牛熊周期 + 减半周期 形成的共振

因此,比特币的牛熊周期,并不是减半创造的,而是本来就会发生的:有用所以涨,涨多了所以跌。即使比特币一开始设计是产出恒定,而不是逐次减半,那比特币也会发生周期性的牛熊波动。

而比特币每4年产出减半的设计,则使得 “牛熊周期” 和 “减半周期” 形成了共振。例如本来熊市按波动应该4月见底,但7月就减半了,减半意味着上涨,使得见底时间提早,“牛熊周期” 被逐渐调整得和 “减半周期” 一致,形成共振。

因此,比特币历史上可见明显的共振,在最近两次减半发生时(下图蓝色变红色时),都发生了壮观的减半牛市。

四、结论:历史不会重演,但却有着惊人的相似

1、目前部分人认为还是熊市,部分人认为是牛市初期,不管是哪种意见,都意味着目前的牛熊周期位置,蕴含着能被减半引爆的上升势能。

2、BTC的减半牛市,很可能像LTC减半牛市一样,以非常类似的形式启动。

3、任何从短期K线(而不是4年以上K线)预测后面走势的技术分析均无用,因为短期K线里没有减半。

4、长期可以预测减半牛市,但短期币价无法预测,因此不要玩杠杆期货,在10月11月完成剩余资金的定投,拿好现货死屯。

作者:江卓尔

来源:微博

BTC再次跌破1万美元,牛市还能撑住吗?

市场 • odaily 发表了文章 • 2019-07-15 12:59

据 HOLD 行情显示,今天上午 8 点,三大交易所中 BTC 价格均跌破 1 万美元大关。目前,火币暂报 10142 USDT、OKEx暂报 10147 USDT、币安暂报 10139 USDT。

过去 24 小时内,加密货币总市值缩水超过 200 亿美元,目前仅为 2730 亿美元。过去一周,BTC 短时突破 1.3 万美元后持续下跌,累计下跌 12%。

此番下跌,可以追溯到 7 月 9 日,当晚币安上出现了一笔比特币大额卖单,接近 7000 枚 BTC 被集中抛售,这直接导致 BTC 价格出现 400 美元左右的下跌。

在专业投资社区 TradingView 的大 V 余博伦看来,随着利好兑现,获利增加,主力没有心情高位站岗,选择出货,因此行情大跌。

Coindesk分析同样指出,此番行情下跌,主要是由于前期的获利者套现离场,市场存量资金不足所致;另外,只有出现“放量上涨”的情况(即上涨交易量超过此前下跌的交易量),行情才能回暖。

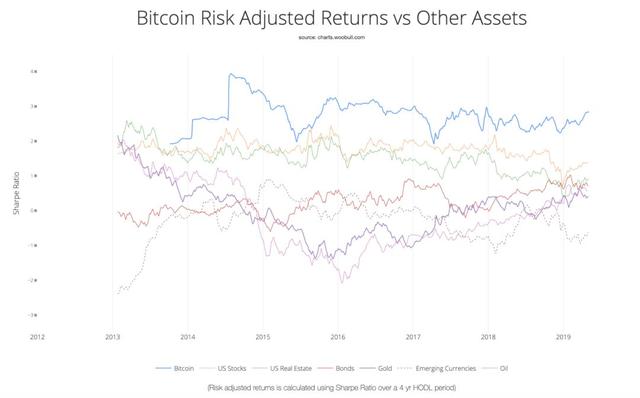

Binance Research 认为,比特币迄今为止的回调可以算是“健康的”。原因在于,在过去的牛市阶段中比特币在一个月之内回调20~40%的情况屡见不鲜(目前从高点回调了不到30%),这是比特币天生的特性所决定(供给无弹性、内在价值估值困难),不过统计数据证明,不管从长期(过去10年)还是从短期(过去3年)比特币的优点是风险调整后的回报比都是所有大类资产中最高的,意味着某种程度的下跌往往对应着之后更大的上涨。

其次从宏观环境上来看,比特币的加速下跌是从上周美联储议息会议(7月10日)之后开始的,统计数据显示比特币的短期都是对绝大多数经济数据/政策的变化不敏感,但相对来说,其中比特币对通胀/利率数据或政策事件的反应相对强烈。

OKEx首席分析师K爷也表示,本轮下跌的主要原因基本符合早前分析结果,属于合理回调。根据OKEx BTC季度合约报价显示,BTC此轮从7000美金附近的上涨,还未经历一次超过30%以上的回调修正。牛市若想健康成长,且具有较长持续周期,中间必然要经历多次回调、修正。

OKEx投资分析部分享数据

震荡行情,多空胶着

在行情开始下行跌前,BTC一直在 1 万美元至 1.3 万美元区间震荡,多位分析人士表示震荡行情意味着多空双方陷入胶着,市场正在抉择方向。

币圈掘金者分析,一方面是经过前期的上涨然后暴跌,多空双方的力量完成了好几轮大战,大战过后需要休整,积蓄力量后再次选择方向;另一方面,市场参与者的信心,也需要时间和消息来恢复。

分子未来表示,一旦 BTC 站稳 1 万美元大关,则有可能上行;一旦跌破,则会下行。“从今天的日线图去看,BTC 有持续走低的风险。”

过去一周,比特币下跌仅 10%,然而山寨币却下跌超过 20% 甚至腰斩,包括ETH、LTC、XRP、EOS在内的主流币在过去 24 小时内已经缩水近 20%。为何会形成比特币一枝独秀,“一超多弱”的局面?

Clipper Coin Capital 董事总经理、Future Money 合伙人李哲表示,之所以其他币下跌多,反弹少,是因为前轮上涨主要利好消息在于机构入场的资金主要是BTC。

分子未来则认为,主要是由于比特币的吸血行情导致。比特币与山寨币目前陷入一个“循环”,比特币上涨幅度较大,山寨币涨幅较小,资金慢慢地转移到比特币上;由于缺少资金支撑,行情下跌时,山寨币的跌幅更大,更多的资金倾向比特币,形成循环。除非有一天,大部分人认为比特币价格已经触顶,资金才会慢慢流向主流币以及山寨币。

K爷表示:“牛市也分为多个种类,普涨、轮涨、和结构式上涨。此前我们统计的数据显示,近两个月BTC与其他主流币的关联度呈现下降趋势,这是结构式行情的特点之一。弱本轮资金是以圈外资金流入推动,那么深度好,共识高的BTC独强是必然现象。这里也给大家一个投资建议,强者恒强,弱者恒弱。上涨中做多强者,下跌中做空弱者。”

消息面利空

从消息面来说,此次 BTC 下跌有以下几大利空。

一是交易所频繁被盗事件。7 月 12 日,Bitpoint Japan 确认出现加密资产被盗状况。被盗币种目前可确定包括XRP,初步损失预估在35亿日元左右。此外,南非最大支付网关关闭比特币交易。因高额交易费用和网络拥堵,南非最大支付网关7月20日后不再支持比特币交易,该公司还声称比特币有许多限制和设计缺陷,无法成为较好的现金替代品。

二来,曾被视为币圈最大利好的Facebook稳定币项目Libra,在近期也遭遇不少挫折。包括美国国会即将到来的听证会,以及日本财务省与金融厅、日本央行对于libra的联络会。

本月,美联储主席杰罗姆·鲍威尔与美国总统特朗普均在公开场合提出对Libra的质疑。鲍威尔在美国参议院银行委员会发表讲话时表示,怀疑Facebook在其制定的时间表上推出Libra的可行性,他称Libra引起了很多严重的担忧,其中包括隐私、洗钱、消费者保护和金融稳定等。特朗普则在推特上更是批评Facebook的加密货币Libra也没什么地位或可靠性;与此同时,欧洲央行管委维勒鲁瓦、英国央行副行长坎利夫、法国经济部长勒梅尔均对Libra发表了负面言论。

最后,同样被视为币圈利好的机构资金入场,这一结论也被推翻。币安创始人赵长鹏表示,并没有看到机构以更快的速度增长,尽管币安的机构和零售交易都在增长,但散户在交易量中所占比例约为60%,与去年大致相同。

后市走势

关于后市走势,分析师们仍然报以乐观的心态。

Binance Research 认为,像加密货币这类内在价值偏模糊的资产在联储议息会议之后出现短暂的下跌是可以理解的,因为资金的注意力暂时转移到传统核心资产上,但这种情况或许不会持续太久,因为投资世界离不开“均值回归”,当传统核心资产的估值过高,性价比逐步降低,资金的注意力自然又会回来,尤其是长期看来法币世界的不断宽松,只会更加增强人们对加密数字货币的信仰。

火币网特约分析师包大人认为,“下一轮的支撑位仍在此前所说的9832、8843一线。鉴于目前中线的震荡格局,低位支撑验证后,价格仍存在上行波段反弹的机会,犹如上周三之前的行情一般。但需要同时做好支撑破位,高位震荡格局,转为主跌空势格局的准备。”

分子未来认为,未来 BTC 走势在于能否守住 9800、9000、7600 美元大关。“个人认为结束下跌前都会有一波加急下跌行情,所以先看 9800 美元能不能(形成)双底(支撑)。长线看多,目前中短线看弱。”

小鲸库表示,目前BTC仍然比较坚挺,可以择机购入。“我们倾向于认为大饼(BTC)每次高点回调到 30-40% 是正常的。相对来说,现在这个位置,我们觉得可以入啊。”

分析师李奥认为,从日线图上看,BTC 已经跌破 30 日均线(10964 USDT),这也是自今年 3 月 4 日以来 BTC 首次跌破该支撑位;目前,BTC最重要的支撑位是60日均线(9500USDT),一旦跌破则看跌至 8000 USDT。

BTC日线图:绿线为30日均线、黄线为60日均线

K爷则认为,历史数据显示,每一次的回调幅度都超30%,最低跌幅32%,最高跌幅50%。以32%最低回调标准计算,OKEx比特币季度合约最高价格 14460,下跌32%,理论支撑在 9832.8 USD。

截图来自OKEx比特币季度合约日K线图

“如图所示,临近上一轮调整低点为 10032.92 USDT,与我们数据测算支撑价格9832.8 USDT非常接近,因此,这里大概了会形成止跌支撑,其次技术支撑位在 9200 USDT附近。”K爷说。

李哲总结称,2019年本身是布局年,大的行情在2020年下半年,希望大家定投+不要加杠杆+不要下车。

作者 | 秦晓峰、芦荟

编辑 | 卢晓明

出品 | Odaily星球日报 查看全部

BTC再次跌破1万美元,牛市还能撑住吗?

据 HOLD 行情显示,今天上午 8 点,三大交易所中 BTC 价格均跌破 1 万美元大关。目前,火币暂报 10142 USDT、OKEx暂报 10147 USDT、币安暂报 10139 USDT。

过去 24 小时内,加密货币总市值缩水超过 200 亿美元,目前仅为 2730 亿美元。过去一周,BTC 短时突破 1.3 万美元后持续下跌,累计下跌 12%。

此番下跌,可以追溯到 7 月 9 日,当晚币安上出现了一笔比特币大额卖单,接近 7000 枚 BTC 被集中抛售,这直接导致 BTC 价格出现 400 美元左右的下跌。

在专业投资社区 TradingView 的大 V 余博伦看来,随着利好兑现,获利增加,主力没有心情高位站岗,选择出货,因此行情大跌。

Coindesk分析同样指出,此番行情下跌,主要是由于前期的获利者套现离场,市场存量资金不足所致;另外,只有出现“放量上涨”的情况(即上涨交易量超过此前下跌的交易量),行情才能回暖。

Binance Research 认为,比特币迄今为止的回调可以算是“健康的”。原因在于,在过去的牛市阶段中比特币在一个月之内回调20~40%的情况屡见不鲜(目前从高点回调了不到30%),这是比特币天生的特性所决定(供给无弹性、内在价值估值困难),不过统计数据证明,不管从长期(过去10年)还是从短期(过去3年)比特币的优点是风险调整后的回报比都是所有大类资产中最高的,意味着某种程度的下跌往往对应着之后更大的上涨。

其次从宏观环境上来看,比特币的加速下跌是从上周美联储议息会议(7月10日)之后开始的,统计数据显示比特币的短期都是对绝大多数经济数据/政策的变化不敏感,但相对来说,其中比特币对通胀/利率数据或政策事件的反应相对强烈。

OKEx首席分析师K爷也表示,本轮下跌的主要原因基本符合早前分析结果,属于合理回调。根据OKEx BTC季度合约报价显示,BTC此轮从7000美金附近的上涨,还未经历一次超过30%以上的回调修正。牛市若想健康成长,且具有较长持续周期,中间必然要经历多次回调、修正。

OKEx投资分析部分享数据

震荡行情,多空胶着

在行情开始下行跌前,BTC一直在 1 万美元至 1.3 万美元区间震荡,多位分析人士表示震荡行情意味着多空双方陷入胶着,市场正在抉择方向。

币圈掘金者分析,一方面是经过前期的上涨然后暴跌,多空双方的力量完成了好几轮大战,大战过后需要休整,积蓄力量后再次选择方向;另一方面,市场参与者的信心,也需要时间和消息来恢复。

分子未来表示,一旦 BTC 站稳 1 万美元大关,则有可能上行;一旦跌破,则会下行。“从今天的日线图去看,BTC 有持续走低的风险。”

过去一周,比特币下跌仅 10%,然而山寨币却下跌超过 20% 甚至腰斩,包括ETH、LTC、XRP、EOS在内的主流币在过去 24 小时内已经缩水近 20%。为何会形成比特币一枝独秀,“一超多弱”的局面?

Clipper Coin Capital 董事总经理、Future Money 合伙人李哲表示,之所以其他币下跌多,反弹少,是因为前轮上涨主要利好消息在于机构入场的资金主要是BTC。

分子未来则认为,主要是由于比特币的吸血行情导致。比特币与山寨币目前陷入一个“循环”,比特币上涨幅度较大,山寨币涨幅较小,资金慢慢地转移到比特币上;由于缺少资金支撑,行情下跌时,山寨币的跌幅更大,更多的资金倾向比特币,形成循环。除非有一天,大部分人认为比特币价格已经触顶,资金才会慢慢流向主流币以及山寨币。

K爷表示:“牛市也分为多个种类,普涨、轮涨、和结构式上涨。此前我们统计的数据显示,近两个月BTC与其他主流币的关联度呈现下降趋势,这是结构式行情的特点之一。弱本轮资金是以圈外资金流入推动,那么深度好,共识高的BTC独强是必然现象。这里也给大家一个投资建议,强者恒强,弱者恒弱。上涨中做多强者,下跌中做空弱者。”

消息面利空

从消息面来说,此次 BTC 下跌有以下几大利空。

一是交易所频繁被盗事件。7 月 12 日,Bitpoint Japan 确认出现加密资产被盗状况。被盗币种目前可确定包括XRP,初步损失预估在35亿日元左右。此外,南非最大支付网关关闭比特币交易。因高额交易费用和网络拥堵,南非最大支付网关7月20日后不再支持比特币交易,该公司还声称比特币有许多限制和设计缺陷,无法成为较好的现金替代品。

二来,曾被视为币圈最大利好的Facebook稳定币项目Libra,在近期也遭遇不少挫折。包括美国国会即将到来的听证会,以及日本财务省与金融厅、日本央行对于libra的联络会。

本月,美联储主席杰罗姆·鲍威尔与美国总统特朗普均在公开场合提出对Libra的质疑。鲍威尔在美国参议院银行委员会发表讲话时表示,怀疑Facebook在其制定的时间表上推出Libra的可行性,他称Libra引起了很多严重的担忧,其中包括隐私、洗钱、消费者保护和金融稳定等。特朗普则在推特上更是批评Facebook的加密货币Libra也没什么地位或可靠性;与此同时,欧洲央行管委维勒鲁瓦、英国央行副行长坎利夫、法国经济部长勒梅尔均对Libra发表了负面言论。

最后,同样被视为币圈利好的机构资金入场,这一结论也被推翻。币安创始人赵长鹏表示,并没有看到机构以更快的速度增长,尽管币安的机构和零售交易都在增长,但散户在交易量中所占比例约为60%,与去年大致相同。

后市走势

关于后市走势,分析师们仍然报以乐观的心态。

Binance Research 认为,像加密货币这类内在价值偏模糊的资产在联储议息会议之后出现短暂的下跌是可以理解的,因为资金的注意力暂时转移到传统核心资产上,但这种情况或许不会持续太久,因为投资世界离不开“均值回归”,当传统核心资产的估值过高,性价比逐步降低,资金的注意力自然又会回来,尤其是长期看来法币世界的不断宽松,只会更加增强人们对加密数字货币的信仰。

火币网特约分析师包大人认为,“下一轮的支撑位仍在此前所说的9832、8843一线。鉴于目前中线的震荡格局,低位支撑验证后,价格仍存在上行波段反弹的机会,犹如上周三之前的行情一般。但需要同时做好支撑破位,高位震荡格局,转为主跌空势格局的准备。”

分子未来认为,未来 BTC 走势在于能否守住 9800、9000、7600 美元大关。“个人认为结束下跌前都会有一波加急下跌行情,所以先看 9800 美元能不能(形成)双底(支撑)。长线看多,目前中短线看弱。”

小鲸库表示,目前BTC仍然比较坚挺,可以择机购入。“我们倾向于认为大饼(BTC)每次高点回调到 30-40% 是正常的。相对来说,现在这个位置,我们觉得可以入啊。”

分析师李奥认为,从日线图上看,BTC 已经跌破 30 日均线(10964 USDT),这也是自今年 3 月 4 日以来 BTC 首次跌破该支撑位;目前,BTC最重要的支撑位是60日均线(9500USDT),一旦跌破则看跌至 8000 USDT。

BTC日线图:绿线为30日均线、黄线为60日均线

K爷则认为,历史数据显示,每一次的回调幅度都超30%,最低跌幅32%,最高跌幅50%。以32%最低回调标准计算,OKEx比特币季度合约最高价格 14460,下跌32%,理论支撑在 9832.8 USD。

截图来自OKEx比特币季度合约日K线图

“如图所示,临近上一轮调整低点为 10032.92 USDT,与我们数据测算支撑价格9832.8 USDT非常接近,因此,这里大概了会形成止跌支撑,其次技术支撑位在 9200 USDT附近。”K爷说。

李哲总结称,2019年本身是布局年,大的行情在2020年下半年,希望大家定投+不要加杠杆+不要下车。

作者 | 秦晓峰、芦荟

编辑 | 卢晓明

出品 | Odaily星球日报

机构也患上“错失恐惧症”,谁在大量买入比特币?

市场 • huoxing 发表了文章 • 2019-06-27 12:15

“目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。”

不断创造新高已成比特币近期行情特写。火星财经APP(ID:hxcj24h)行情显示,比特币于本月21日突破1万美元后接连冲击多个重要关口,并于今日凌晨成功突破13000美元,涨势逼人。目前行情仍在继续。

行情大好背后,一个问题浮现出来——谁在大量购买比特币?

与2017年相比,今年加密货币市场大大不同。加密货币价格不再由散户投资者高涨的投机情绪所推动,越来越多证据表明,机构投资者已经成为本轮牛市的主力军,购买比特币的需求逐步上升。

6月初,芝加哥商品交易所(CME)表示,“今年5月比特币产品新增223个交易账户,创2018年1月以来新高,表明机构投资者的兴趣确实有所上升。”

《华尔街日报》在6月22日发布的评论文章也表达了相同的观点,指出“机构对加密货币以及区块链的支持力度正在加大。目前交易比特币的机构投资者和对冲基金数量已经超过2017年,而他们也是期货交易市场的主要参与者”。

不只有CME和《华尔街日报》,持有22万枚比特币(占比特币流通总量的1.24%)的大型加密基金灰度投资(Grayscale Investments)用更详实的数据表明机构投资者正在催生新一轮牛市。

比特币信托基金背后的投资真相

灰度投资成立于2013年,隶属于大型投资公司数字货币集团(DCG)旗下,拥有包括比特币在内的9只加密资产基金。

5月28日,灰度在推特中透露,目前共管理约21亿美元加密资产,其中比特币信托基金(GBTC)达到19.7亿美元,占比约94%。其他8只加密资产信托基金及其规模分别为:

ETC信托基金,4130万美元

ETH信托基金,1300万美元

Zcash信托基金,1130万美元

BCH信托基金,670万美元

XRP信托基金,570万美元

ZEN信托基金,410万美元

LTC信托基金,70万美元

XLM信托基金,50万美元

灰度基金所管理的加密资产规模庞大,但更重要的是,它只面向机构和经过认证的个人投资者(最小投资额为50000美元)提供服务。因此,灰度数据通常被人们视为评估机构投资比特币的最佳指标。

在最新公布一组的数据中,灰度表示“2019年第一季度机构投资者在灰度产品需求中的占比达73%”。作为对比,2018年灰度产品需求中,来自机构者的需求占比为66%。

“本轮比特币牛市背后主要是机构投资者,”灰度在分析中表示,“很多机构投资者认为当前形势是一个很有吸引力的切入点,将会增强他们在数字资产中的核心地位。”

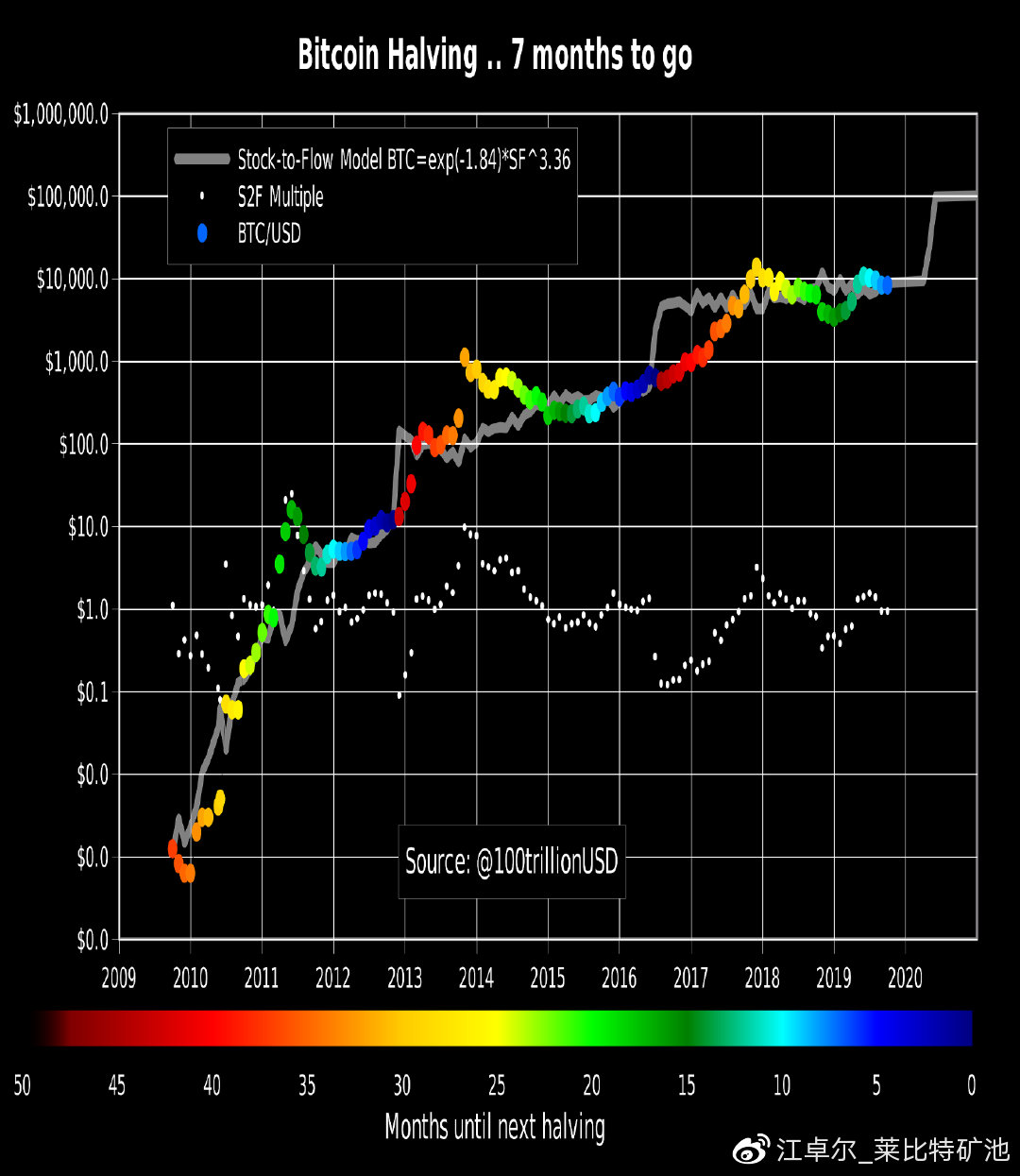

业内人士透露,正是看到机构投资者在本轮市场行情中的影响力,灰度正全力押注比特币,而这或将对比特币的价格产生重要影响。比特币分析师Rhythm表示,灰度在今年4月购买超过1.1万枚BTC,而市场中比特币每月开采量为5.4万枚。按此计算,灰度购买比特币的数量占全球每月供应量的21%左右。需要注意的是,在比特币区块奖励减半后,随着比特币供应量缩减,灰度的购买比例将从21%翻倍至42%。

溢价购买比特币,机构投资者积极入场

灰度的GBTC产品为机构投资者提供了通过使用传统投资工具购买比特币的机会,被外界称为第一个从比特币价格中获取价值的上市证券。

截至6月24日,灰度比特币信托(GBTC)的交易价格为14.64美元,相对比特币价格为14640美元,较主流加密货币交易所溢价约30%。这意味着,与在其他加密货币交易入手比特币相比,投资者在灰度需要支付比市场价高30%的费用。

溢价购买灰度比特币信托基金,这进一步表明机构投资者入场的决心和对加密市场的积极预期。

值得注意的是,除需承担溢价压力外,机构投资者还需额外支付2%年费。据区块链媒体The Block估算,过去三年灰度通过GBTC大约收取5200万美元手续费,其中2017年大约为1490万美元,2018年大约为2730万美元。

2018年12月15日至今,比特币价格一路上涨。GBTC的价格也水涨船高。仅统计今年2月初至5月,在此期间GBTC的价格上涨了124%,并于5月10日达到过去8个月以来的最高点。

与此同时,越来越多的机构投资者投资灰度基金。2018年第四季度,灰度对冲基金的投资不到100万美元。但到了2019年第一季度,这一数字已经接近2400万美元。

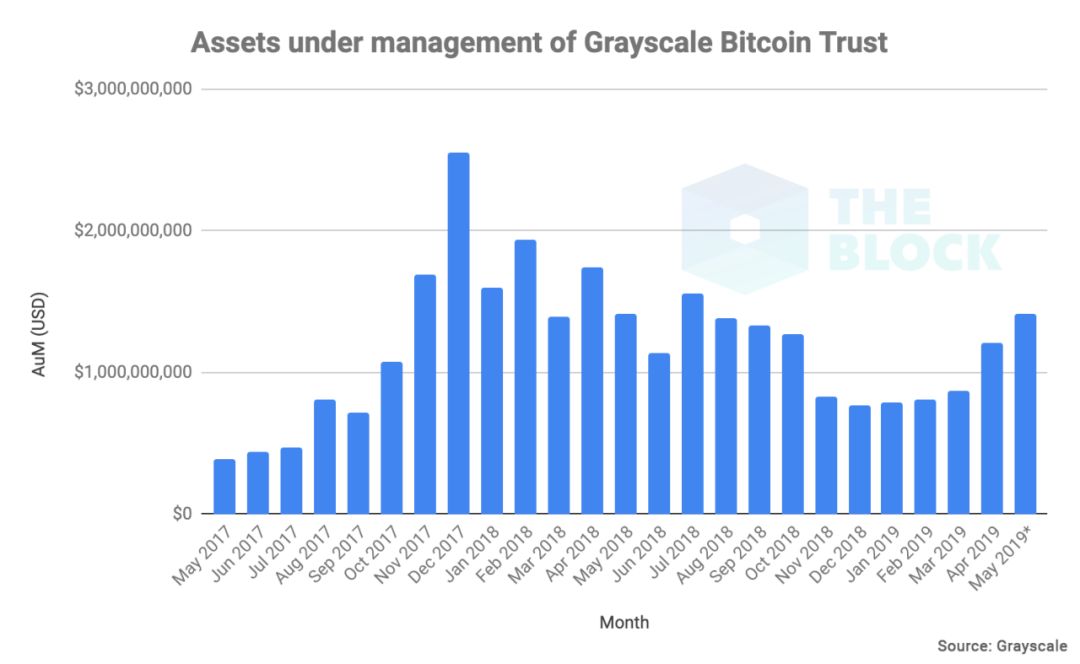

由下图可见,从2018年12月开始,灰度比特币信托基金管理的资产规模每月保持增长,其增长率有力证明了机构投资者对比特币的兴趣。

机构投资者入场的两大原因

机构投资者增加比特币投资可能出于两大原因:美联储预期降息以及不断增涨的避险需求。

美联储主席杰罗姆·鲍威尔(Jerome Powell)在6月19日宣布决定将联邦基金基准利率维持在2.25%~2.5%目标区间。但金融专家注意到,联邦公开市场委员会(FOMC)对其政策声明做了几处修改。最相关的是,“耐心”一词被承诺“密切监测新信息对经济前景的影响”的政策语言取代,暗示着通胀和地缘政治风险正给美联储官员带来压力,迫使他们提前提出降息。

△美联储主席杰罗姆·鲍威尔

分析人士称:“这对比特币和黄金都是利好消息,二者均被视为替代货币。当各国央行采取行动降低政府支持货币的价值时,它们应该会上涨。” 这一原因促使机构投资者增加对比特币的投资。

另一促使机构投资者加大比特币投资的原因是市场的不确定性以及由此而来的避险需求。中美贸易摩擦、中东紧张局势升级等事件给市场带来更多不稳定因素。种情况下,比特币的“避风”作用日益提升。

比特币具有透明、不可变、全球流动等特性,非常适合作为长期投资组合的重要构成。这些特性也被越来越机构投资者的认可,用于比特币的投资也因此大大提升。

散户何时大量入场?

过去几年,加密货币市场大涨主要由散户推动,但此次市场回升却由机构投资者主导。这意味着下一轮牛市的规模或将远超过去几年中的任何一次。

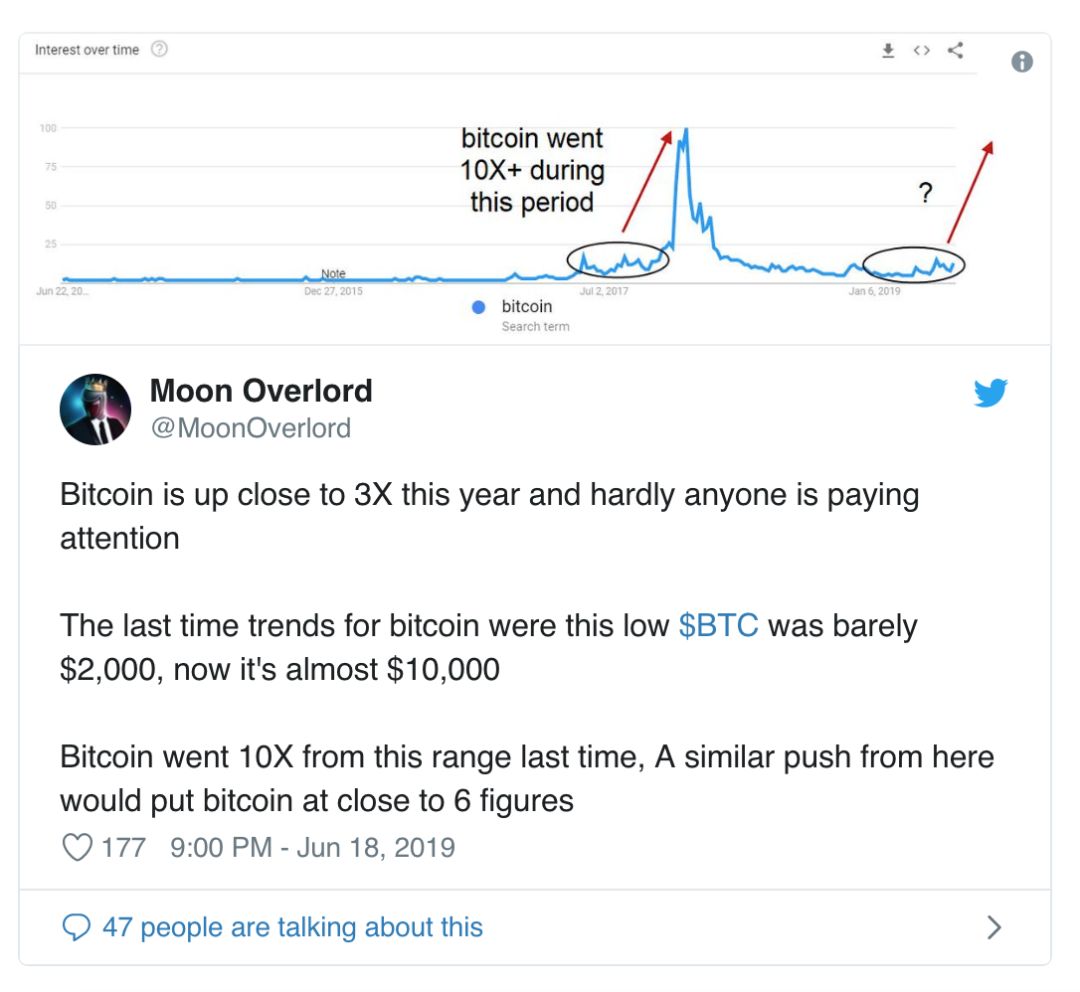

加密货币分析师Moon Overlord在推特中表示,投资者对比特币的狂热兴趣可能再一次将其价格推向高点,而这次其价格可能被推向6位数。

他说道:“今年比特币涨幅接近3倍。比特币在2017年达到了近2万美元历史高点,较当年低点上涨近10倍。如果按此推算,比特币价格将接近6位数。”

随着比特币继续走高,加密货币可能会再次点燃散户的投资热情,最终在FOMO情绪(错失恐惧)作用下大量入场,推动比特币价格再次上涨。

不过,散户大量入场也就意味着牛市即将结束。火星特约分析师蔚蓝在评论中指出,目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。届时大量散户进场,所有人的内心被贪婪和恐惧双重绑架,比特币迎来真正的暴涨。之后,市场将开启新一轮牛熊转换。

文 | 梁雨山

出品 | 火星财经APP(ID:hxcj24h) 查看全部

本文旨在传递更多市场信息,不构成任何投资建议。

“目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。”

不断创造新高已成比特币近期行情特写。火星财经APP(ID:hxcj24h)行情显示,比特币于本月21日突破1万美元后接连冲击多个重要关口,并于今日凌晨成功突破13000美元,涨势逼人。目前行情仍在继续。

行情大好背后,一个问题浮现出来——谁在大量购买比特币?

与2017年相比,今年加密货币市场大大不同。加密货币价格不再由散户投资者高涨的投机情绪所推动,越来越多证据表明,机构投资者已经成为本轮牛市的主力军,购买比特币的需求逐步上升。

6月初,芝加哥商品交易所(CME)表示,“今年5月比特币产品新增223个交易账户,创2018年1月以来新高,表明机构投资者的兴趣确实有所上升。”

《华尔街日报》在6月22日发布的评论文章也表达了相同的观点,指出“机构对加密货币以及区块链的支持力度正在加大。目前交易比特币的机构投资者和对冲基金数量已经超过2017年,而他们也是期货交易市场的主要参与者”。

不只有CME和《华尔街日报》,持有22万枚比特币(占比特币流通总量的1.24%)的大型加密基金灰度投资(Grayscale Investments)用更详实的数据表明机构投资者正在催生新一轮牛市。

比特币信托基金背后的投资真相

灰度投资成立于2013年,隶属于大型投资公司数字货币集团(DCG)旗下,拥有包括比特币在内的9只加密资产基金。

5月28日,灰度在推特中透露,目前共管理约21亿美元加密资产,其中比特币信托基金(GBTC)达到19.7亿美元,占比约94%。其他8只加密资产信托基金及其规模分别为:

ETC信托基金,4130万美元

ETH信托基金,1300万美元

Zcash信托基金,1130万美元

BCH信托基金,670万美元

XRP信托基金,570万美元

ZEN信托基金,410万美元

LTC信托基金,70万美元

XLM信托基金,50万美元

灰度基金所管理的加密资产规模庞大,但更重要的是,它只面向机构和经过认证的个人投资者(最小投资额为50000美元)提供服务。因此,灰度数据通常被人们视为评估机构投资比特币的最佳指标。

在最新公布一组的数据中,灰度表示“2019年第一季度机构投资者在灰度产品需求中的占比达73%”。作为对比,2018年灰度产品需求中,来自机构者的需求占比为66%。

“本轮比特币牛市背后主要是机构投资者,”灰度在分析中表示,“很多机构投资者认为当前形势是一个很有吸引力的切入点,将会增强他们在数字资产中的核心地位。”

业内人士透露,正是看到机构投资者在本轮市场行情中的影响力,灰度正全力押注比特币,而这或将对比特币的价格产生重要影响。比特币分析师Rhythm表示,灰度在今年4月购买超过1.1万枚BTC,而市场中比特币每月开采量为5.4万枚。按此计算,灰度购买比特币的数量占全球每月供应量的21%左右。需要注意的是,在比特币区块奖励减半后,随着比特币供应量缩减,灰度的购买比例将从21%翻倍至42%。

溢价购买比特币,机构投资者积极入场

灰度的GBTC产品为机构投资者提供了通过使用传统投资工具购买比特币的机会,被外界称为第一个从比特币价格中获取价值的上市证券。

截至6月24日,灰度比特币信托(GBTC)的交易价格为14.64美元,相对比特币价格为14640美元,较主流加密货币交易所溢价约30%。这意味着,与在其他加密货币交易入手比特币相比,投资者在灰度需要支付比市场价高30%的费用。

溢价购买灰度比特币信托基金,这进一步表明机构投资者入场的决心和对加密市场的积极预期。

值得注意的是,除需承担溢价压力外,机构投资者还需额外支付2%年费。据区块链媒体The Block估算,过去三年灰度通过GBTC大约收取5200万美元手续费,其中2017年大约为1490万美元,2018年大约为2730万美元。

2018年12月15日至今,比特币价格一路上涨。GBTC的价格也水涨船高。仅统计今年2月初至5月,在此期间GBTC的价格上涨了124%,并于5月10日达到过去8个月以来的最高点。

与此同时,越来越多的机构投资者投资灰度基金。2018年第四季度,灰度对冲基金的投资不到100万美元。但到了2019年第一季度,这一数字已经接近2400万美元。

由下图可见,从2018年12月开始,灰度比特币信托基金管理的资产规模每月保持增长,其增长率有力证明了机构投资者对比特币的兴趣。

机构投资者入场的两大原因

机构投资者增加比特币投资可能出于两大原因:美联储预期降息以及不断增涨的避险需求。

美联储主席杰罗姆·鲍威尔(Jerome Powell)在6月19日宣布决定将联邦基金基准利率维持在2.25%~2.5%目标区间。但金融专家注意到,联邦公开市场委员会(FOMC)对其政策声明做了几处修改。最相关的是,“耐心”一词被承诺“密切监测新信息对经济前景的影响”的政策语言取代,暗示着通胀和地缘政治风险正给美联储官员带来压力,迫使他们提前提出降息。

△美联储主席杰罗姆·鲍威尔

分析人士称:“这对比特币和黄金都是利好消息,二者均被视为替代货币。当各国央行采取行动降低政府支持货币的价值时,它们应该会上涨。” 这一原因促使机构投资者增加对比特币的投资。

另一促使机构投资者加大比特币投资的原因是市场的不确定性以及由此而来的避险需求。中美贸易摩擦、中东紧张局势升级等事件给市场带来更多不稳定因素。种情况下,比特币的“避风”作用日益提升。

比特币具有透明、不可变、全球流动等特性,非常适合作为长期投资组合的重要构成。这些特性也被越来越机构投资者的认可,用于比特币的投资也因此大大提升。

散户何时大量入场?

过去几年,加密货币市场大涨主要由散户推动,但此次市场回升却由机构投资者主导。这意味着下一轮牛市的规模或将远超过去几年中的任何一次。

加密货币分析师Moon Overlord在推特中表示,投资者对比特币的狂热兴趣可能再一次将其价格推向高点,而这次其价格可能被推向6位数。

他说道:“今年比特币涨幅接近3倍。比特币在2017年达到了近2万美元历史高点,较当年低点上涨近10倍。如果按此推算,比特币价格将接近6位数。”

随着比特币继续走高,加密货币可能会再次点燃散户的投资热情,最终在FOMO情绪(错失恐惧)作用下大量入场,推动比特币价格再次上涨。

不过,散户大量入场也就意味着牛市即将结束。火星特约分析师蔚蓝在评论中指出,目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。届时大量散户进场,所有人的内心被贪婪和恐惧双重绑架,比特币迎来真正的暴涨。之后,市场将开启新一轮牛熊转换。

文 | 梁雨山

出品 | 火星财经APP(ID:hxcj24h)

比特币算力创历史新高!“牛市已至”再获实锤

市场 • 8btc 发表了文章 • 2019-06-17 14:11

根据数据显示,随着比特币重获9000美元高点,比特币网络算力已再创历史新高。

比特币算力刷新历史新高

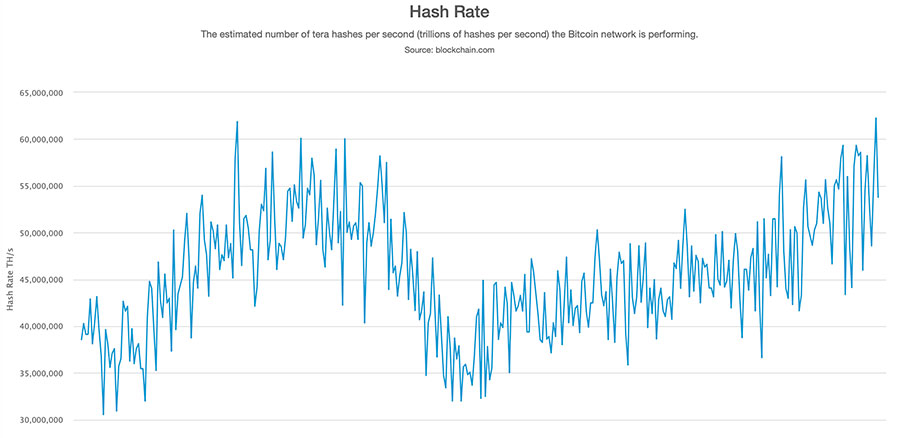

根据来自Blockchain.com的数据显示,比特币网络的算力——确保网络安全所需的计算能力——在上周五达到每秒62万亿哈希(6200万TH/s)。

数据来源:Blockchain.com

这代表着比特币网络记录的最高算力,之前的记录为2018年8月下旬创下的6190万TH/s。

比特币网络算力正在延续2019年初的趋势,其数据在每7天的平均周期内稳步增长。

更多的挖矿节点正在活跃在网络上,通过降低对区块链的恶意攻击的可能性来创建更大的安全性。

2018年12月,比特币算力一度跌幅超过45%,一时之间有关矿业已在熊市中“投降”的讨论成为热点,然而随着比特币算力创新高,这种观点也随之被粉碎。

基本面因素继续强化牛市的说法

比特币网络算力创新高只是比特币发展正享受正增长趋势的许多核心基本面之一。比特币的每日活跃地址最近又回到了100万以上。

每日活跃地址数量的增加似乎并未对网络手续费产生实质性影响,因为目前平均交易费用约为1.33美元。如果使用手续费计算可靠的钱包,用户甚至可以获得更低的手续费。

当比特币网络算力正在创下一个历史新高时,比特币的现货价格向上冲击,达到9000美元以上的价格水平。比特币昨日一度突破了9300美元大关,创造了一年来的新高。

eToro高级市场分析师马蒂•格林斯潘(Mati Greenspan)指出,比特币网络基本面是价格走势的最佳指标。与往常一样,最近的价格飙升也发生在网络活动达到新高点的时候。

此外,根据Fundstrat联合创始人汤姆森·李(Thomas Lee)在推特上表示,

退一步说, 目前BTC处于2019年新高,是不是与之前那些害怕错失良机的境遇有几分相似呢?加密冬天结束了。

值得注意的是,比特币目前的价格仍旧低于此前算力新高时候的价格,当时比特币价格为6700美元左右。自2019年年初以来,比特币价格已经上涨了近150%,其中自4月份以来,比特币已经上涨了100%。

原文:https://bitcoinist.com/bitcoin-hash-rate-sets-new-all-time-high-as-price-reclaims-9k/

作者:OSATO AVAN-NOMAYO

编译:Kyle 查看全部

图片来源:Pixabay

根据数据显示,随着比特币重获9000美元高点,比特币网络算力已再创历史新高。

比特币算力刷新历史新高

根据来自Blockchain.com的数据显示,比特币网络的算力——确保网络安全所需的计算能力——在上周五达到每秒62万亿哈希(6200万TH/s)。

数据来源:Blockchain.com

这代表着比特币网络记录的最高算力,之前的记录为2018年8月下旬创下的6190万TH/s。

比特币网络算力正在延续2019年初的趋势,其数据在每7天的平均周期内稳步增长。

更多的挖矿节点正在活跃在网络上,通过降低对区块链的恶意攻击的可能性来创建更大的安全性。

2018年12月,比特币算力一度跌幅超过45%,一时之间有关矿业已在熊市中“投降”的讨论成为热点,然而随着比特币算力创新高,这种观点也随之被粉碎。

基本面因素继续强化牛市的说法

比特币网络算力创新高只是比特币发展正享受正增长趋势的许多核心基本面之一。比特币的每日活跃地址最近又回到了100万以上。

每日活跃地址数量的增加似乎并未对网络手续费产生实质性影响,因为目前平均交易费用约为1.33美元。如果使用手续费计算可靠的钱包,用户甚至可以获得更低的手续费。

当比特币网络算力正在创下一个历史新高时,比特币的现货价格向上冲击,达到9000美元以上的价格水平。比特币昨日一度突破了9300美元大关,创造了一年来的新高。

eToro高级市场分析师马蒂•格林斯潘(Mati Greenspan)指出,比特币网络基本面是价格走势的最佳指标。与往常一样,最近的价格飙升也发生在网络活动达到新高点的时候。

此外,根据Fundstrat联合创始人汤姆森·李(Thomas Lee)在推特上表示,

退一步说, 目前BTC处于2019年新高,是不是与之前那些害怕错失良机的境遇有几分相似呢?加密冬天结束了。

值得注意的是,比特币目前的价格仍旧低于此前算力新高时候的价格,当时比特币价格为6700美元左右。自2019年年初以来,比特币价格已经上涨了近150%,其中自4月份以来,比特币已经上涨了100%。

原文:https://bitcoinist.com/bitcoin-hash-rate-sets-new-all-time-high-as-price-reclaims-9k/

作者:OSATO AVAN-NOMAYO

编译:Kyle

涨不停的BTC,不死心的空头,回调到底来不来?

市场 • 8btc 发表了文章 • 2019-05-27 11:01

“疯牛”来了,今年比特币的大幅上涨让许多交易者直呼看不懂,很多人都预期比特币在经历大幅反弹后会出现重大回调。然而,等待回调的交易者们又要失望了。QKL123数据显示,比特币今日大幅拉升,一举冲破8300美元的阻力位,短线触及8814.79美元,暂报8747.6美元,涨幅接近9%。不过,根据加密分析Josh Rager的计算,比特币每次经历了30%的回调以后,会迎来平均153%的涨幅。而他此前预测,回调可能在9200-9600美元之间的价格区间发生。

比特币5月17后的小幅回调引起了交易者的狂热情绪,因为许多人认为这将是他们买入比特币并从短期交易中获利的最后机会。很快,比特币成功反弹并回升至8000美元左右。在此后的时间里,比特币一直在8000美元上下震荡,迟迟没有突破8300美元的阻力位。投资者们也产生了巨大了分歧:到底比特币会不会回调?

根据加密货币分析师和交易者Josh Rager的说法,至少30%的回调将“最终”出现。他认为,在比特币到达下一个历史高点之前,肯定会有几次大幅度的回调。

Rager还指出,在上一次的累积和上升趋势周期中至少有9次回调,因此交易者应该抓住这些买入机会。

他的分析显示,在每次经历30%回调后,比特币价格平均飙升153%。

在被问及30%的回调会在何时发生时,他表示,他最初着眼于9200美元-9600美元的价格区间,但也仅限于预测。其他一些分析师曾表示,比特币会从8400美元回到6400美元,但今天的行情显然证明他们是错误的。

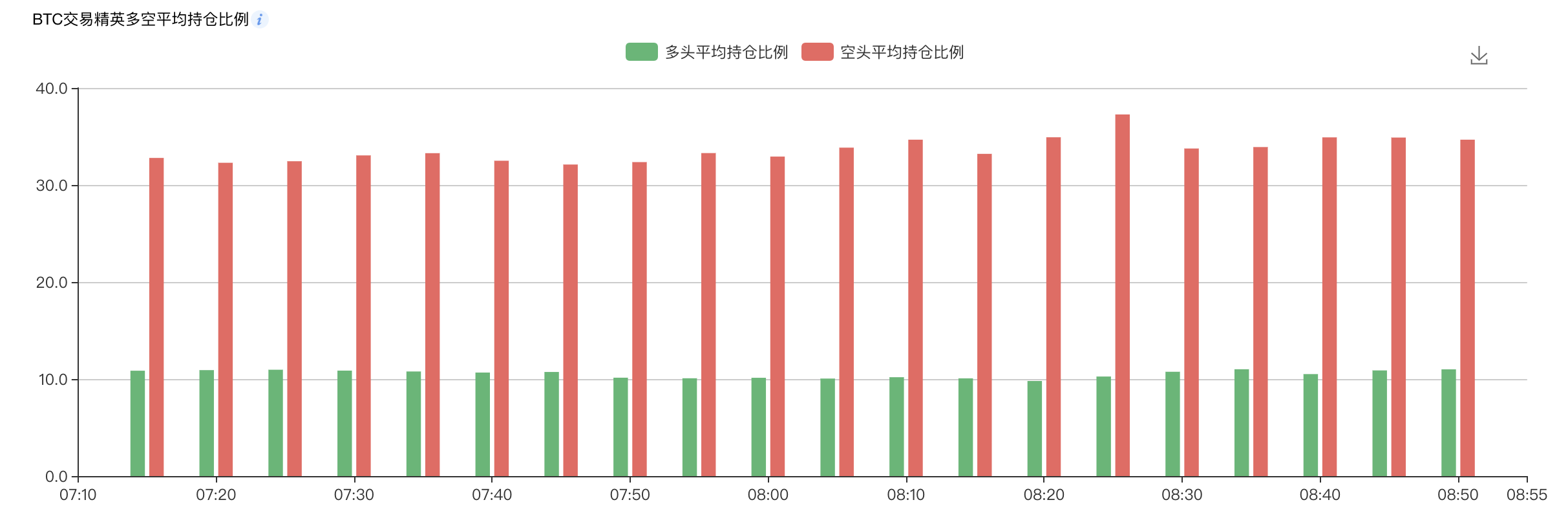

这一次的上涨让等待回调的空头们损失惨重,不过看空的情绪丝毫没有减少。OKEx数据显示,截至今日8点50分,比特币合约精英账户中,多头平均持仓比例为11.00%、空头平均持仓比例为34.67%,空头持仓远超多头。

编辑:Apatheticco 查看全部

数据来源:QKL123

“疯牛”来了,今年比特币的大幅上涨让许多交易者直呼看不懂,很多人都预期比特币在经历大幅反弹后会出现重大回调。然而,等待回调的交易者们又要失望了。QKL123数据显示,比特币今日大幅拉升,一举冲破8300美元的阻力位,短线触及8814.79美元,暂报8747.6美元,涨幅接近9%。不过,根据加密分析Josh Rager的计算,比特币每次经历了30%的回调以后,会迎来平均153%的涨幅。而他此前预测,回调可能在9200-9600美元之间的价格区间发生。

比特币5月17后的小幅回调引起了交易者的狂热情绪,因为许多人认为这将是他们买入比特币并从短期交易中获利的最后机会。很快,比特币成功反弹并回升至8000美元左右。在此后的时间里,比特币一直在8000美元上下震荡,迟迟没有突破8300美元的阻力位。投资者们也产生了巨大了分歧:到底比特币会不会回调?

根据加密货币分析师和交易者Josh Rager的说法,至少30%的回调将“最终”出现。他认为,在比特币到达下一个历史高点之前,肯定会有几次大幅度的回调。

Rager还指出,在上一次的累积和上升趋势周期中至少有9次回调,因此交易者应该抓住这些买入机会。

他的分析显示,在每次经历30%回调后,比特币价格平均飙升153%。

在被问及30%的回调会在何时发生时,他表示,他最初着眼于9200美元-9600美元的价格区间,但也仅限于预测。其他一些分析师曾表示,比特币会从8400美元回到6400美元,但今天的行情显然证明他们是错误的。

这一次的上涨让等待回调的空头们损失惨重,不过看空的情绪丝毫没有减少。OKEx数据显示,截至今日8点50分,比特币合约精英账户中,多头平均持仓比例为11.00%、空头平均持仓比例为34.67%,空头持仓远超多头。

编辑:Apatheticco

喜大普奔!1年前入场比特币的持有者们今天终于获得收益,远超其他主流币种

市场 • 8btc 发表了文章 • 2019-05-27 10:52

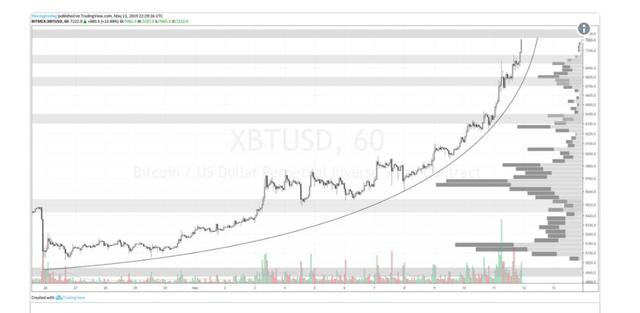

比特币快速拉升,创下2019年新高

就在这次上涨启动之前,比特币还在艰难地维持在8,000美元关口。然而这种情况几乎在瞬间发生了改变,根据行情图表显示,比特币价格几乎直线拉升,突然飙升逾600美元,轻松突破8500美元大关,并在2019年创下新高,之后比特币继续上涨突破8800美元。截止发稿时,比特币价格为8742.26美元,24小时涨幅9.2%。

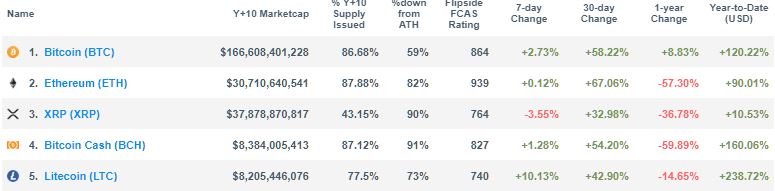

更重要的是,与12个月之前的价格相比,比特币涨幅达到了8.83%,这意味着1年前买入比特币的投资者现在已经获得了收益,而市值排名前五的其他主流币种均大幅亏损:比特币(8.83%)、以太坊(-57.3%)、瑞波币(-36.78%)、比特币现金(-59.89%)、莱特币(-14.65%)。

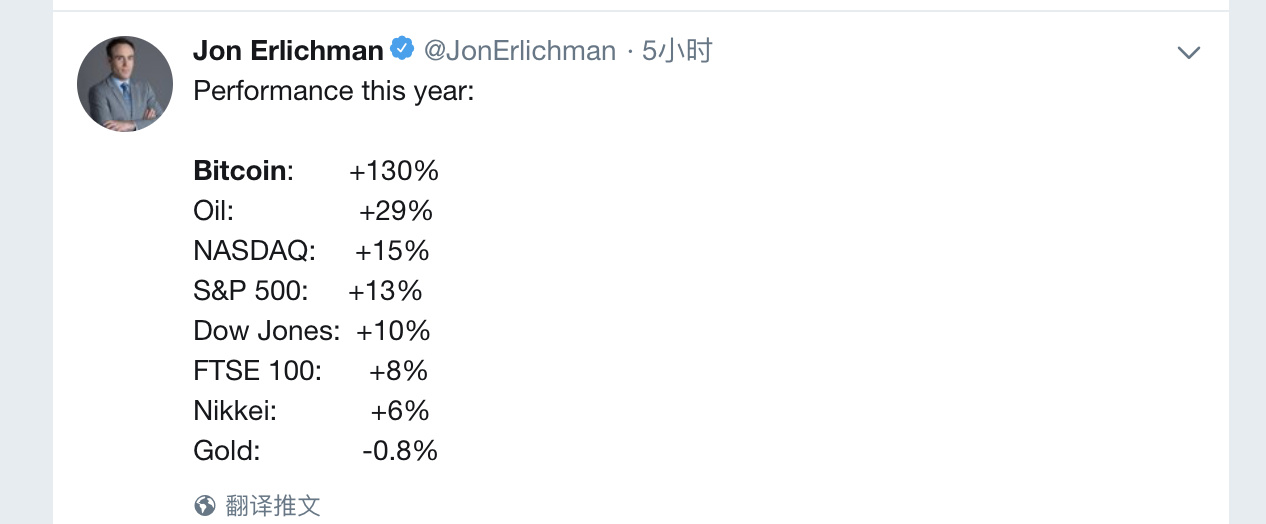

总而言之,比特币在2019年的涨幅达到了惊人的130%,许多看涨比特币的人可能会将今日比特币突破8500美元大关视为证据,证明比特币可能更早、而不是更晚挑战2017年12月创下的2万美元历史高点。

当比特币价格本月早些时候跌破7000美元时,eToro高级市场分析师马蒂•格林斯潘(Mati Greenspan)表示,痛苦的价格修正将让我们有机会判断加密市场是否真的开始了牛市。

“如果现在回调最后出现逆转,且我们继续超越近期高点,那么在突破2万美元之前将几乎没有什么主要阻力位。”

今天价格的突然上涨似乎满足了这些条件。

机构投资者入场推动上涨?

对于最近上涨的原因,ErisX Digital首席执行官汤姆•奇帕斯表示,这次上涨的“最强”原因就是“不同的参与者进入该领域”所带来的持续成熟和发展。比特币今年高达130%的收益远超传统市场投资回报,这极大地吸引着传统投资机构的入场。

根据推特上的一份统计显示,机构资金的入场可能正是比特币市场熊牛转换的推动因素。

原文:https://www.ccn.com/bitcoin-price-8750-12-month-high

编译:Kyle 查看全部

北京时间今日凌晨,比特币急速拉升突破8800美元,创下过去12个月的新高。在过去一周,比特币一周位于8000美元下方波动。这次急剧上涨是一种不可否认的抛物线走势。

比特币快速拉升,创下2019年新高

就在这次上涨启动之前,比特币还在艰难地维持在8,000美元关口。然而这种情况几乎在瞬间发生了改变,根据行情图表显示,比特币价格几乎直线拉升,突然飙升逾600美元,轻松突破8500美元大关,并在2019年创下新高,之后比特币继续上涨突破8800美元。截止发稿时,比特币价格为8742.26美元,24小时涨幅9.2%。

更重要的是,与12个月之前的价格相比,比特币涨幅达到了8.83%,这意味着1年前买入比特币的投资者现在已经获得了收益,而市值排名前五的其他主流币种均大幅亏损:比特币(8.83%)、以太坊(-57.3%)、瑞波币(-36.78%)、比特币现金(-59.89%)、莱特币(-14.65%)。

总而言之,比特币在2019年的涨幅达到了惊人的130%,许多看涨比特币的人可能会将今日比特币突破8500美元大关视为证据,证明比特币可能更早、而不是更晚挑战2017年12月创下的2万美元历史高点。

当比特币价格本月早些时候跌破7000美元时,eToro高级市场分析师马蒂•格林斯潘(Mati Greenspan)表示,痛苦的价格修正将让我们有机会判断加密市场是否真的开始了牛市。

“如果现在回调最后出现逆转,且我们继续超越近期高点,那么在突破2万美元之前将几乎没有什么主要阻力位。”

今天价格的突然上涨似乎满足了这些条件。

机构投资者入场推动上涨?

对于最近上涨的原因,ErisX Digital首席执行官汤姆•奇帕斯表示,这次上涨的“最强”原因就是“不同的参与者进入该领域”所带来的持续成熟和发展。比特币今年高达130%的收益远超传统市场投资回报,这极大地吸引着传统投资机构的入场。

根据推特上的一份统计显示,机构资金的入场可能正是比特币市场熊牛转换的推动因素。

原文:https://www.ccn.com/bitcoin-price-8750-12-month-high

编译:Kyle

若熬到比特币减半时牛市却没来,市场或将面临一场灾难

市场 • hellobtc 发表了文章 • 2019-11-13 15:50

毕竟没有人能够预知未来,市场也未必每次会按照大多数人的预期来发展,于是不少人继续忐忑:比特币减半,到底会不会迎来牛市?若不来,将面临什么?

01 比特币减半未必是牛市主因?

一直以来,各种“周期论”、“信仰论”不绝于耳,似乎频频给人们洗脑:“每逢比特币减半必有大牛市,减半周期就是牛熊周期”。但联系到前两轮牛市我们发现,上一轮牛市带来天量资金的是智能合约,以及通过智能合约发行Token“画饼”的区块链和给市场带来的预期,而上上轮,则是由于数字黄金概念的爆发,一众山寨随着比特币一起飙升。

早前的文章中我们就提到过,比特币减半就像是中本聪设定的一个“魔咒”,每一次都带来巨大的量能。减半魔咒就像是一个导火索或杠杆支点一样,四年强力注射一次“鸡血”,瞬间放大所有人的预期。

那么问题来了,若这次减半,并没有突破性的技术和解决方案出来,换句话说就是没有新的价值出来,比特币减半导火索烧完了、没有新的杠杆对象时,拿什么来支撑巨大的预期、吸引支持牛市的资金进入?乍一看似乎比特币的减半与牛市确实有很强的关联性,但未必是主因。

02 若比特币减半未见牛市,后果很严重?

今年的加密市场,在经历过几个月的波动之后又开始陷入了无尽的沉默。投资人、创业者、项目方都在熬,甚至很多曾经的明星项目方团队已经出现各种撑不住的迹象,纷纷“把项目还给社区”。熬什么呢?肯定不是鸡汤,而是苦等比特币减半,然后期望能够回本、还款、暴富……

因为减半的强烈预期,首先下注布局的是矿工。今年丰水期以来,矿工们开始了4年一度的重要“决战”准备,他们投入了过百亿成本,寄希望于减半后的大行情带来大丰收,“干一票吃5年”。于是我们看到今年的比特币挖矿算力也是不断创新高,硬生生地把比特币减半日期给提前到了2020年的4月,如果算力继续不断上升,或许还会再次提前。

万事俱备,只欠东风。若东风不来,如何是好?首先,矿工群体的巨大预期可能会泡汤,无人为它买单。接着从上轮牛市顶峰开始一路熬过来的新老“韭菜”们的内心必然将受到暴击,比特币减半,牛市不来,无异于共识崩塌。能坚持到2020年的人本就不易,熬不住就只能退场。

原本百废待兴的区块链行业,也将遭受沉重打击,没有资金和人,创业团队们如何继续支撑下去?不敢想象,比特币减半,牛不来将带来什么样的严重后果。

03 牛市不来,是因为区块链还没准备好?

关于比特币减半,不要说什么历史周期重演,也不要说什么神预测,市场终需真正的价值来支撑。

现在主流对于区块链的认识上已经有明显的分水岭,许多人依旧认为区块链是不成熟的,因此它目前是不安全、低效、缓慢、黑暗、浪费的等等,其实很多非议都来自区块链技术与现有技术的解决方案的对比,比如与发展成熟、高效的互联网来比较。很多人也乐于用现有的成熟技术来验证新技术是否足够好、足够有价值,但或许这是错的。

对于新技术的认识,其实许多人面对早期的互联网亦是如此,一开始并没有多少人知道互联网的意义有多大,因为真的是太难了。举个例子:

30年前,也就是互联网早期开始落地应用的时候,相隔异地的人想要互发邮件时,步骤依次是:开机、拨号上网、打开邮件客户端、发送邮件。看似流程非常简单,但实际上早期的计算机软硬件配置与当前比起来非常低下,不仅开机非常缓慢、频繁蓝屏死机、网络传输速度也很慢、而且各种成本非常昂贵,发封邮件一来二去可能得花几十分钟的时间。这对当时很多人来说简直就是“鸡肋”技术,1860年就发明的电话已经是非常稳定高效的通信技术了。

“为什么要那么麻烦发邮件?有啥事,不就是分分钟打一通电话就能解决的事吗?”当时很多人眼里的互联网技术,不仅低效、不安全、浪费电、昂贵等等毛病一大堆,和现在的区块链技术无用论相差无几。但一些科学家和极客却对这种技术非常兴奋,因为他们真正的看到了未来,相信它真的能够改变世界。

如果所有人期待的牛市迟迟不来,那一定是区块链还没有准备好,也是许多人还没准备好接受它。但是,就像当年的互联网一样,并不意味着我们就可以低估它,因为科技的速度比我们想象的要快。

04 其实许多人熟知的“区块链”黑料都是错的

市面上流行很多关于比特币、区块链无用论的观点,其实大部分都是发自那些对比特币、区块链一知半解的人口中,若非充分了解它们的人很容易就信了这些“邪”,当人们一旦真正认真的去了解它们,就会发现这些才是对的:

1.区块链很安全

目前看似区块链事故频发,但都停留在一些程序、合约设计漏洞和人们自身安全意识薄弱的问题,大部分都还是互联网本身的安全问题。而真正如比特币强大的区块链网络相比传统的中心化网络服务来说安全太多了,这一点完全不需要什么证明,只需要知道,网络安全界的“扛霸子”顶级黑客们都完全相信和使用比特币就行了,还有什么比他们更有发言权吗?它不仅仅是网络安全,在个人私有财产的安全保护上,全世界除了黄金外很难再找到更安全的资产了。

2.区块链是高效而非低效

如果拿区块链网络与成熟的互联网中心化网络来比较效率问题,就像一句话说的:“不要和一个蠢货去争辩,他会把你拉低到他的水平,然后用丰富的经验打败你 ”。撇开互联网技术成熟已久的基础条件,区块链技术和互联网技术是完全不在一个维度上的东西,区块链之于互联网,就像互联网之于电话。互联网专注于提供高速的信息传递,而区块链则是加载在互联网之上的一层“价值传输”的解决方案。

单单互联网永远也无法做到价值的无信任传输,也就是永远无法直接达成共识,而区块链网络为价值传输而生。因此,如果说是价值传输这件事上,互联网无法做到,它的高效完全等于0,如何去比较?比特币网络上常常动辄几千万、几亿甚至十亿美金的价值传递,只需要很短的时间、付几块钱的手续费即可。试问全世界哪一家银行和机构可以做到如此之高效?区块链又何来低效和缓慢一说?

3.区块链是光明的而非黑暗的

这一点,似乎被针对得最多,也有很多人已经充分辩论过了。我们只需要知道世界上任何金钱都足够“脏”就够了。人类越贪婪,它们就越黑,若把这些金钱和比特币堆在一起,黑乎乎的一片,我们想根本没人能分辨出谁更黑。

反而我们知道监管机构们开始利用区块链的可追溯性来追踪犯罪,而未来,魔高一尺道高一丈,区块链的透明性将把真正的合法隐私需求和非法需求会严格区分开。

05 后记

人类之所以能够不断进步,就是因为总有一部分人会跳出封闭的条条框框,去创新去发展。数十年前许多人已经严重低估过一次互联网了,而今,难道有更多人想要严重低估区块链?

其实当下最可怕的事情,并不是比特币减半牛市还没来,而是明知区块链必然有未来,却发现自己(团队)并没有办法熬到那一天。 查看全部

尽管比特币减半后会带来大行情的共识已经深入人心,但许多人却还是感觉有些不对头。即便近期区块链上升为国家战略后重拾了一些信心,但令人心知肚明的是,脱虚向实、防范风险才是主推。

毕竟没有人能够预知未来,市场也未必每次会按照大多数人的预期来发展,于是不少人继续忐忑:比特币减半,到底会不会迎来牛市?若不来,将面临什么?

01 比特币减半未必是牛市主因?

一直以来,各种“周期论”、“信仰论”不绝于耳,似乎频频给人们洗脑:“每逢比特币减半必有大牛市,减半周期就是牛熊周期”。但联系到前两轮牛市我们发现,上一轮牛市带来天量资金的是智能合约,以及通过智能合约发行Token“画饼”的区块链和给市场带来的预期,而上上轮,则是由于数字黄金概念的爆发,一众山寨随着比特币一起飙升。

早前的文章中我们就提到过,比特币减半就像是中本聪设定的一个“魔咒”,每一次都带来巨大的量能。减半魔咒就像是一个导火索或杠杆支点一样,四年强力注射一次“鸡血”,瞬间放大所有人的预期。

那么问题来了,若这次减半,并没有突破性的技术和解决方案出来,换句话说就是没有新的价值出来,比特币减半导火索烧完了、没有新的杠杆对象时,拿什么来支撑巨大的预期、吸引支持牛市的资金进入?乍一看似乎比特币的减半与牛市确实有很强的关联性,但未必是主因。

02 若比特币减半未见牛市,后果很严重?

今年的加密市场,在经历过几个月的波动之后又开始陷入了无尽的沉默。投资人、创业者、项目方都在熬,甚至很多曾经的明星项目方团队已经出现各种撑不住的迹象,纷纷“把项目还给社区”。熬什么呢?肯定不是鸡汤,而是苦等比特币减半,然后期望能够回本、还款、暴富……

因为减半的强烈预期,首先下注布局的是矿工。今年丰水期以来,矿工们开始了4年一度的重要“决战”准备,他们投入了过百亿成本,寄希望于减半后的大行情带来大丰收,“干一票吃5年”。于是我们看到今年的比特币挖矿算力也是不断创新高,硬生生地把比特币减半日期给提前到了2020年的4月,如果算力继续不断上升,或许还会再次提前。

万事俱备,只欠东风。若东风不来,如何是好?首先,矿工群体的巨大预期可能会泡汤,无人为它买单。接着从上轮牛市顶峰开始一路熬过来的新老“韭菜”们的内心必然将受到暴击,比特币减半,牛市不来,无异于共识崩塌。能坚持到2020年的人本就不易,熬不住就只能退场。

原本百废待兴的区块链行业,也将遭受沉重打击,没有资金和人,创业团队们如何继续支撑下去?不敢想象,比特币减半,牛不来将带来什么样的严重后果。

03 牛市不来,是因为区块链还没准备好?

关于比特币减半,不要说什么历史周期重演,也不要说什么神预测,市场终需真正的价值来支撑。

现在主流对于区块链的认识上已经有明显的分水岭,许多人依旧认为区块链是不成熟的,因此它目前是不安全、低效、缓慢、黑暗、浪费的等等,其实很多非议都来自区块链技术与现有技术的解决方案的对比,比如与发展成熟、高效的互联网来比较。很多人也乐于用现有的成熟技术来验证新技术是否足够好、足够有价值,但或许这是错的。

对于新技术的认识,其实许多人面对早期的互联网亦是如此,一开始并没有多少人知道互联网的意义有多大,因为真的是太难了。举个例子:

30年前,也就是互联网早期开始落地应用的时候,相隔异地的人想要互发邮件时,步骤依次是:开机、拨号上网、打开邮件客户端、发送邮件。看似流程非常简单,但实际上早期的计算机软硬件配置与当前比起来非常低下,不仅开机非常缓慢、频繁蓝屏死机、网络传输速度也很慢、而且各种成本非常昂贵,发封邮件一来二去可能得花几十分钟的时间。这对当时很多人来说简直就是“鸡肋”技术,1860年就发明的电话已经是非常稳定高效的通信技术了。

“为什么要那么麻烦发邮件?有啥事,不就是分分钟打一通电话就能解决的事吗?”当时很多人眼里的互联网技术,不仅低效、不安全、浪费电、昂贵等等毛病一大堆,和现在的区块链技术无用论相差无几。但一些科学家和极客却对这种技术非常兴奋,因为他们真正的看到了未来,相信它真的能够改变世界。

如果所有人期待的牛市迟迟不来,那一定是区块链还没有准备好,也是许多人还没准备好接受它。但是,就像当年的互联网一样,并不意味着我们就可以低估它,因为科技的速度比我们想象的要快。

04 其实许多人熟知的“区块链”黑料都是错的

市面上流行很多关于比特币、区块链无用论的观点,其实大部分都是发自那些对比特币、区块链一知半解的人口中,若非充分了解它们的人很容易就信了这些“邪”,当人们一旦真正认真的去了解它们,就会发现这些才是对的:

1.区块链很安全

目前看似区块链事故频发,但都停留在一些程序、合约设计漏洞和人们自身安全意识薄弱的问题,大部分都还是互联网本身的安全问题。而真正如比特币强大的区块链网络相比传统的中心化网络服务来说安全太多了,这一点完全不需要什么证明,只需要知道,网络安全界的“扛霸子”顶级黑客们都完全相信和使用比特币就行了,还有什么比他们更有发言权吗?它不仅仅是网络安全,在个人私有财产的安全保护上,全世界除了黄金外很难再找到更安全的资产了。

2.区块链是高效而非低效

如果拿区块链网络与成熟的互联网中心化网络来比较效率问题,就像一句话说的:“不要和一个蠢货去争辩,他会把你拉低到他的水平,然后用丰富的经验打败你 ”。撇开互联网技术成熟已久的基础条件,区块链技术和互联网技术是完全不在一个维度上的东西,区块链之于互联网,就像互联网之于电话。互联网专注于提供高速的信息传递,而区块链则是加载在互联网之上的一层“价值传输”的解决方案。

单单互联网永远也无法做到价值的无信任传输,也就是永远无法直接达成共识,而区块链网络为价值传输而生。因此,如果说是价值传输这件事上,互联网无法做到,它的高效完全等于0,如何去比较?比特币网络上常常动辄几千万、几亿甚至十亿美金的价值传递,只需要很短的时间、付几块钱的手续费即可。试问全世界哪一家银行和机构可以做到如此之高效?区块链又何来低效和缓慢一说?

3.区块链是光明的而非黑暗的

这一点,似乎被针对得最多,也有很多人已经充分辩论过了。我们只需要知道世界上任何金钱都足够“脏”就够了。人类越贪婪,它们就越黑,若把这些金钱和比特币堆在一起,黑乎乎的一片,我们想根本没人能分辨出谁更黑。

反而我们知道监管机构们开始利用区块链的可追溯性来追踪犯罪,而未来,魔高一尺道高一丈,区块链的透明性将把真正的合法隐私需求和非法需求会严格区分开。

05 后记

人类之所以能够不断进步,就是因为总有一部分人会跳出封闭的条条框框,去创新去发展。数十年前许多人已经严重低估过一次互联网了,而今,难道有更多人想要严重低估区块链?

其实当下最可怕的事情,并不是比特币减半牛市还没来,而是明知区块链必然有未来,却发现自己(团队)并没有办法熬到那一天。

研究称Bitfinex上的一只巨鲸撬动了2017年的牛市,扯淡还是实锤?

市场 • xcong 发表了文章 • 2019-11-06 10:59

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY 查看全部

这一次Bitfinex、Tether的“操纵论”又被搬了出来……

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY

BTC再次跌破1万美元,牛市还能撑住吗?

市场 • odaily 发表了文章 • 2019-07-15 12:59

据 HOLD 行情显示,今天上午 8 点,三大交易所中 BTC 价格均跌破 1 万美元大关。目前,火币暂报 10142 USDT、OKEx暂报 10147 USDT、币安暂报 10139 USDT。

过去 24 小时内,加密货币总市值缩水超过 200 亿美元,目前仅为 2730 亿美元。过去一周,BTC 短时突破 1.3 万美元后持续下跌,累计下跌 12%。

此番下跌,可以追溯到 7 月 9 日,当晚币安上出现了一笔比特币大额卖单,接近 7000 枚 BTC 被集中抛售,这直接导致 BTC 价格出现 400 美元左右的下跌。

在专业投资社区 TradingView 的大 V 余博伦看来,随着利好兑现,获利增加,主力没有心情高位站岗,选择出货,因此行情大跌。

Coindesk分析同样指出,此番行情下跌,主要是由于前期的获利者套现离场,市场存量资金不足所致;另外,只有出现“放量上涨”的情况(即上涨交易量超过此前下跌的交易量),行情才能回暖。

Binance Research 认为,比特币迄今为止的回调可以算是“健康的”。原因在于,在过去的牛市阶段中比特币在一个月之内回调20~40%的情况屡见不鲜(目前从高点回调了不到30%),这是比特币天生的特性所决定(供给无弹性、内在价值估值困难),不过统计数据证明,不管从长期(过去10年)还是从短期(过去3年)比特币的优点是风险调整后的回报比都是所有大类资产中最高的,意味着某种程度的下跌往往对应着之后更大的上涨。

其次从宏观环境上来看,比特币的加速下跌是从上周美联储议息会议(7月10日)之后开始的,统计数据显示比特币的短期都是对绝大多数经济数据/政策的变化不敏感,但相对来说,其中比特币对通胀/利率数据或政策事件的反应相对强烈。

OKEx首席分析师K爷也表示,本轮下跌的主要原因基本符合早前分析结果,属于合理回调。根据OKEx BTC季度合约报价显示,BTC此轮从7000美金附近的上涨,还未经历一次超过30%以上的回调修正。牛市若想健康成长,且具有较长持续周期,中间必然要经历多次回调、修正。

OKEx投资分析部分享数据

震荡行情,多空胶着

在行情开始下行跌前,BTC一直在 1 万美元至 1.3 万美元区间震荡,多位分析人士表示震荡行情意味着多空双方陷入胶着,市场正在抉择方向。

币圈掘金者分析,一方面是经过前期的上涨然后暴跌,多空双方的力量完成了好几轮大战,大战过后需要休整,积蓄力量后再次选择方向;另一方面,市场参与者的信心,也需要时间和消息来恢复。

分子未来表示,一旦 BTC 站稳 1 万美元大关,则有可能上行;一旦跌破,则会下行。“从今天的日线图去看,BTC 有持续走低的风险。”

过去一周,比特币下跌仅 10%,然而山寨币却下跌超过 20% 甚至腰斩,包括ETH、LTC、XRP、EOS在内的主流币在过去 24 小时内已经缩水近 20%。为何会形成比特币一枝独秀,“一超多弱”的局面?

Clipper Coin Capital 董事总经理、Future Money 合伙人李哲表示,之所以其他币下跌多,反弹少,是因为前轮上涨主要利好消息在于机构入场的资金主要是BTC。

分子未来则认为,主要是由于比特币的吸血行情导致。比特币与山寨币目前陷入一个“循环”,比特币上涨幅度较大,山寨币涨幅较小,资金慢慢地转移到比特币上;由于缺少资金支撑,行情下跌时,山寨币的跌幅更大,更多的资金倾向比特币,形成循环。除非有一天,大部分人认为比特币价格已经触顶,资金才会慢慢流向主流币以及山寨币。

K爷表示:“牛市也分为多个种类,普涨、轮涨、和结构式上涨。此前我们统计的数据显示,近两个月BTC与其他主流币的关联度呈现下降趋势,这是结构式行情的特点之一。弱本轮资金是以圈外资金流入推动,那么深度好,共识高的BTC独强是必然现象。这里也给大家一个投资建议,强者恒强,弱者恒弱。上涨中做多强者,下跌中做空弱者。”

消息面利空

从消息面来说,此次 BTC 下跌有以下几大利空。

一是交易所频繁被盗事件。7 月 12 日,Bitpoint Japan 确认出现加密资产被盗状况。被盗币种目前可确定包括XRP,初步损失预估在35亿日元左右。此外,南非最大支付网关关闭比特币交易。因高额交易费用和网络拥堵,南非最大支付网关7月20日后不再支持比特币交易,该公司还声称比特币有许多限制和设计缺陷,无法成为较好的现金替代品。

二来,曾被视为币圈最大利好的Facebook稳定币项目Libra,在近期也遭遇不少挫折。包括美国国会即将到来的听证会,以及日本财务省与金融厅、日本央行对于libra的联络会。

本月,美联储主席杰罗姆·鲍威尔与美国总统特朗普均在公开场合提出对Libra的质疑。鲍威尔在美国参议院银行委员会发表讲话时表示,怀疑Facebook在其制定的时间表上推出Libra的可行性,他称Libra引起了很多严重的担忧,其中包括隐私、洗钱、消费者保护和金融稳定等。特朗普则在推特上更是批评Facebook的加密货币Libra也没什么地位或可靠性;与此同时,欧洲央行管委维勒鲁瓦、英国央行副行长坎利夫、法国经济部长勒梅尔均对Libra发表了负面言论。

最后,同样被视为币圈利好的机构资金入场,这一结论也被推翻。币安创始人赵长鹏表示,并没有看到机构以更快的速度增长,尽管币安的机构和零售交易都在增长,但散户在交易量中所占比例约为60%,与去年大致相同。

后市走势

关于后市走势,分析师们仍然报以乐观的心态。

Binance Research 认为,像加密货币这类内在价值偏模糊的资产在联储议息会议之后出现短暂的下跌是可以理解的,因为资金的注意力暂时转移到传统核心资产上,但这种情况或许不会持续太久,因为投资世界离不开“均值回归”,当传统核心资产的估值过高,性价比逐步降低,资金的注意力自然又会回来,尤其是长期看来法币世界的不断宽松,只会更加增强人们对加密数字货币的信仰。

火币网特约分析师包大人认为,“下一轮的支撑位仍在此前所说的9832、8843一线。鉴于目前中线的震荡格局,低位支撑验证后,价格仍存在上行波段反弹的机会,犹如上周三之前的行情一般。但需要同时做好支撑破位,高位震荡格局,转为主跌空势格局的准备。”

分子未来认为,未来 BTC 走势在于能否守住 9800、9000、7600 美元大关。“个人认为结束下跌前都会有一波加急下跌行情,所以先看 9800 美元能不能(形成)双底(支撑)。长线看多,目前中短线看弱。”

小鲸库表示,目前BTC仍然比较坚挺,可以择机购入。“我们倾向于认为大饼(BTC)每次高点回调到 30-40% 是正常的。相对来说,现在这个位置,我们觉得可以入啊。”

分析师李奥认为,从日线图上看,BTC 已经跌破 30 日均线(10964 USDT),这也是自今年 3 月 4 日以来 BTC 首次跌破该支撑位;目前,BTC最重要的支撑位是60日均线(9500USDT),一旦跌破则看跌至 8000 USDT。

BTC日线图:绿线为30日均线、黄线为60日均线

K爷则认为,历史数据显示,每一次的回调幅度都超30%,最低跌幅32%,最高跌幅50%。以32%最低回调标准计算,OKEx比特币季度合约最高价格 14460,下跌32%,理论支撑在 9832.8 USD。

截图来自OKEx比特币季度合约日K线图

“如图所示,临近上一轮调整低点为 10032.92 USDT,与我们数据测算支撑价格9832.8 USDT非常接近,因此,这里大概了会形成止跌支撑,其次技术支撑位在 9200 USDT附近。”K爷说。

李哲总结称,2019年本身是布局年,大的行情在2020年下半年,希望大家定投+不要加杠杆+不要下车。

作者 | 秦晓峰、芦荟

编辑 | 卢晓明

出品 | Odaily星球日报 查看全部

BTC再次跌破1万美元,牛市还能撑住吗?

据 HOLD 行情显示,今天上午 8 点,三大交易所中 BTC 价格均跌破 1 万美元大关。目前,火币暂报 10142 USDT、OKEx暂报 10147 USDT、币安暂报 10139 USDT。

过去 24 小时内,加密货币总市值缩水超过 200 亿美元,目前仅为 2730 亿美元。过去一周,BTC 短时突破 1.3 万美元后持续下跌,累计下跌 12%。

此番下跌,可以追溯到 7 月 9 日,当晚币安上出现了一笔比特币大额卖单,接近 7000 枚 BTC 被集中抛售,这直接导致 BTC 价格出现 400 美元左右的下跌。

在专业投资社区 TradingView 的大 V 余博伦看来,随着利好兑现,获利增加,主力没有心情高位站岗,选择出货,因此行情大跌。

Coindesk分析同样指出,此番行情下跌,主要是由于前期的获利者套现离场,市场存量资金不足所致;另外,只有出现“放量上涨”的情况(即上涨交易量超过此前下跌的交易量),行情才能回暖。

Binance Research 认为,比特币迄今为止的回调可以算是“健康的”。原因在于,在过去的牛市阶段中比特币在一个月之内回调20~40%的情况屡见不鲜(目前从高点回调了不到30%),这是比特币天生的特性所决定(供给无弹性、内在价值估值困难),不过统计数据证明,不管从长期(过去10年)还是从短期(过去3年)比特币的优点是风险调整后的回报比都是所有大类资产中最高的,意味着某种程度的下跌往往对应着之后更大的上涨。

其次从宏观环境上来看,比特币的加速下跌是从上周美联储议息会议(7月10日)之后开始的,统计数据显示比特币的短期都是对绝大多数经济数据/政策的变化不敏感,但相对来说,其中比特币对通胀/利率数据或政策事件的反应相对强烈。

OKEx首席分析师K爷也表示,本轮下跌的主要原因基本符合早前分析结果,属于合理回调。根据OKEx BTC季度合约报价显示,BTC此轮从7000美金附近的上涨,还未经历一次超过30%以上的回调修正。牛市若想健康成长,且具有较长持续周期,中间必然要经历多次回调、修正。

OKEx投资分析部分享数据

震荡行情,多空胶着

在行情开始下行跌前,BTC一直在 1 万美元至 1.3 万美元区间震荡,多位分析人士表示震荡行情意味着多空双方陷入胶着,市场正在抉择方向。

币圈掘金者分析,一方面是经过前期的上涨然后暴跌,多空双方的力量完成了好几轮大战,大战过后需要休整,积蓄力量后再次选择方向;另一方面,市场参与者的信心,也需要时间和消息来恢复。

分子未来表示,一旦 BTC 站稳 1 万美元大关,则有可能上行;一旦跌破,则会下行。“从今天的日线图去看,BTC 有持续走低的风险。”

过去一周,比特币下跌仅 10%,然而山寨币却下跌超过 20% 甚至腰斩,包括ETH、LTC、XRP、EOS在内的主流币在过去 24 小时内已经缩水近 20%。为何会形成比特币一枝独秀,“一超多弱”的局面?

Clipper Coin Capital 董事总经理、Future Money 合伙人李哲表示,之所以其他币下跌多,反弹少,是因为前轮上涨主要利好消息在于机构入场的资金主要是BTC。

分子未来则认为,主要是由于比特币的吸血行情导致。比特币与山寨币目前陷入一个“循环”,比特币上涨幅度较大,山寨币涨幅较小,资金慢慢地转移到比特币上;由于缺少资金支撑,行情下跌时,山寨币的跌幅更大,更多的资金倾向比特币,形成循环。除非有一天,大部分人认为比特币价格已经触顶,资金才会慢慢流向主流币以及山寨币。

K爷表示:“牛市也分为多个种类,普涨、轮涨、和结构式上涨。此前我们统计的数据显示,近两个月BTC与其他主流币的关联度呈现下降趋势,这是结构式行情的特点之一。弱本轮资金是以圈外资金流入推动,那么深度好,共识高的BTC独强是必然现象。这里也给大家一个投资建议,强者恒强,弱者恒弱。上涨中做多强者,下跌中做空弱者。”

消息面利空

从消息面来说,此次 BTC 下跌有以下几大利空。

一是交易所频繁被盗事件。7 月 12 日,Bitpoint Japan 确认出现加密资产被盗状况。被盗币种目前可确定包括XRP,初步损失预估在35亿日元左右。此外,南非最大支付网关关闭比特币交易。因高额交易费用和网络拥堵,南非最大支付网关7月20日后不再支持比特币交易,该公司还声称比特币有许多限制和设计缺陷,无法成为较好的现金替代品。

二来,曾被视为币圈最大利好的Facebook稳定币项目Libra,在近期也遭遇不少挫折。包括美国国会即将到来的听证会,以及日本财务省与金融厅、日本央行对于libra的联络会。

本月,美联储主席杰罗姆·鲍威尔与美国总统特朗普均在公开场合提出对Libra的质疑。鲍威尔在美国参议院银行委员会发表讲话时表示,怀疑Facebook在其制定的时间表上推出Libra的可行性,他称Libra引起了很多严重的担忧,其中包括隐私、洗钱、消费者保护和金融稳定等。特朗普则在推特上更是批评Facebook的加密货币Libra也没什么地位或可靠性;与此同时,欧洲央行管委维勒鲁瓦、英国央行副行长坎利夫、法国经济部长勒梅尔均对Libra发表了负面言论。

最后,同样被视为币圈利好的机构资金入场,这一结论也被推翻。币安创始人赵长鹏表示,并没有看到机构以更快的速度增长,尽管币安的机构和零售交易都在增长,但散户在交易量中所占比例约为60%,与去年大致相同。

后市走势

关于后市走势,分析师们仍然报以乐观的心态。

Binance Research 认为,像加密货币这类内在价值偏模糊的资产在联储议息会议之后出现短暂的下跌是可以理解的,因为资金的注意力暂时转移到传统核心资产上,但这种情况或许不会持续太久,因为投资世界离不开“均值回归”,当传统核心资产的估值过高,性价比逐步降低,资金的注意力自然又会回来,尤其是长期看来法币世界的不断宽松,只会更加增强人们对加密数字货币的信仰。

火币网特约分析师包大人认为,“下一轮的支撑位仍在此前所说的9832、8843一线。鉴于目前中线的震荡格局,低位支撑验证后,价格仍存在上行波段反弹的机会,犹如上周三之前的行情一般。但需要同时做好支撑破位,高位震荡格局,转为主跌空势格局的准备。”

分子未来认为,未来 BTC 走势在于能否守住 9800、9000、7600 美元大关。“个人认为结束下跌前都会有一波加急下跌行情,所以先看 9800 美元能不能(形成)双底(支撑)。长线看多,目前中短线看弱。”

小鲸库表示,目前BTC仍然比较坚挺,可以择机购入。“我们倾向于认为大饼(BTC)每次高点回调到 30-40% 是正常的。相对来说,现在这个位置,我们觉得可以入啊。”

分析师李奥认为,从日线图上看,BTC 已经跌破 30 日均线(10964 USDT),这也是自今年 3 月 4 日以来 BTC 首次跌破该支撑位;目前,BTC最重要的支撑位是60日均线(9500USDT),一旦跌破则看跌至 8000 USDT。

BTC日线图:绿线为30日均线、黄线为60日均线

K爷则认为,历史数据显示,每一次的回调幅度都超30%,最低跌幅32%,最高跌幅50%。以32%最低回调标准计算,OKEx比特币季度合约最高价格 14460,下跌32%,理论支撑在 9832.8 USD。

截图来自OKEx比特币季度合约日K线图

“如图所示,临近上一轮调整低点为 10032.92 USDT,与我们数据测算支撑价格9832.8 USDT非常接近,因此,这里大概了会形成止跌支撑,其次技术支撑位在 9200 USDT附近。”K爷说。

李哲总结称,2019年本身是布局年,大的行情在2020年下半年,希望大家定投+不要加杠杆+不要下车。

作者 | 秦晓峰、芦荟

编辑 | 卢晓明

出品 | Odaily星球日报

机构也患上“错失恐惧症”,谁在大量买入比特币?

市场 • huoxing 发表了文章 • 2019-06-27 12:15

“目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。”

不断创造新高已成比特币近期行情特写。火星财经APP(ID:hxcj24h)行情显示,比特币于本月21日突破1万美元后接连冲击多个重要关口,并于今日凌晨成功突破13000美元,涨势逼人。目前行情仍在继续。

行情大好背后,一个问题浮现出来——谁在大量购买比特币?

与2017年相比,今年加密货币市场大大不同。加密货币价格不再由散户投资者高涨的投机情绪所推动,越来越多证据表明,机构投资者已经成为本轮牛市的主力军,购买比特币的需求逐步上升。

6月初,芝加哥商品交易所(CME)表示,“今年5月比特币产品新增223个交易账户,创2018年1月以来新高,表明机构投资者的兴趣确实有所上升。”

《华尔街日报》在6月22日发布的评论文章也表达了相同的观点,指出“机构对加密货币以及区块链的支持力度正在加大。目前交易比特币的机构投资者和对冲基金数量已经超过2017年,而他们也是期货交易市场的主要参与者”。

不只有CME和《华尔街日报》,持有22万枚比特币(占比特币流通总量的1.24%)的大型加密基金灰度投资(Grayscale Investments)用更详实的数据表明机构投资者正在催生新一轮牛市。

比特币信托基金背后的投资真相

灰度投资成立于2013年,隶属于大型投资公司数字货币集团(DCG)旗下,拥有包括比特币在内的9只加密资产基金。

5月28日,灰度在推特中透露,目前共管理约21亿美元加密资产,其中比特币信托基金(GBTC)达到19.7亿美元,占比约94%。其他8只加密资产信托基金及其规模分别为:

ETC信托基金,4130万美元

ETH信托基金,1300万美元

Zcash信托基金,1130万美元

BCH信托基金,670万美元

XRP信托基金,570万美元

ZEN信托基金,410万美元

LTC信托基金,70万美元

XLM信托基金,50万美元

灰度基金所管理的加密资产规模庞大,但更重要的是,它只面向机构和经过认证的个人投资者(最小投资额为50000美元)提供服务。因此,灰度数据通常被人们视为评估机构投资比特币的最佳指标。

在最新公布一组的数据中,灰度表示“2019年第一季度机构投资者在灰度产品需求中的占比达73%”。作为对比,2018年灰度产品需求中,来自机构者的需求占比为66%。

“本轮比特币牛市背后主要是机构投资者,”灰度在分析中表示,“很多机构投资者认为当前形势是一个很有吸引力的切入点,将会增强他们在数字资产中的核心地位。”

业内人士透露,正是看到机构投资者在本轮市场行情中的影响力,灰度正全力押注比特币,而这或将对比特币的价格产生重要影响。比特币分析师Rhythm表示,灰度在今年4月购买超过1.1万枚BTC,而市场中比特币每月开采量为5.4万枚。按此计算,灰度购买比特币的数量占全球每月供应量的21%左右。需要注意的是,在比特币区块奖励减半后,随着比特币供应量缩减,灰度的购买比例将从21%翻倍至42%。

溢价购买比特币,机构投资者积极入场

灰度的GBTC产品为机构投资者提供了通过使用传统投资工具购买比特币的机会,被外界称为第一个从比特币价格中获取价值的上市证券。

截至6月24日,灰度比特币信托(GBTC)的交易价格为14.64美元,相对比特币价格为14640美元,较主流加密货币交易所溢价约30%。这意味着,与在其他加密货币交易入手比特币相比,投资者在灰度需要支付比市场价高30%的费用。

溢价购买灰度比特币信托基金,这进一步表明机构投资者入场的决心和对加密市场的积极预期。

值得注意的是,除需承担溢价压力外,机构投资者还需额外支付2%年费。据区块链媒体The Block估算,过去三年灰度通过GBTC大约收取5200万美元手续费,其中2017年大约为1490万美元,2018年大约为2730万美元。

2018年12月15日至今,比特币价格一路上涨。GBTC的价格也水涨船高。仅统计今年2月初至5月,在此期间GBTC的价格上涨了124%,并于5月10日达到过去8个月以来的最高点。

与此同时,越来越多的机构投资者投资灰度基金。2018年第四季度,灰度对冲基金的投资不到100万美元。但到了2019年第一季度,这一数字已经接近2400万美元。

由下图可见,从2018年12月开始,灰度比特币信托基金管理的资产规模每月保持增长,其增长率有力证明了机构投资者对比特币的兴趣。

机构投资者入场的两大原因

机构投资者增加比特币投资可能出于两大原因:美联储预期降息以及不断增涨的避险需求。

美联储主席杰罗姆·鲍威尔(Jerome Powell)在6月19日宣布决定将联邦基金基准利率维持在2.25%~2.5%目标区间。但金融专家注意到,联邦公开市场委员会(FOMC)对其政策声明做了几处修改。最相关的是,“耐心”一词被承诺“密切监测新信息对经济前景的影响”的政策语言取代,暗示着通胀和地缘政治风险正给美联储官员带来压力,迫使他们提前提出降息。

△美联储主席杰罗姆·鲍威尔

分析人士称:“这对比特币和黄金都是利好消息,二者均被视为替代货币。当各国央行采取行动降低政府支持货币的价值时,它们应该会上涨。” 这一原因促使机构投资者增加对比特币的投资。

另一促使机构投资者加大比特币投资的原因是市场的不确定性以及由此而来的避险需求。中美贸易摩擦、中东紧张局势升级等事件给市场带来更多不稳定因素。种情况下,比特币的“避风”作用日益提升。

比特币具有透明、不可变、全球流动等特性,非常适合作为长期投资组合的重要构成。这些特性也被越来越机构投资者的认可,用于比特币的投资也因此大大提升。

散户何时大量入场?

过去几年,加密货币市场大涨主要由散户推动,但此次市场回升却由机构投资者主导。这意味着下一轮牛市的规模或将远超过去几年中的任何一次。

加密货币分析师Moon Overlord在推特中表示,投资者对比特币的狂热兴趣可能再一次将其价格推向高点,而这次其价格可能被推向6位数。

他说道:“今年比特币涨幅接近3倍。比特币在2017年达到了近2万美元历史高点,较当年低点上涨近10倍。如果按此推算,比特币价格将接近6位数。”

随着比特币继续走高,加密货币可能会再次点燃散户的投资热情,最终在FOMO情绪(错失恐惧)作用下大量入场,推动比特币价格再次上涨。

不过,散户大量入场也就意味着牛市即将结束。火星特约分析师蔚蓝在评论中指出,目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。届时大量散户进场,所有人的内心被贪婪和恐惧双重绑架,比特币迎来真正的暴涨。之后,市场将开启新一轮牛熊转换。

文 | 梁雨山

出品 | 火星财经APP(ID:hxcj24h) 查看全部

本文旨在传递更多市场信息,不构成任何投资建议。

“目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。”

不断创造新高已成比特币近期行情特写。火星财经APP(ID:hxcj24h)行情显示,比特币于本月21日突破1万美元后接连冲击多个重要关口,并于今日凌晨成功突破13000美元,涨势逼人。目前行情仍在继续。

行情大好背后,一个问题浮现出来——谁在大量购买比特币?

与2017年相比,今年加密货币市场大大不同。加密货币价格不再由散户投资者高涨的投机情绪所推动,越来越多证据表明,机构投资者已经成为本轮牛市的主力军,购买比特币的需求逐步上升。

6月初,芝加哥商品交易所(CME)表示,“今年5月比特币产品新增223个交易账户,创2018年1月以来新高,表明机构投资者的兴趣确实有所上升。”

《华尔街日报》在6月22日发布的评论文章也表达了相同的观点,指出“机构对加密货币以及区块链的支持力度正在加大。目前交易比特币的机构投资者和对冲基金数量已经超过2017年,而他们也是期货交易市场的主要参与者”。

不只有CME和《华尔街日报》,持有22万枚比特币(占比特币流通总量的1.24%)的大型加密基金灰度投资(Grayscale Investments)用更详实的数据表明机构投资者正在催生新一轮牛市。

比特币信托基金背后的投资真相

灰度投资成立于2013年,隶属于大型投资公司数字货币集团(DCG)旗下,拥有包括比特币在内的9只加密资产基金。

5月28日,灰度在推特中透露,目前共管理约21亿美元加密资产,其中比特币信托基金(GBTC)达到19.7亿美元,占比约94%。其他8只加密资产信托基金及其规模分别为:

ETC信托基金,4130万美元

ETH信托基金,1300万美元

Zcash信托基金,1130万美元

BCH信托基金,670万美元

XRP信托基金,570万美元

ZEN信托基金,410万美元

LTC信托基金,70万美元

XLM信托基金,50万美元

灰度基金所管理的加密资产规模庞大,但更重要的是,它只面向机构和经过认证的个人投资者(最小投资额为50000美元)提供服务。因此,灰度数据通常被人们视为评估机构投资比特币的最佳指标。

在最新公布一组的数据中,灰度表示“2019年第一季度机构投资者在灰度产品需求中的占比达73%”。作为对比,2018年灰度产品需求中,来自机构者的需求占比为66%。

“本轮比特币牛市背后主要是机构投资者,”灰度在分析中表示,“很多机构投资者认为当前形势是一个很有吸引力的切入点,将会增强他们在数字资产中的核心地位。”

业内人士透露,正是看到机构投资者在本轮市场行情中的影响力,灰度正全力押注比特币,而这或将对比特币的价格产生重要影响。比特币分析师Rhythm表示,灰度在今年4月购买超过1.1万枚BTC,而市场中比特币每月开采量为5.4万枚。按此计算,灰度购买比特币的数量占全球每月供应量的21%左右。需要注意的是,在比特币区块奖励减半后,随着比特币供应量缩减,灰度的购买比例将从21%翻倍至42%。

溢价购买比特币,机构投资者积极入场

灰度的GBTC产品为机构投资者提供了通过使用传统投资工具购买比特币的机会,被外界称为第一个从比特币价格中获取价值的上市证券。

截至6月24日,灰度比特币信托(GBTC)的交易价格为14.64美元,相对比特币价格为14640美元,较主流加密货币交易所溢价约30%。这意味着,与在其他加密货币交易入手比特币相比,投资者在灰度需要支付比市场价高30%的费用。

溢价购买灰度比特币信托基金,这进一步表明机构投资者入场的决心和对加密市场的积极预期。

值得注意的是,除需承担溢价压力外,机构投资者还需额外支付2%年费。据区块链媒体The Block估算,过去三年灰度通过GBTC大约收取5200万美元手续费,其中2017年大约为1490万美元,2018年大约为2730万美元。

2018年12月15日至今,比特币价格一路上涨。GBTC的价格也水涨船高。仅统计今年2月初至5月,在此期间GBTC的价格上涨了124%,并于5月10日达到过去8个月以来的最高点。

与此同时,越来越多的机构投资者投资灰度基金。2018年第四季度,灰度对冲基金的投资不到100万美元。但到了2019年第一季度,这一数字已经接近2400万美元。

由下图可见,从2018年12月开始,灰度比特币信托基金管理的资产规模每月保持增长,其增长率有力证明了机构投资者对比特币的兴趣。

机构投资者入场的两大原因

机构投资者增加比特币投资可能出于两大原因:美联储预期降息以及不断增涨的避险需求。

美联储主席杰罗姆·鲍威尔(Jerome Powell)在6月19日宣布决定将联邦基金基准利率维持在2.25%~2.5%目标区间。但金融专家注意到,联邦公开市场委员会(FOMC)对其政策声明做了几处修改。最相关的是,“耐心”一词被承诺“密切监测新信息对经济前景的影响”的政策语言取代,暗示着通胀和地缘政治风险正给美联储官员带来压力,迫使他们提前提出降息。

△美联储主席杰罗姆·鲍威尔

分析人士称:“这对比特币和黄金都是利好消息,二者均被视为替代货币。当各国央行采取行动降低政府支持货币的价值时,它们应该会上涨。” 这一原因促使机构投资者增加对比特币的投资。

另一促使机构投资者加大比特币投资的原因是市场的不确定性以及由此而来的避险需求。中美贸易摩擦、中东紧张局势升级等事件给市场带来更多不稳定因素。种情况下,比特币的“避风”作用日益提升。

比特币具有透明、不可变、全球流动等特性,非常适合作为长期投资组合的重要构成。这些特性也被越来越机构投资者的认可,用于比特币的投资也因此大大提升。

散户何时大量入场?

过去几年,加密货币市场大涨主要由散户推动,但此次市场回升却由机构投资者主导。这意味着下一轮牛市的规模或将远超过去几年中的任何一次。

加密货币分析师Moon Overlord在推特中表示,投资者对比特币的狂热兴趣可能再一次将其价格推向高点,而这次其价格可能被推向6位数。

他说道:“今年比特币涨幅接近3倍。比特币在2017年达到了近2万美元历史高点,较当年低点上涨近10倍。如果按此推算,比特币价格将接近6位数。”

随着比特币继续走高,加密货币可能会再次点燃散户的投资热情,最终在FOMO情绪(错失恐惧)作用下大量入场,推动比特币价格再次上涨。

不过,散户大量入场也就意味着牛市即将结束。火星特约分析师蔚蓝在评论中指出,目前行情只是机构抢筹,并非真正的暴涨。真正的暴涨只有进入FOMO阶段才会开始。届时大量散户进场,所有人的内心被贪婪和恐惧双重绑架,比特币迎来真正的暴涨。之后,市场将开启新一轮牛熊转换。

文 | 梁雨山

出品 | 火星财经APP(ID:hxcj24h)

喜大普奔!1年前入场比特币的持有者们今天终于获得收益,远超其他主流币种

市场 • 8btc 发表了文章 • 2019-05-27 10:52

比特币快速拉升,创下2019年新高

就在这次上涨启动之前,比特币还在艰难地维持在8,000美元关口。然而这种情况几乎在瞬间发生了改变,根据行情图表显示,比特币价格几乎直线拉升,突然飙升逾600美元,轻松突破8500美元大关,并在2019年创下新高,之后比特币继续上涨突破8800美元。截止发稿时,比特币价格为8742.26美元,24小时涨幅9.2%。

更重要的是,与12个月之前的价格相比,比特币涨幅达到了8.83%,这意味着1年前买入比特币的投资者现在已经获得了收益,而市值排名前五的其他主流币种均大幅亏损:比特币(8.83%)、以太坊(-57.3%)、瑞波币(-36.78%)、比特币现金(-59.89%)、莱特币(-14.65%)。

总而言之,比特币在2019年的涨幅达到了惊人的130%,许多看涨比特币的人可能会将今日比特币突破8500美元大关视为证据,证明比特币可能更早、而不是更晚挑战2017年12月创下的2万美元历史高点。

当比特币价格本月早些时候跌破7000美元时,eToro高级市场分析师马蒂•格林斯潘(Mati Greenspan)表示,痛苦的价格修正将让我们有机会判断加密市场是否真的开始了牛市。

“如果现在回调最后出现逆转,且我们继续超越近期高点,那么在突破2万美元之前将几乎没有什么主要阻力位。”

今天价格的突然上涨似乎满足了这些条件。

机构投资者入场推动上涨?

对于最近上涨的原因,ErisX Digital首席执行官汤姆•奇帕斯表示,这次上涨的“最强”原因就是“不同的参与者进入该领域”所带来的持续成熟和发展。比特币今年高达130%的收益远超传统市场投资回报,这极大地吸引着传统投资机构的入场。

根据推特上的一份统计显示,机构资金的入场可能正是比特币市场熊牛转换的推动因素。

原文:https://www.ccn.com/bitcoin-price-8750-12-month-high

编译:Kyle 查看全部

北京时间今日凌晨,比特币急速拉升突破8800美元,创下过去12个月的新高。在过去一周,比特币一周位于8000美元下方波动。这次急剧上涨是一种不可否认的抛物线走势。

比特币快速拉升,创下2019年新高

就在这次上涨启动之前,比特币还在艰难地维持在8,000美元关口。然而这种情况几乎在瞬间发生了改变,根据行情图表显示,比特币价格几乎直线拉升,突然飙升逾600美元,轻松突破8500美元大关,并在2019年创下新高,之后比特币继续上涨突破8800美元。截止发稿时,比特币价格为8742.26美元,24小时涨幅9.2%。

更重要的是,与12个月之前的价格相比,比特币涨幅达到了8.83%,这意味着1年前买入比特币的投资者现在已经获得了收益,而市值排名前五的其他主流币种均大幅亏损:比特币(8.83%)、以太坊(-57.3%)、瑞波币(-36.78%)、比特币现金(-59.89%)、莱特币(-14.65%)。

总而言之,比特币在2019年的涨幅达到了惊人的130%,许多看涨比特币的人可能会将今日比特币突破8500美元大关视为证据,证明比特币可能更早、而不是更晚挑战2017年12月创下的2万美元历史高点。

当比特币价格本月早些时候跌破7000美元时,eToro高级市场分析师马蒂•格林斯潘(Mati Greenspan)表示,痛苦的价格修正将让我们有机会判断加密市场是否真的开始了牛市。

“如果现在回调最后出现逆转,且我们继续超越近期高点,那么在突破2万美元之前将几乎没有什么主要阻力位。”

今天价格的突然上涨似乎满足了这些条件。

机构投资者入场推动上涨?

对于最近上涨的原因,ErisX Digital首席执行官汤姆•奇帕斯表示,这次上涨的“最强”原因就是“不同的参与者进入该领域”所带来的持续成熟和发展。比特币今年高达130%的收益远超传统市场投资回报,这极大地吸引着传统投资机构的入场。

根据推特上的一份统计显示,机构资金的入场可能正是比特币市场熊牛转换的推动因素。

原文:https://www.ccn.com/bitcoin-price-8750-12-month-high

编译:Kyle

Weiss分析师:比特币或将迎来回调,带来2015年以来的最佳买入机会

市场 • 8btc 发表了文章 • 2019-05-23 12:16

而且,正如这个加密世界的曾经,它可能是大幅度的回调。但是当它发生时,将是自2015年以来最好的比特币购买机会。

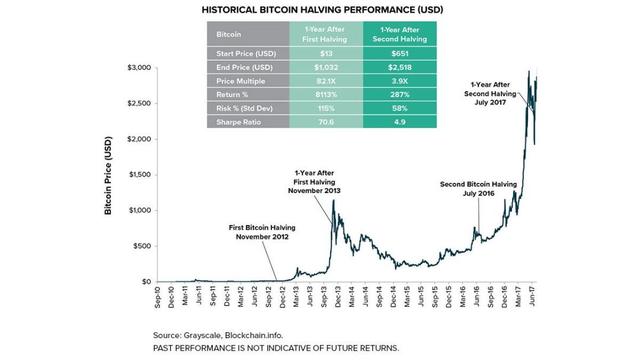

从历史上看,牛市开始后的第一次回调是进入加密市场的最佳时期之一。

我们在2012年和2015年看到了这一点,当时的比特币牛市刚刚开始。

例如2012年1月,在比特币从几个月前的底部反弹到每个7美元之后,比特币遭受了45%幅度的回调,降至4美元左右。

但这是一个牛市的跳板,这使得比特币在历史上首次进入四位数领域,到2013年12月达到近1200美元的高位。

见下图:

我在上面的灰色框中突出显示了回调。正如你所看到的,在达到4美元的低点之后,比特币迅速反弹并且涨势从未再回头。这就是比特币历史上第二个牛市的开始。

同样的事情还发生在2015年。比特币达到了500美元的高位,但是在11月初达到高点之后,七天后它就跌了40%到300美元!

见下图:

在图中所标记的地方,就像2012年一样,在第一次回调之后不久,一个超级大牛市——比特币历史上的第三个牛市——紧随其后。牛市持续到2017年12月,当时比特币创下近20,000美元的历史新高。

我们怎么知道这次历史可能会重演?没有人可以确认。但比特币的基本面在过去12个月里变得越来越强:

1.比特币的使用率接近历史最高点,24小时交易量徘徊在2017年末以来的最高水平。最近,它一天达到了450,000笔交易的高位,之前的记录是2017年12月13日,就在价格达到20,000美元的前几天。

2.尽管交易量很高,比特币网络的交易费用仍处于2017年8月以来的最低水平。 请记住,比特币的使用和费用是负相关的。因此,在看到交易量与2017年末相当,而费用远远低于该水平,就证明了比特币技术升级的作用,它使这一切成为可能。 一个主要的升级是SegWit,这是用一种巧妙的方法来增加每个比特币区块的大小,而无需通过比特币硬分叉。 同时,这为第二次更有意义的升级铺平了道路:闪电网络,它有助于推动小型交易,从而在加快交易速度的同时保持比特币费用。

综合来看,我们有以下三个方面的好消息:

一场重大涨势证实了牛市的开始

基本面大大改善,这将有助于维持上涨

比特币可能出现大幅调整,给投资者一个非常合适的入场机会。

原文:https://weisscrypto.com/en/article/coming-next-bitcoin-correction-and-best-buying-opportunity-since-2015

作者:Juan Villaverde,2019年5月22日

编译:Allin 查看全部

比特币在5月16日飙升至2019年的高点8,373美元。在同一天,我们做出判断并告知了广大的投资者,比特币已准备好进行回调。

而且,正如这个加密世界的曾经,它可能是大幅度的回调。但是当它发生时,将是自2015年以来最好的比特币购买机会。

从历史上看,牛市开始后的第一次回调是进入加密市场的最佳时期之一。

我们在2012年和2015年看到了这一点,当时的比特币牛市刚刚开始。

例如2012年1月,在比特币从几个月前的底部反弹到每个7美元之后,比特币遭受了45%幅度的回调,降至4美元左右。

但这是一个牛市的跳板,这使得比特币在历史上首次进入四位数领域,到2013年12月达到近1200美元的高位。

见下图:

我在上面的灰色框中突出显示了回调。正如你所看到的,在达到4美元的低点之后,比特币迅速反弹并且涨势从未再回头。这就是比特币历史上第二个牛市的开始。

同样的事情还发生在2015年。比特币达到了500美元的高位,但是在11月初达到高点之后,七天后它就跌了40%到300美元!

见下图:

在图中所标记的地方,就像2012年一样,在第一次回调之后不久,一个超级大牛市——比特币历史上的第三个牛市——紧随其后。牛市持续到2017年12月,当时比特币创下近20,000美元的历史新高。

我们怎么知道这次历史可能会重演?没有人可以确认。但比特币的基本面在过去12个月里变得越来越强:

1.比特币的使用率接近历史最高点,24小时交易量徘徊在2017年末以来的最高水平。最近,它一天达到了450,000笔交易的高位,之前的记录是2017年12月13日,就在价格达到20,000美元的前几天。

2.尽管交易量很高,比特币网络的交易费用仍处于2017年8月以来的最低水平。 请记住,比特币的使用和费用是负相关的。因此,在看到交易量与2017年末相当,而费用远远低于该水平,就证明了比特币技术升级的作用,它使这一切成为可能。 一个主要的升级是SegWit,这是用一种巧妙的方法来增加每个比特币区块的大小,而无需通过比特币硬分叉。 同时,这为第二次更有意义的升级铺平了道路:闪电网络,它有助于推动小型交易,从而在加快交易速度的同时保持比特币费用。

综合来看,我们有以下三个方面的好消息:

一场重大涨势证实了牛市的开始

基本面大大改善,这将有助于维持上涨

比特币可能出现大幅调整,给投资者一个非常合适的入场机会。

原文:https://weisscrypto.com/en/article/coming-next-bitcoin-correction-and-best-buying-opportunity-since-2015

作者:Juan Villaverde,2019年5月22日

编译:Allin

各路观点:比特币牛市真的来了吗?

市场 • unitimes 发表了文章 • 2019-05-21 19:04

比特币的价格呈抛物线形上涨,让大多数人认为这是牛市行情,然而自5月16日开始,比特币价格的上涨得到纠正。正如许多知名交易员所预期的那样,此次修正浪潮的规模约为30-40%,即这将使比特币的价格达到 5,000 美元至 5,800 美元。然而,随着比特币价格在不到一个小时的时间里飙升逾7%,修正似乎已经结束。

5月以来比特币价格走势,图源 | CoinMarketCap

比特币(BTC)突破 8,000 美元大关,紧接着出现短暂回调,之后又出现价格回升,对此加密货币社区感到兴奋和困惑。市场上的大多数人都无法解释为何会出现这种持续的注资,许多分析师和交易员也表示,目前没有影响市场的根本因素。

对于此次BTC价格上涨的原因,各加密货币分析师阐述着各自的观点。

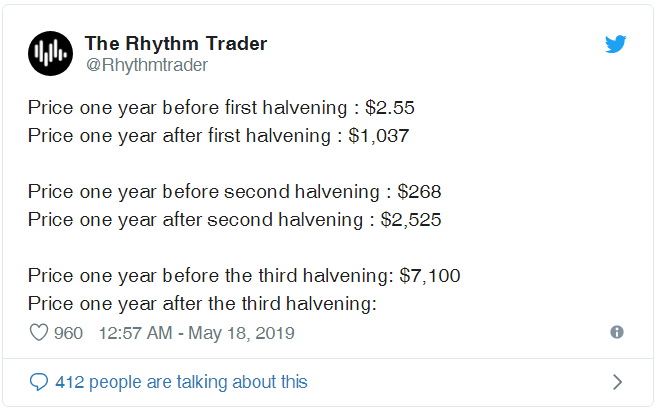

01. Joseph Young: 区块奖励减半通常是比特币这个市值最大的加密货币大幅上涨背后的一个关键基本因素

我们知道,大约每四年,比特币区块链网络就会经历一次区块奖励减半,这一机制降低了矿工生产或开采新的比特币的速度。

比特币已经经历过了两次减半,第一次是2012年11月28日第21万个区块时,奖励由50个比特币降低为25个比特币,第二次为2016年7月10日第42万个区块后,奖励从25个比特币降低为12.5个比特币。比特币的下一次减半大约将发生在2020年中旬。

区块奖励减半通常是比特币这个市值最大的加密货币大幅上涨背后的一个关键基本因素。

2016年7月至2017年,在比特币区块奖励减半后的一年内,比特币价格飙升近10倍,从268美元升至2525美元。在这之前的几年,该资产在减半后也出现了类似的大幅上涨。

比特币会在2020年继续飙升吗?

资产过去的表现不能作为资产未来表现的保证。因此,仅仅因为比特币在前几年因某个特定因素而大幅升值,这并不能确切保证该资产未来将以类似的速度增长。

然而,比特币区块链网络的区块奖励减半,对比特币的生成和向市场供应的速度产生了重大影响。

如果对比特币的需求保持不变,或在中长期内不断增加,而该资产的供应在减少,则可能合理地带来该资产的价值飙升。

因此,在第一次和第二次区块奖励减半后,比特币的美元价格上涨了10至500倍。

凯瑟报告 (Keiser Report) 的主持人 Max Keiser 最近表示,比特币价格预计将飙升至10万美元,机构将在提高比特币需求方面发挥关键作用。Kersie表示:

“比特币正在吸引机构投资者加入其中,人们将普遍担心会错过机会……或者,FOMO (害怕错过的情绪) 将跃升至机构投资者层面,且由于他们有大笔资金,现在我们将看到一些重大举措。”

随着诸如 Fidelity 等受信托管服务提供商准备正式地为投资者和机构 (如近期TD Ameritrade声称其拥有成千上万的客户对加密货币感兴趣) 等推出一个受监管的托管平台,有关机构资本流入将大幅增加的预测并非空穴来风。

目前尚不清楚的是,2020年的区块奖励减半是否会进一步激发散户和合格投资者对该资产的兴趣。

今年3月,首家价值10亿美元的加密基金 Pantera Capital 强调,比特币区块奖励减半是一个潜在的重要转折点。该团队表示:

“随着比特币供应量每四年减少一次,人们对这种“减半”产生了浓厚的兴趣。虽然只有几个数据点,但比特币的价格似乎已经显示出了区块奖励减半的模式。我们已经看到了一些这样的周期,在这些日期的大约一年前,其价格趋势就开始转变。转折点分别发生在2012年和2016年‘减半’之前的376天和320天。”

02. Mike Novogratz:比特币价值上涨可能与微软&脸书等大型机构的“认证”有关

Galaxy Digital Holdings 首席执行官 Mike Novogratz 指出,加密货币的一些最新进展可能与当前的价格飙升有关。

在接受 CNBC 采访时,Novogratz 谈及了微软的一项重大声明,在声明中微软提到了在比特币区块链的基础上启动一个身份解决方案。此外,Facebook 最近也加入了这一行列,其已宣布解除对加密货币和区块链相关广告的禁令。

这两家公司是市场上最大的“认证”区块链和加密货币有效性的公司之一,它们无意中对比特币的价格产生了影响。

Novogratz 补充说,2016-2017年最初的繁荣期98%是基于散户驱动的投资,但在当前的价格上涨中,一些主要机构表现突出,因为许多机构已经开始购买加密货币。

另一个猜测比特币(BTC)飙升背后的原因是,加密货币市场已经能够对负面消息更具抵抗力。Tether-Bitfinex 的事件几乎没有影响比特币 (BTC) 的价格,比特币仍在继续走高,没有出现任何重大下滑。

同样地,“What Bitcoin Did”博客主持人 Peter McCormack 最近在参加 Consensus 2019 大会时指出了近期比特币价格上涨的一些原因。他表示:

“越来越多的买家,越来越多的卖家的说法太过老式……考虑到市场时机和市场周期,我们似乎已经触底。我们似乎不想使比特币低于3,200,但我们看到了一些有趣的宣告:微软宣布,他们正在比特币上搭建平台,以及Walgreens等商店的公告(支持比特币支付)。可以说很多东西...”

03. Tone Vays:牛市的原因非常不清楚

最近另一个谈论比特币突破8,000美元大关的人是知名的加密货币分析师 Tone Vays。

Vays 在 Consensus 2019 大会期间接受 BlockTV 采访时表示,他完全迷失在当前的货币市场的场景中,因为他不知道是什么导致了价格的大幅上涨。他声称:

“比特币和其他市场出现了前所未有的热潮。2015年熊市结束时也发生了同样的事情,但现在发生的一切都不大对劲。我原以为比特币会从4000美元涨到5,100美元,然后缓慢下跌,但看到它涨到8,400美元就令人困惑了。”

据 Vays 所说,牛市的原因非常不清楚,因为他认为并没有新的参与者进入这个领域,与此同时,该行业的资金与早些时候投入的相同,并不是新的收入来源。他甚至担心加密货币市场即将进行修正,而且“大幅度修正”。用他的话来说:

“市场目前处于抛物线上升趋势,但令人担忧的是并没有单一的催化剂推动着这一趋势。这一增长可能会带来更大的影响。”

随着加密市场对比特币的需求增加,互联网上的搜索量也增加了。Cryptoglobe的一份报告指出,谷歌对“比特币”的搜索量在14个月内再次创下新高。

也许导致此次比特币价格飙升的真正原因是有多方面因素,而自比特币价格飙升开始以来,鲸鱼获得了可观的利润。

鲸鱼和公牛在现实的世界里可能不是住得很近,但在加密货币领域里,它们是最好的朋友。自从比特币(BTC)牛市出现以来,鲸鱼们一直处于活跃状态,并积累了巨额利润。

一家名为 ZeroNonCense 的研究机构通过加密技术绘制了一份图表,列出了自比特币开始飙升以来,“鲸鱼们”获得的丰厚收益 (见下图),并认为“鲸鱼们已经退出”,因为他们迅速获得了巨大收益。

比特币的牛市在4月初冲击了加密货币市场,当时比特币在4月2日创下最高单日涨幅,价格涨幅超过15%。然而,由于缺乏具体的资金来源,这一举飙升视为暂时性的,因此5月份的牛市波动描绘了一个更为生动的画面,呈现出暂时回调之后又回升的趋势。

鉴于5月以来的快速上涨,随着当前价格较月初上涨30%,在短短几周内,如果这些鲸鱼能以8,020.62美元的价格卖出,就能获得31.89%的利润。

不管推动当前比特币价格的因素是什么,重要的是当前的趋势似乎让我们看到了加密货币市场的回暖倾向。伴随着比特币价格的回升,其他加密货币的价格也呈现着总体上升的趋势。对于普通的投资者来说,或许更多的是欣喜大于担忧,看涨大于回落。你觉得呢?

作者 | TryBlockchain 查看全部

5月伊始,比特币价格突破 5,000 美元,5月9日突破 6,000 美元,3天后突破 7,000 美元。随着 8,000 美元大关的突破和随之而来的回落,开启了回调 (冲高回落的形态,这是典型的大户兑现资金离场的形态),目前的走势是比特币再次下跌至 8,000 美元以下,撰写本文时的价格为 7,950 美元左右。

比特币的价格呈抛物线形上涨,让大多数人认为这是牛市行情,然而自5月16日开始,比特币价格的上涨得到纠正。正如许多知名交易员所预期的那样,此次修正浪潮的规模约为30-40%,即这将使比特币的价格达到 5,000 美元至 5,800 美元。然而,随着比特币价格在不到一个小时的时间里飙升逾7%,修正似乎已经结束。

5月以来比特币价格走势,图源 | CoinMarketCap

比特币(BTC)突破 8,000 美元大关,紧接着出现短暂回调,之后又出现价格回升,对此加密货币社区感到兴奋和困惑。市场上的大多数人都无法解释为何会出现这种持续的注资,许多分析师和交易员也表示,目前没有影响市场的根本因素。

对于此次BTC价格上涨的原因,各加密货币分析师阐述着各自的观点。

01. Joseph Young: 区块奖励减半通常是比特币这个市值最大的加密货币大幅上涨背后的一个关键基本因素

我们知道,大约每四年,比特币区块链网络就会经历一次区块奖励减半,这一机制降低了矿工生产或开采新的比特币的速度。

比特币已经经历过了两次减半,第一次是2012年11月28日第21万个区块时,奖励由50个比特币降低为25个比特币,第二次为2016年7月10日第42万个区块后,奖励从25个比特币降低为12.5个比特币。比特币的下一次减半大约将发生在2020年中旬。

区块奖励减半通常是比特币这个市值最大的加密货币大幅上涨背后的一个关键基本因素。

2016年7月至2017年,在比特币区块奖励减半后的一年内,比特币价格飙升近10倍,从268美元升至2525美元。在这之前的几年,该资产在减半后也出现了类似的大幅上涨。

比特币会在2020年继续飙升吗?

资产过去的表现不能作为资产未来表现的保证。因此,仅仅因为比特币在前几年因某个特定因素而大幅升值,这并不能确切保证该资产未来将以类似的速度增长。

然而,比特币区块链网络的区块奖励减半,对比特币的生成和向市场供应的速度产生了重大影响。

如果对比特币的需求保持不变,或在中长期内不断增加,而该资产的供应在减少,则可能合理地带来该资产的价值飙升。

因此,在第一次和第二次区块奖励减半后,比特币的美元价格上涨了10至500倍。

凯瑟报告 (Keiser Report) 的主持人 Max Keiser 最近表示,比特币价格预计将飙升至10万美元,机构将在提高比特币需求方面发挥关键作用。Kersie表示:

“比特币正在吸引机构投资者加入其中,人们将普遍担心会错过机会……或者,FOMO (害怕错过的情绪) 将跃升至机构投资者层面,且由于他们有大笔资金,现在我们将看到一些重大举措。”

随着诸如 Fidelity 等受信托管服务提供商准备正式地为投资者和机构 (如近期TD Ameritrade声称其拥有成千上万的客户对加密货币感兴趣) 等推出一个受监管的托管平台,有关机构资本流入将大幅增加的预测并非空穴来风。

目前尚不清楚的是,2020年的区块奖励减半是否会进一步激发散户和合格投资者对该资产的兴趣。

今年3月,首家价值10亿美元的加密基金 Pantera Capital 强调,比特币区块奖励减半是一个潜在的重要转折点。该团队表示:

“随着比特币供应量每四年减少一次,人们对这种“减半”产生了浓厚的兴趣。虽然只有几个数据点,但比特币的价格似乎已经显示出了区块奖励减半的模式。我们已经看到了一些这样的周期,在这些日期的大约一年前,其价格趋势就开始转变。转折点分别发生在2012年和2016年‘减半’之前的376天和320天。”

02. Mike Novogratz:比特币价值上涨可能与微软&脸书等大型机构的“认证”有关

Galaxy Digital Holdings 首席执行官 Mike Novogratz 指出,加密货币的一些最新进展可能与当前的价格飙升有关。

在接受 CNBC 采访时,Novogratz 谈及了微软的一项重大声明,在声明中微软提到了在比特币区块链的基础上启动一个身份解决方案。此外,Facebook 最近也加入了这一行列,其已宣布解除对加密货币和区块链相关广告的禁令。

这两家公司是市场上最大的“认证”区块链和加密货币有效性的公司之一,它们无意中对比特币的价格产生了影响。

Novogratz 补充说,2016-2017年最初的繁荣期98%是基于散户驱动的投资,但在当前的价格上涨中,一些主要机构表现突出,因为许多机构已经开始购买加密货币。

另一个猜测比特币(BTC)飙升背后的原因是,加密货币市场已经能够对负面消息更具抵抗力。Tether-Bitfinex 的事件几乎没有影响比特币 (BTC) 的价格,比特币仍在继续走高,没有出现任何重大下滑。

同样地,“What Bitcoin Did”博客主持人 Peter McCormack 最近在参加 Consensus 2019 大会时指出了近期比特币价格上涨的一些原因。他表示:

“越来越多的买家,越来越多的卖家的说法太过老式……考虑到市场时机和市场周期,我们似乎已经触底。我们似乎不想使比特币低于3,200,但我们看到了一些有趣的宣告:微软宣布,他们正在比特币上搭建平台,以及Walgreens等商店的公告(支持比特币支付)。可以说很多东西...”

03. Tone Vays:牛市的原因非常不清楚

最近另一个谈论比特币突破8,000美元大关的人是知名的加密货币分析师 Tone Vays。

Vays 在 Consensus 2019 大会期间接受 BlockTV 采访时表示,他完全迷失在当前的货币市场的场景中,因为他不知道是什么导致了价格的大幅上涨。他声称:

“比特币和其他市场出现了前所未有的热潮。2015年熊市结束时也发生了同样的事情,但现在发生的一切都不大对劲。我原以为比特币会从4000美元涨到5,100美元,然后缓慢下跌,但看到它涨到8,400美元就令人困惑了。”

据 Vays 所说,牛市的原因非常不清楚,因为他认为并没有新的参与者进入这个领域,与此同时,该行业的资金与早些时候投入的相同,并不是新的收入来源。他甚至担心加密货币市场即将进行修正,而且“大幅度修正”。用他的话来说:

“市场目前处于抛物线上升趋势,但令人担忧的是并没有单一的催化剂推动着这一趋势。这一增长可能会带来更大的影响。”

随着加密市场对比特币的需求增加,互联网上的搜索量也增加了。Cryptoglobe的一份报告指出,谷歌对“比特币”的搜索量在14个月内再次创下新高。

也许导致此次比特币价格飙升的真正原因是有多方面因素,而自比特币价格飙升开始以来,鲸鱼获得了可观的利润。

鲸鱼和公牛在现实的世界里可能不是住得很近,但在加密货币领域里,它们是最好的朋友。自从比特币(BTC)牛市出现以来,鲸鱼们一直处于活跃状态,并积累了巨额利润。

一家名为 ZeroNonCense 的研究机构通过加密技术绘制了一份图表,列出了自比特币开始飙升以来,“鲸鱼们”获得的丰厚收益 (见下图),并认为“鲸鱼们已经退出”,因为他们迅速获得了巨大收益。

比特币的牛市在4月初冲击了加密货币市场,当时比特币在4月2日创下最高单日涨幅,价格涨幅超过15%。然而,由于缺乏具体的资金来源,这一举飙升视为暂时性的,因此5月份的牛市波动描绘了一个更为生动的画面,呈现出暂时回调之后又回升的趋势。

鉴于5月以来的快速上涨,随着当前价格较月初上涨30%,在短短几周内,如果这些鲸鱼能以8,020.62美元的价格卖出,就能获得31.89%的利润。

不管推动当前比特币价格的因素是什么,重要的是当前的趋势似乎让我们看到了加密货币市场的回暖倾向。伴随着比特币价格的回升,其他加密货币的价格也呈现着总体上升的趋势。对于普通的投资者来说,或许更多的是欣喜大于担忧,看涨大于回落。你觉得呢?

作者 | TryBlockchain

价格逼近7500美金,仨月翻一番,比特币在开启牛市还是酝酿收割?

市场 • 31qu 发表了文章 • 2019-05-13 12:08

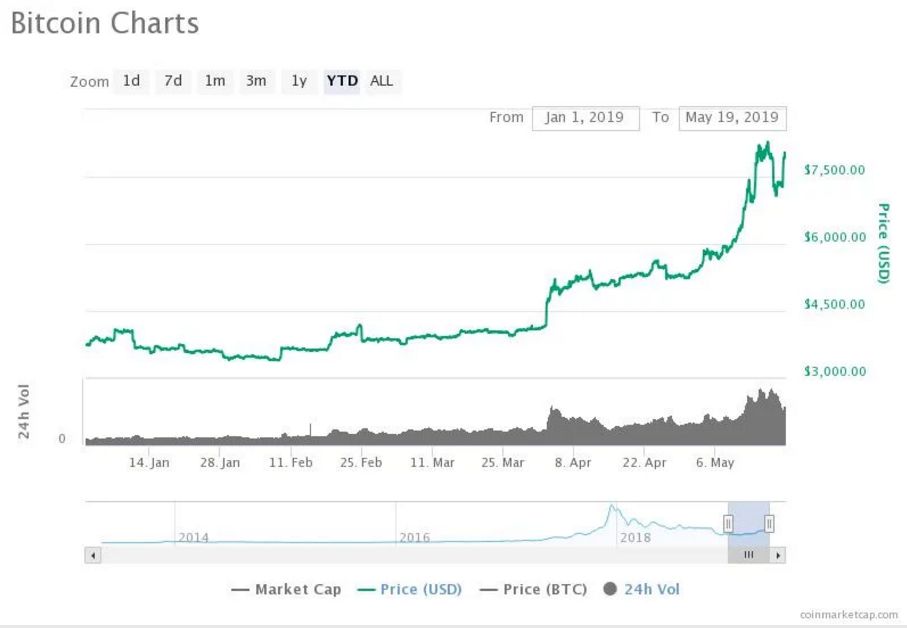

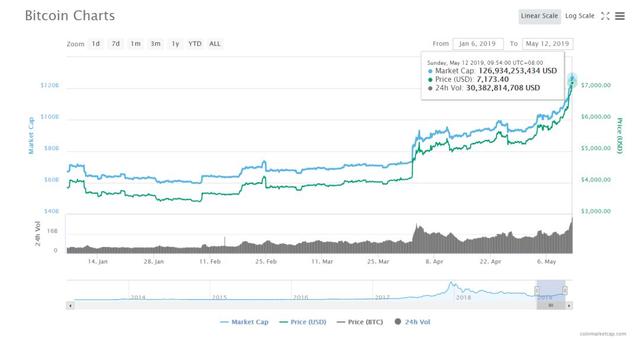

截至发稿,比特币价格依旧在7300美金徘徊,创近9个月的新高。

从5月10日起,比特币价格分别以日4%、7%、10%的速度增长;而近三个月,比特币价格涨幅已超过100%。

与前期IEO“炒作”时热度褒贬不一不同,如今比特币价格攀升,以及在其带动下主流加密货币集体上涨,这似乎在用真金白银预告加密货币市场已经摆脱熊市阴霾,进入下一周期。

在庆祝比特币王者回归的同时,众多加密货币玩家也在“抱怨”这场价格狂欢来的猝不及防,甚至后悔自己没有尽早入手,从中分到一杯羹。

比特币领涨确实值得庆祝,但在狂欢之余,也有一些问题值得思考:比特币的这一次上涨的逻辑是什么?这场狂欢还能持续多久?一路飞涨的“表演”是在酝酿新收割,还是将直接叩开新一轮牛市的大门?

一、 比特币领涨,加密货币市场回暖

“一觉醒来比特币7000多了。” 5月12日早上,玩家Jenny微信群里感叹,涨的不仅是比特币,昨天晚上有人让她买BCH,但因为睡着了没下手,今天早上醒来看到BCH也跟涨到了190多美金,Jenny后悔不已。

和Jenny一样后悔不迭,苦恼没有“上车”的不在少数,因为近期比特币的表现实在太出乎意料了。

今年年初,比特币价格还在3500美金徘徊,但经过几个月的酝酿,这几日比特币价格一路飞涨,从6400美金、6800美金、7000美金,再到今天逼近7500美金,比特币以惊人的速度不断突破新高,给币圈打入了一剂兴奋剂。

今年以来,比特币价格不断突破新高

梳理比特币近期的表现可以发现,比特币已经连续十多天持续上涨了;如果再把时间维度拉长到今年3月,可以发现比特币已经从3700美金上涨至近7500美金,涨幅超过100%。

如果仅从涨幅来看,比特币已经成为今年以来收益回报率非常好的资产。5月9日,Galaxy Digital首席执行官Michael Novogratz在接受采访时表示,他预计18个月内,比特币价格有望突破历史高点。

面对今天比特币再一次优异的表现,有人甚至在交流群里,直接喊出了“今晚进军 8000 美金”的口号。

不过,事实上这一次比特币的连续上涨来得有些“猝不及防”,此前并没有很强烈的信号,反而是近期发生的一些黑天鹅事件,让投资者们对加密货币“望而却步”,也错过了这一次的行情。

5月7日,加密货币交易所币安遭遇黑客攻击,黑客在区块高度575012处从币安热钱包中盗取7000枚比特币,价值约达3亿人民币。

虽然币安很快发声,表示将使用“SAFU基金”全额承担本次攻击的全部损失,没有任何用户有任何损失,但突入其来的黑客,还是给币圈带来了震动,比特币币价瞬时遭遇下跌。为应对此次攻击事件,币安暂时关闭了充值与提币功能,最新消息显示,币安目前尚未恢复该业务。

除了币安刚经历的黑天鹅事件,整个币圈还沉浸在Bitfinex高达数十亿的IEO“吸血” 余波中。

因为8.5亿美元被查封,Tether从交易所Bitfinex处借了资金补空,这个事件被纽约州检察总长办公室爆出后引起了轩然大波。瞬间,比特币价格就从5400美元跳水到5200美元以下。

为解决资金问题,Bitfinex决定采用IEO进行融资,募资总额高达10亿美金。这一消息震撼了币圈,在当前币圈并没有从圈外引来大规模进场资金的情况下,Bitfinex竟然要融这么一大笔钱。对此,Fundstrat联合创始人Tom Lee认为,这10亿美元的融资将对比特币和其他数字资产产生很大的负面影响,可能导致比特币价格下跌。

而在刚结束的股东大会上,股神巴菲特坚持认为比特币没有产生任何价值,“这就是一个赌博”。

在负面消息频出的状态下,到底是什么助推了比特币的这一轮上涨?

二、 比特币为何一枝独秀

是什么导致比特币这一轮上涨?31QU梳理了以下原因:

1 富达、洲际交易所等外部资金入场

有分析认为,各大金融老牌企业纷纷入局加密货币市场,大量新资金流入形成的买压导致了比特币上涨。

根据彭博本月6号的报道,富达投资旗下的 Fidelity Digital Assets 将推出面对机构投资者的比特币交易服务。

作为全球最大资产管理公司,富达投资旗下资产达7万亿美元,并在近两年大力布局加密货币行业,除了即将推出的比特币托管服务外,还在积极布局比特币挖矿及相关能源产业。

而富达不是唯一入场的大型传统金融机构。

在Bakkt完成7亿美金估值的融资后,ErisX在4月25日宣布推出针对机构客户的现货交易产品。

此外,有传闻称E-TRADE 或将向其 500 万客户提供BTC 和 ETH 交易,而TD Ameritrade也传出正在测试 BTC 现货交易。Bakkt和ErisX专注于机构市场,而E-TRADE和TD Ameritrade专注于大型且不断增长的零售散户市场,拥有500万用户的E-TRADE,资本超过10亿美元。

以上每一步,都让更多的法币流入加密货币生态系统,这使得下一个加密货币的牛市来得更加猛烈,也会将下一轮牛市的加密市值推向新高。

2 彭博社:1亿美元算法交易是直接推手

彭博社则把加密算法对冲基金列为推动比特币上涨的原因之一,这或许预示着新一轮的加密货币复兴。

根据彭博社消息,比特币于4月2日突然大涨20%,可以是由价值约1亿美元的买单所致,该买单由算法操控,分别在Coinbase、Kraken和Bitstamp三大加密货币交易所一小时内买入总共约2万个比特币。比特币价格随后接连突破4000美元和5000美元关口,1分钟内飙升23%(1000美元以上)。

报道称,虽然去年加密货币对冲基金整体上亏损近72%,然而一部分算法基金表示,在2018年的月收益率达3%-10%。

“可能有人会觉得算法交易是一种操纵手段,但它也是提升市场效率的一种方式,我绝对是第二种看法。”伦敦加密公司BCB Group首席执行官Oliver von Landsberg-Sadievon Landsberg-Sadie说,BCB Group帮助客户进行大规模的算法交易,以最大限度地减少市场影响。

鉴于算法交易在加密货币行业具有潜在的发展空间,在过去一段时间,算法交易开始在加密行业兴起。

根据加密基金研究(Crypto Fund Research)的数据,在过去7个月内,从事加密货币的算法交易员人数大幅增加,自去年9月以来,共有17个算法或量化基金成立,占同期启动的加密对冲基金的40%以上。

去年加密货币对冲基金整体亏损将近72%,然而部分算法基金声称获得3%-10%的月度收益。数字货币基金Alphabit Fund在6个月前开始向算法交易转型,Alphabit Fund拥有4亿美元的市场规模。去年11月开始,全球最大独立金融顾问机构deVere Group也投身于加密货币算法套利。

3 比特币“减半效应”初现

按照比特币设定,比特币区块奖励约4年减半一次,而每次减半,比特币价格都会以数量级上涨。这就是比特币减半的价格效应。

而现在比特币四年一次的区块减半正在倒计时中,距离比特币减半不到400天了,预计将2020年5月24日,比特币区块奖励将从12.5个比特币减少到6.25个,通胀率将从3.8%减少到1.8%。

作为比特币历史上第三次“减半”事件,比特币即将来临的减产也是备受期待。因为几乎在每一个产量减半日期的前一年,比特币会从熊市中逐步恢复,并在之后逐步开启牛市。

而从比特币减产的历史数据来看也的确如此。

从每一次比特币减也可以发现一个规律,几乎在每一次比特币减半的前一年,都会出现比特币价格上升的趋势,这似乎已经成为币圈共识。