对冲基金

加密对冲基金究竟靠谱吗?全球第一份行业报告揭开秘密

投研 • chainnews 发表了文章 • 2019-05-15 15:53

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

加密对冲基金规模到底有多大?

150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上;

2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

报告特别指出,目前活跃的加密货币对冲基金约 150 家,而非一些公开统计的 350 家。此外,由于受访基金平均资产管理规模被几家大型基金拉高,因此 430 万美元的资产管理规模中位数更具参考价值。

加密货币对冲基金资产管理规模的分布

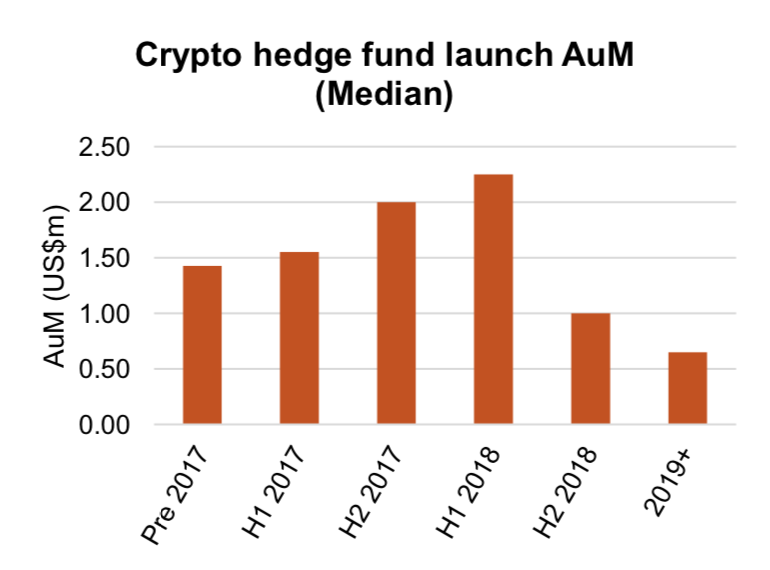

加密货币对冲基金成立之时资产管理规模中位数

加密对冲基金投资策略有哪些?

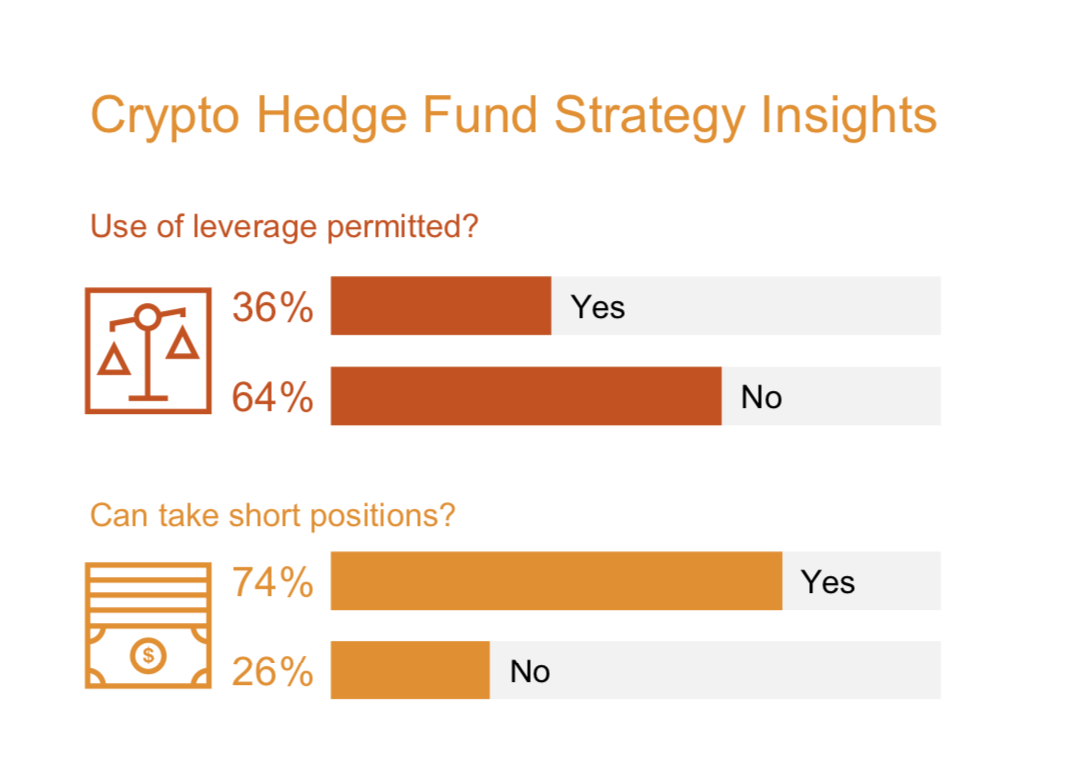

36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略;

44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

64% 的受访基金经理常驻美国。

基本面基金指的是只做多头且投资期较长的基金,这些基金通常投资基于未来令牌简单协议 SAFT 或类似协议的早期项目,并购买和持有流动更高的加密货币。通常这类基金的锁定期最长为 12 个月,通知期平均为 90 天。

自主策略基金涵盖多头与空头、相对价值、事件驱动、技术分析等特定的加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」。这类基金通常采用混合的策略,也会投资早期项目,锁定期通常为 12 个月,通知期则平均为 30 天。

量化基金以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键,因此量化基金仅对流动性最高的几类加密货币进行交易,因此锁定期通常最短为 6 个月,通知期平均 30 天。

基金经理靠谱吗?

52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

受访基金团队的平均规模为 7 至 8 人;

加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

业绩究竟怎么样?能养活自己吗?

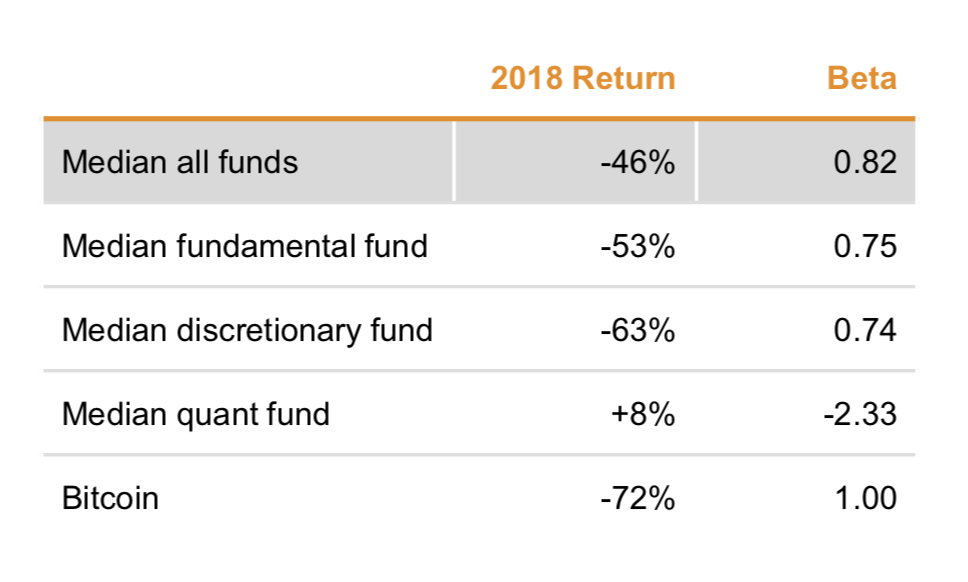

2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72%;

2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

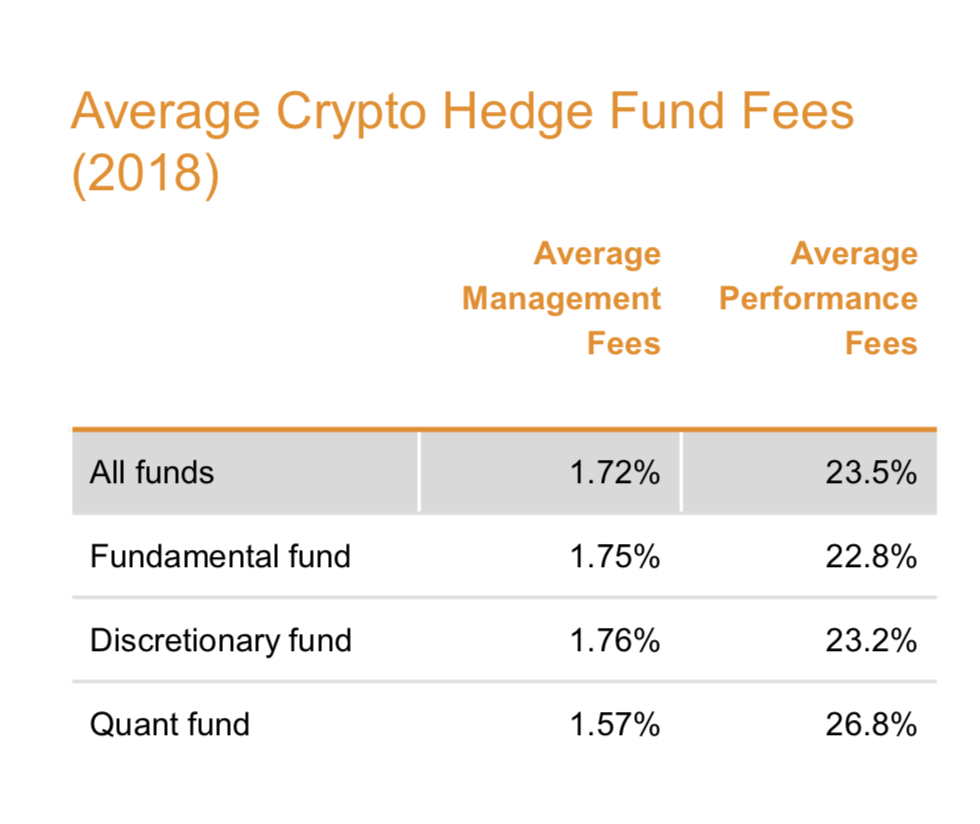

受访基金平均收取 1.72% 的管理费与 23.5% 的绩效费。

2018 上半年成立的受访基金资产管理规模的中位数达到 225 万美元,而 2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元。假设一个基金管理着 400 万美元并收取 2%的管理费,则年收入为 8 万美元,则明显无法维持业务运营。

因此,一些量化基金采取更多方法并开始做市,早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金,一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年加密货币对冲基金收取的管理费与绩效费,从上到下依次为基本面、自主策略、量化基金

2018 年基本面基金相较自主策略基金表现优异,原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报,而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

2018 年加密货币对冲基金及比特币收益与 Beta 相对收益

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟,越来越多的受访基金采取量化策略,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

加密货币对冲基金采取杠杆与做空的比例

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为投资者的担忧而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段,期货和期权的合成杠杆尚未成熟而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

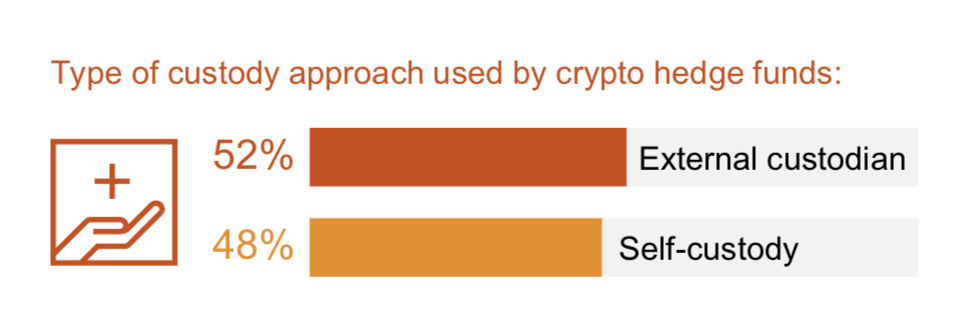

报告显示,使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色,一些基金经理表示他们正在进行私钥管理和职责分离,以期降低数字资产安全保障的固有风险。

使用自我托管与外部托管(第三方或交易所托管)的加密货币对冲基金比例

然而目前还没有大型的传统托管公司为加密货币行业提供服务,但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域,当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥,就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥,因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。 查看全部

加密对冲基金还是野孩子,要想摸清这个行业的现状,并不容易。好在普华永道与数字资产管理公司 Elwood 打算揭开这个行业发展的秘密。

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

加密对冲基金规模到底有多大?

150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上;

2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

报告特别指出,目前活跃的加密货币对冲基金约 150 家,而非一些公开统计的 350 家。此外,由于受访基金平均资产管理规模被几家大型基金拉高,因此 430 万美元的资产管理规模中位数更具参考价值。

加密货币对冲基金资产管理规模的分布

加密货币对冲基金成立之时资产管理规模中位数

加密对冲基金投资策略有哪些?

36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略;

44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

64% 的受访基金经理常驻美国。

基本面基金指的是只做多头且投资期较长的基金,这些基金通常投资基于未来令牌简单协议 SAFT 或类似协议的早期项目,并购买和持有流动更高的加密货币。通常这类基金的锁定期最长为 12 个月,通知期平均为 90 天。

自主策略基金涵盖多头与空头、相对价值、事件驱动、技术分析等特定的加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」。这类基金通常采用混合的策略,也会投资早期项目,锁定期通常为 12 个月,通知期则平均为 30 天。

量化基金以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键,因此量化基金仅对流动性最高的几类加密货币进行交易,因此锁定期通常最短为 6 个月,通知期平均 30 天。

基金经理靠谱吗?

52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

受访基金团队的平均规模为 7 至 8 人;

加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

业绩究竟怎么样?能养活自己吗?

2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72%;

2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

受访基金平均收取 1.72% 的管理费与 23.5% 的绩效费。

2018 上半年成立的受访基金资产管理规模的中位数达到 225 万美元,而 2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元。假设一个基金管理着 400 万美元并收取 2%的管理费,则年收入为 8 万美元,则明显无法维持业务运营。

因此,一些量化基金采取更多方法并开始做市,早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金,一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年加密货币对冲基金收取的管理费与绩效费,从上到下依次为基本面、自主策略、量化基金

2018 年基本面基金相较自主策略基金表现优异,原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报,而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

2018 年加密货币对冲基金及比特币收益与 Beta 相对收益

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟,越来越多的受访基金采取量化策略,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

加密货币对冲基金采取杠杆与做空的比例

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为投资者的担忧而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段,期货和期权的合成杠杆尚未成熟而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

报告显示,使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色,一些基金经理表示他们正在进行私钥管理和职责分离,以期降低数字资产安全保障的固有风险。

使用自我托管与外部托管(第三方或交易所托管)的加密货币对冲基金比例

然而目前还没有大型的传统托管公司为加密货币行业提供服务,但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域,当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥,就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥,因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。

顶级基金大佬入场!TrueDigital聘请桥水基金投资经理为CEO

资讯 • ccvalue 发表了文章 • 2019-02-22 10:45

值得注意的是,TrueDigital是为Signature Bank 建立区块链支付系统的公司。虽然摩根大通上周因为其“JPM Coin”占领了头条新闻,但Signature表示其类似的Signet系统已经每天处理数百万美元。TrueDigital搭建的Signet系统是在去年12月由Signature Bank推出的。据悉它基于以太坊的一个分支,并允许客户直接向对方发送资金或“Signets”。值得注意的是,该方案得到了纽约州金融服务部(NYDFS)的批准,并获得了联邦存款保险公司(FDIC)的担保。

过去的七年中,Kim一直在康涅狄格州的Bridgewater担任投资引擎(investment engine)部门的经理。在此之前,他曾担任2012 年被收购的金融科技公司UNX LLC的首席执行官,以及雷曼兄弟的董事总经理,直至后者在2008年底倒闭。 “TrueDigital创始人及现任CEO”Sunil Hirani告诉CoinDesk,与Signature Bank的合作关系一直很顺利:“我们需要带来像Thomas这样的人,凭借他的经验和领导力,我们可以把与Signature Bank的合作关系提升到一个新的水平。”

Kim告诉CoinDesk,他的工作的重心将放在将Signature Bank的工作扩展到其他客户上。Kim表示道:“我个人认为,市场正在给出巨大的机会,能将传统市场和加密货币市场结合在一起,而且,凭借其支付平台和加密货币衍生产品,TrueDigital正处于这一趋势的最前沿。许多大型组织正在逐步发挥出他们的能力,但对这些解决方案的需求并未下降。” Kim还将监督Truedigital即将在今年晚些时候推出的针对比特币互换交易。Hirani表示该公司正在等待商品期货交易委员会的批准。Kim说,基于其他加密货币的衍生产品将在稍后添加。

该公司还提供比特币和以太币的场外价格指数。

尽管熊市依旧,但Kim表示他对加密货币的未来持乐观态度:

“我看到许多机构试图弄清楚如何在其投资组合中加入加密货币衍生品。其实TrueDigital针对其已经有了产品,我希望它的采用范围会更广。”

编译:沐兰 王泽龙 查看全部

于去年3月成立、位于纽约的加密货币初创公司 TrueDigital从世界最大的对冲基金Bridgewater Associates聘请Thomas Kim担任首席执行官。

值得注意的是,TrueDigital是为Signature Bank 建立区块链支付系统的公司。虽然摩根大通上周因为其“JPM Coin”占领了头条新闻,但Signature表示其类似的Signet系统已经每天处理数百万美元。TrueDigital搭建的Signet系统是在去年12月由Signature Bank推出的。据悉它基于以太坊的一个分支,并允许客户直接向对方发送资金或“Signets”。值得注意的是,该方案得到了纽约州金融服务部(NYDFS)的批准,并获得了联邦存款保险公司(FDIC)的担保。

过去的七年中,Kim一直在康涅狄格州的Bridgewater担任投资引擎(investment engine)部门的经理。在此之前,他曾担任2012 年被收购的金融科技公司UNX LLC的首席执行官,以及雷曼兄弟的董事总经理,直至后者在2008年底倒闭。 “TrueDigital创始人及现任CEO”Sunil Hirani告诉CoinDesk,与Signature Bank的合作关系一直很顺利:“我们需要带来像Thomas这样的人,凭借他的经验和领导力,我们可以把与Signature Bank的合作关系提升到一个新的水平。”

Kim告诉CoinDesk,他的工作的重心将放在将Signature Bank的工作扩展到其他客户上。Kim表示道:“我个人认为,市场正在给出巨大的机会,能将传统市场和加密货币市场结合在一起,而且,凭借其支付平台和加密货币衍生产品,TrueDigital正处于这一趋势的最前沿。许多大型组织正在逐步发挥出他们的能力,但对这些解决方案的需求并未下降。” Kim还将监督Truedigital即将在今年晚些时候推出的针对比特币互换交易。Hirani表示该公司正在等待商品期货交易委员会的批准。Kim说,基于其他加密货币的衍生产品将在稍后添加。

该公司还提供比特币和以太币的场外价格指数。

尽管熊市依旧,但Kim表示他对加密货币的未来持乐观态度:

“我看到许多机构试图弄清楚如何在其投资组合中加入加密货币衍生品。其实TrueDigital针对其已经有了产品,我希望它的采用范围会更广。”

编译:沐兰 王泽龙

Novogratz:市值3万亿美元的对冲基金应有1%的份额为比特币

观点 • chainb 发表了文章 • 2019-02-11 13:45

Novogratz:华尔街对比特币的投入在哪里?

在星期六发布的推文中,多伦多证券交易所上市公司Galaxy Digital的首席执行官迈克·诺沃格拉茨(Mike Novogratz)发表了一个令人惊讶的评论。前Fortress Investment和Goldman Sachs高管现在已经成为一名全面的加密货币死忠粉,他解释说他不明白为什么大型基金,如Ray Dalio的Bridgewater Associates,连1%的资产都没有分配给比特币。

不明白为什么那里所有的大型基金连1%的资产都没有分配给比特币。即使你是一个怀疑论者,这似乎也是合乎逻辑的。

- Michael Novogratz(@novogratz)2019年2月9日

为了支持他的评论,Novogratz补充说,这种举动是合乎逻辑的,“即使你是一名怀疑论者”,也可能触及加密货币最为人所知的非对称风险回报情况。

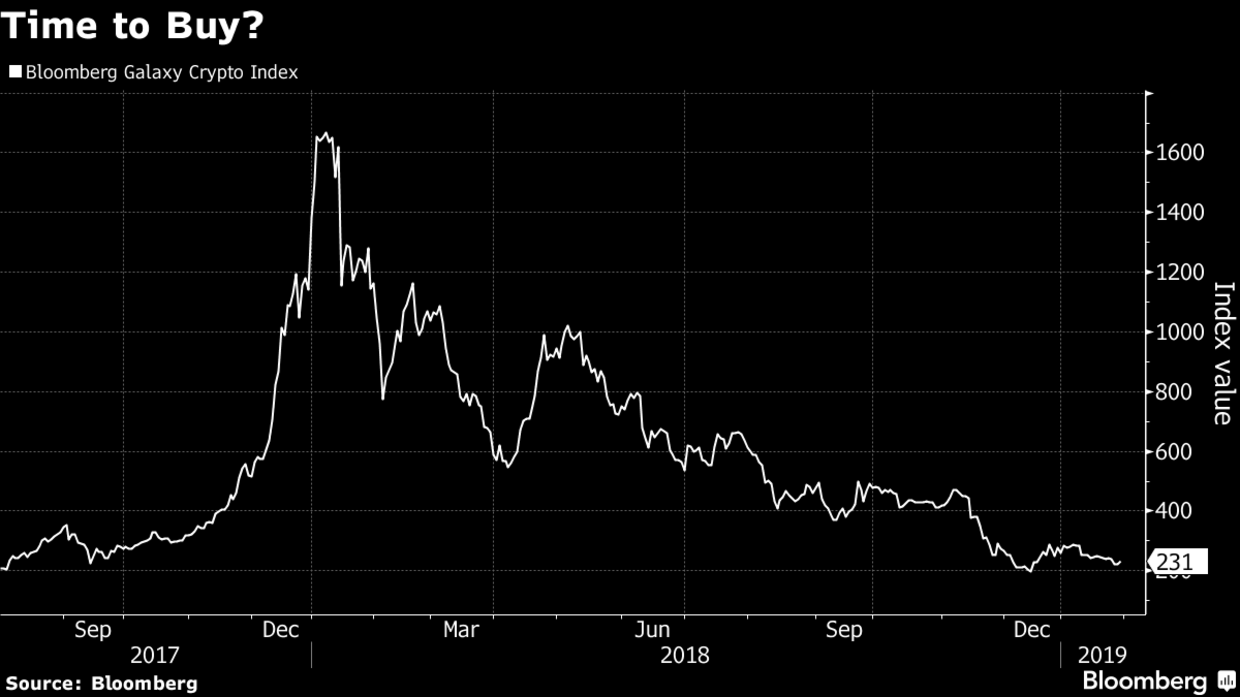

从某些角度来看,英国投资管理公司Winton估计,全球对冲基金拥有至少3万亿美元的资产。因此,即使只有1%分配到比特币,也将看到300亿美元的最低限度冲入其中,这将推动加密货币可能超过其2017年年末的高位。

虽然这本身就是疯狂的,但有些人认为这只是冰山一角。在Off The Chain的分期付款中,摩根溪数字资产公司的Anthony Pompliano声称“每个养老基金(价值约4.5万亿美元)都应购买比特币”。Pompliano解释说,这是解决养老金危机的潜在解决方案,而这些资金很可能默认情况下,只需购买加密货币。比如,比特币是一种非相关资产,Pomp甚至将其称为“任何投资组合的圣杯”。

这甚至都不是一个未经证实的事实。领先的加密货币研究员PlanB最近表示,在过去十年中,1%的BTC和99%的现金投资组合超过了整个标准普尔500指数的表现。尽管这两个投资组合之间的差异很小,但PlanB声称比特币的风险回报率比美国股票更好。

针对这一点,Pompliano表示,这种趋势可能会在未来十年继续下去。

比特币不仅是多元化选择,还是对财政不负责任的对冲

从长远来看,比特币不仅可能成为一个伟大的多元化投资,而且许多人认为这是对美国联邦储备银行等中央银行不良财政做法的完美对冲。在大开曼岛替代投资会议上发表的评论中,Ikigai首席投资官Travis Kling表示,旗舰加密货币是对“财政和货币政策不负责任”的完美对冲。

Kling,一位前Point72投资组合经理甚至将比特币比作信用违约掉期协议(CDS),可以反对中央银行的印刷资金。Ikigai的负责人在2017年的加密货币繁荣时期突然掉头,并表示他对政府资产负债表上的债务累积持谨慎态度。Kling甚至表示,量化宽松(QE)策略的崛起将推动加密货币采用,特别是那些完全去中心化的货币。

原文:$3 Trillion Hedge Fund Industry Should Have 1% In Bitcoin (BTC), Claims Novogratz

来源:newsbtc.com

作者:Nick Chong

编译:Miracle Zhang 查看全部

虽然比特币在2017年年底时无疑扬名世界,但机构在这个资产类别中的真正尝试却是迟钝的。事实上,并无有效的华尔街资金投入实际上已经泄露他们在加密货币中的参与度。许多传统主义者认为这是有充分理由的,但加密货币的爱好者却一直在问 - 这是什么情况?

Novogratz:华尔街对比特币的投入在哪里?

在星期六发布的推文中,多伦多证券交易所上市公司Galaxy Digital的首席执行官迈克·诺沃格拉茨(Mike Novogratz)发表了一个令人惊讶的评论。前Fortress Investment和Goldman Sachs高管现在已经成为一名全面的加密货币死忠粉,他解释说他不明白为什么大型基金,如Ray Dalio的Bridgewater Associates,连1%的资产都没有分配给比特币。

不明白为什么那里所有的大型基金连1%的资产都没有分配给比特币。即使你是一个怀疑论者,这似乎也是合乎逻辑的。

- Michael Novogratz(@novogratz)2019年2月9日

为了支持他的评论,Novogratz补充说,这种举动是合乎逻辑的,“即使你是一名怀疑论者”,也可能触及加密货币最为人所知的非对称风险回报情况。

从某些角度来看,英国投资管理公司Winton估计,全球对冲基金拥有至少3万亿美元的资产。因此,即使只有1%分配到比特币,也将看到300亿美元的最低限度冲入其中,这将推动加密货币可能超过其2017年年末的高位。

虽然这本身就是疯狂的,但有些人认为这只是冰山一角。在Off The Chain的分期付款中,摩根溪数字资产公司的Anthony Pompliano声称“每个养老基金(价值约4.5万亿美元)都应购买比特币”。Pompliano解释说,这是解决养老金危机的潜在解决方案,而这些资金很可能默认情况下,只需购买加密货币。比如,比特币是一种非相关资产,Pomp甚至将其称为“任何投资组合的圣杯”。

这甚至都不是一个未经证实的事实。领先的加密货币研究员PlanB最近表示,在过去十年中,1%的BTC和99%的现金投资组合超过了整个标准普尔500指数的表现。尽管这两个投资组合之间的差异很小,但PlanB声称比特币的风险回报率比美国股票更好。

针对这一点,Pompliano表示,这种趋势可能会在未来十年继续下去。

比特币不仅是多元化选择,还是对财政不负责任的对冲

从长远来看,比特币不仅可能成为一个伟大的多元化投资,而且许多人认为这是对美国联邦储备银行等中央银行不良财政做法的完美对冲。在大开曼岛替代投资会议上发表的评论中,Ikigai首席投资官Travis Kling表示,旗舰加密货币是对“财政和货币政策不负责任”的完美对冲。

Kling,一位前Point72投资组合经理甚至将比特币比作信用违约掉期协议(CDS),可以反对中央银行的印刷资金。Ikigai的负责人在2017年的加密货币繁荣时期突然掉头,并表示他对政府资产负债表上的债务累积持谨慎态度。Kling甚至表示,量化宽松(QE)策略的崛起将推动加密货币采用,特别是那些完全去中心化的货币。

原文:$3 Trillion Hedge Fund Industry Should Have 1% In Bitcoin (BTC), Claims Novogratz

来源:newsbtc.com

作者:Nick Chong

编译:Miracle Zhang

熊市正是投资时,加密对冲基金纷纷转型风险投资基金

市场 • 8btc 发表了文章 • 2019-02-01 15:55

在2018年市场崩溃前一度管理超过十亿美元资产的数字货币基金Polychain Capital刚刚募集了一笔1.75亿美元的资金,锁定期7年。BlockTower Capital最近聘请Eric Friedman负责该公司的风险投资策略。Arca Funds正在考虑收购陷入困境的加密项目的股权。

Arca合伙人兼投资组合经理Jeff Dorman表示:

“不必要的收购甚至激进投资都存在很多机会,因为通常你能够以低于公司现金价值(cash value)的价格购入。”

在ICO泡沫破裂后,投资的界限正在模糊。但是随着监管机构的整顿增加了强制项目方退回投资款的风险,同时去年加密货币价格暴跌近90%,很多投资者都希望引入基金的投资。

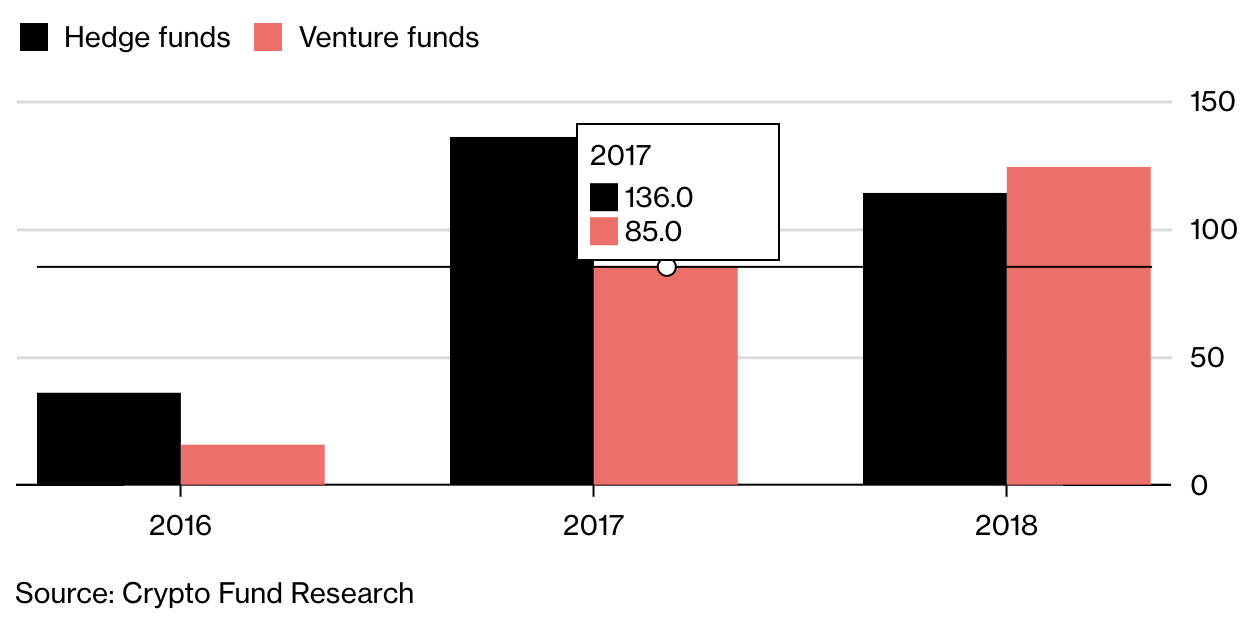

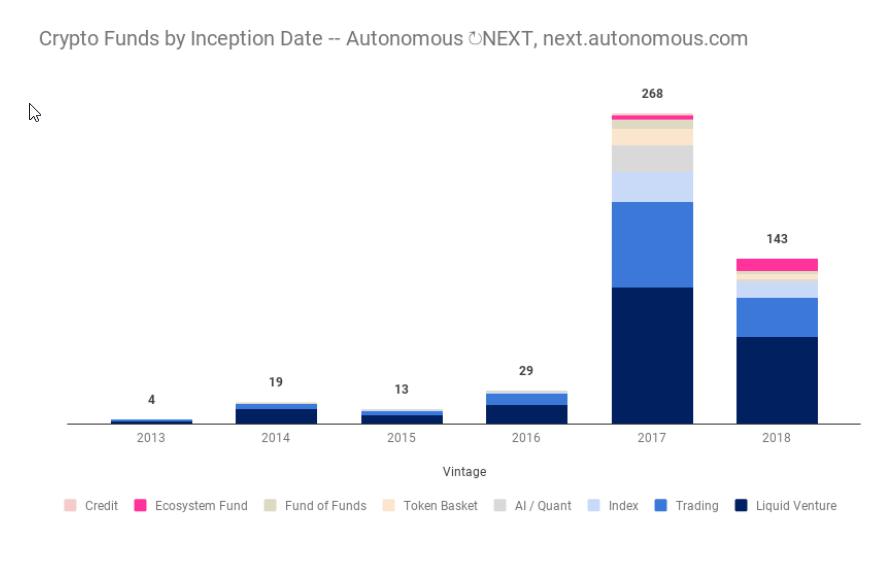

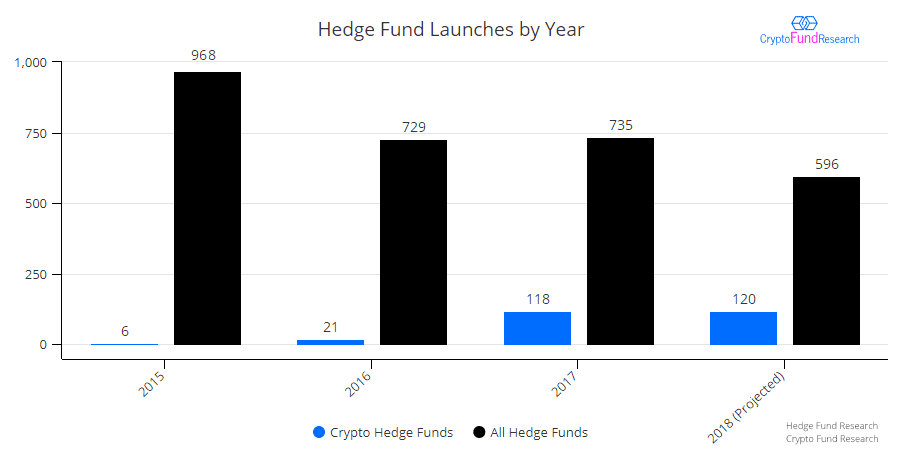

每年启动的加密基金

加密风险基金的数量超过了对冲基金

根据Crypto Fund Research的研究,去年有大约125个的风险投资基金创立,相比之下,去年启动的对冲基金有115个。

Multicoin资本管理公司的管理合伙人Kyle Samani说:

“基金已经悄悄从对冲基金转型成为风险基金,因为其流动组合资产的市值大幅缩水,使其管理的资产有很大部分缺乏流动性。”

许多基金都集中在收购SAFTs,即未来代币的简单协议(Simple Agreement for Future Tokens)。一旦创业公司成功发行代币,这种协议往往能让投资基金以低至2折的价格买入代币。

“如果你能够获得折扣,并以这种方式降低风险,那么它将非常有用。”Pantera资本管理公司的合伙人Paul Veradittakit说。他预计将看到更多的公司以这种方式筹集资金,并且Pantera在ICO之前投资加密货币的基金“与风险投资非常相似”。

根据Eurekahedge Crypto-Currency Hedge Fund Index的数据,加密对冲基金去年平均亏损约70%。根据前美林分析师管理的咨询公司Crypto Fund Research的数据,2018年有42个加密基金关闭,目前全球还有740个加密基金。但规模可能会进一步缩小。

加密对冲基金Ikigai的创始人Travis Kling表示:“2019将是将小麦从谷壳中分离出来(大浪淘沙)的年份,这个观点同时适用于项目方和基金。”该公司正在对SAFT进行评估。

即使有很多加密基金倒闭,但是一些对冲基金经理表示他们也看到有投资者流入。

Multicoin的Samani说:

“我们正在与很多机构投资者洽谈。有很多人已经关注加密货币一年,甚至两年多,正在等待加密市场降温。目前他们还在观望。”

与ICO热时的挣快钱不同,投资者必须要有耐心,不要期望快速得到回报。许多新基金的锁定时间都是两年,或者四年,甚至像Polychain一样锁定七年。

Polychain的Carlson-Wee在一次电话采访中说:

“就像对于早期技术和早期公司的任何投资一样,它在成功时通常会让人感觉像是一夜成名,而实际上,这些技术的发展需要很长时间。”

原文:https://www.bloomberg.com/news/articles/2019-01-30/crypto-funds-morph-into-venture-capitalists-shunned-in-ico-boom

作者:Olga Kharif

编译:Apatheticco 查看全部

随着加密货币价格持续低迷,投资数字资产的对冲基金却表现得越来越像风险投资基金。

在2018年市场崩溃前一度管理超过十亿美元资产的数字货币基金Polychain Capital刚刚募集了一笔1.75亿美元的资金,锁定期7年。BlockTower Capital最近聘请Eric Friedman负责该公司的风险投资策略。Arca Funds正在考虑收购陷入困境的加密项目的股权。

Arca合伙人兼投资组合经理Jeff Dorman表示:

“不必要的收购甚至激进投资都存在很多机会,因为通常你能够以低于公司现金价值(cash value)的价格购入。”

在ICO泡沫破裂后,投资的界限正在模糊。但是随着监管机构的整顿增加了强制项目方退回投资款的风险,同时去年加密货币价格暴跌近90%,很多投资者都希望引入基金的投资。

每年启动的加密基金

加密风险基金的数量超过了对冲基金

根据Crypto Fund Research的研究,去年有大约125个的风险投资基金创立,相比之下,去年启动的对冲基金有115个。

Multicoin资本管理公司的管理合伙人Kyle Samani说:

“基金已经悄悄从对冲基金转型成为风险基金,因为其流动组合资产的市值大幅缩水,使其管理的资产有很大部分缺乏流动性。”

许多基金都集中在收购SAFTs,即未来代币的简单协议(Simple Agreement for Future Tokens)。一旦创业公司成功发行代币,这种协议往往能让投资基金以低至2折的价格买入代币。

“如果你能够获得折扣,并以这种方式降低风险,那么它将非常有用。”Pantera资本管理公司的合伙人Paul Veradittakit说。他预计将看到更多的公司以这种方式筹集资金,并且Pantera在ICO之前投资加密货币的基金“与风险投资非常相似”。

根据Eurekahedge Crypto-Currency Hedge Fund Index的数据,加密对冲基金去年平均亏损约70%。根据前美林分析师管理的咨询公司Crypto Fund Research的数据,2018年有42个加密基金关闭,目前全球还有740个加密基金。但规模可能会进一步缩小。

加密对冲基金Ikigai的创始人Travis Kling表示:“2019将是将小麦从谷壳中分离出来(大浪淘沙)的年份,这个观点同时适用于项目方和基金。”该公司正在对SAFT进行评估。

即使有很多加密基金倒闭,但是一些对冲基金经理表示他们也看到有投资者流入。

Multicoin的Samani说:

“我们正在与很多机构投资者洽谈。有很多人已经关注加密货币一年,甚至两年多,正在等待加密市场降温。目前他们还在观望。”

与ICO热时的挣快钱不同,投资者必须要有耐心,不要期望快速得到回报。许多新基金的锁定时间都是两年,或者四年,甚至像Polychain一样锁定七年。

Polychain的Carlson-Wee在一次电话采访中说:

“就像对于早期技术和早期公司的任何投资一样,它在成功时通常会让人感觉像是一夜成名,而实际上,这些技术的发展需要很长时间。”

原文:https://www.bloomberg.com/news/articles/2019-01-30/crypto-funds-morph-into-venture-capitalists-shunned-in-ico-boom

作者:Olga Kharif

编译:Apatheticco

为什么 90% 的加密投资基金会完蛋!

观点 • chainnews 发表了文章 • 2018-11-20 12:25

为什么 90% 的加密投资基金会完蛋?

为什么不完蛋呢?在过去一年多时间中,即便是在中国市场,我们也看到了数百家加密资产投资基金迅速成立,在市场高歌猛进之时洋洋得意地展示自己的投资成果,但是在市场陷入熊市之后灰溜溜地消声觅迹。

在过去这大半年时间里,链闻和近百家贴上「加密资产投资基金」或者「Token Fund」标签的投资机构深入的交流,其中有让人兴奋的发现:这个领域充斥了年轻人,他们大胆、激进,身上充满了拓荒野蛮西部的牛仔气质。但让人忧心的是,这些所谓「加密资产投资基金」中的大多数,很难说已经找到让人信服的投资策略、投资逻辑或者投资方法。

他们中很大一部分,更像是在一级市场市场上包销揽货、然后又到二级市场传销出货,从中挣取信息不对称价差的「批发-零售」机构;另有一大部分,采取的则是「随大流」的模式——如果打开不少加密基金的网页,只选择其投资组合的列表部分,把他们放在一起对比来看,在一片花花绿绿的 Logo 列表中,你会发现寻找其中的差异真是一件难事。

感谢 David Nage 毫不留情地用刺眼的表达提出了这个问题。David Nage 是一位风险投资家,在家族办公室领域,是一位活跃的社区组织者,他曾在 2014 年帮助彭博集团组织了家族办公室研讨会。

必须得说,尽管这篇文章的标题是说 90% 的加密基金「为什么」会失败,但实际上,文章的核心内容是:加密投资基金如何才可以避免失败。对那些光鲜一时,在今天的市场波动中战战兢兢的加密投资机构来说,更值得用心阅读。Enjoy reading~

来,让我们先讲一个故事。

大家可能都已经熟悉「股神」沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 押注 100 万美元的那个赌局吧?不知道也没关系,我可以简单介绍一下。2008 年的时候,沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 压了个 10 年赌约,巴菲特用自己的钱、而不是他管理的伯克希尔哈撒韦公司的资金下注,赌对冲基金无法战胜标普 500 指数。而 Ted Seides 和对冲基金 Protégé Partners 其他的合伙人则通过投资五只经过精心挑选的对冲基金 具体基金名字从未被公开披露,坚信对冲基金业绩将优于标普 500 指数表现。

在这个 10 年赌局的前 7 年,巴菲特选择的先锋 Vanguard 500 指数基金涨了 63.5%。Protege 的五只对冲基金平均上涨约 19.6%。十年过去了,巴菲特最终「赢了」这一赌局。这 10 年间,标普 500 指数平均年复合收益率达到 7.1%,远远高于 Protege Partners 基金经理们选择的对冲基金的平均年复合收益率,后者仅为 2.2% 链闻注:我们在中国的投资界听到了特别损的评论,说 Protege Partners 干出来的结果还不如余额宝的收益… 说实话,我们觉得这样说不科学…。

于是问题来了:为什么对冲基金这么衰,跑不赢大市,最终得关门大吉?

仅仅在 2017 年,约有 1000 家对冲基金关门大吉。市场上对此有很多有趣的理论分析。

对于对冲基金为何功败垂成 在 2017 年约有 1000 家对冲基金关门大吉、表现逊于指数基金,有很多有趣的理论分析。著名投资评论网站 GoldenEgg Investing 创始人兼主编 Howard Gold 在为 MarketWatch 撰写的一篇专栏中得出的结论称,这主要是一个供应和需求的问题:

「本质上,投资表现能持续优于市场的能力是一种极为罕见的天才。较早进入对冲基金游戏的投资者们尝到了一些抢先出发的甜头,这种诱惑吸引了更多投资人入局。结果导致大量资金涌入,规模达到约 3 万亿美元,创造出一种原本不切实际的需求:投资经理能反复创造出表现优于市场的资本回报率,并且这得是在扣除基金收取的费用之后的回报。」

注:Howard Gold 这篇分析值得一读,链接是:https://www.marketwatch.com/story/hedge-fund-buyers-are-getting-soaked-2017-03-29

这是非常棒的解释。但这和加密基金有什么联系?来,让我们深入挖掘一下 。我先使用传统基金所采用的另一种历史数据点做些评估。

三分之一的失败率

著名的英国记者 John Lanchester 曾经在《纽约客》杂志发表过一篇文章,探讨了大部分对冲基金失败的情形:这些基金的平均存活周期约为五年。在截止 2010 年底存活的 7,200 家对冲基金中,到 2011 年底时已经有 775 家关门大吉,2012 年则有 873 家关门,在 2013 年有 904 家关门。这意味着,在三年时间内有三分之一的对冲基金消失了。

当然,对冲基金总数目并未减少,因为希望永不止息,不断有新的对冲基金挂牌营业。

注: John Lanchester 在 2014 年为纽约客撰写的这篇长篇文章值得一读,别嫌文章写成的时间太早,其实投资市场也就这点事。该文章的链接是:https://www.newyorker.com/magazine/2014/08/04/money-talks-6

当然,如果你嫌文章太长,可以读读金融时报当年的一个干货精简版本:https://ftalphaville.ft.com/2014/07/31/1913792/most-hedge-funds-fail/

另外,我们也想借此机会向链闻的忠实读者推荐一下 John Lanchester 之前曾经写过的一篇关于比特币发展的文章,这篇文章 2016 年发表在《伦敦书评》上,这样早期深度介绍比特币的文章,比现在币圈忽悠们的扯淡文章强很多倍。文章链接是:https://www.lrb.co.uk/v38/n08/john-lanchester/when-bitcoin-grows-up_

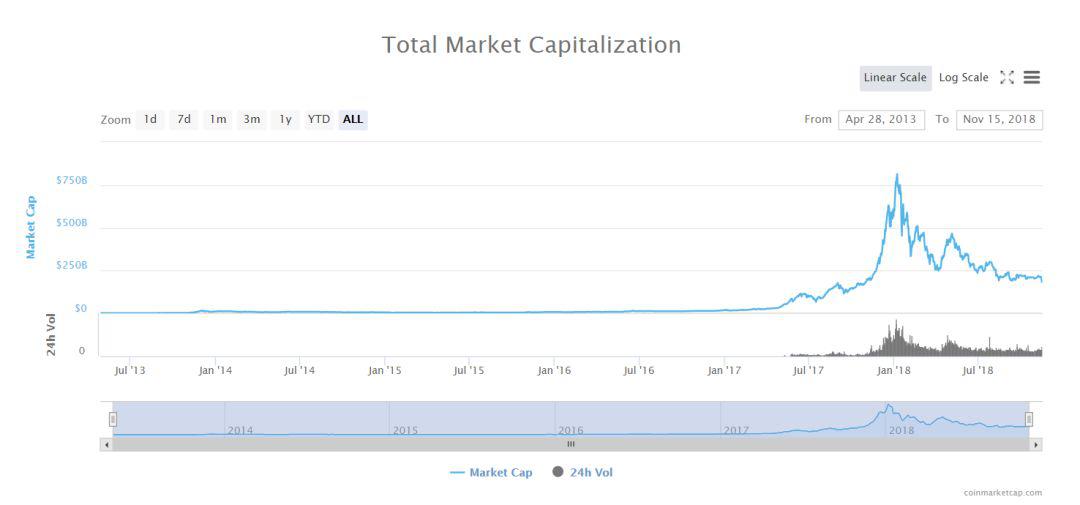

我们审视加密货币空间时,我们看到从 2016 年到现在加密货币增长非常迅猛。

来源:Autonomous Next

据研究公司 Autonomous Next 所做的统计,「我们的加密货币生态数据库包括 780 家机构,其中逾 500 家是加密基金,其目前管理的总资产约为 100-150 亿美元。借鉴传统基金 30% 的参考失败率,我们可以预计未来 6-12 个月将有约 150 家加密基金关张。由于加密领域的投资并非传统的资产类型著名投行摩根士丹利近期表示加密资产正逐渐变成机构投资资产,人们可以预期加密基金失败率可能更高,达到三分之二,或占到市场总数的 60% 以上。意味着未来 6-12 个月或者 24 个月,约有 330 家加密基金将以失败告终。」

直观来讲,2016 年 1 月时所有加密货币的总市值约为 70 亿美元。到 2017 年底,在短短不到两年时间内,加密货币市场总市值剧增至 7,600 亿美元。外部资金如潮水般涌入,重现传统对冲基金市场的一幕,造成了不切实际的需求:要求投资经理得能够反复创造出表现优于市场的资本回报率,并且得是在扣除基金收取的费用之后的回报。

来源:Coinmarketcap

为什么称之为不切实际的需求?我们不妨从一些关键要素一一看起。

AUM、风险管理和基金集中风险

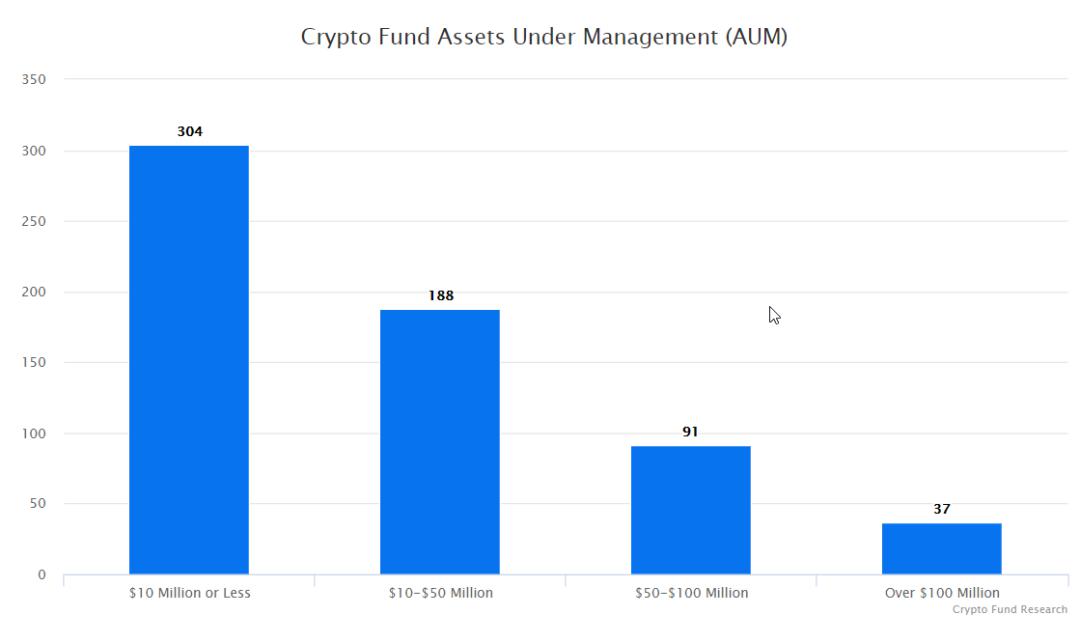

来源:Crypto Fund Research

从上图我们可以看到,市场中多数加密基金的资产管理规模 AUM 不超过 5,000 万美元。当然有一些规模出众,比如最近 Paradigm 和 a16z 等背靠传统基金的新入局者募得了大笔资金,这两家分别募集了 4 亿和 3 亿美元。

规模分布范围

在 300 只资产管理额不超过 1,000 万美元的小规模加密基金中,我个人经过观察推测,估计有 200 只 70% 资产管理规模不超过 500 万美元,约有 100 家 30% 资产管理额接近 1,000 万美元。资产管理额在 1,000-5,000 万美元范围的 188 家加密基金中,我个人认为约有 100 只 53% 资产管理额在 3,000-5,000 万美元之间,其余 47% 资产管理额在 1,000-3,000 万美元范围。这意味着约有 288 家加密基金当前资产管理额约在 500-3,000 万美元之间。

风险管理

让我们根据一些观察结果做一下假设。假设有一只加盟资产投资基金名为「ABC」,其资产管理额为 1,500 万美元,基金经理投资风格偏激进,无视一些传统基金的风险管理程序, 其 2017 年底至 2018 年初时业绩极为耀眼,该基金经理没有采用传统的「10/30/60」 原则进行投资,即资产管理额的 30% 用于主动分配投资,60% 作为准备金,10% 作为费用支出。该基金经理可能是按照 10/45/45 或者 10/55/35 的分配进行投资。

如果把资产管理额 55% 投进市场,意味着基金经理投入 825 万美元,留下 675 万美元作为储备金;如果以 Bitwise 10 指数作为市场指标,意味着目前该基金的投资已亏损 68.55%,或相当于亏损 560 万美元,目前只剩下 260 万美元,加上储备金,共有 940 万美元。

如果基金经理采用传统的风险管理原则,意味着向市场投入 450 万美元,亏损额为 300 万美元,但目前还剩下 1,150 万美元。

请牢记:基金要多生存一天,基金经理就必须反复创造出表现优于市场的资本回报率,且是在扣除基金收取的费用之后的回报;如果做不到,次优选择是不亏损太多钱。

在这里我想给一个小提示:职业基金经理使用的资产管理工具已经开始进入加密货币市场。资历尚浅的基金经理要想解决这些问题,至少有两个工具可供参考。

资金锁定期

应该要设定锁定期,以避免基金经理在资金充分投入到投资标的之后,落入流动性欠缺的麻烦。对于那些流动性更强的对冲基金,我看到的是锁定期较短,一般为 1 年,或者不到 2 年;对于「流动性更强」的风险投资基金,我看到一般的锁定期是 2-3 年,甚至更长。

通过教育填平知识鸿沟

成熟的投资者承认传统投资市场起起伏伏。而正像前文讨论的那样,加密市场不是传统市场,至少在多数机构投资者眼中是如此。短时间内的价格剧烈波动、 自 2018 年初以来的大幅衰退行情、有关「硬分叉」的讨论,以及这一资产领域特有的一些特色,在机构投资者眼中依然非常新奇。此外,在加密资产领域缺乏有力的研究,直到近期才陆续出现一些对市场每周和每月的分析报告,也需要对这些缺乏相关知识的对冲基金有限合伙人进行更多的教育。

作为基金经理,亏掉有限合伙人的钱绝不是好事,但如果不仅限于每个季度一封的「newsletter」与他们沟通,可能效果会好一些。

这里我得说一下,很多加密基金经理会遭遇大量的资金撤回,其管理的基金最终会关门大吉,这不仅仅因为市场行情低迷、基金业绩惨淡,而是业绩差与对合伙人的预期及知识传递管理非常糟糕,多重元素的共同作用。

那些资产管理规模小、对「市场严冬」感受更为强烈的加密基金,更应该不断向对其投资的有限合伙人及潜在普通合伙人进行相关沟通。

风险管理+资金锁定期+知识差异鸿沟 = 一团乱麻

我们必须要考虑到部分基金投资风格非常激进,而且不怎么熟悉标准的风险控制流程。近期的一份研究报告称, 三分之一加密基金经理的年龄在 25-34 岁之间。在互联网泡沫时代或者贝尔斯登和雷曼兄弟垮台时期,他们还不是投资者。再加上资金锁定期可能很快结束,加上他们缺乏对投入资金的有限合伙人进行有效的沟通,结果就是投资人大量撤资,大批加密基金关门大吉。这种情况甚至可能超过我们之前谈过的 60% 的水平线。

其它可能导致基金关门的元素

复制投资策略与集中性风险

讲个小故事:在一家颇具规模的家族办公室任职的一位熟人被要求配置对冲基金投资标的。他们投资了不少全球最优秀的基金,在这些基金那里总计至少拥有 50 个有限合伙人席位。这位仁兄的任务除了对基金进行尽职调查以及进行标的配置外,还包括收集所有这些基金的资产变化信息,他必须研究每支基金的月度沟通信息,有时还得研究投资机构想监管机构呈报的 13F 报告进行估算,最终他要创建出这些基金的资产配置矩阵图,查看这些基金在某些股票上的重叠投资情况。

让我们以数据运营商 Equinix 股票代码 EQIX 为例吧。几年前,这家公司可是对冲基金行业人见人爱的投资标的。

假设对冲基金 A 资产管理规模为 1 亿美元,其 5% 资金投入 Equinix 的股票,那么投入 Equinix 股票的实际资金是 500 万美元。对冲基金 B 资产管理规模 2.5 亿美元,其中 3.5% 的资金买入了 Equinix 股票,实际投资额为 875 万美元。如果这一案例中,50 家对冲基金中的相当部分 比如 40% 都买入了 Equinix 股票,这就构成了这家家族办公室在单一资产上巨大的集中性风险,违背了很多机构投资者原本希望进行分散投资的初衷。

注:想更好的了解基金的集中性风险,推荐阅读美国金融监管局 FINRA 发表的一篇文章,专门探讨了该主题:http://www.finra.org/investors/concentrate-concentration-risk_

加密资产相关的集中性风险

现在市场上确实有 2100 多种加密货币,但我们知道,加密市场绝大多数的流动性集中于前 10 或者说前 50 大加密货币。我可以打包票说,当前 500 家加密基金,无论是对冲基金还是流动性的风险投资基金,都在这个特制的沙盒中做道场。

如果你只是复制其他人的投资策略,你不可能成功募得一支基金,收取 3% 的管理费再加 30% 的业绩提成。但是今天市场不少基金就是这样的。这肯定是亏钱的生意。

我在今年早些时候发布过一个推文,说了我对市场的一个观察:市场中的多数加密资产投资基金都采取了互相复制的投资策略。当时是这样,现在还是这样。

我今天作为消遣,查看了三家加密基金的投资组合。如果我看到一家标的公司出现在不只一家基金的投资组合中,我就把这家公司的名字标成绿色,如图。我承认现在区块链投资领域还处于初期发展中,但当有限合伙人的资金锁定期还剩下 3~6 个月时,这种情况需要改变,需要看到一些策略独特的,而不是这种随大流的投资策略,否则会出问题

别灰心!

所有人都会在某一个点出发,这些基金资产管理规模在 500-1000 万美元之间的加密投资基金,如果他们能更特立独行、更深思熟虑的操盘,更用心部署风险管理技术来管理市场风险,更积极的教育有限合伙人,他们的表现是有可能优于资产规模 1 亿美元以上的加密基金的。

这不仅仅在市场行情好的时候是可能的,在行情糟糕的时候,更有可能。

不过,这需要大量的工作,认真做到这几点的加密基金才会真正是披荆斩棘,在未来的市场中存活下来的那 10% 幸存者之一。

作者:David Nage,风险投资家,Apeiron Ventures 董事总经理,家族办公室领域的社区组织者

编译:Perry Wang 查看全部

在加密投资市场陷入恐惧的今天,我们必须推送这篇说了真话、并且看上去有些刺眼的文章。是时候讨论这个无人可以回避的问题:

为什么 90% 的加密投资基金会完蛋?

为什么不完蛋呢?在过去一年多时间中,即便是在中国市场,我们也看到了数百家加密资产投资基金迅速成立,在市场高歌猛进之时洋洋得意地展示自己的投资成果,但是在市场陷入熊市之后灰溜溜地消声觅迹。

在过去这大半年时间里,链闻和近百家贴上「加密资产投资基金」或者「Token Fund」标签的投资机构深入的交流,其中有让人兴奋的发现:这个领域充斥了年轻人,他们大胆、激进,身上充满了拓荒野蛮西部的牛仔气质。但让人忧心的是,这些所谓「加密资产投资基金」中的大多数,很难说已经找到让人信服的投资策略、投资逻辑或者投资方法。

他们中很大一部分,更像是在一级市场市场上包销揽货、然后又到二级市场传销出货,从中挣取信息不对称价差的「批发-零售」机构;另有一大部分,采取的则是「随大流」的模式——如果打开不少加密基金的网页,只选择其投资组合的列表部分,把他们放在一起对比来看,在一片花花绿绿的 Logo 列表中,你会发现寻找其中的差异真是一件难事。

感谢 David Nage 毫不留情地用刺眼的表达提出了这个问题。David Nage 是一位风险投资家,在家族办公室领域,是一位活跃的社区组织者,他曾在 2014 年帮助彭博集团组织了家族办公室研讨会。

必须得说,尽管这篇文章的标题是说 90% 的加密基金「为什么」会失败,但实际上,文章的核心内容是:加密投资基金如何才可以避免失败。对那些光鲜一时,在今天的市场波动中战战兢兢的加密投资机构来说,更值得用心阅读。Enjoy reading~

来,让我们先讲一个故事。

大家可能都已经熟悉「股神」沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 押注 100 万美元的那个赌局吧?不知道也没关系,我可以简单介绍一下。2008 年的时候,沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 压了个 10 年赌约,巴菲特用自己的钱、而不是他管理的伯克希尔哈撒韦公司的资金下注,赌对冲基金无法战胜标普 500 指数。而 Ted Seides 和对冲基金 Protégé Partners 其他的合伙人则通过投资五只经过精心挑选的对冲基金 具体基金名字从未被公开披露,坚信对冲基金业绩将优于标普 500 指数表现。

在这个 10 年赌局的前 7 年,巴菲特选择的先锋 Vanguard 500 指数基金涨了 63.5%。Protege 的五只对冲基金平均上涨约 19.6%。十年过去了,巴菲特最终「赢了」这一赌局。这 10 年间,标普 500 指数平均年复合收益率达到 7.1%,远远高于 Protege Partners 基金经理们选择的对冲基金的平均年复合收益率,后者仅为 2.2% 链闻注:我们在中国的投资界听到了特别损的评论,说 Protege Partners 干出来的结果还不如余额宝的收益… 说实话,我们觉得这样说不科学…。

于是问题来了:为什么对冲基金这么衰,跑不赢大市,最终得关门大吉?

仅仅在 2017 年,约有 1000 家对冲基金关门大吉。市场上对此有很多有趣的理论分析。

对于对冲基金为何功败垂成 在 2017 年约有 1000 家对冲基金关门大吉、表现逊于指数基金,有很多有趣的理论分析。著名投资评论网站 GoldenEgg Investing 创始人兼主编 Howard Gold 在为 MarketWatch 撰写的一篇专栏中得出的结论称,这主要是一个供应和需求的问题:

「本质上,投资表现能持续优于市场的能力是一种极为罕见的天才。较早进入对冲基金游戏的投资者们尝到了一些抢先出发的甜头,这种诱惑吸引了更多投资人入局。结果导致大量资金涌入,规模达到约 3 万亿美元,创造出一种原本不切实际的需求:投资经理能反复创造出表现优于市场的资本回报率,并且这得是在扣除基金收取的费用之后的回报。」

注:Howard Gold 这篇分析值得一读,链接是:https://www.marketwatch.com/story/hedge-fund-buyers-are-getting-soaked-2017-03-29

这是非常棒的解释。但这和加密基金有什么联系?来,让我们深入挖掘一下 。我先使用传统基金所采用的另一种历史数据点做些评估。

三分之一的失败率

著名的英国记者 John Lanchester 曾经在《纽约客》杂志发表过一篇文章,探讨了大部分对冲基金失败的情形:这些基金的平均存活周期约为五年。在截止 2010 年底存活的 7,200 家对冲基金中,到 2011 年底时已经有 775 家关门大吉,2012 年则有 873 家关门,在 2013 年有 904 家关门。这意味着,在三年时间内有三分之一的对冲基金消失了。

当然,对冲基金总数目并未减少,因为希望永不止息,不断有新的对冲基金挂牌营业。

注: John Lanchester 在 2014 年为纽约客撰写的这篇长篇文章值得一读,别嫌文章写成的时间太早,其实投资市场也就这点事。该文章的链接是:https://www.newyorker.com/magazine/2014/08/04/money-talks-6

当然,如果你嫌文章太长,可以读读金融时报当年的一个干货精简版本:https://ftalphaville.ft.com/2014/07/31/1913792/most-hedge-funds-fail/

另外,我们也想借此机会向链闻的忠实读者推荐一下 John Lanchester 之前曾经写过的一篇关于比特币发展的文章,这篇文章 2016 年发表在《伦敦书评》上,这样早期深度介绍比特币的文章,比现在币圈忽悠们的扯淡文章强很多倍。文章链接是:https://www.lrb.co.uk/v38/n08/john-lanchester/when-bitcoin-grows-up_

我们审视加密货币空间时,我们看到从 2016 年到现在加密货币增长非常迅猛。

来源:Autonomous Next

据研究公司 Autonomous Next 所做的统计,「我们的加密货币生态数据库包括 780 家机构,其中逾 500 家是加密基金,其目前管理的总资产约为 100-150 亿美元。借鉴传统基金 30% 的参考失败率,我们可以预计未来 6-12 个月将有约 150 家加密基金关张。由于加密领域的投资并非传统的资产类型著名投行摩根士丹利近期表示加密资产正逐渐变成机构投资资产,人们可以预期加密基金失败率可能更高,达到三分之二,或占到市场总数的 60% 以上。意味着未来 6-12 个月或者 24 个月,约有 330 家加密基金将以失败告终。」

直观来讲,2016 年 1 月时所有加密货币的总市值约为 70 亿美元。到 2017 年底,在短短不到两年时间内,加密货币市场总市值剧增至 7,600 亿美元。外部资金如潮水般涌入,重现传统对冲基金市场的一幕,造成了不切实际的需求:要求投资经理得能够反复创造出表现优于市场的资本回报率,并且得是在扣除基金收取的费用之后的回报。

来源:Coinmarketcap

为什么称之为不切实际的需求?我们不妨从一些关键要素一一看起。

AUM、风险管理和基金集中风险

来源:Crypto Fund Research

从上图我们可以看到,市场中多数加密基金的资产管理规模 AUM 不超过 5,000 万美元。当然有一些规模出众,比如最近 Paradigm 和 a16z 等背靠传统基金的新入局者募得了大笔资金,这两家分别募集了 4 亿和 3 亿美元。

规模分布范围

在 300 只资产管理额不超过 1,000 万美元的小规模加密基金中,我个人经过观察推测,估计有 200 只 70% 资产管理规模不超过 500 万美元,约有 100 家 30% 资产管理额接近 1,000 万美元。资产管理额在 1,000-5,000 万美元范围的 188 家加密基金中,我个人认为约有 100 只 53% 资产管理额在 3,000-5,000 万美元之间,其余 47% 资产管理额在 1,000-3,000 万美元范围。这意味着约有 288 家加密基金当前资产管理额约在 500-3,000 万美元之间。

风险管理

让我们根据一些观察结果做一下假设。假设有一只加盟资产投资基金名为「ABC」,其资产管理额为 1,500 万美元,基金经理投资风格偏激进,无视一些传统基金的风险管理程序, 其 2017 年底至 2018 年初时业绩极为耀眼,该基金经理没有采用传统的「10/30/60」 原则进行投资,即资产管理额的 30% 用于主动分配投资,60% 作为准备金,10% 作为费用支出。该基金经理可能是按照 10/45/45 或者 10/55/35 的分配进行投资。

如果把资产管理额 55% 投进市场,意味着基金经理投入 825 万美元,留下 675 万美元作为储备金;如果以 Bitwise 10 指数作为市场指标,意味着目前该基金的投资已亏损 68.55%,或相当于亏损 560 万美元,目前只剩下 260 万美元,加上储备金,共有 940 万美元。

如果基金经理采用传统的风险管理原则,意味着向市场投入 450 万美元,亏损额为 300 万美元,但目前还剩下 1,150 万美元。

请牢记:基金要多生存一天,基金经理就必须反复创造出表现优于市场的资本回报率,且是在扣除基金收取的费用之后的回报;如果做不到,次优选择是不亏损太多钱。

在这里我想给一个小提示:职业基金经理使用的资产管理工具已经开始进入加密货币市场。资历尚浅的基金经理要想解决这些问题,至少有两个工具可供参考。

资金锁定期

应该要设定锁定期,以避免基金经理在资金充分投入到投资标的之后,落入流动性欠缺的麻烦。对于那些流动性更强的对冲基金,我看到的是锁定期较短,一般为 1 年,或者不到 2 年;对于「流动性更强」的风险投资基金,我看到一般的锁定期是 2-3 年,甚至更长。

通过教育填平知识鸿沟

成熟的投资者承认传统投资市场起起伏伏。而正像前文讨论的那样,加密市场不是传统市场,至少在多数机构投资者眼中是如此。短时间内的价格剧烈波动、 自 2018 年初以来的大幅衰退行情、有关「硬分叉」的讨论,以及这一资产领域特有的一些特色,在机构投资者眼中依然非常新奇。此外,在加密资产领域缺乏有力的研究,直到近期才陆续出现一些对市场每周和每月的分析报告,也需要对这些缺乏相关知识的对冲基金有限合伙人进行更多的教育。

作为基金经理,亏掉有限合伙人的钱绝不是好事,但如果不仅限于每个季度一封的「newsletter」与他们沟通,可能效果会好一些。

这里我得说一下,很多加密基金经理会遭遇大量的资金撤回,其管理的基金最终会关门大吉,这不仅仅因为市场行情低迷、基金业绩惨淡,而是业绩差与对合伙人的预期及知识传递管理非常糟糕,多重元素的共同作用。

那些资产管理规模小、对「市场严冬」感受更为强烈的加密基金,更应该不断向对其投资的有限合伙人及潜在普通合伙人进行相关沟通。

风险管理+资金锁定期+知识差异鸿沟 = 一团乱麻

我们必须要考虑到部分基金投资风格非常激进,而且不怎么熟悉标准的风险控制流程。近期的一份研究报告称, 三分之一加密基金经理的年龄在 25-34 岁之间。在互联网泡沫时代或者贝尔斯登和雷曼兄弟垮台时期,他们还不是投资者。再加上资金锁定期可能很快结束,加上他们缺乏对投入资金的有限合伙人进行有效的沟通,结果就是投资人大量撤资,大批加密基金关门大吉。这种情况甚至可能超过我们之前谈过的 60% 的水平线。

其它可能导致基金关门的元素

复制投资策略与集中性风险

讲个小故事:在一家颇具规模的家族办公室任职的一位熟人被要求配置对冲基金投资标的。他们投资了不少全球最优秀的基金,在这些基金那里总计至少拥有 50 个有限合伙人席位。这位仁兄的任务除了对基金进行尽职调查以及进行标的配置外,还包括收集所有这些基金的资产变化信息,他必须研究每支基金的月度沟通信息,有时还得研究投资机构想监管机构呈报的 13F 报告进行估算,最终他要创建出这些基金的资产配置矩阵图,查看这些基金在某些股票上的重叠投资情况。

让我们以数据运营商 Equinix 股票代码 EQIX 为例吧。几年前,这家公司可是对冲基金行业人见人爱的投资标的。

假设对冲基金 A 资产管理规模为 1 亿美元,其 5% 资金投入 Equinix 的股票,那么投入 Equinix 股票的实际资金是 500 万美元。对冲基金 B 资产管理规模 2.5 亿美元,其中 3.5% 的资金买入了 Equinix 股票,实际投资额为 875 万美元。如果这一案例中,50 家对冲基金中的相当部分 比如 40% 都买入了 Equinix 股票,这就构成了这家家族办公室在单一资产上巨大的集中性风险,违背了很多机构投资者原本希望进行分散投资的初衷。

注:想更好的了解基金的集中性风险,推荐阅读美国金融监管局 FINRA 发表的一篇文章,专门探讨了该主题:http://www.finra.org/investors/concentrate-concentration-risk_

加密资产相关的集中性风险

现在市场上确实有 2100 多种加密货币,但我们知道,加密市场绝大多数的流动性集中于前 10 或者说前 50 大加密货币。我可以打包票说,当前 500 家加密基金,无论是对冲基金还是流动性的风险投资基金,都在这个特制的沙盒中做道场。

如果你只是复制其他人的投资策略,你不可能成功募得一支基金,收取 3% 的管理费再加 30% 的业绩提成。但是今天市场不少基金就是这样的。这肯定是亏钱的生意。

我在今年早些时候发布过一个推文,说了我对市场的一个观察:市场中的多数加密资产投资基金都采取了互相复制的投资策略。当时是这样,现在还是这样。

我今天作为消遣,查看了三家加密基金的投资组合。如果我看到一家标的公司出现在不只一家基金的投资组合中,我就把这家公司的名字标成绿色,如图。我承认现在区块链投资领域还处于初期发展中,但当有限合伙人的资金锁定期还剩下 3~6 个月时,这种情况需要改变,需要看到一些策略独特的,而不是这种随大流的投资策略,否则会出问题

别灰心!

所有人都会在某一个点出发,这些基金资产管理规模在 500-1000 万美元之间的加密投资基金,如果他们能更特立独行、更深思熟虑的操盘,更用心部署风险管理技术来管理市场风险,更积极的教育有限合伙人,他们的表现是有可能优于资产规模 1 亿美元以上的加密基金的。

这不仅仅在市场行情好的时候是可能的,在行情糟糕的时候,更有可能。

不过,这需要大量的工作,认真做到这几点的加密基金才会真正是披荆斩棘,在未来的市场中存活下来的那 10% 幸存者之一。

作者:David Nage,风险投资家,Apeiron Ventures 董事总经理,家族办公室领域的社区组织者

编译:Perry Wang

一文梳理全球最活跃的 42 家加密投机机构

投研 • chainnews 发表了文章 • 2018-10-26 14:29

Block123 将投资者分为六个类别:(1)传统 VC (2)加密资产风投(3)加密对冲基金(4)加速器(5)公司(6)基金

传统 VC

传统的风险投资机构虽不专注于加密领域,但已经开始逐步涉及。这些投资机构通常投资基础设施和企业,并占有股权。例如加密货币交易所和钱包等。

Union Square Ventures

(Dapper Labs、Protocol Labs、OB1)

区块链领域比较积极的投资者。Union Square Ventures 成立于 2003 年,是美国最知名的风险投资机构之一,计划在未来十年强力投资区块链。

Andreessen Horowitz

(Coinbase、Dapper Labs、DFINITY)

Marc Andreessen 与 Ben Horowitz 共同创立的著名风险投资机构,常被称为 a16z,也组建了 Crypto 基金,专做区块链方向投资。

Draper Associates

(Bancor、BitPesa、Tezos)

Draper Associates 成立于 1985 年,是种子轮的风险投资机构,鼓励企业家将业务推向卓越,用新技术改造行业,并为非凡的增长、就业和财富创造搭建平台。

SV Angel

(DFINITY、DIRT Protocol、Radar Relay)

硅谷天使投资基金。硅谷附近最好的比特币社区 Stanford Bitcoin Group,便是由 SV Angel 顾问、斯坦福的 Balaji 与 Vijay 主办。

Lightspeed Venture Partners

(Blockchain、LedgerX、Basis)

一家早期风险投资公司,致力于加速企业和消费者行业的破坏性创新和趋势。该公司目前管理着超过 40 亿美元的承诺资本。

红杉资本 Sequoia Capital

(Bitmain、MetaStable、Orchid Labs)

红杉资本始终致力于帮助创业者成就基业常青的伟大公司,发掘和培育产业界的「参天大树」,为成员企业带来丰富的全球资源和宝贵的历史经验。

丹华资本 Danhua Capital

(Brave、Blockfolio、Chia)

丹华资本 DHVC 成立于 2013 年,由斯坦福终身教授张首晟创办。以斯坦福和硅谷为核心,丹华资本专注于投资美国最具颠覆性和影响力的科技成果和商业创新,关注的投资领域涵盖人工智能、虚拟 / 增强现实、大数据、区块链、企业级应用等具有颠覆性的新兴技术。

加密资产风投

加密资产风险是专注于加密领域投资的实体,通常以投资以股权和 token 形式。

Blockchain Capital

(Abra、Bitfury、Bitwise)

首个基金于 2013 年推出,也是首个致力于比特币、区块链生态系统的风险投资基金,同时也是第一家回应比特币资本需求的基金。他们投资了 Coinbase、Ripple、Circle 和 Kraken 等金融科技公司,自 2013 年成立以来,Blockchain Capital 已经投资了上百家家公司、代币和协议,也凭此成为区块链行业顶尖的投资机构之一。

Digital Currency Group

(BitGo, Blockstream, Coinbase)

简称 DCG,曾收购 Coindesk。Digital Currency Group 创始人兼首席执行官 Barry Silbert 曾表示,他们已经从全球一些美国金融巨头、创始人和首席执行官这里募集到了巨额资金。

分布式资本 Fenbushi Capital

(Abra, Parity, Sia)

成立于 2015 年底,是中国首家专注于投资区块链技术相关企业的风险投资企业,也是同领域内最早的一批风险投资基金。肖风博士、沈波是分布式资本团队负责人。

#Hashed

(Terra, AirSwap, EOS)

俗称肉末资本,原名叫 Blockchain Partners Korea,简称 BPK,是韩国规模最大的数字货币及区块链投资基金,也是不少知名区块链项目的最大投资者之一。

节点资本 Node Capital

(aelf, Genaro Network, ChainUP)

杜均创立的区块链行业风险投资公司,是全球最早布局区块链产业生态的专业投资机构之一。

a16z crypto

(DFINITY, MakerDAO, Oasis Labs)

Marc Andreessen 与 Ben Horowitz 创立的著名风投机构,旗下加密投资部分。

Placeholder

(Decred)

投资于分布式信息网络、专注于区块链技术的风险投资机构,由 Chris Burniske 与 Joel Monegro 共同创办。

硬币资本 INBlockchain

(Eximchain, ONO Social, AdRealm)

硬币资本 InBlockchain 成立于 2017 年,是一家区块链行业的投资与孵化平台,前后投资了 Steem、EOS、Sia、QTUM 等众多项目,由天使投资人李笑来、老猫联合创办。

Primitive Ventures

前丹华资本的区块链投资人 Dovey Wan 与前硬币资本美国合伙人亦是在世界范围内被核心行业从业者广泛订阅的邮件组 Proof of Work 创办者 Eric Meltzer 联合成立新的区块链投资机构 Primitive Ventures。

1confirmation

(Basis, dy/dx, Harbor)

由 Coinbase 前员工 Nick Tomaino 创办的加密数字基金。在项目 token-based projects 早期阶段进入,据需要,帮助创始人在最早期阶段进行所有非技术性工作,如社区建设、业务发展、对外沟通等,并在所支持的项目担任中长期职位。

Blockchange

(The Block, Skuchain, Tokenize)

Blockchange 旨在用区块链技术进行社会变革,同时推敲与提出区块链技术是否以及如何用于社会变革的倡议。

Castle Island Ventures

(Zenledger, Casa, Dust Identity)

专注于公有区块链的风险投资机构,投资于基础架构和应用,帮助这些变革协议服务于未来十亿用户。

加密对冲基金

加密对冲基金通常频繁的交易项目 token,对特定的 token 采取做多或者做空。

Scalar Capital

专注于数字资产的投资管理公司,由 Jordan Clifford 与 Linda Xie 共同创办。

Pantera Capital

专注于区块链、数字货币领域的早期投资。其创始人为 Dan Morehad,据链闻 ChainNews 报道,该基金成立十年后正式转型为加密货币投资机构。

Polychain Capital

2016 年成立于加州旧金山的加密数字对冲基金,致力于通过积极管理这些区块链资产的投资组合为投资者带来丰厚回报。创始人是 Olaf Carlson-Wee,他之前是 Coinbase 公司风控部门负责人,号称 Coinbase 第一号员工。

Amentum

由 Steven McKie、Chris Russ、Kyle Forkey 创立的加密资产管理公司,专注于区块链协议和应用层发展。

MetaStable Capital

由 Lucas Ryan、Josh Seims 与 AngelList 首席执行官兼联合创始人 Naval Ravikant 创立于 2014 年秋,拥有 4500 万美元的资产管理,与一些同时投资加密货币和区块链初创企业的混合型基金不同,MetaStable 尽多投资于主流加密货币。像 Polychain 一样,遵循巴菲特式的买入和持有策略。

Paradigm

Paradigm 去中心化交易协议与平台,混合分布式结算逻辑的交易协议,促进统一流动性和多样化金融工具的生态系统。允许用户自定义交易布局,提供模块化交互界面,多个工具并排交易。

CoinFund

开放的研究团体,专注于区块链技术研究。

Multicoin Capital

总部位于美国德克萨斯州,目前管理着大约 5000 万美元的投资基金,最新募集约 2.5 亿美元的旗舰基金,获得包括 Craft Ventures 的 David Sacks 和 Bill Lee、Marc Andreessen、Chris Dixon、Compound、Vy Capital、Passport Capital、mark VC 的 Adam Zeplain、Blocktower 的 Ari Paul 以及 Elad Gil 等多家纽约和硅谷知名风投公司的支持。

Blocktower Capital

2017 年成立的一家加密货币对冲基金,位于美国加州斯坦福。与 PolyChain 和 MetaStable 类似,BlockTower 的资金来自 A16Z 和 Union Square Ventures 等大型传统风险投资基金。BlockTower 成立仅数月,宣布其资产规模达到 1.4 亿美元。

Tetras Capital

位于美国纽约,经常参加 Condesk 共识大会,并发布加密货币行情分析报告,看跌以太坊,但表示比特币具有更大的上行潜力,会强劲反弹。链闻 ChainNews 曾做过相关报道。

加速器

加速器和孵化器通过提供初始资金和运营支持来帮助新的加密项目的发展,这些加速器通常在项目公司成立之前进行投资。

Coinsilium

(ICON, Medicalchain, Fantom)

由比特币区块链孵化器 Seedcoin 创始人于 2013 年创立,致力于帮助区块链初创公司,推进区块链在全球的广泛应用。

500 startups

(Monetizr, Zeuss, Skyllz)

500 Startups 是硅谷的一家种子期投资基金和创业加速器,特别专注精益创业实践、国际市场成长营销。大中华地区主管及合伙人 Edith Yeung 杨珮珊,亦十分关注区块链方向。

Boost VC

(The Block, Coinbase, Aragon)

由 Adam Draper 掌舵,自 2012 年成立以来,已投资上百家比特币和区块链初创公司。

ConsenSys

(Grid+, MetaMask, Gnosis)

世界一流区块链技术研发企业,帮助全球推广以太坊,尤其商业化部分。

Science Blockchain

(8base, Springrole, Spl.yt)

老牌孵化创业机构的区块链孵化器。自 2011 年开始以来,参与创立并投资了 70 多家公司。

Techstars

(Hyperledger, Wala)

全美导师提供帮助的创业项目加速器。Techstars 从 2006 年创办,非常注重创新团队对顾客的认识,并与许多国际公司及创投合作,希望创业圈与企业能互相支援帮忙。

相关公司

这些公司通过投资部门投资相关项目,通常会寻找可以使其核心业务受益投资。例如,EOS VC 投资于构建在 EOS 上的项目。

Coinbase Ventures

(Reserve, The Block, TruStory)

Coinbase 始终致力于为全世界创建一个开放的金融系统,成立 Coinbase Ventures 投资有前途的创业公司,透过积极且有意义的方式推动整个行业发展。

比特大陆 Bitmain Technologies

(Block.one, OB1, Circle)

加密货币挖矿硬件制造领域无可争议的世界领导者,同时努力在人工智能领域成为领导者。

Binance Labs

(Oasis Labs, Terra, Republic)

Binance Labs 是一个社会影响基金,旨在为区块链和加密货币企业家、项目和社区提供孵化,投资。使命是解决对生态系统最重要的问题,并改善世界。

Huobi Labs

(IOST, DATA, CoinMeet)

火币 Labs 定位区块链产业生态「连接器」,致力打造全球一流分布式生态孵化实验室。

基金

基金投资于加密对冲基金。这些工具为其有限合伙人提供多元化的对冲基金和交易风格。

Bitbull Capital

BitBull Capital 提供多元化、经济实惠和具有充分流动性的加密数字投资组合,以获得最有利可图和最严谨的专业加密数字资产管理及策略。

CryptoLux Capital

专注于加密货币、数字资产的对冲基金。 查看全部

加密资产以抛物线的增长和 24*7 不间断的交易周期,吸引了大量的投资机构进场。2017 年一年,已经诞生了逾 100 家加密货币基金,即便是在持续的熊市中,以 Crypto 为主题的对冲基金、投资机构也快速进场。Block123 盘点了 2018 年前 3 季度启动的 90 个加密领域的投资机构。

Block123 将投资者分为六个类别:(1)传统 VC (2)加密资产风投(3)加密对冲基金(4)加速器(5)公司(6)基金

传统 VC

传统的风险投资机构虽不专注于加密领域,但已经开始逐步涉及。这些投资机构通常投资基础设施和企业,并占有股权。例如加密货币交易所和钱包等。

Union Square Ventures

(Dapper Labs、Protocol Labs、OB1)

区块链领域比较积极的投资者。Union Square Ventures 成立于 2003 年,是美国最知名的风险投资机构之一,计划在未来十年强力投资区块链。

Andreessen Horowitz

(Coinbase、Dapper Labs、DFINITY)

Marc Andreessen 与 Ben Horowitz 共同创立的著名风险投资机构,常被称为 a16z,也组建了 Crypto 基金,专做区块链方向投资。

Draper Associates

(Bancor、BitPesa、Tezos)

Draper Associates 成立于 1985 年,是种子轮的风险投资机构,鼓励企业家将业务推向卓越,用新技术改造行业,并为非凡的增长、就业和财富创造搭建平台。

SV Angel

(DFINITY、DIRT Protocol、Radar Relay)

硅谷天使投资基金。硅谷附近最好的比特币社区 Stanford Bitcoin Group,便是由 SV Angel 顾问、斯坦福的 Balaji 与 Vijay 主办。

Lightspeed Venture Partners

(Blockchain、LedgerX、Basis)

一家早期风险投资公司,致力于加速企业和消费者行业的破坏性创新和趋势。该公司目前管理着超过 40 亿美元的承诺资本。

红杉资本 Sequoia Capital

(Bitmain、MetaStable、Orchid Labs)

红杉资本始终致力于帮助创业者成就基业常青的伟大公司,发掘和培育产业界的「参天大树」,为成员企业带来丰富的全球资源和宝贵的历史经验。

丹华资本 Danhua Capital

(Brave、Blockfolio、Chia)

丹华资本 DHVC 成立于 2013 年,由斯坦福终身教授张首晟创办。以斯坦福和硅谷为核心,丹华资本专注于投资美国最具颠覆性和影响力的科技成果和商业创新,关注的投资领域涵盖人工智能、虚拟 / 增强现实、大数据、区块链、企业级应用等具有颠覆性的新兴技术。

加密资产风投

加密资产风险是专注于加密领域投资的实体,通常以投资以股权和 token 形式。

Blockchain Capital

(Abra、Bitfury、Bitwise)

首个基金于 2013 年推出,也是首个致力于比特币、区块链生态系统的风险投资基金,同时也是第一家回应比特币资本需求的基金。他们投资了 Coinbase、Ripple、Circle 和 Kraken 等金融科技公司,自 2013 年成立以来,Blockchain Capital 已经投资了上百家家公司、代币和协议,也凭此成为区块链行业顶尖的投资机构之一。

Digital Currency Group

(BitGo, Blockstream, Coinbase)

简称 DCG,曾收购 Coindesk。Digital Currency Group 创始人兼首席执行官 Barry Silbert 曾表示,他们已经从全球一些美国金融巨头、创始人和首席执行官这里募集到了巨额资金。

分布式资本 Fenbushi Capital

(Abra, Parity, Sia)

成立于 2015 年底,是中国首家专注于投资区块链技术相关企业的风险投资企业,也是同领域内最早的一批风险投资基金。肖风博士、沈波是分布式资本团队负责人。

#Hashed

(Terra, AirSwap, EOS)

俗称肉末资本,原名叫 Blockchain Partners Korea,简称 BPK,是韩国规模最大的数字货币及区块链投资基金,也是不少知名区块链项目的最大投资者之一。

节点资本 Node Capital

(aelf, Genaro Network, ChainUP)

杜均创立的区块链行业风险投资公司,是全球最早布局区块链产业生态的专业投资机构之一。

a16z crypto

(DFINITY, MakerDAO, Oasis Labs)

Marc Andreessen 与 Ben Horowitz 创立的著名风投机构,旗下加密投资部分。

Placeholder

(Decred)

投资于分布式信息网络、专注于区块链技术的风险投资机构,由 Chris Burniske 与 Joel Monegro 共同创办。

硬币资本 INBlockchain

(Eximchain, ONO Social, AdRealm)

硬币资本 InBlockchain 成立于 2017 年,是一家区块链行业的投资与孵化平台,前后投资了 Steem、EOS、Sia、QTUM 等众多项目,由天使投资人李笑来、老猫联合创办。

Primitive Ventures

前丹华资本的区块链投资人 Dovey Wan 与前硬币资本美国合伙人亦是在世界范围内被核心行业从业者广泛订阅的邮件组 Proof of Work 创办者 Eric Meltzer 联合成立新的区块链投资机构 Primitive Ventures。

1confirmation

(Basis, dy/dx, Harbor)

由 Coinbase 前员工 Nick Tomaino 创办的加密数字基金。在项目 token-based projects 早期阶段进入,据需要,帮助创始人在最早期阶段进行所有非技术性工作,如社区建设、业务发展、对外沟通等,并在所支持的项目担任中长期职位。

Blockchange

(The Block, Skuchain, Tokenize)

Blockchange 旨在用区块链技术进行社会变革,同时推敲与提出区块链技术是否以及如何用于社会变革的倡议。

Castle Island Ventures

(Zenledger, Casa, Dust Identity)

专注于公有区块链的风险投资机构,投资于基础架构和应用,帮助这些变革协议服务于未来十亿用户。

加密对冲基金

加密对冲基金通常频繁的交易项目 token,对特定的 token 采取做多或者做空。

Scalar Capital

专注于数字资产的投资管理公司,由 Jordan Clifford 与 Linda Xie 共同创办。

Pantera Capital

专注于区块链、数字货币领域的早期投资。其创始人为 Dan Morehad,据链闻 ChainNews 报道,该基金成立十年后正式转型为加密货币投资机构。

Polychain Capital

2016 年成立于加州旧金山的加密数字对冲基金,致力于通过积极管理这些区块链资产的投资组合为投资者带来丰厚回报。创始人是 Olaf Carlson-Wee,他之前是 Coinbase 公司风控部门负责人,号称 Coinbase 第一号员工。

Amentum

由 Steven McKie、Chris Russ、Kyle Forkey 创立的加密资产管理公司,专注于区块链协议和应用层发展。

MetaStable Capital

由 Lucas Ryan、Josh Seims 与 AngelList 首席执行官兼联合创始人 Naval Ravikant 创立于 2014 年秋,拥有 4500 万美元的资产管理,与一些同时投资加密货币和区块链初创企业的混合型基金不同,MetaStable 尽多投资于主流加密货币。像 Polychain 一样,遵循巴菲特式的买入和持有策略。

Paradigm

Paradigm 去中心化交易协议与平台,混合分布式结算逻辑的交易协议,促进统一流动性和多样化金融工具的生态系统。允许用户自定义交易布局,提供模块化交互界面,多个工具并排交易。

CoinFund

开放的研究团体,专注于区块链技术研究。

Multicoin Capital

总部位于美国德克萨斯州,目前管理着大约 5000 万美元的投资基金,最新募集约 2.5 亿美元的旗舰基金,获得包括 Craft Ventures 的 David Sacks 和 Bill Lee、Marc Andreessen、Chris Dixon、Compound、Vy Capital、Passport Capital、mark VC 的 Adam Zeplain、Blocktower 的 Ari Paul 以及 Elad Gil 等多家纽约和硅谷知名风投公司的支持。

Blocktower Capital

2017 年成立的一家加密货币对冲基金,位于美国加州斯坦福。与 PolyChain 和 MetaStable 类似,BlockTower 的资金来自 A16Z 和 Union Square Ventures 等大型传统风险投资基金。BlockTower 成立仅数月,宣布其资产规模达到 1.4 亿美元。

Tetras Capital

位于美国纽约,经常参加 Condesk 共识大会,并发布加密货币行情分析报告,看跌以太坊,但表示比特币具有更大的上行潜力,会强劲反弹。链闻 ChainNews 曾做过相关报道。

加速器

加速器和孵化器通过提供初始资金和运营支持来帮助新的加密项目的发展,这些加速器通常在项目公司成立之前进行投资。

Coinsilium

(ICON, Medicalchain, Fantom)

由比特币区块链孵化器 Seedcoin 创始人于 2013 年创立,致力于帮助区块链初创公司,推进区块链在全球的广泛应用。

500 startups

(Monetizr, Zeuss, Skyllz)

500 Startups 是硅谷的一家种子期投资基金和创业加速器,特别专注精益创业实践、国际市场成长营销。大中华地区主管及合伙人 Edith Yeung 杨珮珊,亦十分关注区块链方向。

Boost VC

(The Block, Coinbase, Aragon)

由 Adam Draper 掌舵,自 2012 年成立以来,已投资上百家比特币和区块链初创公司。

ConsenSys

(Grid+, MetaMask, Gnosis)

世界一流区块链技术研发企业,帮助全球推广以太坊,尤其商业化部分。

Science Blockchain

(8base, Springrole, Spl.yt)

老牌孵化创业机构的区块链孵化器。自 2011 年开始以来,参与创立并投资了 70 多家公司。

Techstars

(Hyperledger, Wala)

全美导师提供帮助的创业项目加速器。Techstars 从 2006 年创办,非常注重创新团队对顾客的认识,并与许多国际公司及创投合作,希望创业圈与企业能互相支援帮忙。

相关公司

这些公司通过投资部门投资相关项目,通常会寻找可以使其核心业务受益投资。例如,EOS VC 投资于构建在 EOS 上的项目。

Coinbase Ventures

(Reserve, The Block, TruStory)

Coinbase 始终致力于为全世界创建一个开放的金融系统,成立 Coinbase Ventures 投资有前途的创业公司,透过积极且有意义的方式推动整个行业发展。

比特大陆 Bitmain Technologies

(Block.one, OB1, Circle)

加密货币挖矿硬件制造领域无可争议的世界领导者,同时努力在人工智能领域成为领导者。

Binance Labs

(Oasis Labs, Terra, Republic)

Binance Labs 是一个社会影响基金,旨在为区块链和加密货币企业家、项目和社区提供孵化,投资。使命是解决对生态系统最重要的问题,并改善世界。

Huobi Labs

(IOST, DATA, CoinMeet)

火币 Labs 定位区块链产业生态「连接器」,致力打造全球一流分布式生态孵化实验室。

基金

基金投资于加密对冲基金。这些工具为其有限合伙人提供多元化的对冲基金和交易风格。

Bitbull Capital

BitBull Capital 提供多元化、经济实惠和具有充分流动性的加密数字投资组合,以获得最有利可图和最严谨的专业加密数字资产管理及策略。

CryptoLux Capital

专注于加密货币、数字资产的对冲基金。

9亿美元规模!全球首个加密货币相关IPO有望在日本进行

资讯 • 8btc 发表了文章 • 2018-10-16 14:36

规模9亿美元的与加密货币相关的IPO

据报道,总部位于开曼群岛的投资公司Epoch Partners Limited已经启动了一种与加密货币相关的基金的IPO。

该基金的证券登记声明已于9月下旬提交给日本金融厅的的官方披露系统EDINET。根据官方发布的公告中所披露,此次IPO的认购额将达到1000亿日元,约合9亿美元左右。

该投资公司的合伙人詹姆斯·斯金纳(James Skinner)说:

“我们非常希望在日本进行世界上第一次公开发行的加密货币基金,并期待未来的重大进展。这一资产类别还很年轻,但像高盛和野村证券等机构投资者正在进军这一领域,显示出这一领域的巨大潜力。在未来,数字资产很可能成为投资组合的一个组成部分,类似于股票和固定收益产品,尽管目前规模较小。

今年早些时候报道,日本野村证券与Ledger和Global Advisors合作建立了一种安全的数字资产托管解决方案。高盛也透露了为其客户管理比特币的意图。

2018年——加密货币基金的一年

可以肯定地说,2018年是加密货币对冲基金的一年。最近的一份报告显示,在2018年目前为止推出的所有对冲基金中,每5家就有1家是加密货币基金,这类基金的数量超过了466个。

然而,由于加密货币价格暴跌,这些加密货币基金中的大多数都陷入了严重麻烦。例如,Pantera的数字资产基金显示,今年迄今为止,该基金的跌幅已达约70%。

Grayscale比特币投资信托基金的公告显示,自去年价格上涨结束以来,该公司的加密货币资产规模已达到最低点。

原文:World’s First Cryptocurrency-Related IPO Capped at $900 Million

作者:GEORGI GEORGIEV

编译:Kyle 查看全部

总部位于开曼群岛的投资公司Epoch Partners Limited宣布了世界上第一个与加密货币相关的首次公开发行(IPO)。该计划试图扩大投资者对不同加密货币、ICO和数字资产的接触。

规模9亿美元的与加密货币相关的IPO

据报道,总部位于开曼群岛的投资公司Epoch Partners Limited已经启动了一种与加密货币相关的基金的IPO。

该基金的证券登记声明已于9月下旬提交给日本金融厅的的官方披露系统EDINET。根据官方发布的公告中所披露,此次IPO的认购额将达到1000亿日元,约合9亿美元左右。

该投资公司的合伙人詹姆斯·斯金纳(James Skinner)说:

“我们非常希望在日本进行世界上第一次公开发行的加密货币基金,并期待未来的重大进展。这一资产类别还很年轻,但像高盛和野村证券等机构投资者正在进军这一领域,显示出这一领域的巨大潜力。在未来,数字资产很可能成为投资组合的一个组成部分,类似于股票和固定收益产品,尽管目前规模较小。

今年早些时候报道,日本野村证券与Ledger和Global Advisors合作建立了一种安全的数字资产托管解决方案。高盛也透露了为其客户管理比特币的意图。

2018年——加密货币基金的一年

可以肯定地说,2018年是加密货币对冲基金的一年。最近的一份报告显示,在2018年目前为止推出的所有对冲基金中,每5家就有1家是加密货币基金,这类基金的数量超过了466个。

然而,由于加密货币价格暴跌,这些加密货币基金中的大多数都陷入了严重麻烦。例如,Pantera的数字资产基金显示,今年迄今为止,该基金的跌幅已达约70%。

Grayscale比特币投资信托基金的公告显示,自去年价格上涨结束以来,该公司的加密货币资产规模已达到最低点。

原文:World’s First Cryptocurrency-Related IPO Capped at $900 Million

作者:GEORGI GEORGIEV

编译:Kyle

数据显示:加密基金占2018年所有新增对冲基金的20%

市场 • 8btc 发表了文章 • 2018-10-14 11:14

根据机构资本市场研究公司Crypto Fund Research发布的最新报告,2018年前三季度新增了90个加密货币对冲基金,预计整个财年的新增数量约为120个。传统看法认为对冲基金在牛市中新增最为频繁,然而,创纪录的加密对冲基金新增数量打破了这一认知。从2018年初至今,比特币和以太坊等主要加密货币的价格缩水了50%。

根据Hedge Fund Research,总体来看,包括传统基金和加密基金在内,2018年预计新增大约600个对冲基金。其中加密对冲基金数量是120个,占比20%。加密对冲基金大部分或者说只愿意投资比特币、以太坊、瑞波币这类加密货币。一些基金也参与ICO投资交易。2017年,加密对冲基金占对冲基金总数的6%,2016年只有3%。

自2017年初以来,加密对冲基金的数量开始高速增长。截至2018年第三季度,所有目前运营的加密基金中,有2/3是在过去七个季度中推出。

虽然加密对冲基金是现在增长最快的对冲基金策略之一,但是加密基金的原始数量和管理资产仍然在整个行业中占比较低。根据Crypto Fund Research报告显示,目前约有303个加密对冲基金。在目前运营的9000多个对冲基金中,专注于加密行业的对冲基金仅占3%。加密对冲基金资产低于40亿美元,同样少得可怜。与之相比,全球对冲基金行业管理资产高于3万亿美元。

加密基金种类广泛,不只包括加密对冲基金,也包括加密风险投资和加密私募股权基金。其中,加密对冲基金占比近一半。目前所有种类的加密基金数量是622个。

虽然今年新增的加密对冲基金中约有半数位于美国,但是加密基金的兴起成为一种全球现象。澳大利亚、中国、马耳他、瑞士、荷兰和英国全都在2018年推出了加密对冲基金。

Crypto Fund Research创始人Joshua Gnaizda表示:

在2018年传统对冲基金新增数量减少的过程中,加密对冲基金逆流而上。加密货币价格经历了大半年的熊市,世界上许多地区仍存在监管不确定性。当前市场看似低迷,然而这种状况没有阻止管理层以创纪录的速度推出新的加密对冲基金。虽然我们认为基金新增的高速度在长期范围内不可持续,但是现在并没有迹象显示增速降低。

原文:20% OF HEDGE FUNDS LAUNCHED IN 2018 ARE CRYPTO FUNDS

作者:Crypto Hedge Funds

编译:Allx 查看全部

专注于加密资产的对冲基金在2018年引人注目。据外媒近日报道,最新数据显示,今年新增的加密对冲基金占对冲基金总数的20%。

根据机构资本市场研究公司Crypto Fund Research发布的最新报告,2018年前三季度新增了90个加密货币对冲基金,预计整个财年的新增数量约为120个。传统看法认为对冲基金在牛市中新增最为频繁,然而,创纪录的加密对冲基金新增数量打破了这一认知。从2018年初至今,比特币和以太坊等主要加密货币的价格缩水了50%。

根据Hedge Fund Research,总体来看,包括传统基金和加密基金在内,2018年预计新增大约600个对冲基金。其中加密对冲基金数量是120个,占比20%。加密对冲基金大部分或者说只愿意投资比特币、以太坊、瑞波币这类加密货币。一些基金也参与ICO投资交易。2017年,加密对冲基金占对冲基金总数的6%,2016年只有3%。

自2017年初以来,加密对冲基金的数量开始高速增长。截至2018年第三季度,所有目前运营的加密基金中,有2/3是在过去七个季度中推出。

虽然加密对冲基金是现在增长最快的对冲基金策略之一,但是加密基金的原始数量和管理资产仍然在整个行业中占比较低。根据Crypto Fund Research报告显示,目前约有303个加密对冲基金。在目前运营的9000多个对冲基金中,专注于加密行业的对冲基金仅占3%。加密对冲基金资产低于40亿美元,同样少得可怜。与之相比,全球对冲基金行业管理资产高于3万亿美元。

加密基金种类广泛,不只包括加密对冲基金,也包括加密风险投资和加密私募股权基金。其中,加密对冲基金占比近一半。目前所有种类的加密基金数量是622个。

虽然今年新增的加密对冲基金中约有半数位于美国,但是加密基金的兴起成为一种全球现象。澳大利亚、中国、马耳他、瑞士、荷兰和英国全都在2018年推出了加密对冲基金。

Crypto Fund Research创始人Joshua Gnaizda表示:

在2018年传统对冲基金新增数量减少的过程中,加密对冲基金逆流而上。加密货币价格经历了大半年的熊市,世界上许多地区仍存在监管不确定性。当前市场看似低迷,然而这种状况没有阻止管理层以创纪录的速度推出新的加密对冲基金。虽然我们认为基金新增的高速度在长期范围内不可持续,但是现在并没有迹象显示增速降低。

原文:20% OF HEDGE FUNDS LAUNCHED IN 2018 ARE CRYPTO FUNDS

作者:Crypto Hedge Funds

编译:Allx

加密货币对冲基金今年的发布量飙升至创纪录水平

资讯 • chainb 发表了文章 • 2018-10-11 12:16

尽管到目前为止加密货币市场一直是熊市,但加密货币对冲基金的推出还是达到了历史最高水平。

根据Crypto Fund Research的一份新报告显示,在今年前三个季度就推出了90个加密货币对冲基金,预计在整个2018财政年度这一数字将达到120个。

这些数字标志着过去两年投资者对加密货币的认知度不断提高。

去年,加密货币对冲基金占新型对冲基金的16%,而在2016年,这一数字才不到3%。

Crypto Fund Research的创始人Joshua Gnaizda表示:

“在2018年传统对冲基金的发行减少了,相比之下加密货币对冲基金成了黑马。”

虽然许多地区加密货币的低价和监管不确定性仍然存在,但“这些看似不利的市场状况并没有阻止管理层以创纪录的速度推出新的加密货币对冲基金。”

Crypto Fund Research还指出,加密货币对冲基金是一大批加密货币基金的一部分,包括那些基于风险投资和私募股权基金的加密货币基金。根据研究显示,目前共有622个加密货币基金,其中303个是加密货币对冲基金,资产不到40亿美元。

报告还研究了新的加密货币对冲基金发布的地理位置,其中约有一半位于美国,但今年在澳大利亚,中国,马耳他,瑞士,荷兰和英国都有许多发布。

Gnaizda总结道:

“尽管我们认为新推出的产品的长期发展速度不可持续,但目前几乎没有出现明显放缓的迹象。”

原文:Crypto Hedge Fund Launches Are Soaring to Record Levels This Year

来源:coindesk

作者:Daniel Palmer

编译:Miranda 查看全部

据Crypto Fund Research的一份新报告显示,尽管到目前为止加密货币市场一直是熊市,但加密货币对冲基金的推出还是达到了历史最高水平,在今年前三个季度就推出了90个加密货币对冲基金,预计在整个2018财政年度这一数字将达到120个。这些数字标志着过去两年投资者对加密货币的认知度不断提高。

尽管到目前为止加密货币市场一直是熊市,但加密货币对冲基金的推出还是达到了历史最高水平。

根据Crypto Fund Research的一份新报告显示,在今年前三个季度就推出了90个加密货币对冲基金,预计在整个2018财政年度这一数字将达到120个。

这些数字标志着过去两年投资者对加密货币的认知度不断提高。

去年,加密货币对冲基金占新型对冲基金的16%,而在2016年,这一数字才不到3%。

Crypto Fund Research的创始人Joshua Gnaizda表示:

“在2018年传统对冲基金的发行减少了,相比之下加密货币对冲基金成了黑马。”

虽然许多地区加密货币的低价和监管不确定性仍然存在,但“这些看似不利的市场状况并没有阻止管理层以创纪录的速度推出新的加密货币对冲基金。”

Crypto Fund Research还指出,加密货币对冲基金是一大批加密货币基金的一部分,包括那些基于风险投资和私募股权基金的加密货币基金。根据研究显示,目前共有622个加密货币基金,其中303个是加密货币对冲基金,资产不到40亿美元。

报告还研究了新的加密货币对冲基金发布的地理位置,其中约有一半位于美国,但今年在澳大利亚,中国,马耳他,瑞士,荷兰和英国都有许多发布。

Gnaizda总结道:

“尽管我们认为新推出的产品的长期发展速度不可持续,但目前几乎没有出现明显放缓的迹象。”

原文:Crypto Hedge Fund Launches Are Soaring to Record Levels This Year

来源:coindesk

作者:Daniel Palmer

编译:Miranda

Coinbase 吸引 200 亿美元对冲基金入场

资讯 • leek 发表了文章 • 2018-07-20 19:10

Coinbase 是美国最大的个人投资者购买比特币和以太坊等加密货币的交易所之一。这家总部位于旧金山的公司雇佣了一批前华尔街高管。这些高管致力于解决加密货币市场中一个很大的痛点,即缺乏一个全面的主经纪商。

在华尔街,中间人被称为经纪人。经纪人介于机构和投资者之间,比如对冲基金或基金经理,以及交易所和其他交易场所。

在加密货币领域,很难像传统金融领域这样操作,因为进入的门槛太高。

然而,Coinbase 正在为克服这些障碍作出努力。

今年早些时候,该公司推出了一项主经纪商业务——Coinbase Prime,把该业务作为 Coinbase 横跨资产管理、风险资本投资和零售交易的业务的一部分。Coinbase Prime,是 Coinbase 推出的一种为机构提供交易加密货币工具的软件服务。Coinbase 打算向合格的客户提供贷款和保证金融资产品,以及类似于场外交易 (OTC) 和算法订单的高触点和低触点执行服务。

此前,该公司曾对这项业务进行过说明,Coinbase 将提供一些传统的主经纪商的服务,包括给大型机构客户提供托管服务。

不过,据知情人士透露,最新的情况是,Coinbase 准备最早在今年年底提供保证金融资。

知情人士表示,这将使机构投资者能够借入资金进行交易,这有助于放大回报,或利用空头头寸。而未来,Coinbase 的经纪业务可能会帮助客户找到交易的最佳场所,即使这意味着将其发送给竞争对手的交易机构。

Greenwich Associates 顾问 Richard Johnson 表示:

Coinbase 正在寻求实施许多不同的举措,这些举措都是有意义的。这些举措让 Coinbase 更接近或更类似于传统金融,类似包括托管、融资、贷款、证券型代币和机构门户。他们有足够的资源可以提供资金,而且,肯定能获得一些成功。

知情人士表示,该公司已经通过其主经纪商业务获得了 200 亿美元的对冲基金的入场,但该知情人士拒绝透露具体的基金名称。

Coinbase 团队正致力于让其他大型对冲基金也进入其交易平台。

与此同时,Coinbase 正积极在纽约、芝加哥和伦敦建立自己的团队。此外,值得注意的是,该公司聘请了前职在纽约证券交易所的 Christine Sandler 负责其机构销售团队,聘请了来自巴克莱的 Hunter Merghart 担任交易员。

股票市场的主经纪商业务始于 90 年代早期,大约在同一时间,对冲基金领域开始起飞。根据银行业研究公司 Coalition 的研究表明 ,2018 年第一季度,主经纪商业务为 12 个大银行带去了 49 亿美元,达到了三年以来的最高水平。

加密货币风险投资公司 CMT Digital 的负责人 Colleen Sullivan 表示,端到端的主经纪商的缺乏是阻碍大型华尔街公司进入加密货币领域的很大问题之一。

每一个交易所都必须自我融资,这使得华尔街的风险高于平均水平。

Colleen Sullivan 认为,加密货币领域缺乏主经纪商服务是 CMT Digital 的「最大痛点」。

她表示:

如果没有主经纪商,参与交易的公司就会直接受到交易所遭受的事件的影响,比如黑客攻击、监管问题、运营问题、技术问题等其他很多问题。所有这些都可能导致参与交易的公司的现金和数字货币损失。

Coinbase 进入经纪业务的决定有点讽刺意味。比特币,作为市场上最大的数字货币,它是在金融危机之后成立的,它是华尔街的另一种点对点的金融系统,会让中间商毫无用处。

Coinbase 进入机构经纪业务也让一些市场观察人士看出了一些危险信号。市场结构专家、CoinRoutes 首席执行官 David Weisberger 表示:「这种垂直整合模式,存在着许多潜在的利益冲突。」

根据 Weisberger 的说法,由于可能出现的各种冲突,SEC 一直致力于在华尔街不同的业务之间设置严格的壁垒。Weisberger 表示,他担心的是机密交易信息的泄露,比如谁在交易,他们的账户上有哪些资金。从过去来看,机构交易所已经采取了相应的措施解决潜在的利益冲突。纽约证交所集团出售了经纪子公司 Wave Securities,2005 年,纽交所集团在收购 Arca 时出售了 Wave Securities。

内部人士表示,这两种情况有相似之处,加密货币市场目前尚处于萌芽阶段,可能还需要一段时间。

前 Wave 技术专家、金融技术公司 Deep Systems 的首席运营官 Kyle Tuskey 表示:

现在,有这么多成熟的玩家,对 Coinbase 来说可能是一件好事,因为它填补了一个更大的空白。

由于 Coinbase 并非注册证券交易所,所以目前还不清楚 SEC 是否有权介入并创建防火墙,或者干脆禁止 Coinbase 运营这样的业务。记者无法联系到 SEC 的发言人或其他人员就 Coinbase 的雄心置评。不过,康奈尔大学法学教授 Robert Hockett 表示:

SEC 很可能会对 Coinbase 有意提供这样的主经纪商服务的意图感兴趣。但这是存在冲突的,因为 Coinbase 也在进行数字货币交易。

原文:Coinbase has lured a $20 billion hedge fund onto its platform, but experts say the firm could run into trouble down the road

作者:Frank Chaparro

编译:Joie,巴比特 查看全部

Coinbase 是美国最大的个人投资者购买比特币和以太坊等加密货币的交易所之一。这家总部位于旧金山的公司雇佣了一批前华尔街高管。这些高管致力于解决加密货币市场中一个很大的痛点,即缺乏一个全面的主经纪商。

在华尔街,中间人被称为经纪人。经纪人介于机构和投资者之间,比如对冲基金或基金经理,以及交易所和其他交易场所。

在加密货币领域,很难像传统金融领域这样操作,因为进入的门槛太高。

然而,Coinbase 正在为克服这些障碍作出努力。

今年早些时候,该公司推出了一项主经纪商业务——Coinbase Prime,把该业务作为 Coinbase 横跨资产管理、风险资本投资和零售交易的业务的一部分。Coinbase Prime,是 Coinbase 推出的一种为机构提供交易加密货币工具的软件服务。Coinbase 打算向合格的客户提供贷款和保证金融资产品,以及类似于场外交易 (OTC) 和算法订单的高触点和低触点执行服务。

此前,该公司曾对这项业务进行过说明,Coinbase 将提供一些传统的主经纪商的服务,包括给大型机构客户提供托管服务。

不过,据知情人士透露,最新的情况是,Coinbase 准备最早在今年年底提供保证金融资。

知情人士表示,这将使机构投资者能够借入资金进行交易,这有助于放大回报,或利用空头头寸。而未来,Coinbase 的经纪业务可能会帮助客户找到交易的最佳场所,即使这意味着将其发送给竞争对手的交易机构。

Greenwich Associates 顾问 Richard Johnson 表示:

Coinbase 正在寻求实施许多不同的举措,这些举措都是有意义的。这些举措让 Coinbase 更接近或更类似于传统金融,类似包括托管、融资、贷款、证券型代币和机构门户。他们有足够的资源可以提供资金,而且,肯定能获得一些成功。

知情人士表示,该公司已经通过其主经纪商业务获得了 200 亿美元的对冲基金的入场,但该知情人士拒绝透露具体的基金名称。

Coinbase 团队正致力于让其他大型对冲基金也进入其交易平台。

与此同时,Coinbase 正积极在纽约、芝加哥和伦敦建立自己的团队。此外,值得注意的是,该公司聘请了前职在纽约证券交易所的 Christine Sandler 负责其机构销售团队,聘请了来自巴克莱的 Hunter Merghart 担任交易员。

股票市场的主经纪商业务始于 90 年代早期,大约在同一时间,对冲基金领域开始起飞。根据银行业研究公司 Coalition 的研究表明 ,2018 年第一季度,主经纪商业务为 12 个大银行带去了 49 亿美元,达到了三年以来的最高水平。

加密货币风险投资公司 CMT Digital 的负责人 Colleen Sullivan 表示,端到端的主经纪商的缺乏是阻碍大型华尔街公司进入加密货币领域的很大问题之一。

每一个交易所都必须自我融资,这使得华尔街的风险高于平均水平。

Colleen Sullivan 认为,加密货币领域缺乏主经纪商服务是 CMT Digital 的「最大痛点」。

她表示:

如果没有主经纪商,参与交易的公司就会直接受到交易所遭受的事件的影响,比如黑客攻击、监管问题、运营问题、技术问题等其他很多问题。所有这些都可能导致参与交易的公司的现金和数字货币损失。

Coinbase 进入经纪业务的决定有点讽刺意味。比特币,作为市场上最大的数字货币,它是在金融危机之后成立的,它是华尔街的另一种点对点的金融系统,会让中间商毫无用处。

Coinbase 进入机构经纪业务也让一些市场观察人士看出了一些危险信号。市场结构专家、CoinRoutes 首席执行官 David Weisberger 表示:「这种垂直整合模式,存在着许多潜在的利益冲突。」

根据 Weisberger 的说法,由于可能出现的各种冲突,SEC 一直致力于在华尔街不同的业务之间设置严格的壁垒。Weisberger 表示,他担心的是机密交易信息的泄露,比如谁在交易,他们的账户上有哪些资金。从过去来看,机构交易所已经采取了相应的措施解决潜在的利益冲突。纽约证交所集团出售了经纪子公司 Wave Securities,2005 年,纽交所集团在收购 Arca 时出售了 Wave Securities。

内部人士表示,这两种情况有相似之处,加密货币市场目前尚处于萌芽阶段,可能还需要一段时间。

前 Wave 技术专家、金融技术公司 Deep Systems 的首席运营官 Kyle Tuskey 表示:

现在,有这么多成熟的玩家,对 Coinbase 来说可能是一件好事,因为它填补了一个更大的空白。

由于 Coinbase 并非注册证券交易所,所以目前还不清楚 SEC 是否有权介入并创建防火墙,或者干脆禁止 Coinbase 运营这样的业务。记者无法联系到 SEC 的发言人或其他人员就 Coinbase 的雄心置评。不过,康奈尔大学法学教授 Robert Hockett 表示:

SEC 很可能会对 Coinbase 有意提供这样的主经纪商服务的意图感兴趣。但这是存在冲突的,因为 Coinbase 也在进行数字货币交易。

原文:Coinbase has lured a $20 billion hedge fund onto its platform, but experts say the firm could run into trouble down the road

作者:Frank Chaparro

编译:Joie,巴比特

加密对冲基金究竟靠谱吗?全球第一份行业报告揭开秘密

投研 • chainnews 发表了文章 • 2019-05-15 15:53

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

加密对冲基金规模到底有多大?

150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上;

2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

报告特别指出,目前活跃的加密货币对冲基金约 150 家,而非一些公开统计的 350 家。此外,由于受访基金平均资产管理规模被几家大型基金拉高,因此 430 万美元的资产管理规模中位数更具参考价值。

加密货币对冲基金资产管理规模的分布

加密货币对冲基金成立之时资产管理规模中位数

加密对冲基金投资策略有哪些?

36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略;

44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

64% 的受访基金经理常驻美国。

基本面基金指的是只做多头且投资期较长的基金,这些基金通常投资基于未来令牌简单协议 SAFT 或类似协议的早期项目,并购买和持有流动更高的加密货币。通常这类基金的锁定期最长为 12 个月,通知期平均为 90 天。

自主策略基金涵盖多头与空头、相对价值、事件驱动、技术分析等特定的加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」。这类基金通常采用混合的策略,也会投资早期项目,锁定期通常为 12 个月,通知期则平均为 30 天。

量化基金以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键,因此量化基金仅对流动性最高的几类加密货币进行交易,因此锁定期通常最短为 6 个月,通知期平均 30 天。

基金经理靠谱吗?

52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

受访基金团队的平均规模为 7 至 8 人;

加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

业绩究竟怎么样?能养活自己吗?

2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72%;

2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

受访基金平均收取 1.72% 的管理费与 23.5% 的绩效费。

2018 上半年成立的受访基金资产管理规模的中位数达到 225 万美元,而 2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元。假设一个基金管理着 400 万美元并收取 2%的管理费,则年收入为 8 万美元,则明显无法维持业务运营。

因此,一些量化基金采取更多方法并开始做市,早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金,一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年加密货币对冲基金收取的管理费与绩效费,从上到下依次为基本面、自主策略、量化基金

2018 年基本面基金相较自主策略基金表现优异,原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报,而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

2018 年加密货币对冲基金及比特币收益与 Beta 相对收益

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟,越来越多的受访基金采取量化策略,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

加密货币对冲基金采取杠杆与做空的比例

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为投资者的担忧而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段,期货和期权的合成杠杆尚未成熟而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

报告显示,使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色,一些基金经理表示他们正在进行私钥管理和职责分离,以期降低数字资产安全保障的固有风险。

使用自我托管与外部托管(第三方或交易所托管)的加密货币对冲基金比例

然而目前还没有大型的传统托管公司为加密货币行业提供服务,但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域,当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥,就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥,因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。 查看全部

加密对冲基金还是野孩子,要想摸清这个行业的现状,并不容易。好在普华永道与数字资产管理公司 Elwood 打算揭开这个行业发展的秘密。

普华永道和 Elwood 今日发布了全球第一份关于加密资产对冲基金行业发展现状的报告。这份报告收集了全球资产管理(AuM)规模最大的前 100 家加密货币对冲基金在 2019 年第一季度的数据,这些数据直接来自受访的基金经理,不包含加密货币指数基金与风险投资基金的数据。

有些数字挺出人意料:全球 150 家活跃的加密货币对冲基金统共才管理着 10 亿美元规模的资产,这个规模可真不大;2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元,这样的规模,收取的管理费明显无法维持业务运营。

读到这里,是不是挺失望?好在这个报告对整个加密对冲基金行业进行了全面扫描。

链闻选取了报告中的关键信息,以飨读者:

加密对冲基金规模到底有多大?

150 家活跃的加密货币对冲基金管理着共 10 亿美元规模的资产;

60% 以上的受访基金资产管理规模不到 1000 万美元,10% 以内的受访基金规模达 5000 万美元以上;

2019 年第一季度受访基金平均资产管理规模为 2190 万美元;

2019 年第一季度受访基金资产管理规模中位数为 430 万美元,为 2018 年 1 月这些基金成立时管理规模 120 万美元的 3 倍,表明尽管市场条件艰难,但基金在筹资方面相对成功。

报告特别指出,目前活跃的加密货币对冲基金约 150 家,而非一些公开统计的 350 家。此外,由于受访基金平均资产管理规模被几家大型基金拉高,因此 430 万美元的资产管理规模中位数更具参考价值。

加密货币对冲基金资产管理规模的分布

加密货币对冲基金成立之时资产管理规模中位数

加密对冲基金投资策略有哪些?

36% 的加密货币对冲基金使用杠杆,74% 的基金采取做空策略;

44% 的受访基金采取自主策略,37% 采取量化,19% 采取基本面;

加密货币对冲基金选择注册的司法管辖地与传统对冲基金大致相同:开曼群岛(55%)、美国(17%)、英属维尔京群岛 BVI (13%);

64% 的受访基金经理常驻美国。

基本面基金指的是只做多头且投资期较长的基金,这些基金通常投资基于未来令牌简单协议 SAFT 或类似协议的早期项目,并购买和持有流动更高的加密货币。通常这类基金的锁定期最长为 12 个月,通知期平均为 90 天。

自主策略基金涵盖多头与空头、相对价值、事件驱动、技术分析等特定的加密货币策略,如参与挖矿与质押、验证节点的「广义挖矿」。这类基金通常采用混合的策略,也会投资早期项目,锁定期通常为 12 个月,通知期则平均为 30 天。

量化基金以定向或市场中立的方式采取量化方法,如做市、套利、低延迟交易。流动性是量化策略的关键,因此量化基金仅对流动性最高的几类加密货币进行交易,因此锁定期通常最短为 6 个月,通知期平均 30 天。

基金经理靠谱吗?

52% 的加密货币对冲基金使用独立托管人,但只有 25%的受访基金拥有独立董事;

受访基金团队的平均规模为 7 至 8 人;

加密货币基金投资专业人士普遍拥有 3 至 4 年的投资管理经验。

业绩究竟怎么样?能养活自己吗?

2018 年加密货币对冲基金收益中位数为 -46%,同时期的比特币基准为 -72%;

2018 年受访的基本面策略基金收益中位数为 -53%,自主策略基金为 -63%,量化基金为 + 8%;

受访基金平均收取 1.72% 的管理费与 23.5% 的绩效费。

2018 上半年成立的受访基金资产管理规模的中位数达到 225 万美元,而 2019 年成立的受访基金资产管理规模的中位数仅为 65 万美元。假设一个基金管理着 400 万美元并收取 2%的管理费,则年收入为 8 万美元,则明显无法维持业务运营。

因此,一些量化基金采取更多方法并开始做市,早期入场的基金则为新项目提供咨询服务,还有些基金出售普通合伙人(GP)的股权来筹集额外的资金,一些基金仍专注于其核心战略,并希望通过绩效费用来抵消开支,但这个方法在市场下跌 75% 的情形下比较冒险,可能不是最可行的长期战略。

2018 年加密货币对冲基金收取的管理费与绩效费,从上到下依次为基本面、自主策略、量化基金

2018 年基本面基金相较自主策略基金表现优异,原因是前者将较大比例的资产投入到 ICO 和早期项目,并在 2018 年上半年出货,获得超额回报,而自主策略基金经理通常较少接触 ICO,因此错过了这些回报。此外,基本面基金与自主策略基金的 Beta 相对收益中位数分别为 0.75 和 0.74,而量化基金则为-2.33。

2018 年加密货币对冲基金及比特币收益与 Beta 相对收益

加密货币对冲基金策略洞察

报告指出,随着加密货币市场日渐成熟,越来越多的受访基金采取量化策略,这也得益于贷款市场的发展,从而允许这些基金采取做空、市场中立等各类策略。86%的量化基金都有能力做空,而 80%的自主策略基金选择做空。

加密货币对冲基金采取杠杆与做空的比例

实际上许多自主策略基金基金并没有建立基础设施和场外交易(OTC)关系,因而无法借入加密货币并做空,因此 80% 这个数字偏高,但由于做空是风险管理的关键工具,因此自主策略基金会尽可能在其私募备忘录(PPM)加上做空,以满足基金的利益。

而杠杆的情形则完全相反,只有 36%的受访基金使用或被允许使用杠杆,因此可以看出加密基金经理似乎愿意在这方面加以限制。目前尚不清楚基金经理是因为投资者的担忧而不选择对高波动性资产类别使用杠杆,还是因为认为加密货币衍生品市场仍处于初期阶段,期货和期权的合成杠杆尚未成熟而弃用杠杆。

在受访的基金经理中,两个情形各占一半。这与一些大型加密货币期货交易所不对美国公民开放有关,因为这是大多数加密货币对冲基金赖以生存的基础。因此,为了在这些交易所进行交易并使用杠杆,位于美国的基金不得不在美国之外注册实体,产生了额外的成本。

如何利用托管减少安全风险?

报告显示,使用自我托管与外部托管(第三方或交易所托管)的受访基金平分秋色,一些基金经理表示他们正在进行私钥管理和职责分离,以期降低数字资产安全保障的固有风险。

使用自我托管与外部托管(第三方或交易所托管)的加密货币对冲基金比例

然而目前还没有大型的传统托管公司为加密货币行业提供服务,但近期一些传统的金融服务提供商宣布计划扩展到数字资产托管领域,当他们的产品变得更普及并且开放给所有人使用时,可能会改变游戏规则。

在传统的基金管理领域,独立的第三方托管方有许可托管人、主要经纪人等保管基金资产,但在加密货币领域存在公钥和私钥,就需要加密货币基金经理经常使用多签名钱包、冷热钱包等方式来保存该基金加密资产的私钥,因此需要具备一定的技术和网络专业知识,来设计和监控自我托管。此外,持有私钥除了存在黑客入侵风险,还可能会引起一些司法管辖区的监管问题,因为一些地区的法规禁止基金经理直接持有客户资产。

虽然目前还没有解决托管问题的完美方法,但好消息是全球有许多参与者正在努力解决这个问题,期望在中短期内看到新的解决方案。

Novogratz:市值3万亿美元的对冲基金应有1%的份额为比特币

观点 • chainb 发表了文章 • 2019-02-11 13:45

Novogratz:华尔街对比特币的投入在哪里?

在星期六发布的推文中,多伦多证券交易所上市公司Galaxy Digital的首席执行官迈克·诺沃格拉茨(Mike Novogratz)发表了一个令人惊讶的评论。前Fortress Investment和Goldman Sachs高管现在已经成为一名全面的加密货币死忠粉,他解释说他不明白为什么大型基金,如Ray Dalio的Bridgewater Associates,连1%的资产都没有分配给比特币。

不明白为什么那里所有的大型基金连1%的资产都没有分配给比特币。即使你是一个怀疑论者,这似乎也是合乎逻辑的。

- Michael Novogratz(@novogratz)2019年2月9日

为了支持他的评论,Novogratz补充说,这种举动是合乎逻辑的,“即使你是一名怀疑论者”,也可能触及加密货币最为人所知的非对称风险回报情况。

从某些角度来看,英国投资管理公司Winton估计,全球对冲基金拥有至少3万亿美元的资产。因此,即使只有1%分配到比特币,也将看到300亿美元的最低限度冲入其中,这将推动加密货币可能超过其2017年年末的高位。

虽然这本身就是疯狂的,但有些人认为这只是冰山一角。在Off The Chain的分期付款中,摩根溪数字资产公司的Anthony Pompliano声称“每个养老基金(价值约4.5万亿美元)都应购买比特币”。Pompliano解释说,这是解决养老金危机的潜在解决方案,而这些资金很可能默认情况下,只需购买加密货币。比如,比特币是一种非相关资产,Pomp甚至将其称为“任何投资组合的圣杯”。

这甚至都不是一个未经证实的事实。领先的加密货币研究员PlanB最近表示,在过去十年中,1%的BTC和99%的现金投资组合超过了整个标准普尔500指数的表现。尽管这两个投资组合之间的差异很小,但PlanB声称比特币的风险回报率比美国股票更好。

针对这一点,Pompliano表示,这种趋势可能会在未来十年继续下去。

比特币不仅是多元化选择,还是对财政不负责任的对冲

从长远来看,比特币不仅可能成为一个伟大的多元化投资,而且许多人认为这是对美国联邦储备银行等中央银行不良财政做法的完美对冲。在大开曼岛替代投资会议上发表的评论中,Ikigai首席投资官Travis Kling表示,旗舰加密货币是对“财政和货币政策不负责任”的完美对冲。

Kling,一位前Point72投资组合经理甚至将比特币比作信用违约掉期协议(CDS),可以反对中央银行的印刷资金。Ikigai的负责人在2017年的加密货币繁荣时期突然掉头,并表示他对政府资产负债表上的债务累积持谨慎态度。Kling甚至表示,量化宽松(QE)策略的崛起将推动加密货币采用,特别是那些完全去中心化的货币。

原文:$3 Trillion Hedge Fund Industry Should Have 1% In Bitcoin (BTC), Claims Novogratz

来源:newsbtc.com

作者:Nick Chong

编译:Miracle Zhang 查看全部

虽然比特币在2017年年底时无疑扬名世界,但机构在这个资产类别中的真正尝试却是迟钝的。事实上,并无有效的华尔街资金投入实际上已经泄露他们在加密货币中的参与度。许多传统主义者认为这是有充分理由的,但加密货币的爱好者却一直在问 - 这是什么情况?

Novogratz:华尔街对比特币的投入在哪里?

在星期六发布的推文中,多伦多证券交易所上市公司Galaxy Digital的首席执行官迈克·诺沃格拉茨(Mike Novogratz)发表了一个令人惊讶的评论。前Fortress Investment和Goldman Sachs高管现在已经成为一名全面的加密货币死忠粉,他解释说他不明白为什么大型基金,如Ray Dalio的Bridgewater Associates,连1%的资产都没有分配给比特币。

不明白为什么那里所有的大型基金连1%的资产都没有分配给比特币。即使你是一个怀疑论者,这似乎也是合乎逻辑的。

- Michael Novogratz(@novogratz)2019年2月9日

为了支持他的评论,Novogratz补充说,这种举动是合乎逻辑的,“即使你是一名怀疑论者”,也可能触及加密货币最为人所知的非对称风险回报情况。

从某些角度来看,英国投资管理公司Winton估计,全球对冲基金拥有至少3万亿美元的资产。因此,即使只有1%分配到比特币,也将看到300亿美元的最低限度冲入其中,这将推动加密货币可能超过其2017年年末的高位。

虽然这本身就是疯狂的,但有些人认为这只是冰山一角。在Off The Chain的分期付款中,摩根溪数字资产公司的Anthony Pompliano声称“每个养老基金(价值约4.5万亿美元)都应购买比特币”。Pompliano解释说,这是解决养老金危机的潜在解决方案,而这些资金很可能默认情况下,只需购买加密货币。比如,比特币是一种非相关资产,Pomp甚至将其称为“任何投资组合的圣杯”。

这甚至都不是一个未经证实的事实。领先的加密货币研究员PlanB最近表示,在过去十年中,1%的BTC和99%的现金投资组合超过了整个标准普尔500指数的表现。尽管这两个投资组合之间的差异很小,但PlanB声称比特币的风险回报率比美国股票更好。

针对这一点,Pompliano表示,这种趋势可能会在未来十年继续下去。

比特币不仅是多元化选择,还是对财政不负责任的对冲

从长远来看,比特币不仅可能成为一个伟大的多元化投资,而且许多人认为这是对美国联邦储备银行等中央银行不良财政做法的完美对冲。在大开曼岛替代投资会议上发表的评论中,Ikigai首席投资官Travis Kling表示,旗舰加密货币是对“财政和货币政策不负责任”的完美对冲。

Kling,一位前Point72投资组合经理甚至将比特币比作信用违约掉期协议(CDS),可以反对中央银行的印刷资金。Ikigai的负责人在2017年的加密货币繁荣时期突然掉头,并表示他对政府资产负债表上的债务累积持谨慎态度。Kling甚至表示,量化宽松(QE)策略的崛起将推动加密货币采用,特别是那些完全去中心化的货币。

原文:$3 Trillion Hedge Fund Industry Should Have 1% In Bitcoin (BTC), Claims Novogratz

来源:newsbtc.com

作者:Nick Chong

编译:Miracle Zhang

为什么 90% 的加密投资基金会完蛋!

观点 • chainnews 发表了文章 • 2018-11-20 12:25

为什么 90% 的加密投资基金会完蛋?

为什么不完蛋呢?在过去一年多时间中,即便是在中国市场,我们也看到了数百家加密资产投资基金迅速成立,在市场高歌猛进之时洋洋得意地展示自己的投资成果,但是在市场陷入熊市之后灰溜溜地消声觅迹。

在过去这大半年时间里,链闻和近百家贴上「加密资产投资基金」或者「Token Fund」标签的投资机构深入的交流,其中有让人兴奋的发现:这个领域充斥了年轻人,他们大胆、激进,身上充满了拓荒野蛮西部的牛仔气质。但让人忧心的是,这些所谓「加密资产投资基金」中的大多数,很难说已经找到让人信服的投资策略、投资逻辑或者投资方法。

他们中很大一部分,更像是在一级市场市场上包销揽货、然后又到二级市场传销出货,从中挣取信息不对称价差的「批发-零售」机构;另有一大部分,采取的则是「随大流」的模式——如果打开不少加密基金的网页,只选择其投资组合的列表部分,把他们放在一起对比来看,在一片花花绿绿的 Logo 列表中,你会发现寻找其中的差异真是一件难事。

感谢 David Nage 毫不留情地用刺眼的表达提出了这个问题。David Nage 是一位风险投资家,在家族办公室领域,是一位活跃的社区组织者,他曾在 2014 年帮助彭博集团组织了家族办公室研讨会。

必须得说,尽管这篇文章的标题是说 90% 的加密基金「为什么」会失败,但实际上,文章的核心内容是:加密投资基金如何才可以避免失败。对那些光鲜一时,在今天的市场波动中战战兢兢的加密投资机构来说,更值得用心阅读。Enjoy reading~

来,让我们先讲一个故事。

大家可能都已经熟悉「股神」沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 押注 100 万美元的那个赌局吧?不知道也没关系,我可以简单介绍一下。2008 年的时候,沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 压了个 10 年赌约,巴菲特用自己的钱、而不是他管理的伯克希尔哈撒韦公司的资金下注,赌对冲基金无法战胜标普 500 指数。而 Ted Seides 和对冲基金 Protégé Partners 其他的合伙人则通过投资五只经过精心挑选的对冲基金 具体基金名字从未被公开披露,坚信对冲基金业绩将优于标普 500 指数表现。

在这个 10 年赌局的前 7 年,巴菲特选择的先锋 Vanguard 500 指数基金涨了 63.5%。Protege 的五只对冲基金平均上涨约 19.6%。十年过去了,巴菲特最终「赢了」这一赌局。这 10 年间,标普 500 指数平均年复合收益率达到 7.1%,远远高于 Protege Partners 基金经理们选择的对冲基金的平均年复合收益率,后者仅为 2.2% 链闻注:我们在中国的投资界听到了特别损的评论,说 Protege Partners 干出来的结果还不如余额宝的收益… 说实话,我们觉得这样说不科学…。

于是问题来了:为什么对冲基金这么衰,跑不赢大市,最终得关门大吉?

仅仅在 2017 年,约有 1000 家对冲基金关门大吉。市场上对此有很多有趣的理论分析。

对于对冲基金为何功败垂成 在 2017 年约有 1000 家对冲基金关门大吉、表现逊于指数基金,有很多有趣的理论分析。著名投资评论网站 GoldenEgg Investing 创始人兼主编 Howard Gold 在为 MarketWatch 撰写的一篇专栏中得出的结论称,这主要是一个供应和需求的问题:

「本质上,投资表现能持续优于市场的能力是一种极为罕见的天才。较早进入对冲基金游戏的投资者们尝到了一些抢先出发的甜头,这种诱惑吸引了更多投资人入局。结果导致大量资金涌入,规模达到约 3 万亿美元,创造出一种原本不切实际的需求:投资经理能反复创造出表现优于市场的资本回报率,并且这得是在扣除基金收取的费用之后的回报。」

注:Howard Gold 这篇分析值得一读,链接是:https://www.marketwatch.com/story/hedge-fund-buyers-are-getting-soaked-2017-03-29

这是非常棒的解释。但这和加密基金有什么联系?来,让我们深入挖掘一下 。我先使用传统基金所采用的另一种历史数据点做些评估。

三分之一的失败率

著名的英国记者 John Lanchester 曾经在《纽约客》杂志发表过一篇文章,探讨了大部分对冲基金失败的情形:这些基金的平均存活周期约为五年。在截止 2010 年底存活的 7,200 家对冲基金中,到 2011 年底时已经有 775 家关门大吉,2012 年则有 873 家关门,在 2013 年有 904 家关门。这意味着,在三年时间内有三分之一的对冲基金消失了。

当然,对冲基金总数目并未减少,因为希望永不止息,不断有新的对冲基金挂牌营业。

注: John Lanchester 在 2014 年为纽约客撰写的这篇长篇文章值得一读,别嫌文章写成的时间太早,其实投资市场也就这点事。该文章的链接是:https://www.newyorker.com/magazine/2014/08/04/money-talks-6

当然,如果你嫌文章太长,可以读读金融时报当年的一个干货精简版本:https://ftalphaville.ft.com/2014/07/31/1913792/most-hedge-funds-fail/

另外,我们也想借此机会向链闻的忠实读者推荐一下 John Lanchester 之前曾经写过的一篇关于比特币发展的文章,这篇文章 2016 年发表在《伦敦书评》上,这样早期深度介绍比特币的文章,比现在币圈忽悠们的扯淡文章强很多倍。文章链接是:https://www.lrb.co.uk/v38/n08/john-lanchester/when-bitcoin-grows-up_

我们审视加密货币空间时,我们看到从 2016 年到现在加密货币增长非常迅猛。

来源:Autonomous Next

据研究公司 Autonomous Next 所做的统计,「我们的加密货币生态数据库包括 780 家机构,其中逾 500 家是加密基金,其目前管理的总资产约为 100-150 亿美元。借鉴传统基金 30% 的参考失败率,我们可以预计未来 6-12 个月将有约 150 家加密基金关张。由于加密领域的投资并非传统的资产类型著名投行摩根士丹利近期表示加密资产正逐渐变成机构投资资产,人们可以预期加密基金失败率可能更高,达到三分之二,或占到市场总数的 60% 以上。意味着未来 6-12 个月或者 24 个月,约有 330 家加密基金将以失败告终。」

直观来讲,2016 年 1 月时所有加密货币的总市值约为 70 亿美元。到 2017 年底,在短短不到两年时间内,加密货币市场总市值剧增至 7,600 亿美元。外部资金如潮水般涌入,重现传统对冲基金市场的一幕,造成了不切实际的需求:要求投资经理得能够反复创造出表现优于市场的资本回报率,并且得是在扣除基金收取的费用之后的回报。

来源:Coinmarketcap

为什么称之为不切实际的需求?我们不妨从一些关键要素一一看起。

AUM、风险管理和基金集中风险

来源:Crypto Fund Research

从上图我们可以看到,市场中多数加密基金的资产管理规模 AUM 不超过 5,000 万美元。当然有一些规模出众,比如最近 Paradigm 和 a16z 等背靠传统基金的新入局者募得了大笔资金,这两家分别募集了 4 亿和 3 亿美元。

规模分布范围

在 300 只资产管理额不超过 1,000 万美元的小规模加密基金中,我个人经过观察推测,估计有 200 只 70% 资产管理规模不超过 500 万美元,约有 100 家 30% 资产管理额接近 1,000 万美元。资产管理额在 1,000-5,000 万美元范围的 188 家加密基金中,我个人认为约有 100 只 53% 资产管理额在 3,000-5,000 万美元之间,其余 47% 资产管理额在 1,000-3,000 万美元范围。这意味着约有 288 家加密基金当前资产管理额约在 500-3,000 万美元之间。

风险管理

让我们根据一些观察结果做一下假设。假设有一只加盟资产投资基金名为「ABC」,其资产管理额为 1,500 万美元,基金经理投资风格偏激进,无视一些传统基金的风险管理程序, 其 2017 年底至 2018 年初时业绩极为耀眼,该基金经理没有采用传统的「10/30/60」 原则进行投资,即资产管理额的 30% 用于主动分配投资,60% 作为准备金,10% 作为费用支出。该基金经理可能是按照 10/45/45 或者 10/55/35 的分配进行投资。

如果把资产管理额 55% 投进市场,意味着基金经理投入 825 万美元,留下 675 万美元作为储备金;如果以 Bitwise 10 指数作为市场指标,意味着目前该基金的投资已亏损 68.55%,或相当于亏损 560 万美元,目前只剩下 260 万美元,加上储备金,共有 940 万美元。

如果基金经理采用传统的风险管理原则,意味着向市场投入 450 万美元,亏损额为 300 万美元,但目前还剩下 1,150 万美元。

请牢记:基金要多生存一天,基金经理就必须反复创造出表现优于市场的资本回报率,且是在扣除基金收取的费用之后的回报;如果做不到,次优选择是不亏损太多钱。

在这里我想给一个小提示:职业基金经理使用的资产管理工具已经开始进入加密货币市场。资历尚浅的基金经理要想解决这些问题,至少有两个工具可供参考。

资金锁定期

应该要设定锁定期,以避免基金经理在资金充分投入到投资标的之后,落入流动性欠缺的麻烦。对于那些流动性更强的对冲基金,我看到的是锁定期较短,一般为 1 年,或者不到 2 年;对于「流动性更强」的风险投资基金,我看到一般的锁定期是 2-3 年,甚至更长。

通过教育填平知识鸿沟

成熟的投资者承认传统投资市场起起伏伏。而正像前文讨论的那样,加密市场不是传统市场,至少在多数机构投资者眼中是如此。短时间内的价格剧烈波动、 自 2018 年初以来的大幅衰退行情、有关「硬分叉」的讨论,以及这一资产领域特有的一些特色,在机构投资者眼中依然非常新奇。此外,在加密资产领域缺乏有力的研究,直到近期才陆续出现一些对市场每周和每月的分析报告,也需要对这些缺乏相关知识的对冲基金有限合伙人进行更多的教育。

作为基金经理,亏掉有限合伙人的钱绝不是好事,但如果不仅限于每个季度一封的「newsletter」与他们沟通,可能效果会好一些。

这里我得说一下,很多加密基金经理会遭遇大量的资金撤回,其管理的基金最终会关门大吉,这不仅仅因为市场行情低迷、基金业绩惨淡,而是业绩差与对合伙人的预期及知识传递管理非常糟糕,多重元素的共同作用。

那些资产管理规模小、对「市场严冬」感受更为强烈的加密基金,更应该不断向对其投资的有限合伙人及潜在普通合伙人进行相关沟通。

风险管理+资金锁定期+知识差异鸿沟 = 一团乱麻

我们必须要考虑到部分基金投资风格非常激进,而且不怎么熟悉标准的风险控制流程。近期的一份研究报告称, 三分之一加密基金经理的年龄在 25-34 岁之间。在互联网泡沫时代或者贝尔斯登和雷曼兄弟垮台时期,他们还不是投资者。再加上资金锁定期可能很快结束,加上他们缺乏对投入资金的有限合伙人进行有效的沟通,结果就是投资人大量撤资,大批加密基金关门大吉。这种情况甚至可能超过我们之前谈过的 60% 的水平线。

其它可能导致基金关门的元素

复制投资策略与集中性风险

讲个小故事:在一家颇具规模的家族办公室任职的一位熟人被要求配置对冲基金投资标的。他们投资了不少全球最优秀的基金,在这些基金那里总计至少拥有 50 个有限合伙人席位。这位仁兄的任务除了对基金进行尽职调查以及进行标的配置外,还包括收集所有这些基金的资产变化信息,他必须研究每支基金的月度沟通信息,有时还得研究投资机构想监管机构呈报的 13F 报告进行估算,最终他要创建出这些基金的资产配置矩阵图,查看这些基金在某些股票上的重叠投资情况。

让我们以数据运营商 Equinix 股票代码 EQIX 为例吧。几年前,这家公司可是对冲基金行业人见人爱的投资标的。

假设对冲基金 A 资产管理规模为 1 亿美元,其 5% 资金投入 Equinix 的股票,那么投入 Equinix 股票的实际资金是 500 万美元。对冲基金 B 资产管理规模 2.5 亿美元,其中 3.5% 的资金买入了 Equinix 股票,实际投资额为 875 万美元。如果这一案例中,50 家对冲基金中的相当部分 比如 40% 都买入了 Equinix 股票,这就构成了这家家族办公室在单一资产上巨大的集中性风险,违背了很多机构投资者原本希望进行分散投资的初衷。

注:想更好的了解基金的集中性风险,推荐阅读美国金融监管局 FINRA 发表的一篇文章,专门探讨了该主题:http://www.finra.org/investors/concentrate-concentration-risk_

加密资产相关的集中性风险

现在市场上确实有 2100 多种加密货币,但我们知道,加密市场绝大多数的流动性集中于前 10 或者说前 50 大加密货币。我可以打包票说,当前 500 家加密基金,无论是对冲基金还是流动性的风险投资基金,都在这个特制的沙盒中做道场。

如果你只是复制其他人的投资策略,你不可能成功募得一支基金,收取 3% 的管理费再加 30% 的业绩提成。但是今天市场不少基金就是这样的。这肯定是亏钱的生意。

我在今年早些时候发布过一个推文,说了我对市场的一个观察:市场中的多数加密资产投资基金都采取了互相复制的投资策略。当时是这样,现在还是这样。

我今天作为消遣,查看了三家加密基金的投资组合。如果我看到一家标的公司出现在不只一家基金的投资组合中,我就把这家公司的名字标成绿色,如图。我承认现在区块链投资领域还处于初期发展中,但当有限合伙人的资金锁定期还剩下 3~6 个月时,这种情况需要改变,需要看到一些策略独特的,而不是这种随大流的投资策略,否则会出问题

别灰心!

所有人都会在某一个点出发,这些基金资产管理规模在 500-1000 万美元之间的加密投资基金,如果他们能更特立独行、更深思熟虑的操盘,更用心部署风险管理技术来管理市场风险,更积极的教育有限合伙人,他们的表现是有可能优于资产规模 1 亿美元以上的加密基金的。

这不仅仅在市场行情好的时候是可能的,在行情糟糕的时候,更有可能。

不过,这需要大量的工作,认真做到这几点的加密基金才会真正是披荆斩棘,在未来的市场中存活下来的那 10% 幸存者之一。

作者:David Nage,风险投资家,Apeiron Ventures 董事总经理,家族办公室领域的社区组织者

编译:Perry Wang 查看全部

在加密投资市场陷入恐惧的今天,我们必须推送这篇说了真话、并且看上去有些刺眼的文章。是时候讨论这个无人可以回避的问题:

为什么 90% 的加密投资基金会完蛋?

为什么不完蛋呢?在过去一年多时间中,即便是在中国市场,我们也看到了数百家加密资产投资基金迅速成立,在市场高歌猛进之时洋洋得意地展示自己的投资成果,但是在市场陷入熊市之后灰溜溜地消声觅迹。

在过去这大半年时间里,链闻和近百家贴上「加密资产投资基金」或者「Token Fund」标签的投资机构深入的交流,其中有让人兴奋的发现:这个领域充斥了年轻人,他们大胆、激进,身上充满了拓荒野蛮西部的牛仔气质。但让人忧心的是,这些所谓「加密资产投资基金」中的大多数,很难说已经找到让人信服的投资策略、投资逻辑或者投资方法。

他们中很大一部分,更像是在一级市场市场上包销揽货、然后又到二级市场传销出货,从中挣取信息不对称价差的「批发-零售」机构;另有一大部分,采取的则是「随大流」的模式——如果打开不少加密基金的网页,只选择其投资组合的列表部分,把他们放在一起对比来看,在一片花花绿绿的 Logo 列表中,你会发现寻找其中的差异真是一件难事。

感谢 David Nage 毫不留情地用刺眼的表达提出了这个问题。David Nage 是一位风险投资家,在家族办公室领域,是一位活跃的社区组织者,他曾在 2014 年帮助彭博集团组织了家族办公室研讨会。

必须得说,尽管这篇文章的标题是说 90% 的加密基金「为什么」会失败,但实际上,文章的核心内容是:加密投资基金如何才可以避免失败。对那些光鲜一时,在今天的市场波动中战战兢兢的加密投资机构来说,更值得用心阅读。Enjoy reading~

来,让我们先讲一个故事。

大家可能都已经熟悉「股神」沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 押注 100 万美元的那个赌局吧?不知道也没关系,我可以简单介绍一下。2008 年的时候,沃伦·巴菲特与对冲基金 Protege Partners 合伙人 Ted Seides 压了个 10 年赌约,巴菲特用自己的钱、而不是他管理的伯克希尔哈撒韦公司的资金下注,赌对冲基金无法战胜标普 500 指数。而 Ted Seides 和对冲基金 Protégé Partners 其他的合伙人则通过投资五只经过精心挑选的对冲基金 具体基金名字从未被公开披露,坚信对冲基金业绩将优于标普 500 指数表现。

在这个 10 年赌局的前 7 年,巴菲特选择的先锋 Vanguard 500 指数基金涨了 63.5%。Protege 的五只对冲基金平均上涨约 19.6%。十年过去了,巴菲特最终「赢了」这一赌局。这 10 年间,标普 500 指数平均年复合收益率达到 7.1%,远远高于 Protege Partners 基金经理们选择的对冲基金的平均年复合收益率,后者仅为 2.2% 链闻注:我们在中国的投资界听到了特别损的评论,说 Protege Partners 干出来的结果还不如余额宝的收益… 说实话,我们觉得这样说不科学…。

于是问题来了:为什么对冲基金这么衰,跑不赢大市,最终得关门大吉?

仅仅在 2017 年,约有 1000 家对冲基金关门大吉。市场上对此有很多有趣的理论分析。

对于对冲基金为何功败垂成 在 2017 年约有 1000 家对冲基金关门大吉、表现逊于指数基金,有很多有趣的理论分析。著名投资评论网站 GoldenEgg Investing 创始人兼主编 Howard Gold 在为 MarketWatch 撰写的一篇专栏中得出的结论称,这主要是一个供应和需求的问题:

「本质上,投资表现能持续优于市场的能力是一种极为罕见的天才。较早进入对冲基金游戏的投资者们尝到了一些抢先出发的甜头,这种诱惑吸引了更多投资人入局。结果导致大量资金涌入,规模达到约 3 万亿美元,创造出一种原本不切实际的需求:投资经理能反复创造出表现优于市场的资本回报率,并且这得是在扣除基金收取的费用之后的回报。」

注:Howard Gold 这篇分析值得一读,链接是:https://www.marketwatch.com/story/hedge-fund-buyers-are-getting-soaked-2017-03-29

这是非常棒的解释。但这和加密基金有什么联系?来,让我们深入挖掘一下 。我先使用传统基金所采用的另一种历史数据点做些评估。

三分之一的失败率

著名的英国记者 John Lanchester 曾经在《纽约客》杂志发表过一篇文章,探讨了大部分对冲基金失败的情形:这些基金的平均存活周期约为五年。在截止 2010 年底存活的 7,200 家对冲基金中,到 2011 年底时已经有 775 家关门大吉,2012 年则有 873 家关门,在 2013 年有 904 家关门。这意味着,在三年时间内有三分之一的对冲基金消失了。

当然,对冲基金总数目并未减少,因为希望永不止息,不断有新的对冲基金挂牌营业。

注: John Lanchester 在 2014 年为纽约客撰写的这篇长篇文章值得一读,别嫌文章写成的时间太早,其实投资市场也就这点事。该文章的链接是:https://www.newyorker.com/magazine/2014/08/04/money-talks-6

当然,如果你嫌文章太长,可以读读金融时报当年的一个干货精简版本:https://ftalphaville.ft.com/2014/07/31/1913792/most-hedge-funds-fail/

另外,我们也想借此机会向链闻的忠实读者推荐一下 John Lanchester 之前曾经写过的一篇关于比特币发展的文章,这篇文章 2016 年发表在《伦敦书评》上,这样早期深度介绍比特币的文章,比现在币圈忽悠们的扯淡文章强很多倍。文章链接是:https://www.lrb.co.uk/v38/n08/john-lanchester/when-bitcoin-grows-up_

我们审视加密货币空间时,我们看到从 2016 年到现在加密货币增长非常迅猛。

来源:Autonomous Next

据研究公司 Autonomous Next 所做的统计,「我们的加密货币生态数据库包括 780 家机构,其中逾 500 家是加密基金,其目前管理的总资产约为 100-150 亿美元。借鉴传统基金 30% 的参考失败率,我们可以预计未来 6-12 个月将有约 150 家加密基金关张。由于加密领域的投资并非传统的资产类型著名投行摩根士丹利近期表示加密资产正逐渐变成机构投资资产,人们可以预期加密基金失败率可能更高,达到三分之二,或占到市场总数的 60% 以上。意味着未来 6-12 个月或者 24 个月,约有 330 家加密基金将以失败告终。」

直观来讲,2016 年 1 月时所有加密货币的总市值约为 70 亿美元。到 2017 年底,在短短不到两年时间内,加密货币市场总市值剧增至 7,600 亿美元。外部资金如潮水般涌入,重现传统对冲基金市场的一幕,造成了不切实际的需求:要求投资经理得能够反复创造出表现优于市场的资本回报率,并且得是在扣除基金收取的费用之后的回报。

来源:Coinmarketcap

为什么称之为不切实际的需求?我们不妨从一些关键要素一一看起。

AUM、风险管理和基金集中风险

来源:Crypto Fund Research

从上图我们可以看到,市场中多数加密基金的资产管理规模 AUM 不超过 5,000 万美元。当然有一些规模出众,比如最近 Paradigm 和 a16z 等背靠传统基金的新入局者募得了大笔资金,这两家分别募集了 4 亿和 3 亿美元。

规模分布范围

在 300 只资产管理额不超过 1,000 万美元的小规模加密基金中,我个人经过观察推测,估计有 200 只 70% 资产管理规模不超过 500 万美元,约有 100 家 30% 资产管理额接近 1,000 万美元。资产管理额在 1,000-5,000 万美元范围的 188 家加密基金中,我个人认为约有 100 只 53% 资产管理额在 3,000-5,000 万美元之间,其余 47% 资产管理额在 1,000-3,000 万美元范围。这意味着约有 288 家加密基金当前资产管理额约在 500-3,000 万美元之间。

风险管理

让我们根据一些观察结果做一下假设。假设有一只加盟资产投资基金名为「ABC」,其资产管理额为 1,500 万美元,基金经理投资风格偏激进,无视一些传统基金的风险管理程序, 其 2017 年底至 2018 年初时业绩极为耀眼,该基金经理没有采用传统的「10/30/60」 原则进行投资,即资产管理额的 30% 用于主动分配投资,60% 作为准备金,10% 作为费用支出。该基金经理可能是按照 10/45/45 或者 10/55/35 的分配进行投资。

如果把资产管理额 55% 投进市场,意味着基金经理投入 825 万美元,留下 675 万美元作为储备金;如果以 Bitwise 10 指数作为市场指标,意味着目前该基金的投资已亏损 68.55%,或相当于亏损 560 万美元,目前只剩下 260 万美元,加上储备金,共有 940 万美元。

如果基金经理采用传统的风险管理原则,意味着向市场投入 450 万美元,亏损额为 300 万美元,但目前还剩下 1,150 万美元。

请牢记:基金要多生存一天,基金经理就必须反复创造出表现优于市场的资本回报率,且是在扣除基金收取的费用之后的回报;如果做不到,次优选择是不亏损太多钱。

在这里我想给一个小提示:职业基金经理使用的资产管理工具已经开始进入加密货币市场。资历尚浅的基金经理要想解决这些问题,至少有两个工具可供参考。

资金锁定期

应该要设定锁定期,以避免基金经理在资金充分投入到投资标的之后,落入流动性欠缺的麻烦。对于那些流动性更强的对冲基金,我看到的是锁定期较短,一般为 1 年,或者不到 2 年;对于「流动性更强」的风险投资基金,我看到一般的锁定期是 2-3 年,甚至更长。

通过教育填平知识鸿沟

成熟的投资者承认传统投资市场起起伏伏。而正像前文讨论的那样,加密市场不是传统市场,至少在多数机构投资者眼中是如此。短时间内的价格剧烈波动、 自 2018 年初以来的大幅衰退行情、有关「硬分叉」的讨论,以及这一资产领域特有的一些特色,在机构投资者眼中依然非常新奇。此外,在加密资产领域缺乏有力的研究,直到近期才陆续出现一些对市场每周和每月的分析报告,也需要对这些缺乏相关知识的对冲基金有限合伙人进行更多的教育。

作为基金经理,亏掉有限合伙人的钱绝不是好事,但如果不仅限于每个季度一封的「newsletter」与他们沟通,可能效果会好一些。

这里我得说一下,很多加密基金经理会遭遇大量的资金撤回,其管理的基金最终会关门大吉,这不仅仅因为市场行情低迷、基金业绩惨淡,而是业绩差与对合伙人的预期及知识传递管理非常糟糕,多重元素的共同作用。

那些资产管理规模小、对「市场严冬」感受更为强烈的加密基金,更应该不断向对其投资的有限合伙人及潜在普通合伙人进行相关沟通。

风险管理+资金锁定期+知识差异鸿沟 = 一团乱麻

我们必须要考虑到部分基金投资风格非常激进,而且不怎么熟悉标准的风险控制流程。近期的一份研究报告称, 三分之一加密基金经理的年龄在 25-34 岁之间。在互联网泡沫时代或者贝尔斯登和雷曼兄弟垮台时期,他们还不是投资者。再加上资金锁定期可能很快结束,加上他们缺乏对投入资金的有限合伙人进行有效的沟通,结果就是投资人大量撤资,大批加密基金关门大吉。这种情况甚至可能超过我们之前谈过的 60% 的水平线。

其它可能导致基金关门的元素

复制投资策略与集中性风险

讲个小故事:在一家颇具规模的家族办公室任职的一位熟人被要求配置对冲基金投资标的。他们投资了不少全球最优秀的基金,在这些基金那里总计至少拥有 50 个有限合伙人席位。这位仁兄的任务除了对基金进行尽职调查以及进行标的配置外,还包括收集所有这些基金的资产变化信息,他必须研究每支基金的月度沟通信息,有时还得研究投资机构想监管机构呈报的 13F 报告进行估算,最终他要创建出这些基金的资产配置矩阵图,查看这些基金在某些股票上的重叠投资情况。

让我们以数据运营商 Equinix 股票代码 EQIX 为例吧。几年前,这家公司可是对冲基金行业人见人爱的投资标的。

假设对冲基金 A 资产管理规模为 1 亿美元,其 5% 资金投入 Equinix 的股票,那么投入 Equinix 股票的实际资金是 500 万美元。对冲基金 B 资产管理规模 2.5 亿美元,其中 3.5% 的资金买入了 Equinix 股票,实际投资额为 875 万美元。如果这一案例中,50 家对冲基金中的相当部分 比如 40% 都买入了 Equinix 股票,这就构成了这家家族办公室在单一资产上巨大的集中性风险,违背了很多机构投资者原本希望进行分散投资的初衷。

注:想更好的了解基金的集中性风险,推荐阅读美国金融监管局 FINRA 发表的一篇文章,专门探讨了该主题:http://www.finra.org/investors/concentrate-concentration-risk_

加密资产相关的集中性风险

现在市场上确实有 2100 多种加密货币,但我们知道,加密市场绝大多数的流动性集中于前 10 或者说前 50 大加密货币。我可以打包票说,当前 500 家加密基金,无论是对冲基金还是流动性的风险投资基金,都在这个特制的沙盒中做道场。

如果你只是复制其他人的投资策略,你不可能成功募得一支基金,收取 3% 的管理费再加 30% 的业绩提成。但是今天市场不少基金就是这样的。这肯定是亏钱的生意。

我在今年早些时候发布过一个推文,说了我对市场的一个观察:市场中的多数加密资产投资基金都采取了互相复制的投资策略。当时是这样,现在还是这样。

我今天作为消遣,查看了三家加密基金的投资组合。如果我看到一家标的公司出现在不只一家基金的投资组合中,我就把这家公司的名字标成绿色,如图。我承认现在区块链投资领域还处于初期发展中,但当有限合伙人的资金锁定期还剩下 3~6 个月时,这种情况需要改变,需要看到一些策略独特的,而不是这种随大流的投资策略,否则会出问题

别灰心!

所有人都会在某一个点出发,这些基金资产管理规模在 500-1000 万美元之间的加密投资基金,如果他们能更特立独行、更深思熟虑的操盘,更用心部署风险管理技术来管理市场风险,更积极的教育有限合伙人,他们的表现是有可能优于资产规模 1 亿美元以上的加密基金的。

这不仅仅在市场行情好的时候是可能的,在行情糟糕的时候,更有可能。

不过,这需要大量的工作,认真做到这几点的加密基金才会真正是披荆斩棘,在未来的市场中存活下来的那 10% 幸存者之一。

作者:David Nage,风险投资家,Apeiron Ventures 董事总经理,家族办公室领域的社区组织者

编译:Perry Wang

一文梳理全球最活跃的 42 家加密投机机构

投研 • chainnews 发表了文章 • 2018-10-26 14:29

Block123 将投资者分为六个类别:(1)传统 VC (2)加密资产风投(3)加密对冲基金(4)加速器(5)公司(6)基金

传统 VC

传统的风险投资机构虽不专注于加密领域,但已经开始逐步涉及。这些投资机构通常投资基础设施和企业,并占有股权。例如加密货币交易所和钱包等。

Union Square Ventures

(Dapper Labs、Protocol Labs、OB1)

区块链领域比较积极的投资者。Union Square Ventures 成立于 2003 年,是美国最知名的风险投资机构之一,计划在未来十年强力投资区块链。

Andreessen Horowitz

(Coinbase、Dapper Labs、DFINITY)

Marc Andreessen 与 Ben Horowitz 共同创立的著名风险投资机构,常被称为 a16z,也组建了 Crypto 基金,专做区块链方向投资。

Draper Associates

(Bancor、BitPesa、Tezos)

Draper Associates 成立于 1985 年,是种子轮的风险投资机构,鼓励企业家将业务推向卓越,用新技术改造行业,并为非凡的增长、就业和财富创造搭建平台。

SV Angel

(DFINITY、DIRT Protocol、Radar Relay)

硅谷天使投资基金。硅谷附近最好的比特币社区 Stanford Bitcoin Group,便是由 SV Angel 顾问、斯坦福的 Balaji 与 Vijay 主办。

Lightspeed Venture Partners

(Blockchain、LedgerX、Basis)

一家早期风险投资公司,致力于加速企业和消费者行业的破坏性创新和趋势。该公司目前管理着超过 40 亿美元的承诺资本。

红杉资本 Sequoia Capital

(Bitmain、MetaStable、Orchid Labs)

红杉资本始终致力于帮助创业者成就基业常青的伟大公司,发掘和培育产业界的「参天大树」,为成员企业带来丰富的全球资源和宝贵的历史经验。

丹华资本 Danhua Capital

(Brave、Blockfolio、Chia)

丹华资本 DHVC 成立于 2013 年,由斯坦福终身教授张首晟创办。以斯坦福和硅谷为核心,丹华资本专注于投资美国最具颠覆性和影响力的科技成果和商业创新,关注的投资领域涵盖人工智能、虚拟 / 增强现实、大数据、区块链、企业级应用等具有颠覆性的新兴技术。

加密资产风投

加密资产风险是专注于加密领域投资的实体,通常以投资以股权和 token 形式。

Blockchain Capital

(Abra、Bitfury、Bitwise)

首个基金于 2013 年推出,也是首个致力于比特币、区块链生态系统的风险投资基金,同时也是第一家回应比特币资本需求的基金。他们投资了 Coinbase、Ripple、Circle 和 Kraken 等金融科技公司,自 2013 年成立以来,Blockchain Capital 已经投资了上百家家公司、代币和协议,也凭此成为区块链行业顶尖的投资机构之一。

Digital Currency Group

(BitGo, Blockstream, Coinbase)

简称 DCG,曾收购 Coindesk。Digital Currency Group 创始人兼首席执行官 Barry Silbert 曾表示,他们已经从全球一些美国金融巨头、创始人和首席执行官这里募集到了巨额资金。

分布式资本 Fenbushi Capital

(Abra, Parity, Sia)

成立于 2015 年底,是中国首家专注于投资区块链技术相关企业的风险投资企业,也是同领域内最早的一批风险投资基金。肖风博士、沈波是分布式资本团队负责人。

#Hashed

(Terra, AirSwap, EOS)

俗称肉末资本,原名叫 Blockchain Partners Korea,简称 BPK,是韩国规模最大的数字货币及区块链投资基金,也是不少知名区块链项目的最大投资者之一。

节点资本 Node Capital

(aelf, Genaro Network, ChainUP)

杜均创立的区块链行业风险投资公司,是全球最早布局区块链产业生态的专业投资机构之一。

a16z crypto

(DFINITY, MakerDAO, Oasis Labs)

Marc Andreessen 与 Ben Horowitz 创立的著名风投机构,旗下加密投资部分。

Placeholder

(Decred)

投资于分布式信息网络、专注于区块链技术的风险投资机构,由 Chris Burniske 与 Joel Monegro 共同创办。

硬币资本 INBlockchain

(Eximchain, ONO Social, AdRealm)

硬币资本 InBlockchain 成立于 2017 年,是一家区块链行业的投资与孵化平台,前后投资了 Steem、EOS、Sia、QTUM 等众多项目,由天使投资人李笑来、老猫联合创办。

Primitive Ventures

前丹华资本的区块链投资人 Dovey Wan 与前硬币资本美国合伙人亦是在世界范围内被核心行业从业者广泛订阅的邮件组 Proof of Work 创办者 Eric Meltzer 联合成立新的区块链投资机构 Primitive Ventures。

1confirmation

(Basis, dy/dx, Harbor)

由 Coinbase 前员工 Nick Tomaino 创办的加密数字基金。在项目 token-based projects 早期阶段进入,据需要,帮助创始人在最早期阶段进行所有非技术性工作,如社区建设、业务发展、对外沟通等,并在所支持的项目担任中长期职位。

Blockchange

(The Block, Skuchain, Tokenize)

Blockchange 旨在用区块链技术进行社会变革,同时推敲与提出区块链技术是否以及如何用于社会变革的倡议。

Castle Island Ventures

(Zenledger, Casa, Dust Identity)

专注于公有区块链的风险投资机构,投资于基础架构和应用,帮助这些变革协议服务于未来十亿用户。

加密对冲基金

加密对冲基金通常频繁的交易项目 token,对特定的 token 采取做多或者做空。

Scalar Capital

专注于数字资产的投资管理公司,由 Jordan Clifford 与 Linda Xie 共同创办。

Pantera Capital

专注于区块链、数字货币领域的早期投资。其创始人为 Dan Morehad,据链闻 ChainNews 报道,该基金成立十年后正式转型为加密货币投资机构。

Polychain Capital

2016 年成立于加州旧金山的加密数字对冲基金,致力于通过积极管理这些区块链资产的投资组合为投资者带来丰厚回报。创始人是 Olaf Carlson-Wee,他之前是 Coinbase 公司风控部门负责人,号称 Coinbase 第一号员工。

Amentum

由 Steven McKie、Chris Russ、Kyle Forkey 创立的加密资产管理公司,专注于区块链协议和应用层发展。

MetaStable Capital

由 Lucas Ryan、Josh Seims 与 AngelList 首席执行官兼联合创始人 Naval Ravikant 创立于 2014 年秋,拥有 4500 万美元的资产管理,与一些同时投资加密货币和区块链初创企业的混合型基金不同,MetaStable 尽多投资于主流加密货币。像 Polychain 一样,遵循巴菲特式的买入和持有策略。

Paradigm

Paradigm 去中心化交易协议与平台,混合分布式结算逻辑的交易协议,促进统一流动性和多样化金融工具的生态系统。允许用户自定义交易布局,提供模块化交互界面,多个工具并排交易。

CoinFund

开放的研究团体,专注于区块链技术研究。

Multicoin Capital

总部位于美国德克萨斯州,目前管理着大约 5000 万美元的投资基金,最新募集约 2.5 亿美元的旗舰基金,获得包括 Craft Ventures 的 David Sacks 和 Bill Lee、Marc Andreessen、Chris Dixon、Compound、Vy Capital、Passport Capital、mark VC 的 Adam Zeplain、Blocktower 的 Ari Paul 以及 Elad Gil 等多家纽约和硅谷知名风投公司的支持。

Blocktower Capital

2017 年成立的一家加密货币对冲基金,位于美国加州斯坦福。与 PolyChain 和 MetaStable 类似,BlockTower 的资金来自 A16Z 和 Union Square Ventures 等大型传统风险投资基金。BlockTower 成立仅数月,宣布其资产规模达到 1.4 亿美元。

Tetras Capital

位于美国纽约,经常参加 Condesk 共识大会,并发布加密货币行情分析报告,看跌以太坊,但表示比特币具有更大的上行潜力,会强劲反弹。链闻 ChainNews 曾做过相关报道。

加速器

加速器和孵化器通过提供初始资金和运营支持来帮助新的加密项目的发展,这些加速器通常在项目公司成立之前进行投资。

Coinsilium

(ICON, Medicalchain, Fantom)

由比特币区块链孵化器 Seedcoin 创始人于 2013 年创立,致力于帮助区块链初创公司,推进区块链在全球的广泛应用。

500 startups

(Monetizr, Zeuss, Skyllz)

500 Startups 是硅谷的一家种子期投资基金和创业加速器,特别专注精益创业实践、国际市场成长营销。大中华地区主管及合伙人 Edith Yeung 杨珮珊,亦十分关注区块链方向。

Boost VC

(The Block, Coinbase, Aragon)

由 Adam Draper 掌舵,自 2012 年成立以来,已投资上百家比特币和区块链初创公司。

ConsenSys

(Grid+, MetaMask, Gnosis)

世界一流区块链技术研发企业,帮助全球推广以太坊,尤其商业化部分。

Science Blockchain

(8base, Springrole, Spl.yt)

老牌孵化创业机构的区块链孵化器。自 2011 年开始以来,参与创立并投资了 70 多家公司。

Techstars

(Hyperledger, Wala)

全美导师提供帮助的创业项目加速器。Techstars 从 2006 年创办,非常注重创新团队对顾客的认识,并与许多国际公司及创投合作,希望创业圈与企业能互相支援帮忙。

相关公司

这些公司通过投资部门投资相关项目,通常会寻找可以使其核心业务受益投资。例如,EOS VC 投资于构建在 EOS 上的项目。

Coinbase Ventures

(Reserve, The Block, TruStory)

Coinbase 始终致力于为全世界创建一个开放的金融系统,成立 Coinbase Ventures 投资有前途的创业公司,透过积极且有意义的方式推动整个行业发展。

比特大陆 Bitmain Technologies

(Block.one, OB1, Circle)

加密货币挖矿硬件制造领域无可争议的世界领导者,同时努力在人工智能领域成为领导者。

Binance Labs

(Oasis Labs, Terra, Republic)

Binance Labs 是一个社会影响基金,旨在为区块链和加密货币企业家、项目和社区提供孵化,投资。使命是解决对生态系统最重要的问题,并改善世界。

Huobi Labs

(IOST, DATA, CoinMeet)

火币 Labs 定位区块链产业生态「连接器」,致力打造全球一流分布式生态孵化实验室。

基金

基金投资于加密对冲基金。这些工具为其有限合伙人提供多元化的对冲基金和交易风格。