价格

无惧比特币下跌,这些数据表明矿工没有放弃

市场 • 8btc 发表了文章 • 2019-11-25 11:05

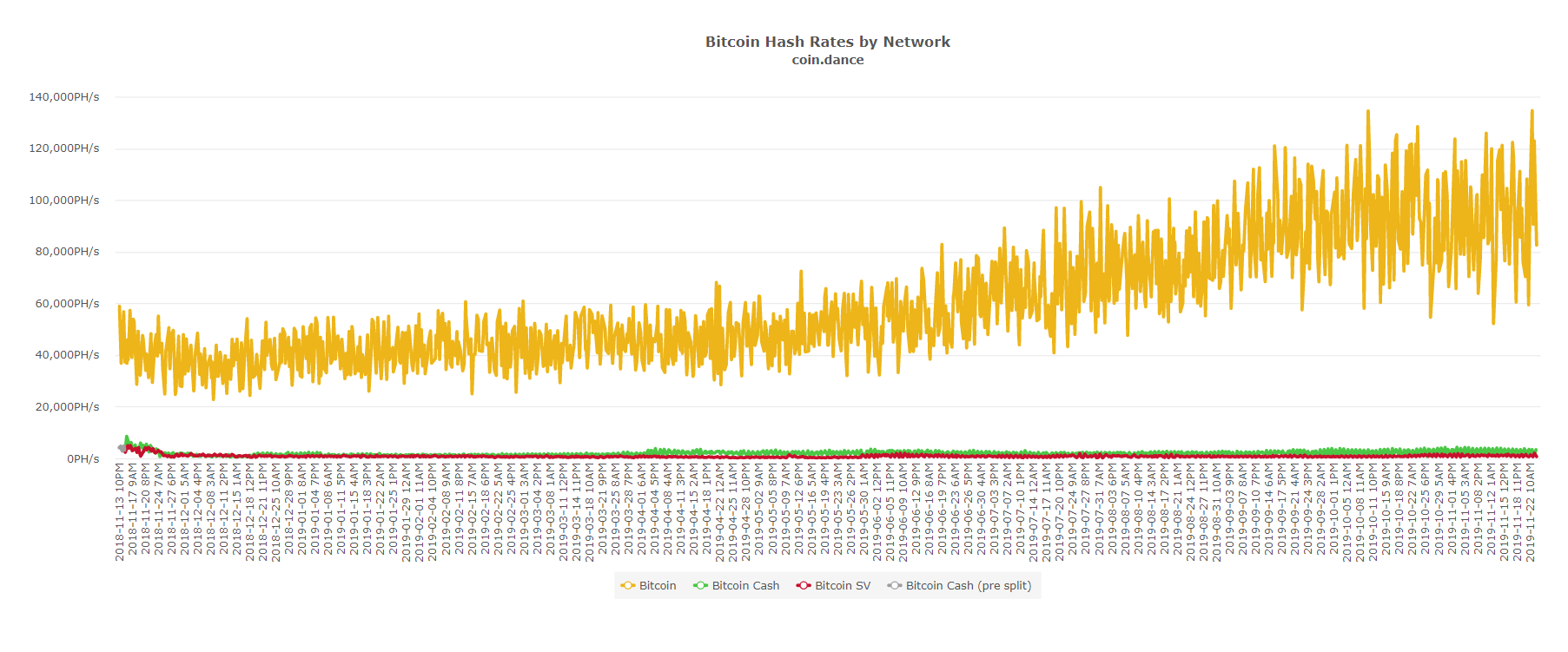

根据数据网站Coin Dance对比特币算力的估计,比特币挖矿的参与度与价格下跌前一样高。算力是指用于维护比特币网络的计算能力。

比特币算力创下第二次新高

据统计,11月23日的算力实际上几乎达到了历史最高水平。Coin Dance的统计数据显示,周六的数据和10月10日的数据几乎相同,都达到了近120000PH/S。

当天比特币的交易价约为7200美元,10月时为8600美元。

(比特币算力,来源:Coin Dance)

此前,Cointelegraph报道称,随着比特币价格的下跌,越来越多的人认为比特币矿工正在退出。统计师Willy Woo表示,截至本周,这一过程已基本完成。

基于最新数据,创业者Alistair Milne表示反对,他表示,矿工实际上并不怎么关心当前的价格走势。

“矿工没有投降,”他在周日的一条推文中说道。他继续说:

“他们敏锐地意识到即将到来的减半,而且显然没有被最近的下跌所影响。”

比特币挖矿难度下降

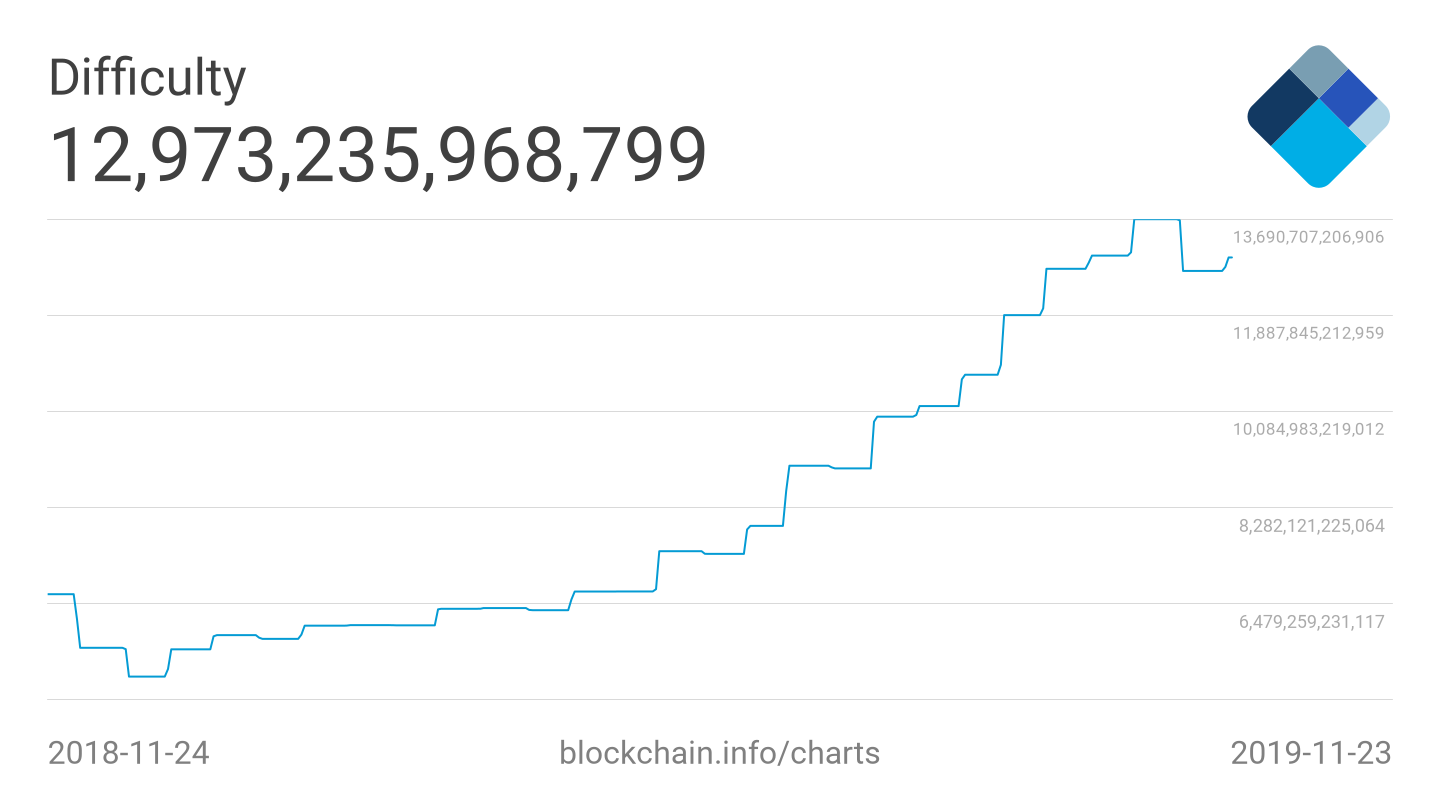

Milne还认为,比特币挖矿难度的增加也与此有关。直到最近,比特币挖矿难度一直在下降。

挖矿难度用于衡量挖出比特币区块所需的努力,这一指标会定期调整以适应当前矿工的情绪。本月早些时候,挖矿难度出现了今年最大的降幅,下降了7个百分点。

(比特币挖矿难度,来源:Blockchain)

分析师PlanB认为,现阶段的难度趋势也表明,人们对挖矿盈利能力的信心依然存在。

“2%的困难调整:没有矿工投降,”他在周五写道,并补充说,一般出现这种情况都预示着价格上涨。

根据Crypto This的“实时难度生成器”,12月5日的下一次调整可能比当前水平高出近5%。

与挖矿难度不同的是,算力很难在有限的精确度之外进行估计,因此不应将其作为矿工参与程度的明确指南。

原文:https://medium.com/usegossamer/the-next-wave-of-defi-users-a-ux-research-study-f20f180c23a1

作者:Kevin D. Kim

编译:Wendy 查看全部

最新数据显示,尽管比特币价格在过去一周下跌了15%,但矿工们并没有屈服。

根据数据网站Coin Dance对比特币算力的估计,比特币挖矿的参与度与价格下跌前一样高。算力是指用于维护比特币网络的计算能力。

比特币算力创下第二次新高

据统计,11月23日的算力实际上几乎达到了历史最高水平。Coin Dance的统计数据显示,周六的数据和10月10日的数据几乎相同,都达到了近120000PH/S。

当天比特币的交易价约为7200美元,10月时为8600美元。

(比特币算力,来源:Coin Dance)

此前,Cointelegraph报道称,随着比特币价格的下跌,越来越多的人认为比特币矿工正在退出。统计师Willy Woo表示,截至本周,这一过程已基本完成。

基于最新数据,创业者Alistair Milne表示反对,他表示,矿工实际上并不怎么关心当前的价格走势。

“矿工没有投降,”他在周日的一条推文中说道。他继续说:

“他们敏锐地意识到即将到来的减半,而且显然没有被最近的下跌所影响。”

比特币挖矿难度下降

Milne还认为,比特币挖矿难度的增加也与此有关。直到最近,比特币挖矿难度一直在下降。

挖矿难度用于衡量挖出比特币区块所需的努力,这一指标会定期调整以适应当前矿工的情绪。本月早些时候,挖矿难度出现了今年最大的降幅,下降了7个百分点。

(比特币挖矿难度,来源:Blockchain)

分析师PlanB认为,现阶段的难度趋势也表明,人们对挖矿盈利能力的信心依然存在。

“2%的困难调整:没有矿工投降,”他在周五写道,并补充说,一般出现这种情况都预示着价格上涨。

根据Crypto This的“实时难度生成器”,12月5日的下一次调整可能比当前水平高出近5%。

与挖矿难度不同的是,算力很难在有限的精确度之外进行估计,因此不应将其作为矿工参与程度的明确指南。

原文:https://medium.com/usegossamer/the-next-wave-of-defi-users-a-ux-research-study-f20f180c23a1

作者:Kevin D. Kim

编译:Wendy

矿工逃离潮将至,比特币价格会再冲高峰吗?

市场 • blockbeats 发表了文章 • 2019-11-18 19:02

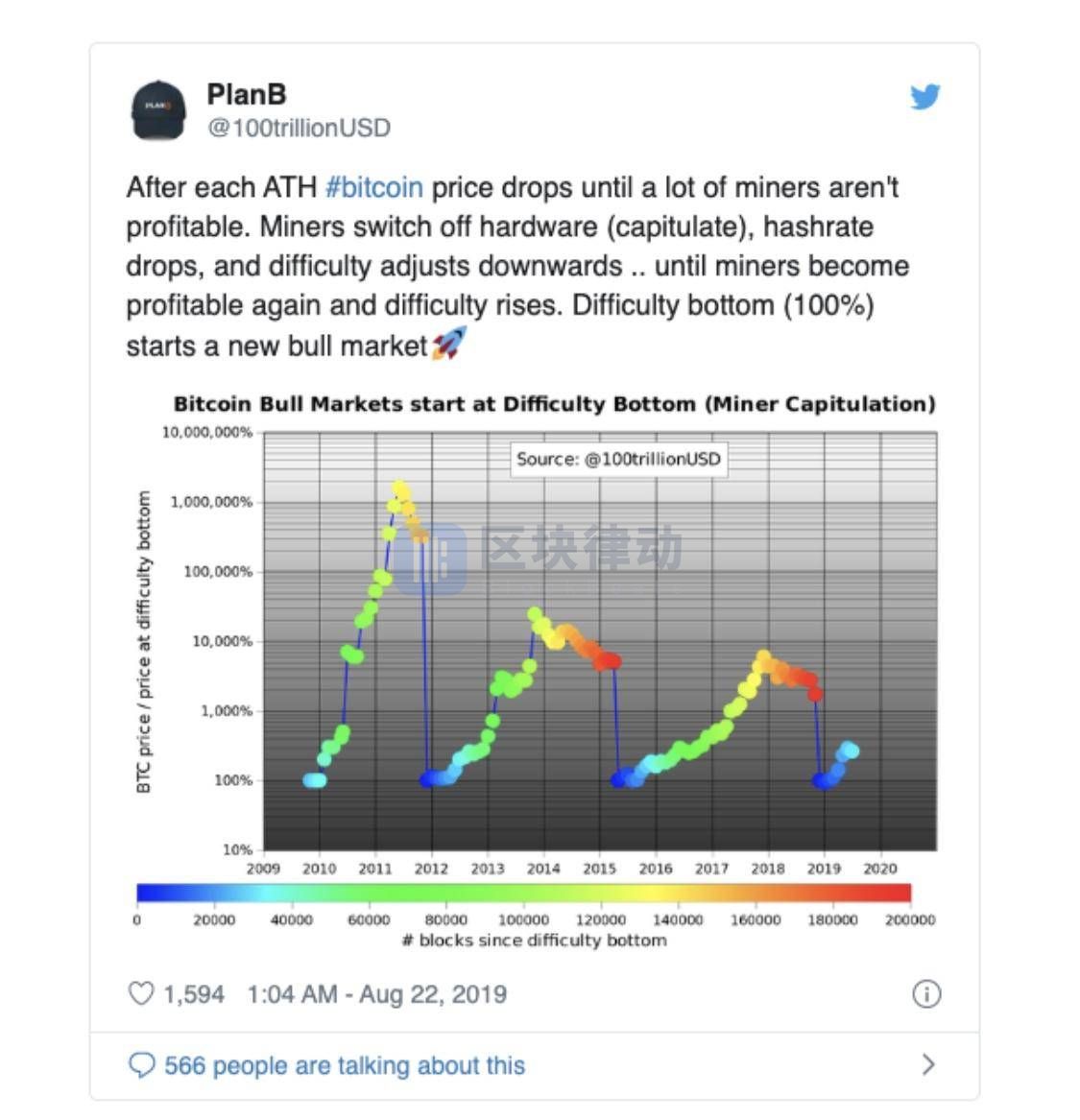

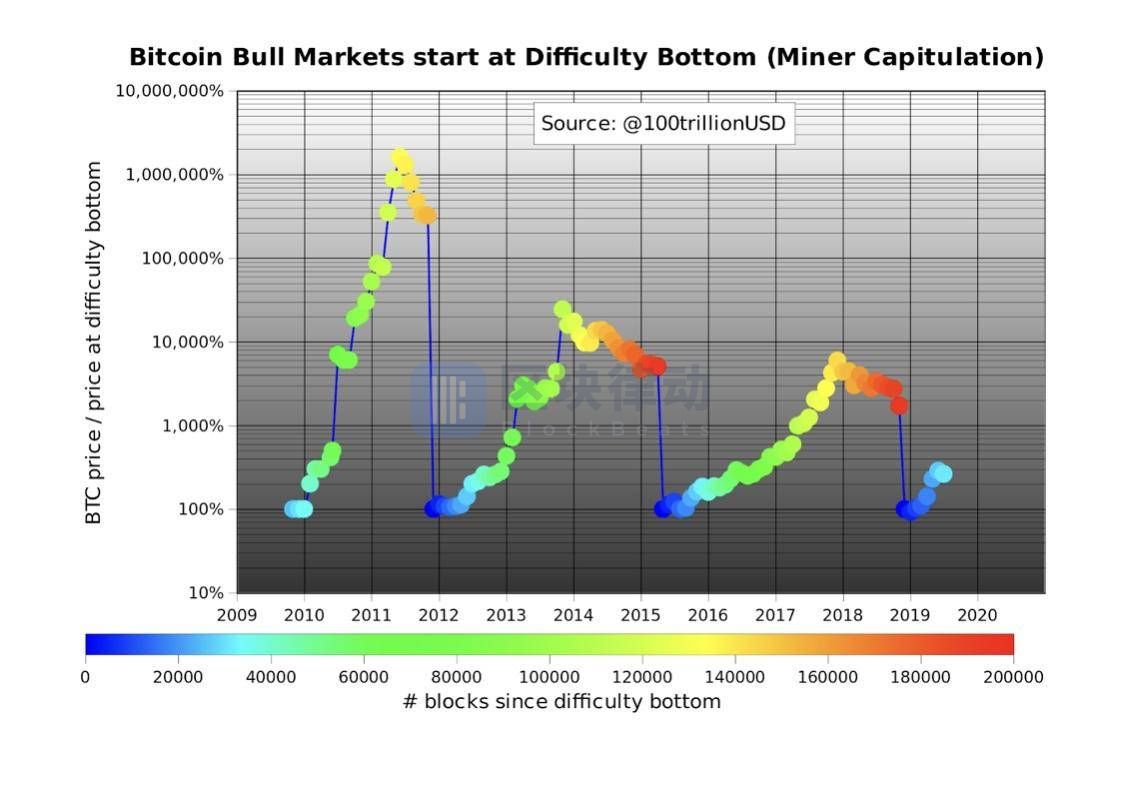

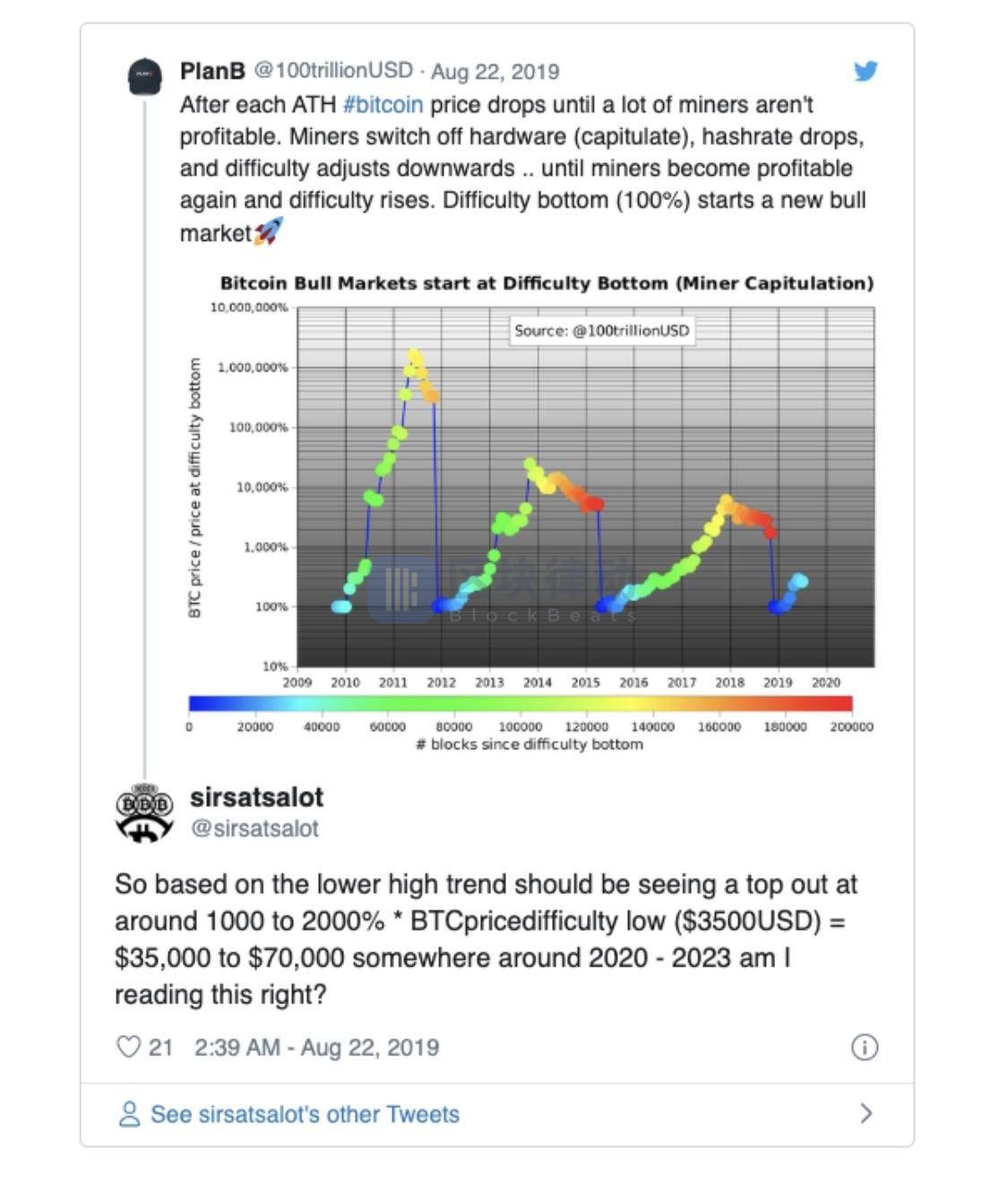

挖矿难度可能是预测 BTC 价格的一个指标。加密货币研究人员 PlanB 表示,比特币历史上的三次主要的牛市,都是在挖矿难度触底后开始爆发的,这意味着今年市场可能出现强劲上涨的态势。

使用挖矿难度预测比特币牛市

尽管加密货币市场以其极高的波动性出名,但它的市场走势却是呈现周期性的。加密货币分析师们使用各种不同的工具和因素来预测每个周期的持续时间,以及影响市场走势的不同因素。

移动平均线,是分析师们最喜欢的分析工具,因为它们能够提供对主要价格上涨,作出相当准确的预测。然而,加密货币研究人员,PlanB 找到了一种能够更准确预测比特币价格走势的不同方法。

在 Twitter 的一篇推文流中,研究人员解释了过去三次比特币牛市,是如何在挖矿难度达到谷底时开始爆发的。

他解释说,每次挖矿难度达到历史最高点时,比特币的价格都会大幅下跌,并经历持续下跌的态势,直到很大一部分矿工变得无利可图。而当比特币价格开始上涨,市场竞争加剧时,许多矿工无法继续运行他们的硬件,迫使他们放弃。

据推测,比特币的价格是由盈利矿工所推高的

当矿工离开网络时,全网算力降低。全网算力下降之后,不久,挖矿难度也随之调整。

在过去的 10 年里,每当比特币的挖矿难度降到谷底时,随之而来的便是一轮重大的牛市。Twitter 上分享的图表显示,2012 年初、2015 年第二季度和 2019 年底,全网算力已经触底。

该图还显示,挖矿难度的下降,每隔 3-4 年发生一次,或自上一次达到挖矿难度底部以来生成约 20,000 个区块的时候发生。

虽然不能保证这一市场周期会复制前两个周期的情况,但如果真的如此,这意味着比特币价格可能会达到历史新高。基于图中所示的低-高趋势,比特币的下一个「最高点」可能比这个周期中最低挖矿难度时的价格高出 1000-2000%。

由于比特币的价格在去年年底徘徊在 3500 美元左右,因此在挖坑难度达到 100% 时,这将意味着它的价格在未来几年内可能达到 35000 至 75000 美元。

在一位 Twitter 用户指出这一点后,PlanB 说这实际上是一个相当保守的估计。他解释说,上两次比特币在矿工逃离后达到的「历史最高点」,价格上涨了 100 倍左右。

也就是说,PlanB 的分析可能是完全错误的。几位矿业专家告诉 CryptoSlate,挖矿难度是一个滞后指标,而不是比特币价格的预测指标。随着 BTC 价格的上升或下降,挖矿难度也相应调整,而不是相反调整。因此,两者密切相关,PlanB 对二者因果关系方向的推理很可能值得质疑。

原文:https://medium.com/coinmonks/miner-capitulation-is-coming-d81b4e7b0ff5

作者:coinmonks

翻译:区块律动 BlockBeats-HQ 查看全部

研究人员表示,每一轮的比特币牛市都是从矿商投降开始的。

挖矿难度可能是预测 BTC 价格的一个指标。加密货币研究人员 PlanB 表示,比特币历史上的三次主要的牛市,都是在挖矿难度触底后开始爆发的,这意味着今年市场可能出现强劲上涨的态势。

使用挖矿难度预测比特币牛市

尽管加密货币市场以其极高的波动性出名,但它的市场走势却是呈现周期性的。加密货币分析师们使用各种不同的工具和因素来预测每个周期的持续时间,以及影响市场走势的不同因素。

移动平均线,是分析师们最喜欢的分析工具,因为它们能够提供对主要价格上涨,作出相当准确的预测。然而,加密货币研究人员,PlanB 找到了一种能够更准确预测比特币价格走势的不同方法。

在 Twitter 的一篇推文流中,研究人员解释了过去三次比特币牛市,是如何在挖矿难度达到谷底时开始爆发的。

他解释说,每次挖矿难度达到历史最高点时,比特币的价格都会大幅下跌,并经历持续下跌的态势,直到很大一部分矿工变得无利可图。而当比特币价格开始上涨,市场竞争加剧时,许多矿工无法继续运行他们的硬件,迫使他们放弃。

据推测,比特币的价格是由盈利矿工所推高的

当矿工离开网络时,全网算力降低。全网算力下降之后,不久,挖矿难度也随之调整。

在过去的 10 年里,每当比特币的挖矿难度降到谷底时,随之而来的便是一轮重大的牛市。Twitter 上分享的图表显示,2012 年初、2015 年第二季度和 2019 年底,全网算力已经触底。

该图还显示,挖矿难度的下降,每隔 3-4 年发生一次,或自上一次达到挖矿难度底部以来生成约 20,000 个区块的时候发生。

虽然不能保证这一市场周期会复制前两个周期的情况,但如果真的如此,这意味着比特币价格可能会达到历史新高。基于图中所示的低-高趋势,比特币的下一个「最高点」可能比这个周期中最低挖矿难度时的价格高出 1000-2000%。

由于比特币的价格在去年年底徘徊在 3500 美元左右,因此在挖坑难度达到 100% 时,这将意味着它的价格在未来几年内可能达到 35000 至 75000 美元。

在一位 Twitter 用户指出这一点后,PlanB 说这实际上是一个相当保守的估计。他解释说,上两次比特币在矿工逃离后达到的「历史最高点」,价格上涨了 100 倍左右。

也就是说,PlanB 的分析可能是完全错误的。几位矿业专家告诉 CryptoSlate,挖矿难度是一个滞后指标,而不是比特币价格的预测指标。随着 BTC 价格的上升或下降,挖矿难度也相应调整,而不是相反调整。因此,两者密切相关,PlanB 对二者因果关系方向的推理很可能值得质疑。

原文:https://medium.com/coinmonks/miner-capitulation-is-coming-d81b4e7b0ff5

作者:coinmonks

翻译:区块律动 BlockBeats-HQ

主流交易所交易量骤降,市场大波动可能即将来袭!

市场 • xcong 发表了文章 • 2019-11-18 12:00

爆发还是大跌?

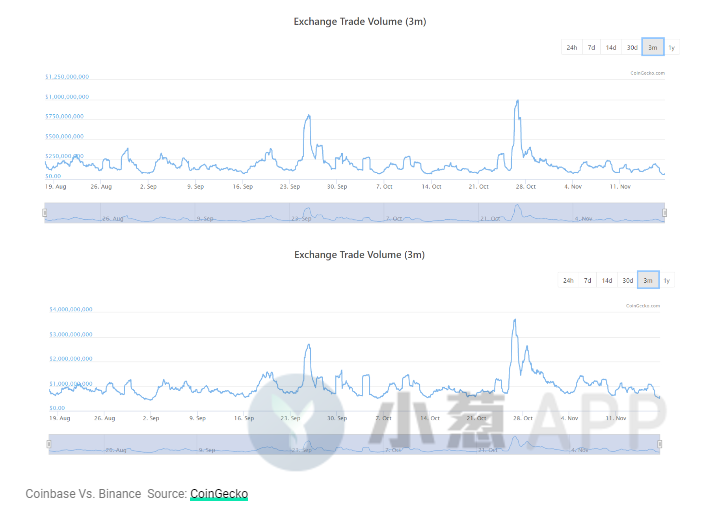

截至11月17日,主流交易所的交易量降至近几个月低位,而且还有持续萎缩的趋势。这是否是暴风雨前的宁静?如果是,那会以什么样的方式爆发?

主流交易所交易量骤减预示着什么?

AMBcrypto发文指出,主流交易所的比特币交易量在11月15日开始下降,并迅速降至当前低点。Coinbase日交易量从1.85亿美元下降到6500万美元。币安日交易量从10亿美元下降到5.17亿美元。

此外,Bitfinex日交易量从9600万美元下降至3900万美元,而BitMEX的日交易量从29亿美元下降至9.05亿美元。

(近3个月Bitfinex和BitMEX的24小时交易量)

很明显,这些交易所的交易量下降至最近三个月(乃至更长时间)以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

11月17日,根据交易者Cantering Clark分享的数据,BitMEX上的BTC交易量达到7.84亿美元,这是自3月30日以来(24小时交易量)最低水平。 上一次BitMEX交易所记录如此低的数字时,仅两天后 BTC价格就飙升20%以上,从而开始了2019年的牛市。

此外,U.Today发文指出,无论交易量的缩水是预示着市场逆转,还是对加密市场兴趣的减弱,都可以预期会有一场突然的大变动。

值得注意的是,该媒体指出,头部加密货币往往会在圣诞节前后发生异动,19年也可能如此。

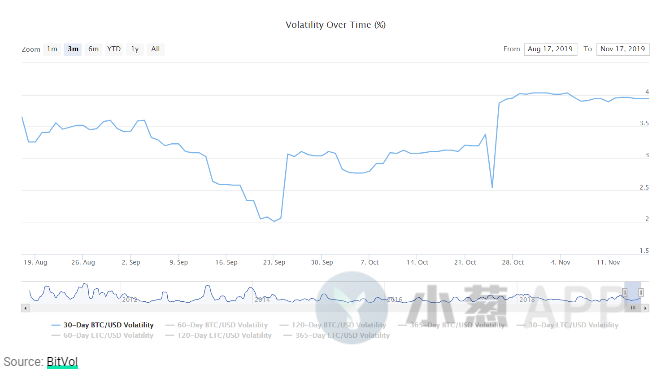

波动率维持相对稳定将如何影响比特币价格?

此外,比特币的30天波动率在10月25日(当地时间)创下2.54%的低点,随后比特币价格在一天内从7400美元飙升至10000美元上方。此后,波动率在20多天内稳定在4%左右。

而上一次波动率横盘整理是在比特币4月上涨(当时比特币在30天内从4100美元升至5600美元)之后。此后,波动率下降,在一定程度上能够引发更多的价格上涨趋势。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。不过,BTC的具体走向仍然处于未知状态。

比特币将以何种方式爆发?

然而,从比特币的日K线图来看,尽管比特币的日线仍处于下降楔形三角区间内,但一旦冲破日线下降楔形压制就会迎来大幅上涨。此外,比特币价格在0.786斐波那契水平处似乎构成了支撑。

不过,与上述观点不同的是,死亡十字交叉一直在极力压制比特币价格并阻止多头控制。

查看全部

(近3个月Coinbase和币安的24小时交易量)

爆发还是大跌?

截至11月17日,主流交易所的交易量降至近几个月低位,而且还有持续萎缩的趋势。这是否是暴风雨前的宁静?如果是,那会以什么样的方式爆发?

主流交易所交易量骤减预示着什么?

AMBcrypto发文指出,主流交易所的比特币交易量在11月15日开始下降,并迅速降至当前低点。Coinbase日交易量从1.85亿美元下降到6500万美元。币安日交易量从10亿美元下降到5.17亿美元。

此外,Bitfinex日交易量从9600万美元下降至3900万美元,而BitMEX的日交易量从29亿美元下降至9.05亿美元。

(近3个月Bitfinex和BitMEX的24小时交易量)

很明显,这些交易所的交易量下降至最近三个月(乃至更长时间)以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

11月17日,根据交易者Cantering Clark分享的数据,BitMEX上的BTC交易量达到7.84亿美元,这是自3月30日以来(24小时交易量)最低水平。 上一次BitMEX交易所记录如此低的数字时,仅两天后 BTC价格就飙升20%以上,从而开始了2019年的牛市。

此外,U.Today发文指出,无论交易量的缩水是预示着市场逆转,还是对加密市场兴趣的减弱,都可以预期会有一场突然的大变动。

值得注意的是,该媒体指出,头部加密货币往往会在圣诞节前后发生异动,19年也可能如此。

波动率维持相对稳定将如何影响比特币价格?

此外,比特币的30天波动率在10月25日(当地时间)创下2.54%的低点,随后比特币价格在一天内从7400美元飙升至10000美元上方。此后,波动率在20多天内稳定在4%左右。

而上一次波动率横盘整理是在比特币4月上涨(当时比特币在30天内从4100美元升至5600美元)之后。此后,波动率下降,在一定程度上能够引发更多的价格上涨趋势。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。不过,BTC的具体走向仍然处于未知状态。

比特币将以何种方式爆发?

然而,从比特币的日K线图来看,尽管比特币的日线仍处于下降楔形三角区间内,但一旦冲破日线下降楔形压制就会迎来大幅上涨。此外,比特币价格在0.786斐波那契水平处似乎构成了支撑。

不过,与上述观点不同的是,死亡十字交叉一直在极力压制比特币价格并阻止多头控制。

所有人都只关注了比特币的下一次减半,却忽略了这些信息

市场 • toudengcang 发表了文章 • 2019-11-12 12:04

关于即将到来的比特币减半的炒作越来越多,减半定于2020年5月发生,距现在约190天。这一信息是众所周知的,每四年,奖励给矿工的比特币数量将减少一半,即将到来的是第三次减半。

目前,每天大约生产1,800个新的比特币,每开采一个区块,矿工可获得12.5 BTC的奖励,明年5月将下降到6.25个。

由于对矿工的奖励较低,他们将停止采矿或保留自己的比特币,直到新的价格补偿挖矿所涉及的成本。和其它商品/资产类似,比特币的供给与需求将联动变化,为日益稀缺的资产比特币创造了新的均衡价格。

特别声明:本文谨代表作者个人观点,头等仓始终秉持客观中立,为读者呈现多样化信息。

第三次减半

这将是比特币的第三次减半。第一次是在2012年11月,区块奖励从50 BTC降至25 BTC,彼时对比特币的价格产生了巨大的影响。第二次是在2016年7月,引发了持续一年半的牛市,使BTC价格从650美元左右上涨至接近2万美元,这仍是目前为止的历史最高水平。

当然,许多熟悉加密货币领域的人在减半事件发生之前就看到了获利的潜力,并且在事发前很长一段时间就开始改变自己的持仓。下面这个BTC历史价格图表清楚地显示了每个减半前后的价格上涨:

(头等仓注:比特币价格历史记录)

拜仁银行(Bayern LB)已应用存货流量比率(stock-to-flow ratio)来预测明年五月减半后的比特币价格,该比率通常应用于商品分析。(头等仓注:存货流量比=现有商品的数量/每年生产的数量)

黄金的存货流量比是58,比特币是25.8。减半后,该数字增加到53。基于该模型并研究过去围绕减半事件产生的价格行为,他们建议:“如果将2020年5月比特币的存货流量比纳入模型,则比特币的价格可能达到90,000美元。这意味着即将到来的减半效应还没有反映在比特币当前的价格中。”

事实上,比特币不是唯一的供应增长放缓的加密货币。

一系列山寨币的供应增速也将在2020年-21年下降,其中有一部分在今年已经下降了。从今年到下一年,许多主流加密货币的存货流量比都急剧下降。理论上,如果需求保持不变,它们的价格应会上涨。

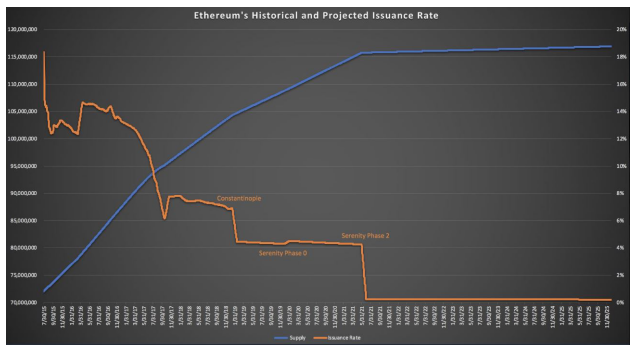

以太坊ETH

以太坊没有像比特币这样的硬性供应上限,但是在君士坦丁堡硬分叉最终于2月28日实施之后,区块奖励从三个ETH减少为两个。理论上讲,这导致以太坊每年新供应量下降33%,每年以太币新发行量约为4.5%。

到2021年,随着以太坊宁静阶段(Serenity)的推出,以太供应的增长预计将进一步下降75%。以太坊宁静阶段的升级将引入分片、PoS共识以及许多其他升级。宁静阶段将设置为分三个阶段进行,一旦达到第3阶段,ETH的增发量将趋缓。

(头等仓注:蓝色为以太坊的供应曲线,橙色为通胀率)

瑞波XRP

为了转向XRP的“更保守的量基准”,瑞波实验室(Ripple Labs)在今年第三季度大幅减少了代币的抛售,而且这种下降趋势还将继续甚至加剧。瑞波实验室称,今年第三季度,其XRP币的销售额约为6624万美元,比第二季度的2.5151亿美元下降了将近70%。

这种下降趋势似乎将持续到第四季度和明年。Ripple毫不含糊地说“展望第四季度,我们将继续密切关注交易量的变化,并打算保持类似的做法,第四季度的交易额将和第三季度相当。”话虽如此,XRP的价格没有对减少抛售XRP作出积极回应。

比特币现金BCH

根Coingecko称,距离比特币现金(BCH)减半还有大概153天。BCH的减半过程遵循比特币的减半过程,每块的奖励从12.5 BCH减半至6.25 BCH。

不过比特币现金缺乏历史数据来表明其价格将受到减半的重大影响。然而,从结构的角度来看,其BCH的存货流动比的翻倍至少将给比特币现金价格带来供应方面的压力。

Block.one的EOS

6月初,EOS社区投票赞成降低“通货膨胀率”的提案,即EOS代币的新发行年率从5%降低到1%。区块生产者奖励保持不变,为0.25%+0.75%,这意味着超过4%的EOS会打到eosio.saving账户被锁住(头等仓注:在 EOS 区块链上有些系统帐户可以控制各种相应的功能,这些账户都有个“eosio.”的前缀,其中eosio.saving账户存储了4%的EOS通胀)。今年3月5日,“eosio.saving”账户的余额超过2875万欧元(大约1.08亿美元),而且每天都在增长(头等仓注:这意味着被挖出来并流通到市场上的EOS的增量越来越少)。

EOS在整个时间里都经历了短暂的价格上涨,创下了年度新高。然而,根据Coinmarketcap的数据,这种喜悦是短暂的,从那以后EOS的价格一直在下降。

(头等仓注:橙色线为2019年EOS价格表现,来源:CMC)

门罗XMR

门罗币的通货膨胀率下降速度超过比特币。XMR的整体区块奖励今年首次跌破了比特币的奖励,而在8月,每日供应量的增长低于比特币的基准(头等仓注:今年11月6日,门罗第三次减半,区块奖励下降为2.199023256个XMR)。

门罗币的通货膨胀率从2019年开始为4.1%,到2020年初降至预期的2.39%。这使得2020年对XMR来说是重要的一年,其存货流动比最终超过了比特币。据Bitwise分析,到明年,门罗的年度发行量将下降41%。

达世DASH

Dash的“通胀”调整频率更高。比特币的区块奖励每四年减少一半,但达世币大约每383天(一年多一点)减少 7.14%的发行量。DASH整体区块奖励的降低频率更高但更缓和,从而使供应量的减少更加微妙且更稳定。

由于最大总供应量不确定,DASH的开采将持续192年,直到需要一年的时间才能开采单个Dash。到2209年时,只能再挖出14个DASH,而挖出最后一个DASH需要231年。

撇开DASH供应量复杂的算法来看,DASH的供应增长预计将每年左右下降约7%,理论上,如果其他条件不变,这将带来持续的价格上涨压力。

莱特币LTC

Litecoin在2019年减半看到了``购买谣言,卖出新闻''的特质,价格从年初的20美元上涨到8月的140美元。但是,没有出现减半后的反弹,导致这种上涨的看涨价格活动可以用对比特币的重新看涨情绪来解释。

结语

自比特币上一次减半以来,加密市场可能已经显著成熟,但随着2020年5月的临近,或许又将激起一波水花。无论是通过社区共识还是通过算法设计,上述这些主流加密货币,就像比特币一样,2019年到2021年间,在供应上都将发生翻天覆地的变化。

随着比特币减半,加密技术也成为人们关注的焦点,这些数字资产的价格涨幅可能会滞后。正如Bayern LB所说,一半的价格还没有在预期中反映出来。

转载请保留版权信息,感谢阅读。

原文:https://cryptobriefing.com/eyes-bitcoin-halving-alt-supply-dynamics-overlooked/

原文:cryptobriefing

译源:头等仓(First.VIP) 查看全部

“黄金的存货流量比是58,比特币是25.8。减半后,该数字增加到53。”

关于即将到来的比特币减半的炒作越来越多,减半定于2020年5月发生,距现在约190天。这一信息是众所周知的,每四年,奖励给矿工的比特币数量将减少一半,即将到来的是第三次减半。

目前,每天大约生产1,800个新的比特币,每开采一个区块,矿工可获得12.5 BTC的奖励,明年5月将下降到6.25个。

由于对矿工的奖励较低,他们将停止采矿或保留自己的比特币,直到新的价格补偿挖矿所涉及的成本。和其它商品/资产类似,比特币的供给与需求将联动变化,为日益稀缺的资产比特币创造了新的均衡价格。

特别声明:本文谨代表作者个人观点,头等仓始终秉持客观中立,为读者呈现多样化信息。

第三次减半

这将是比特币的第三次减半。第一次是在2012年11月,区块奖励从50 BTC降至25 BTC,彼时对比特币的价格产生了巨大的影响。第二次是在2016年7月,引发了持续一年半的牛市,使BTC价格从650美元左右上涨至接近2万美元,这仍是目前为止的历史最高水平。

当然,许多熟悉加密货币领域的人在减半事件发生之前就看到了获利的潜力,并且在事发前很长一段时间就开始改变自己的持仓。下面这个BTC历史价格图表清楚地显示了每个减半前后的价格上涨:

(头等仓注:比特币价格历史记录)

拜仁银行(Bayern LB)已应用存货流量比率(stock-to-flow ratio)来预测明年五月减半后的比特币价格,该比率通常应用于商品分析。(头等仓注:存货流量比=现有商品的数量/每年生产的数量)

黄金的存货流量比是58,比特币是25.8。减半后,该数字增加到53。基于该模型并研究过去围绕减半事件产生的价格行为,他们建议:“如果将2020年5月比特币的存货流量比纳入模型,则比特币的价格可能达到90,000美元。这意味着即将到来的减半效应还没有反映在比特币当前的价格中。”

事实上,比特币不是唯一的供应增长放缓的加密货币。

一系列山寨币的供应增速也将在2020年-21年下降,其中有一部分在今年已经下降了。从今年到下一年,许多主流加密货币的存货流量比都急剧下降。理论上,如果需求保持不变,它们的价格应会上涨。

以太坊ETH

以太坊没有像比特币这样的硬性供应上限,但是在君士坦丁堡硬分叉最终于2月28日实施之后,区块奖励从三个ETH减少为两个。理论上讲,这导致以太坊每年新供应量下降33%,每年以太币新发行量约为4.5%。

到2021年,随着以太坊宁静阶段(Serenity)的推出,以太供应的增长预计将进一步下降75%。以太坊宁静阶段的升级将引入分片、PoS共识以及许多其他升级。宁静阶段将设置为分三个阶段进行,一旦达到第3阶段,ETH的增发量将趋缓。

(头等仓注:蓝色为以太坊的供应曲线,橙色为通胀率)

瑞波XRP

为了转向XRP的“更保守的量基准”,瑞波实验室(Ripple Labs)在今年第三季度大幅减少了代币的抛售,而且这种下降趋势还将继续甚至加剧。瑞波实验室称,今年第三季度,其XRP币的销售额约为6624万美元,比第二季度的2.5151亿美元下降了将近70%。

这种下降趋势似乎将持续到第四季度和明年。Ripple毫不含糊地说“展望第四季度,我们将继续密切关注交易量的变化,并打算保持类似的做法,第四季度的交易额将和第三季度相当。”话虽如此,XRP的价格没有对减少抛售XRP作出积极回应。

比特币现金BCH

根Coingecko称,距离比特币现金(BCH)减半还有大概153天。BCH的减半过程遵循比特币的减半过程,每块的奖励从12.5 BCH减半至6.25 BCH。

不过比特币现金缺乏历史数据来表明其价格将受到减半的重大影响。然而,从结构的角度来看,其BCH的存货流动比的翻倍至少将给比特币现金价格带来供应方面的压力。

Block.one的EOS

6月初,EOS社区投票赞成降低“通货膨胀率”的提案,即EOS代币的新发行年率从5%降低到1%。区块生产者奖励保持不变,为0.25%+0.75%,这意味着超过4%的EOS会打到eosio.saving账户被锁住(头等仓注:在 EOS 区块链上有些系统帐户可以控制各种相应的功能,这些账户都有个“eosio.”的前缀,其中eosio.saving账户存储了4%的EOS通胀)。今年3月5日,“eosio.saving”账户的余额超过2875万欧元(大约1.08亿美元),而且每天都在增长(头等仓注:这意味着被挖出来并流通到市场上的EOS的增量越来越少)。

EOS在整个时间里都经历了短暂的价格上涨,创下了年度新高。然而,根据Coinmarketcap的数据,这种喜悦是短暂的,从那以后EOS的价格一直在下降。

(头等仓注:橙色线为2019年EOS价格表现,来源:CMC)

门罗XMR

门罗币的通货膨胀率下降速度超过比特币。XMR的整体区块奖励今年首次跌破了比特币的奖励,而在8月,每日供应量的增长低于比特币的基准(头等仓注:今年11月6日,门罗第三次减半,区块奖励下降为2.199023256个XMR)。

门罗币的通货膨胀率从2019年开始为4.1%,到2020年初降至预期的2.39%。这使得2020年对XMR来说是重要的一年,其存货流动比最终超过了比特币。据Bitwise分析,到明年,门罗的年度发行量将下降41%。

达世DASH

Dash的“通胀”调整频率更高。比特币的区块奖励每四年减少一半,但达世币大约每383天(一年多一点)减少 7.14%的发行量。DASH整体区块奖励的降低频率更高但更缓和,从而使供应量的减少更加微妙且更稳定。

由于最大总供应量不确定,DASH的开采将持续192年,直到需要一年的时间才能开采单个Dash。到2209年时,只能再挖出14个DASH,而挖出最后一个DASH需要231年。

撇开DASH供应量复杂的算法来看,DASH的供应增长预计将每年左右下降约7%,理论上,如果其他条件不变,这将带来持续的价格上涨压力。

莱特币LTC

Litecoin在2019年减半看到了``购买谣言,卖出新闻''的特质,价格从年初的20美元上涨到8月的140美元。但是,没有出现减半后的反弹,导致这种上涨的看涨价格活动可以用对比特币的重新看涨情绪来解释。

结语

自比特币上一次减半以来,加密市场可能已经显著成熟,但随着2020年5月的临近,或许又将激起一波水花。无论是通过社区共识还是通过算法设计,上述这些主流加密货币,就像比特币一样,2019年到2021年间,在供应上都将发生翻天覆地的变化。

随着比特币减半,加密技术也成为人们关注的焦点,这些数字资产的价格涨幅可能会滞后。正如Bayern LB所说,一半的价格还没有在预期中反映出来。

转载请保留版权信息,感谢阅读。

原文:https://cryptobriefing.com/eyes-bitcoin-halving-alt-supply-dynamics-overlooked/

原文:cryptobriefing

译源:头等仓(First.VIP)

研究称Bitfinex上的一只巨鲸撬动了2017年的牛市,扯淡还是实锤?

市场 • xcong 发表了文章 • 2019-11-06 10:59

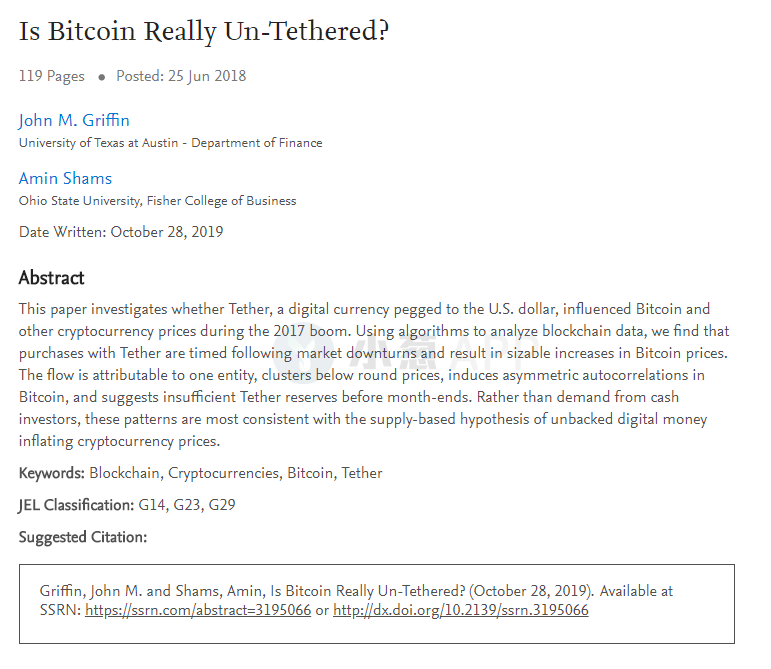

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

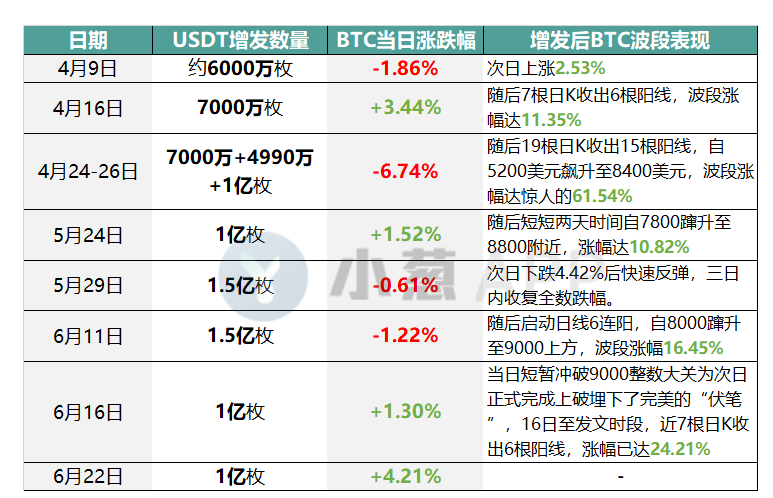

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY 查看全部

这一次Bitfinex、Tether的“操纵论”又被搬了出来……

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY

募集6100万美元,Morgan Creek预推出第二支区块链基金

资讯 • 8btc 发表了文章 • 2019-10-23 16:26

据Cointelegraph 10月23日报道, Morgan Creek Digital已经为其第二支区块链基金筹集了6100万美元,用于探索分布式账本领域的投资机会。

10月18日,加密货币资产管理公司Morgan Creek向美国证券交易委员会(SEC)提交了其第二支区块链基金的申请文件,目前,该基金已筹集了来自11位投资者的近6100万美元。

文件显示,该基金于10月16日开始首次发行,目前资金募集仍在进行中。

在接受Cointelegraph的独家采访时,Morgan Creek的联合创始人Anthony Pompliano表示,该基金的最终目标是筹集2.5亿美元,计划在今年12月进行新一轮融资,并在2020年第一季度末进行最后一轮融资。

Pompliano告诉Cointelegraph,投资其第一支区块链基金的两个主要投资者在新基金的投资量增加了一倍多。并表示费尔法克斯县的警察养老金和雇员退休金也参与了该基金的投资:

我们相信,这是美国第一个参与到区块链基金WakeMed的医院系统。

他继续表示,Morgan Creek将继续使用它们第一个基金的投资战略,目前,他们正在寻找一些初创公司,并用资金支持这些公司的发展。

比特币的价格到2021年将达到10万美元

Cointelegraph在今年7月份曾报道称,Morgan Creek Capital Management的创始人、首席执行官兼首席信息官Mark Yusko表示,加密货币市场正处于下一个牛市的周期中,他补充称:

比特币的价格肯能到3万美元的水平,市场随后会出现一定的回调;到2021年,比特币的价格会达到10万美元。

Yusko此前一直非常看好比特币,并预测这种加密货币在未来的某个时候将达到40万美元的高点。

原文:https://cointelegraph.com/news/pomps-morgan-creek-raises-61m-for-blockchain-fund-targets-250m

作者:Joeri Cant

编译:Captain Hiro 查看全部

(图片来源:pxhere)

据Cointelegraph 10月23日报道, Morgan Creek Digital已经为其第二支区块链基金筹集了6100万美元,用于探索分布式账本领域的投资机会。

10月18日,加密货币资产管理公司Morgan Creek向美国证券交易委员会(SEC)提交了其第二支区块链基金的申请文件,目前,该基金已筹集了来自11位投资者的近6100万美元。

文件显示,该基金于10月16日开始首次发行,目前资金募集仍在进行中。

在接受Cointelegraph的独家采访时,Morgan Creek的联合创始人Anthony Pompliano表示,该基金的最终目标是筹集2.5亿美元,计划在今年12月进行新一轮融资,并在2020年第一季度末进行最后一轮融资。

Pompliano告诉Cointelegraph,投资其第一支区块链基金的两个主要投资者在新基金的投资量增加了一倍多。并表示费尔法克斯县的警察养老金和雇员退休金也参与了该基金的投资:

我们相信,这是美国第一个参与到区块链基金WakeMed的医院系统。

他继续表示,Morgan Creek将继续使用它们第一个基金的投资战略,目前,他们正在寻找一些初创公司,并用资金支持这些公司的发展。

比特币的价格到2021年将达到10万美元

Cointelegraph在今年7月份曾报道称,Morgan Creek Capital Management的创始人、首席执行官兼首席信息官Mark Yusko表示,加密货币市场正处于下一个牛市的周期中,他补充称:

比特币的价格肯能到3万美元的水平,市场随后会出现一定的回调;到2021年,比特币的价格会达到10万美元。

Yusko此前一直非常看好比特币,并预测这种加密货币在未来的某个时候将达到40万美元的高点。

原文:https://cointelegraph.com/news/pomps-morgan-creek-raises-61m-for-blockchain-fund-targets-250m

作者:Joeri Cant

编译:Captain Hiro

观点:加密技术炒作周期已经展开,散户投资者的想法比钱包密码更容易猜

观点 • toudengcang 发表了文章 • 2019-10-21 16:17

加密货币市场的波动主要基于短期投机活动,因为距离大规模采用尚有很长的路要走。许多项目正感受着到不断增长的痛苦:它们已经不够新,不足以使交易者“赌”上资金,但也没有成熟到足以证明更高的市值的合理性。

如果项目实现了目标并采用了技术,则可以在炒作与成熟之间达到平衡。但是,在此过渡期间仅专注于炒作的交易者可能是尘埃落定后被迫接盘的人。

加密技术炒作周期展开

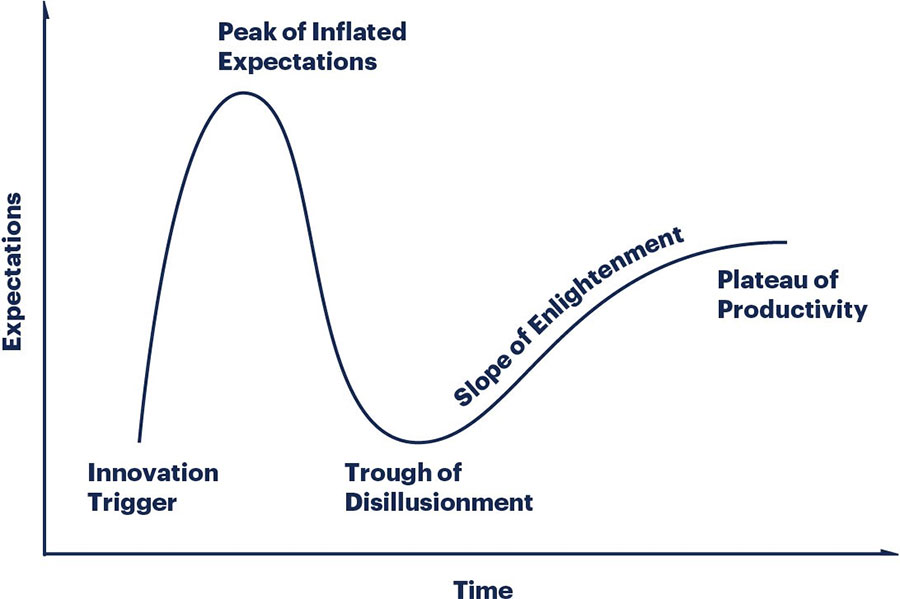

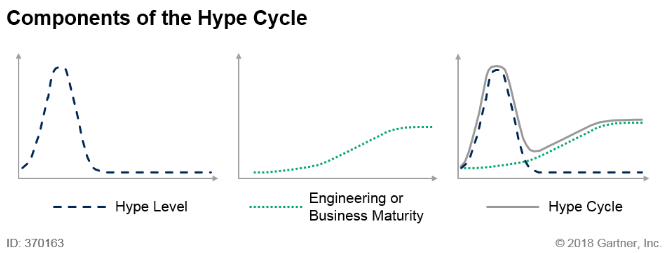

我们都听说过Gartner的炒作周期(技术成熟度曲线)。其基本思想是,对于任何新兴技术,对其潜力的预期都会随着时间的推移而趋于成熟。

(图:技术炒作周期,来源:Gartner)

图中从左往右的阶段分别是:技术创新引发公众兴趣;公众不断上升的期望最终达到顶峰(乐观);公众期望下降,最终触底反弹(悲观主义);根据实际调整期望(现实主义)。

这个模型衡量的是两种力量随时间变化的函数:炒作与成熟度。就像一个钟摆,“炒作”是使期望值上下波动的横向力,而“成熟度”是一种引力,最终使期望值与现实保持一致。当期望值上升得太高而无法迅速地得到满足时,摆锤会回落并且期望值会急剧下降。当成熟度较低时,期望值可能会剧烈波动,但随着成熟度的增长,期望值则会变得更加温和。

在加密货币市场中,技术成熟度曲线(hype cycles)可以同时发生在不同的三个层面上。首先是整个加密货币市场(目前由比特币主导)及其技术成熟度曲线。其次是行业内不同的加密货币和区块链用例(如基础设施、dApps、稳定币、证券型代币等),每个用例都有自己的技术成熟度曲线。第三层面是个别项目试图脱颖而出,争夺资金、市场份额和采用率——同样,每个项目都有自己的技术成熟度曲线。每一层(整个加密市场、某类用例、单个项目)都会在该链条上增加一个“钟摆”,在混乱中试图判断某个特定项目在某个特定的技术成熟度曲线中的位置是不可能的。

更令人困惑的是,对任何特定项目的期望值可能同时被高估或低估,这具体取决于做出估计的人是谁。公众、加密货币交易员、区块链开发人员、项目支持者和竞争对手等等每一个人都可能持有截然不同的看法和理解,并且这些观点会透过社交媒体得到放大和过滤。“诱导者”和“唱衰者”(编者注:原文为“shills and trolls”,“shills”即我们日常所说的“诱导者”或者“托儿”,例如在商业活动中的卖方雇佣者,在买方面前装作无关人员,用语言、行动等方式误导引用他人购买商品的一类人;“trolls”指代发起或推动话题的人,往往以一种无害的方式发帖从而引起混乱)之间在互联网上互相喊话时,几乎传达不出什么有价值的信息。

巨大的期望填补成熟度的空缺

尽管交易所和从事市场数据整合的商业组织试图为投资者传达“有价值的信息”,但加密货币市场终究不是股票市场。两者虽然都是投机性质的,但股价至少在某种程度上基于客观数据:包含了强制性信息披露、公司的利润、资产和估值、立法机关和监管机构明确制定的规则和权利等,并得到众多经验丰富的长期投资者的支持。基于这样的有根据的、专业的市场,股票价格通常比加密货币稳定。

另一方面,加密货币的价格则没有那么“有迹可循”。新的区块链创业项目在纸上提出了令人振奋的想法,这些想法一旦实现,似乎将带来令人咂舌的“爆发”。但是,加密交易者能够依靠的客观数据很少(如果有的话),加密项目也很少有“有效产品”或有重要意义的用例可以用来估算项目的价值。大多数项目不会对有关自身的资金、收入、亏损或支出作披露。机器人和巨鲸操纵交易所价格的时候,那些可能为市场带来稳定的机构投资者则因面对监管的不确定性而处于观望状态。片面强调潜在的高回报,而忽略了随之而来的高风险,导致了小额投资者过度自信。在现实中如果没有强有力的锚定,那么虚高的期望和价格就没有上限可言。

对区块链项目进行尽职调查仍然非常困难。查找项目的基本信息(代币用例、供应曲线与分布、开发进度、未来路线图、团队资质、共识机制、外部合作关系以及使用统计数据)通常需要在多份白皮书、浏览器、推文、博客、播客、视频网站和新闻报道中梳理大量信息——且这是在假设信息在一开始就可获取和准确的基础上。当交易者试图用竞争对手来评估一个项目时,这种负担会成倍增加,甚至要找到该项目的竞争对手也比较困难。

也有很多人对那些已经产生了实际成果的项目信心不足。这些项目现在正经历着愿景建立并吸引用户的艰难过程,这需要相当长的时间、精力和协作。它们此时已经过了“过高的期望峰值”,因此期望值面临下降趋势,处于最低点或者适度地回落至更符合其成果的位置,具体取决于它们的成熟时间。对于大多数交易者而言,这就像看着油漆变干一样令人兴奋:在经历过峰值期望点之后,而团队还在继续朝着产品成熟的方向发展时,持有这些已建立项目的加密货币被视为一种机会成本,而此时那些闪亮的新项目仅仅只能从虚增的预期中实现价格收益。

比钱包密码还容易猜的“韭菜”的想法

(图:决策的质量与数量成反比,来源:idonethis博客)

面对太多(甚至太少)的信息时,我们会求助于各种所谓“经验贴”来指导我们的决策。这可能是实际的和高效的,但是许多项目和他们的发起者开始学会迎合这些启发式方法,从而获取人们的过度关注或以此分散了人们对项目自身弱点的关注度。因此,需要记住一条真理:

“保护你的大脑就像保护你的私钥一样。”

当你看到这些“黑客”时,请认清它们,这样你才能看穿它们。以下不是一个全面的列表,但是描述了交易者中一些较为常见的认知偏差,即“偏见”:

1)初始价格偏见:“第一个决定会影响随后的所有决定”。特定加密货币在首次出售/发行时的价格可能会影响我们对当前价格的看法,即使初始价格一开始是任意设定的。

2)易获性偏见:我们通常关注价格异常点,例如历史高点和低点,因为它们很突出且易于查找。但通常,这些数据点反映的是当前更大的加密货币市场、供应动态或市场状况,而不是项目目前的优势所在。

3)稀缺性偏见:你可能已经听说过一些版本的关于某种加密货币“全世界只有1/x的人拥有”。有限的供应意味着稀缺,而这似乎暗示着更高的价值,制造了一种“购买紧迫性”。但想想,比如我们自己任意制作的一种涂鸦,虽然很少见,但对任何人来说都不值钱。

4)沉没成本偏执:我们坚持我们已经投资的东西,“往往只有到了卖出的时候,你才会意识到亏损”,但是现实是现在现在以低价卖出比将来以更低的价格卖出更好。

5)达克效应:即Dunning-Kruger effect或D-K effect。达克效应是一种认知偏差,理解起来就是,我们知道的越多,我们可能就越缺乏自信;我们知道的越少,我们反而越有信心。对项目的基本原理有着透彻理解的社区成员可能对项目的期望更为保守和谨慎,而相对不了解情况的社区成员则可能做出更大胆的预测。

6)从众思维:最响亮、最自信或最早发言的声音往往会指导团队的决策,但是想想达克效应的存在,这些声音可能是非理性的、来自所知甚少的人,这可能导致决策失误。应鼓励在项目社区内部进行客观的评估和批判性的思维,以此来对抗来自多数人(或大声喧哗的少数人)的言论引导。

7)社会关系偏见:我们倾向于依靠别人来指导自己的行为。合作伙伴关系、影响力者的支持和社交媒体大军可以给一个项目带来可信度,但这种支持可能是肤浅的,并由别有用心的动机驱使。

我们需要更好的评估方式

德勤(Deloitte)去年写了一篇关于创新炒作的文章,并提出了一些我们在评估新技术时应该考虑的标准,这些标准超越了炒作的范畴,涉及到了一项创新可能获得的采用及其技术寿命的问题,在此可作为评判项目的一些参考。

1)复杂性和兼容性:该技术使用起来有多难?用户需要改变多少现有的习惯?比如,“成为您自己的银行”的口号听起来不错,但对大多数消费终端用户来说,管理和保护私钥、指导交易以及运行所有必要的软件可能太难了。

2)可观测性和可沟通性:这个概念有多难解释?我们能看到它的作用吗?了解创新价值的学习曲线越高,采用这项创新的可能性就越小。(编者注:学习曲线可理解成,在一定时间内获得的技能或知识的速率)

3)可测试性:人们可以在投入时间、精力或金钱之前测试或试用过这项技术吗?是否有测试网络和文档供新开发人员进行实验?给用户提供“先试后买”的机会有助于降低感知的风险、吸引兴趣并展示价值。

4)相对优势:与改变现状的成本和努力相比,采用的好处如何?如果一个新体系的优势仅是微不足道的,而目前的处理方式“足够好”,那么变革的动力可能很低。

5)感知风险:该技术采用时可能存在哪些不利因素/风险?比如财务风险、社会风险、过时风险和性能风险等等,这些风险可能带来的损失或许将抵消原本的收益。

6)个性化和灵活性:技术满足用户需求和愿望的灵活程度如何?仅仅因为一个项目有一个解决方案并不意味着它适合所有的问题。僵化的格式可能会扼杀那些想“跳出框框思考”并以新颖独特的方式应用创新的用户。

7)拥抱创新的亚文化:采用者的群体有多大?他们在这个行业中以及在整个公众中有多大的影响力?它在增长吗?社交媒体大军可能有效地提高了市场意识,但对除了交易之外的采用率几乎没有产生影响力。

8)关注潜在现象及副作用:比特币是区块链和加密货币的典型例子,但区块链技术比比特币本身具有更广泛的意义。当前围绕去中心化金融的炒作是其用例所独有的?是基于以太坊网络的成功?亦或真正的奇迹是智能合约所支持的广泛的自动化无信任交易?

长期而言,无法获得实际采用的技术将会消亡。不管一个项目开始启动时进行过多么隆重的宣传,看起来多么有前景,如果除了那些占目前市场大部分的交易员、机器人和巨鲸这些利基群体之外,没有人去购买和使用它,最终当市场看到新的血液没有出现时,大多数参与者都会流失外逃。具有蓬勃发展的生态系统应该要够吸引新用户的项目将带来新的价值,增加燃料以维持其经济引擎的运转。

“区块链技术在‘变得无聊’之前还不会成为主流,它必须是如此微妙且‘到处渗透’的东西,以至于大多数人都不知道他们在使用它,也不知道它是如何运作的——并且也不需要知道。”

我们可以继续在高风险的“白皮书和梦想”项目上烧钱,希望在达到顶峰之前抓住炒作的机会(在它下跌之前卖出)。

但是,那些尽管期望值较低却依旧具有积极开放和采用迹象的经验丰富的项目,其长期风险较小,值得进一步深入研究。一个健康的加密货币市场需要有弹性且不断增长的项目,现在是时候开始更认真地对待它们了。

作者注:这是一篇评论文章。以上均不作为法律或财务建议。虽然作者是一名律师,但不是你的律师,因此在作出任何重大的法律或财务决定之前,应该与专业人士就你的情况进行一对一磋商。

原文:https://medium.com/@j.p.dipasquale/crypto-traders-need-to-grow-up-before-crypto-markets-can-grow-7d2edb36dcac

稿源(译):https://first.vip/shareNews?id=2311&uid=1

作者:Joseph P. DiPasquale

翻译:头等仓(First.VIP)_Maggie

来源:头等仓

编者注:原标题为《牛市的到来需要更多的投资者进场》 查看全部

前言:猜透“韭菜”的想法比猜钱包的密码还容易。加密投资者需要先成长,然后才能带动整个加密市场。

加密货币市场的波动主要基于短期投机活动,因为距离大规模采用尚有很长的路要走。许多项目正感受着到不断增长的痛苦:它们已经不够新,不足以使交易者“赌”上资金,但也没有成熟到足以证明更高的市值的合理性。

如果项目实现了目标并采用了技术,则可以在炒作与成熟之间达到平衡。但是,在此过渡期间仅专注于炒作的交易者可能是尘埃落定后被迫接盘的人。

加密技术炒作周期展开

我们都听说过Gartner的炒作周期(技术成熟度曲线)。其基本思想是,对于任何新兴技术,对其潜力的预期都会随着时间的推移而趋于成熟。

(图:技术炒作周期,来源:Gartner)

图中从左往右的阶段分别是:技术创新引发公众兴趣;公众不断上升的期望最终达到顶峰(乐观);公众期望下降,最终触底反弹(悲观主义);根据实际调整期望(现实主义)。

这个模型衡量的是两种力量随时间变化的函数:炒作与成熟度。就像一个钟摆,“炒作”是使期望值上下波动的横向力,而“成熟度”是一种引力,最终使期望值与现实保持一致。当期望值上升得太高而无法迅速地得到满足时,摆锤会回落并且期望值会急剧下降。当成熟度较低时,期望值可能会剧烈波动,但随着成熟度的增长,期望值则会变得更加温和。

在加密货币市场中,技术成熟度曲线(hype cycles)可以同时发生在不同的三个层面上。首先是整个加密货币市场(目前由比特币主导)及其技术成熟度曲线。其次是行业内不同的加密货币和区块链用例(如基础设施、dApps、稳定币、证券型代币等),每个用例都有自己的技术成熟度曲线。第三层面是个别项目试图脱颖而出,争夺资金、市场份额和采用率——同样,每个项目都有自己的技术成熟度曲线。每一层(整个加密市场、某类用例、单个项目)都会在该链条上增加一个“钟摆”,在混乱中试图判断某个特定项目在某个特定的技术成熟度曲线中的位置是不可能的。

更令人困惑的是,对任何特定项目的期望值可能同时被高估或低估,这具体取决于做出估计的人是谁。公众、加密货币交易员、区块链开发人员、项目支持者和竞争对手等等每一个人都可能持有截然不同的看法和理解,并且这些观点会透过社交媒体得到放大和过滤。“诱导者”和“唱衰者”(编者注:原文为“shills and trolls”,“shills”即我们日常所说的“诱导者”或者“托儿”,例如在商业活动中的卖方雇佣者,在买方面前装作无关人员,用语言、行动等方式误导引用他人购买商品的一类人;“trolls”指代发起或推动话题的人,往往以一种无害的方式发帖从而引起混乱)之间在互联网上互相喊话时,几乎传达不出什么有价值的信息。

巨大的期望填补成熟度的空缺

尽管交易所和从事市场数据整合的商业组织试图为投资者传达“有价值的信息”,但加密货币市场终究不是股票市场。两者虽然都是投机性质的,但股价至少在某种程度上基于客观数据:包含了强制性信息披露、公司的利润、资产和估值、立法机关和监管机构明确制定的规则和权利等,并得到众多经验丰富的长期投资者的支持。基于这样的有根据的、专业的市场,股票价格通常比加密货币稳定。

另一方面,加密货币的价格则没有那么“有迹可循”。新的区块链创业项目在纸上提出了令人振奋的想法,这些想法一旦实现,似乎将带来令人咂舌的“爆发”。但是,加密交易者能够依靠的客观数据很少(如果有的话),加密项目也很少有“有效产品”或有重要意义的用例可以用来估算项目的价值。大多数项目不会对有关自身的资金、收入、亏损或支出作披露。机器人和巨鲸操纵交易所价格的时候,那些可能为市场带来稳定的机构投资者则因面对监管的不确定性而处于观望状态。片面强调潜在的高回报,而忽略了随之而来的高风险,导致了小额投资者过度自信。在现实中如果没有强有力的锚定,那么虚高的期望和价格就没有上限可言。

对区块链项目进行尽职调查仍然非常困难。查找项目的基本信息(代币用例、供应曲线与分布、开发进度、未来路线图、团队资质、共识机制、外部合作关系以及使用统计数据)通常需要在多份白皮书、浏览器、推文、博客、播客、视频网站和新闻报道中梳理大量信息——且这是在假设信息在一开始就可获取和准确的基础上。当交易者试图用竞争对手来评估一个项目时,这种负担会成倍增加,甚至要找到该项目的竞争对手也比较困难。

也有很多人对那些已经产生了实际成果的项目信心不足。这些项目现在正经历着愿景建立并吸引用户的艰难过程,这需要相当长的时间、精力和协作。它们此时已经过了“过高的期望峰值”,因此期望值面临下降趋势,处于最低点或者适度地回落至更符合其成果的位置,具体取决于它们的成熟时间。对于大多数交易者而言,这就像看着油漆变干一样令人兴奋:在经历过峰值期望点之后,而团队还在继续朝着产品成熟的方向发展时,持有这些已建立项目的加密货币被视为一种机会成本,而此时那些闪亮的新项目仅仅只能从虚增的预期中实现价格收益。

比钱包密码还容易猜的“韭菜”的想法

(图:决策的质量与数量成反比,来源:idonethis博客)

面对太多(甚至太少)的信息时,我们会求助于各种所谓“经验贴”来指导我们的决策。这可能是实际的和高效的,但是许多项目和他们的发起者开始学会迎合这些启发式方法,从而获取人们的过度关注或以此分散了人们对项目自身弱点的关注度。因此,需要记住一条真理:

“保护你的大脑就像保护你的私钥一样。”

当你看到这些“黑客”时,请认清它们,这样你才能看穿它们。以下不是一个全面的列表,但是描述了交易者中一些较为常见的认知偏差,即“偏见”:

1)初始价格偏见:“第一个决定会影响随后的所有决定”。特定加密货币在首次出售/发行时的价格可能会影响我们对当前价格的看法,即使初始价格一开始是任意设定的。

2)易获性偏见:我们通常关注价格异常点,例如历史高点和低点,因为它们很突出且易于查找。但通常,这些数据点反映的是当前更大的加密货币市场、供应动态或市场状况,而不是项目目前的优势所在。

3)稀缺性偏见:你可能已经听说过一些版本的关于某种加密货币“全世界只有1/x的人拥有”。有限的供应意味着稀缺,而这似乎暗示着更高的价值,制造了一种“购买紧迫性”。但想想,比如我们自己任意制作的一种涂鸦,虽然很少见,但对任何人来说都不值钱。

4)沉没成本偏执:我们坚持我们已经投资的东西,“往往只有到了卖出的时候,你才会意识到亏损”,但是现实是现在现在以低价卖出比将来以更低的价格卖出更好。

5)达克效应:即Dunning-Kruger effect或D-K effect。达克效应是一种认知偏差,理解起来就是,我们知道的越多,我们可能就越缺乏自信;我们知道的越少,我们反而越有信心。对项目的基本原理有着透彻理解的社区成员可能对项目的期望更为保守和谨慎,而相对不了解情况的社区成员则可能做出更大胆的预测。

6)从众思维:最响亮、最自信或最早发言的声音往往会指导团队的决策,但是想想达克效应的存在,这些声音可能是非理性的、来自所知甚少的人,这可能导致决策失误。应鼓励在项目社区内部进行客观的评估和批判性的思维,以此来对抗来自多数人(或大声喧哗的少数人)的言论引导。

7)社会关系偏见:我们倾向于依靠别人来指导自己的行为。合作伙伴关系、影响力者的支持和社交媒体大军可以给一个项目带来可信度,但这种支持可能是肤浅的,并由别有用心的动机驱使。

我们需要更好的评估方式

德勤(Deloitte)去年写了一篇关于创新炒作的文章,并提出了一些我们在评估新技术时应该考虑的标准,这些标准超越了炒作的范畴,涉及到了一项创新可能获得的采用及其技术寿命的问题,在此可作为评判项目的一些参考。

1)复杂性和兼容性:该技术使用起来有多难?用户需要改变多少现有的习惯?比如,“成为您自己的银行”的口号听起来不错,但对大多数消费终端用户来说,管理和保护私钥、指导交易以及运行所有必要的软件可能太难了。

2)可观测性和可沟通性:这个概念有多难解释?我们能看到它的作用吗?了解创新价值的学习曲线越高,采用这项创新的可能性就越小。(编者注:学习曲线可理解成,在一定时间内获得的技能或知识的速率)

3)可测试性:人们可以在投入时间、精力或金钱之前测试或试用过这项技术吗?是否有测试网络和文档供新开发人员进行实验?给用户提供“先试后买”的机会有助于降低感知的风险、吸引兴趣并展示价值。

4)相对优势:与改变现状的成本和努力相比,采用的好处如何?如果一个新体系的优势仅是微不足道的,而目前的处理方式“足够好”,那么变革的动力可能很低。

5)感知风险:该技术采用时可能存在哪些不利因素/风险?比如财务风险、社会风险、过时风险和性能风险等等,这些风险可能带来的损失或许将抵消原本的收益。

6)个性化和灵活性:技术满足用户需求和愿望的灵活程度如何?仅仅因为一个项目有一个解决方案并不意味着它适合所有的问题。僵化的格式可能会扼杀那些想“跳出框框思考”并以新颖独特的方式应用创新的用户。

7)拥抱创新的亚文化:采用者的群体有多大?他们在这个行业中以及在整个公众中有多大的影响力?它在增长吗?社交媒体大军可能有效地提高了市场意识,但对除了交易之外的采用率几乎没有产生影响力。

8)关注潜在现象及副作用:比特币是区块链和加密货币的典型例子,但区块链技术比比特币本身具有更广泛的意义。当前围绕去中心化金融的炒作是其用例所独有的?是基于以太坊网络的成功?亦或真正的奇迹是智能合约所支持的广泛的自动化无信任交易?

长期而言,无法获得实际采用的技术将会消亡。不管一个项目开始启动时进行过多么隆重的宣传,看起来多么有前景,如果除了那些占目前市场大部分的交易员、机器人和巨鲸这些利基群体之外,没有人去购买和使用它,最终当市场看到新的血液没有出现时,大多数参与者都会流失外逃。具有蓬勃发展的生态系统应该要够吸引新用户的项目将带来新的价值,增加燃料以维持其经济引擎的运转。

“区块链技术在‘变得无聊’之前还不会成为主流,它必须是如此微妙且‘到处渗透’的东西,以至于大多数人都不知道他们在使用它,也不知道它是如何运作的——并且也不需要知道。”

我们可以继续在高风险的“白皮书和梦想”项目上烧钱,希望在达到顶峰之前抓住炒作的机会(在它下跌之前卖出)。

但是,那些尽管期望值较低却依旧具有积极开放和采用迹象的经验丰富的项目,其长期风险较小,值得进一步深入研究。一个健康的加密货币市场需要有弹性且不断增长的项目,现在是时候开始更认真地对待它们了。

作者注:这是一篇评论文章。以上均不作为法律或财务建议。虽然作者是一名律师,但不是你的律师,因此在作出任何重大的法律或财务决定之前,应该与专业人士就你的情况进行一对一磋商。

原文:https://medium.com/@j.p.dipasquale/crypto-traders-need-to-grow-up-before-crypto-markets-can-grow-7d2edb36dcac

稿源(译):https://first.vip/shareNews?id=2311&uid=1

作者:Joseph P. DiPasquale

翻译:头等仓(First.VIP)_Maggie

来源:头等仓

编者注:原标题为《牛市的到来需要更多的投资者进场》

EOS扶不起来了吗?

项目 • bibinews 发表了文章 • 2019-09-29 17:10

北京时间9月23日晚9点, 现市值排名第7的EOS进行了其主网1.8.0版本的硬分叉升级。

这次升级既是EOS首次运用硬分叉的升级,也是EOS自上线以来规模最大的一次升级,重要程度不言而喻。

此时,距离6月份举办的EOS一周年大会已过去了3个月有余。在周年大会上略显“匆忙与疲态”的EOS仿佛利好出尽,3个多月以来暴跌了逾60%,从8美元左右俯冲至3美元左右。

而距离2018年年中的EOS正式上线,则过去了1年零3个月。相较于这1年零三个月当中的峰值价格20美元,此时此刻的EOS几乎是跌到了谷底。

如此看来,相比“革新”、“优化”这些字眼,“自救”大概更适合用来形容这次升级。

然而,“围城”之下的EOS,恐怕没有那么容易捞起来……

- 01 - 争议与衰败,EOS的近忧远虑

(1)社区结构引发不满

本月初,自EOS创立伊始便一直担任出块节点的EOS Tribe在Steemit上表示,他们正在逐步脱离EOS BP(Block Producer)候选人的角色,转而专注于其他区块链以及EOSIO软件的落地。

尽管EOS Tribe并不算是一个举足轻重的团队,但参与过第一个EOS链的推出,并在此后持续为EOS主网发展做出贡献的他们,如今却和EOS渐行渐远,也难免令人好奇其中的缘由。

来自EOS Tribe的Eugene Luzgin曾在帖子中写道:“如果没有EOS巨鲸(即token的大量持有者)的支持,就不可能获得维持区块链运转所需的资金,而现在,绝大多数的巨鲸都在支持着位于中国的那些BP。要知道,任何时候都有21个超级节点在链上达成共识,制定治理决策并获得丰厚的回报。”

Luzgin的话侧面表明了EOS Tribe退出的主要原因——他们没有得到他们所应得的资金。同时也流露出了他对于EOS超级节点的多数席位被控制在中国企业手中这一事实的强烈不满。

不只是Luzgin在抱怨着这一现象,事实上,自今年6月EOS超级节点的格局逐渐洗牌以来,几乎所有EOS海外社区的成员,都在围绕着超级节点的中心化趋势问题争议不断。

也不只是EOS Tribe没能得到运营区块链所应得到的资金和利润,根据Luzgin在接受Coindesk采访时所说,许多拥有较高技术熟练度的BP和BP候选的奖励都被降级为了较低级别的奖励,有些甚至连奖励都没有。针对这种情况,Luzgin哀叹,“不公正的待遇,正在使EOS逐渐流失人才。”

BM在推特上回应“中国财团控制EOS”争议,但他的回答刻意回避了锋芒

一些人认为:眼下EOS社区中围绕着超级节点的争论,不过是源自于东、西方立场的分歧,倘若这些控制超级节点的企业大多来自于美国,便不会有这么多麻烦。

这样的观点并非全无道理,但也显然是无法站住脚的。因为超级节点这一概念,自诞生以来便因其偏向中心化的特性而饱受质疑。

超级节点最早引起广泛质疑和争议的行为,发生于2018年6月末,也就是EOS正式上线后不久。彼时,超级节点冻结了7个显示有盗窃token嫌疑的账户,但该行为并没有征求用户的集体意见,更没有经过达成共识的治理流程。

EOS New York是当时的21个超级节点之一。据了解,EOS New York在那时极力反对这种缺乏合理授权的账户冻结行为,并发表声明称:作为一个社区,我们的首要任务应该是建立能够让token持有者共同投票参与的链上共识机制。

然而在偏向中心化的社区结构中,EOS New York乃至EOS自身,最终都放弃了链上的集体治理构想。从这一点上来看,EOS超级节点主要由中国企业控制,充其量是社区成员对于EOS社区结构的不满集中爆发的导火索,而非导致争议的直接原因。

来自Greaymass的Cox也认为:“问题的关注点并不是针对中国,而是在于中心化程度加深后所带来的规则变动和潜在风险。如果超级节点集中在巴西、印度,也一样会招致现在这样的争议。”

(2)令人失望的DApp

除了可能存在的中心化趋势外,EOS在DApp这一方面所展现的颓势也是社区成员抱怨和担忧的事情。

在超级节点的建设理论当中,超级节点应该利用通胀奖励来为开发工具的迭代、代码的更新以及新的DApp的诞生提供资金,不过现在的情况似乎有些事与愿违。

许多开发者认为,现任的BP没有尽到应尽的责任,也不再具备资格担任超级节点,甚至连超级节点内部也认同这一观点的存在,例如EOSSphere, ShEOS等。

在这一部分人看来,相比其他公司将大部分的精力投注在区块链的应用潜力和落地场景上,EOS的经营者们似乎更像是世故的“商人或政治家”——他们更专注于巩固自己的主导地位和利益的获取。

如今EOS DApp的衰败和乱象似乎也映射出了这样的事实。

据不完全统计,截止今日区块链被黑事件共有224起,其中111起都来自于EOS DApp。距离现在最近的一个案例是不久前EOS上的老牌游戏平台EOSPlay所遭遇的堵塞攻击,EOSPlay因此损失了约3万枚EOS币。而事实上,包括堵塞攻击、随机数攻击等在内的老生常谈的安全问题,早就应该得到重视和改善。

此外,从统计资料中可以看到,EOS中超过半数的DApp皆为菠菜、竞猜游戏。这类DApp开发难度低、生命周期短、但资本气息却很浓厚,对于DApp生态的建设而言并无太大的帮助和促进。而其他行业以及真正具有可玩性的游戏则对入驻EOS没什么兴趣。

根据DAppTotal 的数据资料,最近的数个月里,EOS每月新增的DApp数量一般都不超过10个,较年初下滑一倍以上。虽然2019年以来各大公链的新增DApp都存在大幅减少的情况,但对比最近一个月的数据来看,EOS新增DApp为5、以太坊为13、波场则为14,我们仍然可以明显感受到EOS正在逐渐失去竞争力。

DAppTotal近一个月以来的DApp新增数据,蓝线的EOS似乎有点“单薄”

尽管在活跃用户这一指标上,EOS依然能够胜过以太坊和波场,然而为这一指标做出最大贡献的成人图片社区Hash Baby恐怕并不能作为EOS在DApp方面的竞争力和吸引力的体现。

(3)未能实现初衷的DPoS

不过追溯到本源,EOS最最具有争议的,始终还是它的DPoS共识机制。

DPoS通过减少参与共识的节点数量来实现更高的吞吐量,也就是牺牲部分去中心化特性以换取更棒的性能,这也是EOS在白皮书中夸下“支持百万TPS”海口的原因之一。

然而EOS现在的状况却是:性能上,EOS距离百万级的TPS还相去百倍以上,遥不可及;区块链特性上,EOS却已经因为偏向中心化的社区结构而被里里外外骂了个遍。

对此,早在EOS推出之前的2018年4月,来自BlockChain Capital的Spencer Bogart就曾隐晦地预言EOS或将成为“中心化平台中效率较低的那一类”。现在回过头来看这句讽言,似乎是一语成谶,如今的EOS可不就是“赔了去中心化,又折了性能”嘛。

Bogart看到了区块链的中心化趋势,但他仍强调去中心化的重要性

- 02 - 针对痛点的升级,能令EOS振作吗?

说完了难处,我们再来说说好处、说回本周一的EOS硬分叉。

硬分叉升级前的9月14日、15日,EOS创始人BM连发了多条推特,内容基本上全部关乎于DApp用户体验以及DApp安全问题。

特别是在9月15日的推文当中,BM反复强调,要求用户支付CPU和RAM资源的费用是阻碍EOS生态进步的重要原因,DApps不为用户支付这些费用就是个错误。

显然,从这些话里我们可以看出,BM清楚地知道DApp眼下最大的痛点在哪里,更知道EOS的DApp生态亟待改善、EOS也需要在DApp上有更进一步的竞争力的现状。

而9月23日的硬分叉升级也的确针对现有的问题采取了对症下药的改进。

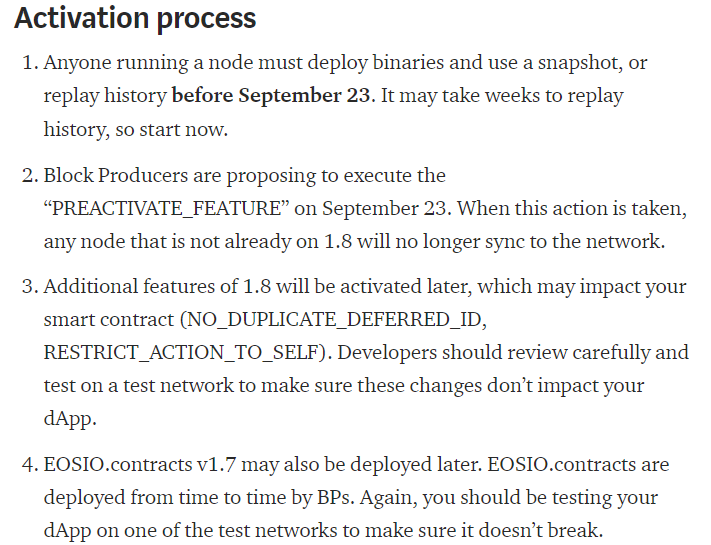

尽管升级的内容这些天应该已经被传烂了,但基于逻辑完整性的原因,我还是要在这里复读一下。1.8.0版本升级到带来的主要改变如下:

在DApp方面:

1. 确定交易发起者:智能合约现在可以确定是哪些账户发送的操作,使其能够抵抗带有恶意的尝试。

2. 修复过多的限制:这放宽了无意义限制,即零操作所需要的权限最小化。

3. 限制授权检查:所有操作的授权检查行为都变得一致,不用管这些操作是否是输入交易中的原始操作。

4. 向第一用户收费:只需向交易的第一个授权者收费,这样DApp就可以为网络资源构建替代模型,用户就不必支付费用。

在用户体验方面:

1. 修改RAM计费方式:将允许把RAM费用计算到其他帐户,使用户更容易使用DApp。

2. 修复延期交易:用户未接收RAM和不正确的交易ID将更正其RAM的使用情况。

3. 向第一用户收费:同上述第四条。

4. 对用户更加友好:通过检查交易中所包含的所有操作行为并使其抵制带有恶意的尝试,用户将获得增强的安全性。

EOS官方博文中有关激活过程的描述

可以看到,由于计费方式、收费对象的修改,用户不再需要为自己在DApp上所做出的一些简单、基本的操作支付费用(DApp的运作需要消耗EOS上的CPU和RAM资源,而占用这些资源在过去需要由用户来支付费用),使用“门槛”以及使用成本都将藉此得到显著的降低。

这是我个人认为所有改动之中最重要,也最有利于DApp发展的,试想一下,假如你在微博上发送的每段文字,亦或是从支付宝余额转入余额宝托管的每笔资金,都需要你支付手续费的话,这些应用恐怕早就淹没在民众的炮轰之下了。

另一个非常重要、也非常针对痛点的改动在于智能合约能够确认发送操作的用户,如此一来,那些试图对DApp发起攻击的恶意用户在不轨举动发起时、鬼蜮伎俩得逞前,便会暴露出来,DApp及其用户的安全性得以获得增强。

针对这次硬分叉,EOS超级节点EOSLaoMao的CEO赵余也发表了观点:“本次升级不仅将带来了性能方面的提升,还能为Voice上线铺平道路。”

作为EOS接下来将要重点打造和推出的社交平台,Voice既肩负着扩大EOS未来流量的重任,也承载着EOS技术发展的外在体现,EOS社区也对它抱有极大程度的期待。对于这样一个“押宝式”产品,EOS的首次硬分叉自然将为其起到铺垫作用。赵余预计,Voice项目的成功发布,能够在EOS用户增长方面起到很大作用。

不过话又说回来,顺利降低DApp使用门槛之后,EOS在DApp的效率提升以及质量改善等方面,仍有很长的路要走。否则,即便EOS完全消除了DApp的使用门槛甚至完成了用户教育,EOS DApp在功能性、实用性以及娱乐性上仍然难以和传统互联网应用分庭抗礼。这是EOS DApp,乃至整个DApp行业都不得不面对的关隘。

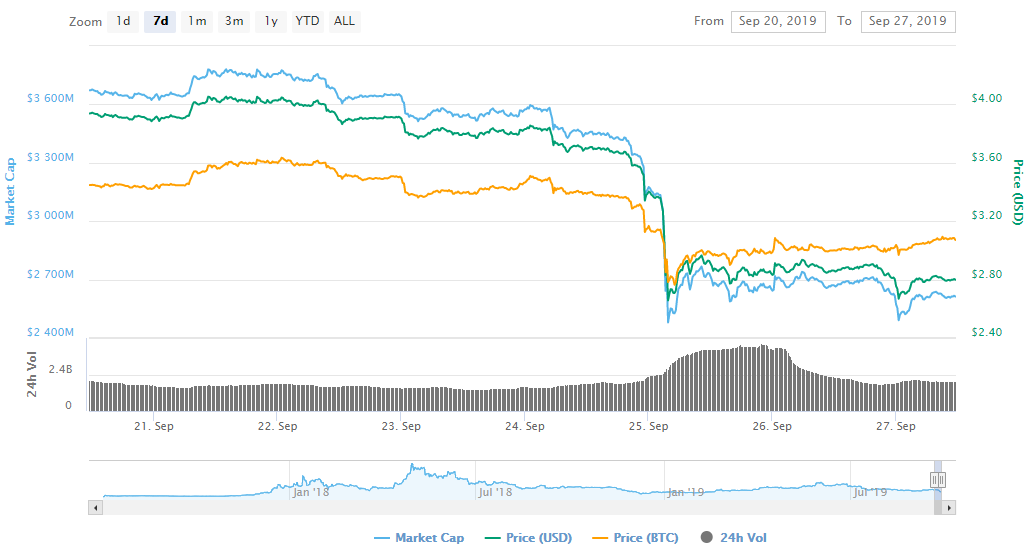

- 03 - 行情的持续低迷,升级难挽狂澜

尽管我们在探讨升级所带来的影响力时,通常是站在长远的角度和意义上去考虑的,但作为主网少有的大规模优化和改动,我们仍然会把升级视为一种能够带来短期币价上涨的利好。

具体到EOS此次的1.8.0版本升级,由于是其自主网上线以来的首次硬分叉和最大规模的更新,人们似乎更有理由相信它将会为持续低迷的EOS带来转机。

然而,许是因为近期大盘的集体败退,许是应了我在文章开头所提到的——深陷“围城”的EOS并不容易拯救,又或是两者原因皆有,这次硬分叉并没能带动EOS盘面向上。分叉过后的24小时内,EOS的币价反而跳水了30%左右,从3.8美元来到了3美元附近。

图为CoinMarketCap上EOS近七天和近三个月以来的走势

在前日比特币“领头”的集体下跌中,EOS依然没能止住颓势,跌到了3美元以下难以再起。对于那些对EOS的长期市场价值抱有坚定信念的持有者们来说,可能只有未来的Voice这个“大招”可以期待一下了? 查看全部

“柚子”萎矣,尚能涨否?

北京时间9月23日晚9点, 现市值排名第7的EOS进行了其主网1.8.0版本的硬分叉升级。

这次升级既是EOS首次运用硬分叉的升级,也是EOS自上线以来规模最大的一次升级,重要程度不言而喻。

此时,距离6月份举办的EOS一周年大会已过去了3个月有余。在周年大会上略显“匆忙与疲态”的EOS仿佛利好出尽,3个多月以来暴跌了逾60%,从8美元左右俯冲至3美元左右。

而距离2018年年中的EOS正式上线,则过去了1年零3个月。相较于这1年零三个月当中的峰值价格20美元,此时此刻的EOS几乎是跌到了谷底。

如此看来,相比“革新”、“优化”这些字眼,“自救”大概更适合用来形容这次升级。

然而,“围城”之下的EOS,恐怕没有那么容易捞起来……

- 01 - 争议与衰败,EOS的近忧远虑

(1)社区结构引发不满

本月初,自EOS创立伊始便一直担任出块节点的EOS Tribe在Steemit上表示,他们正在逐步脱离EOS BP(Block Producer)候选人的角色,转而专注于其他区块链以及EOSIO软件的落地。

尽管EOS Tribe并不算是一个举足轻重的团队,但参与过第一个EOS链的推出,并在此后持续为EOS主网发展做出贡献的他们,如今却和EOS渐行渐远,也难免令人好奇其中的缘由。

来自EOS Tribe的Eugene Luzgin曾在帖子中写道:“如果没有EOS巨鲸(即token的大量持有者)的支持,就不可能获得维持区块链运转所需的资金,而现在,绝大多数的巨鲸都在支持着位于中国的那些BP。要知道,任何时候都有21个超级节点在链上达成共识,制定治理决策并获得丰厚的回报。”

Luzgin的话侧面表明了EOS Tribe退出的主要原因——他们没有得到他们所应得的资金。同时也流露出了他对于EOS超级节点的多数席位被控制在中国企业手中这一事实的强烈不满。

不只是Luzgin在抱怨着这一现象,事实上,自今年6月EOS超级节点的格局逐渐洗牌以来,几乎所有EOS海外社区的成员,都在围绕着超级节点的中心化趋势问题争议不断。

也不只是EOS Tribe没能得到运营区块链所应得到的资金和利润,根据Luzgin在接受Coindesk采访时所说,许多拥有较高技术熟练度的BP和BP候选的奖励都被降级为了较低级别的奖励,有些甚至连奖励都没有。针对这种情况,Luzgin哀叹,“不公正的待遇,正在使EOS逐渐流失人才。”

BM在推特上回应“中国财团控制EOS”争议,但他的回答刻意回避了锋芒

一些人认为:眼下EOS社区中围绕着超级节点的争论,不过是源自于东、西方立场的分歧,倘若这些控制超级节点的企业大多来自于美国,便不会有这么多麻烦。

这样的观点并非全无道理,但也显然是无法站住脚的。因为超级节点这一概念,自诞生以来便因其偏向中心化的特性而饱受质疑。

超级节点最早引起广泛质疑和争议的行为,发生于2018年6月末,也就是EOS正式上线后不久。彼时,超级节点冻结了7个显示有盗窃token嫌疑的账户,但该行为并没有征求用户的集体意见,更没有经过达成共识的治理流程。

EOS New York是当时的21个超级节点之一。据了解,EOS New York在那时极力反对这种缺乏合理授权的账户冻结行为,并发表声明称:作为一个社区,我们的首要任务应该是建立能够让token持有者共同投票参与的链上共识机制。

然而在偏向中心化的社区结构中,EOS New York乃至EOS自身,最终都放弃了链上的集体治理构想。从这一点上来看,EOS超级节点主要由中国企业控制,充其量是社区成员对于EOS社区结构的不满集中爆发的导火索,而非导致争议的直接原因。

来自Greaymass的Cox也认为:“问题的关注点并不是针对中国,而是在于中心化程度加深后所带来的规则变动和潜在风险。如果超级节点集中在巴西、印度,也一样会招致现在这样的争议。”

(2)令人失望的DApp

除了可能存在的中心化趋势外,EOS在DApp这一方面所展现的颓势也是社区成员抱怨和担忧的事情。

在超级节点的建设理论当中,超级节点应该利用通胀奖励来为开发工具的迭代、代码的更新以及新的DApp的诞生提供资金,不过现在的情况似乎有些事与愿违。

许多开发者认为,现任的BP没有尽到应尽的责任,也不再具备资格担任超级节点,甚至连超级节点内部也认同这一观点的存在,例如EOSSphere, ShEOS等。

在这一部分人看来,相比其他公司将大部分的精力投注在区块链的应用潜力和落地场景上,EOS的经营者们似乎更像是世故的“商人或政治家”——他们更专注于巩固自己的主导地位和利益的获取。

如今EOS DApp的衰败和乱象似乎也映射出了这样的事实。

据不完全统计,截止今日区块链被黑事件共有224起,其中111起都来自于EOS DApp。距离现在最近的一个案例是不久前EOS上的老牌游戏平台EOSPlay所遭遇的堵塞攻击,EOSPlay因此损失了约3万枚EOS币。而事实上,包括堵塞攻击、随机数攻击等在内的老生常谈的安全问题,早就应该得到重视和改善。

此外,从统计资料中可以看到,EOS中超过半数的DApp皆为菠菜、竞猜游戏。这类DApp开发难度低、生命周期短、但资本气息却很浓厚,对于DApp生态的建设而言并无太大的帮助和促进。而其他行业以及真正具有可玩性的游戏则对入驻EOS没什么兴趣。

根据DAppTotal 的数据资料,最近的数个月里,EOS每月新增的DApp数量一般都不超过10个,较年初下滑一倍以上。虽然2019年以来各大公链的新增DApp都存在大幅减少的情况,但对比最近一个月的数据来看,EOS新增DApp为5、以太坊为13、波场则为14,我们仍然可以明显感受到EOS正在逐渐失去竞争力。

DAppTotal近一个月以来的DApp新增数据,蓝线的EOS似乎有点“单薄”

尽管在活跃用户这一指标上,EOS依然能够胜过以太坊和波场,然而为这一指标做出最大贡献的成人图片社区Hash Baby恐怕并不能作为EOS在DApp方面的竞争力和吸引力的体现。

(3)未能实现初衷的DPoS

不过追溯到本源,EOS最最具有争议的,始终还是它的DPoS共识机制。

DPoS通过减少参与共识的节点数量来实现更高的吞吐量,也就是牺牲部分去中心化特性以换取更棒的性能,这也是EOS在白皮书中夸下“支持百万TPS”海口的原因之一。

然而EOS现在的状况却是:性能上,EOS距离百万级的TPS还相去百倍以上,遥不可及;区块链特性上,EOS却已经因为偏向中心化的社区结构而被里里外外骂了个遍。

对此,早在EOS推出之前的2018年4月,来自BlockChain Capital的Spencer Bogart就曾隐晦地预言EOS或将成为“中心化平台中效率较低的那一类”。现在回过头来看这句讽言,似乎是一语成谶,如今的EOS可不就是“赔了去中心化,又折了性能”嘛。

Bogart看到了区块链的中心化趋势,但他仍强调去中心化的重要性

- 02 - 针对痛点的升级,能令EOS振作吗?

说完了难处,我们再来说说好处、说回本周一的EOS硬分叉。

硬分叉升级前的9月14日、15日,EOS创始人BM连发了多条推特,内容基本上全部关乎于DApp用户体验以及DApp安全问题。

特别是在9月15日的推文当中,BM反复强调,要求用户支付CPU和RAM资源的费用是阻碍EOS生态进步的重要原因,DApps不为用户支付这些费用就是个错误。

显然,从这些话里我们可以看出,BM清楚地知道DApp眼下最大的痛点在哪里,更知道EOS的DApp生态亟待改善、EOS也需要在DApp上有更进一步的竞争力的现状。

而9月23日的硬分叉升级也的确针对现有的问题采取了对症下药的改进。

尽管升级的内容这些天应该已经被传烂了,但基于逻辑完整性的原因,我还是要在这里复读一下。1.8.0版本升级到带来的主要改变如下:

在DApp方面:

1. 确定交易发起者:智能合约现在可以确定是哪些账户发送的操作,使其能够抵抗带有恶意的尝试。

2. 修复过多的限制:这放宽了无意义限制,即零操作所需要的权限最小化。

3. 限制授权检查:所有操作的授权检查行为都变得一致,不用管这些操作是否是输入交易中的原始操作。

4. 向第一用户收费:只需向交易的第一个授权者收费,这样DApp就可以为网络资源构建替代模型,用户就不必支付费用。

在用户体验方面:

1. 修改RAM计费方式:将允许把RAM费用计算到其他帐户,使用户更容易使用DApp。

2. 修复延期交易:用户未接收RAM和不正确的交易ID将更正其RAM的使用情况。

3. 向第一用户收费:同上述第四条。

4. 对用户更加友好:通过检查交易中所包含的所有操作行为并使其抵制带有恶意的尝试,用户将获得增强的安全性。

EOS官方博文中有关激活过程的描述

可以看到,由于计费方式、收费对象的修改,用户不再需要为自己在DApp上所做出的一些简单、基本的操作支付费用(DApp的运作需要消耗EOS上的CPU和RAM资源,而占用这些资源在过去需要由用户来支付费用),使用“门槛”以及使用成本都将藉此得到显著的降低。

这是我个人认为所有改动之中最重要,也最有利于DApp发展的,试想一下,假如你在微博上发送的每段文字,亦或是从支付宝余额转入余额宝托管的每笔资金,都需要你支付手续费的话,这些应用恐怕早就淹没在民众的炮轰之下了。

另一个非常重要、也非常针对痛点的改动在于智能合约能够确认发送操作的用户,如此一来,那些试图对DApp发起攻击的恶意用户在不轨举动发起时、鬼蜮伎俩得逞前,便会暴露出来,DApp及其用户的安全性得以获得增强。

针对这次硬分叉,EOS超级节点EOSLaoMao的CEO赵余也发表了观点:“本次升级不仅将带来了性能方面的提升,还能为Voice上线铺平道路。”

作为EOS接下来将要重点打造和推出的社交平台,Voice既肩负着扩大EOS未来流量的重任,也承载着EOS技术发展的外在体现,EOS社区也对它抱有极大程度的期待。对于这样一个“押宝式”产品,EOS的首次硬分叉自然将为其起到铺垫作用。赵余预计,Voice项目的成功发布,能够在EOS用户增长方面起到很大作用。

不过话又说回来,顺利降低DApp使用门槛之后,EOS在DApp的效率提升以及质量改善等方面,仍有很长的路要走。否则,即便EOS完全消除了DApp的使用门槛甚至完成了用户教育,EOS DApp在功能性、实用性以及娱乐性上仍然难以和传统互联网应用分庭抗礼。这是EOS DApp,乃至整个DApp行业都不得不面对的关隘。

- 03 - 行情的持续低迷,升级难挽狂澜

尽管我们在探讨升级所带来的影响力时,通常是站在长远的角度和意义上去考虑的,但作为主网少有的大规模优化和改动,我们仍然会把升级视为一种能够带来短期币价上涨的利好。

具体到EOS此次的1.8.0版本升级,由于是其自主网上线以来的首次硬分叉和最大规模的更新,人们似乎更有理由相信它将会为持续低迷的EOS带来转机。

然而,许是因为近期大盘的集体败退,许是应了我在文章开头所提到的——深陷“围城”的EOS并不容易拯救,又或是两者原因皆有,这次硬分叉并没能带动EOS盘面向上。分叉过后的24小时内,EOS的币价反而跳水了30%左右,从3.8美元来到了3美元附近。

图为CoinMarketCap上EOS近七天和近三个月以来的走势

在前日比特币“领头”的集体下跌中,EOS依然没能止住颓势,跌到了3美元以下难以再起。对于那些对EOS的长期市场价值抱有坚定信念的持有者们来说,可能只有未来的Voice这个“大招”可以期待一下了?

比特币算力和市值占比再创新高,比特币指标越来越强,价格为何低迷?

市场 • 8btc 发表了文章 • 2019-09-02 10:43

比特币区块链在本周又创造了新的历史纪录——网络算力再创新高,然而这种加密货币的技术健康状况良好与其较低的价格却不相匹配。

比特币网络算力达到83 quintillion/s

监控网络资源和钱包提供商Blockchain.com的数据证实,比特币算力在8月29日达到每秒83.5 quintillion哈希。

这是比特币在其10年历史上取得的最好成绩,算力第一次超过每秒80 quintillion哈希。

算力,又称哈希率(Hashrate)指的是为比特币网络提供服务的计算能力。每秒能够计算的哈希数越多,矿工用于处理和验证交易的力量就越多。 更高的网络哈希率还意味着更好的网络安全性,并且通常意味着更好地将挖矿权利分散给更多的用户。

最近几个月,该指标不断达到创纪录的水平,其隐含的好处使它成为BTC支持者庆祝的理由。

上周五,在比特币兑美元汇率因突然失去支撑而下跌8%之际,RT主持人和比特币“牛市看好者”马克斯•凯瑟(Max Keiser)却从数据中获得鼓舞。

比特币市值占比创2017年3月份以来新高

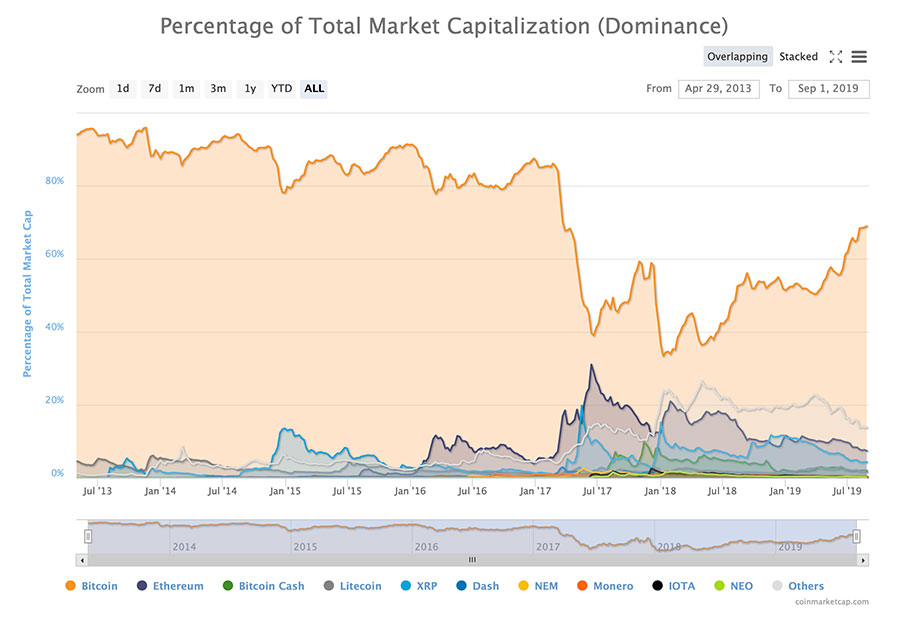

Keiser还指出,比特币在加密货币总市值中所占的份额很高。根据一些指标,本周这一比例达到了70%,是自2017年3月以来的最高水平。

数据来源:CoinMarketCap

Keiser在Twitter上总结道:

“比特币的哈希率创下了历史新高,因为竞争币已经死了,而玩家在BTC重回85%的主导地位之前,就已经在战略上对自己进行了定位。”

比特币的繁荣是以竞争币为代价的

比特币的崛起确实让竞争币蒙受了损失。对于Keiser来说,竞争币的未来也是暗淡的——他声称比特币现金(BCH)和BSV“特别容易”进一步贬值。

与此同时,以太坊将减半——当然不是指区块奖励减半,而是价格减半。

“ETH会回到90美元,”他最后说,重复了本周早些时候关于这种最大竞争币的警告。

与此同时,比特币的价格未能与其网络基本面的强劲程度保持步调一致。尽管这种分裂并非史无前例,但分析师仍有理由感到担忧,几位分析师建议交易员对其持有的仓位采取防范措施。

“我做多比特币,”比特币价格达到9600美元时,人气颇高的短线交易员FilbFilb在Twitter上对关注者说。尽管比特币已从9350美元的低点回升,但这仍不足以恢复市场人气。

“靠刀剑生存,死于刀剑,”他补充说。

早些时候,Bitcoinist提出了一种理论,认为保证金交易是比特币市场突然动荡的原因。BTC/美元在几分钟内下跌500美元,这只是这种现象的最新例子,这种情况穿插在价格横向波动的时期。

原文:https://bitcoinist.com/bitcoin-hashrate-hits-historic-high-price-trades-sideways/

作者:ANJA VAN OOSTERHOUT

编译:Kyle 查看全部

图片来源:Pixabay

比特币区块链在本周又创造了新的历史纪录——网络算力再创新高,然而这种加密货币的技术健康状况良好与其较低的价格却不相匹配。

比特币网络算力达到83 quintillion/s

监控网络资源和钱包提供商Blockchain.com的数据证实,比特币算力在8月29日达到每秒83.5 quintillion哈希。

这是比特币在其10年历史上取得的最好成绩,算力第一次超过每秒80 quintillion哈希。

算力,又称哈希率(Hashrate)指的是为比特币网络提供服务的计算能力。每秒能够计算的哈希数越多,矿工用于处理和验证交易的力量就越多。 更高的网络哈希率还意味着更好的网络安全性,并且通常意味着更好地将挖矿权利分散给更多的用户。

最近几个月,该指标不断达到创纪录的水平,其隐含的好处使它成为BTC支持者庆祝的理由。

上周五,在比特币兑美元汇率因突然失去支撑而下跌8%之际,RT主持人和比特币“牛市看好者”马克斯•凯瑟(Max Keiser)却从数据中获得鼓舞。

比特币市值占比创2017年3月份以来新高

Keiser还指出,比特币在加密货币总市值中所占的份额很高。根据一些指标,本周这一比例达到了70%,是自2017年3月以来的最高水平。

数据来源:CoinMarketCap

Keiser在Twitter上总结道:

“比特币的哈希率创下了历史新高,因为竞争币已经死了,而玩家在BTC重回85%的主导地位之前,就已经在战略上对自己进行了定位。”

比特币的繁荣是以竞争币为代价的

比特币的崛起确实让竞争币蒙受了损失。对于Keiser来说,竞争币的未来也是暗淡的——他声称比特币现金(BCH)和BSV“特别容易”进一步贬值。

与此同时,以太坊将减半——当然不是指区块奖励减半,而是价格减半。

“ETH会回到90美元,”他最后说,重复了本周早些时候关于这种最大竞争币的警告。

与此同时,比特币的价格未能与其网络基本面的强劲程度保持步调一致。尽管这种分裂并非史无前例,但分析师仍有理由感到担忧,几位分析师建议交易员对其持有的仓位采取防范措施。

“我做多比特币,”比特币价格达到9600美元时,人气颇高的短线交易员FilbFilb在Twitter上对关注者说。尽管比特币已从9350美元的低点回升,但这仍不足以恢复市场人气。

“靠刀剑生存,死于刀剑,”他补充说。

早些时候,Bitcoinist提出了一种理论,认为保证金交易是比特币市场突然动荡的原因。BTC/美元在几分钟内下跌500美元,这只是这种现象的最新例子,这种情况穿插在价格横向波动的时期。

原文:https://bitcoinist.com/bitcoin-hashrate-hits-historic-high-price-trades-sideways/

作者:ANJA VAN OOSTERHOUT

编译:Kyle

1枚比特币到底值多少?比特币先驱哈尔·芬尼:1000万美元

观点 • 8btc 发表了文章 • 2019-08-26 12:16

比特币从诞生至今已经历了10年的时间。很多人都在猜测,如果全世界都使用比特币的话,那么1枚比特币的价格到底会是多少呢?

如果全球大量财富流入比特币市场,那么比特币的价格将出现巨幅飙升。比特币的价格是否能土大木?下面让我们来看看比特币社区中的大牛们是怎么预测的。

哈尔·芬尼:1比特币= 1000万美元

哈尔·芬尼(Hal Finney)是比特币网络的首批用户。其实,比特币网络上的第一笔交易就是中本聪发给他的。就在比特币网络刚推出没几天,他就已经在考虑,如果比特币的市值等于世界上所有的财富总值,那么比特币的价格能到多少。哈尔·芬尼在密码学邮件列表上写道:

我们可以作一个有趣的猜想,想象一下如果比特币能成功,并最终成为全球的主要支付系统,那么比特币的总价值就应该等于世界上所有财富总和。我估计目前全球家庭财富总额在100万亿美元到300万亿美元之间。比特币有2100万枚,那么每枚比特的价值约为1000万美元。

因此,现在用廉价的计算机算力挖出比特币是一个不错的赌注,回报大约是1亿倍!

在比特币推出的早期,使用一台普通的计算机就能挖矿。只要你一直开着电脑,就能得到一些“毫无价值”的比特币,在当时,这听起来并不诱人。然而,哈尔·芬尼确实提出了一个很好的论点。而那些在2009年就开始挖币的人已经获得了非常可观的回报。

比特币的稀缺性是一大卖点

比特币最吸引人的特性之一就是它的稀缺性。与法定货币不同,比特币的供应量仅2100万枚,而法定货币则可以由国家随意印制。与哈尔·芬尼所发表的观点类似,其他人也在强调比特币有多稀缺。

比特币的实际流通数量少得可怜,只有不到1800万枚,这太不可思议了。

简直是太少了!

开罗市民都没办法人手一个!

你所需要的就是1枚比特币,它将改变你的生活。

——Charlie Shrem 2019年8月23日

币安的首席执行官赵长鹏也在推特上讨论了这个话题。许多人评论说,加密货币可以促进世界上有史以来最大的财富转移。今天的囤户们(holder)在明天就会成为1%的人。

如果你拥有1枚比特币,从数学的角度来看,你肯定是世界上最富有的那千分之三。(2100万枚比特币/70亿人口)。

——CZ Binance 2019年8月25日

可能你会觉得这些预测多少有点夸张,但它们并没有和现实脱节。如果比特币成为世界货币的话,它将撼动每一个金融体系,并让世界各地的人们获得一定程度的经济自由。

原文:https://bitcoinist.com/bitcoin-what-could-1-btc-be-worth-after-mass-adoption/

作者:Mathew Hrones

编译:Captain Hiro 查看全部

(图片来源:goodfreephotos)

比特币从诞生至今已经历了10年的时间。很多人都在猜测,如果全世界都使用比特币的话,那么1枚比特币的价格到底会是多少呢?

如果全球大量财富流入比特币市场,那么比特币的价格将出现巨幅飙升。比特币的价格是否能土大木?下面让我们来看看比特币社区中的大牛们是怎么预测的。

哈尔·芬尼:1比特币= 1000万美元

哈尔·芬尼(Hal Finney)是比特币网络的首批用户。其实,比特币网络上的第一笔交易就是中本聪发给他的。就在比特币网络刚推出没几天,他就已经在考虑,如果比特币的市值等于世界上所有的财富总值,那么比特币的价格能到多少。哈尔·芬尼在密码学邮件列表上写道:

我们可以作一个有趣的猜想,想象一下如果比特币能成功,并最终成为全球的主要支付系统,那么比特币的总价值就应该等于世界上所有财富总和。我估计目前全球家庭财富总额在100万亿美元到300万亿美元之间。比特币有2100万枚,那么每枚比特的价值约为1000万美元。

因此,现在用廉价的计算机算力挖出比特币是一个不错的赌注,回报大约是1亿倍!

在比特币推出的早期,使用一台普通的计算机就能挖矿。只要你一直开着电脑,就能得到一些“毫无价值”的比特币,在当时,这听起来并不诱人。然而,哈尔·芬尼确实提出了一个很好的论点。而那些在2009年就开始挖币的人已经获得了非常可观的回报。

比特币的稀缺性是一大卖点

比特币最吸引人的特性之一就是它的稀缺性。与法定货币不同,比特币的供应量仅2100万枚,而法定货币则可以由国家随意印制。与哈尔·芬尼所发表的观点类似,其他人也在强调比特币有多稀缺。

比特币的实际流通数量少得可怜,只有不到1800万枚,这太不可思议了。

简直是太少了!

开罗市民都没办法人手一个!

你所需要的就是1枚比特币,它将改变你的生活。

——Charlie Shrem 2019年8月23日

币安的首席执行官赵长鹏也在推特上讨论了这个话题。许多人评论说,加密货币可以促进世界上有史以来最大的财富转移。今天的囤户们(holder)在明天就会成为1%的人。

如果你拥有1枚比特币,从数学的角度来看,你肯定是世界上最富有的那千分之三。(2100万枚比特币/70亿人口)。

——CZ Binance 2019年8月25日

可能你会觉得这些预测多少有点夸张,但它们并没有和现实脱节。如果比特币成为世界货币的话,它将撼动每一个金融体系,并让世界各地的人们获得一定程度的经济自由。

原文:https://bitcoinist.com/bitcoin-what-could-1-btc-be-worth-after-mass-adoption/

作者:Mathew Hrones

编译:Captain Hiro

所有人都只关注了比特币的下一次减半,却忽略了这些信息

市场 • toudengcang 发表了文章 • 2019-11-12 12:04

关于即将到来的比特币减半的炒作越来越多,减半定于2020年5月发生,距现在约190天。这一信息是众所周知的,每四年,奖励给矿工的比特币数量将减少一半,即将到来的是第三次减半。

目前,每天大约生产1,800个新的比特币,每开采一个区块,矿工可获得12.5 BTC的奖励,明年5月将下降到6.25个。

由于对矿工的奖励较低,他们将停止采矿或保留自己的比特币,直到新的价格补偿挖矿所涉及的成本。和其它商品/资产类似,比特币的供给与需求将联动变化,为日益稀缺的资产比特币创造了新的均衡价格。

特别声明:本文谨代表作者个人观点,头等仓始终秉持客观中立,为读者呈现多样化信息。

第三次减半

这将是比特币的第三次减半。第一次是在2012年11月,区块奖励从50 BTC降至25 BTC,彼时对比特币的价格产生了巨大的影响。第二次是在2016年7月,引发了持续一年半的牛市,使BTC价格从650美元左右上涨至接近2万美元,这仍是目前为止的历史最高水平。

当然,许多熟悉加密货币领域的人在减半事件发生之前就看到了获利的潜力,并且在事发前很长一段时间就开始改变自己的持仓。下面这个BTC历史价格图表清楚地显示了每个减半前后的价格上涨:

(头等仓注:比特币价格历史记录)

拜仁银行(Bayern LB)已应用存货流量比率(stock-to-flow ratio)来预测明年五月减半后的比特币价格,该比率通常应用于商品分析。(头等仓注:存货流量比=现有商品的数量/每年生产的数量)

黄金的存货流量比是58,比特币是25.8。减半后,该数字增加到53。基于该模型并研究过去围绕减半事件产生的价格行为,他们建议:“如果将2020年5月比特币的存货流量比纳入模型,则比特币的价格可能达到90,000美元。这意味着即将到来的减半效应还没有反映在比特币当前的价格中。”

事实上,比特币不是唯一的供应增长放缓的加密货币。

一系列山寨币的供应增速也将在2020年-21年下降,其中有一部分在今年已经下降了。从今年到下一年,许多主流加密货币的存货流量比都急剧下降。理论上,如果需求保持不变,它们的价格应会上涨。

以太坊ETH

以太坊没有像比特币这样的硬性供应上限,但是在君士坦丁堡硬分叉最终于2月28日实施之后,区块奖励从三个ETH减少为两个。理论上讲,这导致以太坊每年新供应量下降33%,每年以太币新发行量约为4.5%。

到2021年,随着以太坊宁静阶段(Serenity)的推出,以太供应的增长预计将进一步下降75%。以太坊宁静阶段的升级将引入分片、PoS共识以及许多其他升级。宁静阶段将设置为分三个阶段进行,一旦达到第3阶段,ETH的增发量将趋缓。

(头等仓注:蓝色为以太坊的供应曲线,橙色为通胀率)

瑞波XRP

为了转向XRP的“更保守的量基准”,瑞波实验室(Ripple Labs)在今年第三季度大幅减少了代币的抛售,而且这种下降趋势还将继续甚至加剧。瑞波实验室称,今年第三季度,其XRP币的销售额约为6624万美元,比第二季度的2.5151亿美元下降了将近70%。

这种下降趋势似乎将持续到第四季度和明年。Ripple毫不含糊地说“展望第四季度,我们将继续密切关注交易量的变化,并打算保持类似的做法,第四季度的交易额将和第三季度相当。”话虽如此,XRP的价格没有对减少抛售XRP作出积极回应。

比特币现金BCH

根Coingecko称,距离比特币现金(BCH)减半还有大概153天。BCH的减半过程遵循比特币的减半过程,每块的奖励从12.5 BCH减半至6.25 BCH。

不过比特币现金缺乏历史数据来表明其价格将受到减半的重大影响。然而,从结构的角度来看,其BCH的存货流动比的翻倍至少将给比特币现金价格带来供应方面的压力。

Block.one的EOS

6月初,EOS社区投票赞成降低“通货膨胀率”的提案,即EOS代币的新发行年率从5%降低到1%。区块生产者奖励保持不变,为0.25%+0.75%,这意味着超过4%的EOS会打到eosio.saving账户被锁住(头等仓注:在 EOS 区块链上有些系统帐户可以控制各种相应的功能,这些账户都有个“eosio.”的前缀,其中eosio.saving账户存储了4%的EOS通胀)。今年3月5日,“eosio.saving”账户的余额超过2875万欧元(大约1.08亿美元),而且每天都在增长(头等仓注:这意味着被挖出来并流通到市场上的EOS的增量越来越少)。

EOS在整个时间里都经历了短暂的价格上涨,创下了年度新高。然而,根据Coinmarketcap的数据,这种喜悦是短暂的,从那以后EOS的价格一直在下降。

(头等仓注:橙色线为2019年EOS价格表现,来源:CMC)

门罗XMR

门罗币的通货膨胀率下降速度超过比特币。XMR的整体区块奖励今年首次跌破了比特币的奖励,而在8月,每日供应量的增长低于比特币的基准(头等仓注:今年11月6日,门罗第三次减半,区块奖励下降为2.199023256个XMR)。

门罗币的通货膨胀率从2019年开始为4.1%,到2020年初降至预期的2.39%。这使得2020年对XMR来说是重要的一年,其存货流动比最终超过了比特币。据Bitwise分析,到明年,门罗的年度发行量将下降41%。

达世DASH

Dash的“通胀”调整频率更高。比特币的区块奖励每四年减少一半,但达世币大约每383天(一年多一点)减少 7.14%的发行量。DASH整体区块奖励的降低频率更高但更缓和,从而使供应量的减少更加微妙且更稳定。

由于最大总供应量不确定,DASH的开采将持续192年,直到需要一年的时间才能开采单个Dash。到2209年时,只能再挖出14个DASH,而挖出最后一个DASH需要231年。

撇开DASH供应量复杂的算法来看,DASH的供应增长预计将每年左右下降约7%,理论上,如果其他条件不变,这将带来持续的价格上涨压力。

莱特币LTC

Litecoin在2019年减半看到了``购买谣言,卖出新闻''的特质,价格从年初的20美元上涨到8月的140美元。但是,没有出现减半后的反弹,导致这种上涨的看涨价格活动可以用对比特币的重新看涨情绪来解释。

结语

自比特币上一次减半以来,加密市场可能已经显著成熟,但随着2020年5月的临近,或许又将激起一波水花。无论是通过社区共识还是通过算法设计,上述这些主流加密货币,就像比特币一样,2019年到2021年间,在供应上都将发生翻天覆地的变化。

随着比特币减半,加密技术也成为人们关注的焦点,这些数字资产的价格涨幅可能会滞后。正如Bayern LB所说,一半的价格还没有在预期中反映出来。

转载请保留版权信息,感谢阅读。

原文:https://cryptobriefing.com/eyes-bitcoin-halving-alt-supply-dynamics-overlooked/

原文:cryptobriefing

译源:头等仓(First.VIP) 查看全部

“黄金的存货流量比是58,比特币是25.8。减半后,该数字增加到53。”

关于即将到来的比特币减半的炒作越来越多,减半定于2020年5月发生,距现在约190天。这一信息是众所周知的,每四年,奖励给矿工的比特币数量将减少一半,即将到来的是第三次减半。

目前,每天大约生产1,800个新的比特币,每开采一个区块,矿工可获得12.5 BTC的奖励,明年5月将下降到6.25个。

由于对矿工的奖励较低,他们将停止采矿或保留自己的比特币,直到新的价格补偿挖矿所涉及的成本。和其它商品/资产类似,比特币的供给与需求将联动变化,为日益稀缺的资产比特币创造了新的均衡价格。

特别声明:本文谨代表作者个人观点,头等仓始终秉持客观中立,为读者呈现多样化信息。

第三次减半

这将是比特币的第三次减半。第一次是在2012年11月,区块奖励从50 BTC降至25 BTC,彼时对比特币的价格产生了巨大的影响。第二次是在2016年7月,引发了持续一年半的牛市,使BTC价格从650美元左右上涨至接近2万美元,这仍是目前为止的历史最高水平。

当然,许多熟悉加密货币领域的人在减半事件发生之前就看到了获利的潜力,并且在事发前很长一段时间就开始改变自己的持仓。下面这个BTC历史价格图表清楚地显示了每个减半前后的价格上涨:

(头等仓注:比特币价格历史记录)

拜仁银行(Bayern LB)已应用存货流量比率(stock-to-flow ratio)来预测明年五月减半后的比特币价格,该比率通常应用于商品分析。(头等仓注:存货流量比=现有商品的数量/每年生产的数量)

黄金的存货流量比是58,比特币是25.8。减半后,该数字增加到53。基于该模型并研究过去围绕减半事件产生的价格行为,他们建议:“如果将2020年5月比特币的存货流量比纳入模型,则比特币的价格可能达到90,000美元。这意味着即将到来的减半效应还没有反映在比特币当前的价格中。”

事实上,比特币不是唯一的供应增长放缓的加密货币。

一系列山寨币的供应增速也将在2020年-21年下降,其中有一部分在今年已经下降了。从今年到下一年,许多主流加密货币的存货流量比都急剧下降。理论上,如果需求保持不变,它们的价格应会上涨。

以太坊ETH

以太坊没有像比特币这样的硬性供应上限,但是在君士坦丁堡硬分叉最终于2月28日实施之后,区块奖励从三个ETH减少为两个。理论上讲,这导致以太坊每年新供应量下降33%,每年以太币新发行量约为4.5%。

到2021年,随着以太坊宁静阶段(Serenity)的推出,以太供应的增长预计将进一步下降75%。以太坊宁静阶段的升级将引入分片、PoS共识以及许多其他升级。宁静阶段将设置为分三个阶段进行,一旦达到第3阶段,ETH的增发量将趋缓。

(头等仓注:蓝色为以太坊的供应曲线,橙色为通胀率)

瑞波XRP

为了转向XRP的“更保守的量基准”,瑞波实验室(Ripple Labs)在今年第三季度大幅减少了代币的抛售,而且这种下降趋势还将继续甚至加剧。瑞波实验室称,今年第三季度,其XRP币的销售额约为6624万美元,比第二季度的2.5151亿美元下降了将近70%。

这种下降趋势似乎将持续到第四季度和明年。Ripple毫不含糊地说“展望第四季度,我们将继续密切关注交易量的变化,并打算保持类似的做法,第四季度的交易额将和第三季度相当。”话虽如此,XRP的价格没有对减少抛售XRP作出积极回应。

比特币现金BCH

根Coingecko称,距离比特币现金(BCH)减半还有大概153天。BCH的减半过程遵循比特币的减半过程,每块的奖励从12.5 BCH减半至6.25 BCH。

不过比特币现金缺乏历史数据来表明其价格将受到减半的重大影响。然而,从结构的角度来看,其BCH的存货流动比的翻倍至少将给比特币现金价格带来供应方面的压力。

Block.one的EOS

6月初,EOS社区投票赞成降低“通货膨胀率”的提案,即EOS代币的新发行年率从5%降低到1%。区块生产者奖励保持不变,为0.25%+0.75%,这意味着超过4%的EOS会打到eosio.saving账户被锁住(头等仓注:在 EOS 区块链上有些系统帐户可以控制各种相应的功能,这些账户都有个“eosio.”的前缀,其中eosio.saving账户存储了4%的EOS通胀)。今年3月5日,“eosio.saving”账户的余额超过2875万欧元(大约1.08亿美元),而且每天都在增长(头等仓注:这意味着被挖出来并流通到市场上的EOS的增量越来越少)。

EOS在整个时间里都经历了短暂的价格上涨,创下了年度新高。然而,根据Coinmarketcap的数据,这种喜悦是短暂的,从那以后EOS的价格一直在下降。

(头等仓注:橙色线为2019年EOS价格表现,来源:CMC)

门罗XMR

门罗币的通货膨胀率下降速度超过比特币。XMR的整体区块奖励今年首次跌破了比特币的奖励,而在8月,每日供应量的增长低于比特币的基准(头等仓注:今年11月6日,门罗第三次减半,区块奖励下降为2.199023256个XMR)。

门罗币的通货膨胀率从2019年开始为4.1%,到2020年初降至预期的2.39%。这使得2020年对XMR来说是重要的一年,其存货流动比最终超过了比特币。据Bitwise分析,到明年,门罗的年度发行量将下降41%。

达世DASH

Dash的“通胀”调整频率更高。比特币的区块奖励每四年减少一半,但达世币大约每383天(一年多一点)减少 7.14%的发行量。DASH整体区块奖励的降低频率更高但更缓和,从而使供应量的减少更加微妙且更稳定。

由于最大总供应量不确定,DASH的开采将持续192年,直到需要一年的时间才能开采单个Dash。到2209年时,只能再挖出14个DASH,而挖出最后一个DASH需要231年。

撇开DASH供应量复杂的算法来看,DASH的供应增长预计将每年左右下降约7%,理论上,如果其他条件不变,这将带来持续的价格上涨压力。

莱特币LTC

Litecoin在2019年减半看到了``购买谣言,卖出新闻''的特质,价格从年初的20美元上涨到8月的140美元。但是,没有出现减半后的反弹,导致这种上涨的看涨价格活动可以用对比特币的重新看涨情绪来解释。

结语

自比特币上一次减半以来,加密市场可能已经显著成熟,但随着2020年5月的临近,或许又将激起一波水花。无论是通过社区共识还是通过算法设计,上述这些主流加密货币,就像比特币一样,2019年到2021年间,在供应上都将发生翻天覆地的变化。

随着比特币减半,加密技术也成为人们关注的焦点,这些数字资产的价格涨幅可能会滞后。正如Bayern LB所说,一半的价格还没有在预期中反映出来。

转载请保留版权信息,感谢阅读。

原文:https://cryptobriefing.com/eyes-bitcoin-halving-alt-supply-dynamics-overlooked/

原文:cryptobriefing

译源:头等仓(First.VIP)

研究称Bitfinex上的一只巨鲸撬动了2017年的牛市,扯淡还是实锤?

市场 • xcong 发表了文章 • 2019-11-06 10:59

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY 查看全部

这一次Bitfinex、Tether的“操纵论”又被搬了出来……

据彭博社消息,得克萨斯大学教授John Griffin和俄亥俄州立大学的Amin Shams更新了他们于2018年首次发表的一篇论文。在去年的论文中,他们声称比特币在2017年的飙升可能是由操纵引发的。现在,他们又提出了一个新主张,即Bitfinex上的某个大型加密货币巨鲸可能是2017年价格飙升的幕后推手,其似乎有能力随意改变价格。

根据他和另一位学者Amin Shams的研究,在Bitfinex交易所中的一个实体能在比特币跌破特定阈值时,利用Tether买入比特币进而推高比特币价格。John Griffin在接受采访时表示:“比特币的价格并不是数千名投资者推动的,而是一名巨鲸(大型机构)。”

这一巨鲸庄家很可能与Bitfinex、Tether相关,此外论文指出了二者存在操纵嫌疑,但Bitfinex、Tether不认同该论文的结论并表示论文存在“基础缺陷”,诸多市场观点也认为论文的观点不可靠。

撬动市场的巨鲸与Tether操纵的嫌疑

小葱APP查询该论文得知,论文主要研究了加密货币市场中最大的稳定币Tether以及其对比特币和其他加密货币的价格的作用,并探究了2017年牛市背后的驱动力。学者认为,加密货币市场中的实体基本上不受金融监管机构的管辖,透明度有限,很可能存在操纵行为。

该论文进行了两种假设来论证他们的观点:其一 Tether是“拉动”(由需求驱动),其二Tether是“推动”(由供给/供应驱动)。第一种假设的前提是Tether(对市场或加密资产产生的影响)受到投资者合法需求的驱动,这些投资者利用Tether作为交换媒介,将法币投入到加密货币市场。在这种情况下,Tether对(加密货币资产)价格的影响反映了自然的市场需求。

但在“供给驱动”的假设下,Bitfinex不考虑法币投资者的需求而直接发行Tether。在这种情况下,额外的Tether供应可能会造成比特币价格的通胀,而这种通胀并非来自真正的资本流动。在这种情况下,Tether控制者/持有者可能会存在几个潜在的动机(以便获利)。

首先,如果Tether的创始人像大多数早期的加密货币采用者和交易所一样持有大量比特币,他们通常会从加密货币价格的上涨中获利。

其次,存在操纵加密货币的机会。当价格下跌时,Tether的创造者可以将他们的大量Tether转换成比特币,从而推高比特币的价格,然后再将一些比特币卖出变成美元,以补充Tether的储备。

最后,如果加密货币价格暴跌,Tether创始人基本上相当于有一个看跌期权,可以在赎回Tether时违约,也可以在Tether-USD相关的地方遭遇“黑客攻击”或储备不足等,从而消失。

学者指出,从历史上看,价格快速上涨与创新和(市场)增长有关,但也与导致资本错配的邪恶活动有关。

该论文的学者称,可以确定伴随着Tether增发活动的进行,Bitfinex上的一个大玩家在比特币价格下跌时使用Tether买入大量比特币。这种价格支持活动是成功的,因为比特币价格在干预期过后会上涨。事实上,即使是1%的极端情况下,用Tether交换比特币也会产生巨大的价格效应。在明显的整数价格阈值以下,也就是价格支持可能最有效的地方,使用Tether购买比特币的行为也会更加频繁。

学者研究了2017年3月1日至2018年3月31日的Tether和比特币交易,得出的结论是,每当比特币的价值下跌一定幅度时,Bitfinex上的比特币购买量就会增加。

学者表示,他们的研究结果与供给驱动假设最为一致。总的来说,研究结果支持了价格操纵会对加密货币造成严重扭曲效应的观点。我们的发现支持这样一种历史叙述:可疑的活动与泡沫有关,并可能导致进一步的价格扭曲。

Tether:该论文“存在基础缺陷”

针对论文中关于Tether存在操纵市场的嫌疑,Tether表示反对,其的总法律顾问 Stuart Hoegner 在声明中辩称,该论文“存在基础缺陷”,论文是基于不充分的数据集得出的结论。他还补充称这项研究可能是为了支持“寄生诉讼(parasitic lawsuit)”而发表的。

此外,Bitfinex和Tether都曾发表过其声明,称它们知道“一份未发表的、未经同行审查的论文错误地认为,Tether的发行是操纵加密货币市场的原因”。并且,Bitfinex和Tether还希望雇佣律师提起相关诉讼。

BeInCrypto报道,加密货币社区对于这一研究结果也并不买账。Three Arrow Capital首席执行官Su Zhu表示,负责这篇论文的学者是“从一个结论开始,然后试图找到数据来支持它”。eToro的市场分析师Mati Greenspan认为这一结论与他自己的经历完全脱节。Greenspan表示,在2017年涨势中,他亲眼目睹了eToro上“数百万个零售账户”的开通。

也有微博用户表示,该论文所说的单一巨鲸带动比特币价格的飙升与Bitfinex涉嫌操纵市场的观点并不可靠。用户@fhrp表示,Bitfinex当时忙于处理台湾银行的问题没空去操纵市场;@区块链威廉表示,牛市的发生不可能只是因为单只巨鲸。

然而,目前这份更新过的论文已经过同行评议,将发表在即将出版的《Journal of Finance》上。

此前,市面上关于Bitfinex和Tether涉嫌操纵的报道已经不计其数,二者也不断因操纵、透明性问题等指控被卷入诉讼事件当中。比如纽约总检察长办公室(NYAG)今年对Bitfinex和Tether提起诉讼,指控Bitfinex挪用Tether的8.5 亿美元储备资金,用于填补巨额资金缺口。

Tether发行的稳定币USDT也一直因为没有定期的审计计划,中心化严重,并涉嫌随意增发、银行账户的美元储备也不够透明等原因饱受争议。小葱此前文章整理今年4月至6月USDT集中增发的时间节点后发现,USDT增发后BTC随即迎来大幅上涨的表现绝非巧合。

如上表所示,虽然BTC在USDT进行增发第一时间的涨跌表现并不存在明显规律,但是在增发落地后的一段时间里,几乎都出现了超10%的波段上涨,其中4月底一波集中巨额增发落地的第一时间BTC虽然出现了比较明显的价格回调,但是随后很快进入到了“原地起飞”的节奏之中,价格在几乎没有任何回调的情况下暴涨3000美元,直接完成了从5000到8000的飞跃。

尽管许多罪恶被诉诸到Tether身上,但如果Tether在市场中消失,加密货币生态系统中最重要和最大的实体之一的突然崩塌或也会让这个市场“爆炸”,在一定程度上,Tether与USDT对于这个生态的重要性或不亚于比特币。

作者:LY

观点:加密技术炒作周期已经展开,散户投资者的想法比钱包密码更容易猜

观点 • toudengcang 发表了文章 • 2019-10-21 16:17

加密货币市场的波动主要基于短期投机活动,因为距离大规模采用尚有很长的路要走。许多项目正感受着到不断增长的痛苦:它们已经不够新,不足以使交易者“赌”上资金,但也没有成熟到足以证明更高的市值的合理性。

如果项目实现了目标并采用了技术,则可以在炒作与成熟之间达到平衡。但是,在此过渡期间仅专注于炒作的交易者可能是尘埃落定后被迫接盘的人。

加密技术炒作周期展开

我们都听说过Gartner的炒作周期(技术成熟度曲线)。其基本思想是,对于任何新兴技术,对其潜力的预期都会随着时间的推移而趋于成熟。

(图:技术炒作周期,来源:Gartner)

图中从左往右的阶段分别是:技术创新引发公众兴趣;公众不断上升的期望最终达到顶峰(乐观);公众期望下降,最终触底反弹(悲观主义);根据实际调整期望(现实主义)。

这个模型衡量的是两种力量随时间变化的函数:炒作与成熟度。就像一个钟摆,“炒作”是使期望值上下波动的横向力,而“成熟度”是一种引力,最终使期望值与现实保持一致。当期望值上升得太高而无法迅速地得到满足时,摆锤会回落并且期望值会急剧下降。当成熟度较低时,期望值可能会剧烈波动,但随着成熟度的增长,期望值则会变得更加温和。

在加密货币市场中,技术成熟度曲线(hype cycles)可以同时发生在不同的三个层面上。首先是整个加密货币市场(目前由比特币主导)及其技术成熟度曲线。其次是行业内不同的加密货币和区块链用例(如基础设施、dApps、稳定币、证券型代币等),每个用例都有自己的技术成熟度曲线。第三层面是个别项目试图脱颖而出,争夺资金、市场份额和采用率——同样,每个项目都有自己的技术成熟度曲线。每一层(整个加密市场、某类用例、单个项目)都会在该链条上增加一个“钟摆”,在混乱中试图判断某个特定项目在某个特定的技术成熟度曲线中的位置是不可能的。

更令人困惑的是,对任何特定项目的期望值可能同时被高估或低估,这具体取决于做出估计的人是谁。公众、加密货币交易员、区块链开发人员、项目支持者和竞争对手等等每一个人都可能持有截然不同的看法和理解,并且这些观点会透过社交媒体得到放大和过滤。“诱导者”和“唱衰者”(编者注:原文为“shills and trolls”,“shills”即我们日常所说的“诱导者”或者“托儿”,例如在商业活动中的卖方雇佣者,在买方面前装作无关人员,用语言、行动等方式误导引用他人购买商品的一类人;“trolls”指代发起或推动话题的人,往往以一种无害的方式发帖从而引起混乱)之间在互联网上互相喊话时,几乎传达不出什么有价值的信息。

巨大的期望填补成熟度的空缺

尽管交易所和从事市场数据整合的商业组织试图为投资者传达“有价值的信息”,但加密货币市场终究不是股票市场。两者虽然都是投机性质的,但股价至少在某种程度上基于客观数据:包含了强制性信息披露、公司的利润、资产和估值、立法机关和监管机构明确制定的规则和权利等,并得到众多经验丰富的长期投资者的支持。基于这样的有根据的、专业的市场,股票价格通常比加密货币稳定。

另一方面,加密货币的价格则没有那么“有迹可循”。新的区块链创业项目在纸上提出了令人振奋的想法,这些想法一旦实现,似乎将带来令人咂舌的“爆发”。但是,加密交易者能够依靠的客观数据很少(如果有的话),加密项目也很少有“有效产品”或有重要意义的用例可以用来估算项目的价值。大多数项目不会对有关自身的资金、收入、亏损或支出作披露。机器人和巨鲸操纵交易所价格的时候,那些可能为市场带来稳定的机构投资者则因面对监管的不确定性而处于观望状态。片面强调潜在的高回报,而忽略了随之而来的高风险,导致了小额投资者过度自信。在现实中如果没有强有力的锚定,那么虚高的期望和价格就没有上限可言。

对区块链项目进行尽职调查仍然非常困难。查找项目的基本信息(代币用例、供应曲线与分布、开发进度、未来路线图、团队资质、共识机制、外部合作关系以及使用统计数据)通常需要在多份白皮书、浏览器、推文、博客、播客、视频网站和新闻报道中梳理大量信息——且这是在假设信息在一开始就可获取和准确的基础上。当交易者试图用竞争对手来评估一个项目时,这种负担会成倍增加,甚至要找到该项目的竞争对手也比较困难。

也有很多人对那些已经产生了实际成果的项目信心不足。这些项目现在正经历着愿景建立并吸引用户的艰难过程,这需要相当长的时间、精力和协作。它们此时已经过了“过高的期望峰值”,因此期望值面临下降趋势,处于最低点或者适度地回落至更符合其成果的位置,具体取决于它们的成熟时间。对于大多数交易者而言,这就像看着油漆变干一样令人兴奋:在经历过峰值期望点之后,而团队还在继续朝着产品成熟的方向发展时,持有这些已建立项目的加密货币被视为一种机会成本,而此时那些闪亮的新项目仅仅只能从虚增的预期中实现价格收益。

比钱包密码还容易猜的“韭菜”的想法

(图:决策的质量与数量成反比,来源:idonethis博客)

面对太多(甚至太少)的信息时,我们会求助于各种所谓“经验贴”来指导我们的决策。这可能是实际的和高效的,但是许多项目和他们的发起者开始学会迎合这些启发式方法,从而获取人们的过度关注或以此分散了人们对项目自身弱点的关注度。因此,需要记住一条真理:

“保护你的大脑就像保护你的私钥一样。”

当你看到这些“黑客”时,请认清它们,这样你才能看穿它们。以下不是一个全面的列表,但是描述了交易者中一些较为常见的认知偏差,即“偏见”:

1)初始价格偏见:“第一个决定会影响随后的所有决定”。特定加密货币在首次出售/发行时的价格可能会影响我们对当前价格的看法,即使初始价格一开始是任意设定的。

2)易获性偏见:我们通常关注价格异常点,例如历史高点和低点,因为它们很突出且易于查找。但通常,这些数据点反映的是当前更大的加密货币市场、供应动态或市场状况,而不是项目目前的优势所在。

3)稀缺性偏见:你可能已经听说过一些版本的关于某种加密货币“全世界只有1/x的人拥有”。有限的供应意味着稀缺,而这似乎暗示着更高的价值,制造了一种“购买紧迫性”。但想想,比如我们自己任意制作的一种涂鸦,虽然很少见,但对任何人来说都不值钱。

4)沉没成本偏执:我们坚持我们已经投资的东西,“往往只有到了卖出的时候,你才会意识到亏损”,但是现实是现在现在以低价卖出比将来以更低的价格卖出更好。

5)达克效应:即Dunning-Kruger effect或D-K effect。达克效应是一种认知偏差,理解起来就是,我们知道的越多,我们可能就越缺乏自信;我们知道的越少,我们反而越有信心。对项目的基本原理有着透彻理解的社区成员可能对项目的期望更为保守和谨慎,而相对不了解情况的社区成员则可能做出更大胆的预测。

6)从众思维:最响亮、最自信或最早发言的声音往往会指导团队的决策,但是想想达克效应的存在,这些声音可能是非理性的、来自所知甚少的人,这可能导致决策失误。应鼓励在项目社区内部进行客观的评估和批判性的思维,以此来对抗来自多数人(或大声喧哗的少数人)的言论引导。

7)社会关系偏见:我们倾向于依靠别人来指导自己的行为。合作伙伴关系、影响力者的支持和社交媒体大军可以给一个项目带来可信度,但这种支持可能是肤浅的,并由别有用心的动机驱使。

我们需要更好的评估方式

德勤(Deloitte)去年写了一篇关于创新炒作的文章,并提出了一些我们在评估新技术时应该考虑的标准,这些标准超越了炒作的范畴,涉及到了一项创新可能获得的采用及其技术寿命的问题,在此可作为评判项目的一些参考。

1)复杂性和兼容性:该技术使用起来有多难?用户需要改变多少现有的习惯?比如,“成为您自己的银行”的口号听起来不错,但对大多数消费终端用户来说,管理和保护私钥、指导交易以及运行所有必要的软件可能太难了。

2)可观测性和可沟通性:这个概念有多难解释?我们能看到它的作用吗?了解创新价值的学习曲线越高,采用这项创新的可能性就越小。(编者注:学习曲线可理解成,在一定时间内获得的技能或知识的速率)

3)可测试性:人们可以在投入时间、精力或金钱之前测试或试用过这项技术吗?是否有测试网络和文档供新开发人员进行实验?给用户提供“先试后买”的机会有助于降低感知的风险、吸引兴趣并展示价值。

4)相对优势:与改变现状的成本和努力相比,采用的好处如何?如果一个新体系的优势仅是微不足道的,而目前的处理方式“足够好”,那么变革的动力可能很低。

5)感知风险:该技术采用时可能存在哪些不利因素/风险?比如财务风险、社会风险、过时风险和性能风险等等,这些风险可能带来的损失或许将抵消原本的收益。

6)个性化和灵活性:技术满足用户需求和愿望的灵活程度如何?仅仅因为一个项目有一个解决方案并不意味着它适合所有的问题。僵化的格式可能会扼杀那些想“跳出框框思考”并以新颖独特的方式应用创新的用户。

7)拥抱创新的亚文化:采用者的群体有多大?他们在这个行业中以及在整个公众中有多大的影响力?它在增长吗?社交媒体大军可能有效地提高了市场意识,但对除了交易之外的采用率几乎没有产生影响力。

8)关注潜在现象及副作用:比特币是区块链和加密货币的典型例子,但区块链技术比比特币本身具有更广泛的意义。当前围绕去中心化金融的炒作是其用例所独有的?是基于以太坊网络的成功?亦或真正的奇迹是智能合约所支持的广泛的自动化无信任交易?

长期而言,无法获得实际采用的技术将会消亡。不管一个项目开始启动时进行过多么隆重的宣传,看起来多么有前景,如果除了那些占目前市场大部分的交易员、机器人和巨鲸这些利基群体之外,没有人去购买和使用它,最终当市场看到新的血液没有出现时,大多数参与者都会流失外逃。具有蓬勃发展的生态系统应该要够吸引新用户的项目将带来新的价值,增加燃料以维持其经济引擎的运转。

“区块链技术在‘变得无聊’之前还不会成为主流,它必须是如此微妙且‘到处渗透’的东西,以至于大多数人都不知道他们在使用它,也不知道它是如何运作的——并且也不需要知道。”

我们可以继续在高风险的“白皮书和梦想”项目上烧钱,希望在达到顶峰之前抓住炒作的机会(在它下跌之前卖出)。

但是,那些尽管期望值较低却依旧具有积极开放和采用迹象的经验丰富的项目,其长期风险较小,值得进一步深入研究。一个健康的加密货币市场需要有弹性且不断增长的项目,现在是时候开始更认真地对待它们了。

作者注:这是一篇评论文章。以上均不作为法律或财务建议。虽然作者是一名律师,但不是你的律师,因此在作出任何重大的法律或财务决定之前,应该与专业人士就你的情况进行一对一磋商。

原文:https://medium.com/@j.p.dipasquale/crypto-traders-need-to-grow-up-before-crypto-markets-can-grow-7d2edb36dcac

稿源(译):https://first.vip/shareNews?id=2311&uid=1

作者:Joseph P. DiPasquale

翻译:头等仓(First.VIP)_Maggie

来源:头等仓

编者注:原标题为《牛市的到来需要更多的投资者进场》 查看全部

前言:猜透“韭菜”的想法比猜钱包的密码还容易。加密投资者需要先成长,然后才能带动整个加密市场。

加密货币市场的波动主要基于短期投机活动,因为距离大规模采用尚有很长的路要走。许多项目正感受着到不断增长的痛苦:它们已经不够新,不足以使交易者“赌”上资金,但也没有成熟到足以证明更高的市值的合理性。

如果项目实现了目标并采用了技术,则可以在炒作与成熟之间达到平衡。但是,在此过渡期间仅专注于炒作的交易者可能是尘埃落定后被迫接盘的人。

加密技术炒作周期展开

我们都听说过Gartner的炒作周期(技术成熟度曲线)。其基本思想是,对于任何新兴技术,对其潜力的预期都会随着时间的推移而趋于成熟。

(图:技术炒作周期,来源:Gartner)

图中从左往右的阶段分别是:技术创新引发公众兴趣;公众不断上升的期望最终达到顶峰(乐观);公众期望下降,最终触底反弹(悲观主义);根据实际调整期望(现实主义)。

这个模型衡量的是两种力量随时间变化的函数:炒作与成熟度。就像一个钟摆,“炒作”是使期望值上下波动的横向力,而“成熟度”是一种引力,最终使期望值与现实保持一致。当期望值上升得太高而无法迅速地得到满足时,摆锤会回落并且期望值会急剧下降。当成熟度较低时,期望值可能会剧烈波动,但随着成熟度的增长,期望值则会变得更加温和。

在加密货币市场中,技术成熟度曲线(hype cycles)可以同时发生在不同的三个层面上。首先是整个加密货币市场(目前由比特币主导)及其技术成熟度曲线。其次是行业内不同的加密货币和区块链用例(如基础设施、dApps、稳定币、证券型代币等),每个用例都有自己的技术成熟度曲线。第三层面是个别项目试图脱颖而出,争夺资金、市场份额和采用率——同样,每个项目都有自己的技术成熟度曲线。每一层(整个加密市场、某类用例、单个项目)都会在该链条上增加一个“钟摆”,在混乱中试图判断某个特定项目在某个特定的技术成熟度曲线中的位置是不可能的。

更令人困惑的是,对任何特定项目的期望值可能同时被高估或低估,这具体取决于做出估计的人是谁。公众、加密货币交易员、区块链开发人员、项目支持者和竞争对手等等每一个人都可能持有截然不同的看法和理解,并且这些观点会透过社交媒体得到放大和过滤。“诱导者”和“唱衰者”(编者注:原文为“shills and trolls”,“shills”即我们日常所说的“诱导者”或者“托儿”,例如在商业活动中的卖方雇佣者,在买方面前装作无关人员,用语言、行动等方式误导引用他人购买商品的一类人;“trolls”指代发起或推动话题的人,往往以一种无害的方式发帖从而引起混乱)之间在互联网上互相喊话时,几乎传达不出什么有价值的信息。

巨大的期望填补成熟度的空缺

尽管交易所和从事市场数据整合的商业组织试图为投资者传达“有价值的信息”,但加密货币市场终究不是股票市场。两者虽然都是投机性质的,但股价至少在某种程度上基于客观数据:包含了强制性信息披露、公司的利润、资产和估值、立法机关和监管机构明确制定的规则和权利等,并得到众多经验丰富的长期投资者的支持。基于这样的有根据的、专业的市场,股票价格通常比加密货币稳定。

另一方面,加密货币的价格则没有那么“有迹可循”。新的区块链创业项目在纸上提出了令人振奋的想法,这些想法一旦实现,似乎将带来令人咂舌的“爆发”。但是,加密交易者能够依靠的客观数据很少(如果有的话),加密项目也很少有“有效产品”或有重要意义的用例可以用来估算项目的价值。大多数项目不会对有关自身的资金、收入、亏损或支出作披露。机器人和巨鲸操纵交易所价格的时候,那些可能为市场带来稳定的机构投资者则因面对监管的不确定性而处于观望状态。片面强调潜在的高回报,而忽略了随之而来的高风险,导致了小额投资者过度自信。在现实中如果没有强有力的锚定,那么虚高的期望和价格就没有上限可言。

对区块链项目进行尽职调查仍然非常困难。查找项目的基本信息(代币用例、供应曲线与分布、开发进度、未来路线图、团队资质、共识机制、外部合作关系以及使用统计数据)通常需要在多份白皮书、浏览器、推文、博客、播客、视频网站和新闻报道中梳理大量信息——且这是在假设信息在一开始就可获取和准确的基础上。当交易者试图用竞争对手来评估一个项目时,这种负担会成倍增加,甚至要找到该项目的竞争对手也比较困难。

也有很多人对那些已经产生了实际成果的项目信心不足。这些项目现在正经历着愿景建立并吸引用户的艰难过程,这需要相当长的时间、精力和协作。它们此时已经过了“过高的期望峰值”,因此期望值面临下降趋势,处于最低点或者适度地回落至更符合其成果的位置,具体取决于它们的成熟时间。对于大多数交易者而言,这就像看着油漆变干一样令人兴奋:在经历过峰值期望点之后,而团队还在继续朝着产品成熟的方向发展时,持有这些已建立项目的加密货币被视为一种机会成本,而此时那些闪亮的新项目仅仅只能从虚增的预期中实现价格收益。

比钱包密码还容易猜的“韭菜”的想法

(图:决策的质量与数量成反比,来源:idonethis博客)

面对太多(甚至太少)的信息时,我们会求助于各种所谓“经验贴”来指导我们的决策。这可能是实际的和高效的,但是许多项目和他们的发起者开始学会迎合这些启发式方法,从而获取人们的过度关注或以此分散了人们对项目自身弱点的关注度。因此,需要记住一条真理:

“保护你的大脑就像保护你的私钥一样。”

当你看到这些“黑客”时,请认清它们,这样你才能看穿它们。以下不是一个全面的列表,但是描述了交易者中一些较为常见的认知偏差,即“偏见”:

1)初始价格偏见:“第一个决定会影响随后的所有决定”。特定加密货币在首次出售/发行时的价格可能会影响我们对当前价格的看法,即使初始价格一开始是任意设定的。

2)易获性偏见:我们通常关注价格异常点,例如历史高点和低点,因为它们很突出且易于查找。但通常,这些数据点反映的是当前更大的加密货币市场、供应动态或市场状况,而不是项目目前的优势所在。

3)稀缺性偏见:你可能已经听说过一些版本的关于某种加密货币“全世界只有1/x的人拥有”。有限的供应意味着稀缺,而这似乎暗示着更高的价值,制造了一种“购买紧迫性”。但想想,比如我们自己任意制作的一种涂鸦,虽然很少见,但对任何人来说都不值钱。

4)沉没成本偏执:我们坚持我们已经投资的东西,“往往只有到了卖出的时候,你才会意识到亏损”,但是现实是现在现在以低价卖出比将来以更低的价格卖出更好。

5)达克效应:即Dunning-Kruger effect或D-K effect。达克效应是一种认知偏差,理解起来就是,我们知道的越多,我们可能就越缺乏自信;我们知道的越少,我们反而越有信心。对项目的基本原理有着透彻理解的社区成员可能对项目的期望更为保守和谨慎,而相对不了解情况的社区成员则可能做出更大胆的预测。

6)从众思维:最响亮、最自信或最早发言的声音往往会指导团队的决策,但是想想达克效应的存在,这些声音可能是非理性的、来自所知甚少的人,这可能导致决策失误。应鼓励在项目社区内部进行客观的评估和批判性的思维,以此来对抗来自多数人(或大声喧哗的少数人)的言论引导。

7)社会关系偏见:我们倾向于依靠别人来指导自己的行为。合作伙伴关系、影响力者的支持和社交媒体大军可以给一个项目带来可信度,但这种支持可能是肤浅的,并由别有用心的动机驱使。

我们需要更好的评估方式

德勤(Deloitte)去年写了一篇关于创新炒作的文章,并提出了一些我们在评估新技术时应该考虑的标准,这些标准超越了炒作的范畴,涉及到了一项创新可能获得的采用及其技术寿命的问题,在此可作为评判项目的一些参考。

1)复杂性和兼容性:该技术使用起来有多难?用户需要改变多少现有的习惯?比如,“成为您自己的银行”的口号听起来不错,但对大多数消费终端用户来说,管理和保护私钥、指导交易以及运行所有必要的软件可能太难了。

2)可观测性和可沟通性:这个概念有多难解释?我们能看到它的作用吗?了解创新价值的学习曲线越高,采用这项创新的可能性就越小。(编者注:学习曲线可理解成,在一定时间内获得的技能或知识的速率)

3)可测试性:人们可以在投入时间、精力或金钱之前测试或试用过这项技术吗?是否有测试网络和文档供新开发人员进行实验?给用户提供“先试后买”的机会有助于降低感知的风险、吸引兴趣并展示价值。

4)相对优势:与改变现状的成本和努力相比,采用的好处如何?如果一个新体系的优势仅是微不足道的,而目前的处理方式“足够好”,那么变革的动力可能很低。

5)感知风险:该技术采用时可能存在哪些不利因素/风险?比如财务风险、社会风险、过时风险和性能风险等等,这些风险可能带来的损失或许将抵消原本的收益。

6)个性化和灵活性:技术满足用户需求和愿望的灵活程度如何?仅仅因为一个项目有一个解决方案并不意味着它适合所有的问题。僵化的格式可能会扼杀那些想“跳出框框思考”并以新颖独特的方式应用创新的用户。

7)拥抱创新的亚文化:采用者的群体有多大?他们在这个行业中以及在整个公众中有多大的影响力?它在增长吗?社交媒体大军可能有效地提高了市场意识,但对除了交易之外的采用率几乎没有产生影响力。

8)关注潜在现象及副作用:比特币是区块链和加密货币的典型例子,但区块链技术比比特币本身具有更广泛的意义。当前围绕去中心化金融的炒作是其用例所独有的?是基于以太坊网络的成功?亦或真正的奇迹是智能合约所支持的广泛的自动化无信任交易?

长期而言,无法获得实际采用的技术将会消亡。不管一个项目开始启动时进行过多么隆重的宣传,看起来多么有前景,如果除了那些占目前市场大部分的交易员、机器人和巨鲸这些利基群体之外,没有人去购买和使用它,最终当市场看到新的血液没有出现时,大多数参与者都会流失外逃。具有蓬勃发展的生态系统应该要够吸引新用户的项目将带来新的价值,增加燃料以维持其经济引擎的运转。

“区块链技术在‘变得无聊’之前还不会成为主流,它必须是如此微妙且‘到处渗透’的东西,以至于大多数人都不知道他们在使用它,也不知道它是如何运作的——并且也不需要知道。”

我们可以继续在高风险的“白皮书和梦想”项目上烧钱,希望在达到顶峰之前抓住炒作的机会(在它下跌之前卖出)。

但是,那些尽管期望值较低却依旧具有积极开放和采用迹象的经验丰富的项目,其长期风险较小,值得进一步深入研究。一个健康的加密货币市场需要有弹性且不断增长的项目,现在是时候开始更认真地对待它们了。

作者注:这是一篇评论文章。以上均不作为法律或财务建议。虽然作者是一名律师,但不是你的律师,因此在作出任何重大的法律或财务决定之前,应该与专业人士就你的情况进行一对一磋商。

原文:https://medium.com/@j.p.dipasquale/crypto-traders-need-to-grow-up-before-crypto-markets-can-grow-7d2edb36dcac

稿源(译):https://first.vip/shareNews?id=2311&uid=1

作者:Joseph P. DiPasquale

翻译:头等仓(First.VIP)_Maggie

来源:头等仓

编者注:原标题为《牛市的到来需要更多的投资者进场》

彭博社:比特币将长期处于8000美元至20000美元之间

市场 • leek 发表了文章 • 2019-08-22 10:11

他在采访中表示,比特币的价格将处于“长期休眠状态”,因为更多的人正在将加密货币作为“数字黄金”储存起来,而不是在现货市场上进行交易。从长远来看,这种情绪会导致比特币的波动性降低。这将使该加密货币的价格限制在一个区间中。他在采访中称,

“比特币的波动性达到了新的低点。其180日波动率为40%,这是其自2015年10月以来的低点。这标志着市场来到底部并开始起飞。”

McGlone补充说,人们更倾向于持有比特币的原因是机构的参与。分析师强调,洲际交易所的数字资产部门Bakkt将把比特币期货合约带给华尔街的机构投资者。这会使投资者对加密货币更有信心,其结果就是波动性将下降。他表示,

“比特币目前就是这样。它在8000美元附近有很强的支撑,在20000美元附近有强阻力。它可能会长时间停留在这个区间内,这会推动比特币的波动性降低,并使比特币最终像黄金一样。”

不过不是每个人都认可比特币的上限是20000美元。总部位于纽约的Fundstrat公司的分析师Thomas Lee认为,比特币可能在几个月内达到40000美元的水平。他在今年6月给客户的一份报告中表示,投资者会因为担心错过机会而购买加密货币。他认为,“比特币可以很轻松地创下新的历史高点。”

据比特数据,比特币的价格今日再次跌至10000美元附近,没能上行突破11000美元的阻力位。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。 查看全部

据彭博社报道,分析师Mike McGlone认为,比特币可能会长期在8000美元至20000美元的区间内震荡。

他在采访中表示,比特币的价格将处于“长期休眠状态”,因为更多的人正在将加密货币作为“数字黄金”储存起来,而不是在现货市场上进行交易。从长远来看,这种情绪会导致比特币的波动性降低。这将使该加密货币的价格限制在一个区间中。他在采访中称,

“比特币的波动性达到了新的低点。其180日波动率为40%,这是其自2015年10月以来的低点。这标志着市场来到底部并开始起飞。”

McGlone补充说,人们更倾向于持有比特币的原因是机构的参与。分析师强调,洲际交易所的数字资产部门Bakkt将把比特币期货合约带给华尔街的机构投资者。这会使投资者对加密货币更有信心,其结果就是波动性将下降。他表示,

“比特币目前就是这样。它在8000美元附近有很强的支撑,在20000美元附近有强阻力。它可能会长时间停留在这个区间内,这会推动比特币的波动性降低,并使比特币最终像黄金一样。”

不过不是每个人都认可比特币的上限是20000美元。总部位于纽约的Fundstrat公司的分析师Thomas Lee认为,比特币可能在几个月内达到40000美元的水平。他在今年6月给客户的一份报告中表示,投资者会因为担心错过机会而购买加密货币。他认为,“比特币可以很轻松地创下新的历史高点。”

据比特数据,比特币的价格今日再次跌至10000美元附近,没能上行突破11000美元的阻力位。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。

Tether推波助澜,令比特币从4000美元反弹至13800美元?

市场 • leekgeek 发表了文章 • 2019-08-07 19:01

一位Twitter上的加密分析师认为,Tether不断增发的USDT,是比特币价格从4000美元上涨到13800美元的真正催化剂。

比特币不是“可靠的钱”(Sound Money)

本周早些时候,Twitter名人Andrew Rennhack表示,比特币从4000美元到13800美元的爆炸性反弹是由Tether印刷大量的USDT推动的。根据Rennhack的说法,比特币不是“可靠的钱”,因为“整个加密货币市场都由未经审计的Tether支撑,后者在加密货币市场拥有最高的交易量。”

Rennhack幽默地宣称,Tether的USDT发行率“甚至让美联储脸红”。 Rennhack认为,比特币的价格暴涨并没有得到合理的解释,他不认同经常被提到的观点,即“机构投资者急于购买比特币”作为股市波动的对冲。

一个长期的阴谋

Rennhack并不是第一个持有这一观点的人,即Tether增发USDT直接影响了比特币的价格。自2017年底的超级牛市以来,一些市场分析师和学者已经得出了类似的结论。

今年自6月初以来,超过7.5亿美元的USDT被发行,这一增发与比特币迅速上涨至13800美元密切相关。

Ethfinex创始人Will Harborne解释说:

“当你看到Tether的巨量增发,它意味着少数富有的客户已经提前几天预购好这些USDT,然后在市场上倾销,通常在加密货币市场开始暴涨之前。鲸鱼们(持有大量比特币等加密货币的人们)通过购买大量的USDT,可以在流动性良好的交易所买卖加密货币,而无需通过法币进行交易。”

富裕的投资者们如果想直接从Tether的网站购买USDT,至少需要订购10万美元。

加密社区通过名为WhaleBot的加密货币跟踪机器人了解这些交易。WhaleBot机器人报告大额转账和交易,投资者们跟踪这些变动并推测加密市场是否会以看跌或看涨的方式作出回应。

今年6月,6亿美元的USDT被发行,随着这些USDT流入市场,比特币的价格从8500美元上涨到11000美元。Harborne认为,这个单一的例子证明了Tether增发导致投机和比特币价格看涨,他也发布了支持这一结论的研究。

不是每个人都同意

一些Twitter粉丝公开不同意Rennhack的假设,Nick Core建议:

“对于Tether及其增发的事实,我没有异议,你也可以说,这事实上导致了比特币价格的上涨。但是,USDT的市值从18亿美元上升至40亿美元,并不能从逻辑上解释比特币从56亿美元上涨至198亿美元。FUD(恐惧、疑惑、怀疑)”

2017摩根大通的研究似乎支持Rennhack的估计。研究发现,加密市场总市值存在一个50倍的乘数效应。

2017年,摩根大通估计将近60亿美元的法定货币被投入加密市场,这导致加密市场的总市值达到了3000亿美元。

根据Rennhack的说法,2019年Tether已经发行了价值20亿美元的USDT,而比特币目前占整个加密市场总市值的67%。

“20 * 50 * 0.67 = 690亿美元的‘虚假市值’被增加到比特币,这与市场的实际数字非常接近。”

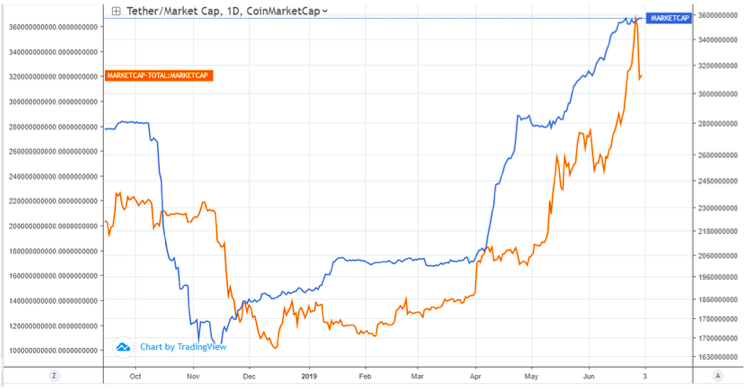

比特币市值跟随Tether的市值

将Tether的市值与比特币市值进行比较的一个有趣图表已经在互联网上崭露头角。

仔细观察图表,显示比特币的市值有落后于Tether的趋势。

截至今天,比特币尚未“赶上”Tether的涨幅,一些分析师认为这将支持比特币在短期内继续上涨。

剧情继续加剧

最近Tether卷入了一起诉讼,Tether和Bitfinex被诉在纽约州非法经营。

Bitfinex'ed是一位密切关注Tether活动多年的加密博主,他认为:

“Bitfinex向他们的投资者/交易员发行USDT以进行市场操纵,这些市场操纵者利用USDT来进行拉升和抛售比特币等加密货币。”

上周晚些时候,负责监督此案的纽约最高法院法官推迟就该案件作出决定,因此加密社区还需要等待一段时间,以获得对此事的更深入了解。

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Tether Behind Bitcoin’s $4000 to $13,800 Bull Rally: Analyst

作者:Eustace Cryptus, Bitcoinist

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

一位Twitter上的加密分析师认为,Tether不断增发的USDT,是比特币价格从4000美元上涨到13800美元的真正催化剂。

比特币不是“可靠的钱”(Sound Money)

本周早些时候,Twitter名人Andrew Rennhack表示,比特币从4000美元到13800美元的爆炸性反弹是由Tether印刷大量的USDT推动的。根据Rennhack的说法,比特币不是“可靠的钱”,因为“整个加密货币市场都由未经审计的Tether支撑,后者在加密货币市场拥有最高的交易量。”

Rennhack幽默地宣称,Tether的USDT发行率“甚至让美联储脸红”。 Rennhack认为,比特币的价格暴涨并没有得到合理的解释,他不认同经常被提到的观点,即“机构投资者急于购买比特币”作为股市波动的对冲。

一个长期的阴谋

Rennhack并不是第一个持有这一观点的人,即Tether增发USDT直接影响了比特币的价格。自2017年底的超级牛市以来,一些市场分析师和学者已经得出了类似的结论。

今年自6月初以来,超过7.5亿美元的USDT被发行,这一增发与比特币迅速上涨至13800美元密切相关。

Ethfinex创始人Will Harborne解释说:

“当你看到Tether的巨量增发,它意味着少数富有的客户已经提前几天预购好这些USDT,然后在市场上倾销,通常在加密货币市场开始暴涨之前。鲸鱼们(持有大量比特币等加密货币的人们)通过购买大量的USDT,可以在流动性良好的交易所买卖加密货币,而无需通过法币进行交易。”

富裕的投资者们如果想直接从Tether的网站购买USDT,至少需要订购10万美元。

加密社区通过名为WhaleBot的加密货币跟踪机器人了解这些交易。WhaleBot机器人报告大额转账和交易,投资者们跟踪这些变动并推测加密市场是否会以看跌或看涨的方式作出回应。

今年6月,6亿美元的USDT被发行,随着这些USDT流入市场,比特币的价格从8500美元上涨到11000美元。Harborne认为,这个单一的例子证明了Tether增发导致投机和比特币价格看涨,他也发布了支持这一结论的研究。

不是每个人都同意

一些Twitter粉丝公开不同意Rennhack的假设,Nick Core建议:

“对于Tether及其增发的事实,我没有异议,你也可以说,这事实上导致了比特币价格的上涨。但是,USDT的市值从18亿美元上升至40亿美元,并不能从逻辑上解释比特币从56亿美元上涨至198亿美元。FUD(恐惧、疑惑、怀疑)”

2017摩根大通的研究似乎支持Rennhack的估计。研究发现,加密市场总市值存在一个50倍的乘数效应。

2017年,摩根大通估计将近60亿美元的法定货币被投入加密市场,这导致加密市场的总市值达到了3000亿美元。

根据Rennhack的说法,2019年Tether已经发行了价值20亿美元的USDT,而比特币目前占整个加密市场总市值的67%。

“20 * 50 * 0.67 = 690亿美元的‘虚假市值’被增加到比特币,这与市场的实际数字非常接近。”

比特币市值跟随Tether的市值

将Tether的市值与比特币市值进行比较的一个有趣图表已经在互联网上崭露头角。

仔细观察图表,显示比特币的市值有落后于Tether的趋势。

截至今天,比特币尚未“赶上”Tether的涨幅,一些分析师认为这将支持比特币在短期内继续上涨。

剧情继续加剧

最近Tether卷入了一起诉讼,Tether和Bitfinex被诉在纽约州非法经营。

Bitfinex'ed是一位密切关注Tether活动多年的加密博主,他认为:

“Bitfinex向他们的投资者/交易员发行USDT以进行市场操纵,这些市场操纵者利用USDT来进行拉升和抛售比特币等加密货币。”

上周晚些时候,负责监督此案的纽约最高法院法官推迟就该案件作出决定,因此加密社区还需要等待一段时间,以获得对此事的更深入了解。

韭菜体验

关注“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Tether Behind Bitcoin’s $4000 to $13,800 Bull Rally: Analyst

作者:Eustace Cryptus, Bitcoinist

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

比特币重回10000美元,美联储降息神助攻了!

市场 • 8btc 发表了文章 • 2019-08-01 10:20

北京时间今日凌晨2点,美联储主席鲍威尔宣布将联邦基金利率下调25个基点至2%~2.25%,这是自比特币白皮书诞生以来,美联储首次降息。

而这次降息,对于比特币等数字货币而言将是意义巨大的。

你可能会问,两者之间是什么关系?

首先,我们需要明白的是,目前比特币等数字货币的绝大多数交易,都是与美元锚定币挂钩,因此,美元的变化,对比特币等数字货币的影响无疑是巨大的。

那么,我们回过头来了解一下美联储降息以及与其相反的加息概念到底是什么意思?而降息的影响会是什么?

美联储加息和降息操作是什么,影响又是什么?

1、什么是美联储加息

美联储加息是指联邦储备系统管理委员会在华盛顿召开议息会议后,决定货币政策的调整,以上调联邦基金利率。美联储加息的基本目的,就是要控制通胀,维持货币和信贷总量的长期增长与经济长期潜在增长一致(通胀率目标大概是在2%左右)。

2、什么是美联储降息

与加息概念相反,当通胀率太低,美联储就会通过降息货币手段,把通胀率推上去。

那如何实现加息和降息操作呢?美联储靠的就是通过增加或减少市场上流通货币的数量。

也就是说,市场上流通的货币少了,那么就实现加息了,反之流通货币多了,那么就实现降息了。

而能够使用的工具,有很多种,但主要为2个:

联邦基金利率;

IOER利率;

而降息降到一定程度(接近0)之后,我们就会迎来另一个概念量化宽松(QE)了,而量化宽松,也可以被形容为间接增印钞票。

简单来说,降息的影响会远远大于加息。

3、为什么会降息?

通过美联储公布的说法来看,这次降息主要是因为全球经济疲软、贸易摩擦带来的不确定性有关,而其降息更多的是偏向于“预防式”,这种操作的目标是强行拉升经济,以避免短期陷入经济危机。而另一种衰退式降息,则是对经济危机发生的一个信号确认。

降息对比特币的影响

上面我们提到了,降息会增加市场上流通的美元数量,那如果我们拿某XX币和BTC作为交易对,假设该XX币的创始人决定说:“我们要增加市场上流通的XX币数量”(这可能是通过解锁等手段来实现),那么,XX币对BTC的交易比率大概率就会出现下跌。

同样的道理,市场上流通美元的增加,美元对BTC的交易比率大概率也会出现下跌,也就是说,BTC对美元会涨。

实际上,根据qkl123.com提供的数据显示,在美联储宣布确定降息后,比特币也的确应声上涨了几个百分点,目前已重回10000美元。

当然,目前美联储的降息,并不是说经济危机的发生,因此理论上并不会导致比特币疯狂上涨,但这确实是一个非常重要的信号。

而一旦全球经济继续恶化并陷入危机,为此而设计的比特币能否真的成为诺亚方舟,还有待于市场验证。

你怎么看?

文/洒脱喜 查看全部

(图:美联储主席鲍威尔)

北京时间今日凌晨2点,美联储主席鲍威尔宣布将联邦基金利率下调25个基点至2%~2.25%,这是自比特币白皮书诞生以来,美联储首次降息。

而这次降息,对于比特币等数字货币而言将是意义巨大的。

你可能会问,两者之间是什么关系?

首先,我们需要明白的是,目前比特币等数字货币的绝大多数交易,都是与美元锚定币挂钩,因此,美元的变化,对比特币等数字货币的影响无疑是巨大的。

那么,我们回过头来了解一下美联储降息以及与其相反的加息概念到底是什么意思?而降息的影响会是什么?

美联储加息和降息操作是什么,影响又是什么?

1、什么是美联储加息

美联储加息是指联邦储备系统管理委员会在华盛顿召开议息会议后,决定货币政策的调整,以上调联邦基金利率。美联储加息的基本目的,就是要控制通胀,维持货币和信贷总量的长期增长与经济长期潜在增长一致(通胀率目标大概是在2%左右)。

2、什么是美联储降息

与加息概念相反,当通胀率太低,美联储就会通过降息货币手段,把通胀率推上去。

那如何实现加息和降息操作呢?美联储靠的就是通过增加或减少市场上流通货币的数量。

也就是说,市场上流通的货币少了,那么就实现加息了,反之流通货币多了,那么就实现降息了。

而能够使用的工具,有很多种,但主要为2个:

联邦基金利率;

IOER利率;

而降息降到一定程度(接近0)之后,我们就会迎来另一个概念量化宽松(QE)了,而量化宽松,也可以被形容为间接增印钞票。

简单来说,降息的影响会远远大于加息。

3、为什么会降息?

通过美联储公布的说法来看,这次降息主要是因为全球经济疲软、贸易摩擦带来的不确定性有关,而其降息更多的是偏向于“预防式”,这种操作的目标是强行拉升经济,以避免短期陷入经济危机。而另一种衰退式降息,则是对经济危机发生的一个信号确认。

降息对比特币的影响

上面我们提到了,降息会增加市场上流通的美元数量,那如果我们拿某XX币和BTC作为交易对,假设该XX币的创始人决定说:“我们要增加市场上流通的XX币数量”(这可能是通过解锁等手段来实现),那么,XX币对BTC的交易比率大概率就会出现下跌。

同样的道理,市场上流通美元的增加,美元对BTC的交易比率大概率也会出现下跌,也就是说,BTC对美元会涨。

实际上,根据qkl123.com提供的数据显示,在美联储宣布确定降息后,比特币也的确应声上涨了几个百分点,目前已重回10000美元。

当然,目前美联储的降息,并不是说经济危机的发生,因此理论上并不会导致比特币疯狂上涨,但这确实是一个非常重要的信号。

而一旦全球经济继续恶化并陷入危机,为此而设计的比特币能否真的成为诺亚方舟,还有待于市场验证。

你怎么看?

文/洒脱喜

减半效应要失灵?莱特币距离减半还有5天,这次可能不会大幅上涨了

市场 • 8btc 发表了文章 • 2019-07-31 10:58

距离莱特币(LTC)的减半只剩下五天了。莱特币(LTC)的挖矿奖励将有效地减半,每个矿工将获得12.5 LTC来找到一个新的区块,目前的奖励是25 LTC。而最后一次区块奖励减半将在2140年出现。

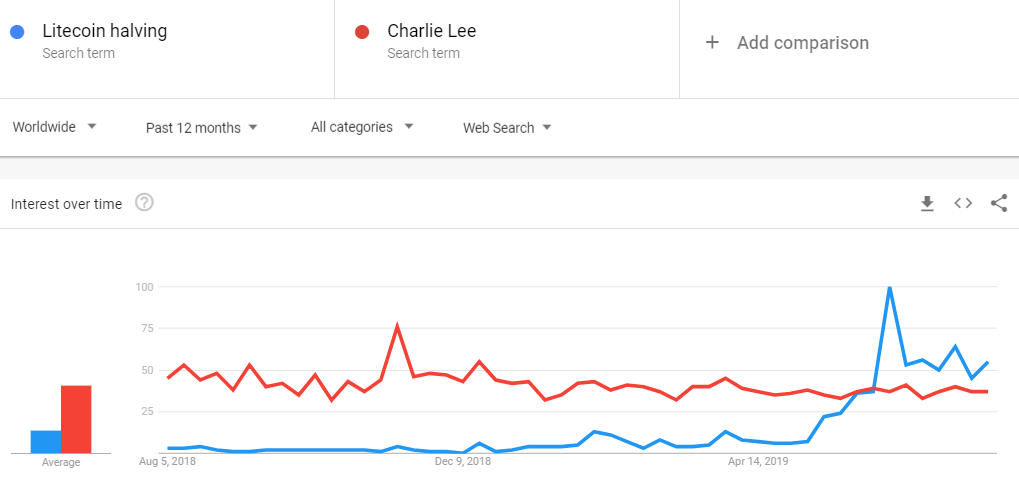

减半事件仍然是加密货币爱好者们讨论的热门话题。如果将谷歌趋势(Google Trends)数据考虑在内,“莱特币减半”一词比莱特币的创造者“查理•李”(Charlie Lee)吸引了更多的关注。LTC的价格大幅飙升,超过了140美元的阻力位,引发了6月中旬的炒作。

LTC早在减半事件之前就脱离了加密货币寒冬季节,随着减半越来越近,关于它可能的未来走势出现了许多猜测。尽管加密领域的许多人在最近的市场下跌后预测LTC市场会下跌,但LTC自年初以来上涨了196.8%,从30.46美元飙升至截止发稿时的90.42美元。

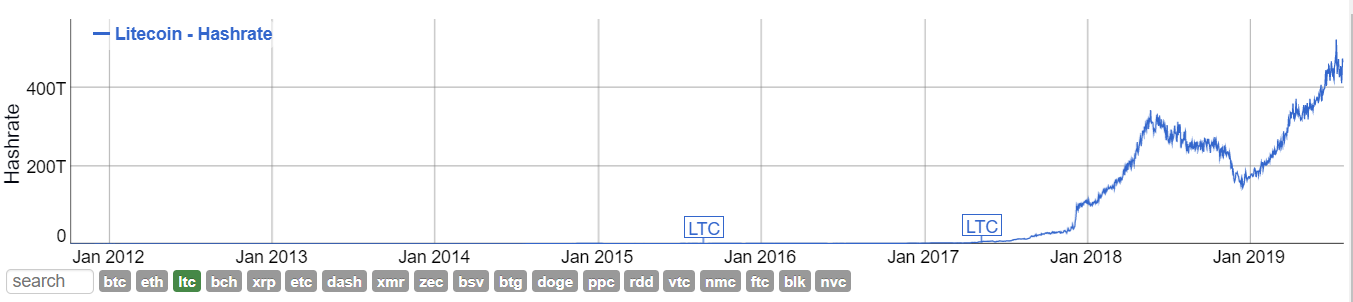

抛开所有的噪音,价格的上涨与算力的增长不期而至,莱特币算力在2019年7月14日达到了历史最高点523.81T。不断增长的算力显示出了令人印象深刻的挖矿基本面,因为减半的临近,社区预期挖矿报酬随后会下降。

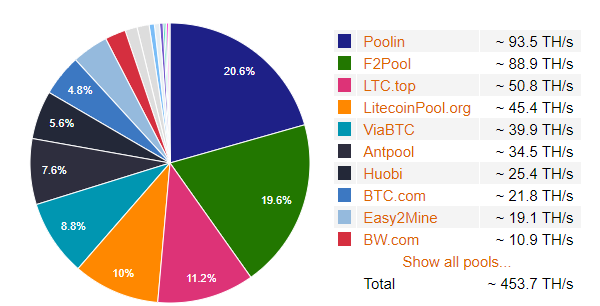

截止发稿时,Poolin矿池贡献了91.7 TH/s,而F2Pool贡献了86.3TH/s。紧接着是LTC.top和LitecoinPool.org分别贡献了50.8 TH/s和45.4 TH/s。

这些数字凸显出减半事件的即将来临以及对莱特币社区的影响。比特币的价格在减半之前的涨幅非常明显,过去曾出现过两次减半,但在减半之后,没有发现明显的涨幅。莱特币(Litecoin)也出现了同样的效果。莱特币的创造者查理·李(Charlie Lee)经常将莱特币就像是白银,而比特币为黄金。

比特币、莱特币和许多其他加密货币都具有非常重要的健全货币属性,即货币的稀缺性和有限的供应量。中本聪(Satoshi Nakamoto)确信,这将是他的智慧结晶得以蓬勃发展的一个因素。由于这种特殊的属性,莱特币和比特币在价格减半前一年的上涨都是可见的。

将稳健的货币资产与人们(尤其是矿工)的情绪结合起来,价格上涨就更有意义了。人类是有习惯的动物。宇宙中的一切都是数学;从生命的基本组成部分,DNA,到太阳系和星系。它们都遵循分形;分形在不同的时间范围内重复。莱特币和其他加密货币的价格周期也是如此。

因此,我们可以得出这样的结论:虽然莱特币在减半之后不会出现任何大的反弹,但随着需求的增加和供应的减少,价格最终肯定会飙升。

原文:https://eng.ambcrypto.com/dont-believe-the-hype-litecoins-price-may-stay-grounded-for-a-while/

作者:Mark Prestwood

编译:Kyle 查看全部

图片来源:Pixabay

距离莱特币(LTC)的减半只剩下五天了。莱特币(LTC)的挖矿奖励将有效地减半,每个矿工将获得12.5 LTC来找到一个新的区块,目前的奖励是25 LTC。而最后一次区块奖励减半将在2140年出现。

减半事件仍然是加密货币爱好者们讨论的热门话题。如果将谷歌趋势(Google Trends)数据考虑在内,“莱特币减半”一词比莱特币的创造者“查理•李”(Charlie Lee)吸引了更多的关注。LTC的价格大幅飙升,超过了140美元的阻力位,引发了6月中旬的炒作。

LTC早在减半事件之前就脱离了加密货币寒冬季节,随着减半越来越近,关于它可能的未来走势出现了许多猜测。尽管加密领域的许多人在最近的市场下跌后预测LTC市场会下跌,但LTC自年初以来上涨了196.8%,从30.46美元飙升至截止发稿时的90.42美元。

抛开所有的噪音,价格的上涨与算力的增长不期而至,莱特币算力在2019年7月14日达到了历史最高点523.81T。不断增长的算力显示出了令人印象深刻的挖矿基本面,因为减半的临近,社区预期挖矿报酬随后会下降。

截止发稿时,Poolin矿池贡献了91.7 TH/s,而F2Pool贡献了86.3TH/s。紧接着是LTC.top和LitecoinPool.org分别贡献了50.8 TH/s和45.4 TH/s。

这些数字凸显出减半事件的即将来临以及对莱特币社区的影响。比特币的价格在减半之前的涨幅非常明显,过去曾出现过两次减半,但在减半之后,没有发现明显的涨幅。莱特币(Litecoin)也出现了同样的效果。莱特币的创造者查理·李(Charlie Lee)经常将莱特币就像是白银,而比特币为黄金。

比特币、莱特币和许多其他加密货币都具有非常重要的健全货币属性,即货币的稀缺性和有限的供应量。中本聪(Satoshi Nakamoto)确信,这将是他的智慧结晶得以蓬勃发展的一个因素。由于这种特殊的属性,莱特币和比特币在价格减半前一年的上涨都是可见的。

将稳健的货币资产与人们(尤其是矿工)的情绪结合起来,价格上涨就更有意义了。人类是有习惯的动物。宇宙中的一切都是数学;从生命的基本组成部分,DNA,到太阳系和星系。它们都遵循分形;分形在不同的时间范围内重复。莱特币和其他加密货币的价格周期也是如此。

因此,我们可以得出这样的结论:虽然莱特币在减半之后不会出现任何大的反弹,但随着需求的增加和供应的减少,价格最终肯定会飙升。