交易量

比特币衍生市场的增长对比特币未来的影响

投研 • toudengcang 发表了文章 • 2019-11-21 12:44

深入研究,我们可从欣欣向荣的衍生品市场发现,比特币的流动性比以往任何时候都要健康。

本文研究了比特币交易行为的近期发展及其对生态系统的诸多好处。

比特币真实的交易量是什么?

确定比特币真实的交易量是一个热门话题。

在 2019 年初,Bitwise 发现 CoinMarketCap.com 上报告的比特币交易量 95% 都是假的。Bitwise 得出结论,仅依靠 10 家交易所就可准确报告交易量。随后,Alameda Research 研究发现,尽管许多交易所确实产生了虚假交易数据,但实际交易量却大大高于 Bitwise 的发现。

本文并没有为今天比特币的实际交易量提供绝对数字,而是更关注交易量与时间的变化关系。通过分析交易量的变化,我们可以深入了解比特币生态系统的发展。

为了开发一个可信的比特币历史交易量档案,我们使用了 Bitwise 的保守选择以及可在 TradingView 获取数据的 Alameda 信任的交易所。

现货市场交易量基本持平

如下图所示,现货市场交易量(以法定货币买卖的未杠杆实物比特币的价值)并未超过 2017/2018 年的泡沫高峰。

比特币现货市场平均每周交易量未超过 2017 年峰值

但是,自 2018 年初以来,一种新的动态不断发展——比特币衍生品的大量使用。

衍生品改变一切

现在仅考虑现货市场的交易量就不再准确了。

衍生品市场规模已经超过了现货市场,交易人员利用期货合约进行多头和空头的杠杠操作。

衍生品的生长速度令人惊讶,比特币的现货和衍生品的总交易量目前处于与 2017/18 年峰值相同的水平。

到 2019 年 8 月,比特币平均每日交易量比 2017/18 高峰时高出 40% 以上。

比特币衍生市场交易量已经吞噬了现货市场

为什么衍生品交易量会保持增长?

衍生品的使用并没有任何放缓迹象,我们也没有理由怀疑它会放缓。一些人称最近的期货交易很热,就像 2017 年的 ICO 热潮一样,但是对法币市场的观察却发现了另一番说法。

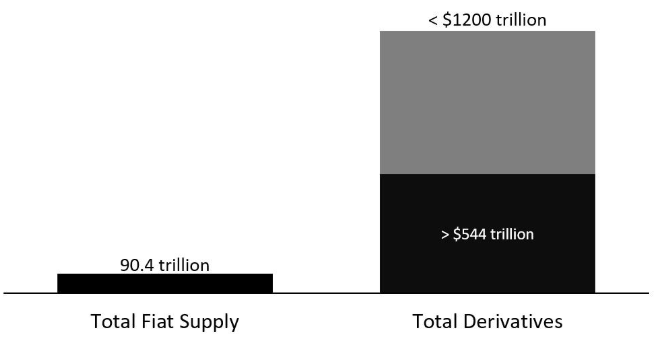

在全球范围内,法定货币衍生工具合约的面值约为 1 千万亿美元。这比比特币的市值大 6250 倍(法币衍生品比法币总供给大 6 到 13 倍),比特币还有很大的增长空间。

传统货币市场价值评估

交易量作为重要指标

强劲的交易量推动价格强劲上涨并不罕见,正如近期发布的推文所言,以往比特币达到历史高点后,随着比特币的上涨,出现价格整合。最近的交易量激增可能对比特币价格走势存在潜在影响。

流动性增加的好处

交易量增加是比特币朝着更大采用迈出的一步,它为比特币提供了更大的入口。更大的流动性使得大型金融机构更容易进入比特币市场,因为:

· 市场价格可以得到更好地信任· 在较大资金进入或退出市场时不会致使市场出现重大价格滑落· 期权和其他衍生工具提供多种投资策略

衍生品还允许矿工在比特币被挖出来之前锁定其售价,从而对冲近期的现金流。与其希望比特币的价格保持不变或上涨,矿工们现在可以做空(出售)比特币或购买看跌期权。这一过程可以帮助矿工获得更明确的收入来源,使他们能够更好地管理其业务,以确保实现盈利。这种确定性也使得切换到其他加密货币挖矿的成本更高。矿工的对冲在减半的时特别有用,在区块奖励减半时,盈利能力的下降可能导致矿工抛售,并导致比特币价格在短期内暴跌。因此,从长远来看,我们可能看到算力的增长更加平稳。

结论:

1. 比特币比以往任何时候都更具流动性

2. 这种流动性为机构进入比特币市场提供了更大入口

3. 衍生品为比特币矿工带来更多确定性收入,促进比特币网络的长期发展

4. 交易量的增长高于牛市时期的增长

最后,监管机构批准的比特币交易工具越多,基金持有的比特币工具越多,银行交易的越多,政府就越难将其取缔。

这对于比特币的长期采用来说是双赢局面。

来源:Medium 作者:Charles Edwards,翻译:头等仓(First.VIP)_Jill 查看全部

在 2019 年,比特币的主要用途仍然是投资和投机。表面上,从比特币现货市场的交易量来看,情况不容乐观。

深入研究,我们可从欣欣向荣的衍生品市场发现,比特币的流动性比以往任何时候都要健康。

本文研究了比特币交易行为的近期发展及其对生态系统的诸多好处。

比特币真实的交易量是什么?

确定比特币真实的交易量是一个热门话题。

在 2019 年初,Bitwise 发现 CoinMarketCap.com 上报告的比特币交易量 95% 都是假的。Bitwise 得出结论,仅依靠 10 家交易所就可准确报告交易量。随后,Alameda Research 研究发现,尽管许多交易所确实产生了虚假交易数据,但实际交易量却大大高于 Bitwise 的发现。

本文并没有为今天比特币的实际交易量提供绝对数字,而是更关注交易量与时间的变化关系。通过分析交易量的变化,我们可以深入了解比特币生态系统的发展。

为了开发一个可信的比特币历史交易量档案,我们使用了 Bitwise 的保守选择以及可在 TradingView 获取数据的 Alameda 信任的交易所。

现货市场交易量基本持平

如下图所示,现货市场交易量(以法定货币买卖的未杠杆实物比特币的价值)并未超过 2017/2018 年的泡沫高峰。

比特币现货市场平均每周交易量未超过 2017 年峰值

但是,自 2018 年初以来,一种新的动态不断发展——比特币衍生品的大量使用。

衍生品改变一切

现在仅考虑现货市场的交易量就不再准确了。

衍生品市场规模已经超过了现货市场,交易人员利用期货合约进行多头和空头的杠杠操作。

衍生品的生长速度令人惊讶,比特币的现货和衍生品的总交易量目前处于与 2017/18 年峰值相同的水平。

到 2019 年 8 月,比特币平均每日交易量比 2017/18 高峰时高出 40% 以上。

比特币衍生市场交易量已经吞噬了现货市场

为什么衍生品交易量会保持增长?

衍生品的使用并没有任何放缓迹象,我们也没有理由怀疑它会放缓。一些人称最近的期货交易很热,就像 2017 年的 ICO 热潮一样,但是对法币市场的观察却发现了另一番说法。

在全球范围内,法定货币衍生工具合约的面值约为 1 千万亿美元。这比比特币的市值大 6250 倍(法币衍生品比法币总供给大 6 到 13 倍),比特币还有很大的增长空间。

传统货币市场价值评估

交易量作为重要指标

强劲的交易量推动价格强劲上涨并不罕见,正如近期发布的推文所言,以往比特币达到历史高点后,随着比特币的上涨,出现价格整合。最近的交易量激增可能对比特币价格走势存在潜在影响。

流动性增加的好处

交易量增加是比特币朝着更大采用迈出的一步,它为比特币提供了更大的入口。更大的流动性使得大型金融机构更容易进入比特币市场,因为:

· 市场价格可以得到更好地信任· 在较大资金进入或退出市场时不会致使市场出现重大价格滑落· 期权和其他衍生工具提供多种投资策略

衍生品还允许矿工在比特币被挖出来之前锁定其售价,从而对冲近期的现金流。与其希望比特币的价格保持不变或上涨,矿工们现在可以做空(出售)比特币或购买看跌期权。这一过程可以帮助矿工获得更明确的收入来源,使他们能够更好地管理其业务,以确保实现盈利。这种确定性也使得切换到其他加密货币挖矿的成本更高。矿工的对冲在减半的时特别有用,在区块奖励减半时,盈利能力的下降可能导致矿工抛售,并导致比特币价格在短期内暴跌。因此,从长远来看,我们可能看到算力的增长更加平稳。

结论:

1. 比特币比以往任何时候都更具流动性

2. 这种流动性为机构进入比特币市场提供了更大入口

3. 衍生品为比特币矿工带来更多确定性收入,促进比特币网络的长期发展

4. 交易量的增长高于牛市时期的增长

最后,监管机构批准的比特币交易工具越多,基金持有的比特币工具越多,银行交易的越多,政府就越难将其取缔。

这对于比特币的长期采用来说是双赢局面。

来源:Medium 作者:Charles Edwards,翻译:头等仓(First.VIP)_Jill

BitMEX日交易量创2019年新低,市场大波动可能即将到来

市场 • 8btc 发表了文章 • 2019-11-18 12:13

上一次BitMEX交易所记录到如此低的位置时,仅两天后BTC价格就飙升了20%以上,从而开始了2019年的牛市。

BitMex将活动降低到2018年11月的水平

当前的BTC交易量类似于2018年11月的情况,当时BTC停滞不前并开始大幅下降至新低。一般而言,BitMEX交易量预示着对BTC的兴趣,这一次,社交媒体的评论称市场“毫无生气”:

"Bitmex今日刚刚创下了2019年最低每日交易量。市场没有生机。注意:这个交易量是以BTC表示。 Bitmex使用BTC作为保证金抵押品,已实现的损益以BTC为单位,因此BTC交易量比IMO的美元交易量更好。"

分析:交易量暴跌和波动率稳定或为比特币的飙升创造条件

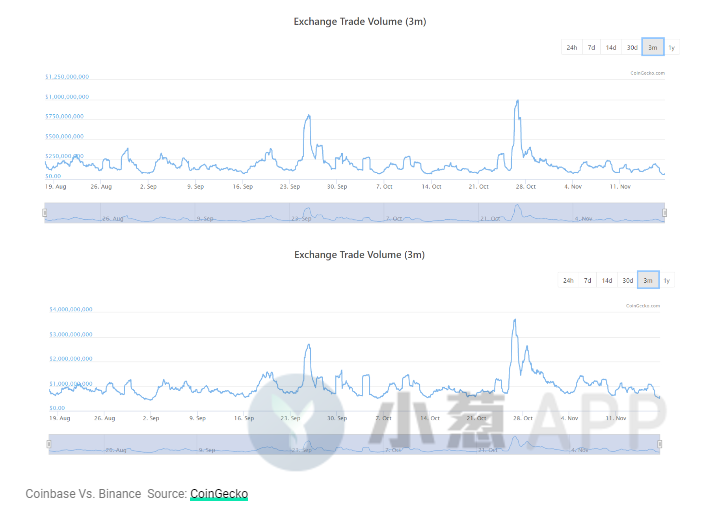

BitMEX并不孤单。 Coinbase最近也已经达到了几个月来的最低交易量。 同时,对等交易平台LocalBitcoins的交易量仅本月就下降了30%,降至2018年9月以来的最低水平。

截至2019年11月17日,主要加密货币交易所的交易量跌至3个月来的低点,而且看起来还会继续下跌。交易量在11月15日开始下降,并迅速降至当前低点。Coinbase交易量从1.85亿美元下降到6500万美元。币安交易量从10亿美元下降到5.17亿美元。Bitfinex交易量从9600万美元下降至3900万美元,而BitMEX的交易量从29亿美元下降至9.05亿美元。很明显,下降幅度是最近三个月以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

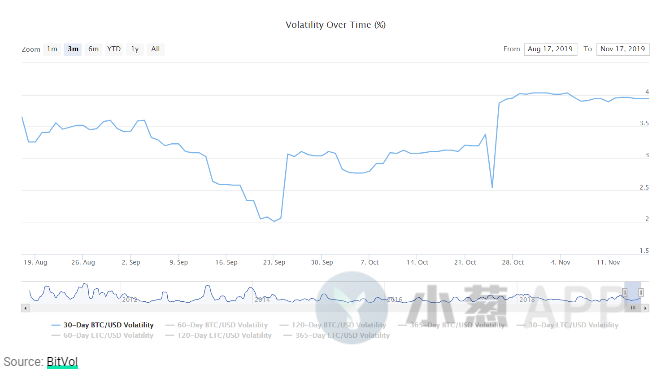

此外,比特币的波动率在10月25日创下2.5%的低点。此后,波动率在20多天内稳定在4%左右。上一次波动率横盘整理是在4月上涨之后,当时比特币在30天内从4100美元升至5600美元。此后,波动率下降,导致更多的价格上涨。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。但是,BTC的走向仍然未知。

无论交易量的下降预示着市场掉头或对加密货币的兴趣减弱,预计会出现价格动荡的可能性并非没有道理。 比特币的低波动性通常意味着另一个重大的价格变动已经迫在眉睫。 当价格成为一个独立趋势时,交易者总是蜂拥而至,涌向交易所。

正如U.Today报道的那样,到圣诞节假期,市值排名靠前的加密货币往往会出现更大的波动性,2019年也不例外。

链上活动和币流动减慢

BTC的现货交易量也下降,在24小时内降至170亿美元。但是交易结构发生了巨大变化。超过85%的交易量是来自Tether(USDT)交易,而过去几周为75%。 USDT交易如此受欢迎,这种情况经常在抛售期间被观察到。

总体而言,BTC活动已经放缓,包括来往交易所的资金流动。经过几个月的反弹,BTC开始落后。链上活动正在放缓,这在周末并不罕见,尤其是在最近发生1-Satoshi交易积压之后。

“24小时比特币网络数据:价格:8487.69美元(-0.8%)

链上交易量:30亿美元(-45%);

活跃的发送交易数:427,000(-12.9%);

活跃的接受交易数:484,000(15.9%)”

编辑:kyle 查看全部

全球主要的加密货币衍生品交易市场BitMEX的比特币日交易量已经达到了2019年的最低水平。

上一次BitMEX交易所记录到如此低的位置时,仅两天后BTC价格就飙升了20%以上,从而开始了2019年的牛市。

BitMex将活动降低到2018年11月的水平

当前的BTC交易量类似于2018年11月的情况,当时BTC停滞不前并开始大幅下降至新低。一般而言,BitMEX交易量预示着对BTC的兴趣,这一次,社交媒体的评论称市场“毫无生气”:

"Bitmex今日刚刚创下了2019年最低每日交易量。市场没有生机。注意:这个交易量是以BTC表示。 Bitmex使用BTC作为保证金抵押品,已实现的损益以BTC为单位,因此BTC交易量比IMO的美元交易量更好。"

分析:交易量暴跌和波动率稳定或为比特币的飙升创造条件

BitMEX并不孤单。 Coinbase最近也已经达到了几个月来的最低交易量。 同时,对等交易平台LocalBitcoins的交易量仅本月就下降了30%,降至2018年9月以来的最低水平。

截至2019年11月17日,主要加密货币交易所的交易量跌至3个月来的低点,而且看起来还会继续下跌。交易量在11月15日开始下降,并迅速降至当前低点。Coinbase交易量从1.85亿美元下降到6500万美元。币安交易量从10亿美元下降到5.17亿美元。Bitfinex交易量从9600万美元下降至3900万美元,而BitMEX的交易量从29亿美元下降至9.05亿美元。很明显,下降幅度是最近三个月以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

此外,比特币的波动率在10月25日创下2.5%的低点。此后,波动率在20多天内稳定在4%左右。上一次波动率横盘整理是在4月上涨之后,当时比特币在30天内从4100美元升至5600美元。此后,波动率下降,导致更多的价格上涨。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。但是,BTC的走向仍然未知。

无论交易量的下降预示着市场掉头或对加密货币的兴趣减弱,预计会出现价格动荡的可能性并非没有道理。 比特币的低波动性通常意味着另一个重大的价格变动已经迫在眉睫。 当价格成为一个独立趋势时,交易者总是蜂拥而至,涌向交易所。

正如U.Today报道的那样,到圣诞节假期,市值排名靠前的加密货币往往会出现更大的波动性,2019年也不例外。

链上活动和币流动减慢

BTC的现货交易量也下降,在24小时内降至170亿美元。但是交易结构发生了巨大变化。超过85%的交易量是来自Tether(USDT)交易,而过去几周为75%。 USDT交易如此受欢迎,这种情况经常在抛售期间被观察到。

总体而言,BTC活动已经放缓,包括来往交易所的资金流动。经过几个月的反弹,BTC开始落后。链上活动正在放缓,这在周末并不罕见,尤其是在最近发生1-Satoshi交易积压之后。

“24小时比特币网络数据:价格:8487.69美元(-0.8%)

链上交易量:30亿美元(-45%);

活跃的发送交易数:427,000(-12.9%);

活跃的接受交易数:484,000(15.9%)”

编辑:kyle

主流交易所交易量骤降,市场大波动可能即将来袭!

市场 • xcong 发表了文章 • 2019-11-18 12:00

爆发还是大跌?

截至11月17日,主流交易所的交易量降至近几个月低位,而且还有持续萎缩的趋势。这是否是暴风雨前的宁静?如果是,那会以什么样的方式爆发?

主流交易所交易量骤减预示着什么?

AMBcrypto发文指出,主流交易所的比特币交易量在11月15日开始下降,并迅速降至当前低点。Coinbase日交易量从1.85亿美元下降到6500万美元。币安日交易量从10亿美元下降到5.17亿美元。

此外,Bitfinex日交易量从9600万美元下降至3900万美元,而BitMEX的日交易量从29亿美元下降至9.05亿美元。

(近3个月Bitfinex和BitMEX的24小时交易量)

很明显,这些交易所的交易量下降至最近三个月(乃至更长时间)以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

11月17日,根据交易者Cantering Clark分享的数据,BitMEX上的BTC交易量达到7.84亿美元,这是自3月30日以来(24小时交易量)最低水平。 上一次BitMEX交易所记录如此低的数字时,仅两天后 BTC价格就飙升20%以上,从而开始了2019年的牛市。

此外,U.Today发文指出,无论交易量的缩水是预示着市场逆转,还是对加密市场兴趣的减弱,都可以预期会有一场突然的大变动。

值得注意的是,该媒体指出,头部加密货币往往会在圣诞节前后发生异动,19年也可能如此。

波动率维持相对稳定将如何影响比特币价格?

此外,比特币的30天波动率在10月25日(当地时间)创下2.54%的低点,随后比特币价格在一天内从7400美元飙升至10000美元上方。此后,波动率在20多天内稳定在4%左右。

而上一次波动率横盘整理是在比特币4月上涨(当时比特币在30天内从4100美元升至5600美元)之后。此后,波动率下降,在一定程度上能够引发更多的价格上涨趋势。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。不过,BTC的具体走向仍然处于未知状态。

比特币将以何种方式爆发?

然而,从比特币的日K线图来看,尽管比特币的日线仍处于下降楔形三角区间内,但一旦冲破日线下降楔形压制就会迎来大幅上涨。此外,比特币价格在0.786斐波那契水平处似乎构成了支撑。

不过,与上述观点不同的是,死亡十字交叉一直在极力压制比特币价格并阻止多头控制。

查看全部

(近3个月Coinbase和币安的24小时交易量)

爆发还是大跌?

截至11月17日,主流交易所的交易量降至近几个月低位,而且还有持续萎缩的趋势。这是否是暴风雨前的宁静?如果是,那会以什么样的方式爆发?

主流交易所交易量骤减预示着什么?

AMBcrypto发文指出,主流交易所的比特币交易量在11月15日开始下降,并迅速降至当前低点。Coinbase日交易量从1.85亿美元下降到6500万美元。币安日交易量从10亿美元下降到5.17亿美元。

此外,Bitfinex日交易量从9600万美元下降至3900万美元,而BitMEX的日交易量从29亿美元下降至9.05亿美元。

(近3个月Bitfinex和BitMEX的24小时交易量)

很明显,这些交易所的交易量下降至最近三个月(乃至更长时间)以来的最低水平。最大跌幅发生在BitMEX,交易量下降超过68%。紧随其后的是下跌超过64%的Coinbase,下跌超过59%的Bitfinex,受影响最小的是下跌超过48%的币安。

11月17日,根据交易者Cantering Clark分享的数据,BitMEX上的BTC交易量达到7.84亿美元,这是自3月30日以来(24小时交易量)最低水平。 上一次BitMEX交易所记录如此低的数字时,仅两天后 BTC价格就飙升20%以上,从而开始了2019年的牛市。

此外,U.Today发文指出,无论交易量的缩水是预示着市场逆转,还是对加密市场兴趣的减弱,都可以预期会有一场突然的大变动。

值得注意的是,该媒体指出,头部加密货币往往会在圣诞节前后发生异动,19年也可能如此。

波动率维持相对稳定将如何影响比特币价格?

此外,比特币的30天波动率在10月25日(当地时间)创下2.54%的低点,随后比特币价格在一天内从7400美元飙升至10000美元上方。此后,波动率在20多天内稳定在4%左右。

而上一次波动率横盘整理是在比特币4月上涨(当时比特币在30天内从4100美元升至5600美元)之后。此后,波动率下降,在一定程度上能够引发更多的价格上涨趋势。目前,这种波动率似乎会起到类似的作用,从而导致价格大幅波动。不过,BTC的具体走向仍然处于未知状态。

比特币将以何种方式爆发?

然而,从比特币的日K线图来看,尽管比特币的日线仍处于下降楔形三角区间内,但一旦冲破日线下降楔形压制就会迎来大幅上涨。此外,比特币价格在0.786斐波那契水平处似乎构成了支撑。

不过,与上述观点不同的是,死亡十字交叉一直在极力压制比特币价格并阻止多头控制。

为什么韩国一线交易所的比特币交易量难以恢复?

市场 • longhash 发表了文章 • 2019-11-15 17:09

2017 年 12 月,当韩国对加密货币的需求达到新高时,由于投资者的资金争相涌入该资产类别,甚至出现了所谓的“泡菜溢价(Kimchi Premium)”。比特币在韩国市场的溢价飙升至 54% 。

自那之后,韩国政府发布了两项主要政策,包括禁止外国人在韩交易加密货币以及要求交易所执行严格的 KYC 流程,使韩国市场再次趋于稳定。

但是,现在,韩国最大的几家加密交易所的日交易量都出现了显著下降的情况。这种情况表明币价不景气,市场需求陷入停滞,人们对该资产类别的整体兴趣不高。举例来说,自 2018 年 10 月以来,韩国最大的加密货币交易平台 Bithumb(还有 UPbit )的日成交量下跌了 83% ,从 120 万 BTC 减少到了 20 万 BTC 。

当然,这种下跌并不仅仅只是韩国独有的现象。在包括 Coinbase,BitMEX 和 Bitfinex 在内的主要交易所内,比特币的价格距其最高点 19961 美元都下跌了约 55% ,而其他包括以太坊和 XRP 在内的主要山寨币兑美元价格已经下跌了 85% 至 97% 。

韩国比特币交易所成交量下跌背后的原因

韩国三大交易所的比特币及其他加密货币交易量下跌的主要因素似乎是:加密货币交易监管框架含糊不清,2018 年 1 月比特币价格的突然暴跌,以及山寨币价格的大幅下跌。

在牛市的顶峰时期,韩国的中产阶级陷入了狂热的投资情绪。对于部分千禧一代和许多中产阶级投资者来说,加密货币是该国房地产繁荣之后又一次一夜暴富的希望。当市场进入下跌通道时,普通人在对包括比特币在内的加密货币进行风险投资后蒙受了巨大的损失。

韩国政府令人困惑的官方立场当然也于事无补。2018 年 1 月,前司法部长朴相基表示将禁止加密货币交易所内的本国交易。

朴相基表示:

“人们对虚拟货币非常担忧,基本上司法部正在制定一项法案,以禁止通过交易所进行加密货币交易。”

韩国财政部长随后表示,不会有这样的禁令,并表示韩国正逐渐朝着规范该领域并使加密货币交易所合法化的方向前进,令投资者对政府的官方立场困惑不已。

然而,成交量的下跌在一定程度上也与交易所层面的争议有关系。虽然 Bithumb 和 UPbit 都是韩国最大的加密货币交易平台,成交量大幅领先,但是 UPbit 通过支持韩国的大多数银行,已经能够持续地为更广大的投资者和交易者提供服务。

相比之下,Bithumb 则与名为韩国农协银行(Nonghyup)的大型银行建立了战略合作关系,仅支持通过农协银行执行的韩元存取款。

从理论上讲,由于 UPbit 支持韩国各家的主要银行,其成交量应该比Bithumb大得多。在过去六个月中,这一点是显而易见的。从今年 2 月到 8 月,UPbit 的交易量超过了Bithumb,尤其是4月到7月的三个月,当时比特币的价格创下了略低于 14000 美元的年度新高。

UPbit 交易量在 2018 年下半年突然下跌似乎是由于检察官办公室针对对该公司涉嫌欺诈交易和洗钱进行的调查。2018 年 5 月,韩国检察官办公室根据一系列指控发起了突击调查。2018 年底,UPbit 的交易活动下跌了近 80%。

12 月,检察官办公室针对该交易所的四名前利益相关者提起诉讼,一定程度上结束了关于该公司的调查,此后,UPbit 的表现逐渐回弹。

2018 年 12 月,UPbit 团队表示:

“本次调查案件与 9 月 24 日至 12 月 31 日(开放服务日期:10 月 24 日 )三个月期间的某些交易有关。当时我们公司正在准备且刚刚推出的 Upbit 服务。所有在那段时期之后在 Upbit 交易所发生的交易都与这次调查无关。

经过八个月的调查,我们公司已就此案向检察官办公室做出了诚恳的解释。Upbit 并没有进行洗钱(内部对冲),虚构订单(流动性供给)或欺诈性交易。公司并没有用非公司所有的加密货币进行交易,也没有让员工从这种交易中受益。”

UPbit 由 Dunamu 公司运营,该公司与 Kakao 有着紧密的联系,因为它运营着始终保持该国一线交易所地位的 KakaoStock。检察机关对 UPbit 高调的调查很可能是在调查启动时导致本地投资者对支持该资产类别的基础设施信心下降的助燃剂。

交易量还能恢复吗?

自 2018 年以来,在本国一些最大的银行的支持下,韩国出现了新一波的加密货币交易所。例如,Gopax 得到了该国第二大商业银行新韩银行的支持,并向新韩银行的账户所有人提供几乎即时的提现服务。

随着加密货币交易所基础设施的改善和银行服务透明度的提高,投资者的信心可能会在长期逐渐恢复。

在 G7 集团和金融行动特别工作组(FATF)相继发布指导方针后,韩国也一直在努力为加密货币交易所和投资者建立更清晰的框架,为企业创造更加稳定的环境。

韩国的金融当局选择了遵守 FATF 的准则,并要求受监管的加密货币交易所遵守 G7 集团的金融监管机构提出的要求。

FATF 向被视为“虚拟资产服务提供商”的公司提出的许多要求中有两项是,终止匿名加密货币的交易以及落实更严格的 KYC 体系以防止洗钱。

FATF 表示:

“ FATF 认识到有必要适当缓解与虚拟资产活动有关的洗钱和恐怖主义融资风险,因此制定了更详细的操作要求,以有效地监督虚拟资产服务提供商。”

韩国的主要加密货币交易所,包括 Bithumb,UPbit 和 Korbit,都主要遵循了 2019 年 2 月 FATF 全体会议上制定的指导方针。

UPbit 在 2019 年 9 月表示已终止了侧重隐私的加密货币的交易,以遵守 FATF 的指南。Korbit 还禁止了 Monero 和其他的匿名加密货币的交易,但 Monero 在 Bithumb 上还有一个韩元交易对。

韩国交易所版图将发生变化

Bithumb 也遇到了问题。据当地报道,由于 BXA 财团对 Bithumb 的收购遇到了障碍,Bithumb 可能会随着其前任联合首席执行官的另一个收购案而经历重组。

ZDNet Korea 报道称,2018 年 10 月,BXA 财团同意以 3.45 亿美元的估值收购 BTC Holding Company(Bithumb)51% 的股份。BXA 财团支付了 3.45 亿美元中的约 1.12 亿美元,并将剩余金额的支付延迟到 9 月 30 日。然而该公司未能在约定的日期之前完成交易。如果 Bithumb 的前联合首席执行官 Kim Jae-wook 完成悬而未决的交易,他的公司 Vidente 将持有 Bithumb 的 32.74% 的股份,并成为最大股东。

这意味着,考虑到 Bithumb 和 UPbit 所经历的一系列意外事件,例如Bithumb 与 BXA Consortium 的收购案被爆陷入困境难以完成以及 UPbit 去年经历的调查,尽管这两家交易所目前依旧占据优势,其他交易所也有机会去争夺韩国加密交易所市场的头把交椅。

韩国可能仍然是一个主要的加密货币交易所市场

根据 Coinhills 发布的数据,韩元在比特币对国家货币交易中名列第三,占全球比特币市场的 3.05%。

随着政府努力建立明确的监管框架,在地区政府的支持下,韩国加密货币市场有可能在未来几年内不断扩大。

釜山,韩国的一座都市,以及济州特别自治道,都为区块链和与加密货币相关的公司建立了特别经济区,以发展当地的加密货币产业。

因此,尽管韩国一线交易所的加密货币日交易量出现了明显下降,但在政府的支持下,韩国的加密货币市场仍可能保持其在亚洲市场的核心地位。 查看全部

作为拥有日交易量排名第三的加密交易所的国家(仅次于美国和日本),韩国的加密交易活动自 2018 年以来就开始急剧下降。

2017 年 12 月,当韩国对加密货币的需求达到新高时,由于投资者的资金争相涌入该资产类别,甚至出现了所谓的“泡菜溢价(Kimchi Premium)”。比特币在韩国市场的溢价飙升至 54% 。

自那之后,韩国政府发布了两项主要政策,包括禁止外国人在韩交易加密货币以及要求交易所执行严格的 KYC 流程,使韩国市场再次趋于稳定。

但是,现在,韩国最大的几家加密交易所的日交易量都出现了显著下降的情况。这种情况表明币价不景气,市场需求陷入停滞,人们对该资产类别的整体兴趣不高。举例来说,自 2018 年 10 月以来,韩国最大的加密货币交易平台 Bithumb(还有 UPbit )的日成交量下跌了 83% ,从 120 万 BTC 减少到了 20 万 BTC 。

当然,这种下跌并不仅仅只是韩国独有的现象。在包括 Coinbase,BitMEX 和 Bitfinex 在内的主要交易所内,比特币的价格距其最高点 19961 美元都下跌了约 55% ,而其他包括以太坊和 XRP 在内的主要山寨币兑美元价格已经下跌了 85% 至 97% 。

韩国比特币交易所成交量下跌背后的原因

韩国三大交易所的比特币及其他加密货币交易量下跌的主要因素似乎是:加密货币交易监管框架含糊不清,2018 年 1 月比特币价格的突然暴跌,以及山寨币价格的大幅下跌。

在牛市的顶峰时期,韩国的中产阶级陷入了狂热的投资情绪。对于部分千禧一代和许多中产阶级投资者来说,加密货币是该国房地产繁荣之后又一次一夜暴富的希望。当市场进入下跌通道时,普通人在对包括比特币在内的加密货币进行风险投资后蒙受了巨大的损失。

韩国政府令人困惑的官方立场当然也于事无补。2018 年 1 月,前司法部长朴相基表示将禁止加密货币交易所内的本国交易。

朴相基表示:

“人们对虚拟货币非常担忧,基本上司法部正在制定一项法案,以禁止通过交易所进行加密货币交易。”

韩国财政部长随后表示,不会有这样的禁令,并表示韩国正逐渐朝着规范该领域并使加密货币交易所合法化的方向前进,令投资者对政府的官方立场困惑不已。

然而,成交量的下跌在一定程度上也与交易所层面的争议有关系。虽然 Bithumb 和 UPbit 都是韩国最大的加密货币交易平台,成交量大幅领先,但是 UPbit 通过支持韩国的大多数银行,已经能够持续地为更广大的投资者和交易者提供服务。

相比之下,Bithumb 则与名为韩国农协银行(Nonghyup)的大型银行建立了战略合作关系,仅支持通过农协银行执行的韩元存取款。

从理论上讲,由于 UPbit 支持韩国各家的主要银行,其成交量应该比Bithumb大得多。在过去六个月中,这一点是显而易见的。从今年 2 月到 8 月,UPbit 的交易量超过了Bithumb,尤其是4月到7月的三个月,当时比特币的价格创下了略低于 14000 美元的年度新高。

UPbit 交易量在 2018 年下半年突然下跌似乎是由于检察官办公室针对对该公司涉嫌欺诈交易和洗钱进行的调查。2018 年 5 月,韩国检察官办公室根据一系列指控发起了突击调查。2018 年底,UPbit 的交易活动下跌了近 80%。

12 月,检察官办公室针对该交易所的四名前利益相关者提起诉讼,一定程度上结束了关于该公司的调查,此后,UPbit 的表现逐渐回弹。

2018 年 12 月,UPbit 团队表示:

“本次调查案件与 9 月 24 日至 12 月 31 日(开放服务日期:10 月 24 日 )三个月期间的某些交易有关。当时我们公司正在准备且刚刚推出的 Upbit 服务。所有在那段时期之后在 Upbit 交易所发生的交易都与这次调查无关。

经过八个月的调查,我们公司已就此案向检察官办公室做出了诚恳的解释。Upbit 并没有进行洗钱(内部对冲),虚构订单(流动性供给)或欺诈性交易。公司并没有用非公司所有的加密货币进行交易,也没有让员工从这种交易中受益。”

UPbit 由 Dunamu 公司运营,该公司与 Kakao 有着紧密的联系,因为它运营着始终保持该国一线交易所地位的 KakaoStock。检察机关对 UPbit 高调的调查很可能是在调查启动时导致本地投资者对支持该资产类别的基础设施信心下降的助燃剂。

交易量还能恢复吗?

自 2018 年以来,在本国一些最大的银行的支持下,韩国出现了新一波的加密货币交易所。例如,Gopax 得到了该国第二大商业银行新韩银行的支持,并向新韩银行的账户所有人提供几乎即时的提现服务。

随着加密货币交易所基础设施的改善和银行服务透明度的提高,投资者的信心可能会在长期逐渐恢复。

在 G7 集团和金融行动特别工作组(FATF)相继发布指导方针后,韩国也一直在努力为加密货币交易所和投资者建立更清晰的框架,为企业创造更加稳定的环境。

韩国的金融当局选择了遵守 FATF 的准则,并要求受监管的加密货币交易所遵守 G7 集团的金融监管机构提出的要求。

FATF 向被视为“虚拟资产服务提供商”的公司提出的许多要求中有两项是,终止匿名加密货币的交易以及落实更严格的 KYC 体系以防止洗钱。

FATF 表示:

“ FATF 认识到有必要适当缓解与虚拟资产活动有关的洗钱和恐怖主义融资风险,因此制定了更详细的操作要求,以有效地监督虚拟资产服务提供商。”

韩国的主要加密货币交易所,包括 Bithumb,UPbit 和 Korbit,都主要遵循了 2019 年 2 月 FATF 全体会议上制定的指导方针。

UPbit 在 2019 年 9 月表示已终止了侧重隐私的加密货币的交易,以遵守 FATF 的指南。Korbit 还禁止了 Monero 和其他的匿名加密货币的交易,但 Monero 在 Bithumb 上还有一个韩元交易对。

韩国交易所版图将发生变化

Bithumb 也遇到了问题。据当地报道,由于 BXA 财团对 Bithumb 的收购遇到了障碍,Bithumb 可能会随着其前任联合首席执行官的另一个收购案而经历重组。

ZDNet Korea 报道称,2018 年 10 月,BXA 财团同意以 3.45 亿美元的估值收购 BTC Holding Company(Bithumb)51% 的股份。BXA 财团支付了 3.45 亿美元中的约 1.12 亿美元,并将剩余金额的支付延迟到 9 月 30 日。然而该公司未能在约定的日期之前完成交易。如果 Bithumb 的前联合首席执行官 Kim Jae-wook 完成悬而未决的交易,他的公司 Vidente 将持有 Bithumb 的 32.74% 的股份,并成为最大股东。

这意味着,考虑到 Bithumb 和 UPbit 所经历的一系列意外事件,例如Bithumb 与 BXA Consortium 的收购案被爆陷入困境难以完成以及 UPbit 去年经历的调查,尽管这两家交易所目前依旧占据优势,其他交易所也有机会去争夺韩国加密交易所市场的头把交椅。

韩国可能仍然是一个主要的加密货币交易所市场

根据 Coinhills 发布的数据,韩元在比特币对国家货币交易中名列第三,占全球比特币市场的 3.05%。

随着政府努力建立明确的监管框架,在地区政府的支持下,韩国加密货币市场有可能在未来几年内不断扩大。

釜山,韩国的一座都市,以及济州特别自治道,都为区块链和与加密货币相关的公司建立了特别经济区,以发展当地的加密货币产业。

因此,尽管韩国一线交易所的加密货币日交易量出现了明显下降,但在政府的支持下,韩国的加密货币市场仍可能保持其在亚洲市场的核心地位。

交易所总流动资金竟不足加密市场总市值的0.2%?CMC新指标还透露了哪些信息?

市场 • xcong 发表了文章 • 2019-11-15 15:46

11月12日,加密货币数据网络Coinmarktcap推出一个流动性指标,旨在最终取代成交量数据,成为一个用作交易对以及交易所排名更为客观的参考标准。

CMC的流动性指标到底是啥?

在了解流动性数据前,先来看下CMC的流动性指标的选取标准和计算方法。

小葱文章《告别交易量造假时代 CMC推出流动性指标“制裁”造假交易所》此前指出,

1.CoinMarketCap的流动性指标覆盖了订单簿上更多的关键变量,如订单价到中间价格的距离、订单的规模以及相关资产的相对流动性。该指标旨在以一种自适应的方式衡量流动性,参考的主要依据包括各个货币对的绝对订单深度,以及订单价与中间价格之间的距离。

2.计算方法是在24小时内随机对货币对进行排查,最终取一个平均结果。这种计算方式也是考虑到了市场本身的流动性,以及不同交易所因为主要交易者所在时区不同交易习惯存在差异等因素。

3.CoinMarketCap强调称,不会使用静态的百分比深度来计算流动性,因为不同加密货币之间的绝对流动性本质上是不同的。目前制定出的这套自适应计算方法将使这个新指标很难被欺骗,因为覆盖到的有效订单将需要与市场即时成交价更为接近,否则虚假交易不但不会为流动性指标加分,反而可能会产生负面影响。

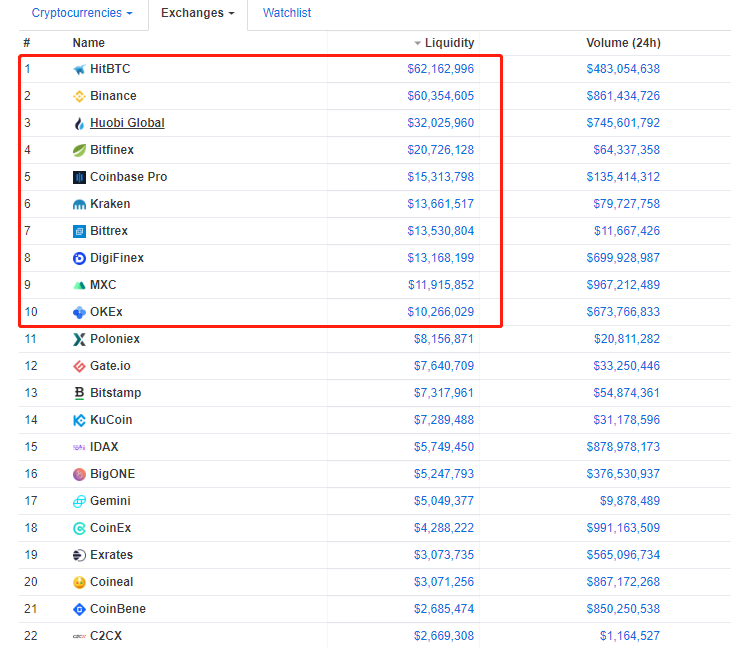

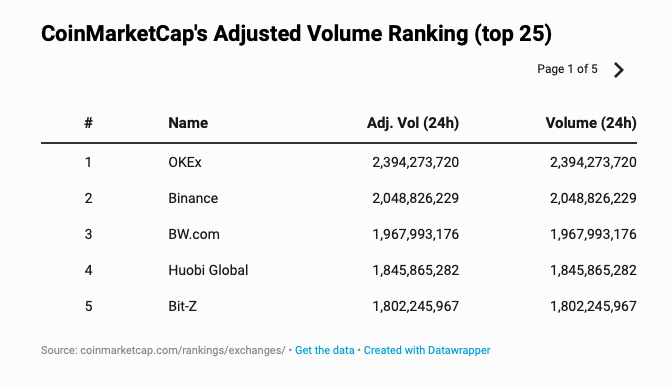

新指标下加密市场的总流动资金竟不足5亿美金

cryptoiq指出,在CMC流动性指数页面上列出的54个加密货币交易所(包括大多数主要交易所)中,总计只有大约3.5亿美元的流动资金。如果将其他交易所纳入统计范围,总流动资金可能仅约5亿美元。

这意味着2400亿美元市值的加密货币仅被3.5亿至5亿美金的交易委托(order books)所占据。

换句话说,总流动资金约占加密货币市场总市值(约2400亿美元)的0.2%。

这也表明,大约5万枚比特币足以将任一加密货币交易所的所有交易委托订单清零,也意味着抛售1,000至10,000枚比特币就可使市场价格“崩溃”。

交易所交易量和流动资金间的差距

在新的流动性指标性下,交易所的交易量数据显得不那么重要。

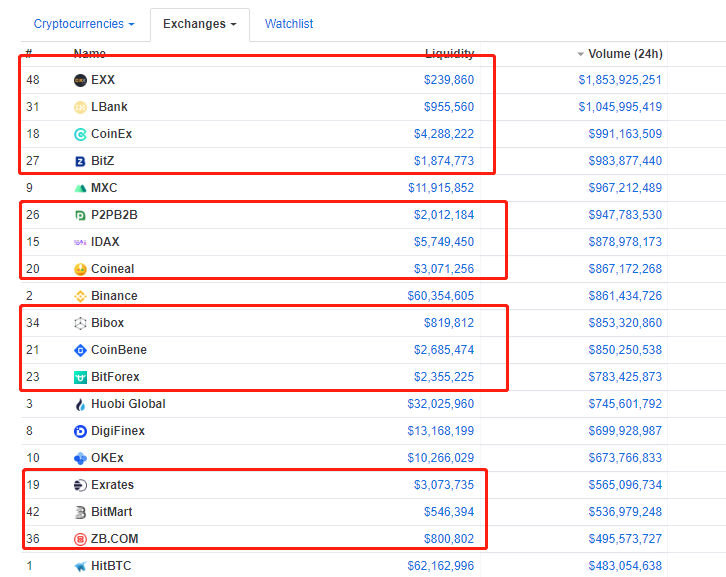

如果只按交易所交易量数据排名,币安、火币、OKEx、Coinbase Pro、Bitfinex这些领先的加密货币交易所分别位列第9、13、15、22和26位。(小葱已更新排名数据)

值得注意的是,部分鲜为人知或相对不太知名的交易所的交易量数据排名却遥遥领先。

例如,EXX。根据交易量,EXX的交易量为18亿美元,在交易所交易量数据排行榜中位列第一,但其流动资金却不足24万美元。很显然,EXX上的大部分交易量存在很大“注水”成分,交易活动非常低迷。

此外,LBank、CoinEx、BitZP2PB2B、IDAX、Coineal等交易所的流动资金和交易量也存在很大的差距。

换句话说,EXX、Bibox、ZB、BitMar、P2PB2B、CoinBene、Coineal、FCoin、LBank、BitForex、Exrates、BitZ、CoinEx、BigONE和IDAX等交易所一直在伪造交易所的流动性。

当然,有较高流动性的交易所在交易量数据上存在造假的成分。Bitfinex、Coinbase、Bittrex、Gemini、Poloniex、Bitstamp和HitBTC的交易量/流动资金比率分别为3.1、8、1.5、2、3.6、8.7和7.6。这些交易所的交易量/流动资金比率低于10。

但值得注意的是,尽管币安、OKEx、火币的在流动资金方面的排名相对靠前,但这些交易所的交易量/流动资金比率可能更高,分别为14.3、65.6和23.2。这表明,尽管这些交易所在流动性方面名列前茅,但交易量数据也存在较高的注水成分。

不过,这些数据对交易员来说或许是一个好消息。交易员可以根据流动性来选择交易所。有10家流动性超过1000万美元的交易所,包括HitBTC、Binance、Huobi、Bitfinex、OKEx、Coinbase Pro、Kraken、Digifinex、Bittrex和MXC。

另一方面,这种新数据似乎否定了有关机构交易员正在进入加密货币领域的说法。如果机构交易员进行1000万美元或者1000枚比特币的交易,币安和HitBTC的交易市场都会经历极大的价格波动,甚至100万美元的交易也可能会给市场带来较大的影响。

至于流动性不足1000万美元的交易所,仅仅100万美元或约100个比特币(BTC)的卖单就会给市场带来极强的波动。

经统计,目前有2155个比特币钱包地址拥有超过1000枚比特币,如果任何一个钱包出现大量的抛售行为,将足以导致市场崩溃。此外,有15个钱包地址拥有超过1万枚比特币。

无疑,这些数据表明,加密货币市场的这种高度集中性很可能会导致整个加密货币市场的瞬时崩盘。

不过,考虑到比特币具有11年左右的发展历程,且尚未被巨鲸破坏,因此这种瞬时崩盘的情况不太可能发生,但理论上来说这种情况并非不可能发生。

由于世界上任何巨鲸都可以操控整个加密市场,因此更可能的情况是巨鲸持续操纵市场。 不过,这是双向的,这意味着这种市场操纵可能导致价格下跌和反弹,而且可以解释加密货币市场价格波动较高频率的原因。

下一次加密市场发生较强的价格波动时,分析人士可能会尽力去找到导致价格波动的根本原因,而实际上,这可能仅仅是巨鲸在与市场博弈。

本文由小葱APP独家编译cryptoiq文章,相关数据已更新。 查看全部

“6万枚BTC足以将所有交易所的交易委托订单清零。”

11月12日,加密货币数据网络Coinmarktcap推出一个流动性指标,旨在最终取代成交量数据,成为一个用作交易对以及交易所排名更为客观的参考标准。

CMC的流动性指标到底是啥?

在了解流动性数据前,先来看下CMC的流动性指标的选取标准和计算方法。

小葱文章《告别交易量造假时代 CMC推出流动性指标“制裁”造假交易所》此前指出,

1.CoinMarketCap的流动性指标覆盖了订单簿上更多的关键变量,如订单价到中间价格的距离、订单的规模以及相关资产的相对流动性。该指标旨在以一种自适应的方式衡量流动性,参考的主要依据包括各个货币对的绝对订单深度,以及订单价与中间价格之间的距离。

2.计算方法是在24小时内随机对货币对进行排查,最终取一个平均结果。这种计算方式也是考虑到了市场本身的流动性,以及不同交易所因为主要交易者所在时区不同交易习惯存在差异等因素。

3.CoinMarketCap强调称,不会使用静态的百分比深度来计算流动性,因为不同加密货币之间的绝对流动性本质上是不同的。目前制定出的这套自适应计算方法将使这个新指标很难被欺骗,因为覆盖到的有效订单将需要与市场即时成交价更为接近,否则虚假交易不但不会为流动性指标加分,反而可能会产生负面影响。

新指标下加密市场的总流动资金竟不足5亿美金

cryptoiq指出,在CMC流动性指数页面上列出的54个加密货币交易所(包括大多数主要交易所)中,总计只有大约3.5亿美元的流动资金。如果将其他交易所纳入统计范围,总流动资金可能仅约5亿美元。

这意味着2400亿美元市值的加密货币仅被3.5亿至5亿美金的交易委托(order books)所占据。

换句话说,总流动资金约占加密货币市场总市值(约2400亿美元)的0.2%。

这也表明,大约5万枚比特币足以将任一加密货币交易所的所有交易委托订单清零,也意味着抛售1,000至10,000枚比特币就可使市场价格“崩溃”。

交易所交易量和流动资金间的差距

在新的流动性指标性下,交易所的交易量数据显得不那么重要。

如果只按交易所交易量数据排名,币安、火币、OKEx、Coinbase Pro、Bitfinex这些领先的加密货币交易所分别位列第9、13、15、22和26位。(小葱已更新排名数据)

值得注意的是,部分鲜为人知或相对不太知名的交易所的交易量数据排名却遥遥领先。

例如,EXX。根据交易量,EXX的交易量为18亿美元,在交易所交易量数据排行榜中位列第一,但其流动资金却不足24万美元。很显然,EXX上的大部分交易量存在很大“注水”成分,交易活动非常低迷。

此外,LBank、CoinEx、BitZP2PB2B、IDAX、Coineal等交易所的流动资金和交易量也存在很大的差距。

换句话说,EXX、Bibox、ZB、BitMar、P2PB2B、CoinBene、Coineal、FCoin、LBank、BitForex、Exrates、BitZ、CoinEx、BigONE和IDAX等交易所一直在伪造交易所的流动性。

当然,有较高流动性的交易所在交易量数据上存在造假的成分。Bitfinex、Coinbase、Bittrex、Gemini、Poloniex、Bitstamp和HitBTC的交易量/流动资金比率分别为3.1、8、1.5、2、3.6、8.7和7.6。这些交易所的交易量/流动资金比率低于10。

但值得注意的是,尽管币安、OKEx、火币的在流动资金方面的排名相对靠前,但这些交易所的交易量/流动资金比率可能更高,分别为14.3、65.6和23.2。这表明,尽管这些交易所在流动性方面名列前茅,但交易量数据也存在较高的注水成分。

不过,这些数据对交易员来说或许是一个好消息。交易员可以根据流动性来选择交易所。有10家流动性超过1000万美元的交易所,包括HitBTC、Binance、Huobi、Bitfinex、OKEx、Coinbase Pro、Kraken、Digifinex、Bittrex和MXC。

另一方面,这种新数据似乎否定了有关机构交易员正在进入加密货币领域的说法。如果机构交易员进行1000万美元或者1000枚比特币的交易,币安和HitBTC的交易市场都会经历极大的价格波动,甚至100万美元的交易也可能会给市场带来较大的影响。

至于流动性不足1000万美元的交易所,仅仅100万美元或约100个比特币(BTC)的卖单就会给市场带来极强的波动。

经统计,目前有2155个比特币钱包地址拥有超过1000枚比特币,如果任何一个钱包出现大量的抛售行为,将足以导致市场崩溃。此外,有15个钱包地址拥有超过1万枚比特币。

无疑,这些数据表明,加密货币市场的这种高度集中性很可能会导致整个加密货币市场的瞬时崩盘。

不过,考虑到比特币具有11年左右的发展历程,且尚未被巨鲸破坏,因此这种瞬时崩盘的情况不太可能发生,但理论上来说这种情况并非不可能发生。

由于世界上任何巨鲸都可以操控整个加密市场,因此更可能的情况是巨鲸持续操纵市场。 不过,这是双向的,这意味着这种市场操纵可能导致价格下跌和反弹,而且可以解释加密货币市场价格波动较高频率的原因。

下一次加密市场发生较强的价格波动时,分析人士可能会尽力去找到导致价格波动的根本原因,而实际上,这可能仅仅是巨鲸在与市场博弈。

本文由小葱APP独家编译cryptoiq文章,相关数据已更新。

Bakkt比特币合约单日飙涨257%,已超1100份

市场 • 8btc 发表了文章 • 2019-10-29 10:42

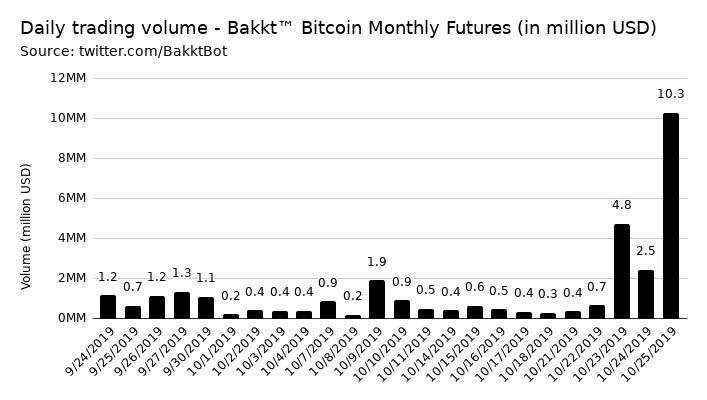

据外媒今日消息,机构比特币(BTC)交易平台Bakkt在上周创下新纪录后,有望将其交易量的历史新高提高三倍。

Bakkt交易量随着中国市场火爆而上涨

根据基于Twitter的监控资源Bakkt Volume Bot在10月26日发布的数据,Bakkt在周五交易了1,183份比特币期货合约,或1,183 BTC(1100万美元)。

与周四的331张合约(310万美元)相比,短短24小时内的涨幅为257%,使之前的涨幅相形见,,而此前的涨幅本身在10月初创下历史新高。

Bakkt比特币期货交易量——资料来源:Bakkt Volume Bot

Bakkt的表现显然得益于中国选择正式采用区块链技术的消息。上周晚些时候破产时,比特币立即做出反应,达到10,500美元的当地高点。

Novogratz:托管服务会激发机构兴趣

尽管如此,与9月份的发布相比,Bakkt的成功更加显着。正如当时报道的那样,人们对Bakkt的比特币期货意见不一,第一天交易量仅为71 BTC(当时约为70万美元)。

此后,比特币价格的波动使该公司受到了市场压力的批评。一位高管告诉主流媒体,相反,Bakkt期货正在帮助发现比特币价格。

在不久的将来,业内人士认为机构工具将继续支持比特币。连续投资者、亿万富豪以及加密货币商业银行银行数码(Galaxy Digital)创始人迈克·诺沃格拉茨(Mike Novogratz)在上周的一次采访中预测,特别是,针对投资者的托管解决方案的出现将刺激更多的涌入。

Bakkt准备在周三宣布比特币监管的期权交易,准备推出一项托管服务。 Novogratz也将自己的产品推向市场。

此外,Bakkt计划在2020年上半年推出面向消费者的应用程序,以帮助客户使用加密货币进行小额交易。Bakkt首席产品官Mike Blandina在博客中写道,该公司正在开发一款应用程序,以支持消费者从商家那里购买商品时可以使用数字资产。

Blandina在文中表示:

“我们现在专注于消费者应用程序和商户门户的开发,以及与我们的第一个合作伙伴星巴克(Starbucks)进行测试,并预计将在明年上半年推出此服务。”

原文:https://cointelegraph.com/news/bakkts-bitcoin-futures-volume-explodes-260-to-trade-11m-in-24-hours

作者:William Suberg

译者:夕雨 查看全部

图片来源:Pixabay

据外媒今日消息,机构比特币(BTC)交易平台Bakkt在上周创下新纪录后,有望将其交易量的历史新高提高三倍。

Bakkt交易量随着中国市场火爆而上涨

根据基于Twitter的监控资源Bakkt Volume Bot在10月26日发布的数据,Bakkt在周五交易了1,183份比特币期货合约,或1,183 BTC(1100万美元)。

与周四的331张合约(310万美元)相比,短短24小时内的涨幅为257%,使之前的涨幅相形见,,而此前的涨幅本身在10月初创下历史新高。

Bakkt比特币期货交易量——资料来源:Bakkt Volume Bot

Bakkt的表现显然得益于中国选择正式采用区块链技术的消息。上周晚些时候破产时,比特币立即做出反应,达到10,500美元的当地高点。

Novogratz:托管服务会激发机构兴趣

尽管如此,与9月份的发布相比,Bakkt的成功更加显着。正如当时报道的那样,人们对Bakkt的比特币期货意见不一,第一天交易量仅为71 BTC(当时约为70万美元)。

此后,比特币价格的波动使该公司受到了市场压力的批评。一位高管告诉主流媒体,相反,Bakkt期货正在帮助发现比特币价格。

在不久的将来,业内人士认为机构工具将继续支持比特币。连续投资者、亿万富豪以及加密货币商业银行银行数码(Galaxy Digital)创始人迈克·诺沃格拉茨(Mike Novogratz)在上周的一次采访中预测,特别是,针对投资者的托管解决方案的出现将刺激更多的涌入。

Bakkt准备在周三宣布比特币监管的期权交易,准备推出一项托管服务。 Novogratz也将自己的产品推向市场。

此外,Bakkt计划在2020年上半年推出面向消费者的应用程序,以帮助客户使用加密货币进行小额交易。Bakkt首席产品官Mike Blandina在博客中写道,该公司正在开发一款应用程序,以支持消费者从商家那里购买商品时可以使用数字资产。

Blandina在文中表示:

“我们现在专注于消费者应用程序和商户门户的开发,以及与我们的第一个合作伙伴星巴克(Starbucks)进行测试,并预计将在明年上半年推出此服务。”

原文:https://cointelegraph.com/news/bakkts-bitcoin-futures-volume-explodes-260-to-trade-11m-in-24-hours

作者:William Suberg

译者:夕雨

CoinMarketCap会提供准确的加密货币数据吗?

市场 • leekgeek 发表了文章 • 2019-07-25 21:21

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

一份向 SEC 提交的报告教你识别:交易所刷单究竟长什么样

攻略 • chainnews 发表了文章 • 2019-03-24 20:43

美国加密资产管理公司 Bitwise 向美国证券交易委员会(SEC)申请推出基于比特币的交易所交易基金(ETF),作为该申请的一部分,该公司附上了一份报告,收集和分析了全球 81 家加密货币交易所在 3 月份中四天的比特币交易数据。对这些数据进行分析之后,Bitwise 发现,这些交易所宣称的每日 60 亿美元的比特币交易中,只有 2.73 亿美元是真实交易,换句话说,将近 95% 的比特币交易是人为「创造」出来的。

链闻拿到了 Bitwise 提交的这份,特精选出其中关于「真正的交易长什么样」、「虚假的交易长什么样」的部分,教读者用火眼金睛,识别哪些虚假的刷单交易。

真正的交易长什么样?

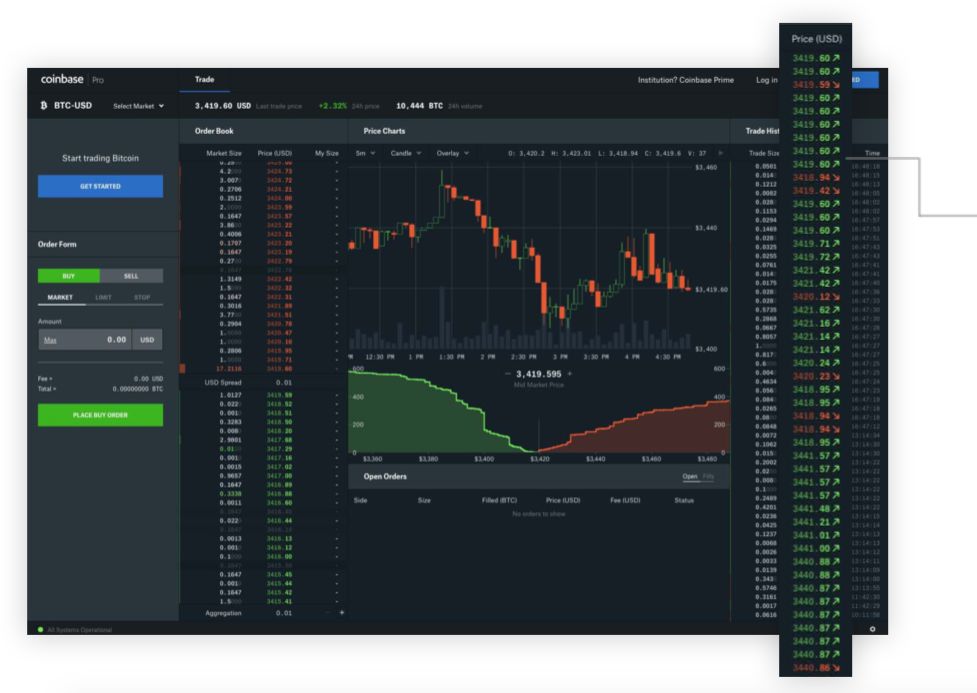

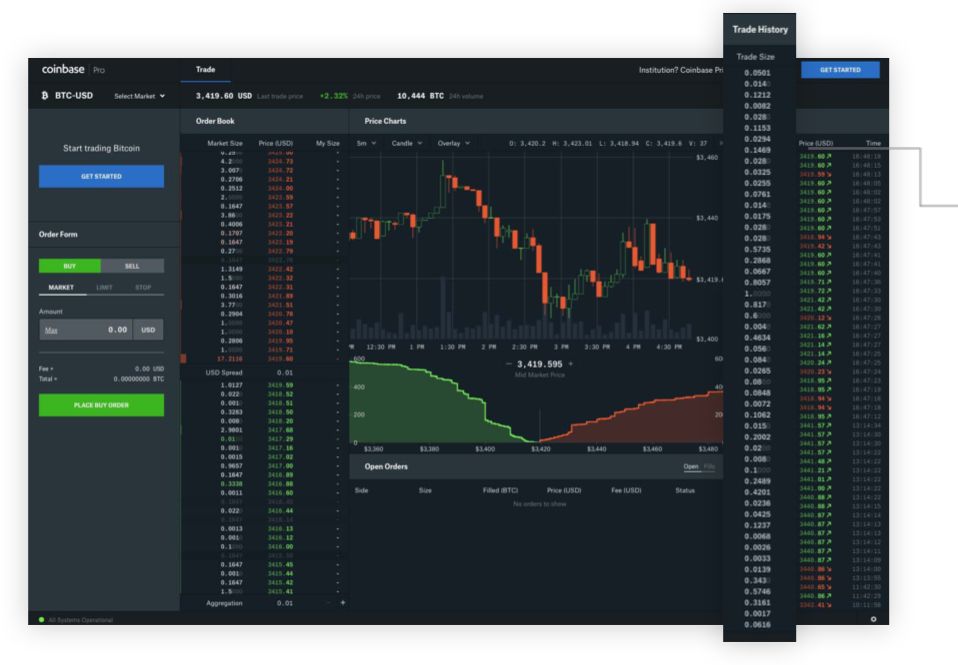

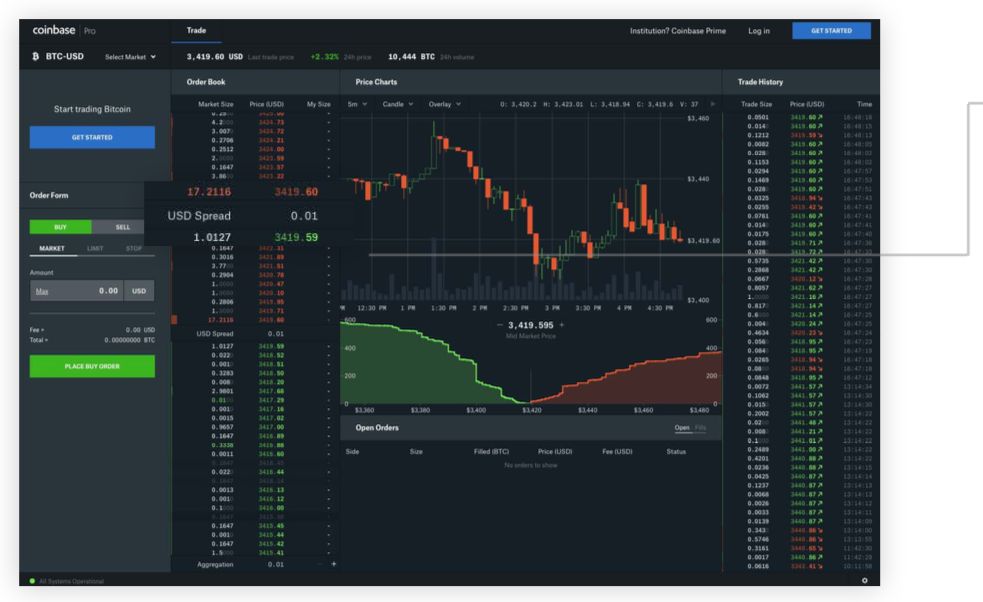

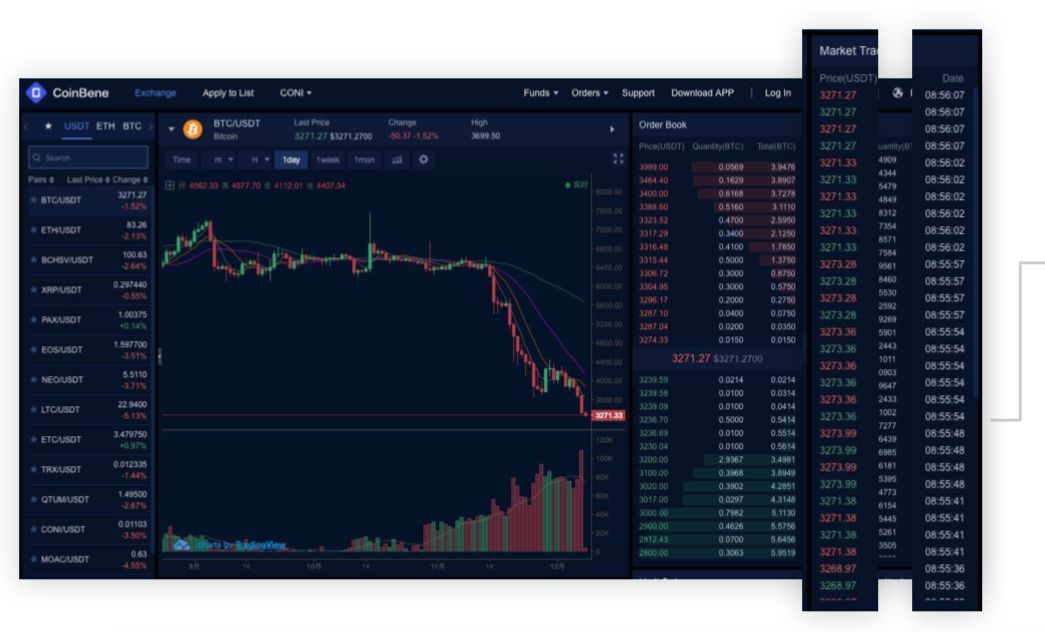

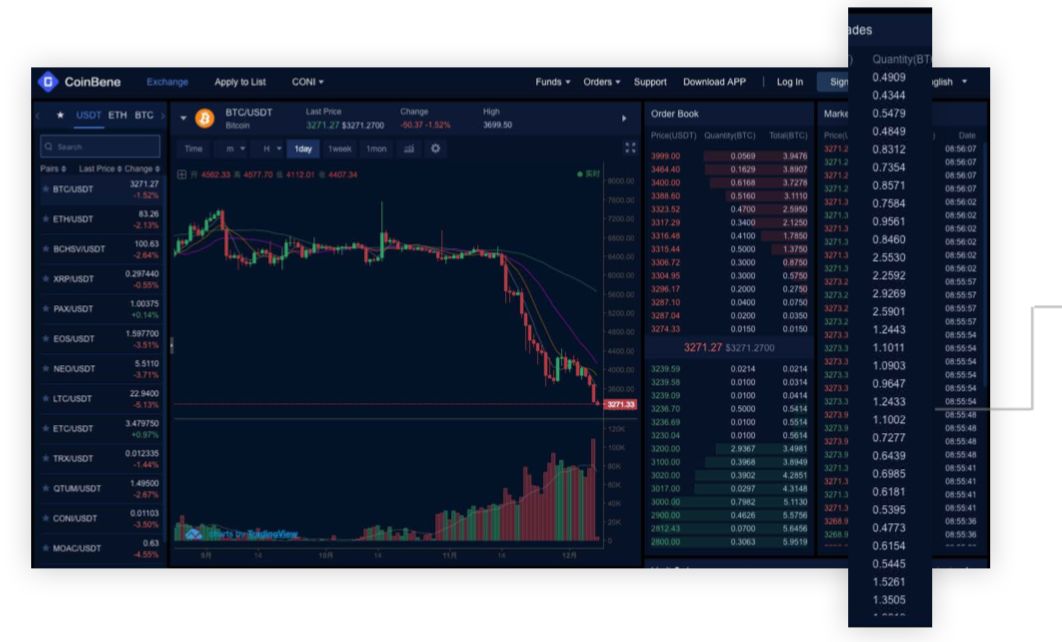

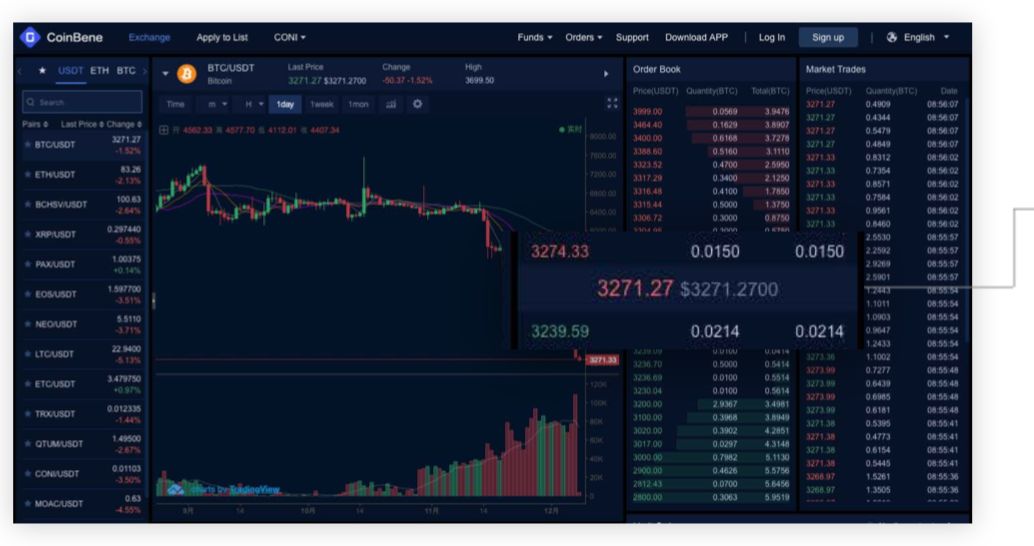

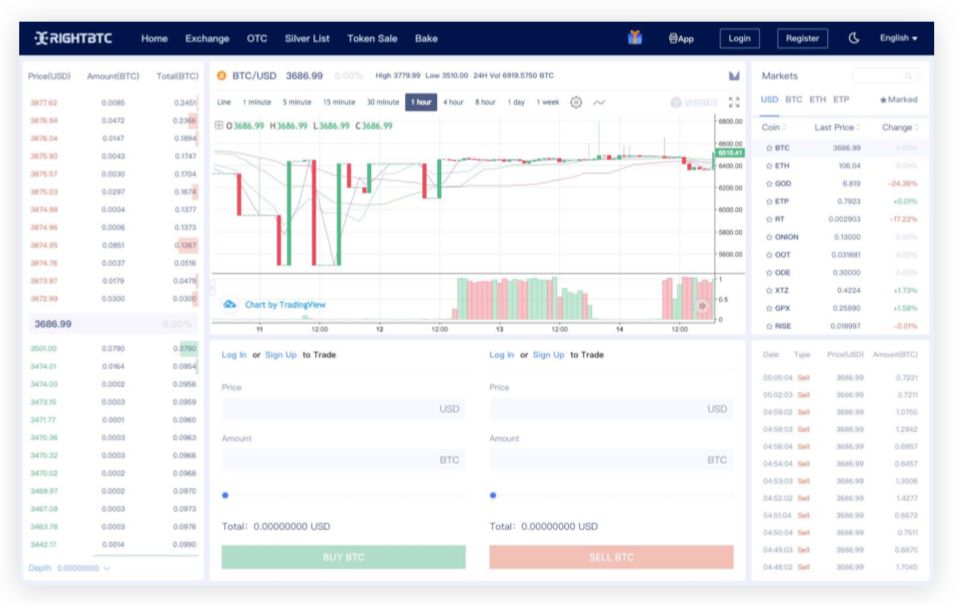

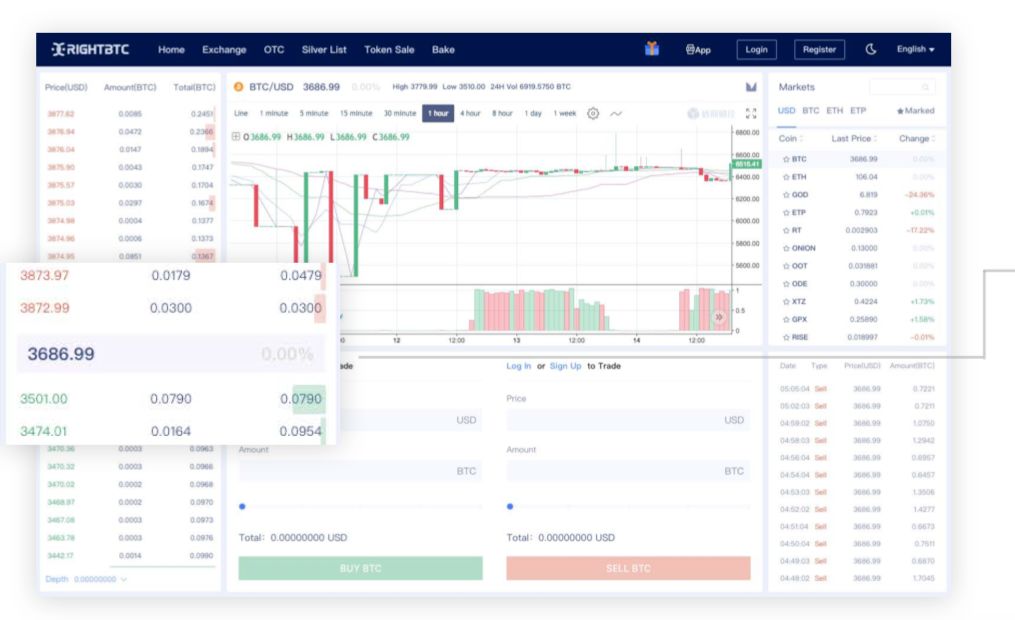

可以看看日均成交比特币约 2700 万美元的 Coinbase Pro 上,挂出的比特币买单和卖单究竟长什么样子。

位于旧金山的 Coinbase 通过风投募集了 5.46 亿美元资本。该交易所日均比特币交易金额约为 2700 万美元。Coinbase 取得了纽约州金融服务管理局颁发的 BitLicense 比特币交易牌照 , 在加密货币圈子内声名显赫。

下图片是 Coinbase 交易界面的截屏:

上面这个截屏界面反应的是 Coinbase 全新的「专业加密货币交易所」Coinbase Pro 的交易历史情况。绿色部分是推动价格走高的买单,红色部分是打压价格走低的卖单。

请注意,红色和绿色的部分不是对称的,分布是不均匀的,这是真实交易的情况。

上面这张截图中,买单(绿色)比 卖单(红色)更活跃。

上面这张截屏捕捉的是交易金额情况。

请注意,不同时间点交易金额相差很大,少的只有 0.0017 比特币,多的有 1 比特币。你还会看到成交金额也往往是随机的整数:1.00 比特币, 0.60 比特币,0.10 比特币等等。这是自然行为:人们更可能交易 1 比特币这种整数,而不是「0.821 比特币」这样的数字。

上面这张图中,每个灰色「蜡烛」代表 Coinbase Pro 每 5 分钟的成交额。

请注意这些「蜡烛」大小不一: 在某些 5 分钟时间段内,交易额比较大。

上图截取的是买单和卖单的价差。单位是 0.01 美元。截屏时比特币成交价格为 3,419 美元。这意味着,比特币在 0.0003% 价差区间内 成交,跻身价差最窄的全球金融工具交易行列。

疑似造假的交易长什么样?

下面可以找几个例子,看看疑似造假的交易长什么样子。

例子 1:交易都在现行买单和卖单间成交

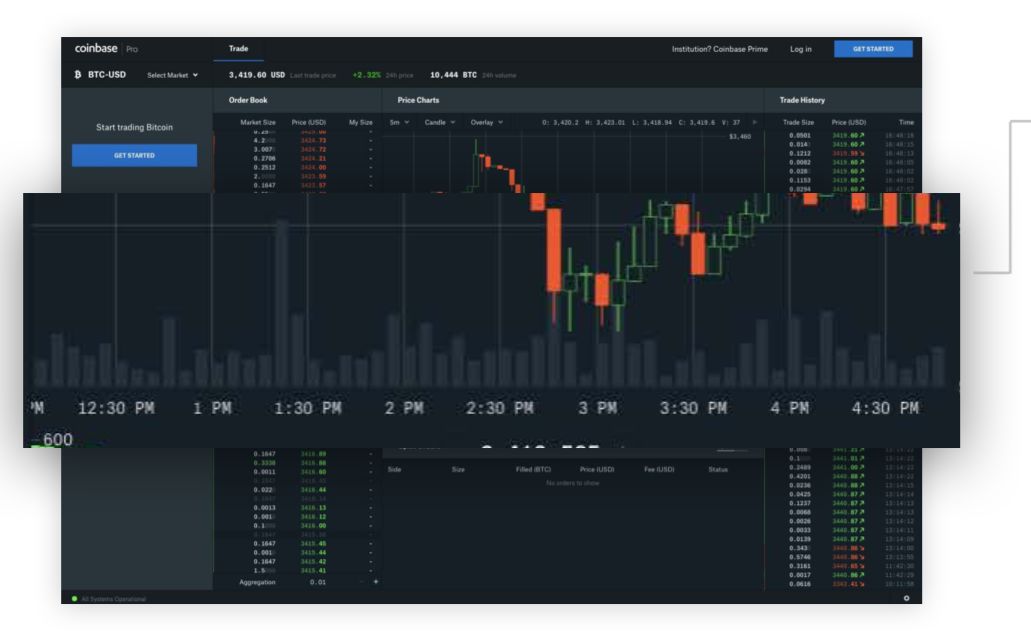

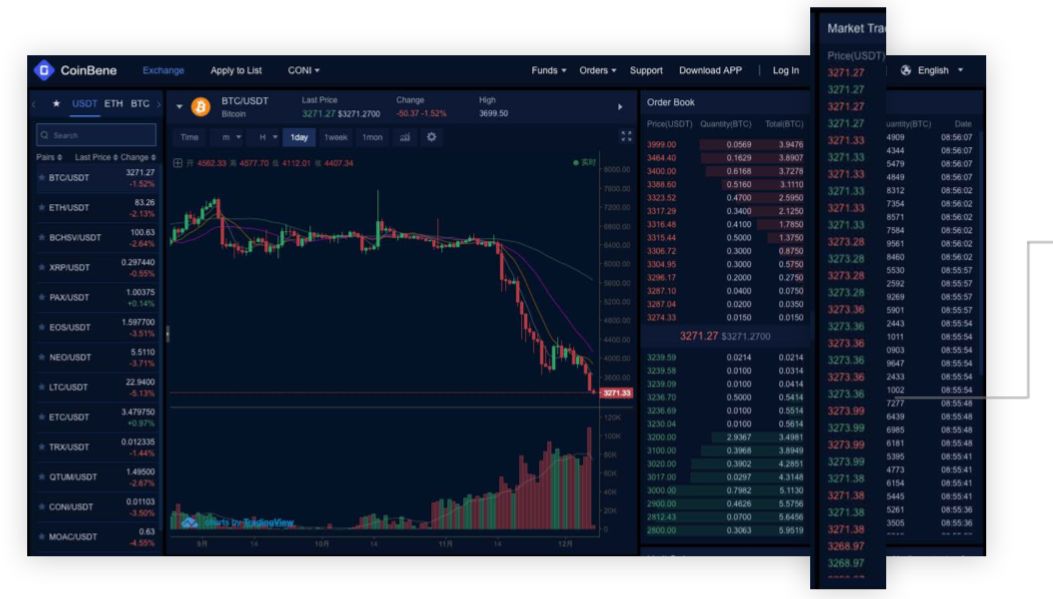

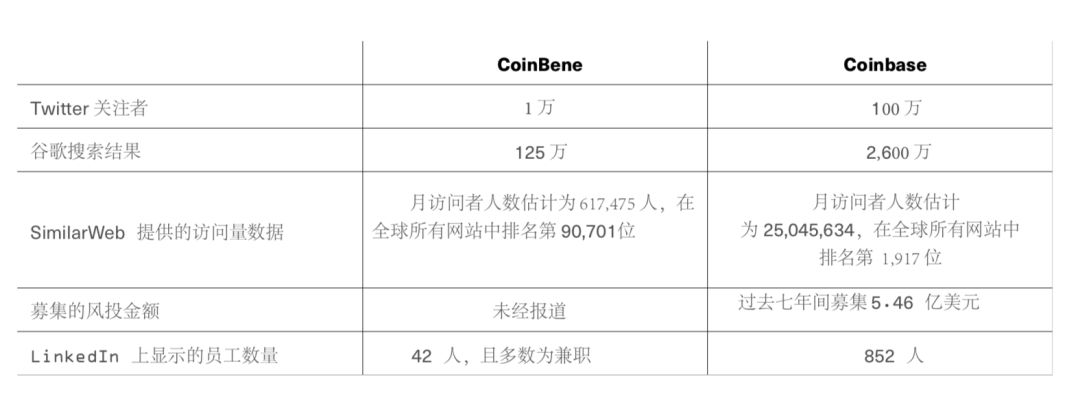

CoinBene (号称日交易额 4.8 亿美元)

CoinBene 号称是全球交易额最高的加密货币交易所,日均交易金额约为 4.8 亿美元,这相当于 Coinbase 交易额的 18 倍。

看下图可以发现,该市场中基本上所有的交易都是在现行的买入价和卖出价之间进行的,这令人生疑。

上图的截屏捕捉了成交情况。

请注意,绿色与红色的均匀交错。而在 Coinbase Pro 上,我们看到的情况是,买卖活动均更为随机。

从 CoinBene 这种买入价和卖出价均匀交错的区块来看,非常有可能有很好的、甚至按经济学安排的人为的买卖秩序的分配。

上面的截屏显示了每笔成交的「时间戳」。

与成交额结合起来看,你会发现, CoinBene 所有交易都是成双成对的,每笔买单(绿色)都对应着一笔卖单(红色)。交易额几乎都是相差无几,中间栏显示这一点,使得交易对随着时间的推移,几乎相互抵消!

从上面这个截图来看,该交易所的成交额分别与 Coinbase Pro 迥然不同。

从最小成交额来看,没有成交额很小的交易, 最小的一笔成交是 0.43 比特币,约相当于 1400 美元。Coinbase Pro 单笔最小成交金额仅为 5 美元。

尽管人们明显青睐整数交易额,CoinBene 也没有整数的成交。

在上图截屏的时间点,买单最高价为 3,239.59 美元,卖单最低价为 3,274.33 美元,这意味着价差高达 34.74 美元。而相比之下,Coinbase Pro 的卖单与买单价差为 0.01 美元。

这是令人惊奇的地方:这个号称成交额相当于 Coinbase Pro 18 倍的交易所,价差居然比后者高出 3400 多倍!

此外,CoinBene 在现实世界中的影响力居然小于 Coinbase,这也令人生疑。这可以从下面这个图表比较来看:

例子 2:多小时、多天交易量为 0

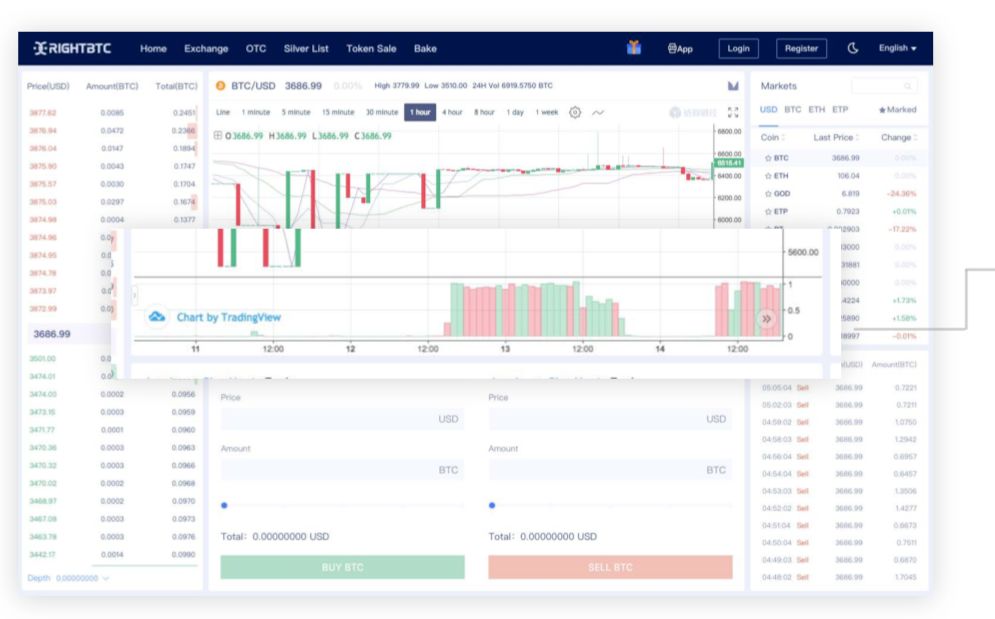

RightBTC (号称日交易额 1 亿美元)

RightBTC 号称日交易额约相当于 Coinbase Pro 的 4 倍。不过,它在多个小时、甚至多天显示的交易额为 0。 请看下图:

这种情况用营业时间、波动性、正常运行时间或其它因素都无法接受。两个比较有信服的的解释是交易额造假和/或交易挖矿。

在上图也可看出,每个「蜡烛」代表 RightBTC 每小时的成交额。请注意,出现了很大的空缺,有时持续好几天,没有交易额发生。

在上面这张截图中, RightBTC 的卖单和买单价差高达 371.99 美元,与 Coinbase Pro 的 0.01 美元价差简直是天壤之别。

这个数字很荒谬,尤其是考虑到它号称的交易额相当于后者的 4 倍。

例子 3:成交额雷打不动

CHAOEX(号称日成交额 7,000 万美元)

CHAOEX 号称日成交额 7,000 万美元,比 Coinbase Pro 高出一倍还多。不过该市场的每单成交额几乎是一成不变的:按照每天、 每个小时均匀分布。并且,这丝毫不受市场价格波动、 突发新闻、休息时段、周末或者现实世界的其它因素的影响。

当然了,上面这些只是一些很容易分辨的例子。不是每个造假的加密货币交易所都能被一眼看穿。还需要更多的数据,更深入的挖掘。 查看全部

大量的加密资产交易所都在刷单,这已经不是新闻。不过,如果有人能告诉你,如何识别真正的交易长什么样、那些人为刷单的虚假交易究竟什么样,值得认真学习!

美国加密资产管理公司 Bitwise 向美国证券交易委员会(SEC)申请推出基于比特币的交易所交易基金(ETF),作为该申请的一部分,该公司附上了一份报告,收集和分析了全球 81 家加密货币交易所在 3 月份中四天的比特币交易数据。对这些数据进行分析之后,Bitwise 发现,这些交易所宣称的每日 60 亿美元的比特币交易中,只有 2.73 亿美元是真实交易,换句话说,将近 95% 的比特币交易是人为「创造」出来的。

链闻拿到了 Bitwise 提交的这份,特精选出其中关于「真正的交易长什么样」、「虚假的交易长什么样」的部分,教读者用火眼金睛,识别哪些虚假的刷单交易。

真正的交易长什么样?

可以看看日均成交比特币约 2700 万美元的 Coinbase Pro 上,挂出的比特币买单和卖单究竟长什么样子。

位于旧金山的 Coinbase 通过风投募集了 5.46 亿美元资本。该交易所日均比特币交易金额约为 2700 万美元。Coinbase 取得了纽约州金融服务管理局颁发的 BitLicense 比特币交易牌照 , 在加密货币圈子内声名显赫。

下图片是 Coinbase 交易界面的截屏:

上面这个截屏界面反应的是 Coinbase 全新的「专业加密货币交易所」Coinbase Pro 的交易历史情况。绿色部分是推动价格走高的买单,红色部分是打压价格走低的卖单。

请注意,红色和绿色的部分不是对称的,分布是不均匀的,这是真实交易的情况。

上面这张截图中,买单(绿色)比 卖单(红色)更活跃。

上面这张截屏捕捉的是交易金额情况。

请注意,不同时间点交易金额相差很大,少的只有 0.0017 比特币,多的有 1 比特币。你还会看到成交金额也往往是随机的整数:1.00 比特币, 0.60 比特币,0.10 比特币等等。这是自然行为:人们更可能交易 1 比特币这种整数,而不是「0.821 比特币」这样的数字。

上面这张图中,每个灰色「蜡烛」代表 Coinbase Pro 每 5 分钟的成交额。

请注意这些「蜡烛」大小不一: 在某些 5 分钟时间段内,交易额比较大。

上图截取的是买单和卖单的价差。单位是 0.01 美元。截屏时比特币成交价格为 3,419 美元。这意味着,比特币在 0.0003% 价差区间内 成交,跻身价差最窄的全球金融工具交易行列。

疑似造假的交易长什么样?

下面可以找几个例子,看看疑似造假的交易长什么样子。

例子 1:交易都在现行买单和卖单间成交

CoinBene (号称日交易额 4.8 亿美元)

CoinBene 号称是全球交易额最高的加密货币交易所,日均交易金额约为 4.8 亿美元,这相当于 Coinbase 交易额的 18 倍。

看下图可以发现,该市场中基本上所有的交易都是在现行的买入价和卖出价之间进行的,这令人生疑。

上图的截屏捕捉了成交情况。

请注意,绿色与红色的均匀交错。而在 Coinbase Pro 上,我们看到的情况是,买卖活动均更为随机。

从 CoinBene 这种买入价和卖出价均匀交错的区块来看,非常有可能有很好的、甚至按经济学安排的人为的买卖秩序的分配。

上面的截屏显示了每笔成交的「时间戳」。

与成交额结合起来看,你会发现, CoinBene 所有交易都是成双成对的,每笔买单(绿色)都对应着一笔卖单(红色)。交易额几乎都是相差无几,中间栏显示这一点,使得交易对随着时间的推移,几乎相互抵消!

从上面这个截图来看,该交易所的成交额分别与 Coinbase Pro 迥然不同。

从最小成交额来看,没有成交额很小的交易, 最小的一笔成交是 0.43 比特币,约相当于 1400 美元。Coinbase Pro 单笔最小成交金额仅为 5 美元。

尽管人们明显青睐整数交易额,CoinBene 也没有整数的成交。

在上图截屏的时间点,买单最高价为 3,239.59 美元,卖单最低价为 3,274.33 美元,这意味着价差高达 34.74 美元。而相比之下,Coinbase Pro 的卖单与买单价差为 0.01 美元。

这是令人惊奇的地方:这个号称成交额相当于 Coinbase Pro 18 倍的交易所,价差居然比后者高出 3400 多倍!

此外,CoinBene 在现实世界中的影响力居然小于 Coinbase,这也令人生疑。这可以从下面这个图表比较来看:

例子 2:多小时、多天交易量为 0

RightBTC (号称日交易额 1 亿美元)

RightBTC 号称日交易额约相当于 Coinbase Pro 的 4 倍。不过,它在多个小时、甚至多天显示的交易额为 0。 请看下图:

这种情况用营业时间、波动性、正常运行时间或其它因素都无法接受。两个比较有信服的的解释是交易额造假和/或交易挖矿。

在上图也可看出,每个「蜡烛」代表 RightBTC 每小时的成交额。请注意,出现了很大的空缺,有时持续好几天,没有交易额发生。

在上面这张截图中, RightBTC 的卖单和买单价差高达 371.99 美元,与 Coinbase Pro 的 0.01 美元价差简直是天壤之别。

这个数字很荒谬,尤其是考虑到它号称的交易额相当于后者的 4 倍。

例子 3:成交额雷打不动

CHAOEX(号称日成交额 7,000 万美元)

CHAOEX 号称日成交额 7,000 万美元,比 Coinbase Pro 高出一倍还多。不过该市场的每单成交额几乎是一成不变的:按照每天、 每个小时均匀分布。并且,这丝毫不受市场价格波动、 突发新闻、休息时段、周末或者现实世界的其它因素的影响。

当然了,上面这些只是一些很容易分辨的例子。不是每个造假的加密货币交易所都能被一眼看穿。还需要更多的数据,更深入的挖掘。

超60%现货交易量来自前十大交易所,中国交易量攀升

市场 • leeks 发表了文章 • 2019-02-07 22:37

加密货币和实体货币一样,需要通过交易所来执行交易以进行销售和购买。 世界各地的交易所交易价值数十亿美元的业务,但它们也提供了另一项重要服务,它们是行业趋势的标志。 CryptoCompare 最近发布了一份报告,报告指出了该行业如何发展,以及可能走向何方等的一些预测。

CryptoCompare 旨在提供清晰简明的信息,同时仍然提供详细的数据分析,以帮助弥合数字资产与传统金融市场之间的差距。

集中贸易

在他们的月度报告中,CyptoCompare 讨论了加密货币交易所。 他们分析审查了 12 月的数据,并详述了其领域内的主要发展。 这项工作强调了交换量和市场集中度等。

其中一个重要的发现是,市场存在明显不平衡,超过 60% 的现货市场交易量在前十大交易所进行。 就物理位置而言,马耳他交易最多,其次是香港和萨摩亚。然而,令人惊讶的是,尽管马耳他占据主导地位,但其 12 月份的贸易量下降,而其他两个网站的国际总体份额有所上升。

CME 交易所和 CBOE 交易所不被看好?

在提供的所有交易选项中,法定货币对占现货量的四分之一左右。 然而,超过一半的交易都是以美元完成。 虽然法定货币对的份额可能较低,但考虑到美元的首要地位,货币的选择并不令人惊讶。

该报告深入研究期货交易量时发现,其增长了 6% 左右,并且:

“12 月份 BitMex XBT 永续期货交易量增长 17.7%,而 CME 和 CBOE 的 XBTUSD 期货自11月以来分别下跌 45.5% 和 48.0%”

这种向下的推力常视为失去了市场信任。 不过,这也从另一方面表明了 11 月份价格螺旋上升的原因。 截至 1 月份,CME(芝加哥商品交易所)和 CBOE (芝加哥期权交易)所持有的加密期货市场总量不到 5%。

中国交易量排亚洲前三

通过观察稳定币,报告发现 Tether(USDT)继续牢牢抓住市场,占 12 月份月总量的65%。

该研究发现,亚洲市场开始对加密货币产生浓厚的兴趣,尽管实际持有的资产是最低的,但在交易量上榜单上也进入了排名。仅就亚洲来说,交易量排名前三的交易所都是中国人创办:第一是 Binance,其次是香港的 OKEX 和 ZB。

加密市场逐渐向亚洲转变是一个令人鼓舞的迹象,因为它标志着全球加密货币敏感性的渗透,但我们必须重视贸易集中的问题。

研究的分析和结果可以帮助我们思考,该行业未来几个月的发展趋势。以上为 2018 年底数据分析,1 月份报告或将 2 月份中旬公布。 查看全部

根据 CyptoCompare 的月度报告,目前市场存在不平衡,超过 60% 的现货市场交易量来自前十大交易所。就地理位置而言,马耳他交易最多,其次是香港和萨摩亚。在所有交易对中,法币交易对占现货交易量的四分之一左右,其中超过一半的交易以美元完成。

加密货币和实体货币一样,需要通过交易所来执行交易以进行销售和购买。 世界各地的交易所交易价值数十亿美元的业务,但它们也提供了另一项重要服务,它们是行业趋势的标志。 CryptoCompare 最近发布了一份报告,报告指出了该行业如何发展,以及可能走向何方等的一些预测。

CryptoCompare 旨在提供清晰简明的信息,同时仍然提供详细的数据分析,以帮助弥合数字资产与传统金融市场之间的差距。

集中贸易

在他们的月度报告中,CyptoCompare 讨论了加密货币交易所。 他们分析审查了 12 月的数据,并详述了其领域内的主要发展。 这项工作强调了交换量和市场集中度等。

其中一个重要的发现是,市场存在明显不平衡,超过 60% 的现货市场交易量在前十大交易所进行。 就物理位置而言,马耳他交易最多,其次是香港和萨摩亚。然而,令人惊讶的是,尽管马耳他占据主导地位,但其 12 月份的贸易量下降,而其他两个网站的国际总体份额有所上升。

CME 交易所和 CBOE 交易所不被看好?

在提供的所有交易选项中,法定货币对占现货量的四分之一左右。 然而,超过一半的交易都是以美元完成。 虽然法定货币对的份额可能较低,但考虑到美元的首要地位,货币的选择并不令人惊讶。

该报告深入研究期货交易量时发现,其增长了 6% 左右,并且:

“12 月份 BitMex XBT 永续期货交易量增长 17.7%,而 CME 和 CBOE 的 XBTUSD 期货自11月以来分别下跌 45.5% 和 48.0%”

这种向下的推力常视为失去了市场信任。 不过,这也从另一方面表明了 11 月份价格螺旋上升的原因。 截至 1 月份,CME(芝加哥商品交易所)和 CBOE (芝加哥期权交易)所持有的加密期货市场总量不到 5%。

中国交易量排亚洲前三

通过观察稳定币,报告发现 Tether(USDT)继续牢牢抓住市场,占 12 月份月总量的65%。

该研究发现,亚洲市场开始对加密货币产生浓厚的兴趣,尽管实际持有的资产是最低的,但在交易量上榜单上也进入了排名。仅就亚洲来说,交易量排名前三的交易所都是中国人创办:第一是 Binance,其次是香港的 OKEX 和 ZB。

加密市场逐渐向亚洲转变是一个令人鼓舞的迹象,因为它标志着全球加密货币敏感性的渗透,但我们必须重视贸易集中的问题。

研究的分析和结果可以帮助我们思考,该行业未来几个月的发展趋势。以上为 2018 年底数据分析,1 月份报告或将 2 月份中旬公布。

华尔街的数十亿美元投资与加密货币交易量

市场 • chainb 发表了文章 • 2019-01-07 19:43

Circle Trade比特币交易量:机构需求动力不足

上周,位于波士顿,由高盛支持的新兴OTC市场龙头企业Circle公司发布了年终审查报告,汇总了2018财年的相关数据。据报道,创业公司的场外交易部门Circle Trade在10,000笔交易中,总交易量为240亿美元,为36种不同的加密货币资产和600个合同方提供服务。

加密货币研究员和评论员Alex Krüger,在推特上对这一统计数据进行了深度分析。他指出,假设交易量的75%是由BTC / USD货币对进行的,日均交易额则有4900万美元。

2018年,Circle的OTC服务平均每天交易6600万美元。

OTC中大多数是比特币交易=>假设其中的75%是BTC/USD交易 =>则每天的交易额为4900万美元。

相比之下,Bitmex的平均日交易额为21亿美元/天(XBTUSD),而Bitfinex的交易额为2.78亿美元/天(BTCUSD)。 - Alex Krüger(@Crypto_Macro)2019年1月5日

尽管从各个方面来看,Trade的数据并不难看,但由于它们强调了机构仍然在比特币上投入数十亿美元的事实,因此还是存在很多不足之处。Krüger解释说,“相比之下”,BitMEX和Bitfinex分别平均每天交易21亿美元和2.78亿美元,就算去掉这些平台上的杠杆交易以及竞争交易所的BTC/法币交易量,他们之间仍然存在明显差距。

考虑到OTC交易已经是比特币市场中交易量最高的平台,这些数据则更加令人痛心,特别是当你考虑到“华尔街已经全面投入比特币”的乐观言论。

或许对于市场来说也不是太糟糕

然而,因为其他的暗池或OTC市场并未透露交易统计数据,也有可能与社区的情绪相反,Circle的交易量在行业中所占的百分比很小。此外,Coinbase公关部负责人Christine Sandler在最近的一份声明表明,这个鲜为人知的加密货币领域不存在任何问题。Sandler承认,Coinbase的OTC服务是非常“机会主义的”,她说道:

“我们发现许多机构正在使用OTC市场进入加密货币领域。因此,我们认为这对我们的客户来说是一个巨大利好,他们可以利用我们的交易所和OTC服务。”

在与CNBC非洲的Ran NeuNer谈话时,Binance首席执行官赵长鹏最近指出,2018年比特币交易量的减少可能归因于暗池的增加。赵长鹏指出OTC市场可能“至少与CoinMarketCap的实时记录量一样大”。如果Binance负责人的评论准确无误,这可能表明评论员们一直在高估Circle的影响力。因此,也许华尔街的热门人士仍在清空他们的银行账户以购买加密货币。

原文:Wall Street Still Throwing Billions At Bitcoin, But There’s Still A Ways To Go

来源:newsbtc.com

作者:Nick Chong

编译:Miracle Zhang 查看全部

2018年年末,随着比特币价格的暴跌,比特币交易量也随之减少,很多人都好奇这笔钱到底去了哪里。很长一段时间里,人们都认为以Bitfinex和Coinbase为首的场外交易(OTC)逐渐替代了场内交易市场。然而,Circle公司近期发布的一份报告显示,OTC市场的统计数据也乏善可陈。

Circle Trade比特币交易量:机构需求动力不足

上周,位于波士顿,由高盛支持的新兴OTC市场龙头企业Circle公司发布了年终审查报告,汇总了2018财年的相关数据。据报道,创业公司的场外交易部门Circle Trade在10,000笔交易中,总交易量为240亿美元,为36种不同的加密货币资产和600个合同方提供服务。

加密货币研究员和评论员Alex Krüger,在推特上对这一统计数据进行了深度分析。他指出,假设交易量的75%是由BTC / USD货币对进行的,日均交易额则有4900万美元。

2018年,Circle的OTC服务平均每天交易6600万美元。

OTC中大多数是比特币交易=>假设其中的75%是BTC/USD交易 =>则每天的交易额为4900万美元。

相比之下,Bitmex的平均日交易额为21亿美元/天(XBTUSD),而Bitfinex的交易额为2.78亿美元/天(BTCUSD)。 - Alex Krüger(@Crypto_Macro)2019年1月5日

尽管从各个方面来看,Trade的数据并不难看,但由于它们强调了机构仍然在比特币上投入数十亿美元的事实,因此还是存在很多不足之处。Krüger解释说,“相比之下”,BitMEX和Bitfinex分别平均每天交易21亿美元和2.78亿美元,就算去掉这些平台上的杠杆交易以及竞争交易所的BTC/法币交易量,他们之间仍然存在明显差距。

考虑到OTC交易已经是比特币市场中交易量最高的平台,这些数据则更加令人痛心,特别是当你考虑到“华尔街已经全面投入比特币”的乐观言论。

或许对于市场来说也不是太糟糕

然而,因为其他的暗池或OTC市场并未透露交易统计数据,也有可能与社区的情绪相反,Circle的交易量在行业中所占的百分比很小。此外,Coinbase公关部负责人Christine Sandler在最近的一份声明表明,这个鲜为人知的加密货币领域不存在任何问题。Sandler承认,Coinbase的OTC服务是非常“机会主义的”,她说道:

“我们发现许多机构正在使用OTC市场进入加密货币领域。因此,我们认为这对我们的客户来说是一个巨大利好,他们可以利用我们的交易所和OTC服务。”

在与CNBC非洲的Ran NeuNer谈话时,Binance首席执行官赵长鹏最近指出,2018年比特币交易量的减少可能归因于暗池的增加。赵长鹏指出OTC市场可能“至少与CoinMarketCap的实时记录量一样大”。如果Binance负责人的评论准确无误,这可能表明评论员们一直在高估Circle的影响力。因此,也许华尔街的热门人士仍在清空他们的银行账户以购买加密货币。

原文:Wall Street Still Throwing Billions At Bitcoin, But There’s Still A Ways To Go

来源:newsbtc.com

作者:Nick Chong

编译:Miracle Zhang

比特币衍生市场的增长对比特币未来的影响

投研 • toudengcang 发表了文章 • 2019-11-21 12:44

深入研究,我们可从欣欣向荣的衍生品市场发现,比特币的流动性比以往任何时候都要健康。

本文研究了比特币交易行为的近期发展及其对生态系统的诸多好处。

比特币真实的交易量是什么?

确定比特币真实的交易量是一个热门话题。

在 2019 年初,Bitwise 发现 CoinMarketCap.com 上报告的比特币交易量 95% 都是假的。Bitwise 得出结论,仅依靠 10 家交易所就可准确报告交易量。随后,Alameda Research 研究发现,尽管许多交易所确实产生了虚假交易数据,但实际交易量却大大高于 Bitwise 的发现。

本文并没有为今天比特币的实际交易量提供绝对数字,而是更关注交易量与时间的变化关系。通过分析交易量的变化,我们可以深入了解比特币生态系统的发展。

为了开发一个可信的比特币历史交易量档案,我们使用了 Bitwise 的保守选择以及可在 TradingView 获取数据的 Alameda 信任的交易所。

现货市场交易量基本持平

如下图所示,现货市场交易量(以法定货币买卖的未杠杆实物比特币的价值)并未超过 2017/2018 年的泡沫高峰。

比特币现货市场平均每周交易量未超过 2017 年峰值

但是,自 2018 年初以来,一种新的动态不断发展——比特币衍生品的大量使用。

衍生品改变一切

现在仅考虑现货市场的交易量就不再准确了。

衍生品市场规模已经超过了现货市场,交易人员利用期货合约进行多头和空头的杠杠操作。

衍生品的生长速度令人惊讶,比特币的现货和衍生品的总交易量目前处于与 2017/18 年峰值相同的水平。

到 2019 年 8 月,比特币平均每日交易量比 2017/18 高峰时高出 40% 以上。

比特币衍生市场交易量已经吞噬了现货市场

为什么衍生品交易量会保持增长?

衍生品的使用并没有任何放缓迹象,我们也没有理由怀疑它会放缓。一些人称最近的期货交易很热,就像 2017 年的 ICO 热潮一样,但是对法币市场的观察却发现了另一番说法。

在全球范围内,法定货币衍生工具合约的面值约为 1 千万亿美元。这比比特币的市值大 6250 倍(法币衍生品比法币总供给大 6 到 13 倍),比特币还有很大的增长空间。

传统货币市场价值评估

交易量作为重要指标

强劲的交易量推动价格强劲上涨并不罕见,正如近期发布的推文所言,以往比特币达到历史高点后,随着比特币的上涨,出现价格整合。最近的交易量激增可能对比特币价格走势存在潜在影响。

流动性增加的好处

交易量增加是比特币朝着更大采用迈出的一步,它为比特币提供了更大的入口。更大的流动性使得大型金融机构更容易进入比特币市场,因为:

· 市场价格可以得到更好地信任· 在较大资金进入或退出市场时不会致使市场出现重大价格滑落· 期权和其他衍生工具提供多种投资策略

衍生品还允许矿工在比特币被挖出来之前锁定其售价,从而对冲近期的现金流。与其希望比特币的价格保持不变或上涨,矿工们现在可以做空(出售)比特币或购买看跌期权。这一过程可以帮助矿工获得更明确的收入来源,使他们能够更好地管理其业务,以确保实现盈利。这种确定性也使得切换到其他加密货币挖矿的成本更高。矿工的对冲在减半的时特别有用,在区块奖励减半时,盈利能力的下降可能导致矿工抛售,并导致比特币价格在短期内暴跌。因此,从长远来看,我们可能看到算力的增长更加平稳。

结论:

1. 比特币比以往任何时候都更具流动性

2. 这种流动性为机构进入比特币市场提供了更大入口

3. 衍生品为比特币矿工带来更多确定性收入,促进比特币网络的长期发展

4. 交易量的增长高于牛市时期的增长

最后,监管机构批准的比特币交易工具越多,基金持有的比特币工具越多,银行交易的越多,政府就越难将其取缔。

这对于比特币的长期采用来说是双赢局面。

来源:Medium 作者:Charles Edwards,翻译:头等仓(First.VIP)_Jill 查看全部

在 2019 年,比特币的主要用途仍然是投资和投机。表面上,从比特币现货市场的交易量来看,情况不容乐观。

深入研究,我们可从欣欣向荣的衍生品市场发现,比特币的流动性比以往任何时候都要健康。

本文研究了比特币交易行为的近期发展及其对生态系统的诸多好处。

比特币真实的交易量是什么?

确定比特币真实的交易量是一个热门话题。

在 2019 年初,Bitwise 发现 CoinMarketCap.com 上报告的比特币交易量 95% 都是假的。Bitwise 得出结论,仅依靠 10 家交易所就可准确报告交易量。随后,Alameda Research 研究发现,尽管许多交易所确实产生了虚假交易数据,但实际交易量却大大高于 Bitwise 的发现。

本文并没有为今天比特币的实际交易量提供绝对数字,而是更关注交易量与时间的变化关系。通过分析交易量的变化,我们可以深入了解比特币生态系统的发展。

为了开发一个可信的比特币历史交易量档案,我们使用了 Bitwise 的保守选择以及可在 TradingView 获取数据的 Alameda 信任的交易所。

现货市场交易量基本持平

如下图所示,现货市场交易量(以法定货币买卖的未杠杆实物比特币的价值)并未超过 2017/2018 年的泡沫高峰。

比特币现货市场平均每周交易量未超过 2017 年峰值

但是,自 2018 年初以来,一种新的动态不断发展——比特币衍生品的大量使用。

衍生品改变一切

现在仅考虑现货市场的交易量就不再准确了。

衍生品市场规模已经超过了现货市场,交易人员利用期货合约进行多头和空头的杠杠操作。

衍生品的生长速度令人惊讶,比特币的现货和衍生品的总交易量目前处于与 2017/18 年峰值相同的水平。

到 2019 年 8 月,比特币平均每日交易量比 2017/18 高峰时高出 40% 以上。

比特币衍生市场交易量已经吞噬了现货市场

为什么衍生品交易量会保持增长?

衍生品的使用并没有任何放缓迹象,我们也没有理由怀疑它会放缓。一些人称最近的期货交易很热,就像 2017 年的 ICO 热潮一样,但是对法币市场的观察却发现了另一番说法。

在全球范围内,法定货币衍生工具合约的面值约为 1 千万亿美元。这比比特币的市值大 6250 倍(法币衍生品比法币总供给大 6 到 13 倍),比特币还有很大的增长空间。

传统货币市场价值评估

交易量作为重要指标

强劲的交易量推动价格强劲上涨并不罕见,正如近期发布的推文所言,以往比特币达到历史高点后,随着比特币的上涨,出现价格整合。最近的交易量激增可能对比特币价格走势存在潜在影响。

流动性增加的好处

交易量增加是比特币朝着更大采用迈出的一步,它为比特币提供了更大的入口。更大的流动性使得大型金融机构更容易进入比特币市场,因为:

· 市场价格可以得到更好地信任· 在较大资金进入或退出市场时不会致使市场出现重大价格滑落· 期权和其他衍生工具提供多种投资策略

衍生品还允许矿工在比特币被挖出来之前锁定其售价,从而对冲近期的现金流。与其希望比特币的价格保持不变或上涨,矿工们现在可以做空(出售)比特币或购买看跌期权。这一过程可以帮助矿工获得更明确的收入来源,使他们能够更好地管理其业务,以确保实现盈利。这种确定性也使得切换到其他加密货币挖矿的成本更高。矿工的对冲在减半的时特别有用,在区块奖励减半时,盈利能力的下降可能导致矿工抛售,并导致比特币价格在短期内暴跌。因此,从长远来看,我们可能看到算力的增长更加平稳。

结论:

1. 比特币比以往任何时候都更具流动性

2. 这种流动性为机构进入比特币市场提供了更大入口

3. 衍生品为比特币矿工带来更多确定性收入,促进比特币网络的长期发展

4. 交易量的增长高于牛市时期的增长

最后,监管机构批准的比特币交易工具越多,基金持有的比特币工具越多,银行交易的越多,政府就越难将其取缔。

这对于比特币的长期采用来说是双赢局面。

来源:Medium 作者:Charles Edwards,翻译:头等仓(First.VIP)_Jill

为什么韩国一线交易所的比特币交易量难以恢复?

市场 • longhash 发表了文章 • 2019-11-15 17:09

2017 年 12 月,当韩国对加密货币的需求达到新高时,由于投资者的资金争相涌入该资产类别,甚至出现了所谓的“泡菜溢价(Kimchi Premium)”。比特币在韩国市场的溢价飙升至 54% 。

自那之后,韩国政府发布了两项主要政策,包括禁止外国人在韩交易加密货币以及要求交易所执行严格的 KYC 流程,使韩国市场再次趋于稳定。

但是,现在,韩国最大的几家加密交易所的日交易量都出现了显著下降的情况。这种情况表明币价不景气,市场需求陷入停滞,人们对该资产类别的整体兴趣不高。举例来说,自 2018 年 10 月以来,韩国最大的加密货币交易平台 Bithumb(还有 UPbit )的日成交量下跌了 83% ,从 120 万 BTC 减少到了 20 万 BTC 。

当然,这种下跌并不仅仅只是韩国独有的现象。在包括 Coinbase,BitMEX 和 Bitfinex 在内的主要交易所内,比特币的价格距其最高点 19961 美元都下跌了约 55% ,而其他包括以太坊和 XRP 在内的主要山寨币兑美元价格已经下跌了 85% 至 97% 。

韩国比特币交易所成交量下跌背后的原因

韩国三大交易所的比特币及其他加密货币交易量下跌的主要因素似乎是:加密货币交易监管框架含糊不清,2018 年 1 月比特币价格的突然暴跌,以及山寨币价格的大幅下跌。

在牛市的顶峰时期,韩国的中产阶级陷入了狂热的投资情绪。对于部分千禧一代和许多中产阶级投资者来说,加密货币是该国房地产繁荣之后又一次一夜暴富的希望。当市场进入下跌通道时,普通人在对包括比特币在内的加密货币进行风险投资后蒙受了巨大的损失。

韩国政府令人困惑的官方立场当然也于事无补。2018 年 1 月,前司法部长朴相基表示将禁止加密货币交易所内的本国交易。

朴相基表示:

“人们对虚拟货币非常担忧,基本上司法部正在制定一项法案,以禁止通过交易所进行加密货币交易。”

韩国财政部长随后表示,不会有这样的禁令,并表示韩国正逐渐朝着规范该领域并使加密货币交易所合法化的方向前进,令投资者对政府的官方立场困惑不已。

然而,成交量的下跌在一定程度上也与交易所层面的争议有关系。虽然 Bithumb 和 UPbit 都是韩国最大的加密货币交易平台,成交量大幅领先,但是 UPbit 通过支持韩国的大多数银行,已经能够持续地为更广大的投资者和交易者提供服务。

相比之下,Bithumb 则与名为韩国农协银行(Nonghyup)的大型银行建立了战略合作关系,仅支持通过农协银行执行的韩元存取款。

从理论上讲,由于 UPbit 支持韩国各家的主要银行,其成交量应该比Bithumb大得多。在过去六个月中,这一点是显而易见的。从今年 2 月到 8 月,UPbit 的交易量超过了Bithumb,尤其是4月到7月的三个月,当时比特币的价格创下了略低于 14000 美元的年度新高。

UPbit 交易量在 2018 年下半年突然下跌似乎是由于检察官办公室针对对该公司涉嫌欺诈交易和洗钱进行的调查。2018 年 5 月,韩国检察官办公室根据一系列指控发起了突击调查。2018 年底,UPbit 的交易活动下跌了近 80%。

12 月,检察官办公室针对该交易所的四名前利益相关者提起诉讼,一定程度上结束了关于该公司的调查,此后,UPbit 的表现逐渐回弹。

2018 年 12 月,UPbit 团队表示:

“本次调查案件与 9 月 24 日至 12 月 31 日(开放服务日期:10 月 24 日 )三个月期间的某些交易有关。当时我们公司正在准备且刚刚推出的 Upbit 服务。所有在那段时期之后在 Upbit 交易所发生的交易都与这次调查无关。

经过八个月的调查,我们公司已就此案向检察官办公室做出了诚恳的解释。Upbit 并没有进行洗钱(内部对冲),虚构订单(流动性供给)或欺诈性交易。公司并没有用非公司所有的加密货币进行交易,也没有让员工从这种交易中受益。”

UPbit 由 Dunamu 公司运营,该公司与 Kakao 有着紧密的联系,因为它运营着始终保持该国一线交易所地位的 KakaoStock。检察机关对 UPbit 高调的调查很可能是在调查启动时导致本地投资者对支持该资产类别的基础设施信心下降的助燃剂。

交易量还能恢复吗?

自 2018 年以来,在本国一些最大的银行的支持下,韩国出现了新一波的加密货币交易所。例如,Gopax 得到了该国第二大商业银行新韩银行的支持,并向新韩银行的账户所有人提供几乎即时的提现服务。

随着加密货币交易所基础设施的改善和银行服务透明度的提高,投资者的信心可能会在长期逐渐恢复。

在 G7 集团和金融行动特别工作组(FATF)相继发布指导方针后,韩国也一直在努力为加密货币交易所和投资者建立更清晰的框架,为企业创造更加稳定的环境。

韩国的金融当局选择了遵守 FATF 的准则,并要求受监管的加密货币交易所遵守 G7 集团的金融监管机构提出的要求。

FATF 向被视为“虚拟资产服务提供商”的公司提出的许多要求中有两项是,终止匿名加密货币的交易以及落实更严格的 KYC 体系以防止洗钱。

FATF 表示:

“ FATF 认识到有必要适当缓解与虚拟资产活动有关的洗钱和恐怖主义融资风险,因此制定了更详细的操作要求,以有效地监督虚拟资产服务提供商。”

韩国的主要加密货币交易所,包括 Bithumb,UPbit 和 Korbit,都主要遵循了 2019 年 2 月 FATF 全体会议上制定的指导方针。

UPbit 在 2019 年 9 月表示已终止了侧重隐私的加密货币的交易,以遵守 FATF 的指南。Korbit 还禁止了 Monero 和其他的匿名加密货币的交易,但 Monero 在 Bithumb 上还有一个韩元交易对。

韩国交易所版图将发生变化

Bithumb 也遇到了问题。据当地报道,由于 BXA 财团对 Bithumb 的收购遇到了障碍,Bithumb 可能会随着其前任联合首席执行官的另一个收购案而经历重组。

ZDNet Korea 报道称,2018 年 10 月,BXA 财团同意以 3.45 亿美元的估值收购 BTC Holding Company(Bithumb)51% 的股份。BXA 财团支付了 3.45 亿美元中的约 1.12 亿美元,并将剩余金额的支付延迟到 9 月 30 日。然而该公司未能在约定的日期之前完成交易。如果 Bithumb 的前联合首席执行官 Kim Jae-wook 完成悬而未决的交易,他的公司 Vidente 将持有 Bithumb 的 32.74% 的股份,并成为最大股东。

这意味着,考虑到 Bithumb 和 UPbit 所经历的一系列意外事件,例如Bithumb 与 BXA Consortium 的收购案被爆陷入困境难以完成以及 UPbit 去年经历的调查,尽管这两家交易所目前依旧占据优势,其他交易所也有机会去争夺韩国加密交易所市场的头把交椅。

韩国可能仍然是一个主要的加密货币交易所市场

根据 Coinhills 发布的数据,韩元在比特币对国家货币交易中名列第三,占全球比特币市场的 3.05%。

随着政府努力建立明确的监管框架,在地区政府的支持下,韩国加密货币市场有可能在未来几年内不断扩大。

釜山,韩国的一座都市,以及济州特别自治道,都为区块链和与加密货币相关的公司建立了特别经济区,以发展当地的加密货币产业。

因此,尽管韩国一线交易所的加密货币日交易量出现了明显下降,但在政府的支持下,韩国的加密货币市场仍可能保持其在亚洲市场的核心地位。 查看全部

作为拥有日交易量排名第三的加密交易所的国家(仅次于美国和日本),韩国的加密交易活动自 2018 年以来就开始急剧下降。

2017 年 12 月,当韩国对加密货币的需求达到新高时,由于投资者的资金争相涌入该资产类别,甚至出现了所谓的“泡菜溢价(Kimchi Premium)”。比特币在韩国市场的溢价飙升至 54% 。

自那之后,韩国政府发布了两项主要政策,包括禁止外国人在韩交易加密货币以及要求交易所执行严格的 KYC 流程,使韩国市场再次趋于稳定。

但是,现在,韩国最大的几家加密交易所的日交易量都出现了显著下降的情况。这种情况表明币价不景气,市场需求陷入停滞,人们对该资产类别的整体兴趣不高。举例来说,自 2018 年 10 月以来,韩国最大的加密货币交易平台 Bithumb(还有 UPbit )的日成交量下跌了 83% ,从 120 万 BTC 减少到了 20 万 BTC 。

当然,这种下跌并不仅仅只是韩国独有的现象。在包括 Coinbase,BitMEX 和 Bitfinex 在内的主要交易所内,比特币的价格距其最高点 19961 美元都下跌了约 55% ,而其他包括以太坊和 XRP 在内的主要山寨币兑美元价格已经下跌了 85% 至 97% 。

韩国比特币交易所成交量下跌背后的原因

韩国三大交易所的比特币及其他加密货币交易量下跌的主要因素似乎是:加密货币交易监管框架含糊不清,2018 年 1 月比特币价格的突然暴跌,以及山寨币价格的大幅下跌。

在牛市的顶峰时期,韩国的中产阶级陷入了狂热的投资情绪。对于部分千禧一代和许多中产阶级投资者来说,加密货币是该国房地产繁荣之后又一次一夜暴富的希望。当市场进入下跌通道时,普通人在对包括比特币在内的加密货币进行风险投资后蒙受了巨大的损失。

韩国政府令人困惑的官方立场当然也于事无补。2018 年 1 月,前司法部长朴相基表示将禁止加密货币交易所内的本国交易。

朴相基表示:

“人们对虚拟货币非常担忧,基本上司法部正在制定一项法案,以禁止通过交易所进行加密货币交易。”

韩国财政部长随后表示,不会有这样的禁令,并表示韩国正逐渐朝着规范该领域并使加密货币交易所合法化的方向前进,令投资者对政府的官方立场困惑不已。

然而,成交量的下跌在一定程度上也与交易所层面的争议有关系。虽然 Bithumb 和 UPbit 都是韩国最大的加密货币交易平台,成交量大幅领先,但是 UPbit 通过支持韩国的大多数银行,已经能够持续地为更广大的投资者和交易者提供服务。

相比之下,Bithumb 则与名为韩国农协银行(Nonghyup)的大型银行建立了战略合作关系,仅支持通过农协银行执行的韩元存取款。

从理论上讲,由于 UPbit 支持韩国各家的主要银行,其成交量应该比Bithumb大得多。在过去六个月中,这一点是显而易见的。从今年 2 月到 8 月,UPbit 的交易量超过了Bithumb,尤其是4月到7月的三个月,当时比特币的价格创下了略低于 14000 美元的年度新高。

UPbit 交易量在 2018 年下半年突然下跌似乎是由于检察官办公室针对对该公司涉嫌欺诈交易和洗钱进行的调查。2018 年 5 月,韩国检察官办公室根据一系列指控发起了突击调查。2018 年底,UPbit 的交易活动下跌了近 80%。

12 月,检察官办公室针对该交易所的四名前利益相关者提起诉讼,一定程度上结束了关于该公司的调查,此后,UPbit 的表现逐渐回弹。

2018 年 12 月,UPbit 团队表示:

“本次调查案件与 9 月 24 日至 12 月 31 日(开放服务日期:10 月 24 日 )三个月期间的某些交易有关。当时我们公司正在准备且刚刚推出的 Upbit 服务。所有在那段时期之后在 Upbit 交易所发生的交易都与这次调查无关。

经过八个月的调查,我们公司已就此案向检察官办公室做出了诚恳的解释。Upbit 并没有进行洗钱(内部对冲),虚构订单(流动性供给)或欺诈性交易。公司并没有用非公司所有的加密货币进行交易,也没有让员工从这种交易中受益。”

UPbit 由 Dunamu 公司运营,该公司与 Kakao 有着紧密的联系,因为它运营着始终保持该国一线交易所地位的 KakaoStock。检察机关对 UPbit 高调的调查很可能是在调查启动时导致本地投资者对支持该资产类别的基础设施信心下降的助燃剂。

交易量还能恢复吗?

自 2018 年以来,在本国一些最大的银行的支持下,韩国出现了新一波的加密货币交易所。例如,Gopax 得到了该国第二大商业银行新韩银行的支持,并向新韩银行的账户所有人提供几乎即时的提现服务。

随着加密货币交易所基础设施的改善和银行服务透明度的提高,投资者的信心可能会在长期逐渐恢复。

在 G7 集团和金融行动特别工作组(FATF)相继发布指导方针后,韩国也一直在努力为加密货币交易所和投资者建立更清晰的框架,为企业创造更加稳定的环境。

韩国的金融当局选择了遵守 FATF 的准则,并要求受监管的加密货币交易所遵守 G7 集团的金融监管机构提出的要求。

FATF 向被视为“虚拟资产服务提供商”的公司提出的许多要求中有两项是,终止匿名加密货币的交易以及落实更严格的 KYC 体系以防止洗钱。

FATF 表示:

“ FATF 认识到有必要适当缓解与虚拟资产活动有关的洗钱和恐怖主义融资风险,因此制定了更详细的操作要求,以有效地监督虚拟资产服务提供商。”

韩国的主要加密货币交易所,包括 Bithumb,UPbit 和 Korbit,都主要遵循了 2019 年 2 月 FATF 全体会议上制定的指导方针。

UPbit 在 2019 年 9 月表示已终止了侧重隐私的加密货币的交易,以遵守 FATF 的指南。Korbit 还禁止了 Monero 和其他的匿名加密货币的交易,但 Monero 在 Bithumb 上还有一个韩元交易对。

韩国交易所版图将发生变化

Bithumb 也遇到了问题。据当地报道,由于 BXA 财团对 Bithumb 的收购遇到了障碍,Bithumb 可能会随着其前任联合首席执行官的另一个收购案而经历重组。

ZDNet Korea 报道称,2018 年 10 月,BXA 财团同意以 3.45 亿美元的估值收购 BTC Holding Company(Bithumb)51% 的股份。BXA 财团支付了 3.45 亿美元中的约 1.12 亿美元,并将剩余金额的支付延迟到 9 月 30 日。然而该公司未能在约定的日期之前完成交易。如果 Bithumb 的前联合首席执行官 Kim Jae-wook 完成悬而未决的交易,他的公司 Vidente 将持有 Bithumb 的 32.74% 的股份,并成为最大股东。

这意味着,考虑到 Bithumb 和 UPbit 所经历的一系列意外事件,例如Bithumb 与 BXA Consortium 的收购案被爆陷入困境难以完成以及 UPbit 去年经历的调查,尽管这两家交易所目前依旧占据优势,其他交易所也有机会去争夺韩国加密交易所市场的头把交椅。

韩国可能仍然是一个主要的加密货币交易所市场

根据 Coinhills 发布的数据,韩元在比特币对国家货币交易中名列第三,占全球比特币市场的 3.05%。

随着政府努力建立明确的监管框架,在地区政府的支持下,韩国加密货币市场有可能在未来几年内不断扩大。

釜山,韩国的一座都市,以及济州特别自治道,都为区块链和与加密货币相关的公司建立了特别经济区,以发展当地的加密货币产业。

因此,尽管韩国一线交易所的加密货币日交易量出现了明显下降,但在政府的支持下,韩国的加密货币市场仍可能保持其在亚洲市场的核心地位。

Bakkt比特币合约单日飙涨257%,已超1100份

市场 • 8btc 发表了文章 • 2019-10-29 10:42

据外媒今日消息,机构比特币(BTC)交易平台Bakkt在上周创下新纪录后,有望将其交易量的历史新高提高三倍。

Bakkt交易量随着中国市场火爆而上涨

根据基于Twitter的监控资源Bakkt Volume Bot在10月26日发布的数据,Bakkt在周五交易了1,183份比特币期货合约,或1,183 BTC(1100万美元)。

与周四的331张合约(310万美元)相比,短短24小时内的涨幅为257%,使之前的涨幅相形见,,而此前的涨幅本身在10月初创下历史新高。

Bakkt比特币期货交易量——资料来源:Bakkt Volume Bot

Bakkt的表现显然得益于中国选择正式采用区块链技术的消息。上周晚些时候破产时,比特币立即做出反应,达到10,500美元的当地高点。

Novogratz:托管服务会激发机构兴趣

尽管如此,与9月份的发布相比,Bakkt的成功更加显着。正如当时报道的那样,人们对Bakkt的比特币期货意见不一,第一天交易量仅为71 BTC(当时约为70万美元)。

此后,比特币价格的波动使该公司受到了市场压力的批评。一位高管告诉主流媒体,相反,Bakkt期货正在帮助发现比特币价格。

在不久的将来,业内人士认为机构工具将继续支持比特币。连续投资者、亿万富豪以及加密货币商业银行银行数码(Galaxy Digital)创始人迈克·诺沃格拉茨(Mike Novogratz)在上周的一次采访中预测,特别是,针对投资者的托管解决方案的出现将刺激更多的涌入。

Bakkt准备在周三宣布比特币监管的期权交易,准备推出一项托管服务。 Novogratz也将自己的产品推向市场。

此外,Bakkt计划在2020年上半年推出面向消费者的应用程序,以帮助客户使用加密货币进行小额交易。Bakkt首席产品官Mike Blandina在博客中写道,该公司正在开发一款应用程序,以支持消费者从商家那里购买商品时可以使用数字资产。

Blandina在文中表示:

“我们现在专注于消费者应用程序和商户门户的开发,以及与我们的第一个合作伙伴星巴克(Starbucks)进行测试,并预计将在明年上半年推出此服务。”

原文:https://cointelegraph.com/news/bakkts-bitcoin-futures-volume-explodes-260-to-trade-11m-in-24-hours

作者:William Suberg

译者:夕雨 查看全部

图片来源:Pixabay

据外媒今日消息,机构比特币(BTC)交易平台Bakkt在上周创下新纪录后,有望将其交易量的历史新高提高三倍。

Bakkt交易量随着中国市场火爆而上涨

根据基于Twitter的监控资源Bakkt Volume Bot在10月26日发布的数据,Bakkt在周五交易了1,183份比特币期货合约,或1,183 BTC(1100万美元)。

与周四的331张合约(310万美元)相比,短短24小时内的涨幅为257%,使之前的涨幅相形见,,而此前的涨幅本身在10月初创下历史新高。

Bakkt比特币期货交易量——资料来源:Bakkt Volume Bot

Bakkt的表现显然得益于中国选择正式采用区块链技术的消息。上周晚些时候破产时,比特币立即做出反应,达到10,500美元的当地高点。

Novogratz:托管服务会激发机构兴趣

尽管如此,与9月份的发布相比,Bakkt的成功更加显着。正如当时报道的那样,人们对Bakkt的比特币期货意见不一,第一天交易量仅为71 BTC(当时约为70万美元)。

此后,比特币价格的波动使该公司受到了市场压力的批评。一位高管告诉主流媒体,相反,Bakkt期货正在帮助发现比特币价格。

在不久的将来,业内人士认为机构工具将继续支持比特币。连续投资者、亿万富豪以及加密货币商业银行银行数码(Galaxy Digital)创始人迈克·诺沃格拉茨(Mike Novogratz)在上周的一次采访中预测,特别是,针对投资者的托管解决方案的出现将刺激更多的涌入。

Bakkt准备在周三宣布比特币监管的期权交易,准备推出一项托管服务。 Novogratz也将自己的产品推向市场。

此外,Bakkt计划在2020年上半年推出面向消费者的应用程序,以帮助客户使用加密货币进行小额交易。Bakkt首席产品官Mike Blandina在博客中写道,该公司正在开发一款应用程序,以支持消费者从商家那里购买商品时可以使用数字资产。

Blandina在文中表示:

“我们现在专注于消费者应用程序和商户门户的开发,以及与我们的第一个合作伙伴星巴克(Starbucks)进行测试,并预计将在明年上半年推出此服务。”

原文:https://cointelegraph.com/news/bakkts-bitcoin-futures-volume-explodes-260-to-trade-11m-in-24-hours

作者:William Suberg

译者:夕雨

CoinMarketCap会提供准确的加密货币数据吗?

市场 • leekgeek 发表了文章 • 2019-07-25 21:21

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek) 查看全部

免责声明:以下内容不是交易或投资建议,仅用于娱乐和学习目的。在购买或投资任何加密货币之前,请自行做好研究。

《福布斯》最近发布的一份报告发现,CoinMarketCap继续列出因提供虚假加密货币交易量而闻名的交易所。这是否意味着CoinMarketCap已经放弃了向投资者提供可靠数据的努力?

虚假交易量和“清洗交易”还在继续

2019年初,Bitwise Asset Management和Alameda Research的两份独立研究报告发现,所有报告的加密货币交易量中有65%至95%是被操纵的或完全错误的。尽管如此,仔细观察CoinMarketCap显示,加密货币价格和成交量相关页面,仍在列出以成交量操纵和清洗交易/对敲交易(Wash Trading)著称的交易所。

事实上,CoinMarketCap网站上列出的前25家交易所中,约75%被指控报告被操纵的交易量数据。CoinMarketCap是大多数加密货币交易者使用的主要网站。

当Bitwise的研究成果在三月份发表时,CoinMarketCap也加入了讨论,并承认还有改进的空间。

CoinMarketCap的首席执行官Brandon Chez也承认,虚假交易量“是一个重要问题,我们正在积极解决”。据《福布斯》估计,CoinMarketCap目前拥有一支40人的团队,其中包括6名数据科学家,该平台每年通过广告收入,轻松赚取2000至3000万美元。

CoinMarketCap:“我们正在努力”

CoinMarketCap似乎缺乏解决这一问题的紧迫感,这一点的证据来自于《福布斯》最近发布的一份报告,该报告是在Bitwise的报告发布四个月后发布的。《福布斯》的报告详细说明了BKEX加密货币交易所如何通过复制币安(Binance)的交易量来伪造自己的交易量。尽管《福布斯》在2019年7月2日就发表这份报告,但CoinMarketCap尚未解决这一问题。

CoinMarketCap并没有完全忽视这一问题,今年5月,该公司与数据责任和透明度联盟(Data Accountability and Transparency Alliance,ADTA)建立了合作关系。有趣的是,由于一些可疑的交易所,如Bitrue和Coinsuper也是DATA的成员,该联盟可能无法实现其既定的目标。

CoinMarketCap也在其排名页面上为“调整后的交易量”(adjusted volume)推出了一个新的专栏,但数据与交易所提供的“报告的交易量”(reported volume)几乎相同。Castle Island Ventures的合伙人Nic Carter描述了CoinMarketCap在处理虚假数据方面所做的努力,“就像试图用一小杯水浇灭一场大火、一场熊熊燃烧的房屋大火。”

CoinMarketCap首席战略官Carylyne Chan为公司的努力辩护,并解释说,这个问题很难解决,因为“团队正在努力做到正确……始终在正确的做法与快速的做法之间保持平衡”。关于BKEX的争议,Chan说,CoinMarketCap认识到了这一违法行为,但尚未采取行动。Chan说:“目前为止,该小组只收到一份针对BKEX的投诉,我们将进一步监控失态的发展,以决定是否在网站上发出警告。”

CoinMarketCap解释了为何“延迟”解决交易量问题

在Bitwise报告发布后不久,一些加密货币价格列表网站修改了它们的交易量数据。例如,加密货币信息和数据服务公司Messari.io在Bitwise发布报告五天后,就发布了“Real 10”交易量工具。该工具计算了10家交易所的交易量,这些交易所已被证明提供了可靠的交易数据。

根据测量,Messari的“Real 10”交易量,与CoinMarketCap的差异是惊人的。当被问及为何CoinMarketCap为何拒绝摘牌那些报告虚假交易量的交易所时,Chan说:

“这对我们来说真的是一个哲学问题,因为自从我们创建这个网站以来,我们就试图不审查信息……所以我们的一个主要目标是,这些交易所作为数据点不应该被忽略,我们需要通过发布更广泛的数据点来丰富我们用户的决策过程。”

虚假数据导致投资决策失误

对加密货币投资者来说,获取真实数据至关重要,CoinMarketCap在及时解决这一问题上的疏忽,从本质上给了交易所一个绿灯,让交易所集体接受不道德的做法。CoinMarketCap网站上的交易所按交易量的顺序排列,加密货币投资者、交易者可能会倾向于选择CoinMarketCap网站上展示的、交易量/流动性更高的交易所。

依靠CoinMarketCap数据的,经验丰富或不足的加密货币交易者可能会被误导,在易受流动性问题和黑客攻击的交易所存放资金,做出糟糕的投资决策。如果CoinMarketCap真的关心支持一个健康的加密货币生态系统的增长和发展,他们需要在解决这些问题上更加紧迫。

韭菜体验

关注微信公众号“韭菜极客”(leekgeek),发送关键字“韭菜”,免费领取“韭菜”(LEEK),体验加密货币及钱包应用。

原文:Will CoinMarketCap Ever Provide Accurate Crypto Data?

作者:Eustace Cryptus

编译:Satojiu

韭菜极客(微信公众号:leekgeek)

超60%现货交易量来自前十大交易所,中国交易量攀升

市场 • leeks 发表了文章 • 2019-02-07 22:37

加密货币和实体货币一样,需要通过交易所来执行交易以进行销售和购买。 世界各地的交易所交易价值数十亿美元的业务,但它们也提供了另一项重要服务,它们是行业趋势的标志。 CryptoCompare 最近发布了一份报告,报告指出了该行业如何发展,以及可能走向何方等的一些预测。

CryptoCompare 旨在提供清晰简明的信息,同时仍然提供详细的数据分析,以帮助弥合数字资产与传统金融市场之间的差距。

集中贸易

在他们的月度报告中,CyptoCompare 讨论了加密货币交易所。 他们分析审查了 12 月的数据,并详述了其领域内的主要发展。 这项工作强调了交换量和市场集中度等。

其中一个重要的发现是,市场存在明显不平衡,超过 60% 的现货市场交易量在前十大交易所进行。 就物理位置而言,马耳他交易最多,其次是香港和萨摩亚。然而,令人惊讶的是,尽管马耳他占据主导地位,但其 12 月份的贸易量下降,而其他两个网站的国际总体份额有所上升。

CME 交易所和 CBOE 交易所不被看好?

在提供的所有交易选项中,法定货币对占现货量的四分之一左右。 然而,超过一半的交易都是以美元完成。 虽然法定货币对的份额可能较低,但考虑到美元的首要地位,货币的选择并不令人惊讶。

该报告深入研究期货交易量时发现,其增长了 6% 左右,并且:

“12 月份 BitMex XBT 永续期货交易量增长 17.7%,而 CME 和 CBOE 的 XBTUSD 期货自11月以来分别下跌 45.5% 和 48.0%”

这种向下的推力常视为失去了市场信任。 不过,这也从另一方面表明了 11 月份价格螺旋上升的原因。 截至 1 月份,CME(芝加哥商品交易所)和 CBOE (芝加哥期权交易)所持有的加密期货市场总量不到 5%。

中国交易量排亚洲前三

通过观察稳定币,报告发现 Tether(USDT)继续牢牢抓住市场,占 12 月份月总量的65%。

该研究发现,亚洲市场开始对加密货币产生浓厚的兴趣,尽管实际持有的资产是最低的,但在交易量上榜单上也进入了排名。仅就亚洲来说,交易量排名前三的交易所都是中国人创办:第一是 Binance,其次是香港的 OKEX 和 ZB。

加密市场逐渐向亚洲转变是一个令人鼓舞的迹象,因为它标志着全球加密货币敏感性的渗透,但我们必须重视贸易集中的问题。

研究的分析和结果可以帮助我们思考,该行业未来几个月的发展趋势。以上为 2018 年底数据分析,1 月份报告或将 2 月份中旬公布。 查看全部

根据 CyptoCompare 的月度报告,目前市场存在不平衡,超过 60% 的现货市场交易量来自前十大交易所。就地理位置而言,马耳他交易最多,其次是香港和萨摩亚。在所有交易对中,法币交易对占现货交易量的四分之一左右,其中超过一半的交易以美元完成。

加密货币和实体货币一样,需要通过交易所来执行交易以进行销售和购买。 世界各地的交易所交易价值数十亿美元的业务,但它们也提供了另一项重要服务,它们是行业趋势的标志。 CryptoCompare 最近发布了一份报告,报告指出了该行业如何发展,以及可能走向何方等的一些预测。

CryptoCompare 旨在提供清晰简明的信息,同时仍然提供详细的数据分析,以帮助弥合数字资产与传统金融市场之间的差距。

集中贸易

在他们的月度报告中,CyptoCompare 讨论了加密货币交易所。 他们分析审查了 12 月的数据,并详述了其领域内的主要发展。 这项工作强调了交换量和市场集中度等。

其中一个重要的发现是,市场存在明显不平衡,超过 60% 的现货市场交易量在前十大交易所进行。 就物理位置而言,马耳他交易最多,其次是香港和萨摩亚。然而,令人惊讶的是,尽管马耳他占据主导地位,但其 12 月份的贸易量下降,而其他两个网站的国际总体份额有所上升。

CME 交易所和 CBOE 交易所不被看好?

在提供的所有交易选项中,法定货币对占现货量的四分之一左右。 然而,超过一半的交易都是以美元完成。 虽然法定货币对的份额可能较低,但考虑到美元的首要地位,货币的选择并不令人惊讶。

该报告深入研究期货交易量时发现,其增长了 6% 左右,并且:

“12 月份 BitMex XBT 永续期货交易量增长 17.7%,而 CME 和 CBOE 的 XBTUSD 期货自11月以来分别下跌 45.5% 和 48.0%”

这种向下的推力常视为失去了市场信任。 不过,这也从另一方面表明了 11 月份价格螺旋上升的原因。 截至 1 月份,CME(芝加哥商品交易所)和 CBOE (芝加哥期权交易)所持有的加密期货市场总量不到 5%。

中国交易量排亚洲前三

通过观察稳定币,报告发现 Tether(USDT)继续牢牢抓住市场,占 12 月份月总量的65%。

该研究发现,亚洲市场开始对加密货币产生浓厚的兴趣,尽管实际持有的资产是最低的,但在交易量上榜单上也进入了排名。仅就亚洲来说,交易量排名前三的交易所都是中国人创办:第一是 Binance,其次是香港的 OKEX 和 ZB。

加密市场逐渐向亚洲转变是一个令人鼓舞的迹象,因为它标志着全球加密货币敏感性的渗透,但我们必须重视贸易集中的问题。

研究的分析和结果可以帮助我们思考,该行业未来几个月的发展趋势。以上为 2018 年底数据分析,1 月份报告或将 2 月份中旬公布。

Chris Burniske:比特币以太坊价格的降幅已经超出了基本面

观点 • chainnews 发表了文章 • 2018-12-24 14:37

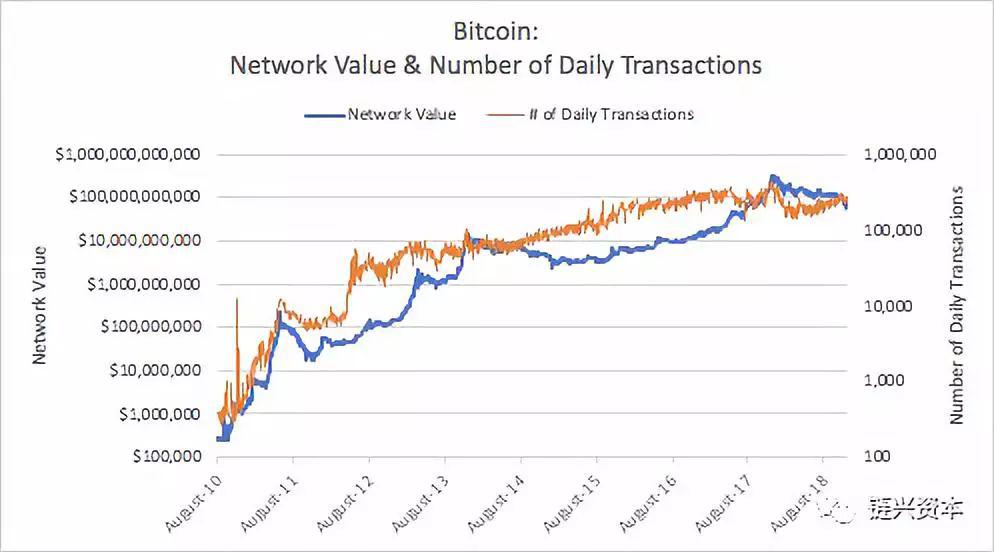

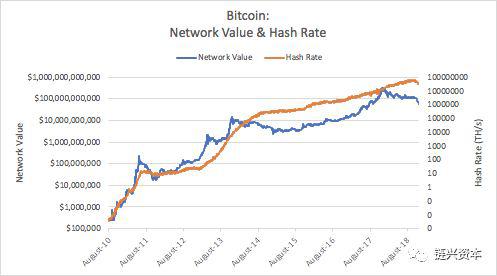

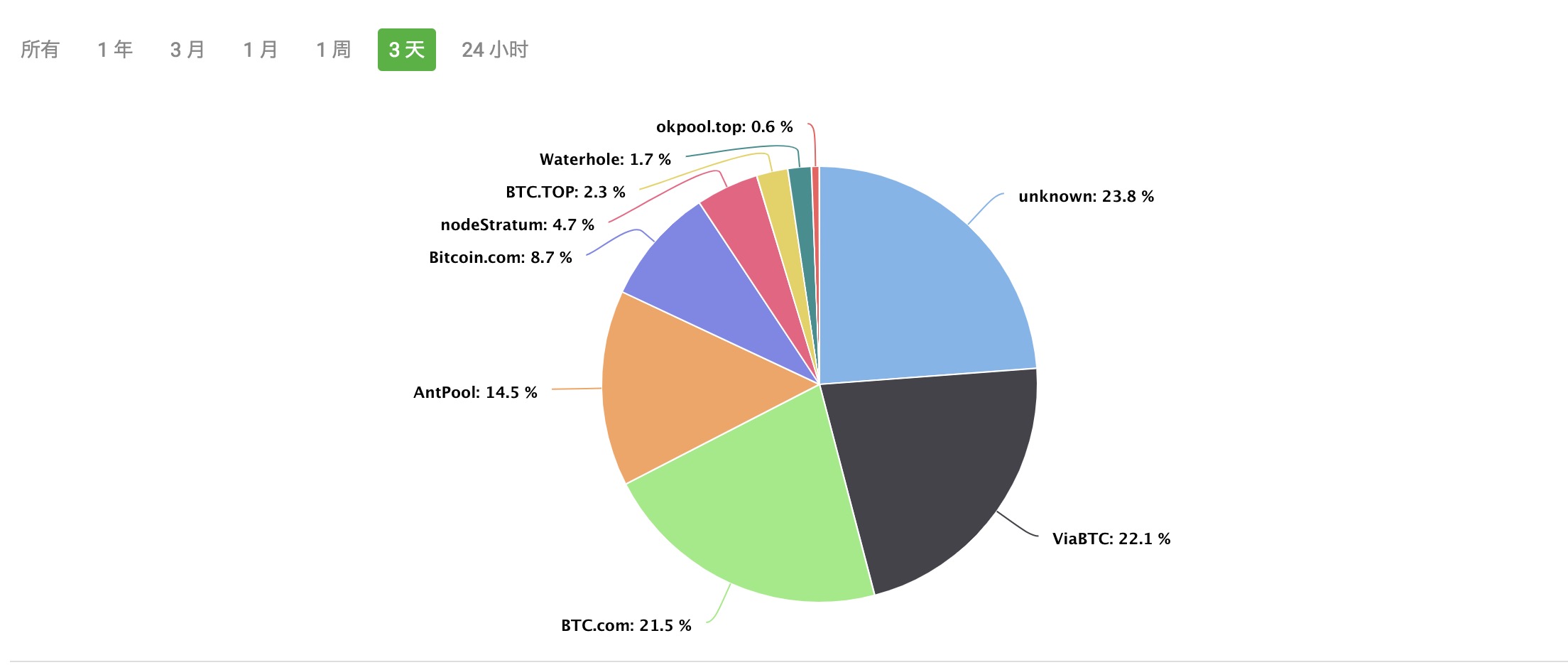

Chris Burniske 对于加密货币资产的推动作用无须赘述,这篇文章于 2018 年 12 月 10 日发表,对于当下币价的下跌表示了关切,并运用梅特卡夫定律,分别对数字网络的供给端和需求端的变化和网络价值的变化进行了对比。

每当我查看 Bloomberg 或者 CNBC 之前,都要先看一下接下来所讲的数字网络的基本面情况。当我上一次做这件事情的时候,我发现高质量数字网络基本面的下滑比其币价的跌幅要小,而且差别还很明显。

对我而言,数字网络的基本面取决于供需双方的关系。供给端是提供网络服务的人(目前最普遍的形式是矿工),而需求端则是使用这些服务的人。这篇文章主要讨论的对象是比特币和以太坊,对它们的价格和基本面进行比较。你也可以对其它网络做同样的分析,只不过很多 ICO 项目连主网都还没上线罢了。

为了更准确地反映价格,我会使用网络价值(Network Value),也就是单位币价乘以加密资产总数,这代表了目前数字加密网络的市场总价值。

而对于供给端和需求端的基本面而言,下面是一些简单的例子:

比特币需求端:日交易量(#)、每日成交额估计值(美元)、日唯一 地址使用次数(#)

以太坊需求端:日交易量(#)、每日 Gas 使用量

比特币和以太坊供给端:哈希率

在下面的图表中,我将分别对比 BTC 和 ETH 自 2017 年 12 月 17 日和 2018 年 1 月 13 日以来基本面和网络价值的表现,这两个日期分别对应了它们市值达到顶峰的时间。

如果基本面从这些时刻以后开始下滑,那我们就要关注它下滑的程度以及和网络价值的对比。如果基本面实际没有变化,那基本面的表现已经优于市场了。

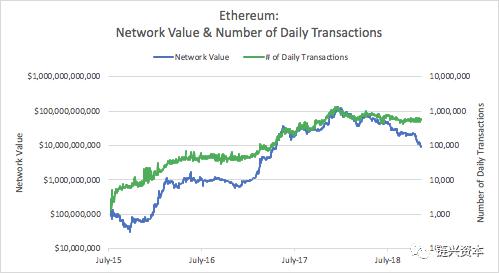

日交易量(需求端)

BTC: 蓝线代表网络价值,橙线代表日交易量(#)

ETH: 蓝线代表网络价值,绿线代表日交易量(#)

比特币网络目前每天处理 25 万交易量,而以太坊大约有 50 万。这两张表都表现出了明显的背离,网络价值在过去的几个月里持续下滑,日常交易的数量虽然有所下降,但还很坚挺。

BTC 和 ETH 的网络价值从顶点已经分别下跌了 81% 和 93%,而日交易量只分别下降了 41% 和 52%。

以网络活动为基础,我将使用梅特卡夫定律推倒出一个网络价值的近似值,即将仍然持续的网络活动平方。

对于 BTC 而言,在峰值过后仍有 59% 的网络活动持续,而以太坊是 48%。那么比特币的估值就应该是 0.59²,即 0.35,也就对应了 65% 的跌幅,比目前市场实际 81% 的跌幅要小的多。

而对于 ETH 而言,0.48² = 0.23,也就是 77% 的跌幅是正常的,同样也比 93% 的实际跌幅要小。

原生功能(需求端)

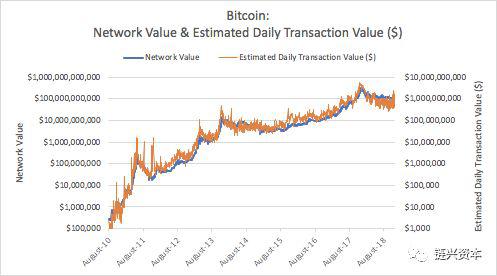

BTC:蓝线代表网络价值,橙线代表每日成交额估计值(美元)

ETH:蓝线代表网络价值,绿线代表每日 Gas 使用量

上面这两张图是我最喜欢的,因为它们展现了我最关注的网络原生需求。比特币的是安全转移价值,而以太坊的是处理智能合约。

比特币的日常交价值仍然超过 10 亿美元 (而不是交易量),代表基本面的橙线和价格粘合度明显很高。而使用以太坊智能合约的开发者和用户的势头则没有减弱,也出现了价格和基本面背离的情况。

BTC 和 ETH 分别从高点下跌了 81% 和 93%。而它们的原生功能需求分别下降了 74% 和 7%。也就是说比特币的原生网络活动仍保持了峰值时期的 26%,而以太坊保持了 93%。所以比特币的估值应该在 0.26² = 0.07,也就对应了 93% 的下跌幅度。以太坊则是 0.93² = 0.87,意味着 13% 的跌幅才是合理的,比 93% 的实际跌幅要小的多得多。

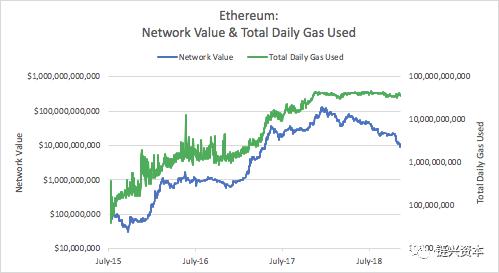

比特币的日常交易价值是我在撰写本文时涉及的唯一基本衡量标准,也很好地解释了市场的反应。这使我对日活地址产生了兴趣。下图是比特币的情况:

蓝线代表网络价值,橙线代表日唯一地址使用次数

目前比特币的日活地址数在 30 万到 50 万之间,是 2017 年 12 月峰值的 51%。再用同样的方法估值:仍有 0.49 的活动持续,也就是 0.49² = 0.24,对应着 76% 的跌幅,与市场目前的 81% 接近,但仍然是小于目前市场值的。

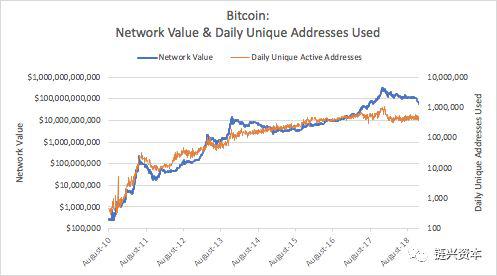

哈希率(供给端)

BTC:蓝线代表网络价值,橙线代表哈希率

ETH: 蓝线代表网络价值,绿线代表哈希率

比特币和以太坊的哈希率都比币值最高时对应的哈希率高。没错,哈希率通常都是滞后的一个指标。但它们目前的斜率都变成负值,值得密切关注。目前这个基本面指标是跑赢价格的。

目前这方面的研究无法继续深入,因为没有节点数量和矿工收益(交易费用+区块补贴)的数据。开发者相关数据我也没展示出来,但他们也是供给端的核心部分,即使经常被遗忘。

总结

很少有人相信数字网络有基本面。能去量化这些基本面情况的人就更少了。而能持续掌握区块链数据来进行这些量化计算的人更是少之又少。在「理论遵循价格,价格遵循理论」的理念背景下,市场仍对目前的状况没有清楚的认知。

大多数资产类别都有广泛认同的估值模型。分析师只需要讨论这些模型的参数。然而在数字货币领域,我们仍然在争论模型,而不只是参数,所以遭受了市场的疯狂打击。参数的数据来源也不是很理想,虽然像 Blockchain.info, Etherscan, Coinmetrics 和 CryptoCompare 有一定帮助,但离数字货币领域的 Bloomberg 还差得远。

幸运的是,随着这些数字网络基本面的成长,它们的服务对于整个世界也更加重要,更多的分析师会来研究估值模型和参数,市场的波动也会更加平稳。但就目前而言,市场还在婴儿学步的阶段。

作者:Chris Burniske,加密投资机构 Placeholder VC 合伙人,之前在 ARKinvest 主导加密与区块链投资方向,曾参与合著《Cryptoassets》一书

翻译:葛政宇

来源:NPC源计划 查看全部

这篇文章是 Chris Burniske 继《加密资产估值》之后对于数字货币估值的另一篇心得。本文的讨论对象是比特币和以太坊这样的基础公链。

Chris Burniske 对于加密货币资产的推动作用无须赘述,这篇文章于 2018 年 12 月 10 日发表,对于当下币价的下跌表示了关切,并运用梅特卡夫定律,分别对数字网络的供给端和需求端的变化和网络价值的变化进行了对比。

每当我查看 Bloomberg 或者 CNBC 之前,都要先看一下接下来所讲的数字网络的基本面情况。当我上一次做这件事情的时候,我发现高质量数字网络基本面的下滑比其币价的跌幅要小,而且差别还很明显。

对我而言,数字网络的基本面取决于供需双方的关系。供给端是提供网络服务的人(目前最普遍的形式是矿工),而需求端则是使用这些服务的人。这篇文章主要讨论的对象是比特币和以太坊,对它们的价格和基本面进行比较。你也可以对其它网络做同样的分析,只不过很多 ICO 项目连主网都还没上线罢了。

为了更准确地反映价格,我会使用网络价值(Network Value),也就是单位币价乘以加密资产总数,这代表了目前数字加密网络的市场总价值。

而对于供给端和需求端的基本面而言,下面是一些简单的例子:

比特币需求端:日交易量(#)、每日成交额估计值(美元)、日唯一 地址使用次数(#)

以太坊需求端:日交易量(#)、每日 Gas 使用量

比特币和以太坊供给端:哈希率

在下面的图表中,我将分别对比 BTC 和 ETH 自 2017 年 12 月 17 日和 2018 年 1 月 13 日以来基本面和网络价值的表现,这两个日期分别对应了它们市值达到顶峰的时间。

如果基本面从这些时刻以后开始下滑,那我们就要关注它下滑的程度以及和网络价值的对比。如果基本面实际没有变化,那基本面的表现已经优于市场了。

日交易量(需求端)

BTC: 蓝线代表网络价值,橙线代表日交易量(#)

ETH: 蓝线代表网络价值,绿线代表日交易量(#)

比特币网络目前每天处理 25 万交易量,而以太坊大约有 50 万。这两张表都表现出了明显的背离,网络价值在过去的几个月里持续下滑,日常交易的数量虽然有所下降,但还很坚挺。

BTC 和 ETH 的网络价值从顶点已经分别下跌了 81% 和 93%,而日交易量只分别下降了 41% 和 52%。

以网络活动为基础,我将使用梅特卡夫定律推倒出一个网络价值的近似值,即将仍然持续的网络活动平方。

对于 BTC 而言,在峰值过后仍有 59% 的网络活动持续,而以太坊是 48%。那么比特币的估值就应该是 0.59²,即 0.35,也就对应了 65% 的跌幅,比目前市场实际 81% 的跌幅要小的多。

而对于 ETH 而言,0.48² = 0.23,也就是 77% 的跌幅是正常的,同样也比 93% 的实际跌幅要小。

原生功能(需求端)

BTC:蓝线代表网络价值,橙线代表每日成交额估计值(美元)

ETH:蓝线代表网络价值,绿线代表每日 Gas 使用量

上面这两张图是我最喜欢的,因为它们展现了我最关注的网络原生需求。比特币的是安全转移价值,而以太坊的是处理智能合约。

比特币的日常交价值仍然超过 10 亿美元 (而不是交易量),代表基本面的橙线和价格粘合度明显很高。而使用以太坊智能合约的开发者和用户的势头则没有减弱,也出现了价格和基本面背离的情况。

BTC 和 ETH 分别从高点下跌了 81% 和 93%。而它们的原生功能需求分别下降了 74% 和 7%。也就是说比特币的原生网络活动仍保持了峰值时期的 26%,而以太坊保持了 93%。所以比特币的估值应该在 0.26² = 0.07,也就对应了 93% 的下跌幅度。以太坊则是 0.93² = 0.87,意味着 13% 的跌幅才是合理的,比 93% 的实际跌幅要小的多得多。

比特币的日常交易价值是我在撰写本文时涉及的唯一基本衡量标准,也很好地解释了市场的反应。这使我对日活地址产生了兴趣。下图是比特币的情况:

蓝线代表网络价值,橙线代表日唯一地址使用次数

目前比特币的日活地址数在 30 万到 50 万之间,是 2017 年 12 月峰值的 51%。再用同样的方法估值:仍有 0.49 的活动持续,也就是 0.49² = 0.24,对应着 76% 的跌幅,与市场目前的 81% 接近,但仍然是小于目前市场值的。

哈希率(供给端)

BTC:蓝线代表网络价值,橙线代表哈希率

ETH: 蓝线代表网络价值,绿线代表哈希率

比特币和以太坊的哈希率都比币值最高时对应的哈希率高。没错,哈希率通常都是滞后的一个指标。但它们目前的斜率都变成负值,值得密切关注。目前这个基本面指标是跑赢价格的。

目前这方面的研究无法继续深入,因为没有节点数量和矿工收益(交易费用+区块补贴)的数据。开发者相关数据我也没展示出来,但他们也是供给端的核心部分,即使经常被遗忘。

总结

很少有人相信数字网络有基本面。能去量化这些基本面情况的人就更少了。而能持续掌握区块链数据来进行这些量化计算的人更是少之又少。在「理论遵循价格,价格遵循理论」的理念背景下,市场仍对目前的状况没有清楚的认知。

大多数资产类别都有广泛认同的估值模型。分析师只需要讨论这些模型的参数。然而在数字货币领域,我们仍然在争论模型,而不只是参数,所以遭受了市场的疯狂打击。参数的数据来源也不是很理想,虽然像 Blockchain.info, Etherscan, Coinmetrics 和 CryptoCompare 有一定帮助,但离数字货币领域的 Bloomberg 还差得远。

幸运的是,随着这些数字网络基本面的成长,它们的服务对于整个世界也更加重要,更多的分析师会来研究估值模型和参数,市场的波动也会更加平稳。但就目前而言,市场还在婴儿学步的阶段。

作者:Chris Burniske,加密投资机构 Placeholder VC 合伙人,之前在 ARKinvest 主导加密与区块链投资方向,曾参与合著《Cryptoassets》一书

翻译:葛政宇

来源:NPC源计划

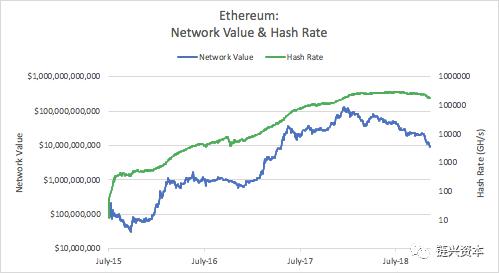

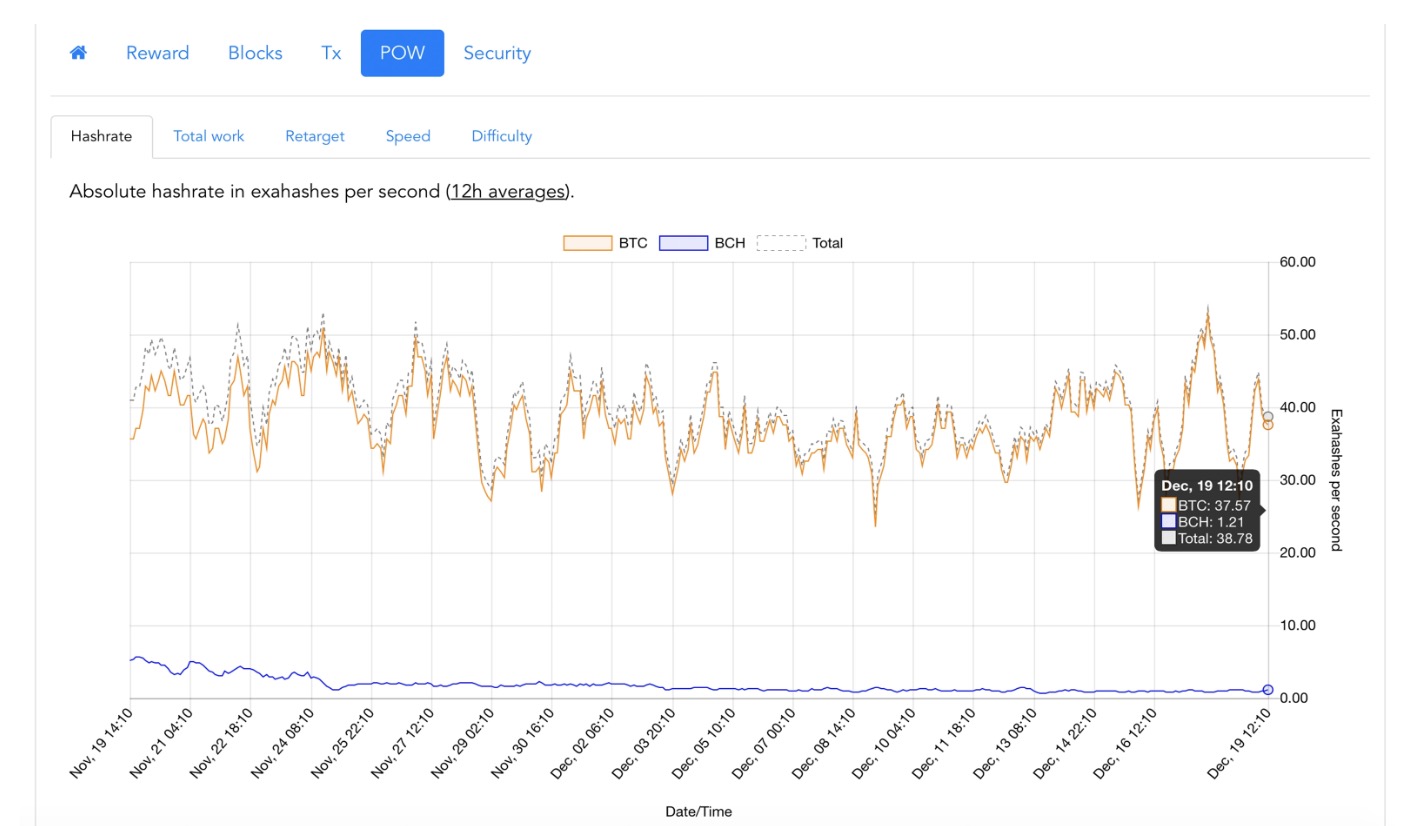

经历分叉后的BCH迎来暴涨,日交易额18亿美元创半年新高

资讯 • 8btc 发表了文章 • 2018-12-21 11:50

分叉后的第36天,BCH支持者们正在努力摆脱11月16日发生的算力战争影响。现在,两大分裂网络都在各自运营,在撰写本文时,BCH的全球平均市场价约为220.21美元,较一周前的价格涨幅达到166%,而另一个分叉币BSV的市场价目前为130.23美元,较一周前上涨95%。

自分叉发生以来,BCH网络的算力大幅下降,其下降幅度甚至超过了比特币网络。根据全球统计数据,大量SHA256算法币的平均算力在过去一个月经历了大幅度下降。在算力战发生时,BCH网络的算力值通常维持在5 EH / s附近,但其当前的算力大约只有0.85 EH / s - 1 EH / s。

而随着BCH价格的暴力反弹,其网络算力有望在接下来的几天剧增。

从好的方面来看,BCH网络在过去的两天里,其挖矿利润已超过了比特币网络,幅度约为5-8%。

此外,BCH得到了大量不同矿池的支持,这些矿池定期会处理BCH区块。其中包括Viabtc、Btc.com、Antpool、Multipool、Bitcoin.com、Btc.top、Waterhole、Copernicus、P2pool、Ckpool以及其他一些未知的矿池实体。

(数据来自:bch.btc.com)

BCH网络交易量在分叉后暴跌,最近又开始攀升

另一个BCH指标是其日交易数,自11月16日分叉发生以来,其交易数已经减半。分叉发生前,BCH每天的交易数大约是20,000-25,000笔,而在过去的三周,BCH的每日交易数平均为10000笔/天,偶尔也会有15k-22k的峰值。而随着时间的推移,其网络日交易数也在稳步增长,而这种情况有望继续下去。

一度被BSV反超,如今重夺密码货币第四宝座

实际上,分叉发生后,BCH与BSV发生了数次交战,BSV也曾一度在价格和算力上压制过BCH,然而,论整体实力而言,BCH网络的支持者依然占有着优势。

就像所有的战争一样,负面影响是摆脱不了的,分叉前BCH的全球市场交易量每天大约在4亿-9亿美元之间,而在分叉发生后,这一数字下降到每天5000万-1亿美元,部分原因在于一些交易所一度暂停了BCH交易。而经过一段时间低谷之后,BCH在Upbit、Binance、Huobi、Lbank、Coinbase Pro等交易所的交易量稳步增长。过去24小时,BCH全球交易额已跃升至18亿美元,创下了近半年以来的新高。

(数据来自:qkl123.com)

截至发稿时,BCH已重夺第四大密码货币的位置。

参考原文:https://news.bitcoin.com/hash-wars-bch-proponents-face-a-new-dawn-in-the-battles-aftermath/

编译:隔夜的粥 查看全部

距比特币现金(BCH)网络经历分裂已过去了一个多月,这次分裂引发的算力战也在一定程度上加速了密码货币寒冬的过程,此后BCH的支持者们不断在收拾残局,以期能够带来纯粹的点对点电子现金版本。

分叉后的第36天,BCH支持者们正在努力摆脱11月16日发生的算力战争影响。现在,两大分裂网络都在各自运营,在撰写本文时,BCH的全球平均市场价约为220.21美元,较一周前的价格涨幅达到166%,而另一个分叉币BSV的市场价目前为130.23美元,较一周前上涨95%。

自分叉发生以来,BCH网络的算力大幅下降,其下降幅度甚至超过了比特币网络。根据全球统计数据,大量SHA256算法币的平均算力在过去一个月经历了大幅度下降。在算力战发生时,BCH网络的算力值通常维持在5 EH / s附近,但其当前的算力大约只有0.85 EH / s - 1 EH / s。

而随着BCH价格的暴力反弹,其网络算力有望在接下来的几天剧增。

从好的方面来看,BCH网络在过去的两天里,其挖矿利润已超过了比特币网络,幅度约为5-8%。

此外,BCH得到了大量不同矿池的支持,这些矿池定期会处理BCH区块。其中包括Viabtc、Btc.com、Antpool、Multipool、Bitcoin.com、Btc.top、Waterhole、Copernicus、P2pool、Ckpool以及其他一些未知的矿池实体。

(数据来自:bch.btc.com)

BCH网络交易量在分叉后暴跌,最近又开始攀升

另一个BCH指标是其日交易数,自11月16日分叉发生以来,其交易数已经减半。分叉发生前,BCH每天的交易数大约是20,000-25,000笔,而在过去的三周,BCH的每日交易数平均为10000笔/天,偶尔也会有15k-22k的峰值。而随着时间的推移,其网络日交易数也在稳步增长,而这种情况有望继续下去。

一度被BSV反超,如今重夺密码货币第四宝座

实际上,分叉发生后,BCH与BSV发生了数次交战,BSV也曾一度在价格和算力上压制过BCH,然而,论整体实力而言,BCH网络的支持者依然占有着优势。

就像所有的战争一样,负面影响是摆脱不了的,分叉前BCH的全球市场交易量每天大约在4亿-9亿美元之间,而在分叉发生后,这一数字下降到每天5000万-1亿美元,部分原因在于一些交易所一度暂停了BCH交易。而经过一段时间低谷之后,BCH在Upbit、Binance、Huobi、Lbank、Coinbase Pro等交易所的交易量稳步增长。过去24小时,BCH全球交易额已跃升至18亿美元,创下了近半年以来的新高。

(数据来自:qkl123.com)

截至发稿时,BCH已重夺第四大密码货币的位置。

参考原文:https://news.bitcoin.com/hash-wars-bch-proponents-face-a-new-dawn-in-the-battles-aftermath/

编译:隔夜的粥

寒冬下的以太坊,黎明的曙光在前方

项目 • 8btc 发表了文章 • 2018-12-07 22:36

在区块链世界,价格并不是全部。在重新审视区块链行业之后,我们仔细研究了以太坊网络背后的真实情况。

今年6月份,我们发布了一份题为“以太坊网络状态”的研究报告,重点介绍了以太坊网络的一些关键数据。六个月后,也就是在2018年接近结束之时,我们处在了长期“密码货币冬天”的尾声期,2017年末至今的市场波动,已引起了大众对区块链行业的普遍关注。然而,仔细研究这些数字后,我们可以发现,在新的一年里,区块链这种强大的技术有着坚定的上升发展轨迹。

交易活动先减后升

迄今为止,以太坊网络共处理了超过3.53亿笔交易。自今年6月1日以来,以太坊网络的交易量增加超过1亿笔(此前为2.4亿笔)。今年1月4日,以太坊网络在24小时内处理了130万笔交易,这是该网络历史上交易数最多的一日。自6月1日起,以太坊网络的平均日交易数约为61万笔(数据来源:https://etherscan.io/)

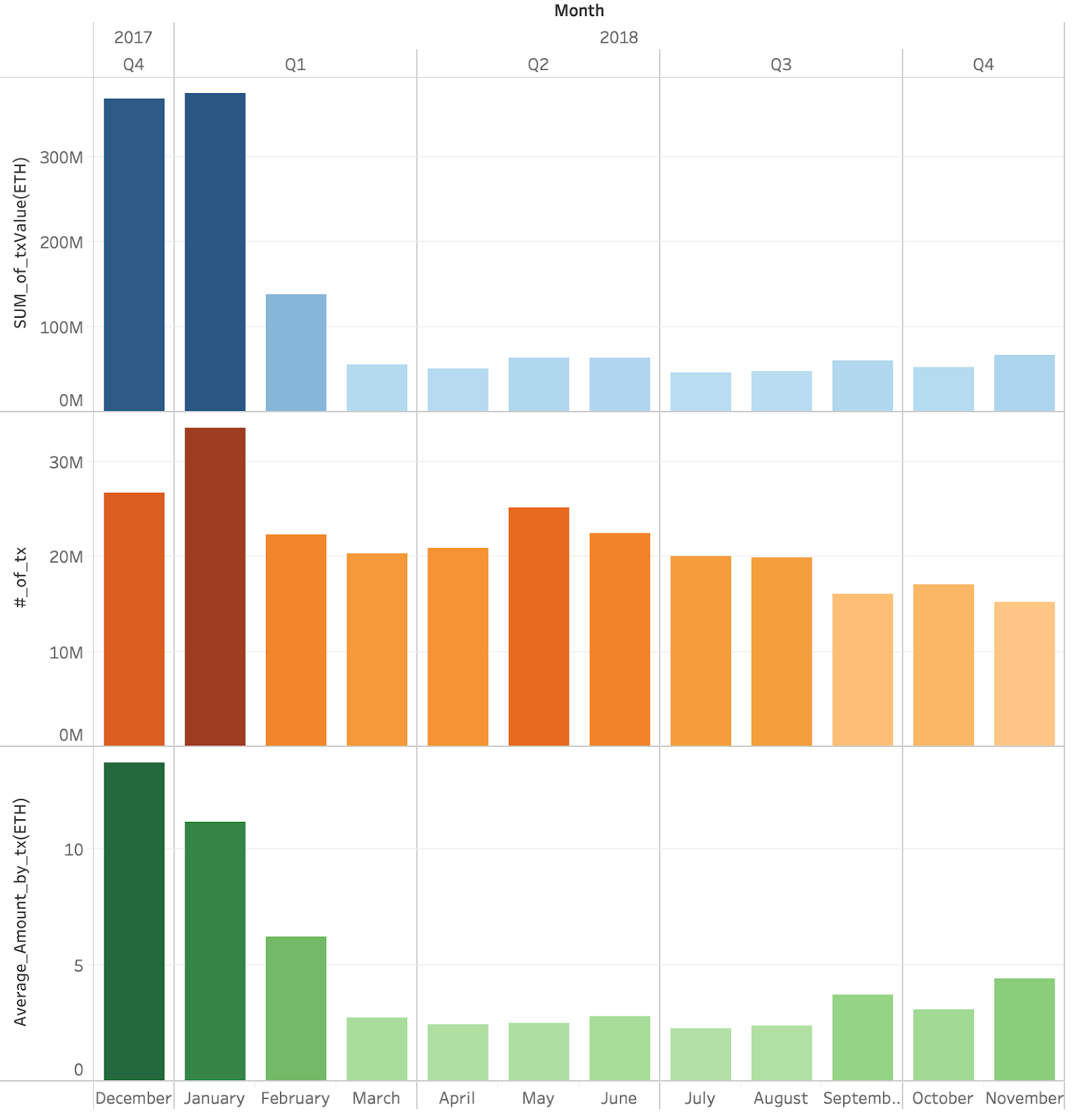

当我们更深入地研究这些交易数据后,我们看到,在2017年末和2018年初的“密码货币繁荣”之后,以太坊网络趋向于相对稳定。2018年3月份,每个月以太坊网络的交易量约为5000万 以太币(ETH),但自第三季度以来,以太坊网络每月的交易数量略有下降,从7月份每月约2000万 以太币(ETH)减少到11月每月约1600万以太币(ETH)。而每秒发生的以太币交易数,在同一时间段内有所增加,从7月份每秒约2笔交易,升至11月份的5笔交易(图1)。

图1: 2017年12月-2018年11月份期间,以太坊交易数据 (数据来源:Alethio Data Science. )

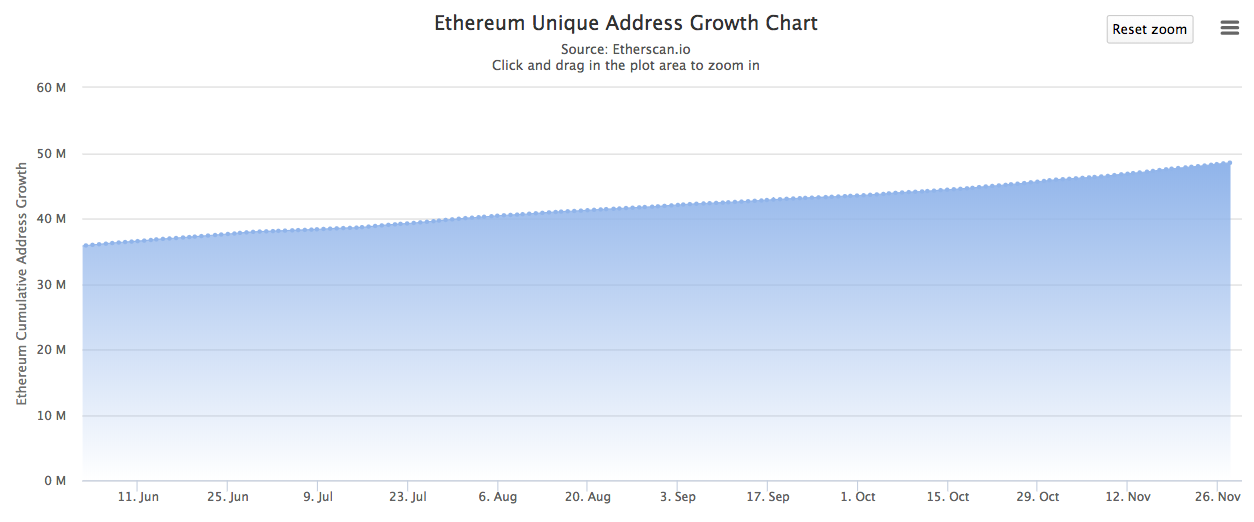

截至目前,以太坊区块链网络有接近4900万个独立地址,而在2017年12月份,这一数据大约只有1300万个,也就是说,短短一年的时间,以太坊网络的地址数据增加了近4倍。而在六个月内,地址新增数量也达到了1400万个(图2)。根据估算,每个地址平均持有约2.17ETH,若不统计前10个地址,则每个地址平均持有约1.87ETH,若排除前50地址,则每个地址平均持有约1.59 ETH。

图2. 以太坊独立地址数增长情况,数据来源(Etherscan)

在2018年,新创建的地址,在被“弃用”前的使用寿命平均约为35.45天,而在2017年,这一数据约为11.25天,也就是说,这一年里以太坊网络地址的使用寿命增长了3倍。

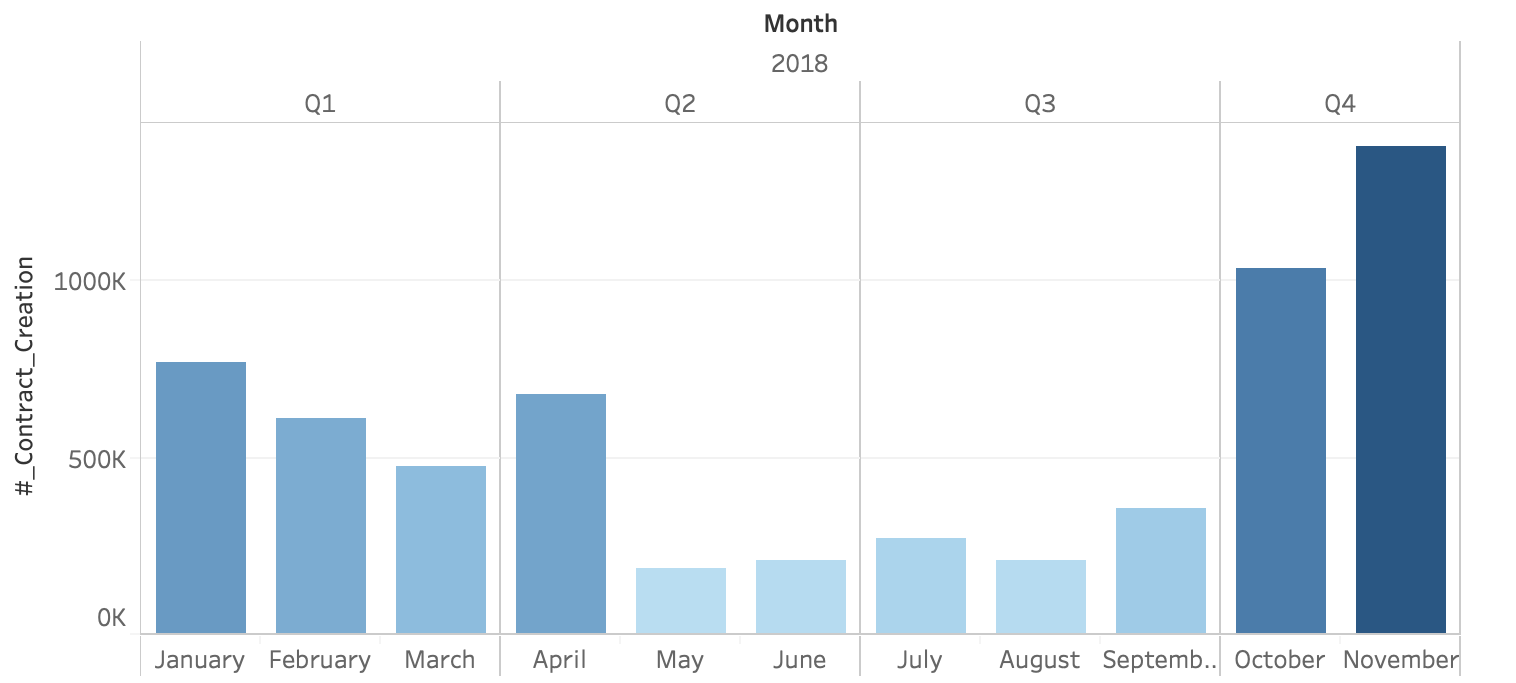

除此之外,智能合约在以太坊区块链上的部署也在稳步增加。在6月份时,以太坊网络大约部署了20万个智能合约,而到了10月份时,以太坊历史合约总数据已超过了100万,并在11月份时达到了150万(图3)。自2017年底以来,以太坊智能合约的成功调用数量,一直保持在每天120万附近。

图3:2018年创建的智能合约数, 数据来源(Alethio Data Science)

毫无疑问,以太坊区块链仍是当前最强大的智能合约平台。按市值计算,在前100的区块链token当中,有96%是通过以太坊创建的,而在前1000的区块链token当中,有89%是通过以太坊平台创建的。(数据来源:https://coinmarketcap.com/)

用户和开发者的活动

根据State of the Dapps统计的数据显示,今年十月份,该网站列出的区块链dApp数达到了2,286,其中有2,175个是基于以太坊平台建立的。对于很多用户来说,访问dApp最为容易的方式是通过移动钱包。例如MetaMask,这一被广泛使用的Web3 浏览器扩展应用,在今年四月份时的下载量突破了100万次,此后又增加了20万次。

开发者是以太坊生态系统持续增长的重要一环。尽管市场在不断波动,开发者们仍在致力于区块链技术及其应用的开发。

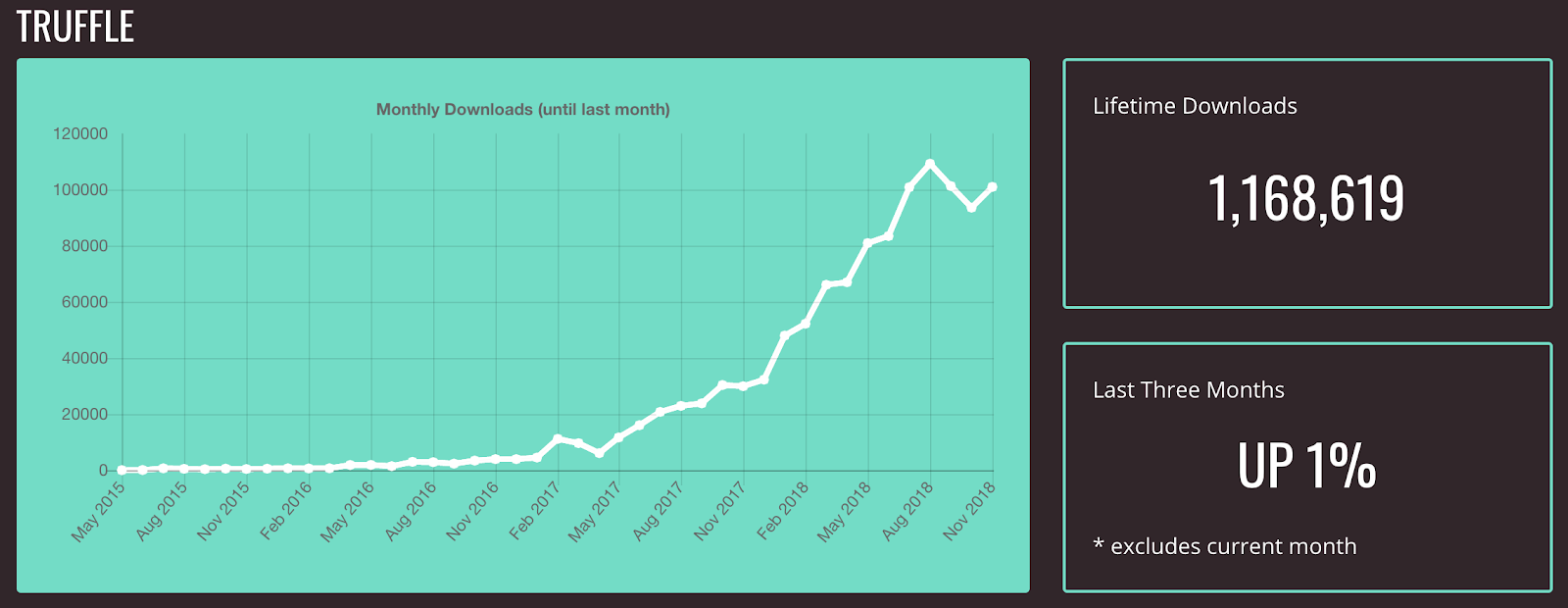

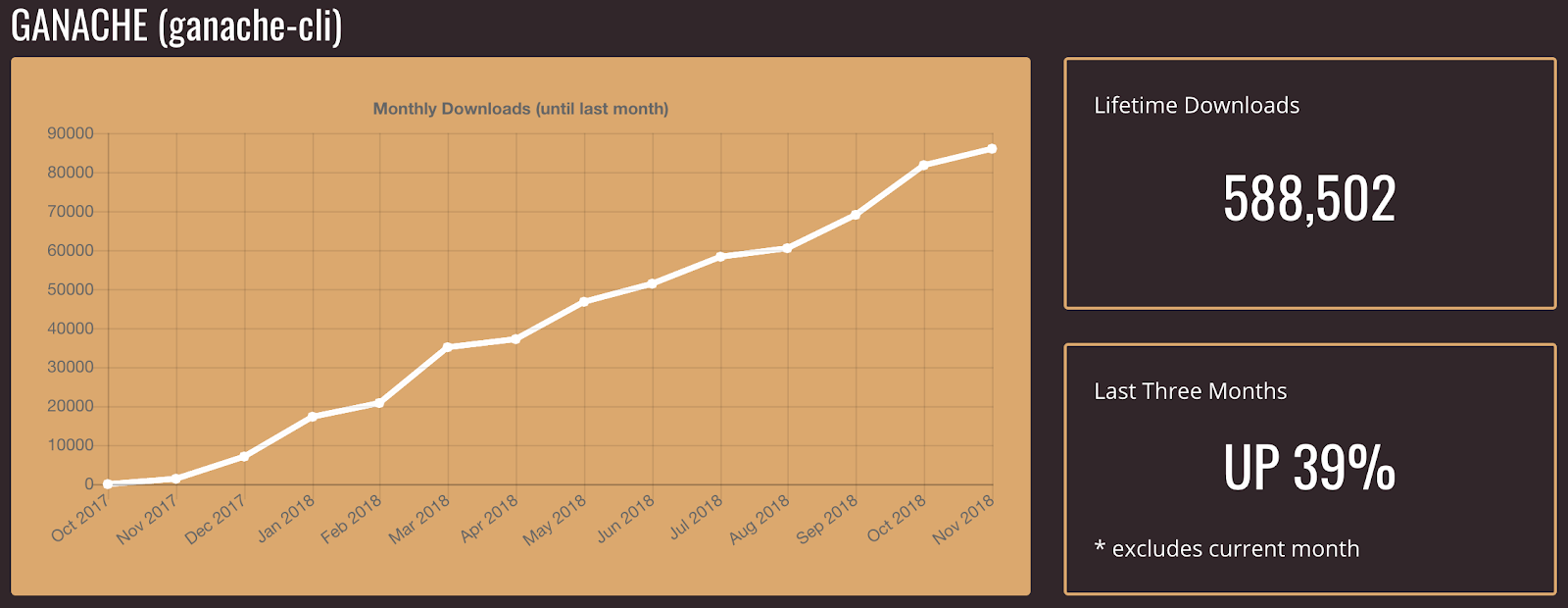

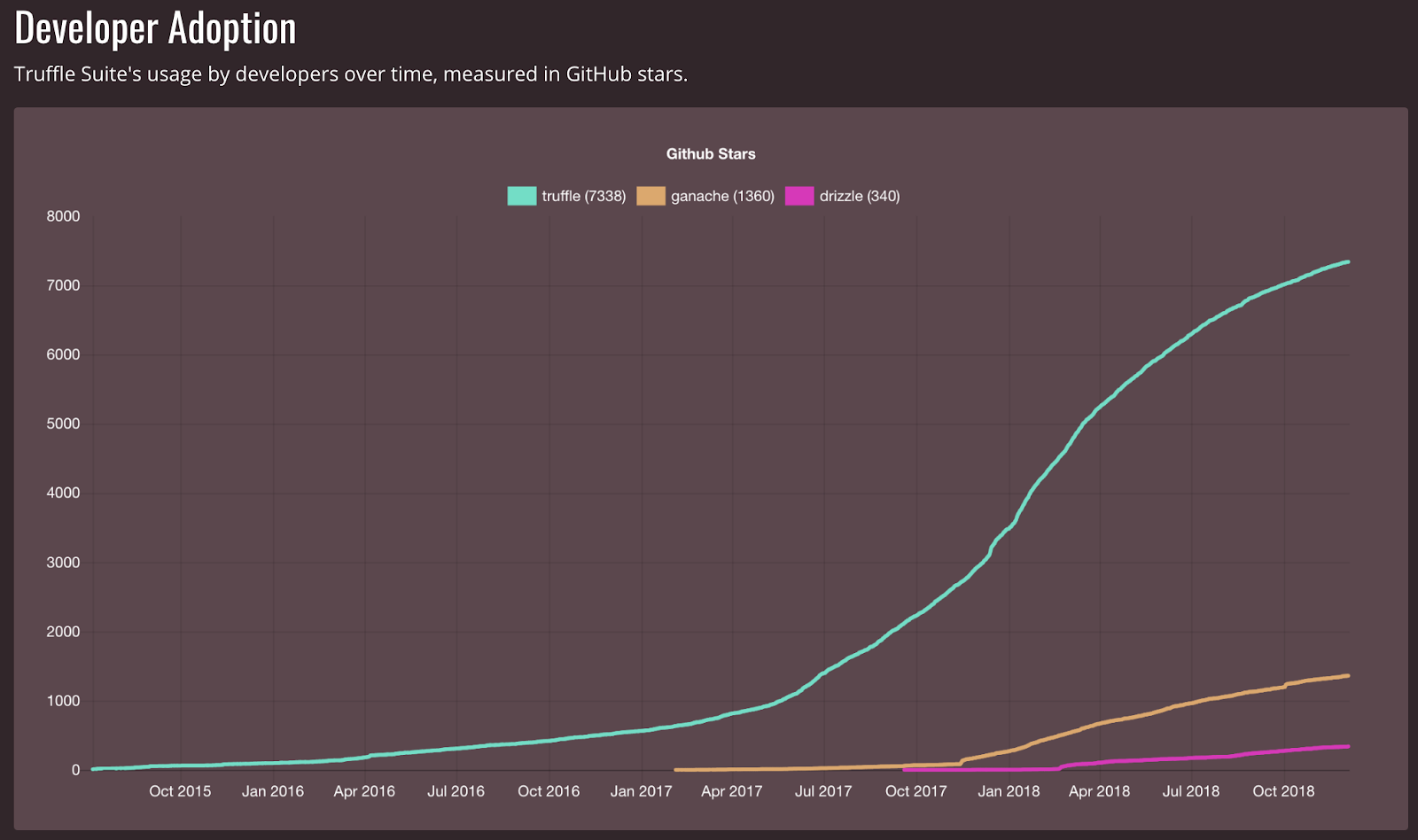

Truffle Framework是一套旨在让开发者尽可能舒适地将一个创意转变为一个dapp的工具。截至目前,仅在Github上就有26,000种Truffle产品。 Truffle Framework的第一个产品,被命名为Truffle,它是一个开发环境和测试框架,其有助于开发者在以太坊区块链上创建dapp。最近,Truffle的历史下载量已达到了1,168,595次。平均而言,Truffle每月被下载近10万次。Ganache,Truffle Framework的第二个产品,它是用于部署合约、开发应用以及进行测试工作的一个工具,自2017年10月份以来,Ganache的下载量已接近了60万次,并且当前没有任何迹象能够表明其发展速度会很快放缓。(图4-6)

图4. Truffle每月下载量,数据来自 Truffle Framework.

图5. Ganache每月下载量,数据来自 Truffle Framework.

图6. Truffle Suite开发者采用情况,数据来自 Truffle Framework.

Loom Network在以太坊上开发并推出了一个二层(layer 2)平台,其允许游戏和社交dApp实现扩展,同时仍具备以太坊的核心安全和去中心化特性。该团队还发布了CryptoZombies这款实时应用,其可让任何人学习在以太坊上编写智能合约。截至目前,CryptoZombies拥有330,000名用户,比在2018年6月时增加了1.5倍。

看起来,开发者们依旧会留在这里,并且还会有更多的开发者会选择这里。

矿工和网络活动

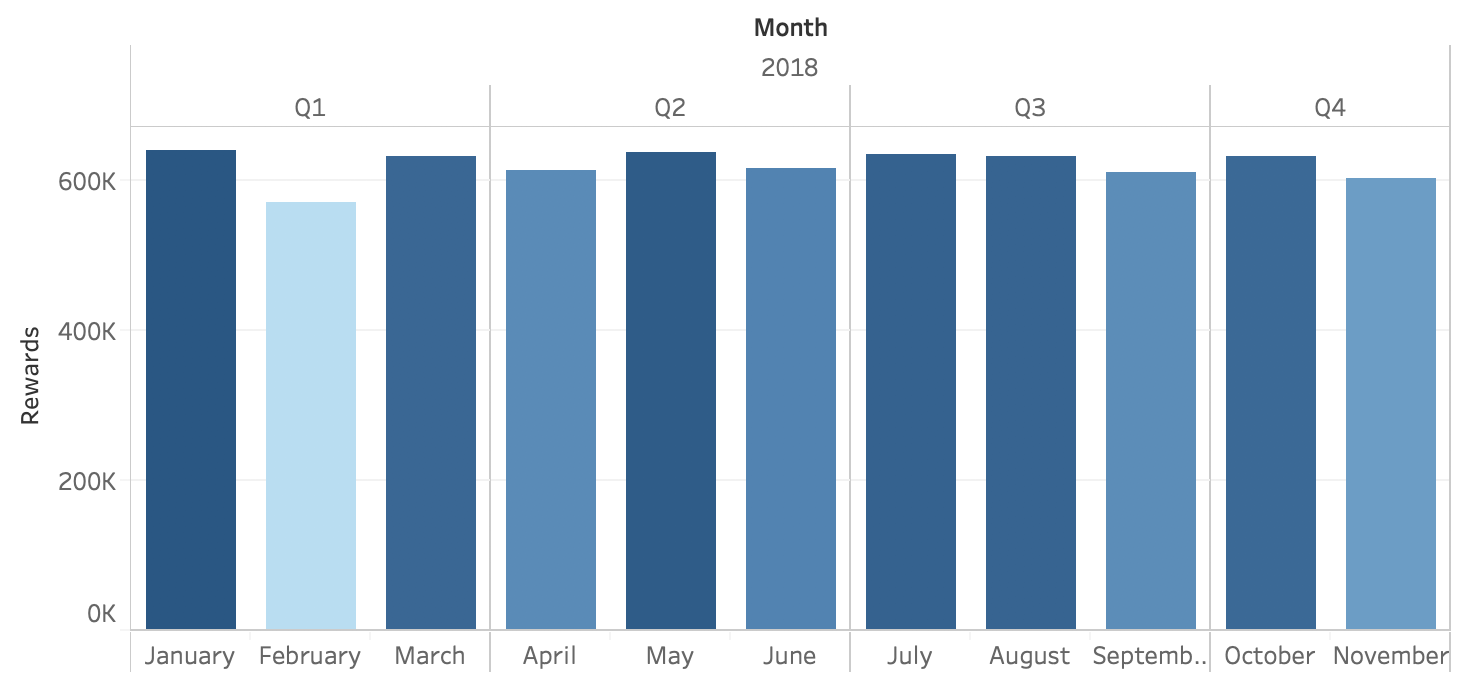

根据Ethernodes提供的数据显示,当前以太坊区块链的活跃节点数超过了11,000个,这些节点分布在六大洲,这展示了以太坊网络的地理多样性。在2018年,以太坊网络的矿工奖励相当稳定,每个月大约为62万 ETH,最高值是在1月份的64万,而最低值则是2月份的57.2万(图7)。

图7. 2018年以太坊矿工回报 数据来源 Alethio Data Science.

生态采用情况

除了开发者和矿工之外,其他社区成员对以太坊的兴趣也在增长。红迪网r / ethereum社区成员数在过去1年增长了一倍以上,其从2017年12月初的17.6万,增长到2018年12月初的418,000 (数据来源:http://redditmetrics.com/r/ethereum)。

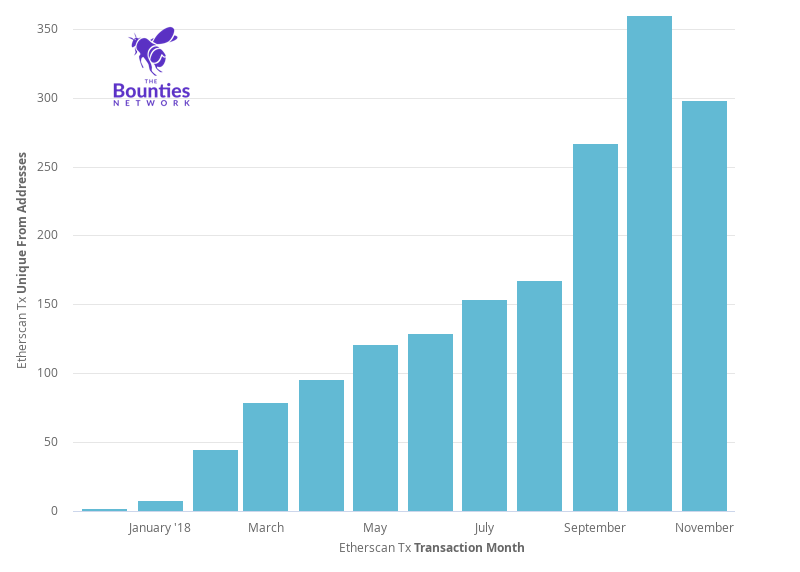

Bounties Network(赏金网络)是一个允许任何人提交和完成任务的平台。2018年,该平台的交易数也出现了激增,从1月份的50项,增长到10月份峰值1500多项。值得注意的是,每月交易的独立地址数在同一时间段内也又所增加,在10月份时的最高值为350多个,这表明与该平台进行交互的人数越来越多。

图.8 赏金网络每月的交易数(左)和每月的独立地址交易数(右)。

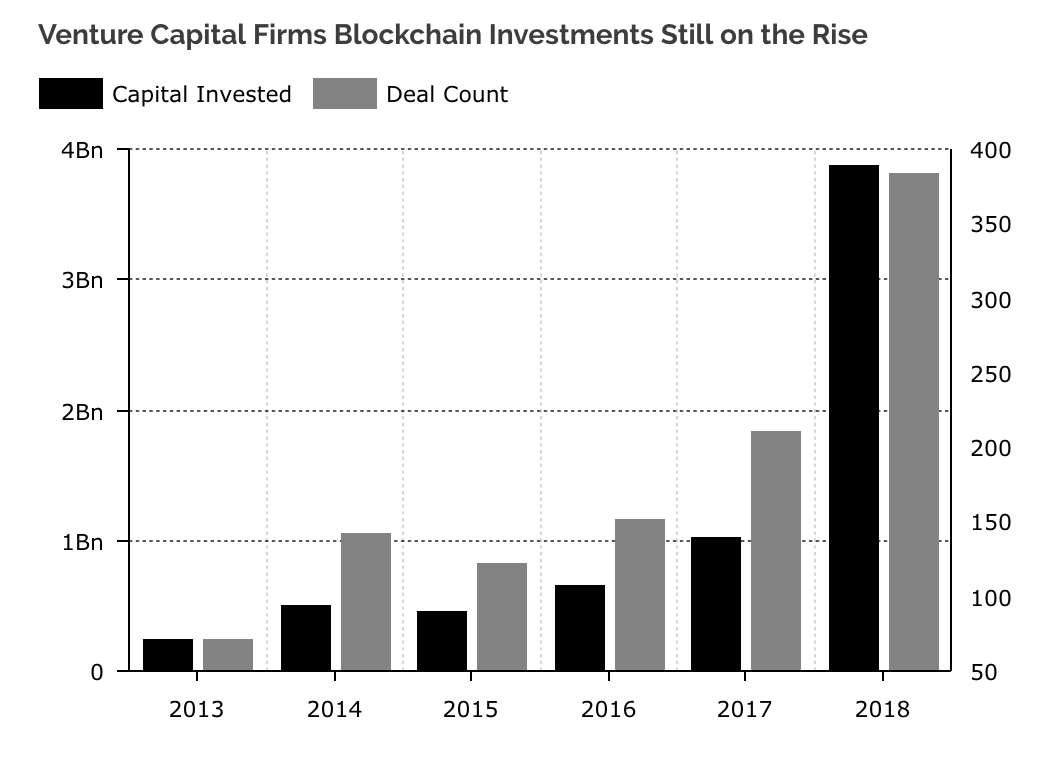

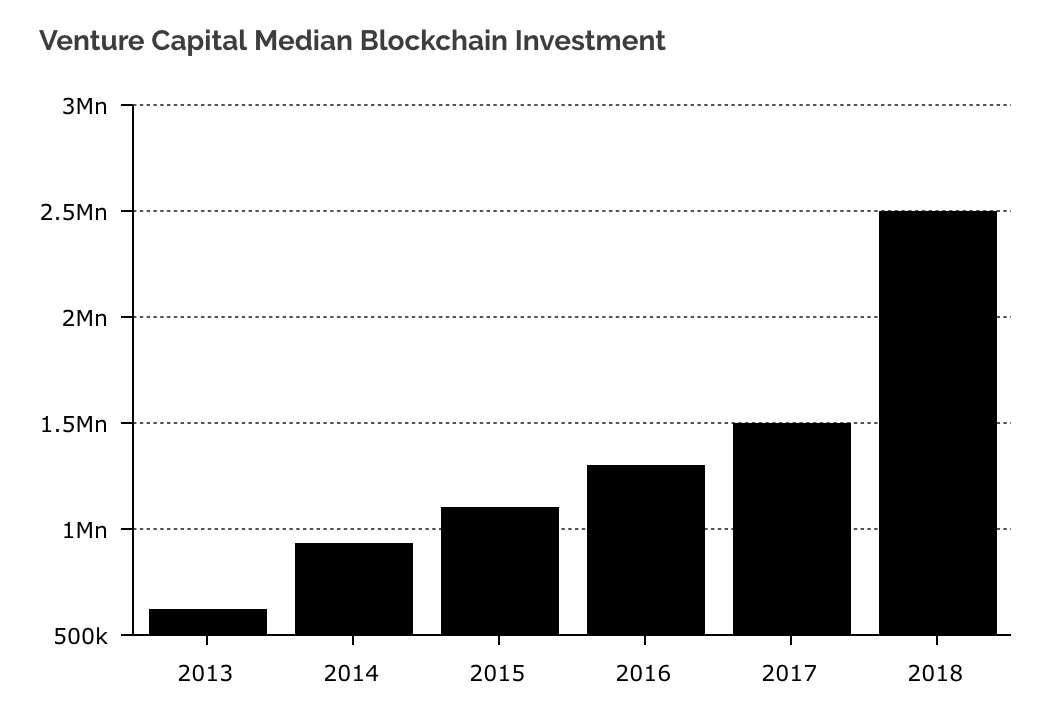

随着2017年年底和2018年年初密码货币热潮逐渐退去,市场出现了疲软的走势,ICO越变越冷,监管机构也逐渐加强介入。然而,ICO市场的放缓,并没有阻碍企业和政府对区块链技术的研究及采用。特别的是,ICO资金的减少,为传统风险投资打开了大门。2017年,风险投资公司向区块链公司投入的资金仅为10亿美元,中位投资额为150万美元。而在2018年,风投公司在区块链公司投入的资金达到了40亿美元,中位投资额为250万美元(图9-10)。其中大型风险投资公司Andreessen Horowitz表示,其特别看好区块链及以太坊。该公司在去年夏天筹集了一笔专注于密码货币投资的3亿美元基金,其在MakerDAO上已投入了1500万美元。在9月份的一次采访中,Andreessen Horowitz的普通合伙人Chris Dixon广泛谈到了他对以太坊的热情,并称其为“技术界的聚集点”。

图9. 2013年-2018年,VC对区块链公司的投入, 数据来源:Diar.co.

图10. 2013年-2018年,VC对区块链公司的中位数投入, 数据来源:Diar.co.

今年9月份,世界上最大的15家银行和商品公司宣布成立komgo,以便在以太坊上建立一个基于区块链的全球贸易金融平台。亚利桑那州和俄亥俄州均通过了法律,合法承认了区块链平台上存储和交易的数据。Signature Bank宣布推出了一个基于许可版以太坊区块链的支付平台,允许人们以ERC-20通证的形式近乎即时地发送交易。Christies最近在一个许可以太坊区块链上创下了3.17亿美元单个房地产的销售额。此外,索尼公司已审查并批准了一款名为Plague Hunters 的以太坊游戏,该游戏预计将在2019年第一季度发布。

以太坊的采用情况正在加速,从企业、私人投资公司、政府、上市机构、艺术界到娱乐公司……这只是一个开始。即使面对高度波动的市场,公司们也会认识到区块链的作用,并在它们的商业模式中寻求相关应用。

而以上的这些信息,意味着以太坊网络正在增长,它正受到全世界个人和业界人士的关注。在全球范围内,以太坊的应用有望改善组织和系统当今遇到的很多问题。

原文:Ethereum by the Numbers

作者:Everett Muzzy & Sharaf Rizvi, ConsenSys Danning Sui, Alethio

编译:洒脱喜 查看全部

译者按:密码货币凛冬已至,以太坊也跌破了100美元,在价格屡创新低的同时,其生态系统的一些数字却呈现了不断上升的趋势,来自以太坊社区的ConsenSys公司列出了一系列相关数字,以求证明以太坊生态系统正在不断成长。

在区块链世界,价格并不是全部。在重新审视区块链行业之后,我们仔细研究了以太坊网络背后的真实情况。

今年6月份,我们发布了一份题为“以太坊网络状态”的研究报告,重点介绍了以太坊网络的一些关键数据。六个月后,也就是在2018年接近结束之时,我们处在了长期“密码货币冬天”的尾声期,2017年末至今的市场波动,已引起了大众对区块链行业的普遍关注。然而,仔细研究这些数字后,我们可以发现,在新的一年里,区块链这种强大的技术有着坚定的上升发展轨迹。

交易活动先减后升

迄今为止,以太坊网络共处理了超过3.53亿笔交易。自今年6月1日以来,以太坊网络的交易量增加超过1亿笔(此前为2.4亿笔)。今年1月4日,以太坊网络在24小时内处理了130万笔交易,这是该网络历史上交易数最多的一日。自6月1日起,以太坊网络的平均日交易数约为61万笔(数据来源:https://etherscan.io/)

当我们更深入地研究这些交易数据后,我们看到,在2017年末和2018年初的“密码货币繁荣”之后,以太坊网络趋向于相对稳定。2018年3月份,每个月以太坊网络的交易量约为5000万 以太币(ETH),但自第三季度以来,以太坊网络每月的交易数量略有下降,从7月份每月约2000万 以太币(ETH)减少到11月每月约1600万以太币(ETH)。而每秒发生的以太币交易数,在同一时间段内有所增加,从7月份每秒约2笔交易,升至11月份的5笔交易(图1)。

图1: 2017年12月-2018年11月份期间,以太坊交易数据 (数据来源:Alethio Data Science. )

截至目前,以太坊区块链网络有接近4900万个独立地址,而在2017年12月份,这一数据大约只有1300万个,也就是说,短短一年的时间,以太坊网络的地址数据增加了近4倍。而在六个月内,地址新增数量也达到了1400万个(图2)。根据估算,每个地址平均持有约2.17ETH,若不统计前10个地址,则每个地址平均持有约1.87ETH,若排除前50地址,则每个地址平均持有约1.59 ETH。

图2. 以太坊独立地址数增长情况,数据来源(Etherscan)

在2018年,新创建的地址,在被“弃用”前的使用寿命平均约为35.45天,而在2017年,这一数据约为11.25天,也就是说,这一年里以太坊网络地址的使用寿命增长了3倍。

除此之外,智能合约在以太坊区块链上的部署也在稳步增加。在6月份时,以太坊网络大约部署了20万个智能合约,而到了10月份时,以太坊历史合约总数据已超过了100万,并在11月份时达到了150万(图3)。自2017年底以来,以太坊智能合约的成功调用数量,一直保持在每天120万附近。

图3:2018年创建的智能合约数, 数据来源(Alethio Data Science)

毫无疑问,以太坊区块链仍是当前最强大的智能合约平台。按市值计算,在前100的区块链token当中,有96%是通过以太坊创建的,而在前1000的区块链token当中,有89%是通过以太坊平台创建的。(数据来源:https://coinmarketcap.com/)

用户和开发者的活动

根据State of the Dapps统计的数据显示,今年十月份,该网站列出的区块链dApp数达到了2,286,其中有2,175个是基于以太坊平台建立的。对于很多用户来说,访问dApp最为容易的方式是通过移动钱包。例如MetaMask,这一被广泛使用的Web3 浏览器扩展应用,在今年四月份时的下载量突破了100万次,此后又增加了20万次。

开发者是以太坊生态系统持续增长的重要一环。尽管市场在不断波动,开发者们仍在致力于区块链技术及其应用的开发。

Truffle Framework是一套旨在让开发者尽可能舒适地将一个创意转变为一个dapp的工具。截至目前,仅在Github上就有26,000种Truffle产品。 Truffle Framework的第一个产品,被命名为Truffle,它是一个开发环境和测试框架,其有助于开发者在以太坊区块链上创建dapp。最近,Truffle的历史下载量已达到了1,168,595次。平均而言,Truffle每月被下载近10万次。Ganache,Truffle Framework的第二个产品,它是用于部署合约、开发应用以及进行测试工作的一个工具,自2017年10月份以来,Ganache的下载量已接近了60万次,并且当前没有任何迹象能够表明其发展速度会很快放缓。(图4-6)

图4. Truffle每月下载量,数据来自 Truffle Framework.

图5. Ganache每月下载量,数据来自 Truffle Framework.

图6. Truffle Suite开发者采用情况,数据来自 Truffle Framework.

Loom Network在以太坊上开发并推出了一个二层(layer 2)平台,其允许游戏和社交dApp实现扩展,同时仍具备以太坊的核心安全和去中心化特性。该团队还发布了CryptoZombies这款实时应用,其可让任何人学习在以太坊上编写智能合约。截至目前,CryptoZombies拥有330,000名用户,比在2018年6月时增加了1.5倍。

看起来,开发者们依旧会留在这里,并且还会有更多的开发者会选择这里。

矿工和网络活动

根据Ethernodes提供的数据显示,当前以太坊区块链的活跃节点数超过了11,000个,这些节点分布在六大洲,这展示了以太坊网络的地理多样性。在2018年,以太坊网络的矿工奖励相当稳定,每个月大约为62万 ETH,最高值是在1月份的64万,而最低值则是2月份的57.2万(图7)。

图7. 2018年以太坊矿工回报 数据来源 Alethio Data Science.

生态采用情况

除了开发者和矿工之外,其他社区成员对以太坊的兴趣也在增长。红迪网r / ethereum社区成员数在过去1年增长了一倍以上,其从2017年12月初的17.6万,增长到2018年12月初的418,000 (数据来源:http://redditmetrics.com/r/ethereum)。

Bounties Network(赏金网络)是一个允许任何人提交和完成任务的平台。2018年,该平台的交易数也出现了激增,从1月份的50项,增长到10月份峰值1500多项。值得注意的是,每月交易的独立地址数在同一时间段内也又所增加,在10月份时的最高值为350多个,这表明与该平台进行交互的人数越来越多。

图.8 赏金网络每月的交易数(左)和每月的独立地址交易数(右)。

随着2017年年底和2018年年初密码货币热潮逐渐退去,市场出现了疲软的走势,ICO越变越冷,监管机构也逐渐加强介入。然而,ICO市场的放缓,并没有阻碍企业和政府对区块链技术的研究及采用。特别的是,ICO资金的减少,为传统风险投资打开了大门。2017年,风险投资公司向区块链公司投入的资金仅为10亿美元,中位投资额为150万美元。而在2018年,风投公司在区块链公司投入的资金达到了40亿美元,中位投资额为250万美元(图9-10)。其中大型风险投资公司Andreessen Horowitz表示,其特别看好区块链及以太坊。该公司在去年夏天筹集了一笔专注于密码货币投资的3亿美元基金,其在MakerDAO上已投入了1500万美元。在9月份的一次采访中,Andreessen Horowitz的普通合伙人Chris Dixon广泛谈到了他对以太坊的热情,并称其为“技术界的聚集点”。

图9. 2013年-2018年,VC对区块链公司的投入, 数据来源:Diar.co.

图10. 2013年-2018年,VC对区块链公司的中位数投入, 数据来源:Diar.co.

今年9月份,世界上最大的15家银行和商品公司宣布成立komgo,以便在以太坊上建立一个基于区块链的全球贸易金融平台。亚利桑那州和俄亥俄州均通过了法律,合法承认了区块链平台上存储和交易的数据。Signature Bank宣布推出了一个基于许可版以太坊区块链的支付平台,允许人们以ERC-20通证的形式近乎即时地发送交易。Christies最近在一个许可以太坊区块链上创下了3.17亿美元单个房地产的销售额。此外,索尼公司已审查并批准了一款名为Plague Hunters 的以太坊游戏,该游戏预计将在2019年第一季度发布。

以太坊的采用情况正在加速,从企业、私人投资公司、政府、上市机构、艺术界到娱乐公司……这只是一个开始。即使面对高度波动的市场,公司们也会认识到区块链的作用,并在它们的商业模式中寻求相关应用。

而以上的这些信息,意味着以太坊网络正在增长,它正受到全世界个人和业界人士的关注。在全球范围内,以太坊的应用有望改善组织和系统当今遇到的很多问题。

原文:Ethereum by the Numbers

作者:Everett Muzzy & Sharaf Rizvi, ConsenSys Danning Sui, Alethio

编译:洒脱喜

比特币衍生市场的增长对比特币未来的影响

投研 • toudengcang 发表了文章 • 2019-11-21 12:44

深入研究,我们可从欣欣向荣的衍生品市场发现,比特币的流动性比以往任何时候都要健康。

本文研究了比特币交易行为的近期发展及其对生态系统的诸多好处。

比特币真实的交易量是什么?

确定比特币真实的交易量是一个热门话题。

在 2019 年初,Bitwise 发现 CoinMarketCap.com 上报告的比特币交易量 95% 都是假的。Bitwise 得出结论,仅依靠 10 家交易所就可准确报告交易量。随后,Alameda Research 研究发现,尽管许多交易所确实产生了虚假交易数据,但实际交易量却大大高于 Bitwise 的发现。

本文并没有为今天比特币的实际交易量提供绝对数字,而是更关注交易量与时间的变化关系。通过分析交易量的变化,我们可以深入了解比特币生态系统的发展。

为了开发一个可信的比特币历史交易量档案,我们使用了 Bitwise 的保守选择以及可在 TradingView 获取数据的 Alameda 信任的交易所。

现货市场交易量基本持平

如下图所示,现货市场交易量(以法定货币买卖的未杠杆实物比特币的价值)并未超过 2017/2018 年的泡沫高峰。

比特币现货市场平均每周交易量未超过 2017 年峰值

但是,自 2018 年初以来,一种新的动态不断发展——比特币衍生品的大量使用。

衍生品改变一切

现在仅考虑现货市场的交易量就不再准确了。

衍生品市场规模已经超过了现货市场,交易人员利用期货合约进行多头和空头的杠杠操作。

衍生品的生长速度令人惊讶,比特币的现货和衍生品的总交易量目前处于与 2017/18 年峰值相同的水平。

到 2019 年 8 月,比特币平均每日交易量比 2017/18 高峰时高出 40% 以上。

比特币衍生市场交易量已经吞噬了现货市场

为什么衍生品交易量会保持增长?

衍生品的使用并没有任何放缓迹象,我们也没有理由怀疑它会放缓。一些人称最近的期货交易很热,就像 2017 年的 ICO 热潮一样,但是对法币市场的观察却发现了另一番说法。

在全球范围内,法定货币衍生工具合约的面值约为 1 千万亿美元。这比比特币的市值大 6250 倍(法币衍生品比法币总供给大 6 到 13 倍),比特币还有很大的增长空间。

传统货币市场价值评估

交易量作为重要指标

强劲的交易量推动价格强劲上涨并不罕见,正如近期发布的推文所言,以往比特币达到历史高点后,随着比特币的上涨,出现价格整合。最近的交易量激增可能对比特币价格走势存在潜在影响。

流动性增加的好处

交易量增加是比特币朝着更大采用迈出的一步,它为比特币提供了更大的入口。更大的流动性使得大型金融机构更容易进入比特币市场,因为:

· 市场价格可以得到更好地信任· 在较大资金进入或退出市场时不会致使市场出现重大价格滑落· 期权和其他衍生工具提供多种投资策略

衍生品还允许矿工在比特币被挖出来之前锁定其售价,从而对冲近期的现金流。与其希望比特币的价格保持不变或上涨,矿工们现在可以做空(出售)比特币或购买看跌期权。这一过程可以帮助矿工获得更明确的收入来源,使他们能够更好地管理其业务,以确保实现盈利。这种确定性也使得切换到其他加密货币挖矿的成本更高。矿工的对冲在减半的时特别有用,在区块奖励减半时,盈利能力的下降可能导致矿工抛售,并导致比特币价格在短期内暴跌。因此,从长远来看,我们可能看到算力的增长更加平稳。

结论:

1. 比特币比以往任何时候都更具流动性

2. 这种流动性为机构进入比特币市场提供了更大入口

3. 衍生品为比特币矿工带来更多确定性收入,促进比特币网络的长期发展

4. 交易量的增长高于牛市时期的增长

最后,监管机构批准的比特币交易工具越多,基金持有的比特币工具越多,银行交易的越多,政府就越难将其取缔。

这对于比特币的长期采用来说是双赢局面。

来源:Medium 作者:Charles Edwards,翻译:头等仓(First.VIP)_Jill 查看全部

在 2019 年,比特币的主要用途仍然是投资和投机。表面上,从比特币现货市场的交易量来看,情况不容乐观。

深入研究,我们可从欣欣向荣的衍生品市场发现,比特币的流动性比以往任何时候都要健康。

本文研究了比特币交易行为的近期发展及其对生态系统的诸多好处。

比特币真实的交易量是什么?

确定比特币真实的交易量是一个热门话题。

在 2019 年初,Bitwise 发现 CoinMarketCap.com 上报告的比特币交易量 95% 都是假的。Bitwise 得出结论,仅依靠 10 家交易所就可准确报告交易量。随后,Alameda Research 研究发现,尽管许多交易所确实产生了虚假交易数据,但实际交易量却大大高于 Bitwise 的发现。

本文并没有为今天比特币的实际交易量提供绝对数字,而是更关注交易量与时间的变化关系。通过分析交易量的变化,我们可以深入了解比特币生态系统的发展。

为了开发一个可信的比特币历史交易量档案,我们使用了 Bitwise 的保守选择以及可在 TradingView 获取数据的 Alameda 信任的交易所。

现货市场交易量基本持平

如下图所示,现货市场交易量(以法定货币买卖的未杠杆实物比特币的价值)并未超过 2017/2018 年的泡沫高峰。

比特币现货市场平均每周交易量未超过 2017 年峰值

但是,自 2018 年初以来,一种新的动态不断发展——比特币衍生品的大量使用。

衍生品改变一切

现在仅考虑现货市场的交易量就不再准确了。

衍生品市场规模已经超过了现货市场,交易人员利用期货合约进行多头和空头的杠杠操作。

衍生品的生长速度令人惊讶,比特币的现货和衍生品的总交易量目前处于与 2017/18 年峰值相同的水平。

到 2019 年 8 月,比特币平均每日交易量比 2017/18 高峰时高出 40% 以上。

比特币衍生市场交易量已经吞噬了现货市场

为什么衍生品交易量会保持增长?

衍生品的使用并没有任何放缓迹象,我们也没有理由怀疑它会放缓。一些人称最近的期货交易很热,就像 2017 年的 ICO 热潮一样,但是对法币市场的观察却发现了另一番说法。

在全球范围内,法定货币衍生工具合约的面值约为 1 千万亿美元。这比比特币的市值大 6250 倍(法币衍生品比法币总供给大 6 到 13 倍),比特币还有很大的增长空间。

传统货币市场价值评估

交易量作为重要指标

强劲的交易量推动价格强劲上涨并不罕见,正如近期发布的推文所言,以往比特币达到历史高点后,随着比特币的上涨,出现价格整合。最近的交易量激增可能对比特币价格走势存在潜在影响。

流动性增加的好处

交易量增加是比特币朝着更大采用迈出的一步,它为比特币提供了更大的入口。更大的流动性使得大型金融机构更容易进入比特币市场,因为:

· 市场价格可以得到更好地信任· 在较大资金进入或退出市场时不会致使市场出现重大价格滑落· 期权和其他衍生工具提供多种投资策略

衍生品还允许矿工在比特币被挖出来之前锁定其售价,从而对冲近期的现金流。与其希望比特币的价格保持不变或上涨,矿工们现在可以做空(出售)比特币或购买看跌期权。这一过程可以帮助矿工获得更明确的收入来源,使他们能够更好地管理其业务,以确保实现盈利。这种确定性也使得切换到其他加密货币挖矿的成本更高。矿工的对冲在减半的时特别有用,在区块奖励减半时,盈利能力的下降可能导致矿工抛售,并导致比特币价格在短期内暴跌。因此,从长远来看,我们可能看到算力的增长更加平稳。

结论:

1. 比特币比以往任何时候都更具流动性

2. 这种流动性为机构进入比特币市场提供了更大入口

3. 衍生品为比特币矿工带来更多确定性收入,促进比特币网络的长期发展

4. 交易量的增长高于牛市时期的增长

最后,监管机构批准的比特币交易工具越多,基金持有的比特币工具越多,银行交易的越多,政府就越难将其取缔。

这对于比特币的长期采用来说是双赢局面。

来源:Medium 作者:Charles Edwards,翻译:头等仓(First.VIP)_Jill

BitMEX日交易量创2019年新低,市场大波动可能即将到来

市场 • 8btc 发表了文章 • 2019-11-18 12:13

上一次BitMEX交易所记录到如此低的位置时,仅两天后BTC价格就飙升了20%以上,从而开始了2019年的牛市。

BitMex将活动降低到2018年11月的水平

当前的BTC交易量类似于2018年11月的情况,当时BTC停滞不前并开始大幅下降至新低。一般而言,BitMEX交易量预示着对BTC的兴趣,这一次,社交媒体的评论称市场“毫无生气”:

"Bitmex今日刚刚创下了2019年最低每日交易量。市场没有生机。注意:这个交易量是以BTC表示。 Bitmex使用BTC作为保证金抵押品,已实现的损益以BTC为单位,因此BTC交易量比IMO的美元交易量更好。"

分析:交易量暴跌和波动率稳定或为比特币的飙升创造条件

BitMEX并不孤单。 Coinbase最近也已经达到了几个月来的最低交易量。 同时,对等交易平台LocalBitcoins的交易量仅本月就下降了30%,降至2018年9月以来的最低水平。