通知设置 新通知

最新Tether风险评估报告——其实USDT没有你想象的那么糟

8btc 发表了文章 • 2018-09-13 15:08

I – 介绍

“Tether”是存在于Omni协议(比特币区块链的扩展)上的美元挂钩数字代币。1个单位的“Tether”(USDT)是通过将1美元发送给Tether Limited(Tether发行公司)而创建的,只要相应的USDT代币在流通,Tether Limited就会保留全部储备金。因此,人们可以用相同数量的美元兑换其USDT代币,而USDT在市场上的交易价格为1美元。

与支撑它的实际美元不同,在一个小时之内,Tether就可以在全球范围内安全地存储、发送和接收。

了解Tether的效用

从本质上讲,通过允许交易所支持类法币的交易对,Tether使得像币安或Bitfinex这样的加密货币交易所更容易在KYC / AML法规之外存在。世界上大多数人要么不信任美国,要么根本无法进入美国银行系统。对于这些人和司法管辖区来说,Tether可以让他们获得更灵活版本的美元。

迄今为止Tether已经取得了成功。在两年内,它的市值从不到1000万美元增加到近28亿美元。它几乎在每个交易所上市,享有巨大的网络效应。市场对其可兑换性的信任也几乎是绝对的。这说明了两件事:

1. 市场对区块链上存储和移动稳定价值存在强烈的自然需求 2. 为方便起见,人们愿意承担相关的集中化风险

Tether的主要客户是交易所、OTC经纪商和套利商店,它们都为加密货币生态系统提供了宝贵的流动性。

风险很高

与此同时,许多人认为Tether是这个行业的责任和结构性风险。除此之外,它被指控为庞氏骗局,凭空发行,只有部分储备。《华尔街日报》最近的一篇文章再次引起了公众对Tether的关注,文章表示,“今年夏天,Tether(交易对)有时候占据了比特币交易量的80%”,称其为整个加密行业的系统性风险。为支持这一说法,文章间接使用了CoinMarketCap提供的数据,在撰写本文时,该数据显示比特币交易量由62%USDT(Tether),33%USD和5%EUR组成。

我们认为Tether作为一种负债(liability)与它所创造的价值和它在行业中所扮演的重要角色不一致,并决定深入研究。

II – 衡量Tether的实际流动性

交易量报告的替代方案

自我报告的交易量已被证明是长期不可靠的。在这种条件下,根据从CoinMarketCap采样的数据来评估流动性,往好了说是懒惰,往坏了说是不诚实,在任何情况下都不值得对外发布的。

衡量流动性更可靠的方法就是直接从交易所订单记录来获取流动性。与自我报告的交易量相比,订单簿通常不会说谎。试图伪造其订单记录的交易所很可能很快被抓现行:每当交易者试图履行假订单时,他就会意识到他的订单只是部分履行或者他的预期执行价格已经过时了。最终,交易者会发现他们正在被抢先交易或者订单完全是伪造的。据我们所知,从未记录过有关假订单的重大报告(虽然订单篡改无疑会发生,但由于欺骗性订单在实践中可以匹配,因此仍然被视为流动性)。

因此,我们开始从所有知名交易所下载当前的订单数据,将其汇总成一个全球订单记录,并将范围缩小至所有当前市场价格的2%以内的订单。所有数据已在8月26日的一个8小时的时间段内进行了抽样,其随时间的一致性已经过多次验证。结果可以更准确地描述潜在买家和卖家在特定时间可获得的流动性。

结果

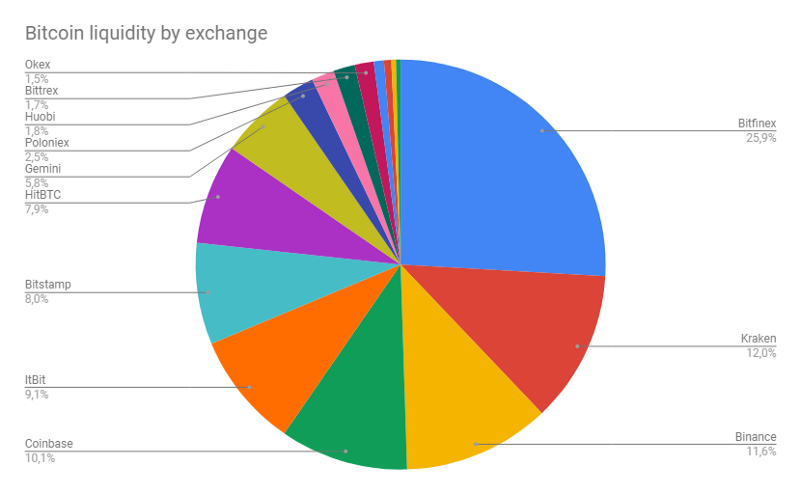

我们选择评估比特币的风险敞口,不仅是交易对,还有交易的平台。

Bitfinex在交易所竞赛中脱颖而出,领先于一群旗鼓相当的竞争对手,但没有对比特币的流动性形成垄断。

请注意,我们选择不包含韩元或其他本地货币。虽然韩元和日元最有可能占全球流动性的至少10%,但韩国和日本交易所的数据并不足以让我们对我们的数据充满信心。其他法定货币对只是图表上的一个点。

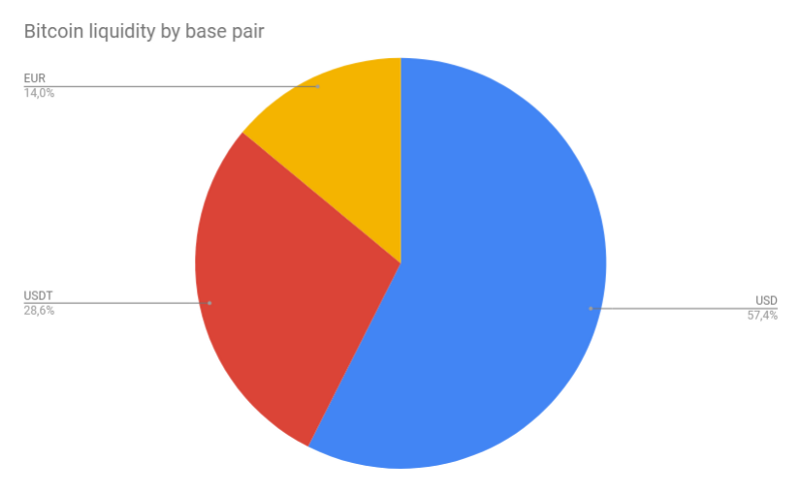

我们发现USDT只占比特币流动性的29%,而美元占57%,欧元占14%。实际上,USDT的影响力与80%(华尔街日报)和62%(CoinMarketCap)的数据相差甚远。

尽管如此,29%仍然是一个相当大的比例,在评估如果Tether面临危机时可能会承担多少责任时,应该考虑各种因素。首先需要关注的就是与其密切相关的交易所Bitfinex。

III - 评估Tether的风险因素

Bitfinex和Tether

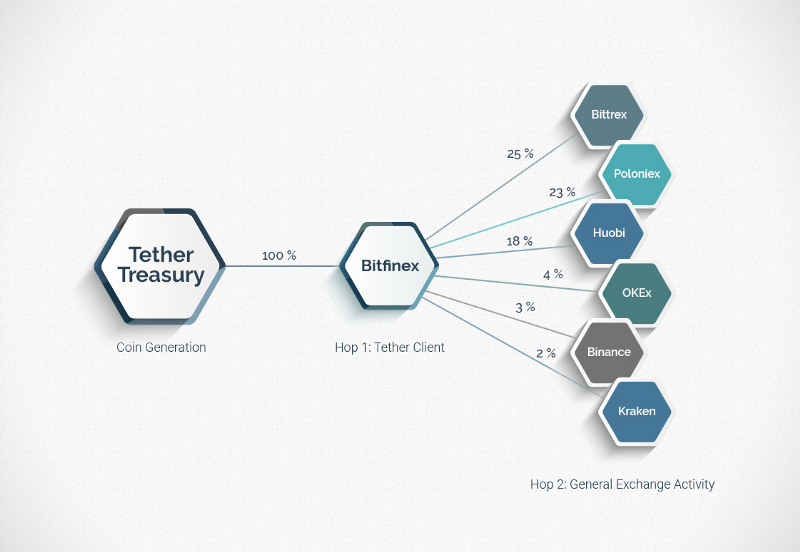

我们首先应该关注Bitfinex和Tether的紧密关系。实际上,它们拥有相同的所有者,据报道,它们拥有相同的银行业务关系,新发行的全部USDT通过Bitfinex流出。

图片来自 Chainalysis数据

虽然目前29%的比特币流动性来自Tether,但Bitfinex提供了另外的26%。实际上,很多人都不清楚所列出的Bitfinex USD交易对是实际美元还是USDT。我们选择考虑它是前者,因为Bitfinex允许无缝的美元提款。然而,这种密切关系是另一个需要牢记的风险因素。

Tether危机

Tether被描述为“加密交易的中央银行”(华尔街日报)和“将3750亿美元的加密货币市场结合在一起的粘合剂”(彭博)。为了准确评估Tether的风险,我们将区分两种不同的银行危机。

1. 偿付能力危机,银行因缺乏资金而无法偿还存款人 2. 流动性(可兑换性)危机,银行可以向存款人付款,但手头上没有全部的资金

持续存在的偿付能力危机

Tether的偿付能力危机将给加密生态系统带来可怕的后果。高达28亿美元价值的Tether将变得毫无价值,不仅代表了非常重要的资本外流,而且还会引发极其严重的信心危机,因为大多数人都会预期关系密切Bitfinex也会遭遇重大危机。

然而,Bitmex和彭博的研究已经产生了令人信服的证据,证明Tether确实与波多黎各的Noble银行保持稳定的银行业务关系,其资产由Bank New York Mellon Corp.托管。两个消息来源都发现波多黎各在过去的一年大量涌入与加密货币有关的现金。岛上所谓的国际金融实体持有的现金和等价物从2016年的1.91亿美元飙升至2017年底的33亿美元“(彭博)。2018年流入资金的相关财务数据基本证实了这一点。

我们鼓励读者从现有证据中形成自己的观点,但我们认为这种情况非常不可能导致偿付能力危机。

没那么严重的流动性危机

假设Tether有全额准备金在手中,它在未来仍可能会被当局关闭,或者失去Noble的银行牌照,这可能导致流动性危机。在最可能的情况下,Tether持有者将获得3-6个月的时间来将他们的USDT兑换成实际美元。因此,投资者对整个生态系统的信任可能暂时受到损害,许多加密资产的持有者可能会卖出手中的加密货币。

然而,考虑到Tether占据比特币总流动性的29%,USDT交易对的消失肯定不会剧烈破坏生态系统的供需动态。当然,一些流动性会立即蔓延到实际的法定货币对,大家也会猜测下一个被广泛接受的稳定币需要多久时间崛起。

很难预测Tether被关闭会对Bitfinex产生什么影响,但很难相信这会产生重大影响。首先,他们是两家合法独立的公司。也许更重要的是,Bitfinex盈利能力很强,深受加密行业中大交易者和交易机构的信任,并且在2016年黑客攻击并盗窃120000比特币之后证明了其强大的财务弹性。

因此,Tether的流动性危机在我们看来不会被视为“系统性风险”(永久性地破坏该行业并让其发展后退几年的事件)。

IV - 展望未来

当Shapeshift(最后一个仍然抵制KYC / AML程序的交易所之一)屈服于美国的监管时,我们认为Tether是“开放式融资”的最后一个先驱之一。虽然“当基础活动未被当局明确授权或监管时,一些Tether利益相关者预期的透明度在金融领域可能不可能实现”(Bitmex),但这种妥协是值得的。

由于网络效应,货币协议遵循赢家通吃或者幂律分布。出于这个原因,Tether将非常难以自然地破坏,因为相对任何其他稳定币,它具有巨大的领先优势。然而,有另外两种方法可以破坏Tether的网络效应。第一,Tether可能会在监管压力下崩溃。第二个是带来一个独特的价值主张。

监管合规可能就是这样一个主张。在这方面,一个有前景的Tether替代品是TrueUSD,它是完全储备的,但绝对符合美国法规。据消息人士透露,其市值已经从0美元上涨到当前的7500万美元,并且仍在上涨。随着TUSD的流动性增加,我们预计未来它将获得更多的市场份额。同样值得注意的是Circle,虽然尚未发布,但它是比特大陆支持的稳定币。

由于完全储备的稳定币的价值来自于其可兑换实际美元,这些方案将始终承担集中化的风险。像Tether这样没有被严格监管的方案正面临被当局关闭的风险,而完全合规的方案如TrueUSD则选择实施更严格的KYC / AML程序,可能可以阻止交易或冻结客户的资金。

像Dai或Basis这样的项目则是希望创造更多去中心化的稳定币,但此时我们认为它们是高度实验性的,并且不认为它们可以成为现有方案的有力竞争对手。有关所有稳定币项目的概述,我们建议你访问https://stablecoinindex.com/。

V - 结论

尽管围绕着Tether存在很多争议,但这些作者认为它所提供的服务很大程度上抵消了它所构成的威胁。它的偿付能力似乎不再存在问题,虽然公众和媒体的确要考虑当局将USDT交易关停的可能性。即使发生问题,他们也不应该担心长期的后果。从短期来看,比特币的价格会受到很大影响,但没有理由无休止地下降。

事实上,比特币的流动性在USDT之外广泛分布,而且重要的是,在交易所间广泛分布。当前行业已经发展到了较以前成熟很多的阶段,不再存在一个行业参与者对市场产生像MT.Gox所造成的那种影响,它的崩溃使行业倒退了三年。尽管主流媒体对Tether非议不断,但本次研究证明Tether扼杀比特币的流动性在很大程度上只是一种幻想。

原文:Tether’s hold on Bitcoin’s liquidity: A risk assessment

作者:Hasu and Sylvain Ribes

编译:Apatheticco 查看全部

在这篇文章中,我们展示了最近几篇报道如何夸大了Tether对比特币的影响。 然后,我们评估了Tether的偿付能力和流动性风险。 我们最后得出结论,比特币具有足够的健壮度(robustness)来抵御Tether造成的相关冲击。

I – 介绍

“Tether”是存在于Omni协议(比特币区块链的扩展)上的美元挂钩数字代币。1个单位的“Tether”(USDT)是通过将1美元发送给Tether Limited(Tether发行公司)而创建的,只要相应的USDT代币在流通,Tether Limited就会保留全部储备金。因此,人们可以用相同数量的美元兑换其USDT代币,而USDT在市场上的交易价格为1美元。

与支撑它的实际美元不同,在一个小时之内,Tether就可以在全球范围内安全地存储、发送和接收。

了解Tether的效用

从本质上讲,通过允许交易所支持类法币的交易对,Tether使得像币安或Bitfinex这样的加密货币交易所更容易在KYC / AML法规之外存在。世界上大多数人要么不信任美国,要么根本无法进入美国银行系统。对于这些人和司法管辖区来说,Tether可以让他们获得更灵活版本的美元。

迄今为止Tether已经取得了成功。在两年内,它的市值从不到1000万美元增加到近28亿美元。它几乎在每个交易所上市,享有巨大的网络效应。市场对其可兑换性的信任也几乎是绝对的。这说明了两件事:

1. 市场对区块链上存储和移动稳定价值存在强烈的自然需求 2. 为方便起见,人们愿意承担相关的集中化风险

Tether的主要客户是交易所、OTC经纪商和套利商店,它们都为加密货币生态系统提供了宝贵的流动性。

风险很高

与此同时,许多人认为Tether是这个行业的责任和结构性风险。除此之外,它被指控为庞氏骗局,凭空发行,只有部分储备。《华尔街日报》最近的一篇文章再次引起了公众对Tether的关注,文章表示,“今年夏天,Tether(交易对)有时候占据了比特币交易量的80%”,称其为整个加密行业的系统性风险。为支持这一说法,文章间接使用了CoinMarketCap提供的数据,在撰写本文时,该数据显示比特币交易量由62%USDT(Tether),33%USD和5%EUR组成。

我们认为Tether作为一种负债(liability)与它所创造的价值和它在行业中所扮演的重要角色不一致,并决定深入研究。

II – 衡量Tether的实际流动性

交易量报告的替代方案

自我报告的交易量已被证明是长期不可靠的。在这种条件下,根据从CoinMarketCap采样的数据来评估流动性,往好了说是懒惰,往坏了说是不诚实,在任何情况下都不值得对外发布的。

衡量流动性更可靠的方法就是直接从交易所订单记录来获取流动性。与自我报告的交易量相比,订单簿通常不会说谎。试图伪造其订单记录的交易所很可能很快被抓现行:每当交易者试图履行假订单时,他就会意识到他的订单只是部分履行或者他的预期执行价格已经过时了。最终,交易者会发现他们正在被抢先交易或者订单完全是伪造的。据我们所知,从未记录过有关假订单的重大报告(虽然订单篡改无疑会发生,但由于欺骗性订单在实践中可以匹配,因此仍然被视为流动性)。

因此,我们开始从所有知名交易所下载当前的订单数据,将其汇总成一个全球订单记录,并将范围缩小至所有当前市场价格的2%以内的订单。所有数据已在8月26日的一个8小时的时间段内进行了抽样,其随时间的一致性已经过多次验证。结果可以更准确地描述潜在买家和卖家在特定时间可获得的流动性。

结果

我们选择评估比特币的风险敞口,不仅是交易对,还有交易的平台。

Bitfinex在交易所竞赛中脱颖而出,领先于一群旗鼓相当的竞争对手,但没有对比特币的流动性形成垄断。

请注意,我们选择不包含韩元或其他本地货币。虽然韩元和日元最有可能占全球流动性的至少10%,但韩国和日本交易所的数据并不足以让我们对我们的数据充满信心。其他法定货币对只是图表上的一个点。

我们发现USDT只占比特币流动性的29%,而美元占57%,欧元占14%。实际上,USDT的影响力与80%(华尔街日报)和62%(CoinMarketCap)的数据相差甚远。

尽管如此,29%仍然是一个相当大的比例,在评估如果Tether面临危机时可能会承担多少责任时,应该考虑各种因素。首先需要关注的就是与其密切相关的交易所Bitfinex。

III - 评估Tether的风险因素

Bitfinex和Tether

我们首先应该关注Bitfinex和Tether的紧密关系。实际上,它们拥有相同的所有者,据报道,它们拥有相同的银行业务关系,新发行的全部USDT通过Bitfinex流出。

图片来自 Chainalysis数据

虽然目前29%的比特币流动性来自Tether,但Bitfinex提供了另外的26%。实际上,很多人都不清楚所列出的Bitfinex USD交易对是实际美元还是USDT。我们选择考虑它是前者,因为Bitfinex允许无缝的美元提款。然而,这种密切关系是另一个需要牢记的风险因素。

Tether危机

Tether被描述为“加密交易的中央银行”(华尔街日报)和“将3750亿美元的加密货币市场结合在一起的粘合剂”(彭博)。为了准确评估Tether的风险,我们将区分两种不同的银行危机。

1. 偿付能力危机,银行因缺乏资金而无法偿还存款人 2. 流动性(可兑换性)危机,银行可以向存款人付款,但手头上没有全部的资金

持续存在的偿付能力危机

Tether的偿付能力危机将给加密生态系统带来可怕的后果。高达28亿美元价值的Tether将变得毫无价值,不仅代表了非常重要的资本外流,而且还会引发极其严重的信心危机,因为大多数人都会预期关系密切Bitfinex也会遭遇重大危机。

然而,Bitmex和彭博的研究已经产生了令人信服的证据,证明Tether确实与波多黎各的Noble银行保持稳定的银行业务关系,其资产由Bank New York Mellon Corp.托管。两个消息来源都发现波多黎各在过去的一年大量涌入与加密货币有关的现金。岛上所谓的国际金融实体持有的现金和等价物从2016年的1.91亿美元飙升至2017年底的33亿美元“(彭博)。2018年流入资金的相关财务数据基本证实了这一点。

我们鼓励读者从现有证据中形成自己的观点,但我们认为这种情况非常不可能导致偿付能力危机。

没那么严重的流动性危机

假设Tether有全额准备金在手中,它在未来仍可能会被当局关闭,或者失去Noble的银行牌照,这可能导致流动性危机。在最可能的情况下,Tether持有者将获得3-6个月的时间来将他们的USDT兑换成实际美元。因此,投资者对整个生态系统的信任可能暂时受到损害,许多加密资产的持有者可能会卖出手中的加密货币。

然而,考虑到Tether占据比特币总流动性的29%,USDT交易对的消失肯定不会剧烈破坏生态系统的供需动态。当然,一些流动性会立即蔓延到实际的法定货币对,大家也会猜测下一个被广泛接受的稳定币需要多久时间崛起。

很难预测Tether被关闭会对Bitfinex产生什么影响,但很难相信这会产生重大影响。首先,他们是两家合法独立的公司。也许更重要的是,Bitfinex盈利能力很强,深受加密行业中大交易者和交易机构的信任,并且在2016年黑客攻击并盗窃120000比特币之后证明了其强大的财务弹性。

因此,Tether的流动性危机在我们看来不会被视为“系统性风险”(永久性地破坏该行业并让其发展后退几年的事件)。

IV - 展望未来

当Shapeshift(最后一个仍然抵制KYC / AML程序的交易所之一)屈服于美国的监管时,我们认为Tether是“开放式融资”的最后一个先驱之一。虽然“当基础活动未被当局明确授权或监管时,一些Tether利益相关者预期的透明度在金融领域可能不可能实现”(Bitmex),但这种妥协是值得的。

由于网络效应,货币协议遵循赢家通吃或者幂律分布。出于这个原因,Tether将非常难以自然地破坏,因为相对任何其他稳定币,它具有巨大的领先优势。然而,有另外两种方法可以破坏Tether的网络效应。第一,Tether可能会在监管压力下崩溃。第二个是带来一个独特的价值主张。

监管合规可能就是这样一个主张。在这方面,一个有前景的Tether替代品是TrueUSD,它是完全储备的,但绝对符合美国法规。据消息人士透露,其市值已经从0美元上涨到当前的7500万美元,并且仍在上涨。随着TUSD的流动性增加,我们预计未来它将获得更多的市场份额。同样值得注意的是Circle,虽然尚未发布,但它是比特大陆支持的稳定币。

由于完全储备的稳定币的价值来自于其可兑换实际美元,这些方案将始终承担集中化的风险。像Tether这样没有被严格监管的方案正面临被当局关闭的风险,而完全合规的方案如TrueUSD则选择实施更严格的KYC / AML程序,可能可以阻止交易或冻结客户的资金。

像Dai或Basis这样的项目则是希望创造更多去中心化的稳定币,但此时我们认为它们是高度实验性的,并且不认为它们可以成为现有方案的有力竞争对手。有关所有稳定币项目的概述,我们建议你访问https://stablecoinindex.com/。

V - 结论

尽管围绕着Tether存在很多争议,但这些作者认为它所提供的服务很大程度上抵消了它所构成的威胁。它的偿付能力似乎不再存在问题,虽然公众和媒体的确要考虑当局将USDT交易关停的可能性。即使发生问题,他们也不应该担心长期的后果。从短期来看,比特币的价格会受到很大影响,但没有理由无休止地下降。

事实上,比特币的流动性在USDT之外广泛分布,而且重要的是,在交易所间广泛分布。当前行业已经发展到了较以前成熟很多的阶段,不再存在一个行业参与者对市场产生像MT.Gox所造成的那种影响,它的崩溃使行业倒退了三年。尽管主流媒体对Tether非议不断,但本次研究证明Tether扼杀比特币的流动性在很大程度上只是一种幻想。

原文:Tether’s hold on Bitcoin’s liquidity: A risk assessment

作者:Hasu and Sylvain Ribes

编译:Apatheticco

凯恩斯拯救区块链:IBO能否打破熊市僵局?

31qu 发表了文章 • 2018-09-13 13:43

与此同时,ICO募得的ETH的价格也直线下跌,有些投资者甚至拉起“讨伐V神”的大旗。

“大量的项目出现螺旋式下跌。越是下跌,越是跑得快,这就成为一个恶性循环。”国内某知名交易所资深从业者Allen称。

ICO,就是区块链行业的魔咒,它让大批创业者、投资人短暂享受到登上人生巅峰的快感,又急速反噬,将他们拉入深渊。

如此背景下,“IBO”概念横空出世。

它能否替代ICO的“初次代币发行”模式,成为区块链领域下半场的主角?它又如何拯救陷入深渊的区块链行业?

1 74年前,凯恩斯的遗憾

IBO 全称 Initial Bancor Offering, Bancor被翻译成“班科”。

要想理解这个概念,我们要回到74年前,IBO的源头说起。

1944年7月份,英国著名经济学家凯恩斯,出现在美国新罕布什尔州的布雷顿森林。

已经61岁的凯恩斯,在这个注定要改变世界经济格局的地方,提出了自己对治理世界经济的宏观构想。

凯恩斯提出了一个激进的改革方案:成立世界中央银行和国际清算联盟(International Clearing Union, 简称为ICU)来平衡世界贸易盈余和赤字的建议。

实际上,凯恩斯就是想建立一个超越各个国家主权的“超级大银行”,这个银行有自己的货币,这个货币可以和各个国家的货币直接交易,并且与各国的货币保持一个固定的汇率。

凯恩斯给这个“超级大银行”的货币起好了名字,就是Bancor。

可惜,英国经济的国际地位在二战末期已经大不如19世纪,美国当时在经济中已经稳坐世界老大,凯恩斯和他代表团的建议,被以怀特为代表的美国代表团否决。

凯恩斯于1946年逝世,在他离开72年后,在区块链世界中,再次提到了“Bancor”的名字。

这次,凯恩斯曾经夭折的“计划”,是否还能改变区块链世界呢?

2 和机器人直接交易

2017年5月,由以色列团队开发的交易所项目开启了众筹,短短三个小时内,就筹得390000个ETH,市值1.5亿美元,打破了ICO历史记录。

这个项目,叫Bancor Network——这是区块链第一次与“Bancor ”概念产生联系。

“Bancor Network是一种全新的价格发现机制,就是一种人机交易所。”Allen告诉31区。

如何理解呢?

传统交易所,实际上都在做撮合业务,一方买,一方卖,标定的价格相同,交易就能达成。但在Bancor Network交易所上进行的交易,不是买卖双方直接交易,而是直接和中间的“机器人”交易,机器人按照当前的价格,一个一个把币打给你。

这个机器人,实际上就是已经设定好的Bancor智能合约。

“没有对手交易了,买得多就涨,卖得多就跌。”区块链行业资深人士秋爽称,涨跌机制全写在算法里了,中间的交易变得透明了。

并且,因为机器人是“一个币一个币的计算价格”,即使出现创始团队把手里币全抛掉的极端砸盘现象,机器人也能因为突然出现大量项目方的币,而及时降低价格,不会出现在价格高点直线跌落,集中“被收割”的问题。

“这就做到了真正的动态调节。”秋爽认为,定价权给了机器人,机器人不会滥用这个权利,如此,可以尽量抑制投机需求,反应真实的供需关系。

而有了机器人后,传统的“交易所”都可以不存在了。“摆脱人和人之间的对手交易,看上去是中心化的,实际上是去人类化的。”秋爽称。

“所以说Bancor的发币模式,融资模式在发币之初就已经确定了,所以这种发币模式就自带流通性了,就不需要上交易所了。”Allen也这样认为。

用“大浪淘沙”形容区块链行业这一年的发展,一点都不为过。那么理念新颖,同时募资1.5亿美金的 Bancor Network 是否被清洗出去了呢?

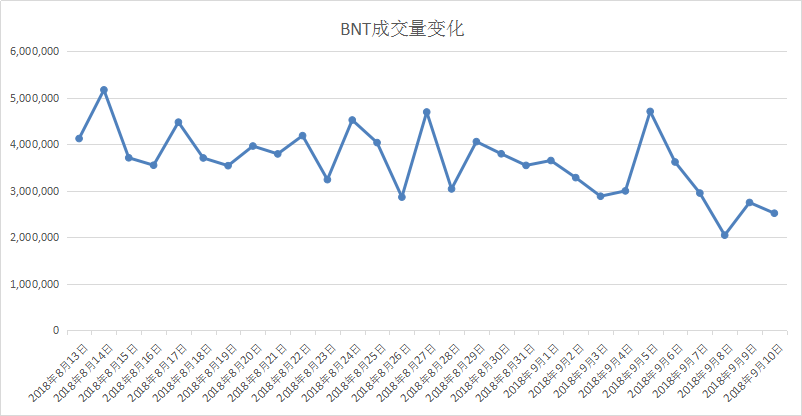

根据Coinmarketcap实时数据显示, Bancor Network 目前全球流通市值排名70,交易所通证BNT,近一个月的日成交量徘徊在200万~500万个。

Bancor Network 通证BNT成交量变化趋势

而该项目全球排名,进入18年超级大熊市以来,反而在不断上升。根据31区在文章《摆脱大佬忽悠的「盲投」大法,一年盈利230倍!》中提出的观点,某区块链项目在市场环境不断恶化的情况下,项目排名不断上升,从侧面说明了该项目应该属于相对优秀的范畴。

Bancor Network 进入18年以来排名变化

无论是募资规模,还是项目排名, Bancor Network 似乎取得了暂时的成功。

Bancor Network仅仅是一个开始。IBO概念提出后,和机器人交易的理念,愈加深入人心。

3 IBO,新的募资手段

“目前来看,Bancor现在有三个比较大的应用,一个就是基于以太坊的‘班科协议’,用于做去中心化交易所;一种就是班科模式,Bancor协议则是一种价格发现机制;还有一个就是Bancor的算法,如何确定价格曲线的。”Allen告诉31区。

交易所和IBO虽然都采用了凯恩斯Bancor的理念,但侧重点却有所不同。“交易所借鉴了这种模式的流通性,IBO借鉴了代币发行机制,也是一种信用扩张的模式,用于确定代币发行模式与汇率确定基准。”Allen解释道。

Bancor协议下的IBO要如何做?

这里,我们要提到一个储备金(CW)的概念。一个项目想要进行IBO,先要给机器人一定比例的“储备金”,作为信用扩张的基础。

这意味着,是指发行一定量的代币,需要对应储备金率下的储备金作保证。例如,发行价值100亿市值的代币,对应储备金率是20%,那么就需要抵押20亿人民币。市值变化,储备金也发生变化。

比如,31区想用IBO创建一个31币,项目方想拿到1000个31币,用100个以太坊兑换出来。此时,兑换的第1000枚价格是0.1ETH,之前的Token价格是慢慢上涨的。

此时,整个31币流通的市值是100个ETH,如果CW是10%,项目方还要抵押10ETH作为储备金。

我们先不考虑“一个币一个币的计算价格”的情况。如果有人看好31币,想要购买100个,他需要给机器人10个ETH,机器人拨给他100个31币。

此时,市面上的31币数量变成1100个(1000个已经流通的加上100个新流通的),价格变成0.18ETH/个(20ETH/1100)。

反之,如果这个人之后不看好31币,想要卖掉,那么他给机器人100个31币,机器人回收后,再给他18个ETH。

此时,市面上31币数量变成1000个,价格变成0.02ETH(2ETH/1000)。

实际上,在IBO模式中,一个公式异常重要,“价格=市值/流通量”。而储备金的比例,可能是10%。也可能是20%,一开始就已经设定好。

“抵押的资产,也可以一些实物资产,这实际上有点类似实物资产证券化了。”Allen说道。

有了资产抵押这样的硬性规定,就避免了“ICO模式下所有代币都是空气”的结局。

当然,除了避免发行空气币,IBO还有其他优点。

4 打破IBO的技术桎梏

2018年6月份,EOSRAM横空出世。

RAM就是使用Bancor进行资金募集,但这是建立在BM专门为RAM建立一套Bancor智能合约的基础上完成的。对于一般团队来说,这是有很高的技术门槛的。

“IBO在任何网络也可以用于发币,你可以在ETH、EOS、Stellar上募集资金,但是如果你要在这些网络上进行IBO,你就必须从头到尾部署智能合约,在智能合约中你自己还需要写一个“Bancor”的完整协议,相当麻烦。”Allen认为。

这对于代币普通的程序员来说,技术门槛还是比较高的。可能受过相关专业训练的码农才有可能达到专业水准。

但如今,这个技术桎梏,已经被打破。

8月28日,EOS侧链Fibos主网上线。

Fibos 主网几乎“拷贝”了EOS主网所有元素。例如Fibos发行了代币FO,主网有21个节点,设置内存(RAM),拥有中央处理器(CPU)等等。

不同的是, Fibos引入了 Bancor协议。“Fibos 的出现,让IBO变得简单易行。因为 Fibos 已经确定好了标准化功能,你只要设定好参数,就能像ERC20一样发币了,而且发的是Bancor模式的币。”Allen告诉31区,“同样可以一键发币,傻瓜式发币。”

而这,也是今日IBO大火的最直接原因。

目前,Fibos侧链的代币兑换FO比例就从1EOS=1000FO,下降到了1EOS=450FO,价格翻倍。

5 IBO的优势

“IBO与ICO的募集资金方式相比有太多优势。”Allen认为

在Allen看来,IBO的优势可以总结为以下几点:

(1)有储备金要求,增加了发币门槛,便于监管。

(2)全新的定价模式,Bancor模式下的价格发现机制,由于价格预先设定好的,通过砸盘、拉盘割韭菜的行为,可能会面对巨大的损失。

(3)发币即流通,IBO的项目方不用“上币费”而发愁。

(4)发币募集的资金全部所在banor协议中的,项目方也没办法取出来。无论项目方还是投资人,都要和机器人交易。

我们逐条来进行分析。

由于IBO的保证金制度,会给与整个项目一定的价值支撑。

对此,Allen这样认为:“ICO模式下发行出来的代币都是‘空气币’,因为无论你的项目有多好,都是没有任何价值的,但是IBO模式下的代币是有储备金保证的。”

“在ICO上,项目方募集到的资金基本上都在项目方手中,资金完全取决于项目方的分配模式,他们想要如何控制代币,都可以。但是在IBO模式下,募集到的资金完全存放在Bancor协议中,所以资金谁也拿不走的。”Allen认为。

同时在代币估值模型上,ICO也与IBO存在明显的差别。

ICO模式下的项目估值模式是,代币价格乘以代币总量。IBO模式下的项目估值模式则是已经发行的代币,乘以代币价格。

在ICO模式下,项目方上交易所、做市都需要烧钱。但是在IBO模式下,这些钱都可以省掉的。

“对于一个技术团队而言,只用做好技术就可以了,完全不用考虑上线交易所、也不用考虑做市值管理。”Allen这样认为。

除此之外,IBO下的募资方式,还可以避免项目方砸盘问题。

大量的项目方出现螺旋式下跌的问题。越是下跌,越是跑得快,这就成为一个恶性循环。

IBO的Bancor,不存在这个问题,项目方的通证其实与母链通证是锁定的。你买项目方通证其实的母链通证其实是被锁定在Bancor协议中的,谁都拿不走。Bancor模式下,项目方的获利方式其实就是把项目做大做强,否则就无法获得收益。

不过,IBO看似解决了交易所上币费、流动性、项目方砸盘等等问题,但是这并不代表IBO是完美的。

6 IBO的局限

IBO无法摆脱资本炒作的阴影。

以RAM为例,今年7月份,RAM 在15天之内,暴涨50倍。在此过程中大量RAM被大户囤积,致使RAM真实使用率只有区区1.7%,而有真正需求的项目开发者却不得不放弃EOS主网。

在RAM价格暴涨期间,EOS公链的坚定信仰者、资深程序员、DApp开发者潇湘给31区算了这样一笔账:注册一个账号差不多需要 4k 左右的内存,按照2018年07月07日内存价格计算, 注册账号差不多需要 4 x 0.5 = 2 个 eos ,人民币的价格是 2 x 56 = 112 元左右。

潇湘表示:“为了满足用户的游戏性,那么就要免费帮助用户创建账户,那么每个账户需要花费一百多人民币,这无疑对一个初创游戏公司是一笔很大的支出,而且这笔支出没有上限,每多一个用户就需要创建一个账户,而且,这个账户是无法通过销毁来回收内存。”

其次,无法从根本上避免项目方炒作,割韭菜。以 Fibos为例,假设团队事先把 FO 价格炒作到某一高度后,兑换成EOS之后,套现走人。随后用手中事先转备好的大量的 FO 砸盘、或者在市场制造恐慌情随,再低价买入,这实际上也是一种控盘手段。

当然,这些并不是不可能发生,从本质上来说,并没有走出ICO募集资金、割韭菜的死循环。

“IBO金融炒作的空间变小了,但依然存在。而且,项目方并没有做到和投资人完全平等。”Allen认为。

“有人的地方就有江湖”,这句话放在IBO同样适用。

Fibos项目创始人响马对Bancor的看法

无论看起来多么完美的模式,对于新手投资者来说,都可能意味着误区。正如Fibos项目创始人响马所提醒的那样:“Bancor 是炒币人的陷阱。Bancor 不是交易所,短期套利几乎不可能,长期回报也并不可期。因此为炒币而生的空气币是绝对不敢用 Bancor 的,炒币的人进了 Bancor 也多半会被套牢。所以反复提醒:用不上的话,不要兑 FO。”

---------------------------

凯恩斯1944年提出班科计划,距今已过74年,作为经济学领域的佼佼者,他的思想对世界经济影响深远。

班科协议出现之初,区块链技术还远未萌芽。一边是经济学大师为世界经济格局的竭力规划,另一边是新兴区块链技术对募资手段的尝试。

两个世纪,两种手段在区块链技术蓬勃发展的背景下,在21世纪之初相遇。

这两者,未来又会如何结合,结出怎样的果实呢? 查看全部

熊市才刚刚开始,ICO模式的弊端就暴露无遗:Token随意定价、项目方抛售代币、没有任何监管。

与此同时,ICO募得的ETH的价格也直线下跌,有些投资者甚至拉起“讨伐V神”的大旗。

“大量的项目出现螺旋式下跌。越是下跌,越是跑得快,这就成为一个恶性循环。”国内某知名交易所资深从业者Allen称。

ICO,就是区块链行业的魔咒,它让大批创业者、投资人短暂享受到登上人生巅峰的快感,又急速反噬,将他们拉入深渊。

如此背景下,“IBO”概念横空出世。

它能否替代ICO的“初次代币发行”模式,成为区块链领域下半场的主角?它又如何拯救陷入深渊的区块链行业?

1 74年前,凯恩斯的遗憾

IBO 全称 Initial Bancor Offering, Bancor被翻译成“班科”。

要想理解这个概念,我们要回到74年前,IBO的源头说起。

1944年7月份,英国著名经济学家凯恩斯,出现在美国新罕布什尔州的布雷顿森林。

已经61岁的凯恩斯,在这个注定要改变世界经济格局的地方,提出了自己对治理世界经济的宏观构想。

凯恩斯提出了一个激进的改革方案:成立世界中央银行和国际清算联盟(International Clearing Union, 简称为ICU)来平衡世界贸易盈余和赤字的建议。

实际上,凯恩斯就是想建立一个超越各个国家主权的“超级大银行”,这个银行有自己的货币,这个货币可以和各个国家的货币直接交易,并且与各国的货币保持一个固定的汇率。

凯恩斯给这个“超级大银行”的货币起好了名字,就是Bancor。

可惜,英国经济的国际地位在二战末期已经大不如19世纪,美国当时在经济中已经稳坐世界老大,凯恩斯和他代表团的建议,被以怀特为代表的美国代表团否决。

凯恩斯于1946年逝世,在他离开72年后,在区块链世界中,再次提到了“Bancor”的名字。

这次,凯恩斯曾经夭折的“计划”,是否还能改变区块链世界呢?

2 和机器人直接交易

2017年5月,由以色列团队开发的交易所项目开启了众筹,短短三个小时内,就筹得390000个ETH,市值1.5亿美元,打破了ICO历史记录。

这个项目,叫Bancor Network——这是区块链第一次与“Bancor ”概念产生联系。

“Bancor Network是一种全新的价格发现机制,就是一种人机交易所。”Allen告诉31区。

如何理解呢?

传统交易所,实际上都在做撮合业务,一方买,一方卖,标定的价格相同,交易就能达成。但在Bancor Network交易所上进行的交易,不是买卖双方直接交易,而是直接和中间的“机器人”交易,机器人按照当前的价格,一个一个把币打给你。

这个机器人,实际上就是已经设定好的Bancor智能合约。

“没有对手交易了,买得多就涨,卖得多就跌。”区块链行业资深人士秋爽称,涨跌机制全写在算法里了,中间的交易变得透明了。

并且,因为机器人是“一个币一个币的计算价格”,即使出现创始团队把手里币全抛掉的极端砸盘现象,机器人也能因为突然出现大量项目方的币,而及时降低价格,不会出现在价格高点直线跌落,集中“被收割”的问题。

“这就做到了真正的动态调节。”秋爽认为,定价权给了机器人,机器人不会滥用这个权利,如此,可以尽量抑制投机需求,反应真实的供需关系。

而有了机器人后,传统的“交易所”都可以不存在了。“摆脱人和人之间的对手交易,看上去是中心化的,实际上是去人类化的。”秋爽称。

“所以说Bancor的发币模式,融资模式在发币之初就已经确定了,所以这种发币模式就自带流通性了,就不需要上交易所了。”Allen也这样认为。

用“大浪淘沙”形容区块链行业这一年的发展,一点都不为过。那么理念新颖,同时募资1.5亿美金的 Bancor Network 是否被清洗出去了呢?

根据Coinmarketcap实时数据显示, Bancor Network 目前全球流通市值排名70,交易所通证BNT,近一个月的日成交量徘徊在200万~500万个。

Bancor Network 通证BNT成交量变化趋势

而该项目全球排名,进入18年超级大熊市以来,反而在不断上升。根据31区在文章《摆脱大佬忽悠的「盲投」大法,一年盈利230倍!》中提出的观点,某区块链项目在市场环境不断恶化的情况下,项目排名不断上升,从侧面说明了该项目应该属于相对优秀的范畴。

Bancor Network 进入18年以来排名变化

无论是募资规模,还是项目排名, Bancor Network 似乎取得了暂时的成功。

Bancor Network仅仅是一个开始。IBO概念提出后,和机器人交易的理念,愈加深入人心。

3 IBO,新的募资手段

“目前来看,Bancor现在有三个比较大的应用,一个就是基于以太坊的‘班科协议’,用于做去中心化交易所;一种就是班科模式,Bancor协议则是一种价格发现机制;还有一个就是Bancor的算法,如何确定价格曲线的。”Allen告诉31区。

交易所和IBO虽然都采用了凯恩斯Bancor的理念,但侧重点却有所不同。“交易所借鉴了这种模式的流通性,IBO借鉴了代币发行机制,也是一种信用扩张的模式,用于确定代币发行模式与汇率确定基准。”Allen解释道。

Bancor协议下的IBO要如何做?

这里,我们要提到一个储备金(CW)的概念。一个项目想要进行IBO,先要给机器人一定比例的“储备金”,作为信用扩张的基础。

这意味着,是指发行一定量的代币,需要对应储备金率下的储备金作保证。例如,发行价值100亿市值的代币,对应储备金率是20%,那么就需要抵押20亿人民币。市值变化,储备金也发生变化。

比如,31区想用IBO创建一个31币,项目方想拿到1000个31币,用100个以太坊兑换出来。此时,兑换的第1000枚价格是0.1ETH,之前的Token价格是慢慢上涨的。

此时,整个31币流通的市值是100个ETH,如果CW是10%,项目方还要抵押10ETH作为储备金。

我们先不考虑“一个币一个币的计算价格”的情况。如果有人看好31币,想要购买100个,他需要给机器人10个ETH,机器人拨给他100个31币。

此时,市面上的31币数量变成1100个(1000个已经流通的加上100个新流通的),价格变成0.18ETH/个(20ETH/1100)。

反之,如果这个人之后不看好31币,想要卖掉,那么他给机器人100个31币,机器人回收后,再给他18个ETH。

此时,市面上31币数量变成1000个,价格变成0.02ETH(2ETH/1000)。

实际上,在IBO模式中,一个公式异常重要,“价格=市值/流通量”。而储备金的比例,可能是10%。也可能是20%,一开始就已经设定好。

“抵押的资产,也可以一些实物资产,这实际上有点类似实物资产证券化了。”Allen说道。

有了资产抵押这样的硬性规定,就避免了“ICO模式下所有代币都是空气”的结局。

当然,除了避免发行空气币,IBO还有其他优点。

4 打破IBO的技术桎梏

2018年6月份,EOSRAM横空出世。

RAM就是使用Bancor进行资金募集,但这是建立在BM专门为RAM建立一套Bancor智能合约的基础上完成的。对于一般团队来说,这是有很高的技术门槛的。

“IBO在任何网络也可以用于发币,你可以在ETH、EOS、Stellar上募集资金,但是如果你要在这些网络上进行IBO,你就必须从头到尾部署智能合约,在智能合约中你自己还需要写一个“Bancor”的完整协议,相当麻烦。”Allen认为。

这对于代币普通的程序员来说,技术门槛还是比较高的。可能受过相关专业训练的码农才有可能达到专业水准。

但如今,这个技术桎梏,已经被打破。

8月28日,EOS侧链Fibos主网上线。

Fibos 主网几乎“拷贝”了EOS主网所有元素。例如Fibos发行了代币FO,主网有21个节点,设置内存(RAM),拥有中央处理器(CPU)等等。

不同的是, Fibos引入了 Bancor协议。“Fibos 的出现,让IBO变得简单易行。因为 Fibos 已经确定好了标准化功能,你只要设定好参数,就能像ERC20一样发币了,而且发的是Bancor模式的币。”Allen告诉31区,“同样可以一键发币,傻瓜式发币。”

而这,也是今日IBO大火的最直接原因。

目前,Fibos侧链的代币兑换FO比例就从1EOS=1000FO,下降到了1EOS=450FO,价格翻倍。

5 IBO的优势

“IBO与ICO的募集资金方式相比有太多优势。”Allen认为

在Allen看来,IBO的优势可以总结为以下几点:

(1)有储备金要求,增加了发币门槛,便于监管。

(2)全新的定价模式,Bancor模式下的价格发现机制,由于价格预先设定好的,通过砸盘、拉盘割韭菜的行为,可能会面对巨大的损失。

(3)发币即流通,IBO的项目方不用“上币费”而发愁。

(4)发币募集的资金全部所在banor协议中的,项目方也没办法取出来。无论项目方还是投资人,都要和机器人交易。

我们逐条来进行分析。

由于IBO的保证金制度,会给与整个项目一定的价值支撑。

对此,Allen这样认为:“ICO模式下发行出来的代币都是‘空气币’,因为无论你的项目有多好,都是没有任何价值的,但是IBO模式下的代币是有储备金保证的。”

“在ICO上,项目方募集到的资金基本上都在项目方手中,资金完全取决于项目方的分配模式,他们想要如何控制代币,都可以。但是在IBO模式下,募集到的资金完全存放在Bancor协议中,所以资金谁也拿不走的。”Allen认为。

同时在代币估值模型上,ICO也与IBO存在明显的差别。

ICO模式下的项目估值模式是,代币价格乘以代币总量。IBO模式下的项目估值模式则是已经发行的代币,乘以代币价格。

在ICO模式下,项目方上交易所、做市都需要烧钱。但是在IBO模式下,这些钱都可以省掉的。

“对于一个技术团队而言,只用做好技术就可以了,完全不用考虑上线交易所、也不用考虑做市值管理。”Allen这样认为。

除此之外,IBO下的募资方式,还可以避免项目方砸盘问题。

大量的项目方出现螺旋式下跌的问题。越是下跌,越是跑得快,这就成为一个恶性循环。

IBO的Bancor,不存在这个问题,项目方的通证其实与母链通证是锁定的。你买项目方通证其实的母链通证其实是被锁定在Bancor协议中的,谁都拿不走。Bancor模式下,项目方的获利方式其实就是把项目做大做强,否则就无法获得收益。

不过,IBO看似解决了交易所上币费、流动性、项目方砸盘等等问题,但是这并不代表IBO是完美的。

6 IBO的局限

IBO无法摆脱资本炒作的阴影。

以RAM为例,今年7月份,RAM 在15天之内,暴涨50倍。在此过程中大量RAM被大户囤积,致使RAM真实使用率只有区区1.7%,而有真正需求的项目开发者却不得不放弃EOS主网。

在RAM价格暴涨期间,EOS公链的坚定信仰者、资深程序员、DApp开发者潇湘给31区算了这样一笔账:注册一个账号差不多需要 4k 左右的内存,按照2018年07月07日内存价格计算, 注册账号差不多需要 4 x 0.5 = 2 个 eos ,人民币的价格是 2 x 56 = 112 元左右。

潇湘表示:“为了满足用户的游戏性,那么就要免费帮助用户创建账户,那么每个账户需要花费一百多人民币,这无疑对一个初创游戏公司是一笔很大的支出,而且这笔支出没有上限,每多一个用户就需要创建一个账户,而且,这个账户是无法通过销毁来回收内存。”

其次,无法从根本上避免项目方炒作,割韭菜。以 Fibos为例,假设团队事先把 FO 价格炒作到某一高度后,兑换成EOS之后,套现走人。随后用手中事先转备好的大量的 FO 砸盘、或者在市场制造恐慌情随,再低价买入,这实际上也是一种控盘手段。

当然,这些并不是不可能发生,从本质上来说,并没有走出ICO募集资金、割韭菜的死循环。

“IBO金融炒作的空间变小了,但依然存在。而且,项目方并没有做到和投资人完全平等。”Allen认为。

“有人的地方就有江湖”,这句话放在IBO同样适用。

Fibos项目创始人响马对Bancor的看法

无论看起来多么完美的模式,对于新手投资者来说,都可能意味着误区。正如Fibos项目创始人响马所提醒的那样:“Bancor 是炒币人的陷阱。Bancor 不是交易所,短期套利几乎不可能,长期回报也并不可期。因此为炒币而生的空气币是绝对不敢用 Bancor 的,炒币的人进了 Bancor 也多半会被套牢。所以反复提醒:用不上的话,不要兑 FO。”

---------------------------

凯恩斯1944年提出班科计划,距今已过74年,作为经济学领域的佼佼者,他的思想对世界经济影响深远。

班科协议出现之初,区块链技术还远未萌芽。一边是经济学大师为世界经济格局的竭力规划,另一边是新兴区块链技术对募资手段的尝试。

两个世纪,两种手段在区块链技术蓬勃发展的背景下,在21世纪之初相遇。

这两者,未来又会如何结合,结出怎样的果实呢?

干掉USDT?首个被监管的稳定币横空出世,搅局者还是炮灰?

acoin 发表了文章 • 2018-09-13 12:26

顾名思义,价格稳定成为稳定币最大的特征。近来,虽然各个币种接连走低,但稳定币却风头正盛,这也使得稳定币成为市场宠儿,新的稳定币被不断推出。

一周前,国内三大交易所币安、火币和OKEX分别投了一种新的稳定币Terra。

最新的情况是,9月10日,美国纽约金融服务局的批准,数字加密货币GUSD和PAX加入了稳定币阵营得以发行,其最引人注目的是将接受来自官方的监管。

首个官方监管稳定币发行

9月10日,美国交易所 Gemini 和另外一个区块链创业公司 Paxos 同时获得了美国纽约金融服务局的批准,可以在受政府监管的情况下发行锚定美元的数字加密货币GUSD和PAX。

随后,美国双子星交易所宣布,北京时间9月10日22时正式推出全球首个受政府监管、基于以太坊区块链ERC20标准的稳定GUSD,用户可以将交易所账户美元转换为GUSD,从而可以提取到自己的以太坊钱包地址。GUSD与美元兑换价为1:1。

相比于USDT等项目,GUSD和Paxos的财务状况都会公开,每一笔GUSD的增发都会有相应的资金入账。

而在GUSD和Paxos之前,市场上目前已经存在大量稳定币。广为人知的诸如USDT、TUSD等。

通俗来讲,稳定币就是拥有稳定价值不会随着市场大涨大跌的加密货币。稳定币出现主要是基于两个方面的原因。

一方面是为了降低加密货币剧烈波动给数字货币市场带来的巨大冲击,同时拥有法币的稳定性和数字货币的无国界等特性。

另一方面是因为长期以来,各个国家对加密货币的监管政策不明朗,在加密货币和法币之间如何实现金融上的互通一直都是一道世界性的难题,而USDT挂钩世界上第一强势货币美元也就应运而生。

尤其是在熊市的背景下,连比特币都出现了大幅的波动下,带有稳定属性的稳定币便成了市场的宠儿。

业内人士认为,GUSD和其他稳定币一样,可以有效缓解熊市的担忧,为加密货币市场找到一个出口,某种程度上成为数字货币市场上的避险资产。

此外,由于GUSD作为首个受到监管的稳定币,可以有效的避免可能存在的资金安全问题以及超发滥发造成的通货膨胀。

现有稳定币备受诟病

大多数投资者认为,GUSD的问世对市场来说算得上是一个利好,得到政府许可,合规性过关,为打通传统金融市场和加密货币之间的流通通道提提供了可能。

梳理目前市面上主流的稳定币种,包括USDT和TUSD在内,在流动性等多方面存在一定缺陷,抵押资产的真实性也备受争议。

目前,市场上占比最大的稳定币非USDT莫属,USDT由全球最大的加密货币交易平台之一 Bitfinex 组建的泰德公司(Tether Limited)发行,用户将美元储备在泰德公司的银行账户,泰德公司发行价格等于一美元的美元凭证,即USDT。

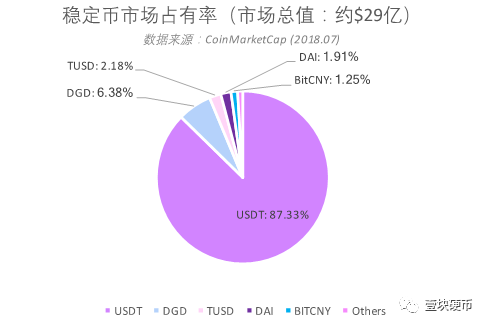

国内几乎所有的交易所都开设USDT交易区。市场上的主流的稳定币还包括DGD、TUSD、BitCNY、DAI、Basis以及昨天发行的GUSD。

这些稳定币大致可以分为三种类型:

第一种是以USDT、GUSD为代表的法币资产抵押型,其中法币对应的是美元,USDT和GUSD都是以1:1的比例和美元兑换;

第二种是加密货币抵押型,代表是把以太坊作为抵押的稳定币DAI;

第三种是无抵押型,他们大多有各自的锚定形式,设计相应的算法,以其他非稳定资产作为背书,比如Terra和Basis。

虽然USDT在市场占有绝对的优势,但是它的抵押资产的真实性却时常遭到怀疑。其网站宣称严格遵守1:1的准备金保证,即每发行1枚USDT代币,其银行帐户都会有1美元的资金保障。

但是当被问及用户如何验证银行帐户保证金时,却称法币由Tether Liminted公司自己保管,并会有定期审计,而目前用户还不能直接查询保证金。

这种信息的不透明性严重影响了USDT的权威性,在2017年9月,财务审计公司FriedmanLLP称并没有对Tether公布的银行账户进行相关评估,并表示该公司的资金除了代币与现金兑换业务外,还可能进行了其他投资活动。

在推特上也有网友表示Bitfinex通过USDT操控比特币的价格,并且认为Tether没有任何证据证明“每一个USDT都有1美元作为支撑”。与此同时Tether也并没有给出有力的证据证明其不存在超发USDT的行为。

除了透明性之外,流动性也成为掣肘目前稳定币的一大因素。

和USDT同属法定资产抵押型的TUSD,也是锚定美元的稳定币,试图以更加“区块链的方式”取代 USDT。TUSD从程序上保证完全的1:1美元储备,并且提供定期审计。

同时从源头上实行严格标准的KYC/AML验证。在最重要的资金托管环节上,还实现了独立托管,资金不需要经手TrueUSD项目团队保证了资金的安全。

从表面上看,TUSD完美的规避了USDT所存在的不透明性问题,但是由于资金受到了严格的监管,所有流进流出的资金都要受到严格的审核,所以严重影响了市场流动的速率。而独立托管则降低了团队维护币价稳定的灵活性,当市场上出现危机时团队无法做出及时的反应。

这些因素导致TUSD在市场上的占比相对较小,甚至在市场偶尔还会出现较大波动从而脱锚,呈现不稳定性。所以对于稳定币而言,不仅仅要解决信息透明度问题,还要解决加密货币的流动性问题。

GUSD能否打破现有格局?

这次Gemini信托公司发行的GUSD和USDT相比,在信息透明性和流动性上都有所改进。

首先GUSD最大的亮点便是获得了纽约金融服务部(NYDFS)的许可,道富银行将接受 Gemini 信托公司的现金存款,Gemini 账户的第三方审核每月由 BPM 审核进行,以确保账户存在的每一美元对应一个 Gemini Dollar。

这从监管上做到了传统金融要求的合规,能够满足投资者对信息对称性的要求。

其次,GUSD是基于以太坊网络的一种加密货币,由于GUSD选用的是以太坊部署的ERC20代币。相较于USDT在比特币OmniLayer协议上的设计,GUSD的转账确认速度会提高很多倍,能容易地整合到现有的钱包软件中,可以方便实现一些复杂的功能,也将有效规避超发的缺陷。

这从技术上解决了合规带来的流动性问题,有利于满足市场快速交易的需求。

当然,GUSD并非完美无瑕,一方面它刚面市还未受到市场和时间的考验,GUSD本身的程序是否如其所言,能否顺利运转都有待检验。而GUSD强调的KYC验证也同样会涉及到用户的个人隐私问题,缺乏去中心化的精神。

另一方面从世界货币市场的角度考虑,无论是USDT还是GUSD锚定的都是美元,基于加密货币的无国界性,一旦整个市场都被诸如GUSD这样锚定美元的加密货币占据,那么一些像委内瑞拉这样法币不稳的小国家便极易被美元“收编”,对于很多小国家的金融主权都会造成威胁。

另外,稳定币目前锚定美元是存在假设的,潜在的假设是美元会长期稳定。但是事实上美元也是动态变化的,那么稳定币如何实现价值浮动也将是一个问题。

这一次,GUSD挑战USDT最终是会成为王者还是炮灰,还将交由市场去检验。 查看全部

熊市漫漫,币市惨淡。但是在市场大跌下,有一种币往往能一枝独秀,它便是稳定币。投资者所熟知的USDT便是其中代表之一。

顾名思义,价格稳定成为稳定币最大的特征。近来,虽然各个币种接连走低,但稳定币却风头正盛,这也使得稳定币成为市场宠儿,新的稳定币被不断推出。

一周前,国内三大交易所币安、火币和OKEX分别投了一种新的稳定币Terra。

最新的情况是,9月10日,美国纽约金融服务局的批准,数字加密货币GUSD和PAX加入了稳定币阵营得以发行,其最引人注目的是将接受来自官方的监管。

首个官方监管稳定币发行

9月10日,美国交易所 Gemini 和另外一个区块链创业公司 Paxos 同时获得了美国纽约金融服务局的批准,可以在受政府监管的情况下发行锚定美元的数字加密货币GUSD和PAX。

随后,美国双子星交易所宣布,北京时间9月10日22时正式推出全球首个受政府监管、基于以太坊区块链ERC20标准的稳定GUSD,用户可以将交易所账户美元转换为GUSD,从而可以提取到自己的以太坊钱包地址。GUSD与美元兑换价为1:1。

相比于USDT等项目,GUSD和Paxos的财务状况都会公开,每一笔GUSD的增发都会有相应的资金入账。

而在GUSD和Paxos之前,市场上目前已经存在大量稳定币。广为人知的诸如USDT、TUSD等。

通俗来讲,稳定币就是拥有稳定价值不会随着市场大涨大跌的加密货币。稳定币出现主要是基于两个方面的原因。

一方面是为了降低加密货币剧烈波动给数字货币市场带来的巨大冲击,同时拥有法币的稳定性和数字货币的无国界等特性。

另一方面是因为长期以来,各个国家对加密货币的监管政策不明朗,在加密货币和法币之间如何实现金融上的互通一直都是一道世界性的难题,而USDT挂钩世界上第一强势货币美元也就应运而生。

尤其是在熊市的背景下,连比特币都出现了大幅的波动下,带有稳定属性的稳定币便成了市场的宠儿。

业内人士认为,GUSD和其他稳定币一样,可以有效缓解熊市的担忧,为加密货币市场找到一个出口,某种程度上成为数字货币市场上的避险资产。

此外,由于GUSD作为首个受到监管的稳定币,可以有效的避免可能存在的资金安全问题以及超发滥发造成的通货膨胀。

现有稳定币备受诟病

大多数投资者认为,GUSD的问世对市场来说算得上是一个利好,得到政府许可,合规性过关,为打通传统金融市场和加密货币之间的流通通道提提供了可能。

梳理目前市面上主流的稳定币种,包括USDT和TUSD在内,在流动性等多方面存在一定缺陷,抵押资产的真实性也备受争议。

目前,市场上占比最大的稳定币非USDT莫属,USDT由全球最大的加密货币交易平台之一 Bitfinex 组建的泰德公司(Tether Limited)发行,用户将美元储备在泰德公司的银行账户,泰德公司发行价格等于一美元的美元凭证,即USDT。

国内几乎所有的交易所都开设USDT交易区。市场上的主流的稳定币还包括DGD、TUSD、BitCNY、DAI、Basis以及昨天发行的GUSD。

这些稳定币大致可以分为三种类型:

第一种是以USDT、GUSD为代表的法币资产抵押型,其中法币对应的是美元,USDT和GUSD都是以1:1的比例和美元兑换;

第二种是加密货币抵押型,代表是把以太坊作为抵押的稳定币DAI;

第三种是无抵押型,他们大多有各自的锚定形式,设计相应的算法,以其他非稳定资产作为背书,比如Terra和Basis。

虽然USDT在市场占有绝对的优势,但是它的抵押资产的真实性却时常遭到怀疑。其网站宣称严格遵守1:1的准备金保证,即每发行1枚USDT代币,其银行帐户都会有1美元的资金保障。

但是当被问及用户如何验证银行帐户保证金时,却称法币由Tether Liminted公司自己保管,并会有定期审计,而目前用户还不能直接查询保证金。

这种信息的不透明性严重影响了USDT的权威性,在2017年9月,财务审计公司FriedmanLLP称并没有对Tether公布的银行账户进行相关评估,并表示该公司的资金除了代币与现金兑换业务外,还可能进行了其他投资活动。

在推特上也有网友表示Bitfinex通过USDT操控比特币的价格,并且认为Tether没有任何证据证明“每一个USDT都有1美元作为支撑”。与此同时Tether也并没有给出有力的证据证明其不存在超发USDT的行为。

除了透明性之外,流动性也成为掣肘目前稳定币的一大因素。

和USDT同属法定资产抵押型的TUSD,也是锚定美元的稳定币,试图以更加“区块链的方式”取代 USDT。TUSD从程序上保证完全的1:1美元储备,并且提供定期审计。

同时从源头上实行严格标准的KYC/AML验证。在最重要的资金托管环节上,还实现了独立托管,资金不需要经手TrueUSD项目团队保证了资金的安全。

从表面上看,TUSD完美的规避了USDT所存在的不透明性问题,但是由于资金受到了严格的监管,所有流进流出的资金都要受到严格的审核,所以严重影响了市场流动的速率。而独立托管则降低了团队维护币价稳定的灵活性,当市场上出现危机时团队无法做出及时的反应。

这些因素导致TUSD在市场上的占比相对较小,甚至在市场偶尔还会出现较大波动从而脱锚,呈现不稳定性。所以对于稳定币而言,不仅仅要解决信息透明度问题,还要解决加密货币的流动性问题。

GUSD能否打破现有格局?

这次Gemini信托公司发行的GUSD和USDT相比,在信息透明性和流动性上都有所改进。

首先GUSD最大的亮点便是获得了纽约金融服务部(NYDFS)的许可,道富银行将接受 Gemini 信托公司的现金存款,Gemini 账户的第三方审核每月由 BPM 审核进行,以确保账户存在的每一美元对应一个 Gemini Dollar。

这从监管上做到了传统金融要求的合规,能够满足投资者对信息对称性的要求。

其次,GUSD是基于以太坊网络的一种加密货币,由于GUSD选用的是以太坊部署的ERC20代币。相较于USDT在比特币OmniLayer协议上的设计,GUSD的转账确认速度会提高很多倍,能容易地整合到现有的钱包软件中,可以方便实现一些复杂的功能,也将有效规避超发的缺陷。

这从技术上解决了合规带来的流动性问题,有利于满足市场快速交易的需求。

当然,GUSD并非完美无瑕,一方面它刚面市还未受到市场和时间的考验,GUSD本身的程序是否如其所言,能否顺利运转都有待检验。而GUSD强调的KYC验证也同样会涉及到用户的个人隐私问题,缺乏去中心化的精神。

另一方面从世界货币市场的角度考虑,无论是USDT还是GUSD锚定的都是美元,基于加密货币的无国界性,一旦整个市场都被诸如GUSD这样锚定美元的加密货币占据,那么一些像委内瑞拉这样法币不稳的小国家便极易被美元“收编”,对于很多小国家的金融主权都会造成威胁。

另外,稳定币目前锚定美元是存在假设的,潜在的假设是美元会长期稳定。但是事实上美元也是动态变化的,那么稳定币如何实现价值浮动也将是一个问题。

这一次,GUSD挑战USDT最终是会成为王者还是炮灰,还将交由市场去检验。

以太坊最近为何大跌?

btctime 发表了文章 • 2018-09-13 11:06

——凯恩斯

凯恩斯有一句至理名言:“市场保持非理性的时间,可能比你保持不破产的时间更长。” 其实表现在两个方面,一个是非理性高估值,一个是非理性低估值,这一现象在币圈似乎表现得更加明显;投资市场上,都喜欢说牛短熊长,隐隐有留恋牛市的意思,而市场的底部和顶部同样有让人留恋的奇怪感觉,一个因为难以逃顶、一个因为容易踏空。

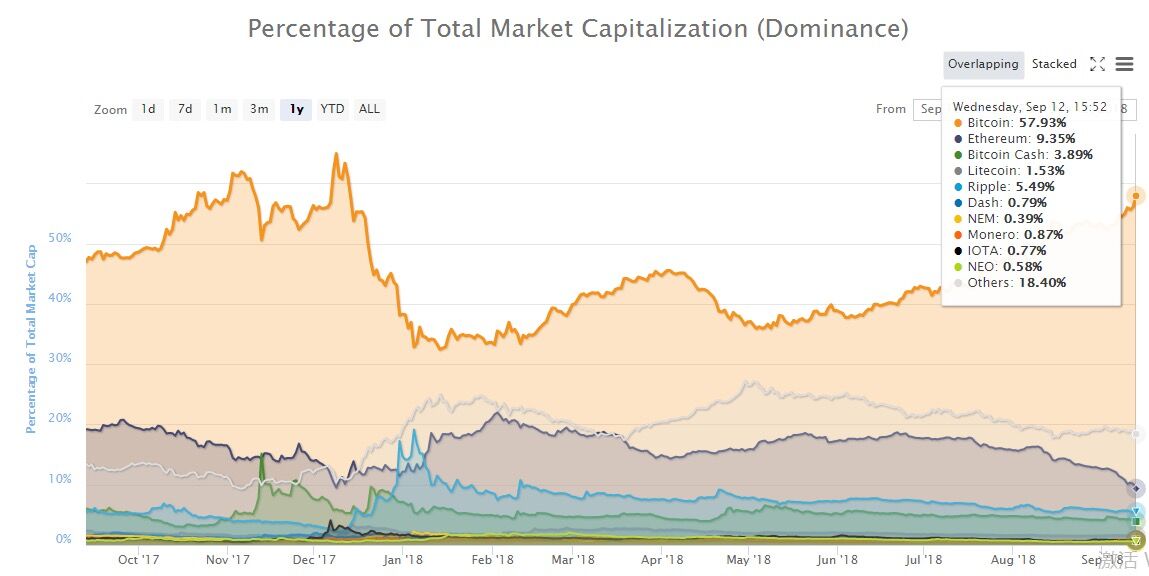

币圈2017年的大牛市,让区块链大放异彩,加密货币市场野蛮生长,大量团队争先恐后打造各种去中心化应用、发行代币,都把自己定位为“某某产业的区块链基础设施”,在投机炒作的推波助澜中,币价一飞冲天,加密货币资产的估值也螺旋攀升至更高。根据历史数据,2017年5月份的时候,ERC20通证的总市值为10亿美元。同年7月份,市值攀升至30亿美元。2018年1月份,ERC20通证出现爆炸式增长,总市值最高达到700亿美元,以太坊的市值攀升至1320亿美元,以太坊是这场狂欢当之无愧的大主角。

熊市以来,随着各类空气币腰斩归零、1CO需求减弱,资金推动的价格上涨逻辑被证伪,ERC20通证市值和ETH价格双双大跌,这也是最近几个月比特币占加密货币总市值比例不断攀升的原因,不是自己太强了,而是对手太弱了。

数据来源:http://coinmarketcap.com/

通过行情走势来看,以太坊明显弱于比特币,跌得更深、反弹更弱,深层次的原因到底是什么呢,本文尝试做一下分析,以抛砖引玉。

目前来说,ETH的价格高低、成功与否,严重依赖它在如下三个领域的表现:

价值存储工具

资本募集平台

去中心化应用平台

我们通常讲的加密货币Cryptocurrency,主要分为Coin和Token两个大类,coins是具备货币属性的区块链原生币,他们最主要的作用就是充当价值存储工具和传输媒介,这一属性是用户群体的共识和认可所体现的价值,接受的用户越多、价值越高,加密货币的鼻祖比特币目前是这一领域的绝对王者,占据统治地位,虽然以太坊是仅次于比特币的区块链排名第二的生态,但由于其在总量限制等技术问题和去中心化程度上都存在弊端,缺乏价值存储工具所必需的特征,并且短期内不见得有明显改善。反观比特币,期货现货交易工具齐全、流动性更足,所以ETH取代比特币成为加密货币之王的可能性也很低,更不要提成为美元和黄金那种全球性主导资产的可能,这一领域ETH似乎有一席之地,但前景不乐观,目前一定的价值存储地位或许仅仅是以太坊先发优势的延续。

以太坊在牛市中的市值增长,的的确确是它功能竞争优势带来的福利,它在ICO募资和去中心化应用平台这两个实用功能上,有很大竞争力,占据了大部分市场份额,但1CO募资的可持续性和以太坊在去中心化应用平台的优势还能走多远,依然是个未知数。

随着国内严厉打击1CO的政策落地,近几个月来,ICO的数量已经急剧减少,虽然美国SEC已经宣布ETH不是证券,但以太坊生态中的多数1CO仍然极有可能被判定为非法融资,各国不太友好的监管政策已严重影响到作为融资平台的以太坊,如果1CO 被认定为非法,将触发市场中强大的 ETH 抛售狂潮。这是一个正反馈螺旋,ICO被禁止—ICO需求锐减—ETH价格受挫—用ETH发起1CO的吸引力下降—1CO需求下降,之前完成1CO的项目团队,也会大批抛售通过1CO融来的ETH,熊市流动性不足的情况下,会带来巨大抛压打击ETH价格。

需要说明的是,以太坊不是唯一可以完成1CO的平台,它身后有一大批竞争者虎视眈眈,包括小蚁、恒星、新经等老币种,也有 Rchain、Tezos等将要上线的后起之秀,以太坊在1CO募资平台这一领域,可谓前有监管猛虎,后有竞争对手追兵。

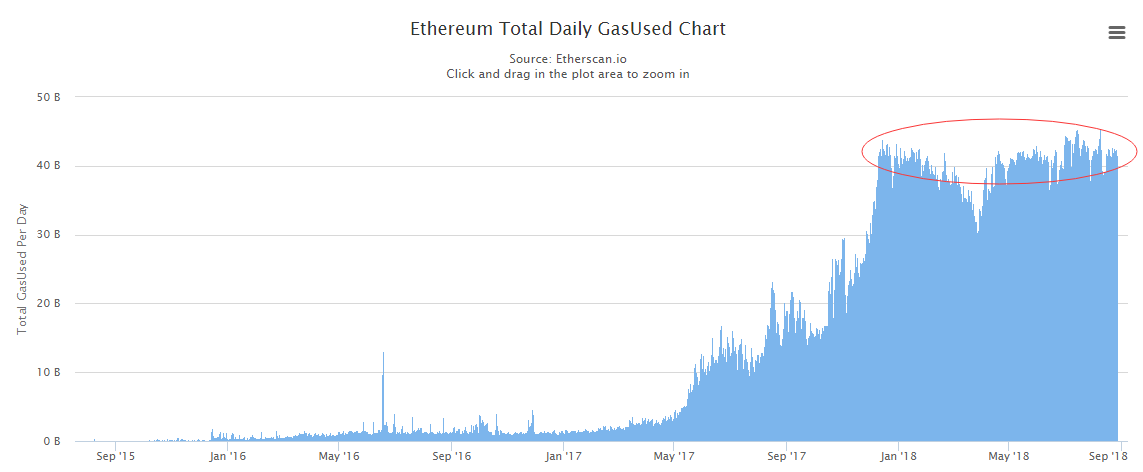

目前,以太坊被认为是DApp最流行的开发平台,以太坊的核心是有智能合约功能的公共区块链平台,它允许任何人在上面建立和使用通过区块链技术运行的去中心化应用。以太坊的开发生者生态圈已经相对完善,既有开发者社区的支持,又有多种框架、工具可以挑选,现在已经有1500+款DApp应用,但是DApp活跃度目前情况比较糟糕,DApp粘性不足、日活人数低、没有杀手级应用、生态非常脆弱,即使这样以太坊交易费用和节点运营成本依然不低,假如真有重量级DApp登场,以太坊区块空间拥挤不堪,费用可能更难降下来,这会让以太坊在DApp应用竞争平台中败下阵来,跟1CO一样,并不是所有项目都需要选择以太坊,费用更低、兼容性更强大、速度更快的平台可能会登场。

综合分析价值存储工具、资本募集平台、去中心化应用平台等几个对以太坊至关重要的领域,它都面临着重重困难,牛市中大家或许对这些问题视而不见,而熊市资金量不足的情况下,他们就深刻影响ETH的价格走势,这几个月ETH的持续低迷也就不足为奇了。

之前ETH 币价大涨很大一部分原因是源于投机炒币,虽然以太坊目前支持数以千种 ERC20 代币,同时支持超过 1500 个去中心化 DApp 项目,以太坊区块链目前每日交易数据量也有大几十万笔,但这些需求远远不足以支持之前 ETH 的高价格,ETH 享受到非理性牛市的福利爬得越高,就会跌得越深,理性点看,最近的大跌是价值回归的必由之路,至于ETH将来的路怎么走、价值几何,还需要边走边看,不管怎样,长期来看价值和价格都得由技术支撑,即便现在悲惨如此、抛盘不断,夜猫兄弟说的“长期来看 一文不值”还是夸张了,只要还有人用以太坊当做价值存储、资本募集、去中心化应用平台工具,以太坊就不是一文不值。

文末彩蛋:

数据来源:https://etherscan.io/accounts 查看全部

市场保持非理性的时间,可能比你保持不破产的时间更长。

——凯恩斯

凯恩斯有一句至理名言:“市场保持非理性的时间,可能比你保持不破产的时间更长。” 其实表现在两个方面,一个是非理性高估值,一个是非理性低估值,这一现象在币圈似乎表现得更加明显;投资市场上,都喜欢说牛短熊长,隐隐有留恋牛市的意思,而市场的底部和顶部同样有让人留恋的奇怪感觉,一个因为难以逃顶、一个因为容易踏空。

币圈2017年的大牛市,让区块链大放异彩,加密货币市场野蛮生长,大量团队争先恐后打造各种去中心化应用、发行代币,都把自己定位为“某某产业的区块链基础设施”,在投机炒作的推波助澜中,币价一飞冲天,加密货币资产的估值也螺旋攀升至更高。根据历史数据,2017年5月份的时候,ERC20通证的总市值为10亿美元。同年7月份,市值攀升至30亿美元。2018年1月份,ERC20通证出现爆炸式增长,总市值最高达到700亿美元,以太坊的市值攀升至1320亿美元,以太坊是这场狂欢当之无愧的大主角。

熊市以来,随着各类空气币腰斩归零、1CO需求减弱,资金推动的价格上涨逻辑被证伪,ERC20通证市值和ETH价格双双大跌,这也是最近几个月比特币占加密货币总市值比例不断攀升的原因,不是自己太强了,而是对手太弱了。

数据来源:http://coinmarketcap.com/

通过行情走势来看,以太坊明显弱于比特币,跌得更深、反弹更弱,深层次的原因到底是什么呢,本文尝试做一下分析,以抛砖引玉。

目前来说,ETH的价格高低、成功与否,严重依赖它在如下三个领域的表现:

价值存储工具

资本募集平台

去中心化应用平台

我们通常讲的加密货币Cryptocurrency,主要分为Coin和Token两个大类,coins是具备货币属性的区块链原生币,他们最主要的作用就是充当价值存储工具和传输媒介,这一属性是用户群体的共识和认可所体现的价值,接受的用户越多、价值越高,加密货币的鼻祖比特币目前是这一领域的绝对王者,占据统治地位,虽然以太坊是仅次于比特币的区块链排名第二的生态,但由于其在总量限制等技术问题和去中心化程度上都存在弊端,缺乏价值存储工具所必需的特征,并且短期内不见得有明显改善。反观比特币,期货现货交易工具齐全、流动性更足,所以ETH取代比特币成为加密货币之王的可能性也很低,更不要提成为美元和黄金那种全球性主导资产的可能,这一领域ETH似乎有一席之地,但前景不乐观,目前一定的价值存储地位或许仅仅是以太坊先发优势的延续。

以太坊在牛市中的市值增长,的的确确是它功能竞争优势带来的福利,它在ICO募资和去中心化应用平台这两个实用功能上,有很大竞争力,占据了大部分市场份额,但1CO募资的可持续性和以太坊在去中心化应用平台的优势还能走多远,依然是个未知数。

随着国内严厉打击1CO的政策落地,近几个月来,ICO的数量已经急剧减少,虽然美国SEC已经宣布ETH不是证券,但以太坊生态中的多数1CO仍然极有可能被判定为非法融资,各国不太友好的监管政策已严重影响到作为融资平台的以太坊,如果1CO 被认定为非法,将触发市场中强大的 ETH 抛售狂潮。这是一个正反馈螺旋,ICO被禁止—ICO需求锐减—ETH价格受挫—用ETH发起1CO的吸引力下降—1CO需求下降,之前完成1CO的项目团队,也会大批抛售通过1CO融来的ETH,熊市流动性不足的情况下,会带来巨大抛压打击ETH价格。

需要说明的是,以太坊不是唯一可以完成1CO的平台,它身后有一大批竞争者虎视眈眈,包括小蚁、恒星、新经等老币种,也有 Rchain、Tezos等将要上线的后起之秀,以太坊在1CO募资平台这一领域,可谓前有监管猛虎,后有竞争对手追兵。

目前,以太坊被认为是DApp最流行的开发平台,以太坊的核心是有智能合约功能的公共区块链平台,它允许任何人在上面建立和使用通过区块链技术运行的去中心化应用。以太坊的开发生者生态圈已经相对完善,既有开发者社区的支持,又有多种框架、工具可以挑选,现在已经有1500+款DApp应用,但是DApp活跃度目前情况比较糟糕,DApp粘性不足、日活人数低、没有杀手级应用、生态非常脆弱,即使这样以太坊交易费用和节点运营成本依然不低,假如真有重量级DApp登场,以太坊区块空间拥挤不堪,费用可能更难降下来,这会让以太坊在DApp应用竞争平台中败下阵来,跟1CO一样,并不是所有项目都需要选择以太坊,费用更低、兼容性更强大、速度更快的平台可能会登场。

综合分析价值存储工具、资本募集平台、去中心化应用平台等几个对以太坊至关重要的领域,它都面临着重重困难,牛市中大家或许对这些问题视而不见,而熊市资金量不足的情况下,他们就深刻影响ETH的价格走势,这几个月ETH的持续低迷也就不足为奇了。

之前ETH 币价大涨很大一部分原因是源于投机炒币,虽然以太坊目前支持数以千种 ERC20 代币,同时支持超过 1500 个去中心化 DApp 项目,以太坊区块链目前每日交易数据量也有大几十万笔,但这些需求远远不足以支持之前 ETH 的高价格,ETH 享受到非理性牛市的福利爬得越高,就会跌得越深,理性点看,最近的大跌是价值回归的必由之路,至于ETH将来的路怎么走、价值几何,还需要边走边看,不管怎样,长期来看价值和价格都得由技术支撑,即便现在悲惨如此、抛盘不断,夜猫兄弟说的“长期来看 一文不值”还是夸张了,只要还有人用以太坊当做价值存储、资本募集、去中心化应用平台工具,以太坊就不是一文不值。

文末彩蛋:

数据来源:https://etherscan.io/accounts

暴跌背后:V神公开解释原因,但ETH或难逃崩溃命运

blockbeats 发表了文章 • 2018-09-11 10:16

关于第一条,区块律动 BlockBeats 在上周发布文章《大 V 做空「ETH 归零」,V 神用这种方式怼了回去》提到,以太坊创始人 Vitalik Buterin 表示针对这篇文章提到的一些问题已经在解决,但是手续费并非导致以太坊 ETH 价格暴跌的原因。

在上周以太坊行业峰会上,Vitalik 在回答记者提问的时候,表示这次以太坊 ETH 暴跌与去年同期的下跌高度类似,并表示价格下跌是市场行为:「总体来看这种价格起伏情况已经是第三次发生了。我认为人们不应该过于在意,因为说白了这些随机数字的变化只不过是一些亿万富豪之间赌博博弈的游戏罢了。」

但这样的回答好像并没有解答为什么以太坊 ETH 价格一年前暴涨和一年后暴跌的原因。在区块律动 BlockBeats 0x17 在全世界的信息源进行调查搜索的时候,我们高度怀疑引发这次以太坊 ETH 价格大瀑布的原因主要与 ICO 融资有关。

ETH 暴跌,众人恐慌

一直以来,ETH 就是不少项目方融资的主要数字加密货币之一,除了其金融货币属性之外,以太坊区块链网络的完整生态也让创业项目可以更快速地开发自己的产品并上线测试。在不少人眼中,ETH 将会持续增值,并预期未来以太坊网络会更加繁荣,ETH 价格一度达到了 1 万人民币的高价。

但是在今年年初的那一轮市场调整之后,以太坊价格就开始了持续地下滑,截至发稿,ETH 目前的价格只有最高价时的 13.2%。而且就目前来看 ETH 的下行压力仍然巨大,市场上恐慌情绪不断蔓延。

数据平台 Mytoken App 从上周开始加入了 ETH 大额资金流入流出以及价格大幅度涨跌的预警通知,光在 9 月 9 日周日一天就发布了 9 条 ETH 资金流入流出通知,实属罕见。

行业里普遍认为,ETH 大笔交易进入交易所是项目团队正在抛售手中的 ETH 换取资金。近日,ETH 大额资金流动确实频繁,不禁让人开始思考是否有项目方团队因为融资款随 ETH 价格下降而折损,为了团队的正常运行迫不得已需要换成现金来避险,保持团队的正常运行。

除了引发区块链项目团队的资金流出之外,矿机团队也开始紧张了。著名的 f2pool 矿池老板神鱼最近多次发布矿机关机价格,其中可以看到 ETH 矿机的关机币价在 800 元左右。一个 ETH 价格从三四千到一千出头,矿工的利润正在不断被压缩。

暴跌元凶竟是 ICO 项目套现?

正如上面提到的原因之一,不少项目方开始出手融资获得的 ETH 来换取现金,以维持项目的正常运行或者套现离场。这种情况在市场下行的情况下越发严重。

近日,分析师 Vijay Boyapati 在 Twitter 发布的 12 条推特,提出了目前以太坊 ETH 价格崩溃与 ICO 项目方抛售 ETH 换取现金有直接关系,并表示 ICO 项目正在不断死亡,诈骗 ICO 项目套现后导致 ETH 价格暴跌。

1/ #Ethereum is crashing (not just in USD terms but in BTC terms); has the demand for a decentralized world computer disappeared, or is something else at play? Let's consider the fundamentals from an economic point of view.

1、以太坊 ETH 价格正在崩溃;是市场对去中心化世界计算机的需求消失了吗,还是有人在做空以太坊?今天我们从经济学的角度来思考一下以太坊价值的根基。

2/ The price level of all monetary goods is determined by (and only by) reservation demand. More precisely, the duration that the average unit of the monetary good is held in reserve.

2、所有有价物品的价格水平是由且只由「保留需求(reservation deman)」决定。更准确地来讲,每一等份有价物品的价格是由其储量决定的。

3/ At one extreme you have a good like gold that is stored in vaults in perpetuity because of a widely held belief that it will retain its value long into the future.

Gold has a very high reservation demand which is why it has a market cap of over seven trillion dollars.

3、举一个极端的例子,人们为什么会选择地下室里存储黄金,是因为大家都认为未来黄金会保持其价值。

黄金的「保留需求」非常高,目前整个黄金市场的市值达到了 7 万亿美元。

4/ At the other extreme you have monies like the Venezuelan peso that is treated like a hot potato. If you receive it in exchange, it becomes imperative to relinquish it post haste lest its value slip away like sand through your fingers.

The peso has low reservation demand.

4、另外一个极端的例子是委内瑞拉国的货币玻利瓦尔,人们现在都不希望持有玻利瓦尔。如果你在交易中接收了一些玻利瓦尔,你肯定会急切地想将这些玻利瓦尔出手,多留一会,就多贬值一些。

所以,市场对玻利瓦尔的「保留需求」很低。

5/ The investment case for Ethereum (#ETH) is that it will become the most liquid token in a digital economy built atop of a Turing-complete decentralized computer that can execute smart contracts. But how do these contracts affect reservation demand?

5、在以太坊代币 ETH 的投资案例中,这个图灵完备的去中心化全球计算机中可以执行智能合约,使其代币 ETH 成为最具流动性的通用货币。那么,这些智能合约会影响到 ETH 的「保留需求」吗?

6/ For the most part smart contracts have no affect whatsoever on reservation demand, just as transactional use on Bitcoin plays little-to-no role in reservation demand for it. The primary source of reservation demand is the removal of currency from the order book of exchanges.

6、在绝大多数情况下,智能合约对保留需求的影响几乎为零,就好比用比特币来进行转账交易一样,人们使用比特币看重的不是它的转账功能,而是「保留需求」。人们对于保留需求的首要原因是希望在交易所交易的时候不使用现金。

7/ There is, however, one particular kind of smart contract that has increased reservation demand for ETH: contracts used for ICOs. These contracts lock up supply as ETH is held in reserve by companies raising capital to fund operations.

7、不过呢,还有一种特殊的情况会让智能合约增加对 ETH 的保留需求:使用以太坊智能合约来 ICO 发币。这些智能合约使用 ETH 来进行募资和公司运作。

8/ ETH held in ICOs increases reservation demand at the time the capital is raised, but lowers it as the ETH is sold on exchanges to provide funding for operations.

8、随着 ICO 募资的增加,项目方对 ETH 保留需求开始增加,但是如果项目方将 ETH 在交易所卖掉换取项目运营经费的话,ETH 的保留需求就开始下降。

9/ In a bull market companies that have raised ETH may sit on it (increasing reservation demand) in hopes of extending their runway with the rising value of ETH. In a bear market companies will want to dump their ETH as fast as possible, hoping not to be last in line.

9、在牛市阶段,区块链创业项目融资 ETH 后拿住就可以了,他们持有的 ETH 未来会有很好升值空间。但是在熊市里,区块链项目团队开始抛售手中的 ETH 来换取现金,并且希望自己不是最后一个抛售的。

10/ The most powerful reason for the crash in ETH is that the ICO market is now largely dead (it being apparent that almost all ICOs were complete scams), and those that did raise capital are trying to liquidate their ETH before their product runway vanishes before their eyes.

10、关于 ETH 价格崩溃最有力的证明就是目前 ICO 市场在很大程度上已经死亡(目前可以看到的是几乎所有 ICO 都是骗局),而那些已经募资 ETH 的项目也在试图清掉 ETH 跑路,即便他们还没有按照路线图开发出现产品。

11/ #Bitcoin on the other hand does not face the same problem because its primary use case is as a non-sovereign store of value. I.e., the primary use case is HODLing - which is pure unalloyed reservation demand - and this will continue for a long time: until we see full adoption

11、另一方面来讲,比特币并没有遇到这样的问题,因为比特币的首要使用目的是一种无国界的价值存储,比如买来避险、升值等,是一种纯粹的保留需求,而这种需求的持续时间会很久,直到我们能看到全民都使用比特币。

12/ Addendum: Here is a list of companies that have raised ICO funding in ETH: If one or two large holders sell their ETH to protect their product runway, it will trigger a stampede. The bottom is not in.

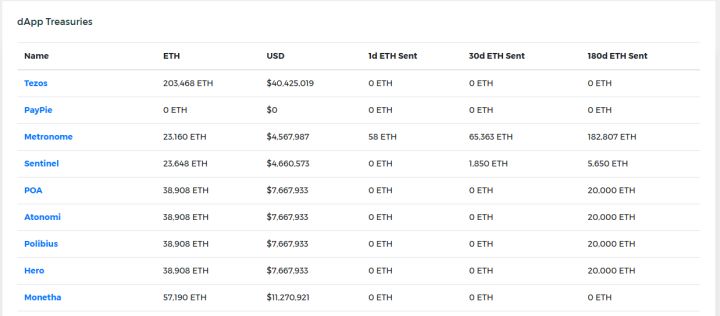

12、Dapp Capitulation 网站展示了项目方钱包里资产的流出情况。

如果其中 1-2 个大持有者卖掉他们手中的 ETH 来防止自己的区块链产品流产,ETH 的价格就会出现下跌。目前来看,ETH 还没到底。

ETH 下一步会怎么走?

目前 ICO 融资已经停滞,ICO 破发率过高,几乎所有 ICO 都被认定为是空气项目、捞钱项目。根据区块律动 BlockBeats 今年 8 月份的数据统计,今年上半年上交易所交易的 Token 破发率为 98.8%,即 ICO 破发率为 98.8%,仅有寥寥几个项目没有破发。

而就以太坊本身而言,因为其团队的过于去中心化,导致很多新的技术无法及时更新。而以太坊生态正在不断萎缩,前段时间交易量主要靠 Fomo3D 和同类游戏来支撑。

与此同时不少项目方也开始选择使用其他公链进行发币,比如使用 BCH 的 Wormhole 方案发币,使用 EOS 侧链并结合 Bancor 来实现 IBO 等。

通过 ETH 来进行募资的项目方也正在试图将融资款套现以维持团队生存,上半年融资的项目现在团队资产已经腰斩,甚至有的已经斩到膝盖了。若按照上述逻辑来进行推理,可以预测在未来不久的时间里,ETH 将持续受到负面消息影响。何时为底,无法预测!

作者:区块律动BlockBeats 0x2 查看全部

以太坊 ETH 价格从 480 美元到现在的不足 200 美元,只用了一个半月的时间。在以太坊 ETH 价格的不断下降中,关于暴跌原因的讨论不绝于耳,有人在 TechCrunch 上发文表示是因为以太坊手续费过高,有人觉得是熊市大势所趋,也有人认为是 ICO 项目死亡导致的,也有人认为是项目方跑路导致的。

关于第一条,区块律动 BlockBeats 在上周发布文章《大 V 做空「ETH 归零」,V 神用这种方式怼了回去》提到,以太坊创始人 Vitalik Buterin 表示针对这篇文章提到的一些问题已经在解决,但是手续费并非导致以太坊 ETH 价格暴跌的原因。

在上周以太坊行业峰会上,Vitalik 在回答记者提问的时候,表示这次以太坊 ETH 暴跌与去年同期的下跌高度类似,并表示价格下跌是市场行为:「总体来看这种价格起伏情况已经是第三次发生了。我认为人们不应该过于在意,因为说白了这些随机数字的变化只不过是一些亿万富豪之间赌博博弈的游戏罢了。」

但这样的回答好像并没有解答为什么以太坊 ETH 价格一年前暴涨和一年后暴跌的原因。在区块律动 BlockBeats 0x17 在全世界的信息源进行调查搜索的时候,我们高度怀疑引发这次以太坊 ETH 价格大瀑布的原因主要与 ICO 融资有关。

ETH 暴跌,众人恐慌

一直以来,ETH 就是不少项目方融资的主要数字加密货币之一,除了其金融货币属性之外,以太坊区块链网络的完整生态也让创业项目可以更快速地开发自己的产品并上线测试。在不少人眼中,ETH 将会持续增值,并预期未来以太坊网络会更加繁荣,ETH 价格一度达到了 1 万人民币的高价。

但是在今年年初的那一轮市场调整之后,以太坊价格就开始了持续地下滑,截至发稿,ETH 目前的价格只有最高价时的 13.2%。而且就目前来看 ETH 的下行压力仍然巨大,市场上恐慌情绪不断蔓延。

数据平台 Mytoken App 从上周开始加入了 ETH 大额资金流入流出以及价格大幅度涨跌的预警通知,光在 9 月 9 日周日一天就发布了 9 条 ETH 资金流入流出通知,实属罕见。

行业里普遍认为,ETH 大笔交易进入交易所是项目团队正在抛售手中的 ETH 换取资金。近日,ETH 大额资金流动确实频繁,不禁让人开始思考是否有项目方团队因为融资款随 ETH 价格下降而折损,为了团队的正常运行迫不得已需要换成现金来避险,保持团队的正常运行。

除了引发区块链项目团队的资金流出之外,矿机团队也开始紧张了。著名的 f2pool 矿池老板神鱼最近多次发布矿机关机价格,其中可以看到 ETH 矿机的关机币价在 800 元左右。一个 ETH 价格从三四千到一千出头,矿工的利润正在不断被压缩。

暴跌元凶竟是 ICO 项目套现?

正如上面提到的原因之一,不少项目方开始出手融资获得的 ETH 来换取现金,以维持项目的正常运行或者套现离场。这种情况在市场下行的情况下越发严重。

近日,分析师 Vijay Boyapati 在 Twitter 发布的 12 条推特,提出了目前以太坊 ETH 价格崩溃与 ICO 项目方抛售 ETH 换取现金有直接关系,并表示 ICO 项目正在不断死亡,诈骗 ICO 项目套现后导致 ETH 价格暴跌。

1/ #Ethereum is crashing (not just in USD terms but in BTC terms); has the demand for a decentralized world computer disappeared, or is something else at play? Let's consider the fundamentals from an economic point of view.

1、以太坊 ETH 价格正在崩溃;是市场对去中心化世界计算机的需求消失了吗,还是有人在做空以太坊?今天我们从经济学的角度来思考一下以太坊价值的根基。

2/ The price level of all monetary goods is determined by (and only by) reservation demand. More precisely, the duration that the average unit of the monetary good is held in reserve.

2、所有有价物品的价格水平是由且只由「保留需求(reservation deman)」决定。更准确地来讲,每一等份有价物品的价格是由其储量决定的。

3/ At one extreme you have a good like gold that is stored in vaults in perpetuity because of a widely held belief that it will retain its value long into the future.

Gold has a very high reservation demand which is why it has a market cap of over seven trillion dollars.

3、举一个极端的例子,人们为什么会选择地下室里存储黄金,是因为大家都认为未来黄金会保持其价值。

黄金的「保留需求」非常高,目前整个黄金市场的市值达到了 7 万亿美元。

4/ At the other extreme you have monies like the Venezuelan peso that is treated like a hot potato. If you receive it in exchange, it becomes imperative to relinquish it post haste lest its value slip away like sand through your fingers.

The peso has low reservation demand.

4、另外一个极端的例子是委内瑞拉国的货币玻利瓦尔,人们现在都不希望持有玻利瓦尔。如果你在交易中接收了一些玻利瓦尔,你肯定会急切地想将这些玻利瓦尔出手,多留一会,就多贬值一些。

所以,市场对玻利瓦尔的「保留需求」很低。

5/ The investment case for Ethereum (#ETH) is that it will become the most liquid token in a digital economy built atop of a Turing-complete decentralized computer that can execute smart contracts. But how do these contracts affect reservation demand?

5、在以太坊代币 ETH 的投资案例中,这个图灵完备的去中心化全球计算机中可以执行智能合约,使其代币 ETH 成为最具流动性的通用货币。那么,这些智能合约会影响到 ETH 的「保留需求」吗?

6/ For the most part smart contracts have no affect whatsoever on reservation demand, just as transactional use on Bitcoin plays little-to-no role in reservation demand for it. The primary source of reservation demand is the removal of currency from the order book of exchanges.

6、在绝大多数情况下,智能合约对保留需求的影响几乎为零,就好比用比特币来进行转账交易一样,人们使用比特币看重的不是它的转账功能,而是「保留需求」。人们对于保留需求的首要原因是希望在交易所交易的时候不使用现金。

7/ There is, however, one particular kind of smart contract that has increased reservation demand for ETH: contracts used for ICOs. These contracts lock up supply as ETH is held in reserve by companies raising capital to fund operations.

7、不过呢,还有一种特殊的情况会让智能合约增加对 ETH 的保留需求:使用以太坊智能合约来 ICO 发币。这些智能合约使用 ETH 来进行募资和公司运作。

8/ ETH held in ICOs increases reservation demand at the time the capital is raised, but lowers it as the ETH is sold on exchanges to provide funding for operations.

8、随着 ICO 募资的增加,项目方对 ETH 保留需求开始增加,但是如果项目方将 ETH 在交易所卖掉换取项目运营经费的话,ETH 的保留需求就开始下降。

9/ In a bull market companies that have raised ETH may sit on it (increasing reservation demand) in hopes of extending their runway with the rising value of ETH. In a bear market companies will want to dump their ETH as fast as possible, hoping not to be last in line.

9、在牛市阶段,区块链创业项目融资 ETH 后拿住就可以了,他们持有的 ETH 未来会有很好升值空间。但是在熊市里,区块链项目团队开始抛售手中的 ETH 来换取现金,并且希望自己不是最后一个抛售的。

10/ The most powerful reason for the crash in ETH is that the ICO market is now largely dead (it being apparent that almost all ICOs were complete scams), and those that did raise capital are trying to liquidate their ETH before their product runway vanishes before their eyes.

10、关于 ETH 价格崩溃最有力的证明就是目前 ICO 市场在很大程度上已经死亡(目前可以看到的是几乎所有 ICO 都是骗局),而那些已经募资 ETH 的项目也在试图清掉 ETH 跑路,即便他们还没有按照路线图开发出现产品。

11/ #Bitcoin on the other hand does not face the same problem because its primary use case is as a non-sovereign store of value. I.e., the primary use case is HODLing - which is pure unalloyed reservation demand - and this will continue for a long time: until we see full adoption

11、另一方面来讲,比特币并没有遇到这样的问题,因为比特币的首要使用目的是一种无国界的价值存储,比如买来避险、升值等,是一种纯粹的保留需求,而这种需求的持续时间会很久,直到我们能看到全民都使用比特币。

12/ Addendum: Here is a list of companies that have raised ICO funding in ETH: If one or two large holders sell their ETH to protect their product runway, it will trigger a stampede. The bottom is not in.

12、Dapp Capitulation 网站展示了项目方钱包里资产的流出情况。

如果其中 1-2 个大持有者卖掉他们手中的 ETH 来防止自己的区块链产品流产,ETH 的价格就会出现下跌。目前来看,ETH 还没到底。

ETH 下一步会怎么走?

目前 ICO 融资已经停滞,ICO 破发率过高,几乎所有 ICO 都被认定为是空气项目、捞钱项目。根据区块律动 BlockBeats 今年 8 月份的数据统计,今年上半年上交易所交易的 Token 破发率为 98.8%,即 ICO 破发率为 98.8%,仅有寥寥几个项目没有破发。

而就以太坊本身而言,因为其团队的过于去中心化,导致很多新的技术无法及时更新。而以太坊生态正在不断萎缩,前段时间交易量主要靠 Fomo3D 和同类游戏来支撑。

与此同时不少项目方也开始选择使用其他公链进行发币,比如使用 BCH 的 Wormhole 方案发币,使用 EOS 侧链并结合 Bancor 来实现 IBO 等。

通过 ETH 来进行募资的项目方也正在试图将融资款套现以维持团队生存,上半年融资的项目现在团队资产已经腰斩,甚至有的已经斩到膝盖了。若按照上述逻辑来进行推理,可以预测在未来不久的时间里,ETH 将持续受到负面消息影响。何时为底,无法预测!

作者:区块律动BlockBeats 0x2

从基本面分析,ETH到底为何下跌?

8btc 发表了文章 • 2018-09-10 16:42

Vijay认为,从经济学角度来看,所有货币商品的价格水平由储备需求决定。更确切地说,就是平均单位货币商品的储备时间。一个例子就是黄金。黄金可以永久地存在放在保险库中,因为人们普遍相信,黄金在很远的未来也同样会保持其价值。因此,黄金具有很高的储备需求,这也是为什么它的市值能超过7万亿美元。

另外一个相反的例子就是委内瑞拉法定货币玻利瓦尔。如果你在交易中收到了玻利瓦尔,你必须要马上花出去,以免其价值就像沙子一样从你的指间滑落。

对于ETH投资来说,ETH将会成为以太坊数字经济体系中流动性最强的代币。那么以太坊上的智能合约会影响ETH的储备需求吗?

Vijay认为:

“大多数情况下,智能合约对储备需求没有任何影响,就像比特币在交易中的使用对于储备需求几乎没有任何作用一样。 储备需求主要源自交易所为满足用户交易而需要做储备。”

但事实上,有一种智能合约能够提高ETH的储备需求:用于ICO的智能合约。这些智能合约会锁定一部分流通量,因为很多募资的公司会以ETH的形式储备资金。ICO项目持有的ETH在募资时会增加储备需求,但是当项目方在交易所售出ETH时会降低这一需求。

在牛市中,募资获得ETH的公司可能会把ETH拿在手上(储备需求增加),希望能够随着ETH价值的上升获得更多资金来支持自己的项目。但在熊市中,这些公司则希望尽快抛售手中的ETH,越快越好,以免自己落在后面。

Vijay说:

“ETH价格暴跌最重要的原因就是ICO市场大体上已经没有活跃度了(很明显,大部分的ICO项目都是诈骗项目),而那些融到资的公司也急于套现手中的ETH。”

另一方面,比特币并没有这方面的问题,因为其主要用途就是作为非主权的价值储存,其主要用例就是Hodling(持有)——完全是一种储备需求——这会持续很长一段时间,直到全面的采用。

这个网站中列出了大部分用ETH募资的公司:http://www.dappcapitulation.com/ 如果一两个项目大量抛售ETH,就会引发一波群体抛售。

他说:

“(ETH)现在还没有到底。”

编译:Apatheticco 查看全部

以太坊最近一直在下跌,不仅仅是相对美元下跌,相对比特币也在下滑。是因为人们不再需要一个去中心化的世界计算机了吗?还是说,有其他什么因素?前谷歌工程师Vijay Boyapati日前在推特上发文,从基本面出发,对ETH的下跌进行了分析。

Vijay认为,从经济学角度来看,所有货币商品的价格水平由储备需求决定。更确切地说,就是平均单位货币商品的储备时间。一个例子就是黄金。黄金可以永久地存在放在保险库中,因为人们普遍相信,黄金在很远的未来也同样会保持其价值。因此,黄金具有很高的储备需求,这也是为什么它的市值能超过7万亿美元。

另外一个相反的例子就是委内瑞拉法定货币玻利瓦尔。如果你在交易中收到了玻利瓦尔,你必须要马上花出去,以免其价值就像沙子一样从你的指间滑落。

对于ETH投资来说,ETH将会成为以太坊数字经济体系中流动性最强的代币。那么以太坊上的智能合约会影响ETH的储备需求吗?

Vijay认为:

“大多数情况下,智能合约对储备需求没有任何影响,就像比特币在交易中的使用对于储备需求几乎没有任何作用一样。 储备需求主要源自交易所为满足用户交易而需要做储备。”

但事实上,有一种智能合约能够提高ETH的储备需求:用于ICO的智能合约。这些智能合约会锁定一部分流通量,因为很多募资的公司会以ETH的形式储备资金。ICO项目持有的ETH在募资时会增加储备需求,但是当项目方在交易所售出ETH时会降低这一需求。

在牛市中,募资获得ETH的公司可能会把ETH拿在手上(储备需求增加),希望能够随着ETH价值的上升获得更多资金来支持自己的项目。但在熊市中,这些公司则希望尽快抛售手中的ETH,越快越好,以免自己落在后面。

Vijay说:

“ETH价格暴跌最重要的原因就是ICO市场大体上已经没有活跃度了(很明显,大部分的ICO项目都是诈骗项目),而那些融到资的公司也急于套现手中的ETH。”

另一方面,比特币并没有这方面的问题,因为其主要用途就是作为非主权的价值储存,其主要用例就是Hodling(持有)——完全是一种储备需求——这会持续很长一段时间,直到全面的采用。

这个网站中列出了大部分用ETH募资的公司:http://www.dappcapitulation.com/ 如果一两个项目大量抛售ETH,就会引发一波群体抛售。

他说:

“(ETH)现在还没有到底。”

编译:Apatheticco

区块链技术,能帮你买到心仪的房子吗?

guigumitan 发表了文章 • 2018-09-10 11:10

那么,在买房这件事上,你想过区块链会帮你吗?

今天我们要探讨的 ,就是一个区块链应用非常有潜力的行业———房地产。

鉴于区块链能重塑信用体系,能节约由信用问题带来巨大社会成本,房地产未来可能是区块链很大的一块应用场景。比如,房价太贵,咱们通过区块链,和天南海北的陌生人一块儿买个房怎么样?——有人直呼不可能,但是,二十年前的你有没有想过:今天出远门在外,会有素未谋面的陌生人,把自家客房明码标价欢迎你去住宿?Airbnb 已经做起来,而房地产和区块链相结合,有可能再次冲击我们的想象力。

我们先对房地产行业做一些简单说明。房地产在每个国家都是国民经济的重要组成部分。经济学家任泽平 2016 年发布的房地产分析报告表示,中国房地产总市值占GDP的比例为411%。另据中国国家统计局数据,2017 年,房地产行业 GDP 为 5.39 万亿元,占总 GDP 比重为 6.5%。

再以美国为例,根据美国经济分析局的数据,2018 年第一季度,房地产(包括租赁)GDP 为3.745 万亿美元,占总 GDP 比重为 10.71%。

2016年第二季度到 2018 年第一季度房地产(包括租赁)GDP 总额 图片来源:美国经济分析局 July 20, 2018

除了直接的经济占比,房产往往是家庭资产的最重头组成部分,其价格稳定性对每个家庭意义重大。

此外,作为劳动力密集型行业,房地产和一个国家的就业率紧密关联。经济衰退时期,房屋新建数量减少,是失业率飙升的重要原因。最后,房地产会影响到其它众多经济指标,比如当房地产价格下跌时,房屋所有者能获得的房屋抵押贷款会减少,国民消费总额会随之下降。

区块链技术如果真想摆脱目前“圈内自嗨”的状况,实现其各种颠覆传统的愿景,自然是绕不开房地产这样一个与国民经济体系息息相关的重要行业。但是,该如何在房地产行业应用区块链技术?已经有很多业内人士在探讨和实践这一话题。

世界四大会计师事务所之一的德勤,于 2018 年 7 月发布了一份报告,指出区块链技术具有巨大的潜力,可以通过消除现有的关键流程中的许多缺陷,改变商业房地产的核心运营。

区块链的潜力表现在以下几点:

1:区块链是接近实时的,可以消除摩擦,降低风险;

2:区块链的加密技术使得交易主体无需建立信任关系;

3:公开的点对点分布式账本保证了透明公开;

4:区块链的不可逆性,杜绝了欺诈风险。

房地产的产业链很长,包括房地产开发、装饰装修、物业管理、房地产经纪与交易、房屋租赁、房地产评估、房地产测绘以及下游环节的建筑和建材市场等,而产权登记和转移等业务则需要政府部门执行。根据以上的区块链特点总结,我们可以判断,区块链技术可以着重应用在数据和资产分析管理,以及所有权确认和转移等过程。而这些过程在物业管理、当地产经济与交易、房屋租赁和产权登记转移等环节极为关键,因此这几个环节也是区块链应用的优先考虑领域。

一旦区块链真正应用在这几个领域,能带来怎样的好处呢?在接下来的分析中,我们会对以上内容进行详细的分析和案例解读。

第一,降低购房成本,让持有部分产权成为可能

房产是非常重的资产却流动性极低。拥有一栋房屋的所有权,你可能就轻松身价数百万。但是,假如你短期需要一笔现金周转,却没法通过出售房产的部分产权来变现。

然而区块链出现后,已经出现一些项目,希望利用该技术来降低购房成本,让持有或出售部分产权成为可能。区块链技术的不可篡改、信息透明、共同监管和可追溯性等优势,与不动产的拆分是天然的结合。

比如硅谷密探此前曾采访过来自香港的 IHT,一个通过做拆分不动产的智能合约技术和分布式记账技术,来达到陌生人“共享买房”的项目。

这里面的过程是:IHT 以智能合约和分布式记账技术连接资产端和金融机构端,这样大额资产就能够通过 IHT 智能合约被拆分成多个,然后再分配给多家金融机构。投资者因此可以通过金融机构投资经 IHT 智能合约拆分的小额不动产。

使用区块链技术的好处是:区块链的 “不可更改” 等技术特性保证了整个交易的安全与公平:IHT 作为连接两端的中心,在资产经过智能合约拆分并绑定后,任何个人或机构 —— 包括 IHT 本身 —— 都不能进行更改。所有资产的权限和收益放在区块链上,一些原来不透明的东西变得透明了,包括产权、资产回报率等。

通过这种方式,房地产投资变得小额化、动产化,成为一种流动性更高的金融资产,且交易过程便捷透明。

这种做法从技术层面是可行的。目前 IHT 的资产,就已经广泛分布在香港、日本、澳大利亚等地;但其想要全球更大范围地落地,则取决于各国政策环境,以及“部分房屋产权”和收益权的相关法规是否允许和支持。

英国政府就于 2016 年推出了“共享产权”计划,帮助首次购房者进行“阶梯式买房”:先买下房产的 25% 到 75% 所有权即可入住,但是要为剩余不属于自己的房产部分支付租金。未来买得起的话,可以再购买全部产权。

政府仍在持续完善这个计划,比如考虑把每年购买的最低产权比例从 10% 降到 1%,方便购房者灵活计划。如果用智能合约来执行这个“共享产权”模型就会很方便:比如租金数额根据所有权比例每年自动调整,并记录在分布式账本上供查询;剩余未购入的产权估值,也可以随着市场行情变动而随之变化。

第二,改善房地产买卖双方的搜索流程。

如何找到合适的房源和买家/卖家,如何根据周边近期销售情况确定一个适当的价格?要获得这些问题的答案,就需要大量的信息搜索和处理过程。

这个过程非常的繁琐冗杂。一个房地产经纪人,每天都面临着和收集房源信息、寻找数据渠道以及确认数据正确性方面的挑战。房源信息来自每一个个体卖家或者开发商,但是真正收集和掌握海量数据的,是各种房地产经纪/交易平台。这些平台依靠获取的数据把控房地产搜索市场,并且还会向卖家收取高额的”挂牌费”(listing fee)。

比如美国著名的房地产经纪平台 Redfin,会向卖家收取至少房屋售价的 1% 作为 listing fee,以获得更好的网站展示位置,其它平台的信息露出,潜在买家信息和正确的价格估算等。当然,卖家可以获得经纪人服务,但我们看到,Redfin 收费的底气主要来自于其集中的数据库。

无论国内外,大量房屋信息都是由个体提交,最终流向房源平台并被它们所垄断,再从中获取高额收入。

而有些公司意识到,区块链的分布式账本,能打造一个开放式的数据平台,并且保证数据的透明公开,让数据也不会再被各种巨头所把控,从而降低房地产买卖双方的搜索成本。

比如美国纽约公司 Imbrex,在 2017 年宣布推出基于以太坊的 MLS(Multiple Listing System,房源共享系统)平台,打造一个开放的、可自由访问的全球房地产平台和数据市场。该平台将允许所有房地产从业人员,基于区块链账本交换和分享数据。企业、经纪人、代理商,房东等可以向全球受众推销他们的房产,而不以牺牲自己对数据的所有权为代价。Imbrex 的数据库是去中心化存储的,为所有信息提供者所共有,而非属于某个集中式组织。

Imbrex 对房源信息提供者仅收取极少的 listing fee(不到一美元),此外,用户向平台添加或验证信息时,还能获得通证奖励。买家可以自由地在全球范围内收集房源信息。Imbrex 发行了平台通证 REX Token,并计划未来 REX Token 将作为平台上基于智能合约的产权交易的基础。

但是 Imbrex,以及其它类似公司将面临的主要困难在于:房地产是一个不容易发生改变的行业,并且房地产从业者和区块链爱好者的交集目前还很少,要让前者使用区块链,需要花费很多时间精力去普及和推广该技术。而 MLS 平台又必须是全面而更新及时的,将所有实时信息囊括在内,如果用户在此平台只能看一部分信息,或者发现信息更新不及时,那他们很可能离去。所以,REX 如何尽快推广其平台,令其达到很高的普及度?这会是个艰巨的挑战。

第三,区块链让房地产做到透明交易和智能管理

购房流程牵涉到诸多利益相关方,以二手房交易为例,无论国内外,普遍需要土地登记处,买方和卖方,各自的律师和抵押贷款提供者,抵押贷款调查员和房地产经纪人等角色。任何两方的不信任或者拖延,都会让整个流程更为耗时和复杂。

但如果能引入智能合约,在合约内规定每一步骤需要哪几方做什么,以及在何时完成,就能让整个过程减少不必要的拖延,且更为透明。能自动执行的“智能合约”,可以确保所有的货币转移、托管,或产权转让必备的条件都已经得到满足。此外,区块链会提升利益相关方的相互信任程度,因为有了分布式账本记录信息,各方就不必再依赖单一的事实来源(通常是中介或律师),这大大降低了交流沟通的成本。

而确定产权的房屋若决定出租,那么租赁期间的管理和租金流动,都需要定期跟踪记录和复核,如果是自如这样的企业管理,那么还需要审计机构和银行等参与。

如果引入区块链,传统的租赁合同可以转变成智能租赁合同。在区块链平台上使用智能租赁合同可以让租赁条款和交易更透明。智能合约可以使用租金或债券用于向房产所有者,房产管理方,以及其他利益相关主体完成自动付款,并且可以近乎实时的完成对账。

我们以英国伦敦的区块链项目 Midasium 作为举例。该项目提出:为住宅和商业地产创建一个全球性生态系统,来实时追踪所有交易和注册功能。该生态系统将创建世界上第一个“房地产虚拟信贷局”,为房地产和相关金融服务,提供与时俱进的智能合约制定标准。“信贷局”的基础,将建立在全球性的分布式房地产账本上,称为 Midasium 区块链。

这个区块链的目的,是使用称为 Midasium Contracts 的智能合约系统,执行并永久保留所有房地产交易和注册的历史。包括抵押协议、销售合同和租赁协议在内的房地产常见合同,都可以使用 Midasium Contracts。

那么,用户为什么愿意使用这种“新式合同”呢?Midasium 称,有区块链加持的智能合约,与传统合约相比具备以下优点:能自动执行,有近乎瞬间完成的结算时间;分布式账本记录信息可信度极高,能减少法律,会计和交易成本;大大减少欺诈,腐败和信用风险。

针对“减少风险”这条,Midasiun 区块链能在获得许可后,可以跟踪和审计财产的完整财务历史记录,且链上的记录不可篡改。因此,房产的各项指标,比如还贷款的违约率和空置率等都容易计算得出,从而更好更综合地计算整体交易风险。

第四,提高产权和资本管理效率

这一点主要是体现在商业房地产开发和管理中。由于商业房地产行业由各种资产类别和公司类型构成,产权和资本的确定、转移和管理往往是非常复杂的流程。而区块链可以:通过将信息包含在加密的分布式账本中存储信息;允许人们通过智能合约完成财产转移;智能合约能在没有第三方公证人员参与的情况下进行可靠交易,因此能提高产权和资本管理效率,减少和去除冗余流程和人力消耗。

但是,区块链和智能合约的有效性需要法律和政策的允许,否则就没有法律效率。好消息是:目前有一些地方政府和市政当局已经在测试区块链的实际应用效果了。

美国 Vermont 州于 2018 年开展了一个试点计划。房地产初创公司 Propy 与 South Burlington 市政府办公室合作,将记录房地产产权转移的文档转移到区块链上。比如房主将个人房产转移到公司名下,使用区块链技术,能完全在线且迅速地完成交易。

此外,美国伊利诺伊州的 Cook 县,进行了一项“区块链如何简化登记流程”的研究。一位参与者告诉媒体,“我们的主要收获就是,区块链可以改变政府研发和采用技术的整个方式。对于房地产领域,区块链有能力移除那些交易中不必要的、多余的人事。它能修复目前这个过时的管理系统。”

这些地方性试点项目效果都很好。在更宏观的层面上,区块链也成为跨过地产投资的一种有效途径。通过通证化系统设计,房地产会:成为流动性更高的投资,并为外国投资者提供了更低的准入门槛;区块链将信息存储在去中心化的数据库中,为所有投资者提供同样的数据库通道;最后,通证化系统还降低了和传统跨境投资相关的高额附加成本。

RSM会计师事务所评论道,关于房地产投资,区块链对中小型公司最为有用。它们一般需要花费更长时间筹措资金,但是通证化系统允许这些公司更快更高效地筹措资金,一旦效率大梯度提升,中小公司将在房地产市场拥有更强的话语权,改写市场格局。

上述四个领域,都为区块链技术应用到房地产行业提供了巨大的实践和想象空间。区块链技术的分布式记账、不可篡改和可加密性,以及智能合约的信任机制,都为房地产行业目前所存在的问题提供了有效的解决思路。但是,瞄准这些领域的区块链项目基本都还在部署、开发和探索阶段。如前文所说,房地产行业是一个技术升级和更新换代比较缓慢的行业,因此,区块链技术要想真正做到大规模铺开应用,还需要很长一段时间。

中国房地产行业如何应用区块链

根据《2018年中国区块链产业发展白皮书》所统计,截至2018年3月底,我国以区块链业务为主营业务的公司数量达456家。区块链应用呈现多元化,但是其中专注于房地产的比例较小。

目前曾受到媒体关注的“区块链 + 房地产”项目,多由传统房地产公司或政府推动。其中最著名的案例是:雄安于 2018 年初上线区块链租房应用平台,成为国内首例把区块链技术运用到租房领域。在这一政府主导的区块链统一平台上,挂牌房源信息,房东房客的身份信息,房屋租赁合同信息将得到多方验证,不得篡改。

此外,2018 年 月,易居中国宣布成立“房链”,希望用“区块链思维”来促进技术创新,以满足房地产领域场景应用;雄安已建成区块链租房应用平台并上线。 2018 年 6 月,全国综合型房地产交易平台房掌柜,与IBM签订区块链项目合作协议,并成立了房云链资产数字化联盟。

看起来,目前大部分区块链应用于房地产的项目,仍处于概念验证和测试阶段;或者是抢先在区块链行业入场布局。

在中国,房地产是和政策紧密相关并严格受到政策监管的行业。区块链若想深耕这一行业,需要获得政策支持,并和政府紧密合作。值得期待的是,政府部门已经在着手建立区块链国家标准。2018 年 6 月,工信部李琰副处长公开表示:我国已开始着手建立区块链国家标准,计划从顶层设计推动区块链标准体系的建设。

区块链技术运用到房地产行业当中的挑战

作为一项新型技术,区块链运用到房地产行业当中,所面临的挑战肯定是巨大的。这主要来自三方面因素:房地产行业自身特质、如何寻找应用场景和合规问题。

房地产行业的自身特质,这里主要指的是应用新技术的需求较小,且速度缓慢。《福布斯》在分析房地产科技投资趋势时指出:第一,无论是做住宅还是商业房地产,老牌企业一直以来难以招聘到顶尖的技术人才,并且也没有在这方面做出过多努力。房地产行业的任何一个部门,都很少有技术驱动型的领导者。第二,房地产作为占 GDP 比重极大的行业,这个领域的技术应用一直以来缺少变化,无论是技术专家还是投资人,往往在房地产界缺乏经验或关系,房地产从业者通常不(需要)精通技术。

这个特质导,致房地产行业本身可能缺乏足够的动力来积极应用区块链技术。后者带来的流程简化和成本降低,相比房地产本身巨大的资产体量可能显得微不足道。

第二个因素”如何寻找应用场景”,也是承接第一个因素的。区块链技术看起来再美,如果不能和传统房地产从业者合作,没有用户和项目,那就无用武之地。

目前中国还鲜少有房地产行业的主要玩家涉足区块链,唯一的“例外”是万达集团旗下的万达网络科技集团,在进行一些区块链项目研究,但是和万达的房地产业务并没有直接关联。

而国外主打“区块链+房地产”的项目,基本都是诞生于 2015 年 到 2017 年的创业公司,根基尚浅,还无法打入“主流”房地产行业。

第三个因素“合规问题”,我们在前文已经反复提及和强调。其实,上文提到应用区块链解决的问题,使用现有互联网技术也有可能做到,比如部分产权,可以使用众筹方式完成,而且中心化机构的撮合效率更高,但是现有法律不允许这种做法。无论区块链还是房地产,都是受到法律严格监管,并且和政策变化息息相关的行业。如果没有清晰的法律政策框架和合规标准,那么房地产行业乃至其它行业,都缺乏信心来真正大规模应用区块链技术。

以上三个因素紧密关联,房地产行业的保守特质,使得区块链项目缺乏应用场景,而法律政策的缺失会加深前两个因素。但是好的一方面就是:这三个因素都不是无解的难题,而是随时间推进可以逐步得到改善。当然,这需要区块链行业和房地产行业的共同推进。

和区块链在其它行业的应用情况相似,区块链在房地产行业的应用仍属于非常早期的尝试和摸索阶段。但是正如《2018中国区块链产业白皮书》中所阐述:

区块链领域成为创新创业的新热土,技术融合将拓展应用新空间;

区块链未来将在实体经济中广泛落地,成为数字中国建设的重要支撑;

区块链将带动金融“脱虚向实”服务实体经济。

这三个趋势同样适用于房地产行业。

参考资料:

德勤报告:https://www2.deloitte.com/content/dam/Deloitte/us/Documents/financial-services/us-fsi-rec-blockchain-in-commercial-real-estate.pdf

2017年四季度和全年国内生产总值(GDP)初步核算结果:http://www.stats.gov.cn/tjsj/zxfb/201801/t20180119_1575351.html

美国经济分析局 BEA Industry Facts:https://apps.bea.gov/industry/factsheet/factsheet.cfm

《2018年中国区块链产业发展白皮书》:http://www.miit.gov.cn/n1146290/n1146402/n1146445/c6180238/part/6180297.pdf 查看全部

如今区块链行业最受关注的一个讨论,莫过于区块链的实际应用场景在哪里,离我们还有多远。

那么,在买房这件事上,你想过区块链会帮你吗?

今天我们要探讨的 ,就是一个区块链应用非常有潜力的行业———房地产。

鉴于区块链能重塑信用体系,能节约由信用问题带来巨大社会成本,房地产未来可能是区块链很大的一块应用场景。比如,房价太贵,咱们通过区块链,和天南海北的陌生人一块儿买个房怎么样?——有人直呼不可能,但是,二十年前的你有没有想过:今天出远门在外,会有素未谋面的陌生人,把自家客房明码标价欢迎你去住宿?Airbnb 已经做起来,而房地产和区块链相结合,有可能再次冲击我们的想象力。

我们先对房地产行业做一些简单说明。房地产在每个国家都是国民经济的重要组成部分。经济学家任泽平 2016 年发布的房地产分析报告表示,中国房地产总市值占GDP的比例为411%。另据中国国家统计局数据,2017 年,房地产行业 GDP 为 5.39 万亿元,占总 GDP 比重为 6.5%。

再以美国为例,根据美国经济分析局的数据,2018 年第一季度,房地产(包括租赁)GDP 为3.745 万亿美元,占总 GDP 比重为 10.71%。

2016年第二季度到 2018 年第一季度房地产(包括租赁)GDP 总额 图片来源:美国经济分析局 July 20, 2018

除了直接的经济占比,房产往往是家庭资产的最重头组成部分,其价格稳定性对每个家庭意义重大。

此外,作为劳动力密集型行业,房地产和一个国家的就业率紧密关联。经济衰退时期,房屋新建数量减少,是失业率飙升的重要原因。最后,房地产会影响到其它众多经济指标,比如当房地产价格下跌时,房屋所有者能获得的房屋抵押贷款会减少,国民消费总额会随之下降。

区块链技术如果真想摆脱目前“圈内自嗨”的状况,实现其各种颠覆传统的愿景,自然是绕不开房地产这样一个与国民经济体系息息相关的重要行业。但是,该如何在房地产行业应用区块链技术?已经有很多业内人士在探讨和实践这一话题。

世界四大会计师事务所之一的德勤,于 2018 年 7 月发布了一份报告,指出区块链技术具有巨大的潜力,可以通过消除现有的关键流程中的许多缺陷,改变商业房地产的核心运营。

区块链的潜力表现在以下几点:

1:区块链是接近实时的,可以消除摩擦,降低风险;

2:区块链的加密技术使得交易主体无需建立信任关系;

3:公开的点对点分布式账本保证了透明公开;

4:区块链的不可逆性,杜绝了欺诈风险。

房地产的产业链很长,包括房地产开发、装饰装修、物业管理、房地产经纪与交易、房屋租赁、房地产评估、房地产测绘以及下游环节的建筑和建材市场等,而产权登记和转移等业务则需要政府部门执行。根据以上的区块链特点总结,我们可以判断,区块链技术可以着重应用在数据和资产分析管理,以及所有权确认和转移等过程。而这些过程在物业管理、当地产经济与交易、房屋租赁和产权登记转移等环节极为关键,因此这几个环节也是区块链应用的优先考虑领域。

一旦区块链真正应用在这几个领域,能带来怎样的好处呢?在接下来的分析中,我们会对以上内容进行详细的分析和案例解读。

第一,降低购房成本,让持有部分产权成为可能

房产是非常重的资产却流动性极低。拥有一栋房屋的所有权,你可能就轻松身价数百万。但是,假如你短期需要一笔现金周转,却没法通过出售房产的部分产权来变现。

然而区块链出现后,已经出现一些项目,希望利用该技术来降低购房成本,让持有或出售部分产权成为可能。区块链技术的不可篡改、信息透明、共同监管和可追溯性等优势,与不动产的拆分是天然的结合。

比如硅谷密探此前曾采访过来自香港的 IHT,一个通过做拆分不动产的智能合约技术和分布式记账技术,来达到陌生人“共享买房”的项目。

这里面的过程是:IHT 以智能合约和分布式记账技术连接资产端和金融机构端,这样大额资产就能够通过 IHT 智能合约被拆分成多个,然后再分配给多家金融机构。投资者因此可以通过金融机构投资经 IHT 智能合约拆分的小额不动产。

使用区块链技术的好处是:区块链的 “不可更改” 等技术特性保证了整个交易的安全与公平:IHT 作为连接两端的中心,在资产经过智能合约拆分并绑定后,任何个人或机构 —— 包括 IHT 本身 —— 都不能进行更改。所有资产的权限和收益放在区块链上,一些原来不透明的东西变得透明了,包括产权、资产回报率等。

通过这种方式,房地产投资变得小额化、动产化,成为一种流动性更高的金融资产,且交易过程便捷透明。

这种做法从技术层面是可行的。目前 IHT 的资产,就已经广泛分布在香港、日本、澳大利亚等地;但其想要全球更大范围地落地,则取决于各国政策环境,以及“部分房屋产权”和收益权的相关法规是否允许和支持。

英国政府就于 2016 年推出了“共享产权”计划,帮助首次购房者进行“阶梯式买房”:先买下房产的 25% 到 75% 所有权即可入住,但是要为剩余不属于自己的房产部分支付租金。未来买得起的话,可以再购买全部产权。

政府仍在持续完善这个计划,比如考虑把每年购买的最低产权比例从 10% 降到 1%,方便购房者灵活计划。如果用智能合约来执行这个“共享产权”模型就会很方便:比如租金数额根据所有权比例每年自动调整,并记录在分布式账本上供查询;剩余未购入的产权估值,也可以随着市场行情变动而随之变化。

第二,改善房地产买卖双方的搜索流程。

如何找到合适的房源和买家/卖家,如何根据周边近期销售情况确定一个适当的价格?要获得这些问题的答案,就需要大量的信息搜索和处理过程。

这个过程非常的繁琐冗杂。一个房地产经纪人,每天都面临着和收集房源信息、寻找数据渠道以及确认数据正确性方面的挑战。房源信息来自每一个个体卖家或者开发商,但是真正收集和掌握海量数据的,是各种房地产经纪/交易平台。这些平台依靠获取的数据把控房地产搜索市场,并且还会向卖家收取高额的”挂牌费”(listing fee)。

比如美国著名的房地产经纪平台 Redfin,会向卖家收取至少房屋售价的 1% 作为 listing fee,以获得更好的网站展示位置,其它平台的信息露出,潜在买家信息和正确的价格估算等。当然,卖家可以获得经纪人服务,但我们看到,Redfin 收费的底气主要来自于其集中的数据库。

无论国内外,大量房屋信息都是由个体提交,最终流向房源平台并被它们所垄断,再从中获取高额收入。

而有些公司意识到,区块链的分布式账本,能打造一个开放式的数据平台,并且保证数据的透明公开,让数据也不会再被各种巨头所把控,从而降低房地产买卖双方的搜索成本。

比如美国纽约公司 Imbrex,在 2017 年宣布推出基于以太坊的 MLS(Multiple Listing System,房源共享系统)平台,打造一个开放的、可自由访问的全球房地产平台和数据市场。该平台将允许所有房地产从业人员,基于区块链账本交换和分享数据。企业、经纪人、代理商,房东等可以向全球受众推销他们的房产,而不以牺牲自己对数据的所有权为代价。Imbrex 的数据库是去中心化存储的,为所有信息提供者所共有,而非属于某个集中式组织。

Imbrex 对房源信息提供者仅收取极少的 listing fee(不到一美元),此外,用户向平台添加或验证信息时,还能获得通证奖励。买家可以自由地在全球范围内收集房源信息。Imbrex 发行了平台通证 REX Token,并计划未来 REX Token 将作为平台上基于智能合约的产权交易的基础。

但是 Imbrex,以及其它类似公司将面临的主要困难在于:房地产是一个不容易发生改变的行业,并且房地产从业者和区块链爱好者的交集目前还很少,要让前者使用区块链,需要花费很多时间精力去普及和推广该技术。而 MLS 平台又必须是全面而更新及时的,将所有实时信息囊括在内,如果用户在此平台只能看一部分信息,或者发现信息更新不及时,那他们很可能离去。所以,REX 如何尽快推广其平台,令其达到很高的普及度?这会是个艰巨的挑战。

第三,区块链让房地产做到透明交易和智能管理

购房流程牵涉到诸多利益相关方,以二手房交易为例,无论国内外,普遍需要土地登记处,买方和卖方,各自的律师和抵押贷款提供者,抵押贷款调查员和房地产经纪人等角色。任何两方的不信任或者拖延,都会让整个流程更为耗时和复杂。

但如果能引入智能合约,在合约内规定每一步骤需要哪几方做什么,以及在何时完成,就能让整个过程减少不必要的拖延,且更为透明。能自动执行的“智能合约”,可以确保所有的货币转移、托管,或产权转让必备的条件都已经得到满足。此外,区块链会提升利益相关方的相互信任程度,因为有了分布式账本记录信息,各方就不必再依赖单一的事实来源(通常是中介或律师),这大大降低了交流沟通的成本。

而确定产权的房屋若决定出租,那么租赁期间的管理和租金流动,都需要定期跟踪记录和复核,如果是自如这样的企业管理,那么还需要审计机构和银行等参与。

如果引入区块链,传统的租赁合同可以转变成智能租赁合同。在区块链平台上使用智能租赁合同可以让租赁条款和交易更透明。智能合约可以使用租金或债券用于向房产所有者,房产管理方,以及其他利益相关主体完成自动付款,并且可以近乎实时的完成对账。

我们以英国伦敦的区块链项目 Midasium 作为举例。该项目提出:为住宅和商业地产创建一个全球性生态系统,来实时追踪所有交易和注册功能。该生态系统将创建世界上第一个“房地产虚拟信贷局”,为房地产和相关金融服务,提供与时俱进的智能合约制定标准。“信贷局”的基础,将建立在全球性的分布式房地产账本上,称为 Midasium 区块链。

这个区块链的目的,是使用称为 Midasium Contracts 的智能合约系统,执行并永久保留所有房地产交易和注册的历史。包括抵押协议、销售合同和租赁协议在内的房地产常见合同,都可以使用 Midasium Contracts。

那么,用户为什么愿意使用这种“新式合同”呢?Midasium 称,有区块链加持的智能合约,与传统合约相比具备以下优点:能自动执行,有近乎瞬间完成的结算时间;分布式账本记录信息可信度极高,能减少法律,会计和交易成本;大大减少欺诈,腐败和信用风险。

针对“减少风险”这条,Midasiun 区块链能在获得许可后,可以跟踪和审计财产的完整财务历史记录,且链上的记录不可篡改。因此,房产的各项指标,比如还贷款的违约率和空置率等都容易计算得出,从而更好更综合地计算整体交易风险。

第四,提高产权和资本管理效率

这一点主要是体现在商业房地产开发和管理中。由于商业房地产行业由各种资产类别和公司类型构成,产权和资本的确定、转移和管理往往是非常复杂的流程。而区块链可以:通过将信息包含在加密的分布式账本中存储信息;允许人们通过智能合约完成财产转移;智能合约能在没有第三方公证人员参与的情况下进行可靠交易,因此能提高产权和资本管理效率,减少和去除冗余流程和人力消耗。

但是,区块链和智能合约的有效性需要法律和政策的允许,否则就没有法律效率。好消息是:目前有一些地方政府和市政当局已经在测试区块链的实际应用效果了。

美国 Vermont 州于 2018 年开展了一个试点计划。房地产初创公司 Propy 与 South Burlington 市政府办公室合作,将记录房地产产权转移的文档转移到区块链上。比如房主将个人房产转移到公司名下,使用区块链技术,能完全在线且迅速地完成交易。

此外,美国伊利诺伊州的 Cook 县,进行了一项“区块链如何简化登记流程”的研究。一位参与者告诉媒体,“我们的主要收获就是,区块链可以改变政府研发和采用技术的整个方式。对于房地产领域,区块链有能力移除那些交易中不必要的、多余的人事。它能修复目前这个过时的管理系统。”

这些地方性试点项目效果都很好。在更宏观的层面上,区块链也成为跨过地产投资的一种有效途径。通过通证化系统设计,房地产会:成为流动性更高的投资,并为外国投资者提供了更低的准入门槛;区块链将信息存储在去中心化的数据库中,为所有投资者提供同样的数据库通道;最后,通证化系统还降低了和传统跨境投资相关的高额附加成本。

RSM会计师事务所评论道,关于房地产投资,区块链对中小型公司最为有用。它们一般需要花费更长时间筹措资金,但是通证化系统允许这些公司更快更高效地筹措资金,一旦效率大梯度提升,中小公司将在房地产市场拥有更强的话语权,改写市场格局。

上述四个领域,都为区块链技术应用到房地产行业提供了巨大的实践和想象空间。区块链技术的分布式记账、不可篡改和可加密性,以及智能合约的信任机制,都为房地产行业目前所存在的问题提供了有效的解决思路。但是,瞄准这些领域的区块链项目基本都还在部署、开发和探索阶段。如前文所说,房地产行业是一个技术升级和更新换代比较缓慢的行业,因此,区块链技术要想真正做到大规模铺开应用,还需要很长一段时间。

中国房地产行业如何应用区块链

根据《2018年中国区块链产业发展白皮书》所统计,截至2018年3月底,我国以区块链业务为主营业务的公司数量达456家。区块链应用呈现多元化,但是其中专注于房地产的比例较小。

目前曾受到媒体关注的“区块链 + 房地产”项目,多由传统房地产公司或政府推动。其中最著名的案例是:雄安于 2018 年初上线区块链租房应用平台,成为国内首例把区块链技术运用到租房领域。在这一政府主导的区块链统一平台上,挂牌房源信息,房东房客的身份信息,房屋租赁合同信息将得到多方验证,不得篡改。

此外,2018 年 月,易居中国宣布成立“房链”,希望用“区块链思维”来促进技术创新,以满足房地产领域场景应用;雄安已建成区块链租房应用平台并上线。 2018 年 6 月,全国综合型房地产交易平台房掌柜,与IBM签订区块链项目合作协议,并成立了房云链资产数字化联盟。

看起来,目前大部分区块链应用于房地产的项目,仍处于概念验证和测试阶段;或者是抢先在区块链行业入场布局。

在中国,房地产是和政策紧密相关并严格受到政策监管的行业。区块链若想深耕这一行业,需要获得政策支持,并和政府紧密合作。值得期待的是,政府部门已经在着手建立区块链国家标准。2018 年 6 月,工信部李琰副处长公开表示:我国已开始着手建立区块链国家标准,计划从顶层设计推动区块链标准体系的建设。

区块链技术运用到房地产行业当中的挑战

作为一项新型技术,区块链运用到房地产行业当中,所面临的挑战肯定是巨大的。这主要来自三方面因素:房地产行业自身特质、如何寻找应用场景和合规问题。

房地产行业的自身特质,这里主要指的是应用新技术的需求较小,且速度缓慢。《福布斯》在分析房地产科技投资趋势时指出:第一,无论是做住宅还是商业房地产,老牌企业一直以来难以招聘到顶尖的技术人才,并且也没有在这方面做出过多努力。房地产行业的任何一个部门,都很少有技术驱动型的领导者。第二,房地产作为占 GDP 比重极大的行业,这个领域的技术应用一直以来缺少变化,无论是技术专家还是投资人,往往在房地产界缺乏经验或关系,房地产从业者通常不(需要)精通技术。

这个特质导,致房地产行业本身可能缺乏足够的动力来积极应用区块链技术。后者带来的流程简化和成本降低,相比房地产本身巨大的资产体量可能显得微不足道。

第二个因素”如何寻找应用场景”,也是承接第一个因素的。区块链技术看起来再美,如果不能和传统房地产从业者合作,没有用户和项目,那就无用武之地。

目前中国还鲜少有房地产行业的主要玩家涉足区块链,唯一的“例外”是万达集团旗下的万达网络科技集团,在进行一些区块链项目研究,但是和万达的房地产业务并没有直接关联。

而国外主打“区块链+房地产”的项目,基本都是诞生于 2015 年 到 2017 年的创业公司,根基尚浅,还无法打入“主流”房地产行业。

第三个因素“合规问题”,我们在前文已经反复提及和强调。其实,上文提到应用区块链解决的问题,使用现有互联网技术也有可能做到,比如部分产权,可以使用众筹方式完成,而且中心化机构的撮合效率更高,但是现有法律不允许这种做法。无论区块链还是房地产,都是受到法律严格监管,并且和政策变化息息相关的行业。如果没有清晰的法律政策框架和合规标准,那么房地产行业乃至其它行业,都缺乏信心来真正大规模应用区块链技术。

以上三个因素紧密关联,房地产行业的保守特质,使得区块链项目缺乏应用场景,而法律政策的缺失会加深前两个因素。但是好的一方面就是:这三个因素都不是无解的难题,而是随时间推进可以逐步得到改善。当然,这需要区块链行业和房地产行业的共同推进。

和区块链在其它行业的应用情况相似,区块链在房地产行业的应用仍属于非常早期的尝试和摸索阶段。但是正如《2018中国区块链产业白皮书》中所阐述:

区块链领域成为创新创业的新热土,技术融合将拓展应用新空间;

区块链未来将在实体经济中广泛落地,成为数字中国建设的重要支撑;

区块链将带动金融“脱虚向实”服务实体经济。

这三个趋势同样适用于房地产行业。

参考资料:

德勤报告:https://www2.deloitte.com/content/dam/Deloitte/us/Documents/financial-services/us-fsi-rec-blockchain-in-commercial-real-estate.pdf

2017年四季度和全年国内生产总值(GDP)初步核算结果:http://www.stats.gov.cn/tjsj/zxfb/201801/t20180119_1575351.html

美国经济分析局 BEA Industry Facts:https://apps.bea.gov/industry/factsheet/factsheet.cfm

《2018年中国区块链产业发展白皮书》:http://www.miit.gov.cn/n1146290/n1146402/n1146445/c6180238/part/6180297.pdf

研报:2018市值前100加密货币,最惨只剩峰值2%

qudian 发表了文章 • 2018-09-09 20:22

孟子曰:独乐乐不如众乐乐。小编曰:世界已如此悲惨,怎能独留我一人心痛。

近日,我们特意给大家做了一个市值排名前100的加密货币跌幅排行版,期望大家看的时候捂住胸口,备好纸巾。。。。。。

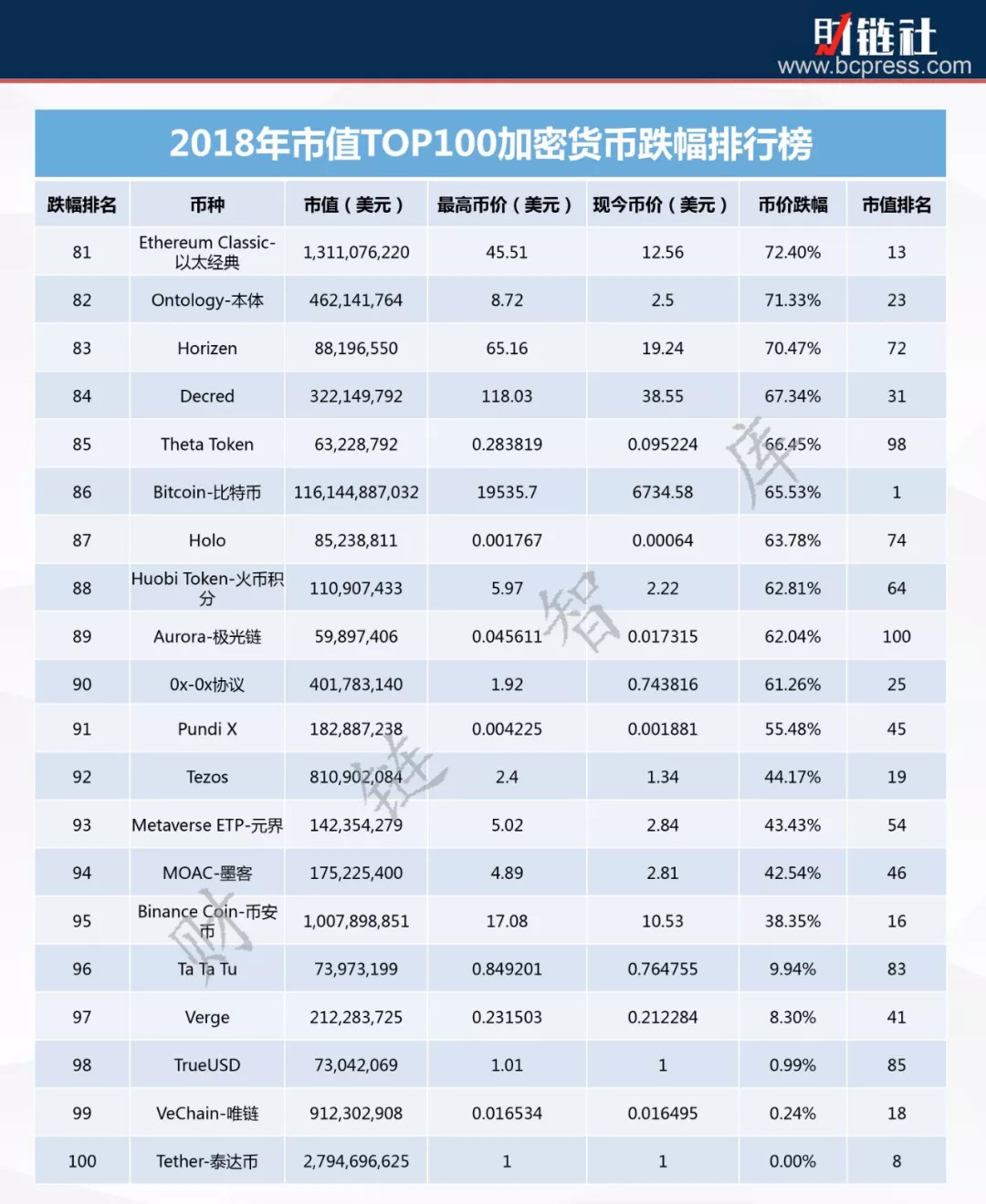

“比特币“谷歌搜索指数降到2015年近3年来历史最低,加密货币市场日趋冷静。在8月27日市值排名前100的加密货币中,90%的加密货币跌幅过半,最高的甚至跌去了98%。其中,市值第一的比特币也仅剩最高点的35%,排名第二以太坊价格更是只剩20%。

以下为排行榜:

市值前5加密货币跌幅情况

以下为市值前100加密货币跌幅排行榜:

【跌幅排名1-20名】

【跌幅排名21-40名】

【跌幅排名41-60名】

【跌幅排名61-80名】

【跌幅排名81-100名】

作者:鸠摩智;编辑:熊吉 查看全部

有大师曾云:当卖菜大妈都跟你说她有某只股票的小道消息的时候,说明股市离惨跌不远了。遗憾的是,当出租车司机和我说,他看好某只加密货币的时候,我还是勇敢的借钱进场了。

孟子曰:独乐乐不如众乐乐。小编曰:世界已如此悲惨,怎能独留我一人心痛。

近日,我们特意给大家做了一个市值排名前100的加密货币跌幅排行版,期望大家看的时候捂住胸口,备好纸巾。。。。。。

“比特币“谷歌搜索指数降到2015年近3年来历史最低,加密货币市场日趋冷静。在8月27日市值排名前100的加密货币中,90%的加密货币跌幅过半,最高的甚至跌去了98%。其中,市值第一的比特币也仅剩最高点的35%,排名第二以太坊价格更是只剩20%。

以下为排行榜:

市值前5加密货币跌幅情况

以下为市值前100加密货币跌幅排行榜:

【跌幅排名1-20名】

【跌幅排名21-40名】

【跌幅排名41-60名】

【跌幅排名61-80名】

【跌幅排名81-100名】

作者:鸠摩智;编辑:熊吉

权力中心沦为弱势群体?深度剖析熊市交易所生存业态

xcong 发表了文章 • 2018-09-06 08:17

2018年,数字货币交易所数量激增,目前被CoinMarketCap 收录的数字货币交易所已达数百家,且每天不断有新的交易所出现。与此同时,前所未有的多样化交易所运营策略进入公众视野(免手续费、免上币费、保荐上币、创业板、平台币回购...),各家交易所或为了巩固地盘、或为了冷启动争夺新用户使出浑身解数,数字货币交易所市场的竞争白热化趋势明显。

当下,数字货币交易所竞争态势、权力关系、发展模式及前景等话题的讨论热度持续升温。为此,小葱与CoinTiger、CoinMex、AZEX、JEX等多家交易所创始人及业内人士进行交流,试图探索深处熊市之中,数字货币交易所赖以生存的关键因素、生态关系以及创新模式正在发生怎样的变化。

数字货币交易所市场:20年前的传统金融市场?

当前,除少量OTC交易外,绝大多数数字货币投资者皆是通过各个数字货币交易所完成买卖。数字货币这一新兴的金融标的,已然吸引了众多资本、媒体、机构及用户资源的涌入。但与传统的股票、外汇等金融市场状况相比,数字货币交易所市场的发展显得“十分另类”,值得思考。

机构数量:传统金融市场交易所寥寥无几(如上交所、深交所、港交所),而数字货币市场新交易所数量庞大且日渐增多,这个行业需要这么多交易所吗?

交易秩序:传统金融市场交易有一个非常成熟的分层模式,交易所与用户之间存在券商/经纪商、代理(一级代理、二级代理)等中间角色,市场交易、用户管理及普及教育都井然有序;而数字货币交易所直面“炒币用户”和机器人羊毛党,没有券商和中间机构服务商,更多的是铺天盖地的“喊单群”。

角色扮演:传统证券交易所属于金融市场的自律性管理机构,讲究角色中立;而币圈交易所似乎处于权力中心,同时扮演银行(保存货币、财务清算)、券商/经纪商/代理(协助企业上币、连接交易所与投资散户,进行市场推广与用户教育)、证监会(制定企业上市标准与规则)、交易所(撮合交易)多个角色,话语权极大。

职责履行:传统证券交易所角色清晰单一,主要提供发行上市服务及交易服务,职责包括:提供交易场所和设施;制定交易规则;监管在该交易所上市的证券及会员交易行为的合规性、合法性;确保市场公开、公平、公正。而数字货币交易所集多维角色于一身,但各项职责履行并不到位。绝大多数交易所在自律性、规范性上有很大欠缺,上币质量得不到保证,交易规则朝令夕改,投资者教育严重欠缺,各项信息不透明,且行业恶性竞争不断,发展失序,交易所作为行业核心节点尚未起到应有的引导作用。

盈收模式:传统金融行业内,证券交易所主要收取交易规费及一定比例的证券成交佣金以维持交易所运行,收费标准大多公开透明且较合理;而币圈交易所获利方式包括非公开、不固定的项目方上币费,交易手续费,成立基金投资区块链项目,此外还能直接发平台币上自家交易所,未来可能还有其他花样玩法。

同样是充满金融行为的交易市场,传统的股票、外汇金融市场更像“金融的打法”,各种风控、熔断措施及监管机制较为健全,而数字货币交易所市场更像“互联网的打法”。当然,数字货币交易所市场无序发展很大一个原因在于,其尚处在监管墙外野蛮生长,各项体系尚未建立;数字货币这一天然国际化的金融标的使得各国的纳入监管之路更加复杂,无规可循、无法可依的市场上乱象丛生。

被问及如何评价数字货币交易所市场现状,CoinMex中国区负责人孙忠英认为,与传统金融市场相比,数字货币交易所目前还处于非常早期,类似大约1992年的国内证券市场,市场公众甚至不了解股票为何物,不清楚股票与公司的关系,各项机制都不完善,整个市场不够透明不够规范。不过,他表示“现在已经有很多头部交易所在发展经济商模式,行业整体在向传统金融市场靠拢,处于追赶、学习和完善的过程中,毕竟数字货币行业还很年轻”。Cointiger创始人凌凤琪也表示,目前整个行业正朝着规范化方向发展,“其实就是把传统金融机构市场拍扁揉碎后再重新建立新秩序体系和生产关系”。

交易所发展存活之关键:技术、安全、流动性还是服务能力?

数字货币交易所不断新增的现状不禁让人思考,为什么会有如此多入局者,交易所到底有没有准入门槛,其发展存续的关键点又在哪里?经小葱梳理分析,交易所从业者普遍关注的包括技术能力、市场流动性以及安全性三大点。

技术能力:交易所不是那么好做的

很多人只看到交易所是个赚钱的机会就冲进来,因此新型交易所层出不穷,但其实做交易所的门槛并不低,真正想建立和运营好一家交易所是并非易事。

一方面,交易所管理团队需要具备包括后台交易系统研发能力、数据处理能力、安全维护能力等多项综合技术能力;另一方面,交易所还要能聚合各类资源,如外部投资资源、项目资源、圈子资源、媒体资源等。

虽说随着一些技术服务商的出现,很多入局的小交易所选择技术“外包”,弱化这一门槛,但交易所平台的长期运营并非一蹴而就,需要持续的研发更新能力。不过,目前大部分小交易所或许还尚未遇到过真正的海量高并发、技术升级等情况,更多地还停留在营销拉新地困难阶段。

ACEX交易所创始人李伟涛告知小葱,“资产管理与平台交易维护是一个专业的事情,需要不断研发和更新底层技术架构,不断对接新生币种并制定资产管理方案,是一个技术经验与技术能力的组合“。

市场流动性:交易所的业务根基

流动性是数字货币交易所角逐的一大核心,正因如此,新交易所一般都会采取较激进的营销策略吸引用户。此外,随着跨市场套利的量化团队及做市商的出现,很多交易所会依托他们来解决流动性不足的问题;更有部分交易所自身扮演做市商角色,增加市场流动性,并从中赚取交易差价。

针对流动性问题的解决,CoinTiger凌凤琪认为应从两方面入手:类似比特币这种锚定资产,交易所自身需要与一些做市商合作来提高交易深度;而对于各个项目方token流动性不足的,则需要催促项目方设法提升流动性,交易所没办法管太多。

不过就当前市场行情来看,流动性不足似乎已然成为行业普遍面临的问题,包括几大头部交易所也都存在后劲不够、流动性不足等问题。

安全性:最致命的

数字货币交易所运营过程中涉及到的安全问题非常多,包括交易安全、数据安全、钱包安全、系统安全等方方面面。业内受访者一致认为,安全问题是数字货币交易所经营过程中最致命的问题。

在传统互联网时代,若企业遇到资金安全可能在报警之后还能通过某些途径追回损失,但数字货币一旦丢失便无处可寻,将直面损失。数字货币发展历史上,也不乏交易所因被盗损失而走向破产之路的示例,因此各家交易所在安全问题上都格外重视。

据小葱了解,CoinTiger、AZEX和CoinMex交易所内部皆有专门负责系统、数据及交易安全的技术团队。凌凤琪告诉小葱,交易所安全性直接涉及用户资金安全,一点都马虎不得,需要非常谨慎,每一步都走得非常稳。

服务能力:以“弱势群体”自居,以服务角色自居,推动行业落地

CoinMex中国区负责人孙忠英在交易所的未来发展上提出了一些新的看法。

他认为,从服务的角度看,小型交易所还有非常多的发展机会。“目前交易所的交易色彩太强了,且头部交易所皆呈现出“强势群体”姿态。但其实它仅仅是整个区块链生态里一项基础服务环节,类似一个很重要的基础设施,基于这一视角,交易所应该是个“弱势群体”,交易所的存活之道在于做好服务”。

当前各类小交易所采取的免上币费、免交易手续费、登录及交易送币、拿出利润回购平台币等策略,在孙忠英看来,都属于花样运营手段,对于一个交易所的长期发展没有实质帮助甚至有害,属于没找准自身的长线定位及核心业务落脚点。他认为“交易所终究还是要产品技术驱动,服务为导向,最后拼的就是这些”。

小葱了解到,目前CoinMex就试图以交易为入口切入区块链整个基础服务的搭建。大致发展模式是:构建一个类似京东/天猫等服务商城,各项目方以商家身份入驻,CoinMex向各项目方(商家)输出各项周边生态服务(如量化服务、资管服务、数据服务、清结算服务等等),同时收取一定的服务费,C端用户则可在该平台上集中购买各区块链应用服务,包括币币交易服务。

小葱认为这种思路转变对市场是有正向意义的。我们不能仅仅将每个项目发行的token当成币去炒,而应更多看到其token在实际应用环境中解决了什么问题,能否真正落地并助力实体经济降低成本、提升效益。目前而言,有太多利益组织把整个行业推歪了,导致出现大量割韭菜行为以及监管忧虑。某种程度上,这也是从业者的引导比较失败。当前数字货币交易所行业需要思考的问题,不在于如何单纯地采取策略实现流量突破,而在于探索区块链整个产业中各项基础设施服务是否到位,由谁来做,自身可以提供什么样的服务助力整个行业的落地。

交易所的“社会关系”:利益绑定还是生态共赢?

在区块链数字资产行业生态中,包括多个角色:发起一个区块链项目的项目方,投资/代言某个区块链项目的投资机构,购买项目方代币的散户投资者,跨市场套利的量化团队,提供集中交易场地的数字货币交易所。而交易所与上述各类角色都有直接联系,小葱特对其复杂的社会关系网进行梳理。

对普通散户:老老实实做交易、赚手续费

交易所提供交易标的和交易场所,普通用户前来交易,二者关系简单明了。牵涉的问题主要在于,交易所是否收取交易手续费、是否采取营销策略来“刺激”用户。

受访的业内人士皆认为,交易手续费是交易所的基本业务营收部分。交易所需要运营成本,如果不收取交易手续费必定会“想路子赚其他钱”,而比起其他路子,“还是老老实实赚点手续费好”。

对于C端用户的营销策略,其实目前存量用户十分有限,加之行情不佳,交易积极性减弱,各家交易所都面临用户量不足、流动性不够的难题,再激进的营销策略也无济于事。李伟涛表示,“目前存量用户的争夺已无太多意义,应想办法获取更多增量用户,但AZEX的运营策略会持续进行,会随着市场变化不断出台新的政策”。CoinMex孙忠英则认为,“营销策略是辅助性的,还是应以服务能力作为竞争核心,各项基础服务提供好了,市场自然正向流转,用户自然也有了”。

对项目方:流动性从来没有免费的

项目方为交易所提供交易币种,交易所为项目方的token增强流动性。牵涉的主要问题包括要不要收上币费,上币规则如何确定,是否为项目方提供其他增值服务等问题。目前有很多小型交易所推出“免上币费”、“自助上币”、“投票上币”等策略,试图吸引更多新项目入驻平台,也借此导入新用户流量。

对此,在CoinTiger凌凤琪看来“流动性从来没有免费的,免费上币是需要慎之又慎的决定”。交易所维护交易系统、数据系统及安全系统的工程师都很贵且十分紧缺,交易所要存活必然有大量成本,所以交易所为项目方的token提供“流动性”不可能免费,“即使免费也必会将成本加诸到用户身上或其他领域”。此前CoinTiger实行过免费上币策略,期间发现免费上币很容易让很多劣质项目混进平台,7月末推出的首期“投票上币”实践也证明很难避免刷票行为,很难控制劣质币种进入。

孙忠英则有不同看法,他认为目前上币这块主要问题是信息不够全面和透明。CoinMex的“开放区”实行“自助上币”,不设上币门槛,项目方可在平台自主上币,而CoinMex则采取类AI的手段(程序+算法)对项目多项信息进行分析与披露,用户依据综合分析信息披露情况自行投资。其分析与披露的信息包括项目基本信息(发行、私募情况、价格、总量等)、运营(新媒体、社群等活跃度)、舆情(互联网舆情等)、代码(作者、活跃度、检测结果等)等多个方面。“这些都由机器和程序来做,造假成本比较高”,孙忠英表示。

对量化团队:交易无罪,凭本事赚钱

量化团队已然是币圈交易所的“常客”,不过业界对于量化团队这一角色的褒贬不一。

一种说法是忌惮量化团队的”找bug“能力。认为量化团队是来交易所”批量吸金“的,极可能会利用交易所的一些异常差价等漏洞伺机攫利,因此交易所需保持警惕。并且很多量化团队其实也提供交易所的服务,甚至日交易量比很多交易所的表现都要好,他们之间某种程度上构成了同行竞争关系。

不过,Everest Link Capital创始合伙人刘昕则态度鲜明地表示:“交易是无罪的”。AZEX李伟涛表达了同样看法,“交易本质上从传统金融市场看就是合法的,量化团队凭本事赚钱无可非议“。他指出,“量化团队所赚的可能是散户的钱,也可能是“智商税”,还可能是交易所的钱,若因交易所出现的价格异常而获利,根源也是交易所自身安全性做得不好”。

量化团队是科技和时代发展的产物,他们是某种特殊形式的投资者和平台用户,与其他散户一样为平台提供流动性,贡献手续费。差异之处在于,他们往往是有组织的,遵循一定量化策略,并且从大量手工操作换成了机器人,实际上机器操作似乎更快、更理智。

对投资机构:竞合关系,放权与制衡是关键

币圈交易所与投资机构之间的“互动”十分紧密,投资机构希望自己投资的币种能上架交易所加速流动以升值,交易所则希望借投资人的投资经验寻到更多优质币种,同时导入更多用户和流量。

表面看来,交易所与投资机构之间可以说是“强强联合”。但其实二者在合作中往往会因为这样那样的原因出现分歧。Cointiger凌凤琪坦言,“交易所与投资机构之间是一种竞合关系、暧昧关系,二者的利益并非始终绑定的,投资机构最明显的利益目标是不断发空气币赚钱,但交易所只希望上一些合适的币种,希望真正带来用户和流量,对上币质量及具体时间都有一定要求”。

越来越多的交易所选择与投资机构合作,由投资机构“保荐”筛选币种或者甚至直接放权为投资机构设立上币专区。与投资机构合作推进项目上币的本意,其实是希望借助投资机构的项目尽调及经验判断,筛选出比较优质的项目,然后供大家投票,因为通常来讲,交易所的项目尽调没有投资机构那么深入,并且投资机构自身有一些忠实用户,能给交易所带来一些流量。这一初衷是好的,但实际操作过程中却往往出现类似贿选等“变味”操作,致使大量劣质币种上架,用户投资风险加大。

究其原因主要是由于,交易所给了投资机构权限,却没能同时制定恰到好处的惩罚机制。Everest Link Capital刘昕告诉小葱,“交易所与投资机构两者在本质上能够实现共赢,关键问题在于,如何制衡投资机构,隔离利好权责,惩罚作恶的一方”。

如若既定机制下的惩罚成本高于贿选获益(无论是钱的成本还是其他形式的成本),投资机构自然不愿意去“作恶”。不过,遗憾的是,目前就投资机构的放权与制衡上,绝大多数交易所都未能探索出较好机制。

交易所的发展动向:踏实维稳还是百变创新?

当前熊市背景下,各家数字货币交易都在积蓄力量,一方面试图安全度过这一寒冬期,另一方面也想“创新武装”,等到合适时机顺利爆发。小葱梳理分析得出,目前市场上主要在集中探讨交易产品创新、底层框架构建、运营模式及上币模式变革几个方向。

产品创新:投资者对衍生品有切实需求

虽说数字货币市场对衍生品产生了一定需求,头部交易所也已经有所动作,但就是否开拓衍生品交易业务,各家交易所看法并不相同。

JEX是最早推出期权交易的交易所,JEX CEO陈欣曾表示,其在2017年底的时候对整个市场做出过判断,认为币币市场已经接近饱和,并未留给后续新平台太多机会,而衍生品相对门槛较高,还有很大市场空间。JEX主打期权与期货交易,并且还在规划包括估值、抵押、借贷等在内的其他衍生品类产品,。

小葱了解到,AZEX与CoinMex目前已经在探索和研究数字货币衍生品,主要考量是从产品层面给整个市场和用户提供多样化的服务,CoinMex不仅自己会经营一些主流衍生品种,还会和项目方合作打造一些衍生品服务给他们的用户。不过,CoinTiger对衍生品交易所并未有太多布局,对此凌凤琪的看法是,衍生品主要是一些大型币种相对有这种需求,但目前而言,绝大部分币种的存活时间都还不一定,做衍生品的需求和必要性自然也不存在。

底层框架:去中心化交易所值得期待

交易所的中心化与去中心化之争由来已久。去中心化交易所的初衷主要是解决中心化交易所存在的来自黑客以及交易所自身的安全威胁。

「中心化交易所是一个提供代币交易场所的平台或应用,使用者直接将钱存进交易所,交易不会被区块链记录,用户也不掌握加密货币的私钥,需要绝对信任这些交易所能安全地储存并打理自己的资产。而去中心化交易所旨在建立一个“个人对个人”市场,资金不会被输送至某个单一平台所有的交易所或钱包,所有订单和交易行为都在区块链上发生并记录,没有中间人费用,资产不受黑客攻击影响,用户真正拥有其资产的控制权」。

现阶段,大谈发展去中心化交易所似乎还为时过早,虽说技术上已经可以实现,但由于缺少交易深度,目前既存的去中心化交易所普遍面临交易速度慢、订单规模小、用户体验极差等问题。此外,CoinMex孙忠英指出,无论中心化还是去中心化都只是一个技术手段,如果想做恶哪种手段都是可以的,“核心还是要有一些上层框架、机制及规则来约束使你做恶的代价尽可能巨大,从而促进良性运转”。

但随着中心化交易所的币种被盗、价格操纵、信任与透明度缺失等弊端不断显现,市场对去中心化交易所的期待日渐增加,试图通过这一底层技术方案解决人为操控的信任危机,增大黑客攻击难度。小葱认为,就去中心化交易所发展前景的争议上,AZEX内部形成的两派看法具有一定代表性:

COO王少博认为“去中心化”就是给大家画一个理想社会的大饼,不太可能实现,去中心化耗费的东西会更多,没有中心化便捷。他指出,当前去中心化交易所尝试很多,但无一做成,原因有三:其一、未能解决交易速度慢、处理能力低这个致命的东西;其二,所谓的“去中心化”遇到监管就没办法去中心化;其三,去中心化对共识的要求很高,很难达到。

CEO李伟涛则认为,去中心化交易所方向值得期待,不过最终形态如何不得而知。他认为,中心化和去中心化会不断融合,例如可以用一些中心化策略完成一些高效率的撮合动作,起码在性能瓶颈上、交易撮合和用户体验上要有明显提升;他也在不断思考融合方案,虽然“目前还有很多想不通的地方”,但总体还是觉得有探索价值,“一旦它突破这些技术瓶颈,就会有一个很爆炸性的发展,使得中心化交易所无地自容”。

运营模式:增量用户拓展为大势所趋

2018年整个交易所市场开展了一波以“交易即挖矿”为代表的获客之战,随着Fcoin的沉寂,市场上流量为王的花式营销似乎也冷却了不少,但这更多是因为熊市行情不佳,存量用户有限,各家交易所也在持续酝酿新型运营策略。

据小葱了解,AZEX未来有意向往东南亚一带扩展,开辟增量市场。李伟涛表示,此类扩张虽说“客单价”并不一定高,但的的确确是增量用户,而增量用户在整个市场上都是极为难得的。

CoinTiger一直在国内发展,在整个熊市中都没有特别大的动作,不过近期在进行东南亚等海外区域拓展,目前在菲律宾及尼日利亚等地的用户增长量较为可观。此外,CoinTiger还于9月3日发布公告,宣布为其平台币TigerCash(代码TCH)注入CoinTiger的100%股权,由原基金会和公司控制人持有股权的一切权益将由所有TCH持币人共同所有,且每年将有不低于50%的净利润分配给所有TCH持币人。拟通过此举打开组织结构,从单中心向多中心过度,以期增强交易所主体信用。

与其他小交易所相比,CoinMex显得“有点另类”,他们最关心的并非交易量和用户增长,而是其所提供的服务到底能不能满足相应的业务需求。孙忠英向小葱表示,“靠各项营销手段硬拽过来的用户粘性不高留存率低,但基础服务一旦提供下去,用户就会有一定的转换成本,不会轻易出现用脚投票的情况”。

交易所发展共识:从“流量为先”到“服务为本”

数字货币交易所所处的特殊位置赋予了其多样化的盈利能力。2018年这波熊市见证了大批队伍涌进交易所市场“淘金”,更见证了各家交易所野蛮生长后留下的一地鸡毛,项目方被上币政策玩坏了,存量用户被轮番割怕了,关于交易所暗箱操作的负面舆论不断,市场投资信息极不对称,增量用户开拓困难,市场流动性日渐稀缺。交易所作为数字货币行业的引导机构,亟需重构价值共识,改变大众对交易所、乃至对整个行业的负面认知。

据小葱了解,AZEX今后的核心方向还是在做好交易上,核心盈利也主要在交易手续费上。李伟涛表示,安全防护能力、撮合交易能力以及产品这三样是交易所的工作基础,此外还需要一些流量用户,AZEX会朝着“国际化、中立公正”的方向发展。

与其他交易所相比,CoinTiger并无过多创新,2018年也从未跟风交易挖矿等营销模式,他们集中精力所做的正是一个交易所最直接的功能,即撮合交易。凌凤琪告知小葱,他认为“应该以‘证券’的思路而非‘游戏’的思路去经营数字货币交易所,每一步都应该走得稳当”。

不过,CoinMex似乎选择了一条“技术服务驱动”的发展道路。目前CoinMex正基于平台的技术服务能力打造一系列周边生态服务,包括锁仓服务、量化服务、资管服务、数据服务、交易服务等等,协助各项目方应用落地,平台从中收取一定的服务费。孙忠英告诉小葱,“可以把交易所想象成类天猫或京东的服务平台,交易所的本质就是买卖,是为了服务而存在的,交易也只是基础服务中的一种”。2018年“交易即挖矿”概念盛行,而他认为新型的交易所模型应该是“交易即服务”。

可见,各家交易所对未来发展大致有两类看法。一类是坚持较“纯粹”的交易所发展道路,专注于做好交易服务,上好币,做好产品;另一类则试图另辟蹊径,从更外围的基础服务入手,深度切入行业发展和落地环节。

不过各家在交易所未来发展关键上达成的基本共识:皆认为应该脚踏实地做好服务,无论是提供交易服务还是更多基础设施服务,无论是服务用户还是服务项目方,总之相关从业者皆已经认识到单纯的交易流量驱动已然过时,数字货币交易所需开启产品服务驱动的新模式,脱离了产品、技术和服务,单纯去追求流量,就很容易产生泡沫。

做第一个,不如做最后一个。希望这波熊市中,各家交易所能各自沉淀,真正打磨出一系列的优质产品和服务,推动数字货币交易市场的良性变革与新生。(作者:殷耀平) 查看全部

交易流量驱动的机会已过,产品服务驱动的需求已来...

2018年,数字货币交易所数量激增,目前被CoinMarketCap 收录的数字货币交易所已达数百家,且每天不断有新的交易所出现。与此同时,前所未有的多样化交易所运营策略进入公众视野(免手续费、免上币费、保荐上币、创业板、平台币回购...),各家交易所或为了巩固地盘、或为了冷启动争夺新用户使出浑身解数,数字货币交易所市场的竞争白热化趋势明显。

当下,数字货币交易所竞争态势、权力关系、发展模式及前景等话题的讨论热度持续升温。为此,小葱与CoinTiger、CoinMex、AZEX、JEX等多家交易所创始人及业内人士进行交流,试图探索深处熊市之中,数字货币交易所赖以生存的关键因素、生态关系以及创新模式正在发生怎样的变化。

数字货币交易所市场:20年前的传统金融市场?

当前,除少量OTC交易外,绝大多数数字货币投资者皆是通过各个数字货币交易所完成买卖。数字货币这一新兴的金融标的,已然吸引了众多资本、媒体、机构及用户资源的涌入。但与传统的股票、外汇等金融市场状况相比,数字货币交易所市场的发展显得“十分另类”,值得思考。

机构数量:传统金融市场交易所寥寥无几(如上交所、深交所、港交所),而数字货币市场新交易所数量庞大且日渐增多,这个行业需要这么多交易所吗?

交易秩序:传统金融市场交易有一个非常成熟的分层模式,交易所与用户之间存在券商/经纪商、代理(一级代理、二级代理)等中间角色,市场交易、用户管理及普及教育都井然有序;而数字货币交易所直面“炒币用户”和机器人羊毛党,没有券商和中间机构服务商,更多的是铺天盖地的“喊单群”。

角色扮演:传统证券交易所属于金融市场的自律性管理机构,讲究角色中立;而币圈交易所似乎处于权力中心,同时扮演银行(保存货币、财务清算)、券商/经纪商/代理(协助企业上币、连接交易所与投资散户,进行市场推广与用户教育)、证监会(制定企业上市标准与规则)、交易所(撮合交易)多个角色,话语权极大。

职责履行:传统证券交易所角色清晰单一,主要提供发行上市服务及交易服务,职责包括:提供交易场所和设施;制定交易规则;监管在该交易所上市的证券及会员交易行为的合规性、合法性;确保市场公开、公平、公正。而数字货币交易所集多维角色于一身,但各项职责履行并不到位。绝大多数交易所在自律性、规范性上有很大欠缺,上币质量得不到保证,交易规则朝令夕改,投资者教育严重欠缺,各项信息不透明,且行业恶性竞争不断,发展失序,交易所作为行业核心节点尚未起到应有的引导作用。

盈收模式:传统金融行业内,证券交易所主要收取交易规费及一定比例的证券成交佣金以维持交易所运行,收费标准大多公开透明且较合理;而币圈交易所获利方式包括非公开、不固定的项目方上币费,交易手续费,成立基金投资区块链项目,此外还能直接发平台币上自家交易所,未来可能还有其他花样玩法。

同样是充满金融行为的交易市场,传统的股票、外汇金融市场更像“金融的打法”,各种风控、熔断措施及监管机制较为健全,而数字货币交易所市场更像“互联网的打法”。当然,数字货币交易所市场无序发展很大一个原因在于,其尚处在监管墙外野蛮生长,各项体系尚未建立;数字货币这一天然国际化的金融标的使得各国的纳入监管之路更加复杂,无规可循、无法可依的市场上乱象丛生。

被问及如何评价数字货币交易所市场现状,CoinMex中国区负责人孙忠英认为,与传统金融市场相比,数字货币交易所目前还处于非常早期,类似大约1992年的国内证券市场,市场公众甚至不了解股票为何物,不清楚股票与公司的关系,各项机制都不完善,整个市场不够透明不够规范。不过,他表示“现在已经有很多头部交易所在发展经济商模式,行业整体在向传统金融市场靠拢,处于追赶、学习和完善的过程中,毕竟数字货币行业还很年轻”。Cointiger创始人凌凤琪也表示,目前整个行业正朝着规范化方向发展,“其实就是把传统金融机构市场拍扁揉碎后再重新建立新秩序体系和生产关系”。

交易所发展存活之关键:技术、安全、流动性还是服务能力?

数字货币交易所不断新增的现状不禁让人思考,为什么会有如此多入局者,交易所到底有没有准入门槛,其发展存续的关键点又在哪里?经小葱梳理分析,交易所从业者普遍关注的包括技术能力、市场流动性以及安全性三大点。

技术能力:交易所不是那么好做的

很多人只看到交易所是个赚钱的机会就冲进来,因此新型交易所层出不穷,但其实做交易所的门槛并不低,真正想建立和运营好一家交易所是并非易事。

一方面,交易所管理团队需要具备包括后台交易系统研发能力、数据处理能力、安全维护能力等多项综合技术能力;另一方面,交易所还要能聚合各类资源,如外部投资资源、项目资源、圈子资源、媒体资源等。

虽说随着一些技术服务商的出现,很多入局的小交易所选择技术“外包”,弱化这一门槛,但交易所平台的长期运营并非一蹴而就,需要持续的研发更新能力。不过,目前大部分小交易所或许还尚未遇到过真正的海量高并发、技术升级等情况,更多地还停留在营销拉新地困难阶段。

ACEX交易所创始人李伟涛告知小葱,“资产管理与平台交易维护是一个专业的事情,需要不断研发和更新底层技术架构,不断对接新生币种并制定资产管理方案,是一个技术经验与技术能力的组合“。

市场流动性:交易所的业务根基

流动性是数字货币交易所角逐的一大核心,正因如此,新交易所一般都会采取较激进的营销策略吸引用户。此外,随着跨市场套利的量化团队及做市商的出现,很多交易所会依托他们来解决流动性不足的问题;更有部分交易所自身扮演做市商角色,增加市场流动性,并从中赚取交易差价。

针对流动性问题的解决,CoinTiger凌凤琪认为应从两方面入手:类似比特币这种锚定资产,交易所自身需要与一些做市商合作来提高交易深度;而对于各个项目方token流动性不足的,则需要催促项目方设法提升流动性,交易所没办法管太多。

不过就当前市场行情来看,流动性不足似乎已然成为行业普遍面临的问题,包括几大头部交易所也都存在后劲不够、流动性不足等问题。

安全性:最致命的

数字货币交易所运营过程中涉及到的安全问题非常多,包括交易安全、数据安全、钱包安全、系统安全等方方面面。业内受访者一致认为,安全问题是数字货币交易所经营过程中最致命的问题。

在传统互联网时代,若企业遇到资金安全可能在报警之后还能通过某些途径追回损失,但数字货币一旦丢失便无处可寻,将直面损失。数字货币发展历史上,也不乏交易所因被盗损失而走向破产之路的示例,因此各家交易所在安全问题上都格外重视。

据小葱了解,CoinTiger、AZEX和CoinMex交易所内部皆有专门负责系统、数据及交易安全的技术团队。凌凤琪告诉小葱,交易所安全性直接涉及用户资金安全,一点都马虎不得,需要非常谨慎,每一步都走得非常稳。

服务能力:以“弱势群体”自居,以服务角色自居,推动行业落地

CoinMex中国区负责人孙忠英在交易所的未来发展上提出了一些新的看法。

他认为,从服务的角度看,小型交易所还有非常多的发展机会。“目前交易所的交易色彩太强了,且头部交易所皆呈现出“强势群体”姿态。但其实它仅仅是整个区块链生态里一项基础服务环节,类似一个很重要的基础设施,基于这一视角,交易所应该是个“弱势群体”,交易所的存活之道在于做好服务”。

当前各类小交易所采取的免上币费、免交易手续费、登录及交易送币、拿出利润回购平台币等策略,在孙忠英看来,都属于花样运营手段,对于一个交易所的长期发展没有实质帮助甚至有害,属于没找准自身的长线定位及核心业务落脚点。他认为“交易所终究还是要产品技术驱动,服务为导向,最后拼的就是这些”。

小葱了解到,目前CoinMex就试图以交易为入口切入区块链整个基础服务的搭建。大致发展模式是:构建一个类似京东/天猫等服务商城,各项目方以商家身份入驻,CoinMex向各项目方(商家)输出各项周边生态服务(如量化服务、资管服务、数据服务、清结算服务等等),同时收取一定的服务费,C端用户则可在该平台上集中购买各区块链应用服务,包括币币交易服务。

小葱认为这种思路转变对市场是有正向意义的。我们不能仅仅将每个项目发行的token当成币去炒,而应更多看到其token在实际应用环境中解决了什么问题,能否真正落地并助力实体经济降低成本、提升效益。目前而言,有太多利益组织把整个行业推歪了,导致出现大量割韭菜行为以及监管忧虑。某种程度上,这也是从业者的引导比较失败。当前数字货币交易所行业需要思考的问题,不在于如何单纯地采取策略实现流量突破,而在于探索区块链整个产业中各项基础设施服务是否到位,由谁来做,自身可以提供什么样的服务助力整个行业的落地。

交易所的“社会关系”:利益绑定还是生态共赢?

在区块链数字资产行业生态中,包括多个角色:发起一个区块链项目的项目方,投资/代言某个区块链项目的投资机构,购买项目方代币的散户投资者,跨市场套利的量化团队,提供集中交易场地的数字货币交易所。而交易所与上述各类角色都有直接联系,小葱特对其复杂的社会关系网进行梳理。

对普通散户:老老实实做交易、赚手续费

交易所提供交易标的和交易场所,普通用户前来交易,二者关系简单明了。牵涉的问题主要在于,交易所是否收取交易手续费、是否采取营销策略来“刺激”用户。

受访的业内人士皆认为,交易手续费是交易所的基本业务营收部分。交易所需要运营成本,如果不收取交易手续费必定会“想路子赚其他钱”,而比起其他路子,“还是老老实实赚点手续费好”。

对于C端用户的营销策略,其实目前存量用户十分有限,加之行情不佳,交易积极性减弱,各家交易所都面临用户量不足、流动性不够的难题,再激进的营销策略也无济于事。李伟涛表示,“目前存量用户的争夺已无太多意义,应想办法获取更多增量用户,但AZEX的运营策略会持续进行,会随着市场变化不断出台新的政策”。CoinMex孙忠英则认为,“营销策略是辅助性的,还是应以服务能力作为竞争核心,各项基础服务提供好了,市场自然正向流转,用户自然也有了”。

对项目方:流动性从来没有免费的

项目方为交易所提供交易币种,交易所为项目方的token增强流动性。牵涉的主要问题包括要不要收上币费,上币规则如何确定,是否为项目方提供其他增值服务等问题。目前有很多小型交易所推出“免上币费”、“自助上币”、“投票上币”等策略,试图吸引更多新项目入驻平台,也借此导入新用户流量。

对此,在CoinTiger凌凤琪看来“流动性从来没有免费的,免费上币是需要慎之又慎的决定”。交易所维护交易系统、数据系统及安全系统的工程师都很贵且十分紧缺,交易所要存活必然有大量成本,所以交易所为项目方的token提供“流动性”不可能免费,“即使免费也必会将成本加诸到用户身上或其他领域”。此前CoinTiger实行过免费上币策略,期间发现免费上币很容易让很多劣质项目混进平台,7月末推出的首期“投票上币”实践也证明很难避免刷票行为,很难控制劣质币种进入。

孙忠英则有不同看法,他认为目前上币这块主要问题是信息不够全面和透明。CoinMex的“开放区”实行“自助上币”,不设上币门槛,项目方可在平台自主上币,而CoinMex则采取类AI的手段(程序+算法)对项目多项信息进行分析与披露,用户依据综合分析信息披露情况自行投资。其分析与披露的信息包括项目基本信息(发行、私募情况、价格、总量等)、运营(新媒体、社群等活跃度)、舆情(互联网舆情等)、代码(作者、活跃度、检测结果等)等多个方面。“这些都由机器和程序来做,造假成本比较高”,孙忠英表示。

对量化团队:交易无罪,凭本事赚钱

量化团队已然是币圈交易所的“常客”,不过业界对于量化团队这一角色的褒贬不一。

一种说法是忌惮量化团队的”找bug“能力。认为量化团队是来交易所”批量吸金“的,极可能会利用交易所的一些异常差价等漏洞伺机攫利,因此交易所需保持警惕。并且很多量化团队其实也提供交易所的服务,甚至日交易量比很多交易所的表现都要好,他们之间某种程度上构成了同行竞争关系。

不过,Everest Link Capital创始合伙人刘昕则态度鲜明地表示:“交易是无罪的”。AZEX李伟涛表达了同样看法,“交易本质上从传统金融市场看就是合法的,量化团队凭本事赚钱无可非议“。他指出,“量化团队所赚的可能是散户的钱,也可能是“智商税”,还可能是交易所的钱,若因交易所出现的价格异常而获利,根源也是交易所自身安全性做得不好”。

量化团队是科技和时代发展的产物,他们是某种特殊形式的投资者和平台用户,与其他散户一样为平台提供流动性,贡献手续费。差异之处在于,他们往往是有组织的,遵循一定量化策略,并且从大量手工操作换成了机器人,实际上机器操作似乎更快、更理智。

对投资机构:竞合关系,放权与制衡是关键

币圈交易所与投资机构之间的“互动”十分紧密,投资机构希望自己投资的币种能上架交易所加速流动以升值,交易所则希望借投资人的投资经验寻到更多优质币种,同时导入更多用户和流量。

表面看来,交易所与投资机构之间可以说是“强强联合”。但其实二者在合作中往往会因为这样那样的原因出现分歧。Cointiger凌凤琪坦言,“交易所与投资机构之间是一种竞合关系、暧昧关系,二者的利益并非始终绑定的,投资机构最明显的利益目标是不断发空气币赚钱,但交易所只希望上一些合适的币种,希望真正带来用户和流量,对上币质量及具体时间都有一定要求”。

越来越多的交易所选择与投资机构合作,由投资机构“保荐”筛选币种或者甚至直接放权为投资机构设立上币专区。与投资机构合作推进项目上币的本意,其实是希望借助投资机构的项目尽调及经验判断,筛选出比较优质的项目,然后供大家投票,因为通常来讲,交易所的项目尽调没有投资机构那么深入,并且投资机构自身有一些忠实用户,能给交易所带来一些流量。这一初衷是好的,但实际操作过程中却往往出现类似贿选等“变味”操作,致使大量劣质币种上架,用户投资风险加大。

究其原因主要是由于,交易所给了投资机构权限,却没能同时制定恰到好处的惩罚机制。Everest Link Capital刘昕告诉小葱,“交易所与投资机构两者在本质上能够实现共赢,关键问题在于,如何制衡投资机构,隔离利好权责,惩罚作恶的一方”。

如若既定机制下的惩罚成本高于贿选获益(无论是钱的成本还是其他形式的成本),投资机构自然不愿意去“作恶”。不过,遗憾的是,目前就投资机构的放权与制衡上,绝大多数交易所都未能探索出较好机制。

交易所的发展动向:踏实维稳还是百变创新?

当前熊市背景下,各家数字货币交易都在积蓄力量,一方面试图安全度过这一寒冬期,另一方面也想“创新武装”,等到合适时机顺利爆发。小葱梳理分析得出,目前市场上主要在集中探讨交易产品创新、底层框架构建、运营模式及上币模式变革几个方向。

产品创新:投资者对衍生品有切实需求

虽说数字货币市场对衍生品产生了一定需求,头部交易所也已经有所动作,但就是否开拓衍生品交易业务,各家交易所看法并不相同。

JEX是最早推出期权交易的交易所,JEX CEO陈欣曾表示,其在2017年底的时候对整个市场做出过判断,认为币币市场已经接近饱和,并未留给后续新平台太多机会,而衍生品相对门槛较高,还有很大市场空间。JEX主打期权与期货交易,并且还在规划包括估值、抵押、借贷等在内的其他衍生品类产品,。

小葱了解到,AZEX与CoinMex目前已经在探索和研究数字货币衍生品,主要考量是从产品层面给整个市场和用户提供多样化的服务,CoinMex不仅自己会经营一些主流衍生品种,还会和项目方合作打造一些衍生品服务给他们的用户。不过,CoinTiger对衍生品交易所并未有太多布局,对此凌凤琪的看法是,衍生品主要是一些大型币种相对有这种需求,但目前而言,绝大部分币种的存活时间都还不一定,做衍生品的需求和必要性自然也不存在。

底层框架:去中心化交易所值得期待

交易所的中心化与去中心化之争由来已久。去中心化交易所的初衷主要是解决中心化交易所存在的来自黑客以及交易所自身的安全威胁。