通知设置 新通知

“加密妈妈”:美国加密人才正在流失,明确监管迫在眉睫

odaily 发表了文章 • 2019-09-19 11:50

但是 Peirce 也不是典型的加密爱好者。一个例子是她不喜欢 “生态系统” 这个词——而这可能是区块链世界中使用最多的流行语之一。Peirce 称:

“我认为人们在不知道自己想说什么的时候才会用这个词。”

今年夏天早些时候,Peirce 访问了新加坡,此行目标之一就是更多地了解那里的加密环境。当被问及 “新加坡与美国相比如何” 时,她说:

“在新加坡,监管机构的态度要开放得多,他们往往试图与社区中的人们打交道。”

这件事说来话长。加密技术的未来可能在亚洲,而不是美国。亚洲已经是加密货币交易所、挖矿业以及散户投资者的关键所在地。亚洲部分地区也具有监管优势,加密货币人才和投资将流向监管规则清晰且友好的国家。

如今,大部分活动都在新加坡进行。去年 8 月,新加坡的进行的 ICO 数量超过了美国。新加坡社会科学大学(Singapore University of Social Sciences)研究员 Robert W. Greene 表示,在 2017 年至 2018 年进行代币销售的智能合约平台项目中,有超过 40% 都是在新加坡进行的。Greene 说,这很大程度上是由于新加坡接受了公开数字代币销售,而其他司法管辖区则没有提供这样的环境。ICO 作为加密货币初创企业曾经的一种流行融资方式,现在正在逃离美国。这一步棋,对于加密初创企业来说可能也是正确的。

“我从这里(新加坡)的人那里听到的是,他们正在逃离美国,这与我在美国时从项目方那里获得的说法一致。”Peirce 说道。那些一度想把工作基地设在美国的人告诉她,他们目前“在其他地方工作,因为在监管变得更清晰之前,在美国开展工作没有任何意义。”

另一方面,新加坡 “正在以一种我们(美国)尚未做到的方式提供透明度。这样一来,如果不是真正的证券发行,你就不必一直做一些证券发行的事情。” 有关新加坡对数字货币政策的信息可以在《支付服务法案》(Payment Services Act)和《数字代币发行指南》(Guide to Digital Token Offerings)中找到。

“我们真正想要达到的是一个 ICO 提供功能型代币(utility token)或支付型代币的世界。”Peirce 称,

“我认为,新加坡比我们更清楚地思考了这些问题。如果你想达到这一点,我不确定你能否以我们一直以来采取的方式来应用证券法框架。”

这里说的不仅仅是新加坡。Peirce 注意到,亚洲其他国家的政府也正在从非常务实的角度来看待这一领域。他们把加密货币视为机遇,而不是威胁。重点不是监管,而是:

“我们能实施这项技术吗?”

美国曾发出了一个不那么友好的信息。美国总统唐纳德 ·J· 特朗普(Donald J. Trump)在有关比特币的第一条推文中表示,“我不是比特币和其他加密货币的热衷者,它们不是货币,它们的价值波动很大,而且是凭空而来的。不受监管的加密资产可以促进非法行为,包括毒品交易和其他非法活动。”

Peirce 对加密货币的友好态度也不一定代表 SEC。去年,SEC 主席 Jay Clayton 曾表示,他所见过的每一个 ICO 都是一种证券。SEC 还否决了 Winklevoss 兄弟的比特币 ETF 申请,Peirce 曾公开反对这一决定。

SEC 对这只 ETF 的担忧主要集中在比特币作为一种投资的价值上。Peirce 认为,应该允许投资者自己做出判断。

人们对 ETF 有各种各样的担忧。“我认为眼下托管是一个大问题。”Peirce 说,“这是托管、市场操纵,以及更普遍的价格问题。”当被问及 “ETF 获批(或者 Peirce 所说的交易所交易产品(ETP)还有希望吗?” 她坦言:

“我对此总是心怀希望的。”

至于 ICO,Peirce 表示,SEC 已经采取了一系列执法行动,其中一些是基于欺诈行为。“我们的潜在执法议程上条条框框众多。我们的规则真的很复杂,人们的一些所作所为总是会与其产生冲突。所以必须思考:资源有限,我们要如何运用?我们总是在自己所涉及的任何领域做出这些判断。”

在被问及 “SEC 将如何处理 Facebook 的新加密货币 Libra?” 时,Peirce 说:

“我还没有亲自和 Facebook 谈过。考虑到我们目前有的也就是一份简短的白皮书以及国会举行的听证会,我认为对于他们究竟在做什么,以及这可能会在什么地方影响到证券法,到时会产生很多问题。现在下结论还为时过早,但存在一些可能发布 Libra 的方法。”

“我不想失去这一代人才”

美国的问题不在于加密管理过于严格,而在于不够清晰。Peirce 说:

“我认为最主要的问题是明确性,因为大多数和我交谈过的人都表示‘只要告诉我们监管框架是什么,我们就会在其中工作’。”

一些监管机构正在监管加密货币,而一些法规因州而异,且还很难区分证券型代币和功能型代币。确定这一点的一种方法是通过 Howey Test(豪威测试),但存在多种解读方法。今年早些时候,SEC 发布了关于豪威测试的指导意见,Peirce 称,该指导意见“可能引发更多的问题和担忧,而不是给出答案。”

Odaily 星球日报注:Howey Test(豪威测试)是美国最高院在 1946 年的一个判决(SEC v. Howey)中使用的一种判断特定交易是否构成证券发行的标准。如果被认定为证券,则需要遵守美国 1933 年证券法和 1934 年证券交易法的规定。

豪威测试需要考虑四个因素,但 SEC 的框架有 38 个考虑因素,其中许多还包含子因素。“我担心,非律师以及不精通证券法及其相关知识的律师将不知道该如何解读这份指南。”Peirce 表示。

加密初创公司可能无意中违反了美国的规则,谁愿意冒这个风险呢?"该行业的个人和公司必须遵守我们的证券法,否则可能成为执法行动的对象," Peirce 称,

“因此,作为规管机构,我们有责任就公众如何遵守法例,向其提供清晰的指引。但我们还没有履行这一职责。”

如果美国在加密方面落后了,会有大的影响吗?对此,Peirce 给出了自己的看法:

“我跟在这个领域工作的人接触后发现,很多人都非常聪明勤奋且具备奉献精神,我不想失去这整整一代人——我不想看到所有这样以一种新方式思考问题的人才流入另一个国家。”

“很高兴看到创新真在遍及世界各地,但与此同时,有这样一群非常聪明、工作非常努力的人在美国,我们的经济和社会都从中受益。所以我不想把这些人都赶到海外去。”Peirce 表示。

她正在考虑的一个解决方案是,为销售和发行某些代币提供一种“安全港(safe harbor)”。“这基本上意味着,如果你在做 X、Y 和 Z,并向人们提供这类信息,我们不会让你遵守所有的证券法,”Peirce 解释说。

政府监管的局限性

从表面上看,Peirce 是一个矛盾的人物。她是一个自由主义的监管者,但同时也是一名政府官员——尽管她支持一种旨在独立于政府的货币。然而,Peirce 并不一定把这些看作是矛盾。她说,她受到了经济学家 Friedrich Hayek 的影响:“他非常欣赏这样一个事实:社会是由个人组成的,每个人都有独特的才能和知识。”加密货币可以帮助实现这些想法。或者正如 Peirce 所说,“权力下放的理念确实抓住了一种观点,即他们的知识是通过社会传播的。”

另一个影响她的经济理论是公共选择,以及“思考政府解决方案的局限性”。

“不管你是谁,不管你的局限是什么,每个人都可以为社会做出贡献。我很关注这样一个社会:它能让人们释放内心的潜能,过上充实的生活,同时也能为他人服务。这就是成为资本市场监管者让我兴奋的地方。因为我想我可以成为释放这种潜力的一部分力量。”

“监管机构通常不以这种方式运作。”Peirce 也承认这一点。但是当有人说她的判断比别人的好时,她就会回应道,“我不太确定,因为那个人了解我所不知道的事情。”

一些人会说,比特币不受任何央行控制,会危害政府。但是 Peirce 认为像比特币这样的加密货币是为了寻找新的解决方案。

她说:“这种权力下放的做法是,当人们看到了社会上的一个问题,就会想到有一个解决方案。比特币白皮书紧随金融危机发布的,人们就会想:我们看到了明显存在的问题,那么有没有办法更好地解决这些问题?”

“我认为,当人们在社会上聚在一起讨论并思索解决问题最有效的方法是什么时,这是一件很美好的事情。这也许是政府,也许不是。”她说道。

“所以我不觉得受到威胁,我认为这是监管机构要意识到的一件重要事情。我们有自己的定位,但不一定要代表一切。”

原文:https://www.longhash.com/news/in-cryptocurrency-will-asia-surpass-the-us-exclusive-interview-with-sec-commissioner-hester-peirce

本文来自 LongHash,原文作者:Emily Parker

Odaily 星球日报译者 | 念银思唐 查看全部

美国证券交易委员会(SEC)专员 Hester Peirce 并不是一位典型的政府官员。她是一位自由主义监管者,对数字货币的友好态度使其赢得了 “加密妈妈” 的称号。

但是 Peirce 也不是典型的加密爱好者。一个例子是她不喜欢 “生态系统” 这个词——而这可能是区块链世界中使用最多的流行语之一。Peirce 称:

“我认为人们在不知道自己想说什么的时候才会用这个词。”

今年夏天早些时候,Peirce 访问了新加坡,此行目标之一就是更多地了解那里的加密环境。当被问及 “新加坡与美国相比如何” 时,她说:

“在新加坡,监管机构的态度要开放得多,他们往往试图与社区中的人们打交道。”

这件事说来话长。加密技术的未来可能在亚洲,而不是美国。亚洲已经是加密货币交易所、挖矿业以及散户投资者的关键所在地。亚洲部分地区也具有监管优势,加密货币人才和投资将流向监管规则清晰且友好的国家。

如今,大部分活动都在新加坡进行。去年 8 月,新加坡的进行的 ICO 数量超过了美国。新加坡社会科学大学(Singapore University of Social Sciences)研究员 Robert W. Greene 表示,在 2017 年至 2018 年进行代币销售的智能合约平台项目中,有超过 40% 都是在新加坡进行的。Greene 说,这很大程度上是由于新加坡接受了公开数字代币销售,而其他司法管辖区则没有提供这样的环境。ICO 作为加密货币初创企业曾经的一种流行融资方式,现在正在逃离美国。这一步棋,对于加密初创企业来说可能也是正确的。

“我从这里(新加坡)的人那里听到的是,他们正在逃离美国,这与我在美国时从项目方那里获得的说法一致。”Peirce 说道。那些一度想把工作基地设在美国的人告诉她,他们目前“在其他地方工作,因为在监管变得更清晰之前,在美国开展工作没有任何意义。”

另一方面,新加坡 “正在以一种我们(美国)尚未做到的方式提供透明度。这样一来,如果不是真正的证券发行,你就不必一直做一些证券发行的事情。” 有关新加坡对数字货币政策的信息可以在《支付服务法案》(Payment Services Act)和《数字代币发行指南》(Guide to Digital Token Offerings)中找到。

“我们真正想要达到的是一个 ICO 提供功能型代币(utility token)或支付型代币的世界。”Peirce 称,

“我认为,新加坡比我们更清楚地思考了这些问题。如果你想达到这一点,我不确定你能否以我们一直以来采取的方式来应用证券法框架。”

这里说的不仅仅是新加坡。Peirce 注意到,亚洲其他国家的政府也正在从非常务实的角度来看待这一领域。他们把加密货币视为机遇,而不是威胁。重点不是监管,而是:

“我们能实施这项技术吗?”

美国曾发出了一个不那么友好的信息。美国总统唐纳德 ·J· 特朗普(Donald J. Trump)在有关比特币的第一条推文中表示,“我不是比特币和其他加密货币的热衷者,它们不是货币,它们的价值波动很大,而且是凭空而来的。不受监管的加密资产可以促进非法行为,包括毒品交易和其他非法活动。”

Peirce 对加密货币的友好态度也不一定代表 SEC。去年,SEC 主席 Jay Clayton 曾表示,他所见过的每一个 ICO 都是一种证券。SEC 还否决了 Winklevoss 兄弟的比特币 ETF 申请,Peirce 曾公开反对这一决定。

SEC 对这只 ETF 的担忧主要集中在比特币作为一种投资的价值上。Peirce 认为,应该允许投资者自己做出判断。

人们对 ETF 有各种各样的担忧。“我认为眼下托管是一个大问题。”Peirce 说,“这是托管、市场操纵,以及更普遍的价格问题。”当被问及 “ETF 获批(或者 Peirce 所说的交易所交易产品(ETP)还有希望吗?” 她坦言:

“我对此总是心怀希望的。”

至于 ICO,Peirce 表示,SEC 已经采取了一系列执法行动,其中一些是基于欺诈行为。“我们的潜在执法议程上条条框框众多。我们的规则真的很复杂,人们的一些所作所为总是会与其产生冲突。所以必须思考:资源有限,我们要如何运用?我们总是在自己所涉及的任何领域做出这些判断。”

在被问及 “SEC 将如何处理 Facebook 的新加密货币 Libra?” 时,Peirce 说:

“我还没有亲自和 Facebook 谈过。考虑到我们目前有的也就是一份简短的白皮书以及国会举行的听证会,我认为对于他们究竟在做什么,以及这可能会在什么地方影响到证券法,到时会产生很多问题。现在下结论还为时过早,但存在一些可能发布 Libra 的方法。”

“我不想失去这一代人才”

美国的问题不在于加密管理过于严格,而在于不够清晰。Peirce 说:

“我认为最主要的问题是明确性,因为大多数和我交谈过的人都表示‘只要告诉我们监管框架是什么,我们就会在其中工作’。”

一些监管机构正在监管加密货币,而一些法规因州而异,且还很难区分证券型代币和功能型代币。确定这一点的一种方法是通过 Howey Test(豪威测试),但存在多种解读方法。今年早些时候,SEC 发布了关于豪威测试的指导意见,Peirce 称,该指导意见“可能引发更多的问题和担忧,而不是给出答案。”

Odaily 星球日报注:Howey Test(豪威测试)是美国最高院在 1946 年的一个判决(SEC v. Howey)中使用的一种判断特定交易是否构成证券发行的标准。如果被认定为证券,则需要遵守美国 1933 年证券法和 1934 年证券交易法的规定。

豪威测试需要考虑四个因素,但 SEC 的框架有 38 个考虑因素,其中许多还包含子因素。“我担心,非律师以及不精通证券法及其相关知识的律师将不知道该如何解读这份指南。”Peirce 表示。

加密初创公司可能无意中违反了美国的规则,谁愿意冒这个风险呢?"该行业的个人和公司必须遵守我们的证券法,否则可能成为执法行动的对象," Peirce 称,

“因此,作为规管机构,我们有责任就公众如何遵守法例,向其提供清晰的指引。但我们还没有履行这一职责。”

如果美国在加密方面落后了,会有大的影响吗?对此,Peirce 给出了自己的看法:

“我跟在这个领域工作的人接触后发现,很多人都非常聪明勤奋且具备奉献精神,我不想失去这整整一代人——我不想看到所有这样以一种新方式思考问题的人才流入另一个国家。”

“很高兴看到创新真在遍及世界各地,但与此同时,有这样一群非常聪明、工作非常努力的人在美国,我们的经济和社会都从中受益。所以我不想把这些人都赶到海外去。”Peirce 表示。

她正在考虑的一个解决方案是,为销售和发行某些代币提供一种“安全港(safe harbor)”。“这基本上意味着,如果你在做 X、Y 和 Z,并向人们提供这类信息,我们不会让你遵守所有的证券法,”Peirce 解释说。

政府监管的局限性

从表面上看,Peirce 是一个矛盾的人物。她是一个自由主义的监管者,但同时也是一名政府官员——尽管她支持一种旨在独立于政府的货币。然而,Peirce 并不一定把这些看作是矛盾。她说,她受到了经济学家 Friedrich Hayek 的影响:“他非常欣赏这样一个事实:社会是由个人组成的,每个人都有独特的才能和知识。”加密货币可以帮助实现这些想法。或者正如 Peirce 所说,“权力下放的理念确实抓住了一种观点,即他们的知识是通过社会传播的。”

另一个影响她的经济理论是公共选择,以及“思考政府解决方案的局限性”。

“不管你是谁,不管你的局限是什么,每个人都可以为社会做出贡献。我很关注这样一个社会:它能让人们释放内心的潜能,过上充实的生活,同时也能为他人服务。这就是成为资本市场监管者让我兴奋的地方。因为我想我可以成为释放这种潜力的一部分力量。”

“监管机构通常不以这种方式运作。”Peirce 也承认这一点。但是当有人说她的判断比别人的好时,她就会回应道,“我不太确定,因为那个人了解我所不知道的事情。”

一些人会说,比特币不受任何央行控制,会危害政府。但是 Peirce 认为像比特币这样的加密货币是为了寻找新的解决方案。

她说:“这种权力下放的做法是,当人们看到了社会上的一个问题,就会想到有一个解决方案。比特币白皮书紧随金融危机发布的,人们就会想:我们看到了明显存在的问题,那么有没有办法更好地解决这些问题?”

“我认为,当人们在社会上聚在一起讨论并思索解决问题最有效的方法是什么时,这是一件很美好的事情。这也许是政府,也许不是。”她说道。

“所以我不觉得受到威胁,我认为这是监管机构要意识到的一件重要事情。我们有自己的定位,但不一定要代表一切。”

原文:https://www.longhash.com/news/in-cryptocurrency-will-asia-surpass-the-us-exclusive-interview-with-sec-commissioner-hester-peirce

本文来自 LongHash,原文作者:Emily Parker

Odaily 星球日报译者 | 念银思唐

1枚比特币到底值多少?比特币先驱哈尔·芬尼:1000万美元

8btc 发表了文章 • 2019-08-26 12:16

比特币从诞生至今已经历了10年的时间。很多人都在猜测,如果全世界都使用比特币的话,那么1枚比特币的价格到底会是多少呢?

如果全球大量财富流入比特币市场,那么比特币的价格将出现巨幅飙升。比特币的价格是否能土大木?下面让我们来看看比特币社区中的大牛们是怎么预测的。

哈尔·芬尼:1比特币= 1000万美元

哈尔·芬尼(Hal Finney)是比特币网络的首批用户。其实,比特币网络上的第一笔交易就是中本聪发给他的。就在比特币网络刚推出没几天,他就已经在考虑,如果比特币的市值等于世界上所有的财富总值,那么比特币的价格能到多少。哈尔·芬尼在密码学邮件列表上写道:

我们可以作一个有趣的猜想,想象一下如果比特币能成功,并最终成为全球的主要支付系统,那么比特币的总价值就应该等于世界上所有财富总和。我估计目前全球家庭财富总额在100万亿美元到300万亿美元之间。比特币有2100万枚,那么每枚比特的价值约为1000万美元。

因此,现在用廉价的计算机算力挖出比特币是一个不错的赌注,回报大约是1亿倍!

在比特币推出的早期,使用一台普通的计算机就能挖矿。只要你一直开着电脑,就能得到一些“毫无价值”的比特币,在当时,这听起来并不诱人。然而,哈尔·芬尼确实提出了一个很好的论点。而那些在2009年就开始挖币的人已经获得了非常可观的回报。

比特币的稀缺性是一大卖点

比特币最吸引人的特性之一就是它的稀缺性。与法定货币不同,比特币的供应量仅2100万枚,而法定货币则可以由国家随意印制。与哈尔·芬尼所发表的观点类似,其他人也在强调比特币有多稀缺。

比特币的实际流通数量少得可怜,只有不到1800万枚,这太不可思议了。

简直是太少了!

开罗市民都没办法人手一个!

你所需要的就是1枚比特币,它将改变你的生活。

——Charlie Shrem 2019年8月23日

币安的首席执行官赵长鹏也在推特上讨论了这个话题。许多人评论说,加密货币可以促进世界上有史以来最大的财富转移。今天的囤户们(holder)在明天就会成为1%的人。

如果你拥有1枚比特币,从数学的角度来看,你肯定是世界上最富有的那千分之三。(2100万枚比特币/70亿人口)。

——CZ Binance 2019年8月25日

可能你会觉得这些预测多少有点夸张,但它们并没有和现实脱节。如果比特币成为世界货币的话,它将撼动每一个金融体系,并让世界各地的人们获得一定程度的经济自由。

原文:https://bitcoinist.com/bitcoin-what-could-1-btc-be-worth-after-mass-adoption/

作者:Mathew Hrones

编译:Captain Hiro 查看全部

(图片来源:goodfreephotos)

比特币从诞生至今已经历了10年的时间。很多人都在猜测,如果全世界都使用比特币的话,那么1枚比特币的价格到底会是多少呢?

如果全球大量财富流入比特币市场,那么比特币的价格将出现巨幅飙升。比特币的价格是否能土大木?下面让我们来看看比特币社区中的大牛们是怎么预测的。

哈尔·芬尼:1比特币= 1000万美元

哈尔·芬尼(Hal Finney)是比特币网络的首批用户。其实,比特币网络上的第一笔交易就是中本聪发给他的。就在比特币网络刚推出没几天,他就已经在考虑,如果比特币的市值等于世界上所有的财富总值,那么比特币的价格能到多少。哈尔·芬尼在密码学邮件列表上写道:

我们可以作一个有趣的猜想,想象一下如果比特币能成功,并最终成为全球的主要支付系统,那么比特币的总价值就应该等于世界上所有财富总和。我估计目前全球家庭财富总额在100万亿美元到300万亿美元之间。比特币有2100万枚,那么每枚比特的价值约为1000万美元。

因此,现在用廉价的计算机算力挖出比特币是一个不错的赌注,回报大约是1亿倍!

在比特币推出的早期,使用一台普通的计算机就能挖矿。只要你一直开着电脑,就能得到一些“毫无价值”的比特币,在当时,这听起来并不诱人。然而,哈尔·芬尼确实提出了一个很好的论点。而那些在2009年就开始挖币的人已经获得了非常可观的回报。

比特币的稀缺性是一大卖点

比特币最吸引人的特性之一就是它的稀缺性。与法定货币不同,比特币的供应量仅2100万枚,而法定货币则可以由国家随意印制。与哈尔·芬尼所发表的观点类似,其他人也在强调比特币有多稀缺。

比特币的实际流通数量少得可怜,只有不到1800万枚,这太不可思议了。

简直是太少了!

开罗市民都没办法人手一个!

你所需要的就是1枚比特币,它将改变你的生活。

——Charlie Shrem 2019年8月23日

币安的首席执行官赵长鹏也在推特上讨论了这个话题。许多人评论说,加密货币可以促进世界上有史以来最大的财富转移。今天的囤户们(holder)在明天就会成为1%的人。

如果你拥有1枚比特币,从数学的角度来看,你肯定是世界上最富有的那千分之三。(2100万枚比特币/70亿人口)。

——CZ Binance 2019年8月25日

可能你会觉得这些预测多少有点夸张,但它们并没有和现实脱节。如果比特币成为世界货币的话,它将撼动每一个金融体系,并让世界各地的人们获得一定程度的经济自由。

原文:https://bitcoinist.com/bitcoin-what-could-1-btc-be-worth-after-mass-adoption/

作者:Mathew Hrones

编译:Captain Hiro

律师观点:Bitfinex诉讼战愈演愈烈,但USDT长期风险依然可控

ccvalue 发表了文章 • 2019-08-22 10:17

Bitifinex与纽约总检察长办公室之间的战火愈烧愈烈了。

2019年8月19日,纽约州最高法院(以下称“纽约高院”)就对纽约州总检察长(the Attorney General of the State of New York,以下称“NYAG”)和加密货币交易所Bitfinex (IFINEX INC.,以下称“Bitfinex”)之间“涉嫌混合资金、误导投资者关于其美元储备稳定币”之案件所涉及的管辖权问题作出了裁决。

针对这起备受关注的案件,Bitfinex与NYAG已经在过去几个月间进行了多轮博弈。此前,Bitfinex提出动议,请求撤销NYAG对其的调查,因为其业务与纽约之间的联系不足以触发NYAG的“个人管辖权”(Personal Jurisdiction),并且由于Tether的属性并非“证券”(Securities)或”商品”(Commodities),因此NYAG对Bitfinex商业活动的调查超出了《马丁法案》(the Martin Act)规定的执法权限,因而对此案没有”标的管辖权”(Subject matter Jurisdiction)。

然而此次纽约高院主审法官Joel M. Cohen裁决驳回了Bitfinex的上述动议,确认了本案的管辖权,并且此前对调查的暂缓令相应撤销,意味着Bitfinex应当于10月14日前按照NYAG要求向其递交与本次调查相关的所有文件。

《马丁法案》第354条规定:

“Whenever the attorney-general has determined to commence an action under this article, he may present to any justice of the supreme court, before beginning such action, an application in writing for an order directing the person or persons mentioned in the application to appear before the justice of the supreme court or referee designated in such order and answer such questions as may be put to them or to any of them, or to produce such papers, documents and books concerning the alleged fraudulent practices to which the action which he has determined to bring relates, and it shall be the duty of the justice of the supreme court to whom such application for the order is made to grant such application…”

上述条款赋予了NYAG在根据《马丁法案》提起诉讼之前向最高法院提出书面申请,要求传唤、问询被指控牵涉欺诈行为的人员并要求其提供相关文件的权利。NYAG也正是根据了这个条款,提出了调查Bitfinex的要求。

因此,纽约高院对本次案件判断的焦点无疑是《马丁法案》是否在本案中适用。

01 Bifinex诉纽约总检察长案来龙去脉

双方在本轮交锋中最主要的法律争议点为:

1、基于Bitfinex与纽约之间的业务联系,NYAG是否对Bitfinex存在“个人管辖权”,从而,使NYAG可以根据《马丁法案》第354条对Bitfinex具备调取相关材料的执法基础?

对此,Bitfinex提出:其已经于2017年1月起停止为纽约居民服务——Bitfinex及Tether公司在修改后的服务条款中禁止任何住所地、营业地位于纽约州或在纽约州开展业务的主体在Bitfinex上进行交易;同年8月更进一步停止了为所有美国居民服务,且所有在美国的实体和企业客户都将在一年后被禁止访问Bitfinex服务。

此外,Bitfinex还声称他们进行了用户筛选以阻止美国客户在其网站上开立账户,并关闭了已开立但后来发现属于美国客户的账户。同时,Bitfinex还主张其和Tether都没有向纽约或美国的个人或实体进行过广告推广或营销。所有使用Bitfinex和Tether的用户均需认可并声明自己非纽约居民。

由此,Bitfinex认为其不应受到NYAG约束,NYAG不应根据《马丁法案》对其进行管辖。

NYAG则回应称:证据显示早至2015年1月——远早于Bitfinex服务条款变更时间,直至上述服务条款变更之后,Bitfinex及Tether都与纽约居民保持着“实质性的联系”。有证据表明两家公司:

允许位于纽约的一些客户在2017年1月30日之后在Bitfinex交易平台上进行交易;

允许位于纽约的交易者使用Bitfinex服务;

同意在2019年之前向一家总部位于纽约的虚拟货币交易所提供贷款;

在位于纽约的银行开设账户并使用其服务;以及

至少在2018年之前,通过一位居住且工作于纽约州的高管,在纽约州拥有实体(having a physical presence)。

基于NYAG上述提供的情况以及通过援引相关判例,纽约高院在本次裁决中支持了NYAG的主张。

2、Tether是否可以被认为是“证券或商品”,从而使NYAG具备“标的管辖权”?

对此,Bitfinex主张:Tether是”稳定币”的一种形式,其价值与美元和欧元等传统货币挂钩。在某些限制条件下,Tether可以一对一兑换为传统货币。但Tether(币)不构成对Tether公司的所有者权益,用户通常也不会出于投资目的购买稳定币,Tether的主要功能是促进其他虚拟货币交易。因此Tether既不具备证券属性也不具备商品属性。

对此,NYAG辩称:现阶段对Tether定性还为时过早,并指出“有理由相信某些材料最终会证明其为《马丁法案》范畴内的证券或商品。”简而言之,NYAG希望在做出最终定性前收集更多材料。NYAG认为,Tether在交易所的应用以及Bitfinex最近的IEO项目都有明显的受《马丁法案》管辖的证券发行特征。

纽约高院在本次裁决中认为:虽然其现阶段无意对Tether进行定性,但由于Bitfinex未能证明NYAG的本次调查明显不合理或是毋庸置疑地超出了《马丁法案》的范畴,并且未能援引任何判例证明Tether不受《马丁法案》管辖,因而驳回了Bitfinex动议中对“标的管辖权”提出的异议。

根据本次裁决,可以看出:

外国公司如果不开展美国业务,理论上应在纽约享有民事诉讼豁免权。然而这并不意味着它能免于NYAG的调查(以确定其是否违反了相关法律)。(对于众多的区块链项目来说,这听起来不是个好消息。)

只要NYAG有合理的理由相信该公司违反了纽约法规,美国联邦宪法的正当程序条款就不会阻止其行使相应的传唤权并启动旨在查明事实的调查。

02 Bitfinex会被罚款吗?

本案判决下达后,可以说案情走向越来越对Bitfinex不利。根据本次判决,引发以下思考:

1、外国公司,在其于用户的协议中已经明确无业务往来,且用户已明确表明自己受到合同约束的情况下,是否该合同可以具备效力?那么法院根据“实质性联系”来判断其是否可以受到相应法律的管辖是否合理?

我认为,如果双方在合同中进行了明确的相应约束,那么应具备相应的效力。NYAG在本案的取证中,也相应使用了“钓鱼执法”的情况,即表示同意自身并非纽约居民,而成功的在平台上进行了交易。而该行为是否应作为其自身根本违约的情形,而该等行为造成的“实质性联系”完全应由Bitfinex来承担也许并不十分合理。且作为交易所,其需要承担的“鉴别”以及“KYC”的责任也会相应加重。但是,另一个角度,如果交易所故意留出相应空间来接纳纽约用户,又可能使得未来执法上又更大的问题。

本次高院对于“实质性联系”的判断,实为在这个问题上表明了相应态度。监管会以实质上的交易作为判决基础。而美国作为判例法国家,该判决可能影响后续相关案例的判决方向。

2、若继续NYAG的调查和取证,可能最终对Bitfinex作出怎样的裁决?

目前纽约最高法院仅仅是对于NYAG是否可以对Bitfenex进行调查和取证等事项进行相应裁决,但是对于调查的结果,是最终走向刑事诉讼还是开出一张罚单的判断还为时过早。

但是,我们梳理一下部分之前发生的案例:

(1)2019年1月,数字货币交易所RGCoins所有者Rosen Yosifov,一位非美国数字货币交易所负责人,由于有意或无意触犯美国反洗钱及制裁相关法律而遭美国政府“全球执法”将被引渡到美国。

(2)2018年8月,美国财政部金融犯罪执法网络(Financial Crimes Enforcement Network)周三晚间对BTC-e处以创历史最高纪录的1.1亿美元罚款,并对俄罗斯人Alexander Vinnik罚款1,200万美元,美国表示Vinnik是总部位于塞舌尔的一家公司的实益拥有人,而这家公司管理着BTC-e。开出这些罚单之前,依据美国司法部在北加利福尼亚州一家地区法院提出的21项指控,应美国政府部门要求,Vinnik后在希腊被逮捕。

(3)美国金融衍生品最高监管机构CFTC禁止Cabbage Tech公司和其主要负责人Patrick K. McDonnell进行数字资产的期货交易。纽约东区法院对CFTC禁令予以承认,判决被告Cabbage Terch或称Coin Drop Markets和其负责人McDonnnell因为欺骗客户违反《商品交易法》,永久禁止进行数字资产期货交易,处罚金大约在87万1287美元——116万1716美元之间,赔偿受害者29万429美元。

上述案例可以看出,美国相关监管机构持续性的对各大交易平台进行监管,并处以罚金甚至刑事处罚。即使是面向美国境外的交易所,美国的监管机构一贯态度仍然是以“实际联系”作为相应判决和处罚的依据。

3、本案最终形成判决后,纽约高院能如何执法?以及未来可能对USDT产生怎样的影响?

由于Bitfinex为境外主体,所有管理层也并非美国居民。那么即便本次纽约高院下达了判决,在执法层面也会有相应的层层阻碍。可能产生的直接影响是,Bitfenex在纽约甚至美国的业务,将会受到相应的影响。但是,如果Bitfinex抛开美国的金融体系,且没有美国的银行账户,那么将对美国罚金的执法产生较大的阻碍。

现阶段Tether的美国银行风险已经基本被消化。如果美国监管机构对Bitfinex没有作出实质的刑事处罚,长期来看,USDT很可能并不会受到太大的影响。其实,虽然诉讼战愈演愈烈,USDT的价格却依然坚挺,其市场表现也说明了这一点。

个人认为,无论出于何种原因(政治因素、主审法官个人倾向性等),本次裁决或多或少透露出纽约高院对NYAG一定程度的偏袒。相比NYAG模糊笼统的意见主张(尤其是针对“标的管辖权”部分),Bitfinex在本案中提出的抗辩要更加明确且具有说服力。然而主审法官最终还是支持了NYAG的主张,为其调查开了绿灯。

市场上有很多的加密货币交易所,Bitfinex是其中为数不多扮演“坏小子“角色的一个。它就像一个战士,坚持起诉了NYAG而非直接顺应了监管意见,并且正在全面迎接着下一轮来自NYAG的挑战。最新消息显示,在经历了上述法院裁决之后,Bitfinex决定对纽约高院昨天的判决提起上诉,坚持主张NYAG不具备相应管辖权。

我们将持续关注着事态的走向。但无论本案如何推进,都会是交易所和美国监管之间的一场硬碰硬的对决,也会对于推动美国乃至全球数字货币的监管及法律的进程起到至关重要的作用。

援引本案判决书:

https://iapps.courts.state.ny.us/nyscef/ViewDocument?docIndex=3VoKZl7wi8ozNi6K6wcxCA==

作者:王漪嘉。数字货币领域资深律师 ,美国西北大学法学硕士,服务于数字货币领域顶级交易所、矿场、矿池、数字货币银行等。 查看全部

由于Bitfinex为境外主体,所有管理层也并非美国居民。那么即便本次纽约高院下达了判决,在执法层面也会有相应的层层阻碍。可能产生的直接影响是,Bitfenex在纽约甚至美国的业务,将会受到相应的影响。但是,如果Bitfinex抛开美国的金融体系,且没有美国的银行账户,那么将对美国罚金的执法产生较大的阻碍。

Bitifinex与纽约总检察长办公室之间的战火愈烧愈烈了。

2019年8月19日,纽约州最高法院(以下称“纽约高院”)就对纽约州总检察长(the Attorney General of the State of New York,以下称“NYAG”)和加密货币交易所Bitfinex (IFINEX INC.,以下称“Bitfinex”)之间“涉嫌混合资金、误导投资者关于其美元储备稳定币”之案件所涉及的管辖权问题作出了裁决。

针对这起备受关注的案件,Bitfinex与NYAG已经在过去几个月间进行了多轮博弈。此前,Bitfinex提出动议,请求撤销NYAG对其的调查,因为其业务与纽约之间的联系不足以触发NYAG的“个人管辖权”(Personal Jurisdiction),并且由于Tether的属性并非“证券”(Securities)或”商品”(Commodities),因此NYAG对Bitfinex商业活动的调查超出了《马丁法案》(the Martin Act)规定的执法权限,因而对此案没有”标的管辖权”(Subject matter Jurisdiction)。

然而此次纽约高院主审法官Joel M. Cohen裁决驳回了Bitfinex的上述动议,确认了本案的管辖权,并且此前对调查的暂缓令相应撤销,意味着Bitfinex应当于10月14日前按照NYAG要求向其递交与本次调查相关的所有文件。

《马丁法案》第354条规定:

“Whenever the attorney-general has determined to commence an action under this article, he may present to any justice of the supreme court, before beginning such action, an application in writing for an order directing the person or persons mentioned in the application to appear before the justice of the supreme court or referee designated in such order and answer such questions as may be put to them or to any of them, or to produce such papers, documents and books concerning the alleged fraudulent practices to which the action which he has determined to bring relates, and it shall be the duty of the justice of the supreme court to whom such application for the order is made to grant such application…”

上述条款赋予了NYAG在根据《马丁法案》提起诉讼之前向最高法院提出书面申请,要求传唤、问询被指控牵涉欺诈行为的人员并要求其提供相关文件的权利。NYAG也正是根据了这个条款,提出了调查Bitfinex的要求。

因此,纽约高院对本次案件判断的焦点无疑是《马丁法案》是否在本案中适用。

01 Bifinex诉纽约总检察长案来龙去脉

双方在本轮交锋中最主要的法律争议点为:

1、基于Bitfinex与纽约之间的业务联系,NYAG是否对Bitfinex存在“个人管辖权”,从而,使NYAG可以根据《马丁法案》第354条对Bitfinex具备调取相关材料的执法基础?

对此,Bitfinex提出:其已经于2017年1月起停止为纽约居民服务——Bitfinex及Tether公司在修改后的服务条款中禁止任何住所地、营业地位于纽约州或在纽约州开展业务的主体在Bitfinex上进行交易;同年8月更进一步停止了为所有美国居民服务,且所有在美国的实体和企业客户都将在一年后被禁止访问Bitfinex服务。

此外,Bitfinex还声称他们进行了用户筛选以阻止美国客户在其网站上开立账户,并关闭了已开立但后来发现属于美国客户的账户。同时,Bitfinex还主张其和Tether都没有向纽约或美国的个人或实体进行过广告推广或营销。所有使用Bitfinex和Tether的用户均需认可并声明自己非纽约居民。

由此,Bitfinex认为其不应受到NYAG约束,NYAG不应根据《马丁法案》对其进行管辖。

NYAG则回应称:证据显示早至2015年1月——远早于Bitfinex服务条款变更时间,直至上述服务条款变更之后,Bitfinex及Tether都与纽约居民保持着“实质性的联系”。有证据表明两家公司:

允许位于纽约的一些客户在2017年1月30日之后在Bitfinex交易平台上进行交易;

允许位于纽约的交易者使用Bitfinex服务;

同意在2019年之前向一家总部位于纽约的虚拟货币交易所提供贷款;

在位于纽约的银行开设账户并使用其服务;以及

至少在2018年之前,通过一位居住且工作于纽约州的高管,在纽约州拥有实体(having a physical presence)。

基于NYAG上述提供的情况以及通过援引相关判例,纽约高院在本次裁决中支持了NYAG的主张。

2、Tether是否可以被认为是“证券或商品”,从而使NYAG具备“标的管辖权”?

对此,Bitfinex主张:Tether是”稳定币”的一种形式,其价值与美元和欧元等传统货币挂钩。在某些限制条件下,Tether可以一对一兑换为传统货币。但Tether(币)不构成对Tether公司的所有者权益,用户通常也不会出于投资目的购买稳定币,Tether的主要功能是促进其他虚拟货币交易。因此Tether既不具备证券属性也不具备商品属性。

对此,NYAG辩称:现阶段对Tether定性还为时过早,并指出“有理由相信某些材料最终会证明其为《马丁法案》范畴内的证券或商品。”简而言之,NYAG希望在做出最终定性前收集更多材料。NYAG认为,Tether在交易所的应用以及Bitfinex最近的IEO项目都有明显的受《马丁法案》管辖的证券发行特征。

纽约高院在本次裁决中认为:虽然其现阶段无意对Tether进行定性,但由于Bitfinex未能证明NYAG的本次调查明显不合理或是毋庸置疑地超出了《马丁法案》的范畴,并且未能援引任何判例证明Tether不受《马丁法案》管辖,因而驳回了Bitfinex动议中对“标的管辖权”提出的异议。

根据本次裁决,可以看出:

外国公司如果不开展美国业务,理论上应在纽约享有民事诉讼豁免权。然而这并不意味着它能免于NYAG的调查(以确定其是否违反了相关法律)。(对于众多的区块链项目来说,这听起来不是个好消息。)

只要NYAG有合理的理由相信该公司违反了纽约法规,美国联邦宪法的正当程序条款就不会阻止其行使相应的传唤权并启动旨在查明事实的调查。

02 Bitfinex会被罚款吗?

本案判决下达后,可以说案情走向越来越对Bitfinex不利。根据本次判决,引发以下思考:

1、外国公司,在其于用户的协议中已经明确无业务往来,且用户已明确表明自己受到合同约束的情况下,是否该合同可以具备效力?那么法院根据“实质性联系”来判断其是否可以受到相应法律的管辖是否合理?

我认为,如果双方在合同中进行了明确的相应约束,那么应具备相应的效力。NYAG在本案的取证中,也相应使用了“钓鱼执法”的情况,即表示同意自身并非纽约居民,而成功的在平台上进行了交易。而该行为是否应作为其自身根本违约的情形,而该等行为造成的“实质性联系”完全应由Bitfinex来承担也许并不十分合理。且作为交易所,其需要承担的“鉴别”以及“KYC”的责任也会相应加重。但是,另一个角度,如果交易所故意留出相应空间来接纳纽约用户,又可能使得未来执法上又更大的问题。

本次高院对于“实质性联系”的判断,实为在这个问题上表明了相应态度。监管会以实质上的交易作为判决基础。而美国作为判例法国家,该判决可能影响后续相关案例的判决方向。

2、若继续NYAG的调查和取证,可能最终对Bitfinex作出怎样的裁决?

目前纽约最高法院仅仅是对于NYAG是否可以对Bitfenex进行调查和取证等事项进行相应裁决,但是对于调查的结果,是最终走向刑事诉讼还是开出一张罚单的判断还为时过早。

但是,我们梳理一下部分之前发生的案例:

(1)2019年1月,数字货币交易所RGCoins所有者Rosen Yosifov,一位非美国数字货币交易所负责人,由于有意或无意触犯美国反洗钱及制裁相关法律而遭美国政府“全球执法”将被引渡到美国。

(2)2018年8月,美国财政部金融犯罪执法网络(Financial Crimes Enforcement Network)周三晚间对BTC-e处以创历史最高纪录的1.1亿美元罚款,并对俄罗斯人Alexander Vinnik罚款1,200万美元,美国表示Vinnik是总部位于塞舌尔的一家公司的实益拥有人,而这家公司管理着BTC-e。开出这些罚单之前,依据美国司法部在北加利福尼亚州一家地区法院提出的21项指控,应美国政府部门要求,Vinnik后在希腊被逮捕。

(3)美国金融衍生品最高监管机构CFTC禁止Cabbage Tech公司和其主要负责人Patrick K. McDonnell进行数字资产的期货交易。纽约东区法院对CFTC禁令予以承认,判决被告Cabbage Terch或称Coin Drop Markets和其负责人McDonnnell因为欺骗客户违反《商品交易法》,永久禁止进行数字资产期货交易,处罚金大约在87万1287美元——116万1716美元之间,赔偿受害者29万429美元。

上述案例可以看出,美国相关监管机构持续性的对各大交易平台进行监管,并处以罚金甚至刑事处罚。即使是面向美国境外的交易所,美国的监管机构一贯态度仍然是以“实际联系”作为相应判决和处罚的依据。

3、本案最终形成判决后,纽约高院能如何执法?以及未来可能对USDT产生怎样的影响?

由于Bitfinex为境外主体,所有管理层也并非美国居民。那么即便本次纽约高院下达了判决,在执法层面也会有相应的层层阻碍。可能产生的直接影响是,Bitfenex在纽约甚至美国的业务,将会受到相应的影响。但是,如果Bitfinex抛开美国的金融体系,且没有美国的银行账户,那么将对美国罚金的执法产生较大的阻碍。

现阶段Tether的美国银行风险已经基本被消化。如果美国监管机构对Bitfinex没有作出实质的刑事处罚,长期来看,USDT很可能并不会受到太大的影响。其实,虽然诉讼战愈演愈烈,USDT的价格却依然坚挺,其市场表现也说明了这一点。

个人认为,无论出于何种原因(政治因素、主审法官个人倾向性等),本次裁决或多或少透露出纽约高院对NYAG一定程度的偏袒。相比NYAG模糊笼统的意见主张(尤其是针对“标的管辖权”部分),Bitfinex在本案中提出的抗辩要更加明确且具有说服力。然而主审法官最终还是支持了NYAG的主张,为其调查开了绿灯。

市场上有很多的加密货币交易所,Bitfinex是其中为数不多扮演“坏小子“角色的一个。它就像一个战士,坚持起诉了NYAG而非直接顺应了监管意见,并且正在全面迎接着下一轮来自NYAG的挑战。最新消息显示,在经历了上述法院裁决之后,Bitfinex决定对纽约高院昨天的判决提起上诉,坚持主张NYAG不具备相应管辖权。

我们将持续关注着事态的走向。但无论本案如何推进,都会是交易所和美国监管之间的一场硬碰硬的对决,也会对于推动美国乃至全球数字货币的监管及法律的进程起到至关重要的作用。

援引本案判决书:

https://iapps.courts.state.ny.us/nyscef/ViewDocument?docIndex=3VoKZl7wi8ozNi6K6wcxCA==

作者:王漪嘉。数字货币领域资深律师 ,美国西北大学法学硕士,服务于数字货币领域顶级交易所、矿场、矿池、数字货币银行等。

观点:长尾市场是DEX的未来吗?

chengpishu 发表了文章 • 2019-08-16 10:33

前言:长尾市场是指那些原来不受到重视的销量小但种类多的产品或服务由于总量巨大,累积起来的总收益超过主流产品的现象。比如豆瓣当年的增长,离不开长尾效应。

那么代币的长尾市场对于去中心化交易所来说是否足够的重要?

为方便阅读,以下名词将用英文代替。

DEX:去中心化交易所

CEX:中心化交易所

区块链最明显的用途之一,就是可以进行无需许可、非保管资产性的交易。通常来说实现这一用途的方式是通过“分散交换”或者是“去中心化交易所”。

虽然有许多的DEX不断涌现出来,但是和大多数CEX相比,使用DEX的人还只是少数。(光是币安就能顶上四个主要DEX交易量的1000倍,这四个主要的DEX为Uniswap,Kyber,0x,DutchX)。

如果去中心化交易所真的是未来的趋势的话,为什么数据会那么难看?为什么会发生这种现象?

作者的假设是,DEX的市场其实比人们预想的要小的多。DEX正真的闪光点是在于为数字资产提供了一个长尾市场。

因为在其他时候,大多数人们更喜欢在中心化交易所进行交易。(人们更愿意选择方便快捷的服务) 而所谓的数字资产长尾市场应该在于:中心化交易所不支持的代币或者是市场。

不支持的代币要么太小,要么风险太大,或者是极具竞争性的交易所代币。

太小:指的是低于一定交易量阈值的代币,泛指那些成交量低迷的代币。

高风险:指的是不存在高度监管,具有很高风险的代币。

竞争性:指的是那些不同交易所发行的代币,他们的利益是冲突的。

举一个满足上述三个特点的代币,就是Bitfinex发行的LEO。

唯一支持LEO的CEX就是Bitfinex自己,而他们本身就是代币的发行方。LEO在刚上线的时候,成交量非常低迷(每天的交易量大概只有500万美元左右)。

在监管政策上,LEO不支持美国的投资者购买(Bitfinex可以随时更改白皮书或者是每月回购LEO的比例,即使这样的可能性不大,但这也使LEO具有高度的不确定性)。

同时LEO和其他交易所的平台币是处于一种竞争关系,没有一家CEX愿意把自己发行的代币放在其他CEX上生成一个交易对,因为你无法知晓他们在自己的中心化体系中,是否利用不存在的硬币进行恶意操作。所以美国投资者想要获得LEO的话只能通过两种途径,OTC或者是DEX。

不支持的市场要么是新的交易对(例如早期的ETH),要么是在一个新的交易场景中(例如游戏或者应用程序,像是积分,游戏装备,虚拟宠物等)。

这些市场和那些CEX所不愿支持的代币,就价值层面来进行比较的话,前期可能会显得微不足道。

但是随着时间的推移,这些市场假如能够服务或满足大多人需求的话,将会变得举足轻重。(我们举个现实的例子,例如初期的以太坊并没有太大的法币价值体现,正真的法币价值爆发点是在ICO)。

DEX为投机者们提供了一些比较与众不同的服务:更加丰富的数字资产种类和更多的市场。

按道理来说,它们并不需和主流的老牌CEX竞争。那些新兴的CEX才是它们的竞争对象。因为新兴的CEX才可能在更多(币种的)市场上与DEX竞争,但这些CEX可能会处于一个弱势。

因为交易者们在面对这些具有高度风险的代币和市场的时候,他们更想利用非保管性交易来保证自己数字资产的安全性。 因此,去中心化交易所未来的成功,是和数字资产长尾市场未来的成功息息相关的。(长尾市场的尾巴需要足够的长)。

如果你想象一个由比特币占据主导市场的未来,那么人们能够使用带有权益和功能的令牌将会变得少之又少, DEX的存在将会变的并不重要。(根据之前的文上所述,大多数人们更喜欢在CEX上进行主流代币的交易)

但是如果你想象一个拥有数百万种不同令牌的未来,很多人都会使用不同的代币去获得不同的服务和权益。就算这些令牌的市场都只存在于市场的长尾之中,那么去DEX就已经非常的成功了。

而且我们完全无法排除DEX成为主流的一种可能性:

1. 如果DEX的交易深度和流动性超过CEX。

2. 监管的压力迫使中心化交易所迁移到DEX(参考币安)。

3. 在DEX之外的创新,创造巨大的本地加密用户基础。

例如,基于web3的应用程序,DEX完全可以作为游戏和应用程序中一个便捷的交换接口。(去除DEX作为去中心化交易所的一个概念,“DEX”的本意是分散式交换。小巧的分散式交换接口/插件将会取代去中心化平台的存在。在此它更像一个便于价值交换的快捷工具而不是平台。

就我身边听到的一些关于DEX所最常见的论点是(按人们所提及的频率来进行排序):

1.非保管性交易,用户的资金都是掌握在自己手里(减少被黑客攻击的风险,项目方卷钱跑路)。

2.匿名(提供秘密交易的工具==>避税,实现资本外逃)。

3.更宽泛的代币市场。

但我敢打赌决定DEX未来的重要因素,以上这三点应该倒过来说。

宽泛的市场是最为重要的,其次是被作为资本外逃的工具,最后的保证交易的安全性是少数人才关心的事。

我想很多人不会同意这个观点,你觉得呢?

本文主要来自TonySong关于DEX的观点,关于DEX还有一些内容我也做一些补充:

关于LEO:

事实上LEO已经在OKEX,GATE,ZB等主流CEX上线。作为一代枭雄的稳定币USDT,背后的Bitfinex也上线了USDC,USDK等交易币种。所以是曾经王者开始衰败,还是他们组成了一个利益共同体呢?

为什么做长尾市场的不能是CEX:

大多数的项目方其实并不愿意和CEX合作,因为他们无法完全信任CEX,也无法防止他们作恶。加之CEX上币假如越来越没有底线的话,无论是用户还是市场,都将沦为投机的工具,这将是一连串连锁效应。

分散交换更适合作为一个小型的接口,例如著名团队JUST做出的P3D,分散式交换更像一个转换P3D和ETH价值的插件。也就是作者对DEX未来提出的假设之一,作为应用程序的零部件。

而0X、Uniswap这些去中心化交易所,则为用户提供了更多币种市场的交易深度,不仅限于单一币种的交换场景。用平台形容更为合适。无论是分散式交换还是去中心化交易所,他们都能够为用户提供资金安全保障。

长尾市场并不好做:

困难之处是在于如何连接长尾市场。比方涉及到一些需要跨链交互的市场,那么需要的人工成本将是非常高昂的。

假如出现一种分布式商业的架构体系,或者是一类全新的交易撮合算法,那么就是完全颠覆现有的中心化商业模式,这就更像是一个崭新的人类社会文明。还有一些DEX为了合规,拥抱监管(例如鲸交所,他们的用户就涉及到了KYC问题),那么这种DEX就很难成为漏税、资本外逃的工具。

技术和市场是处于并行的一个状态,而中心化的效率大大超过了去中心化,并且安全永远只是少数人的需求,也是DEX最容易实现的点。如何设计自驱的DEX接入长尾市场可能是个不错的方向。

(完)

参考资料:https://tonysheng.substack.com/p/niche-markets-most-likely-driver

编译:17

编辑:风答 查看全部

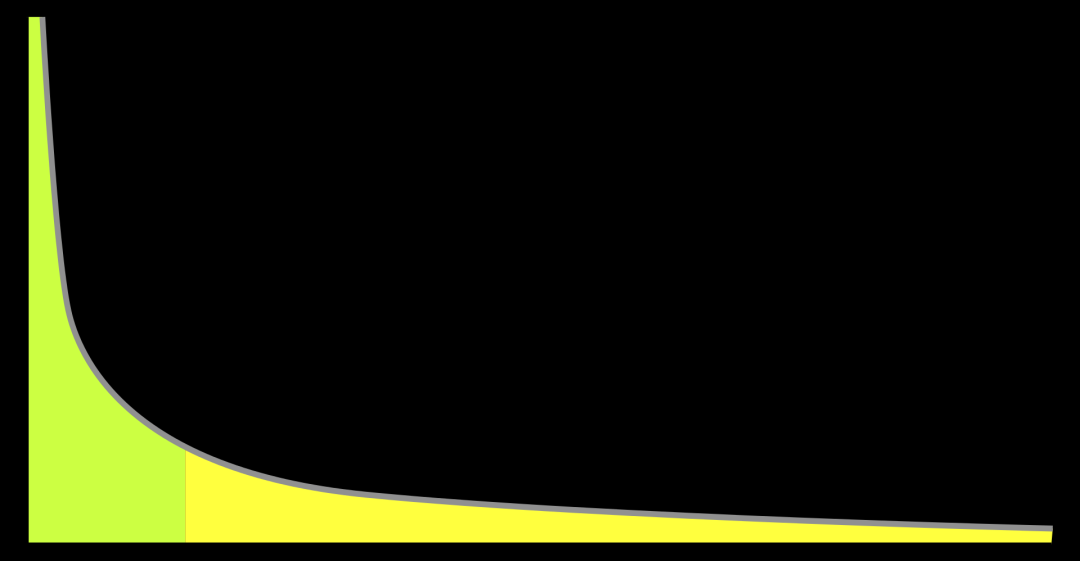

(长尾市场简图,来自维基百科)

前言:长尾市场是指那些原来不受到重视的销量小但种类多的产品或服务由于总量巨大,累积起来的总收益超过主流产品的现象。比如豆瓣当年的增长,离不开长尾效应。

那么代币的长尾市场对于去中心化交易所来说是否足够的重要?

为方便阅读,以下名词将用英文代替。

DEX:去中心化交易所

CEX:中心化交易所

区块链最明显的用途之一,就是可以进行无需许可、非保管资产性的交易。通常来说实现这一用途的方式是通过“分散交换”或者是“去中心化交易所”。

虽然有许多的DEX不断涌现出来,但是和大多数CEX相比,使用DEX的人还只是少数。(光是币安就能顶上四个主要DEX交易量的1000倍,这四个主要的DEX为Uniswap,Kyber,0x,DutchX)。

如果去中心化交易所真的是未来的趋势的话,为什么数据会那么难看?为什么会发生这种现象?

作者的假设是,DEX的市场其实比人们预想的要小的多。DEX正真的闪光点是在于为数字资产提供了一个长尾市场。

因为在其他时候,大多数人们更喜欢在中心化交易所进行交易。(人们更愿意选择方便快捷的服务) 而所谓的数字资产长尾市场应该在于:中心化交易所不支持的代币或者是市场。

不支持的代币要么太小,要么风险太大,或者是极具竞争性的交易所代币。

太小:指的是低于一定交易量阈值的代币,泛指那些成交量低迷的代币。

高风险:指的是不存在高度监管,具有很高风险的代币。

竞争性:指的是那些不同交易所发行的代币,他们的利益是冲突的。

举一个满足上述三个特点的代币,就是Bitfinex发行的LEO。

唯一支持LEO的CEX就是Bitfinex自己,而他们本身就是代币的发行方。LEO在刚上线的时候,成交量非常低迷(每天的交易量大概只有500万美元左右)。

在监管政策上,LEO不支持美国的投资者购买(Bitfinex可以随时更改白皮书或者是每月回购LEO的比例,即使这样的可能性不大,但这也使LEO具有高度的不确定性)。

同时LEO和其他交易所的平台币是处于一种竞争关系,没有一家CEX愿意把自己发行的代币放在其他CEX上生成一个交易对,因为你无法知晓他们在自己的中心化体系中,是否利用不存在的硬币进行恶意操作。所以美国投资者想要获得LEO的话只能通过两种途径,OTC或者是DEX。

不支持的市场要么是新的交易对(例如早期的ETH),要么是在一个新的交易场景中(例如游戏或者应用程序,像是积分,游戏装备,虚拟宠物等)。

这些市场和那些CEX所不愿支持的代币,就价值层面来进行比较的话,前期可能会显得微不足道。

但是随着时间的推移,这些市场假如能够服务或满足大多人需求的话,将会变得举足轻重。(我们举个现实的例子,例如初期的以太坊并没有太大的法币价值体现,正真的法币价值爆发点是在ICO)。

DEX为投机者们提供了一些比较与众不同的服务:更加丰富的数字资产种类和更多的市场。

按道理来说,它们并不需和主流的老牌CEX竞争。那些新兴的CEX才是它们的竞争对象。因为新兴的CEX才可能在更多(币种的)市场上与DEX竞争,但这些CEX可能会处于一个弱势。

因为交易者们在面对这些具有高度风险的代币和市场的时候,他们更想利用非保管性交易来保证自己数字资产的安全性。 因此,去中心化交易所未来的成功,是和数字资产长尾市场未来的成功息息相关的。(长尾市场的尾巴需要足够的长)。

如果你想象一个由比特币占据主导市场的未来,那么人们能够使用带有权益和功能的令牌将会变得少之又少, DEX的存在将会变的并不重要。(根据之前的文上所述,大多数人们更喜欢在CEX上进行主流代币的交易)

但是如果你想象一个拥有数百万种不同令牌的未来,很多人都会使用不同的代币去获得不同的服务和权益。就算这些令牌的市场都只存在于市场的长尾之中,那么去DEX就已经非常的成功了。

而且我们完全无法排除DEX成为主流的一种可能性:

1. 如果DEX的交易深度和流动性超过CEX。

2. 监管的压力迫使中心化交易所迁移到DEX(参考币安)。

3. 在DEX之外的创新,创造巨大的本地加密用户基础。

例如,基于web3的应用程序,DEX完全可以作为游戏和应用程序中一个便捷的交换接口。(去除DEX作为去中心化交易所的一个概念,“DEX”的本意是分散式交换。小巧的分散式交换接口/插件将会取代去中心化平台的存在。在此它更像一个便于价值交换的快捷工具而不是平台。

就我身边听到的一些关于DEX所最常见的论点是(按人们所提及的频率来进行排序):

1.非保管性交易,用户的资金都是掌握在自己手里(减少被黑客攻击的风险,项目方卷钱跑路)。

2.匿名(提供秘密交易的工具==>避税,实现资本外逃)。

3.更宽泛的代币市场。

但我敢打赌决定DEX未来的重要因素,以上这三点应该倒过来说。

宽泛的市场是最为重要的,其次是被作为资本外逃的工具,最后的保证交易的安全性是少数人才关心的事。

我想很多人不会同意这个观点,你觉得呢?

本文主要来自TonySong关于DEX的观点,关于DEX还有一些内容我也做一些补充:

关于LEO:

事实上LEO已经在OKEX,GATE,ZB等主流CEX上线。作为一代枭雄的稳定币USDT,背后的Bitfinex也上线了USDC,USDK等交易币种。所以是曾经王者开始衰败,还是他们组成了一个利益共同体呢?

为什么做长尾市场的不能是CEX:

大多数的项目方其实并不愿意和CEX合作,因为他们无法完全信任CEX,也无法防止他们作恶。加之CEX上币假如越来越没有底线的话,无论是用户还是市场,都将沦为投机的工具,这将是一连串连锁效应。

分散交换更适合作为一个小型的接口,例如著名团队JUST做出的P3D,分散式交换更像一个转换P3D和ETH价值的插件。也就是作者对DEX未来提出的假设之一,作为应用程序的零部件。

而0X、Uniswap这些去中心化交易所,则为用户提供了更多币种市场的交易深度,不仅限于单一币种的交换场景。用平台形容更为合适。无论是分散式交换还是去中心化交易所,他们都能够为用户提供资金安全保障。

长尾市场并不好做:

困难之处是在于如何连接长尾市场。比方涉及到一些需要跨链交互的市场,那么需要的人工成本将是非常高昂的。

假如出现一种分布式商业的架构体系,或者是一类全新的交易撮合算法,那么就是完全颠覆现有的中心化商业模式,这就更像是一个崭新的人类社会文明。还有一些DEX为了合规,拥抱监管(例如鲸交所,他们的用户就涉及到了KYC问题),那么这种DEX就很难成为漏税、资本外逃的工具。

技术和市场是处于并行的一个状态,而中心化的效率大大超过了去中心化,并且安全永远只是少数人的需求,也是DEX最容易实现的点。如何设计自驱的DEX接入长尾市场可能是个不错的方向。

(完)

参考资料:https://tonysheng.substack.com/p/niche-markets-most-likely-driver

编译:17

编辑:风答

福布斯:加密货币交易所监管将面临哪些挑战?

8btc 发表了文章 • 2019-08-16 10:06

Forbes认为,统计数据部分反映了这样一个事实,世界各地的监管机构仍在研究如何对加密货币和相关金融中介机构进行监管。在这个过程中,他们将面临很多挑战:

1.在降低风险的同时充分利用金融创新。监管机构和企业必须努力了解对方在合作制定监管标准时的立场,对交易所实施严格的监管政策可能会使其转移到监管宽松的司法管辖区内。当不同国家的政府应用不同的加密定义并采用不同的加密政策时,就会出现这种不一致的情况。

2.加密货币模糊的定位。目前,不同类型的加密资产之间的区别及其法律地位仍然模糊不清。现行的证券法在数字货币发明之前就已存在。美国证券交易委员会使用70多年前的Howey测试方法来确定投资性的代币是否是证券。不过,某些SEC官员承认市值排名前二的加密货币比特币和以太坊并非证券。

3.分散的监管体系。除了在联邦层面拥有多个监管机构外,美国的金融系统还把一些职责下方到各州。CFTC前主席Timothy Massad表示,国会距离解决加密资产的监管问题还有很大的鸿沟。Massad写道,

“所有加密资产交易网站都应该发布相同的警告,因为监管方面的鸿沟宽且危险。现在的情况是,欺诈很普遍,投资者保护很薄弱。这个鸿沟是我们支离破碎的监管体系造成的。虽然少数机构拥有一定的管辖权,但没有那个机构拥有足够的权力。鸿沟正处于交易活动最频繁的地方。”

4.金融技术创新。加密资产等金融技术在早期创新的过程中往往不是那么成熟稳健,这应该允许用户进行规避或内部控制。此外,加密交易所可能会承担多种功能,同时作为市场、经纪人、托管方甚至是资产的专有持有者。这可能导致难以监管的利益冲突风险增加。与股票和商品交易所相比,该领域还缺乏足够的对交易或账户进行监管的第三方工具。

这种监管的缺失会导致加密货币市场对市场诚信和投资者保护造成持续威胁。 《彭博商业周刊》在2019年7月25日的一篇文章中提到了加密交易所操纵交易的问题。作者表示,“交易股票等传统资产的主要交易所会受到严格的监管。但加密货币交易所没有这些,投资者无法知道他们看到的交易量和价格真实与否。”前CFTC主席Gary Gensler指出,该监管机构的重点是通过防止市场操纵来保护投资者。

美国一些州在数字资产监管方面起到了带头作用。

怀俄明州区块链联盟的Caitlin Long提到怀俄明州通过了13条符合区块链的法律,并制定了建立直接产权的监管框架,确保拥有加密货币的人受到保护。他们的重点是使消费者免受交易所或托管人破产的影响。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。 查看全部

Coinfirm公司最近公布的一项调查结果显示,全球216家加密货币交易所中只有14%具有监管机构的许可。考虑到很多司法管辖区内的加密货币交易所都发生过黑客攻击、诈骗以及市场操纵等情况,如此低的监管覆盖率不足为奇。

Forbes认为,统计数据部分反映了这样一个事实,世界各地的监管机构仍在研究如何对加密货币和相关金融中介机构进行监管。在这个过程中,他们将面临很多挑战:

1.在降低风险的同时充分利用金融创新。监管机构和企业必须努力了解对方在合作制定监管标准时的立场,对交易所实施严格的监管政策可能会使其转移到监管宽松的司法管辖区内。当不同国家的政府应用不同的加密定义并采用不同的加密政策时,就会出现这种不一致的情况。

2.加密货币模糊的定位。目前,不同类型的加密资产之间的区别及其法律地位仍然模糊不清。现行的证券法在数字货币发明之前就已存在。美国证券交易委员会使用70多年前的Howey测试方法来确定投资性的代币是否是证券。不过,某些SEC官员承认市值排名前二的加密货币比特币和以太坊并非证券。

3.分散的监管体系。除了在联邦层面拥有多个监管机构外,美国的金融系统还把一些职责下方到各州。CFTC前主席Timothy Massad表示,国会距离解决加密资产的监管问题还有很大的鸿沟。Massad写道,

“所有加密资产交易网站都应该发布相同的警告,因为监管方面的鸿沟宽且危险。现在的情况是,欺诈很普遍,投资者保护很薄弱。这个鸿沟是我们支离破碎的监管体系造成的。虽然少数机构拥有一定的管辖权,但没有那个机构拥有足够的权力。鸿沟正处于交易活动最频繁的地方。”

4.金融技术创新。加密资产等金融技术在早期创新的过程中往往不是那么成熟稳健,这应该允许用户进行规避或内部控制。此外,加密交易所可能会承担多种功能,同时作为市场、经纪人、托管方甚至是资产的专有持有者。这可能导致难以监管的利益冲突风险增加。与股票和商品交易所相比,该领域还缺乏足够的对交易或账户进行监管的第三方工具。

这种监管的缺失会导致加密货币市场对市场诚信和投资者保护造成持续威胁。 《彭博商业周刊》在2019年7月25日的一篇文章中提到了加密交易所操纵交易的问题。作者表示,“交易股票等传统资产的主要交易所会受到严格的监管。但加密货币交易所没有这些,投资者无法知道他们看到的交易量和价格真实与否。”前CFTC主席Gary Gensler指出,该监管机构的重点是通过防止市场操纵来保护投资者。

美国一些州在数字资产监管方面起到了带头作用。

怀俄明州区块链联盟的Caitlin Long提到怀俄明州通过了13条符合区块链的法律,并制定了建立直接产权的监管框架,确保拥有加密货币的人受到保护。他们的重点是使消费者免受交易所或托管人破产的影响。

图片来源:pixabay

作者 Xiu MU

本文来自比推bitpush.news,转载需注明出处。

币安、火币,有护城河吗?

huoxing 发表了文章 • 2019-08-13 11:25

如果问你,目前加密资产领域,市场最大的需求是什么?

毫无疑问,是“交易”。这不接受任何反驳。既然交-易是最大的需求,是刚需,也是所有市场活力的起点和终点。

那么,“交易所”在这个领域,就成了兵家必争之地。但凡有点野心的,不参与下交-易所这档子事儿,就不好意思出来摆谱。

同样的,在2017年,2018年,都出现了一夜之间冒出无数家交易所的情况,千所大战,盛况空间。每隔一段时间,市场的从业者都会突然反省:原来交-易所还是最赚钱的行当,做交-易所也不是不能成,然后开“干”。

行情,尤其熊市的行情,是验金石,可以检测出人心人性,也能检测出团队的格局和战斗力。同样的,在牛市的时候,说的再好都没用,都赚钱都有钱的时候,谁都不屑于当个坏人;只有在熊市的时候,你看他骂不骂娘才能去评价一个人和团队的秉性。

之前,我约了几个行业里的好朋友头脑风暴,其中一位朋友的话,我记忆深刻,他认为做交易所,任何时候都是一件正确的事情。这位朋友现在沉迷于瑜伽,佛家,这计划可谓是顿悟之后的肺腑之言。那么,沿着这个话,我一直在思考一个问题,既然交-易所这么重要:那交易所这个事,能不能建立护城河呢?

这个问题的重要性在于,有的领域,你发现其实是很难建立护城河的,这跟行业本身的特性有巨大的关系,不是努不努力的问题。那这样的领域,做起来就会很累,很没安全感,即便你有幸把头部的竞争对手干掉了,你也会时刻提防着自己哪天突然被别的对手干掉。

为了更好的分析这个问题,我把事物再聚焦一点,变成:币安、火币,有没有护城河?我申明一下:这两家企业,都是我个人很认可的企业,将其作为分析对象,纯粹是因为他们跻身一线,作为分析对象会更具象,更好理解。

分析一个企业的护城河,我采用了世界顶级评级机构晨星公司的一个框架来展开。在这个框架里,晨星把无形资产、转换成本、网络效应、成本优势、规模效应作为护城河的五个表现,可以作为我们理解商业护城河的重要参考。

下面,我就将根据这五个表现,来系统的分析加密资产交易所这个领域是如何运行的。

一、无形资产

无形资产的护城河表现主要集中在三个方面:政府授权、专利技术、品牌。这三个主要的点,在外在表现上虽然大不相同,但在最终呈现的效果上,都体现为:让自身在市场上拥有与众不同的地位。

1、政府授权。简单来说,最普遍的体现就是“牌照”,或者特许经营。比如能源、银行、电信等行业很常见。那么,在加密资产交-易所这块,我们看到币安和火币都不约而同在往这个方向努力。从目前可查证的信息来看,币安获得了泽西、新加坡、乌干达 (美国)牌照;火币拿到了美(地区)、日、韩三国牌照。而后进者里,ZT在牌照布局上走的也很快,目前已经取得欧盟成员国爱沙尼亚以及马来西亚牌照。当然,ZG这块最重要的牌照,至今没有推出,也就没人拿到,但可以想见的是,这将是大玩家必将争取的最重要的一块牌照。

在加密资产交-易所领域,虽然去中心化交-易所炒的火热,但在未来相当一段时间里,随着各国监管的加码,牌照将成为越来越重要的竞争性优势。

2、品牌。上周末,有一位做交-易所的朋友找我聊天,咨询我在运营和市场方面的一些建议。实话说,我没有做过交-易所,在实际的运营方面可能给不了很落地可执行的建议。但是我问了他一个问题:你认为用户对于交-易所,最看重的是什么?他的回答是:体验流畅、24小时客服响应、安全。

很显然,这并不符合我作为一个加密资产投资者的诉求。我的答案:赚钱效应。这个问题跟品牌怎么联系起来呢?品牌,是我们要给用户传达的一个灵魂,说人话,就是你得给自己贴一个具有竞争优势的“标签”。

你区别于竞争对手的亮点。而这个标签肯定不是随便贴的,一定是和这个行业的本质密切相关,才能最终达成建立竞争优势的目的。比如,加密资产交-易所,你不能像奢侈品一样,给自己贴一个“纯手工打造”的高级标签,你也不能像潮牌一样给自己贴一个“时尚前卫”的标签。

加密资产交易所,对于注册用户来说,本质是交易获利,那么“赚钱效应”是第一位的,其次才是诸如安全、体验等体感方面的东西。那怎么体现出“赚钱效应”呢?

我们来看看币安和火币的做法。首先,是自家的平台币,以今年为例,BNB从4.12美金,涨到了最高点的39.59美金,涨幅860%;HT则从1美金,涨到了5美金,涨幅400%。其次,是通过新增加密资产,创造出不间断的赚钱套利机会。最明显的方式就是不断推出IE0。

在币安打响IE0第一枪之后,一时间,不管大所小所,一窝蜂全部扎堆搞了IE0,短暂的盛况差点以为IC0又活了。然而,也正如之前的判断,IE0最后只会是头部交-易所玩家的游戏,正如现在一样,投资者在踩过几次坑之后,最后也只对大所的IEO还有参与的动力。

IE0本身背后体现的是交-易所对于优质项目的吸引力、孵化能力、把控能力、资金实力、资源整合能力。换句话说,最终IE0“这盘菜”端到用户面前的时候,好不好吃,就是能不能让更多的用户赚到钱,或者说看到可以赚到钱的机会。

所以,你看到很多小所的IE0,上来就是高点,然后一蹶不振,或者就是没流通盘,玩单机自己拉着玩,真实的二级市场用户根本没有赚钱的可能性。

对比起来,币安、火币的IE0从最开始的拼手速+运气,规则都变成了申购之后抽签决定;此外,上线之后,除了几倍的绝对打新涨幅之外,在回调一段时间后,都会有二次拉升的表现。

于此同时,在时不时的时候,还会出现类似股市里次新股板块的板块集体拉升行情。而这些,最终体现出来,给用户的潜台词就是:来我这里玩吧,我这里你有机会赚到钱。久而久之,“具有赚钱效应”这个品牌就深入人心了。

我们举个最极端的例子来说明“赚钱效应”的重要性——抹茶我们都知道,最近一段时间,抹茶这个交易所像一个网红一样,不断刷新自己在行业内的知名度。从势头上来说,俨然已经跻身二线,冲击一线交-易所的架势。抹茶这半年的大跃升,我们可以简单概括为几个大步骤:抢跑优质币、上线模式币、拉升平台币。

抢跑优质币的鼻祖应该是币系,只是后面没坚持下去。在抢跑优质币这件事上,抹茶发扬光大了,从最开始TT、IRIS、NEW、FET,到后面的波卡期货。而且,最后人们发现,在上面不仅可以早早买到一些不错的币,甚至最后发现有些币的最高价就是在抢跑阶段抹茶上出现的。这是“赚钱效应”的体现。

上线模式币,最知名的,大概就是VDS了,而后上的FDS、HDS等已经算是锦上添花。模式币,赤裸裸的就透露出金钱的味道,而且,的确,早期从抹茶上参与模式币的人,也都赚到钱了。以致于后面给人一个潜在的印象:抹茶上的,是不是都带模式,能赚钱啊。这是“赚钱效应”的体现。

拉升平台币MX。这个拉升并不是说是抹茶自己拉的,别误会。但是,抹茶从低点起来,涨了100倍+,这不管是哪股“神秘力量”所为,最终都给用户一个声音,买抹茶能赚钱,抹茶哪里买?当然只能去抹茶啊。这是“赚钱效应”的体现。这几个组合拳打完之后,“上抹茶”变成了项目方的一个利好了。所以,你会发现,不管是准一线,还是说成功突围正在进军一线的交-易所玩家,几乎不约而同将自己的品牌标签往“赚钱效应”上靠。

3、专利技术。加密资产交-易所这个领域,不能说没有技术,但是一定不是技术驱动的。所以,专利技术不是竞争的要点。

二、转换成本

转换成本,就是我们更换一种产品或服务时所付出的成本。这种成本不仅仅体现在金钱上,还可能是时间、精力、劳动量的成本。比如说银行,是典型的具有转换成本护城河的行业。我们的工资卡如果绑定一种银行的话,基本上所有的业务,支付宝、微信、淘宝、券商的业务也都绑定在这一个银行卡上。即使其他的银行给出更优惠的条件,我们基本上也不会选择更换成另一家银行的服务,因为我们需要为此做的工作实在是太多了。比如高铁,当你采用一套高铁技术标准之后,你可能很多的保养维护配套设施、建造方案、电子和动力控制系统等都要配套。这个时候,你要换一套技术标准成本非常高。那交-易所存在这样的转换成本吗?答案是:几乎没有。我可以在币安开账户,也可以在火币开账户,我可以在任何一个交-易所开账户,并没有哪个交-易所能限制这一点。同样的,我的资产可以在这些平台之间转移。所以,寄希望于通过拉升用户的转换成本来建立护城河,在交-易所这个行当行不通。

三、网络效应

网络效应护城河就是随着用户人数的增加,他们的产品或服务的价值也在提高。比如说,腾讯的社交产品微信,由于你的同事、亲人、朋友、合作伙伴等等都在用微信相互协作和沟通。这个即便再出现一个比微信更好用的产品,但你的这些社会关系不去用,你依然不会选择它。那么,我们问一句话,随着用户数的提升,交-易所的产品或服务的价值有得到提高吗?似乎有那么一点,但是不强。你不会因为你的同事、朋友都用币安,而离不开币安。但是,可能会因为他们都在用币安,在同等条件下,更信赖币安。所以,寄希望于通过创造网络效应来建立护城河,也不是一个好的方向。

四、成本优势

这种护城河常见于生产标准化产品的行业,其产品的可替代性较强。成本优势护城河主要来自四个方面,先进的流程优势、优越的地理位置、与众不同的资源和规模效应。交-易所这个领域,主要的成本支出包括人工成本、办公设备成本、服务器成本、宣发成本、风控成本等。而这些成本支出当中,很难有特殊方法可以建立起巨大的优势。并且,比起利润,这些成本所占的比例本身比较小,不具有大幅压缩的空间。

五、规模优势

放到交-易所这个行业,规模优势带来的最大好处在于,提升了交易深度。这对于大户交-易者来说,具有较大的吸引力。同时,对于吸引优质项目,也会有一定的优势。当然,本质上来说,不断积累起更大的用户规模,是交-易所一切运营策略的最终目标,而不是手段。

总结:这样一分析之后,我们大概能看出一些门道了,即交易所,尤其一线交易所的竞争,你会发现,其实就主要集中在两个点上:拿牌照、打造“赚钱效应”。

就这两件事,你再一仔细想,其实贴合了金融的两个本质:特许经营和交易。并且,在没有特别有影响力的牌照推出之前,围绕打造“赚钱效应”展开运营策略,将是交易所们的唯一竞争点。稍有懈怠,就将掉队。这不是耸人听闻,前有张健的Fcoin旱地拔葱、后有抹茶的异军突起。这些都是深谙“赚钱效应”之道的玩家,虽然最后没有保持住优势,但是并不妨碍我们作为依据来佐证。

保持“赚钱效应”可以是护城河吗?显然这不能说是护城河,而是保持优势的持续性动作。因此,客观而言,在没有特别有影响力的牌照推出的情况下,币安、火币等目前的一线交-易所,并没有特别有说服力的护城河,后进者依然有机会进来喝汤吃肉。

比如ZT这样的后进交-易所,本身已经上线一年多,注册用户突破150万。在系统安全、交易体验、以及24小时客服响应上已经打磨的比较完善了,后期全力发力打造平台“赚钱效应”,持续为用户推出优质项目,将更快得到发展。之前跟ZT的联合创始人沟通,也透露出了后续相关的计划,值得期待。

最后,我们还可以畅想一下如果作为交-易所的新玩家,应该怎么突破?在心里默念一万遍“赚钱效应”,可能会有答案。我给一个答案:项目。一个项目救活一个所,十个项目带火一个所。所以,竞争到后面,对于优质项目的挖掘、孵化、把控,才是核心。这一点上,资源和创始人格局起到了巨大的作用。

本文来源:话夏看市 查看全部

一线交易所的竞争,主要集中在两个点上:拿牌照、打造“赚钱效应”。

如果问你,目前加密资产领域,市场最大的需求是什么?

毫无疑问,是“交易”。这不接受任何反驳。既然交-易是最大的需求,是刚需,也是所有市场活力的起点和终点。

那么,“交易所”在这个领域,就成了兵家必争之地。但凡有点野心的,不参与下交-易所这档子事儿,就不好意思出来摆谱。

同样的,在2017年,2018年,都出现了一夜之间冒出无数家交易所的情况,千所大战,盛况空间。每隔一段时间,市场的从业者都会突然反省:原来交-易所还是最赚钱的行当,做交-易所也不是不能成,然后开“干”。

行情,尤其熊市的行情,是验金石,可以检测出人心人性,也能检测出团队的格局和战斗力。同样的,在牛市的时候,说的再好都没用,都赚钱都有钱的时候,谁都不屑于当个坏人;只有在熊市的时候,你看他骂不骂娘才能去评价一个人和团队的秉性。

之前,我约了几个行业里的好朋友头脑风暴,其中一位朋友的话,我记忆深刻,他认为做交易所,任何时候都是一件正确的事情。这位朋友现在沉迷于瑜伽,佛家,这计划可谓是顿悟之后的肺腑之言。那么,沿着这个话,我一直在思考一个问题,既然交-易所这么重要:那交易所这个事,能不能建立护城河呢?

这个问题的重要性在于,有的领域,你发现其实是很难建立护城河的,这跟行业本身的特性有巨大的关系,不是努不努力的问题。那这样的领域,做起来就会很累,很没安全感,即便你有幸把头部的竞争对手干掉了,你也会时刻提防着自己哪天突然被别的对手干掉。

为了更好的分析这个问题,我把事物再聚焦一点,变成:币安、火币,有没有护城河?我申明一下:这两家企业,都是我个人很认可的企业,将其作为分析对象,纯粹是因为他们跻身一线,作为分析对象会更具象,更好理解。

分析一个企业的护城河,我采用了世界顶级评级机构晨星公司的一个框架来展开。在这个框架里,晨星把无形资产、转换成本、网络效应、成本优势、规模效应作为护城河的五个表现,可以作为我们理解商业护城河的重要参考。

下面,我就将根据这五个表现,来系统的分析加密资产交易所这个领域是如何运行的。

一、无形资产

无形资产的护城河表现主要集中在三个方面:政府授权、专利技术、品牌。这三个主要的点,在外在表现上虽然大不相同,但在最终呈现的效果上,都体现为:让自身在市场上拥有与众不同的地位。

1、政府授权。简单来说,最普遍的体现就是“牌照”,或者特许经营。比如能源、银行、电信等行业很常见。那么,在加密资产交-易所这块,我们看到币安和火币都不约而同在往这个方向努力。从目前可查证的信息来看,币安获得了泽西、新加坡、乌干达 (美国)牌照;火币拿到了美(地区)、日、韩三国牌照。而后进者里,ZT在牌照布局上走的也很快,目前已经取得欧盟成员国爱沙尼亚以及马来西亚牌照。当然,ZG这块最重要的牌照,至今没有推出,也就没人拿到,但可以想见的是,这将是大玩家必将争取的最重要的一块牌照。

在加密资产交-易所领域,虽然去中心化交-易所炒的火热,但在未来相当一段时间里,随着各国监管的加码,牌照将成为越来越重要的竞争性优势。

2、品牌。上周末,有一位做交-易所的朋友找我聊天,咨询我在运营和市场方面的一些建议。实话说,我没有做过交-易所,在实际的运营方面可能给不了很落地可执行的建议。但是我问了他一个问题:你认为用户对于交-易所,最看重的是什么?他的回答是:体验流畅、24小时客服响应、安全。

很显然,这并不符合我作为一个加密资产投资者的诉求。我的答案:赚钱效应。这个问题跟品牌怎么联系起来呢?品牌,是我们要给用户传达的一个灵魂,说人话,就是你得给自己贴一个具有竞争优势的“标签”。

你区别于竞争对手的亮点。而这个标签肯定不是随便贴的,一定是和这个行业的本质密切相关,才能最终达成建立竞争优势的目的。比如,加密资产交-易所,你不能像奢侈品一样,给自己贴一个“纯手工打造”的高级标签,你也不能像潮牌一样给自己贴一个“时尚前卫”的标签。

加密资产交易所,对于注册用户来说,本质是交易获利,那么“赚钱效应”是第一位的,其次才是诸如安全、体验等体感方面的东西。那怎么体现出“赚钱效应”呢?

我们来看看币安和火币的做法。首先,是自家的平台币,以今年为例,BNB从4.12美金,涨到了最高点的39.59美金,涨幅860%;HT则从1美金,涨到了5美金,涨幅400%。其次,是通过新增加密资产,创造出不间断的赚钱套利机会。最明显的方式就是不断推出IE0。

在币安打响IE0第一枪之后,一时间,不管大所小所,一窝蜂全部扎堆搞了IE0,短暂的盛况差点以为IC0又活了。然而,也正如之前的判断,IE0最后只会是头部交-易所玩家的游戏,正如现在一样,投资者在踩过几次坑之后,最后也只对大所的IEO还有参与的动力。

IE0本身背后体现的是交-易所对于优质项目的吸引力、孵化能力、把控能力、资金实力、资源整合能力。换句话说,最终IE0“这盘菜”端到用户面前的时候,好不好吃,就是能不能让更多的用户赚到钱,或者说看到可以赚到钱的机会。

所以,你看到很多小所的IE0,上来就是高点,然后一蹶不振,或者就是没流通盘,玩单机自己拉着玩,真实的二级市场用户根本没有赚钱的可能性。

对比起来,币安、火币的IE0从最开始的拼手速+运气,规则都变成了申购之后抽签决定;此外,上线之后,除了几倍的绝对打新涨幅之外,在回调一段时间后,都会有二次拉升的表现。

于此同时,在时不时的时候,还会出现类似股市里次新股板块的板块集体拉升行情。而这些,最终体现出来,给用户的潜台词就是:来我这里玩吧,我这里你有机会赚到钱。久而久之,“具有赚钱效应”这个品牌就深入人心了。

我们举个最极端的例子来说明“赚钱效应”的重要性——抹茶我们都知道,最近一段时间,抹茶这个交易所像一个网红一样,不断刷新自己在行业内的知名度。从势头上来说,俨然已经跻身二线,冲击一线交-易所的架势。抹茶这半年的大跃升,我们可以简单概括为几个大步骤:抢跑优质币、上线模式币、拉升平台币。

抢跑优质币的鼻祖应该是币系,只是后面没坚持下去。在抢跑优质币这件事上,抹茶发扬光大了,从最开始TT、IRIS、NEW、FET,到后面的波卡期货。而且,最后人们发现,在上面不仅可以早早买到一些不错的币,甚至最后发现有些币的最高价就是在抢跑阶段抹茶上出现的。这是“赚钱效应”的体现。

上线模式币,最知名的,大概就是VDS了,而后上的FDS、HDS等已经算是锦上添花。模式币,赤裸裸的就透露出金钱的味道,而且,的确,早期从抹茶上参与模式币的人,也都赚到钱了。以致于后面给人一个潜在的印象:抹茶上的,是不是都带模式,能赚钱啊。这是“赚钱效应”的体现。

拉升平台币MX。这个拉升并不是说是抹茶自己拉的,别误会。但是,抹茶从低点起来,涨了100倍+,这不管是哪股“神秘力量”所为,最终都给用户一个声音,买抹茶能赚钱,抹茶哪里买?当然只能去抹茶啊。这是“赚钱效应”的体现。这几个组合拳打完之后,“上抹茶”变成了项目方的一个利好了。所以,你会发现,不管是准一线,还是说成功突围正在进军一线的交-易所玩家,几乎不约而同将自己的品牌标签往“赚钱效应”上靠。

3、专利技术。加密资产交-易所这个领域,不能说没有技术,但是一定不是技术驱动的。所以,专利技术不是竞争的要点。

二、转换成本

转换成本,就是我们更换一种产品或服务时所付出的成本。这种成本不仅仅体现在金钱上,还可能是时间、精力、劳动量的成本。比如说银行,是典型的具有转换成本护城河的行业。我们的工资卡如果绑定一种银行的话,基本上所有的业务,支付宝、微信、淘宝、券商的业务也都绑定在这一个银行卡上。即使其他的银行给出更优惠的条件,我们基本上也不会选择更换成另一家银行的服务,因为我们需要为此做的工作实在是太多了。比如高铁,当你采用一套高铁技术标准之后,你可能很多的保养维护配套设施、建造方案、电子和动力控制系统等都要配套。这个时候,你要换一套技术标准成本非常高。那交-易所存在这样的转换成本吗?答案是:几乎没有。我可以在币安开账户,也可以在火币开账户,我可以在任何一个交-易所开账户,并没有哪个交-易所能限制这一点。同样的,我的资产可以在这些平台之间转移。所以,寄希望于通过拉升用户的转换成本来建立护城河,在交-易所这个行当行不通。

三、网络效应

网络效应护城河就是随着用户人数的增加,他们的产品或服务的价值也在提高。比如说,腾讯的社交产品微信,由于你的同事、亲人、朋友、合作伙伴等等都在用微信相互协作和沟通。这个即便再出现一个比微信更好用的产品,但你的这些社会关系不去用,你依然不会选择它。那么,我们问一句话,随着用户数的提升,交-易所的产品或服务的价值有得到提高吗?似乎有那么一点,但是不强。你不会因为你的同事、朋友都用币安,而离不开币安。但是,可能会因为他们都在用币安,在同等条件下,更信赖币安。所以,寄希望于通过创造网络效应来建立护城河,也不是一个好的方向。

四、成本优势

这种护城河常见于生产标准化产品的行业,其产品的可替代性较强。成本优势护城河主要来自四个方面,先进的流程优势、优越的地理位置、与众不同的资源和规模效应。交-易所这个领域,主要的成本支出包括人工成本、办公设备成本、服务器成本、宣发成本、风控成本等。而这些成本支出当中,很难有特殊方法可以建立起巨大的优势。并且,比起利润,这些成本所占的比例本身比较小,不具有大幅压缩的空间。

五、规模优势

放到交-易所这个行业,规模优势带来的最大好处在于,提升了交易深度。这对于大户交-易者来说,具有较大的吸引力。同时,对于吸引优质项目,也会有一定的优势。当然,本质上来说,不断积累起更大的用户规模,是交-易所一切运营策略的最终目标,而不是手段。

总结:这样一分析之后,我们大概能看出一些门道了,即交易所,尤其一线交易所的竞争,你会发现,其实就主要集中在两个点上:拿牌照、打造“赚钱效应”。

就这两件事,你再一仔细想,其实贴合了金融的两个本质:特许经营和交易。并且,在没有特别有影响力的牌照推出之前,围绕打造“赚钱效应”展开运营策略,将是交易所们的唯一竞争点。稍有懈怠,就将掉队。这不是耸人听闻,前有张健的Fcoin旱地拔葱、后有抹茶的异军突起。这些都是深谙“赚钱效应”之道的玩家,虽然最后没有保持住优势,但是并不妨碍我们作为依据来佐证。

保持“赚钱效应”可以是护城河吗?显然这不能说是护城河,而是保持优势的持续性动作。因此,客观而言,在没有特别有影响力的牌照推出的情况下,币安、火币等目前的一线交-易所,并没有特别有说服力的护城河,后进者依然有机会进来喝汤吃肉。

比如ZT这样的后进交-易所,本身已经上线一年多,注册用户突破150万。在系统安全、交易体验、以及24小时客服响应上已经打磨的比较完善了,后期全力发力打造平台“赚钱效应”,持续为用户推出优质项目,将更快得到发展。之前跟ZT的联合创始人沟通,也透露出了后续相关的计划,值得期待。

最后,我们还可以畅想一下如果作为交-易所的新玩家,应该怎么突破?在心里默念一万遍“赚钱效应”,可能会有答案。我给一个答案:项目。一个项目救活一个所,十个项目带火一个所。所以,竞争到后面,对于优质项目的挖掘、孵化、把控,才是核心。这一点上,资源和创始人格局起到了巨大的作用。

本文来源:话夏看市

Linda Xie:去中心化金融的未来在何方?

chainnews 发表了文章 • 2019-08-09 12:08

去中心化金融(DeFi) ,也被称为「开放式金融」,是加密货币行业迄今为止最受关注的领域之一。虽然 DeFi 创建的东西看似和我们现有许多金融系统(比如借款、贷款、衍生品等)没有太大区别,但从较高层面上来看,其方式通常更加自动化,而且还消除了「中间人」角色。

不可否认,DeFi 现在还处于早期阶段,本文希望探讨这一新兴领域的发展方向,以及一些有趣的可能性。

抵押

人们对去中心化金融领域的一个最大抱怨,就是系统总是需要超额抵押才能获得贷款,毕竟没人想让自己的钱被锁定。事实上,设计抵押的初衷是认为资本使用效率极低,而且许多人也没有额外的资金,如果你看下当前整个行业锁定的抵押资金规模已达 5 亿美元,就能理解为什么市场有这种需求了。

抵押的目的通常是用于杠杆,特别是在牛市期间。

举个例子,你可以锁定价值 200 美元的 ETH,借入价值 100 美元的 DAI,然后你可以用借来的 DAI 再购买 100 美元的 ETH。人们尝试抵押的另一个目的是不想出售自己的加密资产,因为持有加密资产会涉及到纳税问题,所以他们可能更愿意把自己的加密货币作为抵押品来获得一笔贷款。

当然,也有些人「热衷」于加密抵押是因为他们觉得这种模式比传统金融系统更精简,无需经历复杂的 KYC (了解你的客户)合规流程(不过在风险合规方面,去中心化金融最终会有所改变的) 。

不仅如此,一些传统金融体系之外的人也会发现去中心化金融十分有益,而且一旦抵押率有所下降,抵押使用将更加突出。

但值得注意的是,我们仍处于 DeFi 的早期阶段。在这个早期阶段,关于超额抵押的抱怨主要因为系统缺乏合适的去中心化身份和声誉体系。不仅如此,现阶段还没有处理相关问题的法律制度,所以能够让贷方感到「舒适」的唯一方法,就是要求借方超额抵押。

无论人们是否认为 DeFi 系统应该存在,市场需求说明了一切,而现有的 DeFi 项目不过是让人们更容易接受相关服务而已。

如果借款人不想出售自己持有的加密货币,特别是当他们被排除在传统金融体系之外时,那么目前来看市场上并没有太好的其他选择。贷款人也一样,你可以选择不赚取加密资产利息,比如使用中心化金融服务,这样会被拿走一大块手续费;或是在银行账户里存入法定货币,银行会拿着你的钱放贷,但是他们赚取的绝大部分利息收益并不会给你。

所以,孰优孰劣是很清楚的。虽然 DeFi 还有很长的路要走,但对借款人和贷款人来说,这个新兴领域已经向前迈出了重要的一步。

如果在 DeFi 中引入更好的身份和声誉系统,对抵押品的要求就会有所降低,目前美国很多银行和其他金融部门都依赖信用机构,比如 Experian、TransUnion、Equifax 等,来确认个人信用。

信用机构会让一些群体处于不利地位,比如海外人士和年轻人。一些 P2P 借贷服务(比如 Lending Club)在解决传统金融服务问题的时候会依赖于FICO 评分系统的分数,这个系统会提供一些额外的数据信息,比如房屋所有权、收入和就业时间等。去中心化身份和声誉服务也可以提供类似的功能,这类服务可能会包含一些其他信息,比如社交媒体声誉、以前贷款偿还历史、其他信誉良好的用户担保等。但是这种解决方案并不是能包治百病的灵药,同样需要经过大量测试和试错,不断探索需要获取哪些评估数据和抵押品。

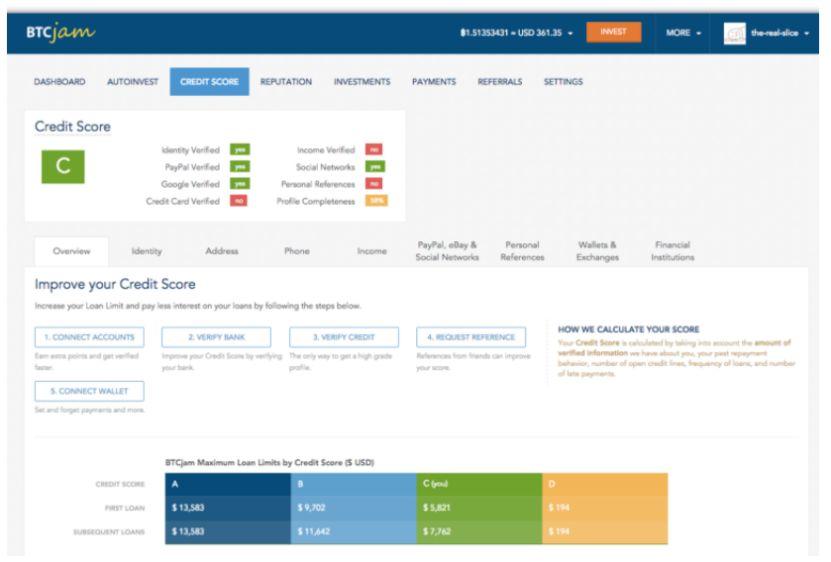

在 2012 年至 2017 年期间,像 BTCJam这样的公司已经开始在加密行业里探索无抵押加密借贷服务了,他们允许用户将比特币借给借款人,甚至是一些来自新兴市场的借款人,而且无需抵押品。唯一不同的是,BTCJam 会使用自己的专用信用评分来进行业务评估,并且相应地反应借贷利率。

对于正在构建 DeFi 系统的开发人员来说,推荐可以学习 BTCJam 经验并不断改进优化自己的系统。

可组合性

DeFi 最独特的一个地方就是可组合性。

DeFi 协议可以像乐高积木一样互相插入,然后创造出全新的东西,比如 Dan Elitzer 就提出了这样一种想法:将抵押品转移到被称为 「超流量」(superfluidity)的不同系统里。

这意味着,你可以从一个协议中获得抵押品,再将其「借给」另一个协议。不过,这里存在的一个主要问题就是「复利智能合约」(compounding smart contract)风险很大,而且对于超额抵押来说,最重要的要确保借款人不会无法归还使用抵押品的本金。如果抵押品在其他地方被借出并且存在问题,那么这个抵押品就不再有用了。

虽然有些业内人士不满这种「超流量」系统,但是由于大量资金被锁定造成流通效率低下等问题,人们将不可避免地去尝试这一概念。所以,我们能做的也许就是进行自我调节,或者设置一个「护栏」,比如规定一个最低抵押率。

链闻注:关于「超流量」的概念,可参阅链闻之前发表的 IDEO CoLab 投资人、MIT 比特币俱乐部创始人 Dan Elitzer 的 文章:《DeFi 的未来:给密码货币抵押品赋予流动性,这个世界将会怎样?》

实际上,市场上有很多平台允许用户存入资金,然后按照最高利率的 DeFi 协议借出(比如 MetaMoneyMarket),而且帮助用户免除了自我管理的麻烦。当然,用户也可以进行一些个性化的设置。比如:你可以在单一协议里设定一个最大资金贷款额度比例,这样就能减少智能合约风险,或是只借出给一批特定协议列表,如果利率低于某个百分率后则返还资金,又或根据哪种稳定币抵押率最有利在不同稳定币之间——比如从 USDC 到 DAI 进行切换。

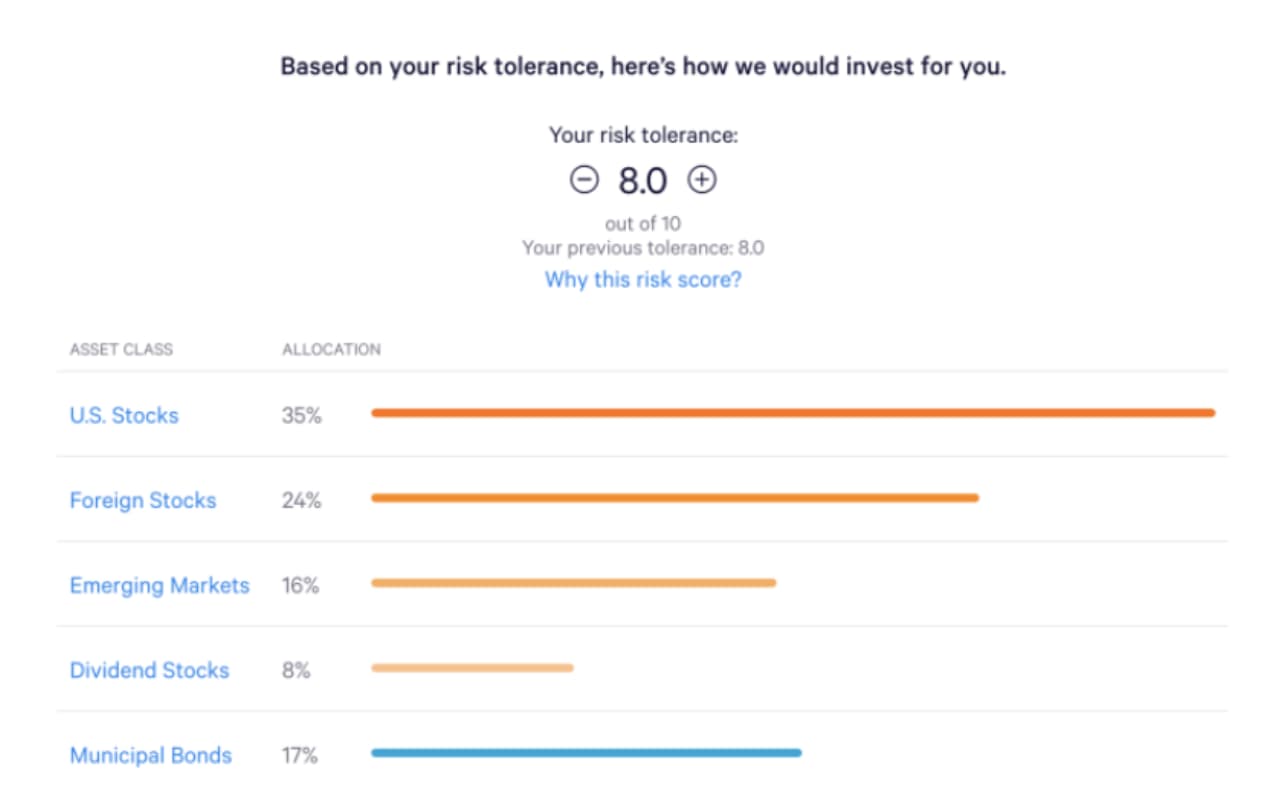

有趣的是,未来很多这些流程也许都是从一些非加密原生用户身上抽象出来。例如,用户可能只需要进行一些风险承受能力测试和 / 或选择他们的风险评分,就能了解自己可以选择哪些 DeFi 协议,类似于 Wealthfront 现在呈现给用户的解决方案。

Wealthfront 风险承受能力评分示例:一位用户在回答了问卷之后的风险承受能力评分结果

资产

笔者本人非常喜欢将比特币等更多种代币化资产带入到 DeFi 领域的想法。在牛市中,如果 DeFi 服务可以轻松获取,并且可以创建和兑换的成本也很便宜的话,那么在 DeFi 中使用比特币应该会有很大的需求。

链闻注:关于 DeFi 在比特币区块链上实践的思考,可参阅链闻之前发表的的,Token Daily 合伙人 Mohamed Fouda 的 文章:《让比特币 DeFi 成为可能,有这些方法和用例》

我相信加密托管服务提供商占据最好位置,可以提供这类服务的中心化版本,因为资金会很容易被客户锁定。

许多大型投资方被要求必须通过合格的托管方保管资金,因为对某些人(或项目)来说,自我监管并不靠谱。托管服务提供者可以提供一个选项,把托管资产代币化,并允许人们进行交易,这可能成为托管方的另一个收入来源。比如 Wrapped Bitcoin (WBTC) 已经在市场上存在,但他们收取的费用很高,也是难以在市场普及的障碍之一。

不过,随着市场竞争和用户量的不断增加,费用最终肯定会将下降。加密货币托管费率就是这样,由于加密托管市场竞争越来越大,月活用户量不断上升,加密货币托管费率已经出现了明显下降。以 Coinbase Custody 为例,他们在 2018 年 7 月正式推出,当时费率为每个月 10 个基点,但是在 2019 年 8 月已经下降到了每年 50 个基点,很多人相信这个数字会随着时间的推移进一步降低。

而且,相对于中心化版本的代币资产,去中心化版本资产最终肯定会流行起来,并与之共存。

目前,绝大多数使用 DeFi 的人都是原生加密货币用户,但是传统投资者未来也可能会使用 DeFi、或是类似于 DeFi 的系统。有些稳定币其实就「借用」了 DeFi 的概念,比如 USDC 被贷出并在 DeFi 平台上再借入。

未来有一天,我们可以想象会有许多不同种类的资产都能用代币化,包括股票、房地产、债券等代币,传统投资者可以用这些资产作为抵押来获取杠杆和 / 或贷款。

不过,这些系统将受到高度监管,因为如果没有合适的监管,传统投资者就不会使用它。我们现在所拥有的 DeFi 很像是另一种形式的 DeFi,它比传统系统更有效、成本更低,但是却比真正的 DeFi 受到更多监管。

风险

虽然 DeFi 非常吸引人,但你必须承认它是有风险的。

DeFi 系统通常比较新,有的可能只运行了几个月,所以存在明显的智能合约风险。当许多智能协议相互作用、并在彼此基础上建立新合约的时候,其风险就会变得更加复杂。

如果这种风险不存在,那么现在很明显可以基于 DeFi 协议借出大量资金(如果有更多的人试图从高利率获益,那么当前的利率可能会大幅下降)。

此外,DeFi 还存在其他风险,比如用于支持贷款的抵押品。如果某个抵押品(代币)价格下跌速度非常快(即使是过度抵押也无法解释某些资产的波动性),以至于追加保证金仍然无法弥补借入的全部资金,此时就会出现较大风险。

不过,如今有些 DeFi 平台具有合理的超额抵押率和可接受的抵押品类型,因此潜在的贷款违约并不会像智能合约风险那样令人担忧。

随着交易量不断增大,未来 DeFi 行业肯定会引入更多监管,比如需要 KYC。更多监管可能会降低某些项目的流动性,一些无法满足监管要求、并且无法提供合适文件的人也许就无法访问 DeFi 系统了。

当然,具体情况也因人而异,还会涉及到产品类型、管辖权和权力下放等各种不同的因素。虽然有些 DeFi 项目用了 DeFi 这个名字,但当前阶段,很多项目并不是非常去中心化的。

鉴于存在这些风险,人们开始讨论是否可以通过使用去中心化保险来对冲部分风险。

你可以预测、并押注某个协议上存在智能合约问题,如果它真的有的话你就能赚钱,就像 Augur(e.g. 去中心化金融保险 defisurance)。还有一些去中心化保险项目(比如 Nexus Mutual)已经开始使用自己的系统来处理支出。但仍要注意的是,即便是这种方法还是会存在复合智能合约风险,同时在他们一些独立的领域里,你需要进行尽职调查,比如治理结构、风险评估、索赔流程等。当然,如果 DeFi 行业规模足够大的话,传统保险公司可能就会提供相关产品了。

另一个潜在的问题是,许多 DeFi 平台的利率都很不稳定,因为人们并不知道自己应该在什么时候借入资金、或者把自己的资金贷出。未来可能会出现利率互换以锁定溢价,但这也增加了 DeFi 自身的复杂性。

总结

总的来说,我们必须清楚现在仍然是 DeFi 的早期阶段,但行业潜力巨大。DeFi 不仅能让很多被排除在传统金融体系之外的人获得金融产品,还能创造出一些人们从未见过的全新金融产品。

批评 DeFi 有意义吗?许多抱怨其实恰恰是因为这个行业仍处于早期,存在问题也是正常的。

我们可以看到,DeFi 开发人员和用户已经开始具备一些明显的竞争力了,他们对于个别 DeFi 项目的反馈也更加具体、更有帮助、而且也更富成效。

撰文:Linda Xie,区块链投资机构 Scalar Capital 联合创始人,Coinbase 早期产品经理

链闻获得本文作者授权翻译并发表中文版本。 查看全部

DeFi 领域哪些场景值得期待?哪些风险需要关注?

去中心化金融(DeFi) ,也被称为「开放式金融」,是加密货币行业迄今为止最受关注的领域之一。虽然 DeFi 创建的东西看似和我们现有许多金融系统(比如借款、贷款、衍生品等)没有太大区别,但从较高层面上来看,其方式通常更加自动化,而且还消除了「中间人」角色。

不可否认,DeFi 现在还处于早期阶段,本文希望探讨这一新兴领域的发展方向,以及一些有趣的可能性。

抵押

人们对去中心化金融领域的一个最大抱怨,就是系统总是需要超额抵押才能获得贷款,毕竟没人想让自己的钱被锁定。事实上,设计抵押的初衷是认为资本使用效率极低,而且许多人也没有额外的资金,如果你看下当前整个行业锁定的抵押资金规模已达 5 亿美元,就能理解为什么市场有这种需求了。

抵押的目的通常是用于杠杆,特别是在牛市期间。

举个例子,你可以锁定价值 200 美元的 ETH,借入价值 100 美元的 DAI,然后你可以用借来的 DAI 再购买 100 美元的 ETH。人们尝试抵押的另一个目的是不想出售自己的加密资产,因为持有加密资产会涉及到纳税问题,所以他们可能更愿意把自己的加密货币作为抵押品来获得一笔贷款。

当然,也有些人「热衷」于加密抵押是因为他们觉得这种模式比传统金融系统更精简,无需经历复杂的 KYC (了解你的客户)合规流程(不过在风险合规方面,去中心化金融最终会有所改变的) 。

不仅如此,一些传统金融体系之外的人也会发现去中心化金融十分有益,而且一旦抵押率有所下降,抵押使用将更加突出。

但值得注意的是,我们仍处于 DeFi 的早期阶段。在这个早期阶段,关于超额抵押的抱怨主要因为系统缺乏合适的去中心化身份和声誉体系。不仅如此,现阶段还没有处理相关问题的法律制度,所以能够让贷方感到「舒适」的唯一方法,就是要求借方超额抵押。

无论人们是否认为 DeFi 系统应该存在,市场需求说明了一切,而现有的 DeFi 项目不过是让人们更容易接受相关服务而已。

如果借款人不想出售自己持有的加密货币,特别是当他们被排除在传统金融体系之外时,那么目前来看市场上并没有太好的其他选择。贷款人也一样,你可以选择不赚取加密资产利息,比如使用中心化金融服务,这样会被拿走一大块手续费;或是在银行账户里存入法定货币,银行会拿着你的钱放贷,但是他们赚取的绝大部分利息收益并不会给你。

所以,孰优孰劣是很清楚的。虽然 DeFi 还有很长的路要走,但对借款人和贷款人来说,这个新兴领域已经向前迈出了重要的一步。

如果在 DeFi 中引入更好的身份和声誉系统,对抵押品的要求就会有所降低,目前美国很多银行和其他金融部门都依赖信用机构,比如 Experian、TransUnion、Equifax 等,来确认个人信用。

信用机构会让一些群体处于不利地位,比如海外人士和年轻人。一些 P2P 借贷服务(比如 Lending Club)在解决传统金融服务问题的时候会依赖于FICO 评分系统的分数,这个系统会提供一些额外的数据信息,比如房屋所有权、收入和就业时间等。去中心化身份和声誉服务也可以提供类似的功能,这类服务可能会包含一些其他信息,比如社交媒体声誉、以前贷款偿还历史、其他信誉良好的用户担保等。但是这种解决方案并不是能包治百病的灵药,同样需要经过大量测试和试错,不断探索需要获取哪些评估数据和抵押品。

在 2012 年至 2017 年期间,像 BTCJam这样的公司已经开始在加密行业里探索无抵押加密借贷服务了,他们允许用户将比特币借给借款人,甚至是一些来自新兴市场的借款人,而且无需抵押品。唯一不同的是,BTCJam 会使用自己的专用信用评分来进行业务评估,并且相应地反应借贷利率。

对于正在构建 DeFi 系统的开发人员来说,推荐可以学习 BTCJam 经验并不断改进优化自己的系统。

可组合性

DeFi 最独特的一个地方就是可组合性。

DeFi 协议可以像乐高积木一样互相插入,然后创造出全新的东西,比如 Dan Elitzer 就提出了这样一种想法:将抵押品转移到被称为 「超流量」(superfluidity)的不同系统里。

这意味着,你可以从一个协议中获得抵押品,再将其「借给」另一个协议。不过,这里存在的一个主要问题就是「复利智能合约」(compounding smart contract)风险很大,而且对于超额抵押来说,最重要的要确保借款人不会无法归还使用抵押品的本金。如果抵押品在其他地方被借出并且存在问题,那么这个抵押品就不再有用了。

虽然有些业内人士不满这种「超流量」系统,但是由于大量资金被锁定造成流通效率低下等问题,人们将不可避免地去尝试这一概念。所以,我们能做的也许就是进行自我调节,或者设置一个「护栏」,比如规定一个最低抵押率。

链闻注:关于「超流量」的概念,可参阅链闻之前发表的 IDEO CoLab 投资人、MIT 比特币俱乐部创始人 Dan Elitzer 的 文章:《DeFi 的未来:给密码货币抵押品赋予流动性,这个世界将会怎样?》

实际上,市场上有很多平台允许用户存入资金,然后按照最高利率的 DeFi 协议借出(比如 MetaMoneyMarket),而且帮助用户免除了自我管理的麻烦。当然,用户也可以进行一些个性化的设置。比如:你可以在单一协议里设定一个最大资金贷款额度比例,这样就能减少智能合约风险,或是只借出给一批特定协议列表,如果利率低于某个百分率后则返还资金,又或根据哪种稳定币抵押率最有利在不同稳定币之间——比如从 USDC 到 DAI 进行切换。

有趣的是,未来很多这些流程也许都是从一些非加密原生用户身上抽象出来。例如,用户可能只需要进行一些风险承受能力测试和 / 或选择他们的风险评分,就能了解自己可以选择哪些 DeFi 协议,类似于 Wealthfront 现在呈现给用户的解决方案。

Wealthfront 风险承受能力评分示例:一位用户在回答了问卷之后的风险承受能力评分结果

资产

笔者本人非常喜欢将比特币等更多种代币化资产带入到 DeFi 领域的想法。在牛市中,如果 DeFi 服务可以轻松获取,并且可以创建和兑换的成本也很便宜的话,那么在 DeFi 中使用比特币应该会有很大的需求。

链闻注:关于 DeFi 在比特币区块链上实践的思考,可参阅链闻之前发表的的,Token Daily 合伙人 Mohamed Fouda 的 文章:《让比特币 DeFi 成为可能,有这些方法和用例》

我相信加密托管服务提供商占据最好位置,可以提供这类服务的中心化版本,因为资金会很容易被客户锁定。

许多大型投资方被要求必须通过合格的托管方保管资金,因为对某些人(或项目)来说,自我监管并不靠谱。托管服务提供者可以提供一个选项,把托管资产代币化,并允许人们进行交易,这可能成为托管方的另一个收入来源。比如 Wrapped Bitcoin (WBTC) 已经在市场上存在,但他们收取的费用很高,也是难以在市场普及的障碍之一。

不过,随着市场竞争和用户量的不断增加,费用最终肯定会将下降。加密货币托管费率就是这样,由于加密托管市场竞争越来越大,月活用户量不断上升,加密货币托管费率已经出现了明显下降。以 Coinbase Custody 为例,他们在 2018 年 7 月正式推出,当时费率为每个月 10 个基点,但是在 2019 年 8 月已经下降到了每年 50 个基点,很多人相信这个数字会随着时间的推移进一步降低。

而且,相对于中心化版本的代币资产,去中心化版本资产最终肯定会流行起来,并与之共存。

目前,绝大多数使用 DeFi 的人都是原生加密货币用户,但是传统投资者未来也可能会使用 DeFi、或是类似于 DeFi 的系统。有些稳定币其实就「借用」了 DeFi 的概念,比如 USDC 被贷出并在 DeFi 平台上再借入。

未来有一天,我们可以想象会有许多不同种类的资产都能用代币化,包括股票、房地产、债券等代币,传统投资者可以用这些资产作为抵押来获取杠杆和 / 或贷款。

不过,这些系统将受到高度监管,因为如果没有合适的监管,传统投资者就不会使用它。我们现在所拥有的 DeFi 很像是另一种形式的 DeFi,它比传统系统更有效、成本更低,但是却比真正的 DeFi 受到更多监管。

风险

虽然 DeFi 非常吸引人,但你必须承认它是有风险的。

DeFi 系统通常比较新,有的可能只运行了几个月,所以存在明显的智能合约风险。当许多智能协议相互作用、并在彼此基础上建立新合约的时候,其风险就会变得更加复杂。

如果这种风险不存在,那么现在很明显可以基于 DeFi 协议借出大量资金(如果有更多的人试图从高利率获益,那么当前的利率可能会大幅下降)。

此外,DeFi 还存在其他风险,比如用于支持贷款的抵押品。如果某个抵押品(代币)价格下跌速度非常快(即使是过度抵押也无法解释某些资产的波动性),以至于追加保证金仍然无法弥补借入的全部资金,此时就会出现较大风险。

不过,如今有些 DeFi 平台具有合理的超额抵押率和可接受的抵押品类型,因此潜在的贷款违约并不会像智能合约风险那样令人担忧。

随着交易量不断增大,未来 DeFi 行业肯定会引入更多监管,比如需要 KYC。更多监管可能会降低某些项目的流动性,一些无法满足监管要求、并且无法提供合适文件的人也许就无法访问 DeFi 系统了。

当然,具体情况也因人而异,还会涉及到产品类型、管辖权和权力下放等各种不同的因素。虽然有些 DeFi 项目用了 DeFi 这个名字,但当前阶段,很多项目并不是非常去中心化的。

鉴于存在这些风险,人们开始讨论是否可以通过使用去中心化保险来对冲部分风险。

你可以预测、并押注某个协议上存在智能合约问题,如果它真的有的话你就能赚钱,就像 Augur(e.g. 去中心化金融保险 defisurance)。还有一些去中心化保险项目(比如 Nexus Mutual)已经开始使用自己的系统来处理支出。但仍要注意的是,即便是这种方法还是会存在复合智能合约风险,同时在他们一些独立的领域里,你需要进行尽职调查,比如治理结构、风险评估、索赔流程等。当然,如果 DeFi 行业规模足够大的话,传统保险公司可能就会提供相关产品了。

另一个潜在的问题是,许多 DeFi 平台的利率都很不稳定,因为人们并不知道自己应该在什么时候借入资金、或者把自己的资金贷出。未来可能会出现利率互换以锁定溢价,但这也增加了 DeFi 自身的复杂性。

总结

总的来说,我们必须清楚现在仍然是 DeFi 的早期阶段,但行业潜力巨大。DeFi 不仅能让很多被排除在传统金融体系之外的人获得金融产品,还能创造出一些人们从未见过的全新金融产品。

批评 DeFi 有意义吗?许多抱怨其实恰恰是因为这个行业仍处于早期,存在问题也是正常的。

我们可以看到,DeFi 开发人员和用户已经开始具备一些明显的竞争力了,他们对于个别 DeFi 项目的反馈也更加具体、更有帮助、而且也更富成效。

撰文:Linda Xie,区块链投资机构 Scalar Capital 联合创始人,Coinbase 早期产品经理

链闻获得本文作者授权翻译并发表中文版本。

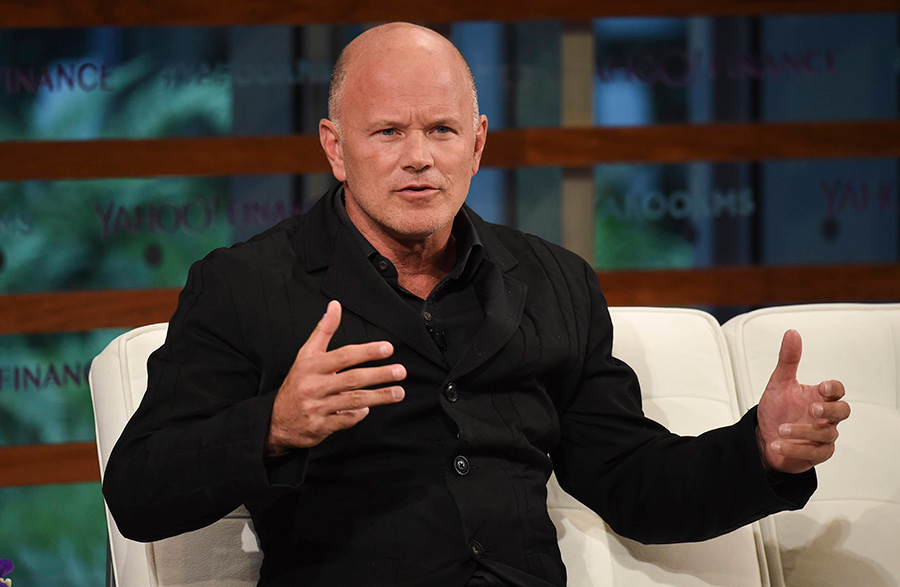

亿万富豪Mike Novogratz:已经加仓比特币,普通投资者也至少应该配置2%到3%的投资给比特币

8btc 发表了文章 • 2019-08-05 12:38

比特币的价格预测

Novogratz在CNBC的“Squawk Box”节目中分享了他对比特币未来发展方向的看法,尤其是考虑到7月份比特币价格的高波动性。希望比特币再次下跌而买入的投资者将会沮丧地听到,诺佛格拉茨相信比特币交易低于5000美元的日子已经正式成为过去。

这位亿万富翁、银河数码(Galaxy Digital)首席执行官、前对冲基金经理被问及BTC是否会回到5000美元。

他回答说,

“我不这么认为。我想如果低于8500美元,我会紧张的。如果跌破6000美元,我会非常紧张。”

投资组合配置

Novogratz还被问及他对投资者应该如何使用加密货币使他们的投资组合多样化的看法,以及他认为的足够的加密货币持有量。虽然节目主持人开玩笑说,这位亿万富翁有“大量的加密货币”,但他担心的是一个普通人应该把多少钱配置到比特币和其他加密资产上。

Novogratz回答说,普通投资者应该将其投资组合的2%到3%用于加密货币。他还表示,他的净资产中有7%是黄金。

当被问及他是否已经在贵金属或比特币上投入了更多资金时,这位首席执行官迅速回答道:“已经更多地投资了比特币。他还声称,他不会用比特币进行投机目的,而是将其视为长期增长。

上升的市场

虽然Novogratz已经确立了自己作为比特币多头和加密资产支持者的身份,但他同时也必须与其他投资者一起经受住市场波动。

今年4月,银河数码发布了财务信息,显示该公司在2018年的熊市中遭受了巨大损失。根据这份报告,该公司因亏本出售加密货币产品而损失了1.014亿美元,另外还有7,550万美元投资了产生负投资回报率的加密货币产品。

然而,比特币在2019年全年的价格上涨对他来说是一个有利可图的风险投资。该基金公布2019年第一季度净收入为1300万美元,在比特币升至1万美元以上后,第二季度很可能会看到另一份成功的收益报告。

原文:https://www.cryptoglobe.com/latest/2019/08/novogratz-bitcoin-not-going-back-below-5000/

作者:Michael LaVere

编译:Kyle 查看全部

亿万富豪、加密货币基金银河数码(Galaxy Digital)创始人麦克•诺沃格拉茨(Mike Novogratz)对长期持有比特币的人做出了一个强有力的预测:比特币不会再次跌破5000美元。

比特币的价格预测

Novogratz在CNBC的“Squawk Box”节目中分享了他对比特币未来发展方向的看法,尤其是考虑到7月份比特币价格的高波动性。希望比特币再次下跌而买入的投资者将会沮丧地听到,诺佛格拉茨相信比特币交易低于5000美元的日子已经正式成为过去。

这位亿万富翁、银河数码(Galaxy Digital)首席执行官、前对冲基金经理被问及BTC是否会回到5000美元。

他回答说,

“我不这么认为。我想如果低于8500美元,我会紧张的。如果跌破6000美元,我会非常紧张。”

投资组合配置

Novogratz还被问及他对投资者应该如何使用加密货币使他们的投资组合多样化的看法,以及他认为的足够的加密货币持有量。虽然节目主持人开玩笑说,这位亿万富翁有“大量的加密货币”,但他担心的是一个普通人应该把多少钱配置到比特币和其他加密资产上。

Novogratz回答说,普通投资者应该将其投资组合的2%到3%用于加密货币。他还表示,他的净资产中有7%是黄金。

当被问及他是否已经在贵金属或比特币上投入了更多资金时,这位首席执行官迅速回答道:“已经更多地投资了比特币。他还声称,他不会用比特币进行投机目的,而是将其视为长期增长。

上升的市场

虽然Novogratz已经确立了自己作为比特币多头和加密资产支持者的身份,但他同时也必须与其他投资者一起经受住市场波动。

今年4月,银河数码发布了财务信息,显示该公司在2018年的熊市中遭受了巨大损失。根据这份报告,该公司因亏本出售加密货币产品而损失了1.014亿美元,另外还有7,550万美元投资了产生负投资回报率的加密货币产品。

然而,比特币在2019年全年的价格上涨对他来说是一个有利可图的风险投资。该基金公布2019年第一季度净收入为1300万美元,在比特币升至1万美元以上后,第二季度很可能会看到另一份成功的收益报告。

原文:https://www.cryptoglobe.com/latest/2019/08/novogratz-bitcoin-not-going-back-below-5000/

作者:Michael LaVere

编译:Kyle

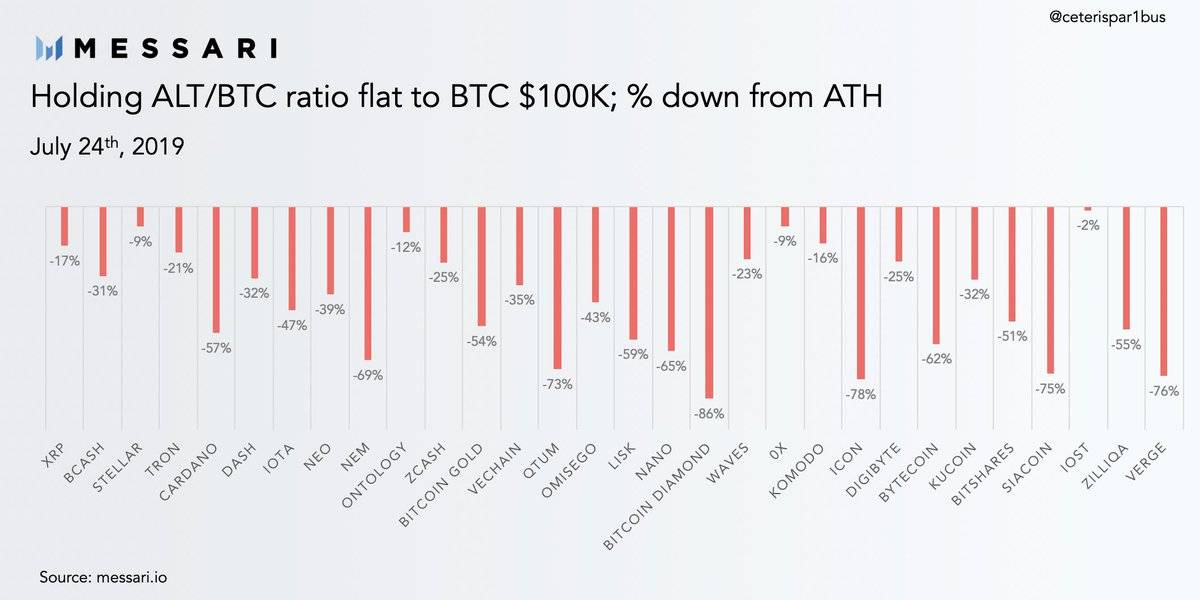

观点:即使BTC涨至10万美元,79%的竞争币也无法回到历史高点

8btc 发表了文章 • 2019-07-25 21:15

每个人都想从代币化运动中分一杯羹。但在这次繁荣之后,比特币和竞争币暴跌。许多急于投身竞争币市场的投资者都陷入了资产缩水的困境。

在Twitter上提供技术分析的加密货币交易者Ceteris Paribus认为,竞争币目前的走势不会将其带回历史高点。他提到了来自Messari的数据,这些数据表明,竞争币将永远不会回到辉煌的日子。

“比特币需要上涨大约10倍(930%)才能达到10万美元。如果在这期间,竞争币保持与BTC的汇率,到最后,130/165(79%)的竞争币将仍旧无法达到他们的历史高点。市值排名前30的竞争币中,以下图表显示了他们重返历史高点仍旧需要的百分比。”

比特币最高主义者普遍认为,竞争币可能永远无法恢复到历史高点。以ETH为例,与BTC相比,二者的汇率几乎达到了有史以来最低,许多业内人士都想知道这是不是一生中仅有的一次。加密货币交易者和Blockstream开发者Grubles警告说,竞争币的持有者可能会被推到河里。

“‘竞争币季节’只是昙花一现,因为比特币矿工推迟了协议升级,并从竞争币挖矿中获得了巨额利润。我们现在回到了2013年,竞争币实际上是像BBQCoin或PPCoin这样没用的笑话。”

竞争币与BTC相比将继续衰落的观点并不完全不受欢迎,但仍有许多竞争币的拥趸。阿尔特曼认为,这都是加密货币市场兴衰起伏的一部分。事实上,许多交易员认为,比特币达到80%的主导地位时,将是逃离竞争币的信号。

原文:https://zycrypto.com/a-100k-bitcoin-price-might-still-not-move-79-of-altcoins-to-new-all-time-highs/

作者:Stephen Brown

编译:Kyle 查看全部

当比特币在2017年飙升至2万美元时,竞争币很快就上演了爆炸性上涨。2018年1月,竞争币市场从比特币手中夺走了主导地位。加密货币社区充满了希望和信念,认为区块链将很快占领世界。

每个人都想从代币化运动中分一杯羹。但在这次繁荣之后,比特币和竞争币暴跌。许多急于投身竞争币市场的投资者都陷入了资产缩水的困境。

在Twitter上提供技术分析的加密货币交易者Ceteris Paribus认为,竞争币目前的走势不会将其带回历史高点。他提到了来自Messari的数据,这些数据表明,竞争币将永远不会回到辉煌的日子。

“比特币需要上涨大约10倍(930%)才能达到10万美元。如果在这期间,竞争币保持与BTC的汇率,到最后,130/165(79%)的竞争币将仍旧无法达到他们的历史高点。市值排名前30的竞争币中,以下图表显示了他们重返历史高点仍旧需要的百分比。”

比特币最高主义者普遍认为,竞争币可能永远无法恢复到历史高点。以ETH为例,与BTC相比,二者的汇率几乎达到了有史以来最低,许多业内人士都想知道这是不是一生中仅有的一次。加密货币交易者和Blockstream开发者Grubles警告说,竞争币的持有者可能会被推到河里。

“‘竞争币季节’只是昙花一现,因为比特币矿工推迟了协议升级,并从竞争币挖矿中获得了巨额利润。我们现在回到了2013年,竞争币实际上是像BBQCoin或PPCoin这样没用的笑话。”

竞争币与BTC相比将继续衰落的观点并不完全不受欢迎,但仍有许多竞争币的拥趸。阿尔特曼认为,这都是加密货币市场兴衰起伏的一部分。事实上,许多交易员认为,比特币达到80%的主导地位时,将是逃离竞争币的信号。

原文:https://zycrypto.com/a-100k-bitcoin-price-might-still-not-move-79-of-altcoins-to-new-all-time-highs/

作者:Stephen Brown

编译:Kyle

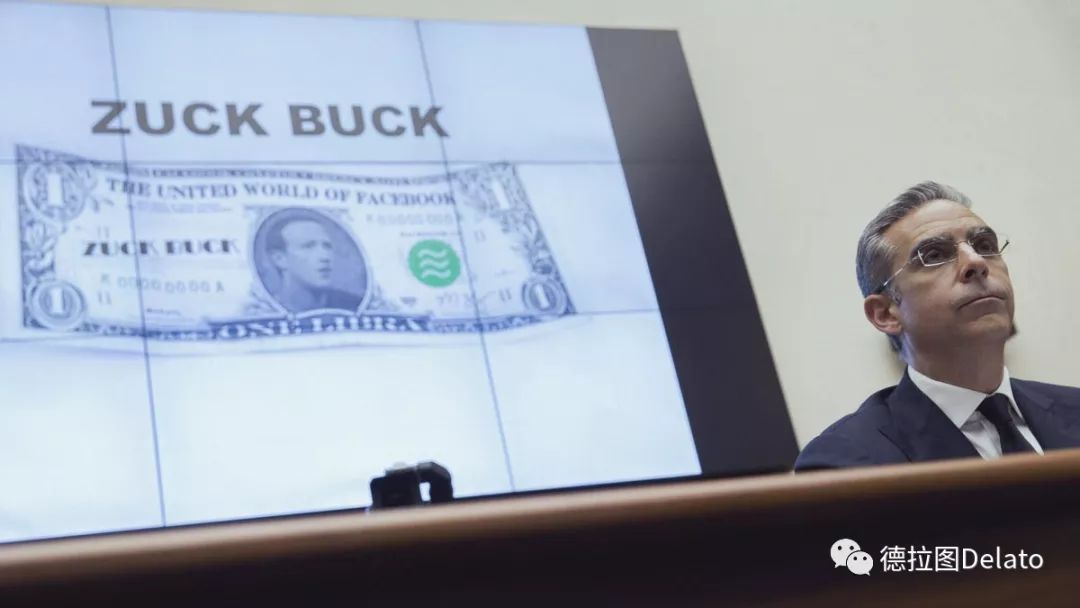

Libra:Facebook创新者窘境下的早产儿

dovey 发表了文章 • 2019-07-23 16:26

和国内群起激昂全民讨论学习Libra不同,国外行业人士大多对Libra葫芦里卖的药在其宣布之前早就略知一二,Libra对监管的挑逗性远远大于其创新性,对其表示悲观。另一方面,国外核心加密数字货币圈子对Facebook出来发币这件事情非常反感,因为Facebook作为一个“窃取用户数据来形成垄断商业” 的玩家,早就是加密朋克们心中邪恶的代表。

数字货币行业里面最大的误区就是用互联网类比去线性、平行地理解数字货币或者区块链,认为这是一个技术或者是一个“产品”。就好像我们总是认为生物进化过程是线性且连续的,我们和北京猿人之间似乎还有什么其他猴子亲戚。进化是过程是离散、不连续且随机的。高举高打,生态化反,一顿操作猛如虎的,往往最后的下场犹如当年的恐龙。

关于Libra设计分析或者白皮书深入解读这里不会多写,毕竟Facebook自己都没有拿捏好Libra是什么,要做什么,很多外部分析其实更多是作者自己的脑补。要知道Libra是除了David Marcus带领的四小组前后匆忙调研了一年半的产物,系统性和周全性全可能远没有一些稍微靠谱的稳定币项目和公链来的可靠。

下面上正文,enjoy

Libra不是什么

Libra不是一个“加密数字货币”以比特币为代表的真.加密数字货币,三个重要的特征是去信任(trustless),免许可(permissionless),抗审查(censorship resistant)。

Libra从设计开始,就决定了其以Facebook的品牌背书且需要信任早期的创世节点的强信任基调。这也是Libra在民间,媒体和国会听证被反复质疑的最大原因之一:究竟Facebook以及其代表的利益集团,能否被信任?“Trust” 这个词在两天的听证会上被提起了至少小百次。两党的多位国会议员直接了当地说 “Facebook不值得美国人民信任”,从过去Facebook的侵犯用户隐私和数据的斑斑劣迹来看,Facebook是不值得信任的。Why facebook 基本是第一天听证会上被反复提起的问题。

免许可这一点也是在国会听证会上被反复吊打的一个点,好几位听证议员直接发难“为什么我没有被邀请成为节点,为什么节点的产生是邀请制?“ 并且Libra在自己白皮书上黑纸白字地写明 “只有被授权的经销商才有权向Libra协会卖出Libra代币以换取抵押资产”。好吧,不仅账本的操作是邀请制的,连代币的回购销毁也是邀请制的。

至于抗审查,就更无须期待了,David Marcus在听证会的第一天就双手投降,反复表示拥抱审查的忠心“Libra会把一些与国家安全相关,以及现有的美国制裁对象放在最高审查优先级”

Libra is what Bitcoin is not. 比特币是什么,Libra就不是什么。

Libra不是一个“超主权货币”

Libra一不锚定任何货币汇率,二并没有100%法币储备金。Libra的做法和100%美金储备,能够保证1:1美元兑换的合规类稳定比 TUSD或者USDC不同。Libra“印钞的过程“其实是一个把对应的法币入金,转化为一篮子的各类外汇储备以及有主权风险的各国国债。其后端作为一个货币基金(譬如余额宝),是将用户的法币入金转手投资,通过投资低风险资产来保证Libra reserve的价值稳定。所以Libra本身的价值也会和背后的资产价值波动而波动,并且Libra的升值贬值取决于外汇市场的波动。

所以综上所述,Libra的发行方根本不能与任何央行相提并论,做的连类似香港金融局通过锚定外汇汇率的货币克隆的工作都算不上,而且极大程度上依赖现有的银行体系和主权类资产。“超主权”更无从谈起了

Libra不是一个西方支付宝

说Libra是支付宝,真的高估了Libra的完成度和野心。支付宝和微信支付若不是受限于一些我们都知道的原因,估计早也有多国外汇结算通道,早也买下MoneyGram走向全世界了。支付宝背后是全世界最大的货币基金(余额宝),虽然回报不高,但是能够在如此大的资金体量下持续在给用户创造稳定收益收益。

与货币基金吸收民间闲置资本,基金收益分配给本金主体不同,Libra储备资产的任何收益与Libra的用户不会有任何关系,花真金白银购买了Libra的用户,浪费了自己现金的机会成本不说(譬如现在存在美国银行每年可以有1% -2%的利息收益),且并不享受储备金的投资回报… 汇率波动的风险用户承担,收益与用户无关,这个真的很Facebook了。并且退一万步说Libra作为一个支付机构,不要说纽联储的准备金账户( 美国联储是由12个地方联储组成,纽约联储充当了央行的很多职能)的资产负债表,估计连旧金山联储的清算账账户都摸不到。要知道支付宝好歹也是在我国行业里有清算账户的主(央行会跑路吗?第三次世界大战吧),这意味着Libra连蹭主权资产的信用都无法蹭上。至于支付宝和微信支付在白热化竞争下建立起来的线下高度可用性,是Libra在很长时间内都无法企级的高度。

Libra是什么

Libra是一个小札一个未完成的支付梦

2014年小札邀请时任Paypal主席的David Marcus吃了个晚餐,当时Marcus以为只是一个正常的商业聚餐,结果没想到小札给他画了一个“让10亿用户没有难用的支付”的大饼。一年后Marcus不仅在职位上连降两级,从一个1000亿美金市值的上市公司到Facebook去做一个副总裁。从一个手下有一万五年人大军的国际企业,到Facebook去带一个不到500人的messenger团队,核心业务还是自己完全不熟悉的即时通讯业务。

从Instagram和Oculus的收购开始,Facebook早就掩盖不住在产品创新和新业务拓展上的颓势。强势和激进的收购往往是企业最后一道突破自身天花板的路径,譬如一直在核心业务上反复突破我的Amazon,就是以谨慎收购著名。Facebook Messenger的用户增长在拆分成独立应用后已经突破了13亿的月活用户,被小札定位为下一个商业化大金库。David Marcus上任后,前后推出了app内的点对点支付和群支付,以及商家接入(类似微信客服和定位等功能),还有AI智能助手。可惜每个feature都雷声大雨点小,用户反应平平,从使用频率和为Facebook的营收带来的增长都寥寥无几。2019年第一季度, Facebook的非广告类营收(以支付为主)也出现了大幅度下滑,并且支付业务在市场拓展受阻,远低于预期情况下退出了英国和法国。

Libra是Facebook试图绕开美国商业银行的尝试

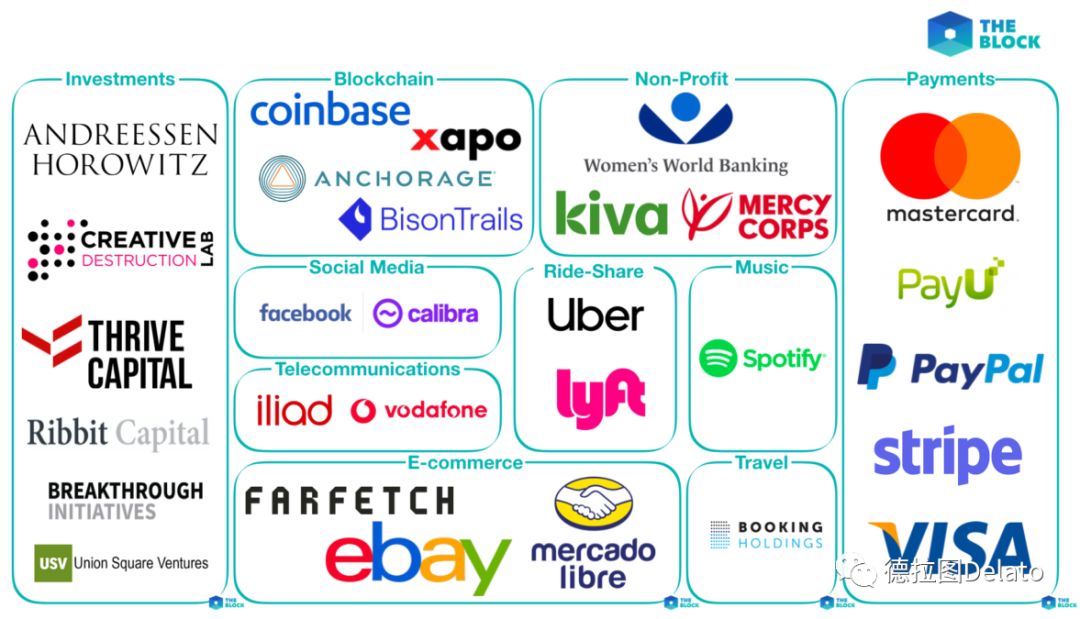

在Libra的28个创始节点中,没有一家商业银行。有的持牌金融机构也是类似Visa和Mastercard这类的支付机构, 持牌银行一家都没。Stripe一直在努力申请银行牌照的路上,也是几经折戟。

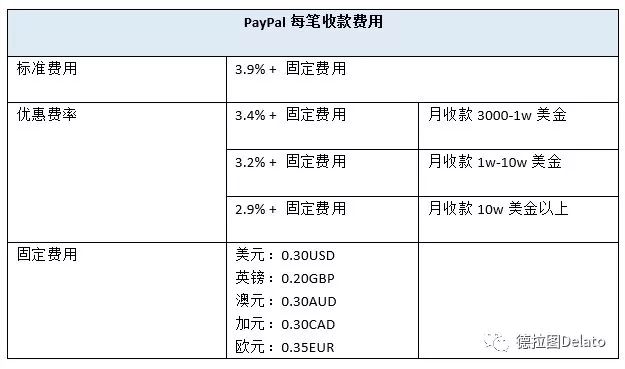

在商业银行控制下的现有美国支付体系及其昂贵,下图以Paypal为例,基于银行体系的支付,特别是跨境支付对于商家来说手续费及其高昂。绕开商业银行意味着至少3%的商家利润提升,这个对于参与到Libra早期创始节点的商家来说,意味着每年上上百亿美金的利润。

美国商业银行长期以来积累的不仅仅是在支付体系内的话语权,甚至整个美联储体系都是在商业银行的巨大影响之下。当年美联储的发起就是由JPMorgan创始人摩根先生的号召,找了几个自己的银行业好基友号召大家在1907年一起拿出资金,帮助面临挤兑的银行,以免发生类似1893年的市场崩盘。而后JP Morgan当时扮演的角色正类似于2008年拯救金融市场的美联储。作为《联邦储备法案》前身和蓝本的《奥尔德里奇计划》,是由当时的议员提起,奥尔德里奇和摩根为多年好友,并且女儿又嫁给了美国历史上最有钱的人洛克菲勒唯一的儿子洛克菲勒 junior。所以不仅是支付,整个美国的货币体在商业银行面前,都要叫一声爸爸

Libra是Facebook创新者窘境下的早产儿

前面我们说到,在支付业务发展受阻,Messenger新增功能反应平平下,支付这块大饼需要用其他方式得到实现。于是在2018年年中,Marcus宣布离开Messenger部门,开始和其他若干位Facebook员工来调研区块链和数字货币的可行性。Marcus本人从管理一万五千人的大公司,到管理一个公司内部的业务部门,到一个公司内部的孵化项目的转变,也从侧面反应了Facebook在创新者窘境中的困局。Oculus的收购大半是败笔,Marcus努力了4年的支付产品也与当时预期大相径庭。当无可再买,内部孵化成为了破局的唯一路径。

Marcus离开Messenger,同时带走了Christina Smedley,成为了Libra项目前身的最早创始成一之一,Christina是唯一和Marcus从Paypal跳槽离开的高管,原来在Paypal负责品牌与公关,在Messenger也是负责类似的职能。Christina现在也是Calibra的市场营销与公关负责人。除了Marcus与Christina,另外两个在Libra项目里充当了重要角色的是Evan Chang与Morgan Beller。Mogran是硅谷创投圈里的一早就认识的小伙伴,原来在A16Z做投资,Evan在2017年的ICO热的时候认识,他自己时不时也会投一些项目。去年年中,大约是Marcus正式宣布离开Messenger开始内部区块链项目孵化后的一个月,我在Zcash 2018年的Zcon0上碰到了过来做隐私技术调研的Morgan和Evan,那个时候Facebook区块链要做什么,怎么做完全没有确定。

除了这几位核心成员之外,整一个Libra项目项目团队不超过30人,大多也都是在2018年年底加入,所以整个项目前后真正策划成型,估计也就是1年半的时间。1年半的时间对于这个体量和影响力的项目来说,实在是过于仓促。在国会听证会上,这个也是被许多议员诟病的:Facebook自己有一大堆问题没有解决,刚刚才因为用户隐私泄露的问题给FTC交了50亿美金的罚款,怎么这么快就有自信做好另外一个复杂度极高,监管门槛极严苛的“虚拟货币”项目?

人品决定底线,动机决定路径,格局决定结局。

Libra项目动机中,突破Facebook自身的创新者窘境成分,远比其白皮书中各种 “连接世界,拯救人类” 来的真实。小札在上市以后就一直受限于季度的财报,完全没有Amazon创始人Bezos给华尔街写信20年不盈利的讲故事格局。

在数字货币世界里,农村包围城市,自底向上由边缘渗透主流,远比高举高打来的扎实。货币的生意是一个信仰体系建立的过程,是一个信用主体被多方认可的过程。Libra对整个世界的投下的“Facebook发币”炸弹,最大的意义在于让世界最大的体量的科技公司之一的焦虑,转换成了世界级别的数字货币科普连续剧。

当历史的车轮悄无声息的碾过,车轮上的蚂蚁依旧勇敢前行。 查看全部

关于Libra的文章一直拖了很久,因为实在提不起兴趣。

和国内群起激昂全民讨论学习Libra不同,国外行业人士大多对Libra葫芦里卖的药在其宣布之前早就略知一二,Libra对监管的挑逗性远远大于其创新性,对其表示悲观。另一方面,国外核心加密数字货币圈子对Facebook出来发币这件事情非常反感,因为Facebook作为一个“窃取用户数据来形成垄断商业” 的玩家,早就是加密朋克们心中邪恶的代表。

数字货币行业里面最大的误区就是用互联网类比去线性、平行地理解数字货币或者区块链,认为这是一个技术或者是一个“产品”。就好像我们总是认为生物进化过程是线性且连续的,我们和北京猿人之间似乎还有什么其他猴子亲戚。进化是过程是离散、不连续且随机的。高举高打,生态化反,一顿操作猛如虎的,往往最后的下场犹如当年的恐龙。

关于Libra设计分析或者白皮书深入解读这里不会多写,毕竟Facebook自己都没有拿捏好Libra是什么,要做什么,很多外部分析其实更多是作者自己的脑补。要知道Libra是除了David Marcus带领的四小组前后匆忙调研了一年半的产物,系统性和周全性全可能远没有一些稍微靠谱的稳定币项目和公链来的可靠。

下面上正文,enjoy

Libra不是什么

Libra不是一个“加密数字货币”以比特币为代表的真.加密数字货币,三个重要的特征是去信任(trustless),免许可(permissionless),抗审查(censorship resistant)。

Libra从设计开始,就决定了其以Facebook的品牌背书且需要信任早期的创世节点的强信任基调。这也是Libra在民间,媒体和国会听证被反复质疑的最大原因之一:究竟Facebook以及其代表的利益集团,能否被信任?“Trust” 这个词在两天的听证会上被提起了至少小百次。两党的多位国会议员直接了当地说 “Facebook不值得美国人民信任”,从过去Facebook的侵犯用户隐私和数据的斑斑劣迹来看,Facebook是不值得信任的。Why facebook 基本是第一天听证会上被反复提起的问题。

免许可这一点也是在国会听证会上被反复吊打的一个点,好几位听证议员直接发难“为什么我没有被邀请成为节点,为什么节点的产生是邀请制?“ 并且Libra在自己白皮书上黑纸白字地写明 “只有被授权的经销商才有权向Libra协会卖出Libra代币以换取抵押资产”。好吧,不仅账本的操作是邀请制的,连代币的回购销毁也是邀请制的。

至于抗审查,就更无须期待了,David Marcus在听证会的第一天就双手投降,反复表示拥抱审查的忠心“Libra会把一些与国家安全相关,以及现有的美国制裁对象放在最高审查优先级”

Libra is what Bitcoin is not. 比特币是什么,Libra就不是什么。

Libra不是一个“超主权货币”

Libra一不锚定任何货币汇率,二并没有100%法币储备金。Libra的做法和100%美金储备,能够保证1:1美元兑换的合规类稳定比 TUSD或者USDC不同。Libra“印钞的过程“其实是一个把对应的法币入金,转化为一篮子的各类外汇储备以及有主权风险的各国国债。其后端作为一个货币基金(譬如余额宝),是将用户的法币入金转手投资,通过投资低风险资产来保证Libra reserve的价值稳定。所以Libra本身的价值也会和背后的资产价值波动而波动,并且Libra的升值贬值取决于外汇市场的波动。

所以综上所述,Libra的发行方根本不能与任何央行相提并论,做的连类似香港金融局通过锚定外汇汇率的货币克隆的工作都算不上,而且极大程度上依赖现有的银行体系和主权类资产。“超主权”更无从谈起了

Libra不是一个西方支付宝

说Libra是支付宝,真的高估了Libra的完成度和野心。支付宝和微信支付若不是受限于一些我们都知道的原因,估计早也有多国外汇结算通道,早也买下MoneyGram走向全世界了。支付宝背后是全世界最大的货币基金(余额宝),虽然回报不高,但是能够在如此大的资金体量下持续在给用户创造稳定收益收益。

与货币基金吸收民间闲置资本,基金收益分配给本金主体不同,Libra储备资产的任何收益与Libra的用户不会有任何关系,花真金白银购买了Libra的用户,浪费了自己现金的机会成本不说(譬如现在存在美国银行每年可以有1% -2%的利息收益),且并不享受储备金的投资回报… 汇率波动的风险用户承担,收益与用户无关,这个真的很Facebook了。并且退一万步说Libra作为一个支付机构,不要说纽联储的准备金账户( 美国联储是由12个地方联储组成,纽约联储充当了央行的很多职能)的资产负债表,估计连旧金山联储的清算账账户都摸不到。要知道支付宝好歹也是在我国行业里有清算账户的主(央行会跑路吗?第三次世界大战吧),这意味着Libra连蹭主权资产的信用都无法蹭上。至于支付宝和微信支付在白热化竞争下建立起来的线下高度可用性,是Libra在很长时间内都无法企级的高度。

Libra是什么

Libra是一个小札一个未完成的支付梦

2014年小札邀请时任Paypal主席的David Marcus吃了个晚餐,当时Marcus以为只是一个正常的商业聚餐,结果没想到小札给他画了一个“让10亿用户没有难用的支付”的大饼。一年后Marcus不仅在职位上连降两级,从一个1000亿美金市值的上市公司到Facebook去做一个副总裁。从一个手下有一万五年人大军的国际企业,到Facebook去带一个不到500人的messenger团队,核心业务还是自己完全不熟悉的即时通讯业务。

从Instagram和Oculus的收购开始,Facebook早就掩盖不住在产品创新和新业务拓展上的颓势。强势和激进的收购往往是企业最后一道突破自身天花板的路径,譬如一直在核心业务上反复突破我的Amazon,就是以谨慎收购著名。Facebook Messenger的用户增长在拆分成独立应用后已经突破了13亿的月活用户,被小札定位为下一个商业化大金库。David Marcus上任后,前后推出了app内的点对点支付和群支付,以及商家接入(类似微信客服和定位等功能),还有AI智能助手。可惜每个feature都雷声大雨点小,用户反应平平,从使用频率和为Facebook的营收带来的增长都寥寥无几。2019年第一季度, Facebook的非广告类营收(以支付为主)也出现了大幅度下滑,并且支付业务在市场拓展受阻,远低于预期情况下退出了英国和法国。

Libra是Facebook试图绕开美国商业银行的尝试

在Libra的28个创始节点中,没有一家商业银行。有的持牌金融机构也是类似Visa和Mastercard这类的支付机构, 持牌银行一家都没。Stripe一直在努力申请银行牌照的路上,也是几经折戟。

在商业银行控制下的现有美国支付体系及其昂贵,下图以Paypal为例,基于银行体系的支付,特别是跨境支付对于商家来说手续费及其高昂。绕开商业银行意味着至少3%的商家利润提升,这个对于参与到Libra早期创始节点的商家来说,意味着每年上上百亿美金的利润。

美国商业银行长期以来积累的不仅仅是在支付体系内的话语权,甚至整个美联储体系都是在商业银行的巨大影响之下。当年美联储的发起就是由JPMorgan创始人摩根先生的号召,找了几个自己的银行业好基友号召大家在1907年一起拿出资金,帮助面临挤兑的银行,以免发生类似1893年的市场崩盘。而后JP Morgan当时扮演的角色正类似于2008年拯救金融市场的美联储。作为《联邦储备法案》前身和蓝本的《奥尔德里奇计划》,是由当时的议员提起,奥尔德里奇和摩根为多年好友,并且女儿又嫁给了美国历史上最有钱的人洛克菲勒唯一的儿子洛克菲勒 junior。所以不仅是支付,整个美国的货币体在商业银行面前,都要叫一声爸爸

Libra是Facebook创新者窘境下的早产儿

前面我们说到,在支付业务发展受阻,Messenger新增功能反应平平下,支付这块大饼需要用其他方式得到实现。于是在2018年年中,Marcus宣布离开Messenger部门,开始和其他若干位Facebook员工来调研区块链和数字货币的可行性。Marcus本人从管理一万五千人的大公司,到管理一个公司内部的业务部门,到一个公司内部的孵化项目的转变,也从侧面反应了Facebook在创新者窘境中的困局。Oculus的收购大半是败笔,Marcus努力了4年的支付产品也与当时预期大相径庭。当无可再买,内部孵化成为了破局的唯一路径。

Marcus离开Messenger,同时带走了Christina Smedley,成为了Libra项目前身的最早创始成一之一,Christina是唯一和Marcus从Paypal跳槽离开的高管,原来在Paypal负责品牌与公关,在Messenger也是负责类似的职能。Christina现在也是Calibra的市场营销与公关负责人。除了Marcus与Christina,另外两个在Libra项目里充当了重要角色的是Evan Chang与Morgan Beller。Mogran是硅谷创投圈里的一早就认识的小伙伴,原来在A16Z做投资,Evan在2017年的ICO热的时候认识,他自己时不时也会投一些项目。去年年中,大约是Marcus正式宣布离开Messenger开始内部区块链项目孵化后的一个月,我在Zcash 2018年的Zcon0上碰到了过来做隐私技术调研的Morgan和Evan,那个时候Facebook区块链要做什么,怎么做完全没有确定。

除了这几位核心成员之外,整一个Libra项目项目团队不超过30人,大多也都是在2018年年底加入,所以整个项目前后真正策划成型,估计也就是1年半的时间。1年半的时间对于这个体量和影响力的项目来说,实在是过于仓促。在国会听证会上,这个也是被许多议员诟病的:Facebook自己有一大堆问题没有解决,刚刚才因为用户隐私泄露的问题给FTC交了50亿美金的罚款,怎么这么快就有自信做好另外一个复杂度极高,监管门槛极严苛的“虚拟货币”项目?

人品决定底线,动机决定路径,格局决定结局。

Libra项目动机中,突破Facebook自身的创新者窘境成分,远比其白皮书中各种 “连接世界,拯救人类” 来的真实。小札在上市以后就一直受限于季度的财报,完全没有Amazon创始人Bezos给华尔街写信20年不盈利的讲故事格局。

在数字货币世界里,农村包围城市,自底向上由边缘渗透主流,远比高举高打来的扎实。货币的生意是一个信仰体系建立的过程,是一个信用主体被多方认可的过程。Libra对整个世界的投下的“Facebook发币”炸弹,最大的意义在于让世界最大的体量的科技公司之一的焦虑,转换成了世界级别的数字货币科普连续剧。

当历史的车轮悄无声息的碾过,车轮上的蚂蚁依旧勇敢前行。